Реструктуризация кредита — что это такое простыми словами? Что такое рекстуризация кредита

что это такое? Как сделать реструктуризацию кредита?

В жизни могут возникнуть случаи, когда платить по недавно взятым кредитам не то что сложно, а практически невозможно. Любой заемщик знает, чем это может грозить: судебным иском, описью имущества и принудительным взысканием долгов судебными приставами. Согласно современного законодательства, суд вправе принудительно провести реструктуризацию проблемной задолженности. К счастью, и сами банки не прочь предложить эту процедуру проблемному заемщику, если, конечно, он не заинтересован в судебном разбирательстве.

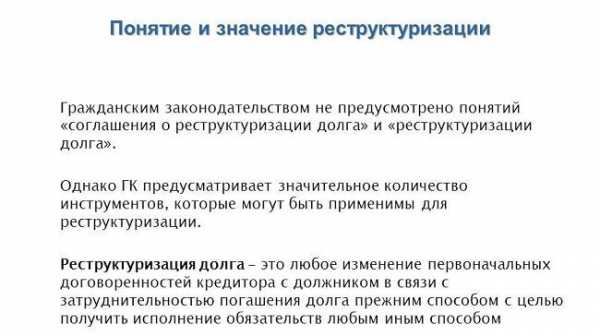

Реструктуризация кредита: что это такое

При взятии кредита практически ни один заемщик, не желает столкнуться с личным банкротством, когда платить по кредитным обязательствам не представляется возможным. Но увы, с каждым годом процент непогашенной задолженности растет, поэтому многие задаются справедливым вопросом: как можно минимизировать кредитные обязательства и снизить долговое бремя? К сожалению, многие до сих пор не знают о процедуре снижения процентов и пени. И многие задаются таким вопросом,как реструктуризация кредита. Что это такое? Целью процедуры является переоформление кредитного договора, в котором пересматриваются конечные сроки выплат и проценты. Не следует путать с рефинансированием долга! Когда происходит реструктуризация кредита, договор можно переподписать только в том финансовом учреждении, где был взят долг, а при рефинансировании - в любом другом банке.

Особенности реструктуризации

Программа реструктуризации кредитов универсальна, но главной причиной ее запуска является наличие пропущенных платежей и просрочек по договору. Ведь при рефинансировании подобные нюансы могут стать поводом для отказа, но при реструктуризации они только приветствуются. Более того, наличие штрафной задолженности является основной причиной пересмотра условий договора с заемщиком. Банкам невыгодны судебные разбирательства, которые несут в себе существенную потерю времени и увеличение кредитного портфеля. В некоторых случаях увеличенный кредитный портфель несет в себе автоматическое снижение банковских показателей, а те, в свою очередь, понижают рейтинг учреждения.

Основные причины реструктуризации

К переподписанию договора ведут:

- Потеря работы заемщиком.

- Снижение уровня доходов.

- Тяжелая болезнь заемщика или членов семьи.

- Другие уважительные причины, существенно повлиявшие на снижение уровня дохода.

Преимущества реструктуризации

Например, когда происходит реструктуризация долга по кредиту в Сбербанке, преимущества для проблемного заемщика налицо:

- Возможность сохранить положительную кредитную историю, при условии незначительных просрочек.

- Возможность предотвращения судебных исков, которые сильно повлияют на психологическое и эмоциональное состояние должника.

- При возникновении финансовых трудностей переподписание договора часто предоставляет возможность не только сохранить положительную репутацию, но и сэкономить свои средства. Путем подписания более выгодного контракта с меньшими процентами (на это условие банки идут крайне неохотно, только в самых «тяжелых» случаях).

- Избежание личного банкротства путем установления новых платежей и сроков выплат, приемлемых для обеим сторон.

- Реструктуризация долга по кредиту в Сбербанке предоставляет возможность полностью избавиться от начисленных штрафов и пени.

- Избежать общения и принудительного взыскания долгов исполнительной службой судебных приставов.

Основные разновидности реструктуризации кредита

На данный момент существует несколько видов пересмотра кредита по программе реструктуризация, а именно:

- Пролонгация, или изменение конечных сроков возврата занимаемой суммы. Например, был взят кредит сроком на 5 лет. После пролонгации конечная дата возврата была изменена на 7 лет, при этом был снижен ежемесячный платеж.

- Смена валюты кредита. Это не самый популярный способ у российских банков, но, тем не менее, ввиду экономической ситуации все чаще применяемый. Его одобряют только для добросовестных заемщиков, на приемлемых для обеих сторон условиях. В этом случае кредит, выданный в американской/европейской валюте, заменяется на рубли с учетом курса и существующих процентов.

- Возможность получения «кредитных каникул». Подобным послаблением пользуются заемщики, временно потерявшие работу на срок от 3 до 6 месяцев. Для получения этой услуги необходимо обратиться в банк с соответствующим заявлением, после утверждения которого заемщик получает возможность временно не платить проценты, а только сумму основного долга. Пеня не насчитывается.

- Полное или частичное списание начисленной пени и штрафов.

- Снижение процентов по кредиту. Применяется редко и только для надежных и проверенных заемщиков.

Выгода от реструктуризации долга

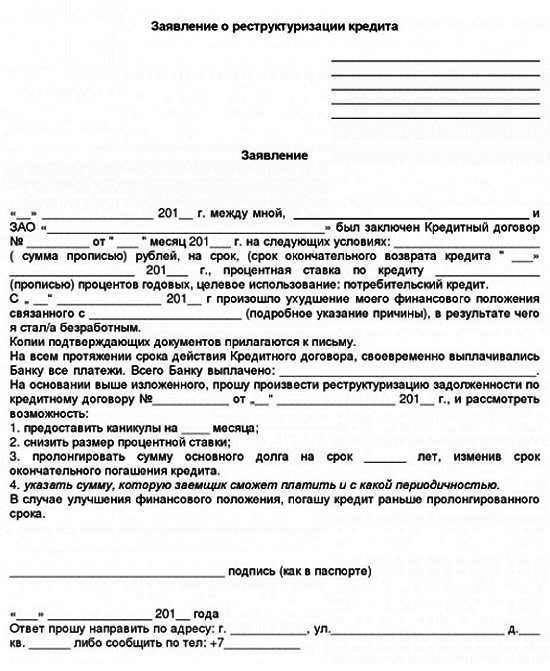

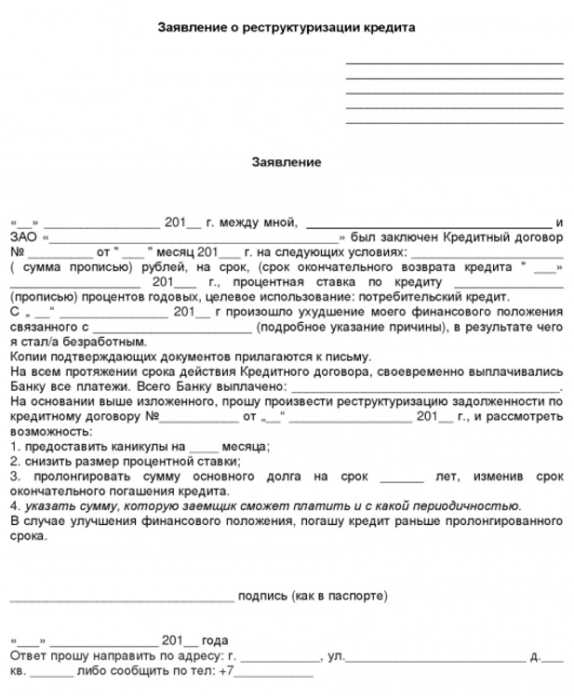

При возникновении финансовых трудностей можно провести безболезненную процедуру переподписания договора на максимально выгодных условиях. Реструктуризация кредита: что это такое? Это прежде всего обращение в банк с соответствующим заявлением с просьбой пересмотреть условия кредитного договора. Например, написав заявление на реструктуризацию кредита, Сбербанк (образец вам предоставит сотрудник отделения) вы должны будете указать в нем причину подобного обращения. И если банк сочтет причину уважительной, с вами подпишут договор на более щадящих условиях.

Общий порядок оформления реструктуризации

При подаче заявления и оформлении процедуры реструктуризации существуют общие правила для всех финансовых учреждений, которые незначительно могут отличаться. Перед тем, как сделать реструктуризацию кредита, необходимо подготовить следующий пакет документов:

- Паспорт гражданина РФ.

- Заявление на реструктуризацию кредита Сбербанк, образец которого вам даст менеджер учреждения.

- Оригинал трудовой книжки с отметкой об увольнении или снижении оклада.

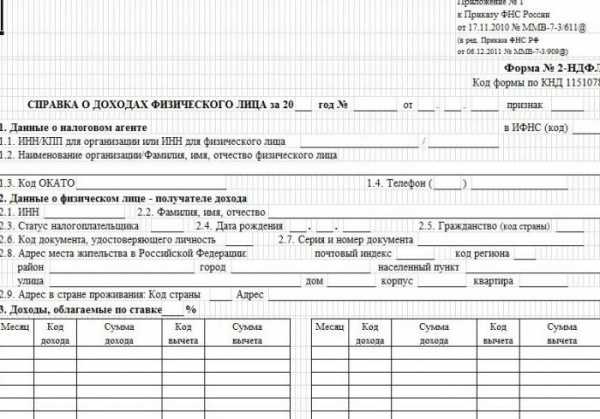

- Справку о заработной плате за 6 месяцев с последнего места работы.

- Обязательный оригинал справки из районной службы занятости, в которой должна быть указана информация о дате постановке на учет и сумме ежемесячного пособия (если таковое начислено).

- Согласие супруга или супруги на реструктуризацию долга.

Весь этот перечень документов необходим для того, чтобы банк удостоверился во временной нетрудоспособности заемщика и решил в положительную сторону вопрос о реструктуризация кредита. Что это такое, становится понятно при условии грамотного подхода ко всем этапам сбора документов и подписанию соответствующего договора.

Когда необходимо обращаться за реструктуризацией кредита

При возникновении проблемной задолженности стоит незамедлительно обратится за помощью в ближайшее крупное отделение вашего банка. Если нет такой возможности, нужно позвонить по горячей линии и в телефонном разговоре объяснить возникшую ситуацию. Скорее всего, вас направят в областное центральное отделение, к специалисту по кредитным задолженностям, с котором вы будете в дальнейшем продолжать диалог. Самым главное - обратиться в банк с просьбой о пересмотре кредитного договора до того момента, когда образуются крупные просрочки и будут применены штрафные санкции. При заблаговременном обращении существует большая вероятность пересмотра договора на максимально выгодных условиях для заемщика, без штрафов и пени.

При возникновении финансовых трудностей сразу же обращайтесь за помощью в ближайшее отделение. Банки сами не заинтересованы в накоплении проблемных долгов и последующих судебных разбирательствах.

Реструктуризация проблемной задолженности

В случае. если ваша задолженность стала проблемной и уже набежали проценты и штрафы, банки могут предложить вам реструктуризацию, но с небольшой особенностью. При реструктуризации проблемной задолженности банки нехотя списывают штрафы и пени, поэтому в кредитный договор они стараются внести всю сумму. При подписании обратите на это внимание. При вашем несогласии банки иногда идут навстречу заемщикам, снижая или полностью списывая штрафы и пени. На этом этапе банки предлагают рестуктуризацию, как последний шаг навстречу заемщику перед подачей документов суд.

Реструктуризация потребительского кредита

Этот вид реструктуризации - самый популярный на рынке отечественного кредитования. Процедура реструктуризации потребительского кредита очень проста, не требует дополнительных документов, да и банки смотрят на нее сквозь пальцы. К потребительским кредитам относят: кредитные карты, суммы, взятые на технику и прочие мелкие товары стоимостью до 1 тыс. долларов. Большая часть всех договоров о реструктуризации -именно кредиты потребительского характера на мелкие бытовые нужды.

Процедура реструктуризации проста, банки охотно идут навстречу, а самое главное - заемщику нельзя затягивать с решением вопроса. Ведь чем раньше обратиться в финансовое учреждение, тем лучшие условия можно себе обеспечить.

fb.ru

Реструктуризация кредита - что это такое простыми словами?

Что такое реструктуризация долга?

Реструктуризация кредитной задолженности представляет собой процедуры, которые использует банк для восстановления платежеспособности заемщика при помощи изменения условий возврата долга. Если объяснять простыми словами, то это изменение порядка выплаты задолженности на определенный период времени. Возможны смена валюты кредитного договора, установление меньшего размера ежемесячного платежа, снижение процентной ставки и т.д.

Причины для реструктуризации долга

Главной причиной для обращения в банк является невозможность для заемщика платить кредит по какой-либо причине. Чаще всего финансовое положение ухудшается из-за потери работы или сокращения зарплаты. В этой ситуации заемщику необходимо не накапливать долги и не прятаться от представителей банка, а сообщить о своих финансовых затруднениях. Должнику нужно убедить займодавца, что он не отказывается от выплат по кредиту, но в прежних объемах платить пока не может.

Реструктуризация долга по кредиту является правом финансовой организации, а не обязанностью. В соответствии со ст. 309 и 310 ГК РФ не допускается односторонний отказ от выполнения обязательств. Обращение заемщика в банк с заявлением о реструктуризации не служит поводом для освобождения его от обязательств по кредитному договору. Поэтому должнику необходимо доказать, что причины для изменения условий действительно уважительные, например, потеря работы, длительная болезнь, сокращение доходов и т.д.

Разновидности реструктуризации кредита

Есть несколько видов реструктуризации, они могут применяться по отдельности или в комплексе – условия выбирают в каждом случае индивидуально. При выборе варианта изменения условий кредитного договора банк не только учитывает существующее финансовое положение заемщика, но и оценивает возможность его улучшения в будущем.

Это может быть изменение размера ежемесячной выплаты, списание долга частично или обмена части долга на собственность должника, продление срока займа, кредитные каникулы и т.д. У каждого варианта есть свои преимущества и недостатки, поэтому должнику нужно внимательно изучить предлагаемые финансовой организации условия.

Кредитные каникулы

Этот способ реструктуризации, в свою очередь, может предлагаться должнику в нескольких вариантах: прекращение любых платежей на определенный срок, выплата только основного долга или только процентов. Самый выгодный для заемщика вариант – выплата только основной суммы долга, он позволяет уменьшить переплату. При выплате только процентов размер основного долга не изменяется, на него и начисляют проценты. Это очень выгодно банку и крайне невыгодно заемщику. Вариант, когда кредит не выплачивается вообще в течение какого-то срока, встречается очень редко.

Пролонгация срока

В этом случае банк уменьшает размер ежемесячного платежа, чтобы он был приемлем для должника. Но при этом увеличивается срок выплаты долга, а значит, и сумма переплаты по кредитному договору.

Изменение валюты

Если займ был выдан в долларах, что нередко использовалось при ипотечном кредитовании, то может сложиться ситуация, когда должнику становится сложно выплачивать кредит из-за роста курса валюты. В этом случае сумма долга переводится в рубли по ставке, которая соответствует действующей на сегодняшний день программе кредитования. Это увеличивает сумму задолженности, но снижает размер ежемесячной выплаты.

Уменьшение процентной ставки

Такой вариант скорее относится к программе рефинансирования. Используют его редко и только при идеальной кредитной истории заемщика, поскольку банку такие условия совсем не выгодны. Для заемщика же этот вид реструктуризации наиболее предпочтителен, он уменьшает переплату по кредиту.

Уменьшение ежемесячного платежа

Снижение ежемесячной выплаты возможно только при увеличении срока кредитования.

Как выбрать банк для реструктуризации долга?

Сразу отметим, что реструктуризировать долг по кредиту можно только с тем банком, в котором взят займ. Но если предложенные кредитной организацией условия должника не устраивают, он может оформить займ в другом банке на более выгодных условиях и погасить свою задолженность, то есть совершить рефинансирование кредита.

При выборе кредитного учреждения для рефинансирования задолженности следует учитывать несколько факторов:

- условия оформления займа: процентная ставка, комиссии, штрафы и т.д.;

- политика кредитной организации в отношении реструктуризации и перекредитования;

- условия получения повторного кредита;

- обязательность страхования рисков;

- репутация финансового учреждения.

Есть финансовые организации, которые предлагают различные программы рефинансирования даже для должников с плохой кредитной историей, некоторые рассматривают даже возможность погашения сразу нескольких займов в разных банках.

Как реструктуризировать долг по кредиту?

Если заемщик понимает, что не может по каким-либо причинам выполнять кредитные обязательства, ему следует немедленно сообщить об этом в банк, не дожидаясь образования задолженности. Есть ряд обстоятельств, которые могут повлиять на положительное решение о реструктуризации долга:

- Нет просрочек по платежам на момент обращения. Если срок задержки платежа невелик или сумма небольшая, то банк, скорее всего, предложит погасить задолженность, а потом обращаться за реструктуризацией.

- Большой остаток задолженности. В этом случае срок кредитования обычно продлевается и финансовая организация зарабатывает на процентах, поэтому охотнее идет на изменение условий договора.

- Причины обращения должны быть уважительными и подтверждаться документально. Например, справкой из центра занятости, справкой об уменьшении зарплаты, медицинской выпиской и другими.

Добросовестные заемщики с хорошей кредитной историей всегда имеют преимущество при обращении за реструктуризацией. Если же финансовая организация отказывает в реструктуризации или предлагает невыгодные условия, можно попробовать рефинансировать займ в другом банке. Есть кредитные организации, которые предлагают программы по улучшению кредитной истории заемщикам с просроченной задолженностью.

Важно: если рефинансируется ипотечный кредит, то залог на недвижимое имущество переоформляется на новый банк-кредитор.

Есть ли выгода от реструктуризации кредита?

Главное преимущество реструктуризации заключается в индивидуальном подходе к каждому должнику. Банк в любом случае заинтересован в возврате заемных средств, пусть даже на иных условиях. Поэтому заемщику в случае ухудшения финансового состояния следует немедленно обращаться в кредитную организацию с заявлением о реструктуризации, а не копить долги.

Если финансовая организация пойдет навстречу, должнику, возможно, удастся добиться частичного списания общей задолженности или процентов, изменения процентной ставки, уменьшения ежемесячного платежа. Изменение условий выплаты позволит сохранить положительную кредитную историю, избежать выплаты неустойки банку, избавит от принудительного взыскания долга или судебных разбирательств.

Важно: нужно помнить о том, кредитная организация никогда не будет действовать в ущерб себе. Например, уменьшение размера ежемесячной выплаты может привести к увеличению срока кредитования.

Таким образом, реструктуризация – это возможность сохранить репутацию, уменьшить финансовую нагрузку и сэкономить средства. Если ежемесячные выплаты по кредиту стали непосильным бременем, стоит попробовать изменить условия договора с банком на более выгодные.

Сохраните статью в 2 клика:

Ответ на Ваш вопрос, возможно, находится здесь

passus.ru

Что такое реструктуризация кредита: выгодно ли это?

Взятие кредита в банке — это отличная возможность для осуществления мечты (покупка собственного жилья, вожделенного автомобиля, новой модели крутого смартфона) и решения личных проблем (нехватка денег до зарплаты, потеря работы, необходимость срочного лечения и прочее).

К сожалению, жизнь не предсказуема, и могут возникнуть обстоятельства, которые влекут за собой невозможность своевременного погашения долга. Как быть в этой ситуации? Сидеть сложа руки, и не выходить на контакт с банковскими работниками — точно не выход, а усугубление проблемы.

И на этот случай нужно знать, что такое реструктуризация кредита. Что нужно для ее инициирования, какие условия может предложить банк, и на сколько это выгодно для заемщика — обо всем этом в нашей статье.

Что такое реструктуризация кредита простыми словами?

1. Чем грозит невыплата кредита?

Несвоевременное погашение долга или вовсе игнорирование внесения платежей чревато не самыми приятными последствиями для заемщика:

Начисление штрафа и пени.

В кредитном договоре обязательно приписываются условия для начисления штрафа за просрочку внесения очередного платежа, а также расчет пени.

Как правило, в двухмесячный срок банк ненавязчиво напоминает о себе: шлет письма на электронную почту или оповещает клиента через интернет-банкинг.

Поэтому вы должны понимать, что помимо выплаты части тела кредита и процентов, придется заплатить еще и неустойку банку. А это дополнительные расходы, которые с каждым днем будут увеличиваться.

Испорченная кредитная история.

Как правило, данные о просроченных долгах хранятся в течение 15 лет. Представьте, что вам может понадобится повторное взятие кредита, но вы уже не сможете его получить.

Любой банк откажет в его выдаче. Поэтому помните, что любая ваша «оплошность» также будет зафиксирована в базе бюро кредитных историй.

«Атака» коллекторов.

Банки практикуют продажу кредитов своих клиентов коллекторам, которые получают примерно половину от долга.

Такие организации, как правило, прибегают к агрессивной стратегии давления на клиента — ночные звонки (в том числе и близким родственникам), явки на работу, моральное давление и прочие неприятные для должника меры.

В случае, если они не помогут, то коллектор имеет право обратиться в суд.

Судебное разбирательство.

После того как банк подает иск в суд, приставы начинают свое дело. Их полномочия довольно широки: запрет на выезд за границу, опись и арест имущества, привлечение коллекторов.

Если же в залоге у банка было какое-либо имущество заемщика, то после решения суда, оно будет конфисковано в пользу кредитора.

Примечание: согласно ст. 33 Закона РФ «О банках и банковской деятельности» банк имеет право на требование досрочного погашения кредита должником, если тот нарушает условия договора.

Проблема своевременного возврата кредитных долгов в нашей стране с каждым годом становится более острой. Приведенный ниже график ярко демонстрирует сложившуюся ситуацию:

2. Определение понятия реструктуризации кредита.

Чтобы сполна не ощутить на себе вышеперечисленные последствия, не нужно скрываться от банка и ждать чуда. Мы предлагаем обратиться к специалистам кредитного учреждения и обсудить возможность реструктуризации кредита.

Реструктуризация кредита — это меры по изменению условий кредитного договора с целью восстановить платежеспособность заемщика. Это касается пересмотра срока возврата долга, пересчета регулярных платежей или отсрочки их внесения.

Зачем это нужно банку?

- Во-первых, он заинтересован в возрасте денежных средств, которые когда-то выдал в долг.

- Во-вторых, он ничего не проиграет, так как не будет работать на не выгодных для него условиях.

- В-третьих, кредитные учреждения должны формировать резервный фонд под просроченные кредиты. И для его создания они тратят деньги из чистой прибыли.

При этом стоит понимать, что реструктуризация кредита — это право банка пойти на уступки, но никак не обязанность.

Если клиент вовремя обратится к специалисту банка с просьбой пересмотреть условия кредитного договора еще до возникновения просрочки, то шансы начать новое сотрудничество с кредитором довольно велики. Но также нужно учитывать, что для введения реструктуризации кредита нужны веские основания, которые заемщик сможет документально подтвердить.

3. Программы реструктуризации кредита.

Для каждого заемщика, желающего реструктуризовать долг, условия заключения нового договора будут подбираться индивидуально.

На выбор программ (или их комплекс) влияет:

- существующая финансовая ситуация, а также перспективы ее улучшения или ухудшения;

- размер оставшегося долга;

- своевременность внесения прошлых платежей.

Банк может предложить такие программы по реструктуризации кредита:

Кредитные каникулы.

Банк может предложить несколько вариантов:

- Отсрочка внесения платежей — на определенный срок заемщик освобождается от выплаты тела долга и процентов по нему.

Это крайне выгодное предложение для клиента, но никак не для банка, поэтому встречается оно крайне редко.

- Выплата только процентов — в течение установленного времени заемщик будет вносить только их.

Подходит только для тех, у кого ухудшившаяся финансовая ситуация временная, и в короткий срок разрешится, так как на остаток тела кредита будут и дальше начисляться проценты.

- Выплата только тела кредита — проценты + части кредита будут выплачиваться уже после окончания кредитных каникул.

Такой способ выгоден для должника, так как уменьшает тело долга что снижает дальнейшее начисление процентов.

- Отсрочка внесения платежей — на определенный срок заемщик освобождается от выплаты тела долга и процентов по нему.

Продление срока возврата долга.

При таком способе может быть предложено продление срока возврата кредита. Следовательно, это уменьшим размер ежемесячного платежа.

Но не стоит забывать, что проценты начисляются на остаток тела кредита, поэтому в итоге переплата будет существенной. Клиент выиграет лишь то, что сможет уменьшить ежемесячную нагрузку, но проиграет во времени и переплатит еще больше.

Уменьшение размера ежемесячного платежа.

Подходит для тех, у кого снизились ежемесячные доходы, и кредитный платеж занимает весомую его часть, что еще больше сказывается на финансовом положении.

По сути такая программа — это разновидность пролонгации кредита, ведь уменьшение платежа влечет за собой автоматическое увеличение срока его возврата.

Разница лишь в причине и следствии. Здесь клиент уменьшает платеж, в предыдущем способе желает увеличить время выплаты на определенный срок.

Уменьшение процента по кредиту.

Опять-таки здесь есть схожесть в двумя вышеописанными программами. Банк снижает долговую нагрузку путем уменьшения процента, при этом тело кредита может остаться неизменным или увеличится.

Списание неустойки.

Такой вариант подходит тем, у кого началось начисление штрафа и пени. Банк может дать отсрочку для их выплаты или вовсе списать их, чтобы клиент смог дальше вносить регулярные платежи, не думая о дополнительных расходах.

Изменение валюты кредита.

Чаще всего этот способ используется при ипотечном кредитовании, когда клиенты берут заем в валюте. В последние годы рубль потерял в стоимости, что повлекло за собой снижение доходов населения.

Многим стало не по силу выплачивать ипотеку по существующему курсу, поэтому банк может перевести ее в рубли. Но на самом деле такая практика не получила распространения по причине ее невыгодности для кредитных учреждений.

Когда банк готов идти на реструктуризацию кредита?

1) Условия для инициирования реструктуризации долга.

Банк не пойдет на реструктуризацию кредита лишь потому, что клиент просто не захотел вовремя вносить платежи. Для этого ему нужны веские причины и их подтверждение:

ПричинаПодтверждающий документ| Увольнение с работы | Трудовая книга с отметкой об увольнении с прежнего места работы, справка от органов службы занятости о постановке на учет. |

| Существенное снижение доходов | Справка о доходах, расчетный лист с предприятия, справка из банка. |

| Болезнь, утрата трудоспособности | Справка из больницы, записи из медицинской книги |

| Выход жены в декрет | Трудовая книга жены, справка из больницы. |

Каждый случай индивидуален, поэтому для начала стоит проконсультироваться со специалистом о возможности реструктуризации кредита. Он подскажет, какие документы нужно предоставить. Кстати, принимаются только нотариально заверенные копии.

Помимо этого банк сможет пойти на уступки, если клиент будет соответствовать таким требованиям:

- возраст заемщика младше 70 лет;

- предыдущие кредиты не проходили процедуру реструктуризации;

- хорошая кредитная история;

- своевременное погашение действующего кредита.

2) Процесс реструктуризации кредита.

В ответе на вопрос, что такое реструктуризация кредита, важно отметить, как проходит сама процедура.

Процесс несложный, если клиент имеет веские причины на ее введение, а банк готов сотрудничать.

В целом процедура состоит из таких этапов:

Предварительная консультация в банке.

Если у клиента возникли обстоятельства, которые повлекли за собой снижение платежеспособности, то он должен обратиться в свой банк с целью узнать о возможности уменьшения долгового бремени.

Специалист предложит заполнить анкету, рассмотрение которой уже даст предварительный ответ.

Передача анкеты в отдел по работе с задолженностями и общение со специалистом.

Банк рассматривает заполненную анкету и «проверяет» своего клиента. Если он соответствует всем требованиям, то ему может будет предложен выбор программы реструктуризации.

Также сам кредитор может решить, какие условия договора он готов поменять.

Сбор документов.

Помимо документов, подтверждающих ухудшившееся финансовое положение плательщика, нужно подготовить паспорт, кредитный договор, заявление, чеки о внесении ежемесячных платежей и прочие бумаги, которое затребует банк.

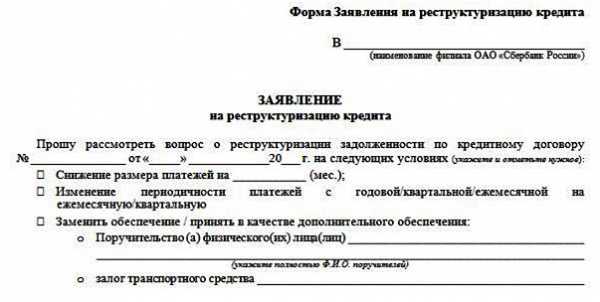

Образец составления заявления:

Рассмотрение банком заявки.

Банк вынесет решение в течение 2-5 рабочих дней. Он может как самостоятельно предложить программу реструктуризации кредита, так и учесть пожелания должника.

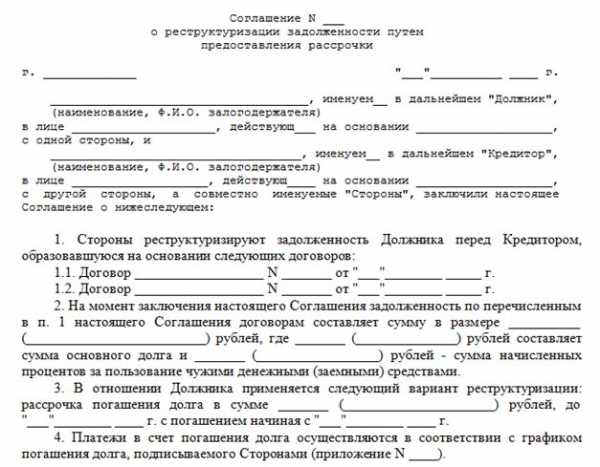

Подписание нового кредитного договора.

По структуре он будет аналогичен первому: права и обязанности сторон, порядок выплаты кредита, расчет ежемесячных платежей, условия досрочного погашения долга.

После этого нужно выполнять новые условия договора.

Что такое реструктуризация кредита?

В каких случаях она применяется? Достоинства и недостатки.

Реструктуризация кредита: насколько это выгодно для должника?

Эту процедуру нельзя до конца считать выгодной для должника. Это скорее вынужденная мера и спасательный круг, который поможет пережить не самые лучшие времена, при этом позволит:

- не испортить кредитную историю;

- не выплачивать огромные штрафы и пени за каждый день просрочки;

- остаться со своим залоговым имуществом;

- не выяснять отношения в суде;

- не стать банкротом.

Что касается переплаты (а она обязательно будет, ведь банк никому не желает дарить деньги, которые он может заработать), то это обратная сторона медали реструктуризации кредита. Но нужно понимать, что при не выплате частей кредита и процентов по нему, набежит штраф, банк может обратиться к коллекторам или подаст в суд. А это еще хуже, чем временное увеличение долговой нагрузки, и заемщик будет должен еще больше, а также подпортит себе репутацию.

Таким образом, каждый решает для себя сам, что такое реструктуризация кредита. Для кого-то она будет спасением, за которое нужно доплатить, для кого-то — дополнительной проблемой, которая еще больше вгонит в долговую яму. В любом случае, это возможность исправить ситуацию и сделать выплату долга более доступной.

Также есть еще один способ преодолеть трудности. И это рефинансирование, которое подразумевает передачу кредита в другой банк. Возможно, именно там предложат более выгодные условия для возврата долга, которые не повлекут за собой дополнительных расходов.

Полезная статья? Не пропустите новые!Введите e-mail и получайте новые статьи на почту

biznesprost.com

Реструктуризация кредита | Финансовый гений

В этой публикации я хочу рассмотреть, что такое реструктуризация кредита, для чего она нужна, как происходит и какие может иметь последствия.

В последнее десятилетие наблюдается настоящий кредитный бум, вовлекающий все больше людей в пользование ссудами банков и других финансовых организаций. Соответственно, все чаще у кого-то возникает ситуация, когда становится нечем платить кредит. Особенно часто это происходит в периоды очередных обострений финансового кризиса. И одним из выходов из подобной ситуации как раз и является реструктуризация долга по кредиту.

Что такое реструктуризация кредита?

Реструктуризация кредита – это изменение любых условий уже действующего кредита с целью снижения кредитной нагрузки на заемщика. При проведении реструктуризации может изменяться график платежей, срок кредита и даже валюта кредита. В отдельных случаях заемщику даже могут быть предоставлены так называемые кредитные каникулы – период, на протяжении которого можно вообще не выплачивать платежи по кредиту, либо погашать только проценты, без тела кредита.

Реструктуризацию задолженности не стоит путать с рефинансированием кредита – перекредитованием в другом банке.

Следует отметить, что банки не обязаны проводить реструктуризацию кредита по первому требованию заемщика, но вполне могут это сделать, поскольку это касается и их интересов.

Если реструктуризация долга по кредиту помогает заемщику переждать неблагоприятный в финансовом плане период и снизить кредитную нагрузку, то банку она дает возможность уберечься от возникновения просроченной задолженности, что влечет за собой начисление больших сумм резервов, а следовательно – убытки.

Если рассматривать, кому банки проводят реструктуризацию задолженности чаще всего, то это заемщики, которые, во-первых, обратились с этим вопросом еще до возникновения просрочки по кредиту, во-вторых, имеют логическое и документальное обоснование невозможности производить выплаты в полном объеме на текущий момент, но при этом имеют возможность погашать долг меньшими суммами, либо через определенное время.

В эту категорию попадают:

– Наемные работники, которых уволили с работы;

– Работники, у которых понизилась зарплата;

– Заемщики по валютным кредитам в периоды резкой девальвации национальной валюты;

– Предприниматели, у которых упали доходы от бизнеса.

Конечно же, при этом заемщик должен предложить свои выходы из создавшегося положения: каким образом он будет погашать этот кредит в дальнейшем. Если банк увидит, что проведение реструктуризации долга лишь немного оттянет неизбежное возникновение просрочек и проблем с погашением – он, скорее всего, откажет в реструктуризации.

В отдельных случаях банки проводят и реструктуризацию просроченной задолженности, однако гораздо больше шансов получить согласие на реструктуризацию кредита, если обратиться за ней еще до возникновения просрочки. Тем самым вы продемонстрируете банку, что чувствуете ответственность за выполнение взятых на себя обязательств и хотите предупредить возникновение проблем с погашением.

Как провести реструктуризацию кредита?

Теперь рассмотрим, как происходит проведение реструктуризации кредита. Прежде всего, заемщик, чувствуя, что он не может погашать задолженность согласно установленному графику, обращается в банк. Начать можно и с устного обращения, но я все же рекомендую сделать это письменно, поскольку, как известно, “слова к делу не пришьешь”.

Если при устном обращении сотрудник банка вполне может отказать вам, сказав, например, что у них в банке вообще не предусмотрена реструктуризация долга по кредиту, лишь потому, что ему будет некогда или лень этим заниматься, то аргументированное письменное обращение банк просто обязан будет рассмотреть и дать такой же официальный письменный ответ.

В случае получения согласия, заемщику совместно с банковским менеджером необходимо будет выбрать оптимальную схему проведения реструктуризации. Наиболее распространенные схемы реструктуризации кредита вы можете узнать, перейдя по ссылке – я описывал их в отдельной статье.

Выбор схемы, пожалуй, является самым главным моментом в проведении реструктуризации кредита, поскольку именно от этого зависит распределение дальнейшей кредитной нагрузки на заемщика.

В каждом банке действуют свои, принятые внутренними процедурами схемы реструктуризации задолженности по кредитам. Однако в отдельных случаях банки могут отклониться от имеющихся стандартов и провести реструктуризацию кредита по индивидуальной схеме, оптимально устраивающей обе стороны сделки.

Далее заемщик должен собрать необходимые документы для реструктуризации. Это, прежде всего, документы, характеризующие его нынешнее финансовое состояние: справки о доходах, а также любые другие документы, позволяющие обосновать необходимость проведения реструктуризации долга.

Банк выносит вопрос о реструктуризации задолженности по кредиту на рассмотрение кредитного комитета. В случае одобрения заявки с заемщиком подписывается дополнительное соглашение к кредитному договору и, если нужно, к договору залога (ипотеки), в котором указываются все изменившиеся параметры кредита и новый график погашения. Часто проведение реструктуризации кредита предполагает уплату заемщиком дополнительной комиссии за эту услугу.

Далее заемщик должен производить погашение уже согласно новому графику, старые условия полностью утрачивают свою силу.

Выгодна ли реструктуризация кредита?

И последний вопрос, который я считаю необходимым рассмотреть в этой публикации: выгодна ли реструктуризация кредита. Здесь есть две противоположные стороны:

– С одной стороны, реструктуризация долга позволяет снизить кредитную нагрузку, размер ежемесячных кредитных платежей или перевести кредит из иностранной валюты в национальную, чтобы предотвратить негативное влияние девальвации;

– С другой стороны, после проведения реструктуризации задолженности суммарная переплата по кредиту за весь период возрастет, поскольку заемщик будет погашать меньше основного долга, а значит – на долг будет начисляться больше процентов, либо, если кредит будет переведен в другую валюту – по нему, скорее всего, увеличится процентная ставка.

Таким образом, стоит ли проводить реструктуризацию кредита – решать, в первую очередь, вам.

Во всяком случае, можно точно утверждать, что к проведению реструктуризации кредитной задолженности стоит прибегать лишь в крайних случаях, когда у вас действительно нет возможности платить кредит, а не просто потому, что вы хотели бы платить меньше, и нашли возможность сделать это при помощи реструктуризации. Этим вы фактически окажете себе “медвежью услугу”.

Теперь вы знаете, что такое реструктуризация долга по кредиту, как она проводится, какие существуют схемы реструктуризации. Ну а стоит ли к ней прибегать в вашей ситуации – решение за вами.

Повышайте свою финансовую грамотность, учитесь грамотно выстраивать отношения с банками, эффективно зарабатывать и расходовать личные финансы вместе с сайтом Финансовый гений. Задавайте любые вопросы в комментариях или на нашем финансовом форуме. До встречи в новых публикациях!

fingeniy.com

Реструктуризация кредита - что это такое и как реструктуризировать долг по кредиту?

Заемщик, утративший платежеспособность, вправе обратиться за помощью в банк, ранее предоставивший заем. Что такое реструктуризация долга по кредиту? Это комплекс мер, помогающий погасить свои обязательства на более выгодных условиях. При этом организации получают свои средства обратно, а их клиенты выходят из затруднительного материального положения с минимальными потерями.

Реструктуризация долга ― что это такое?

Под реструктуризацией долговых обязательств понимают изменение первоначальных условий кредитного договора. Заемщики, обращаясь в банки за материальной поддержкой, обязуются действовать согласно правилам подписанного договора. Документ регулирует положения о погашении кредита, порядке внесения задолженности, сроках и объемах выплат, возможности досрочного исполнения обязательств. Также прописываются и прочие условия, такие как величина процентов по займам, порядок начисления штрафов при несвоевременных и неполных перечислениях.

Кредитные организации в любом случае будут стремиться вернуть свои деньги. Для этого в случае появления просрочек могут быть применены и крайние меры, такие как обращение в арбитраж или привлечение коллекторских служб. Полный отказ от выплат только усугубит и без того незавидное положение заемщика. Результатом может стать взимание более крупных сумм за счет начисленных неустоек, изъятие имущества и испорченная кредитная репутация, которая непременно сыграет отрицательную роль при попытке взять деньги в долг в будущем.

При ухудшении финансового положения клиентов банки по их просьбе могут предложить ряд мер, которые позволят улучшить платежеспособность. Обычно речь идет о рефинансировании и реструктуризации. В исключительных случаях заемщик может отстоять свои права и в судебном порядке, но только при условии, что банк сам грубо нарушил условия договора.

Чем реструктуризация отличается от рефинансирования

Для уменьшения финансовой нагрузки по кредитным обязательствам заемщики часто обращают внимание на процедуры реструктуризации и рефинансирования. Цели у заявленных действий одинаковые ― помощь в погашении задолженности. Однако алгоритмы выполнения могут существенно отличаться. Под рефинансированием понимают оформление кредита с целью погашения предыдущего на более выгодных условиях. Как правило, преимуществом выступает меньшая процентная ставка, что заметно отражается на ежемесячных платежах и общей сумме долга. Также дополнительный заем может быть предоставлен на более продолжительный срок, что так же уменьшает объем выплат.

Рефинансирование может быть оформлено как в первоначальном банке выдачи кредита, так и в совершенно ином. В настоящее время многие кредитные учреждения предоставляют подобные услуги. Взяв на себя ответственность в погашении текущей задолженности, оформляют с клиентами новые кредитные соглашения. Процедура реструктуризации характеризуется наличием других правил. Финансовая нагрузка снижается в рамках действующего договора. Стороны пересматривают изначальные условия, в результате чего заемщик будет в состоянии возвращать долги с меньшими потерями.

Отправьте онлайн заявку в Уральский Банк реконструкции и развития на рефинансирование, чтобы объединить все кредиты в один и платить меньше.

Когда требуется

Кредитные учреждения неохотно соглашаются на условия изменения договоров с клиентами. Снижение процентной ставки или увеличение срока задолженности негативно отражается на показателях прибыли. Тем не менее, при реальной угрозе возможных неплатежей специалисты организации могут пойти навстречу своим клиентам. В некоторых случаях при наличии нескольких просрочек с выплатами банки, прежде чем прибегнуть к помощи арбитража, нередко сами предлагают клиентам пересмотреть первоначальные условия соглашения.

Рекомендуется обратиться в банк по вопросу реструктуризации действующего долга как можно скорее при следующих обстоятельствах:

- Увольнение

- Официальное сокращение заработной платы, в том числе и как следствие перевода на другую должность или на сокращенный рабочий график

- Изменение семейный обстоятельств (рождение ребенка, переезд и прочие факторы)

- Наличие продолжительной нетрудоспособности у заемщика или у членов его семьи

- Изменение курса валют

- Ухудшение финансовой ситуации заемщика по иным причинам

Следует помнить, что применение реструктуризации ― это право, а не обязанность банков. Кредитные учреждения, в зависимости от проводимой внутренней политики и обстоятельств клиента, могут отказаться пересматривать действующие условия договора. В любом случае наличие дополнительного соглашения или его отсутствие никак не влияет на обязанность выполнения условий кредитования. Заемщик также обязан будет вносить платежи по задолженности в полном объеме и своевременно, что подтверждается положениями ст. 309 и 310 ГК РФ.

Односторонний отказ от дальнейшего выполнения условий договора не допускается. Поэтому не стоит нарушать график платежей после подачи заявления на реструктуризацию. Должнику необходимо будет предоставить весомые доказательства для уменьшения своей платежеспособности. Тем более банки предпочитают работать и даже идти на некоторые уступки с теми клиентами, чья финансовая дисциплина не подвергается сомнению.

Преимущества реструктуризации

Пересмотр условий кредитного договора далеко не всегда означает общее снижение финансовой нагрузки должника. Обычно речь идет всего лишь об увеличении периода по задолженности. При этом сама сумма не снижается, более того, может быть увеличена.

В чем же выгода заемщику от проведения реструктуризации? Ухудшение материального положения делает внесение ежемесячных платежей на счет банка проблематичными. Для заемщиков периодичная оплата может быть несопоставимой его доходам. Пересмотр договорных отношений в сторону увеличения периода позволяет снизить ежемесячную нагрузку за счет общего роста задолженности. В итоге банк не теряет своей выгоды, клиенты же получают возможность рассчитаться с долгами менее болезненно в материальном плане.

Среди основных преимуществ реструктуризации выделяют следующие:

- Возможность сохранения положительной кредитной истории.

- Консолидация собственных финансовых усилий за счет изменений условий договора в пользу плательщика.

- Отсутствие неустоек за несвоевременные выплаты.

- Подробности дальнейшего сотрудничества обсуждаются лишь на уровне заинтересованных сторон, предотвращение судебного разбирательства и привлечение третьих лиц в конфликтную ситуацию.

Кто и когда может воспользоваться

Вне зависимости от решения банка, обратиться за помощью следует как можно раньше, не допуская возможных просрочек оплаты. Шансы на получение одобрения кредитной организации выше, если финансовая дисциплина заемщика не будет вызывать вопросов. Пересмотр первоначальных условий договора допускается при наличии ряда обстоятельств. Основной критерий – снижение платежеспособности. Чаще всего материальное положение ухудшается вследствие:

- потери работы

- утраты нетрудоспособности по болезни

- изменения семейного положения

- прочих вариантов

Как выбрать банк для реструктуризации долга

Процедура реструктуризации может быть проведена банком, где было изначально подписано кредитное соглашение. Организация вправе пересмотреть действующие условия по своему усмотрению. Допустимость внесения возможных корректировок лучше уточнить изначально. При этом не всегда предложенные варианты отвечают требованиям заемщиков.

Если процедура реструктуризации невыгодна плательщику, рекомендуется обратить внимание на услуги по рефинансированию. В настоящее время большая часть банков согласна взять на себя долговые обязательства заемщиков на более выгодных условиях. Некоторые программы рефинансирования предполагают погашение одновременно нескольких кредитов. В отдельных случаях действия доступны и при отрицательной финансовой репутации.

Как оформляется реструктуризация кредита

Просрочка платежей в течение нескольких месяцев служит основанием для пристального внимания банка к заемщику. На имя должника приходит уведомление с предложением как можно быстрее погасить недоимку. В противном случае взыскание может быть произведено с привлечением судебных инстанций.

Стремясь вернуть свои средства, банки вправе предложить клиентам ряд путей по разрешению проблем, в том числе и план реструктуризации. Тем не менее, для уменьшения негативных последствий рекомендуется обращаться в кредитные организации сразу, не допуская просрочек. Тем самым у добросовестных клиентов появляется преимущество, шансы на пересмотр кредитных положений на выгодных условиях повышаются.

Какие существуют программы реструктуризации

Существует несколько вариантов разрешения финансовых сложностей заемщика при помощи банка. В качестве реструктуризации используются такие меры, как увеличение срока действия договора, снижение процентной ставки, изменение валюты кредиты и прочие. Ниже рассмотрены основные из них.

Пролонгация кредитного договора

Самая популярная мера по реструктуризации долга ― пролонгация кредитного договора. Увеличение срока кредитования не уменьшает общую сумму задолженности, и даже увеличивает этот показатель, но необходимость ежемесячно перечислять меньшую сумму положительно отражается на заемщике. Обычно условие о возможной пролонгации оговаривается изначально. Поэтому перед обращением в банк рекомендуется еще раз изучить положения документа. Но даже если подобный пункт об изменении графика платежей отсутствует, стоит напрямую обратиться к работникам организации. Высока вероятность того, что при наличии подтвержденных непредвиденных обстоятельств, изменивших уровень платежеспособности заемщика, банк пойдет навстречу клиенту.

Условия пролонгации оговариваются после того, как плательщик напишет соответствующее заявление, предоставит подтверждающие документы. Обычно процедура не занимает много времени. Уже через несколько дней могут быть внесены корректировки в первоначальные условия. Для того чтобы избежать в дальнейшем переплаты по стоимости кредита в результате продления срока действия договора, заемщикам в большинстве случаев не запрещается досрочно погашать задолженность после стабилизации материального положения. Эта мера поможет избежать дополнительных затрат в виде начисленных процентов.

Стоит учесть, что на реструктуризацию долговых обязательств в виде пролонгации в рамках одного договора банк вряд ли пойдет повторно. Поэтому стоит параллельно самостоятельно принимать меры по улучшению материального положения.

Кредитные каникулы

Еще один вид реструктуризации долговых обязательств ― предоставление кредитных каникул. Данная мера предполагает внесение некоторых временных изменений в график платежей в виде отсрочки. При этом возможны следующие варианты:

- Полная отсрочка. Заемщик получает право не погашать кредит в течение определенного периода, как правило, нескольких месяцев. За это время штрафные меры не предусматриваются.

- Частичная отсрочка предполагает уплату лишь части выплат. Обычно речь идет о погашении процентов без учета основного долга.

Банки предпочитают использовать 2-й вариант, что может быть не так уж и выгодно для заемщика, особенно на начальных стадиях погашения обязательств, когда сумма процентов достаточно существенна. Кредитные каникулы рассматриваются как дополнительная услуга банка. Воспользоваться ею можно при наступлении особых обстоятельств в жизни, например, при нахождении в декретном отпуске.

Уменьшение процента по кредитному договору

Наиболее удачный вариант для плательщиков ― это пересмотр кредитного договора в пользу снижения процентной ставки. Выгода для заемщика очевидна, так как происходит реальное послабление долговой нагрузки, которое может оказаться достаточно существенным. Снижение процентной ставки по действующему кредитному договору – наиболее выгодная мера для плательщика. Особенно это касается долгосрочных соглашений. Например, при погашении ипотеки с наличием аннуитетных платежей даже незначительное послабление позволит сэкономить приличные для заемщика суммы.

Как правило, банки неохотно соглашаются на снижение процентной ставки, предпочитая проводить реструктуризацию займов иными способами. Тем не менее, Центробанк РФ выпустил Письмо от 30.01.18, положения которого разрешают кредитным организациям проводить пересмотр действующей ставки. Более того, при составлении договоров рекомендовано использовать пункт о возможности пересмотра стоимости займа при изменении ключевой ставки.

При желании воспользоваться подобными мерами клиент должен будет предоставить банку ряд документов с информацией о своей платежеспособности и текущем финансовом состоянии. Однако стоит помнить, что вероятное снижение процентной ставки является всего лишь рекомендованной мерой, окончательное решение банк принимает самостоятельно, ориентируясь на внутреннюю политику учреждения. Велики шансы на одобрение запроса, если банки имеют в своем арсенале похожие программы по рефинансированию. Кроме того, одним из условий пересмотра договора является финансовая дисциплина заемщика. Нежелательны просрочки по платежам.

Замена валюты кредита

Еще один способ реструктуризации – замена валюты кредита. Актуален при нестабильности курса национальной валюты. Девальвация рубля 2022 года финансово обрушила платежеспособность многих заемщиков, оформивших договора в иностранной валюте. Банкам обычно не выгоден пересмотр таких условий. Обычно изменение действующего договора происходит под влиянием внешних факторов и во многом зависит от решений руководства организаций.

Списание неустойки

Несвоевременные платежи, нарушение иных условий договора приводят к появлению штрафных мер. Помимо оплаты основного долга и начисленных текущих процентов, у заемщика возникает дополнительная обязанность по погашению неустойки. Стоимость штрафов и пеней может быть довольно высока. Неустойка рассчитывается за каждый день просрочки в суммах, значительно превышающих обычное начисление процентов. Поэтому при длительном отсутствии перечислений задолженность может значительно вырасти.

Причиной несвоевременных неплатежей может быть не только банальное нежелание платить и безответственность заемщика. Форс-мажорные обстоятельства и наступление неблагоприятных ситуаций также не позволяют погашать задолженность в срок. Реструктуризация как списание неустойки встречается довольно редко. Однако при наличии уважительных причин можно попробовать обратиться к банку за помощью. Если специалисты организации сочтут предоставленные доводы убедительными, то вполне вероятно, что заемщику аннулируют начисление пеней и штрафов.

Оплатить придется лишь основной долг и проценты. Обычно к такой мере прибегают в ситуациях, при которых заемщик не имел возможности внести очередной платеж, например, при госпитализации или отъезде.

Комбинация из нескольких способов

При затруднительных ситуациях и непростом финансовом положении программа реструктуризации может совмещать одновременно несколько способов. Договоренность между банком и клиентом осуществляется посредством личной беседы и индивидуального подхода. Совмещение одновременно нескольких способов уменьшения долга не всегда выгодно для заемщиков. Основное преимущество для них – получение отсрочки без начисления дополнительных неустоек. При этом период действия кредитного договора и общая сумма задолженности могут быть увеличены.

Реструктуризация с помощью господдержки

В некоторых случаях государство допускает свое активное участие в помощи заемщикам. Подобные действия становятся возможными при разработке специальных программ на федеральном уровне. Одна из таких – поддержка некоторых категорий заемщиков по ипотечному кредитованию. Созданное в этих целях Агентство по ипотечному жилищному кредитованию призвано оказывать помощь населению с погашением обязательств в размере до 600 000 рублей, но не более 20% от объема общей задолженности. Предусматривается, что государство берет на себя ответственность по выплате части долга.

Действия направлены на особые категории заемщиков, среди которых могут быть лица, попадающие под следующие критерии:

- инвалиды

- ветераны боевых действий

- лица до 35 лет, имеющие детей

- родители детей-инвалидов

- сотрудники муниципальных учреждений, органов гос.власти и местного управления

Может потребоваться документальное подтверждение снижения уровня доходов. Рассматриваются заявления, если доход на каждого члена семьи меньше 2-х прожиточных минимумов.

Участие в программе, указанной ниже, является бесплатным. Необходимо соблюдение ряда условий:

- Залоговое жилье должно быть единственным

- Жилье не должно характеризоваться, как «элитное»

- Учитывается метраж квартиры: для однокомнатной – до 45 кв.м, двухкомнатной – не более 65 кв.м; трехкомнатной – до 85 кв. м. При наличии 3 детей и более метраж жилища в расчет не берется

Более подробно о программах господдержки можно узнать при обращении в банк. Стоит учесть, что проводимые акции ограничены, также при непрохождении критериев отбора возможен отказ.

Какие нужны документы

Первоначально клиенты подают заявление на реструктуризацию. Причины пересмотра условий должны подтверждаться рядом документов, в том числе:

- справка о доходах

- трудовая книжка, подтверждающая факт увольнения

- документы о недееспособности гражданина

- свидетельство о рождении ребенка

- справка о составе семьи

- согласие супруга/супруги о внесении изменений в договор ипотеки

- справка о постановке на учет в службе занятости

- прочие документы, подтверждающие снижение платежеспособности

Реструктуризация кредита не всегда означает появление для заемщика более выгодных условий. Банки неохотно предпринимают шаги, уменьшающие их прибыль. Чаще всего рассматриваются варианты, при которых происходит продление срока кредитования и, соответственно, увеличение общей суммы долга. Таким образом, несмотря на снижение объема ежемесячных выплат, величина долговых обязательств увеличивается.

Но если сложившаяся ситуация не позволяет погашать задолженность своевременно и в полном объеме, рекомендуется все же прибегнуть к спасительным мерам, в том числе попробовать оформить реструктуризацию. Впоследствии при улучшении материального положения досрочные выплаты помогут уменьшить сумму начислений по процентам.

Видео: Заявление о реструктуризации кредита: советы юриста

Офисы банков на карте

Last modified: 20.08.2018

gurukredit.ru

Реструктуризация кредита – это что и для чего нужно?

В наши дни всё чаще можно услышать о приобретении товара в кредит. Всё больше людей берут деньги под банковские проценты с целью купить технику, автомобили, жильё.

Это связано с тем, что сегодня получить потребительский кредит очень просто. Достаточно достигнуть совершеннолетия, иметь паспорт, идентификационный код и справку о доходах. И, соответственно, учащаются случаи, когда люди не могут оплатить эти кредиты по причине отсутствия денег.

Реструктуризация кредита – это «палочка-выручалочка», которая спасет вас в такой ситуации. Будь у вас проблемы, связанные с финансовым кризисом, сокращением рабочих мест или чем-либо еще – эта услуга поможет облегчить сложившееся положение вещей.

Из этой статьи вы узнаете, что такое реструктуризация и как воспользоваться этим предложением.

Реструктуризация кредита – что это?

Реструктуризация — изменение условий действующего договора кредитования для того, чтобы можно было снизить кредитную нагрузку заемщика.

Что можно сделать благодаря реструктуризации?

- Поменять расписание плановых платежей.

- Изменить конечную дату полного погашения, то есть, увеличить срок действия кредитного договора с одновременным уменьшением обязательной ежемесячной суммы.

- Некоторые финансовые учреждения отменяют часть начисленных штрафов, из-за которых клиент не в состоянии выплачивать проценты и тело кредита.

- Можно даже добиться кредитных каникул, во время которых платежи не оплачиваются, либо выплаты осуществляются только для погашения процентов.

Что такое реструктуризация кредита: выгодно ли это?

Банки очень часто идут на такой вариант решения проблемы. Главная цель финансового учреждения – вернуть деньги с наименьшими потерями во времени без судебных разбирательств. Выгода клиентов

Нельзя путать реструктуризацию и рефинансирование, потому как первое – изменение условий договора, а второе – новый кредитный договор в финансовом учреждении.

Немаловажный факт: финансовые учреждения могут отказать в пересмотре и изменении условии. Соглашаются они лишь в тех случаях, когда на кону интересы банка.

Кому доступна реструктуризация?

Чтобы банк не отказал в реструктуризации, важно выполнить следующие правила:

- С просьбой о данной услуге необходимо обращаться до того, как начнутся просроченные платежи.

- Есть документальное и логическое объяснение причин неплатежеспособности.

- Можно показать, какую сумму вы будете ежемесячно выплачивать в обязательном порядке.

В первую очередь, на пересмотр кредитных условий могут претендовать люди, лишившиеся рабочего места. За ними идут те, кому понизили зарплату, далее – заемщики в валюте в период сильного обвала курса рубля.

Претендовать на банковскую операцию могут и призывники ВС РФ, семьи в случае рождения ребенка. Для последней категории клиентов, прежде всего, предлагаются кредитные каникулы на срок декретного отпуска матери.

Отдельно выделяют предпринимателей, которые начали получать значительно меньше дохода от бизнеса. Причиной для запуска процесса реструктуризации может послужить и тяжелое заболевание близких родственников, что повлекло за собой потребность в увольнении.

Важный момент: кроме заявления на реструктуризацию, заемщик должен предоставить свои варианты решения проблемы.

Действительно бывают случаи, и это совсем не редкость, когда кредитор идет навстречу клиенту и проводит пересмотр просроченного кредита. Обратившись вовремя, вы показываете банку свою ответственность за взятие обязательств и то, что хотите заранее решить проблему до её возникновения.

В чем состоит процедура реструктуризации кредита?

Первый этап – это устное обращение с прикрепленным официальным письменным заявлением в двух экземплярах. В случае возможного судебного разбирательства данный письменный документ можно предоставить в качестве материала дела.

В некоторых банках есть заранее подготовленные заявления на реструктуризацию.

Если такая форма отсутствует, в заявлении обязательно необходимо указать:

- Дату и номер заключенного договора между вами и банком.

- Полную сумму согласно договора (сюда входит также страховка и все дополнительные услуги, которые прописаны в договоре).

- Дату последнего внесенного платежа (лучше указать отдельно сумму по телу кредита и проценты).

- Выплаченную сумму и оставшуюся задолженность.

- Дату первого просроченого платежа.

- Причины, из-за которых возникла или может возникнуть просрочка. Каждый повод должен быть подробно описан и подтвержден документально.

- На какой вид реструктуризации вы расчитываете или какой считаете самым оптимальным?

При возможности необходимо указать, какие ещё услуги банка вы используете – получаете зарплату, имеете депозит. Это может позитивно повлиять на решение комиссии, потому что своим вкладчикам банк всегда идёт навстречу и предложит более выгодные условия реструктуризации, чем остальным.

Второй этап – получив согласие, выбираем схему изменения условий выплаты долга. Этот этап очень важен, потому что, правильно выбрав схему, можно максимально облегчить в будущем кредитную нагрузку.

Третий этап – это подготовка документов. Главное – собрать все справки о доходах и любые другие документы, которые могут максимально точно охарактеризовать финансовое положение заемщика. На основании этих бумаг банковский кредитный комитет будет выносить своё решение относительно заявления на реструктуризацию.

В список нужных документов входят:

| 1. | Заявление-анкета заемщика. |

| 2. | Копии страниц паспорта, а также копии страниц паспорта членов семьи. |

| 3. | Копии страниц трудовой книжки. |

| 4. | Справка от бывшего работодателя по форме 2-НДФЛ (если причина невыплат по кредиту – увольнение). |

| 5. | Копия кредитного договора со всеми дополнительными соглашениями. |

| 6. | Если речь идет об ипотечном кредитовании, то все необходимые документы на жилье. |

Четвертый этап – подписание документа, где прописаны все изменения по договору, а также полностью описана новая схема погашения кредита. Он составляется непосредственно в том банке, куда вы обратитесь, и не имеет установленного образца.

*Пример соглашения о реструктуризации.

Пятый этап – полное погашение задолженности согласно новому графику плановых платежей.

Что делать, если банк отказывает в реструктуризации?

Если комиссия по работе с кредитами не даёт добро на данную услугу, вас приняли за недобросовестного и ненадежного – еще не спешите обреченно махать рукой с криком «Всё пропало». Приложите максимум усилий во избежание отказа.

Что именно вы можете сделать?

- Во-первых, причины, которые заставили обратиться в банк, должны быть документально оформлены. В случае отказа собирают дополнительный пакет документов для подтверждения поводов, заставивших вас просить о реструктуризации.

- В случае отказов банковского учреждения, если вы настроены совсем решительно, а сумма кредита действительно большая, следует обращаться в суд. Однако в этом случае вам обязательно потребуется помочь юриста, т.к. самостоятельно вступать в «схватку» с банковским учреждением без опыта не получится.

Например, если все свободные деньги ушли на оплату лечения супруга, приложите к заявлению копию свидетельства о браке и больничные выписки. Помните, что общаться с вами и принимать решение будет живой человек, а не автомат, потому любые средства могут помочь склонить чашу весов в вашу сторону.

Реструктуризация кредита.

Как платить кредит? Просрочка по кредиту.

Выгоден процесс реструктуризации кредита или нет?

У реструктуризации есть как плюсы, так и минусы. Главный бонус для заемщика – это снижение нагрузки, изменение размера платежей, изменение валюты кредита для предотвращения негативного влияния девальвации.

А вот к минусам необходимо отнести переплату по процентам. Потому как в любом случае, реструктуризация кредита – это увеличение срока выплат и, соответственно, увеличение начисленных процентов по кредиту. Даже в случае изменения валюты кредита, с очень большой вероятностью банк будет менять процентную ставку.

Так или иначе, реструктуризация кредита – это не лазейка для того, чтобы меньше платить. Это вариант решения проблемы в том случае, когда у вас действительно есть серьезные поводы не гасить займ, а также документы, которые смогут это доказать.

Полезная статья? Не пропустите новые!Введите e-mail и получайте новые статьи на почту

biznesprost.com

Реструктуризация долга – это спасение должника?

Сейчас осталось очень мало людей, которые ни разу еще не сталкивались с необходимостью взять деньги в кредит.

Не имеет значения, будь это кредит на машину, или более крупный кредит для бизнеса – не всегда все идет гладко. Случается так, что выплачивать займ становится крайне сложно.

Несмотря на то, что банк изначально предлагает определенные неизменные договоренности, иногда он готов идти навстречу должнику. Ведь если у человека нет возможности полноценно выплачивать сумму по установленным правилам, важно вернуть ее любым способом, пусть и приходится создавать для заемщика более льготные условия.

Именно в таких случаях банк может предложить такую услугу как реструктуризация долга.

Что такое реструктуризация долга простыми словами? Это возможность поменять условия, на которых был взят долг или кредит. Это может быть изменение размера выплачиваемого процента или продление срока, в который он должен быть погашен.

Несмотря на то, что изначально банк якобы идет на уступки должнику, тем не менее, требования кредитора могут быть далеко не самыми выгодными для заемщика. Иначе бы каждый клиент финансовых учреждений пользовался правом на реструктуризацию, почему нет?

Поэтому очень важно иметь юриста, который изучит все нюансы договора и подскажет, как сделать его выгодным для обеих сторон. Но если возможности обратиться к специалисту у вас нет, внимательно изучите эту статью, чтобы «знать врага в лицо».

Что такое реструктуризация долга и какой она бывает?

Реструктуризация долга может происходить в несколько разных способов, при выборе из которых отталкиваются от причины непогашения:

Наиболее популярным и выгодным для банка является вариант увеличения срока выплаты, благодаря чему ежемесячный платеж уменьшается и выплачивать его не так проблемно.

Требования по процентной ставке при этом никак не меняются. Все что в итоге отличается от изначальных договоренностей – это срок.

Среди позитивных моментов данного способа реструктуризации в банке можно выделить такие как:

- это делает сумму выплат более реальной и удобной;

- не будет необходимости выплачивать штрафы за просрочку выплаты;

- другие пункты кредитного договора неизменны.

Несмотря на все позитивные моменты, все же стоит учесть: если срок увеличивается, то и общая сумма переплаты также растет.

В некоторых случаях, заемщик еще долгое время возвращает сами проценты, тем не менее, если другого выбора нет, то это единственное подходящее решение.

Еще одним способом реструктуризации долга является что-то вроде временных «кредитных каникул».

Это дает возможность должнику в течение определенного периода вовсе не выплачивать кредит. А именно – на протяжении срока от 3 до 12 месяцев, что, конечно же, очень удобно.

Тем не менее, все зависит от того, какая схема по выплате кредита была выбрана изначально: классическая или аннуитетная.

Первая не предусматривает никаких выплат на время «каникул», а вторая требует выплату процентной ставки.

Также, очень важен вопрос, что происходит с суммой, которая должна была выплачиваться в этот срок.

Есть два варианта развития событий:

- ее разбивают на весь остаточный срок и ежемесячный платеж становится выше.

- сам кредит продлевается на срок «каникул».

Будет ли такой вариант реструктуризации выгодным для вас – зависит от той ситуации, которая сложилась, и от изначальных условий. Неправильно принятое решение может привести к усугублению проблемы возврата по кредиту.

Реструктурировать долг при помощи смещения на конец периода кредитования.

Простыми словами, это означает, что ежемесячный платеж будет уменьшен в текущий момент, но при этом его увеличат в последние сроки (месяцы или годы, в зависимости от общей суммы долга).

Очевидно, что выгодно это лишь при условии наличия временных трудностей, которые окупятся со временем.

Изменение валюты кредита – перерасчет долга с иностранной валюты в национальную, так как в периоды ее роста крайне невыгодно выплачивать такой кредит.

Но самый важный момент заключается в том, что желательно заранее перевести кредит в национальную валюту, так как если она уже максимально упала, выплачивать переведенную сумму будет все также невыгодно.

То же самое касается и «обратного» перевода (с национальной в иностранную) – главное вовремя это сделать.

При каких условиях банк совершает реструктуризацию и что для этого нужно?

Несмотря на то, что такая возможность есть, предоставляется она далеко не каждому. Так как реструктуризация долга — это уступки банка, а не обязанность, необходимо будет предоставить определенную документацию, которая подтверждает тот факт, что в ней у вас есть острая необходимость.

Также важно знать: обращаться в банк с целью реструктуризировать долг стоит заранее, а не когда платеж или даже несколько взносов уже просрочены.

Банк рассматривает вариант с реструктуризацией кредита в таких случаях:

- Внезапное увольнение с работы в связи с сокращениями и т.д.

- Снижение заработной платы.

- Когда долг в иностранной валюте, а национальная валюта переживает период падения.

- Для частных предпринимателей, предприятия которых стали приносить меньше дохода.

Стоит понимать, что банк никому не предлагает путей решения проблемы с погашением долга. Должник должен сам изложить то, как он видит доступные способы погашения.

Естественно кредитор в любом случае выставит свои условия, а не обозначенные заёмщиком. Тем не менее, так банку будет более понятно, стоит ли идти вам на уступки или же просрочки не избежать в любом случае, даже после реструктуризации.

Несмотря на то, что лучше просить о реструктуризации долга до совершения просрочки по платежам, в особых случаях банки все еще рассматривают заявки, и даже соглашаются на реструктуризацию просроченной задолженности.

1) Как происходит реструктуризация долга?

Первое, что нужно сделать, когда вы поняли, что не справитесь с выплатой долга, — посетить банк. Там вам нужно пообщаться с его сотрудником, обсудить проблему и возможные пути ее решения.

И тут возможна такая ситуация: вы обсуждаете всё устно, а работник банка дает отказ по очень простой причине – не желая возиться с документами и прочими процессами реструктуризации вашего долга.

Для того чтобы просьба рассматривалась на более серьезном уровне, стоит ее подкрепить письменным заявлением и, при необходимости, вместе с возможными подтверждениями.

Какие документы необходимо предоставить вместе с заявлением, когда вы просите о реструктуризации долга:

- Если причина проблем с займом заключается в увольнении, то необходимо предоставить заверенную ксерокопию трудовой книги с записью о прекращении трудовой деятельности.

- Если речь идет о потере дополнительных доходов в семье, стоит предоставить документы, которые это подтверждают.

- Если ваше финансовое состояние пошатнула болезнь или отсутствие временной возможности вести полноценную деятельности в связи с состоянием здоровья, нужны ксерокопии записей в медицинской книжке, рецепты врача и т.д.

- В случае уменьшения заработной платы нужно предоставить записи об этом (справка о доходах, выписка из банка).

Важно знать! Все вышеуказанные документы должны быть нотариально заверены (если вы предоставляете не оригиналы) и предоставлены вовремя.А именно – сразу при подаче заявления.

Само же заявление необходимо сделать в двух экземплярах, в каждом из которых должны быть перечислены все прилагаемые ксерокопии и оригиналы.

Зачем нужен второй экземпляр? С той целью, чтобы банк оставил на нем пометку, и должник мог забрать его с собой в качестве подтверждения решения.

2) Как составить заявление на реструктуризацию?

В любом документе самое главное – это то, как он составлен.

Составляя заявление на реструктуризацию долга, обязательно нужно указать такие данные:

- Дату заключения договора о кредитовании.

- Условия, по которым был заключен договор, а именно: сумма долга, ставка, срок погашения, ежемесячный платеж.

- Сроки, когда выплата ежемесячного платежа вовремя стала менее возможной (когда ухудшилось финансовое положение).

- Причины ухудшения финансового положения и факты, что это подтверждают (перечень документов).

- Схема реструктуризации долга, которая будет наиболее удобной (отсрочка, уменьшение ежемесячного платежа).

- Контакты (адрес, номер телефона, почта).

- Список бумаг, которые приложены к заявлению.

Пример составления заявления:

3) Выгода от реструктуризации условий выплаты кредита

Говорить о том, есть ли хоть какая-то выгода от того чтобы реструктурировать кредит, нет смысла. Ведь всё же это более необходимость, чем выгодное решение, причем для обеих сторон. Но все же стоит рассмотреть несколько мнений на этот счет.

Преимущество для заемщика заключается в том, что это хорошая возможность не поддаваться сильному давлению со стороны банка, снизить ежемесячную нагрузку. Также реструктуризация в некоторых случаях может вовсе позволить временно не выплачивать долг, что способствует финансовому восстановлению.

Но есть и другая сторона – заключается она в том, что за то время, на которое продлевается срок кредитования, тоже насчитывается процент. А это значит, что и сумма переплат растет.

Получается, ситуация становится лучше «здесь и сейчас», но в перспективе вы однозначно теряете больше.

4) Условия реструктуризации, которые предлагают банки

Рассмотрим, какие условия предлагают ведущие банки России.

БанкУсловияБанк ВТБ | Увеличение срока максимально до 2 лет (для кредита периодом в 30 лет). |

| "Кредитные каникулы" до одного года, при условии, что будет выплачиваться лишь часть ежемесячного платежа. | |

| Изменение валюты долга на рубли. | |

| Изначально погашение основной суммы, после чего уже оплата процентов и возможных штрафов. | |

| Владельцу кредитной карты банка дается возможность уменьшить сумму ежемесячного платежа на срок до года. | |

| Также владелец карты может изменить условия кредита на более выгодные. | |

Сбербанк России | "Кредитные каникулы" - возможность приостановки выплаты основной суммы на 2 года, но при условии выплаты процентной ставки. |

| Улучшения условий кредита (уменьшение процента и отмена некоторых штрафов за своевременную неуплату платежа). | |

| Рефинансирование долга. | |

Трастбанк | Можно снизить ставку по проценту (начиная с 19%). |

| Отсутствие увеличения кредита суммой просроченных платежей, а лишь платежом доверия в сумме 5 тысяч рублей. |

За более детальной информацией стоит обращаться к консультанту банка. Практически каждое учреждение имеет определенные условия для реструктуризации долга.

Очень подробно о том, что же такое реструктуризация долга

и чем она отличается от рефинансирования, смотрите в этом видео:

Несмотря на все выгодные и невыгодные условия, реструктуризация долга — это возможность сделать его возврат более доступным в любой финансовой ситуации.

Помимо этого, можно рассмотреть такой вариант как рефинансирование.

Рефинансирование – это, по сути, замена одних кредитных условий на другие, которые могут быть более удобными для должника в текущих обстоятельствах. Достичь этого можно, переоформив кредит из одного банка в другом, где ставка будет более приемлемой для заемщика.

А самым лучшим выходом из проблемной ситуации будет – предусмотреть её заранее, брать только посильные кредиты и только тогда, когда у вас есть отложенная «на черный день» сумма в размере 3-6 ваших рабочих окладов.

Полезная статья? Не пропустите новые!Введите e-mail и получайте новые статьи на почту

biznesprost.com

- Инфошкола как отключить смс

- 044206604 бик

- Как пользоваться андроид пэй android pay

- Ипотека под застройку дома

- Размер ключевой ставки цб рф

- Справка два ндфл

- Баланс номера

- Бонусы спасибо связной

- Что делать если нечем платить за кредит

- Купюра 5000 как выглядит

- Номер телефона горячей