Что такое процент по кредиту: Ваш браузер устарел | Тинькофф Банк

Ставки по кредитам превысили проценты по вкладам в разы

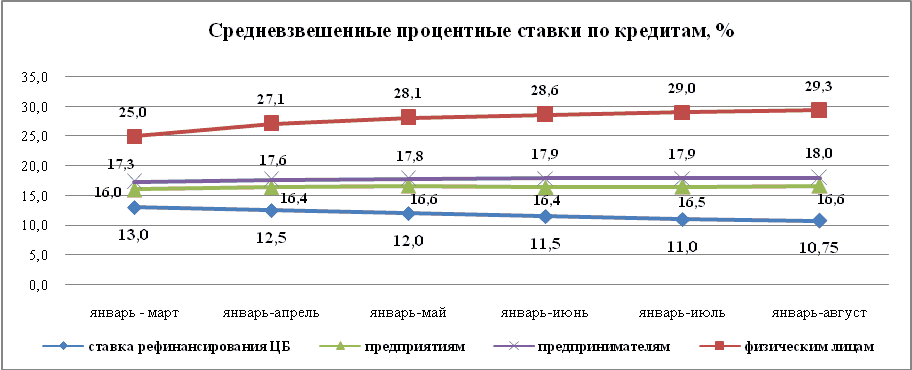

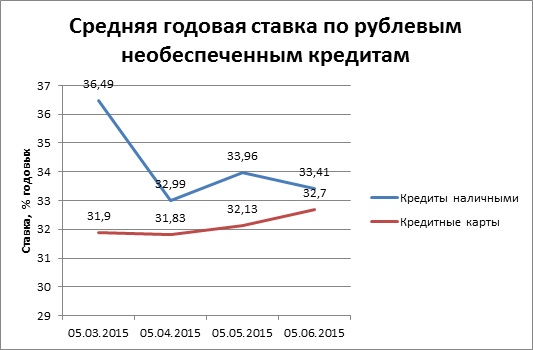

На фоне кризиса стоимость розничных кредитов для новых клиентов превысила ставки по депозитам в среднем в 2,5 раза, подсчитали в аналитическом агентстве Frank RG, проанализировав данные 11 крупнейших банков. Сегодня банки выдают займы в среднем под 9,3%, а привлекают вклады – под 3,9%.

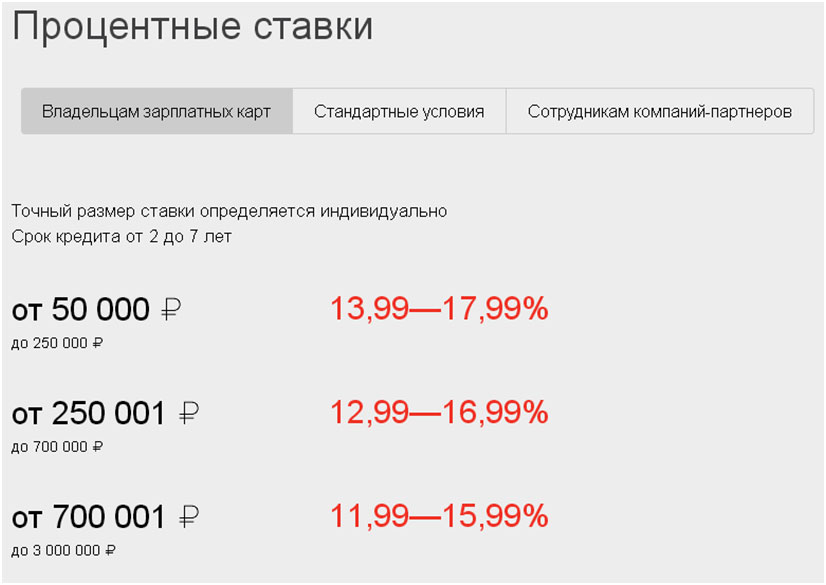

Например, Сбербанк предлагает вклады со средней максимальной ставкой 3,27% для новых клиентов, при том что процент по займам для этой же категории составляет 12,9%. Сопоставимые уровни у «Юникредита» – 3% против 11,9%. А ВТБ, второй крупнейший игрок на банковском рынке, предлагает 4% по депозитам и 8% по кредитам. Примечательно, что в прошлом году, когда банки продемонстрировали чистую прибыль, близкую к рекордному уровню, эта разница была заметно скромнее: ставка по кредитам превышала проценты по вкладам «всего лишь» в 1,9 раза.

Впрочем, и аналитики, и банкиры считают существующий ныне уровень маржи вполне адекватным. По мнению Юрия Грибанова, генерального директора Frank RG, «рост кратного превосходства в ставке – это математический эффект абсолютного снижения ставок». Дело в том, что затраты на привлечение денег – это только часть расходов. В последнее время эта часть снижается, но остальные расходы держатся на стабильном уровне или даже растут, подчеркивает глава аналитического агентства.

Дело в том, что затраты на привлечение денег – это только часть расходов. В последнее время эта часть снижается, но остальные расходы держатся на стабильном уровне или даже растут, подчеркивает глава аналитического агентства.

А по расчетам старшего директора Национального рейтингового агентства Юрия Ногина, фактический спред между ставками кредитования и привлечения средств в январе – июне 2020 г. находился в диапазоне 7,5–8%. Для сравнения: в июне 2018 г. такой спред составлял 10%, а максимальный – на уровне 15,1% – был зафиксирован в январе 2014 г. Так что в нынешней ситуации, на его взгляд, нет ничего выдающегося.

Соглашается с коллегой и директор отдела рейтингов кредитных институтов «Эксперт РА» Иван Уклеин, который отмечает, что кредиты, как правило, представляют собой более долгосрочный продукт и в ставку по ним закладывается премия за риск на весь срок договора. «Кроме того, ситуацию в российской и мировой экономике пока нельзя назвать стабильной, – говорит Уклеин. – Поэтому банки закладывают в процент по кредитам и возможное повышение ставки Банком России на горизонте 2021–2022 гг.».

– Поэтому банки закладывают в процент по кредитам и возможное повышение ставки Банком России на горизонте 2021–2022 гг.».

При этом корреляция между прибылью и спредом ставок по кредитам и депозитам, по его мнению, не настолько высока, как может показаться на первый взгляд. Прибыль банковского сектора зависит от целого ряда разнонаправленных индикаторов. Например, резкое снижение ставок в 2020 г. снизило стоимость фондирования, а вместе с тем и доходность ликвидных компонентов банковских активов. С учетом различных долей в структуре баланса каждого банка эти разнонаправленные тенденции не приведут к росту чистой прибыли по сектору, особенно с учетом роста отчислений в резервы на фоне ухудшения качества кредитного портфеля, считает Уклеин.

Начальник управления клиентских отношений СДМ-банка Иван Лонкин также полагает, что не стоит ожидать существенного увеличения прибыли в банковской сфере. «Ведь сегодня сокращается объем обслуживаемого банками бизнеса, – объясняет Лонкин. – Сужается бизнес у компаний-заемщиков, следовательно, у них сокращаются потребности в кредитовании. Физические лица тоже ведут себя осторожнее и реже обращаются за займами. Но при этом постоянные издержки банков – на заработную плату, IТ, поддержку инфраструктуры – не сокращаются, а скорее увеличиваются».

– Сужается бизнес у компаний-заемщиков, следовательно, у них сокращаются потребности в кредитовании. Физические лица тоже ведут себя осторожнее и реже обращаются за займами. Но при этом постоянные издержки банков – на заработную плату, IТ, поддержку инфраструктуры – не сокращаются, а скорее увеличиваются».

В то же время в СДМ-банке соглашаются с распространенным мнением, что в настоящий момент банковская сфера чувствует себя лучше, чем те секторы, которые останавливали свою деятельность в период самоизоляции, ведь банки работали в карантин. Тем не менее не стоит сбрасывать со счетов и тот факт, что комиссионные доходы от операционной деятельности банков во время пандемии сократились более чем на 50%, отмечают в СДМ-банке.

В ЦБ объяснили, что проценты по кредитам будут начислять и в льготный период — Экономика и бизнес

МОСКВА, 5 апреля. /ТАСС/. Банк России объяснил, что в период кредитных каникул, предоставленных гражданам, которые оказались в сложной жизненной ситуации или пострадали от снижения доходов в связи с пандемией коронавируса, проценты по займам продолжат начисляться. Как сообщается на сайте регулятора, оплатить их нужно будет по истечении льготного периода.

Как сообщается на сайте регулятора, оплатить их нужно будет по истечении льготного периода.

В ЦБ отметили, что начисленные за льготный период проценты по кредитной карте должны быть выплачены заемщиком в течение 24 месяцев равными ежемесячными платежами. Кроме того, первый платеж должен быть сделан через 30 дней после истечения льготного периода.

В случае с потребительскими кредитами, отметил регулятор, «начисленные за льготный период проценты, а также просроченные проценты, пени и штрафы, образовавшиеся до начала льготного периода, выплачиваются заемщиком кредитору после завершения погашения потребительского кредита ежемесячными платежами, величина которых равна ежемесячным платежам по потребительскому кредиту».

Не выплаченные во время льготного периода, предоставленного ипотечному заемщику, платежи по основному долгу и процентам должны быть выплачены должником после погашения ипотечного кредита ежемесячными платежами, величина которых равна ежемесячным платежам по заему, добавили в ЦБ.

Президент РФ Владимир Путин 3 апреля подписал закон о предоставлении кредитных каникул гражданам, индивидуальным предпринимателям и субъектам малого и среднего предпринимательства (МСП).

В соответствии с принятыми нормами заемщики могут обратиться к кредитору с требованием установить кредитные каникулы сроком до шести месяцев, если их доходы за предшествующий месяц снизились на 30% по сравнению со среднемесячными доходами предыдущего года. Заемщик может обратиться в любой момент в течение времени действия кредитного договора, но не позднее 30 сентября 2020 года. При этом льготный период, который устанавливается для заемщика, может отстоять от дня требования на 30 дней по ипотечным кредитам и на 14 дней по потребительским кредитам.

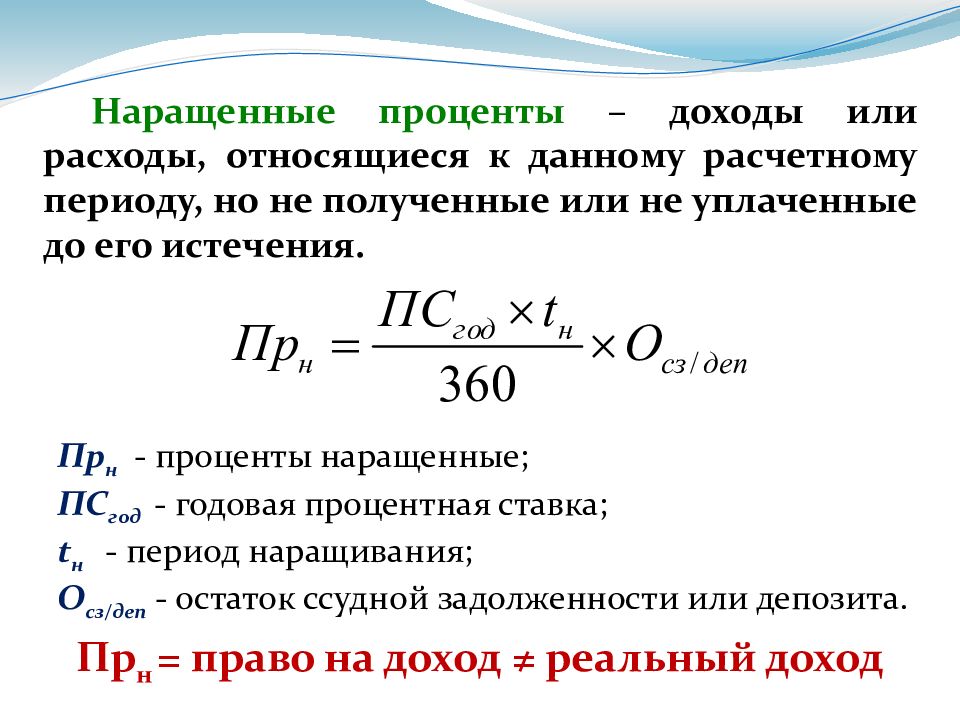

Каким образом начисляются кредитные проценты?

Процент – это доходный размер, начисляемый за займ денежных средств. Любая банковская организация при выдаче определенной суммы денежных средств, обязательно сделает это под проценты. Выдача кредитных средств юридическим и физическим лицам под проценты – это основной путь, с помощью которого и происходит пополнение бюджета банковской организации. Многие граждане Российской Федерации в курсе того, что банковским учреждением даются денежные средства в виде ссуды под проценты, но мало кто при этом знает, какими именно правилами руководствуются при их начислении.

Выдача кредитных средств юридическим и физическим лицам под проценты – это основной путь, с помощью которого и происходит пополнение бюджета банковской организации. Многие граждане Российской Федерации в курсе того, что банковским учреждением даются денежные средства в виде ссуды под проценты, но мало кто при этом знает, какими именно правилами руководствуются при их начислении.

Очень часто, беря наличные средства в банковском учреждении либо получая кредитную карту, физическое лицо не в курсе того, сколько именно он должен будет выплатить, а после наступает шоковое состояние от оглашенной суммы.

Поэтому, перед тем как брать кредит, стоит обязательно ознакомиться хотя бы с общей информацией и узнать подробнее о правиле, согласно которому и происходит начисление процентов по кредиту. Далее – подробнее о правилах и нюансах начисления кредитных процентов, которые обязательно стоит тщательно изучить перед тем, как брать на себя кредитные обязательства.

Правила, согласно которым происходит начисление кредитных процентов.

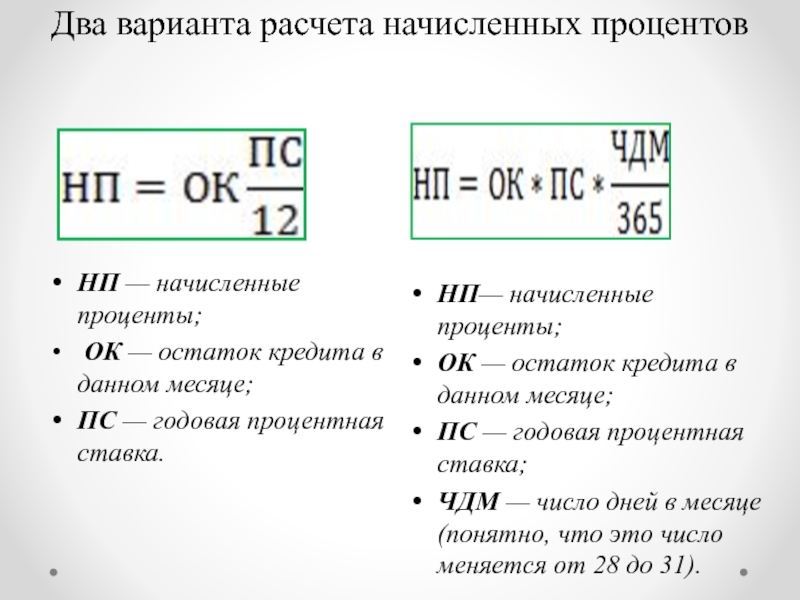

Временной промежуток, за который происходит начисление денежных средств за использование ссуды, именуется периодом начисления процентов. Если он является обычным, их начисление начинает осуществляться с момента выдачи определенной суммы, а завершение производится в день полного погашения кредита. Данный порядок регламентирован фактически всеми заемными организациями.

Начисление кредитных процентов может осуществляться за использование заемщиком денежных банковских средств (если ему есть от этого какая-либо выгода).

Чем больше времени на погашение кредитной задолженности, тем большее количество процентов должно быть выплачено. Большим значением обладает и схема, согласно которой будет производиться расплата за взятые в кредит денежные средства (у каждой схемы есть свои нюансы).

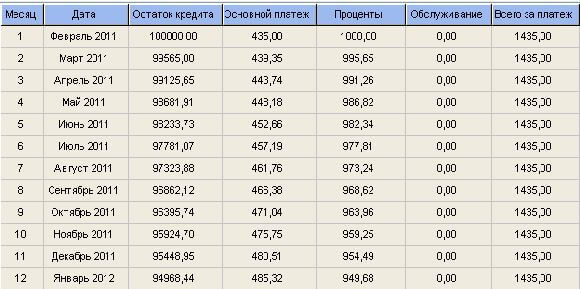

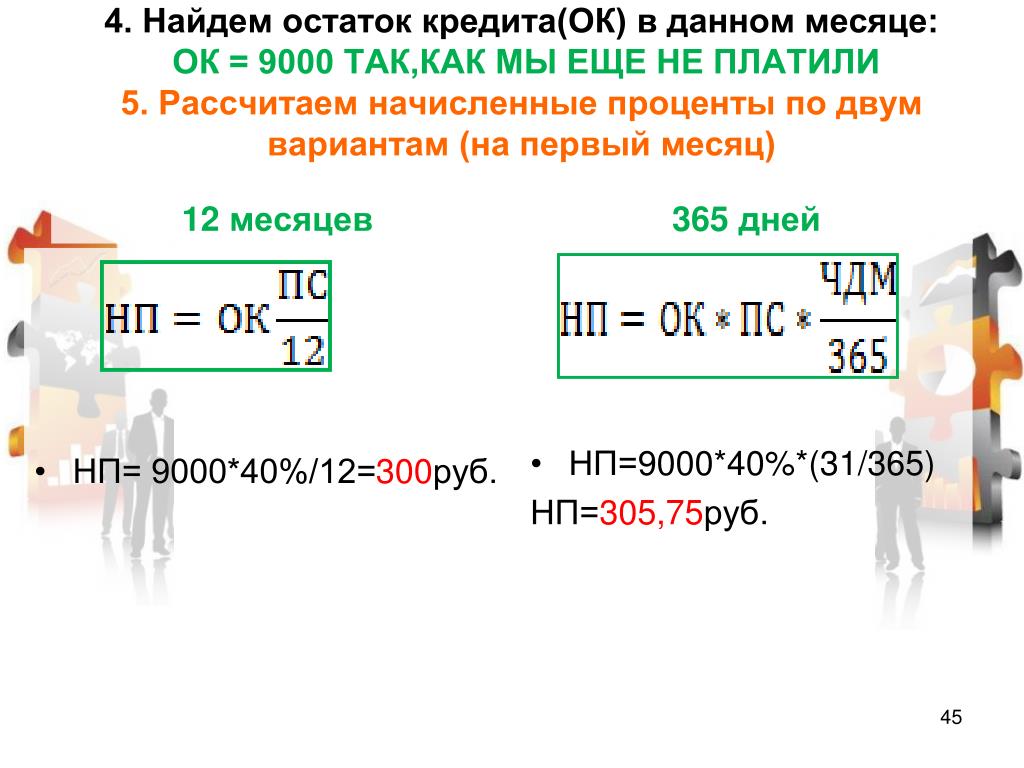

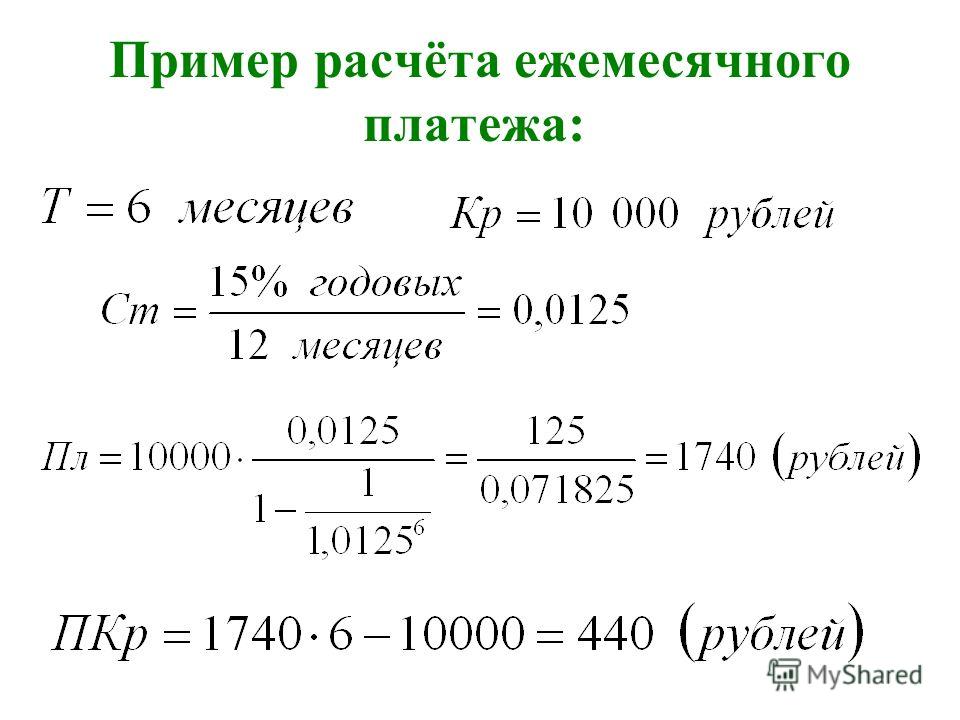

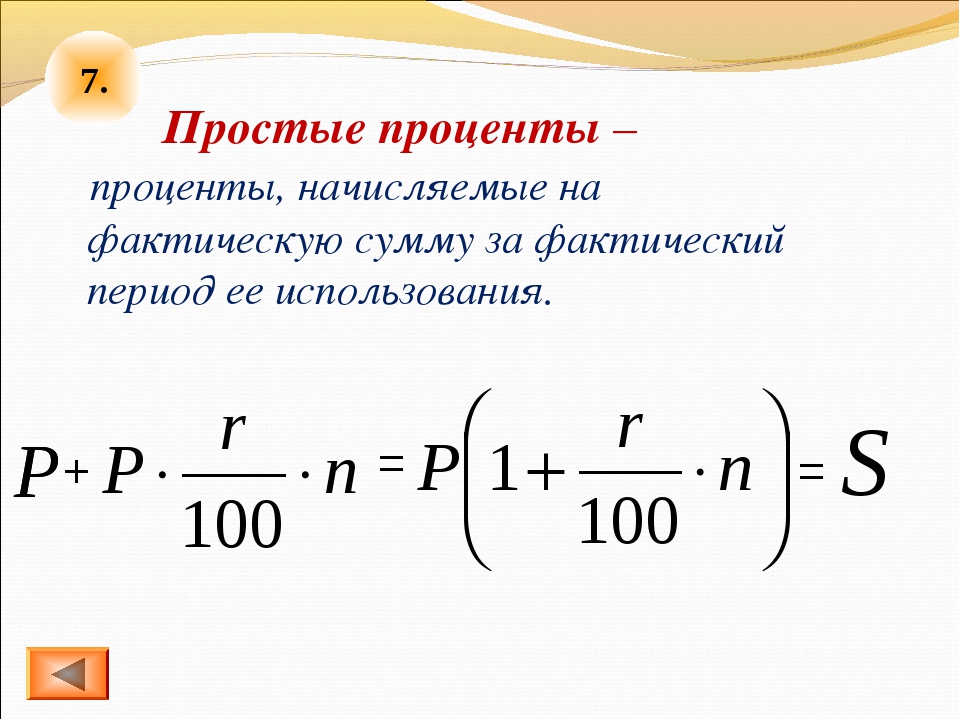

В данный временной период проценты по кредиту начисляются с помощью одной из двух работающих схем: стандартной либо аннуитетной. Нет большой разницы, с помощью какой конкретно проводки должна осуществляться выплата процентов, так как и в первом, и во втором случае в ежемесячный платеж будут входить две основные части — части от суммы основного долга и процентов, начисляемых за использование кредита. Если начисление идет с помощью стандартной схемы, то уменьшается размер основного долга. Следовательно, происходит и уменьшение процентов (то есть, использование такой схемы выгоднее для клиента). При использовании же аннуитетной схемы ситуация становится гораздо более сложной.

Если начисление идет с помощью стандартной схемы, то уменьшается размер основного долга. Следовательно, происходит и уменьшение процентов (то есть, использование такой схемы выгоднее для клиента). При использовании же аннуитетной схемы ситуация становится гораздо более сложной.

Виды стандартной и аннуитетной схем проводок для начисления.

Если денежные средства берутся на длительный временной период, лучше всего прибегать к использованию стандартной схемы, поскольку она считается более выгодной для заемщика. Также она является достаточно простой и прозрачной. Заемщиком ежемесячно осуществляется выплата банковскому учреждению одной строго определенной суммы – постепенно происходит ее уменьшение, а, следовательно, происходит и снижение процентов по кредиту. Таким образом, выходит, что у первого платежа будет самый большой размер, а у последнего – самый небольшой.

Весь тот временной период, в который идет погашение задолженности, происходит выплата одной и той же суммы денежных средств. Распределение процентов при этом подвержено следующему принципу: когда срок выплаты начинается, большей частью ежемесячного платежа являются как раз проценты, а когда срок выплаты заканчивается – большая часть уже идет в счет погашения основного долга. Отличаются эти две проводки прежде всего затратами, понесенными заемщиком. К примеру, если физическим лицом, взявшим в кредит денежные средства, выплачивается сумма, превышающая размер ежемесячной выплаты, то при стандартной схеме излишки должны идти в счет погашения основного долга за следующий месяц. Поэтому появляется шанс досрочного погашения кредита, за счет чего сумма переплаты по кредиту уменьшается.

Если же погашение осуществляется с помощью аннуитетной схемы, банковским учреждением сразу же рассчитывается та сумма, которую заемщик будет вынужден переплатить. После этого сразу идет распределение ее на срок, в который необходимо осуществить возвращение денежных средств.

Если же для проводок применяют дифференцированную схему, в таком случае ежемесячные выплаты становятся все меньше и меньше. Если это аннуитетная система – сумма всегда одинакова. Как говорят потребители, данный принцип очень неудобен, так как у многих есть стремление к досрочному погашению собственного долга, а в данном случае это совсем невыгодно.

По аннуитетной схеме выплата кредита раньше срока также возможна, но при ней банковскими учреждениями не осуществляется пересчет, а сумма, превышающая размер платежа, приводит к погашению основного долга с конца. Таким образом, выходит, что клиент вынужден осуществлять выплату процентов полностью. Это приводит к значительной переплате.

Если схема погашения задолженности стандартная – переплата гораздо более низкая. Преимуществом же аннуитетной схемы может считаться планирование собственных расходов, а также уменьшение ежемесячной суммы выплаты.

Какие бывают банковские комиссии за обслуживание?

Эти банковские сборы также обладают большим значением для кредитных плательщиков. Комиссия берется любым банковским учреждением, и тем, где процентная ставка маленькая, и тем, где процентная ставка высокая. Еще возможен вариант со скрытыми комиссиями по кредиту.

Комиссия берется любым банковским учреждением, и тем, где процентная ставка маленькая, и тем, где процентная ставка высокая. Еще возможен вариант со скрытыми комиссиями по кредиту.

Процентная ставка может указываться банковским учреждением по-разному. Она может быть указана в виде ежедневных, ежемесячных либо годовых процентов. Последний вариант встречается чаще всех остальных.

Если же процентная кредитная ставка указывается за один месяц, декад либо она является ежедневной, то делается такое либо с целью рекламы, либо для того, чтобы кредитную программу было проще понять. Также возможен вариант со скрытием истинного размера реальной годовой процентной ставки.

Ежемесячная комиссия бывает следующих видов

- Проценты, на которые влияет ежемесячный платеж. Если размер кредитных процентов указывается за месяц, его настоящий размер выше в 12 раз (он и является годовой процентной ставкой). К примеру, если размер ежемесячного процента по кредиту составляет 2,5%, то размер годового процента будет равен 30%.

- Если это стандартная схема погашения кредита, применяется процент от первоначальной суммы.

- Начисление комиссионных на остаток задолженности.

- Вид ежедневных процентов за кредитное использование. В данной ситуации стоит проявлять особую внимательность, поскольку именно таким образом происходит маскировка реальных огромных процентов. К примеру, если ежедневный процент равняется 0,15%, реальный размер годовых равен 54,7%.

- Вариант со скрытым снятием процентов по кредиту. К примеру, обналичивание кредитных средств.

Вопрос льготного периода и наложения штрафных санкций.

В случае оформления кредитной карты, стоит обязательно обратить свое внимание на следующий полезный факт: практически всегда она обладает льготным периодом кредитования. Данный термин может обладать абсолютно различными принципами исчисления у различных видов банковских учреждений. Некоторые банковские учреждения называют этот процесс фактическим отсчетом (к примеру, 45 дней, но обязательно до 15 числа следующего месяца), другие же осуществляют выстраивание данной схемы как раз по календарным дням. Кроме того, огромным значением обладает и факт начисления процентов за снятие денежных средств наличными, в то время как при оплате покупок картой этого не происходит.

Кроме того, огромным значением обладает и факт начисления процентов за снятие денежных средств наличными, в то время как при оплате покупок картой этого не происходит.

В той ситуации, когда заемщик не обладает достаточным количеством денежных средств для погашения всей задолженности, есть вариант с начальным погашением процентной ставки и начислением всех недостающих денежных средств на основной долг. На него же производится начисление всех штрафных санкций и пеней по взятому на себя кредиту. Срок, когда должно быть осуществлено погашение долга по кредиту, обладает строго фиксированной датой в следующем месяце. Таким образом, выходит, что произведение платы в следующем месяце осуществляется использование денежных средств в месяце текущем. В случае внесения платежной суммы заранее, банковская организация засчитывает ее в счет переплаты за предыдущий месяц, либо поступившие денежные средства зачисляются на специальный транзитный счет – а далее осуществляется их списание в момент наступления новой платежной даты (согласно платежному графику заемщика).

Что необходимо знать о подводных камнях кредитования.

Каждым потенциальным заемщиком при подаче заявления в банковское учреждение на выдачу кредита должна быть тщательно изучена вся информация о комиссии, которую придется заплатить за услуги банковского обслуживания, ведь любое банковское учреждение считает это еще одной возможностью дополнительно подзаработать. Любой же клиент будет рад заплатить комиссионный сбор лишь однажды, нежели каждый месяц тратить на него собственные средства весь тот временной период, в который будет осуществляться выплата кредита.

Любой кредит обладает собственными подводными камнями, даже если физическому лицу-клиенту кажется, что он очень выгоден и привлекателен. Довольно часто банковские учреждения пользуются финансовой безграмотностью большинства отечественных нынешних граждан. Бытует такое мнение, что банковскими учреждениями дается предложение гражданам о потребительском кредите, в котором комиссия составляет 10% от стоимости товара. Но о том, что размер процентной ставки по этому предложению равен 40%, банковское учреждение благоразумно просто не говорит. Поэтому любым человеком, пришедшим в банковскую организацию с целью получения кредита, должен быть внимательно изучен договор. Если возникают любые вопросы, стоит обращаться за разъяснениями – прежде чем подписывать этот договор.

Но о том, что размер процентной ставки по этому предложению равен 40%, банковское учреждение благоразумно просто не говорит. Поэтому любым человеком, пришедшим в банковскую организацию с целью получения кредита, должен быть внимательно изучен договор. Если возникают любые вопросы, стоит обращаться за разъяснениями – прежде чем подписывать этот договор.

Нужна консультация юриста? Пишите или звоните!

Новый порядок погашения потребительского кредита позволит не разориться

До конца февраля депутаты планируют рассмотреть в первом чтении правительственный законопроект, который предлагает новый механизм уплаты просроченных долгов по потребительским кредитам. Как эта инициатива поможет заёмщику поскорее рассчитаться с банковскими долгами и снизить штрафные пени, «Парламентской газете» рассказал заместитель председателя Комитета Совета Федерации по экономической политике Вячеслав Тимченко.

— Вячеслав Степанович, насколько актуален данный законопроект и как он защитит права заёмщиков?

— Любой кредит имеет три составляющие. Во-первых, тело кредита — эта сумма, которую вы взяли в долг у банка. Во-вторых, проценты — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель в расчёте на определённый период. В-третьих, пени — своего рода штраф, который вправе назначить банк за просрочку по кредиту. Сегодня население крайне закредитовано. И эта ситуация объясняется объективными причинами. Заёмщик, к примеру, теряет работу и не имеет возможности соблюдать график платежей. Банк назначает штрафные санкции. Даже если гражданин обращается в другую кредитную организацию или устраивается на новую работу, все его платежи уходят на образовавшиеся пени и штрафы. Получается, сколько человек ни работает, ни старается, на теле кредита это никак не сказывается, проценты тоже не уменьшаются.

Во-первых, тело кредита — эта сумма, которую вы взяли в долг у банка. Во-вторых, проценты — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель в расчёте на определённый период. В-третьих, пени — своего рода штраф, который вправе назначить банк за просрочку по кредиту. Сегодня население крайне закредитовано. И эта ситуация объясняется объективными причинами. Заёмщик, к примеру, теряет работу и не имеет возможности соблюдать график платежей. Банк назначает штрафные санкции. Даже если гражданин обращается в другую кредитную организацию или устраивается на новую работу, все его платежи уходят на образовавшиеся пени и штрафы. Получается, сколько человек ни работает, ни старается, на теле кредита это никак не сказывается, проценты тоже не уменьшаются.

Именно поэтому разработанная правительством инициатива очень своевременная и полностью отвечает своей главной цели — снизить закредитованность населения. Теперь находящийся в затруднительном положении должник получит возможность сначала погасить проценты за пользование денежными средствами, а также основную сумму долга, и только потом — неустойки, пени и штрафы. Я, как и остальные парламентарии, целиком и полностью приветствую принятие такого закона.

Теперь находящийся в затруднительном положении должник получит возможность сначала погасить проценты за пользование денежными средствами, а также основную сумму долга, и только потом — неустойки, пени и штрафы. Я, как и остальные парламентарии, целиком и полностью приветствую принятие такого закона.

— Но, согласитесь, должнику, было бы удобнее сначала погасить тело кредита, а уже потом — все набежавшие проценты и пени. Кстати, некоторые парламентарии предлагают именно такой порядок погашения потребительского кредита, вы его поддерживаете?

— Действительно, заёмщику было бы удобнее сначала гасить тело кредита, а потом проценты и пени. Но мы должны понимать, что в погоне за соблюдением правил потребителя мы также должны соблюдать принципы, на которых основаны рыночные отношения. Именно поэтому единственно правильный механизм тот, который предложен в законопроекте. Первый шаг по пути погашения образовавшейся задолженности — уплатить проценты, затем выплатить тело и в последнюю очередь — штрафы. Уверен, что этот закон позитивно отразится на экономике страны. Такая практика, кстати, давно уже существует в отношении юридических лиц. При погашении кредита предприниматели сначала уплачивают проценты, потом тело кредита и в последнюю очередь пени. Теперь этот порядок применят и к физическим лицам.

Уверен, что этот закон позитивно отразится на экономике страны. Такая практика, кстати, давно уже существует в отношении юридических лиц. При погашении кредита предприниматели сначала уплачивают проценты, потом тело кредита и в последнюю очередь пени. Теперь этот порядок применят и к физическим лицам.

— А как действовать заёмщику, если банк назначил драконовские штрафы за неустойку?

— Хочу напомнить, что в правовом государстве решение судебных органов является преобладающим в любой сфере. В случае, когда банк назначил заведомо неисполнимые штрафы, заёмщик вправе обратиться в суд.

Теперь находящийся в затруднительном положении должник получит возможность сначала погасить проценты за пользование денежными средствами, а также основную сумму долга, и только потом — неустойки, пени и штрафы.

Если в судебном порядке будет установлено, что требования кредитных организаций были завышены, это будет приниматься к немедленному исполнению. Таким образом суд может снизить проценты неустойки до разумных пределов.

— Какие ещё меры, по вашему мнению, необходимо предпринять государству для оздоровления ситуации на кредитном рынке?

— Безусловно, такой мерой станет снижение учётной ставки Центробанка, которое приведёт к понижению процентов по кредитам. Следствием этого будет раскредитованность населения и более эффективное использование заёмных средств. Также оживлению экономики будут способствовать меры поддержки государством отдельных категорий граждан — например, молодых семей или пожилых россиян. У нас немало делается для поддержки населения, но дополнительные меры не будут лишними и окупятся сторицей, так как дадут возможность решать основные социальные проблемы населения.

Проценты по кредитам относят в состав затрат

Расходы, в том числе в виде процентов по кредиту, должны быть экономически оправданными. Но не обязательно, чтобы хозяйственные операции, оплаченные за счет кредитных средств, были прибыльными. Достаточно, чтобы они были исполнены в рамках хозяйственной деятельности организации.

Достаточно, чтобы они были исполнены в рамках хозяйственной деятельности организации.

Как отразить в бухгалтерском учете

Для обобщения информации о состоянии кредитов и займов, которые были получены организацией, предусмотрено два счета. На счете 66 «Расчеты по краткосрочным кредитам и займам» отражаются заемные средства, полученные на срок не более 12 месяцев.

Если долг нужно вернуть в более длительный срок, то он отражается на счете 67 «Расчеты по долгосрочным кредитам и займам».

Такое деление обусловлено тем, что в бухгалтерской отчетности обязательства должны представляться подразделением в зависимости от срока погашения на краткосрочные и долгосрочные (п. 19 ПБУ 4/99). Таким образом, если до конца срока займа (в том числе и ранее учитываемого как долгосрочный) остается меньше года, он должен отражаться как краткосрочный.

Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся (п. 6 ПБУ 15/2008). Причитающиеся к уплате проценты отражаются в составе прочих расходов.

6 ПБУ 15/2008). Причитающиеся к уплате проценты отражаются в составе прочих расходов.

Исключение составляют проценты, включаемые в стоимость инвестиционного актива. Об этом сказано в пункте 11 ПБУ 10/99 и пункте 7 ПБУ 15/2008.

При этом проценты, причитающиеся к оплате кредитору, включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). В бухгалтерском учете проценты признаются в расходах в сумме, уплачиваемой в соответствии с условиями договора.

Как учесть расходы при налогообложении

Затраты по долговым обязательствам любого вида учитываются в составе внереализационных расходов и не включаются в первоначальную стоимость амортизируемого имущества (письмо Минфина России от 28 июня 2013 г. № 03-03-06/1/24671).

Прежде всего расходы должны соответствовать статье 252 Налогового кодекса РФ, то есть быть экономически оправданными. Но не обязательно, чтобы хозяйственные операции, проведенные за счет кредитных средств, были прибыльными. Достаточно, чтобы они были исполнены в рамках хозяйственной деятельности организации (постановление ФАС Северо-Кавказского округа от 12 декабря 2013 г. № А53-32736/2012).

Достаточно, чтобы они были исполнены в рамках хозяйственной деятельности организации (постановление ФАС Северо-Кавказского округа от 12 декабря 2013 г. № А53-32736/2012).

Если условиями договора предусмотрено, что проценты в отдельные отчетные (налоговые) периоды выплачиваются, то они учитываются в расходах в тех периодах, в которых у заемщика возникает обязательство по их уплате. На это указывает арбитражная практика (постановление ФАС Северо-Кавказского округа от 18 марта 2013 г. № А53-9654/2012 (определением от 5 июня 2013 г. № ВАС-6608/13 ВАС РФ отказал в передаче данного дела в Президиум для пересмотра)). Это относится и к случаям, когда проценты уплачиваются вместе с основной суммой долга.

Нужно отметить, что финансисты не согласны с таким подходом. Они настаивают на том, что проценты по всем видам заимствований признаются равномерно в течение всего срока действия договора на конец каждого месяца. При этом фактический срок уплаты процентов во внимание не принимается (письмо Минфина России от 24 июля 2013 г. № 03-03-06/1/29175).

№ 03-03-06/1/29175).

Налоговым кодексом РФ предусмотрено два варианта учета процентов по кредиту (п. 1 ст. 269):

-

в размере не выше ставки рефинансирования ЦБ РФ, умноженной на соответствующие коэффициенты; -

в полном объеме, но при условии, что их величина существенно не отличается от процентов по кредиту, выданных на сопоставимых условиях.

Порядок определения предельной величины процентов, признаваемых расходом, должен быть установлен в учетной политике (ст. 313 Налогового кодекса РФ).

Организация может выбрать способ учета процентов по установленным нормам. Они следующие:

-

при оформлении долгового обязательства в рублях — не превышает ставку рефинансирования ЦБ РФ, увеличенную в 1,1 раза; -

по долговым обязательствам в иностранной валюте — равна 15 процентам (п. 1 ст. 269 Налогового кодекса РФ).

Учет процентов полностью

Организация может включить в состав расходов всю сумму процентов, начисленных по долговому обязательству любого вида. Для этого их размер не должен отклоняться более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале (месяце — для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли), на сопоставимых условиях.

Для этого их размер не должен отклоняться более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале (месяце — для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли), на сопоставимых условиях.

Долговые обязательства признаются сопоставимыми, если они выданы:

-

в одной валюте; -

на те же сроки; -

в сопоставимых объемах; -

под аналогичные обеспечения.

При этом необходимо одновременное соблюдение всех перечисленных критериев (письма Минфина России от 27 апреля 2010 г. № 03-03-05/92, ФНС России от 19 мая 2009 г. № 3-2-13/74).

Сопоставлять нужно выданные обязательства

При определении сопоставимости обязательств Налоговый кодекс РФ предписывает рассматривать выданные долговые обязательства (п. 1 ст. 269 Налогового кодекса РФ).

Суды, в том числе и Президиум ВАС РФ, рассматривают как сопоставимые обязательства, которые заимодавец организации выдал другим российским организациям в отчетном периоде (постановления Президиума ВАС РФ от 17 января 2012 г. № 9898/11, ФАС Уральского округа от 26 мая 2011 г. № Ф09-1692/11-С2).

При этом позиция, сформированная в постановлении Президиума ВАС РФ № 9898/11, является общеобязательной для нижестоящих арбитражных судов при рассмотрении аналогичных споров. В его заключительных положениях указано на то, что вступившие в законную силу судебные акты арбитражных судов со схожими фактическими обстоятельствами подлежат пересмотру, если они приняты на основании норм права в ином толковании.

Вместе с тем не всегда можно получить данные о среднем уровне процентов, которые взимает кредитор с других организаций. Поэтому чиновники указывают: для расчета уровня предельных процентов организация должна сопоставить как привлеченные ею самой кредиты, так и зайВмы, выданные кредиторами другим российским организациям в том же отчетном периоде, при наличии такой информации (письмо Минфина России от 19 декабря 2012 г..png) № 03-03-06/1/665). При этом для подтверждения среднего уровня процентов по кредитам (займам), выданным (полученным) на сопоставимых условиях, может быть использована справка российского банка.

№ 03-03-06/1/665). При этом для подтверждения среднего уровня процентов по кредитам (займам), выданным (полученным) на сопоставимых условиях, может быть использована справка российского банка.

Ну а если кредит был получен от иностранного банка, то справка от него чиновниками как доказательство сопоставимости учитываться не будет (письмо Минфина России от 21 ноября 2011 г. № 03-03-06/1/770).

Критерии сопоставимости

Налоговый кодекс РФ не содержит указаний, на какие сроки, объемы и способы обеспечения считаются сопоставимыми в целях определения предельной величины процентов. Кроме того, не сказано, нужно или нет учитывать какие-либо дополнительные условия.

Соотношение сроков по продолжительности

Требований об идентичности сроков выдачи долговых обязательств (с точностью до дня) статья 269 Налогового кодекса РФ не содержит.

А под долговыми обязательствами, выданными на те же сроки, следует понимать обязательства, которые выданы на сроки, сопоставимые по продолжительности. Такое разъяснение дал Минфин России в письме от 29 июля 2009 г. № 03-03-05/141.

Такое разъяснение дал Минфин России в письме от 29 июля 2009 г. № 03-03-05/141.

Кроме того, есть решение арбитражного суда о том, что считаются сопоставимыми долговые обязательства, выданные на 4 и на 9 месяцев (постановление ФАС Поволжского округа от 8 декабря 2005 г. № А72-5338/05-7/410).

Соотношение обязательств по объему

По официальной позиции Минфина России порядок определения долговых обязательств сопоставимыми по объему должен быть установлен в учетной политике исходя из принципа существенности и обычаев делового оборота (письмо от 19 июня 2009 г. № 03-03-06/1/414).

Соответствие способов обеспечения

К сожалению, в открытых источниках отсутствует официальная позиция чиновников по вопросу, какие меры обеспечения можно признать аналогичными в целях применения пункта 1 статьи 269 Налогового кодекса РФ.

Отсутствует и судебная практика. Можно предположить, что сопоставимыми можно считать кредиты, которые обеспечиваются одним из следующих способов, указанных в главе 23 Гражданского кодекса РФ: неустойка, залог, удержание, поручительство, банковская гарантия и задаток.

Дополнительные условия

Несмотря на то что другие дополнительные условия для признания обязательств сопоставимыми в Налоговом кодексе РФ не указаны, чиновники в своих разъяснениях на них ссылаются.

Например, в письме Минфина России от 2 июня 2010 г. № 03-03-06/2/104 высшее финансовое ведомство отмечает, что не признаются выданными на сопоставимых условиях долговые обязательства, полученные от физических и юридических лиц.

А вот полученные от одного и того же кредитора обязательства являются сопоставимыми. Об этом специалисты главного финансового ведомства напомнили в письме от 25 февраля 2010 г. № 03-03-06/1/88.

Если был выдан только один кредит

В соответствии с пунктом 1 статьи 269 Налогового кодекса РФ при отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях, предельная величина процентов, признаваемых расходом, принимается в пределах установленной нормы.

Данная формулировка вызывает разночтения. Из нее непонятно, у кого должны отсутствовать долговые обязательства перед российскими организациями. У заимодавца организации, выдающего ей кредит в данном квартале, или в принципе на рынке банковских услуг?

Из нее непонятно, у кого должны отсутствовать долговые обязательства перед российскими организациями. У заимодавца организации, выдающего ей кредит в данном квартале, или в принципе на рынке банковских услуг?

В основной массе предприятия понимают эту формулировку как предписывающую принимать в состав расходов проценты по норме исходя из ставки ЦБ РФ.

Хотя из постановления Президиума ВАС РФ № 9898/11 следует, что, если у организации за квартал имеется только одно кредитное обязательство, нужно применять метод определения предельной величины процентов, основанный на сравнении обязательства с сопоставимыми долговыми обязательствами, выданными банками и другими кредитными организациями российским предприятиям.

Актуальной официальной позиции чиновников по этому вопросу в открытых источниках не представлено. В ранних письмах они предписывали учитывать проценты по таким обязательствам в пределах нормируемой величины (письмо Минфина России от 6 марта 2006 г. № 03-03-04/1/183).

№ 03-03-04/1/183).

Опубликовано в журнале «Учет в торговле» № 2, февраль 2014 г.

Как работают проценты по студенческой ссуде

Отправить эту статью по электронной почте

Отправить эту статью по электронной почте

Заполните форму ниже, чтобы отправить копию этой статьи на вашу электронную почту.

Копия этой статьи была отправлена на вашу электронную почту.

Что такое проценты по студенческой ссуде?

Ссуды платные. Когда вы занимаете деньги, вы не просто вернете взятую сумму; Кредиторы также взимают с вас проценты.

Проще всего представить себе проценты — это стоимость, которую вы платите за получение займа. Независимо от того, есть ли у вас федеральные студенческие ссуды или частные студенческие ссуды, с вас будут взиматься проценты до тех пор, пока эта ссуда не будет выплачена полностью.Это означает, что, когда вы выплачиваете ссуду, вам будет возвращена первоначальная сумма, которую вы взяли в долг (известная как ваша первоначальная основная сумма), плюс процент от суммы вашей задолженности (проценты).

На сегодняшнем рынке процентные ставки по частным студенческим ссудам варьируются от 1,04% годовых (годовая процентная ставка) до 14,50% годовых. Многие кредиторы, предоставляющие частные студенческие ссуды, предлагают как фиксированные, так и переменные процентные ставки, что позволяет соответствующим заемщикам выбирать тот вариант, который они предпочитают. Процентная ставка, на которую вы имеете право, будет зависеть от вашей кредитоспособности и кредитоспособности вашего соавтора, если применимо. Вы можете легко сравнить ставки, условия и льготы кредиторов на нашей странице сравнения кредиторов студенческих кредитов.

Вы можете легко сравнить ставки, условия и льготы кредиторов на нашей странице сравнения кредиторов студенческих кредитов.

Мгновенно сравнивайте частных кредиторов студенческой ссуды

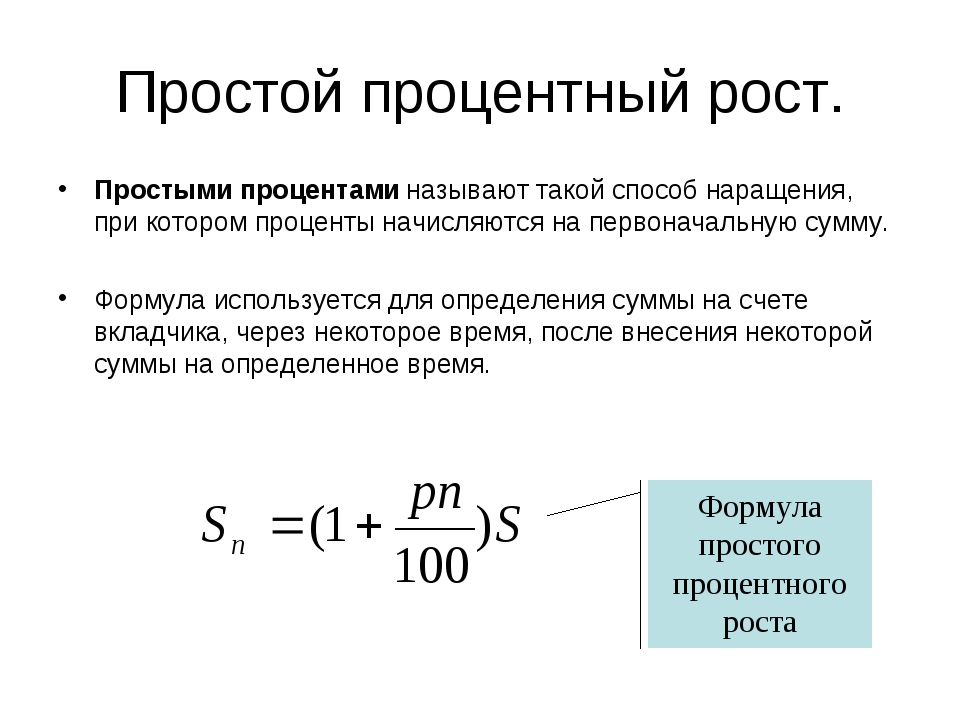

Проценты обычно рассчитываются с использованием простой дневной формулы или формулы сложного процента. Важно понимать разницу между этими двумя формулами, чтобы понимать, как рассчитываются ваши проценты.

Как работает простой интерес

Когда у вас есть простая процентная ссуда, также известная как формула простой ежедневной процентной ставки, проценты рассчитываются на основе вашего непогашенного основного остатка.По этой формуле начисляются проценты по всем федеральным студенческим займам. Некоторые частные студенческие ссуды также будут использовать простую формулу ежедневных процентов, и вы можете подтвердить это в условиях вашей ссуды.

Как работает сложный процент

Формула сложных процентов рассчитывает стоимость вашей ссуды, применяя вашу процентную ставку к вашей основной сумме (первоначальной сумме, которую вы взяли в долг), а также к любым непогашенным или невыплаченным процентам, которые складывались по вашей ссуде. Другими словами, стоимость вашей ссуды будет оцениваться не только по первоначальной сумме, которую вы взяли, но и по любым непогашенным процентам.Возможно, вы слышали, что люди называют это начислением «процентов на проценты». Это может быть метод, который частный студенческий кредит может использовать для расчета ваших процентов.

Другими словами, стоимость вашей ссуды будет оцениваться не только по первоначальной сумме, которую вы взяли, но и по любым непогашенным процентам.Возможно, вы слышали, что люди называют это начислением «процентов на проценты». Это может быть метод, который частный студенческий кредит может использовать для расчета ваших процентов.

Фиксированная и переменная процентные ставки

Еще один распространенный источник путаницы — разница между фиксированной и переменной процентной ставкой. Оба типа процентных ставок могут предлагаться частными кредиторами студенческих ссуд, поэтому важно понимать разницу.

Что такое фиксированная процентная ставка?

Фиксированная процентная ставка — это ставка, которая остается неизменной в течение всего срока ссуды.Если вы занимаетесь ссудой под 5% годовых, ваша процентная ставка не изменится в течение срока действия ссуды. Он останется на уровне 5%.

Федеральные студенческие ссуды имеют фиксированную процентную ставку. Частные студенческие ссуды обычно дают вам возможность выбрать фиксированную или переменную ставку.

Частные студенческие ссуды обычно дают вам возможность выбрать фиксированную или переменную ставку.

Плюсы и минусы фиксированной процентной ставки

| Плюсы | Минусы |

|---|---|

| Низкий риск — ежемесячные выплаты стабильны | Ставки обычно выше переменных ставок |

| Хотя переменная ставка может увеличиваться, фиксированная ставка не может | В то время как переменная ставка может уменьшаться, фиксированная ставка не может |

| Если у вас хорошая кредитная история, вы можете претендовать на более низкую фиксированную ставку | Самая низкая объявленная фиксированная ставка может быть недоступна, если ваш кредит недостаточно высок. |

Что такое переменная процентная ставка?

Как правило, самая низкая заявленная для частного студенческого займа ставка — это переменная процентная ставка. Переменная процентная ставка может меняться в течение всего срока действия ссуды, что приводит к изменению платежа по ссуде каждый раз, когда изменяется процентная ставка. Процентная ставка при наступлении срока погашения ссуды может сильно отличаться от процентной ставки, когда вы впервые получили ссуду.

Переменная процентная ставка может меняться в течение всего срока действия ссуды, что приводит к изменению платежа по ссуде каждый раз, когда изменяется процентная ставка. Процентная ставка при наступлении срока погашения ссуды может сильно отличаться от процентной ставки, когда вы впервые получили ссуду.

Кроме того, переменные процентные ставки часто выражаются как сумма индекса переменной ставки и фиксированной маржи. Индекс переменной процентной ставки — это справочная ставка, которая периодически изменяется, например, индекс LIBOR, SOFR (обеспеченная ставка однодневного финансирования), основная кредитная ставка или процентные ставки по U.S. Treasuries.

Например, кредитор может указать процентную ставку как Prime + 5%. Некоторые могут ошибочно интерпретировать это как фиксированную процентную ставку в размере 5%, игнорируя часть уравнения, содержащую переменную процентную ставку. Если Prime Lending Rate составляет 3,25%, то Prime + 5% дает процентную ставку 8,25%. Если бы прайм кредитная ставка увеличилась до 6%, то прайм + 5% дало бы процентную ставку 11%. Переменные процентные ставки обычно меняются ежемесячно, ежеквартально или ежегодно.

Если бы прайм кредитная ставка увеличилась до 6%, то прайм + 5% дало бы процентную ставку 11%. Переменные процентные ставки обычно меняются ежемесячно, ежеквартально или ежегодно.

Важно отметить, что при изменении процентной ставки ваши платежи будут соответственно увеличиваться или уменьшаться.Важно быть готовым к тому, что ваши платежи могут увеличиться в случае повышения процентной ставки. Мы всегда рекомендуем вам оценивать свои ежемесячные платежи на основе нижнего и верхнего пределов диапазона процентных ставок. Оба эти платежа должны считаться доступными для вас. Вы можете использовать наш калькулятор выплат по кредиту.

Плюсы и минусы переменной процентной ставки

| Плюсы | Минусы |

|---|---|

| Ставки обычно ниже фиксированных ставок | Более высокий риск — ежемесячные выплаты могут колебаться |

| Если процентная ставка уменьшается, вы платите меньше | Если процентная ставка увеличивается, вы должны платить больше |

| Те, у кого высокая кредитоспособность, могут иметь право на более низкую переменную ставку | Самая низкая объявленная переменная ставка может быть недоступна, если ваш кредит недостаточно высок. |

Как рассчитывается процент по студенческой ссуде?

Давайте рассмотрим, как рассчитываются проценты по студенческой ссуде, и давайте объясним стоимость вашей ссуды.

Напоминаем, что Министерство образования США предлагает федеральные студенческие ссуды, которые могут быть субсидируемыми или несубсидируемыми. Для обоих типов ссуд используется простая формула ежедневных процентов для расчета суммы процентов. Прямые ссуды Стаффорда, которые могут быть субсидируемыми или несубсидируемыми, имеют фиксированные низкие процентные ставки.

Поскольку частные студенческие ссуды выдаются частными кредиторами, каждый частный ссуда будет иметь свои собственные условия. В то время как частный кредитор может использовать простую формулу ежедневных процентов, они могут использовать формулу сложных процентов для определения ежедневной стоимости вашего кредита.

Формула простого процента

Допустим, у вас есть несубсидированный студенческий заем с непогашенным остатком в размере 10 000 долларов США и фиксированной процентной ставкой 5%. Чтобы определить ежедневные расходы, умножьте непогашенный основной остаток на процентную ставку и разделите на 365.

Чтобы определить ежедневные расходы, умножьте непогашенный основной остаток на процентную ставку и разделите на 365.

Умножьте 10 000 долларов на 0,05 (5%) и разделите на 365.

10 000 долларов X 0,05 / 365 = 1,370

Ежедневная стоимость вашего кредита составляет 1,37 доллара США.

На этой диаграмме показано, какими будут начисленные проценты за 28 дней по ссуде в размере 10 000 долларов с процентной ставкой 5%.

| Непогашенный остаток основной суммы долга | Годовая процентная ставка | Количество дней | Начисленные проценты |

|---|---|---|---|

| 10 000 долл. США | 5,00% | 7 | $ 9,59 |

10 000 долл. США США | 5,00% | 14 | 19 долларов.18 |

| 10 000 долл. США | 5,00% | 21 | $ 28,77 |

| 10 000 долл. США | 5,00% | 28 | $ 38,36 |

Вы можете начать видеть, насколько дорогим станет ваш заем со временем. А теперь давайте сделаем еще один шаг. Давайте посмотрим на стоимость вашего кредита за несколько лет.

В этом примере показаны затраты, если вы произвели нулевые платежи и проценты не были капитализированы на непогашенный остаток основной суммы долга.

| Непогашенный остаток основной суммы долга | Годовая процентная ставка | Количество дней | Начисленные проценты |

|---|---|---|---|

10 000 долл. США США | 5,00% | 365 (1 год) | 500,05 долл. США |

| 10 000 долл. США | 5,00% | 730 (2 года) | 1000 долларов.10 |

| 10 000 долл. США | 5,00% | 1095 (3 года) | 1500,15 долл. США |

| 10 000 долл. США | 5,00% | 1460 (4 года) | $ 2000.20 |

Формула сложных процентов

Помните, что в федеральных студенческих ссудах используется простая формула ежедневных процентов. Но вы можете столкнуться с частной студенческой ссудой, в которой используется формула сложных процентов; однако некоторые по-прежнему будут использовать простую формулу ежедневных процентов.Чтобы сравнить разницу в том, как начисляются проценты, возьмите ссуду в размере 25 000 долларов США и процентную ставку 5,00%.

С простыми процентами по ссуде в 25 000 долларов начисляются проценты в размере 3,43 доллара в день. Это связано с тем, что основной баланс в это время не меняется.

С другой стороны, со сложными процентами заем 25 000 долларов с той же процентной ставкой принесет 3,43 доллара в первый день, но затем новые начисленные проценты в размере 3,43 доллара будут добавлены к основному балансу, чтобы определить проценты на второй день.Этот процесс продолжается в течение месяца, что приводит к тому, что вы платите больше процентов в день, потому что основной баланс увеличивается каждый день, когда платеж не производится.

Что такое капитализированный процент?

Капитализированные проценты — это невыплаченные проценты, которые добавляются к непогашенной основной сумме долга. После того, как проценты по кредиту капитализированы, вам нужно будет уплатить проценты по процентам. Это важно понимать, потому что ваш непогашенный основной баланс может увеличиться, если к нему добавятся непогашенные проценты.

Капитализация процентов по студенческой ссуде

В федеральной программе студенческих ссуд есть определенные события капитализации процентов, такие как изменение статуса погашения (например, ввод погашения после льготного периода). Когда дело доходит до частных студенческих ссуд, важно прочитать условия, чтобы понять, когда ваш кредитор будет или может капитализировать любые непогашенные проценты на ваш основной баланс.

Когда студенческие ссуды начинают приносить проценты?

По студенческим ссудам и по большинству ссуд в целом проценты начисляются сразу после их выплаты.Что касается студенческих ссуд, более серьезный вопрос заключается в том, кто выплачивает проценты и в какое время? Кто платит проценты по вашей студенческой ссуде, будет зависеть от типа ссуды (-ов), которая у вас есть.

Федеральные субсидированные займы

Федеральные субсидируемые ссуды — это ссуды на основе потребностей, которые доступны только студентам бакалавриата. Если у вас есть субсидируемая ссуда, существуют определенные периоды времени — например, когда вы учитесь в школе, по крайней мере, половину рабочего дня, в течение льготного периода и разрешенные периоды отсрочки, — когда федеральное правительство выплачивает проценты по ссуде.Вне этих утвержденных периодов вы несете ответственность за выплату начисленных процентов.

Если у вас есть субсидируемая ссуда, существуют определенные периоды времени — например, когда вы учитесь в школе, по крайней мере, половину рабочего дня, в течение льготного периода и разрешенные периоды отсрочки, — когда федеральное правительство выплачивает проценты по ссуде.Вне этих утвержденных периодов вы несете ответственность за выплату начисленных процентов.

Федеральные несубсидированные ссуды и частные студенческие ссуды

Студентам, аспирантам и профессиональным студентам могут быть предложены прямые несубсидированные ссуды Stafford. Несубсидированные ссуды также могут быть в форме ссуд Direct PLUS, которые могут быть предложены родителям иждивенцев студентов бакалавриата, а также аспирантов или профессиональных студентов (ссуды Grad PLUS). А что касается частных студенческих ссуд, их могут брать в долг как студенты, так и родители.Федеральные несубсидированные ссуды и частные ссуды на обучение не включают субсидию процентов, что означает, что вы несете ответственность за уплату процентов, как только ссуда будет выплачена.

Как применяются выплаты студенческой ссуды?

Когда вы производите платеж по студенческой ссуде, ваш кредитор или обслуживающий персонал применяет ваш платеж в определенном порядке. Ваши ежемесячные платежи будут сначала применены к любым непогашенным процентам, а любая оставшаяся сумма будет применена к вашему основному остатку. Это всегда порядок вещей.

Возможно, вы слышали о методах быстрого погашения долга, и многие из них предполагают выплату суммы, превышающей ваш минимальный ежемесячный платеж, чтобы эти платежи были применены к вашему непогашенному основному остатку.

Когда вы вносите переплату (т. Е. Платите больше, чем сумма ежемесячного платежа), вам необходимо сообщить своему обслуживающему персоналу, как обработать платеж. Если у вас есть несколько ссуд и вы хотите, чтобы дополнительный платеж был применен к конкретной ссуде, вам нужно будет указать это в своих инструкциях.Кроме того, если вы хотите, чтобы дополнительная сумма была переведена на ваш основной баланс без продления срока платежа, сообщите об этом. Если вы не укажете это, ваш обслуживающий персонал может просто автоматически авансировать дату платежа — в основном это означает, что ваша переплата пойдет на следующий платеж.

Если вы не укажете это, ваш обслуживающий персонал может просто автоматически авансировать дату платежа — в основном это означает, что ваша переплата пойдет на следующий платеж.

Важно понимать, что ваш сервисный центр не может применять дополнительные платежи для уменьшения вашего основного остатка, если ваш счет просрочен и платеж должен покрыть любые непогашенные проценты. Это может вызвать путаницу.Если вы пытаетесь погасить ссуду A быстрее, но ссуда B имеет непогашенные проценты, ваш обслуживающий персонал не сможет выполнить ваш запрос на добавление дополнительных платежей к вашему основному остатку по ссуде A до тех пор, пока все непогашенные проценты по ссуде B не будут довольный.

Итак, как вы используете эти знания в своих интересах, пока учитесь в школе? Поскольку ваш студенческий заем, вероятно, будет использовать простой метод ежедневных процентов для расчета ваших ежедневных расходов, ваша цель должна заключаться в выплате процентов, пока вы учитесь в школе, чтобы избежать большей непогашенной основной суммы при вводе погашения (из-за капитализации) . БОНУС: если у вас есть только субсидируемые ссуды, вы можете производить беспроцентные платежи во время учебы в школе и в течение льготного периода. Это потому, что правительство выплачивает проценты от вашего имени. Таким образом, каждый платеж, который вы делаете, будет идти прямо на ваш основной баланс.

БОНУС: если у вас есть только субсидируемые ссуды, вы можете производить беспроцентные платежи во время учебы в школе и в течение льготного периода. Это потому, что правительство выплачивает проценты от вашего имени. Таким образом, каждый платеж, который вы делаете, будет идти прямо на ваш основной баланс.

Процентные ставки по федеральным студенческим займам

Федеральные студенческие ссуды имеют фиксированную процентную ставку — то есть процентная ставка остается неизменной в течение всего срока ссуды — и они применяют эту ставку, используя простую формулу ежедневной процентной ставки.

Процентная ставка по федеральной студенческой ссуде на 2020-2021 годы

Ниже для сравнения приведены текущие ставки по федеральным студенческим ссудам. Эти ставки фиксированы для всех заемщиков и действуют с 1 июля 2020 года по 30 июня 2021 года.

| Субсидируемое или несубсидируемое бакалавриат | Субсидия для выпускников | PLUS Кредиты |

|---|---|---|

| 2,75% | 4,30% | 5. 30% 30% |

Процентные ставки по частным студенческим займам

Частные ссуды могут иметь либо переменную процентную ставку (то есть она может колебаться в зависимости от рыночных изменений), либо фиксированную процентную ставку (то есть она будет оставаться неизменной в течение срока ссуды).

ПРИМЕЧАНИЕ: Если у вас есть частный заем или вы изучаете частный заем, вы столкнетесь с широким диапазоном процентных ставок. Вот почему важно исследовать более чем одного кредитора, чтобы определить подходящие для вас процентные ставки и условия погашения.Также обратите внимание, что кредиторы обычно устанавливают верхний предел — или верхний предел — для переменных процентных ставок, который обеспечивает уверенность в том, что ваша ставка не превысит установленную максимальную ставку. Но это зависит от кредитора.

Независимо от того, берете ли вы федеральную студенческую ссуду или частную студенческую ссуду, и начисляются ли (продолжают расти) ваши проценты с помощью простой формулы ежедневных процентов или формулы сложных процентов, с вас будут начисляться проценты каждый день.

Выплата процентов по студенческой ссуде во время учебы в школе

Выплата студенческой ссуды во время учебы в школе — отличная тактика, позволяющая сэкономить на процентах, выплачиваемых в течение всего срока ссуды.Фактически, некоторые частные кредиторы, предоставляющие студенческие ссуды, предоставляют более низкие процентные ставки заемщикам, которые соглашаются выплатить проценты по своим кредитам, пока они учатся в школе. Отказ от выплаты процентов во время учебы в школе может позволить вашему кредитору капитализировать ваши проценты или добавить начисленные проценты к основному остатку ссуды после того, как вы введете погашение. Выплата только процентных платежей может предотвратить это и гарантировать, что остаток основной суммы вашего кредита не превышает сумму, которую вы взяли изначально.

Как снизить процентную ставку по федеральным студенческим ссудам

Чтобы снизить процентную ставку по федеральным студенческим займам, вам в основном необходимо рефинансировать их у частного кредитора. В федеральной программе студенческих ссуд вы в значительной степени привязаны к своей фиксированной ставке. Однако, если вы решите зарегистрировать свои ежемесячные платежи в автоматическом дебетовании, вы можете претендовать на снижение процентной ставки на 0,25%.

В федеральной программе студенческих ссуд вы в значительной степени привязаны к своей фиксированной ставке. Однако, если вы решите зарегистрировать свои ежемесячные платежи в автоматическом дебетовании, вы можете претендовать на снижение процентной ставки на 0,25%.

У федеральной программы студенческих ссуд есть возможность объединить ваши студенческие ссуды, однако федеральная консолидация не обязательно сильно изменит вашу процентную ставку.Если вы решите объединить свои ссуды с ссудой прямой консолидации, ваша процентная ставка будет основана на средневзвешенном значении ссуд, которые вы объединили, с округлением до ближайшей 1/8 процента.

Если вы хотите снизить процентную ставку по федеральной студенческой ссуде, вы можете рассмотреть возможность рефинансирования у частного кредитора по студенческой ссуде.

Как получить более низкую процентную ставку по частным студенческим займам

- Подайте заявление к партнеру с очень хорошим кредитным рейтингом и хорошей кредитной историей

- Воспользуйтесь скидкой по процентной ставке (например, 0.

Скидка 25% при подписке на автоматический дебет), предлагаемой вашим кредитором.

Скидка 25% при подписке на автоматический дебет), предлагаемой вашим кредитором. - Рассмотрите возможность рефинансирования частной студенческой ссуды после того, как вы начнете погашать ссуду. Если ваш кредит или кредит вашего партнера улучшился, вы можете претендовать на более низкую процентную ставку.

Что читать дальше

Лучшие частные студенческие ссуды на июнь 2021 года

Ссуды для студентов бакалавриата

Частные студенческие ссуды для родителей

Срочные студенческие ссуды

Средняя процентная ставка по студенческой ссуде

Основная сумма займа и проценты (как быстро погасить его)

Когда вы платите по индивидуальному или деловому займу, вы фактически платите две отдельные вещи: проценты по займу и основную сумму займа.

Вот краткое изложение того, что означают эти термины, и как их учитывать в вашем бизнесе.

Что такое основная сумма кредита?

Основная сумма кредита — это сумма вашей задолженности, а проценты — это сумма, которую кредитор взимает с вас, чтобы занять деньги. Проценты обычно представляют собой процент от основной суммы кредита.

Либо график погашения кредита, либо ежемесячный отчет по кредиту покажут вам разбивку основного остатка, какая часть каждого платежа пойдет на основную сумму, а какая — на проценты.

Когда вы платите по кредиту, вы в первую очередь платите проценты; остаток идет к доверителю. В следующем месяце проценты рассчитываются на основе непогашенной основной суммы долга. Если это большая сумма (например, ипотечная ссуда или студенческая ссуда), проценты могут быть предварительно загружены, поэтому ваши платежи составляют 90% процентов, 10% основной суммы, а затем к концу срока ваши выплаты составляют 10% процентов и 90 процентов. % главный.

Для иллюстрации предположим, что компания Hannah’s Hand-Made Hammocks в июле заняла 10 000 долларов под фиксированную процентную ставку 6%. Ханна будет выплачивать ссуду ежемесячными платежами по 193 доллара в течение пяти лет. Вот посмотрите, как уменьшится основная сумма кредита Ханны в течение первых двух месяцев действия кредита.

Ханна будет выплачивать ссуду ежемесячными платежами по 193 доллара в течение пяти лет. Вот посмотрите, как уменьшится основная сумма кредита Ханны в течение первых двух месяцев действия кредита.

| Месяц | Сумма платежа | Выплаченные проценты | Выплата основного долга | Сальдо основного долга |

|---|---|---|---|---|

| июль | – | – | – | 10 000 долл. США |

| август | $ 193 | $ 50 | $ 143 | $ 9 857 |

| сентябрь | $ 193 | $ 49 | $ 144 | $ 9 713 |

Как видно из иллюстрации, каждый месяц процентная ставка 6% применяется только к непогашенной основной сумме.По мере того как Ханна продолжает производить платежи и выплачивать первоначальную сумму кредита, каждый месяц все больше платежей идет в счет основной суммы долга. Чем меньше ваш основной баланс, тем меньше будут взиматься проценты.

Учет основной суммы кредита

Распространенной ошибкой при учете ссуд является учет всего ежемесячного платежа как расхода, а не резервирование первоначальной ссуды как обязательства, а затем резервирование последующих платежей как:

частично уменьшение основного баланса, а

частично процентные расходы.

Для иллюстрации вернемся к ссуде Ханны в 10 000 долларов. Когда Ханна берет ссуду и получает наличные, в ее бухгалтерских книгах будет следующая запись:

| Дебет | Кредит | |

|---|---|---|

| Денежные средства | 10 000 долл. США | |

| Кредиторская задолженность | 10 000 долл. США |

Первый платеж Ханны по кредиту в августе должен быть записан следующим образом:

| Дебет | Кредит | |

|---|---|---|

| Кредиторская задолженность | $ 143 | |

| Процентные расходы | $ 50 | |

| Наличные | $ 193 |

143 доллара уменьшают обязательство по ссуде на балансе Hannah’s Hand-Made Hammocks, 50 долларов США будут расходом по ее отчету о прибылях и убытках, а кредит наличными отражает платеж, произведенный Hannah’s Hand-Made Hammocks. проверка аккаунта.

проверка аккаунта.

Если бы Ханна регистрировала первоначальную сумму как обязательство, но затем регистрировала бы каждый ежемесячный платеж в размере 193 долларов как расход за весь срок действия ссуды, в конце каждого года обязательства Ханны были бы завышены в ее балансе, а ее расходы были бы равны завышена в отчете о прибылях и убытках. Если ошибка не будет исправлена до того, как Ханна подготовит налоговую декларацию, компания может недоплатить налог, который она должна за этот год. Если ее банк захочет просмотреть финансовую отчетность до утверждения другой заявки на ссуду или продления кредитной линии, завышенные обязательства могут негативно повлиять на решение банка.

Как быстрее погасить основную сумму кредита

Если вы впадаете в депрессию, думая о том, сколько процентов вы на самом деле платите, есть хорошие новости: большинство кредиторов позволяют вам вносить дополнительные основные платежи, чтобы быстрее погасить ссуду. Внесение дополнительных платежей по основной сумме уменьшит сумму процентов, которые вы будете платить в течение срока ссуды, поскольку проценты начисляются на непогашенный остаток по ссуде.

Например, если Ханна выплачивает дополнительно 100 долларов в счет основной суммы кредита с каждым ежемесячным платежом, она уменьшит сумму процентов, которую она выплачивает в течение срока действия кредита, на 609 долларов и сократит пятилетний срок кредита почти на два года.

Если вы хотите досрочно выплатить ссуду, поговорите со своим кредитором, поставщиком кредитной карты или обслуживающим персоналом, чтобы узнать, как кредитор применяет дополнительные платежи. Некоторые кредиторы автоматически применяют любые дополнительные выплаты к процентам, а не к основной сумме долга. Другие кредиторы могут взимать штраф за досрочное погашение ссуды, поэтому позвоните своему кредитору и спросите, как вы можете произвести платеж в размере только основной суммы, прежде чем вносить дополнительные платежи.

Как процентные ставки работают по студенческим ссудам — и как найти хороший

Когда дело доходит до процентных ставок и студенческих ссуд, большинство людей знает одно: более низкая процентная ставка лучше, чем более высокая процентная ставка. Хорошая новость в предстоящем учебном году заключается в том, что студенческие ссуды предлагаются под почти исторически низкие процентные ставки, так что есть много хороших сделок.

Хорошая новость в предстоящем учебном году заключается в том, что студенческие ссуды предлагаются под почти исторически низкие процентные ставки, так что есть много хороших сделок.

Однако, вероятно, неудивительно, что процентная ставка — это нечто большее, чем кажется на первый взгляд. Углубившись в мелкий шрифт, вы сможете быстрее выплатить ссуду или выявить противопехотные мины, которые в конечном итоге могут стоить вам больше денег.

Итак, сегодня давайте откажемся от «банковской речи» и поговорим, как люди. Позвольте нам рассказать вам, как процентные ставки могут работать на вас или против вас.

Что такое процентные ставки?

Проще говоря, процентная ставка — это комиссия, которую кредиторы взимают, чтобы они могли зарабатывать деньги на ссудах.

Когда вы ежемесячно выплачиваете ссуду, деньги распределяются по двум виртуальным корзинам:

- выплата процентов за этот месяц (потому что вы должны внести предоплату за услуги банка по ссуде) и

- основная сумма кредита — фактическая сумма денег, которую вы взяли в долг.

Когда вы будете получать счет каждый месяц, проценты и основная сумма будут разбиты отдельно.Это потому, что они похожи на отдельные горшки с деньгами, которые мы обсудим через несколько минут. На данный момент просто знайте, что основная сумма долга и проценты никогда не суммируются — до тех пор, пока вы сохраняете свой кредит текущим.

А теперь займемся математикой. (Не волнуйтесь. Мы сделаем это просто.)

Как работают процентные ставки?

В зависимости от вашей платежеспособности и типа полученной ссуды вы можете рассчитывать на выплату от 1,25% до 12% процентов за деньги, которые вы одалживаете в рамках ссуды для колледжа.

Процентная ставка выражается как годовых, или годовая процентная ставка. Годовая процентная ставка относится к сумме процентов, взимаемых за один год.

Давайте воспользуемся круглыми числами, чтобы упростить эту задачу. Если у вас есть ссуда на сумму 10,000 под 5% годовых, вы ожидаете заплатить около 500 долларов в качестве процентов в течение первого года ссуды.

Простое уравнение:

10 000 долларов США x 0,05 годовых = 500 долларов США процентов

Однако сумма, которую вы фактически платите , зависит от того, как применяется процентная ставка.Да, именно здесь появляется этот мелкий шрифт, но помните, мы обещали упростить задачу, так что оставайтесь с нами.

Как рассчитываются проценты по студенческому кредиту?

Про проценты следует помнить, что это не разовые расчеты. Скорее, проценты пересчитываются или «складываются» через определенные промежутки времени. Многие студенческие ссуды начисляются ежедневно.

Хотя это может показаться сбивающим с толку, знайте, что начисление сложных процентов работает в вашу пользу, если вы будете своевременно выплачивать кредит.Идея состоит в том, что с каждым своевременным платежом вы платите немного меньше в счет процентов и немного больше в счет основной суммы.

Давайте вернемся к нашему займу в размере 10 000 долларов под 5% годовых, чтобы проиллюстрировать, как ежедневное начисление сложных процентов работает с течением времени. Для простоты мы рассмотрим двухмесячный период.

Для простоты мы рассмотрим двухмесячный период.

При ежедневном начислении сложных процентов 5% годовых делятся на 365 дней в году, чтобы получить дневную процентную ставку.

5% годовых / 365 дней = 0,0137% дневная процентная ставка

Кредитор применит 0.0137% годовых к основной сумме долга. В первый же день начисления процентов по вашему кредиту (то есть начисляются проценты в первый день) расчет будет выглядеть следующим образом:

Основной остаток в размере 10 000 долларов США x 0,000137 дневная процентная ставка = 1,37 доллара США в виде процентов

Процентная ставка за первый день вашей ссуды составит 1,37 доллара.

Ежедневно, с первого дня до того, как вы сделаете первый платеж, ваш кредитор будет производить одни и те же расчеты.

День 1: 10,000 x.000137 = 1 доллар. 37

День 2: 10000 x 0,000137 = 1 доллар. 37

День 3: 10000 x 0,000137 = 1 доллар. 37

37

(и т. Д.)

Месяц 1: 1,37 доллара США в день x 30 дней = 41,10 доллара США в виде процентов

Итак, на 30-й день ваш баланс составляет 10 000 долларов в виде основной суммы и 41,10 долларов по процентам. Обратите внимание, что ваша основная сумма не изменилась, изменились только ваши проценты.

Допустим, вы делаете первый платеж на 30-й день. Если ваш ежемесячный платеж составляет 150 долларов, то 41 доллар.10 будет применяться к процентам (потому что они всегда выплачиваются в первую очередь), а 108,90 долларов будут применяться к основной сумме.

Месяц 1: Выплата 150 долларов США — 41,10 доллара США процентов = 108,90 долларов США, примененных к основной сумме долга

После вашего первого платежа ваша основная сумма будет снижена до 9 891,10 доллара. Когда ваш банк начисляет проценты на 31 день, уравнение будет выглядеть так:

Месяц 2: основной остаток 9 891,10 доллара х 0,000137 дневная процентная ставка = 1,36 доллара дневной процент

Если вы сделаете следующий платеж через 30 дней, ваши проценты за второй месяц кредита составят 40 долларов. 80.

80.

Месяц 2: 1,36 доллара США в день x 30 дней = 40,80 доллара США в виде процентов

Для второго платежа 40,80 доллара из ваших 150 долларов пойдут на проценты, а вам останется 109,20 доллара на выплату основного долга. Теперь ваша основная сумма составит 9 781,90 доллара.

Как насчет того, чтобы обобщить это в удобной таблице? Вот упрощенная таблица амортизации, показывающая, как каждый месяц вы добиваетесь немного большего прогресса в выплате основной суммы долга.

| Месяц | Главный | Проценты | Применяется к Основному | Итого, $ |

| Остаток кредита | Проценты | Главный | Ежемесячный платеж | |

| Месяц 1 | 10 000 долл. США США | 41 доллар.10 | $ 108,90 | 150,00 долларов США |

| Месяц 2 | $ 9 891,10 | 40,65 долл. США | $ 109,35 | 150,00 долларов США |

| Месяц 3 | $ 9 781,75 | 40,20 долл. США | 109,80 долларов США | 150,00 долларов США |

| Месяц 4 | $ 9 671,96 | $ 39,75 | 110,25 долл. США | 150,00 долларов США |

| Месяц 5 | 9 561 долл. США.71 | 39,30 долл. США | 110,70 долл. США | 150,00 долларов США |

| Месяц 6 | 9 451,01 долл. США | $ 38,84 | 111,16 долл. США | 150,00 долларов США |

| Месяц 7 | $ 9 339,85 | $ 38,39 | 111,61 долл. США США | 150,00 долларов США |

| Месяц 8 | 9 228,24 долл. США | $ 37.93 | $ 112,07 | 150,00 долларов США |

| Месяц 9 | 9116 долларов.16 | 37,47 долл. США | $ 112,53 | 150,00 долларов США |

| Месяц 10 | 9 003,63 долл. США | 37,00 $ | 113,00 | 150,00 долларов США |

| Месяц 11 | $ 8 890,64 | $ 36,54 | $ 113,46 | 150,00 долларов США |

| Месяц 12 | $ 8 777,18 | $ 36,07 | $ 113.93 | 150,00 долларов США |

Как сложные проценты работают в вашу пользу

Глядя на приведенные выше примеры, легко увидеть, как этот эффект работает с течением времени.Вы, естественно, немного увеличиваете размер своей основной суммы каждый месяц, даже если сумма вашего платежа остается прежней. Это известно как амортизация .

Это известно как амортизация .

Если вы используете амортизацию в своих интересах, вы можете сэкономить много денег в течение срока действия кредита.

Если по вашему кредиту нет штрафов за досрочное погашение, вы можете погасить его быстрее, выплачивая более высокие платежи каждый месяц. Поскольку вы уже выплатили проценты за этот период выплаты, любые дополнительные деньги пойдут прямо в счет основной суммы долга.

Это будет иметь долгосрочную выгоду, потому что более низкая основная сумма означает, что эти ежедневные вычисления начисления сложных процентов будут применяться к все меньшим числам.

Выплата всего лишь 10 долларов в месяц может принести значительную экономию в течение срока действия кредита. Заплатив дополнительно 100 долларов или больше, вы сэкономите тысячи долларов.

Фиксированная или переменная процентная ставка

Теперь, когда мы обсудили, как работают проценты, давайте обсудим различные виды процентных ставок. К студенческим ссудам применяются два вида процентов: фиксированные и переменные.

К студенческим ссудам применяются два вида процентов: фиксированные и переменные.

«Фиксированный» означает, что вы будете платить одинаковую процентную ставку за весь период, в течение которого вы держите заем. Ваша процентная ставка будет 100% предсказуемой.

Переменная означает, что процентная ставка может колебаться в зависимости от рыночных условий. Хотя переменные ставки иногда могут быть ниже в краткосрочной перспективе, существует опасность их внезапного увеличения.

Помимо ежемесячной выплаты значительно большего количества процентов, ваш ежемесячный платеж также может увеличиваться.Если ваши платежи вырастут настолько, что вы не сможете успевать за ними, ваши проценты могут начать расти, а размер вашего кредита может быстро увеличиться. (Мы обсудим, что означает заглавная буква через минуту.)

Так являются ли ссуды с переменной процентной ставкой хорошей идеей? В некоторых случаях да. Если прогнозируется, что процентные ставки снизятся, а они это сделают, то переменные процентные ставки могут предложить отличную сделку. Переменные процентные ставки также могут иметь смысл, если вы планируете быстро погасить ссуду или если вы можете рефинансировать, когда ставки станут выше.

Переменные процентные ставки также могут иметь смысл, если вы планируете быстро погасить ссуду или если вы можете рефинансировать, когда ставки станут выше.

Оповещение о минах: капитализация

Независимо от того, есть ли у вас фиксированная или переменная процентная ставка, проценты обычно начинают начисляться сразу после выплаты денег вам или школе. Субсидированные федеральные займы могут быть единственным исключением, потому что федеральное правительство покрывает проценты, пока вы еще учитесь в школе.

Вот почему, если это вообще возможно, вам следует производить платежи, пока вы учитесь в школе, даже если кредитор разрешает вам отложить платежи до окончания учебы.

Помните те мины, о которых мы упоминали ранее? Вот большой.

Проценты, начисленные без выплаты, могут капитализировать . Это означает, что невыплаченные проценты добавляются к вашей основной сумме. Как только он будет добавлен к вашей основной сумме, с вас могут начисляться проценты.

Давайте использовать те же числа из приведенного выше примера ежедневного начисления сложных процентов.

Если вы начислили проценты в размере 41,10 доллара США в течение первого месяца действия ссуды и не совершили платеж, основная сумма долга может увеличиться с 10 000 долларов США до 10 041 долларов США.10. Затем, после этого, к новой основной сумме будет применяться ежедневная ставка сложных процентов, что означает, что с вас начисляются проценты по процентам.

Если вы отложите выплату процентов до тех пор, пока не закончите школу, вы потенциально можете добавить тысячи долларов к своей основной сумме.

С другой стороны, выплата только процентов или выплаты процентов плюс основная сумма, пока вы еще учитесь в школе, может сэкономить вам тысячи долларов в течение срока действия кредита.

Если вы обнаружите, что не можете платить, федеральное правительство и некоторые частные кредиторы могут разрешить вам период отсрочки платежа, то есть период времени, в течение которого вам не нужно платить по ссуде. Однако проценты обычно накапливаются и капитализируются в течение этого времени, поэтому вы, вероятно, в конечном итоге получите более высокие выплаты после того, как прекращение отсрочки платежа.

Однако проценты обычно накапливаются и капитализируются в течение этого времени, поэтому вы, вероятно, в конечном итоге получите более высокие выплаты после того, как прекращение отсрочки платежа.

Как оценить процентные ставки

Полученная вами процентная ставка будет зависеть от вашего кредитного рейтинга (и / или вашего соавтора) и других финансовых соображений. Имейте в виду, что большинству студентов необходимо подавать заявление вместе с другим лицом при поиске частной студенческой ссуды.

См. Также: Только 8% студентов получают одобрение на получение студенческой ссуды без участия в программе; Узнайте, почему

В наступающем учебном году ставки по студенческим ссудам близки к рекордно низким уровням.

Чтобы убедиться, что вы получаете лучшую возможную сделку, получите котировки ставок от нескольких разных кредиторов, прежде чем принимать решение. Большинство кредиторов могут предложить вам мгновенную расценку онлайн или по телефону в течение нескольких минут и без ущерба для вашего кредитного рейтинга.

Как выбрать кредит

Если вы пытаетесь выбирать между поставщиками студенческих ссуд, вам следует учитывать несколько вещей, в том числе:

- Процентные ставки (фиксированные или переменные)

- Требования к получению кредита для вас или вашего соавтора

- Условия погашения, такие как количество лет, варианты оплаты во время учебы в школе, штрафы за досрочное погашение и льготные периоды после того, как вы больше не посещаете школу

- Варианты воздержания, если по какой-то причине вы не можете заплатить

- Репутация кредитора

Если вы ищете частную ссуду на обучение, важно убедиться, что вы работаете с кредитором, который не выдает хищнические ссуды, то есть ссуды на условиях, которые могут привести к дефолту заемщика.

Ознакомьтесь с нашими подборками лучших предложений по частным студенческим ссудам.

Как работает интерес к студенческой ссуде?

Что такое проценты по студенческому кредиту?

Чтобы лучше понять, как работают проценты по студенческой ссуде, давайте начнем с определения того, что означает «проценты».

Проценты по ссуде любого вида — колледж, автомобиль, ипотека и т. Д. — это, по сути, столько, сколько стоит занять деньги. Он рассчитывается как процент от основной суммы (суммы, которую вы заимствуете), и этот процент известен как ваша процентная ставка .

Как работают проценты при выплате студенческих ссуд

Процентная ставка по студенческому кредиту может быть фиксированной, (неизменной в течение срока ссуды) или переменной (колеблющейся на протяжении всего срока ссуды). В обоих случаях, чем ниже процентная ставка, тем меньше ваша задолженность сверх основной суммы долга, что может существенно повлиять на общую сумму вашей задолженности по ссуде с течением времени. Процентные ставки по федеральным займам остаются фиксированными на весь срок действия займа. Частные студенческие ссуды различаются в зависимости от кредитора, но большинство кредиторов предлагают как переменные, так и фиксированные процентные ставки.

Студенческий заем часто является долгосрочным обязательством, поэтому перед подписанием важно ознакомиться со всеми условиями вашего векселя (иногда его называют кредитным соглашением ). Это примечание звучит так — это соглашение или обещание, которое вы даете выплатить ссуду в рамках параметров, установленных вашим кредитором.

Условия кредитного договора включают:

- Сумма займа

- Процентная ставка

- Как начисляются проценты (ежедневно vs.ежемесячно)

- Срок первого платежа

- График платежей (сколько платежей — или «платежей» — потребуется для полного возврата кредита)

Ваш студенческий заем не будет считаться полностью выплаченным, пока вы не выплатите как основную сумму, так и проценты. Чтобы лучше понять, как сочетаются эти затраты, давайте рассмотрим некоторые общие вопросы о процентах по студенческим займам.

Узнайте больше о том, как работает студенческий заем.

Как рассчитываются процентные ставки по студенческой ссуде?