Что делать если плохая кредитная история: «Как восстановить кредитную историю, если не дают кредиты?» – Яндекс.Кью

Около четверти россиян имеют непогашенные задолженности. По разным обстоятельствам, не всегда удаётся производить очередную выплату точно срок, но задержка даже на один день фиксируется.

И как следствие, человек приходит в банк, чтобы оформить новый кредит, но ему отказывают. А виной всему погрешности при выплате старых долгов. Я расскажу вам, как получить кредит с плохой кредитной историей и просрочками.

Что такое кредитная история

Кредитная история — эта информация о заемщике, которая показывает, как качественно он возвращает деньги, полученные в банке. Эти сведения используют банки, когда принимают решение о выдаче кредита.

Кредитные организации по запросу могут посмотреть историю кредитования клиента, из которой видно в том числе, как добросовестно заемщик выплачивал прошлые кредиты, нет ли у него текущих задолженностей, и на основании этого делают вывод: какова вероятность, что заемщик вернет ссуду? Можно ли ему дать в долг средства? Если да, то какую сумму и на каких условиях? И нередко на основании данных кредитной истории банки не одобряют получение ссуды.

Какая бывает кредитная история — уровни испорченности кредитного рейтинга

Кредитная история бывает четырех уровней:

- Идеальная — полное отсутствие просрочек по кредиту за всё время отношений с банками. Если вы платите займ строго по графику или даже раньше, то у вас идеальная кредитная история. Этот вид встречается редко.

- Хорошая — есть небольшие просрочки (не более 5 дней). Заемщик с такой историей считается добросовестным.

- Испорченная — заемщик не платит по кредиту долгое время (до 6 месяцев), но в итоге гасит его.

- Плохая — у клиента много просрочек и непогашенных займов.

Банки охотнее выдают деньги клиентам с идеальной или хорошей кредитной историей. Но если она испорченная или плохая, то получить кредит сложно. Кредитная история хранится и обрабатывается в бюро кредитных историй (далее — БКИ). Туда она поступает от финансовых организаций, в которых клиент брал займы.

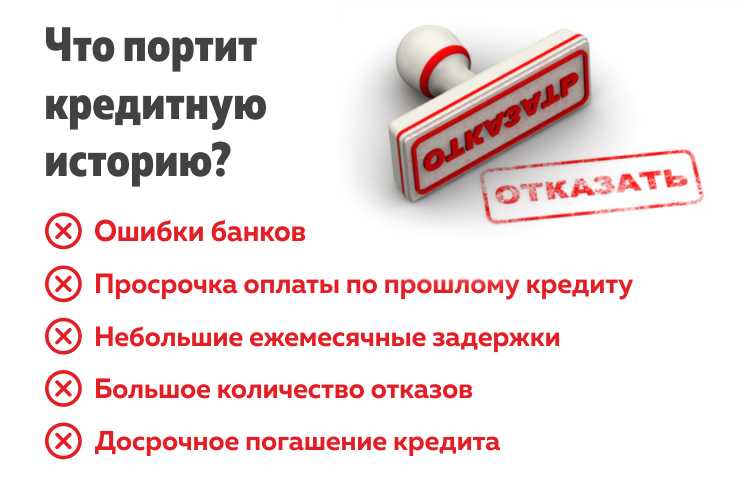

Почему портится кредитная история — 8 причин

Выделю 8 распространенных факторов, которые портят кредитную истории. Представлю причины у десяти заемщиков для наглядности.

Причина 1 — просрочки. Екатерина привыкла платить банку тогда, когда вспоминает о своем кредите. Как итог — образовались просрочки, набежали пени, и кредитная история заметно испортилась.

На заметку. Просрочка — не самая неприятная ситуация. Гораздо хуже, если долг по кредиту на стадии взыскания через судебных приставов, или заемщик признал себя банкротом. Восстановить кредитную историю будет сложно.

Причина 2 — навязчивость. Павел не получил кредит в банке, но не отчаялся. Он начал кидать заявки во все организации сразу — получил отказ в каждом из 20 банков. Это значительно ухудшило кредитный рейтинг Павла.

Важно. Если вам отказали в двух банках, то не стоит обращаться в другие. Лучше изучить свою кредитную историю.

Причина 3 — слишком много кредитов. У Ольги 5 кредитных карт и 3 кредита, которые исправно платит. Но в новом займе девушке отказали.

Если у клиента много кредитных карт и незакрытых займов, то банк посчитает, что заемщик не умеет контролировать свои расходы/доходы. Не каждая финансовая организация рискнет выдавать новый кредит таким заемщикам.

К сведению. Отсутствие кредитных карт и кредитов также настораживает банк, т.к. нет возможности убедиться в надежности заемщика.

Причина 4 — суд на банк. Николай судился с банком, который включил без его согласия в договор страховку. Он выиграл разбирательство и получил компенсацию, а через год подал заявку на кредит в этот банк. Ему отказали.

Отстаивание нарушенных прав — это хорошо и справедливо, но не всегда выгодно. Банки боятся сталкиваться с клиентами, которые любят обращаться в суд.

Причина 5 — ненадежный банк. Василий взял кредит в небольшом банке, о котором раньше ничего не слышал. После внесения очередного платежа мужчина узнал, что банк объявил себя банкротом. А позже Василий увидел, что кредитная история испорчена, т.к. последний платеж не пошел в счет долга, а завис. Итог — образовалась просрочка, набежали пени, испортилась кредитная история.

Причина 6 — поручительство. Знакомый Евгения попросил его стать поручителем, т.к. хотел взять большую сумму в банке. Но этот же знакомый оказался безответственным заемщиком и перестал платить по кредиту. Появились просрочки. Теперь Евгений гасит чужие долги, испортил себе кредитный рейтинг и никогда больше не будет поручителем.

На заметку. Если вы планируете обратиться в банк за деньгами, то не идите в поручители.

Причина 7 — досрочное погашение долга. Екатерина ответственно подходит к выплате кредита. Она привыкла закрывать займы досрочно, как только появляются деньги.

Конечно, балл в рейтинге кредитной истории не снизится, но банки не любят давать деньги таким заемщикам. Прибыль от процентов маленькая, т.к. они не успевают набежать, значит выгоды от сотрудничества нет.

Причина 8 — ошибки банка. Иногда случается, что сотрудник банка допускает ошибку при передаче данных в БКИ, отправляет их с задержкой или вообще не отправляет. Не исключена угроза кражи личных данных и оформления кредита без ведома заемщика. Указанная причина случается реже всего, зачастую виновен в испорченной кредитной истории сам заемщик.

В кредитной истории ошибки — что делать

Ошибки в кредитной истории не исключены, т.к.она собирается в полуавтоматическом режиме частями из нескольких банков. Если уверены, что ваша кредитная история хорошая (не было просрочек, и всё закрыто), но в банке получили отказ — это повод поискать ошибки в документе.

Важно. Следите за кредитной историей самостоятельно. Банки не перепроверяют информацию, полностью доверяя сведениям из БКИ.

Представим, что вы заказали кредитную историю в БКИ (как это сделать читайте ниже) и заметили ошибку — закрытый кредит висит открытым и с просрочкой. Чтобы исправить ошибку, напишите заявление в БКИ.

В каждом БКИ свои бланки для заявлений — они есть на сайтах бюро. Скачайте или попросите скинуть через сайт (не откажут).

Чтобы долго не искать, вот бланки заявлений по трем основным БКИ:

Эквифакс (ПДФ, 175 КБ)

Национальное бюро кредитных историй (ПДФ, 68 КБ)

Объединенное кредитное бюро (ПДФ, 787 КБ)

На заметку. Некоторые бюро позволяют заполнить шаблон заявления и отправить по электронке или обычной почтой. Другие — написать в свободной форме в офисе БКИ.

После получения заявления БКИ передает его в банк для разъяснений. Затем банк отвечает на заявление и исправляет ошибку. Бюро ответит вам в течение 30 суток со дня получения заявления.

Важно. Вы имеете право написать напрямую в банк, но лучше отправить заявление в бюро. Это быстрее и эффективнее. Если ошибочные данные в нескольких БКИ, то заявления придется разослать в каждое.

Как узнать свою кредитную историю через БКИ

Сейчас в Государственном реестре бюро кредитных историй содержится 12 БКИ — ознакомьтесь со списком (xlsx, 18,4 КБ). Вы вправе два раза в год бесплатно запрашивать информацию в каждом из них.

Наиболее популярные коммерческие БКИ, куда чаще всего поступает информация по кредитам: Национальное бюро кредитных историй (НБКИ), Эквифакс, Объединенное кредитное бюро и Кредитное бюро Русский Стандарт.

Государственный реестр БКИ на сайте ЦБ РФ

Государственный реестр БКИ на сайте ЦБ РФ

В какие БКИ отправлять запросы — узнать список через Госуслуги

Перед тем как получить свою кредитную историю, узнайте, в каких БКИ она хранится, чтобы не делать запросы во все 12. Как получить список БКИ через Госуслуги:

Шаг 1. Зайдите на портал Госуслуг, введя логин и пароль.

Шаг 2. Кликните на раздел с услугами, далее — Налоги и финансы.

Раздел налогов и финансов на Госуслугах

Раздел налогов и финансов на Госуслугах

Шаг 3. Выберете кнопку “Сведения о бюро кредитных историй”.

Сведения о бюро кредитных историй

Сведения о бюро кредитных историй

Шаг 4. Кликните на ссылку после заголовка “Электронная услуга”, затем — “Заполнить заявку в электронном виде”.

Заполнить заявку

Заполнить заявку

Шаг 5. На следующей странице высветятся ваши данные (ФИО, паспорт, СНИЛС). Кликните “Подать заявление”.

Появится запись о том, что заявление подано и ниже адрес электронном почты, куда придет результат.

Уведомление о подаче заявления

Уведомление о подаче заявления

Буквально через 6 минут я получила необходимую информацию — на почту и в личный кабинет Госуслуг.

К сведению. Срок оказания услуги — 1 день. Она бесплатная.

Ответ на запрос

Ответ на запрос

В списке БКИ оказалось 3 организации.

БКИ

БКИ

Как узнать БКИ через сайт Центрального банка России

Шаг 1. Зайдите на официальный сайт ЦБ РФ и в левом списке выберете раздел “Кредитные истории” и затем — запрос на предоставление сведений.

Запрос на предоставление сведений

Запрос на предоставление сведений

Шаг 2. Кликните на кнопку “субъект” — означает, что вы делаете запрос как физлицо на получение сведений о своих БКИ.

Запрос кредитной истории субъектом

Запрос кредитной истории субъектом

Далее у вас спросят, знаете ли к

Кредитной историей называют полную информацию обо всех взятых займах отдельного лица. Она включает в себя данные о дате получения, сумме, процессе погашения. Если плательщик допустил просрочку или вовсе остался должником перед банком, это также обязательно фиксируется. Наличие таких записей ухудшает кредитную историю и снижает доверие банков к заемщику. Это может стать причиной для отказа в выдаче займов или для предложения клиенту менее выгодных условий. Добросовестные плательщики, которые рассчитываются с банком точно в срок, напротив, имеют гораздо более высокие шансы получить новую ссуду.

Как создается кредитная история

Кредитная история возникает при любом обращении за ссудой в банк. Как только заемщик дает согласие на запрос информации о нем в БКИ, в его кредитной истории уже отражается этот факт. Затем БКИ передает в Центральный каталог кредитных историй сведения о том, что кредитная история заемщика находится именно в этом бюро.

Кредитная история возникает и у поручителей по кредиту. В случае если заемщик не допускает просрочек при внесении обязательных платежей, в кредитной истории поручителя появляется минимальная информация о займе. Это сумма, срок действия договора и предмет залога. При просрочках, когда обязательства по уплате кредита падают на поручителя, в его кредитной истории появляется полная информация о займе.

Что входит в кредитную историю

Кредитная история любого заемщика включает четыре части:

- титульную. В ней содержатся фамилия, имя и отчество лица, дата и место его рождения, а также данные ИНН, СНИЛС и паспорта;

- основную. Из нее можно получить информацию обо всех кредитных обязательствах, возникавших у гражданина когда-либо. Так, по всем займам в ней указываются сведения:

- о размере займа, сроке его погашения по договору;

- изменениях, которые вносились в договор в процессе его действия;

- дате, когда кредит был погашен полностью или частично, а также о сумме, уплаченной лицом;

- просрочках и невыплатах, допущенных заемщиком;

- фактах судебного урегулирования кредитных отношений, содержании судебных решений.

- дополнительную (закрытую). В ней находятся сведения о кредиторах, когда-либо выдававших займы субъекту кредитной истории, – наименование банка, код ОКПО, ЕГРН. В этой же части содержится информация об организациях, уже получавших сведения о кредитной истории лица. Дополнительная часть доступна только самому заемщику, а также судам и прокуратуре;

- информационную. Эта часть формируется для каждого заявления заемщика о предоставлении займа. Доступ к ней получают кредиторы без согласия заемщика. В информационной части фиксируются все заявки на получения кредитов, а также причины отказов по ним и факты отсутствия двух или более платежей подряд в течение 120 дней с даты наступления срока погашения.

В этой части кредитной истории могут содержаться и другие сведения, имеющие отношение к взаимодействию заемщика и кредиторов. Также в нее вносится информация о месте проживания и регистрации заемщика. Если он является предпринимателем, сведения об этом тоже записываются в основную часть кредитной истории;

Что портит кредитную историю

Оптимальный для заемщика вариант – соблюдать взятые на себя обязательства и не идти на конфликт с кредитором. Чаще всего плохая кредитная история возникает из-за наличия просроченных платежей. В ней может отразиться даже взнос, сделанный с небольшим опозданием. Однако разовая просрочка на пару дней вряд ли станет непреодолимым препятствием для получения следующего кредита. Если же заемщик регулярно нарушает график внесения платежей и накапливает большие долги, серьезный банк, скорее всего, откажет ему в ссуде.

Как проверить кредитную историю

Перед тем как отправиться за новым займом, полезно убедиться в том, что плательщик чист перед банком. Поэтому многие заемщики пытаются проверить эти сведения самостоятельно, однако не знают, с чего начать поиски. По действующему законодательству данная информация хранится в специальных бюро кредитных историй (БКИ). Это организации, прошедшие государственную регистрацию и отраженные в перечне на сайте Центробанка.

Существует три варианта получения кредитной истории:

- Письмо. Плательщику необходимо составить запрос, подписать его и заверить у нотариуса. Письмо направляется в Национальное бюро кредитных историй (НБКИ), через некоторое время по почте придет ответ. Раз в год отправлять такие запросы можно бесплатно, чаще – по установленному тарифу.

- Телеграмма. Также направляется по адресу НБКИ, однако нотариально заверять подпись в этом случае не нужно: ее подлинность подтверждается сотрудником почтового отделения. Правила оплаты услуги такие же, как при письменном запросе. Ответ придет по указанному в телеграмме адресу.

- Личный визит. Один из самых быстрых способов получения кредитной истории. Заемщику необходимо прийти с документами в любую из организаций − партнеров НБКИ. По запросу будет представлена кредитная история из бюро. Стоимость услуги рассчитывается по тарифам компании – партнера НБКИ.

Можно ли узнать кредитную историю через Интернет

Современные технологии дают возможность получать многие данные и даже государственные услуги дистанционно, не выходя из дома. Поэтому некоторые плательщики считают, что их плохая кредитная история в Интернете доступна любому желающему. Однако это не так – по закону такая информация не может предоставляться третьим лицам.

БКИ и их официальные партнеры работают в соответствии с действующим законодательством, поэтому они предоставляют полную кредитную историю только самим заемщикам, подтвердившим свою личность (например, подписью, заверенной нотариусом или сотрудником почты). В Сети можно найти предложения быстрого поиска кредитной истории, например по фамилии или ИНН. Получить таким образом достоверную информацию невозможно – обычно такие схемы используют мошенники. Чаще всего злоумышленники предлагают авторизацию через SMS и похищают деньги с телефонного счета.

Как улучшить кредитную историю

- Погасите все долги перед банками, даже если установленные сроки уже вышли. Это позволит увеличить доверие финансовой организации.

- Если закрыть имеющиеся кредиты пока не получается, не пытайтесь уходить от контактов с банком или обманывать его сотрудников. Заемщику выгоднее сообщить о своих финансовых проблемах и вместе со специалистами разработать новую схему погашения задолженности.

- Попробуйте увеличить свои шансы на получение следующего кредита. Например, можно стать клиентом выбранного банка и завести там счет. Также полезно перейти в негосударственный пенсионный фонд, который есть у многих финансовых организаций. Если новый заем будет выдан, важно своевременно погасить его. Наличие успешно выплаченной ссуды позволит существенно улучшить ситуацию и продемонстрировать готовность аккуратно выполнять взятые на себя обязательства.

Некоторые банки предлагают специальные программы для клиентов, желающих улучшить свою кредитную историю. Получая заем по такой программе, необходимо соблюдать все условия договора и вносить платежи согласно графику погашения задолженности.

Сегодня можно найти немало предложений исправить плохую кредитную историю прямо в режиме онлайн. За ними обычно скрываются мошенники, которые исчезают в неизвестном направлении сразу же после получения оплаты. Также не стоит забывать о том, что взлом закрытых баз данных, к которым относится и информация о кредитах, является уголовно наказуемым действием. Лучше сберечь свои деньги и время и попытаться исправить ситуацию, не выходя за рамки закона.

Как взять кредит, имея плохую кредитную историю

У плательщиков, имевших проблемы с банками в прошлом, может возникнуть необходимость получить еще одну ссуду. Плохая кредитная история часто становится серьезным препятствием на пути к следующему займу, однако при одобрении или отказе специалисты финансовых организаций обращают внимание и на другие критерии. Одним из самых важных факторов является подтверждение текущего уровня дохода. Чтобы убедить банк в своей платежеспособности, можно предоставить следующие документы:

- справку о заработной плате (2-НДФЛ). Как правило, она является основным документом, отражающим доход заемщика. Взять справку можно по месту работы. При этом стоит помнить о том, что в ней фиксируется только официальная зарплата;

- справку о доходе супруга или супруги, которая продемонстрирует общий уровень платежеспособности семьи;

- документы, подтверждающие наличие недвижимости или ценного движимого имущества;

- справки о других источниках дохода (при их наличии).

С плохой кредитной историей очень сложно сразу же получить крупный заем. В таких случаях лучше попытаться начать с небольших ссуд, процент одобрения по которым достаточно высок. Например, можно брать потребительские кредиты на покупку бытовой техники. Если заемщик не будет нарушать установленные сроки, в будущем его шанс на получение от банка крупной суммы существенно увеличится.

Допуская просрочки, многие надеются на то, что в будущем обращаться в банки за деньгами не придется. Но жизнь непредсказуема, и решение некоторых проблем может потребовать немалых средств.

Что же делать, если плохая кредитная история, и нужен кредит? Неужели нет выхода из сложной ситуации? Ведь если вы уже пробовали обращаться в банковские организации за кредитом, то вы наверняка получали отказ, обоснованный как раз вашей подпорченной репутацией.

Актуальные предложения:

На самом деле решение есть, и получить нужную сумму вполне реально. Но для этого придется как следует потрудиться, ведь вам нужно убедить нового кредитора в том, что вы – надежный клиент. Для начала следует узнать свою КИ – как это сделать, читайте здесь

Разберемся для начала в причинах плохой кредитной истории.

- Просрочка (или несколько). Все данные о ваших выплатах по кредитам попадают в Бюро кредитных историй, откуда потом любой из банков может получить эту информацию. Несвоевременные платежи негативно сказываются на вашей кредитной истории. Некоторые банки выдвигают настолько жесткие требования к заемщикам, что отказывают, даже если у клиента была всего одна просрочка в 1 день. Другие же готовы кредитовать «проблемных» клиентов, которые могут убедить в своей добросовестности и платежеспособности.

- Невозможность выплатить кредит полностью или внести ежемесячный платеж. Банки будут обращаться в судебные органы, а это превратит кредитную историю из «плохой» в «очень плохую».

- Регулярные задержки выплат. Если клиент задерживает ежемесячный платеж на несколько дней, но все равно вносит его, то его историю нельзя назвать плохой, она скорее испорченная.

- Ошибочно испорченная кредитная история. Такое может случится по вине банка или задержек сервиса по переводам денежных средств. Если вы убедите банк в своей непричастности, то взять новый займ не составит труда.

Далее в этой статье:

Варианты решения проблемы

Итак, первое место, куда нужно обратиться с плохой кредитной историей – ваш зарплатный банк. Если вы сможете предложить ему неплохое обеспечение, он может закрыть глаза на ваши проблемы с выплатами в прошлом.

Что для этого нужно? Обязательно закрыть все имеющиеся просроченные задолженности. Нужно понимать, что если с плохой репутацией получить деньги взаймы сложно, но все-таки возможно, то при наличии открытых просрочек вам будут отказывать везде.

Как закрывать? Своими силами, занимайте у родственников, ищите подработку, продавайте ненужное. Все полученные средства пускайте на закрытие кредитов.

После того, как все долги и счета закрыты, можно попробовать обратиться в те банковские учреждения, которые проявляют лояльность по отношению к своим заемщикам, и могут “закрыт глаза” на некоторые погрешности в КИ. Это может быть:

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Иногда лучше сначала запросить кредитку на небольшую сумму, т.к. по ней выдвигается намного меньше требований к заемщику. Когда вы ей уже несколько раз воспользуетесь, и вовремя вернете долг, можно будет обратиться в банк за более крупной суммой.

МФО

Обратиться в микрофинансовые организации. Данные организации также работают с клиентами, имеющими неблагоприятную кредитную историю. Грубо обобщая, можно отметить всего два варианта работы МФО в данном направлении:

- Первый вариант предусматривает кредитование без предоставления залога, при этом не стоит удивляться, что процентная ставка по такому кредиту будет гораздо выше, чем средневзвешенная по банкам. Но ведь главная цель – получение денежных средств. Детальнее о беззалоговых займах читайте на этой странице

- Второй вариант может быть более экономичным в разрезе процентных ставок, но потребует предоставления обязательного обеспечения (земельный участок, недвижимость, автомобиль, оборудование и т.д.).

Вот небольшой список МФО:

- МигКредит

- Быстроденьги

- Смсфинанс

- Zaimo

- MoneyMan

- Platiza

- Landcredit

Обратиться к кредитному брокеру

Зачастую брокеры работают именно с проблемными клиентами, по каким-либо параметрам не проходящими процедуру верификации в банках. Брокерская контора проработает кредитные организации, которые смогут кредитовать такого клиента.

Возможно, эти статьи также будут вам интересны:

Если саму брокерскую контору заинтересует данный клиент, то, возможно, она самостоятельно выступит в качестве кредитора. Однако, это бывает крайне редко, чаще всего брокеры выступают в роли посредника между кредитором и заемщиком.

Чем могут помочь:

- проверить вашу КИ, указать на недостатки и как их исправит,

- подобрать выгодное кредитное предложение,

- сделать предварительный расчет кредита,

- помочь в сборе документов и рассылке анкет,

- помогут отказаться от навязанной страховки.

Иными словами, брокеры оказывают лишь консультационные услуги, помогая вам оформить кредит, иногда сводя с частными кредиторами или теми банками, где у них есть связи. Главное правило – никаких предоплат!

10 ошибок, которые испортят вашу кредитную историю

Кредитная история — это данные о том, как часто вы просите в долг у банка и насколько дисциплинировано возвращаете. Кредитные учреждения используют её, чтобы понять, давать ли вам деньги и на каких условиях. Если история плохая, вы будете раз за разом сталкиваться с отказами. Есть несколько распространённых ошибок, которые могут её ухудшить.

1. Вы не платите по кредитам

Любые просрочки — это плохо. Но особенно опасно, если пауза в платежах длится более трёх месяцев или банк разбирался с вами через суд. Такие займы будут отмечены в истории как негативные, само слово намекает, что это не значит ничего хорошего. Не каждый банк будет связываться с человеком, который уже проявил себя как недисциплинированный плательщик. Есть риск, что просрочка повторится, а это лишняя головная боль. Чем больше негативных кредитов, тем ниже шанс получить ещё один.

Что делать

Очевидно, что нужно вносить деньги вовремя. А для этого надо заранее трезво оценить свою платёжеспособность и убедиться, что выплачивать кредит вам по силам.

2. Вы копите долги

В кредитную историю попадают не только данные о займах. Здесь также будут отражены долги по платежам ЖКУ, алиментам, штрафам — всем вашим официальным обязательствам. Правда, только в случае, если эти неуплаты подтверждены судебным решением и не исполнены в течение 10 дней.

Что делать

Не доводить до суда. Гасите свои долги своевременно.

Сейчас читают

🔥

3. Вы подаёте слишком много заявок на кредит

В кредитной истории отражается общее количество заявок, а также число одобренных и отклонённых. Банк сочтёт статистику плохой, если:

- Заявок слишком много, особенно в короткий промежуток времени. Это может означать, что с финансами у вас не очень хорошо. Настолько, что вы бомбардируете запросами самые разные кредитные учреждения и не проявляете разборчивости в финансовых связях.

- У вас много отклонённых заявок. Если другие организации не доверили вам свои деньги, то и этому банку надо насторожиться.

Что делать

Если возникла необходимость взять кредит, сначала изучите условия, которые предлагают разные банки, и обратитесь в конкретный. Если откажут — в ещё один. Но сразу подавать несколько заявок в надежде, что где‑то заём одобрят, — проигрышная стратегия.

Банки не так щепетильны в отношении ипотеки. Здесь подать несколько заявок, чтобы посмотреть, какие условия вам предложат, вполне допускается.

4. Вы часто меняете персональные данные

Персональная информация меняется в кредитной истории каждый раз, как она обновляется в заявках. И это отражено в документе в динамике. Человек может переехать, сменить номер телефона или даже фамилию — это нормально. Но, если он делает это раз в три месяца, всё выглядит более чем подозрительно.

Что делать

Возможно, у вас есть логичное объяснение частой смены данных. Например, вы трижды переезжали за последние три месяца, потому что продали квартиру и жили у родственников, пока покупали следующую. Но теперь обосновались в новом жилье. Попробуйте при общении с менеджером банка заранее рассказать об этом.

5. У вас слишком много активных кредитов

Банк обращает внимание на то, сколько вы платите ежемесячно, чтобы рассчитать предельно допустимую нагрузку. Чем большую часть своих доходов вы тратите на погашение кредитных долгов, тем менее желанный вы клиент. Стоит ориентироваться на цифру в 50% от заработка. Когда ваши ежемесячные обязательства превышают половину дохода, вы в зоне риска.

Что делать

Если вы подбираетесь к указанной границе, стоит пересмотреть своё финансовое поведение и подумать, как расправиться с кредитами побыстрее. Это нужно вовсе не для исправления истории, чтобы набрать новых займов. Просто складывается крайне небезопасная финансовая ситуация, в которой к проблемам может привести любое потрясение.

6. Вы злоупотребляете микрокредитами

В микрокредитах самих по себе нет ничего плохого, если использовать их по назначению. А именно брать небольшую сумму в случае крайней необходимости с учётом, что деньги на погашение у вас появятся в ближайшее время. Если вы изредка обращаетесь в микрофинансовые организации, проблем не будет.

Но если вы частый их клиент, у банков может появиться вопрос, что с вами не так, раз вы постоянно берёте деньги под огромный процент у МФО вместо того, чтобы обратиться к ним.

Что делать

Берите микрокредиты только тогда, когда без этого совершенно не обойтись.

7. Вы гасите кредиты досрочно

Вообще ошибкой это не назвать. Если у вас есть возможность, гасите кредиты досрочно. Так вы сэкономите на переплатах и раньше избавитесь от этой головной боли. Но мы рассуждаем с точки зрения кредитной истории. И банку может не понравиться, что вы не даёте ему заработать на вас как следует.

С другой стороны, когда вы взяли кредит и отдали его досрочно, вы всё равно заплатили учреждению больше, чем если бы туда совсем не обращались. Так что далеко не все банки рассматривают это положение кредитной истории всерьёз.

Что делать

Просто помните, что досрочное погашение кредита, особенно неоднократное, может быть причиной, по которой вам не выдадут следующий заём. Если вас это тревожит, старайтесь гасить досрочно только крупные кредиты, а мелкие отдавайте по графику. У последних переплата не такая большая.

8. Вы не проверяете кредитную историю

Не всегда качество кредитной истории зависит от ваших действий. Иногда она может испортиться по следующим причинам:

- Проблемы с персональными данными. Например, вам вписали информацию вашего полного тёзки и теперь на бумаге вы злостный неплательщик. Или, наоборот, не внесли данные о вашей добросовестности, потому что ваша фамилия в кредитной истории написана с ошибкой.

- Мошенники, которые набрали кредитов на ваше имя. Плохая кредитная история здесь не самое плохое последствие. Если вы пустите всё на самотёк, деньги потребуют с вас.

- Ошибки кредитора. Например, вы погасили кредит. Но менеджер банка не поставил нужную галочку, и в бюро кредитных историй ушли данные о просрочке.

- Хитрости банка. Иногда вы отказываетесь брать одобренный заём, а кредитное учреждение направляет данные, что якобы это оно вам отказало.

Что делать

Периодически стоит проверять кредитную историю. Дважды в год сделать это можно бесплатно. Если в неё попали неправдоподобные данные, у вас есть право оспорить информацию и добиться исправлений.

9. Не брать кредиты

С точки зрения здравого смысла это самая правильная стратегия. Но мы говорим о кредитной истории, и если она пуста, то это выглядит подозрительно. Банк получает данные о потенциальном заёмщике и понимает, чего от него примерно ожидать. Человек, который никогда не брал кредитов, — загадка. И некоторые учреждения могут решить не рисковать.

Ипотека снова стоит особняком. Шансы её получить высоки даже с нулевой кредитной историей. Гораздо важнее подтвердить платёжеспособность.

Что делать

Если вы готовы на некоторые жертвы ради улучшения истории, можете купить в кредит что‑то небольшое, например смартфон, и отдавать деньги точно по графику. Но можно обойтись и кредитной картой. Оплачивайте ей покупки и гасите долг в беспроцентный период.

10. Вы судитесь с кредиторами

Если вы с банком решали спорные вопросы в суде, то информация об этом может оказаться в кредитной истории. Такие данные не попадают в базу автоматически — об этом должен позаботиться ваш оппонент. Для других кредитных учреждений это будет сигнал, что вы проблемный клиент.

Что делать

Здесь могла бы быть рекомендация не судиться, но это не дело. Если банк нарушает ваши права, отстаивайте их. Лучше успешно разрешить текущую ситуацию, чем потерять деньги во имя будущих кредитов. Так что в этом пункте просто информация к размышлению на случай, если вы не понимаете, почему банк вам отказывает.

Читайте также

💰😉💵

Каковы причины плохой кредитной истории?

Для получения кредита в банке требуется большое количество документов, которое проверяет банк. Помимо этого всегда происходит внешняя оценка заемщика. Например, неопрятный вид или состояние алкогольного опьянения может привести к тому, что сотрудник принимающий документы пометит потенциального клиента как неблагонадежного.

Но одним из обязательных к проверке документов является кредитная история. Отчет по КИ запрашивает сам банк в соответствующем бюро кредитных историй. Плохой финансовый отчет может послужить в отказе по оформлению займа. Больше информации о том, что собой представляет кредитное досье и зачем оно нужно, вы получите из этой статьи.

Основной причиной плохой кредитной истории является недобросовестность клиента. Так что, если Вы знаете что регулярно задерживали оплату или имеете задолженность по заему, то у Вас точно плохое финансовое досье. И, вероятно, очередной отказ банка в выдаче кредита связан именно с этим. Основные причины отрицательного решения кредиторов рассматриваем в этой обзоре.

Актуальные предложения:

Посмотреть и убедиться в негативной КИ Вы можете самостоятельно, запросив отчет в БКИ. Они обязаны предоставить его Вам без указания причин, по которым Вам потребовался этот отчет. Больше информации о том, как получить свой финансовый отчет в Бюро кредитных историй, вы получите из этой статьи.

Причинами плохой кредитной истории могут быть

- Постоянные задержки в оплате ежемесячных платежей;

- Задолженность перед банком;

- Ошибка банка, передавшего информацию по займу в БКИ. Инструкцию по исправлению ошибок в своем финансовом досье вы найдете здесь;

- У заемщика существует судебное разбирательство с банком;

- Долги за жилищные услуги, услуги связи или алименты, которые обязал выплатить суд.

У каждого банка существует свой срок задержки выплаты очередного платежа, который будет рассматриваться как неблагоприятный. Чаще всего такой срок составляет 30 дней. Часто банки даже не передают информацию в БКИ о задержке до 10 дней, списывая это на долгий технический путь перевода средств. Но в любом случае затягивать до последнего оплату не стоит.

Если у заемщика есть открытый кредит с задолженностью перед банком, в котором он пытается оформить новый, то это 100% отказ в оформлении нового займа.

Бывают случаи, когда сотрудники банка неверно передают информацию в БКИ. Например, Вы уже давно погасили задолженность, а Ваша кредитная история показывает задолженность. В таком случае Вы можете обратиться как в банк, так и непосредственно в само БКИ.

При предоставлении необходимых документов, подтверждающих погашение кредита, Вам должны исправить информацию, отображающую неверные данные.

Кредитная история, помимо данных по выданным ссудам, хранит и долговые обязательства по жилищным услугам, услугам связи и алиментам, по выплате которых было принято судебное решение. Такие долги тоже могут подпортить Вашу репутацию как заемщика.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Если вас интересует, можно ли получить ссуду при отрицательной КИ, то ознакомьтесь с этой статьей.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Кредит — это большая ответственность для любого заёмщика, но не всем под силу вносить регулярные ежемесячные платежи. Задержали зарплату, уволили с работы, да и просто забыли внести платёж — все эти факторы могут привести к просрочке. В результате можно испортить кредитную историю. А от неё во многом зависят дальнейшие отношения с банком. Ненадёжному заёмщику он откажет в новом кредите.

Тем не менее испорченная кредитная история — это не приговор. Некоторые финансовые организации идут на уступки и всё-таки выдают деньги. Правда, условия для клиента окажутся не самые выгодные: более высокая процентная ставка, меньший лимит.

Повысить шансы на одобрение заявки можно. Глава люксембургского офиса консалтинговой группы KRK Group Никита Рябинин говорит, что заёмщик может предоставить обеспечение (например, недвижимость в залог) или выбрать программу с официальным подтверждением дохода (если доход высокий, вероятность одобрения заявки есть).

— Если деньги нужны не так срочно, то можно исправить кредитную историю, оформив небольшой кредит и по графику закрыв задолженность. Есть также специальные программы, предназначенные для исправления кредитной истории, — отметил Никита Рябинин.

Помимо того, он рассказал, что заёмщик может обратиться в микрофинансовые организации (МФО), но гарантий, что там охотно выдадут деньги, тоже нет.

На получение нового кредита есть шанс и у владельцев автомобиля. В этом случае заёмщик может взять деньги под залог авто в автоломбарде. Здесь стоит внимательно изучить организацию и условия заключаемого соглашения, чтобы в итоге не ухудшить своё финансовое положение, предостерегает Никита Рябинин.

Улучшить кредитную историю можно с помощью кредитной карты, пользуясь её лимитом в течение нескольких месяцев и возвращая деньги вовремя, рассказала старший аналитик информационно-аналитического центра «Альпари» Анна Бодрова. Также, по её словам, важно демонстрировать и растущий ежемесячный доход заёмщика. Всё это отражается в кредитной истории, и шансы на благополучный результат при новой заявке увеличиваются.

Директор юридической службы «Единый центр защиты» Константин Бобров рекомендовал, например, не брать кредитки для того, чтобы погасить имеющуюся задолженность по другим кредитам. Это может только ещё больше загнать в долги.

Бывают случаи, когда плохая кредитная история попадает в бюро кредитных историй по ошибке банка. Если клиент попал именно в такую ситуацию, юристы советуют оспорить её, написав обращение в Национальное бюро кредитных историй.

Если заёмщик просрочил платёж по уважительной причине, например из-за задержки зарплаты, то должнику могут провести реструктуризацию долга. Эксперты отмечают, что именно реструктуризация поможет улучшить свою репутацию перед банком.

Но всё же самый оптимальный вариант получения хорошей кредитной истории — это не портить её вовсе. Если возникают сложности с погашением задолженности, то лучше сразу обратиться в банк и попробовать найти решение проблемы. В ряде случаев можно получить отсрочку платежа или провести рефинансирование кредита, чтобы снизить выплаты.

Банки. Главное по теме

Еще90000 Your Credit History | Consumer.gov 90001

90002 Why is my credit report important? 90003

90004 Businesses look at your credit report when you apply for: 90005

90006 90007 loans from a bank 90008

90007 credit cards 90008

90007 jobs 90008

90007 insurance 90008

90015 90004 If you apply for one of these, the business wants to know if you pay your bills. The business also wants to know if you owe money to someone else. The business uses the information in your credit report to decide whether to give you a loan, a credit card, a job, or insurance.90005

90002 What does «good credit» mean? 90003

90004 Some people have good credit. Some people have bad credit. Some people do not have a credit history. Businesses see this in your credit report. Different things happen based on your credit history: 90005

90004 90023 90024 90025 90005

90004 That means: 90005

90006 90007 I have more loan choices. 90008

90007 It is easier to get credit cards. 90008

90007 I pay lower interest rates. 90008

90007 I pay less for loans and credit cards.90008

90015 90004 90005

90004 90042 90005

90004 That means: 90005

90006 90007 I have fewer loan choices. 90008

90007 It is harder to get credit cards. 90008

90007 I pay higher interest rates. 90008

90007 I pay more for loans and credit cards. 90008

90015 90004 90005

90058 90004 That means: 90005

90006 90007 I have no bank loan choices. 90008

90007 It is very hard to get credit cards. 90008

90007 I pay high interest rates. 90008

90007 Loans and credit cards are hard to get and cost a lot.90008

90015 90004 90005

90004 All this information is in your credit report. 90005

90002 Why should I get my credit report? 90003

90004 An important reason to get your credit report is to find problems or mistakes and fix them: 90005

90006 90007 You might find somebody’s information in your report by mistake. 90008

90007 You might find information about you from a long time ago. 90008

90007 You might find accounts that are not yours. That might mean someone stole your identity.90008

90015 90004 You want to know what is in your report. The information in your report will help decide whether you get a loan, a credit card, a job or insurance. 90005

90004 If the information is wrong, you can try to fix it. If the information is right — but not so good — you can try to improve your credit history. 90005

90002 Where do I get my free credit report? 90003

90004 You can get your free credit report from Annual Credit Report. That is the only free place to get your report.You can get it online: AnnualCreditReport.com, or by phone: 1-877-322-8228. 90005

90004 You get one free report from each credit reporting company every year. That means you get three reports each year. 90005

90002 What should I do when I get my credit report? 90003

90004 Your credit report has a lot of information. Check to see if the information is correct. Is it 90023 your 90025 name and address? Do you recognize the accounts listed? 90005

90004 If there is wrong information in your report, try to fix it.You can write to the credit reporting company. Ask them to change the information that is wrong. You might need to send proof that the information is wrong — for example, a copy of a bill that shows the correct information. The credit reporting company must check it out and write back to you. 90005

90002 How do I improve my credit? 90003

90004 Look at your free credit report. The report will tell you how to improve your credit history. Only you can improve your credit. No one else can fix information in your credit report that is not good, but is correct.90005

90004 It takes time to improve your credit history. Here are some ways to help rebuild your credit. 90005

90006 90007 Pay your bills by the date they are due. This is the most important thing you can do. 90008

90007 Lower the amount you owe, especially on your credit cards. Owing a lot of money hurts your credit history. 90008

90007 Do not get new credit cards if you do not need them. A lot of new credit hurts your credit history. 90008

90007 Do not close older credit cards. Having credit for a longer time helps your rating.90008

90015 90004 After six to nine months of this, check your credit report again. You can use one of your free reports from Annual Credit Report. 90005

90002 How does a credit score work? 90003

90004 Your credit score is a number related to your credit history. If your credit score is high, your credit is good. If your credit score is low, your credit is bad. 90005

90004 There are different credit scores. Each credit reporting company creates a credit score. Other companies create scores, too.The range is different, but it usually goes from about 300 (low) to 850 (high). 90005

90004 It costs money to look at your credit score. Sometimes a company might say the score is free. But usually there is a cost. 90005

90002 What goes into a credit score? 90003

90004 Each company has its own way to calculate your credit score. They look at: 90005

90006 90007 how many loans and credit cards you have 90008

90007 how much money you owe 90008

90007 how long you have had credit 90008

90007 how much new credit you have 90008

90015 90004 They look at the information in your credit report and give it a number.That is your credit score. 90005

90004 It is very important to know what is in your credit report. If your report is good, your score will be good. You can decide if it is worth paying money to see what number someone gives your credit history. 90005

Read more

.90000 Bad Credit Score Guide: Credit Cards, Loans 90001

90002 90003 Opinions expressed here are author’s alone, not those of any bank, credit card issuer, airlines or hotel chain, and have not been reviewed, approved or otherwise endorsed by any of these entities. 90004 90005

90006

90007 What is a bad credit score? 90008

90002 Based on the information found in your credit report, the credit reporting bureaus typically generate a score between 300 and 850. The higher your credit score, the more likely you are to be approved for credit and to receive the most generous terms, like lower interest rates or longer repayment periods.Conversely, a bad credit score is one that may cause a lender to reject your application for credit or charge higher interest rates on loans that are approved. It is also important to note that lenders, credit cad issuers, look at different scoring models and have different criteria they use to determine if you will be approved for a credit card and the terms they will extend to you, so, having a credit score in a particular range is not a guarantee that you will be approved for the card or for the terms you applied for.90005

90002 Here’s a general credit score chart that shows the category and credit ranges. Keep in mind each credit bureau has their own scoring model, so the ranges will differ. 90005

[Offer: Free Credit Score]

90002 Many lenders consider a credit score between 500 and 549 «poor,» and a credit score below 500 «very poor.» If your credit score falls in that credit range, you’ll have difficulty being approved for new credit, and may even have job or rental applications rejected if an employer or landlord asks to run a credit check on you.90005

[Related: Rental History Reports]

90002 For people in that range, the first questions asked are usually about how to improve your credit score. 90005

90002 That said, each lender sets its own cutoff points. Some consider anything over 550 to be fair or better. At least 75% of Credit Sesame members are in the fair, good or excellent category. Take a look (data collected October 2015): 90005

90002 90005

90002 If your score is in the 500-549 range, approval for any credit product will be a challenge.If you’re in the 550-599 range, the lender may consider your score to be unacceptable, or they may give you a shot. If you’re at or below 649, you need to focus on reaching the next higher credit tier. 90005

90002 The most important first step is to examine your credit report closely for accuracy. Make sure you recognize every entry on your credit report, and if there are any discrepancies, move quickly to fix them. If you’ve been targeted by identity thieves or had a credit card compromised, you may have unpaid balances on cards you never opened — and are not responsible for.The sooner you have those accounts closed and removed from your credit report, the sooner your score will start to recover. 90005

90002 Here is what you can expect to see when you pull your report. 90005

90002 90005

90002 If your bad credit score is a result of late payments or high balances, then as you pay down your balances and built a record of on-time payments, your score will gradually increase over time. Most late and missed payments are kept on your credit report for seven years, so you need to focus on building up that record of on-time payments.90005

90002 Credit repair is simple, but that does not make it easy: set up a system that works for you to make all of your payments on time and pay more than the minimum due on credit cards if at all possible. Ultimately, people who have the best credit scores have perfect payment histories and low or zero balances. 90005

[Related: Repair Credit]

90007 Best credit cards for bad credit 90008

90002 Even if your credit score is below 549, you may find you can still be approved for credit cards, although credit cards for «bad credit» generally offer low limits and high interest rates.On the other hand, if you pay off your credit cards in full and on time, those payments will be reported to the credit bureaus and will help to increase your credit score over time. 90005

90002 With that in mind, here’s some of what you need to know about applying for credit cards for bad credit. 90005

90039 Unsecured credit cards for bad credit 90040

90002 Unsecured credit cards are «regular» credit cards that do not require you to deposit any cash with the bank as collateral against unpaid debt: you’re allowed to make purchases up to your credit limit, and can pay for your purchases over time — although you’ll typically pay high interest rates on any purchases you do not pay off in full each month.90005

90002 Unsecured credit cards targeted at those with truly bad credit tend to charge, in addition to high interest rates, high annual fees and even fees just for applying such as processing fees. 90005

90002 It’s best to steer clear of those cards and either apply for a secured credit card or reach a little and apply for a credit card which has no annual fee and you can work at building up a history of on-time payments — a critical component of your credit score. 90005

[Related: How to Build Credit]

90039 Instant approval credit cards for bad credit 90040

90002 Credit card issuers do not offer «instant approval» anymore, and many card issuers do not offer instant decisions either, but for those that do, they offer an instant decision or a decision «within 60 seconds.»That simply means they have a connection to the credit bureau they use to evaluate applicants, and a computer algorithm that decides what credit score applicants need to be approved (they may also evaluate on-time payment history and the other components of your credit score ). Some credit cards with online applications, or even those you apply for in a bank branch, may give you a decision on your application within moments, however keep in mind that the decision they provide to you may also be that they will require additional information or that they will need more time to access your application and credit information.90005

90002 For credit underwriting reasons, even credit cards that promote an «instant decision» may require a review by a person before it’s finally approved or declined, so know that your application might not be immediately processed. 90005

90039 Secured credit cards for bad credit 90040

90002 One way to rebuild your credit is to sign up for a secured credit card and to use it responsibly. With a secured credit card, you can open a credit card with a spending limit typically equal to the amount of cash you deposit with the bank issuing the credit card.The security deposit is not applied to purchases that you make on the card. It is held by the bank in case you fail to pay the bill. With responsible use by you a secured card can provide you the opportunity to demonstrate your ability to manage a revolving credit line, improve your credit score, and eventually graduate to an unsecured credit card. 90005

90002 Opening a secured credit card does require you to tie up cash in the form of security deposits, secured credit rebuilding credit cards are for those individuals who are new to credit and have no credit / limited history or for those who are trying to rebuild their credit.These credit cards can be used as a tool to help you, however the bottom line is it is up to you to manage your account responsibly and to work at repairing or creating a positive credit history. 90005

[Related: Improve Your Credit Score]

90039 Store credit cards for bad credit 90040

90002 Besides secured credit cards, another option to consider are store credit cards. These are lines of credit that you can only use to make purchases at the issuing store. If you find yourself making a lot of purchases from a single merchant, it may be worth checking out if you are eligible for a store card.90005

90002 Your balances and payments will be reported to the credit bureaus, and you may also earn rebates or discounts on your in-store purchases made at the issuing store. However, keep in mind that the interest rate, annual percentage rate (APR) for purchases, tends to be much higher for store credit cards so it would be best to keep your spending such that you can pay off your balance in full and on- time each billing period. 90005

90002 Even Amazon.com offers an Amazon Store Card you can use to make purchases on Amazon.com, however that is not to imply that you would be eligible for this card if you are new to credit or if you are rebuilding your credit. 90005

90002 There are no guarantees that you will be approved for a store credit card. 90005

90007 Question: What’s the best way to get a credit card with bad credit? 90008

90002 90072 Answer 90073: The best way to get a credit card with bad credit is to improve your credit score. If you have a bad credit score because of missed or late payments, then getting back on track with your payments will gradually rebuild your payment history and improve your credit score.Each late or missed payment disappears off your credit score after seven years, so the sooner you get back on track the sooner your credit score will recover. 90005

90002 If you have not opted out of pre-screened credit offers, you may also be targeted through the mail with credit card offers for bad credit. 90005

90007 Question: Are there credit cards for people who have no credit? 90008

90002 90072 Answer 90073: Although you may receive a credit line of just $ 100, consider a store credit card or, as already mentioned, a secured credit card (where you make a security deposit that is typically equal to the credit limit you will be extended by the card issuer) these options are the best opportunity to get a credit card for people who have no credit.They give you the opportunity to start building a history of on-time payments and responsible management of your credit, both of which eventually open the door to unsecured credit cards, mortgages, car loans, and other forms of personal credit. 90005

90007 Bad credit car loans: what you need to know 90008

90002 Some lenders may offer car and motorcycle loans for people who have bad credit, but you need a strategy before you start shopping around. You will probably pay more in interest for this kind of financing.For example, some car lots offer «buy here, pay here» financing with no credit check required but the rates may be 15% to 30% or higher. 90005

90002 If you’re trying to get a car loan with bad credit, check your free credit report card from Credit Sesame first to see what shape your credit is in. Pay down your existing debt balances and make sure you pay all of your bills on time. Doing those two simple things can add points to your score that may help you qualify for a better deal on a car loan.90005

90007 Question: Can bad credit auto loans help to improve my credit score? 90008

90002 90072 Answer: 90073 It depends. If you’re buying a car through a dealer that offers on-the-lot financing, your loan may not be reported to the credit bureaus. Before you sign on the dotted line, make sure that your payments will show up on your credit report so your score benefits from your responsible credit management. 90005

90007 Bad credit personal loans 90008

90002 Personal loans for people who have bad credit can take many different forms-peer-to-peer loans, loans issued by online banks and car title loans are just a few.These are all examples of installment loans for bad credit, which means you borrow a specific amount of money and you must pay it back over a set period of time. 90005

90002 If you want a personal loan and you have bad credit, an online lender may be your best bet. Online lenders frequently offer better rates than traditional banks and they tend to be a bit more flexible when it comes to approving borrowers who have less than perfect scores. Take a look at the list of lenders mentioned earlier to get a feel for what your options may be.90005

90007 Home loans for bad credit 90008

90002 90072 Editor’s Note January 7, 2019 90073: The U.S. Department of Housing and Urban Development (HUD) websites have not been updated due to the lapse in Congressional Appropriations for Fiscal Year 2019, as a result the information for FHA loans may not be the most current 90005

90002 If you want a mortgage and you have bad credit, prepare for an uphill battle. Typically, most lenders require a minimum credit score of 620 for a conventional loan.For a USDA loan with no down payment, the score requirement climbs to 640. 90005

90002 Technically, it’s possible to get an FHA loan with a score as low as 580. But each individual lender who works with the FHA decides what score it will or will not allow. The advantage of an FHA loan over conventional financing is that you can make a down payment of as little as 3.5% of the purchase price. For the best terms on a conventional loan, a 20% down payment is the industry standard. 90005

90002 A few lenders will underwrite an FHA loan for a consumer with a score below 580, but the loan comes at a price.Instead of 3.5%, you’ll have to pony up a 10% down payment instead. If you want a $ 200,000 loan, you’ll need $ 20,000 to get a foot in the door. This could be a good option for someone who has received a cash windfall, but for anyone who has to save, in the time it takes to save that kind of cash, you can just as easily (or more easily) improve your credit and qualify for a better loan. 90005

90007 Tapping your home equity with bad credit 90008

90002 If you already own a home and you want to consolidate your high-interest credit cards, you may want to consider a home equity loan.When you take a home equity loan, you’re borrowing a lump sum and repaying it according to a predetermined schedule. A home equity line of credit is different — it’s a credit line that you can draw on again and again until you’ve borrowed the limit. 90005

90002 One thing to remember if you’re trying to get an equity loan and you have bad credit is that you may be limited as to how much of your home’s value you can draw against. You may also need to pay a bigger origination fee and a higher interest rate than someone with better credit.90005

90007 Bad credit payday loans: Are they a good borrowing option? 90008

90002 In-store and online payday loans for people who have bad credit provide fast cash when you need money in a pinch but you should approach them with extreme caution. The premise is simple: a payday lender lets you borrow a certain amount of money using your next paycheck as your collateral. When you get paid, the lender takes the money electronically from your bank account, along with any interest and fees the lender charges.90005

90002 It sounds fairly easy but there’s a catch. Lenders who issue payday loans for people who have bad credit seem to operate on the premise that other borrowing avenues may be closed to you because of your credit score. They charge a premium for lending you money in the form of an astronomically high APR, invariably in triple digits and sometimes topping 1,000%. 90005

90002 If you can not pay off the loan when your paycheck comes in, they give you the option of rolling over your original loan into a new one and the interest and fees just keeps piling up.Before you know it, you’re trapped in a vicious cycle that you can not dig your way out of and your debt balance is growing day by day. The bottom line? Payday loans are best avoided if you do not want to do even more damage to your finances and credit. 90005

90002 If you do consider a payday loan, remember that their interest rates are usually expressed in monthly terms. Multiply the number by 12 to find the APR. A payday loan with a 36% monthly rate may sound fair but it actually has a 432% APR.90005

90002 Finally, know that the average payday loan customer rolls the loan over eight times. That means signing up for a new loan because you can not afford to pay off the loan by the due date. Each time you roll the loan over you pay a whole new set of fees. It is not uncommon for payday borrowers to pay fees and charges that are greater than the original loan amount. 90005

90007 Finding debt consolidation loans for bad credit 90008

90002 Consolidating credit cards, loans or other lines of credit can help your credit score but only if you do it the right way.Unsecured personal loans for people who have bad credit allow you to roll all your payments into one without offering any personal assets as collateral. 90005

90002 When you take out a loan for debt consolidation you use the money to pay off your other debts. You then make one payment each month to the consolidation loan lender. The goal is to streamline your payments and lower your interest rate so you can pay the debt off faster. 90005

90002 If you’ve got bad credit, spend some time comparing loan options to see who’s got the best rate and what the fees are.90005

90002 Otherwise you will end up in much deeper trouble than you started in. If you know you can keep the accounts open without adding more debt, do so since 10% of your FICO credit score is based on the average length of your credit history. 90005

90007 Bad credit student loans 90008

90002 When you apply for federally guaranteed student loans, your credit history does not come into play. The government assumes that most college students have not had the chance to establish a strong credit history yet.90005

90002 It’s a different story, however, if you apply for private loans. 90005

90002 Private student loan lenders consider your credit history as part of the application process. If you’ve got a low credit score because of a past credit mistake or you have not used credit long enough to work your way to a higher score, you might not qualify. A co-signer may be the only option if you really want the loan. 90005

90002 First, figure out if you can avoid the loan. No matter what the rep says, no school program can guarantee you a healthy — or even a minimal — income after graduation.If you can not qualify on your own and you do not qualify for federally-guaranteed loans, consider a less costly program or spend a couple of years saving money first. Also, many large companies and employers may offer tuition assistance. See if you can land a job for a company that will give you free money for school. 90005

90002 When you ask a parent or anyone else to co-sign for your loan, the lender will look at that person’s credit history and score as well as yours. As long as he or she been responsible with credit, a co-signer can mean loan approval.Just know that when someone else signs their name to your loan, they’re assuming full liability for the debt. If you default, the lender can and will go after your co-signer to collect what’s owed. 90005

90002 Approximately 70% of all graduates leave school with student loan debt. We looked at Credit Sesame members — Millennials in particular, and broke down some scary numbers, including student loan debt. 90005

90002 90005

90007 Business loans for bad credit 90008

90002 If you’re trying to get a business off the ground or maintain positive cash flow for an existing venture, a loan is one way to cover the gap.While bank loans for those who have bad credit are harder to come by, several other options exist to borrow money for business-related expenses. 90005

90002 Merchant cash advance lenders, for example, make large and small loans for businesses who can not qualify for bank loans or other loan / credit products, without putting your credit history under the microscope. Instead, a merchant cash advance depends on your business revenue and how much revenue you have coming in from sales each week. 90005

90002 Invoice financing is another option if you have unpaid invoices that you reasonably expect to collect on in the near future.Invoice lenders loan funds against amounts invoiced. It’s possible to borrow up to $ 500,000 this way, even if you have a credit score that’s in the 500 to 550 range. 90005

90002 The most important caveat to keep in mind with business loans for those with bad credit, is the price for the convenience. For certain types of financing, the APR hovers around the 100% mark. Understand how the interest will affect your business’s bottom line in the long run, and for a more in-depth picture of small loans for those with bad credit, check out Fundera.com. 90005

90007 Bad credit mortgage lenders 90008

90002 In a nutshell, getting a mortgage when you have bad credit means you’ll pay a much higher interest rate than your good credit peers. While bad credit does not always equal a denied application, it’s likely to make the road to homeownership more difficult. 90005

[Related: What is a Good Credit Score]

90002 Lenders search for borrowers with a stable income, great credit, and the willingness to pay interest on a loan. Since the housing crisis of 2007-2008, mortgage lenders have tightened requirements for home loans.90005

90002 Improving your chances is not impossible. Some banks and mortgage companies even specialize in obtaining mortgage loans for people who have a less-than-perfect credit history. 90005

90002 The first step to getting a mortgage is finding out exactly where you stand. The lender will use a 3 bureau credit report to evaluate your creditworthiness. This tri-merged report includes data from all three major credit bureaus (Equifax, Experian and TransUnion). You can get an advance look at what the lender will see by requesting a copy of your credit report from each of the credit reporting agencies by visiting AnnualCreditReport.com. These are free once every twelve months. If you need additional copies sooner, you’ll have to pay a fee. You can also check your credit and score now and every month, for free, on Credit Sesame. 90005

90002 Look at your credit reports before you approach a mortgage lender. Certain types of data throw up a red flag to lenders: 90005

90179

90180 Bankruptcy within the past 10 years 90181

90180 Collections 90181

90180 Judgments 90181

90180 Tax liens and overdue taxes 90181

90180 Loan default 90181

90180 Revolving accounts that are over the credit limit 90181

90180 Accounts that show late payments 90181

90194

90002 A decent FICO credit score may get you into a car or apartment, but mortgage lenders look closely at your entire credit history.While your FICO credit score still matters, the contents of your credit reports and the credit scores generated by TransUnion, Experian, and Equifax will ultimately make or break your mortgage application. 90005

90002 If you see errors on your credit reports like accounts that should have aged off your report (7 to 10 years), accounts that do not belong to you, or errors in your name or address, it’s important to dispute them immediately with the credit bureau reporting the error (s). Millions of credit score errors are serious enough to affect your score.90005

90002 Other tactics to clean up your credit include bringing your revolving debt balances down to below 30% of your credit limit on each account. Two cards with low balances are better than one card maxed out. Pay your bills on time. Payment history weighs most heavily on your credit score, so one option is put your bills on auto-pay to ensure the payments arrive on time, but you still need to keep watch as occasionally your creditors may change their payment due date. Avoid closing any accounts until after you’ve secured your mortgage.90005

90002 Here is the formula FICO uses to calculate your score. You can use this as a guide to bring up your score, if you are looking to improve it in the near future. 90005

90002 90005

90007 How to find bad credit mortgage lenders 90008

90002 Many banks, credit unions, and mortgage companies cater to the wants and needs of people who can not produce an excellent FICO credit score (an excellent credit score range is generally considered to be 720 and higher). Subprime credit scores mean higher interest rates, and more than half of Americans have credit scores that fall into a less-than-desirable range.Scores below 649 are considered «poor» according to the mortgage industry. 90005

[Related: Highest Credit Score]

90002 For prospective homeowners with a military background, a VA loan is a good option to explore. VA loans have no required down payment. They also do not require traditional private mortgage insurance (PMI), which makes the total mortgage payment lower. The minimum credit score for most VA loans is 620. 90005

90002 The Federal Housing Administration (FHA) offers an option for borrowers with a minimum credit score of 580 and a 3.5% cash down payment. You can qualify for an FHA loan with a score lower than 580 if you can swing a higher down payment; a score as low as 500 may be enough if you also have a 10% down payment and other favorable factors like stable employment history and verifiable income. The FHA also accepts an inheritance or a gift as a down payment, making this type of loan one of the best options for many borrowers with bad credit and limited financial means who would like to get a home loan. 90005

90002 Borrowers with credit scores above 620 should try to qualify for a conventional loan backed by Freddie Mac or Fannie Mae.With this type of loan, you must put down 20% of the purchase price to avoid paying a monthly PMI premium. If you can not make any kind of a down payment, but your credit score is better than 620 and you’d like to live in a rural area, a USDA loan is worth pursuing. 90005

90002 Subprime mortgages are harder to get than they were just a few years ago, but they are still available. Just be mindful of the interest rates and fees. Even a one percentage point difference in your interest rate could add tens of thousands of dollars to the price of your home over the course of a 30-year mortgage.90005

90007 How to get mortgages for those with bad credit 90008

90002 If you’ve been denied for a mortgage loan because of having bad credit, ask the lender for the exact reasons. In some cases, a bigger down payment, correcting an error, or providing additional information may increase your chances of getting approved the second time around. 90005

90002 Some lenders, especially the ones that deal specifically with subprime borrowers, are willing to look at extenuating circumstances. For example, if you can prove that you’ve paid your rent on time every month for the past year and you are requesting a loan amount that results in a mortgage payment about the same as your rent payment, you may have a case.90005

90002 A mortgage broker that is familiar with many different subprime lenders can help you find a loan to suit your needs. Your chances of getting a mortgage for people who have bad credit may increase if you seek the advice of an experienced broker. Certain lenders cater to borrowers with low income, while others specialize in creating mortgages for people who have limited documentation, high debt-to-income ratio, or a short credit history. 90005

90002 Getting a mortgage if you have bad credit is an option for some people.Success or failure depends on how much money you have for a down payment, whether you can improve your credit score in the short-term, and how willing you are to search for the right lender. 90005

90002 Also keep in mind that credit card issuers and all lenders look at more then just your credit score when evaluating you for a credit line or a loan. 90005

90229

90002 90231 Advertiser Disclosure: Many of the offers that appear on this site are from companies from which Credit Sesame receives compensation.This compensation may impact how and where products appear (including, for example, the order in which they appear). Credit Sesame provides a variety of offers, but these offers do not include all financial services companies or all products available. 90232 90005

90002 90231 Credit Sesame is an independent comparison service provider. Reasonable efforts have been made to maintain accurate information throughout our website, mobile apps, and communication methods; however, all information is presented without warranty or guarantee.All images and trademarks are the property of their respective owners. 90232 90005

90002 90231 Editorial Content Disclosure: The editorial content on this page (including, but not limited to, Pros and Cons) is not provided by any credit card issuer. Any opinions, analysis, reviews, or recommendations expressed here are author’s alone, not those of any credit card issuer, and have not been reviewed, approved or otherwise endorsed by any credit card issuer. 90232 90005

90002 90231 Provider’s Terms: * See the online provider’s application for details about terms and conditions.Reasonable efforts have been made to maintain accurate information, however, all information is presented without warranty or guarantee. When you click on the «Apply Now» button, you can review the terms and conditions on the provider’s website. Offers are subject to change and the terms displayed may not be available to all consumers. 90232 90005

90002 90231 The information, including rates and fees, presented in this article is believed to be accurate as of the date of the article. Please refer to issuer website and application for the most current information.Verify all terms and conditions of any offer prior to applying. 90232 90005

90002 90231 Responses are not provided or commissioned by the bank advertiser. Responses have not been reviewed, approved or otherwise endorsed by the bank advertiser. It is not the bank advertiser’s responsibility to ensure all posts and / or questions are answered. 90232 90005

90002 90231 Reviews: User reviews and responses are not provided, reviewed, approved or otherwise endorsed by the banks, issuers and credit card advertisers.It is not the banks, issuers, and credit card advertiser’s responsibility to ensure all posts are answered. The Credit Sesame website star ratings are an average based on contributions from independent users not affiliated with Credit Sesame. Banks, issuers and credit card advertisers are not responsible for star ratings, nor do they endorse or guarantee any posted comments or reviews. 90232 90005

90002 90231 Disclaimer: The article and information provided here is for informational purposes only and is not intended as a substitute for professional advice.90232 90005

90002

You can trust that we maintain strict editorial integrity in our writing and assessments;

however, we receive compensation when you click on links to products from our partners and get approved.