Будет ли снижение ставок по ипотеке: Аналитики назвали предел снижения ставок по ипотеке в 2021 году :: Финансы :: РБК

Оценена вероятность снижения ставок по ипотеке в России в 2021 году: Квартира: Дом: Lenta.ru

В обозримом будущем падение ставок по жилищным кредитам в России вряд ли возможно — даже если Центробанк снизит ключевую ставку на очередном заседании 12 февраля. Вероятность сокращения стоимости ипотеки в 2021 году оценили эксперты, опрошенные РИА Новости.

Материалы по теме

00:07 — 29 декабря 2020

Живи с этим

Россия в 2020 году пережила ипотечный бум. Что делать тем, кто не успел купить квартиру?

00:04 — 10 сентября 2019

Директор банковских рейтингов НРА Константин Бородулин отметил, что снижения ставок по жилищным кредитам не будет, так как в России продолжает действовать программа льготной ипотеки. Доцент РЭУ имени Плеханова Максим Марков заявил, что изменение ставок банков после решений Центробанка происходит с определенной отсрочкой — кредитным организациям нужно время на адаптацию к новым условиям.

По мнению Маркова, в текущих реалиях не нужно ждать существенных изменений условий ипотечного кредитования, «особенно если не произойдет изменения ключевой ставки». Банки и их клиенты все еще адаптируются к условиям, сложившимся после снижения ключевой ставки на 2 процентных пункта в 2020 году, указал эксперт.

Старший аналитик рейтингового агентства НКР Егор Лопатин, в свою очередь, пояснил, что в дальнейшем динамика ставок по жилищным кредитам будет в основном зависеть от ставок по вкладам населения — основного источника фондирования ипотеки. Если ЦБ уменьшит ключевую ставку, можно ожидать и сокращения ставок по вкладам. «Однако оно вряд ли будет существенным. Соответственно, и заметного снижения ставок по ипотеке не стоит ожидать», — заключил Лопатин.

Ранее сообщалось, что в январе 2021-го доля отрицательных решений по заявкам, поданным потенциальными ипотечниками, в ряде российских банков достигла 40 процентов. По наблюдениям экспертов, кредиторы все тщательнее оценивают заемщиков с необеспеченными займами.

Если вы стали свидетелем интересного события или у вас есть история для отдела «Дом», напишите на этот адрес:[email protected]

Быстрая доставка новостей — в «Ленте дня» в Telegram

ЦБ анонсировал рост ключевой ставки. Что будет с ипотекой?

Центробанк России придет к нейтральной ключевой ставке 5–6% в течение ближайших трех лет, заявила глава регулятора Эльвира Набиуллина (сейчас ключевая ставка составляет 4,25%). Означает ли это, что поднимутся и ипотечные ставки? Эксперты рынка признают: да, поднимутся. А еще, скорее всего, подорожает жилье.

Назад в будущее

Как объяснила Эльвира Набиуллина, постепенный выход на нейтральную ключевую ставку нужен для сдерживания инфляции. С конца 2020 года она стала расти быстрее и к февралю этого года составила 5,7% в годовом выражении. Желательным показателем ЦБ считает 4%.

Нейтральная ставка — ставка, которая не провоцирует ни рост, ни снижение стоимости товаров и услуг. При помощи нейтральной ставки оценивается способность экономики страны к равновесию. Если ключевая ставка ниже нейтральной (как сейчас), значит, власти искусственно поддерживают экономику — по всей видимости, от этого им и хотелось бы уйти.

От ключевой ставки напрямую зависит и средняя ипотечная: около 60% в ипотечной ставке — это стоимость заимствования для банка, напоминает Михаил Кочеров, заместитель директора бизнес-юнита «Финансы» компании Циан.

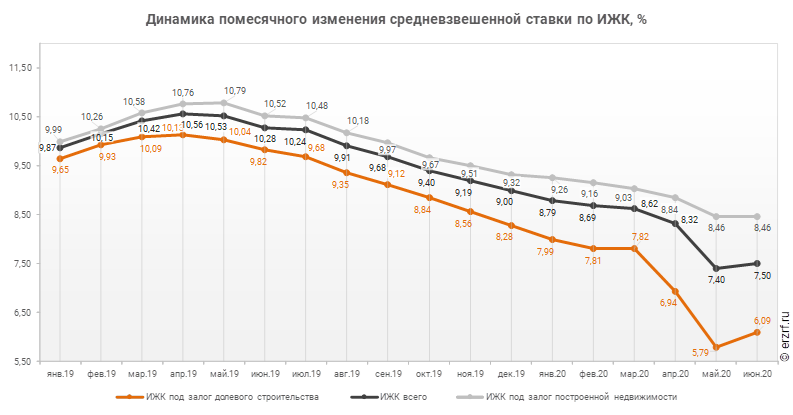

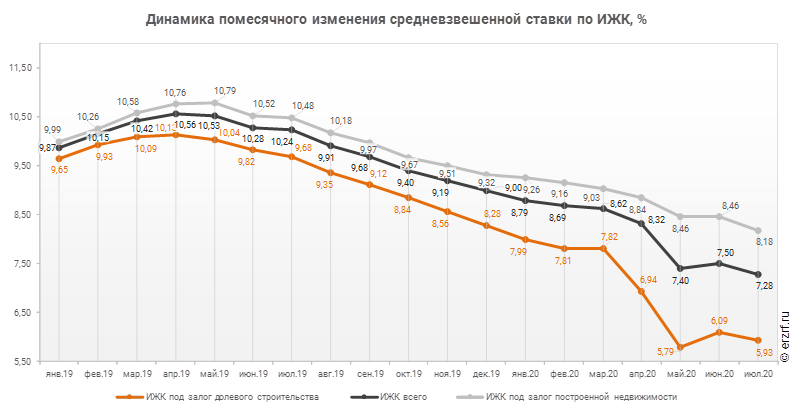

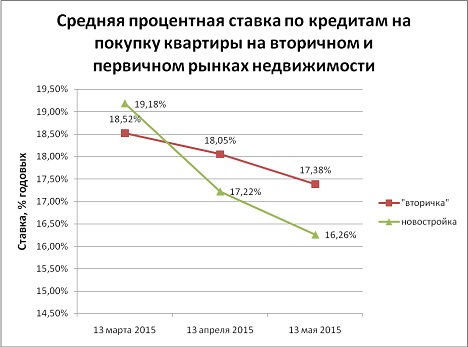

Таким образом, заявленный главой ЦБ РФ возврат к нейтральной ставке 5–6% в течение трех лет означает возврат к ставкам уровня начала 2020 года — по данным регулятора, это средневзвешенные 8,9% на вторичном рынке и 7,4% на рынке новостроек.

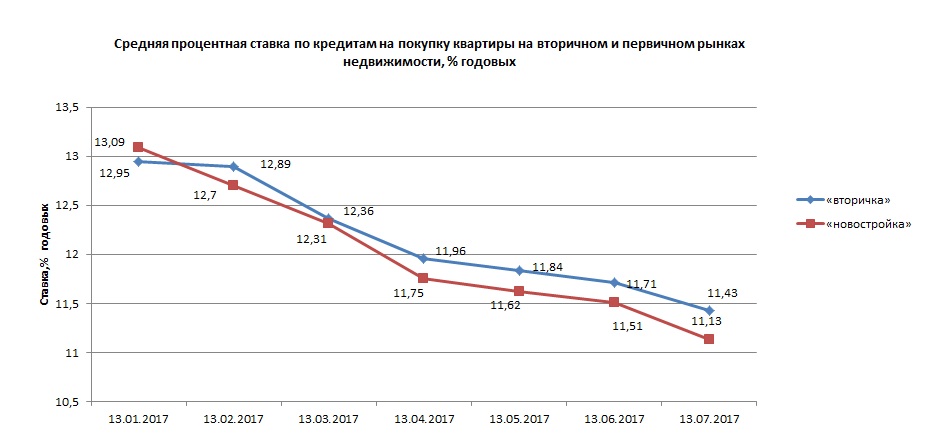

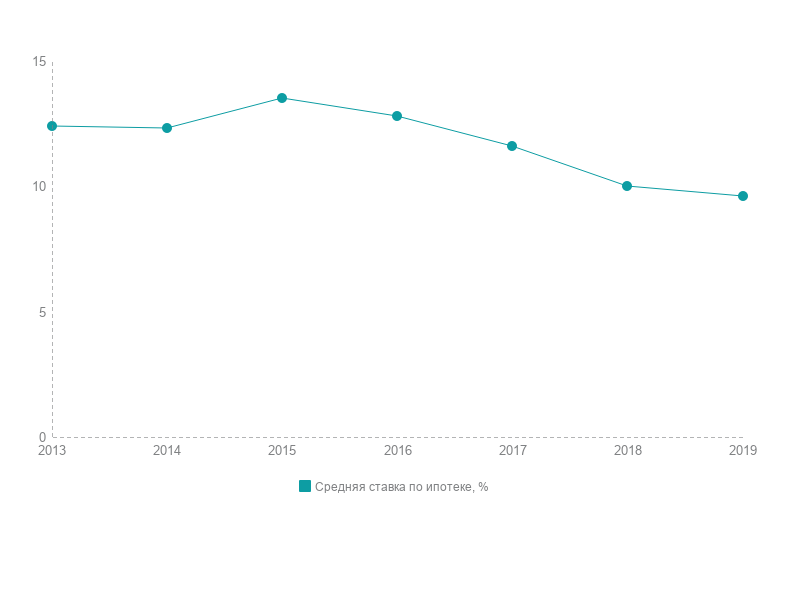

Последнее время ключевая ставка, а вслед за ней и ипотечная, планомерно снижались. Это стимулировало спрос на рынке недвижимости (особенно в сегменте новостроек).

К тому же власти поддержали строительную отрасль в период кризиса и пандемии — была запущена государственная программа субсидирования ипотеки на первичном рынке под 6,5%. Предполагается, что программа будет действовать в течение первого полугодия 2021-го: если она не будет продлена, рынок ждут изменения.

Предполагается, что программа будет действовать в течение первого полугодия 2021-го: если она не будет продлена, рынок ждут изменения.

Рост ключевой и средней ипотечной ставок после многомесячного снижения, вероятная отмена госпрограммы по льготной ипотеке и неопределенность в условиях очередного кризиса вызывают вопросы. Ждать ли роста цен? Насколько увеличатся ставки? Что будет с рынком? На них Циан.Журналу отвечают банки, застройщики и аналитики.

Какой будет средняя ипотечная ставка?

Руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников вспоминает, что еще три года назад было сложно представить среднюю ипотечную ставку ниже 10%. В 2020-м ЦБ придерживался мягкой денежно-кредитной политики, поэтому ставки снижались, побив исторический минимум. Эксперт не исключает, что теперь произойдет «некоторая калибровка тарифов».

А если конкретнее? «На первичном рынке ипотечная ставка может подвинуться к уровню 7,9%, причем произойдет это сразу после изменения ключевой ставки: как правило, банки охотнее поднимают ставки по кредитам, чем опускают», — уточняет Михаил Кочеров.

Застройщиков вопрос потенциального повышения ипотечной ставки озадачил. Большинство компаний, к которым обратился Циан.Журнал за комментариями и прогнозами, предпочли промолчать. Смелых оказалось немного.

Алексей Лухтан, директор по маркетингу и продажам компании Lexion Development, считает, что с большей долей вероятности рост средней ипотечной ставки будет заметен на вторичном рынке жилья (первичный будет держаться на плаву за счет льготной ипотеки).

«После отмены программы с господдержкой средняя ставка однозначно вырастет, составив в среднем 8–8,5% годовых. Покупателям придется либо вообще отказываться от покупки, либо подбирать более скромные варианты».

Алексей Лухтан,директор по маркетингу и продажам компании Lexion Development

Удорожание ипотеки способно сместить внимание россиян в сторону накопительных вкладов, но даже после окончания льготной программы самым привлекательным способом накопления и приумножения средств все равно останется покупка недвижимости, уверен директор департамента жилой недвижимости Colliers Кирилл Голышев.

Он полагает, что на увеличении ипотечных ставок рост ключевой ставки скажется не ранее 2022 года, так как до конца 2021-го ожидаются и стабилизация рынка после кризиса, и поддержка спроса со стороны банков и девелоперов.

Резюме: ипотечная ставка на новостройки может подняться до 7,9–8,5%, но это произойдет, видимо, не ранее 2022 года.

Что будет с ценами на жилье?

На стыке 2020 и 2021 годов цены начали увеличиваться как на первичном, так и вторичном рынке. Причин для роста было несколько: и доступность ипотеки, и девальвация рубля, и снижение ставок по депозитам — вместе это дало эффект положительной обратной связи: чем больше спрос, тем больше растут цены, тем больше людей стремятся «пристроить» накопления и тем больше это разогревает спрос, объясняет Михаил Кочеров.

Михаил Кочеров, заместитель директора бизнес-юнита «Финансы» компании Циан: «Рост ставок по ипотеке (особенно на первичном рынке) притормозит этот эффект, но ждать, что цены начнут снижаться, не стоит. Опыт показывает, что даже в отсутствие спроса продавцы крайне медленно снижают цены. В итоге нас ждет долгий стагнационный процесс на год-два».

На то, что стоимость жилья зависит в том числе и от стремительного подорожания стройматериалов и себестоимости строительства, указывает Алексей Лухтан. По его мнению, еще один триггер для подорожания жилья — продолжающийся переход строительной отрасли на эскроу-счета.

При этом он предлагает не забывать про инструменты коммерческого субсидирования ипотеки от застройщика: «Скорее всего, во второй половине этого года, уже после отмены госпрограммы по льготной ипотеке, застройщики еще активнее будут предлагать покупателям собственные программы лояльности. Это беспроцентные рассрочки на более длительный срок, скидки и акции, а также субсидированные программы с более низкой ставкой по ипотеке».

Резюме: вероятно, во второй половине года и «вторичку», и новостройки ждет подорожание. Застройщики, пытаясь удержать покупателей, будут устраивать акции и давать скидки.

Застройщики, пытаясь удержать покупателей, будут устраивать акции и давать скидки.

Что будет с рынком?

Михаил Кочеров подчеркивает, что сейчас доля ипотечных сделок оценивается в 40–50% всех сделок на рынке недвижимости. По его мнению, при росте ключевой ставки до 5–6% следует ждать снижения объема ипотечных сделок на 20–25% (по сравнению с рекордными показателями 2020 года), а количество всех сделок на рынке сократится примерно на 10%.

При этом он указывает, что 2020-й — очень непоказательный год, поэтому лучше сопоставлять с более спокойным 2019-м: в этом случае объем ипотечного рынка в денежном выражении будет больше примерно на 18%, а объем рынка недвижимости должен быть выше на 7–8%.

Александр Гуторов, коммерческий директор ГК «Страна Девелопмент», отмечает, что при госпрограмме по льготной ипотеке рост ключевой ставки на 1% не повлияет на продажи, но есть важное «но»: даже сейчас заметно, что спрос постепенно замедляется.

«Это связано с ростом цен на жилье и падением доходов населения из-за кризиса. Если жилье продолжит дорожать, то повышение ключевой ставки сделает недвижимость менее привлекательной для инвестирования и вернет часть средств на депозиты (впрочем, не более 3%). Повышение ставок серьезнее повлияет на вторичный рынок жилья, но там сейчас наблюдается дефицит предложения, так что, скорее всего, и в этом сегменте подобный шаг заметен не будет».

Юрий Просвиров, коммерческий директор «Сити-XXI век», говорит, что количество сделок на рынке ожидаемо снизится, но драматического падения продаж не случится — девелоперы воспринимают происходящее без паники: антикризисные меры (и, как следствие, успешные продажи) помогли застройщикам не только сохранить темпы строительства и спрос, но и повысить динамику продаж, цены и прибыль.

Выявился и ряд системных проблем: дефицит рабочей силы, а вслед за ним — удорожание работ, услуг, стройматериалов и — дополнительный рост цен на квартиры. В итоге появилась категория покупателей, которые были вынуждены отложить приобретение жилья (общая неопределенность, сокращения, отпуска за свой счет, отсутствие стабильного дохода, прибыли и прочее). Теперь именно они могут выйти на рынок жилья и компенсировать падение темпов продаж: россияне чувствуют себя увереннее в материальном плане, считает эксперт.

Теперь именно они могут выйти на рынок жилья и компенсировать падение темпов продаж: россияне чувствуют себя увереннее в материальном плане, считает эксперт.

«Активности продаж будет способствовать и относительный дефицит новых проектов: в Москве их анонсируется довольно много, но в области их значительно меньше», — поясняет Юрий Просвиров.

Резюме: несмотря на замедление спроса, подорожание недвижимости и рост ипотечных ставок, покупатели с рынка не уйдут. Рост ключевой ставки приведет к возвращению ипотечных ставок на уровень начала 2020-го. Это будет способствовать стагнации цен, но этот процесс растянется на год-два.

Отмена льготной ипотеки: риски и последствия

Российские ставки по ипотечному кредитованию значительно превышают американские и европейские. Так, средняя процентная ставка по нему в Европе — 1,5–2%, в США — 2,5–3%, в России же самая низкая ставка — 6,5%.

Новостройки в Челябинске. Андрей Попов / РИА Новости

Почему в нашей стране сложилась такая ситуация? В первую очередь потому, что Россия входит в перечень развивающихся стран. В связи с чем в мировом сообществе она рассматривается на уровне таких стран, как ЮАР, Турция, Бразилия. Положение в нашей стране оценивается как нестабильное и рискованное. Соответственно, европейский или американский уровень стоимости денег Россия себе позволить никак не может.

Рассматривать ставки по ипотечному кредитованию в нашей стране следует, исходя из уровня инфляции, приближающейся к 6%, и размера ключевой ставки ЦБ — 4,25%. Последнюю на ближайшем заседании ЦБ, скорее всего, поднимут минимум до 4,5%. Цель — борьба с растущей инфляцией через непосредственное снижение уровня кредитования. На сегодняшний день именно он приводит к перегреву рынка недвижимости, уклонению заемщиков от уплаты потребительских кредитов и росту задолженностей по ним. С учетом сложившейся экономической ситуации снижение ставки по ипотечному кредитованию является невозможным. Ее минимум останется в районе 6,5%.

Ее минимум останется в районе 6,5%.

Потребность населения в улучшении жилищных условий является крайне высокой во всех регионах России без исключения. Но перед тем, как воспользоваться ипотечным кредитом, важно объективно взвесить свои финансовые возможности, поскольку не платить по нему не получится.

Думаю, ипотечное кредитование нуждается в поддержке государства. Например, было бы уместным введение субсидирования или дополнительного льготного кредитования для отдельных категорий граждан (многодетных семей, востребованных профессий и пр.), направленное на приобретение жилья. Таким образом государство поддержит рынок недвижимости, смежные с ним отрасли и российскую экономику в целом.

Также крайне необходимым является расширенное развитие инфраструктуры. На данный момент львиную долю этого направления приходится осуществлять строителям, помимо жилья, строящим дороги, детские сады и пр., отчего стоимость квадратного метра значительно повышается.

Сейчас в правительстве на обсуждении находится крупный проект по развитию инфраструктуры до 2030 года. Предлагается строительство скоростных трас между городами, газового и электрического снабжения, крупных агломераций. Хотелось бы, чтобы этот проект был принят. Он станет благом для бизнеса, граждан и экономики страны.

Спрос поддерживается и увеличивается за счет дефицита экспозиций на рынке, растущего дохода потребителей и таких мер стимулирования, как льготная ипотека. На данный момент в России не наблюдается нехватки объектов недвижимости на рынке и роста доходов населения. Таким образом, после окончания срока действия льготной ипотеки на покупку жилья спрос на него упадет, а стоимость недвижимости значительно снизится.

Продление же льготной ипотеки приведет к дальнейшему росту цен на жилье, соответственно, увеличиваться будет и кредитный «пузырь». Уже сейчас он нуждается в аккуратном уменьшении. Другими словами, приостановка действия программы льготной ипотеки нужна, но с учетом факта, что ее резкая отмена вызовет сокрушительные последствия для граждан, бизнеса и экономики страны в целом.

Отменяется сейчас программа по льготной ипотеке на покупку жилья в тех субъектах России, где спрос на недвижимость находится в стабильном состоянии, количество полученных кредитов на недвижимость сравнительно меньше, как и, соответственно, «пузырь».

Я считаю оптимальным постепенный отказ от программы, то есть сохранение программы не в 24 субъектах России, а сначала, условно, в 60, затем в 40, 30 и т.д. Также необходимо плавное увеличение ставок по ипотеке, например на 0,5% и т.д.

Одновременно особое внимание следует уделить адресным программам для тех, кто уже вступил в ипотечные обязательства. Их недвижимость фактически упадет в цене, ипотеку им предстоит выплатить в завышенном размере. Заемщики будут недовольны. Возрастёт риск их отказа в уплате своих обязательств в полном объеме. Пострадают в таком случае банки, выдавшие ипотечные займы под залог недвижимости, которая подешевеет. Для таких заемщиков стоит предусмотреть дополнительные льготы, побуждающие к полному погашению задолженности. К примеру, отсрочку по оплате.

Отмечу, что сама идея введения льготной ипотеки на покупку жилья в современных условиях является крайне рискованной, хоть и необходимой. Она была принята с целью стимулирования роста экономического развития страны.

Однако доходы населения падают, в любой момент заемщики могут оказаться в безвыходном положении и отказаться от выплаты задолженностей, что вызовет негативный социальный и экономический эффект в стране.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Возможность дальнейшего повышения ключевой ставки увеличилась

Максим Петроневич, банк «Открытие» 19 марта 2021 17:31

По итогам заседания 19 марта Совет директоров Банка России принял решение увеличить ключевую ставку на 0.25 п. до уровня 4.5%, уточнив, что «денежно-кредитные условия остаются мягкими и с момента предыдущего заседания существенно не изменились». При этом Банк России отметил произошедший рост доходностей ОФЗ: так, эти значения для 3-х и 5-л бескупонных ОФЗ находятся на уровнях 6.1 и 6.7% соответственно – выше как текущих, так и ожидаемых темпов инфляции. Рост доходностей с момента предыдущего заседания составил более 70 б.п.

При этом Банк России отметил произошедший рост доходностей ОФЗ: так, эти значения для 3-х и 5-л бескупонных ОФЗ находятся на уровнях 6.1 и 6.7% соответственно – выше как текущих, так и ожидаемых темпов инфляции. Рост доходностей с момента предыдущего заседания составил более 70 б.п.

Банк России принял данное решение под воздействием роста внутреннего и внешнего спроса, которые опережают динамику восстановления предложения, а также из-за роста инфляционных ожиданий населения. Действующие ограничения в отношении выездного туризма также способствуют более высокой инфляции, перенаправляя спрос населения на внутренний рынок. Банк России не уточнил новые параметры прогноза инфляции, отметив, однако, что она вернется на уровень 4% к середине 2022 г. с учетом проводимых мер.

Регулятор отдельно упомянул возможность дальнейшего повышения ключевой ставки на ближайших заседаниях с учетом фактических данных по инфляции и экономической динамике. С учетом того, что в пресс-релизе и на конференции Э. Набиулинной тема проинфляционных рисков, роста инфляционных ожиданий и необходимости неотложной корректировки параметров денежно-кредитной политики прошла «красной линией», инфляционная угроза оценивается весьма высоко и поэтому можно ожидать дальнейшего роста ключевой ставки уже на ближайшем заседании. Учитывая значительный уровень инфляции (5.7-5.8% г/г) и доходностей ОФЗ, нельзя исключать и изменение ключевой ставки на размер, превышающий минимальный шаг. Последующая траектория ключевой ставки продолжит определяться динамикой наиболее устойчивых компонент инфляционной динамики и уровнем ставок. Если исходить исключительно из сложившегося уровня доходности по ОФЗ и его исторического спреда к ставке RUONIA, которая выступает операционным ориентиром денежно-кредитной политики Банка России, постепенное повышение ставки до уровня 5.5%, соответствующего середине нейтрального диапазона, выглядит вполне вероятным.

В условиях негативного влияния роста ставок на темпы экономического роста, остается открытым вопрос может ли замедлить траекторию изменения ключевой ставки снижение текущих темпов инфляции и, если да, то каким оно должно быть. Исходя из пресс-релиза, можно констатировать, что в текущих реалиях ужесточение денежно-кредитной политики может продолжиться и в условиях снижения годовых темпов роста инфляции, если оно будет соответствовать плановому прогнозу регулятора. Траектория ожидаемого замедления инфляции и соответствующий ей коридор изменения ключевой ставки, возможно, станет известен на следующем заседании, когда будет представлен обновленный макроэкономический прогноз.

Исходя из пресс-релиза, можно констатировать, что в текущих реалиях ужесточение денежно-кредитной политики может продолжиться и в условиях снижения годовых темпов роста инфляции, если оно будет соответствовать плановому прогнозу регулятора. Траектория ожидаемого замедления инфляции и соответствующий ей коридор изменения ключевой ставки, возможно, станет известен на следующем заседании, когда будет представлен обновленный макроэкономический прогноз.

Произошедший и теперь неизбежный будущий рост ключевой ставки будет трансформироваться в рост ставки по депозитам населения, прежде всего наиболее популярной срочности: от полугода до года и чуть больше года. Рост безрисковой кривой доходности ОФЗ уже отразился и на росте ставок для корпоративного сектора, особенно для наиболее надежных заемщиков, которые привлекают капитал с минимальными к ОФЗ спредами. Кредитные ставки для населения при этом могут быть затронуты в меньшей степени. Ставки по ипотеке пока по-прежнему заякорены на действующую госпрограмму льготной ипотеки. Ставки по кредитам без обеспечения могут существенно не измениться, поскольку в меньшей степени определяются стоимостью фондирования банков, и в большей степени – надбавками за риск. Эти надбавки – на фоне ожидаемого роста экономики, доходов населения и снижения безработицы – должны сокращаться.

Финансовые рынки слабо отреагировали решение Банка России. После небольшого укрепления курс доллара сохранился на уровне 74 рубля спустя час после публикации решения ЦБ РФ, а потом начал ослабление. Доходности 3-х летних ОФЗ, свопов к ключевой ставке остались без изменений. Индекс Мосбиржи после решения Банка России снизился на 0.3%, однако данное движение, вероятно, отражало динамику цен на нефть марки Brent, нежели стало следствием решения ЦБ РФ.

Максим Петроневич, старший экономист аналитического управления «Открытие Research» банка «Открытие».

В разделе «Комментарии» информационного агентства AK&M публикуются материалы, представленные российскими и зарубежными инвестиционными компаниями и банками. Их мнения могут не совпадать с мнением редакции агентства AK&M. Представленные в комментариях мнения выражены с учетом ситуации на момент выхода материала. Комментарии носят исключительно ознакомительный характер; они не являются предложением или советом по покупке либо продаже ценных бумаг. По вопросам размещения информации в данном разделе можно обращаться в редакцию агентства по телефону (499) 132-61-30 доб. 0102.

Их мнения могут не совпадать с мнением редакции агентства AK&M. Представленные в комментариях мнения выражены с учетом ситуации на момент выхода материала. Комментарии носят исключительно ознакомительный характер; они не являются предложением или советом по покупке либо продаже ценных бумаг. По вопросам размещения информации в данном разделе можно обращаться в редакцию агентства по телефону (499) 132-61-30 доб. 0102.

Получите лучшие ставки рефинансирования: советы по сравнению кредиторов и ссуд

Стратегии поиска лучших ставок рефинансирования

Получение низкой ставки рефинансирования — это одновременно искусство и наука.

Некоторые стратегии работают, а некоторые нет. Каждая ситуация индивидуальна, и ставки высоки.

Конечно, ставки колеблются около 3-летних минимумов, но это не значит, что кредиторы просто предложат вам наилучшую сделку и прекратят ее.

В некоторых случаях вам придется тыкать и толкать, чтобы получить лучшую скорость.

Итак, как вы это делаете?

Обладая необходимыми знаниями, вы можете уверенно обращаться к своему кредитору, зная, как сравнивать одно предложение с другим, и даже использовать одно предложение против другого предложения .

Готовы получить лучшие ставки рефинансирования ипотеки? Вот как.

Найдите и зафиксируйте низкую ставку рефинансирования (18 марта 2021 г.)

Как получить самую низкую ставку рефинансирования (за 7 шагов)

- Получите свой кредит и задолженность по чеку

- Сделайте покупки около

- Запомните стоимость закрытия

- Сравните смету кредита

- Узнайте, какие затраты вы можете сделать в магазине за

- Рассмотрите возможность покупки пунктов дисконтирования

- Помните о своих целях

- Ставка рефинансирования FAQ

1.Получите свой кредит и долг в чеке

Чтобы получить лучшую ставку от любого кредитора, у вас должен быть хороший кредитный рейтинг и низкое отношение долга к доходу. В 2018 году кредитные рейтинги и DTI были двумя основными причинами, по которым кредиторы отклоняли заявки на рефинансирование.

В 2018 году кредитные рейтинги и DTI были двумя основными причинами, по которым кредиторы отклоняли заявки на рефинансирование.

Кредиторы предлагают лучшие ставки заемщикам, у которых есть опыт своевременной оплаты счетов и управления своими долгами.

Итак, вы захотите убедиться, что ваш финансовый дом в порядке, проверив точность своего кредитного отчета и рассчитав свой DTI, прежде чем начинать делать покупки по самым низким ставкам рефинансирования.

Имейте в виду, что менее чем идеальный кредитный рейтинг или DTI выше среднего не обязательно лишают вас права на рефинансирование ипотеки — но это означает, что вы не сможете получить лучшие ставки и максимизировать свои сбережения.

2. Найдите лучшую ставку рефинансирования

Вы можете получить столько котировок на рефинансирование ипотеки, сколько захотите. Но, к сожалению, многие заемщики получают только одну квоту или обращаются к одному кредитору.

Запрашивая расценки только у одного кредитора, вы можете оставить тысячи — если не десятки тысяч долларов — сбережений.

К счастью, Интернет позволяет легко получить котировки от нескольких кредиторов.

Но вот что интересно: вы не можете просто получить несколько цитат. Вы должны показать котировки другим кредиторам.

Скорее всего, высокие котировки упадут. Кредиторы снизят свои ставки и / или сборы, чтобы сохранить ваш бизнес. Опытные покупатели выходят на первое место, когда используют несколько цитат в своих интересах.

>> По теме: 8 лучших рефинансирующих компаний

3.Помните, у рефинансирования тоже есть затраты на закрытие

После получения котировок по кредиту вы должны решить, какое предложение соответствует вашим целям рефинансирования. Вы можете подумать, что кредитор, предлагающий самую низкую ставку, — очевидный выбор, но это не всегда так.

Когда вы выбираете лучшую ставку рефинансирования, вы также делаете ставку на покрытие расходов. Эти двое идут рука об руку.

Эти двое идут рука об руку.

Когда вы выбираете ставки рефинансирования ипотеки, вы также выбираете самые низкие затраты на закрытие сделки.

В то время как Кредитор A может предлагать ставку 3,5% по сравнению с 3,75% Кредитора B, Кредитор A может взимать более высокие расходы на закрытие сделки.

Есть вероятность, что ставка Кредитора B в размере 3,75% может быть более доступной, чем 3,5%, предлагаемая Кредитором A, если вы платите меньше на заключительных расходах. Итак, как узнать?

4. Сравните ссуды, чтобы найти самую низкую ставку рефинансирования и затраты на закрытие

Когда вы начнете подавать заявление у ипотечных кредиторов, вы получите оценку кредита.Эта оценка включает полную разбивку затрат, связанных с вашим кредитом.

Когда вы получите оценку от каждого кредитора, вам нужно будет провести сравнение «яблок с яблоками».

Это означает сравнение вашей ссуды в долларах и построчно.

К счастью, сметы по кредитам довольно просты и легко читаются. Все кредиторы используют один и тот же формат.

На первой странице будут показаны сведения о кредите, а также указанная процентная ставка, ежемесячный платеж по основной сумме / процентам и предполагаемые платежи в течение срока действия ссуды.

Образец сметы кредита. Изображение: ConsumerFinance.gov

5. Узнайте, по какой цене вы можете сделать покупки за

На второй странице сметы приводится разбивка затрат, связанных с вашим кредитом.

Группа A покажет расходы кредитора и комиссию за выдачу кредита. Группа B показывает затраты, на которые вы не можете совершать покупки, такие как плата за оценку, плату за отчет о кредитных операциях, плату за определение наводнения и другие связанные сборы.

Когда вы сравниваете затраты на закрытие, обратите особое внимание на затраты в группе А.Это сборы, на которые следует обратить внимание при параллельном сравнении.

Образец сметы кредита. Изображение: ConsumerFinance.gov

Комиссии, перечисленные в группе B, заранее определены, поэтому нет необходимости сравнивать их, когда вы просматриваете оценку ссуды каждого кредитора.

Сумма, которую вы заплатите в качестве завершающих расходов, определит, действительно ли ставка Кредитора А 3,5% дешевле, чем ставка Кредитора Б 3,75%.

Если вы планируете включить свои затраты на закрытие в ссуду, вы можете в конечном итоге платить больше каждый месяц по ссуде с более низким процентом и более высокими затратами на закрытие, чем по ссуде с более высокой ставкой и меньшими затратами на закрытие.

Узнайте, на какой курс вы претендуете сегодня (18 марта 2021 г.)

6. Рассмотрите возможность дисконтирования, чтобы снизить ставку рефинансирования

Большинство кредиторов позволяют вам «выкупить» вашу процентную ставку, используя так называемые баллы. Каждый приобретаемый балл стоит 1 процент от суммы кредита. В большинстве случаев покупка одного пункта снижает вашу процентную ставку на 0,25%.

Например, если ваша новая сумма кредита рефинансирования составляет 200 000 долларов, и вы решили купить один пункт, чтобы снизить ставку на 0.25%, это будет стоить вам дополнительно 2000 долларов за закрывающим столом.

Итак, как узнать, является ли покупка очков правильным шагом?

Во-первых, если вы не можете внести крупный авансовый платеж кредитору, вам, вероятно, следует придерживаться указанной ставки.

Если вы не можете внести крупный авансовый платеж, вы, вероятно, захотите пропустить пункты скидок и придерживаться указанной ставки.

Если вы можете позволить себе более крупный авансовый платеж — и ваша конечная цель — получить сверхнизкую ставку — вы можете подумать о снижении ставки.

Давайте посмотрим на пример суммы кредита рефинансирования на сумму 200 000 долларов с котируемой ставкой 3,75% и без баллов. При 3,75% ежемесячный платеж по основной сумме и процентам составит 926 долларов.

При 3,75% ежемесячный платеж по основной сумме и процентам составит 926 долларов.

Вы решили, что хотите более низкую ставку. Но стоит ли покупать один пункт, чтобы снизить ставку до 3,5%? При 3,5% от той же ссуды рефинансирования на 200 000 долларов ваш ежемесячный платеж по основной сумме и процентам составит 898 долларов, что позволит вам сэкономить 28 долларов в месяц или 10 000 долларов в течение 30-летнего кредита.

Тем не менее, чтобы заплатить за этот балл, вам нужно будет принести дополнительно 2000 долларов к заключительному столу.

| Ставка рефинансирования | 3,75% | 3,50% |

| Сумма рефинансирования кредита | 200 000 долл. США | 200 000 долл. США |

| Стоимость дисконтных пунктов | $ 0 | 2 000 долл. США |

| Общая экономия на прибылях и убытках | – | 10 000 долл. США |

| Время выхода сбережений на безубыточность | – | 71 месяц |

Но имейте в виду, что большинство людей не хранят ипотеку в течение 30 лет.Поэтому вместо того, чтобы смотреть на пожизненные сбережения, посмотрите на свою точку безубыточности.

Если вы разделите сумму, которую вы заплатили за один балл (2000 долларов), на сумму, которую вы будете экономить каждый месяц (28 долларов), вам понадобится 71 месяц, чтобы окупить авансовые расходы (2000/28 = 71).

Итог: вам понадобится почти шесть лет, чтобы окупить 2000 долларов, уплаченных за более низкую ставку.

Если вы планируете оставаться в своем доме дольше шести лет после рефинансирования (и вы можете позволить себе дополнительно 2000 долларов авансом), вы сэкономите деньги в течение всего срока действия кредита.

Имейте в виду, что этот пример охватывает только выплаты основной суммы и процентов и не принимает во внимание какие-либо налоги или страхование, которые могут быть включены в ваш ежемесячный платеж.

Найдите самую низкую ставку рефинансирования сегодня (18 марта 2021 г.)

7. Помните о целях рефинансирования

Когда вы пытаетесь решить, какую ставку рефинансирования выбрать, вам следует подумать о том, чего вы пытаетесь достичь, рефинансируя свою ипотеку.

Если ваша единственная цель — снизить процентную ставку, чтобы уменьшить ежемесячный платеж, вы можете легко сузить свой выбор до кредитора, предлагающего самую низкую ставку с минимальными затратами на закрытие сделки.

Если вашей целью является получение ссуды с наименьшими требованиями к авансовому платежу, вы можете подумать о том, чтобы попросить кредитора с наименьшими затратами включить их в ваш ссуду по несколько более высокой ставке. Если кредитор согласится, от вас могут не потребовать приносить деньги к закрытому столу.

Поиск кредиторов с лучшими ставками рефинансирования

Если вы искали лучшие ставки рефинансирования ипотеки, вы, вероятно, заметили, что они варьируются от кредитора к кредитору.В некоторых случаях они сильно различаются.

Итак, почему Кредитор A предлагает процентную ставку 3,5%, а Кредитор B предлагает ставку 3,75%?

Существует множество причин, таких как текущие экономические условия, то, как быстро меняются ставки по ипотечным кредитам каждый день, состояние рынка облигаций и многое другое. Тарифы могут меняться ежедневно.

Кредиторы не предлагают универсальную ставку рефинансирования. Ваша оценка не всегда будет соответствовать тому, что рекламирует компания.

Кроме того, кредиторы не предлагают универсальную процентную ставку.Ни один кредитор не будет предлагать низкие ставки каждому, кто хочет рефинансировать свою ипотеку, независимо от того, что говорится в их рекламе.

Итак, чтобы найти лучшие ставки рефинансирования, вы должны получить котировки от нескольких кредиторов на один и тот же тип ссуды (предоставьте каждому кредитору одинаковую информацию).

Хорошее практическое правило при покупке лучших ставок рефинансирования ипотечного кредита — знать свою целевую цифру, прежде чем начинать поиск.

Если вы заранее знаете, на какую сумму вы хотите снизить ставку и ежемесячный платеж, вы будете иметь хорошее представление о том, сколько вам будет стоить (и сколько вам нужно будет заплатить авансом), чтобы достичь целевого числа.

На что обращать внимание на хорошего кредитора для рефинансирования

Хороший кредитор предлагает больше, чем низкую процентную ставку.

- Низкие ставки рефинансирования и закрытие сделок

- Отличное обслуживание клиентов

- Правильный продукт рефинансирования для вас

Хорошее обслуживание клиентов, хорошая репутация и выполнение любых обещаний — все это факторы, которые вы должны учитывать.

Также убедитесь, что кредитор предлагает наиболее выгодное рефинансирование для вашей ситуации.Если у вас есть кредит FHA в настоящее время, не работайте с кредитором, который не предлагает FHA Streamline Refinance, который не требует ни оценки, ни квитанций, ни W2.

И проверьте репутацию кредитора с помощью онлайн-обзоров, разговоров с друзьями или соседями или с агентами по недвижимости, которые работают с более чем одним кредитором.

Вы всегда можете начать поиск с вашего текущего кредитора. Если вас устраивает то, как они обработали вашу первоначальную ипотеку, возможно, вам не придется долго искать рефинансирование.

Найдите низкую ставку рефинансирования ипотеки сегодня (18 марта 2021 г.)

Часто задаваемые вопросы по ставкам рефинансирования ипотеки

📈 Отличаются ли ставки рефинансирования от ставок по ипотеке?

Обычно ставки рефинансирования и ставки по закладной на покупку совпадают. Вы не будете платить более высокую ставку только потому, что пытаетесь рефинансировать свою ипотеку, чем если бы вы использовали ипотеку для покупки дома.

Тем не менее, ваша процентная ставка зависит от множества факторов. Например, если вы рассматриваете возможность рефинансирования с выплатой наличных, вы, вероятно, заплатите более высокую ставку, чем если бы вы рефинансировали только для того, чтобы снизить процентную ставку и ежемесячный платеж.

🏆 Какая программа рефинансирования имеет лучшие ставки?

Во многих случаях ссуды, обеспеченные VA и USDA, обеспечивают самые низкие процентные ставки рефинансирования и ограниченные требования к оформлению документов. Однако вы должны быть ветераном или жить в сельской местности с умеренным доходом, чтобы претендовать на ссуду VA или USDA.

FHA также предлагает конкурентоспособные ставки рефинансирования, особенно если вы рефинансируете одну ссуду FHA на другую. На программу рефинансирования FHA Streamline стоит обратить внимание, если вы хотите получить быстрое рефинансирование по конкурентоспособной ставке.

Вы можете рефинансировать ипотеку с помощью программ, предлагаемых FHA, VA или USDA. Вы также можете рефинансировать с помощью обычных кредитных программ. Каждый предлагает свои тарифы и правила программы.

📝 Что влияет на мою ставку рефинансирования?

Ваш кредитный рейтинг, отношение долга к доходу и тип процентной ставки (фиксированная или регулируемая) — это краткий список факторов, которые влияют на вашу ставку рефинансирования. Срок вашей ссуды, сумма ссуды, отношение ссуды к стоимости и тип ссуды (обычный, FHA, VA, USDA) также влияют на вашу ставку рефинансирования.

Например, вы будете платить более низкую процентную ставку по ссуде с фиксированной ставкой на 15 лет, чем по ссуде с фиксированной ставкой на 30 лет. Вы также заплатите более низкую ставку, если у вас хороший кредитный рейтинг (обычно 740 или выше) и низкое отношение долга к доходу (обычно 36 процентов или ниже).

💸 Как я могу получить более низкую ставку рефинансирования?

Испытанный и верный метод получения минимально возможной ставки рефинансирования — это получить котировки от более чем одного кредитора и задать вопросы. Если вы поговорите с кредитором напрямую, спросите, почему его ставка или стоимость закрытия отличаются от других полученных вами котировок.

Если вы поговорите с кредитором напрямую, спросите, почему его ставка или стоимость закрытия отличаются от других полученных вами котировок.

Спросите кредиторов, предоставят ли они вам оценку кредита, прежде чем вы официально подадите заявку на рефинансирование, чтобы вы могли сравнить затраты.

Если у вас низкое соотношение долга к доходу, хороший кредитный рейтинг и солидный источник дохода, вы находитесь за рулем. Кредиторы будут бороться друг с другом за ваш бизнес.

🗓️Каковы ставки рефинансирования ипотеки сегодня?

Ваша ставка зависит от вашего текущего ипотечного кредита и вашего финансового портфеля. Чтобы найти лучшую ставку рефинансирования, сравните оценки ссуд от нескольких разных кредиторов.Вы можете начать работу по ссылке ниже.

Подтвердите новую ставку (18 марта 2021 г.)

Ожидание на рынке жилья могло окупиться

Мори Бэкман, Пестрый дурак

Опубликовано 7:01 по восточноевропейскому времени 8 сентября 2020 г. | Обновлено 7:10 утра по восточному времени 8 сентября 2020 г.

ЗАКРЫТЬ

Закон о CARES федерального правительства, а также различные города и банки предлагают помощь. Вот что вам следует знать.

США СЕГОДНЯ

Лето 2020 года для многих стало летом карантина.Но это также было летом исторически низких ставок по ипотеке. В начале августа средняя процентная ставка по 30-летней фиксированной ипотеке упала до 2,88% и с тех пор колеблется на уровне почти 3%. Между тем, средняя процентная ставка по 15-летней ипотеке около месяца назад упала до минимума в 2,44% и с тех пор держится на отметке 2,5%.

В результате многие потенциальные покупатели поспешили подать заявку на ипотеку, чтобы извлечь выгоду из этих удивительно низких ставок. Но недавнее обновление Федеральной резервной системы показывает, что низкие ставки по ипотеке могут сохраняться в течение некоторого времени.

Какие ставки по ипотеке?

27 августа председатель Федеральной резервной системы Джером Х. Пауэлл заявил, что, по всей вероятности, потребуется много времени, чтобы оправиться от рецессии, вызванной пандемией COVID-19. По этой причине процентные ставки, вероятно, останутся низкими до тех пор, пока это восстановление не будет завершено.

Пауэлл заявил, что, по всей вероятности, потребуется много времени, чтобы оправиться от рецессии, вызванной пандемией COVID-19. По этой причине процентные ставки, вероятно, останутся низкими до тех пор, пока это восстановление не будет завершено.

Рефинансирование ипотеки: Повышение комиссии будет на 0,5% дороже, Fannie Mae и Freddie Mac

Личные финансы: Сколько вы можете сэкономить, рефинансируя ипотеку?

Чтобы прояснить ситуацию, то, что Федеральная резервная система контролирует процентные ставки, не означает, что она имеет такую же власть над ипотечными ставками.Фактически, ставки по ипотечным кредитам определяются спросом и предложением на вторичном рынке, на котором Федеральный резерв вообще не имеет права голоса. Но политика Федеральной резервной системы все еще может влиять на ставки по ипотечным кредитам, и это то, что происходило этим летом. Фактически, ипотечные ставки, как правило, соответствуют доходности 10-летних казначейских облигаций США, которая на момент написания данной статьи составляла 0,68%, что значительно ниже ее долгосрочного среднего показателя в 4,43%.

Что примечательно в заявлении Пауэлла, так это указание на то, что Федеральная резервная система будет поддерживать статус-кво в течение некоторого времени, тем самым давая покупателям жилья расширенную возможность получить низкую ипотеку.Чтобы внести ясность, это не означает, что ставки по ипотечным кредитам упадут намного ниже, чем они есть сегодня. Но это может означать, что у покупателей будет больше времени, чтобы воспользоваться этими исторически низкими ставками.

(Фото: Getty Images)

Нынешние домовладельцы тоже выиграют. Низкие ставки по ипотеке также применяются к рефинансированию, поэтому тем, кто хочет обменять существующий жилищный заем на новый, возможно, не нужно спешить, чтобы это произошло немедленно. Тем не менее, из-за новой комиссии за рефинансирование, которая в настоящее время должна вступить в силу в декабре, действительно стоит начать работу по заявке на рефинансирование.

Стоит ли покупать дом сейчас или подождать?

Ставки по ипотеке в настоящий момент могут быть чрезвычайно привлекательными, но на рынке жилья не так много предложений. Таким образом, те, кто пытается купить прямо сейчас, борются с ограниченным выбором, завышенными ценами предложения и войнами заявок.

Если вы хотите купить дом, чтобы извлечь выгоду из сегодняшних низких ставок по ипотечным кредитам, вам стоит посидеть некоторое время, особенно в свете вышеизложенного. Есть большая вероятность, что рынок жилья откроется еще в 2021 году, и если это произойдет, более высокое предложение приведет к снижению спроса, что приведет к снижению цен на жилье.

Результат? Возможно, вам удастся получить отличную цену на дом и зафиксировать конкурентоспособную ставку по ипотеке. Прямо сейчас вам, возможно, придется пойти на компромисс с первым, чтобы поймать второго.

The Motley Fool владеет и рекомендует MasterCard и Visa, а также рекомендует American Express. Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями. Ascent распространяется не на все предложения на рынке.Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

The Motley Fool — контент-партнер USA TODAY, предлагающий финансовые новости, аналитику и комментарии, призванные помочь людям взять под контроль свою финансовую жизнь. Его контент создается независимо от США СЕГОДНЯ.

Сегодняшние лучшие ставки по ипотеке

Предложение от разношерстного дурака: Скорее всего, ставки по ипотеке не будут оставаться на уровне многолетних минимумов намного дольше.Фактически, ФРС уже дала понять, что ожидает продолжения повышения ставок. Вот почему принятие мер сегодня имеет решающее значение, независимо от того, хотите ли вы рефинансировать и сократить выплаты по ипотеке или готовы нажать на спусковой крючок при покупке нового дома. Щелкните здесь, чтобы начать сканирование рынка в поисках лучшей цены.

Щелкните здесь, чтобы начать сканирование рынка в поисках лучшей цены.

Прочтите или поделитесь этой историей: https://www.usatoday.com/story/money/2020/09/08/mortgage-rates-will-likely-stay-low-for-years-heres-why/42379199/

Ставки по ипотеке продолжают снижаться — Новости — MetroWest Daily News, Framingham, MA

Средняя ставка по фиксированной ипотеке на 30 лет — 3.56 процентов, что на 6 базисных пунктов меньше, чем на прошлой неделе. Месяц назад средняя ставка по фиксированной ипотеке на 30 лет была выше — 3,88 процента.

На этой неделе снизились несколько ключевых ставок по ипотеке. Снизились средние ставки по 30-летним фиксированным и 15-летним фиксированным ипотечным кредитам. Средняя ставка по ипотеке с регулируемой ставкой 5/1, или ARM, наиболее популярному типу ипотеки с переменной ставкой, также снизилась.

Средняя ставка по фиксированной ипотеке на 30 лет составляет 3,56 процента, что на 6 базисных пунктов меньше, чем за тот же период на прошлой неделе.Месяц назад средняя ставка по фиксированной ипотеке на 30 лет была выше — 3,88 процента.

По текущей средней ставке вы будете платить основную сумму долга и проценты в размере 452,40 доллара на каждые 100 000 долларов, которые вы взяли в долг. Это на 3,37 доллара меньше, чем на прошлой неделе.

Средняя 15-летняя фиксированная ипотечная ставка составляет 3,09 процента, что на 2 базисных пункта ниже, чем на прошлой неделе.

Ежемесячные платежи по фиксированной ипотеке на 15 лет по этой ставке будут стоить около 695 долларов на каждые 100 000 долларов. Это, очевидно, намного выше, чем ежемесячный платеж по 30-летней ипотеке с такой ставкой, но это дает некоторые большие преимущества: вы получите несколько тысяч долларов вперед в течение срока действия кредита в виде общих выплаченных процентов и создадите собственный капитал. намного быстрее.

Средняя скорость 5/1 ARM составляет 3,37 процента, что на 9 базисных пунктов ниже, чем неделю назад.

Эти типы ссуд лучше всего подходят для тех, кто планирует продать или рефинансировать до первой или второй корректировки. Ставки могут быть существенно выше, когда ссуда будет корректироваться сначала, а затем.

Ежемесячные платежи по 5/1 ARM под 3,37 процента будут стоить около 442 долларов на каждые 100000 долларов, взятых в долг в течение первых пяти лет, но впоследствии могут вырасти на сотни долларов, в зависимости от условий ссуды.

На предстоящую неделю 8 процентов финансовых экспертов прогнозируют повышение ставок, 42 процента прогнозируют снижение ставок и 50 процентов полагают, что ставки останутся относительно неизменными (плюс-минус 2 базисных пункта).

Лес Паркер, управляющий директор Transformational Mortgage Solutions, говорит: «Ставки по ипотеке вырастут. Вот пародия на австрийский хит 1985 года группы Falco «Rock Me, Amadeus». «Rock Me, Texas, rock me, Texas. Качай меня, Амадей; Сделай это, сделай это; Откройте путь наверх.«Техас и Австрия вновь открывают свои экономики. Федеральное правительство США готово поддержать штаты в безопасном восстановлении рабочих мест. С ростом доверия потребителей ставки по ипотечным кредитам растут, но без этого они падают ».

Среди тех, кто видит, что ставки продолжают падать, — Грег Макбрайд, старший вице-президент и главный финансовый аналитик Bankrate.com. Он сказал: «Функционирование ипотечного рынка улучшается, все еще существует масса неопределенности в отношении дальнейшего развития экономики, и мы получаем экономические данные за март, которые настолько плохи, насколько опасались.Все это указывает на снижение ставок по ипотеке ».

Логан Мохташами, старший кредитный специалист в AMC Lending Group, добавляет: «Ценообразование улучшается. После большого роста акций и 10-летней доходности казначейских облигаций, на мой взгляд, у нас есть потенциал для одновременного снижения доходности и ставок. Опять же, ипотечный рынок по-прежнему в беспорядке, но лучше, чем несколько недель назад. Доходность 10-летних облигаций должна быть между -0,21% и 0,62% со всеми отрицательными данными ».

Также наблюдается снижение ставок Джима Сэнгера, специалиста по планированию ипотечных кредитов в C2 Financial Corporation.Он сказал: «Экономические данные, опубликованные на этой неделе, были ужасными. Розничные продажи составляют -8,7 процента, индекс Эмпайр-стейт -78,2, а нефть ниже 20 долларов за баррель. Показатели розничных продаж и показатели Эмпайр-стейт — худшие цифры, опубликованные в их записях. В ближайшее время ситуация не улучшится. Единственное светлое пятно для людей, которые хотят рефинансировать или купить дом, ставки улучшились после их резкого скачка с середины марта. Ожидайте, что ставки продолжат немного снижаться в течение следующей недели.”

Дик Лепре, старший кредитный консультант RPM Mortgage, считает, что ставки останутся прежними. Он сказал: «Казначейский рынок будет напоминать собаку, преследующую свой хвост. Технологии начнут медвежьи (более низкие цены, более высокая доходность и ставки), но должны развернуться примерно 20 апреля. Не будет никаких драматических движений, а только раздражающие ежедневные изменения, основанные на неопределенности практически во всем ».

Элизабет Роуз, сертифицированный специалист по планированию ипотеки в AmCap Home Loans, сказала: «Ставки по ипотечным кредитам не изменятся.Несмотря на всю волатильность в последнее время и сохраняющуюся неопределенность, ипотечные облигации торгуются по довольно стабильной модели, двигаясь в боковом направлении с очень небольшими изменениями. Похоже, что ФРС нашла свой ритм в покупках облигаций, поддерживая относительно гладкость рынка. Если в ближайшие дни не будет еще одного сюрприза, я считаю, что ставки по ипотечным кредитам сохранят прежний курс на предстоящей неделе ».

Ставки по ипотеке продолжают падать из-за опасений рецессии из-за коронавируса

ЗАКРЫТЬ

Закон о CARES федерального правительства, а также различные города и банки предлагают помощь.Вот что вам следует знать.

США СЕГОДНЯ

Сверхнизкие ставки по ипотечным кредитам, приостановившиеся в начале апреля, теперь удивительно растягиваются до лета, давая многим, кто еще не рефинансировал, второй шанс.

«Средняя 30-летняя фиксированная ставка по ипотеке составляет 3,56%, что близко к рекордному минимуму в 3,50%», — сказал Грег Макбрайд, главный финансовый аналитик Bankrate.com.

По сути, с тех пор ставки по ипотеке колеблются ниже 3,6%. экономику США потрясли повсеместные отключения, чтобы остановить распространение COVID-19, особенно в крупных мегаполисах, таких как Детройт и Нью-Йорк.

Средняя 30-летняя ставка составляла 3,9% в декабре и 4,54% в конце февраля 2019 года.

Что возможно: ставки по ипотеке могут оставаться довольно низкими в течение нескольких недель или месяцев.

«Я ожидаю, что фиксированные ставки по ипотечным кредитам останутся на уровне от 3% до 3,5% в течение ближайшего года», — сказал Марк Занди, главный экономист Moody’s.

Загвоздка, если хотите, заключается в том, что многие выгодные ставки будут доступны в основном заемщикам с хорошей кредитной историей, подтверждением дохода и достаточным капиталом, накопленным в их домах, поскольку кредиторы пытаются ограничить свои убытки, если рецессия продлится намного дольше, чем многие другие. ожидал бы.

Что произойдет, если ваш кредитный рейтинг ниже 700?

Более высокие препятствия и более жесткие стандарты кредитования могут оказаться препятствием для тех, кто хотел бы воспользоваться более низкими ставками, включая владельцев малого бизнеса и других лиц, у которых могут возникнуть трудности с документированием своего дохода.

«Кредит ужесточился, особенно для заемщиков с кредитным рейтингом ниже 700, тех, кто хочет рефинансирования с выплатой наличных или крупных ипотечных кредитов с фиксированной процентной ставкой», — сказал МакБрайд. которые превышают 510 400 долларов.

«Ипотечные ссуды с выплатой наличных и большие ипотечные ссуды с фиксированной процентной ставкой по-прежнему доступны, но значительно реже и с более высокой надбавкой по сравнению с соответствующим рефинансированием по ставке и сроку».

Подробнее: Коронавирус напуган, снижение процентных ставок может быть шансом рефинансировать ваш дом

Подробнее: Получить стало труднее, рефинансировать ипотеку: кто столкнется с большими трудностями

Подробнее: Вот как управлять ваши деньги изменятся из-за COVID-19

Если вы хотите рефинансировать или получить новую ипотеку, все более важно убедиться, что вы бесплатно проверили свой кредитный отчет на AnnualCreditReport.com, погасите задолженность по кредитной карте и не открывайте новые кредитные карты. Вы должны быть уверены, что платите вовремя каждый месяц.

Замедление заставляет кредиторов проявлять осторожность

Более 40 миллионов американских рабочих подали заявки на пособие по безработице с середины марта, когда рестораны, фабрики, магазины и другие коммерческие предприятия начали закрываться, чтобы ограничить социальные контакты и распространение пособий по безработице. вирус.

По словам Кейта Гамбингера, эксперта по ипотеке и вице-президента HSH, эти высокие уровни безработицы — и ожидание того, что стоимость жилья в конечном итоге упадет или снизится — побуждают некоторых кредиторов придерживаться более осторожного подхода.com, информационный веб-сайт об ипотеке.

«Конечно, учитывая рост рисков, — сказал Гамбинджер, — можно ожидать, что по крайней мере некоторые кредиторы будут пытаться ограничить свою подверженность потенциальным потерям в будущем».

Тем не менее, не все кредиторы реагируют одинаково. «Итак, — продолжил он, — если потребитель не может найти нужный кредитный ответ в одной части города, ему придется продолжать поиски».

JPMorgan Chase, например, теперь требует, чтобы клиенты, подающие заявку на новую ипотеку, имели кредитный рейтинг не менее 700 и вносили первоначальный взнос в размере 20% от стоимости дома.Чейз также прекратил утверждать новые кредитные линии под залог собственного капитала.

Тем не менее, есть некоторые исключения: «Мы по-прежнему очень привержены доступному кредитованию», — сказала Шарлин Луле, представитель Chase. «Наш продукт DreaMaker был освобожден от изменений стандарта временного кредитования. Это позволяет всего лишь на 3% снизить, более широкий диапазон кредитных рейтингов, стимулы для дополнительного образования и гранты для покупателей жилья».

«Из-за экономической нестабильности мы вносим временные изменения, которые позволят нам более сосредоточиться на обслуживании наших существующих клиентов», — сказал Луле.

Wells Fargo прекратил рефинансирование с выплатой наличных и больше не принимает заявки на новые кредитные линии под залог собственного капитала.

Стив Карлсон, вице-президент по корпоративным коммуникациям Wells Fargo, сказал, что изменения служат интересам клиентов в долгосрочной перспективе, одновременно решая проблемы, связанные со здоровьем и безопасностью, а также кредитными и рыночными рисками.

Wells Fargo, по его словам, принял во внимание «текущие рыночные условия и неопределенность в отношении сроков и масштабов ожидаемого восстановления экономики».«

« Например, мы прекратили большинство внутренних оценок, чтобы защитить здоровье и безопасность наших клиентов, членов команды, поставщиков услуг и сообществ », — сказал он.

Покупки могут иметь важное значение

Тони Абейт, менеджер филиала Ross Mortgage в Рочестере, сказал, что кредитование рефинансирования «определенно живо и хорошо». Но он предупреждает, что некоторые потребители могут ожидать нескольких препятствий.

«В результате пандемии некоторые виды ипотечного финансирования перестали быть получить несколько сложнее «, — сказал он.

«Домовладелец, который хочет получить наличные из собственного капитала своего дома, может обнаружить, что меньшее количество кредиторов желает разрешить это, или они могут столкнуться с более строгими требованиями. Однако это не универсально для всех кредиторов».

В результате, может быть даже более важно проконсультироваться с более чем одним ипотечным кредитором при изучении вариантов.

Марк Хеппард, старший кредитный специалист Supreme Lending в Фармингтон-Хиллз, сказал, что некоторые ограничения могут быть несколько ослаблены.Но домовладельцы, которые хотят использовать капитал, который они создали в своих домах, должны будут признать, что некоторые кредиторы сейчас не заключают эти сделки. И вы можете столкнуться с еще более высокой процентной ставкой, чем обычно.

В целом, по его словам, рынок кредитования может немного улучшиться и изменить курс, который был примерно месяц назад.

«Фактически, теперь мы можем предоставлять ссуды FHA для людей с низкими показателями 620 баллов, хотя минимальные суммы были увеличены с 580 до 640 всего несколько недель назад», — сказал Хеппард.

Высокий уровень безработицы и ожидание того, что стоимость жилья в конечном итоге упадет или снизится в будущем, побуждают некоторых кредиторов придерживаться более осторожного подхода, по словам Кейта Гамбингера, эксперта по ипотеке и вице-президента HSH.com, информационный веб-сайт об ипотеке. Но многие по-прежнему могут воспользоваться рекордно низкими ставками по ипотеке. (Фото: Getty Images / iStockphoto)

Занди из Moody’s сказал, что стандарты ипотечного кредитования в настоящее время все еще жестче, чем до кризиса, но он отметил, что сейчас они лишь незначительное препятствие для продажи жилья.

«Ипотечный рынок относительно благополучно пережил кризис во многом благодаря сильной поддержке федерального правительства», — сказал Занди.

«Две трети выдачи ипотечных кредитов на одну семью выдаются государственными учреждениями, включая Fannie Mae, Freddie Mac, FHA, VA и USDA. Эти учреждения существенно не ужесточили свои андеррайтинги».

«И хотя кредиторы, которые продают свои ссуды этим учреждениям, продавали свои ссуды, они были на марже.Другая треть кредитования, предоставляемого банками и небанковскими финансовыми учреждениями, была более нарушена, но даже здесь условия быстро улучшаются », — сказал Занди. Следуйте за ней в Twitter @ tompor. Узнайте больше о бизнесе и подпишитесь на нашу информационную рассылку для бизнеса.

Прочтите или поделитесь этой историей: https://www.freep.com/story/money/2020/06/03/ ипотечные ставки-низкие-опасения-covid-19-recession / 5267385002/

Ставки по ипотечным кредитам продолжают снижаться — Новости — The Patriot Ledger, Quincy, MA

Средняя ставка, которую вы заплатите за фиксированную ипотеку на 30 лет, составляет 3.73 процента, что на 5 базисных пунктов меньше за последние семь дней. Месяц назад средняя ставка по фиксированной ипотеке на 30 лет была выше — 3,86%.

На этой неделе упали несколько ключевых ставок по ипотеке. Средние ставки по ипотеке с фиксированной ставкой на 30 и 15 лет снизились. Что касается ипотеки с переменной ставкой, то средняя ставка по ипотечным кредитам с регулируемой ставкой 5/1 также снизилась.

Средняя ставка, которую вы заплатите за 30-летнюю фиксированную ипотеку, составляет 3,73 процента, что на 5 базисных пунктов меньше, чем за последние семь дней.Месяц назад средняя ставка по фиксированной ипотеке на 30 лет была выше — 3,86%.

По текущей средней ставке вы будете платить 461,98 долларов в месяц в качестве основного долга и процентов за каждые 100 000 долларов, которые вы взяли в долг. Это на 2,84 доллара меньше, чем на прошлой неделе.

Средняя ставка по фиксированной ипотечной ссуде на 15 лет составляет 3,20 процента, что на 3 базисных пункта ниже аналогичного периода на прошлой неделе.

Ежемесячные платежи по фиксированной ипотеке на 15 лет по этой ставке будут стоить около 700 долларов на каждые 100 000 долларов. Да, этот платеж намного больше, чем при 30-летней ипотеке, но он дает некоторые большие преимущества: вы сэкономите тысячи долларов в течение всего срока действия кредита в виде общих выплаченных процентов и значительно быстрее увеличите капитал.

Средняя ставка по 5/1 ARM составляет 3,40 процента, снизившись на 3 базисных пункта с того же времени на прошлой неделе.

Эти типы ссуд лучше всего подходят для тех, кто планирует продать или рефинансировать до первой или второй корректировки. Ставки могут быть существенно выше, когда ссуда будет корректироваться сначала, а затем.

Ежемесячные платежи по 5/1 ARM под 3,40 процента будут стоить около 443 долларов на каждые 100 000 долларов, взятых в долг в течение первых пяти лет, но впоследствии они могут увеличиться на сотни долларов, в зависимости от условий ссуды.

Ни один из экспертов не считает, что ставки в ближайшее время вернутся к прежнему уровню, но 31 процент из них, включая Дика Лепре, старшего кредитного консультанта RPM Mortgage, ожидают дальнейшего снижения ставок. Он сказал: «

В то время как краткосрочные технологии фьючерсов на 30-летние казначейские облигации неоднозначны, важно то, что еженедельная технология только что перешла на бычью (более высокие цены, более низкая доходность) на следующие два-три месяца ».

Джоэл Нарофф, президент и главный экономист Naroff Economics, соглашается, говоря: «Ставки упадут.Есть некоторая неопределенность насчет наступления 2020 года «.

Майкл Беккер, управляющий филиалом Sierra Pacific Mortgage, входит в число 69% тех, кто считает, что ставки пока останутся прежними. Он сказал: «Ставки по ипотеке за последний месяц были на удивление стабильными. Тенденцией было постоянное (небольшое) улучшение. В последнее время экономические отчеты, похоже, не влияют на рынок облигаций. Например, сильный отчет о продажах существующего жилья не вызвал реакции на рынке облигаций, тогда как обычно хороший отчет, подобный этому, поднял бы ставки выше.Хорошая новость заключается в том, что ставки держатся на 3-месячных минимумах и очень близки к лучшим уровням прошлого года. Я не уверен, что нужно сделать, чтобы сломать этот плоский паттерн, но однажды произойдет прорыв к более высоким или более низким уровням. На данный момент я ожидаю, что на следующей неделе ставки останутся неизменными ».

Смешанная неделя для ставок по ипотеке

ZACH WICHTER

| BANKRATE.COM

На этой неделе процентные ставки по ипотеке менялись разнонаправленно.

Средняя ставка по стандартной 30-летней ипотеке составляет 3.24 процента, без изменений за последнюю неделю. Месяц назад средняя ставка по фиксированной ипотеке на 30 лет была ниже — 2,88 процента.

По текущей средней ставке вы будете платить в общей сложности 434,66 доллара США в месяц в качестве основного долга и процентов на каждые 100 000 долларов, которые вы взяли в долг.

Средняя ставка по фиксированной ипотечной ссуде на 15 лет составляет 2,48 процента, что на 3 базисных пункта ниже аналогичного периода на прошлой неделе.

Ежемесячные платежи по фиксированной ипотеке на 15 лет по этой ставке будут стоить около 666 долларов на каждые 100 тысяч долларов. Это явно намного выше, чем ежемесячный платеж по 30-летней ипотеке с такой ставкой, но он дает некоторые большие преимущества: вы сэкономите тысячи долларов в течение всего срока действия кредита в виде общей суммы уплаченных процентов и значительно увеличите собственный капитал. быстро.

Средняя ставка 5/1 ARM составляет 3,07 процента, увеличившись на 9 базисных пунктов с того же времени на прошлой неделе.

Ипотечные кредиты с регулируемой ставкой, или ARM, — это условия ипотеки с плавающей процентной ставкой. Другими словами, процентная ставка может периодически меняться в течение срока кредита, в отличие от ипотечных кредитов с фиксированной ставкой. Эти типы ссуд лучше всего подходят для тех, кто планирует продать или рефинансировать до первой или второй корректировки. Ставки могут быть существенно выше, когда ссуда будет корректироваться сначала, а затем.

Ежемесячные платежи по 5/1 ARM под 3,07 процента будут стоить около 425 долларов на каждые 100 000 долларов, взятых в долг в течение первых пяти лет, но впоследствии они могут увеличиться на сотни долларов, в зависимости от условий ссуды.

Средняя ставка по крупной ипотеке составляет 3,27 процента, что на 1 базисный пункт меньше за последние семь дней. В прошлом месяце, 16-го, средняя ставка по крупной ипотеке была ниже — 2,91 процента.

По средней сегодняшней ставке для крупной ссуды вы заплатите 436 долларов.30 в месяц в качестве основного долга и процентов за каждые 100 тысяч долларов, которые вы взяли в долг. Это на 0,55 доллара меньше, чем на прошлой неделе.

Резюме: Как изменились процентные ставки по ипотеке

— 30-летняя фиксированная ставка по ипотеке: 3,24 процента, такая же, как на прошлой неделе

— 15-летняя фиксированная ставка по ипотеке: 2,48 процента, по сравнению с 2,51 процента на прошлой неделе, -0,03

— Ставка по ипотеке 5/1 ARM: 3,07 процента, по сравнению с 2,98 процента на прошлой неделе, +0,09

— Ставка по ипотеке Jumbo: 3.27 процентов, по сравнению с 3,28 процента на прошлой неделе, -0,01

Ставки по ипотеке близки к историческому минимуму, поскольку коронавирус беспокоит рынки: NPR

Опасения по поводу коронавируса привели к резкому обвалу фондовых рынков на прошлой неделе, но они также толкают ставки по ипотеке до исторических минимумов. Это возможность для покупателей и домовладельцев.

Стив Дипаола / Reuters

скрыть подпись

переключить подпись

Стив Дипаола / Reuters

Опасения по поводу коронавируса обрушились на фондовых рынках на прошлой неделе, но они также привели к снижению ставок по ипотеке до исторических минимумов.Это возможность для покупателей и домовладельцев.

Стив Дипаола / Reuters

Резкое падение ставок по ипотеке может дать потенциальным покупателям жилья шанс позволить себе дом, который они присматривают, или может снизить ежемесячные платежи для домовладельцев, которые рефинансируют.

На прошлой неделе опасения по поводу ожидаемых экономических последствий вспышки нового коронавируса вызвали самую драматичную распродажу на фондовом рынке со времен финансового кризиса 2008 года.В понедельник акции выросли на ожиданиях того, что Федеральная резервная система снизит процентные ставки для стимулирования экономики.

Но в этом рыночном хаосе для домовладельцев и покупателей есть луч света: ставки по ипотечным кредитам упали почти до рекордно низкого уровня.

Не видите рисунок выше? Кликните сюда.

Ипотечные кредиты имеют тенденцию расти и падать вместе с доходностью 10-летних казначейских облигаций. Столь нервные инвесторы, вкладывающие деньги в облигации, помогли снизить ставки по ипотечным кредитам, которые за последний год упали примерно на целый процентный пункт.

Это хорошо, — говорит Лори Гудман, содиректор Центра политики жилищного финансирования в Urban Institute. Она говорит, что покупка дома имеет решающее значение для большинства американцев для создания богатства, и что эти более низкие ставки могут означать сотни или тысячи долларов в год в виде более низких выплат по ипотеке.

«Домовладение — действительно единственный лучший способ накопить богатство», — говорит Гудман. По ее словам, средний домовладелец имеет собственный капитал около 230 000 долларов — почти половина этой суммы приходится на долю в собственном доме.Между тем, добавляет Гудман, общее состояние среднего арендатора составляет менее 5000 долларов.

Если у вас хороший кредит, ставки по ипотеке с фиксированной ставкой на 30 лет упали с 4,5% до 3,5% за последний год. Гудман говорит, что это фактически делает дом по той же цене год назад более чем на 10% дешевле сегодня в ежемесячных выплатах по ипотеке.

Итак, по ее словам, тот, кто год назад сомневался в том, могут ли они позволить себе владеть домом, «сочтет это очень привлекательным в настоящее время».»

Миллионы людей по всей стране, которые уже являются домовладельцами, вероятно, могли бы сэкономить на своих ежемесячных платежах за счет рефинансирования. Но может быть немного сложно понять, стоит ли это делать.

Элизия Стоббе работает в ипотечной отрасли и является автор книги « Как получить одобрение на лучшую ипотеку, не вставив вилки в глаза» .

«Люди видят, что ставки низкие или ставки снижаются, поэтому мы получаем много звонков», — говорит она.«Люди просто хотят, чтобы мы подсчитали и убедились, что это имеет смысл».

Стоббе говорит, что по 30-летней ссуде с фиксированной процентной ставкой на 300 000 долларов, если бы вы были под 4,5% и рефинансировались под 3,5%, это сэкономило бы вам около 2 000 долларов в год на выплатах по ипотеке. Звучит неплохо.

«Да, ежемесячная экономия велика, — говорит она, — но каковы расходы на оплату?»

Стоббе говорит, что сборы сильно различаются от штата к штату. По ее словам, во Флориде вам, возможно, придется заплатить на тысячи долларов больше, чем в Вирджинии или Джорджии.Поэтому она говорит, что вы хотите подумать о том, сколько времени потребуется, чтобы окупиться после выплаты этих сборов, прежде чем вы действительно сэкономите деньги.

И еще одна очень важная вещь, которую следует учитывать , особенно если вы платите по ипотеке в течение длительного времени, скажем, пять или 10 лет. Когда вы получаете новую 30-летнюю ссуду, вы возвращаетесь к выплатам в первый год.Это очень важно, потому что в те ранние годы вы платите гораздо больше процентов, чем основной капитал. Значит, вы не платите столько, сколько должны по дому.

«Безусловно, — говорит Стоббе, — по любой ссуде проценты выплачиваются заранее».

Думайте об этом, как о сэндвиче. Майонез — это проценты, которые вы платите банку.