Справка 2 НДФЛ: для чего нужна, как заполнить и когда сдавать. 2 ндфл справка для чего

что такое и для чего она нужна? Образец заполнения

НДФЛ – это одна из аббревиатур, которая обозначает «Налог на доходы физического лица». Как правило, такую справку выдает работодатель. В ней он указывает известные сведения об источнике дохода сотрудника, выдаваемую зарплату, а также удержанные с зарплаты размеры налогов. Обычно такая справка выдается за годовой период.

Что представляет справка 2-НДФЛ?

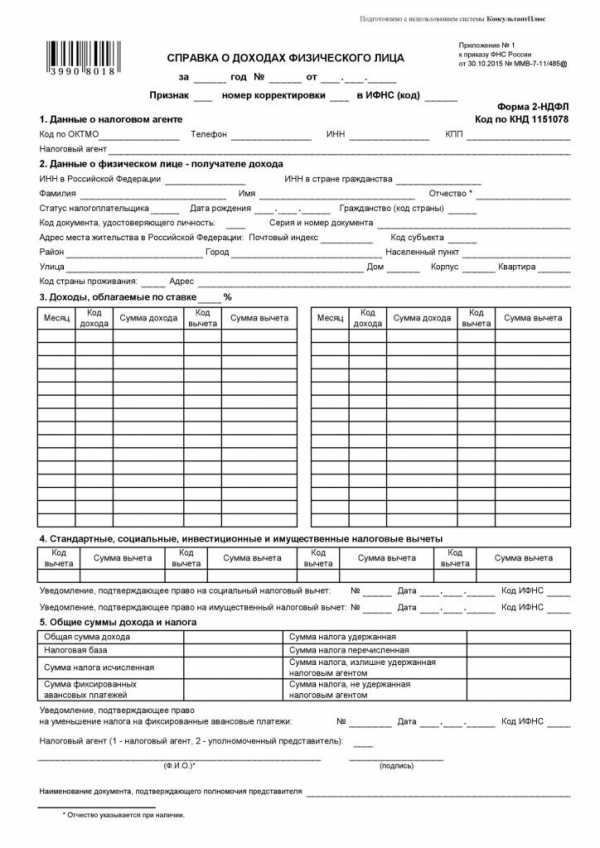

2-НДФЛ – весьма сложная справка, обладающая своей специфической структурой. Она включает в себя множество разделов, среди коих:

- Помесячный доход, который в течение установленного срока облагался подоходным налогом 13%.

- Основные сведения о работодателе. В данном разделе, помимо ФИО, указываются и реквизиты работодателя.

- Налоговые вычеты с зарплаты, включая их коды. Среди таких вычетов отдельно можно отметить социальные, стандартные и имущественные.

- Основные данные о сотруднике, на которого выдается справка.

- Сумма всех доходов, вычетов, а также налогов, которые были выплачены за указанный период.

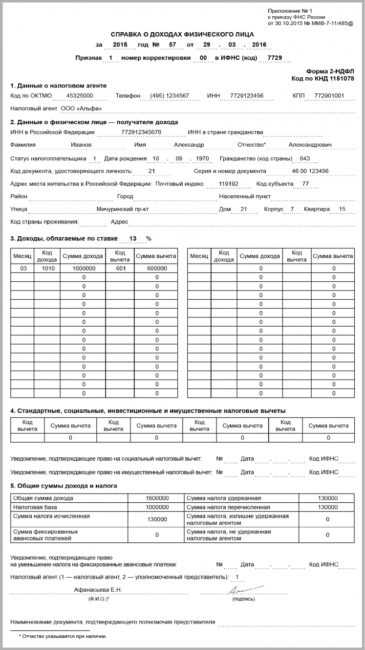

Бланк такой справки выглядит следующим образом:

Оформлением справки 2-НДФЛ, как правило, занимается бухгалтерия. То есть, для её получения понадобится обращаться в бухгалтерию своего офиса, где в течение нескольких дней специалисты изготовят справку.

Чтобы 2-НДФЛ считалась действительной, она должна быть заверена подписями с печатью работодателя в обязательном порядке.

Как правильно заполнять справку 2-НДФЛ?

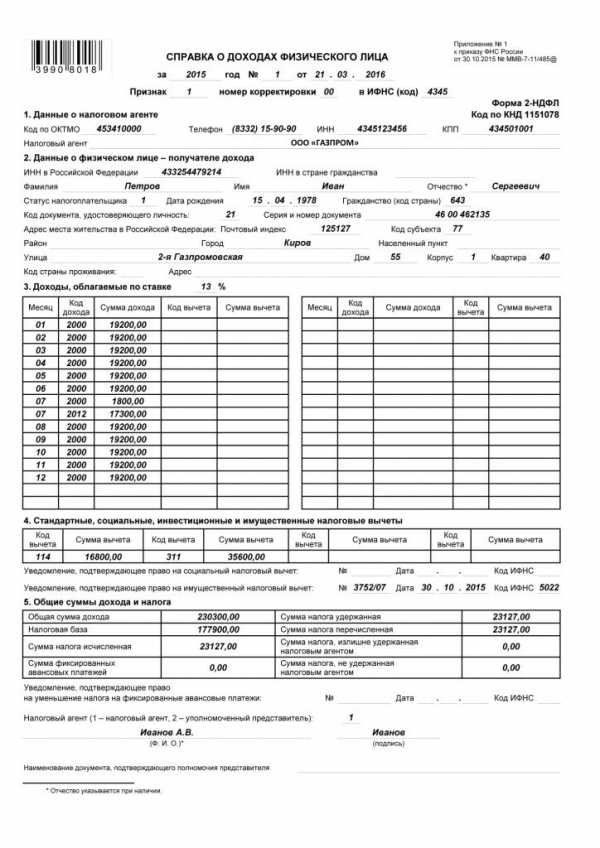

Сложность заполнения данного документа заключается в том, что он состоит из многообразия полей и разделов, разобраться в которых достаточно тяжело. Попробуем сделать это, обратившись к рекомендациям финансистов по заполнению и рассмотрев наиболее значимые разделы:

- Признак. Одно из начальных полей. Здесь можно поставить цифру 1 или 2. Единица ставится, если налог НДФЛ удерживается в стандартном порядке, двойка – если налог по установленным законом причинам не может быть удержан.

- Номер корректировки. В данном поле также указывается числовое значение. Их может быть всего три: 00 – если справка оформляется на первый раз; 01 (02, 03 и т.д.) – когда справка составляется повторно; 99 – если справка носит аннулирующий характер.

- Поля с различными кодами (ОКТМО, ИНН, КПП и т.д.). Заполняются после уточнения соответствующих данных через документы или в режиме онлайн.

- Статус налогоплательщика. Таких статусов может быть три: резидент/ нерезидент РФ, а также высококвалифицированный работник. Каждому из статусов присваивается соответствующий код – 1, 2 или 3. На настоящий день вступили в действие новейшие правила, согласно которым появились и новые статусы: гражданин-участник программы добровольного переселения соотечественников, работники-беженцы, а также работники-иностранцы, работающие по патенту. Данным категориям граждан присваиваются коды 4, 5 и 6 соответственно.

- Облагаемые доходы. Для резидентов РФ налог составляет 13%, для нерезидентов – 30%. Соответственно этому необходимо заполнить все графы с указанием индивидуальных кодов для каждого вида дохода. Посмотреть их можно на официальных ресурсах налоговой службы РФ.

- Налоговые вычеты. Здесь нужно будет указать все налоговые вычеты, а также коды, присвоенные им. С кодами можно ознакомиться на электронном ресурсе ФНС, а также в сети на оригинальных ресурсах.

Порядок заполнения документа утвержден приказом ФНС России от 30 октября 2015 года N ММВ-7-11/485@. В документе детально рассматриваются правила заполнения 5 разделов формы 2-НДФЛ.

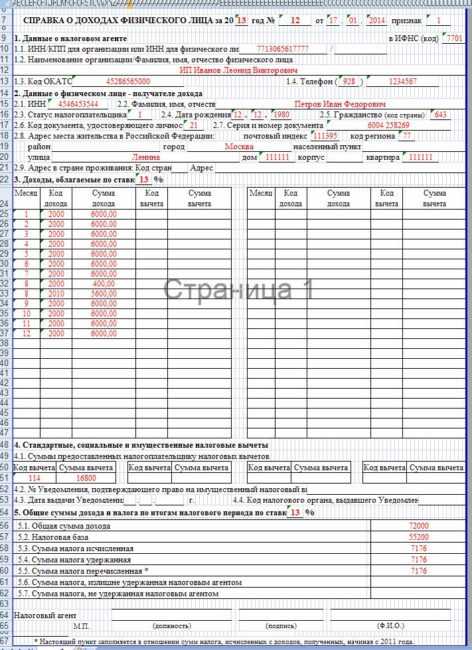

Далее можно просмотреть образец заполнения формы:

Заполнение справки можно поручить специалистам в области финансов.

Распространенные ошибки при заполнении

Теоретически, если в справке 2-НДФЛ будут допущены ошибки, то их можно будет исправить, однако, это может потребовать много времени. Рассмотрим основные ошибки при заполнении справки, чтобы наверняка их не допустить:

- Фамилии, имена и отчества указываются полностью – сокращенные формы не допускаются.

- Подпись сотрудника бухгалтерии должна быть сделана синими чернилами и не может быть перекрыта печатью.

- Печать должна находиться в левом нижнем углу, где располагается отметка М.П.

Зачем нужна справка 2-НДФЛ?

На сегодняшний день оформления справки 2-НДФЛ является достаточно распространенным требованиям при реализации множества задач, а также оформления и покупки недвижимости и т.д. Обратимся к списку, в котором указаны наиболее распространенные ситуации, в которых потребуется справка 2-НДФЛ:

- При проведении судебных споров и разбирательств, чаще всего связанных с трудовыми спорами.

- Социальная помощь, оформление налогового вычета при индивидуальных обстоятельствах. Нередко справка 2-НДФЛ требуется родителям, дети которых обучаются в ВУЗах.

- Оформление займа (особенно в крупном размере) в банке. Очень часто такие займы берут для приобретения автомобиля или квартиры в ипотечном кредитовании.

- Справку 2-НДФЛ необходимо будет предоставлять для соответствующих органов при высчитывании разного рода выплат – например, алиментов.

- Оформление или высчитывание положенной гражданину пенсии.

- Нередко справку образца 2-НДФЛ выдают при увольнении сотрудника. Это объясняется тем, что зачастую новый работодатель может потребовать обозначенный документ с прошлого места работы.

- Оформление усыновления ребенка, а иногда и опекунства над ним. В отдельных случаях вместо ребенка усыновление может производиться над недееспособным человеком, инвалидом и т.д.

Специфика оформления визы предполагает сбор широкого списка документов, среди которых может оказаться и справка 2-НДФЛ. Однако требуется она далеко не всегда: порой бывает достаточно лишь справок с места работы гражданина.

Видео: Как заполнить справку с помощью «1C»?

В следующем выпуске «1C Шаг за шагом» предлагается ознакомиться с базовыми понятиями, связанными со справкой 2-НДФЛ, а затем приступить к ее заполнению с помощью «1C»:

Для недопущения ошибок следует следить за обновляющейся информацией о заполнении справок 2-НДФЛ на сайте ФНС. Учитывайте, что в случае предоставления ложных сведений (если, например, справка была заполнена неверно) предусмотрен штраф в размере 500 рублей за каждый листок.

moyaidea.ru

Что такое, где взять и какой срок действия справки 2

В некоторых жизненных ситуациях нам требуется подтверждать перед различными инстанциями свой доход от заработной платы, удержания налогов, страховые взносы за определенный период. Для этих нужд существует специальная форма документа. Называется она 2 - НДФЛ. Что это такое, где взять и какой срок действия справки 2 - НДФЛ, разберем ниже в статье.

Что такое 2 - НДФЛ

НДФЛ - это аббревиатура, обозначающая "налог на доходы физических лиц". В нашей стране им облагается все работающее население, удерживается он из заработной платы по ставке 13% от суммы. Зачастую мы его даже не замечаем, так как работодатель автоматически отчисляет эту часть суммы на счета налоговых органов. Однако для многих служб это важная информация о гражданине как платежеспособном налогоплательщике. 2 - НДФЛ - это регламентированный документ, справка, которая подтверждает доходы гражданина в случаях, когда это необходимо. Случаев таких может быть очень много. Начинается все с оформления детских пособий и заканчивается выдачей кредитов и займов. Каждый конкретный случай имеет свои тонкости оформления.

Где получить справку о доходах

Когда мы встречаемся с необходимостью представить данную справку, часто возникает вопрос, где же ее взять. Далеко ходить не нужно. Справку о доходах обязан по запросу предоставить главный бухгалтер работодателя со всеми внесенными реквизитами и суммами за требуемый период. Обычно этот период составляет год, но справка может выдаваться и поквартально, и по полугодиям. При увольнении - соответственно, за количество отработанных месяцев. Необходимо помнить, что для конкретных целей срок действия справки 2-НДФЛ ограничен. Рассчитывайте время, когда вы сможете представить требуемый документ в нужное вам место. Иначе, срок действия справки 2-НДФЛ истечет, и придется снова запрашивать ее у своего бухгалтера.

В каких случаях необходима 2-НДФЛ

Пригодиться такая справка может во многих инстанциях и структурах. Например, при оформлении детского пособия. Социальным институтом требуется понимать, действительно ли вы нуждаетесь в помощи. При одобрении кредита, банк с помощью данной справки может удостовериться, что вы платежеспособный человек, и вовремя погасите задолженность. Налоговая видит в ней информацию об удержанных ею суммах, узнает, нет ли нарушений и недостач. И при этом для каждой отдельной службы срок действия справки 2-НДФЛ различается. Чтобы не потеряться во времени, уточняйте, когда она должна быть принесена, и от какого числа выписана.

Срок действия справки 2-НДФЛ для банка составляет тридцать календарных дней. Если прошло больше, банк не примет ее, и не выдаст вам кредит. В некоторых случаях срок действия справки 2-НДФЛ для кредита банк может установить и менее тридцати дней на свое усмотрение.

Правила заполнения 2-НДФЛ

Как и любой официальный документ, справка о доходах должна составляться с учетом регламентируемых правил. Данная справка обязательно должна содержать следующие поля: наименование организации-работодателя, данные сотрудника (ИНН, СНИЛС, паспортные данные, занимаемая должность), сумма дохода сотрудника по месяцам, налоговые вычеты, полагающиеся сотруднику, их коды, сумма всех вычетов, удержаний и доходов. В самой справке должны быть указаны даты, когда она была выписана, и сколько действует. Срок действия справки 2-НДФЛ для налоговой определить легче всего. Все прописано в налоговом кодексе Российской Федерации. Сотрудник должен отчитываться о своих доходах перед налоговой раз в год. Для всех остальных случаев и используется данная дата.

Если вы собрались ехать за границу, вам тоже понадобится данный документ. Но по его заполнению необходимо проконсультироваться в посольстве. Законодательство разных стран требует разных реквизитов заполнения в содержании 2-НДФЛ. Вполне возможно, что в другой стране предпочтут справку на фирменном бланке организации с дополнительными информационными полями. Срок действия справки 2-НДФЛ для визы тоже определят в посольстве. Чтобы ваша поездка не сорвалась, потрудитесь заранее узнать все интересующие вопросы оформления документов.

Типичные ошибки заполнения

Человек - не робот, ему свойственно ошибаться. Поэтому и в справке могут быть как незначительные, так и весомые помарки. Особенно часто это наблюдается в организациях с неавтоматизированным заполнением документов. Да и показания в базе данных могут быть внесены изначально ошибочные. Поэтому при получении справки на руки, сразу проверьте правильность отраженной информации, чтобы не пришлось несколько раз ездить и переделывать документ. Описки быть не может по определению. Иначе документ теряет свою юридическую силу. Обязательно присутствие на бланке подписей руководителя и главного бухгалтера. И, конечно, все цифры должны быть актуальными. Очень часто происходит обидная ситуация, и документ не принимают в месте назначения из-за отсутствия всего одной подписи. Своевременная проверка документации - гарантия правильного расхода времени, средств и нервов. Иметь такую привычку - одна из главных обязанностей каждого человека. Тогда будет гораздо меньше нерациональных движений и действий.

businessman.ru

что это такое? Оформление и заполнение

Что такое 2-НДФЛ справка? Это документ, который необходим многим гражданам. Она нужна как обычным сотрудникам, так и контролирующим органам.

Но существуют некоторые особенности, связанные с предоставлением документа и его оформлением.

Что собой представляет справка по форме 2-НДФЛ?

Форма 2-НДФЛ – стандартная разновидность отчётности для любых предприятий. Это особенно важно для тех, кто играет роль налогового агента, официально осуществляющего свою деятельность на территории Российской Федерации. Справка оформляется, когда надо отчитаться относительно заработной платы сотрудникам, выплачиваемой в том или ином случае. Важна подобная информация при удержании налогов, оформлении вычетов.

Кроме того, справку часто предоставляют в банках для подтверждения самого факта наличия постоянного дохода. Актуальные сведения при оформлении договора на кредит.

Получение формы 2-НДФЛ возможно после обращения к работодателю. Вторая сторона не имеет права отказать, согласно Трудовому Законодательству.

В заголовке такой справки должно отдельно указываться, за какой срок она выдаётся. Всего в документе представлено пять разделов:

- Данные по работодателю, вместе с полным указанием реквизитов и наименования.

- Данные по сотруднику.

- Указание доходов, для которых каждый месяц принимаются стандартные схемы налогообложения, с 13%-й ставкой.

- Указание кодов налоговых вычетов любой разновидности: имущественных, стандартных и социальных.

- Удержанные налоги вместе с доходами и вычетами.

После описания всей информации руководитель ставит свою подпись, использует печать организации. Если у работника было несколько компаний, то последний работодатель имеет право вписать только ту прибыль, которая получена конкретно у него.

У банков существует два дополнительных способа удостовериться в том, что предоставлена информация, соответствующая действительности:

- Изучение документов на предмет выявления ошибок.

- Наличие несоответствий по реквизитам в разных частях справки, отсутствие печатей.

Получение формы 2-НДФЛ

Для проверки допускается направлять справки и в налоговую службу.

Для банков использование форм 2-НДФЛ позволяет решить проблемы с платёжеспособностью, но лишь частично.

Документ описывает только уровень доходов для последнего места работы. И то, что выдаётся официально.

А на территории нашей страны могут использоваться и другие схемы.

Потому часто предлагается оформить дополнительные справки, только по форме банка.

Каковы дополнительные функции справки?

Главное – запомнить, какая информация отражается в справке, чтобы разобраться с функциями документа. Прежде всего, это способ отобразить доход, полученный гражданином за определённый срок. И информацию о том, какие налоги удерживались с этой прибыли.

Значит, справка используется в любых ситуациях, когда требуется подтверждение дохода. Например, когда оформляются займы и пособия, другие виды подобных выплат.

Как быть при оформлении кредитов?

Можно обратиться по месту работы, чтобы получить справку, оформленную письменно. Такие заявления подаются на имя руководителей, форма составления у них свободная. Работодатель оформляет справку не позднее чем через три дня. Что должно быть указано в документе?

- Полная форма наименования документа.

- Описание времени, на протяжении которого отслеживается информация.

- Сведения о работодателе, выступающем в качестве налогового агента.

- Информация по налогоплательщику или физическому лицу.

- Если есть – описания налоговых вычетов и оснований, по которым они получены.

- Обобщённые сведения относительно доходов и сборов, которые были фактически уплачены.

Заверение информации в самом документе осуществляется при проставлении подписи уполномоченным лицом, а также печати организации.

Образцы справок для соцзащиты: где взять?

В данном случае для получения документа так же должно хватать простого письменного заявления. Дополнительные требования отсутствуют и к справкам, оформляемым для органов социальной защиты. Когда возникнет необходимость, лучше посетить официальный сайт, чтобы легко найти образцы для заполнения.

Получение документа военнослужащими

Здесь ответственным за выдачу информации признаётся Федеральное казённое учреждение под названием «Единый расчётный центр МО РФ». Начиная с 2022 года, была введена возможность обратиться для решения проблемы к представителям управлений финансового обеспечения. Они могут располагаться в разных округах.

Военнослужащим доступно составление заявлений с использованием электронной почты факса либо во время личных визитов в сами учреждения. Ответ выдаётся максимум спустя пять суток, по почте либо лично в руки гражданину.

2-НДФЛ для ИП

За себя индивидуальные предприниматели перечисляют налоговые сборы самостоятельно. Потому отдельных справок именно для данной категории граждан просто не существует.

Исключение – когда сам ИП одновременно становится наёмным работником.

ИП подтверждает свой доход либо при предоставлении формы 3-НДФЛ, либо с помощью заверенной налоговой декларации, где отображается прибыль, полученная за предыдущие периоды.

Когда справка не относится к обязательным требованиям?

Предприятие не станет налоговым агентом, если НДФЛ не исчисляется, не удерживается с доходов физических лиц. В этом случае и освобождают фирмы от предоставления соответствующих справок.

Обычно так происходит при следующих обстоятельствах:

- Доходы перечисляются налогоплательщикам, которые отчитываются перед государством самостоятельно.

- Физическим лицам выплачивается такое вознаграждение, с которого сборы платит сам гражданин.

- Сами выплачиваемые доходы не попадают под действующую систему налогообложения.

Правила заполнения

Всего в любой справке имеется пять разделов, посвящённых следующим вопросам:

- Описание налогового агента, в обязанности которого входит пополнение бюджета.

- Указание физического лица, получающего доход.

- Сами доходы, подпадающие под сборы.

- Вычеты.

- Доходные и налоговые суммы.

Отдельного внимания заслуживает поле «признак». Здесь ставится цифра 1, если налоговый агент удержал сборы с прибыли. Если нет – то используют двойку. Стоит подробнее изучить рекомендации по расшифровке различных видов доходов, сборов в адрес государственного бюджета. Их перечень легко найти в приказе №1 и №2 от ФНС России. Документ был выпущен в 2015 году, имеет обозначение MMB- 7-11/387@.

О справках 2-НДФЛ для работников

Вообще граждане не обязаны указывать причины, по которым понадобилось оформление подобного документа. Существует множество ситуаций, когда они требуются:

- Усыновление детей.

- Необходимость доказать платёжеспособность во время спора.

- Организация заседаний в судебной инстанции.

- Создание виз.

- Пенсионные начисления.

- Получение стандартных вычетов по налогам.

- Уплата налогов, ранее не удержанных работодателями.

- Подача заявок по кредитам.

- Оформление 3-НДФЛ.

- Получение другого рабочего места.

Рассмотрим подробнее самые распространённые ситуации, когда без справки 2-НДФЛ не обойтись.

- Вычеты по налогам со стандартной схемой.

С прошлых мест работы данные по зарплате учитываются, когда рабочий процесс начинается не в то же время, когда начинается новый налоговый период. Доказательства по предыдущему заработку не требуются лишь тем, кто получает выплаты на детей. Контроль доходов требуется ещё и для того, чтобы не выходить за пределы рамок, установленных законами.

- При не взимании платы по НДФЛ с единовременной помощи, когда рождается ребёнок.

Это актуально, если работник вообще получает какие-либо единовременные выплаты по своему основному месту. Стандартно сумма такой помощи не должна превышать пятидесяти тысяч рублей. На счёт работника деньги должны прийти максимум спустя год после того, как появился малыш. Если у обоих родителей место в одной и той же компании, то помощь выделяется только одному, на основании заявления второго. Либо на обоих, но тогда сумма распределяется равномерно между гражданами. Справка 2-НДФЛ помогает подтвердить, что ранее подобные выплаты в адрес одного из супругов отсутствовали.

- В случае оформления визы.

Справки о доходах на протяжении предыдущих пяти лет могут быть запрошены посольствами различных государств. Проблем не должно возникать, если работник сохранил за собой только одно место. Для этого и предназначено оформление справок в подобных ситуациях.

- Оформление кредитов и займов.

Подобные документы для банков служат дополнительными доказательствами в пользу платёжеспособности гражданина. Конкретные программы и условия не имеют значения, справки требуются практически всегда. Сотрудники банка сразу обычно предупреждают, на протяжении какого времени действуют те или иные документы.

- Подтверждение доходов сотрудниками-иностранцами.

В данном случае важно, чтобы прибыль не облагалась сборами два раза, на родине, и на территории другого государства. Обязанность по оформлению справок возлагается на самого служащего, дополнительные требования при этом отсутствуют.

Как быть в случае с увольнением?

Виды выплат НДФЛ

В случае увольнения сотрудник получает документы автоматически. Если справка отсутствует, то работник имеет право заняться оформлением на новой работе. Иначе невозможно будет грамотно оформить сам сбор по НДФЛ вместе с информацией относительно получаемой прибыли. У работника возникают трудности с получением вычетов.

В документе должны содержаться сведения относительно всех поступлений в адрес служащего, начиная с января этого года. Окончание отчётного периода приходится на время, когда договор расторгался.

Надо учитывать, что на некоторые виды выплат НДФЛ вообще не распространяется:

- Компенсации в связи с причинённым ущербом.

- Пособия матерям, будущим и настоящим.

- Выходные пособия, равные трём зарплатам.

По окончании года справки подаются вместе с остальными видами документации.

Некоторые типичные ошибки

Неправильно указывать сокращённые формы имён и фамилий, отчеств сотрудников. Это недопустимо, надо использовать только полные формы. Ошибкой будет считаться и произвольное расположение оттиска печати. Левый нижний угол – единственное правильное место для подобного элемента.

Для подписи бухгалтера важна чёткость отображения. Для этого используются ручки с синей пастой. Главное, чтобы печать не перекрывала такую подпись. Наконец, запрещается сдавать документы с исправлениями. Если были допущены ошибки, то надо брать новый бланк, заново приступать к заполнению.

Какие ситуации вызывают сложности?

Если бухгалтер на предприятии обнаружил, что по налогу средств выплачено меньше, чем требуется, то надо подать ещё одну декларацию – уточнённую. Наказания за допущенную ошибку удастся избежать только в том случае, если заявитель укладывается в сроки подачи основного документа. Главное – чтобы в новой справке присутствовали цифры, соответствующие действительности.

Запрещается описывать разницу между предыдущими и новыми сведениями. Номер корректировки указывается на титульных листах.

При этом бухгалтерию освобождают от обязанности представления справок, если за период отчётности сотрудник вообще не получал прибыли, к которой применяются сборы. Можно заняться оформлением лишь в том случае, если сам работник выставляет соответствующие требования, пишет заявление. Просто нужно оставлять некоторые поля пустыми в этом случае.

Об особенностях больничных и декретов

Для женщины, которая беременна либо находится в декретном отпуске, справка может быть актуальной лишь в двух случаях:

- Если требуется рассчитать денежное пособие при обращении к представителям социальных структур. Это происходит, когда начисляют компенсацию в связи с уходом за ребёнком.

- На случай увольнения. Расчёт выплат на основе декретных листов – операция, за проведение которой отвечает бухгалтер. Опираются так же на данные о предыдущих двух годах работы минимум.

Когда женщина уходит в декрет, то она может рассчитывать на получение дополнительного пособия в размер 100 процентов от среднего заработка в прошлом. Стаж и другие факторы, обычно снижающие размер компенсаций, при подобных обстоятельствах в расчёт не берутся. Если декретница числится штатным работником менее двух лет, то помощником станет справка 2-НДФЛ с предыдущего места, тогда меньше вероятность появление серьёзных ошибок.

Также 2-НДФЛ становится основным документом, по которому сотрудникам оплачиваются больничные листы. Этот вид бумаг помогает бухгалтерам проводить требуемые расчёты. Справка имеет юридическую силу при общении с представителями почти любых государственных ведомственных структур РФ.

Срок действия документа

В статье 23 Налогового Кодекса написано о том, что по сроку действия справки нет никаких ограничений. Но организации, которые проверяют эти справки, могут сами указать, на протяжении какого временного отрезка они будут считать предоставленные данные действительными. Обычно это связано с тем, как строится документооборот на том или ином объекте.

Чтобы подтвердить платёжеспособность, гражданин должен предоставлять бумаги, соответствующие следующим критериям:

- Актуальность данных, которые собрал налогоплательщик.

Обычно достаточно отчитаться о прибыли и заработной плате, полученным за последние полгода.

- Отсутствие сомнений и вопросов у принимающей стороны.

10–30 дней – срок действия справок, который устанавливается большинством кредитных организаций. Информация, связанная с доходами потенциального заказчика, считается особенно важной. Важно проследить за тем, чтобы даты оформления сохраняли актуальность.

Стандартная обязанность налоговых агентов состоит не только в оформлении справок с доходами и заработной платой, но и в представлении документов сотрудникам налоговой службы, а также непосредственным работникам данного предприятия.

Главное – заранее изучить положения Законодательства, которые связаны с подобной документацией. На это уйдёт немного времени, а потом будет легче защищать интересы и права граждан, которые участвуют в трудовых отношениях. И следить за соблюдением требований нормативных актов.

В следующем видео на практическом примере вы узнаете, как заполнить справку 2-НДФЛ:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Фев 15, 2022Пособие Хелп

Любой свой вопрос вы можете задать ниже

posobie.help

Для чего нужна справка 2-НДФЛ и нужна ли печать: образец и правила заполнения

Для чего нужна справка 2-НДФЛ

2-НДФЛ выписывается с 2022 года. Она содержит информацию о заработке наёмного работника за последние 6 или 12 месяцев. Данный документ могут запросить на последнем месте трудовой деятельности, а также в финансово-кредитной организации при обращении за выдачей займа.Кроме того, этот отчёт подаётся в налоговые органы.

Что такое НДФЛ

НДФЛ расшифровывается как «налог на доходы физических лиц», его ещё именуют подоходным налогом. Он вычитается из суммы дохода частного лица работодателем при расчёте заработной платы. Высчитанные суммы налога из оплаты труда подлежат перечислению в бюджет РФ.

НДФЛ не удерживается с некоторых видов доходов, например, пособий по уходу за болеющим ребёнком, а также некоторых компенсационных выплат, начисляемых наемному рабочему при сокращении. В расчёт подоходного налога включаются выплаты в натуральной форме (т. е. выданные не денежными средствами, а ценными товарами). При этом сумма налога, подлежащая вычету из заработной платы, определяется по формуле:

| ( | сумма доходов | – | сумма вычетов | ) | х | процентная ставка |

Налоговые вычеты даются официально трудоустроенным гражданам. Они уменьшают сумму доходов, с которой исчисляется налог. Вычеты даются родителям или попечителям, которые обеспечивают несовершеннолетнего ребёнка, обучающегося на дневной форме обучения до возраста 24 лет, Героям Российской Федерации и иным лицам. Полный перечень налоговых удержаний опубликован в ст. 218 ч. 2 НК РФ.

Процентная ставка подоходного налога чаще всего составляет 13%, но на некоторые виды выплат она может отличаться.

Какие данные указываются в 2-НДФЛ?

Посредством 2-НДФЛ подтверждается следующая информация:

- данные работника: имя, серия и номер паспорта, контактная информация;

- данные работодателя: наименование, ИНН, контактные данные;

- сумма доходов наёмного рабочего за определённый месяц в т. ч. расчёт подоходного налога;

- общая сумма заработка работника за 6 или 12 месяцев в т. ч. налог.

По этому документу заинтересованное лицо может получить информацию о месте работы человека, уровне оплаты его труда, начисленной и оплаченной сумме НДФЛ. Фактически этот отчёт подтверждает стабильность работы и уровень доходов.

У кого можно получить справку?

2-НДФЛ выписывает компания-работодатель. Как правило, для подачи в налоговую инспекцию в документе подтверждаются доходы наёмного работника за 12 месяцев. Для предоставления отчёта другим заинтересованным лицам, например, в банк можно указать заработок за 6 последних месяцев.

Для того чтобы получить справку, необходимо обратиться в бухгалтерию компании с письменным заявлением в произвольной форме о выдаче этого документа.

Примерное содержание заявления будет следующим:

Прошу вас предоставить мне справку по форме 2-НДФЛ для предоставления в <наименование учреждения, которое просит предоставить бумагу>. В справке необходимо указать данные о моих доходах за последние <шесть или двенадцать> месяцев работы.

Особенности и сроки сдачи справки в налоговую

Организации, являющиеся налоговыми агентами (т. е. располагающие наёмными работниками) на общих основаниях обязаны сдавать 2-НДФЛ в налоговую инспекцию по месторасположению компании не позднее 1 апреля ежегодно. В отчёте подтверждаются сведения о доходах наёмного рабочего за предыдущий год с учётом вычтенного и перечисленного подоходного налога.

Если количество работников на предприятии превышает 10 человек, то организация обязана подавать отчёт в налоговые органы по телекоммуникационным каналам связи (в электронном формате через защищённое соединение с электронно-цифровой подписью). Организации, у которых число сотрудников не превышает 10 человек могут передавать данные в налоговые органы на бумажном носителе.

Правила заполнения и образец 2-НДФЛ

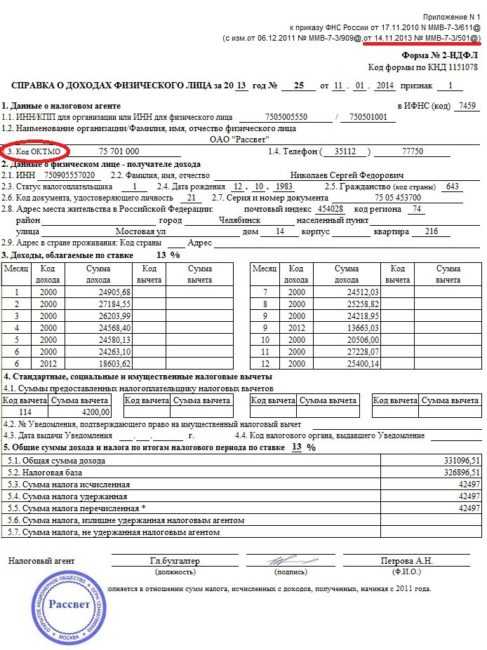

Последовательность заполнения информации регулируется Приказом ФНС РФ от 17.11.2010 N ММВ-7-3/611@. К тому же в 2015 году в бланке справки появилась свежая графа «код ОКТМО». Он прописывается практически во всех бумагах, подаваемых в налоговую инспекцию вместо упразднённого кода ОКАТО.

На одного сотрудника предоставляется лишь одна справка даже в той ситуации, при которой на протяжении года ему начислялись доходы, рассчитываемые по отличным друг от друга процентным ставкам (например, 9 и 13%).

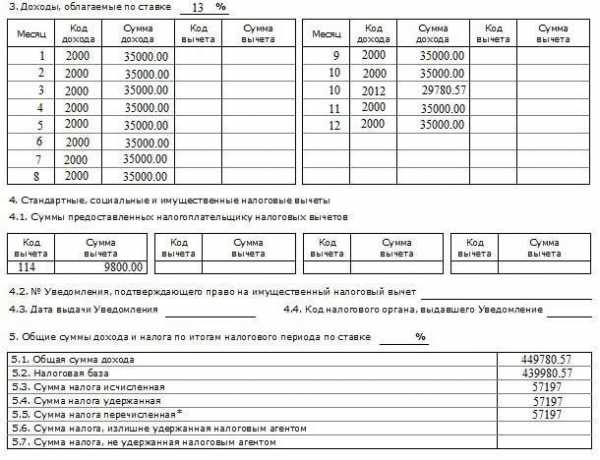

Ниже приведена инструкция по составлению 2-НДФЛ:

- Все суммы, кроме налога, отображаются в рублях, округлять их не нужно.

- Суммы налога округляются и отпечатываются в абсолютных рублях. Сумма налога мельче 50 копеек откидывается, а 50 копеек и больше поправляются до рубля в большую сторону.

- Заполнять необходимо все графы. В ситуации,когда компания-работодатель произвела перерасчёт суммы налога ввиду поступления свежей информации о видоизменении налоговых обязательств сотрудника, выписывается новый документ. При том его номер справки остаётся прежним, а дата выписки проставляется новая.

- В поле «за 20__ год № __ от __.__.____» прописывается год, за какой заполняется бумага, уникальный номер справки и день её выписки.

- В графе «признак» вписывается число 1 в ситуации, когда отчёт подаётся на общих основаниях в налоговую до 1 апреля проходящего года за предшествующий. Число 2 прописывается в том случае, если по каким-либо причинам работодатель не располагает возможностью вычесть из оплаты у сотрудника подоходный налог.

- В графе «в ИФНС (код)» подтверждается четырехзначный код налоговой инспекции, в которой организация встаёт на налоговый учёт.

- В разделе 1 «Данные о налоговом агенте» указывается информация об организации-работодателе. ИНН и КПП вписывается посредством разделителя «/». Наименование предприятия пишется в сокращённом варианте с подтверждением формы собственности (ООО, ПАО и др.).

- Код ОКТМО появился в бланке с 2015 года. Его указывать обязательно. Узнать код можно в справочнике «общероссийский классификатор территориальных муниципальных образований» или в налоговой инспекции.

- Контактные телефоны пишутся в обязательном порядке особенно в той ситуации, когда отчёт формируется для предоставления в банк.

- В разделе 2 указываются данные работника организации, на имя которого выписывается документ. ИНН сотрудника заполняется при его наличии. Для того, чтобы его узнать, необходимо обратиться в налоговую инспекцию по месту регистрации работника компании.

- Фамилия, имя и отчество вписываются полностью, как в паспорте.

- В графе «статус налогоплательщика» ставится число 1 в той ситуации, когда работник к фактически находится в России не меньше 182 календарных дней на протяжении 12 идущих подряд месяцев. В иной ситуации ставится число 2.

- В поле «гражданство» вписывается код государства, для РФ необходимо ставить 643.

- В графе «код документа, удостоверяющего личность» пишется цифра 21, если подобным документом служит паспорт гражданина РФ.

- Дата рождения, серия и номер документа заполняются из данных паспорта.

- В разделе «Адрес места жительства в Российской Федерации» вписывается адрес прописки с индексом в той ситуации, когда в графе «статус налогоплательщика» стоит число 1, иначе этот раздел не заполняется.

- В разделе «Доходы, облагаемые налогом по ставке __%» вписывается та ставка налога, за какую оформляется документ (9, 13, 15, 30, 35%). Если на протяжении года работодатель начислял итог по разным ставкам налогообложения, то разделы 3–5 справки наполняются для всякой из таких ставок.

- В графе «месяц» необходимо указать в хронологической последовательности его номер, который должен соответствовать фактической выплате заработной платы. Графа «коды доходов» заполняется из соответственного справочника. Коду 2000 соответствует вознаграждение, уплачиваемое за исполнение рабочих обязательств (начисление оплаты труда). В поле «сумма дохода» вписываются все выплаты без подсчёта вычетов налогового характера.

- В разделе 4.1 заполняется код каждого вычета и его сумма.

- В графе 5.1 вписывается итоговый подсчёт заработка без учёта вычетов.

- В поле 5.2 подтверждается сумма заработка с учётом вычетов, она составляет базу НДФЛ.

- В строках 5.3, 5.4 и 5.5 вписывается исчисленная, удержанная и перечисленная работодателем сумма подоходного налога. Графы 5.6, 5.7 заполняются при необходимости.

- Требуется указать должность и расшифровку ответственного лица, а также подписать документ. В левом нижнем углу документа ставится печать организации.

Кому нужна справка 2-НДФЛ

Форму 2-НДФЛ может запрашивать банк, если работник обратился за выдачей кредита или займа. При переходе на новую работу сотрудник бухгалтерии может попросить такую справку для правильного расчёта и начисления сумм подоходного налога, подлежащих уплате в бюджет.

2-НДФЛ предоставляет заинтересованному лицу информацию о заработке конкретного человека. По этой справке банк оценивает благонадёжность потенциального заёмщика и принимает решение о предоставлении ему денежных средств.

consultwork.ru

может ли быть нулевой, срок сдачи, образец заполнения отчета

Для документального подтверждения доходов лица нужно сделать справку по форме 2-НДФЛ. Законом оговорено, для чего создаётся такой документ. В справке содержатся сведения о финансовых поступлениях в пользу сотрудника и указана сумма оплаченного работодателем подоходного налога. Заполнить документ может только ответственное лицо.

Что такое справка 2-НДФЛ, зачем и когда она нужна

Это официальный документ, в котором указан доход сотрудника и сумма выплаченного подоходного налога за определённый период.

Документ составляют с учётом следующих сведений:

- Наименование компании-работодателя.

- Личные данные сотрудника.

- Ежемесячный доход, на который начисляется базовая ставка налога в размере 13%.

- Налоговые вычеты (стандартные, имущественные, социальные).

- Итоговая сумма удержанных налогов, вычетов и общий доход.

Для чего потребуется сдать 2-НДФЛ и как выглядит документ

При смене работы на новом предприятии могут затребовать рассматриваемый документ. А также при оформлении кредита. Во многих организациях принято выдавать его при расчёте автоматически либо по просьбе увольняемого.

Без справки 2-НДФЛ не обойтись при получении налоговых вычетов. Это касается, например, родителей студентов, обучающихся в вузах на условиях контракта. Важность каждой ситуации обуславливает, зачем тщательно заполнять отчёт.

Правильный образец годовой декларации

Такой документ нужно взять для проведения судебных разбирательств, усыновления детей, показывать при начислении пенсии.

Пример заполнения бланка 2-НДФЛ

При оформлении визы кроме стандартной справки с работы могут потребовать форму 2-НДФЛ. Перечислить все случаи проблематично.

Приложение к форме 2-НДФЛ

Таким образом, справка может понадобиться в следующих учреждениях:

- Налоговая служба. Сумма вычета не может быть выше суммы налога на доход, начисляемого работнику за определённый период.

- Учреждения банковской системы. Кредитор должен быть уверен в платёжеспособности заёмщика.

- Пенсионный фонд — для расчёта и начисления пенсии.

- Управление социальной защиты (при назначении денежного пособия малообеспеченным категориям населения).

- Органы опеки и попечительства, чтобы убедиться в реальном уровне доходов опекунов, родителей приёмных детей.

- Судебные органы — при разборе трудовых споров, назначении алиментов.

- Государственный центр занятости — для расчёта пособия при отсутствии трудоустройства.

- Посольство, если сотрудник для себя оформляет визу.

- Руководитель предприятия, на который принят новый работник, чтобы сориентироваться в начислении ему зарплаты.

Кто в организации может выдать справку работнику

Этот документ выдаёт бухгалтерия предприятия сотрудникам в течение трёх дней со дня обращения.

Сведения представляют налоговые агенты — российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, в налоговый орган по месту своего учёта.

Приказ ФНС России от 16.09.2011 N ММВ-7–3/576 (ред. от 08.12.2014), пункт 2.

Руководитель ставит свою подпись на справке и заверяет её печатью предприятия. Это исключает подделку.

Пример заполнения формы 2-НДФЛ на имя физлица

Затем работодатель сдаёт этот отчёт в налоговую службу. Неправильный состав документа грозит штрафами.

Когда отсутствует необходимость в сдаче справки

Справку не нужно сдавать в следующих ситуациях:

- Выплата предназначается предпринимателю.

- Средства перечисляются физлицу во время совершения сделки. Например, если организация покупает у гражданина имущество или имущественные права.

Налог платит тот, кто получает средства. Это лицо будет отчитываться в налоговой по другой форме.

Чтобы разобраться, нужна ли подготовка отчёта, нужно вовремя определить тип возникшей ситуации.

Ситуации, когда отчёт не требуется — таблица

Нужно ли сдавать нулевой отчёт о доходе в налоговую

Организация-работодатель является налоговым агентом для своих сотрудников. Если в течение года трудящиеся не получали зарплату, то сдавать справку 2-НДФЛ не нужно. Доходов не было, налоги не отчислялись. В такой ситуации у работодателя не наступает обязанность по формированию и сдаче отчётности. Даже документ с нулевыми показателями не требуется. Несданный документ не повлечёт ответственность.

Если сотрудник имеет доход, то работодатель должен составить отчёт по форме 2-НДФЛ.

Куда, когда и как сдавать 2-НДФЛ работодателю

ИП предоставляют отчётность в налоговую инспекцию по месту своей прописки. Организации обращаются в ту инспекцию, которая относится к фактическому адресу их расположения.

Как отправить на разных носителях вовремя

Способы подачи документов:

- Лично обратиться в инспекцию и сдать справку в бумажном виде. Информация фиксируется в тот же день.

- Послать документацию по почте заказным письмом. Датой предоставления сведений будет считаться дата отправки письма.

- В электронном формате с использованием телекоммуникационных каналов связи. Фиксируется дата отправки информации.

Принятые сроки сдачи отчётности за год

Справка может делаться за предыдущий год. Далее «бумага» сдаётся в налоговую. Конечная дата подачи зависит от следующих факторов:

- Наличие признака «2». Составляется по тем сотрудникам, с которых налог не удерживается. Сдаётся до 1 марта.

- Наличие признака «1». Сообщается общая сумма, с которой удерживается налог. Отчёт сдаётся не позднее 1 апреля.

Как заполнить отчёт о перечисленных налогах за период, как разобраться в заполнении, каковы обязательные пункты справки

Документ включает заголовок и пять разделов.

- В заголовке указывается следующая информация:

- номер по регистрационному журналу;

- день, месяц и год заполнения;

- код ИФНС;

- номер корректировки, который добавлен в соответствии с недавним внесением изменений в форму.

- Первый раздел содержит информацию о налоговом агенте:

- наименование компании (юрлица), ФИО физического лица;

- ИНН;

- КПП;

- контактный телефон;

- код ОКТМО.

- Во втором разделе указывают информацию о получателе дохода:

- ФИО физлица;

- день, месяц, год рождения;

- подробный адрес проживания;

- паспортные даны (серия, номер, кем и когда выдан).Делать документ нужно со стопроцентной точностью, чтобы каждая деталь соответствовала действительности. Составлять следует без исправлений, помарок и ошибок.

- В третий раздел вносятся данные о полученных доходах с указанием сроков и кодов (как минимум за 6 месяцев). Ставка начисляемого налога, как правило, составляет 13%.

Пример заполнения справки 2-НДФЛ для физлица

- В четвёртом разделе указываются налоговые вычеты: имущественные, инвестиционные, социальные и стандартные. Заполнение производится лишь в том случае, если за период, указанный в справке, работник пользовался какими-либо вычетами.

- Пятый раздел — это итоговые размеры дохода и начисленного на них налога. Информация этого раздела не должна иметь расхождений с данными в третьем разделе. Это данные как выплачивались налоги.В третий раздел вносятся данные о полученных доходах с указанием сроков и кодов (как минимум за 6 месяцев). Ставка начисляемого налога, как правило, составляет 13%.Суммы налогов и доходов указываются в рублях без копеек.

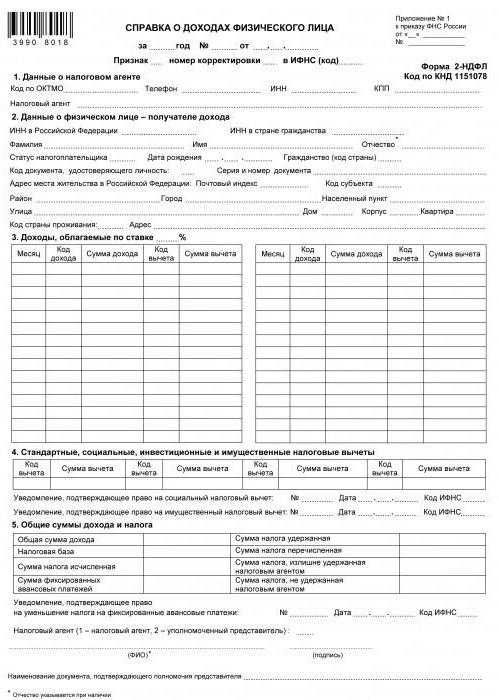

Бланк 2-НДФЛ,где помесячно указаны доходы физлица

Правильный вариант заполнения бумажного варианта: как вычислить подделку

Правильный вариант заполнения справки на бумажном носителе:

- Используется ручка с синими чернилами (пастой).

- Печать не должна закрывать подпись.

Справка выдаётся в бумажном виде или в электронном формате.

Сделать это можно с помощью электронной системы администрирования

Как оформить справку для индивидуального предпринимателя (ИП) и общества с ограниченной ответственностью (ООО), в том числе на «упрощёнке»

ООО на упрощёнке не освобождено от уплаты налогов. Справка заполняется в установленном порядке.

Образец заполнения 2-НДФЛ, если налоговый агент — ООО

ООО или АО имеют право работать без печати. Если печати нет, то и справки не заверяются её оттиском.

Порядок заполнения единый для разных форм бизнеса.

Внесение изменений: «уточнёнка» или корректировка

Если в справке обнаружены ошибочные сведения, то обязательно нужно вносить корректировки. Для этого составляется корректировочный вариант справки с обновлёнными сведениями.

Как исправить/корректировать состав отчёта

Если справка корректировалась/уточнялась, то вводится номер корректировки. Например, первичная справка имеет номер «00». Далее после первых исправлений документу присваивается номер «01». В уточнённом документе указывают только достоверные сведения, в которых исправлены ошибки. Если указать номер корректировки «99», то справка аннулируется.

Необходимость ИНН

Если ИНН не известно, его указывать в документе необязательно. Налоговая обязана принимать справку, если в ней всё верно заполнено, но отсутствует код плательщика налогов. Если ИНН указан, но не соответствует действительности, то справку не примут.

СНИЛС и другие персональные данные должны быть вписаны в отчёт. Это обязательные реквизиты, которые нужно перечислить в справке.

Штрафы за отсутствие или несвоевременную сдачу отчёта

Не так давно не существовало никаких рычагов воздействия на тех, кто отказывал в выдаче справки 2-НДФЛ. Но с 2022 году стратегию поведения нужно поменять. За невыдачу документа предусмотрена административная ответственность в виде штрафа:

- На должностное лицо — от 1000 р. до 5000 р.

- На юридическое лицо — от 30 000 р. до 50 000 р. или приостановление деятельности до 3 месяцев.

Нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, … влечёт предупреждение или наложение административного штрафа на должностных лиц в размере от одной тысячи до пяти тысяч рублей; на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, — от одной тысячи до пяти тысяч рублей; на юридических лиц — от тридцати тысяч до пятидесяти тысяч рублей.

п.1 ст. 5.27 КоАП РФ

Учёт информации должен вестись корректно. Не допускаются неполные, неточные или искажённые сведения о доходах и налогах.

Непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объёме или в искажённом виде, за исключением случаев, предусмотренных частью 2 настоящей статьи, влечёт наложение административного штрафа на граждан в размере от ста до трехсот рублей; на должностных лиц — от трехсот до пятисот рублей.

ст.15.6 КоАП РФ

Бухгалтер предприятия также контролирует сроки давности справки. Документ должен быть своевременно оформлен. Справка должна быть подготовлена, заверена подписью руководителя и печатью. Если сотрудник бухгалтерии не успел сдать её в положенный срок, это не будет считаться большим нарушением. Содержание справки останется в силе, её можно будет сдать немного позднее.

Если документ не был подготовлен вовремя, за это налогового агента могут привлечь к ответственности и предъявить ему штрафные санкции в размере 200 рублей за каждый просроченный документ (п.1 ст.126 НК РФ).

Сроки действия документа

Срок действия справки может отличаться в зависимости от ситуации. Например, для получения вычета в документе указываются данные за последние три года. Для оформления крупного кредита банки требуют справку, выданную не позднее 30 дней до обращения.

Порядок получения социальных, стандартных или имущественных вычетов при подаче рассматриваемого документа в ИФНС зафиксирован в ст. ст.218–220 НК РФ. При использовании справки для таких целей срок её действия составляет три года.

Порядок выдачи отчёта по форме 2-НДФЛ работнику

Документ нужен не только для отчётности перед налоговой инспекцией. Справка выдаётся также по требованию трудящегося. Ответственность за оформление документа лежит на налоговом агенте лица. Это организация-работодатель: ИП или юридическое лицо. Исключение: для военнослужащих налоговым агентом является государство.

Справка готовится в бухгалтерии предприятия, на котором работает или работал сотрудник. В случае увольнения документ выдаётся вместе с трудовой. Работник также может обратиться с просьбой о выдаче документа уже после увольнения. Объяснять причины не нужно, бывший руководитель обязан выдать справку.

Сотрудник имеет право требовать справку по форме 2-НДФЛ неограниченное количество раз. Если это необходимо, то работодатель выдаёт одновременно несколько оригиналов справки. Отказывать трудящимся в этом вопросе нельзя.

Для получения справки нужно написать заявление на имя руководителя. Обращение имеет свободную форму, содержит личные данные сотрудника и отчётный период (год). Но это не обязательно, справка может быть выдана и по устной просьбе. При увольнении работодатель автоматически оформляет 2-НДФЛ без напоминаний и просьб.

Бухгалтер предприятия или руководитель несут ответственность за заполнение справки 2-НДФЛ и имеют право её корректировать. Это документ, где официально подтверждён размер доходов физического лица и уплаченных налогов. Необходима такая справка, чтобы отчитаться в налоговой инспекции или предъявить сотруднику по требованию.

Специалист в области маркетинга, финансов и трудового права. Оцените статью: Поделитесь с друзьями!sb-advice.com

что это, для чего нужна, заполнение и срок сдачи :: SYL.ru

Каждый официально трудоустроенный человек может запросить справку о доходах у работодателя. Она может требоваться в нескольких жизненных случаях. Работодатели тоже отправляют в налоговую справки 2-НДФЛ. Что это такое и как правильно заполняется? Об этом рассказывается в статье.

Понятие

Справка 2-НДФЛ – что это такое? Так называется документ, содержащий информацию о доходах и налогах в денежном эквиваленте. Его оформляют для всех работающих физических лиц. Деньги перечисляют работодатели государству за каждого наемного сотрудника.

Нужна и для работника справка 2-НДФЛ. Что это такое? Это справка, которую он может получить у работодателя. В ней указана информация с реквизитами организации и печать. Получить документ можно в бухгалтерии организации, где трудится работник. Налоговым кодексом установлен срок получения бумаги – 3 дня (без учета праздничных и выходных дней).

И работодателю нужно справка 2-НДФЛ. Что это такое в этом случае? Для работодателя это обязательная отчетность. Документ предоставляется сотруднику после письменного заявления. Иначе выдача бумаги может затягиваться.

Отличие от 3-НДФЛ

Плательщик обязан сам заполнять справку 3-НДФЛ и предоставлять ее в налоговую. Данный документ является декларацией, в которой фиксируются сторонние доходы (кроме рабочей занятости). Например, он нужен физическим лицам при продаже недвижимости, которая была в собственности меньше 3 лет. Тогда государство может удержать вычет.

3-НДФЛ сдается при наличии дополнительного источника денежного дохода. С этой справкой предоставляется еще и 2-НДФЛ с постоянной работы. Последний документ только подтверждает статус.

Что фиксируется в документе?

Заполнение 2-НДФЛ осуществляется по установленным правилам. Только тогда бумага будет действительной. В ней указывают реквизиты и сведения, относящиеся к сотруднику и работодателю:

- Наименование работодателя, включая обозначение реквизитов и кодов, по которым он зафиксирован в налоговом реестре.

- Паспортные данные работника.

- Сумма всего дохода, в том числе размер вычетов.

- Может быть информация о прочих вычетах с их кодами. Они могут быть имущественными, стандартными или социальными.

Такое заполнение 2-НДФЛ признано правильным. В случае обнаружения ошибок документ может быть признан недействительным. Правила заполнения должны знать специалисты в бухгалтерии.

Частые ошибки

Бланк признается недействительным, если в нем будут ошибки, зачеркивания, пропущенные поля. В этих случаях требуется заполнять новую справку. Ниже приведены рекомендации, которые позволят избежать ошибок:

- Нужно внимательно заполнять дату документа. Следует указывать ее цифрами.

- Печать надо ставить лишь в специальном месте, то есть внизу листа слева, около надписи «М.П.». Она должна быть понятной.

- Бухгалтеру следует внимательно заполнить поля, иначе даже малейшие неточности могут привести к серьезным последствиям. Следует проверить, есть ли подпись бухгалтера, которая выполняется лишь синей шариковой ручкой, а также четкость печати.

Коды в справке

Что значат коды в справке 2-НДФЛ? Они требуются для обозначения вида дохода, получаемого во время трудовой деятельности. Коды доходов в справке 2-НДФЛ следующие:

- 2000 – оплата труда.

- 2010 – выплаты по договорам гражданско-правового вида.

- 2022 – отпускные выплаты.

- 2300 – выплаты по временной нетрудоспособности.

- 2002 – премии за производственные результаты.

- 2003 – вознаграждения, не относящиеся к выполнению трудовых обязанностей.

- 2760 – материальная выплата.

- 2720 – подарок.

- 1400 – прибыль от сдачи в аренду имущества (исключая транспорт).

- 1010 – выплата дивидендов.

- 2510 – оплата за физлицо организациям и ИП.

- 2610 – выгода от экономии на процентах за пользование заемными средствами.

- 2762 – материальная помощь.

- 4800 – другие доходы.

Это основные коды доходов в справке 2-НДФЛ. Данная информация должна быть точной, поскольку это обеспечит грамотную отчетность.

Вычеты

Есть еще коды вычетов в справке 2-НДФЛ. Они действуют в разных случаях. Их применяют на ребенка до 18 лет и на учащихся очной формы до 24 лет:

- 114 – при предоставлении вычета на 1-го ребенка.

- 115 – на 2-го ребенка.

- 116 – на 3-го и остальных детей.

- 117 – на ребенка инвалида 1 или 2 группы.

Вычет в двойном размере на ребенка до 18 лет и учащихся очной формы до 24 лет предоставляется:

- 118 – на 1-го ребенка.

- 119 – на 2-го ребенка.

- 120 – на 3-го и остальных детей.

- 121 - на детей инвалидов 1 или 2 группы.

Вычет в двойном размере на детей до 18 лет и учащихся до 24 лет предоставляется родителю, если другой отказался получать:

- 122 – на 1-го ребенка.

- 123 – на 2-го.

- 124 – на 3-го и более.

- 125 – на детей инвалидов 1 или 2 группы.

Имущественные вычеты действуют по ст. 220 НК РФ:

- 311 – расходы по строительству, на покупку жилья, участков в РФ.

- 312 – расходы на проценты по займам, выданным на строительство или покупку жилья, участков в РФ.

О социальных вычетах говорится в пп. 2, 3 п. 1 ст. 219 НК РФ:

- 320 – расходы на обучение себя, сестры или брата до 24 лет.

- 321 – расходы родителя за обучение детей до 24 лет на дневной форме.

- 324 – расходы на медицинские услуги.

Профессиональные вычеты положены по ст. 221 НК РФ:

- 403 – расходы по выполнению работ на основе гражданско-правовых договоров.

- 404 – расходы по авторским вознаграждениям.

- 405 – сумма в пределах затрат, которые связаны в авторскими вознаграждениями.

Есть вычеты по доходам, которые не облагаются НДФЛ в пределах конкретных сумм (пп. 8, 28 ст. 2022 НК РФ):

- 501 – подарки, полученные от организаций, ИП.

- 503 – материальная помощь.

- 505 – выигрыши.

- 508 – материальная помощь при рождении ребенка.

Зачем требуется справка?

Справка формы 2-НДФЛ может требоваться в нескольких случаях. Часто работники заказывают ее для банков, которые проверяют платежеспособность. Справка 2-НДФЛ для кредита позволяет принять правильное решение по поводу выдачи займа. Ее нужно заказывать перед обращением в банк. Справка формы 2-НДФЛ требуется в следующих случаях:

- При необходимости получения налогового вычета. Часто бумага нужна определенным категориям граждан, к примеру, родителю ученика, который обучается в ВУЗе на платной форме.

- Участие в судах, спорах. В этом случае нужна информация с постоянного места работы.

- Подтверждать доход нужно при произведении расчета пенсии, для подтверждения статуса при опекунстве или усыновлении ребенка.

- С прошлой работы желательно потребовать сведения о зарплате и налогах, так как новым работодателям они потребуются. Часто бывшие руководители сами оформляют документ, но его можно запросить и самостоятельно при увольнении.

- Часто в иностранных консульствах во время оформления визы требуется предоставление справки, но обычно нужна выписка по счету с карты.

- Начисление пособий безработным в центре занятости.

Справка 2-НДФЛ для кредита требуется во многих банках, которые желают сотрудничать с платежеспособными клиентами. В документе должны быть сведения за последние полгода.

Справка при больничном и декрете

В следующих ситуациях может требоваться бумага при беременности или в декрете:

- При расчете пособия в социальных структурах, назначаемого как компенсацию ухода за ребенком.

- С увольнением должен выполняться расчет по декретному листу на основе данных последних 2 лет.

Женщинам, которые уходят в декрет, предоставляется пособие в полном размере от среднего дохода на месте работы. Сумма не зависит от стажа сотрудницы и других факторов. Для корректного расчета пособия нужно предоставить 2-НДФЛ с прошлого места работы, если работница числится в компании меньше 2 лет.

Зачем справка на новой работе?

Желательно сотруднику самостоятельно передать справку с прошлой работы, чтобы именно на ее основе рассчитывались пособия. Часто бывает так, что доход получается большим, если был предоставлен этот документ, а расчет выполнен не по общим правилам.

Работодатель может требовать 2-НДФЛ для правильного подсчета стандартных вычетов. В категорию работников входят лица, которым положены определенные вычеты.

Срок сдачи

Справка 2-НДФЛ за год предоставляется в налоговую. Данный отчет предполагает два статуса со своим сроком передачи:

- Статус «1» устанавливается, когда справки предоставляют в обычном порядке. Это нужно делать до 1 апреля года, который наступает за годом составления отчета.

- Статус «2» действует тогда, когда компания не может удержать с дохода НДФЛ. Такое случается при выдаче зарплаты в натуральной форме. Отчет следует подавать до 1 марта года, наступающего за годом формирования отчета. Если дата выпадает на выходной или праздник, то день передвигается на ближайший рабочий.

Необходимо придерживаться сроков сдачи справок 2-НДФЛ. Тогда не придется оплачивать штраф за просрочку.

Сколько действителен документ?

В ст. 23 НК РФ указано, что нет ограничений по сроку действия справки о налогах с доходов физлиц. Но на практике бывают случаи, когда в организациях, куда подается бумага, устанавливается ограниченный временной период. На предприятии может действовать срок распорядка документооборота.

Чтобы подтвердить платежеспособность, компания должна выдать справку, удовлетворяющую следующим параметрам:

- Актуальность сведений. Обычно нужна бумага, учитывающая все суммы, полученные работником, а также отданные государству за полгода.

- У принимающего не должно возникнуть вопросов и сомнений, относящихся к отсутствию корректировки данных.

Кредитные организации обычно устанавливают срок действия справки. Часто 2-НДФЛ действительна около 10-30 дней. При этом срок в каждом банке может быть разный.

Куда подается отчет?

В НК РФ сказано, что компания обязана направлять отчеты в налоговый орган по месту расположения, а предпринимателям это делать нужно по месту проживания. Организациям разрешено открывать филиалы и представительства, причем как в пределах своей местности, так и за ее пределами. Тогда основная компания, а также филиалы, должны предоставлять отчет по местам расположения.

НК установлено, что некоторые организации могут быть крупными налогоплательщиками. Тогда они могут сами выбрать, в какую инспекцию им отчитываться и где выполнять платежи налогов.

Как предоставляется отчетность?

Отчет передается в ФНС несколькими способами:

- В бумажной форме лично налоговому инспектору. Это разрешено тем фирмам, у которых немного наемных работников (до 10 человек).

- В бумажном виде почтой – заполненный документ отправляется в ФНС заказным письмом.

- В электронной форме налоговому инспектору. Отчет оформляется в специальной программе, а затем передается инспектору. Способ доступен при наличии работников до 3000 человек.

- Электронным документооборотом. Нужно выбрать оператора связи и подписать договор, оформить цифровую подпись.

Штраф за просрочку

Законом установлен штраф за несвоевременную сдачу справки. Компания должна будет оплатить по 200 р. за всех сотрудников, по которым были нарушения. Хоть сумма может показаться небольшой, но если дело касается большого количества работников, то выходит крупная цифра.

С 2022 года действует наказание за предоставление неверной информации по физлицам. Штраф за данное правонарушение составляет 500 рублей по каждому сотруднику, в сведениях которых выявлена неточность. Если компания сама обнаружит ошибку и подаст корректирующую информацию, то штраф не назначается.

Справка 2-НДФЛ должна заполняться по установленным правилам. Предоставлять ее должны по первому требованию сотрудников. Только верная информация делает данный документ законным.

www.syl.ru

Какой срок действия справки 2-НДФЛ

Всем работающим гражданам России знакома ситуация, когда возникает необходимость представления справки 2-НДФЛ в различные инстанции. Данный документ подтверждает доходы предъявителя. Сразу же возникают вполне логичные вопросы: какой срок действия справки 2-НДФЛ и можно ли заранее подготовить ее для представления по месту требования? Эти и другие вопросы будут рассмотрены далее.

Что такое справка 2-НДФЛ

Это официальный документ, фиксирующий сведения обо всех источниках дохода и заработной платы налогоплательщика, а также информацию об удержанных налогах. Основная цель такого документа – это подтверждение дохода налогоплательщика.

Как получить справку

Наемные работники для получения справки о доходах должны обратиться непосредственно к своему работодателю с заявлением, которое заполняется в произвольной форме. В письменном обращении обязательно должны быть указаны все реквизиты. Предоставление информации о доходах работника - это одна из важнейших обязанностей работодателя.

Руководитель обязан выдать соответствующую справку в строго установленный срок – в течение трех дней, при этом не интересуясь причинами, по которым потребовалось подтверждение доходов. Если работодатель нарушает сроки предоставления справки или вообще отказывает в ее выдаче, то гражданин может обратиться в инспекцию по труду с жалобой.

На недисциплинированного работодателя или на само предприятие может быть наложен штраф до 5000 руб. и до 50000 руб. соответственно.

Стоит отметить, что получить такую справку могут не только официально работающие граждане, но и студенты, неработающие лица, индивидуальные предприниматели (ИП), а также уволившиеся с предыдущего места работы. В последнем случае не должно пройти более трех лет. Важно учитывать, что срок действия справки 2-НДФЛ для каждого органа может быть разный.

Студенты могут получить документ, обратившись в деканат. Неработающие граждане – в центре занятости, но только при соблюдении одного условия: состояние на учете в этой службе. ИП имеет возможность оформить справку в налоговой инспекции.

Во всех вышеперечисленных случаях гражданин должен заполнить заявление по форме, которая определена тем органом, в который он обращается.

Для чего может понадобиться справка

Данный документ о доходах гражданина имеет очень широкий спектр применения. Поэтому и вопрос о том, каков срок действия справки 2-НДФЛ, достаточно актуальный. Она может потребоваться в следующих случаях:

- в банке при подаче заявки на кредит, ипотеку;

- при необходимости получить визу;

- для оформления налоговых вычетов;

- для трудоустройства на новое место работы и т.д.

Временные границы действия документа

На настоящий момент законодательство России не определяет конкретных сроков, в течение которых рассматриваемый документ признается действительным. Это объясняется тем, что сама справка отражает информацию о доходах за предыдущие, прошедшие периоды, а значит, и ограничивать срок ее годности просто бессмысленно. Тем не менее справка о доходах имеет свой срок, который зависит от требований тех организаций, в которые она подается.

Не стоит забывать о том, что законодательство предусматривает возможность внесения изменений в ранее сданные налоговые декларации. А значит, чем больший период времени прошел между моментом получения справки и ее предъявлением по месту требования, тем выше шансы, что возникнет необходимость внести соответствующие корректировки.

Для налоговой

Помимо того, что работодатели дают справки своим сотрудникам, они еще и ежегодно представляют сведения о доходах в ФНС. Срок сдачи данного документа в налоговую службу определяется нормами НК РФ. Так, налоговые агенты должны предоставлять сведения до 1 апреля.

Если гражданин РФ обращается в налоговую службу для получения налоговых вычетов, то важно не пропустить крайний срок подачи сведений о своих доходах. Подать рассматриваемый документ для возврата налога можно не позднее трех лет с момента уплаты сбора, который налогоплательщик собирается вернуть. Так, например, если гражданин обратился за возмещением определенной части стоимости квартиры, которую он купил в 2022 году, то срок действия справки 2-НДФЛ для налоговой в данном случае будет не более 3 лет. Так, инспекция примет документ, датированный не позднее чем 2015 годом. Т.е. нельзя представить справку за 2014, 2022 и иные годы. Тем не менее данные документы все равно являются действительными и могут быть затребованы иными органами.

Срок действия справки 2-НДФЛ для банка

В большинстве случаев при подаче заявки на получение кредита или ипотеки кредитные учреждения требуют представления документа о доходах. В отдельных случаях банк может не потребовать справку:

- Если сумма кредита невелика (к примеру, потребительский заем в несколько десятков тысяч рублей). В данном случае банк в большей степени обращает внимание на кредитную историю и непогашенные раннее обязательства. Поэтому и процентная ставка может быть несколько завышена.

- Если заемщик - участник зарплатного проекта в данном банке.

Как показывает практика, срок действия справки 2-НДФЛ для ипотеки или кредита в разных банках варьируются: один месяц, два, три или двенадцать. Поэтому перед тем, как подать заявление на получение документа, стоит ознакомиться с теми требованиями, которые предъявляет банк. Но в большинстве случаев срок действия справки 2-НДФЛ для кредита - 30 дней. Поэтому лучше подготовить основной пакет документов, и после заказать документ о доходах, чтобы впоследствии не пришлось его переделывать.

При оформлении пособия по безработице

Справка о доходах необходима для расчета выплаты по безработице. В данном случае справка действительна ровно один год. Если человек потерял работу более чем год назад, то размер выплат будет определяться без учета заработной платы и составлять один МРОТ.

Справка о доходах для оформления визы

При получении визы для посещения другого государства необходимы сведения, подтверждающие размер дохода. Так, в этом случае срок действия справки 2-НДФЛ – не более 30 дней. В большинстве случаев справка должна быть оформлена на специальном бланке.

Можно ли представить справку в электронном виде

Некоторые инстанции требуют представления только оригинального документа в традиционном бумажном виде. Другие, например, налоговая инспекция, не исключают возможность принятия электронной формы. Перед представлением справки рекомендуется уточнить данный вопрос в соответствующей организации.

Заключение

Таким образом, срок действия справки 2-НДФЛ в законодательном поле не ограничен конкретным периодом. Однако не стоит забывать, что разные инстанции устанавливают свои собственные временные рамки, которые нельзя нарушать. Поэтому, перед тем как подать заявление на получение справки, стоит ознакомиться с требованиями и условиями, которые предъявляет конкретное учреждение или организация.

fb.ru

- Сколько в номере цифр

- Card transfer tele2

- Куда предоставляется справка 2 ндфл

- Смс на 900

- Как пользоваться самсунг pay

- Втб 24 процентная ставка по кредиту

- Как узнать сумму

- Как выглядит закладная по ипотеке фото

- Как отменить платеж

- Омс золото

- Samsung pay как настроить