Банковская гарантия: что это такое и для чего она нужна? Банковская гарантия для чего нужна

Что такое банковская гарантия (простым языком) и для чего она нужна?

Понятие «банковская гарантия» представляет собой наиболее эффективный инструмент для обеспечения безопасности сделки.

Понятие «банковская гарантия» представляет собой наиболее эффективный инструмент для обеспечения безопасности сделки.

По сути, это кредитный продукт, который по своему эквиваленту намного дешевле денежного кредита. Предоставляя данные услуги, банк берет комиссию, т. е. свои проценты.

Что это такое

Говоря простым языком, банковская гарантия представляет собой обязательство банка, изложенное в письменной форме, что при невыполнении им определенных условий контракта, они обязаны выплатить заказчику обозначенную сумму денег.

Это необходимо для достижения максимальной эффективности при выполнении тех обязательств, которые указаны в договоре. При заключении многих сделок именно этот фактор, способствующий снижению рисков, является основным условием для дальнейшего совместного сотрудничества.

В таких процессах, как правило, участвует три субъекта, а именно:

- Первый субъект называется гарантом и представляет собой учреждение, которое берет на себя финансирование, взимая за это определенную плату и конкретные обязательства.

- Вторым субъектом выступает принципал, а именно сам инициатор для предоставления данного обязательства, он же и является исполнителем за основным контрактом.

- Третье же лицо, он же заказчик за основным контрактом, называется бенефициаром, это то лицо, чьи интересы защищаются.

От вида сделки зависит классификация банковских гарантий.

Читайте также: Стоимость патента для ИП в МО

Существуют такие банковские гарантии, как:

- тендерная гарантия, она же конкурсная. В том случае, если победитель тендера по каким-либо причинам отказывается от дальнейшего сотрудничества, эта гарантия способна снизить риски заказчика;

- исполнительная гарантия. Такой вид гарантии занимается максимальным снижением рисков при поставке товара, гарантируя ее своевременность и полноту. То же самое происходит и при выполнении каких-либо работ или услуг;

- платежная гарантия. Обеспечивает контроль за своевременностью оплат за предоставляемые услуги (работы) или поставку товара;

- авансовая гарантия. Это контроль за исполнением обязательств по возврату авансового платежа, если по каким-либо причинам были нарушены условия сделки, как по срокам, так и по объему;

- налоговая, таможенная гарантия. Следит за тем, как выполняются обязательства перед этими госорганами.

Помимо вышеперечисленных, существуют и другие виды гарантий, которые зависят от того, какие цели поставлены перед сделкой. Помимо этого, банковские гарантии делятся на отзывные и безотзывные.

Зачем нужны банковские гарантии

Чтобы простым языком более доступно объяснить, для чего же нужны банковские гарантии, лучше воспользоваться примером.

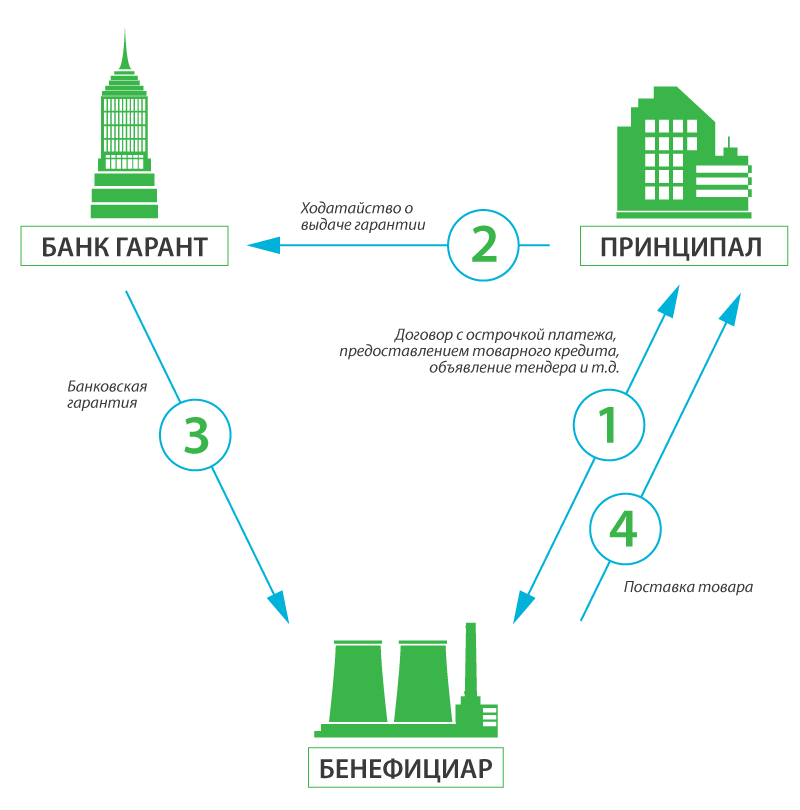

Рассмотрим следующую схему работы:

- Фирма П (принципиал) решила заключить контракт с фирмой Б (бенефициаром), он же и есть заказчик, проще говоря покупатель данного товара.

- Далее фирма Б пытается себя обезопасить и получить определенные гарантии, что товар будет доставлен в нужный срок и в полном объеме. Для этого фирма П, он же принципиал и исполнитель, привлекает гаранта, а именно банк В, и получает у него необходимую гарантию в письменном виде.

- Далее банк В обязуется взять на себя гарантии по выполнению обязательств, то есть выплатить фирме Б, если фирма П не выполняет свои обязательства, оговоренного процента от суммы контракта. Естественно, банк такие обязательства тоже берет на себя за определенную сумму.

- Если такой случай происходит и фирма П нарушает свои обязательства, то она у банка в письменной форме может потребовать выполнения его гарантийных обязательств по выплате возмещения ущерба.

- Банк же, в свою очередь, выплачивает необходимую сумму бенефициару, т. е. заказчику, а от фирмы П (принципиала) будет требовать возмещения уплаченных ими средств.

Есть еще другие способы, как снизить риски при сделке, – это получение денежного залога, но для этого фирма-исполнитель должна извлечь из денежного оборота определенную сумму денег. Стоит отметить, что это довольно невыгодное предприятие, так как в этом случае часто приходится прибегать к привлечению заемных средств, что будет в несколько раз дороже.

Процедура оформления

Процедура оформления состоит из таких этапов:

- само желание заключить такую сделку;

- поиск исполнителем (принципиалом) непосредственного гаранта в виде банка;

- оформление заявления для получения гарантии;

- представление в банк-гарант пакета всех необходимых документов;

- проведение действий по проверке клиента на его платежеспособность;

- непосредственное заключение самого соглашения между принципиалом и гарантом;

- само оформление договора.

Поиск банка-гаранта можно осуществлять как самостоятельно, так и через брокера. Проще даже будет обратиться в банк, который работает напрямую без посредников, а именно в Сбербанк.

Какие необходимо иметь документы

Каждый банк, который решил взять на себя гарантийное обязательство, в первую очередь рискует своими средствами. Последние расходуются, если наступил случай. Возмещение средств по договору должно поступить от клиента, обязующегося их оплатить.

Читайте также: Какой коэффициент инфляции при расчете платы за негативное воздействие

Для этого перед заключением сделки банк потребует представить следующий пакет документов, а именно:

- само заявление на предоставление гарантии;

- копии ИНН, выписка из ЕРГЮЛ, которая должна быть выдана не позднее 30 дней;

- копия протокола учредительного собрания и копия свидетельства о регистрации, которые обязательно должны быть заверены у нотариуса;

- действительный список всех участников ООО, а также копии их паспортных данных;

- копии сертификатов и лицензий;

- имеющиеся договора аренды или документы, подтверждающие право собственности;

- копии документов, которые подтверждают полномочия руководителя и главного бухгалтера, а также их паспортных данных;

- копия самого проекта, на который хотят взять гарантию;

- полный бухгалтерский отчет за год по доходам и расходам;

- отчетность по финансам за полгода;

- при упрощенной системе налогообложения необходимо представить декларацию о доходах и расходах за год, а при ЕНВД, нужно представить соответствующую декларацию о налогах;

- предъявить справку, подтверждающую отсутствие долгов;

- отчет о проведенной аудиторской проверке.

Самое популярное:

finbazis.ru

Что такое банковская гарантия такое простым языком: виды, срок

Понятие банковской гарантии известно в мировой экономике со средних веков. Когда купец просил денег в долг у кредитора из другого города, он предоставлял тому бумагу, в которой было написано, что банк обязуется заплатить за заемщика в случае, если тот не сможет рассчитаться по обязательствам. Сейчас процедура немного усложнилась, появились новые виды банковских гарантий, однако их суть осталась прежней – кредитное учреждение гарантирует, что партнер получит назад свои деньги при любых обстоятельствах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 500-96-41. Это быстро и бесплатно!

Терминология и выгода

В сделке участвуют три стороны:

- Гарант. Банк или страховая компания, которые обязуются вернуть средства кредитору.

- Бенефициар. Тот, кто дает заемщику деньги, и страхует свои риски полученной гарантией.

- Принципал. Юридическое или физическое лицо, которое берет заем или другие обязательства.

Каждая из сторон получает свою выгоду при сделке.

Выгода гаранта

Естественно, никто не будет подвергаться риску, не получив ничего взамен. Поэтому выгода банка состоит в проценте (обычно не более 2%) от суммы сделки. В том случае, если ему придется платить, то он дополнительно получит доход в качестве процентов от кредита, это оплачивается отдельно.

Бенефициар

Представим, что у него есть имущество, нежилое помещение. Бенефициар может предоставить его в виде обеспечения банку. Но он не может заложить это имущество одному партнеру, потом выполнить обязательства и заложить другому партнеру и так далее. Это просто экономически не выгодно, каждый раз проводить независимую оценку, оформлять документы. Да и не каждый согласится.

Аналогичная ситуация складывается и с тендером, получение банковской гарантии для обеспечения контракта упрощает процедуру. Как получить выгодный тендер, если нет наличных денег. Можно взять кредит, но если тендер будет проигран, убытки составят более 20% годовых. Так как у банка есть обеспечение, он готов выдать кредит. Но пока он выдает гарантию, а средства до определенного момента работают в другом месте.

Принципал

Его выгода видна невооруженным взглядом. Он выбирает партнера, и при этом ничем не рискует, в случае непредвиденной ситуации расходы покроет банк.

Кто и как может выдать гарантию

В РФ банковская гарантия получила широкое распространение после введения в 2022 году, когда был введен закон о гос закупках. По нему коммерческие предприятия допускаются к участию в конкурсах только после того, как они смогут доказать свою платежеспособность. Здесь же указано, как проверить банковскую гарантию по 44-фз. Это можно сделать либо получив подтверждающее письмо от гаранта, либо обратившись в ЦБ.

Статья 368 ГК РФ указывает, что в качестве гаранта может выступать не только банк, но и страховая компания.

Однако в «Законе о банковской деятельности» выдача гарантий отнесена исключительно к компетенции кредитных учреждений, так что на настоящее время страховая компаний не может выдать банковскую гарантию.

Процедура выдачи выглядит следующим образом:

- Предприятие обращается в банк. При этом оно имеет нечто, что может быть залогом по сделке. В качестве залога может выступать движимое и недвижимое имущество, ценные бумаги, либо поручительство иного физического или юридического лица.

- Банк оценивает залог, и подписывает договор, по которому обязуется выступить гарантом сделки. Договор заключается как на один контракт, так и на определенное время.

- Бенефициар заключает контракт с принципалом, выполняет свои обязательства, расплачивается.

- Банк получает уведомление, что гарантия использована. Если она заключалась на определенный период, то бенефициар может заключать договор с новым принципалом, под эту же гарантию.

Виды и классификации

Закон 44 ФЗ требует, чтобы предоставлялась безотзывная банковская гарантия, что это такое? Есть целый ряд разделений, которые позволяют предприятиям получать договор под конкретные цели.

Виды по оформлению

Гарантии по оформлению бывают:

- Безотзывными. Гарант не вправе отозвать ее ни при каких условиях.

- По первому требованию. Если принципал потребовал у кредитного учреждения возврата средств, он обязан получить их сразу. Обычный договор предусматривает возможность для банка попытаться урегулировать ситуацию другими способами, и только после второго требования отдать деньги, принципал в банковской гарантии это должен учитывать.

- Подтвержденными. Если другой банк несет солидарную ответственность по договору.

- Условными. Действует только в том случае, если выполняется некое условие, например поставка продукции.

- Консорциальными. При значительной сумме контракта банк берет на себя только часть обязательств, то есть образуется некий консорциум кредитных учреждений для обеспечения гарантии.

- Контргарантиями. Кредитное учреждение в качестве залога принимает гарантию другого банка.

- Срочными. В этом случае срок действия банковской гарантии ограничивается определенным периодом.

Кроме того, существует тендерная гарантия.

Тендерная гарантия предоставляется для участия в определенном тендере, ее стоимость редко превышает 1,5% от требуемой суммы.

Разделение по целям

По целям выдачи гарантии тоже имеют разделение. Они классифицируются как:

- Платежные. Выдается обязательство, что по завершении работ исполнитель получит причитающиеся ему выплаты.

- Выполнения. Если одна из сторон нарушит условия и на нее будут наложены санкции, гарант обязуется их оплатить. Нарушения могут касаться сроков, качества, цены, объемов.

- Возврата платежа. Когда одна фирма перечисляет другой аванс за выполнение работ, она в ответ получает гарантии, что или работа будет выполнена, либо она получит деньги назад.

- Возврата кредита. Банк выступает гарантом по кредиту. Форма очень похожа на поручительство.

- Таможенные. Предприятие желает забрать товар с таможни до окончательной его оценки. В этом случае гарант ответит, если окончательный расчет не будет предоставлен своевременно.

Это неполный список возможных случаев применения банковской гарантии, так как предусмотреть все нюансы бизнеса невозможно. Государство предоставляет договаривающимся сторонам самостоятельно решать вопросы, если они не противоречат нормам законодательства.

Простым языком, что это такое банковская гарантия и для чего она нужна можно сказать так – одна компания платит небольшой процент, чтобы другая поручилась за нее перед третьей. При этом все усилия направлены на защиту интересов третьей компании.

Важные моменты

Иногда банк отказывается платить на том основании, что он еще не получил от бенефициара свои комиссионные. Если иное не указано в договоре, гарантия начинает действовать с момента ее выдачи, поэтому у принципала есть все шансы выиграть дело в суде.

При этом банк не имеет права вмешиваться в спор хозяйствующих субъектов. Когда ему пришло уведомление о наступлении гарантийного случая, он обязан известить от этом заинтересованные стороны, а договариваться они должны самостоятельно. Если им не удалось уладить конфликт, принципал высылает повторное требование, которое банк обязан удовлетворить.

Выплата происходит из собственных средств банка, после чего запускается процедура взыскания образовавшегося долга с заемщика.

Даже если контракт был частично выполнен, гарант обязан выплатить всю гарантийную сумму. Разница переводится принципалу без участия банка. Образец договора, как оформить банковскую гарантию, кредитное учреждение разрабатывает самостоятельно, в соответствии с законами РФ. Но в нем должно быть указано обязательство на невмешательство во взаимоотношения между бенефициаром и принципалом.

Международная торговля

Предоставление банковских гарантий широко используется при ведении бизнеса между странами. Российскому бизнесмену не захочется отправлять товар за границу, не получив за это деньги. Иностранному предпринимателю боязно рисковать своими деньгами, делая предоплату.

В таком случае россиянин идет в ближайший банк и получает гарантию, после чего отсылает ее партнеру. Тот идет в свой ближайший банк, и просит подтвердить подлинность документа.

Местное кредитное учреждение выносит свое заключение по этому поводу, также оно может выступить гарантом, предложить разделение рисков (и прибылей) банку из России. В результате все довольны, продавец получил деньги, покупатель – товар, а гаранты – прибыль.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Что такое банковская гарантия простым языком: своими словами о БГ

Жесткие условия бизнеса требуют материальное подтверждение надежности от исполнителей, которые собираются заключить выгодную сделку.

В свое время было опробовано не мало вариантов, некоторые из которых работают до сих пор.

Залоги, кредиты, поручительство – это и многое другое оказалось менее функционально и выгодно, по сравнению с банковской гарантией.

Что такое БГ простым понятием?

Содержание материала

В чем смысл?

Объясняя простым языком, что такое банковская гарантия, первым делом нужно установить стороны, между которыми она заключается. В обычных случаях их 3:

- Гарант, коим может выступать банк или коммерческая структура.

- Принципал, у которого возникла необходимость доказать свою надежность при заключении контракта, или же отсрочить свои платежи государственным службам.

- Бенефициар, в пользу которого заключается гарантийный договор.

Банковская гарантия является лучшим инструментом обеспечения безопасности отношений в бизнесе.

При ее использовании принципал (исполнитель) и бенефициар (заказчик) подписывают контракт, включающий условия выплаты штрафа за допущенные нарушения или невыполнение (наступления гарантийного случая). Если пункты контракта не будут выполнены исполнителем, бенефициар получит неустойку.

Выплаты произведет гарант (банк или коммерческая структура) в соответствии с условиями гарантийного договора с принципалом.

Получать банковское обеспечение имеют право только юридические лица, а также физические, имеющие статус предпринимателя.

Преимущества БГ

Чем хороша?

Привлекательность банковской гарантии в том, что она выгодна сразу всем сторонам, участвующим в отношениях.

Для бенефициара

Заказчик точно уверен, что при наступлении гарантийного случая, его убытки будут возмещены. При этом нет необходимости возиться с судовыми процессами, продажей залогового имущества и прочими неприятными проблемами.

Он получает деньги после предоставления нужных бумаг от гаранта, и тот, по условиям договора, не имеет права отказать в выдаче или уменьшить сумму обеспечения.

При ведении бизнеса часто встречаются случаи, когда необходимо уверить партнера в надежности сделки. Мало того, многие случаи прописаны законодательно. Участие в государственных контрактах относятся к ним.

Частные структуры самостоятельно принимают решение, нужно ли им банковское обеспечение, а чаще всего им пользуются.

Для принципала

Российский бизнес переживает нелегкие времена. При условии точного соблюдения законодательных норм и условий договора, банковское обеспечение становится значительной финансовой поддержкой. Зачем нужна банковская гарантия принципалу? Среди самых частых поводов для ее использования:

- участие в тендерах и получение крупных контрактов без замораживания оборотных средств;

- получение аванса на выполнение работы под банковское обеспечение;

- организация выставок без уплаты пошлин, материалов и товаров с возможностью отсрочки платежа;

- освобождение от предоставления аванса в случае производства акцизных спиртосодержащих продуктов;

- уменьшение платежа в налоговые службы;

- ограждение имущества и оборотных средств фирмы от судебного ареста при прохождении процесса, в целях чего предоставляется гарантия на ту же сумму.

Если не происходило наступления гарантийного случая, бизнес не страдает вообще, выплачивая всего 3-5% от общей суммы обеспечения. Но даже при выплате банком указанных средств, его финансовые траты будут иметь характер отложенного платежа еще 3 месяца, давая возможность пользоваться ими в виде кредитных средств (10-30% от невозвращенной суммы).

Гарант

Для чего нужна банковская гарантия финансовым структурам? Кредитные организации получают доходы от проданных продуктов. Гарантии – один из них. Но обычно речь идет о крупных суммах и солидных, надежных клиентах, а, значит, о немалых доходах. Риски компенсируются депозитными счетами, наличием залогового имущества, поручительством других организаций или физических лиц. Крупные заработки банки получают:

- возможность получать оплату только за само обещание выплатить средства, которые все это время находятся на счетах кредитной организации;

- большие проценты от выплаченной суммы при наступлении гарантийного случая;

- доходы от продажи залогового имущества в случае невыполнения клиентом долговых обязательств.

Результатом заключения договора о получении банковской гарантии станет не просто выгода каждого из участников, но и возможность развития малого и среднего бизнеса в целом, общий подъем состояния экономики. И это не пустые слова, популярность данного инструмента продолжает расти с каждым годом.

Кто может стать гарантом в БГ?

Кто может стать гарантом

Обычную гарантию имеют право выдавать банки и коммерческие организации, при этом их выдача не должна превышать 25% от капитала структуры. Нарушение этого требования Центрального Банка может спровоцировать отзыв лицензии.

Для государственных конкурсов лицензию выдают только банки, отобранные Минфином, при том список ежемесячно обновляется. Его можно найти на сайте государственной структуры. Для остальных сторон выбор такого гаранта будет оптимальным, поскольку государство выдвигает высокие требования:

- лицензия на протяжении 5 лет;

- капитал составляет от 1 млрд. в национальной валюте;

- отсутствие грубых нарушений и признаков банкротства при проведении министерской проверки.

Раньше работать с выдачей гарантии могли страховые организации, но на данный момент законодательство запрещает такое производство.

Получение БГ

Как получить

Далеко не каждому удается купить продукт выгодно. Коммерческие организации выдвигают меньше требований, но стоимость продукта значительно завышают. Банки соглашаются работать на выгодных условиях, но с избранными клиентами, не позволяя себе рисковать и ввязываться в проблемы с задолженностями, ведь речь идет о значительных суммах. Чтобы обеспечить для себя надежного гаранта дешево, необходимо:

- иметь стаж лицензионной деятельности не менее 3 месяцев, предпочтительнее от года;

- подтвердить документально прибыльность своего бизнеса;

- сотрудничать с банком постоянно, имея расчетный, а еще лучше депозитный счет;

- владеть имуществом и депозитными счетами для возможности предоставления залога;

- ранее успешно выполнять заказы подобного профиля.

Что касается суммы гарантии, она определяется со стороны:

- заказчика суммой контракта;

- исполнителя объемом годового дохода;

- банка размером его капитала.

Оформление начинается как раз из определения необходимой суммы. Далее выбирается финансовая организация, которая работает с данным продуктом и соглашается выдать нужный объем средств.

В зависимости от сроков предоставления, можно оформить классическим, самым выгодным вариантом, который занимает до 2-х недель. Если есть необходимость ускорить процесс, многие банки соглашаются на ускоренную процедуру, но повышают оплату почти вдвое. Электронные торговые площадки соглашаются принимать документы в электронном виде, что тоже ускоряет оформление, но ограничивает в суммах получаемого обеспечения.

Принципал подает пакет документов, банк его рассматривает, выносит решение и предоставляет обеспечение.

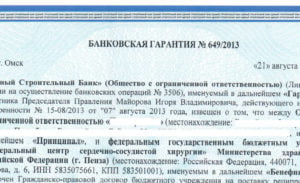

Как выглядит банковская гарантия? Предоставляется на фирменном бланке или в электронном виде.

Далее действует до окончания указанного в договоре срока, или наступления гарантийного случая.

Необходимые документы

Для подлинного и выгодного гарантийного обеспечения необходимо предоставить:

- регистрационные документы;

- бухгалтерские отчеты за год;

- на право обладания имуществом, подходящим для использования под залог;

- документы из налоговой об отсутствии невыполненных обязательств.

Кроме того банк тщательно проверит кредитную историю, удостоверится, что имущество не находится под судебным арестом, сама фирма не участвует в судебных тяжбах по невыполненных финансовых обязательствах.

Если организация, выступающая гарантом, не требует эти данные, в частности оригиналы регистрационных документов, скорее всего речь идет о мошенничестве и стоит пересмотреть свой выбор в ее отношении.Надежный гарант не только помогает в решении финансовых вопросов, но и поднимает престиж бизнеса, позволяет работать сразу с несколькими контрактами.

Появление банковских гарантий на российском рынке – серьезная поддержка отечественных предпринимателей.

Материалы по теме:

guarantee-bank.ru

Банковская гарантия – что это такое? Даем определение простыми словами

Одним из надежных инструментов, используемых для обеспечения сделок сегодня, является банковская гарантия. При этом способе обеспечения обязательств банк либо иная кредитная организация, выступающая в качестве гаранта сделки, предоставляет по просьбе принципала (должника-организации) письменное подтверждение об уплате денежной суммы бенефициару (получателю-контрагенту) в случае выдвижения им требования, связанного с необходимостью произведения уплаты.

Одним из надежных инструментов, используемых для обеспечения сделок сегодня, является банковская гарантия. При этом способе обеспечения обязательств банк либо иная кредитная организация, выступающая в качестве гаранта сделки, предоставляет по просьбе принципала (должника-организации) письменное подтверждение об уплате денежной суммы бенефициару (получателю-контрагенту) в случае выдвижения им требования, связанного с необходимостью произведения уплаты.

Банковские гарантии предоставляются преимущественно за юридических лиц, которые пользуются услугами банка по расчетно-кассовому обслуживанию и обладают устойчивым финансовым положением.

Для получения гарантии следует обратиться в одно из кредитующих подразделений конкретного банка (центральный аппарат, отделение, территориальный банк), где представить запрашиваемые документы.

Классификация гарантий

Гарантии кредитных организаций получили широкое применение в международной практике торговли.

Они выдаются в соответствии с законодательством той страны, в которой непосредственно находится банк-гарант.

Однако банковские гарантии могут быть использованы, в том числе, для осуществления операций внутри страны. Речь идет, прежде всего, о так называемых гарантиях предложения, в т.ч. таможенных гарантиях в обеспечение уплаты таможенных платежей и тендерных гарантиях при участии в торгах на госзаказы.

Классификация банковских гарантий осуществляется с учетом потребностей клиентов. К примеру, кредитная организация может гарантировать возврат аванса, платежа, надлежащее исполнение предстоящего контракта, прочее.

Классификация банковских гарантий осуществляется с учетом потребностей клиентов. К примеру, кредитная организация может гарантировать возврат аванса, платежа, надлежащее исполнение предстоящего контракта, прочее.

В целом, среди продуктов банков выделяют несколько видов банковских гарантий.

Они приняты в российской и международной банковской практике:

- гарантии в пользу налоговых, таможенных органов, Росалкогольрегулирования;

- тендерные гарантии;

- гарантии, которые предусмотрены контрактами внутреннего рынка, экспортно-импортными контрактами;

- гарантии исполнения предложения, связанного с выкупом ценных бумаг;

- иные виды гарантий, которые предусмотрены действующим законодательством.

Для клиента одобрение заявки на получение банковской гарантии означает возможность заключения крупного и прибыльного контракта, а также приобретение статуса, свидетельствующего о надежности, платежеспособности партнера.

Как это работает?

Общая схема получения банковской гарантии достаточно проста:

- Потенциальный клиент (юридическое лицо либо индивидуальный предприниматель), который намеревается заключить сделку с контрагентом, обращается в кредитную организацию с заявкой на получение гарантии;

- После рассмотрения представленного пакета документов банк принимает решение относительно дальнейшего предоставления услуги клиенту;

- В случае одобрения заявки клиент открывает в банке расчетный счет и оплачивает предварительную комиссию;

- В дальнейшем, если произойдет срыв контракта по вине принципала, и по гарантируемой сделке возникнет какая-либо задолженность (гарантийный случай либо штрафные санкции, неустойка за допущенные нарушения), она будет погашена банком в пределах оговоренной суммы.

Обязательства принципала перед кредитной организацией могут быть, как обеспеченными (залог имущества, товара, недвижимости, транспортных средств, высоколиквидных ценных бумаг, прав либо оформление гарантийного депозита), так и не обеспеченными, когда гарантия предоставляется на условиях установленного лимита кредитных рисков для клиента.

Размер комиссии (вознаграждения банка) зависит от суммы сделки, вида и сроков действия гарантии.

Как правило, определяется в индивидуальном порядке с учетом финансового состояния принципала, и составляет в среднем 1-2% (в каждом банке разработана своя тарифная сетка).

Ответ на вопрос, связанный с необходимостью предоставления обеспечения и его объемом, требует отдельного рассмотрения, и всегда предполагает соответствие клиента параметрам, которые установлены внутренними нормативными документами кредитной организации.

Ответ на вопрос, связанный с необходимостью предоставления обеспечения и его объемом, требует отдельного рассмотрения, и всегда предполагает соответствие клиента параметрам, которые установлены внутренними нормативными документами кредитной организации.

Банковские гарантии оформляются на бланках, требования к которым аналогичны тем, что предъявляются к изготовлению бланков для ценных бумаг. Каждая из них имеет уникальный номер и несколько степеней защиты (характерно для Сбербанка России).

Здесь важно знать, что российским законодательством не установлены четкие требования к тому, как должна именно выглядеть банковская гарантия. Поэтому это может быть просто фирменный бланк кредитной организации либо специально заказанный лист с водяными знаками, а также иными способами защиты.

Преимущества использования

Привлекательность рассматриваемого инструмента обеспечения сделки заключается в том, что он равнозначно выгоден для всех сторон-участников отношений.

Для бенефициара (контрагента организации) банковская гарантия является письменным подтверждением того, что при наступлении гарантийного случая ему будут компенсированы все убытки. При этом ему не нужно будет решать вопросы с реализацией залогового имущества, взысканием через суд, прочими неприятными моментами. Поэтому он более охотно идет на заключение сделки с организацией, с которой он раньше не работал.

Принципал, в свою очередь, использует банковскую гарантию в качестве подтверждения собственной финансовой устойчивости, и может надеяться на заключение крупных контрактов, предварительно не замораживая оборотные средства. К тому же он может получать авансы на выполнение работ под банковское обеспечение, отсрочивать платежи, уменьшать размер платежей в налоговые службы, прочее.

Для банка-гаранта выдача письменного поручительства за исполнение обязательств принципалом – это всегда дополнительный доход, достигаемый как за счет комиссии, так и реализации залогового имущества в случае несоблюдения клиентом долговых обязательств.

Для банка-гаранта выдача письменного поручительства за исполнение обязательств принципалом – это всегда дополнительный доход, достигаемый как за счет комиссии, так и реализации залогового имущества в случае несоблюдения клиентом долговых обязательств.

denjist.ru

Банковская гарантия: что это такое и для чего она нужна?

Многих интересует этот вопрос, так как многие не до конца понимают, что это за банковская гарантия и зачем она. Итак, банковская гарантия – это обязательство в письменной форме, в котором гарант обязуется выплатить кредитору некоторую сумму денег, сумма указывается в условиях обязательства. По сути, банк берет на себя определенные обязательства по контракту, который взял клиент.

Что же это означает для клиента? Используя гарантию, клиент может повышать статус надежного партнера, а так же участвовать в крупных контрактах.

Такая услуга как банковская гарантия, достаточно востребованная сегодня и очень удобная, гарантии бывают разных видов и лучше заранее знать виды гарантий.

Две группы банковских гарантий:

- безусловная – по первому требованию (письменному) гаранту необходимо заплатить причитающуюся сумму, это его обязательство;

- условная – суть та же, гарант должен выплатить средства, но так же должен предъявить документы с доказательствами того что кредитор не выполняет свои обязательства.

Вот еще некоторые из условий банковской гарантии:

- наименование банка;

- наименование заемщика;

- наименование кредитора;

- договорная ссылка на необходимость выдачи гарантии;

- денежная сумма;

- срок;

- платежные правила;

- положение на сокращение выплаты суммы.

Стоит отметить, что гарантия предоставляется клиентам с хорошей репутацией. Кредитор должен быть серьезным и ответственным.

В частности банковские гарантии нужны для организаций, для тех, кто участвует в тендерах.

Выгодна банковская гарантия тем, что та организация, которая обеспечивает вас, не будет обращаться в суд, или продавать имущество, которое было заложено. Банковская гарантия поможет вам приобрести товар в отсрочку.

Особенно удобно пользоваться такими услугами в работе, в продаже товаров и заключения выгодных договоров.

Оформить банковскую гарантию можно в любой надежной и ответственной компании за короткий срок.

Переходим к следующему вопросу, зачем нужна гарантия?

В частности банковские гарантии нужны для организаций, для тех, кто участвует в тендерах. Банковская гарантия выгодна тем, что организация, которой выдано обеспечение не будет продавать имущество, которое было заложено и не обращается за помощью в суд за неустойку. Купить товар с отсрочкой платежа поможем вам банковская гарантия.

Для многих это очень удобный инструмент для работ, товаров, услуг и заключения выгодных договоров.

Банковская гарантия нужна и для фирмы, так как она является выгодным обеспечением, при этом из оборотов не выводятся средства, и подтверждается платежеспособность компании. С помощью гарантии можно брать товар на реализацию, а так же совершать покупку с отсрочкой.

Банки четко выполняют все обязательства договора. Банк не может снизить сумму выплат, даже если кредитор выполнил только часть обязательств. Так же если выплаты банка задержаны, тогда применяются штрафные санкции.

Успешный залог деловых отношений с компаниями и иностранными партнерами является гарантия надежного банка. Банковская гарантия нужна для тендеров, так как данный документ дает вам преимущество в участии различных государственных конкурсах.

Банк-гарант нужен и для внешнеэкономической деятельности. Главное условие выгодных коммерческих предложений является банковская гарантия.

Банковскую гарантию можно оформить в короткие сроки в любой ответственной и надежной компании.

Вы платите за результат! Выбирайте проверенные банки и будете удовлетворены.

biznes-tips.ru

Банковская гарантия – что это? Как ее получить? :: SYL.ru

Что такое банковская гарантия, как можно ее получить? В двух словах можно сказать, что банк поручается за своего клиента касательно его финансовых обязательств, а также берет ответственность за долги клиента перед кредитором. Объясняя по-другому, это документ, подтверждающий платежеспособность некоторой фирмы-клиента банковского учреждения и гарантирующий выплату займа, который она хочет взять.

Разновидности банковских гарантий

Существует несколько разновидностей банковских гарантий. Первая – это гарантия, обеспечивающая исполнение заявки на торгах, тендерах или конкурсах. Такая банковская гарантия обеспечивает исполнение обязательств по отношению к подписанию финансового договора с заказчиком. Размер ее, как правило, составляет пять процентов от размера денежной суммы договора. Банковская гарантия, обеспечивающая непосредственно исполнение контракта – это вторая разновидность такого вида поручительства. В случае если фирма/компания, выигравшая торги или тендер, не может выполнить свои обязательства перед заказчиком, банковское учреждение обязуется выплатить денежную сумму штрафа или пени, которые были заранее прописаны в договоре. Размер такой разновидности поручительства составляет примерно десять процентов от суммы контракта. Следующий вид – это гарантия, которая обеспечивает возврат авансового платежа. Обычно при подписании контракта исполнитель получает какую-то сумму денег авансом. Размер авансового платежа может быть до тридцати процентов от суммы договора. Но прежде, чем заказчик выплатит определенную сумму, нужно предоставить ему эту разновидность гарантии, так как именно она убережет средства заказчика от нецелевого расходования. То есть в случае, когда аванс тратится на всякую ерунду типа покупки новой машины для директора фирмы-исполнителя или на оплату туристической поездки для секретарши, банковское учреждение обязуется вернуть заказчику сумму аванса. Эти три разновидности банковских гарантий наиболее распространены, однако есть и другие виды, менее используемые. Например, банковская гарантия без обеспечения или таможенная гарантия.

Как можно получить банковскую гарантию

Так какие действия необходимо предпринять, чтобы получить такой документ, как банковская гарантия? Эта процедура довольно проста, и в ней участвуют три стороны. Первая - банк, являющийся гарантом и принимающий на себя финансовые обязательства. Вторым участником является лицо, которое дает инструкции по выпуску и оформлению гарантии – должник, или принципал. Последней стороной является лицо, которое будет использовать все преимущества данной гарантии – бенефициар, или кредитор. Оформить гарантию можно, оставив заявку в одном из банковских учреждений. После оформления заявки представители банка назначат время, в которое нужно будет подъехать в банк. Чтобы быть полностью подготовленным, нужно заранее прочитать, какие именно документы требуются определенному банку, чтобы сократить время принятия решения и время на предоставление банковской гарантии.

www.syl.ru

Для чего нужна банковская гарантия? — Bankir.Ru

Статья 329 Гражданского кодекса позволяет предоставлять и другие варианты обеспечения обязательств компании перед контрагентами: неустойку, залог, поручительство, задаток, удержание имущества. Однако именно банковская гарантия является одним из самых удобных способов подтверждения платежеспособности как для бенефициара (лица, в пользу которого она предоставляется), так и для получающего ее принципала.

Кредитору не придется обращаться в суд для взыскания неустойки, а также продавать заложенное имущество для возмещения убытков – он может сразу получить деньги после предъявления гарантии в банк.

Для самой фирмы банковская гарантия также является выгодным вариантом обеспечения обязательств, поскольку подтверждает платежеспособность компании, без необходимости вывода средств из оборота. К тому же она дает возможность фирме совершать покупку товаров и услуг с отсрочкой платежа, а также брать товар на реализацию.

Банк-гарант не может вступать в отношения и разрешать спорные ситуации между сторонами, а призван лишь четко выполняет свои обязательства по договору. Сумма выплат банка не может быть снижена, даже при условии, что принципал выполнил часть обязательств перед бенефициаром. При задержке выплат со стороны банка к нему должны быть применены штрафные санкции.

Банковская гарантия, выданная известным и надежным банком, – залог успешных деловых отношений с крупными компаниями и иностранными партнерами. Иногда она является обязательным условием подписания выгодного коммерческого контракта.

Также банковские гарантии для тендеров от надежного банка обеспечат ваше преимущество при участии в государственных конкурсах, где ее предоставление является обязательным.

Альтернативой банковской гарантии иногда может являться страхование ответственности за неисполнение обязательств. Однако такой договор предусматривает право страховщиков отказаться от выплаты по обязательствам в силу разных причин, поэтому не является таким надежным обеспечением обязательств, как банковская гарантия.

Источник: http://tendergarant.ru/

bankir.ru