Валютный вклад в сбербанке для физических: Валютные вклады СберБанк — условия валютных депозитов в долларах, евро, процентные ставки вкладов в валюте СберБанк на сегодня

Какой валютный вклад в Сбербанке для физических лиц выгоднее

Оглавление статьи

Для физических лиц предусмотрены валютные вклады в долларах. Ставка достигает 1,85 %. Выгодные условия предлагаются для владельцев премиального пакета, спецсчетов. Но всё же наиболее популярными считаются вклады с названием Пополняй, Управляй и Сохраняй. Они доступны для всех физических лиц. Их, а также способы открытия рассмотрим далее в нашем материале.

Сбербанк вклады физических лиц в долларах — обзор

Почти каждый вид депозита в Сбере является одновременно и рублёвым, и валютным. То есть условия практически одинаковые, нужно лишь выбрать денежную единицу для своих вложений. Если вы выбрали именно доллары, то таких предложений гораздо больше, чем в евро. Естественно, ставка значительно ниже, чем для рублевых вложений. Почему так? Ответ кроется в курсе валют.

Если провести расчёт одного и того же вклада в рублях и в долларах по указанным процентным ставкам, то доходность окажется приблизительно одинаковой. Разница может и быть, но она зависит от курса валют.

Если на момент снятия денег со счёта ситуация на валютном рынке изменится, то вкладчик получит или меньше, или больше дохода. Получает он деньги в долларах или евро, курс которых на момент завершения срока становится немного другим. Что касается ставок, то они всегда фиксированные. Если же проценты и меняются, то всё указывается в момент заключения договора. Рассмотрим основные валютные депозиты от Сбербанка.

Пополняй — валютный вклад в Сбербанке для физических лиц

Рассмотрим основные условия этого предложения. Вклад назван «Пополняй» по той причине, что счёт разрешается время от времени пополнять. Это значительно увеличит будущий доход, ведь все знают: чем выше сумма вклада, тем больше и размер получаемых процентов по нему. Ставка при этом остаётся прежней.

Особенности валютного вклада «Пополняй»:

- Нет возможности снимать что-либо: проценты или «тело» депозита. Пополнять счёт получится, причём в любой период, а вот что-либо получать до завершения срока — нет.

- Валюта — только доллары.

- Стартовая сумма — 100 долл.

- Наименьший срок — 3 месяца.

- Предельный срок — 3 года.

Конечно же, большинство интересует ставка в долларах. Она представлена на фото ниже:

Из таблицы выше становится понятно, что проценты зависят и от срока, и от самих вложений. Чем больше сумма депозита, тем значительнее и ставка. Например, если заключить договор на все 3 года (максимальный период), то можно рассчитывать до 1,45 % годовых. Максимальной считается сумма от 100 000 долларов. При ней ставка варьирует от 0,5 до 1,45 %.

Управляй — валютный депозит в Сбербанке для физических лиц

Из названия валютного депозита становится понятно, что им можно управлять, то есть иметь доступ к сумме, процентам, их снятию и пополнению. Пополнять счёт можно в неограниченном объёме (безналичный способ). Что касается снятия, то оно касается тех процентов, что уже были начислены банком. Получить раньше времени разрешается и сам депозит, но не ниже неснижаемого остатка.

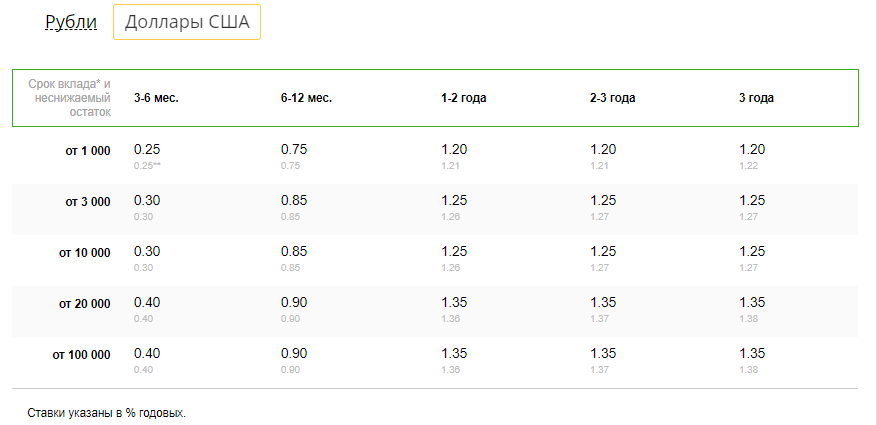

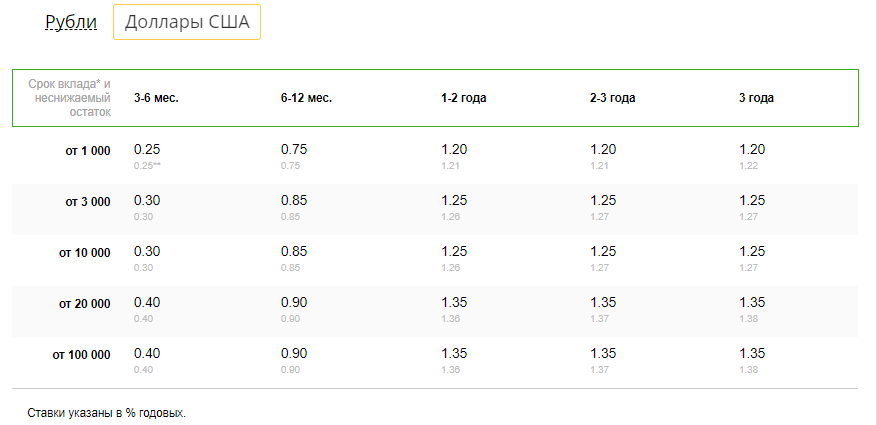

Снова-таки вклад не открывается в евро, а доступна лишь иностранная валюта «доллары». Для них действует такая ставка, зависящая от размера вложений, периода действия:

- Таблица ставок для долларового депозита показывает, что:

- Минимальные годовые проценты — 0,25 %. Действуют для тех, кто выбрал самые короткие сроки (3-6 месяцев).

- Максимальная ставка — 1,35 % годовых. Актуально для тех, кто выбрал 1-3 года, или же наибольшие возможные вложения (от 100 тысяч долларов).

- Ставка варьирует от 0,25 до 1,35 % в год.

Важные условия:

- Минимальные вложения — 1000 долларов. Максимум не ограничен.

- Сроки — от 3 до 36 мес.

- Вклад пополняемый с возможностью снятия денег (только частично).

Таким образом, предложение Управляй имеет почти такую же доходность в валюте, что и Пополняй, но отличаются условия.

Сохраняй — валютный депозит в Сбербанке

«Сохраняй» — такое название придумали для депозита потому, что клиент копит все деньги, не может их снять, в том числе и частично. Сколько было положено на счёт, столько там с процентами и будет выдано в самом конце срока. Пополнение тоже недоступно, поэтому точный доход вкладчик знает в самом начале. Он получит от той суммы, что он сразу же разместит на депозите. Она остаётся нетронутой до самого конца.

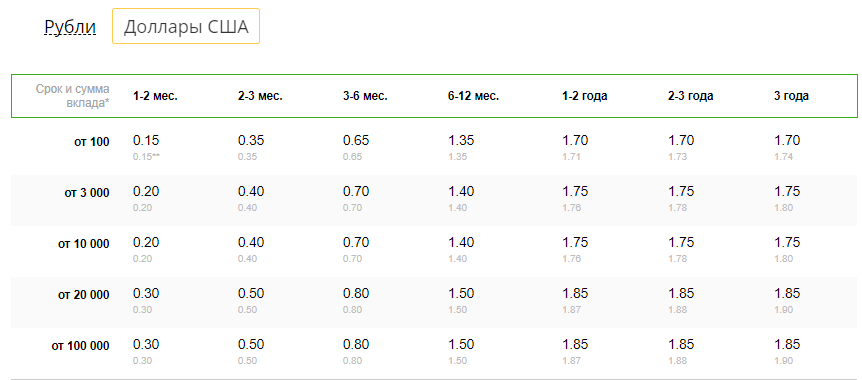

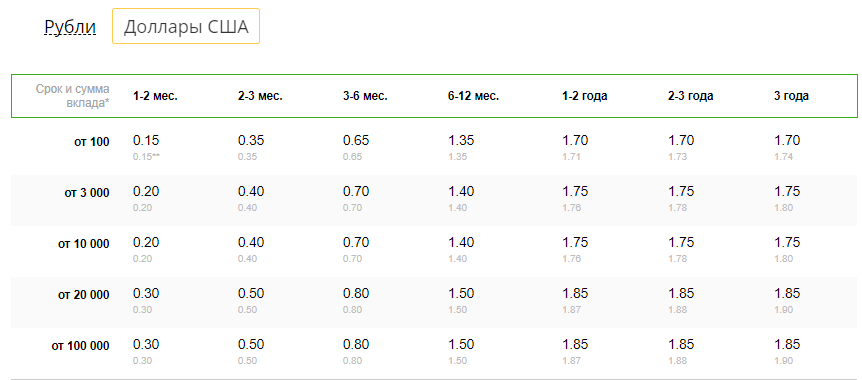

Ставки долларового вклада (в евро отсутствует) представлено на фото:

Следовательно, можно рассчитывать на такие условия:

- от 0,15 до 1,85 % годовых.

- Сроки — от 1 до 36 месяцев. Они делятся на периоды, от которых и будет установлена ставка.

- Минимальный вклад — 100 долларов, но помните, что его уже нельзя пополнить в будущем.

Чем выше сроки и сумма депозита, тем выгоднее годовые проценты. Снять их отдельно или частично нельзя.

Как открыть валютный вклад в Сбербанке физическому лицу в отделении

Стандартный способ открытия валютного вклада — обращение в офис. Теперь в Сбербанке всё можно выполнить только по паспорту. В тот же день потребуется сразу положить сумму для открытия депозита. Её разрешается внести наличкой или же использовать счета, карты, имеющемся в Сбербанке. Оттуда и будут перечислены деньги.

Обязательно подписывается договор, где указываются условия. Обратите внимание на:

- Пополнение.

- Снятие.

- Досрочное расторжение без штрафов.

- Автоматическая пролонгация.

Клиенту выдаётся его копия документы, реквизиты счёта. Они есть и в договоре, пункты которого следует прочесть не бегло, а внимательно. Открытие происходит в тот же день или даже час, то есть за одно посещение.

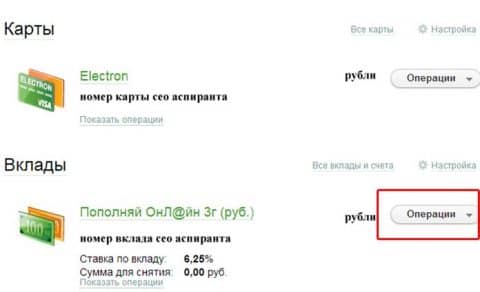

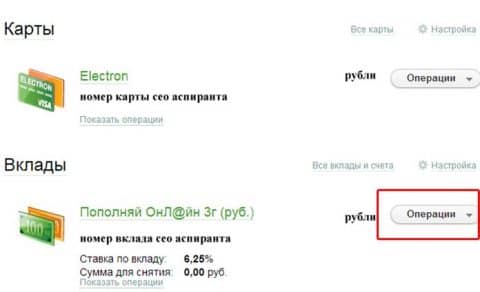

Как онлайн оформить вклады Сбербанка в долларах для физических лиц

Проще всего пройти оформление в Сбербанке Онлайн, причём самостоятельно. Процесс займёт несколько минут, а, возможно, и меньше. Услуга доступна только для тех, кто прошёл регистрацию, имеет доступ к электронному документу. Вход него происходит через сайт Сбербанк Онлайн. Если вы перешли на него и уже находитесь в личном кабинете, то используйте простое руководство:

- На экране найдите сверху пункт меню с вкладами и счетами. Нажмите на подраздел.

- На странице появится список приложений и опция для открытия вклада онлайн. Кликнете по ней, если решили использовать этот банковский продукт.

- Отобразится весь список вариантов с условиями, нажмите на подходящий.

- Далее появится кнопка «Продолжить», кликните по ней.

- Сервис предложит указать точную сумму, сроки и другие параметры депозита.

- После внесения настроек нажмите на кнопку «Открыть», подтвердите выбор.

Тут же Сбербанк Онлайн известит вас о том, что депозит был открыт онлайн. Указанная пользователем сумма будет списана с его счёта, карты.

Доходные ли валютные вклады в Сбербанке для физических лиц

Доходность — то, что определяет выгоду любого депозита. Она определяется двумя показателями:

- Процентная ставка. Тут всё понятно: чем она выше, тем лучше.

- Сумма. Чем больше внесено изначально, тем выше и проценты в Сбербанке. Так же от этого и зависит доход.

Сюда же часто относят и такой параметр, как период размещения. Если, например, разместить 1000 долларов на 1 год, то доход будет большим, чем при сроке в полгода. Поэтому многие стараются не снимать свои вложения сразу же, используют услугу пролонгации договора, в том числе и автоматическую.

Что выгоднее — валютный вклад или в рублях — однозначный ответ могут дать лишь эксперты рынка. Депозиты в долларах или евро являются одним из видов вложений, сбережений. Свои деньги гораздо выгоднее хранить в банке под проценты, так как таким образом покрывается растущая инфляция.

Она «не съедает» денежную массу, а иногда ставка по депозиту даже приносит доход. Если курс за время хранения поменялся, например, стоимость доллара по отношению к рублю выросла, то клиент только выиграет. Он получит даже больше, чем ожидал. Вкладов в евро Сбербанк не предлагает, но в долларах есть много предложений.

Даже если клиент пожелает разорвать договор, то выплаты ему будут совершены в рублях по ткущему курсу. При соблюдении сроков вкладчик получает всю сумму в долларах.

Выводы

В Сбербанке оформляют валютные вклады только в долларах. Вариант в евро временно не доступен, а другие денежные единицы, кроме национальной, не предлагаются. Тем не менее, выбор самих депозитов велик. Основные из них — Управляй, пакет Пополняй или же Сохраняй. Ставка по ним чуть меньше 2 % годовых. Она зависит от сроков, а также первоначальной суммы вложений.

Для открытия подходят два варианта — обращение в отделение или же оформление в Сбербанке Онлайн. Второй способ позволяет всё выполнить онлайн и самостоятельно подобрать себе предложение в личном кабинете. Максимальные сроки размещения составляют 3 года, а минимальные — 1 месяц.

[ratings]

Сбербанк вклады в валюте для физических лиц в 2018 году под высокий процент

В Сбербанке вклад в валюте может быть оформлен по нескольким программам. Это дает возможность потенциальным вкладчикам возможность выбора. К тому же минимальная сумма, которая требуется для открытия вклада может быть равна 5 долларам. По большинству программ не снижаемый остаток установлен на отметке в 100 долларов или евро.

Варианты валютных вкладов

Валютные вклады Сбербанка оформляются на условиях, предусмотренных конкретной программой. Они могут быть пополняемыми и не пополняемые, с частичным снятием и без такового, с разными вариантами начисления и выплаты процентов.

Вклады в валюте не так выгодны для физических лиц в 2018 году, как рублевые аналоги. Такие вклады имеют низкие ставки и слабый процент доходности.

Стандартные программы

Некоторые вклады Сбербанка в валюте оформляются в отделениях.

Пополняй и его условия, применимые к валютному варианту:

- Оформляется в долларах с процентной ставкой в 0,01%-0,90%, в евро – со стандартной.

- Входной взнос должен быть на суммы минимум 100 $/ € при внесении его в кассе банка. При онлайн зачислении – без ограничений.

- Возможные сроки действия: от 3-х месяцев до 3-х лет, автоматическая пролонгация возможна.

Актуальные процентные ставки по вкладу Пополняй на 2018 год

Актуальные процентные ставки по вкладу Пополняй на 2018 год

Частичное снятие не предусмотрено, а проценты доступны к выплате каждый месяц. Вывести их можно в качестве начисления на отдельный р/с или добавления на основной счет с последующей капитализацией.

Сохраняй и его ключевые валютные особенности:

- По этой программе Сбербанка вклад в долларах открывается со ставкой 0,01%- 1,06%. Возможен вариант в €.

- Минимальная сумма составляет 100 $/ €.

- Открывается на разные сроки, от 1 месяца до 3-х лет.

Процентные ставки на 2018 год для вклада Сохраняй

Процентные ставки на 2018 год для вклада Сохраняй

Снимать частично или пополнять счет в период действия договора невозможно. Начисленные проценты могут ежемесячно прибавляться к денежным средствам на основном счету с капитализацией или выплачиваться на отдельный счет.

Управляй и характерные особенности сбережений в валюте:

Актуальные процентные ставки по вкладу Управляй на 2018 год

Актуальные процентные ставки по вкладу Управляй на 2018 год

- Оформляется в $ с процентной ставкой 0,01% — 0,60%, в € – со стандартной.

- Срок действия: от 3-х месяцев до 3-х лет, пролонгация предусмотрена.

- Открывается на минимальную (не снижаемую) сумму в 1 тысячу.

- Может пополняться по безналу – без каких либо ограничений, наличными — 100$/ €.

Для большинства действующих валютных вкладов Сбербанка в евро предусмотрена единая процентная ставка в размере 0,01%, которая не зависит от сумм и сроков действия договора

Для большинства действующих валютных вкладов Сбербанка в евро предусмотрена единая процентная ставка в размере 0,01%, которая не зависит от сумм и сроков действия договора

Допустимо частичное снятие до уровня минимального не снижаемого остатка. Ежемесячно начисляемые проценты (на фактический остаток), могут быть выплачена на отдельный р/счет или капитализироваться.

Со специальными условиями

В Сбербанке вклады в валюте могут быть оформлены только онлайн по специальным программам. От описанных выше, они отличаются только размером процентной ставки (она больше). Для вкладов Сбербанка в евро, оформляемых только онлайн ставка стандартная.

Для долларовых счетов предусмотрены следующие ставки:

- Пополняй-онлайн: предельно возможная — 1,11%.

- Сохраняй-онлайн: до 1,26%.

- Управляй-онлайн: максимум 0,80%.

Обратите внимание, что в 2018 году открыть вклад в евро Сбербанк не предлагает.

Для категории валютных вкладов Сбербанка, представленных ниже, вне зависимости от сроков действия, суммы взносов и валюты действует единая процентная ставка в размере 0,01%. Варианты вкладов в валюте со стандартной ставкой:

- Сберегательный счет. Бессрочный депозит с неограниченными возможностями снятия (до 0), пополнения, минимальных сумм и сроков. Открывается в долларах или евро.

- Универсальный Сбербанка России и До востребования. Минимальная сумма – 5 долларов/ евро, ограничений по срокам, дополнительным взносам нет. Частичное снятие возможно вплоть до не снижаемой суммы.

Отличие между программами: Универсальный вклад может быть открыт в любой мировой валюте на минимальную сумму в эквиваленте 5 долларов.

Важно знать, что при банкротстве банка, выплаты по вкладам в иностранной валюте происходят в российских рублях

Важно знать, что при банкротстве банка, выплаты по вкладам в иностранной валюте происходят в российских рублях

Заключение

В Сбербанке валютные вклады предусматривают самые разные условия. Наиболее выгодные – программы, которые открываются только онлайн.

Валютные вклады Сбербанка России для физических лиц в 2019 году

Нестабильность российского рубля, снижение уровня цен на нефть и, как следствие, усугубление экономического кризиса в стране – именно так в настоящее время характеризуется внутренняя обстановка в России. На фоне стремительно растущей инфляции и снижения покупательской способности многие граждане задаются вопросом – как сохранить сбережения и уберечь их от обесценивания, если на приобретение недвижимости не хватает средств, а для участия в торгах и приобретения акций – знаний.

Ставки по рублевым вкладам в большинстве российских банков не покрывают даже официальную инфляцию, и, следовательно, не могут стать оптимальным вариантом для сохранения накоплений. Именно поэтому все больше граждан переводят имеющуюся наличность в валюту, после чего открывают валютный депозит в банке.

Какие условия по валютным вкладам на сегодняшний день предлагает самый крупный банк страны – Сбербанк России, и на каких условиях в нем формируются депозиты?

В настоящее время Сбербанк России предлагает своим клиентам оформить вклады в долларах или евро на следующих условиях:

«Сохраняй»

Данный вид депозита является не пополняемым и не предусматривает возможности частичного снятия денежных средств, находящихся на счету, при этом начисленные проценты могут быть получены держателем вклада в любое время. Минимальная сумма вклада – 100 долларов США или 100 евро. Срок, на который может быть открыт депозит, составляет от 1 месяца до 3 лет включительно.

Процентная ставка по вкладу варьируется в следующих пределах:

- в долларах США – от 0,01 до 1,06;

- в евро – от 0,01

Размер процентной ставки зависит от количества денежных средств, вносимых на счет, а также от срока, на который открывается вклад. Сумма процентов по вкладу исчисляется ежемесячно с учетом капитализации.

«Пополняй»

Вклад является пополняемым – в любое время его держатель может внести на счет дополнительную сумму денежных средств на условиях, действующих на момент открытия депозита. Частичное снятие денег при этом не предусмотрено. Срок вклада в Сбербанке варьируется от 3 месяцев до 3 лет, минимальная сумма, подлежащая внесению на депозит – 100 долларов США или 100 евро.

Процентная ставка по вкладу, в зависимости от его срока и суммы вносимых на счет денег, составляет:

- в долларах США – от 0,01 до 0,90;

- в евро – от 0,01

Проценты начисляются ежемесячно, их можно снимать или переводить на счет банковской карты.

Депозитный калькулятор

Ежемесячные проценты

реинвестируютсяснимаются

«Управляй»

Данный вид вклада позволяет его держателю свободно манипулировать денежными средствами, размещенными на нем: пополнять и снимать часть средств, исходя из суммы неснижаемого остатка. Срок депозита варьируется от 3 месяцев до 3 лет, минимальная сумма к зачислению на счет при его открытии составляет 1000 долларов США или 1000 евро.

Процентная ставка, установленная для вклада «Управляй», зависит от суммы денежных средств, размера неснижаемого остатка и срока, на который они передаются в банк:

- в долларах США – от 0,01 до 0,60;

- в евро – от 0,01.

Проценты начисляются ежемесячно, существует возможность их снятия или перевода на банковскую карту.

Сберегательный счет

Сбербанк России предоставляет своим клиентам возможность открытия счета с возможностью начисления процентов на остаток денежных средств на нем. Держатель сберегательного счета получает возможность неограниченного снятия денежных средств, а также его пополнения в любое время и на любую сумму. Минимальная сумма денежных средств, подлежащих внесению на счет, не ограничена.

Процентная ставка по сберегательному счету установлена в следующих пределах:

- в долларах – от 0,10 до 0,40;

- в евро – от 0,10 до 0,40.

Проценты начисляются ежемесячно.

Кроме того, «Сбербанк России» предоставляет своим клиентам возможность открытия вклада в банке, не выходя из дома. Для этого можно воспользоваться мобильным приложением «Сбербанк Онлайн» или личным кабинетом этого же сервиса на компьютере. Помимо очевидного удобства, связанного с экономией времени на оформление депозита, пользователей ждут повышенные процентные ставки – по каждому из вышеперечисленных видов вклада Сбербанк увеличивает размер начисляемых процентов в том случае, если вклад открывается через Интернет.

Итак, в настоящее время ПАО «Сбербанк России» предоставляет свои клиентам возможность открытия валютного вклада на разных условиях. Предлагаемые банком виды депозитов позволяют вкладчику выбрать наиболее подходящий по совокупности таких критериев как возможность пополнения или частичного снятия денежных средств, размер процентной ставки, минимальный размер первоначального взноса для открытия вклада и т.д.

Как правило, ставки по валютному вкладу гораздо ниже, чем по рублевому, однако относительная стабильность основных заграничных валют позволяет их держателю получить большую прибыль и сохранить средства от воздействия инфляции.

как открыть, плюсы и минусы

Сберегательный банк предлагает выгодные условия для хранения и увеличения накоплений граждан. Рублевые и валютные счета, открытые в Сбербанке для физических лиц – это вклады с возможностью накопления и расходования средств в рублях и иностранной валюте.

Преимущества открытия

Хороший способ сохранить и приумножить свои накопления ― это открыть валютный счет, например, в долларах, так как процентная ставка для евро всегда чуть ниже.

Хороший способ сохранить и приумножить свои накопления ― это открыть валютный счет, например, в долларах, так как процентная ставка для евро всегда чуть ниже.

Такой вклад приносит прибыль вне зависимости от уровня инфляции в стране благодаря тому, что курс валюты растет с каждым годом. Минимальная сумма внесения при открытии ― от 5 долларов или евро.

Валютный вклад предоставляет физическому лицу следующие возможности:

- конвертация денег;

- расчеты с иностранными организациями;

- капитализация процентов;

- переводы;

- сохранение денежных средств.

Разновидности

Для расчетов, переводов или получения денег в иностранной валюте резидент РФ вправе открыть долларовый счет.

Виды счетов для физических и юридических лиц:

- Депозитный. Используется для хранения и приумножения денег в иностранной валюте. Минимальная сумма при открытии в долларах или евро позволяет воспользоваться данным видом услуги клиенту с любым (высоким или низким) доходом; открывается на имя клиента, является срочным. Различают следующие депозиты:

- Срочный. Имеет небольшой период действия.

- Долговременный. Период размещения денег до трех лет с возможностью пролонгации на тех же условиях, если иное не предусмотрено договором.

- Онлайн. Не требует личного присутствия клиента. Сделка оформляется через приложение «Сбербанк Онлайн».

- Текущий. Открывается для совершения расчетов в иностранной валюте и для ее хранения. Позволяет клиенту сохранить деньги, полученные от финансовых операций, производимых на территории РФ, осуществлять денежные переводы, не запрещенные законодательством РФ.

Плюсы и минусы

Отметим ряд преимуществ открытия валютных вкладов:

- Стабильный доход при нестабильности курса валюты.

- Автоматическая пролонгация на тех же условиях, если договором не установлены иные условия.

- Возможность увеличения процента по ставке, если такое предусмотрено договором.

- Возможность дополнительного дохода при падении курса рубля (к ставке по договору добавляется разница стоимости между валютой и рублем).

- Возможность открыть счет в редких валютах (иен, фунт или швейцарский франк).

- Капитализация процентов, если иное не предусмотрено договором (в этом случае проценты будут прибавляться к основной сумме).

- Получение возможности снять сумму начисленных процентов в любом отделении Сбербанка или перевести их эквивалент на рублевую карту.

- Иметь мультивалютный вклад, что позволяет конвертировать валюту без комиссии (особенно актуально для людей, часто выезжающих за границу).

- Снижение рисков потери денег.

К минусам можно отнести:

- Выплаты в рублях в случае отзыва лицензии у банка.

- Низкий процент в сравнении с рублевыми вкладами.

- Снижение дохода при конверсии (в этом случае выгодно подписать договор на долгосрочных условиях с капитализацией процентов).

- Меньшее количество предлагаемых банком видов продуктов.

- Пересчет процентов без капитализации в случае досрочного расторжения (закрытия).

Особенности работы с валютными счетами

Клиент, открывая валютный счет в Сбербанке, должен рассчитать, какой остаток необходимо держать на вкладе. Краткосрочные вложения на небольшие суммы не выгодны из-за нестабильного курса. Депозит начинает приносить доход тогда, когда на счете более 1000 условных единиц (долларов или евро).

Для получения большей доходности рекомендуется разбить сумму на несколько счетов для разных валют. Частный депозит не облагается налогом из-за более низкой процентной ставки, чем ставка рефинансирования, установленная ЦБ РФ.

Особенностью работы с иностранной валютой является необходимость контроля операций после открытия валютного счета физическим лицом, обязанность проведения которого ложится на работников валютного департамента в Сбербанке.

Как открыть

Чтобы открыть валютный (долларовый) счет в Сбербанке, физическому лицу необходимо:

Чтобы открыть валютный (долларовый) счет в Сбербанке, физическому лицу необходимо:

- прийти в одно из отделений с паспортом;

- определиться с видом услуги;

- написать заявление на бланке Сбербанка;

- оформить договор, подписав его;

- внести деньги через кассу.

Для закрытия счета вам нужно написать заявление в отделении банка и дождаться подтверждения.

Порядок открытия

Любые операции со счетами строго регламентируются нормативными актами, инструкциями ЦБ РФ.

При оформлении валютного счета сотрудник банка:

- проводит идентификацию клиента в базе, обязательно уточняя отсутствие возрастных ограничений. На момент сделки клиент должен быть совершеннолетним.

- проверяет дееспособность клиента. В случае недееспособности (неправоспособности), банк имеет право отказать клиенту в операциях.

- устанавливает, в чьих интересах действует клиент – своих или выгодоприобретателя. Сотрудник обязан выяснить личные данные выгодоприобретателя в случае, если такой имеется.

Можно ли открыть счет в Сбербанк Онлайн

Приложение «Сбербанк Онлайн» позволяет открыть валютный вклад с первоначальным взносом или без взноса. Для этого:

- авторизуйтесь в приложении;

- откройте раздел «Вклады и счета»;

- выберите «Открыть вклад»;

- ознакомьтесь с условиями размещения;

- поставьте флажок на выбранный вид услуги;

- оформите заявку;

- проверьте данные перед подтверждением;

- нажмите «Открыть»;

- дождитесь сообщения о подтверждении операции.

Заключение

Валютный счет, открытый в Сбербанке, пользуется доверием среди клиентов и позволяет уберечь капитал от повышения уровня инфляции в стране и девальвации рубля. Основным критерием надежности банка является страхование всех видов договоров от невыплат в случае отзыва лицензии у банка.

Стать клиентом Сбербанка просто: возьмите нужный документ, денежную сумму и оформите счет для физического лица без рисков.

Предложение срочного депозита

| Депозиты

Персональные банковские клиенты, которые воспользовались услугами интегрированного счета и разместили через Интернет трехмесячный или шестимесячный «новый преференциальный вклад в фонд» с «подходящим новым балансом фонда» * на сумму 10 000 гонконгских долларов / 1000 долларов США или выше. банковское дело или мобильный банкинг, можно пользоваться следующими льготными годовыми процентными ставками:

Wealth Management клиентов:

| Валюта | 3 мес | 6 месяцев | Канал приложения |

|---|---|---|---|

| HKD | 0.40% | 0,45% | Интернет-банк, мобильный банк |

| долл. США | 0,15% | 0,15% |

Enrich Banking клиентов:

| Валюта | 3 мес | 6 месяцев | Канал приложения |

|---|---|---|---|

| HKD | 0,35% | 0,40% | Интернет-банк, мобильный банк |

| долл. США | 0.10% | 0,10% |

i-Free Banking клиентов:

| Валюта | 3 мес | 6 месяцев | Канал приложения |

|---|---|---|---|

| HKD | 0,30% | 0,35% | Интернет-банк, мобильный банк |

| долл. США | 0,05% | 0,05% |

Вышеуказанная льготная процентная ставка по срочным депозитам указана на основе процентных ставок по срочным депозитам, опубликованным 2 сентября 2020 года, и носит справочный характер. Клиент также может связаться с персоналом BOCHK для получения обновленной льготной ставки по срочным депозитам.

* «Соответствующий требованиям новый остаток средств» относится к приростному остатку при сравнении последнего остатка депозита с остатком в той же валюте на конец прошлого месяца после вычета суммы основной суммы в той же валюте, которая была имеет право на все новые предложения фонда по срочному вкладу в текущем месяце. Предложение о новом фонде для срочного депозита применимо только к счету на индивидуальное имя. Баланс всех счетов, включая Сберегательные счета, Текущие счета и Срочные депозиты, в той же валюте, что и Учетная запись с единственным именем, будет учитываться при расчете «Допустимого нового остатка средств».В случае возникновения разногласий по определению «Допустимого нового баланса фонда» решение BOCHK является окончательным.

Пример :

Последний депозит в валюте (A) | 200 000 долл. США |

Остаток депозита в той же валюте на конец прошлого месяца (B) | 50 000 долл. США |

Добавочный баланс (A-B) | 150 000 долл. США |

Сумма основной суммы в той же валюте, которая имеет право на предложение нового фонда срочного депозита в текущем месяце (C) | 30 000 долл. США |

Соответствующий новый остаток средств (A-B-C) | 120 000 долл. США |

Доступная схема депозитов в рупиях, привязанных к иностранной валюте (FCLRD)

Этот план депозита предлагает двойное преимущество и преимущества как депозитов в рупиях NRE, так и депозитов FCNRD.Более того, поскольку стоимость погашения определяется в иностранной валюте на момент подачи заявки, исключается риск потери денег из-за падения обменного курса.

- Возможность бесплатно хранить депозитную квитанцию в Банке.

- Принятие и исполнение Постоянных инструкций

- Автоматическое продление в установленный срок на аналогичный период по преобладающей процентной ставке при отсутствии новых инструкций, обеспечивающих своевременный рост ваших денег

- Указание сроков погашения позволяет вам планировать свой финансовый портфель.

- Допускается добавление и удаление имен владельцев счетов.

- Положение о выдвижении.

- Обеспечивает легкую ликвидность и конвертируемость.

- Ваши деньги в безопасности в банке.

- Сохранение секретности / конфиденциальности ваших транзакций и счетов.

- Минимальная сумма депозита составляет 10000 долларов США / — или ее эквивалент.

- NRI могут открыть этот счет с помощью входящих денежных переводов в любой конвертируемой валюте из-за границы через обычные банковские каналы посредством:

- Тяга до востребования.

- SWIFT

- Иностранная валюта.

- Чеков для иностранных путешественников (во время их личного визита), а также перевод с любого нерезидентского (внешнего) сберегательного и фиксированного депозитного счета в рупиях или депозитных счетов нерезидентов в иностранной валюте любого NRI по наступлении срока погашения.

- Однако чеки в местных рупиях и наличная валюта в индийских рупиях не могут быть внесены на этот счет.

- Денежный перевод, полученный из-за границы, конвертируется в рупии и помещается на депозит в рупиях NRE на 12 месяцев.Клиент должен записать форвардный контракт на сумму погашения на дату депозита.

- Эффективная доходность для клиента будет разницей между процентной ставкой по депозитам в рупиях NRE и форвардной премией на дату совершения операции.

- Депозит регулируется Правилами, разработанными Резервным банком Индии.

- Депозит принимается только на срок 12 месяцев. В случае преждевременного отзыва квитанции о депозите, квитанция должна быть подписана всеми вкладчиками, независимо от операционных инструкций «Либо или Выживший», или «Кто-либо или Выживший / Выживший».

- Депозитные расписки не подлежат передаче по индоссаменту.

- будут выдаваться на имя двух или более лиц и выплачиваться любому одному или нескольким из них, любому одному или нескольким оставшимся в живых из них или последнему оставшемуся в живых. Однако все лица должны быть индейцами, проживающими за границей, или лицами индийского происхождения, проживающими за границей.

- Депозит принимается только на срок 12 месяцев. В случае преждевременного отзыва квитанции о депозите, квитанция должна быть подписана всеми вкладчиками, независимо от операционных инструкций «Либо или Выживший», или «Кто-либо или Выживший / Выживший».

- Проценты по депозитам будут выплачиваться по истечении срока погашения вместе с основной суммой. По вкладам на срок менее двенадцати месяцев проценты не выплачиваются.

При необходимости депозитные расписки

Вы также можете увидеть ссылки ниже

×

FCD Счет для нерезидентов

- Международный банкинг

- Связи с инвесторами

- О бангкокском банке

- 華人 事務

- 日本語

![]() TH

TH

Поиск

- Персональный банкинг

Экономьте и инвестируйте

- Счета

- Инвестиции

- Паевые инвестиционные фонды

Карты для меня

- Кредитные карты

- Смарт-карты Be1st

- Карта предоплаты Caltex

Моя семья и я

- Банковское страхование

- Персональные ссуды

- Кредиты для пенсионеров

- Финансовые советы

- Деньги Репетитор

Мой дом

- Жилищные ссуды Bualuang

- Кредит под залог собственного капитала

- Недвижимость на продажу

- Коммерческие ценные бумаги на продажу

Цифровой банкинг

- Мобильный банк

- Bualuang iBanking

- Служба аутентификации

- SMS услуги

- Банкоматы и самообслуживание

- Телефонный банк

- Бангкокский банк PromptPay

Прочие услуги

- Перевод

- Платежи и пополнение

- Обмен валюты и услуги по работе с иностранными инструментами

- Услуги филиала

- Иностранные клиенты

- Тарифы и сборы

Bualuang Payroll

Акции и основные моменты

Онлайн регистрация

- Бизнес-банкинг

Управление моим бизнесом

- Операционные счета

- Коммерческие карты

- Торговый сервис

- Платежные услуги

- Услуги по сбору

- Управление ликвидностью

- Цифровой банкинг

- Бангкокский банк Biz PromptPay

Финансы Мой бизнес

- Персональный кредит для малого бизнеса

- Кредит для малого и среднего бизнеса

- Электронная гарантия Bualuang

- Буалуанг iSupply

Моя международная торговля

- Услуги по импорту

- Экспортные услуги

- Международные торговые услуги в юанях

- MYR Международные торговые услуги

- Электронные каналы импорта и экспорта

Защити мой бизнес

- Управление валютным риском и процентным риском

- Кредит 1-й

- Страхование деловой собственности

Ценные бумаги

- Хранитель

- Инспектор паевого инвестиционного фонда

- Регистратор фонда обеспечения персонала

- Регистратор ценных бумаг

- Представитель держателей облигаций

Инвестиционно-банковское дело

- Рынок капитала

- Финансовые консультационные услуги

- Проектное и структурное финансирование

Цифровой банкинг

- BIZ iBanking

- Корпоративный iCash

- Буалуанг iSupply

- Электронная гарантия Bualuang

- Bualuang iCustody

- Bualuang iFunds

- Bualuang iProvident

- Продавец iPay

- Электронные каналы импорта и экспорта

МСП

Корпоративный

Отчеты рынка

Экономические отчеты

- Международный банкинг

- Связи с инвесторами

- О бангкокском банке

- 華人 事務

- 日本語

![]() TH

TH

Изменить язык

Таиланд

ภาษา ไทย

английский

НАС

Войти

Интернет-банк

Личный

- Bualuang iBanking

- Bualuang iBanking

- Bualuang iBanking

- Bualuang mBanking

- Bualuang mBanking

|

Счет в иностранной валюте — Forex

Дом

Форекс для меня

Банковское дело нерезидентов

Счет в иностранной валюте

Поиск

Справочник цен | DBS Treasures

Введение

Мультивалютный счет DBS

Мой счет

Сберегательный счет DBS

Мультивалютный счет DBS с автосохранением

Мультивалютный счет DBS с автосохранением

Мультивалютный счет DBS с автосохранением Plus / Мультивалютный счет DBS Plus

DBS eMulti-Currency Счет / Мультивалютный счет DBS

Мультивалютный счет DBS Plus

Мультивалютный счет DBS Plus

Мультивалютный расчетный счет DBS (MCSA)

Счет DBS eAutosave

Счет DBS eAutosave Plus

Текущий счет DBS

Счет POSB eSavings

Сберегательный счет POSB eEveryday

Сберегательный счет POSB Passbook

Текущий счет POSB / счет eCurrent

DBS Expatriate eMulti-Current Account Autosave Account

DBS Expatriate eMulti-Current Autosave Plus Account

DBS Expatriate eMulti-Current Autosave Plus Account

DBS Expatriate eAutosave Account 907 eAutosave Account 907-24 Счет AF

S $ Счет с фиксированным депозитом

DBS Prem Счет доходов ier

Счет фиксированного депозита в иностранной валюте

Текущий счет в иностранной валюте DBS

Текущий счет в иностранной валюте в DBS

Входящие денежные переводы

Исходящие денежные переводы

MEPS (Система электронных платежей MAS)

Долговые ценные бумаги и структурированные ноты

Счет товарных инвестиций

Биржевые ценные бумаги

Инвестиционные фонды

Частные размещения акций

Прочие сборы

Сборы по чеку

Сборы монет

Сборы наличными

S $ Постоянное поручение

Получение документов / выписок

Запрос

Замена

Снятие наличных в банкоматах за рубежом

Гарантия банка DBS

Кредитная карта Эксклюзивная услуга хранения Treasures

Комиссия за хранение Treasures DBS

Комиссия за услугу DBS Treasures

График денежных / неденежных льгот

Удобное банковское обслуживание в любое время и в любом месте

Мы внедряем инновации, чтобы предоставить вам лучшие транзакционные возможности, особенно в удобстве безналичной оплаты.

Таким образом, с DBS банковские операции могут быть быстрее и проще. Наслаждайтесь следующим и многим другим в будущем.

Операции с наличными / чеками

- Снятие наличных в более чем 1000 банкоматов в Сингапуре и снятие наличных за рубежом в банкоматах PLUS по всему миру.

- Депозиты круглосуточно в банкоматах для внесения наличных и автоматах для хранения монет.

- Внесите свой чек в любое время без очереди в депозитную ячейку Quick Check, расположенную за пределами каждого отделения.

Удобный безналичный расчет

- Мгновенный перевод средств практически любому человеку в Сингапуре, зачисление на его счета DBS / POSB.

- Простая и быстрая оплата счетов через GIRO, интернет-банкинг, станцию AXS или банкомат.

- Пополните счет картой ez-link в любом банкомате или на станции AXS.

- Пополните счет CashCard в любом банкомате.

- Безналичные покупки с помощью дебетовой карты DBS Treasures в Сингапуре и у продавцов Visa по всему миру.

Вот некоторые популярные услуги, которые легко доступны через Банковские услуги самообслуживания:

| Доступные услуги | Удобно доступны через | |||

|---|---|---|---|---|

| Банкомат | Интернет-банк | Телефонный банк | AXS | |

| Перевод средств | ⚫ | ⚫ | ⚫ + | |

| Оплата счетов | ⚫ | ⚫ | ⚫ | ⚫ |

| Пополнение карты ez-link | ⚫ | ⚫ | ||

| Пополнение CashCard | ⚫ | |||

| Предоплаченные карты Telco от SingTel, M1 или Starhub | ⚫ | ⚫ | ||

| Электронная оплата акций | ⚫ 90 022 | ⚫ | ⚫ | |

| Заявка на IPO | ⚫ | ⚫ | ||

| Запрос баланса | ⚫ | ⚫ | ⚫ | |

| История транзакций | ⚫ | ⚫ | ||

| Адрес обновления * | ⚫ | ⚫ | ||

| Активация снятия наличных за рубежом | ⚫ | ⚫ | ||

| Комиссия за понижение стоимости (если средний дневной остаток <3000 сингапурских долларов) | Отказ от 5,00 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт на балансе SGD | Prime + 5% годовых к оплате на сумму овердрафта (мин.20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

| Депозиты / снятие средств в иностранной валюте | Те же расходы, что и на текущем счете в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранной валюте в другую иностранную валюту, мы конвертировать в эквивалент сингапурских долларов, а затем повторно конвертировать в иностранную валюту по действующему обменному курсу. |

Прочие расходы, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт | ||

|---|---|---|---|

| AUD | 10 | ||

| CAD | 10 | ||

| CNH | NA | ||

| EUR | 10 | ||

| GBP | 5 | ||

| HKD | 55 | ||

| JPY | 750 | ||

| NOK | 50 | ||

| NZD | 10 | ||

| SEK | 60 | ||

| THB | 200 | ||

| USD | 10 | ||

Моя учетная запись

Моя учетная запись — это первая настраиваемая учетная запись, которая позволяет вам вести банковские операции, как вы живете.Забудьте о манипуляциях с несколькими учетными записями, наслаждайтесь возможностью управлять своими финансами так, как вам удобно, со счетом, который отвечает вашим потребностям в депозите на протяжении всей вашей жизни.

Комиссионные и сборы:

| Комиссия за понижение стоимости (Минимальный средний дневной остаток не требуется) | S $ 0 |

| Процентная ставка за случайный овердрафт на остаток SGD | Не применимо |

| Комиссия за счет (с бумажной выпиской) | 2 S $ в месяц |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | S $ 30 |

| Депозиты / Снятие средств в иностранной валюте | Те же комиссии, что и на текущем счете в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранной валюте в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов и затем повторно конвертировать в иностранную валюту по действующему обменному курсу. |

Прочие расходы, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт | ||

|---|---|---|---|

| AUD | 10 | ||

| CAD | 10 | ||

| CNH | NA | ||

| EUR | 10 | ||

| GBP | 5 | ||

| HKD | 55 | ||

| JPY | 750 | ||

| NOK | 50 | ||

| NZD | 10 | ||

| SEK | 60 | ||

| THB | 200 | ||

| USD | 10 | ||

Сберегательный счет DBS

Сберегательный счет для повседневных банковских нужд.В комплекте с дебетовой картой, интернет-банкингом и электронными платежами.

Комиссионные сборы:

| Комиссия за понижение ниже для счетов, открытых до 12 сентября 2011 г. (если средний дневной остаток <500 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Падение -ниже комиссии для счетов, открытых с 12 сентября 2011 года (если средний дневной остаток <1000 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентная плата за побочный овердрафт | Prime + 5% стр.а. к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

DBS eMulti-Currency Autosave Account

Все -в одной учетной записи, позволяющей сохранять и совершать операции в SGD и иностранной валюте, в комплекте с дебетовой картой, интернет-банкингом и электронными платежами.

Комиссии и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <3000 сингапурских долларов) | Отказ от 7 сингапурских долларов.50 в месяц |

| Процентная комиссия за овердрафт на остаток сингапурского доллара | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с возможностью овердрафта) | 10 сингапурских долларов |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

| Депозиты / снятие средств в иностранной валюте | Те же сборы, что и текущий счет в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранную валюту валюту в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов, а затем повторно конвертируем в иностранную валюту по действующим обменным курсам. |

Мультивалютный счет DBS с автосохранением

Прочие комиссии, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. Процентная плата за непредвиденный овердрафт |

|---|---|

| AUD | 10 |

| CAD | 10 |

| CNH | NA |

| EUR | 10 |

| GBP | 5 |

| HKD | 55 |

| JPY | 750 |

| NOK | 50 |

| NZD | 10 |

| SEK | 60 |

| THB | 200 |

| USD | 10 |

Мультивалютный счет DBS с автосохранением Plus / Мультивалютный счет DBS

Универсальный чековый счет, позволяющий сохранять и проводить операции в SGD и иностранной валюте, в комплекте с дебетовой картой, интернет-банкинг и eStatement (выбор eStatement доступен для мультивалютного счета DBS).

Комиссионные сборы:

| Комиссия за счет | 2 S $ в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <3000 S $) | Отказ от 7,50 S $ за месяц |

| Процентная ставка за овердрафт на остаток сингапурского доллара | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с возможностью овердрафта) | 10 сингапурских долларов |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

| Депозиты / снятие средств в иностранной валюте | Те же сборы, что и текущий счет в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранную валюту валюту в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов, а затем повторно конвертируем в иностранную валюту по действующим обменным курсам. |

Мультивалютный счет DBS с автосохранением Plus / Мультивалютный счет DBS

Прочие комиссии, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт | Прекращение выплаты чека | Плата за возвращенный чек |

|---|---|---|---|

| AUD | 10 | 30 | 40 |

| CAD | 10 | 30 | 40 |

| CNH | Н.A. | NA | NA |

| EUR | 10 | 30 | 35 |

| GBP | 5 | 30 | 35 |

| HKD | 55 | 180 | 240 |

| JPY | 750 | 3000 | 3200 |

| NOK | 50 | 150 | 180 |

| NZD | 10 | 45 | 55 |

| SEK | 60 | 150 | 200 |

| THB | 200 | 750 | 1,000 |

| USD | 10 | 30 | 40 |

Мультивалютный счет DBS Autosave Plus

Все -в одном чековом счете, позволяющем сохранять и совершать операции в SGD и иностранной валюте, упакованный остроумие h дебетовую карту и возможность оплаты электронных счетов.

Комиссионные и сборы:

| Комиссия за счет | 4 S $ в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <3000 S $) | Отказ от 7,50 S $ за месяц |

| Процентная комиссия за овердрафт на остаток SGD | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с возможностью овердрафта) | 10 сингапурских долларов |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

| Депозиты / снятие средств в иностранной валюте | Те же сборы, что и текущий счет в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранную валюту валюту в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов, а затем повторно конвертируем в иностранную валюту по действующим обменным курсам. |

Мультивалютный счет Autosave Plus DBS

Прочие комиссии, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт | Прекращение выплаты чека | Плата за возвращенный чек |

|---|---|---|---|

| AUD | 10 | 30 | 40 |

| CAD | 10 | 30 | 40 |

| CNH | Н.A. | NA | NA |

| EUR | 10 | 30 | 35 |

| GBP | 5 | 30 | 35 |

| HKD | 55 | 180 | 240 |

| JPY | 750 | 3000 | 3200 |

| NOK | 50 | 150 | 180 |

| NZD | 10 | 45 | 55 |

| SEK | 60 | 150 | 200 |

| THB | 200 | 750 | 1000 |

| USD | 10 | 30 | 40 |

Мультивалютный расчетный счет DBS (MCSA)

Для получения информации о применимых процентных ставках для различных валют, хранящихся в MCS A, пожалуйста, нажмите ЗДЕСЬ.

Счет DBS eAutosave

Чековой счет с начислением процентов в SGD, в который входит дебетовая карта, интернет-банкинг и электронная почта.

Комиссионные сборы:

| Комиссия за счет | 2 S $ в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <3 000 S $) | Отказ от 7,50 S $ за месяц |

| Процентная комиссия за овердрафт | Prime + 5% р.а. к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

Счет DBS eAutosave Plus

Чековой счет для начисления процентов в сингапурских долларах с дебетовой картой, интернет-банком, электронными платежами и бумажной выпиской.

Комиссии и сборы:

| Комиссия за счет | 4 доллара США в месяц |

| Комиссия за понижение уровня (если средний дневной остаток <3000 долларов США) | Отказ от 7,50 долларов США за месяц |

| Процентная ставка по дополнительному овердрафту | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

Текущий счет DBS

Чековой счет, не приносящий процентного дохода.

Сборы и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <3000 сингапурских долларов) | Отказ от 7,50 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

Электронный сберегательный счет POSB

Сберегательный счет для повседневных банковских нужд.В комплекте с дебетовой картой, интернет-банкингом и электронными платежами.

Сборы и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <500 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

Ежедневный сберегательный счет POSB

Сберегательный счет для ваши повседневные банковские потребности.

Сборы и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <500 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых задолженность по перераспределенной сумме (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

POSB eEveryday сберегательный счет

Сберегательный счет для ваши повседневные банковские нужды и поставляются с электронными отчетами.

Сборы и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <500 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых задолженность по перераспределенной сумме (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

Сберегательный счет POSB Passbook

Сберегательный счет для ваши повседневные банковские нужды, выданные с помощью сберегательной книжки.

Сборы и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <500 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых задолженность по перераспределенной сумме (мин. 20 сингапурских долларов) |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

Текущий счет POSB / текущий счет

учет ваших повседневных банковских потребностей.

Комиссионные сборы:

| Комиссия за счет | 2 S $ в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <1500 S $) | Отказ от 2 S $ за месяц |

| Процентная ставка по дополнительному овердрафту | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 30 сингапурских долларов |

Обновлено по состоянию на ноябрь 2019 г.

Программа DBS Expatriate

Исчерпывающий набор продуктов и услуг для удовлетворения всех ваших банковских и финансовых потребностей, что сделает ваш переход здесь максимально плавным.

DBS Expatriate eMulti-Currency Autosave Account

Универсальный счет, позволяющий сохранять и совершать операции в SGD и иностранной валюте, в комплекте с универсальной картой, интернет-банкингом и электронными платежами.

Комиссионные и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <5000 сингапурских долларов) | Отказ от 7,50 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт на балансе SGD | Prime + 5% стр.а. задолженность по сумме овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | Отказ от требования |

| Депозиты / снятие средств в иностранной валюте | Те же сборы, что и текущий счет в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранной валюте в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов, а затем повторно конвертируем в иностранную валюту по действующему обменному курсу. |

Прочие расходы, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт |

|---|---|

| AUD | 10 |

| CAD | 10 |

| CNH | NA |

| EUR | 10 |

| GBP | 5 |

| HKD | 55 |

| JPY | 750 |

| NOK | 50 |

| NZD | 10 |

| SEK | 60 |

| THB | 200 |

| USD | 10 |

DBS Expatriate eMulti-Currency Autosave Plus Account

Универсальный чековый счет, позволяющий сохранять и проводить операции в SGD и иностранной валюте, с универсальной картой, интернет-банкингом и eStatement.

Сборы и сборы:

| Комиссия за счет | 2 S $ в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <5 000 S $) | Отказ от 7,50 S $ за месяц |

| Процентная комиссия за овердрафт на баланс SGD | Prime + 5% годовых задолженность по сумме овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | Отказ от требования |

| Депозиты / снятие средств в иностранной валюте | Те же сборы, что и текущий счет в иностранной валюте |

| Конвертация наличной иностранной валюты | Если вы хотите конвертировать сумму в иностранной валюте в другую иностранную валюту, мы конвертируем ее в эквивалент сингапурских долларов, а затем повторно конвертируем в иностранную валюту по действующему обменному курсу. |

Прочие расходы, связанные с иностранной валютой:

(Все суммы, указанные в таблице, указаны в исходной иностранной валюте.)

| Валюта | Мин. непредвиденные проценты за овердрафт | Прекращение выплаты чека | Плата за возвращенный чек |

|---|---|---|---|

| AUD | 10 | 30 | 40 |

| CAD | 10 | 30 | 40 |

| CNH | Н.A. | NA | NA |

| EUR | 10 | 30 | 35 |

| GBP | 5 | 30 | 35 |

| HKD | 55 | 180 | 240 |

| JPY | 750 | 3000 | 3200 |

| NOK | 50 | 150 | 180 |

| NZD | 10 | 45 | 55 |

| SEK | 60 | 150 | 200 |

| THB | 200 | 750 | 1000 |

| долларов США | 10 | 30 | 40 |

Счет DBS Expatriate eAutosave

A SGD для начисления процентов чековой счет для выплаты заработной платы и ваших повседневных банковских потребностей, снабженный дебетовая карта, интернет-банкинг и электронная почта.

| Комиссия за счет | 2 сингапурских доллара в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <5000 сингапурских долларов) | Отказ от 7,50 сингапурских долларов в месяц |

| Дополнительный овердрафт начисление процентов | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с возможностью овердрафта) | 10 сингапурских долларов |

| Плата за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | Отказ от требований |

Счет DBS Expatriate eAutosave Plus

Чековой счет для начисления процентов в сингапурских долларах для выплаты заработной платы и ваших повседневных банковских потребностей, в комплекте с дебетовой картой, интернет-банкингом, электронными платежами и бумагами заявление.

Комиссионные и сборы:

| Комиссия за счет | 4 доллара США в месяц |

| Комиссия за понижение ниже (если средний дневной остаток <5000 долларов США) | Отказ от 7,50 долларов США за месяц |

| Процентная комиссия за овердрафт | Prime + 5% годовых к оплате на сумму овердрафта (мин. 20 сингапурских долларов) |

| Минимальная процентная плата за овердрафт (для счетов с овердрафтом) | 10 сингапурских долларов |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | Отказ от обязательств |

DBS Savings Plus — AF Account

Сберегательный счет для повседневных банковских или сберегательных нужд с возможностью выбора электронного или бумажного отчета.

Комиссионные и сборы:

| Комиссия за понижение стоимости (если средний дневной остаток <5000 сингапурских долларов) | Отказ от 2 сингапурских долларов в месяц |

| Процентный сбор за случайный овердрафт | Prime + 5% годовых задолженность по перераспределенной сумме (мин. 20 сингапурских долларов) |

| Комиссия за досрочное закрытие счета (если счет закрыт в течение 6 месяцев) | 20 сингапурских долларов |

Счет с фиксированным депозитом

Сохранение на фиксированный срок для потенциально более высокого интереса.Выбирайте из SGD или в широком диапазоне иностранных валют.

S $ Счет с фиксированным депозитом

| Минимальный депозит | |

| S $ 1 миллион |

| 1000 сингапурских долларов |

DBS Premier Income Account (для лиц 55 лет и старше)

| Минимальный депозит | S $ 10 000 на срок не менее 6 месяцев |

DBS Срочный депозитный счет в иностранной валюте

| Минимальный депозит | Эквивалент 5000 сингапурских долларов |

| Депозиты | Те же сборы, что и текущий счет в иностранной валюте |

| Вывод средств на | |

| Преобразовано в превалирующую Курс покупки | |

| Те же расходы, что и на текущем счете в иностранной валюте |

DBS Текущий счет в иностранной валюте

Все суммы, указанные в таблице, указаны в исходной иностранной валюте.

| Валюта | Мин. среднесуточная b |

|---|

.

верх

верх