Сберегательный сертификат и депозитный сертификат: 10.02.1992 N 14-3-20 (. 29.11.2000) » » » /

Сберегательный сертификат и вклад: в чем отличия и что выбрать? — finstok.ru

Добрый день, уважаемые читатели finstok.ru. Мы продолжаем рассказывать о банковских продуктах, предлагаемых отечественными банками своим клиентам. И сегодня мы расскажем о достаточно «экзотическом» для нашего рынка продукте – сберегательном сертификате.

Что такое сберегательный сертификат? В чем отличия сберегательных сертификатов от вкладов?

Сберегательный (депозитный) сертификат – это ценная бумага, которая удостоверяет право получения предъявителю сертификата вклада и процентов, начисленных на вклад, по истечении определенного периода времени в банке, выдавшем сертификат. По своим свойствам сберегательные сертификаты очень похожи на вклады, однако есть существенные различия.

Сберегательный сертификат является ценной бумагой, оформляемой на предъявителя. Бланк сертификата для исключения фактов подделки имеет определенные степени защиты, а также порядковый номер. При этом если вы потеряете сам сертификат, вернуть свои деньги будет очень трудно – только через суд.

При этом если вы потеряете сам сертификат, вернуть свои деньги будет очень трудно – только через суд.

Так как сберегательный сертификат оформляется на предъявителя, его можно свободно передаватьдругому лицу. Таким образом, сертификат, можно подарить, им можно расплатиться за какой-либо товар или услугу, им даже можно дать взятку :). Однако анонимность, которую позволяет обеспечить сберегательный сертификат, не является полноценной – все же при оформлении сертификата, а также при получении денежных средств по истечении срока клада, необходимо будет предъявить паспорт.

Учитывая тот факт, что утеря сберегательного сертификата фактически приводит к потере денег, банки предлагают клиентам, оформившим сертификат, услугу по его хранению. Причем, как правило, данная услуга является бесплатной для клиента.

Сберегательный сертификат можно использовать в качестве залога по кредиту. Конечно, сейчас набирает популярность кредитование и под залог обычного вклада, поэтому данное различие между депозитом и сберегательным сертификатом становится все менее заметно.

Следующее, очень важно отличие – деньги, размещенные в сберегательный сертификат, не застрахованы Системой страхования вкладов. Таким образом, в случае отзыва лицензии у банка рассчитывать на страховую сумму, положенную по обычным вкладам, не приходится. Данный факт частично компенсируется тем, что банки предлагают повышенную, по сравнению с вкладами, доходность по сберегательным сертификатам.

Деньги с начисленными процентами по сберегательному сертификату можно получить только после истечения срока вклада. Конечно же, можно обратиться в банк досрочно, но тогда, как и со срочными вкладами, вы потеряете все начисленные проценты. Поэтому, если Вам срочно понадобились деньги, то сберегательный сертификат выгоднее продать – благо, в отличии от вклада, он позволяет это сделать. Цена, по которой вы сможете продать сертификат, будет пропорциональна сроку, оставшемуся до окончания вклада. Однако тут есть важная особенность, о которой следует рассказать. При продаже сертификата у владельца сертификата возникает обязанность уплатить налог на доходы физических лиц на разницу между покупкой и продажей. Мы уже рассматривали вопрос налогообложения банковских вкладов, и на сберегательные сертификаты в целом действуют те же правила. Но при продаже сертификата по стоимости выше номинала у владельца появляется дополнительный доход – а в соответствие с законодательством и обязанность уплатить налог. Но учитывая тот факт, что операции покупки-продажи сберегательных сертификатов нигде не регистрируются, уплата данного налога полностью остается на совести продавца.

При продаже сертификата у владельца сертификата возникает обязанность уплатить налог на доходы физических лиц на разницу между покупкой и продажей. Мы уже рассматривали вопрос налогообложения банковских вкладов, и на сберегательные сертификаты в целом действуют те же правила. Но при продаже сертификата по стоимости выше номинала у владельца появляется дополнительный доход – а в соответствие с законодательством и обязанность уплатить налог. Но учитывая тот факт, что операции покупки-продажи сберегательных сертификатов нигде не регистрируются, уплата данного налога полностью остается на совести продавца.

Сберегательные сертификаты оформляются только в национальной валюте, то есть в рублях, и не предполагают автоматической пролонгации после истечении срока вклада. Кредитные организации, предполагающие работу со сберегательными сертификатами, должны пройти регистрацию выпуска и условий обращений в Центральном Банке РФ.

Что выбрать?

Универсального ответа на данный вопрос нет. Конечно же, более высокая доходность по сберегательным сертификатам должна привлекать вкладчиков, но отсутствие страховки по ССВ является весомым аргументом против. Возможность свободно передать сертификат третьему лицу вроде привлекает, но тяжелая процедура восстановления прав на вклад в случае утери сертификата – отпугивает. В данном вопросе каждый сам для себя должен решить – что выбрать в качестве инструмента сбережения, взвесив все за и против.

Конечно же, более высокая доходность по сберегательным сертификатам должна привлекать вкладчиков, но отсутствие страховки по ССВ является весомым аргументом против. Возможность свободно передать сертификат третьему лицу вроде привлекает, но тяжелая процедура восстановления прав на вклад в случае утери сертификата – отпугивает. В данном вопросе каждый сам для себя должен решить – что выбрать в качестве инструмента сбережения, взвесив все за и против.

Чтобы не пропустить ничего нового и интересного на нашем сайте, обязательно подпишитесь на наши новости. А также не забываем делиться со своими друзьями с помощью специальных кнопок социальных сетей. Всего хорошего!

Депозитные и сберегательные сертификаты банков

Депозитные и сберегательные сертификаты являются ценными бумагами, предоставляющими своему держателю право получения размещённого в банке вклада по истечению его срока. Выплата основной суммы вклада и процентов по таким ЦБ происходит одновременно с их погашением при предъявлении в банке-эмитенте.

Депозитные и сберегательные сертификаты: виды и особенности

Депозитные и сберегательные сертификаты эмитируются исключительно в национальной валюте, но могут принадлежать как россиянам, так и нерезидентам РФ. Данные ЦБ нельзя использовать в качестве расчётного или платёжного средства за полученные товары или услуги.

Сертификаты не бывают бессрочными — для депозитных ЦБ время обращения не может превышать одного года, для сберегательных — 3 лет. При досрочном их погашении владельцу ЦБ выплачиваются проценты по ставке вкладов до востребования.

Депозитные и сберегательные сертификаты, как и вклады физлиц, бывают «на предъявителя» и именными. При этом сберегательные сертификаты выдаются только физлицам, а депозитные в свою очередь предназначены исключительно для обслуживания организаций и предприятий.

К тому же по депозитным сертификатам расчёты и выплаты осуществляются только в безналичном порядке. Владельцу сберегательного сертификата банка сумма вклада может выплачиваться эмитентом или покупателем ЦБ наличными.

Сберегательные сертификаты банков: достоинства и недостатки

Копите деньги без вкладов!

до 10 % на остаток

Подробнее

Одним из достоинств сберегательного сертификата является простой порядок его передачи новому владельцу. Кроме того, данные ЦБ принимают к погашению во всех офисах и филиалах банка-эмитента, а вот депозит можно снять только в том отделении, где он ранее был оформлен.

В то же время сберегательные сертификаты банков не подлежат обязательному страхованию (см. статью «Денежные депозиты и вклады»), поэтому приобретать их стоит только в самых надёжных финансово-кредитных учреждениях.

К тому же при безоплатной передаче именного сертификата его новый владелец должен подать налоговую декларацию и уплатить НДФЛ в размере 13% от первоначальной суммы ЦБ в бюджет. Владельцы сберегательных сертификатов банков на предъявителя никакими налогами не облагаются, поэтому данные «бумаги» пользуются повышенным спросом среди вкладчиков. Впрочем, у них также есть один существенный недостаток – обналичить такую ЦБ может любой человек, в том числе и мошенник, «изъявший» у законного владельца сертификат.

Операции с депозитными и сберегательными сертификатами банка.

⇐ ПредыдущаяСтр 22 из 28Следующая ⇒

Сберегательный (депозитный) сертификат (далее — сертификат) — ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Сберегательные (депозитные) сертификаты могут быть предъявительскими или именными. В случае досрочного предъявления сберегательного (депозитного) сертификата к оплате банком выплачиваются сумма вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной размер процентов.

Порядок выпуска и обращения сертификатов, их обязательные реквизиты предусмотрены в Положении Банка России «О сберегательных и депозитных сертификатах кредитных организаций»

Положением устанавливаются единые для всех кредитных организаций Российской Федерации правила по выпуску и оформлению сберегательных и депозитных сертификатов.

В нем приводится перечень реквизитов сертификата. Отсутствие хотя бы одного из реквизитов, влечет недействительность сертификата.

На наш взгляд, в этой части, Банк России вышел за рамки своей компетенции. Действительность или недействительность сделок — это вопрос гражданского права. Его нужно решать с помощью федерального закона, а не нормативными актами Банка России. Выше мы уже говорили о том, что надо различать банковское и гражданское право.

По действующему законодательству и согласно этому Положению, — сберегательный (депозитный) сертификат является ценной бумагой, удостоверяющей сумму вклада, внесенного в кредитную организацию, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в кредитной организации, выдавшей сертификат, или в любом ее филиале.

В этом, заметим, состоит удобство пользования сертификатов. Они создают больше возможностей для вкладчика в смысле его участия в имущественном обороте, несмотря на то, что они не могут быть средством платежа или средством расчетов, поскольку в Положении сказано, что сертификаты не могут выступать в виде расчетного или платежного средства за проданные товары или оказанные услуги.

Сертификаты могут выпускаться либо разовые, либо сериями. Они могут быть именными или на предъявителя. Именные передаются в порядке цессии. Форма ее совершения приведена в Положении. Сертификаты на предъявителя передаются простым вручением.

Они выпускаются только в рублях. Так предусмотрено Положением. Банк может выпускать сертификаты только в валюте Российской Федерации. Выпуск сертификатов в иностранной валюте запрещен.

Что касается депозитных сертификатов, то их покупка в банке, и выплата денежных сумм по ним при погашении, осуществляются в безналичном порядке. А по сберегательным сертификатам выплаты могут быть как в безналичном порядке, так и наличными денежными средствами.

Владельцами сертификатов могут быть резиденты и нерезиденты в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

Выпуск сертификатов согласовывается с Банком России в порядке, предусмотренном в указанном нормативном акте. В этом же Положении закреплен порядок регистрации в Банке России выпуска сертификатов.

В этом же Положении закреплен порядок регистрации в Банке России выпуска сертификатов.

При необходимости, Банк России может проверить операции кредитных организаций со сберегательными (депозитными) сертификатами.*(305) Такие проверки проводятся с целью:

— проверки соответствия проводимых кредитной организацией операций с сертификатами действующему законодательству и нормативным актам Банка России, своевременности исполнения кредитной организацией обязательств по данным ценным бумагам;

— подтверждения достоверности отражения кредитной организацией операций с сертификатами в бухгалтерском учете и отчетности;

— проверки правильности оформления выпуска сберегательных (депозитных) сертификатов.

1.Депозитные и сберегательные сертификаты как инструменты денежного рынка.

Ценные

бумаги денежного рынка (оформляют

заимствование денег) — это

долговые ценные бумаги.

К ним относятся векселя, депозитные и

сберегательные сертификаты и другие.

Доход по этим ценным бумагам носит

разовый характер и получается либо за

счет покупки их по цене ниже номинальной

стоимости, либо за счет получения

процентов при их погашении.

Денежными

эти бумаги называют по разным причинам:

они широко используются в рамках

кредитно-банковской сферы; средства,

полученные от эмиссии этих ценных бумаг,

в дальнейшем используются преимущественно

как традиционные деньги для производства

текущих платежей или погашения долгов;

некоторые из этих ценных бумаг используются

в качестве заменителей наличных денег

как средство платежа: например,

коммерческие векселя используют для

оплаты товара, а правительственными

казначейскими векселями можно заплатить

федеральные налоги.

Экономическая

роль ценных денежных бумаг состоит в

обеспечении непрерывности кругооборота

промышленного, коммерческого и банковского

капитала, бесперебойности бюджетных

расходов, в ускорении процесса реализации

товаров и услуг, то есть в обеспечении

процесса каждого индивидуального

воспроизводства, предполагающего

непрерывность притока денежного капитала

к исходному пункту.

Существование

таких ценных бумаг позволяет банкам

реализовать все высвобождающиеся на

короткие сроки средства в качестве

капитала. Банковская система, используя

перманентную куплю-продажу казначейских

векселей, балансирует все свои активы

и пассивы на ежедневной основе — покупая

и продавая определенное количество

ценных бумаг.

Депозитный

сертификат— это обращающаяся ценная

бумага, свидетельствующая о наличии в

банке или в другом финансовом институте

депозита с фиксированной процентной

ставкой и сроком.

Процент,

выплачиваемый по депозитному сертификату,

зависит от таких факторов, как валюта

сертификата, текущая процентная ставка

по межбанковским депозитам и кредитное

качество банка, предлагающего депозит.

Владелец

депозитного сертификата может держать

его до наступления срока и получить и

причитающийся процент, и основную сумму

или продать сертификат на денежном

рынке по текущей рыночной цене. «Простота»

купли-продажи дает депозитным сертификатам

определенное преимущество перед

межбанковскими депозитами, но именно

поэтому по ним выплачивается более

низкий процент.

Наряду

с депозитными сертификатами, имеющими

фиксированную ставку, на денежных рынках

получили распространение дисконтные

депозитные сертификаты и депозитные

сертификаты с плавающей ставкой.

Коммерческие

банкив целях привлечения

дополнительных денежных ресурсов

осуществляют выпуск ценных бумаг,

именуемыхсертификатами(денежный

документ — удостоверение). В зависимости

от ориентации на инвестора сертификаты

подразделяются на депозитныеи сберегательные.

Сертификатыпредставляют

собой денежные документы, удостоверяющие

внесение средств на определенное время,

имеющие обычно фиксированную ставку

процента.

Внесенные

таким образом в банк средства могут

быть изъяты только по предъявлении

правильно оформленных сертификатов.

Разница между депозитным и сберегательным

сертификатами заключается только в

том, что сберегательные сертификаты

выдаются физическим лицам (гражданам),

а депозитные — юридическим лицам

(организациям). Депозитные и сберегательные

сертификаты могут быть куплены в любое

время в течение всего периода их действия,

а проценты по ним начисляются с момента

их приобретения.

Депозитные

и сберегательные сертификаты имеют

общие черты:

они являются ценными

бумагами;выпускаются исключительно банками;

регулируются банковским законодательством;

всегда выпускаются в документарной

форме;право требования по ним может уступаться

другим лицам;не могут служить расчетным и платежным

средством за товары и услуги;выдаются и обращаются только среди

резидентов.

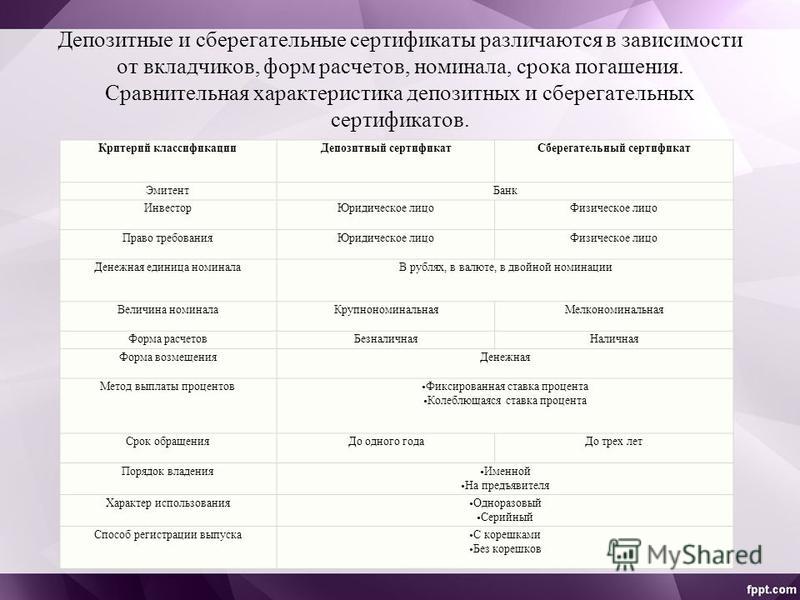

Депозитные

и сберегательные сертификаты различаются

в зависимости от вкладчиков, форм

расчетов, номинала, срока погашения

(табл. 15.1).

Таблица

15.1. Сравнительная характеристика

депозитных и сберегательных сертификатов

Критерий классификации | Депозитный сертификат | Сберегательный сертификат |

Эмитент | Банк | |

Инвестор | Юридическое лицо | Физическое лицо |

Право требования | Юридическое лицо | Физическое лицо |

Денежная единица номинала | В рублях, в валюте, в двойной | |

Величина номинала | Крупнономинальная | Мелкономинальная |

Форма расчетов | Безналичная | Наличная |

Форма возмещения | Денежная | |

Метод выплаты процентов | ||

Срок обращения | До одного года | До трех лет |

Порядок владения | ||

Характер использования |

| |

Способ регистрации выпуска |

| |

Право

выпускать депозитные и сберегательные

сертификаты предоставлено только

банкам. Минимальная величина номинала

Минимальная величина номинала

для сертификатов не установлена.

Депозитные

и сберегательные сертификаты являются

срочными ценными бумагами. Срок обращения

депозитных сертификатов ограничивается одним

годом, сберегательных —не может

превышать трех лет. Если сроки их

погашения просрочены, то они считаются

документами до востребования и банк

обязан их погасить но первому требованию

держателя.

В

депозитном и сберегательном сертификатах

указывается размер

причитающихся процентовповкладу.

Могут выпускаться сертификаты с правом

и без права досрочного изъятия средств,

с выплатой и без выплаты штрафов за

досрочное изъятие.

Депозитные

и сберегательные сертификаты могут

выпускаться в одноразовом порядке и

сериями; как именные, так и на предъявителя;

процентные и дисконтные.

По

законодательству РФ депозитные и

сберегательные сертификаты коммерческого

банка являются ценными бумагами, однако

процедура их выпуска и движения иная,

чем у акций и облигаций. Депозитный и

сберегательный сертификаты — письменное

свидетельство банка-эмитента о вкладе

денежных средств, удостоверяющее право

вкладчика (бенефициара) или его

правопреемника на получение но истечении

установленного срока суммы депозита

(вклада) и процентов по нему.

Одновременно

устанавливается, что всякий документ

(право требования по которому может

уступаться одним лицом другому), служащий

обязательством банка по выплате

размещенных у него депозитов, должен

именоваться депозитным сертификатом,

а аналогичный документ, выступающий

как обязательство банка по выплате

размещенных у него сберегательных

вкладов, — сберегательным сертификатом.

Следует иметь в виду, что сертификаты

не могут быть расчетным или платежным

документом.

Все

сертификаты, выпущенные коммерческими

банками, являются срочными, поскольку

выпуск этих ценных бумаг до востребования

законодательством не допускается.

Срок

обращения сертификата определяется с

даты его выдачи до даты, когда владелец

получает право востребования по этому

сертификату. Предельный срок обращения

депозитных сертификатов — один год,

сберегательных — три года. Если срок

получения вклада по сертификату истек,

то сертификат становится документом

до востребования и банк обязан оплатить

его сумму немедленно по первому требованию

владельца. В связи с этим у банков

В связи с этим у банков

возникает риск одновременного предъявления

к оплате большого количества просроченных

сертификатов, что вызывает необходимость

держать большие свободные ресурсы. У

российских коммерческих банков в

настоящее время этот риск невелик,

поскольку проценты начисляются в течение

срока обращения сертификатов, после

истечения которого происходит инфляционное

обесценение суммы вклада. Да и вкладчиков,

заинтересованных в просрочке своих

вкладов, не так уж много.

Совершая

эмиссию сертификатов, коммерческие

банки заранее предусматривают возможность

досрочного предъявления их к оплате.

При досрочной оплате банк выплачивает

владельцу сертификата его сумму и

проценты, но по пониженной ставке,

установленной банком при выдаче

сертификата. Нормативными актами

установлено, что независимо от времени

покупки сертификатов банк-эмитент по

истечении срока их обращения обязан

выплачивать владельцам сертификатов

проценты, рассчитанные по первоначально

установленной ставке. Сертификаты

выпускаются в обращение в форме

специальных бланков, которые должны

содержать все необходимые реквизиты,

устанавливаемые специальными подзаконными

актами.

Распространяются

сертификаты банком как непосредственно

через свои отделения, так и через

брокерские фирмы на условиях комиссии.

В момент продажи сертификатов их владелец

должен заполнить бланк и корешок

сертификата. Корешок сертификата после

подписи бенефициара или его уполномоченного

лица отделяется от сертификата и хранится

в банке. Вместо заполнения корешка

сертификатов допустимо вести

регистрационный журнал выпущенных

сертификатов с теми же реквизитами, что

и в корешке. Поправки и помарки при

заполнении сертификата недопустимы.

При

наступлении срока востребования вклада

по сертификату банк осуществляет платеж

против предъявленного сертификата и

заявления владельца с указанием счета,

на который должны быть зачислены

средства. Для граждан платеж может

производиться как в безналичной форме,

так и наличными деньгами. При оплате

сертификатов, которые в процессе

обращения переуступались другим

владельцам, банк дополнительно проверяет

непрерывность ряда договоров переуступки

права требования, а также соответствие

наименования, печати и подписей

уполномоченных лиц этим же реквизитам

в заявлении на зачисление средств.

Депозитные и сберегательные сертификаты

пользуются устойчивым спросом у

юридических лиц и у граждан. Они

используются большинством коммерческих

банков для быстрой мобилизации

дополнительных ресурсов.

Депозит в банке или сберегательный сертификат: какой выбрать способ для сохранения сбережений

Краткое содержание:

Здравствуйте, уважаемые читатели!

Банковская сфера не стоит на месте и регулярно развивается. Еще несколько веков назад основные функции финансовых организаций можно было перечислить на пальцах одной руки.

Но сегодня обычному потребителю предлагается целое меню услуг, которые поражают своим разнообразием и выгодными предложениями.

Вследствие этого логично, что большинство граждан интересуются способами по сохранению своего капитала и, по возможности, его увеличения.

Многие сталкиваются в финансовых организациях с такими понятиями, как депозит и сберегательный сертификат. Иногда они вводят клиентов учреждения в ступор так, как мало кто знает отличительные черты дынных услуг. Чтобы избежать такой ситуации, следует заблаговременно решить, какой способ хранения денежных средств станет наиболее актуальным.

Иногда они вводят клиентов учреждения в ступор так, как мало кто знает отличительные черты дынных услуг. Чтобы избежать такой ситуации, следует заблаговременно решить, какой способ хранения денежных средств станет наиболее актуальным.

Что такое депозит и сберегательный сертификат?

Депозит или другое название банковский вклад – это сумма денежных средств, которая размещается вкладчиком в финансовой организации на некий определенный срок или же неопределенный.

Данные средства банк использует в качестве оборотного капитала, приносящего дополнительный доход. В зависимости от того, как прошла процедура, банк выплачивает своим клиентом поощрение в виде процента.

Важно! Как показала практика, во время кризисных ситуаций – это отличный способ сбережения денежных средств.

Все банки, которые принимают от населения вклады, должны быть застрахованы государственными страховыми компаниями. Это гарантирует вкладчику, что его средства вернут в случае непредвиденных обстоятельств.

Сберегательный сертификат является разновидностью ценных бумаг. Она подтверждает сумму вложенных денежных средств, которые внесло физическое лицо на счет банка, и право получения данных денежных средств через определенное время под определенную сумму процентов.

Важно! При оформлении сберегательного сертификата, клиент банка становиться владельцем срочного вклада без возможности пополнять его или пролонгировать.

Выпуск сертификатов осуществляется в национальной валюте Российской Федерации, и на любой срок, который не должен превышать 3-х лет.

Правом на выпуск владеют только учреждения банковской сферы.

Как сделать выбор между депозитом и сберегательным сертификатом?

Сберегательный сертификат выбирается только в следующих случаях:

- если возникает необходимость в передаче прав собственности на сертификат другому физическому лицу без каких-либо дополнительных бумажных процедур. Например, это может быть подарком или наследство;

- всегда следует учитывать обстоятельства, которые потребуют срочного вывода денежных средств для решения возникших проблем.

В таком случае сертификат запросто перепродается или заложить под кредит;

В таком случае сертификат запросто перепродается или заложить под кредит; - если возникает желание получить более выгодный процент, чем по вкладу. Но стоит учитывать, что сумма в документе не защищена государственными органами страхования.

Во всех других случаях следует выбирать депозит, но единого ответа не даст ни один специалист.

В случае, если понравилась статья — для распространения статьи внизу нужно нажать «Поделиться».

Благодарю за внимание!

Возможно Вам будут интересны следующие публикации:

Почему карта рассрочки намного выгоднее обычной кредитки, можно ознакомиться Подробнее >>>

Как не стать должником по банковской карте, которой уже давно никто не пользуется, можно ознакомиться Подробнее >>>

Кто может вернуть всю сумму страховки при досрочном погашении кредита, можно ознакомиться Подробнее >>>

6 простых источников, из которых злоумышленники могут взять имя и телефон любого человека, можно ознакомиться Подробнее >>>

Что выгоднее: кредитная карта или карта рассрочки на несколько месяцев, можно ознакомиться Подробнее >>>

Депозитные и сберегательные сертификаты коммерческих банков

ДЕПОЗИТНЫЕ И СБЕРЕГАТЕЛЬНЫЕ СЕРТИФИКАТЫ КОММЕРЧЕСКИХ БАНКОВ

[c. 76]

76]

Процедура выпуска депозитных и сберегательных сертификатов коммерческих банков менее формализована, чем оформление эмиссий акций и облигаций. Письмо ЦБ РФ от 10.02.92 г. № 14-3-20 в редакции от 31.08.98 г. требует регистрации условий выпуска сертификатов, отказ в которой со стороны ЦБ возможен только в случае нарушений действующего законодательства. Согласно письму, право выдачи сертификата предоставляется банкам при следующих условиях [c.190]

Долговые ценные бумаги, выпускаемые коммерческими банками, включают облигации, депозитные и сберегательные сертификаты и векселя. Наибольший удельный вес в пассивах коммерческих банков на 1 марта 2000 г. занимали векселя и банковские акцепты — 5.7%. Привлекательность векселей объясняется, во-первых, простотой их выпуска и, во-вторых, тем, ч го они являются единственной пенной бумагой, которая может быть использована в качестве расчетного и платежного средства. [c.410]

Среди эмитентов корпоративных ценных бумаг лидируют банки. Это объясняется тем, что банковский бизнес остается даже в кризисный период наиболее прибыльным. В силу жесткой регламентации Центральным банком РФ условий выпуска и обращения ценных бумаг акции банков по надежности (статусу) могут претендовать на второе место после государственных ценных бумаг. Банки осуществляют эмиссию краткосрочных долговых инструментов (депозитных и сберегательных сертификатов, векселей), инвестиционные свойства которых характеризуются высокой ликвидностью, низким риском и многофункциональностью в решении тех или иных финансовых задач. Эмитируя и обслуживая векселя, сберегательные и депозитные сертификаты, коммерческие банки обеспечивают денежный оборот и аккумулируют свободные денежные средства. Данные инструменты денежного рынка позволяют привлекать ресурсы технически более простыми способами, не связанными к тому же с передачей прав участия в управлении. Эмиссионная по-

[c.146]

Это объясняется тем, что банковский бизнес остается даже в кризисный период наиболее прибыльным. В силу жесткой регламентации Центральным банком РФ условий выпуска и обращения ценных бумаг акции банков по надежности (статусу) могут претендовать на второе место после государственных ценных бумаг. Банки осуществляют эмиссию краткосрочных долговых инструментов (депозитных и сберегательных сертификатов, векселей), инвестиционные свойства которых характеризуются высокой ликвидностью, низким риском и многофункциональностью в решении тех или иных финансовых задач. Эмитируя и обслуживая векселя, сберегательные и депозитные сертификаты, коммерческие банки обеспечивают денежный оборот и аккумулируют свободные денежные средства. Данные инструменты денежного рынка позволяют привлекать ресурсы технически более простыми способами, не связанными к тому же с передачей прав участия в управлении. Эмиссионная по-

[c.146]

В России коммерческие банки с целью привлечения денежных средств выпускают разные виды ценных бумаг акции, облигации, депозитные и сберегательные сертификаты, простые финансовые векселя. [c.229]

[c.229]

К другим ценным бумагам, эмитируемым коммерческими банками, относятся депозитные и сберегательные сертификаты. Порядок их выпуска и обращения был установлен письмом Банка России от 10 февраля 1992 г. № 14-3-20 О депозитных и сберегательных сертификатах банков . [c.636]

В России коммерческие банки выступают, во-первых, эмитентами, осуществляя выпуск собственных акций и облигаций, депозитных и сберегательных сертификатов, векселей и производных ценных бумаг во-вторых, инвесторами, приобретая ценные бумаги за свой счет в-третьих, на рынке ценных бумаг в роли инвестиционных институтов, выполняя не только функции финансового брокера и участника консалтинговой деятельности, но и функции инвестиционной компании или инвестиционного фонда. Они привлекают средства за счет эмиссии собственных ценных бумаг, размещают чужие ценные бумаги иди вкладывают средства в ценные бумаги других эмитентов. [c.54]

При наступлении срока востребования вклада по сертификату б нк осуществляет платеж против предъявленного сертификата и заявления владельца с указанием счета, на который должны быть зачислены средства. Для граждан платеж может производиться как в безналичной фор ле, так и наличными деньгами. При оплате сертификатов, которые в процессе обращения переуступались другим владельцам, банк дополнительно проверяет непрерывность ряда договоров переуступки права требования, а также соответствие наименования, печати и подписей уполномоченных лиц этим же реквизитам в заявлении на зачисление средств. Депозитные и сберегательные сертификаты пользуются устойчивым спросом у юридических лиц и у граждан. Они используются большинством коммерческих банков для быстрой мобилизации дополнительных ресурсов. i

[c.206]

Для граждан платеж может производиться как в безналичной фор ле, так и наличными деньгами. При оплате сертификатов, которые в процессе обращения переуступались другим владельцам, банк дополнительно проверяет непрерывность ряда договоров переуступки права требования, а также соответствие наименования, печати и подписей уполномоченных лиц этим же реквизитам в заявлении на зачисление средств. Депозитные и сберегательные сертификаты пользуются устойчивым спросом у юридических лиц и у граждан. Они используются большинством коммерческих банков для быстрой мобилизации дополнительных ресурсов. i

[c.206]

Выпуск депозитных сертификатов и векселей фактически осуществляется банками для ускорения расчетов, потому что обычно банки выступают одновременно и эмитентами, и инвесторами. Обмен долговыми обязательствами, оформленными как ценные бумаги, позволяет избежать задержки при перечислении средств между банками их приобретение фактически означает для банка размещение временно свободных денежных средств в виде краткосрочного межбанковского кредита. Их можно передавать они могут обращаться на рынке ценных бумаг. Поскольку доход по депозитным сертификатам и векселям облагается налогом по льготной ставке, их выпуск дает возможность банкам снизить уровень выплачиваемых процентов (по сравнению с депозитами). Коммерческие банки имеют право на выпуск депозитных и сберегательных сертификатов после регистрации условий их выпуска в Центральном банке. При выпуске сертификатов не требуется составление и регистрация проспекта эмиссии банк-эмитент [c.521]

Депозитные и сберегательные сертификаты — ценные бумаги, право выпускать которые предоставлено только коммерческим банкам [c.76]

По Российскому законодательству коммерческие банки могут эмитировать акции, облигации, депозитные и сберегательные сертификаты, векселя, производные ценные бумаги, причем для одних из них требуется регистрация эмиссионного проспекта и поэтому их можно считать эмиссионными ценными бумагами акции, облигации. Выпуск векселей, депозитных и сберегательных сертификатов осуществляется без регистрации проспекта эмиссии. [c.171]

Депозитные и сберегательные сертификаты вправе выпускать и коммерческие банки, однако сохранность вкладов в этих банках государством не гарантируется. Вместе с тем с учетом того, что [c.576]

Одним из распространенных инструментов привлечения средств в коммерческих банках служат долговые ценные бумаги. Подобные ценные бумаги выпускаются коммерческими банками. Они могут быть по форме облигациями, депозитными и сберегательными сертификатами и векселями. Как правило, в структуре отечественных коммерческих банков наибольший удельный вес в пассивах приходится на векселя и банковские акцепты. Причиной популярности векселей являются, во-первых, простота их выпуска и, во-вторых, их доминирующее место в расчетах, в которых они используются в качестве расчетного и платежного средства. [c.211]

С 1993 г. широкое распространение получили операции по привлечению средств путем выпуска банковских векселей. Вексель Удобен тем, что, в отличие от депозитного и сберегательного сертификата, может использоваться как расчетное средство. Кроме этого векселя не подлежат регистрации, как другие ценные бумаги, что облегчает банкам работу с ними и дает возможность их широкого Применения, хотя с помощью норматива Н-п регулируется их выпуск коммерческими банками. [c.151]

Российские коммерческие банки, получив лицензию Банка России на осуществление банковских операций, могут проводить операции с государственными ценными бумагами (государственными краткосрочными обязательствами и облигациями). Не требуется также лицензии на проведение операций с ценными бумагами, выполняющими функции платежного документа (векселя, различного рода чеки) или подтверждающими привлечение денежных средств во вклады и на банковские счета (депозитные и сберегательные сертификаты). Для проведения операций с ценными бумагами корпоративных клиентов коммерческие банки получают разрешение от Центрального банка РФ, который, в свою очередь, получил генеральную лицензию на право осуществления профессиональной деятельности на рынке ценных бумаг от Федеральной комиссии по ценным бумагам. [c.80]

Дня всех коммерческих банков, действующих на территории России, установлен единый порядок выпуска и оформления депозитных и сберегательных сертификатов. Банки имеют право выпускать сертификаты только после регистрации условий их выпуска и обращения в центральном банке РФ. [c.137]

Не признаются ценными бумагами по российскому законодательству документы, подтверждающие получение банковского кредита документы, подтверждающие внесение суммы в депозиты банков (за исключением депозитных и сберегательных сертификатов) долговые расписки завещания страховые полисы лотерейные билеты суррогаты ценных бумаг ( чековые карты , коммерческие сертификаты, билеты акционерных обществ и т.д.). [c.296]

Коммерческие банки с целью привлечения дополнительных денежных ресурсов осуществляют выпуск ценных бумаг, именуемых сертификатами (денежный документ-удостоверение). В зависимости от ориентации на инвестора сертификаты подразделяются на депозитные и сберегательные. Они представляют собой денежные документы, удостоверяющие внесение средств на определенное время, имеющие обычно фиксированную ставку процента. Внесенные таким образом в банк средства могут быть изъяты только по предъявлении правильно оформленных сертификатов. [c.204]

В настоящее время сберегательные сертификаты практически не выпускаются и их доля в пассивах коммерческих банков по состоянию на 1 марта 2000 г. равняется нулю, тогда как доля депозитных сертификатов составляет 0,4%. [c.410]

В последние 10—15 лет наблюдается огромный количественный рост различных форм сбережений и объектов, краткосрочного инвестирования, особенно предназначенных для индивидуальных инвесторов, располагающих скромными средствами. Сбережения и инвестирование в краткосрочные ценные бумаги уже не такое простое дело, как было раньше, когда большинству людей приходилось решать, поместить ли им свои средства на сберегательные счета или в сберегательные облигации серии К Сегодня даже по чековым счетам выплачиваются проценты на неиспользуемые денежные суммы. К формам сбережений и инструментам краткосрочного инвестирования, которые теперь предоставляются инвесторам, относятся сберегательные счета, с банковской расчетной книжкой, счета НАУ, депозитные счета денежного рынка и взаимных фондов, депозитные сертификаты, краткосрочные коммерческие векселя, векселя Казначейства США, сберегательные облигации серии ЕЕ. Вместе с невероятным ростом инвестиционных альтернатив возникли более тонкие способы управления краткосрочными инвестициями. Инструменты краткосрочного инвестирования могут быть использованы как безопасные объекты вложения денег на длительный срок или форма временного размещения наличности до тех пор, пока на фондовом рынке не сложатся явно выраженные тенденции и не будут найдены сферы постоянного помещения денежных средств. Чтобы получить наибольшую выгоду от краткосрочных вложений денежных средств, нужно хорошо представлять все разнообразие альтернатив инвестирования. В данной главе мы рассмотрим каждый из главных инструментов краткосрочного инвестирования и сбережения в следующих главах будут показаны пути использования этих инструментов в инвестиционном портфеле. (Заметьте, что все депозитные счета, которые будут рассматриваться ниже, на самом деле создаются коммерческими банками, ссудосберегательными ассоциациями, сберегательными банками и кредитными союзами часто мы будем использовать термин «банк», подразумевая один или все из перечисленных выше финансовых институтов, вовсе не привязывая эти инструменты только к коммерческим банкам.) [c.172]

Депозитные сертификаты обычно выпускаются в обращение коммерческим и сберегательными банками, сберегательными а также кредитными ассоциациями. Как правило, они продаются этими институтами и брокерскими фирмами. ДС выплачивают обязательную фиксированную процентную ставку в течение определенного условиями выпуска периода времени. Выплата принципала и процентов часто достигает свыше 100 тыс. долларов от Федеральной корпорации страхования депозитов или других правительственных агенств. Предлагаемая ставка процента тем кто подписался на новые депозитные сертификаты, может меняться от недели к неделе, в зависимости от того как по мнению эмитента будут вести себя на рынке процентные ставки. Если вы полагаете, что процентные ставки начинают понижаться, то приобретение долгосрочных депозитных сертификатов является безопасным путем, где вы останетесь с фиксированной на данный момент высокой ставкой процента. Если ваши предположения ошибочны, вам придется мириться с низкой рыночной ставкой до тех пор, пока ваши депозитные сертификаты не будут погашены. [c.30]

Дайте определения следующим ключевым понятиям кассовая наличность и приравненные к ней средства, денежная ссуда, кредитная ссуда, залог, инвестиционный портфель коммерческого банка, банковский вклад, банковский счет, срочный вклад, вклад до востребования, депозитный сертификат, сберегательный сертификат, банковский вексель, уставный капитал коммерческого банка, собственный капитал коммерческого банка, операции спот, срочные операции, форвардные операции, фьючерсная сделка, опционная сделка. [c.587]

Коммерческий банк, выпуская собственные акции, выступают в качестве акционерных обществ, эмитируя и обслуживая векселя, сберегательные и депозитные сертификаты. Банк выполняет одно из своих предназначений — аккумуляцию денежных и создание платежных средств. Выступая в качестве посредников операций с ценными бумагами, банк по поручению предприятий осуществляет их продажу, перепродажу, хранение и получение дивидендов по ценным бумагам, включая комиссионные вознаграждения. Банки могут принимать от заемщиков ценные бумаги в качестве залога по выданным ссудам. Кроме перечисленных операций с ценным бумагами, банки могут выступать в качестве депозитариев, то есть вести учет ценных бумаг, реестр акционеров. Работа банков на рынке ценных бумаг осуществляется обычным порядком в рамках имеющейся общей банковской лицензии. [c.48]

Кроме перечисленных, можно назвать и другие виды процентных ставок а) ставки по банковским депозитам б) ставки по различным видам сберегательных счетов в) банковский процент по овердрафту для индивидуальных клиентов г) различные виды ставок на денежном рынке, такие как дисконтная ставка по банковским векселям и по коммерческим векселям, доход по депозитным сертификатам, по коммерческим бумагам и т. п. д) учетная ставка, предлагаемая центральным банком при покупке векселей е) процентные доходы по облигациям и другим видам долговых ценных бумаг. [c.439]

Коммерческие банки, являясь посредниками на финансовом рынке1, могут выступать эмитентами различных видов ценных бумаг. Они эмитируют не только акции и облигации, но и инструменты денежного рын а — депозитные и сберегательные сертификаты, векселя. Если на офове эмиссии акций и облигаций формируется собственный и заемный капитал банка, то выпуск сертификатов и векселей можно рассматривать как привлечение управляемых депозитов, или безотзывных вкладов. Несмотря на то что ни действующее банковское законодательство РЦентрального банка РФ не содержат чётких критериев разграничения заемных и привлеченных (депонированных) средств коммерческих бднков, различие между этими способами заимст- [c.196]

В декабре 1991 г. на Московской центральной фондовой бирже котировались одни из первых депозитные сертификаты Автобанка, КЭИбанка, в марте 1992 г. — Инкомбанка, КИБ ИТП Менатеп , АБ Торибанка и других коммерческих банков. В 1997 г. около 45% российских коммерческих банков работали с депозитными и сберегательными сертификатами. При этом выделялись два основных направления использования сертификатов — для привлечения свободных денежных средств юридических и физических лиц и для оформления [c.523]

В современных рыночных экономиках основная часть денежной массы создается эндогенно финансовым сектором в зависимости от спроса, предъявляемого на денежные ресурсы. В России эндогенные деньги представлены суррогатами, создаваемыми промышленным сектором. Эффективная во всех развитых странах эндогенная эмиссия денег финансовой системой отсутствует из-за узости и монополизированности финансовых рынков. Значимость привлечения средств коммерческими банками посредством использования инструментов финансовых рынков депозитных и сберегательных сертификатов, производных ценных бумаг, межбанковского кредита, секьюритизации — остается по-прежнему незначительной. Финансовая система России не ориентирована на производственную систему. [c.33]

ДЕНЕЖНЫЙ АГРЕГАТ (monetary aggregate) — основной показатель структуры и объема денежной массы. Существуют следующие виды денежных агрегатов М1 — наличные деньги в обращений плюс денежные средства на текущих счетах в банках М2 — М1 плюс срочные и сберегательные банковские вклады МЗ — М2 плюс сберегательные вклады в специализированных финансово-кредитных институтах М4 — М2 плюс депозитные сертификаты крупных коммерческих банков М5 — МЗ плюс депозитные сертификаты коммерческих банков. [c.58]

Инвестором приняты к учету ценные бумаги по фактической себестоимости их приобретения по мере получения документов на переход права собственности (государственные ценные бумаги, облигации субъектов РФ и органов местного самоуправления, ОВВЗ и другие валютные облигации и бонды, облигации различных регионов РФ, которыми переоформляется их задолженность Минфину РФ по товарным кредитам агропромышленного комплекса, векселя, приобретаемые в качестве объектов финансовых вложений, процентные и беспроцентные векселя коммерческих банков, контракты на фьючерсные сделки, коносаменты, опционы на продажу фьючерсных ценных бумаг, приобретенные в качестве ценной бумаги, сберегательные и депозитные сертификаты, купленные у организации-вкладчика, другие денежные и товарные документы, относящиеся согласно действующему законодательству к числу ценных бумаг) 08-10 [c.386]

Коммерческие банки — самые важные из всех депозитных учреждений. Они основные по размеру активов и характеризуются наибольшим разнообразием нидов как активов, так и пассивов. Традиционно главным источником средств коммерческих банков были депозиты до востребования. Как мы увидим, в последние 30 лет эта ситуация изменилась сберегательные и срочные депозиты, в том числе депозитные сертификаты, стали даже более важными источниками средств коммерческих банков [c.125]

Условия вкладов, предоставляемых этими учреждениями, в основном такие же, как и в коммерческих банках. В нижней части рис.14.1 представлены показатели самой высокой доходности по депозитным сертификатам с различными сроками погашения, которые выпускаются сберегательными учреждениями и страхуются Федеральной корпорацией. Сведения такого рода еженедельно публикуются в Wall Street Journal. [c.376]

Наиболее распространенными видами ценных бумаг с фиксированным доходом являются частные сберегательные депозиты. Они представлены в форме депозитов до востребования, срочных депозитов и депозитных сертификатов, выпускаемых коммерческими банками, ссудо-сберегательными компаниями, взаимосберегательными банками и кредитными союзами. [c.412]

Вместе с тем, в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые, вкладывают средства только в краткосрочные денежные обязательства и т.п. Перечисленные компоненты денежного обращения получили общее название квазиденьги (от латинского guasi—как-будто, почти). Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения. [c.283]

Срок обращения сертификата определяется с даты его выдачи до даты, когда владелец получает право востребования по этому сертификату. Предельный срок обращения депозитных сертификатов — один год, сберегательных — три года. Если срок получения вклада по сертификату просрочек, то сертификат становится документом до востребования и банк обязан оплатить его сумму немедленно, по первому требованию владельца. В связи с этим у банков возникает риск одновременного предъявления к оплате большого количества просроченных сертификатов, что вызывает необходимость держать большие свободные ресурсы. У российских коммерческих банков в настоящее время этот риск невелик, поскольку проценты начисляются в течение срока обращения сертификатов, после истечения которого происходит инфляционное обесценение суммы вклара. Да и вкладчиков, заинтересованных в просрочке своих вкладов, не та к уж много. [c.205]

Краткосрочные инструменты — это сберегательные инструменты со сроком до одного года и год. Самыми важными инструментами такого рода являются сберегательные депозиты в банках и счета НАУ (счета с обращающимся приказом об изъятии средств), депозитные счета денежного рынка», ценные бумаги взаимных фондов, депозитные сертификаты, краткосрочные коммерческие бумаги , казначейские векселя, долговые обязательства центральных агентств и сберегательные облигации серии ЕЕ»» . Нередко такие инструменты покупаются, чтобы «пристроить» на время свободные деньги и заработать на них какой-то доход, пока не подобраны подходящие долгосрочные инструменты иначе говоря, они служат в качестве резерва ликвидных средств, или наличности. Поскольку риск по этим йцструмен-там невелик или вообще отсутствует, ими широко пользуются те, кто хочет что-нибудь заработать на временно свободной сумме, а также инвесторы [c.30]

Они нашли свою нишу, когда процентные ставки на депозитные сертификаты и краткосрочные коммерческие бумаги достигли 8 и 9%. Сравните это со ставками коммерческих банков, регулируемых Федеральной резервной системой, и со ставками ссудо-сберегательных ассоциаций в 4—5% — и вы поймете, куда энергичным людям следует вкладывать свои деньги. [c.178]

Денежные средства на срочных и сберегательных вкладах (в коммерческих банках, специальных кредитно-финансовых институтах), депозитные сертификаты, государственные казначейские обязательства и т.п. называются квазиденьгами (от лат. quasi — как будто). [c.149]

П. Депозиты до востребования — это денежные средства внесенные в банк, которые в гпобой момент могут быть изъяты их владельцем без предварительного уведомления банка Срочные депозиты — это денежные средства, зачисляемые на открытые клиентам депозитные счета на оговоренный срок. Промежуточными между срочными вкладами и вкладами до востребования являются сберегательные вклады населения. Разновидностью депозитов являются ценные бумаги. Коммерческие банки имеют возможность привлекать ресурсы путем выпуска и размещения собственных долговых обязательств банковских сертификатов, векселей, облигаций. [c.143]

Плюсы и минусы депозитных сертификатов

Депозитный сертификат (CD) — это простое и безопасное место, где можно спрятать свои сбережения и заработать проценты, пока вы их используете. Но у компакт-дисков есть некоторые функции, которые могут не сработать в вашей ситуации. Так как же узнать, подходит ли вам компакт-диск?

Когда вам нужно принять важное решение, особенно финансовое, вы должны быть внимательны. Кто может обвинить вас в том, что вы обратились к старому резервному источнику принятия решений: списку за и против?

Чтобы помочь вам решить, подходит ли вам компакт-диск, мы создали приведенную ниже таблицу плюсов и минусов сертификата о депозите, а также информацию о преимуществах и недостатках этого распространенного способа сбережения.

Преимущества добавления компакт-диска в ваш план сбережений

Некоторые из лучших функций сохранения на компакт-диски включают:

Отличные ставки: Вы, вероятно, найдете более высокие APY (годовая процентная доходность) на компакт-дисках по сравнению, скажем, со сберегательными счетами или счетами денежного рынка. Особенно это касается компакт-дисков с длительным сроком хранения. Однако это не всегда так, поэтому, когда вы будете делать покупки, обязательно сравните APY для любого аккаунта, который вы рассматриваете.

Фиксированные ставки: Еще одним преимуществом компакт-дисков является то, что они часто предлагают фиксированные ставки на фиксированные сроки.Знание того, что ваша ставка будет оставаться неизменной в течение определенного периода времени, поможет вам точно оценить свои доходы и значительно упростит планирование на будущее.

Безопасность: Федеральная корпорация по страхованию депозитов (FDIC) страхует вклады в банках-членах, таких как Ally Bank, в пределах максимальной суммы, разрешенной законом. Это дает вам душевное спокойствие и максимально безопасное место для сбережений.

Удобство: Вы можете открывать компакт-диски в большинстве банков и кредитных союзов.Более того, существует несколько различных типов компакт-дисков, которые подходят для различных целей сбережения, поэтому, вероятно, вы найдете что-то, что подходит для вашей конкретной ситуации.

Совет Ally Bank: Онлайн-банки, как и мы, часто предлагают одни из лучших вариантов CD и самые высокие APY. И вы можете открыть компакт-диск в онлайн-банке в любое время и в любом месте. Просто дважды проверьте, является ли любой онлайн-банк, который вы считаете членом FDIC.

На что обращать внимание при выборе CD

Компакт-диски

могут быть отличным способом сэкономить, но в зависимости от вашей ситуации могут быть некоторые компромиссы.

Ставки: Хотя компакт-диски могут предлагать более высокие ставки по сравнению с другими депозитными счетами, вы, скорее всего, не получите такой высокой доходности, как та, которую предлагают такие инвестиции, как акции и облигации.

Если ваша основная цель — добиться агрессивной отдачи, вам, вероятно, следует изучить инвестиционные счета у брокера, такого как Ally Invest. Просто помните, что инвестирование сопряжено с риском, включая потерю основной суммы, поэтому убедитесь, что вы понимаете свою терпимость к риску, прежде чем двигаться в этом направлении.

Фиксированные ставки: Фиксированные ставки, предлагаемые компакт-дисками, могут быть плюсом, но есть и обратная сторона. Фиксированная ставка также означает, что вы можете застрять с более низкой ставкой, если процентные ставки вырастут. Некоторые банки предлагают «увеличенные компакт-диски», которые дают вам возможность повысить ставку в какой-то момент в течение срока действия вашего компакт-диска. Именно в этом заключается идея CD Raise Your Rate в Ally Bank.

Штрафы за снятие средств: CD обычно требует, чтобы вы держали деньги на счете до конца срока его действия, другими словами, до срока погашения.Если вам понадобятся деньги до этого, вы, скорее всего, заплатите штраф за досрочное снятие. Не хорошо.

Однако штраф за снятие средств может быть неплохим, если он помогает вам оставаться мотивированным, чтобы оставить свой баланс в покое и позволить ему расти.

Доступ: Опять же, вы обычно обязуетесь хранить свои деньги на счете в течение заранее определенного периода времени, пока не наступит срок погашения CD, или уплатите штраф за досрочное снятие. Это означает, что у вас нет гибкого доступа, к которому вы привыкли, например, со сберегательным счетом.

Максимально используйте свои компакт-диски.

Если вы взвесили все «за» и «против» и решили сэкономить на компакт-дисках, вы можете сделать несколько вещей, чтобы получить максимальную отдачу от этих учетных записей.

Сравните ставки и сроки. Сайты сравнения, такие как Bankrate.com, могут помочь вам найти самые высокие APY на всех компакт-дисках. Просто обязательно прочтите мелкий шрифт и следите за такими вещами, как рекламные ставки и штрафы за снятие средств, прежде чем совершать сделки.

Подберите тип, подходящий для вашей ситуации. Существует множество различных типов компакт-дисков, подходящих для краткосрочных или долгосрочных целей, с конкурентоспособными APY и гибкими условиями.

Рассмотрим CD-лестницу. Лестница для компакт-дисков может быть полезным способом заработать большие ставки и при этом поддерживать частый доступ к вашим деньгам. Основная идея лестницы компакт-дисков состоит в том, что вы открываете несколько компакт-дисков с разными сроками погашения, чтобы часть ваших денег была доступна на регулярной основе. Узнайте больше о лестницах для компакт-дисков здесь.

В Ally Bank мы предлагаем различные компакт-диски на разных условиях, чтобы помочь вам достичь своих сберегательных целей.Нет минимального депозита для открытия, и все наши компакт-диски имеют Десятидневную гарантию лучшей ставки Ally Bank.

Посмотреть наши цены на компакт-диски

депозитных сертификатов — сберегательных и компакт-дисков

Икс

Личное

Личное

Проверка

Личная проверка

БЕСПЛАТНО + проверка

Проверка вознаграждения

Дебетовая карточка

Защита овердрафта

Безопасность и защита от мошенничества

Онлайн и мобильный

Интернет и мобильный

Онлайн банкинг

Мобильный банк

Оплата счета

Мобильный депозит

электронные заявления

Мобильный кошелек

Персональный финансовый менеджмент

Сбережения и компакт-диски

Сбережения и компакт-диски

Регулярная экономия

PREMIER Money Market

Депозитные сертификаты

Сбережения и компакт-диски IRA

Детские сбережения

Ссуды и кредитные линии

Ссуды и кредитные линии

депозитных сертификатов (компакт-дисков) | Инвестор.gov

Что такое депозитные сертификаты?

Депозитный сертификат (CD) — это сберегательный счет, на котором хранится фиксированная сумма денег в течение фиксированного периода времени, например, шесть месяцев, один год или пять лет, и взамен банк-эмитент выплачивает проценты. Когда вы обналичиваете или выкупаете свой компакт-диск, вы получаете изначально вложенные деньги плюс проценты. Депозитные сертификаты считаются одним из самых безопасных вариантов сбережений. Компакт-диск, купленный через банк с федеральной страховкой, застрахован на сумму до 250 000 долларов.Страхование на сумму 250 000 долларов распространяется на все счета на ваше имя в одном банке, а не на каждый CD или счет, который у вас есть в банке.

Как и все вложения, с компакт-дисками связаны преимущества и риски. В заявлении о раскрытии информации должна быть указана процентная ставка по CD и указано, является ли ставка фиксированной или переменной. В нем также должно быть указано, когда банк выплачивает проценты по компакт-дискам, например, ежемесячно или раз в полгода, и будет ли выплата процентов производиться чеком или посредством электронного перевода средств.Дата погашения должна быть четко указана, как и любые штрафы за «досрочное изъятие» денег на CD. Риск с компакт-дисками — это риск того, что инфляция будет расти быстрее, чем ваши деньги, и со временем снизит вашу реальную прибыль.

Брокерские депозитные сертификаты

Хотя большинство компакт-дисков покупается непосредственно в банках, многие брокерские фирмы и независимые продавцы также предлагают компакт-диски. Эти физические и юридические лица, известные как «депозитные брокеры», иногда могут договориться о более высокой процентной ставке по CD, пообещав внести определенную сумму депозитов в учреждение.После этого депозитный брокер может предложить эти «посреднические компакт-диски» своим клиентам.

Тщательно ознакомьтесь с предысторией эмитента или депозитного брокера, чтобы убедиться, что компакт-диск выпущен авторитетным учреждением. Депозитные брокеры не имеют лицензий или сертификатов, и их не одобряет ни одно государственное или федеральное агентство. Поскольку любой может претендовать на роль депозитного брокера, всегда проверяйте, есть ли у депозитного брокера или компании, в которой он или она работает, историю жалоб или мошенничества. Многие депозитные брокеры связаны с профессионалами в области инвестиций.Вы можете проверить их дисциплинарную историю, используя онлайн-базы данных SEC и FINRA. У вашего регулятора государственных ценных бумаг может быть дополнительная информация. Чтобы изучить опыт депозитных брокеров, не связанных с инвестиционной фирмой, для начала обратитесь в управление по защите прав потребителей вашего штата.

Дополнительная информация

Депозитные сертификаты

Компакт-диски с привязкой к акциям

Высокодоходные компакт-диски — Защитите свои деньги, проверяя мелкий шрифт

4 преимущества депозитного сертификата (CD)

Если вы ищете безопасный способ приумножить свои деньги, вам может подойти компакт-диск.

Вы ищете безопасный способ приумножить свои деньги? Хотя это может быть не на вашем радаре, рассмотрите преимущества депозитного сертификата (CD). Вкратце, это депозитный счет с установленным сроком, обычно от трех месяцев до 10 лет. Но более того, компакт-диск предназначен для увеличения ваших сбережений, потому что независимо от того, что делает рынок, деньги, которые вы вкладываете в депозитный сертификат, растут благодаря его сверхспособности: проценту.

Если депозитный сертификат может творить чудеса с вашим финансовым планом, вы попали в нужное место.Вот четыре преимущества компакт-диска:

1. Компакт-диски могут быть надежным выбором

Вы пугаетесь делать ставки на фондовом рынке или вкладывать деньги в более изменчивые продукты, такие как облигации? Преимущество депозитного сертификата состоит в том, что он может развеять многие из этих страхов. Это потому, что FDIC страхует компакт-диски в соответствии с максимальным уровнем, разрешенным законом. Прежде чем открывать депозитный сертификат, подтвердите, что ваше финансовое учреждение застраховано FDIC, чтобы в случае его банкротства вы знали, что ваши деньги защищены.

Хотя наличие FDIC на вашей стороне помогает, компакт-диски поставляются с дополнительной защитой. Одно из основных преимуществ компакт-дисков заключается в том, что в отличие от акций, где можно получить или потерять большие суммы за один день торговли, деньги, вложенные в компакт-диски, будут продолжать предсказуемо расти.

Эндрю Денни, основатель и генеральный директор компании Prosperity Financial Group, занимающейся финансовым планированием, говорит, что компакт-диск может быть безопасным, потому что в некоторых случаях вы можете «обналичить деньги и при этом получить основную сумму». Однако, хотя ваш первоначальный депозит может быть безопасным, если вы обналичите деньги раньше, вы можете столкнуться с штрафом за досрочное снятие средств, которое может съесть ваши проценты.Иногда эти штрафы также могут повлиять на вашего принципала. (Перейдите к компакт-диску №4, чтобы узнать больше.)

2. CD могут иметь фиксированную ставку на фиксированный срок

Финансовые рынки могут быть нестабильными, а доход от инвестиций в фондовый рынок или недвижимость, например, может быть непредсказуемым. Некоторые годы плодотворны, другие… менее плодотворны. Но еще одним преимуществом компакт-диска является то, что вы можете зафиксировать фиксированную процентную ставку на весь срок службы продукта. В отличие от рыночных колебаний, которые иногда случаются как американские горки, компакт-диск стабильно растет благодаря медленному, устойчивому интересу.

Когда вы взвешиваете преимущества депозитного сертификата, вы можете рассмотреть три варианта процентной ставки:

- CD с фиксированной процентной ставкой имеет установленную процентную ставку, которая выплачивается в течение всего срока действия CD. 5-летний CD с годовой процентной доходностью 2,00% будет приносить прибыль в течение всего срока, независимо от увеличения или уменьшения процентной ставки в течение времени, пока у вас есть CD.

- CD с переменной ставкой обычно выплачивает процент в соответствии с разницей между процентными ставками в начале и в конце срока действия вашего CD.Например, если вы открыли двухлетний CD с плавающей ставкой по ставке 1,05% годовых, а она выросла до 1,15% годовых, ваша доходность будет рассчитана на основе увеличения за этот период времени.

- CD с регулируемой процентной ставкой имеет установленную процентную ставку на момент вашего депозита, но имеет возможность «корректировать» ставку в течение срока действия CD (вы можете изменять ставку только ограниченное количество раз) .

Александр Джойс, президент и главный исполнительный директор ReJoyce Financial, LLC, фирмы, занимающейся планированием пенсионных доходов, говорит, что, хотя они менее ликвидны, важным преимуществом CD является фиксированный процент.Если вы выберете более долгосрочный CD, например, сроком от 3 до 5 лет, процентная ставка может быть выше, добавляет Джойс. В зависимости от финансового учреждения, в котором вы открываете свой счет, и от того, как долго вы хотите хранить свои деньги на компакт-диске, можно найти выгодные ставки как для краткосрочной, так и для долгосрочной перспективе.

3. CD бывают с разными сроками погашения

Вы мечтали о скором путешествии на всю жизнь или собираетесь откладывать деньги на что-то более отдаленное, например, на высшее образование для ребенка, который только что изучает таблицу умножения? Одним из основных преимуществ CD является то, что он может предоставить безопасное место для хранения ваших средств на определенный период, который соответствует вашим финансовым целям.

Рэнди Беккер, специалист по пенсионному планированию и владелец Becker Retirement Group, говорит, что преимуществом компакт-диска является то, что он может помочь вам сэкономить на крупных единовременных расходах. Если, например, вы планируете в будущем дорогостоящий отпуск, вы можете поместить свои средства на компакт-диск, срок погашения которого наступает незадолго до вашего отъезда. «Вы можете сопоставить свой компакт-диск с хронометражом жизненных событий», — говорит Беккер.

4. Компакт-диски могут иметь низкую комиссию или вообще отсутствовать

Еще одним преимуществом депозитного сертификата является то, что он может иметь структуру от низкой до нулевой комиссии.Некоторые банки не взимают ежемесячную плату за хранение ваших денег на компакт-диске. По словам Джойса, это очень удобно, потому что вам не нужно беспокоиться о сборах, которые отразятся на ваших доходах от компакт-дисков.

Простой способ достичь поставленных целей.

Смотрите, как ваши сбережения растут с компакт-диском.

Зафиксируйте свою ставку

Сертификат

Депозита

Discover Bank, член FDIC

Хотя отсутствие ежемесячной платы является ключевым преимуществом CD, важно помнить, что могут быть другие расходы, связанные с депозитным сертификатом.Одним из примеров является штраф за досрочное снятие (помните это?). Если вы снимете деньги со счета до истечения срока его погашения, банк может наложить штраф, который может негативно повлиять на ваши проценты или основную сумму.

Штраф за досрочное снятие средств и комиссии за счет зависят от соглашения, заключенного при открытии счета, поэтому убедитесь, что вы прочитали мелкий шрифт и четко представляете, какие комиссии и штрафы, если таковые имеются, применяются. Некоторые банки предлагают компакт-диски без штрафов, поэтому было бы полезно узнать о них.

Принятие мудрых финансовых решений

Хотя в настоящее время компакт-диски предлагают более низкую процентную ставку по сравнению с устойчивыми темпами прошлых циклов, не расстраивайтесь. У депозитного сертификата много преимуществ, включая безопасность, низкие комиссии и, в некоторых случаях, гибкие сроки погашения. Эти преимущества компакт-дисков могут обеспечить бесценное душевное спокойствие, когда дело касается ваших денег. И, по словам Джойса, иногда потенциальные выгоды на нестабильном рынке не перевешивают потребность в финансовом продукте, таком как компакт-диск, который обеспечивает надежный рост.

«Будьте уверены в этом», — говорит он.

14+ Шаблоны депозитных сертификатов

Образцы депозитных сертификатов — это финансовые сертификаты, которые выдает банк лицу, которое вносит деньги на определенный период времени под определенную процентную ставку. Это один из сберегательных инструментов, который может обеспечить более высокую прибыль на ваши деньги, чем другие сберегательные счета. Нет никакого риска, даже если вы сэкономите деньги с помощью депозитного сертификата, кроме того, депозитный сертификат обычно не требует ежемесячной платы.На другом сберегательном счете вы можете вносить и снимать деньги в любое время, но с депозитным сертификатом вы соглашаетесь хранить свои деньги на нем в течение определенного периода времени, называемого продолжительностью срока. Срок полномочий может составлять от нескольких дней до десяти лет, но стандартный временной диапазон для хранения денег составляет от трех месяцев до пяти лет. Депозитный сертификат ограничивает доступ к средствам до наступления срока погашения инвестиций.

Значение депозитного сертификата

Обычно мы можем сказать, что это также признается как расписка, которая выпускается исключительно депозитарным учреждением, поскольку можно спокойно предположить, что таким депозитарным институтом может быть банк, страховая компания, кредитный союз, финансовая организация и многое другое.Обычно депозитный сертификат выдается банком / компанией на определенный срок, очевидно, в соответствии с соглашением об определенной процентной ставке. Представьте себе, что всякий раз, когда человек, известный как вкладчик, собирается открыть сертификатный счет или счет срочного вклада в банке или компании, банк предоставляет им юридический сертификат, который служит полным доказательством депозита. В некоторой степени депозитный сертификат, также называемый «CD», здесь «CD» будет профессионально обозначать депозитный сертификат.

Реквизиты депозитного сертификата

По ходу дела люди могут просто понять, что депозитный сертификат также определяется как тип сберегательного сертификата, который включает следующие данные, такие как; сумма депозита, процентная ставка, период времени, имя вкладчика, условия компании и некоторые другие соответствующие данные о вкладчике.Обычно клиент или вкладчик размещает определенную сумму средств в банке на фиксированный период времени. Однако это зависело от политики банка или компании, представившей ему депозитный сертификат. Скорее всего, люди вкладывают свои средства на срок от одного до пяти лет, хотя здесь, в мире бизнеса, возможны и более длительные сроки, по-видимому, доходность или процентная ставка также варьируются в зависимости от политики банка. Кроме того, минимальный период, в течение которого депозитный сертификат должен храниться без штрафных санкций за досрочное изъятие, составляет от одного года до пяти лет или более.Несомненно, депозитный сертификат является отличным средством для регистрации альтернативных инвестиций бизнеса и частных лиц. Кроме того, депозитный сертификат, выдаваемый органом власти, имеет два типа: 1-й оборотный депозитный сертификат и 2-й необоротный депозитный сертификат.

Что такое депозитный сертификат (CD)? определение и характерные особенности

Определение : Депозитный сертификат (CD) подразумевает необеспеченный оборотный инструмент денежного рынка, выпущенный коммерческим банком или финансовым учреждением либо в дематной форме, либо в виде обыкновенного векселя с дисконтом к номинальной стоимости по рыночным ставкам, против суммы, внесенной физическим лицом, на оговоренный срок.

Говоря более подробно, депозитный сертификат — это срочный депозит с фиксированной процентной ставкой и фиксированным сроком погашения. Он ограничивает доступ к средствам до периода блокировки инвестиций, то есть вкладчик не может снимать средства по требованию.

Особенности депозитного сертификата

- Право на участие : Все зарегистрированные коммерческие банки, за исключением регионального сельского банка и кооперативного банка, имеют право выдавать депозитный сертификат. Банк может выдавать его физическим лицам, компаниям, трастам, фондам, ассоциациям и т. Д.На нерепатриируемой основе он также может быть выдан индейцам-нерезидентам (NRI).

- Срок погашения : CD выпускаются банком с дисконтом к номинальной стоимости по рыночным ставкам в диапазоне от 3 месяцев до одного года. Когда финансовое учреждение выпускает CD, минимальный срок составляет один год, а максимальный — три года. Кроме того, для погашения компакт-дисков не разрешается льготный период.

- Номинал : Минимальный размер выпуска депозитного сертификата составляет Rs.5,00,000 на одного инвестора. Более того, когда депозитный сертификат превышает рупий. 5,00,000, это должно быть кратно рупий. 1,00,000. Добавьте к этому; нет потолка на общую сумму привлеченных через него средств.

- Возможность передачи : Депозитный сертификат, существующий в физической форме, может быть свободно передан путем подтверждения и доставки. CD в дематериализованной форме могут быть переданы так же, как и другие дематериализованные ценные бумаги.

- Резервные требования : Банки обязаны сохранять CRR и SLR по цене выпуска депозитного сертификата.

- Формат : Банки и финансовые учреждения могут выпускать CD только в дематериализованной форме. Хотя инвестор по своему усмотрению может запросить сертификат в традиционной форме. Более того, это влечет гербовый сбор.

- Скидка : Депозитный сертификат выдается со скидкой к номинальной стоимости, определяемой рынком, которая может быть начальной или задней скидкой.

В таком случае сертификат запросто перепродается или заложить под кредит;

В таком случае сертификат запросто перепродается или заложить под кредит;