Сбербанк зарплатный проект ипотека: Ипотека Сбербанка для держателей зарплатных карт в 2020 году

Ипотека Сбербанка для держателей зарплатных карт в 2020 году

На чтение 7 мин. Просмотров 109k.

Сбербанк оказывает услуги многим миллионам жителей. В дополнении к основным услугам банк заключает зарплатные договоры с компаниями и организациями разного уровня. В последнее время все большее распространение получило обслуживание клиентов, обладающих зарплатными картами. Сейчас из них состоит огромная доля банковских клиентов. Для данной категории Сбербанк предлагает выгодные условия пользования основными своими услугами. Например, ипотека Сбербанка для держателей зарплатных карт предоставляет больше выгоды. Стоит рассмотреть основные моменты и преимущества для владельцев зарплатных карт при пользовании основными банковскими продуктами.

Условия предоставления ипотеки

При желании получить кредитные средства обладатель зарплатной карты должен отвечать списку требований:

- срок владения зарплатной картой – более полугода;

- за минувшие три месяца на ее счет должно быть не менее трех зарплатных поступлений;

- продолжительность срока трудовой деятельности на нынешнем месте работы: не меньше трех месяцев – для заявки на потребительское кредитование, не менее полугода – для ипотечного кредитования;

- возраст заемщика, а также созаемщиков от 21 года до: 65 лет – при обычном кредитовании, 75 лет – при ипотечном;

- наличие паспорта и гражданства России.

Данные критерии обязательны для всех участников зарплатных проектов, желающих оформить заём в Сбербанке. Для большей вероятности одобрения заявки на кредитование желательно иметь чистую кредитную историю. Это относится и к созаемщикам, чье благосостояние и уровень дохода тоже берутся во внимание при расчете кредита.

Привилегии и преимущества

Клиенты данной категории получают льготы при кредитовании в Сбербанке. К числу специальных условий относятся:

- Пониженные процентные ставки. Своим клиентам Сбербанк всегда старается предложить наиболее комфортные условия, потому подобное предложение является довольно выгодным из-за возможности сэкономить денежные средства заемщика за счет уменьшения переплаты по займу. Стандартное снижение процентов обычно подразумевает уменьшение ставки на 0,5%, в определенных случаях – 1,5–2%. Особенно выгодны подобные условия при длительном сроке выплаты кредита – даже незначительные изменения этого параметра способны сэкономить достаточные денежные средства.

- Отсутствие необходимости представлять документы об уровне дохода. Перечисление заработной платы такого клиента происходит на расчетный счет непосредственно в Сбербанк, а значит, ему не нужно получать дополнительные справки о доходах для предоставления их в банк. Отсутствие необходимости документального подтверждения также относится к уже имеющимся кредитным обязательствам перед Сбербанком – клиенту при подаче заявки не нужно предоставлять кредитные договоры по уже действующим займам – они видны в банковской системе. Однако, в отношении займов, взятых в сторонних банках, это правило не распространяется – в этом случае клиенту нужно будет предоставить их копии и справки из того банка, где был получен кредит, о состоянии долга.

- Уменьшенное время принятия решения по поданной заявке. В случае оформления заявки на обычный кредит через онлайн-сервис время рассмотрения может и вовсе составлять всего несколько минут либо он может быть продлен до 2-х дней (при наличии необходимости получения или уточнения определенной информации).

Заявление на ипотечное кредитование рассматривается от 2-х до 5-ти рабочих дней, что меньше, чем у клиентов, не участвующих в зарплатном проекте.

Заявление на ипотечное кредитование рассматривается от 2-х до 5-ти рабочих дней, что меньше, чем у клиентов, не участвующих в зарплатном проекте. - Возможность дистанционного обслуживания при кредитовании. Здесь клиентов данной категории ожидает сразу два возможных варианта подать заявку на рассмотрение, не посещая при этом отделение банка. Первый из них – это возможность воспользоваться сервисом «Сбербанк Онлайн», где можно подать заявку на кредитование в удобное для клиента время и в любом месте. Воспользоваться этим сервисом могут и те, кто не является участником зарплатного проекта, но вот возможности оформить и получить кредит с зачислением средств на карту у них нет – необходимо будет документальное подтверждение доходов. Вторым вариантом станет использование услуг специалиста в рамках программы «Банк на работе». В рамках этой программы на каждом предприятии или организации, которое заключило со Сбербанком зарплатный договор, постоянно или в определенные временные периоды находится менеджер банка.

Он всегда готов проконсультировать по всем интересующим вопросам, а так же на рабочем месте может принять заявку на потребительский или ипотечный кредит, что займет совсем немного времени.

Он всегда готов проконсультировать по всем интересующим вопросам, а так же на рабочем месте может принять заявку на потребительский или ипотечный кредит, что займет совсем немного времени. - Минимальный пакет документов. Список запрашиваемых документов при подаче заявки на кредит держателем зарплатной карты пакетом можно назвать с большой натяжкой, потому как требуется только паспорт. В определенных случаях банк может запросить дополнительные документы или более подробную информацию по клиенту, но, как правило, особых сложностей это не вызывает. Участники зарплатного проекта существенно экономят время в связи с тем, что нет необходимости получения целого перечня документов. Но стоит взять во внимание и тот факт, что может потребоваться письменное заполнение заявки на кредит и документ о временной регистрации (при ее наличии – в обязательном порядке).

Разновидности кредитных предложений

Основными видами кредитования как зарплатных, так и обычных клиентов банка являются потребительский и ипотечный кредиты. Владельцы зарплатных карт могут рассчитывать на быструю подачу заявки и рассмотрение решения по ней через онлайн-сервис. В этом случае даже не обязательно покидать дом, не говоря уже о необходимости посещения отделения банка. Подача и рассмотрение заявки на обычное кредитование для зарплатных клиентов имеет больше преимуществ, чем аналогичные действия с заявкой на ипотеку. Во втором случае необходимо пройти регистрацию на портале ДомКлик, где предстоит выбрать жилую недвижимость – эта процедура у некоторых клиентов может вызвать затруднения, потому оформить ипотеку в режиме онлайн немного сложнее.

Владельцы зарплатных карт могут рассчитывать на быструю подачу заявки и рассмотрение решения по ней через онлайн-сервис. В этом случае даже не обязательно покидать дом, не говоря уже о необходимости посещения отделения банка. Подача и рассмотрение заявки на обычное кредитование для зарплатных клиентов имеет больше преимуществ, чем аналогичные действия с заявкой на ипотеку. Во втором случае необходимо пройти регистрацию на портале ДомКлик, где предстоит выбрать жилую недвижимость – эта процедура у некоторых клиентов может вызвать затруднения, потому оформить ипотеку в режиме онлайн немного сложнее.

Существуют различия и между выдачей заемных средств. При взятии потребительского кредита денежную сумму можно перечислить сразу на карту, в случае же с ипотекой деньги перечисляются с банковского счета сразу на счет продавца, минуя клиента. Для совершения сделки клиенту все же необходимо будет явиться в банк, подписать ипотечный договор, после чего необходимая сумма будет переведена на счет покупателя. Также ипотека подразумевает обязательное условие – залог в виде жилой недвижимости (приобретаемой или альтернативной), потребительское же кредитование лишено такой необходимости – в нем залог предоставляется по желанию клиента.

Также ипотека подразумевает обязательное условие – залог в виде жилой недвижимости (приобретаемой или альтернативной), потребительское же кредитование лишено такой необходимости – в нем залог предоставляется по желанию клиента.

Вне зависимости от оформленного вида кредита – потребительского или ипотечного – ежемесячные платежи будут аннуитетными (каждый месяц равными суммами). Штрафы за выдачу заемных средств участникам зарплатных проектов не взимают.

Кредитный калькулятор Сбербанка

проекты банка России для держателей карт, какие есть преимущества, процентная ставка по ипотечным программам, как оформить кредит тем, кто является участником проекта?

В Сбербанке ипотека для зарплатных клиентов предлагается на более выгодных условиях. Однако перед тем как воспользоваться банковскими продуктами, стоит внимательно изучить все преимущества, которыми обладают владельцы карт, и алгоритм оформления займа.

Как оформить ипотеку зарплатнику Сбербанка по шагам?

Получить ипотеку от Сбербанка для держателей зарплатных карт могут лица, которые соответствуют следующим требованиям:

- является владельцем карты не менее 6 месяцев;

- за последние 3 месяца на счет поступало минимум 3 заработные платы;

- срок официального трудоустройства на последней работе составляет не менее 6 месяцев;

- возраст от 21 до 75 лет;

- является гражданином РФ, что подтверждает паспорт.

Кроме того, должна быть положительная кредитная история, лучше — чистая.

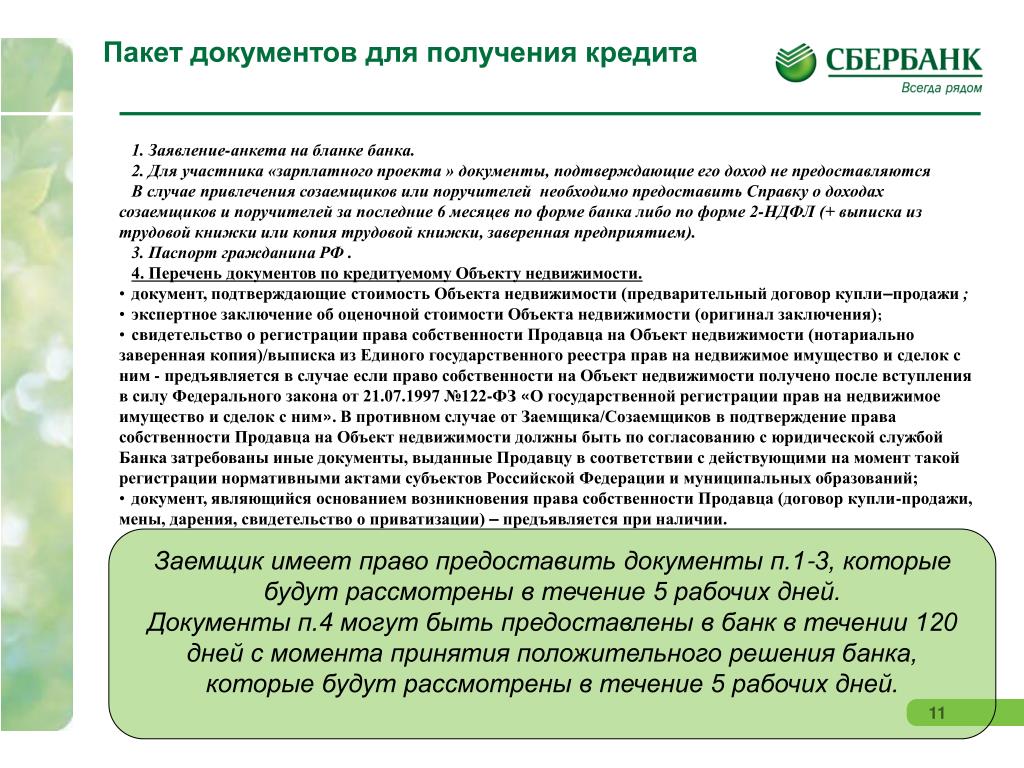

Оформление ипотечных кредитов происходит по следующему алгоритму:

- Изучение вариантов займа и выбор подходящей программы.

- Сбор и подготовка документации.

- Подача заявки. Это можно сделать как обратившись в банковское отделение, так и удаленно через Сбербанк-Онлайн.

- Ожидание, пока банк рассмотрит заявление. Это занимает 1-2 рабочих дня.

- Поиск жилья для приобретения и согласование выбранной квартиры с финансовой организацией.

- Обсуждение предварительных условий продажи с продавцом.

- Подписание ипотечного договора.

- Приобретение страховки.

- Внесение первой оплаты на счет продавца.

- Регистрация сделки в регистрационной палате или МФЦ.

- Полная оплата за недвижимость (банк перечисляет продавцу оставшуюся сумму).

Если заемщик планирует использовать средства государства, как участник какой-либо программы, добавится еще взаимодействие с другими уполномоченными органами самоуправления.

Преимущества по ипотеке для зарплатных клиентов Сбербанка

Ипотека в Сбербанке по зарплатному проекту имеет следующие преимущества для заемщика:

- Уменьшенная ставка. Для постоянных клиентов банк подготовил комфортные условия, позволяющие потребителю уменьшить финансовые затраты за счет понижения процента. Стандартное снижение ставки — 0,5%, в некоторых случаях — 1,5-2%. Особенную выгоду получают заемщики, у которых длительный срок выплаты кредита.

- Не нужно подавать бумаги, подтверждающие уровень заработной платы. Поскольку ежемесячный доход перечисляется на расчетный счет банка-кредитора, никакие документальные подтверждения не предоставляются. Кроме того, заемщику нет необходимости подавать бумаги об имеющихся кредитных обязательствах, потому что они видны в системе. Дополнительные документы потребуются только, если у клиента имеются займы в других банках.

- Сокращен срок рассмотрения поданного заявления. Ответ на ходатайство об ипотечном кредитовании зарплатных клиентов приходит в течение 2-5 рабочих дней.

Срок рассмотрения — 15 минут для потребительского кредита.

Срок рассмотрения — 15 минут для потребительского кредита. - Дистанционное обслуживание. Подать ходатайство можно через сервис «Сбербанк-Онлайн». Существует еще и второй вариант — программа «Банк на работе», в рамках которой человек может встретиться с банковским менеджером в своей фирме. Сотрудник финансовой организации не только даст подробные консультации, но и может принять письменное заявление на ипотечный кредит.

- Требуется минимальное количество документов. Зарплатный клиент предоставляет гражданский паспорт. Но в некоторых случаях кредитор может сделать запрос на дополнительные бумаги, чтобы собрать больше сведений о заемщике. Иногда требуется письменная заявка.

Несмотря на простоту подачи заявления в онлайн-режиме, для завершения сделки потребуется посетить отделение финансовой организации, чтобы поставить личную подпись в ипотечном договоре. Необходимую сумму на счет продавца банк перечислит самостоятельно.

проекты банка России для держателей карт, какие есть преимущества, процентная ставка по ипотечным программам, как оформить кредит тем, кто является участником проекта?

Главная » Финансовые советы от эксперта Финансовые советы от эксперта

Время на чтение: 3 минуты

АА

В Сбербанке ипотека для зарплатных клиентов предлагается на более выгодных условиях. Однако перед тем как воспользоваться банковскими продуктами, стоит внимательно изучить все преимущества, которыми обладают владельцы карт, и алгоритм оформления займа.

Однако перед тем как воспользоваться банковскими продуктами, стоит внимательно изучить все преимущества, которыми обладают владельцы карт, и алгоритм оформления займа.

Как оформить ипотеку зарплатнику Сбербанка по шагам?

Получить ипотеку от Сбербанка для держателей зарплатных карт могут лица, которые соответствуют следующим требованиям:

- является владельцем карты не менее 6 месяцев;

- за последние 3 месяца на счет поступало минимум 3 заработные платы;

- срок официального трудоустройства на последней работе составляет не менее 6 месяцев;

- возраст от 21 до 75 лет;

- является гражданином РФ, что подтверждает паспорт.

Кроме того, должна быть положительная кредитная история, лучше — чистая.

Оформление ипотечных кредитов происходит по следующему алгоритму:

- Изучение вариантов займа и выбор подходящей программы.

- Сбор и подготовка документации.

- Подача заявки. Это можно сделать как обратившись в банковское отделение, так и удаленно через Сбербанк-Онлайн.

- Ожидание, пока банк рассмотрит заявление. Это занимает 1-2 рабочих дня.

- Поиск жилья для приобретения и согласование выбранной квартиры с финансовой организацией.

- Обсуждение предварительных условий продажи с продавцом.

- Подписание ипотечного договора.

- Приобретение страховки.

- Внесение первой оплаты на счет продавца.

- Регистрация сделки в регистрационной палате или МФЦ.

- Полная оплата за недвижимость (банк перечисляет продавцу оставшуюся сумму).

Если заемщик планирует использовать средства государства, как участник какой-либо программы, добавится еще взаимодействие с другими уполномоченными органами самоуправления.

Преимущества по ипотеке для зарплатных клиентов Сбербанка

Ипотека в Сбербанке по зарплатному проекту имеет следующие преимущества для заемщика:

- Уменьшенная ставка. Для постоянных клиентов банк подготовил комфортные условия, позволяющие потребителю уменьшить финансовые затраты за счет понижения процента.

Стандартное снижение ставки — 0,5%, в некоторых случаях — 1,5-2%. Особенную выгоду получают заемщики, у которых длительный срок выплаты кредита.

Стандартное снижение ставки — 0,5%, в некоторых случаях — 1,5-2%. Особенную выгоду получают заемщики, у которых длительный срок выплаты кредита. - Не нужно подавать бумаги, подтверждающие уровень заработной платы. Поскольку ежемесячный доход перечисляется на расчетный счет банка-кредитора, никакие документальные подтверждения не предоставляются. Кроме того, заемщику нет необходимости подавать бумаги об имеющихся кредитных обязательствах, потому что они видны в системе. Дополнительные документы потребуются только, если у клиента имеются займы в других банках.

- Сокращен срок рассмотрения поданного заявления. Ответ на ходатайство об ипотечном кредитовании зарплатных клиентов приходит в течение 2-5 рабочих дней. Срок рассмотрения — 15 минут для потребительского кредита.

- Дистанционное обслуживание. Подать ходатайство можно через сервис «Сбербанк-Онлайн». Существует еще и второй вариант — программа «Банк на работе», в рамках которой человек может встретиться с банковским менеджером в своей фирме.

Сотрудник финансовой организации не только даст подробные консультации, но и может принять письменное заявление на ипотечный кредит.

Сотрудник финансовой организации не только даст подробные консультации, но и может принять письменное заявление на ипотечный кредит. - Требуется минимальное количество документов. Зарплатный клиент предоставляет гражданский паспорт. Но в некоторых случаях кредитор может сделать запрос на дополнительные бумаги, чтобы собрать больше сведений о заемщике. Иногда требуется письменная заявка.

Несмотря на простоту подачи заявления в онлайн-режиме, для завершения сделки потребуется посетить отделение финансовой организации, чтобы поставить личную подпись в ипотечном договоре. Необходимую сумму на счет продавца банк перечислит самостоятельно.

Рейтинг автора

Автор статьи

Юрист-консультант, финансовый эксперт

Написано статей

скорость, бонусы и выгодная ипотека

Всего 10 минут необходимо для зачисления денежных средств клиентам Сбербанка, которые участвуют в зарплатном проекте. Конечно, это не единственный и далеко не главный плюс зарплатного проекта, передает newslab. ru.

ru.

Что означает термин «зарплатный проект»?

Простыми словами зарплатный проект — это банковский сервис для начисления заработной платы сотрудникам. Но, конечно, мы не ограничиваемся исключительно процессом перечисления денежных средств на банковскую карту. Наши клиенты получают целый набор различных дополнительных услуг, бонусов. В этом проекте выигрывают все — и компании (работодатели) и работники данной организации.

Какие преимущества получают работники организаций, которые участвуют в зарплатном проекте?

Прежде всего, наши клиенты получают выгодные условия по продуктам банка. К примеру, это повышенные ставки по вкладам и пониженные — по потребительским и ипотечным кредитам. Кроме того, оформление кредита займет гораздо меньше времени: для получения займа уже не требуется собирать документы, поскольку все, что будет нужно — это паспорт и зарплатная карта.

Также наши клиенты могут получить ипотеку со сниженной ставкой от банка и дополнительным дисконтом от застройщика, который предлагает такие условия именно заемщикам с зарплатным проектом Сбербанка. Недавно для таких клиентов мы снизили и первоначальный взнос до 10 %.

Недавно для таких клиентов мы снизили и первоначальный взнос до 10 %.

Еще одно из преимуществ связано с получениями бонусов «СПАСИБО». Наличие у клиента зарплатного проекта предполагает более привлекательную систему бонусирования.

До 20 % от суммы покупки у партнеров будет возвращаться на карту в виде бонусов СПАСИБО, которые можно потратить в магазинах компаний-партнеров, а с недавних пор — еще и в компаниях, представляющих экосистему Сбербанка: DomClick, Okko и др.

Нужно ли посещать офис Сбербанка для подключения зарплатного проекта и контроля операций?

В банк ехать не нужно. Это особенно важно в настоящее время, когда рекомендуется сократить контакты и посещение различных организаций. Персональный менеджер предприятия привезет банковские карты, проконсультирует и оформит услуги прямо в офисе компании.

SberPay, оплата QR-кодом и расчет кредита: Сбербанк представил обновленное мобильное приложение

Абсолютно все операции можно совершать дистанционно с помощью интернет-сайта или мобильного приложения Сбербанк Онлайн на любой популярной платформе. Можно видеть все зачисления и списания, совершать переводы, оплачивать коммунальные услуги, открывать вклады

Можно видеть все зачисления и списания, совершать переводы, оплачивать коммунальные услуги, открывать вклады

Кредиты зарплатным клиентам Сбербанка в 2020: условия, оформить

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Подавляющее большинство россиян обслуживаются в Сбербанке России, они получают здесь заработную плату, отправляют через отделение переводы, осуществляют платежи, открывают счета и карты. А какие кредиты здесь предусмотрены в 2020 году, и есть ли специальные предложения для зарплатных клиентов? Расскажем далее.

Что такое зарплатный проект

Как известно, большое количество банковских учреждений предлагают для юридических лиц особую услугу под названием ведение зарплатного проекта. В этом случае банк и руководитель какого-либо предприятия, фирмы и иного юридического лица подписывают договор, благодаря которому все работники данной компании будут получать свою заработную плату на счет в Сбербанке.

В этом случае банк и руководитель какого-либо предприятия, фирмы и иного юридического лица подписывают договор, благодаря которому все работники данной компании будут получать свою заработную плату на счет в Сбербанке.

Чем это хорошо для работодателя? Удобство + специальные условия по обслуживанию пластика, различные программы лояльности, возможность контролировать счета своих служащих и т.д.

Чем это хорошо для банка? У него единовременно возрастает клиентская база, которая хранит на его счетах свои денежные средства. Банк знает, кто и сколько получает, может предложить этим людям выгодные условия по открытию вклада или получению кредита, т.к. уверен в платежеспособности клиента.

Иными словами, оформить подобный проект может только ваш работодатель. Если вы сами когда-то получали дебетовую карточку, и вам на неё приходит доход, то она не считается зарплатной с предоставлением льгот.

Однако, с недавних пор появилась возможность самостоятельно определить принадлежность вашей уже действующей карточки от Сбербанка. Для этого нужно:

Для этого нужно:

- Пройти регистрацию в системе «Сбербанк Онлайн».

- После скачать одноименное мобильное приложение.

- Выполнить там авторизацию.

- В Личном кабинете в разделе «Карты» вы нажимаете на название нужной карточки.

- Выбираете вкладку «Настройки».

- Пролистываете вниз и выбираете последний пункт «Сделать карту зарплатной».

- Далее следуете подсказкам системы, и сформируйте заявление бухгалтеру, которое вы передадите на работу, чтобы распечатать его и подписать с указанием всех нужных реквизитов.

Преимущества зарплатного клиента

И вот здесь мы плавно переходим к плюсам для самого заемщика: если вы получаете свою за

инструкция по подключения услуги, стоимость обслуживания — tvoedelo.online

Все тарифы Сбербанка

- бесплатное открытие счета

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

990 руб

Обслуживание

- бесплатное открытие счета

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

3490 руб

Обслуживание

- бесплатное открытие счета

- бесплатный тариф

- бесплатная бухгалтерия

- бесплатная корпоративная карта

- бесплатный интернет и мобильный банк

- наличие банковских отделений

- поддержка 24/7

- поддержка в чате

- бесплатное внесение наличных

- интеграция с онлайн бухгалтерией

- получение счета онлайн

- выезд менеджера

0 руб

Подключение

0 руб

Обслуживание

Минимальный кредитный рейтинг, необходимый для одобрения ипотеки в 2020

- Ссуды Ссуды ссуды

Личные ссуды в Канаде

- Личные ссуды

- Безнадежные кредитные ссуды

- Ссуды на консолидацию долга

- Ссуды на ремонт автомобилей

- Ссуды на восстановление кредита Ссуды для погашения

- Частные ссуды

- Ссуды поручителей (Cosignor)

- Ссуды для малого бизнеса

- Автокредиты

008 Ссуды на восстановление

Предложения кредита

Руководства и инструкции

- Руководство по заявке на получение ссуды

- Квалификация на личный ссуду

- Избегайте отклонения заявки

- Избегайте сборов NSF и овердрафта

- Как избежать мошенничества при ссуде

- Законен ли мой кредитор?

- Ваши права как заемщика

- Мгновенные банковские проверки

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Нью-Шотландия

- Манитоба

PEI

По городам

- Торонто

- Миссиссауга

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава

- Кингстон 9000

- Больше Кредит

- Оттава

- Мониторинг Кингстон 9000

- Кредитный калькулятор

- Все услуги

- Кредитные карты

Отзывы

- Fairstone Reviews

- Mogo Reviews

- Easyfinancial Reviews

- LendDirect

- Отзывы Cash5You

- Просмотр r База данных

Списание долга в Канаде

- Консолидация долга

- Погашение долга

- Консолидация кредитной карты

- Консолидация долга Ссуды

- Консультации по банкротству

Консультации по займам

9000 Консультации клиентов

Guides & How To’s

- Canada Debt Relief Guide

- Consolidate Credit Card Debt

- How to Manage Debt

- Saving while in Debt

- Calculate Debt-to-yield Ratio

- Conquer

High Interest Debt

- Conquer

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- 00030003000300030003

- 0008

- 0003 Нью-Брансуик 9000 PE a

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

High Interest Debt

Сколько делают ипотечные кредиторы на вашем ипотечном ссуде?

Сколько ипотечные кредиторы получают от вашей ссуды?

Большинство потребителей могут согласиться с тем, что ипотека стоит недешево.

Типичная комиссия за отправку, один процент от баланса, может составлять тысячи долларов.

Могут существовать надбавки, основанные на риске, для лиц с низким кредитным рейтингом, небольшими первоначальными взносами или более рискованной недвижимостью, такой как многоэтажные кондоминиумы или дома промышленного производства.

Кроме того, как правило, существуют расходы на услуги третьих лиц, такие как оценка дома, страхование титула, ответственные за условное депонирование и осмотр дома.

Если вам кажется, что все зарабатывают кучу денег на вашей покупке дома или рефинансировании, это понятно.

Но не обязательно верно.

Подтвердите новую ставку (9 ноября 2020 г.)

Расходы ипотечного кредитора

Множество новых правил ипотечного кредитования и защиты потребителей, хотя в целом считается положительным моментом для отрасли, все же увеличили расходы кредиторов. Банки, брокерские конторы и небанковские оригинаторы внедрили новые процедуры и наняли больше персонала для соблюдения новых правил.

Дебра Стилл, президент Pulte Mortgage, заявила в недавней презентации, что в 2006 году в среднем файле ссуды было 302 страницы.Теперь средний файл закладной (книга?) Составляет 806 страниц.

Это привело к увеличению затрат на получение нового жилищного кредита в среднем на 210 долларов, в результате чего общая стоимость ипотечного кредита превысила 7 700 долларов.

Прибыль ипотечного кредитора

По данным Ассоциации ипотечных банкиров (MBA), к концу 2015 года из-за ужесточения регулирования, затрат на персонал и обратного выкупа ссуд (потери права выкупа закладных и т. Д.) Прибыль кредиторов на ссуду снизилась до 493 долларов США.

Однако по мере того, как кредиторы стали лучше справляться с новыми правилами и внедрять новые технологии, затраты снова снизились, а прибыль выросла — в среднем до 1 686 долларов США во втором квартале 2016 года.

Когда вы делаете покупки для получения ипотечного кредита, определенно есть деньги. Но эти деньги находятся под контролем кредитора, а не кредитного агента.

Доход кредитного специалиста

По данным Бюро статистики труда США (BLS), средняя заработная плата в 2015 году для кредитных специалистов всех видов — коммерческих, потребительских и ипотечных — составила 63 430 долларов в год. Самые низкие десять процентов заработали менее 32 870 долларов, а самые высокие десять процентов заработали более 130 630 долларов.

Размер вознаграждения агенту по ссуде сильно различается.Некоторые получают фиксированную зарплату, но большинству выплачиваются комиссионные. Приведенные ниже результаты опроса Inside Mortgage Finance показывают диапазон выплаченных комиссионных. Каждый базисный пункт составляет 1/100 одного процента, поэтому 25 базисных пунктов, или базисных пунктов, равняются 1/4 одного процента. Это 250 долларов за ипотеку в 100 000 долларов.

Подтвердите новую ставку (9 ноября 2020 г.)

Работаем бесплатно

Большинство профессионалов ипотечного кредитования работают на комиссионных. Это означает, что они могут потратить часы на проработку сценариев ссуды для вас, помочь вам улучшить свой кредитный рейтинг, собрать воедино необходимую документацию, заполнить ваше заявление, заказать отчеты о праве собственности и проверить вашу занятость, активы и другие соответствующие детали.

Это означает, что они могут потратить часы на проработку сценариев ссуды для вас, помочь вам улучшить свой кредитный рейтинг, собрать воедино необходимую документацию, заполнить ваше заявление, заказать отчеты о праве собственности и проверить вашу занятость, активы и другие соответствующие детали.

Обычно им не платят, если вы решаете не покупать и не рефинансировать, либо отклоняют заявку, либо вы меняете кредитора. Бесплатная работа — большая часть этого бизнеса.

Комиссия по ипотеке

Комиссии различаются между банками, брокерскими конторами и отправителями. Однако недопустимо, чтобы комиссия по ссуде зависела от условий ипотеки — никаких бонусов за более высокую ставку или более крупную комиссию, а также никаких штрафов за сокращение скидки.

Если кредитным агентам нужен ваш бизнес, они предложат вам лучшую сделку, разрешенную их работодателем — ипотечный банк или брокерскую фирму.

Как договориться о лучшей ставке по ипотеке

Когда вы делаете покупки для получения ипотечного кредита, сравнивайте предложения от разных конкурирующих кредиторов. Обычно мало что можно получить, работая над отдельным кредитным специалистом и пытаясь выбить из него лучшую сделку.

Обычно мало что можно получить, работая над отдельным кредитным специалистом и пытаясь выбить из него лучшую сделку.

Однако кредиторам редко разрешается незначительно снижать ваши комиссионные («отклоняться», как говорят в отрасли) при определенных условиях. Им может быть разрешено сделать это, чтобы конкурировать с ценообразованием другого кредитора, если у них есть политика, которая соответствует руководящим принципам, установленным Бюро финансовой защиты потребителей.

Во-вторых, никакая скидка не может быть получена из комиссии кредитного специалиста, за исключением «покрытия некоторых неожиданных увеличений расчетных затрат».

К счастью, в наши дни легко получить несколько цитат в Интернете, не надевая боксерские перчатки.

Какие сегодня ставки по ипотеке?

Сегодняшние ставки зависят от эффективности кредитора, его политики, желаемой нормы прибыли и других факторов. На самом деле не имеет значения, какова политика кредитора или сколько он платит своим кредитным агентам. Важно то, что он предлагает вам.

Важно то, что он предлагает вам.

Подтвердите новую ставку (9 ноября 2020 г.)

Online Mortgage — First & Second Home

1 Процентные ставки при соблюдении следующих условий дисконтирования: (i) заработная плата, пенсия или любой другой тип периодического пособия, получаемого путем перечисления вознаграждения, должно быть установлено в Openbank. Для одного держателя сумма любого из перечисленных выше предметов должна быть не менее 900 евро в месяц. Если есть два или более держателя, минимальная сумма составляет 1800 евро в месяц.По крайней мере, один из держателей ипотеки должен иметь подтверждение фиксированного дохода от работы в качестве наемного работника, самозанятого лица или от пенсии (ii) имущество / имущество, подлежащее ипотеке, должно быть застраховано с помощью системы страхования жилья, предлагаемой Openbank, SA , Оператор связанного банковского страхования.

Если вы не выполняете какое-либо из вышеуказанных условий дисконтирования, применимая процентная ставка, возникающая в результате несоблюдения, будет изменяться и будет результатом добавления дополнительной маржи в 0,30% к годовой номинальной процентной ставке, если вы не соблюдаете условие скидки (i), 0. 10%, если вы не соответствуете условиям скидки (ii) и 0,40%, если вы не выполняете ни одно из вышеуказанных условий, чтобы иметь право на скидку.

10%, если вы не соответствуете условиям скидки (ii) и 0,40%, если вы не выполняете ни одно из вышеуказанных условий, чтобы иметь право на скидку.

Все держатели должны иметь свое налоговое резидентство в Испании и иметь текущий счет в Openbank, с которого будут производиться выплаты по ипотечной ссуде. Нет платы за организацию или обслуживание. Ипотека при условии одобрения Openbank.

Процентная ставка будет фиксированной в течение начального периода как для открытой ипотеки с переменной ставкой (первый год), так и для ипотеки со смешанной ставкой (первые 10 лет).После начального периода будет применяться результирующая переменная процентная ставка (Euribor плюс спред) с полугодовым обзором для открытой ипотеки с переменной ставкой и ежегодным обзором для открытой ипотеки со смешанной ставкой. Для открытой ипотеки с фиксированной ставкой фиксированная процентная ставка будет применяться на весь срок ссуды.

Применяемая процентная ставка будет варьироваться в зависимости от процента финансирования, на которое вы подаете заявку (открытая ипотека с фиксированной ставкой и переменной ставкой), выбранного вами срока (открытая смешанная ставка и фиксированная ставка) и соответствия условиям и условия.

В течение периода, когда применяется переменная процентная ставка, если сумма базовой процентной ставки (Euribor) плюс дифференциал, применяемый в каждом случае к ипотечной ссуде, будет отрицательной, ипотечная ссуда не будет включать процентные выплаты в пользу заемщиков, хотя в течение этого периода заемщики не будут обязаны платить проценты.

Предлагаемые процентные ставки по ипотечным кредитам, предназначенным для покупки жилья.

В периоды применения переменной процентной ставки переменная годовая процентная ставка предоставляется для информационных целей и рассчитывается исходя из теоретического предположения, что начальная базовая процентная ставка остается постоянной в течение всего срока ипотеки, учитывая, что ставка, полученная в результате пересмотра в последующие годы (годовой Euribor, опубликованный в ноябре 2020 г. (-0.466% плюс спред) меньше начальной процентной ставки. Эта переменная годовая процентная ставка была рассчитана исходя из предположения, что контрольные ставки не меняются; следовательно, эта переменная годовая процентная ставка будет варьироваться в зависимости от изменений процентной ставки.

Несмотря на вышесказанное, вы должны знать, что, когда фиксированная процентная ставка, применяемая в течение начального процентного периода, меньше суммы согласованного спреда и контрольного индекса, действующего на дату получения ипотеки, годовая процентная ставка будет рассчитываться исходя из теоретического предположения, что начальная справочная ставка остается постоянной в течение всего срока ипотеки, согласно годовому Euribor, опубликованному в ноябре 2020 года (-0.466%).

2 Годовая процентная ставка и переменная годовая процентная ставка были рассчитаны исходя из предположения, что соглашение об ипотеке будет действовать в течение согласованного периода времени, что не будет произведена частичная или полная предоплата и что Openbank и заявитель выполнят свои обязательства. на условиях, оговоренных в договоре. Кроме того, для соблюдения условий скидки было рассмотрено следующее: (i) страхование жилья, реализуемое Openbank, S.A., Linked Bancassurance Operator, на основе расчетной годовой премии в размере 153 евро. 79 на участке площадью 100 кв. М, расположенном в Мадриде, общей стоимостью 87 800,00 евро и стоимостью содержания 22 000,00 евро (в качестве ориентира использовалась премия за первый год. Страховые взносы, соответствующие следующим годам, будут обновляться ежегодно основы, как указано в отдельных условиях применимой политики). Страхование не является обязательным; однако страхователи будут иметь право на более выгодные условия.

79 на участке площадью 100 кв. М, расположенном в Мадриде, общей стоимостью 87 800,00 евро и стоимостью содержания 22 000,00 евро (в качестве ориентира использовалась премия за первый год. Страховые взносы, соответствующие следующим годам, будут обновляться ежегодно основы, как указано в отдельных условиях применимой политики). Страхование не является обязательным; однако страхователи будут иметь право на более выгодные условия.

3 Openbank будет нести сборы за оценку и проверку земельного кадастра (отчет о земельном кадастре), если они запрашиваются через Openbank и в конечном итоге договор об ипотеке подписывается с банком.Эти расходы будут оплачены клиентом заранее и будут возмещены Openbank после подписания, после завершения урегулирования ипотечного файла. Вышеупомянутые расходы относятся к оформлению ипотечного кредита и ни при каких обстоятельствах не относятся к сделке по покупке дома.

Кроме того, Openbank предоставит скидку в размере 230 евро для клиентов, которые предоставят действительную оценку от оценочной фирмы, аккредитованной Банком Испании, при условии, что соглашение об ипотеке с Openbank подписано до 31 декабря 2020 года, оценка не запрашивалась через Openbank, и кредит в конечном итоге подписывается с банком.Эта скидка будет эквивалентна гонорарам за оценку, как если бы она была запрошена через Openbank (230,00 евро без НДС), и будет сделана после подписания, когда будет завершено урегулирование ипотечного файла.

4 Предварительное одобрение будет выдано на основании презумпции точности информации, предоставленной на сегодняшний день, и будет зависеть от последующего проведения всеобъемлющего анализа рисков отделом рисков Openbank после того, как будет предоставлена необходимая информация и подтверждающая документация. получено.Соответственно, предварительное одобрение носит ориентировочный характер и ни в коем случае не является Обязательным предложением или подтверждением предоставления ипотечной ссуды. Соответственно, Openbank не несет ответственности за окончательный отказ от ипотечного кредита или условий последующего Обязательного предложения, кроме тех, которые описаны в зависимости от рыночных условий или получения дополнительной информации об их предпочтениях и финансовых условиях; поэтому заявитель или любой другой получатель должен принять все необходимые меры предосторожности перед использованием данных, содержащихся в письме о предварительном одобрении, которое они используют на свой страх и риск.

5 Финансовые убытки, понесенные OPENBANK, если таковые имеются, рассчитываются пропорционально возмещенному капиталу путем отрицательной разницы между непогашенным капиталом на момент досрочного погашения и текущей рыночной стоимостью кредита.

Текущая рыночная стоимость будет рассчитана как сумма текущей стоимости невыплаченных комиссионных до следующего пересмотра процентных ставок и текущей стоимости непогашенного капитала на момент пересмотра, если бы он не был отменен досрочно.Обновленная процентная ставка будет рыночной ставкой, которая применяется к оставшемуся периоду времени до следующего обзора. Применимым индексом для расчета рыночной стоимости будет процентный своп (IRS) на периоды 2, 3, 4, 5, 7, 10, 15, 20 и 30 лет, который будет опубликован Банком Испании и спред будет добавлено. Этот спред будет фиксироваться как существующая разница на момент подписания транзакции между процентной ставкой транзакции и IRS при ближайшем к этому времени взносе до следующей даты пересмотра процентной ставки или до даты ее погашения.

Заявление на ипотечное кредитование рассматривается от 2-х до 5-ти рабочих дней, что меньше, чем у клиентов, не участвующих в зарплатном проекте.

Заявление на ипотечное кредитование рассматривается от 2-х до 5-ти рабочих дней, что меньше, чем у клиентов, не участвующих в зарплатном проекте. Он всегда готов проконсультировать по всем интересующим вопросам, а так же на рабочем месте может принять заявку на потребительский или ипотечный кредит, что займет совсем немного времени.

Он всегда готов проконсультировать по всем интересующим вопросам, а так же на рабочем месте может принять заявку на потребительский или ипотечный кредит, что займет совсем немного времени.

Срок рассмотрения — 15 минут для потребительского кредита.

Срок рассмотрения — 15 минут для потребительского кредита.

Стандартное снижение ставки — 0,5%, в некоторых случаях — 1,5-2%. Особенную выгоду получают заемщики, у которых длительный срок выплаты кредита.

Стандартное снижение ставки — 0,5%, в некоторых случаях — 1,5-2%. Особенную выгоду получают заемщики, у которых длительный срок выплаты кредита. Сотрудник финансовой организации не только даст подробные консультации, но и может принять письменное заявление на ипотечный кредит.

Сотрудник финансовой организации не только даст подробные консультации, но и может принять письменное заявление на ипотечный кредит.