Сбербанк снизил проценты по потребительским кредитам без поручителей. Сбербанк снижение процентов

Как уменьшить процент по кредиту в Сбербанке

В Сбербанке формирование ставки по кредиту происходит на основании объективных факторов, среди которых:

- ставка рефинансирования ЦБ, налоги, страховые взносы;

- уровень инфляции, платежеспособность населения, конкуренция на финансовом рынке;

- текущие коммерческие расходы банка, финансовые риски;

- платежеспособность клиента, наличие обеспечения и гарантий, кредитная история.

Снижение ставок

В зависимости от совокупности разных факторов банк назначает ту или иную процентную ставку. Со временем обстоятельства меняются, процентная ставка с годами может не только расти, но и уменьшаться. Несколько лет назад Сбербанк выдавал займы от 19 и 20% годовых, сегодня можно найти банковский продукт под 13 – 14%.

Поэтому для многих людей сейчас доступна возможность снижения процентной ставки за счет использования программ рефинансирования кредитов. Ими могут воспользоваться клиенты, как Сбербанка, так и других банков Страны.

Кто может участвовать в программах рефинансирования?

Чтобы получить одобрение на рефинансирование кредита с большей процентной ставки на меньшую, необходимо:

- иметь постоянный доход и документы, его подтверждающие;

- предоставить личную информацию, позволяющую оценить вашу платежеспособность и уровень доходов;

- не иметь задолженности по действующим кредитам;

- иметь хорошую кредитную историю.

В Сбербанке много льготных продуктов, например, для военнослужащих, студентов, пенсионеров с выгодной процентной ставкой.

Выгоды снижения процентной ставки

Участвуя в программах рефинансирования, вы не только получите более выгодные условия по начисляемым процентам, но и сможете:

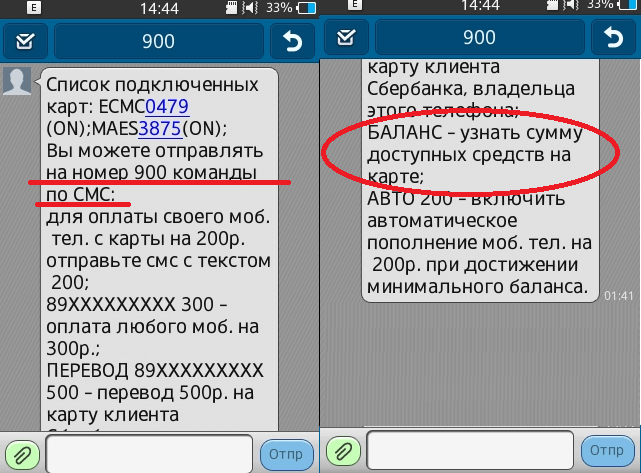

- объединить несколько кредитов в разных банках в один, платить все долги одним взносом, используя удобные онлайн-сервисы Сбербанка;

- снизить сумму ежемесячного платежа;

- не меняя размер платежа, получить дополнительные наличные, одновременно соединив все кредиты в Сбербанке.

Программы рефинансирования предполагают тщательную проверку заемщика как при получении первоначального кредита. Для владельцев зарплатных карт и определенных социальных категорий населения в Сбербанке действуют льготные условия. Воспользовавшись системой можно существенно упростить отношения с банком и сделать пользование деньгами более выгодным.

По ним можно взять в долг до 3х миллионов на срок до 5 лет.

Пакет документов для оформления рефинансирования

Чтобы подать запрос на рефинансирование долга, необходимо предоставить в Сбербанк следующий пакет документов:

- паспорт гражданина РФ, в котором есть постоянная регистрация по месту жительства;

- имеющиеся договоры по займам;

- справки из других банков о том, что все платежи погашены и нет просрочек;

- копия трудовой книжки и трудового договора, заверенная работодателем;

- свидетельство о браке или другие документы, подтверждающие семейное положение и наличие детей.

В отделении банка вы напишите заявление, заполните анкету и оставите информацию на рассмотрение. После тщательного анализа ситуации и поверки информации банк примет решение о возможности рефинансирования и его условиях.

После подписания нового кредитного договора средства будут направлены на погашение и закрытие кредитов, участвующих в программе, а причитающиеся наличными вы сможете получить в банке или на карту.

Используя возможность снизить ставку по кредиту, вы получаете действительно выгодные условия и современный уровень сервиса в Сбербанке.

Снижение ставок по действующей ипотеке

Сбербанк рассматривает обращения своих ипотечных заемщиков о снижении процентных ставок по действующей ипотеке

| Ипотечная программа | При наличии полиса страхования жизни и здоровья с учетом условия «Защищенный заемщик» по кредитному договору | В остальных случаях |

| «Военная ипотека» и программа «Строительная сберегательная касса» | Нет снижения | |

| Нецелевой кредит под залог недвижимости | 11,9% | 12,9% |

| Остальные продукты | 10,9% | 11,9% |

Что необходимо для положительного решения банка?

- Текущая ставка по кредиту выше указанных в таблице

- Отсутствие просроченной задолженности

- Кредит выдан 12 и более месяцев назад на дату подачи заявления

- Остаток долга на дату снижения более 500 000 рублей

- Кредит не был ранее реструктурирован

Возможны и другие факторы.

Срок рассмотрения заявки и принятия решения банком

- от 30 дней после подачи заявки

ВНИМАНИЕ: Банк не рассматривает снижение ставок на условиях, отличных от вышеуказанных.

Как подать заявку на снижение ставки по действующим кредитам?

- Заполните заявление на DomClick.ru.

Поделитесь с друзьями!

sber-info.ru

Как уменьшить процент по кредиту в Сбербанке

Как уменьшить процент по кредиту в Сбербанке – это вопрос, который по-прежнему интересует рядовых граждан. В выборе той или иной программы кредитования для заемщика определяющим критерием является размер ставки. Что влияет на ее формирование, и как реально уменьшить проценты по кредиту в главном банке страны, рассмотрим ниже.

Содержание статьи:

Понижение процентной ставки по кредиту в Сбербанке

По традиции большее доверие у граждан вызывают кредитные организации, имеющие государственную поддержку. По этой причине особой популярностью пользуются предложения Сбербанка, установившего на сегодня достаточно низкий уровень процентов, предоставляя своим клиентам дополнительные возможности по их снижению.

Как формируется процентная ставка

Понижение процентной ставки по кредиту в Сбербанке обусловлено многими обстоятельствами. Как происходит этот процесс можно понять, разобравшись с механизмом формирования кредитного процента.

Многие граждане очень сильно заблуждаются, считая, что величина процентов зависит только от желания самого кредитора. На самом деле, на этот процесс влияет множество факторов, и некоторые из них не зависят от политики банка.

Многие граждане очень сильно заблуждаются, считая, что величина процентов зависит только от желания самого кредитора. На самом деле, на этот процесс влияет множество факторов, и некоторые из них не зависят от политики банка.

- Независимые факторы. Главным из них является размер ставки рефинансирования ЦБ РФ: с ее падением кредиты дешевеют, а с ростом – дорожают. Сюда же можно отнести и установленное законом обязательное страхование и необходимость кредитору платить налоги. На эти критерии ни банк, ни заемщик не в силе воздействовать.

- Пассивные факторы. Они во многом зависят от уровня инфляции в стране, доходов граждан, конкурентоспособности кредитора, размеров его активов и баланса. Сильная конкуренция среди банков идет на пользу потребителям и не позволяет необдуманно увеличивать проценты.

- Коммерческая составляющая. Как все коммерческие структуры, банковские учреждения нацелены на получение прибыли. И они имеют свои определенные коммерческие расходы – стоимость аренды и коммунальных услуг, оплату сотрудников, предполагаемый риск убытков и другое.

- Клиентский фактор. Если все предыдущие составляющие формирования процентов никоим образом не зависят от самого заемщика, то на этот полностью влияют его индивидуальные качества. К ним относятся: личные данные заемщика, его возраст и семейное положение, финансовые возможности и уровень доходов, личное имущество, рабочий стаж и место работы, к какой группе риска относится и состояние кредитной истории. Чем лучше эти показатели, тем охотнее банк идет на снижение процентов.

Как еще можно уменьшить процент по кредиту в Сбербанке? Такие возможности есть, и они следуют из выше описанного механизма. Они следующие:

Как еще можно уменьшить процент по кредиту в Сбербанке? Такие возможности есть, и они следуют из выше описанного механизма. Они следующие:

- Идеальная кредитная история. Поскольку потребительские кредиты возможны с положительной кредитной историей, то оптимально у будущего заемщика на момент подачи заявления закрытые кредиты должны быть без задержек. Как ни странно, но полное отсутствие кредитной истории, наоборот, может увеличить ставку. Такой клиент – «темное пятно» для кредитора.

- Участие в зарплатном проекте положительно влияет на шанс получить выгодные условия по займу: не потребуется предъявлять справку о доходах и убеждать кредитора в своей платежеспособности. Поэтому у банка риск не возврата денег минимальный, и он снижает ставку. Такие же оптимистичные шансы и для пенсионеров, оформивших пенсию в Сбербанке.

- Привлечение поручителей или предоставление имущества в залог.

Под какие кредиты Сбербанк снизил ставку

2022 год ознаменовался снижением ставок по нескольким видам кредитов. Сегодня кредитная организация снизила ставки по многим потребительским кредитам на 4%. Для займов под поручительство она составляет минимум 12,9 %, а без обеспечения – 13,9%, что означает снижение на 1-2%. Намного существеннее подешевеют займы для определенных категорий граждан – военнослужащих, участвующих в накопительно-ипотечной программе (на 2%), и владельцев личного подсобного хозяйства (на 3 %). Для расширения клиентской базы кредитная организация предусмотрела снижение на 4-9% для тех, кто решил рефинансировать займы с чужих банков. Их цена составит 13,9-14,9%.

2022 год ознаменовался снижением ставок по нескольким видам кредитов. Сегодня кредитная организация снизила ставки по многим потребительским кредитам на 4%. Для займов под поручительство она составляет минимум 12,9 %, а без обеспечения – 13,9%, что означает снижение на 1-2%. Намного существеннее подешевеют займы для определенных категорий граждан – военнослужащих, участвующих в накопительно-ипотечной программе (на 2%), и владельцев личного подсобного хозяйства (на 3 %). Для расширения клиентской базы кредитная организация предусмотрела снижение на 4-9% для тех, кто решил рефинансировать займы с чужих банков. Их цена составит 13,9-14,9%.

Но при всем при этом политика банка остается прежней: для каждой категории предусматривается индивидуальный подход при определении ставки и зависит не только от категории претендента, но и его платежеспособности и надежности.

Как переоформить кредит в Сбербанке под меньший процент

Если возникает необходимость переоформить уже имеющийся кредит в Сбербанке под меньший процент, то существует один выход – заключить договор по рефинансированию. Тем более, в этом году банк предоставил льготные условия для этой процедуры. Она подразумевает закрытие ссуд у других кредиторов с последующим оформлением нового займа. Особенно это выгодно для тех, у кого на руках несколько ссуд с высокими процентами.

Что для этого нужно

Для этого потребуется обратиться в любое отделение Сбербанка и заполнить соответствующую анкету. При себе необходимо иметь следующие документы:

- паспорт с отметкой о регистрации;

- договоры предыдущих займов;

- справка о погашении и отсутствии просрочек;

- трудовая книжка;

- для мужчин моложе 27 лет – военный билет;

- свидетельства о браке и рождении детей.

Чтобы увеличить свои шансы на одобрение, претенденту необходимо иметь хорошую кредитную историю и достаточный уровень доходов. Чем больше положительной информации будет предоставлено, тем больше вероятность получения более низкого процента и более длительного кредитного срока.

Чтобы увеличить свои шансы на одобрение, претенденту необходимо иметь хорошую кредитную историю и достаточный уровень доходов. Чем больше положительной информации будет предоставлено, тем больше вероятность получения более низкого процента и более длительного кредитного срока.

Условия

Рефинансирование предоставляется на таких условиях:

- минимальная сумма займа – 15 тыс. руб., максимальная – 3 млн. руб.;

- срок – 3 мес. – 5 лет;

- не потребуется обеспечение;

- отсутствие комиссии.

В чем выгода

Выгода банка и заемщика в перекредитовании обоюдная. Учреждение увеличивает свою клиентскую базу, а заемщик решает собственные проблемы:

Выгода банка и заемщика в перекредитовании обоюдная. Учреждение увеличивает свою клиентскую базу, а заемщик решает собственные проблемы:

- уменьшает ежемесячные платежи;

- получает более удобный вариант погашения – вместо нескольких займов у него остается только один;

- для владельцев автокредита имеется возможность снять обременение с автомобиля;

- получить средства на любые цели.

Заключение

Любой желающий может воспользоваться предоставленными способами уменьшения процентной ставки по кредиту в Сбербанке. Лучше всего это предусмотреть до обращения в банковское учреждение и серьезно подготовится к этому – подтвердить свою платежеспособность обширным пакетом документов и статус зарплатного клиента или предоставить в залог собственное имущество. В этом случае риск кредитной организации сводится к минимуму, и кредитозаемщику будут предложены самые минимальные проценты. В конечном итоге это благотворно влияет на самого заемщика, исправно погашающего задолженность. Если же у заемщика появляется желание уменьшить свои ежемесячные платежи, то существует еще ряд вариантов, позволяющих это сделать. И один из них – рефинансирование имеющихся займов.

30-10-2017

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Снижение ставки по ипотеке Сбербанка

Уменьшение Банком России в 2022-2022 годах ключевой ставки привело к тому, что снижение ставки по ипотеке Сбербанка произошло до уровня в 7,4% для квартир в новых домах и до 8,6% на рынке вторичного жилья. Это позволяет новым клиентам оформить ссуду на приобретение недвижимости на выгодных условиях. С другой стороны, уменьшение процентной ставки беспокоит заемщиков, которые брали ссуды на менее привлекательных условиях. Действующие клиенты задаются вопросом, как уменьшить платеж по ипотеке в Сбербанке, и можно ли изменить действующую ставку по полученным ранее кредитам.

Содержание статьи:

Условия снижения процентов по ипотеке в Сбербанке

Уменьшение в 2022 году ставки рефинансирования дало банкам возможность сделать условия получения займов более привлекательными. Если раньше ссуды на покупку жилой недвижимости выдавались под 14-15% годовых, сегодня средний размер переплаты для новых клиентов составляет в среднем 8-10%. Этот факт означает упущенную выгоду для тех, кто брал ипотеку под высокий процент.

Чтобы удержать действующих клиентов от рефинансирования в других финансовых организациях, «Сбербанк» запустил для них программу, предусматривающую возможность уменьшения ипотечной ставки. В кредитном договоре эта возможность оговаривается, однако остается на усмотрение банка: он может уменьшить финансовую нагрузку заемщика, но не обязан это делать.

Возможность снижения процентной ставки за ипотеку «Сбербанка» предусмотрена при соблюдении ряда условий:

- Оформление ипотечного займа произошло не меньше года назад.

- Отсутствуют просрочки по кредиту.

- Ранее кредит не был реструктуризован.

- На момент обращения остаток долга больше 500000 руб.

- Текущая ставка меньше, чем предложенная в программе.

Изменение ставки не предусмотрено для кредитов, оформленных по программам «Строительная сберегательная касса» и «Военная ипотека». Для нецелевых кредитов под залог недвижимости и всех остальных программ предусмотрено снижение до 11,9% и 10,9% годовых соответственно. Понижение до этого уровня возможно, если кредит был оформлен с услугой страхования жизни и здоровья заемщика. Когда это условие не соблюдено, ставку можно уменьшить до 12,9% по нецелевым займам с обеспечением и до 11,9% по всем остальным программам.

Заявление рассматривается банком в течение 30 дней. Если решение будет положительным, автоматически будет сформирован новый график платежей, увидеть который можно будет в личном кабинете Сбербанк Онлайн. Подать заявление можно в режиме онлайн, воспользовавшись формой на сервисе для приобретения недвижимости от Сбербанка.

Способы снижения процентов

Предусмотрены и другие способы снижения ставки по действующей ипотеке в Сбербанке. Они позволяют на индивидуальных условиях пересмотреть параметры договора и предложить клиенту более подходящие и комфортные для личного бюджета условия возврата задолженности. Основными причинами для снижения процентов по ипотеке являются:

- Участие клиента в социальных программах, которые предусматривают льготы или компенсацию по кредитам.

- Изменение материального положения или состояния здоровья, что влечет невозможность корректного исполнения кредитных обязательств.

Существуют такие варианты понижения ставок по ипотеке:

- рефинансирование действующего кредита;

- реструктуризация задолженности;

- социальные программы;

- судебное разбирательство.

Банк обязан принять от заемщика заявление на уменьшение переплаты, однако право на окончательное решение о возможности уменьшения кредитной нагрузки остается за ним.

Рефинансирование

Рефинансирование, или перекредитование на более выгодных условиях, позволяет сэкономить на переплате процентов, поэтому пользуется высоким спросом у клиентов банков. Решая вопрос, как снизить процентную ставку по ипотеке в Сбербанке, клиенты интересуются подобной возможностью.

Для заемщиков других компаний в банке подобная услуга предусмотрена, собственные же клиенты для изменения условий ипотечного кредитования ей воспользоваться не могут. Основная цель рефинансирования — заключение нового кредитного договора с пониженной переплатой. Поэтому клиентам Сбербанка стоит воспользоваться возможностью ее уменьшения в рамках специально созданной для этого программы.

Если по каким-либо причинам это сделать невозможно, стоит рассмотреть возможность рефинансирования в другой финансовой организации. Этот вариант подойдет в случае, если удастся снизить уровень не менее, чем на 2-3%. При этом чем меньше срок действующего кредита, тем лучше — это позволит не много потерять на переплате по процентам, которая в начале срока кредита всегда выше. В противном случае не стоит менять банк, попытавшись другими способами снизить действующую ставку.

Видео про перекредитование:

Реструктуризация

Реструктуризация представляет изменение условий действующего договора путем заключения дополнительного соглашения, но без повторного оформления кредита. Эта процедура не всегда означает уменьшение переплаты, поскольку основная ее цель — пересмотр графика ежемесячных платежей для более комфортного погашения задолженности для заемщика.

Чаще всего к реструктуризации прибегают из-за изменившегося материального положения заемщика: при потере или смене работы, появлении на содержании иждивенца, проблемах со здоровьем. Эти факторы могут затруднить своевременное внесение платежей по ипотеке, что приводит к возникновению просроченной задолженности и увеличению переплаты.

Чтобы избежать подобных ситуаций, банк может пойти навстречу клиенту, предложив один из следующих вариантов:

- кредитные каникулы от нескольких месяцев до полугода;

- увеличение срока с уменьшением ежемесячного взноса;

- отсрочка одного или нескольких платежей;

- поквартальная оплата процентов;

- создание индивидуального графика платежей.

Эти варианты не дают возможность изменить ставку или уменьшить переплату, но позволяют говорить о снижении ежемесячного платежа. Решая, как уменьшить процент ипотеки в Сбербанке путем реструктуризации, можно прибегнуть к ее аналогу, доступному каждому клиенту — досрочному погашению. Внесение денежных средств сверх указанной в графике платежей суммы позволит сократить основной долг.

Социальные программы

Некоторые категории заемщиков могут снизить ипотечную нагрузку в рамках одной из программ доступного жилья, реализуемых с поддержкой государства. С 2015 года действует направление помощи ипотечным клиентам, призванное снизить кредитную нагрузку для таких категорий граждан:

- семьи, где иждивенцы до 24 лет обучаются на дневной форме;

- лица с инвалидностью;

- родители или опекуны с одним и более несовершеннолетним ребенком, детьми с инвалидностью;

- участники военных действий.

Решая, как снизить процент ипотеки, подходящим под эти категории клиентам стоит воспользоваться программой поддержки в первую очередь. В зависимости от ситуации предусмотрены следующие варианты помощи:

- Замена валютной ссуды на рублевую.

- Снижение на 50% ежемесячного платежа сроком до 1,5 года.

- Снижение от 20 до 30% от размера задолженности: вся сумма не должна превышать 1, 5 млн рублей. Точный размер льготы определяет финансовая организация, выдавшая кредит.

Судебное разбирательство

Судебное разбирательство — крайняя мера для уменьшения кредитной нагрузки. По закону банк не обязан ее снижать, поэтому подать на него в суд можно лишь в случае нарушения условий договора. Поскольку Сбербанк имеет отлаженную систему взаимодействия с клиентами, надежную юридическую поддержку, проработанные алгоритмы оформления и ведения ипотечных договоров, найти нарушения в его работе будет сложно.

Единственный вариант для формирования иска и подачи заявления в суд — навязанные дополнительные услуги. Среди них могут выступать услуги, подключенные в момент заключения сделки и в процессе пользования кредитом. Стоит понимать, что даже если такие факты и были, суд будет рассматривать лишь связанные с ними последствия для клиента.

Необходимые документы

В Сбербанке не предусмотрен единый образец заявления на снижение переплаты. Если клиент желает воспользоваться предусмотренной банком программой уменьшения ставки для действующих клиентов, дополнительные бумаги предоставлять не требуется: достаточно лишь заполнить форму заявки на портале ипотечных программ организации.

Для реструктуризации текущей задолженности необходимо предоставить бумаги, подтверждающие изменение материального положения, например справку 2-НДФЛ или трудовую книжку, где есть запись об изменении места работы. Для участия в соцпрограммах требуется собрать соответствующий каждому случаю пакет бумаг, который потребуется предоставить в Сбербанк для изменения условий кредитования.

Как снизить ипотеку по рождению ребенка

Проекты, направленные на поддержку молодых супругов и семей с детьми, также позволяют решить проблему того, как снизить ставку по ипотеке в Сбербанке. Первый вариант подходит для супругов до 35 лет, находящихся в стесненных жилищных условиях. С появлением на свет второго ребенка клиенты могут написать заявление на уменьшение задолженности за счет материнского капитала. Для осуществления списания Сбербанком сделка предварительно должна быть согласована с Пенсионным фондом.

Особенности

Одним из приоритетных направлений государства является поддержка молодых семей, наличие у которых жилья и возможности комфортного существования определяет позитивные изменения демографической ситуации в стране. С целью реализации этого намерения с 2011 года в РФ введена соцпрограмма «Молодая семья», по которой производится субсидирование части стоимости недвижимости. Чтобы участвовать в программе, семьи должны соответствовать следующим критериям:

- семьи с детьми или без них, в которых возраст супругов не выше 35 лет;

- семья должна иметь постоянный доход, подтвержденный официально;

- доход должен быть не менее минимального порога;

- к участию допускается жилье в строящихся зданиях или новостройках.

На какую помощь можно рассчитывать

Клиенты Сбербанка могут одновременно участвовать в сразу нескольких государственных программах, под условия которых подходят. По программе для семей до 35 лет можно претендовать на государственную субсидию в размере 30% от цены недвижимости, но не больше:

- 600000 руб. для молодых супругов без детей;

- 800000 руб. для семьи, состоящей из 3 человек;

- 1 млн руб. для семей, в составе которых 4 человека и более.

Стоит учесть, что компенсация может быть и большего размера. Возможность увеличения зависит от региона, где планируется подача документов.

С момента появления на свет второго ребенка добавляется возможность применения материнского капитала. Обеспеченную сертификатом сумму принимают для первого ипотечного взноса, а также для оплаты действующей ссуды полностью или частично. Многодетные семьи, где воспитывается 2 ребенка и более, могут получить дополнительные льготы от региональных властей.

Порядок действий

Перед тем как сделать перерасчет в банке, требуется обратиться в региональную администрацию для уточнения условий и подачи документов на предоставление компенсации. Материнский капитал необходимо получить в ПФР. Следующий этап — обращение в Сбербанк с собранным пакетом бумаг. Подать их можно в любое отделение, где есть отдел ипотечного кредитования.

Через Сбербанк Онлайн провести подобную процедуру нельзя. Единственный способ — написать через личный кабинет электронное обращение в свободной форме. Однако это увеличит время ожидания ответа и не даст гарантии рассмотрения заявки через интернет.

Необходимые документы

Документы для предоставления в Сбербанк различаются в зависимости от ситуации. Чаще всего требуется подготовить:

- паспорт гражданина РФ;

- свидетельство о текущем браке;

- свидетельства о рождении детей;

- справки об уровне дохода;

- материнский сертификат и согласие на его использование из ПФР;

- правоустанавливающие документы на недвижимость;

- заключение комиссии о возможности участия в программе господдержки.

При необходимости образец заявления на снижение ставки по направлению поддержки многодетных семей можно попросить у сотрудников банка непосредственно в момент оформления требуемых бумаг.

Новые изменения для многодетных семей в 2022 году

В рамках Национальной стратегии действий, предпринимаемых в интересах детей, с 2022 года в России введен ряд новых стимулирующих и вспомогательных мероприятий. Среди них программа помощи для семей, где второй или третий ребенок был рожден в период с 1 января 2022 года по конец 2022 года. Согласно условиям, государство обязуется провести субсидию, покрывающую ставку выше 6%. Например, если ипотека взята по ставке 10% годовых, 4% из них будет выплачиваться государством, а остальные самим заемщиком.

Льгота может быть использована для реструктуризации действующих ссуд или в рамках заключения новых ипотечных договоров для приобретения строящегося жилья. Срок действия субсидии ограничен и составляет:

- до 3 лет, если родился второй ребенок;

- до 5 лет, если родился третий ребенок.

Если в период действия первого срока льгот родится третий ребенок, субсидия будет продлена еще на 5 лет, что позволит еще больше снизить переплату и выплачивать задолженность без ущерба для семейного бюджета.

sberbank-site.ru

Сбербанк объявил о снижении ставок по кредитам в 2022 году

Сбербанк в августе — сентябре 2022 года снизил ставки по потребительским кредитам без обеспечения и улучшил условия получения займов. Проценты кредита на рефинансирование также довольно низкие.

В августе — сентябре 2022 года Сбербанк запустил осеннюю акцию по потребительским кредитам. Снижение ставок составило 0,2–1,2 процентных пункта по сравнению с базовыми условиями. Максимальное снижение ставок коснулось кредитов на сумму от 300 тысяч до миллиона рублей для клиентов, которые не получают зарплатные или пенсионные зачисления в Сбербанке. Минимальная ставка в рамках акции составляет 11,7 %.

«Мы запустили традиционную осеннюю акцию по потребительским кредитам. Предложенные условия призваны поддержать высокий потребительский спрос, который мы наблюдали в ходе 1-го полугодия 2022 года. За 6 месяцев 2022 года Сбербанк выдал кредитов на рекордные 714 млрд рублей. Это на 74 % больше, чем за 6 месяцев 2022 года и превышает показатели выдач за аналогичные периоды всех предыдущих лет», — сообщил управляющий директор дивизиона «Занять и сберегать» Сбербанка Сергей Широков.

Итак, что изменилось?

Снижение процентов по кредитам в Сбербанке в августе 2022 года

Максимальное снижение ставок коснулось кредитов на сумму от 300 тысяч до миллиона рублей для клиентов, которые не получают зарплатные или пенсионные зачисления в Сбербанке.

Ставки при сумме кредита до 300 000 рублей

| Зарплатные клиенты | от 12,9% до 18,9% |

| Общие условия | от 13,9% до 19,9% |

Ставки при сумме кредита от 300 000 до 1 млн рублей

| Единые условия | от 11,7% до 15,7% |

Ставки при сумме кредита от 1 млн рублей

| Единые условия | от 11,7% до 15,7% |

Смотрите, подробные условия получения кредитов Сбербанка >>

Отметим, что в Сбербанке отсутствуют какие-либо комиссии по кредиту, а предложение по страхованию жизни, которое является добровольным, не влияет на размер процентной ставки по кредитному договору.

Смотрите подробное описание условий и процентных ставок кредита на рефинансирование в Сбербанке.

Генеральная лицензия ЦБ РФ № 1481. Информация не является публичной офертой.

10bankov.net

Как снизить процентную ставку по кредиту в Сбербанке в 2022 году

Для клиентов банка главным показателем является процентная ставка. Именно она удерживает многих от оформления займов.

И мало кто знает, как можно снизить процентную ставку по кредиту в Сбербанке в 2022 году. Хотя сделать это не очень сложно.

Важные аспекты

Снижение процентной ставки может происходить по разным причинам. Но стоит помнить, что банк всегда адаптируется под окружающую среду.

Если у конкурентов процент падают, то то же самое будет происходить и в этом учреждении. При этом ставку всегда привязывают к стоимости денег — рубля, доллара или евро.

Кредиты и депозиты напрямую зависят от этого показателя. В случае изменений процентов по кредиту, будут меняться и депозитные ставки. Бланк кредитного договора можно скачать здесь.

Сделать процентную ставку ниже в Сбербанке можно таким образом:

| Предоставить обеспечение | Это может быть недвижимость, депозит, автомобиль или поручитель |

| Участвовать в акции | Сбербанк часто организовывает акционные снижения ставок |

| Быть клиентом банка | Для держателей карт предусмотрено небольшое снижение |

| Оформить страховку | В случае страхования жизни и здоровья также можно рассчитывать на уменьшение процента |

К примеру, при оформлении потребительского кредита с обеспечением, процентные ставки отличаются в клиентов и не клиентов банка. Начальный процент — 13,9 % для держателей карт. Для всех остальных — от 15,9 %.

Условия предоставления кредита могут отличаться в зависимости от региона. Так, в Москве начальный размер кредита будет больше, чем в регионах.

Низкой является и ставка по рефинансированию займов. Как самого банка, так и других учреждений.

Основные понятия

По своей сути понятие процентной ставки можно расшифровать как цену денег в плане сберегательного актива. Поскольку деньги — сбережения банка, то он имеет все основания просить за их использование адекватную реалиям рынка процентную ставку.

Обеспечение помогает снизить этот процент и означает, что клиент финансового учреждения предоставил дополнительные гарантии.

Это могут быть движимое и недвижимое имущество, депозит или поручитель.

Кстати, Сбербанк дает самые низкие проценты для тех кредитов, у которых есть поручители. C 13,9 % можно добиться 12,9%.

Рефинансирование — это процесс получения нового кредита для погашения предыдущего. При этом процент по новому займу будет меньше.

К такому шагу прибегают в случае невозможности выплатить первый долг. Это позволяет с меньшими затратами и не нарушая кредитную историю погасить кредит.

Потребительский кредит — это сумма денег, которая может быть направлена на любые нужды.

В Сбербанке такие займы являются по большей части нецелевыми.

Это означает, что заемщик не должен предоставлять банку отчет о потраченных средствах. В данном финансовом учреждении есть возможность оформить и кредит для ЛПХ.

Данная аббревиатура расшифровывается как “личное подсобное хозяйство”. Банк согласен дать финансовые средства для развития фермерства и сельского хозяйства.

В чем его преимущества

Главным преимуществом Сбербанка России является то, что Центральный Банк государства владеет половиной уставного капитала и одной голосующей акцией учреждения. Это подтверждает ликвидность организации.

Помимо этого у данного финансового учреждения есть ряд неоспоримых преимуществ:

| За оформление потребительских займов банк не берет комиссию | Плюс не нужно платить за ссудный счет |

| Банк принимает решение о выдаче ссуды быстро | Обычно период рассмотрения заявки не превышает двух часов. В редких случаях процедура может занять два дня |

| Для всех заемщиков есть возможность получить кредитку | С лимитом в 150 тыс. рублей, либо личную карту с ограничением на 200 тыс. рублей |

| Финансовые средства выдаются в трех мировых валютах | Максимальная сумма — 1,5 млн рублей, без поручителя. Если же предоставить банку гарантии, можно получить 3 млн.рублей. Созаемщиком может выступать один из супругов |

| Существуют кредитные программы, в которых срок погашения долга доходит до 7 лет | Данный показатель превышает средний по рынку |

| Банк предлагает оформить и образовательный кредит для обучения в ВУЗе | При этом процент по такому займу не превышает 12%, а погашать кредит можно в течение 11 лет. Есть возможность оплачивать только проценты (во время обучения), а после погасить сам займ. Взять подобный кредит может любой гражданин РФ, начиная с 14 лет |

Клиенты банка получают более выгодные предложения по кредитам и быстрое оформление. Им не требуется собирать полный список документов. Достаточно будет одного паспорта.

Законные основания

Вся банковская система Российской Федерация работает на основании Федерального закона. А именно — “О банках и банковской деятельности”.

Все его нормы и положения направлены на регулирование предоставления кредитных услуг, депозитных программ и других банковских операций и предложений. Поэтому вся работа банка зависит от этого закона.

Еще одни регулирующим документом является Федеральный закон “О Центральном Банке Российской Федерации”.

Ведь именно Центробанк, с юридической стороны, имеет статус кредитора последней инстанции. Его постановления играют роль в банковском секторе.

Ведь именно главный банк страны устанавливает рамки процентных ставок. Также он отвечает за предоставление лицензии всем финансовым учреждениям, работающим на территории страны.

Информация о кредитных операциях, отношениях между банком и клиентом содержится и в Гражданском кодексе Российской Федерации.

К примеру, вторая часть кодекса, ст.819 дает пояснение о том, что такое кредит, на каких условиях он может предоставляться и как возвращаться.

Здесь же указана главная особенность кредита — его возмездность. Имеются в виду проценты, которые заемщик выплачивает кредитору за пользование деньгами.

Уникальным явлением для российской банковской системы считается выдача карт 14-летним гражданам. Эта возможность соответствует Гражданскому кодексу РФ. А именно — п.2 ст.26.

В ней говорится о том, что начиная с 14-летнего возраста все граждане имеют право без согласия родителей оформить банковскую карту, открыть счет и совершать кредитные операции.

Несмотря на законность такой услуги крайне мало банковских организаций предлагают выдачу карт несовершеннолетним.Как уменьшить выплаты по действующему кредитованию

Бывает, что заемщик переоценил свои силы и не может выплачивать проценты в полном объеме. Тогда перед ним возникает вопрос о том, есть ли шансы снизить процент или размер выплаты по долгу.

Существует два варианта разрешения такой ситуации без ущерба кредитной истории. Это реструктуризация и рефинансирование.

Но стоит учитывать что не все финансовые организации предлагают подобные схемы погашения займа.

Формирование процентной ставки

Проценты являются обеспечением для банка. В случае невозврата кредита организация сможет покрыть хотя бы часть затрат.

Банк оставляет за собой право изменять ставку в течение срока погашения долга. Так, если будет нарушена схема выплат, то возможен рост ставки.

При этом изначально ставка формируется на основе таких показателей:

| Является ли кредит целевым | Такие займы обязывают клиента банка предоставлять отчет о потраченных средствах. Это снижает ставку и дает некую гарантию возврата средств банку. Если же займ предоставлен “на любые цели”, это увеличит процент, но избавит от отчетности банку |

| Материальное положение заемщика | При стабильной заработной плате и достатке выше среднего можно рассчитывать на снижение ставки |

| Кредитная история | Если она пуста или с негативными случаями, то можно не рассчитывать на низкий процент. Для людей с большой и хорошей кредитной историей возможны некоторые уступки |

Для постоянных клиентов банка, тех, кто получает на счета заработную плату, пенсию и другие выплаты существуют отдельные скидки и программы кредитования.

Как осуществляется понижение выплат

Существует два способа провести снижение размера выплаты:

В первом варианте заемщик должен написать заявление в банк. Его будут проверять на соответствие причинам для реструктуризации.

Среди них:

| Безработность | В связи с увольнением или сокращением |

| Снижение выплат на работе | — |

| Внеплановые траты | Рождение ребенка |

| Появление нетрудоспособного родственника | Который нуждается в уходе |

| Наличие заключения | О временной потере трудоспособности |

| Изменение финансового положения | Которое нельзя было предусмотреть раньше |

При положительном решении банка он может предоставить либо другую сумму обязательного взноса, либо поменять периодичность оплаты или изменить обеспечение.

Используя последний вариант, можно даже получить снижение по ставке. В причинах потребности в реструктуризации следует указывать даже отказ поручителя в обеспечении или необходимости заменить автомобиль на другой.

Что касается рефинансирования, то это тоже действенный способ снизить сумму выплат, процент или же валюту кредита.

Метод изменения валюты займа популярен в условиях кризиса, поскольку позволяет быстро погасить валютный кредит.

Но стоит учитывать, что рефинансирование возможно только для кредитов со сроком не менее 3 месяцев и не более 5 лет. Также имеет значение и остаток по долгу. Минимальный размер составляет 15 тысяч, а максимальный — миллион.

Как снизить процентную ставку по ипотеке в Сбербанке

В 2022 году вступила в силу государственная программа по реструктуризации ипотечных кредитов. Одним из первых к этому соглашению присоединился Сбербанк.

Для получения подобной помощи со стороны государства также необходимо подходить по данным критериям:

| Программа доступна заемщикам | С несовершеннолетними детьми, инвалидами |

| Могут рассчитывать на реструктуризацию | И участники боевых действий и инвалиды |

| Что касается доходов, то здесь есть ограничения | Заработная плата должна снизиться на 30% не менее чем за 3 месяца. В отношении валютных займов должен на 30% вырасти платеж. После ежемесячного взноса по кредиту в семье должно оставаться не менее двух прожиточных минимумов |

| Купленное недвижимое имущество | Должно быть на территории страны и иметь обеспечение |

| Имеет значение и площадь квартиры | Для однушки это 45 кв.м., двушки — 65 и трешки — 85 |

| Стоимость квадратного метра | Не может быть более чем на 60% дороже средней на рынке |

| Ипотечное имущество должно быть одним | Возможно наличие доли. Но ее размер не может превышать половину жилья |

| Ограничение касается и даты оформления кредита | Займ должен быть не младше 12 месяцев |

Сбербанк предлагает отменить штрафы и пени, увеличить срок кредитования и приостанавливается выплата тела займа.

Сбербанк предлагает несколько возможностей снижения ставок по разным видам кредитов.

В 2022 году к этому списку добавилась и государственная помощь в реструктуризации ипотечных займов.

Видео: рефинансирование кредита

pravopark.ru

Сбербанк снижает ставки по ипотеке второй раз за год

Сбербанк снижает ставки по ипотеке второй раз за год. С 10 августа 2022 года минимальная процентная ставка составляет 7.4%. При каких условиях ее можно получить? Разберемся подробно.

Кредит становится доступнее — рынок недвижимости оживленнее. Не статут ли расти цены?

Содержание статьи подробное:

Сбербанк снижает ставки по ипотеке

Сейчас у Сбербанка действует несколько ипотечных программ:

- кредит на приобретение строящегося жилья или жилья в готовой новостройке у компании-продавца — от 6.9% до 10.5%Такая низкая ставка применяется только при долевом участии в строительстве жилья у застройщика, который субсидирует часть процентов банку сразу после поступления оплаты.Радоваться такой ставке не стоит, потому что эти расходы застройщика вложены в стоимость квартиры.

- приобретение готового жилья. Кредит предоставляется на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости — от 8,9% до 10,5%

- особенная программа — ипотека плюс материнский капитал, приобретение готового или строящегося жилья. В этой программе материнский капитал можно использовать в качестве первоначального взноса или его части. Процентная ставка — от 8.9% до 10%

- кредит на строительства жилого дома — ставка от 9.5% до 10%

- кредит на строительство дачи — ставка от 9.0% до 10%

- военная ипотека. Предоставляется на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости, а также на приобретение на первичном рынке недвижимости. Процентная ставка — 10.9%

По всем программам, кроме военной ипотеки ( до 20 лет) срок кредитования до 30 лет.

Минимальные процентные ставки предоставляются работникам Сбербанка и его дочерних компаний.

Максимальные процентные ставки — для физических лиц, не подтвердивших свои доходы и занятость.

Прежде чем брать ипотечный кредит следует понимать:

- объект недвижимости будет находится в залоге у банка на основании Закладной и Кредитного договора, подписанных вами собственноручно

- при нарушении порядка оплаты по кредиту, даже жилое помещение может быть выставлено на торги

Снижение размера первоначального взноса.

Так же с 10.08.2022 года Сбербанк снизил размер первоначального взноса.

Теперь первоначальный взнос составляет всего 15 % от стоимости недвижимости, подтвержденной независимым оценщиком. Кроме кредита для покупки загородной недвижимости (25%) и строительства жилого дома (25%).

Как можно снизить финансовую нагрузку на семью читайте в статье: Разумная ипотека

Сбербанк снижает ставки по ипотеке. Условия низкой ставки

Чтобы получить самую низкую ставку по ипотеке необходимо

- оформить страхование жизни заемщика, цена полиса от 0.3 до 2.8% от размера кредита, зависит от возраста и пола заемщика

- выбрать способ регистрации — электронная регистрация, стоимость от 5000 до 15000 рублей (цена услуги зависит от региона)Подробнее:Электронная регистрация недвижимости

- иметь зарплатную карту Сбербанка

- минимальная сумма кредита — 300000.0 рублей

Первоисточник информации сайт Сбербанка

Снижает ли сбербанк ставку по действующей ипотеке

К сожалению Сбербанк снижает процентные ставки не каждому заемщику по ранее выданным ипотечным кредитам. Решение банка зависит от истории обслуживания кредита. Коммерческие интересы кредитной организации на первом месте.

Для снижения ставки по действующему ипотечному кредиту необходимо обратиться в Сбербанк в ипотечный центр с заявлением о снижении ставки.

Сбербанк снижает ставки по ипотеке 2022 Рефинансирование

Рефинансирование своих ипотечных кредитов Сбербанк тоже не проводит.Зато много других банков готовы это делать, но к сожалению они не могут предложить низкие ипотечные ставки,Хотя сейчас, вслед за Сбербанком они могу снизить ставки по вновь выдаваемым ипотечным кредитам.

Для рефинансирования вы можете обратиться в ВТБ24, Юникредит банк, Россельхозбанк.

Оформление ипотечной сделки

Документальное оформление купли-продажи за счет ипотечных средств подчиняется основному алгоритму сделки, но при этом имеет некоторые особенности.

Лучше узнать правила оформления купли-продажи заранее.

Читайте полезные статьи:

Алгоритм купли продажи квартиры

Смотрите видео консультации на моем канале ЮТУБ

Всегда рада разъяснить. Автор

Разъяснение других сложных моментов

exspertrieltor.ru

Как снизить процентную ставку по действующему потребительскому кредиту в сбербанке 2022

Существует два варианта разрешения такой ситуации без ущерба кредитной истории. Это реструктуризация и рефинансирование. Но стоит учитывать что не все финансовые организации предлагают подобные схемы погашения займа. Формирование процентной ставки Проценты являются обеспечением для банка. В случае невозврата кредита организация сможет покрыть хотя бы часть затрат. Банк оставляет за собой право изменять ставку в течение срока погашения долга. Так, если будет нарушена схема выплат, то возможен рост ставки. При этом изначально ставка формируется на основе таких показателей: Является ли кредит целевым Такие займы обязывают клиента банка предоставлять отчет о потраченных средствах. Это снижает ставку и дает некую гарантию возврата средств банку.

Как можно снизить процентную ставку по кредиту в сбербанке в 2022 году

Содержание:

- Можно ли снизить

- Как можно изменить ставку по кредиту

- Рефинансирование

- Реструктуризация

- Перекредитование

- Как снизить ставку по ипотеке или кредиту

Можно ли снизить Да, можно. Однако это касается оформления новых кредитов, ведь по действующему кредитному договору будет действовать конкретная процентная ставка. Но не стоит расстраиваться, ведь возможно оформить другой кредит или же изменить текущий кредитный договор.

ИнфоПосле изменений он уже будет действовать по новым, более приятным условиям. Плюс ко всему не стоит забывать, что помимо общих правил, которые действуют для всех банков, именно у Сбербанка бывают временные акции. Они могут проводиться как для действующих клиентов, так и предлагаться людям, которые еще не брали кредитов в Сбербанке.

Уменьшение процентной ставки по кредиту в сбербанке

Важно Все эти возможности хорошо знакомы практически каждому, ведь ими являются:- Предоставление поручителя или поручителей;

- Оформление в залог некого имущества, недвижимости;

- Подтверждение права на участие в социальных программах.

То есть при стандартном кредитовании Вы можете воспользоваться всеми перечисленными способами для того, чтобы получить кредит со сниженной процентной ставкой. С ипотекой несколько сложнее, ведь поручитель и залог являются необходимыми условиями составления ипотечного договора. Для того чтобы получить сниженную ставку, Вам может потребоваться совет юриста.

На нашем сайте Вы сразу сможете получить ответ о том, есть ли у Вас возможность участия в программах Государственной поддержки. Помимо этого, наши специалисты смогут подсказать, как лучше воспользоваться материнским капиталом в данном случае.Можно ли снизить процентную ставку в сбербанке

Здесь же указана главная особенность кредита — его возмездность. Имеются в виду проценты, которые заемщик выплачивает кредитору за пользование деньгами. Уникальным явлением для российской банковской системы считается выдача карт 14-летним гражданам.

Эта возможность соответствует Гражданскому кодексу РФ. А именно — п.2 ст.26. В ней говорится о том, что начиная с 14-летнего возраста все граждане имеют право без согласия родителей оформить банковскую карту, открыть счет и совершать кредитные операции. Несмотря на законность такой услуги крайне мало банковских организаций предлагают выдачу карт несовершеннолетним.

Как уменьшить выплаты по действующему кредитованию Бывает, что заемщик переоценил свои силы и не может выплачивать проценты в полном объеме. Тогда перед ним возникает вопрос о том, есть ли шансы снизить процент или размер выплаты по долгу.

Сбербанк снизил ставки по новым потребительским кредитам на 0,5-2 п.п.

Одна из самых неприятных составляющих любого долга – это необходимость его возвращать. А если долг является еще и кредитом, который Вы оформили по тем или иным причинам, то у него есть особенная черта. Ей являются проценты, которые выплачивают заёмщики за использование средств, полученных от банка.

ВниманиеЕсли разговаривать о самих кредитах более простым языком, то заёмщик фактически покупает у банка деньги. Именно проценты являются прибылью банка от кредитных продуктов. Процентная ставка, указанная в кредитном договоре, напрямую зависит от ключевой ставки Центрального Банка, а также ставки рефинансирования.

На эти цифры опираются все банки без исключения. Но что делать простому гражданину, если ставка ЦБ РФ понижается и, как следствие, банки тоже проводят снижение? В нашей статье мы расскажем Вам о понижении ставки по кредиту на примере Сбербанка.Как снизить ставку по кредитам в сбербанке?

Все его нормы и положения направлены на регулирование предоставления кредитных услуг, депозитных программ и других банковских операций и предложений. Поэтому вся работа банка зависит от этого закона. Еще одни регулирующим документом является Федеральный закон “О Центральном Банке Российской Федерации”. Ведь именно Центробанк, с юридической стороны, имеет статус кредитора последней инстанции.

Его постановления играют роль в банковском секторе. Ведь именно главный банк страны устанавливает рамки процентных ставок. Также он отвечает за предоставление лицензии всем финансовым учреждениям, работающим на территории страны. Информация о кредитных операциях, отношениях между банком и клиентом содержится и в Гражданском кодексе Российской Федерации. К примеру, вторая часть кодекса, ст.819 дает пояснение о том, что такое кредит, на каких условиях он может предоставляться и как возвращаться.

Снижение ставок по действующей ипотеке

Для клиентов банка главным показателем является процентная ставка. Именно она удерживает многих от оформления займов. И мало кто знает, как можно снизить процентную ставку по кредиту в Сбербанке в 2022 году. Хотя сделать это не очень сложно. Важные аспекты Снижение процентной ставки может происходить по разным причинам. Но стоит помнить, что банк всегда адаптируется под окружающую среду. Если у конкурентов процент падают, то то же самое будет происходить и в этом учреждении. При этом ставку всегда привязывают к стоимости денег — рубля, доллара или евро. Кредиты и депозиты напрямую зависят от этого показателя. В случае изменений процентов по кредиту, будут меняться и депозитные ставки. Бланк кредитного договора можно скачать здесь.

Но стоит учитывать, что рефинансирование возможно только для кредитов со сроком не менее 3 месяцев и не более 5 лет. Также имеет значение и остаток по долгу. Минимальный размер составляет 15 тысяч, а максимальный — миллион. Как снизить процентную ставку по ипотеке в Сбербанке В 2022 году вступила в силу государственная программа по реструктуризации ипотечных кредитов.

Одним из первых к этому соглашению присоединился Сбербанк. Для получения подобной помощи со стороны государства также необходимо подходить по данным критериям: Программа доступна заемщикам С несовершеннолетними детьми, инвалидами Могут рассчитывать на реструктуризацию И участники боевых действий и инвалиды Что касается доходов, то здесь есть ограничения Заработная плата должна снизиться на 30% не менее чем за 3 месяца. В отношении валютных займов должен на 30% вырасти платеж.

Реклама Сбербанк в мае 2022 года снизил ставки по потребительским кредитам без обеспечения и улучшил условия получения займов. Снижены также проценты кредита на рефинансирование. Ранее банк уменьшал проценты по потребительским займам на время акций, а теперь решился на снижение базовой ставки. «В период проведения акций мы заметили, что внимание к кредитам на суммы свыше 300 тысяч рублей растет. Отвечая на потребность клиентов, мы решили изменить ценообразование для стандартной продуктовой линейки. Теперь процентная ставка будет зависеть от суммы кредита постоянно, а не только в период проведения акций. Также для наших зарплатных клиентов мы снизили возраст заемщиков и увеличили максимальную сумму кредита.

Потребительский кредит — это сумма денег, которая может быть направлена на любые нужды. В Сбербанке такие займы являются по большей части нецелевыми. Это означает, что заемщик не должен предоставлять банку отчет о потраченных средствах.

В данном финансовом учреждении есть возможность оформить и кредит для ЛПХ. Данная аббревиатура расшифровывается как “личное подсобное хозяйство”. Банк согласен дать финансовые средства для развития фермерства и сельского хозяйства.

В чем его преимущества Главным преимуществом Сбербанка России является то, что Центральный Банк государства владеет половиной уставного капитала и одной голосующей акцией учреждения. Это подтверждает ликвидность организации.

pbcns.ru