Сбербанк анкета на рефинансирование: Сбербанк рефинансирование кредитов других банков

Онлайн заявка на рефинансирование кредита в Сбербанке

Может ли через сайт быть подана онлайн заявка на рефинансирование кредита в Сбербанке и как подать заявку на рефинансирование – об этом читайте в нашей статье.

Требования

Рефинансирование кредитов – это практически всегда выгодно банкам. По сути, они выдают займ человеку, который при прочих условиях его уже брать не стал бы, поскольку у него уже есть несколько кредитов в сторонних банках. Но, предлагая привлекательные условия перекредитования, новый банк переманивает его к себе.

Клиент получает возможность платить меньше, в том числе снизить размеры итоговой переплаты за счет сокращения совокупной процентной ставки. Банк получает нового клиента, который уже успел зарекомендовать себя как добросовестный плательщик.

Сбербанк предлагает перекредитовать до пяти потребительских кредитов за раз. Причем, помимо собственно потребительских, это может быть лимит по банковской карте, автокредит и даже ипотека.

Но услугу эту банк одобряет не всем. Существует определенные требования, которые предъявляются как к рефинансируемым займам, так и к заемщикам.

Требования к заемщикам

-

Возраст от 21 года, но не более 65 лет на момент окончания срока действия кредитного договора.

-

Наличие постоянной, официально подтвержденной работы.

-

Стаж на текущем месте работы не менее полугода, общий стаж – от 1 года за последние 5 лет.

-

Уровень дохода, позволяющий выплачивать займ в требуемом размере.

-

Наличие паспорта РФ с отметкой о постоянной регистрации в том населенном пункте, где есть офис банка (если регистрация в этом населенном пункте оформлена только временная, то необходимо предоставить документ, ее подтверждающий).

Требования к рефинансируемым кредитам

-

Не более 5 займов, в том числе потребительские и автокредиты, выданные Сбербанком, но только при условии, что, помимо них, также рефинансируются кредиты (минимум один), оформленные в других банках.

-

В течение последних 12 месяцев не должно быть просрочек по ежемесячным платежам.

-

Заключены кредитные договоры должны быть не менее, чем полгода назад, а до окончания периода их действия должно оставаться от 3 месяцев и более.

-

Кредиты не должны были подвергаться реструктуризации в течение всего периода пользования ими.

Прежде чем оставить заявку, подготовьте также все необходимые сведения о рефинансируемых кредитах – не только сами кредитные договоры, но и справки из банка об остатке суммы кредита, графике погашения платежей, отсутствии просрочек и текущей невыплаченной задолженности по займу. Срок рассмотрения заявки существенно увеличится, если каких-то документов в пакете будет не хватать.

Оформить онлайн рефинансирование в Сбербанке

Оформить заявку через Интернет – такой вариант наиболее удобен. Однако, Сбербанк такой услуги не предлагает. Впрочем, банк все же пытается облегчить жизнь своим действительным и потенциальным клиентам и предлагает скачать все необходимые документы, чтобы заполнить их дома, принеся в офис уже полностью готовый к рассмотрению пакет бумаг.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

Рефинансировать

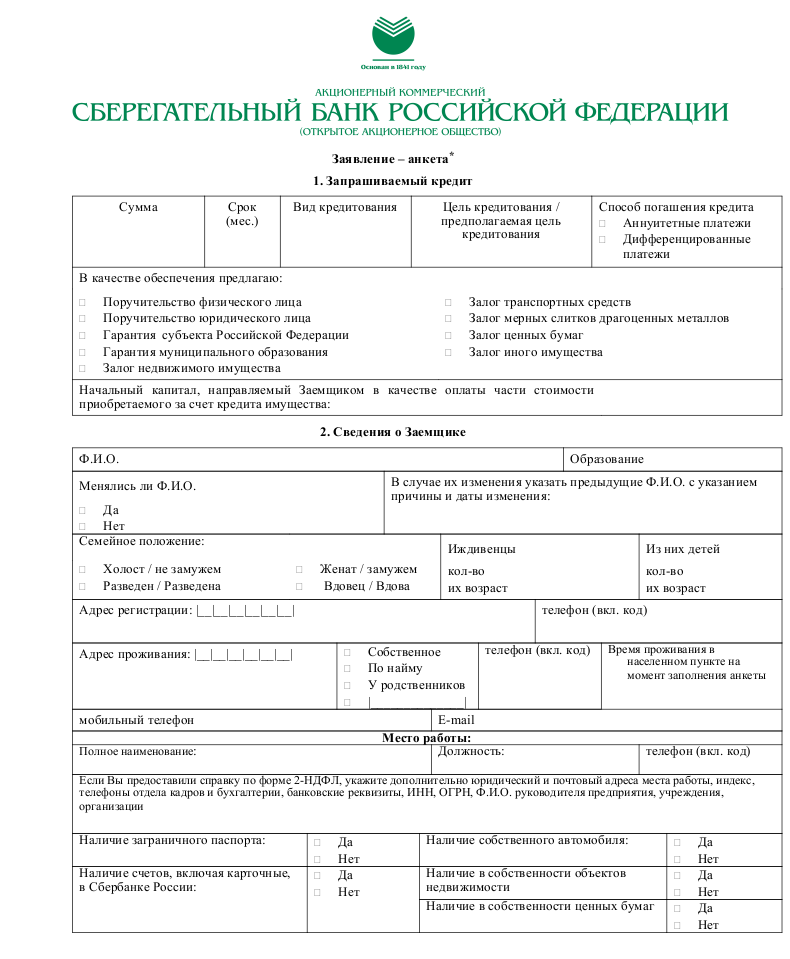

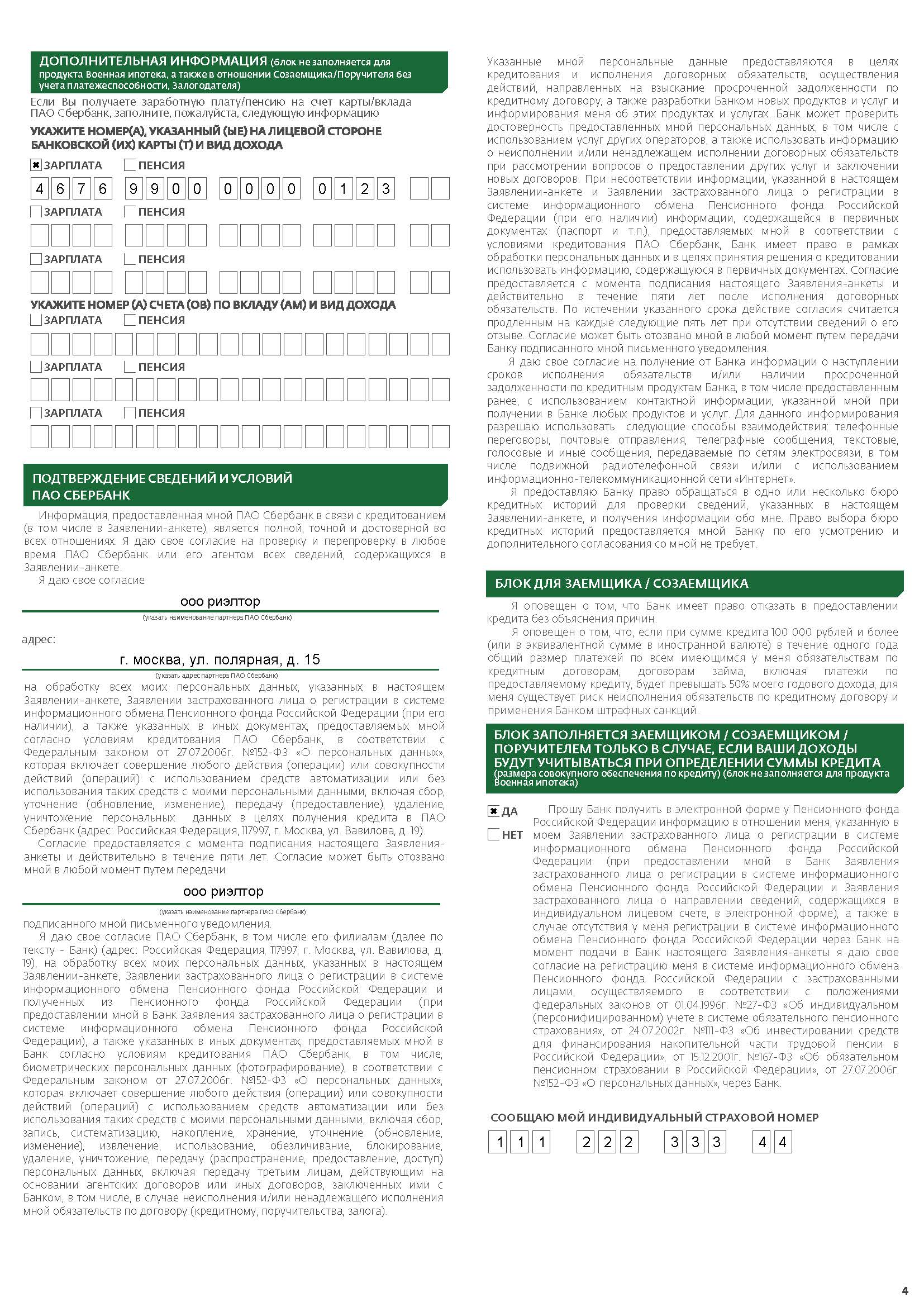

Заявка на рефинансирование в Сбербанке невозможна без заполнения анкеты. Вы можете получить ее в офисе, а можете распечатать на сайте. В анкету потребуется внести следующие сведения:

-

Персональные данные.

-

Сведения о паспорте.

-

Сведения о кредитах, которые вы хотите рефинансировать.

-

Данные о месте работы.

-

Контактные данные.

После того, как анкета заполнена, соберите требуемые документы:

-

Паспорт.

-

Кредитные договоры, справки из банков, где оформлены кредиты, которые вы хотите рефинансировать.

-

Справка о доходах.

-

Заверенная копия трудовой книжки.

-

СНИЛС.

Чтобы провести рефинансирование кредитов других банков, не обязательно спрашивать их согласие. Достаточно после погашения (за счет выданных Сбербанком средств) взять справки о погашении кредитов.

Через «Сбербанк Онлайн» можно будет удобно погашать кредит – вносить на него средства с другой карты Сбербанка, даже не выходя из дома. Также можно вносить платежи с карт других банков.

Оформление рефинансирования в Сбербанке для физических лиц – процедура достаточно быстрая. Вам перезвонят уже через два дня после подачи заявки и сообщат о решении банка. Если оно положительное, то останется еще всего один раз прийти в банк с подлинниками всех документов и подписать кредитный договор.

Очень удобно, что Сбербанк предлагает также не только погасить имеющиеся у вас кредитные обязательства перед другими банками, но и выдать некоторую сумму наличными на любые цели. По сути, вы присоединяете к рефинансируемым еще один кредит и платите за все в одном месте один раз в месяц.

Как подать заявление в отделении банка

Подавать заявление на выдачу кредита можно либо в отделении Сбербанка, которое находится по месту вашей регистрации, либо в любом другом подразделении, где расположено ваше предприятие, при условии, что оно оформило там свой зарплатный проект (вы получаете заработную плату на карту Сбербанка).

Обратиться к кредитному специалисту необходимо в любой рабочий день (некоторые отделения работают также в выходные дни – сведения об этом можно получить на сайте Сбербанка).

Чтобы вашу заявку на рефинансирование кредита рассмотрели как можно скорее, тщательно подготовьте весь пакет необходимых документов и обратитесь в отделение лично, а не через своего представителя. Все справки должны быть свежими (не более месяца с момента выдачи, а лучше – не более двух недель), копия трудовой — тоже недавно заверенной.

Перекредитование осуществляется в течение 30 дней с того момента, как была одобрена заявка. Выдача денег осуществляется единовременно, независимо от того, сколько кредитов вы перекредитуете. Денежные средства начисляются на ваш счет, открытый в Сбербанке, а далее оттуда автоматически поступают на счета тех банков, где находятся ранее оформленные вами займы. Та сумма, которую вы взяли сверх перекредитуемой, останется на вашем счету – вы сможете распоряжаться ею по своему желанию.

Денежные средства начисляются на ваш счет, открытый в Сбербанке, а далее оттуда автоматически поступают на счета тех банков, где находятся ранее оформленные вами займы. Та сумма, которую вы взяли сверх перекредитуемой, останется на вашем счету – вы сможете распоряжаться ею по своему желанию.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Сбербанк, кредит на рефинансирование — условия, онлайн заявка

Выберите город получения Рефинансирования

Россия

Александров

Анапа

Ангарск

Анжеро-Судженск

Апатиты

Арзамас

Армавир

Архангельск

Астрахань

Ахтубинск

Ачинск

Балашиха

Барнаул

Батайск

Белгород

Белово

Белогорск

Белорецк

Белореченск

Бердск

Березники

Бийск

Благовещенск

Борзя

Борисоглебск

Боровичи

Братск

Брянск

Бугуруслан

Бузулук

Великий Новгород

Владивосток

Владимир

Волгоград

Волжский

Вологда

Воронеж

Выборг

Выкса

Гатчина

Геленджик

Губкин

Гусь-Хрустальный

Дзержинск

Домодедово

Ейск

Екатеринбург

Елец

Железногорск

Железнодорожный

Жуковский

Иваново

Ижевск

Иркутск

Искитим

Казань

Калининград

Калуга

Камышин

Кандалакша

Канск

Кемерово

Кингисепп

Кинешма

Кириши

Киров

Киселевск

Клинцы

Ковров

Коломна

Королёв

Коряжма

Кострома

Котлас

Красногорск

Краснодар

Краснокаменск

Красноярск

Кропоткин

Крымск

Кузнецк

Куйбышев

Кунгур

Курган

Курганинск

Курск

Лабинск

Ленинск-Кузнецкий

Лесосибирск

Ливны

Липецк

Лиски

Лысьва

Люберцы

Людиново

Магадан

Междуреченск

Минусинск

Михайловка

Мончегорск

Москва

Мурманск

Муром

Мценск

Мытищи

Назарово

Нальчик

Нефтекамск

Нижний Новгород

Новозыбков

Новокузнецк

Новороссийск

Новосибирск

Новотроицк

Новочеркасск

Новошахтинск

Ногинск

Норильск

Обнинск

Одинцово

Омск

Орел

Оренбург

Орехово-Зуево

Орск

Пенза

Пермь

Петрозаводск

Петропавловск-Камчатский

Подольск

Прокопьевск

Псков

Пушкино

Россошь

Ростов-на-Дону

Рубцовск

Рязань

Салават

Самара

Санкт-Петербург

Саратов

Саров

Северодвинск

Североморск

Сергиев Посад

Серпухов

Смоленск

Соликамск

Сочи

Ставрополь

Старый Оскол

Стерлитамак

Сыктывкар

Таганрог

Тамбов

Тверь

Тимашёвск

Тихвин

Тихорецк

Томск

Туапсе

Тула

Тюмень

Ульяновск

Усолье-Сибирское

Онлайн заявка на рефинансирование в Сбербанке

С целью облегчения поиска ответов на вопросы по предоставлению кредитов и их рефинансированию, Сбербанк создал сайт с расширенными возможностями. Клиенты могут пользоваться услугами в режиме онлайн через личный кабинет, а так же через мобильное приложение Сбербанк Онлайн. В рамках данной статьи мы рассмотрим вопросы о плюсах и минусах рефинансирования, узнаем, как можно оформить данную услугу. Так же в статье можно ознакомиться с онлайн инструкцией и полезными советами для заемщиков.

Клиенты могут пользоваться услугами в режиме онлайн через личный кабинет, а так же через мобильное приложение Сбербанк Онлайн. В рамках данной статьи мы рассмотрим вопросы о плюсах и минусах рефинансирования, узнаем, как можно оформить данную услугу. Так же в статье можно ознакомиться с онлайн инструкцией и полезными советами для заемщиков.

Что такое рефинансирование кредита

Рефинансирование – это услуга по изменению суммы выплат по кредиту в меньшую для заемщика сторону. Часто люди путают разные понятия — «рефинансирование» и «реструктуризация». В первом случае предполагается погашение долговой суммы банком, в то время как заемщик (или созаемщик) будет выплачивать новый кредит. Во втором случае предполагается изменение суммы и порядка выплаты взятого долга.

Зачем банку снижать чужую ставку по кредитам

Услугу по рефинансированию кредитов предоставляют многие банки. На практике некоторые из них отдают предпочтение рефинансированию средств, взятых в других банках. По каким причинам это происходит?

По каким причинам это происходит?

Когда банк предоставляет человеку денежные средства, он берет расчет на то, что с этой суммы будет получена соответствующая выгода. Начисляется она в процентном соотношении в соответствии с долговой суммой. В будущем, отталкиваюсь от положения экономики в стране, банк будет предлагать клиентам тот же кредит, но только уже на других условиях. Логично предположить что заемщик, который ранее получил средства под значительно больший процент, выразит желание обратиться с просьбой об изменении суммы выплаты за счет снижения процента по долгу. При таком положении дел банку будет бессмысленно давать согласие на рефинансирование.

Этим и объясняется тот факт, что такое предложение имеет направленность на другие банки. Смысл сводится к тому, что если долг будет рефинансирован, его погасят раньше срока и в полном объеме. Заемщики в этом случае юридически защищены от начисления штрафных санкций за преждевременное погашение взятой суммы. Поэтому при рефинансировании предоставленного ему кредита, банк получает сумму задолженности первоначального долга в чистом виде. По большому счету, банки при предоставлении такой услуги занимаются переманиванием клиентов, из-за чего конкуренты лишаются прибыли.

По большому счету, банки при предоставлении такой услуги занимаются переманиванием клиентов, из-за чего конкуренты лишаются прибыли.

В сложившейся ситуации банку, который дает заемщику такую возможность, придется рассчитать процентную ставку с таким учетом, чтобы доход не был потерян в результате инфляции, в то же время процентная ставка должна составлять такие показатели, чтобы рефинансирование для клиента было выгодно осуществить. В этом случае большая проблема сводится к тому, что на сам процесс перекредитования придется потратить очень много времени, а далеко не каждый человек готов потратить свое время на то, чтобы получить небольшую выгоду с такой затеи.

Плюсы и минусы

Данная услуга имеет большие достоинства, однако нельзя не упомянуть и о недостатках. Так, к основным плюсам относится:

- снижение суммы ежемесячных платежей и процентной ставки;

- рассмотрение заявки в кратчайшие сроки;

- для заемщиков, бравших долг под залог имущества, обращение в Сбербанк – единственный выход.

Однако, претендентам придется пройти дополнительную процедуру снятия ареста с залогового имущества, платежей и переводов старого банка для наложения ареста Сбербанком.

Однако, претендентам придется пройти дополнительную процедуру снятия ареста с залогового имущества, платежей и переводов старого банка для наложения ареста Сбербанком. - можно объединить в один сразу несколько кредитов;

- возможность автоматического перевода денег с карты зарплатным клиентам.

Что касается минусов:

- не исключены убытки, по это причине нужно заранее просчитать будет ли выгода;

- клиенту придется собирать много документов;

- увеличивается срок возврата кредита;

- при наличии в договоре пункта о невозможности осуществления погашения раньше срока, не исключено, что вам придется оплачивать и дополнительную комиссию.

Рефинансирование кредита в Сбербанке для физических лиц

В текущем году Сбербанк предлагает наиболее удобные и выгодные условия для физических лиц.

Отличительными особенностями предоставления рефинансирования в Сбербанке выступают следующие моменты:

- заявку можно подать в любом отделении;

- после предоставления документов, на рассмотрение заявки отводится всего 14 дней;

- найти ответы на все интересующие вопросы можно посредством использовании системы Сбербанк Онлайн.

Здесь же можно подать онлайн заявку на рефинансирование;

Здесь же можно подать онлайн заявку на рефинансирование; - согласно условиям кредитования, клиент может получить дополнительную денежную сумму;

- в индивидуальном порядке может быть рассмотрен вопрос об уменьшении ежемесячных выплат. В этом случае будет увеличено время действия долга. Такая возможность привлекает множество клиентов за счет того, что далеко не всем так просто осуществлять крупные ежемесячные денежные выплаты.

- возможность объединения в один кредит сразу несколько займов;

- если у клиента имеется сразу несколько кредитов в разных валютах, то и в этом случае банк идет на встречу. За счет перевода денег в рубли срок кредита хотя и останется прежним, но заемщику будет значительно проще гасить долг.

Если рассматривать в целом, то Сбербанк выдает кредиты на вполне оптимальных условиях. Клиентов привлекают не только адекватные условия, но и различные возможности, которые предоставляются банком при рефинансировании.

Какие кредиты можно рефинансировать в Сбербанке

Для клиентов имеется возможность рефинансирования одновременно нескольких кредитов. В настоящее время предоставляется возможность погашать:

В настоящее время предоставляется возможность погашать:

- автокредиты;

- кредитные карты;

- ипотечное кредитование;

- потребительские кредиты.

Кроме того, банк одобряет решения по финансированию овердрафтов, что является дополнительным плюсом для клиентов.

Чтобы выплачивать свой долг на выгодных условиях, заемщику лучше заранее произвести все расчеты. Осуществить это можно не выходя из дома, посредством онлайн калькулятора на официальном сайте.

Важный момент: клиентам может быть отказано в предоставлении данной услуги, если средства были взяты в других банках и были изменены ранее в рамках реструктуризации. Еще один нюанс — с момента подписания договора о выдаче кредита должен пройти определенный срок — не менее 5 месяцев.

Какие потребуются документы

Подать заявку можно в режиме онлайн на официальном сайте. В этом случае клиенту не нужно заблаговременно оформлять дополнительный пакет документов. После подачи заявки, клиенту будет назначено время для посещения банка. Во время первого же посещения, сотрудники предложат заполнить бланк заявления. Заполнение осуществляется исключительно в одном из филиалов банка при непосредственном присутствии специалиста.

После подачи заявки, клиенту будет назначено время для посещения банка. Во время первого же посещения, сотрудники предложат заполнить бланк заявления. Заполнение осуществляется исключительно в одном из филиалов банка при непосредственном присутствии специалиста.

Клиенту потребуется предоставить следующие документы:

- паспорт, где должна быть указана прописка заемщика. Однако, допускается так же предоставление документа, подтверждающий временную регистрацию. Сбербанк одобряет заявки клиентов старше 21 года и моложе 65 лет. Лицам, только что достигших возраста 18 лет, а так же пожилым людям старше 65 лет, банк из-за высоких рисков, скорее всего, откажет в рефинансировании;

- справка с работы о доходах;

- справка с работы, составленная по форме 2 НДФЛ. Клиентам, получающим зарплату на карту Сбербанка,предоставлять такую справку не понадобится;

- клиентам пенсионного возраста будет нужно взять справку о сумме получаемой пенсии;

- необходимо включить в этот список данные о кредитах, на которые планируется осуществление рефинансирования.

При рассмотрении поданной заявки, кредитные специалисты проверят регулярность осуществления платежей. Если в ходе проверки будут выявлены нарушения со стороны заемщика, в предоставлении услуги будет отказано.

Инструкция по подаче заявки онлайн

Оформить заявку можно в режиме онлайн на официальном сайте Сбербанка. Для этого нудно выполнить следующее:

- перейдите в раздел: Частным клиентам — Кредиты — Рефинансирование ипотеки и других кредитов,

- внимательно прочтите условия предоставления страховой услуги;

- если у вас не возникло никаких вопросов и вы согласны с условиями банка, нажмите на кнопку «Подать заявку»;

- заполните необходимые поля, система произведет автоматический расчет;

- отправьте заявку на рассмотрение.

Полезные советы заемщикам

Прежде чем начать процесс рефинансирования кредита, заемщику нужно произвести просчет потенциальной выгоды. Во время изучения всех нюансов, у заемщиков возникает очень много вопросов, ответы на которые необходимо узнавать у специалистов во время очного визита. Так же важно учитывать основные правила при

Так же важно учитывать основные правила при

- не игнорируйте возможность подачи онлайн заявки: это поможет сэкономить массу времени;

- рефинансирование целесообразно проводить в том случае, если будет иметься хорошая разница в процентах. В противном случае вы потеряете много времени, но никакой выгоды не добьетесь;

- предоставьте Сбербанку полную информацию о финансовом положении. Прозрачные доходы станут залогом одобрения поданной заявки;

- помните о том, что рефинансирование ипотеки можно подвести под окончание срока страховки, чтобы не потерять средства или не тратить много времени на возврат разницы за период неиспользования страховки.

Refinancing, Сбербанк: условия и отзывы

Довольно часто людей интересует, есть ли возможность внести депозит для погашения очередного кредита. Многие будут рады услышать, что рефинансирование в Сбербанке поможет в этом вопросе. Это одна из новых услуг данного финансового учреждения. В некоторых ситуациях именно кредитование разных типов ссуд является для заемщиков единственным способом не залезть в долговую яму, из которой не позволяет выбраться уровень дохода.

Ситуация, при которой человек не может платить по кредиту, часто, в большинстве случаев, происходит из-за невнимательности людей. Заемщики часто не придают значения скрытым комиссиям и страховке, а также другим дополнительным платежам. В результате выплаты по кредиту недоступны.

Суть рефинансирования

Рефинансирование (Сбербанк) помогает заемщику погасить всю задолженность по ранее выданным кредитам. Перекредитование позволяет структурировать и перераспределять выплаты по кредитам.Проще говоря, делая рефинансирование в Сбербанке, можно погасить долги по кредитам, взятым в других финучреждениях. Взять ссуду на покрытие другой ссуды можно будет только при отсутствии просрочки по платежам. Причем регистрация услуги предусматривает предоставление полного пакета документов, как при оформлении стандартных кредитов: паспорт, справка о доходах, право собственности на недвижимость, договор займа и так далее.

Возврат потребительских кредитов

Если у вас около пяти кредитов, они могут быть погашены одновременно и полностью, если есть возможность оформить рефинансирование в Сбербанке. Потребительские кредиты, которые выдаются в крупных магазинах техники или в гипермаркетах, отличаются высоким процентом. Это связано с тем, что люди не думают о цене, когда видят желаемое. Учитывая этот психологический фактор, финансовые учреждения предлагают своим клиентам максимальные процентные ставки, которые часто оказываются непомерно высокими. Сумма, на которую может рассчитывать заемщик, не может быть больше 1 миллиона рублей. Срок кредита в этой ситуации не превысит 5 лет, а процентная ставка — около 17%.Данная программа не предусматривает обязательного наличия поручителей.

Потребительские кредиты, которые выдаются в крупных магазинах техники или в гипермаркетах, отличаются высоким процентом. Это связано с тем, что люди не думают о цене, когда видят желаемое. Учитывая этот психологический фактор, финансовые учреждения предлагают своим клиентам максимальные процентные ставки, которые часто оказываются непомерно высокими. Сумма, на которую может рассчитывать заемщик, не может быть больше 1 миллиона рублей. Срок кредита в этой ситуации не превысит 5 лет, а процентная ставка — около 17%.Данная программа не предусматривает обязательного наличия поручителей.

Кто может использовать перекредитование?

Стоит обратить внимание на то, что рефинансирование Сбербанк предлагает только тем клиентам, которые имеют положительную кредитную историю. Обязательным условием партнерства является наличие своевременной выплаты не менее 6 кредитов, которые планируется покрыть за счет рефинансирования. Программа от Сбербанка позволяет своевременно выплачивать все кредиты с минимальными затратами.

Ипотечное кредитование: почему люди выбирают программы с высокими процентными ставками

Практически каждый человек, у которого были средства в банке, прекрасно знаком с таким понятием, как высокий процент. Часто бывает, что более прибыльных программ кредитования в то или иное время просто не существует на финансовом рынке. В этой ситуации оформляется наиболее приемлемый формат кредита.

Срочная покупка жилья в ипотеку с высоким процентом может быть связана с необходимостью оперативно решить жилищный вопрос.Может быть предложена высокая ставка при незначительном первом взносе. Если учесть размер кредита и срок сотрудничества с банком, переплата будет значительной. Ежемесячные выплаты могут быть настолько большими, что придется снижать уровень жизни. Но даже эта ситуация не безнадежна.

Рефинансирование или ипотечный кредит на выгодных условиях

Рефинансирование ипотеки в Сбербанке предлагается тем клиентам, которые оформляли кредит на покупку жилья в другом финансовом учреждении.-323x420.jpg) Кредит выдается только в национальной валюте, в рублях. Сумма кредита не может быть больше остаточной суммы кредита. Необходимо обратить внимание на то, что размер кредита для рефинансирования не может превышать 80% от стоимости жилья, которую устанавливает эксперт-оценщик. При формировании партнерства принято брать меньшее из значений. Рефинансирование ипотеки в Сбербанке осуществляется под залог имущества, в данном случае — приобретаемой недвижимости.Страхование является обязательным условием для перекредитования. Срок рефинансирования будет соответствовать сроку первичной ипотеки. Ставка будет выбрана в зависимости от условий и продолжительности партнерства. Он может составлять от 15,25% до 20%.

Кредит выдается только в национальной валюте, в рублях. Сумма кредита не может быть больше остаточной суммы кредита. Необходимо обратить внимание на то, что размер кредита для рефинансирования не может превышать 80% от стоимости жилья, которую устанавливает эксперт-оценщик. При формировании партнерства принято брать меньшее из значений. Рефинансирование ипотеки в Сбербанке осуществляется под залог имущества, в данном случае — приобретаемой недвижимости.Страхование является обязательным условием для перекредитования. Срок рефинансирования будет соответствовать сроку первичной ипотеки. Ставка будет выбрана в зависимости от условий и продолжительности партнерства. Он может составлять от 15,25% до 20%.

Рефинансирование ипотеки: какие документы нужно предоставить?

Для перекредитования целесообразно подготовить заявку в виде анкеты банка. Также понадобится паспорт заемщика и паспорт поручителя или созаемщика.Важные документы, которые могут подтвердить финансовое положение заемщика, поручителей и созаемщиков. Важно позаботиться о бумагах на жилое помещение и залог: договор купли-продажи или договор долевого строительства, свидетельство о регистрации собственности, выписка из реестра, справка сметной жилой площади и другие. Банк должен предоставить квитанции об оплате всех платежей, а также договор страхования и справку, подтверждающую остаток по кредиту и свидетельствующую об отсутствии или наличии задолженности с указанными условиями.Если есть уведомление о переуступке, оно также предоставляется в банк. Рефинансирование, которое Сбербанк предлагает на невероятно выгодных условиях, исключает уплату комиссий за досрочное погашение контракта, но предусматривает аннуитетные выплаты.

Важно позаботиться о бумагах на жилое помещение и залог: договор купли-продажи или договор долевого строительства, свидетельство о регистрации собственности, выписка из реестра, справка сметной жилой площади и другие. Банк должен предоставить квитанции об оплате всех платежей, а также договор страхования и справку, подтверждающую остаток по кредиту и свидетельствующую об отсутствии или наличии задолженности с указанными условиями.Если есть уведомление о переуступке, оно также предоставляется в банк. Рефинансирование, которое Сбербанк предлагает на невероятно выгодных условиях, исключает уплату комиссий за досрочное погашение контракта, но предусматривает аннуитетные выплаты.

В чем выгода рефинансирования?

Банковская программа, ориентированная на погашение кредитов, выданных в другом финансовом учреждении, появилась сравнительно недавно. Многие до сих пор не понимают преимуществ и целесообразности таких предложений.Однако практика наглядно показала, что данная категория банковских услуг очень востребована.

Сегодня рефинансирование кредита в Сбербанке (отзывы свидетельствуют об этом) позволяет сократить не только срок кредитования за счет уменьшения размера ежемесячного платежа. Универсальная услуга снижает общую переплату кредита. Кредитный рынок ежегодно пополняется новыми программами, которые намного более прибыльны, чем их аналоги из прошлого. Уже через два года оформить ипотеку или приобрести дорогое оборудование можно намного дешевле.

В связи с экономической ситуацией в стране возникают трудности с платежеспособностью. Льгота, которую предусматривает рефинансирование (Сбербанк), отзывы о котором только положительные, будет заметна, если разница между программами составит порядка 2-3%.

Новая программа от Сбербанка

Условия рефинансирования в Сбербанке будут существенно различаться в зависимости от предложенной программы. Например, рефинансирование потребительских кредитов осуществляется по ставке от 20% и сроком до 5 лет.Рефинансирование ипотеки предполагает ставку 15,25% и период партнерства до 30 лет. Стоит отметить еще одно предложение — программу «Молодая семья». В рамках услуги вы можете использовать следующие предложения:

- Возможность подключения к платежам созаемщиков (от 3 до 6 человек).

- Оформление отсрочки при рождении ребенка.

Инновационная программа предназначена для полных и неполных семей, в которых возраст родителей не превышает 35 лет.Можно сказать еще об одном предложении, в котором ипотечная задолженность в случае рефинансирования может быть погашена на особых условиях за счет материнского капитала. В любой ситуации каждому клиенту Сбербанка будет предложен наиболее выгодный формат рефинансирования на момент обращения в филиал финансового учреждения.

Почему Сбербанк?

Для перекредитования вы можете выбрать один из следующих вариантов: многочисленные банки на финансовом рынке. Однако ставка рефинансирования Сбербанка — самая привлекательная из всех доступных предложений.У финансового учреждения много клиентов, и оно выступает в качестве доверенного лица правительства в области финансов. Среди услуг банка огромное количество финансово выгодных предложений.

Весомым фактором, влияющим на выбор в качестве партнера данного заведения, являются многочисленные положительные отзывы клиентов. При оформлении перекредитования к каждому предусмотрен индивидуальный подход. Неважно, какой тип недвижимости вам необходимо рефинансировать. Сбербанк предлагает программы на срок до 30 лет для жилых домов и участков под застройку.По данной услуге

Рефинансирование, условия и отзывы Сбербанка

Довольно часто людей интересует, есть ли возможность разместить депозит с целью погашения очередного кредита. Многие будут рады услышать, что в этом деле поможет рефинансирование в Сбербанке. Это одна из новых услуг, которые предоставляет финучреждение. В некоторых ситуациях именно рефинансирование кредитов для разных типов заемщиков не единственная возможность залезть в долги, от которых не получает доход.

Ситуация, при которой человек не может выплатить ипотечные платежи, распространена в большинстве случаев из-за халатности людей. Заемщики часто упускают из виду скрытые платежи и страхование, а также другие дополнительные выплаты. очень тяжелая.

Essence refinancing

Рефинансирование (Сбербанк) помогает заемщику закрыть все долги по ранее выданным кредитам. Рефинансирование позволяет структурировать и перераспределять выплаты по кредитам. Проще говоря, оформляя рефинансирование в Сбербанке, можно погасить задолженность. по кредитам, взятым в других финансовых учреждениях.Взять очередную ссуду для закрытия ссуды можно будет только при отсутствии просроченных платежей.Кроме того, при оформлении предоставления услуги предусмотрен полный пакет документов, как и в оформлении типовой ссуды: это паспорт, справка о доходах , право собственности на недвижимость, договор займа и тому подобное.

Рефинансирование потребительских кредитов

Если у вас около пяти кредитов, они могут быть полностью погашены, если мы сможем оформить рефинансирование Сбербанка. Потребительский кредит, который оформляется в крупных технологических магазинах или гипермаркетах, отличается высокими процентами.Это связано с тем, что люди не думают о цене, когда видят желаемое. Финансовые учреждения, учитывая психологический фактор, предлагают своим клиентам максимальные процентные ставки, которые часто недоступны. Сумма, на которую может рассчитывать заемщик, может не более 1 млн руб. Срок кредитования в данной ситуации не превысит 5 лет, а процентная ставка — около 17%. Данная программа не предусматривает обязательного присутствия поручителей.

Кто может получить кредит?

Следует обратить внимание на то, что рефинансирование Сбербанк предлагает только категория клиентов, имеющих положительную кредитную историю.Обязательным условием партнерства является наличие своевременных выплат не менее чем по 6 кредитам, которые планируется покрыть при рефинансировании. Программа Сбербанка позволяет своевременно погашать все кредиты с минимальными затратами.

Ипотека: почему люди выбирают программу с высоким процентом

Практически каждый человек, который приходит взять деньги в банке, хорошо знаком с концепцией того, насколько высоки процентные ставки. Часто бывает, что более выгодные программы кредитования при любых на данный момент финансового рынка просто нет.В этой ситуации оформляется максимально приемлемый формат кредита.

Срочная ипотека на покупку жилья с высоким процентом может быть связана с необходимостью быстрого решения жилищной проблемы. Высокая ставка может быть предложена при незначительном первом взносе. С учетом суммы кредита и сроков партнерства с Банком, переплата значительна. Ежемесячные выплаты могут быть настолько большими, что придется снижать уровень жизни. Но даже эта ситуация не безнадежна.

рефинансирование или заем на выгодных условиях

Рефинансирование ипотеки Сбербанк предлагается клиентам, оформляющим кредит на покупку жилья в другом финансовом учреждении. Кредит выдается только в национальной валюте, в рублях. Размер кредита не может превышать остаточную сумму ссуды. Необходимо отметить, что размер ссуды для рефинансирования не может составлять более 80% стоимости жилья, которую устанавливает эксперт-оценщик. При заключении товарищества решено принять во внимание учитывать меньшее из значений.Рефинансирование ипотеки Сбербанком осуществляется под залог объекта недвижимости, в данном случае — на покупку недвижимости. Страхование является обязательным условием кредитования. Срок рефинансирования будет соответствовать начальному сроку ипотеки. Ставка будет выбираться в зависимости от условий и условий. длительность партнерства — от 20% до 15,25%.

Рефинансирование ипотеки: какие документы нужно предоставить?

для ипотечного кредитования необходимо подготовить выписку банка в виде анкеты. Также потребуется паспорт и паспорт заемщика или поручителей созаемщика.Важные документы, которые могли бы подтвердить финансовое положение и заемщика, и поручителей, и созаемщиков. Предварительно важно позаботиться о бумагах на жилое помещение и залоге: договор купли-продажи или договор долевого строительства, справка регистрация имущества, выписка из реестра, справка об оценке жилой площади и др. Банкам необходимо предоставить квитанции об оплате всех сборов, а также договор страхования и справку, подтверждающую остаток кредита и указывающую на отсутствие или наличие задолженности с указанными сроками.Если есть уведомление о переуступке, оно также доступно в банке рефинансирования, в котором сберегательный банк предлагает невероятно выгодные условия, исключающие уплату комиссионных за досрочное погашение договора, но предусматривающие аннуитетные выплаты.

Что выгодно рефинансировать?

Банковская программа, направленная на погашение кредитов, которые оформляются в другом финансовом учреждении, появилась сравнительно недавно. Многие люди до сих пор не осознают преимущества и целесообразность таких предложений.Однако практика наглядно показала, что данная категория банковских услуг очень востребована.

Сегодня рефинансирование кредита в Сбербанке (отзывы свидетельствуют об этом) сокращает не только срок кредита за счет уменьшения размера ежемесячного платежа. Универсальный сервис снижает общую переплату по кредиту. Рынок кредитования ежегодно пополняется новыми программами, которых намного больше. Выгодно своим собратьям прошлого. Уже через два года оформить ипотеку или купить дорогое оборудование можно будет намного дешевле.

В связи с экономической ситуацией в стране может быть сложно платить. Льгота, которую предусматривает рефинансирование (Сбербанк), отзывы о котором только положительные, будет заметна, если разница между программами будет порядка 2 -3%.

новая программа от Сбербанка

Условия рефинансирования Сбербанка будут сильно различаться в зависимости от предложенной программы. Например, рефинансирование потребительских кредитов производится по ставке от 20% и до 5 лет. Рефинансирование ипотеки предполагает ставку на 15.25% и срок партнерства до 30 лет. Стоит отметить еще одно предложение — программу «Молодая семья». В сервисе можно использовать следующие предложения:

- Возможность подключения к выплатам созаемщика (от 3 до 6 люди).

- Оформление задержки родов.

инновационных программ могут принести пользу полные и неполные семьи, в которых возраст родителей не превышает 35 лет. Можно сказать об одном предложении, в котором ипотечная задолженность в случае рефинансирования может быть выплачена на особых условиях за счет родителей капитал.В любой ситуации каждому клиенту Сбербанка при обращении в отделении финансовых учреждений будет предложена наиболее выгодная форма рефинансирования.

Почему экономия?

для кредитования вы можете выбрать один из множества банков на финансовом рынке. Однако ставка рефинансирования Сбербанка является наиболее привлекательной среди всех доступных предложений. Финансовое учреждение имеет много клиентов и выступает в роли доверительного управляющего. правительство в области финансов.Среди услуг у банка огромное количество финансово выгодных предложений.

Важным фактором, влияющим на выбор партнера является организация — это многочисленные положительные отзывы клиентов. При оформлении кредитования предусмотрен каждый индивидуальный подход. Неважно, на какой тип недвижимости вам необходимо рефинансировать. Программа экономии предлагает вверх до 30 лет в жилых и строительных участках. Под данную услугу не попадает только нежилое имущество.

Проблемные кредиты уже перестали быть непреодолимым препятствием в жизни.Уникальная программа кредитования, о которой положительно отзываются многие клиенты, помогает минимизировать платежную нагрузку.

Контрольный список для заявления на рефинансирование — Откройте для себя

Перед подачей заявки на жилищный кредит вам необходимо собрать разнообразную информацию. Этот полезный контрольный список даст вам представление о том, что вас могут попросить предоставить.

Личная информация

- Номер социального страхования и дата рождения. Требуется от вас и любых созаемщиков.

- Информация о разводе или раздельном проживании. Копия решения о разводе или соглашения о содержании, вместе с любыми поправками и 12-месячной историей выплат алиментов и / или алиментов, а также документы, если платежи необходимы для подтверждения вашего дохода и права на ипотеку.

- Информация для школьников / учащихся. Выписки из школы или диплом, если у вас нет двухлетнего стажа работы.

- Текущая информация о жилье.Для домовладельцев: ваш адрес, текущая рыночная стоимость, ипотечный кредитор, номер счета, текущий ежемесячный платеж и задолженность по ипотеке. Для арендаторов — ваш адрес, имя и адрес вашего арендодателя, подтверждение аренды и ваша текущая ежемесячная арендная плата. Если вы прожили по текущему адресу менее 2 лет, принесите информацию по своим предыдущим адресам.

Информация о вашем трудоустройстве

- Проверка работодателя (ей).Имена, адреса и номера телефонов ваших работодателей за последние 2 года.

- Проверка доходов. Ваши 2 последних квитанции о заработной плате с доходом за текущий год.

- Документы о самозанятости. Если вы работаете не по найму, принесите отчет о прибылях и убытках и баланс за последние 2 года.

Ваша финансовая информация

- Налоговая информация. Налоговые формы W-2 и налоговые декларации за последние 2 года.

- Информация о банковских счетах. Номер (а) счета (ов) и текущий баланс (а) вашего текущего, сберегательного или любого другого счета (ов).

- Информация об активах. Отчетность о текущих активах, таких как индивидуальные пенсионные счета (IRA), депозитные сертификаты (CD), акции и облигации. Для индивидуальных инвестиций — текущая брокерская выписка с названием акций, суммой на акцию и количеством принадлежащих акций.

- Информация о личном имуществе.Раскрытие информации о стоимости вашего личного имущества, включая пенсионные счета сотрудников, мебель, автомобили, любые ценные коллекции, другое ценное имущество и страхование жизни.

- Кредитная информация. Имена и адреса всех кредиторов, а также ежемесячный платеж и общая сумма задолженности по всем текущим займам.

Рефинансирование | Банкиры онлайн

30.10.2016

Наш банк предоставил заемщику беззалоговую ссуду на покупку дома.Необеспеченная ссуда была временной, пока не было готово закрытие ипотечного дела. Я думаю, что о постоянной ипотечной досье следует сообщать как о покупке дома, даже если мы рассматриваем это как рефинансирование. Я следую той же философии, что и при создании файлов с постоянными кредитами. Это правильное мышление?

20.04.2015

Требуется ли право расторжения при рефинансировании существующего HELOC, если нет новых денег и продления кредита для продления срока погашения?

06.04.2015

Каково правило трех дней, когда HELOC конвертируется в ссуду HE? Я работаю в отделе эксплуатации, и у нас возникают проблемы, когда кредитный специалист начинает презентацию, не включая нас, а затем отправляет нам информацию примерно через месяц.Беспокоимся ли мы о том, чтобы не получить информацию достаточно рано, чтобы отправить предварительное раскрытие информации в течение 3 дней? Это постоянная проблема, которую мы хотели бы решить раз и навсегда.

28.04.2014

Если ссуда имеет пятилетний балл со сроком погашения, будет предоставлено еще 5 лет и срок погашения истек, если мы распечатываем новые документы, но сохраняем тот же номер ссуды, считается ли это продлением или рефинансированием?

14.04.2014

Клиент рефинансирует ипотеку коммерческой недвижимости под залог коммерческой недвижимости.Является ли это HMDA или ВСЕ рефинансирования (потребительские или коммерческие) должны быть обеспечены жилищем?

27.05.2013

Физическое лицо (заемщик), приобретающее бизнес, обеспечивает его своим личным местом жительства. Можно ли сообщить об этом HMDA?

16.07.2012

У меня есть коммерческая ссуда под залог 2/13 процентов (первая ипотека) на дом. Когда эта ссуда была выдана, это была открытая кредитная линия, а теперь она была продлена (новый номер ссуды) и превратилась в ссуду с разовым платежом со сроком погашения в один год.Это отчетный заем HMDA? Источником погашения кредита является доход от бизнеса.

09.07.2012

Недавно мы прошли экзамен на соответствие требованиям Федеральной корпорации по страхованию депозитов (FDIC) и нас раскритиковали за сбор информации по некоторым займам, рефинансированным за счет собственного капитала. В прошлом нам говорили, что если это рефи, мы должны получить информацию … мы не являемся банком, составляющим отчеты HMDA. Этот эксперт сказал, что в соответствии с Правилом B это зависит от того, какой основной процент от того, для чего использовался refi… либо купить деньги, либо ОН. Мы проверили несколько банков, не входящих в HMDA, и они делают это, как и мы. Экзаменатор сказал, что мы можем усомниться в этом, но это было его решение. Любая помощь?

21.05.2012

У меня есть коммерческий кредит на два жилых объекта, одно основное и одно арендуемое, но клиент владеет правом, но не покупает, не рефинансирует или не использует какую-либо часть кредита для улучшения дома. Подлежит ли отчетности по этому кредиту HMDA? Цель — коммерческие инвестиции в другой бизнес.

30.04.2012

Цель новой ссуды — погасить часть существующей ссуды, обеспеченной жилищем, а новая ссуда обеспечена жилищем. Является ли данный заем, подлежащий отчетности, HMDA в соответствии с определением рефинансирования? Цель новой ссуды — погасить непогашенный остаток по аккредитиву, обеспеченному жилым помещением, и заменить его новым ссудой, обеспеченной жилым помещением, однако аккредитив не закрыт, он останется открытым для будущих авансов. Является ли данная ссуда отчетной ссудой HMDA согласно определению рефинансирования?

Рефинансирование, Сбербанк: תנאים וביקורות

תים קרובות אנשים מעוניינים אם ישאת ההזדמנות לבצע הפקדה כדי לשלם הלוואה אחרת.רבים ישמחו לשמוע כי מימון מחדש Сбербанк יעזור בעניין זה. זהו אחד השירותים החדשים של מוסד פיננסי זה. ים מסוימים היא ההלוואות לסוגים שונים של הלוואות כי הדרך היחידה ללווים לא יכנס לחור החוב, ו רמת הכנסה אינו מאפשר לצאר לצאר לצאר י הדרך היחידה ללווים לא יכנס לחור החוב, ו רמת הכנסה אינו ר לצאר ר ר י רך היחידה ווים לא יכנס לחור החוב.

שבו אדם אינו יכול לשלםתשלומים על ההלוואה, וא לעתים קרובות, ברוב המקרים, זה בשל חוסר תשומת לב של אנשים. לווים לעתים קרובות לא מייחסים חשיבות עמלות נסתרות וביטוח, כמו גם תשלומים נוספים נוספים. תוצאה מכך, תשלומים על ההלוואה הם недоступно.

ות של מימון מחדש

Рефинансирование (Сбербанк) מסייע הלווהלסגור את כל החובות על הלוואות בעבר הנפיקה.מימון מחדש מאפשר לך לארגן מחדש את תשלומי ההלוואה. במילים פשוטות, תדר עם Сбербанк למחזר, תה יכול להחזיר את החוב על הלוואות שנלקחו במוסדות פיננסיים אחרים. לקחת הלוואה עבור תקרת הלוואה אחרת יהיה אפשרי רק אם אין עיכוב בתשלומים. יתר על כן, רישום של שירותים מספק למתן חבילה מלאה של מסמכים, כמו העיצוב של הלוואות סטנדרטיות: הדרכון, תעודת ההכנסה, בעלוסכם על ו, ות על ו

וואה של הלוואות צרכניות

ש יש לך כ 5 וואות, כ יכוליםלהיות נפרעו בו זמנית לחלוטין אם נית להנפין י יוואות צרכניות, המונפקות בחנויות גדולות של טכנולוגיה או בהיפרמרקטים, המאופיינות בריבית גבוהה. זאת בשל העובדה כי אנשים לא חושבים על המחיר כאשר הם רואים את הדברים הרצויים. תחשב זה גורם פסיכולוגי, מוסדות פיננסיים להציע ללקוחות שלהם שיעורי הריבית המרבי, ר לעתים קרובות להוכיח להיני אוסי. ום שבו הלווה יכול לספור לא יכול להיות יותר מ 1 מיליון רובל. תקופת ההלוואה במצב זה לא תעלה על 5 ים, והריבית — כ -17%. תוכנית זו אינה מספקת זמינות חובה של ערבים.

מי יכול להשתמש ב-השאלה?

כדאי לשים לב рефинансирование Сбербанк מציעה רק ללקוחות שיש להם היסטוריית אשראי חיובית.תנאי חובה לשותפות הוא זמינות של תשלומים בזמן של לא פחות מ 6 הלוואות, אשר מתוכננים להיות מכוסה על ידי מימון מחדש. התוכנית מ Сбербанк מאפשר לך לשלם את כל ההלוואות במועד עם עלויות מינימליות.

תאות השאלה: למה אנשים בוחרים תוכניות עם ריבית גבוהה

כמעט כל אדם שיש לולקחת כספים בבנק, הוא מכיר היטב עם יי י. זה ורה לעתים קרובות יותר תוכניות הלוואה רווחית בזמן זה או אחר פשוט לא קיימים בשוק הפיננסי. במצב זה, את הפורמט של ההלוואה הוא הרים, אשר מקובל ביותר.

רכישה דחופה של דיור למשכנתא עם גבוהאחוז עשוי להיות בשל הצורך לפתור במהירות את סוגיית הדיור.שיעור גבוה ניתן להציע עם תשלום ראשון קטין. אם אתה לוקח בחשבון את גודל ההלוואה ואת תקופת השותפות עם, תשלום יתר הוא משמעותי. תשלומים חודשיים יכול להיות כל כך גדול כי יש צורך להפחית את רמת החיים. אבל גם המצב הזה לא

пошаговые инструкции, документы, интерес и отзывы

Все жители нашей страны знают, что финансовое учреждение под названием Сбербанк является самым надежным и популярным в России. Общая сумма его активов превышает 22,6 трлн рублей. Многие доверяют ему свои деньги.Но самая популярная услуга в наше время — выдача кредитов. Поэтому многих граждан больше всего интересует вопрос: как оформить кредит в Сбербанке? Вот о чем стоит поговорить.

Условия

Это первое, на что нужно обратить внимание. Прежде чем подавать заявку на кредит в Сбербанке, необходимо внимательно ознакомиться со всеми условиями. Итак, кредит выдается на личное потребление в рублях. Минимальная сумма — 300000, максимальная — полтора миллиона.Срок от 3 месяцев до 5 лет. Но есть один нюанс. Если в банк обратится лицо с временной пропиской, кредит будет ему предоставлен на такой срок, который не будет превышать срок его действия. Комиссия за оказание услуг отсутствует. И положение не требуется — это тоже важно помнить.

Под гарантию

Теперь можно подробнее рассказать о конкретных случаях выдачи кредита. И начинать стоит с кредитов, которые выдаются под гарантию физических лиц.Судя по отзывам, проще всего для людей, которые являются клиентами банка. То есть те, у кого там регистрационный взнос или зарплатная карта. Чтобы получить ссуду, им нужно будет иметь с собой только паспорт. Кроме того, они могут получить более низкую ставку. Итак, выгодно ли оформлять кредит в этом банке? Если судить объективно, то не очень. Посмотрев на пример, вы поймете, почему.

Предположим, человек, который получает на карту Сбербанка зарплату в размере 40 000 рублей в месяц, желает оформить кредит на год.У него есть жена с доходом 30 000 руб / м., Что тоже учитывается. С такими показателями его можно отдать в кредит на сумму всего 172000 рублей. Под ставку 13,9% годовых. Ежемесячный платеж 15 435 руб. А общая сумма переплаты составляет 13 223 рубля. Все это можно рассчитать и перепроверить с помощью кредитного калькулятора.

А если нужен миллион на 2 года? Эксперты утверждают, что заявка на такую сумму будет одобрена, если у каждого из супругов будет ежемесячный доход в 100 000 рублей.Тогда выплата 47 965 рублей, а общая переплата — 151 175.

Требования к клиентам

Говоря о том, как оформить кредит в Сбербанке, нельзя не отметить эту тему. Судя по ответам, к потенциальным заемщикам предъявляются стандартные требования. Они жестки только по отношению к доходам клиентов. Ведь сотрудникам финансового учреждения важно знать, что потребитель платежеспособен и способен погасить свой долг. Минимальный возраст — 18 лет.Максимум 75 (на момент возврата). Стаж работы на последнем месте работы должен быть не менее 6 месяцев. Всего год.

В свидетельских показаниях указано, что из документов вам потребуются анкета, общий паспорт с пропиской (допускается временная), а также документы, подтверждающие трудоустройство клиента и его финансовое положение. Такой же набор должен быть собран и созаемщиком. После подачи документов следует подождать 2 дня. По истечении этого срока банк уведомит лицо о своем решении.

Кредит военным

Как оформить кредит в Сбербанке в этом случае, тоже стоит обратить внимание. Эта финансовая организация разработала специальную программу для военнослужащих, участвующих в накопительной системе жилищной ипотеки (НИС). Кредит этого типа выдается на любые цели. В своих ответах клиенты утверждают: берут на себя доплату за приобретенное жилье. И, кстати, есть возможность увеличить сумму кредита, если привлечь поручителя.Без него максимум, что можно получить — 500000 рублей. Но если привлечь физическое лицо с гарантией, сумма увеличится до 1 000 000. И ставка тоже будет более выгодной — 16,5% и 15,5% годовых соответственно.

Например, при доходе 70 000 рублей можно получить кредит на год в размере 400 000 рублей. Ежемесячно необходимо производить около 36 740 в счет погашения. При тех же параметрах можно получить максимум миллион — но только на 3 года.

Однако, претендентам придется пройти дополнительную процедуру снятия ареста с залогового имущества, платежей и переводов старого банка для наложения ареста Сбербанком.

Однако, претендентам придется пройти дополнительную процедуру снятия ареста с залогового имущества, платежей и переводов старого банка для наложения ареста Сбербанком. Здесь же можно подать онлайн заявку на рефинансирование;

Здесь же можно подать онлайн заявку на рефинансирование;