Реструктуризация ипотека в сбербанке: Реструктуризация ипотеки в Сбербанке в 2020 году — советы и лайфхаки по реструктуризации задолженности

Реструктуризация задолженности

Сбербанк предлагает физическим лицам, временно испытывающим материальные трудности с обслуживанием кредитных обязательств, воспользоваться возможностью реструктуризации задолженности

Варианты реструктуризации

Изменение валюты кредита

Кредит в валюте может быть конвертирован в рубли

Увеличение общего срока кредитования

Уменьшение суммы ежемесячного платежа за счет увеличения общего срока кредита

Предоставление льготного периода

Временное снижение суммы ежемесячного платежа за счет предоставления отсрочки по погашению кредита и процентов

Реструктуризация проводится по кредитным продуктам (за исключением кредитных карт)

Основанием для реструктуризации могут быть:

- Существенное снижение доходов (потеря работы, изменение условий оплаты труда и др.)

- Призыв / прохождение срочной военной службы в армии

- Отпуск по уходу за ребенком до 1,5 лет/3 лет

- Утрата трудоспособности

Как реструктуризировать задолженность?

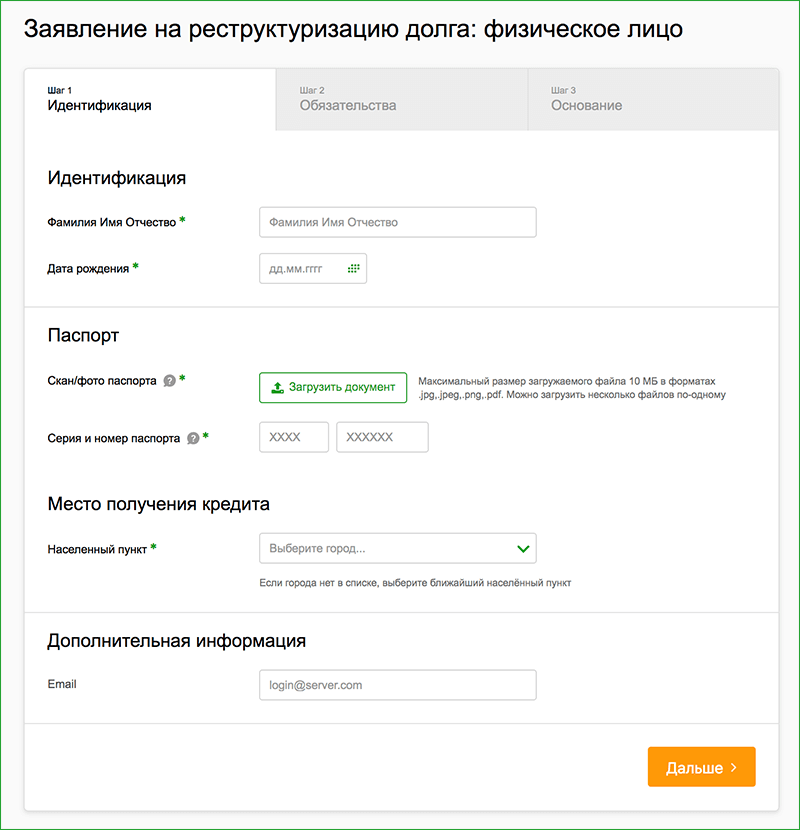

- Подайте заявку и необходимый пакет документов

- Банк проанализирует возможность проведения реструктуризации (с учетом всех условий) и сообщит о принятом решении

- Подпишите документы по реструктуризации кредита (в случае принятия положительного решения)

Как подать заявление

Подать документы онлайн

Обратитесь в офис банка, предоставляющий услуги кредитования

Информация является справочной и не является обязательством со стороны Банка в предоставлении реструктуризации. Удаленное обслуживание клиентов Банка осуществляет ООО «АктивБизнес Коллекшн».

Удаленное обслуживание клиентов Банка осуществляет ООО «АктивБизнес Коллекшн».

Обратите внимание, что после изменения условий кредитного договора путем заключения дополнительного соглашения на реструктуризацию может произойти увеличение полной стоимости кредита и переплаты по процентам (при увеличении срока кредита и получении льготного периода в оплате основного долга).

Также факт проведения реструктуризации будет зафиксирован в кредитной истории и может учитываться в оценке благонадежности при последующем кредитовании и рефинансировании кредитной задолженности банками.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу

В случае возникновения проблем при погашении долгов по кредитам важно как можно быстрее обратиться в банк для изменения условий выплаты долга. Реструктуризация ипотечного кредита в Сбербанке физическому лицу рассмотрена ниже более подробно.

Когда можно обратиться за реструктуризацией кредита

Реструктуризация имеющегося кредита, который заемщик не в состоянии выплачивать, в Сбербанке производится довольно часто. Это объясняется желанием получить кредитные деньги без дополнительных судебных разбирательств. Данная процедура происходит посредством изменения договора. Заемщикам предоставляются определенные послабления, благодаря которым они смогут своевременно производить ежемесячные платежи. В этом случае им не будут насчитываться дополнительные штрафы, а также не пострадает кредитная история заемщика.к содержанию ↑

Это объясняется желанием получить кредитные деньги без дополнительных судебных разбирательств. Данная процедура происходит посредством изменения договора. Заемщикам предоставляются определенные послабления, благодаря которым они смогут своевременно производить ежемесячные платежи. В этом случае им не будут насчитываться дополнительные штрафы, а также не пострадает кредитная история заемщика.к содержанию ↑

Как планируется реструктуризация

В подобных ситуациях банк на первое место ставит свои собственные интересы. Реструктуризация ипотечного кредита в Сбербанке физическому лицу возможна при продлении платежного периода, с уменьшением суммы ежемесячного взноса. При этом, банк иногда может увеличивать процентную ставку. Известно, что в Сбербанке условия долгосрочных займов предусматривают более высокие ставки, чем кредиты, выданные на непродолжительный период.к содержанию ↑

Реструктуризация кредита физического лица в Сбербанке

Пересмотр условий займа возможен при предоставлении документов об ухудшении финансового положения. Причины для реструктуризации кредита:

Причины для реструктуризации кредита:

- постоянная или временная потеря работоспособности, получение группы по инвалидности;

- увольнение;

- рождение в семье ребенка;

- отказ поручителем данного займа выполнять взятые на себя обязательства;

- тяжелое заболевание одного из представителей семьи, которое повлекло увольнение или значительные финансовые расходы.

к содержанию ↑

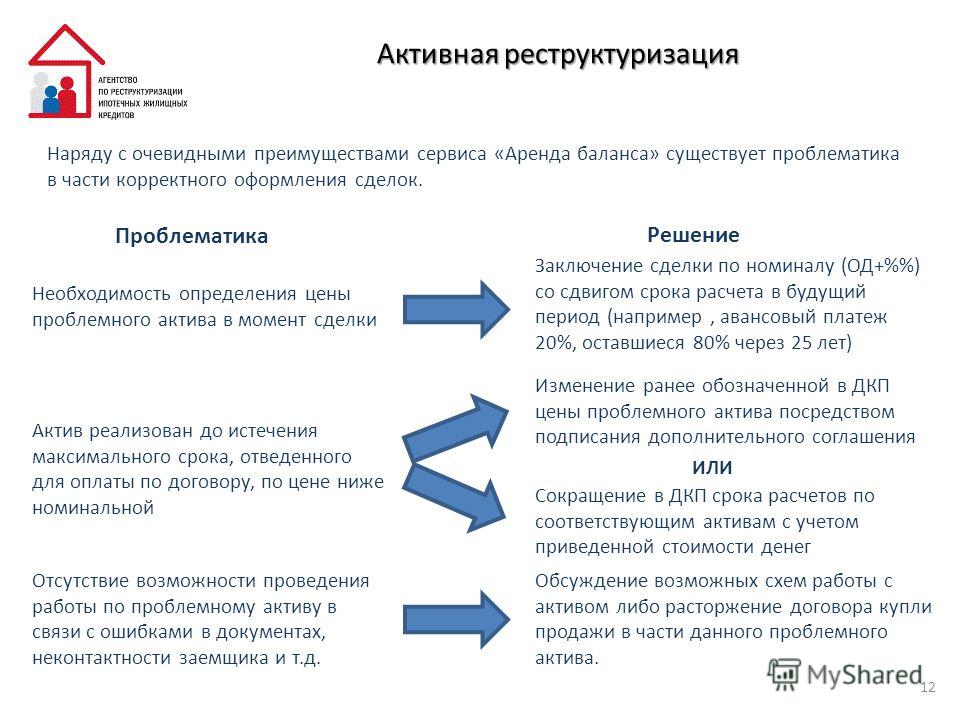

Варианты изменения условий по кредиту?

Реструктуризация ипотечного кредита в Сбербанке физическому лицу в 2020 году может совершаться различными вариантами:

- Изменение размера основной суммы долга. В подобном случае на протяжении изначально установленного периода необходимо будет погашать предварительно рассчитанные проценты, а в течении добавленного срока — основную сумму долга.

- Изменение конечной даты выплаты долга. Иногда период ипотечного займа может продлеваться, тем самым происходит уменьшение сумм платежей, но общая переплата увеличивается.

- Отмена определенной суммы штрафных санкций. В некоторых ситуациях банк может простить начисленные штрафы, которые являются большим препятствием для погашения стандартных ежемесячных платежей.

Реструктуризация кредита предусматривает изменение графика платежей. К примеру, в различный месячный период иногда допускается: погашение разных по размеру сумм или совершение выплаты не каждый месяц, а один раз в квартал. Решение банка является индивидуальным. При этом, учитываются не только пожелания самого клиента, но также осуществляется тщательное изучение его характеристик в роли заемщика, включая информацию кредитного бюро.

Реструктуризация займа по кредитной карте производится достаточно редко. Но следует все равно уведомить банк о возникших финансовых трудностях с помощью соответствующего заявления. Оно будет выступать в качестве доказательства, что были использованы все возможности для выполнения кредитных обязательств.

к содержанию ↑

Последовательность оформления реструктуризации

Если есть ипотечный заём, любое изменение финансового положения семьи в худшую сторону затрудняет своевременную выплату ежемесячного платежа.

Не следует оттягивать момент обращения в отделение Сбербанка, ведь начисляются штрафные санкции или пеня в больших размерах. Необходимо знать, что любой банк проявляет благосклонность к порядочным заемщикам и идет к ним навстречу.

Порядок действий при образовании финансовых трудностей

Следует написать и подать соответствующее заявление, выбрав из представленного перечня или добавить свои собственные причины, почему произошло ухудшение финансового положения. Еще следует указать наиболее удобный вариант изменения условий договора: снижение размера суммы, предоставление отсрочки, изменение графика платежей.

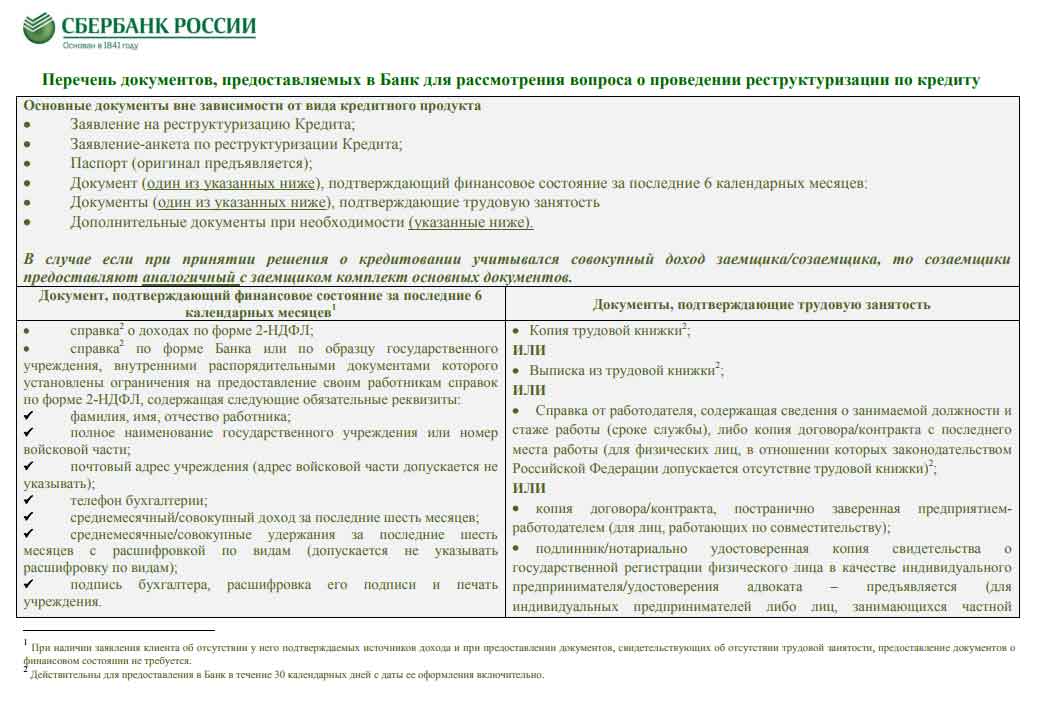

Перечень документов для рассмотрения вопроса о проведении реструктуризации по кредиту.pdf

[193,77 Kb] (cкачиваний: 154)

Посмотреть онлайн файл: Перечень документов для рассмотрения вопроса о проведении реструктуризации по кредиту.pdf

Понадобится официальное подтверждение сложившейся ситуации: справка из больницы, трудовая книжка, в которой будет присутствовать пометка об увольнении, свидетельство о рождении ребенка и др. Документы можно прикрепить к онлайн-заявке. После их рассмотрения, специалисты Сбербанка позвонят на указанный номер, чтобы сообщить решение банка по поводу реструктуризации кредита.

Документы можно прикрепить к онлайн-заявке. После их рассмотрения, специалисты Сбербанка позвонят на указанный номер, чтобы сообщить решение банка по поводу реструктуризации кредита.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу предлагается зачастую самим банком. При наличии финансовых трудностей следует как можно быстрее проинформировать банк, а не ожидать повестку для судебного разбирательства. Один и тот же долг редко может подвергаться вторичной реструктуризации.

У меня ипотечный кредит в сбербанке, год назад реструктуризацию уже сделала, можно сделать повторно этот же кредит?

Вы можете встать в центр занятости и получать пособие по безработице.

В соответствии с действующим законодательством Вы имеете право обратиться в банк для предоставления Вам реструктуризации долга. Либо Вы можете обратиться в сторонний банк для оформления процедуры рефинансирования задолженности. Так же есть возможность воспользоваться услугой (кредитные каникулы). При этом у Вас должны быть доказательства того, что у Вас действительно трудная жизненная ситуация/тяжёлое материальное положение. Всё это необходимо подтверждать соответствующими документами, в том числе, если вы не работаете, то обязательно должна быть справка с центра занятости.

Всё это необходимо подтверждать соответствующими документами, в том числе, если вы не работаете, то обязательно должна быть справка с центра занятости.

Центральный Банк России даёт следующие разъяснения.

Центральный банк призывает граждан сначала провести переговоры о реструктуризации кредита с банком, а потом пользоваться правом на кредитные каникулы: в рамках нового закона льготным периодом по кредиту можно будет воспользоваться один раз.

«Гражданин, у которого возникли сложности с платежами по кредитам или займам из-за сокращения доходов, прежде всего должен сообщить об этом своим кредиторам и запросить вариант реструктуризации задолженности. В свою очередь кредитор может попросить заемщика представить подтверждающие документы — и лучше всего подготовить их заранее, чтобы они были под рукой во время разговора с банком», — говорится в разъяснении.

При этом Банк России рекомендует по возможности общаться по телефону колл-центра банка или онлайн, в том числе через личные кабинеты или электронную почту.

«Важно понимать, что в нынешней ситуации банки сами достаточно активно идут навстречу гражданам, реструктурирует кредиты по их заявлениям — перенося сроки платежа, снижая его размер, используя другие возможные меры, чтобы сделать выплаты посильными и поддержать клиента. Скорее всего, банк предложит свой вариант реструктуризации, который поможет заемщику пережить сложные времена», — считают в ЦБ и напоминают, что давали банкам соответствующие рекомендации и ведут мониторинг того, как они исполняются.

Только если кредитор не предложил вариант реструктуризации задолженности, или предложенный вариант не устраивает, и даже после проведения дополнительных переговоров не удалось достичь приемлемого решения, Банк России рекомендует воспользоваться положениями нового закона о кредитных каникулах.

При этом ЦБ, разъясняя нормы нового закона, говорит, что по одному кредиту льготным периодом — до шести месяцев — можно будет воспользоваться только один раз.

«Каникулы даются на полгода, и человек сможет обратиться за ними абсолютно в любой день до 30 сентября 2020 года, и второй раз каникулы взять не получится, поэтому имеет смысл воспользоваться ими только в том случае, если снижение доходов действительно не позволяет обслуживать кредит», — сказала глава ЦБ.

В разъяснениях ЦБ также предупреждает, что если при проверке подтверждающих документов выяснится, что заемщик не соответствует установленным критериям отсрочки, то она будет отменена, а заемщику придется возместить пропущенные платежи и выплатить неустойку (штрафы, пени). «Кроме того, информация о просрочке будет направлена в бюро кредитных историй, что негативно повлияет на возможность получить кредит или заем в будущем», — говорит ЦБ.

Президент РФ подписал закон, который дает право гражданам, чей доход снизился более чем на 30% по сравнению с прошлым годом, на получение кредитных каникул на шесть месяцев. Аналогичные меры предусмотрены также и для субъектов МСП из отраслей, наиболее пострадавших от пандемии COM ID-19.

Закон устанавливает, что заемщик — физическое лицо, индивидуальный предприниматель, заключивший кредитный договор, в том числе и ипотечный, вправе в срок до 30 сентября 2020 года обратиться к кредитору с требованием о приостановлении исполнения своих обязательств. Правительство вправе продлевать предельный срок данного обращения.

Правительство вправе продлевать предельный срок данного обращения.

Для получения кредитных каникул должно одновременно соблюдаться три условия:

1) размер кредита не превышает максимальный размер, установленный правительством;

2) произошло снижение дохода заемщика (совокупного дохода всех заемщиков по кредитному договору) за месяц до обращения более чем на 30% по сравнению с его среднемесячным доходом за 2019 год. При этом правительство вправе определить методику расчета среднемесячного дохода заемщика;

3) на момент обращения заемщика с требованием в отношении такого кредитного договора не действует льготный период, установленный ранее по ипотечным каникулам.

Длительность льготного периода составляет не более шести месяцев. Срок и дату начала льготного периода определяет заемщик. Дата начала льготного периода по кредитному договору не может быть позже 14 дней с момента обращения по потребительским кредитам, не более чем на один месяц — по ипотечным кредитам.

Реструктуризация ипотечного кредита в Сбербанке в 2020 году

Реструктуризация ипотеки в Сбербанке в 2020 г. — программа для тех, кто попал в трудную жизненную ситуацию и не имеет возможности платить в полном объеме по своим долговым обязательствам. Эта услуга позволяет клиенту избежать негативные последствия, которые наступают при невыплате займа, и сохранить положительную кредитную историю.

Реструктуризация ипотечного кредита — понятие и особенности

Реструктуризация ипотечного кредита — специальная программа, позволяющая избежать просрочки.

Под программой реструктуризации, предлагаемой Сбербанком, понимается изменение условий кредитования по ранее заключенному ипотечному договору. Составляется более удобный график платежей, в результате чего клиенту удается избежать негативных последствий, возникающих при невозможности рассчитаться по своим долговым обязательствам.

Существует несколько предложенных государством вариантов этой программы.

Сбербанк пользуется всеми, даже таким невыгодным для себя, как прощение долга. Но эта услуга не рекламируется кредитором и практически не предлагается клиентам, хотя специализированный фонд для этого в банке имеется.

Условия и основания

Реструктуризация в Сбербанке проводится при наличии у заемщика уважительной причины для изменения условий договора. Клиент обращается в финансовое учреждение с заявлением. Если оно будет одобрено, подписывается дополнительное соглашение, в соответствии с которым меняются условия договора.

Реструктуризация проводится при наличии у заемщика уважительной причины.

Основанием для предоставления этой услуги является ухудшение финансового положения клиента.

Основные требования к ипотечной жилплощади

Реструктуризация ипотечного кредита возможна в отношении квартиры или дома, которые были куплены на первичном или вторичном рынках жилья. Банк рассмотрит заявку клиента, получившего заем на частную постройку или капитальный ремонт жилья.

Кто может реструктуризировать ипотеку

Подать заявку могут клиенты, у

Реструктуризация ипотеки в Сбербанке физическому лицу под меньший процент

Реструктуризация ипотеки — помощь заемщику в выполнении обязательств по выплате ипотеки. Условия реструктуризаци ипотеки в Сбербанке 2019 году. Реструктуризация ипотеки в Сбербанке в 2019 году физическому лицу, условия реструктуризации с помощью государства, необходимые документы, процентная ставка.

Что это такое реструктуризация от Сбербанка

Реструктуризация кредита в Сбербанке (как и в любом другом банке) предполагает внесение изменений в первичный договор займа с тем, чтобы заемщик получил возможность выплачивать задолженность в более благоприятном для него режима.

Обычно, необходимость в этом возникает по объективным причинам – иссяк финансовый источник, который позволял платить ипотеку в требуемом объеме каждый месяц. Может, женщина-заемщик вышла в декрет. Или клиент банка попал в тяжелой ДТП. Или его квартира была затоплена (сгорела, разрушилась в результате землетрясения или схода селя). А может, человек просто временно остался без работы. Если до этого момента он исправно вносил все платежи и имел в банке отличную репутацию, то последний пойдет ему навстречу.

Или его квартира была затоплена (сгорела, разрушилась в результате землетрясения или схода селя). А может, человек просто временно остался без работы. Если до этого момента он исправно вносил все платежи и имел в банке отличную репутацию, то последний пойдет ему навстречу.

Для клиентов Сбербанка предусмотрено несколько вариантов реструктуризации займа, в том числе ипотечного:

- Временно клиент получает возможность платить только проценты за пользование кредитом, не выплачивая основной долг.

- Гасятся неустойки (накопившиеся за время просрочек, они имели место) – в полном размере или частично.

- Увеличивается срок действия кредитного договора, за счет чего клиент получает возможно вносить ежемесячные платежи в меньшем размере.

- Пересматриваются условия внесения платежей – график меняется в индивидуальном порядке. К примеру, могут быть предоставлены кредитные каникулы.

Условия реструктуризации ипотеки в Сбербанке индивидуальны – в каждом случае банк принимает решение, исходя из конкретных обстоятельств, в которых оказался заемщик.

Ниже рассмотрим необходимые документы и порядок их подачи в Сбербанк.

Необходимые документы

Первый шаг – заполните анкет

Реструктуризация ипотеки в Сбербанке

Востребованными банковскими продуктами считаются ипотечные кредиты, основным предназначением которых выступает покупка гражданами жилой недвижимости. По таким займам устанавливаются обычно высокие ежемесячные платежи. Они предоставляются исключительно платежеспособным и ответственным заемщикам, но даже у них могут возникать разные непредвиденные финансовые трудности, поэтому требуется реструктуризация ипотеки в Сбербанке. Данный процесс предполагает изменение основных условий кредитования, поэтому снижается финансовая нагрузка, но в итоге увеличивается переплата.

Определение реструктуризации

Реструктуризация представлена уникальной банковской услугой, которая предоставляется исключительно ответственным заемщикам, столкнувшимся с определенными затруднениями, поэтому у них возникают сложности с погашением займа.

Важно! Если просто заемщик перестанет перечислять средства по ипотечному кредиту, то это может привести к тому, что банк продаст залоговое имущество для получения своих средств, поэтому гражданин лишится недвижимости.

Если возникают серьезные сложности, например, выявляется серьезное заболевание или увольняется гражданин с работы, то следует сразу уведомить о своих трудностях работников банка. Если не предпринимать никаких действий, то это может привести к негативным результатам для граждан.

Сбербанк идет навстречу своим заемщикам, которые действительно без проблем погашали кредит, поэтому если у них возникли финансовые проблемы, то может быть предложена реструктуризация. Для этого клиент должен соответствовать некоторым требованиям.

Что такое реструктуризация ипотеки? Она является корректировкой определенных условий соглашения. Наиболее часто она используется для снижения платежей, что значительно уменьшает кредитную нагрузку.

Реструктуризация позволяет снизить кредитную нагрузку

Варианты реструктуризации

Сбербанком предлагается много вариантов для корректировки условий ипотеки. Выбор определенного способа зависит от решения банковского учреждения и возникшей ситуации у заемщика. К основным предложениям относятся:

Выбор определенного способа зависит от решения банковского учреждения и возникшей ситуации у заемщика. К основным предложениям относятся:

- Изменение валюты кредита. Многие люди предпочитают оформлять валютную ипотеку, так как при снижении курса имеется возможность выгодно погашать заем. Но нередко курс значительно повышается, что приводит к существенному увеличению ежемесячных платежей. Особенно это относятся к заемщикам, получающим зарплату в рублях. Поэтому для прекращения увеличения размера платежа изменяется валюта ипотечного кредита. Это приводит к конвертации долга в рубли по текущему курсу.

- Увеличение срока, в течение которого будет погашаться кредит. Основной целью такой реструктуризации выступает снижение платежа в месяц за счет продления срока кредита. Этот способ обладает не только плюсами, но и минусами, так как в итоге значительно увеличивается переплата по ипотеке. Срок может продлеваться на разные периоды, причем нередко даже получают одобрение заемщики на увеличение данного срока на пять лет.

- Предоставление кредитных каникул. Они представлены льготным периодом, в течение которого заемщиком уплачиваются только проценты по ипотеке, а вот основной долг временно не погашается. Это приводит к значительному уменьшению ежемесячного платежа, но в итоге придется в будущем платить более высокие суммы. Основным предназначением такой реструктуризации выступает возможность для заемщика улучшить свое материальное состояние, чтобы далее он смог без проблем справляться с ежемесячными выплатами. Такая отсрочка предоставляется банком редко, но она всегда выгодна для Сбербанка, так как в итоге увеличивается переплата по ипотеке.

Дополнительно следует выделить возможность снижения процентной ставки. Этот процесс не представлен реструктуризацией, но за счет него значительно уменьшается переплата. Для выполнения этого процесса можно подать заявку онлайн на сайте Дом.Клик. Процедура выполняется примерно в течение полутора месяцев, после чего при соблюдении всех требований происходит автоматическое снижение ставки процента. Работники банка производят перерасчет и составляют новый график платежей.

Работники банка производят перерасчет и составляют новый график платежей.

Важно! Реструктуризация ипотечного кредита предоставляется исключительно заемщикам, которые могут доказать, что они столкнулись с разными финансовыми сложностями, поэтому не могут справляться с имеющейся кредитной нагрузкой.

Сбербанк готов протянуть руку помощи и оформить реструктуризацию при условии отсутствия просрочек

Требования к заемщикам и ипотеке

Для использования реструктуризации необходимо соответствовать определенным требованиям Сбербанка. К ним относится:

- минимально ипотека по первоначальному графику должна погашаться без просрочек один год;

- не допускается наличие просрочек;

- у заявителя имеются доказательства наступления определенных форс-мажоров, препятствующих дальнейшему погашению кредита в прежнем режиме.

Если действительно может заемщик доказать, что разные проблемы возникли не по его вине, то он может рассчитывать на оформление реструктуризации. Сбербанк редко оказывает в этой возможности, так как в его интересах, чтобы граждане погашали самостоятельно кредиты.

Сбербанк редко оказывает в этой возможности, так как в его интересах, чтобы граждане погашали самостоятельно кредиты.

Основания для совершения процесса

В качестве основания для оформления реструктуризации могут выступать обстоятельства:

- Значительное снижение доходов, связанное с потерей работы или изменением зарплаты. Для этого требуется получить на месте работы справку 2-НДФЛ или же передается в Сбербанк трудовая книжка, в которой стоит отметкой об увольнении.

- Заемщик призывается в армию, поэтому у него просто отсутствует возможность уплачивать средства по ипотеке. Обычно при таких условиях оформляются кредитные каникулы на период службы.

- Потеря трудоспособности, связанная с оформлением инвалидности, получением травмы или выявлением серьезного заболевания, требующего дорогостоящего и длительного лечения. Требуется заемщику подготовить справку из больницы и свидетельство о присвоении конкретной группы инвалидности.

При таких условиях обычно увеличивается срок кредитования, что позволяет значительно снизить размер платежа в месяц.

При таких условиях обычно увеличивается срок кредитования, что позволяет значительно снизить размер платежа в месяц. - Рождение ребенка. Для ухода за малышом оформляется отпуск до полутора или трех лет. На этот период так же предоставляются кредитные каникулы.

Важно! Не будет предоставляться реструктуризация долга по ипотеке, если человек был уволен с работы из-за нарушения рабочей дисциплины или неисполнения трудовых обязанностей.

Для оформления реструктуризации необходимо предоставить подтверждение ее необходимости

Процедура реструктуризации

Чтобы воспользоваться этим банковским предложением, должны выполняться заемщиком определенные последовательные действия. К ним относится:

- первоначально следует определиться с видом реструктуризации, позволяющим справиться с финансовыми проблемами заемщику;

- подготавливаются документы, подтверждающие, что у гражданина возникли определенные сложности, за счет которых невозможно далее уплачивать ежемесячные платежи по ипотеке;

- составляется правильно заявление, передающееся в отделение банка совместно с собранной документацией;

- анализируется банком возможность оформления реструктуризации для конкретного заемщика, так как важно убедиться, что он соответствует многочисленным требованиям;

- уведомляется заявитель о принятом решении;

- если оно является положительным, то формируется дополнительное соглашение к кредитному договору;

- в этом соглашении указывается, как именно изменяются правила погашения ипотеки;

- далее выдается заемщику новый график платежей, по которому требуется вносить ежемесячные платежи.

Подать заявку можно не только при личном обращении в отделение Сбербанка, но и на сайте учреждения. В этот документ вносятся данные из ипотечного договора и паспорта заемщика. Указываются пожелания гражданина относительно реструктуризации.

Какие требуются документы

Чтобы оформить реструктуризацию, необходимо соблюдение определенных условий. Заемщик должен соответствовать разным требованиям, а также он обязан погашать ипотеку не меньше одного года без просрочек.

Для оформления реструктуризации подготавливается и передается в банк документация:

- паспорт гражданина;

- первоначальный ипотечный договор;

- правильно составленная заявка;

- документация, подтверждающая наступление форс-мажорного события, из-за которого заемщик не может на прежнем уровне справляться с кредитной нагрузкой.

Банк может потребовать дополнительные бумаги при необходимости.

Таким образом, реструктуризация долга по ипотечному кредиту предлагается Сбербанком в нескольких вариантах. Для использования этого предложения у заемщика должны иметься веские основания, подтверждающиеся официальными документами. Подать заявку можно в отделении банка или с помощью его сайта. Решение принимается обычно в течение месяца.

Для использования этого предложения у заемщика должны иметься веские основания, подтверждающиеся официальными документами. Подать заявку можно в отделении банка или с помощью его сайта. Решение принимается обычно в течение месяца.

Вконтакте

Google+

Ипотечный центр | Kennebec Savings Bank

Перейти к содержанию

открыть менюзакрыть меню

- ЛИЧНЫЙ

- БАНКОВСКОЕ ДЕЛО

- Проверка

- Экономия

- CD и IRA

- HSA

- Ставки депозита

- ЗАЕМКА

- Ипотечный центр

- Ставки по ипотечным кредитам

- Потребительские кредиты

- СЕРВИСЫ

- Онлайн банкинг

- Мобильный банк

- Карточные услуги

- Дополнительные услуги

- БАНКОВСКОЕ ДЕЛО

- БИЗНЕС

- БАНКОВСКОЕ ДЕЛО

- Проверка

- Сбережения и компакт-диски

- ЗАЕМКА

- Коммерческие займы

- СЕРВИСЫ

- Онлайн банкинг

- Карточные услуги

- Торговый сервис

- БАНКОВСКОЕ ДЕЛО

- ИНВЕСТИЦИИ

- Управление инвестициями и трастовые услуги

- Kennebec Wealth Management

- РЕСУРСЫ

- ПОМОГИТЕ

- Часто задаваемые вопросы

- Локации

- Центр онлайн-обучения

- Центр безопасности

- ПОМОГИТЕ

В 2021 году ЖСБ планирует оформить ипотеку онлайн

В январе 2020 года Жилстройсбербанк запустил принципиально новую услугу — видеобанкинг. С его помощью клиент может связаться с менеджером банка по видеосвязи и получить консультацию удаленно. Об этом в интервью PrimeMinister.kz сообщила председатель АО «Жилищный сберегательный банк Казахстана» Ляззат Ибрагимова.

С его помощью клиент может связаться с менеджером банка по видеосвязи и получить консультацию удаленно. Об этом в интервью PrimeMinister.kz сообщила председатель АО «Жилищный сберегательный банк Казахстана» Ляззат Ибрагимова.

Как отмечает Ибрагимова, с момента введения в Казахстане чрезвычайного положения перед Банком стояла важная задача — продолжить оказание услуг в режиме онлайн.

«Мы столкнулись с теми же проблемами, что и весь бизнес Казахстана.В конце марта, когда было объявлено о введении карантинных мер, а санитарные врачи в некоторых городах запретили работать нашим отделениям, мы перевели часть функций в онлайн », — сказала она.

Видеобанкинг, запущенный в январе 2020 года, стал одной из востребованных услуг в это непростое время. Вместе с запуском новой услуги появилась новая профессия — видеобанкир.

«Когда вы совершаете видеозвонок с веб-сайта, вы фактически выполняете те же операции, что и при входе в филиал.

Напротив вас сидит видеобанкир. В течение нескольких минут, пока вы представляетесь, говорите, система делает несколько фотографий и биометрическую идентификацию », — сказал председатель правления банка.

Справочно: Биометрическая идентификация — это технология, позволяющая распознать личность человека по изображению лица, отпечатку пальца или голосу. Система снижает затраты, сокращает время обслуживания клиентов, защищает от мошенников, оптимизирует бизнес-процессы и увеличивает прибыль.Такие технологии постепенно захватывают самые разные регионы мира — в США, Европе, Китае, Японии, странах Ближнего Востока и Латинской Америки. Сегодня внедрение биометрических технологий уже не модная тенденция и «игрушки» для стартапов, а обязательное условие развития различных секторов экономики.

После установления личности банк начинает проводить операции. На данный момент через видеобанкинг доступно несколько услуг, таких как открытие второго депозита, изменение договорных сумм, перевод на другие счета в других банках, онлайн-назначение депозита и так далее.

В августе 2020 года станет доступен ряд других услуг: полное расторжение, объединение вкладов, онлайн-страхование. Более того, по словам Ибрагимовой, в будущем планируется перевести даже открытие первого депозита в онлайн-формат.

«Это будет совершенно новый онлайн-сервис. Вы можете открыть этот депозит онлайн, не посещая отделение банка. Мы видим в этом большие перспективы. Это серьезная мера по борьбе с пандемией, когда мы не вызываем человека для прямого контакта, не создаем скопления внутри наших отделений », — сказала она .

Между тем, система отделений банка будет сосредоточена на выдаче кредитов. Это связано с тем, что существует множество ограничений при выдаче кредитов. Например, нужно пригласить оценщика, сделать нотариальное заверение сделки и т. Д. Но, как отмечает Ибрагимова, в этом вопросе банк также рассматривает возможность перехода на онлайн-формат и, возможно, онлайн-ипотеку. появится в Казахстане в следующем году.

«Сейчас мы подготовили небольшой пакет законодательных инициатив, которые обсуждаем с Минпромторгом, Нацбанком.Мы хотели бы предложить Правительству внести поправки в некоторые законы, которые позволят Казахстану создать полноценную онлайн-ипотеку, когда можно будет взять и оформить ссуду на дом, не выходя из дома », — сообщила Ибрагимова.

По ее словам, сейчас это уже частично реализовано. Предварительная квалификация доступна в банке. Это когда клиент подписывает заявление своей электронной цифровой подписью, а банк, в свою очередь, оценивает его платежеспособность по данным Первого кредитного бюро, пенсионного фонда и в конце выдает справку с указанием максимально возможной суммы. быть изданным.

«Мы хотим продолжить этот онлайн-сервис вплоть до регистрации договора залога, регистрации прав собственности. Сделайте непрерывный цикл, в котором вы можете получить полную ипотеку, не выходя из дома.

Это большая задача. Думаю, что до конца года мы еще будем обсуждать законодательные инициативы. В начале следующего года, когда откроется банк «Отбасы», мы его полностью реализуем », — сказала Ибрагимова.

Текущие ставки: ипотека, сбережения, компакт-диски и чеки

Прокрутите влево, чтобы просмотреть остальную часть таблицы.

| Сберегательный счет | Минимальный баланс на уровень , необходимый для получения APY | Годовая процентная доходность |

|---|---|---|

| Алмазный денежный рынок * | 0,00–5 000,00 долл. США | 0,08% |

| 5 000,01–25 000,00 долл. США | 0,10% | |

25 000,01–50 000,00 долл. США США | 0,20% | |

| 50 000 долл. США.01–100 000,00 долларов США | 0,28% | |

| 100 000,01 долл. США — 200 000,00 долл. США | 0,40% | |

| 200 000,01–1 000 000,00 долларов США | 0,50% | |

| 1000000,01 долл. США и более | 0,55% | |

| ICS® Money Market ** | 0–1 000 000,00 долл. США | 0,35% |

| 1000000.01 — 15000000 долларов.00 | 0,55% | |

| 15 000 000,01 долл. США и более | 0,45% | |

| Преимущество экономии * | 0,00–2 500,00 долл. США | 0,05% |

2500,01 долл. США и более США и более | 0,08% | |

| Сберегательный счет ИРА | 0–5 000 долл. США | 0,08% |

| 5 000,01–25 000,00 долл. США | 0,11% | |

| 25000 долларов.01–50 000,00 долларов США | 0,14% | |

| 50 000,01–100 000,00 долл. США | 0,20% | |

| 100 000,01–200 000,00 долл. США | 0,25% | |

| 200 000,01 долл. США и более | 0,30% | |

| My Future Fund * | 0–2 000 долл. США | 5,09% |

| 2 000,01 долл. США и более | 5.09% — 1,75% | |

| Детский клуб спасателей | н / д | 0,05% |

| Базовая экономия * | 50,00 $ | 0,05% |

| Зимние и летние развлечения | н / д | 0,28% |

Указанные процентные ставки вступили в силу 22 октября 2020 года. Ставки могут измениться после открытия счета. Сборы могут снизить прибыль аккаунта.

Ставки могут измениться после открытия счета. Сборы могут снизить прибыль аккаунта.

* Минимальный депозит, необходимый для открытия Diamond Money Market — 5000 долларов США; Advantage Savings — 1000 долларов США; My Future Fund — 200 долларов США; Базовая экономия — 50 долларов.Ставки Diamond Money Market могут отличаться для государственных фондов. Свяжитесь с отделением для получения актуальных ставок

** Размещение средств через службу ICS или CDARS регулируется положениями, условиями и раскрытием информации в соглашениях об услугах, включая Соглашение о размещении депозита («DPA»). Применяются ограничения и могут применяться критерии приемлемости клиентов. В варианте сбережений ICS вывод средств по программе ограничен шестью в месяц. Хотя средства размещаются в банках-получателях в суммах, не превышающих стандартную максимальную сумму страхования вкладов FDIC («SMDIA»), остатки вкладчика в учреждении взаимоотношений, которое размещает средства, могут превышать SMDIA (например,g. , до расчетов ICS или CDARS для депозита или после расчетов ICS или CDARS для вывода средств) или не иметь права на страхование FDIC (если учреждение взаимоотношений не является банком). Как указано в DPA, вкладчик несет ответственность за принятие любых необходимых мер для защиты таких остатков в соответствии с применимым законодательством. Если на вкладчика распространяются ограничения на размещение своих средств, вкладчик несет ответственность за определение того, удовлетворяет ли использование им ICS или CDARS этим ограничениям.ICS, Insured Cash Sweep, CDARS и Certificate of Deposit Account Registry Service являются зарегистрированными знаками обслуживания Promontory Interfinancial Network, LLC. 0517

, до расчетов ICS или CDARS для депозита или после расчетов ICS или CDARS для вывода средств) или не иметь права на страхование FDIC (если учреждение взаимоотношений не является банком). Как указано в DPA, вкладчик несет ответственность за принятие любых необходимых мер для защиты таких остатков в соответствии с применимым законодательством. Если на вкладчика распространяются ограничения на размещение своих средств, вкладчик несет ответственность за определение того, удовлетворяет ли использование им ICS или CDARS этим ограничениям.ICS, Insured Cash Sweep, CDARS и Certificate of Deposit Account Registry Service являются зарегистрированными знаками обслуживания Promontory Interfinancial Network, LLC. 0517

.

Сбербанк пользуется всеми, даже таким невыгодным для себя, как прощение долга. Но эта услуга не рекламируется кредитором и практически не предлагается клиентам, хотя специализированный фонд для этого в банке имеется.

Сбербанк пользуется всеми, даже таким невыгодным для себя, как прощение долга. Но эта услуга не рекламируется кредитором и практически не предлагается клиентам, хотя специализированный фонд для этого в банке имеется.

При таких условиях обычно увеличивается срок кредитования, что позволяет значительно снизить размер платежа в месяц.

При таких условиях обычно увеличивается срок кредитования, что позволяет значительно снизить размер платежа в месяц.

Напротив вас сидит видеобанкир. В течение нескольких минут, пока вы представляетесь, говорите, система делает несколько фотографий и биометрическую идентификацию », — сказал председатель правления банка.

Напротив вас сидит видеобанкир. В течение нескольких минут, пока вы представляетесь, говорите, система делает несколько фотографий и биометрическую идентификацию », — сказал председатель правления банка. Это большая задача. Думаю, что до конца года мы еще будем обсуждать законодательные инициативы. В начале следующего года, когда откроется банк «Отбасы», мы его полностью реализуем », — сказала Ибрагимова.

Это большая задача. Думаю, что до конца года мы еще будем обсуждать законодательные инициативы. В начале следующего года, когда откроется банк «Отбасы», мы его полностью реализуем », — сказала Ибрагимова.