Пенсионные правила нпф сбербанка: Пенсионные правила НПФ Сбербанка в новой редакции вступают в действие

Как получить накопительную часть пенсии?

Накопительная часть пенсии – удачная «разработка» законодателей. Теперь гражданин имеет право самостоятельно увеличивать размер своей будущей пенсии.

Инвестируя накопительную часть, добавляя на личный счёт дополнительные средства,мы формируем не только дополнительное обеспечение на старости, но и поддерживаем своих детей при наступлении страхового случая (инвалидность, смерть застрахованного лица). Поэтому как получить накопительную часть пенсии, должен знать каждый совершеннолетний гражданин РФ.

Что это такое?

С 2002 года пенсионное обеспечение состоит из двух частей: накопительной и страховой. У каждого гражданина РФ зарегистрирован в ПФ РФ свой индивидуальный счёт, так называемый СНИЛС. На нем копятся средства, перечисленные работодателем.

Если на первом «кошельке» сосредоточено только 6 процентов ежемесячного денежного содержания, то на втором – 16 процентов.

Впрочем, страховая часть накоплений пополняется «семимильными» шагами за счёт:

- Относительно взрослого поколения россиян, так как у них не формируется накопительная часть.

Все 22 процента уходят на формирование страховых средств пенсионного обеспечения.

Все 22 процента уходят на формирование страховых средств пенсионного обеспечения. - Перечислений на накопительную и страховую часть пенсии от всего населения России с 2014 года, без исключения. («экономия» за счёт «заморозки»). Мораторий будет действовать до 2020 года.

С 2002 года накопительная часть пенсии была создана для того, чтобы улучшить материальное положение конкретного гражданина при дожитии до старости или наступлении иного страхового случая. Те деньги, которые копятся здесь, гарантированно не будут потрачены на другие цели (выплата пенсий для актуальных пенсионеров).

Более того, любой работающий россиянин имеет право приумножать финансы, направленные работодателем.

А именно:

- С помощью программы софинансирования пенсии, действующей с 2009 года, самостоятельно и на добровольной основе увеличивать накопленные взносы.

- Инвестировать накопленные средства в негосударственные пенсионные фонды, где сумма прироста зависит от результатов работы за год, правильности менеджмента компании.

Что можно получить из суммы накоплений?

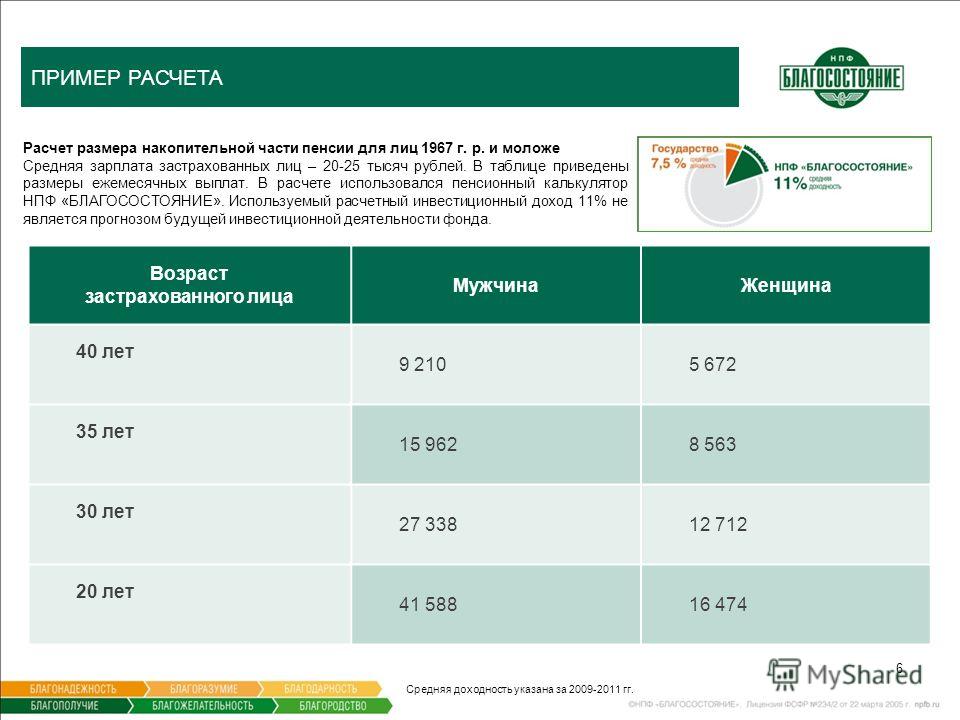

Накопительная пенсия создана для того, чтобы увеличить сумму ежемесячных пенсионных отчислений по достижению старости. Однако законодатели предусмотрели вариант развития событий, когда размер взносов от работодателя ничтожно мал в разрезе 20 лет (средний возраст дожития после выхода на пенсию по старости).

В этом случае финансы тоже отправляются пенсионеру-заявителю в виде единовременного платежа.

По правилам размер пенсионных накопительных начислений должен составлять более 5 процентов от всей страховой пенсии по старости. Подсчёт производится непосредственно перед выходом на пенсию. Если такое соотношение не соблюдается, то об ежемесячных добавках в пенсии речи не идёт.

Таким образом, формы выплаты накопительных сбережений в Пенсионном фонде выглядят следующим образом:

- единовременная выплата в полном размере самому застрахованному лицу;

- единовременная выплата близким родственникам застрахованного лица в случае его смерти;

- ежемесячное срочное отчисление на пенсионное обеспечение граждан, или срочная пенсионная выплата;

- накопительная пенсия.

Внимание! Те граждане, которые при выходе на пенсиюуже получили единовременную выплату из накопительной части пенсии по причине её сравнительно небольшого размера, имеют право обратиться ещё раз по истечении пяти полных лет.

Когда можно получить накопительную часть пенсии?

Несмотря на плановую «заморозку» некоторые категории населения уже воспользовались своим правом получения пенсионного обеспечения. Некоторые ожидают скорого возврата сумм с личные счета. Ведь за период с 2002 года по 2014 года накопленные финансы остались нетронутыми.

Тем не менее, когда можно и как получить накопительную часть пенсии, узнают только при обращении в территориальное отделение Пенсионного Фонда России. Общий случай — выход на пенсию по старости. В России он пока установлен по достижению возраста для женщин 55 лет, для мужчин – 60 лет.

Из общего случая всегда есть исключения. Сюда входят те категории лиц, которые выходят на пенсию досрочно. Основание к этому — опасные и вредные условия трудодеятельности, наивысшая степень трудности работы.

Основание к этому — опасные и вредные условия трудодеятельности, наивысшая степень трудности работы.

Примеры:

- геологи;

- участники лесозаготовок;

- служащие в морском флоте;

- медицинские работники, учителя в сельской местности;

- шахтёры;

- работники химических производств.

Во сколько лет получают накопительную часть пенсии в зависимости от профессиональной занятости в России, понятно из табличных сведений:

| Общий случай | При тяжёлых условиях труда | Наивысшая степень опасности и тяжести | |

| женщины | 55 лет | 50 лет | 45 лет |

| мужчины | 60 лет | 55 лет | 50 лет |

Страховые случаи

До наступления пенсионного возраста получить накопленные суммы не представляется возможным. Но 360-ФЗ позволяет гражданам использовать свой «кошелёк» в критических ситуациях.

Сюда входят:

- наступление инвалидности 1,2,3 группы;

- потеря кормильца.

При наличии подтверждающих документов финансы переводятся на счёт получателя пенсии (гражданин, мать несовершеннолетнего ребёнка) по заявлению. Форма выдачи – разовая помощь.

Видео: Сроки обращения

Что такое срочная пенсионная

Срочная пенсионная выплата формируется у тех лиц, кто участвовал в программах дополнительных взносов.

Примеры ситуаций:

- Работодатель уплачивал дополнительные средства на накопительную часть, сверх установленных законодательством шести процентов.

- Наёмный работник принял участие в программе добровольного софинансирования. Еще одна дополнительная часть накопительной пенсии была образована за счёт участия в программе самого государства.

- Мать (будущая пенсионерка) родила второго или последующих детей.

Было принято решение направить средства материнского капитала на формирование дополнительного пенсионного обеспечения матери (отца, усыновителя, усыновительницы).

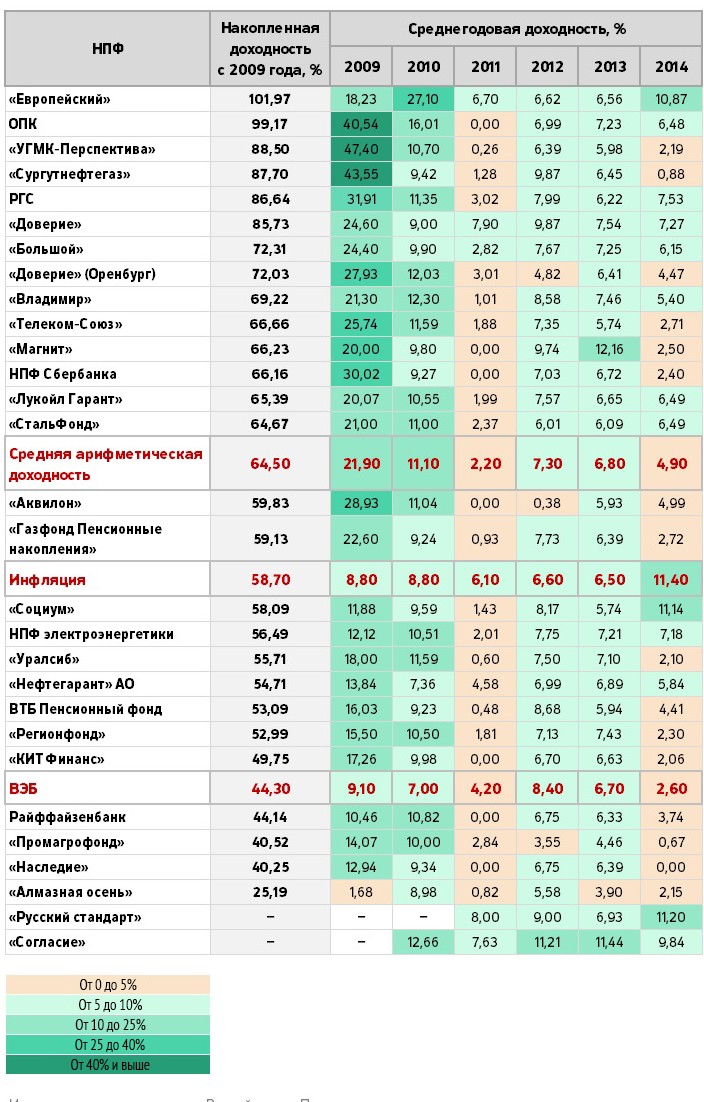

Было принято решение направить средства материнского капитала на формирование дополнительного пенсионного обеспечения матери (отца, усыновителя, усыновительницы). - Гражданин РФ оформил заявление в территориальном ПФ и перевёл свои накопленные финансы в НПФ. В негосударственном пенсионном фонде денежные средства приумножают на годовой процент прироста (7,9-20 процентов в среднем). Таким образом, величина срочных выплат возрастает в два раза, а то и в три раза. Но прирост зависит от разных показателей (в том числе и уровня инфляции) и не гарантирован.

Чем отличается

Срочная пенсионная выплата выплачивается по первому требованию пенсионера, который заблаговременно перевел свои накопительные счета в НПФ или УК. Здесь он сам волен решать, на сколько лет рассчитать накопленное пенсионное содержание. Минимальный срок — 10 лет. Больше можно, меньше – нет.

Напротив, при постепенном возврате накопленных средств всей пенсии, то есть при выборе возврата как «накопительная пенсия», за основу берётся ровно 20 лет.

Эти данные рассчитаны, исходя из статистики дожития после наступления пенсионного возраста.

Они могут подвергаться корректировке по законодательным актам связи с увеличением (уменьшением) средней продолжительности жизни.

Как перевести накопительную часть в НПФ «Сбербанк»?

Согласитесь, что ПАО «Сбербанк» — успешное банковское учреждение. Не зря к 2015 году количество граждан, которые перевели свои средства в Сбербанк, достигло 2 миллиона человек. Ежегодная доходность инвестиций – 52 процента, что обгоняет рост цен связи с инфляцией в 2 раза.

Чтобы получить от накопительной пенсии больше дохода, следует заключить договор в нпф «сбербанк».

Для этого предпринимаются следующие действия:

- Оформить собственноручное заявление о переводе накопительной части пенсии в негосударственный фонд;

- Принести в отделение сбербанка СНИЛС и паспорт;

- Подписать договор ОПС.

Минусы и плюсы Пенсионного Фонда, НПФ (УК)

Будущий пенсионер сам решает, где оставить средства пенсионных накоплений.

Любой вариант исхода событий имеет свои минусы и плюсы:

- Если гражданин доверяет финансы Пенсионному Фонду, то есть вероятность, что его накопительную часть направят на пополнение страховой части пенсии. Связи со сложной экономической ситуацией, дефицитом бюджета все 22 процента «уходят» в один «кошелек».

- НПФ или УК могут «сработать» с низким рейтингом. Так, Внешторгбанк достиг прибыльности в 29 процентов. Но что это по сравнению с высоким уровнем инфляции в 46 процентов?

- Перевести средсства из одного НПФ в другое учреждение становится проблематичным занятием.

На сегодняшний день накопительная часть пенсии рассматривается как своеобразный капитал. «Продвинутые» россияне беспокоятся о своём достатке в далёком и недалёком будущем. Они принимают любые программы прироста накопительной части накоплений, активно участвуют в инвестировании и софинансировании пенсии.

Прав тот, кто действует. А кто своевременно не позаботился о своих накоплениях самостоятельно, будет «искать виноватых» и «роптать на судьбу

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Порядок перехода в негосударственный пенсионный фонд

Автор ПапаБанкир.ру На чтение 6 мин. Опубликовано

Выбор варианта пенсионного обеспечения предоставлялся с 1 января 2014 г. по 31 декабря 2015 г. для граждан, зарегистрированных в системе обязательного пенсионного страхования, которые родились в 1967 году или позже. Согласно п. 1 ст. 33.3 Федерального Закона № 167-ФЗ от 15 декабря 2001 г. они могли в этот период выбрать из двух вариантов: отказаться от накопительной пенсии вообще и направить все страховые взносы на формирование страховой пенсии; направить на формирование накопительной пенсии 6% от индивидуальной части тарифа страхового взноса. Те граждане, которые выбрали сохранение накопительной пенсии, могли выбрать между формированием накопительной пенсии через негосударственный пенсионный фонд (НПФ) и формированием накопительной пенсии через Пенсионный Фонд России (ПФР), согласно Закона № 111-ФЗ от 24 июля 2002 г. (пп. 2 п. 1 ст. 31). Рассмотрим подробнее порядок перехода в негосударственный пенсионный фонд, а точнее — порядок действий для перевода пенсионных накоплений в НПФ.

Те граждане, которые выбрали сохранение накопительной пенсии, могли выбрать между формированием накопительной пенсии через негосударственный пенсионный фонд (НПФ) и формированием накопительной пенсии через Пенсионный Фонд России (ПФР), согласно Закона № 111-ФЗ от 24 июля 2002 г. (пп. 2 п. 1 ст. 31). Рассмотрим подробнее порядок перехода в негосударственный пенсионный фонд, а точнее — порядок действий для перевода пенсионных накоплений в НПФ.

Федеральным Законом № 167-ФЗ (п. 4 ст. 33.3) и Законом № 351-ФЗ от 04 декабря 2013 г. (ст. 6.1) определен мораторий на формирование накопительной пенсии, который действует до 2019 г. То есть все суммы страховых взносов по обязательному пенсионному страхованию сейчас в обязательном порядке направляются на финансирование страховой пенсии полностью.

Выбор негосударственного пенсионного фонда

Перечень НПФ, среди которых вы можете выбирать, опубликован на официальном сайте Банка России. НПФ должен соответствовать требованиям, установленным в законодательстве. Согласно ст. 36.1 Закона № 75-ФЗ от 07 мая 1998 г., НПФ должен иметь лицензию на деятельность, связанную с пенсионным страхованием, вступить в систему гарантирования прав застрахованных граждан и зарегистрировать страховые правила в Банке России.

Согласно ст. 36.1 Закона № 75-ФЗ от 07 мая 1998 г., НПФ должен иметь лицензию на деятельность, связанную с пенсионным страхованием, вступить в систему гарантирования прав застрахованных граждан и зарегистрировать страховые правила в Банке России.

Заключение договора об обязательном пенсионном страховании

Вы должны обратиться в выбранный вами НПФ и заключить с ним договор. Требования к договору об обязательном пенсионном страховании указаны в ст. 36.3 Федерального Закона № 75-ФЗ. В частности, в п. 1 ст. 36.3 перечислены разделы, которые обязательно должен содержаться в договоре:

- Наименования сторон договора, то есть наименование НПФ и ваше ФИО и адрес регистрации;

- Предмет договора, то есть: аккумулирование и учет пенсионных накоплений, их инвестирование, назначение и выплата;

- Данные о застрахованном лице: Страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС), пол, место и дата рождения, если менялась фамилия – девичья фамилия;

- Права и обязанности сторон в договоре;

- Порядок и условия, при которых договор должен прекратить свое действие;

- Порядок урегулирования споров;

- Пенсионные основания.

Здесь указываются основания, на которых вами были приобретены права на получение накопительной пенсии. Накопительная пенсия назначается, в соответствии с ч. 1 ст. 6 Закона №424-ФЗ от 28 декабря 2013 г., для застрахованных лиц, имеющих право на страховую пенсию по старости, если на пенсионном счете накопительной пенсии застрахованного гражданина есть средства пенсионных накоплений, которые на день назначения накопительной пенсии составляют больше, чем 5% от суммы страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии.

Здесь указываются основания, на которых вами были приобретены права на получение накопительной пенсии. Накопительная пенсия назначается, в соответствии с ч. 1 ст. 6 Закона №424-ФЗ от 28 декабря 2013 г., для застрахованных лиц, имеющих право на страховую пенсию по старости, если на пенсионном счете накопительной пенсии застрахованного гражданина есть средства пенсионных накоплений, которые на день назначения накопительной пенсии составляют больше, чем 5% от суммы страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии. - Порядок, а также условия назначения и выплаты накопительной пенсии, единовременной выплаты, срочной пенсионной выплаты и выплат правопреемникам;

- Порядок доставки накопительной пенсии и условия ее доставки, а также порядок и условия доставки срочной пенсионной выплаты и единовременной выплаты. Отдельно оговаривается порядок оплаты расходов по доставке пенсии;

- Ответственность сторон договора за неисполнение взятых на себя обязательств по договору;

- Реквизиты сторон.

Заявление в ПФР о переходе или досрочном переходе в НПФ

Рассматривая порядок перехода в негосударственный пенсионный фонд, необходимо знать, что согласно Закона № 75-ФЗ (п. 4 ст. 36.7) и п. п. 5, 5.1 Порядка, утвержденного Постановлением Правления ПФР № 991п от 11 ноября 2016 г., Вы можете представить заявление о переходе (досрочном переходе) непосредственно в территориальное отделение Пенсионного фонда по месту жительства, а также воспользоваться МФЦ, отправить заявление по почте или же направить заявление через интернет на сайте государственных и муниципальных услуг или на сайте ПФР в виде электронного документа.

Срок подачи заявления о переходе в НПФ — до 31 декабря текущего года.

Если вы подаете заявление в электронном виде через сайт государственных услуг, удостоверение вашей подписи и проверка личности производится с помощью электронной цифровой подписи, которая должна быть у вас. Если вы подаете заявление через МФЦ, проверку подписи и вашей личности производит сотрудник МФЦ (см. пп. 4, 5 п. 4 ст. 36.7 Закона № 75-ФЗ). При отправке заявления по почте ваша подпись должна быть удостоверена нотариально, согласно пп. 1 п. 4 ст. 36.7 Закона № 75-ФЗ.

пп. 4, 5 п. 4 ст. 36.7 Закона № 75-ФЗ). При отправке заявления по почте ваша подпись должна быть удостоверена нотариально, согласно пп. 1 п. 4 ст. 36.7 Закона № 75-ФЗ.

При личном визите в территориальное отделение ПФР вы должны представить паспорт, свидетельство обязательного пенсионного страхования и договор с НПФ.

Вы можете изменить решение о переходе в НПФ после подачи заявления. Если это произошло до наступления 31 декабря года, предшествующего тому году, в котором ваше заявление должно быть удовлетворено, вы имеете право направить в ПФР уведомление о замене страховщика, выбранного вами, на другого. Заявление можно подать и в электронной форме, согласно п. 3 Инструкции, утв. Постановлением Правления ПФР № 850п от 09 сентября 2016 г. и ст. 36.8-1 Закона № 75-ФЗ.

Уведомление от ПФР с положительным или отрицательным решением

Пенсионный фонд рассматривает ваше заявление о досрочном переходе в НПФ в срок до 1 марта года, следующего за годом подачи заявления. Если вы подаете заявление не о досрочном переходе, а о переходе в НПФ, оно будет рассмотрено в срок до 1 марта года, следующего после того, в котором истекает пять лет после подачи заявления в ПФР.

Если вы подаете заявление не о досрочном переходе, а о переходе в НПФ, оно будет рассмотрено в срок до 1 марта года, следующего после того, в котором истекает пять лет после подачи заявления в ПФР.

Если ПФР принимает положительное решение по вашему заявлению, пенсионные накопления передаются в НПФ в срок до 31 марта года, следующего за годом подачи заявления, если мы говорим о досрочном переходе, и до 31 марта года, следующего за пятилетним периодом с момента подачи заявления, если мы говорим об обычном переходе в НПФ. Данный порядок перехода определен в п. 6 Порядка и в п. 1 ст. 36.12 и п. 1 ст. 36.9 Закона № 75-ФЗ.

Уведомление о решении, принятом ПФР в ваш адрес направят не позднее 31 марта того года, который последует за годом, когда вы подали заявление о переходе в НПФ, согласно абз. 6 и 7 п. 4 ст. 36.4 Закона № 75-ФЗ.

Кроме того, вы имеете право, не дожидаясь уведомления, выяснить результаты рассмотрения вашего заявления непосредственно в ПФР по месту проживания.

Если НПФ лишается лицензии на осуществление деятельности по пенсионному обеспечению и пенсионному страхованию, он обязан уведомить вас о перенаправлении ваших накопленных пенсионных средств в ПФР. ПФР, в свою очередь, вносит изменения в единый реестр застрахованных лиц и уведомляет вас о внесении вас в реестр, согласно Закона № 75-ФЗ (абз. 2 п. 6 ст. 36.5, п. 5 ст. 36.22) и пп. «а» п. 3 Порядка, утвержденного Приказом Минздравсоцразвития РФ № 579н от 18 мая 2012 г.

Если вы зарегистрированы на сайте государственных услуг и имеете доступ в личный кабинет и квалифицированную электронную подпись, с этими реквизитами вы можете войти в личный кабинет застрахованного лица на сайте ПФР, где подать электронное заявление о переходе из ПФР в НПФ и обратно. Так же можно переходить из одного НПФ в другой, согласно Информации ПФР от 29 августа 2016 г.

Как войти в личный кабинет негосударственного пенсионного фонда Сбербанка

НПФ от Сбербанка позволяет его клиентам получить всю необходимую информацию по индивидуальным и корпоративным пенсионным программам. Он входит в рейтинг лучших негосударственных пенсионных фондов страны и позволяет гражданам взаимодействовать со своими денежными средствами.

Он входит в рейтинг лучших негосударственных пенсионных фондов страны и позволяет гражданам взаимодействовать со своими денежными средствами.

С помощью личного кабинета каждый может узнать о своих накоплениях и также рассчитать размер будущей пенсии. При этом расширенный функционал позволит полностью контролировать свои сбережения.

Особенности корпоративных программ

Корпоративные пенсионные программы являются наиболее выгодным решением для совершенствования трудовых отношений между работодателями и работниками. КПП характеризуется, как результативный инструмент в обеспечении грамотного кадрового управления.

КПП формируется индивидуально, при этом принимается к сведению доходы нанимателя и сфера его деятельности:

- формирование взносов. Взносы могут формироваться исходя из отчислений, производимых руководством компании или вместе с работником;

- срок отчисления взносов. Срок их перечисления устанавливается договором или до накопления определенной суммы на счету;

- тип счета.

Счет может быть двух типов: индивидуальный или солидарный. Первый подразумевает под собой перечисление взносов на конкретного работника. Второй же характеризуется отчислением на общий счет;

Счет может быть двух типов: индивидуальный или солидарный. Первый подразумевает под собой перечисление взносов на конкретного работника. Второй же характеризуется отчислением на общий счет; - унаследование пенсионных накоплений. В договоре заранее указывается возможность унаследования накоплений при случае возникновения определенных обстоятельств.

Наниматель в течении трудового года перечисляет взносы на открытий счет в НПФ. Заключение договора на корпоративные программы происходит непосредственно с работодателем, который устанавливает требования сотрудничества. Если работник выполняет их, то по достижению возраста выхода на пенсию, ему будет назначена выплата.

Такой подход способен оказать на размер будущей пенсии положительное влияние. Это поможет удержать сотрудников на рабочих местах и продлить дальнейшие трудовые отношения. Перечисление взносов распределяется исключительно на работников.

Стоит отметить, что от подобных программ выигрывает не только работник, но и организация, сотрудничающая с НПФ Сбербанка:

- взносы, перечисленные на счет НПФ, входят в финансовые издержки компании, тем самым снижается налогообложение;

- корпоративная программа позволяет организации экономить на обязательных страховых выплатах в ПФР;

- взносы по КПП не подлежат налогообложению по ставке 13%.

Руководители организации имеют исключительное право устанавливать требования, по которым сотрудник может присоединится к корпоративной программе, например, прохождение дополнительного профессионального обучения, выполнение плана за месяц и т.д.

Служащие должны соответствовать поставленным условиям для того чтобы впоследствии получить желаемую надбавку к пенсии. Если требования не выполняются, то в этом случае работодатель имеет право снизить размер отчислений или на определенный промежуток времени заморозить их.

Видео: Как обеспечить свое будущее

Регистрация

Регистрация личного кабинета в негосударственном пенсионном фонде Сбербанка позволит клиенту осуществлять максимальный контроль за своими накоплениями. Авторизация не создаст лишних неудобств, ведь она предельно проста. Если трудности на сайте все же возникли, предусмотрена специальная инструкция, которая подробно опишет все этапы.

Процесс регистрации включает в себя следующее:

- для начала необходимо перейти на страницу регистрации и верхнем правом углу кликнуть «личный кабинет»;

- затем во вкладке «основная информация» заполнить следующие поля: «электронный адрес», «пароль», «фамилия, имя и отчество», «контрольный вопрос» и «ответ на контрольный вопрос»;

- далее переходим ко второму шагу, где следует заполнить «номер мобильного телефона», «дата рождения», «номер паспорта» и «СНИЛС». Затем ставим галку в графе «согласие на обработку персональный данных» и вводим в специальное поле код с картинки;

- после появится сообщение об успешной регистрации и письмо с запросом подтверждения будет выслано на электронную почту.

Вход кабинет

Вход в него осуществляется на официальном сайте фонда. Достаточно выполнить несколько простых шагов:

- на сайте в правом верхнем углу щелкнуть по зеленой вкладке;

- затем на странице входа заполнить поля «электронная почта» и «пароль»;

- далее кликнуть «войти» и пользователь попадет на главную страницу профиля.

Таким образом данными для входа будут являться электронная почта и ключ, которые были указаны при регистрации.

Как восстановить пароль

В некоторых ситуациях пользователь может забыть ключ от личного кабинета. Но тем не менее данные можно восстановить.

Для восстановления забытого пароля потребуется:

- на странице входа необходимо щелкнуть по вкладке «забыли пароль»;

- затем перейдя в окно «запрос на изменение пароля» ввести «электронный адрес» и код с картинки и кликнуть по вкладке «отправить». На указанный при регистрации почтовый ящик придет письмо с инструкцией о смене пароля;

- после на почту придет запрос на смену данных и по указанной в нем ссылке необходимо перейти в окно восстановления;

- в этом окне необходимо ввести новый ключ в графы «пароль» и «повторить» и еще раз подтвердить действие.

Способ восстановления пароля от профиля достаточно простой и не отнимет много времени. Также, если запрос на восстановление по каким-либо причинам не приходит на почту, стоит обратиться по телефону горячей линии, где консультанты помогут решить проблему.

К тому же осуществить смену пароля возможно в персональных настройках профиля.

Возможности и преимущества

Личный кабинет НПФ Сбербанка открывает своим клиентам широкие возможности для управления и контроля своих накоплений.

Кабинет предоставляет пользователем следующие возможности и преимущества:

- контроль за персональными накоплениями;

- возможность заключения договоров по индивидуальной пенсионной программе;

- перевод накопительной пенсии в НПФ;

- заключение договоров по обязательному пенсионному страхованию;

- автоматическое внесение платежей с банковской карты в счет уплаты взносов;

- просмотр совершенных финансовых операций;

- для организаций возможно заключение КПП;

- информирование клиентов посредством смс-сообщений о новых возможностях;

- защита от передачи информации о персональных данных третьим лицам;

- надежность хранения накопленных на счету средств.

Личный кабинет от НПФ Сбербанка – это хорошо оптимизированный сервис для предоставления информации о будущей пенсии пользователям. Благодаря этому достигнут максимальный уровень комфорта. Клиенты могут узнать необходимую информацию, совершить операции не выходя из дома, что позволяет сэкономить время и быть спокойными за свое будущее.

Пенсионные правила после банкротства | PensionBee

Если вы объявите себя банкротом, это может повлиять на вашу пенсию. Придется ли вам выплачивать деньги из своей пенсионной корзины, зависит от типа вашей пенсии, от того, какая часть ваших взносов может считаться «разумной», и от даты вашего банкротства.

Что такое банкротство?

Банкротство — это юридический процесс, который происходит, когда физическое или юридическое лицо накапливает большую сумму долга, которая не может быть погашена в ближайшем будущем.Объявление себя банкротом позволяет суду взять под контроль ваши активы и использовать их для выплаты долга. Это означает, что кредиторы не могут преследовать вас напрямую или арестовать активы.

Во время банкротства контроль передается Управляющему по банкротству (TIB), который решает, что можно разумно считать «активом» для погашения ваших кредиторов. Все, что находится в вашем распоряжении, можно рассматривать как актив, например, собственность и акции, а это означает, что ваша пенсия также может быть включена при определенных обстоятельствах.Например, «вложение», такое как любые сбережения, которые вы имеете в ISA, можно рассматривать как актив, даже если вы, возможно, зарезервировали его для выхода на пенсию.

Что произойдет с вашей пенсией, когда вы станете банкротом?

Законы о пенсиях и банкротстве сложны. Обычно пенсия защищена от банкротства, особенно если она классифицируется как «утвержденная» HMRC или имеет так называемую статью о конфискации, которая автоматически применяется к пенсиям по месту работы. Существуют определенные исключения, в зависимости от ваших обстоятельств, поэтому важно понимать, как банкротство может повлиять на ваши финансы, прежде чем вы решите объявить себя банкротом.

Может ли TIB заявить права на ваши пенсионные накопления, зависит от того, когда вы должны начать снимать свою пенсию. Если вы не собираетесь получать доход от своей пенсии в течение четырех лет после банкротства, TIB обычно не имеет доступа к вашей пенсионной корзине.

Если вы объявите себя банкротом до 29 мая 2000 г., пенсии будут иметь меньшую защиту и с большей вероятностью будут рассматриваться TIB как актив. Однако для любого банкротства, поданного после этой даты, законы другие, и ваша пенсия обычно будет защищена от любых претензий со стороны TIB.

Чрезмерные взносы

В рамках процесса банкротства TIB изучит вашу историю пенсионных взносов, чтобы узнать, выплачивали ли вы большие суммы в счет своей пенсии в преддверии вашего заявления о банкротстве, с намерением вывести активы за пределы их досягаемости. В этом случае они могут обратиться в суд и взыскать любые суммы, которые считаются «чрезмерными взносами», то есть если есть доказательства того, что вы вносили необычно большие суммы в любое время в течение последних пяти лет, чтобы сознательно избежать выплаты кредиторам.

Пенсии уже выплачиваются

Если вы в настоящее время подаете заявление на пенсию, то в соответствии с положениями Закона о несостоятельности 1986 года TIB может подать в суд заявление о выплате дохода. Это будет означать, что вам придется использовать часть своих пенсионных выплат для погашения долгов в течение максимум трех лет при условии, что у вас и вашей семьи останется достаточный доход, чтобы жить.

Можете ли вы продолжать вносить взносы в пенсию после признания себя банкротом?

Вопрос о том, можете ли вы продолжать выплачивать пенсию, обычно решается на усмотрение TIB.Они могут решить, что любые деньги, которые вы хотите внести в свою пенсию, должны вместо этого использоваться для погашения вашего долга. Однако никакие текущие пенсионные схемы, связанные с вашей работой, не должны быть затронуты, и ваш работодатель также может вносить взносы от вашего имени.

Предупреждение о рисках

Информацию в этой статье не следует рассматривать как финансовую консультацию.

Что произойдет с вашей пенсией, когда вы умрете?

Когда вы умрете, ваш супруг, гражданский партнер или бенефициары могут получить доступ к вашей пенсии.Правила выплаты пенсионных пособий в случае смерти будут различаться в зависимости от типа вашей пенсии и вашего возраста на момент смерти.

Что произойдет с вашей пенсией, когда вы умрете?

В 2015 году были введены новые пенсионные правила, регулирующие все, от доступа к пенсии до того, что может случиться с вашей пенсионной корзиной после вашей смерти. Считается, что пенсии выплачиваются за пределами вашего имущества, а это означает, что после вашей смерти ваши получатели могут получить доступ к вашим пенсионным сбережениям без необходимости платить налог на наследство.

Большинство программ пенсионного обеспечения на рабочем месте и частных пенсионных программ предусматривают выплату пособий в случае смерти, и в случае вашей смерти бенефициары должны связаться с администратором пенсионной схемы для получения дополнительной информации. Если к моменту смерти вы уже получаете государственную пенсию, получателю пенсии следует обратиться в Пенсионную службу.

Что происходит с вашей частной пенсией, когда вы умираете?

Если вы участвуете в программе пенсионного обеспечения на рабочем месте или учредили свою собственную пенсию, такую как SIPP или индивидуальная пенсия, у вас будет так называемая частная пенсия.Существует два основных типа пенсий с установленными взносами и пенсии с установленными выплатами. От вашего типа будет зависеть размер пенсии, на которую могут претендовать ваши получатели, и когда они смогут претендовать на нее в случае смерти.

Пенсии с установленными взносами

Основным пенсионным правилом, регулирующим пенсии с установленными взносами в случае смерти, является ваш возраст на момент смерти и то, начали ли вы получать пенсию.

Если вы умрете до своего 75-летия и еще не начали получать пенсию, она может быть передана вашим получателям без уплаты налогов.В этом сценарии частные пенсионные выплаты после смерти могут быть приняты в виде единовременной выплаты, инвестированы в выборку или использованы для приобретения аннуитета. У ваших бенефициаров есть два года для получения пенсии по смерти, после чего может взиматься налог.

Если вы умрете до своего 75-летия, но уже начали получать пенсию, то способ доступа к своим сбережениям будет определять действия, которые могут предпринять ваши получатели. Если вы сняли единовременную сумму и на вашем банковском счете остались наличные помимо пенсии, это будет считаться частью вашего имущества, но если вы выбрали выборку, ваши получатели могут получить доступ ко всему, что осталось в вашей пенсии, полностью облагаемым налогом. -свободно.Это может быть платеж за использование кредита, единовременная выплата или покупка аннуитета.

Рента после смерти немного сложнее. Если вы уже начали получать доход от аннуитета до своей смерти, обычно он не может быть передан получателю. Существуют определенные типы аннуитетов, которые имеют право на перевод пенсии после смерти, включая совместную жизнь, гарантированную стоимость и гарантированный срок. Если у вас есть какой-либо из этих аннуитетов, ваши получатели смогут получать ваши будущие платежи без уплаты налогов, однако могут применяться некоторые условия, и ваши получатели должны связаться с вашим поставщиком аннуитета для получения дополнительной информации.

Если вы умрете после вашего 75-летия, ваши получатели должны будут уплатить подоходный налог с любой пенсии, которую вы оставите. Это будет взиматься по предельной ставке подоходного налога, и, например, крупное единовременное пособие в случае смерти может подтолкнуть их к более высокой налоговой категории.

Чтобы обеспечить переход вашей пенсии после вашей смерти, важно сообщить вашей пенсионной системе контактные данные назначенных вами получателей. Если вы являетесь клиентом PensionBee, вы можете сделать это всего за несколько кликов на своей онлайн-панели.

Установленные пенсии

Пенсии с установленными выплатами работают несколько иначе, поскольку их величина зависит от вашей заработной платы и того, сколько лет вы проработали на своего работодателя. Основное пенсионное правило, регулирующее пенсии с установленными выплатами в случае смерти, заключается в том, были ли вы на пенсии до вашей смерти.

Если вы умрете до выхода на пенсию, ваша пенсия будет выплачиваться единовременно в 2-4 раза больше вашей зарплаты. Если вы моложе 75 лет на момент смерти, этот платеж не будет облагаться налогом для ваших получателей.Пенсии с установленными выплатами также обычно выплачивают так называемую «пенсию по случаю потери кормильца» супругу, гражданскому партнеру или ребенку-иждивенцу, но это будет облагаться налогом по их предельной ставке подоходного налога.

Если вы уже вышли на пенсию на момент вашей смерти, пенсия с установленными выплатами обычно будет продолжать выплачивать уменьшенную пенсию вашему супругу, гражданскому партнеру или другому иждивенцу. Правила схемы будут определять, кто классифицируется как иждивенец, и обычно гораздо строже в отношении того, кто может получать выплату пособия в случае смерти, по сравнению с личной пенсией.

Что произойдет с вашей государственной пенсией после вашей смерти?

Вы можете передать государственную пенсию после смерти, но только на вашего супруга или гражданского партнера. Основное пенсионное правило, регулирующее выплату государственной пенсии в случае смерти, заключается в том, достигли ли вы пенсионного возраста до или после недавних изменений в государственной пенсии, которые вступили в силу 6 апреля 2016 года.

Если вы достигли возраста государственной пенсии до 6 апреля 2016 года и получили базовую государственную пенсию, ваш супруг (а) или гражданский партнер может претендовать на вашу дополнительную государственную пенсию, которая основана на вашей записи о взносах на государственное страхование.В некоторых случаях может быть возможно передать единовременную выплату государственной пенсии в случае смерти, и ваш супруг или гражданский партнер может иметь право на получение пособия в связи с утратой.

Если вы достигли возраста государственной пенсии после 6 апреля 2016 года и (получите) новую государственную пенсию, ваш супруг (а) или гражданский партнер может унаследовать дополнительную выплату сверх вашей пенсии.

Простое добавление получателей с PensionBee

Если у вас есть пенсия PensionBee, вы можете просто перейти в раздел своего профиля в своем онлайн-BeeHive, чтобы добавить или обновить своих получателей.

Предупреждение о рисках

Информацию в этой статье не следует рассматривать как финансовую консультацию.

Последний раз редактировалось: 28.03.2019

Пенсионные правила / Положения / Закон — Портал пенсионеров |

Как государственные пенсионеры могут подать свидетельство о жизни онлайн

Если вы являетесь государственным пенсионером, ноябрь — это месяц, когда вы планируете посетить свой банк или почтовое отделение, чтобы подать свидетельство о жизни (Дживан Прамаан Патра).Это ежегодное паломничество к органу, выдающему финансовые средства, для физической подачи свидетельства о жизни является неудобным и требует много времени для пожилых людей. В частности, для путешествующих или нездоровых пенсионеров это болезненное испытание, которого невозможно избежать, поскольку отказ от подачи документов до 30 ноября может положить конец пенсионным выплатам. Однако теперь пенсионеры могут избежать всего процесса. В течение последних нескольких лет правительство предоставило платформу, которая позволяет пенсионерам подавать справки онлайн и избавляться от физических визитов.

Чтобы получить этот цифровой сертификат, пенсионеры должны создать уникальный прамаанский идентификатор. Этот идентификатор создается для индивидуального пенсионера с использованием его или ее номера Aadhaar и биометрических данных. Вы можете сгенерировать этот идентификатор в первый раз, посетив местный центр обслуживания граждан, который занимается транзакциями Aadhaar, или в филиале агентства по выплате пенсий. Пенсионер должен предоставить номер Aadhaar, номер мобильного телефона, номер пенсионного поручения (PPO) и номер пенсионного счета, кроме отпечатков пальцев.После успешной аутентификации на ваш мобильный номер будет отправлено SMS-подтверждение, которое включает ваш Pramaan ID.

После создания вам не нужно отправлять DLC в агентство по выплате пенсий. Вы можете сделать это в цифровом виде через портал Jeevan Pramaan (https://jeevanpramaan.gov.in). Агентство также может получить доступ к жизненному сертификату на портале. Пенсионеры также могут сгенерировать справку на мобильном телефоне или ПК через приложение Umang на Android и Windows соответственно.

Для пожилых людей, которые прикованы к постели или не могут посетить отделение банка, агентства по предоставлению финансовых средств также предлагают услугу аутентификации на основе Aadhaar. Несколько банков организуют лагеря сертификатов Jeevan Pramaan, чтобы сделать этот процесс удобным для клиентов.

Следует отметить, что прамаанский ID не действителен на всю жизнь. Срок действия цифрового сертификата соответствует правилам, установленным Управлением пенсионных санкций.

Пенсионная система Таиланда — пенсионные фонды онлайн

Пенсионная система

Пенсионная система Таиланда была полностью реструктурирована в конце 1990-х годов.В настоящее время он включает пенсионную систему по старости, распределительную государственную пенсионную схему для работников частного сектора, а также Государственный пенсионный фонд, пенсионную систему с установленными взносами исключительно для государственных служащих. Участие в этих двух схемах обязательно. Профессиональные пенсии могут выплачиваться на добровольной основе из резервных фондов. Кроме того, добровольные пенсионные сбережения могут быть сделаны через личные сберегательные планы, включая пенсионные паевые инвестиционные фонды, предназначенные для сотрудников, не охваченных резервными фондами, и / или тех, кто желает увеличить свои пенсионные сбережения.

Государственный пенсионный фонд был создан в 1997 году и охватывает государственных служащих. В долгосрочной перспективе эта новая система с установленными взносами заменит бывшую нефинансируемую систему с установленными выплатами. Государственным служащим, работающим в сферах, отличных от центрального правительства, предоставляются обещания о пенсиях с установленными выплатами и / или они пользуются страховым покрытием из связанных с занятостью резервных фондов.

В 2008 году правительство планирует ввести Национальный пенсионный фонд (НПФ), новую программу обязательных пенсионных накоплений.Он предназначен для дополнения существующих пенсионных схем, поскольку они не обеспечивают достаточного покрытия. Предлагаемая схема обязательного пенсионного обеспечения, которая предназначена для работников в формальном секторе, будет иметь заранее установленный размер взносов с индивидуальными сберегательными счетами. Управление активами будет передано внешним компаниям по управлению фондами.

В прошлом веке население Таиланда росло одними из самых быстрорастущих в Азии. В 1970-х годах в рамках Национальной программы планирования семьи была предпринята попытка снизить высокие показатели фертильности.Реализованные меры позволили снизить прирост населения. Коэффициент рождаемости снизился с 6,4 ребенка на женщину в 1960 году до 3,8 в 1980 году и до 1,8 сегодня. По этой причине Таиланд в настоящее время сталкивается с той же демографической проблемой, что и большинство других стран региона. Падение уровня фертильности и увеличение продолжительности жизни приводят к значительному увеличению коэффициента иждивенцев пожилого возраста. Ожидается, что он ухудшится с 11% сегодня до 38% в 2050 году. Это приведет к увеличению среднего возраста с 32 лет.Сегодня 6 лет, а к 2050 году — 43,6 года.

Текущие пенсионные активы резервных фондов на конец 2006 года составили 8,2 миллиарда евро, а пенсионные фонды — 540 миллионов евро. Мы ожидаем, что до 2015 г. годовой рост составит 18,8% для первых и 21,5% для вторых. Мы прогнозируем быстрый рост активов Национального пенсионного фонда, который будет создан в ближайшее время, до 4,3 млрд евро за тот же период.

Государственные пенсии

Пенсионная система по старости

Пенсионное обеспечение работников частного сектора существует только с 1999 года.В рамках системы социального обеспечения была введена система обязательных установленных пособий по старости в дополнение к существующей системе, которая охватывала только инвалидность, материнство и болезнь. Пенсия по старости — это распределительная пенсионная схема, которая финансируется как работодателем, так и работником. Участие в схеме обязательно для работников частного сектора. Работодатель и работник платят по ставке взноса в размере 3% от валовой заработной платы до максимальной суммы взноса 319 евро (15 000 бат).Правительство добавляет еще 1%.

Сегодня каждое предприятие, в котором есть хотя бы один сотрудник, обязано вносить взносы в пенсию по старости. В настоящее время этой схемой охвачено 9 миллионов сотрудников. Около 22 миллионов человек заняты в неформальной деятельности и поэтому не охвачены системой социального обеспечения.

Для получения полной пенсии взносы должны быть уплачены не менее 15 лет. Пенсии выплачиваются по достижении 55-летнего возраста. Взносы на пенсию по старости не облагаются налогом, а пособия не облагаются налогом.

Первые выплаты пенсий начнутся в 2014 году. Текущий профицит полностью инвестируется в тайские облигации Управлением социального обеспечения. Отрицательные денежные потоки ожидаются уже в 2026 году. Накопленные резервы будут исчерпаны к 2049 году, что подразумевает предсказуемую нагрузку на государственный бюджет.

Схемы государственных услуг

До 1997 года все служащие государственного сектора были охвачены старой схемой государственной службы, которая была планом с установленными выплатами без взносов.С введением в 1997 году Государственного пенсионного фонда пенсионный ландшафт государственного сектора стал более неоднородным. Сегодня различные схемы применяются к должностным лицам центрального правительства, штатным сотрудникам центрального правительства и должностным лицам местных органов власти, а также к служащим государственных предприятий.

Однако у большинства предлагаемых пенсионных схем есть одна общая черта. Пенсионные планы с установленными взносами теперь дополняют прежние пенсионные планы с установленными выплатами. Служащим центрального правительства был предоставлен выбор между недавно созданным государственным пенсионным фондом и старой схемой государственной службы.Местные органы власти сохранили старую систему, а некоторые государственные предприятия заменили старую пенсионную схему накопительными фондами. В рамках системы с установленными выплатами должностные лица центрального правительства имеют право на получение пенсии в виде ежегодных выплат при условии, что они имеют стаж работы не менее 25 лет или 10 лет службы и старше 50 лет. Как правило, единовременные выплаты выплачиваются тем, кто имеет не менее десяти лет службы или один год службы и старше 50 лет.

Государственный пенсионный фонд

Должностные лица центрального правительства в Таиланде охвачены Государственным пенсионным фондом (GPF), установленным схема взносов.Созданный в соответствии с Законом о GPF в 1997 году, правительственные чиновники получили возможность либо присоединиться к GPF, либо остаться в старом плане с установленными выплатами без взносов. Все новые государственные служащие должны присоединиться к Государственному пенсионному фонду в качестве членов-вкладчиков. Государственный пенсионный фонд в настоящее время охватывает 1,17 миллиона государственных служащих.

Участники платят 3% от своей зарплаты, и работодатель выплачивает эту сумму. Чтобы компенсировать потери пособий, вызванные переходом со старой схемы с установленными выплатами на новую схему с установленными взносами, работодатель вносит дополнительные 2% от заработной платы как работающих, так и не вносящих взносов.

В дополнение к любым применимым льготам по старой системе с установленными выплатами, государственные служащие, решившие присоединиться к GPF, получат сумму, накопленную в схеме GPF, плюс проценты в виде единовременной выплаты в возрасте 60 лет. В рамках GPF, аннуитеты недоступны, а активы не переносятся. Взносы GPF не облагаются налогом в размере до 6 378 евро (300 000 бат) в год. При выходе на пенсию пособия не облагаются подоходным налогом.

Национальный пенсионный фонд

В настоящее время Таиланд планирует ввести Национальный пенсионный фонд (НПФ), новую схему обязательных пенсионных накоплений для всех работников формального сектора.НПФ будет работать с индивидуальными счетами на основе установленных взносов. Сотрудники и работодатели должны будут вносить по 3% от заработной платы каждый в течение первых пяти лет. Ставки взносов увеличатся до 4% в 6-м году и до 6% в 11-м году. Взносы не облагаются налогом. Активы будут управляться частными компаниями по управлению активами, которые должны будут получить лицензии от Комиссии по ценным бумагам и биржам Таиланда.

Хотя внедрение Национального пенсионного фонда было первоначально запланировано на 1 января 2007 года, оно было отложено.Будет поэтапная реализация, охватывающая в первую очередь предприятия со штатом не менее 100 человек. Компании со штатом от 10 до 99 сотрудников должны будут внедрить схему в шестой год, а компании со штатом менее 10 человек будут обязаны сделать это в течение года 11. Руководящему комитету было поручено разработать соответствующую структуру для схемы в соответствии с существующие пенсионные схемы. Национальный пенсионный фонд призван дополнить, а не заменить существующие механизмы добровольного пенсионного обеспечения.

Профессиональные пенсии: резервные фонды

Институциональная основа

Пенсионные планы, спонсируемые компанией, могут предоставляться на добровольной основе в форме зарегистрированных резервных фондов. Создание резервного фонда обязательно для компаний, котирующихся на фондовой бирже. Резервные фонды, созданные как независимые юридические лица в соответствии с Законом о резервных фондах, отделены от спонсирующего предприятия. Активы должны храниться у хранителя, который должен быть одобрен Комиссией по ценным бумагам и биржам.

Комитет фонда, состоящий из представителей работодателей и работников, отвечает за надзор за деятельностью фонда и назначает управляющую компанию, отвечающую за администрирование и управление активами. Они также несут ответственность за определение соответствующей инвестиционной стратегии. Управляющие компании обычно предлагают набор инвестиционных стратегий, которые комитет фонда может выбрать для инвестирования. Провайдерами резервных фондов могут быть, среди прочего, коммерческие банки, финансовые компании, компании по ценным бумагам, компании по управлению паевыми фондами и компании по страхованию жизни.Кроме того, провайдеры фондов должны получить лицензию Министерства финансов на управление частными фондами. Сотрудники могут вносить от 2% до 15% своей зарплаты, и работодатель выплачивает эту сумму. Взносы, превышающие 15%, должны быть одобрены Министерством финансов.

Каждый фонд должен определять свои собственные правила в отношении периодов распределения взносов работодателя. В противном случае при увольнении сотруднику выплачивается вся накопленная сумма. Почти 100% резервных фондов, зарегистрированных в Таиланде, требуют 10 лет или меньше, чтобы участники могли получить полную сумму включенных взносов работодателя.Менее 5% продлевают обязательный срок свыше 10 лет. В планах нет требований о страховании от финансовых потерь, т. Е. Не нужно обеспечивать сохранение членских взносов. В настоящее время на рынке действует 519 резервных фондов, и 42% из них имеют более 1000 участников. Количество резервных фондов с течением времени неуклонно снижалось в результате объединения в объединенные механизмы. Около 87% активов резервного фонда передаются компаниям по управлению активами.

Инвестиционные правила

Фондовый комитет волен определять конкретную инвестиционную стратегию, которую должна реализовать выбранная управляющая компания.Это также может дать управляющему фондом свободу управлять инвестициями по своему усмотрению. В целях диверсификации инвестиционного риска на различные классы активов устанавливаются лимиты, установленные Комиссией по ценным бумагам и биржам. Эффективное распределение активов можно рассматривать как довольно консервативное, при этом основная часть активов инвестируется в менее рискованные активы, такие как банковские депозиты и государственные облигации.

Пенсионные выплаты и налоги

Накопленный капитал обычно выплачивается единовременно, равной сумме накопленных взносов сотрудников и взносов работодателя, плюс проценты.Нет необходимости покупать аннуитет.

Взносы сотрудников не облагаются налогом в определенных пределах. Применяется налоговая льгота в размере 213 евро (10 000 бат), что означает, что ежегодные взносы в размере до этой суммы напрямую уменьшают налоговые обязательства. Кроме того, взносы, превышающие 213 евро (10 000 THB), но не более 6 165 евро (290 000 THB) в год, не облагаются налогом при условии, что они не превышают 15% дохода. В отличие от налоговых льгот, освобожденные от налогов суммы вычитаются из валового дохода, таким образом уменьшая сумму налога на прибыль, но не само налоговое бремя.Работодатель может удерживать до 15% заработной платы в качестве расходов для целей корпоративного налогообложения. С 55 лет льготы из резервных фондов не облагаются налогом без ограничений, если членство в плане было не менее пяти лет. Применяется принцип налогообложения EEE.

Перспективы

За последнее десятилетие Таиланд решительно развил свою пенсионную систему. Среди развивающихся рынков Азии это единственная страна, кроме Южной Кореи, с комплексной и зрелой государственной пенсионной системой, по крайней мере, в формальном секторе.Это примечательно, особенно потому, что Таиланд занимает третье место по уровню дохода на душу населения среди стран, охваченных данным исследованием. По сравнению с другими азиатскими странами, Таиланд очень рано установил схему постоянного тока для государственных служащих, чтобы ослабить давление на государственные финансы, проистекающее из схем DB.

Планируемое введение Национального пенсионного фонда, системы обязательных установленных взносов для работников частного сектора, поможет обеспечить диверсифицированный пенсионный доход. Благодаря системе социального страхования, будущей опоре постоянного тока для частного сектора и добровольных пенсионных паевых инвестиционных фондах, Таиланд будет иметь пенсионную систему, которая в значительной степени основана на модели Всемирного банка.Однако охват работников неформального сектора останется в политической повестке дня в ближайшие годы.

НПФ Сбербанк: рецензии. НПФ Сбербанк: la redditività

Пенсионный — без единой защиты от RPF, ma anche un gran numero di organzazioni non-Governative profilo rilevante. Один из самых известных — НПФ Касса ди Риспармио. Ciò che caratterizza l’attività del fondo Pensione Privato? Cosa dicono le Recensioni dei clienti? Qual è la posizione del fondo nella classifica?

Che cosa è un fondo Pensione

Prima di esaminare il fondo пенсионный non statale della Cassa di Risparmio, который sarà utile per portare una piccola digressione teorica per il soggetto Principale di questo проблема.Что такое организация — делла НПФ? i fondi Pensione Privati - cosa nello specifico del loro lavoro e lo scopo dell’istituzione?

Первый SPC — это не более чем год 90-го года, сделанный в большом темпе, но не имеющий распространения. Sono un’alternativa alla organzazione statale — la Cassa Pensione russa, который является действующим правопреемником по сравнению с официальным статусом, который функционирует в URSS. La Creazione di fondi privati è stata dettata, secondo gli esperti, il desiderio dello stato per ridurre l’onere fiscale.Приходить?

Il fatto che la maggior parte degli obblighi Pensionistici dello Stato ai suoi cittadini, в основе всех специфических систем sicurezza sociale на улице Corso nella Federazione Russa, является полностью формуляцией части финансового участия. La base è parte dell’impegno è relativamente piccola — il suo Governo riprende in Larga Misura.

приватных пенсионных фондов, in agiunta, in molti casi, forniscono un livello più alto del pagamento del diverndo è dovuto ai meccanismi di investire in different tipi di attività, partecipano l’acquisto e la vendita di titoli e altri tipi di legaltivit.Come regola generale, я пенсионный фонд, сотрудничающий с обществом, занимающимся управлением, занимаясь этим, занимаюсь вопросами финансовой стратегии.

riserve dei fondi Pensione sono adeguatamente protetti dalla legge. Inoltre, я критерии для l’ammissione all attività di NPF è ormai abbastanza rigorosa, e perché il mercato semplicemente non può lasciare l’azienda, che ha il rischio di fallimento. Ора, в России ci sono poche decine di grandiimensi NPF. Tra di loro — il fondo Pensione non statale della Cassa di Risparmio.Quali sono le specificità delle sue attività? Что является большим результатом APF для Cassa di risparmio nel 2013 и previsto nel 2014?

Panoramica

Cerchiamo di studiare le informazioni generali sul fondo menzionato. Il fondatore di NPF — Сбербанк России, крупнейшая финансовая организация. La Fondazione является созданным в 1995 году, 3 года назад опубликовано декрета президента делла Федерация Русса, он является первым норвежским юридическим лицом, которое дисциплинирует деятельность общества.

Этот пенсионный фонд включен в отдельную национальную ассоциацию. Secondo le numerose agentzie di analisi, valutazione NPF Cassa di Risparmio — uno dei più alti nella gamma di azioni di fondi Pensione non statali. Secondo una delle più grandiorganzazioni che compongono le stime corrispondenti, il fondo di un massimo affidabile. В частности, эта позиция была использована для оценки национальной стоимости национального агентства, которое было организовано как «Эксперт РА».

NPF Cassa di Risparmio della Federazione Russa si riferisce all istituzioni che sono classificati come «fondo aperto». Istituzione предлагает серию пенсионных режимов и индивидуальную бизнес-линию. В частности, il contratto di servizio può stipulare i cittadini (all’interno della assicurazione obbligatoria e prevedono la partecipazione al programma di cofinanziamento) e le persone giuridiche. Возможность заключения контрактов для условий на основе всех качеств и одиночных композиций для фортепиано с персонализированными пенсионными критериями.

НПФ affronta Cassa di Risparmio può essere trovato in quasi ogni regione della Russia. Il fondo Pensione — uno dei pi famosi nella Federazione Russa, i suoi rami sono rappresentati nel paese in una vasta gamma. Принципиальная активность SPF является привлекательной для официальных лиц, входящих в состав группы, потому что они привлекают внимание других лиц, действующих в настоящее время.

struttura di gestione

struttura di gestione superiore dell’organizzazione — un Consiglio di Fondazione.Nei suoi termini di riferimento sono questioni strategyhe e la gestione complessiva del lavoro dell’istituzione. Fondo Consiglio sta inoltre sviluppando diversi tipi di Documenti normativi, secondo i piani di gestione delle riserve di previdenza, si aspetta la redditività e le altre attività finanziarie.

Руководство по управлению сберегательным банком НПФ представляет собой комиссию для управления. E ‘gestito da controllo sulle attivitàconomhe dell’organizzazione.Nominato dal Consiglio del Comitato Fondazione. Anche nella struttura dell’organizzazione ha un consiglio di fondazione. Nella sua comptenza — организационный контроль над риспетто делла легге. Приходите, участвуя в Consiglio di fondazione presenti plenipotenziari clienti di fondi.

riorganizzazione

Nel mese di aprile 2014, il Fondo è stato rorganizzato e ha risvuto un nuovo status organzativo e legale. Ора является официальным китайским «НПФ Риспармио». Prima di questo, il fondo aveva lo status di «organzazione non lucrativa di sicurezza sociale».»Все и дирити и другие объекты НПФ, функционируют в квадро делла веккья в провинции, passano invariato nell’organizzazione, che era gestito da una società per azioni.

Национальная общественная ценность Кассы Риспармио НПФ с азиендой — 150 миллионов рублей. Azioni di proprietà del fondatore. Cioè, la Cassa di risparmio della, Россия. Aziendalizzazione del fondo, secondo gli esperti, a causa delle nuove disizioni di legge. Secondo loro, prima del 1 gennaio, 2016 Все SPC che le sue attività stanno lavorando su un profilo di assicurazione Pensionistica obbligatoria, devono essere trasformati in società per azioni.Se lo SPC funziona, combinando OPS e prestazioni privata, il fondo deve essere formato, che è impegnato in lavoro nella prima direzione sola. A loro volta, i fondi Pensione, la cui attività è connessa con la fornitura non statali, soggetto a una società per azioni prima del 1 Gennaio 2019. Se i fondi non mantengono all’interno del tipo Applicato con la conversione entro i termini previsti dalla легге, saranno eliminati.

Инсень Реали

NPF Cassa di Risparmio — организация, которая предлагает темпы, от которых отсылается премия, для того, чтобы быть готовой.Quali si può notare, in primo luogo?

Nel 2013, ad esempio, il fondo è stato Assegnato il престижный диплом dell’agenzia «Esperto RA» (quello che rende i feedback dei fondi). Номинация — «За свилуппо делла копертура пенсионистка приват». Nello stesso anno NPF Savings Bank ha Ricevuto un altro premio. Си Чиама «Финансовая элита России». Номинация суона была «Le dinamiche di sviluppo».

В 2012 году, НПФ «Касса риспармио» является премией «Эсперто РА».Ma poi la nomina suonava in modo diverso — «l’alto tasso di crescita della base clienti di SPC». Nello stesso anno, SPC сделал премию «Финансовый Олимп 2011». nomina corrispondente suonava как «Azienda di vendita al dettaglio». Премия и эсса в особой категории, которая является статуей «Динамика и эффективность».

Nel 2011, la Cassa di Risparmio di NPF, с дипломом «Эксперт РА».

Все 22 процента уходят на формирование страховых средств пенсионного обеспечения.

Все 22 процента уходят на формирование страховых средств пенсионного обеспечения.

Было принято решение направить средства материнского капитала на формирование дополнительного пенсионного обеспечения матери (отца, усыновителя, усыновительницы).

Было принято решение направить средства материнского капитала на формирование дополнительного пенсионного обеспечения матери (отца, усыновителя, усыновительницы). Эти данные рассчитаны, исходя из статистики дожития после наступления пенсионного возраста.

Эти данные рассчитаны, исходя из статистики дожития после наступления пенсионного возраста.

Здесь указываются основания, на которых вами были приобретены права на получение накопительной пенсии. Накопительная пенсия назначается, в соответствии с ч. 1 ст. 6 Закона №424-ФЗ от 28 декабря 2013 г., для застрахованных лиц, имеющих право на страховую пенсию по старости, если на пенсионном счете накопительной пенсии застрахованного гражданина есть средства пенсионных накоплений, которые на день назначения накопительной пенсии составляют больше, чем 5% от суммы страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии.

Здесь указываются основания, на которых вами были приобретены права на получение накопительной пенсии. Накопительная пенсия назначается, в соответствии с ч. 1 ст. 6 Закона №424-ФЗ от 28 декабря 2013 г., для застрахованных лиц, имеющих право на страховую пенсию по старости, если на пенсионном счете накопительной пенсии застрахованного гражданина есть средства пенсионных накоплений, которые на день назначения накопительной пенсии составляют больше, чем 5% от суммы страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии.