Оплата налогов без комиссии сбербанк: Оплатить налог без комиссии: через Госуслуги, Сбербанк, Тинькофф

Как оплатить налог ИП через Сбербанк Онлайн: пошаговая инструкция

Все индивидуальные предприниматели периодически сталкиваются с необходимостью оплаты налогов в соответствующую инспекцию. Известно, что ИП нужно оплачивать как обязательные страховые взносы (начиная с 2017 года взносы медицинского и пенсионного страхования оплачиваются не в ПФР, а в налоговой инспекции), так и налог на прибыль исходя из конкретной системы налогообложения. Как же можно оплатить все и при этом не тратить время на простой в очереди?

Сейчас мало людей лично посещают банк, ведь практически все операции совершаются максимально быстро благодаря интернету. В этой статье мы рассмотрим, как оплатить налог ИП через Сбербанк Онлайн и решить данный вопрос в кратчайшие сроки.

Получится ли это сделать?

Многие задаются вопросом, а получится ли это сделать? Ведь Сбербанк Онлайн привязывают к личной карточке. Как же тогда может ИП осуществлять оплату налогов с нее? Разве он не должен делать платежи с собственного расчетного счета?

На этот счет в интернете содержится следующая информация: взносы, а также сборы в бюджетные компании не считаются операциями по предпринимательской деятельности.

Именно поэтому у ИП есть возможность их оплаты абсолютно любым способом. Это может быть как касса банка, так и личный счет, расчетный и так далее.

Однако важно, чтобы карта была оформлена на того, кто зарегистрирован в качестве индивидуального предпринимателя. Вывод очевиден: оплата налогов ИП через Сбербанк Онлайн – вполне реальная процедура. Как же она осуществляется?

Процесс оплаты через Сбербанк Онлайн

Если вам ранее приходилось заниматься оплатой коммунальных платежей или иных услуг в данном сервисе, то вы точно быстро разберетесь с тем, как же оплатить налоги. Пользоваться сервисом может любой человек, имеющий карту Сбербанка.

Что бы не ошибиться, на руках должна быть квитанция сбербанка на оплату налога ИП с реквизитами. Для ее получения потребуется связаться с местным отделением налоговой службы или же посетить официальный сайт ФНС и самому распечатать ее. Последний вариант считается более предпочтительным, поскольку занимает минимум времени.

Итак, вы владеете платежными реквизитами. Теперь нужно посетить официальный сайт Сбербанка и войти в онлайн-сервис.

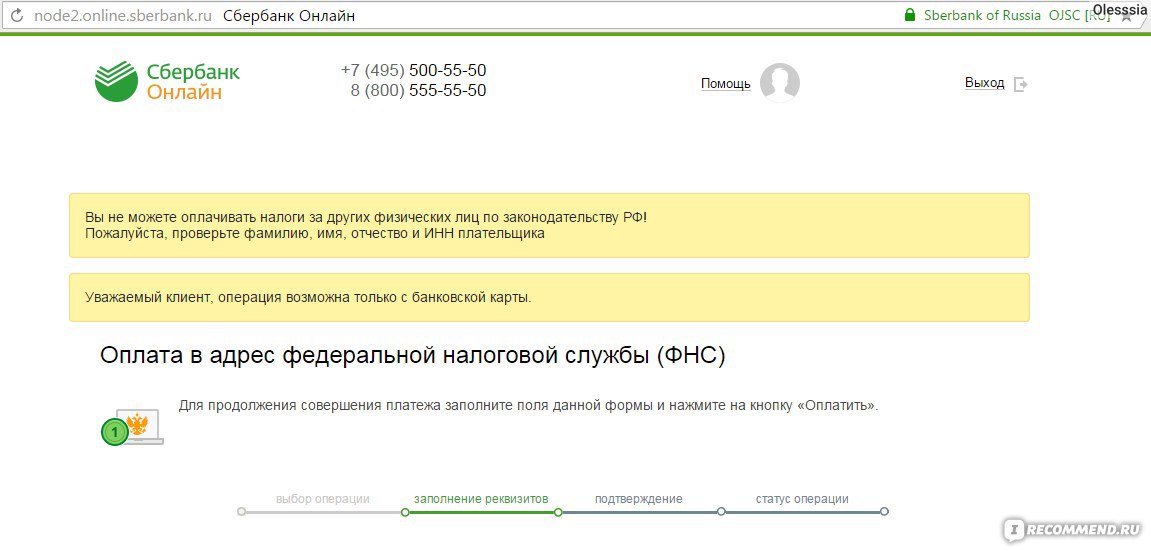

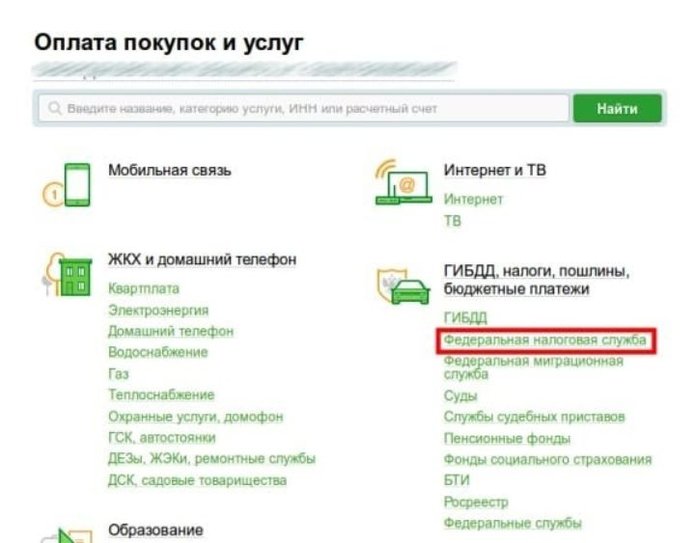

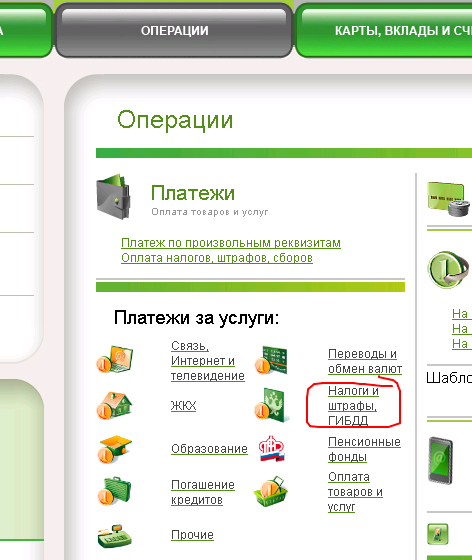

После выполнения входа посетите вкладку «Переводы и платежи», после чего выберите, куда нужно заплатить (для ИФНС необходимо нажать «Федеральная налоговая служба»).

Тут, кстати, можно выбрать Фонд социального страхования и Пенсионный фонд.

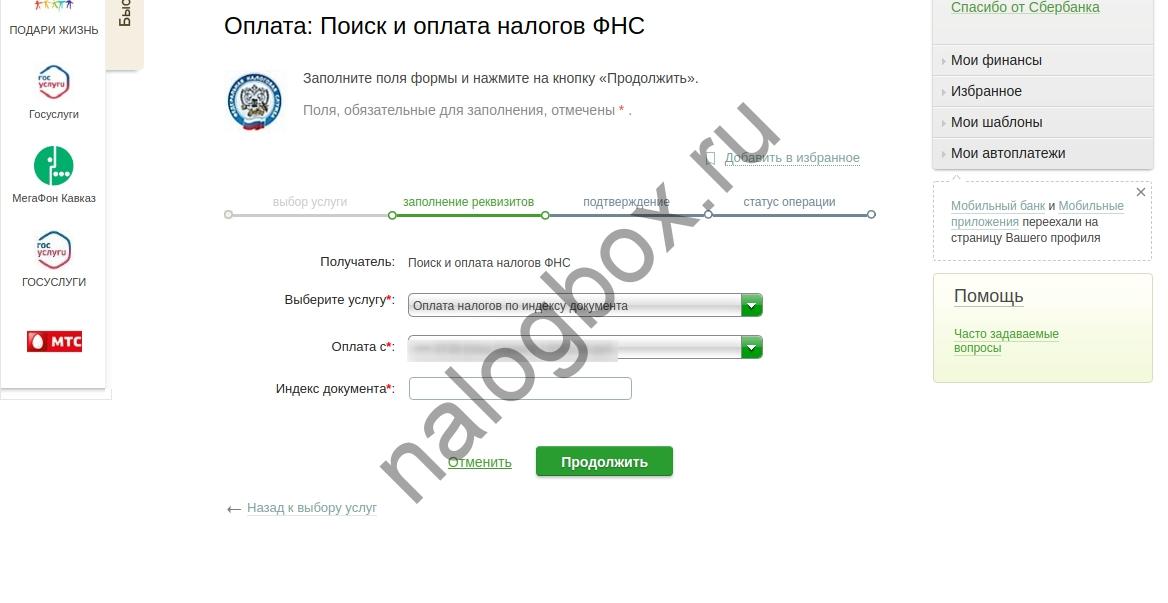

Затем будет открыта страница, содержащая перечень услуг. Нажмите «Поиск и оплата налогов ФНС».

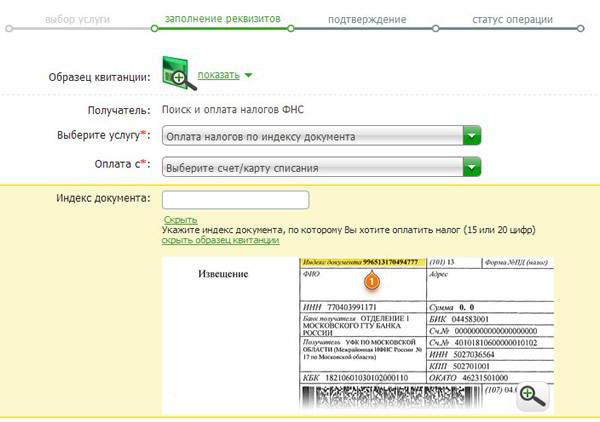

Теперь нужно будет обратить внимание на ту самую квитанцию из налоговой службы. В ней написан индекс документа. Дальше выбираете «Оплата налогов по индексу документа», указываете карту, с которой спишутся средства, а также вносите индекс в обозначенное поле. Лучше оплачивать именно этим способом, поскольку в таком случае отсутствует комиссия.

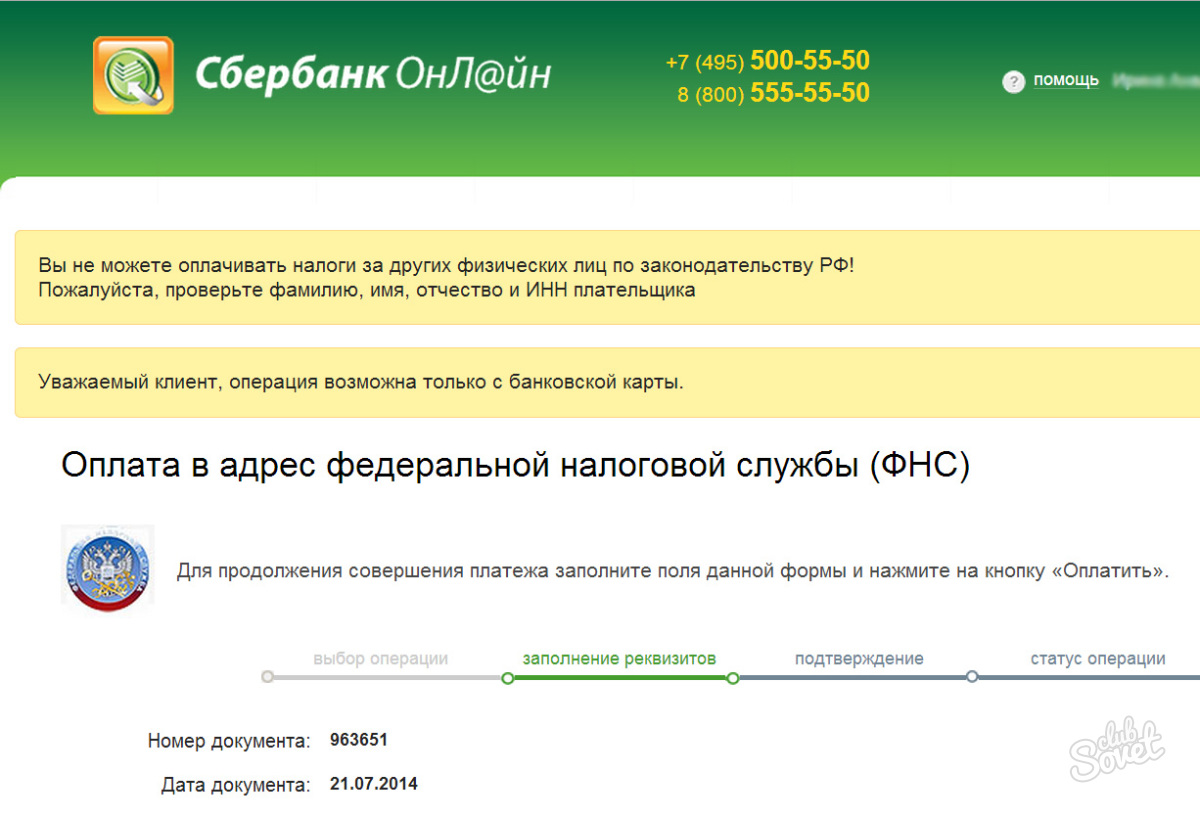

Теперь нажмите «Продолжить». Система автоматически найдет сформированный документ, а на экране появится форма оплаты. Крайне важно сделать акцент на итоговой сумме, поскольку она должна совпадать с указанной в квитанции. Если все верно, то можно дальше работать с системой.

Крайне важно сделать акцент на итоговой сумме, поскольку она должна совпадать с указанной в квитанции. Если все верно, то можно дальше работать с системой.

Обратите внимание! Изначально реквизиты получателя могут отличаться от тех, которые имеются у вас. В этом нет ничего страшного. Далее данное расхождение изменится на корректное.

Если у вас отсутствует платежный документ с номером, то можно выбрать и другой путь. Речь идет о нажатии «Поиск просроченных налогов по ИНН», введении своего ИНН. После этого система покажет все долги.

Далее производится оплата налогов ИП Сбербанк Онлайн. На телефон придет СМС и подтверждающий пароль. Все, что нужно сделать – ввести его. Теперь на квитанции будет штамп «Исполнено», а с карты спишется необходимая сумма. Не забудьте распечатать этот чек и сохранить его. Подобное будет свидетельствовать о том, что вы реально все оплатили.

Таким образом, каждый пользователь системы может заплатить налоги ИП через Сбербанк Онлайн. Данный процесс отличается простотой, удобством и существенно экономит время!

Данный процесс отличается простотой, удобством и существенно экономит время!

Как оплатить налог на имущество физических лиц через Сбербанк Онлайн?

Многие банковские услуги сегодня могут быть оплачены клиентами банка через интернет. При наличии карты Сбербанка вы можете открыть личный кабинет на сайте и регулярно оплачивать платежи за коммунальные услуги, налоги, а также совершать переводы клиентам Сбербанка или на карты других банков с минимальной комиссией.

Регистрация в Сбербанк Онлайн

Сбербанк Онлайн представляет собой современную систему, созданную для обслуживания клиентов. Она дает возможность проводить различные операции без посещения отделения банка, например, контролировать счет, осуществлять переводы, получать важную информацию, связываться со службой поддержки и т.п.

Регистрация в интернет-банкинге возможна в том случае, если у клиента есть банковская карта, либо открыт счет в банке. Процедура регистрации проводится несколькими способами: через телефон, компьютер или банкомат. Каждый клиент сможет выбрать подходящий вариант.

Процедура регистрации проводится несколькими способами: через телефон, компьютер или банкомат. Каждый клиент сможет выбрать подходящий вариант.

Регистрация через компьютер потребует от вас следующих действий:

- Для начала нужно зайти на официальный сайт Сбербанка. В углу с правой стороны вы увидите надпись «Сбербанк Онлайн»;

- После того, как вы нажмете на эту надпись, появится другая страница со специальной формой, в нее обычно вводится логин и пароль. Ниже будет кнопка «Регистрация», необходимо нажать на нее;

- Следует указать номер карты. На привязанный номер телефона придет СМС с кодом. Вы должны набрать его в специальном поле и продолжить регистрацию;

- Потребуется придумать логин для входа, а также пароль, придерживаясь советов системы, и кликнуть на кнопку «Продолжить».

На главной странице отобразится сообщение о том, что регистрация пройдена успешно. По сути, вся процедура осуществляется в три шага. Они описаны в видео:

youtube.com/embed/eNySsg9GOOs?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Порядок оплаты налогов

Физические лица обязаны платить налоги, которые начисляются на ценное имущество, а также доход и т.п. Режим онлайн позволяет оплатить различные налоги, это:

- Налог на имущество. Подобный налог накладывается на дома и квартиры;

- Налог на земельный участок. Выплачивается на участки земли, которые находятся в собственности граждан;

- Налог на транспорт. Каждый владелец транспорта обязан вносить ежегодные платежи;

- Водный налог. Его оплачивают люди, которые используют водоемы;

- Налог на охоту и рыбалку. Подобный налог выплачивается по рыболовным, а также охотничьим лицензиям.

С квитанцией через Сбербанк Онлайн

Дело в том, что оплатить налог на имущество через Сбербанк Онлайн можно несколькими способами. Отличие будет в оплате по квитанции и без нее. Обычно ФНС всегда присылает квитанцию по указанному адресу, но по каким-то причинам квитанция может отсутствовать, поэтому рассмотрим оба варианта:

Обычно ФНС всегда присылает квитанцию по указанному адресу, но по каким-то причинам квитанция может отсутствовать, поэтому рассмотрим оба варианта:

- Для начала нужно зайти на сайт и попасть в собственный кабинет;

- Вы увидите главный раздел, в котором необходимо открыть вкладку с названием «Переводы и платежи»;

- Затем во вкладке с надписью «ГИБДД, налоги, пошлины, бюджетные платежи» нужно выбрать пункт Федеральная налоговая служба;

- После этого следует кликнуть на кнопку «Выберите услугу»;

- Далее нужно выбрать в меню пункт «Оплата налога по индексу документа», а также карту, с которой будут сняты средства;

- В форме есть специальное поле для индекса, его можно найти вверху квитанции;

- После этого вы увидите реквизиты платежа и сумму, которую нужно внести. Необходимо тщательно сверить реквизиты;

- Затем платеж подтверждается с помощью кода из СМС, отправленного системой на ваш номер телефона.

Если квитанции нет

Каждый клиент может также заплатить налоги в Сбербанке Онлайн без квитанции.

Вместо пункта «Оплата налога по индексу документа» выбираете строку «Поиск задолженности по ИНН». После этого введите свой ИНН и нажмите на «Продолжить». Сервис отыщет имеющиеся задолженности, и вы сможете выбрать нужную квитанцию.

Создайте шаблон, чтобы ускорить процесс!

Чтобы сэкономить время при последующей оплате вы можете создать шаблон платежа. Оплата по шаблону предоставляет немало преимуществ:

- Не приходится заново вводить все реквизиты платежей;

- Не требует подтверждения с помощью пароля (если реквизиты остались прежними).

Сбербанк Онлайн открывает перед пользователями немало возможностей. Клиент банка может редактировать шаблон, а также настроить напоминание о том, когда необходимо внести следующую плату.

Шаблон создается несколькими способами. Если вы прошли через все описанные выше шаги и оплатили налог, система сразу предложит сохранить данный платеж как шаблон, ему нужно будет присвоить имя. Шаблон можно создать иначе:

- В своем кабинете откройте блок под названием «Мои шаблоны» — главная страница колонка справа;

- Далее потребуется перейти в меню «Управление шаблонами» и нажать на надпись «Создать шаблон»;

- Потом необходимо кликнуть на наименование перевода, для которого создается шаблон или категорию операции, а затем на саму операцию;

- После этого вы окажетесь на странице, где сможете заполнить особую форму, указав все данные операции, а также сохранить шаблон.

Шаблон создается и через историю платежей. Для этого войдите в Историю операций и нажмите на надпись «Операции», затем кликните на кнопку с надписью «Создать шаблон». Далее вы присваиваете шаблону имя и сохраняете его. Меню позволяет удалять шаблоны, переименовывать, редактировать их и отменять операции.

Автоплатеж оплатит налоги за вас

Автоплатеж представляет собой еще одну услугу банка, которая дает возможность оплачивать всевозможные штрафы, налоги, осуществлять переводы. По сути, клиент подает в банк заявку на выполнение платежа, который должен совершаться в автоматическом режиме. Для этого потребуется совершить ряд действий:

- В разделе Мои платежи необходимо выбрать Подключить автоплатеж;

- После этого вы окажетесь на странице автоматических платежей. Там необходимо выбрать тип автоплатежа;

- Потом нужно подключить автоплатеж на странице, где происходит просмотр счета;

- Подключение осуществляется в верхней части самого счета в корзине платежей, а также на той странице, где вы просматриваете услуги;

- Необходимую налоговую вы можете найти по реквизитам или по региону.

После этого у вас появится форма автоплатежа;

После этого у вас появится форма автоплатежа; - В поле «Получатель» указывается соответствующая организация, в поле «Услуга» нужно выбрать ту услугу, которую вы хотите оплачивать, в поле «Оплата» вы должны выбрать банковскую карту;

- После заполнения всех строк нажмите «Продолжить»;

- Далее потребуется указать сумму и выбрать в поле «Оплачивать» периодичность внесения платежей. Налоги обычно оплачиваются ежегодно. На выбор система предлагает не только ежегодные платежи, но и ежемесячные, а также ежеквартальные;

- В поле «Название» внесите наименование платежа. Заявка подтверждается по СМС, в котором система указывает код. Он должен быть введен в специальное поле и нажать Подтвердить.

По необходимости вы можете отредактировать автоплатеж или отметить его.

Оплата налогов через мобильное приложение

Клиент легко может оплатить налог на имущество или другой вид через Сбербанк Онлайн, если установит официальное приложение для смартфона. Вход в само приложение возможен с использованием логина и пароля. Дальнейший порядок действий:

Вход в само приложение возможен с использованием логина и пароля. Дальнейший порядок действий:

- В основном меню найдите раздел «Платежи»;

- Откройте пункт под названием «Налоги, штрафы, ГИБДД»;

- После этого вы увидите меню. Пролистав его, вы найдете пункт «Поиск и оплата налогов ФНС»;

- Потом система предложит совершить оплату по обозначенному на квитанции индексу, по ИНН, а также по произвольным реквизитам.

Поиск по ИНН возможен в том случае, если вы пропустили платеж. Оплата производится и по произвольным реквизитам, для этого надо указать реквизиты налоговой вручную, ввести БИК банка, ИНН плательщика, ОКТМО и налоговый период, а также основание платежа. После заполнения формы и проверки всех данных вы сможете совершить платеж, нажав на кнопку Продолжить.

Клиенты могут оплачивать налог на имущество и по QR-коду, либо штрих-коду. Это достаточно новая опция, вы легко найдете ее в разделе Платежи. При нажатии на опцию автоматически включится камера мобильного телефона, ее нужно направить на штрих-код, обозначенный на квитанции.

Система откроет форму с данными для осуществления оплаты, вам нужно выбрать соответствующую банковскую карту и продолжить действия для оплаты. Видео наглядно демонстрирует, как осуществляется оплата с мобильного приложения:

Комиссия

Законодательство гласит, что при оплате имущественного налога комиссия с физических лиц не взимается. Подобные предписания строго исполняются и в Сбербанке. Клиенты могут оплачивать налог в интернет-банкинге, в отделении банка, в банкомате. Комиссия не будет взиматься во всех перечисленных случаях. Но есть некоторые ограничения:

- Комиссия не взимается только за определенные налоги, они были перечислены в статье;

- Гражданин может оплачивать исключительно собственные налоги, оплата за третьих лиц невозможна.

Когда клиент желает оплатить налог на имущество физических лиц через Сбербанк Онлайн, система всегда выдает актуальную сумму платежей. Руководствуясь пошаговой инструкцией, вы избавитесь от необходимости отслеживать появление квитанций и не будете привязаны к точным датам внесения платежей.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Оплата налога через Сбербанк Онлайн, комиссия

Россиянам нередко свойственно не соблюдать финансовую дисциплину – такой же скрупулёзности в этом вопросе, как у европейцев, у нас нет. А в особенности это можно отнести к налоговому вопросу: многие стараются как можно дольше оттянуть выплату, причём нередко это случается просто из-за того, что времени слишком мало. Когда платить? Ведь для этого нужно прийти в отделение банка, что не так-то просто сделать, когда оно работает в те же часы, что и сам гражданин!

Из-за такого оттягивания временами и появляются долги, а затем может оказаться просто сложным финансово заплатить за несколько периодов сразу – и они накапливаются, что затем приводит к различным проблемам. Но есть простой способ делать платежи в любое время не выходя из дома – это оплата налога через сервис Сбербанк Онлайн, позволяющий провести все нужные операции очень быстро. О том, как оплатить налог с его помощью, мы и расскажем в статье.

Но есть простой способ делать платежи в любое время не выходя из дома – это оплата налога через сервис Сбербанк Онлайн, позволяющий провести все нужные операции очень быстро. О том, как оплатить налог с его помощью, мы и расскажем в статье.

Оплата через Сбербанк Онлайн

Как и во всех остальных способах оплаты: в отделении картой или наличными, с банкомата или терминала, в Сбербанк Онлайн потребуется квитанция, из которой мы будем брать реквизиты и сумму.

Нужно также посмотреть, какой крайний срок платежа указан – стоит в него уложиться, чтобы ваш долг не перенёсся на следующий период, и из-за этого в дальнейшем не возникло неприятностей.

Пользователи интернета наверняка оценят всё удобство этого сервиса, позволяющего сэкономить массу времени. Вот всё, что нужно для оплаты налогов через Сбербанк Онлайн: подключение к сети, регистрация в системе Сбербанка через Мобильный банк (которую в любом случае крайне желательно выполнить всем клиентам банка, потому что она существенно упрощает все операции по счёту), квитанция – причём в случаях, когда необходимо платить одинаковое количество денег каждый месяц, подойдёт даже старая, ну и сами средства для перевода, разумеется.

С помощью интернет-банка можно выплатить любой налог: транспортный, налог на имущество или на землю. Здесь уже проработаны все варианты. Чтобы упростить для вас процесс оплаты, предлагаем подробную инструкцию, в которой разобран каждый шаг. Есть два основных способа оплаты: по индексу или по ИНН, их рассмотрим по отдельности.

Во время всей операции нужно держать поблизости квитанции, из которых вы будете черпать сведения, а также телефон, к которому привязана карта оплаты – на него будут приходить сообщения с кодами подтверждения, а их нужно будет вводить для идентификации.

Оплата по индексу

Первым делом следует отправиться на официальный сайт и авторизоваться на нём. Если вы вдруг забыли свои логин и пароль, это не проблема. Подтвердив личность при помощи SMS, всегда можно получить возможность ввести новые. Если вы ещё не зарегистрировались, то сделать это тоже очень просто и быстро – нажимаете на кнопку регистрации и следуете появляющимся затем указаниям.

После этого вы попадёте на главную страницу сервиса, где можно узнать, сколько средств на ваших счетах и картах. Обратите внимание: заплатить налог можно будет лишь с карты, но не со счёта, поэтому заранее проверьте, чтобы карта была снабжена достаточным количеством средств, и при необходимости переведите их со счёта. Благо, переводы между счетами и картами пользователя в Сбербанке выполняются мгновенно.

Обратите внимание: заплатить налог можно будет лишь с карты, но не со счёта, поэтому заранее проверьте, чтобы карта была снабжена достаточным количеством средств, и при необходимости переведите их со счёта. Благо, переводы между счетами и картами пользователя в Сбербанке выполняются мгновенно.

Теперь, когда мы подготовились и наполнили нужную карту деньгами, нужна будет вкладка «Переводы и платежи», находящаяся на верхней панели. Открываем её и видим несколько больших разделов, говорящих о том, что здесь можно также сделать коммунальные платежи, выплаты за образование, оплатить связь и интернет, погасить кредит в другом банке – сервис может похвастаться немалой многофункциональностью и удобством.

Но сейчас нам требуется вкладка «ГИБДД, налоги, пошлины, бюджетные платежи», под которой есть ещё с десяток вариантов. Из них нужно выбрать Федеральную налоговую службу. Для отбрасывания ненужных служб можно использовать написанный в квитанции ИНН, или же просто указать ваш регион и город, после чего останется только та служба, оплату на счета которой и необходимо сделать.

Затем наступает этап выбора услуги – это будет оплата налогов по индексу документа. Нужно указать индекс, а также карту, с которой будут списываться деньги. Остальные реквизиты обычно заполняются автоматически – сверьте их с теми, что указаны в вашей платёжке. Сумма тоже должна выставляться автоматически, но иногда возникает необходимость неё скорректировать – тогда это свободно можно сделать в любую сторону.

Нередко спрашивают, сколько процентов составляет комиссия при оплате. Так вот, она отсутствует, то есть данный сервис предоставляется клиентам Сбербанка полностью бесплатно, и вы отдадите ровно столько денег, какова сумма налога, который нужно уплатить, и ни копейкой больше.

После отправки формы останется лишь подтвердить операцию кодом по SMS, и она будет успешно выполнена, о чём будет свидетельствовать штамп – при необходимости, вы всегда сможете распечатать квитанцию с ним для подтверждения платежа. Сразу распечатывать вовсе не обязательно – она останется храниться в вашем личном кабинете Сбербанк Онлайн на всякий случай.

По ИНН

У данного способа не так и много отличий от предыдущего, но они есть, так что стоит рассмотреть и его. Сначала следует вернуться к пункту выбора услуги. Здесь нужно нажать на «Поиск задолженности по ИНН», затем выбрать карту и ввести код. Отметим, что комиссии и иных вознаграждений за этот способ оплаты также не берут.

После этого поиск платежей будет произведён автоматически и система выдаст полный список, из которого можно один за другим выбирать нужные. Отметим, что каждый из платежей можно сохранить в шаблоны, после чего не будет нужды вновь искать организацию и заполнять форму. Достаточно в следующий раз зайти во вкладку шаблонов и выбрать там нужный, он уже будет полностью заполнен, останется только произвести оплату. Для шаблона нужно будет ввести название, чтобы в следующий раз вы смогли быстро понять, к чему он относится. Использование шаблонов сильно упрощает выплату налогов, так что приходится нажать буквально пару кнопок, но это ещё не предел упрощения – услуга «Автоплатёж» идёт и того дальше.

Автоплатёж

Что же это такое? Как явствует уже из названия, эта услуга максимально автоматизирует все регулярные платежи, в том числе доступна она и для налогов. С её помощью через определённый промежуток времени делается автоматическое перечисление платежа на заданный заранее счёт. Это позволяет совершенно перестать беспокоиться о выплате налогов, поскольку автоматическая система будет делать всё за вас, и никаких проблем из-за задолженностей точно не возникнет.

Если вы заинтересовались этой возможностью погашения платежей, то наверняка хотите узнать, как именно подключить данную услугу и взимается ли за неё плата.

Сразу ответим на вторую часть – нет, плата за неё не берется, так что можно смело подключать. А теперь о том, как это делать. Сначала – главная страница Сбербанк Онлайн. Справа вы можете увидеть раздел «Мои автоплатежи». На его название и нажимайте, после чего увидите вкладку «Подключить автоплатёж». Выбираем её и проделываем всю описанную ранее в этой статье процедуру, а в окне подключения автоплатежа вводим свой двенадцатизначный ИНН.

Затем появится форма условий, где можно определить основные параметры: периодичность, дату начала и максимальный размер. Дело в том, что платёж будет выполняться по счёту, который выставит налоговая – сумма в нём может меняться. Указав же максимальный размер платежа, вы сделаете так, что после превышения определённого порога перед оплатой у вас будет запрошено подтверждение по SMS с указанием суммы, которую затребовала налоговая. Наконец, остаётся лишь придумать название, и можно подключать. О подключении будет свидетельствовать ещё один синий штамп, после чего платежи начнут оплачиваться автоматически. Всё, что вам останется делать – держать на карте достаточно средств, чтобы система могла делать все оформленные автоматические платежи и налоги впредь вас не беспокоили.

Оплата транспортного налога через Сбербанк Онлайн

Оплата транспортного налога является обязанностью каждого владельца ТС. Считается что основная цель данного налогового сбора – пополнить государственный бюджет для компенсации вреда окружающей среде, нанесенного автомобилем владельца, и для восстановления дорожного полотна. В этой статье вы узнаете, как заплатить транспортный налог через Сбербанк Онлайн и сможете выбрать любой из предложенных способов.

Считается что основная цель данного налогового сбора – пополнить государственный бюджет для компенсации вреда окружающей среде, нанесенного автомобилем владельца, и для восстановления дорожного полотна. В этой статье вы узнаете, как заплатить транспортный налог через Сбербанк Онлайн и сможете выбрать любой из предложенных способов.

Как рассчитывается транспортный налог

Порядок и размеры налоговых выплат прописаны на законодательном уровне (глава 28 НК РФ). Федеральная налоговая служба и ее региональные представительства определяют налоговую базу, ставки, льготы и сроки уплаты. Сумма налогового сбора зависит от региона, в котором зарегистрировано авто, а также от технических характеристик машины. Имеют значение:

- Мощность двигателя.

- Категория транспортного средства.

- Год выпуска.

- Длительность нахождения машины в собственности налогоплательщика.

В полученном вами налоговом извещении указана марка вашей машины, срок ее использование (количество месяцев в году с момента оформления), налоговая ставка и коэффициент, льготы, если они имеются, а также конечная сумма выплат. Этой информации достаточно для того, чтобы знать, как оплатить транспортный налог через Сбербанк Онлайн.

Этой информации достаточно для того, чтобы знать, как оплатить транспортный налог через Сбербанк Онлайн.

Налоговыми службами разработано несколько способов получения уведомлений о начислении налога, а также огромное количество методов его оплаты – в режиме онлайн и оффлайн.

Какие сведения понадобятся для оплаты

Для физических лиц – владельцев транспортного средства, налоговая служба самостоятельно рассчитывает сумму взыскания. Данные для этого автоматически передаются в налоговые органы при оформлении автотранспорта на владельца.

Результаты расчета транспортного налога служба ФНС рассылает налогоплательщикам не позднее, чем за 30 дней до крайнего срока оплаты – 1 декабря (в 2018 году – до 3 декабря). То есть, уведомление должно прийти вам не позднее 1 ноября. Данный процесс повторяется каждый год.

Рассылка уведомлений обычно происходит через почтовые службы, на адрес, указанный при регистрации владельца ТС. На имя налогоплательщика приходит извещение и квитанция – именно в ней указаны личные данные налогоплательщика и платежные реквизиты для перечисления налога.

Налоговое извещение содержит все необходимые данные для оплаты – это фамилия, имя и отчество владельца ТС, его адрес по прописке, ИНН, индекс документа, дата оплаты, сумма. Помимо этого, документ включает в себя информацию о получателе налога – БИК, счет, ИНН, КПП, ОКТМО и КБК. Также в левой верхней части квитанции имеется QR-код, который значительно упрощает уплату налога (руководство по данному способу находится ниже).

Если вы зарегистрированы на сайте ФНС и получали в местном отделении налоговой службы данные для входа в личный кабинет налогоплательщика, то документы по умолчанию отправляются только туда – в этом случае уведомление по почте вы не получите. Помимо данных для оплаты налога в личном кабинете на сайте ФНС содержится история операций, подробная информация о вашем движимом и недвижимом имуществе и другие важные сведения, касающиеся сферы налогообложения.

Взыскания за неуплату налогов

Владелец транспортного средства несет ответственность за неоплаченный налог с первого дня просрочки, со 2 декабря (3 декабря в 2018 году). Начиная с этой даты ваш налог перейдет в статус «задолженность», и к начальной сумме будет начисляться пени, за каждый день просрочки.

Начиная с этой даты ваш налог перейдет в статус «задолженность», и к начальной сумме будет начисляться пени, за каждый день просрочки.

Также вам могут выписать штраф – до 20% от суммы неоплаченного налога, при сокрытии налогооблагаемого объекта или занижения его базовой стоимости. 40% штрафа от налоговой задолженности могут назначить при доказательстве умышленности действий. Эти взыскания назначаются налоговой инспекцией при выявлении неоплаченного налога, через извещение или в судебном порядке.

Но и это еще не все. Вам также могут назначить исполнительский сбор, который накладывают судебные приставы. На эту тему читайте отдельную статью: Что такое исполнительский сбор судебных приставов, как его не платить, уменьшить или совсем отменить.

Как оплатить транспортный налог через Сбербанк Онлайн (по каждому из способов привести пошаговую инструкцию)

Имея на руках налоговое извещение и являясь клиентом Сбербанка, вы можете заплатить налог на машину через Сбербанк Онлайн в режиме онлайн в любой точке России (при наличии доступа в Интернет, разумеется). Оплатить можно как через обычный персональный компьютер, ноутбук, так и через приложение на смартфоне.

Оплатить можно как через обычный персональный компьютер, ноутбук, так и через приложение на смартфоне.

1 Перейдите на сайт Сбербанк онлайн и введите логин и пароль, полученные при регистрации, или выполните вход через мобильное приложение.

2 После ввода данных нажмите кнопку «Войти» – на ваш мобильный телефон будет выслан смс-пароль, который нужно ввести в окошко для подтверждения входа. Обратите внимание, код одноразовый, и указать его нужно не позднее чем через 3 минуты после получения. Специальный счетчик, находящийся немного выше окошка для ввода пароля из смс, покажет вам его срок действия.

3 В личном кабинете в верхней части экрана расположен раздел «Платежи и переводы». Кликнете на него.

4 Данный раздел содержит список услуг, которыми вы можете воспользоваться для проведения различных платежных операций. Для оплаты транспортного сбора необходимо найти подраздел «Налоги, штрафы, пошлины, бюджетные платежи», и выбрать в нем второй пункт сверху «Налоги, патенты на работу».

5 Далее выбираем услугу «Поиск и оплата налогов ФНС».

Далее возможно несколько вариантов оплаты, рассмотрим самые простые и популярные – по квитанции и ИНН.

По квитанции

При наличии налоговой квитанции вы можете выбрать один из двух способов оплаты налога: по индексу документа или по произвольным реквизитам.

Оплата налога по индексу

При выборе пункта «Оплата налогов по индексу документа» на экране появится форма, в которой нужно выбрать карту для списания средств и поле для ввода индекса документа. Индекс документа – это уникальный номер вашего персонального налогового документа, состоящий из 20 цифр, присваиваемый ФНС. Индекс указан в верхней строке налогового извещения. Введите данные и нажмите «Продолжить»

Далее появится окно с данными налогоплательщика и получателя – эту информацию система найдет автоматически, в соответствии с индексом налогового документа. Проверьте информацию и нажмите «Продолжить».

Откроется еще одна форма с информацией, она дублирует предыдущее окно, за исключением нижней строчки – теперь в ней прописана сумма для оплаты налогов (при желании вы можете ввести меньшую сумму и оплатить налог частично). Проверяем данные и жмем «Продолжить».

Еще раз появится окно с платежными реквизитами – если заметили ошибку в данных – кнопку редактировать. Если все в порядке, нажимаем кнопку «Подтвердить по смс».

Система Сбербанк Онлайн отправит на ваш телефон смс-пароль – введите его в нижней строке открывшегося окна и нажмите «Подтвердить».

Сайт выдаст вам уведомление о том, что платеж произведен. Готово, вы оплатили налог на транспорт!

Оплата по произвольным реквизитам

Выбрав услугу «Оплата по произвольным реквизитам» вам предстоит вручную заполнить реквизиты платежа. Все необходимые данные прописаны в налоговом извещении (БИК, номер счета, КБК и т.д.).

Далее процедура аналогична способу оплаты «по индексу документа». Следуя указаниям системы, вы легко и быстро оплатите транспортный налог.

Следуя указаниям системы, вы легко и быстро оплатите транспортный налог.

По своему ИНН

Обратите внимание! Оплатить транспортный налог по своему ИНН в Сбербанк Онлайн НЕЛЬЗЯ! Данным способом вы можете только проверить уже имеющуюся задолженность. Этот способ актуален для тех. кто не успел оплатить налоги вовремя.

Выберите карту списания и введите ИНН налогоплательщика. При имеющейся задолженности система предложит оплатить ее, если просроченные налоговые сборы отсутствуют, сайт выдаст вам уведомление об этом.

Что делать, если нет квитанции для оплаты

Если квитанции нет, то рекомендуем обратиться в налоговую службу. Отделение ФНС следует посетить лично, по месту регистрации налогоплательщика. Для получения данных о налоговом платеже и квитанции для оплаты следует предоставить сотрудникам ФНС паспорт и сообщить свой ИНН. При обращении в налоговую вам предоставят квитанцию с реквизитами, с помощью которой вы можете оплатить налог любым из доступных способов – через сайт Сбербанк Онлайн или одноименное приложение на телефоне, через терминал банка, на сайте ФНС или Госуслуг.

Взимается ли комиссия при оплате

При оплате налога через сервисы Сбербанка комиссия не взимается только в том случае, если вы являетесь клиентом банка (имеете дебетовую карту). В случае, когда вы производите оплату через банкомат Сбербанка картой другого банка, при совершении платежа может списаться комиссия в размере от 1 до 6% от суммы перевода.

Альтернативные способы оплаты с помощью карты Сбербанка

Если вы являетесь клиентом Сбербанка, но по каким-то причинам не имеете доступа в Сбербанк Онлайн, то можете воспользоваться другими сервисами оплаты налогов.

На сайте ФНС

Для физических лиц, ИП и организаций на официальном сайте налоговой службы доступен личный кабинет налогоплательщика. Доступ к нему осуществляется через логин и пароль, указанные в регистрационной карте.

Регистрационную карту можно получить в любом налоговом отделении независимо от места прописки и проживания, предоставив паспорт. После этого вы сможете зайти в личный кабинет на сайте ФНС и просматривать свои налоговые данные в режиме онлайн.

Сервис позволяет получить полную информацию о объектах, находящихся в вашей собственности и произвести оплату в режиме онлайн. Это очень удобно, не нужно никуда ходить. Кстати, оплачивать налоги через личный кабинет можно не только картой Сбербанка, но и любой другой.

1 Войдите в личный кабинет, заполнив поля логин и пароль.

2 Вас перекинет на главную страницу, где уже указана общая сумма налоговых платежей. Также в верхней части экрана показывается крайний срок оплаты. Если вы нажмете на кнопку «Детали», система покажет вам доступные объекты налогообложения и сумму налогов для каждого из них.

3 В открывшемся окне щелкните на кнопку «Транспортный налог».

4 Здесь перечислены ваши транспортные средства, сумма налогового сбора и период начисления. Щелкните «Оплатить».

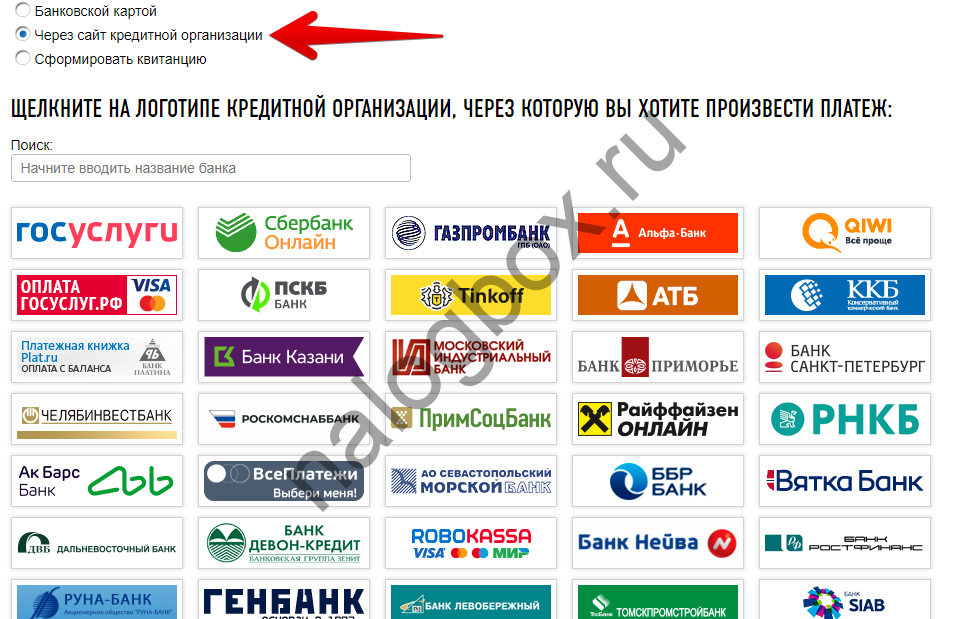

5 В появившемся окне вы можете выбрать способ оплаты – банковской картой или через кредитную организацию, а также сохранить квитанцию в формате PDF. Поставьте галочку в строке «Согласие на обработку персональных данных» и нажмите «Оплатить».

6 Вас перекинет на форму для заполнения реквизитов карты. Введите данные в соответствующие поля и нажмите «Оплатить». Система пришлет вам на телефон смс-код, после ввода которого налоговая сумма будет списана с указанной карты. Далее вы сможете сохранить чек на компьютер или сразу распечатать его.

Если оплата прошла успешно, то вас перекинет в личный кабинет ФНС, где вас будет ждать вот такая радостная новость:

Примечание: В некоторых случаях сведения об оплате отразятся в «Личном кабинете» не сразу – системе для регистрации платежа потребуется 10 рабочих дней. Но в большинстве случаев система сразу покажет вам, что задолженности по налогам нет.

На сайте госуслуг

Сервис ГосУслуги позволяет выполнить множество различных операций, в том числе и оплатить транспортный налог. Единственный недостаток заключается в том, что вы должны быть зарегистрированы в системе и иметь пароль для доступа к данным (его можно получить, написав соответствующее заявление в отделении ФНС).

- Зайдите на сайт ГосУслуг и авторизуйтесь под своей учетной записью.

- В меню справа найдите вкладку «Налоговая задолженность».

- Щелкните на услугу «Оплата по номеру квитанции».

- Введите номер квитанции и нажмите «Продолжить».

- Введите реквизиты карты, с которой будет списана налоговая сумма, и подтвердить платеж через смс-код.

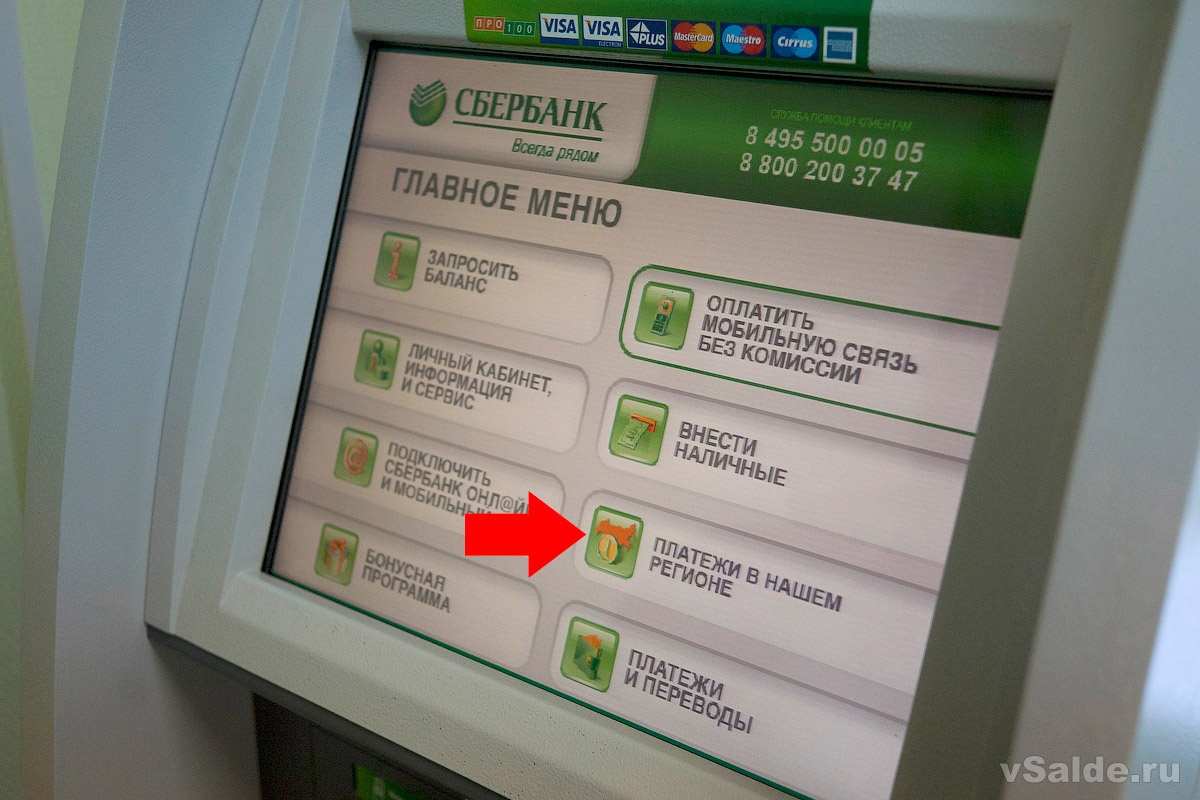

Через банкомат или терминал

Если вы по какой-то причине не можете оплатить налог на транспорт через Сбербанк Онлайн, предлагаем воспользоваться услугами банкомата или терминала. По всей России насчитывается более 70 000 устройств, поэтому вы без проблем сможете перечислить средства в любом городе, наличными или через карту.

- Вставьте карту, введите пин-код.

- Выберите раздел «Платежи и переводы».

- Откройте меню «ГИБДД, налоги и штрафы».

- Выберите получателя платежа, это будет «Отделение Федеральной налоговой службы».

- Введите индекс налогового извещения и сумму платежа, указанную в квитанции.

- Нажмите «Оплатить».

- Рекомендуется после проведения операции распечатать чек, чтобы в случае претензий со стороны налоговой службы доказать факт платежа.

Большинство терминалов Сбербанка имеют специальное считывающее устройство, поэтому, если у вас на руках имеется распечатанная квитанция, то наиболее простым способом будет оплатить налог по QR-коду.

- Вставьте карту в банкомат и введите личный пин-код для входа в меню.

- Выберите раздел «Оплата услуг сканированием штрих-кода».

- Следуя указаниям на экране, выполните сканирование по QR-коду.

- При успешном сканировании система выдаст вам данные платежа – проверьте информацию и нажмите «Оплатить».

- После перечисления средств вы можете распечатать квитанцию об оплате.

Если используемый вами банкомат находится в отделении Сбербанка, то при любом затруднении с оплатой вы можете обратиться к находящемуся в зале консультанту.

Как оплатить налог на машину со скидкой

Финансовый блог Мой Рубль подготовил для вас видеоинструкцию из которой вы узнаете как оплатить налоги на транспортное средство со скидкой:

Видео: Оплата налогов онлайн со скидкой

Как узнать, прошла ли оплата

В первую очередь именно вас, как налогоплательщика должно волновать, прошла ли оплата за транспортный налог или нет, ведьв случае ошибки платежа налоговая не будет разбираться кто прав, а кто виноват и начислит вам штрафные санкции. Проверить, дошли ли деньги до налоговых служб, можно в режиме онлайн, на официальном сайте ФНС.

Для этого нужно зайти в «Личный кабинет налогоплательщика» на портале ФНС РФ. Если налоги были успешно оплачены, то информация об этом появится в меню «Мои налоги». Перейдите туда, и напротив подраздела «Транспортный налог» вы увидите надпись: «К оплате: 0.00 р.».

Также вы можете узнать, прошла ли оплата налоговая оплата, установив официальное приложении ФНС России “Налоги ФЛ”. Это мобильный аналог “Личного кабинета налогоплательщика”, поэтому для входа вам, как и на официальном сайте, потребуется сначала получить пароль в органах ФНС. Пароли для приложения и официального сайта идентичны, поэтому если вы уже получили пароль для доступа в “Личный кабинет налогоплательщика”, то воспользуйтесь им.

Если вы сомневаетесь, что оплата за налог прошла, рекомендуем лично посетить представительство ФНС в вашем регионе – сотрудники обязаны предоставить вам полную информацию о ваших оплаченных налогах и имеющихся задолженностях.

Что делать, если задолженность не исчезла

Если статус платежа не изменился, не пугайтесь – данные обновляются не сразу, как правило, чтобы платежная система сделала перерасчет, должно пройти несколько суток. При этом точный срок завершения операции зависит от конкретной платежной системы.

Информация на официальном сайте ФНС подтверждает, что данные о проведении налоговой операции будут доступны в личном кабинете налогоплательщика в течении 10 рабочих дней. Этот срок отводится на поступление денежных средств из платежной системы, обработку документов и перезаписи информации о состоянии платежа.

Обратите внимание, время обработки платежа сервисом не является датой зачисления налоговой суммы. День, когда вами была совершена операция по оплате, и будет считаться отчетным, даже несмотря на то, что информация в ЛК налогоплательщика не успела обновиться. Соответственно пени не начисляются за период прохождения платежа. Иногда происходит ошибка и штрафные санкции накладываются на налоговую сумму в период поступления сведений о платеже. Не беспокойтесь – если оплата была совершена своевременно, то начисленные пени аннулируются автоматически. Поэтому рекомендуем сохранять все чеки и квитанции, чтобы подтвердить налоговой, что вы все сделали вовремя.

Ответы на вопросы читателей

Я в первый раз приобрела машину. Нужно ли мне становиться на учет, писать заявление в налоговую, чтобы получать квитанцию на уплату транспортного налога?

При постановке автомобиля на учет все данные о транспортном средстве и информация о владельце автоматически передаются в базу данных ФНС. Дальнейшее составление налоговых документов и извещение физических лиц – обязанность налоговой службы РФ.

Я потеряла извещение и квитанцию из налоговой, поэтому забыла оплатить налог до 1 декабря. Какой способ оплаты мне подойдет?

Рекомендуем воспользоваться сервисом Сбербанк Онлайн и выполнить поиск задолженности по вашему ИНН.

Если я приобрел машину и поставил ее на учет в марте прошлого года, мне придется платить налог за полный календарный год?

Вам будет рассчитана налоговая сумма за 9 месяцев, начиная с даты фактической постановки машины на учет.

Не имею возможность оплатить сразу всю сумму начисленного налога. Как мне поступить?

Вы можете оплатить налоги несколькими платежами. Для этого при оплате просто введите доступную вам сумму в соответствующем окошке (по умолчанию там указывается полная сумма, но ее можно редактировать). Главное, чтобы налог был оплачен в полном объеме до 1 декабря.

Заключение

Оплатить транспортные налоги онлайн через сервисы Сбербанка вы можете в любое удобное время в режиме онлайн до 1 декабря. Услуги платформы доступны всем владельцам карт Сбербанка. Нужно только вовремя отслеживать информацию о начислении налогов – и вы избежите любых штрафов и взысканий налоговой службы.

Видео на десерт: Любопытные косатки поплавали рядом с купающейся женщиной

пошаговая инструкция как заплатить налог за ИП

Держатели расчетных карт Сбербанка с активным персональным кабинетом могут выполнять много финансовых транзакций в пределах своего дома. Поиск и оплата налогов ФНС в Сбербанк Онлайн выполняются разными путями, однако удобнее применять ИНН. Использовав телефон либо персональный компьютер возможно определить местоположение необходимого банковского учреждения и оплатить текущие налоговые обязательства.

Какие налоги возможно оплачивать через Сбербанк Онлайн

ИП и частные лица относятся к налогоплательщикам. Отчисления взимаются с доходов и собственности предпринимателей и обычных людей.

В онлайн режиме возможно внести оплату разных видов налогов:

- Подоходный. Отчисление списывается с любого постоянного дохода человека.

- Имущественный. Взимается с недвижимости (дома, квартиры).

- Земельный. Накладывается на землю принадлежащей налогоплательщику.

- Водный. Вносят граждане, пользующиеся водоемами и его обитателями.

- Транспортный. Оплачивается всеми владельцами авто и иного вида транспорта.

- Охота и рыбалка. Списывается согласно лицензий, выданных охотникам и рыболовам.

- Пенсионный. Этот сбор не относится к стандартному налогу, это переводы в Пенсионный Фонд. Отчисления переведены под управление налогового органа с 2017 года.

Индивидуальные предприниматели могут перечислять отчисления в налоговую службу таким же способом, как и физические лица.

Вносим налог в ПФР за ИП через Сбербанк Онлайн

Пошаговая инструкция, как через Сбербанк Онлайн оплатить налоги ИП, применима и физическими лицами. Отличие лишь в выборе положения налогоплательщика. Физическим лицам требуется установить КБК 13, ИП – 09. Выполнение поиска по индексу плательщика вернее и удобнее других, во множестве документах нет полной информации о получающей стороне, для уверенности плательщика в верности перечисления.

Процесс оплаты:

- Совершить вход в персональный кабинет Сбербанка. Необходимо ввести логин и разовый пароль, направляемый на мобильный телефон держателя карточки.

- На основной странице указать раздел платежа.

- Во вкладке совершения платежа нужно определить пункт с федеральной службы налогов.

- Нажать на подпункт оплата налогового отчисления.

- Установить для списания денег карточку либо счет.

- Перейти в «Поиск долга по ИНН плательщика».

- Перейти по кнопке продолжения транзакции.

- Набрать платежные данные для перевода, установить опцию платежа (карточку списания, индекс документа и другие).

- Второй раз нажать на продолжение.

- Повторно проверить верность указанных данных и размер платежа, нажать на подтверждение транзакции.

- Набрать разовый код для завершения оплаты.

По итогу выполнения операции, на мониторе оплаты загрузится квитанция с оттиском печати синего цвета «Исполнено». Ее возможно вывести на печать либо сделать скрин. Подобным способом возможно оплатить любые имеющиеся налоговые обязательства.

Комиссия и лимиты

В соответствии с действующим законодательством, не имея связи с тем как оплатить налог на имущество физических лиц через Сбербанк Онлайн либо иными способами, комиссия не списывается. Порядок бесплатный и не предполагает взимание банковских сборов.

Лимиты:

- Возможно вносить оплату лишь на некоторые виды налогов;

- Невозможно оплатить сбор за третье лицо, лишь за физическое либо ИП.

Что требуется знать до оплаты

Доходы и имущество физлиц и ИП предполагают отчисление налогами в соответствии с текущим законодательством. Согласно определенным правилам, вносить сборы возможно используя квитанцию либо без нее. Платежный документ отправляется налогоплательщику не позже 30 дней до дня оплаты. Погасить налог, к примеру, на автомобиль возможно и не имея документа, применяя свой индекс. Сведения о всех долгах содержатся в единой базе налоговой. Сервис Сбербанка представит точную сумму долга при заполнении формы на выполнение оплаты. Придерживаясь поэтапного руководства, как погасить налоговую задолженность по бизнесу с помощью Сбербанка Онлайн, возможно не следить за отправкой квитанций, не привязываться к конкретным датам платежа.

Оплатил налоги через Сбербанк Онлайн, а задолженность осталась, что делать

Иногда налогоплательщики предъявляют претензии что оплатили штраф в налоговую, а задолженность не изменилась. Не нужно беспокоиться. О сроках перевода средств со счета в банке в налоговую, можно говорить согласно правил проведения операций. Транзакции проходят проверку и обработку в срок до 14 рабочих дней. Деньги могут поступать в течение 4 недель. Поэтому, об итогах платежа следует судить по прохождении месяца после выполнения. Данное же правило применимо в переводах в ПФР.

Сервис Сбербанк Онлайн дает возможность всем держателям расчетных карт в кратчайший срок и комфортно оплачивать налоговые отчисления даже не имея квитанции. Онлайн банк функционирует отлажено, неполадки происходят редко. Основной минус сервиса – юридическим лицам подобные операции выполнять труднее. Частным лицам и ИП предоставляется удобный вариант оплаты без простаивания в очередях, и потребности выхода из дома.

Как оплатить налоги через Сбербанк Онлайн

Сбербанк по праву считается наиболее крупным и известным в России банком. Для огромного количества своих клиентов он разработал массу программ, позволяющих осуществлять необходимые операции удаленно. На сегодняшний день у многих возникает вопрос «можно ли заплатить налоги в Сбербанк онлайн», так как эта операция довольно востребована среди населения.

Сбербанк предоставил своим клиентам такую возможность. Налоговые платежи онлайн доступны для граждан России, у которых есть действующий счет. Для оплаты налогов необходимо зарегистрировать личный кабинет.

Какие налоги можно оплатить

Оплата налогов является обязательной как для частных лиц, так и для индивидуальных предпринимателей. Сбербанк предусмотрел возможность совершать платежи по всем необходимым сборам. Процедура одинакова для физических лиц и ИП.

Используя Сбербанк онлайн, можно оплатить:

- сбор с каждого вида стабильного дохода — подоходный;

- за землю, собственником которой является частное лицо — земельный налог;

- удержания для владельцев автомобилей — транспортный;

- на недвижимость, находящуюся в собственности — имущественный;

- сборы за лицензию на охоту и рыбалку;

- отчисления в пенсионный фонд;

- и другие платежи.

Сроки оплаты основных налогов физлицам и ИП

Сроки уплаты устанавливаются законодательно. Вносить средства позднее указанного срока недопустимо, так как это может повлечь начисление штрафов и пени.

Сроки оплаты в 2019 году

| Название налога | Особенность | Срок оплаты |

| Земельный | за 2019 год для физлиц | до 1 декабря 2020 года |

| Имущественный | за 2019 год для физлиц | до 1 декабря 2020 года |

| УСН | за 2019 год для ИП | до 30 апреля 2020 года |

| Транспортный | за 2019 год для физлиц | до 1 декабря 2020 года |

| НДФЛ | за 2019 год для ИП | до 15 июля 2020 года |

| Пенсионный фонд | за 2019 год за ИП | до 1 июля 2020 года |

| Налоговая служба | для ИП за 2019 год | до 31 декабря 2019 года |

Оплата налогов в Сбербанк онлайн по индексу документа

Для осуществления любых платежей через интернет следует открыть счет и зарегистрироваться в системе. После регистрации откроется доступ в учетную запись и станет возможно совершать необходимые переводы.

Для оплаты по индексу документа потребуется соответствующая квитанция. Предварительно нужно войти в личный кабинет, воспользовавшись постоянными идентификаторами и одноразовым паролем.

Для операции нужно активировать вкладку «Переводы и платежи». После ее открытия перейти в раздел «ГИБДД, пошлины, штрафы, платежи в бюджет». Далее активировать надпись «Федеральная налоговая служба», затем — «Поиск и оплата налогов ФНС». Откроется окно поиска.

Раздел: “Налоги, штрафы, пошлины, бюджетные платежи” в СБОЛ

При помощи полей с выпадающими списками нужно установить «поиск по индексу документа» и выбрать номер карты, с которой будет произведено перечисление.

Справка! Индекс документа — это уникальный номер (УИН), присваиваемый налоговыми органами каждому документу.

В самом верху квитанции из ФНС находится нужный для платежа номер. Его следует аккуратно переписать в строку поиска. После нажатия кнопки «продолжить» будет выполнен отбор.

Если номер внесен правильно, появится форма для оплаты. В противном случае нужно вернуться на шаг назад и повторить поиск, вписав правильные цифры.

Во избежание недоразумений в будущем стоит сверить вносимую сумму. При совпадении сумм следует нажать «продолжить» и подтвердить действие одноразовым паролем.

Оплата налогов по свободным реквизитам

>

Первая часть инструкции оплаты по произвольным реквизитам совпадает с перечислением по индексу документа. После открытия окна поиска нужно выбрать из выпадающего списка «поиск по реквизитам». Далее следует заполнить поля в открывшейся форме и подтвердить действие введением полученного на телефон кода. После первого платежа можно запомнить его, как шаблон, и в будущем использовать функцию «автозаполнение реквизитов» в Сбол.

Оплата налогов по QR-коду или штрихкоду через мобильное приложение Сбербанка

В 2019 году по версии компании UsabilityLab функционал приложения Сбербанк онлайн признан самым лучшим. Для сравнения были рассмотрены все аналогичные iOS-приложения банков.

Нынешние квитанции на оплату налогов оснащаются штрих-кодом или qr-кодом, который делает внесение реквизитов более удобным. Постоянный ввод реквизитов можно заменить сканированием.

Для этого необходимо скачать на смартфон мобильное приложение Сбербанк Онлайн. После удачной установки и авторизации в системе можно оплачивать налоги в Сбол при помощи камеры телефона.

Чтобы осуществить операцию, нужно войти во вкладку «платежи» и активировать «поиск по штрихкоду». Откроется система захвата изображения. Необходимо навести камеру на индекс квитанции так, чтобы он полностью поместился в окне.

Автозаполнение реквизитов по штрих-коду в мобильном приложении

После уведомления телефона об успешном сканировании остается только указать счет, с которого произведут списание, и подтвердить операцию. Таким образом можно любой налог оплатить без подтверждения в контактном центре. Операция занимает буквально 10-20 секунд.

Уведомление по налогам

Узнать, сколько нужно заплатить, довольно легко при помощи Сбербанк Онлайн. Для этого нужно найти вкладку «поиск долгов по ИНН» и внести свой идентификатор налогоплательщика. Программа выполнит поиск задолженностей и покажет их полный список. Оплатить долги можно непосредственно в этой же вкладке, выбрав из списка нужный налоговый платеж. Однако вносить реквизиты придется вручную.

Комиссия и лимиты на перевод

>

Все операции, связанные с налогообложением физических лиц, проводятся без начисления комиссии. Лимитов и ограничений на количество переводов в налоговую за определенный период нет. Все платежи можно совершать в любое время.

До недавнего времени существовало ограничение на оплату для третьих лиц. Это распоряжение отменили, и стало возможным оплатить налог за другого человека.

Что делать если оплатил налог а задолженность осталась

Иногда после завершения оплаты через сбербанк онлайн сумма задолженности не изменяется. У большинства пользователей это вызывает состояние паники. Были случаи, когда налоговые платежи идентифицировались, как неопознанные, и не зачислялись в счет погашения. Причин для беспокойства нет. Сколько идет платеж Сбербанка, зависит от сроков проверки и обработки. Поступление платежа может занимать до 14 дней. Еще до двух недель потребуется непосредственно для осуществления перевода. Оплата может отобразиться и через месяц после проведения операции.

Оплатить налог в ПФР за ИП

Процедура оплаты для ИП не отличается от аналогичной для частных лиц. Необходимо авторизоваться в личном кабинете, перейти во вкладку «поиск и оплата налогов». Далее при наличии квитанции можно воспользоваться поиском по УИН или другим удобным способом. Если реквизитов под рукой нет, следует воспользоваться поиском задолженности по налогам.

Приложение 5 — Налоговая таблица для просроченных платежей, комиссий, бонусов и аналогичных платежей

Для платежей, произведенных 13 октября 2020 года или после этой даты

Лимит удержания

Существует лимит удержания в размере 47% налога, удерживаемого из любых дополнительных платежей, рассчитанных с использованием годового метода.

Применение этого лимита удержания может привести к тому, что удержание окажется недостаточным для покрытия налоговых обязательств некоторых сотрудников в конце года. В этих ситуациях работник может попросить своего работодателя увеличить размер удерживаемого налога на оставшуюся часть финансового года.

Этот документ представляет собой схему удержания, составленную комиссаром по налогам и сборам в соответствии с разделами 15-25 и 15-30 Приложения 1 к Закону о налоговом администрировании 1953 г. . Он применяется к некоторым удерживаемым платежам, предусмотренным Подразделами 12-B (кроме разделов 12-50 и 12-55), 12-C (кроме разделов 12-85 и 12-90) и 12-D Приложения 1, выплачиваемых единовременно. .

Использование этого расписания

Используйте этот график, если вы производите выплату зарплаты или заработной платы, которая составляет:

- задолженность (в том числе единовременные выплаты просроченной суммы)

- комиссия

- бонус или аналогичный платеж.

Если вы нанимаете лиц по визе для работающих отдыхающих, вы должны использовать Таблицу налогов для работающих отдыхающих для всех произведенных им платежей, включая просроченные платежи, комиссионные и бонусы или аналогичные платежи.

Другие платежи, вы должны использовать этот график для

Эти платежи включают задолженность в размере:

- Компенсация, выплата по болезни или несчастному случаю в связи с нетрудоспособностью, которые не освобождаются от налогов

- Государственные платежи за образование или профессиональную подготовку Австралии — например, Austudy или ABSTUDY

- подлежащие оценке пенсии, пособия и надбавки в соответствии с Законом о социальном обеспечении 1991 года, или Законом о правах ветеранов 1986 года или аналогичные выплаты, производимые в соответствии с законодательством иностранного государства, штата или провинции.

Просроченные платежи (в том числе единовременно просроченные)

Задержка — это платеж, который должен был быть произведен в предыдущем периоде. Например:

- Заработная плата вашего сотрудника была недоплачена из-за ошибки или недосмотра

- пособие, которое вы должны были выплатить в июле, не было учтено, и вы произвели выплату в декабре.

Задержка отличается от бонуса, который представляет собой платеж, произведенный за признание результатов деятельности, включая прошлые результаты.Бонус (или аналогичный платеж) может считаться просроченным платежом только в том случае, если вы заплатили бонус позже того времени, когда он должен был быть выплачен.

Если вы обычно обрабатываете платежи в период оплаты позже, чем когда работа выполняется — например, сверхурочные выплаты, выплачиваемые с задержкой в один период оплаты, — они не считаются просроченными платежами. Эти платежи рассматриваются как часть обычного платежного цикла, когда выплачиваются, и удержания рассчитываются на основе общей суммы заработка за этот период. Оплата сверхурочной работы считается просроченной только в том случае, если она должна была быть произведена в предыдущий период оплаты.

Комиссии

Комиссионные обычно представляют собой платежи, производимые в качестве признания производительности или услуги, и могут быть рассчитаны как процент от выручки от конкретной транзакции или серии транзакций.

Бонусы и аналогичные выплаты

Бонус обычно выплачивается сотруднику в знак признания его работы или услуг и может быть рассчитан как процент от выручки от конкретной бизнес-операции. Эти выплаты не обязательно могут быть связаны с конкретным периодом работы.

Платеж будет рассматриваться как бонус, если он носит одноразовый характер, не связанный с работой, выполненной в определенный период. Примеры включают:

- единовременный платеж получателю в качестве компенсации за изменение рабочего места

- Сумма, выплачиваемая в качестве бонуса за вход в систему получателю платежа, заключающему трудовой договор

- любое единовременное пособие.

Оставить загрузку

Оплата отпуска может также рассматриваться как выплата, аналогичная бонусу, если она производится единовременно, а не на пропорциональной основе по мере использования отпуска.Если вы оплачиваете отпускные на пропорциональной основе, добавьте его к заработку за период, чтобы рассчитать удержание с использованием стандартных налоговых таблиц.

Налоговый номер декларации (TFN)

Ответы, которые ваши сотрудники предоставляют в своей налоговой декларации, определяют сумму, которую вам необходимо удержать из их платежей. Налоговый номер декларации применяется к любым платежам, произведенным после получения декларации. Если вы получите обновленное объявление от сотрудника, оно заменит предыдущее.

Если сотрудник не предоставит вам действительную налоговую декларацию с номером в течение 14 дней с момента начала отношений между работодателем и сотрудником, вы должны заполнить налоговую декларацию с номером со всеми доступными данными о сотруднике и отправить ее по адресу нас.

Если TFN не предоставлен

Вы должны удержать 47% из любого платежа, который вы производите сотруднику-резиденту, и 45% из любого платежа, который вы производите для иностранного сотрудника (без учета центов), если применимо все следующее:

- они не цитировали свой TFN

- они не претендовали на освобождение от цитирования их TFN

- они не сообщили вам, что они подавали заявку на получение TFN или обращались к нам с запросом.

Если сотрудник заявляет, что в вопросе 1 декларации с номером налогового файла он подал нам номер налогового файла — заявление или запрос для физических лиц, у них есть 28 дней , чтобы предоставить вам свой номер TFN.

Если сотрудник не предоставил вам свой TFN в течение 28 дней , вы должны удержать 47% от любого платежа, который вы производите сотруднику-резиденту, и 45% от сотрудника-иностранца (без учета центов), если мы не говорим вам не делать этого.

Не допускать налоговых зачетов или корректировки сборов Medicare. Не удерживайте никакую сумму для ссуд на обучение и поддержку обучения.

Используемые нами термины

Доплаты

Дополнительные выплаты включают просроченные платежи (включая единовременные выплаты в просрочку), комиссии, бонусы и аналогичные выплаты.

Нормальный заработок

Нормальный заработок — это валовой налогооблагаемый доход, включающий всю заработную плату, налогооблагаемые надбавки и сверхурочные заработки за текущий финансовый год.Это включает любые просроченные платежи, ранее произведенные с использованием метода B (i).

В начале финансового года нормальный заработок сотрудника может быть основан на последнем полном периоде оплаты труда в предыдущем финансовом году.

Если заработная плата сотрудника значительно колеблется, вы можете использовать среднее значение валовой налогооблагаемой прибыли за текущий финансовый год (или, если применимо, за предыдущий финансовый год).

Если у сотрудника нет текущего или прошлого нормального заработка (например, этот сотрудник работает недавно), вы можете включить ожидаемый будущий заработок в свои расчеты.Это может быть основано на контрактной или ожидаемой заработной плате сотрудника за финансовый год.

Для целей данной таблицы нормальный заработок не включает выплаты при увольнении или неиспользованные отпускные, выплачиваемые при увольнении.

Общий средний заработок

Средний общий доход — это сумма всех обычных доходов, выплаченных в текущем финансовом году, включая текущую оплату, плюс любые просроченные выплаты за текущий год, если для расчета удержания используется Метод B (i).Затем разделите общий доход на количество периодов выплаты заработной платы на текущий момент (включая текущий период выплаты заработной платы).

Расчетные периоды за финансовый год

Расчетные периоды за финансовый год включают в общей сложности 52 платежных периода при еженедельной оплате, 26 платежных периодов при двухнедельной оплате или 12 платежных периодов при ежемесячной оплате. Для 53 недель / 27 двух недель в году никаких корректировок не требуется.

Лимит удержания

Если у вашего сотрудника есть задолженность по программе ссуды на высшее образование (HELP), студенческой ссуде ПОО (VSL), финансовой добавке (FS), студенческой стартовой ссуде (SSL) или ссуде на поддержку торговли (TSL), см. Ссуды на поддержку обучения и профессиональной подготовки. и дополнительные платежи.

Если вы используете Метод A или Метод B (ii), сумма налога, удерживаемого из дополнительного платежа, ограничивается максимум 47% от дополнительного платежа.

Если сумма удержания, рассчитанная (включая компонент ссуды на обучение и поддержку обучения) с использованием метода A или метода B (ii), превышает 47% от производимого дополнительного платежа, то сумма уменьшается до 47% от этого платежа. Лимит удержания применяется только к дополнительному платежу, а не к обычному заработку за текущий платежный период.

Для некоторых сотрудников лимит удержания может привести к тому, что их удерживаемые суммы могут оказаться недостаточными для покрытия их налоговых обязательств на конец года, поскольку их общий заработок за финансовый год может превышать порог погашения ссуды на поддержку обучения и профессиональной подготовки или привлекать более высокую ставка налога. В этих обстоятельствах ваш сотрудник может организовать изменение в сторону увеличения, заключив с вами соглашение об изменении ставки или суммы удержания.

Дополнительную информацию о вариантах удержания см .:

Для получения дополнительной информации о порогах погашения ссуд на учебу и обучение см. Пороговые значения и ставки погашения ссуд на учебу и обучение.

Расчет суммы удержания

Чтобы рассчитать сумму, которую необходимо удержать из дополнительного платежа, вы должны использовать либо метод A, либо метод B.

Использование Метод B является более сложным, но дает сумму удержания, которая более точно соответствует фактической налоговой выплате.

Для расчета удерживаемой суммы приемлемы расчеты, выполненные любым из этих методов. Если ваш расчет с использованием любого из методов дает отрицательную сумму, считайте результат нулевым.

Используя метод A

Используйте этот метод для любых дополнительных платежей, независимо от финансового года, к которому применяется дополнительный платеж. Сюда входят все просроченные платежи, комиссии, бонусы или аналогичные платежи.

Этот метод рассчитывает удержание путем распределения дополнительных платежей, произведенных в текущем периоде выплаты, по количеству периодов выплаты в финансовом году и применения этой средней суммы к валовой прибыли в текущем периоде выплаты.

Если вы платите комиссию, бонус или аналогичный платеж в течение определенного периода менее 12 месяцев, вы можете рассчитать удержание, используя количество периодов выплаты, к которым относится платеж на шаге 3.Например, если комиссия относится к четырем неделям и сотруднику платят еженедельно, вы делите комиссию на четыре периода оплаты на шаге 3, а не на 52 периода оплаты.

Шаг | Инструкция |

|---|---|

1 | Рассчитайте валовой заработок вашего сотрудника без дополнительных выплат за текущий период оплаты.Не обращайте внимания на центы. |

2 | Воспользуйтесь соответствующей таблицей налогов, чтобы найти сумму, которая будет удержана из валового дохода вашего сотрудника на шаге 1. |

3 | Сложите вместе любые дополнительные выплаты, которые должны быть произведены в текущем периоде выплаты заработной платы, и разделите полученную сумму на количество периодов выплаты заработной платы в финансовом году (то есть 52 еженедельных периода выплаты заработной платы, 26 двухнедельных периодов выплаты заработной платы или 12 месячных периодов выплаты заработной платы).Не обращайте внимания на центы. |

4 | Добавьте сумму на шаге 3 к валовой прибыли на шаге 1. |

5 | Воспользуйтесь соответствующей таблицей налогов, чтобы найти сумму, которую необходимо удержать из суммы на шаге 4. |

6 | Вычтите сумму на шаге 2 из суммы на шаге 5. |

7 | Умножьте сумму на этапе 6 на количество периодов выплаты, использованных на этапе 3. |

8 | Умножьте доплату, производимую в текущем периоде оплаты, на 47%. |

9 | Используйте меньшую сумму на шагах 7 и 8 для удержания дополнительного платежа.Не обращайте внимания на центы. |

10 | Рассчитайте общее удержание PAYG за текущий платежный период, добавив удержание из дополнительной выплаты (шаг 9) к удержанию из валовой прибыли (шаг 2). |

С использованием метода B

Используйте Метод B (i) для любых просроченных платежей, применяемых к определенным периодам в текущем финансовом году.

Используйте метод B (ii) для любого:

- просроченные платежи, относящиеся к предыдущему финансовому году

- любые дополнительные платежи (включая комиссионные, бонусы или аналогичные платежи), не относящиеся к единому платежному периоду, независимо от финансового года, к которому применяется дополнительный платеж.

Если вы производите обратные платежи, относящиеся к текущему и предыдущему финансовым годам, распределите задолженность между этими годами, а затем используйте применимый метод для каждого компонента для расчета удержания.

Если вы делаете несколько дополнительных платежей:

- в текущем периоде выплаты вам сначала необходимо рассчитать удержание из суммы любых просроченных платежей за текущий финансовый год (включая единовременную задолженность), а затем рассчитать удержание для любых других дополнительных платежей

- в текущем финансовом году (то есть, вы произвели дополнительный платеж сотруднику в предыдущем периоде оплаты), не пересчитывайте удержание для ранее произведенного дополнительного платежа.

B (i) Задержанные платежи, примененные к определенным периодам текущего финансового года

Этот метод пересчитывает удержание для каждого платежного периода, к которому применяется просроченный платеж.

Шаг | Инструкция |

|---|---|

1 | Определите, какая часть просроченного платежа применяется к каждому предыдущему платежному периоду в текущем финансовом году. |

2 | Для первого затронутого периода оплаты добавьте задолженность, относящуюся к этому периоду, к обычному заработку, выплаченному ранее, чтобы получить общий доход за этот период. |

3 | Используйте соответствующую налоговую таблицу, чтобы найти сумму, которая должна удерживаться из общей прибыли за этот период. |

4 | Вычтите сумму, ранее удержанную за период, из суммы на шаге 3. |

5 | Повторите шаги 2–4 для каждого затронутого платежного периода. Суммируйте суммы, рассчитанные на шаге 4 для каждого платежного периода для удержания по просроченному платежу. |

6 | Воспользуйтесь соответствующей таблицей налогов, чтобы найти сумму, которая должна удерживаться из валового заработка вашего сотрудника (без учета дополнительных выплат) за текущий период оплаты. |

7 | Рассчитайте общую сумму удержания PAYG за текущий платежный период, добавив удержание из просроченной выплаты (шаг 5) к удержанию из валовой прибыли (шаг 6). |

B (ii) Дополнительные платежи, примененные в течение всего финансового года

Этот метод рассчитывает удержание путем усреднения всех дополнительных годовых

Принятые формы оплаты для общего теста GRE (для участников тестирования)

Предпочтительные формы оплаты компьютерных тестов

Кредитная / дебетовая карта

- (American Express ® , China UnionPay ® , Diners Club International ® , Discover ® , JCB ® , MasterCard ® и Visa ® ).

Примечание. Любая кредитная / дебетовая карта с одним из семи принятых логотипов кредитных карт может быть обработана. - PayPal ®

- E-Check Service (только для банковских счетов в США)

- Денежный перевод / Сертифицированный чек / Ваучер

- Если тестирование проводится в материковом Китае, обратитесь к инструкциям в вашей учетной записи NEEA для получения информации о способах оплаты.

- Если вы проходите тестирование в Нигерии, принимаются только номера Visa, PayPal и ваучеры.

ETS оставляет за собой право добавлять или удалять варианты оплаты по своему усмотрению и без предварительного уведомления.

Предпочтительные формы оплаты тестов в бумажной форме

- Кредитная / дебетовая карта (American Express, China UnionPay, Diners Club International, Discover, JCB, MasterCard или Visa).

Примечание. Любая кредитная / дебетовая карта с одним из семи принятых логотипов кредитных карт может быть обработана. - PayPal

- E-Check Service (только для банковских счетов в США)

- Денежный перевод / Сертифицированный чек / Ваучер

- Western Union ® Quick Pay℠ сервис — при заполнении формы используйте следующее в поле «Pay To»: Название компании: Служба образовательного тестирования; Код компании: GREPROGRAM NJ; Страна: США.Приложите к форме оригинал квитанции о быстрой оплате Western Union. Копии или факсимильные сообщения НЕ ПРИНИМАЮТСЯ в качестве действительного платежа.

- Если вы проходите тестирование в Нигерии, принимаются только номера Visa, PayPal и ваучеры.

ETS оставляет за собой право добавлять или удалять варианты оплаты по своему усмотрению и без предварительного уведомления.

Другие формы оплаты

- Оплата также может производиться личным бумажным чеком. Сделать к оплате в ETS-GRE (только с банковских счетов в США).При оплате чеком соблюдайте следующие правила:

- Название банка и его адрес должны быть напечатаны на лицевой стороне чека.

- На чеке должен быть напечатан номер чека.

- В чеке должны быть указаны имя и адрес кандидата или получателя платежа.

- Дата проверки НЕ МОЖЕТ быть старше 90 дней.

- Новые чеки для открытия счета в банке, в которых отсутствуют заранее напечатанные имя и адрес, не принимаются.

- Обратите внимание, что наличные платежи не принимаются.

Несвоевременная уплата или неуплата налогов

Штраф за просрочку платежа

У вас есть один месяц с даты Уведомления об оценке

(NOA) для уплаты налогов.

Вы по-прежнему обязаны платить налог, установленный, как показано на

NOA до истечения срока платежа, даже если вы подали возражение и

в ожидании результата. Если оценка впоследствии будет пересмотрена, любое превышение

оплата будет возвращена.

Если платеж не будет получен до установленного срока, взимается штраф в размере 5% за просрочку платежа.

быть навязанным.

Могут быть наложены дополнительные штрафы в размере 1% в месяц, если налог остается

неоплаченный через 60 дней после наложения штрафа в размере 5%. 1% дополнительных

штраф будет налагаться за каждый завершенный месяц, в течение которого налог остается неуплаченным, до

до 12% неуплаченного налога.

Уведомление о штрафах за просрочку платежа

Вы

будут проинформированы о 5% пени в уведомлении о пени за просрочку платежа.Оплата

должны быть выполнены до срока, указанного в уведомлении, чтобы избежать дальнейших принудительных действий.

Если вы не можете полностью уплатить налог, вы можете

подайте заявку на получение до 12 беспроцентных ежемесячных платежей через GIRO.

12-месячный цикл выплаты GIRO обычно начинается в

Май и заканчивается в апреле следующего года. Однако, если вы присоединитесь к GIRO после

Май, вычет взноса начнется через месяц после вашего GIRO

заявка утверждается и заканчивается в апреле следующего года.

Если ваш план платежей утвержден, вы должны соблюдать

график плана платежей. Если вы этого не сделаете, мы отменим план и

предпринять действия по взысканию налога.

GIRO Отмена или прекращение действия

Если вычет через GIRO неуспешен по причинам

например, недостаточно средств на банковском счете или сумма вычета

выше установленного лимита и т. д. IRAS отменит план GIRO.

Уведомление об отмене GIRO будет направлено вам, чтобы проинформировать вас о том, что план GIRO

было отменено.Штраф за просрочку платежа будет наложен, если просроченный налог

не выплачивается сразу.

Если вы неоднократно не используете свой план платежей по умолчанию, IRAS

может отклонить ваши последующие запросы об оплате.

Дальнейшие меры воздействия

Если налог продолжает оставаться неуплаченным, другие действия по

взыскание налогов может включать:

- Назначение

агенты, такие как ваш банк, работодатель, арендатор или юрист, для выплаты денег IRAS; и / или - Выдача

Приказ об ограничении поездок (TRO), запрещающий вам выезжать из Сингапура; и / или - Принимая

судебный иск.

Вам будет неудобно пользоваться своим банком.

счета, если ваш банк будет назначен агентом по взысканию налогов. В некоторых

экземплярах, вы не сможете получить доступ к своим банковским счетам до тех пор, пока

платеж по налогу получен.

В дополнение к действиям по восстановлению IRAS может одновременно

налагать дополнительный штраф в размере 1% на просроченный налог за каждый завершенный месяц

что налог остается неуплаченным, но не более 12% от суммы просроченного налога.

Освобождение назначенных агентов

Агенты

будет освобожден от назначения только после того, как уплата налогов и штрафов

был оплачен.

Примечание:

Банки, назначенные в качестве агентов, не могут обрабатывать запросы на деблокирование по субботам, воскресеньям и в праздничные дни. Любой запрос на освобождение банка после 12 часов в будние дни может быть обработан только на следующий рабочий день.

Ограничения на поездки

Если выдается приказ об ограничении поездок (TRO), вам не разрешат выезд из Сингапура.

пока вы не уплатите налог полностью.

Уведомление о выпуске TRO будет доступно по адресу https://mytax.iras.gov.sg/

через два рабочих дня после получения платежа и его можно получить на

облегчить ваше путешествие на иммиграционных пунктах при выезде из Сингапура.

Мы также отправим вам уведомление по почте в течение десяти дней.

Для владельцев, не являющихся членами NRIC, обратите внимание, что вы несете ответственность за обеспечение

что у вас есть действующий пропуск на пребывание в Сингапуре. Пожалуйста, подойдите к

Иммиграционные и контрольно-пропускные пункты (ICA) для продления вашего пребывания в Сингапуре

если вам требуется больше времени для решения налоговых вопросов с IRAS.Это

превышение срока пребывания в Сингапуре.

Проверка налогового баланса и осуществление платежа

Пожалуйста, войдите на портал myTax и выберите «Просмотреть сводку учетной записи», чтобы проверить текущий

остаток средств.

пожалуйста

см. Платежи по подоходному налогу для получения информации о различных доступных способах оплаты.

Апелляция об отказе от штрафа за просрочку платежа

апелляций

можно сделать онлайн через портал myTax и

будет рассматриваться только при соблюдении следующих условий:

- Вы

полностью уплатили просроченный налог до срока, указанного в позднем

извещение о неустойке; и - а.За последние два календаря не было предоставлено никаких отказов

лет; или

б. Вы платили вовремя в течение последних двух лет.

Проблемы с уплатой налога

Если вам нужна помощь с уплатой налогов, вы можете подать заявку на более длительный план оплаты через электронную службу «Подать заявку на план оплаты» на портале myTax с помощью своего SingPass.

Если ваш план платежей утвержден, вы должны соблюдать его. Если вы этого не сделаете, мы отменим план и предпримем действия по взысканию налога.

Планировщик льгот | Подоходный налог и ваше пособие по социальному обеспечению

Подоходный налог и пособие по социальному обеспечению

Некоторые из вас должны платить федеральный подоходный налог с ваших пособий по социальному обеспечению. Обычно это происходит только в том случае, если у вас есть другой существенный доход в дополнение к вашим льготам (например, заработная плата, самостоятельная занятость, проценты, дивиденды и другой налогооблагаемый доход, который необходимо указать в вашей налоговой декларации).

В соответствии с правилами налоговой службы (IRS) вы будете платить налог только с 85 процентов ваших пособий по социальному обеспечению.Если вы:

- подайте федеральную налоговую декларацию как «физическое лицо» , и ваш совокупный доход * составляет

- от 25 000 до 34 000 долларов США, возможно, вам придется заплатить подоходный налог в отношении до 50 процентов ваших льгот.

- свыше 34 000 долларов США, до 85 процентов ваших льгот могут облагаться налогом.

- подайте совместную декларацию , и вы и ваш супруг имеете совокупный доход * , то есть