Как вывести поручителя из ипотеки сбербанка: Как вывести созаемщика из ипотеки

Как вывести созаемщика из ипотеки

Созаемщик — третье лицо в кредитном соглашении, несущее с титульным заемщиком солидарную ответственность перед банком. По общему правилу допускается вывод созаемщика из договора: это возможно путем договоренности с кредитной организацией.

В чем отличие созаемщика от поручителя?

Созаемщик — это лицо, обладающее равным объемом прав и обязанностей с титульным заемщиком. Он привлекается для того, чтобы увеличить шансы на получение кредита. Доходы титульного (основного) заемщика и созаемщика складываются, поэтому повышается вероятность положительного решения со стороны банка. К созаемщикам предъявляются те же требования, что и к основным заемщикам.

Поручитель так же является третьим лицом в кредитном договоре, которое выступает гарантом исполнения заемщиком обязательств перед кредитором. В отличие от созаемщика, поручитель не несет солидарную (равную) ответственность в рамках кредитного соглашения. Его ответственность наступает в том случае, если основной клиент не исполняет обязательства перед банком. Схема выглядит примерно следующим образом:

Схема выглядит примерно следующим образом:

- Заемщик перестает платить по кредиту.

- Банк выставляет требования о погашении задолженности.

- Заемщик не имеет возможности исполнить обязательства.

- Банк выставляет требования поручителю.

Следовательно, созаемщик исполняет обязательства по договору вместе с титульным заемщиком, о поручитель — вместо такового. При этом первый — имеет право на распоряжение средствами, а также на долю собственности в приобретаемой в ипотеку недвижимости. Поручитель не обладает этими преференциями, так как не несет солидарной ответственности наравне с основным клиентом банка.

Кто может быть созаемщиком?

В этом качестве может выступать любое совершеннолетнее лицо, отвечающее требованиям кредитной организации. Учитывая, что созаемщик является полноправным участником кредитного договора, привлечение этих целях несовершеннолетних граждан не допускается.

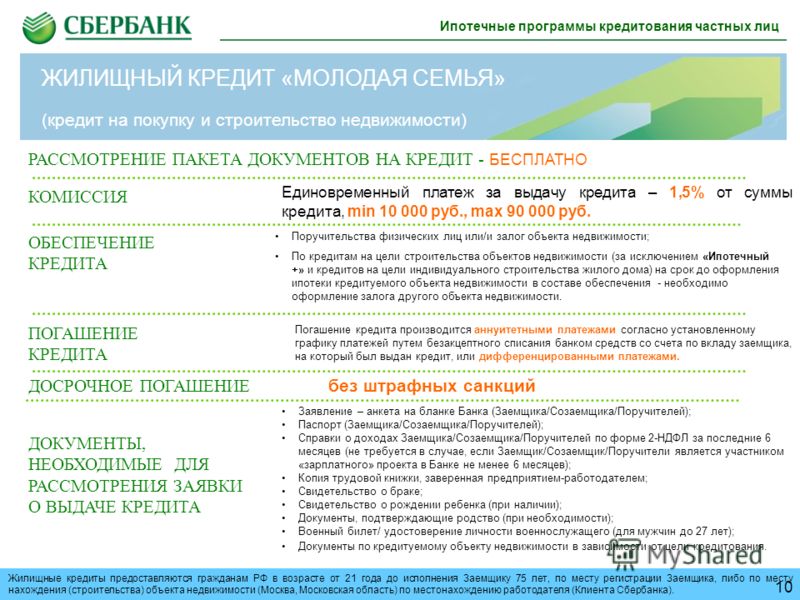

Для примера можно взять кредитную программу условного банка. Стандартные требования к потенциальным клиентам следующие:

Стандартные требования к потенциальным клиентам следующие:

- Соответствие возрастному цензу.

- Наличие постоянного дохода и трудовой занятости — данные подтверждаются документально.

- Постоянная регистрация в регионе оформления соглашения.

- Положительная кредитная история.

- Отсутствие большой кредитной нагрузки.

Какие требования предъявляются к заемщику, такие же банк выставляет в отношении созаемщика. В определенных ситуациях лицо становится созаемщиком автоматически — в соответствии с требованиями законодательства. Подобное возможно в том случае, если ипотека оформляется лицом, состоящим в официальном браке. Второй супруг вступает в договор в качестве созаемщика независимо от того, отвечает ли он требованиям кредитной организации или нет.

Кто может выйти из договора?

Допускается изменение состава должников по кредитному договору. С согласия банка в рамках одного соглашения можно производить следующие перестановки:

Замена титульного заемщика на другое физическое лицо — перевод долговых обязательств.

Замена одного или нескольких созаемщиков, либо их вывод из договора без привлечения иных (альтернативных) лиц.

Переназначение статуса — замена титульного заемщика на созаемщика и наоборот.

Ограничений на совершение подобных действий нет. Изменение состава должников инициируется основным клиентом. Исключение: вывод или замена созаемщика, когда речь идет об официальной семье. Запрещено выводить супруга из кредитного договора, если брак официально не расторгнут, либо если между сторонами не заключен брачный договор (контракт).

Как выйти из созаемщиков при разводе?

Выйти из созаемщиков по ипотеке после развода супруг может только с согласия кредитной организации. Любое изменение состава должников возможно после согласования с банком. Процедура выхода может разниться в зависимости от правил, установленных в конкретном банке, но, в целом, алгоритм состоит из одних и тех же стадий. Чтобы перестать быть созаемщиком, необходимо направить в банк пакет документов..jpg)

Вступление второго супруга в созаемщики — требование семейного законодательства, которое можно обойти путем составления брачного контракта. Во всех остальных случаях супруги являются созаемщиками. Если официальный брак прекращается, одна из сторон, при необходимости, может выйти из состава должников. Далее на примере Сбербанка России будет описана процедура выхода из числа созаемщиков по ипотечному договору.

Пошаговая инструкция

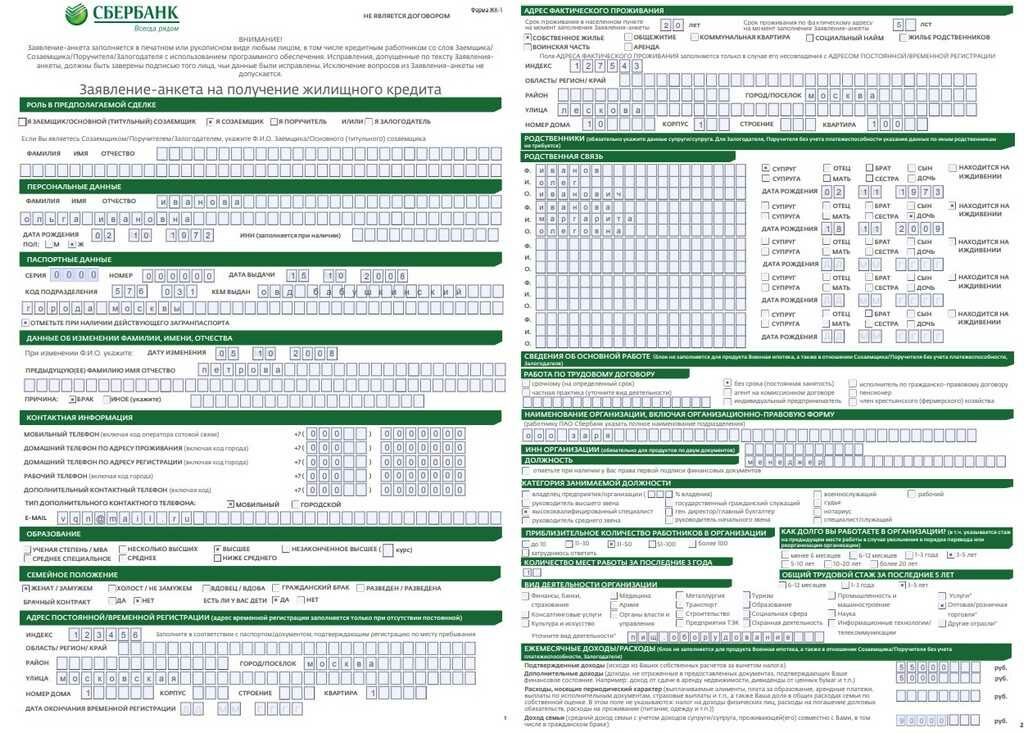

Процедура начинается с подачи заявления, в котором основной заемщик указывает причины замены или вывода созаемщика из состава должников. В случае с созаемщиками-супругами допускается вывод одного из них из договора без замены на альтернативное физическое лицо. Расторжение брака признается достаточным основанием для вывода созаемщика из кредитного договора. Заявление составляется в офисе банка на специальном бланке — в Сбербанке бланк выдается по требованию титульного заемщика.

Если производится не замена созаемщика, а его вывод из договора, то с заявлением предоставляются документы, свидетельствующие о прекращении официального брака. Для этого необходимо предоставить в банк оригинал свидетельства о расторжении брака. Полный пакет документов включает в себя:

Для этого необходимо предоставить в банк оригинал свидетельства о расторжении брака. Полный пакет документов включает в себя:

- Заявление.

- Паспорта титульного заемщика и созаемщика.

- Свидетельство о расторжении брака.

- Дополнительные документы — по требованию кредитной организации.

В остальных случаях Сбербанк России требует, чтобы вместо выведенного из договора лица включался новый созаемщик. При разводе супругов такое требование утрачивает юридическую силу, так как прекращаются права общей собственности супругов, установленные семейным законодательством.

Решение принимается банком в течение 30 рабочих дней. Теоретически, банк может отказать в выводе лица из договора, либо несколько растянуть этот процесс. Какой-либо определенной системы условий — нет, поэтому каждое подобное обстоятельство рассматривается индивидуально. Одновременно с изменением количества должников могут изменяться и условия кредитного соглашения.

Обязательно ли выводить супруга из договора при разводе

При оформлении ипотеки лицом, состоящим в законном браке, кредитная организация требует присутствие второго супруга для включения его в число созаемщиков. Недвижимость приобретается во время брака, поэтому она будет считаться общей собственностью супругов. Поэтому независимо от наличия или отсутствия постоянной трудовой занятости, второй супруг автоматически включается в число созаемщиков.

Недвижимость приобретается во время брака, поэтому она будет считаться общей собственностью супругов. Поэтому независимо от наличия или отсутствия постоянной трудовой занятости, второй супруг автоматически включается в число созаемщиков.

Расторжение брака признается основанием для выхода одного из созаемщиков из договора, но это правило не является обязательным. Если лицо считает, что после развода он не будет претендовать на дом или квартиру, в банк подается пакет документов на выход из кредитного договора. Если же заинтересованность в правах собственности на жилое помещение есть, то после расторжения брака бывшие супруги могут оставаться созаемщиками по кредитному договору.

законные возможности и варианты решения

Стать поручителем просто. Но отказаться от этой обязанности значительно сложнее. Мы не будем глубоко анализировать причины, по которым возникает такая потребность, а разберём более актуальный момент – можно ли отказаться от поручительства, и как это сделать.

Официальный поручитель, привлекаемый заёмщиком для оформления кредитного договора – лицо несущее наиболее существенные риски. Материальной выгоды от сделки он не получает, но несёт солидарную ответственность вместе с кредитным пользователем. В силу множества обстоятельств у такого лица может возникнуть потребность в отказе от своих обязательств. Но данная процедура требует осознанного подхода и грамотной документальной подготовки.

Необходимо отметить, что у лица, выступающего гарантом заёмщика перед банком, есть два пути для аннулирования взятых обязательств:

- прекращение поручительского договора;

- отказ от поручительства.

Далее разберём каждую из опций более подробно.

Случаи, когда можно рассчитывать на прекращение поручительства

Взаимоотношения, образуемые между заёмщиком, кредитором и поручителем, регулируются Гражданским кодексом и конкретным договором, заключаемым между сторонами. Соответственно, дальнейшие действия будут регламентированы именно этими правовыми источниками. Если одна из сторон нарушает условия договора, за этим следуют санкции. Причём, речь может идти, как о получателе кредитных средств, так и о банке, их выдающем.

Если одна из сторон нарушает условия договора, за этим следуют санкции. Причём, речь может идти, как о получателе кредитных средств, так и о банке, их выдающем.

Для третьего привлечённого лица любые банковские проступки могут означать возможность прекращения поручительства на законных основаниях. Также к данным причинам относятся:

- Истечение договора поручительства по срокам. Некоторые кредиторы в соглашении указывают конкретный промежуток времени, в течение которого обязательства поручителя являются действительными. Это может быть связано, например, с определённой суммой, после выплаты которой заёмщику не потребуются дополнительные обеспечения по кредиту.

- Отсутствие оснований для дальнейшего действия договора. Самый распространённый вариант – досрочное или плановое погашение долговых обязательств, в том числе с помощью процедуры рефинансирования кредита в другом банке.

- Переложение долга заёмщика на иное лицо без уведомления поручителя и его согласия.

- Неправомерные действия банка, отказ от обслуживания кредита и прочее.

ИНТЕРЕСНО: Иногда в процессе действия кредитного договора банк в одностороннем порядке меняет условия кредитования (повышение процентной ставки, сокращение срока погашения и т.д.). Поручитель получает право не выполнять их. Но в его обязанности входит выполнение первоначальных условий, прописанных в первом договоре.

Правда, некоторые банки сегодня идут на хитрость и заранее включают в письменное соглашение пункт о том, что поручитель обязан исполнять все требования контракта, даже если они были изменены не в его пользу. Внимательно читайте подписываемые бумаги или заручитесь поддержкой опытных специалистов из юридических компаний.

Ещё один нюанс касается смерти должника. В этом случае долговые обязательства в полной мере переходят на поручившееся лицо, и отказаться от них нельзя.

Отказ от поручительства по кредиту: основные правила и порядок действий

Данный сценарий более распространён и довольно часто встречается в банковской практике. На законных основаниях каждый поручитель имеет право аннулировать свои обязательства, если:

На законных основаниях каждый поручитель имеет право аннулировать свои обязательства, если:

- заёмщик и банк дадут на это согласие;

- будет найден новый поручитель или предоставлено иное обеспечение, устраивающее кредитора.

Таким образом, в одностороннем порядке расторгнуть соглашение невозможно.

Чтобы осуществить процедуру в рамках действующего законодательства, потребуется соблюсти определённый порядок действий:

- Уведомить заёмщика о намерении отказаться от поручительства в письменной форме и подыскать новую кандидатуру на «почётную» должность (желательно, но не обязательно).

- Получить от него письменное соглашение.

- Направить в банк заявление об аннулировании обязательств. Здесь лучше указать мотивационные доводы, которые станут весомыми для кредитора.

- Дождаться ответа от коллегиальной комиссии банка, которая рассмотрит данный вопрос.

В свою очередь, заёмщик должен направить аналогичное письмо, в котором укажет на потребность изменения поручителя или предоставления другого обеспечения. Если банк ответит положительно, необходимо затребовать у него документ, подтверждающий прекращение действия договора поручительства. Это может быть дополнительное соглашение к действующему договору с указанием реквизитов нового гаранта, либо уведомление об аннулировании соглашения и заключении нового.

Если банк ответит положительно, необходимо затребовать у него документ, подтверждающий прекращение действия договора поручительства. Это может быть дополнительное соглашение к действующему договору с указанием реквизитов нового гаранта, либо уведомление об аннулировании соглашения и заключении нового.

Отказ от поручительства ввиду существенного изменения обстоятельств

Существует ещё один альтернативный способ избавиться от ответственности за заёмщика перед банком, воспользовавшись статьёй 451 Гражданского кодекса РФ. Ею предусматривается возможность расторжения договора из-за существенно изменившихся обстоятельств. Однако, в этом случае придётся отстаивать свою правоту в судебных инстанциях.

Существенными изменениями признаются те, в результате которых условия для одной или нескольких сторон ухудшились в разы, и при возможности предвидеть подобные последствия договор и вовсе не был бы заключён. Следует отметить, что практика рассмотрения подобных дел в суде довольно неоднозначна и шанс на вынесение решения в свою пользу есть. Но в этой ситуации необходимо максимально тщательно подготовиться к процессу, запастись мотивирующими документами и аргументами в свою пользу, которыми вы будете убеждать судебный орган.

Но в этой ситуации необходимо максимально тщательно подготовиться к процессу, запастись мотивирующими документами и аргументами в свою пользу, которыми вы будете убеждать судебный орган.

Поручитель в роли кредитора

Последний нюанс, который необходимо рассмотреть, касается последствий выполнения поручителем всех обязательств заёмщика. Если последний не в состоянии рассчитаться с долгами перед банком, а лицу, поручившемуся за него, не удалось разорвать свой договор, все выплаты ложатся именно на него. Однако в этой ситуации после закрытия договора поручитель приобретает статус кредитора и имеет полное право требовать с должника сумму ссуды и проценты по ней.

Итак, отказ от поручительства по кредитным обязательствам возможен при соблюдении предусмотренных законодательством мер. Разорвать договор в одностороннем порядке нельзя, а лишь по согласию всех участвующих во взаимоотношениях сторон. Любые действия кредитора без уведомления поручителя, направленные на негативные изменения для последнего, можно расценивать, как повод для досрочного расторжения договора, если в нём не предусмотрено иное. Если переговоры с банком не дали нужных результатов, а вы уверены в своей правоте, отстаивать её можно через суд.

Если переговоры с банком не дали нужных результатов, а вы уверены в своей правоте, отстаивать её можно через суд.

Как снять поручительство по ипотеке сбербанка

Вообще-то я человек терпеливый, но любому терпению приходит конец.

Все началось в сентябре 2014, когда я обратилась в УДО №8618/139 для того, чтобы сдать целевой отчет по залогу и передать банку в залог квартиру. Сотрудник (к сожалению, не помню как зовут девушку) приняла у меня полный комплект документов. Я попросила ее после оформления залога снять поручительство по данному кредиту, т.к. п.1.2. кредитного договора предусматривал такую возможность после передачи квартиры в залог банку. Она распечатала мне бланк заявления, мы его успешно подписали, и она сказала, что через месяц все будет готово. Для меня было важно вывести из обеспечения поручителя, т.к. он сам собирался брать ипотеку, и ему не нужна была лишняя долговая нагрузка в БКИ.

Прихожу через месяц, как мне сказали, попала к другому сотруднику, который мне сообщает, что поручительство не снято и мое заявление отсутствует в деле! При этом он предлагает мне написать новое заявление и прийти еще через месяц! После некоторых переговоров и согласования с руководителем, мы договариваемся, что все будет сделано через неделю. Я попросила сотрудника сделать копию моего заявления и указать на нем срок, в течение которого будет снято поручительство. Мне сделали на копии заявления отметку, что все будет готово 29/10/2014, руководитель (М-ва Н.М.) подписала согласование.

Я попросила сотрудника сделать копию моего заявления и указать на нем срок, в течение которого будет снято поручительство. Мне сделали на копии заявления отметку, что все будет готово 29/10/2014, руководитель (М-ва Н.М.) подписала согласование.

Я пришла в указанную дату и узнаю о том, что поручительство снова не снято! Меня попросили подойти еще через несколько дней. В день очередного обращения 29/10/2014 я также написала заявление, чтобы мне предоставили справку о выводе

поручителя. Я хотела, чтобы у меня было на руках письменное подтверждение того, что мое заявление исполнено.

Через несколько дней, снова еду в отделение и получаю наконец-то справку, что поручительство снято. Я попросила банк уведомить поручителя о снятии поручительства или предоставить мне второй экземпляр справки, чтобы отдать его поручителю. В этом мне было отказано, с формулировкой «мы так не делаем», хотя банк обязан был это сделать в соответствии с п.5.1.2 кредитного договора. Я не стала настаивать, ибо уже была рада тому, что все наконец-то свершилось. Но не тут-то было!

Но не тут-то было!

Вчера 13/04/2015 я обратилась в другое отделение банка за справкой по кредиту для налоговой инспекции, операционист мне ее выдала. И что я там вижу? Правильно!Поручительство снова присутствует! Я попросила операциониста уточнить эту информацию. Она не смогла мне ответить ничего вразумительного по этому поводу и порекомендовала обратиться в ипотечный центр.

А теперь мне хочется обратиться к руководителю отделения, в которое я изначально обращалась:

Уважаемая М-ва Н.М.! Наведите, пожалуйста, порядок в том бардаке, который твориться у вас в отделе. Научите своих сотрудников не терять документы, выполнять вовремя свою работу и хотя бы извиняться перед клиентами за свои косяки. А еще мне хочется получить объяснения – как так могло получиться, что, имея на руках справку о снятии поручительства, подписанную Вами еще в прошлом году, поручительство до сих пор не снято и когда, наконец, сбербанк снимет обязательство с моего поручителя и, тем самым, выполнит условия кредитного договора?

Как вывести созаемщика из ипотеки — советы по выведению созаемщика ипотеки из доли

youtube.com/embed/fwq9BNmzZWM» frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Как вывести созаемщика из ипотеки: причины для вывода, сама процедура

Ипотека — сложный продукт, порядок оформления которого значительно отличается от получения обычной ссуды. При некоторых обстоятельствах в деле фигурирует созаемщик, который несет с заемщиком идентичную обязанность по выплате ссуды. И порой возникает необходимость вывода созаемщика из сделки.

Задачи созаемщика, зачем его привлекают

Фактически созаемщик — точно такой же участник сделки, он участвует в оформлении, предоставляет пакет документов и самое главное — может стать сособственником покупаемого в ипотечный кредит имущества. Можно сказать, что если в сделке присутствует созаемщик, то заемщика по ссуде два, они несут равные права и обязанности.

Какую роль он играет:

- доходы созаемщика учитываются при анализировании заявки на ипотеку. В итоге появляется возможность получения в долг большой суммы, можно приобрести более дорогое имущество;

- повышение лояльности банка.

Если по кредиту возникает просрочка, банк начинает процесс взыскания сразу с нескольких человек, что значительно повышает успех этого действия. Риски невозврата и проблем уменьшаются, банк становится более «добрым».

Если по кредиту возникает просрочка, банк начинает процесс взыскания сразу с нескольких человек, что значительно повышает успех этого действия. Риски невозврата и проблем уменьшаются, банк становится более «добрым».

Привлекать созаемщика по ипотечному кредиту стоит, если самостоятельно получить ипотечный кредит невозможно в силу невысокого дохода. Кроме того, его можно привлечь, если есть желание купить более дорогую недвижимость, чем позволяет это сделать собственная платежеспособность.

В чем разница между созаемщиком и поручителем

Многие путают эти два понятия, хотя они несут кардинально разный смысл. Поручитель — это человек, который в случае невыплаты заемщиком ссуды должен взять на себя бремя выплаты. При этом он не имеет права на кредитные средства и на имущество, купленное на них. Он несет ответственность, но выгоды никакой не получает. Обычно поручительство применяется при выдаче потребительских кредитов.

Созаемщик — это уже другое. Он несет ответственность за выплату наравне с основным заемщиком, но при этом и имеет право на купленное в кредит недвижимое имущество. То есть если привлекается созаемщик, то он правомочен претендовать на долю в квартире/доме.

То есть если привлекается созаемщик, то он правомочен претендовать на долю в квартире/доме.

Важно! Созаемщик может отказаться от доли в квартире. Допустим, родитель берет эту роль, помогая ребенку купить квартиру.

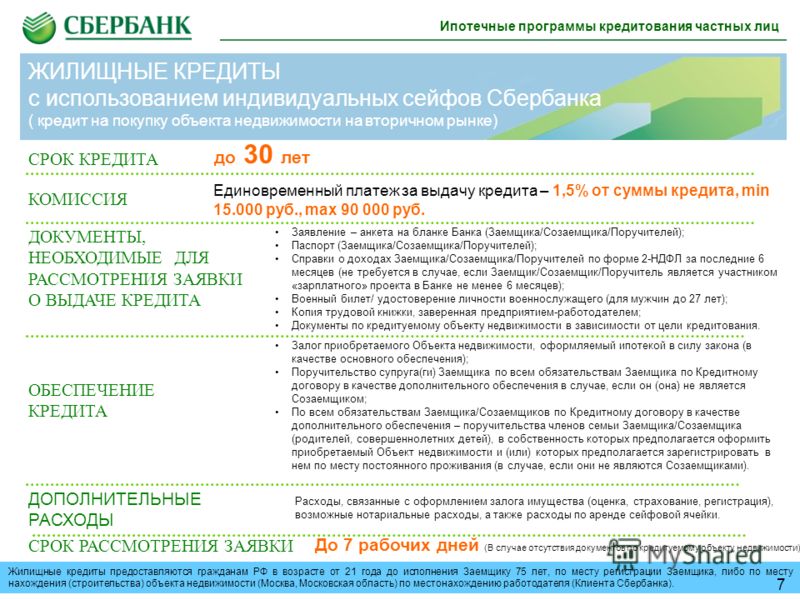

Банки указывают допустимое количество созаемщиков, можно привлечь сразу до 3-4 человек. Требования к ним аналогичные тем, что установлены для заемщиков, и пакет документов они собирают такой же. Например, созаемщик по ипотеке в Сбербанке — это гражданин возраста 21-75 лет, имеющий работу и подтвердивший справками уровень дохода.

Супруги — всегда созаемщики

Если ипотека оформляется супругами, то они становятся титульными созаемщиками. Закон говорит о том, что все нажитое в браке имущество и долги принадлежат обоим супругам, если иное не предусмотрено брачным контрактом. Поэтому супруги всегда несут совместную ответственность и имеют одинаковые права при оформлении ипотеки.

В этом случае не имеет значения уровень дохода, возраст, стаж и другие параметры второго супруга. Если в семье один добытчик, то его доходы и будут рассматриваться. Второй может не работать, сидеть в декрете, получать пенсию или пособие — никаких требований к созаемщику нет. Но если оба работают, то, конечно, это будет большим плюсом.

Если в семье один добытчик, то его доходы и будут рассматриваться. Второй может не работать, сидеть в декрете, получать пенсию или пособие — никаких требований к созаемщику нет. Но если оба работают, то, конечно, это будет большим плюсом.

Когда может понадобиться вывод созаемщика?

Ссуда долгосрочная, за период выплаты ситуации могут меняться, поэтому вопросы о том, как вывести созаемщика из ипотеки, порой появляются. Стоит сразу отметить, что сам участник сделки не может в одностороннем порядке просто написать заявление и выйти из сделки. Он взял на себя обязательства и должен несет ответственность по договору.

В каких случаях можно обращаться в банк с вопросом, как выйти из созаемщиков, и получить положительное решение:

- замена созаемщика на другого человека. Это допускается. Если тот второй человек соответствует требованиям банка, он пойдет на это;

- развод супругов, которые выступали титульными созаемщиками. Это один из вариантов решения споров с разделом ипотечного имущества: один выходит из сделки, второй получает единоличную обязанность платить и объект только в свою собственность.

В целом, вывод созаемщика из ипотеки Сбербанка при разводе (или любого другого банка) встречается чаще всего. Но это далеко не простая процедура, как может показаться изначально, и проводится она строго в сопровождении банка и при его согласии.

Важно! Если происходит смерть созаемщика, то тут действует право наследования. Его наследники получают долги, обязательство и право на долю в купленном в ипотеку жилье.

Что делать при возникновении такой необходимости

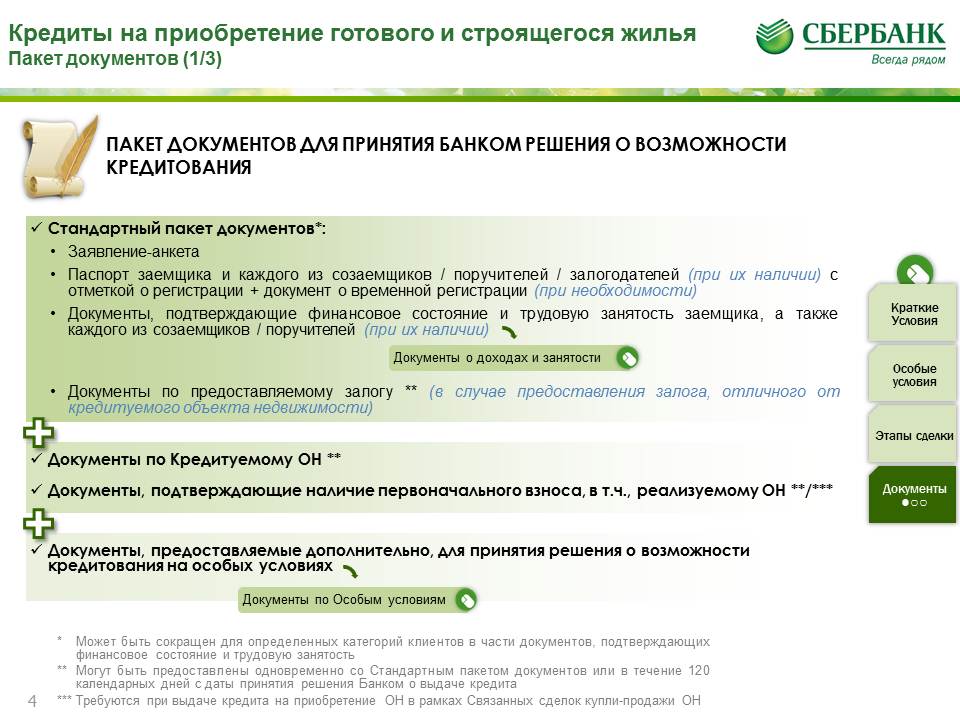

Чтобы снять ответственность созаемщика по ипотеке Сбербанка (любого другого банка), в первую очередь нужно обратиться в банк, рассказать о ситуации. Там специалист даст консультацию, расскажет, что делать, какие документы нести. Если вывод совершается без замены одного участника сделки на другого, то останется только один заемщик, в такой ситуации стандартный пакет документов выглядит так:

- паспорта заемщика и созаемщика;

- заявление о выводе;

- документы, подтверждающие занятость и размер дохода остающегося заемщика.

Учитывайте, что дохода заемщика должно хватать на самостоятельное гашение ссуды;

Учитывайте, что дохода заемщика должно хватать на самостоятельное гашение ссуды; - кредитный договор;

- документы на квартиру;

- судебные решения, если они есть и важны для процедуры;

- иные документы по необходимости.

Банк рассмотрит заявление и примет соответствующее решение. Если речь о замене участника сделки, то от нового требуется пакет документов, и он должен соответствовать критериям банка.

Как увеличить шансы на согласие?

Самое главное — получить согласие кредитной организации, но не факт, что оно будет получено. Банк оставляет за собой право регулировать процесс и откажет в выводе или замене, если это затронет его интересы. Если в результате повысятся риски, сделка не будет одобрена.

Задача заявителя — документально доказать банку, что риски в результате проведения операции не повысятся. То есть если речь о выводе созаемщика из сделки, то заемщик должен документально доказать, что он имеет стабильную работу и доход, который позволит ему беспроблемно единолично выплачивать ссуду. В случае с заменой все аналогично — новый созаемщик по своему качеству не должен уступать прежнему.

В случае с заменой все аналогично — новый созаемщик по своему качеству не должен уступать прежнему.

Сроки проведения процедуры

Четкого регламента нет. В случае с созаемщиком по ипотеке Сбербанка может быть обозначено одно время, в другой организации — иное. Точный срок рассмотрения укажет менеджер, отсчет ведется после предоставления всех необходимых документов. Ориентируйтесь примерно на 10 дней.

Вопрос о том, как убрать созаемщика из кредита, решаем, но задача не будет простой. При объективной причине сделать это реально, главное — убедить банк в том, что его интересы не пострадают. Если кредитор отказал в выводе, заявитель может обратиться в суд.

Как отказаться от поручительства по кредиту в Сбербанке

Просто так отказаться от обязательств по поручительству не получится. Сбербанк наравне с другими ФКУ потребуют от заемщика и созаемщика не только достаточной причины и кандидатуры на замену, но и немалый пакет документов. Более того, предстоит сложная процедура с долгим ожиданием ответа от банка и занесением соответствующих записей в кредитную историю. Но выйти из сделки можно, а как именно и при каких условиях – подробно расскажем ниже.

Но выйти из сделки можно, а как именно и при каких условиях – подробно расскажем ниже.

Существует ли возможность выхода?

В Гражданском кодексе РФ четко прописано, что выйти из поручительства по кредиту можно только при согласии основного заемщика. В одностороннем порядке снять с себя бремя поручителя невозможно, так как простого «не хочу» недостаточно. Отказываясь от взятой на себя роли, поручитель обязан вместе с заемщиком найти другую кандидатуру, согласную занять освобождающее место, а также пройти сложную процедуру замены.

Замена поручителя не должно сказываться на условиях кредитования – процентная ставка, срок и ежемесячные платежи должны остаться прежними.

Но и этого бывает мало – согласиться на нового созаемщика должен и Сбербанк. Для этого ФКУ потребует ряд бумаг, доказывающих благонадежность и платежеспособность следующего поручителя. Только если его доход, кредитная история и финансовое состояние находится на уровне предшественника, банк одобрит ротацию. Обычно с этим проблем не возникает, так как кредитор заинтересован, чтобы заемщика просто страховало лицо, способное нести материальную ответственность.

Обычно с этим проблем не возникает, так как кредитор заинтересован, чтобы заемщика просто страховало лицо, способное нести материальную ответственность.

Почему выходят из поручительства?

Одного желания недостаточно. Даже при согласии титульного заемщика для ротации поручителей необходимы веские причины. Так, достаточными основаниями для выхода из сделки считаются:

- Незаконные изменения договора кредитования. Созаемщик имеет право требовать снятия поручительских обязанностей, если кредитор без его ведома вносит коррективы в условия сделки.

- Замена одного поручителя на другого. Здесь все зависит от предлагаемой кандидатуры. Если претендент может финансово отвечать по кредиту, то есть шанс на скорое одобрение заявления. Досрочно перестать быть поручителем в Сбербанке не получится.

Выход из поручительства чаще негативно отражается на кредитной истории и снижает финансовый рейтинг клиента.

Смерть или ухудшение здоровье основного заемщика не считается достаточной причиной для снятия поручительских полномочий. В таком случае долговое бремя полностью переходит на поручителя, и отгородиться от ответственности нельзя. Однако ФКУ часто идет навстречу и предлагает свою поддержку в виде отсрочки по платежам, снижения годовой ставки, рассрочки или увеличения срока кредитования с уменьшением ежемесячной финансовой нагрузки.

В таком случае долговое бремя полностью переходит на поручителя, и отгородиться от ответственности нельзя. Однако ФКУ часто идет навстречу и предлагает свою поддержку в виде отсрочки по платежам, снижения годовой ставки, рассрочки или увеличения срока кредитования с уменьшением ежемесячной финансовой нагрузки.

Процедура выхода

Поиск подходящей кандидатуры – это только начало длительной и сложной процедуры выхода из поручительства. У каждой кредитной организации есть свои нюансы реагирования на отказ действующего поручителя от взятых обязательств, но общая схема одинакова для многих. Так, в Сбербанке замена созаемщиков проходит следующим образом.

- Поручитель пишет заявление по установленной форме, уведомляя банк и титульного заемщика о своем решение расторгнуть договор. Необходимо привести достаточную причину и прописать в заявлении возможные пути решения ситуации.

- Заемщик соглашается на ротацию и пишет соответствующее заявление на имя директора выдавшего ссуду филиала Сбербанка.

Письменное ходатайство обязательно дополняется приложениями в виде заверенных нотариусом документов по расторжению поручительства, анкетой нового созаемщика и бумагами, подтверждающих финансовое состояние кандидата на замену (принимаются выписки с дебетовых счетов, 2-НДФЛ, справка о начислении пенсии, авторские начисления).

Письменное ходатайство обязательно дополняется приложениями в виде заверенных нотариусом документов по расторжению поручительства, анкетой нового созаемщика и бумагами, подтверждающих финансовое состояние кандидата на замену (принимаются выписки с дебетовых счетов, 2-НДФЛ, справка о начислении пенсии, авторские начисления). - Кредитный отдел рассматривает заявление. Срок ожидания ответа зависит от загруженности конкретного банка и количества сотрудников в штате. Например, маленький и непопулярный банк вынесет вердикт в течение нескольких дней, а крупный Сбербанк может «думать» 1-3 месяца.

- Заемщика, бывшего поручителя и нового созаемщика уведомляют о решении банка.

- Все участники сделки получают документы, подтверждающие переоформление некоторых пунктов договора.

Бывший поручитель должен на руки получить договор, доказывающим, что поручительство больше не действительно. Именно эти бумаги являются гарантией того, что в будущем не возникнет сторонних финансовых обязательств и прочих неприятностей. Лучше спустя некоторое время еще раз посетить банк и удостовериться, что ваше имя не упоминается в активных кредитных сделках. Подтвердить измененный статус можно и через Бюро кредитных историй, так как в деле появится запись о досрочном выходе из кредитования.

Лучше спустя некоторое время еще раз посетить банк и удостовериться, что ваше имя не упоминается в активных кредитных сделках. Подтвердить измененный статус можно и через Бюро кредитных историй, так как в деле появится запись о досрочном выходе из кредитования.

Если должник не согласен?

Хуже, если титульный заемщик не хочет идти навстречу поручителю и не помогает ему выйти из сделки. Современное российское законодательство не дает возможность созаемщику отказаться от взятых обязательств по единоличному решению. Тогда будет лишь один выход – дождаться полного погашения займа и стать «свободным» естественным образом.

Есть только крайне низкие шансы, что удастся сохранить свои деньги и перестать быть поручителем без желания основного заемщика. Такое возможно лишь в исключительных случаях с явным нарушением закона. Например, когда должник долго не выплачивает кредит и использует предоставленные банком деньги в преступных целях. Для этого придется идти в суд и требовать снятия поручительских полномочий, а также возврата всех уплаченных средств и компенсации морального ущерба. Подобная процедура еще сложнее, но известны лица, которым удалось таким образом попрощаться со статусом созаемщика.

Подобная процедура еще сложнее, но известны лица, которым удалось таким образом попрощаться со статусом созаемщика.

обязанности и нужен ли он вообще

При оформлении ипотечного кредита в ряде случаев необходимо привлечение созаемщиков. За время пользования ссудой может измениться жизненная ситуация, и по каким-то причинам потребуется вывести другого участника из условий договора с банком. Можно ли это сделать и что потребует банк взамен? В статье расскажем об особенностях процедуры, ограничениях и возможностях для клиентов Сбербанка.

Когда нужен созаемщик

По законодательству, созаемщик несет ответственность по ипотечному кредиту совместно с основным заемщиком. И если гражданин, оформивший кредит, не сможет вовремя погашать взносы, банк обратится к другому подписанту договора с требованием внести долг. В каких случаях требуется участие созаемщика по ипотеке в Сбербанке?

В каких случаях требуется участие созаемщика по ипотеке в Сбербанке?

Во-первых, законом предусмотрено, что супруги основного заемщика должны разделить ответственность по кредиту. Изменить эту ситуацию может только брачный договор, где будут указаны размеры долей имущества каждого супруга и обязательства по долгам.

Во-вторых, если банк посчитает доходы основного заемщика недостаточными, он порекомендует привлечь других участников (не более трех человек). Ими могут стать родители, близкие родственники основного заемщика. При желании, можно пригласить на эту роль знакомых или друзей.

Ипотека с созаемщиком выгодна всем сторонам: клиенты получают выгодные условия по кредиту, а банк – дополнительных гарантов возврата денег в срок. Но нужно понимать, что наравне с обязанностями по кредиту, созаемщики по ипотеке имеют права на приобретаемое жилье.

Права и обязанности

Требования к созаемщику по ипотеке в Сбербанке не менее строгие, чем к основному получателю ипотеки. Им может стать совершеннолетний гражданин РФ, имеющий постоянный доход и хорошую кредитную историю.

Им может стать совершеннолетний гражданин РФ, имеющий постоянный доход и хорошую кредитную историю.

Полезная статья: Со скольки лет можно взять ипотеку в Сбербанке

Документы для оформления совместной ипотеки:

- Паспорт и СНИЛС;

- Диплом об образовании;

- Трудовой договор и справка о доходах;

- Иные документы, подтверждающие платежеспособность.

Обязанности созаемщика по ипотечному кредиту определяются договором. В документе указывается доля недвижимости, принадлежащая каждому из участников. Права на жилье могут быть распределены произвольно, по договоренности: в равных долях либо других пропорциях.

В договоре также определяется и порядок погашения ипотеки в Сбербанке. Например, можно участвовать в расчетах с банком наравне с основным получателем кредита или погашать долг только в случае форс-мажора.

Риски

Готов ли созаемщик принять риски? К сожалению, не все правильно оценивают перспективы.

Желая помочь близким людям получить ипотеку, многие забывают о сроках займа.

Кредит берется на долгие годы, и нет гарантий в сохранении стабильного положения заемщика: потеря работы или болезнь могут прервать выплаты.

Если ситуация сложится не лучшим образом для заемщика, и он просрочит взносы по ипотеке, банк понизит кредитный рейтинг всем участникам договора. При этом требования погасить долг банк не отменит, напротив, может обратиться в суд с иском на всех подписавших ипотеку.

При обращении созаемщика за кредитом, банки могут посчитать его доход с учетом взятых обязательств недостаточным и отказать в выдаче.

Для созаемщика, оформившего в залог свое жилье (а бывают и такие варианты кредитования), основной риск в потере имущества.

Обязательное требование кредитора застраховать ипотечный договор может в некоторых случаях нивелировать эти риски. Например, если все заемщики купят полисы личного страхования. Но от разрыва личных отношений это не убережет.

Заемщик и созаемщик при ипотеке связаны обязательствами с банком на десятилетия. И любое нарушение договоренностей приведет к спорам и испорченным взаимоотношениям с близкими людьми.

Как вывести созаемщика из договора

На вопрос, как вывести созаемщика из ипотеки, Сбербанк в большинстве случаев попросит предоставить альтернативу. Другими словами, простого изменения условий договора не будет, процедура потребует времени и усилий. В любом случае, без участия банка это не решается, и при желании изменить договор и вывести участника, нужно обратиться в отделение, оформлявшее ипотеку.

Рассмотрим примеры ситуаций и возможные решения.

- Если созаемщики – супруги, и они находятся в состоянии развода, потребуется решение суда. По нему будет определено, кому достанется ипотечная недвижимость, и как распределятся долги за нее. Требования к созаемщику по ипотеке в Сбербанке могут быть прекращены, если суд решит оставить недвижимость и долг в пользу одного из супругов;

- В случае переезда участника в другой город (страну), банк вероятнее всего потребует поменять договор на другое лицо.

Например, если созаемщиком был брат, можно переоформить его обязательства на других родственников. Конечно, если они готовы принять обязанности созаемщика по кредиту. Документы для нового фигуранта договора стандартные: банк не сделает скидки;

Например, если созаемщиком был брат, можно переоформить его обязательства на других родственников. Конечно, если они готовы принять обязанности созаемщика по кредиту. Документы для нового фигуранта договора стандартные: банк не сделает скидки; - Если созаемщик умер, нужен документ из ЗАГСа. На основании справки банк внесет изменения в договор ипотеки. Но и здесь могут возникнуть проблемы: если совместный займ оформлялся из-за недостаточности доходов основного получателя ипотеки, кредитор потребует представить замену или доказать свою состоятельность по выплате кредита;

- Очень часто возникает необходимость вывода созаемщика в случае обращения его самого за кредитом. Не стоит обольщаться: даже если у титульного заемщика изменилось финансовое положение и его доход позволяет выплачивать ипотеку, банк не расторгнет договор добровольно, отказавшись от дополнительных гарантий. В этом случае, заемщику стоит обратиться в суд. Положительное решение кредитора можно получить очень редко, в основном на последних сроках выплаты ипотеки, когда долг уже незначителен.

Если банк дает одобрение на изменение условий, выбирается способ вывода:

- Подписание дополнительного соглашения к действующему договору;

- Заключение нового ипотечного договора с привлечением других созаемщиков;

- Подписание нового договора с разделением обязательств участников.

Процедура не быстрая, изменения коснутся не только кредитного договора, но и закладной. Стоит отметить, что банк расценивает подобные изменения как увеличение своих рисков и всячески препятствует выводу участников.

Итак, если вам предстоит вывод созаемщиков из ипотеки, запаситесь серьезными аргументами, и позаботьтесь о возможной замене. Мы рекомендуем оценивать возможные риски на этапе переговоров с банком о получении кредита. Если дохода титульного заемщика не хватает, и кредитор ставит жесткие требования по дополнительным гарантиям, стоит решить вопрос о разделении полномочий с участниками.

Загрузка…

как они работают и где взять

Ипотека поручителей помогает новым покупателям подняться на карьерную лестницу, но они постепенно исчезают.

Непросто быть первым покупателем.

Цены на жилье продолжают неумолимо расти, в то время как кредиторам было приказано ужесточить процесс подачи заявок на ипотеку, заставляя потенциальных заемщиков пройти через звонок, прежде чем давать им ссуду, в результате новых правил, любезно предоставленных Обзором ипотечного рынка.

Что еще хуже, поручители ипотеки — рука помощи, которая помогла многим покупателям жилья сделать этот первый шаг на карьерной лестнице — похоже, идут по пути Додо.

Что такое поручительная ипотека?

При наличии поручителя по ипотеке близкий родственник (например, родитель) выступает в качестве поручителя по ссуде. Это означает, что если вы столкнетесь с трудностями при выплате долга, кредитор может привлечь поручителя по непогашенной задолженности.

Эти сделки популярны среди молодых людей, желающих купить свой первый дом, поскольку это означает, что они могут занять больше, чем если бы они подавали заявку на стандартную ипотеку, поскольку учитывается доход поручителя.

Очевидным недостатком является то, что поручитель ставит себя в положение, при котором его могут преследовать по долгам любимого человека.

Поручитель может быть отстранен от ипотеки позже, как только будет установлено, что заемщик может самостоятельно покрыть полную стоимость погашения.

Сравните ставки по ипотеке с lovemoney.com

Кредиторы, предлагающие поручительскую ипотеку

Заемщики, желающие воспользоваться сделками с поручителями, теперь имеют гораздо меньший пул на выбор после того, как Строительное общество Ньюкасла подтвердило, что на этой неделе отказывается от сделок с поручителями.Это следует за Royal Bank of Scotland и NatWest, которые отказались от опциона поручителя еще в апреле.

Одним кредитором, который будет рассматривать заявки поручителей, является Virgin Money. Он настаивает на том, чтобы гарант был кровным родственником основного заемщика, и требует обоснования того, зачем нужен гарант. Примеры приемлемых причин включают:

- покупатель — молодой специалист, у которого, вероятно, будет быстрое повышение заработной платы в течение нескольких лет и, таким образом, он сможет поддерживать ипотеку в долгосрочной перспективе;

- по деловым причинам самозанятый человек хочет выступить поручителем для своего супруга или партнера.

Тем временем Строительное общество Маркет-Харборо предлагает ипотеку для семейного залога, при которой родители выступают в качестве поручителя по ипотеке и обещают вмешаться, если выплаты по ипотеке не будут выполнены.

Сравните ставки по ипотеке с lovemoney.com

Поручитель под другим именем

Некоторые кредиторы предлагают виды ипотеки, которые, хотя и не являются гарантией ипотеки в традиционном смысле, все же предполагают, что родитель берет на себя некоторую ответственность по ссуде.

Aldermore Mortgages предлагает ипотеку с семейной гарантией, которая предназначена для первых или вторых покупателей, у которых есть небольшой или нулевой депозит, и позволяет Aldermore предлагать ипотечные кредиты в размере до 100% от стоимости собственности.

Родитель предлагает гарантию на сумму ипотечного кредита, превышающую 75% от стоимости кредита (LTV). Так, например, если я покупаю недвижимость стоимостью 200 000 фунтов стерлингов со 100% -ной ипотекой LTV, мой гарант должен будет гарантировать последние 50 000 фунтов стерлингов по ссуде. Гарантия принимает форму залога на собственное имущество поручителя и ограничена, поэтому со временем она не увеличивается.Максимальный срок гарантии — 10 лет.

Гаранты не будут преследоваться в случае просрочки, но они будут нести ответственность за любую недостачу, если собственность будет возвращена во владение и продана, в пределах максимальной суммы гарантии.

Аналогичные схемы действуют у таких кредиторов, как Bath Building Society, Market Harborough Building Society и National County Building Society.

Затем есть ипотека Woolwich Family Springboard, по которой Woolwich будет ссужать до 95% LTV, если родитель вкладывает сбережения в размере 10% от стоимости дома на сберегательный счет Helpful Start.По прошествии трех лет сберегательный счет закрывается, и родителю возвращаются их деньги (плюс проценты), при условии, что заемщик обновляет свои выплаты.

Получение консультации

Очевидно, что получение поручителя ипотеки — более сложный процесс, чем получение традиционной ипотеки. Так что получение достойного независимого совета может иметь большое значение. Отправляйтесь в наш ипотечный центр, где вы можете поговорить с независимыми ипотечными брокерами о ваших возможностях, а также обсудить доступные вам сделки.

Есть ли у вас поручитель по ипотеке? Вы выступили поручителем для любимого человека? Расскажите нам о своем опыте в поле для комментариев ниже.

Сравните ставки по ипотеке с lovemoney.com

Цель этой статьи — дать информацию, а не совет. Всегда проводите собственное исследование и / или обращайтесь за советом к регулируемому брокеру, прежде чем действовать в соответствии с чем-либо, содержащимся в этой статье.

Ваш дом или собственность могут быть возвращены во владение, если вы не выполняете выплаты по ипотеке.

Спасибо Дэвиду Холлингворту из London & Country Mortgages за его помощь с этой статьей.

Подробнее об ипотеке:

Семь причин, по которым ипотечные кредиторы отказывают вам

Помощь в покупке ипотечных кредитов

Задолженность по студенческому кредиту повлияет на ваши шансы на получение ипотеки

Удаление поручителя по домашнему кредиту

Как долго поручитель остается по ипотеке?

Около 60% первых покупателей жилья получают помощь от своих родителей, обычно в виде поручителя жилищного кредита.

Это отличный способ выйти на рынок недвижимости, если у вас нет залога, но когда вы действительно можете отстранить своих родителей в качестве поручителей и каков процесс?

Размер вашей задолженности имеет значение

Для банков наиболее важным является отношение суммы кредита к стоимости (LVR), которое представляет собой процентное соотношение оставшейся суммы кредита к стоимости вашей собственности.

Например, если вы изначально взяли взаймы 525 000 долларов (включая сопутствующие расходы на завершение покупки, включая гербовый сбор и комиссию за перевозку) на недвижимость стоимостью 500 000 долларов, то ваши LVR составили 105%.

Если с тех пор вы выплатили ссуду до 400 000 долларов, то ваши LVR составляют 80%.

Ваш LVR может быть даже ниже, если ваша собственность выросла в цене.

Тем не менее, как только ваш LVR достигнет 80%, вы можете отменить гарантию и , чтобы избежать расходов по страхованию ипотечного кредита (LMI).

Некоторые люди считают, что гарантия автоматически снимается, если вы должны меньше 80% от стоимости имущества. К сожалению, это не так!

Вам необходимо подать заявление на освобождение поручителя по ссуде, в противном случае он будет действовать в течение всего срока ссуды.

Если вы или ваши родители действительно хотите, некоторые кредиторы фактически позволят вам снять гарантию, как только ваш LVR достигнет 90%. Однако вам придется заплатить премию LMI .

Снятие гарантии при 90% LVR

Вам потребуется внутреннее рефинансирование ипотеки.

Если ваш банк не предлагает вам конкурентоспособную ставку, возможно, стоит поговорить с нами, и мы сообщим вам, какие другие кредиторы доступны.

Имейте в виду, что разные банки оценят ваш дом по разному.Мы можем заказать предварительную оценку у более чем одного кредитора, что позволяет вам выбрать кредитора с наивысшей оценкой.

Снятие гарантии при 80% LVR

У большинства кредиторов мы можем заполнить запрос на оценку, и они снимут гарантию без изменения ссуды.

Один из кредиторов, который работает таким образом, — это St George Bank.

У других кредиторов, таких как CBA , их ссуды-гаранты создаются как два ссудных счета. Один на 80% LVR , а другой на все, что сверх этого.

Из-за этого вам просто нужно погасить дополнительную сумму со ссудного счета, а оставшуюся можно оставить.

Если ваша собственность выросла в цене, вам нужно будет увеличить сумму кредита на ссудном счете, на котором вы должны 80%.

Если все слишком сложно, не волнуйтесь!

Просто позвоните нам по телефону 1300 889 743 или узнайте в Интернете, как мы можем помочь.

Когда лучше всего снимать гарантию?

Идеальное время для отмены гарантии — это когда ваша задолженность составляет менее 80% стоимости вашего имущества.

На то есть несколько причин:

- Вы потенциально можете сэкономить тысячи, избегая использования LMI .

- Вы можете претендовать на более низкую процентную ставку.

- Это более простой процесс с меньшим количеством документов.

Обычно мы рекомендуем снимать гарантию раньше, только если в этом есть необходимость.

Будьте в курсе дальнейших планов поручителя

Не забывайте, что ваши родители или родственники рискнули, чтобы вы попали на рынок недвижимости.

Ваша обязанность перед ними — как можно быстрее снять гарантию, а не тратить деньги на стиль жизни.

Наличие гарантии может помешать вашим родителям осуществить свои планы на будущее.

Осведомленность об их целях поможет вам спланировать, как скоро вы откажетесь от гарантии:

- Другие гарантии: Планируют ли родители содержать ваших братьев и сестер? В некоторых случаях возможно наличие нескольких гарантий на один объект недвижимости.

- Покупка инвестиции: Если ваши родители планируют купить инвестиционную недвижимость, у них может не быть достаточного капитала с гарантией. Это зависит от структуры кредита.

- Расширение бизнеса: Если у них есть бизнес-кредит, то он может быть обеспечен их собственностью, что означает, что гарантия может снизить их способность заимствования в будущем.

- Продажа своей собственности: Что делать, если они продадут недвижимость с гарантией на нее? Часть средств от продажи может храниться в виде срочного депозита в качестве гарантии до тех пор, пока не будет найдено другое имущество.

Если вы не знаете, что делать, вы можете поговорить с одним из наших опытных ипотечных брокеров, позвонив нам по телефону 1300 889 743 .

Вы также можете узнать в Интернете, как наши кредитные специалисты могут вам помочь.

Что делать в сложных ситуациях

Может ли мой гарант продать свой дом?

Вы должны поговорить с нами, прежде чем они выставят свой дом на продажу.

Возможно, что часть выручки от продажи (до ограниченной суммы гарантии) будет временно переведена на срочный депозит на время поиска нового дома.

Однако есть несколько вариантов в зависимости от характера вашей ситуации, поэтому, пожалуйста, свяжитесь с нами, чтобы обсудить, что подходит именно вам.

Могу ли я продать свой дом?

Да, вы можете продать свой дом.

Однако вы должны быть осторожны, чтобы убедиться, что сумма, которую вы должны, плюс любые комиссионные за продажу (примерно 3% от продажной цены), меньше цены, по которой вы продаете свой дом.

Что делать, если у меня недостаточно капитала?

Нет никаких способов обойти это, если у вас недостаточно капитала для продажи своей собственности.

Мы рекомендуем подождать, пока у вас не будет достаточно капитала, чтобы снять гарантию или выставить недвижимость на продажу.

Что делать, если я разведусь?

Мы можем рефинансировать ваш жилищный кредит поручителя, чтобы вы стали единственным владельцем вашей собственности и заемщиком по жилищному кредиту.

Вы также можете рефинансировать существующую гарантию новой гарантией.

Если вы обязаны выплатить супругу (-е) и у вас достаточно капитала, то этот платеж может быть профинансирован за счет нового жилищного кредита.

Свяжитесь с нами по телефону 1300 889 743 или спросите в Интернете, и мы поможем вам снять гарантию.

Ипотека с ограниченной гарантией

: снижение риска поручителя

Ограниченная гарантия — это способ снизить риски, связанные с тем, чтобы быть поручителем, но при этом получить все преимущества поручителя.

При таком соглашении поручитель обеспечивает только часть ипотеки заемщика, а не всю сумму кредита.

Звучит здорово, но ограниченные гарантии могут быть довольно сложными, поскольку задействовано несколько человек.

Могу ли я занять 100%?

Да! Вы сможете взять в долг до 100% LVR (соотношение ссуды к стоимости) или 100% от стоимости недвижимости.

Вы также можете иметь право на получение других льгот, таких как отказ от страхования ипотеки кредиторов (LMI).

Как это работает?

В стандартном поручителе ссуды поручитель предоставляет свою собственность в качестве обеспечения всей ипотеки.Однако ограниченные гарантии работают иначе.

Как и в случае обычного жилищного кредита поручителя, поручителю необходимо будет предоставить свою собственность в качестве дополнительного обеспечения для кредитора.

Однако разница заключается в том, что поручитель несет ответственность только по части ипотечного кредита заемщика.

Как рассчитывается ограниченная гарантия?

Как правило, размер ограниченной гарантии можно рассчитать, исходя из суммы, которую вы собираетесь взять в долг, и цены собственности.Рассчитывается как:

Стоимость ограниченной гарантии = (сумма кредита / 0,8) — цена собственности

Например, если вы берете взаймы 105% от стоимости имущества для собственности на сумму 500 000 долларов США для покрытия дополнительных расходов, таких как гербовый сбор, тогда ограниченная гарантия будет:

(525 000 долл. США / 0,8) — 500 000 долл. США = 156 250 долл. США

Имейте в виду, что у каждого банка разные способы расчета ограниченной гарантии. Вы также можете определить размер ограниченной гарантии, используя наш Калькулятор поручителя.

Заявление об отказе от ответственности: Вышеупомянутая формула предназначена для определения того, сколько ограниченной гарантии вам потребуется для поддержания общего LVR на уровне 80%. Это связано с тем, что любой жилищный заем, превышающий 80% LVR, считается рискованным и требует от заемщика уплаты страхового взноса по ипотеке (LMI).

Что ищут кредиторы?

Гарант должен иметь достаточную долю в своей собственности, чтобы кредитор мог утвердить гаранта.

Кроме того, важно, чтобы их общий долг, который представляет собой текущий жилищный заем плюс ограниченная гарантия, не превышал 80% от стоимости собственности.

Например, если стоимость собственности поручителя составляет 350 000 долларов, то общая сумма их существующих долгов и предоставляемой им ограниченной гарантии не должна превышать 280 000 долларов.

В некоторых случаях кредитор разрешает поручителю получить вторую ипотеку, если у них есть существующая задолженность по их собственности. Вы можете использовать это как гарантию гарантии.

Подходит ли мне?

Некоторые кредиторы принимают кого-либо в качестве поручителя, чтобы помочь вам получить одобрение на ипотеку с помощью ограниченной гарантии.Сюда входят близкие родственники или дальние родственники и друзья.

Каковы преимущества ограниченной гарантии?

Ограниченная гарантия позволяет вам получить те же преимущества, что и поручителем жилищного кредита. К ним относятся:

- Вы можете взять в долг 100% от покупной цены.

- Вы можете избежать оплаты страховки ипотечного кредита кредиторам.

- Ответственность поручителя снижена.

- Вам не нужно ничего платить заранее.

Советы для гаранта

Прежде чем вы решите стать для кого-то поручителем, вам необходимо учесть:

- Ваше финансовое положение: Полностью ли вы осведомлены о своем финансовом положении и о финансовом положении заемщика, для которого вы собираетесь выступить поручителем? Последнее, что вам нужно, это погасить чужую ипотеку.

- Ваши отношения с заемщиком: Чем ближе вы находитесь с лицом, которое дает гарантию, тем больше у вас шансов вернуть свои деньги, если что-то произойдет.

- Ваша способность производить выплаты: Важно убедиться, что вы можете покрыть расходы по ежемесячным выплатам, прежде чем брать ссуду. Если вам потребуется помощь извне для покрытия этих расходов, возможно, вам придется пересмотреть свое решение.

- Размер ссуды: Вы можете дополнительно снизить риск, связанный с вашей безопасностью, убедившись, что ссуда не превышает более 90% от стоимости имущества.

- Получение профессиональной консультации: Чтобы получить независимую юридическую и финансовую консультацию, рекомендуется поговорить со специалистом. Это поможет вам понять, как это повлияет на ваше финансовое положение.

Если вы все еще не уверены в том, чтобы стать чьим-то поручителем, поговорите с одним из наших брокеров, который специализируется на жилищных ссудах по поручительству. Вы можете позвонить им по телефону 1300 889 743 или заполнить нашу бесплатную онлайн-форму оценки и узнать, подходит ли вам выступление поручителя.

Ограниченная гарантия Часто задаваемые вопросы

Когда я могу отказаться от ограниченной гарантии?

Прекращение действия ограниченной гарантии зависит от типа используемой вами договоренности.

Ограниченная гарантия не действует на весь срок кредита и может быть снята после выплаты определенного процента от стоимости недвижимости.

Как правило, гарантия может быть освобождена по запросу заемщика или поручителя. Гарантия обычно может быть снята через 2-5 лет после оформления кредита.

Однако это может значительно отличаться в зависимости от имеющейся у вас договоренности и кредитора, к которому вы обращаетесь.

Вы можете подать заявление об отмене ограниченной гарантии при следующих условиях:

- Вы можете позволить себе произвести выплаты без посторонней помощи.

- Размер вашей ссуды составляет менее 90% LVR (в идеале 80% или меньше).

- Вы регулярно производите выплаты в течение последних шести месяцев.

Возможно, вам придется заплатить премию LMI , если ваша задолженность по-прежнему превышает 80% от стоимости недвижимости, когда вы подаете заявку на снятие гарантии.

Что еще нужно учесть?

Возможно, вам придется учесть некоторые моменты, прежде чем вы выберете ограниченную гарантию. Кредиторы обычно требуют, чтобы вы представили веские аргументы, прежде чем они смогут утвердить ссуду с ограниченной гарантией. В частности:

- Если вы покупаете свой первый дом: Возможно, вам потребуется указать вескую причину, по которой вы покупаете дом без залога.

- Если у вашего поручителя уже есть ипотека: Большинство кредиторов не разрешают повторную ипотеку в качестве обеспечения гарантии из-за дополнительного риска.

- Если у вас нет сбережений: Хотя большинство кредиторов не требует внесения депозита, они все равно могут попросить вас предоставить подтверждение подлинных сбережений. Вы можете использовать наш калькулятор подлинной экономии, чтобы получить представление о том, как ваш депозит (если он у вас есть) будет рассматриваться в банках.

- Если ваш гарант вышел на пенсию и / или старше 65 лет: Некоторые кредиторы не принимают гарантии от вышедших на пенсию поручителей или тех, кто не работает.

Что такое LMI? Кредиторы ипотечного страхования объяснили

Покупка собственности без крупного депозита может привести к тому, что вы столкнетесь с ужасными расходами на страхование ипотечных кредитов кредиторов.Но с другой стороны, время, необходимое для накопления депозита, также может стоить вам.

Покупаете дом или хотите рефинансировать? В таблице ниже представлены жилищные ссуды с одними из самых низких переменных процентных ставок на рынке для владельцев жилья.

Объявление

Жилищный кредит Smart Booster

Характеристики продукта

- Переменная скидка на 1 год <= 80%

- Без комиссии

- Неограниченная возможность перерисовки

LVR

Ежемесячные выплаты:

$ 1,476

Объявленная

Оценить (стр.а.)

1,99%

Сравнение

Оценка (в год)

2,47%

Характеристики продукта

- Скидка переменная на 1 год

- Без комиссии

- Неограниченная возможность перерисовки

Базовые критерии: сумма кредита в размере 400 000 долларов США, переменная, основная сумма и процентные ставки (P&I) ипотечные кредиты с соотношением LVR (кредита к стоимости) не менее 80%.Если перечисленные продукты имеют LVR

В то время как одни говорят, что хорошие вещи приходят к тем, кто ждет, другие говорят, что ранняя пташка ловит червя.

В контексте покупки недвижимости в Австралии те, кто ждет, чтобы купить недвижимость, пока не накопят значительный депозит, могут сэкономить деньги, не платя за ипотечное страхование (LMI). Но первые пташки, которые покупают недвижимость раньше, чем откладывают минимум 5% депозита, имеют возможность поймать дом своей мечты до того, как цены вырастут, и потенциально получить прирост капитала по мере роста стоимости их собственности на растущем рынке.

Этим ранним пташкам, вероятно, придется заплатить кредиторам за страхование ипотеки, но, может быть, эта стоимость того стоит? Статистика показывает, что многие заемщики могут так думать, поскольку, по оценкам, около четверти австралийских жилищных ссуд покрывается за счет LMI (по данным РБА).

Или, может быть, многие из этих заемщиков не понимают, что такое ипотечное страхование? В 2016 году банковский аналитик Мартин Норт из Digital Finance Analytics сообщил ABC News , что около 70% домохозяйств считают, что ипотечное страхование покрывает их кредиторы, что неверно.

Итак, напрашивается вопрос…

Что такое ипотечное страхование?

Страхование ипотечных кредитов

кредиторов (сокращенно LMI) — это страховой полис, который покрывает ипотечного кредитора от убытков, которые они могут понести в случае, если заемщик больше не сможет платить по ссуде (событие, известное как «невыполнение обязательств» по дому кредит).

LMI не следует путать со страховкой защиты ипотеки, которая покрывает заемщика на их ипотеку в случае смерти, болезни, инвалидности или безработицы.

Покупаете дом или хотите рефинансировать? В таблице ниже представлены жилищные ссуды с одними из самых низких переменных процентных ставок на рынке для владельцев жилья.

Как работает ипотечное страхование?

Вкратце, если заемщик не выполняет своих обязательств по ипотеке, кредитор может вернуть ему задолженность, вернув имущество, к которому привязан жилищный заем. Но если стоимость собственности упала, кредитор может понести убытки. Это риск, который покрывает LMI.Поскольку этот риск потерь перекладывается на ипотечного страховщика, кредиторы с большей готовностью одобряют ссуды с более высоким соотношением ссуды к стоимости (LVR), часто до максимум 95% от стоимости недвижимости или цены продажи (в зависимости от того, что ниже).

Введение в 1965 году в Австралии ипотечного страхования кредиторов, таким образом, создало больше возможностей для получения ипотечного кредита, а также побудило кредиторов взимать более низкие процентные ставки. Двумя крупнейшими поставщиками LMI в Австралии являются:

Кредитор решает, к какому провайдеру LMI обратиться — у заемщика нет выбора в этом вопросе.

Хотя LMI покрывает только кредитора, обычно именно заемщик, а не кредитор, должен платить за это. Для многих оплата страхового полиса, покрывающего только финансовую организацию, кажется наихудшей формой благотворительности. Итак, что нужно сделать, чтобы этого избежать?

Как избежать страхования ипотечных кредитов кредиторами

Как правило, кредиторы освобождают заемщиков от необходимости платить по ипотечному страхованию, если залог на недвижимость превышает 20% (80% LVR) от стоимости собственности или продажной цены (в зависимости от того, что меньше).Это связано с тем, что кредиторы считают заемщиков с депозитами более 20% менее склонными к дефолту по кредиту. Кроме того, депозит в размере 20% рассматривается как достаточно большой буфер, чтобы защитить кредиторов от падения стоимости собственности, что дает им большие шансы на взыскание причитающейся им суммы в случае дефолта заемщика.

Однако при некоторых обстоятельствах может потребоваться более крупный депозит. В определенных пригородах, которые, по мнению кредитора, имеют высокий уровень дефолта и / или подвержены риску значительного падения цен (например,как это было в некоторых региональных горнодобывающих городах после завершения бума капитальной инфраструктуры), кредитор может потребовать более крупный депозит (например, 30%) для освобождения заемщика от LMI.

ПРИГОРОД SNUB: Пригород Вашингтон в черном списке собственности… один банк только что усложнил покупателям получение ссуды. #TenNews pic.twitter.com/AxB8sbnGh3

— 10 News First (@ 10NewsFirst) 22 октября 2016 г.

Другие способы избежать страхования ипотечных кредитов кредиторами

Заемщики могут быть освобождены от необходимости платить LMI по другим причинам, например:

- Наличие поручителя: Многие кредиторы откажутся от LMI по ссуде (независимо от размера депозита), если заемщик имеет качественного гаранта (например, материнскую компанию), который юридически принимает на себя ответственность за выплаты по ипотеке, если заемщик не могу их сделать.

- Работа в уважаемой профессии: Заемщики, работающие в определенных профессиях, которые считаются высокооплачиваемыми и относительно стабильными, могут иногда занимать до 90% LVR без необходимости платить LVR. К таким профессиям можно отнести:

- Врачи (терапевты, стоматологи, оптометристы, терапевты)

- Бухгалтеры (например, актуарии, финансовые директора, аудиторы)

- Адвокаты (например, солиситоры, судьи, барристеры)

Иногда сочетание других факторов также может привести к отказу LMI от жилищного кредита, например, наличие безупречной кредитной истории и запрос скромной суммы кредита на недвижимость в пригороде с низким уровнем риска.

Добавляется ли LMI к ссуде?

Взносы кредиторов по ипотечному страхованию могут быть уплачены как авансовый одноразовый платеж при урегулировании или могут быть капитализированы в ссуду (добавлены к сумме ссуды) и постепенно погашены в рамках обычных выплат по ипотеке.

Это означает, что на премию будут начисляться проценты, что в долгосрочной перспективе будет стоить вам больше.

Сколько стоит ипотечное страхование?

Первоначальная стоимость премий LMI обычно зависит от размера ссуды и LVR, как показано ниже.Они также могут зависеть от того, какой вы заемщик. Например, впервые заемщики часто платят более высокую премию LMI, чем существующие заемщики, даже при том же LVR и размере кредита.

| Расчетные премии кредиторов по ипотечному страхованию (LMI) для первых покупателей дома | |||

|---|---|---|---|

| Расчетная стоимость недвижимости | 95% LVR | 90% LVR | 85% LVR |

| 200 000 долл. США | $ 5 073 | 2 718 долл. США | $ 1 479 |

| 400 000 долл. США | $ 12 768 | $ 6 912 | $ 3 842 |

| 600 000 долл. США | 25 707 долл. США | 13 176 | $ 6 630 |

| 800 000 долл. США | 34 276 долл. США | $ 17 568 | $ 8 840 |

| 1000000 долларов США | 42 845 долларов США | $ 22050 | $ 11 135 |

Источник: оценка премий Genworth LMI.Цены включают НДС, но не включают гербовый сбор. На срок до 30 лет

Можно ли получить возмещение взносов кредиторов по страхованию ипотечных кредитов?

Когда вы рефинансируете другому кредитору или покупаете новый дом, маловероятно, что вы получите эту премию обратно. Возможно, вам даже придется снова заплатить за LMI, если ваш LVR все еще превышает 80%.

Однако в случаях, когда ссуда прекращается досрочно (например, в первые два года), вы можете иметь право на частичное возмещение премий LMI.Право на получение возмещения LMI также зависит от поставщика политики LMI кредитора и соответствия определенным критериям, поэтому стоит уточнить у своего кредитора, имеете ли вы право.

Пример использования

У Брианны есть сбережения в размере 40 000 долларов, и она хочет купить недвижимость за 400 000 долларов. Ее сбережения в размере 40 000 долларов будут стоить 10% депозита, то есть ее LVR составит 90%. Это означает, что с нее будет взиматься страховой взнос LMI в размере около 7000 долларов.

Брианна могла спасти себя от выплаты этих 7000 долларов, дождавшись накопления 20% депозита (80 000 долларов).При ее нынешней заработной плате и расходах она экономит 20 000 долларов в год, поэтому ей понадобится два года, чтобы накопить общий депозит в размере 80 000 долларов. Брианна может решить, что стоит два года ожидания, чтобы избавиться от выплаты 7000 долларов в LMI.

Но что, если стоимость недвижимости растет со скоростью 5% в год? К тому времени, когда Брианна накопит 80 000 долларов, собственность будет стоить 441 000 долларов, а 80 000 долларов Брианны будут стоить только 18%. Если бы Брианна купила недвижимость двумя годами ранее всего за 10% депозита, она могла бы выплатить значительную часть своего кредита и заработать 41 000 долларов в виде нереализованного прироста капитала.В таком случае кажется, что стоимость LMI того стоит.

Часто задаваемые вопросы

1. На какой срок вы оплачиваете ипотечную страховку?

Кредиторы ипотечного страхования (LMI) могут быть оплачены авансом или капитализированы в ссуду. Капитализация LMI в ссуде, по сути, означает, что вы добавляете ее к сумме ссуды и регулярно выплачиваете ее по жилищному кредиту. Если вы решите добавить LMI к сумме ссуды, то, как быстро вы выплатите LMI, будет зависеть от того, как быстро вы выплатите жилищный ссуду.

2. Как избежать LMI без 20% первоначального взноса?

Заемщики без 20% депозита могут быть освобождены от необходимости платить LMI, имея поручителя или работая в уважаемой профессии.

3. Как избежать LMI при рефинансировании?

Самый простой способ избежать выплаты LMI при рефинансировании — это иметь LVR ниже 80%. Как вариант, вы можете попросить члена вашей семьи выступить поручителем.

4. Стоит ли страхование ипотеки?

LMI стоит заплатить в обстоятельствах, когда у вас нет времени для накопления 20% депозита, например, на рынке недвижимости, где цены растут быстрее, чем вы можете сэкономить, или если есть редкая, ограниченная по времени возможность чтобы вы купили дом своей мечты по хорошей цене.

Savings.com.au два цента

Очевидно, что отказ от LMI экономит ваши деньги, поскольку вам не нужно платить страховые взносы. Но если стоимость недвижимости вырастет за время, необходимое вам, чтобы внести залог в размере 20%, вы заплатите больше от покупной цены, чем если бы вы купили дом обратно, когда у вас было только 5%. депозит. Вы даже можете быть шокированы, обнаружив, что из-за роста цен то, что вы считали залогом в 20%, теперь стоит только 15%.

Это не говоря уже о нематериальных эмоциональных издержках, которые могут возникнуть из-за того, что придется ждать дольше — например, упустить шанс купить дом своей мечты, который вы всегда любили, который редко бывает на рынке.

Конечно, с LMI вы платите тысячи за страховку, которая не обеспечивает вам никакой защиты, что может показаться большой тратой денег.

Возможно, тогда лучше всего будет стремиться иметь как минимум 20% депозита, но будьте готовы покупать с меньшими затратами и нести расходы по LMI в особых случаях, когда:

- Вы очень уверены, что в ближайшем будущем цена на недвижимость вырастет достаточно сильно, чтобы перевесить дополнительные расходы на LMI; или

- Это дом вашей мечты (у вас сильная эмоциональная связь с ним), который вы собираетесь жить в долгосрочной перспективе и не думаете, что у вас будет еще один шанс купить его в ближайшем будущем.

Заявление об отказе от ответственности

При выборе вышеуказанных продуктов не учитывался весь рынок. Скорее, была рассмотрена сокращенная часть рынка, которая включает розничные продукты, по крайней мере, от четырех крупных банков, 10 крупнейших организаций, принадлежащих клиентам, и более крупных небанковских организаций Австралии:

- Четыре больших банка: ANZ, CBA, NAB и Westpac

- Десять ведущих организаций, принадлежащих клиентам, входят в десятку крупнейших взаимных банков, кредитных союзов и строительных обществ в Австралии, согласно рейтингам по активам под управлением в ноябре 2019 года.Это (в порядке убывания): Credit Union Australia, Newcastle Permanent, Heritage Bank, Peoples ’Choice Credit Union, Teachers Mutual Bank, Greater Bank, IMB Bank, Beyond Bank, Bank Australia и P&N Bank.

- Крупными небанковскими кредиторами являются те, у кого (в 2020 году) австралийские ссуды и авансы имеют более 9 миллиардов долларов. Эти группы: Resimac, Pepper, Liberty и Firstmac.

Продукты некоторых поставщиков могут быть доступны не во всех штатах. Чтобы принять во внимание, продукт и тариф должны быть четко опубликованы на веб-сайте поставщика продукта.

В интересах полного раскрытия информации Savings.com.au, Performance Drive и Loans.com.au являются частью Firstmac Group. Чтобы узнать о том, как Savings.com.au управляет потенциальными конфликтами интересов, а также о том, как нам платят, перейдите по ссылкам на веб-сайте.

* Ставка сравнения основана на ссуде в размере 150 000 долларов США на 25 лет. Предупреждение: этот коэффициент сравнения верен только для этого примера и может не включать все комиссии и сборы. Различные условия, комиссии или другие суммы кредита могут привести к другой ставке сравнения.

Последние статьи

Доминик Битти

Доминик Битти — редактор сайта Savings.com.au. Он публикует статьи по финансам, бизнесу и экономике с 2015 года, ранее работал старшим журналистом в финансовой исследовательской фирме Canstar, а затем помог запустить Savings.com.au в ноябре 2018 года.Доминик стремится помочь обычным австралийцам найти простые и эффективные способы с комфортом управлять своими финансами и экономить деньги, не жертвуя своей жизнерадостностью. Его комментарии были размещены в различных новостных агентствах, в том числе: Channel 7 News, News.com.au, Domain, Realestate.com.au, Daily Mail, Radio 2NURFM и DrWealth.

Получайте бесплатные аналитические данные и советы ежемесячно

ссуд поручителей могут повлиять на ипотечные заявки, предупреждают кредиторы

Кредиторы-гаранты

всегда стремятся указать на то, что вам не нужна проверка кредитоспособности для получения одной из их ссуд, вам нужен только друг или член семьи с хорошей кредитной историей, который может выступить в качестве поручителя.Для тех, у кого плохой кредитный рейтинг, этот тип кредита обеспечивает решение проблемы — они могут позволить себе погашение кредита, но не могут получить кредит из-за предыдущей неблагоприятной кредитной истории .

А как насчет самих поручителей? Вы можете предположить, что наибольший риск для человека, заявившего о себе в качестве получателя платежа в случае пропущенных платежей, будет заключаться в том, что ему придется оплачивать счет, но это еще не все.

Как это влияет на доступность поручителя

Ипотечные брокеры теперь призываются поднять вопрос о том, чтобы быть поручителем перед своими клиентами.Поскольку управление ипотечным кредитованием стало более жестким, кредиторы внимательно следят за всеми аспектами доходов и расходов клиента, включая долги. Все чаще это включает в себя долги других лиц, по которым заявитель выступает в качестве указанного поручителя, что учитывается в их накопленных долгах на предмет доступности.

Это означает, что если поручитель подал заявку на ссуду, кредитор будет смотреть, смогут ли они произвести платежи сверх ссуды, по которой они являются поручителем, если им придется начать покрытие этих платежей.Даже если вероятность пропуска платежей заемщиком по ссуде-гаранту очень мала, это может иметь большое влияние при подаче заявления на получение ипотеки или любого другого крупного кредита.

Считается ли поручителем ренты?

Выступление поручителя арендной платы — это распространенный способ помочь людям, у которых может не быть прошлых домовладельцев, которые можно использовать в качестве справочных материалов при поиске нового жилья для аренды. Подобно ссуде поручителя, если заемщик / арендатор не может заплатить вовремя, вы будете нести ответственность за причитающуюся сумму.

Доказательства этого соглашения вряд ли появятся в вашем кредитном отчете, но они все равно могут подпадать под ваши кредитные обязательства, поэтому, если вас попросит потенциальный кредитор, вы по закону обязаны раскрыть это.

Какие риски?

Citizens Advice предупредил, что этот тип ссуды так же опасен, как ссуда до зарплаты, после того, как благотворительная организация обнаружила, что 43% тех, кто выступал в качестве поручителей, не имели представления о своих фактических обязанностях по отношению к долгу. В 2016 году 2000 человек обратились в Citizens Advice с проблемами, связанными с поручителями ссуд, при этом многие люди не знали, что поручительная ссуда фактически означает, что, дав согласие, они несут ответственность за любые пропущенные платежи.

Поручитель часто не участвует в процессе консультирования, и существует мало правил, требующих от кредитора дать гаранту полное объяснение своих прав, обязанностей и последствий, которые может иметь долг для их собственного заимствования.

Рэй Боулджер из компании John Charcol сказал: «Друзья или родственники могут великодушно согласиться выступить поручителем, полагая, что это ничего не будет стоить им в реальном выражении, если заемщик не выполнит свои обязательства. Однако это может оказаться дорогостоящим, если это означает, что они больше не будут проходить тесты кредиторов на финансовую доступность.Это может стоить им даже ипотеки. Если они не смогут повторно заложить более дешевую сделку из-за соглашения, они могут оказаться заключенными по ипотеке, застрявшими на стандартной переменной ставке ».

Индустрия этого типа ссуд становится все более развивающейся по мере появления все новых и новых типов ссуд по поручительству. Сумма займа обычно составляет от 1000 до 7500 фунтов стерлингов с процентной ставкой до 49%.

Ваши права как гаранта

В качестве поручителя у вас есть определенное количество прав, которые защитят вас или помогут вернуть свои деньги в случае невыполнения заемщиком платежей.Прежде чем согласиться стать поручителем, кредитор должен убедиться, что осуществление платежей заемщиком от его имени не приведет к значительному финансовому бремени для вас. Вы также имеете право получить копию первоначального кредитного соглашения, которая будет полезна, если вам понадобится сослаться на условия в любой момент.