Как получить в сбербанке вклад по наследству: Наследование денежных вкладов в случае смерти вкладчика

Получение вклада по наследству в сбербанке сроки

»

Наследственное имущество

Как получить вклад по наследству

Наследством может быть как недвижимое имущество, так и движимое, в том числе и финансовые активы. Например, банковские вклады.

Наследованием вкладов называется переход вклада к наследникам по завещанию или закону после смерти вкладчика. Процедура вступления в наследство по вкладу отличается от процедуры наследования движимого имущества и недвижимости.

Возможные варианты вступления в наследство по вкладу

Получение вклада по наследству осуществляется следующим образом:

Если отсутствует завещание и наследники

Вклад, завещание на который отсутствует, выдается наследникам в порядке, установленном законом. А именно распределяется в зависимости от степени родства (в порядке очередности). Таких очередей гражданское законодательство РФ выделяет восемь. Наследник любой очереди вправе отказаться от своей доли наследства в пользу другого наследника.

Важно не пропустить срок вступления в наследство, иначе вклад перейдет к государству. Восстановить срок для принятия наследства можно, но проблематично ввиду условий, строго постановленных законом.

В случае, если вкладчик не имел наследников, вклад переходит государству. В банк направляется письменное требование соответствующего государственного органа. Основанием требования является свидетельство нотариальной конторы (о праве государства на наследство). В этом случае вклад считается выморочным имуществом.

Розыск вкладов

При возникновении сомнений в наличии и количестве имеющихся вкладов наследодателя, родственники могут воспользоваться услугой розыска наследства, обратившись в специализированную организацию. Розыск осуществляется как в Сбербанке России и его филиалах, так и в любых других банках и кредитных организациях.

Розыск осуществляется как в Сбербанке России и его филиалах, так и в любых других банках и кредитных организациях.

Категории наследников

Законом определена категория наследников, которых даже при наличии наследника по завещанию лишить наследства невозможно. К ним, например, относятся несовершеннолетние дети умершего вкладчика. Они получат свою долю в наследстве в любом случае, даже вопреки составленному завещанию.

Право на свою долю в наследстве имеет также бывший супруг в случае, если на момент открытия денежного вклада супруги состояли в законном браке. При этом он может быть не указан в качестве наследника ни в завещании, ни в завещательном распоряжении.

Лица, не являющиеся наследниками, но понесшие затраты, связанные с организацией похорон или кремированием, так же имеют право на компенсацию указанных затрат из наследственной массы. Для получения такой компенсации предоставляются подтверждающие расходы документы.

Как получить вклад по наследству

Часто выявление потенциальных наследников и лиц, претендующих на долю наследства, занимает достаточно длительное время. Законом установлен определенный срок, в течение которого наследники имеют право заявить о своих правах на банковский вклад.

Законом установлен определенный срок, в течение которого наследники имеют право заявить о своих правах на банковский вклад.

В России этот срок составляет 6 месяцев (с момента открытия наследства, то есть дня, когда умер наследодатель). Однако в особых случаях, предусмотренных законом, наследник может объявить о своем праве и по истечении установленного срока (восстановить пропущенный ).

В случае однозначного определения наследников по вкладу и их долей, процедура вступления в наследство состоит из двух основных этапов. На первом этапе необходимо посетить нотариуса, собрав предварительно весь необходимый для оформления наследования пакет документов. Желательно попасть к тому же самому нотариусу, который вел дела умершего наследодателя. Нотариус примет заявление, изучит документы и засвидетельствует пр

Как сбербанк выплачивает деньги по наследству

»

Оформление наследственного имущества

Денежный вклад в Сбербанке – как получить по наследству?

Денежные сбережения, хранящиеся в Сбербанке, относятся к категории наследуемого имущества и после смерти вкладчика передаются его наследникам. Процесс вступления в наследство похож на принятие другого имущества, но присутствуют и некоторые, предусмотренные российским законодательством, нюансы.

Процесс вступления в наследство похож на принятие другого имущества, но присутствуют и некоторые, предусмотренные российским законодательством, нюансы.

Любые денежные накопления в Сбербанке — это наследуемое имущество

Как вступить в права наследования

Существует три возможных варианта:

- Первый из них предполагает наличие добровольно составленного и нотариально оформленного завещания. Однако в случае, если интересы имеющихся малолетних детей либо других наличествующих иждевенцев не были учтены, оно может быть оспорено в суде. В таком случае воля покойного может быть выполнена частично.

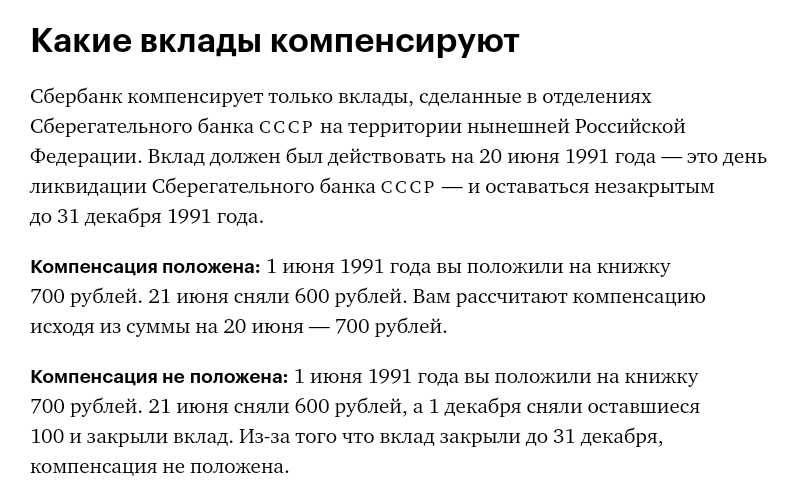

- Значительно быстрее и проще вступить в права наследования, если умерший побеспокоился о составлении завещательного распоряжения. Оно выдается банковским учреждением абсолютно бесплатно. При этом количество лиц, включенных в документ, не ограничивается.

- В любом другом случае банковские вклады наследуются по закону.

Кто считается наследником по закону

В зависимости от степени существующего родства, определяется 8 очередей, по которым имеющийся в наличии банковский вклад выдается претендующим на него наследникам. Список возглавляют самые близкие — оставшийся в живых супруг, дети и родители умершего, далее в него включены остальные родственники до 6-ой степени родства, а также лица, которые до смерти усопшего находились на его иждивении.

Список возглавляют самые близкие — оставшийся в живых супруг, дети и родители умершего, далее в него включены остальные родственники до 6-ой степени родства, а также лица, которые до смерти усопшего находились на его иждивении.

Видеоурок о том, как получить банковский вклад по наследству

То есть, при наличии ближайших по закону родственников, вклад распределяется пропорционально между ними, при отсутствии же оных — между следующими в очереди по степени родства и так далее. Любой наследник вправе отказаться от части наследства в пользу лица, состоящего в списке очередности.

Как получить денежный вклад по наследству в Сбербанке

В законодательстве России четко указаны сроки, дающиеся на определение числа наследников — 6 месяцев. В течение этого времени необходимо посетить нотариуса с личным заявлением о своих правах.

Для этого понадобятся следующие документы:

В течение 6 месяцев после смерти родственника наследник должен посетить нотариуса и заявить о своих правах

После изучения документов нотариус засвидетельствует право наследника на вклад. После этого предстоит посещение банка, где находится вклад умершего. Его сотрудники проверят предоставленные документы и, после изучения истории на предмет наличия кредитов и других обязательных выплат, передадут вклад наследникам в строгом соответствии их долям.

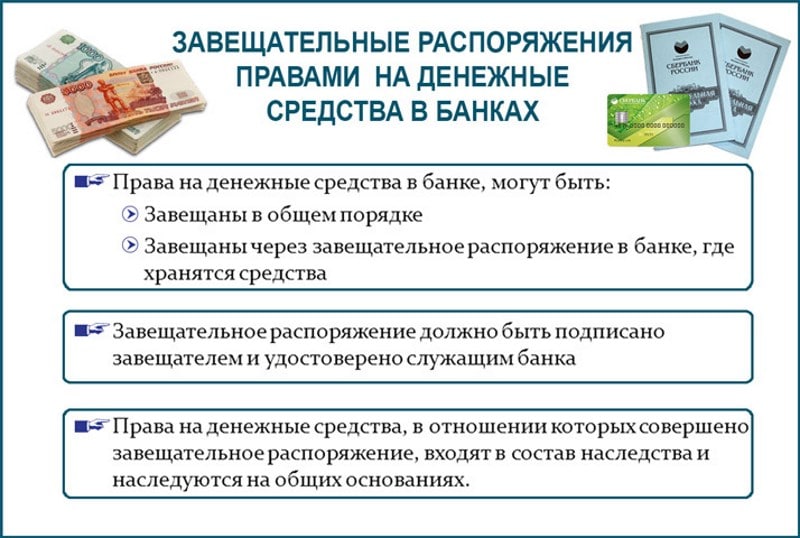

Оплата похорон с помощью вклада

Согласно законодательства России, лица, занимающиеся организацией похорон, имеют право на возмещение затрат путем получения части денежного вклада.

В подлежащую выплате сумму могут включаться и расходы на лечение вкладчика во время его предсмертной болезни. Для начала процесса оформления не нужно ожидать окончания шестимесячного срока, достаточно предъявить в банке сберегательную книжку и нотариальное постановление о компенсации затрат на ритуальные услуги. Размер выплаты ограничен определенной суммой, установленной законодательством.

Если наследники не обнаружены

При отсутствии наследников банк передает вклад государству

Хотя в подавляющем большинстве случаев вклады умерших граждан находят наследников, иногда встречаются ситуации, когда покойный не имеет наследников, его родственники отказываются от законного права наследования или попросту не знают о существовании денег. Банк не обязан разыскивать наследников вклада, поэтому в данном случае он передается в собственность государства. В свою очередь родственники, имеющие сомнения по поводу наличия или количества вкладов покойного, имеют возможность обратиться в специализированную компанию, которая занимается розыском наследства.

Помощь юриста

Бывают случаи, когда процесс вступления в наследство отягощается многочисленными судебными тяжбами, ожесточенными спорами между наследниками и затягивается на неопределенное время. В таких ситуациях лучше обратиться к опытным профессиональным юристам, которые квалифицированно возьмут на себя все тяготы переговорного процесса, оформление нужных документов и даже могут принять участие в судебных разбирательствах.

Как выплачивается компенсация вкладов наследникам (без завещания)

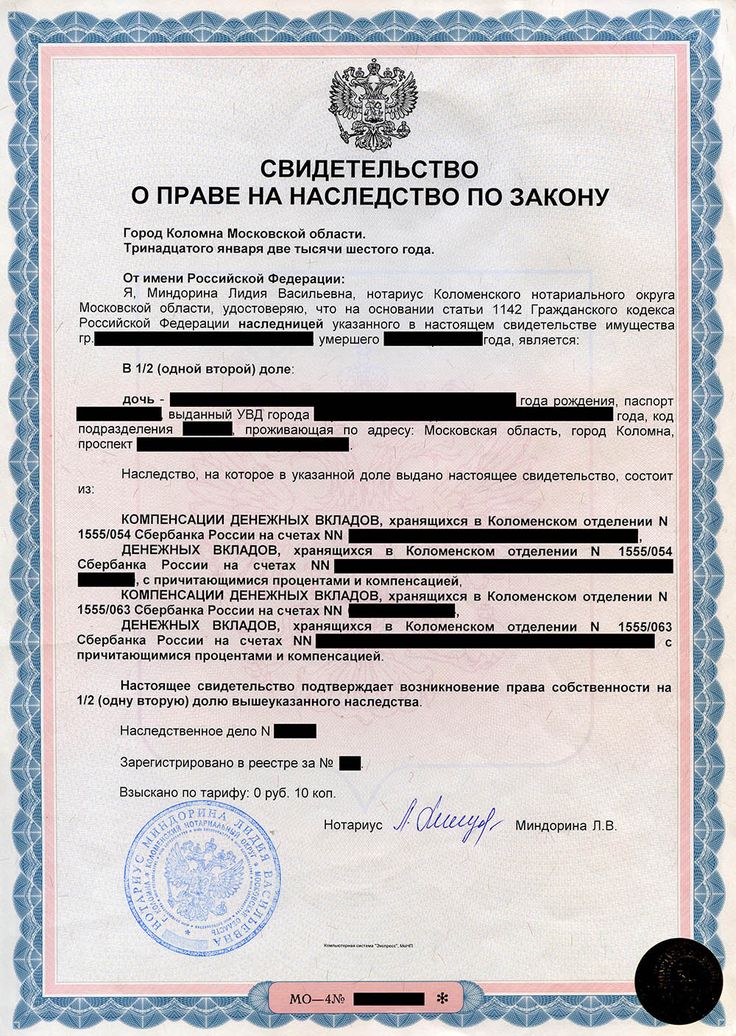

Вопрос: Нашла случайно несколько сберкнижек мамы и её отца (моего деда), оба умерли в 1996г. Вклад деда завещан на маму. Скажите, могу ли я получить компенсации по этим вкладам и что для этого мне нужно сделать? (Я 1955 года рождения).

Компенсация вкладов наследникам

Компенсацию по вкладам своей мамы и деда получить вы, как наследница, можете, но для этого необходимо оформить и представить в Сбербанк соответствующий пакет документов. Из текста вашего письма я сделала вывод, что вклады на вас не завещаны. с учётом этого я и попробую вам ответить.

Начну с того, что компенсация вкладов наследникам умершего вкладчика, вклад которых не завещан, оформляются с предоставлением в Сбербанк следующего пакета документов:

- документа, удостоверяющего личность наследника

- документа, подтверждающего наследственное право

- сберегательной книжки (если вклад действующий)

- документа, подтверждающего то, что вкладчик на дату смерти являлся гражданином Российской Федерации (при необходимости).

- заявления на получение компенсации (оформляемого в банке).

Сложности у вас могут возникнуть по второму и четвёртому документам:

Отзывы о СберБанке: «Получение наследства и закрытие карты»

Получил сертификат о вступлении в наследство. Пришел в Сбербанк для получения средств со счета умершей и с целью закрытия счета. Сотрудница Сбербанка сообщила, что для получения этих средств мне нужно завести сберкнижку, и что других способов она не знает. Я спросил про сроки получения этих денег, и она сообщила мне о сроке в 30 дней и в 45 дней для закрытия счета. Я возразил ей, что согласно ст. 859 ГК РФ и Инструкции ЦБ банк обязан выдать мне деньги по истечении 7 дней после заявления. Сотрудница банка заявила, что она уже 20 лет работает в Сбербанке и ничего про ГК слышать не хочет (я предложил ей ознакомиться с текстом статьи).

Я возразил сотруднице, что заводить сберкнижку не считаю возможным, т.к. это навязанная услуга, а я ею пользоваться не хочу. Также я выразил желание получить деньги наличными по истечении 7 дней, как мне позволяет ст.859 ГК. Сотрудница сообщила мне, что в течении 7 дней никто мне ничего не сделает, а уж наличными я в принципе не могу получить, так как эти деньги не мои (!). К моим доводам, что я наследник и УЖЕ вступил в права наследования, сотрудница осталась глуха. Я попросил сотрудницу банка указать мне тот пункт правил или внутреннего распорядка, который запрещает мне получить деньги наличными. Сотрудница не смогла этого сделать.

Также я выразил желание получить деньги наличными по истечении 7 дней, как мне позволяет ст.859 ГК. Сотрудница сообщила мне, что в течении 7 дней никто мне ничего не сделает, а уж наличными я в принципе не могу получить, так как эти деньги не мои (!). К моим доводам, что я наследник и УЖЕ вступил в права наследования, сотрудница осталась глуха. Я попросил сотрудницу банка указать мне тот пункт правил или внутреннего распорядка, который запрещает мне получить деньги наличными. Сотрудница не смогла этого сделать.

Таким образом, я настоял на том, чтобы сотрудница дала мне возможность написать заявление на получение денег в наличном виде. Как выяснилось, заявление можно сделать только на бланке, а база не дает возможности напечатать бланк на получение наличными. А заявление в свободной форме сотрудница отказалась принять, сообщив, что если мне что-то не нравится, я могу идти в юридический отдел, расположенный в другом отделении.

Вместе с тем, выяснилось, что получение денег возможно осуществить переводом клиенту Сбербанка. Накануне моя сестра приходила для получения своей доли и ей сообщили, что такой возможности нет. Сотрудница банка пыталась воспрепятствовать такому решению, утверждая, что по наследным делам делать так нельзя. Однако, я настоял и заявление о таком переводе удалось оформить.

Накануне моя сестра приходила для получения своей доли и ей сообщили, что такой возможности нет. Сотрудница банка пыталась воспрепятствовать такому решению, утверждая, что по наследным делам делать так нельзя. Однако, я настоял и заявление о таком переводе удалось оформить.

Прошу пояснить следующее:

1. Нарушает ли Сбербанк ст.859 ГК РФ, когда сообщает о возможности получения средств только через 30 дней, а о закрытии счета только через 45 дней?

2. Должно ли быть известно сотрудникам Сбербанка о ст.859 ГК РФ, инструкции ЦБ о порядке закрытия счета и решении ФАС Курганской области по делу № 50 по признанию нарушения Сбербанком антимонопольного законодательства в части закрытия счета через 45 дней?

3. Почему Сбербанк лишает меня возможности получить законно причитающееся мне наследство наличными деньгами?

4. Правильно ли я понимаю, что нарушая все указанные нормы, Сбербанк позволит мне законно причитающиеся мне средства будут получить (переведены на указанный счет) только по истечении 30 дней, вместо 7?

5. Нарушает ли Сбербанк ст.16 Закона о защите прав потребителей, обманным путем настаивая на безальтернативной услуге со сберкнижкой?

Нарушает ли Сбербанк ст.16 Закона о защите прав потребителей, обманным путем настаивая на безальтернативной услуге со сберкнижкой?

Как получить вклад в Сбербанке после смерти вкладчика без завещания

Наша семья, несмотря на расхожее мнение, хранит накопления в банках. Около полугода назад умер наш свекор, и встал вопрос, как наследникам получить его вклад. Завещания нет, и это стало причиной возникновения определенных сложностей. В этой статье я хочу дать ответы на такие вопросы, как:

- Основания для получения наследственных средств;

- Кому полагается главная завещательная доля;

- Завещание на вклад в Сбере;

- Получение средств без завещания;

- Порядок действий при получении вклада.

Законные положения

Каждый человек имеет законное право отдавать на приумножение банк накопленные деньги. После кончины владельца счета, его накопления по закону отходят во владение наследникам. В процессе составления посмертного распоряжения, в процессе оформления наследства принимаются во внимание все его предписания.

При отсутствии положенного завещания активы переходят наследодателям по родственной очередности.

Итак, как быстро получить вклад в Сбербанке без оформленного завещания и с наличием подобного документа?

Главные основания для передачи средств

Депозит в Сбере – это деньги, которые их собственник разместил на установленное условиями вклада время. После кончины лица, открывшего депозит, деньги автоматически переходят в состав общей наследственной массы. Законодательство предусматривает получение актива по наследству на разных основаниях:

- По официальному, грамотно составленному завещанию.

- По специальному распоряжению, составленному в самом банке.

- Согласно закону.

Кроме того, существуют особые правила по оформлению и передаче находящихся на счету денежных средств:

- Если есть оформленное завещание, должна присутствовать информация относительно суммы, находящейся на счете и того, кому сколько нужно передать;

- Если завещания нет, средства достанутся не конкретному наследнику, но в равной доле супругам и детям.

Распределение будет осуществляться в порядке родственной очередности;

Распределение будет осуществляться в порядке родственной очередности; - Если в семье есть нетрудоспособные дети, разные иждивенцы и не работающие родители, они получают обязательную долю от наследства. Ее размер составляет 50%;

- Если завещательного документа нет, но в учреждении было составлено специальное завещательное распоряжение, распределение активов будет осуществляться на его основании;

- Если распоряжение на использование депозита составлено до марта 2002 года, потребуется предварительно оформить специальное свидетельство на наследство;

- Если нет завещания и составленного в банке распоряжения, в наследство придется вступать согласно требованиям закона. Дата вступления наступит строго через 6 месяцев от даты смерти держателя актива;

- Если не обратиться за положенным наследством в положенное время, права наследования активов можно будет вернуть посредством судебного разбирательства;

- Если у родственника были собственные сбережения, на период смерти они будут являться исключительно общим имуществом, которое должно передаваться по наследству.

Наследование средств определяется статусом наследника и его законными юридическими правами.

В данном положении присутствуют некоторые тонкости. Потому после кончины наследодателя лучше получить консультацию грамотного юриста. При возникновении определенных ситуаций наследникам перечисляют выплату в размере до 200 МРОТ. Она может потребоваться для организации похорон.

В ситуации с завещанием все ясно, соответственно этот вопрос, не требует подробного рассмотрения. Сложнее дело обстоит с получением находящихся на депозите средств в Сбербанке без завещания.

Получение денег без завещания

Если у потенциального наследника отсутствуют распорядительные документы на депозит, получение средств осуществляется в законном порядке. Если владелец актива не успел письменно распорядиться своей собственностью, деньги автоматически войдут в общую массу наследства одновременно с имуществом.

Наследование депозитных средств будет осуществляться исключительно по закону.

Процесс регулируется ст 1142 ГК РФ.

Согласно этому закону, приоритетным правом обладают родители вкладчика, его родные или усыновленные дети и супруг.

Порядок действий

Желая получить хранящиеся средства, нужно следовать такому порядку действий:

- Поиск депозита.

- Оформление свидетельства, подтверждающего право на актив.

- Получение денег.

Поиск вклада

Если собственник счета не оставил нотариально оформленное завещание, поиск учреждения и счета будет несколько усложнен. Главными подтверждающими документами здесь будут:

- Сберкнижка;

- Соглашение с банком.

Это бумаги, в которых отражается информация о депозите, как такового и о сумме. Подобные подтверждающие документы обычно хранятся дома. Соответственно, желая получить средства, нужно пересмотреть личные вещи.

Если есть точная информация по наличию депозита в Сбере, но бумаги при этом найдены не были, можно обратиться в финансовую организацию с официальным запросом.

Запрос на выдачу средств

Чтобы снять деньги, потребуется написать заявление. Проблем с этим нет, в банке выдают образец, на который нужно ориентироваться. При написании запроса важно иметь такие документы:

- Обычный гражданский паспорт;

- Посмертное свидетельство о кончине;

- Бумаги, подтверждающие права человека на депозит.

В некоторых ситуациях понадобиться особый документ о гражданстве человека, оставившего деньги. Это такие бумаги, как:

- Выписка, выполненная на основе домовой книги. Это особый документ, подтверждающий регистрацию, но содержит сведения по периоду до 1991 г.

- Вкладыш к советскому паспорту.

- Официальная справка, оформленная в УФМС.

Предоставив данные документы, получатели наследства могут актив, открытый наследодателем до 1991 г. Люди, родившиеся с 1946 по 1991 гг, получают сумму, в два раза превышающую остаток. Люди, родившиеся после 1991 года, подобную компенсацию не получают.

Сотрудник финансовой организации проверит личность, потом изучит документы. Если не будет вопросов и замечаний, ему назначат время и дату, когда можно прийти за деньгами.

Если не будет вопросов и замечаний, ему назначат время и дату, когда можно прийти за деньгами.

Наследнику совершенно не обязательно забирать средства. Их можно оставить на счету, предварительно переоформив договор.

Получение денег по распоряжению

Как уже отмечалось выше, средства можно получить по специальному распоряжению. Этот вариант считается более предпочтительным, так как позволяет сэкономить время. Распорядительная бумага дает возможность собственнику счета передать деньги определенному человеку.

Если получателей наследства существует несколько, владелец депозита может установить доли для каждого, а некоторых вообще исключить. Составляется распоряжение согласно правилам, обозначенным в ст 1128 ГК.

Оформление осуществляется безвозмездно в финансовом учреждении, где открыт депозит. Бумага подразумевает следующие правила:

- Основным его отличием от стандартного завещательного документа является то, что распоряжение касается исключительно открытого депозита.

- Распорядиться с ним иными активами нельзя.

- Разрешается установить строгие ограничения для использования денег. Это актуально, если наследником выступает несовершеннолетний.

Особого внимания заслуживает последний пункт. Опекуны и родители не могут тратить средства ребенка в своих целях. Чтобы снять определенную сумму на нужды наследника, потребуется получить разрешение руководителей опеки.

Чтобы полностью исключить вероятность незаконного использования денежных средств, подобное распоряжение должно содержать небольшую оговорку. Она должна касаться снятия средств при достижении подростком положенных 18 лет. Если данная бумага составлена до 2002 года, человек не должен оформлять специальное свидетельство о праве на получение наследства.

Распределение обязательной доли

В завещании важно принимать по внимание интересы лиц, которые относятся к социально незащищенным. По этому же правилу составляется распоряжение от банка. К лицам, которых нельзя обойти в деньгах, можно отнести:

- Нетрудоспособные родители или дети.

- Супруги и иждивенцы, которые не могут работать.

Перечисленным категориям положено не менее 50% от той части, которую они получили бы. Если в официальном завещании их собственные интересы учтены не были, требуется подойти к нотариусу.

Он должен предпринять определенные действия по оформлению доли личного имущества. Суть завещания не имеет здесь значения. Если же между получателями наследства возникает спор, проблема решается в суде.

Иногда суд может принять решение уменьшить положенные 50% и даже отказать в присуждении обязательной доли. Подобное решение принимается, если в процессе разбирательства становится ясно, что права наследника сильно ограничиваются. Кроме того, от положенной доли может отказаться сам наследник.

Отказ от обязательной наследственной доли оформляется и передается нотариусу. Это прописано в ст 1149 ГК.

Супружеская доля

Если владелец депозита на время его открытия был в браке, имущество передается супруге. Выделение обязательной супружеской доли осуществляется по ст 1150. Обязательно составляется письменное заявление.

Запрос на выделение доли нужно подать строго в течение 6 месяцев после кончины. Если пропустить данный срок, можно столкнуться с судебными разборками.

Супруг в качестве обязательной супружеской доли получает 1⁄2 от депозита. Также ему положена доля, как стандартному наследнику.

Как только человек принимает наследство, он может по собственному желанию снимать вклады. Данная возможность будет открыта после предоставления свидетельства или на основании судебного решения.

Если получатели наследства не обратятся за деньгами в учреждение за положенные 6 месяцев, позднее им придется представить в банк бумаги, доказывающие право на наследство. Получить их можно через суд.

Заключение

- Получить средства с депозита в банке можно по завещанию и без него.

- При отсутствии официального завещания нужно составить специальное распоряжение или представить полученные в суде документы.

- Вне зависимости от текста завещания, есть лица, которые получают обязательную долю — супруги и недееспособные члены семьи.

- Деньги со счета можно получить только на основании подтверждающих личность документов.

- Средства можно с депозита можно не забирать, разрешается просто переоформить договор вклада.

Как получить вклад умершего родственника в Сбербанке

Программы депозитов в банках позволяют сохранить, а главное, преумножить денежные накопления клиентов. К сожалению, никто не застрахован от случаев, приводящих к смерти, и в таких ситуациях вкладчики и их родственники интересуются, как получить вклад по завещанию или иными способами в Сбербанке.

Вклады – это такое же материальное имущество, как и квартира или автомобиль, следовательно, применяются общие законодательные принципы и порядок наследования.

Еще при жизни владелец денег, открывший депозитный счет, может подготовить завещательное распоряжение в Сбербанке. В документе указывается одно или несколько лиц, которые смогут получить наследство после смерти вкладчика.

Наличие распорядительного документа значительно упрощает процедуру наследования, что исключает необходимость обращаться к нотариусу.

Особенности получения вклада умершего родственника в Сбербанке

Не всегда собственник банковского вклада составляет завещание, а в большинстве случаев вовсе не желает подготавливать такой документ. Следовательно, унаследовать имущество умершего могут ближайшие родственники в рамках процедуры наследования по закону.

Завещательное распоряжение по вкладу позволяет вступать в наследство и получить денежные средства, размещенные на депозитном счете, не только родственникам, но и третьим лицам, не имеющим отношения к семье завещателя.

Лица, проживавшие с владельцем вклада до его смерти, могут получить наследство и без завещания. Отдельно проживающим родственникам отводится срок в 6 месяцев для обращения к нотариусу с соответствующим заявлением по месту жительства умершего.

Завещание – юридических документ, устанавливающий перечень лиц и имущества, которые будут переданы в собственность наследникам по такой процедуре после смерти завещателя.

Таким образом, приходим к выводу, что наследоваться может:

- движимое и недвижимое имущество – транспортные средства, квартиры и дома, нежилые помещения, предметы быта;

- вклады – денежные средства, размещенные на депозитном счете в Сбербанке.

Составитель завещания при жизни имеет право корректировать содержание завещательного распоряжения, без обязанности уведомлять лиц, упомянутых в документе, о сути вносимых изменений.

Распоряжение, оформленное в Сбербанке, не оспаривается, за исключением случаев, когда составитель в последующие периоды самостоятельно изъявил желание внести поправки.

Важно! При утере оригинала завещательного распоряжения владелец вклада может обратиться в банк для получения заверенной копии. Дубликат не выдается.

Восстановить утраченный документ можно безвозмездно с помощью нотариального органа, который направляет по заявлению собственника вклада заявление в банк на предоставление документальной информации. Срок предоставления услуги составляет 1 месяц.

Получение вклада по завещательному распоряжению

Перед тем как получить в наследство вклад умершего родственника по завещательному распоряжению, следует выяснить, в какой период был составлен документ. Указанный нюанс принципиально важен. Если умершее лицо подготовило распоряжение до 01 марта 2002 г., то в банковскую организацию потребуется предоставить распорядительный документ и личный паспорт. Если событие произошло позже, то в дополнение к вышеуказанной документации необходимо приложить:

- свидетельство о смерти: в первом случае предоставляется в банк, а во втором – к нотариусу;

- нотариально заверенное свидетельство о праве на наследование.

Важно понимать, что вклад, оформленный одним из супругов при жизни, является совместной собственностью, и второй супруг также имеет право на его часть при определении потенциальных наследников.

Наличие распорядительного завещания не позволит второму супруг претендовать на часть умершего как наследнику первой очереди.

Дополнительно представляется возможность получить консультацию о перечне необходимых документов и процедуре наследования таким образом.

Помимо вышеуказанной документации, необходимо официально подтвердить наличие открытого вклада в Сбербанке. Примером такого документа является:

- договор на открытие депозита;

- сберкнижка;

- иной документ, выданный банковской организацией, – пластиковая карта.

Рекомендуется перед вступлением в права наследования уточнить, какой именно пакет документов требуется для получения того или иного вклада умершего. Иногда достаточно минимального количества документации.

Получение вклада согласно завещанию

В РФ недостаточно развит наследственный институт получения имущества по завещанию или распоряжению, однако некоторые граждане все же принимают решение завещать вклад, предварительно подготовив соответствующий юридический документ.

Особенно пожилая категория вкладчиков предпочитает исключать возможные споры между наследниками.

Вступление в наследство по завещанию не имеет особых отличий от предыдущего способа, с единственной лишь разницей, что по такому документу может наследоваться не только вклад, но и любое другое имущество умершего.

Завещание составляется в присутствии нотариуса, и в нем указывается:

- полное наименование сторон, участвующих в наследственном правоотношении;

- имущество, которое будет передано в собственность указанным лицам с распределением долей;

- указание нотариуса, заверяющего сделку;

- отображение реквизитов и дополнительных данных: где и когда составляется завещание, подписи сторон.

Если наследодатель по состоянию здоровья не имеет возможности самостоятельно подписать завещание, за него может сделать это доверенное лицо и в дальнейшем действовать от имени собственника и в его интересах на основании доверенности.

Завещание оформляется в письменном виде при обязательном участии нотариуса. Наличие на руках у наследников такого документа позволяет наследовать имущество в упрощенном режиме. Для этого достаточно обратиться с завещанием к нотариусу после смерти наследодателя и получить свидетельство о праве собственности на имущество.

Срок вступления в наследство составляет полгода. Выданное нотариусом свидетельство подается в финансовую организацию с приложением сберкнижки и депозитного договора. Получить вклад можно только по истечении срока вступления в наследство, поскольку могут выявиться дополнительные наследники, имеющие обязательную долю.

Наследование вклада по закону

Если при жизни вкладчик не составлял и не заверял каких-либо распорядительных документов, касающихся имущества или депозитов, то можно получить вклад в собственность по наследству в порядке процедуры наследования по закону.

Такой способ считается наиболее проблематичным, поскольку требует длительного времени сбора подтверждающей документации и последующей проверки. Потенциальному наследнику следует объективно взвесить целесообразность прохождения всей процедуры, поскольку небольшой вклад не всегда стоит понесенных финансовых затрат.

Законодательством выделяется 8 очередей в порядке убывания по степени родства с умершим.

Не любой родственник, даже относящийся к первой очереди, может претендовать на наследство в виде вклада, если он:

- совершил противоправные действия, приведшие к гибели наследодателя;

- лица, лишенные родительских прав, в случае, если наследодателем выступает их ребенок.

Рекомендуется внимательно изучить статьи 1142-1145 ГК РФ, в которых четко регламентируется очередность родственников, имеющих право на получение наследства.

Необходимые документы

Первое, с чего следует начинать процедуру наследования, – сбор документов для получения вклада умершего. Для начала потребуется обратиться к нотариусу, заявив о своем намерении вступить в права наследования.

Рекомендуем ознакомиться с ориентировочным пакетом документов, который понадобится для получения вклада наследодателя:

- удостоверение личности – внутренний паспорт гражданина;

- виза или заграничный паспорт, если родственник является гражданином другого государства;

- документальное подтверждение смерти наследодателя;

- документ, свидетельствующий о праве на наследство: завещание, завещательное распоряжение, официальное подтверждение родства;

- банковская документация, свидетельствующая о нахождении умершего в депозитных правоотношениях с банком.

Независимо от способа наследования, следует обратиться к нотариусу и в банковское учреждение, в котором находится вклад, для уточнения требуемого перечня документов. Наличие завещательного распоряжения существенно упростит процедуру, но многие граждане даже не догадываются о возможности таким образом передать наследство.

Завершение

Получение наследства в виде транспорта, вещей, недвижимости или вклада требует прохождения установленной законодательством РФ процедуры. Самое главное – не упустить срок вступления в наследство. В противном случае придется через суд восстанавливать пропущенный период и только при наличии уважительной причины.

Важно понимать, что другие родственники уже могли успеть вступить в наследство, что усложняет процедуру оспаривания, так как потребуется дополнительно отменять действующие правоустанавливающие документы на имущество, в том числе и вклад.

Если все выполнить верно, то получение наследства не отберет много сил и времени, тем более, что иногда размер депозита стоит того, чтобы им заняться.

Не стоит упускать из внимания, что, помимо прав на имущество наследодателя, наследник принимает и его финансовые обязательства. Поэтому при наличии кредитной задолженности в Сбербанке стоит подумать о целесообразности получения вклада.

Наследование вкладов в Сбербанке: как оформить?

Юридические основания для получения наследства и оформление завещания

Наличие сбережений во вложениях или на других банковских счетах на момент смерти наследодателя, то есть их владельца, является имуществом, передаваемым по наследству.

Наследование вкладов предопределяется статусом наследника и его юридическими правами. Наследником является тот, на кого наследодатель составил завещание.

В случае отсутствия завещательного распоряжения или нотариально заверенного завещания все сбережения наследуются ближайшими родственниками. Причем те, которые проживали вместе с умершим завещателем-вкладчиком, являются фактическими наследниками его имущества, а завещание в данном случае не требуется. Ближайшие родственники, проживающие отдельно, должны обратиться в срок, составляющий шесть месяцев, считая со дня смерти наследодателя, к нотариусу за оформлением наследства.

Владелец в праве оставить завещание своему родственнику или иному лицу, не состоящему с ним в родственных связях. Банковский вклад может быть передан в наследство по закону в порядке очередности. Сбережения могут быть получены и физическими лицами, осуществившими похороны владельца денежных средств во вкладе.

С целью оформления завещания пишется заявление на имя учреждения филиала Сбербанка, которое заверяется нотариальными органами. Если наследники отсутствуют, то средства передаются Сбербанком в доходную часть бюджета. Для этого необходим письменный запрос со стороны финансового органа и наличие свидетельства от нотариальной конторы, передающего права получения денежных средств государственному бюджету.

Владельцем средств самостоятельно определяется доля наследуемых сбережений для каждого из наследников. Наследство оформляется по личному усмотрению наследодателя, без указания причин в случае лишения одного или нескольких лиц наследуемого вклада. Наследниками могут выступать любые лица, в том числе и посторонние. Изменяя завещание, наследодатель не обязан уведомлять об этом кого бы то ни было.

Порядок оформления завещательного распоряжения

Завещание, составленное в письменной форме наследодателем при жизни, удостоверенное в нотариальном органе, определяет переход наследуемых средств к одному лицу или лицам, указанным в нем. Бывают случаи, когда составляется завещательное распоряжение, приравниваемое к завещанию, заверенному нотариусом. Завещателями при этом могут быть:

- Пациенты лечебно-медицинских учреждений, проходящие курс лечения.

- Работники научных экспедиций.

- Проживающие в социальных учреждениях (домах инвалидов и престарелых).

- Военнослужащие.

- Осужденные, отбывающие срок наказания в заключении.

Оформление завещательного распоряжения осуществляется в отделении Сбербанка, в котором завещателем бал открыт счет. Если счетов несколько, то завещательное распоряжение составляют на всю сумму сбережений.

По завершении срока в 6 месяцев со дня смерти составившего завещательное распоряжение наследник получает свидетельство, дающее право наследования вкладом, выданное нотариусом, являющееся вложением. Этот документ служит основанием для получения завещанного вклада, выдаваемого Сбербанком.

Оформление документов наследования по завещательному распоряжению является тщательно отлаженным механизмом на законодательном уровне. Порядок вступления в наследство не должен быть усложненным. Завещательное распоряжение может назначать наследниками нескольких лиц. При этом доля наследования каждым из них может быть указана или нет. Завещатель имеет право в любой момент внести изменения в завещательное распоряжение либо отменить его. В любом случае нотариус направит запрос Сбербанку для подтверждения факта составления и удостоверения документа. В случае получения нотариусом положительного ответа на запрос он может выдать по истечении шести месяцев свидетельство о праве наследования вклада одним наследником или несколькими. На основании этого документа они смогут обратиться в Сбербанк за наследством на основе завещательного распоряжения.

Наследование вкладов Сбербанка на основании закона

Порядок оформления наследства по закону

Оформить наследуемые сбережения, которые остались после смерти владельца вклада в банке, возможно не только по завещанию, но и на основании закона. Гражданский кодекс Российской Федерации предусматривает возможность вступления в наследство по закону. Если завещателем не указана доля каждого наследника, то наследство переходит к ним как общая долевая собственность. Они вправе самостоятельно решать, как распорядиться общим наследством.

Процедура наследования вкладов Сбербанка регулируется общими законами, в которых идет речь о получении их в наследство. Например, согласно действующей инструкции, регулирующей порядок совершения операций учреждениями Сбербанка РФ, производится выдача вклада, оставленного умершим. Данная инструкция в редакции от 27.12.95 г., принятая 30 июня 1992 г. (№ 1-р), действует на основании составленного наследодателем завещания. Удостоверенное в нотариальном порядке завещание должно иметь оговорку о вкладе и лицах, которым он передается по наследству. Завещательное распоряжение, составленное на лицевом счете, является таким же основанием для выплаты вклада наследникам.

Порядок совершения Сбербанком РФ выплат вкладов наследникам не зависит от срока обращения за ними лиц, указанных в завещании или завещательном распоряжении. Он определяется датой их составления. Наследник в законном порядке имеет право воспользоваться переданными ему по наследству сбережениями по истечении срока, равного 6 месяцам после смерти наследодателя. Именно с даты наступления смерти вкладчика, согласно документальному подтверждению, отсчитывается срок вступления в силу права распоряжения наследством.

Структурное подразделение Сбербанка, где хранится вклад наследодателя, для осуществления выплат сбережений должно использовать перечень необходимых документов, установленный инструкцией. А именно:

- Сберегательную книжку либо договор на вклад.

- Копию свидетельства о смерти завещателя-вкладчика, выданного районным отделом или бюро ЗАГСа, которая является удостоверенной органами нотариата.

- Паспорт наследника.

- Копию завещания, если его оформили нотариально, имеющую отметку нотариального органа об отсутствии изменений и данных об его отмене.

- Документы, где подтверждаются родственные связи наследника и наследодателя.

С первыми тремя документами лицо, имеющее право наследования имущества, должно сначала обратиться к нотариусу по месту оформления завещания. Если сберегательная книжка отсутствует, то необходимо знать номер филиала Сбербанка и его адрес. Специалистами структуры Сбербанка осуществляется поиск по филиалам в случае, если эти данные не известны. Если имеется договор, по которому оформлен банковский вклад, то завещание может быть составлено в соответствии с ним. На основании договора можно получить средства по доверенности.

Перечень документов для получения компенсации по вкладу при вступлении в наследство по закону

Закон позволяет оформить и получить наследство, по которому не было составлено завещание вкладчиком. Чтобы получить вклад умершего, необходимо предоставить в Сбербанк следующий пакет документов:

- Паспорт для удостоверения личности наследника.

- Документ о подтверждении наследственного права.

- Сберегательная книжка (вклад должен быть действующим).

- Документ о подтверждении российского гражданства вкладчика (если это необходимо).

- Заявление, оформленное для получения компенсации в Сбербанке.

Возможно возникновение сложностей при оформлении пакета по второму и четвертому документу. Обычный порядок оформления документа для подтверждения права получения наследства предусмотрен через нотариальный орган, то есть нотариуса. Но поскольку срок вступления в право получения наследства является истекшим, то нотариус не имеет права на его продление. Получение данного документа возможно только в судебном порядке. Так как обращение связано с уважительной причиной, то новые обстоятельства по наследству обязывают суды принимать данные вопросы к рассмотрению.

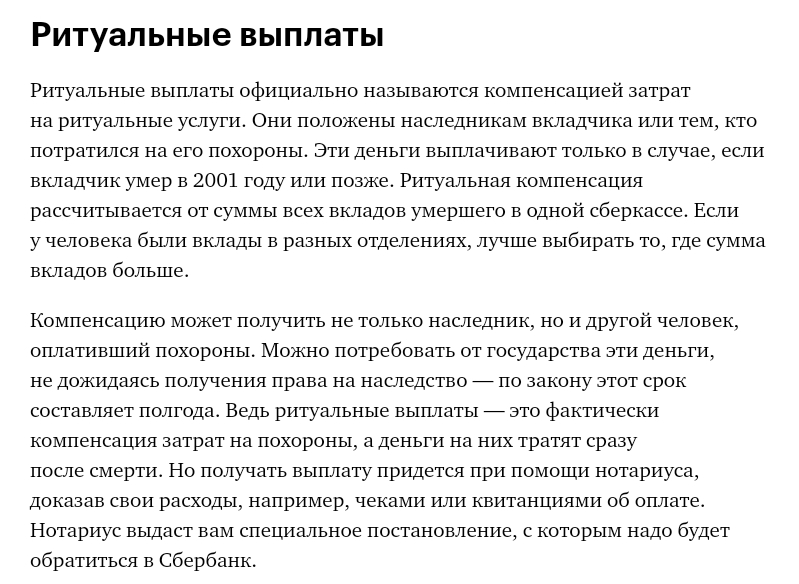

Подтвердить гражданство Российской Федерации умерших вкладчиков позволят такие документы, как:

- Оригинал или копия выписки из домовой книги, где подтверждается постоянное проживание на территории РФ вкладчика, содержатся все записи о прописках и выписках (на 20.06.1991 г.), выписке в связи со смертью.

- Вкладыш к паспорту СССР в качестве свидетельства о гражданстве РФ.

- Справку, полученную из паспортного стола, то есть органов Управления Федеральной миграционной службы.

- Копию российского паспорта умершего вкладчика, заверенную нотариально, если она есть.

- Справку из органа государственной регистрации, оформленную в связи со смертью вкладчика.

Таким образом, наследники в 2014 году имеют право получать вклады Сбербанка по закону, открытые наследодателями по состоянию на 20.06.1991 г. Наследниками могут быть граждане Российской Федерации, родившиеся по 1945 г. и с 1946 по 1991 гг. В первом случае предусмотрен трехкратный размер остатка накоплений, а во втором – двукратный.

Наследование собственности | Налоговые последствия и способы получения займа

При наследовании имущества необходимо учитывать налоговые вопросы.

Ваш окончательный счет по налогу на прирост капитала (CGT) зависит от того, для чего использовалась недвижимость и для чего она будет использоваться.

Наследование собственности после 1985 года

Давайте рассмотрим жилую недвижимость, принадлежащую вашей бабушке, которая сейчас скончалась. Исполнитель ее наследства передаст вам это имущество согласно завещанию.Что произойдет дальше?

Если ваша бабушка использовала недвижимость в качестве основного места жительства и приобрела ее после 19 сентября 1985 года , то налоговых последствий нет. Вы просто наследуете собственность, а в целях налогообложения вы также наследуете ее базу затрат на нее по цене, по которой она впервые приобрела ее.

Когда вы в конечном итоге продадите его, вам нужно выяснить, свободна ли часть прибыли от CGT, что зависит от того, как долго вы использовали его в качестве дома.

А как насчет недвижимости, купленной до 1985 года?

Если собственность использовалась ею в качестве основного места жительства и была куплена до 19 сентября 1985 г., то последствия были аналогичными.Вам дается базовая стоимость, равная рыночной стоимости имущества на дату смерти.

Когда вы в конечном итоге продадите его, вам нужно выяснить, свободна ли какая-то часть прибыли от CGT, что зависит от того, как долго вы использовали его в качестве дома.

Если собственность использовалась ею в качестве основного места жительства и вы не хотите в ней жить, у вас есть два года со дня смерти, чтобы продать ее и не беспокоиться о налоге на прирост капитала.

Наследование инвестиционной собственности

Рассмотрим инвестиционную недвижимость (коммерческую / жилую / промышленную), принадлежащую вашей покойной бабушке.Исполнитель ее наследства передаст вам это имущество согласно завещанию.

Что будет дальше?

Если недвижимость была инвестиционной собственностью и была куплена после 19 сентября 1985 г., то налоговые последствия отсутствуют. Вы просто наследуете ее базовую стоимость. Когда вы в конечном итоге продадите его, вам нужно будет заплатить CGT.

Если недвижимость была инвестиционной собственностью и была куплена до 19 сентября 1985 г., то налоговые последствия отсутствуют. Вам просто дается базовая стоимость, равная рыночной стоимости собственности на дату смерти.Когда вы в конечном итоге продадите его, вам нужно будет заплатить налог на прирост капитала.

Заем для завершения наследства

Что произойдет, если вы унаследуете одну треть собственности? Другие бенефициары могут решить, что они хотят продать, тогда как вы можете решить, что хотите сохранить собственность.

Вы можете подать заявку на получение ипотечной ссуды для выкупа других бенефициаров / владельцев, однако, если у вас нет 5% -ного депозита в виде реальных сбережений, то большинство банков откажется от вашей ссуды, даже если у вас есть значительная часть капитала в собственности. .

Реальность такова, что когда получено унаследованное имущество, вы можете быть не готовы взять новый жилищный кредит, поэтому вы можете оказаться не в состоянии претендовать на ипотеку. К счастью, есть специализированные кредиторы, которые могут принять ваше заявление, даже если у вас нет реальных сбережений, проблем с работой, свидетельств о доходах или даже плохой кредитной истории.

Наши ипотечные брокеры являются экспертами в оказании помощи людям в финансировании имущества, которое они унаследовали. Позвоните нам по телефону 1300 889 743 или запросите онлайн.

Что следует учитывать при покупке дома братьев и сестер из унаследованного дома?

Иногда братья и сестры, наследующие имущество вместе, не могут прийти к соглашению о том, вступать ли в совместную собственность или продавать.

Если один из вас хочет продать, а другой — нет, есть несколько вариантов:

- Выкупите долю своего брата или сестры в унаследованном имуществе: Вы можете подать заявление на получение ипотечного кредита для выкупа доли брата или сестры в унаследованном доме.Имущество обычно делится 50:50 между вами и вашим братом или сестрой, если иное явно не указано в завещании. Это лучше всего работает, если один бенефициар хочет продать, а другой хочет сохранить собственность.

- Превратить дом в инвестиционную собственность: Если оба или все братья и сестры согласны с тем, чтобы быть совладельцами, вы можете превратить дом в инвестиционную собственность и сдать его в аренду. Затем арендный доход можно разделить соответствующим образом.

- Частное соглашение: Если вы один не можете позволить себе ипотеку для выплаты доли вашего брата или сестры, вы можете составить вексель своему брату или сестре на их долю.Затем вы можете платить им ежемесячные взносы плюс проценты, чтобы выкупить их долю со временем. Вам необходимо проконсультироваться с юристом, чтобы обсудить частную договоренность.

- Продать дом: Если все братья и сестры не могут прийти к соглашению, может не быть подходящего решения, кроме как просто продать дом и выплатить долю каждого бенефициара.

- Обратиться в суд: Если все бенефициары спорят и соглашение не может быть достигнуто, тогда нет другого выбора, кроме как привлечь к суду, что обычно приводит к принудительной продаже имущества.Судебная процедура может быть сложной и дорогостоящей, поэтому лучше ее избегать.

Как выкупить долю своего брата или сестры

Процесс довольно прост, если вы пришли к взаимному соглашению о выкупе их доли в унаследованном доме:

- Заказать оценку недвижимости по справедливой рыночной стоимости дома.

- Определить долю дома другого бенефициара на основании последней воли и завещания.

- Подайте заявление на получение ипотеки или рефинансируйте ипотеку для выплаты доли вашего брата или сестры.

- Сделайте предложение.

- Проконсультируйтесь с юристом и сделайте это юридически обязательным.

Поговорите с бухгалтером

Эта информация носит общий характер и предоставлена Lucentor Pty Ltd, бухгалтером, специализирующимся на налогообложении для инвесторов в недвижимость. Мы рекомендуем инвесторам получить финансовую консультацию, соответствующую их ситуации, прежде чем делать какие-либо инвестиции или принимать решение относительно своих финансов.

Как внести деньги с помощью мобильного чекового депозита

Пропустить навигацию Личный

- Личный

- Богатство

- Бизнес

- Коммерческое

- Рынки капитала

- SearchGo

- Найти нас

- Поддержка

- ENSelect Region / Language

- Английский

- Français

- США

- Английский

- Китай

- 中文

- Интернет-банкинг Зарегистрироваться для онлайн-банкинга с помощью дебетовой или кредитной карты BMO61

- BMO InvestorLine

- BMO Nesbitt Burns

- BMO SmartFolio

- BMO Private Banking

- BMO Mastercard

- Интернет-банкинг для бизнеса

GO

- Личный

- Банковские счета Банковские счета Заработайте $ 300 и исключение.75 сбережений Банковские счета

- Чековые счета

- Сберегательные счета

- Перейти на BMO

- Сравнить банковские счета

Банковское дело для

- Студенты

- Новоприбывшие в Канаду

- Канадские вооруженные силы, ветераны и RCMP

- Банковское дело для коренных народов

Функции

- Семейный пакет BMO

- Банковские услуги

- Банковские соглашения

- Международные банковские операции

Позвольте нам помочь вам

- Сравните текущие счета

- Помогите мне выбрать счет

- Сделать в филиале назначение

- Существующие клиенты: Добавить счета

- Кредитные карты Кредитные карты Кредитные карты

- Возврат денег

- Вознаграждения

- ВОЗДУШНЫЕ МИЛИ

- Без комиссии

- Образ жизни и путешествия

Кредитные карты

- Студент

- Affinity (Партнер)

- Малый бизнес

- Предоплаченная карта Mastercard

- Просмотреть все кредитные карты

Инструменты и информация

- Помогите мне выбрать

- Сравните кредитные карты

- Банковские счета Банковские счета Заработайте $ 300 и исключение.75 сбережений Банковские счета

Десять вещей, которые следует учитывать, если вы наследуете недвижимость в Испании и налог на наследство

Десять важных моментов, которые следует учитывать при наследовании недвижимости в Испании.

Недавний отчет Управления национальной статистики Великобритании показывает, что британские владельцы недвижимости в Испании все чаще становятся старше 65 лет. Учитывая, сколько времени может потребоваться, чтобы найти покупателя на вторичную недвижимость во многих частях Испании, все большее количество из них умрет, прежде чем продать, а это означает, что кто-то из их близких унаследует собственность. Во многих случаях наследник или наследники не проживают в Испании.

Наследование собственности в Испании, особенно если вы не являетесь резидентом, представляет собой проблемы, с которыми многим людям, с которыми я говорил в этой ситуации, трудно справиться.Потеря любимого человека — всегда тяжелое время в жизни, и необходимость справляться со стрессом, связанным с завещанием, иностранной бюрократией и уплатой испанского налога на наследство после утраты близкого человека, почти всегда вызывает стресс для тех, кто причастен к этому. В большинстве случаев они оказываются на сложной, незнакомой и тревожной почве.

Первая проблема, с которой сталкиваются многие нерезиденты при наследовании собственности в Испании, — это незнание, как работает завещание в Испании, или что-либо об испанском налоге на наследство.Это непонимание делает его таким подавляющим. Итак, вот десять ключевых моментов, о которых следует помнить, если вы окажетесь в такой ситуации.

- Для целей налога на наследство законы и юрисдикции, участвующие в каждом конкретном случае, могут зависеть от нескольких факторов, но способ передачи собственности и регистрации нового титула на наследника будет определяться законами региона, в котором находится собственность. расположен.

- Если имущество не упоминается в последнем завещании и завещании умершего, это не является препятствием для передачи права собственности наследнику или бенефициару.Это может быть сделано путем упоминания и описания собственности в акте принятия и вынесения решения / раздела наследства.

- Если акт принятия и вынесения решения / раздела наследства готовится за пределами Испании, он должен быть засвидетельствован нотариусом и переведен на испанский язык с Гаагским апостилем.

- Если вы не являетесь резидентом Испании, вам понадобится испанский номер NIE, чтобы унаследовать собственность и зарегистрировать документ о праве собственности на ваше имя.

- Чтобы зарегистрировать собственность, которую вы унаследовали на свое имя, вам сначала нужно будет заплатить испанский налог на наследство (IHT) в соответствующий налоговый орган.

- В Испании наследники или бенефициары несут ответственность за налог на наследство, а не на имущество умершего. Любой испанский налог на наследство должен быть уплачен бенефициаром в течение шести месяцев с даты смерти. Дополнительное продление срока на шесть месяцев может быть получено по запросу в течение пяти месяцев с даты смерти (всего двенадцать месяцев). Если причитающийся налог на наследство уплачивается с опозданием, испанские налоговые органы применяют пени и штрафы.

- Когда уходит из жизни иностранный владелец недвижимости в Испании, несколько юрисдикций обычно принимают участие в определении налоговых обязательств по наследству, и вероятно, что налоговые декларации должны быть поданы в каждой из них.Чтобы убедиться, что вы платите правильную сумму налога, вам понадобится помощь профессионалов, обладающих опытом в оформлении трансграничных налоговых деклараций на наследство. Международные конвенции необходимо будет проверить, чтобы избежать двойного налогообложения.

- Если вы унаследуете недвижимость в Испании и желаете продать ее, вы не сможете сделать это, пока ваш титул на собственность не будет внесен в Испанский земельный кадастр, даже если датой передачи права собственности в вашу пользу является дата смерти. С точки зрения потенциального покупателя важна запись вашего правового титула в земельную книгу, так что это ключевой шаг, который вам придется предпринять, прежде чем вы сможете продать.

- Если вам необходимо продать унаследованную вами недвижимость в Испании, чтобы оплатить счет по налогу на наследство, вы можете сделать это, если получите разрешение от соответствующего налогового органа и при условии, что вы гарантируете, что выручка от продажи будет использована для оплаты налог на наследство прежде всего.

- Если вы унаследовали недвижимость в Испании, вы не можете заключать договоры аренды или продажи на имя умершего, поскольку это незаконно и может иметь серьезные последствия. Эти полномочия ушли вместе с умершим, и они не принадлежат вам, пока право собственности не будет зарегистрировано на ваше имя.

Если у вас есть недвижимость в Испании, вам следует обратиться за профессиональной помощью по испанскому налоговому планированию на наследство, чтобы не оставлять проблемы для ваших наследников.

Автор Рома Бош, адвокат и партнер DiG Lawyers. 2017 © DiG Advocats

Romà Bosch

* Эта статья написана третьей стороной, не принадлежащей или не контролируемой Spanish Property Insight (SPI).

SPI не несет никакой ответственности или обязательств, связанных с вашим доступом или использованием любого стороннего контента.

Сбербанк получает Denizbank, но по более высокой цене — RT Business News

1 окт, 2012 09:38

Следите за RT на

Сбербанк, крупнейший кредитор страны, завершил свое самое крупное приобретение в Европе, купив турецкий Denizbank. Цена, подлежащая уплате за 99,85% акций, будет выше ранее согласованных 3,5 млрд долларов и составила около 3,87 млрд долларов.

Пересмотренная сумма сделки включает рост чистых активов Denizbank за период с 1 января по 28 сентября 2012 года.По данным российского банка, максимальный дополнительный платеж от Сбербанка может составить до 188 млн евро. Сделка по приобретению DenizBank у франко-бельгийской Dexia Group была заключена в начале июня 2012 года. Приобретение является частью глобального плана Сбербанка по расширению бизнеса. доля чистой прибыли, полученной на международных рынках, в ближайшие 2 года составит 5% с нынешних 1,5%, по словам главы Сбербанка Германа Грефа. В отличие от предыдущего приобретения Сбербанком австрийского Volksbank International (VBI), который понес огромные убытки в 2011 году. , Denizbank входит в семью Сбербанка с хорошей чистой прибылью.Чистая прибыль турецкого банка составила 144 млн евро в первом полугодии 2012 года. При таких показателях доплата Сбербанка логична, сказал газете «Коммерсант» Евгений Тарзиманов, аналитик Moody’s. В случае VBI окончательная цена для Спербанка была снижена до 505 млн евро из ранее оговоренных 585 млн евро. В ближайшее время новый актив будет работать на российском рынке под своим первоначальным названием — Denizbank — сильным брендом в Турции, сказал Греф. «Постепенно мы будем добавлять элементы нашего собственного бренда в макет Denizbank.Также это будет означать, что Denizbank является частью группы Сбербанка », — добавил генеральный директор Сбербанка. По словам Антона Карамзина, заместителя главы Сбербанка, турецкое приобретение станет последней сделкой Сбербанка в области международного банковского обслуживания на ближайшие 2-3 года. борт, общался с RT на прошлой неделе. По словам Карамзина, новым направлением деятельности станет развитие приобретенных активов и их интеграция на внутренний рынок.

Follow RT о

залоге Airbnb: взимать или не взимать?

Как владелец аренды на время отпуска вы понимаете, что аренда — это работа без риска.Как бы вы ни старались поддерживать свою собственность в хорошем состоянии, могут произойти несчастные случаи, и вещи могут сломаться или повредиться. Добавление залога к вашим объявлениям в качестве меры безопасности гарантирует, что любые повреждения, поломки или потерянные предметы будут приняты во внимание.

Как и во многих случаях, добавление залога к вашей собственности Airbnb сопровождается списком плюсов и минусов. Читайте дальше, чтобы лучше понять преимущества и недостатки списания залога Airbnb.

Что такое гарантийный депозит Airbnb?

Страховой залог Airbnb — это установленная сумма денег, которая взимается с гостей для покрытия ущерба, нанесенного имуществу во время их пребывания.Залог возвращается, если имуществу не был нанесен ущерб.

Airbnb позволяет хозяевам вносить залог для покрытия незначительного ущерба. Например, если гости разбивают стаканы во время пребывания в вашем отеле, вы можете взимать с них плату за полную уборку. Наличие залога позволит вам вычесть стоимость глубокой уборки из суммы. Гости оплачивают ущерб, и вам не нужно тратить деньги на устранение проблемы.

В чем разница между гарантией для хозяев и залоговой суммой?

Хотя взимание залога не является обязательным, важно, чтобы вы понимали, чем он отличается от Гарантии для хозяев Airbnb.

Залог Airbnb покрывает ущерб, нанесенный имуществу, то есть «разумный износ». Гарантия для хозяев обеспечивает стоимость защиты до 1 000 000 долларов США в случае «редких случаев повреждения». Залог не требуется для возмещения ущерба, покрываемого Гарантией для хозяев.

Как работает залоговый депозит Airbnb?

Все требования о залоге обрабатываются через веб-сайт Airbnb. Airbnb обеспечивает защиту платежей гостей и надлежащую компенсацию хозяевам за ущерб, нанесенный их собственности.Залог нельзя получить за пределами сайта Airbnb.

При бронировании с них не сразу взимается залог. Хозяин должен подать претензию, чтобы с гостя была снята оплата. У хозяев есть 14 дней с даты отъезда гостя, чтобы потребовать гарантийный залог в случае повреждения имущества. Они должны связаться с Центром разрешения проблем Airbnb и предоставить доказательства ущерба. Доказательства должны включать фотографии и чеки за ремонт.

Какую сумму я должен взимать за гарантийный депозит Airbnb?

В настоящее время около 59% хостов Airbnb требуют внесения залога. Решение о взимании залога остается на усмотрение хозяина. Airbnb не рекомендует конкретную сумму. Размер залога необходимо определять хозяевам самостоятельно.

Судя по сообщениям хозяев Airbnb на нескольких форумах, кажется, что нет установленной суммы залога Airbnb. Тем не менее, общая идея, кажется, заключается в том, что залог не должен превышать 20% от общей стоимости бронирования.В среднем хозяева берут от 100 до 500 долларов за бронирование в качестве залога.

Какие проблемы связаны с залогом?

Хотя залог может быть хорошим способом для хозяев защитить себя и свою собственность, у него есть и недостатки.

Гости беспокоятся о расходах-сюрпризах

Некоторые хозяева опасаются, что внесение залога на самом деле удержит гостей от бронирования.Это может быть правдой на основе того, что некоторые хосты говорят в Интернете. Один хозяин Airbnb на Reddit сообщил, что он получил много вопросов о залоге от гостей, которые были новичками в Airbnb.

Эти гости хотели знать, взимается ли залог заранее или он включен в цену бронирования. Фактически, хозяин считает, что некоторые гости решают не бронировать, потому что думают, что с них будет списана сумма залога. С гостей, однако, не взимается предоплата.Об этом говорится на сайте Airbnb. Сумма залога возвращается, если за время пребывания гостю не был нанесен ущерб.

Добавляет путаницу в процесс бронирования

Поскольку взимание залога не является обязательным, его добавление в объявление может вызвать дополнительные вопросы у потенциальных гостей. Вам придется потратить больше времени на объяснение того, как работает ваша политика гарантийного депозита и что она означает для ваших гостей. В результате процесс бронирования может казаться более сложным, что снижает вероятность бронирования у путешественников.

Залог Airbnb создает проблемы с доверием

Внесение залога заставляет некоторых хозяев выглядеть так, как будто они меньше доверяют своим гостям. Это связано с тем, что хозяевам не требуется вносить залог Airbnb. Хозяин Airbnb сообщил, что у нее есть постоянный гость, который не бронирует номера у хозяев, взимающих залог.

Гость говорит, что она хочет, чтобы хозяин поверил, что она оставит место чистой и без повреждений.По ее словам, хозяин, взимающий залог с Airbnb, придирчив и ищет способ получить его как дополнительный источник дохода.

Жалобы на незавершенные платежи

Хотя на официальных справочных страницах Airbnb указано, что с гостей не взимается залог, если не была подана претензия, некоторые гости утверждают иное. Несколько человек сообщили, что Airbnb создала отложенные платежи для своего метода оплаты за залог. Это создает плохую репутацию хозяев, поскольку кажется, что они предоставили своим гостям ложную информацию.

Хозяевам все равно придется отвозить гостей в суд

Наличие залога не препятствует судебному разбирательству. Некоторые хозяева могут быть все же вынуждены подавать на гостей в суд, если ни гарантия для хозяев Airbnb, ни сумма, которую они взяли в качестве залога Airbnb, полностью не покрывают расходы на ремонт или замену.

Хотя добавление гарантийного депозита в ваше объявление кажется правильным, вы должны принять все это во внимание при принятии решения о том, является ли это лучшим вариантом для вашего бизнеса по аренде на время отпуска.Анализ положительных и отрицательных сторон наличия гарантийного депозита Airbnb может помочь вам лучше понять, насколько это может быть полезно для вас.

Чтобы определить лучший подход к обеспечению надежной защиты вашей собственности, проконсультируйтесь со своим страховым агентом. Таким образом вы будете уверены, что приняли правильное решение и что у вас есть адекватное страховое покрытие.

ОБНОВЛЕНИЕ: Взимание гарантийного депозита Airbnb во время вспышки COVID-19

После того, как Всемирная организация здравоохранения объявила вспышку коронавируса пандемией, число хозяев, обеспокоенных будущим своей загородной аренды, увеличилось предприятия.

Из-за глобальной чрезвычайной ситуации в области здравоохранения в результате вспышки COVID-19 туристическая отрасль переживает временный спад. В такие времена есть определенные аспекты вашего бизнеса, которые необходимо скорректировать для поддержания его роста.

Текущая ситуация требует, чтобы все хосты были более гибкими и готовы к адаптации. Первый шаг — устранить все препятствия, которые могут удерживать путешественников от бронирования у вас. Тем не менее, отказ от внесения залога может увеличить количество бронирований, поэтому вам следует как минимум рассмотреть возможность удаления этой опции.Кроме того, вы можете подумать о настройке гибкой политики отмены, чтобы привлечь больше гостей.

Как менеджер по аренде на время отпуска, вы обязаны принять дополнительные меры предосторожности во время пандемии. Чтобы обеспечить безопасную среду как для вас, так и для ваших гостей, крайне важно практиковать социальное дистанцирование и управлять своим бизнесом удаленно. Инвестиции в программное обеспечение для управления арендой на время отпуска помогут вам управлять своим бизнесом на расстоянии.

Программное обеспечение iGMS для аренды на время отпуска поможет вам полностью контролировать свой бизнес и выполнять повседневные задачи без стресса.iGMS переведет ваш бизнес на автопилот:

- Синхронизирует ваши календари и позволит вам управлять несколькими объектами недвижимости на Airbnb, Booking.com, Vrbo / HomeAway и других каналах в одной панели управления;

- Организация ваших гостевых сообщений в едином почтовом ящике и автоматизация ответов;

- Автоматизация процесса просмотра ваших гостей;

- Позволяет вам эффективно обрабатывать прямые бронирования за счет использования функций управления прямым бронированием;

- Обработка платежей, полученных вами от бронирования.com и прямое бронирование гостей;

- Автоматизация графиков уборки и возможность отслеживать заказы на работу в режиме реального времени;

- Обеспечение функциональности управления командой с контролем уровня доступа;

- Предоставляет вам возможность создавать профессиональные отчеты, чтобы следить за эффективностью вашего бизнеса.

Стоит ли открывать вклад в Сбербанке

Реклама

Самый распространенный и доступный способ сэкономить деньги — это банковский вклад (депозит).Когда он открывается, главное требование к банку — надежность. Сегодня в России работает около 950 лицензированных банков. Самым известным и надежным, без сомнения, является Сбербанк.

Наиболее экономные россияне предпочитают иметь депозит в Сбербанке — его доля среди всех банковских вкладов составляет 45% (на конец 1 кв. 2013 г.). Этому способствует безупречная репутация, широкая сеть филиалов и долгая история учреждения.

Считаем отчисления Сбербанка России на население.Итак, предлагается шесть вариантов срочных вкладов. Таблица ниже поможет вам выбрать вклад в Сбербанке, исходя из ваших предпочтений, суммы и планов по вложенным деньгам.

| Наименование вклада | Описание, назначение | % в рублях | % в долларах | % в евро |

| «Экономия» | 9 Максимизация доход — срок: 30 дней — 3 года; — требуется минимум 1 тысяча рублей; — начисление процентов один раз в месяц; — к депозиту добавляются проценты; — пополнение и частичное снятие денег не предусмотрено; — проценты можно брать или отправлять на карту; — специально для пенсионеров установлена максимальная ставка по вкладам. | до 8 | до 3,25 | 3,25 |

| «Пополнение» | создание сбережений + получение дохода — срок: 90 дней — 3 года; — требуется минимум 1 тысяча рублей; — начисление процентов один раз в месяц; — проценты можно брать или отправлять на карту; — к депозиту добавляются проценты; — специально для пенсионеров установлена максимальная ставка по вкладам. | до 7.25 | до 3 | до 3 |

«Управление» | получение дохода + использование части депозита — срок: 90 дней — 3 года; — минимум нужно заплатить 30 тысяч рублей; — начисление процентов один раз в месяц; — проценты можно брать или отправлять на карту; — допускается пополнение депозита в размере 1 тысяча рублей, 100 долларов / евро; — разрешено снятие части депозита; — возможно увеличение процентной ставки до следующей градуировки суммы; — максимально возможная сумма депозита — первый взнос умноженный на 10. | до 6,5 | до 2,8 | до 2,8 |

| «Подари жизнь» | Получение дохода + благотворительность — период ровно один год; — минимум 10 тысяч рублей; — начисление процентов каждые 3 месяца; — доход с процентов можно снимать или отправлять на карту; — к депозиту добавляются проценты; — пополнение счета и снятие денег не предусмотрено; — 0,3% годовых от депозита каждые три месяца, отправляемого в благотворительный фонд. | 7,25 | — | — |

| «Мультивалютность» | получение процентного дохода + доход от выгодных курсовых изменений — 1-2 года, точность до суток; — минимально возможная сумма 5 рублей / доллар / евро; — начисление процентов каждые 3 месяца, ставка зависит от размера депозита и минимально возможного остатка; — проценты можно брать или отправлять на карту; — к депозиту добавляются проценты; — частичное снятие денег не предусмотрено; — можно пополнить от 1 тысячи рублей 100 долларов / евро; — Преобразование возможно. |

Распределение будет осуществляться в порядке родственной очередности;

Распределение будет осуществляться в порядке родственной очередности;

Процесс регулируется ст 1142 ГК РФ.

Процесс регулируется ст 1142 ГК РФ.