Закладная на квартиру по ипотеке в Сбербанке + образец. Закладная на квартиру

образец и что это такое

Осуществить свою мечту о покупке долгожданного жилья стало возможным благодаря жилищному кредитованию, в котором первые позиции занимает Сбербанк. Финансовая организация заинтересована в полном возврате средств. Гарантией этого становится процедура передачи приобретаемого жилья в залог. Документом, подтверждающим это, является закладная на квартиру по ипотеке в Сбербанке. Существует определенная форма документа и правила его заполнения.

При выдаче заемных средств на покупку жилья банк потребует оформить его в качестве залогового имущества

При выдаче заемных средств на покупку жилья банк потребует оформить его в качестве залогового имуществаСодержание статьи:

Закладная на квартиру по ипотеке Сбербанка – что это такое

При выдаче средств на покупку жилья банк должен учесть все возможные риски, связанные с невозвратом денег. Такой документ, как закладная, поможет подтвердить притязание кредитора на залоговое имущество, в случае если заемщик окажется в какой-то момент неспособным выплачивать долг.

Для того чтобы оформить ипотеку, не требуется этот документ в обязательном порядке.

Что касается европейских стран, то там он является неотъемлемой частью кредитования. Возможно в будущем, такая процедура станет обязательной при оформлении ипотечного займа.

Как оформить закладную?

Ипотечный договор для банка является не только прибыльным, но и рискованным документом. Банк всевозможными способами пытается застраховать себя от ситуаций, когда возврат денег со стороны заемщика становится затруднительным. Банк может предложить свой вариант для того, чтобы получить дополнительные гарантии. Оформление именной ценной бумаги происходит одновременно с подписанием договора по кредиту. С целью исключения возможных недоразумений в будущем, необходимо предварительно сверить все позиции, так как противоречия недопустимы.

Если возникнет спорный момент, то приоритетом будет пользоваться именная ценная бумага, а не контракт по жилищному займу. Перед тем как ставить подпись, нужно удостовериться в том, что оба документа находятся в полном соответствии.

Закладная – это документ, который для Сбербанка будет гарантией того, что он в любом случае сможет вернуть свои деньги.

Она должна быть зарегистрирована в государственных органах, до того момента пока выйдет установленный срок. В обязательном порядке банковский сотрудник вносит данные о регистрации в базу банка для официального подтверждения.Если этот срок выйдет, то документ теряет свою юридическую силу и становится не действительным.

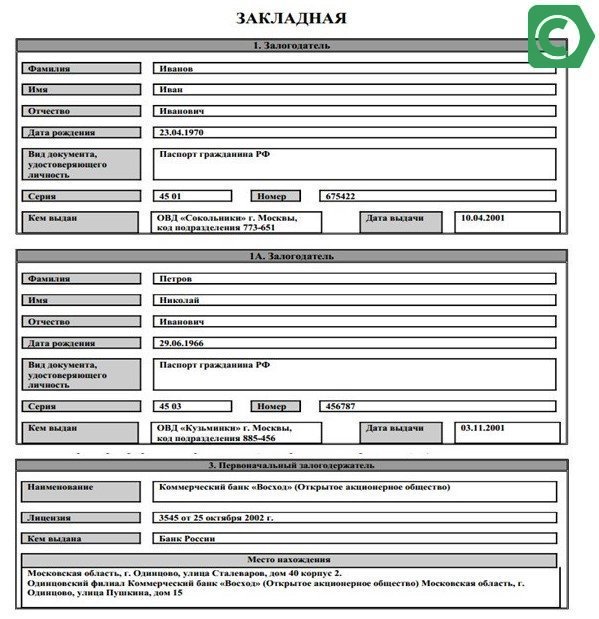

Образец закладной на квартиру

Многие заемщики задаются вопросом, где можно взять образец ценной бумаги? Его можно скачать на различных интернет ресурсах, а также взять в отделении банка. В интернете можно найти пример заполнения. Стоит внимательно отнестись к этой процедуре, так как из-за невнимательности можно попасть в довольно неприятную ситуацию. Лучше всего проконсультироваться по возникшим вопросам с компетентными сотрудниками.

Так выглядит образец документа

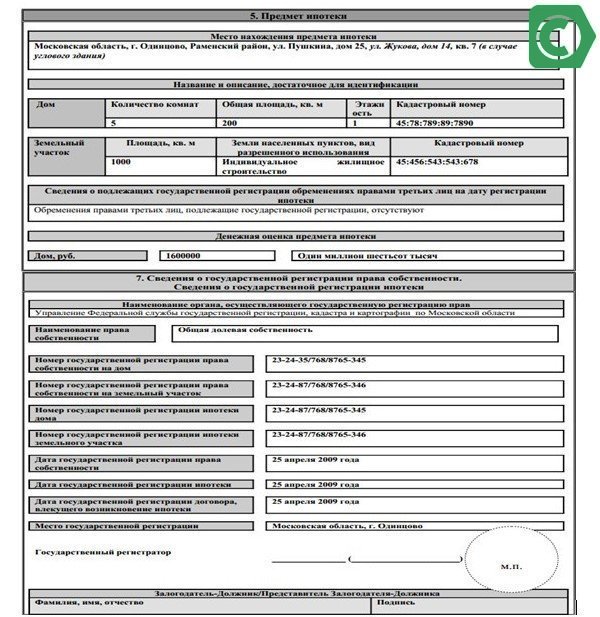

Так выглядит образец документа Пример заполнения сведений о приобретаемом объекте недвижимости

Пример заполнения сведений о приобретаемом объекте недвижимостиСтоит отметить, что закладная будет возвращена заемщику только тогда, когда он полностью погасит задолженность по кредиту. Иногда клиенты сталкиваются с такой ситуацией, когда ценную бумагу им не возвращают по различным необоснованным причинам. В такой ситуации лучше всего сразу обращаться в суд. Чтобы обезопасить себя от возникновения подобных неприятных ситуаций, лучше всего оформлять жилищный кредит в надежных банках.

В России разрешается продавать этот финансовый инструмент. Многие заемщики недоумевают по данному поводу, так как их пугает подобная формулировка. Тем не менее поводов для опасений нет. Новый владелец документа не сможет изменить условия кредитного контракта в одностороннем порядке. Что касается клиента, то изменения коснуться лишь номера счета, на который он должен будет переводить деньги за счет выплаты ипотечного займа. Остальные условия останутся неизменными, а внести поправки в договор по займу можно будет только с согласия двух сторон.

Скачать образец закладной на квартиру

Заключение договора

Ипотечное кредитование пользуется среди населения все большим спросом. При заключении ипотечного договора заемщик может представить для банка такой дополнительный документ, как закладную, и оформить специальный договор. Он является важным финансовым инструментом, поэтому должен быть составлен предельно внимательно. Поскольку эта ценная бумага не так часто применяется при кредитовании, многие люди не знакомы с процедурой ее оформления.

Многие заемщики задаются вопросом, где можно взять образец закладной по ипотеке? В Сбербанке могут не только предоставить образец документа, но и проконсультируют клиента по различным моментам, связанным с подписанием данного акта. Обычно предметом данного документа является квартира, которой будет обладать клиент после подписания контракта. Также предметом залога может быть любой объект недвижимости – частный дом или участок земли. Закладная должна быть оформлена только на ту собственность, которая не уступает в цене стоимости кредита. Основные пункты документа останутся неизменными после заключения договора, однако работники банка могут откорректировать некоторые пункты.

Особые требования

Во время заполнения данного акта необходимо учесть некоторые требования данной процедуры:

- Предмет залога должен быть описан подробным образом;

- Необходимо указать данные о лице, которое выдает документ;

- Должна содержаться информация о владельце имущества;

- Потребуется описать метод возврата займа и указать точную дату;

- В бумаге указываются данные о сумме займа и размер процентной ставки;

- Если заемщик не один, то подпись должны поставить и совладельцы собственности;

- В документе должны быть указаны и платежные реквизиты.

Заключение ценной бумаги происходит между финансовым учреждением и получателем имущества.

Что такое закладная для ипотеке и зачем она нужна? (видео)

Заключение

Ипотечное кредитование относится к самым рисковым банковским продуктом. Чтобы иметь полную гарантию возврата заемных средств, банковское учреждение может предложить заемщику оформить именную ценную бумагу на кредитуемое жилье. Стоит знать, что закон не требует обязательного проведения подобной процедуры при оформлении жилищного кредита.

19-07-2018

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Закладная на квартиру по ипотеке в Сбербанке (что это такое, образец)

Многие слышали, но не многие знают, что представляет собой документ под названием «Закладная на квартиру по ипотеке». Не говоря уже о том, зачем она вообще нужна и что от неё зависит, ведь подобного рода документы не особо распространены в сфере услуг банка.Закладная на квартиру для ипотеки - что это такое и обязательно ли она нужна?

Не исключено, что для оформления жилищного займа в Сбербанк России, кроме ряда стандартных бумаг, потребуется ещё и закладная на приобретаемый объект недвижимости. Дело в том, что в ходе оформления ипотечного кредита банк должен учитывать любые риски, связанные с возможностью невозврата выданных денежных средств. Документ в виде закладной послужит дополнительным доказательством притязаний на залоговую недвижимость, если заёмщик будет неспособен платить по ипотеке.Тем не менее, данный документ не требуется в обязательном порядке при оформлении ипотеки в России.

А вот в странах Европы напротив. Без закладного документа ни одно кредитование не обходится. Так что, вполне вероятно, что в недалёком будущем и российские банки возьмут данный инструмент в обиход, включив в основной список необходимых документов и закладную на квартиру.к содержанию ↑Как оформить закладную на приобретаемую недвижимость?

С точки зрения Сбербанка, ипотечное соглашение является не только прибыльной сделкой, но и рискованным мероприятием. Банк использует любые возможные способы с целью обеспечить себе защиту от ситуаций, когда для заёмщика плановый возврат денег становится невозможным либо весьма затруднительным. Банк может предлагать оформление закладной на квартиру. Как же происходит оформление такого дополнительного банковского гаранта?На практике, процесс оформления закладного документа по ипотеке осуществляется параллельно с оформлением кредитного соглашения. В ходе подписания договора следует быть внимательным и сверять каждую отдельную позицию.В случае возникновения спорных моментов по ипотеке, именно закладной документ, а не договор, будет служить приоритетным элементом в их разрешении.В свою очередь, закладная на квартиру для Сбербанка станет гарантией того, что банк вернёт свои деньги, независимо от сложившихся у заёмщика обстоятельств.

Закладной документ на недвижимость по ипотеке должен регистрироваться в соответствующих государственных органах до момента окончания срока действия. Когда установленный период закончится, закладная утратит юридическую силу и будет считаться недействительной. А официальным актом закладная признаётся только после того, как сотрудник Сбербанка внесёт в общую базу соответствующие регистрационные сведения.к содержанию ↑Образец закладной на квартиру

Многих из тех, кого напрямую касается данный вопрос, интересует, где раздобыть образец документа. Он предоставляется разными ресурсами. Форму заполнения закладной по ипотеке можно скачать на одном из ресурсов, либо в качестве варианта, можно обратиться в любое отделение Сбербанка. Если пользоваться интернет-ресурсами, то там можно найти и заполненный пример. Следует отметить тот факт, что закладная возвращается заёмщику лишь в том случае, когда долговые обязательства по ипотеке будут полностью погашены. Хотя бывают такие случаи, когда банки не отдают заёмщику документ, не особо стараясь объяснить причину. В подобных ситуациях тянуть не стоит. Надо сразу обращаться в суд.Скачать образец закладной можно по ссылке ниже на странице. На сегодняшний день в России разрешено «торговать» закладными. Это многих заёмщиков приводит в недоумение. Но на самом деле здесь нет ничего страшного. Дело в том, что новый владелец закладной в одностороннем порядке никоим образом не сможет повлиять на условия ипотечного соглашения. Для клиента изменения затронут только номер счёта, куда он должен платить средства на выплату долга. Все остальное — неизменно. Вносить корректировки в договор можно лишь на основе двухстороннего согласия.к содержанию ↑Как заключить договор закладной

Итак, по той причине, что закладная на квартиру по ипотеке является официальным документом, оформлять его следует по всем правилам и форме. Обратившись в Сбербанк, можно не только взять необходимый образец, но и получить исчерпывающую консультацию по заполнению. Как правило, предметом документа становится та самая квартира, которая приобретается заёмщиком под ипотеку. Но не исключается возможность брать в качестве предмета для закладной другую собственность (квартиру, дом, земельный участок и т.п.). Однако есть момент — закладной документ оформляется только на тот вид собственности, который не уступает в ценовом эквиваленте стоимости займа.В основном, все установленные пункты остаются неизменными. По мере необходимости, сотрудники банка имеют право вносить корректировки.к содержанию ↑Условия для оформления закладной

В ходе заполнения закладной на квартиру следует принять во внимание отдельные требования. А именно:- выбранная в залог собственность должна описываться в документе подробно;

- обязательно должны вноситься сведения о человеке, который выдаёт документ;

- документ должен включать информацию о владельце закладного имущества;

- надо описывать способ долгового возврата с указанием точной даты;

- в закладном документе должна прописываться сумма займа по ипотеке и размер её процентной ставки;

- если заёмщиков несколько, подписывать документ обязаны все;

- закладная должна содержать платёжные реквизиты.

Скачать образец закладной на квартиру по ипотеке

Закладная на квартиру по ипотеке (образец).doc [64,5 Kb] (cкачиваний: 206) Посмотреть онлайн файл: Закладная на квартиру по ипотеке (образец).docsbank-gid.ru

Закладная на квартиру при ипотеке: содержание, передача, права, восстановление

Процедура получения займа допускает оформление закладной на имущество, гарантирующее кредитоспособность клиента. Не редкостью стало обращение к таким гарантиям при приобретении квартиры в ипотеку.

Процедура получения займа допускает оформление закладной на имущество, гарантирующее кредитоспособность клиента. Не редкостью стало обращение к таким гарантиям при приобретении квартиры в ипотеку.

Инвестирование в жильё граждан, которое осуществляют банки, работающие на рынке недвижимости, так же требует гарантий от потенциального плательщика, как при оформлении иного вида кредитования.

Такие гарантии предоставляются клиентом заведомо, приложением к заявлению с просьбой о выдаче суммы средств, достаточной для приобретения квартиры в новостройке или на вторичном рынке.

В случае с инвестированием в жильё, предоставляемые покупателем гарантии предусматриваются составлением закладной, которая обеспечивает права займодателя на квартиру, вплоть до момента полного погашения долговых обязательств.

Процедура регламентируется действием статьи 17 Федерального Закона об ипотеке (№ 102-ФЗ).

Что представляет собой закладная при ипотеке

Закладная – инструмент, позволяющий вливать инвестиции, имеет вид документа, регламентирующего условия погашения долговых обязательств заёмщиком.

Относится к категории ценных бумаг, имеющих обеспечение имущественным объектом. В данном случае её ценность обусловлена объектом ипотечного кредитования, то есть квартирой. Оформляется на предъявителя и допускает участия в имущественных сделках.

На основании представляемой ценности, допускает переоформление в сторону заинтересованных лиц, участвующих в финансировании кредитной организации.

То есть, за счёт передачи прав (их части) по закладной, банк получает доступ к расширению финансирования из иных источников.Он привлекает к инвестированию иные банки и кредиторов, которые пополняют финансирование и расширяют фронт действий по привлечению клиентов. После оформления бумаги, покупатели утрачивают контроль над её миграцией в результате финансовых операций и не допускаются к решению вопросов о правомерности распоряжением залоговым имуществом. То есть они не могут запретить какие-либо операции, проводимые инвесторами.

После погашения задолженности ценная бумага возвращается владельцу, что служит основанием для снятия обременения с объекта недвижимости и внесение сведений в регистрационные записи государственного кадастра недвижимости (ГКН), о вступлении во владение квартирой.

Нужна ли закладная при ипотеке

Если исходить из того, что кредитование при покупке квартиры обеспечивает возврат залога за счёт стоимости помещения, принадлежащего банку до момента погашения долга, то оформление залога покажется не совсем целесообразным действием.

Если исходить из того, что кредитование при покупке квартиры обеспечивает возврат залога за счёт стоимости помещения, принадлежащего банку до момента погашения долга, то оформление залога покажется не совсем целесообразным действием.

Эти требования, предъявляемые инвесторами в сторону покупателей, настораживают последних. Применение таких обязательств в России находится в стадии адаптации. Недостаточная база опыта, отсутствие позитивного результата, который допустимо позиционировать – камни преткновения, создающие препятствия в виде непонимания между банкирами и клиентами банков.

Богатый опыт западных стран не вдохновляет россиян на следование этой процедуре. Но обстоятельства, при которых кредиторы требуют составления закладной, заставляют принимать выставляемые банками условия.

Потребность получения банком ценной бумаги заключается не в дополнительных гарантиях от заёмщика. Кредитору достаточно того, что объект с не погашенным долгом остаётся в его собственности посредством оформления обременения, что само по себе сводит риски к нулю.

Но ценные бумаги имеют свойство участвовать в аукционах и выставляться в качестве залога для получения инвестиций самим банком.

То есть деньги, вложенные в квартиру и обеспеченные залоговой документацией, могут участвовать в обороте за счёт активирования стоимости ценных бумаг.

Их посредством допустимо привлекать инвестиции в течение всего периода залогодержания объекта или до момента передачи прав на ценную бумагу взамен на финансирование со стороны других банков.

Содержание закладной и регистрация владельцев при ипотеке

Составление опирается на договор ипотечного кредитования и правоустанавливающую документацию, удостоверяющую юридический статус и личные данные сторон.

Составление опирается на договор ипотечного кредитования и правоустанавливающую документацию, удостоверяющую юридический статус и личные данные сторон.

В частности, указывается адрес места нахождения и регистрации юридического лица, выдавшего кредит, а также – форма собственности кредитной организации и реквизиты.

По сути, в залогодержащей бумаге требуется содержание всех сведений, которые применялись при оформлении ипотеки.

Указываются сведения о договоре ипотеки, на основании которого составляется бумага. Особо выделяют положение об условиях погашения долга, так как они требуют сохранения при передаче залоговых прав.

Структура документа содержит так же сведения о квартире как предмете залоговой стоимости. Сведения опираются на стандартные характеристики, применяющиеся в договорах имущественных сделок. Они требуют соответствия кадастровым и техническим сведениям, отражённым в БТИ и ГКН.

При составлении документа вносятся полные данные владельца, к которому относится банк, выдавший ипотечный кредит. Впоследствии, в результате банковских операций, держатель ценной бумаги может измениться.

Поэтому в конце листа оставляется место, отведённое для передаточных записей банка о реорганизации прав на объект залога через вторичный залог, продажу бумаг на бирже или иным законным способом. Например, при выпуске эмиссионных бумаг, обеспеченных залогодержателем.

Передаточные записи вносятся в свободные строки, с указанием наименования юридического лица, ставшего залогодержателем, с указанием даты и правоустанавливающего прецедента, который оформляется надлежащим образом. Переход права регистрируется в записях ГКН.

Передача и осуществление прав по закладной

Право распоряжаться залоговой квартирой принадлежит юридическому лицу, которое на момент распоряжения определяется как держатель ценной бумаги. Изначально данная способность закрепляется за кредитором, составившим ипотечный договор и оформивший приобретённую квартиру предметом залога.

Для приобретателя квартиры, заведомо осведомлённого о требовании обременения на жильё при покупке, которое завершается в момент погашения ипотеки, наличие закладной практически ничего не меняет.

Он действует в соответствии с алгоритмом, установленным положениями договора. То есть – вносит платежи оговоренными частями в назначенный срок и в предусмотренном объёме.Соблюдая установленный режим погашения долговых обязательств, граждане вправе беспрепятственно распоряжаться занимаемым помещением, используя под жильё. Но до момента завершения погашения долга, квартира обременена в качестве залогового имущества, что не допускает её к участию в имущественных сделках.

Такие условия предоставляются независимо от оформления (не оформления) закладной. Получается, что физическое лицо делегировало право имущественного распоряжения квартирой в сторону залогодержателя, что подтверждается оформлением обозначенной документации.

Юридическое лицо, получившее право имущественного распоряжения допускается к сделке. Но сделка не может затрагивать имущественных прав физического лица, беспрепятственно распоряжающегося занимаемым помещением.

В результате подобной сделки отчуждаются только долговые обязательства, обеспечивающие финансовую стабильность банка, оформившего ипотеку.

При этом требуется регистрации права собственности на квартиру как объект залогового имущества. Такая регистрация констатирует факт перехода прав, который не ограничивается простым подписанием гражданско-правового договора.

При передаче прав инвестору, для проживающего в квартире лица, ничего не меняется. Он продолжает рассчитываться за ипотеку на тех же условиях, которые оговаривались при покупке квартиры и оформлении ипотеки.

Остальные условия финансирования и оформления предмета залоговой стоимости, решаются банкирами без привлечения клиента. Его требуется оповестить о свободе распоряжения ценными бумагами со стороны банка, заведомо.

Иногда такой вид передачи права залогодержателя производится за время выплаты кредита неоднократно. Закладная может мигрировать из одного банка в другой, привлекая дополнительные инвестиции владельцам.

Число перехода прав не отражается на кредитной истории получателя ипотеки и не привносит в его беспрепятственное владение объектом в качестве жилья, никаких нюансов юридического характера.

По правилам кредитные организации обязаны предупреждать своих клиентов о переходе прав по закладной другому банку. На практике происходит иначе. В итоге после выплат стоимости долга, владелец недвижимости иногда не находит истории движения закладной в результате миграции документа за счёт многократных финансовых операций.

Восстановление утраченной закладной при ипотеке

После погашения долга, в течение месяца банк обязан снять обременение по квартире, которая переходит в неоспоримую собственность владельца.

После погашения долга, в течение месяца банк обязан снять обременение по квартире, которая переходит в неоспоримую собственность владельца.

Эта процедура осуществляется при предъявлении закладной в местное отделение ГКН совместно с пакетом документации, требующейся для оформления «свидетельства о собственности».

Поэтому обязательно требуется вернуть закладную с отметкой, сделанной банком, о завершении процедуры выплат в связи с погашением долговых обязательств. Когда бумага была передана иному инвестору, владелец получает её по месту нахождения.

Если займодатель не передавал сведений владельцу о передаче ценной бумаги иным инвесторам, история участия таковой в финансовых операциях может утратиться. Тогда следует обращаться в тот банк, где утерялись следы кредитной истории или по месту оформления ипотеки. Здесь требуется получить дубликат, оглашающий процесс завершения выплат.

Если банк отказывает в выдаче дубликата, то владелец имущества обращается в арбитражный суд с иском о нарушении его имущественных прав.

Изъятие данного документа и его регистрация обязательны, во избежание рисков, связанных с ошибочным требованием удерживания обременения и юридических последствий, допускающих неправомерные финансовые взыскания по выплаченному займу.

myestate.club

что это в 2022 году

Кредитование набирает все большей популярности с каждым днем, и поэтому банки пытаются свести к минимуму риски непогашения задолженности по кредитам. Поэтому часто данная цель достигается путем подписания закладной по ипотеке, это, фактически залог квартиры по данному договору.

Что такое закладная по ипотеке?

Закладная по ипотеке является официальным документом, и она чрезвычайно важна для сторон ипотечного договора. С помощью такого документа, как подтверждение залога, клиент имеет возможность получать деньги у банка на любые нужды. Этот документ может подтверждать тот факт, что физическое лицо, клиент банка, фактически владеет тем имуществом, которое находиться у банка в залоге по оформленному договору на получение кредита.

Образцы данного документа можно встретить в сети или взять в банке. Её оформляют с соблюдением всех правил и всех юридических норм. Если хотя бы одно правило при оформлении закладной не выдержано, то документ считается недействительным. А недействительный документ не может прилагаться к договору.

Условия закладной обязательны к изучению, этот документ имеет некоторые нюансы, и если не учесть всего, то можно потерять определенную сумму денег. Большинство из крупных банков предоставляют кредиты для ипотеки только при правильно составленной закладной. Но в некоторых случаях могут обходиться и без неё.

Если ипотека оформляется в небольшой организации, то чаще, данный документ является обязательным к подписанию. Важно при подписании такого документа помнить некоторые его особенности:

- закладная может оформляться только на физическое лицо, она является именной;

- чтобы обеспечить закладную, необходимо оформить такой документ на приобретаемую недвижимость;

- закладная должна иметь все правила кредитного договора, которые называют существенными условиями;

- действие документа ограничивается действием самого кредитного договора, далее он действовать не может.

Закладная может составляться не только на приобретаемое имущество, но и на старую квартиру, поскольку часто для того, чтобы приобрести новое жилье, необходимо заложить старое имущество. Когда данный документ составляется сотрудниками банка, то они обязательно проверят наличие жилья, имущества, и все ли в порядке с документами. Поэтому в анкете при заявке на кредит нельзя врать, все, что указано в ней, будет проверяться сотрудниками банка. Если ценное имущество во владении клиента отсутствует, то банк может отказать в оформлении ипотеки.

Так, оформить надежную ипотеку можно с помощью закладной, и это отличный вариант для заемщика и для банка, который дает деньги на приобретение жилья. Ипотека часто оформляется и при отсутствии стабильного дохода или при низких доходах, когда клиент оформляет закладную.

Зависимо от того, какой бывает ипотека, закладные разделяются на такие виды:

- дом и прилегающий к нему участок;

- квартира;

- недвижимость, которая имеет коммерческий характер;

- арендная земля;

- участок земли.

Проще всего оформить для банка закладную на квартиру. Но при этом есть определенное условие, стоимость имущества по закладной должно превышать стоимость суммы кредита. Именно по такой причине банки часто просят сделать большой первоначальный взнос. Помимо этого, некоторые банки определяют причины, по которым залог могут и не принять. К примеру, кредит берется в одном городе, а закладываемое имущество находиться в ином городе, или в отдаленном участке. Перед тем, как заключать контракты, необходимо учесть все, уточнить все детали, и уже потом подписывать закладную.

Закладную можно охарактеризовать как гарантию для финансового учреждения. Это гарантия того, что свои деньги банк сможет вернуть при любом раскладе. Ипотека – это кредитование долгосрочное, и погашение его длиться долго, и может занять даже несколько десятилетий. За это время случиться может многое, и банк может потерять свои деньги. Поэтому, чтобы обеспечить себе возврат задолженности, банк требует предоставления от клиента закладной бумаги.

Оформление закладной

Чаще всего, закладную для оформления предоставляет кредитно-финансовая организация. Это банк или организация, которая, собственно, и предоставляет человеку кредит. Некоторые банки даже берут за это отдельную плату, фиксируя на данную услугу определенный тариф.

Согласно российскому законодательству, в закладной должны присутствовать такие сведения:

- Название документа «Закладная».

- Фамилия, имя и отчество залогодателя и держателя залога, а также их паспортные данные. Если одной стороной сделки является юридическая компания, то в документе прописывается название организации и её адрес.

- Данные должника, паспортные данные и адрес лица, если должник и залогодержатель – это разные лица.

- Наименование и номер кредитного договора, которого касается закладная. Место заключения такого договора.

- Сумма займа на ипотеку, процентная ставка и сумма процентов по данному договору.

- Срок, к которому должны быть погашены все обязательства по договору.

- Место расположения описанного имущества, а также его описательная характеристика.

- Оценка имущества, которое заложено.

- Подтверждение того, что заложенное имущество действительно принадлежит лицу, которое его закладывает. Для этого называют право и указывают орган, который его зарегистрировал.

- Подтверждение государственной регистрации ипотеки.

- Подписи сторон.

Перед тем, как заключать кредитный договор с банком, сотрудники учреждения рекомендуют своим клиентам предварительно ознакомиться с типовой формой закладной.

Важно ли изучить закладную перед подписанием?

Успех любой сделки начинается из внимательного изучения документов, которые подаются на подпись. Именно в это время возникает необходимость внимательно изучить документы и разобраться во всех нюансах. Важно правильно составлять закладную, и это больше важно для банка, нежели для клиента. Ведь если в документе присутствуют ошибки, то она будет считаться недействительной. И банк при этом не сможет доказать свои права.

Но клиенту также не рекомендуется расслабляться, и обратить внимание на некоторые моменты все же необходимо. На что именно обращать внимание, назовем ниже:

- Подписывая документ, в том числе и закладную, человек соглашается со всем, что написано в нем. Следует проверить все, сумму займа, размеры процентов, условия возврата денег и другое. Бывает, что в таком документе находят ошибку, и она в пользу банка. Банк получает свою выгоду от этого, а клиенту доказать, что это ошибка, трудно.

- Нельзя оставлять без внимания срок, на протяжении которого кредитор должен вернуть закладную после исполнения всех обязательств по договору. Чем меньше срок, тем лучше, ведь по истечению кредитного договора, клиент сможет быстрее снять обременения со своего имущества. Если данной информации в закладной не будет, то она должна быть в самом кредитном договоре

Конечно, закладная не может существенно влиять на взаимоотношения банка и клиента, однако важно сохранять документ у себя до окончания договора и не потерять его. Дело в том, что закладная входит в перечень документов, которые прилагаются к кредитному договору. И она же необходима для того, чтобы снять обременения с имущества после окончания срока действия кредитного договора. Поэтому без закладной успешно завершить операцию не получиться.

Если закладная была утеряна, то важно знать, как поступать в такой неприятной ситуации. Бумага может потеряться как у клиента, так и у банка.

Когда кредитный договор закончился, и история подходит к финалу, то банк обязательно передает клиенту закладную. Этот экземпляр закладной требуется вместе с письмом из банка, что должно подаваться в регистрационный отдел. Часто банк затягивает этот процесс, и не выдает закладную вовремя. Если такое произошло, то следует жаловаться на действия сотрудников банка, и писать жалобу в центральный офис. Получив жалобу, часто банки незамедлительно возвращают документ клиенту.

Если же банк не возвращает экземпляр закладной, мотивируя это её утерей, то из сложившейся ситуации есть два выхода: снять обременение с помощью обращения в судебную инстанцию или же с помощью изготовления дубликата закладной. Дубликат можно изготовить из собственного экземпляра закладной бумаги.

В российском законодательстве существуют нормы, которые дают возможность продавать закладные. Но здесь существуют свои проблемы, к примеру, то, что эти нормы не до конца обозначают действия клиентов. Непонятная формулировка пугает заемщиков, но их опасения абсолютно напрасны. Новый владелец закладной не может изменить условия договора кредита в одностороннем порядке. Для заемщика при продаже закладной изменяться только некоторые условия. Изменится только номер счета, на который ежемесячно необходимо переводить определенную сумму денег. Это финансы на погашение основного долга.

Все условия для клиента останутся прежними, и любое из них может поменяться только при согласии обеих сторон, участвующих в договоре.

На сегодняшний день, существует перечень документов, которые необходимы для подписания кредитного договора. Закладная на имущество в этот перечень не входит, поэтому она не считается обязательной для подписания кредитного договора. Эти нормы упрощают жизнь заемщикам, поскольку если бы закладную определили как обязательную бумагу, то все расходы по её оформлению ложились бы на плечи клиентов банка.

Сам клиент, когда подписывает закладную, не получает от этой бумаги каких-либо для себя выгод. Конечно, бывают случаи, когда банки снижают процентную ставку за предоставления закладной, но это бывает в практике очень редко. К примеру, если кредит оформляется в банке ВТБ или в Сбербанке, то таких привилегий при предоставлении закладной там нет.

Дубликат

Дубликат оформляется банком. Для этого следует обращаться в тот банк, который занимался выдачей кредита. Перед подписанием копии закладной, следует проверить все данные, которые в неё внесены. Лучше всего сверить экземпляр со своим экземпляром закладной, который оставался при её заключении у клиента. Заключив новую закладную, на ней ставиться отметка о том, что это дубликат или копия.

Данные условия игнорировать нельзя, поскольку есть копия или второй экземпляр отсутствует, то установить идентичность документа будет невозможно. Особенно тяжело это будет сделать в том случае, когда после заключения кредитного договора и закладной прошло много времени. Кредиторы могут нарочно уничтожать вторые оригиналы закладных, чтобы после окончания срока действия договора затягивать процесс снятия обременений с имущества клиента.

Если сотрудники банка будут требовать заплатить за дубликат закладной или попытаются изъять у клиента штраф за утерю документа, то такое поведение банка карается законом, и является неприемлемым. На подобные действия можно жаловаться в центральный офис организации. Если жалоба не дает результатов, то можно обратиться в суд.

Это банк теряет закладную, и поэтому они должны выдавать её дубликат абсолютно бесплатно. Для того чтобы избежать в дальнейшем спора, данный пункт можно прописывать в закладной или же указать при заключении кредитного договора. Для своего же блага, можно сделать копии таких документов, и заверить их нотариально.

Хотя закладная – это не самый важный документ в получении кредита, он может доставить много проблем, если его потерять. Такие проблемы могут причинить неудобства при окончании кредитного договора. Особенно затягивает процесс утеря данного документа при отсутствии его дубликата или копии.

Можно ли оформить ипотеку без закладной?

Согласно законодательству России, ипотеку можно взять и без оформления такой бумаги, как закладная. Но, судя по практике российских банков, можно судить о том, что большинство из финансовых организаций не выдают кредиты без закладных. Дело в том, что не все банки могут позволить себе выдавать кредиты на таких условиях. Только крупные банки могут дать кредиты без залога, для этого она должны обладать большими финансовыми резервами.

Часто крупными банками, которые могут дать кредит без закладных, являются те банки, в которых присутствует государственная часть. Также многие иностранные кредитные организации могут выдавать ипотеку без закладных документов. Это обусловлено тем, что они имеют возможность привлекать деньги под низкий процент.

Таким образом, получить деньги на приобретение жилья по договору ипотеки, без залога имущества можно только в крупных банках. Такими банками являются те организации, которые имеют много денежных средств в запасе, это крупные банки.

В российском законодательстве существует ипотека, которая предоставляется в силу судебного решения. Но проблема в том, что в России такой вид кредитования не достаточно подробно прописан. Поэтому, при оформлении ипотеки можно обойтись не только без закладной бумаги, но и без договора кредитования. Все отношения между банком и заемщиком оформляются только судебным решением. Ним они и регламентируются.

Таким образом, закладная бумага для кредитного договора не является обязательным документом. Она дает возможность банку при любых условиях вернуть себе финансовые средства, которые выдавались в кредит. Закладную можно продать, но её ни в коем случае нельзя терять, так как потом придется ждать изготовления дубликата документа. Шаблон документа, как правило, предоставляется банком, так как именно он заинтересован в правильности его составления. Если документ составлен неправильно, то он не имеет юридической силы.

credity-banky.ru