Втб заявка кредит: Кредитный калькулятор онлайн – рассчитать потребительский кредит в банке ВТБ 2021

Потребительский кредит «На любые цели» в банке ВТБ Нижнего Новгорода

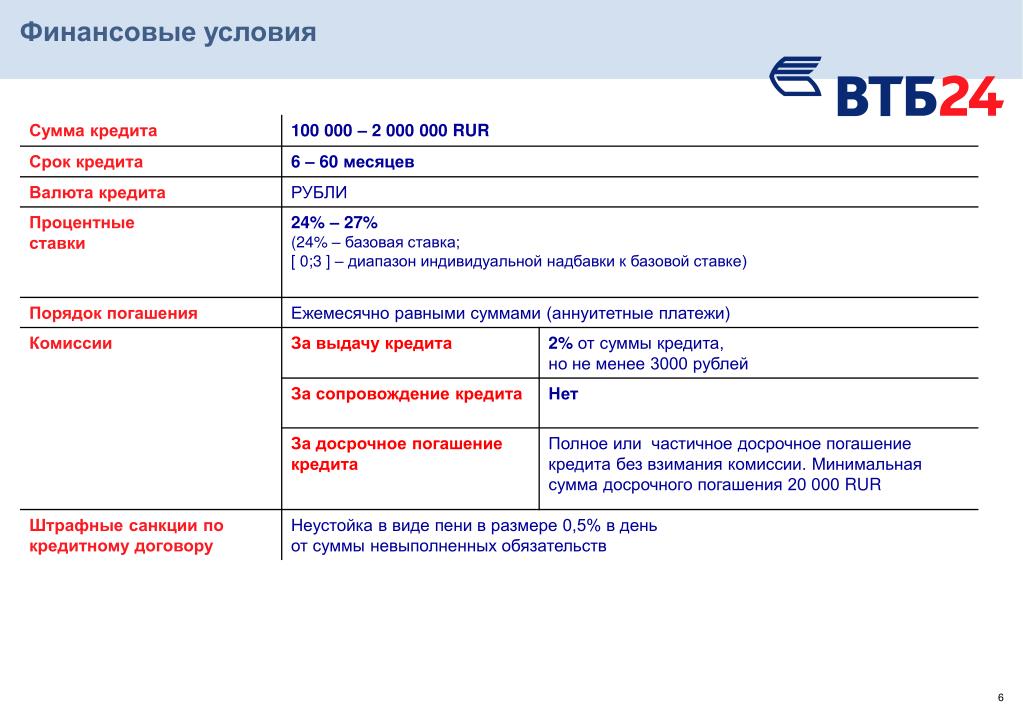

Ставка 5,4% | Сумма 50 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 5,4% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 5,4% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 5,4% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 5,9% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 5,9% | Сумма 1 000 000 — 3 000 000 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 5,9% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 5,9% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 6,9% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 6,9% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 7,4% | Сумма 50 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 9,4% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 9,4% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 9,4% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 9,9% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 9,9% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 9,9% | Сумма 1 000 000 — 3 000 000 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 9,9% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 10,9% | Сумма 50 000 — 299 999 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 10,9% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 60 месяцев | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 11,9% | Сумма 50 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 11,9% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 12,2% | Сумма 1 000 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Ставка 12,9% | Сумма 50 000 — 5 000 000 ₽ | Срок 6 — 84 месяца | Подтверждение дохода 2-НДФЛ, Справка по форме Банка |

Ставка 13,9% | Сумма 300 000 — 999 999 ₽ | Срок 6 — 84 месяца | Подтверждение дохода Не требуется |

Потребительские кредиты с возможностью онлайн заявки ВТБ в уточнить город

Сельским жителям5 % ежемес. | залогпоручительствоподтверждение дохода | На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

Кредит наличнымиот 5 % ежемес. платеж от 17 121 ₽переплата от 5 457 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Для вкладчиковот 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

Зарплатным клиентамот 5,5 % ежемес. | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Рефинансированиеот 6,5 % ежемес. платеж от 17 259 ₽переплата от 7 111 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Стандартный плюсот 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

Нужны только паспорт и СНИЛС | Кредит под залог недвижимостиот 6,9 % ежемес. | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | |

Кредит наличнымиот 8,9 % ежемес. платеж от 17 481 ₽переплата от 9 772 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | ||

Легкое решениеот 9,2 % ежемес. платеж от 17 508 ₽переплата от 10 106 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Рефинансированиеот 9,5 % ежемес. | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Нецелевой потребительский кредит под залог жильяот 9,7 % ежемес. платеж от 17 555 ₽переплата от 10 663 ₽ | залогпоручительствоподтверждение дохода | Страхование имущества, принимаемого Банком в залог на весь срок кредита На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

Потребительский кредитот 10 % ежемес. платеж от 17 583 ₽переплата от 10 998 ₽ | залогпоручительствоподтверждение дохода | Страхование залогового имущества На счет Стаж работы от 6 мес. | Оформитьв отделении банка | ||

Кредит под залог недвижимостиот 10,5 % ежемес. платеж от 17 629 ₽переплата от 11 556 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

Повторныйот 11,4 % ежемес. платеж от 17 713 ₽переплата от 12 564 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

Рефинансирование кредитов банка Интеза11,9 % ежемес. | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

Потребительский кредит под залог квартирыот 11,9 % ежемес. платеж от 17 760 ₽переплата от 13 124 ₽ | залогпоручительствоподтверждение дохода | Страхование объекта недвижимости На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Пенсионный14,5 % ежемес. платеж 18 004 ₽переплата 16 054 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет | Отправитьзаявку в банк | ||

Бюджетное решениеот 15 % ежемес. | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Наличные под залог ПТС/ПСМ15,5 % ежемес. платеж 18 098 ₽переплата 17 186 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Премиум кредит18 % ежемес. платеж 18 335 ₽переплата 20 031 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

Мосбиржа и ВТБ задумались над торгами углеродными единицами

3 июня Мосбиржа и ВТБ подписали соглашение о совместной работе по формированию рынка торговли углеродными единицами.

«Совместно с Московской биржей мы планируем стать пионерами во внедрении инновационных для российского рынка биржевых инструментов. Уже запущена торговля первым в России поставочным фьючерсом на пшеницу, и сейчас в партнерстве с биржей мы планируем заняться формированием рынка торговли углеродными единицами. Мы видим, что это направление привлекает все больше внимания со стороны участников рынка, ESG-повестка и минимизация экологических рисков становятся одним из приоритетов компаний по всему миру и требованием инвесторов. Поэтому ожидаем, что новый инструмент станет востребованным на российском рынке», – объясняет первый заместитель президента – председателя правления ВТБ Юрий Соловьев.

Цель соглашения – объединение усилий Мосбиржи и ВТБ для формирования нормативной базы и требований к продаже квот на выбросы парниковых газов, а также зеленых сертификатов на сокращение углеродного следа в России. Ожидается, что драйвером обращения квот станут законодательные инициативы, направленные на снижение выбросов в атмосферу.

В частности, это могут быть углеродные налоги и централизованная система торговли квотами с установлением потолка выбросов (cap-and-trade) или определением их конкретных уровней (baseline-and-credit), призванных ограничить и сократить выбросы парниковых газов для защиты от острых и краткосрочных экологических угроз. Эти меры должны стимулировать компании либо приобретать право на выбросы, либо внедрять инициативы по их снижению.

Также соглашение направлено на развитие биржевого рынка сельскохозяйственной продукции, формирование и продвижение бенчмарков товарного рынка, повышение привлекательности и популяризации биржевых инструментов среди сельхозтоваропроизводителей, экспортеров зерновых культур и зерновых трейдеров.

«Укрепление партнерских отношений позволит повысить эффективность работы биржевого товарного рынка в России, предложить сельхозтоваропроизводителям и участникам финансового рынка новые сервисы и возможности, а реальному сектору российской экономики – инструменты торговли квотами на выброс парниковых газов. Уверен, опыт Московской биржи и экспертиза наших партнеров станут основой успешной реализации соглашения», – говорит предправления Мосбиржи Юрий Денисов.

Уверен, опыт Московской биржи и экспертиза наших партнеров станут основой успешной реализации соглашения», – говорит предправления Мосбиржи Юрий Денисов.

«Сбер» выпустил ESG-облигации с привязкой к квотам на выбросы CO2

В ходе XXIV Петербургского международного экономического форума старший вице-президент Сбербанка Андрей Шеметов сообщил о выпуске «Сбером» уникальных инвестиционных облигаций, дополнительный доход по которым привязан к динамике рыночной стоимости базового актива – фьючерсов на квоты на выбросы углекислого газа (CO2).

Одним из первых заявку на приобретение таких облигаций уже подал первый заместитель председателя правления Сбербанка Александр Ведяхин.

Продолжение

ВТБ Лизинг и Mail.ru Group заключили соглашение о стратегическом сотрудничестве на ПМЭФ-2021

ВТБ Лизинг и Mail.ru Group заключили соглашение о стратегическом партнерстве: основная его цель — разработка цифровых продуктов для малого и среднего бизнеса и их продвижение с использованием сервисов Mail. ru Group. Первым совместным проектом станет создание и развитие маркетплейса лизинговых услуг для ВТБ Лизинг. Сервис позволит полностью оцифровать процесс — от создания заявки до проверки и оформления документов — и сократит время получения услуги с нескольких дней до минут.

ru Group. Первым совместным проектом станет создание и развитие маркетплейса лизинговых услуг для ВТБ Лизинг. Сервис позволит полностью оцифровать процесс — от создания заявки до проверки и оформления документов — и сократит время получения услуги с нескольких дней до минут.

«Развитие цифровых партнерств является одним из важных направлений бизнеса ВТБ и отвечает нашим ключевым приоритетам: технологическая трансформация и постоянное совершенствование бизнес-процессов, расширение продуктового предложения и повышение уровня клиентского сервиса. Уверен, что наша совместная работа позволит создать уникальный продукт, который будет пользоваться высоким спросом», — сказал Юрий Соловьев, первый заместитель президента-председателя правления банка ВТБ, председатель совета директоров ВТБ Лизинг.

«Экосистемы, в которых пользователь будет получать весь комплекс услуг и продуктов, становятся важной составляющей развития рынка лизинга в России.

ВТБ Лизинг в интересах клиентов и повышения эффективности тоже активно работает в этом направлении. Заключение соглашения с Mail.ru Group — логичный и своевременный шаг, который позволит нам благодаря взаимовыгодному сотрудничеству и взаимной заинтересованности создать качественный, надежный и современный сервис», — отметил Дмитрий Ивантер, генеральный директор ВТБ Лизинг.

«Структура рынка высоких технологий меняется: партнерство выходит далеко за рамки внедрения конкретных решений. Мы помогаем нашим партнерам создавать ценность в виде новых сервисов и цифровых бизнес-моделей. Совместная разработка маркетплейса лизинговых услуг — наглядный пример проекта, в котором цифровые технологии напрямую влияют на развитие бизнеса», — прокомментировал Борис Добродеев, генеральный директор Mail.ru Group.

Группа ВТБ объявляет результаты по МСФО за 1 квартал 2021 года

ОАО Банк ВТБ (VTBR) Группа ВТБ объявляет результаты по МСФО за 1 квартал 2021 года 30-апр-2021 / 08:59 CET / CEST Распространение нормативного объявления, переданного EQS Group.Эмитент несет полную ответственность за содержание этого объявления. -------------------------------------------------- ---------------------------- Группа ВТБ объявляет результаты по МСФО за 1 квартал 2021 года Банк ВТБ («ВТБ» или «Банк»), материнская компания Группы ВТБ («Группа»), сегодня публикует промежуточную сокращенную консолидированную финансовую отчетность за за три месяца, закончившихся 31 марта 2021 г., вместе с оценкой независимого аудитора сообщить об этих заявлениях.Дмитрий Пьянов, член правления, финансовый директор Банк ВТБ заявил: «Мы рады сообщить об отличных результатах за первый квартал, которые отражают оба наши высокие операционные показатели - подкрепленные влиянием бизнеса преобразование, достигнутое на сегодняшний день, и восстановление экономики после пандемии. Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (рентабельность собственного капитала 19,2%), увеличившись более чем в два раза по сравнению с аналогичным периодом прошлого года. Этот результат был обусловлен сильный органический рост доходов от основной банковской деятельности с чистым процентным доходом увеличение 21.

6% г / г, а чистый комиссионный доход вырос на 19,1%. «Условия работы были для нас достаточно благоприятными. Высокий уровень деловой активности и положительной экономической динамики привели к снижению расходы на обеспечение. Стоимость риска в первом квартале составила 0,7%, в то время как отчисления на провизию сократились вдвое по сравнению с аналогичным периодом прошлого года. «Контроль затрат остается ключевым приоритетом для ВТБ, поскольку мы увеличиваем инвестиции. в нашей технологической трансформации. В первом квартале расходы на персонал и административные расходы увеличились всего на 1.2% в годовом исчислении, значительно ниже инфляции, а быстрый рост операционных доходов привел к значительному повышение операционной эффективности. Отношение затрат к чистой операционной прибыли составило 33,5%, снизившись на 5,8 п.п. из года в год. «Группа ВТБ продолжила расширять свой бизнес, увеличивая долю розничный банковский бизнес в активах. Общий ссудный портфель практически не изменился.

без изменений в течение квартала, а кредиты физическим лицам увеличились на 4,4%. Активы под управлением ВТБ Капитальные инвестиции выросли на 12% до 3 рублей.8 трлн, из активы под управлением физических лиц увеличились на 16% до 2,1 руб. трлн. «Эти результаты полностью соответствуют нашим прогнозам на текущий год и обеспечить прочную основу для непрерывного обеспечения высокой рентабельности капитал." Финансовые показатели (Млрд руб.) 31 марта 2021 г. 31 декабря 2020 г. Изменение Активы 18 588,4 18 142,2 2,5% Ссуды и авансы клиентам, в том числе в залог под выкуп 13 145.6 13 162,6 -0,1% договоров (брутто), как указано в отчете Кредиты юридическим лицам 9 118,8 9 305,4 -2,0% Кредиты физическим лицам 4026,8 3857,2 4,4% Депозиты клиентов 13 690,8 12831,0 6,7% Депозиты юридических лиц 7969,0 7095,1 12,3% Депозиты физических лиц 5721,8 5735,9 -0,2% Показатель NPL 5.5% 5,7% -20 бит / с Коэффициент LDR 89,4% 95,6% -620 бит / с Общий кредитный портфель остается стабильным на фоне увеличения доли розничного кредитования o По состоянию на 31 марта 2021 года общий ссудный портфель до вычета резервов на возможные потери по ссудам составили 13,1 трлн руб.

, практически не изменившись с начала год. o Кредиты физическим лицам увеличились на 4,4% с начала года до 4,0 трлн руб. На фоне восстановления спроса на потребительское кредитование и автомобили кредитов, а также продолжающийся рост ипотечного портфеля благодаря Участие Группы в государственной ипотечной программе.В 1 квартале В 2021 году группа ВТБ выдала ипотечных кредитов на 215 млрд рублей, рост на 7% в годовом исчислении. o Кредитование юридических лиц снизилось на 2,0% с начала года. до 9,1 трлн руб. На ссудный портфель повлияла отрицательная валюта переоценка, а также списание кредитов малым и средним предприятий в рамках государственных программ поддержки бизнеса пострадал от пандемии COVID-19. o В результате более высоких темпов роста кредитования физических лиц доля розница в общем ссудном портфеле Группы увеличилась до 31%, с 29% до конец 2020 года.o С начала 2021 года клиентское фондирование увеличилось на 6,7% до руб. 13,7 трлн.

Финансирование клиентов от юридических лиц увеличилось на 12,3% в 2021 г., при этом остатки на текущих счетах юридических лиц увеличились на 31,6%. Финансирование клиентов от частных лиц практически не изменилось, составив 5,7 трлн руб .: при значительном увеличении остатков в на сберегательных счетах, это было компенсировано уменьшением срочных вкладов. o В результате более быстрого роста депозитов клиентов, ссуды на депозиты (LDR) коэффициент уменьшился до 89.4% на 31 марта 2021 г., по сравнению с 95,6% на 31 декабря 2020 года. Доля клиентского финансирования в общей сумме Группы. обязательства увеличились за первые три месяца 2021 года до 81,9% по сравнению с 78,1% на 31 декабря 2020 года. Структура клиентского фондирования сохраняется. измениться в соответствии со стратегическими целями Группы: доля текущих счета увеличились до 44% по сравнению с 40% в начале года. Справка о доходах (Млрд руб.) 1 квартал 2021 года 1 квартал 2020 года Изменение Чистый процентный доход 145.

6 119,7 21,6% Чистый комиссионный доход 38,6 32,4 19,1% Операционная прибыль до резервов 194,0 163,2 18,9% Начисление провизий (1) -22,6 -45,1 -49,9% Расходы на персонал и административные расходы -64,9 -64,1 1,2% Чистая прибыль 85,1 39,8 113,8% (1) Включая начисление резерва на потери по кредитам на долговые финансовые активы, начисление резервов на потери по кредитным обязательствам и прочим обязательствам кредитного характера. финансовые активы, а также резерв по судебным искам и другим обязательствам.Существенное улучшение прибыльности на фоне сильного роста ключевых банковских операций доходы и стабилизация качества ссудного портфеля o Чистая прибыль Группы в 1 квартале 2021 года увеличилась на 113,8% по сравнению с аналогичным периодом прошлого года до руб. 85,1 млрд, что представляет собой рентабельность капитала в размере 19,2% по сравнению с 9,5%. в 1 квартале 2020 года. o Чистый процентный доход составил 145,6 млрд рублей, увеличившись на 21,6%. из года в год.

Чистая процентная маржа составила 3,7% по сравнению с 3,6% в 1 квартале 2020 года. увеличение чистой процентной маржи стало результатом дальнейшей оптимизации структура фондирования и увеличение доли более прибыльных ссуды физическим лицам в общем ссудном портфеле.o В то же время чувствительность чистого процентного дохода Группы к Изменение процентных ставок по денежным потокам в российских рублях на 100 б.п. снизилась в 1 квартале 2021 г. до -11,7 млрд руб. с -12,0 млрд руб. конец 2020 года. o Чистый комиссионный доход составил 38,6 млрд рублей, увеличившись на 19,1% г / г. Значительное увеличение чистой комиссии и комиссии доход был обусловлен расширением транзакционного бизнеса Группы и постоянно увеличивающийся объем комиссионных от продажи страховки продукты и комиссии от брокерского бизнеса.o За первые три месяца года стоимость риска Группы составила до 0,7%, снизившись на 80 б.п. в годовом исчислении, так как экономика России продолжали восстанавливаться после острой фазы пандемии COVID-19.

Начисленные резервы составили 22,6 млрд рублей, что на 49,9% меньше, чем годом ранее. o Показатель NPL Группы снизился на 20 б.п. до 5,5% от общей суммы кредитов клиентам. по состоянию на 31 марта 2021 г. Группа увеличила резерв по ссуде. от обесценения до 6,9% по сравнению с 6,8% на 31 декабря 2020 года.Покрытие NPL Коэффициент составил 126,4% по сравнению со 120,6% в начале года. o Расходы на персонал и административные расходы в 1 квартале 2021 года составили 64,9 руб. млрд, увеличившись на 1,2% по сравнению с аналогичным периодом прошлого года. Рост по ключевым направлениям доходов способствовали значительному повышению операционной эффективности, отношение затрат к чистой операционной прибыли до снижения резервов на 580 б.п. г / г до 33,5%. Корпоративно-инвестиционный бизнес Лидерство в инвестиционном банкинге o По итогам 1 кв. 2021 г. ВТБ Капитал сохранил лидирующие позиции в рейтинги ведущих менеджеров на рынках долевого и долгового капитала согласно в Refinitiv, Bloomberg и Dealogic.

Mergermarket также признал ВТБ Capital как лидер среди финансовых консультантов по количеству Сделки M&A в России. o ВТБ Капитал организовал ряд крупных сделок, в том числе первичное публичное размещение акций Fix Price, которое стало крупнейшим российским IPO в за последние 10 лет проведено SPO Группы М.Видео-Эльдорадо, а также несколько ESG выпуски облигаций, таких как зеленые бессрочные еврооблигации РЖД и Социальные еврооблигации Совкомбанка. Стремительный рост инвестиционной платформы VTB Capital Investments o В 1 квартале 2021 года ВТБ Капитальные инвестиции увеличили клиентские активы на 11.От 6% до 3,8 трлн руб. Розничные активы под управлением увеличились на 16,1% до 2,1 трлн руб., При этом объем корпоративных активов под управлением увеличился на 6,5% до 1,7 трлн руб. Клиентская база ВТБ Капитал Инвестиции выросла на 19% в первом квартале более 1,4 млн. Физических и юридических лиц. сущности. Прибыль ВТБ Капитал Инвестиции в 1 квартале 2021 года составила 7,0 руб.

млрд, что в два раза больше по сравнению с прошлым годом. o Клиентская база ВТБ Капитал Инвестиции выросла на 19% в первом квартале до более 1.4 миллиона физических и юридических лиц. ВТБ Капитал Инвестиции » выручка в 1 квартале 2021 года достигла 7,0 млрд рублей, увеличившись в 2 раза из года в год. o ВТБ Капитал Инвестиции продолжает развивать функциональность ВТБ Цифровая инвестиционная платформа My Investments. В начале 2021 г. сервис, предлагающий индивидуальные инвестиционные рекомендации, запущен в Приложение ВТБ Мои инвестиции. На конец 1 кв.2021 г. в приложении было около 290 тысяча активных пользователей в день; количество транзакций в день - 840 тыс., с оборотом до 115 млрд руб.o ВТБ Капитал Управление активами придерживается политики ответственного инвестирования. который учитывает факторы устойчивости и риски и позволяет избежать инвестиции в компании с недопустимыми ESG-рисками. ВТБ Капитал Актив Инвестиционные портфели менеджмента закрыты для компаний, которые сознательно и систематически нарушают основные принципы человеческого прав и защиты окружающей среды, а также допускать неправомерные действия в корпоративных управление.

Развитие продуктового портфеля o В рамках развития транзакционного бизнеса ВТБ запустил новый цифровой сервис под названием VTB Business-Online E-Workflow, который позволяет клиенты подписывают юридически обязывающие документы и заключают многосторонние электронные соглашения и доступ к электронным документам в режиме реального времени, что значительно сокращает время обработки транзакций.o Продолжено внедрение специальных нишевых решений для клиентов. В В частности, ВТБ внедрил новый способ совершения онлайн-платежей на Блокчейн-платформа Газпромнефть-Аэро. Инновационное решение с использованием умных контракты позволят авиакомпаниям оплачивать топливо в момент заправки посредством полностью безопасной финансовой транзакции, осуществляемой в реальном время. Средний и малый бизнес Цифровизация обслуживания клиентов, развитие продуктового портфеля и расширение транзакционных операций в 1 квартале 2021 г. o Банк расширил географию операций по решению ВТБ-Касса, который сочетает в себе онлайн-кассу и платежный терминал и позволяет бизнес-операторы могут принимать все виды платежей с помощью одного устройства.

Теперь продукт доступен во всех регионах присутствия Банка. o ВТБ начал выпуск полностью цифровых виртуальных визиток Visa и Mastercard для малого и среднего бизнеса. Клиенты могут подавать заявки и управлять свои карты через онлайн-банкинг. o ВТБ запустил новую версию своего мобильного банка VTB Business Lite, который предлагает удаленные услуги для операторов малого бизнеса. Дизайн приложения и была обновлена навигация, чтобы сделать ее более удобной, а для клиентов был запущен чат поддержки и другие функции.o ВТБ обновил мобильное приложение Cifra, предлагающее бухгалтерские услуги для малых владельцы бизнеса. На конец 1 кв.2021 г. в приложении было более 70 тысяч пользователей при 20 тысячах клиентов, зарегистрированных в обслуживание за последние три месяца. Время отклика службы улучшен; Кроме того, возможность отправлять документы через чат функция была расширена, чтобы обеспечить более полную связь с специалистов. Поддержка клиентов и расширение охвата рынка в 1 квартале 2021 года o В марте 2021 года ВТБ начал прием заявок на новую государственную программа кредитования, направленная на восстановление деловой активности во всех регионы присутствия Банка (Заработная плата 3.

0). Ссуды ссужаются ежегодно. процентная ставка 3% и может быть использована для покрытия расходов, связанных с любым бизнесом деятельность, включая выплату заработной платы или выплату процентов и основная сумма по существующим кредитным договорам. Розничный бизнес Достигнутый в 1 квартале 2021 года прогресс в цифровизации обслуживания клиентов, развитии продуктовый портфель, снизить стоимость финансирования и улучшить клиента опыт o Банк представил более 70 обновлений своего флагманского приложения и онлайн банк ВТБ Онлайн, в том числе расширение спектра функций и инвестиций продукты, доступные пользователям приложения.В феврале 2021 г. Например, в ВТБ Онлайн был запущен голосовой помощник. Во-первых за три месяца 2021 года клиенты совершили 64 млн переводов через ВТБ Online стоимостью более 500 миллиардов рублей, что в два раза больше, чем годом ранее. База пользователей ВТБ Онлайн выросла на 500 тысяч и достигла 10,6 миллиона человек. активных пользователей, что на 26% больше, чем в прошлом году. o В январе 2021 года ВТБ запустил уникальный онлайн-сервис для российских рынок под названием Smart Savings, который позволяет пользователям выбирать портфель сбережения и инвестиционные продукты через мобильный и онлайн-банкинг.В заказчик выбирает инвестиционную стратегию, сумму и срок, а также услугу предлагает оптимальный портфель инструментов, включая вклады, сбережения счета, облигации ВТБ и федеральные облигации. o В январе 2021 года ВТБ начал выдачу кредитов через перезапущенное государство. программа льготного автокредитования, позволяющая заемщикам получить кредит на покупку автомобиля по льготной ставке. Банк имеет по этой программе было получено более 24 тыс. заявок на получение кредита.В Государство предоставило помощь в 28% всех продаж с января по март. Кроме того, пилотный проект по автокредитованию самозанятых физических лиц был запущен в марте 2021 года. o ВТБ распространил услугу онлайн-автокредитования на всех клиентов банка, включая пользователей iOS. Около 7 тысяч заявок на автокредитование обрабатываются через ВТБ Онлайн каждый месяц. Цифровизация бизнеса и развитие цифровой экосистемы Ключевые инициативы по цифровизации бизнеса в 1 квартале 2021 года o ВТБ начал предоставлять внешним партнерам доступ к новой платформе открытые программные интерфейсы приложений (API), которые позволяют компаниям различных секторов, включая страхование и розничную торговлю, чтобы полностью автоматизировать их подключение к услугам ВТБ.После подключения к платформе партнеры могут создавать банковские продукты под собственными брендами, которые будут выпускаться и обслуживается ВТБ. o Были внедрены две системы: одна для управления предложениями CRM для частных лиц, что позволяет мгновенно получать самые свежие маркетинговые предложения для каждого клиент; другой - для управления данными клиентов. o ВТБ провел масштабную модернизацию обслуживания розничных клиентов. системы в отделениях банка и его call-центра в контексте переноса всех услуги и продукты на своей омниканальной платформе.В рамках Программа надежности, модернизировано оборудование для повышения надежности колл-центра банка ВТБ на 99,99%, а также внедрено мобильное приложение для улучшения работы Ситуационного центра Банка и улучшения время его реакции на аварийные ситуации. o В рамках программы цифровой трансформации Банк внедрила автоматизированную систему планирования и реализации закупок который полностью основан на российском программном обеспечении. o Банк начал переход на свою целевую Автоматизированную банковскую систему: эффективная, мощная ИТ-платформа, масштабируемая для удовлетворения растущего бизнеса потребности.Переход унифицирует процессы обслуживания клиентов, а также сокращение времени вывода на рынок новых продуктов и услуг и улучшение надежность ключевых услуг. -------------------------------------------------- ---------------------------- Вложение Файл: Финансовые результаты ВТБ по МСФО за 1 квартал 2020 г. -------------------------------------------------- ---------------------------- ISIN: US46630Q2021 Код категории: MSCM TIDM: VTBR Код LEI: LEI: 253400V1H6ART1UQ0N98 Последовательность No.: 102186 Код новости EQS: 1190937 Конец объявления Служба новостей EQS -------------------------------------------------- ---------------------------- fncls.ssp? fn = show_t_gif & application_id = 1190937 & application_name = news & site_id = bloomberg8

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЧИТЬ БОЛЬШЕ

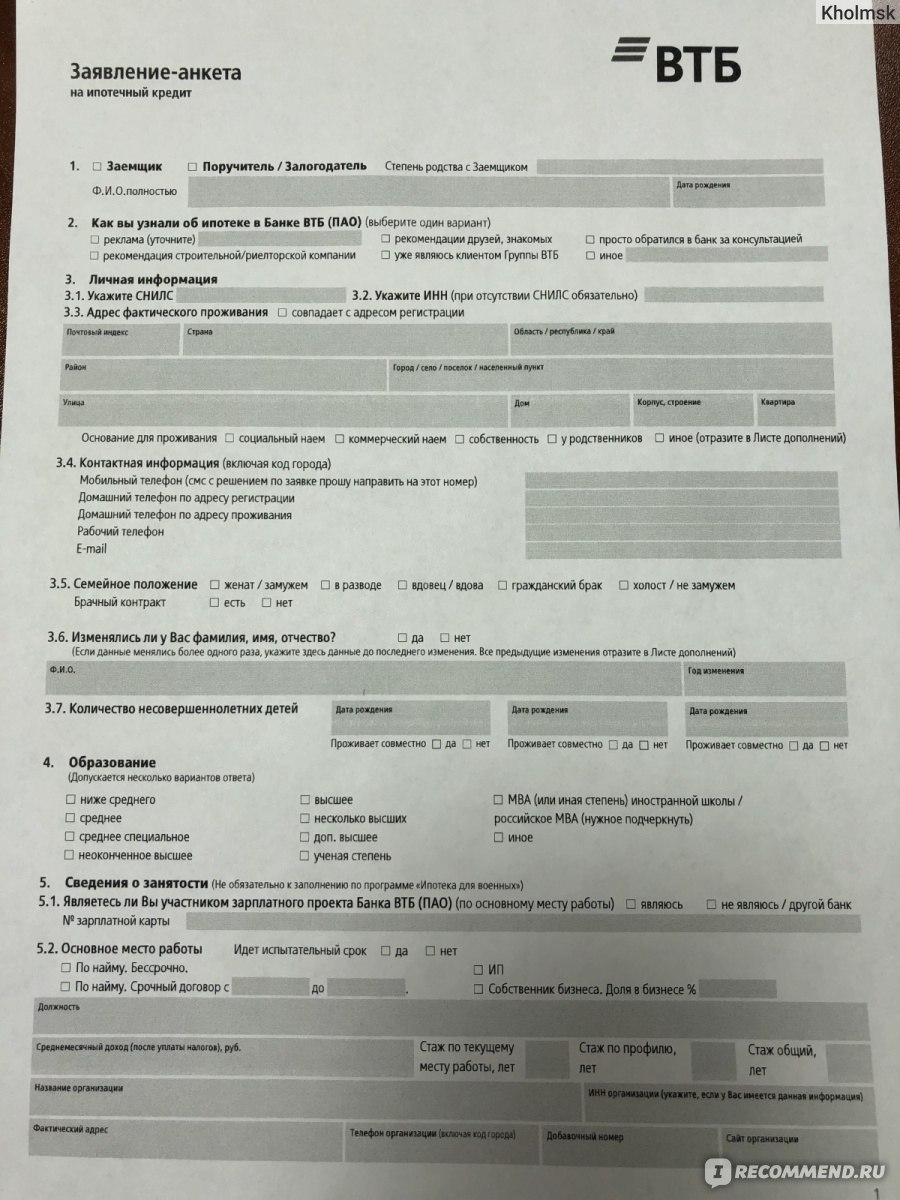

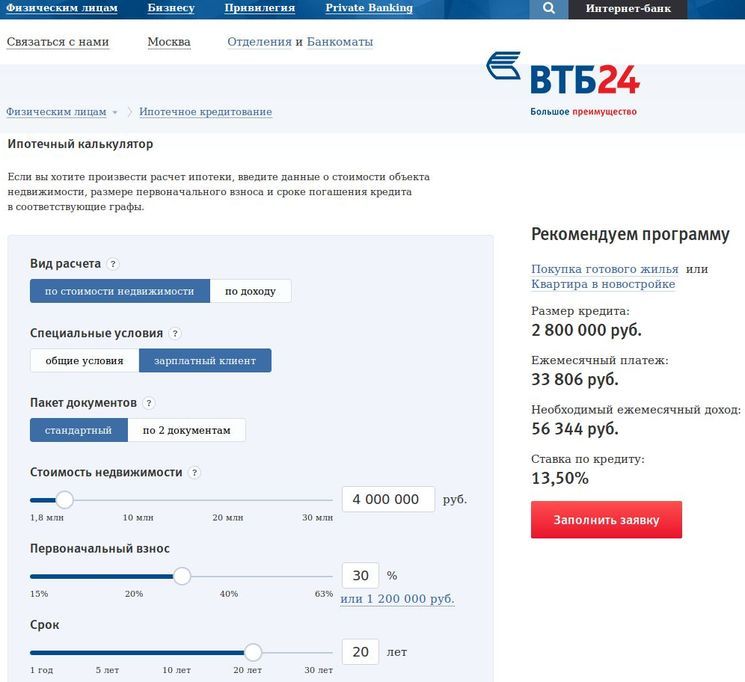

Портфель ипотечных кредитов ВТБ вырастет на 10% в 20201 до 1 трлн руб.

ВТБ планирует увеличить ипотечное кредитование примерно на 10% в 2021 году, доведя общий портфель ипотечных кредитов до 1 трлн руб.2 млрд). Это рекорд для ВТБ. В целом по сектору российские банки в 2020 году выдали более 1,7 млн ипотечных кредитов на сумму 4,3 трлн рублей, что в 1,5 раза превышает показатель 2019 года. А теперь заместитель президента — председателя правления ВТБ Анатолий Печатников прогнозирует, что итоговая сумма к 2021 году станет новым рекордом.

Однако темпы роста кредитования замедлятся из-за неуверенности в будущем государственной программы. Кроме того, приглушается рост после повышения ключевой ставки ЦБ РФ.

Но, по мнению ВТБ, спрос потребителей на ипотеку продолжает расти.

ВТБ прогнозирует, что ипотечные кредиты на рынке в первом квартале вырастут на 40-45%.

Существенное влияние на рост продаж оказывает льготная ипотека. Продажи такой ипотеки за последние 11 месяцев превышают 1,2 трлн руб.

Ипотечное кредитование ВТБ достигнет нового рекорда

«Ипотека останется одним из динамично развивающихся сегментов розничного бизнеса, и ВТБ традиционно сосредоточится на его развитии.В этом году мы планируем побить рекорд продаж », — говорит Печатников.

Он добавляет: «Мы впервые выдадим жилищных кредитов на сумму более 1 трлн рублей. Наше активное участие в госпрограмме будет этому во многом способствовать. Только в первом полугодии мы должны предоставить льготных кредитов на 150 млрд рублей. Сроки продления госпрограммы будут определяющими для всего рынка. В прошлом году девять из десяти ипотечных кредитов на новостройки были выданы по льготной ставке ».

ВТБ планирует наращивать цифровые продажи

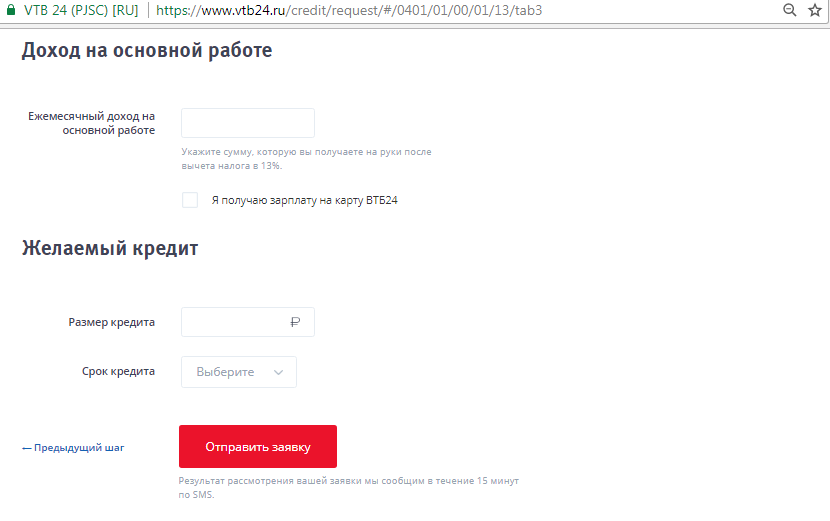

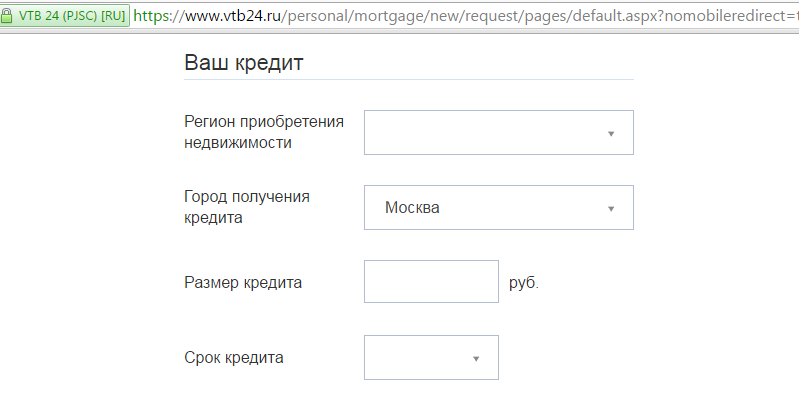

Еще одна стратегическая задача ВТБ — переход на цифровые ипотечные продажи.В прошлом году банк первым в России предложил полностью удаленные ипотечные операции. Кроме того, ВТБ предоставил клиентам удобный личный кабинет на своем сайте для подачи заявки и получения кредита.

В результате доля онлайн-заявок на ипотеку увеличилась до 20%. К концу 2021 года ВТБ планирует выдавать каждую шестую ипотеку без необходимости посещения филиала заемщику. А ВТБ стремится принимать каждую вторую заявку удаленно.

Российский банк «по ошибке» ссудил Центральноафриканской Республике 12 млрд долларов

Обнищавший штат Центральноафриканская Республика во вторник получил неожиданную прибыль, по крайней мере на бумаге, когда российский государственный банк ВТБ сообщил, что предоставил стране ссуду на 12 миллиардов долларов, но тогда банк заявил, что это была техническая ошибка и такой ссуды не было.

Кредит был упомянут в квартальном финансовом отчете ВТБ, опубликованном Центральным банком России. В отчет включена таблица, в которой перечислены неурегулированные финансовые претензии, которые группа ВТБ имела в десятках стран по состоянию на 1 октября этого года.

В таблице рядом с Центральноафриканской Республикой указана сумма 801 933 814 000 рублей (12 миллиардов долларов), что более чем в шесть раз превышает годовой объем производства страны.

Мы являемся членами МВФ (Международного валютного фонда).Когда член МВФ хочет взять в долг … он должен обсудить это с МВФ

На вопрос о данных Reuters банк ответил, что ссуды бывшей французской колонии на самом деле не существовало.

«Банк ВТБ не имеет подверженности такого размера ни одной зарубежной стране. Скорее всего, это случай операционной ошибки в системе при кодировании стран », — говорится в заявлении кредитора, отправленном Рейтер.

ВТБ не сказал, кто был виноват в ошибке и как такая большая цифра могла быть опубликована, не будучи обнаруженной.

Представитель правительства

ЦАР Анж Максим Казагуи, отвечая на вопрос о российских данных, сказал: «У меня нет такой информации. Но это не выглядит правдоподобным, потому что $ 11 миллиардов превышают долговые возможности ЦАР ».

«Мы являемся членами МВФ (Международного валютного фонда). Когда член МВФ хочет взять в долг … он должен обсудить это с МВФ ».

В данных, опубликованных российским центральным банком, не было указаний на то, кто был получателем ссуды, цель ссуды или когда она была выдана и на каких условиях.

По данным Всемирного банка,

ЦАР — это страна с населением 5 миллионов человек, пережившими межрелигиозный конфликт, с валовым внутренним продуктом в 1,95 миллиарда долларов.

Россия наладила безопасность и деловые связи с ЦАР за последние несколько лет.

Помимо бывшей колониальной державы Франции, Москва поставляла оружие и подрядчиков вооруженным силам Центральноафриканской Республики, а российский гражданин является советником президента Фостена-Аршанжа Туадеры по вопросам безопасности.

Рейтер

Банк ВТБ готовится к пересмотру дивидендов, планов по прибыли в условиях пандемии

ПАО Банк ВТБ пересмотрит план по прибыли на 2020 год из-за кризиса с коронавирусом, а также может снизить размер дивидендов, подлежащих выплате за 2019 год, по словам члена правления Дмитрия Пьянова.

Банк подтвердил целевой показатель чистой процентной маржи на 2020 год на уровне 3,4% и соотношение расходов к прибыли на уровне примерно 40%. Он также ожидает двузначного роста чистого комиссионного дохода в годовом исчислении, но поставил на рассмотрение свою стоимость риска и цель чистой прибыли в размере около 230 миллиардов рублей из-за вспышки коронавируса, сказал Пьянов на объявлении о прибылях и убытках от 8 мая.

Российский банк опубликовал чистую прибыль, причитающуюся акционерам материнской компании, в размере 45,2 млрд рублей за первый квартал по сравнению с аналогичным периодом прошлого года 46.6 млрд руб., В результате чего отчисления в резервы на потери по кредитам составили 42,9 млрд руб. Против 14,3 млрд руб. Годом ранее.

ПРОЧИТАЙТЕ БОЛЬШЕ: Подпишитесь на нашу еженедельную рассылку о коронавирусе здесь и читайте наши последние статьи о кризисе здесь.

Кредитные каникулы, введенные правительством России для розничных заемщиков, пострадавших от коронавируса, могут принести ВТБ убытки на десятки миллиардов рублей при определенных сценариях.По словам Пьянова, ссуды компаниям из отраслей, наиболее пострадавших от пандемии, по определению правительства, составляют 3% от ссуд ВТБ юридическим лицам, и кредитор пока не заметил ухудшения финансового состояния заемщиков.

Руководство также заявило, что ВТБ еще не изменил свои планы по выделению 50% чистой прибыли за 2019 год в соответствии с Международными стандартами финансовой отчетности на выплату дивидендов, но может сократить выплаты дивидендов по привилегированным акциям, находящимся в государственной собственности, за вычетом стоимости программ государственной поддержки. для заемщиков, пострадавших от коронавируса.Кредитор будет стремиться минимизировать негативное влияние на других акционеров, но Пьянов не исключил, что сокращение дивидендов также может повлиять на обыкновенные акции в условиях продолжающегося кризиса.

По состоянию на 11 мая 1 доллар США был эквивалентен 73,65 российских рублей.

Возврат средств у поставщиков: полезный инструмент для финансирования сделок M&A — корпоративное / коммерческое право

Чтобы распечатать эту статью, все, что вам нужно, — это зарегистрироваться или войти в систему на Mondaq.com.

Возврат поставщика ( VTB ) (или «поставщик

финансирование ») является потенциальным дополнительным методом финансирования.

сделка по приобретению. Это часто подтверждается заявлением поставщика.

обратная записка или простой вексель. ВТБ может использоваться как вид

отказ от рассмотрения в сочетании с другими формами финансирования в

чтобы облегчить приобретение.

В соглашении о финансировании с ВТБ покупатель удовлетворяет

часть покупной цены за счет финансирования, обычно

оформление записки продавцу.В соответствии с этой договоренностью поставщик

фактически ссужает покупателю часть покупной цены.

Стороны сделки могут использовать ВТБ для обращения к любым

разрыв между ценой покупки и доступными денежными потоками. В

эффект, этот инструмент финансирования приводит к тому, что покупатель приобретает

выставленные на продажу активы в течение определенного периода времени, путем

способ периодических платежей поставщику.

Утилита возврата продавца

Финансовые механизмы ВТБ могут стать отличным инструментом для покупателей

которые не могут (или не желают) заимствовать старшее финансирование, или

не имеют достаточных активов для заимствования.Эти

финансовые договоренности приводят к тому, что продавцы продолжают нести часть

риск бизнеса. Таким образом, ВТБ обеспечивают, чтобы вендоры

оставаться в игре и иметь личную заинтересованность в поддержке

и интеграция. ВТБ особенно подходят там, где вендор

не требует немедленного доступа к средствам и заинтересован в

сохранение некоторого контроля над переходом бизнеса.

Преимущества возвратного финансирования от поставщика

Финансирование ВТБ — гибкий инструмент, который выгоден обеим сторонам.

приобретение путем увеличения продаж рассматриваемого актива

распродажа.Некоторые преимущества включают:

- Повышение конкурентоспособности

процесс продажи / аукциона за счет расширения круга допустимых

покупатели; - Согласованная процентная ставка между

стороны могут привести к более высокой потенциальной прибыли во время

течение срока окупаемости, особенно при низкой процентной ставке

среда; - Продолжение участия продавца

в переходный период, облегчая передачу ноу-хау

опыт и сохранение заинтересованности со стороны

продавец в постоянном успехе покупателя; - Замечательная альтернатива

финансирование приобретения, если другие формы заемного финансирования

недоступны или доступны по непривлекательным ценам; - Как избежать дополнительных сборов, связанных с

с выходом на рынок внешнего долга; - Избегание необходимости для покупателя

внесите 100% от покупной цены на начальном этапе; и - Возможные налоговые льготы.

Проблемы с финансированием возврата средств поставщиками

ВТБ также могут представлять проблемы, которые следует учитывать и

адресованные обеими сторонами сделки перед заключением

в качестве способа финансирования, в том числе:

- Риск того, что покупатель может

дефолта, в частности потому, что финансирование ВТБ будет подчинено

приоритетный долг (в той степени, в которой есть приоритетный долг). Договорная

процентная ставка должна адекватно компенсировать этот неотъемлемый риск

и срок окупаемости должен быть соответствующим; - Периодические выплаты по процентной ставке будут

эффективно увеличивать закупочную цену в долгосрочной перспективе; - Добавленные точки переговоров могут замедлиться

уменьшить или усложнить транзакцию, например, на сумму

финансирование, обеспечение, условия оплаты (и частота), а также

процентная ставка, среди прочего; и - Более широкие условия в пользу

поставщика могут быть включены в связи с текущим бизнесом

отношение.

Прочие практические соображения

Если покупатель уже финансирует часть приобретения

из другого источника, поставщику в большинстве случаев потребуется

отложить и подчинить свои интересы, вытекающие из ВТБ. Это

часто достигается в соответствии с соглашением о подчинении или

заключено межкредиторское соглашение.

Защищенные и необеспеченные

ВТБ могут быть обеспечены активами покупателя или

необеспеченный.В любом случае они часто будут подчиняться

другие формы долга перед третьими лицами. В результате этого подчинения

ВТБ часто будет подвержен более высокому риску дефолта и будет

как правило, получать компенсацию в виде более высоких процентных ставок. Если ВТБ

под залог активов предприятия, оформление охранных документов

и потребуется поиск залогового права.

Соглашения об условном депонировании

Соглашение об условном депонировании также может быть заключено сторонами

Финансирование ВТБ.Заключение соглашения об условном депонировании может смягчить некоторые

рисков, связанных с этим методом финансирования. Условное депонирование

соглашения обычно касаются условий, регулирующих владение и

распределение активов на условном депонировании. Когда приобретение частично

финансируется ВТБ, владеет акциями условного депонирования для неоплаченной покупки

цена основного бизнеса может позволить продавцу в меру

защита от возможного дефолта.

Заключение

Финансирование ВТБ — полезный и важный инструмент в сфере M&A

ящик для инструментов.Хотя это сложно и подходит не для каждой транзакции,

гибкость, предоставляемая финансированием ВТБ, представляет собой инновационный

альтернативы традиционному кредитованию или привлекательный вариант

используется вместе с другими формами заемного финансирования.

О компании Norton Rose Fulbright Canada LLP

Norton Rose Fulbright — международная юридическая фирма. Мы предоставляем

всемирно известные корпорации и финансовые учреждения с

полный спектр услуг в области коммерческого права. У нас работает 3800 юристов и других юридических лиц.

сотрудников более чем в 50 городах Европы, США

Штаты, Канада, Латинская Америка, Азия, Австралия, Африка, Средний

Восточная и Центральная Азия.

Признанные за нашу отраслевую направленность, мы сильны во всех

ключевые отрасли промышленности: финансовые институты; энергия;

инфраструктура, добыча полезных ископаемых и сырьевые товары; транспорт; технологии и

инновации; науки о жизни и здравоохранение.

Где бы мы ни находились, мы работаем в соответствии с нашими глобальными

деловые принципы качества, единства и целостности. Мы стремимся

предоставлять юридические услуги высочайшего уровня в каждом из

наши офисы и поддерживать этот уровень качества в каждой точке

контакт.

Дополнительные сведения о Norton Rose Fulbright см.

nortonrosefulbright.com/legal-notices.

Закон во всем мире

nortonrosefulbright.com

Данная статья предназначена для ознакомления

руководство по предмету. Следует обратиться за консультацией к специалисту.

о ваших конкретных обстоятельствах.

ПОПУЛЯРНЫЕ СТАТЬИ ПО: Корпоративное / коммерческое право Канады

Хорошее управление, часть 2: преимущества

Дилитраст

Управление как корпоративное дело — неоднозначная тема.Термин «управление» обычно относится к методу или практике, используемым организацией или страной для управления делами на самом высоком уровне.

VEON объявляет о рефинансировании кредитного соглашения с ВТБ на 30 млрд рублей | Пресс-релизы | СМИ

Амстердам, 9 июля 2020 г. — VEON Ltd. (NASDAQ: VEON, Euronext Amsterdam: VEON) объявила сегодня, что ее дочерняя компания VEON Holdings BV успешно рефинансировала существующие 30 млрд рублей, примерно 422 млн долларов США 1 , двусторонний срочный заем договор с Банком ВТБ.Это рефинансирование продлит срок погашения и снизит стоимость существующего кредита между банком ВТБ и VEON Holdings.

Главный финансовый директор VEON Group Серкан Окандан прокомментировал: «Эта сделка — еще один шаг в нашем постоянном стремлении улучшить структуру капитала VEON и увеличить объем финансирования в рублях. Мы довольны сильной поддержкой, которую мы получили от ВТБ в связи с этой сделкой, что еще больше усиливает цели Группы в отношении структуры капитала и финансовой гибкости.”

1 На основе USD / RUB = 71,1664

О компании VEON

VEON — глобальный провайдер подключений и интернет-услуг, зарегистрированный на биржах NASDAQ и Euronext Amsterdam. Для получения дополнительной информации посетите: www.veon.com.

Заявление об ограничении ответственности

Этот пресс-релиз содержит «прогнозные заявления», как это выражение определено в Разделе 27A Закона США о ценных бумагах 1933 года с поправками и Разделе 21E U.S. Закон о фондовых биржах 1934 года с поправками. Заявления прогнозного характера не являются историческими фактами и включают заявления, касающиеся, среди прочего, ожиданий относительно финансового положения и структуры капитала VEON. Заявления о перспективах по своей природе подвержены рискам и неопределенностям, многие из которых VEON не может предсказать с точностью, а некоторые из которых VEON может даже не предвидеть. Заявления о перспективах, содержащиеся в этом выпуске, действительны только на дату этого выпуска.VEON не обязуется публично обновлять, за исключением случаев, предусмотренных федеральными законами США о ценных бумагах, любые прогнозные заявления для отражения событий или обстоятельств после такой даты или для отражения наступления непредвиденных событий.

Заявление России о даче взятки от ВТБ может отбросить амбиции Кремлевского банка в Африке

Обвинения в получении взятки, выдвинутые в суд против руководителя группы ВТБ, могут осложнить попытки российского государственного банка вернуть ссуду в размере 535 миллионов долларов, которая является частью крупного долгового скандала в Мозамбике.

В прошлом месяце суд Нью-Йорка заслушал свидетельские показания о том, что исполнительный директор ВТБ, ответственный за сделку, Макрам Аббуд получил откаты в размере 2 миллионов долларов. Банк отрицает обвинения бывшего банкира Credit Suisse в уголовном процессе, в котором ВТБ не участвует, а его сотруднику не было предъявлено никаких обвинений.

Тем не менее, обвинение может еще больше втянуть ВТБ в полемику, которая уже привела к тюремному заключению сына бывшего президента Мозамбика. Речь идет о займах на сумму более 2 миллиардов долларов, предоставленных Credit Suisse и ВТБ в 2013 и 2014 годах, которые были скрыты от Международного валютного фонда, который прекратил выдачу неэкстренного кредитования бедной африканской стране, когда он узнал о них в 2016 году.

Хотя правительство Мозамбика не дало никаких указаний на то, что после последних обвинений оно займет более жесткую позицию в переговорах о реструктуризации с ВТБ, эксперты по правовым вопросам заявили, что они могут дать стране основания для оспаривания требований ВТБ.

«Дымящийся пистолет»

Заявления о взяточничестве, сделанные в суде, могут быть «дымящимся пистолетом, который означает, что Мозамбик может преследовать ВТБ», — сказал Маттиас Гольдманн, научный сотрудник Института сравнительного публичного права и международного права им. Макса Планка в Гейдельберге, Германия.

ВТБ отверг обвинения, заявив, что внутреннее расследование не обнаружило доказательств правонарушений или каких-либо ненадлежащих платежей Аббуду или любому другому сотруднику, и «был удивлен, услышав в федеральном суде США иск осужденного мошенника», сообщает его пресс-служба. В банке заявили, что сотрудничают с международными расследованиями более двух лет. Аббуд не ответил на отправленный по электронной почте запрос о комментарии; ВТБ сообщил, что передал это в пресс-службу банка.

U.С. прокуроры утверждают, что ссуды были частью схемы выкачивания денег, предназначенных для финансирования сомнительных морских проектов, включая флот для ловли тунца.

Эндрю Пирс, бывший банкир Credit Suisse, который признал себя виновным в мошенничестве с использованием электронных средств и получил 45 миллионов долларов в качестве откатов при оформлении ссуд, заявил 16 октября в зале суда в Нью-Йорке, что Аббуд присвоил 2 миллиона долларов.

Пирс утверждал, что взятки исходили от Privinvest Group, судостроительной компании из Абу-Даби, которая была единственным подрядчиком проектов, финансируемых за счет кредитов.Он был первым свидетелем правительства США в суде над Жаном Бустани, продавцом фирмы, которого обвиняли в мошенничестве с американскими инвесторами в сделках. Он сказал, что Бустани сказал ему в 2015 году, что Privinvest заплатил Аббуду взятку, которая составляла половину суммы, полученной сотрудником Credit Suisse «за выполнение вдвое большего объема работы».

«Стоимость ведения бизнеса»

Майкл Шахтер, адвокат Бустани, не оспаривает, что Бустани производил выплаты официальным лицам в Мозамбике, заявив в своем октябрьском отчете.16 вступительное слово было «издержками ведения бизнеса» в стране. Он сказал, что его клиент не виновен в обмане инвесторов или нарушении законов США.

Privinvest отрицает какие-либо платежи Аббуду или какие-либо правонарушения в отношении проектов в Мозамбике, сообщил представитель компании в электронном письме. Компания сообщила, что Бустани остается сотрудником.

По данным U.

, по меньшей мере 200 миллионов долларов из ссуд пошли на взятки и откаты бывшим сотрудникам Credit Suisse, мозамбикским чиновникам и другим лицам.С. обвинительный акт. Credit Suisse заявила, что ее обманули собственные сотрудники, и не фигурирует в качестве ответчика по делу США.

Аббуд, руководивший бизнесом ВТБ Капитал на Ближнем Востоке и в Африке с 2011 года, первым реализовал проект через свои «личные связи» с главным исполнительным директором Privinvest, франко-ливанским миллиардером Искандаром Сафа, согласно внутренней записке ВТБ, представленной защиты 29 октября. Сафа встретился с Аббудом только после того, как сделка была завершена, сообщил представитель Privinvest.

Africa Push

ВТБ, контролируемый Кремлем, помогает президенту Владимиру Путину продвигаться по Африке. Банк сделал континент одним из своих приоритетных международных рынков после того, как был вынужден сократить свой европейский бизнес перед лицом санкций, введенных после того, как Россия аннексировала Крым у Украины в 2014 году.

В сентябре глава ВТБ Андрей Костин, близкий союзник Путина, пригрозил объявить Мозамбик дефолтом, если сделка не будет достигнута до конца года. Но месяц спустя банк смягчил свою позицию после того, как Костин встретился с президентом Мозамбика Филипе Ньюси на полях саммита Россия-Африка в черноморском городе Сочи.

В то время как оба банка организовывали кредиты, Мозамбик обратился в суд с иском о погашении только части кредитов Credit Suisse, добиваясь признания недействительной его государственной гарантии, поскольку бывшие сотрудники швейцарского банка признались в получении взяток по сделке. Что касается доли ВТБ, правительство ведет переговоры о новых условиях выплаты. Другая часть долга была конвертирована в еврооблигации, которые были реструктуризированы в октябре.

Министерство финансов страны сообщило в августовской записке, направленной держателям облигаций, что оценивает, следует ли соблюдать государственную гарантию для ВТБ с учетом продолжающихся уголовных дел.В министерстве не ответили на запрос о комментарии к этой статье.

Заявление о перезарядке

Ревизия, проведенная прокурором Мозамбика со стороны следователей Kroll, показала, что Privinvest переплатил по проектам 713 миллионов долларов, а еще 500 миллионов долларов не были учтены. Представитель «Привинвеста» отвергает выводы отчета.

Обвинения в коррупции привели к тому, что Мозамбик подал в суд на Safa и Credit Suisse в Лондоне, стремясь разделить ответственность за погашение еврооблигаций.По словам представителя Privinvest, Сафа не признает юрисдикцию английского суда над ним. Представитель Credit Suisse Уилл Боуэн от комментариев отказался.

Расследование также привлекло к сети нескольких известных мозамбикских бизнесменов, в том числе Ндамби Гебузу, сына бывшего президента Армандо Гебузы, который с февраля находится в тюрьме в связи со скандалом.

платеж 17 121 ₽переплата 5 457 ₽

платеж 17 121 ₽переплата 5 457 ₽ платеж от 17 167 ₽переплата от 6 008 ₽

платеж от 17 167 ₽переплата от 6 008 ₽ платеж от 17 296 ₽переплата от 7 553 ₽

платеж от 17 296 ₽переплата от 7 553 ₽ платеж от 17 536 ₽переплата от 10 440 ₽

платеж от 17 536 ₽переплата от 10 440 ₽ на последнем месте

на последнем месте платеж 17 760 ₽переплата 13 124 ₽

платеж 17 760 ₽переплата 13 124 ₽ платеж от 18 051 ₽переплата от 16 619 ₽

платеж от 18 051 ₽переплата от 16 619 ₽/anketa-na-ipotechnyj-kredit-v-vtb-243.png) ВТБ Лизинг в интересах клиентов и повышения эффективности тоже активно работает в этом направлении. Заключение соглашения с Mail.ru Group — логичный и своевременный шаг, который позволит нам благодаря взаимовыгодному сотрудничеству и взаимной заинтересованности создать качественный, надежный и современный сервис», — отметил Дмитрий Ивантер, генеральный директор ВТБ Лизинг.

ВТБ Лизинг в интересах клиентов и повышения эффективности тоже активно работает в этом направлении. Заключение соглашения с Mail.ru Group — логичный и своевременный шаг, который позволит нам благодаря взаимовыгодному сотрудничеству и взаимной заинтересованности создать качественный, надежный и современный сервис», — отметил Дмитрий Ивантер, генеральный директор ВТБ Лизинг. Эмитент несет полную ответственность за содержание этого объявления.

-------------------------------------------------- ----------------------------

Группа ВТБ объявляет результаты по МСФО за 1 квартал 2021 года

Банк ВТБ («ВТБ» или «Банк»), материнская компания Группы ВТБ («Группа»),

сегодня публикует промежуточную сокращенную консолидированную финансовую отчетность за

за три месяца, закончившихся 31 марта 2021 г., вместе с оценкой независимого аудитора

сообщить об этих заявлениях.Дмитрий Пьянов, член правления, финансовый директор

Банк ВТБ заявил:

«Мы рады сообщить об отличных результатах за первый квартал, которые отражают оба

наши высокие операционные показатели - подкрепленные влиянием бизнеса

преобразование, достигнутое на сегодняшний день, и восстановление экономики после пандемии.

Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (рентабельность собственного капитала

19,2%), увеличившись более чем в два раза по сравнению с аналогичным периодом прошлого года. Этот результат был обусловлен

сильный органический рост доходов от основной банковской деятельности с чистым процентным доходом

увеличение 21.

Эмитент несет полную ответственность за содержание этого объявления.

-------------------------------------------------- ----------------------------

Группа ВТБ объявляет результаты по МСФО за 1 квартал 2021 года

Банк ВТБ («ВТБ» или «Банк»), материнская компания Группы ВТБ («Группа»),

сегодня публикует промежуточную сокращенную консолидированную финансовую отчетность за

за три месяца, закончившихся 31 марта 2021 г., вместе с оценкой независимого аудитора

сообщить об этих заявлениях.Дмитрий Пьянов, член правления, финансовый директор

Банк ВТБ заявил:

«Мы рады сообщить об отличных результатах за первый квартал, которые отражают оба

наши высокие операционные показатели - подкрепленные влиянием бизнеса

преобразование, достигнутое на сегодняшний день, и восстановление экономики после пандемии.

Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (рентабельность собственного капитала

19,2%), увеличившись более чем в два раза по сравнению с аналогичным периодом прошлого года. Этот результат был обусловлен

сильный органический рост доходов от основной банковской деятельности с чистым процентным доходом

увеличение 21. 6% г / г, а чистый комиссионный доход вырос на

19,1%.

«Условия работы были для нас достаточно благоприятными. Высокий уровень

деловой активности и положительной экономической динамики привели к снижению

расходы на обеспечение. Стоимость риска в первом квартале составила 0,7%, в то время как

отчисления на провизию сократились вдвое по сравнению с аналогичным периодом прошлого года.

«Контроль затрат остается ключевым приоритетом для ВТБ, поскольку мы увеличиваем инвестиции.

в нашей технологической трансформации. В первом квартале расходы на персонал и

административные расходы увеличились всего на 1.2% в годовом исчислении, значительно ниже

инфляции, а быстрый рост операционных доходов привел к значительному

повышение операционной эффективности. Отношение затрат к чистой операционной прибыли

составило 33,5%, снизившись на 5,8 п.п. из года в год.

«Группа ВТБ продолжила расширять свой бизнес, увеличивая долю

розничный банковский бизнес в активах. Общий ссудный портфель практически не изменился.

6% г / г, а чистый комиссионный доход вырос на

19,1%.

«Условия работы были для нас достаточно благоприятными. Высокий уровень

деловой активности и положительной экономической динамики привели к снижению

расходы на обеспечение. Стоимость риска в первом квартале составила 0,7%, в то время как

отчисления на провизию сократились вдвое по сравнению с аналогичным периодом прошлого года.

«Контроль затрат остается ключевым приоритетом для ВТБ, поскольку мы увеличиваем инвестиции.

в нашей технологической трансформации. В первом квартале расходы на персонал и

административные расходы увеличились всего на 1.2% в годовом исчислении, значительно ниже

инфляции, а быстрый рост операционных доходов привел к значительному

повышение операционной эффективности. Отношение затрат к чистой операционной прибыли

составило 33,5%, снизившись на 5,8 п.п. из года в год.

«Группа ВТБ продолжила расширять свой бизнес, увеличивая долю

розничный банковский бизнес в активах. Общий ссудный портфель практически не изменился. без изменений в течение квартала, а кредиты физическим лицам увеличились на 4,4%.

Активы под управлением ВТБ Капитальные инвестиции выросли на 12% до 3 рублей.8 трлн, из

активы под управлением физических лиц увеличились на 16% до 2,1 руб.

трлн.

«Эти результаты полностью соответствуют нашим прогнозам на текущий год и

обеспечить прочную основу для непрерывного обеспечения высокой рентабельности

капитал."

Финансовые показатели

(Млрд руб.) 31 марта 2021 г. 31 декабря 2020 г. Изменение

Активы 18 588,4 18 142,2 2,5%

Ссуды и авансы клиентам,

в том числе в залог под выкуп 13 145.6 13 162,6 -0,1%

договоров (брутто), как указано в отчете

Кредиты юридическим лицам 9 118,8 9 305,4 -2,0%

Кредиты физическим лицам 4026,8 3857,2 4,4%

Депозиты клиентов 13 690,8 12831,0 6,7%

Депозиты юридических лиц 7969,0 7095,1 12,3%

Депозиты физических лиц 5721,8 5735,9 -0,2%

Показатель NPL 5.5% 5,7% -20 бит / с

Коэффициент LDR 89,4% 95,6% -620 бит / с

Общий кредитный портфель остается стабильным на фоне увеличения доли розничного кредитования

o По состоянию на 31 марта 2021 года общий ссудный портфель до вычета резервов на возможные потери по ссудам

составили 13,1 трлн руб.

без изменений в течение квартала, а кредиты физическим лицам увеличились на 4,4%.

Активы под управлением ВТБ Капитальные инвестиции выросли на 12% до 3 рублей.8 трлн, из

активы под управлением физических лиц увеличились на 16% до 2,1 руб.

трлн.

«Эти результаты полностью соответствуют нашим прогнозам на текущий год и

обеспечить прочную основу для непрерывного обеспечения высокой рентабельности

капитал."

Финансовые показатели

(Млрд руб.) 31 марта 2021 г. 31 декабря 2020 г. Изменение

Активы 18 588,4 18 142,2 2,5%

Ссуды и авансы клиентам,

в том числе в залог под выкуп 13 145.6 13 162,6 -0,1%

договоров (брутто), как указано в отчете

Кредиты юридическим лицам 9 118,8 9 305,4 -2,0%

Кредиты физическим лицам 4026,8 3857,2 4,4%

Депозиты клиентов 13 690,8 12831,0 6,7%

Депозиты юридических лиц 7969,0 7095,1 12,3%

Депозиты физических лиц 5721,8 5735,9 -0,2%

Показатель NPL 5.5% 5,7% -20 бит / с

Коэффициент LDR 89,4% 95,6% -620 бит / с

Общий кредитный портфель остается стабильным на фоне увеличения доли розничного кредитования

o По состоянию на 31 марта 2021 года общий ссудный портфель до вычета резервов на возможные потери по ссудам

составили 13,1 трлн руб. , практически не изменившись с начала

год.

o Кредиты физическим лицам увеличились на 4,4% с начала года до

4,0 трлн руб. На фоне восстановления спроса на потребительское кредитование и автомобили

кредитов, а также продолжающийся рост ипотечного портфеля благодаря

Участие Группы в государственной ипотечной программе.В 1 квартале

В 2021 году группа ВТБ выдала ипотечных кредитов на 215 млрд рублей, рост

на 7% в годовом исчислении.

o Кредитование юридических лиц снизилось на 2,0% с начала года.

до 9,1 трлн руб. На ссудный портфель повлияла отрицательная валюта

переоценка, а также списание кредитов малым и средним

предприятий в рамках государственных программ поддержки бизнеса

пострадал от пандемии COVID-19.

o В результате более высоких темпов роста кредитования физических лиц доля

розница в общем ссудном портфеле Группы увеличилась до 31%, с 29% до

конец 2020 года.o С начала 2021 года клиентское фондирование увеличилось на 6,7% до руб.

13,7 трлн.

, практически не изменившись с начала

год.

o Кредиты физическим лицам увеличились на 4,4% с начала года до

4,0 трлн руб. На фоне восстановления спроса на потребительское кредитование и автомобили

кредитов, а также продолжающийся рост ипотечного портфеля благодаря

Участие Группы в государственной ипотечной программе.В 1 квартале

В 2021 году группа ВТБ выдала ипотечных кредитов на 215 млрд рублей, рост

на 7% в годовом исчислении.

o Кредитование юридических лиц снизилось на 2,0% с начала года.

до 9,1 трлн руб. На ссудный портфель повлияла отрицательная валюта

переоценка, а также списание кредитов малым и средним

предприятий в рамках государственных программ поддержки бизнеса

пострадал от пандемии COVID-19.

o В результате более высоких темпов роста кредитования физических лиц доля

розница в общем ссудном портфеле Группы увеличилась до 31%, с 29% до

конец 2020 года.o С начала 2021 года клиентское фондирование увеличилось на 6,7% до руб.

13,7 трлн. Финансирование клиентов от юридических лиц увеличилось на 12,3% в

2021 г., при этом остатки на текущих счетах юридических лиц увеличились на

31,6%. Финансирование клиентов от частных лиц практически не изменилось, составив

5,7 трлн руб .: при значительном увеличении остатков в

на сберегательных счетах, это было компенсировано уменьшением срочных вкладов.

o В результате более быстрого роста депозитов клиентов, ссуды на депозиты

(LDR) коэффициент уменьшился до 89.4% на 31 марта 2021 г., по сравнению с 95,6% на

31 декабря 2020 года. Доля клиентского финансирования в общей сумме Группы.

обязательства увеличились за первые три месяца 2021 года до 81,9% по сравнению с

78,1% на 31 декабря 2020 года. Структура клиентского фондирования сохраняется.

измениться в соответствии со стратегическими целями Группы: доля текущих

счета увеличились до 44% по сравнению с 40% в начале года.

Справка о доходах

(Млрд руб.) 1 квартал 2021 года 1 квартал 2020 года Изменение

Чистый процентный доход 145.

Финансирование клиентов от юридических лиц увеличилось на 12,3% в

2021 г., при этом остатки на текущих счетах юридических лиц увеличились на

31,6%. Финансирование клиентов от частных лиц практически не изменилось, составив

5,7 трлн руб .: при значительном увеличении остатков в

на сберегательных счетах, это было компенсировано уменьшением срочных вкладов.

o В результате более быстрого роста депозитов клиентов, ссуды на депозиты

(LDR) коэффициент уменьшился до 89.4% на 31 марта 2021 г., по сравнению с 95,6% на

31 декабря 2020 года. Доля клиентского финансирования в общей сумме Группы.

обязательства увеличились за первые три месяца 2021 года до 81,9% по сравнению с

78,1% на 31 декабря 2020 года. Структура клиентского фондирования сохраняется.

измениться в соответствии со стратегическими целями Группы: доля текущих

счета увеличились до 44% по сравнению с 40% в начале года.

Справка о доходах

(Млрд руб.) 1 квартал 2021 года 1 квартал 2020 года Изменение

Чистый процентный доход 145. 6 119,7 21,6%

Чистый комиссионный доход 38,6 32,4 19,1%

Операционная прибыль до резервов 194,0 163,2 18,9%

Начисление провизий (1) -22,6 -45,1 -49,9%

Расходы на персонал и административные расходы -64,9 -64,1 1,2%

Чистая прибыль 85,1 39,8 113,8%

(1) Включая начисление резерва на потери по кредитам на долговые финансовые активы,

начисление резервов на потери по кредитным обязательствам и прочим обязательствам кредитного характера.

финансовые активы, а также резерв по судебным искам и другим обязательствам.Существенное улучшение прибыльности на фоне сильного роста ключевых банковских операций

доходы и стабилизация качества ссудного портфеля

o Чистая прибыль Группы в 1 квартале 2021 года увеличилась на 113,8% по сравнению с аналогичным периодом прошлого года до руб.

85,1 млрд, что представляет собой рентабельность капитала в размере 19,2% по сравнению с 9,5%.

в 1 квартале 2020 года.

o Чистый процентный доход составил 145,6 млрд рублей, увеличившись на 21,6%.

из года в год.

6 119,7 21,6%

Чистый комиссионный доход 38,6 32,4 19,1%

Операционная прибыль до резервов 194,0 163,2 18,9%

Начисление провизий (1) -22,6 -45,1 -49,9%

Расходы на персонал и административные расходы -64,9 -64,1 1,2%

Чистая прибыль 85,1 39,8 113,8%

(1) Включая начисление резерва на потери по кредитам на долговые финансовые активы,

начисление резервов на потери по кредитным обязательствам и прочим обязательствам кредитного характера.

финансовые активы, а также резерв по судебным искам и другим обязательствам.Существенное улучшение прибыльности на фоне сильного роста ключевых банковских операций

доходы и стабилизация качества ссудного портфеля

o Чистая прибыль Группы в 1 квартале 2021 года увеличилась на 113,8% по сравнению с аналогичным периодом прошлого года до руб.

85,1 млрд, что представляет собой рентабельность капитала в размере 19,2% по сравнению с 9,5%.

в 1 квартале 2020 года.

o Чистый процентный доход составил 145,6 млрд рублей, увеличившись на 21,6%.

из года в год. Чистая процентная маржа составила 3,7% по сравнению с 3,6% в 1 квартале 2020 года.

увеличение чистой процентной маржи стало результатом дальнейшей оптимизации

структура фондирования и увеличение доли более прибыльных

ссуды физическим лицам в общем ссудном портфеле.o В то же время чувствительность чистого процентного дохода Группы к

Изменение процентных ставок по денежным потокам в российских рублях на 100 б.п.

снизилась в 1 квартале 2021 г. до -11,7 млрд руб. с -12,0 млрд руб.

конец 2020 года.

o Чистый комиссионный доход составил 38,6 млрд рублей, увеличившись на

19,1% г / г. Значительное увеличение чистой комиссии и комиссии

доход был обусловлен расширением транзакционного бизнеса Группы

и постоянно увеличивающийся объем комиссионных от продажи страховки

продукты и комиссии от брокерского бизнеса.o За первые три месяца года стоимость риска Группы составила

до 0,7%, снизившись на 80 б.п. в годовом исчислении, так как экономика России

продолжали восстанавливаться после острой фазы пандемии COVID-19.

Чистая процентная маржа составила 3,7% по сравнению с 3,6% в 1 квартале 2020 года.

увеличение чистой процентной маржи стало результатом дальнейшей оптимизации

структура фондирования и увеличение доли более прибыльных

ссуды физическим лицам в общем ссудном портфеле.o В то же время чувствительность чистого процентного дохода Группы к

Изменение процентных ставок по денежным потокам в российских рублях на 100 б.п.

снизилась в 1 квартале 2021 г. до -11,7 млрд руб. с -12,0 млрд руб.

конец 2020 года.

o Чистый комиссионный доход составил 38,6 млрд рублей, увеличившись на

19,1% г / г. Значительное увеличение чистой комиссии и комиссии

доход был обусловлен расширением транзакционного бизнеса Группы

и постоянно увеличивающийся объем комиссионных от продажи страховки

продукты и комиссии от брокерского бизнеса.o За первые три месяца года стоимость риска Группы составила

до 0,7%, снизившись на 80 б.п. в годовом исчислении, так как экономика России

продолжали восстанавливаться после острой фазы пандемии COVID-19. Начисленные резервы составили 22,6 млрд рублей, что на 49,9% меньше, чем годом ранее.

o Показатель NPL Группы снизился на 20 б.п. до 5,5% от общей суммы кредитов клиентам.

по состоянию на 31 марта 2021 г. Группа увеличила резерв по ссуде.

от обесценения до 6,9% по сравнению с 6,8% на 31 декабря 2020 года.Покрытие NPL

Коэффициент составил 126,4% по сравнению со 120,6% в начале года.

o Расходы на персонал и административные расходы в 1 квартале 2021 года составили 64,9 руб.

млрд, увеличившись на 1,2% по сравнению с аналогичным периодом прошлого года. Рост по ключевым направлениям доходов

способствовали значительному повышению операционной эффективности,

отношение затрат к чистой операционной прибыли до снижения резервов на 580

б.п. г / г до 33,5%.

Корпоративно-инвестиционный бизнес

Лидерство в инвестиционном банкинге

o По итогам 1 кв. 2021 г. ВТБ Капитал сохранил лидирующие позиции в

рейтинги ведущих менеджеров на рынках долевого и долгового капитала согласно

в Refinitiv, Bloomberg и Dealogic.

Начисленные резервы составили 22,6 млрд рублей, что на 49,9% меньше, чем годом ранее.

o Показатель NPL Группы снизился на 20 б.п. до 5,5% от общей суммы кредитов клиентам.

по состоянию на 31 марта 2021 г. Группа увеличила резерв по ссуде.

от обесценения до 6,9% по сравнению с 6,8% на 31 декабря 2020 года.Покрытие NPL

Коэффициент составил 126,4% по сравнению со 120,6% в начале года.

o Расходы на персонал и административные расходы в 1 квартале 2021 года составили 64,9 руб.

млрд, увеличившись на 1,2% по сравнению с аналогичным периодом прошлого года. Рост по ключевым направлениям доходов

способствовали значительному повышению операционной эффективности,

отношение затрат к чистой операционной прибыли до снижения резервов на 580

б.п. г / г до 33,5%.

Корпоративно-инвестиционный бизнес

Лидерство в инвестиционном банкинге

o По итогам 1 кв. 2021 г. ВТБ Капитал сохранил лидирующие позиции в

рейтинги ведущих менеджеров на рынках долевого и долгового капитала согласно

в Refinitiv, Bloomberg и Dealogic. Mergermarket также признал ВТБ

Capital как лидер среди финансовых консультантов по количеству

Сделки M&A в России.

o ВТБ Капитал организовал ряд крупных сделок, в том числе

первичное публичное размещение акций Fix Price, которое стало крупнейшим российским IPO в

за последние 10 лет проведено SPO Группы М.Видео-Эльдорадо, а также несколько ESG

выпуски облигаций, таких как зеленые бессрочные еврооблигации РЖД и

Социальные еврооблигации Совкомбанка.

Стремительный рост инвестиционной платформы VTB Capital Investments

o В 1 квартале 2021 года ВТБ Капитальные инвестиции увеличили клиентские активы на 11.От 6% до

3,8 трлн руб. Розничные активы под управлением увеличились на 16,1% до

2,1 трлн руб., При этом объем корпоративных активов под управлением увеличился на

6,5% до 1,7 трлн руб. Клиентская база ВТБ Капитал Инвестиции выросла на

19% в первом квартале более 1,4 млн. Физических и юридических лиц.

сущности. Прибыль ВТБ Капитал Инвестиции в 1 квартале 2021 года составила 7,0 руб.

Mergermarket также признал ВТБ

Capital как лидер среди финансовых консультантов по количеству

Сделки M&A в России.

o ВТБ Капитал организовал ряд крупных сделок, в том числе

первичное публичное размещение акций Fix Price, которое стало крупнейшим российским IPO в

за последние 10 лет проведено SPO Группы М.Видео-Эльдорадо, а также несколько ESG

выпуски облигаций, таких как зеленые бессрочные еврооблигации РЖД и

Социальные еврооблигации Совкомбанка.

Стремительный рост инвестиционной платформы VTB Capital Investments

o В 1 квартале 2021 года ВТБ Капитальные инвестиции увеличили клиентские активы на 11.От 6% до

3,8 трлн руб. Розничные активы под управлением увеличились на 16,1% до

2,1 трлн руб., При этом объем корпоративных активов под управлением увеличился на

6,5% до 1,7 трлн руб. Клиентская база ВТБ Капитал Инвестиции выросла на

19% в первом квартале более 1,4 млн. Физических и юридических лиц.

сущности. Прибыль ВТБ Капитал Инвестиции в 1 квартале 2021 года составила 7,0 руб. млрд, что в два раза больше по сравнению с прошлым годом.

o Клиентская база ВТБ Капитал Инвестиции выросла на 19% в первом квартале до

более 1.4 миллиона физических и юридических лиц. ВТБ Капитал Инвестиции »

выручка в 1 квартале 2021 года достигла 7,0 млрд рублей, увеличившись в 2 раза

из года в год.

o ВТБ Капитал Инвестиции продолжает развивать функциональность ВТБ

Цифровая инвестиционная платформа My Investments. В начале 2021 г.

сервис, предлагающий индивидуальные инвестиционные рекомендации, запущен в

Приложение ВТБ Мои инвестиции. На конец 1 кв.2021 г. в приложении было около 290

тысяча активных пользователей в день; количество транзакций в день - 840

тыс., с оборотом до 115 млрд руб.o ВТБ Капитал Управление активами придерживается политики ответственного инвестирования.

который учитывает факторы устойчивости и риски и позволяет избежать

инвестиции в компании с недопустимыми ESG-рисками. ВТБ Капитал Актив

Инвестиционные портфели менеджмента закрыты для компаний, которые

сознательно и систематически нарушают основные принципы человеческого

прав и защиты окружающей среды, а также допускать неправомерные действия в корпоративных

управление.

млрд, что в два раза больше по сравнению с прошлым годом.

o Клиентская база ВТБ Капитал Инвестиции выросла на 19% в первом квартале до

более 1.4 миллиона физических и юридических лиц. ВТБ Капитал Инвестиции »

выручка в 1 квартале 2021 года достигла 7,0 млрд рублей, увеличившись в 2 раза

из года в год.

o ВТБ Капитал Инвестиции продолжает развивать функциональность ВТБ

Цифровая инвестиционная платформа My Investments. В начале 2021 г.

сервис, предлагающий индивидуальные инвестиционные рекомендации, запущен в

Приложение ВТБ Мои инвестиции. На конец 1 кв.2021 г. в приложении было около 290

тысяча активных пользователей в день; количество транзакций в день - 840

тыс., с оборотом до 115 млрд руб.o ВТБ Капитал Управление активами придерживается политики ответственного инвестирования.

который учитывает факторы устойчивости и риски и позволяет избежать

инвестиции в компании с недопустимыми ESG-рисками. ВТБ Капитал Актив

Инвестиционные портфели менеджмента закрыты для компаний, которые

сознательно и систематически нарушают основные принципы человеческого

прав и защиты окружающей среды, а также допускать неправомерные действия в корпоративных

управление. Развитие продуктового портфеля

o В рамках развития транзакционного бизнеса ВТБ запустил

новый цифровой сервис под названием VTB Business-Online E-Workflow, который позволяет

клиенты подписывают юридически обязывающие документы и заключают многосторонние

электронные соглашения и доступ к электронным документам в режиме реального времени,

что значительно сокращает время обработки транзакций.o Продолжено внедрение специальных нишевых решений для клиентов. В

В частности, ВТБ внедрил новый способ совершения онлайн-платежей на

Блокчейн-платформа Газпромнефть-Аэро. Инновационное решение с использованием умных

контракты позволят авиакомпаниям оплачивать топливо в момент заправки

посредством полностью безопасной финансовой транзакции, осуществляемой в реальном

время.

Средний и малый бизнес

Цифровизация обслуживания клиентов, развитие продуктового портфеля и

расширение транзакционных операций в 1 квартале 2021 г.

o Банк расширил географию операций по решению ВТБ-Касса,

который сочетает в себе онлайн-кассу и платежный терминал и позволяет

бизнес-операторы могут принимать все виды платежей с помощью одного устройства.

Развитие продуктового портфеля

o В рамках развития транзакционного бизнеса ВТБ запустил

новый цифровой сервис под названием VTB Business-Online E-Workflow, который позволяет

клиенты подписывают юридически обязывающие документы и заключают многосторонние

электронные соглашения и доступ к электронным документам в режиме реального времени,

что значительно сокращает время обработки транзакций.o Продолжено внедрение специальных нишевых решений для клиентов. В

В частности, ВТБ внедрил новый способ совершения онлайн-платежей на

Блокчейн-платформа Газпромнефть-Аэро. Инновационное решение с использованием умных

контракты позволят авиакомпаниям оплачивать топливо в момент заправки

посредством полностью безопасной финансовой транзакции, осуществляемой в реальном

время.

Средний и малый бизнес

Цифровизация обслуживания клиентов, развитие продуктового портфеля и