В кредите отказ: Ваш браузер устарел | Тинькофф Банк

Что делать, если банк отказывает в кредите — Инструкции и советы — Москва и Подмосковье

• Получить доступ к своей кредитной истории

Первым делом необходимо проверить собственную кредитную историю. Два раза в год можно сделать это бесплатно. В кредитной истории фиксируется информация обо всех кредитных обязательствах: где и когда человек брал средства взаймы, задерживал ли платежи, выступал ли созаемщиком и поручителем и т.п.

Для этого нужно отправить запрос в Центральный каталог кредитных историй. Великанова советует сделать это через портал Госуслуг. Выбрав нужную услугу, в разделе «Налоги и финансы» нужно ввести данные паспорта и СНИЛС. В личном кабинете появится информация обо всех бюро кредитных историй (БКИ), в которых хранится ваша кредитная история. Затем нужно обратиться в указанные БКИ либо онлайн, либо очно.

• Устранить ошибки и погасить мелкие задолженности

Бывает, что кредитная история испорчена в результате мелких технических или иных ошибок. Например, заемщик закрыл кредит, но информация об этом в кредитной истории не отобразилась по независящим от него причинам: например, сотрудник банка не сделал соответствующую отметку о закрытии, и кредит отображается непогашенным. Либо остались непогашенными небольшие суммы страховки, пени, а заемщик сменил номер, банк не смог связаться с ним, чтобы сообщить о задержке.

Например, заемщик закрыл кредит, но информация об этом в кредитной истории не отобразилась по независящим от него причинам: например, сотрудник банка не сделал соответствующую отметку о закрытии, и кредит отображается непогашенным. Либо остались непогашенными небольшие суммы страховки, пени, а заемщик сменил номер, банк не смог связаться с ним, чтобы сообщить о задержке.

В таком случае надо обратиться в банк, предоставить документы о погашении кредита, попросить устранить ошибку, оплатить пени или иные мелкие суммы.

• Убедиться, что вы не стали жертвой мошенников

Кредитная история может быть испорчена из-за мошеннических действий. Это редкий случай, но он может произойти, например, при хищении паспорта, когда злоумышленники на имя гражданина получают заем. В итоге заем оказывается просрочен, это видят банки и отказывают в выдаче денег. В такой ситуации надо обращаться в правоохранительные органы.

• Оздоровить кредитную историю

Если кредитная история действительно была испорчена, для ее оздоровления Великанова рекомендует, например, оформить кредитную карту и пользоваться ей несколько месяцев, не задерживая платежи. Также можно купить технику в кредит, аккуратно соблюдая все обязательства.

Также можно купить технику в кредит, аккуратно соблюдая все обязательства.

Как начать копить деньги>>

ЦБ предложил дать 14 дней на отказ от навязанных при выдаче кредита услуг :: Финансы :: РБК

Video

Навязанные услуги могут быть предустановлены (в виде заранее проставленных галочек в договоре) и потребитель может оказаться не информирован о возможности от них отказаться до подписания договора, уточняют в пресс-службе ЦБ. «Именно поэтому регулятор считает необходимым распространить период охлаждения на все дополнительные услуги, оформленные вместе с договором на основной продукт», — сказали РБК в пресс-службе регулятора.

Читайте на РБК Pro

ЦБ рекомендовал банкам не продавать сложные инвестпродукты населению

Навязывание дополнительных услуг при заключении кредитного договора, к сожалению, стало довольно распространенной практикой кредиторов в последнее время, констатируют в ЦБ. В октябре 2020 года Банк России и Роспотребнадзор выпустили письмо о праве на отказ от дополнительных услуг. «Российское законодательство запрещает навязывать приобретение одних товаров, работ или услуг при приобретении других, а также дает заемщику право отказаться от дополнительной платной услуги, не потеряв при этом возможность получить кредит или заем», — напоминают в пресс-службе ЦБ.

Согласно данным ЦБ, за девять месяцев этого года клиенты банков подали 62,4 тыс. жалоб в Центральный банк на тему потребительского кредитования (рост в 1,5 раза по сравнению с тем же периодом годом ранее). Проблема навязывания дополнительных услуг фигурирует в 9,2% от таких жалоб, еще 4,7% приходится на жалобы клиентов, не согласных с условиями заключенного договора. Годом ранее на эти темы приходилось 17,1 и 9,8% от всех жалоб, связанных с потребкредитами, но это не значит, что жалоб стало вдвое меньше. В количественном выражении потребители подали таких жалоб примерно на 1 тыс. меньше, сокращение их доли обусловлено тем, что в 2020 году у клиентов банков появилась новая проблема — около 20% жалоб были написаны из-за реструктуризации кредитов в связи с коронавирусом.

По оценке председателя правления Международной конфедерации обществ потребителей (КонфОП) Дмитрия Янина, расширение периода охлаждения — это «полумера, и следовало бы запретить при выдаче кредитов навязывать какие-либо иные продукты и услуги». «Период охлаждения [на страховые продукты] действует уже несколько лет, но рынок псевдостраховок (по ним выплаты годами не превышают 10% от сборов) растет», — отмечает Янин. «Банки должны зарабатывать на процентах за использование средств, а не на комиссиях с поставщиком услуг. Банки получают от страхователя почти 60% от цены полиса, получается, что это по сути доплата за кредит, также как и предлагаемые юридические услуги или телемедицина», — заключает эксперт.

«Период охлаждения [на страховые продукты] действует уже несколько лет, но рынок псевдостраховок (по ним выплаты годами не превышают 10% от сборов) растет», — отмечает Янин. «Банки должны зарабатывать на процентах за использование средств, а не на комиссиях с поставщиком услуг. Банки получают от страхователя почти 60% от цены полиса, получается, что это по сути доплата за кредит, также как и предлагаемые юридические услуги или телемедицина», — заключает эксперт.

В пресс-службе Райффайзенбанка РБК сообщили, что «инициатива ЦБ создает дополнительную защищенность для клиентов при приобретении финансовых услуг и способствует более осознанному подходу к сделке». «В результате уровень удовлетворения от предоставленных услуг будет только расти», — считают там. РБК направил запросы другим крупнейшим банкам.

Автор

Павел Казарновский

Ассоциация банков России выступила против раскрытия причин отказов в выдаче кредитов Статьи редакции

Это приведет к раскрытию коммерческой тайны банками и ничем не поможет клиенту, считают в АБР.

- Ассоциация банков России заявила, что участники рынка не хотят раскрывать клиентам причины отказов по выдаче кредита, пишет РБК со ссылкой на письмо АБР главе комитета Госдумы по финансовому рынку Анатолию Аксакову.

- В конце октября парламент Калмыкии предложил Госдуме внести поправки в закон «О потребительском кредите». Они обязывают банки давать «мотивированное объяснение» клиентам, которым отказали в выдаче кредита. Законопроект планируют рассмотреть в феврале.

- Сейчас банки заключают кредитный договор с клиентом без объяснений. В АБР утверждают, что знание причин ничем не помогут российским заёмщикам, а для банков создадут новые риски: раскрывать эти данные очень трудно из-за коммерческой тайны.

- Объяснения причин заёмщикам приведут к раскрытию скоринговых моделей, заявил начальник правового управления ассоциации Сергей Клименко: банк строит их так, чтобы меньше навредить себе и вкладчикам, объясняет он.

- Скоринговые модели у банков разные, поэтому если один кредитор раскроет причины отказа, это не поможет заёмщику при обращении в другой банк. «Все превратится в кашу, клиенты еще больше запутаются», — отмечает Клименко.

- В АБР добавили, что россияне и так могут оценить свои шансы на получение кредитов: дважды в год можно бесплатно запросить в бюро кредитных историй свои данные. На ее основании клиент способен оценить свою платежную нагрузку — этого достаточно, чтобы получить отказ по самым распространенным причинам, говорит Клименко.

8741

просмотров

{

«author_name»: «Рая Хачатрян»,

«author_type»: «editor»,

«tags»: [«\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″,»\u0431\u0430\u043d\u043a\u0438″],

«comments»: 262,

«likes»: 17,

«favorites»: 16,

«is_advertisement»: false,

«subsite_label»: «finance»,

«id»: 196152,

«is_wide»: true,

«is_ugc»: false,

«date»: «Wed, 13 Jan 2021 10:26:02 +0300»,

«is_special»: false }

{«id»:594603,»url»:»https:\/\/vc. ru\/u\/594603-raya-hachatryan»,»name»:»\u0420\u0430\u044f \u0425\u0430\u0447\u0430\u0442\u0440\u044f\u043d»,»avatar»:»243c85f4-90b6-04a3-4d82-4527c9670a8b»,»karma»:14439,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/594603-raya-hachatryan»,»name»:»\u0420\u0430\u044f \u0425\u0430\u0447\u0430\u0442\u0440\u044f\u043d»,»avatar»:»243c85f4-90b6-04a3-4d82-4527c9670a8b»,»karma»:14439,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Пять главных причин, по которым банк может отказать в кредите — Российская газета

Российские банки в этом году стали лояльнее к потенциальным заемщикам. По данным Объединенного кредитного бюро (ОКБ, единственное собирает данные по Сбербанку), в первом квартале банки одобрили выдачу кредитов по 48 процентам заявлений физлиц.

По данным Объединенного кредитного бюро (ОКБ, единственное собирает данные по Сбербанку), в первом квартале банки одобрили выдачу кредитов по 48 процентам заявлений физлиц.

За тот же период 2017 года было одобрено на 10 процентов меньше заявок. Рост зафиксирован по всем сегментам розничного кредитования, кроме автомобильных кредитов. Однако из этих данных автоматически следует, что банки все еще отклоняют больше половины кредитных заявок. «Российская газета» подобрала несколько причин, по которым банк может отказать в кредите.

Плохая или пустая кредитная история

Кредитная история — это сведения о том, как потенциальный клиент раньше исполнял обязанности по различным долгам. Эти данные хранятся в бюро кредитных историй, банк запрашивает у них информацию перед одобрением кредита. Степень «испорченности» кредитной истории может быть разной — на допущенные ранее просрочки по выплатам до пяти дней банк может закрыть глаза (особенно если их было немного). Просрочки же от одного месяца и больше (особенно свыше 90 дней) уже по-настоящему портят кредитную историю — если банк и выдаст кредит, то неизбежно застрахуется от потерь и увеличит проценты по ссуде. Непогашенные обязательства, а тем более судебные взыскания и продажа залогов фактически отрезают потенциального заемщика от кредита в банке. Полное отсутствие кредитной истории также может стать причиной отказа в кредите, поскольку банку неизвестно, как клиент будет исполнять свои обязательства. Это более справедливо в отношении крупного кредита, но здесь банк проанализирует и другие факторы — особенно, доход заемщика.

Непогашенные обязательства, а тем более судебные взыскания и продажа залогов фактически отрезают потенциального заемщика от кредита в банке. Полное отсутствие кредитной истории также может стать причиной отказа в кредите, поскольку банку неизвестно, как клиент будет исполнять свои обязательства. Это более справедливо в отношении крупного кредита, но здесь банк проанализирует и другие факторы — особенно, доход заемщика.

Низкий уровень дохода

По сути, ключевая причина для отказа в кредите. Банк обязательно оценит уровень потенциальной долговой нагрузки клиента. Если заемщик намерен отдавать по кредиту больше 40-60 процентов своего ежемесячного дохода, то вероятность неодобрения будет близка к 100 процентам. Внезапно, очень высокая зарплата тоже может стать поводом к отказу в кредите — не всякий банк заинтересуется очень быстрым погашением долга.

Восстание скоринг-машин

Процесс одобрения кредита в банках автоматизирован, большое количество параметров надежности клиента проверяется компьютерной программой — это и есть скоринг. Система может проверить и стаж работы, и наличие высшего образования, возможную судимость. «Скоринг-машина» анализирует также предоставленные клиентом документы. В крупных банках скоринг может проводиться и по профилям заемщика в социальных сетях. Окончательное решение о выдаче кредита примет все же сотрудник банка, но мнение компьютера о человеке значит очень много.

Система может проверить и стаж работы, и наличие высшего образования, возможную судимость. «Скоринг-машина» анализирует также предоставленные клиентом документы. В крупных банках скоринг может проводиться и по профилям заемщика в социальных сетях. Окончательное решение о выдаче кредита примет все же сотрудник банка, но мнение компьютера о человеке значит очень много.

Внешние признаки

Этот метод оценки пока еще не подвластен компьютеру и находится под полным контролем банковского менеджера. Плохая одежда, сильно «помятый» вид, алкогольное амбре и невнятные ответы на внятные вопросы явно не помогут успешно взять кредит.

Кредит не на те цели

Обрубить доступ к кредитования может и непонимание заемщиком его цели. Обращение в банк за кредитом наличными на автомобиль, жилье или стартап — не самая лучшая идея. Использование целевой программы (автокредитование, ипотека) позволяет сделать верным хотя бы первый шаг заемщика.

Почему банки не раскрывают причину отказа в кредите

Банки не хотят раскрывать причины отказа россиянам в кредитах: потенциальным заемщикам это не поможет, а из-за раскрытия финансовой тайны навредит вкладчикам. В Совете Федерации это считают странным. Прозрачность кредитования повысит доверие и привлечет новых заемщиков. А люди смогут устранить причину, а не влезать в долги в МФО.

В Совете Федерации это считают странным. Прозрачность кредитования повысит доверие и привлечет новых заемщиков. А люди смогут устранить причину, а не влезать в долги в МФО.

Участники Ассоциации банков России обратились к главе комитета Госдумы по финансовому рынку Анатолию Аксакову с просьбой не обязывать их сообщать заемщикам причины отказа по кредитам. Уже в феврале парламентарии планируют рассмотреть поправки в закон «О потребительском кредите» с таким требованием, пишет РБК.

Сейчас банки могут отказывать потенциальным заемщикам без объяснений, и люди так и не узнают, что же помешало им получить кредит. В случае принятия законопроекта организациям придется мотивировать причины отказа. По мнению АБР, это знание клиентам не поможет: каждый банк оценивает платежеспособность по своим параметрам, единого подхода на рынке нет.

Зато нововведение осложнит работу банков, поскольку раскрытие причин затрагивает коммерческую тайну, распространяющуюся на внутренние оценки платежеспособности заемщиков. А это, считают члены ассоциации, может навредить вкладчикам, доверяющим организациям свои деньги.

А это, считают члены ассоциации, может навредить вкладчикам, доверяющим организациям свои деньги.

Прозрачность для доверия

Культура банковского обслуживания формируется в России всего 30 лет, напомнил первый зампредседателя комитета Совета Федерации по бюджету и финансовым рынкам Сергей Рябухин. Разумеется, ее уровень не такой высокий, как на Западе. Прозрачность кредитования и открытость процессов, по мнению сенатора, вполне логичны. Ему не понятно, почему у этой идеи нашлись противники.

«Это перекос, на который мы в Совете Федерации часто обращаем внимание, слушая вопросы, связанные с банковским законодательством. Главная проблема в этом секторе — фактор доверия. Если человек или юрлицо доверяет банку, то либо несет деньги на хранение на депозит, либо занимает средства. Успех банковского кредитования напрямую зависит от доверия», — рассказал «360» сенатор.

Российские банкиры не понимают, что требование раскрывать причины будет работать на развитие финансового бизнеса. Это повысит доверие и привлечет потенциальных заемщиков. Но и для людей раскрытие причин принесет пользу. В частности, человек сможет устранить то, что мешало ему взять кредит, а не побежит в микрофинансовую организацию за займом под «драконовский» процент. Таким образом, принятие поправок сможет способствовать снижению закредитованности россиян.

Это повысит доверие и привлечет потенциальных заемщиков. Но и для людей раскрытие причин принесет пользу. В частности, человек сможет устранить то, что мешало ему взять кредит, а не побежит в микрофинансовую организацию за займом под «драконовский» процент. Таким образом, принятие поправок сможет способствовать снижению закредитованности россиян.

«Ведь на этих недостатках законодательства и элементах официального взаимоотношения кредитного сектора с населением и работают черные кредиторы, происходят злоупотребления и криминальные случаи. Доля черных кредиторов в общем масштабе кредитования небольшая, но весь криминал сосредоточен там», — пояснил Рябухин.

Выслушать стороны

В Госдуме письмо АБР пока не получали, сообщил «360» Анатолий Аксаков. По мнению самого депутата, несостоявшиеся заемщики должны понимать, почему им отказывают. Особенно в тех случаях, когда и доходы обслуживать заем позволяют, и кредитная история, по мнению человека, вполне приличная.

«Естественно, возникает вопрос, почему он не может получить финансовую услугу. С другой стороны, я могу понять и кредитные организации, они в принципе заинтересованы в том, чтобы как можно больше кредитов выдать, чтобы на них заработать. Какие-то основания должны быть, чтобы банк действовал против своих интересов», — добавил Аксаков.

С другой стороны, я могу понять и кредитные организации, они в принципе заинтересованы в том, чтобы как можно больше кредитов выдать, чтобы на них заработать. Какие-то основания должны быть, чтобы банк действовал против своих интересов», — добавил Аксаков.

К веским основаниям, по мнению парламентария, можно отнести большое число долгов, сомнительную деятельность, плохую кредитную историю и низкую платежеспособность. Решение по законопроекту, отметил Аксаков, примут после того, как депутаты ознакомятся с позициями членов рынка, регулятора и организаций, защищающих права потребителей.

Основные причины отказа банков в кредите узнайте онлайн

Если банк отказал в кредите – это не повод расстраиваться и опускать руки. Это повод разобраться, почему так произошло и сделать все возможное, чтобы отказ не повторился. Мы в этом вам поможем.

Почему отказывают в кредите

Причины отказа в кредите в банке условно можно разделить на стандартные и «нестандартные». Первые зависят от самого заемщика, его кредитного поведения в прошлом, текущего финансового и картерного положения, и поддаются влиянию, вторые не зависят, и на первый взгляд могут даже казаться случайными. На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

Первые зависят от самого заемщика, его кредитного поведения в прошлом, текущего финансового и картерного положения, и поддаются влиянию, вторые не зависят, и на первый взгляд могут даже казаться случайными. На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

- Наличие просроченных платежей и другой негативной информации в кредитной истории. Если вы уже, прямо сейчас, не платите по кредиту в другом банке, новый ни за что не одобрит вам кредит. Или у вас был опыт больших просрочек недавно, в кредите также откажут. Даже если вы успешно закрыли тот кредит, нужно время, чтобы просрочки 30, 60 или 90 дней и больше перестали влиять на решение о выдаче нового кредита.

- Высокая долговая нагрузка. Новый кредит – это новые обязательства. Если прежние уже требуют от вас предельного напряжения, и вы отдаете по кредитам 40-50-60% вашего дохода, новый займ не оформят. Вам просто не из чего его отдавать. Ведь еще нужно на что-то жить, платить за квартиру, покупать продукты и одежду.

- У вас маленький доход или вы не можете подтвердить источник дохода. Тут все просто. Чтобы бы уверенным в возврате кредита, банк должен видеть, что вы имеете стабильный и достаточно высокий для обслуживания займа доход. Не обладаете им или не можете подтвердить документально – это может стать причиной отказа в предоставлении кредита.

- Сведения о работодателе. Также стабильность вашего дохода зависит от стабильной работы компании, в которой вы трудоустроены. Ее при обращении в банк проверяют ничуть не меньше вас самих. Если выяснится, что компания убыточная, или «подозрительная», или до ее представителей не смогут дозвониться, в кредите могут отказать.

Также по кредиту могут отказать, если вы сделали слишком много попыток получить кредит за последнее время или если допустили ошибку при заполнении банковской анкеты.

К «нестандартным» причинам отказа по кредиту можно отнести случаи, когда вы не подходите банку по «требованиям к заемщику». Когда он принимает внутреннее решение о том, что хочет работать с одной группой заемщиков, и не хочет с другой, в которую попали и вы. Ни почему особенно. Исходя из своего опыта.

Когда он принимает внутреннее решение о том, что хочет работать с одной группой заемщиков, и не хочет с другой, в которую попали и вы. Ни почему особенно. Исходя из своего опыта.

Или когда банк перестает кредитовать заемщиков, занятый в целой отрасли. Это, как правило, бывает продиктовано конъюнктурой момента, факторами развития национальной или даже мировой экономики.

И так далее. Можно даже просто проживать на той же улице, где у банка живет много проблемных клиентов и не получить кредит только по тому, что написано в графе «Регистрация» в паспорте.

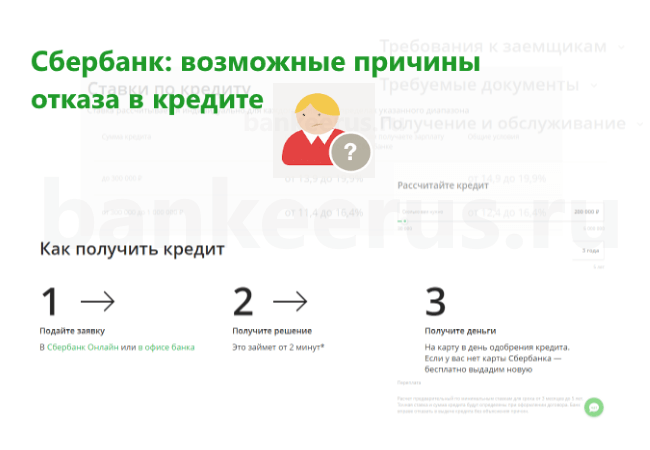

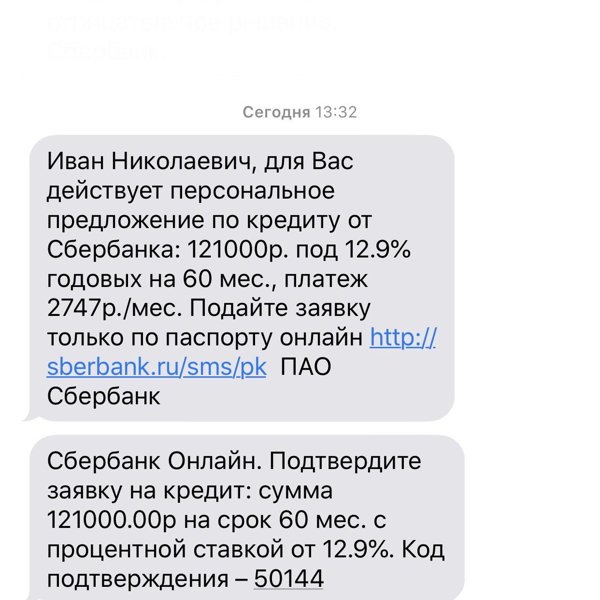

Как узнать причину отказа в кредите

Причины отказа в кредите в Сбербанке и других кредитных организациях указаны в кредитной истории. С недавнего времени банки обязаны объяснять свое решение о невыдаче займа. Конечно, некоторые формулировки можно толковать по-разному. Одна из наиболее популярных «отписок» кредиторов звучит как «несоответствие кредитной политике банка». Еще более пространная формулировка «Другие причины».

Если узнать причину отказа в кредите Сбербанка (или другого кредитора) не удалось непосредственно в его офисе у кредитного специалиста, запросите кредитную историю и внимательно «прочитайте» ее. Вероятнее всего, ответ найдется именно там.

Чтобы перестать получать отказы из банков, улучшите свою кредитную историю до удовлетворительного или даже хорошего состояния. Устраните другие возможные недочеты из вашей анкеты заемщика. И тогда одобрение по новой заявке не заставит себя ждать.

самые частые причины отказа банка от выдачи ипотеки

Новое исследование «Росбанк Дом», проведенное по собственной базе данных за 2010-2016 гг., выявило основные причины отказа банка от выдачи ипотечного кредита на разных этапах проверки клиента.

Новое исследование «Росбанк Дом», проведенное по собственной базе данных за 2010-2016 гг. , выявило основные причины отказа банка от выдачи…

, выявило основные причины отказа банка от выдачи…

Финансы

Основной «отсев»

Обычно банки не раскрывают данные о доле заявок, которые одобряются или получают отказ. Мы не станем исключением и проанализируем только сами причины, по которым клиент может не получить одобрение.

Первая проверка клиентов проводится уже на этапе консультации. Если мы возьмем все отказы на этом этапе за 100%, то увидим, что в 59% случаев консультанты отказывают из-за несоответствия минимальным требованиям банка. «Среди этих 59% большая часть связана с тем, что клиент «не проходит» по кредитной истории. Это самая распространенная причина отказа банков – не только ипотечных, но и банков, которые занимаются другими видами кредитования», — отмечает директор ипотечного центра «Росбанк Дом» в Москве Мария Мулянова.

Вторая распространенная причина (40%) – недостаток дохода для ежемесячных платежей по ипотечному кредиту или невозможность подтвердить доход. Остальные причины в структуре отказов незначительны.

Остальные причины в структуре отказов незначительны.

Проверка специалистами

Если отсеять отказы на этапе консультации и взять за 100% все отказы на этапе андеррайтинга (это отказы клиентам, которые «прошли первый этап» и подали документы на проверки), то 41% достается причине «предоставление клиентом недостоверной информации о себе». Андеррайтеры чаще всего отказывают из-за «хитростей» с трудовыми книжками и справками о доходе. На втором месте несоответствие клиента минимальным требованиям банка. Благодаря предварительному отсеву на этапе консультаций этот отказ набирает только 16%. На третьем месте (12%) – совокупность негативных факторов, где учитывается отказ по двум или более причинам.

Как прокомментировал руководитель кредитного департамента «Росбанк Дом» Алексей Просвирин, одна из тенденций в банковском андеррайтинге – комплексный подход к проверке клиента. «Все большую роль в нем играет кредитная история. Она может стать компенсирующим фактором и помочь клиенту, который не проходит по другому параметру, улучшить жилищные условия. Чем больше у клиента положительных опыта выплаты кредитов, тем больше шанс получить одобрение на ипотеку, если она ему нужна», — рассказал Просвирин.

Она может стать компенсирующим фактором и помочь клиенту, который не проходит по другому параметру, улучшить жилищные условия. Чем больше у клиента положительных опыта выплаты кредитов, тем больше шанс получить одобрение на ипотеку, если она ему нужна», — рассказал Просвирин.

Что делать, если ваша кредитная заявка отклонена

Если ваша заявка на получение кредита отклонена, вы можете не знать, куда обращаться и что делать дальше. Вы можете начать с определения причин, по которым вам было отказано в ссуде, как долго вам нужно ждать, прежде чем снова подать заявку, и какие шаги вы можете предпринять прямо сейчас и в будущем, чтобы это не повторилось.

Доступен регресс для любого типа ссуды, включая ипотеку, автокредитование, кредитные карты, личные ссуды и бизнес-ссуды.Каждый раз, когда возникает несоответствие между ссудой, которую, как вы думали, вы могли получить, и тем, на что согласился ваш кредитор, стоит сократить этот разрыв, чтобы повысить шансы одобрения при повторной подаче заявки на ссуду.

Определите причину отказа

Важно выяснить, почему ваша кредитная заявка была отклонена, прежде чем подавать новую заявку. Кредиторы, как правило, будут рады дать вам объяснение и обязаны предоставить определенную информацию, чтобы вам не приходилось оставаться в неведении относительно отказа.

Наиболее частые причины отказа в кредите:

- Плохой (или нет) кредит : Кредиторы проверяют вашу историю заимствований, когда вы подаете заявку на ссуду, что отражается в ваших кредитных рейтингах. Они хотят видеть солидную историю заимствований и погашения ссуд. Однако, возможно, вы не взяли много, или, возможно, вы столкнулись с некоторыми проблемами и даже не выполнили свои обязательства по ссудам в прошлом, и в этом случае ваша заявка на ссуду может быть отклонена.

- Недостаточный или неподдающийся проверке доход : Кредиторы проверяют вашу работу, инвестиции и другие доходы, прежде чем утвердить ваш ссуду, чтобы убедиться, что вы можете вносить минимальные ежемесячные платежи по ссуде.

В отношении некоторых ссуд, таких как жилищные ссуды, кредиторы по закону обязаны рассчитать вашу способность выплатить. Ваша заявка на получение ссуды может быть отклонена, если кредитор не считает, что вы можете позволить себе выплатить ссуду, либо потому, что вы не недостаточно зарабатываете, или кредитор не может подтвердить ваш доход с помощью предоставленной вами информации.

В отношении некоторых ссуд, таких как жилищные ссуды, кредиторы по закону обязаны рассчитать вашу способность выплатить. Ваша заявка на получение ссуды может быть отклонена, если кредитор не считает, что вы можете позволить себе выплатить ссуду, либо потому, что вы не недостаточно зарабатываете, или кредитор не может подтвердить ваш доход с помощью предоставленной вами информации. - Высокое отношение долга к доходу : Это соотношение сравнивает сумму вашей ежемесячной задолженности с тем, сколько вы зарабатываете. Большинство кредиторов используют соотношение вашего долга к доходу, чтобы определить, сможете ли вы обработать платежи после утверждения ссуды.Ваша заявка на получение кредита может быть отклонена, если не похоже, что вы сможете взять новый долг.

- Отсутствие обеспечения : при подаче заявления на получение ссуды для малого бизнеса кредиторы часто обращают внимание на личный кредит владельца бизнеса. если бизнес недостаточно налажен, чтобы получить достаточный бизнес-кредит.

Если владельцы бизнеса не готовы лично гарантировать ссуду или заложить личные активы, оцениваемые в размере ссуды, в качестве залога, шансы получить одобрение ссуды без коммерческого кредита, как правило, невелики.

Если владельцы бизнеса не готовы лично гарантировать ссуду или заложить личные активы, оцениваемые в размере ссуды, в качестве залога, шансы получить одобрение ссуды без коммерческого кредита, как правило, невелики. - Другие проблемы : Иногда ваша заявка на получение кредита будет отклонена по менее очевидным причинам — например, если вы подаете неполную заявку или у вас срок проживания, который кредитор считает слишком коротким. Некоторые ипотечные ссуды не проходят, потому что оценка не была достаточно высокой, чтобы оправдать размер ссуды.

Если вам отказано в кредите, ваш кредитор, как правило, обязан предоставить вам уведомление о неблагоприятных действиях с объяснением источника информации, которая была использована против вас (кредитные отчеты или данные из внешнего источника), причин отказа (невыплаченные ссуды, например), а также информацию о том, как получить свои кредитные отчеты и оспорить неточную информацию в отчетах.Прочитав это уведомление, вы сможете понять, что привело к отказу.

В соответствии с Законом о равных возможностях кредита (ECOA) ваша заявка на получение кредита не может быть отклонена на основании расы, религии, национального происхождения, пола, семейного положения, возраста (при условии, что вы достаточно взрослые, чтобы подписать контракт), участие в программе государственной помощи или ваши права в соответствии с Законом о защите потребительских кредитов.

Перегруппируйтесь перед повторной подачей заявки

После того, как вы ознакомитесь со всеми раскрытиями информации, которые ваш кредитор предоставил после того, как ваша кредитная заявка была отклонена, сэкономьте время и нервы, прежде чем подавать новую заявку, и посмотрите на различные аспекты вашего финансового профиля, как это делают кредиторы, чтобы проверить и устранить красные флажки в вашем кредите:

- Оцените свой долг и доход : Оцените отношение долга к доходу, чтобы определить, достаточно ли у вас дохода для погашения ссуды.

Стоит спросить своего кредитора, что они ожидают от вашего отношения долга к доходу. Как правило, коэффициент ниже 36% может повысить вашу кредитоспособность в глазах кредиторов.

Стоит спросить своего кредитора, что они ожидают от вашего отношения долга к доходу. Как правило, коэффициент ниже 36% может повысить вашу кредитоспособность в глазах кредиторов. - Изучите свои кредитные отчеты : Кредитные отчеты, хранящиеся в файлах трех кредитных бюро (Equifax, Experian и TransUnion), покажут вы — кредиторы, предоставившие вам кредит, типы полученных кредитов и историю ваших платежей. Просмотрите каждую из них, чтобы выявить такие проблемы, как просрочки платежей, которые могли привести к отклонению вашей заявки на получение кредита.

- Исправьте ошибки в ваших кредитных отчетах : Если у вас есть ошибки в вашем кредитном отчете, обратитесь в кредитное бюро, которое подготовило проблемный отчет. Вы не должны нести ответственности за компьютерные ошибки или действия мошенника. У вас есть право на удаление ошибок. Если вы подаете заявку на ипотеку, вы можете исправить ошибки и обновить свой кредитный рейтинг в течение нескольких дней, если вы попросите кредитора запросить быстрое восстановление от вашего имени.

- Поговорите со своим кредитором : Если вы не уверены, приведет ли какой-либо аспект вашего финансового профиля к отказу, спросите своего кредитора перед повторной подачей заявки, ожидают ли они каких-либо проблем.Они с радостью объяснят, что важно, а что нет, и как долго вам нужно ждать, прежде чем подавать повторную заявку после таких негативных событий, как потеря права выкупа. Использование небольшого местного учреждения, такого как местный кредитный союз, упрощает подробный разговор с кредитором о том, что вам нужно сделать, чтобы подготовиться, прежде чем заполнять еще одну заявку на ссуду.

Используйте краткосрочные стратегии

Вы можете предпринять некоторые действия, которые, как правило, немедленно положительно влияют на ваш кредитный рейтинг или даже могут привести к одобрению ссуды:

- Сделайте крупный первоначальный взнос : Значительный первоначальный взнос за машину или дом (например, не менее 20% от покупной цены дома) может помочь вам получить одобрение.

Кроме того, в конечном итоге вы получите меньше займов, а это значит, что ваши ежемесячные платежи будут меньше. Кроме того, кредиторы меньше подвержены риску из-за более низкого отношения ссуды к стоимости, которое сравнивает сумму ссуды с оценочной стоимостью собственности, поэтому они могут быть готовы одобрить ссуду, даже если у вас нет идеального кредита.

Кроме того, в конечном итоге вы получите меньше займов, а это значит, что ваши ежемесячные платежи будут меньше. Кроме того, кредиторы меньше подвержены риску из-за более низкого отношения ссуды к стоимости, которое сравнивает сумму ссуды с оценочной стоимостью собственности, поэтому они могут быть готовы одобрить ссуду, даже если у вас нет идеального кредита. - Используйте залог : Если вы подаете заявление на получение ссуды для личного или коммерческого характера, залог может помочь вам получить одобрение. Предложите заложить что-то равное или большее, чем сумма ссуды, чтобы обеспечить ссуду.Просто помните о рисках: вы можете потерять свой дом в результате потери права выкупа, или ваш автомобиль может быть возвращен в собственность, если вы не будете производить платежи. Принимайте только разумные риски.

- Получить соавтора : Если ваш доход или кредит недостаточны для получения одобрения, у вас могут быть лучшие шансы, если вы добавите в заявку чей-то доход и кредит, если у них есть лучшие учетные данные.

Совместно подписывающая сторона обращается с вами и соглашается взять на себя ответственность за погашение ссуды.Если вы не сможете произвести погашение, кредитор пойдет на вас и вашего со-подписавшего, и их кредитоспособность также пострадает, поэтому используйте только со-подписавшего, который понимает и соглашается взять на себя этот риск.

Совместно подписывающая сторона обращается с вами и соглашается взять на себя ответственность за погашение ссуды.Если вы не сможете произвести погашение, кредитор пойдет на вас и вашего со-подписавшего, и их кредитоспособность также пострадает, поэтому используйте только со-подписавшего, который понимает и соглашается взять на себя этот риск. - Подать заявку в другом месте : Отказ говорит только о мнении одного кредитора о вашем финансовом положении. Это ценная информация, но другой кредитор может иметь другое мнение и одобрить вашу ссуду. Если вы считаете, что ваши финансы настолько сильны, насколько вы можете их заработать, вам не нужно ждать, прежде чем снова подать заявку после отказа; подойти к другому кредитору и подать заявку на ссуду вместе с ним.Попробуйте обратиться в местный банк или кредитный союз и уточните у онлайн-кредиторов. В частности, в случае жилищных и автокредитов лучше всего «сгруппировать» ваши заявки на получение кредита в короткий промежуток времени, максимум от 30 до 45 дней, чтобы минимизировать ущерб вашему кредиту из-за слишком большого количества жестких запросов за короткий период времени.

Подумайте дважды, прежде чем использовать ссуду под залог недвижимости для оплаты отпуска или покупки роскошного автомобиля. Если вы не сможете внести платеж по ссуде, вы можете потерять свой основной дом из-за несущественной покупки.

Включите долгосрочные стратегии

Ваш отказ в ссуде может быть связан с финансовыми проблемами, которые нельзя исправить в одночасье. В этом случае подумайте о том, чтобы со временем внести более глубокие изменения в свой финансовый профиль, чтобы упростить получение займов:

- Кредитование : В будущем будет проще получить заем, если вы создадите надежную кредитную историю. Это означает, что вам нужно будет брать в долг и возвращать кредиты вовремя. Ваш кредит будет постепенно улучшаться, и вы, вероятно, получите более высокие процентные ставки и меньше отказов в будущем.

- Увеличьте доход : легче сказать, чем сделать, но стоит обратить внимание на свой доход, когда вам нужно занять деньги.

Если вы планируете кардинальные изменения в жизни, которые могут снизить ваш доход, например, увольнение с работы или начало новой карьеры, лучше всего осуществить их после того, как вы получили одобрение на получение ссуды и разработали план выплаты долга.

Если вы планируете кардинальные изменения в жизни, которые могут снизить ваш доход, например, увольнение с работы или начало новой карьеры, лучше всего осуществить их после того, как вы получили одобрение на получение ссуды и разработали план выплаты долга. - Обновите счета : Если у вас просрочена какая-либо из ваших ссуд, обновите платежи, чтобы ваш кредит мог начать восстанавливаться.Это не обязательно означает выплату всей вашей задолженности. Свяжитесь с вашими кредиторами, чтобы разработать план платежей, и получите письменное согласие на удаление отрицательной информации из ваших кредитных отчетов.

- Выплата долга : Ваши существующие займы влияют на вашу способность получать новые займы, потому что кредиторы ежемесячно проверяют, сколько вы задолжали по отношению к вашему доходу. Уменьшение долга снижает отношение долга к доходу и может сделать вас более финансово способным заемщиком. Это также высвободит больше вашего ежемесячного дохода для погашения нового кредита после утверждения.

Итог

Если ваша кредитная заявка отклонена, не сдавайтесь. Прежде чем снова подать заявку, выполните указанные выше действия, чтобы улучшить свое финансовое положение. Некоторые из них не потребуют больших усилий, например, устранение отрицательной позиции в вашем кредитном отчете. Другие, например создание тонкого кредитного файла, потребуют времени и терпения. Но в конечном итоге эти подходы сделают вас лучшим кандидатом на ссуду, что увеличит шансы получить одобрение в будущем.

отклонено для получения личной ссуды? Вот как восстановить

Получение отказа в получении личной ссуды может показаться ударом по животу.Легко разочароваться, особенно если это откладывает планы по консолидации долга или ремонту вашего дома.

Вместо того, чтобы принимать отказ лично, используйте его в качестве мотивации для увеличения своего кредита и пополнения своего дохода, чтобы получить одобрение при следующем подаче заявления.

Вот как взыскать отказ в личной ссуде.

Онлайн-кредитор Marcus by Goldman Sachs присылает объяснение в течение семи-десяти дней после отказа, говорит Элизабет Козак, вице-президент по продуктовой стратегии и обслуживанию клиентов Marcus.

Общие причины отказа в ссуде в Marcus включают низкий кредитный рейтинг и недостаточный доход для выплаты ссуды, — говорит Козак.

Своевременные выплаты по всем долгам и поддержание низкого кредитного баланса — это два шага к созданию кредита, но не останавливайтесь на этом.

Проверьте свой кредитный отчет на наличие ошибок. Распространенные ошибки, которые могут повлиять на ваш кредитный рейтинг, включают в себя платежи, которые ошибочно указаны как просроченные или просроченные, и счета, показывающие неправильный баланс, согласно Бюро финансовой защиты потребителей.

Вы можете бесплатно получать копии своих кредитных отчетов один раз в год на сайте AnnualCreditReport.com. Обсудите ошибки в кредитном отчете онлайн, письменно или по телефону.

Получите ссуду для создания кредита: вместо того, чтобы давать вам заемные деньги, кредиторы хранят их на банковском счете, в то время как вы делаете своевременные платежи по ссуде. Об этих платежах сообщается в кредитные бюро, что помогает повысить ваш рейтинг. Вы получаете деньги только после того, как произведете все платежи.

Кредиты на создание кредита доступны через кредитные союзы, общественные банки и финансовые учреждения общинного развития.

Станьте авторизованным пользователем чужой кредитной карты. В идеале владелец учетной записи должен иметь надежную историю платежей, а эмитент кредитной карты сообщает об авторизованных пользователях всем трем кредитным бюро.

Отношение вашего долга к доходу помогает кредиторам определить, слишком ли у вас долг. Разделите ежемесячные выплаты по долгу на свой ежемесячный доход, чтобы увидеть коэффициент DTI, выраженный в процентах.

Заемщики с высоким коэффициентом DTI (40% и выше) могут с большей вероятностью пропустить платежи по кредиту и им будет труднее получить одобрение.

Тщательно исследуйте свой бюджет, чтобы найти места, где вы могли бы сократить расходы и использовать сбережения для выплаты долга, а также избежать взятия нового долга перед подачей следующей заявки на личный кредит.

Более высокий доход снижает коэффициент DTI и может помочь вам получить ссуду. Возможно, вам также не придется просить начальника о повышении.

Подумайте о подработке, например о вождении или репетиторстве, чтобы каждый месяц вкладывать в карман лишние сто долларов или больше.

И когда вы повторно подаете заявление, укажите все источники дохода семьи в заявлении на ссуду — не только доход от вашей постоянной работы, но также доход вашего супруга, инвестиционный доход, алименты, алименты или военные выплаты.

Потратьте несколько месяцев на приведение вашего кредита в форму и изменение баланса вашего DTI. Когда вы будете готовы подать повторную заявку, выберите кредитора, который обслуживает таких заемщиков, как вы.

Онлайн-кредиторы чаще всего выдают ссуды заемщикам с хорошей или лучшей кредитной историей (от 690 до 850 FICO), но есть и такие, которые принимают более низкие кредитные баллы.

Вы можете пройти предварительную квалификацию онлайн, чтобы просмотреть ставки и условия, которые вы, скорее всего, получите, не влияя на ваш кредитный рейтинг.

Вы можете пройти предварительную квалификацию онлайн, чтобы просмотреть ставки и условия, которые вы, скорее всего, получите, не влияя на ваш кредитный рейтинг.Кредитные союзы — это некоммерческие финансовые организации, которые учитывают всю вашу финансовую картину и могут предоставить более дешевые варианты ссуды в случае плохой кредитной истории (от 300 до 629 FICO).Перед подачей заявки вам необходимо стать членом кредитного союза.

Банки предлагают частные ссуды по низким ставкам и со скидками для клиентов с хорошей репутацией. Скорее всего, вам понадобится хороший кредит, чтобы пройти квалификацию.

Примените свежий подход к следующему заявлению на получение кредита.

Собрать документы. Кредиторы должны подтвердить информацию, указанную вами в заявке, например налоговые декларации, для подтверждения вашего дохода. Подготовка этих документов может упростить процесс подачи заявления.

Проверьте всю информацию.

Неверная информация в вашем заявлении, такая как неправильный адрес и неверный доход, может привести к отказу в ссуде. Перепроверьте все детали перед подачей заявки.

Неверная информация в вашем заявлении, такая как неправильный адрес и неверный доход, может привести к отказу в ссуде. Перепроверьте все детали перед подачей заявки.Добавить подписанта. Если вы не соответствуете требованиям кредитного рейтинга кредитора, подумайте о том, чтобы добавить к своей заявке соавтора с хорошей кредитной историей. Это может помочь вам получить квалификацию и снизить ставку.

Эта статья была написана NerdWallet и первоначально была опубликована Associated Press.

Указывается ли отклоненная ссуда в вашем кредитном отчете?

Когда вы подаете заявку на ссуду, кредитор, как правило, оценивает риск, который вы представляете как заемщик, прежде чем утвердить или отклонить вашу заявку. Эта оценка риска включает рассмотрение одного или нескольких ваших кредитных отчетов и кредитных рейтингов. Когда кредитор получает доступ к вашему отчету о кредитных операциях, к вашим отчетам добавляется так называемый «жесткий запрос».

Запрос просто фиксирует доступ к вашему отчету. Если ваша кредитная заявка в конечном итоге будет отклонена, запрос останется, но решение кредитора не появится в ваших кредитных отчетах.

Узнайте, как сложные запросы могут повлиять на ваш кредит и какие шаги вы можете предпринять, если в вашей кредитной заявке было отказано.

Сообщения об отказе в выдаче кредита не отображаются в вашем кредитном отчете

Помимо личной информации, такой как любые имена, которые вы использовали с кредиторами, текущий и предыдущий адреса, а также дату вашего рождения, отчеты о потребительских кредитах содержат обширную информацию о ваши отношения с кредиторами. Сюда входят остатки на счетах, кредитные лимиты, суммы ссуд, история платежей, а также два типа запросов — жесткие и мягкие.

Мягкие запросы появляются, когда, например, вы просматриваете свой собственный кредитный отчет или когда кредитор, с которым вы уже ведете бизнес, проверяет ваш кредитный отчет в рамках проверки счета. Вы также можете увидеть мягкий запрос в результате того, что кредитор отправляет вам предварительно одобренное предложение о ссуде или кредитной карте. Мягкие запросы не влияют на ваш кредитный рейтинг.

Вы также можете увидеть мягкий запрос в результате того, что кредитор отправляет вам предварительно одобренное предложение о ссуде или кредитной карте. Мягкие запросы не влияют на ваш кредитный рейтинг.

Жесткие запросы, с другой стороны, связаны с заявками, которые вы подали для получения кредита или услуг. Они могут иметь некоторое влияние на ваш кредит, хотя это временно и обычно минимально.

Как жесткие, так и мягкие запросы автоматически удаляются из кредитных отчетов через два года.

Агентства кредитной информации, такие как Experian, не уведомляются о том, одобрена или отклонена ваша заявка на получение кредита, поэтому в кредитных отчетах не ведется учет отказов в выдаче кредита. Кроме того, они не включают записи об одобрении кредита, если на то пошло. Но те, кто просматривает ваш кредитный отчет, могут увидеть, кто еще сделал то же самое для целей кредитования. Кредиторы и модели кредитного рейтинга могут рассматривать частые запросы как увеличивающие кредитный риск заемщика, независимо от того, приводят ли запросы к созданию новой учетной записи в отчете.

Как сложный запрос влияет на ваш кредит?

Жесткий запрос содержит две важные части информации: дату запроса и название компании, запрашивающей информацию. Так, например, если вы подали заявку на получение автокредита в Chase 20 июня 2020 года, вы ожидаете увидеть запрос «Chase Auto» примерно в эту дату.

Модели оценки, опубликованные VantageScore ® и FICO ® , учитывают сложные запросы в своих расчетах и в результате могут снизить ваши оценки.Но не следует полагать, что все сложные запросы окажут ощутимое влияние — некоторые могут, а некоторые нет. Если это повлияет на ваш кредитный рейтинг, влияние индивидуального запроса будет минимальным. Кроме того, даже если сложные запросы могут оставаться в ваших кредитных отчетах до двух лет, модели кредитного скоринга не видят и не рассматривают их в течение всего этого периода времени.

Влияние нескольких жестких запросов сводится к минимуму, если они проводятся в течение короткого периода времени от одних и тех же кредиторов в рассрочку. Множественные запросы от одних и тех же кредиторов, таких как ипотечные, студенческие ссуды или автокредиторы, обычно вызваны тем, что потребитель выбирает лучшие процентные ставки и условия, и будут учитываться как один запрос при большинстве расчетов кредитного рейтинга.

Множественные запросы от одних и тех же кредиторов, таких как ипотечные, студенческие ссуды или автокредиторы, обычно вызваны тем, что потребитель выбирает лучшие процентные ставки и условия, и будут учитываться как один запрос при большинстве расчетов кредитного рейтинга.

По-разному ли FICO

® и VantageScore рассматривают сложные запросы?

Из всех факторов риска в обеих системах кредитного скоринга кредитные запросы играют наименьшую роль. Например, модель FICO ® Score ☉ считает запросы только одной частью категории, которая не превышает 10% вашей оценки.В моделях оценки кредитоспособности VantageScore они являются «наименее влиятельными» из всех показателей оценки.

Поскольку ожидается изменение тарифов, обе модели принимают меры для его учета:

- FICO ® игнорирует запросы на автомобили, студенческие ссуды или ипотечные кредиты, поступившие менее 30 дней назад. По истечении 30 дней эти запросы учитываются при подсчете баллов, но рассматриваются вместе как один запрос для целей подсчета баллов, если они появляются в вашем отчете в течение одного и того же 45-дневного периода.

- VantageScore считает запросы, которые происходят в течение 14 дней один за другим, как один запрос.

Обе модели скоринга игнорируют запросы старше 12 месяцев. Мягкие запросы никогда не учитываются при расчете кредитного рейтинга.

Что делать, если ваше заявление отклонено

Если вы подаете заявление на получение ссуды или кредитной карты, а кредитор отклоняет ваше заявление, они должны отправить вам письмо с отказом, называемое уведомлением о неблагоприятных действиях.

В этом письме обычно указывается причина или причины отказа. Если вам отказали из-за вашего кредитного рейтинга или информации, содержащейся в вашем кредитном отчете, в письме должен быть указан список причин или факторов риска, которые повлияли на решение. Эта информация предназначена для того, чтобы помочь вам лучше понять, почему ваша заявка была отклонена.

Если кредитный отчет использовался при принятии решения о кредитовании, в письме должен быть указан источник использованной информации кредитного отчета и объяснение ваших прав. Если ваш кредитный рейтинг был фактором отказа, письмо будет включать его, а также дату, когда он был рассчитан, и диапазон возможных баллов.

Если ваш кредитный рейтинг был фактором отказа, письмо будет включать его, а также дату, когда он был рассчитан, и диапазон возможных баллов.

Первый шаг, который вы должны предпринять после того, как вам отказали в кредите, — это получить копию вашего кредитного отчета. Кредиторы должны предоставить инструкции для запроса бесплатного отчета из кредитного бюро, которое они использовали в уведомлении о неблагоприятных действиях, которое они отправляют вам. Просмотр вашего кредитного отчета может помочь вам лучше понять вашу кредитную ситуацию, включая факторы риска, и, надеюсь, поможет вам разработать стратегию для улучшения ваших оценок.

Вы также можете бесплатно проверить свой кредитный рейтинг FICO ® 8 на основе данных Experian. На ваш кредитный рейтинг влияет только информация в вашем кредитном отчете. Факторы, которые больше всего влияют на ваши оценки, включают вашу историю платежей, задолженность по кредитной карте и возраст вашего кредитного отчета.

Как улучшить свой кредит перед подачей заявления на новый ссуду

Если ваша заявка на получение ссуды была отклонена из-за плохой кредитной истории, вам следует рассмотреть некоторые из многих способов улучшить свой кредит, прежде чем подавать повторное заявление. Имейте в виду, что есть много путей к более высокому кредитному рейтингу, поэтому ваша стратегия улучшения кредита будет уникальной для вашей ситуации. Однако есть несколько общих советов, которые применимы ко всем.

Имейте в виду, что есть много путей к более высокому кредитному рейтингу, поэтому ваша стратегия улучшения кредита будет уникальной для вашей ситуации. Однако есть несколько общих советов, которые применимы ко всем.

Самое важное, что вы можете сделать, — это избежать появления негативной информации в ваших кредитных отчетах, выполнив все запланированные платежи вовремя, как согласовано. Если у вас возникли финансовые проблемы и вы беспокоитесь, что можете пропустить платеж, как можно скорее обратитесь к своему кредитору, чтобы узнать, могут ли они предложить какие-либо варианты помощи, которые помогут вам избежать кредитного ущерба.

Если чрезмерная задолженность по кредитной карте способствует снижению ваших оценок, ваша стратегия должна заключаться в том, чтобы начать агрессивную выплату по ней. Это может означать отказ от покупок и перенаправление денег на выплату долга или поиск способов увеличения дохода. Сумма вашей задолженности (а также использование вашего кредита) является очень важным фактором как в моделях FICO ® , так и в моделях VantageScore, и сокращение остатков вашей задолженности может помочь вам добиться более высоких баллов.

Отказ от кредита — это не знак против вас

Отказ от кредитной карты или ссуды не будет записан в вашем кредитном отчете и не повлияет напрямую на ваш кредитный рейтинг.Кредитные заявки, скорее всего, приведут к серьезному расследованию, но их влияние, если таковое имеется, обычно незначительно и не будет учитываться моделями кредитного скоринга через год.

Чтобы повысить шансы на то, что вы будете одобрены для получения кредита в следующий раз, вы можете взглянуть на улучшение своего кредита. Например, если высокий остаток на кредитной карте сдерживает ваши кредитные рейтинги, вы можете рассмотреть возможность получения консолидированной ссуды и погашения долга по кредитной карте. Это не только приведет к более низкому коэффициенту использования, но вы также сможете конвертировать долг по кредитной карте с высокими процентами в менее дорогой долг в рассрочку.

Еще один способ потенциально улучшить свой результат — добавить учетные записи телефона и коммунальных услуг в кредитный отчет Experian с помощью бесплатного инструмента Experian Boost ™ † . Boost добавляет историю своевременных платежей для учетных записей, которые в противном случае не отображались бы в вашем кредитном отчете, и может мгновенно улучшить ваши результаты.

Boost добавляет историю своевременных платежей для учетных записей, которые в противном случае не отображались бы в вашем кредитном отчете, и может мгновенно улучшить ваши результаты.

Насколько отказ от ссуды влияет на кредитный рейтинг?

Подача заявления на получение кредита требует как минимум небольшой работы — вам может потребоваться собрать документы о доходах или заполнить бумажную или онлайн-заявку.И у вас, вероятно, есть какие-то надежды на этот процесс, например, на получение нового автомобиля или новой кредитной карты. Так что разочарование понятно, если ответ банка отрицательный.

Для потребителей важно знать, что им не нужно бояться отказа, когда дело касается их кредитного отчета. Вот что вам нужно знать о том, влияет ли отказ в выдаче кредита на вашу оценку.

Уменьшается ли ваш кредитный рейтинг, когда вам отказывают?

Короткий ответ: нет, на ваш кредитный рейтинг не влияет напрямую, соглашается ли кредитор предоставить вам кредит или нет. И это хорошо, потому что одобрение вас кредитором не обязательно означает, что вы более или менее достойны кредита в целом. Вам могут отказать по другой причине, например, если вы не предоставили нужные документы своевременно.

И это хорошо, потому что одобрение вас кредитором не обязательно означает, что вы более или менее достойны кредита в целом. Вам могут отказать по другой причине, например, если вы не предоставили нужные документы своевременно.

Итак, если вы задаете вопрос: «Может ли отказ в выдаче ссуды повредить кредит?» помните, что кредитные агентства не знают, каков был результат заявки. Они узнают, что у вас есть кредитная линия, только когда вы ее открываете и кредитор сообщает о счете.Если вам отказали, эта информация не имеет никакого отношения к вашему кредитному отчету и истории.

Насколько отказ от кредита влияет на кредитный рейтинг?

Учитывая приведенную выше информацию, вы можете видеть, что получение отказа в выдаче ссуды само по себе никак не влияет на ваш кредитный рейтинг. Однако действия, которые вы предпримете после отказа, могут повлиять на ваш кредитный рейтинг. В частности, если вы продолжаете искать ссуды, у которых нет кредитной истории, вы можете столкнуться с многочисленными сложными запросами, которые могут снизить ваш кредитный рейтинг.

СВЯЗАННЫЙ: миллионы американцев хранят этот грязный секрет от своего партнера

Вот как это работает. Вы подаете заявку на ссуду, и соответствующий банк проводит тщательную проверку. Это вызывает небольшое снижение вашего кредитного рейтинга. Если вам отказали в этой ссуде и вы сразу же попытаетесь ее получить, процесс повторится. Согласно Experian

EXPGY,

-0,12%

, вы теряете от пяти до 10 баллов из своего кредитного рейтинга с каждым новым жестким запросом.

Если вы подадите заявку на получение от пяти до 10 разных займов за короткий период, вы можете потерять от 25 до 100 баллов.Это означает, что вы можете быстро перейти от нормального кредита к плохому, что еще больше снизит ваши шансы на получение ссуды в ближайшем будущем. Таким образом, хотя отказ не стоит вам никаких очков, ваши действия после отказа могут испортить ваш хороший кредитный рейтинг.

Обратите внимание, что есть одно исключение из этого правила. Когда вы делаете покупки для определенного типа ссуды, например автокредитования или жилищной ипотеки, кредитные бюро обрабатывают несколько запросов за короткий промежуток времени как один запрос. Это означает, что вы не столкнетесь с многочисленными падениями, позволяя вам работать с брокерами или банкирами, чтобы найти подходящий кредит или сделку.

Это означает, что вы не столкнетесь с многочисленными падениями, позволяя вам работать с брокерами или банкирами, чтобы найти подходящий кредит или сделку.

Что делать после отказа в кредитной истории?

Вместо того, чтобы сразу переходить к другому кредитному продукту, найдите время, чтобы понять, почему вам было отказано в выдаче этой ссуды или кредитной карты. После того, как вам отказали в кредите, выполните некоторые действия, например, прочтите письмо с отказом от кредитора или эмитента кредитной карты, получите информацию о своем кредитном рейтинге и устраните любые проблемы, которые могут привести к снижению вашего кредитного рейтинга.

SEE: кредитный рейтинг вашего партнера показывает красные флажки, которые не имеют ничего общего с деньгами

Цель должна заключаться в уверенной подаче заявки на кредит, потому что вы знаете, что у вас есть рейтинг для одобрения.Вы можете сделать это только тогда, когда будете делать домашнее задание и следить за своим кредитным рейтингом.

Почему мой кредитный рейтинг снижается?

В некоторых случаях вы можете быть удивлены, когда подаете заявку на кредит, что вас не одобрили. Вы можете внезапно задаться вопросом, что случилось с вашим кредитным рейтингом. Помните, что ваш счет не снизился из-за того, что вам отказали. Однако из-за мошенничества или ошибок она может быть ниже, чем вы думаете.

Ошибки в вашем кредитном отчете или мошенничество могут вызывать стресс, но у вас есть возможности оспорить эти проблемы.Это рекомендуется сделать до того, как вы подадите новую заявку на получение кредита.

Получение одобрения для получения кредита после отказа

Суть в том, что слепая подача заявки на кредит — определенно плохая идея. Если вам отказали, обратитесь в такие службы, как Credit.com, чтобы узнать больше о ваших кредитных рейтингах и вашем положении.

После того, как вы проведете исследование, вы можете принять решение. Вы можете работать, чтобы исправить свой кредит, чтобы вы могли подать заявку на другой тип кредита. Вы можете понять, что ваш кредитный рейтинг не был причиной отказа, и исправить другой тип проблемы, такой как ваша документация.

Вы можете понять, что ваш кредитный рейтинг не был причиной отказа, и исправить другой тип проблемы, такой как ваша документация.

ТАКЖЕ В НАЧАЛЕ РЫНКА: То, что фанатики американского оружия не скажут вам

Или вы можете осознать, что не имеете права на получение этой конкретной ссуды или кредитной карты, и подать заявку на получение той, на которую вы имеете право, чтобы вы могли работать над созданием более положительная кредитная история. В конечном итоге решение остается за вами, но лучше оставаться в курсе, чтобы вы могли предпринять действия, которые повышают ваш кредитный рейтинг, а не понижают его.

Определение отказа в кредите

Что такое отказ в кредите?

Отказ в кредите — это отклонение кредитной заявки потенциальным кредитором, обычно из-за того, что он считает, что заявитель не является кредитоспособным.Причина часто связана с предыдущими дефектами кредитной истории заемщика, но она также может быть связана с неполной кредитной заявкой или отсутствием какой-либо истории заимствований, которая могла бы служить доказательством прошлого опыта погашения.

Ключевые выводы

- Отказ в кредите относится к отклонению кредитной заявки кредитором.

- Отказ может произойти по нескольким причинам, включая факторы, приводящие к недостаточному кредитному рейтингу, такие как отсутствие кредитной истории, чрезмерное использование доступного кредита, просроченные платежи, просрочка или невыполнение обязательств.

- Закон о равных возможностях кредита требует, чтобы кредиторы, отказывающие своим заявителям в кредите, указали причину отказа.

Общие сведения об отказе в выдаче кредита

Отказ в кредите является обычным явлением для человека, который пропустил или произвел задержку запланированных платежей или полностью не выполнил свои обязательства по банковскому кредиту, долгу по кредитной карте, автокредиту и т. Д. Когда он подает заявку на новый кредит — скажем, кредитную карту магазина для покупки карты 60 дюймов HDTV — ему, скорее всего, будет отказано, потому что продавец не желает нести риск того, что покупатель не осуществит некоторые или все запланированные платежи за дорогой продукт.

Отказ может произойти и по невинной причине. Возможно, в кредитном отчете клиента отсутствует часть информации или неверная информация. Без полной информации, необходимой кредиторам, в запросе на кредит будет отказано. Другой возможной причиной отказа является отсутствие кредитной истории — у кредитора просто нет достаточной информации о поведении заявителя при погашении в прошлом, чтобы одобрить запрос на кредит. Это может произойти, когда кто-то только начинает учиться в свои 20 лет, недавно переехал в США.С. или раньше не использовал кредит.

Закон о равных возможностях кредитования требует, чтобы кредиторы, отказывающие своим заявителям в кредите, указывали причину отказа. Заемщики, получившие отказ из-за неблагоприятных отчетов других кредиторов, имеют право ознакомиться с копией своего кредитного отчета.

Замена отказа на одобрение

В случаях, когда требуется предоставить недостающую информацию, необходимо устранить несоответствие или внести какие-либо разъяснения, заявитель может довольно быстро превратить отказ в кредите в акцепт. Однако, если речь идет о случайной записи о погашении или отсутствии истории о погашении для начала, человеку придется работать над своим кредитным рейтингом в течение месяцев и лет, чтобы достичь минимального порога, при котором его будущие заявки на получение кредита больше не будут отклонены.

Однако, если речь идет о случайной записи о погашении или отсутствии истории о погашении для начала, человеку придется работать над своим кредитным рейтингом в течение месяцев и лет, чтобы достичь минимального порога, при котором его будущие заявки на получение кредита больше не будут отклонены.

Пример отказа в кредите

Из-за различных личных и денежных проблем у Джулии была история пропущенных платежей по кредитной карте, и ее счет был приостановлен эмитентом карты, и о негативном поведении было сообщено во все три кредитных бюро.Когда она подала заявку на получение другой карты в универмаге рядом с ее домом, ей было отказано из-за ее предыдущей записи. В следующем месяце Джулия получила письмо из универмага с объяснением причин отклонения ее кредитной заявки.

5 причин, по которым вам могут отказать в выдаче ссуды с отличной кредитной историей

Если вы хотите получить ссуду, вы, вероятно, уже потратили некоторое время и энергию, пытаясь увеличить свой кредит. Это отличный шаг, потому что ваш кредитный рейтинг является одним из основных факторов, которые учитывают банки при принятии решения о предоставлении вам ссуды.Хотя высокий кредитный рейтинг может принести вам одни из лучших процентных ставок по ссудам, кредитным картам, страховке и ипотеке, это не обязательно гарантирует, что вы будете приняты при подаче заявления. Даже с идеальным кредитным рейтингом 850 вы все равно можете получить отказ в выдаче кредитной карты или ссуды, потому что есть много других факторов. Если вы столкнулись с серьезным отказом от кредита, вот пять основных причин, почему:

Это отличный шаг, потому что ваш кредитный рейтинг является одним из основных факторов, которые учитывают банки при принятии решения о предоставлении вам ссуды.Хотя высокий кредитный рейтинг может принести вам одни из лучших процентных ставок по ссудам, кредитным картам, страховке и ипотеке, это не обязательно гарантирует, что вы будете приняты при подаче заявления. Даже с идеальным кредитным рейтингом 850 вы все равно можете получить отказ в выдаче кредитной карты или ссуды, потому что есть много других факторов. Если вы столкнулись с серьезным отказом от кредита, вот пять основных причин, почему:

1. Доходы и долг

Имейте в виду, что ваш статус занятости и ваш доход не сообщаются кредитным бюро, поэтому кредитные рейтинги не учитывают его, а кредиторы учитывают.Они не только смотрят, сколько денег заявитель зарабатывает в год, но также смотрят на общую сумму долга.

Когда вы подаете заявку на получение кредитной карты или ссуды, они попросят вас предоставить эту информацию, которая поможет им решить, продемонстрировали ли вы способность производить выплаты. Для некоторых видов кредитов могут быть даже требования к минимальной заработной плате или максимальной общей сумме долга.

Для некоторых видов кредитов могут быть даже требования к минимальной заработной плате или максимальной общей сумме долга.

Даже если у вас отличная кредитная история, работайте над наращиванием своей доходности и выплатой долга, чтобы избежать отказа в выдаче ссуды.

2. Вы «геймер»?

Вы, наверное, слышали о вводном бонусе по кредитной карте или подписались на него в какой-то момент. В конце концов, эти бонусы могут легко принести вам от 40 000 до 100 000 баллов или бонусных миль. Вознаграждения по кредитным картам могут достигать 1000 долларов и более, и хотя это отличный способ для компаний, выпускающих кредитные карты, привлечь новых клиентов, эти богатые бонусы также неблагоприятно привлекают тех, кого индустрия называет «геймерами».

Как следует из названия, «геймеры» научились играть в систему, переходя от одного бонуса за регистрацию к другому, что может стоить компаниям, выпускающим кредитные карты, больших денег. Если вы уже воспользовались несколькими бонусными предложениями в прошлом, не удивляйтесь, если вам откажут, несмотря на отличный кредитный рейтинг.

Если вы уже воспользовались несколькими бонусными предложениями в прошлом, не удивляйтесь, если вам откажут, несмотря на отличный кредитный рейтинг.

3. Отрицательное событие или ошибка в кредитном отчете

Вполне возможно, что у вас будет отличный кредитный рейтинг, но в вашем кредитном отчете все равно будет иметь место негативное событие, которое достаточно серьезно, чтобы отпугнуть кредиторов. Это связано с тем, что даже после чего-то серьезного, например банкротства или потери права выкупа, вы все равно можете увеличить свой счет в течение 18–24 месяцев, если будете правильно разыгрывать свои карты.

Из-за подобных событий у некоторых кредиторов есть правила политики, которые имеют приоритет перед оценочными категориями — например, они могут реализовать правило, которое может отклонить любого, кто ранее был банкротом. Таким образом, даже если у вас есть восстановленный кредитный рейтинг, одно отрицательное событие может оставаться в вашем отчете на долгие годы.

Рекомендуется следить за своими кредитными отчетами во всех трех основных кредитных бюро (Equifax, Experian, TransUnion), чтобы убедиться, что все верно. Федеральный закон разрешает одну бесплатную проверку кредитного отчета каждый год в AnnualCreditReport.com.

Если что-то похоже на ошибку, немедленно обратитесь в кредитное бюро. Если у вас есть точный отрицательный результат в вашем кредитном отчете, например, непогашенный остаток, который у вас может быть в компании или коллекторском агентстве, поработайте над ним и подождите, пока он не появится в вашем кредитном отчете.

4. Неправильная или неполная заявка на ссуду

Информация в вашей заявке на получение кредита — это то, что придает ценность вашему доверию, и банки и другие кредиторы примут решение одобрить или отклонить вашу заявку на основании предоставленных документов.Есть множество подходящих и достойных заявок, которые будут быстро отклонены просто потому, что важные детали отсутствуют или являются неполными.

Внимательно прочтите и заполните заявку на получение кредита. Например, если вы не предоставите копию справки о заработной плате или удостоверение личности или даже введете неправильный номер банковского счета, ваша заявка на получение кредита может быть отклонена. Отправьте все соответствующие документы и убедитесь, что у вас есть полная информация, которая будет поддерживать вашу заявку.Кредитные учреждения проверяют каждый документ и информацию, которую вы предоставляете, поэтому любые несоответствия могут стать веской причиной для отказа.

5. Нестабильность работы

Статус занятости и стабильность — еще один ключевой фактор, по которому некоторые заявки с отличным кредитным рейтингом отклоняются. Наличие стабильной работы означает, что у вас стабильный доход, что дает кредиторам больший комфорт, поскольку у вас есть возможность выплатить им долг.

Когда кредитор видит, что вы удерживаете работу в течение нескольких лет, это указывает на стабильность, но если они видят эпизодическую историю работы, этого может быть достаточно, чтобы отговорить их от предоставления вам денег.

Хотя время от времени менять работу нередко, помните, что история работы и стабильность имеют значение при рассмотрении вопроса о ссуде. Если вы планируете подавать заявку на получение кредита, постарайтесь проработать в компании хотя бы один год.

Последние мысли

Хотя отказ от ссуды — это не личная укола, она определенно может ощущаться! Получить отказ в ссуде — это не весело, но это может быть хорошей возможностью внимательно посмотреть на свое финансовое положение, чтобы исправить ситуацию.

Имейте в виду, что кредиторы, как правило, рады дать вам объяснение, почему ваша заявка на получение ссуды не была одобрена, и они также должны предоставить определенную информацию. Как только вы узнаете, почему вы не прошли квалификацию, вы окажетесь в гораздо лучшем положении, чтобы либо подать заявку снова, либо запросить повторную проверку.

Если вам отказали в ссуде, несмотря на отличную кредитоспособность, и вы не знаете, какие шаги предпринять дальше, мы предлагаем персональные ссуды и инструменты, которые помогут вам следить за своими финансами. Посетите наш Учебный центр Eloan, где вы найдете руководства и статьи по важному финансовому контенту, который поможет вам понять свое финансовое будущее.

Посетите наш Учебный центр Eloan, где вы найдете руководства и статьи по важному финансовому контенту, который поможет вам понять свое финансовое будущее.

* Проконсультируйтесь со своим юристом, финансовым консультантом / специалистом по планированию, бухгалтером и / или налоговым консультантом за советом относительно ваших конкретных обстоятельств. Информация, содержащаяся в данном документе, предназначена только для общих информационных и образовательных целей и не должна толковаться как профессиональная, налоговая, финансовая или юридическая консультация или юридическое заключение по конкретным фактам или обстоятельствам.Информация или мнения, содержащиеся в данном документе, не должны толковаться каким-либо потребителем и / или потенциальным клиентом как предложение о продаже или ходатайство о предложении купить какой-либо конкретный продукт или услугу.

Отклонение ссуды — Moneysmart.gov.au

Прежде чем подавать заявку на другой заем, узнайте, почему ваша заявка была отклонена. Вы сможете внести небольшие изменения, чтобы ваша следующая заявка была одобрена.

Вы сможете внести небольшие изменения, чтобы ваша следующая заявка была одобрена.

Если вам трудно занять деньги из-за долгов, поговорите с консультантом по финансовым вопросам.Это бесплатно, и они могут помочь вам вернуть свои финансы в нужное русло.

Узнайте, почему ваша кредитная заявка была отклонена

Знание, почему ваша заявка была отклонена, поможет вам улучшить вашу следующую заявку.

Кредиторы должны давать деньги в долг. Они не могут одолжить вам деньги, если думают, что вы не сможете произвести выплаты. Они также должны сообщить вам, отклонят ли они вашу заявку из-за вашего кредитного отчета.

Кредитор может отклонить вашу заявку на кредит по одной из следующих причин:

- В вашем кредитном отчете указаны дефолты, то есть просроченные платежи на 60 дней или более, когда началось взыскание долга.

- В вашем кредитном отчете перечислены платежи с просрочкой более чем на 14 дней.

- Рассмотрев ваши доходы, расходы и долги, кредитор считает, что вам может быть сложно произвести выплаты.

- У вас недостаточно доходов и сбережений, чтобы показать, что вы можете выплатить ссуду.

Улучшите вашу следующую заявку на кредит

Подача заявки на несколько займов в течение короткого периода времени может плохо отразиться на вашем кредитном отчете. Следуйте нашим инструкциям, чтобы вернуть свой кредитный рейтинг в нужное русло и повысить ваши шансы на одобрение.

1. Получите копию своего кредитного отчета

Убедитесь, что в вашем кредитном отчете нет ошибок и что все перечисленные долги принадлежат вам. Попросите кредитного репортера исправить любые неправильные списки, чтобы они не снизили ваш кредитный рейтинг.

2. Расплатиться с долгами

Следите за выплатами по кредиту и производите дополнительные выплаты по мере возможности. Вы быстрее выплатите долги и сэкономите на процентах. Посмотрите, как получить долг под контролем, чтобы узнать, с каких долгов начать.

3.Консолидируйте свой долг с более низкой процентной ставкой

Посмотрите, может ли консолидация и рефинансирование долгов снизить процентные платежи.

4. Создайте бюджет

Кредитные организации проверяют ваши доходы, расходы и сбережения, чтобы узнать, сможете ли вы справиться с выплатой кредита. Начните составлять бюджет, чтобы увидеть, на что вы тратите и где можно сэкономить. Если вы увеличите свои сбережения, вам будет легче взять ссуду и не отставать от выплат.

Наличие поручителя может помочь вам получить одобрение на получение ссуды.Но это может быть рискованно для семьи или друзей, выступающих поручителем по кредиту, и может повлиять на их финансовое положение.

Другие варианты получения кредита

Есть службы и общественные организации, которые могут помочь, если вам понадобится ссуда.

Подать заявку на ссуду под низкий процент

Вы можете подать заявление на беспроцентную ссуду или ссуду под низкий процент, если у вас низкий доход и вам нужны деньги на самое необходимое, например, на ремонт холодильника или автомобиля.

Расширенный платеж Centrelink

Если вы получаете платежи Centrelink, вы можете получить предоплату. Это может помочь вам покрыть непредвиденные расходы в краткосрочной перспективе без процентов или комиссий.

Это может помочь вам покрыть непредвиденные расходы в краткосрочной перспективе без процентов или комиссий.

Получить срочную денежную помощь

Если вы находитесь в кризисной ситуации или изо всех сил пытаетесь оплачивать повседневные расходы, такие как питание или проживание, обратитесь за срочной помощью деньгами.

Автокредит Алиши

Алиша хотела купить подержанную машину, поэтому она обратилась в свой банк за личным займом на сумму 10 000 долларов. Ее работа в розничной торговле оплачивалась достаточно, чтобы покрывать арендную плату, счета и выплаты по ссуде.

Но банк отклонил ее заявку, потому что у нее не было сбережений и задолженность по кредитной карте в размере 2000 долларов.

Алиша решила погасить свою кредитную карту и накопить немного сбережений, прежде чем подавать заявку на новый кредит.

Она начала бюджет и отслеживала, сколько она тратит. Она отменила неиспользованный абонемент в тренажерный зал и онлайн-подписку, а также сократила питание вне дома.

В отношении некоторых ссуд, таких как жилищные ссуды, кредиторы по закону обязаны рассчитать вашу способность выплатить. Ваша заявка на получение ссуды может быть отклонена, если кредитор не считает, что вы можете позволить себе выплатить ссуду, либо потому, что вы не недостаточно зарабатываете, или кредитор не может подтвердить ваш доход с помощью предоставленной вами информации.

В отношении некоторых ссуд, таких как жилищные ссуды, кредиторы по закону обязаны рассчитать вашу способность выплатить. Ваша заявка на получение ссуды может быть отклонена, если кредитор не считает, что вы можете позволить себе выплатить ссуду, либо потому, что вы не недостаточно зарабатываете, или кредитор не может подтвердить ваш доход с помощью предоставленной вами информации. Если владельцы бизнеса не готовы лично гарантировать ссуду или заложить личные активы, оцениваемые в размере ссуды, в качестве залога, шансы получить одобрение ссуды без коммерческого кредита, как правило, невелики.

Если владельцы бизнеса не готовы лично гарантировать ссуду или заложить личные активы, оцениваемые в размере ссуды, в качестве залога, шансы получить одобрение ссуды без коммерческого кредита, как правило, невелики. Стоит спросить своего кредитора, что они ожидают от вашего отношения долга к доходу. Как правило, коэффициент ниже 36% может повысить вашу кредитоспособность в глазах кредиторов.