Уменьшение процентов по ипотеке в втб 24: Изменение процентной ставки

Снижение процентной ставки по ипотеке в ВТБ

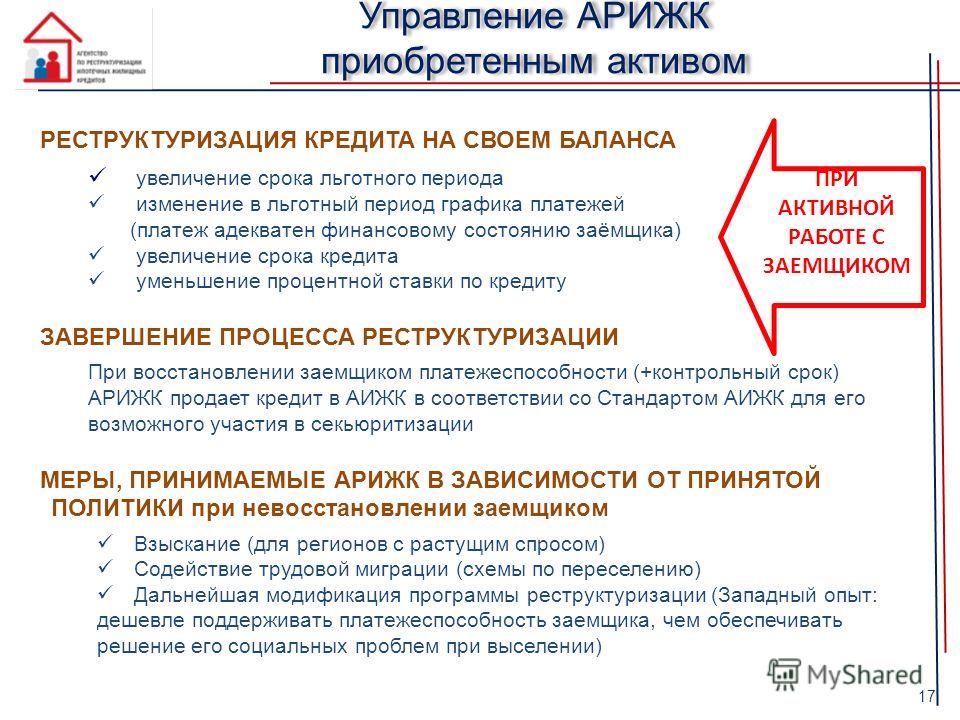

Снижение процентной ставки по ипотеке в «ВТБ 24» — процедура пересмотра ипотечного договора с целью получения более лояльных для заемщика условий. Долгое время ипотечные кредиты выдавались населению исключительно под высокие проценты, по которым переплата достигала 70 %, но поскольку срок погашения таких займов составляет 10-25 лет, сегодня целесообразно использовать возможность уменьшения ставки за счет рефинансирования или изменения положений договора по соглашению сторон (согласно статье 450 ГК РФ, по договоренности стороны вправе вносить изменения в ипотечный договор). Ключевая ставка, устанавливаемая Центробанком на основании экономических показателей, может понижаться или повышаться, однако именно ее используются для определениях годовых процентов по ипотеке. В контексте того, что с 2014 года Центробанк начал программу снижения процентной ставки по ранее взятой ипотеке, в 2018-2019 годах она доступна для действующих клиентов «ВТБ 24».

Рефинансирование ипотечного кредитования

Клиенты «ВТБ 24» вправе продлить срок ипотечного кредитования до 30 лет и снизить процентную ставку до 9,7 %. Для этого достаточно прийти в любое отделение банка, написать заявление на имя руководителя кредитной компании о снижении ставки по займу. В заявлении следует указать:

- данные о кредитозаемщике — ФИО, адрес регистрации, номер и серию паспорта;

- сведение о договоре — дата и серийный номер, действующая ставка, срок кредитования;

- желаемые изменения — потенциальный %.

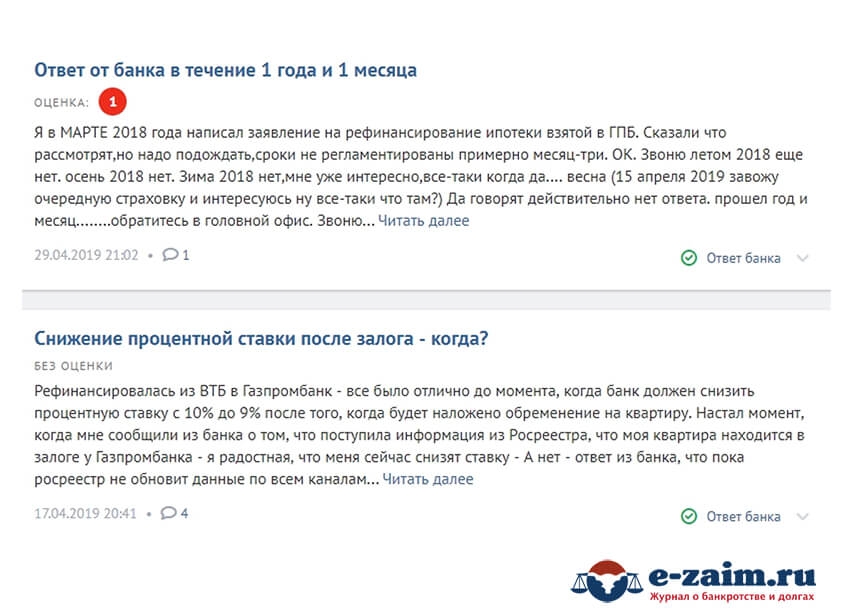

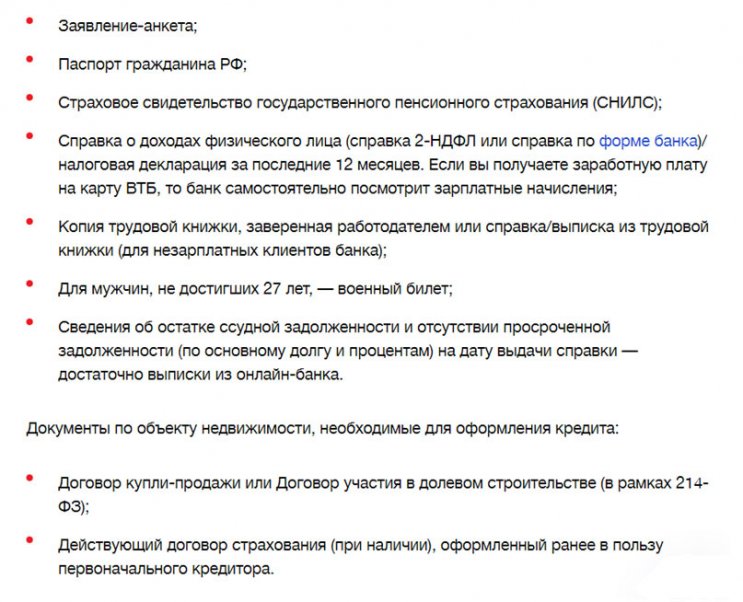

Все решения по рефинансированию принимаются в индивидуальном порядке. Необходимо предоставить: документы по займу, паспорт, СНИЛС, военный билет, копию трудовой и справку 2-НДФЛ. Вспомогательными аргументами может стать наличие поручителя, социальных и льготных программ, получение зарплаты через «ВТБ 24». Как правило, высоки шансы на одобрение рефинансирования у тех, кто является пользователем большого количества услуг выбранного банка. Опытные кредитные брокеры знают, как повысить шансы физлица на снижение ставки по ипотеке, поскольку знакомы с тонкостями ипотечного кредитования и существующих программ. Специалисты Royal Finance порекомендуют обратившимся к ним гражданам воспользоваться как можно большим числом услуг банка, они тщательно изучат действующие условия ипотеки, состояние недвижимости, выбрав наиболее эффективную стратегию рефинансирования.

Опытные кредитные брокеры знают, как повысить шансы физлица на снижение ставки по ипотеке, поскольку знакомы с тонкостями ипотечного кредитования и существующих программ. Специалисты Royal Finance порекомендуют обратившимся к ним гражданам воспользоваться как можно большим числом услуг банка, они тщательно изучат действующие условия ипотеки, состояние недвижимости, выбрав наиболее эффективную стратегию рефинансирования.

Так, перерасчет процентной ставки по ипотеке в «ВТБ 24» в сторону снижения в 2018-2019 годах осуществляется при условии изменения статуса недвижимости. Например, заем мог оформляться под строящуюся недвижимость, но спустя время дом был сдан и заемщик стал владельцем квартиры или дома, следовательно, на основании регистрации права на собственное жилье он может претендовать на изменения условий кредитования.

Перерасчет ставки в «ВТБ 24» для клиентов других банков

В «ВТБ 24» на снижение кредитной ставки по существующей ипотеке вправе претендовать даже клиенты других банков, желающие изменить условия по уже выданным кредитам на покупку жилья. В целях популяризации предлагаемых услуг и привлечения новых клиентов предложение для перерасчета ипотеки для пользователей других банков аналогично тем, что действует в «ВТБ 24», однако процедура рассмотрения заявки может занять больше времени. Это связано с подачей запроса на согласие о переводе займа у банка, в котором оформлялась ипотека, повторным проведением оценки имущества, страхования. Условиями рефинансирования ипотеки другого банка являются:

В целях популяризации предлагаемых услуг и привлечения новых клиентов предложение для перерасчета ипотеки для пользователей других банков аналогично тем, что действует в «ВТБ 24», однако процедура рассмотрения заявки может занять больше времени. Это связано с подачей запроса на согласие о переводе займа у банка, в котором оформлялась ипотека, повторным проведением оценки имущества, страхования. Условиями рефинансирования ипотеки другого банка являются:

- действующая процентная ставка превышает 12 %;

- задолженность по кредиту — менее 30 дней;

- более 12 выплат по ипотеке.

Сотрудники банка тщательно изучают кредитную историю новоиспеченного пользователя, при необходимости запрашивая дополнительные сведения. В случае одобрения кредитозаемщика известят и пригласят на подписание соглашения, в то время как «ВТБ 24» переведет деньги для погашения займа в банк, в котором он оформлялся, получит справку, подтверждающую выполнение обязательств, и зарегистрирует новую ссуду.

К сожалению, заемщикам с изначально низкой процентной ставкой или небольшим остатком по кредиту может быть отказано в перерасчете, но в большинстве случаев даже при отсутствии страховки и наличии проблемной кредитной истории можно добиться принятия положительного решения. Над этим работают кредитные брокеры компании «Роял Финанс», оказывая консультативную помощь и всестороннюю поддержку тем, кто желает рефинансировать процентную ставку по ипотеке.

Профессиональная помощь для снижения ставки по ипотеке позволит снизить нагрузку на семейный бюджет, сэкономит немало времени и сил, которые лучше потратить на общение с родными и близкими, чем на изучение предложений банков и штудирование многостраничных договоров.

ВТБ снизил ставки по валютным вкладам — Frank RG

- Ставки по вкладам в долларах в ВТБ упали на 0,05–0,1 п.п.

- Другие банки также снижают ставки и закрывают валютные вклады

- Граждане не будут массово переводить сбережения в рубли

Мужчина напротив здания с вывеской банка ВТБ во время режима самоизоляции в период пандемии коронавируса COVID-19. Фото: Ярослав Чингаев/ТАСС

Фото: Ярослав Чингаев/ТАСС

В пятницу 29 мая ВТБ снизил ставки по ряду депозитов в долларах, показывает мониторинг Frank RG.

Детали. Снижение составило 0,05–0,1 п.п. Ставки упали по пяти депозитам: «Выгодный», «Выгодный Привилегия», «Комфортный», «Комфортный Привилегия» и «Пополняемый Привилегия». Диапазон ставок по вкладу «Выгодный Привилегия» теперь составляет 0,1–0,65% годовых. А по вкладу «Комфортный» в долларах банк выплачивает 0,01-0,25%.

Отток валюты. По данным ЦБ, отток с валютных вкладов в российских банках продолжается с начала года. В марте он составил 5,3%, а в апреле замедлился до 1,2%, объем вкладов снизился до $88,2 млрд. Всего с начала года граждане забрали из банков $8,3 млрд.

В марте со срочных депозитов пяти крупнейших банках россияне сняли $3,5 млрд, показали расчеты Frank RG. Самый большой отток валютных вкладов был в ВТБ и Сбербанке: $1,6 млрд и $1,4 млрд соотвественно.

Кто еще снизил ставки. Другие крупные банки также снижают ставки по вкладам в долларах и убирают из своей линейки долларовые депозиты. Ранее на этой неделе доходность депозитов в долларах уменьшилась в Газпромбанке — на 0,09–0,1 п.п. По вкладу «Газпромбанк – Состояние» с 26 мая банк начисляет до 0,8% годовых. В среду 27 мая ставки снизились в МКБ — на 0,42–0,59 п.п., по депозиту «Платиновый-сберегательный» банк начисляет до 1,64% годовых. Два вклада в долларах закрыл банк Дом.РФ.

Другие крупные банки также снижают ставки по вкладам в долларах и убирают из своей линейки долларовые депозиты. Ранее на этой неделе доходность депозитов в долларах уменьшилась в Газпромбанке — на 0,09–0,1 п.п. По вкладу «Газпромбанк – Состояние» с 26 мая банк начисляет до 0,8% годовых. В среду 27 мая ставки снизились в МКБ — на 0,42–0,59 п.п., по депозиту «Платиновый-сберегательный» банк начисляет до 1,64% годовых. Два вклада в долларах закрыл банк Дом.РФ.

Статистика по теме

В марте от большинства долларовых депозитов отказался Росбанк, а с 1 апреля Райффайзенбанк прекратил открывать новые вклады в американской валюте. Банки объяснили это снижением ставки ФРС: они не могут размещать привлеченную валюту в достаточно доходные инструменты.

Ранее из-за низких ставок в еврозоне банки отказывались от вкладов в евро.

Мнение эксперта. Снижение ставок по валютным вкладам вряд ли заставит россиян массово переводить свои сбережения в рубли, считает управляющий директор рейтингового агентства НКР Александр Проклов. «Пока не нормализовались эпидемиологическая ситуация и ситуация в экономике, люди предпочтут хранить валютные сбережения в прежних инструментах: то есть на счетах или вкладах», — говорит он. Пока рубль остается волатильным, вкладчикам нет смысла спешить с выходом из валюты.

«Пока не нормализовались эпидемиологическая ситуация и ситуация в экономике, люди предпочтут хранить валютные сбережения в прежних инструментах: то есть на счетах или вкладах», — говорит он. Пока рубль остается волатильным, вкладчикам нет смысла спешить с выходом из валюты.

Зачем вам об этом знать. Снижение ставок по валютным вкладам продолжается, несмотря на усилившийся в кризис отток депозитов в валюте. Это говорит о низком спросе банков на валютные пассивы.

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_rg) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Набиуллина предложила повышать доступность ипотеки за счет поддержки заемщиков

Как сообщило агентство Bloomberg, ссылаясь на собственные источники в дипломатических кругах, если пакет мер будет одобрен всеми 27 странами Евросоюза, то в силу ограничения вступят уже в марте 2021 года. В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В то же время Германия и Италия считают, что новые рестрикции против России могут повредить экономическим интересам ЕС.

«Брюссель не хочет сжигать все мосты с Москвой», – прокомментировал агентству один из собеседников.

Ранее, 12 февраля, давая интервью журналисту Владимиру Соловьеву для Youtube-канала «Соловьев Live», глава российского Министерства иностранных дел Сергей Лавров заявил, что если Евросоюз введет санкции, создающие риски для чувствительных сфер российской экономики, «Москва готова к разрыву отношений с Брюсселем».

Насколько возможен сценарий разрыва отношений, чем он чреват как для России, так и для Европы – об этом «Финансовая газета» поговорила с доктором экономических наук, экспертом Бизнес-школы Финансового университета при правительстве России Константином Ордовым.

Константин Ордов

– Заявление министра иностранных дел России Сергея Лаврова о возможном разрыве отношений между нашей страной и Евросоюзом, на мой взгляд, является неким гипотетическим предположением. Де-факто, это больше похоже на детскую игру «Кто первый моргнет», когда рассказывают какие-то ужасные истории на ночь.

Если мы попытаемся рационально подойти к анализу этих высказываний и экономической подоплеке событий, мы понимаем, что ни одного убедительного довода для разрыва отношений нет, причем ни у нашего государства, ни у стран ЕС. Особенно, если принимать во внимание, что сейчас, после кризиса, Европа находится не в лучшем положении: все оптимистичные прогнозы восстановления экономики не сбываются – это мы видим по второму месяцу 2021 года. А, принимая во внимание взаимосвязь нашей экономики и европейской, мы четко осознаем, что и для нас негатив еще аукнется – с высокой вероятностью, если такая слабость европейской экономики сохранится, то и Россия не сможет в нынешнем году показать рост ВВП выше трех процентов.

Так что нервозность в экономических показателях заставляет страны «кивать» друг на друга, и искать иные факторы, чтобы отвлечь внимание от действительно насущных проблем и необходимости больше внимание уделять развитию экономики.

Это мы попытались сделать срез сегодняшнего дня. Но если попробуем посмотреть на тренд в среднесрочной и долгосрочной перспективе, мы увидим, что мир уже давно живет в глобализованной экономике, и только глубокая интеграция позволяет бизнесу быть эффективным. В настоящее время уже выстроились транснациональные цепочки, когда и компании, и целые государства вынуждены в них встраиваться. И в этом смысле «опускание железного занавеса» уже невозможно себе представить.

Сам по себе факт каких-то недопониманий в политической сфере не так часто выражается в экономической. А то, что в экономической сфере может случиться разрыв отношений – такого точно не будет. И это очевидно для каждого.

Впрочем, здесь стоит обратить внимание, как подобные речи о вероятности разрыва, влияют на инвестиционный климат. На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

И в этом смысле, мне кажется, нам совсем не выгодно поддаваться каким-либо провокациям со стороны иностранных чиновников и бюрократов.

– То есть, вы полагаете, что Сергею Лаврову не стоило выражать столь жесткую риторику?

– Может, и стоило. Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Действительно, когда тебя «задирают», ты можешь на нервах что-то ответить, как-то отреагировать. Но это не способ решения проблемы, это раз, не способ достижения – это два, и, что главное, это не способ развиваться.

От подобной риторики Россия не получает плюсов с точки зрения уважения других стран, и стимулов для сотрудничества с другими государствами. Мы не решаем наши внутренние экономические проблемы, потому что наша продуктовая зависимость от импорта составляет от 60 до 70%.

Получается, мы одной стороны боремся с повышением цен на продукты питания, а с другой – понимаем, что в случаях даже временных перебоев по некоторым товарам, нам гарантирован либо дефицит, либо взлет цен.

Необходимо не забывать, что мы с вами живем в современном мире. Это когда-то давно, на заре становления государства, главными целями были охрана и безопасность. Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

– И тем ни менее, если чисто гипотетически представить, что разрыв во взаимоотношениях России и Евросоюза состоялся – какие риски возникнут у нашей страны и чем чревата ситуация для ЕС?

– На мой взгляд, самые страшные санкции для России и российской экономики, как мы считали еще недавно, это отключение системы SWIFT и запрет на продажу энергоресурсов, нефти например. Так вот – разрыв связей с Евросоюзом – это гораздо хуже, чем наш самый страшный сон. Прогнозировать последствия здесь просто невозможно.

Прогнозировать последствия здесь просто невозможно.

Взять хотя бы такой пример: Соединенные Штаты Америки вводят санкции против нашей страны, а другие государства, даже если они с денными мерами не согласны, все равно, по большей части, присоединяются к ограничительным мерам. Вот и здесь, если встанет вопрос о разрыве наших отношений с Европой, – на чьей стороне будут другие государства? Боюсь, мы неприятно удивимся. Ведь мы столкнемся не только с разрывом с Европой, но и со многими нашими давнишними контрагентами.

Если мы говорим про товарооборот, то Европа – наш крупнейший торговый партнер. Если мы говорим про финансы – финансовый рынок обрушится, это совершенно понятно.

По некоторым группам товаров мы зависимы от импорта из стран Евросоюза. По технологичным товарам мы существенно зависим от ЕС, а потому разрыв взаимоотношений вызовет настоящий паралич российской экономики.

Важно, конечно, помнить, что у нас есть накопленные в немыслимых объемах золотовалютные резервы, поэтому, возможно, у России будет некий гандикап, – в продолжение разговора об игре «Кто первый моргнет».

Если резервы помогут нам какое-то время относительно «не замечать» проблему, а апокалипсис в экономике наступит не сразу, до тех пор, пока у нас будет возможность использовать наши ресурсы, то европейцы обычно не так готовы к риску, к потерям.

Мы с вами говорим, насколько болезненны для наших компаний санкции, которые уже введены, а ограничение на ввоз технологий уже негативно сказывается на нашем потенциале. Тем не менее, сегодня мы сохраняем ряд отраслей, где у нас есть первенство и лидерство. Однако в случае новых рестрикций, мы рискуем их потерять, и у нас не останется надежд и потенциала для развития.

Это, конечно, страшно представить такое!

Что меня в этой ситуации успокаивает, что нет доводов за разрыв – ни у европейцев, по большому счету, ни у нас. Потому, что проиграют все, и проиграют существенно.

– Я понимаю, что в политике лучше воздерживаться от прогнозов, но, тем не менее, когда, на ваш взгляд, можно ждать потепления отношений между Россией и ЕС?

– А, может, в конце концов, его, потепления, и не стоило бы ждать?

Я – за рациональность. И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

Мир глобален. Я думаю, что нам с вами было бы лучше всячески разделить бизнес и политику…

– То есть – «мухи – отдельно, котлеты – отдельно»?..

– Да, нужно отделять и не путать их. Как бы политики не ругались, мы видим, что к закрытию бизнесов это не ведет.

Пандемия и экономический кризис могут стать холодным душем, если в нынешнем, 2021 году не увидим тех темпов восстановления, которых ждали мы, и которых ждала Европа. И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

Как апдейты Яндекса и Google влияют на белорусские сайты? Рейтинг видимости от AMDG за январь

Как апдейты Яндекса и Google влияют на белорусские сайты? Рейтинг видимости от AMDG за январь

Одежда

Wildberries.by выпадает из лидерской десятки и категории. Причина – переход на поддомен российского сайта By.wildberries.ru. Такое представление домена не позволяет ему находиться в рейтинге и конкурировать с белорусскими ресурсами.

Tройку лидеров на этот раз замыкает Kupivip.by (17,93%). Прибавив три позиции, сайту удалось обогнать Conteshop.by (-8,8%) и Bellavka.by (-12,61%).

Причина снижения видимости последних– выпадение из ТОП-10 некоторых частотных профильных запросов в Яндексе.

Среди прочих изменений стоит отметить появление новичков в ТОП-10 – Sportmaster.by (+6,82%) и Mirtrik.by (+0,9%).

Косметика

Oz. by вырвался в лидеры категории с 4-го места (+12,6%), Beauty-shop.by прибавил 5,74% (+1 строка).

by вырвался в лидеры категории с 4-го места (+12,6%), Beauty-shop.by прибавил 5,74% (+1 строка).

У лидеров декабря 2020 года также зафиксированы изменения: 21vek.by и Mila.by опустились на две позиции каждый (в среднем -3,3%). А Bh.by замкнул десятку и заменил 7745.by на этом месте.

Банки

В данной категории отмечаются небольшие перестановки: Идея Банк поменялся местами с Белагропромбанком, а Альфа-Банк обошел МТБанк, прибавив 3,2% видимости.

Финансовые порталы

ТОП-10 в категории стабильно удерживают прежние участники. Belfin.by прибавляет 2,76% и закрепляется на 6-м месте, а 9-е и 10-е место остаются за Byfin.by и Vibery.by, несмотря на уменьшение видимости на 2% у каждого.

Авто

Значительный прирост видимости у Autoby.by (на 11,33%) позволил сайту прыгнуть с 9-й на 5-ю строку. У Automechta.by, наоборот, отмечается снижение, что привело к перемещениют сайта на три позиции ниже.

Forsage.by c небольшим ростом (+0,12%) включается в десятку и смещает Renault. by на 11-ю строку.

by на 11-ю строку.

Недвижимость

Pro-n.by вырос в видимости на 7% и перешел из двадцатки в десятку (+3 позиции).

Т-s.by, потеряв 6,06%, сместился на строку ниже и пропустил вперед R.onliner.by.

Электроника

Четверка лидеров (21vek.by, 5element.by, Sila.by и 7745.by) закрепилась на своих позициях, а ТОП-5 замыкает Imarket.by. Прежнему обладателю пятой позиции, 24shop.by, не удалось надолго задержаться на этом месте (-4,86%), как итог – перемещение на три строки ниже.

После недолгого перерыва в десятку возвращаются Smartbalance.by (6-е место) и Mydevice.by (9-е место).

Бытовая техника

Новички декабря Newton.by и Minsk.i-on.by не удерживают свои позиции и вылетают из ТОП-10, занимая 13-ю и 16-ю строчку соответственно. Это позволяет Amd.by и Hobot.bу, находившимся около лидерской десятки, занять 9-ю и 10-ю позиции.

Уменьшение видимости у 24shop.by отмечается и в этой категории – минус 8,98%.

Сантехника

Bydom. by набирает оборты и прибавляет 9,86% видимости. Такой рост связан с положительной динамикой сайта в Яндексе.

by набирает оборты и прибавляет 9,86% видимости. Такой рост связан с положительной динамикой сайта в Яндексе.

Садовая техника

Улучшение видимости Ydachnik.by на 6,94% позволило сайту войти в тройку лидеров, а Agrox.by, несмотря на рост (+1,82%), смещается на строку ниже.

Кроме того, к десятке лидеров присоединяется Imarket.by (+5 позиций и +2,17% видимости).

Туризм

Здесь произошла смена лидера в категории: Peopletravel.by оказывается на первой строчке (+3 позиции), смещая Teztour.by (-10,14%), у которого отмечается снижение видимости в Google.

Еще одна значительная потеря у Rosting.by (-16,33% видимости) привела его на 10-е место. Конкуренция в этой категории так высока, что сайт едва не остался за пределами ТОП-10. В этом случае негативная динамика связана с Яндексом. Благодаря этим же изменениям в категории появляется новый участник – Uni-tour.by: прибавив внушительные 21,06%, сайт взлетает сразу на 4-е место.

Мобильные телефоны

В ТОП-10 новый участник – I-dealer. by, монобрендовый интернет-магазин по продаже техники Apple. Внезапное появление в ТОП-10 вызвано ростом запросов в Яндексе.

by, монобрендовый интернет-магазин по продаже техники Apple. Внезапное появление в ТОП-10 вызвано ростом запросов в Яндексе.

По этой же причине App-minsk.by восстанавливает место в лидерской таблице (+4,1%), а X-store.by и I-store.by, потеряв в среднем 5,3% видимости, выпадают во вторую половину двадцатки.

Мебель

Nm-shop.by после возвращения в ТОП-3 в декабре вновь спускается на 5-ю строчку ― это еще раз показывает, что выдача в Яндексе уже который месяц непостоянна.

Divan.by поднимается на одну строку (+1,33%). Aksamit.by и Mersi.by занимают прежние места Pinskdrev.by и Virando.by, которые вынуждены спуститься на 11-ю и 12-ю строчки соответственно.

Об исследовании

Видимость сайта ― это метрика, отражающая долю показов, которую получил ресурс в поисковой выдаче по конкретной тематике. На данный момент анализ этого показателя считается наиболее оптимальным способом отслеживания результатов SEO-продвижения.

Более подробно ознакомиться с методологией исследований, а также со статистикой видимости сайтов за другие месяцы можно здесь.

Если вы полагаете, что ваша компания необоснованно не включена в рейтинг или не занимает надлежащее место, пожалуйста, свяжитесь с составителями по адресу [email protected].

*партнерский материал

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

ипотечных заявок на покупку жилья резко упали на 24% ежегодно

Коронавирус, похоже, раскалывает ипотечный рынок: все больше заемщиков рефинансируют, чтобы сэкономить деньги на ежемесячных платежах, в то время как потенциальные покупатели жилья быстро отступают.

Согласно сезонно скорректированному индексу Ассоциации ипотечных банкиров, общий объем заявок на ипотеку на прошлой неделе увеличился на 15,3% по сравнению с предыдущей неделей, полностью благодаря рефинансированию. Объем был на 67% выше, чем год назад, когда процентные ставки были выше.

После двухнедельного роста ставки по ипотечным кредитам упали до самого низкого уровня в исследовании MBA. Средняя процентная ставка по контракту для 30-летних ипотечных кредитов с фиксированной процентной ставкой и соответствующими остатками по кредитам (510 400 долларов США или меньше) снизилась до 3,47% с 3,82%, при этом процентная ставка снизилась до 0,33 с 0,35 (включая комиссию за оформление) для ссуд с понижением на 20%. оплата. Год назад этот показатель был на 89 базисных пунктов выше.

Средняя процентная ставка по контракту для 30-летних ипотечных кредитов с фиксированной процентной ставкой и соответствующими остатками по кредитам (510 400 долларов США или меньше) снизилась до 3,47% с 3,82%, при этом процентная ставка снизилась до 0,33 с 0,35 (включая комиссию за оформление) для ссуд с понижением на 20%. оплата. Год назад этот показатель был на 89 базисных пунктов выше.

В результате объем рефинансирования снова вырос. Эти приложения выросли на 26% за неделю и были на 168% выше, чем год назад.Доля рефинансирования ипотечной деятельности увеличилась до 75,9% от общего числа заявок с 69,3% на предыдущей неделе.

«Ставки и заявки по ипотеке продолжают испытывать значительную волатильность из-за неопределенности на экономическом и финансовом рынках, вызванной кризисом коронавируса», — сказал Джоэл Кан, заместитель вице-президента MBA по экономическому и отраслевому прогнозированию. «Мрачные экономические перспективы, наряду с первой волной фактических потерь рабочих мест, о которых сообщалось в статистических данных по безработице на прошлой неделе, вероятно, заставили потенциальных покупателей жилья отступить. «

«

Еженедельные заявки на пособие по безработице выросли с 3 миллионов до рекордного уровня, сообщило в прошлый четверг Департамент труда.

Ипотечные заявки на покупку жилья упали на 11% на прошлой неделе и были на 24% ниже, чем год назад. Агенты по недвижимости и строители сообщили о резком падении интереса покупателей, и дни открытых дверей и модельные дома закрываются. Некоторые потенциальные покупатели проводят виртуальные туры, но спрос даже не приближается к нормальному весеннему объему.

«Поток покупателей и продавцов — и, в конечном итоге, покупка жилья — также, вероятно, будет замедлено этой весной из-за ограничений, введенных в нескольких штатах на личную деятельность », — сказал Кан.

Воздействие коронавируса на жилищное строительство широко распространено, но наиболее остро ощущается в некоторых штатах. Количество заявок на покупку снизилось более чем на 30% в штатах Нью-Йорк, Калифорния и Вашингтон.

Входы и выходы по ипотеке возврата продавца

Брокеры Далия Барсум и Энза Венуто объясняют плюсы и минусы использования ипотеки с возвратом у продавца.

Независимо от того, являетесь ли вы начинающим инвестором или опытным инвестором, понимание тонкостей финансирования и получение правильных советов имеют решающее значение для вашего дальнейшего успеха, особенно когда речь идет о вариантах ипотечного кредитования с возвратом кредита.

Мы наблюдаем ужесточение правил кредитования, и ожидается, что они будут ужесточаться, особенно в связи с изменением экономической ситуации. Мы наблюдали снижение амортизации с 40 до (25) лет в большинстве случаев, более жесткие правила для совершения покупок в качестве самозанятых, особенно если вы не показываете большой доход в налоговых декларациях, а также увеличение требований к первоначальному взносу по сравнению с лет на аренду недвижимости.

Ищете более подробную информацию и анализ, которые помогут вашим клиентам добиться успеха и позволят вам развивать свой ипотечный бизнес? Подпишитесь на журнал Canadian Real Estate Wealth прямо сейчас!

Хорошая новость заключается в том, что, несмотря на ужесточение правил, вы все равно можете покупать и получать прибыль от инвестиций в недвижимость. Это просто означает, что теперь вам, возможно, придется расширить круг кредиторов и стратегии финансирования, с которыми вы имеете дело. Это также может означать некоторое увеличение стоимости ведения бизнеса.

Это просто означает, что теперь вам, возможно, придется расширить круг кредиторов и стратегии финансирования, с которыми вы имеете дело. Это также может означать некоторое увеличение стоимости ведения бизнеса.

В этом выпуске мы обсуждаем одну из ключевых стратегий финансирования, которую инвесторы могут использовать для снижения своих личных финансовых расходов и экономии времени: ипотека с возвратом средств у поставщика.

Что такое ипотека с возвратом кредита?

ВТБ или ипотека с возвратом средств у продавца — это когда продавец (продавец) недвижимости предоставляет вам часть или все ипотечное финансирование для покупки его / ее собственности.Этот тип финансирования более распространен для коммерческой недвижимости (включая многоквартирные дома), однако вы можете воспользоваться этой стратегией при покупке жилья. Возврат ипотеки продавца также может повлечь за собой покрытие продавцом одной или нескольких ваших заключительных расходов, таких как налог на передачу земли, плату за оценку, обследование или подачу заявления.

Зачем рассматривать ипотеку с возвратом кредита?

Есть много причин, по которым финансирование, организованное продавцом, может быть привлекательным для вас как покупателя:

1.Покупка проблемной недвижимости. Если вы любитель или хотите купить проблемную недвижимость с намерением улучшить / отремонтировать для увеличения стоимости, тогда может пригодиться ипотечная ссуда со стороны продавца просто потому, что некоторые кредиторы могут уклоняться от кредитования такой собственности или могут предоставить ссуду. по колоссальной процентной ставке. Когда вы имеете дело с проблемной недвижимостью, часто бывает полезно, чтобы вы финансировали свою покупку за счет комбинации ипотеки с возвратом продавца, кредитной линии или собственных денежных средств, а затем обращались к кредитору, как только вы привели недвижимость в соответствие с определенным стандартом. .

2. Вы не можете получить финансирование из стандартных источников кредитования. Право на получение ипотечной ссуды со стороны продавца — это вопрос переговоров с продавцом, в то время как получение ипотеки требует, чтобы вы соответствовали требованиям кредитора. Если ваша заявка на финансирование была отклонена и вы исчерпали свои источники, вы можете оплатить покупку через продавца. Ваша способность вести переговоры о возврате ипотеки продавца будет зависеть от того, насколько мотивирован продавец и его готовность и дальше вкладывать свой капитал в собственность.

Право на получение ипотечной ссуды со стороны продавца — это вопрос переговоров с продавцом, в то время как получение ипотеки требует, чтобы вы соответствовали требованиям кредитора. Если ваша заявка на финансирование была отклонена и вы исчерпали свои источники, вы можете оплатить покупку через продавца. Ваша способность вести переговоры о возврате ипотеки продавца будет зависеть от того, насколько мотивирован продавец и его готовность и дальше вкладывать свой капитал в собственность.

3. Увеличьте рентабельность инвестиций. Предположим, у вас есть 50 000 долларов в качестве первоначального взноса для покупки следующей инвестиционной собственности. В современном мире это 20-процентный первоначальный взнос при покупке на сумму 250 000 долларов.

Если бы вы смогли оформить свое первое ипотечное финансирование на эту собственность на 80 процентов от стоимости, то ваша первая ипотека составила бы 200 000 долларов. Если вы можете договориться с продавцом о возврате ипотечного кредита в размере 10 процентов от суммы покупки, что составляет 25 000 долларов США, то вы фактически снизили свой первоначальный взнос за эту недвижимость до 25 000 долларов США и, как следствие, увеличили свой доход. на инвестиции за счет меньших денежных затрат.

на инвестиции за счет меньших денежных затрат.

4. Купите более крупную недвижимость на ту же сумму средств или меньше. В соответствии с приведенным выше примером, вы можете купить недвижимость за 250 000 долларов, вложив 50 000 долларов в качестве первоначального взноса. На ту же сумму средств вы можете купить недвижимость за 500 000 долларов, если вы смогли оформить ипотеку с возвратом у продавца (вашу первую ипотеку) на 90% стоимости.

5. Экономия средств и времени, связанных с традиционным финансированием. Существуют различные расходы, связанные с финансированием недвижимости.Эти затраты, как правило, намного выше для коммерческой недвижимости и включают, помимо прочего, следующее: оценка, обследование, сборы с кредитора, сборы за экологический анализ и сборы ипотечного страховщика. Помимо затрат, процесс утверждения ссуды может быть длительным — в зависимости от сложности сделки — и часто требует предоставления кредитору одного или нескольких подтверждающих документов, таких как: подтверждение дохода и трудоустройства, сведения о ваших существующих имущество, кредитные, банковские выписки и налоговые отчеты. Возврат ипотеки продавца экономит ваше время и расходы, связанные с получением одобрения, поскольку вы имеете дело непосредственно с продавцом.

Возврат ипотеки продавца экономит ваше время и расходы, связанные с получением одобрения, поскольку вы имеете дело непосредственно с продавцом.

Также стоит отметить, что с ипотекой с возвратом продавца, как правило, нет штрафа за предоплату ипотеки до окончания срока, в то время как с традиционными кредиторами, такими как банки, например, вы понесете неустойка за досрочную погашение ипотеки до окончания срока.

6. Вы можете позволить себе платить больше за недвижимость. Договорившись о возвратной ипотеке с выгодными процентами и условиями, вы сможете предложить продавцу более высокую цену за его собственность, что сделает ваше предложение более привлекательным.

Какова максимальная сумма возврата ипотечного кредита, которую вы можете получить от продавца?

Если вы ведете переговоры об обратной ипотеке продавца в качестве первой ипотеки, то сумма ссуды к стоимости (отношение суммы, которую продавец ссужает вам ссуду к покупной цене) является функцией того, о чем вы договариваетесь с продавцом. Мы видели, как покупатели могли организовать возврат первой ипотеки у продавца на сумму до 90% от цены, по которой они покупают недвижимость.

Мы видели, как покупатели могли организовать возврат первой ипотеки у продавца на сумму до 90% от цены, по которой они покупают недвижимость.

Если вы оформляете ипотеку с возвратом у продавца во второй позиции, что означает, что вы собираетесь в учреждение для получения своей первой ипотеки, то максимальная сумма, которую вы можете использовать в ипотеке с возвратом у продавца, составляет 10 процентов от суммы покупки. цена.

Разрешают ли кредиторы возвращать ипотечные кредиты продавцу?

Не все кредиторы разрешают продавцу возврат ипотечных кредитов.Ваш консультант по кредитованию сможет помочь вам заключить сделку с подходящими кредиторами, которые поддерживают эту стратегию. Если вы планируете использовать ВТБ для конкретной сделки, важно раскрыть эту информацию своему консультанту по кредитованию.

Какова процентная ставка и условия возврата ипотеки поставщика?

Процентная ставка и условия по ВТБ договорные. Однако в большинстве случаев продавец взимает с вас более высокую процентную ставку, чем та, которую вы обычно получаете через свой банк.Это отражает более высокие риски, которые кредитор готов принять. Условия ВТБ могут отличаться от выплат только процентов с выплатой одного балла в конце срока до выплат процентов и основной суммы долга.

Однако в большинстве случаев продавец взимает с вас более высокую процентную ставку, чем та, которую вы обычно получаете через свой банк.Это отражает более высокие риски, которые кредитор готов принять. Условия ВТБ могут отличаться от выплат только процентов с выплатой одного балла в конце срока до выплат процентов и основной суммы долга.

Почему продавец согласится на такую сделку?

У ВТБ много преимуществ для продавца, в том числе:

1. Ежемесячный денежный поток. ВТБ ежемесячно предоставляет продавцу стабильный денежный поток после продажи недвижимости.Некоторые продавцы, вероятно, будут взимать более высокие процентные ставки по своим кредитам, чем рыночные, что увеличивает их общую доходность и постоянный денежный поток.

2. Получение более высокой цены на свою собственность. Продавец, предоставляющий ВТБ на привлекательных условиях, может потребовать более высокую цену за свою недвижимость.

3. Отложенные налоги. Вместо того, чтобы облагаться налогом на полную прибыль от прироста капитала от продажи своей инвестиционной собственности, продавец может отложить уплату налогов на некоторые из этих приростов капитала в течение пяти лет, организовав возвратную ипотеку продавца.

Отложенные налоги. Вместо того, чтобы облагаться налогом на полную прибыль от прироста капитала от продажи своей инвестиционной собственности, продавец может отложить уплату налогов на некоторые из этих приростов капитала в течение пяти лет, организовав возвратную ипотеку продавца.

4. Избегание штрафов за предоплату по существующим заблокированным кредитам. Если у собственности есть заблокированная ссуда, продавец может продать ее без необходимости вести переговоры с кредитором о большей сумме ссуды или разрешения переуступить или погасить ссуду; экономия времени и денег продавца.

5. Продажа на медленном рынке. Предложение ВТБ в условиях стагнации рынка дает покупателям дополнительный стимул. Это также помогает продавцу успешно продавать недвижимость, которую трудно продать.

Каковы риски возврата ипотеки продавцом?

Несмотря на свои преимущества, ипотеку ВТБ следует оформлять с осторожностью.Это сложно, и вы всегда должны проконсультироваться с юристом по недвижимости, чтобы просмотреть всю документацию и провести комплексную проверку. С точки зрения продавца, он / она сталкивается с риском неисполнения обязательств. С точки зрения покупателя, он / она может столкнуться с необходимостью выплатить ипотеку ВТБ единовременно, если продавец умирает, обанкротится или ему потребуется ликвидировать свое имущество.

С точки зрения продавца, он / она сталкивается с риском неисполнения обязательств. С точки зрения покупателя, он / она может столкнуться с необходимостью выплатить ипотеку ВТБ единовременно, если продавец умирает, обанкротится или ему потребуется ликвидировать свое имущество.

Далия Барсум, MBA, FICB и Enza Venuto, AMP, CMP, консультанты по кредитованию в CENTUM Streetwise Mortgages # 11789 и инвесторы в недвижимость с более чем 48-летним опытом работы в сфере кредитования, финансов и инвестиций.Команда предоставляет консультационные услуги и решения по кредитованию, адаптированные для инвесторов в недвижимость и различных инвестиционных стратегий (www.streetwisemortgages.com).

Ищете более подробную информацию и анализ, чтобы помочь вашим клиентам добиться успеха и позволить вам развивать свой ипотечный бизнес? Подпишитесь на журнал Canadian Real Estate Wealth прямо сейчас!

Снижение ставки по ипотечным кредитам на

спровоцировало всплеск заявок на жилищный кредит

У вас есть денежные вопросы. У Bankrate есть ответы. Наши специалисты помогают вам управлять своими деньгами более четырех десятилетий. Мы постоянно стремимся предоставить потребителям советы экспертов и инструменты, необходимые для достижения успеха на протяжении всего жизненного пути.

У Bankrate есть ответы. Наши специалисты помогают вам управлять своими деньгами более четырех десятилетий. Мы постоянно стремимся предоставить потребителям советы экспертов и инструменты, необходимые для достижения успеха на протяжении всего жизненного пути.

Bankrate следует строгой редакционной политике, поэтому вы можете быть уверены, что наш контент является честным и точным. Наши отмеченные наградами редакторы и репортеры создают честные и точные материалы, которые помогут вам принять правильные финансовые решения. Контент, создаваемый нашей редакцией, является объективным, фактическим и не подвержен влиянию наших рекламодателей.

Мы открыто рассказываем о том, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый издатель и сервис сравнения, поддерживаемый рекламой. Мы получаем компенсацию в обмен на размещение спонсируемых продуктов и услуг, или если вы переходите по определенным ссылкам, размещенным на нашем сайте. Следовательно, эта компенсация может повлиять на то, как, где и в каком порядке продукты появляются в категориях листинга.Другие факторы, такие как наши собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут повлиять на то, как и где продукты появляются на этом сайте. Хотя мы стремимся предоставить широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Следовательно, эта компенсация может повлиять на то, как, где и в каком порядке продукты появляются в категориях листинга.Другие факторы, такие как наши собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут повлиять на то, как и где продукты появляются на этом сайте. Хотя мы стремимся предоставить широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Низкие ставки по ипотеке вызывают необычный рост числа заявок на ипотеку в преддверии весеннего сезона, обычно самого активного периода для покупки жилья.

Количество заявок на ипотеку выросло на 10 процентов в годовом исчислении, а только на прошлой неделе выросло на 6 процентов. Хотя количество заявок на рефинансирование упало на 1 процент, на прошлой неделе они все еще были на 152 процента выше, чем в это время в прошлом году, по данным Ассоциации ипотечных банкиров.

«Исторически низкие ставки по ипотеке способствуют недавнему всплеску заявок на ипотеку», — говорит Брайан Рубинштейн, старший директор Ally Home. «Большая часть дополнительного объема поступает от клиентов, рефинансирующих свою существующую ипотеку по более низкой ставке, чтобы сэкономить деньги.При таких ставках даже заемщики с относительно новой ипотекой могут оказаться «в деньгах» для рефинансирования ».

Ставки по ипотечным кредитам продолжили снижаться на прошлой неделе до 3,71 процента на 30-летний фиксированный срок, согласно национальному исследованию ипотечных кредиторов Bankrate, и признаки указывают на дальнейшее снижение. Сегодня 10-летние казначейские облигации упали до 1,080 процента, создав еще один исторический минимум для доходности. 10-летние ставки казначейства и ипотечные ставки обычно движутся в одном направлении, поэтому там, где идет 10-летний период, ставки по ипотечным кредитам обычно не сильно отстают.

Ставки по ипотечным кредитам падают из-за опасений, что вспышка коронавируса, охватившая весь мир, замедлит экономическое производство и прибыль компаний в США и других странах. Инвесторы бегут из акций и покупают облигации, особенно сверхнадежные государственные инструменты. Это привело к снижению доходности казначейских облигаций.

Инвесторы бегут из акций и покупают облигации, особенно сверхнадежные государственные инструменты. Это привело к снижению доходности казначейских облигаций.

Низкие ставки по ипотечным кредитам привлекают внимание заемщиков

Несмотря на то, что текущая среда низких ставок является благом для людей, покупающих жилищный заем или желающих рефинансировать, не все заемщики знают, насколько процент по ипотеке влияет на стоимость их кредита — говорит Рубинштейн.

Согласно недавнему исследованию Bankrate, более четверти домовладельцев не знают свою текущую процентную ставку по ипотеке.

Каждую неделю специалисты Bankrate опрашивают экспертов о направлении ставок по ипотеке.

«Некоторые заемщики хорошо осведомлены о ставках и активно следят за их падением, что может дать возможность рефинансировать и сэкономить деньги», — говорит Рубинштейн. «Но большинство заемщиков просто не следят так внимательно за ставками. Однако в подобных случаях, когда происходят большие рыночные движения и ставки находятся на исторически низком уровне, слухи распространяются через освещение новостей, советы друзей, семьи и коллег и даже активные действия со стороны кредиторов, такие как рассылки или рассылки по электронной почте. «

«

Эта« шумиха »вернула в игру большую часть незанятого населения, — добавляет он. «Это то, что действительно усугубляет рост объема».

Подробнее:

рейтинговых войн и возвращение продавцов!

Сегодня здесь, на TRB, что-то вроде ипотечной темы, но я имел в виду две темы и решил сгруппировать их в один пост.

Во-первых, у нас есть значительная конкуренция между банками Большой пятерки, поскольку они снижают переменные ставки, чтобы попытаться расширить свой бизнес.

Во-вторых, у нас есть странный листинг по возвращаемым ипотечным кредитам поставщиков рекламы MLS.

Это должно дать рыночным медведям повод для отдыха…

Кто не любит хорошую войну rate , я прав?

Боже мой, это было так давно!

Я только что просмотрел историю своего блога, ища конкретную ссылку на рейтинг войны, которую я помню из прошлого, и я был удивлен, увидев, что на самом деле она была больше четыре года назад !

Вот блог: «Готовься, ставь, оцени войну!»

Это было еще в марте 2014 года, когда 5-летняя фиксированная ставка упала ниже 3. 00%.

00%.

И в этом посте я сослался на статью Globe & Mail, которая, возможно, была более неправильной: «Почему ипотечные кредиты по сниженной ставке не будут действовать надолго»

Кто знал, что ставки упадут еще на ?

Многие из вас воспользовались 5-летними фиксированными ставками всего от 2,39%?

Это просто безумие.

И рыночные медведи, и / или люди «постарше» будут потчевать нас историями из прошлых лет, когда ставки были заоблачными.

Чтобы рассмотреть среду процентных ставок в контексте, давайте взглянем на историю Prime Rate с 1960 по сегодняшний день:

Да, мы уже довольно давно работаем в условиях низких процентных ставок.Я не думаю, что это оспаривается.

И вопрос, который задают многие из вас — насколько высокие ставки должны подняться до , действительно ли окажут влияние на рынок?

Те 2,29% 5-летние ставки давно прошли!

В последний раз, когда я проверял, ставки выросли более чем на 3,5%. Но увы, похоже, у банков другие планы!

Но увы, похоже, у банков другие планы!

Подсказка к войне оценок 2018:

От Financial Post вторника:

ТОРОНТО — TD Bank присоединяется к конкурирующему банку, предлагая переменную ипотечную ставку с высокой скидкой, поскольку конкуренция между крупнейшими кредиторами Канады накаляется.

Базирующийся в Торонто банк заявил во вторник, что снижает свою пятилетнюю переменную ставку закрытия до 2,45%, что на 1,15% ниже, чем ставка TD Mortgage Prime, до 31 мая.

Специальная ставка

TD последовала за шагом, принятым на прошлой неделе Банком Монреаля, который снизил переменную ставку по ипотеке до 2,45% до конца мая.

Канадские кредиторы часто предлагают специальные весенние ипотечные ставки по мере роста активности покупки жилья, но Роберт Маклистер — основатель сайта сравнения ставок RateSpy.com — заявил на прошлой неделе, что специальная переменная дисконтированная ставка BMO была самой большой широко рекламируемой скидкой, когда-либо созданной канадским банком Большой шестерки.

TD со скидкой во вторник приводит его предложение по переменной ипотечной ставке в соответствие с BMO.

1,15% ниже , чем основная ставка.

До 31 мая, да. Но что, если эта акция «сработает»?

Продажи недвижимости упали по всей стране, и GTA не исключение, где в этом году мы упали на 30 с лишним процентов.Банки занимаются предоставлением ссуд, и достаточно сказать, что если они не могут давать ссуды, они не могут зарабатывать деньги.

Некоторые будут утверждать, что продажи падают из-за роста ставок.

Другие будут утверждать, что продажи падают из-за роста цен.

Затем другие предложат, что это больше связано с новыми правилами ипотечного кредитования и доступностью.

В любом случае банкам необходимо выдавать больше кредитов, и, таким образом, снижение ставок и проведение рекламных акций — один из способов сделать это.

Эта акция продлится до 31 мая, но если банки увидят, что количество их кредитов увеличится, это может стать постоянной акцией.

Это похоже на автосалоны, которые каждый месяц рекламируют разные рекламные акции, которые, по сути, представляют собой те же предложения , только что упакованные под тегом «Новый год» один месяц, тегом «День святого Валентина» в следующем месяце, за которым следует « Весна в весну », в следующем месяце и так далее.

Конечно, неудивительно, что когда один банк начал предлагать скидку, другие последовали за ним.

Кто не любит олигополию, правда?

По иронии судьбы, поскольку эта «война ставок» происходит с 5-летней закрытой переменной, ставки для 5-летней фиксированной ставки составляют , увеличиваясь на !

Я думаю, здесь Роберт Фрост …

«Две дороги расходились в узком лесу» и так далее.

Из национальной почты в прошлую среду:

ТОРОНТО — Большая шестерка канадских банков повысила свою базовую ставку по ипотеке с фиксированной процентной ставкой, что, по мнению аналитиков, может спровоцировать повышение соответствующей ставки по ипотеке Банка Канады уже в среду, что затруднит получение некоторыми ипотечными кредитами. .

.

Банк Новой Шотландии во вторник стал последним из крупнейших кредиторов Канады, поднявшим объявленную ставку по пятилетней ипотеке с фиксированной ставкой — с 5,14% до 5,34%. Они также повысили объявленные ставки для других сроков с фиксированной ставкой.

Такие ставки отличаются от фактических ставок по ипотечным кредитам, предлагаемых банками заемщикам, которые не видят такого же повышения. Но Банк Канады использует объявленные пятилетние фиксированные ставки по ипотечным кредитам в крупнейших банках Канады для расчета ставки, используемой в стресс-тестах, чтобы определить, могут ли заемщики претендовать на получение как незастрахованных, так и застрахованных ипотечных кредитов.

И с объявлением процентной ставки, поступившим от Банка Канады 30 мая, ваше предположение так же хорошо, как и мое, относительно того, где заканчивается сфера кредитования.

Одни ставки снижают, другие повышают.

И все это время я слышу от ипотечных брокеров, что банков умирают , чтобы ссудить деньги! Они ненавидят новые правила ипотечного кредитования, им не нравятся ограничения, и что на горизонте могут появиться новые «акции», такие как закрытие пятилетней переменной.

Было бы хорошо, если бы Банк Канады и банки большой пятерки работали в тандеме, но, как мы знаем, у них разные программы.

Теперь переключаемся, когда вы в последний раз слышали о том, что продавец предлагает или покупатель просит вернуть ипотеку от продавца ?

Это определенно было давно.

Как известно многим из мудрых людей, раньше это было обычным делом! Вспомните 80-е годы — сделки зависели от условий, которые предлагал продавец !

Вот образец списка, который я выкопал из архивов MLS:

Это из листинга 1989 года, когда продавец предлагал ипотеку на 300 000 долларов по ставке 11.5% на год, когда банки искали 13,5%.

Это действительно имело смысл, если бы вы были продавцом.

Стоимость этой собственности составила 739 000 долларов.

Допустим, покупатель выкупил у продавца эти 300 000 долларов ВТБ под 11,5%.

300 000 долларов США под 11,5% — это 4 377,10 долларов США в месяц по ипотеке.

300 000 долларов США под 13,5% — это ипотечный платеж в размере 4 995,96 долларов США в месяц.

Неужели маржа для покупателей настолько мала?

Делают ли эти 618,86 долларов в месяц сделку для покупателя или мешают?

Если это так, то продавец поступит разумно, предложив этому продавцу ипотеку с возвратом.Альтернативные издержки продавца составляют 2% от 300 000 долларов США или 6000 долларов США. Но что, если это поможет продавцу продать дом за 739 000 долларов, а не , а вовсе не ? Возможно, продавец сможет получить 735 000 долларов за дом от этого покупателя, но только 700 000 долларов от покупателя, используя наличные деньги или банковское финансирование?

Веселые времена для тех из вас, кто пережил этот рынок.

Я никогда не работал в этой среде, но очень заинтересовался , когда на днях увидел это объявление:

0% Финансирование.

Хороший способ сказать «Бесплатная ипотека с возвратом кредита!»

Имейте в виду, что это первый , который я видел в этом году, или когда-либо, на самом деле. По крайней мере, в недавней памяти.

Итак, каковы здесь последствия? Как краткосрочные, так и среднесрочные для тех из вас, кто хочет сделать выводы?

Полагаю, оптимист просто сказал бы: «Продавец предлагает скидку на часть финансирования, которая не определена, как стимул, как если бы вы добавили в предложение телевизор с плоским экраном.”

Пессимист сказал бы: «Строитель не может разгружать дом! Рынок слабенький! Он предлагает БЕСПЛАТНО профинансировать дом, чтобы выбраться из-под него! »

Учитывая, что я впервые видел подобное, я бы, вероятно, склонился к первому.

По крайней мере, он падает немного левее центра.

Plus, как я уже сказал, мы ничего не знаем об условиях.

Сколько предлагает продавец?

Каков срок?

Какие квалификации необходимы?

Допустим, это дом за 3 000 000 долларов, и продавец готов предложить ссуду на 1 год в размере 500 000 долларов под 0%.Насколько сильно этот действительно ?

При переменной ставке около 2,45% мы говорим о ничтожной экономии 12 250 долларов! На дом за 3 миллиона долларов!

Но что, если это трехлетняя ссуда с фиксированной ставкой для остатка? Что, если бы покупатель мог предоставить минимальный взнос (20% от первого миллиона долларов и 50% от баланса при первоначальном взносе в размере 1 200 000 долларов США), а продавец профинансировал бы остальное?

Кредит в размере 1 800 000 долларов США под 0% сроком на 3 года.

Допустим, мы смотрим на цифру 3.2% сопоставимая трехлетняя ставка, то есть экономия 172 800 долларов или больше, если мы увеличиваем сложность каждые полгода.

Внезапно мы говорим о значимых числах. 180 000 долларов — это не к чему чихать, даже в контексте дома за 3 миллиона долларов.

Если говорить более конкретно, что, если покупатель не смог получить банковское финансирование на остаток в 1 800 000 долларов с потраченными 1,2 миллиона долларов?

Теперь покупатель не только получает выгодную сделку в виде экономии на процентах в размере 180 000 долларов, но и в первую очередь получает возможность купить дом!

Некоторые из вас могут подумать: «Ой, отлично, вот и мы.Парень, который не может получить ссуду в банке, получает от продавца беспроцентную ссуду, чтобы купить дом, который в противном случае не смог бы позволить себе ? Что здесь могло пойти не так? »

Это честно.

Но если покупатель и продавец хотят заключить сделку, что им мешает?

И, честно говоря, мне трудно поверить в то, что покупатель с потраченными 1,2 миллиона долларов не сможет получить финансирование на дом за 3 миллиона долларов. Если эти 1,2 миллиона долларов не являются подарком от мамы и папы или наличными деньгами наркодилера, эти люди — это , вероятно, человек, которые имеют оплачиваемую заработную плату, которая представляет собой их первоначальный взнос.

Пока я снова не увижу такого рода «продвижение», предлагаемое в активном листинге MLS, я буду считать его разовым.

Но если кто-нибудь из вас увидит рекламу этого эффекта, напишите мне, пожалуйста!

А пока позвольте мне открыть шлюзы для разговора о неизбежных процентных ставках, долге и рисках…

Вернуться в начало

Назад к комментариям

Продавец принимает обратно ипотеку Плюсы и минусы для продавцов и покупателей

Что такое ипотека, возвращаемая продавцом?

Хотя это не очень распространено, это ситуация, когда домашний продавец (продавец) становится кредитором для покупателя. Это альтернатива, когда традиционная ипотека не подходит, или когда продавец хочет предложить покупателю стимул. Это позволяет продавцу ссужать покупателю деньги на покупку собственной недвижимости.

Имущество должно принадлежать продавцу, то есть на момент продажи не может быть ипотеки. Покупатель по-прежнему обязан производить регулярные платежи продавцу, как и любому другому кредитору. Процентная ставка устанавливается продавцом и согласовывается с покупателем и обычно выше, чем традиционная процентная ставка по ипотеке.Сумма денег, предоставляемая покупателю, варьируется от суммы, достаточной для покрытия расходов на закрытие сделки или налога на перевод, до более существенных сумм для покрытия первоначального взноса или части ипотеки.

Происходит ли это на текущем рынке?

Возвратные ипотечные кредиты поставщиками вернулись на сцену жилищного кредитования в связи с изменениями на рынке и усилением стресса для покупателей. Труднее получить ипотеку, потому что труднее откладывать на первоначальный взнос.Чтобы получить доступ к ипотеке, покупатели ищут разные способы получения первоначального взноса. Это также помогает продавцам увести свои дома с рынка.

Стоит ли рассматривать это как вариант?

Возврат ипотеки продавца не является идеальной ситуацией для кредитования. Он используется только в определенных ситуациях, когда он приносит пользу либо продавцу, либо покупателю, либо обоим. На рынке покупателя, когда запасов много, продавец может предложить это как способ соблазнить покупателей.В то же время продавец может предложить финансирование покупателю, у которого может не быть средств, чтобы сделать предложение, или у которого может быть плохой кредит.

Это становится беспроигрышным вариантом как для покупателя, так и для продавца. Покупатель может приобрести дом даже при отсутствии традиционной ипотеки. Для продавца он или она может продать дом и получить дополнительную выгоду в виде увеличения денежного потока от процентов.

Это может стать жизнеспособным вариантом покупки дома для тех, кто впервые покупает дом, новичков или людей с разрешением на работу.

Преимущества для инвесторов

Возвратная ипотека продавца используется в основном для инвесторов и коммерческой недвижимости. Продавцы могут столкнуться с огромными налогами на прирост капитала при продаже. Эта форма обратной ипотеки помогает отложить прирост капитала от покупной цены. Это позволяет продавцу распределять прирост капитала на период, в течение которого ссуда будет возвращена. Плюс выгода от получения ежемесячного дохода.

Для инвесторов с плохой кредитной историей это решение краткосрочного финансирования, прежде чем они смогут получить что-то лучшее от ипотечного кредитора.Покупатель также может одновременно увеличить свой кредит, заплатив продавцу. А в долгосрочной перспективе покупатель может также использовать долю в собственности, чтобы получить еще одну ипотеку с более привлекательной процентной ставкой.

Рассмотрение для продавцов

Этот тип ипотеки имеет некоторые плюсы и минусы для продавцов. Возвратная ипотека продавца в основном похожа на вторую ипотеку. Вы можете столкнуться с покупателем, который не желает или не может вносить платежи по ипотеке.Таким образом, вы можете вернуть вам остаток от продажной цены. Вам придется работать с опытным юристом над соглашением, чтобы защитить вас от невозврата кредита. Адвокаты или, в худшем случае, потеря права выкупа могут добавить много расходов.

Рассмотрение для покупателей

Обычно у вас может быть две ссуды, которые нужно вернуть. Часто покупатели получают от продавца возвратную ипотеку, чтобы внести первоначальный взнос для обеспечения ипотеки в банке. При обычной ипотеке вы платите первоначальный взнос, а банк оплачивает остаток.Затем вы вносите ипотечные платежи на эту сумму.

В случае ипотеки с возвратом продавца вам может быть предоставлена часть или весь ваш первоначальный взнос от продавца, вы затем платите банку, и они переводят средства для оплаты остатка покупки. Теперь вы должны начать выплачивать продавцу первоначальный взнос и банку по ипотеке.

Вы должны оценивать и рассчитывать ежемесячные платежи, чтобы убедиться, что вы можете позволить себе эти платежи своевременно.

Преимущества возврата ипотеки продавца

Для продавца:

- Вы можете продать свой дом быстрее.

- Вы можете получать дополнительный доход от процентов.

- Вы можете уменьшить сумму налогов на прирост капитала.

Для покупателя:

- Предлагает альтернативу при возникновении проблем с предоплатой или кредитом.

- Хотя это не всем по душе, это менее известный, но жизнеспособный вариант для организованного финансирования.

Источник кредит: remax.ca

Данные с рынков недвижимости на JSTOR

Существует относительно немного прямых тестов экономических эффектов асимметричной информации из-за сложности определения внешних показателей информации.Мы предлагаем новую экзогенную меру информации, основанную на качестве начисления налога на имущество в различных регионах, и применяем ее к рынку коммерческой недвижимости США. Мы находим убедительные доказательства важности информационных соображений. Участники рынка устраняют информационную асимметрию, покупая недвижимость поблизости, торгуя недвижимостью с долгой историей дохода и избегая сделок с информированными профессиональными брокерами. Свидетельства того, что выбор финансирования используется для решения информационных проблем, неоднозначны и слабы.

Оглавления последних выпусков «Обзора финансовых исследований» доступны по адресу http://rfs.oupjournals.org/contents-by-date.0.shtml. Авторизованные пользователи могут иметь доступ к полному тексту статей на этом сайте.

Обзор финансовых исследований — это крупный форум для продвижения и широкого распространения значительных новых исследований в области финансовой экономики. По мнению широкой редакционной коллегии, Обзор уравновешивает теоретический и эмпирический вклады.Основными критериями для публикации статьи являются ее качество и важность для области финансов, без чрезмерного учета ее технической сложности. Финансы интерпретируются широко и включают в себя связь между финансами и экономикой.

Oxford University Press — это отделение Оксфордского университета. Издание во всем мире способствует достижению цели университета в области исследований, стипендий и образования. OUP — крупнейшая в мире университетская пресса с самым широким присутствием в мире.В настоящее время он издает более 6000 новых публикаций в год, имеет офисы примерно в пятидесяти странах и насчитывает более 5500 сотрудников по всему миру. Он стал известен миллионам людей благодаря разнообразной издательской программе, которая включает научные работы по всем академическим дисциплинам, библии, музыку, школьные и университетские учебники, книги по бизнесу, словари и справочники, а также академические журналы.

.