Текущая ключевая ставка цб рф на сегодня: Ключевая ставка Банка России | Банк России

Ольга Беленькая о траектории изменения ключевой ставки ЦБ РФ в 2021 году

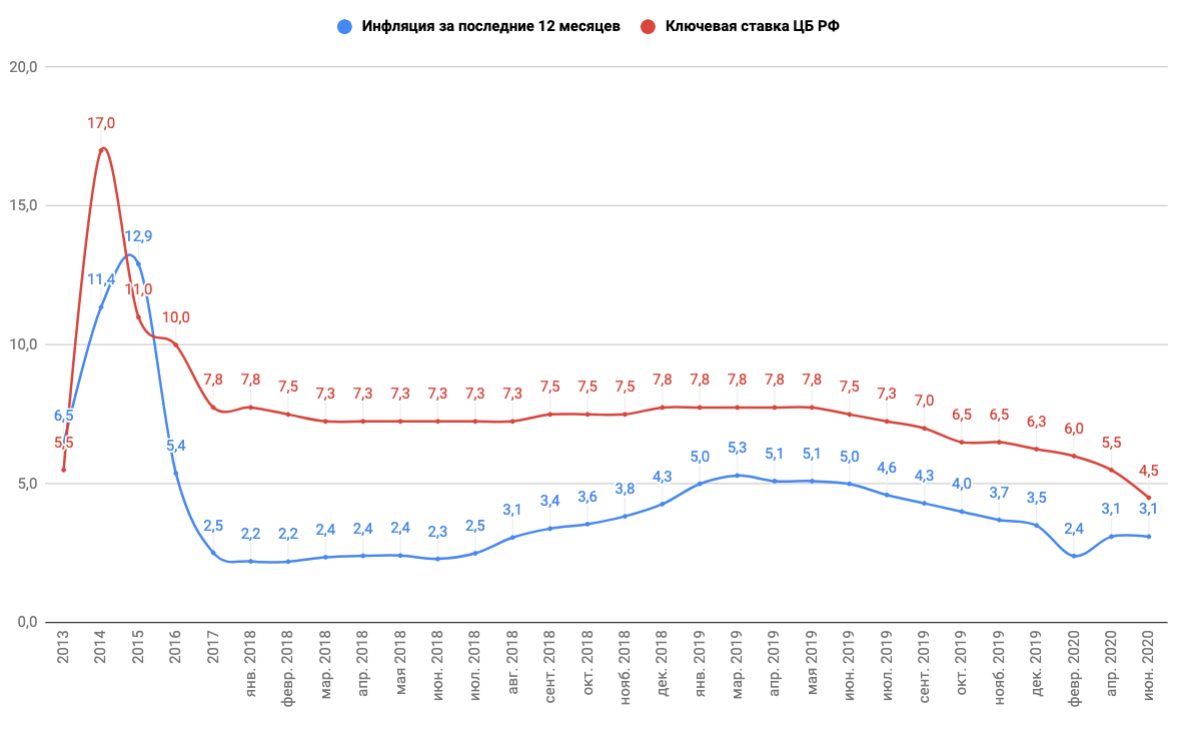

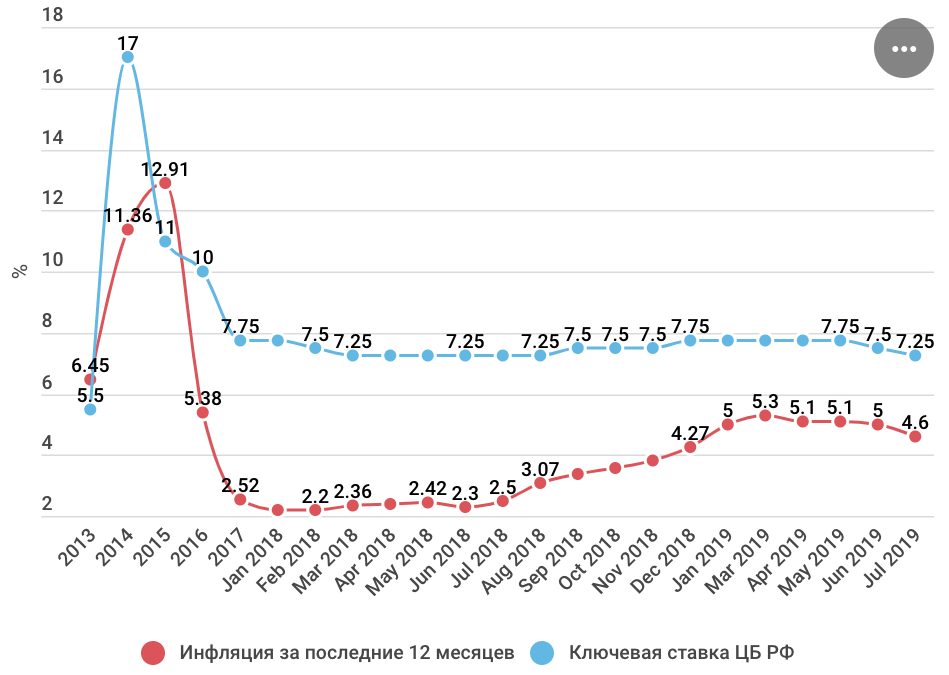

Основными препятствиями для снижения ключевой ставки Банка России сейчас являются повысившееся инфляционное давление, а также геополитические и санкционные риски в преддверии президентских выборов в США (3 ноября).

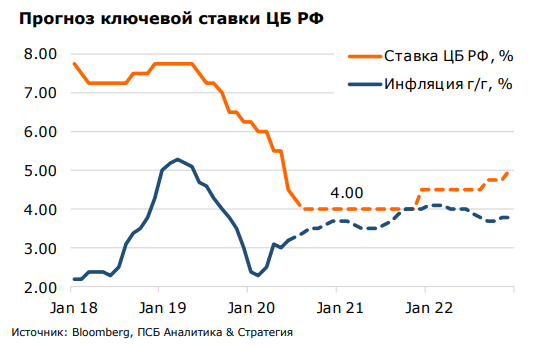

Если выборы пройдут без эксцессов (которые могут спровоцировать бегство инвесторов в защитные активы и отток капиталов с развивающихся рынков ЕМ), риски новых серьезных санкций не реализуются, и сохранится относительно спокойная ситуация на мировых рынках, мы считаем возможным снижение ключевой ставки до 4% на следующем — декабрьском заседании ЦБ.

Но сейчас многое будет определяться развитием эпидемиологической ситуации в России и в мире и степенью жесткости новых ограничительных мер. В случае, если они окажут существенное давление на спрос, это будет сильным аргументом за снижение ставки. Однако из-за временных лагов влияния мер денежно-кредитной политики (ДКП) на экономику (Банк России оценивает этот лаг в 3-6 кварталов) быстрого эффекта снижение ставки сейчас все равно не даст, поэтому более востребованы будут новые бюджетные и регулятивные меры.

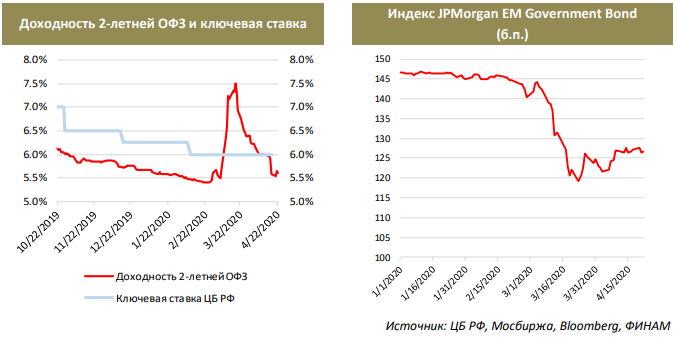

Сейчас более важным для ЦБ РФ должно быть уже не столько дальнейшее снижение ключевой ставки (здесь осталось не так много возможностей для маневра), сколько недопущение ужесточения денежно-кредитных условий (в частности, значительного сдвига вверх кривой доходности госдолга, которая оказывает влияние на стоимость кредитования для экономики). Последние действия ЦБ (резкое увеличение объемов месячного репо) показывают, что регулятор предпринимает действия в этом направлении.

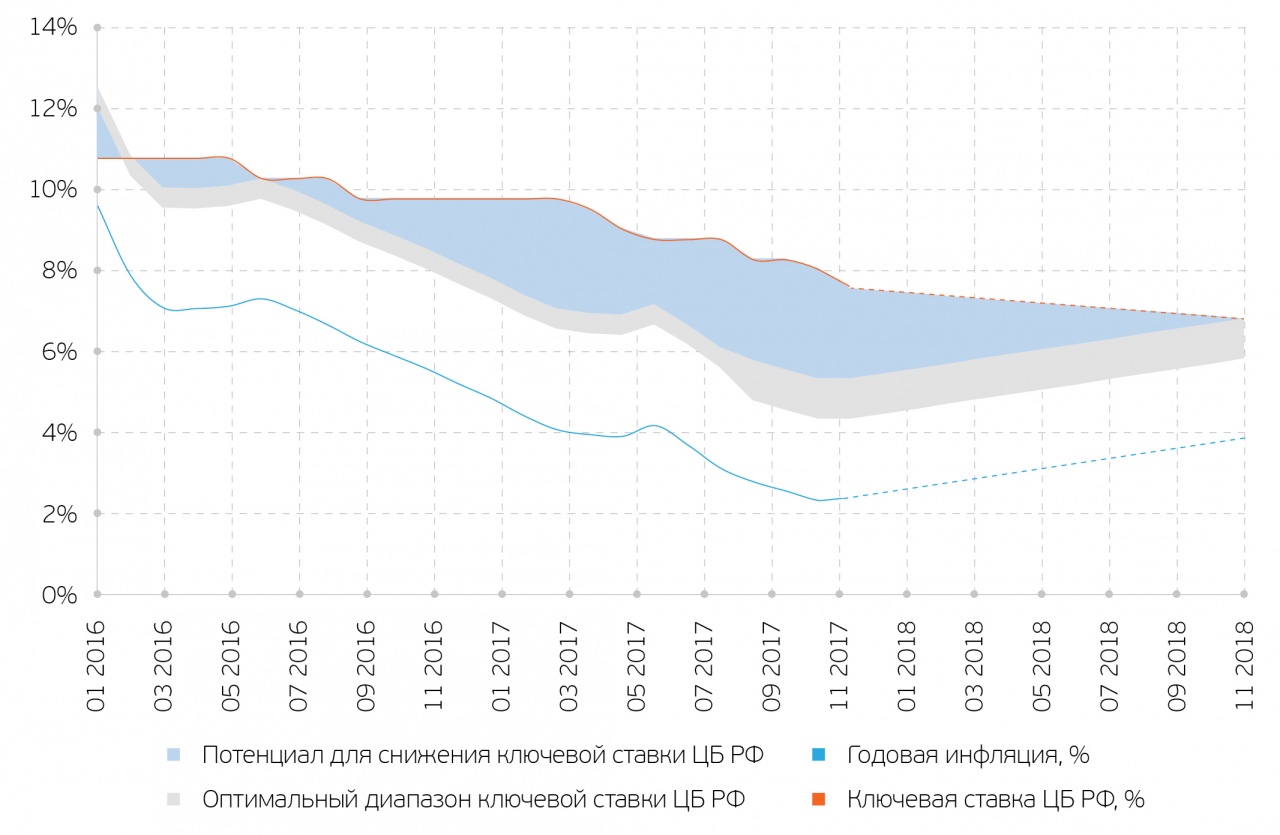

Траектория изменения ключевой ставки в 2021 году будет определяться вариантами развития экономической ситуации. Мы ожидаем в базовом сценарии, что Банк России начнет ее осторожно повышать во II полугодии 2021 года и постепенно вернется к нейтральной ДКП (что соответствует ключевой ставке 5-6%) в 2022-2023 годах. В «дезинфляционном» сценарии (затяжной характер эпидемии вынуждает сохранять ограничительные меры длительное время, ослабление внешнего и внутреннего спроса увеличивают риски отклонения инфляции вниз от целевого уровня 4%), ЦБ теоретически может опустить ключевую ставку и ниже 4%.

В тех сценариях, которые ЦБ описывает как «проинфляционный» и «рисковый» (усиление инфляционного давления, значительное ужесточение санкционного режима, обострение торговых противоречий, вызванная этим нестабильность на финансовых рынках), следующим шагом после текущей паузы может стать не снижение, а повышение ключевой ставки.

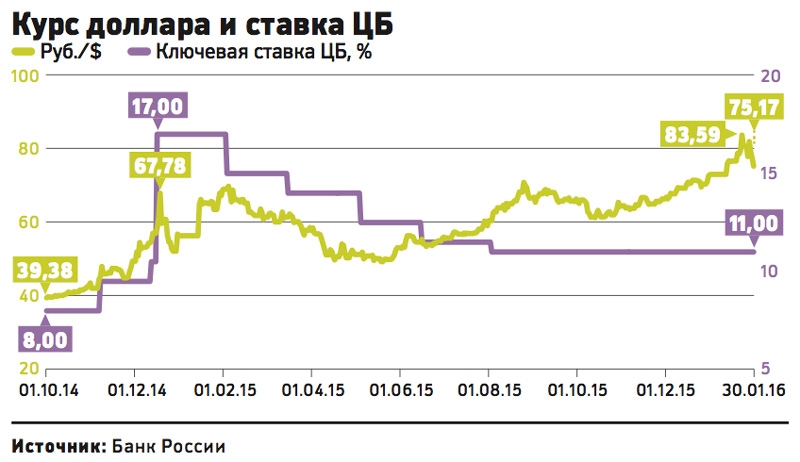

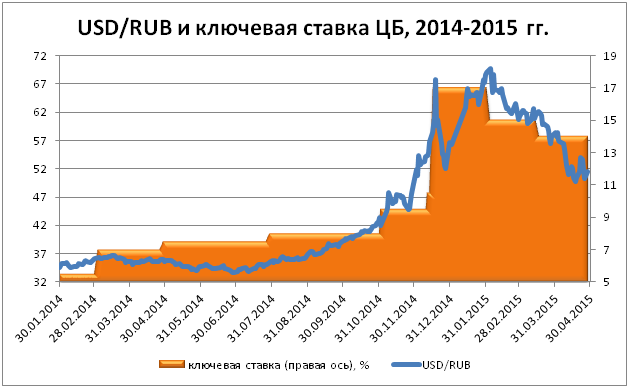

При этом курс рубля с начала 2020 года потерял около 20% — это один из худших результатов для валют развивающихся рынков. Этому способствовали как фундаментальные факторы — резкое сокращение профицита счета текущих операций РФ, снижение доходности рублевых инструментов при значительном увеличении объема внутренних заимствований Минфина, так и опасения ужесточения санкций (особенно в ожидании возможной победы Байдена на президентских выборах в США). Из-за этого доля нерезидентов в российских ОФЗ заметно снизилась в текущем году — с примерно 35% в марте до 26% в сентябре 2020 года.

Ситуация осложняется неблагоприятной динамикой пандемии в мире, в том числе рекордным числом новых случаев в Европе и в России, что оказывает давление на ожидания спроса на нефть и общий аппетит к рискам. Если уровень геополитических и санкционных рисков снизится, можно ждать некоторого укрепления рубля, но значительного притока инвестиций на российский рынок мы сейчас не ждем — для этого нужно существенное улучшение ситуации в экономике и снижение страновых рисков.

Если уровень геополитических и санкционных рисков снизится, можно ждать некоторого укрепления рубля, но значительного притока инвестиций на российский рынок мы сейчас не ждем — для этого нужно существенное улучшение ситуации в экономике и снижение страновых рисков.

Руководитель отдела макроэкономического анализа ГК «ФИНАМ» Ольга Беленькая

Фотография предоставлена пресс-службой ГК «ФИНАМ»

Какое решение примет ЦБ РФ по ключевой ставке?

Эльвира Набиуллина объявит в пятницу о решении российского Центробанка по ключевой ставке. Вы какую ставку делаете?

Геннадий Щербина, президент

Группы «Эталон»

:

Если Центробанк на ближайшем заседании совета директоров примет решение о снижении ключевой ставки до 5,5%, то это закономерно приведет к снижению стоимости банковских заимствований. Это позволит привлекать кредиты и проектное финансирование на более комфортных для девелоперов условиях. Наряду с иными мерами поддержки со стороны правительства РФ, в том числе с субсидированием процентных ставок, действия ЦБ окажут весомую поддержку отрасли.

Это позволит привлекать кредиты и проектное финансирование на более комфортных для девелоперов условиях. Наряду с иными мерами поддержки со стороны правительства РФ, в том числе с субсидированием процентных ставок, действия ЦБ окажут весомую поддержку отрасли.

Максим Агаджанов, генеральный директор

Газпромбанк Лизинг

:

Стоимость лизинга напрямую в том числе зависит от размера ключевой ставки Банка России. Поэтому в целях стимулирования спроса российских предприятий и экономики в целом снижение ставки регулятора положительно скажется на стоимости лизингового финансирования.

Татьяна Архипова

, директор Большого драматического театра им. Г.А. Товстоногова:

Мы государственное учреждение и не используем кредитные инструменты в своей работе. Решение Центробанка непосредственно не влияет на театр, но если это отразится на благополучии экономики в целом, то в свою очередь вернется к нам в виде приобретенных билетов, поддержки спонсоров и возможности организовать гастроли. Для нас сейчас очень важно продолжать работать, творческая жизнь театра переведена в Интернет, где активно развивается проект BDTdigital, остальные службы активно осваивают дистанционный режим работы.

Для нас сейчас очень важно продолжать работать, творческая жизнь театра переведена в Интернет, где активно развивается проект BDTdigital, остальные службы активно осваивают дистанционный режим работы.

Павел Канцер, руководитель чайного клуба и магазина «Процесс»:

Ключевая ставка конкретно для нас сейчас — не самый важный показать, так как мы развиваем дело на собственные деньги и не берём кредиты. Но если снижение ключевой ставки может как-то положительно повлиять на потребительский спрос — то тогда она должна быть снижена.

Алексей Садов, основатель службы доставки фермерских продуктов «Жили-Растили»:

Конечно же, чем меньше ставка, тем лучше. Наши власти боятся разогнать инфляцию, накачав экономику дешёвыми займами. Но на самом деле сейчас нужно снижать ставку хотя бы до уровня прибалтийских стран и Польши.

Сергей Терентьев, директор департамента недвижимости ГК ЦДС:

С учетом нашей низкой кредитной нагрузки ключевая ставка ЦБ для нас не столь весома. С моей точки зрения для отрасли более важны другие меры снижение ипотечных ставок, налоговые льготы для бизнеса.

С моей точки зрения для отрасли более важны другие меры снижение ипотечных ставок, налоговые льготы для бизнеса.

Елизавета Дворникова, региональный директор компании «

Интерлизинг

» по СЗФО:

Снижение ключевой ставки ЦБ РФ здесь и сейчас не станет ключевым шагом повышения спроса по лизингу. Однако ее снижение позволит удешевить стоимость лизинговой услуги для конечного лизингополучателя. Данный инструмент позволит повысить привлекательность лизинга как финансового инструмента для обновления устаревшей техники и расширения в режиме текущей нестабильности в экономике.

Сергей Васильев, старший вице-президент

ООО «Валио»

:

Напрямую изменение ставки ни в одну, ни в другую сторону на работе Valio в России не скажется ввиду отсутствия в обороте компании значительных объемов заемных средств. Однако косвенно колебания такого уровня влияют на любой бизнес: давление инфляции и снижение покупательской способности критичны для любого производителя продуктов питания. Вместе с тем для бизнеса нашей компании ключевым вопросом является общая финансовая стабильность рынка, поэтому мы рассчитываем, что решение ЦБ в комплексе с предложенными мерами поддержки будет достаточно эффективно в сложившихся обстоятельствах.

Однако косвенно колебания такого уровня влияют на любой бизнес: давление инфляции и снижение покупательской способности критичны для любого производителя продуктов питания. Вместе с тем для бизнеса нашей компании ключевым вопросом является общая финансовая стабильность рынка, поэтому мы рассчитываем, что решение ЦБ в комплексе с предложенными мерами поддержки будет достаточно эффективно в сложившихся обстоятельствах.

Виталий Коробов, директор СИХ «

Аквилон Инвест

«:

В текущих условиях, рынок бы поддержала ставка, стремящаяся к нулю.

Артур Мурадян, генеральный директор ООО «Трафт»:

В нормальных условиях (например, при прошлогоднем уровне инфляции в России) оптимальная учетная ставка составляет 6%. Но сегодня в такой кризисной ситуации, когда предприятия закрываются, крайне необходимо «разгонять» экономику путем снижения учетной ставки, причем снижения радикального, вплоть до нуля.

Михаил Скигин, председатель совета директоров

Петербургского нефтяного терминала

:

Я против ставки в 0% или близкой к нулю — она сильно портит экономику, создает почву для злоупотреблений кредитами и вывода денег в неизвестном направлении. В конечном счете от этого может пострадать банковская система, и лучше не станет никому. Одновременно некомфортно заниматься бизнесом при ставке выше 10% — ее, особенно в нынешних условиях, выдержит не всякая компания. Золотая середина — 4–5% — даст возможность и банкам заработать, и учтет интересы бизнеса, не провоцируя создания различных серых схем.

dp.ru

Все статьи автора

24 апреля 2020, 10:16

722

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

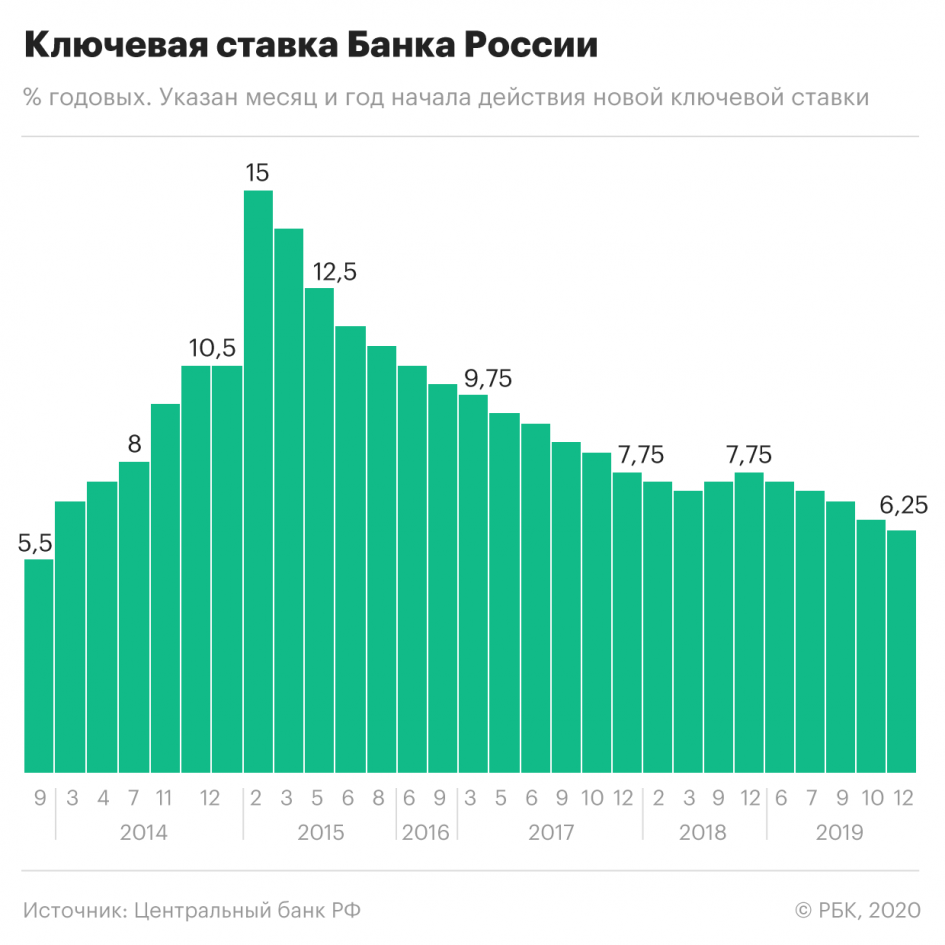

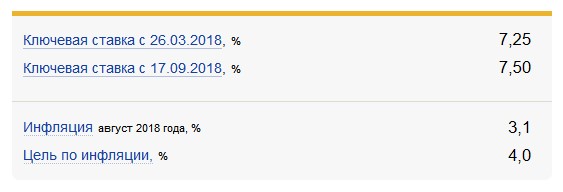

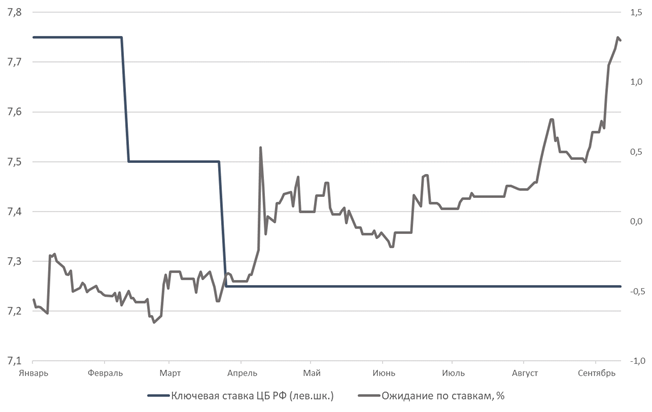

Ставка центробанка на сегодняшний день | 2019

Заседание ЦБ РФ по ключевой ставке 2019

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 25 октября 2019 года. Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза — 13:30 по московскому времени

Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза — 13:30 по московскому времени

Читайте так же:

Ставка рефинансирования ЦБ РФ на 2020 год

Банк России принимает решения по денежно-кредитной политике прежде всего на основе среднесрочного макроэкономического прогноза, который просчитывается на три года вперед. При подготовке прогноза Банк России рассматривает значимые внешние и внутренние факторы развития российской экономики и динамики инфляции, в том числе заявленные меры макроэкономической политики. Именно в рамках прогноза определяется траектория ключевой ставки, которая необходима для поддержания инфляции вблизи 4% на среднесрочном горизонте.

Формируя прогноз на ближайшие три года, Банк России полагает, что набор и характер действия фундаментальных факторов, оказывающих влияние на ситуацию в российской экономике и динамику цен, значимо не изменятся.

Для закрепления инфляции вблизи 4% важно создать условия для стабилизации инфляционных ожиданий на низком уровне, снижения их чувствительности к влиянию временных факторов, обеспечить доверие к проводимой денежно-кредитной политике. Это будет требовать сохранения осторожного, взвешенного подхода к изменению ключевой ставки при постепенной реализации потенциала ее снижения, а также четкой и последовательной коммуникации. Только по мере формирования доверия к проводимой Банком России политике можно будет говорить о долговременно устойчивом результате по обеспечению ценовой стабильности.

Это будет требовать сохранения осторожного, взвешенного подхода к изменению ключевой ставки при постепенной реализации потенциала ее снижения, а также четкой и последовательной коммуникации. Только по мере формирования доверия к проводимой Банком России политике можно будет говорить о долговременно устойчивом результате по обеспечению ценовой стабильности.

Прогноз по ключевой ставке на 2020 год

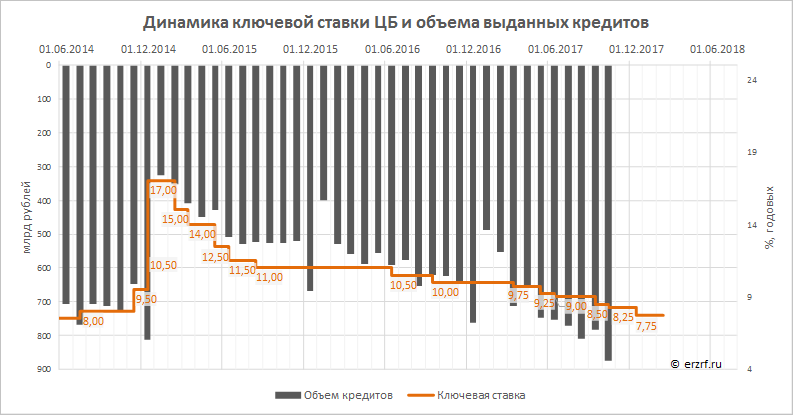

Экономисты прогнозируют еще два снижения ключевой ставки. Одно из них, по их мнению, произойдет в конце этого года, второе — в начале следующего. При этом ставка по итогам 2020 года вряд ли будет ниже 6,5 процентов.

«Еще одно снижение ставки до конца года сейчас точно стоит на повестке дня», — приводит прогнозы экономистов ТАСС. Эксперты считают, что в декабре этого года ставка будет составлять уже 6,75 процентов. А в конце первого квартала она может снизиться уже до 6,5 процента.

Представители Банка России неоднократно заявляли, что в нашей экономике равновесная ключевая ставка должна быть на 2–3 процентных пункта выше инфляции по мере ее выхода на уровень в 4%, напомнил Дмитрий Ибрагимов. Поэтому уже в 2020–2021 годах показатель может оказаться на уровне 6–7%.

Поэтому уже в 2020–2021 годах показатель может оказаться на уровне 6–7%.

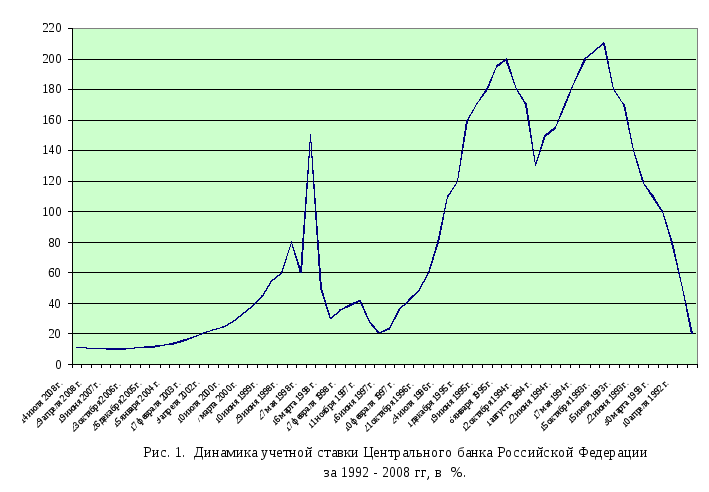

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

- пени за просрочку по оплате налогов, сборов, взносов рассчитываются исходя из суммы просрочки и доли (1/300) ставки рефинансирования за каждый день с установленного срока платежа до даты фактической оплаты;

- материальная выгода (экономия на процентах по займам) рассчитывается также исходя из суммы займа и доли (2/3) ставки рефинансирования.

Сколько процентов за каждый день просрочки на сегодня (2019 год):

- 1/300 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,0233%

- 1/150 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,0467%

- 1/130 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,0538%

Что бы получить сумму за день, нужно сумму умножить на указанный выше процент и разделить на 100.

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст. 809 ГК РФ позволяет взыскать с заемщика сумму процентов исходя из банковской ставки, если в договоре условия по процентам не прописаны. А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11. 12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

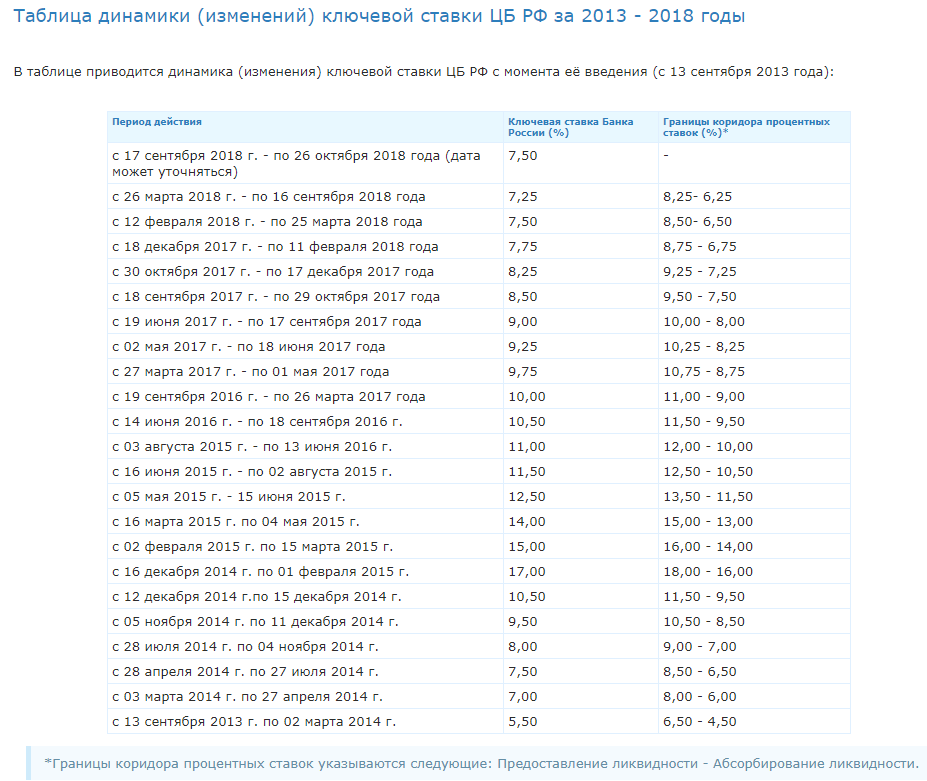

Ключевая ставка появилась в России в 2013 году, когда вышла в свет информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России». Теперь используется не фиксированная ставка для кредитования коммерческих банков, а коридор процентных ставок. Ключевая ставка обозначает минимальную величину процента, под который кредитуются коммерческие банки на недельный срок. А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

Вместе с тем, ставка рефинансирования не была упразднена. Изменилась лишь ее роль в системе инструментов Центробанка. И как прежде, именно к ставке рефинансирования привязаны методы расчетов, используемых в некоторых статьях налогового и гражданского кодексов.

Снижение ставки рефинансирования

Несколько лет назад правительство России поставило перед собой цель снизить показатель инфляции до 4%. До сегодняшнего дня достичь этого так и не удалось, но положительная динамика в этом направлении все же наблюдается. Благодаря позитивным изменениям Центробанк вновь понизил ключевую ставку (а значит и ставку рефинансирования). Специалисты прогнозируют продолжение снижения ключевой ставки.

Ключевая ставка и ставка рефинансирования (подготовлено экспертами компании «Гарант»)

Ключевая ставка

и ставка рефинансирования

Ключевая ставка ЦБ РФ

Ключевая ставка введена Банком России 13 сентября 2013 г. в качестве основного индикатора денежно-кредитной политики.

9 сентября 2019 г.

Информация Банка России от 6.09.2019

29 июля 2019 г. — 8 сентября 2019 г.

Информация Банка России от 26.07.2019

17 июня 2019 г. — 28 июля 2019 г.

Информация Банка России от 14.06.2019

17 декабря 2018 г. — 16 июня 2019 г.

— 16 июня 2019 г.

Информация Банка России от 14.12.2018

17 сентября 2018 г. — 16 декабря 2018 г.

Информация Банка России от 14.09.2018

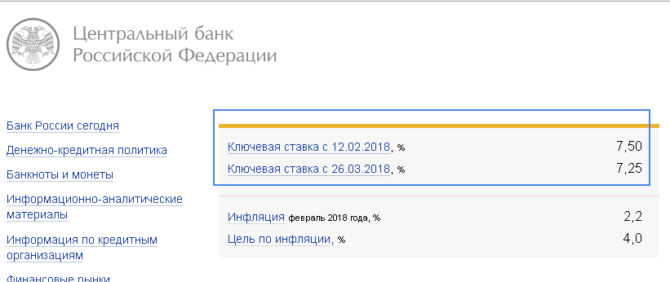

26 марта 2018 г. — 16 сентября 2018 г.

Информация Банка России от 23.03.2018

12 февраля 2018 г. — 25 марта 2018 г.

Информация Банка России от 09.02.2018

18 декабря 2017 г. — 11 февраля 2018 г.

Информация Банка России от 15.12.2017

30 октября 2017 г. — 17 декабря 2017 г.

Информация Банка России от 27.10.2017

18 сентября 2017 г. — 29 октября 2017 г.

Информация Банка России от 15.09.2017

19 июня 2017 г. — 17 сентября 2017 г.

Информация Банка России от 16.06.2017

2 мая 2017 г. — 18 июня 2017 г.

Информация Банка России от 28.04.2017

27 марта 2017 г. — 1 мая 2017 г.

Информация Банка России от 24.03.2017

19 сентября 2016 г. — 26 марта 2017 г.

Информация Банка России от 16.09.2016

14 июня 2016 г. — 18 сентября 2016 г.

Информация Банка России от 10.06.2016

3 августа 2015 г. — 13 июня 2016 г.

Информация Банка России от 31.07.2015

16 июня 2015 г. — 2 августа 2015 г.

Информация Банка России от 15.06.2015

5 мая 2015 г. — 15 июня 2015 г.

Информация Банка России от 30.04.2015

16 марта 2015 г. — 4 мая 2015 г.

Информация Банка России от 13.03.2015

2 февраля 2015 г. — 15 марта 2015 г.

Информация Банка России от 30.01.2015

16 декабря 2014 г. — 1 февраля 2015 г.

Информация Банка России от 16.12.2014

12 декабря 2014 г. — 15 декабря 2014 г.

Информация Банка России от 11.12.2014

5 ноября 2014 г. — 11 декабря 2014 г.

Информация Банка России от 31.10.2014

28 июля 2014 г. — 4 ноября 2014 г.

Информация Банка России от 25.07.2014

28 апреля 2014 г. — 27 июля 2014 г.

Информация Банка России от 25.04.2014

3 марта 2014 г. — 27 апреля 2014 г.

Информация Банка России от 03. 03.2014

03.2014

13 сентября 2013 г. — 2 марта 2014 г.

Информация Банка России от 13.09.2013

Ставка рефинансирования ЦБ РФ

Ставка рефинансирования введена с 1 января 1992 г. как единая ставка для предоставления кредитов коммерческим банкам.

Внимание

С 1 января 2016 г. значение ставки рефинансирования приравнено к значению ключевой ставки Банка России.

14 сентября 2012 г. — 31 декабря 2015 г.

Указание Банка России от 13.09.2012 N 2873-у

26 декабря 2011 г. — 13 сентября 2012 г.

Указание Банка России от 23.12.2011 N 2758-У

3 мая 2011 г. — 25 декабря 2011 г.

Указание Банка России от 29.04.2011 N 2618-У

28 февраля 2011 г. — 2 мая 2011 г.

Указание Банка России от 25.02.2011 N 2583-У

1 июня 2010 г. — 27 февраля 2011 г.

Указание Банка России от 31.05.2010 N 2450-У

30 апреля 2010 г. — 31 мая 2010 г.

Указание Банка России от 29.04.2010 N 2439-У

29 марта 2010 г. — 29 апреля 2010 г.

Указание Банка России от 26.03.2010 N 2415-У

24 февраля 2010 г. — 28 марта 2010 г.

Указание Банка России от 19.02.2010 N 2399-У

28 декабря 2009 г. — 23 февраля 2010 г.

Указание Банка России от 25.12.2009 N 2369-У

25 ноября 2009 г. — 27 декабря 2009 г.

Указание Банка России от 24.11.2009 N 2336-У

30 октября 2009 г. — 24 ноября 2009 г.

Указание Банка России от 29.10.2009 N 2313-У

30 сентября 2009 г. — 29 октября 2009 г.

Указание Банка России от 29.09.2009 N 2299-У

15 сентября 2009 г. — 29 сентября 2009 г.

Указание Банка России от 14.09.2009 N 2287-У

10 августа 2009 г. — 14 сентября 2009 г.

Указание Банка России от 07.08.2009 N 2270-У

13 июля 2009 г. — 9 августа 2009 г.

Указание Банка России от 10.07.2009 N 2259-У

5 июня 2009 г. — 12 июля 2009 г.

Указание Банка России от 04.06.2009 N 2247-У

14 мая 2009 г. — 4 июня 2009 г.

Указание Банка России от 13. 05.2009 N 2230-У

05.2009 N 2230-У

24 апреля 2009 г. — 13 мая 2009 г.

Указание Банка России от 23.04.2009 N 2222-У

1 декабря 2008 г. — 23 апреля 2009 г.

Указание Банка России от 28.11.2008 N 2135-У

12 ноября 2008 г. — 30 ноября 2008 г.

Указание Банка России от 11.11.2008 N 2123-У

14 июля 2008 г. — 11 ноября 2008 г.

Указание Банка России от 11.07.2008 N 2037-У

10 июня 2008 г. — 13 июля 2008 г.

Указание Банка России от 09.06.2008 N 2022-У

29 апреля 2008 г. — 9 июня 2008 г.

Указание Банка России от 28.04.2008 N 1997-У

4 февраля 2008 г. — 28 апреля 2008 г.

Указание Банка России от 01.02.2008 N 1975-У

19 июня 2007 г. — 3 февраля 2008 г.

Телеграмма Банка России от 18.06.2007 N 1839-У

29 января 2007 г. — 18 июня 2007 г.

Телеграмма Банка России от 26.01.2007 N 1788-У

23 октября 2006 г. — 28 января 2007 г.

Телеграмма Банка России от 20.10.2006 N 1734-У

26 июня 2006 г. — 22 октября 2006 г.

Телеграмма Банка России от 23.06.2006 N 1696-У

26 декабря 2005 г. — 25 июня 2006 г.

Телеграмма Банка России от 23.12.2005 N 1643-У

15 июня 2004 г. — 25 декабря 2005 г.

Телеграмма Банка России от 11.06.2004 N 1443-У

15 января 2004 г. — 14 июня 2004 г.

Телеграмма Банка России от 14.01.2004 N 1372-У

21 июня 2003 г. — 14 января 2004 г.

Телеграмма Банка России от 20.06.2003 N 1296-У

17 февраля 2003 г. — 20 июня 2003 г.

Телеграмма Банка России от 14.02.2003 N 1250-У

7 августа 2002 г. — 16 февраля 2003 г.

Телеграмма Банка России от 06.08.2002 N 1185-У

9 апреля 2002 г. — 6 августа 2002 г.

Телеграмма Банка России от 08.04.2002 N 1133-У

4 ноября 2000 г. — 8 апреля 2002 г.

Телеграмма Банка России от 03.11.2000 N 855-У

10 июля 2000 г. — 3 ноября 2000 г.

Телеграмма Банка России от 07.07.2000 N 818-У

21 марта 2000 г. — 9 июля 2000 г.

Телеграмма Банка России от 20. 03.2000 N 757-У

03.2000 N 757-У

7 марта 2000 г. — 20 марта 2000 г.

Телеграмма Банка России от 06.03.2000 N 753-У

24 января 2000 г. — 6 марта 2000 г.

Телеграмма Банка России от 21.01.2000 N 734-У

10 июня 1999 г. — 23 января 2000 г.

Телеграмма Банка России от 09.06.99 N 574-У

24 июля 1998 г. — 9 июня 1999 г.

Телеграмма Банка России от 24.07.98 N 298-У

29 июня 1998 г. — 23 июля 1998 г.

Телеграмма Банка России от 26.06.98 N 268-У

5 июня 1998 г. — 28 июня 1998 г.

Телеграмма Банка России от 04.06.98 N 252-У

27 мая 1998 г. — 4 июня 1998 г.

Телеграмма Банка России от 27.05.98 N 241-У

19 мая 1998 г. — 26 мая 1998 г.

Телеграмма Банка России от 18.05.98 N 234-У

16 марта 1998 г. — 18 мая 1998 г.

Телеграмма Банка России от 13.03.98 N 185-У

2 марта 1998 г. — 15 марта 1998 г.

Телеграмма Банка России от 27.02.98 N 181-У

17 февраля 1998 г. — 1 марта 1998 г.

Телеграмма Банка России от 16. 02.98 N 170-У

02.98 N 170-У

2 февраля 1998 г. — 16 февраля 1998 г.

Телеграмма Банка России от 30.01.98 N 154-У

11 ноября 1997 г. — 1 февраля 1998 г.

Телеграмма Банка России от 10.11.97 N 13-У

6 октября 1997 г. — 10 ноября 1997 г.

Телеграмма Банка России от 01.10.97 N 83-97

16 июня 1997 г. — 5 октября 1997 г.

Телеграмма Банка России от 13.06.97 N 55-97

28 апреля 1997 г. — 15 июня 1997 г.

Телеграмма Банка России от 24.04.97 N 38-97

10 февраля 1997 г. — 27 апреля 1997 г.

Телеграмма Банка России от 07.02.97 N 9-97

2 декабря 1996 г. — 9 февраля 1997 г.

Телеграмма Банка России от 29.11.96 N 142-96

21 октября 1996 г. — 1 декабря 1996 г.

Телеграмма Банка России от 18.10.96 N 129-96

19 августа 1996 г. — 20 октября 1996 г.

Телеграмма Банка России от 16.08.96 N 109-96

24 июля 1996 г. — 18 августа 1996 г.

Телеграмма Банка России от 23.07.96 N 107-96

10 февраля 1996 г. — 23 июля 1996 г.

— 23 июля 1996 г.

Телеграмма Банка России от 09.02.96 N 18-96

1 декабря 1995 г. — 9 февраля 1996 г.

Телеграмма Банка России от 29.11.95 N 131-95

24 октября 1995 г. — 30 ноября 1995 г.

Телеграмма Банка России от 23.10.95 N 111-95

19 июня 1995 г. — 23 октября 1995 г.

Телеграмма Банка России от 16.06.95 N 75-95

16 мая 1995 г. — 18 июня 1995 г.

Телеграмма Банка России от 15.05.95 N 64-95

6 января 1995 г. — 15 мая 1995 г.

Телеграмма Банка России от 05.01.95 N 3-95

17 ноября 1994 г. — 5 января 1995 г.

Телеграмма Банка России от 16.11.94 N 199-94

12 октября 1994 г. — 16 ноября 1994 г.

Телеграмма Банка России от 11.10.94 N 192-94

23 августа 1994 г. — 11 октября 1994 г.

Телеграмма Банка России от 22.08.94 N 165-94

1 августа 1994 г. — 22 августа 1994 г.

Телеграмма Банка России от 29.07.94 N 156-94

30 июня 1994 г. — 31 июля 1994 г.

Телеграмма Банка России от 29. 06.94 N 144-94

06.94 N 144-94

22 июня 1994 г. — 29 июня 1994 г.

Телеграмма Банка России от 21.06.94 N 137-94

2 июня 1994 г. — 21 июня 1994 г.

Телеграмма Банка России от 01.06.94 N 128-94

17 мая 1994 г. — 1 июня 1994 г.

Телеграмма Банка России от 16.05.94 N 121-94

29 апреля 1994 г. — 16 мая 1994 г.

Телеграмма Банка России от 28.04.94 N 115-94

15 октября 1993 г. — 28 апреля 1994 г.

Телеграмма Банка России от 14.10.93 N 213-93

23 сентября 1993 г. — 14 октября 1993 г.

Телеграмма Банка России от 22.09.93 N 200-93

15 июля 1993 г. — 22 сентября 1993 г.

Телеграмма Банка России от 14.07.93 N 123-93

29 июня 1993 г. — 14 июля 1993 г.

Телеграмма Банка России от 28.06.93 N 111-93

22 июня 1993 г. — 28 июня 1993 г.

Телеграмма Банка России от 21.06.93 N 106-93

2 июня 1993 г. — 21 июня 1993 г.

Телеграмма Банка России от 01.06.93 N 91-93

30 марта 1993 г. — 1 июня 1993 г.

Телеграмма Банка России от 29. 03.93 N 52-93

03.93 N 52-93

23 мая 1992 г. — 29 марта 1993 г.

Телеграмма Банка России от 22.05.92 N 01-156

10 апреля 1992 г. — 22 мая 1992 г.

Телеграмма Банка России от 10.04.92 N 84-92

1 января 1992 г. — 9 апреля 1992 г.

Телеграмма Банка России от 29.12.91 N 216-91

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Ключевая ставка ЦБ РФ на сегодня в 2019 году

Статьи по теме

Ключевая ставка ЦБ РФ в 2019 году установлена ЦБ РФ в 2019 году (сообщение с официального сайта ЦБ РФ).

Какая ключевая ставка ЦБ установлена на сегодня

Размер ключевой ставки на сегодня в 2019 году составляет 7,0%. Такая ставка установлена на период с 9 сентября по 27 октября 2019 года.

Понятие ключевой ставки было введено в России в 2013 году. На это время пришелся один из основных этапов банковской реформы.

Ставка рефинансирования меняется часто. Подпишитесь на изменения на сайте журнала «Упрощенка», и в день обновления ставки мы вам сообщим об этом.

Ставки Центробанка на сегодняшний день в таблице (2019 год)

В таблице ниже вы найдете показатели ключевой ставки, начиная с 2016 года по сегодняшний день.

ЦБ РФ: Показатель

Добрый день коллеги,

Хочу поблагодарить вас за возможность представить Основные направления денежно-кредитной политики накануне пленарного заседания Государственной Думы.

Нашему сегодняшнему заседанию предшествовали заседания Экспертного совета по денежно-кредитной политике и рабочей группы, на которых подробно обсуждалась как текущая монетарная политика, так и прогноз. Для нас этот цикл пересмотра Руководящих принципов особенно важен с учетом беспрецедентных проблем для экономики, экономической политики и особенно для денежно-кредитной политики, вызванных пандемией. Другая проблема — высокая неопределенность, и поэтому нам нужно быстрее принимать решения, чтобы смягчить воздействие как самой пандемии, так и мер по ее сдерживанию.

Другая проблема — высокая неопределенность, и поэтому нам нужно быстрее принимать решения, чтобы смягчить воздействие как самой пандемии, так и мер по ее сдерживанию.

Я хотел бы начать с описания мер денежно-кредитной политики, которые мы приняли в этом году, и последствий этих и других мер, принятых Банком России в сотрудничестве с Правительством, то есть того, как наши усилия по смягчению воздействия пандемии повлияли на кредитование и инфляция. С февраля, когда проявились первые признаки распространения коронавируса за пределы Китая, и Банк России, и Правительство ведут борьбу с общим врагом — последствиями пандемии для здоровья и благополучия россиян — и создают благоприятную среду. для устойчивого ведения бизнеса.Бюджетные программы, программы реструктуризации кредитов и льготного кредитования оказывали поддержку людям и бизнесу в самые трудные моменты при самых строгих ограничительных мерах.

Влияние смягчения денежно-кредитной политики на экономику и совокупный спрос носит постепенный характер, и смягчение в этом году уже стимулирует восстановление экономической активности, и, что наиболее важно, продолжится в 2021 году.

С начала года Банк России (как уже упоминал Анатолий Аксаков) снижает ключевую ставку, и сегодня она находится на историческом минимуме 4.25%.

На предыдущих двух встречах в сентябре и октябре мы сочли разумным сделать перерыв. Это решение было обусловлено как более высокими краткосрочными проинфляционными рисками, которые привели к увеличению текущих темпов роста цен в октябре, так и большей волатильностью на финансовых рынках.

Введение новых ограничительных мер, временное нарушение производственных и логистических цепочек, а также дополнительные расходы, которые несут предприятия для защиты своих сотрудников и клиентов от распространения коронавируса, могут оказать повышательное давление на цены.Кроме того, волатильность на мировых рынках и ослабление рубля способствовали краткосрочным проинфляционным рискам. Все эти факторы привели к некоторому росту инфляционных ожиданий. Это краткосрочная перспектива.

Однако в среднесрочной перспективе замедление восстановления спроса, вызванное напряженной эпидемиологической ситуацией, будет сдерживать как экономическую активность, так и инфляцию.

Мы учитываем и будем учитывать это при принятии решений по ключевой ставке в будущем.

Имея это в виду, мы полагаем, что в рамках базового сценария (который я опишу немного позже) есть возможности для смягчения денежно-кредитной политики, поскольку преобладают среднесрочные риски дезинфляции со стороны спроса. Мы подчеркнули этот факт в обоих случаях, когда приняли решение сохранить текущую ключевую ставку. В то же время мы должны тщательно продумать, когда уместно использовать эту комнату, учитывая весьма неопределенный прогноз на 2021 год и возможность того, что ситуация может развиваться иным образом, чем в базовом сценарии.Когда денежно-кредитная политика находится в зоне низких процентных ставок, как сейчас, каждый шаг имеет большое значение. Изучая опыт других стран, как текущий, так и предыдущий, мы видим, насколько сложно достичь целей, когда все традиционные меры денежно-кредитной политики перестают быть эффективными. Мы видим, как нетрадиционные меры могут подорвать доверие к экономической политике и стабильности цен. Конечно, мы должны избегать этого.

Конечно, мы должны избегать этого.

Наша политическая цель та же — удержать инфляцию на уровне 4%.Стабильность цен и предсказуемо низкий рост цен — это вехи как для людей, так и для предприятий, которые помогают им делать сбережения, принимать инвестиционные решения и поддерживать покупательную способность сбережений.

Как меры Банка России в 2020 году повлияли на кредитование?

Корпоративное кредитование растет намного быстрее, чем в предыдущие годы; более низкие ставки и программа льготного кредитования под названием Программа 6.5 поддержали рост ипотечного кредитования и даже привели к рекордно высокому уровню кредитования на рынке первичного жилья; необеспеченное розничное кредитование росло, но не тревожными темпами и без увеличения долгового бремени домохозяйств.

За первые девять месяцев года корпоративное кредитование увеличилось на 7,7% (против 3,7% за аналогичный период прошлого года и 4,3% за весь прошлый год). Мы понимаем, что был также дополнительный спрос на краткосрочные кредиты со стороны предприятий, когда их прибыль была недостаточной. С начала года процентные ставки по кредитам со сроком погашения более одного года снизились с 9,56% до 6,97%.

Мы понимаем, что был также дополнительный спрос на краткосрочные кредиты со стороны предприятий, когда их прибыль была недостаточной. С начала года процентные ставки по кредитам со сроком погашения более одного года снизились с 9,56% до 6,97%.

Ипотечное кредитование в этом году выросло на 14%, и, как я уже сказал, государственная программа льготного ипотечного кредитования, безусловно, вносит большой вклад в этот показатель.Займы, выданные по Программе 6.5, составляют 31-37% от ипотечных кредитов последних месяцев.

В связи с смягчением монетарных условий и влиянием Программы 6.5 ипотечные ставки снизились до 7,3% для всего портфеля, который также включает кредиты, кроме льготных.

Другие виды ипотечного кредитования также расширяются, частично за счет рефинансирования, хотя и по несколько более низкой ставке.

Что также важно для общественного благосостояния и действительно устойчивого развития ипотечного кредитования, и чему мы уделили особое внимание, так это качеству ипотечных кредитов. В настоящее время он остается высоким. Более того, в ситуации, когда пандемия могла отрицательно сказаться на доходах населения, банки проявили еще более консервативный подход к выдаче новых ипотечных кредитов. Таким образом, доля кредитов с низким первоначальным взносом (менее 20%) — а такие кредиты считаются рискованными практически во всем мире — упала с 32,2% в I квартале 2020 года до 27,6% во II квартале 2020 года.

В настоящее время он остается высоким. Более того, в ситуации, когда пандемия могла отрицательно сказаться на доходах населения, банки проявили еще более консервативный подход к выдаче новых ипотечных кредитов. Таким образом, доля кредитов с низким первоначальным взносом (менее 20%) — а такие кредиты считаются рискованными практически во всем мире — упала с 32,2% в I квартале 2020 года до 27,6% во II квартале 2020 года.

Есть еще потенциал для дальнейшего роста ипотеки. На данный момент в нашей стране только 10% домохозяйств имеют ипотечные кредиты, тогда как в развитых странах этот показатель приближается к 40%.Однако сейчас очень важно, что станет основой для дальнейшего роста.

Почему это важно? Льготная ипотека ускорила кредитование. Это явно привело к более высокому росту цен на жилье на первичном рынке. В конце концов, преимущества низких ставок могут быть сведены на нет ростом цен. В этом случае доступность жилья (увеличение которой является целью ипотечного кредитования) может остаться на том же уровне или даже сократиться, как мы видели, например, в ряде других стран, которые столкнулись с бумом ипотечного кредитования из-за отставания строительства. позади.

позади.

Чтобы не попасть в эту ловушку, мы — Банк России — считаем, что следует относиться к льготной ипотеке, как к любому другому специализированному антикризисному инструменту, как к временной мере, помогающей преодолеть сбой рыночного механизма и временное падение спроса. Он не должен заменять нормальные рыночные механизмы, создавать лихорадочный спрос и подталкивать его выше уровней, установленных общим экономическим равновесием, вызывая позднее неожиданный спад.

Будут ли доступны ипотечные кредиты после окончания льготной программы?

Мы уверены, что так и будет.Снижение ставок в экономике после снижения ключевой ставки также приводит к снижению ставок по ипотеке. Мы считаем это основой устойчивого роста ипотечного рынка. Наконец, расширение ипотечного рынка и растущий спрос на ипотечные ссуды идут рука об руку с повышением доходов населения и самим экономическим ростом.

Далее розничное кредитование.%20(1).png) Напомним, в 2018-2019 годах розничное беззалоговое кредитование показало опережающий рост. Нас беспокоило возможное увеличение долгового бремени домохозяйств, которое может создать риски как для благосостояния людей, так и для финансовой стабильности.Мы последовательно ужесточали макропруденциальные меры, направленные на снижение этих рисков. Как вы помните, в октябре 2019 года мы ввели коэффициент долговой нагрузки. Это спровоцировало спад рынка, а затем во втором квартале 2020 года на фоне ограничений, вызванных пандемией, заставило домохозяйства с осторожностью относиться к своим будущим доходам; банки тоже стали осторожнее оценивать риски своих заемщиков. Таким образом, количество заявок на получение кредита снизилось на 14%. Тем не менее, уже в третьем квартале 2020 года объем необеспеченного кредитования увеличился, хотя и несколько более медленными темпами, чем в предыдущие два года.Этот рост оказывает существенную поддержку потреблению и, как следствие, отраслям, зависящим от конечного потребления.

Напомним, в 2018-2019 годах розничное беззалоговое кредитование показало опережающий рост. Нас беспокоило возможное увеличение долгового бремени домохозяйств, которое может создать риски как для благосостояния людей, так и для финансовой стабильности.Мы последовательно ужесточали макропруденциальные меры, направленные на снижение этих рисков. Как вы помните, в октябре 2019 года мы ввели коэффициент долговой нагрузки. Это спровоцировало спад рынка, а затем во втором квартале 2020 года на фоне ограничений, вызванных пандемией, заставило домохозяйства с осторожностью относиться к своим будущим доходам; банки тоже стали осторожнее оценивать риски своих заемщиков. Таким образом, количество заявок на получение кредита снизилось на 14%. Тем не менее, уже в третьем квартале 2020 года объем необеспеченного кредитования увеличился, хотя и несколько более медленными темпами, чем в предыдущие два года.Этот рост оказывает существенную поддержку потреблению и, как следствие, отраслям, зависящим от конечного потребления. Расширение кредитования стало возможным, в том числе, благодаря замедлению роста потребительского кредитования, наблюдавшемуся в 2019 году, что позволило сохранить умеренную долговую нагрузку на потребителей. Так, за девять месяцев текущего года розничное потребительское кредитование выросло на 5,9%.

Расширение кредитования стало возможным, в том числе, благодаря замедлению роста потребительского кредитования, наблюдавшемуся в 2019 году, что позволило сохранить умеренную долговую нагрузку на потребителей. Так, за девять месяцев текущего года розничное потребительское кредитование выросло на 5,9%.

Для нас сегодня важно поддержать кредитование и в то же время не допустить неконтролируемого роста долговой нагрузки населения.В противном случае это окажет медвежью услугу заемщикам, которые не смогут обслуживать свой долг.

Поэтому мы сократили буферные резервы по вновь выданным ипотечным и потребительским кредитам. Эти буферы зависят от долговой нагрузки заемщика. Эта мера побуждает банки отдавать предпочтение заемщикам с более низкой долговой нагрузкой. Таким образом мы сохраняем контроль над ситуацией и способствуем росту кредитования.

Способность банков увеличивать объемы кредитования зависит не только от процентных ставок, но и от реструктуризации текущих кредитов.

Напомню, реструктуризация кредитов физическим лицам (без учета индивидуальных предпринимателей) составила 802 млрд рублей. Это составляет 4,1% от общего долга домохозяйств. По ипотечным кредитам реструктурировано 3,2% долга. По беззалоговым потребительским кредитам этот показатель составляет 5,2%.

Если говорить о кредитовании крупного бизнеса, то реструктурированы кредиты на 5 трлн рублей, или 15,4% портфеля, а это значительная сумма. Что касается малого бизнеса, 15.Было реструктурировано 5% кредитов.

Политика финансовой стабильности, которую мы проводили в предыдущие годы, позволяет избежать более высоких рисков даже в случае проведения столь масштабной реструктуризации. Банки накопили достаточно буферов капитала, чтобы покрыть свои убытки, даже если значительная часть реструктурированных кредитов больше не обслуживается. Но мы считаем, что эта доля будет небольшой, и, конечно, нужно следить за ситуацией.

Обратной стороной мягкой денежно-кредитной политики является снижение не только ставок по кредитам, но и по депозитам. В настоящее время размер вкладов стабилен, однако все больше потребителей ищут более выгодные способы вложения своих денег: более 7,5 млн человек имеют брокерские счета и пробуют свои силы на фондовом рынке. Только за октябрь количество счетов выросло на 736 тысяч.

В настоящее время размер вкладов стабилен, однако все больше потребителей ищут более выгодные способы вложения своих денег: более 7,5 млн человек имеют брокерские счета и пробуют свои силы на фондовом рынке. Только за октябрь количество счетов выросло на 736 тысяч.

Это важный фактор финансовых изменений, и это нас беспокоит, но не потому, что банки могут потерять финансирование. Люди выходят на фондовый рынок через брокеров, те же самые банки, и часто именно банки побуждают людей выбирать инвестиции, а не депозиты.Депозиты остаются привлекательными, потому что их ставки выше инфляции, поэтому это выбор для людей, которые ценят надежность выше прибыльности.

Суть в том, что все больше и больше людей выходят на фондовый рынок впервые, и для нас важно защитить их права. Принят закон о классификации инвесторов, и мы очень благодарны Государственной Думе. Работа над проектом была сложной и длительной, и у нас было много спорных моментов.Тем не менее, он вступит в силу в 2022 году, а взрывной рост числа розничных инвесторов происходит прямо сейчас и продолжится в следующем году. Мы не должны позволять людям разочаровываться на фондовом рынке в этот период. Мы будем внимательно следить за практикой продаж и раскрытием информации; однако могут потребоваться более решительные меры, и мы будем искать вашу поддержку в этом вопросе.

Мы не должны позволять людям разочаровываться на фондовом рынке в этот период. Мы будем внимательно следить за практикой продаж и раскрытием информации; однако могут потребоваться более решительные меры, и мы будем искать вашу поддержку в этом вопросе.

На самом деле перевод сбережений с банковских вкладов на фондовый рынок приносит экономике определенные преимущества.Сбережения обеспечивают основу для роста долгосрочных источников финансирования, таких как корпоративные облигации. Все это выгодно для экономики. Это не препятствует трансмиссионному механизму денежно-кредитной политики, который действует через финансовый рынок. Сегодня мы обсуждаем денежно-кредитную политику, и мы должны учитывать поток сбережений. Мы считаем, что этот поток не снижает эффективность передаточного механизма. Скорее, это увеличивает способность российских компаний привлекать средства через фондовый рынок, а это означает, что средства населения по-прежнему работают в нашей экономике, но теперь в более долгосрочном формате, чем банковские депозиты.

Теперь я расскажу о нашем прогнозе, так как времени осталось не так много.

С момента публикации первой версии Руководства в сентябре мы скорректировали прогноз с учетом событий, вызванных распространением пандемии, а также фактических данных, которые мы получили за 2–3 кварталы 2020 года. Должен сказать, что данные оказались немного лучше, чем мы ожидали.

Мы ожидаем, что к концу года ВВП упадет на 4-5%, что на полпроцента ниже нашего предыдущего прогноза.

Недавнее ухудшение эпидемиологической ситуации в России и в мире заставило нас несколько понизить наш краткосрочный прогноз восстановления экономики на следующие несколько кварталов. Последствия пандемии по-прежнему будут сказываться в начале следующего года, поэтому мы снизили наши ожидания роста ВВП в конце 2021 года на полпроцента, то есть до 3-4%. Это также связано с тем, что мы обновили базу прогнозов на 2020 год.

Прогноз экономического роста на 2022-2023 гг. Остается неизменным — мы ожидаем 2.Отскок 5–3,5% в 2022 г. и 2–3% в 2023 г. Мы полагаем, что текущая денежно-кредитная политика сохранит инфляцию на уровне 3,5–4% в 2021 г. и около 4% в будущем.

Остается неизменным — мы ожидаем 2.Отскок 5–3,5% в 2022 г. и 2–3% в 2023 г. Мы полагаем, что текущая денежно-кредитная политика сохранит инфляцию на уровне 3,5–4% в 2021 г. и около 4% в будущем.

Как видите, эти изменения в нашем прогнозе в большей степени связаны с ближайшей перспективой. Говоря о сценариях, мы представляем три альтернативы в дополнение к базовой линии.

Ранее обсуждение альтернативных сценариев было сосредоточено на ценах на нефть (хотя у нас были другие предположения).Теперь наша двумерная матрица сценариев основана на различных предположениях относительно восстановления спроса, воздействия пандемии как на российский, так и на мировой экономический потенциал, а также на траекторию потенциального ВВП.

Я хотел бы отметить, что цены на нефть больше не являются нашей главной проблемой не столько потому, что пандемия принесла нам и миру принципиально новые проблемы, сколько потому, что — благодаря фискальному правилу и плавающему обменному курсу рубля — нефть колебания цен теперь в меньшей степени влияют на фундаментальные экономические показатели. Это важный результат политики макроэкономической стабильности.

Это важный результат политики макроэкономической стабильности.

Кстати, еще в прошлом году при обсуждении Основных направлений — я припоминаю это обсуждение — депутаты предлагали снизить роль цен на нефть в наших прогнозных сценариях. Сейчас мы представляем именно такой сценарий, в меньшей степени связанный с ценами на нефть.

Базовый сценарий предполагает, что восстановление мировой экономики будет медленным из-за постоянных эпидемиологических рисков и общей неопределенности.Российская экономика продолжит восстановление в 2021 году после некоторого замедления, наблюдавшегося в четвертом квартале 2020 года. Восстановлению потребительского и инвестиционного спроса будет способствовать адаптивная денежно-кредитная политика и меры правительства по поддержке людей и бизнеса, принятые в 2020 году. Мы полагаем, что экономика вернется к докризисному состоянию в первой половине 2022 года, и останется там на протяжении всего горизонта прогноза. В 2021 году денежно-кредитная политика будет оставаться адаптивной. Мы считаем, что более сильное дезинфляционное давление, вызванное более слабым спросом в среднесрочной перспективе, может потребовать более длительного или более выраженного смягчения денежно-кредитной политики, чем то, что предполагается в наших сценариях, даже в этом.

В 2021 году денежно-кредитная политика будет оставаться адаптивной. Мы считаем, что более сильное дезинфляционное давление, вызванное более слабым спросом в среднесрочной перспективе, может потребовать более длительного или более выраженного смягчения денежно-кредитной политики, чем то, что предполагается в наших сценариях, даже в этом.

Затем альтернативный вариант — сценарий дезинфляции — предполагает, что пандемия будет продолжаться, и некоторые ограничительные меры останутся в силе. Это приведет к более медленному восстановлению спроса, доходов и инвестиционной активности, чем в базовом сценарии. Кроме того, склонность к потреблению будет неуклонно снижаться. В этом сценарии нам, скорее всего, потребуется проводить адаптивную денежно-кредитную политику в течение более длительного периода времени, чем предполагается в базовом сценарии.

Далее идет проинфляционный сценарий. Предполагается, что динамика спроса будет такой же, как в базовом сценарии, но с резким падением экономического потенциала. Отличие этого сценария состоит в том, что он предполагает более медленную консолидацию бюджета. Чтобы удержать инфляцию на уровне 4%, нам нужно будет временно перейти к умеренно жесткой денежно-кредитной политике, а затем постепенно вернуться к нейтральной политике к концу прогнозного периода.

Отличие этого сценария состоит в том, что он предполагает более медленную консолидацию бюджета. Чтобы удержать инфляцию на уровне 4%, нам нужно будет временно перейти к умеренно жесткой денежно-кредитной политике, а затем постепенно вернуться к нейтральной политике к концу прогнозного периода.

Наконец, сценарий риска сочетает слабое восстановление спроса и значительный спад экономического потенциала. Более того, рисковый сценарий учитывает возможность серьезного кредитного кризиса в некоторых странах с высоким уровнем государственного долга, а также возможность усиления геополитического риска. В то же время в 2021 году премии за риск на мировых финансовых рынках в течение длительного периода времени будут расти, а отток капитала увеличится. Все эти события несут значительные проинфляционные риски.В этом сценарии нам потребуется временное, но сильное ужесточение денежно-кредитной политики с возвращением к адаптивной политике во второй половине прогнозного периода. Инфляция стабилизируется на целевом уровне несколько позже 2023 года.

Инфляция стабилизируется на целевом уровне несколько позже 2023 года.

Мы подробно описали эти четыре сценария и обсудили их на заседаниях рабочих групп. В заключение я хотел бы подчеркнуть, что таргетирование инфляции, а также приверженность Банка России и Правительства делу сохранения макроэкономической стабильности в условиях пандемии — что является беспрецедентным вызовом для нашего мира — показывают нам, что наша устойчивость и эффективность ключевой денежно-кредитной политики инструментов и передаточного механизма достаточно для поддержки экономики, не создавая рисков для будущего развития.

Спасибо вам большое за ваше внимание! Если у вас есть вопросы, я с радостью отвечу на них сейчас.

Заявление об ограничении ответственности

Центральный банк Российской Федерации опубликовал этот контент 11 ноября 2020 года и несет полную ответственность за содержащуюся в нем информацию. Распространено Public, без редактирования и без изменений, , 16 ноября 2020 г., 16:14:04 UTC

Распространено Public, без редактирования и без изменений, , 16 ноября 2020 г., 16:14:04 UTC

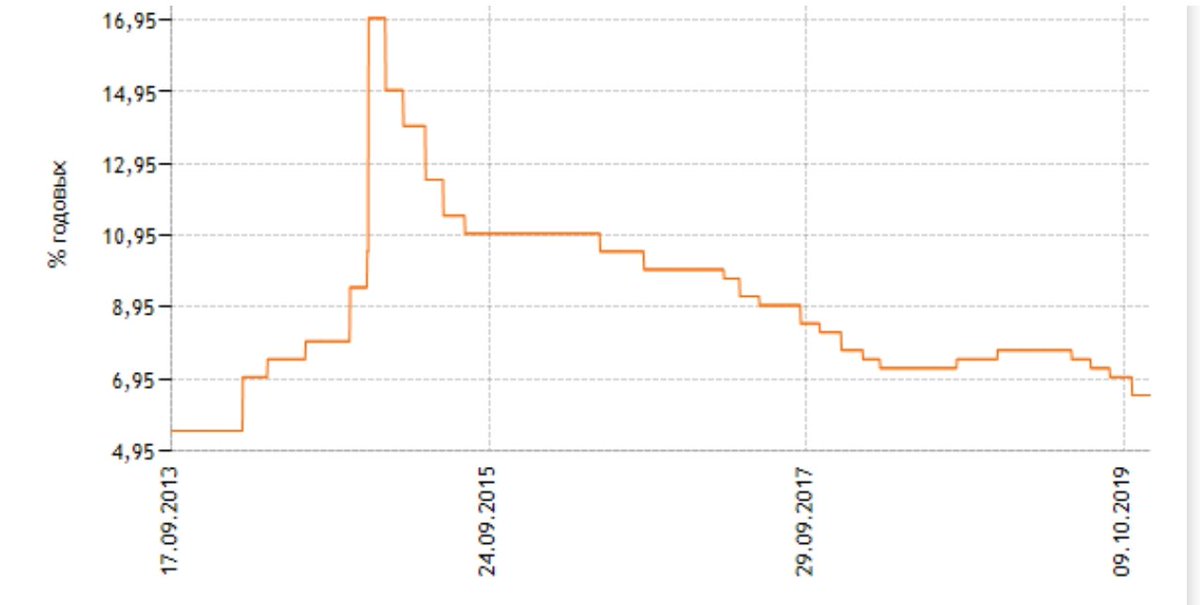

Кредитная ставка Банка России, 1995 — 2021 гг. Данные

1995-2020 | Ежемесячно | % годовых | Данные CEIC

Кредитная ставка

, Россия, составила 5.940% годовых в ноябре 2020 года. Это свидетельствует о снижении по сравнению с предыдущим показателем в 6,020% годовых на октябрь 2020 года. Данные по кредитной ставке Банка России обновляются ежемесячно, в среднем 11,800% годовых с января 1995 года по ноябрь 2020 года, с 311 наблюдениями. Данные достигли исторического максимума 179,700% годовых в феврале 1995 года и рекордного минимума 5,940% годовых в ноябре 2020 года. Данные по банковской процентной ставке в России остаются активными в CEIC и публикуются CEIC Data. Данные сгруппированы в «Мониторинг мировой экономики World Trend Plus» — Таблица: Ставка банковского кредитования: Ежемесячно: Европа и Центральная Азия. Центральный банк Российской Федерации устанавливает среднемесячную средневзвешенную процентную ставку по кредитам. Банковская кредитная ставка определяется как кредитная ставка для нефинансовых корпораций со сроком погашения до 1 года.

Центральный банк Российской Федерации устанавливает среднемесячную средневзвешенную процентную ставку по кредитам. Банковская кредитная ставка определяется как кредитная ставка для нефинансовых корпораций со сроком погашения до 1 года.

Посмотреть процентную ставку по кредитам Банка России с января 1995 года по ноябрь 2020 года на графике:

Нет данных за выбранные вами даты.

Нет данных за выбранные вами даты.

Какой была кредитная ставка банка России в ноябре 2020 года?

| Последний | Предыдущий | Мин. | Максимум | Единица измерения | Частота | Ассортимент |

|---|---|---|---|---|---|---|

5.940 Ноя 2020 | 6.020 Октябрь 2020 | 5,940 Ноя 2020 | 179,700 Февраль 1995 г. | % годовых | ежемесячно | Янв 1995 — ноя 2020 |

Банковская кредитная ставка по сравнению со странами

Купить выбранные данные

Включает банковскую кредитную ставку по 84 странам, стандартизированную CEIC. Мгновенный доступ к полным историческим данным в Excel.

Мгновенный доступ к полным историческим данным в Excel.

Загрузи больше

Точные макро- и микроэкономические данные, которым можно доверять

Изучите наиболее полный набор из 6,6 миллионов временных рядов, охватывающих более 200 стран, 20 отраслей и 18 макроэкономических секторов.

Узнайте больше о том, что мы делаем

Россия Ключ серии

Купить выбранные данные

Включает 370 ключевых показателей для России, подготовленных аналитиками CEIC.Мгновенный доступ к полным историческим данным в Excel.

| Правительство и государственные финансы | Последний | Частота | Ассортимент |

|---|---|---|---|

Консолидированный бюджетный баланс:% ВВП (%) | -3. Сен 2020 | ежеквартальный | Декабрь 1993 — сен 2020 |

Консолидированный бюджетный баланс (млн долл. США) | -10 742,930 Ноя 2020 | ежемесячно | Янв 1993 — ноя 2020 |

Налоговые поступления (млн долл. США) | 239 989.420 Ноя 2020 | ежемесячно | Янв 1996 — ноя 2020 |

Налоговые поступления:% ВВП (%) | 17,5 Сен 2020 | ежеквартальный | Март 1996 — сен 2020 |

Долг правительства страны (млн долл. | 256 465.2 Декабрь 2020 | ежемесячно | Май 2009 — декабрь 2020 |

Государственный долг:% ВВП (%) | 15.4 Сен 2020 | ежеквартальный | Декабрь 2011 — сен 2020 |

Прогноз: государственные расходы (млрд руб.) | 48 270.867 2025 г. | ежегодно | 1998-2025 гг. |

Прогноз: чистый государственный долг (млрд руб.) | 25 494 719 2025 г. | ежегодно | 1997 — 2025 гг. |

Прогноз: выручка государства (млрд руб.) | 47 493.480 2025 г. | ежегодно | 1998-2025 гг. |

Консолидированные государственные доходы: с начала года: налоги и отчисления на социальные нужды (млрд руб.) | 6 445 212 Октябрь 2020 | ежемесячно | Июн 2006 — октябрь 2020 |

Консолидированные государственные доходы: с начала года: вл. НДС: товары, работы, услуги, импортированные в… (млрд руб.) | 2,295,421 Октябрь 2020 | ежемесячно | Янв 2005 — окт 2020 |

Консолидированная государственная выручка: с начала года: вл. | 1 531 514 Октябрь 2020 | ежемесячно | Авг.2003 г. — окт.2020 г. |

Консолидированная государственная выручка: с начала года: вл. Акцизный налог: товары, импортируемые в Россию (млрд руб.) | 77.106 Октябрь 2020 | ежемесячно | Авг.2003 г. — окт.2020 г. |

Сальдо консолидированного государственного бюджета: с начала года (млрд руб.) | -1 582,780 Октябрь 2020 | ежемесячно | Янв 1993 — окт 2020 |

Внутренний долг (млрд руб. | 14 790.472 Декабрь 2020 | ежемесячно | Декабрь 2008 — декабрь 2020 |

Загрузи больше

Ознакомьтесь с нашими вариантами ценообразования.

Изучите наиболее полный набор из 6,6 миллионов временных рядов, охватывающих более 200 стран, 20 отраслей и 18 макроэкономических секторов.

Посмотреть варианты цен

Российский центральный банк еще больше снижает процентную ставку — до 10 процентов

Российский центральный банк снизил процентные ставки в пятницу на фоне того, что аналитики назвали более «агрессивными» призывами к смягчению денежно-кредитной политики.

В пятницу центральный банк снизил ключевую процентную ставку на 50 базисных пунктов до 10 процентов, заявив, что он принял решение «с учетом замедления инфляции в соответствии с прогнозом, снижения инфляционных ожиданий и нестабильной экономической активности».

Экономисты ожидали этого шага.

Усилилось давление на центральный банк с целью дальнейшего смягчения денежно-кредитной политики, но аналитики считают, что центральный банк продолжит свою «стратегию постепенного снижения ставок», чтобы стабилизировать уровень инфляции до 4 процентов к 2017 году (он составлял 6.6 процентов, по состоянию на сентябрь).

Центральный банк сам предупредил, что вряд ли снова снизит ставки до конца года.

«Для усиления тенденции к устойчивому снижению инфляции, по оценкам Банка России, необходимо сохранить текущее значение ключевой ставки до конца 2016 года с дальнейшим возможным ее снижением в 2017 году в первом или втором квартале. . »

По прогнозам банка, годовой рост потребительских цен составит 4.5 процентов в сентябре 2017 года, а затем снизится до 4 процентов в конце 2017 года. «При принятии решений по ключевой ставке в ближайшие месяцы Банк России будет оценивать инфляционные риски, а также соответствие экономики и динамики инфляции базовому прогнозу. «, — сказано в сообщении.

«, — сказано в сообщении.

Государственный флаг развевается над зданием Центрального банка Российской Федерации в Москве.

Андрей Рудаков | Bloomberg | Getty Images

Кроме того, в пятницу агентство S&P Global Ratings повысило прогноз кредитного рейтинга России с «негативного» до «стабильного».«

« Внешние риски для России в значительной степени снизились, в то время как экономика страны продолжает адаптироваться к двойным потрясениям, связанным с более низкими ценами на нефть и санкциями, введенными ЕС и США », — говорится в отчете S&P.

Экономист Capital Economics по развивающимся рынкам Лиза Ермоленко отреагировала на снижение ставки, заявив, что центральный банк оказался «гораздо менее мягким, чем мы ожидали». поэтому, хотя сейчас очевидный риск состоит в том, что это произойдет позже и будет меньше, чем мы ожидали ранее », — сказала она.

«Сегодняшнее решение … было правильно предвидено подавляющим большинством аналитиков, но сопроводительное заявление было на удивление ястребиным. В частности, Банк прямо заявил, что процентные ставки, вероятно, останутся без изменений до конца года (мы ожидала дальнейшего сокращения на 50 б.п. на оставшихся двух встречах в году) «.

В частности, Банк прямо заявил, что процентные ставки, вероятно, останутся без изменений до конца года (мы ожидала дальнейшего сокращения на 50 б.п. на оставшихся двух встречах в году) «.

Пятничное снижение ставок — это второй раз с июня, когда центральный банк предварительно снижает ставки. Показывая, насколько серьезно центральный банк придерживается своей задачи по восстановлению ценовой стабильности в России, он в последний раз снизил ставки в августе 2015 года.

Экономика России за последние пару лет пострадала из-за экономических санкций за аннексию Крыма Россией и предполагаемое участие в пророссийском восстании на Украине, а также из-за падения цен на нефть. Последовавший отток капитала и падение курса рубля, не говоря уже о его экономической изоляции, привели к резкому росту потребительских цен в России — год назад инфляция составляла около 15 процентов.

Центральный банк России застрял между камнями и наковальней — ему оказывали давление с целью стимулировать экономику (что он мог сделать, снижая процентные ставки и поощряя заимствования и расходы), но опасаясь вызвать рост инфляции.

Несмотря на давление с целью снижения ставок, он сделал снижение инфляции своей основной задачей, и его осторожная стратегия, похоже, работает с постепенным снижением инфляции и приближением к целевому показателю центрального банка.

Тень народного недовольства

Аналитики Eurasia Group по России Джейсон Буш, Захарю Уитлин и Александр Климент заявили в четверг в записке, что «в то время как промышленные лобби хотят более низкие процентные ставки, большинство простых россиян больше заботят такие проблемы, как хлеб с маслом. цена хлеба с маслом.

Они отметили, что согласно недавнему опросу, проведенному Левада-центром, независимым агентством по проведению опросов, неспособность правительства решить проблему роста цен была проблемой номер один для граждан: 42 процента опрошенных заявили, что это «их основная жалоба». «Напротив, только 25% считают правительство ответственным за неспособность справиться с экономическим кризисом, — сказали аналитики.

Сознавая гнев общества по поводу высоких цен на продукты питания и товары, аналитики Eurasia полагали, что центральный банк поддержал Кремль в своем осторожном подходе к инфляции.

«В преддверии предстоящей встречи выросли требования о более быстром снижении ставок. В условиях стагнации роста бизнес-лоббисты требуют более мягкой политики. На прошлой неделе связанный с Кремлем аналитический центр, Столыпинский клуб, представил предложение по экономической стратегии, которое включает значительные денежно-кредитный стимул », — отмечают аналитики.

«(Однако) мы считаем, что Кремль будет и дальше защищать решения Центрального банка России от этих требований о более быстрых сокращениях … И призывы видных деятелей к радикальным изменениям денежно-кредитной политики, скорее всего, останутся без ответа, и (председатель центрального банка Эльвира) Набиуллина и дальше будет пользоваться сильной поддержкой Путина.«

— При участии Кэти Барнато из CNBC. Следите за новостями CNBC International в Twitter и Facebook.

Россия — Меры в ответ на COVID-19

Список стратегических компаний опубликован на сайте правительства РФ

Особые меры господдержки могут получить стратегические компании:

- Государственная (через ВЭБ.

РФ) гарантия по беспроцентной ссуде на поддержку трудоустройства: компания может получить 6 месяцев беспроцентной ссуды в размере минимальной ежемесячной заработной платы на каждого сотрудника, если компания не сокращает персонал и сохраняет людей заняты

РФ) гарантия по беспроцентной ссуде на поддержку трудоустройства: компания может получить 6 месяцев беспроцентной ссуды в размере минимальной ежемесячной заработной платы на каждого сотрудника, если компания не сокращает персонал и сохраняет людей заняты - Специальная субсидия для кредитов на оборотный капитал: государство субсидирует часть процентной ставки в размере «Ключевой ставки центрального банка» и предоставляет (через ВЭБ.РФ) государственная гарантия на 50% от суммы кредита

- Отсрочка налогов, государственная гарантия и прямые субсидии для отдельных стратегических компаний (Распоряжение Правительства РФ № 651)

Чтобы подать заявку на поддержку в соответствии с Директивой 651, компания должна:

- Быть российским юридическим лицом с долей прямого / косвенного участия иностранных юридических лиц не более 50%

- Отсутствуют просроченные налоги и налоговые обязательства

- Пройти стресс-тест, проанализировать финансовое положение и прогноз

По результатам стресс-тестирования компании классифицируются по степени риска по корзинам: низкий риск, средний риск, высокий риск, чрезвычайно высокий риск

Компании, попавшие в две последние корзины, могут подать заявку на государственную поддержку и должны выполнить анализ финансового состояния и прогноз

Финансовый анализ

Компания, претендующая на господдержку, должна предоставить подробный прогноз движения денежных средств на ближайшие 2 года. Кроме того, он должен разработать план взыскания и оборачиваемости и стратегию реструктуризации долга.

Кроме того, он должен разработать план взыскания и оборачиваемости и стратегию реструктуризации долга.

По результатам анализа рассчитываются кассовые разрывы и требуемые размеры государственной поддержки

Процесс принятия решений

Заявка стратегической компании проходит 4 уровня проверки, включая подтверждение прогноза и финансового состояния ВЭБ.РФ.

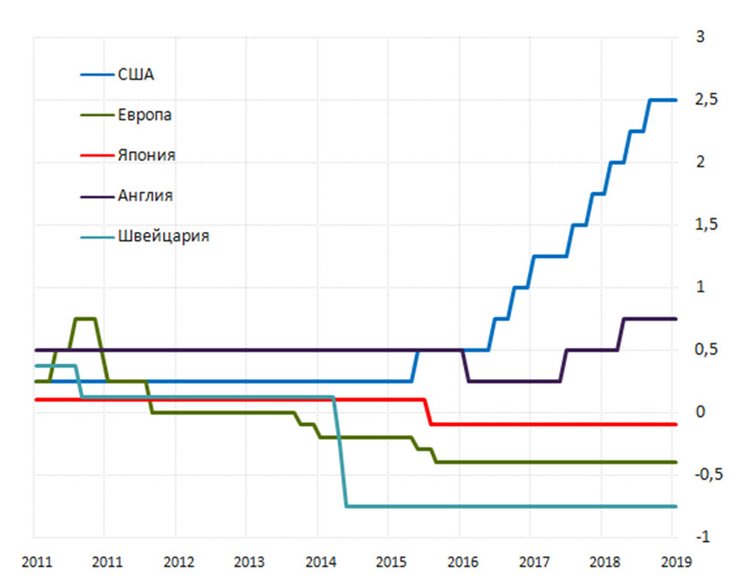

Федеральная резервная система снижает процентные ставки до нуля в рамках широкомасштабного чрезвычайного вмешательства

Федеральная резервная система, возглавляемая председателем Джеромом Х.Пауэлл, фактически снизил свой ориентир на целый процент до нуля. Базовая процентная ставка в США сейчас находится в диапазоне от 0 до 0,25 процента, по сравнению с диапазоном от 1 до 1,25 процента.

Помимо снижения ставок, ФРС объявила о возобновлении кризисной программы покупки облигаций, известной как «количественное смягчение», в рамках которой центральный банк покупает облигации на сотни миллиардов долларов, чтобы еще больше снизить ставки и удержать рынки течет свободно. ФРС также предоставляет более щедрые ссуды банкам по всей стране, чтобы они могли развернуться и предложить ссуды малым предприятиям и семьям, нуждающимся в спасении.

ФРС также предоставляет более щедрые ссуды банкам по всей стране, чтобы они могли развернуться и предложить ссуды малым предприятиям и семьям, нуждающимся в спасении.

«Эксперты по экономической политике должны сделать все возможное, чтобы облегчить трудности, вызванные сбоями в экономике», — сказал Пауэлл в ходе 42-минутной телеконференции в воскресенье вечером. «Мы готовы использовать весь спектр наших инструментов для поддержки кредитования домашних хозяйств и предприятий».

Пауэлл сказал, что лидеры ФРС встретились в воскресенье днем, потому что они ожидают «значительного воздействия» на экономику США в ближайшие месяцы, включая отрицательный рост во втором квартале. Их цель — сделать все, что в их силах, чтобы помочь стране «пережить этот трудный период» и «способствовать более энергичному возвращению к нормальной жизни после того, как стихийные бедствия из-за коронавируса утихнут», — добавил он.

Президент Трамп, который безжалостно подталкивал центральный банк к дальнейшим действиям, поздравил ФРС и сказал, что его решение о снижении процентных ставок «меня очень радует».

15 марта президент Трамп высоко оценил решение Федеральной резервной системы снизить процентные ставки на фоне вспышки коронавируса. (The Washington Post)

В ближайшие месяцы ФРС выкупит облигаций на сумму не менее 700 миллиардов долларов в рамках своего нового количественного смягчения. Большая часть покупок, по крайней мере на 500 миллиардов долларов, будет сделана U.S. Казначейские облигации. Остальное будет обеспечено ипотекой в целях стабилизации жилищных кредитов.

Действия ФРС в воскресенье последовали вслед за экстренным снижением процентной ставки 3 марта и крупным вливанием 1,5 трлн долларов на рынок облигаций на прошлой неделе для обеспечения достаточной ликвидности.

Ожидается, что сверхнизкие процентные ставки сохранятся до тех пор, пока экономика США не оправится от кризиса, вызванного коронавирусом.

«[ФРС] рассчитывает поддерживать этот целевой диапазон до тех пор, пока не будет уверена, что экономика выдержит недавние события», — говорится в заявлении центрального банка.

Увольнения уже начались по всей стране, поскольку крупные и малые предприятия видят резкое снижение продаж. Промышленный индекс Dow Jones остается на территории медвежьего рынка после самого быстрого 20-процентного падения в истории фондового рынка США.

Развернув большую часть своего арсенала в воскресенье, ФРС оставила открытым риск того, что даже эти шаги окажутся неадекватными, и позже ему придется принять дополнительные меры. Хотя ФРС может начать больше покупок облигаций или предпринять другие экспериментальные действия, чтобы попытаться снизить ставки, неясно, что еще ФРС может попробовать, чтобы существенно изменить курс экономики.

Фондовые фьючерсы резко упали после объявления ФРС, при этом промышленный индекс Доу-Джонса в понедельник откроется с понижением более чем на 1000 пунктов. Такие жесткие действия центрального банка могут вызвать опасения, что экономика может быть в худшем состоянии, чем думали даже многие эксперты.

Вскоре после решения ФРС крупнейшие банки Америки объявили, что они прекратят выкуп своих акций и вместо этого будут использовать эти деньги для предоставления кредитов клиентам. Банки включают Bank of America, Bank of New York Mellon, Citigroup, Goldman Sachs, JPMorgan Chase, Morgan Stanley, State Street и Wells Fargo.

«Пандемия covid-19 представляет собой беспрецедентный вызов для мира и глобальной экономики, и крупнейшие банки США имеют неоспоримую способность и приверженность поддержке наших клиентов, клиентов и нации», — говорится в заявлении банков.

Во время телефонной конференции Пауэлл попытался подчеркнуть, что экономика США была в хорошей форме до начала пандемии, и добавил, что лично чувствует себя хорошо и не чувствовал необходимости проходить тестирование на covid-19.

«Экономические перспективы меняются ежедневно, и они действительно сильно зависят от распространения вируса», — сказал Пауэлл. «Это просто не то, что можно узнать».

«Это просто не то, что можно узнать».

Трамп призвал ФРС сделать национальные процентные ставки отрицательными, чего никогда раньше не случалось в Соединенных Штатах. Пауэлл сказал, что вряд ли он сделает ставку в США отрицательной. Отрицательные ставки работают за счет того, что эффективно платят заемщикам за получение ссуд и требуют от людей и предприятий, вкладывающих деньги, платить комиссию, а не получать проценты. Европа и Япония пробовали отрицательные ставки с переменным успехом.

«У них нет инструментов, но они использовали самый большой инструмент, который у них есть, инструмент процентных ставок, тот, который, как было доказано на протяжении многих лет, работает наиболее эффективно», — сказал Дональд Кон, бывший заместитель председателя ФРС. во время финансового кризиса 2008 года.«Даже если бы они опустились ниже нуля, они не смогли бы опуститься ниже нуля».

После того, как ФРС снизила ставки две недели назад, рынки распродавались из-за опасений, что экономика находится в более быстром падении, чем первоначально предполагалось. Это, похоже, повторилось снова, поскольку фондовые рынки по всему миру готовились к открытию в понедельник резким понижением.

Это, похоже, повторилось снова, поскольку фондовые рынки по всему миру готовились к открытию в понедельник резким понижением.

«Сегодня ФРС и другие центральные банки сделали все возможное, чтобы помочь мировой экономике», — написал Крис Рупки, главный финансовый экономист MUFG Bank. «Иногда массовые интервенции ФРС вызывали еще больше панических продаж на рынках, поскольку они показывают серьезность и озабоченность должностных лиц ФРС по поводу того, насколько велики риски для экономики.

Трамп в течение нескольких дней подталкивал ФРС к тому, чтобы сделать больше для поддержки рынков и попытаться предотвратить падение экономики в рецессию. Но хотя многие экономисты согласны с тем, что ФРС может обеспечить необходимую стабильность экономики, они говорят, что Конгрессу необходимо будет принять закон, чтобы стимулировать рост или обеспечить безопасность, поскольку люди теряют работу или вынуждены оставаться дома.

Большинство экономистов призвали Конгресс и Белый дом принять крупный пакет мер стимулирования для защиты рабочих и предприятий от краха. В субботу Дом передал миллиарды долларов дополнительного финансирования для здравоохранения и рабочих, которые должны оставаться дома.

В субботу Дом передал миллиарды долларов дополнительного финансирования для здравоохранения и рабочих, которые должны оставаться дома.

Помимо снижения процентных ставок в воскресенье, ФРС дает банкам возможность занимать деньги в центральном банке на срок до 90 дней, что является большим скачком по сравнению с ранее доступными ссудами овернайт. С понедельника банки могут брать займы у ФРС по ставке 0,25 процента, что значительно ниже ставки 1,75 процента, которая действовала раньше.

Этот шаг призван помочь гарантировать, что у банков будет достаточно наличных денег для поддержки малого бизнеса и американских семей, поскольку они будут иметь дело с нехваткой денежных средств в ближайшие недели.

«Это не просто спасательный круг для американских банков; это долгий путь к жизни », — сказала Даниэль ДиМартино Бут, основатель Quill Intelligence и бывший главный советник ФРС Далласа. «ФРС пытается сказать каждому малому и среднему банку в Америке:« У вас есть доступ к финансированию, когда оно вам нужно »».

Пауэлл также объявил о совместных действиях с другими центральными банками по всему миру.

ФРС расширяет свопы на доллары США на другие ключевые страны, включая Японию, Англию, Европу, Канаду и Швейцарию, чтобы обеспечить наличие у этих стран достаточных долларовых резервов.Это еще один шаг из плана действий ФРС на случай чрезвычайных ситуаций 2008 года.

Кон, бывший заместитель председателя ФРС, сказал, что центральный банк все еще может делать больше покупок облигаций и, возможно, принимать дополнительные меры по предоставлению кредитов банкам. Но для этого потребуются действия Конгресса, чтобы дать ФРС возможность делать больше напрямую для потребителей или малого бизнеса.

Министр финансов Стивен Мнучин сказал в воскресенье, что он ежедневно беседует с Пауэллом, и они работают рука об руку. Мнучин предположил, что он может попросить Конгресс предоставить ФРС дополнительные инструменты для помощи экономике. Широкое законодательство Додда-Франка урезало некоторые полномочия ФРС и Казначейства. Сейчас есть призывы обратить это вспять.

Широкое законодательство Додда-Франка урезало некоторые полномочия ФРС и Казначейства. Сейчас есть призывы обратить это вспять.

«Были изъяты некоторые инструменты, которые я собираюсь вернуться в Конгресс и попросить», — сказал Мнучин в программе ABC «На этой неделе».

Пауэлл настаивал на репортерах, что у ФРС все еще есть достаточно инструментов, чтобы помочь экономике через этот кризис и во время восстановления после того, как вспышка коронавируса пройдет. Он сказал, что лично не просил Конгресс о каких-либо дополнительных инструментах.

Все, кроме одного лидера ФРС, проголосовали за необычные шаги воскресенья. Президент ФРС Кливленда Лоретта Местер предпочла оставить процентные ставки немного выше, но ей не удалось проголосовать. ФРС отменила свое предстоящее заседание со вторника по среду после того, как в воскресенье руководители центрального банка встретились в режиме видеоконференции в течение нескольких часов.

Вызовы российской экономики: обзор

Российская экономика смогла выйти из нисходящего цикла после 2014 года, вызванного, прежде всего, санкциями и падением цен на нефть , что существенно повлияло на российскую экономику, все еще страдающую от голландской болезни -зависимость от экспорта природных ресурсов. Экономика имеет тенденцию к положительному торговому сальдо и положительному счету текущих операций, дефицит бюджета низкий и близок к 0% ВВП, низкий уровень безработицы (4,5%) и относительно низкий уровень инфляции (прогноз 4% за 2019 год) по сравнению с предыдущими периодами. Центральному банку удается увеличивать свои валютные резервы, покупая валюту в рамках бюджетного правила.

Экономика имеет тенденцию к положительному торговому сальдо и положительному счету текущих операций, дефицит бюджета низкий и близок к 0% ВВП, низкий уровень безработицы (4,5%) и относительно низкий уровень инфляции (прогноз 4% за 2019 год) по сравнению с предыдущими периодами. Центральному банку удается увеличивать свои валютные резервы, покупая валюту в рамках бюджетного правила.

Тем не менее, экономический рост в России на слабее ожиданий . Было 0.3% в 2016 году, 1,6% в 2017 году и 2,2% в 2018 году. В июле опережающий индикатор ВВП, рассчитываемый Минэкономразвития, вырос и показал рост на 1,7% в годовом исчислении. Прогнозы на 2019 год все еще ниже 2% роста. Потребление как движущая сила экономического роста (доля потребления составляет около 70% российского ВВП) находится в состоянии стагнации, на грани стагнации или сокращения располагаемых доходов. Более 15% россиян живут на человек ниже черты бедности на человека.

Доля экономики России в мировой экономике по-прежнему невысока.При СССР доля Союза в мировой экономике составляла от 5% до 12%; сегодня доля России ниже 2%, на том же уровне, что и Южная Корея, тогда как Китай, Индия и Бразилия значительно опережают Россию , несмотря на ее богатые природные ресурсы и землю.

Якутяне (жители российского региона, который примерно в 5 раз больше Франции) часто шутят: «У нас на земле есть таблица Менделеева», имея в виду богатство этой земли природными ресурсами .Однако по-прежнему в 2019 году Якутия испытывает дефицит. Это рассказ не о Якутии, а о распределении доходов, о принципах бюджетного федерализма как системы формирования и распределения налогов, системы управления экономикой.

Первой системной проблемой является отсутствие экономических стимулов со стороны региональных властей для стимулирования регионального экономического роста. Россия по-прежнему в основном полагается на принцип, согласно которому налоги собираются на местном уровне, но расходуются и распределяются на федеральном уровне. Налоги, которые остаются на региональном уровне, вряд ли могут обеспечить достаточную финансовую подушку для финансирования роста. В то же время НДС составил 37% от всех доходов бюджета в 2018 году, что сделало его основным источником доходов федерального бюджета, более важным, чем поступления от налогов на добычу ресурсов, на прибыль или акцизов. НДС, как налог на развитие, формируется на региональном уровне, но полностью передается в федеральное правительство . НДС должен быть мотивационным налогом для региональных властей для привлечения инвестиций, но регионы не хотят этого делать, потому что налог продолжает покидать их регионы.

Налоги, которые остаются на региональном уровне, вряд ли могут обеспечить достаточную финансовую подушку для финансирования роста. В то же время НДС составил 37% от всех доходов бюджета в 2018 году, что сделало его основным источником доходов федерального бюджета, более важным, чем поступления от налогов на добычу ресурсов, на прибыль или акцизов. НДС, как налог на развитие, формируется на региональном уровне, но полностью передается в федеральное правительство . НДС должен быть мотивационным налогом для региональных властей для привлечения инвестиций, но регионы не хотят этого делать, потому что налог продолжает покидать их регионы.