Ссуда это что: ссуда — Викисловарь

ссуда — Викисловарь

Содержание

- 1 Русский

- 1.1 Морфологические и синтаксические свойства

- 1.2 Произношение

- 1.3 Семантические свойства

- 1.3.1 Значение

- 1.3.2 Синонимы

- 1.3.3 Антонимы

- 1.3.4 Гиперонимы

- 1.3.5 Гипонимы

- 1.4 Родственные слова

- 1.5 Этимология

- 1.6 Фразеологизмы и устойчивые сочетания

- 1.7 Перевод

- 1.8 Библиография

Морфологические и синтаксические свойства[править]

| падеж | ед. ч. | мн. ч. |

|---|---|---|

| Им. | ссу́да | ссу́ды |

| Р. | ссу́ды | ссу́д |

| Д. | ссу́де | ссу́дам |

В. | ссу́ду | ссу́ды |

| Тв. | ссу́дой ссу́дою | ссу́дами |

| Пр. | ссу́де | ссу́дах |

ссу́-да

Существительное, неодушевлённое, женский род, 1-е склонение (тип склонения 1a по классификации А. А. Зализняка).

Корень: -ссуд-; окончание: -а [Тихонов, 1996].

Произношение[править]

- МФА: ед. ч. [ˈsːudə], мн. ч. [ˈsːudɨ]

Семантические свойства[править]

Значение[править]

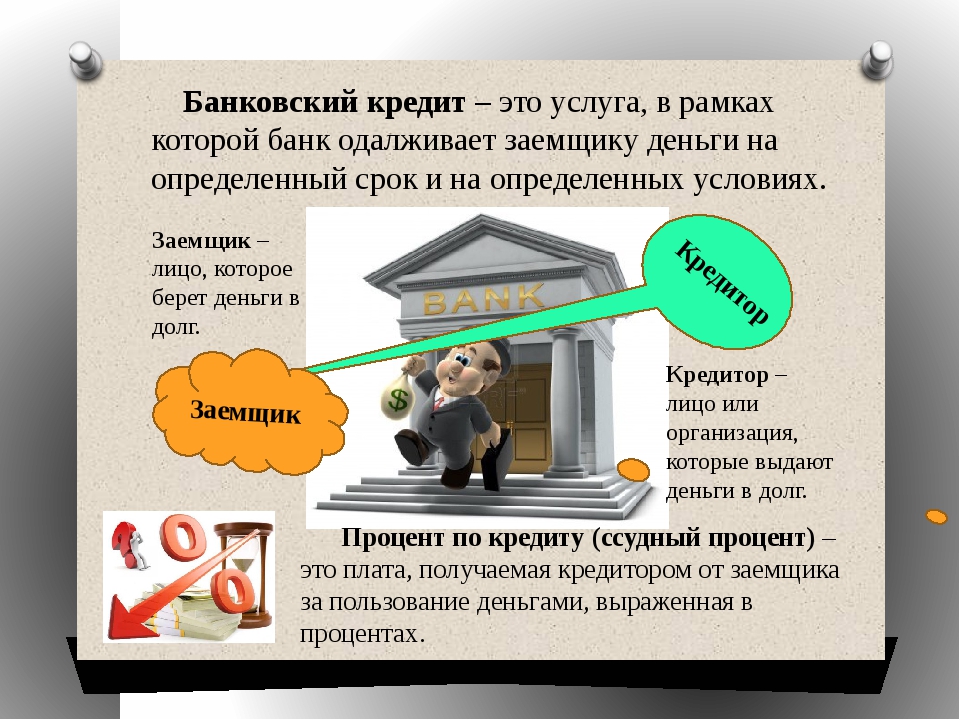

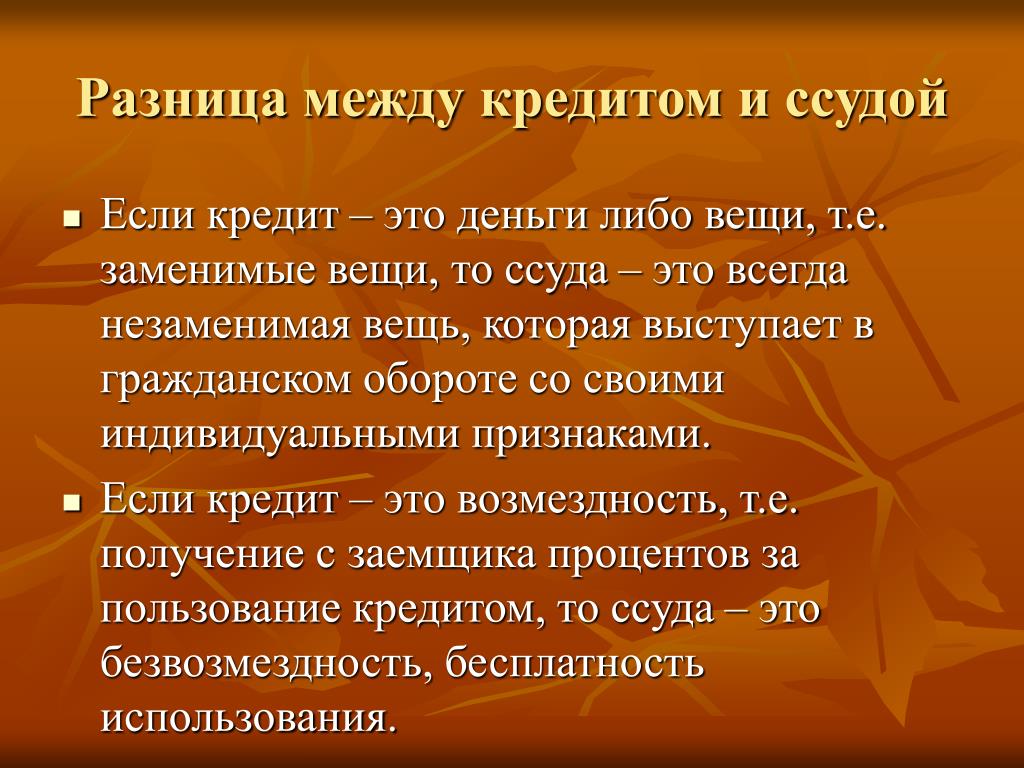

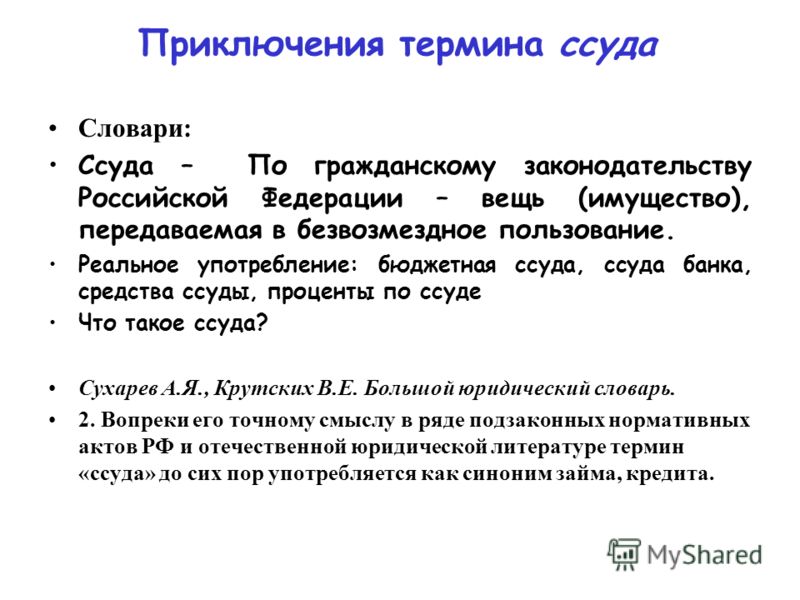

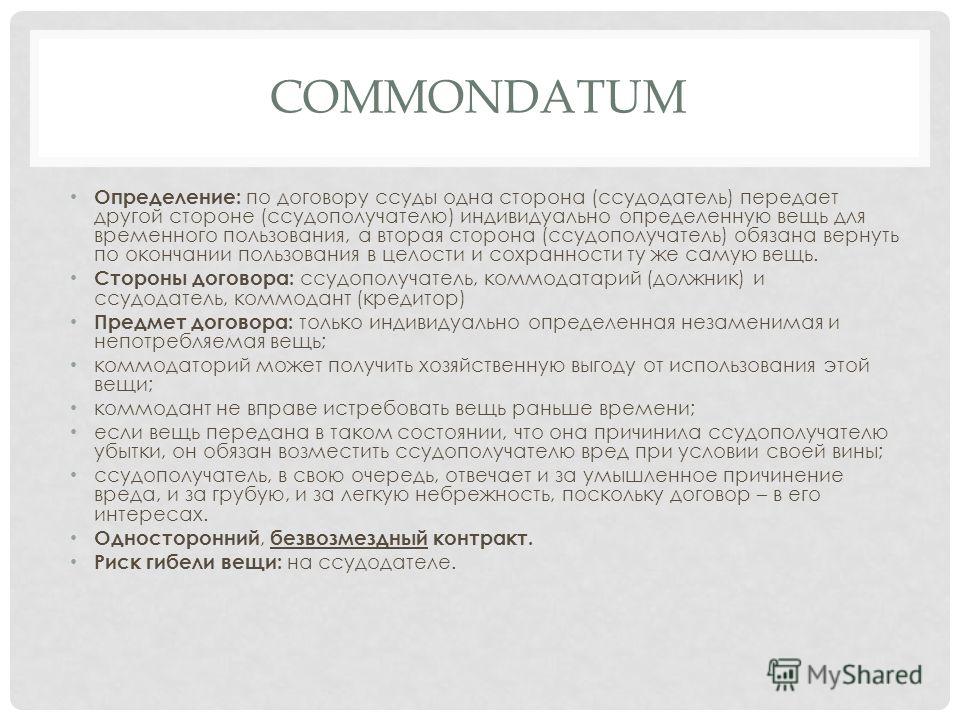

- денежные средства, предоставляемые в кредит; заём ◆ Отсутствует пример употребления (см. рекомендации).

- передача чего-либо кому-либо в безвозмездное пользование ◆ Отсутствует пример употребления (см. рекомендации).

Синонимы[править]

- заём, кредит, част.

одалживание

одалживание

Антонимы[править]

- —

Гиперонимы[править]

Гипонимы[править]

Родственные слова[править]

| Ближайшее родство | |

| |

Этимология[править]

Происходит от ??

Фразеологизмы и устойчивые сочетания[править]

- коммерческая ссуда

Перевод[править]

| Список переводов | |

| |

Библиография[править]

Статья нуждается в доработке. Это незаконченная статья. Вы можете помочь проекту, исправив и дополнив её.

(См. Общепринятые правила). |

Списанияный прогноз на ссуду с кластерами Azure HDInsight Spark — Azure Solution Ideas

Концепция решения

Solution Idea

Если вы хотите ознакомиться с этой статьей, дополнительные сведения, сведения о реализации, рекомендации по ценам или примеры кода, сообщите нам о них.If you’d like to see us expand this article with more information, implementation details, pricing guidance, or code examples, let us know with GitHub Feedback!

Ссуда за оплату — это ссуда, которая объявляется кредитором (обычно это учреждение), в котором не собирается сумма задолженностей, обычно если возмещение ссуды значительно безнадежнымо кредита.A charged off loan is a loan that is declared by a creditor (usually a lending institution) that an amount of debt is unlikely to be collected, usually when the loan repayment is severely delinquent by the debtor. Учитывая, что высокий списания негативно сказывается на работе с финансами за год, Организация за аренду часто следит за списанияом ссуды, чтобы предотвратить оплату займов.Given that high chargeoff has negative impact on lending institutions’ year end financials, lending institutions often monitor loan chargeoff risk very closely to prevent loans from getting charged-off. Используя службы ML в Azure HDInsight, вы можете использовать прогнозную аналитику машинного обучения для прогнозирования вероятности займов и выполнения отчета по результатам аналитики, хранящимся в таблицах HDFS и Hive.Using ML Services on Azure HDInsight, a lending institution can use machine learning predictive analytics to predict the likelihood of loans getting charged off and run a report on the analytics result stored in HDFS and hive tables.

Учитывая, что высокий списания негативно сказывается на работе с финансами за год, Организация за аренду часто следит за списанияом ссуды, чтобы предотвратить оплату займов.Given that high chargeoff has negative impact on lending institutions’ year end financials, lending institutions often monitor loan chargeoff risk very closely to prevent loans from getting charged-off. Используя службы ML в Azure HDInsight, вы можете использовать прогнозную аналитику машинного обучения для прогнозирования вероятности займов и выполнения отчета по результатам аналитики, хранящимся в таблицах HDFS и Hive.Using ML Services on Azure HDInsight, a lending institution can use machine learning predictive analytics to predict the likelihood of loans getting charged off and run a report on the analytics result stored in HDFS and hive tables.

ArchitectureArchitecture

Скачайте SVG этой архитектуры.Download an SVG of this architecture.

Поток данныхData Flow

- Создание данных и определение источников данных для прогнозирования машинного обученияCreate some data and define data sources for the ML prediction

- Выполнение логистической регрессии по данным с помощью контекста локального вычислений (или Spark) для прогнозирования стоимости аренды.

Run a logistic regression over the data using the local compute (or spark) context to predict loan charge off variable

Run a logistic regression over the data using the local compute (or spark) context to predict loan charge off variable - Использование соединителя Spark Azure HDInsight для подключения к таблицеUse Azure HDInsights spark connector to connect to the table

- Используйте Power BI для интерпретации этих данных и создания новых визуализацийUse Power BI to interpret this data and create new visualizations

- Используемых Разверните модель как веб-службу, которую можно использовать на популярных устройствах, таких как ПК и мобильные устройства.(Optional) Deploy the model as as web service which can be consumed on popular devices such as PC, and mobile

ОписаниеDescription

Это решение создаст кластер типа «службы машинного обучения» в Azure HDInsight.This solution will create a cluster of type ML Services on Azure HDInsight. Этот кластер будет содержать 2 головных узла, 2 рабочих узла и 1 граничным узел с общим количеством 32 ядер.This cluster will contain 2 head nodes, 2 worker nodes, and 1 edge node with a total of 32 cores. Приблизительная стоимость для этого кластера HDInsight Spark составляет $8.29/час.The approximate cost for this HDInsight Spark cluster is $8.29/hour. Выставление счетов начинается после создания кластера и останавливается при удалении кластера.Billing starts once a cluster is created and stops when the cluster is deleted. Кластеры оплачиваются поминутно, поэтому всегда следует удалять кластер, когда он больше не нужен.Billing is pro-rated per minute, so you should always delete your cluster when it is no longer in use. Используйте страницу развертывания для удаления всего решения после завершения работы.Use the Deployments page to delete the entire solution once you are done.

Приблизительная стоимость для этого кластера HDInsight Spark составляет $8.29/час.The approximate cost for this HDInsight Spark cluster is $8.29/hour. Выставление счетов начинается после создания кластера и останавливается при удалении кластера.Billing starts once a cluster is created and stops when the cluster is deleted. Кластеры оплачиваются поминутно, поэтому всегда следует удалять кластер, когда он больше не нужен.Billing is pro-rated per minute, so you should always delete your cluster when it is no longer in use. Используйте страницу развертывания для удаления всего решения после завершения работы.Use the Deployments page to delete the entire solution once you are done.

ОбзорOverview

Существует несколько преимуществ для организации сдачи в аренду с помощью данных о прогнозировании ссуд списания.There are multiple benefits for lending institutions to equip with loan chargeoff prediction data. Взятие ссуды — это последнее средство, которое банк будет выполнять в долгосрочной безнадежным ссуды с прогнозируемыми данными. Директор по займу может предложить персонализированную стимул, например снижение процентной ставки или более длительный период выплат, чтобы помочь клиентам в обеспечении оплаты кредита и, таким образом, предотвратить оплату за аренду.Charging off a loan is the last resort that the bank will do on a severely delinquent loan, with the prediction data at hand, the loan officer could offer personalized incentives like lower interest rate or longer repayment period to help customers to keep making loan payments and thus prevent the loan of getting charged off. Чтобы получить данные этого типа, часто кредитные союзы или банки вручную формируют данные на основе истории платежей клиентов и выполнили простой статистический анализ.To get to this type of prediction data, often credit unions or banks manually handcraft the data based on customers’ past payment history and performed simple statistical regression analysis. Этот метод высоко подвержен ошибкам компиляции данных и не имеет статистических эффектов.

Директор по займу может предложить персонализированную стимул, например снижение процентной ставки или более длительный период выплат, чтобы помочь клиентам в обеспечении оплаты кредита и, таким образом, предотвратить оплату за аренду.Charging off a loan is the last resort that the bank will do on a severely delinquent loan, with the prediction data at hand, the loan officer could offer personalized incentives like lower interest rate or longer repayment period to help customers to keep making loan payments and thus prevent the loan of getting charged off. Чтобы получить данные этого типа, часто кредитные союзы или банки вручную формируют данные на основе истории платежей клиентов и выполнили простой статистический анализ.To get to this type of prediction data, often credit unions or banks manually handcraft the data based on customers’ past payment history and performed simple statistical regression analysis. Этот метод высоко подвержен ошибкам компиляции данных и не имеет статистических эффектов. This method is highly subject to data compilation error and not statistically sound.

This method is highly subject to data compilation error and not statistically sound.

Этот шаблон решения демонстрирует комплексное решение для выполнения прогнозной аналитики в данных о займах и оценки вероятности списания.This solution template demonstrates a solution end to end to run predictive analytics on loan data and produce scoring on chargeoff probability. В отчете Power BI также будет рассмотрен анализ и тренд кредитных кредитов и прогноза вероятности списания.A PowerBI report will also walk through the analysis and trend of credit loans and prediction of chargeoff probability.

Перспектива бизнесаBusiness Perspective

В этом прогнозе списанияа ссуды используются смоделированные данные журнала ссуды для предсказания вероятности списания в будущем (в ближайшие три месяца).This loan chargeoff prediction uses a simulated loan history data to predict probability of loan chargeoff in the immediate future (next three months). Чем выше оценка, тем выше будет вероятность оплаты ссуды в будущем. The higher the score, the higher is the probability of the loan getting charged-off in the future.

The higher the score, the higher is the probability of the loan getting charged-off in the future.

С помощью данных аналитики менеджер по ссуде также представляет тенденции и аналитику списания займов по расположениям филиалов.With the analytics data, loan manager is also presented with the trends and analytics of the chargeoff loans by branch locations. Характеристики списанияных займов с высокой степенью риска помогут менеджерам по займам создать бизнес-план для предложения по займу в определенной географической области.Characteristics of the high chargeoff risk loans will help loan managers to make business plan for loan offering in that specific geographical area.

Microsoft R Server в кластерах HDInsight Spark предоставляет распределенные и масштабируемые возможности машинного обучения для больших данных, используя объединенную мощь R Server и Apache Spark.Microsoft R Server on HDInsight Spark clusters provides distributed and scalable machine learning capabilities for big data, using the combined power of R Server and Apache Spark. В этом решении показано, как разрабатывать модели машинного обучения для прогнозирования ссуд списания (включая обработку данных, проектирование признаков, обучение и оценку моделей), развертывание моделей в качестве веб-службы (на пограничном узле) и удаленное использование веб-службы с помощью служб ML в Azure HDInsight.This solution demonstrates how to develop machine learning models for predicting loan chargeoff (including data processing, feature engineering, training and evaluating models), deploy the models as a web service (on the edge node) and consume the web service remotely with ML Services on Azure HDInsight. Окончательные прогнозы сохраняются в таблице Hive, которая может быть наглядной в Power BI.The final predictions is saved to a Hive table which could be visualized in Power BI.

В этом решении показано, как разрабатывать модели машинного обучения для прогнозирования ссуд списания (включая обработку данных, проектирование признаков, обучение и оценку моделей), развертывание моделей в качестве веб-службы (на пограничном узле) и удаленное использование веб-службы с помощью служб ML в Azure HDInsight.This solution demonstrates how to develop machine learning models for predicting loan chargeoff (including data processing, feature engineering, training and evaluating models), deploy the models as a web service (on the edge node) and consume the web service remotely with ML Services on Azure HDInsight. Окончательные прогнозы сохраняются в таблице Hive, которая может быть наглядной в Power BI.The final predictions is saved to a Hive table which could be visualized in Power BI.

Power BI также предоставляет визуальные сводки выплат по займам и прогнозов списания (показанных здесь с помощью смоделированных данных).Power BI also presents visual summaries of the loan payments and chargeoff predictions (shown here with simulated data). Вы можете испытать эту панель мониторинга, нажав кнопку «попробовать сейчас» справа.You can try out this dashboard by clicking the «Try it Now» button to the right.

Вы можете испытать эту панель мониторинга, нажав кнопку «попробовать сейчас» справа.You can try out this dashboard by clicking the «Try it Now» button to the right.

Перспектива «анализу данных»Data Scientist Perspective

В этом шаблоне решения рассматривается комплексный процесс разработки прогнозирующих аналитиков с помощью набора смоделированных данных о кредитах ссуды для прогнозирования рисков списания.This solution template walks through the end-to-end process of how to develop predict analytics using a set of simulated loan history data to predict loan chargeoff risk. Данные содержат данные, такие как демографические данные о подсчете займа, сумма ссуды, продолжительность договорной ссуды и история оплаты кредита.The data contains information like loan holder demographic data, loan amount, contractual loan duration and loan payment history. Шаблон решения также включает набор сценариев R, которые выполняют обработку данных, проектирование признаков и несколько различных алгоритмов для обучения данных, и, наконец, выбирают лучшую модель, чтобы оценить данные для получения оценки вероятности для каждой ссуды. The solution template also includes a set of R scripts that perform data processing, feature engineering, and several different algorithms to train the data, and finally select the best performant model to score the data to produce probability score for each loan. Решение также включает сценарии для развертывания модели в качестве веб-службы (на пограничном узле) и удаленного использования веб-службы с Microsoft R Server на Azure HDInsight Spark кластерах.The solution also include scripts to deploy the model as a web service (on the edge node) and consuming the web service remotely with Microsoft R Server on Azure HDInsight Spark clusters.

The solution template also includes a set of R scripts that perform data processing, feature engineering, and several different algorithms to train the data, and finally select the best performant model to score the data to produce probability score for each loan. Решение также включает сценарии для развертывания модели в качестве веб-службы (на пограничном узле) и удаленного использования веб-службы с Microsoft R Server на Azure HDInsight Spark кластерах.The solution also include scripts to deploy the model as a web service (on the edge node) and consuming the web service remotely with Microsoft R Server on Azure HDInsight Spark clusters.

Специалисты по обработке и анализу данных, которые тестируют это решение, могут работать с предоставленным кодом R из выпусков RStudio Server на основе браузера с открытым кодом, который работает на пограничном узле служб машинного обучения в кластере Azure HDInsight.Data scientists who are testing this solution can work with the provided R code from the browser-based Open Source Edition of RStudio Server that runs on the Edge Node of the ML Services on Azure HDInsight cluster. Устанавливая контекст вычислений , пользователь может решить, где будет выполняться вычисление: локально на пограничном узле или распределить по узлам в кластере Spark.By setting the compute context the user can decide where the computation will be performed: locally on the edge node, or distributed across the nodes in the Spark cluster. Весь код R также можно найти в общедоступном репозитории GitHub.All the R code can also be found in public GitHub repository. Желаю удачи!Have fun!

Устанавливая контекст вычислений , пользователь может решить, где будет выполняться вычисление: локально на пограничном узле или распределить по узлам в кластере Spark.By setting the compute context the user can decide where the computation will be performed: locally on the edge node, or distributed across the nodes in the Spark cluster. Весь код R также можно найти в общедоступном репозитории GitHub.All the R code can also be found in public GitHub repository. Желаю удачи!Have fun!

ЗапчастиComponents

- Azure hdinsight. Azure hdinsight — это управляемая Полнофункциональная служба аналитики с открытым кодом в облаке для предприятий.Azure HDInsights: Azure HDInsight is a managed, full-spectrum, open-source analytics service in the cloud for enterprises. Вы можете использовать такие платформы с открытым кодом, как Hadoop, Apache Spark, Apache Hive, LLAP, Apache Kafka, Apache Storm, R и др.You can use open-source frameworks such as Hadoop, Apache Spark, Apache Hive, LLAP, Apache Kafka, Apache Storm, R, and more.

- Power BI предоставляет интерактивную панель мониторинга с визуализацией, которая использует данные, хранящиеся в SQL Server, для принятия решений по прогнозам.Power BI provides an interactive dashboard with visualization that uses data stored in SQL Server to drive decisions on the predictions.

См. также:See Also

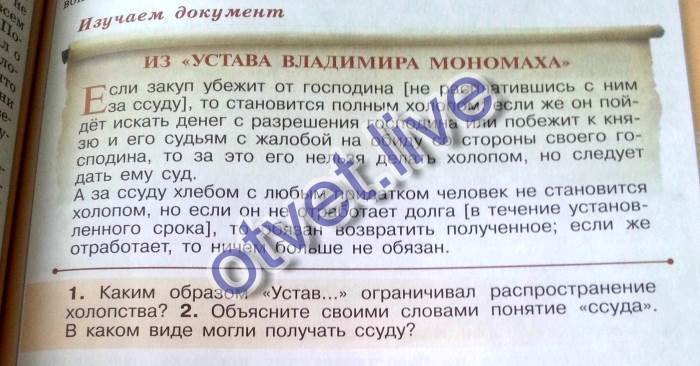

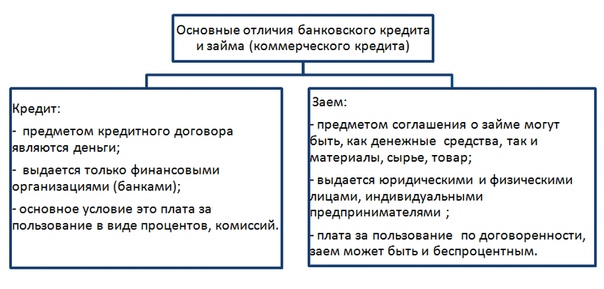

Чем отличается ссуда от займа

На сегодняшний день гражданский кодекс в доступной форме демонстрирует нам существование обширного количества договоров. В некоторой степени они схожи между собой, однако при внимательном рассмотрении некоторых деталей наблюдаются и явные отличия. В данной статье более подробно будут рассматриваться договор ссуды, а так же договор займа и, конечно же, их основные отличия, которых достаточно большое количество.

Ссуда

При рассмотрении договора ссуды необходимо отметить, что заключаться он может как в устной, так и в письменной форме. Этот момент определяют лица, которые заключают данный договор. В гражданском кодексе естественно есть ограничение по цене передаваемой вещи, и если она превышает необходимый предел 10 МРОТ, то договор определенно должен заключаться в письменной форме, причем заранее обговорив все моменты, наличие дефектов вещи и многое другое. Ведь договор ссуды — это договор о передаваемой вещи, основные права на которую переходят к лицу в безвозмездное пользование, а как известно вещи имеют функцию износа поэтому предельное внимание и правильная оценка качества продукта поможет заключить хорошую сделку.

В гражданском кодексе естественно есть ограничение по цене передаваемой вещи, и если она превышает необходимый предел 10 МРОТ, то договор определенно должен заключаться в письменной форме, причем заранее обговорив все моменты, наличие дефектов вещи и многое другое. Ведь договор ссуды — это договор о передаваемой вещи, основные права на которую переходят к лицу в безвозмездное пользование, а как известно вещи имеют функцию износа поэтому предельное внимание и правильная оценка качества продукта поможет заключить хорошую сделку.

Займ

Здесь не много иная ситуация. Займ относится, прежде всего, к денежным операциям. Это, по сути, передача денежных средств от одного лица другому. Характерно то, что для такого договора все-таки необходимо сделать хотя бы расписку, однако гражданский кодекс к этому не принуждает, если сумма не превышает 10 МРОТ.

Если ближе коснуться вопроса различия между этими видами договоров, то необходимо рассмотреть следующие моменты:

- Договор ссуды заключается по поводу вещи, либо, и на практике это большее количество, по поводу движимого и недвижимого имущества, а договор займа — денег и однородных вещей, т.

е. подразумеваются вещи, которые одной длины, ширины и исполняют одни и те же функции. Это отличие самое существенное, ведь деньги не могут изнашиваться, портиться и приобретать иной вид. Деньги всегда остаются деньгами, остается только пересчитать их количество и процесс пойдет дальше;

е. подразумеваются вещи, которые одной длины, ширины и исполняют одни и те же функции. Это отличие самое существенное, ведь деньги не могут изнашиваться, портиться и приобретать иной вид. Деньги всегда остаются деньгами, остается только пересчитать их количество и процесс пойдет дальше; - Далее стоит отметить, что договор займа сразу же фиксирует отданную сумму другому лицу, в отличие от договора ссуды, где вещь передается в пользование в одном состоянии, а в связи с некоторым износом забирается обратно уже в несколько другом. Однако стороны, заключающие данный договор хорошо это понимают и осознают. Именно по этой причине при исполнении договора ссуды на некоторые недостатки получаемой вещи или имущества можно и не обращать столь пристального внимания;

- Остановиться необходимо и на таком моменте, что займ дается на строго ограниченный срок, по прошествии которого, если обязательство не исполнено, начнут быстро бежать проценты или начисляться штрафы. Однако если последний брался у хорошего друга или близкого родственника, то естественно можно будет перевести переговоры и сделать не большую отсрочку.

Только не стоит забывать о том, что все же лучше письменно оформлять все движения по текущей сделке. Что же касается ссуды, то здесь несколько иная ситуация. Ссуда может даваться на не ограниченный срок, а если и устанавливается ограничение, то этот момент должен так же строго прописываться в создаваемом договоре. А, как известно, последнего может и вовсе не существовать;

Только не стоит забывать о том, что все же лучше письменно оформлять все движения по текущей сделке. Что же касается ссуды, то здесь несколько иная ситуация. Ссуда может даваться на не ограниченный срок, а если и устанавливается ограничение, то этот момент должен так же строго прописываться в создаваемом договоре. А, как известно, последнего может и вовсе не существовать; - Особое внимание требуется уделить и такому моменту как исполнение того или иного договора. Например, по договору займа взятые в долг деньги можно отдавать небольшими частями, а, впрочем, любыми частями. По договору ссуды же все наоборот, недвижимость или движимое имущество если возвращается своему первоначальному владельцу, то определенно в полном объеме. Никаких разделений быть не может, но как, упоминалось ранее, вещи имеют свойство терять свой первоначальный вид;

- Так же необходимо отметить, что по договору займа посредников быть не может в отличие от договора ссуды, где такое право наоборот практикуется;

- Стоит так же не упустить и тот факт, что займ — это реальный договор который признается совершенным в момент передачи денег или одинаковых по основным родовым признакам вещей.

Ссуда же может быть как реальным договором, так и консенсуальным что подразумевает под собой вступление в силу данного договора с момента его заключения и подписания.

Ссуда же может быть как реальным договором, так и консенсуальным что подразумевает под собой вступление в силу данного договора с момента его заключения и подписания.

Два рассматриваемых договора помимо имеющихся и выше перечисленных различий имеют так же и одно главное сходство, которое подразумевает передачу либо денежных средств, либо вещей другому лицу. Не стоит забывать и про то кому дается займ или ссуда, и, естественно, даже если это близкий вам человек стоит взять хотя бы расписку, так и вам будет по спокойнее и человек, получивший займ или ссуду, явно ощутит наступившую ответственность.

ссуда — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Во многих случаях срочная ссуда погашается в соответствии с согласованным графиком платежей.

In many cases, a term loan is amortized in accordance with an agreed-upon payment schedule.

Когда нам понадобилась ссуда, надо было прийти к вам.

At the time when we needed the loan, we should have come to you.

Ну, это просто временная ссуда.

Well, it’s just a stop-gap loan.

Небольшая ссуда действительно заставляет дела вращаться.

Take out a small loan, really get things going.

Обычная ссуда может быть получена под личный залог.

An ordinary loan may be obtained provided the borrower can put up adequate security.

Базовая ссуда является факультативным дополнительным пособием сверх базового и дополнительного пособий.

The basic loan is an optional extra available in addition to the basic grant and the supplementary grant.

В этой ситуации на создание дела выдается небольшая ссуда.

In this situation a small loan is granted for setting up a business.

Если ссуда требуется наряду с другими банковскими услугами, то действуют вышеупомянутые варианты.

With regard to loans, if the loan is required together with other banking facilities, the above mentioned options apply.

Эта ссуда подлежит погашению равными ежемесячными платежами в течение десяти лет.

The loan is repayable in equal monthly instalments over a period of ten years.

От Карибского банка развития на цели финансирования данного проекта была получена ссуда в размере 9,9 млн. долл.

Funding for the project was provided through a loan of $9.9 million obtained from the Caribbean Development Bank.

Это не какая-то там банковская ссуда, младшенький.

This isn’t some bank loan, junior.

Если меня арестуют, мне нужна будет ссуда под эту квартиру, чтобы заплатить за адвоката.

Listen, if they take me, I’m going to need a loan against this property to pay for my defense.

Это была краткосрочная ссуда, Гас, с процентами.

It was a short-term loan, Gus, with interest.

Это моя ссуда и я буду работать, чтобы её оплатить.

That is my loan, and I will work to pay it off.

Нам нужна лишь маленькая ссуда, очень маленькая.

We just need a little loan. It’s a small thing.

Она действительно использовала слово «ссуда«?

Loan? Did she actually use the word ‘loan‘?

То, что Ваша ссуда будет одобрена.

That your loan will be approved.

Основная ссуда предполагает выплаты через определенные интервалы в течение 30 лет при ставке в 7,5%.

The main loan is given as a serial loan to be repaid over 30 years at an interest rate of 7.5 per cent.

В январе 2010 года по получении недостающих объявленных взносов эта ссуда была полностью возмещена.

Following the transfer of outstanding pledges, the loan was fully reimbursed in January 2010.

Кроме того, поскольку это своего рода ссуда, имплементационные затраты могут быть снижены, т.к. ссуды погашаются.

Furthermore, given that this is a loan, implementation costs can be reduced as loans are repaid.

Необеспеченная банковская ссуда — Энциклопедия по экономике

Для многих фирм излишек денег не составляет проблемы проблема заключается как раз в их временной нехватке. Одним из основных источников краткосрочного финансирования являются необеспеченные банковские ссуды. Чаще всего к банку обращаются с просьбой об открытии кредитной линии, которая позволяет фирме занимать деньги в пределах установленного лимита. Ставка процента, которую банки устанавливают на необеспеченные ссуды, должна быть достаточной для покрытия не только альтернативных затрат на привлечение заемного капитала, но также затрат на управление кредитным отделом банка. В результате крупные постоянные заемщики приходят к выводу, что дешевле действовать, минуя банковскую систему, и выпускать собственные краткосрочные необеспеченные обязательства. Эти обязательства известны как. коммерческие бумаги.

[c.890]

Одним из основных источников краткосрочного финансирования являются необеспеченные банковские ссуды. Чаще всего к банку обращаются с просьбой об открытии кредитной линии, которая позволяет фирме занимать деньги в пределах установленного лимита. Ставка процента, которую банки устанавливают на необеспеченные ссуды, должна быть достаточной для покрытия не только альтернативных затрат на привлечение заемного капитала, но также затрат на управление кредитным отделом банка. В результате крупные постоянные заемщики приходят к выводу, что дешевле действовать, минуя банковскую систему, и выпускать собственные краткосрочные необеспеченные обязательства. Эти обязательства известны как. коммерческие бумаги.

[c.890]

Следующим важным принципом кредита является его обеспеченность материальными ценностями. Это означает, что объединение, получившее кредит, должно иметь в наличии запасы тех материальных ценностей,, под которые он выдан. При выдаче банком кредита принимаются в обеспечение реальные товарно-материальные ценности, участвующие в хозяйственном обороте. Банк не выдает кредит под ненужные, излишние товарно-материальные ценности. В течение всего срока пользования кредитом банк проверяет наличие обеспеченности ссуды. Если обнаруживается превышение задолженности по банковским ссудам над стоимостью запасов товарно-материальных ценностей, то банк необеспеченную задолженность по ссуде взыскивает, а при наличии превышения запасов товарно-материальных ценностей над задолженностью по ссуде банк может выдать дополнительную сумму кредита при наличии лимита кредитования.

[c.96]

При выдаче банком кредита принимаются в обеспечение реальные товарно-материальные ценности, участвующие в хозяйственном обороте. Банк не выдает кредит под ненужные, излишние товарно-материальные ценности. В течение всего срока пользования кредитом банк проверяет наличие обеспеченности ссуды. Если обнаруживается превышение задолженности по банковским ссудам над стоимостью запасов товарно-материальных ценностей, то банк необеспеченную задолженность по ссуде взыскивает, а при наличии превышения запасов товарно-материальных ценностей над задолженностью по ссуде банк может выдать дополнительную сумму кредита при наличии лимита кредитования.

[c.96]

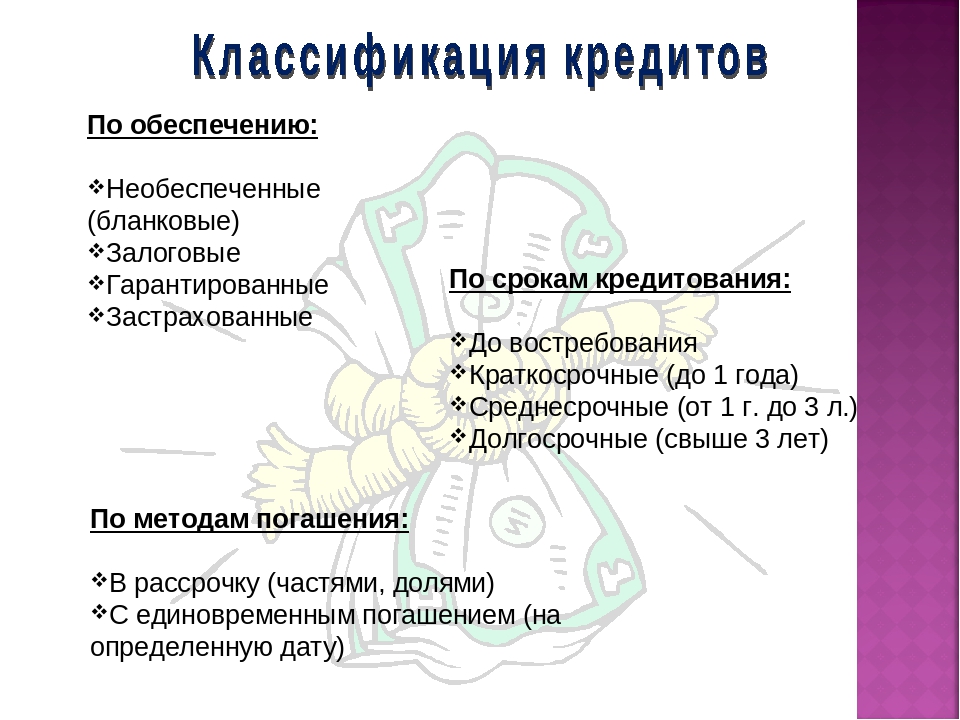

По обеспечению различают ссуды необеспеченные (бланковые) и обеспеченные (залогом, гарантиями, поручительствами, страхованием). Главная причина, по которой банк требует обеспечения,— риск понести убытки в случае нежелания или неспособности заемщика погасить ссуду в срок и полностью. Обеспечение не гарантирует погашение ссуды, но уменьшает риск, так как в случае ликвидации банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые служат обеспечением банковской ссуды. [c.471]

[c.471]

В подавляющем большинстве случаев С. обеспечивается товарным покрытием. Однако в банковской практике встречаются и необеспеченные (бланковые) ссуды, к-рыс имеют товарное покрытие лишь косвенно. К ним относится С. на заработную плату, на временное восполнение недостатка собств. оборотных средств и др. [c.33]

Стоимость индоссированных и авалированных векселей отражается на забалансовом счете «Непредвиденные обязательства». Информация по ним раскрывается в Примечаниях к финансовым отчетам.. Основными источниками векселей выданных являются банковские ссуды и платежи за товары и услуги. Векселя могут быть обеспеченными залогом либо необеспеченными. Вексель может быть процентным или беспроцентным. В процентном векселе процентная ставка указана отдельно от суммы векселя. В беспроцентном векселе процент включен в номинал векселя. Используя такой вексель, кредитор получает средства, которые равняются сегодняшней стоимости номинальной суммы векселя. При этом ставка дисконтирования равняется реальной ставке процента. Иногда беспроцентный вексель называют дисконтным.

[c.121]

Иногда беспроцентный вексель называют дисконтным.

[c.121]

С точки зрения предоставленного обеспечения банковские ссуды можно разделить на а) необеспеченные (бланковые) б) частично обеспеченные в) обеспеченные. [c.567]

Гибкость. Обычно факторинговое соглашение заключают на длительный срок. По мере того, как появляются новые дебиторские счета, их продают факторинговой компании, а счет фирмы кредитуется. Затем фирма использует эти средства по мере возникновения потребности в них. Иногда факторинговая компания разрешает фирме в периоды острой потребности в средствах осуществлять овердрафт с ее счета и, таким образом, брать необеспеченную ссуду. В других случаях факторинговая компания может снять часть средств со счета для образования резерва защиты от потерь. Основные источники факторинга — коммерческие банки, факторинговые филиалы банковских холдинговых компаний и факторинговые компании со стажем. Некоторые люди критикуют компании, оказывающие факторинговые услуги, большинство же считает это вполне приемлемым методом финансирования. Основной недостаток этого метода состоит в том, что он может оказаться дорогим. Однако мы должны учитывать, что факторинговая компания зачастую освобождает фирму от учетных операций, связанных с коммерческим кредитом, издержек по обслуживанию дебиторской задолженности и расходов по инкассированию. Для небольшой фирмы экономия на этих расходах может иметь большое значение.

[c.329]

Основной недостаток этого метода состоит в том, что он может оказаться дорогим. Однако мы должны учитывать, что факторинговая компания зачастую освобождает фирму от учетных операций, связанных с коммерческим кредитом, издержек по обслуживанию дебиторской задолженности и расходов по инкассированию. Для небольшой фирмы экономия на этих расходах может иметь большое значение.

[c.329]

Помимо вышеназванных кредитов в практике финансирования предприятий применяются такие формы, как банковский акцепт (он представляется банками в форме акцепта переводных векселей (тратт), выставляемых, как правило, экспортерами на банки), факторинг, коммерческие ценные бумаги, ссуды под залог дебиторской задолженности, необеспеченный заем, кредитная линия, аккредитив, автоматически возобновляемый кредит, кредит с платежом в рассрочку. [c.305]

Поскольку необеспеченные ссуды зачастую не возвращаются, присваиваясь рассмотренными выше способами, банки во избежание убытков используют предусмотренные ст. 33 Закона РФ «О банковской деятельности» способы обеспечения возвратности кредитов залог, в том числе векселей, поручительство, гарантию, обязательство в других формах, принятых в банковской практике, например, страхование риска непогашения кредитов.

[c.78]

33 Закона РФ «О банковской деятельности» способы обеспечения возвратности кредитов залог, в том числе векселей, поручительство, гарантию, обязательство в других формах, принятых в банковской практике, например, страхование риска непогашения кредитов.

[c.78]

К подрядным строительным организациям за бесхозяйственность и систематич. невыполнение своих обязательств перед банком могут быть применены санкции в виде полного или частичного прекращения кредитования, досрочного взыскания ранее выданных ссуд и перевода на кредитование под гарантию вышестоящих органов. При возникновении необеспеченной задолженности по ссудам, использовании выданных средств не по целевому назначению, нарушениях правил кредитования, неудовлетворительном хранении кредитуемых товарно-материальных ценностей и уклонении от банковского контроля выданные ссуды взыскиваются досрочно. -Подрядные организации, не выполняющие планов ввода в действие производственных мощностей, планов строительно-монтажных работ, основных качественных показателей, могут быть переведены учреждениями банков на особый режим кредитования и расчетов (см. ). Подрядные организации, которые на протяжении шести месяцев после перевода их на этот режим продолжали не выполнять плана накоплений или допускали сверхплановые убытки, увеличили за этот пе-

[c.223]

). Подрядные организации, которые на протяжении шести месяцев после перевода их на этот режим продолжали не выполнять плана накоплений или допускали сверхплановые убытки, увеличили за этот пе-

[c.223]

ЦЕЛЕВЫЕ КРЕДИТЫ — кредиты учреждений Госбанка СССР предприятиям и хозяйственным организациям, предоставляемые на. определенные объекты на образование сверхнормативных запасов товарно-материальных ценностей и части нормативных запасов (при кредитовании на началах долевого участия банковского кредита и средств хозяйственных организаций) на сезонные затраты произ-ва и обращения под расчетные документы в пути на затраты по внедрению новой техники, механизации и автоматизации производственных процессов, улучшению технологии на увеличение произ-ва товаров ширпотреба и др. Для обеспечения использования кредитов строго по целевому назначению банки в порядке текущего и последующего контроля осуществляют проверку обеспечения ссуд (см.). Выданные Ц. к. банк направляет прежде всего на оплату расчетных документов поставщиков за кредитуемые ценности. При предоставлении Ц. к. под уже оплаченные ценности средства используются на погашение необеспеченной и срочной на день выдачи ссуды задолженности банку остающаяся часть зачисляется на расчетный счет получателя ссуды. Ц. к. широко используются на оплату расчетных документов

[c.583]

При предоставлении Ц. к. под уже оплаченные ценности средства используются на погашение необеспеченной и срочной на день выдачи ссуды задолженности банку остающаяся часть зачисляется на расчетный счет получателя ссуды. Ц. к. широко используются на оплату расчетных документов

[c.583]

Внеплановыми ресурсами предприятия за счет банковского кредита являются кредит по обороту сверх оборотных средств, изъятых в связи с этим кредитованием, необеспеченная задолженность по ссудам под нормируемые средства кредит под расчетные документы в пути сверх остатка товаров отгруженных просроченные ссуды банка. [c.472]

Необходимо иметь в виду, что при проверке обеспечения по спецссудным счетам в одних случаях обеспечением долга банку может быть сверхнормативный оплаченный остаток ценностей, в других — еще и нормативный остаток в той его части, которая установлена для банковского кредита как источника формирования нормативов запасов товарно-материальных ценностей наряду с собственными оборотными средствами хозоргана. По результатам этой проверки либо появляется возможность выдачи дополнительной ссуды при излишке обеспечения даже при превышении. задолженности над контрольной цифрой, либо необходимость принудительного взыскания необеспеченной задолженности.

[c.154]

По результатам этой проверки либо появляется возможность выдачи дополнительной ссуды при излишке обеспечения даже при превышении. задолженности над контрольной цифрой, либо необходимость принудительного взыскания необеспеченной задолженности.

[c.154]

Скорректированная база денежной массы (лучший признак базового денежно-кредитного потенциала для кредитной экспансии) выросла в 1991 календарном году приблизительно на 8,7% (скорректированный кредит ФРС вырос на 9,5%), хотя М2 вырос только на 2,6%. Так как каждый доллар, добавленный в банковские резервы, означает 10 или больше долларов ссудного капитала (что приводит к росту М2), медленный рост М2 говорит мне, что предпринимательский компонент процентной ставки в настоящее время все еще очень высокий, независимо от номинальных ставок. Мой личный банкир (из крупного активного банка) прекрасно выразил это в январе 1992 года Если бы учетная ставка была нулевая, мы все равно не выдавали бы никаких необеспеченных ссуд и начальство ясно сказало, что, если хотя бы одна ссуда из одобренных мною окажется невозвратом, я буду уволен . [c.77]

[c.77]

В случае объявления кооператива неплатежеспособным необходимо устанавливать жесткий банковский контроль за его деятельностью и применять такую последовательность платежей выручку от реализации и другие средства, поступающие на счета кооперативов (кроме бюджетных), направлять на погашение необеспеченных кредитов и ссуд, срок оплаты которых наступил, затем на выплату заработной платы и оплату по труду на платежи в бюджет, оплату счетов поставщиков и другие платежи. [c.34]

По данным баланса необходимо тщательно контролировать состояние дебиторской и кредиторской задолженности, обеспеченность и полноту использования банковских кредитов. Дебиторская задолженность должна изучаться по каждой статье в отдельности с точки зрения объема, сроков и правомерности возникновения. Особое внимание при этом уделяется изучению причин возникновения, а также мер, принимаемых к ликвидации задолженности по нанесенному предприятию материальному ущербу. При рассмотрении кредиторских статей баланса важно отделить нормальные формы кредиторской задолженности предприятия от менее желательных. Одним из принципов социалистической кредитной политики является обязательная обеспеченность краткосрочных ссуд банка товарно-материальными ценностями. Необеспеченная задолженность по ссудам может иметь место в связи с недостатком собственных оборотных средств, а также из-за отвлечения их в ненормируемые оборотные средства, на капитальный ремонт. По балансу тщательно контролируется размер задолженности не только Госбанку по ссудам, но и поставщикам и другим кредиторам, их динамика (в сравнении с прошлым отчетным периодом).

[c.209]

Одним из принципов социалистической кредитной политики является обязательная обеспеченность краткосрочных ссуд банка товарно-материальными ценностями. Необеспеченная задолженность по ссудам может иметь место в связи с недостатком собственных оборотных средств, а также из-за отвлечения их в ненормируемые оборотные средства, на капитальный ремонт. По балансу тщательно контролируется размер задолженности не только Госбанку по ссудам, но и поставщикам и другим кредиторам, их динамика (в сравнении с прошлым отчетным периодом).

[c.209]

С точки зрения воспроизводства общественного капитала банковский К. делится на ссуду капитала (когда заёмщики используют средства для увеличения объёма функционирующего капитала) и ссуду денег (когда заёмщики получают средства, необходимые для погашения их долговых обязательств). С точки зрения воспроиз-ва индивидуального капитала это деление зависит от обеспечения ссуды и показывает различное влияние К. на величину капитала заёмщика. При К. под залог товаров, векселей, ценных бумаг должник не получает дополнит, капитала от банка. С его точки зрения, это — ссуда денег. Необеспеченная ссуда выступает как ссуда капитала.

[c.280]

С его точки зрения, это — ссуда денег. Необеспеченная ссуда выступает как ссуда капитала.

[c.280]

По критерию обеспеченности кредиты делятся на обеспеченные и необеспеченные. Единственной формой обеспечения возврата необеспеченных кредитов является кредитный договор. В отечественной практике он применяется лишь при кредитовании собственных сотрудников. Обеспеченные кредиты — основная разновидность современного банковского кредита, в котором находит свое практическое выражение один из базовых принципов кредитования. В роли обеспечения может выступить любое имущество, принадлежащее заемщику на правах собственности, чаще всего — недвижимость или ценные бумаги. При нарушении заемщиком своих обязательств это имущество реализуется с целью возмещения понесенных убытков. Размер выдаваемой ссуды, как правило, меньше среднерыночной стоимости предложенного обеспечения и определяется соглашением сторон. [c.423]

Необеспеченная банковская ссуда. У компании «Матрас-самоход» заключен договор с банком, по которому она может получить ссуду на максимальную сумму 41 млн дол. под 11,5% годовых, или 2,875% в квартал. По договору компания вправе брать кредит в любой момент, когда ей это необходимо, пока не достигнет установленного лимита. От компании не требуется специального залога в виде каких-либо активов для обеспечения возвратности ссуды. Подобного типа договоры называют кредитной линией1″.

[c.809]

под 11,5% годовых, или 2,875% в квартал. По договору компания вправе брать кредит в любой момент, когда ей это необходимо, пока не достигнет установленного лимита. От компании не требуется специального залога в виде каких-либо активов для обеспечения возвратности ссуды. Подобного типа договоры называют кредитной линией1″.

[c.809]

Краткосрочные необеспеченные банковские кредиты обычно определяются как «самоликвидирующиеся» в том смысле, что покупаемые на эти средства активы и выручка, которую они приносят, генерируют поток денежных средств, необходимых для выплаты займа. Некогда банки ограничивали свои услуги в сфере кредитования исключительно необеспеченными кредитами, но сейчас они предлагают широкий спектр коммерческих ссуд, от- [c.317]

ГАРАНТИЯ, 1) обещание третьей стороны погасить долг в случае неспособности должника выполнить обязательства. 2) В коммерческой и банковской практике — поручительство банка-гаранта за своего клиента в том, что банк берёт на себя обязательство в случае неуплаты клиентом в срок причитающихся с него платежей произвести эти платежи за свой счёт. Используются две формы гарантийных соглашений гарантия и обязательство о возмещении ущерба. В первом случае гарант принимает на себя вторичное обязательство и вступает в действие только тогда, когда заёмщик не выполняет обязательств по ссуде во втором случае гарант является непосредственным ответчиком по ссуде. Различие состоит также в том, что в случае гарантии необходим ещё письменный документ, вводимый в действие по решению суда, а по обязательству о возмещении ущерба такого документа не требуется, поскольку сам этот документ, заверенный печатью, гарантирует возмещение ущерба. Гарантии могут быть обеспеченными и необеспеченными, ограниченными и неограниченными. Первые выдаются банком под соответствующее обеспечение — залог имущества. Необеспеченная гарантия представляет собой простое письменное обязательство гаранта погасить ссуду в случае неуплаты. Банковская практика свидетельствует, что в большинстве случаев получить деньги с гаранта очень трудно, несмотря на его юридическую ответственность.

Используются две формы гарантийных соглашений гарантия и обязательство о возмещении ущерба. В первом случае гарант принимает на себя вторичное обязательство и вступает в действие только тогда, когда заёмщик не выполняет обязательств по ссуде во втором случае гарант является непосредственным ответчиком по ссуде. Различие состоит также в том, что в случае гарантии необходим ещё письменный документ, вводимый в действие по решению суда, а по обязательству о возмещении ущерба такого документа не требуется, поскольку сам этот документ, заверенный печатью, гарантирует возмещение ущерба. Гарантии могут быть обеспеченными и необеспеченными, ограниченными и неограниченными. Первые выдаются банком под соответствующее обеспечение — залог имущества. Необеспеченная гарантия представляет собой простое письменное обязательство гаранта погасить ссуду в случае неуплаты. Банковская практика свидетельствует, что в большинстве случаев получить деньги с гаранта очень трудно, несмотря на его юридическую ответственность. Поэтому банки, как правило, требуют гарантий, имеющих реальное обеспечение. Неограниченные гарантии покрывают все виды задолженности заёмщика банку, а ограниченные — распространяются на какую-то часть долга. Различают персональные гарантии (напр., гарантии отдельных членов товарищества), корпоративные (гарантия головной компании в отношении её филиала) и государственные (гарантии правительственных учреждений по банковским ссудам мелким фермерам, ветеранам войны и др.). 3) Письменное обязательство производителя осуществить бесплатный ремонт или замену бракованного изделия в течение определённого периода с момен-

[c.54]

Поэтому банки, как правило, требуют гарантий, имеющих реальное обеспечение. Неограниченные гарантии покрывают все виды задолженности заёмщика банку, а ограниченные — распространяются на какую-то часть долга. Различают персональные гарантии (напр., гарантии отдельных членов товарищества), корпоративные (гарантия головной компании в отношении её филиала) и государственные (гарантии правительственных учреждений по банковским ссудам мелким фермерам, ветеранам войны и др.). 3) Письменное обязательство производителя осуществить бесплатный ремонт или замену бракованного изделия в течение определённого периода с момен-

[c.54]

При кредитовании предприятий и орг-ций Госбанк осуществляет контроль рублем за ходом произ-ва и обращения товаров, за рентабельностью предприятий и сохранностью их собственных оборотных средств, за состоянием запасов материальных ценностей и правильным использованием банковских ссуд. Госбанк осуществляет его в своей повседневной кредитной и оперативной работе при выдаче ссуд, их погашении, при проверке использования кредитов. Если хозоргап не погашает ссуду в срок, банк взыскивает ее в принудительном порядке, взимает повышенный процент по просроченным ссудам и, как правило, прекращает выдачу новых ссуд впредь до полного погашения просроченной задолженности банку. Если хозоргапы используют кредиты но по целевому назначению или допускают образование необеспеченной задолженности по ссудам, кредиты взыскиваются досрочно. К хозорганам, нарушающим кредитную и фин. дисциплину, банк может применять и другие кредитные санкции.

[c.161]

Если хозоргап не погашает ссуду в срок, банк взыскивает ее в принудительном порядке, взимает повышенный процент по просроченным ссудам и, как правило, прекращает выдачу новых ссуд впредь до полного погашения просроченной задолженности банку. Если хозоргапы используют кредиты но по целевому назначению или допускают образование необеспеченной задолженности по ссудам, кредиты взыскиваются досрочно. К хозорганам, нарушающим кредитную и фин. дисциплину, банк может применять и другие кредитные санкции.

[c.161]

Сначала сумма банковских билетов строго соответствовала сумме внесенных вкладов. Но так как часть билетов обращалась среди населения наряду с металлическими деньгами, не возвращаясь в банк, банкиры с течением времени убедились, что количество металлических денег, требуемых по билетам, находится в определенном пропорциональном соотношении к количеству самих билетов. Таким образом, они стали пользоваться возможностью выпуска фактически необеспеченных банкнот для увеличения объема активных операций (выдачи ссуд). Постепенно банкноты перестают быть свидетельством о конкретном вкладе, становясь скорее свидетельством о кредите или платеже, выданном данным банком своими билетами. Такие банки, увеличивающие свои оборотные средства путем выпуска (эмиссии) банкнот, получили название билетных, или эмиссионных. К третьей четверти XVIII в. английские банкиры ввели в обращение первые чековые книжки, представлявшие собой набор векселей, выданных на имя банка и подлежащих оплате по предъявлению.

[c.142]

Постепенно банкноты перестают быть свидетельством о конкретном вкладе, становясь скорее свидетельством о кредите или платеже, выданном данным банком своими билетами. Такие банки, увеличивающие свои оборотные средства путем выпуска (эмиссии) банкнот, получили название билетных, или эмиссионных. К третьей четверти XVIII в. английские банкиры ввели в обращение первые чековые книжки, представлявшие собой набор векселей, выданных на имя банка и подлежащих оплате по предъявлению.

[c.142]

Marine Midland» — это дело, возбужденное против бри-трнского банка-резидента, осуществляющего международные коммерческие банковские операции. Для того, чтобы предоставить долларовые ссуды своим клиентам, он выпустил необеспеченные облигации на 15 млн. долл. с погашением через 10 лет. Полученный от продажи облигаций капитал затем использовался на предоставление краткосрочных долларовых ссуд клиентам. Через 5 лет клиенты банка погасили свои долги по ссудам, а поступления были использованы на погашение облигационного займа на 15 млн. долл.

[c.210]

долл.

[c.210]

Банковский кредит предоставляется, как правило, коммерческими банками в виде денежных ссуд предпринимателям, населению. Это — основная форма кредита. Кредитование осуществляется за счет собственного капитала банка привлеченных денежных средств населения, субъектов хозяйствования ссуд, полученных в других коммерческих банках, центральном банке. При предоставлении ссуды банк заключает договор с каждым заемщиком. За нарушение его условий обе стороны кредитной сделки несут ответственность. В зависимости от обеспечения различают гарантированные (обеспеченные) и негарантированные (необеспеченные) ссуды. Обеспеченной называется ссуда, выдаваемая под залог. В качестве последнего могут выступать ценные бумаги, недвижи- [c.145]

Нередко выявляются факты перекредитования банком предприятий, в связи с чем ссуды используются не по назначению. Такие ссуды являются необеспеченными, т. е. не имеют в активе соответствующего покрытия то-варно-материальными ценностями. Получение пред-прцятиями излишних кредитов ослабляет хозрасчет, так как создает предпосылки для нерационального использования средств, механического компенсирования банковскими средствами недостающих ресурсов из-за недочетов в хозяйственно-финансовой деятельности. Бывают также случаи, когда предприятия не полностью получают полагающиеся кредиты в связи с образовавшимися излишками оборотных средств и привлечением других непредусмотренных источников. Излишнее оседание средств на предприятиях также приводит к нарушению принципов хозяйственного расчета. Вот почему факты неполного получения предприятиями предусмотренных кредитов должны привлечь внимание, поскольку это ведет к нарушению пропорциональности в распределении источников, использованию их не по плану. Кредитный план является важной составной частью общего финансового плана предприятия, нарушение которого обычно вызывается недостатками хозяйственно-финансовой деятельности, ненормальной циркуляцией средств.

[c.79]

Бывают также случаи, когда предприятия не полностью получают полагающиеся кредиты в связи с образовавшимися излишками оборотных средств и привлечением других непредусмотренных источников. Излишнее оседание средств на предприятиях также приводит к нарушению принципов хозяйственного расчета. Вот почему факты неполного получения предприятиями предусмотренных кредитов должны привлечь внимание, поскольку это ведет к нарушению пропорциональности в распределении источников, использованию их не по плану. Кредитный план является важной составной частью общего финансового плана предприятия, нарушение которого обычно вызывается недостатками хозяйственно-финансовой деятельности, ненормальной циркуляцией средств.

[c.79]

В России может быть законодательно введен новый вид «кредитов» — Российская газета

В России может быть законодательно введен новый вид «кредитов»: ссуда на судебные расходы. При этом кавычки в слове обязательны, так как человеку не придется ни платить проценты, ни вообще возвращать деньги.

Расходы банку или любому, кто выделит деньги, с лихвой компенсирует ответчик на судебном процессе, если проиграет дело.

Комитет Совета Федерации по конституционному законодательству и государственному строительству изучает законопроект о судебном финансировании, подготовленный группой экспертов.

Накануне председатель комитета Андрей Клишас подписал рекомендации досконально проработать вопрос.

Суть идеи в том, что некие структуры — банки, страховые организации, любые другие, имеющие деньги, — смогут финансировать судебные процессы для граждан и организаций.

Часто бывает, что дело человека правое, но в суд он не идет, потому что нет денег на адвокатов. Тогда на сцене может появиться кредитор или инвестор — пусть профессионалы выберут, какое слово им больше нравится,- и выпишет чек на круглую сумму.

Если процесс будет проигран, внакладе останется только кредитор. Если же правда восторжествует, то и судебный инвестор будет с удовольствием пересчитывать прибыль.

Правовые аспекты кредитования эксперты «РГ» разбирают в рубрике «Юрконсультация»

«Судебное финансирование предоставляет возможность истцу защитить свои права, не имея средств на оплату адвоката, а его требование проходит дополнительную экспертизу и оценку рисков и перспектив дела, — отмечает член Комитета Совета Федерации по конституционному законодательству и государственному строительству Олег Цепкин. — Такое партнерство многими экспертами оценивается положительно, поскольку способствует как росту качества рассмотрения судебных споров, так и повышению качества юридических услуг».

Интересным предлагаемый механизм может оказаться и для малого бизнеса. Как рассказывают разработчики проекта, в прошлом году во время пандемии к Уполномоченному по защите прав предпринимателей Москвы поступило 5 тысяч обращений от бизнесменов и индивидуальных предпринимателей.

При этом у половины обратившихся не имелось достаточных средств на ведение дела, квалифицированных адвокатов, содержание юридических отделов, департаментов, штатных юристов. Поэтому судебные кредиты были бы им как нельзя кстати.

Поэтому судебные кредиты были бы им как нельзя кстати.

«Внешнее финансирование судебных процессов — система, при которой инвесторы предоставляют финансовую поддержку истцам взамен заранее оговоренной части возможной компенсации. Как правило, предусмотренная доля инвесторов составляет от 15 до 40 процентов компенсации», — рассказал председатель правления Ассоциации юристов России Владимир Груздев.

Он отметил, что сегодня в профессиональном сообществе достигнут принципиальный консенсус по поводу того, что судебное инвестирование — полезный институт и его надо развивать.

Но в вопросе, какие законодательные изменения необходимы, мнения расходятся.

Некоторые эксперты полагают, что здесь достаточно разъяснений пленума Верховного суда России. В свою очередь, основатель сервиса PLATFORMA, помогающего гражданам найти судебных инвесторов, адвокат Ирина Цветкова настаивает на том, что нужен именно специальный закон о судебном финансировании, а не только точечные изменения в действующих законах и разъяснения высших судебных инстанций.

«Есть три причины для принятия законопроекта, — говорит она. — Первая причина — действующее законодательство не предусматривает возможность предоставления безвозвратного финансирования. Российское законодательство предусматривает, что получатель финансирования должен его вернуть, поэтому стороны пока вынуждены работать через договоры уступки.

Вторая причина — это необходимость гарантии взыскания так называемого «гонорара успеха», поскольку сегодня есть позиция, что размер вознаграждения за ведение дела в суде не может ставиться в зависимость от решения суда, такое положение в договоре не имеет юридической силы.

А в данном случае вознаграждение ставится исключительно в зависимость от решения суда».

Таким образом суды могут срезать компенсации судебных расходов, и выигранное дело становится проигрышем для инвестора. На практике, рассказывают юристы, так чаще всего и происходит. Поэтому инвесторам нужны гарантии, что выделенный рубль не превратится решением суда в десять копеек.

«Третья причина: по действующему законодательству заказчик юридических услуг может в любое время отказаться от договора оказания этих услуг, оплатив только фактически понесенные расходы, — продолжает Ирина Цветкова. — В таком случае судебное финансирование, которое основано на получении дохода по факту положительного решения суда, несет риски для инвестора».

По ее словам, во время пандемии количество заявок на судебное финансирование резко выросло. Причем и у нас, и за рубежом.

В России впервые официально выдали кредит под залог криптовалюты :: РБК.Крипто

Банковская ссуда обеспечена токенами Waves. Юристы уверены, что это важный этап для развития российского рынка цифровых денег

В начале недели в России впервые оформили кредит, обеспеченный криптовалютой. Кредит выдан предпринимателю Михаилу Успенскому через заключение договора индивидуальной банковской ссуды, обеспеченной токенами Waves, пишет «Коммерсант». В процессе структурирования был использован механизм условного депонирования (эскроу).

Кредит выдан предпринимателю Михаилу Успенскому через заключение договора индивидуальной банковской ссуды, обеспеченной токенами Waves, пишет «Коммерсант». В процессе структурирования был использован механизм условного депонирования (эскроу).

«От планов по использованию Waves я не отказываюсь и продавать токены смысла не вижу, однако они не должны мертвым грузом лежать в кармане, а должны работать», — объяснил Успенский.

Управляющий партнер юридической компании ЭБР Александр Журавлев (сопровождал сделку) в разговоре с корреспондентом «РБК-Крипто» рассказал, что в России уже можно официально использовать криптовалюты для залогов, депонирования или в других целях. Для этого достаточно определить их природу. В данном случае токены Waves были определены как «иное имущество». Это стало возможным благодаря принятию в прошлом году поправок в ГК.

«Из принятого летом закона «О цифровых финансовых активах» ясно, что регулятор планирует ограничить возможности взаимодействия с криптовалютами. Например, их нельзя будет использовать в качестве платежного средства. Однако есть и другие способы использования криптовалют, например, для банковского и иного обеспечения по сделкам», — добавил эксперт.

Например, их нельзя будет использовать в качестве платежного средства. Однако есть и другие способы использования криптовалют, например, для банковского и иного обеспечения по сделкам», — добавил эксперт.

По его словам, случай с выдачей банковской ссуды под залог токенов Waves показывает, что владельцы криптоактивов, используя их как залоговый инструмент, могут извлекать прибыль из их биржевой ликвидности — это важный этап для криптовалют в России. Это показывает, что цифровые активы можно широко использовать и применять в реальной жизни.

Руководитель направления развития новых рынков Waves Association Максим Перцовский подчеркнул, что криптовалюты начинают постепенно проникать и в банковский сектор. Waves — платформа, которая фокусируется на практическом применении децентрализованных финансов. Она стала первым блокчейном в РФ, на котором реализована услуга кредитования под залог криптовалюты.

Обеспечение кредита токенами — это хороший прецедент, однако это не означает, что криптоэнтузиастам имеет смысл сейчас идти в банки за займами, обеспеченными криптовалютами, считает генеральный директор Moscow Digital School Дмитрий Захаров. Он сомневается, что в реальности подобные сделки станут распространенной практикой.

Он сомневается, что в реальности подобные сделки станут распространенной практикой.

«Криптовалюта для банков — высокорисковый актив, как по причине отсутствия четкого правового регулирования, так ввиду их высокой волатильности. Мне было бы интересно посмотреть на ситуацию, если Михаил Успенский все же не сможет выплатить кредит. Как дальше банк будет реализовывать предмет залога?», — поинтересовался Захаров.

Он добавил, что в России гражданское законодательство строится по принципу: все, что не запрещено — разрешено. Криптовалюты имеют определенную ценность, они являются предметом оборота на биржах, не запрещены в стране, поэтому могут являться имуществом. Проведенная сделка является еще одним подтверждением этой логики.

Ранее глава комитета Госдумы по финрынку Анатолий Аксаков заявил, что признание криптовалюты в качестве платежного средства наравне с рублем приведет к разрушению финансовой системы. По этой причине правительство пока не планирует легализацию цифровых денег в качестве расчетной единицы, но они могут использоваться для этих целей в других странах.

— Нужно ли платить налоги с криптовалют. Объясняем простым языком

— «Мы безнадежно опоздали». В России предложили отслеживать сделки с BTC

— Сбербанк допустил возможность выпуска привязанного к рублю токена

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

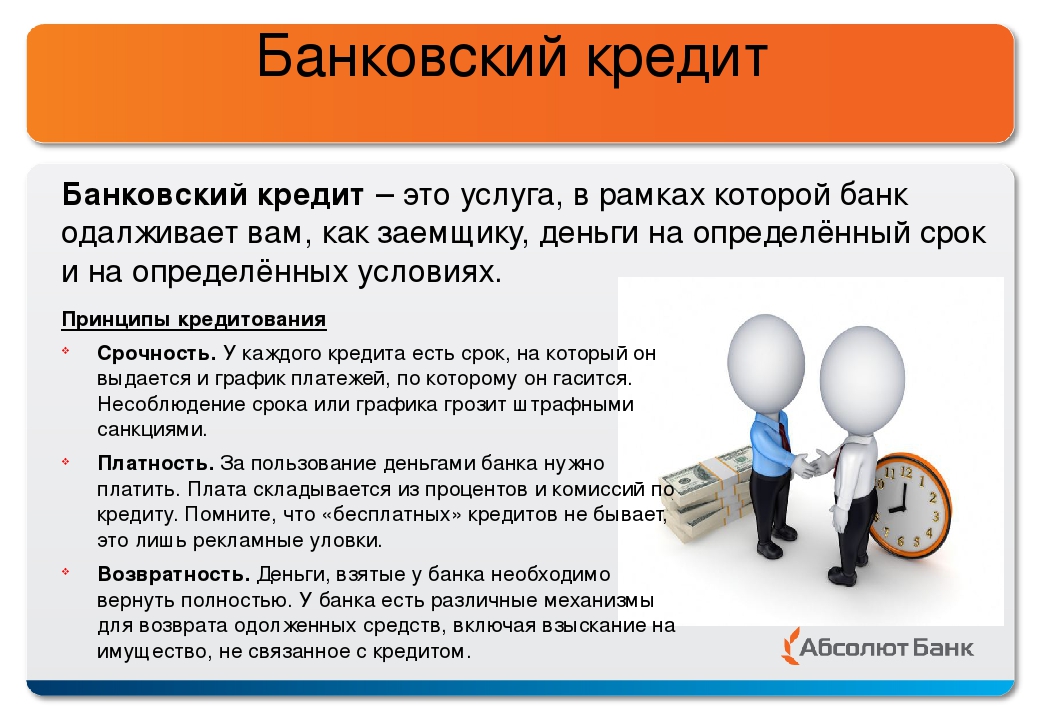

Определение кредита

Что такое заем?

Термин «заем» относится к типу кредитного механизма, в котором денежная сумма ссужается другой стороне в обмен на будущий возврат стоимости или основной суммы. Во многих случаях кредитор также добавляет проценты и / или финансовые расходы к основной сумме долга, которую заемщик должен выплатить в дополнение к основной сумме. Ссуды могут быть на определенную разовую сумму или они могут быть доступны в виде открытой кредитной линии до определенного лимита.Ссуды бывают разных форм, включая обеспеченные, необеспеченные, коммерческие и личные ссуды.

Ключевые выводы

- Заем — это когда деньги предоставляются другой стороне в обмен на погашение основной суммы займа плюс проценты.

- Условия займа согласовываются каждой стороной до того, как будут выданы деньги.

- Ссуда может быть обеспечена залогом, например ипотекой, или необеспеченной, например кредитной картой.

- Возобновляемые ссуды или линии могут быть потрачены, погашены и потрачены снова, в то время как срочные ссуды представляют собой ссуды с фиксированной ставкой и фиксированным платежом.

Общие сведения о займах

Ссуда - это форма долга, взятого на себя физическим или другим лицом. Кредитор — обычно корпорация, финансовое учреждение или правительство — ссужает заемщику определенную сумму денег. Взамен заемщик соглашается с определенным набором условий, включая любые финансовые сборы, проценты, дату погашения и другие условия. В некоторых случаях кредитор может потребовать залог для обеспечения ссуды и обеспечения выплаты. Ссуды могут также иметь форму облигаций и депозитных сертификатов (CD).Также можно взять ссуду со счета 401 (k).

Ссуды могут также иметь форму облигаций и депозитных сертификатов (CD).Также можно взять ссуду со счета 401 (k).

Вот как работает кредитный процесс. Когда кому-то нужны деньги, он обращается за ссудой в банк, корпорацию, правительство или другую организацию. От заемщика может потребоваться предоставить конкретные детали, такие как причина ссуды, его финансовая история, номер социального страхования (SSN) и другую информацию. Кредитор просматривает информацию, включая отношение долга к доходу (DTI) лица, чтобы узнать, можно ли вернуть ссуду.В зависимости от кредитоспособности заявителя кредитор отклоняет или одобряет заявку. Кредитор должен указать причину отказа в выдаче кредита. Если заявка одобрена, обе стороны подписывают контракт, в котором излагаются детали соглашения. Кредитор авансирует средства по ссуде, после чего заемщик должен выплатить сумму, включая любые дополнительные расходы, такие как проценты.

Условия займа согласовываются каждой стороной до того, как какие-либо деньги или имущество переходят из рук в руки или выплачиваются..jpg) Если кредитор требует залог, он указывает это в кредитных документах. В большинстве ссуд также есть положения, касающиеся максимальной суммы процентов, а также другие условия, такие как период времени до требования выплаты.

Если кредитор требует залог, он указывает это в кредитных документах. В большинстве ссуд также есть положения, касающиеся максимальной суммы процентов, а также другие условия, такие как период времени до требования выплаты.

Ссуды предоставляются по ряду причин, включая крупные покупки, инвестирование, ремонт, консолидацию долга и деловые предприятия. Кредиты также помогают существующим компаниям расширять свою деятельность. Ссуды позволяют увеличить общую денежную массу в экономике и создают конкуренцию за счет кредитования новых предприятий.Проценты и комиссии по ссудам являются основным источником доходов для многих банков, а также некоторых розничных торговцев за счет использования кредитных линий и кредитных карт.

Особые соображения

Процентные ставки оказывают значительное влияние на ссуды и конечные затраты заемщика. Ссуды с более высокими процентными ставками имеют более высокие ежемесячные платежи или требуют больше времени для погашения, чем ссуды с более низкими процентными ставками. Например, если человек берет 5000 долларов в рассрочку на пять лет или ссуду на срок 4.Процентная ставка 5%, им грозит ежемесячный платеж в размере 93,22 доллара в течение следующих пяти лет. Напротив, если процентная ставка составляет 9%, выплаты увеличиваются до 103,79 доллара.

Например, если человек берет 5000 долларов в рассрочку на пять лет или ссуду на срок 4.Процентная ставка 5%, им грозит ежемесячный платеж в размере 93,22 доллара в течение следующих пяти лет. Напротив, если процентная ставка составляет 9%, выплаты увеличиваются до 103,79 доллара.

Более высокие процентные ставки связаны с более высокими ежемесячными выплатами, а это означает, что они требуют больше времени для выплаты, чем ссуды с более низкими ставками.

Точно так же, если человек должен 10 000 долларов по кредитной карте с процентной ставкой 6% и платит 200 долларов каждый месяц, ему потребуется 58 месяцев или почти пять лет, чтобы погасить остаток.При процентной ставке 20%, том же балансе и тех же ежемесячных платежах в размере 200 долларов на погашение карты потребуется 108 месяцев или девять лет.

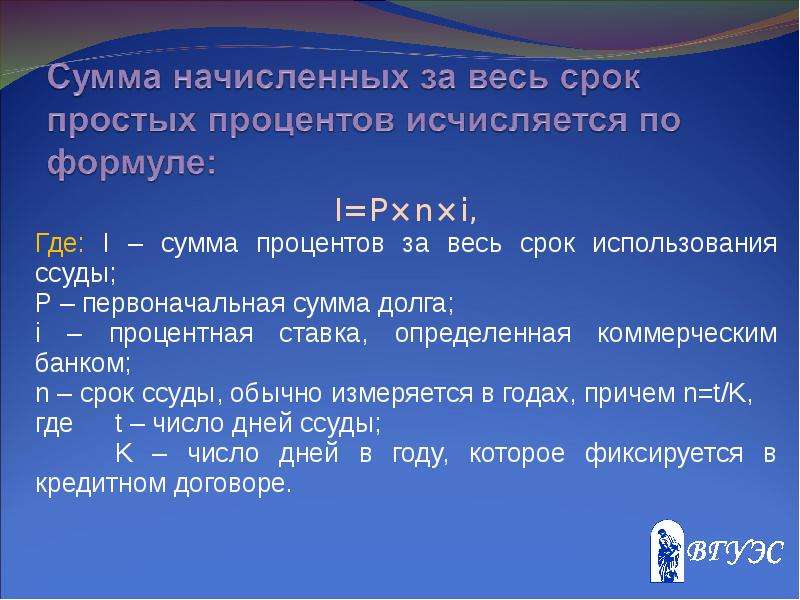

Простые и сложные проценты

Процентная ставка по ссудам может быть простой или сложной. Простые проценты — это проценты по основной сумме кредита. Банки почти никогда не взимают с заемщиков простые проценты. Например, предположим, что физическое лицо берет в банке ипотеку на сумму 300 000 долларов, и в кредитном соглашении указано, что процентная ставка по ссуде составляет 15% годовых.В результате заемщик должен будет заплатить банку в общей сложности 345 000 долларов США или 300 000 долларов США x 1,15.

Банки почти никогда не взимают с заемщиков простые проценты. Например, предположим, что физическое лицо берет в банке ипотеку на сумму 300 000 долларов, и в кредитном соглашении указано, что процентная ставка по ссуде составляет 15% годовых.В результате заемщик должен будет заплатить банку в общей сложности 345 000 долларов США или 300 000 долларов США x 1,15.

Сложные проценты — это проценты по процентам и означают, что заемщик должен выплатить больше денег в виде процентов. Проценты начисляются не только на основную сумму, но и на накопленные проценты за предыдущие периоды. Банк предполагает, что в конце первого года заемщик должен ему основную сумму долга плюс проценты за этот год. В конце второго года заемщик должен ему основную сумму и проценты за первый год плюс проценты по процентам за первый год.

При начислении сложных процентов причитающиеся проценты выше, чем при использовании метода простых процентов, поскольку проценты начисляются ежемесячно на основную сумму кредита, включая начисленные проценты за предыдущие месяцы. Для более коротких таймфреймов расчет процентов одинаков для обоих методов. По мере увеличения срока кредитования увеличивается несоответствие между двумя типами расчета процентов.

Для более коротких таймфреймов расчет процентов одинаков для обоих методов. По мере увеличения срока кредитования увеличивается несоответствие между двумя типами расчета процентов.

Если вы хотите взять ссуду на оплату личных расходов, то калькулятор ссуды поможет вам подобрать процентную ставку, которая наилучшим образом соответствует вашим потребностям.

Виды кредитов

Ссуды бывают разных форм. Существует ряд факторов, которые могут дифференцировать связанные с ними затраты, а также их договорные условия.

Обеспеченный и необеспеченный кредит

Ссуды могут быть обеспеченными и необеспеченными. Ипотека и автокредиты являются обеспеченными кредитами, так как они обеспечены или обеспечены залогом. В этих случаях залог — это актив, на который берется ссуда, поэтому залогом для ипотеки является дом, в то время как транспортное средство обеспечивает ссуду на покупку автомобиля.При необходимости от заемщиков могут потребовать предоставить другие формы обеспечения для других видов обеспеченных кредитов.

Кредитные карты и ссуды на подпись являются необеспеченными ссудами. Это означает, что они не обеспечены каким-либо залогом. Необеспеченные кредиты обычно имеют более высокие процентные ставки, чем обеспеченные кредиты, потому что риск неисполнения обязательств выше, чем у обеспеченных кредитов. Это потому, что кредитор обеспеченной ссуды может вернуть залог в случае дефолта заемщика. Ставки по необеспеченным займам, как правило, сильно различаются в зависимости от множества факторов, включая кредитную историю заемщика.

Возобновляемая и срочная ссуда

Ссуды также можно охарактеризовать как возобновляемые или срочные. Возобновляемая ссуда может быть потрачена, погашена и потрачена снова, а срочная ссуда — это ссуда, выплачиваемая равными ежемесячными платежами в течение определенного периода. Кредитная карта — это необеспеченный возобновляемый заем, а кредитная линия собственного капитала (HELOC) — это обеспеченный возобновляемый заем. Напротив, ссуда на покупку автомобиля является обеспеченной, срочной ссудой, а ссуда на подпись — необеспеченной ссудой на срок.

Узнайте, как работают ссуды, прежде чем брать в долг

Многие люди используют заемные средства для финансирования покупок, которые они в противном случае не смогли бы позволить, например, дома или автомобиля.Хотя ссуды могут быть отличными финансовыми инструментами при правильном использовании, они также могут быть серьезными противниками. Чтобы не брать слишком большие долги, вы должны понимать, как работают ссуды и как зарабатываются деньги для кредиторов, прежде чем начинать занимать деньги у активных кредиторов.

Ссуды — это большой бизнес в финансовом мире. Они используются, чтобы зарабатывать деньги для кредиторов — помня об этом, ни один кредитор не захочет давать кому-то деньги в долг без обещания чего-то взамен. Помните об этом, исследуя ссуды для себя или для бизнеса — способ структурирования ссуд может сбивать с толку и вызывать большие суммы долга.

Прежде чем брать деньги в долг, важно знать, как работают ссуды. Лучше их понимая, вы можете сэкономить деньги и принимать более обоснованные решения в отношении долга, в том числе, когда не нужно больше приобретать или как использовать его в своих интересах.

Ключевые элементы займа

Перед тем, как брать займы, целесообразно ознакомиться с некоторыми ключевыми условиями, связанными со всеми типами займов. Это основные условия, процентная ставка и срок.

Принципал

Это первоначальная сумма денег, которую вы занимаетесь у кредитора и соглашаетесь выплатить.Взаимодействие с другими людьми

Срок

Это время, на которое длится ссуда. Вы должны вернуть деньги в течение этого периода времени. Различные типы кредитов имеют разные условия. Кредитные карты считаются возобновляемыми кредитами, то есть вы можете брать и возвращать деньги столько раз, сколько захотите, не обращаясь за новой ссудой. Взаимодействие с другими людьми

Процентная ставка

Это сумма, которую кредитор взимает с вас за заем. Обычно это процент от суммы ссуды, и он основан на ставке, которую Федеральная резервная система взимает с банков за заимствование денег на ночь друг у друга.Это называется ставкой по федеральным фондам, и это ставка, на которой банки основывают свои собственные процентные ставки.

Некоторые ставки основаны на ставке по федеральным фондам, например, основная ставка, которая представляет собой более низкую ставку, предназначенную для наиболее кредитоспособных заемщиков, таких как корпорации. Затем средние и высокие ставки предоставляются тем, кто подвергается большему риску для кредитора, например малым предприятиям и потребителям с разными кредитными рейтингами.

Затраты, связанные с займами

Понимание любых затрат, связанных с ссудой, может помочь вам понять, какую из них выбрать.Стоимость не всегда объявляется заранее при подписании ссуды и обычно выражается в финансовой и юридической терминологии, которая может сбивать с толку.

Процентные расходы

Когда вы занимаетесь, вы должны вернуть взятую сумму плюс проценты, которые обычно распределяются на срок кредита. Вы можете получить ссуду на ту же основную сумму от разных кредиторов, но если один или оба процента ставка или срок варьируются, тогда вы будете платить другую сумму процентов. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Затраты для заемщика могут быть очень обманчивыми, если принять во внимание ставки. Годовая процентная ставка (APR) ссуды является наиболее популярной среди кредиторов, поскольку она не учитывает сложные проценты, выплачиваемые за несколько периодов.

Лучше искать ссуды с низкими процентными ставками и без комиссии или с минимальной комиссией.

Например, если вам обещана годовая процентная ставка в размере 6% по четырехлетнему автокредиту на сумму 13000 долларов без выплаты денег и других сборов, которые составляют ежемесячно, вы заплатите в общей сложности 1654 доллара.66 процентов. Ваши ежемесячные платежи могут быть выше с четырехлетним кредитом, но пятилетний автокредит будет стоить вам 2079,59 долларов в виде процентов.

Простой способ рассчитать проценты по кредиту — умножить основную сумму на процентную ставку и периоды в год по ссуде. Однако не все ссуды разработаны таким образом, и вам может потребоваться калькулятор для погашения ссуды или годовых процентных ставок, чтобы определить, сколько вы в конечном итоге будете платить в течение срока ссуды.

Амортизация — это термин, используемый для определения того, как деньги применяются к основной сумме кредита и процентному остатку.Вы платите фиксированную сумму каждый период, но она по-разному распределяется между основной суммой и процентами для каждого платежа в зависимости от условий кредита. С каждым платежом ваши процентные расходы на платеж со временем снижаются.

В таблице амортизации показан пример того, как ежемесячный платеж применяется к основной сумме и процентам.

| График погашения | |||||

|---|---|---|---|---|---|

| Дата платежа | Платеж | Принципал | Проценты | Итого проценты | Весы |

| Июнь 20XX | 251 доллар.33 | $ 186,33 | 65,00 $ | 65,00 $ | $ 12 813,67 |

| июл 20XX | $ 251,33 | $ 187,26 | $ 64,07 | 129,07 $ | $ 12 626,42 |

| Август 20XX | $ 251,33 | $ 188,19 | $ 63,13 | 192,20 $ | $ 12 438,22 |

Комиссии

Иногда вам также приходится платить комиссию по кредитам. Типы комиссий, которые вам, возможно, придется заплатить, могут различаться в зависимости от кредитора.Вот несколько распространенных видов сборов: