Снятие наличных с кредитной: Кредитные карты со снятием наличных 💳

МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Авиамоторная

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беляево

Борисово

Боровское шоссе

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

ВДНХ

Водники

Войковская

Геологическая

Депо

Динамо

Долгопрудная

Достоевская

Жулебино

Зорге

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Ломоносовский проспект

Люблино

Марксистская

Марьино

Медведково

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новопеределкино

Новые Черемушки

Одинцово

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Саларьево

Севастопольская

Семеновская

Сокол

Солнцево

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Юго-Западная

Южная

Ясенево

Кредитная «Умная карта» с кэшбэком

|

Кредитный лимит |

до 600 000 ₽ |

|---|---|

|

Процентная ставка |

|

|

Обязательный ежемесячный платеж |

5% от суммы задолженности (минимум 500 ₽) |

|

Льготный период |

до 2 месяцев |

|

Обслуживание |

Бесплатно при тратах от 5 000 ₽ в месяц В остальных случаях — 199 ₽ в месяц |

|

Выпуск дополнительной карты |

бесплатно |

|

Комиссия за снятие наличных |

2,9% + 290 ₽ |

|

СМС об операциях |

бесплатно |

Условия начисления кешбэка

Кешбэк начисляется в категории, в которой в этом месяце вы потратили больше всего. Величина кешбэка зависит от общей суммы трат по карте за месяц. Если доля покупок в категории с максимальными тратами превышает 20 % от общей суммы покупок в месяц, на сумму, превышающую данное значение, кешбэк не начисляется. Минимальная сумма покупок по карте для получения кешбэка — 5 000 ₽ в месяц. Кешбэк начисляется не позднее 10-го рабочего дня следующего месяца. Максимальный размер кешбэка – 3000 ₽ в месяц.

Величина кешбэка зависит от общей суммы трат по карте за месяц. Если доля покупок в категории с максимальными тратами превышает 20 % от общей суммы покупок в месяц, на сумму, превышающую данное значение, кешбэк не начисляется. Минимальная сумма покупок по карте для получения кешбэка — 5 000 ₽ в месяц. Кешбэк начисляется не позднее 10-го рабочего дня следующего месяца. Максимальный размер кешбэка – 3000 ₽ в месяц.

|

Сумма покупок по карте за месяц |

Сумма кешбэка |

|---|---|

|

от 5 000 ₽ |

3% в категории максимальных трат |

|

от 15 000 ₽ |

5% в категории максимальных трат |

|

от 75 000 ₽ |

10% в категории максимальных трат |

Категории, в которых может начисляться кешбэк

|

Сфера деятельности |

MCC-код |

|---|---|

|

АЗС/Парковки |

5541, 5542, 7523 |

|

Кафе, рестораны, бары, сети фаст-фуд |

5811, 5812, 5813, 5814 |

|

Детские товары и развитие |

5641, 5945, 8211, 8299, 8351 |

|

Одежда и обувь |

5611, 5621, 5631, 5651, 5661, 5691, 5699 |

|

Кино и развлечения |

5816, 7829, 7832, 7841, 7922, 7929, 7932, 7933, 7991, 7993, 7994, 7996, 7998, 7999 |

|

Фитнес и спортивные товары |

5655, 5940, 5941, 7941, 7911, 7997 |

|

СПА, салоны красоты и косметика |

5977, 7230, 7297, 7298 |

|

Медицинские услуги и аптеки |

5122, 5912, 5976, 8011, 8021, 8031, 8042, 8049, 8050, 8071, 8062, 8099 |

|

Дом, дача и бытовая техника |

5039, 5065, 5072, 5074, 5198, 5200, 5211, 5231, 5251, 5261, 5712, 5713, 5714, 5718, 5719, 5722, 5732, 5946 |

Если максимальная сумма ваших покупок приходится на категорию, которой нет в списке (например, продукты), кешбэк начислится на следующую по сумме расходов категорию.

Ограничения предельной величины базы для расчета вознаграждения и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет вознаграждения и общей суммы покупок, указаны в Программе лояльности Банка ГПБ (АО) по начислению кешбэк держателям банковских карт с предоставлением кредита в форме «овердрафт».

Условия начисления миль

По умолчанию карта выпускается с начислением кешбэка, но 1 раз в месяц вы можете сменить программу лояльности и копить мили вместо кешбэка и наоборот, для этого нужно обратиться в офис банка. Накопленные мили при этом не сгорают. Максимальный размер бонусных миль – 3000 в месяц

Минимальная сумма покупок по карте для получения кешбэка/миль – 5 000 ₽ в месяц

|

Сумма покупок по карте за месяц |

Количество миль |

|---|---|

|

от 5 000 до 15 000 ₽ |

1 миля за каждые 100 ₽ |

|

от 15 000 до 75 000 ₽ |

2 мили за каждые 100 ₽ |

|

от 75 000 ₽ |

4 мили за каждые 100 ₽ |

|

дополнительно за покупки на «Газпромбанк – Travel» |

6 миль за каждые 100 ₽ за бронь отеля 2 мили за каждые 100 ₽ за покупку авиабилетов 5 миль за каждые 100 ₽ за покупку ж/д билетов 4 мили за каждые 100 ₽ за бронирование автомобиля |

1 миля = 1 рубль. Проверить свой бонусный счет и потратить мили можно на сайте gazprombank.onetwotrip.com

Проверить свой бонусный счет и потратить мили можно на сайте gazprombank.onetwotrip.com

Ограничения предельной величины базы для расчета миль и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет бонусных/акционных миль, указаны в Программе «Газпромбанк – Travel».

Что такое «льготный период» и как не платить проценты?

На безналичные операции по карте действует льготный период кредитования — до двух расчетных периодов (до 62 дней). Если вы вернете потраченную сумму, в том числе комиссию за ежемесячное обслуживание, на карту до конца льготного периода, проценты не начислятся.

Минимальный ежемесячный платеж

Если вы не успеваете погасить всю задолженность до окончания льготного периода, внесите минимальный платеж — не позднее даты окончания расчетного периода. В этом случае штраф применяться не будет, но будут начислены проценты.

Как пополнить карту

- В банкоматах Газпромбанка

- В мобильном приложении или интернет-банке — переводом с карты или счета

- С карты другого банка — переводом на счет, карту или по номеру телефона с помощью системы быстрых платежей

Взяли комиссию за снятие наличных с кредитной карты (с дебетовой карты, зарплатной карты).

При выдаче карты об этом «нюансе» не сообщили. Насколько это законно и что делать?

При выдаче карты об этом «нюансе» не сообщили. Насколько это законно и что делать?

В большинстве случаев взимание комиссии банком за снятие наличных денежных средств с банковского счета, управляемого банковской картой, незаконно.

Исключение составляют случаи взимания комиссии в банкоматах «чужих» банков. То есть, если Ваша карта эмитирована (выпущена) банком А, а Вы воспользовались для обналичивания банкоматом банка Б, будьте готовы, что за такую операцию с Вашего счета (с Вашей карты) спишут комиссию по тарифам межбанковского обслуживания. Поэтому, если Вы, например, едете в место, где нет отделений и банкоматов Вашего банка, заранее поинтересуйтесь, какие банки осуществляют обслуживание в месте Вашего пребывания, и во сколько Вам обойдется такое облуживание. Это можно сделать самостоятельно, в частности, через Интернет, или обратившись с просьбой о предоставлении соответствующей информации в свой банк.

В целом необходимо знать, что расчетно-кассовое обслуживание по договору банковского вклада, договору банковского счета, а также кредитному договору (имея в виду, что банковский счет используется для обеспечения движения денежных средств по кредитному договору) не является самостоятельной банковской услугой / банковской операцией по смыслу статьи 5 Закона о банках, и поэтому отдельной оплате такие действия банка не подлежат.

Если Ваш банк взял (берет) с Вас комиссию за обналичивание денежных средств в кассе банковского офиса или через банкомат, тем более, если банк не предупредил Вас об этом при заключении договора, Вы вправе обратиться в Роспотребнадзор (его территориальный орган по месту Вашего пребывания) с приложением документов, подтверждающих совершение банком таких действий, а также копию договора с банком и другие юридически значимые документы (их копии), для оценки соблюдения банком обязательных требований закона и Ваших прав как потребителя.

Адреса и телефоны подразделений Роспотребнадзора, а также консультационных центров (пунктов) можно узнать на сайте Службы по адресу http://rospotrebnadzor.ru/, там же можно направить обращение в электронном виде. Или Вы можете назвать место Вашего проживания (пребывания) сейчас, чтобы узнать контакты ближайшего к Вам подразделения Роспотребнадзора (консультационного центра, пункта).

Примечание

Углубленные разъяснения с полным обоснованием, включая судебную практику Роспотребнадзора.

Согласно статье 29 Закона о банках[1] комиссионное вознаграждение по операциям устанавливается кредитной организацией по соглашению с клиентом, если иное не предусмотрено федеральным законом (абзац 1), при этом по кредитному договору, заключенному с заемщиком-гражданином, кредитная организация не может в одностороннем порядке увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом (абзац 3).

Согласно части 17 статьи 5 Федерального закона о потребительском кредите[2] (займе) «в случае, если индивидуальными условиями договора потребительского кредита (займа) предусмотрено открытие кредитором заемщику банковского счета, все операции по такому счету, связанные с исполнением обязательств по договору потребительского кредита (займа), включая открытие счета, выдачу заемщику и зачисление на счет заемщика потребительского кредита (займа), должны осуществляться кредитором бесплатно»..png)

Согласно части 19 статьи 5 Федерального закона о потребительском кредите (займе) «не допускается взимание кредитором вознаграждения за исполнение обязанностей, возложенных на него нормативными правовыми актами Российской Федерации, а также за услуги, оказывая которые, кредитор действует исключительно в собственных интересах и в результате предоставления которых не создается отдельное имущественное благо для заемщика».

Выдача наличных денежных средств по кредиту является неотъемлемой частью исполнения банком принятых на себя обязательств по кредитному договору, а не самостоятельной банковской услугой. Заемщик, уплачивая процент за пользование кредитом, оплачивает весь комплекс действий, совершаемых при выдаче и погашении кредита. Законодательством не предусмотрено взимания с заемщика – потребителя комиссии за операции получения наличных денежных средств с использованием счета (карты). Включение в кредитный договор, заключенный с потребителем, условия о взимания комиссии за каждую операцию получения наличных денежных средств (в банкоматах, в кассах банка) противоречит приведенным нормам и ущемляет установленные законом права потребителя, являющегося незащищенной и экономически слабой стороной при заключении кредитного договора.

Аналогичным образом Роспотребнадзором и судами рассматриваются комиссии за расчетно-кассовое обслуживание по договору банковского вклада, договору банковского счета (имея в виду, что банковский счет используется для обеспечения движения денежных средств по кредитному договору).

Так, в постановлении Арбитражного суда Восточно-Сибирского округа от 31 июля 2015 г. № Ф02-3097/2015 по делу № А78-12324/2014 отмечается, что действия банка по выдаче наличных денежных средств со вклада не могут рассматриваться в качестве самостоятельной банковской услуги, предусмотренной законом. При этом суд счел правомерной позицию территориального органа Роспотребнадзора, согласно которой действия банка по выдаче наличных денежных средств, поступивших безналичным путем на счет клиента, не являются банковской операцией по смыслу статьи 5 Закона о банках, а также не являются исключительной операцией по счету, поскольку являются стандартным действием, без совершения которого у банка отсутствовала бы возможность ведения такой банковской операции, как открытие и ведение банковских счетов физических лиц; действия банка по выдаче наличных денежных средств, поступивших безналичным путем на счет клиента, обусловлены исполнением взятых на себя обязательств по договору вклада, и не являются услугой.

В постановлении Двадцатого арбитражного апелляционного суда от 20 января 2016 г. № 20АП-6742/2015 по делу № А68-6520/2015, подтвержденному постановлением Арбитражного суда Центрального округа от 3 июня 2016 г. № Ф10-1141/2016, указывается, что согласно части 1 статьи 29 Закона о банках «комиссионное вознаграждение по операциям устанавливается кредитной организацией по соглашению с клиентом, если иное не предусмотрено Федеральным законом. Банк имеет право на получение отдельного вознаграждения (комиссии) только в том случае, если оно установлено за оказание самостоятельной услуги клиенту. Вместе с тем, как обоснованно указал суд первой инстанции, спорные комиссии были установлены банком за снятие со счета наличных денежных средств, то есть совершение таких действий, которые непосредственно не создают для клиента банка (потребителя) какого-либо отдельного имущественного блага или иного полезного эффекта со стороны банка (а также не являются платой за ведение счета), поэтому не являются отдельной предоставляемой услугой».

Данная позиция Роспотребнадзора также подтверждена судебной практикой, в частности: постановление Арбитражного суда Волго-Вятского округа от 25 сентября 2015 г. № Ф01-3867/2015 по делу № А43-29848/2014; постановление Арбитражного суда Дальневосточного округа от 27 января 2015 г. № Ф03-6219/2014 по делу № А04-3916/2014.

[1] Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности».

[2] Федеральный закон от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

Кредитные карты — оформить и получить банковскую кредитную карту по онлайн заявке в Россельхозбанке с условиями на 2020 год

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ц

Центр корпоративного бизнеса

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

Снятие наличных в банкомате за границей

Как узнать, можно ли использовать мою дебетовую или кредитную карту в банкоматах за границей?

Проверьте наличие логотипа Visa на вашей карте. Если он есть, эту карту можно использовать во всех банкоматах, на которых размещен такой же логотип*. Об ограничениях использования вашей карты за границей вы можете узнать в своем банке.

Если он есть, эту карту можно использовать во всех банкоматах, на которых размещен такой же логотип*. Об ограничениях использования вашей карты за границей вы можете узнать в своем банке.

* Некоторые банкоматы в Канаде могут не принимать все карты.

У меня нет дебетовой карты. Могу ли я снимать наличные со своей кредитной карты?

Да. Если на вашей кредитной карте есть логотип Visa, вы можете снимать наличные во всех банкоматах, входящих в сеть Visa.

Как мне найти банкомат в стране, куда я направляюсь?

Карту Visa принимают более чем в 200 странах и регионах мира. Вы можете найти банкомат, воспользовавшись нашим навигатором по банкоматам. Также вы можете воспользоваться услугами любого банкомата с логотипом Visa.

Будет ли мой ПИН-код работать в другой стране?

Да*. ПИН-код, которым вы пользуетесь у себя дома, будет работать и за границей. Но некоторые банкоматы принимают только 4-значные ПИН-коды. Если ваш ПИН-код длиннее 4 знаков или содержит буквы, обратитесь в свой банк.

* Некоторые эмитенты могут предложить вам изменить свой ПИН-код. Перед поездкой уточните у своего эмитента, есть ли в этом необходимость.

Смогу ли я выбрать свой родной язык, пользуясь банкоматом за границей?

Большинство банкоматов предоставляют выбор языка. Скорее всего, у вас будет возможность выбрать язык, который вы понимаете.

Какие операции можно проводить через банкомат, помимо снятия наличных?

В большинстве банкоматов вы сможете проверить баланс своего счета. Некоторые банкоматы также предоставляют выбор счетов, доступ к которым вы можете получить.

Есть ли дополнительная комиссия за снятие наличных денег за границей?

Да. За эту услугу ваш банк обычно снимает с вашего счета номинальную комиссию Пожалуйста, обратитесь в свой банк, чтобы узнать подробности. В некоторых случаях банк, владеющий банкоматом, также может взимать комиссию. Если такая комиссия есть, вас уведомят об этом сообщением на экране банкомата.

Будет ли отображаться баланс моего счета в домашней валюте?

Некоторые банкоматы будут отображать ваш баланс в домашней валюте, в то время как другие — в валюте страны пребывания. Обратите на это внимание, просматривая сведения по балансу счета на экране банкомата.

Обратите на это внимание, просматривая сведения по балансу счета на экране банкомата.

Куда можно позвонить, если мне понадобится помощь, чтобы снять наличные деньги за границей?

В таком случае вы можете позвонить в Службу глобальной поддержки Visa, работающую круглосуточно и без выходных. Проверьте, что вы набираете верный для страны пребывания номер, пройдя по этой ссылке.

Что делать, если банкомат «проглотил» мою карту?

Банкоматы оснащены технологиями, которые помогают предотвращать мошеннические транзакции. По этой причине банкоматы, как правило, не возвращают карту, если вы совершаете несколько попыток снять наличные деньги, вводя неверный ПИН-код. Если это произошло, просьба немедленно сообщить об этом. На банкомате должен быть указан номер местной службы помощи, а если банкомат находится рядом с отделением банка, вы можете обратиться к персоналу банка. Вас попросят удостоверить свою личность, предъявив соответствующие документы. Если вы не можете получить свою карту обратно, немедленно сообщите об этом в свой банк.

Что делать, если сумма, полученная в банкомате, неверная?

Если вы получили неверную сумму, немедленно сообщите об этом своему банку. Такие случаи обычно фиксируются банком, которому принадлежит банкомат. Этот банк, в свою очередь, обратится к эмитенту вашей карты, чтобы скорректировать сумму транзакции. Поэтому убедитесь, чтобы с вашего счета была списана верная сумма.

Где можно получить более подробную информацию об использовании банкоматов за границей?

За более подробной информацией обратитесь в свой банк.

Кредитная карта для снятия наличных в банкоматах

За пользование карточным счетом и картой Клиент уплачивает Банку комиссионные вознаграждения, согласно действующим Тарифам Банка.

В случае невыполнения требований по немедленному погашению несанкционированной задолженности (технического овердрафта), которая возникла в результате превышения суммы операционного размера расходного лимита, Клиент обязан уплатить Банку штрафы и пени в соответствии с действующими Тарифами Банка и условиями Публичного предложения АО «Идея Банк».

В случае установления к счету кредитного лимита, Клиент уплачивает Банку проценты и комиссии за пользование кредитными средствами, согласно условиям Публичного предложения АО «Идея Банк» о присоединении к договору комплексного банковского обслуживания физических лиц, соглашению об открытии кредитной линии, обслуживанию Кредитной карты и страхования, а также действующими Тарифами Банка.

В случае нарушения условий Публичного предложения АО «Идея Банк» о присоединении к договору комплексного банковского обслуживания физических лиц, соглашения об открытии кредитной линии, обслуживания Кредитной карты и страхования, Клиент уплачивает Банку штрафы и пени, согласно действующим Тарифам Банка. Кроме того, Банк имеет право обратиться в суд по уплате Клиентом штрафов и пени и возмещению Клиентом убытков, причиненных Банку в результате нарушения Клиентом условий Публичного предложения АО «Идея Банк» о присоединении к договору комплексного банковского обслуживания физических лиц, соглашения об открытии кредитной линии, обслуживания Кредитной карты и страхования.

В случае несоблюдения требований правил безопасности пользования электронными платежными средствами или их реквизитами, Клиент подвергает средства на своем счету (в том числе средства кредитного лимита) угрозе мошенничества со стороны третьих лиц.

Банку запрещается требовать от клиентов приобретения любых товаров или услуг от Банка или родственного или связанного с ним лица, как обязательного условия предоставления этих услуг (кроме предоставления пакета банковских услуг).

Банк не имеет права вносить изменения в заключенные с клиентами договора в одностороннем порядке, если иное не установлено договором или законом.

Клиенты имеют возможность отказаться от получения рекламных материалов посредством дистанционных каналов коммуникации.

Клиенты имеют возможность досрочно расторгнуть договор, предварительно погасив всю задолженность перед Банком.

Как Выгодно Снять Наличные с Кредитной Карты в 2019 году

Снятие наличных с кредитной карты доступно во многих банках, однако в некоторых кредитных организациях устанавливаются ограничения, которые не позволяют пользоваться услугой выгодно.

Карту какого банка лучше оформить, чтобы снимать наличные без комиссий, актуальные предложения банков 2019 года. Способы снять деньги с любой кредитки.

Содержание страницы

В чем состоит ограничение функционала кредиток

Кредитки являются универсальным платежным инструментом, позволяющим производить безналичные расчета, осуществлять платежи и переводы. Одной из функций продукта является возможность снимать со счета наличные денежные средства.

Для уменьшения работы с наличностью банки могут наложить следующие ограничения:

- Наложить запрет на снятие наличных с КК;

- Установить максимальную сумму снятия разовую, лимит на месяц или на неделю;

- Разрешить снимать деньги только в определенных банкоматах;

- Увеличить процентную ставку по кредиту, взыскивать повышенную комиссию за получение денег;

- Установить прерывание льготного периода пользования КК.

- Суммы ограничений зависят от статуса карты, установленного кредитного лимита.

Некоторые безналичные операции клиентов могут быть приравнены к наличным с соответствующими последствиями. Например, перечень операций в Тинькофф Банке выглядит следующим образом:

Причинами установления ограничений в банках является их попытка уменьшить налично-денежный оборот, мотивация пользователей к переходу на безналичные расчеты, повышение безопасности расчетов.

Читайте также: Рейтинг лучших карт для пенсионеров

В некоторых банках ограничение на снятие денег со счета может установить сам заемщик, для контроля на собственными покупками.

Предложения банков

Банками предлагаются кредитные карты с различными возможностями. Параметры и условия размещены на сайтах банков. Наибольшую популярность имеют кредитки крупных кредитных компаний Сбербанк, ВТБ, Альфа Банк, ОТП Банк и т. д.

Мелкие и средние банки зачастую предлагают лучшие условия пользования в связи с необходимостью привлечения новых клиентов для роста собственного влияния на финансовом рынке.

Банки, в которых прерывается льготный период при снятии наличных

Большинство кредитных организаций допускают возможность получения денег со ссудного счета с прерыванием Грейс-периода, увеличением процентной ставки, взиманием высокой комиссии за обналичивание. Среди них такие банки, как:

- Сбербанк;

- ВТБ;

- Тинькофф Банк;

- СИТИ Банк.

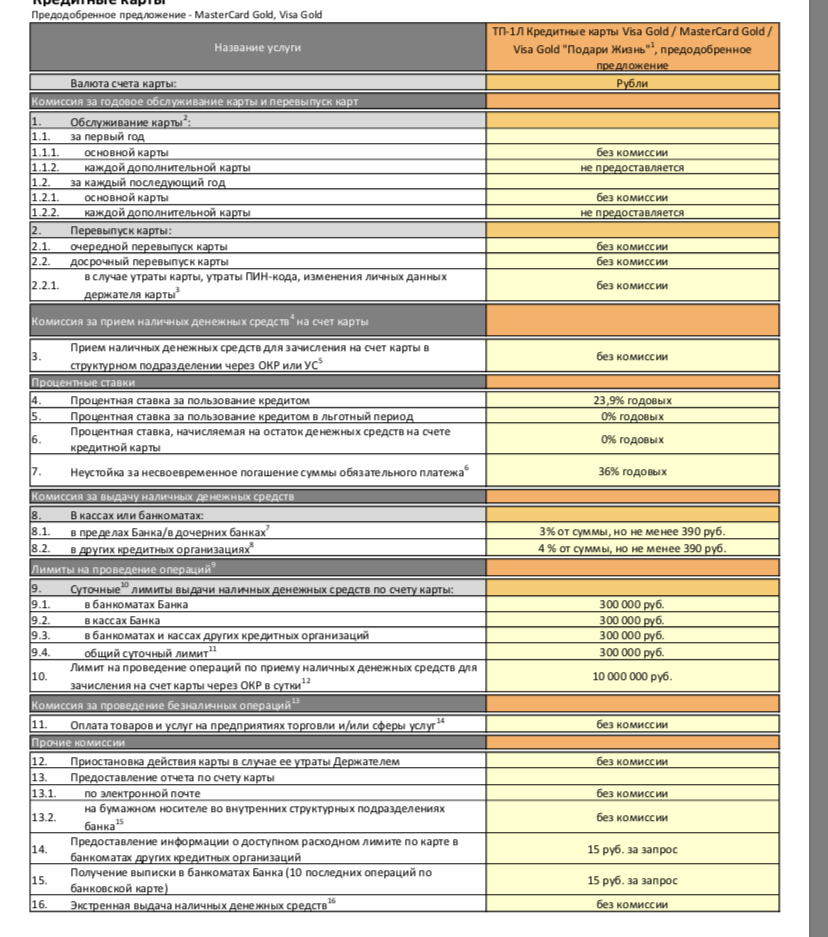

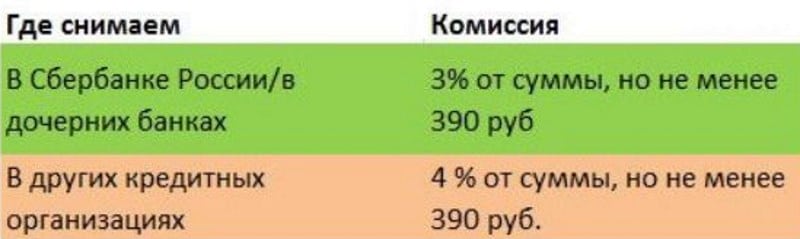

Сбербанк

Финансовая компания разрешает снимать наличные с кредиток, но комиссия составит 3% при получении денег в банкоматах банка и 4% при получении денег через устройства самообслуживания иных кредитных организаций. Минимально заплатить необходимо 390 р. за каждую операцию.

За сутки можно снять от 50 до 150 тыс. р. в зависимости от способа получения денег.

ВТБ

Снимать наличные с мультикарты можно в любых банкоматах.

Стоимость услуги 5,5% минимально 300 р. При получении денег через кассу дополнительно к тарифу взыскивается 1 тыс. р., если сумма снятия менее 100 тыс. р.:

р., если сумма снятия менее 100 тыс. р.:

В сутки можно снять до 350 тыс. р., в месяц до 2 млн. р. Периодически банком запускается акция по отмене ограничений на снятие денег со ссудного счета. Последняя акция проходила с 20 по 25 апреля 2018 года.

Тинькофф банк

Карта Тинькофф Платинум позволяет снимать наличные через банкоматы, но при этом процентная ставка вырастает с минимальных 15% до 49,9%. Комиссия по выдаче 2,9%, дополнительно взыскивается стандартный тариф в сумме 290 р.

Лимит по снятию 150 тыс. р. Другие кредитки банка допускают снятие наличных с единой комиссией в 390 р.

СИТИ Банк

В банке по всем КК введено ограничение: льготный период действует для покупок, стоимость снятия 4,9% (минимально 490 р.):

Банки, выдающие наличные с ограничениями

Среди кредитных организаций, которые предусматривают возможность снятия наличных с КК без разрыва льготного периода и без комиссии, но при этом устанавливают ограничения, выделяются следующие:

- Альфа Банк КК для снятия наличных;

- КК Банка Авангард;

- Почта Банк «Элемент 120».

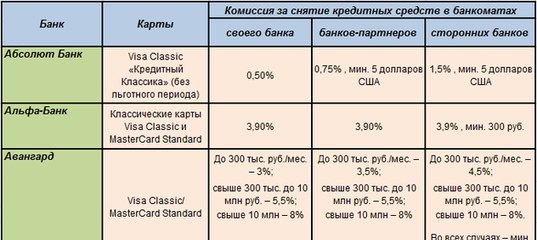

Альфа Банк

Кредитная организация разрешает снимать наличные с кредиток до 50 тыс. р. в месяц без комиссии. При снятии более 50 тыс. р. тарифы зависят от статуса карты:

| Категория | Classic / Standard | Gold | Platinum |

| В банкоматах банков | 5,9–7% (мин.500 р.) | 4,9% (мин. 400 р.) | 3,9% (мин. 300 р.) |

| Экстренная выдача | 5400 р. | бесплатно | бесплатно |

Дневного ограничения нет, за месяц можно получить со счета до 300 тыс. р.

Банк Авангард

Для клиентов, снимающих до 300 тыс. р. операция будет проведена бесплатно, если она производится в банкоматах или пункте выдачи наличных банка.

Если наличные снимаются через банкомат другого банка, комиссия составит 0,75% (мини. 15 р.), при получении денег через кассу другой кредитной компании тариф 2% (мин. 200 р.), снятие денежных средств за рубежом обойдется в 1,5% (мин. 150 р.) от операции.

200 р.), снятие денежных средств за рубежом обойдется в 1,5% (мин. 150 р.) от операции.

Читайте также: Что такое мультивалютные карты

При получении сумм более 300 тыс. р. до 10 млн. р. комиссия 2,5%, независимо от способа снятия. Для сумм более 10 млн. р. тариф составит 5%.

Почта банк

По кредитной карте банка «Элемент 120» возможно получение кредитных наличных средств в банкоматах самой кредитной компании и в устройствах самообслуживания группы банков ВТБ в России и ближнем зарубежье.

Если деньги снимаются через другие банки комиссия составит 5,9% минимально 300 р. Процент по кредиту по наличным операциям составляет 27,9% годовых. В день можно снимать до 100 тыс. р., лимит на месяц 300 тыс. р.

Банки, выдающие наличные без ограничений

Совсем без ограничений банки не разрешают снимать наличные даже с дебетовых карт. Здесь рассматриваются кредитные продукты с максимальными лимитами и отсутствием комиссий. Наиболее выгодны условия следующих банков:

Наиболее выгодны условия следующих банков:

- Райффайзенбанк КК «Наличная»;

- Банк «Восточный» КК «Просто»;

- Ренессанс кредит.

Райффайзенбанк

В кредитной организации есть специальная КК, действующая без ограничений, «Наличные». Снимать по ней без комиссии в банке и компаниях-партнерах можно весь лимит кредитования (за месяц).

При снятии через другие банки комиссия составит 0,5%, минимально 50 р. За день разрешается снимать до 60% от суммы кредитного лимита.

Банк «Восточный»

Среди широкого предложения кредиток с разными условиями в банке есть КК «Просто» с возможностью снятия денег со ссудного счета без комиссий.

При этом, льготный период кредитования распространяется на любые операции по карте. В день допускается снимать до 100 тыс. р., в месяц до 1 млн. р.

Ренессанс Кредит

Снимать наличные с ссудного счета можно без комиссий в банкоматах банка и партеров. При совершении операции через устройства самообслуживания сторонних кредитных организаций или в кассах банков бесплатно можно провести только 2 операции, стоимость последующих 1%, минимально 100 р.

При совершении операции через устройства самообслуживания сторонних кредитных организаций или в кассах банков бесплатно можно провести только 2 операции, стоимость последующих 1%, минимально 100 р.

Если заемщик планирует часто снимать наличные средства с кредитки, ему стоит обратить внимание на последнюю группу банков, предлагаемую в данном обзоре. Эти кредитные компании предлагают максимально удобные условия по таким операциям.

Если клиенту требуется многофункциональная КК, следует дополнительно произвести анализ других параметров продуктов: возможного кредитного лимита, процентной ставки, стоимость выпуска и обслуживания и т. д.

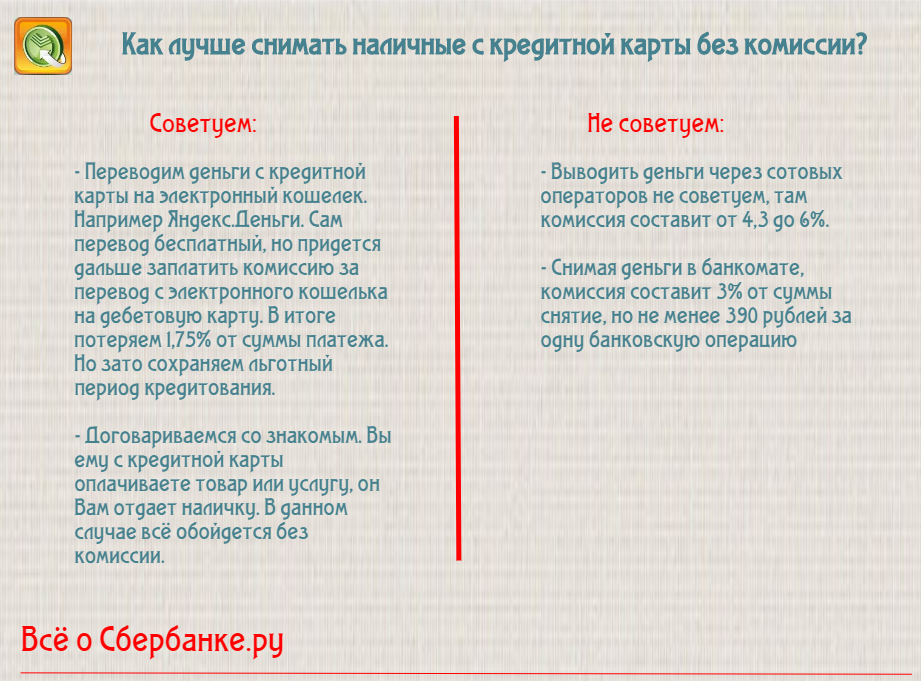

Как снять наличные с любого вида кредитных карт

Когда заемщику требуются наличные, но комиссия по его кредитке высокая и он не желает прерывания Грейс-периода, ему необходимо совершить операцию по переводу кредитных средств на дебетовую карту или на электронный кошелек. Способ вывода и сумма экономии зависит от банка-кредитора и его тарифов по безналичным операциям.

Перевести деньги можно на свою карту в банке, выдавшем кредитку, или в другой банк, на электронный кошелек. Главное правильно просчитать собственную выгоду от сделки. Часто банки устанавливают одинаковые тарифы за переводы средств с карты на карту или электронный кошелек, со снятием наличности, тогда выгода заемщика будет состоять в экономии процентов и в непрерывности льготного периода.

Критерии выбора карт

В современном мире востребованность в наличных средствах постепенно снижается, однако, если клиенту они необходимы, то выбирая кредитку, следует обращать внимание на условия снятия денег со счета. Основные критерии выбора:

- Перед оформлением кредитки пользователю необходимо определиться, сколько наличных ему потребуется в месяц;

- Какой кредитный лимит ему необходим;

- Какова периодичность поступления доходов, достаточность для погашения задолженности;

- Есть ли льготный период на снятие денег;

- Размер комиссии за обналичивание.

Читайте также: Кредитная карта Почта Банка

Следует учитывать, что снимать деньги в маленькой сумме невыгодно. Комиссия за обналичивание может оказаться больше самого снятия.

Ответы на вопросы

В чем может быть причина невозможности снятия наличных?

Если при попытке снять деньги через банкомат, совершить операцию не получается, следует исключить следующие причины:

- Выбран лимит на снятие наличных в месяц;

- Сумма снятия превышает лимит на карте, следует учитывать, что комиссия за получение средств списывается одновременно с выдачей;

- При первом пользовании КК она может быть не активна, предварительно ее следует активировать, потом совершать операции;

- Счет заблокирован;

- Истек срок действия КК;

- Невозможность получения средств в данном устройстве самообслуживания.

Решить любую из возникших проблем можно, позвонив в Центр поддержки клиентов банка.

Где можно снять наличные с кредитки?

Существует несколько способов обналичивания денежных средств:

- В кассе кредитной организации. Наличие карты не потребуется, выдача будет произведена по паспорту клиента;

- Через устройства самообслуживания в банке, которому принадлежит КК;

- В терминалах и банкоматах стороннего банка. Обычно деньги снимаются через банк-партнер.

Стоимость операции определяется условиями функционирования продукта, статусом карты.

Как выбрать кредитку с возможностью снятия наличных денег?

Возможность оформить кредитную карту онлайн предоставляет заемщику выбрать КК с теми опциями, которые требуются конкретному пользователю. Для этого нет необходимости ходить по банкам и узнавать условия и параметры кредиток. Можно воспользоваться специальными сервисами подбора.

Площадки предлагают ввести собственные параметры КК и в автоматически будет осуществлен отбор банковских предложений с максимально приближенными условиями.

Читайте также: Как пользоваться кредитной картой Сбера

Введя параметр «Наличные», пользователю будут предоставлены все кредитки с возможностью получения наличных денежных средств. Дополнительно можно ввести параметры «Кредитный лимит», Процентная ставка, стоимость обслуживания.

Выбрав необходимые параметры, можно подать заявки сразу в несколько банков, после одобрения выдачи кредиторами у пользователя появится возможность выбора карты по условиям, фактически предложенным ему банками.

Видео: Как снять деньги с карты без процентов

Вывод

1 Наличие возможности пользоваться наличными средствами с кредитной карты расширяет их функционал, увеличивает популярность услуги в небольших городах, где не всегда бывают распространены безналичные расчеты.

2 Основным правилом при оформлении, является подробное изучение тарифов, условий получения денег со счета. Если возникают вопросы, можно обращаться на горячие линии или в представительства банков.

3 Неправильно акцентировать внимание только на одном параметре, следует проанализировать ее другие опции и возможности. Тогда кредитка сможет стать универсальной не только для безналичных операций и платежей, но и для получения наличных денежных средств.

4 Если кредитка получена, но пользователь не согласен с условиями, ее лучше не активировать, а выбрать другой кредитный продукт.

Что такое аванс наличными по кредитной карте?

Прежде чем получить денежный аванс на свою кредитную карту, важно понять, какие комиссии и риски связаны, а также какие преимущества.

Аванс наличными по кредитной карте — это снятие наличных со счета кредитной карты. По сути, вы берете взаймы под свою кредитную карту, чтобы положить деньги в карман. Однако получение аванса наличными по кредитной карте связано с расходами и, в некоторых случаях, с ограничениями на сумму, которую вы можете снять. Вот что вам нужно знать.

Вот что вам нужно знать.

Вы можете пойти в свой банк или банкомат и использовать свою кредитную карту для снятия денег. Хотя процесс может показаться похожим на снятие денег с дебетовой карты, на самом деле вы берете на свою кредитную карту аванс наличными. В отличие от снятия дебетовой карты, когда вы получаете доступ к своим собственным средствам, с наличным авансом, ваша компания, выпускающая кредитную карту, по сути, ссужает вам деньги и списывает средства с вашего счета. Плата, вероятно, будет стоить вам; денежные авансы обычно имеют комиссию за транзакцию и более высокую годовую процентную ставку (APR).Кроме того, вы, вероятно, будете ограничены в том, насколько вы можете продвинуться; это называется денежной кредитной линией и, вероятно, составляет лишь часть вашей общей кредитной линии.

Однако использование карты для получения наличных — не единственная форма получения наличных. Некоторые компании, выпускающие кредитные карты, отправляют клиентам чеки по почте, привязанной к их счетам, — известные как удобные чеки. Если вы их депонируете, транзакция будет считаться формой денежного аванса, с вас будет взиматься годовая ставка денежного аванса и может взиматься комиссия за транзакцию.

Если вы их депонируете, транзакция будет считаться формой денежного аванса, с вас будет взиматься годовая ставка денежного аванса и может взиматься комиссия за транзакцию.

Авансы наличными могут быть важным источником средств в чрезвычайной ситуации. Хотя вы не хотите планировать регулярное использование денежных авансов, вы можете использовать их, если у вас не хватает средств и вы не можете оплачивать расходы. Однако всегда учитывайте все возможные варианты, учитывая их стоимость.

Рекомендуется ознакомиться с соглашением о кредитной карте, чтобы убедиться, что вы знаете правила и сборы. В частности, ищите и учитывайте:

- Комиссия за транзакцию: Вы будете платить комиссию за транзакцию при выдаче наличных по кредитной карте.

- APR: Годовая процентная ставка для авансов наличными часто выше, чем для покупок по кредитной карте.

- Беспроцентный период: По авансам наличными часто начисляются проценты в момент вывода средств, что означает отсутствие льготного периода.

- Совершайте покупки с помощью кредитной карты: Если у вас есть возможность, вы можете часто ограничивать проценты и комиссию за транзакцию, списывая покупки с вашей карты, а не получая аванс наличными.

- Избегайте ненужных покупок: Спросите себя, стоит ли покупка, которую вы собираетесь совершить на свой денежный аванс, дополнительных сборов или она может подождать.

- Следите за своим балансом: Если вы беспокоитесь о нехватке средств, рекомендуется следить за балансом своего аккаунта, чтобы вас не застали врасплох. Если вы выполняете банковские операции через Интернет, вы обычно можете настроить текстовые или электронные уведомления, чтобы уведомить вас, если ваш баланс упадет ниже установленной суммы. Если вы клиент Bank of America, вы можете подписаться на мобильные оповещения.

- Создайте фонд на случай чрезвычайной ситуации: Иногда вам нужно платить за вещи, которые не входят в ваш ежемесячный бюджет, например ремонт автомобилей.

Создайте чрезвычайный фонд, когда дела идут хорошо, и вы сможете избежать использования авансовых платежей по кредитной карте для этих транзакций.

Создайте чрезвычайный фонд, когда дела идут хорошо, и вы сможете избежать использования авансовых платежей по кредитной карте для этих транзакций.

Для получения дополнительной информации о банковских авансах наличными, прямом депозите и чеке, обратитесь к соглашению о кредитной карте или выписке по кредитной карте. Вы также можете связаться с эмитентом кредитной карты для получения дополнительной информации.

Можно ли снять деньги с кредитной карты?

Когда вам нужны наличные в связи с чрезвычайной ситуацией или для оплаты счетов, вы можете задаться вопросом, можно ли снять их с кредитной карты.Многие компании, выпускающие кредитные карты, действительно позволяют получать средства с карты посредством аванса наличными. Хотя это может быть удобно в крайнем случае, денежные авансы также имеют некоторые недостатки, которые следует учитывать. Поэтому, прежде чем использовать свою кредитную карту для получения наличных, важно взвесить все за и против.

Ключевые выводы

- Многие компании, выпускающие кредитные карты, позволяют снимать деньги с карты посредством получения наличных.

- В зависимости от карты вы можете снимать наличные, положив их на банковский счет, используя карту в банкомате или выписав удобный чек.

- Денежные авансы могут иметь более высокую годовую процентную ставку, чем покупки или переводы баланса, и проценты по ним начинают начисляться сразу. Плюс у них часто есть комиссии.

Как работают выплаты наличными по кредитной карте

Обычно кредитные карты предназначены для покупок. Например, вы используете свою карту при оформлении заказа в магазинах или вводите номер карты и срок ее действия, чтобы делать покупки в Интернете. По мере совершения покупок доступный вам кредит уменьшается на эту сумму, пока вы не оплатите счет по кредитной карте.

Денежные выплаты по кредитной карте работают иначе. Если ваша карта позволяет это (а не все), у вас может быть один кредитный лимит для покупок и другой лимит для денежных авансов, который обычно ниже, чем ваш лимит покупок. Когда вы берете денежный аванс, вы занимаетесь деньгами под этот кредитный лимит.

Более того, по авансам наличными проценты начинают начисляться немедленно — в отличие от покупок, где у вас обычно есть льготный период от 20 до 30 дней для оплаты счета до начала начисления процентов.

Есть несколько способов получить денежный аванс, в том числе:

- Запрос на перевод наличных с кредитной карты на ваш банковский счет

- Снятие наличных в банкомате

- Написание удобного чека себе и обналичивание его в банке

Подсказка

Вы сможете узнать свой лимит аванса наличными, проверив последнюю выписку по кредитной карте. Если вы его не видите, вы можете позвонить в компанию, обслуживающую вашу кредитную карту, и узнать, можно ли получить денежный аванс для вашей карты, и если да, то каков ваш лимит.

Сколько стоит снятие наличных с кредитной карты?

Денежные авансы не бесплатны. При приеме одного препарата необходимо учитывать несколько затрат.

Во-первых, это комиссия за выдачу наличных. Это комиссия, которую компания-эмитент кредитной карты взимает просто для удобства снятия наличных с вашего лимита аванса. Это может быть либо фиксированная плата, например, от 5 до 10 долларов, либо процент от суммы аванса, в зависимости от того, что больше. Сумма может варьироваться от карты к карте.

Это комиссия, которую компания-эмитент кредитной карты взимает просто для удобства снятия наличных с вашего лимита аванса. Это может быть либо фиксированная плата, например, от 5 до 10 долларов, либо процент от суммы аванса, в зависимости от того, что больше. Сумма может варьироваться от карты к карте.

Вы также можете оплатить дополнительные сборы, если снимаете наличные с кредитной карты в банкомате или отделении банка. Может взиматься дополнительная плата за банкомат, или вам, возможно, придется заплатить комиссию за это удобство.

Вторая часть уравнения стоимости аванса — это годовая процентная ставка. В большинстве случаев годовая процентная ставка денежного аванса выше, чем обычная годовая процентная ставка для покупок или переводов баланса. И, как было сказано выше, сразу же начисляются проценты.

Это важно помнить, если вы ищете недорогой способ получить доступ к наличным деньгам.Например, по сравнению с краткосрочной ссудой для физических лиц, денежный аванс может иметь гораздо более высокую процентную ставку.

Важно

В отличие от покупок, для выдачи наличных по кредитной карте нет льготного периода. Интерес начинает накапливаться сразу.

Когда денежные авансы не связаны с наличными

В некоторых случаях транзакции можно рассматривать как денежный аванс, даже если вы не снимаете наличные. Например, если вы привязываете свою кредитную карту к банковскому счету для защиты овердрафта, любые деньги, которые используются для покрытия овердрафта, будут считаться наличным авансом.Вы также можете обнаружить, что определенные транзакции, такие как использование вашей карты для покупки криптовалюты, рассматриваются как денежные авансы, а не покупки.

По этой причине полезно внимательно прочитать условия использования кредитной карты, чтобы знать, что считается авансом наличными, а что нет.

Когда вы производите оплату по счету кредитной карты, минимальный остаток будет сначала применен к вашему обычному остатку покупки. Любой дополнительный платеж применяется к остатку с наибольшей годовой процентной ставкой. Поэтому, если у вас уже есть остаток покупок на вашей карте, возможно, вам придется оплатить его полностью, прежде чем какие-либо платежи будут зачислены на ваш денежный аванс.

Поэтому, если у вас уже есть остаток покупок на вашей карте, возможно, вам придется оплатить его полностью, прежде чем какие-либо платежи будут зачислены на ваш денежный аванс.

Когда имеет смысл снимать наличные с кредитной карты?

Снятие наличных с кредитной карты может показаться хорошим вариантом, если вы находитесь в затруднительном финансовом положении. Например, если ваш автомобиль сломался, и вам нужно заплатить компании-эвакуатору, которая не принимает кредитные карты, это может быть вашим единственным выбором.

Но если ситуация не является срочной, вы можете изучить другие варианты получения наличных, поскольку аванс по кредитной карте может быть дорогостоящим.Например, вы можете подумать:

- Подача заявки на необеспеченный личный заем

- Заимствование денег у друзей или семьи

- Получение кредита под залог собственного капитала

- Изъятие денег из IRA или взятие 401 (k) снятия или ссуды

- Ликвидация компакт-дисков или продажа других активов собрать деньги

Все эти варианты имеют плюсы и минусы, как и получение наличных по кредитной карте. Например, доступ к пенсионным счетам может быть простым способом получить деньги, но может повлечь за собой налоговые штрафы.И даже если этого не произойдет, вы все равно сократите свое пенсионное яйцо. Ссуды под залог собственного капитала могут предлагать низкие процентные ставки, но вы подвергаете риску свой дом в качестве залога. Заимствование у друзей и семьи может дать вам беспроцентные деньги, но это также может привести к проблемам в отношениях, если вы не сможете вернуть деньги в соответствии с договоренностью.

Например, доступ к пенсионным счетам может быть простым способом получить деньги, но может повлечь за собой налоговые штрафы.И даже если этого не произойдет, вы все равно сократите свое пенсионное яйцо. Ссуды под залог собственного капитала могут предлагать низкие процентные ставки, но вы подвергаете риску свой дом в качестве залога. Заимствование у друзей и семьи может дать вам беспроцентные деньги, но это также может привести к проблемам в отношениях, если вы не сможете вернуть деньги в соответствии с договоренностью.

Примечание

Взять ссуду 401 (k) по сути означает занять деньги у себя. Но имейте в виду, что если вы уволитесь с работы по какой-либо причине до того, как ссуда будет погашена, вам придется выплатить ее полностью почти немедленно, иначе это будет рассматриваться как налогооблагаемое распределение.

Итог

Авансы наличными по кредитной карте имеют некоторые преимущества, но они могут быть дорогостоящими по сравнению с другими способами заимствования денег. Если вам нужны средства, но это не критическая ситуация, найдите время, чтобы изучить другие варианты, прежде чем совершать денежный аванс по кредитной карте. И если вы все-таки снимаете наличные с карты, постарайтесь погасить остаток как можно быстрее, чтобы минимизировать процентные расходы.

Если вам нужны средства, но это не критическая ситуация, найдите время, чтобы изучить другие варианты, прежде чем совершать денежный аванс по кредитной карте. И если вы все-таки снимаете наличные с карты, постарайтесь погасить остаток как можно быстрее, чтобы минимизировать процентные расходы.

Как мне получить наличные с кредитной карты?

Получение наличных с кредитной карты называется авансом наличными.Денежный аванс позволяет заимствовать деньги со счета вашей кредитной карты вместо того, чтобы использовать кредит для покупки чего-либо. Этот вариант может быть полезен, если вы оказались в чрезвычайной ситуации и вам нужны деньги.

Исследование Федеральной резервной системы, проведенное в 2017 году, показало, что 44% взрослого населения не смогли бы покрыть чрезвычайные расходы на сумму 400 долларов или покрыли бы их за счет продажи чего-либо или займа. Это улучшение по сравнению с 50% взрослых, которые не были готовы к чрезвычайным расходам, когда их спросили в 2013 году. Если это вообще возможно, очень важно иметь под рукой наличные на случай чрезвычайной ситуации, когда жизнь создает неожиданную ситуацию.

Если это вообще возможно, очень важно иметь под рукой наличные на случай чрезвычайной ситуации, когда жизнь создает неожиданную ситуацию.

Как получить наличные с кредитной карты

Получить наличные с кредитной карты очень просто. Вот шаги, которые необходимо предпринять:

- Проверьте свою последнюю выписку , чтобы узнать, сколько наличных денег вы можете снять. Лимит предоплаты наличными может варьироваться в зависимости от типа вашей карты.

- Прочтите условия вашего соглашения , чтобы понять, взимаются ли комиссии за снятие наличных. Обычно существует единовременная комиссия плюс проценты, и ставки часто выше для денежных авансов, чем при взимании платы за покупки.

- Знайте свой личный идентификационный номер или ПИН-код , который был присвоен вашей кредитной карте.

- Снимите деньги в банкомате , в котором принимается ваша кредитная карта. Выберите «кредит», когда будет предложено снять деньги с чека, сбережений или кредита.

- Сходите в банк, чтобы снять деньги против лимита вашей кредитной карты. Убедитесь, что банк предлагает авансы от эмитента вашей кредитной карты, например Mastercard или Visa.

Могу ли я получить денежный аванс онлайн?

Другой способ получения наличных — это онлайн-ссуда.Онлайн-кредит наличными работает, когда вы подаете заявку на краткосрочный кредит у онлайн-кредитора. Вы заполняете онлайн-заявку и после ее одобрения узнаете, на какую сумму вы имеете право.

Эти деньги затем можно использовать в качестве резервного фонда для оплаты непредвиденных счетов или расходов. Плата за ссуду наличными может включать комиссию сверх ежемесячного платежа, который причитается.

Наличные — плохая идея?

Многие эксперты по личным финансам предупреждают, что получение аванса с кредитной карты может быть плохой идеей, и предлагают использовать их только в экстренных ситуациях.Денежные ссуды с вашей кредитной карты могут быть действительно дорогостоящими краткосрочными займами, поскольку текущая средняя процентная ставка по ссудам наличными составляет 23,7%, согласно CreditCards. com.

com.

Примечательно, что в кредитных отчетах не указывается, когда денежный аванс снимается со счета кредитной карты; поэтому денежные авансы не влияют напрямую на вашу кредитную историю (при условии, что вы своевременно выплачиваете их).

Должен ли я получить аванс наличными с кредитной карты?

Вы должны задать себе несколько вопросов, прежде чем получать денежный аванс:

- Является ли получение денежного аванса неотложной задачей для оплаты счета или расходов?

- Можно ли вернуть деньги через месяц или через несколько месяцев?

- Можно ли занять деньги у друга или члена семьи?

- Вам действительно нужно покупать то, что вы собираетесь купить?

- Вам нужна помощь в улучшении ваших личных финансовых привычек?

Чем больше вы узнаете о кредите, финансах и составлении бюджета, это может помочь улучшить ваше собственное положение в краткосрочной перспективе по сравнению с дополнительным долгом.

Могу ли я использовать кредитную карту в банкомате? — Как работают денежные авансы

Вы можете спросить себя: «Могу ли я получить наличные в банкомате с помощью кредитной карты?»

Да! Большинство кредитных карт позволяют снимать наличные в банкомате. Отличные новости, правда?

Отличные новости, правда?

Ни в коем случае!

Заимствование денег по кредитной карте — это ссуды наличными , разновидность краткосрочной ссуды, и это совсем не то, что просто снятие наличных с дебетовой карты. Денежные ссуды обычно идут с очень высокими комиссиями .Хуже того, авансы наличными могут сигнализировать кредиторам о том, что вы безответственно обращаетесь с деньгами во время проверки кредитоспособности . Вероятно, в ваших интересах не использовать в банкомате что-либо, кроме дебетовой карты.

Если вы уверены, что вам нужен денежный аванс прямо сейчас, следуйте нашим пошаговым инструкциям. Мы также настоятельно рекомендуем вам понять, как именно работает денежный аванс и почему это плохая идея, и оба эти вопроса мы рассмотрим через минуту.

Если вы думаете, что не хотите получать аванс наличными, не волнуйтесь — существует множество альтернатив, таких как переводы баланса в банке, личные ссуды и многое другое.

Что такое денежный аванс?

Аванс наличными — это краткосрочная ссуда, которая предполагает использование вашей кредитной карты для снятия наличных.

Вы можете получить аванс наличными в большинстве банкоматов или в финансовом учреждении.

Денежные авансы обрабатываются иначе, чем обычная операция по кредитной карте. Большинство из них взимают авансовые сборы, которые представляют собой процент от общей запрошенной суммы наличных, с минимальной комиссией, если ваш вывод достаточно мал.

Денежные авансы также обычно имеют гораздо более высокие процентные ставки, чем обычные покупки, и у них обычно нет льготных периодов, поэтому вы сразу начинаете нести проценты.

Естественно, существует предел того, сколько денег вы можете снять с помощью наличного аванса. Вы должны найти его в условиях своей карты вместе с другими сведениями о кредитном лимите.

Причины, по которым аванс — плохая идея

- Высокая комиссия за выдачу наличных: Обычно вам придется заплатить комиссию в зависимости от суммы займа.

Условия соглашения о кредитной карте обычно гласят что-то вроде «Либо 10 долларов, либо 5% от суммы каждого денежного аванса, в зависимости от того, что больше.Это означает, что с вас будет взиматься фиксированная ставка в размере 10 долларов США, если вы занимаете до 200 долларов, или 5% от суммы, которую вы занимаете, если она превышает 200 долларов.

Условия соглашения о кредитной карте обычно гласят что-то вроде «Либо 10 долларов, либо 5% от суммы каждого денежного аванса, в зависимости от того, что больше.Это означает, что с вас будет взиматься фиксированная ставка в размере 10 долларов США, если вы занимаете до 200 долларов, или 5% от суммы, которую вы занимаете, если она превышает 200 долларов. - Без льготного периода: Когда вы совершаете покупку по большинству кредитных карт, компания-эмитент кредитной карты не начнет взимать проценты сразу. Залог наличными по кредитной карте отличается. Когда вы занимаетесь наличными у компании, выпускающей кредитную карту, они сразу же начинают взимать с вас проценты, поэтому финансовые расходы быстро увеличиваются. Узнайте больше о льготных периодах кредитной карты здесь.

- Высокие процентные ставки: Хотя и не так высоки, как некоторые альтернативы, такие как ссуды до зарплаты, годовая процентная ставка по авансам наличными обычно намного выше, чем при обычных покупках по кредитной карте.

Около 25% — это обычное дело. Помните, что льготного периода нет. Так что вы немедленно начнете получать проценты по этой абсурдно высокой ставке.

Около 25% — это обычное дело. Помните, что льготного периода нет. Так что вы немедленно начнете получать проценты по этой абсурдно высокой ставке. - Плохой знак для кредиторов: Если ваша компания, выпускающая кредитную карту, увидит, что вы используете денежные авансы, их модели риска могут отметить вас как рискованного заемщика.Это потому, что они знают, что люди используют денежные авансы, когда они в отчаянии. Если они считают вас рискованным, возможно, вы не сможете получить более высокие кредитные линии или хорошие условия с этим банком в будущем. Они могут даже применить более высокую процентную ставку к вашему балансу в будущем или закрыть ваш счет.

- Сниженное использование кредита: Сумма аванса наличными увеличивает задолженность по кредитной карте. Этот долг отображается в ваших кредитных отчетах. Как правило, чем выше задолженность по кредитной карте по сравнению с общим доступным кредитом, тем ниже будут ваши кредитные рейтинги.

Если у вас уже есть большие остатки на ваших кредитных картах по сравнению с вашими кредитными лимитами, то денежные авансы могут иметь большое негативное влияние на ваши кредитные рейтинги.

Если у вас уже есть большие остатки на ваших кредитных картах по сравнению с вашими кредитными лимитами, то денежные авансы могут иметь большое негативное влияние на ваши кредитные рейтинги.

Будет ли моя кредитная карта работать в банкомате?

Почти каждая кредитная карта позволяет брать деньги в счет наличных денег, однако , вероятно, не лучшая идея . В конце концов, сборы и высокие процентные ставки — отличный способ для эмитентов заработать деньги, как вы можете видеть в этом примере.

Чтобы убедиться в этом, проверьте соглашение держателя карты, прилагаемое к вашей карте.Если вы видите Cash Advance APR и Cash Advance Fee , то вы, вероятно, можете получить денежный аванс по этой карте. Это может выглядеть примерно так:

Проверьте выписку по кредитной карте. Если вы видите кредитную линию для аванса наличными или лимит кредита для получения аванса наличными , это максимальная сумма наличных, которую вы можете получить. Важно знать, что это такое, чтобы не пытаться снять слишком много. Кредитный лимит для авансов наличными обычно меньше, чем кредитный лимит вашей карты для обычных покупок.

Важно знать, что это такое, чтобы не пытаться снять слишком много. Кредитный лимит для авансов наличными обычно меньше, чем кредитный лимит вашей карты для обычных покупок.

Если у вас нет под рукой условий кредитной карты или выписки, вы можете позвонить по номеру телефона, указанному на обратной стороне карты, и узнать, позволяет ли ваша учетная запись получать денежные авансы и лимит кредитной линии.

В противном случае, при условии, что у вас достаточно доступного кредита, единственное, что может помешать вам получить доступ к авансу на лету, — это если вы не знаете PIN-код своей кредитной карты.

Вы могли получить ПИН-код при первоначальном получении новой кредитной карты по почте или у вас могла быть возможность создать свой собственный ПИН-код через Интернет или по телефону.

Если ваша кредитная карта поддерживает функцию чипа и PIN-кода (карты с чипом и PIN-кодом не являются универсальными в США, но очень распространены в Европе), вы можете использовать тот же PIN-код, который вы использовали бы для покупок, хотя ПИН-код аванса может быть другим. Свяжитесь с эмитентом, чтобы узнать больше.

Свяжитесь с эмитентом, чтобы узнать больше.

Если вы совершенно не уверены в своем PIN-коде, не о чем беспокоиться. В зависимости от эмитента карты вы можете войти на портал онлайн-аккаунта эмитента или в мобильное приложение, чтобы создать PIN-код, запросить новый PIN-код или просмотреть / запросить текущий PIN-код.Обратите внимание, что немедленный доступ к вашему PIN-коду может быть невозможен по соображениям безопасности.

Кроме того, вы всегда можете позвонить по телефону службы поддержки клиентов, указанному на обратной стороне кредитной карты, для получения помощи.

Не хотите тратить силы на получение PIN-кода? Вы можете получить денежный аванс, посетив обычный банк, связанный с эмитентом вашей кредитной карты (хотя доступность этой услуги зависит от эмитента). Вы должны будете показать кассиру свою карту и действительное удостоверение личности государственного образца.

Инсайдерский совет

Покупки денежных переводов обычно учитываются как денежные авансы, потому что вы покупаете их эквивалент. Это означает, что с вас будет взиматься комиссия и начнется начисление процентов немедленно, поэтому мы не рекомендуем покупать денежные переводы с помощью кредитных карт. С учетом сказанного, одни карты лучше для этой цели, чем другие; узнайте больше в нашем посте «Можно ли купить денежный перевод с помощью кредитной карты?»

Это означает, что с вас будет взиматься комиссия и начнется начисление процентов немедленно, поэтому мы не рекомендуем покупать денежные переводы с помощью кредитных карт. С учетом сказанного, одни карты лучше для этой цели, чем другие; узнайте больше в нашем посте «Можно ли купить денежный перевод с помощью кредитной карты?»

Как получить деньги в банкомате с помощью кредитной карты?

Вы действительно все еще думаете о получении денежного аванса? Мы настоятельно рекомендуем иное, и ваше будущее, вероятно, будет вам благодарно, если вы этого не сделаете.Но если вы приняли решение, мы проведем вас через каждый этап процесса, описанного ниже.

- Подумайте о других вариантах: Если это покажется повторяющимся, авансы наличными — не лучшая идея. Другие варианты включают кредитные карты с 0% годовых на покупку и личные ссуды с низкой процентной ставкой.

- Убедитесь, что ваша карта допускает получение авансов наличными: Ознакомьтесь с условиями вашей карты, проверьте свою онлайн-панель или выписку с указанием лимита аванса наличными или позвоните по номеру телефона на обратной стороне кредитной карты, чтобы узнать.

- Проверьте лимит аванса наличными: Убедитесь, что вы знаете, сколько наличных денег вам разрешено снимать с помощью аванса наличными. Обычно вы можете увидеть это в выписке или позвонить по номеру телефона, указанному на обратной стороне карты. Также может быть установлен дневной лимит аванса наличными.

- Найдите или установите свой PIN-код: Возможно, он пришел с вашей картой, когда вы получили ее по почте. В противном случае вам, вероятно, придется запросить его у эмитента кредитной карты, войдя в свою учетную запись кредитной карты онлайн или позвонив по номеру телефона, указанному на обратной стороне вашей карты.Настройка PIN-кода может занять 7–10 рабочих дней.

- Ознакомьтесь с условиями и комиссиями за аванс наличными по вашей карте: Авансы наличными могут быть дорогостоящими, поэтому лучше заранее знать, что вы ожидаете.

- Подумайте о своем плане погашения: Определите, когда вы выплатите денежный аванс, и сделайте математические вычисления, чтобы выяснить, сколько дополнительных денег вы будете платить за наличные, которые вы получаете.

- Получите аванс наличными: Если вы решили пройти через это (не говорите, что мы не пытались убедить вас в обратном!), Найдите банкомат, вставьте карту и введите свой PIN-код, когда будет предложено.Вместо того, чтобы выбирать «Проверка» или «Сбережения», как вы обычно делали бы с денежным авансом, вы должны иметь возможность выбрать другой вариант, например «Денежный аванс» или «Кредитная карта». Помните, что с вас могут взимать комиссию за использование банкомата (сверх комиссии за перевод баланса), если он находится в другой сети, чем ваше финансовое учреждение.

- Выплатите денежный аванс как можно скорее: Начисление процентов начнется немедленно, поэтому, если вы не начнете сразу же производить платежи по карте, долг может выйти из-под контроля.

Пример сценария денежного аванса

Давайте посчитаем гипотетический денежный аванс.

Вот предположения для этого примера:

- Вы делаете аванс наличными в первый день платежного цикла

- годовая процентная ставка денежного аванса по вашей карте составляет 24,99% (это типичная годовая процентная ставка денежного аванса).

- В части «Плата за аванс наличными» вашего соглашения с держателем карты указано: «Либо 10 долларов, либо 5% от суммы каждого аванса наличными, в зависимости от того, что больше.”

- у вас 30-дневный платежный цикл

- Компания, обслуживающая вашу кредитную карту, ежедневно начисляет проценты по авансам наличными

Итак, вы снимаете 1000 долларов в банкомате с вашей карты в первый день вашего платежного цикла.

Сразу же вы получите денежный аванс. Поскольку 5% от 1000 долларов США составляют 50 долларов США, а это больше, чем 10 долларов США, вы немедленно должны 1050 долларов США . Вам также, возможно, придется заплатить комиссию за банкомат, если банкомат не входит в сеть вашего банка, добавив несколько долларов к сумме задолженности.

Инсайдерский совет

Говоря о комиссиях банкоматов, вот полезный совет, который поможет вам сэкономить большие деньги со временем, если вы обнаружите, что регулярно снимаете наличные: Charles Schwab имеет специальный бесплатный текущий счет, на который возмещает все комиссии банкомата в конце месяца . Он подключен к брокерскому счету, но вам не нужно его использовать. Открыв счет, вы получите дебетовую карту Visa® Platinum Schwab Bank, чтобы упростить снятие средств со счета без комиссии.

Он подключен к брокерскому счету, но вам не нужно его использовать. Открыв счет, вы получите дебетовую карту Visa® Platinum Schwab Bank, чтобы упростить снятие средств со счета без комиссии.

Если вы дождетесь окончания этого платежного цикла, прежде чем выплачивать какую-либо из его сумм, сколько вы будете должны?

Годовая процентная ставка.Поскольку годовая процентная ставка составляет 24,99%, вы можете получить дневную процентную ставку, разделив годовую процентную ставку на количество дней в году: 0,2499 / 365 составляет 0,00068, поэтому дневная процентная ставка составляет 0,068%.

Это означает, что за каждый прошедший день вы будете платить дополнительно 0,068% от общей суммы вашей задолженности сверх того, что вы уже должны .

Это может показаться низким процентом, но к концу вашего первого цикла выставления счетов вы будете должны дополнительно доллара США в размере 19,91 доллара только в качестве процентов . Когда вы добавляете это к сумме аванса и взятой вами суммы, получается , вы должны в сумме 1069 долларов.91 к концу месяца .

Когда вы добавляете это к сумме аванса и взятой вами суммы, получается , вы должны в сумме 1069 долларов.91 к концу месяца .

Итак, за те 1000 долларов наличных, которые вы сняли, вы в конечном итоге платите дополнительные 69,91 доллара в виде процентов и комиссионных всего через один месяц . Это почти 7 месяцев подписки на Netflix!

Альтернативы денежного аванса

Вы, наверное, заметили, что мы не выступаем за денежный аванс. Конечно, эта услуга полезна, если вы действительно в отчаянии, но есть достаточно других вариантов, и вам, вероятно, лучше поискать в другом месте, если вы не имеете дело с реальной чрезвычайной ситуацией (и у вас еще нет резервного фонда).

Ниже мы собрали несколько альтернатив. Не каждый метод будет работать в любой ситуации, но вы сможете найти то, что соответствует вашим финансовым потребностям.

Используйте карту Discover с наличными в кассе

Определенные кредитные карты Discover предлагают функцию под названием «Оплата наличными» (иногда также называемая «Cash Over»). Он работает во многом как денежный аванс, за исключением того, что не требует значительного аванса и сверхвысоких процентных ставок.

Он работает во многом как денежный аванс, за исключением того, что не требует значительного аванса и сверхвысоких процентных ставок.

Вы можете использовать Cash at Checkout всякий раз, когда обналичиваете наличные у подходящего продавца.Откройте для себя ограничения на снятие наличных при оформлении заказа на уровне 120 долларов в сутки, но в соответствующем магазине может быть свой собственный лимит, поэтому сначала спросите.

Ваш вывод будет рассматриваться как стандартная покупка, и будут применяться соответствующие проценты. Это очень безопасный вариант, если вам не нужно много денег, но то, что вам нужна соответствующая карта Discover, является препятствием.

Карты, которые предлагают наличные при оформлении заказа, включают:

Discover it® Cash Back

Наш рейтинг

Мин.уровень кредита Хороший

Подробная информация

Годовая комиссия 0 долл. США

Регулярный APR См. условия

Discover it® хром

Наш рейтинг

Мин. уровень кредита Хороший

уровень кредита Хороший

Подробная информация

Годовая комиссия $ 0

Регулярный APR См. условия

Discover it® Мили

Наш рейтинг

Мин. уровень кредита Хороший

Подробная информация

Годовая комиссия $ 0

Регулярный APR См. условия

Выполните банковский перевод с помощью карты 0% годовых

Банковские переводы

— это вариант, который легко упустить из виду.

В идеале идея такая:

Вы подаете заявку и получаете одобрение на кредитную карту с предложением годовой процентной ставки 0%. Затем вы запрашиваете перевод баланса у эмитента.

Однако вместо того, чтобы просто переводить баланс с одной карты на другую, эмитент отправляет наличные прямо на ваш банковский счет и рассматривает его как перевод баланса.

Эта сумма становится балансом карты, и вы оплачиваете ее по годовой процентной ставке за перевод баланса. Предложение 0% годовых делает эту сделку довольно приятной, не так ли?

Вам, конечно же, придется подождать перевода в процесс, и это может нанести ущерб, если вам понадобятся деньги как можно скорее.

Лучшие кредитные карты 2020 года без комиссии за перевод остатка и 0% годовых

Наши лучшие предложения

Получите личный заем

По личным займам начисляются проценты, как и при выплате наличных. Ключевое отличие состоит в том, что даже если ваш кредит в лучшем случае средний, вы, вероятно, все равно можете получить личный заем по гораздо более низкой процентной ставке, чем денежный аванс.

Возможно, вам придется заплатить комиссию за оформление кредита, чтобы получить личный заем, но это не всегда так.Ищите варианты ссуды без такой комиссии, если вы действительно пытаетесь преуспеть.

Основным недостатком здесь является то, что личный заем значительно менее доступен, чем выдача наличных через банкомат, особенно если вы не находитесь рядом с банком и вам немедленно нужны деньги.

Инсайдерский совет

При ответственном обращении ссуды в рассрочку (включая личные ссуды) могут укрепить вашу историю своевременных платежей и разнообразия счетов. Нет никаких гарантий, но это может улучшить ваш кредитный рейтинг.

Нет никаких гарантий, но это может улучшить ваш кредитный рейтинг.

Занять деньги

Если есть кто-то, кому вы доверяете, например, близкий член семьи, подумайте о том, чтобы попросить одолжить нужные вам деньги. Несмотря на первоначальный дискомфорт, который вы можете почувствовать, заимствование может сэкономить вам много денег, которые в противном случае вам пришлось бы выложить на комиссионные и проценты.

Используйте свой текущий счет

Обычно вы можете получить деньги со своего текущего счета, даже если на самом деле денег на счете недостаточно для покрытия снятия. Это называется перерисовкой.

Вам придется заплатить комиссию за овердрафт, которая обычно бывает очень высокой, но, по крайней мере, вам не нужно платить проценты.

Если вы сможете полностью вернуть свой денежный аванс как можно скорее, это может быть более рентабельным. В противном случае овердрафтинг — последнее средство, которое может сэкономить вам несколько долларов. Но вам следует избегать этого, если вы можете.

Но вам следует избегать этого, если вы можете.

Вы не сможете получить овердрафт на своем банковском счете, если вы подписались на защиту от овердрафта.

Видео с вопросами и ответами: что такое кредитная линия в виде аванса наличными?

Не верьте мне на слово.Кредитный эксперт Джон Ульцгеймер также рассказывает вам о том, почему выдача наличных — плохая идея:

Если у вас возникли проблемы с оплатой счетов, вы можете выиграть время, переведя остаток средств. Сначала прочтите наше руководство, чтобы убедиться, что вы понимаете риски выполнения перевода баланса, и убедитесь, что у вас есть надежный план погашения долга, прежде чем это делать. Затем, если вы решите, что перевод баланса может вам подойти, просмотрите наши лучшие предложения, включая карты различных эмитентов и сетей, таких как Visa и Mastercard.

Что такое аванс наличными по кредитной карте?

Денежный аванс позволяет использовать кредитную карту для получения краткосрочной ссуды наличными в банке или банкомате. В отличие от снятия наличных с банковского счета, аванс должен быть возвращен, как и все, что вы кладете на свою кредитную карту. Думайте об этом как об использовании кредитной карты для «покупки» наличных, а не товаров или услуг.

Удобно, но довольно дорого.

Как работает аванс наличными

Если вы носите с собой только кредитные карты для повседневных расходов, вы можете оказаться в затруднительном положении, когда столкнетесь с ситуацией с наличными только наличными, например, при покупке обеда у уличного торговца, овощи на фермерском рынке или сэндвич в семейном гастрономе.В этом случае может возникнуть соблазн получить денежный аванс. Некоторые люди также обращаются к авансам наличными по кредитной карте, когда им нужны бумажные деньги, но их недостаточно на их банковском счете.

Если у вашей кредитной карты есть ПИН-код, вы можете получить наличные деньги непосредственно в банкомате. В противном случае вы можете передать свою карту в банк, который предлагает авансы через платежную сеть вашей карты, например Mastercard или Visa. Вам нужно будет показать удостоверение личности.

Имейте в виду, что большинство компаний, выпускающих кредитные карты, не позволяют использовать всю кредитную линию в виде аванса наличными.Для большинства людей денежные авансы ограничены несколькими сотнями долларов. Это означает, что вы не можете рассчитывать на то, что ваша кредитная карта предоставит вам достаточно денег в случае возникновения чрезвычайной ситуации.

Ищете подходящую кредитную карту?

Есть десятки фантастических карточек, так что позвольте нам помочь вам сузить область поиска. Просто сообщите нам некоторые детали и посмотрите, какая карта больше всего соответствует вашим потребностям.

Почему денежные авансы дороги

Получить денежный аванс легко, но это один из самых дорогостоящих способов получить немного наличных. Это связано с тем, что авансы наличными могут сопровождаться различными расходами:

Это связано с тем, что авансы наличными могут сопровождаться различными расходами:

Комиссия за получение аванса наличными. Они налагаются эмитентом вашей карты. Некоторые карты взимают фиксированную плату за аванс наличными, скажем, 5 или 10 долларов. Другие взимают процент от суммы аванса — часто до 5%. Иногда это процент с минимальной суммой в долларах — например, 3% или 10 долларов, в зависимости от того, что больше.

Банкомат или комиссия банка. Они устанавливаются финансовым учреждением, которое обрабатывает транзакцию, — владельцем банкомата или банком, в котором вы получаете свой аванс.

Проценты. Это может быть дорогостоящим по двум причинам. Во-первых, процентная ставка, взимаемая кредитной картой по авансам наличными, часто намного выше, чем ставка, взимаемая с покупок. Во-вторых, проценты по ссудам наличными обычно начинают начисляться немедленно. Нет льготного периода, как при покупках.

Учитывая расходы, связанные с получением денежного аванса, вы можете оказаться в тяжелом финансовом положении, если рассматриваете его, потому что на вашем банковском счете недостаточно средств. Денежные ссуды следует использовать только в крайних случаях. Если вы обнаружите, что полагаетесь на них, возможно, пришло время внести некоторые изменения или обратиться за помощью, например, через агентство кредитных консультаций или эксперта.

Денежные ссуды следует использовать только в крайних случаях. Если вы обнаружите, что полагаетесь на них, возможно, пришло время внести некоторые изменения или обратиться за помощью, например, через агентство кредитных консультаций или эксперта.

Альтернативы денежным авансам

Если вы действительно столкнулись с денежным кризисом и не знаете, куда обращаться, рассмотрите варианты ниже. Ни один из них не идеален, но в конечном итоге они могут стоить меньше, чем денежный аванс:

Персональный заем.Это будет дорого, если ваш кредит не велик, но проценты и условия все равно будут более благоприятными, чем денежный аванс. (Узнайте больше о личных займах.)

Занимаем деньги у друзей или семьи. Это может быть неудобно, но экономия того стоит.

Перерасход средств на вашем текущем счете. Вместо того, чтобы брать аванс наличными в банкомате, рассмотрите возможность перерасхода средств на текущий счет дебетовой картой.

Вы столкнетесь с комиссией, но вам не придется беспокоиться о выплате процентов.

Вы столкнетесь с комиссией, но вам не придется беспокоиться о выплате процентов.