Снижение ставки по ипотечному кредиту: Как снизить ставку по действующей ипотеке Сбербанка для семей с детьми — Ипотека

Снижение ставки по ипотеке \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>

Подборка наиболее важных документов по запросу Снижение ставки по ипотеке (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Снижение ставки по ипотеке

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 337 «Обеспечиваемое залогом требование» ГК РФ»Суд первой инстанции, удовлетворяя заявленные истцом требования, и суд апелляционной инстанции, оставляя решение без изменений, исследовав и оценив в соответствии с требованиями положений статей 64 — 65, 70 — 71 Арбитражного процессуального кодекса Российской Федерации заявленные сторонами доводы, истолковав в соответствии с положениями статей 421 и 431 Гражданского кодекса Российской Федерации условия заключенных сторонами договоров и руководствуясь положениями статей 158, 333, 336 — 337, 339 — 341, 810 — 811, 819 Гражданского кодекса Российской Федерации, Федерального закона от 16. 07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» и «Основ законодательства Российской Федерации о нотариате», а также разъяснениями Верховного Суда Российской Федерации, изложенными в постановлении Пленума 24.03.2016 N 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств», и сведениями о рыночной стоимости объектов ипотеки, указанными в представленном залогодателем отчете от 10.07.2018 N АБ-215, против применения которых истец не возражал, исходили из правильности, обоснованности и соблюдения порядка увеличения процентной ставки и начисления суммы процентов с учетом изменения ставки по процентам, а также непредставления ответчиками доказательств исполнения обязательств, отметив при этом также недоказанность оснований для снижения сумм начисленных неустоек в порядке применения положений статьи 333 Гражданского кодекса Российской Федерации.»

07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» и «Основ законодательства Российской Федерации о нотариате», а также разъяснениями Верховного Суда Российской Федерации, изложенными в постановлении Пленума 24.03.2016 N 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств», и сведениями о рыночной стоимости объектов ипотеки, указанными в представленном залогодателем отчете от 10.07.2018 N АБ-215, против применения которых истец не возражал, исходили из правильности, обоснованности и соблюдения порядка увеличения процентной ставки и начисления суммы процентов с учетом изменения ставки по процентам, а также непредставления ответчиками доказательств исполнения обязательств, отметив при этом также недоказанность оснований для снижения сумм начисленных неустоек в порядке применения положений статьи 333 Гражданского кодекса Российской Федерации.»

Статьи, комментарии, ответы на вопросы: Снижение ставки по ипотеке

Открыть документ в вашей системе КонсультантПлюс:

Ситуация: Как получить ипотечный кредит?

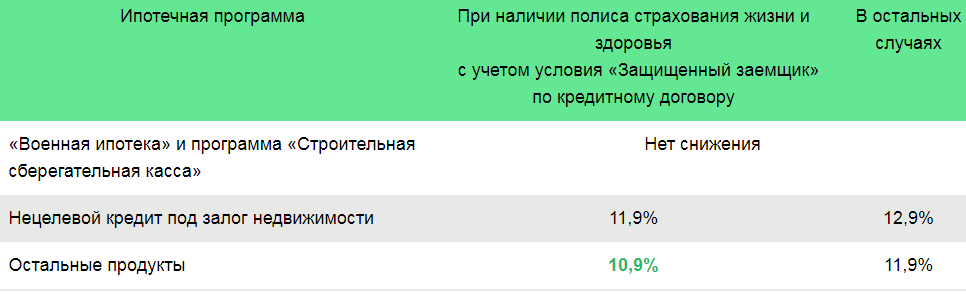

(«Электронный журнал «Азбука права», 2021)Кроме того, заемщику при предоставлении кредита также могут быть оказаны услуги, вследствие чего он становится застрахованным лицом по договору личного страхования, заключенному в целях обеспечения исполнения его обязательств по ипотечному кредиту. При этом размер процентной ставки по кредиту, как правило, понижается (ст. 9.1 Закона N 102-ФЗ; ч. 2.1, 2.2, 2.6 ст. 7 Закона N 353-ФЗ; ст. 3 Закона от 27.12.2019 N 483-ФЗ).

При этом размер процентной ставки по кредиту, как правило, понижается (ст. 9.1 Закона N 102-ФЗ; ч. 2.1, 2.2, 2.6 ст. 7 Закона N 353-ФЗ; ст. 3 Закона от 27.12.2019 N 483-ФЗ).

Россельхозбанк снизил ставки по ипотечным кредитам

09 июля 2020

РСХБ с 9 июля 2020 года объявляет о масштабном снижении ставок по всем основным программам ипотечного кредитования. Максимальное снижение составит 1,95 п.п.

Теперь получить кредит на покупку жилья на вторичном рынке можно по ставке от 7,65%, для покупки жилья на первичном рынке действует программа кредитования «Ипотека с господдержкой 2020» с привлекательными условиями 5,90% годовых. Для клиентов, получающих кредит на первичном рынке и условиях, не соответствующих программе «Ипотека с господдержкой 2020», РСХБ предоставляет ставки от 7,50% с первоначальным взносом от 20%.

Также РСХБ предлагает своим клиентам рефинансировать свои действующие ипотечные кредиты на привлекательных условиях по ставке от 8,00% годовых.

Существенное снижение произошло и по специальным ипотечным программам для военнослужащих. С 9 июля 2020 минимальная ставка по программе «Военная ипотека» составит 7,50% годовых. Условия действуют для покупки жилья и рефинансирования кредитов, ранее полученных в других банках.

Снижение коснулось и ряда программ с господдержкой. Так, граждане РФ, имеющие детей, по льготной процентной ставке 4,60% годовых могут получить в РСХБ кредит на покупку жилья на вторичном и первичном рынках либо рефинансировать ранее полученные ипотечные кредиты.

«Россельхозбанк как один из лидеров на рынке ипотечного кредитования всегда стремится предлагать лучшие решения для своих клиентов. Сейчас мы снизили процентные ставки практически по всей линейке ипотечных продуктов. Воспользоваться нашими предложениями и улучшить жилищные условия смогут самые различные категории клиентов Банка», — отметила руководитель Блока развития розничного бизнеса и дистанционного обслуживания АО «Россельхозбанк» Юлия Деменюк.

РСХБ по объему выданных средств на приобретение жилья в мае текущего года вошел в ТОП-3 банков. Получить подробную информацию и ознакомиться с полными условиями получения ипотечных кредитов можно в отделениях Банка, по номеру телефона Контакт-центра 8-800-100-0-100, а также на сайте АО «Россельхозбанк».

Хуснуллин допустил снижение ставки по ипотеке в России до 4-5% по примеру других стран — Недвижимость

МОСКВА, 2 декабря. /ТАСС/. Ставки по ипотеке в России в перспективе могут быть снижены до 4-5%. Такое мнение высказал в среду вице-премьер Марат Хуснуллин на правительственном часе в Совете Федерации.

«На сегодняшний день, если мы хотим быть развитой страной в мире, то ипотека должна быть на уровне развитых стран. Ипотека должна быть 4-5% как во многих странах, которые достигли больших показателей по жилищному строительству», — сказал он.

Хуснуллин привел в пример Китай, где ипотечные ставки находятся на уровне 3-5%, а жилищное строительство является одной из основ экономики. «Мы тоже будем эту тему поддерживать. Пока у нас заложено, что ипотека должна быть на уровне 6%, но в зависимости от спроса и покупательской способности будем по этой теме работать», — пояснил вице-премьер.

«Мы тоже будем эту тему поддерживать. Пока у нас заложено, что ипотека должна быть на уровне 6%, но в зависимости от спроса и покупательской способности будем по этой теме работать», — пояснил вице-премьер.

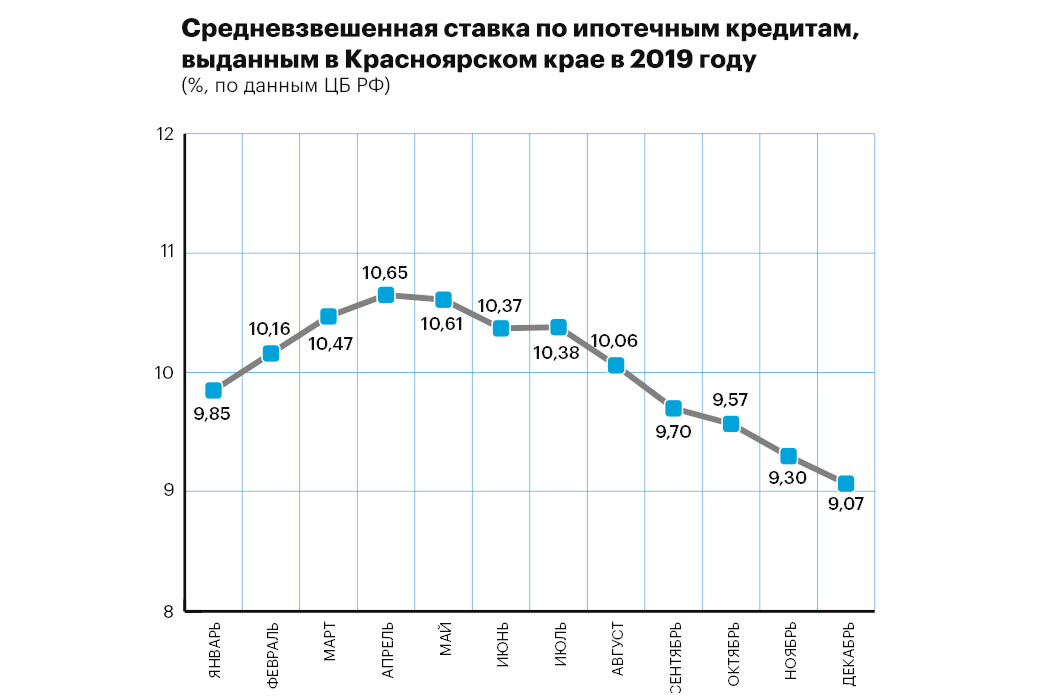

Согласно данным Центробанка, средневзвешенная ставка по ипотечным кредитам, выданным в октябре 2020 года, составила 7,3%.

Как сообщала в понедельник директор департамента жилищной политики Минстроя России Ольга Корниенко, средняя рыночная ставка по ипотечным кредитам в России, согласно обновленному нацпроекту «Жилье и городская среда», должна опуститься до 6% в 2030 году.

Рост цен на жилье

Рост цен на жилье связан с целым рядом причин, в том числе с переходом на эскроу-счета, ослаблением курса рубля и влиянием коронавируса, а не только с программой льготной ипотеки, сообщил Хуснуллин. «Когда говорят про увеличение цены, говорят, что это ипотека. Я говорю, что только из-за ипотеки — это неправда. Давайте смотреть правде в глаза — мы перешли на эскроу-счета. То есть мы за риски заплатили, все ушло в цену», — сказал он.

То есть мы за риски заплатили, все ушло в цену», — сказал он.

Вторая причина, по его словам, связана с ослаблением курса рубля. Так, валютная составляющая в жилье эконом-класса достигает 8-10%, в комфортном жилье — до 30-40%, пояснил вице-премьер.

Кроме того, коронавирус, по его словам, нарушил производственные цепочки — где-то срывались поставки, где-то строители не могли выйти на стройки, где-то из-за этого увеличились сроки строительства. «Кто за это платить должен? Тоже уходит в цену», — подчеркнул Хуснуллин.

Еще одна причина повышения цен на жилье связана с дефицитом рабочих на стройках — трудовые мигранты в связи с коронавирусом уехали из России и сейчас обратно вернуться не могут, отметил вице-премьер.

Он добавил, что только увеличение предложения и появление конкуренции позволит снизить цены.

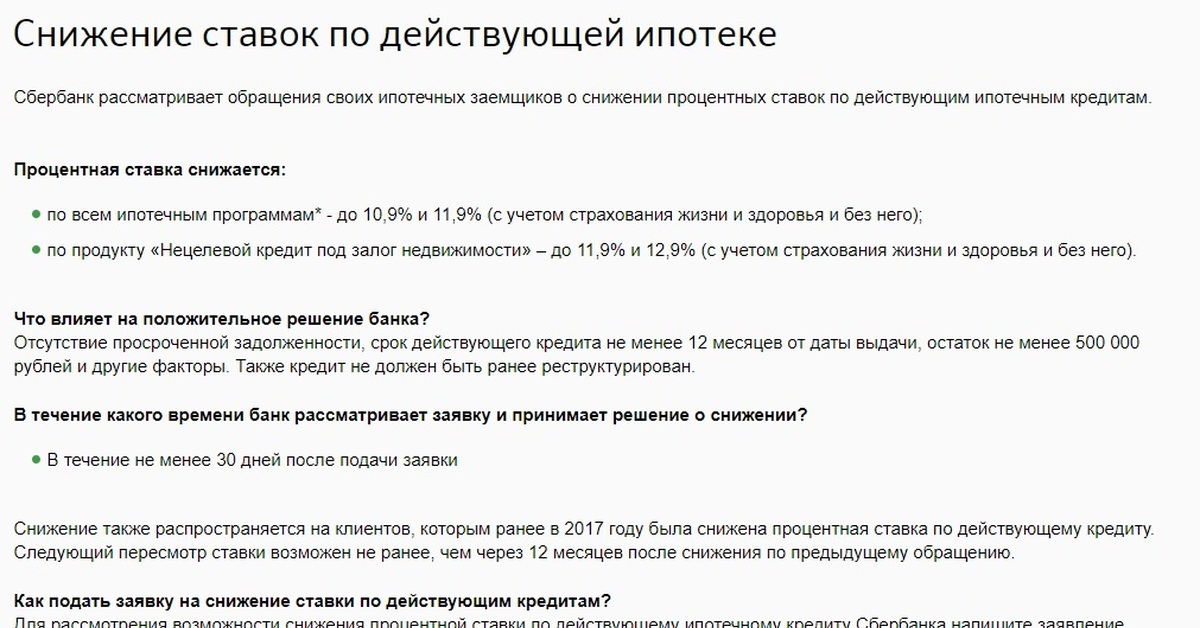

Снижение ставки по ипотеке в Сбербанке.

Ипотечные кредиты предоставляются разными банками, в том числе и Сбербанком. Взяв кредит под строящейся объект или готовое жилье, граждане выявляют беспокойство, связанное с тем, что банки с каждым годом снижают ставки для новых заемщиков. А что же делать существующим клиентам? Можно ли добиться снижения процентов по кредиту? Как происходит снижение ставки, куда обращаться, разберем в данной статье.

А что же делать существующим клиентам? Можно ли добиться снижения процентов по кредиту? Как происходит снижение ставки, куда обращаться, разберем в данной статье.

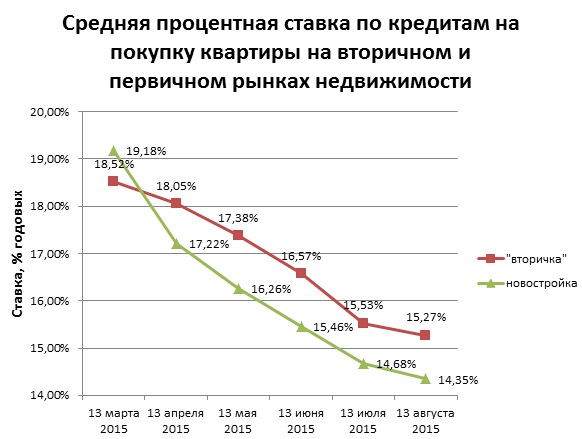

○ Что такое снижение ставки по ипотеке?

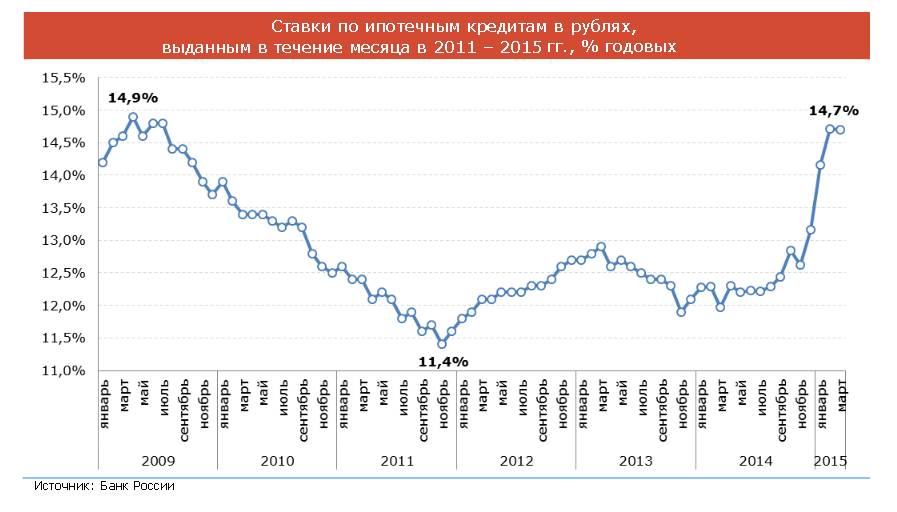

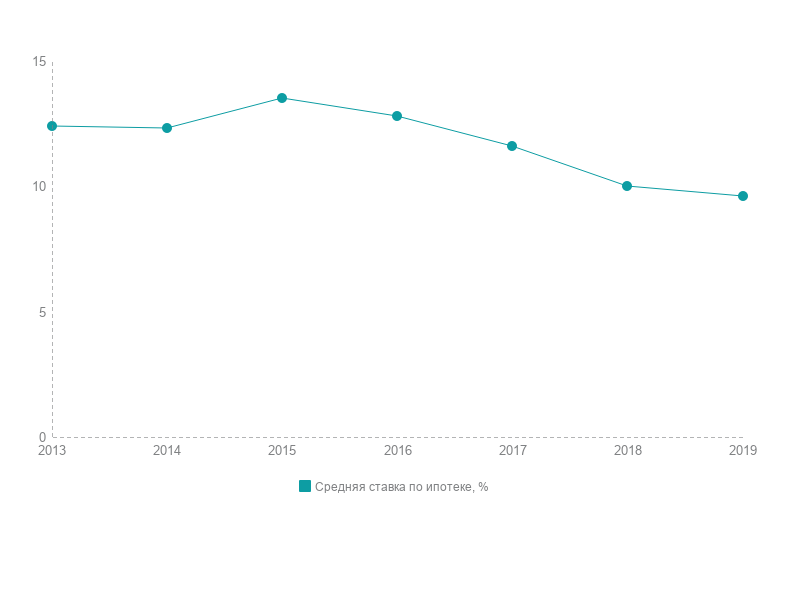

Ежегодное планомерное снижение процентных ставок по ипотеке происходит на основании указов Президента о необходимости снижать проценты ставок на жилое кредитование. Это требование касается абсолютно всех финансовых учреждений. Только для существующих договоров, изменить проценты пользования займом проблематично.

В Сбербанке очередное снижение ставок произошло в июне этого года. При этом ставка на покупку жилья в кредит не только снижается, но и существует возможность рефинансирования и реструктуризации ранее взятых займов. Снижение ставки – это уменьшение годовых процентов по кредиту, обеспеченному ипотекой. Связано оно с указом Президента привязать проценты по ипотеке к действующим ставкам Центробанка. Это первый шаг к регуляции и приведению в нормальное русло работы всей финансовой системы кредитования в стране, к единым условиям.

Вернуться к содержанию ↑

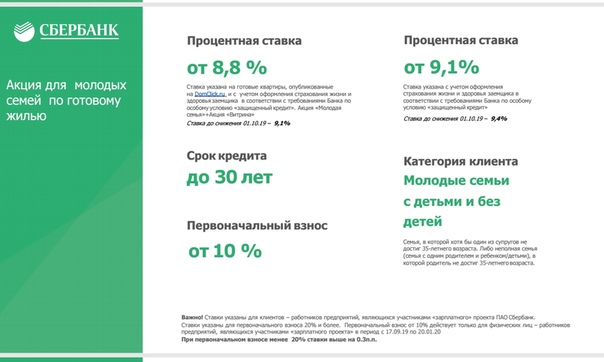

○ Актуальные ставки по ипотеке.

Банки страны предлагают сегодня следующие актуальные ставки по ипотеке:

| Банк | Ставка % годовых |

| Сбербанк | 9,5% |

| Тинькофф банк | 6%-8% |

| Банк ФК «Открытие» | 8,7% |

| Московский кредитный банк | От 8,99% |

| Транскапиталбанк | 8,7% |

Льготные условия кредитования предоставляются банками под 6% годовых семьям, у которых родился второй, третий и последующий ребенок. При этом, первоначальный взнос должен составлять не менее 20% от стоимости жилья. Кредитуют как первичный рынок, так и вторичный.

Чтобы претендовать на понижение процентов по кредиту, следует соответствовать следующим критериям:

- Клиент банка попадает под действующую правительственную программу или имеет право претендовать на льготы.

- Значительно упали ставки по ипотечному кредитованию среди других финансовых учреждений.

- Ухудшение финансового положения клиента банка, вследствие чего, выплачивать кредит стало для него затруднительно.

Стоит отметить, что банки охотно идут на встречу только для тех клиентов, которые зарекомендовали себя как добросовестные заемщики. Теми, кто не имел задержек по выплатам, иных невыполненных обязательств перед банком.

Важно!

В тексте кредитного договора должно быть четко указано, какая процентная ставка действует. Банки не имеют права в одностороннем порядке вносить изменения в договор. В частности, в одностороннем порядке повышать ставку по процентам. В то время, как понижение ставки банками является их правом, а не обязанностью.

Вернуться к содержанию ↑

○ Способы снижения ставки по ипотеке в Сбербанке.

В соответствии с существующими предложениями банков, сегодня заемщику можно рассчитывать на такие способы снижения процентов по кредиту:

- Рефинансирование банком ранее выданного займа на покупку жилья.

- Реструктуризация или другими словами изменение условий возврата средств.

- На основании решения суда.

Последний способ предусматривает обращение заемщика в суд с исковым заявлением при отказе банка снизить процентную ставку, неправомерно поднятую им ранее.

✔ Рефинансирование.

Для получения нового займа на более выгодных условиях, чтобы закрыть ранее взятые кредиты, необходимо обратиться в банк, который данный вид услуг предоставляет новым заемщикам. Чтобы оформить сделку по рефинансированию, следует подать такой пакет документов:

- Заявление.

- Если заемщик работает, то необходимо предоставить, заверенную работодателем, копию трудовой книжки.

- Частному предпринимателю необходимо подать свои документы о регистрации, справки о доходах за последний период.

- Паспортные данные остальных заемщиков, на которых оформлена ипотека.

- Справка об остатке задолженности.

- Документы на жилье, для приобретения которого бралась ипотека.

✔ Реструктуризация.

Прежде чем реструктурировать существующую ипотеку в Сбербанке, нужно учесть, что уменьшение процентной ставки в таком случае происходит при сокращении срока кредитования. При этом, сокращение незначительно, как правило 0,5-1% годовых максимум для клиентов Сбербанка.

Реструктуризацией называется мера, применяемая банком в отношении заемщика, который находится в сложном финансовом положении, и не способен выполнять обязательства по кредиту на тех условиях, что были изначально указаны в кредитном соглашении.

Вот несколько способов реструктуризации, которые могут применяться банками по заявлению заемщика:

- Списание определенной части долга (как правило, за счет уменьшение штрафных санкций, пени или снижения ставки на будущий период).

- Передача части собственности в счет погашения долга.

- Изменения сроков платежа и/или его размера.

Чаще всего, Сбербанк предлагает реструктуризацию тем клиентам, которые желают рефинансироваться в иных финансовых учреждениях. Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

✔ Обращение в суд, если банк отказывается снижать ставку.

Снижать через суд процентную ставку по кредиту можно лишь в том случае, если банк в одностороннем порядке ее повысил. Менять существующую, установленную в договоре ставку по инициативе заемщика, если банк не нарушал договорных условий, суд не будет.

Если права заемщика нарушены, следует обратиться с исковым заявлением, в котором обосновать, в чем состоит нарушение его прав со стороны банка. К исковому заявлению прикрепляются приложения:

- Переписка с банком.

- Квитанция об оплате гос пошлины.

- Кредитный договор и ипотеки.

- Квитанции об оплате кредита.

Вернуться к содержанию ↑

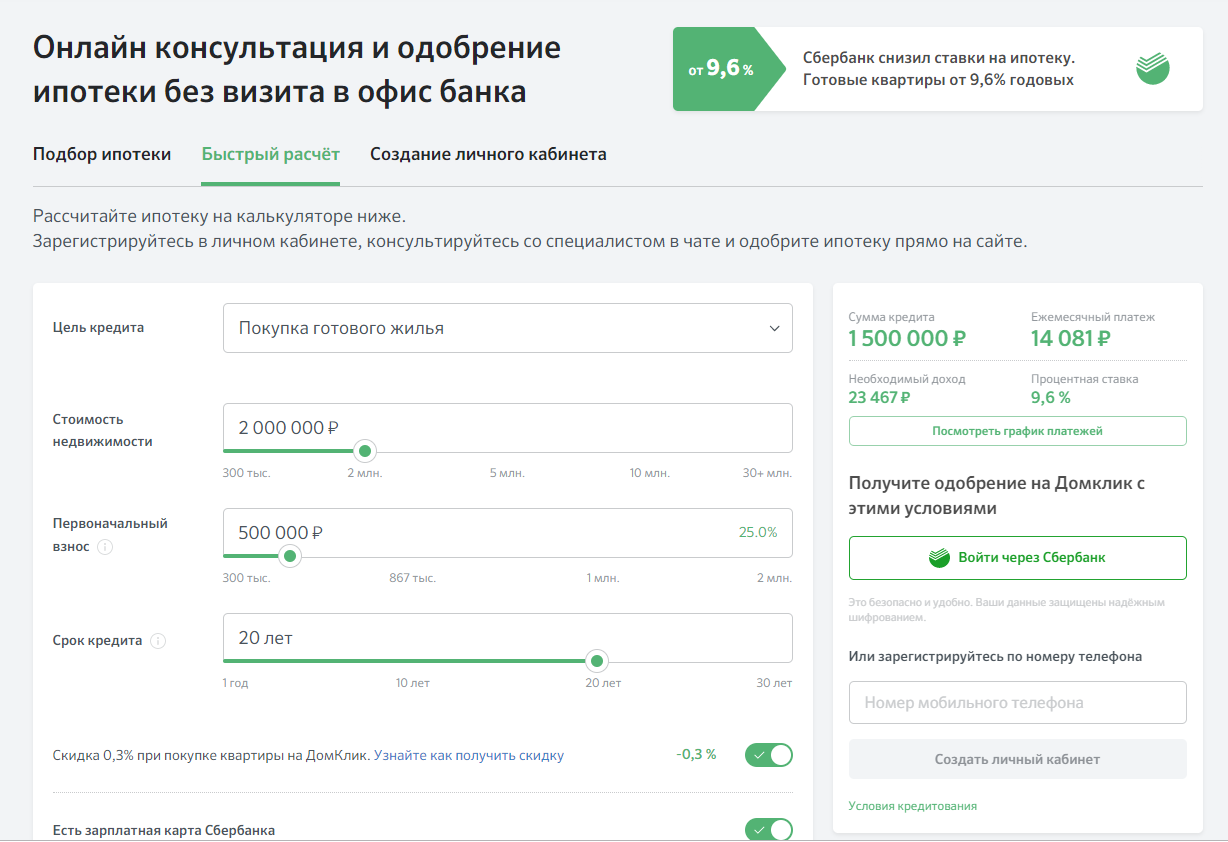

○ Как снизить ставку по ипотеке?

С октября 2018 года Сбербанк предлагает возможность понизить процентную ставку по ипотеке на 0,5% зарплатным клиентам. При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

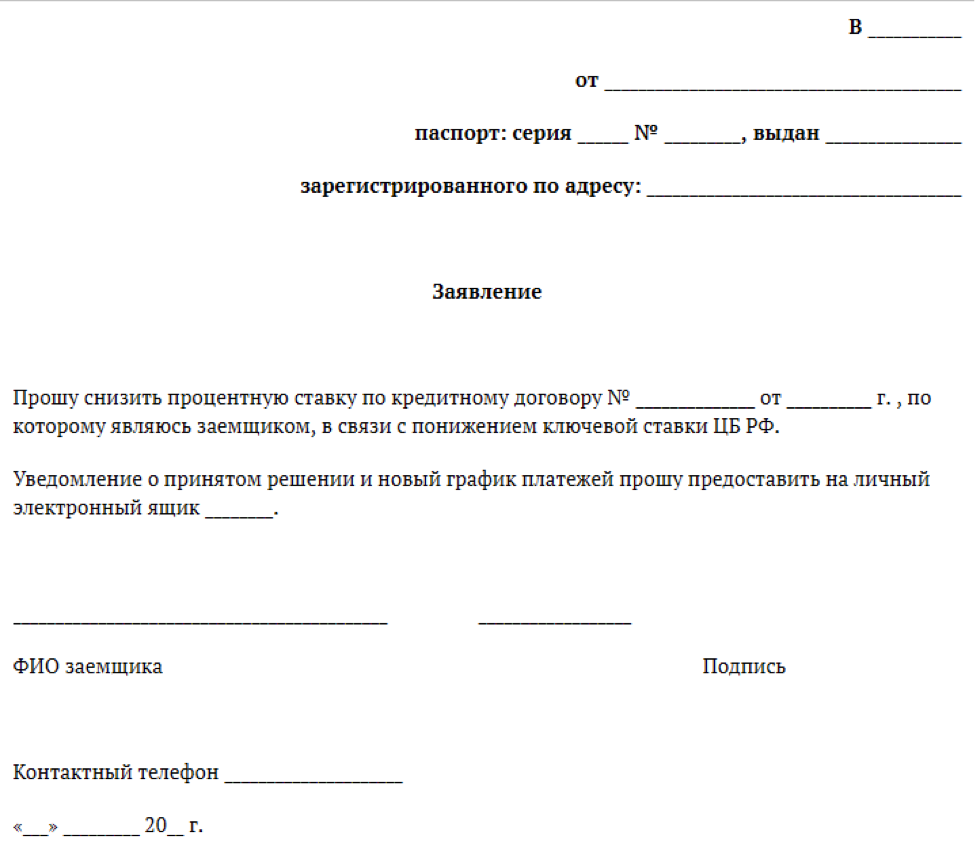

Для этого необходимо обратиться в банк с заявлением. Оформить его можно онлайн на сайте Сбербанка, или самостоятельно в бумажном виде, при личном посещении банка. Процедура обращения в банк для снижения ставки сопровождается такими действиями должника:

После рефинансировании ипотеки, у заемщика не возникает права вернуть уплаченные налоги через налоговый вычет, который предусмотрен статьей 220 НК РФ.

- Подача заявления в электронном виде на сайте: https://www.sberbank.ru/ru/person/credits/collection/snizhenie_stavok_po_dejstvuyushchej_ipoteke

Или принести бумажный вариант в отделение:

Источник картинки: sravni.ru

- Предоставить банку справку о доходах.

- Оценка объекта недвижимости, проведенная оценочной организацией, с которой работает Сбербанк.

- Паспорта созаемщиков, ели таковые имеются, а также поручителей.

- Документы о праве собственности на объект недвижимости.

Если ставка снижалась на основании решения суда, то в банк представляется решение суда, вступившее в законную силу.

Рассмотрение заявлений Сбербанком происходит не всегда быстро. Связано это с большой загруженностью по рассмотрению обращений и заявлений клиентов банка. Если в течение месяца с момента подачи заявки не поступил ответ, следует обратиться на горячую линию, в главное управление банка для того, чтобы узнать результат рассмотрения заявки.

Вернуться к содержанию ↑

○ Советы юриста:

✔ Можно ли снизить ставку по ипотеке несколько раз, если она снижалась два и более раза?

Пересмотр ипотеки происходит периодически, но не ранее чем через год после очередного снижения процентной ставки. Для этого нужно направить в банк заявление о снижении процентов, обосновав свое требование уменьшением ставки Центробанком. В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

✔ Что делать, если банк затягивает рассмотрение заявления о рефинансировании ипотеки?

Если Вами был поданы все необходимые для рассмотрения заявки документы, а результатов рассмотрения нет и по истечении нескольких месяцев, следует обратиться на горячую линию или к руководству отделением. В некоторых случаях, достаточно подать повторную заявку.

Вернуться к содержанию ↑

Специалист Александр Козлов расскажет, как снизить процент по действующей ипотеке в Сбербанке.

Вернуться к содержанию ↑

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Банки готовы понизить ставки по ипотеке вслед за снижением ключевой ставки | 16.

12.19

12.19

Банковский рынок готов к возможному понижению ставок по ипотечным кредитам до конца 2019 года вслед за снижением Центробанком ключевой ставки до 6,25% годовых. При этом некоторые кредитные организации действовали на опережение и уже предложили более мягкие условия для клиентов, сообщили в понедельник ТАСС в ипотечных банках.

«В целом рынок был готов к такому ходу событий, и крупные игроки снижали ставки на опережение ключевой. Райффайзенбанк снизил процентную ставку по ипотечным кредитам 18 ноября. На данный момент минимальная ставка на приобретение недвижимости в новостройке составляет 8,39%, а на вторичном рынке — 8,49%», — сказала руководитель отдела сопровождения и развития обеспеченных ипотечных продуктов Райффайзенбанка Оксана Матюшенко.

Она не исключила возможности дальнейшего снижения ставок до конца года. В декабре банк также ожидает повышение спроса на ипотечные кредиты и рост рефинансирования. По словам Матюшенко, 2019 год — один из самых выгодных периодов в истории для приобретения недвижимости в ипотеку.

Управляющий директор Абсолют банка Антон Павлов также сообщил, что ставки по ипотеке будут корректироваться с учетом ключевой ставки. «Многие ведущие ипотечные банки, прекрасно понимая этот тренд, действовали на опережение и уже заранее понизили ставки, в том числе Абсолют банк: мы запустили до конца этого года акцию, в рамках которой ставка по основным ипотечным программам снижена у нас на 0,5 процентный пункта», — сказал он.

Пресс-служба банка «Открытие» отметила, что кредитная организация ориентируется на клиентский спрос и рыночную конъюнктуру. «Мы будем следить за рынком и принимать решения исходя из складывающей ситуации и стремления обеспечить нашим клиентам лучшие условия на рынке», — отметили в банке.

Снижение ставок затронет рефинансирование

Аналитический центр ДОМ.РФ в свою очередь прогнозирует продолжение снижения ставок в 2020 году. «Установившийся уровень ставок во многом уже учтен основными ипотечными кредиторами в ставках по ипотеке. Напомним, что уровень ставок предложения топ-15 ипотечных банков сейчас находится на уровне около 9% [снижение также составило 1,5 процентных пункта за полгода]. Уже во втором полугодии [2020 года] ставка выдачи по ипотечным кредитам может опустится до уровня 8,7% — целевого уровня нацпроекта «Жилье и городская среда», — сообщили в аналитическом центре.

Уже во втором полугодии [2020 года] ставка выдачи по ипотечным кредитам может опустится до уровня 8,7% — целевого уровня нацпроекта «Жилье и городская среда», — сообщили в аналитическом центре.

Снижение ставок по ипотечным кредитам будет не только способствовать росту их выдачи в 2020 году, но и вернет популярность продуктам рефинансирования ипотеки, отметили аналитики ДОМ.РФ. По их мнению, выгоду от снижения ставок смогут получить заемщики, взявшие ипотеку по ставкам от 10% и выше.

Совет директоров Банка России 13 декабря на последнем в 2019 году заседании понизил ключевую ставку на 25 базисных пунктов — до 6,25% годовых. Это снижение стало пятым подряд в 2019 году: 14 июня, 26 июля, 6 сентября и 25 октября ставка снижалась — до 7,5%, а затем до 7,25%, 7% и 6,5% годовых. Регулятор принимал эти решения, отмечая замедление инфляции и рассчитывая на возвращение показателя к уровню 4% в начале 2020 г.

Одним из ключевых показателей федерального проекта «Ипотека», который входит в нацпроект «Жилье и городская среда», является достижение значений средней ставки по ипотеке на уровне 7,9% годовых, при этом число выдаваемых кредитов на покупку жилья на первичном рынке в 2024 году должно составить 1,13 млн.

Информационное агентство России ТАСС

Следует ли рефинансировать ипотеку при повышении процентных ставок?

Неплохо подумать о рефинансировании ипотечного кредита, когда процентные ставки низкие, а сейчас они резко падают. В июле 2020 года ипотечные ставки упали до 3,02%, самого низкого уровня с июля 2016 года. Однако в какой-то момент они неизбежно снова начнут расти. Как это должно повлиять на ваше решение о рефинансировании? Это, конечно, зависит от процентной ставки, которую вы в настоящее время платите по ипотеке.

Даже во времена роста ставок процентная ставка по старой ипотеке может быть выше, чем у тех, которые предлагаются в настоящее время.Кроме того, при повышении ставок может быть выгодно зафиксировать текущую ставку, если вы считаете, что ставки собираются сильно вырасти.

В условиях относительно низких процентных ставок рефинансирование ипотеки имеет как плюсы, так и минусы. Например, ваш улучшенный кредитный рейтинг или решение об изменении срока ипотеки также может привести к условиям рефинансирования, которые в конечном итоге могут сэкономить вам деньги. Но, возможно, вы не планируете оставаться надолго. Есть также несколько специальных программ рефинансирования, которые могут быть особенно полезны для тех, кто соответствует требованиям.Вот как действовать в процессе принятия решений.

Но, возможно, вы не планируете оставаться надолго. Есть также несколько специальных программ рефинансирования, которые могут быть особенно полезны для тех, кто соответствует требованиям.Вот как действовать в процессе принятия решений.

Ключевые выводы

- Ваша индивидуальная ситуация должна определять, рефинансируете ли вы ипотеку или нет, а не только то, повышаются или падают процентные ставки.

- Преимущества рефинансирования включают получение более выгодной процентной ставки, увеличение чистой стоимости активов и увеличение краткосрочного денежного потока.

- К недостаткам можно отнести слишком большие затраты на закрытие, завершение сделки с более высокой процентной ставкой из-за того, что вы не хотите оплачивать затраты на закрытие, потерю капитала при рефинансировании с выплатой наличных и снижение вашей чистой стоимости.

- Специальные программы Fannie Mae, Freddie Mac, FHA и VA могут помочь некоторым домовладельцам получить более доступные ипотечные кредиты.

Следует ли вам рассмотреть возможность рефинансирования ипотеки?

В прошлом низкие процентные ставки вызывали безумие рефинансирования на рынке. Но в любой экономике единственный способ узнать, имеет ли смысл рефинансирование для вас, — это рассмотреть детали вашей уникальной ситуации.

Насколько ниже ставки, чем у вас сейчас?

Насколько должны упасть процентные ставки на рефинансирование? Это неправильный вопрос.Вместо того, чтобы прислушиваться к «правилам» о том, на какое процентное изменение процентных ставок вам следует обратить внимание перед рефинансированием, посмотрите, сколько денег вы собираетесь сэкономить. Снижение ставки на 1% гораздо более значимо, если у вас есть ипотечный кредит на 500 000 долларов, чем если у вас есть ипотечный кредит на 100 000 долларов.

Как долго вы планируете хранить ипотеку?

Так же, как и при покупке дома, вам придется оплатить заключительные расходы по рефинансированию. Если вы планируете продать свой дом через несколько лет, вы можете едва окупиться (или даже отстать) за счет рефинансирования. Почему?

Почему?

Если ежемесячная экономия на оставшуюся часть ипотечного кредита не превышает заключительных расходов, связанных с рефинансированием, вы проиграете. Если вы включите заключительные расходы в свою ипотеку вместо того, чтобы платить их авансом, вы платите проценты по ним, поэтому вам нужно будет учесть эти расходы при расчете безубыточности.

Можно ли рефинансировать в более короткий срок?

Если у вас осталось 20 лет ипотеки, и вы рефинансируете новую 30-летнюю ипотеку, вы не сможете сэкономить деньги в долгосрочной перспективе (даже при более низкой ставке).

Однако, если вы можете позволить себе рефинансировать эту 20-летнюю ипотеку в 15-летнюю ипотеку, сочетание более низкой процентной ставки и более короткого срока существенно снизит общую сумму процентов, которые вы заплатите, прежде чем вы получите дом бесплатно и Чисто.

Минусы

Переплата по закрытию

Переплата процентов, потому что вы не хотите закрывать расходы

Убыток капитала

Негативно влияет на ваш долгосрочный капитал

Что вы можете получить?

При правильном выполнении рефинансирование может иметь как немедленные, так и долгосрочные выгоды. Возможно, вы сможете сделать следующее.

Возможно, вы сможете сделать следующее.

Получите лучшую ссуду

Возможно, ваше финансовое положение сейчас лучше, чем когда вы взяли существующую ипотеку. Рефинансирование может дать возможность получить лучшую процентную ставку или просто сделать хорошую ипотеку еще лучше.

В любом случае вы повысите свою краткосрочную и долгосрочную финансовую безопасность и увеличите вероятность того, что тяжелые времена не поставят вас под угрозу потерять дом.

Увеличьте вашу долгосрочную чистую стоимость

Благодаря экономии от рефинансирования ипотеки вы будете меньше тратить на проценты.Это деньги, которые вы можете отложить на пенсию или потратить на другую долгосрочную финансовую цель.

Увеличение краткосрочного денежного потока

Если ваше рефинансирование снизит ваш ежемесячный платеж, у вас будет больше денег для ежемесячной работы. Это может снизить повседневное финансовое давление на вашу семью и создать возможности для инвестиций в другие места.

Опасности рефинансирования

Рефинансирование ипотеки привносит новые элементы в ваше финансовое положение.Риски, связанные с вашей первоначальной ипотекой, по-прежнему присутствуют, и на поверхность выходит несколько новых.

Переплата по затратам на закрытие

Недобросовестные или хищнические кредиторы могут добавить ряд ненужных и / или завышенных комиссий на стоимость вашей ипотеки. Более того, они могут не раскрывать некоторые из этих затрат заранее в надежде, что вы будете слишком вовлечены в процесс, чтобы отказаться от него.

Переплата процентов, потому что вы не хотите затрат на закрытие

Рефинансирование обычно не требует никаких денежных средств для закрытия.Один из способов компенсировать это кредиторами — предоставить вам более высокую процентную ставку. Допустим, у вас есть два варианта: рефинансирование в размере 200 000 долларов с нулевыми затратами на закрытие и фиксированной процентной ставкой 5% на 30 лет или рефинансирование на 200 000 долларов с затратами на закрытие в размере 6000 долларов и фиксированной процентной ставкой 4,75% на 30 лет.

Предполагая, что вы держите заем на весь срок, в сценарии А вы заплатите в общей сложности 386 511 долларов. В сценарии B вы заплатите 381 586 долларов США. «Отсутствие затрат на закрытие» обойдется вам в 4925 долларов. Вы можете придумать что-нибудь еще, чем вы бы предпочли потратить почти 5000 долларов, чем отдать их в банк?

Убыток капитала

Часть ипотеки, которую вы выплатили, ваша доля в доме — это единственная часть дома, которая действительно принадлежит вам.Эта сумма постепенно растет с каждым ежемесячным платежом по ипотеке, пока однажды вы не станете владельцем всего дома и сможете претендовать на каждый пенни выручки, если решите его продать.

Однако, если вы выполняете рефинансирование с выплатой наличных средств — переносите затраты на закрытие в новую ссуду или продлеваете срок ссуды, — вы уменьшаете процентную долю своего дома, которой вы действительно владеете. Даже если вы остаетесь в одном доме на всю оставшуюся жизнь, вы можете в конечном итоге платить по ипотеке в течение 50 лет, если вы примете неверные решения о рефинансировании. Таким образом вы можете потратить кучу денег, не говоря уже о том, чтобы никогда по-настоящему не владеть своим домом.

Таким образом вы можете потратить кучу денег, не говоря уже о том, чтобы никогда по-настоящему не владеть своим домом.

Негативно влияет на вашу долгосрочную чистую стоимость

Рефинансирование может снизить ваш ежемесячный платеж, но в конечном итоге часто приводит к удорожанию кредита, если вы добавляете годы к ипотеке. Если вам нужно рефинансировать, чтобы не потерять свой дом, в конечном итоге, возможно, стоит заплатить больше. Однако если ваша основная цель — сэкономить деньги, помните, что меньший ежемесячный платеж не обязательно означает долгосрочную экономию.

Варианты рефинансирования

Есть несколько специальных программ рефинансирования, которые могут быть особенно полезны для квалифицированных заемщиков.

Опция рефинансирования с высоким LTV (Fannie Mae) и расширенное рефинансирование от Freddie Mac (FMERR)

Эти относительно новые программы от Fannie Mae и Freddie Mac предназначены для замены Home Affordable Refinance Program (HARP), срок действия которой истек 31 декабря 2018 года.

HARP был создан, чтобы помочь домовладельцам, которые не смогли воспользоваться другими вариантами рефинансирования, потому что их дома упали в цене.Его цель состояла в том, чтобы улучшить долгосрочную доступность кредита, чтобы люди не теряли свои дома из-за потери права выкупа.

Для новых программ приемлемы только ипотечные кредиты Fannie Mae (вариант рефинансирования с высоким LTV) или Freddie Mac (FMERR), которые можно улучшить с помощью рефинансирования и которые были выданы 1 октября 2017 г. или позднее. Кроме того, заемщики должны своевременно выполнять платежи.

Домовладельцы, чьи дома находятся под водой и чьи ссуды были выданы в период с июня 2009 года по конец сентября 2017 года, не имеют права на участие в одной из программ замены HARP от Fannie Mae и Freddie Mac.

Федеральное управление жилищного строительства (FHA) Streamline

Рефинансирование Федеральной жилищной администрации (FHA) Streamline предназначено для домовладельцев, которые уже имеют ипотеку FHA. Его цель — предоставить новую ипотеку FHA на более выгодных условиях, которая снизит ежемесячный платеж домовладельца. Предполагается, что этот процесс будет быстрым и легким и не потребует новой документации о вашем финансовом положении и новой квалификации дохода.

Его цель — предоставить новую ипотеку FHA на более выгодных условиях, которая снизит ежемесячный платеж домовладельца. Предполагается, что этот процесс будет быстрым и легким и не потребует новой документации о вашем финансовом положении и новой квалификации дохода.

Этот тип рефинансирования не требует оценки дома, осмотра термитов или кредитного отчета.Одним из возможных недостатков для некоторых домовладельцев является то, что оптимизированное рефинансирование FHA не позволяет обналичивать деньги.

Министерство по делам ветеранов США (Вирджиния) Streamline

Эта программа, также известная как заем рефинансирования со снижением процентной ставки (IRRRL), аналогична оптимизированному рефинансированию FHA. У вас уже должен быть заем Управления по делам ветеранов (VA), и рефинансирование должно привести к более низкой процентной ставке, если только вы рефинансируете ипотеку с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой.Кредитор может потребовать оценку и кредитный отчет, хотя VA не требует этого.

Примечательно, что VA и Бюро финансовой защиты потребителей издали в ноябре 2017 года приказ с предупреждением о том, что члены службы и ветераны получали ряд незапрошенных предложений с вводящей в заблуждение информацией об этих кредитах. Проконсультируйтесь с VA, прежде чем действовать по любому предложению VA IRRRL.

Как с VA, так и с FHA, можно сразу заплатить минимальные затраты на закрытие или вообще не платить.Однако эти расходы либо будут включены в ипотечный кредит, либо вы заплатите более высокую процентную ставку в обмен на неоплату затрат на закрытие. Таким образом, хотя вы не получите никаких денежных средств вперед, вы все равно будете платить за рефинансирование в долгосрочной перспективе.

Итог

Любое хорошее рефинансирование должно принести пользу заемщикам за счет снижения их ежемесячных жилищных платежей или сокращения срока их ипотеки. К сожалению, как и в случае с любой крупной финансовой транзакцией, существуют сложности, которые могут сбить с толку неосторожного покупателя и привести к невыгодной сделке. Знание этого процесса поможет вам найти кредитора и программу рефинансирования, которые будут наиболее выгодными для вашей ситуации.

Знание этого процесса поможет вам найти кредитора и программу рефинансирования, которые будут наиболее выгодными для вашей ситуации.

Ставки по ипотеке продолжают падать — упадут ли они, наконец, до 0%?

Ставки по ипотечным кредитам падали до рекордных минимумов восемь раз в 2020 году, так как пандемия коронавируса потрясла мировую экономику.

Но могут ли они упасть до 0%? Что ж, если судить по прошлому прецеденту, шанс действительно есть.

Фредди Мак

FMCC,

заместитель главного экономиста Лен Кифер опубликовал в Twitter

TWTR,

+2.87%

график, показывающий изменение средней ставки по 30-летней ипотеке с фиксированной ставкой после Великой рецессии. Как он указал, процентные ставки по ипотечным кредитам упали в течение четырех из пяти лет после финансового кризиса 2008 года, упав примерно на три процентных пункта.

На этой неделе ставки по ипотеке немного выросли. Как сообщил в четверг Freddie Mac, 30-летняя ипотека с фиксированной ставкой составила в среднем 2,96% за неделю, закончившуюся 13 августа, что на восемь базисных пунктов выше, чем неделей ранее. Средняя сумма ипотеки с фиксированной процентной ставкой на 15 лет составила 2.46%, в то время как гибридная ипотека с регулируемой процентной ставкой, индексируемая казначейством на 5 лет, составляла 2,9%. Неделей ранее ставки по ипотечным кредитам упали до рекордно низкого уровня в восьмой раз в этом году.

Средняя сумма ипотеки с фиксированной процентной ставкой на 15 лет составила 2.46%, в то время как гибридная ипотека с регулируемой процентной ставкой, индексируемая казначейством на 5 лет, составляла 2,9%. Неделей ранее ставки по ипотечным кредитам упали до рекордно низкого уровня в восьмой раз в этом году.

Итак, если бы мы увидели повторение того, что произошло после Великой рецессии, тогда ставки действительно упали бы до 0% — или даже до отрицательной территории. Предсказать, произойдет ли это, не так-то просто.

«Процентные ставки очень сложно предсказать», — сказал Кифер MarketWatch. «Экономисты, в том числе и я, не имели большого опыта в прогнозировании изменения ставок.В течение многих лет люди говорили, что ставки росли, а в итоге продолжали снижаться ».

Ипотека под 0% — это не фантастика, это реальность за прудом. В Дании Jyske Bank

JYSK,

+ 1,33%

в прошлом году начал предлагать 10-летнюю ипотеку с фиксированной процентной ставкой под минус 0,5%, и примерно в то же время финский банк Nordea объявил, что предлагает 20-летнюю ипотеку с фиксированной ставкой в Дании без взимания процентов.

«

«В течение многих лет люди говорили, что ставки будут расти, а в итоге они продолжили снижаться.’

”

— Лен Кифер, заместитель главного экономиста Freddie Mac

Но экономисты говорят, что есть много причин полагать, что ипотечные ставки в США в ближайшее время не упадут до 0% или ниже. Например, согласно последнему прогнозу Фредди Мака, 30-летняя ипотека в среднем будет равна 3.2% в 2021 году, недалеко от нынешнего положения.

Это в значительной степени потому, что Федеральная резервная система не допустит этого. ФРС не контролирует напрямую ставки по ипотеке. Вместо этого ставки по ипотечным кредитам примерно следовали направлению доходности долгосрочных облигаций, особенно 10-летних казначейских облигаций.

TMUBMUSD10Y,

1,137%.

Тем не менее, ожидания относительно процентной политики ФРС состоят из доходности этих облигаций и ставок по ипотечным кредитам. Когда пандемия стала серьезной проблемой, Федеральная резервная система действительно предприняла шаги по снижению ставки по краткосрочным федеральным фондам до нуля — и, конечно же, с тех пор и доходность 10-летних казначейских облигаций, и 30-летняя ставка по ипотечным кредитам упали до рекордных минимумов. .

Для того, чтобы ипотека с нулевой процентной ставкой стала реальностью, «нам, вероятно, придется увидеть отрицательные ставки по фондам ФРС», — сказала Даниэль Хейл, главный экономист Realtor.com.

«Ставки центрального банка в Дании были отрицательными в течение пяти лет или около того, прежде чем ставки по ипотеке достигли нуля», — добавил Хейл. «ФРС ясно дала понять, что это не их предпочтительный курс действий».

Многое должно произойти, чтобы ФРС приняла отрицательную ставку, включая, возможно, серьезный демографический сдвиг.

«У.Население S. намного моложе, чем в Европе или Японии », — сказал Кифер. «Возможно, через 10 лет, в зависимости от иммиграции и прочего, мы можем больше походить на них. Если это один из движущих факторов инфляции — мы этого точно не знаем, но это теория, — то, возможно, мы бы на это и посмотрели ».

«

«Ставки центрального банка в Дании были отрицательными в течение пяти лет или около того, прежде чем ставки по ипотеке достигли нуля.’

”

— Даниэль Хейл, главный экономист Realtor.com

Другими словами, старение населения в Западной Европе и Японии может объяснить замедление экономического роста в этих регионах. А для этого потребуется серьезный, продолжительный спад ВВП или рост рынка труда в США.S. чтобы ФРС чувствовала себя комфортно, переводя ставки в отрицательную зону.

А для этого потребуется серьезный, продолжительный спад ВВП или рост рынка труда в США.S. чтобы ФРС чувствовала себя комфортно, переводя ставки в отрицательную зону.

Тем не менее, даже если это произойдет, ставки все равно могут оставаться выше 0% — и это из-за той роли, которую играют инвесторы в ценные бумаги, обеспеченные ипотекой. «Ставки по ипотечным кредитам определяются спросом инвесторов на ипотечные облигации», — сказал Мэтью Спикман, экономист Zillow.

ZG,

+ 2,28%.

«Резкое падение ставок, вероятно, вызовет резкий рост спроса на рефинансирование, а ссуды, которые производят лишь несколько платежей до рефинансирования, не являются прибыльными для инвесторов», — добавил Спикман.«Эта динамика ослабит спрос инвесторов и приведет к повышению ставок».

Кроме того, ипотека сопряжена с определенным риском, поскольку домовладельцы могут пропустить платежи и объявить дефолт. По словам Спикмана, этот риск сопровождается премией, которая выражается в более высокой процентной ставке по сравнению с доходностью 10-летних казначейских и других инвестиций.

Однако маловероятно, что ипотечные ставки упадут в среднем до 0%, это не значит, что один или два кредитора могут не заигрывать с этой идеей. United Wholesale Mortgage, например, начала рекламировать 30-летнюю ипотеку с фиксированной процентной ставкой всего за 1 год.99% — хотя низкая процентная ставка сопровождается высокими комиссиями.

«Когда мы опрашиваем кредиторов, мы видим различные процентные ставки», — сказал Кифер. «Для них может быть очень полезно делать покупки, потому что они могут получать очень разные расценки в зависимости от того, с кем они разговаривают».

Текущие ставки по ипотечным кредитам и новости по теме

Следите за текущими ставками и новостями в Центре ставок по ипотечным кредитам HousingWire. Ставки обновляются дважды в неделю на основе данных исследования Mortgage Bankers Association (MBA) и Freddie Mac Primary Mortgage Market Survey (PMMS).

Средняя ипотечная ставка по 30-летнему фиксированному кредиту на прошлой неделе не изменилась по сравнению с неделей ранее и составила 2,73%. Сэм Хатер, главный экономист Freddie Mac, сказал, что ставки по ипотечным кредитам колеблются ниже 3% уже более шести месяцев, что может быть признаком того, что экономика все еще находится в тяжелом положении.

Сэм Хатер, главный экономист Freddie Mac, сказал, что ставки по ипотечным кредитам колеблются ниже 3% уже более шести месяцев, что может быть признаком того, что экономика все еще находится в тяжелом положении.

«Эта ставка благоприятна для тех, кто хочет рефинансировать с целью укрепления своего финансового положения», — сказал Хатер. «Хотя многие уже осуществили рефинансирование, данные свидетельствуют о том, что домовладельцы с высокими доходами воспользовались этой возможностью в большей степени, чем домовладельцы с низкими доходами, которые могли бы получить наибольшую выгоду, снизив ежемесячный платеж по ипотеке.”

30-летняя фиксированная ипотечная ставка немного снизилась до 2,92% после достижения трехмесячного максимума на прошлой неделе в 2,95%. Исторически низкие ставки по ипотеке стали нормой в 2020 году из-за пандемии COVID-19 и экономической рецессии. Поскольку в последние недели ставки начали приближаться к 3%, количество заявок на ипотеку начало сокращаться до скачка на прошлой неделе.

Подробнее Содержание

Тем не менее, ставки достаточно низкие, чтобы понравиться покупателям жилья, — отметил Джоэл Кан, заместитель вице-президента MBA по экономическим и отраслевым прогнозам.

«Недельный разворот недавнего повышения ставок привел к увеличению активности как обычного, так и государственного рефинансирования, поскольку заемщики продолжают удерживать эти исторически низкие ставки», — сказал Кан. «Средние суммы ссуд на покупку в начале 2021 года продолжат расти по всем типам ссуд, что обусловлено высокими темпами продаж жилья, ограниченным жилищным фондом и высоким ростом цен на жилье».

PMMS 28.01.2021

Средняя ипотечная ставка для 30-летнего фиксированного кредита упала на прошлой неделе на четыре базисных пункта до 2.73%. Ставки по ипотечным кредитам падают уже вторую неделю после резкого скачка 14 января. Фиксированная ставка по ипотеке на 15 лет также снизилась до 2,2 с 2,21 неделей ранее.

С учетом данных прошлой недели, ставки по ипотечным кредитам в течение шести месяцев колеблются ниже 3%, а доступность жилья ощущается под давлением. Согласно индексу Кейса-Шиллера S&P CoreLogic , цены на дома в ноябре выросли на 9,5% по сравнению с аналогичным периодом прошлого года.

Согласно индексу Кейса-Шиллера S&P CoreLogic , цены на дома в ноябре выросли на 9,5% по сравнению с аналогичным периодом прошлого года.

Сэм Хатер, главный экономист Freddie Mac, обеспокоен ростом цен на жилье.

«Даже несмотря на то, что цены на жилье растут самыми быстрыми темпами, которые мы видели за последние годы, конкуренция за покупку высока, учитывая низкий уровень запасов по всей стране. Тот факт, что домов для удовлетворения спроса не хватает, будет постоянной проблемой в обозримом будущем », — сказал Хатер.

В то время как строительство пытается наверстать упущенное, ФРС не показала никаких признаков повышения процентных ставок после того, как Федеральный комитет по открытым рынкам оставил практически без изменений будущую экономическую политику на своем заседании в среду, указав, что ставки по краткосрочным ипотечным кредитам останутся низкими в ближайшие годы. .

Несмотря на рекордно низкие ипотечные ставки, оказывающие повышательное давление на цены на жилье, председатель Федеральной резервной системы Джером Пауэлл сказал, что это «преходящее явление».

«Был большой отложенный спрос. Это единовременный случай, когда люди проводят все свое время в своем доме и думают: «Мне нужен дом побольше или мне нужен другой дом». Но это единовременное изменение спроса, которое, как мы думаем, получит удовлетворены, и предложение будет отозвано, поэтому рост цен вряд ли будет устойчивым », — сказал Пауэлл.

МБА 27.01.2021

Вторую неделю подряд количество заявок на ипотеку сократилось — на этот раз на 4,1% за неделю, закончившуюся 22 января. . 30-летняя фиксированная ставка выросла до 2,95%, самого высокого уровня с ноября 2020 года, по словам Джоэла Кан, помощника вице-президента MBA по экономическому и отраслевому прогнозированию. Все остальные ставки по ипотечным кредитам в обзоре показали снижение.

«В знак того, что заемщики все более чувствительны к более высоким ставкам, значительное сокращение числа заявок на государственные закупки и заявок на рефинансирование привело к снижению общей активности», — сказал Кан. «Количество заявок на покупку также уменьшилось на прошлой неделе, но впечатляющая тенденция годового роста со второй половины 2020 года продолжилась и в начале 2021 года».

«Количество заявок на покупку также уменьшилось на прошлой неделе, но впечатляющая тенденция годового роста со второй половины 2020 года продолжилась и в начале 2021 года».

PMMS 21.01.2021

Средняя ставка по 30-летнему фиксированному кредиту на прошлой неделе упала на два базисных пункта до 2,77%. Сейчас на 12 базисных пунктов выше рекордного минимума, установленного 7 января, ставки более похожи на те, что наблюдались более двух месяцев назад. Фиксированная ставка по ипотеке на 15 лет также снизилась до 2,21.

PMMS 14.01.2021

Средняя ставка по 30-летнему фиксированному кредиту выросла с предыдущего рекордного минимума на 14 базисных пунктов на этой неделе до 2.79%. Это первый раз, когда ставки по ипотеке выросли почти за два месяца. 15-летняя фиксированная ставка также немного выросла на этой неделе с 2,16% до 2,23%.

По словам Сэма Хатера, главного экономиста Freddie Mac, растущая доходность казначейских облигаций заставляет ставки, наконец, снова подняться.

«В то время как ипотечные ставки, как ожидается умеренно расти в 2021 году, они будут оставаться низкими бесспорно, поддерживая спрос Homebuyer и приводят к продолжающимся рефинансировать деятельности,» сказал Khater.«Заемщики умны, чтобы воспользоваться этими низкими ставками сейчас и, безусловно, выиграют в результате».

И воспользуйтесь им. Количество заявок на ипотеку подскочило на 16,7% на прошлой неделе, согласно данным Ассоциации ипотечных банкиров , а количество заявок на ипотечное кредитование выросло на 93% в годовом исчислении.

PMMS 1/7/2021

Средняя ипотечная ставка в США по 30-летнему фиксированному кредиту на этой неделе упала на два базисных пункта до 2,65% — это самая низкая ставка за почти 50-летнюю историю PMMS.Средняя фиксированная ставка по 15-летней ипотеке также упала на прошлой неделе до 2,16% с 2,17%.

Несмотря на полное снижение ставок на процентный пункт за последний год, доступность жилья снижается, поскольку эти низкие ставки были компенсированы ростом цен на жилье, по словам Сэма Хатера, главного экономиста Freddie Mac.

«Силы, стоящие за падением ставок, изменились в течение последних нескольких месяцев, и в этом году ставки будут немного расти. Сочетание растущих ставок по ипотечным кредитам и роста цен на жилье ускорит снижение доступности и еще больше ограничит потенциальных покупателей жилья во время весеннего сезона продаж жилья », — сказал Хатер.

Рекордно низкие ставки в этом году могут установить новую норму. Лен Кифер, заместитель главного экономиста Фредди Мака, отмечал, что каждое десятилетие, начиная с 1980-х годов, испытывает падение на 2% по сравнению с десятилетием. Почти 50 лет назад, когда ставки составляли около 12%, тенденции к снижению могут означать, что 30-летние ипотечные ставки могут составлять в среднем 2% до конца 2020-х годов.

PMMS 31.12.2020

После падения до самого низкого уровня за почти 50-летнюю историю PMMS на прошлой неделе, средняя ипотечная ставка в США по 30-летнему фиксированному кредиту осталась на низком уровне по результатам опроса 2. 67% на этой неделе. Средняя фиксированная ставка по 15-летней ипотеке также упала на этой неделе до 2,17% с 2,19%.

67% на этой неделе. Средняя фиксированная ставка по 15-летней ипотеке также упала на этой неделе до 2,17% с 2,19%.

«Все внимание было приковано к ставкам по ипотечным кредитам в этом году, особенно к 30-летней фиксированной ставке, которая упала более чем на один процентный пункт за последние двенадцать месяцев, что стимулировало активность на рынке жилья в 2020 году», — сказал Сэм Хатер, глава Freddie Mac. экономист. «В 2021 году мы ожидаем, что ставки останутся на прежнем уровне и могут немного вырасти по сравнению с рекордно низким уровнем, но устойчивый покупательский спрос и ограниченные запасы будут продолжать оказывать давление на рынки жилья, а также на рост цен на жилье.”

Freddie Mac 16 раз сообщал о низких ставках в 2020 году, что оказалось выгодным для заемщиков, желающих купить или рефинансировать дом в условиях экономических потрясений за пределами отрасли.

Спрэды по ипотечным кредитам продолжают сжиматься, по словам представителей Freddie Mac, при этом доходность 10-летних облигаций Казначейства остается на уровне 90 базисных пунктов или выше до начала декабря.

Пятилетняя гибридная ипотека с регулируемой процентной ставкой, индексируемая казначейством на этой неделе, составила в среднем 2,71% по сравнению с прошлой неделей, когда она составляла в среднем 2.79%. Это еще одно резкое падение по сравнению с прошлым годом, когда средний показатель 5-летнего ARM составлял 3,46%.

PMMS 24.12.2020

Средняя ставка по 30-летнему фиксированному кредиту на этой неделе упала на один базисный пункт до 2,66%. Ставка на этой неделе побила предыдущий рекорд, установленный 17 декабря. Средняя фиксированная ставка по 15-летней ипотеке также упала на прошлой неделе до 2,19% с 2,21%.

«Рынок жилья готов закончить год сильным, так как низкие ставки по ипотечным кредитам продолжают подпитывать спрос покупателей жилья и их активность в сфере рефинансирования», — сказал Сэм Хатер, главный экономист Freddie Mac.«В 2021 году мы ожидаем, что темпы останутся стабильными, но ключевым драйвером в ближайшей перспективе будет траектория пандемии COVID-19 и внедрение вакцины».

В неспокойный год месяцы рекордно низких ставок сделали жилье ярким пятном для экономики. Согласно модели Potential Home Sales от компании First American, исторически низкие ставки в значительной степени способствовали восстановлению жилья с апреля по октябрь.

Марк Флеминг, главный экономист First American, оценивает процентные ставки по ипотеке в 2021 году в диапазоне от 2.От 8% до 3,3% и повысит покупательную способность жилья при сохранении высокого покупательского спроса.

PMMS 17.12.2020

Средняя ипотечная ставка в США по 30-летнему фиксированному кредиту на этой неделе упала на четыре базисных пункта до 2,67% — самого низкого уровня за почти 50-летнюю историю PMMS. Ставка по ипотеке на этой неделе побила предыдущий рекорд, установленный 3 декабря. Средняя фиксированная ставка по 15-летней ипотеке также упала на прошлой неделе до 2,21% с 2,26%.

«Рынок жилья продолжает расти и поддерживает застойную экономику, которая потеряла импульс в последние пару месяцев», — сказал Сэм Хатер, главный экономист Freddie Mac. «Ставки по ипотечным кредитам находятся на рекордно низком уровне, что вытесняет многих потенциальных покупателей жилья со стороны рынка».

«Ставки по ипотечным кредитам находятся на рекордно низком уровне, что вытесняет многих потенциальных покупателей жилья со стороны рынка».

Анализ, проведенный во вторник группой экономических и стратегических исследований Fannie Mae, предсказал, что ставки достигнут минимума на уровне 2,7%, а поскольку доходность 10-летних облигаций Treasury оставалась на уровне 90 базисных пунктов или выше до начала декабря, спреды продолжают сжиматься.

На прошлой неделе Хатер отметил, что процентным ставкам по ипотечным кредитам удалось сохранить рекордно низкие значения, несмотря на более высокую доходность казначейских облигаций, что противоречит типичной корреляции.

Заявление в среду Федерального комитета по открытым рынкам показало, что Федеральный резерв планирует поддерживать низкие процентные ставки до тех пор, пока условия на рынке труда и инфляция не будут соответствовать стандартам комитета. Председатель ФРС Джером Пауэлл заявил, что восстановление инфляции до 2% займет «некоторое время».

Председатель ФРС Джером Пауэлл заявил, что восстановление инфляции до 2% займет «некоторое время».

В целом, закупки ФРС помогли снизить процентные ставки по кредитам до самого низкого уровня за всю историю за счет усиления конкуренции за облигации, что снижает доходность.

Могу ли я снизить процентную ставку без рефинансирования?

Когда ставки по ипотеке падают, домовладельцы часто задаются вопросом, смогут ли они воспользоваться более низкими ставками. Как правило, кредиторы требуют, чтобы заемщики рефинансировали новый жилищный заем, чтобы изменить свою ставку по ипотеке, требуя, чтобы заемщик переквалифицировал, дом прошел оценку, а домовладелец снова оплатил расходы на закрытие сделки. Однако может быть и другой способ снизить ставку по ипотеке без рефинансирования: изменение ссуды.

Изменение кредита для проблемного домовладельца

Если у вас возникли проблемы с ежемесячными выплатами по ипотеке, вы можете подать заявку на изменение ссуды, чтобы снизить процентную ставку и, следовательно, снизить ежемесячные выплаты. Кредитор рассмотрит вашу текущую ипотеку и финансовые обстоятельства, прежде чем примет решение одобрить или отказать вам в изменении.

Кредитор рассмотрит вашу текущую ипотеку и финансовые обстоятельства, прежде чем примет решение одобрить или отказать вам в изменении.

Если у вас возникли проблемы с выплатой ипотечного кредита, вам следует немедленно связаться с вашим ипотечным кредитором или обслуживающим персоналом, чтобы обсудить ваши варианты и возможность изменения кредита.Вы можете найти их номер или адрес веб-сайта в ежемесячном счете или выписке. Конечно, вам необходимо будет объяснить ваши трудности в письменной форме и предоставить документацию, включая налоговые декларации, квитанции о заработной плате и другие документы, которые отражают ваш доход и имущество.

Правительственная модификация Flex содержит определенные правила, которым необходимо следовать, чтобы участвовать в их программе. Тем не менее, у некоторых кредиторов есть свои собственные программы модификации, известные как частные или патентованные модификации, и поэтому они готовы работать с вами на индивидуальной основе, а не лишать права выкупа собственности. Чаще всего они возникают, когда кредитор держит ссуду в собственном инвестиционном портфеле.

Чаще всего они возникают, когда кредитор держит ссуду в собственном инвестиционном портфеле.

Модификации ссуды для снижения ставок по ипотеке для домовладельцев из неблагополучных семей

Некоторые финансовые учреждения могут предложить снизить ставки по ипотечным кредитам для своих клиентов при изменении кредита, даже если у них нет проблем с оплатой. В большинстве случаев программа будет доступна только для кредитов, которыми владеет банк и которые он обслуживает — как правило, ARM, jumbos и других продуктов, не связанных с QM. Как правило, заемщик должен быть в курсе своих платежей, соответствовать минимальным требованиям к кредитному рейтингу и платить комиссию за снижение процентной ставки.Платежи по кредиту пересчитываются на основе новой процентной ставки на оставшиеся годы ссуды.

Распечатать страницу

Калькулятор рефинансирования — Следует ли рефинансировать ипотечный кредит?

Если вы подумываете о рефинансировании ипотеки, у вас, вероятно, возникает один большой вопрос — сколько вы бы сэкономили? Рефинансирование может сэкономить ваши деньги в течение всего срока действия ипотеки, позволяя зафиксировать более низкую процентную ставку и сократить ежемесячные выплаты.

Мы сделали калькулятор рефинансирования 1 , чтобы помочь вам сравнить условия вашей текущей ссуды с будущей новой ссудой.Попробуйте! Ниже мы объясним факторы, которые влияют на это решение.

Как пользоваться калькулятором рефинансирования

- Найдите момент, чтобы перейти к инструменту ставок Better Mortgage и выбрать желаемый тип ссуды и ставку.

- Тип ссуды и ставка, которые вы выберете, будут иметь «общие единовременные затраты», которые являются стоимостью вашего рефинансирования.

- В калькуляторе рефинансирования ниже сначала введите данные вашего текущего кредита.

- Затем введите новую ставку, тип ссуды и стоимость рефинансирования с помощью инструмента ставок Better Mortgage.

В нашем калькуляторе рефинансирования ипотечного кредита предполагается, что вы будете инвестировать сэкономленные деньги (мы сделали консервативную оценку возврата ваших инвестиций 3,5% — вы можете уменьшить или увеличить эту сумму в разделе «Дополнительные настройки» калькулятор (подробнее об этом ниже). Калькулятор рефинансирования только в иллюстративных целях.

Калькулятор рефинансирования только в иллюстративных целях.

Хорошо выглядеть? Подайте заявку на рефи всего за 3 минуты.

- Получите предварительное одобрение всего за 3 минуты, не влияя на ваш кредитный рейтинг

- Наш процесс онлайн-кредитования означает лучшее время для закрытия сделки

- Наши внешние эксперты по ипотеке готовы оказать поддержку, а не продавать.

Подробнее о том, как максимизировать общее богатство

Решение о рефинансировании ипотечной ссуды является многомерным, особенно если вы учитываете максимизацию общего состояния . Мы считаем, что сосредоточение внимания только на одном факторе экономии (например, на минимальном ежемесячном платеже или общей сумме процентов) может быть чрезмерным упрощением. Этот подход не принимает во внимание другие переменные в вашей финансовой картине, которые влияют на ваше общее состояние в течение срока действия кредита.Вот еще 6 переменных, которые необходимо учитывать при расчете общего богатства:

1) Налоговый вычет ваших затрат на закрытие сделки и процентов по ипотеке

В инструменте мы предполагаем, что текущая и будущая предельная ставка налога составляет 28%. Это используется для оценки суммы, на которую вы можете уменьшить свой налогооблагаемый доход в течение срока кредита. (Вы можете изменить текущую и будущую предельную налоговую ставку в разделе «Показать дополнительные настройки».)

Это используется для оценки суммы, на которую вы можете уменьшить свой налогооблагаемый доход в течение срока кредита. (Вы можете изменить текущую и будущую предельную налоговую ставку в разделе «Показать дополнительные настройки».)

2) Альтернативная стоимость вложения ваших денег

Если вы уменьшите ежемесячный платеж по ипотеке, вы можете инвестировать разницу в облигации или акции.В конечном итоге это может принести много денег! Мы предполагаем, что доходность инвестиций после уплаты налогов составит 3,5%. Если вы храните большую часть своих сбережений на банковском счете, уменьшите это значение до 0%. Если вы вкладываете большую часть своих сбережений в фондовый рынок, увеличьте их до 6%. (Вы можете изменить предполагаемую доходность в разделе «Показать дополнительные настройки».)

3) Денежный поток

В этом инструменте мы учитываем единовременные расходы на закрытие наличных средств, а также корректировку текущего ежемесячного платежа. Оба эти фактора влияют на ваш денежный поток.Если будет сложно принять эти корректировки, возможно, не имеет смысла рефинансировать ипотечный кредит, даже если это может сэкономить вам деньги в долгосрочной перспективе.

Оба эти фактора влияют на ваш денежный поток.Если будет сложно принять эти корректировки, возможно, не имеет смысла рефинансировать ипотечный кредит, даже если это может сэкономить вам деньги в долгосрочной перспективе.

4) Время выйти на уровень безубыточности

Издержки закрытия наличных средств приведут к потере денег в начале срока кредита. Но во многих ситуациях в будущем наступит время, когда вы выйдете на уровень безубыточности и начнете экономить деньги, выплачивая более низкую процентную ставку. Вопрос в том, останетесь ли вы в ипотеке достаточно долго, чтобы достичь момента, когда вы окунетесь в безубыточность.

Стоит учитывать, что большинство ипотечных кредитов прекращаются (из-за рефинансирования, продажи и т. Д.) Намного раньше, чем истекает полный срок кредита. Недавнее исследование 2 показывает, что с 1990 по 2015 год заемщики сохраняли свои ипотечные кредиты в среднем только пять лет.

5) Процентные ставки (не в калькуляторе рефинансирования)

Короткий срок ипотечных кредитов в последние годы, вероятно, частично объясняется исторически низкими процентными ставками. Федеральная резервная система уже повысила процентные ставки и предположила, что в ближайшее время их ждет дополнительное повышение.Это означает, что люди, получающие ипотеку сейчас, с большей вероятностью будут держать эти ссуды дольше, поскольку рефинансирование по более низкой ставке, скорее всего, не будет вариантом. Проверить сегодняшние ставки сейчас.

Федеральная резервная система уже повысила процентные ставки и предположила, что в ближайшее время их ждет дополнительное повышение.Это означает, что люди, получающие ипотеку сейчас, с большей вероятностью будут держать эти ссуды дольше, поскольку рефинансирование по более низкой ставке, скорее всего, не будет вариантом. Проверить сегодняшние ставки сейчас.

6) Непредсказуемость будущего

Невозможно точно предсказать, что произойдет в будущем. Этот калькулятор рефинансирования предназначен для расчета разумной оценки общего богатства в течение срока вашей ссуды, но не должен рассматриваться как вычисляющий точное число. Есть много непредсказуемых факторов, которые повлияют на будущее вашей финансовой картины.

Подайте заявку на получение refi всего за 3 минуты

Если вам подходит рефинансирование, самое лучшее время, чтобы подать заявку. Вы можете получить предварительное одобрение всего за 3 минуты, это не повлияет на ваш кредитный рейтинг. А благодаря нашей возможности круглосуточной блокировки тарифов вы можете быть уверены, что получаете лучшую цену.

А благодаря нашей возможности круглосуточной блокировки тарифов вы можете быть уверены, что получаете лучшую цену.

ФРС может перейти к сокращению ипотечных, других долгосрочных ставок

ЗАКРЫТЬ

Федеральная резервная система сохранила базовую процентную ставку на рекордно низком уровне около нуля в четверг и сообщила о своей готовности сделать больше, если это необходимо для поддержки экономики, находящейся под угрозой обострения пандемии коронавируса.(5 ноября)

AP Domestic

По мере того, как Федеральная резервная система завершает двухдневное заседание в среду, она будет бороться с тем, как реагировать на противостоящие силы во время экономического кризиса страны, вызванного COVID-19.

С одной стороны, возрождение вируса уже замедлило экономику, и впереди еще более суровая зима. В то же время широкая доступность вакцины к весне открывает перспективы значительного улучшения.

ФРС уже снизила ключевую краткосрочную процентную ставку почти до нуля и пообещала удерживать ее на этом уровне до тех пор, пока экономика не вернется к полной занятости, а инфляция не превысит целевое значение в 2% «на некоторое время» — обещание, которое, вероятно, будет означать отказ по мнению некоторых экономистов, повышение ставок до 2024 года или позже.

Но у чиновников ФРС по-прежнему больше боеприпасов, в основном это связано с их массивным стимулом к покупке облигаций, направленным на удержание долгосрочных ставок, влияющих на ипотечные и другие ссуды. Политическое решение ФРС, которое будет обнародовано в 14:00. в среду ожидается, что в центре внимания будут покупки облигаций, что может означать немного более низкие ежемесячные расходы для покупателей жилья и других заемщиков.

Создал ли COVID новый тип пап ?: Папы стали уделять больше внимания уходу за детьми, когда они работали из дома.Разве вакцина положит конец этому?

Стимул ФРС: ФРС обещает продолжить стимулирование покупки облигаций

Центральный банк также собирается обновить свои экономические прогнозы.

Вот разбивка того, что может сделать ФРС:

Как ФРС может снизить долгосрочные ставки?

В настоящее время ФРС ежемесячно покупает казначейские облигации на 80 миллиардов долларов и ценные бумаги, обеспеченные ипотекой, на 40 миллиардов долларов, что оказывает понижательное давление на долгосрочные процентные ставки, такие как ипотечные и корпоративные облигации.

По данным Oxford Economics, средний срок покупаемых ценных бумаг составляет 7,4 года. Некоторые экономисты ожидают, что чиновники ФРС купят такое же количество облигаций, но сместят структуру в сторону облигаций с более длительным сроком погашения. Это придаст дополнительный импульс экономике за счет дальнейшего снижения ставок по ипотеке, корпоративным облигациям и другим видам ссуд.

(Фото: Getty Images)

Зачем переводить покупки облигаций на снижение ставок?

COVID-19 набирает обороты по всей стране, число случаев заболевания, госпитализаций и смертей достигает новых рекордов.Это привело к новым ограничениям для бизнеса, особенно в Калифорнии и на Среднем Западе. Рост рабочих мест резко замедлился в ноябре, а количество первичных обращений за пособием по безработице (приблизительный показатель увольнений) резко подскочило до 947 000 за неделю, закончившуюся 5 декабря.

Перспективы рынка: Беспокоитесь о новой рецессии? Вот что прогнозирует фондовый рынок на 2021 год.

«Экономике действительно нужно», — говорит экономист из Оксфорда Кэти Бостянчич.

«Должностные лица ФРС могут рассматривать возрождение зимнего вируса как очевидный момент, чтобы выстрелить в свою последнюю пулю», — говорится в исследовательской записке Goldman Sachs.

Кроме того, после многомесячного тупика Конгресс все еще не согласовал предлагаемый пакет помощи в размере 908 миллиардов долларов для безработных американцев и находящихся в затруднительном положении предприятий. А министр финансов Стивен Мнучин недавно завершил несколько программ экстренного кредитования ФРС, возложив на ФРС большую нагрузку по поддержанию шаткой экономики, говорит Бостьянчич.

Какой аргумент против принятия дополнительных мер?

Несколько руководителей региональных банков ФРС заявили, что сейчас действительно необходима финансовая помощь Конгресса.И законодатели, похоже, приближаются к соглашению до истечения срока действия пособий по безработице для 12 миллионов американцев, запрета на выселение и других программ в конце года.

Хотя такие федеральные доллары можно распределить быстро, маневры ФРС обычно влияют на долгосрочные перспективы, через три-шесть месяцев, говорит экономист Nomura Льюис Александер. К тому времени, отмечает он, вакцина, вероятно, станет широко доступной, что значительно укрепит экономику и уменьшит потребность в большем количестве сока от ФРС.

Более того, по данным Freddie Mac, ипотечные и другие ставки уже находятся на историческом минимуме, а 30-летняя ипотека с фиксированной ставкой составляет 2,71%.

Конечно, снижение долгосрочных ставок еще больше разожжет рекордный бычий рынок, подтолкнув инвесторов переводить больше денег из облигаций в акции. Но это может усилить опасения должностных лиц ФРС по поводу пузыря на рынке, который в конечном итоге лопнет, считает Бостьянчич.

Итак, что ФРС может сделать?

«Это близкий вызов», — говорит Бостьянчич.

Она, а также экономисты Goldman и JPMorgan Chase ожидают, что ФРС изменит объем покупок облигаций, чтобы снизить ставки, в то время как Nomura, Barclays и Morgan Stanley прогнозируют, что ФРС сохранит свои позиции.

Насколько меры по снижению ставок по ипотеке?

Немного, но не очень. Ставки уже исторически низкие, а рынок жилья процветает. Изменение состава ФРС может снизить ставки по ипотеке примерно на 15 базисных пунктов, снизив ежемесячный платеж по ипотеке на 200 000 долларов на 15 долларов, или 180 долларов в год, говорит Тендаи Капфидзе, главный экономист Lending Tree.

Что еще могла сделать ФРС?

Многие экономисты более уверены, что ФРС предоставит более конкретные рекомендации относительно того, как долго он будет продолжать покупать облигации. В настоящее время в заявлении ФРС после заседания просто говорится, что он продолжит закупки «в ближайшие месяцы». Политики ФРС заявили, что хотят предоставить более подробную дорожную карту.

Более пристальный взгляд на стимулы: Пакет помощи при COVID-19: нет проверок стимулов, но он предлагает бонус в размере 300 долларов к пособию по безработице

Goldman Sachs считает, что ФРС будет продолжать покупать облигации текущими темпами до тех пор, пока рынок труда находится «на пути» к достижению полной занятости, а инфляция «на пути» к достижению 2%. Это похоже на критерии ФРС для повышения ключевой краткосрочной ставки, но не такие жесткие. Скорее всего, это будет означать, что ФРС начнет сокращать закупки облигаций в 2023 году, примерно за год до повышения краткосрочной ставки, говорит Бостьянчич.

Это похоже на критерии ФРС для повышения ключевой краткосрочной ставки, но не такие жесткие. Скорее всего, это будет означать, что ФРС начнет сокращать закупки облигаций в 2023 году, примерно за год до повышения краткосрочной ставки, говорит Бостьянчич.

Зачем нужен график покупки облигаций?

Бостянчич говорит, что чиновники ФРС, вероятно, захотят избежать еще одной «истерики» — резкого скачка доходности казначейских облигаций в 2013 году, когда официальные лица ФРС неожиданно сообщили, что они начнут сворачивать покупки облигаций после Великой рецессии 2007-09 годов.

Кроме того, инвесторы теперь ожидают, что ФРС начнет сокращать закупку облигаций в конце 2021 или начале 2022 года. Сигнализируя о более позднем начале, это могло бы стимулировать рост заимствований и подбодрить Уолл-стрит, говорит Бостианчич.

Александр, однако, говорит, что ФРС может подождать, пока прогноз станет более ясным, прежде чем уточнять свои прогнозы.

Как насчет экономических прогнозов ФРС?

В сентябре ФРС предсказала, что в этом году экономика сократится на 3,7%, а уровень безработицы в конце года составит 7. 6%. Но экономика оправилась от пандемии быстрее, чем ожидалось, при этом уровень безработицы уже составляет 6,7%. Goldman Sachs ожидает, что ФРС пересмотрит свой прогноз до сокращения на 2,5% в этом году и уровня безработицы до 6,8% к концу года.

6%. Но экономика оправилась от пандемии быстрее, чем ожидалось, при этом уровень безработицы уже составляет 6,7%. Goldman Sachs ожидает, что ФРС пересмотрит свой прогноз до сокращения на 2,5% в этом году и уровня безработицы до 6,8% к концу года.

Goldman также ожидает, что ФРС немного повысит свою оценку экономического роста в следующем году до 4,2% по сравнению с предыдущим прогнозом в 4%. Оксфорд, однако, считает, что ФРС снизит свою оценку на следующий год, поскольку последствия всплеска вируса перевешивают стимул от вакцины.

Прочтите или поделитесь этой историей: https://www.usatoday.com/story/money/2020/12/16/interest-rate-fed-may-move-cut-mortgage-other-long-term-rates/ 3913085001/

Как кредитные рейтинги влияют на процентные ставки по ипотеке?

Всем известно, что ваш кредитный рейтинг влияет на вашу способность получить ипотечный кредит. Менее известно, как это влияет на процентную ставку, которую вы будете платить.

Общее практическое правило всегда заключалось в том, что для получения лучших ставок по ипотеке вам необходим кредитный рейтинг FICO 720. К сожалению, это уже не так. В наши дни большинство кредиторов потребуют 740 или даже 760 баллов, прежде чем заемщик сможет претендовать на их лучшие ставки по ипотеке.

К сожалению, это уже не так. В наши дни большинство кредиторов потребуют 740 или даже 760 баллов, прежде чем заемщик сможет претендовать на их лучшие ставки по ипотеке.

Скользящая шкала кредитных баллов, ставок

По данным Fair Isaac Co., разработавшей систему кредитного скоринга FICO, лучшие процентные ставки в настоящее время доступны для заемщиков с оценкой 760 и выше, до «идеальной» оценки 850 по системе FICO. Чуть ниже этого заемщики в диапазоне 700-759 могут рассчитывать заплатить около 0.На 2 процентных пункта больше (20 базисных пунктов) по 30-летнему кредиту с фиксированной ставкой при прочих равных условиях.

С этого момента процентные ставки подскакивают на каждые 20 пунктов уменьшения кредитного рейтинга. Процентная ставка повышается примерно на 0,2 процента за каждое дополнительное снижение до диапазонов 680–699 и 660–679. Если вы упадете ниже 660, то рост более чем вдвое больше, то есть увеличение на 0,43 процентного пункта для заемщиков в диапазоне 640–659. Ниже вы можете прибавить еще примерно полпроцента для заемщиков с оценками от 620 до 639, хотя многие кредиторы откажутся от клиентов с такими низкими оценками.

Ниже вы можете прибавить еще примерно полпроцента для заемщиков с оценками от 620 до 639, хотя многие кредиторы откажутся от клиентов с такими низкими оценками.

Есть некоторые кредиторы, которые по-прежнему будут предоставлять ссуды заемщикам с кредитным рейтингом ниже 620, но их относительно немного, и вам понадобится значительный первоначальный взнос или собственный капитал в вашем доме (при рефинансировании).

Разница между лучшим кредитом и плохим кредитом

В целом, вы видите разницу примерно в 1,6 процента между верхней границей кредитного диапазона и диапазоном 620 для 30-летней ипотеки с фиксированной ставкой. Это дает разницу примерно в 100 долларов в месяц на 100000 долларов суммы ипотеки между лучшим кредитом (в настоящее время около 4 процентов) и худшим (5.6 процентов), по данным Fair Isaac. Например, заемщик с ипотечной ссудой в 300 000 долларов будет платить около 1400 долларов в месяц под 4% годовых по сравнению с 1700 долларами под 5,6%.

Следует подчеркнуть, что существует множество факторов, которые влияют на вашу процентную ставку помимо вашего кредитного рейтинга. К ним относятся размер вашего первоначального взноса, тип ссуды, которую вы получаете, где вы живете, любые выплаченные дисконтные баллы и т. Д. Ставки также будут варьироваться от кредитора к кредитору для одного и того же клиента, поэтому выгодно покупать вокруг — и сравните все расходы по ипотеке, а не только процентные ставки.

К ним относятся размер вашего первоначального взноса, тип ссуды, которую вы получаете, где вы живете, любые выплаченные дисконтные баллы и т. Д. Ставки также будут варьироваться от кредитора к кредитору для одного и того же клиента, поэтому выгодно покупать вокруг — и сравните все расходы по ипотеке, а не только процентные ставки.

Убедитесь, что это результат FICO

И последнее: различия в ставках, описанные выше, основаны на кредитных рейтингах FICO — тех, которые кредиторы обычно просят при оценке заемщика для получения ипотеки. Однако, если вы заказываете свой кредитный рейтинг в одном из трех рейтинговых агентств, велика вероятность, что он будет основан на собственной рейтинговой системе, а не на рейтинге FICO.

Эти проприетарные системы могут давать оценки, которые значительно отличаются от оценок FICO, и могут создать у потребителя впечатление, что их кредитоспособность лучше, чем она есть на самом деле.Вы можете получить свой счет Equifax или Transunion FICO бесплатно через MyFico.