Рефинансирование долга — что это такое и как законно снизить платежи. Рефинансирование долга это

Рефинансирование долга в 2022 году

Каждый заёмщик желает быстрее расплатиться со своим долгом или, хотя бы, снизить процентную ставку по нему. Есть такая программа по рефинансированию кредита.

Что это такое

В виду сложной экономической ситуации в стране, некоторые заёмщик стали на время неплатёжеспособны.

Банки и кредиторы потеряли свои средства, так как граждане не смогли погасить свои кредиты.

А некоторые физические лица смогли официально признать себя банкротами, что сделало невозможным взыскание с них долгов даже в судебном порядке.

Поэтому различные программы по рефинансированию кредитов, займов и долгов, обрели популярность. Граждане стали всё чаще обращаться в банковские учреждения для запуска этой программы.

Главные понятия

Чтобы понять, как работает данная программа, необходимо разобраться с термином «рефинансирования».

Данным понятием обозначается процесс повторного заимствования денежных средств для покрытия другого кредитного продукта.

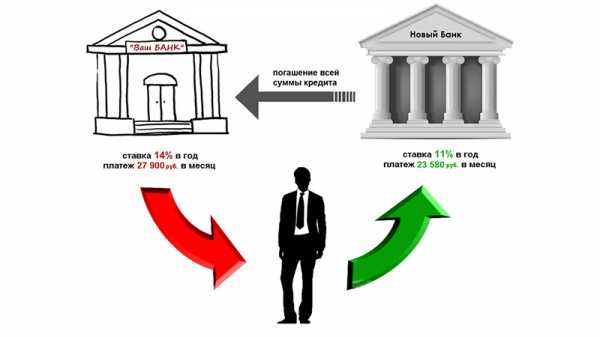

То есть, клиент получает новый кредит, под более низкие проценты, для того чтобы погасить предыдущий кредит, во избежание возникновения недоимки.

Заёмщик перекрывает предыдущий, более «дорогой» кредит за счёт средств из другого банка.

Теперь первоначальному заёмщику он ничего не должен, а должен другому кредитору. Спустя определённое время, можно будет точно так же погасить и этот кредит.

Как правило, такая процедура используется государственными и частными займодателями для защиты сомнительной дебиторской задолженности. Зачастую используют для погашения потребительских и ипотечных кредитов.

Когда можно воспользоваться

Рефинансированием можно воспользоваться тогда, когда заёмщик уже погасил часть своего долга. При этом погасил добросовестно, без задержек и просрочек.

Чаще всего, рефинансируются ипотечные кредиты. Дело в том, что залогом по нему, является купленная квартира.

А если сделать рефинансирование, то ипотека будет погашена, и предмету залога ничего не угрожает.

Для того чтобы воспользоваться такой процедурой, необходимо быть добросовестным заёмщиком, то есть, погашать свой кредит без просрочек и долгов.

Нужно найти такой банк, который работает именно по данной программе. Требования к заёмщикам, для применения программы, точно такие же, как и к заёмщикам при оформлении первоначального займа.

Это:

- Совершеннолетие.

- Полная дееспособность.

- Иметь определённый стаж работы.

- Иметь определённый уровень дохода.

- Положительная кредитная история.

Рефинансирование долгов по кредитам

Главная задача рефинансирования кредита — это погашение задолженности. Если заёмщик перестанет платить по своим кредитам, у него возникнут долги, а это приведёт к ухудшению кредитной истории.

Возникновение и пролонгирование задолженности может привести к следующим неприятным последствиям:

| Арест имущества | Особенно страшно, если речь идёт об ипотечном кредите, так как залогом по нему является купленная квартира. Согласно действующему российскому законодательству, даже если «ипотечная» квартира является единственным жильём у семьи, её могут отобрать в пользу банка за долги |

| Ухудшение кредитной истории | Это приведёт к тому, что больше ни в одном банке заёмщику кредит не выдадут |

Необходимость в рефинансировании возникает тогда, когда меняется рыночная ситуация, и ставки по аналогичным займам снижаются. Образец заявления на рефинансирование можно скачать здесь.

Банки-кредиторы не торопятся снижать проценты по уже действующим кредитам.

Чтобы получить кредит по программе рефинансирования, необходимо предпринять следующие действия:

| Изучить информацию по банкам | которые работают в данном направлении |

| Посетить один из выбранных банков | и подготовить соответствующее заявление |

| Подать необходимые документы на рассмотрение | и теперь нужно посетить тот банк, в котором открыт первоначальный кредит |

| В кредитном отделе необходимо узнать | не наложен ли банком мораторий на досрочное погашение данного кредита |

| Если моратория нет | то нужно провести переговоры относительно рефинансирования действующего кредита |

| Если согласие достигнуто | то нужно снова посетить рефинансирующий банк, и подписать соответствующий договор. Средства будут перечислены на счёт первичного кредитора в счёт погашения кредита |

Какие выдвигаются требования

Чтобы получить новый кредит для рефинансирования предыдущего, необходимо соответствовать тем же требованиям, что и при подаче заявки на первый займ.

То есть, клиент должен быть:

| Совершеннолетним | и дееспособным |

| Платёжеспособным | этот факт он должен подтвердить документами при подаче заявки на оформление нового займа |

| Добросовестным плательщиком | то есть, не должен иметь задолженностей по предыдущему кредиту. Подтверждать этот факт не нужно, но если будут долги, банк-кредитор не даст разрешения на рефинансирование |

Необходимо узнать в банке-кредиторе, не наложен ли запрет на досрочное погашение.

Некоторые учреждения, в целях получения максимальной прибыли, накладывают мораторий на досрочное погашение потребительских кредитов, оформленных на сумму, до 30 000 рублей.

Видео: как сделать перезаем средств

Чем отличается от реструктуризации

В последнее время, в условиях финансового кризиса, заёмщики стали использовать 2 пути во избежание возникновения долгов по кредитам.

Это:

- Рефинансирование.

- Реструктуризация.

Не стоит путать эти 2 понятия. Рефинансирование — это перезаём средств для погашения более «дорогого» кредита.

А реструктуризация это пересмотр структуры долга в рамках кредитного договора. Под пересмотром подразумевается изменений условий кредитования на более оптимальные.

Условия кредита это:

- сумма займа;

- процентная ставка, по которой он выдавался;

- срок кредитования.

Процентные ставки, со временем, меняются. Как правило, в сторону уменьшения. Но, банки не торопятся снижать проценты по уже выданным кредитам.

И получается, что заёмщик выплачивает займ, выданный под 13% годовых, а сейчас этот же банк кредитует аналогичный кредитный продукт под 9% годовых.

Поэтому клиент имеет право написать заявление на имя руководителя банка об изменении условий кредитования.

Чаще всего, пересматривают именно проценты, так как снижение ставки приводит к досрочному погашению или уменьшению суммы ежемесячного платежа.

Если руководство банка одобряет реструктуризацию ранее выданного кредита, то с клиентом будет заключаться новый кредитный договор или дополнительное соглашение к уже существующему договору, в котором будут прописаны новые условия.

При рефинансировании также заключается новый договор, так как меняются субъекты сделки.

Заёмщик остаётся тот же, а кредитор уже будет другой. После погашения первоначального кредита, договор с этим банком будет расторгнут.

Реструктуризация происходит в рамках одного кредитного учреждения, а при рефинансировании нужно искать другой банк. Кредитные учреждения не рефинансируют свои же кредиты, им это не выгодно.

Поэтому заёмщик вынужден искать те банки, которые предусматривают программы для погашения кредитных продуктов в других банках.

Новый займ по сумме может быть больше первоначального, но он выгоднее по ставкам и срокам.

Поэтому прежде чем оформлять рефинансирование в другом учреждении, стоит просчитать все возможные риски и потери.

Какие существуют особенности перекредитования

Чтобы минимизировать свои кредитные долги, необходимо, в рамках перекредитования:

- снизить ставку;

- увеличить срок заимствования;

- изменить сумму ежемесячных платежей в сторону уменьшения;

- заменить несколько кредиторов одним.

Но, чтобы не попасть в ещё худшую кредитную ситуацию, необходимо учитывать некоторые нюансы рефинансирования:

| Оно не имеет смысла, если речь идёт о небольших краткосрочных кредитах | оно выгодно при долгосрочных кредитах на большие суммы. Например, молодая семья оформили ипотеку и купила квартиру. Снижение ставки даже на 2% станет существенной экономией. Поэтому не стоит приниматься за рефинансирование долга за коммунальные услуги посредством оформления кредита в банке. По кредиту нужно будет платить проценты. Поэтому лучше обратиться к друзьям / знакомым / родственникам |

| Если первоначальный кредитор взимает штраф за досрочное погашение кредита | то стоит ли затевать рефинансирование |

| Если первоначальный кредит имел залоговое обеспечение | то при рефинансировании предмет залога перейдёт к новому кредитору. Например, предметом залога является автомобиль, купленный по программе автокредитования. При перезайме, машину нужно будет оформить в залог рефинансирующему банку. Кроме того, пока идёт переоформление всех документов, платить придётся повышенные проценты, так как в течение этого срока новый займ ничем не обеспечен |

Чтобы не попасть в долговую яму, необходимо тщательно просчитать все риски. Для этого можно воспользоваться онлайн калькулятором, который есть на официальных сайтах всех крупных российских банков.

Но, такой сервис не даёт 100% гарантии того, что расчёт произведён верно, так как не учитываются некоторые «человеческие» факторы.

Поэтому рекомендуется обратиться к грамотному кредитному специалисту, который сделает более точные расчёты и поможет просчитать все варианты для перекредитования.

Рефинансирование долга в банке выгодно лишь в том случае, если оно реально помогает сэкономить денежные средства. Но, подходить к перекредитованию нужно грамотно и со знанием дела.

yurday.ru

Рефинансирование долга по кредиту: что такое, как рассчитать

Ухудшение экономического климата сказалось на доходах россиян. Эта ситуация стала катализатором роста задолженности граждан перед финансовыми структурами. Однако сознательные заемщики пытаются спасти положение, используя доступные средства. Выясним, что такое рефинансирование долга по кредиту и как этот инструмент влияет на уменьшение остатка недоимки.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 350-44-96. Это быстро и бесплатно!

Определение и значение термина

Начнем обсуждение с базовых понятий, которые определяют содержание процедуры. Под рефинансированием экономисты понимают заимствование активов для расчета с предыдущим кредитором. Иными словами, процесс означает перекредитование с целью погашения накопившейся недоимки по оформленной ранее ссуде. Отметим, такие функции в равной степени доступны и кредитору, и посреднику.

Рефинансирование предполагает возврат средств кредитора за счет стороннего заемного капитала

Соответственно, должник самостоятельно выбирает подходящий вариант и заключает соглашение. Чтобы рефинансирование кредита с просроченной задолженностью выглядело понятнее, приведем пример из жизни. Заключая договор о займе с процентной ставкой в 18%, заемщик со временем прекращает погашать платежи. Должник находит вариант кредитования со ставкой уже в 14%.

Таким образом, клиент банка оформляет ссуду по минимальной ставке и возвращает первичный кредит. Причем в этой ситуации возврат долга потребуется выплачивать с комиссией в 14%.

Отметим, процедура используется государственными и частными структурами для защиты сомнительной дебиторской задолженности. Кроме того, подобная функция доступна и частным лицам. Причем в последнем случае россияне используют финансовый инструмент для погашения потребительских или ипотечных займов.

Такая операция помогает заемщику сэкономить и поправить материальное положение

Такое решение снижает ежемесячные выплаты кредитору, что способствует экономическому оздоровлению заемщика и предотвращает вероятное банкротство. Правда, наряду с положительными характеристиками процесса, экономисты говорят и об отрицательных моментах операции. Рассмотрим эти нюансы подробнее.

Вероятные минусы

Начнем с недостатков, которыми чревато такое решение. Первой негативной чертой тут становятся дополнительные финансовые расходы. Учитывайте, оформление ссуды предполагает соблюдение определенного порядка. Кроме того, кредитор вправе отказать клиенту, который не предоставил требуемого пакета бумаг.

Среди минусов процедуры экономисты называют вероятные финансовые потери из-за уплаты штрафа заемщиком

Кроме того, опция доступна людям, которые не запятнали собственную кредитную историю и гарантируют банку своевременное погашение кредита. Соответственно, в такой ситуации требуется стабильный источник доходов, позволяющий совершение подобных действий. Да и детальный подсчет личной выгоды оказывается правильным шагом.

Учитывайте, операции с повторным кредитованием целесообразны при погашении долгосрочных займов. «Перекрытие» мелкой ссуды в таком случае принесет заемщику лишь убыток.

Отметим, сделки с залоговой собственностью нуждаются в отдельном контроле. Ведь на период переоформления должнику потребуется компенсировать кредитору риски, выплачивая повышенный комиссионный сбор. Еще один момент – штрафы за досрочные выплаты ссуды. Такой аспект тоже нуждается во внимании клиентов финансовых структур.

Достоинства метода

Теперь перейдем к положительным моментам. Расчет задолженности по ставке рефинансирования становится фактором, снижающим текущие выплаты комиссионного сбора. Отметим, такая политика выгодна при переоформлении ипотечных займов, когда снижение ставки на 2% уже ощутимо сказывается на бюджете плательщика.

Снижение процентов по платежам — неоспоримое преимущество операции

Увеличение периода выплаты ссуды вкупе со снижением платежа – сомнительный критерий. Однако финансисты относят подобные аспекты к положительным сторонам решения о рефинансировании. Кроме того, плюсом здесь становится шанс замены займов в разных компаниях единственной ссудой с фиксированными условиями погашения.

Порядок выполнения процедуры

Рассмотрим алгоритм процесса. Учитывайте, здесь заемщику потребуется доказать платежеспособность учреждению, в котором тот намерен кредитоваться. По этой причине действия начинаются со сбора сопутствующих документов. В этом списке справка о доходах гражданина, трудовая книжка, паспорт, копия первичного соглашения на кредит.

Чтобы осуществить процесс, заемщику потребуется согласовать действия с обоими кредиторами и собрать нужные бумаги

Кроме того, пригодится справка о составе семьи, документация о страховании займа, выписки по финансовым операциям, бумаги о финансовых обязательствах. Согласовав порядок и принципы оформления ссуды, клиент направляется в банк, где уже оформлен кредит. Здесь потребуется утвердить решение о рефинансировании и уточнить вероятность подобного шага.

Следующий этап – подача заявления новому кредитору и подписание контракта. Отметим, в таких ситуациях деньги автоматически перечисляются на счета первого кредитора.

Затем заемщику предстоит привычный процесс – расчет по новому займу согласно утвержденному графику. Обратите внимание, излишек средств должник вправе расходовать по личному усмотрению. Причем экономисты говорят о предпочтении прохождения процедуры в одном и том же учреждении.

Требования банков

Как правило, операция предполагает сходные с получением ссуды условия. Таким образом, рефинансирование доступно людям трудоспособного возраста, которые получают регулярный официальный доход. Причем преимущество получают граждане с безупречной кредитной историей.

Важным нюансом тут становится платежеспособность клиента

Задержки выплат и проблемы в прошлом становятся поводом для отказа в запросе клиента. Финансовые организации оценивают риски выдачи кредитов недобросовестным плательщикам. Так что, тут повышается вероятность отказа. Учитывайте, в подобных ситуациях кредитор практикует индивидуальный подход.

Случаи с отказом

Отметим, в подобном деле не исключены ситуации, когда рефинансирование становится невозможным предприятием. Если договор займа не предполагает досрочного погашения ссуды, вряд ли клиенту удастся выполнить задуманное дело. Кроме того, процедура теряет целесообразность, когда разница в процентных выплатах кредита не достигает 2%.

Если первичное соглашение не предполагает досрочного погашения займа, рефинансировать кредит не удастся

Отдельные люди говорят, что высокие штрафы и пени за досрочные выплаты порой нивелируют полученную выгоду. Учитывайте описанные моменты, ведь вопрос, как рассчитать ставку рефинансирования от суммы долга становится ключевым критерием оценки такого решения. Остановимся на этом нюансе подробнее, чтобы читатели поняли основные принципы вычисления требуемого параметра.

Экономическое обоснование операции

Временное использование чужого актива предполагает выплату определенного вознаграждения. Соответственно, кредит, «перекрывающий» первоначальную ссуду, нуждается в погашении этого критерия. Финансовые структуры предпочитают привязку такого параметра к ставке перекредитования. Поэтому рассмотрим алгоритм, как рассчитать проценты по ставке рефинансирования за денежный долг.

Ставка рефинансирования — фиксированная величина, которую устанавливает Банк России

Обратите внимание, размер комиссионного вознаграждения равен либо превышает стандартную величину тарифа, установленного банком. Причем расчет процентов в таких ситуациях определяется кредитором. Ставка рефинансирования – константа, которая соответствует значению, установленному Банком России на текущий период. С 19 июня 2022 год размер норматива составляет 9%.

Важным для клиента нюансом становится и расчет пени. Эти штрафные санкции предполагают выплаты определенного процента суммы займа за день просрочки платежа.

Учитывайте, при расчетах этого параметра финансовый год принимают за 360 суток, а месяц, соответственно, за 30. Сама формула выглядит так: пеня = взнос*число дней просрочки* (ставка рефинансирования/100)/ 360. В результате вычислений появится значение ежедневного штрафного взноса за просрочку выплат.

Проценты по ставке и неустойки рассчитываются по специальным формулам

Другой вариант расчетов вычисляют следующим образом: пеня = взнос* число дней просрочки* (ставка рефинансирования/100)/300. В этой ситуации последнее действие объясняет стандартную ставку Центробанка, составляющую 1/300 стандартной величины установленного тарифа. Учитывайте, изменение размера исходной константы на протяжении расчетного периода усложняет задачу заемщика.

В таких случаях требуется поэтапное вычисление неустойки и сложение полученных за разные сроки сумм.

Обратите внимание, сегодня для заемщиков облегчена задача столь сложных расчетов – вычисления удастся провести онлайн, на специальном калькуляторе. Таким образом, удастся избежать случайных ошибок и последующих за этим дополнительных штрафов. Как видите, при кажущейся простоте, процедура обладает определенными нюансами.

Рекомендации

Приведем несколько полезных советов. Чтобы «смена кредитора» оказалась выгодным делом, клиенту важно самостоятельно сравнить предложения банков. Конечно, удобный и простой выход – оформление операции у первоначального кредитора, однако в соседней организации условия выплат иногда оказываются привлекательнее.

Чтобы процедура рефинансирования оказалась выгодным делом, заемщику уместно сопоставить предложения нескольких банков

Позаботьтесь о полном пакете документации. Учитывайте, финансовые структуры ответственно подходят к осуществлению таких процедур, поэтому бумаги заемщика уместно собрать заранее. Если гражданин получает дополнительный доход и сможет подтвердить подобный факт, приложите к делу и эти документы.

Не затягивайте с запросом. Помните, даже несущественная просрочка платежа испортит деловую репутацию клиента банка.

Чтобы избежать случайных «неожиданностей» с обнаружением задержки выплат, целесообразно периодически проверять состояние счетов. Сегодня такие действия доступны дистанционно и не занимают более пяти минут. Одним словом, серьезный и ответственный подход к финансовым вопросам – гарантия успешного решения вопросов кредитования.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 350-44-96Это быстро и бесплатно!

lichnyjcredit.ru

Рефинансирование долга - что это такое и как законно снизить платежи – Аукционы и торги по банкротству

- Рефинансирование долга — что это такое и как законно снизить платежи?

- Какая задача рефинансирования?

- Когда можно воспользоваться рефинансированием кредита?

- Чем отличается реструктуризация от обычного кредита?

- Как снизить долги рефинансированием?

Рефинансирование долга — что это такое и как законно снизить платежи?

Брать кредиты не всегда плохо. Благодаря грамотному использованию механизма кредитования можно успешно развивать бизнес, покупать необходимые вещи, воплощать в жизнь различные идеи. Но не всегда удается рассчитать собственные силы и вовремя погасить кредит, задолженность по которому стремительно растет. Чтобы остановить лавину денежного потока, который заводит в огромный, неуправляемый минус, нужно быстро сориентироваться и вовремя произвести рефинансирование долга.

Какая задача рефинансирования?

Чтобы избежать крупных неприятностей с деньгами, не испортить свою кредитную историю, не лишиться имущества, имея просроченные платежи по кредиту, необходимо применить механизмы, которые защитят от этих неприятностей.

Под термином рефинансирования понимают повторное финансирование. Иными словами, возмездное (в виде кредитов) и безвозмездное (в виде дотаций) предоставление финансов.

Для потребителей кредитов под рефинансированием понимают получение еще одного кредита, предназначение которого – погашение кредитных обязательств, не выполненных в другом банке, то есть это погашение старого кредита. Еще одно название рефинансирования – перекредитование. По юридическим признакам это целевой кредит. В договоре прописывается, что деньги, которые выделяются банком заемщику, предназначены для покрытия имеющегося долга в другом банке.

Когда можно воспользоваться рефинансированием кредита?

Обычно такая ситуация наступает при изменении рыночных условий и во время снижения кредитных ставок. Если в другом банке проценты по кредиту значительно ниже, клиент может взять в нем кредит. При этом гасится кредит с высокими процентами, а новый кредит уменьшает потери благодаря перекредитованию.

Кому и как можно воспользоваться рефинансированием?

Рефинансирование имеет требования, свойственные обычному кредиту.

Для его получения необходимо:

- быть трудоспособным гражданином;

- иметь определенный стаж и достаточный уровень доходов;

- иметь положительную кредитную историю.

Эти факторы дают достаточную оценку платежеспособности заемщика.

Для получения рефинансирования нужно:

- прийти в банк, который предоставляет услугу рефинансирования;

- подтвердить документами свое состояние платежеспособности;

- вернуться в банк, в котором находится кредит;

- узнать, не установлен ли банком мораторий по кредитному договору на его досрочное погашение;

- провести переговоры с банком на предмет получения согласия на рефинансирование кредита;

- вернуться в рефинансирующий банк, чтобы подписать договор (средства будут перечислены банком на счет первичного кредитора).

Сумма нового кредита может превысить сумму долга по старому кредиту. Если после его погашения остаются свободные средства, заемщик может забрать их в банке для решения своих вопросов.

Перекредитование рефинансирование долга? Как вынырнуть из кредитной зависимости

Чем отличается реструктуризация от обычного кредита?

Рефинансирование и реструктуризация – два разных понятия, которые многие заемщики поначалу путают. Реструктуризация меняет сумму кредита, его срок, процентную ставку и прочие значимые моменты имеющегося договора кредита. Для реструктуризации кредита нужно обратиться в свой банк с заявлением о продлении срока погашения кредита. Банк может принять решение по реструктуризации. При этом будет получен новый график погашения долга, новая сумма периодических платежей. Но договор не изменится.

Рефинансирование всегда начинается с заключения нового договора. В нем появляются новые субъекты кредитных отношений. Рефинансирование может осуществлять банк, выдавший первичный кредит, как и любой другой. Хотя такая практика наблюдается довольно редко по причине своей невыгодности. Получить средства для рефинансирования можно в любом кредитном учреждении, которое имеет специальную программу по рефинансированию.

Как снизить долги рефинансированием?

Рефинансирование позволяет:

- уменьшить проценты по кредиту;

- увеличить кредитный срок;

- поменять сумму регулярных платежей;

- покрыть одним кредитом несколько меньших в разных банках.

Но при этом есть определенные особенности рефинансирования:

- не стоит брать новый кредит ради избавления от мелкого потребительского займа;

- рефинансирование выгодно при долгосрочном кредитовании с большими суммами;

- нужно грамотно просчитать, будет ли экономия, возможно кроме более низких процентов другие условия будут значительно жестче, что минимизирует все выгоды от нового кредита;

- залоговое обеспечение по первичному кредиту, который погашается рефинансированием, переходит на новый кредит;

- во время переоформления залогового имущества на новый кредит банк требует повышенные проценты (заем в этот период не имеет залогового обеспечения, что является риском для банка).

Вывод. Чтобы максимально снизить долги, нужно произвести все расчеты по выгодам рефинансирования грамотно и внимательно. Только если выгода от рефинансирования очевидна, нужно идти на этот шаг.

e-zaim.ru

Рефинансирование долга. Что это такое и зачем это нужно?

Очень часто приходится слышать о рефинансировании долгов. Это выражение слетает с уст руководителей на государственном уровне и на уровне предприятий, об этом говорят в банках, и зачастую даже рекламируют такую услугу населению. Что же это такое, и какие проблемы можно решить с помощью такого финансового инструмента, как рефинансирование долга?

В переводе дословно рефинансирование означает повторное финансирование. То есть, если говорить простым языком, мы погашаем свой долг за счет заимствования новых средств, то есть, беря опять в долг.

Государство может рефинансировать свой государственный долг выпуском новых ценных бумаг, например долгосрочных облигаций для погашения облигаций, по которым наступил срок погашения. Предприятие может также выпустить новые ценные бумаги, чтобы привлеченные средства потратить на выкуп прежних бумаг. Компании могут воспользоваться рефинансированием своих банковских кредитов, а так же рефинансированием дебиторской задолженности.

Население пользуется рефинансированием банковских кредитов. Это могут быть потребительские кредиты, кредиты на приобретение автомобиля, кредиты на покупку жилья и так далее. С течением времени меняются условия кредитования на рынке, изменяется экономическое положение самого должника. Поэтому в некоторых случаях рефинансирование может оказаться экономически выгодным и поможет сберечь Ваш семейный бюджет.

Прежде всего, рефинансированием пользуются, чтобы снизить процентные ставки по кредиту, но это не единственные цели и задачи рефинансирования. С помощью этой процедуры Вы сможете уменьшить свои ежемесячные платежи, можете изменить сроки выплаты долга, можете поменять валюту заимствования, можете объединить несколько Ваших кредитов в один.

Для наглядности воспользуемся следующим примером. Допустим, Вы взяли кредит под ставку 22%. С течением времени условия на рынке изменились, и теперь можно взять кредит под 19%. Вы берете новый кредит для погашения старого, и теперь выплачиваете кредит по ставке 19%. Бывают ситуации, когда процент за пользование кредитом не меньше, но благодаря иным условиям договора, рефинансирование становится выгодным. Например, меняется срок погашения, или сама схема выплат.

Просчитывая выгоду от рефинансирования, не стоит забывать о накладных расходах, с которыми обязательно сопряжены подобные операции. Так же, чтобы оформить новый кредит, Вам будет необходимо предоставить полный пакет документов, независимо от документов, которые были предоставлены для получения старого кредита.

Нужно помнить, что рефинансирование кредита возможно только в том случае, если у Вас есть постоянный источник дохода, Вы своевременно выполняли все свои обязательства по кредиту, и в Вашем кредитном договоре предусмотрено досрочное погашение кредита. Дополнительные требования можно узнать непосредственно в банке.

Знание такого финансового инструмента, как рефинансирование долга, не только говорит о Вашей финансовой грамотности, но и может практически сэкономить Ваш бюджет.

www.vkred.ru

Что представляет собой рефинансирование долга и цели проведения

Более 50 % российских граждан хотя бы раз в жизни брали кредит у банка на разнообразные нужды. Поэтому почти все понимают, как порой трудно осуществлять его погашение на одобренных условиях. Для облегчения долгового бремени финансовыми организациями разрабатываются программы, которые позволяют провести рефинансирование долга.

Основное понятие

Если давать простое определение понятию, то под рефинансированием понимается возможность получения нового займа в банке с целью погашения обязательств по уже имеющемуся кредиту. Иначе оно именуется перекредитованием. Делается с целью последующего уменьшения ежемесячных платежей заемщика. К основным последствиям такой операции можно отнести:

- Возможность объединить один или несколько кредитов и выплачивать по ним единый процент.

- Предоставление более выгодных условий по договору.

- Снижение нагрузки на семейный бюджет и как следствие предотвращение возникновения задолженностей.

Программы рефинансирования есть почти в каждом банке. Но стоит учитывать, что организация, которая выдала кредит, на эту процедуру идет крайне неохотно. В таком случае допустимо воспользоваться услугами сторонней финансовой структуры. Как правило, такая возможность оговаривается отдельно в договоре по кредитованию.

Кроме индивидуального существует также рефинансирование госдолга. К этой мере вынуждены прибегать при существенном дефиците бюджета.

Кто получит выгоду

В осуществлении перекредитования банковского займа выигрывают три стороны:

- Получатель денежной суммы.

- Финансовая организация, предоставившая кредит (или две, если рефинансирование проводится в стороннем банке).

- Государство.

Рефинансирование долга — взятие нового для погашения старого

Если говорить подробней, то для заемщика главная выгода в возможности безболезненно погасить долг, который стал для него неподъемным. Банк, предоставивший займ, получает его назад на всех оговоренных ранее условиях. У организации, осуществляющей рефинансирование, появляется новый клиент, который оформляет долгосрочный договор. А государству важна стабильность в экономической сфере и отсутствие огромного количества судебных тяжб о невыплаченных задолженностях.

Существует несколько формул, по которым можно рассчитать выгодность предложенного рефинансирования. Примеры всегда можно найти на банковских сайтах. Там же напечатаны и методы расчета пени, что немаловажно при определении выгоды. Во время подсчетов следует учитывать, что сама ставка рефинансирования – величина, которую ежегодно устанавливает Центробанк. В 2022 г. она определена в размере 7,75 % годовых.

Подводные камни рефинансирования

Всем желающим обратиться к банку с просьбой о проведении перекредитования следует понимать, что этот процесс нерентабелен, если речь идет о мелких потребительских займах. Вся его выгода просто теряется.

А вот если вопрос в больших суммах плюс долгосрочные платежи, тогда польза может быть очевидной. В таком случае понижение годовой ставки хотя бы на 3-4 % превращается в ощутимое денежное подспорье для гражданина.

Тем, кто решится на проведение перекредитования, надо быть готовыми к новым денежным расходам, связанным с оформлением всех необходимых бумаг.

Есть дополнительные сложности и для граждан, получивших автокредит. Камнем преткновения становится транспортное средство, т. к. оно выступает в роли залогового имущества. В такой ситуации придется переоформлять залог на другой банк, если операция осуществляется в сторонней финансовой структуре. А так как процедура эта требует дополнительного времени, то в процессе осуществления заемщику придется выплачивать повышенные проценты первичному банку.

Ряд финансовых сайтов предлагают такую услугу, как «кредитный калькулятор». Воспользовавшись ей, любой желающий может самостоятельно посчитать предполагаемую выгоду.

Положительные моменты

Рефинансирование пользуется все большей популярностью среди россиян. Это было бы невозможно, если бы сама операция не приносила хорошие результаты тем, кто на нее решился.

Если рассуждать с точки зрения финансовых структур, то их прямая выгода в том, что деньги им будут возвращены в полном объеме (это касается первичных займодателей). То есть в случаях просрочек им не придется искать должника, подавать исковые заявления в суд. Внешний банк, проводящий процедуру, получает платежеспособного клиента, с которого можно взимать долгое время денежные проценты по кредиту.

С помощью рефинансирования долга можно перейти на другую валюту и снизить ежемесячный процент выплат

У заемщика появляется возможность избавиться от непосильной ноши прежних обязательств. Это означает, что новый кредит оформляется на более выгодных условиях. Основная часть организаций предлагает своим клиентам следующие выгоды:

- Снижение размера процентной ставки. Это самое часто встречаемое предложение. Но оно требует тщательного анализа, чтобы дополнительные денежные взимания не перекрыли всю потенциальную выгоду.

- Пересмотр валюты денежных выплат. Если первичный займ брался в иностранной валюте, то последующие погашения из-за колебаний курса могут стать очень проблематичными. В таком случае гораздо выгодней перейти на российские рубли.

- Увеличение срока на погашение кредита. Например, если временной отрезок был рассчитан на 5 лет, то новый банк может предложить возвращать ту же самую сумму в течение 7 лет. Это значит, что ежемесячные выплаты для клиента будут уменьшены.

- Предоставление кредита, чья сумма превышает предыдущий. Получившуюся разницу в деньгах можно потратить на любые свои нужды.

Как осуществляется процедура

Чтобы провести процесс рефинансирования, во-первых, следует тщательней изучить свой договор. Очень важно, чтобы такая возможность в нем была зафиксирована, т. е. отсутствовал пункт о взимании штрафа за досрочное погашение кредита. Иначе вся выгода может просто потеряться.

Во-вторых, следует рассмотреть все предложения сторонних финансовых организаций по данному вопросу и провести предварительный расчет с целью определения потенциальной пользы. Если рефинансирование задолженности по кредиту явно будет целесообразно, тогда следующим шагом становится визит в банк, предлагающий такую программу. Там, конечно, запросят определенный пакет документов. Кроме личных удостоверений потребуются копии существующих банковских договоров и свидетельства, подтверждающие кредитоспособность клиента. Все их придется предварительно получить в своем банке. Дополнительно будут запрошены следующие сведения:

- Банковские реквизиты для перечисления денежных средств.

- Справку о наличии просрочек по выплатам.

- Сумма оставшейся задолженности по кредиту вместе со всеми дополнительными платежами.

Правильный подход к рефинансированию позволяет получить значительную пользу

Если кандидатура потенциального заемщика будет одобрена, а его в свою очередь устроят все нюансы сделки, то между ним и банком заключается договор о предоставлении займа с целью погашения уже имеющегося долга. Остальные действия находятся в сфере деятельности самих организаций. Банк самостоятельно перечисляет деньги первичному кредитору на указанный счет.

Основные требования банков к заемщикам

При рефинансировании кредитные организации предъявляют такие же требования к своим клиентам, как и при выдаче займа. То есть получателем может выступать только гражданин, который обладает следующими качествами:

- Он совершеннолетний и дееспособный.

- У него имеется стабильный официальный доход, который может позволить выплачивать проценты по кредиту.

- У потенциального клиента должна быть безупречная кредитная история, никаких задержек по платежам. Если они все-таки имеются, то надо обратить внимание на те банки, которые при одобрении кандидатуры практикуют индивидуальный подход.

Если банк отказал в перекредитовании: пути выхода

Если в какой-либо финансовой структуре гражданину было отказано в рефинансировании, то выход здесь только один – при необходимости обратиться в другую организацию. Если кредитная история не сильно подпорчена, то получить новый займ не должно составить большого труда. Почти все банки на российском финансовом рынке предлагают свои программы в этой сфере.

Если у гражданина возникают какие-либо проблемы по выплате, то лучшим способом будет обращение к финансовому менеджеру с просьбой о рефинансировании или реструктуризации. Не стоит дожидаться накопления долгов и допускать того, что судебным приставам придется взыскивать их в судебном порядке по исполнительным листам.

Дополнительно о рефинансировании долгов будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

moydolg.com

Рефинансирование долга - это... Что такое Рефинансирование долга?

Рефинансирование долгаРефинансирование долга (Debt refinancing) - см. Реструктуризация долгов

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело. Л. И. Лопатников. 2003.

- Ретроспективный прогноз

- Рефинансирование ценных бумаг

Смотреть что такое "Рефинансирование долга" в других словарях:

Рефинансирование долга — (DEBT REFUNDING) выпуск нового долгового обязательства с целью погашения срочного долга, срок платежа по которому настал … Финансовый глоссарий

Рефинансирование государственного долга — либо выплата правительством владельцам государственных ценных бумаг с наступившим сроком погашения денег, полученных от продажи новых ценных бумаг; либо обмен погашенных ценных бумаг на новые. По английски: Refinancing the public debt См. также:… … Финансовый словарь

Рефинансирование кредита — (перекредитование) – получение в банке нового займа на более выгодных условиях для полного или частичного погашения предыдущего. Рефинансирование может происходить как в прежнем банке кредиторе, так и в каком либо другом.Следует отметить, что… … Банковская энциклопедия

РЕФИНАНСИРОВАНИЕ — 1) погашение государственного долга путем выпуска новых займов, главным образом заменой краткосрочных обязательств или обязательств, по которым истекает срок погашения, долгосрочными ценными бумагами; 2) продажа компанией новых ценных бумаг с… … Юридическая энциклопедия

РЕФИНАНСИРОВАНИЕ — 1) один из основных инструментов (методов) денежно кредитной политики ЦБ РФ. Представляет собой кредитование банков, в т.ч. учет и переучет векселей. Формы, порядок и условия Р. устанавливаются ЦБ РФ; 2) выпуск новых ценных бумаг для погашения… … Юридический словарь

рефинансирование младшего выпуска государственных ценных бумаг — Рефинансирование государственного долга, дата погашения которого наступает в срок от 1 до 5 лет, путем выпуска новых ценных бумаг со сроком погашения 5 лет или более … Финансово-инвестиционный толковый словарь

Рефинансирование — Рефинансирование привлечение кредитными организациями дешёвых краткосрочных межбанковских ссуд или кредитов центрального банка для обеспечения выданных банком кредитов. Чтобы выдать кредит, необходимо обладать соответствующим финансовым… … Википедия

рефинансирование — (реинвестирование), повторное или дополнительное вложение в данную отрасль экономики или страну капитала, как правило иностранного, за счёт полученной прибыли. Широко практикуется транснациональными корпорациями, используется для преодоления… … Энциклопедический словарь

РЕФИНАНСИРОВАНИЕ — 1) погашение государственного долга путем выпуска новых займов, главным образом заменой краткосрочных обязательств или обязательств, по которым истекает срок погашения, долгосрочными ценными бумагами; 2) продажа компанией новых ценных бумаг с… … Энциклопедический словарь экономики и права

рефинансирование — 1) один из основных инструментов (методов) денежно кредитной политики ЦБ РФ. Представляет собой кредитование банков, в т.ч. учет и переучет векселей. Формы, порядок и условия Р. устанавливаются ЦБ РФ; 2) выпуск новых ценных бумаг для погашения… … Большой юридический словарь

economic_mathematics.academic.ru

что это, формы дебиторской задолженности

Критическая ситуация в области экономики, когда заемщик не в состоянии выполнить финансовые обязательства, предполагает применение комплексных мер для упрощения возврата заемного актива. В таких случаях кредитор предлагает должнику рефинансирование долга. Что это такое, какие формы процесса известны и насколько высока эффективность метода, разберемся в этой статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 350-44-96. Это быстро и бесплатно!

Базовые термины

Начнем разговор с изучения определений. Рефинансирование задолженности – это погашение начисленной недоимки за счет чужих заемных ресурсов. Если говорить простыми словами, процедура предполагает договоренность с кредитором о возврате собственности путем займа у другого лица. Причем экономисты говорят и о втором варианте – расходовании полученной прибыли на покрытие финансовых обязательств должника.

Рефинансирование долга — финансовая операция, позволяющая рассчитаться с кредитором посредством привлечения посторонних заемных активов

Примером такой ситуации становится расчет продавца с поставщиком продукции. Изготовитель выделяет партию товара для реализации в долг, а продавец рассчитывается с производителем средствами, полученными за продажу продуктов иного снабженца. Такая методика взаимодействия уменьшает риски просрочек и становится залогом взаимовыгодного сотрудничества.

Целью подобной операции финансисты считают сокращение общего объема недоимки перед кредитором и ускорение перевода полученных средств в ликвидную массу активов.

Отметим, процедура используется для оздоровления экономики предприятий. В этой ситуации выигрывают обе стороны – поставщик получает деньги для выпуска новой партии товаров, а продавец – избавляется от опасности банкротства. Таким образом, рефинансирование дебиторской задолженности – это процесс конверсии долга в ликвидный актив. Подобное решение характеризуется отдельными критериями и особенностями.

Пути решения вопросов с недоимкой

Управление задолженностью на предприятии вынуждает руководство компании искать эффективные методики избавления от финансовых проблем. Ведь превышение кредиторских обязательств над дебиторскими счетами означает падение экономики фирмы. Такой путь ведет к постепенному банкротству, если вовремя не принимаются меры противодействия. По этой причине принимается решение о возврате долгов с минимальными затратами.

Процедура представляет комплексные меры по оздоровлению экономического положения сторон

Когда продавец сотрудничает с двумя поставщиками и продукция первого снабженца «зависает» на складах, но сроки расчета заканчиваются, компания вынуждена выплатить средства «авансом» за товар второго производителя, который уже реализован. Однако чтобы возврат актива становился своевременным и эффективным приемом, изготовителю уместно применить комплексные меры.

Уменьшение «дебиторки» вероятно при описании в договоре условий возврата: конечных сроков и кредитного лимита, на который вправе рассчитывать реализатор.

Кроме того, создание резервного фонда средств способствует укреплению экономики предприятия. Если же говорить о путях конверсии активов, известны следующие основные методы рефинансирования дебиторской задолженности:

- ценные бумаги;

- факторинг;

- форфейтинг.

Рефинансирование дебиторской задолженности представляет конверсию недоимки в активы предприятия

Рассмотрим детали перечисленных вариантов подробнее, чтобы выяснить, в какой ситуации применяется конкретный способ решения проблемы.

Учет ценных бумаг

В таких ситуациях компания реализует векселя финансовой структуре либо иному субъекту хозяйствования. Причем тут учитывается дисконтная стоимость бумаг, которая определяется периодом погашения недоимки, номиналом и ставкой векселя. Формула расчетов при покупке такая: номинал = стоимость продажи * (1+ (срок * ставка / 365 *100)).

Отметим, вычисление величины к моменту реализации выглядит уже иным образом. Тут расчет становится таким: стоимость продажи = номинал * (1- (срок * ставка / 365 * 100)). Определение дисконта проходит по формуле: дисконт = (стоимость * процент * период действия) / 365 * 100. Отметим, что продажа таких бумаг позволяет держателю получить ликвидные средства и заработать.

Обратите внимание! Когда вексель используется в качестве платежного средства, бумагу реализуют по цене номинала, а не стоимости продажи.

Учитывайте, такой вариант предполагает оборот бумаги посредством передачи нескольким лицам, а финансовая структура, которая защищает ликвидность актива, погашает вексель при наступлении установленного срока. Хотя подобная методика используется не часто, эффективность этого способа заслуживает внимания.

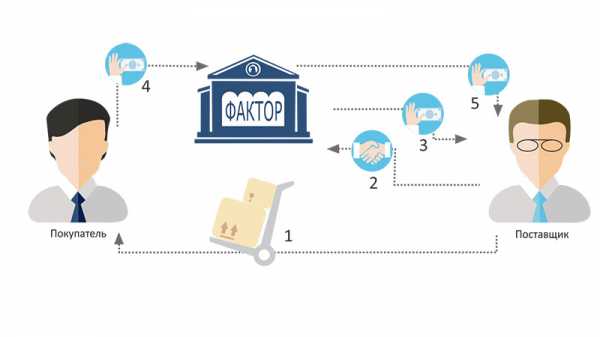

Факторинг

Форфейтинг и факторинг – распространенные формы рефинансирования дебиторской задолженности. Второй вариант – известный в мире способ привлечения средств. К сожалению, в России метод применяется не так широко, но операция заслуживает отдельного внимания. Здесь достаточно понятный механизм действия процесса, который проверен временем и опытом ведущих мировых компаний.

Так работает факторинг

Содержание операции представляет перевод финансового управления задолженностью факторинговой компании. Причем по каждому контрагенту тут составляется соглашение, включающее размер лимита выделяемых средств и конечный период выплат. Партнеру компании высылают соответствующее уведомление, и с этого момента посредник проводит процедуры взыскания и расчета с производителем.

Обратите внимание! Перечисление денег поставщику в этой ситуации проходит в строго оговоренные сроки. Причем фактический расчет заемщика с посредником в этом случае в расчет не берется.

Факторинг предполагает защиту посредником актива кредитора

Такая политика гарантирует страхование выплат контрагента от появления сомнительных задолженностей. Некоторые вариации взаимодействия предполагают перевод первоначального аванса до 90% долга изготовителю в день заключения контракта. Оставшиеся средства посредник постепенно перечисляет по мере действия периода договоренности в заранее согласованных объемах.

Еще один используемый способ – сотрудничество по договору без извещения покупателя. В подобных ситуациях контролирующая компания выплачивает свыше 70% актива авансом, а остальные выплаты переводит в установленные договоренностью сроки. При неплатежеспособности контрагента предприятие не страдает, поскольку продает недоимку посреднику, подписывая соглашение цессии.

Форфейтинг

Такая операция предполагает привлечение коммерческой структуры, которая гарантирует и защищает ликвидность актива. Схема работы здесь включает обе описанные выше разновидности и выглядит так:

- банк гарантирует поступление средств кредитору;

- финансовая организация выплачивает предприятию задолженность по векселю;

- контрагент кредитора становится должником банка.

Форфейтинг представляет симбиоз факторинга и операций с векселями

Подобный механизм применяют при сотрудничестве свыше 7 лет и долгосрочном кредитовании. Соответственно, схема допускает мгновенное получение прибыли производителем. Правда, тут найдется и недостаток – увеличение стоимости операции за счет выплат вознаграждения посреднику.

Обратите внимание! Главное отличие форфейтинга от факторинга – одноразовый контракт. Здесь посредник обеспечивает активы кредитора по единственной долгосрочной сделке.

Отметим, еще один модернизированный вариант управления кредиторскими обязательствами, которая распространена в экономически развитых странах – секьюритизация. В этом случае прибыльный актив объединяется в отдельный портфель с целью последующей частичной распродажи такого пула. Торги проходят в виде реализации векселей, которые подкреплены активами компании.

Нюансы операций

Поскольку до 25% актива предприятия составляет именно дебиторская задолженность, анализ и управление этой величиной позволяет руководству эффективно расходовать средства, повышая ликвидность и финансовую устойчивость компании. Применение же методики рефинансирования становится гарантией возврата актива производителю.

Эффективное управление дебиторской задолженностью и своевременное рефинансирование величины — гарантия повышения ликвидности предприятия

Однако важным аспектом этого занятия становится и грамотная политика кредитования. Если компания предъявляет контрагентам мягкие способы расчета и допускает высокие лимиты по займам, остается риск получения просроченных обязательств. По этой причине важно скрупулезно выверить управленческие нюансы дела. Тут проверяют платежеспособность партнера и максимальный период отсрочки платежей.

Целесообразным шагом становится выявление доступного обеим сторонам лимита выделяемых средств и формирование резервного фонда по сомнительной недоимке.

Такие действия минимизируют риски компании. Соответственно, сотрудничество становится взаимовыгодным делом и для заемщика, и для кредитора. Привлечение же посредника становится грамотным контролированием процедуры возврата средств. Однако простейшей формой учета денежной массы становится инкассация, которую часто путают с понятием рефинансирования.

Целесообразность знаний основ экономики

Таким образом, описанная процедура становится обязательным финансовым инструментом для игроков экономического рынка. Операция снижает риски кредитора и тонизирует должника к своевременному расчету. В случаях с просрочками убытки производителя сведены к минимуму – ведь подкрепление сделки посредником исключает вероятность «списания» дебиторского долга.

Рефинансирование — современный финансовый инструмент, который позволяет избегать руководителю компании внеплановых расходов

Читатели уточнят информацию об основаниях для избавления предприятия от просроченных обязательств кредитора с истекшим сроком давности взыскания в этом обзоре.

Как видите, экономический рынок считается сложнейшей системой, которая предполагает гарантирование и возврат заемного имущества. Соответственно, знание базовых принципов этого механизма становится преимуществом для руководителя компании – ведь повышение деловой репутации предприятия играет ключевую роль в становлении бизнеса.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 350-44-96Это быстро и бесплатно!

lichnyjcredit.ru