Превышение лимитов на сумму у эмитента: Карточные лимиты/ Полезная информация/ Платёжные карты/ Частным лицам

Дополнительная информация о банковских картах

Услуги, на которые владелец банковской карты может рассчитывать при проживании в гостинице:

Бронирование номера

Для бронирования номера достаточно сообщить сотрудникам гостиницы номер карты и срок ее действия (по телефону, по факсу, через интернет-сайт).

Приоритетная выписка

При поселении в отель вы можете подписаться на услуги приоритетной выписки. Тогда вы покинете отель с чистой совестью, не ожидая в очереди вместе с другими туристами, чтобы рассчитаться за проживание. Необходимую сумму спишут с вашей банковской карты. Вы получите выписку, проверите сумму, и в случае неправомерно списанных операций у вас всегда будет шанс отказаться от них, направив соответствующее заявление в свой банк.

Оплата проживания

При поселении в гостиницу предъявите карту, по которой будете платить, и укажите, чтобы все платежи, сопутствующие вашему проживанию (мини-бар, телефонные переговоры, прачечная и т.п.), были включены в общий счет, который вы оплатите при выезде из отеля.

Стоит оговорить, что использование банковских карт для оплаты проживания в гостиницах — наиболее удобный, но, в то же время, при возникновении спорных ситуаций, и рискованный способ. Соблюдение приведенных ниже правил позволит вам получать от вашей карты только положительный опыт.

Правила

Правило №1

Всегда обращайте внимание на то, что при бронировании отеля вам обязаны сообщить номер брони и условия ее отмены.

Очень часто гостиницы практикуют взимание штрафа за отмену брони.

Основной принцип отмены брони заключается в том, чтобы уведомить об этом гостиницу в отведенные сроки и в определенной форме. И сроки, и форма отмены всегда сообщаются клиенту при заказе номера. Следует об этом помнить, чтобы не потерять деньги по недоразумению.

Правило №2

Минимум в течение шести месяцев храните на руках документы, которые вы оформляли во время бронирования, поселения, проживания и выезда из гостиницы.

В случае возникновения спорных ситуаций разобраться при помощи этих документов будет значительно проще.

Правило №3

Всегда внимательно читайте документы, под которыми вы ставите свою подпись.

Особенно внимательным надо быть с мелким текстом. Как правило, именно там излагаются условия, позволяющие гостинице возложить на вас дополнительные расходы.

Проверяйте слагаемые, из которых состоит итоговый счет на наличие расходов, на самом деле не совершенных вами.

Правило №4

Следите за доступным балансом по карте.

При въезде в гостиницу (или при бронировании) вашу карту только авторизовывают (отель проверяет статус карты, направляя авторизационный запрос в банк-эмитент). Сам факт оплаты за проживание происходит при выселении, т.к. фактическая сумма за проживание может быть и меньше, и больше рассчитанной при вселении. Предварительная проверка карты – это, своего рода, страховка для отеля, что к моменту расчета за проживание клиент не может потратить все свои деньги, поскольку, авторизовав карту, отель уже заявил на эту сумму свои права. Клиенты часто забывают о факте такой авторизации и пытаются совершить операции на сумму больше той, что доступна для использования после такой авторизации. Естественно, в этом случае клиенту в данной операции будет отказано.

Правило №5

Оплатив проживание в отеле другими средствами (например, наличными или денежным переводом), не дублируйте эту оплату еще и при помощи карты.

Причин совершения такой ошибки может быть несколько – элементарное непонимание правил пользования картой, незнание языка, спешка, невнимательность, как со стороны владельца карты, так и со стороны персонала отеля.

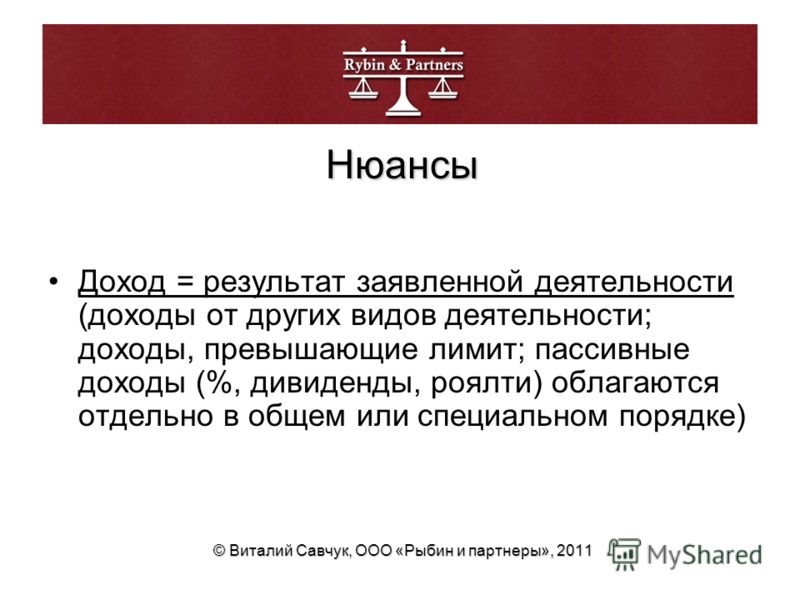

Комиссия за превышение лимита – Финансовая энциклопедия

Что такое Комиссия за превышение лимита?

Комиссия за превышение лимита – это штраф, взимаемый компаниями- отчетности, ответственности и раскрытии информации о кредитных картах (CARD) в 2009 году.

Как работает комиссия за превышение лимита

Комиссия за превышение лимита – это один из способов, которым компании-эмитенты кредитных карт стремятся управлять своими рисками . Поскольку кредитные карты являются необеспеченной формой долга , компании-эмитенты кредитных карт не могут прибегать к какому-либо залогу в случае дефолта держателя карты .

По этой причине компании, выпускающие кредитные карты, стремятся отговорить клиентов от рискованного в финансовом отношении поведения, такого как расходы, превышающие установленный им кредитный лимит. Взимая сверхлимитную комиссию в ответ на такие транзакции, компании-эмитенты кредитных карт могут сдерживать такое поведение, одновременно получая дополнительную прибыль.

В прошлом многие компании, выпускающие кредитные карты, автоматически включали клиентов в программы, в результате чего они могли превышать свои кредитные лимиты и взимать сверхлимитную плату. Однако принятие Закона о картах в 2009 году добавило новые правила в этот процесс. Сегодня клиенты не могут превышать свои кредитные лимиты, если они не сделают это вручную.

Краткая справка

Выплата всего баланса кредитной карты каждый месяц – это наиболее экономически эффективная стратегия, позволяющая избежать не только сборов за превышение лимита, но и высоких процентных ставок.

Другими словами, клиенты кредитной карты могут по своему усмотрению взимать с себя потенциальную комиссию за превышение лимита в обмен на право превышать свои кредитные лимиты . Однако в то же время Закон о картах также налагает ограничения на размер самих сверхлимитных сборов. Сегодня компании, выпускающие кредитные карты, не могут взимать комиссию, превышающую сумму, на которую клиент превысил свой кредитный лимит. Например, если клиент превышает свой кредитный лимит на 50 долларов, то 50 долларов будут максимальной суммой за превышение лимита, разрешенной законом.

Ключевые моменты

- Комиссия за превышение лимита – это штраф, взимаемый с клиентов кредитной карты, которые нарушают свои кредитные лимиты.

- В прошлом компании могли по своему усмотрению определять размер своих сверхлимитных комиссий, но теперь не могут взимать плату, превышающую сумму, которая была превышена.

- Принятие Закона об отчетности, ответственности и раскрытии информации о кредитных картах (CARD) в 2009 году ввело законы, защищающие потребителей от непредвиденных или высоких комиссий.

- Сегодня клиенты должны «согласиться» на возможность превышения своего кредитного лимита, и в этом случае с них могут взиматься сверхлимитные сборы.

- С момента принятия Закона о картах сверхлимитные сборы практически исчезли.

Управление сверхлимитными комиссиями

Когда выдается кредитная карта, на ней указывается максимальная сумма, которую можно использовать. Этот порог индивидуален для каждого человека и зависит, прежде всего, от кредитной истории клиента .

Например, человек A с хорошей кредитной историей подает заявку на получение кредитной карты и имеет максимальный лимит расходов в размере 10 000 долларов США. С другой стороны, лицо B с плохой кредитной историей подает заявку на получение той же кредитной карты и имеет максимальный лимит расходов в размере 2000 долларов США. Эти лимиты установлены, чтобы минимизировать риск компании-эмитента кредитной карты.

Важно часто проверять выписку по кредитной карте, чтобы знать, где находится ваш текущий баланс и насколько вы близки к пороговому значению. Плата за превышение лимита взимается всякий раз, когда баланс превышает пороговое значение, независимо от того, была ли увеличенная сумма связана с покупкой, процентным платежом, штрафом за просрочку или любой другой комиссией.

Безопаснее не соглашаться на превышение кредитного лимита и взимание комиссии. Это позволяет избежать нежелательных затрат. Если вы не согласитесь и превысите свой кредитный лимит, ваша транзакция будет отклонена. Это хороший способ избежать комиссий и убедиться, что вы исчерпали свой кредитный лимит .

Также стоит отметить, что если вы не согласитесь, а компания-эмитент вашей кредитной карты разрешит транзакцию, они не смогут взимать с вас комиссию за превышение лимита. В этом случае, если вы заметили комиссию в своей выписке, сообщите об этом компании-эмитенту кредитной карты, чтобы она удалилась.

В этом случае, если вы заметили комиссию в своей выписке, сообщите об этом компании-эмитенту кредитной карты, чтобы она удалилась.

Сколько стоит комиссия за превышение лимита?

Как указано в Законе о картах, компания-эмитент кредитной карты не может взимать с вас сумму, превышающую сумму, которую вы превысили свой лимит. Компания-производитель карты также не может взимать с вас комиссию за превышение лимита более одного раза за один платежный цикл. Если ваш баланс превышает лимит, ваша компания-эмитент не сможет списать с вас более двух раз подряд.

Согласно Закону о картах, первый сбор за превышение лимита должен составлять 25 долларов, а второй сбор должен составлять 35 долларов, если он происходит в течение шести месяцев после первого. При этом с момента принятия Закона о карточках сверхлимитные сборы практически исчезли. Например, American Express не взимает комиссию за превышение лимита с 2009 года.

Хотя комиссии за превышение лимита практически исчезли, существуют и другие штрафы, которые потребитель может понести, постоянно превышая свой кредитный лимит. Эти штрафы могут включать в себя повышение процентных ставок, снижение кредитного лимита, более ранние платежи, более высокие минимальные платежи и даже аннулирование карты.

#К

PayPal

Уступка

Вы не имеете права передавать или уступать права и обязательства по настоящему соглашению с пользователем без предварительного письменного согласия PayPal. PayPal имеет право в любое время передать или уступить настоящее соглашение с пользователем либо связанные с ним права и обязательства, и Вы предоставляете свое предварительное согласие в соответствии со статьей 391 Гражданского кодекса Российской Федерации на любую такую передачу или уступку.

Рабочие дни

«Рабочий день» — день работы банков в России, кроме субботы и воскресенья, а также любых официально объявленных в России праздничных дней. Время начала и окончания Рабочего дня — время начала и окончания нашего операционного дня, которое мы как кредитная организация устанавливаем своими внутренними правилами.

Неактивные счета

Если Вы не входите в свой счет PayPal в течение двух или более лет, PayPal вправе закрыть его и поступить с неиспользованными денежными средствами в соответствии с применимым законодательством, касающимся невостребованных денежных средств.

Применимое право и подсудность

Настоящее пользовательское соглашение регулируется законодательством Российской Федерации, поскольку такие законы применяются к соглашениям, заключенным и подлежащим исполнению исключительно на территории России, независимо от положений коллизионного права.

Идентификация личности

Вы разрешаете PayPal запрашивать сведения, необходимые для подтверждения Вашей личности, как напрямую, так и через третьих лиц. К таким сведениям относятся:

- подробные сведения, включая дату рождения, фактический адрес и другие данные, необходимые для подтверждения вашей личности;

- подтверждение того, что адрес электронной почты или финансовый инструментарий принадлежит Вам;

- отчет о кредитной истории, полученный в кредитном агентстве, или сведения о вас, полученный в сторонних базах данных или других источниках;

- водительские права или другие документы, удостоверяющие Вашу личность.

В соответствии с законами о противодействии легализации доходов, полученных преступным путем, и финансированию терроризма PayPal может проверять некоторые идентификационные сведения при использовании Вами определенных услуг PayPal. PayPal сохраняет за собой право закрыть, приостановить или ограничить доступ к Вашему счету PayPal и/или услугам PayPal в том случае, если после разумных запросов нам не удастся получить сведения, необходимые для подтверждения Вашей личности.

PayPal является оператором электронных денежных средств

PayPal является кредитной организацией и оператором электронных денежных средств, предоставляющим возможность переводить электронные денежные средства без открытия банковских счетов и оказывающим услуги через Интернет. Мы не контролируем и не несем ответственности за споры, которые возникают между Вами и другими пользователями, даже если Вы используете Программу защиты покупателей PayPal или Программу защиты продавцов PayPal для покрытия финансовых убытков посредством спора. Мы не гарантируем, что пользователи являются теми, за кого себя выдают. Также мы не гарантируем, что покупатель или продавец завершит операцию. Обращаем Ваше внимание на то, что существуют риски взаимодействия с несовершеннолетними лицами или мошенниками.

Мы не контролируем и не несем ответственности за споры, которые возникают между Вами и другими пользователями, даже если Вы используете Программу защиты покупателей PayPal или Программу защиты продавцов PayPal для покрытия финансовых убытков посредством спора. Мы не гарантируем, что пользователи являются теми, за кого себя выдают. Также мы не гарантируем, что покупатель или продавец завершит операцию. Обращаем Ваше внимание на то, что существуют риски взаимодействия с несовершеннолетними лицами или мошенниками.

PayPal не является общественным перевозчиком или предприятием коммунального комплекса. Настоящее соглашение не является публичным договором как этот термин определен в соответствии со статьей 426 Гражданского кодекса Российской Федерации. Проценты, описанные в статье 317.1 Гражданского кодекса Российской Федерации, не начисляются по претензиям по настоящему Соглашению.

Конфиденциальные сообщения

Защита Вашей конфиденциальности очень важна для нас. Ознакомьтесь с нашим Положением о конфиденциальности, чтобы лучше понять наши обязательства по сохранению Вашей конфиденциальности, а также по использованию и раскрытию Ваших данных.

Перевод соглашения

Мы будем общаться с Вами на русском языке. Любой перевод настоящего соглашения с пользователем осуществляется исключительно для Вашего удобства и не имеет целью изменение условий настоящего соглашения с пользователем. В случае конфликта между русской и английской версиями данного соглашения с пользователем, русская версия имеет преимущественную силу.

Использование Вами (как продавцом) персональных данных. Законы о защите данных

Если Вы (как продавец) получаете персональные данные, касающиеся другого пользователя PayPal, Вы обязаны соблюдать конфиденциальность таких персональных данных и использовать их только в связи с услугами PayPal. Вы не имеете права разглашать третьим лицам или распространять какие-либо персональные данные пользователей PayPal или использовать такие персональные данные в маркетинговых целях, если у Вас нет явно выраженного согласия пользователя. Вы не имеете права отправлять пользователям PayPal незатребованные электронные письма и использовать услуги PayPal по получению платежей для отправки или содействия отправке таких писем третьим лицам.

Вы не имеете права отправлять пользователям PayPal незатребованные электронные письма и использовать услуги PayPal по получению платежей для отправки или содействия отправке таких писем третьим лицам.

Если Вы обрабатываете какие-либо персональные данные пользователя PayPal в соответствии с настоящим соглашением, Вы и PayPal являетесь независимыми операторами (а не совместным оператором) персональных данных, что означает, что каждый из нас самостоятельно определяет цели и способы обработки таких персональных данных. Каждый из нас обязуется соблюдать требования действующих законов о конфиденциальности и защите данных, включая действующие нормативные положения, директивы, кодексы профессиональной практики и нормативные требования, применимые к операторам данных в связи с настоящим соглашением. У каждого из нас есть собственные, самостоятельно разработанные положения о конфиденциальности, уведомления, политики и процедуры в отношении любых персональных данных, которые мы обрабатываем в связи с настоящим соглашением, и каждый из нас будет следовать им.

В соответствии с действующим законодательством о защите данных каждый из нас обязуется:

- внедрять и поддерживать в действии все соответствующие меры, обеспечивающие безопасность обработки таких персональных данных, вести учет всех операций по обработке, осуществляемых в соответствии с настоящим соглашением; а также

- не предпринимать осознанно или умышленно и не допускать осознанно или умышленно никаких действий, которые могут привести к нарушению другой стороной применимых законов о защите данных.

Все персональные данные, собираемые Вами в связи с услугами PayPal (исключая данные, которые Вы генерируете, собираете или получаете в рамках отдельных отношений между Вами и пользователем, не связанных с использованием услуг PayPal), Вы обязуетесь использовать только в строго ограниченных случаях, когда такое использование необходимо и связано с услугами PayPal, и не будете использовать их ни в каких-либо других целях, в отношении которых Вы не получили предварительного явного согласия пользователя.

Таблица комиссий

Общие сведения

PayPal взимает следующие комиссии:

- Комиссии за личные операции.

- Комиссии за коммерческие платежи.

- Прочие комиссии:

- комиссия за конвертацию валюты;

- комиссия за вывод средств с остатка;

- комиссия за возмещение средств по коммерческой операции;

- комиссия за перевод средств с помощью выплат и массовых платежей PayPal;

- комиссия за подтверждение кредитной или дебетовой карты;

- комиссия за запрос записей;

- банковская комиссия за возврат при выводе средств со счета;

- комиссия согласно ценообразованию для благотворительных организаций;

- комиссия за получение электронных чеков;

- комиссия за микроплатежи.

Размер комиссий зависит от того, является ли операция коммерческой или личной.

«Коммерческая операция» означает покупку и продажу товаров и услуг или получение платежей, когда средства запрашиваются с помощью PayPal.

«Личная операция» означает отправку денежных средств (инициированную с вкладки «Личный» в разделе «Отправить перевод»), а также получение денежных средств на свой счет PayPal от друзей и родных, которые не совершали у Вас покупку (т. е. это не платеж за товары или услуги). Если Вы продаете товары или услуги, Вы не имеете права просить покупателя отправить Вам платеж за эту покупку в рамках личной операции. Если Вы это сделаете, PayPal может отключить Вам возможность принимать некоторые или все платежи в рамках личных операций. Кроме того, обратите внимание, что:

a. Из некоторых стран невозможно отправить перевод в рамках личной операции.

b. Со счетов, зарегистрированных в Бразилии и Индии, невозможно отправлять и получать платежи в рамках личных операций. Это означает, что Вы не сможете отправлять личные платежи на счета, зарегистрированные в Бразилии или Индии. При получении платежа в другой валюте эта комиссия конвертируется и платится в валюте получения (и взимается наша комиссия за конвертацию валюты) согласно нижеприведенному разделу 3 настоящего Приложения A.

При получении платежа в другой валюте эта комиссия конвертируется и платится в валюте получения (и взимается наша комиссия за конвертацию валюты) согласно нижеприведенному разделу 3 настоящего Приложения A.

Фиксированная комиссия за личные операции зависит от валюты получения и представлена в таблице ниже.

Австралийский доллар: | 0,30 AUD |

Канадский доллар: | 0,30 CAD |

Чешская крона: | 10,00 CZK |

Датская крона: | 2,60 DKK |

Евро: | 0,35 EUR |

Гонконгский доллар: | 2,35 HKD |

Венгерский форинт: | 90,00 HUF |

Израильский шекель: | 1,20 ILS |

Японская йена: | 40,00 JPY |

Малайзийский ринггит: | 2,00 MYR |

Мексиканское песо: | 4,00 MXN |

Новозеландский доллар: | 0,45 NZD |

Норвежская крона: | 2,80 NOK |

Филиппинское песо: | 15,00 PHP |

Польский злотый: | 1,35 PLN |

Российский рубль: | 10,00 RUB |

Сингапурский доллар: | 0,50 SGD |

Шведская крона: | 3,25 SEK |

Швейцарский франк: | 0,55 CHF |

Новый тайваньский доллар: | 10,00 TWD |

Тайский бат: | 11,00 THB |

Фунт стерлингов: | 0,20 GBP |

Доллар США: | 0,30 USD |

2. Комиссии за коммерческие операции

Комиссии за коммерческие операции

Действие | Комиссия | ||||||||||

Отправка (покупка) | Бесплатно (если не выполняется конвертация валюты) | ||||||||||

Получение международных платежей (продажа) | Стандартная ставка: 3,9% + фиксированная комиссия (см. таблицу ниже) Комиссия для продавца (При условии подачи заявки и получения предварительного одобрения от PayPal. Каждая заявка рассматривается в индивидуальном порядке, в том числе по следующим критериям: соответствующий ежемесячный объем продаж, средний размер корзины и отсутствие нарушений на счете. См. страницу «Комиссия для продавца».) От 2,9% до 3,9% + фиксированная комиссия (указанная в таблице «Фиксированная комиссия» ниже). Размер комиссии увеличивается на сумму процента комиссии за международный платеж, указанного в таблице ниже (в зависимости от страны отправителя).

|

* Аландские острова, Дания, Фарерские острова, Финляндия, Гренландия, Исландия, Норвегия, Швеция.

** Австрия, Бельгия, Канада, Нормандские острова, Кипр, Эстония, Франция (включая Французскую Гвиану, Гваделупу, Мартинику, Реюньон и Майотту), Германия, Гибралтар, Греция, Ирландия, остров Мэн, Италия, Люксембург, Мальта, Монако^^, Нидерланды, Португалия, Черногория^^, Сан-Марино, Словакия, Словения, Испания, Великобритания, США, государство-город Ватикан. Покупатели в этих странах не могут открыть счет PayPal, но могут совершать платежи через PayPal с кредитных карт на сайтах определенных продавцов.

Покупатели в этих странах не могут открыть счет PayPal, но могут совершать платежи через PayPal с кредитных карт на сайтах определенных продавцов.

Фиксированная комиссия за коммерческие операции зависит от валюты получения и представлена в таблице ниже.

Австралийский доллар: | 0,30 AUD |

Бразильский реал: | 0,60 BRL |

Канадский доллар: | 0,30 CAD |

Чешская крона: | 10,00 CZK |

Датская крона: | 2,60 DKK |

Евро: | 0,35 EUR |

Гонконгский доллар: | 2,35 HKD |

Венгерский форинт: | 90,00 HUF |

Израильский шекель: | 1,20 ILS |

Японская йена: | 40,00 JPY |

Малайзийский ринггит: | 2,00 MYR |

Мексиканское песо: | 4,00 MXN |

Новозеландский доллар: | 0,45 NZD |

Норвежская крона: | 2,80 NOK |

Филиппинское песо: | 15,00 PHP |

Польский злотый: | 1,35 PLN |

Российский рубль: | 10,00 RUB |

Сингапурский доллар: | 0,50 SGD |

Шведская крона: | 3,25 SEK |

Швейцарский франк: | 0,55 CHF |

Новый тайваньский доллар: | 10,00 TWD |

Тайский бат: | 11,00 THB |

Фунт стерлингов: | 0,20 GBP |

Доллар США: | 0,30 USD |

3. Прочие комиссии

Прочие комиссии

Действие | Комиссия | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за конвертацию валюты | Комиссия за конвертацию валюты для платежей в рамках личных или коммерческих операций (включая конвертацию сумм возмещаемых и отклоненных платежей): стандартный обменный курс плюс 4% (обменный курс операции). Комиссия за конвертацию валюты при получении других платежей (включая выплаты и массовые платежи) или выводе средств на банковский счет (если остаток на счете PayPal хранится не в рублях, при выводе денежных средств со счета PayPal на банковский счет): стандартный обменный курс плюс 3% (обменный курс операции). | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за вывод средств с остатка | Бесплатно | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссии за урегулирование споров | Мы можем взимать комиссию за урегулирование споров, если покупатель открывает спор, подает претензию или запрашивает возвратный платеж по операции, обработанной через счет PayPal покупателя или гостевой счет PayPal. Подробная информация о стандартных и повышенных комиссиях за урегулирование споров приведена в Соглашении с пользователем PayPal. Стандартные комиссии за урегулирование спора

Стандартные комиссии за урегулирование споров взимаются в валюте исходной операции. Повышенные комиссии за урегулирование споров

Повышенные комиссии за урегулирование споров взимаются в валюте исходной операции. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за возмещение средств по коммерческой операции | Если Вы возмещаете (частично или полностью) операции покупателю или пожертвование дарителю, какие-либо комиссии за возврат отсутствуют, при этом комиссии, уплаченные Вами в качестве продавца, не будут Вам возвращены. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за перевод средств с помощью выплат и массовых платежей PayPal | 2% от общей суммы платежа. Максимальный размер комиссии за отдельный платеж в случае любых других операций указан в таблице ниже (в зависимости от валюты платежа).

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за привязку и подтверждение кредитной или дебетовой карты (проверка данных кредитной или дебетовой карты) В целом комиссия за создание счета в PayPal не взимается. | Комиссия зависит от валюты и указана в таблице ниже.

Эта сумма будет возмещена в течение 75 дней с момента списания. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за запрос записей | 12,00 EUR за одну запись (или эквивалент в другой валюте) Данная комиссия взимается за запросы информации об обоснованной причине, по которой нам пришлось отклонить Ваше платежное поручение. Мы не будем взимать с Вас комиссию за запрос записей в связи с Вашим добросовестным заявлением об ошибке на Вашем счете. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Банковская комиссия за возврат при выводе средств со счета Данная комиссия взимается, когда попытка пользователя вывести средства оказывается неудачной в результате предоставления неверных сведений о банковском счете или сведений о доставке. | Бесплатно | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия согласно ценообразованию для благотворительных организаций | При условии подачи заявки и получения предварительного одобрения от PayPal. Ставка для международных операций: комиссия за международный платеж согласно ценообразованию для благотворительных организаций равна комиссии за получение платежей в рамках международных коммерческих операций. Фиксированная комиссия согласно ценообразованию для благотворительных организаций (в зависимости от валюты получения платежа) указана в таблице ниже.

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за получение электронных чеков | Максимальный размер комиссии за один платеж с помощью электронного чека указан в таблице ниже (в зависимости от валюты получения).

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Комиссия за международные микроплатежи | 6% + фиксированная комиссия* | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Фиксированная комиссия за микроплатежи* | В зависимости от валюты получения, как указано в таблице ниже.

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Указанные комиссии включают все применимые налоги. Однако могут существовать другие налоги или расходы, которые не платятся через PayPal или не взимаются нами. Вы несете ответственность за оплату телефонной связи, любые сборы, взимаемые Вашим интернет-провайдером, а также за аналогичные или связанные сборы, взимаемые в результате использования Вами услуг. Вы соглашаетесь с тем, что мы можем удерживать комиссии с переводимых сумм до момента зачисления их на Ваш счет. Подробную информацию о полученных Вами суммах и удержанных нами комиссиях можно получить по электронной почте или в истории операций, доступной после входа в счет. За исключением случаев, когда имеется подтверждение ошибки с нашей стороны, Вы уплачиваете все комиссии без каких-либо взаимозачетов или иных вычетов. Мы можем взимать плату за любые дополнительные услуги, предоставляемые нами за рамками настоящего Соглашения. Мы сообщим Вам о взимаемой плате после запроса услуги.

Однако могут существовать другие налоги или расходы, которые не платятся через PayPal или не взимаются нами. Вы несете ответственность за оплату телефонной связи, любые сборы, взимаемые Вашим интернет-провайдером, а также за аналогичные или связанные сборы, взимаемые в результате использования Вами услуг. Вы соглашаетесь с тем, что мы можем удерживать комиссии с переводимых сумм до момента зачисления их на Ваш счет. Подробную информацию о полученных Вами суммах и удержанных нами комиссиях можно получить по электронной почте или в истории операций, доступной после входа в счет. За исключением случаев, когда имеется подтверждение ошибки с нашей стороны, Вы уплачиваете все комиссии без каких-либо взаимозачетов или иных вычетов. Мы можем взимать плату за любые дополнительные услуги, предоставляемые нами за рамками настоящего Соглашения. Мы сообщим Вам о взимаемой плате после запроса услуги.

4. Комиссии за отправку платежей, взимаемые в другой валюте. Некоторые комиссии, которые Вы платите PayPal, взимаются в валюте, которая не является валютой остатков, используемых для отправки платежа. В этом случае мы выполним конвертацию валюты (в соответствии с разделом 2.13, за которую мы взимаем соответствующую комиссию согласно разделу 3 Приложения A) каждого соответствующего исходного остатка в валюту, в которой взимается комиссия, и спишем комиссии с конвертированного остатка.

Часто задаваемые вопросы

1.Где я могу подать заявку на получение кредитной карты вашего Банка?

Подать заявку на получение кредитной карты Вы можете на сайте Банка www.forte.bank или в любом отделении филиала Банка.

2.Какие документы необходимы для оформления кредитной карты?

Вам достаточно предоставить в Банк лишь удостоверение личности*.

* Банком могут быть запрошены дополнительные документы

3.Какую сумму кредитного лимита я могу получить в Банке?

Вы можете получить кредитный лимит до 3 000 000 тенге в зависимости от Ваших доходов.

4.Какая ставка вознаграждения?

Ставка вознаграждения по кредитному лимиту составляет 24,99% годовых (ГЭСВ от 28,12%)

5.Какую комиссию Банку я должен заплатить за предоставление кредитной карты?

Комиссий за организацию, обслуживание и предоставление кредитной карты не предусмотрено.

6.Сколько стоит услуга SMS-оповещения, и имеется ли абонентская плата по кредитной карточке?

Данные услуги предоставляются Банком на бесплатной основе.

7.Можно ли направить сумму кредитного лимита на погашение кредита/кредитного лимита в другом Банке (рефинансирование)?

Да, ведь наша кредитная карта является универсальным платежным инструментом и предусматривают возможность погашения Вашей текущей задолженности по беззалоговым кредитам в других Банках (рефинансирование).

8.Каким образом можно погашать задолженность по кредитному лимиту?

Способ внесения денег на счет погашения задолженности по договору Вы можете выбрать самостоятельно:

Переводом в мобильном банкинге ForteBank

Переводом в интернет банкинге ForteBank

Через терминалы ForteBank

Переводом с другой карты

Через банкоматы с функцией Cash—in

В любом отделении ForteBank

9.Что такое минимальный платеж?

Минимальный платеж составляет не менее 2 000 тенге и рассчитывается как сумма следующих слагаемых: 1% от суммы использованного кредитного лимита плюс начисленное вознаграждение за фактическое количество дней пользования кредитным лимитом. Минимальный платеж оплачивается по 25 число (включительно) месяца, следующего за месяцем использованиякредитного лимита. В случае если остаток задолженности составляет меньше 2 000 тенге, то минимальный платеж равен сумме всей задолженности по договору.

10.Могу ли я погашать задолженность по кредитной карте больше минимального платежа?

Конечно, Вы можете погашать задолженность по кредитному лимиту в любом размере, но не менее установленной суммы минимального платежа.

11.Что такое льготный период?

Это услуга, позволяющая Вам увеличить свои финансовые возможности абсолютно бесплатно, т.е. вознаграждение по кредитному лимиту не оплачивается. Вы можете тратить деньги на любые Ваши расходы, текущие или незапланированные, в течение 55 дней абсолютно бесплатно. Льготный период действует в случае досрочного полного погашения Вами всей суммы задолженности по кредитному лимиту, полученному за отчетный месяц, в период с 1-го числа отчетного месяца по 25-е число следующего месяца включительно, но не более 55 календарных дней.

12.Каким образом я могу отслеживать сумму и сроки погашения кредитного лимита?

С помощью мобильного и интернет банкинга;

Каждый месяц 5-го числа на Ваш номер отправляется SMS с указанием суммы задолженности;

Позвонив на бесплатный номер 7575 с мобильного телефона.

13.Как узнать, зачислен ли платеж по кредитной карте и сумму доступного кредитного лимита?

С помощью мобильного и интернет банкинга;

Каждый месяц 5-го числа на Ваш номер отправляется SMS с указанием суммы задолженности;

Позвонив на бесплатный номер 7575 с мобильного телефона.

14.Имеется ли Сashback по кредитной карточке?

Конечно, обсуживаясь нашей кредитной карточкой в рамках безналичной оплаты товаров и услуг Вы можете получать до 15% Сashback. С полным списком партнеров Вы можете ознакомиться на сайте Банка www.forte.bank.

15.Каковы условия досрочного погашения кредитного лимита?

Вы можете досрочно закрыть кредитный лимит в любое время без штрафных санкций.

16.Какие санкции применяются за просрочку платежа по кредитному лимиту?

В случае несвоевременной оплаты задолженности по кредитному лимиту по Вашему договору будет начисляться, пеня в размере 0,5% (до истечения 90 дней просрочки), в размере 0,03% от суммы просроченного платежа за каждый день просрочки (по истечении 90 дней просрочки), но не более 10% от суммы выданных по Договору в пределах суммы установленного кредитного лимита за каждый год действия Договора.

17.Что делать, если я потерял кредитную карту или она была украдена?

Вы можете мгновенно воспользоваться услугой блокировки в мобильном и интернет банкинге, а также заблокировать кредитную карту, обратившись по бесплатному номеру 7575 с мобильного телефона.

18.Как активировать карту?

Проведите операцию с введением PIN-кода в любом банкомате (запрос баланса, снятие денег)

19.Можно ли снимать деньги с кредитной карты наличными?

Конечно, Вы можете снимать наличные средства в банкоматах любого банка в пределах установленной суммы кредитного лимита.

20.Могу ли я пользоваться кредитной картой находясь в другой стране?

Конечно, можете. Ведь Банк выпускает кредитные карты международной системы MasterCard. Использовать карты данной платежной системы возможно по всему миру в торговых организациях, принимающих к оплате карты MasterCard, а также снимать наличные в банкоматах любых Банков.

21.Сколько раз я могу использовать карту? Есть ли ограничения по количеству покупок?

Вы можете использовать вашу карту многократно, совершая покупки в пределах кредитного лимита. Нет необходимости откладывать следующую покупку до момента полного погашения вашей задолженности по предыдущей покупке. Каждый раз, возвращая сумму основного долга, вы восстанавливаете свой доступный кредитный лимит на сумму возвращенного долга и можете снова оплачивать товары и услуги в пределах доступного к использованию лимита.

О внесении изменений в НК РФ с 01.01.2018 (налогообложение выплат по российским ценным бумагам)

Налогообложение доходов по облигациям российских эмитентов

Уточнение порядка налогообложения по счетам депо иностранных номинальных держателей при проведении налогового раскрытия в разрезе юрисдикций

1. Для раскрываемых в целях налогообложения юридических лиц — нерезидентов и резидентов РФ

С 01/01/2017 года вступили в силу изменения в Налоговый кодекс Российской Федерации (далее — НК РФ), в соответствии с которыми была снижена налоговая ставка с 20% до 15% для российских и иностранных лиц — плательщиков налога на прибыль, по доходам в виде процентов по рублевым корпоративным облигациям российских эмитентов, выпущенным после 01/01/2017. Согласно письма Министерства Финансов от 2 ноября 2016 г. № 03-08-05/64112 НРД как депозитарий, выполняющий обязанности налогового агента, применяет введенную ставку налога при выплате доходов по ценным бумагам, хранящимся на счетах иностранных номинальных держателей.

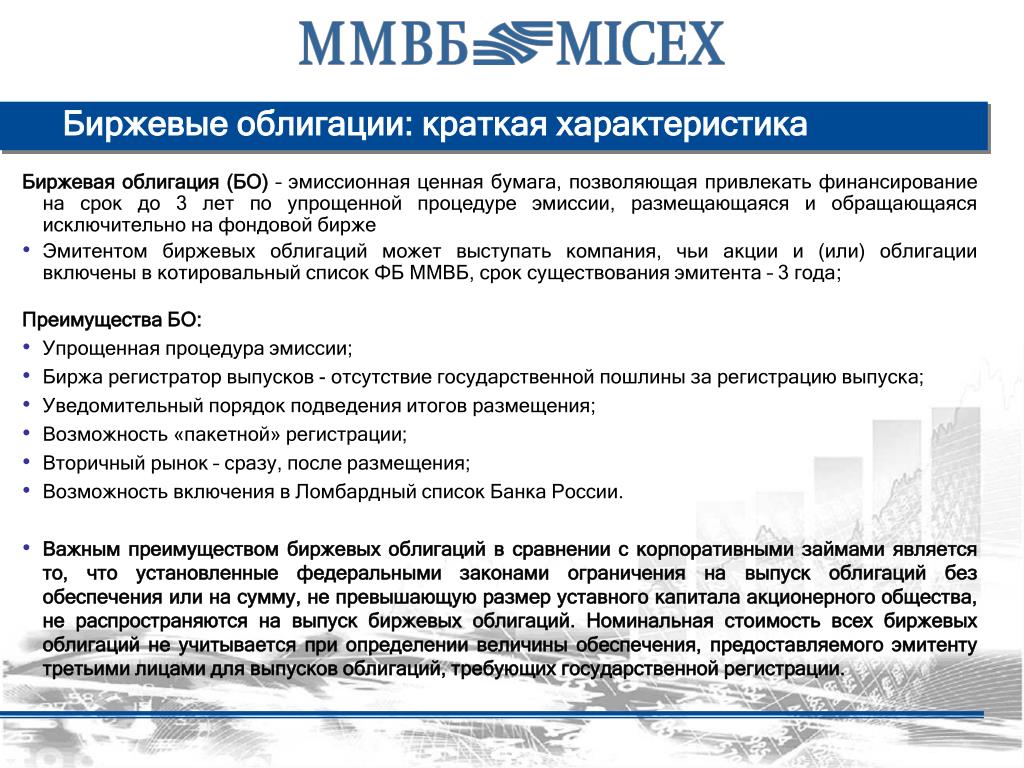

В целях классификации ценных бумаг российских эмитентов, по которым может быть применена пониженная ставка налогообложения в размере 15%, на сайте Московской биржи с 01.01.2018 реализован сервис по проверке корпоративных облигаций, имеющих право на ставку налога в размере 15%. Сервис позволяет получить на определенную дату список облигаций российских организаций, процентные доходы по которым облагаются по ставке 15%.

Список облигаций российских организаций, процентный доход по которым в соответствии с нормами пп.1 п.4 ст.284 НК РФ облагается по ставке 15% (далее — Список), составлен в отношении облигаций, которые одновременно удовлетворяют следующим условиям:

- Облигации выпущены российской организацией, включая Банк России.

- Облигации номинированы в российских рублях.

- Облигации эмитированы в период с 1 января 2017 г.

по 31 декабря 2021 г. включительно.

по 31 декабря 2021 г. включительно. - Облигации признаются обращающимися на организованном рынке ценных бумаг согласно ст.280 НК РФ на дату составления Списка.

Для выполнения последнего условия делается допущение о достаточности наличия одной сделки купли-продажи облигаций, заключенной в течение 3-х последовательных месяцев, предшествующих дате составления Списка (включая дату составления Списка), в режимах торгов облигациями ПАО Московская Биржа, в которых рассчитывается средневзвешенная цена. При этом сделки с облигациями при их первичном размещении не учитываются.

Сервис доступен без платной подписки. При этом следует иметь в виду, что Список размещен на сайте ПАО Московская Биржа исключительно в информационных целях. ПАО Московская Биржа не несет ответственности за ущерб в результате любого использования данного списка.

2. Для раскрываемых в целях налогообложения физических лиц — нерезидентов и резидентов РФ

С 1 января 2018 года вступают в силу изменения в НК РФ, внесенные Федеральным законом от 03.04.2017 № 58-ФЗ. Изменяется порядок обложения налогом на доходы физических лиц (далее — НДФЛ) доходов в виде процентов (купона) по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года (без ограничений 2021 годом).

Согласно новой редакции статьи 214.2 НК РФ, в отношении доходов в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года, налоговая база определяется по новой схеме. Налог по ставке 35% удерживается с физических лиц только в случае превышения суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который был выплачен купонный доход. Процентный доход, выплаченный в пределах установленного лимита, налогообложению НДФЛ не подлежит.

Процентный доход, выплаченный в пределах установленного лимита, налогообложению НДФЛ не подлежит.

Таким образом, например, при ставке рефинансирования Центрального Банка Российской Федерации в размере 8,25%, доходы в виде процента (купона), которые будут получены налогоплательщиками — физическими лицами с 1 января 2018 года по номинированным в рублях обращающимся облигациям российских организаций, эмитированным с 1 января 2017 года, частично будут подлежать налогообложению, если ставка доходности облигаций будет превышать 13,25%. При этом процентные доходы, полученные в пределах ставки 13,25 %, налогообложению не подлежат, тогда как превышение процентов, исчисленных исходя из фактической доходности по облигациям, над процентами, исчисленными по ставке 13,25%, подлежит налогообложению по ставке 35%.

На дату публикации настоящего сообщения НРД не получен официальный ответ Министерства Финансов РФ, разрешающий применение указанных льгот для физических лиц при выплате доходов по ценным бумагам, хранящимся на счетах иностранных номинальных держателей. Для проверки права на освобождение процентных доходов по корпоративным облигациям в целях налогообложения физических лиц в пределах установленных лимитов, можно также воспользоваться вышеуказанным сервисом Московской биржи. Сервис позволяет получить на определенную дату список облигаций российских организаций, процентные доходы по которым не облагаются НДФЛ в пределах установленных лимитов. Проверка процентной ставки по облигациям и расчет налоговой базы с суммы превышения установленных лимитов осуществляется физическим лицом и/или налоговым агентом самостоятельно.

По всем вопросам, связанным с настоящим сообщением, Вы можете обращаться к Вашим персональным менеджерам по телефонам: +7 495 956-27-90, +7 495 956-27-91.

| Код отказа | Описание причины отказа |

| 0 | Нет ошибки (в описании придет пустая строка) |

| 1 | Неизвестная причина отказа |

| 2 | Общая ошибка |

| 3 | Ошибка на стороне платежной системы |

| 4 | Не удалось выставить счет ни в одну из платежных систем |

| 5 | Неправильный запрос в платежную систему |

| 40 | Превышение лимитов |

| 50 | Платеж отменен |

| 100 | Ошибка в данных покупателя |

| 101 | Некорректный номер телефона |

| 300 | Некорректная транзакция по карте |

| 301 | Неверный номер карты |

| 302 | Неверное имя держателя карты |

| 303 | Неверное значение CVV2/CVC2 |

| 304 | Неверный срок действия карты |

| 305 | Данный вид карты не поддерживается банком |

| 306 | Некорректная сумма |

| 310 | Карта клиента просрочена |

| 320 | Отказ по соображениям безопасности |

| 321 | Не пройдена аутентификация по 3ds |

| 329 | Карта украдена, утеряна или скомпрометирована. |

| 330 | Неизвестный банк эквайер |

| 340 | Неизвестный эмитент |

| 350 |

Превышение количества использований карты клиента за определенный промежуток времени |

| 351 | Превышение установленного эмитентом лимита по карте. |

| 352 | На счете клиента не хватает средств |

| 353 | Отказ от банка эмитента без объяснения причины. |

| 354 | Транзакция не разрешена для банка эквайера |

| 355 | Эмитент запрещает online оплату для этой карты |

| 389 | Общая техническая ошибка системы |

| 390 | Ограничения по карте |

| 391 | Карта заблокирована |

| 400 | Транзакция заблокирована по решению fraud-фильтров |

| 410 | Клиент не подтвердил свой номер телефона |

§ 1026.56 Требования к сверхлимитным транзакциям.

(а) Определение. Для целей этого раздела термин «сверхлимитная транзакция» означает любое предоставление кредита эмитентом карты для завершения транзакции, в результате которой баланс счета кредитной карты потребителя превышает кредитный лимит.

(b) Требование согласия —

Официальное толкование требования 56 (b) о подписке.

Показать

Скрывать

1. Политика и практика отклонения сверхлимитных транзакций. Раздел 1026.56 (b) (1) (i) — (v), включая требования об уведомлении и получении согласия потребителя, не применяется к любому эмитенту карты, который придерживается политики и практики отказа в оплате любых сверх- ограничить транзакции для счета кредитной карты потребителя, когда эмитент карты обоснованно полагает, что завершение транзакции приведет к превышению потребителем кредитного лимита для этого счета. Например, если эмитент карты разрешает только те транзакции, которые во время авторизации не привели бы к превышению потребителем кредитного лимита, на него не распространяется требование об уведомлении потребителей и возможности утвердительно согласиться с картой оплата эмитентом сверхлимитных сделок.Однако, если транзакция с превышением лимита оплачивается без согласия потребителя, эмитент карты может не взимать комиссию за оплату транзакции.

2. Транзакции с превышением лимита не требуют авторизации или оплаты. Раздел 1026.56 не требует от эмитента карты авторизации или оплаты сверхлимитной транзакции, даже если потребитель утвердительно дал согласие на сверхлимитную услугу эмитента карты.

3. Примеры разумной возможности дать утвердительное согласие. Эмитент карты предоставляет потребителю разумную возможность дать положительное согласие на оплату эмитентом карты сверхлимитных транзакций, когда, среди прочего, он предоставляет разумные методы, с помощью которых потребитель может дать утвердительное согласие. Эмитент карты предоставляет такие разумные методы, если:

Эмитент карты предоставляет такие разумные методы, если:

я. По заявке. Эмитент карты предоставляет уведомление в форме заявки, которую потребитель может заполнить, чтобы запросить услугу как часть заявки;

ii. По почте. Эмитент карты предоставляет форму с раскрытием информации об открытии счета или периодическую выписку, которую потребитель должен заполнить и отправить по почте, чтобы утвердительно запросить услугу;

iii. По телефону. Эмитент карты предоставляет доступную телефонную линию, по которой потребители могут позвонить, чтобы дать положительное согласие.

iv. Электронным способом. Эмитент карты предоставляет потребителю электронные средства для получения положительного согласия. Например, эмитент карты может предоставить форму, к которой можно получить доступ и которую можно обработать на своем веб-сайте, где потребитель может установить флажок для подтверждения и подтвердить этот выбор, нажав кнопку, подтверждающую согласие потребителя.

4. Требуется отдельное согласие. Положительное согласие или согласие потребителя на оплату эмитентом карты сверхлимитных транзакций должно быть получено отдельно от других согласий или подтверждений, полученных эмитентом карты. Например, подпись потребителя в кредитной заявке на запрос кредитной карты сама по себе не будет в достаточной степени свидетельствовать о согласии потребителя на оплату эмитентом карты сверхлимитных транзакций. Однако эмитент карты может получить положительное согласие потребителя, предоставив пустую строку для подписи или флажок в приложении, которое потребитель может подписать или выбрать для запроса услуги сверх лимита, при условии, что строка подписи или флажок используется исключительно в целях подтверждения выбора, а не для каких-либо других целей, например, для получения согласия потребителей на использование других услуг или функций учетной записи или для получения раскрытия информации в электронном виде.

5. Письменное подтверждение. Эмитент карты может выполнить требование § 1026.56 (b) (1) (iv) о предоставлении письменного подтверждения решения потребителя утвердительно согласиться или отказаться от оплаты эмитентом карты сверхлимитных транзакций посредством предоставление потребителю копии заполненной формы согласия потребителя или путем отправки письма или уведомления потребителю, подтверждающего, что потребитель выбрал услугу эмитента карты. Эмитент карты также может удовлетворить требование письменного подтверждения, предоставив подтверждение в первой периодической выписке, отправленной после того, как потребитель выбрал.Например, эмитент карты может предоставить письменное уведомление в соответствии с § 1026.56 (e) (2) о периодической выписке. Тем не менее, эмитент карты не имеет права оценивать какие-либо сверхлимитные сборы или сборы со счета кредитной карты потребителя до тех пор, пока эмитент карты не отправит письменное подтверждение. Таким образом, если эмитент карты решит предоставить письменное подтверждение на первом периодическом выписке после того, как потребитель сделал выбор, ему не будет разрешено оценивать любые сверхлимитные сборы или сборы до следующего цикла выписки.

См. Толкование 56 (b) требования о включении. в Приложении I

(1) Общие. Эмитент карты не должен оценивать комиссию или плату со счета кредитной карты потребителя в рамках плана потребительского кредитования с неограниченным сроком действия (не обеспеченного жилищным обеспечением) для транзакции с превышением лимита, за исключением случаев, когда эмитент карты:

(i) Предоставляет потребителю устное, письменное или электронное уведомление, отделенное от всей другой информации, описывающее право потребителя утвердительно согласиться или отказаться от оплаты эмитентом карты сверхлимитной транзакции;

(ii) Предоставляет потребителю разумную возможность утвердительно согласиться или отказаться от оплаты эмитентом карты сверхлимитных транзакций;

(iii) Получает положительное согласие или согласие потребителя на оплату таких транзакций эмитентом карты;

(iv) Предоставляет потребителю подтверждение согласия потребителя в письменной форме или, если потребитель соглашается, в электронном виде; и

(v) Предоставляет потребителю письменное уведомление о праве отозвать это согласие после оценки сверхлимитной платы или сбора.

(2) Завершение сверхлимитных транзакций без согласия потребителя. Несмотря на отсутствие положительного согласия потребителя в соответствии с параграфом (b) (1) (iii) данного раздела, эмитент карты может оплатить любую сверхлимитную транзакцию на счете потребителя при условии, что эмитент карты не взимает комиссию. или взимать плату за оплату сверхлимитной транзакции.

Официальное толкование пункта 56 (b) (2) Завершение сверхлимитных транзакций без согласия потребителя

Показать

Скрывать

1. Примеры сверхлимитных транзакций, оплаченных без согласия потребителя. Раздел 1026.56 (b) (2) предусматривает, что эмитент карты может оплатить сверхлимитную транзакцию, даже если потребитель не предоставил положительного согласия, при условии, что эмитент карты не взимает комиссию или плату за оплату транзакции. . Запрет на взимание комиссии за оплату сверхлимитной транзакции применяется даже в обстоятельствах, когда эмитент карты не может избежать оплаты транзакции, превышающей кредитный лимит потребителя.

я. Транзакции не отправлены на авторизацию. Потребитель не дал утвердительного согласия на оплату эмитентом карты сверхлимитных транзакций. Потребитель покупает чашку кофе за 3 доллара с помощью кредитной карты. Из-за небольшой суммы транзакции в долларах продавец не отправляет транзакцию эмитенту карты для авторизации. Сделка заставляет потребителя превысить кредитный лимит. В этих обстоятельствах эмитенту карты запрещается взимать комиссию или плату со счета кредитной карты потребителя за оплату сверхлимитной транзакции, поскольку потребитель не выбрал услугу сверхлимитного эмитента карты.

ii. Сумма расчета превышает сумму авторизации. Потребитель не дал утвердительного согласия на оплату эмитентом карты сверхлимитных транзакций. Потребитель использует свою кредитную карту в ТРК с оплатой по факту, чтобы купить топливо на 50 долларов. Прежде чем разрешить потребителю использовать топливный насос, продавец проверяет действительность карты, запрашивая удержание авторизации в размере 1 доллара. Последующая сумма транзакции в 50 долларов заставляет потребителя превышать свой кредитный лимит.В этих обстоятельствах эмитенту карты запрещается взимать комиссию или плату со счета кредитной карты потребителя за оплату сверхлимитной транзакции, поскольку потребитель не выбрал услугу сверхлимитного эмитента карты.

iii. Промежуточные обвинения. Потребитель не дал утвердительного согласия на оплату эмитентом карты сверхлимитных транзакций. Потребитель совершает покупку на 50 долларов с помощью кредитной карты. Однако до того, как транзакция в размере 50 долларов будет начислена на счет потребителя, на счет будет проводиться отдельная периодическая оплата.После этого покупка за 50 долларов заставляет потребителя превысить свой кредитный лимит. В этих обстоятельствах эмитенту карты запрещается взимать комиссию или плату со счета кредитной карты потребителя за оплату сверхлимитной транзакции, поскольку потребитель не выбрал услугу сверхлимитного эмитента карты.

2. Допустимые сборы или сборы, если потребитель не дал согласия. Раздел 1026.56 (b) (2) не запрещает эмитенту карты оценивать комиссии или сборы, отличные от комиссий за превышение лимита, когда транзакция сверх лимита завершена.Например, если потребитель не согласился, эмитент карты может оценить комиссию за перевод баланса в связи с переводом баланса, при условии, что такая комиссия оценивается вне зависимости от того, превышает ли перевод кредитного лимита. Раздел 1026.56 (b) (2) не ограничивает возможность эмитента карты дебетовать счет потребителя на сумму сверхлимитной транзакции, если эмитенту карты разрешено сделать это в соответствии с применимым законодательством. Эмитент карты может также оценить процентные платежи в связи с транзакцией сверх лимита.

Раздел 1026.56 (b) (2) не ограничивает возможность эмитента карты дебетовать счет потребителя на сумму сверхлимитной транзакции, если эмитенту карты разрешено сделать это в соответствии с применимым законодательством. Эмитент карты может также оценить процентные платежи в связи с транзакцией сверх лимита.

См. Толкование пункта 56 (b) (2) Завершение сверхлимитных транзакций без согласия потребителя в Приложении I

(c) Порядок избрания. Эмитент карты может разрешить потребителю дать согласие на оплату эмитентом карты любой сверхлимитной транзакции в письменной, устной или электронной форме по выбору эмитента карты. Эмитент карты также должен разрешить потребителю отозвать свое согласие, используя те же методы, доступные потребителю для предоставления согласия.

Официальное толкование пункта 56 (c) Порядок избрания

Показать

Скрывать

1. Методы, определяемые эмитентом карты. Эмитент карты может определять средства, доступные потребителям, чтобы утвердительно дать согласие или отказаться от оплаты эмитентом карты сверхлимитных транзакций.Например, эмитент карты может принять решение о получении согласия в письменной, электронной или устной форме или с помощью комбинации этих методов. Раздел 1026.56 (c) также требует, чтобы такие методы были в равной степени доступны потребителям для отзыва предварительного согласия. Таким образом, например, если эмитент карты разрешает потребителю давать согласие в письменной или электронной форме, он также должен позволить потребителю отозвать это согласие в письменной или электронной форме.

2. Электронные обращения. Согласие потребителя или запрос на отзыв, поданный в электронном виде, не считается раскрытием потребителем информации для целей Закона об электронной подписи.

См. Толкование пункта 56 (c) Метод избрания в Приложении I

.

(d) Сроки и размещение объявлений —

Официальное толкование пункта 56 (d) Сроки и размещение уведомлений

Показать

Скрывать

1. Одновременное уведомление для устного или электронного согласия. В соответствии с § 1026.56 (d) (1) (ii), если эмитент карты стремится получить согласие потребителя устно или с помощью электронных средств, эмитент карты должен предоставить уведомление, содержащее раскрытие информации в § 1026.56 (e) (1) до и в рамках процесса получения согласия потребителя.

См. Толкование пункта 56 (d) Сроки и размещение объявлений в Приложении I

(1) Первоначальное уведомление —

(i) Общие. Уведомление, требуемое пунктом (b) (1) (i) данного раздела, должно быть предоставлено до оценки любой сверхлимитной платы или комиссии на счете потребителя.

(ii) Устное или электронное согласие. Если потребитель дает согласие на оплату эмитентом карты любой сверхлимитной транзакции устными или электронными средствами, эмитент карты должен предоставить уведомление, требуемое пунктом (b) (1) (i) данного раздела, непосредственно перед получением это согласие.

(2) Подтверждение согласия. Уведомление, требуемое пунктом (b) (1) (iv) данного раздела, может быть предоставлено не позднее первого периодического отчета, отправленного после того, как потребитель дал согласие на оплату эмитентом карты сверхлимитных транзакций.

(3) Уведомление о праве отзыва. Уведомление, требуемое параграфом (b) (1) (v) данного раздела, должно быть размещено на первой странице любой страницы каждого периодического отчета, который отражает оценку сверхлимитной платы или комиссии на счете потребителя.

Уведомление, требуемое параграфом (b) (1) (v) данного раздела, должно быть размещено на первой странице любой страницы каждого периодического отчета, который отражает оценку сверхлимитной платы или комиссии на счете потребителя.

(e) Содержание —

Официальная интерпретация содержания 56 (e)

Показать

Скрывать

1. Сумма сверхлимитной комиссии. См. Типовые формы G-25 (A) и G-25 (B), чтобы узнать, как раскрыть сумму сверхлимитного сбора.

2. Содержание уведомления. При описании права потребителя утвердительно дать согласие на оплату эмитентом карты сверхлимитных транзакций, эмитент карты может пояснить, что любые транзакции, превышающие кредитный лимит потребителя, будут отклонены, если потребитель не даст согласия на услугу. Кроме того, эмитент карты должен объяснить, что даже если потребитель соглашается, оплата сверхлимитных транзакций остается на усмотрение эмитента карты. Например, эмитент карты может указать, что он может отклонить транзакцию по любой причине, например, если клиент просрочил или значительно превысил лимит.Эмитент карты также может раскрыть право потребителя отозвать согласие.

См. Толкование пункта 56 (e) в Приложении I

(1) Первоначальное уведомление. Уведомление, требуемое параграфом (b) (1) (i) данного раздела, должно включать все применимые пункты в этом параграфе (e) (1) и не может содержать никакой информации, не указанной в этом параграфе или не разрешенной иным образом.

(i) Сборы. Сумма в долларах любых комиссий или сборов, начисленных эмитентом карты на счете потребителя за сверхлимитную транзакцию;

(ii) годовых. Любая повышенная периодическая ставка (и) (выраженная в виде годовой процентной ставки), которая может быть применена к счету в результате сверхлимитной транзакции; и

Любая повышенная периодическая ставка (и) (выраженная в виде годовой процентной ставки), которая может быть применена к счету в результате сверхлимитной транзакции; и

(iii) Раскрытие права на участие. Объяснение права потребителя утвердительно дать согласие на оплату эмитентом карты сверхлимитных транзакций, включая метод (ы), с помощью которого потребитель может дать согласие.

(2) Последующее уведомление. Уведомление, требуемое параграфом (b) (1) (v) этого раздела, должно описывать право потребителя отозвать любое согласие, предоставленное в соответствии с параграфом (b) (1) (iii) этого раздела, включая метод (ы) которые потребитель может отозвать.

(3) Безопасная гавань. Использование типовых форм G-25 (A) или G-25 (B) приложения G к этой части или по существу аналогичных уведомлений означает соблюдение требований к содержанию уведомлений пункта (e) этого раздела.

(е) Совместные отношения. Если два или более потребителей несут солидарную ответственность по счету кредитной карты в рамках открытого плана потребительского кредитования (не обеспеченного жилищным обеспечением), эмитент карты должен рассматривать положительное согласие любого из совместных потребителей как положительное согласие для этого счета.Точно так же эмитент карты должен рассматривать отзыв согласия любым из совместных потребителей как отзыв согласия для этой учетной записи.

Официальное толкование пункта 56 (f) Совместные отношения

Показать

Скрывать

1. Авторизованные пользователи. Раздел 1026.56 (f) не разрешает эмитенту карты обрабатывать запрос на согласие или отзыв предыдущего запроса на оплату эмитентом карты сверхлимитных транзакций от авторизованного пользователя, который не несет совместной ответственности по счету кредитной карты как запрос согласия или отзыва для этой учетной записи.

См. Толкование пункта 56 (f) Совместные отношения в Приложении I

.

(g) Сохранение права на участие или аннулирование согласия. Потребитель может утвердительно согласиться на оплату эмитентом карты сверхлимитных транзакций в любое время в порядке, описанном в уведомлении, требуемом параграфом (b) (1) (i) данного раздела.Аналогичным образом, потребитель может отозвать согласие в любое время в порядке, описанном в уведомлении, требуемом параграфом (b) (1) (v) этого раздела.

Официальное толкование пункта 56 (g): «Сохранение права на согласие или отзыв согласия»

Показать

Скрывать

1. Комиссии или сборы за сверхлимитные транзакции, понесенные до отзыва. Раздел 1026.56 (g) предусматривает, что потребитель может отозвать свое предварительное согласие в любое время. Если потребитель поступает так, это положение не требует от эмитента карты отмены или отмены любых сверхлимитных сборов или сборов, начисленных на счет потребителя за транзакции, которые произошли до того, как эмитент карты осуществил запрос потребителя на отзыв. Это требование также не мешает эмитенту карты оценивать комиссию за превышение лимита в последующих циклах, если баланс счета потребителя продолжает превышать кредитный лимит после срока платежа в результате транзакции с превышением лимита, которая произошла до отзыв согласия потребителя.

См. Толкование пункта 56 (g) «Сохранение права на подписку или аннулирование подписки» в Приложении I

.

(ч) Продолжительность подписки. Положительное согласие потребителя на оплату сверхлимитных транзакций эмитентом карты действует до тех пор, пока не будет отозвано потребителем или пока эмитент карты не примет решение по какой-либо причине прекратить оплачивать сверхлимитные транзакции для потребителя.

Официальное толкование пункта 56 (h) Продолжительность подписки

Показать

Скрывать

1. Возможность эмитента карты прекратить оплачивать сверхлимитные транзакции после согласия клиента. Эмитент карты может прекратить оплачивать сверхлимитные транзакции для потребителей, которые ранее сделали выбор, в любое время и по любой причине. Например, эмитент карты может прекратить оплачивать сверхлимитные транзакции для потребителя, чтобы отреагировать на изменения кредитного риска, представленного потребителем.

См. Толкование пункта 56 (h) Продолжительность подписки в Приложении I

(i) Время выполнить запрос на отзыв. Эмитент карты должен выполнить запрос потребителя об отзыве в кратчайшие сроки после его получения эмитентом карты.

(j) Запрещенные действия. Несмотря на положительное согласие потребителя на оплату эмитентом карты сверхлимитных транзакций, эмитенту карты запрещается использовать следующие методы:

Официальное толкование статьи 56 (j) Запрещенные действия

Показать

Скрывать

1. Периодические сборы или сборы. Эмитент карты может взимать комиссию за превышение лимита или взимать плату только в том случае, если потребитель превысил кредитный лимит в течение платежного цикла. Таким образом, эмитент карты не может взимать какие-либо регулярные или периодические сборы за оплату сверхлимитных транзакций (например, ежемесячный сбор за услугу «защиты от превышения лимита»), даже если потребитель утвердительно согласился или выбрал к услуге, если только потребитель фактически не превысил кредитный лимит в течение этого цикла.

2. Примеры лимитов комиссий или сборов, взимаемых за цикл выставления счетов. Раздел 1026.56 (j) (1) обычно запрещает эмитенту карты оценивать комиссию или плату за одну и ту же транзакцию с превышением лимита в течение более трех циклов выставления счетов. Следующие примеры иллюстрируют запрет.

я. Предположим, что потребитель выбрал оплату эмитентом карты сверхлимитных транзакций. Потребитель превышает кредитный лимит во время декабрьского платежного цикла и не производит достаточного платежа, чтобы вернуть остаток на счете ниже лимита в течение четырех последовательных циклов.В течение этого периода потребитель не совершает никаких дополнительных операций. В этом случае § 1026.56 (j) (1) разрешает эмитенту карты взимать максимум три комиссии за превышение лимита за декабрьскую транзакцию сверх лимита.

ii. Предположим те же факты, что и выше, за исключением того, что потребитель производит платеж, достаточный для уменьшения остатка на своем счете к сроку платежа в течение февральского платежного цикла. Эмитент карты может взимать сверхлимитную комиссию за платежные циклы в декабре и январе.Однако, поскольку баланс счета потребителя был ниже предела кредита на дату платежа для платежного цикла в феврале, эмитент карты может не взимать плату за превышение лимита для платежного цикла в феврале.

iii. Предположим те же факты, что и в параграфе i, за исключением того, что потребитель участвует в другой сверхлимитной транзакции в течение февральского платежного цикла. Поскольку потребитель получил дополнительное продление кредита, которое заставляет потребителя превышать его кредитный лимит, эмитент карты может взимать сверхлимитную комиссию за декабрьскую транзакцию в выписках по счетам за январь, февраль и март, а также дополнительные сверх -лимит комиссии за февральскую транзакцию в счетах за апрель и май. Эмитент карты не может взимать комиссию за превышение лимита для каждой из транзакций за декабрь и февраль в мартовской выписке по счету, поскольку ему запрещено взимать более одной комиссии за превышение лимита в течение платежного цикла.

Эмитент карты не может взимать комиссию за превышение лимита для каждой из транзакций за декабрь и февраль в мартовской выписке по счету, поскольку ему запрещено взимать более одной комиссии за превышение лимита в течение платежного цикла.

3. Пополнение кредитной линии. Раздел 1026.56 (j) (2) не запрещает эмитенту карты откладывать пополнение доступного кредита потребителю, когда это уместно, например, если эмитент карты может заподозрить мошенничество со счетом кредитной карты.Однако эмитент карты может не взимать плату или плату за превышение лимита, если транзакция с превышением лимита вызвана решением эмитента карты не пополнять доступный кредит сразу после того, как платеж потребителя зачислен на счет потребителя.

4. Примеры кондиционирования. Раздел 1026.56 (j) (3) запрещает эмитенту карты обусловливать или иным образом связывать сумму кредитного лимита потребителя с потребителем, утвердительно согласившимся на оплату эмитентом карты сверхлимитных транзакций, если эмитент карты оценивает превышение лимита. предельная комиссия за транзакцию.Следующие примеры иллюстрируют запрет.

и. Сумма кредитного лимита. Предположим, что эмитент карты предлагает кредитную карту с кредитным лимитом в 1000 долларов. Потребителя информируют о том, что если потребитель соглашается на оплату платежа эмитента карты сверхлимитных транзакций, первоначальный кредитный лимит будет увеличен до 1300 долларов. Если бы эмитент карты предложил бы кредитную карту с кредитным лимитом 1300 долларов США, но с учетом того факта, что потребитель не согласился на оплату эмитентом карты сверхлимитных транзакций, эмитент карты не будет соблюдать § 1026.56 (j) (3). Раздел 1026.56 (j) (3) запрещает эмитенту карты привязывать согласие потребителя к оплате эмитентом карты сверхлимитных транзакций в качестве условия получения кредитной карты с кредитным лимитом в размере 1300 долларов США.

ii. Доступ к кредиту. Предположим те же факты, что и выше, за исключением того, что эмитент карты полностью отклоняет заявку потребителя, потому что потребитель не дал положительного согласия или не согласился на оплату эмитентом карты сверхлимитных транзакций.Эмитент карты не соблюдает § 1026.56 (j) (3), поскольку эмитент карты потребовал согласия потребителя в качестве условия получения кредита.

5. Комиссия за превышение лимита, вызванная начисленными комиссиями или процентами. Раздел 1026.56 (j) (4) запрещает эмитенту карты налагать какие-либо сверхлимитные сборы или сборы на счет потребителя, если потребитель превысил кредитный лимит только потому, что сборы, взимаемые в рамках плана, как описано в § 1026.6 (b) (3) были списаны со счета потребителя в течение платежного цикла.Например, эмитент карты может не оценивать комиссию за превышение лимита или плату, даже если кредитный лимит был превышен из-за комиссий за услуги, запрошенные потребителем, если такие сборы будут представлять собой сборы, взимаемые как часть плана (например, сборы для добровольного списания долга или покрытия приостановки). Раздел 1026.56 (j) (4), однако, не ограничивает эмитентов карт от оценки сверхлимитных сборов или сборов из-за начисленных финансовых сборов или сборов за предыдущие циклы, которые впоследствии были добавлены к остатку на счете.Следующие примеры иллюстрируют запрет.

и. Предположим, что потребитель согласился на оплату эмитентом карты сверхлимитных транзакций. Счет потребителя имеет кредитный лимит в размере 500 долларов США. Циклы выставления счетов для учетной записи начинаются в первый день месяца и заканчиваются в последний день месяца. Счет не имеет права на льготный период, как определено в § 1026.5 (b) (2) (ii) (B) (3). 31 декабря единственный остаток на счете — это сумма покупки в размере 475 долларов США. В тот же день взимается комиссия в размере 50 долларов США в рамках плана согласно § 1026. 6 (b) (3) (i), и на счет начисляются проценты, увеличивая общий баланс в конце декабрьского платежного цикла до 525 долларов. Хотя общий баланс превышает кредитный лимит в 500 долларов, § 1026.56 (j) (4) запрещает эмитенту карты взимать плату за превышение лимита или плату за декабрьский платежный цикл в этих обстоятельствах, потому что кредитный лимит потребителя был превышен исключительно потому, что о наложении сборов и процентов в течение этого цикла.

6 (b) (3) (i), и на счет начисляются проценты, увеличивая общий баланс в конце декабрьского платежного цикла до 525 долларов. Хотя общий баланс превышает кредитный лимит в 500 долларов, § 1026.56 (j) (4) запрещает эмитенту карты взимать плату за превышение лимита или плату за декабрьский платежный цикл в этих обстоятельствах, потому что кредитный лимит потребителя был превышен исключительно потому, что о наложении сборов и процентов в течение этого цикла.

ii. Те же факты, что и выше, за исключением того, что на 31 декабря единственным остатком на счете является баланс покупки в размере 400 долларов США.В тот же день 50 долларов США в виде сборов, взимаемых в рамках плана в соответствии с § 1026.6 (b) (3) (i), включая процентные платежи, налагаются на счет, увеличивая общий баланс в конце декабрьского платежного цикла до 450 долларов. Потребитель производит платеж в размере 25 долларов США до наступления срока платежа в январе, а оставшиеся 25 долларов США в виде комиссионных, взимаемых в рамках плана в декабре, добавляются к непогашенному остатку. 25 января на счет будет списана покупка на сумму 80 долларов. В конце цикла, 31 января, на счет взимается дополнительная плата в размере 20 долларов США, взимаемая в рамках плана, в результате чего общий баланс увеличивается до 525 долларов США.Поскольку § 1026.56 (j) (4) не требует, чтобы эмитент рассматривал сборы, взимаемые как часть плана для предыдущего цикла, при определении того, может ли плата за превышение лимита быть должным образом оценена для текущего цикла, эмитенту нет необходимости принять во внимание оставшиеся 25 долларов США в виде сборов и процентов от декабрьского цикла при определении того, привели ли взимаемые в рамках плана сборы к превышению потребителем предела кредита в течение январского цикла. Таким образом, при этих обстоятельствах § 1026.56 (j) (4) не запрещает эмитенту карты взимать плату за превышение лимита или плату за январский платежный цикл, поскольку сборы в размере 20 долларов США, введенные как часть плана на январь платежный цикл не привел к превышению потребителем предела кредита в течение этого цикла.

6. Дополнительные ограничения на сверхлимитные комиссии. См. § 1026.52 (b).

См. Толкование пункта 56 (j) Запрещенные действия в Приложении I

.

(1) Плата за цикл —

(i) Общее правило. Эмитент карты не может взимать более одного сверхлимитного сбора или списания со счета кредитной карты потребителя за цикл выставления счетов, и, в любом случае, только в том случае, если лимит кредита был превышен во время цикла выставления счетов.Кроме того, за исключением случаев, предусмотренных в параграфе (j) (1) (ii) данного раздела, эмитент карты не может взимать комиссию за превышение лимита или плату со счета кредитной карты потребителя более чем за три цикла выставления счетов за та же сверхлимитная транзакция, когда потребитель не уменьшил остаток на счете ниже кредитного лимита к сроку платежа для любого из последних двух платежных циклов.

(ii) Исключение. Запрет в параграфе (j) (1) (i) этого раздела на наложение сверхлимитной комиссии или комиссии за более чем три цикла выставления счетов за одну и ту же сверхлимитную транзакцию (-ы) не применяется, если другая транзакция с превышением лимита происходит во время любого из последних двух циклов выставления счетов.

(2) Несвоевременное пополнение. Эмитент карты не может взимать плату за превышение лимита или плату исключительно из-за неспособности эмитента карты своевременно пополнить доступный кредит потребителя после зачисления платежа потребителя в соответствии с § 1026.10.

(3) Кондиционирование. Эмитент карты не может обусловливать размер кредитного лимита потребителя положительным согласием потребителя на оплату эмитентом карты сверхлимитных транзакций, если эмитент карты оценивает комиссию или плату за такую услугу.

(4) Комиссии за превышение лимита, относящиеся к комиссиям или процентам. Эмитент карты не может взимать плату за превышение лимита или плату за цикл выставления счетов, если потребитель превышает кредитный лимит исключительно из-за комиссий или процентов, взимаемых эмитентом карты со счета потребителя в течение этого цикла выставления счетов. Для целей данного параграфа (j) (4) соответствующие сборы или проценты — это сборы, взимаемые как часть плана согласно § 1026.6 (b) (3).

Как избежать комиссий за превышение кредитного лимита

Ваш кредитный лимит — это максимальная сумма, которую эмитент вашей кредитной карты согласился позволить вам списать средства со счета вашей кредитной карты.Превышение вашего кредитного лимита может вызвать сбор за кредитный лимит.

Когда Закон о кредитных картах 2009 года потребовал от эмитентов кредитных карт разрешить держателям карт отказаться от взимания платы за кредитный лимит, многие из основных эмитентов кредитных карт вообще отказались от платы за кредитный лимит. комиссия для держателей карт, которые превышают свой кредитный лимит.

Платы и штрафы за превышение кредитного лимита

Если эмитент вашей кредитной карты взимает комиссию за превышение лимита, она может достигать 35 долларов.С вас может взиматься одна комиссия за превышение лимита в месяц в течение до трех расчетных циклов, если баланс вашей кредитной карты остается сверх лимита для каждого платежного цикла.

Или эмитент вашей карты может взимать дополнительную сверхлимитную комиссию, если вы оплачиваете свой баланс, а затем снова превысите свой кредитный лимит или если вы увеличите кредитный лимит и превысите новый кредитный лимит.

Во-вторых, когда вы превышаете свой кредитный лимит, ваша процентная ставка может увеличиться до уровня дефолта карты или ставки штрафа, которая в некоторых случаях достигает 30%.Эта повышенная процентная ставка делает более дорогостоящим поддержание баланса кредитной карты после истечения льготного периода, поскольку с вашего баланса будут взиматься более высокие финансовые расходы.

Наконец, пострадает ваш кредитный рейтинг. Поскольку 30% вашего кредитного рейтинга сравнивает ваш уровень долга с вашими кредитными лимитами, то есть использование кредита, превышение лимита на балансе будет стоить вам кредитных баллов.

Как избежать комиссии за кредитный лимит

Можно избежать взимания комиссии за кредитный лимит.С вашей стороны требуются небольшие действия и контроль.

- Не соглашайтесь на комиссию за кредитный лимит . Эмитент вашей кредитной карты должен получить ваше разрешение, прежде чем он сможет взимать с вас комиссию за кредитный лимит. Вы можете отказаться от сверхлимитных транзакций. Как только вы это сделаете, любая транзакция, которая приведет к превышению лимита, будет отклонена, и с вас не будет взиматься комиссия за превышение лимита.

- Знайте свой кредитный лимит . Намного легче превысить свой лимит, если вы не знаете, что это такое.Чтобы узнать свой кредитный лимит, проверьте выписку по счету, войдите в свою учетную запись в Интернете или позвоните в службу поддержки клиентов кредитной карты по номеру, указанному на обратной стороне кредитной карты. Если у эмитента вашей кредитной карты есть приложение для смартфона, вы можете загрузить приложение для доступа к своей учетной записи, прежде чем совершать какие-либо покупки с помощью кредитной карты. Поскольку кредиторы иногда повышают и понижают кредитные лимиты, рекомендуется регулярно контролировать свой лимит.

- Регистрация в предупреждениях о балансе . Некоторые кредитные карты отправят вам электронное письмо или текстовое сообщение, когда ваш баланс будет в пределах определенного процента или долларовой суммы от вашего кредитного лимита.Проверьте свою учетную запись в Интернете или обратитесь в службу поддержки клиентов, чтобы узнать, предлагает ли эмитент вашей кредитной карты такие типы предупреждений.

- Держите баланс на низком уровне .

Низкий баланс — 30% от вашего кредитного лимита или ниже — дает вам возможность совершать покупки, не превышая ваш лимит. Мало того, это лучше для вашего кредитного рейтинга. На кредитной карте с кредитным лимитом в 1000 долларов держите баланс не более 300 долларов.