Пошаговые действия заемщика по рефинансированию ипотеки, взятой в другом банке. Перекредитовка ипотеки

Перекредитование ипотеки в 2022 году под меньший процент в Сбербанке

Ипотечные кредиты являются наиболее важными для всех банковских структур. Однако не всегда заемщик может выполнять обязанности договора. В таком случае, решением проблемы может быть перекредитование ипотеки. Процедура предлагается разными кредитно-финансовыми организациями, но условия могут разниться.

Содержание статьи

Субсидии от государства для ипотечных заемщиков

Однако перекредитование ипотеки в Сбербанке – не единственный выход. Государством осуществляется поддержка граждан в сложной ситуации. Можно получить субсидии на сумму до 320 тысяч рублей, что значительно облегчит финансовую нагрузку на заемщика. Минусом подобной программы является то, что не каждый гражданин может воспользоваться данным предложением. Рассчитывать на финансовую помощь от государства могут лишь некоторые категории населения:

- Бюджетники;

- Военные;

- Граждане, потерявшие рабочее место и уже имеющие просроченные платежи.

Ключевое требование – наличие официального трудоустройства и стабильная выплата подоходного налога. В противном случае, воспользоваться государственной программой не получится. Однако существенным недостатком выступает еще один нюанс: процесс по получению субсидии может затянуться на длительное время (до года), а долг тем временем будет накапливаться.

По этой причине, большая часть граждан стремится оформить перекредитование ипотеки в банковских структурах. Известно, что выполнением данной операции занимаются преимущественно крупные кредитно-финансовые организации. Сбербанк является лидером в данной сфере и также предлагает гражданам возможность пересмотреть изначальный договор в пользу клиента.

Условия и требования достаточно мягкие, по сравнению с аналогичными предложениями от других структур. Главная цель программы – создание оптимальных условий для заемщика, понижение процентной ставки, упрощение системы, для избегания просрочек и распространение кредитных продуктов на комфортном для клиентов уровне.

Перекредитование на ипотечном рынкеТаким образом, Сбербанк старается навязать новые условия для рынка в данной области и сделать предлагаемые программы доступными для широкого круга населения, охватывая новые категории. Перекредитование ипотеки – лишь первый шаг, совершенный для достижения поставленных целей.

Гражданам необходимо знать, что рефинансирование – это не прощение долгов. Банк выдает клиенту новый кредит, который предназначен для покрытия частичной задолженности уже имеющегося. Понижение процента осуществляется за счет суммирования данных сумм. То есть, итоговая задолженность может стать несколько больше, но процентная ставка будет ниже. Таким образом, клиент получает один кредит, частично покрывая первый.

Именно по такому принципу строится данная система. Подобные предложения имеются на рынке, но данная кредитно-финансовая организация предлагает наиболее выгодные условия. Кроме того, у заемщиков других банков есть возможность выполнить перекредитование ипотеки в Сбербанке.

Подобное предложение удобно, к тому же, рассматривается заявка недолго – до 5 рабочих дней. Значительно проще попробовать реализовать данную операцию в этом учреждении, чем длительное время ждать ответа от государства. К тому же, Сбербанк готов помочь всем гражданам, а не отдельным категориям.

Все это позволяет обращаться в структуру при возникновении проблем с кредитором. В частности, при одностороннем повышении процентной ставки. Кроме того, перекредитование ипотеки в Сбербанке в 2022 году стало более доступным.

Перекредитование ипотеки под меньший процент

Прежде чем перейти к самой процедуре, следует разобраться с нюансами данной операции. При заключении договора, клиент берет на себя обязанность по выполнению выдвинутых банком требований. Однако с течением времени, у заемщика могут возникнуть проблемы внешнего/внутреннего характера.

Проводить процедуру перекредитования иоптечного займа выгодно в 2022 году под меньший процент, так как многие банки снизили процентную ставку

Проводить процедуру перекредитования иоптечного займа выгодно в 2022 году под меньший процент, так как многие банки снизили процентную ставкуК первой категории относятся процессы, на которые клиент не может повлиять. В частности, экономические проблемы, рост инфляции и другие нюансы. Внутренние проблемы – это потеря рабочей должности/понижение дохода, сложности в семье, несчастный случай с заемщиком и другие факторы. Все это в значительной мере усложняет задачу гражданина по осуществлению требуемых выплат.

В таком случае можно воспользоваться программой по перекредитованию ипотеки под меньший процент. Процедура подразумевает собой понижение процентной ставки за счет выдачи дополнительного займа или полного пересмотра изменившихся условий. К сожалению, сегодня все чаще приходится сталкиваться с ситуациями, когда банк в одностороннем порядке меняет условия и повышает процентную ставку. Особенно, если заем был оформлен в иностранной валюте.

Условия получения новой ставки в 2022 году

Имеется несколько факторов, которые должны соответствовать требованиям учреждения. Особенно важно соблюсти следующие пункты:

- Место, где заемщик имеет постоянную регистрацию, входит в зону обслуживания Сбербанка;

- Недвижимость жилого плана, которая была выставлена как залог ипотечного кредита, располагается в сфере влияние банка;

- Работодатель клиента (организация), имеет аккредитацию от банка и находится в области обслуживания учреждения.

Именно эти условия являются ключевыми, так как требования к клиенту достаточно мягкие. Получить перекредитование ипотеки в Сбербанке – несложно, особенно, если гражданин ранее сотрудничал с банком.

Кроме того, прежде чем обращаться в отделение организации, заемщик может ознакомиться с предлагаемыми условиями на официальном сайте учреждения - www.sberbank.ru/ru/person.

Ресурс предлагает онлайн-калькулятор, при помощи которого гражданин может выполнить расчет стоимости нового кредита, сравнить условия с имеющимся кредитором и оценить всю лояльность программы.

На сегодняшний день Сбербанк предлагает меньший процент для своих клиентов на жилищный кредит

На сегодняшний день Сбербанк предлагает меньший процент для своих клиентов на жилищный кредитПолучение нового кредита осуществляется исключительно в национальной валюте (в рублях). При наличии ипотечного кредита в другой валюте, Сбербанк осуществляет пересчет на рубли в соответствии с действующим курсом. В итоге, средства, взятые в заем в Сбербанке, будут переведены на счет банка-кредитора. Использование полученной денежной суммы в других целях – запрещено. Кредит выдается исключительно для погашения предыдущего долга.

Клиенту не потребуется заключать страховое соглашение. Главные факторы для банка – наличие прав на залоговое имущество и созаемщик. В роли созаемщика обязательно должен выступать супруг.

Требования к заемщикам в Сбербанке

Перекредитование ипотеки под меньший процент в Сбербанке могут осуществить граждане, соответствующие требованиями:

- Возраст от 21 года. На период завершения ипотечного кредита, клиенту должно быть не более 74 лет. При этом, заемщик имеет возможность выполнить досрочное погашение задолженности без комиссионного сбора;

- Гражданство РФ;

- Постоянная регистрация;

- Хорошая кредитная история;

- Постоянное место работы;

- Объект должен обладать высоким уровнем ликвидности.

Требования достаточно мягкие, по сравнению с другими предложениями. Касательно процентной ставки, предлагаемой по программе перекредитования, то она колеблется от 9.5% до 11.5%. Однако в ряде случаев возможна надбавка в размере 0.5% - 1%. Все зависит от клиента и количества документов, которые были предоставлены.

Заключение

Перекредитование ипотеки – не новинка на сегодняшний день. Многие заемщики обращаются в Сбербанк для выполнения подобной процедуры. Также данную операцию можно реализовать в ВТБ 24, Альфа Банке, Хоум Кредит банке и других крупных кредитно-финансовых организациях. Однако Сбербанк имеет наиболее мягкие требования и выдвигает оптимальные условия.

sbankom.ru

6 лучших предложений рефинансирования ипотеки других банков 2022

К перекредитованию ипотечного кредита приходится прибегнуть при невозможности выполнения финансовых обязательств. Но как выбрать наиболее выгодное среди лучших предложений по рефинансированию ипотеки других банков в 2022 году. Мы поможем в этом сравнив условия в крупнейших и наиболее популярных банках.

Содержание статьи

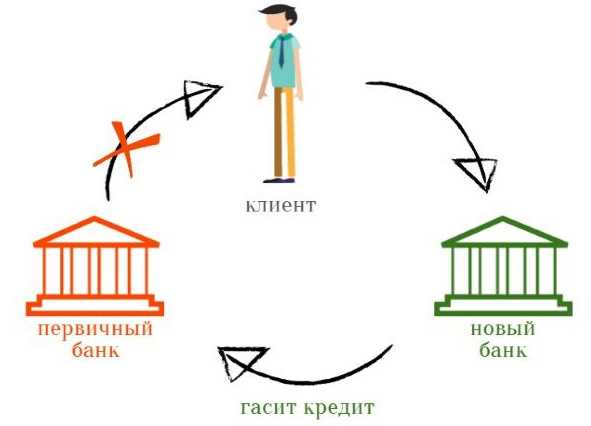

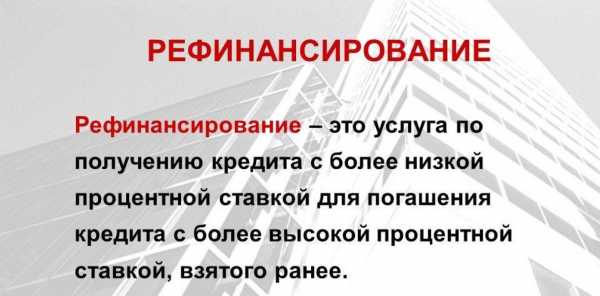

Рефинансирование ипотеки что это такое

Простыми словами объяснить что такое рефинансирование ипотеки можно так: закрытие кредита, взятого на приобретение недвижимости за счет открытия нового. Происходить это может по причине невозможности выполнения текущих финансовых обязательств (ежемесячный платеж стал непосильным) или получение более выгодного ипотечного предложения.

Предложением рефинансирования можно добиться следующего:

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки;

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки;- Объединить ипотечный кредит с другими более мелкими (потребительский, автокредит, на образование и т.д.) для упрощения оплаты;

- Получение дополнительных денежных средств наличными от банка за счет увеличения суммы после рефинансирования;

- Изменить валюту долга (особо актуально при нестабильном курсе).

Надо понимать, что кроме улучшения условий выплаты ипотеки, рефинансирование подразумевает и дополнительные траты. Потребуется оценить залоговую недвижимость у независимого эксперта, необходимо будет заключить новый договор страхования и понадобиться немало временя для сбора всей документации. Если вас все устраивает, то рекомендуем ознакомиться с лучшими предложениями или посмотреть видео по теме.

Карта рассрочки Халва

Кредитный лимит карты: до 350 000 руб Срок рассрочки: до 12 месяцев Проценты по кредиту: 0% годовых Выпуск, обслуживание и доставка курьером: бесплатно Процент на остаток: 7,5% годовых Кэшбэк с покупок: 1,5%

Оформить на официальном сайтеТинькофф Платинум

Кредитный лимит карты: до 300 000 руб Льготный период: 55 дней Ставка по кредиту: от 12,9% годовых Кэшбэк с расходов: до 30% с любой покупки Доступна услуга "120 дней без процентов" для рефинансирования кредитов других банков

Оформить на официальном сайте100 дней без процентов

Кредитный лимит карты: до 300 тыс. ₽ Период без процентов: 100 дней Ставка по кредиту: от 23,99% годовых Снятие наличных: бесплатно Оформление и доставка курьером: бесплатно

Оформить на официальном сайтеПредложение от крупнейшего в России Сбербанка

Сбербанк обслуживает более половины населения России и все его финансовые предложения в той или иной степени интересны клиентам. Возможно рефинансированию ипотеки как других банков, так и своих собственных (за последнее время существенно снизились процентные ставки). Объединить можно сразу несколько кредитных договоров.

Условия перекредитования в Сбербанке выглядят так:

- Процентная ставка от 9,5% годовых;

- Максимальный срок кредитования 30 лет;

- Размер выделяемых денежных средств — от 1 млн руб. до 80% оценочной стоимости залогового имущества.

Удобство оформления рефинансирования в Сбербанке заключается в собирание минимального количества документов для тех, кто обслуживается в нем сейчас или когда-либо. Большая часть информации о физическом лице хранится в базе данных. Отличается банк и еще одним преимуществом — одной из наиболее разветвленной сетью отделений, терминалов самообслуживания и банкоматов. Это облегчает оформление и процесс погашения ипотеки.

Калькулятор рефинансирования ипотеки

Предлагаем вам произвести расчет на нашем онлайн калькуляторе рефинансирования ипотеки. Он позволяет сравнить параметры вашей текущей задолженности с условиями после перекредитования, с учетом дополнительных расходов на страхование и оформление.Выполнить онлайн расчет на калькуляторе

Условия рефинансирования в ВТБ

После объединения в 2022 году ВТБ и ВТБ24 финансовое учреждение предлагает комплексные услуги для всех категорий клиентов. Банк является государственным (что у многих ассоциируется с надежностью), одним из лучших в обслуживании и наиболее динамично развивающихся. Предложение рефинансирования других банков может быть оформлено по минимальному пакету документов (без справки о доходах), но ставка по ипотеке в таком случае возрастает.

Основные условия предложения ВТБ:

- Процентная ставка от 9,5% годовых;

- Максимальный срок кредитования 30 лет;

- Размер выделяемых денежных средств — до 30 млн руб. для жителей Москвы, Санкт-Петербурга и областей, до 15 млн в городах миллионниках и до 10 млн для всех остальных, но не более 80% от оценки недвижимости.

Для заключения сделки придется несколько раз посетить отделения. Процент сильно зависит от условий оформления. Погашение производится без комиссии в разветвленной сети отделений и устройств по всей территории России.

Одно из лучших предложений от Тинькофф

Тинькофф — крупнейший онлайн банк, ведущий свой бизнес «не так, как все». Благодаря отсутствию многих статей расходов почти все финансовые предложения более выгодны, чем у конкурентов. Это же касается и перевода ипотеки из других банков в Тинькофф. Тут он выступает в качестве посредника между физическим лицом и несколькими банками партнерами. Результат такого партнерство — снижения процентной ставки до 0,5% по сравнению с прямым обращением к банкам за рефинансированием. Договоренности позволяют не брать плату за эту услугу с клиента, а Тинькофф зарабатывает только на партнерах. В 2022 году список партнеров расширился Агентством ипотечного жилищного кредитования и процент снизился еще больше.

Суть предложения по рефинансированию ипотеки заключается в:- Процентная ставка от 6,98% годовых;

- Максимальный срок кредитования 25 лет;

- Размер выделяемых денежных средств — до 100 млн рублей.

Такое партнерство в 2022 позволяет отправить одну заявку сразу в несколько банков и выбирать среди данных положительных решений. При этом клиент полностью избавляется от походов в отделении, сбора большого количества документации и получает более выгодные условия.

Перекредитование ипотеки в Газпромбанке

Газпромбанк дает возможность одним договором по рефинансированию погасить как ипотеку, так и любой другой кредит. После подачи документации необходимо ждать ответ до 10 рабочих дней. Обязательным является страхование объекта залога. Личное страхование позволяет снизить процент по кредиту.

Список условий от Газпромбанка состоит из:- Процентная ставка от 9,2% годовых;

- Максимальный срок кредитования 30 лет;

- Размер выделяемых денежных средств — от 0,5 млн, но не менее 15% от оценочной стоимости недвижимости, до 60 млн, но не более 85% от рыночной цены залогового объекта.

До окончания ипотечного договора в другом банке должно оставаться не менее 36 месяцев от даты обращения за рефинансированием. Никаких дополнительных комиссий не предусмотрено. Клиенты банка отмечают высокий процент подтверждения по заявкам.

Ипотечное предложение от Райффайзенбанка

Райффайзенбанк входит в «высшую лигу» финансовых учреждений в стране. Предложение ипотеки из других банков не отличается лучшими условиями, но позволяет получить фиксированную процентную ставку при условии страхования и возможно заключить сделку с минимальным посещением отделений. По условиям предоставления физическому лицу можно отказаться от страховки с ростом ставки всего в 0,5%, что является более выгодным, по сравнению с конкурентами.

Условия рефинансирования в Райффайзенбанке заключаются в:- Процентная ставка фиксированная 9,50% годовых;

- Максимальный срок кредитования 30 лет;

- Размер выделяемых денежных средств — не более 85% от оценочной стоимости недвижимости.

Первичную консультацию со специалистом по ипотеке можно провести по телефону, а всю необходимую документацию есть возможность отправить по электронной почте. Отзывы клиентов не всегда положительные и касаются, в основном, некачественной работы персонала.

Рефинансирование ипотеки в Россельхозбанке

Предложение от Россельхозбанка является одним из лучших на финансовом рынке в 2022. В рамках рефинансирования ипотеки можно объединить несколько кредитов других банков. Размер процента зависит от суммы заимствованных денежных средств, статуса физического лица и его возраста (а также возраста супруга).

Главное в рефинансировании ипотеки в Россельхозбанке в 2022:- Процентная ставка от 9,05% годовых;

- Максимальный срок кредитования 30 лет;

- Размер выделяемых денежных средств — 20 млн рублей.

Ключевыми преимуществами предложения рефинансирования ипотеки является отсутствие дополнительных комиссий, возможность самостоятельно выбрать схему погашения (равными частями или дифференцированными) и досрочное или частичное погашение без штрафов. Особо выгодно для молодой семьи.

Мы представали 6 самых популярных и лучших (по результатам отзывов клиентов) предложений по рефинансированию. На самом деле гораздо больше банков предлагает перекредитование ипотеки в 2022. Если вы знаете более выгодные или интересные предложения, просим написать о них в комментариях. Лучшие будут добавлены в эту статью.

kredituysa.ru

Рефинансирование ипотеки в другом банке: пошаговая инструкция заемщику

Избавиться от кредита под залог дома или квартиры, взяв новый заем, но на лучших условиях – это перекредитование, или рефинансирование ипотеки. Разберемся, насколько это выгодно, что нужно рассчитать, прежде чем перекредитовываться, и как правильно пройти хлопотную процедуру.

Понятие рефинансирования ипотеки

Рефинансированием кредита, или перекредитованием, называется получение нового займа для полного либо частичного погашения предыдущего.

Такое рефинансирование подразумевает более приемлемые для заемщика условия нового кредитного договора. Это может быть:

- более низкая процентная ставка;

- уменьшение размера ежемесячного платежа за счет увеличения срока кредита;

- уменьшение срока ипотеки, а с ним и переплаты по кредиту;

- смена валюты займа;

- замена обеспечения кредита на залоговое имущество, менее ценное для заемщика.

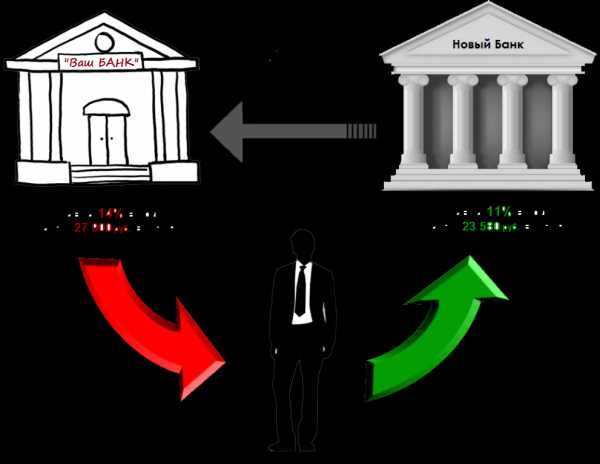

Перекредитование ипотеки под меньший процент возможно как в банке, который дал заем, так и в другой кредитной организации. Благодаря большой конкуренции процентные ставки по ипотеке постепенно снижаются, и в настоящий момент заем можно получить на других условиях, чем несколько лет назад.

Если одобренная сумма нового займа превышает размер задолженности перед предыдущим кредитором, заемщик вправе распорядиться остатком по своему усмотрению.

Важное сходство перекредитации ипотеки с получением займа на покупку объекта недвижимости – в обоих случаях банк, приняв к рассмотрению заявку, тщательно проверяет:

- Платежеспособность клиента, его кредитную историю.

- Объект залога.

Результатом проверки может оказаться как одобрение заявки, так и отказ в выдаче кредита либо согласие предоставить меньшую сумму, чем требуется клиенту для погашения задолженности.

Банк свой или другой?

Важный вопрос для заемщика, задумавшегося, можно ли перекредитовать ипотеку в другом банке – а нельзя ли каким-то способом добиться рефинансирования у своего нынешнего кредитора?

Банки крайне неохотно перекредитовывают собственных заемщиков, поскольку не желают терять часть дохода от уже подписанных кредитных договорах.

Как мотивировать своего кредитора

Специалисты советуют один действенный способ, как договориться с кредитором о перекредитовке ипотеки:

- Обратиться в другой банк, где действует привлекательная программа рефинансирования ипотечных кредитов.

- Получить одобрение заявки на перекредитование.

- Нанести визит кредитному специалисту своего банка-кредитора и поставить его в известность о намерении перекредитоваться в другом банке.

Узнав, что ипотечник может уйти к конкуренту, который уже согласился дать ему заем, кредитор вполне может пойти на уступки и перекредитовать клиента самостоятельно.

Перерегистрация залога

Почему рефинансирование в банке, выдавшем кредит, выгоднее лицу, взявшему ипотеку, по сравнению с другой кредитной организацией?

Как отмечает Банки.ру, рефинансирование ипотеки в другом банке включает перерегистрацию залога на нового кредитора

Это значит, что заемщику придется заново заказывать оценку жилой недвижимости. Обойтись без этой недешевой услуги не удастся минимум по двум причинам:

- Стоимость квартиры или частного дома могла измениться с момента оформления первой ипотеки.

- Новый банк доверяет оценщикам, которые аккредитованы им, а не конкурентом.

Часто при перерегистрации залогового имущества новый залогодержатель требует также поменять страховщика. При этом страховая компания, с которой сотрудничает другой банк, берет за свои услуги дороже.

Если заемщик перекредитовывается под залог другого имеющегося имущества, ему не обязательно пытаться получить рефинансирование в своем банке.

Беззалоговый период

Перерегистрация залогового имущества на другого залогодержателя при рефинансировании ипотечного займа заставляет клиента и нового кредитора столкнуться с проблемой беззалогового периода.

Пока прежний кредитор получит деньги в размере оставшейся задолженности и пока снимет обременение, новый банк будет оставаться совсем без залогового имущества, служащего обеспечением по кредиту.

Закон «Об ипотеке» допускает повторный залог ипотечного объекта недвижимости (гл. 7). Но на практике первый залогодержатель, от которого уходит ипотечник, не разрешит заложить дом или квартиру второй раз – нужно погасить кредит, потом снять обременение, и только после этого имущество можно перерегистрировать на нового залогодержателя.

Чтобы компенсировать риски, связанные с этим положением, банковская организация, перекредитовавшая ипотеку, требует от заемщика платить в беззалоговый период повышенную процентную ставку – как правило, больше на 2%.

Когда ипотечник передает жилище в залог, ставка возвращается к основному значению.

Препятствия

К сожалению, заемщик может находиться в материальном или правовом положении, когда рефинансирование ипотечного кредита невозможно.

Вопрос, можно ли перекредитоваться по ипотеке на более низкий процент, не актуален, если в действующем кредитном договоре прописан запрет (мораторий) на досрочное погашение. В этом случае рефинансирование кредита исключено.

Банк наверняка откажет в перекредитовании, если:

- у заемщика имеется текущая задолженность по ипотеке либо по платежам страховой компании, застраховавшей залоговое имущество;

- он допускал просрочки платежей по существующему кредиту;

- у заемщика плохая кредитная история из-за несвоевременных платежей по другим займам;

- с момента одобрения первой ипотеки его материальное положение ухудшилось (или изменились источники дохода, из-за чего стало невозможным подтвердить платежеспособность).

Нереально рефинансировать военную ипотеку либо ипотеку с государственной поддержкой. Эти ипотечные займы и так льготные, согласия банка для их перекредитования недостаточно, а случаи одобрения рефинансирования государственными инстанциями неизвестны. Росвоенипотека может только помочь продать одну ипотечную квартиру и купить другую, если военнослужащего переводят на другое место службы.

Некоторые банки при перекредитовании ипотеки требуют дополнительного обеспечения по кредиту – поручительства платежеспособных лиц. Найти поручителя удается не каждому заемщику, что станет препятствием для оформления договора с кредитором, ставящим такое условие.

Риски перекредитования ипотеки

Перекредитование ипотеки всегда сопряжено с серьезным риском потратить уйму времени и немало сил на эту хлопотную процедуру, а в итоге так и не получить действительно существенной выгоды.

Специалисты советуют тщательно изучить условия нового кредита, подсчитать, сколько денег придется уплатить банку по новому договору, сравнить с суммой платежей по действующему займу – и таким образом проверить, выгодно ли рефинансирование ипотеки.

В частности, необходимо учесть:

- разницу в ставках по ипотеке;

- возможные комиссии и/либо штрафные санкции за досрочное погашение существующего кредита;

- все расходы на оформление перекредитования, включая оценку имущества, новое страхование, нотариальные услуги, уплату госпошлины и др.

Рекомендуется отказаться от рефинансирования ипотечного займа, если новый кредитор одобрил сумму, недостаточную для полного погашения задолженности.

Не стоит даже обращаться с заявкой о перекредитовании в банк, предлагающий ставку по ипотеке с разницей менее 2% против существующей.

Не всегда выгодно рефинансировать ипотечный заем во вторую половину срока, когда проценты почти или полностью выплачены и началось гашение основного долга.

Как перевести ипотеку в другой банк с более выгодным процентом: рефинансирование ипотеки пошагово

Пошаговые действия при рефинансировании ипотеки следующие:

- Сравнить условия банков, предлагающих рефинансирование ипотеки под низкие процентные ставки, включая дополнительные платежи по кредиту. Узнать подробные условия кредитного договора можно только при личном обращении в банковскую организацию, заинтересовавшую привлекательной ставкой.

- Подать заявку в выбранный банк, приложив документы для рефинансирования ипотеки. Точный список необходимых бумаг назовет кредитный специалист, но в перечень входят документы о личности и доходах заемщика, залоговом объекте недвижимости и рефинансируемом кредите (договор, справка об остатке долга).

- Получить одобрение перекредитования.

- Если одобренная сумма и прочие условия устраивают, предоставить дополнительные документы и подписать кредитный договор.

- После этого новый кредитор обычно сам перечисляет сумму задолженности банку, давшему ипотеку. Если размер нового займа выше этой задолженности, остальные деньги кладутся в банковскую ячейку либо перечисляются на банковский счет заемщика.

- Снять обременение с ипотечного жилища и передать его в залог новому кредитору. Если ему предоставляется другое залоговое имущество – передать его в залог до расчета с первым кредитором. Если рефинансирование одобрил тот же банк, который дал ипотечный кредит, возможно, потребуется регистрация соответствующих изменений.

Несколько иную процедуру предполагает рефинансирование ипотеки АИЖК, доступное только клиентам банковских организаций, сотрудничающих с этой госструктурой.

frombanks.ru

Перекредитоваться ипотека | ИнфоФинанс

Перекредитование ипотеки набирает все большую популярность у заемщиков. Разберемся, в чем выгода данной процедуры, каким образом ее можно осуществить и с какими препятствиями придется столкнуться.

Оглавление [Показать]Что такое перекредитование и зачем оно нужно?

Распространенное в банковских кругах название перекредитования – рефинансирование. Эта процедура представляет собою получение нового кредита с целью погашения первоначального. Если мы говорим об ипотечном кредите, то, в случае его рефинансирования, право залога на недвижимое имущество обязательно тем или иным образом оказывается у банка, произведшего перекредитование. Рефинансирование – это не «перезайм», когда не хватает денег на оплату по кредиту. Самое важное в нем – получение выгоды от смены кредитора-банка. Выгода может быть получена, например, за счет уменьшения процентной ставки. В последнее время по рынку ипотеки вообще наметилась четкая тенденция к ее снижению. Поэтому ипотечные кредиты, взятые несколько лет назад, выглядят слишком дорогими на фоне сегодняшних предложений банков. Еще в процессе рефинансирования можно изменить валюту, в которой выдан кредит. Например, перейти с рублевого кредита на долларовый или наоборот. Рефинансирование возможно в том же банке, который выдал первоначальный кредит или в другом кредитном учреждении.

Когда выгодно перекредитование?

Финансовые аналитики советуют при планировании перекредитования ипотеки продумать несколько моментов. Во-первых, разница в процентной ставке между действующим и планируемым к заключению договором банковского кредита должна составлять не менее 2 %. Это вполне реально, учитывая высокие ставки по ипотечным кредитам в период кризиса или до 2006 г. Во-вторых, необходимо перечитать действующий договор ипотечного кредита и график платежей. В договоре не должно быть запрета на досрочное погашение и штрафных санкций за это. Что касается графика платежей, то обычно сначала погашаются проценты, а затем – сама сумма, взятая в долг у банка. Таким образом, если кредит выплачивается уже много лет, рефинансирование не имеет смысла: ведь проценты, на которых можно было бы сэкономить, уже выплачены. Наконец, если рефинансирование планируется в другом банке, стоит подсчитать расходы на его оформление. Они могут включать в себя комиссию банка и ипотечного брокера за оформление кредита, страхование недвижимости, передаваемой в ипотеку, а также жизни и здоровья заемщика. Если оценочная компания, готовившая отчет об оценке предмета ипотеки (заложенного дома или квартиры), не аккредитована в банке, оформляющем перекредитование, то и оценку придется проводить заново. Сравните, не превысят ли эти растраты выгоду от уменьшения процентной ставки.

Что требуется для перекредитования?

Основное условие для перекредитования – согласие банка, давшего первоначальный кредит, и обладающего правом залога на недвижимость. Конечно, банк-залогодержатель не жаждет отпускать клиента, исправно оплачивающего ипотеку, в цепкие руки конкурентов. В качестве способов добиться рефинансирования, если банк вас «не отпускает», можно предложить перекредитование под отлагательным условием (далее мы рассмотрим, что это такое) либо использование программ рефинансирования самого банка-залогодержателя. Иногда обязанность банка пойти на рефинансирование по заявлению клиента прямо предусмотрена договором и локальными нормативными актами. Важным условием перекредитования является положительная кредитная история заемщика вообще и в отношении рефинансируемого кредита в частности. Кроме того, у банков, предлагающих программы рефинансирования ипотеки, обычно есть свои списки кредитных организаций, обязательства которых они могут перекредитовать. Если ваш банк в этот список не вошел, то вам, скорее всего, откажут. Наконец, при рассмотрении заявки на рефинансирование кредита, банк оценивает ликвидность недвижимости, которой суждено стать предметом залога. Например, больше шансов, что вам не откажут, если в ипотеку предлагается квартира в центре города, а не земельный участок для строительства дачи.

Способы оформления перекредитования

Самыми важными моментами при оформлении рефинансирования ипотеки являются:

- когда будут получены денежные средства, чтобы погасить первый кредит;

- каким образом снять ипотеку по первому кредиту, чтобы передать недвижимость под залог по второму кредиту.

Предварительная оплата первого кредита

В данном случае необходимо получить второй кредит под залог какой-либо другой недвижимости. И, не вступая с первым банком-кредитором в долгие дискуссии, погасить кредит досрочно.Плюсы и минусы этого способа очевидны. Плюсом является то, что ограничивает его применение только наличие в договоре пункта о запрете на досрочное погашение кредита. Ни отказ первого банка в рефинансировании, ни проблемы с залоговым имуществом не помешают. Минус в том, что необходимо наличие недвижимости для залога по второму договору.

Передача закладной между банками

Это рефинансирование в чистом виде. Необходимо договориться о процедуре с обоими банками. Если при оформлении первоначальной ипотеки изготавливалась закладная, это упрощает процесс передачи недвижимости под залог другого банка. Закладная – документ, удостоверяющий право залога на недвижимость и содержащий все основные условия договора, согласно которому она получена. Закладная является именной ценной бумагой. Поэтому, в случае рефинансирования, банку, выдавшему первый кредит, достаточно сделать передаточную надпись на закладной, указав точное наименование банка, осуществляющего перекредитование. Таким образом, если представители трех сторон (оба банка и заемщик) одновременно подписывают документы, то банки ничем не рискуют: первый банк получает деньги в счет погашения кредита, второй – нового клиента-заемщика и право залога на его недвижимость. Разумеется, такая удобная схема станет одной из привлекательных черт новой сделки для банка, когда вы обратитесь за рефинансированием кредита. Соответственно, ваши шансы на заключение сделки повысятся.

Последующая ипотека

Законодательство об ипотеке разрешает так называемый «последующий залог». Он предполагает, что, уже единожды заложенная недвижимость, закладывается еще раз. В случае, если кредиторы захотят обратить требование на предмет залога, то сначала погашается долг предшествующего, а затем – последующих залогодержателей. Стоит ли говорить, что этот вариант менее привлекателен для занимающихся перекредитованием банков? Ведь после погашения долга по первому кредиту им, последующим залогодержателям, может ничего не достаться. Плюсом последующего залога недвижимости для заемщика является то, что если уж банк согласится рефинансировать на таких условиях, то согласия первоначального заемщика не потребуется – только его уведомление. Кроме того, здесь нет необходимости заранее расторгать первый кредитный договор: он прекратится с момента оплаты кредита деньгами, полученными в результате рефинансирования.

Получение кредита с отлагательным условием

В этом случае рефинансирующий банк идет навстречу клиенту. Договор перекредитования заключается с условием, что в срок, определенный периодом времени или календарной датой, заемщик предоставит обеспечение ипотекой. Например, Сбербанк дает на оформление ипотеки 120 дней. Получив деньги по рефинансированию, заемщик в течение вышеуказанного срока оплачивает первый кредит, чем освобождает ипотечную недвижимость от обременения залогом первого банка. А затем оформляет залог (ипотеку) на эту недвижимость по договору перекредитования со вторым банком.

На каких условиях возможно рефинансирование?

Для рефинансирования не существует жестких правил и ограничений. Сегодня на рынке ипотеки у банков не так много клиентов. Поэтому кредитные организации стремятся предложить особенные условия, занять свою нишу – и переманить заемщиков у конкурентов. Встречаются самые разнообразные предложения: перекредитование с максимальным сроком в 3 года или в 50 лет; с минимальной суммой в 15 или в 600 тыс. руб.; с процентной ставкой в 15 или 11,7 % годовых. Программы рефинансирования есть в таких солидных банках как Сбербанк, ВТБ 24, Газпромбанк. Таким образом, сегодня перекредитование – довольно распространенная услуга, позволяющая серьезно сэкономить на оплате ипотеки. Однако использование рефинансирования требует точного расчета и внимания к деталям со стороны заемщика.

Повышение процентов по банковским кредитным продуктам толкает заёмщиков на поиски выгодных предложений. Благодаря этому перекредитование ипотеки становится всё более востребованным. Но прежде чем соглашаться на подобные предложения, необходимо выяснить, а так ли они выгодны в действительности?

Поводы для рефинансирования

Перекредитование ипотеки представляет собой оформление другого кредита с лучшими условиями, целью которого является закрытие уже имеющегося жилищного займа. На такой шаг решаются те, кто считает предложения других банков выгоднее того, на которое они подписались до этого.

Если ранее ипотечные кредиты выдавались под 13% годовых, то сегодня большинство банков предлагают ту же услугу уже под 10-11%. Естественно, такая ипотека обойдётся дешевле. Поэтому разумные заёмщики начинают поиски финансовых организаций, которые смогут их перекредитовать. Так как банки не спешат реструктурировать имеющиеся кредиты, поиски способов рефинансирования становятся логичным и правильным решением.

Учитывая сроки, на которые выдаются жилищные займы, перекредитование ипотеки очень выгодно. Снижение ставки даже на пару процентов поможет в данном случае существенно сэкономить. Если же разница процентов меньше, то лучше не перекредитовываться. Ведь рефинансирование потребует оформления ипотеки в другом банке со всеми вытекающими последствиями: оформлением страховки, уплаты всех необходимых сборов и комиссии. И не нужно забывать о том, сколько будет потрачено сил и времени.

Условия для рефинансирования

Предложить своим клиентам перекредитование ипотеки могут далеко не все банки. Такое предложение относится к высокорисковым, поэтому для выдачи подобных кредитов нужен дополнительный резерв, а сформировать его под силу далеко не каждому кредитору.

Несмотря на то что финансовое положение заёмщика проверялось при оформлении жилищного займа, перекредитование ипотеки в другом банке потребует повторной проверки.

Требования для рефинансирования

Как для любого кредита, при перекредитовании важна кредитная история. Помимо стандартного пакета документов, необходимого для подачи заявки на оформление займа, банк потребует действующий ипотечный договор и справку об отсутствии просрочек и добросовестному исполнению обязательств по кредиту. Также понадобится письменное согласие действующего кредитора на досрочное погашение ипотеки.

Требования к клиенту

Действующий ипотечный кредит должен быть оформлен не менее 1 года назад и за время пользования жилищным займом не должно быть допущено просрочек по платежам. Если рассматривать перекредитование ипотеки в Сбербанке, можно отметить очень заманчивые условия. Вот только рассчитывать на рефинансирование смогут только добросовестные плательщики.

Различные способы перекредитования

Как и в случае с первоначальным жилищным займом, для того чтобы оформить перекредитование ипотеки, банки потребуют залог, которым служит приобретённый объект недвижимости. По этой причине клиенту необходимо будет представить документы, которые подтвердят его материальное положение и заключение оценщиков, касательно стоимости жилья.

От банка, выдавшего ипотечный кредит, потребуется официальное согласие в письменной форме на закрытие займа досрочно. Кредитор, оформляющий рефинансирование, обязан перечислить деньги на требуемый счёт банка, который при поступлении средств закрывает кредит и снимает залог с жилого объекта.

За небольшой период, в течение которого одна кредитная организация сняла залог с имущества, а другая его ещё не наложила, клиенту придётся выплачивать повышенные проценты по кредиту. Такая мера является своего рода страховкой для рефинансирующего банка. Ведь другого обеспечения по данному займу пока нет. Но как только закончится оформление залога, начнёт действовать сниженная процентная ставка.

Возможные предложения по перекредитованию ипотеки

Тем, кто решается на рефинансирование ипотеки, полезно предварительно ознакомиться с предложениями нескольких банков. Они могут отличаться по следующим параметрам:

- процентные ставки;

- сроки кредитования;

- суммы займов.

Есть только одно неизменное условие, которое выставляют все кредиторы. Касается оно цели кредита, который направляется только на полное погашение ипотеки в другом банке. Причём иногда средства направляются только на погашение суммы основного долга, а проценты и другие обязательные платежи заёмщику потребуется вносить отдельно.

Другой вариант рефинансирования подразумевает не только оплату основного долга, но и погашение процентов и других кредитных выплат. Реже выдаётся кредит, превышающий сумму выплат по действующему ипотечному договору. В этом случае клиент имеет право пользоваться оставшимися средствами, как ему вздумается.

Разница ставок

Ипотечный кредит подразумевает крупные суммы долга, поэтому прежде чем выбрать банк, необходимо тщательно изучить все предложения и не пожалеть времени на подсчёты выгоды.

Предлагаемые банками кредиты могут иметь фиксированные и плавающие ставки. Уже по названию ясно, что первые остаются неизменными на весь период кредитования. Это очень удобно и позволяет заранее планировать расходы.

Плавающая ставка имеет две составляющие: постоянную и переменную. Одна будет оставаться прежней, другая напрямую зависит от внешних факторов, которые будут указаны в договоре. Для рублёвой ипотеки принято рассчитывать плавающую ставку с помощью индикатора Mosprime, из-за которого колебания могут происходить ежедневно.

Наряду с банковскими ставками, существует ставка рефинансирования, устанавливаемая Центробанком. Это основной инструмент, позволяющий контролировать кредитные проценты, используемый самим ЦБ РФ при выдаче займов банкам. Эта ставка подлежит изменениям, но не чаще, чем 1 раз в год.

Валютная ипотека

Перекредитование валютной ипотеки зачастую не так выгодно. Кредит в иностранных денежных знаках может показаться более привлекательным на момент оформления, но рынок валют нестабилен, и ситуация может радикально поменяться в любой момент. При этом выплаты увеличатся.

В некоторых случаях банки соглашаются изменить валюту займа, но идут на это далеко не все. Да и зависеть здесь всё будет от конкретного заемщика.

Виды рефинансирования

Меняя один кредит на другой, можно изменить и основные его условия. Например, уменьшить или увеличить срок ипотеки, сменить валюту займа, снизить процентную ставку или сократить сумму ежемесячных выплат.

Последний вариант наименее выгодный, так как при снижении обязательных платежей увеличивается срок ипотеки, а, следовательно, и сумма переплаты по кредиту.

Предложения банков

Наиболее выгодным является перекредитование ипотеки в Сбербанке. Отзывы клиентов об этой организации в основном положительные. Рефинансирование касается всей части долга в другом банке, а срок кредита может достигать 30 лет.

Если сумма долга не превышает 1,5 млн рублей, есть смысл обратиться в «РосЕвроБанк». Срок договора составляет до 20 лет, но требует уплаты комиссии в размере 0,8% от получаемой суммы.

Перекредитование ипотеки в «Банке Москвы» возможно даже при небольшой сумме остатка долга, при этом под очень низкий процент 11,95-12,95% и длительный срок до 30 лет.

В случаях, когда ипотечный кредит очень большой, на помощь придёт «Абсолют банк». Он работает с займами до 15 млн рублей. Срок кредита до 25 лет. Но потребуется наличие страховки у клиента и уплата комиссии.

Не стоит слишком полагаться на честность и открытость кредитных организаций. Далеко не все банки сообщают обо всех предстоящих платежах по кредитному договору, который в действительности может таить множество подводных камней. Поэтому, решаясь на перекредитование, необходимо детально изучить все предложения, требования по страховке, выплате комиссий и т. д., чтобы желаемая выгода не оказалась мнимой.

Перекредитование ипотеки в Сбербанке и в ВТБ 24 – это то же самое, что и рефинансирование ипотеки, это два разных понятия обозначающих один и тот же процесс – процесс получения дополнительного кредита на погашение текущего, новый кредит при этом может и должен отличаться по условиям от текущего. Многие обыватели путают перекредитование ипотеки под меньший процент с реструктуризацией. У этих терминов есть, что-то общее, но есть и принципиальные отличия. А так же в народе гуляют еще несколько мифов: перекредитование по военной ипотеки и перекредитование ипотеки по государственной программе. Учитывая, что военная ипотека и ипотека по государственной программе – это льготные виды кредитных продуктов, то их перекредитование в банках на стандартных условиях является ухудшением текущих условий. А с учетом того, что государство пока не предусматривает перекредитование ипотеки, выданной по своим же льготным условиям, то ситуация становится просто безвыходной. Во-первых. Перекредитование ипотеки в Сбербанке и в ВТБ 24 всегда связано с получением нового кредита на погашение текущей задолженности в другом банке. Во-вторых. Текущий кредитный договор в процессе перекредитования всегда аннулируется, взамен его оформляется новый договор в новом банке. В-третьих. Перекредитование ипотеки в Сбербанке и в ВТБ 24 в отличие от реструктуризации – это не миф, это реальность. Это один из немногих приемов облегчить ежемесячную долговую нагрузку. Перекредитовать ипотеку можно, как в своем банке, так и в другом, но в своем банке перекредитоваться намного сложнее, поскольку ваш банк не заинтересован просто так, на пустом месте, делать вам скидку, но его можно попытаться заставить пойти на это. ВНИМАНИЕ! Чтобы заставить свой банк перекредитовать ипотеку по лучшим условиям, чем были ранее, для этого нужно его немного пошантажировать. Но шантажировать нужно со знанием дела. Для этого вы находите другого кредитора, проходите у него процесс одобрения займа. И со всеми этими доказательствами идете к сотрудникам «своего» банка, показываете свои намерения уйти в другой банк, с доказательствами. В таком случае банк будет вести с вами диалог уже более лояльно, чем ранее. В случае если вы будете делать перекредитование ипотеки в другом банке, вам придется столкнуться с небольшой заминкой – с переводом залога от одного банка к другому, о чем будет изложено ниже.

Схема

Если вы хотите осуществить перекредитование ипотеки в Сбербанке и в ВТБ 24, то вы должны:

- сопоставить условия перекредитования Сбербанка и ВТБ 24 с текущими условиями по вашему кредиту, при этом условия должны быть значительно лучше текущего кредитного договора

- подать все необходимые документы для одобрения перекредитования; о том, какие нужны документы, можно почитать ЗДЕСЬ

- в случае одобрения вашей кандидатуры, банк сам погасит ваш долг, без вашего участия во взаиморасчетах, возможную разницу переведет на ваш расчетный счет

- теперь вам останется только переоформить договор залога квартиры с одного банка на другой

- в случае если вы добьетесь перекредитования ипотеки в вашем же банке (что бывает крайне редко), переоформление залога не потребуется

Особенности

- перекредитование ипотеки в Сбербанке и в ВТБ 24 – это способ, при помощи которого заемщик может получить выгоду за счет смены кредита на другой, с более низкой процентной ставкой

- перекредитование – единственный процесс, который доступен для заемщика, чтобы снизить свой ежемесячный платеж

- перекредитование – снижает ежемесячный платеж, но увеличивает срок кредитного договора, что, в итоге, ведет к сильной переплате

- по большому счету перекредитование ипотеки, как и любого другого кредита, выгодно только банку и никому более

- перекредитование ипотеки в Сбербанке и в ВТБ 24 нужно затевать только тогда, когда разница в условиях и в процентных ставках составляет не менее 2%, иначе новые затраты на оформление нового договора и на страхование не перекроют вашу выгоду

- перекредитование сопряжено с переводом залога с одного банка на другой, а это не самый простой процесс

Перекредитование в Сбербанке

Перекредитование ипотеки в Сбербанке или рефинансирование предполагает обычную схему рефинансирования ипотеки в любом из банков России:

- узнаете, есть ли мораторий в вашем банке на преждевременное расторжение кредитного договора

- собираете необходимые документы, соответствующие требованиям Сбербанка

- подаете заявку в Сбербанк

- дожидаетесь одобрения вашей кандидатуры

- подписываете новый кредитный договор с банком

- проходите процедуру залога недвижимости (в данном случае процедуру перезалога)

- страхуете предмет залога

- в итоге, Сбербанк гасит ваш долг в другом банке безналичным переводом, возможный остаток средств зачисляет вам на счет

Особенности

- отсутствует обязательное страхование жизни заемщика и созаемщика

- срок кредитования до 30 лет

- процентная ставка от 8% годовых (снижена два раза в 2022 году)

- отсутствуют комиссии за выдачу кредита и прочие

- минимальная сумма кредита 300 000 рублей

- максимальная сумма кредита не может превышать 80% от оценочной стоимости недвижимости или остаток по основному долгу за кредит

- при перекредитовании ипотеки в Сбербанке требуются платежеспособные поручители

- предмет залога обязательно страхуется

- в качестве первоначального взноса учитываются предыдущие платежи по рефинансируемой ипотеки

- возможность использовать при перекредитовании ипотеки в Сбербанке материнский капитал

Подробнее почитать о перекредитование ипотеки в Сбербанке можно здесь.

Перекредитование в ВТБ 24

Перекредитование ипотеки в ВТБ 24 происходит по следующим условиям:

- процентная ставка высчитывается индивидуально, для ориентировочного расчета следует воспользоваться ипотечным калькулятором

- сумма кредита до 90 млн рублей

- но так же, как и в случае с перекредитованием ипотеки в Сбербанке, сумма кредита не должна превышать 80% оценочной стоимости залога

- срок перекредитования ипотеки в ВТБ 24 до 50 лет

- в ВТБ предусмотрено обязательное страхование, и не только залога, но и жизни заемщика, а также случаев увольнения с работы

Для того чтобы понять выгодно ли перекредитование ипотеки в ВТБ 24, нужно в обязательном порядке идти в офис банка и с любым уполномоченным сотрудником провести подробный расчет кредита. Может получиться и так, что полная стоимость кредита окажется выше, чем стоимость вашего текущего кредита, и соответственно перекредитование ипотеки в ВТБ 24, равно как и в Сбербанке будет бессмысленным. С более подробными условиями перекредитования ипотеки в ВТБ 24 можно ознакомиться в данной статье.

Перекредитование в другом банке

Перекредитование ипотеки в другом банке проводится по той же схеме, что и перекредитование ипотеки в Сбербанке или в ВТБ 24. Существенной разницы здесь нет, кроме мелких деталей. Перекредитование ипотеки в другом банке, в отличие от перекредитования обычного кредита, сопряжено с переоформлением заложенной квартиры с одного банка на другой, и тут есть много непонятных моментов для обывателя. Хотя суть дела обстоит очень просто – как только вы гасите в полном размере свой долг перед залогодержателем (кредитором), вы тут же можете снять обременение с вашей недвижимости в регистрационной палате, предварительно получив от банка закладную с отметкой о том, что все обязательства перед ним выполнены. Далее вы проходите не очень сложную, но требующую затраты определенного времени, процедуру по обновлению информации в Росреестре. И одновременно другой банк, выдавший кредит на перекредитование, оформляет новую закладную на вашу квартиру на себя.

Какие условия перекредитования ипотеки предлагают ведущие банки страны? Можно ли такой кредит получить быстро? На какую сумму рассчитывать? Обсудим оптимальные варианты рефинансирования, исходя из тех предложений, которые сегодня есть у банков. Сбербанку принадлежит 46% ипотечного рынка нашей страны, однако он рефинансирует кредиты только сторонних банков и только на приобретение (строительство) жилья на территории России. Сумма начинается от 500 тысяч рублей и ограничивается меньшей из величин – 80% оценочной стоимости кредитуемого жилья или 80% иного помещения, оформляемого в залог. В любом случае, сумма не превышает остаток основного долга по рефинансируемому кредиту. Срок – от 3-х месяцев до 30 лет. Ставка – 9,5%-12,5%. Для зарплатных клиентов самые низкие ставки. На период регистрации +1 п.п. Разрешено использовать материнский капитал. Действует программа «Молодая семья»: до 90% стоимости кредитуемого жилья, первоначальный взнос – 10% для семьи с ребенком и 15% при отсутствии детей. При рождении детей возможна отсрочка по уплате основного долга. Заемщику должно быть от 21 года. На момент возврата кредита возраст не должен превышать 75 лет. Требования к стажу: от 6 месяцев на текущем месте и от 1 года общего стажа за последние 5 лет. Необходимо российское гражданство. Доход подтверждается документально. На время оформления залога нужно предоставить иное обеспечение. Это может быть недвижимость или поручительство физических лиц, если сумма кредита не превышает 3 000 000 рублей. Решение принимается в течение 10 рабочих дней. Комиссия за рассмотрение и выдачу не взимается. Погашение происходит аннуитетными платежами.

ВТБ 24 Срок – от 1 года до 30 лет для рефинансирования ипотеки и до 20 лет для нецелевого кредита. Сумма – от 600 000 до 10 миллионов рублей но не более 80% заложенного ранее по кредиту жилья. Максимальная сумма не ограничивается размером задолженности по прежнему кредиту. Вы можете взять больше, чем требуется для погашения старого долга, и остаток потратить по своему усмотрению. На период регистрации ипотеки процентная ставка не превышает ставку по рефинансируемому кредиту (при наличии титульного и личного страхования). После регистрации действуют ставки, аналогичные ставкам стандартных ипотечных программ ВТБ 24 — от 9,45% годовых. Титульное и личное страхование добровольное, однако, при отказе плюс 1 п.п. Для зарплатных клиентов ставка снижена на 0,3 п.п. Для получения кредита не нужны ни гражданство, ни регистрация. Возраст – от 21 до 70 лет на день окончания договора. Стаж работы на последнем месте – от 1 месяца со дня истечения испытательного срока. Общий стаж – от 1 года. Подтверждение дохода обязательно. Решение принимается банком в течение 14 рабочих дней. Комиссия за рассмотрение и выдачу не взимается Райффайзенбанк Райффайзенбанк проводит рефинансирование не только ипотеки, но и нецелевых кредитов под залог недвижимости. Сроки – 1-30 лет для ипотеки и 1-15 лет для не целевого займа. Кредит выдается в рублях. При рефинансировании ипотеки предоставляется от 500 тысяч рублей (800 тыс. руб. для Москвы и МО) до 26 миллионов рублей, но не более 85% стоимости передаваемой в залог недвижимости. При перекредитовании нецелевых кредитов – максимум 9 млн. рублей, но более 60% стоимости закладываемой недвижимости. Процентные ставки до регистрации ипотеки – 10,99%, после регистрации – 9,99%. При отсутствии личного или титульного страхования – еще +0,5 п.п. Если возраст заемщика превышает 45 лет, и он отказывается от страховки, то +3,25 п.п. Кредит доступен заемщикам от 21 до 60 лет. Для собственников бизнеса и обладателей ученых степеней – до 65 лет. Гражданство РФ не требуется, но нужна временная или постоянная регистрация. Требуется подтверждение дохода. Требования к стажу: от 6 месяцев при общем стаже от 1 года и от 3-х месяцев при стаже от 2 лет. Если текущее место работы является первым, то от 1 года. Заявка рассматривается в течение 3-5 дней, комиссия за рассмотрение не взимается. Погашение происходит аннуитетными платежами. Альфа-Банк У Альфа-Банка две программы рефинансирования ипотеки: для собственников бизнеса и для наемных работников. Кредит выдается в рублях. Сумма кредита – от 600 000 до 60 миллионов рублей. Лимит ограничен 80% стоимости жилья для квартиры и 60% для коттеджа. Сроки — до 30 лет. Процентные ставки – от 8,75% годовых, но стоит учитывать что на самый выгодный процент могут рассчитывать только зарплатные клиенты. При отказе от титульного страхования +3 п.п., при официальном подтверждении менее 50% совокупного дохода +1 п.п. Кредит доступен гражданам РФ от 20 лет. На момент погашения заемщику-мужчине должно быть не более 64 лет. Доход подтверждается документально, справка по форме банка допустима только в комбинации с 2-НДФЛ. Заявка рассматривается 1-3 дня. Кредит выдается в форме безналичного перечисления (взимается комиссия) в счет погашения рефинансируемого кредита. Погашается аннуитетными платежами.

Газпромбанк

Рефинансирует в рублях. Кредит выдается на срок до 30 лет. Сумма – от 500 тысяч рублей, но не более 85% стоимости городской и 80% загородной недвижимости. Процентные ставки – от 9,5%, при отказе от личного страхования +1 п.п. В качестве первоначального взноса учитывается материнский капитал. Обязательно титульное страхование на срок не менее 1 года. Заемщику должно быть от 20 и на момент погашения до 65 лет. Стаж на текущем месте – от 6 месяцев, общий стаж – от 1 года. Необходимы российское гражданство и постоянная регистрация в местах расположения филиалов банка. Доход обязательно подтверждается. Заявка рассматривается 7-10 дней, комиссия не взимается. Погашаться кредит может дифференцированными или аннуитетными платежами. ЮниКредит Банк В рамках программы перекредитования можно получить дополнительные средства на ремонт или иное неотделимое улучшение закладываемого объекта недвижимости. Кредит выдается на срок до 30 лет, если рефинансируемый кредит является целевым (приобретение или строительство жилья), и до 15 лет, если цель иная или не указана. Сумма – до 80% стоимости взятой в ипотеку по целевому займу квартиры или до 70% стоимости частного жилого дома. До 70% стоимости квартиры, если кредит нецелевой. Процентная ставка – 10,65%-12,50%. К ней + 2,5 при отказе от личного страхования, +0,5, если рефинансируемый кредит не является целевым, и +0,25, если в залог оформляется не квартира, а частный дом. Можно выбрать фиксированную или комбинированную (фиксированная + плавающая) ставку. Гражданство РФ и регистрация не требуются. Заемщику должно быть от 21, на момент погашения – до 65 лет. Общий стаж работы – не менее 2-х лет, а на текущем месте – от 3-х месяцев. Кредит может быть выдан в рублях. Заявка рассматривается без взимания комиссии в течение 7 дней. Сравнение предложений Ставки на рефинансирование ипотеки вовсе не выглядят низкими. Но пока это то, что есть на рынке. Поэтому напоминаем, что рефинансирование ипотеки имеет смысл при разнице процентных ставок 2 п.п. и более и затратах на переоформление не более 50-60 тысяч рублей. Если ставка показалась сравнительно низкой, проверьте дополнительные условия (прежде всего, страхование). Из приведенных здесь банков только Сбербанк не навязывает страховку. Также Сбербанк имеет программу для молодых семей со сниженными требованиями. ВТБ 24 привлекает возможностью взять больше денег, чем нужно для рефинансирования. Альфа-Банк выгодно выделяется, обозначая условия для собственников бизнеса, можно не бояться, что сотрудников смутит статус индивидуального предпринимателя. Русский ипотечный банк готов работать с 18-летними заемщиками, хотя в таком возрасте еще нужно доказать, что у вас стабильная работа с хорошей зарплатой.

В целом предложений по рефинансированию ипотеки не так много. В Россельхозбанке и банке «Открытие», например, их нет вообще. Другие в качестве рефинансирования используют целевые или нецелевые кредиты под залог недвижимости . Ирина Кустова

, специально для Занимаем.ру. 8 Декабря 2022

info-finans.ru

Рефинансирование ипотечного кредита: условия, лучшие предложения

Несмотря на то что рефинансирование кредитов давно числится в списке банковских услуг, в российской реальности оно появилось относительно недавно. Буквально с момента развития ипотечного кредитования. Наряду с ростом спроса на недвижимость, развивался и сектор финансовых услуг. Ипотека в списке услуг каждого банка занимает ведущее положение.

Рефинансирование ипотечного кредита: условия, лучшие предложения

Финансовый рынок развивается и предлагает новые инструменты для сохранения и приумножения средств. При покупке жилья помогает ипотека, а для увеличения сбережений используются депозиты.

Практическому применению такой услуги как рефинансирование ипотечного кредита способствовала тенденция рынка последних лет, когда число просроченных кредитов начало набирать обороты. Таким образом, на сегодняшний день услуга набирает популярность, все больше банков готовы рассмотреть запросы на рефинансирование.

Суть процедуры

Выдавая кредит, банк рассчитывает получить прибыль, которая покрывает все расходы на обслуживание плюс собственный доход. Пользуясь ипотечным кредитом, заемщик полагает, что таким образом он может заселиться в жилье сейчас, а рассчитываться в течение ближайших нескольких лет. Но в вопросах финансов всегда присутствуют риски. В этом случае у заемщика есть право воспользоваться перекредитованием.

Процедура заключается в том, что заемщик обращается в свой или другой банк за новым кредитом, средства от которого будут направлены на погашение старого кредита. Согласно законодательству, банк не имеет право отказать в выдаче кредита, если заявитель соответствует всем требованиям.

Рефинансирование ипотечного кредита уместно в следующих случаях:

- другой банк предлагает более низкие проценты;

- есть возможность получить кредит на более длительный срок и с низкими взносами;

- ежемесячное погашение старого кредита становится непосильным;

- есть предложение на другой валюте, которая выгодна для заемщика.

Но важно учитывать и другой момент. Рефинансирование ипотечного кредита может быть осуществлено в том же банке, где погашается действующий кредит или в новом другом банке. Цель процедуры – облегчение кредитного бремени заемщика.

Когда речь идет о другом учреждении, «свой» банк может отказать от передачи документов и досрочного погашения, так как он теряет в этом случае свою прибыль и клиента. Такая процедура не запрещена законом.

Правовая база

Процедура опирается на ряд законопроектов и правовых норм. Закон о рефинансировании ипотечного кредита учитывает:

- Федеральный Закон № 122 от 1997-года;

- Положение ЦБ РФ № 54 от 1998 г;

- Положение ЦБ РФ № 254 от 2004;

- Федеральный Закон об ипотеке № 102 от 1998 г;

- Гражданский Кодекс, статьи 355, 390 и 382;

- Приказ Минюста РФ № 289/235/290 от 2000 г;

- Федеральный закон от № 152-ФЗ от 2003 г.

В вышеперечисленных документах описан порядок оформления, права и обязанности заемщика и кредитора.

Важный момент: допускает ли действующий договор возможность рефинансирования? Некоторые банки изначально прописывают его невозможность или штрафные санкции за такую процедуру. Если его нет или он запрещен, то клиент вправе настаивать на включение в договор.

Этапы процедуры

Рефинансирование ипотечного кредита представляет собой длительный процесс, требующий решения ряда юридических вопросов. Первым этапом выступает изучение предложений на рынке и расчеты. Здесь важно учитывать, что процедура требует некоторых затрат, которые будут рассмотрены далее. Целесообразность определяется исходя из расчетов, произведенных с учетом всех сопутствующих расходов.

Следует учитывать, что из-за технических моментов и высокой конкуренции в банковской среде, не все финансовые учреждения положительно относятся к такой инициативе заемщика.

Недостаточно полагаться на общедоступную информацию на сайте или в рекламных материалах банка. Это может быть простым маркетинговым ходом, в то время как программа рефинансирования ипотечных кредитов отсутствует, а предложение распространяется на другие виды кредитов.

Сбор документов

Список документов не отличается от того, что были поданы при первичном получении. Примерный перечень содержит в себе следующие документы:

- заявление на рефинансирование, которое заполняется на месте;

- справка о доходах: справка 2-НДФЛ, выписка из банка или другие платежные документы;

- общегражданский паспорт заявителя;

- для семейных – свидетельство о браке;

- документы на ипотечную недвижимость: правоустанавливающий документ, договор состоявшейся сделки и справки из госорганов о регистрации прав;

- копия банковского ипотечного договора.

Если намечается рефинансирование ипотечного кредита в Сбербанке, то может быть задействован материнский капитал. В зависимости от таких обстоятельств, банк может запросить дополнительные документы:

- сертификат на материнский капитал;

- свидетельство о рождении детей;

- выписку из банка об остатках на счету.

Если банк потребует участия поручителей, то данные лица также должны предоставить список документов, включая подтверждение платежеспособности.

Сложности

Когда заемщик обращается за рефинансированием ипотечного кредита в Сбербанк или в другое финансовое учреждение, действующий кредитор может отказать от выдачи некоторых документов. В таком случае может помочь профессиональный адвокат в банковской сфере или новый кредитор сам может затребовать документы на выдачу.

Также важно учитывать, что при подтверждении доходов придется предоставить два вида документов: по форме 2-НДФЛ и по форме банка. Показатели доходов, разумеется, должны быть выше коэффициента минимального прожиточного минимума и достаточными для того, чтобы впредь покрывать ежемесячные погашения по ипотеке.

Другая сложность – при рефинансировании ипотечного кредита банки могут потребовать залоговое обеспечение. Учитывая сумму займа, залоговым имуществом может выступать только недвижимость. А ипотечная недвижимость еще числится на балансе первого кредитора.

На практике в таких случаях люди прибегают к небольшой манипуляции: договариваются со знакомым или родственниками, у кого есть равноценная недвижимость, закладывают эту недвижимость в залог, а после переоформления ипотеки возвращают все на свои места.

Процесс рассмотрения

Принятие на рассмотрение ровным счетом не значит ничего. Могут отказать даже платежеспособным клиентам. Но большим аргументом может послужить залоговое имущество. Стоит помнить, что чем ликвиднее залоговое имущество – тем больше шансов добиться благосклонности банка.

Также много слов говорится о важности кредитной истории. Но специалисты утверждают, что такой момент больше актуален для небольших кредитов, где нет залога. Хорошая кредитная история никому еще не помешала. Обычно процесс рассмотрения занимает 5-7 рабочих дней. Если принято положительное решение, то начинается процесс оформления.

Расходы

Рефинансирование ипотечного кредита в банке влечет за собой некоторые расходы, которые возлагаются целиком на заявителя. В некоторых финансовых учреждениях даже процедура рассмотрения заявки проходит на платной основе. В случае отказа средства не возвращаются.

Если процедура одобрена, то заявитель должен быть готов к следующим расходам:

- Оценка недвижимости. Закон гласит, что процедура может быть проведена любым оценщиком, имеющим соответствующую лицензию. Но банки имеют в штате собственных постоянных партнеров. Если банк настаивает на конкретном оценщике, то заявитель вынужден согласиться с этим.

- Расходы по обработке заявки и по обслуживанию конкретного клиента банк возлагает на клиентов. Так, придется заплатить и комиссию за выдачи ипотеки.

- Чтобы перенести залоговое жилье с баланса старого кредитора, также взимается плата.

- Регистрация нового залога или того же объекта тоже платная.

- Получение некоторых видов справок.

- Страхование кредита, недвижимости или собственных доходов – по правилам банка.

- Оплата госпошлины, если будут нотариальные документы.

В зависимости от условий действующего кредитора, могут быть сняты средства за досрочное погашение кредита и штрафные санкции.

Выгоды

Выбирая другой банк, клиент всегда ищет более выгодные условия. Специалисты советуют, что при рефинансировании ипотечного кредита лучшие предложения приносят ощутимую выгоду, если разница есть по нескольким параметрам.

По каким пунктам следует оценить выгоду?

- Процентная ставка. Насколько ниже? Как правило, если разница не превышает 3%, то с учетом расходов на оформление и инфляции клиент может особо не выиграть в итоге.

- Изменение срока. Глубокий финансовый анализ, который под силу не всем простым гражданам, показывает, что чем «длиннее» кредит, тем он дороже обходится. Длительный срок стоит выбрать, если нет возможности в настоящее время платить больше.

- Уменьшение ежемесячных взносов. Здесь действует тот же принцип: выигрывая сейчас, в итоге можно отдать больше. Но если новое предложение действительно выгодно, то стоит рассматривать индивидуально.

- Объединение кредитов. Многие россияне берут по нескольку кредитов. Практика показывает, что 2-3 платежа в месяц – тяжелая бремя. Объединив все обязательства в один, можно жить гораздо спокойнее.

Куда обращаться?

Конкуренция в банковской среде высокая. Но такое положение потребителям только на руку: он идет туда, где дешевле кредиты. Если рассмотреть рефинансирование ипотечного кредита, лучшие предложения принадлежат лидерам отрасли:

- Сбербанк – 10-12%

- ВТБ -24 – 9,7%

- Газпромбанк – 9,2%

- Россбанк – 8,7%

- Банк России – 11,5%

В 2022 году в связи с новой волной спроса на недвижимость и ростом показателей экономики в стране предвидится увеличение новых предложений.

Вычет при рефинансировании

Налоговый вычет – возврат налога на доход физических лиц, который ранее уплачен работодателем в виде НДФЛ. Его ставка равна 13%. Законом предусмотрены случаи, когда гражданин может получить эти средства обратно. Условия рефинансирования ипотечного кредита допускают использование таких социальных гарантий, как материнский капитал и налоговый вычет, если они не были использованы при первичном оформлении ипотеки.

Если планируется получить налоговый вычет, то следует заранее ставить в известность кредитного менеджера, так как этот момент необходимо отобразить в банковском договоре.

Максимальный размер вычета – 260 000 рублей. При этом есть требования к стоимости объекта: цена не должна превышать 2 миллионов рублей. Сумма вычета распределяется на год. Если в течение 1 календарного года не использована вся сумма, то в начале следующего года получатель должен снова оформить заявку в налоговую и добирать оставшуюся часть. Возврат осуществляется двумя способами:

- Перечисление на счет в банке в пользу погашение ипотеки.

- Выдача уведомления из налоговой в бухгалтерию по месту работы заявителя. В этом случае деньги не возвращаются, а доходы заявителя освобождаются от НДФЛ на сумму полагающегося вычета.

Заключение

При получении ипотеки каждый человек должен смотреть далеко вперед и провести объективный анализ собственных доходов. Риски сопровождают на каждом шагу. На этот случай следует пользоваться услугами проверенных страховых компаний.

Если выгода от рефинансирования очевидна, но банк отказывает, то следует обращаться в другой банк. Но массовость интереса к рефинансированию заставляет эти учреждения пересмотреть свой подход. По отзывам их клиентов, некоторые не готовы отдавать клиентов конкурентам и желают обсудить новые условия кредитования. На принципиальные изменения вряд ли стоит рассчитывать, но есть теоретическая возможность упростить некоторые показатели.

fb.ru

Рефинансирование ипотеки - условия перекредитования в другом банке 2022 года

Ипотека - тяжелое бремя. Если человеку удается найти банк, который готов выдать кредит на уже приобретенное жилье на более выгодных условиях – есть смысл в перекредитовании с целью уменьшения ежемесячного платежа и переплаты за весь период в целом. Такая процедура называется рефинансированием ипотечного кредита. Она подразумевает закрытие кредита в одном банке и «открытие» в новом, но на более выгодных условиях. Как осуществить рефинансирование ипотеки, и с какими сложностями придется столкнуться?

Рефинансирование ипотеки – когда, зачем и кому?

По сути перекредитоваие – это законное право заемщика, которое закреплено Законом «Об ипотеке» (глава 7). Законодатель четко указывает, что залоговое имущество (объект недвижимости) может быть передано для обеспечения кредита другому кредитору.

А вот на практике дело может обстоять иначе – в ипотечных кредитах банки прописывают условия, которые запрещают рефинансирование на весь срок действия договора! Поэтому стоит внимательно знакомиться с документом, который вы подписываете. А некоторые банки еще и зарабатывают на выдаче согласия на перекредитование. Например, за нужную бумагу и начало процедуры в Фиа-Банке попросят 2% от всей суммы остатка по ипотеке!

Старый банк может согласиться изменить условия по договору (снизить процент), правда, и за это, скорее всего, придется платить. Например, «Росбанке» нужно оплатить комиссию от 1% остатка по кредиту, но не меньше 10 000 руб., а максимально допустимая сумма составит – 50 000 руб.

Когда может понадобиться рефинансирование:

- Заемщик не может обеспечивать обязательство по кредиту на прежних условиях – потеря работы, рождение детей и т.д. В такой ситуации стоит заранее подготовить почву к рефинансированию - написать заявление в банк об изменившихся жизненных условиях и попросить реструктуризировать долг или отсрочить выплаты по ипотеки на какое-то время. Если вам отказали - просите о смене условий договора (рефинансирование ипотеки).

- Человеку удалось найти банк, который предлагает более низкую ставку по кредиту - даже 2-3% разницы способны сократить месячный платеж на 4 000 - 6 000 руб.

- Кредит был оформлен в иностранной валюте и из-за роста курса платеж стал слишком велик - можно искать кредит в рублях (Банк ВТБ24 и Альфа-Банк перекредитовывают такие обязательства - условия индивидуальны для заемщика).

- У заемщика улучшилось финансовое положение - в такой ситуации рефинансирование поможет значительно сократить переплату. Это происходит как за счет выгодных процентов по кредиту, так и уменьшения срока кредитования. Если будет принято решение выдать кредит на меньший срок - большинство банков «поощряют» таких плательщиков и уменьшают процент по ипотеке в среднем на 0,5 - 1%.

Стоит понимать, что, скорее всего ваш банк будет «противиться» рефинансированию ипотеки в другой финансовой структуре. Правда, многие банки сами готовы вас перекредитовать, чтобы не потерять клиента. Как действовать в таком случае:

- Пишите заявление в банк, где у вас ипотека, с просьбой рефинансировать невыгодный кредит - в такой ситуации можно неплохо сэкономить на дополнительных расходах, речь о которых пойдет ниже. Операция внутри банка не потребует особых затрат, ведь структура уже оценила квартиру или дом, у нее есть все ваши документы и справки о доходах. В некоторых ситуациях могут попросить доказать, что ваше положение ухудшилось - берете новую справку о доходах или предоставляете налоговую декларацию за последний отчетный период.

- Вам отказали - стоит отстаивать свое намерение. Подыскиваете банк, где проценты ниже и предоставляете эту информацию. Все равно не согласны - готовимся к рефинансированию в другом банке.

Стоит помнить, что новый кредитор будет тщательно проверять вашу историю, и если она «сомнительная», ожидать положительного исхода не стоит. Значительно снизит шанс рефинансирования в банке, если вы уже обращались в иной банк и вам там отказали.

Куда обращаться для перекредитования ипотеки?

В первую очередь проанализируйте кредитные ставки, которые предлагают банки. Если ваш ипотека оформлена, например, под 16-18%, то есть смысл обратиться в банки: ВТБ24, Нордеа Банк, ЮниКредит Банк, Альфа-Банк, Сбербанк, Райффайзенбанк, Росбанк. Эти структуры предлагают перекредитовать вас на условиях пониженных ставок - от 12,5 до 15% годовых. В наличных эта разница довольна существенная, да и программы у банков очень гибкие. Обратите внимание, банки выдадут вам не 100% залоговой суммы, а 70-90%.

Стоит понимать, что перекредитование для нового банка - это, по сути, открытие нового кредита. А это означает, что вам заново придется пройти всю процедуру, чтобы подтвердить свою платежеспособность и не только. Как все происходит:

- Предоставляется старый договор для анализа кредиторам, квитанции по платежам, справка об отсутствии долгов перед первым банком.

- Заключается новый договор в выбранном банке.

- Обязательно страхуется объект залога, а также потребуется независимая оценка объекта недвижимости - у банков свои аккредитованные эксперты, так что и цена на услугу может быть значительно выше, чем у независимых специалистов. Страхуется жизнь заемщика.

Первый вариант событий - три стороны подписывают (старый банк, новый и заемщик) трехстороннюю договоренность. Этот документ станет залогом второй очереди, но только при условии, что старый кредитор дал согласие на перекредитование. Затем новый банк перебрасывает полную сумму для погашения ипотеки, контролируя, чтобы средства были использованы по целевому назначению. После чего старый кредитор обязан снять обременения с объекта недвижимости в реестре запретов и залог (квартира, дом) должны полностью перейти во владение нового кредитора. Новый банк в свою очередь опять накладывает обременение на объект недвижимости и становится держателем залога по ипотеке.

Если ваш банк не соглашается на рефинансирование - применяется другая схема:

- Полная сумма ипотеки (остаток в старом банке) переводится безналичным платежом кредитору.

- Заемщик пишет заявление о досрочном погашении ипотеки.

- Старый кредитор снимает обременения (длится процедура 1-2 месяца).

- Залог переходит новому кредитору и вам оформляют уже новый ипотечный кредит на более выгодных условиях.

Но в такой ситуации кредитующий банк должен получить гарантию, новый залог на срок, пока действует обременение и, по сути, квартира принадлежит старому банку. Залогом может быть другое имущество или недвижимость заемщика.

Нет такового - на этот срок вам могут увеличить проценты по кредиту на 2-3 пункта. А вот МДМ Банк готов «рискнуть» - он не требует залога на время снятия обременения и ставку по ипотеке не повышает.

Помните, что в любом случае вам придется платить за такую «перезагрузку», но если вам предложат хорошие условия - затраты быстро окупятся.

Ипотечный брокер - когда стоит воспользоваться услугами?

Это еще один вариант рефинансирования невыгодной ипотеки. В чем суть - вам не придется ждать, пока буде погашена старая ипотека. Новый кредит будет выдан еще до полного закрытия старого. Роль ипотечного брокера - он станет гарантом перед новым банком на «беззалоговый» период кредитования, пока существует обременение и оно отражается в реестре. Речь идет о 1-2 месяцах, в течение которых старый банк будет снимать ограничения.

Услуги посредника обойдутся от 15 000 до 65 000 руб. Что с выгодой? Если ваш ежемесячный платеж уменьшается при новой ипотеке на 5 000 - 6 000 руб. ежемесячно, это стоит сделать.

Условия перекредитования - документы и затраты

Вы нашли новый банк и согласовали условия со старым - придется проходить давно забытую процедуру оформления ипотеки заново! А вот здесь без лишних затрат не обойтись. К чему готовиться:

- Новая оценка залога - как правило, каждый банк имеет своих аккредитованных оценщиков. Их услуги обойдутся от 3000 до 10 000 руб.

- Комиссия, связанная с рефинансированием кредита - у каждого банка она своя, в среднем 1 -1,5% от остатка ипотеки.

- Перевод денег другому банку по безналичному расчету - от 1 000руб.

- Новый страховой договор - в зависимости от суммы ипотеки моет составить 0,7-1,2%.

- Оплата (госпошлина) за снятие обременений с объекта недвижимости.

- Заверение ипотечного договора у нотариуса - хоть эта норма и не является обязательной, многие банки требуют пройти процедуру.