Скоринговый балл. Что это и какой нужен для одобрения кредита? Оценка скоринг

Скоринговый балл для одобрения кредита или ипотеки узнать онлайн

Скоринг — оценка кредитоспособности заемщика на основе статистических данных. Банки используют разные виды скоринга. В этой статье мы расскажем о двух: социодемографическом и FICO. Также расскажем о скоринговом балле: где его получить и как расшифровать.

Скоринговый балл для одобрения кредита

Это оцифровка результатов скоринга. По аналогии со школьными баллами: чем выше скоринговый балл, тем больше шансов получить кредит на выгодных условиях. В социографическом скоринге балльная шкала от 0 до 1200. В FICO — от 300 до 850.

Что такое социодемографический скоринг

Такой вид скоринга предназначен для заемщиков с пустой или отсутствующей кредитной историей. Программа сверяет вас предыдущими заемщиками банка и оценивает благонадежность. Например, согласно статистике банка люди старше 30 лет вносят платежи по кредитам стабильнее, чем молодежь. Поэтому заемщики от 30 лет при прочих равных условиях получают более высокий скоринговый балл.

В соцдем скоринге проверяют возраст, пол, семейное положение, наличие иждивенцев, образование, профессию, трудовой стаж, доходы и регион проживания.

Пример отчета социодемографического скоринга

Разберем этот пример. Цветовые обозначения: синий показывает положение балла на шкале; красный, оранжевый, желтый и зеленый — градация от низкой вероятности кредитования до высокой.

«Факторы» — блок с обоснованием скорингового балла. 427 — низкий балл. В факторах перечислены причины низкой оценки: короткий трудовой стаж, много иждивенцев, отсутствие заграничных поездок.

Узнать скоринговый балл

Что такое скоринг FICO

Скоринг FICO проходят заемщики, которые уже брали кредиты. Этот скоринг строится на анализе кредитной истории. В результате анализа вам присваивается балл. Если вы исправно выплачивали кредиты — высокий. Допускали просрочки — низкий.

FICO — американский разработка скоринговых программ. Программой FICO пользуется самое крупное бюро кредитных историй в России — НБКИ.

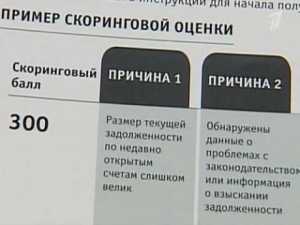

Пример отчета скоринга FICO

Цветовые индикаторы в отчете FICO такие же, как в соцдем скоринге. Красный — плохо, зеленый — хорошо.

Узнать скоринг FICO

Расшифровка баллов в соцдем-скоринге и FICO

| Баллы FICO | Баллы соцдем скоринга | Расшифровка |

| 690–850 | 1000–1200 | Максимальный результат. Вы относитесь к категории надежных заемщиков. Таким банк охотно одобряет кредит и предлагает лучшие условия. |

| 650–690 | 750–1000 | Хороший результат. Высокие шансы на кредит на стандартных условиях. |

| 600–650 | 500–750 | Приемлемый результат. Банк потребует от вас дополнительных справок для подтверждения платежеспособности, например, 2НДФЛ. |

| 500–600 | 250–500 | Слабый результат. С таким баллом вы вряд ли получите кредит в крупных банках, попробуйте обратиться в небольшие, региональные или КПК |

| 300–500 | 0–250 | Худший результат. Лучше сразу обратиться в МФО или кредитный кооператив |

Зачем скоринговый балл банку

Скоринг помогает банку ускорить оценку заемщика и минимизировать человеческий фактор. Чтобы проделать работу скоринговой системы, человек потребуется несколько десятков часов, при этом остается большой риск ошибиться. Машина оценит заемщика и прогнозирует его платежную дисциплину за секунды.

У разных банков разный «проходной» балл для разных кредитных продуктов. Например, в условном банке Икс потенциальный ипотечник должен набрать 1000 баллов по социодемографическому скорингу и 750 по скорингу FICO. В этом же банке для потребкредита достаточно 700 до по соцдему и 600 FICO. Поэтому часто отказ о или одобрение кредита зависит не от человека, а от компьютерной программы.

Зачем скоринговый балл вам как заемщику

Причины две: оценить шансы на кредит или узнать, почему банки отказывают в кредитовании. Допустим, вы получили отказ по ипотеке в трех банках. Хотите узнать причины отказов. Если был опыт кредитования — запросите скоринг FICO. Не брали кредитов — социодемографический скоринг заемщика.

Как узнать свой скоринговый балл

Для начала зарегистрируйтесь

Затем выберите подходящий скоринг: если не брали кредиты, скоринг заемщика (соцдем скоринг), если брали — кредитный скоринг (FICO).

Для получения скоринга FICO заполните анкету с паспортными данными. Паспортные данные нужны НБКИ — по ним они найдут вашу кредитную историю, проанализируют ее и предоставят отчет. Процедура занимает несколько секунд. Стоит 300 рублей.

Для получения социодемографического скоринга паспорт не требуется, зато нужна другая информация: пол, возраст, должность, образование, число детей, наличие или отсутствие созаемщика и др. Стоимость 300 рублей. Время обработки запроса: 10 секунд.

Фрагмент анкеты для получения соцдем скоринга

Как повысить скоринговый балл

Если банки отказывают в кредитовании, скорее всего, у вас низкий скоринговый балл. Есть несколько способов улучшить скоринговый балл.

При скоринге FICO вариант один — улучшать кредитную историю. Брать новые кредиты и аккуратно их выплачивать. Не дают без залога — предоставьте залог. Не дают в банке — обратитесь в МФО. Главное, чтобы в кредитной истории появлялись данные об исправно выплачиваемых кредитах. Через полгода-год скоринговый балл FICO увеличится.

При соцдем скоринге вариантов больше. Если вы ИП, трудоустройтесь и проработайте полгода в найме. С точки зрения банка наемный работник более стабильный плательщик, чем ИП. Найдите созаемщика, съездите за границу, найдите источник дополнительного дохода.

mycreditinfo.ru

понятие, какой нужен для одобрения. Подсчет и диапазон

Скоринговый балл – это числовое выражение вашей кредитоспособности и, соответственно, благонадежности. Отвечая на вопросы кредитного специалиста (или заполняя онлайн-анкету на сайте микрофинансовой организации), вы предоставляете банку исходные сведения, на основании которых и будет в дальнейшем принято решение о возможности кредитования.

Для подсчета баллов банки используют различные скоринг-системы, специально разработанные для этих целей специализирующимися на выпуске таких программ компаниями.

Подсчет скоринг-баллов

Итак, как же его подсчитать, этот самый скоринг-балл? Мы уже сказали, что для таких подсчетов используются специальные программы. Они разработаны таким образом, чтобы начислять некоторое количество баллов по каждому показателю.

Для подсчета скорингового балла используются следующие данные:

1. Персональные данные потенциального заемщика, а именно:

- пол;

- возраст – лицам до 35 лет присваивается от 7 баллов, людям в возрасте 35-45 лет банк начислит от 29 баллов, гражданам старше 45 лет будет присвоено от 35 баллов;

- семейное положение – состоящим в браке гражданам начисляется от 29 баллов, а вот одиноким «светит» лишь 9 баллов;

- наличие или отсутствие детей и прочие.

2. Финансовое положение клиента. Здесь играют первостепенную роль такие показатели, как:

- занимаемая должность;

- трудовой стаж на одном месте и насколько часто вы склонны менять место работы;

- ежемесячный доход и его динамика за определенный период времени;

- имеющиеся долговые обязательства и их соотношение с уровнем дохода;

- наличие или отсутствие дополнительных источников дохода (причем не только официальных).

Самый высокий балл (от 23) получат те заемщики, которые проработали в общей сложности более шести лет. Кстати, банк проверит и вашу кредитную историю. Некоторые финансовые организации вообще не кредитуют при наличии просроченных платежей, особенно текущих. Соответственно, за хорошую кредитную историю и баллов вам начислят больше.

3. Сопутствующая информация. Здесь банком может учитываться все что угодно – имущество в собственности, наличие поручительства или залога и даже (!) насколько часто вы бываете за границей. Последний пункт многим покажется странным, а для банка это лишнее подтверждение вашей кредитоспособности.

Диапазон значений и их характеристика

Совокупность баллов, полученных по каждому пункту, определяет ваш общий скоринг-балл. В различных системах оценка его значения может незначительно различаться.

Оценка скорингового балла в бюро Эквифакс

Бюро кредитных историй Эквифакс предоставляет услуги и по подсчету скоринг-балла потенциального заемщика. Диапазон значений здесь следующий:

- до 510 баллов – очень плохой показатель, при котором кредитоваться почти невозможно;

- 511-580 баллов – уже лучше, но все равно плохо, ваши шансы минимальны;

- 581-660 баллов – «серединка», при которой кредитование возможно, но крайне сомнительно;

- 661-830 баллов – хороший уровень, при котором у вас достаточно шансов на получение кредита;

- 831-999 баллов – отличный показатель, при котором отказов в кредитовании практически не бывает.

Система оценки от компании FICO

Этой системой пользуется Национальное бюро кредитных историй. Градация здесь следующая:

- меньше 600 баллов – плохой показатель, при котором вам откажут практически в любом банке;

- 600-620 баллов – шансов мало, но вам могут предложить кредит на короткий срок и под более высокую ставку, а то и вообще кредитную карту с маленьким лимитом;

- 620-640 баллов – не очень хороший уровень, при котором вам могут снизить сумму кредита и его срок;

- 640-650 баллов – средненько, можно не рассчитывать на большие суммы кредитов и готовиться к доскональной проверке предоставленных данных;

- 650-690 баллов – хороший показатель, при котором есть все шансы получить кредит на запрошенных вами условиях и под минимальную ставку;

- свыше 690 баллов – отличный уровень, при котором вам не откажут.

Стоит отметить, что получить заветные максимальные значения вряд ли возможно, на практике такое не встречается пока.

Системы, формирующие скоринговый балл, выполняют достаточно сухую оценку, основываясь на «голых» фактах. Например, вам могут понизить балл за отсутствие постоянной прописки в данном регионе, но система не сможет учесть, что вы проживаете в собственном жилье в двух шагах от границы с соседним регионом. Или же наоборот, балл повышается за вашу руководящую должность, а то, что работаете в фирме-однодневке, система не видит.

Системы, формирующие скоринговый балл, выполняют достаточно сухую оценку, основываясь на «голых» фактах. Например, вам могут понизить балл за отсутствие постоянной прописки в данном регионе, но система не сможет учесть, что вы проживаете в собственном жилье в двух шагах от границы с соседним регионом. Или же наоборот, балл повышается за вашу руководящую должность, а то, что работаете в фирме-однодневке, система не видит.

Бывали случаи, когда одному и тому же человеку отказывали в кредите на покупку бытовой техники и одобряли ипотеку. Дело в том, что «магазинные» кредиты основаны исключительно на скоринге. Суммы там невелики и потерять их банк не боится. А вот в долгосрочных кредитах любое банковское учреждение заинтересовано. Поэтому наряду с оценкой скоринговых баллов производится комплексная оценка заемщика кредитным специалистом.

Получив низкий балл по скорингу, расстраиваться не стоит. Если банк заинтересован в выдаче вам кредита, он наверняка проведет дополнительную проверку.

Похожие записи

adpravo.ru

Как повысить скоринговый балл? | ИнфоФинанс

Высокий скоринговый балл открывает двери любых банков и микрофинансовых организаций. Заемщику с таким баллом готовы выдавать кредиты на любую сумму, срок, под самый привлекательный процент. Так, что же такое скоринговый балл и можно ли его повысить? Сегодня скоринговые модели банков и микрофинансовых организаций изучают сотни и тысячи параметров заемщика. По сути, это программы, которая анализируют не только ответы заемщика, указанные в анкете, но и его кредитную историю, поведение на сайте, присутствие в социальных сетях и многое другое. Каждому параметру присваивается определенный балл в зависимости от кредитной политики компании. В конце подсчитывается итоговый скоринговый балл, взглянув на который кредитор может решить для себя, стоит ли ему связываться с данным клиентом или нет. Значение скорингового балла может находиться, например, в интервале 300-850, где высший балл присваивается самым добросовестным заемщикам. Заемщики с высоким скоринговым баллом действительно весьма ответственно подходят к своим долговым обязательствам. Например, в ходе одного из исследований Национальное бюро кредитных историй решило наглядно продемонстрировать вероятность дефолта у заемщиков с низким и высоким скоринговым баллом. Изучив ипотечные кредиты за последние 3 года, специалисты пришли к выводу, что у граждан, которые на момент получения кредита имели скоринговый балл выше 807, доля дефолтных кредитов составила всего 0,93%. Те заемщики, что при получении ипотеки могли похвастать уровнем менее 629 баллов, показали долю дефолтных кредитов в 9,92%. Иными словами, заемщики с низким баллом в 10 раз хуже справлялись с обслуживанием долга, чем заемщики с высоким баллом. Как повысить скоринговый балл?На итоговый балл влияют самые различные факторы. Например, возраст, семейное положение, уровень образования, доход, профессия, место жительства. Больше баллов могут получить семейные заемщики в возрасте от 30 до 50 лет с высшим образованием, проживающие в благополучном регионе, где легко найти работу. Привлекательные заемщики не меняют каждый месяц место работы, имеют различные активы в собственности, контролируют свои расходы. Лучшим способом повысить скоринговый балл будет улучшение кредитной истории, которая вносит большой вклад в общую картину. Например, регулярно получая займы онлайн в микрофинансовых организациях и исправно их выплачивая, клиент будет шаг за шагом повышать качество своей истории, а вместе с ней и уровень скорингового балла. При подаче заявки на кредит заемщику нужно указывать, как можно больше данных о себе, предоставлять больше документов. Открытые заемщики, которым нечего скрывать, пользуются уважением кредиторов и могут рассчитывать на повышение скорингового балла. По материалам

СОДЕРЖАНИЕ:

1 — Что такое кредитный скоринг?2 — Как зависит выдача кредита от скоринг-теста?3 — Принцип вычисления кредитного скоринга.4 — Как узнать и улучшить показатели скоринга?

Введение…

Перед тем, как идти в банк за оформлением кредита, будет не лишним узнать свой кредитный рейтинг, ведь при низких результатах нет никакого смысла обращаться за займом. Оценка платежеспособности потенциального клиента ведется финансовыми организациями по специальному алгоритму, который именуется кредитным скорингом. Чем больше баллов набрано в соответствии с ним, тем выше шансы на одобрение займа.

Оглавление [Показать]Что такое кредитный скоринг?

Скоринг происходит от английского отглагольного существительного scoring – «подсчет очков», которое, в свою очередь, образовано от слова score – «очко/балл».

Скоринг – это система, которая позволяет работникам банка быстро оценить кредитоспособность клиента и понять, стоит ли ему доверять заемные средства.

Существует несколько разновидностей скоринга. Самый частый, с которым сталкиваются клиенты банка – заявочный скоринг. Среди других:

• поведенческий – банк определяет, насколько хорошо клиент исполнят свои обязательства по уплате кредита, он отображается в кредитной истории;

• потенциального мошенничества – банк пытается вычислить, являются ли действия заявителя мошенническими, т.е. реально он будет возвращать средства или попытается скрыться с деньгами;

• ретро – банк определяет, какие действия привели клиента к просрочке.

Как действует заявочный скоринг?

Когда клиент приходит в банк за кредитом, то он заполняет анкету, в которой могут содержаться вопросы, которые, кажется, не имеют отношения к займу, например, о его семейном положении или образовании. На самом деле это нужно для скоринг-теста. В МФО или банках, предлагающих экспресс-выдачу займов, оценка кредитоспособности происходит сразу же по упрощенному алгоритму – кредитный специалист просто указывает в программе нужные ответы, и она выдает ответ: выдавать кредит или нет.

Если же оформляется крупный заем, то дополнительно рассматриваются другие факторы платежеспособности, среди которых – кредитная история, залог, привлечение поручителей и т.д.

Как зависит выдача кредита от скоринг-теста?

Обычно скоринговые программы статичны. Они начисляют или отнимают баллы кредитного рейтинга заявителя в зависимости от ответов, которые тот дал в анкете.

Наиболее продвинутые скоринговые программы способы обучаться: в них заложены специальные алгоритмы, которые учитывают реальную платежеспособность клиентов, получивших займы. Они могут повышать или понижать значение каждого параметра и регулировать количество баллов, необходимых для положительного решения по выдаче кредита.

Размер баллов, которые нужно набрать, напрямую зависит от кредитной программы и требуемой суммы. Упрощенно говоря, чем больше средств желает получить заемщик, тем больше должен быть результат скоринга.

Любые МФО и банки, которые выдают займы наличными при обращении, обязательно прогоняют анкету заявителя по скоринговой системе. В случае, если количество баллов оказывается достаточным, то кредит одобряют. Если нет – клиент получает отказ. Иногда программа предусматривает промежуточное состояние, когда выдача кредита остается на усмотрение банка, и тогда тот смотрит на другие признаки заемщика.

Большое влияние на оценку платежеспособности клиента оказывает кредитная история. Особенное значение она приобретает при оформлении займов без проверки размера заработной платы. Если у потенциального заемщика уже имеются действующие обязательства или в прошлом он допускал просрочки, то его шансы получить новый кредит минимальны, даже если он формально набрал нужные баллы.

С другой стороны, при наличии хорошей кредитной истории и при привлечении поручителей или предложении хорошего залога потенциальный заемщик может рассчитывать на получение средств, даже если не набрал нужного количества баллов.

Принцип вычисления кредитного скоринга.

Разработкой скоринговых систем занимаются различные компании, поэтому каждый банк определяет баллы по своей системе. Следовательно, говорить о едином алгоритме, по которому можно предсказать результата, не приходится.

Тем не менее, существует ряд критериев, наличие или отсутствие которых оказывает влияние на общую картину и позволяет в общих чертах предсказать исход теста. Чем больше положительных моментов, тем проще получить заем.

Важные факторы, которые влияют на результат скоринг-теста:

• финансовое состояние клиента, т.е. соотношение размера его дохода к потенциальным расходам по обслуживанию кредита – чем больше заработная плата, тем лучше;

• место постоянной работы и должность – больше баллов дает престижная работа и должность специалиста или руководящего персонала;

• стаж работы и продолжительность труда на последнем месте – чем дольше сотрудник работает на одном месте, тем больше баллов он получит;

• семейное положение – считается, что люди в браке более ответственны, так как планируют совместный бюджет, кроме того, возможностей для дополнительного заработка у двоих больше;

• образование – обладатели высшего образования получают больше баллов, зачастую дополнительные бонусы получают экономисты и юристы;

• место проживания – для заемщика желательно проживать в том же населенному пункте, где находится отделение банка;

• количество созаемщиков и поручителей – это не только даст дополнительные баллы скоринга, но и увеличит максимальный размер занимаемых средств;

• предоставление обеспечения – при этом не обязательно предлагать банку ценное имущество в залог, достаточно указать, чем именно владеет заемщик, чтобы показать свое благосостояние;

• имеются ли источники дополнительного дохода – желательно их подтверждать документально, тогда количество баллов существенно увеличится;

• размер первоначального взноса, если речь идет об ипотеке и автокредите – чем больше внесено средств, тем больше баллов начисляется по скорингу;

• ранее выплаченные кредиты – это подтверждает, что заемщик способен планировать свои финансы и уже сталкивался с выплатой средств банкам.

Какие отрицательные факторы могут отнять честно заработанные баллы:

• наличие детей, поскольку это предполагает наличие дополнительных расходов;• работа не по специальности;• нахождение супруги в декретном отпуске;• возраст – до 28 лет и после 55 лет кредиты выдают не столь охотно;• наличие действующих непогашенных обязательств в банках или МФО (в том числе кредитных карт). Так как каждый банк сам устанавливает параметры скоринга, то в разных учреждениях один и тот же заемщик может набрать разное количество баллов. Дело в том, что каждое финансовое учреждение представляет себе портрет потенциального заемщика по-своему. Одни предпочитают выдавать кредиты только мужчинам среднего возраста с достойной заплатой, кто-то делает ставку на женщин (по статистике, именно представительницы прекрасного пола платят кредиты более аккуратно и не допускают просрочек), кто-то кредитует семейные пары и т.д.

Как узнать и улучшить показатели скоринга (балл)?

Конкретную формулу вычисления результатов разработчики скоринг-тестов держат в секрете, так как иначе было бы легко подобрать алгоритм для обхода системы. Узнать, сколько именно вы баллов наберете, невозможно, пока вы самолично не подадите заявление-анкету – да и то вам не сообщат число очков, а только обозначат причину отказа. С другой стороны, вы будете знать, что является вашей слабой стороной, и сможете устранить этот недочет при подаче повторной заявки.

Некоторые интернет-сервисы предлагают проверку скоринга онлайн. Насколько это объективно – неизвестно, так как разработчики создают тест, исходя из собственных представлений о кредитном скоринге. Естественно, такие оценочные системы могут не совпадать с банковскими. Однако, поскольку общие тенденции известны, такой тест может дать примерное представление о том, дадут вам кредит в банке или нет. Некоторые наиболее продвинутые даже способны оценить проблемы кредитоспособности заявителя и дать ему рекомендации по получению займа.

Не стоит доверять тем сервисам, которые позиционируют себя как скоринг-система определенного банка и просят за оценку деньги. Ни одно кредитно-финансовое учреждение не предоставит такие данные в открытый доступ, поэтому вы напрасно потратите деньги.

Другая категория платных «оценщиков» выводит скоринг-балл по собственным сложным алгоритмам, которые предусматривают анализ кредитной истории заемщика. В данном случае оплата берется дополнительно за запрос КИ, а не только непосредственно за анализ. Такая оценка будет максимально приближена к банковской, однако наличие высокого балла у оценщика не гарантирует получение высокого скоринг-балла у банка.

Многих заемщиков интересует, можно ли увеличить количество скоринговых очков. На самом деле, это невозможно, так как никто точно не знает, сколько баллов прибавляется или отнимается за тот или иной параметр.

Можно лишь дать общие рекомендации, что нужно для успешного прохождения скоринг-теста:

• полное соответствие требованиям банка;• размер зарплаты выше среднего;• предоставление документов о наличии крупного имущества в собственности;• готовность привлечь созаемщиков;• правдивое предоставление информации. Последнее, пожалуй, важнее всего – если вдруг выяснится, что при подаче заявки вы дали неверные сведения, к примеру, «повысили» себя в должности или приписалигоды трудового стажа, то система забракует заявку автоматически.

В целом скоринг предназначен для отсеивания неблагонадежных клиентов еще на стадии подачи заявки. Помимо результатов скоринга банки рассматривают кредитную историю заемщика, изучают предоставленный залог и привлеченных поручителей. Узнать количество набранных баллов и как-то скорректировать их нельзя, так как алгоритмы теста содержатся в тайне. Однако, если следовать простым рекомендациям, можно существенно повысить свои шансы на его прохождение.

Подав заявку на кредит и получив отказ, большинство людей даже не пытаются выяснить причину отрицательного решения банка. Как правило, банковские сотрудники не дают никаких разъяснений. Будущий заемщик решает проблему стандартным путем – идет в другое учреждение в надежде получить желаемое. И не всегда его желание может осуществиться. Чтобы быть уверенным в возврате своих средств банк внимательно изучает клиентов А причина отказа в том, что у претендента низкий кредитный рейтинг. Что это за показатель, как он формируется, и все способы его повышения, рассмотрим ниже.

Из чего складывается кредитный рейтинг

Это основной показатель качества кредитной истории заемщика и определяет его кредитоспособность. При подаче заявки каждому претенденту выставляется соответствующий скоринговый балл в виде трехзначного числа. По нему банк судит о реальной возможности клиента погашать взятую ссуду и на его основании принимает решение о выдаче кредита. Он также может повлиять на размер процентной ставки. Существуют 5 факторов, определяющих уровень кредитного рейтинга. Их влияние на оценку заемщика выражено в процентном соотношении.

- Информация о соблюдении графика платежей (35%).Это ключевой показатель для кредитора, поскольку демонстрирует финансовую дисциплину клиента. Нельзя надеяться на высокий балл, если в прошлом были просрочки платежей или даже обращение в суд для взыскания задолженностей.

- Размер имеющихся задолженностей по взятым займам (30%).Если долговая нагрузка «съедает» половину дохода, риск невыплат резко возрастает. Клиент становится «не интересен» банку.

- Длительность кредитной истории (15%). Продолжительный срок использования заемных средств свидетельствует о благонадежности, но только при одном условии – добросовестном погашении без просрочек.

- Количество одновременно открытых займов (10%). Частое обращение в банк за ссудой говорит о финансовой нестабильности клиента.

- Виды взятых кредитов (10%). На этот показатель влияет «серьезность» займа. Наиболее оптимальный вариант – ипотека. Для ее получения проводится очень тщательный скоринг. Длительное использование кредиток с повышением лимита также свидетельствуют о хорошей платежеспособности заемщика.

Оптимальным рейтингом для большинства банков является 700 баллов. Ниже 600 – банк может отказать в выдаче денег или значительно увеличить процентную ставку.

Как повысить скоринговый балл

Исходя из вышеперечисленного, существуют и способы повышения ключевого показателя. Вот несколько рекомендаций:

- Постарайтесь проверять свою кредитную историю и устранить все имеющиеся в ней погрешности и ошибки. Из-за них клиенту могут отказать, а постоянные отказы сразу же скажутся на качестве истории.

- Своевременно вносите платежи, демонстрируйте свою добросовестность в выполнении взятых финансовых обязательств.

- Если вы выступаете созаемщиком, то поинтересуйтесь кредитной историей своего партнера по займу. Его низкий рейтинг автоматически снизит и ваш.

- Чтобы часто не подавать заявку и не получить возможный отказ, лучше проверить свои шансы при помощи кредитного калькулятора. Сейчас многие банки предоставляют этот инструмент на своих сайтах. Расчет позволит реально оценить условия будущего займа и размер ежемесячных выплат.

- Закройте неиспользуемые кредитки. Их большое количество говорит о постоянных финансовых трудностях. Лучше оставить те, которыми вы пользуетесь давно.

- Обращайтесь за ссудой в банк только в случае серьезной необходимости.

Вам может быть интересно: За такими характеристиками следует следить изначально В последнее время расширился диапазон применения подобной оценки. Ее используют не только для принятия решения о выдаче заемных средств: она требуется для установления размера страховых взносов, для залогов по аренде. Некоторые работодатели стали обращать на нее внимание при приеме на работу новых сотрудников. Кредитную историю очень легко испортить. Но стоит помнить, что все данные о ней хранятся не менее 15 лет. И реабилитироваться в глазах банков не так просто.

2022-11-27

info-finans.ru

Кредитный скоринг, оценка заемщика, балы, рейтинги

22 Апрель 2022

Подавая заявку на кредит, потенциальный получатель займа всегда надеется на ее одобрение. Однако далеко не каждый заявитель получает положительный ответ банка. Кредитные организации отказывают в выдаче заемных средств по разным причинам: слишком низкий доход, плохая репутация, нестабильное место работы и т.д. Тех, кто хочет оформить кредит, банки проверяют с помощью скоринга, а на основе данных его проверки выносят решение о предоставлении займа.Автоматический анализ информации

Кредитный скоринг – это специальная программа, которая оценивает тех, кто подает заявку на получение заемных средств. Система оценки автоматически определяет благонадежность, а также кредитоспособность потенциального заемщика. Кроме того, скоринг проводит анализ соответствия заявителя условиям выбранной им программы. Проверка получателя займа начинается с подачи кредитной заявки, в которой он указывает все данные, необходимые для его оценки.

Кредитные организации используют оценочные программы для более быстрого рассмотрения заявлений на оформление денежных займов. Ведь она позволяет в самые короткие сроки определить, можно ли выдавать заемные средства тому или иному заявителю. Кроме того, программа дает возможность сократить риск предоставления кредита недобросовестным заемщикам.

Принцип работы оценочной программы

Проверка потенциальных получателей займа, как правило, происходит по одной схеме. Сначала сотрудник кредитной организации вводит в программу определенные сведения о заявителе, которые написаны в анкете-заявлении. После этого начинается обработка полученной информации. Спустя определенное время система выносит оценку – скоринговый балл. Если оценка слишком низкая, то соискателю отказывают в выдаче заемных средств. Стоит заметить, что каждый банк устанавливает шкалу баллов самостоятельно. Именно поэтому одна кредитная организация отклоняет заявку заявителя на денежный заем, а другая соглашается предоставить ему свой продукт.

Методы кредитного скоринга

Сегодня банки в работе с заемщиками используют несколько оценочных программ. Но основными являются только три. Это, в первую очередь, программа, которая оценивает финансовые возможности того, кто хочет получить кредит. Причем она определяет не только текущую платежеспособность, но и составляет примерную схему ее возможных изменений. Такой скоринг помогает банку установить максимальную сумму денежного займа для конкретного заявителя.

Еще один метод кредитного скоринга определяет насколько надежен потенциальный получатель заемных средств. Банки используют данную программу, чтобы снизить риск выдачи своих кредитных продуктов мошенникам или просто безответственным соискателям. Третья программа вычисляет способность заемщика выплачивать денежный заем. Для кредитных организаций результат работы такого скоринга наиболее важен, поскольку решение о предоставлении средств они принимают, исходя их данных именно его проверки.

Особенности программы

Специальная программа оценки определяет кредитоспособность заявителя, проводя анализ предоставленной им информации. Наиболее важным фактором всегда является финансовое состояние потенциального получателя средств на момент подачи заявки. Однако на скоринговый балл, а значит, и на решение банка влияет не только кредитоспособность заявителя. К не менее важным критериям относится следующее:

- место официальной работы;

- возраст заявителя на момент обращения в банк;

- наличие хорошего обеспечения;

- размер первоначального платежа, который готов внести заемщик;

- срок трудового стажа на текущем месте работы;

- семейное положение;

- наличие и количество детей;

- образование;

- место проживания;

- наличие дополнительных источников дохода;

- общая история кредитования;

Поскольку каждый банк самостоятельно устанавливает оценочную программу, то результат проверки зависит от разных факторов. Так, некоторые кредитные организации вводят в программу ограничения, которые касаются места работы заявителя. А другие банки уделяют особое внимание семейному положению потенциального клиента.

Скоринговый балл – это не самое главное

Если заявитель не прошел проверку, то есть программа поставила ему низкую оценку, то у него все равно есть шансы на то, что банк предоставит ему свой продукт. Скоринговый балл, конечно, имеет важное значение для кредитной организации, но решение о выдаче займа принимает она, а не программа. К тому же есть информация, которую банки проверяют самостоятельно, без использования скоринга.

В частности, данные о состоянии кредитной истории заявителя программа не учитывает. Кредитор подает запрос в БКИ на предоставление соответствующей информации, как правило, уже после получения результата автоматической проверки. И часто именно репутация потенциального клиента имеет решающее значение при рассмотрении заявления на оформление кредита.

Скоринг в Сбербанке России

Сбербанк России использует при оценке заемщика собственную систему скоринга, а также систему "Скоринг Бюро III" от "Объеденённое кредитное бюро" (ОКБ), которая содержит объединённую информацию о заемщиках из более 500 банков России. Таким образом, если ранее вы уже были клиентом другого банка, Сбербанк наверняка про вас уже знает и сможет оценить вашу платежеспособность, присвоив определенное количество баллов с помощью онлайн скоринга. И чем больше вы наберете балов, тем выше шанс на получение кредита.

Рейтинг кредитного скоринга влияет и на сумму кредита, чем выше рейтинг, тем большую сумму сможет 'одолжить' вам банк.

Система скоринга также оценивает ваши социальные данные, такие как наличие высшего образования, наличие детей, состоит ли клиент в браке, прописка, наличие недвижимости.

Как узнать свою кредитную историю?

Узнать свою кредитную историю возможно, обратившись в ваше бюро кредитных историй. Список аккредитованных бюро кредитных историй публикуется на сайте ЦБ России, ознакомиться со списком можно и на нашем сайте. На апрель 2022 года, в России существует 21 бюро кредитных историй. Главными из них являются Объеденённое кредитное бюро, ООО "Межрегиональное Бюро кредитных историй", АО "Национальное бюро кредитных историй", ЗАО "Приволжское кредитное бюро".

Узнать свою кредитную историю возможно, обратившись в ваше бюро кредитных историй. Список аккредитованных бюро кредитных историй публикуется на сайте ЦБ России, ознакомиться со списком можно и на нашем сайте. На апрель 2022 года, в России существует 21 бюро кредитных историй. Главными из них являются Объеденённое кредитное бюро, ООО "Межрегиональное Бюро кредитных историй", АО "Национальное бюро кредитных историй", ЗАО "Приволжское кредитное бюро".

Зарегистрировавшись и заполнив на сайте кредитного бюро идентификационные данные вы получите информацию о своих кредитах, как активных так и выплаченных и закрытых ранее, данные об остатке суммы платежа по кредитам, своевременность погашения ежемесячных платежей.

Как правильно подавать заявку на кредит

Чтобы повысить свои шансы на оформление денежного займа, следует грамотно подойти к подаче кредитного заявления. Для этого нужно соблюдать следующие правила:

- В заявлении писать только правдивую информацию. Это касается всех сведений, а не только финансовых возможностей.

- Если есть пункт о регулярных расходах, то те, которые банки не проверяют, например, об оплате обучени

allcred.ru

Бесплатный кредитный скоринг онлайн

Для определения скорингового балла ответьте на несколько простых вопросов. Калькулятор посчитает на основе ваших ответов скоринговый балл и предложит вам подоходящие кредитные предложения

Оценка кредитоспособности

Какой Ваш возраст?

Какое ваше семейное положение?

Есть ли у Вас дети?

Какое у Вас образование?

Где Вы живете?

Имеется ли у Вас автомобиль?

Какая у вас должность?

Где вы работаете?

Каков стаж на последнем месте работы?

Каков общий стаж работы?

Каков доход по основному месту работы?

Имеете дополнительные источники дохода?

Какова Ваша кредитная история?

За Вас могут поручиться?

Имеете кредиты в данный момент?

Вернуться ПродолжитьВы не выбрали вариант ответа

1 из 15 вопросов

«Почему мне не дают кредит?» — именно такой вопрос зачастую задают заёмщики с плохой кредитной историей. Пройди небольшой тест и узнай, что необходимо улучшить, чтобы получить кредит в любом банке.

Ваш скоринговый бал:Принципы оценки заемщика для выдачи кредита в банках и МФО анаголичны данному калькулятору.

Оценить статью

Вам была полезна эта статья? Поделитесь своим мнением с другими

ПодробнееПолезное по теме

hcpeople.ru

Скоринговая оценка заёмщика для кредитного брокера. Скоринг для кредитного брокера

Как банки применяют скоринг, и как скоринг может применяться кредитными брокерами для первичной оценке заемщика и выбора банка для подачи заявки на кредит. Рассказываем на примере скоринговой модели FICO.

Скоринг FICO

Скорингом FICO на сегодняшний день пользуются больше 300 банков, которые совокупно «делают» больше 50% всего российского кредитования. Скоринг FICO выдает результаты в диапазоне от 250 до 850 баллов. Заемщики со скорингом выше 700 баллов, как правило, за помощью к кредитному брокеру не обращаются. Клиентов со скорингом ниже 500 баллов не берут в работу даже кредитные брокеры, так как вероятность одобрения кредита крайне низка.

Рассчитать кредитный скоринг

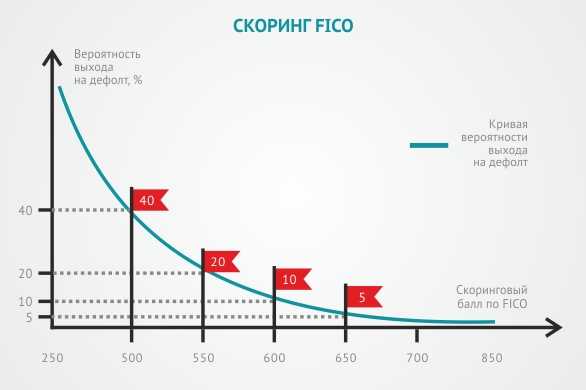

Шансы на дефолт

Сравним заемщиков со скорингом от 500 до 700 баллов по уровню вероятности выхода на просрочку/дефолт, как это делают банки. Заемщик со скоринговой оценкой 650 баллов выходит на дефолт с вероятностью 5%. При скоринге 600 баллов вероятность вырастает уже до 10%.

Таким образом, чем выше скоринг, тем ниже шансы, что заемщик выйдет на дефолт. В случае, когда заемщик набирает 850 баллов она близка к нулю.

Как брокеру использовать скоринг

Клиентов, набирающих 650+ баллов скоринга условно будем называть «хорошими». Вероятность выхода на дефолт у них низкая. Таким клиентам банки «зашивают» риски в ставку по кредиту и одобряют потребы под 20-25% годовых. Если скоринг клиента от 600 до 650 баллов, его можно назвать «средним» клиентом. Риск дефолта у них выше, а значит, банк «зашьет» в ставку уже минимум 10%. Это значит, что потребительский займ возможен для таких клиентов уже только под 25-40% годовых.

Со скорингом 550–600 баллов клиент условно считается «плохим». Риск дефолта 20% в кредитной ставке по потребительскому кредиту означает 40-70% годовых.

| Скоринг | Тип клиента | Риск дефолта, % | Ставка, % | Кредитование в банках |

| >650 | Хороший | 5 | 20-25 | да |

| 600-650 | Средний | 10 | 24-40 | да |

| 550-600 | Плохой | 20 | 40-70 | да |

| <500 | крайне плохой | 40 | — | нет |

Как видно из таблицы, для клиентов со скорингом ниже 550 баллов классического банковского кредитования нет. Но это не значит, что с ними не нужно работать. Можно поискать варианты решения задач клиента в микро-финансовых организациях и КПК.

Механизм работы с клиентом в целом такой:

- Рассчитали скоринг клиента.

- Определили, к какой категории он относится.

- Соответственно, определили, в какой банк его отправлять.

- На какой кредит он может рассчитывать.

Рассчитать кредитный скоринг

Давайте рассмотрим ситуацию, когда к вам обратился клиент со скорингом 570 баллов. Этот клиент:

- Относится к «плохим» заемщикам.

- Отправляем его в банк, который кредитует заемщиков категории subprime.

- Кредит возможен относительно небольшой, 200-300 тыс. рублей в зависимости от региона и под ставку 40-70% годовых.

При наличии дополнительных положительных факторов (таких как залог, поручительство) заемщик способен подняться до категории «средний» заемщик и получить кредит под 25-40%. Однако в категорию «хороший» заемщик ему перейти не удастся.

Скоринг и тарифная сетка брокера

Заемщиков с низким скорингом сложнее довести до положительного решения в банке/МФО, тогда как клиенты с высоким скорингом получают кредит самостоятельно. Распределите клиентов по скорингу и предложите клиентам с высоким скорингом низкую комиссию. Если ваша базовая ставка 10% комиссии от кредита, то тарифная сетка может выглядеть так:

| Скоринг | Тип клиента | Комиссия,% |

| >650 | Хороший | 5 |

| 600-650 | Средний | 7 |

| 550-600 | Плохой | 10 |

| <550 | Крайне плохой | ? |

Как видите у заемщиков со скорингом ниже 550 баллов стоит знак вопроса в графе «Комиссия». Потому что все-таки это большой вопрос, стоит ли «возиться» с таким клиентом. Если комиссия из МФО вас устраивает, и у вас большой поток таких клиентов, тогда, безусловно, стоит.

Рассчитать кредитный скоринг

Задача скоринга – принять решение быстро

К вам пришел клиент. Вы рассчитали его скоринг. Балл оказался на отметке 607. Вы отнесли его к определенной категории заемщиков. Оценили сложность привлечения кредита, исходя из собственного опыта работы с подобными клиентами. И сразу же определили банк (один или несколько), куда нужно подать заявку клиента. Как? Очень просто: накопив достаточно статистических сведений по своим клиентам и банкам своего региона. «Настройки» скоринга у всех банков свои, более того, они меняются. Но довольно точно определить диапазон скоринговых значений клиентов, которым одобряют кредит в том или ином банке, можно уже после 20-30 обращений.

В итоге у вас получится «матрица» для принятия быстрого решения по любому клиенту. Ее можно завести даже в Exel. Вводите скоринг в поле, формула выдает вам названия банков, которые уже одобряли других клиентов с подобным значением скоринга.

Рассчитать кредитный скоринг

Системы кредитного скоринга

Скоринг – это довольно сложная «математическая» формула, учитывающая несколько десятков параметров кредитной истории и/или социальнодемографических показателей заемщика.

Многие банки пользуются собственными программами для скоринга, учитывающими требования банка к заемщику, аппетит к риску и другие параметры. Но также существует ряд распространенных систем (или моделей) скоринга от ведущих мировых операторов данных, например, FICO.

В России FICO получил распространение, так как его использует НБКИ. А, например, бюро кредитных историй Эквифакс, использует другую модель. Принцип работы у скорингов схожий. Различие в деталях. Например, если скоринг FICO дает результат в диапазоне от 250 до 850 баллов, то скоринг Эквифакс от 0 до 999 баллов.

Скоринг заемщика онлайн

Получить скоринг клиента в режиме онлайн 24 часа в сутки, 7 дней в неделю и 365 дней в году вы можете с помощью ЭБК system. Зарегистрируйтесь, если вы еще этого не сделали, в разделе «Проверка» в вашем личном кабинете вы получите возможность запрашивать и в течение 1 секунды получать скоринговый балл ваших клиентов.

Рассчитать кредитный скоринг

Поделиться в соц. сетях

exbico.ru

"Кредитный скоринг" и "Скоринговый балл"! Как проверить?

СОДЕРЖАНИЕ: 1 - Что такое кредитный скоринг?2 - Как зависит выдача кредита от скоринг-теста?3 - Принцип вычисления кредитного скоринга.4 - Как узнать и улучшить показатели скоринга?

Введение...

Перед тем, как идти в банк за оформлением кредита, будет не лишним узнать свой кредитный рейтинг, ведь при низких результатах нет никакого смысла обращаться за займом. Оценка платежеспособности потенциального клиента ведется финансовыми организациями по специальному алгоритму, который именуется кредитным скорингом. Чем больше баллов набрано в соответствии с ним, тем выше шансы на одобрение займа.

Что такое кредитный скоринг?

Скоринг происходит от английского отглагольного существительного scoring – «подсчет очков», которое, в свою очередь, образовано от слова score – «очко/балл». Скоринг – это система, которая позволяет работникам банка быстро оценить кредитоспособность клиента и понять, стоит ли ему доверять заемные средства.Существует несколько разновидностей скоринга. Самый частый, с которым сталкиваются клиенты банка – заявочный скоринг. Среди других:

• поведенческий – банк определяет, насколько хорошо клиент исполнят свои обязательства по уплате кредита, он отображается в кредитной истории;

• потенциального мошенничества – банк пытается вычислить, являются ли действия заявителя мошенническими, т.е. реально он будет возвращать средства или попытается скрыться с деньгами;

• ретро – банк определяет, какие действия привели клиента к просрочке.

Как действует заявочный скоринг?

Когда клиент приходит в банк за кредитом, то он заполняет анкету, в которой могут содержаться вопросы, которые, кажется, не имеют отношения к займу, например, о его семейном положении или образовании. На самом деле это нужно для скоринг-теста. В МФО или банках, предлагающих экспресс-выдачу займов, оценка кредитоспособности происходит сразу же по упрощенному алгоритму – кредитный специалист просто указывает в программе нужные ответы, и она выдает ответ: выдавать кредит или нет.

Если же оформляется крупный заем, то дополнительно рассматриваются другие факторы платежеспособности, среди которых – кредитная история, залог, привлечение поручителей и т.д.

Как зависит выдача кредита от скоринг-теста?

Обычно скоринговые программы статичны. Они начисляют или отнимают баллы кредитного рейтинга заявителя в зависимости от ответов, которые тот дал в анкете.Наиболее продвинутые скоринговые программы способы обучаться: в них заложены специальные алгоритмы, которые учитывают реальную платежеспособность клиентов, получивших займы. Они могут повышать или понижать значение каждого параметра и регулировать количество баллов, необходимых для положительного решения по выдаче кредита.

Размер баллов, которые нужно набрать, напрямую зависит от кредитной программы и требуемой суммы. Упрощенно говоря, чем больше средств желает получить заемщик, тем больше должен быть результат скоринга.

Любые МФО и банки, которые выдают займы наличными при обращении, обязательно прогоняют анкету заявителя по скоринговой системе. В случае, если количество баллов оказывается достаточным, то кредит одобряют. Если нет – клиент получает отказ. Иногда программа предусматривает промежуточное состояние, когда выдача кредита остается на усмотрение банка, и тогда тот смотрит на другие признаки заемщика.

Большое влияние на оценку платежеспособности клиента оказывает кредитная история. Особенное значение она приобретает при оформлении займов без проверки размера заработной платы. Если у потенциального заемщика уже имеются действующие обязательства или в прошлом он допускал просрочки, то его шансы получить новый кредит минимальны, даже если он формально набрал нужные баллы.

С другой стороны, при наличии хорошей кредитной истории и при привлечении поручителей или предложении хорошего залога потенциальный заемщик может рассчитывать на получение средств, даже если не набрал нужного количества баллов.

Принцип вычисления кредитного скоринга.

Разработкой скоринговых систем занимаются различные компании, поэтому каждый банк определяет баллы по своей системе. Следовательно, говорить о едином алгоритме, по которому можно предсказать результата, не приходится.Тем не менее, существует ряд критериев, наличие или отсутствие которых оказывает влияние на общую картину и позволяет в общих чертах предсказать исход теста. Чем больше положительных моментов, тем проще получить заем.

Важные факторы, которые влияют на результат скоринг-теста:

• финансовое состояние клиента, т.е. соотношение размера его дохода к потенциальным расходам по обслуживанию кредита – чем больше заработная плата, тем лучше;

• место постоянной работы и должность – больше баллов дает престижная работа и должность специалиста или руководящего персонала;

• стаж работы и продолжительность труда на последнем месте – чем дольше сотрудник работает на одном месте, тем больше баллов он получит;

• семейное положение – считается, что люди в браке более ответственны, так как планируют совместный бюджет, кроме того, возможностей для дополнительного заработка у двоих больше;

• образование – обладатели высшего образования получают больше баллов, зачастую дополнительные бонусы получают экономисты и юристы;

• место проживания – для заемщика желательно проживать в том же населенному пункте, где находится отделение банка;

• количество созаемщиков и поручителей – это не только даст дополнительные баллы скоринга, но и увеличит максимальный размер занимаемых средств;

• предоставление обеспечения – при этом не обязательно предлагать банку ценное имущество в залог, достаточно указать, чем именно владеет заемщик, чтобы показать свое благосостояние;

• имеются ли источники дополнительного дохода – желательно их подтверждать документально, тогда количество баллов существенно увеличится;

• размер первоначального взноса, если речь идет об ипотеке и автокредите – чем больше внесено средств, тем больше баллов начисляется по скорингу;

• ранее выплаченные кредиты – это подтверждает, что заемщик способен планировать свои финансы и уже сталкивался с выплатой средств банкам.

Какие отрицательные факторы могут отнять честно заработанные баллы:

• наличие детей, поскольку это предполагает наличие дополнительных расходов; • работа не по специальности; • нахождение супруги в декретном отпуске; • возраст – до 28 лет и после 55 лет кредиты выдают не столь охотно; • наличие действующих непогашенных обязательств в банках или МФО (в том числе кредитных карт).

Так как каждый банк сам устанавливает параметры скоринга, то в разных учреждениях один и тот же заемщик может набрать разное количество баллов. Дело в том, что каждое финансовое учреждение представляет себе портрет потенциального заемщика по-своему. Одни предпочитают выдавать кредиты только мужчинам среднего возраста с достойной заплатой, кто-то делает ставку на женщин (по статистике, именно представительницы прекрасного пола платят кредиты более аккуратно и не допускают просрочек), кто-то кредитует семейные пары и т.д.

Как узнать и улучшить показатели скоринга (балл)?

Конкретную формулу вычисления результатов разработчики скоринг-тестов держат в секрете, так как иначе было бы легко подобрать алгоритм для обхода системы. Узнать, сколько именно вы баллов наберете, невозможно, пока вы самолично не подадите заявление-анкету – да и то вам не сообщат число очков, а только обозначат причину отказа. С другой стороны, вы будете знать, что является вашей слабой стороной, и сможете устранить этот недочет при подаче повторной заявки.Некоторые интернет-сервисы предлагают проверку скоринга онлайн. Насколько это объективно – неизвестно, так как разработчики создают тест, исходя из собственных представлений о кредитном скоринге. Естественно, такие оценочные системы могут не совпадать с банковскими. Однако, поскольку общие тенденции известны, такой тест может дать примерное представление о том, дадут вам кредит в банке или нет. Некоторые наиболее продвинутые даже способны оценить проблемы кредитоспособности заявителя и дать ему рекомендации по получению займа.

Не стоит доверять тем сервисам, которые позиционируют себя как скоринг-система определенного банка и просят за оценку деньги. Ни одно кредитно-финансовое учреждение не предоставит такие данные в открытый доступ, поэтому вы напрасно потратите деньги.

Другая категория платных «оценщиков» выводит скоринг-балл по собственным сложным алгоритмам, которые предусматривают анализ кредитной истории заемщика. В данном случае оплата берется дополнительно за запрос КИ, а не только непосредственно за анализ. Такая оценка будет максимально приближена к банковской, однако наличие высокого балла у оценщика не гарантирует получение высокого скоринг-балла у банка.

Многих заемщиков интересует, можно ли увеличить количество скоринговых очков. На самом деле, это невозможно, так как никто точно не знает, сколько баллов прибавляется или отнимается за тот или иной параметр.

Можно лишь дать общие рекомендации, что нужно для успешного прохождения скоринг-теста:

• полное соответствие требованиям банка; • размер зарплаты выше среднего; • предоставление документов о наличии крупного имущества в собственности; • готовность привлечь созаемщиков; • правдивое предоставление информации.

Последнее, пожалуй, важнее всего – если вдруг выяснится, что при подаче заявки вы дали неверные сведения, к примеру, «повысили» себя в должности или приписалигоды трудового стажа, то система забракует заявку автоматически.

В целом скоринг предназначен для отсеивания неблагонадежных клиентов еще на стадии подачи заявки. Помимо результатов скоринга банки рассматривают кредитную историю заемщика, изучают предоставленный залог и привлеченных поручителей. Узнать количество набранных баллов и как-то скорректировать их нельзя, так как алгоритмы теста содержатся в тайне. Однако, если следовать простым рекомендациям, можно существенно повысить свои шансы на его прохождение.

creditvgorode.ru