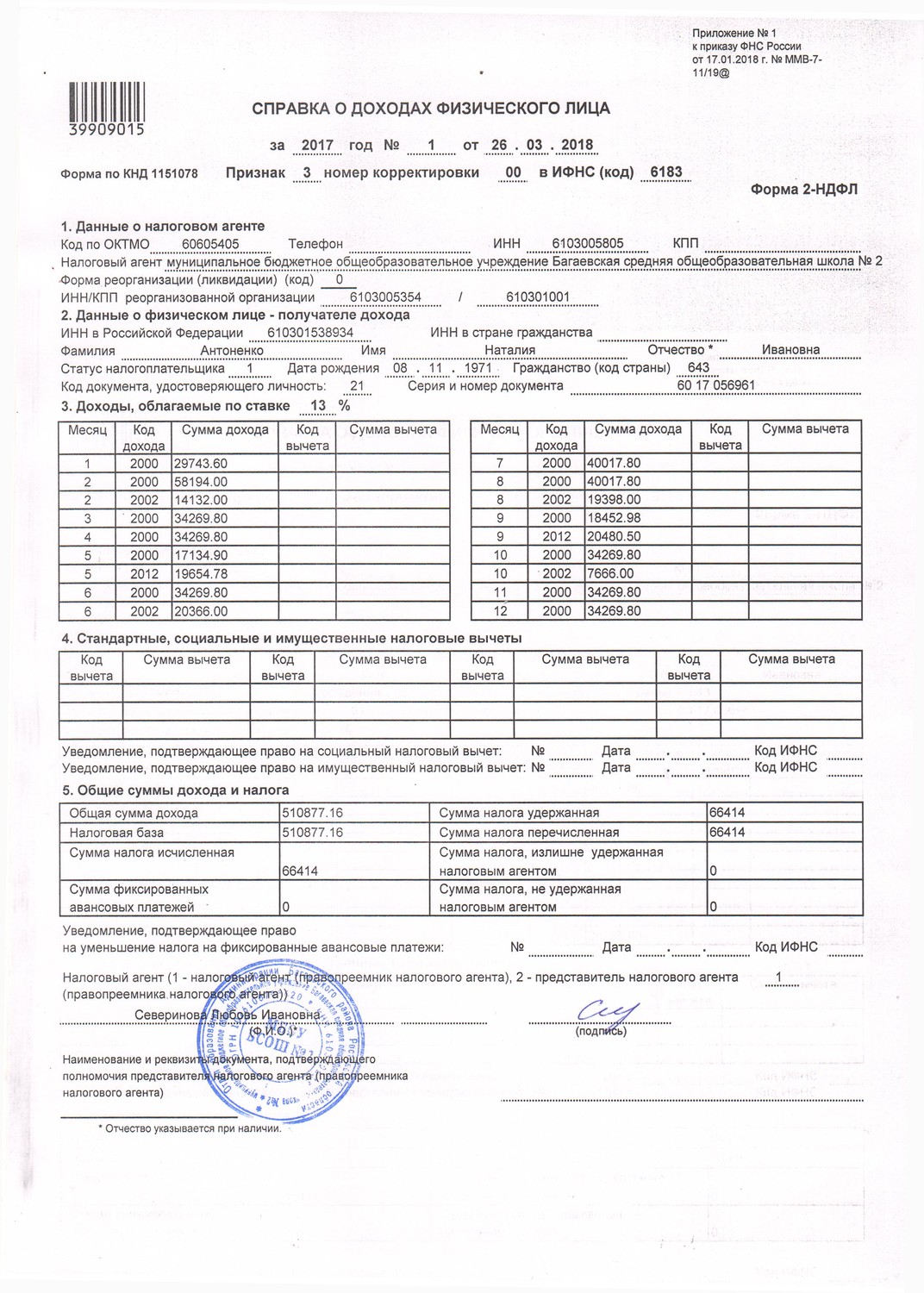

Образец справки заполненной 2 ндфл: бланк и образец заполнения 2021, скачать и заполнить онлайн

Разъяснения о порядке заполнения справки о доходах физического лица (форма 2-НДФЛ), Справка для бухгалтера

Разъяснения о порядке заполнения справки о доходах физического лица

(форма 2-НДФЛ)

В

соответствии с абз.2 п.2

статьи 230 Налогового кодекса РФ налоговые агенты представляют

в налоговый орган по месту своего учета сведения о доходах

физических лиц истекшего налогового периода и суммах начисленных,

удержанных и перечисленных в бюджетную систему Российской Федерации

за этот налоговый период налогов ежегодно не позднее 1 марта

года, следующего за истекшим налоговым периодом, по форме, форматам

и в порядке, которые утверждены федеральным органом исполнительной

власти, уполномоченным по контролю и надзору в области налогов и

сборов.

Сведения представляются

налоговыми агентами в электронной форме по телекоммуникационным

каналам связи или на электронных носителях. При численности

физических лиц, получивших доходы в налоговом периоде, до 10

человек налоговые агенты могут представлять такие сведения

на бумажных носителях (абз.6 п.2

статьи 230 Налогового кодекса РФ).

Налоговые агенты выдают

физическим лицам по их заявлениям справки о полученных физическими

лицами доходах и удержанных суммах налога по форме 2-НДФЛ.

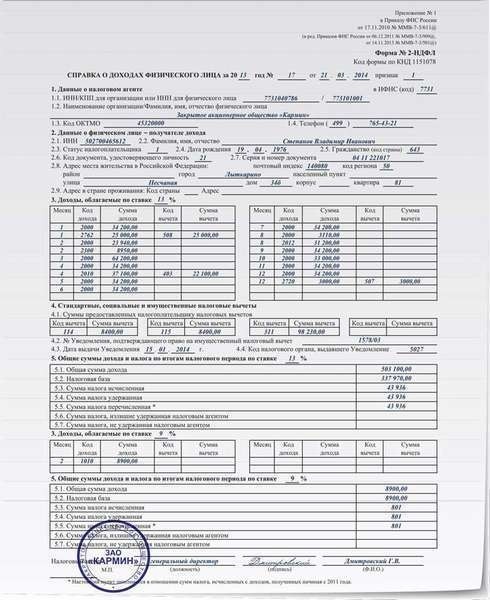

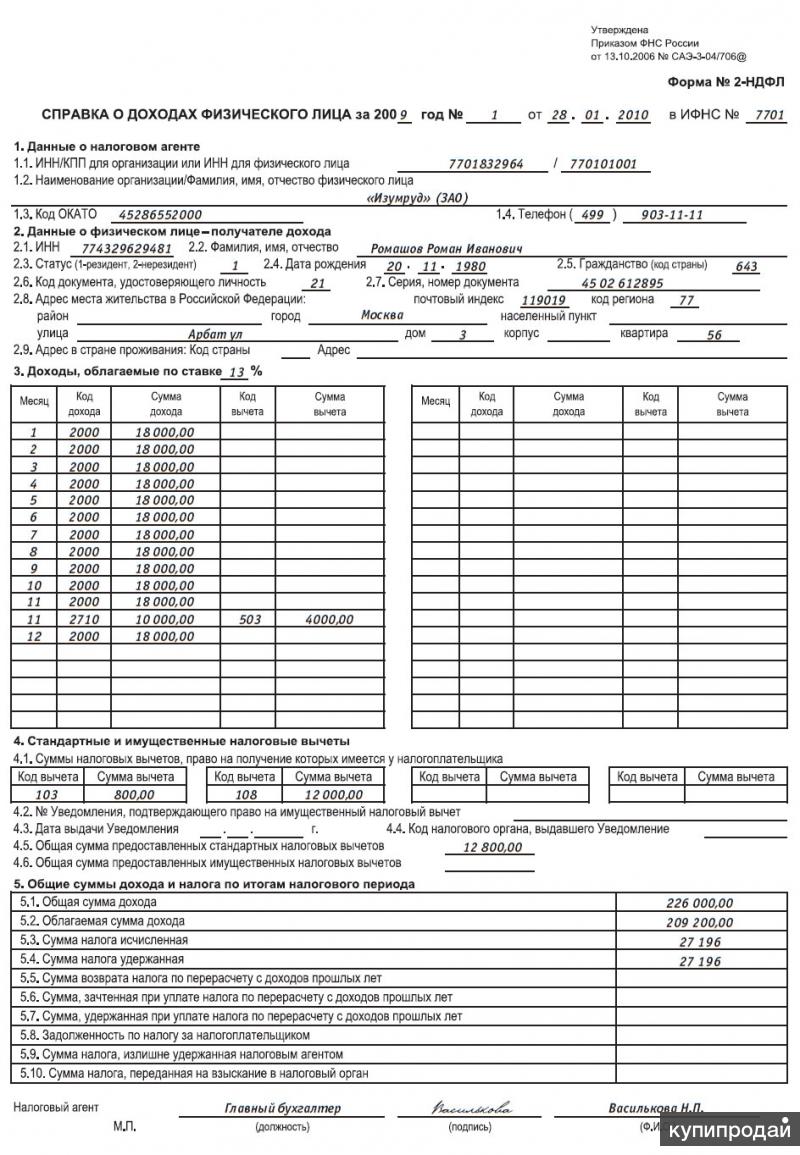

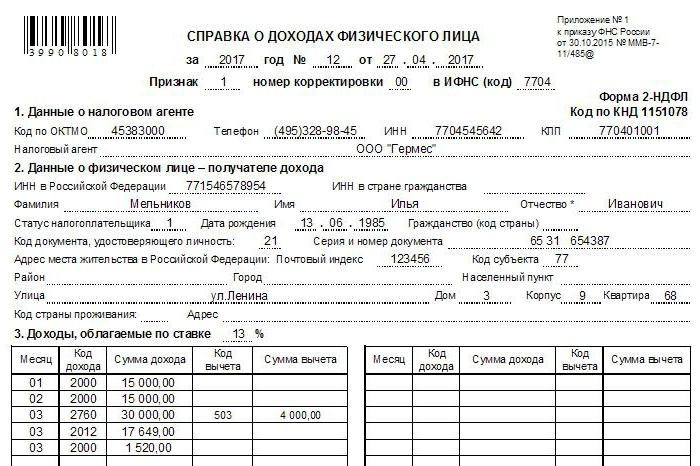

Разъяснения о порядке заполнения 2-НДФЛ за 2018, 2019 и 2020

годы

Разъяснения о порядке заполнения 2-НДФЛ

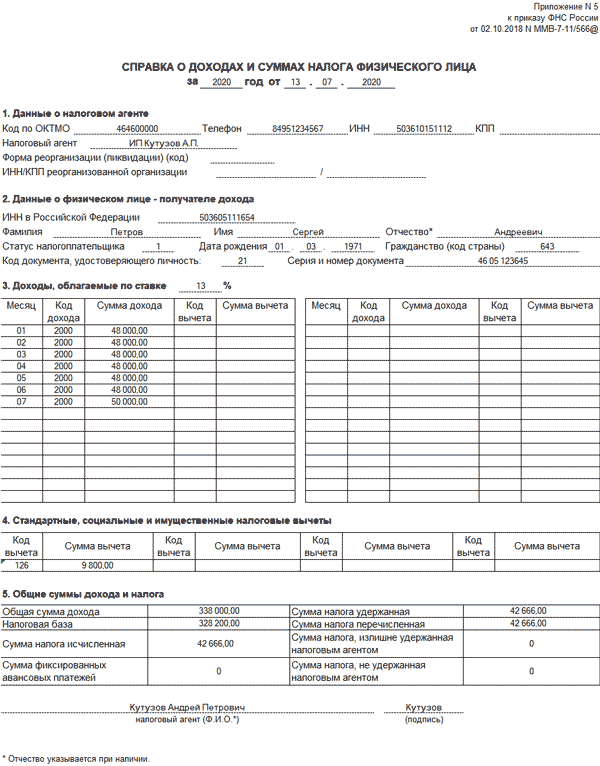

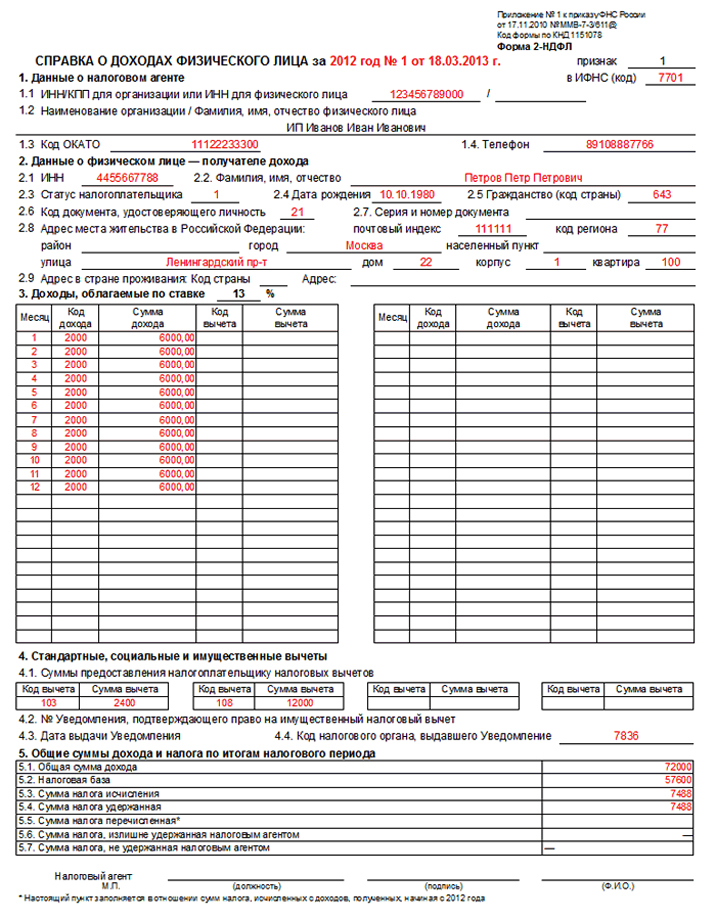

Приказом ФНС России от 02.10.2018 N

ММВ-7-11/566@ утверждена форма справки 2-НДФЛ. Форма используется со

сдачи отчетности за 2018 год.

ситуация | письма |

за какой период составляется |

Реестр 2-НДФЛ за 2019 год

Вместе с изменением формы 2-НДФЛ с 2020 года был скорректирован и реестр справок, представляемых налоговым агентом в ИФНС. При сдаче отчетности по каналам ТКС реестр 2-НДФЛ формируется автоматически программными средствами ФНС. А при сдаче справок за 2019 год на бумажном носителе реестр на них подают в обязательном порядке на бумаге. Формирует его налоговый агент. Как правильно подготовить реестр 2-НДФЛ за 2019 год на бумаге – узнаете из этой статьи.

При сдаче отчетности по каналам ТКС реестр 2-НДФЛ формируется автоматически программными средствами ФНС. А при сдаче справок за 2019 год на бумажном носителе реестр на них подают в обязательном порядке на бумаге. Формирует его налоговый агент. Как правильно подготовить реестр 2-НДФЛ за 2019 год на бумаге – узнаете из этой статьи.

Также смотрите:

Зачем нужен бумажный реестр 2-НДФЛ

При получении налоговиками справок 2-НДФЛ каждый документ проверяют на правильность заполнения. Если есть ошибки, то:

- При электронной подаче справка с ошибкой исключается из подаваемого пакета автоматически и считается не сданной. Реестр сданных справок формируется в ИФНС сразу без отклоненных документов.

- При подаче 2-НДФЛ на бумажных носителях принимающий справки специалист ИФНС проверяет корректность заполнения вручную. Если какой-то документ кажется ему неверно оформленным, то специалист возвращает его как несданный и вычеркивает его из бумажного реестра. Затем расписывается в реестре только за фактически принятые справки.

Реестр служит подтверждением того, какие именно справки были признаны оформленными верно и приняты налоговой.

ИМЕЙТЕ В ВИДУ

Если к бумажным 2-НДФЛ не приложен реестр, налоговая вправе отказать в приеме всего комплекта справок и оштрафовать налогового агента.

Как подготовить реестр 2-НДФЛ на бумаге

Бумажный реестр готовят в 2-х экземплярах:

- один – остается в налоговой;

- второй – с отметкой о том, какие справки по нему были приняты, возвращают отчитывающемуся налоговому агенту.

Актуальный бланк реестра закреплён в Приложении № 1 к Порядку представления в налоговые органы сведений о доходах физических лиц (утв. приказом ФНС России от 02.10.2018 № ММВ-7-11/566).

Реестр формируется достаточно просто.

Далее можно скачать образец заполнения реестра справок о доходах 2-НДФЛ за 2019 год .

Что писать в поле «к файлу» при сдаче 2-НДФЛ на бумаге? В этом поле можно поставить прочерк. Дело в том, что форма реестра унифицирована для сдачи справок 2-НДФЛ электронно и на бумаге. Строку с номером файла используют при формировании электронного реестра. Если номера файла нет, то и данных для занесения в поле тоже нет.

Отметим, что место для печати на реестре не предусмотрено. Подписывает реестр то же лицо, что заверяет справки 2-НДФЛ.

Как можно сдать бумажный реестр 2-НДФЛ

Бумажный реестр сдают в налоговую тем же способом, каким сдают справки. Бумажные отчеты можно:

- отнести в ИФНС лично или через представителя;

- отправить по почте письмом с описью вложения.

Если 2-НДФЛ сдаёте в налоговой, то принимающий инспектор произведет контроль заполнения справок, поставит отметки в реестре и сразу вернет один экземпляр сдающему.

Если 2-НДФЛ с реестром в двух экземплярах отправлены в ИФНС по почте, то второй экземпляр реестра с отметками налоговой о приеме справок будет выслан налоговому агенту тоже по почте – в течение 10 дней после приемки документов.

Подводим итоги

При сдаче 2-НДФЛ на бумаге к справкам обязательно надо прилагать их реестр по форме ФНС (КНД 1110306).

Реестр на бумаге готовят в 2-х экземплярах. Его можно направлять в налоговую теми же способами, что и бумажные 2-НДФЛ.

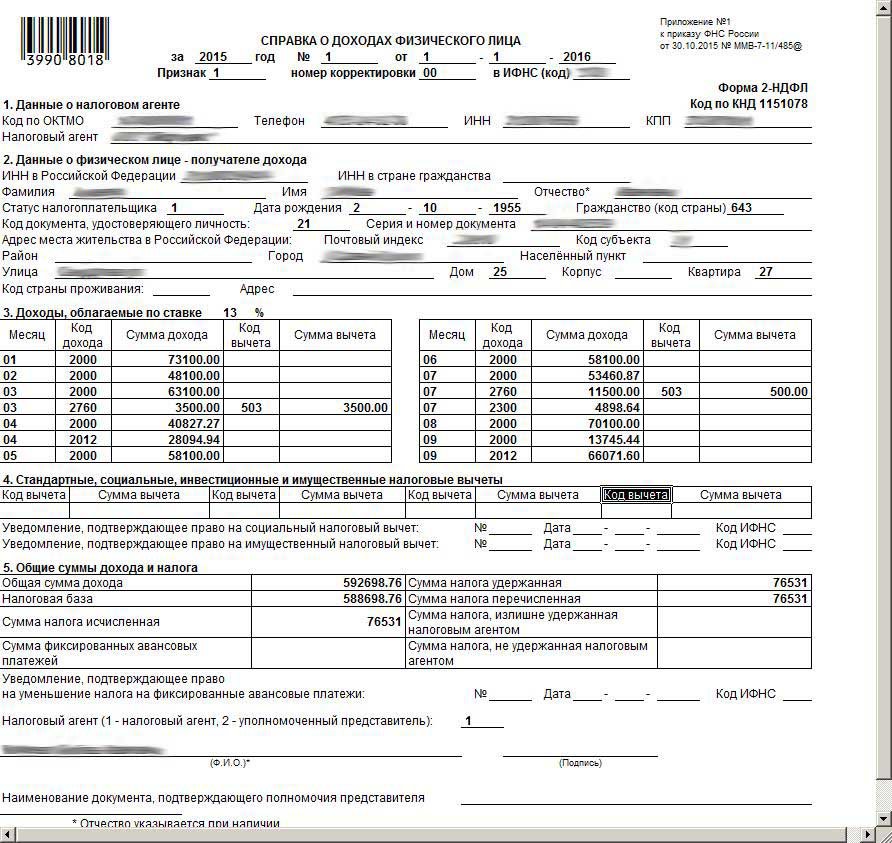

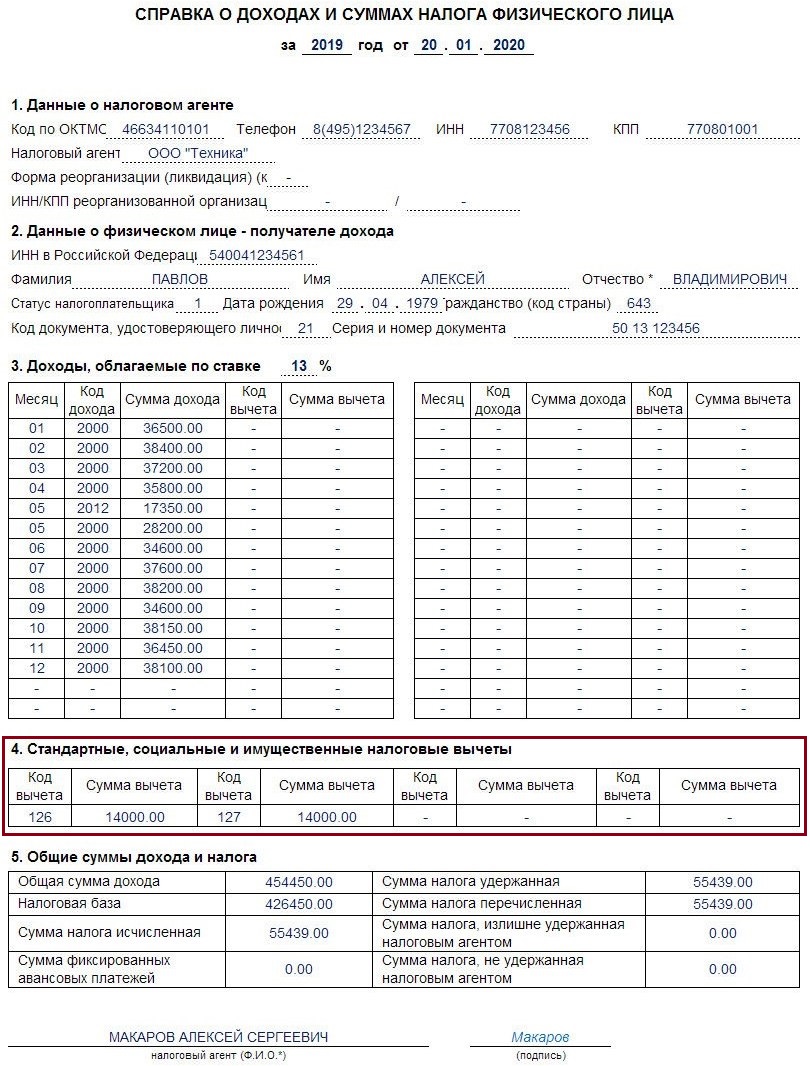

новая форма 2019 (бланк и образец заполнения)

Не секрет, что утверждена новая форма справки 2-НДФЛ 2019. Бланк и образец заполнения – то, что нужно кадровикам и бухгалтерам. С этим документом администрация сталкивается регулярно. Форму не только нужно сдавать в налоговую инспекцию, но выдавать работникам по их запросу. Отказать сотруднику в его законном требовании нельзя (п. 3 ст. 230 НК РФ). Что представляет новая форма справки 2-НДФЛ 2019? Подробности расскажем в материале.

Новый приказ

Действительно, 23.10.2018 обнародован приказ ФНС об утверждении новой формы отчетности (приказ ФНС России от 02. 10.2018 № ММВ-7-11/566). Он содержит, как обновленную справку, так и рекомендации по ее заполнению. Таковы последние новости по новой форме 2 НДФЛ с 2019 года.

10.2018 № ММВ-7-11/566). Он содержит, как обновленную справку, так и рекомендации по ее заполнению. Таковы последние новости по новой форме 2 НДФЛ с 2019 года.

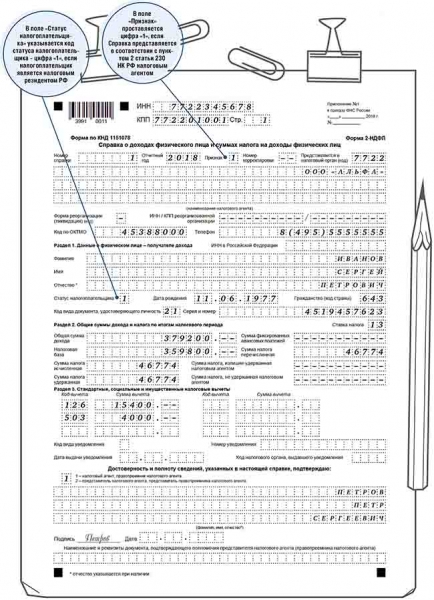

Главная новость для налогоплательщиков и налоговых агентов заключается в том, что с Нового года не будет единого документа как прежде. Отдельно будет заполняться справка для налоговой инспекции и форма для физических лиц, которым компания выплачивает доходы. Таким образом, теперь новая форма 2-НДФЛ 2019 будет в двух ипостасях.

Внесенные изменения

У документа, который подается в ИФНС, осталось прежнее название – 2-НДФЛ. Форма для налогоплательщиков, выдаваемая по требованию, называется «Справка о доходах и суммах налога физического лица».

Для инспекции

В новой форме в отличии от прежней только три раздела и одно приложение (в прежней было пять разделов). Информация, которая в 2018 году вносится в Раздел 1, с 2019 отражается в начале бланка. Подробная информация о доходах и налоговых вычетах указывается в специальном приложении.

Добавим, что новая форма 2-НДФЛ с 2019 года (скачать бесплатно можно в конце статьи) не содержит поля:

- «ИНН физлица»;

- «Уведомление, подтверждающее право на имущественный налоговый вычет»;

- «Уведомление, подтверждающее право на социальный налоговый вычет»;

- «уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

Вместо этих полей в справке введена графа «Код вида уведомления». Вид документа указывается в закодированном виде (1, 2, 3).

Справка для сотрудников

В свою очередь, новая форма 2-НДФЛ для сотрудников с 2019 года во многом похожа на действующий документ. Так как специальных распоряжений по заполнению этой справки нет, то оформлять ее нужно по привычному алгоритму, по аналогии с формой, действовавшей в 2018 году.

Так как приказ № ММВ-7-11/566 вступает в силу с 1 января 2019 года, то отчетность за 2018 год нужно подать уже по новым правилам. Аналогично и работникам, запросившим справку о доходах, нужно предоставить документ по новому образцу. Скачать здесь.

Аналогично и работникам, запросившим справку о доходах, нужно предоставить документ по новому образцу. Скачать здесь.

Непонятным остается одно: какую форму справки использовать работодателю, выдавая документы, относящиеся к прошедшим налоговым периодам. Однозначного ответа на этот вопрос пока нет, но, скорее всего, соответствующие разъяснения появятся в ближайшее время.

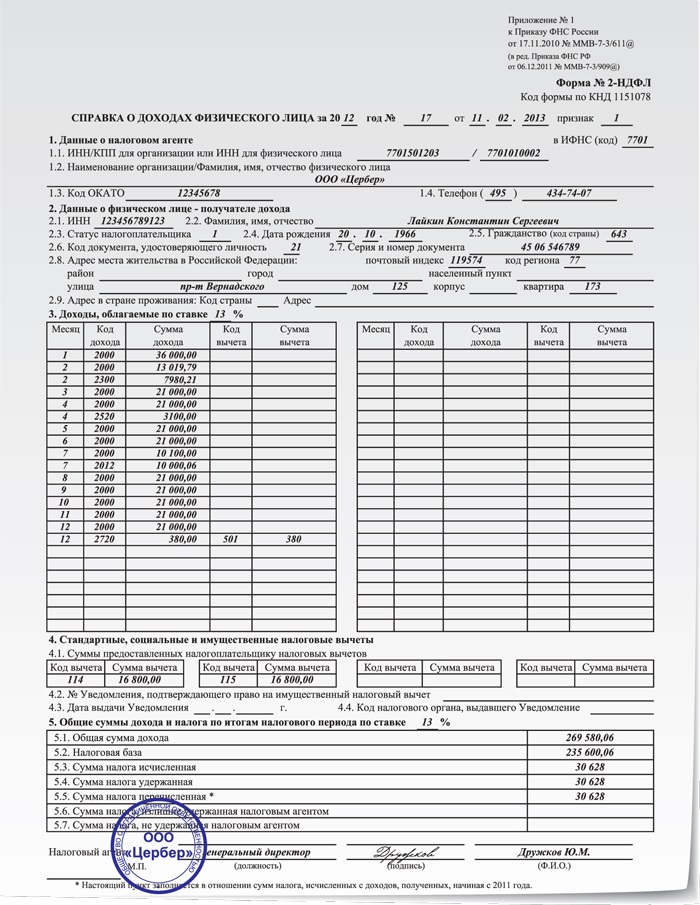

2-НДФЛ с признаком 2: образец заполнения

В рабочей деятельности каждого бухгалтера возможны ситуации, когда вы как налоговый агент не можете удержать и перечислить НДФЛ за работника в бюджет по объективным причинам. Например, если вы оплачивали ему вынужденный прогул по решению суда.

Если суд отразит в своем решении общую сумму, без разделения на перечисления непосредственно работнику и в бюджет государства, уплатить НДФЛ вы не сможете.

Тогда вы обязаны до 1 марта года, следующего за годом возникновения подобных обстоятельств, уведомить налоговую инспекцию и работника о том, что налог не был удержан и перечислен в бюджет. Сделать это нужно при помощи справки 2-НДФЛ с признаком 2. Данный признак как раз указывает, что НДФЛ не был удержан и перечислен вами в бюджет из-за невозможности это сделать.

Нужно ли сдавать налоговикам справку 2-НДФЛ с признаком 1, если на физлицо подавалась справка с признаком 2, разбирались эксперты КонсультантПлюс. Ответ представлен в системе К+. Для его просмотра оформите бесплатный пробный доступ.

Скачайте готовую справку 2-НДФЛ с признаком 2 и заполните ее своими данными по нашему образцу.

Обратите внимание:

- на заполнение признака 2 в справке 2-НДФЛ;

- отражение сумм исчисленного и неудержанного налога.

Обо всех нюансах заполнения справки 2-НДФЛ, как с признаком 1, так и с признаком 2, читайте в готовом решении от К+. Получите бесплатный пробный доступ к системе.

Обратите внимание, что начиная с отчетности за 1 квартал 2021 года справка 2-НДФЛ как самостоятельный элемент отчетности для налоговой инспекции прекратит свое существование. Приказом ФНС от 15.10.2020 г. № № ЕД-7-11/753@ она объединена совместно с расчетом 6-НДФЛ в одну отчетную форму, которую необходимо будет передавать налоговикам ежеквартально.

Приказом ФНС от 15.10.2020 г. № № ЕД-7-11/753@ она объединена совместно с расчетом 6-НДФЛ в одну отчетную форму, которую необходимо будет передавать налоговикам ежеквартально.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как заполнить форму W-4 в 2021 году

Как правильно заполнить форму W-4? Это налоговая форма, называемая свидетельством об удержании налогов сотрудника W-4, которую ваш работодатель вручает вам, когда вы начинаете новую работу. Если налоговые формы наполняют вас ужасом — вы их не понимаете, вы боитесь того, что произойдет, если вы сделали ошибку — просто продолжайте читать. Форма W-4 была полностью переработана в 2020 году и теперь содержит пять вместо семи разделов, которые необходимо заполнить; Эта статья объяснит, что такое W-4, и расскажет, как заполнять новую форму построчно.Взаимодействие с другими людьми

Ключевые выводы

- Способ заполнения формы IRS W-4 (Свидетельство о удержании удерживаемого пособия сотрудника) определяет размер налога, удерживаемого вашим работодателем из вашей зарплаты.

- Вы хотите точно заполнить форму, чтобы из вашей зарплаты удерживалась правильная сумма подоходного налога; в противном случае вы можете оказаться в долгу перед IRS при подаче налоговой декларации.

- Форма W-4 была полностью изменена в 2020 году и теперь содержит пять вместо семи разделов, которые необходимо заполнить; Причина изменения заключалась в том, чтобы упростить для налогоплательщиков заполнение формы.

Для чего используется форма W-4?

Вы заполняете форму W-4, чтобы ваш работодатель удерживал правильную сумму подоходного налога из вашей зарплаты.Если у вас есть бухгалтер или другой налоговый составитель, подтвердите свое решение с ними, прежде чем подавать форму.

То, как вы заполняете форму W-4 «Свидетельство об удержании налогов», определяет размер налога, удерживаемого вашим работодателем из вашей зарплаты. Ваш работодатель отправляет деньги, удерживаемые с вашей зарплаты, в налоговую службу (IRS) вместе с вашим именем и номером социального страхования (SSN).Удержание засчитывается для оплаты годового счета по подоходному налогу, который вы рассчитываете при подаче налоговой декларации в апреле. Вот почему форма W-4 запрашивает идентификационную информацию, такую как ваше имя, адрес и номер социального страхования.

Вы можете потребовать освобождения от удержания любых денег, если вы не имели налоговой задолженности в течение предыдущего года и ожидаете нулевых налоговых обязательств в следующем году.

2020 Изменения в форме W-4

IRS выпустило новую версию формы W-4 в 2020 году.Это была первая серьезная переработка формы с момента подписания Закона о сокращении налогов и занятости (TCJA) в декабре 2017 года; TCJA внесла серьезные изменения в удержание налогов для сотрудников.

Фактически, обновление W-4 и налоговые изменения после TCJA могут быть причиной еще раз взглянуть на W-4, который вы подали обратно, когда впервые пришли к своему работодателю, и посмотреть, нужно ли вам вносить изменения. Еще одна причина пересмотреть форму W-4: что вы узнаете, когда заполняете свои текущие налоговые формы, особенно если вы обнаруживаете, что из вашей зарплаты было удержано недостаточно средств, и теперь вы должны деньги IRS.Также полезно обновлять свой W-4 каждый раз, когда у вас происходят большие перемены в жизни. Например, добавление ребенка, брак или развод, или если вы начинаете внештатную работу на стороне.

Версия формы W-4 2020 года исключает возможность требовать личные пособия. Ранее в форму W-4 входил Лист личных пособий, который помогал вам определить, на сколько пособий нужно претендовать. Чем больше пособий вы запросите, тем меньше работодатель удержит из вашей зарплаты и чем меньше вы потребуете, тем больше будет удерживать ваш работодатель. Раньше надбавки были слабо привязаны к личным и иждивенцам, указанным в вашей налоговой форме. Хотя стандартный вычет был удвоен в результате TCJA, личные и иждивенческие льготы были отменены.

Раньше надбавки были слабо привязаны к личным и иждивенцам, указанным в вашей налоговой форме. Хотя стандартный вычет был удвоен в результате TCJA, личные и иждивенческие льготы были отменены.

Новая форма призвана упростить процесс заполнения как сотрудниками, так и работодателями, удерживающими налоги. В нем пять разделов для заполнения по сравнению с семью разделами из версии до 2020 года.

Как читать и заполнять форму W-4: Пошаговое руководство

Все страницы формы W-4 доступны на веб-сайте IRS.Взаимодействие с другими людьми

Если вы одиноки или состоите в браке с супругом, который не работает, у вас нет иждивенцев, есть доход только от одной работы и вы не претендуете на налоговые льготы или вычеты (кроме стандартного вычета), заполняя W- 4 очень прост. С 2020 года все, что вам нужно сделать, это указать свое имя, адрес, номер социального страхования, статус регистрации, а также подписать и поставить дату в форме.

Если ваша налоговая ситуация более сложная, вам нужно будет предоставить информацию о иждивенцах, доходах вашего супруга (-и), дополнительном доходе и любых налоговых льготах и вычетах, которые вы планируете требовать.Взаимодействие с другими людьми

Вот как работает заполнение формы.

Шаг 1. Предоставьте свою информацию

Укажите свое имя, адрес, регистрационный статус и номер социального страхования. Легко. Вашему работодателю нужен ваш номер социального страхования, чтобы при отправке удержанных из вашей зарплаты денег в IRS этот платеж соответствующим образом применялся к вашему ежегодному счету подоходного налога. После завершения этого шага, индивидуальным заявителям с простой налоговой ситуацией, как описано выше, нужно только подписать и поставить дату в форме, и они готовы.Взаимодействие с другими людьми

Всем остальным придется сделать еще несколько шагов.

Если вы вообще не отправляете форму W-4, IRS требует, чтобы ваш работодатель удерживал налог по самой высокой ставке.

Шаг 2. Добавьте несколько рабочих мест или работающего супруга

Переходите к шагу два, если у вас более одной работы или ваш статус подачи — совместная подача документов в браке и ваш супруг работает. Если это относится к вам, у вас есть три варианта, из которых вы можете выбрать один:

Вариант A

Используйте онлайн-оценщик налоговых удержаний IRS и включите оценку на четвертом шаге (поясняется ниже), когда это применимо.Взаимодействие с другими людьми

Вариант B

Заполните рабочий лист нескольких заданий, который представлен на третьей странице формы W-4, и введите результат на шаге 4 (c), который поясняется ниже. Он представлен на третьей странице формы W-4, которую ваш работодатель должен был предоставить вам, или вы можете загрузить ее из IRS. IRS рекомендует заполнять рабочий лист только на одном W-4, а результат следует вводить только для наиболее высокооплачиваемой работы, чтобы получить наиболее точное удержание.Взаимодействие с другими людьми

W-4 Рабочий лист нескольких заданий.

При заполнении рабочего листа для нескольких вакансий первое, что вам нужно будет различить, это то, есть ли у вас две работы (включая вас и вашего супруга) или три или больше. Если у вас и вашего супруга одна работа, заполните строку 1 формы. Аналогичным образом, если у вас две работы и ваш супруг не работает, вы также должны заполнить строку 1.

Чтобы точно заполнить строку 1, вам необходимо использовать графики, представленные на четвертой странице формы W-4.Эти графики разделены по статусу регистрации, поэтому вам нужно будет выбрать правильный график в зависимости от того, как вы подаете налоговую декларацию. В левом столбце указаны суммы в долларах для более высокооплачиваемого супруга, а в верхней строке указаны суммы в долларах для супруга с более низким доходом.

Например, давайте посмотрим на человека, состоящего в браке, совместно подающего документы. Предполагая, что супруг A зарабатывает 80 000 долларов в год, а супруг B зарабатывает 50 000 долларов в год, супругу A необходимо будет выбрать 8 420 долларов (пересечение строки от 80 000 до 99 999 долларов из левого столбца и столбца от 50 000 до 59 999 долларов из верхней строки) для заполнения. в строке 1 Таблицы работы с несколькими вакансиями.

Предполагая, что супруг A зарабатывает 80 000 долларов в год, а супруг B зарабатывает 50 000 долларов в год, супругу A необходимо будет выбрать 8 420 долларов (пересечение строки от 80 000 до 99 999 долларов из левого столбца и столбца от 50 000 до 59 999 долларов из верхней строки) для заполнения. в строке 1 Таблицы работы с несколькими вакансиями.

Совместная подача документов в браке — лист работы на несколько рабочих мест из формы W-4, стр. 4.

Если у вас вместе с супругом (-ой) работает три или более рабочих места, вам нужно будет заполнить вторую часть рабочего листа для нескольких рабочих мест. Во-первых, выберите самую высокооплачиваемую работу и вторую по величине оплачиваемую работу. Используйте графики на странице 4, чтобы подсчитать сумму, которую нужно добавить к строке 2a на странице 3. Этот шаг аналогичен приведенному выше примеру, за исключением того, что вы используете вторую по величине оплачиваемую работу как «низкооплачиваемую работу.»

Затем вам нужно сложить заработную плату на двух самых высоких должностях. Используйте эту цифру для «более высокооплачиваемой работы» на графике со страницы 4, в то время как используйте заработную плату на третьей работе как «низкооплачиваемую работу». Введите сумму из графика в строку 2b на странице 3 и сложите строки 2a и 2b вместе, чтобы получить 2c.

Например, предположим, что у супруга А есть две работы, зарабатывающих 50 000 и 15 000 долларов, а у супруга Б работа за 40 000 долларов. Супруг А должен ввести 3 570 долларов в строку 2а (пересечение строки 50 000–59 999 долларов из левого столбца и столбца 40 000–49 999 долларов из верхней строки).Складывая вместе 50 000 и 40 000 долларов, чтобы получить в сумме 90 000 долларов, супруга А внесет 3260 долларов в строку 2c (пересечение строки от 80 000 до 99 999 долларов из левого столбца и столбца от 10 000 до 19 999 долларов из верхней строки). Сложив эти две суммы вместе, мы получим 6830 долларов по строке 2c.

Вам нужно будет ввести количество периодов заработной платы в году на самой высокооплачиваемой работе в строке 3 Таблицы работы с несколькими вакансиями. Например, 12 для ежемесячного, 26 для двухнедельного или 52 для еженедельного. Разделите годовую сумму в строке 1 (для двух работ) или в строке 2c (для трех или более рабочих мест) на количество периодов оплаты.Введите эту цифру в строку 4 рабочего листа по нескольким работам, а также в строку 4c формы W-4.

Например, 12 для ежемесячного, 26 для двухнедельного или 52 для еженедельного. Разделите годовую сумму в строке 1 (для двух работ) или в строке 2c (для трех или более рабочих мест) на количество периодов оплаты.Введите эту цифру в строку 4 рабочего листа по нескольким работам, а также в строку 4c формы W-4.

Вариант C

Установите флажок в опции C, если всего два задания, и проделайте то же самое на W-4 и для другого задания. Выбор этого варианта имеет смысл, если обе должности имеют одинаковую заработную плату, в противном случае может удерживаться больше налогов, чем необходимо.

Шаг 3: Добавить иждивенцев

Если у вас есть иждивенцы, заполните третий шаг, чтобы определить ваше право на получение налогового кредита на ребенка и кредита для других иждивенцев.Плательщики единого налога, которые зарабатывают менее 200 000 долларов, или лица, состоящие в совместном браке и зарабатывающие менее 400 000 долларов, имеют право на получение детской налоговой скидки.

Технически определение иждивенца в IRS довольно сложно (подробности см. В публикации IRS 501), но краткий ответ заключается в том, что это соответствующий ребенок или соответствующий родственник, который живет с вами и которого вы поддерживаете финансово.

Умножьте количество подходящих детей в возрасте до 17 лет на 2000 долларов, а количество других иждивенцев на 500 долларов.Добавьте сумму двух в долларах к третьей строке.

Шаг 4: Добавьте другие корректировки

В этом разделе IRS хочет знать, хотите ли вы, чтобы из вашей зарплаты была удержана дополнительная сумма. «Конечно, нет. Вы уже забрали достаточно моих денег », — думаете вы. Но информация, которую вы предоставили в предыдущих разделах, может привести к тому, что ваш работодатель удержит слишком маленький налог в течение года. Если они удерживают слишком мало, в апреле вы получите большой налоговый счет и, возможно, штрафы и проценты за недоплату. В этом случае попросите своего работодателя удерживать дополнительные деньги с каждой зарплаты, чтобы этого не произошло.

В этом случае попросите своего работодателя удерживать дополнительные деньги с каждой зарплаты, чтобы этого не произошло.

Как узнать, может ли это случиться? Одна из вероятных причин заключается в том, что вы получаете значительный доход, указанный в форме 1099, которая используется для выплаты процентов, дивидендов или дохода от самозанятости — из этих источников дохода не удерживается подоходный налог. Вам также может понадобиться использовать этот раздел, если вы все еще работаете, но получаете пенсионные пособия по предыдущей работе или пенсионные пособия по социальному обеспечению.

Четвертый шаг W-4 позволяет вам удерживать дополнительные суммы, заполнив один или несколько из следующих трех разделов:

4 (а)

Если вы ожидаете получить доход «не от работы», который не подлежит удержанию, например, с дивидендов или пенсионных счетов, введите сумму в этом разделе.

4 (б)

Заполните этот раздел, если вы планируете требовать вычеты (например, детализированные вычеты), отличные от стандартного вычета, и хотите уменьшить свои удержания.Чтобы оценить ваши вычеты за 2020 год, используйте Таблицу вычетов, представленную на третьей странице формы W-4.

W-4 Рабочий лист вычетов.

4 (в)

Этот раздел позволяет вам удерживать любые дополнительные налоги из вашей заработной платы в каждый платежный период, включая любые суммы из Таблицы нескольких рабочих мест, приведенной выше, если это относится к вам.

Шаг 5: Подпишите и поставьте дату W-4 Form

Хотя подписание и датирование W-4 — самый простой шаг, он не менее важен, чем любой другой.В форме указано: «Под страхом наказания за лжесвидетельство я заявляю, что я изучил этот сертификат и, насколько мне известно и убежден, он является верным, правильным и полным». Вы должны поставить свою подпись под этим заявлением, где сказано: «Подпись сотрудника». Затем введите дату справа. Это не действует, пока вы этого не сделаете.

Это не действует, пока вы этого не сделаете.

Когда вам нужна новая форма W-4

Как правило, ваш работодатель не отправляет форму W-4 в IRS. После использования его для определения вашего удержания компания подаст его.Вам нужно заполнить новую форму W-4 только в том случае, если вы начнете новую работу в 2021 году или если вы хотите изменить размер удержания из вашей заработной платы.

Вы можете изменить размер удержания в любое время, подав новую форму W-4 своему работодателю.

Некоторые ситуации, когда вам может потребоваться сменить W-4, включают: вступление в брак или развод, добавление ребенка в семью или поиск второй работы. Вы также можете подать новую форму W-4, если обнаружите, что удерживали слишком много или слишком мало в предыдущем году, когда готовите свою годовую налоговую декларацию, и ожидаете, что ваши обстоятельства будут аналогичными в текущем налоговом году.Ваши изменения W-4 вступят в силу в течение следующих одного-трех платежных периодов — после того, как ваша компания обновит вашу информацию в системе расчета заработной платы.

Особые соображения при заполнении формы W-4

Если вы начинаете работу в середине года и не работали ранее в этом году, вот налоговая складка, которая может сэкономить вам деньги: Если вы будете трудоустроены не более 245 дней в году, попросите в письменной форме, чтобы Работодатель использует метод неполного года для расчета вашего удержания.Базовая формула удержания предполагает трудоустройство в течение всего года, поэтому без использования метода неполного года вы получите слишком много удержаний, и вам придется дождаться момента уплаты налогов, чтобы вернуть деньги.

Итог

Важно правильно заполнить форму W-4, потому что IRS требует, чтобы люди платили налоги на свой доход постепенно в течение года. Если у вас слишком мало удержанного налога, вы можете задолжать Налоговому управлению США в апреле удивительно большую сумму, плюс проценты и штрафы за недоплату налогов в течение года.

В то же время, если у вас удерживается слишком много налогов, ваш ежемесячный бюджет будет меньше, чем нужно. Кроме того, вы дадите правительству беспроцентную ссуду, когда вы сможете сэкономить или инвестировать эти дополнительные деньги и получить прибыль — и вы не получите обратно свои переплаченные налоги до следующего года, когда вы подадите налоговую декларацию получать возврат. В этот момент деньги могут показаться неожиданными, и вы можете использовать их менее разумно, чем если бы они приходили постепенно с каждой зарплатой.

Форма 6166 Сертификация налогового резидента США

Информация о заполнении формы 8802, Заявление на получение сертификата резидента США

Многие партнеры США по договору требуют, чтобы IRS подтвердил, что лицо, претендующее на льготы по договору, является резидентом США для целей федерального налогообложения. IRS предоставляет это свидетельство о резидентстве по форме 6166, письму о подтверждении проживания в США.

Процедура налоговой службы (IRS) для запроса свидетельства о резидентстве (форма 6166) из Центра управления счетами Филадельфии — это подача формы 8802, Заявление на получение сертификата резидента США.Использование формы 8802 обязательно.

Форма 6166 — это письмо, напечатанное на бланках Министерства финансов США, подтверждающее, что указанные в списке физические или юридические лица являются резидентами Соединенных Штатов в соответствии с законодательством США о подоходном налоге. Вы можете использовать эту форму, чтобы претендовать на льготы по соглашению о подоходном налоге и некоторые другие налоговые льготы в зарубежных странах. См. Инструкции к форме 8802.

Также потребуется некоторая дополнительная информация для получения сертификата в соответствии с новыми процедурами.Эта информация обычно указывается в инструкциях к форме 8802.

Комиссия за пользователя

За обработку всех форм 8802 взимается плата за пользование. В соответствии с процедурой получения доходов 2018-50 объявлено о повышении платы за пользование для заявителей, не являющихся физическими лицами, с 1 декабря 2018 г. Пожалуйста, ознакомьтесь с инструкциями к форме 8802 для получения дополнительных сведений.

Пожалуйста, ознакомьтесь с инструкциями к форме 8802 для получения дополнительных сведений.

Запросы на сертификацию текущего года

Заявления по форме 8802 с запросом сертификации на текущий год требуют подписи в соответствии с наказанием за лжесвидетельство.Подписываясь, заявители подтверждают свой текущий статус проживания.

Иногда заявители представляли дополнительную информацию в соответствии со строкой 11 формы 8802 на «отдельной» основе вместо того, чтобы прикреплять эту информацию к подписанной форме 8802. В этой ситуации заявитель должен подписать отдельное представление под угрозой наказания за лжесвидетельство. , применяя правила формы 8802 в отношении того, кто должен подписывать.

Если декларация за предыдущий год не была подана и еще не требуется, штраф в виде заявления о лжесвидетельстве должен касаться статуса резидента заявителя в предыдущем году, т.е.е. Имя налогоплательщика , (ИНН) был резидентом США в 2008 году и останется им в течение текущего налогового года ».

ПРИМЕЧАНИЕ: Это заявление требуется от всех налогоплательщиков в данной ситуации. В некоторых случаях налогоплательщик не был резидентом в предыдущем году и поэтому будет подтверждать статус резидента только в текущем году.

Различные заявления требуются под страхом наказания за лжесвидетельство, если форма 8802 предназначена для текущего года. См. Инструкции к форме 8802.

Информация о назначенном третьем лице

Налогоплательщик может назначить третье лицо для подачи формы 8802 от его имени. В этой ситуации налогоплательщику, возможно, придется предоставить дополнительные формы в IRS, которые уполномочивают IRS вести дела с назначенным третьим лицом. См. Инструкции к форме 8802.

Особые требования к документации для отдельных типов юридических лиц

См. Инструкции к форме 8802 по требованиям к документации, относящимся к следующим типам организаций:

Физическое лицо

Товарищества и ООО (а), рассматриваемые как партнерства для целей федерального налогообложения

Доверие

Поместье

Дочерние компании

План вознаграждений сотрудникам / траст

Освобожденная организация

Неучтенные лица

Номинальный кандидат

Федеральные, государственные или местные правительственные учреждения

Кто уполномочен подписывать форму 8802

Форма 8802 не будет считаться полной и действительной, если заявление не подписано и не датировано лицом, имеющим право подписывать форму 8802. Пожалуйста, обратитесь к Инструкциям к Форме 8802 для получения списка лиц, уполномоченных подписывать Форму 8802.

Пожалуйста, обратитесь к Инструкциям к Форме 8802 для получения списка лиц, уполномоченных подписывать Форму 8802.

Форма 6166 — Налог на добавленную стоимость

Форма 6166 также может использоваться в качестве доказательства статуса налогового резидента США для целей получения освобождения от НДС, взимаемого иностранным государством. В связи с запросом на НДС Соединенные Штаты могут подтвердить только определенные вопросы, связанные с вашим статусом федерального подоходного налога в США, а не то, что вы отвечаете каким-либо другим требованиям для освобождения от НДС в другой стране.

Форма 6166 — Налог на прибыль

Пожалуйста, обратитесь к построчным инструкциям для формы 8802, чтобы узнать о свидетельствах о резидентстве, связанных с заявлениями физических и иных лиц.

Форма 6166 — Сертификаты проживания в Индонезии

Налогоплательщики США — как физические, так и юридические — которые стремятся обосновать свое налоговое резидентство в США для получения индонезийских льгот в соответствии с соглашением о подоходном налоге между США и Индонезией, должны направить своих местных налоговых агентов к индонезийскому циркулярному письму №SE-48 / PJ / 2013 (от 2 октября 2013 г.) и Постановление Индонезии № PER-25 / PJ / 2018 в качестве руководства. В таких ситуациях Генеральный директорат по налогам Индонезии (DGT) объявил, что компетентный орган США не должен подписывать и проштамповать формы DGT-1 или DGT-2 Индонезии для получения статуса резидента. Вместо этого американская форма 6166 заменяет часть III индонезийской формы DGT-1 или последнюю часть индонезийской формы DGT-2 для целей индонезийского налогообложения. Налогоплательщики должны полностью заполнить оставшиеся части Индонезийской формы DGT-1 или DGT-2.

Что делать, если в сертификации отказано

В случаях, когда двойное налогообложение имело место или ожидается, что оно произойдет в юрисдикции соглашения, и налогоплательщик считает, что он / она / она является резидентом Соединенных Штатов для целей соглашения, запросы на освобождение от налогов могут быть поданы в компетентный орган. .

.

Ссылки / связанные темы

Примечание: Эта страница содержит одну или несколько ссылок на Налоговый кодекс (IRC), Положения о казначействе, судебные дела или другие официальные налоговые инструкции.Ссылки на эти правовые органы включены для удобства тех, кто хотел бы прочитать технические справочные материалы. Чтобы получить доступ к применимым разделам IRC, Положениям казначейства или другим официальным налоговым инструкциям, посетите страницу Налогового кодекса, Положений и Официальных указаний . Чтобы получить доступ к любым заключениям по делам Налогового суда, опубликованным после 24 сентября 1995 г., посетите страницу поиска мнений Налогового суда США.

свидетельств об освобождении от налогов | Налоговое управление

Свидетельство об освобождении от уплаты налогов выдается Департаментом налогообложения для подтверждения того, что налогоплательщик, указанный в сертификате, соблюдает налоговое законодательство Гавайев (Раздел 14, Пересмотренный закон Гавайев).Это означает, что налогоплательщик подал все необходимые налоговые декларации и заплатил или имеет активный план платежей для урегулирования всех обязательств (включая сборы, штрафы и проценты), подлежащих уплате на дату выдачи сертификата.

Справки о несостоятельности, выданные до 3 сентября 2019 г., будут иметь зеленую печать с подписью. В справках об отсутствии налогов, выданных после 3 сентября 2019 года, будет сканируемый QR-код, который можно будет проверить. Это позволяет налогоплательщику обрабатывать и распечатывать свидетельства об отсутствии налоговой очистки в электронном виде.QR-код можно сканировать с помощью устройства с подключением к Интернету, например смартфона, для подтверждения подлинности и действительности. Справка о несостоятельности может быть отозвана Департаментом в случае нарушения налогоплательщиком налоговых требований.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ (FAQ)

Q: Как мне подать заявление на получение справки о несостоятельности?

A: После входа в свою учетную запись Hawaii Tax Online перейдите к «Я хочу», а затем к «Запросить свидетельство об освобождении от налогов» в разделе «Налоговая очистка». Вы также можете скачать и распечатать заявление об освобождении от уплаты налогов, форму A-6, и подать его лично, по факсу или по почте.Почтовые адреса и контактная информация указаны на странице 2 заявки.

Вы также можете скачать и распечатать заявление об освобождении от уплаты налогов, форму A-6, и подать его лично, по факсу или по почте.Почтовые адреса и контактная информация указаны на странице 2 заявки.

Q: Может ли сертификат соответствия поставщика от Hawaii Compliance Express заменить сертификат об отсутствии налоговой очистки?

A: Для поставщиков с контрактами на сумму 2500 долларов и более с правительством штата или округа Сертификат соответствия поставщика удовлетворяет требованиям, подтверждающим соответствие требованиям. См. «Факты о налогах» 31-2, чтобы узнать больше о требованиях к освобождению от уплаты налогов для предприятий и некоммерческих организаций, которые планируют заключить договор со штатом Гавайи или его округами.Для всех остальных, пожалуйста, уточните у организации, запрашивающей свидетельство об освобождении от уплаты налогов, будут ли они принимать Сертификат соответствия поставщика вместо свидетельства об освобождении от уплаты налогов.

Q: Как долго действует справка о несостоятельности?

A: У свидетельства об освобождении от уплаты налогов нет «срока действия» или «даты истечения срока действия». Партнеры, которым требуется свидетельство об отсутствии налоговой ответственности, устанавливают свои собственные правила относительно даты выдачи.

Q: Сколько стоит запрос справки об отсутствии налогов?

А: Нет.В настоящее время плата за подачу заявления на получение справки о несостоятельности не взимается.

Q: Кто может подать заявление на получение справки о несостоятельности?

A: Индивидуальный налогоплательщик, корпоративный служащий, генеральный партнер или член, доверительный управляющий или исполнитель или уполномоченный агент с действующей доверенностью, форма N-848, может подать заявление на получение налоговой очистки. Проверка налоговой очистки также может быть инициирована налоговым департаментом или партнерским агентством (например, Hawaii Compliance Express).

Q: Если я использую план платежей, смогу ли я получить справку об отсутствии налоговой ответственности?

A: Да, если полная задолженность соответствует действующему плану платежей, вы будете считаться соблюдающими правила и вам будет выдано свидетельство об освобождении от уплаты налогов. Если план платежей нарушен, Департамент по налогам и сборам оставляет за собой право аннулировать выданное свидетельство об отсутствии налоговой ответственности.

Если план платежей нарушен, Департамент по налогам и сборам оставляет за собой право аннулировать выданное свидетельство об отсутствии налоговой ответственности.

Q: Я подал заявление об освобождении от уплаты налогов, сколько времени займет обработка?

A: В большинстве случаев запросы на Hawaii Tax Online обрабатываются в течение одного дня. Бумажная форма A-6 может занять от 10 до 15 рабочих дней.

Q: Мое заявление об освобождении от уплаты налогов было отклонено. Что мне нужно сделать?

A: Войдите в свою учетную запись Hawaii Tax Online, чтобы просмотреть информацию о своих налоговых счетах (перейдите к «Я хочу», затем к «Управление платежами и возвратами»).В письме об отказе в таможенной очистке также указаны все декларации, которые необходимо подать, или непогашенные обязательства, которые необходимо оплатить. После того, как все декларации будут поданы и платежи произведены, подайте новое заявление об освобождении от налогов.

Q: Почему я получаю электронное письмо от HCE о том, что моя форма Департамента налогообложения A-6 была изменена с соответствующей на несоответствующую?

A: Если это уведомление было отправлено в выходные или праздничные дни, проверьте свой статус соответствия в HCE на следующий рабочий день.Если он не был получен в выходные или праздничные дни, вы можете просмотреть информацию о своих налоговых счетах на сайте Hawaii Tax Online. Пожалуйста, обратитесь к вопросу о проверке статуса соблюдения налогового законодательства ниже.

Q: Могу ли я проверить свой налоговый статус, не обращаясь за справкой о несостоятельности?

A: Да. Войдите в свою учетную запись Hawaii Tax Online, перейдите к «Я хочу», затем к «Статус соблюдения налоговых требований» в разделе «Налоговая очистка». Если у вас статус «Соответствует», вам будет выдано свидетельство об освобождении от уплаты налогов, если вы подали его заявление.Если ваш статус «Несоответствует», вернитесь на главный экран и перейдите к «Я хочу», а затем к «Управление платежами и возвратами», чтобы просмотреть список деклараций и платежей, которые должны быть отправлены до выдачи сертификата об освобождении от налогов. .

.

Q: Имеет ли Налоговый департамент статус налоговой очистки другим агентствам?

A: Департамент по налогам и сборам может заключать соглашения о совместном использовании данных, чтобы предоставить уполномоченным государственным органам или поставщикам налоговый статус. Он не будет раскрывать подробности того, почему компания не соблюдает налоговые правила.

ПОЖАЛУЙСТА, ОБРАТИТЕ ВНИМАНИЕ: (Для продления контрактов DCCA) Статус налогового разрешения с DCCA в качестве подписанта является приемлемой и утвержденной формой Департамента налогообложения. Если вам нужна налоговая очистка с вашей подписью, вы также можете запросить ее через HTO или заполнив форму A-6.

Дополнительные ответы на часто задаваемые вопросы см .:

Форм:

Последнее обновление страницы: 23 ноября 2020 г.

Налог на доходы физических лиц | Формы и информация | Налоговые формы

Английские формы подоходного налога — это только образцы для заполнения действующих форм на чешском языке в соответствии с Законом №.280/2009 Coll., Налоговый кодекс. Обратите внимание на использование правильной версии форм для соответствующего налогового периода!

Чешская версия базы данных

Налоговая декларация физических лиц

MFin 5405 / AJ — номер модели. 21

Инструкция по заполнению декларации о доходах физическими лицами

MFin 5405 / 1a арт.22

Приложение № 1 — Расчет частичной налоговой базы по доходам от предпринимательской деятельности и другой самостоятельной доходной деятельности

MFin 5405 / P1a арт.

10

10Приложение № 2 — Расчет частичной налоговой базы по доходам от сдачи в аренду и прочим доходам

MFin 5405 / P2a арт.10

Приложение № 3 — Расчет налога на доходы из зарубежных источников

MFin 5405 / P3a арт. 10

Бесплатный лист к приложению № 3 — Доходы из зарубежных источников — метод простого (основного) налогового кредита уплаченного за рубежом налога

MFin 5405aj арт.3

Список налогоплательщиков, обращающихся с требованием об устранении двойного налогообложения

MFin 5405ba арт. 2

Приложение к декларации о доходах физических лиц за налоговый период для налогоплательщиков, применяющих вычет

MFin 5405 / P6a арт.1

Декларация плательщика налога на доходы физических лиц от зависимой деятельности (работы) и должностных лиц

MFin 5457 / AJ — арт. 24

Справка о налогооблагаемых доходах от иждивенческой деятельности и вознаграждении должностных лиц, удержанных налоговых авансах и налоговых льготах за налоговый период 2014

MFin 5460 / AJ — номер модели.22

Справка о налогооблагаемых доходах от иждивенческой деятельности и вознаграждении должностных лиц, удержанных налоговых авансах и налоговых льготах за налоговый период 2015

MFin 5460 / AJ — номер модели.

23

23Свидетельство о налогооблагаемых доходах от зависимой деятельности (занятости) и возникающих по договорам о завершении работы и о налогообложении налогом, удерживаемым по специальной налоговой ставке за налоговый период 2014

MFin 5460 / Aaj — модель No.1

Свидетельство о налогооблагаемых доходах от зависимой деятельности (занятости) и возникающих по договорам о завершении работы и о налогообложении налогом, удерживаемым по специальной налоговой ставке за налоговый период 2015

MFin 5460 / Aaj — модель № 2

Как заполнить форму W-4 (новинка 2020 г.)

Если вы заполняете форму W-4, вы, вероятно, только начали новую работу.Или, может быть, вы недавно вышли замуж или родили ребенка. W-4, также называемый Свидетельством об удержании дохода сотрудника, сообщает вашему работодателю, какую сумму федерального подоходного налога следует удержать из вашей зарплаты. Форма была изменена на 2020 год, поэтому она выглядит иначе, если вы заполнили ее до этого. Самым большим изменением является то, что в нем больше не говорится о «надбавках», что многих сбивает с толку. Вместо этого, если вы хотите удержать дополнительную сумму (возможно, ваш супруг зарабатывает значительно больше, чем вы), вы просто указываете сумму за период выплаты.Здесь мы отвечаем на часто задаваемые вопросы о W-4, в том числе о том, как его заполнять, что изменилось и чем W-4 отличается от W-2.

Выйдите за рамки налогов, чтобы составить всеобъемлющий финансовый план. Найдите местного финансового консультанта сегодня.

Почему мне нужно заполнять форму W-4?

Как уже отмечалось, в форме вашему работодателю указано, какую сумму федерального подоходного налога удерживать из вашей зарплаты. Вам нужно будет заполнять новый W-4 каждый раз, когда вы начинаете новую работу.Если ваша новая компания по какой-то причине забыла дать вам такой, обязательно спросите. Если у вашего работодателя нет от вас формы W-4, IRS требует, чтобы вы относились к вам как к единому подателю налоговой декларации, что означает удержание максимально возможной суммы из вашей зарплаты для уплаты налогов. Вы можете вернуть переплаченную сумму, но только в новом году, когда подадите налоговую декларацию.

Вам нужно будет заполнять новый W-4 каждый раз, когда вы начинаете новую работу.Если ваша новая компания по какой-то причине забыла дать вам такой, обязательно спросите. Если у вашего работодателя нет от вас формы W-4, IRS требует, чтобы вы относились к вам как к единому подателю налоговой декларации, что означает удержание максимально возможной суммы из вашей зарплаты для уплаты налогов. Вы можете вернуть переплаченную сумму, но только в новом году, когда подадите налоговую декларацию.

Нужно ли мне подавать новую форму W-4?

Вам следует заполнять обновленную форму W-4 только в том случае, если вы начали новую работу — или если ваш статус подачи или финансовое положение изменились.Вам не нужно заполнять новую форму, если вы не меняли работодателя. Ваша компания по-прежнему может использовать информацию, указанную в старой форме W-4.

Сколько времени нужно для внесения изменений W-4?

Когда вы отправляете W-4, вы можете ожидать, что информация вступит в силу довольно быстро. Но сколько времени пройдет до того, как ваша зарплата отразит изменения, во многом зависит от вашей системы расчета заработной платы. Спросите своего работодателя, когда вы подадите форму.

Чем новый W-4 отличается от старого W-4?

Самое большое изменение — удаление раздела надбавок.Вам больше не нужно подсчитывать, сколько пособий нужно подать для увеличения или уменьшения удержания. Вместо этого в новой форме вас попросят указать, работаете ли вы на нескольких работах или работает ли ваш супруг (а); сколько у вас иждивенцев и есть ли у вас другой доход (не от работы), вычеты или дополнительные удержания. Новая форма также обеспечивает большую конфиденциальность в том смысле, что если вы не хотите, чтобы ваш работодатель знал, что у вас более одной работы, вы не должны сдавать лист с несколькими вакансиями.

Как заполнить W-4?

Что касается форм IRS, новая форма W-4 довольно проста. В нем всего пять ступеней. Если вы одиноки, имеете одну работу, не имеете детей, не имеете другого дохода и планируете требовать стандартного вычета в своей налоговой декларации, вам нужно заполнить только Шаг 1 (ваше имя, адрес, номер социального страхования и статус регистрации) и Шаг 5 (ваша подпись).

В нем всего пять ступеней. Если вы одиноки, имеете одну работу, не имеете детей, не имеете другого дохода и планируете требовать стандартного вычета в своей налоговой декларации, вам нужно заполнить только Шаг 1 (ваше имя, адрес, номер социального страхования и статус регистрации) и Шаг 5 (ваша подпись).

Если у вас более одной работы или ваш супруг работает, вам нужно будет заполнить Шаг 2. Если у вас есть дети, Шаг 3 применим к вам. А если у вас есть другой доход (не от работы), вы должны указать свои удержания в своей налоговой декларации или хотите удержать дополнительную сумму (в том числе с другой работы), вы можете указать свои корректировки на шаге 4.

Как заполнить Шаг 2: Работа на нескольких работах или работа супруга?

Если ваш (а) супруг (а) работает и вы подаете документы совместно, или если у вас вторая или третья работа, вы можете использовать приложение IRS или рабочий лист для двух / нескольких рабочих мест (стр. 3 инструкций W-4), чтобы подсчитать, сколько дополнительных следует удерживать (вы указываете эту сумму на шаге 4). Если есть только две работы (то есть, у вас и вашего супруга есть работа или у вас две), вы просто установите флажок. (Ваш (а) супруг (а) должен сделать то же самое в своей анкете, либо вы также установите флажок в форме W-4 для другой работы.)

Как заполнить Шаг 3: Заявление на иждивенцев?

Вы заполняете это поле, если зарабатываете 200 000 долларов или меньше (или 400 000 долларов или меньше для лиц, подающих совместную декларацию) и имеете иждивенцев. Это простой расчет, в котором вы умножаете количество детей в возрасте до 17 лет на 2000 долларов, а количество других иждивенцев на 500 долларов и складываете две суммы.

Как заполнить шаг 4a: Другой доход (не от работы)?

Если у вас есть проценты, дивиденды или доходы от прироста капитала, по которым вы должны платить налоги, вы можете указать здесь общую сумму невыплаченного дохода. Ваш работодатель посчитает, сколько налогов удерживать из вашей зарплаты.

Ваш работодатель посчитает, сколько налогов удерживать из вашей зарплаты.

Как заполнить шаг 4b: Вычеты?

Рабочий лист вычетов требует некоторой математики. Вам также необходимо знать, сколько вы заявили в вычетах в последней налоговой декларации. Если вы заявили о стандартном вычете, заполнять его не нужно. Если вы запросили сумму, превышающую стандартную, эта таблица поможет вам рассчитать, насколько больше. Получив эту сумму, вы добавляете проценты по студенческому кредиту, вычитаемые взносы IRA и некоторые другие корректировки.Затем вы указываете эту сумму в форме.

Если вы застряли, воспользуйтесь приложением IRS для удержания налогов.

Как заполнить Шаг 4c: Дополнительное удержание?

Если ваша задолженность по налогам больше, чем указано в вашей зарплате, вы можете указать здесь, сколько вы хотите удерживать за период выплаты заработной платы. Если дополнительная сумма связана с тем, что ваш супруг работает или у вас более одной работы, вы вводите сумму, рассчитанную на шаге 2, плюс любую другую сумму, которую вы хотите удержать.

Чем форма W-4 отличается от формы W-2?

Да, обе эти формы начинаются с буквы «ш», но на этом сходство заканчивается.

В отличие от W-4, форма W-2 — это то, что ваш работодатель заполняет для всех сотрудников и подает в IRS. Он показывает ваш годовой доход от заработной платы и чаевых. В нем также указаны суммы, удерживаемые в течение года по налогам на социальное обеспечение, медицинское обслуживание, государственным, местным и федеральным подоходным налогам.

Итог

Если вы не меняете работу или не переживаете изменений в жизни, вам не нужно повторно заполнять W-4 только потому, что форма изменилась.Однако всем новым сотрудникам необходимо заполнить форму W-4, чтобы не переплачивать налоги. Хотя форма более проста и не включает надбавки, как это было в прошлом, все же важно правильно и точно перечислить информацию в вашем W-4.

Налоговое планирование и ваш финансовый план

- Налог на прибыль — это лишь один из аспектов налогового планирования. Если вы хотите сохранить заработанное и приумножить его с максимальной налоговой эффективностью, вам может помочь финансовый консультант.Чтобы найти финансового консультанта, с которым можно работать, воспользуйтесь бесплатным инструментом SmartAsset. Он связывает вас с тремя консультантами в вашем районе. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

- Начинаете новую работу? Еще до того, как вы заполните форму W-4, вы можете получить приблизительную сумму вашей получаемой зарплаты. Просто воспользуйтесь нашим калькулятором зарплаты.

Фото: IRS.gov © iStock.com / PeopleImages, © iStock.com / wdstock

Аманда Диксон

Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела.Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, а в настоящее время живет в Бруклине.

Формы и руководства — Налоговая комиссия штата Айдахо

Формы и направляющие

На этой странице представлено несколько способов найти формы и другие налоговые публикации в Интернете. У нас также есть страница со списком отчетов и статистики, а также страница с политическими документами.Формы и публикации IRS для подачи федеральной налоговой декларации доступны на веб-сайте IRS.

На нашем сайте нет пустых налоговых форм для разрешительных счетов. Это потому, что мы печатаем наши формы разрешений с уже включенной личной и конфиденциальной информацией (имя, адрес и т. Д.). Если у вас нет формы:

Примеры форм:

850 * Продажа / использование

,

852 * Продажа / использование

,

910 * Удержание

,

967 * Удержание

,

1150 * Путешествие / съезд

,

1152 * Путешествие / съезд

,

1250 * Район Большого Бойсе Аудиториум

,

1350 Табак

, г.

1450 Распределитель топлива

,

1550 Сигарета

,

1650 Пиво

,

1752 Вино

,

3150 * IFTA

,

3550 Развлекательное устройство

,

3950 * E911

Наши наиболее востребованные документы

Все наши формы и инструкции по индивидуальному подоходному налогу на 2020 год »

Бланки и справочники по ВИДУ НАЛОГА:

В отдельных разделах ниже: Документы по подоходному налогу с физических и юридических лиц и документы по налогу на имущество

ИНДИВИДУАЛЬНЫХ налоговых форм и справочников по годам:

Список старых налоговых деклараций и инструкций »

Бланки подоходного налога с предприятий и справочники по годам:

Перечень старых налоговых деклараций и инструкций »

Бланки и справочники НАЛОГ НА ИМУЩЕСТВО по категориям

Посетите другие страницы, посвященные налогу на имущество, для получения дополнительной информации.Также доступно множество отчетов и статистики.

Документы технической поддержки для COUNTIES

Программная документация AS / 400 для:

Контрольные списки и технические советы для AS / 400

Для получения дополнительной информации посетите tax.idaho.gov/ округов .

Эта информация предназначена только для общего ознакомления. Налоговые законы сложны и регулярно меняются. Мы не можем охватить все обстоятельства в наших руководствах. Это руководство может не относиться к вашей ситуации.Пожалуйста, связывайтесь с нами по любым вопросам. Мы работаем, чтобы предоставлять актуальную и точную информацию. Но в некоторой информации могут быть технические неточности или опечатки. В случае противоречия между действующим налоговым законодательством и этой информацией будет действовать действующее налоговое законодательство.

Часто задаваемые вопросы по подоходному налогу с физических лиц — Налоговое управление

Темы

Работающие нерезиденты в штате Делавэр

В. Я ищу новую работу в Делавэре. Я живу в Нью-Джерси.Кто-то сказал мне, что если я найду работу в Делавэре, я могу потребовать дополнительные налоги, которые будет удерживать Делавэр. Это правда? Могу ли я попросить работодателя Делавэра просто удерживать налог штата Нью-Джерси?

Я ищу новую работу в Делавэре. Я живу в Нью-Джерси.Кто-то сказал мне, что если я найду работу в Делавэре, я могу потребовать дополнительные налоги, которые будет удерживать Делавэр. Это правда? Могу ли я попросить работодателя Делавэра просто удерживать налог штата Нью-Джерси?

A. Как резидент Нью-Джерси, который работает в Делавэре, вы должны будете подать декларацию нерезидента в Делавэр (форма 200-02). Вам будет разрешен кредит в вашей декларации в Нью-Джерси для уплаты налогов, взимаемых Делавэром. Ваш работодатель будет обязан удерживать налоги Делавэра, пока вы работаете в Делавэре.

Резидент Делавэра, работающий за пределами штата

В. Я подумываю устроиться на работу в Мэриленд. Я знаю, что между штатами нет взаимного соглашения. Как действует кредит для налогов, уплаченных другому государству? Должен ли я платить налоги округа в штате Мэриленд?

A. Если вы проживаете в Делавэре и работаете в Мэриленде, вы можете взять кредит в строке 10 декларации Делавэра (форма 200-01) для уплаты налогов, взимаемых другими штатами. Вы должны приложить подписанную копию вашей декларации Мэриленда, чтобы получить этот кредит.

Даже если вы не обязаны платить налоги округа Мэриленд, штат Мэриленд взимает «специальный налог для нерезидентов» с их налоговой декларации о доходах нерезидентов.

Пенсионная информация, темы IRA, исключения для пенсий, пособия по социальному обеспечению

В. Я планирую переехать в Делавэр в течение следующего года. Я в отставке. Я получаю пенсию, а также снимаю доход с 401К. Моя супруга получает социальное обеспечение. Какие подоходные налоги с населения я должен буду платить как резидент Делавэра? Я также хотел бы получить информацию о налогах на недвижимость.

A. Как резидент штата Делавэр, сумма вашей пенсии и дохода в размере 401K, который подлежит налогообложению в федеральных целях, также подлежит налогообложению в штате Делавэр. Однако лица в возрасте 60 лет и старше имеют право на исключение из пенсии в размере до 12 500 долларов США или на сумму пенсии и соответствующий пенсионный доход (в зависимости от того, что меньше). Правомочный пенсионный доход включает дивиденды, проценты, прирост капитала, чистый доход от аренды недвижимости и соответствующие пенсионные планы (IRS Sec.4974), такие как планы IRA, 401 (K) и Keough, а также планы отложенной компенсации государством (IRS Sec. 457). Совокупная сумма пенсии и соответствующего критериям пенсионного дохода не может превышать 12 500 долларов на человека в возрасте 60 лет и старше. Если вам меньше 60 лет и вы получаете пенсию, сумма исключения ограничена 2000 долларами.

Однако лица в возрасте 60 лет и старше имеют право на исключение из пенсии в размере до 12 500 долларов США или на сумму пенсии и соответствующий пенсионный доход (в зависимости от того, что меньше). Правомочный пенсионный доход включает дивиденды, проценты, прирост капитала, чистый доход от аренды недвижимости и соответствующие пенсионные планы (IRS Sec.4974), такие как планы IRA, 401 (K) и Keough, а также планы отложенной компенсации государством (IRS Sec. 457). Совокупная сумма пенсии и соответствующего критериям пенсионного дохода не может превышать 12 500 долларов на человека в возрасте 60 лет и старше. Если вам меньше 60 лет и вы получаете пенсию, сумма исключения ограничена 2000 долларами.

Социальное обеспечение и пенсионные пособия на железной дороге не облагаются налогом в Делавэре и не должны включаться в налогооблагаемый доход.

Кроме того, в Делавэре действует дифференцированная ставка налога от 2.От 2% до 5,55% для дохода менее 60 000 долларов и 6,60% для дохода от 60 000 долларов США.

Для получения информации о налогах на недвижимость вы можете обратиться в налоговую инспекцию округа, в котором вы планируете жить.

Налог на имущество — округ Нью-Касл (302) 323-2600

Налог на имущество — округ Кент (302) 736-2077

Налог на имущество — округ Сассекс (302) 855-7760

Пожилые люди могут обратиться в Департамент финансов по вопросам снижения налога на имущество.

Пени и процентные ставки

В.Каковы применимые процентные ставки и штрафы за недоплату подоходного налога штата Делавэр?

A. Процентные ставки и штрафы за недоплату подоходного налога штата Делавэр следующие:

- Проценты — недоплата или просрочка платежа: Кодекс штата Делавэр предусматривает, что проценты по любой недоплате или несвоевременной уплате причитающегося налога на прибыль начисляются по ставке ½% в месяц с даты, установленной для платежей, до даты выплаты.

- Штраф — Несвоевременная подача баланса: Закон налагает существенные штрафы за несвоевременную подачу декларации.За поздно поданные декларации с подлежащим оплате остаток взимается штраф в размере 5% в месяц от причитающегося остатка.

- Штраф — Халатность / мошенничество / существенное занижение: Закон также предусматривает серьезные штрафы за подачу ложной или мошеннической декларации или за ложное свидетельство. Тот факт, что цифры, которые вы сообщаете о своем возвращении в Делавэр, взяты из вашего федерального отчета, не освобождает вас от наложения штрафов за халатность или за подачу ложных или мошеннических деклараций.

- Штраф — неуплата: Закон предусматривает штраф в размере 1% в месяц (но не более 25%) от чистых налоговых обязательств за неуплату налогового обязательства, причитающегося по своевременно поданной или поздно поданной декларации. Этот штраф добавляется к пени за просрочку платежа.

- Штраф — Отказ подать / уплатить расчетные налоги: Закон предусматривает штраф в размере 1½% в месяц от рассчитанного налогового платежа за не подачу / уплату причитающихся налогов. Этот штраф дополняет перечисленные выше штрафы и пени.Штраф также начисляется, если расчетный платеж подан с опозданием.

Запрос копий возврата

В. Как мне запросить копию поданной мной налоговой декларации?

A. Чтобы предоставить вам эту информацию, укажите свой номер социального страхования, имя, статус регистрации за этот год, сумму возмещения или остатка, а также ваш адрес на возврате на тот момент. Вы можете отправить свой запрос по электронной почте, щелкнув адрес электронной почты для подоходного налога с физических лиц в контактном файле, или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200.

Облигации

В. Облагаются ли муниципальные облигации внутри штата налогом или освобождены от налогов для резидентов вашего штата? Облагаются ли муниципальные облигации других штатов налогом или освобождены от налогов для резидентов вашего штата? Какова максимальная ставка подоходного налога штата по муниципальным облигациям за пределами штата и к какому уровню дохода применяется эта ставка?

A. Муниципальные облигации Делавэра освобождены от налогов для резидентов Делавэра. Муниципальные облигации других штатов, кроме Делавэра, облагаются налогом для резидентов Делавэра.

Муниципальные облигации Делавэра освобождены от налогов для резидентов Делавэра. Муниципальные облигации других штатов, кроме Делавэра, облагаются налогом для резидентов Делавэра.

Пример: Проценты, полученные по облигациям Пенсильванской магистрали.

Делавэр не имеет специальной ставки подоходного налога для муниципальных облигаций. Доход от муниципальных облигаций других штатов будет включен в скорректированный федеральный валовой доход, который переносится в доход Делавэра.

Делавэр имеет дифференцированную ставку налога от 2,2% до 5,55% для доходов менее 60 000 долларов. Максимальная ставка налога на прибыль составляет 6,60% для дохода в размере 60 000 долларов США и более.

Возврат ошибочного удержания

В.Моя компания перевела свой офис из Делавэра в Огайо в прошлом году. У меня был трудовой договор, и компания платила мне по этому договору, хотя в этом году меня уволили. Они вычли подоходный налог штата Делавэр из моих выплат на часть этого года. Я хотел бы знать при этих обстоятельствах, почему они продолжают взимать налог штата Делавэр и что, если у меня есть какие-либо налоговые обязательства, учитывая, что я не живу в Делавэре и не работал в Делавэре в этом году. Если есть какие-либо налоговые обязательства, пожалуйста, предоставьте мне подробную информацию о причинах и расскажите мне, как рассчитать График W, который ясно показывает, что нет распределяемого дохода Делавэра, если в Делавэре нет рабочих дней для нерезидента.

A. Вы должны подать налоговую декларацию нерезидента (форма 200-02), чтобы получить возмещение ошибочно удержанного подоходного налога в штате Делавэр, если вы не жили или не работали в штате Делавэр в любое время в течение налогового года.

Вы должны приложить к своей декларации о возвращении в Делавэр от вашего работодателя, что:

- Вы не работали в Делавэре в течение какой-либо части налогового года.

- Ваш работодатель ошибочно удержал подоходный налог штата Делавэр, а

- Ваш работодатель не подавал и не будет подавать Требование о возмещении таких ошибочных удержаний.

Выходное пособие

В. Я житель Пенсильвании и последние 20 лет проработал в компании XYZ в Делавэре. Компания переместила свои операции в штат Северная Каролина в июле прошлого года и больше не работала в Делавэре. Я не переезжал. В этом году компания выплатила мне выходное пособие. Должен ли я сообщать об этом доходе в Делавэр? В этом году я не работал и не жил в Делавэре.

A. Да, вам необходимо подать декларацию нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр.Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

В. Я 25 лет проработал в одной компании в Делавэре. В то время я был резидентом Делавэра. В прошлом году компания сократила штат, и меня уволили по собственному желанию. В январе следующего года я переехал во Флориду. В этом году я получал выходное пособие. Должен ли я сообщать об этом доходе в Делавэр, даже если я не работал там в этом году и прожил там всего несколько недель в этом году?

А. Да, вам необходимо подать декларацию нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр. Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

Наследование

В. Не могли бы вы сообщить, облагается ли какой-либо аннуитет, выплачиваемый непосредственно получателю, налогом на наследство?

A. Для умерших до 31 декабря 1998 г. ответ утвердительный, аннуитет, выплачиваемый непосредственно получателю, подлежит обложению налогом на наследство.Обратите внимание, что налог на наследство был отменен для умерших после 31 декабря 1998 года.

Для умерших до 31 декабря 1998 г. ответ утвердительный, аннуитет, выплачиваемый непосредственно получателю, подлежит обложению налогом на наследство.Обратите внимание, что налог на наследство был отменен для умерших после 31 декабря 1998 года.

Военный

В. Я служу в армии и базируюсь в Делавэре, но я легально проживаю в Нью-Джерси. У меня в Делавэре подработка, и я заработал на этой работе 10 544 доллара. Обязан ли я подавать декларацию в Делавэре? Если да, должен ли я включать свой военный доход в декларацию, даже если я не проживаю в Делавэре?

A. Да, вы должны будете подать декларацию нерезидента Делавэра и сообщить о своем невоенном доходе от вашей работы с частичной занятостью.Вы должны включить весь свой доход в столбец 1 (столбец «Федеральный»), но только доход в штате Делавэр, работающий неполный рабочий день, в столбец 2 (столбец исходного дохода в штате Делавэр).

Изменение адреса

В. Как мне изменить свой адрес в штате Делавэр, чтобы в следующем году я мог получать свою налоговую информацию по новому адресу?

A. Если вы переедете после подачи декларации, вам следует письменно уведомить Налоговое управление об изменении вашего адреса.Чтобы обеспечить правильное обновление наших записей, пожалуйста, укажите свои имена и имена вашего супруга, номера социального страхования, старый и новый адрес. Если ваш адрес будет изменен до середины ноября, ваша новая налоговая брошюра будет отправлена по вашему новому адресу. Если ваш адрес изменится после середины ноября, ваша новая налоговая брошюра будет отправлена на ваш старый адрес. Вы можете скачать формы и / или инструкции с нашего веб-сайта или позвонить в наше бюро государственных услуг по телефону (302) 577-8200, чтобы получить налоговую брошюру.

Кредит добровольного пожарного

В. Каков размер кредита добровольца-пожарного и кто может претендовать на него?

A.

10

10 23

23