Что такое залог и обеспечение? Пример и формулы расчета. Обеспечение по кредиту

Залог и обеспечение по кредиту. Основые моменты

Залог – это способ обеспечения обязательств между должником (залогодателем) и кредитором (залогодержателем). Залог может быть первичным или вторичным. В первом случае залог передается в Банк как залог первой очереди. Если заёмщик получает другой кредит (при этом рефинансируя первый кредит) в другом банке, срабатывает механизм залога второй очереди.

В этом случае договорные отношения между первым Банком и вторым (перезакладывающим) заключаются в письменном виде, и залог перезакладывается во второй Банк. Кредитор имеет преимущественное право на залог относительно других кредиторов. Отношения между сторонами указываются в договоре и урегулированы ГК РФ, ФЗ «О Залоге», ФЗ «Об ипотеке».

Обеспечение – это набор условий, который дает кредитору уверенность в том, что долг будет возвращен. Обеспечением по кредиту может выступать залог в виде недвижимости, движимого имущества и иных высоколиквидных средств (ценные бумаги, гарантии), а также поручительство. Кроме основного обеспечения по кредиту, в ряде стран имеется необходимость предоставления дополнительных источников дохода, потому как кредитный риск для кредитора выше.

Сходство и различие залога и обеспечения

Таким образом «Залог» и «Обеспечение» это два разных понятия. Однако в банковской системе существует обобщённое выражение — «Залоговое обеспечение», подразумевающее под собой всю систему договорных отношений и обязательств между должником и кредитором.

Обеспечение кредита залогом

Есть разновидности кредитов, при которых обязательным условием является предоставление залога. К ним относятся: коммерческие, ипотечные, потребительские, лизинги и др. Для них Банки обязательно требуют «твёрдый» залог. При авто-кредитах, экспресс-кредитах, кредитах на обучение и других «легких» кредитах Банки в основном принимают в залог приобретаемое авто, товарно-материальные ценности, движимое имущество и т.д. Залогодателем может выступить как сам должник, так и третье лицо, с письменного его разрешения.

Документальная составляющая

После выдачи кредита, формируется пакет заемщика. В нём находится залог по кредиту, договора, и все другие необходимые документы согласно «Процедуры кредитования». Каждая единица залога в Банке учитывается как одно забалансовое обязательство и отражается в соответствующей бухгалтерской записи. На практике, номинальная стоимость 1 залога обычно равна 1-й единице валюты и хранится до окончания срока кредита. При окончании срока кредита, забалансовое обязательство списывается с обязательств Банка и под роспись возвращается заемщику.

Что будет если не заплатить Банку?

В случае неисполнения обязательств залогодателем указанных в договоре Банк вручает должнику зарегистрированное в соответствующем органе извещение о начале процедуры принудительного взыскания на залог в счет погашения задолженности. Если должник не «реагирует» на действия Банка по досудебным разбирательствам, Банк имеет право удовлетворить обязательство путем реализации залогового имущества. Юристом подготавливается пакет документов (переписка между должником и кредитором), прилагаются подписанные договора, рассчитывается полная сумма задолженности и дело передается в суд. При принятии судом решения в пользу кредитора, имущество должника переходит во владение Банка и продается с открытого аукциона с молотка. Если же суд примет решение в пользу должника, то этому должнику можно только позавидовать, ведь это очень маленький процент из всех судебных дел.

Расчет обеспечения по залогу и обязательств

Для того, чтобы обеспечить кредит залогом кредитный специалист сперва рассчитывает сумму обязательств должника:

сумма кредита + начисленные % за период согласно графика погашения = обязательства по кредиту

Далее оценивает обеспечение по кредиту. Обеспечение должно покрывать сумму обязательств. Регистрация договоров залога происходит в соответствующих органах и заверяется в нотариусе.

Пример расчета

Чтобы подкрепить вышеизложенный материал, давайте приведу 2 примера:

Пример 1.

Вы взяли кредит:

| Цель | на пополнение оборотных средств |

| Сумма | 5 000 000 рублей |

| % ставка | 11% годовых |

| Срок | 60 месяцев (5 лет). |

5 000 000 рублей * 11% * 5 лет = 7 750 000 рублей.

Поздравляем, ваше обеспечение полностью и с запасом покрывает ваши обязательства, и у вас появляется отличный шанс получить кредит.

Пример 2.

Вы получаете ипотечный кредит на покупку квартиры, стоимость которой составляет 14 000 000 рублей.

Цель — покупка квартиры

| Сумма | 14 000 000 рублей |

| % ставка | 10% годовых |

| Срок | 120 месяцев (10 лет). |

При ипотечном кредитовании, в качестве обеспечения по кредиту требуется предоставление приобретаемой недвижимости. Каков же будет расчет залогового обеспечения? Здесь остановимся поподробнее. Коэффициент ликвидности будет также равен 50%. Теперь смотрите: Если приобретаемая недвижимость стоит 14 000 000 рублей, то после применения коэффициента её оценочная стоимость в качестве обеспечения будет равна 7 000 000 рублей. А сумма ваших обязательств перед Банком составляет:

14 000 000 * 10% * 10 лет = 28 000 000 рублей!

Образовалась разница в 21 000 000 рублей. В этом случае, нужно на разницу ваших обязательств предоставить дополнительный залог. Однако, одним из условий ипотечных кредитов является собственный взнос на приобретаемое имущество. Обычно она варьируется от 30% до 70%. Детально об этом, я объясню вам в следующей теме.

Полезное по теме

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru

Обеспечение по кредиту

Содержание

Введение

1. Понятие кредита

2. Обеспечение по кредитам

3. Неустойка

4. Залог

5. Поручительство

6. Банковская гарантия

Заключение

Список литературы

Введение

В мировой практике развитие экономики неразрывно связано с кредитом, который в различных формах проникает во все сферы хозяйственной жизни. Об этом свидетельствует расширение круга операций банков, в том числе и в области кредитования. Выполнение банковских операций с широкой клиентурой – важная особенность современной банковской деятельности во всех странах мира, имеющих развитую кредитную систему. Активная работа коммерческих банков в области кредитования является непременным условием успешной конкуренции этих учреждений, ведет к росту производства, увеличению занятости, повышению платежеспособности участников экономических отношений. При этом речь идет не только о совершенствовании техники кредитования, но и о разработке и внедрении новых способов снижения кредитных рисков.

Кредитный риск предполагает вероятность убытков в связи с не возвратом или несвоевременным погашением выданных кредитов и неуплатой процентов по ним. Поэтому в последнее время уделяется повышенное внимание не только отбору заемщиков и контролю над их финансово-хозяйственной деятельностью, но и формам обеспечения по кредитам.

Обеспечение возврата кредита – это сложная целенаправленная деятельность банка, включающая систему организованных экономических и правовых мер, составляющих особый механизм, определяющий способы выдачи кредитов, источники, сроки и способы их погашения.

Источники возврата подразделяются на первичные и вторичные. Первичным источником является доход заемщика, вторичными считаются выручка от реализации заложенного имущества, перечисление средств гарантом или страховой организацией. Погашение кредита за счет средств заемщика представляет собой добровольное выполнение клиентом своих платежных обязательств перед банком, зафиксированных в кредитном договоре. Погашение за счет вторичных источников означает включение банком в действие механизма принудительного взыскания причитающегося ему долга. Данный механизм имеет правовое обеспечение в виде договора о залоге, гарантии, договора поручительства, страхового полиса.

1.Понятие кредита

Кредит – это ссуда в денежной или товарной форме на условиях возвратности и, обычно с уплатой процентов. Выражает экономические отношения между кредитором и заемщиком. С помощью кредита временно свободные денежные средства превращаются в ссудный капитал и вновь вовлекаются в оборот, принося при этом прибыль.Материальной основой существования кредитных отношений является движение ссудного капитала, источниками которого являются:- средства, временно высвобождающиеся в процессе производства;- доходы и сбережения личного сектора;- денежные накопления государства.Различают следующие основные формы кредита:-коммерческий;-банковский;-потребительский;-государственный. Возможность возврата кредита определяется, прежде всего, наличием у заемщика первичных источников погашения ссуды, т.е. денежных поступлений в процессе функционирования предприятия: выручки от реализации продукции, работ и услуг, доходов от вложений и инвестиций и других доходов. Но даже при нормальной работе предприятия в достаточно стабильных экономических условиях существует вероятность того, что заемщик, в силу каких-либо причин, будет не в состоянии погасить задолженность. Поэтому банки, чтобы в определенной степени обезопасить себя от риска, при выдаче кредита требуют наличия вторичного источника его погашения, т.е. заключения различного рода обеспечительных обязательств. 2. Обеспечение по кредитам

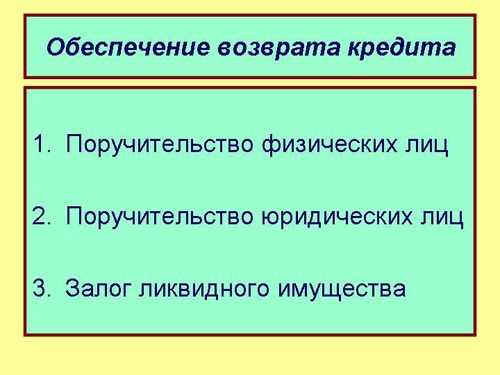

Под обеспечением кредитов понимают различные формы и способы страховки случаев невыплаты по кредитным договорам, применяемые кредитными организациями. Для предварительного обеспечения интересов кредитора и для получения им гарантий надлежащего исполнения должником своих обязанностей законодательством предусмотрены следующие способы обеспечения обязательств:

· неустойка;

· залог;

· поручительство;

· банковская гарантия;

· задаток;

· другие способы, предусмотренные законом или договором[1].

Перечисленные способы обеспечения обязательства предусматри- ваются прежде всего для побуждения должника к исполнению своего долга, и уже только потом - как невыгодные последствия или как санкция за его неисполнение.

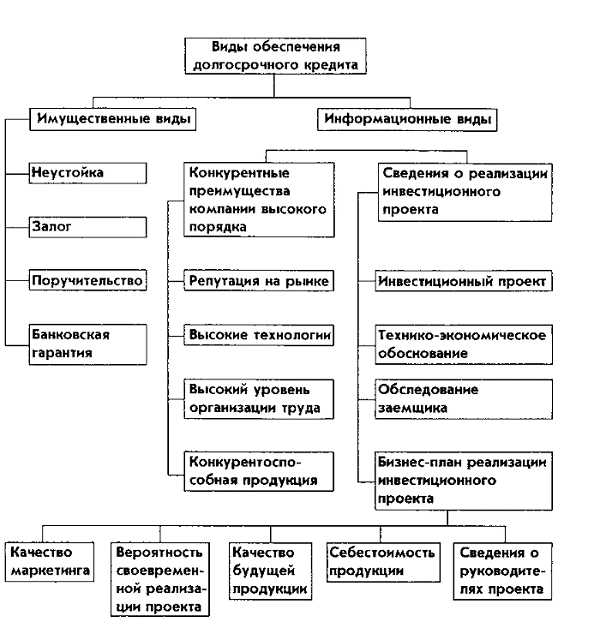

Проблема обеспечения кредита коммерческого банка далеко не нова. По мере развития общественного производства растет не только ее актуальность, но и сложность нахождения приемлемых для практики решений. Развитие технологий и возрастание сложности производственных систем, вовлекая в оборот все большее количество капитала при каждом обновлении цикла создания продукции, не обеспечивают при этом ни адекватного увеличения конкурентоспособности данной продукции, ни повышения вероятности успешного развития бизнеса в целом. Серьезное влияние на изменение качества обеспечения кредита во времени оказывает внешняя, по отношению к данному бизнесу, деловая среда, которая в России имеет свои специфические отличия от существующих в странах с развитой рыночной экономикой. При долгосрочном кредитовании необходимо получить четкое представление о вероятном изменении качества обеспечения во времени. Надо проанализировать, что может произойти с данным обеспечением через год или даже нескольких лет. Здесь многое будет зависеть от ряда факторов: вид обеспечения; кем оно предоставлено; форма и конкретное содержание; условия кредитного договора; возможные сопутствующие условия предоставления обеспечения и т.п.Возможна ситуация, когда качество обеспечения доходит до нуля, то есть происходит фактическая потеря обеспечения. В жизни ситуация, при которой поручитель отказался от своих обязательств или исчез, а гарант обанкротился, не редкость не только для России.

3. Неустойка

Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения. По требованию об уплате неустойки кредитор не обязан доказывать причинение ему убытков (ст. 330 ГК).

Соглашение о неустойке должно быть оформлено в письменном виде, как правило, такое соглашение является одним из условий кредитного договора.

Данный способ является наиболее распространенным из всех других способов обеспечения обязательства. Неустойка может быть предусмотрена законом (законная) или договором (договорная).

Неустойка может выступать как в виде конкретной суммы, в том числе в виде процента от стоимости обязательства (штраф), либо в виде периодических взыскиваемых сумм в зависимости от длительности правонарушения (пеня).

Неустойка может быть уменьшена судом в случае несоответствия ее суммы нарушению обязательства.

Существует несколько видов неустойки:

· зачетная неустойка. При использовании такой неустойки убытки возмещаются в части, непокрытой ею;

· исключительная неустойка. В этом случае вместо возмещения убытков взыскивается только сумма неустойки;

· штрафная неустойка. В данном случае взыскиваются как убытки в полной сумме, так и сама неустойка;

· альтернативная неустойка. Этот вид подразумевает, что взыскание убытков или неустойки будет осуществлено по усмотрению кредитора.

4. Залог

Залог (ст.334-358 ГК РФ) - способ обеспечения обязательства, при котором кредитор (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами. Залогодателем может быть как сам должник, так и третье лицо, как сам собственник вещи, так и лицо, имеющее на нее право хозяйственного ведения. Залог без основного обязательства существовать не может. Он возникает в силу договора или закона при наступлении указанных в нем обстоятельств, если в законе предусмотрено, какое имущество и для обеспечения исполнения какого обязательства признается находящимся в залоге.

Договор о залоге заключается только в письменной форме, простой либо нотариально удостоверенной. При заключении договора залога очень важно соблюсти его форму, а при необходимости и процедуру регистрации (ст.339 ГК РФ). Их нарушение влечет за собой недействительность договора.

Договор залога объектов недвижимости требует дополнительной государственной регистрации (п.1 ст.131 ГК РФ) в соответствующих органах.

Предметом залога (ст.336 ГК РФ) может быть всякое имущество, в том числе вещи и имущественные права (требования), за исключением имущества, изъятого из оборота, требований, неразрывно связанных с личностью кредитора, и иных прав, уступка которых другому лицу запрещена законом.

Оставление заложенного имущества у залогодателя (заемщика) имеет определенный риск для кредитора и создает необходимость организации контроля над его сохранностью. Залог прекращается:

- с прекращением обеспеченного залогом обязательства;

- по требованию залогодателя при грубом нарушении залогодержателем обязанностей, указанных в п.1 ст.343 ГК РФ, создающем угрозу утраты или повреждения заложенного имущества;

- в случае гибели заложенной вещи или прекращения заложенного права, если залогодатель в разумный срок не восстановил предмет залога или не заменил его другим равноценным имуществом;

- в случае продажи с публичных торгов заложенного имущества, а также тогда, когда продажа предмета залога оказалась невозможной и повторные торги были объявлены несостоявшимися, а залогодержатель в течение месяца после объявления торгов несостоявшимися не воспользовался правом оставить за собой заложенное имущество.

Когда заложенное имущество изымается ввиду того, что в действительности собственником этого имущества является другое лицо, или в виде санкции за совершение преступления или иного правонарушения (ст.243 ГК РФ), залог в отношении этого имущества прекращается.

Залогодержатель может передать свои права по договору о залоге другому лицу с соблюдением правил передачи прав кредитора путем уступки требования (цессии) - при уступке прав требования кредитором другому лицу по основному обязательству (ст.382-390 ГК РФ). С переводом на другое лицо долга по обязательству, обеспеченному залогом, залог прекращается, если залогодатель не дал кредитору согласия отвечать за нового должника (ст.356 ГК РФ).

В действующем законе (ст. 334 ГК РФ) конструкция залога состоит в том, что залогодержатель в случае неисполнения или ненадлежащего исполнения обеспеченного залогом обязательства получает не предмет залога, а право на удовлетворение своих требований из стоимости заложенного имущества, которое, естественно, может быть реализовано.

Выделяя преимущества залога как способа обеспечения банковских кредитных обязательств и отмечая его особое значение при реализации прав и интересов сторон, следует отметить, что институт реализации заложенного имущества должен иметь более широкие возможности реализации этого имущества и не ограничиваться лишь продажей имущества с торгов.

Несмотря на все свои преимущества, залог имеет и существенные недостатки.

1. Он не дает кредитору в большинстве случаев уверенности в быстром и полном удовлетворении своих требований, поскольку обращение взыскания на предмет залога осуществляется чаще всего по решению суда. Затем следует процедура реализации, что требует значительных средств и времени.

2. Поскольку неплательщиками кредитов обычно выступают организации, зарегистрированные в качестве недоимщиков по платежам в бюджет и внебюджетные фонды, при недостаточности денежных средств на их текущих и расчетных счетах удовлетворение предъявленных к должнику требований осуществляется в очередности, определяемой ст.855 ГК РФ.

3. Нередко одно и то же имущество передается в залог неоднократно, и каждый последующий кредитор-залогодержатель не знает о том, что его обязательство обеспечивается залогом имущества, уже ранее заложенного договором о залоге, что отрицательно сказывается на погашении долга банком (перед последующими залогодержателями).

4. Зачастую предметом залога являются неликвидные товары в обороте, которые с изменением конъюнктуры рынка не всегда продаются либо продаются с убытком организациями-должниками, что приводит к несвоевременному возврату кредита или вовсе к его непогашению. 5. Поручительство

Поручительство как способ обеспечения кредитного обязательства также представляет большой интерес для банка-кредитора.

В ст. 361 ГК дано следующее определение поручительства «По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части».

При обеспечении кредитных обязательств договор поручительства заключается между банком-кредитором и поручителем должника. Такой договор должен быть заключен обязательно в письменной форме под страхом его недействительности. В интересах банка-кредитора перед заключением рассматриваемого договора необходимо проверить финансовое состояние поручителя.

Договор поручения обеспечивает кредитное (денежное) обязательство, в таком договоре необходимо предусмотреть определенную сумму и при наступлении каких обстоятельств поручитель должен уплатить банку.

Основанием для выплаты поручителем денежной суммы является неисполнение или ненадлежащее исполнение заемщиком своего кредитного обязательства, если договором не предусмотрено иное. При наступлении указанных оснований кредитор имеет право предъявить свое требование о возмещении ему полных убытков как к заемщику, так и к поручителю в любой последовательности.

Договором поручительства может быть предусмотрен иной порядок предъявления кредитором своих требований: сначала к заемщику, а после его отказа к поручителю.

Поручитель обязан при предъявлении банком своих требований удовлетворить их в том же объеме, как и должник (проценты, судебные издержки, другие убытки).

При исполнении поручителем своих обязательств банк-кредитор обязан передать ему документы, удостоверяющие требования к должнику, а также передать права, обеспечивающие это требование, для предъявления требований к должнику в порядке регресса.

Законодательством предусмотрены и специальные основания для прекращения обеспечения кредитного обязательства, к ним относятся:

· изменение условий кредитного обязательства в сторону увеличения ответственности поручителя или других неблагоприятных последствий для него, если он не дал своего согласия на это;

· перевод заемщиком в установленном порядке своего долга на другое лицо, если поручитель не дал согласия отвечать за нового должника;

· при отказе банка-кредитора принять надлежащее исполнение, предложенное заемщиком или поручителем;

· по истечении срока, на которое дано поручительство. Если срок поручительства не указан, то в случае непредъявления кредитором своих требований в течение одного года после наступления срока исполнения кредитного обязательства.

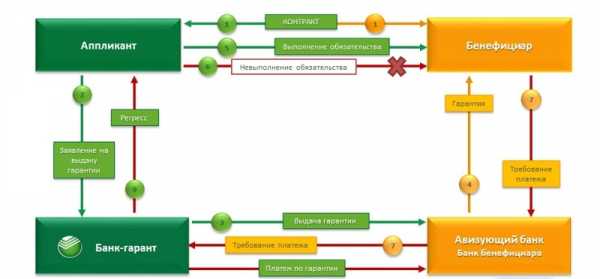

6. Банковская гарантия

При выдаче банковского кредита заемщик в качестве обеспечения исполнения кредитного обязательства может предоставить банковскую гарантию. Такой способ обеспечения исполнения кредитного обязательства является одним из самых надежных.

Понятие банковской гарантии представлено в ГК - «В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате».

Гражданским законодательством предусмотрен специальный состав для лиц, которые имеют право выдавать банковскую гарантию, это:

· банки;

· иные кредитные учреждения;

· страховые организации.

В силу своей специфической деятельности данные организации имеют специальную правоспособность и действуют на основании лицензий. При выдаче кредита под банковскую гарантию кредитору необходимо убедиться не только в отличном финансовом состоянии гаранта, но и в наличии предусмотренных законодательством лицензий.

Банковская гарантия - это сделка, стороной в которой является гарант, оформляющий свое обязательство в виде гарантийного письма. В таком гарантийном письме гарант указывает срок вступления ее в силу, конкретную денежную сумму и условия, при которых он ее выплачивает, а также срок, на который им выдана гарантия.

Особенностью гарантии перед другими способами обеспечения обязательств является то, что она независима от основного (кредитного) обязательства. Это означает, что при прекращении основного обязательства или даже при его недействительности обязательство гаранта сохраняет свою силу.

Другой особенностью банковской гарантии является то, что гарант может ее отозвать, если в ней содержится такое условие. В силу этого, гарантийное письмо необходимо проверить на наличие такого условия, иначе в случае ее отзыва права кредитора могут серьезно пострадать. Но даже при наличии условия об ее отзыве гарант не вправе отозвать ее при предъявлении к нему своих требований банка-кредитора.

Механизм банковской гарантии следующий:

При невыполнении или ненадлежащем выполнении принципала (заемщика) своего кредитного обязательства бенефициар (банк-кредитор) предъявляет требование к гаранту о выплате ему той денежной суммы, которую он гарантировал. Требование оформляется в письменной форме с приложением к нему документов, свидетельствующих о нарушении принципалом своего кредитного обязательства. Предоставление такого требования бенефициаром к гаранту необходимо совершить до окончания срока, указанного в гарантии.

При получении требований бенефициара гарант сообщает об этом и в разумный срок с проявлением разумной заботливости устанавливает, соответствует ли требование бенефициара условиям гарантии.

При несоответствии требований бенефициара условиям гарантии гарант немедленно сообщает ему об отказе в выплате денежной суммы.

Для предотвращения недоразумений, вызванных отнесением гарантом упомянутых требований на соответствующие и на несоответствующие, в самой гарантии необходимо указать какие нарушения принципала являются основаниями для предоставления требований к гаранту.

Если гарант согласен с требованиями бенефициара, то он выплачивает только сумму, указанную в гарантии. Убытки, непокрытые выплаченной гарантом суммой, взыскиваются с заемщика по общим правилам.

Если же гарант отказался выплатить гарантированную сумму, то она взыскивается в судебном порядке. При этом гарант уже обязан возместить полные убытки, причиненные неисполнением своего обязательства.

Законодательство предусматривает следующие основания для прекращения банковской гарантии:

· уплата суммы, на которую выдана гарантия;

· окончание определенного в гарантии срока, на который она выдана;

· вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту;

· вследствие отказа бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств. Заключение

Проблема обеспечения кредита коммерческого банка далеко не нова. По мере развития общественного производства растет не только ее актуальность, но и сложность нахождения приемлемых для практики решений. Развитие технологий и возрастание сложности производственных систем, вовлекая в оборот все большее количество капитала при каждом обновлении цикла создания продукции, не обеспечивают при этом ни адекватного увеличения конкурентоспособности данной продукции, ни повышения вероятности успешного развития бизнеса в целом. Серьезное влияние на изменение качества обеспечения кредита во времени оказывает внешняя, по отношению к данному бизнесу, деловая среда, которая в России имеет свои специфические отличия от существующих в странах с развитой рыночной экономикой. При долгосрочном кредитовании необходимо получить четкое представление о вероятном изменении качества обеспечения во времени. Надо проанализировать, что может произойти с данным обеспечением через год или даже нескольких лет. Здесь многое будет зависеть от ряда факторов: вид обеспечения; кем оно предоставлено; форма и конкретное содержание; условия кредитного договора; возможные сопутствующие условия предоставления обеспечения и т.п.

Возможна ситуация, когда качество обеспечения доходит до нуля, то есть происходит фактическая потеря обеспечения. В жизни ситуация, при которой поручитель отказался от своих обязательств или исчез, а гарант обанкротился ,не редкость не только для России. И чем больше срок кредитования, тем выше вероятность наступления подобного неблагоприятного для банка события. Список литературы

1. Гражданский кодекс Российской Федерации

2. Банковское дело. Учебник под ред. Колесникова В.И., Кроливецкой Л.П. - М.: Финасы и статистика. 1999.

3. Масленченков Ю.С. Технология и организация работы банка: теория и практика. М.: ООО Издательско-Консалтинговая Компания «ДеКА». 1998.

4. Ольшаный А.Н. Банковское кредитование: российский и зарубежный опыт. – М.: Русская деловая литература. 2003.

5. Большой экономический словарь. - М.: Институт новой экономики. 1999.

6. Москвин В.А. Виды обеспечения при долгосрочном кредитовании предприятий // Банковское дело. – 2000. - №7.

7. Бугров А.В. Российские государственные банки для дворянства в 18 веке // Вестник банка России.-2000.-№45.

8. Волнухин Д. Договор поручительства: некоторые проблемы // Закон.-1999.-№11.

9.Глашев А.А. Условия недействительности договора поручительства // Законодательство.- 1999.- №1.

10. Кирьян П. Кредитная история // Эксперт.-2001.-№14.

11. Ямпольский М.М. О трактовке кредита // Деньги и кредит.-2001

Интернет ресурсы

www.bankir.ru

www.business.list.ru

http://webknow.ru/bankovskoe_00409_7.html

http://www.fintrest.ru/fin05.html

http://www.kredit-moskva.ru/obespech.html

www.coolreferat.com

Обеспечение по кредиту

Обеспечение по кредиту представляет собой гарантию заемщика перед кредитором в том, что полученный займ будет погашен вовремя и в полном объеме. В качестве обеспечения может выступать движимое и недвижимое имущество, принадлежащее как самому заемщику, так и третьим лицам, поручительство физических и юридических лиц, а также гарантии, включая и сторонних банков. Как правило, выделяют два типа обеспечения: основное и дополнительное.

Основное обеспечение по кредиту

Основное обеспечение подразумевает, что представленное в качестве залога имущество полностью покрывает обязательства заемщика по полученному кредиту. То есть стоимость обеспечения должна покрывать основную сумму долга (тело кредита), проценты, а также комиссионных (при их наличии).

Таким образом, в подавляющем большинстве в качестве основного обеспечения по займу выступает имущественный залог, а именно автотранспорт, недвижимость или оборудование.

Если в качестве обеспечения по кредиту выступает недвижимость, то заемщик обязан предоставить выданное регистрационной палатой свидетельство права собственности и документы, обосновывающие основание возникновения такого права. Под недвижимостью понимают нежилые сооружения и здания, коммерческую недвижимость, земельные участки, а также жилую недвижимость. Кроме того, в качестве залога может быть принят недострой, при условии, что на него было оформлено право собственности в соответствии с действующим законодательством.

При предоставлении в качестве обеспечения по кредиту автотранспортного средства в банк необходимо предоставить паспорт транспортного средства и свидетельство о его регистрации. Автотранспорт должен быть в хорошем состоянии и не старше установленного банком возраста.

Кроме того, в зависимости от программы кредитования, в качестве основного обеспечения может выступать:

- приобретаемое имущество;

- векселя;

- поручительство;

- гарантии;

- право требования по контракту.

Дополнительное обеспечение по кредиту

В качестве дополнительного обеспечения точно также может выступать залог имущества и поручительство физических или юридических лиц. Дополнительное обеспечение по кредиту не является обязательным условием и требуется, как правило, только в тех случаях, когда платежеспособность заемщика вызывает сомнение либо существуют иные причины увеличивающие риски банка.

creditsland.ru

Обеспечение возвратности кредита: что это такое

Что подразумевают под возвратом кредита? Своевременное в полной мере погашение все суммы займа, причем не только основного тела долга, но и комиссия (банковский процент), которая прописывается в контракте. В этом случае это означает подтверждение основных принципов современного кредитования: возвратности, срочности и платности.

Что собой представляет возврат кредита?

Внесение всей суммы кредита, то есть его возвращение является достаточно проблематичным и трудоемким процессом, а иногда и очень продолжительным. Именно поэтому он требует обеспечение возвратности кредита. Создается особый механизм, который обычно включает:

-

Согласованные организационные меры.

-

Финансово-экономические мероприятия.

-

Правовые и другое.

Именно они определяют способ выдачи ссуды и процедуру ее погашения. Определение формы механизма будет зависеть от источников.

Какие источники используются при погашении кредита?

Формы обеспечения кредита о многом зависят от первоначального определения источника погашения. Они бывают:

-

Первичные (доход физических лиц или прибыль, полученная от реализации товара, для юридических лиц).

-

Вторичные (выручка от имущества в залоге, договор со страховой организации, поручительство по сделке и так далее).

И в том, и в другом случае могут использоваться наличные средства и имеющиеся на электронном счету. Погашение долга за счет доходов получателя кредита, регулируется непосредственно самим заемщиком и кредитным договором, поручением на перечисление нужной суммы средств или срочным обязательством. Если кредит погашается наличными, то клиент вносит их лично в кассу банка.

Основное обеспечение по кредиту

Залоговое имущество

Обеспечение кредита это все то, что заемщик предоставляет банку в качестве имущественного залога. Обычно это ценное имущество, недвижимость, дорогостоящее оборудование, транспорт и другое. В качестве обеспечения может выступать не только вещи самого заемщика, но и принадлежащее третьим лицам (как физическим, так и юридическим). В этом случае предоставляется полный пакет документов, которые подтверждают право владения, правоспособность и платежеспособность заемщика.

Банковская гарантия

Кроме этой формы обеспечения возвратности кредита используется также банковская гарантия (чаще именно юридическими лицами). Она представляет собой особую разновидность поручительства, при котором гарант дает обещание выполнить обязательства по кредитному договору, если их своевременно не выполнит заемщик. Гарантом может выступать банк, или вышестоящая организация над должником.

Обеспечение кредита залогом считается таким же надежным, как и предоставления гарантий. Главным условием является устойчивое положение самой организации, которая выступает поручителем.

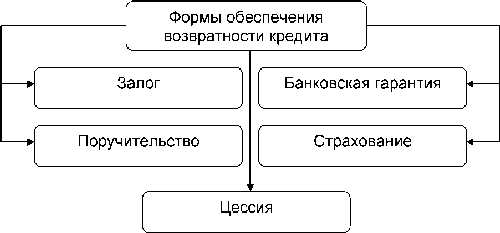

Страхование, как форма обеспечения

Третьей формой обеспечения банковского кредита может выступать страхование. К примеру, при оформлении ипотечного кредитования или при покупке авто в рассрочку, страхование является обязательным моментом, тогда как в беззалоговых случаях клиент решает сам нужна ему услуга или нет. Такое обеспечение банковского кредита облегчает получение ссуды и дает кредитору гарантию возврата предоставленных средств.

Договор заключается между заемщиком и страховой организацией на весь период кредитования или большую его часть. Но так как надежных страховщиков на сегодняшний день не так уж и много, такое обеспечение используется банковскими учреждениями крайне осторожно.

Уступка права требования третьи лицам

Еще одной формой обеспечения своевременной возвратности кредита является возможность уступить права требования по договору цессии третьим лицам. При этом обязательно оформляется дополнительное соглашение, по которым банку предоставляются средства от третьего лица в счет уплаты долга и процентов по кредиту. Используется такая форма чаще всего к безнадежно просроченным займам.

Другие виды обеспечения

Формы обеспечения могут постепенно видоизменяться, например, на сегодняшний день некоторые банки ставят условие – заемщик, должен хранить на депозите некоторую денежную сумму, которая покрывала хотя бы 20% займа. Она носит название компенсационный остаток, залог возврата кредита.

Кроме него может использоваться также обеспечительный вексель, который дает заемщик банку. Он не используется в обороте, но считается погашенным, только после внесения всей суммы кредита в срок. Если условия нарушены, то вексель подлежит протесту и в судебном порядке, в банк возвращается нужная сумма денег.

В каждом конкретном случае банк индивидуально решает, какая форма обеспечения возвратности кредита будет наиболее приемлемой, для того чтобы были учтены интересы обеих сторон. В некоторых случаях применяется смешанное обеспечение, например, залог и страхование в ипотечном кредитовании.

krepoteka.ru

Обеспечение по кредиту: формы обеспечения

Каждый банк требует гарантий, что клиент возвратит выданный заём в срок. При этом чем больше сумма, тем более веские гарантии потребуются.

О том, как получить кредит, чтобы не отказали, поговорим далее.

Формы обеспечения по кредиту

Для обеспечения возвратности кредита используется пять способов:

- залог имущества

- поручительство

- банковская страховка

- депозит в банке

- залог приобретаемого товара

Если банк применяет только один метод обеспечения возвратности по кредиту, то говорят о единственном обеспечении. В большинстве случаев используется сразу несколько способов, чтобы гарантировать возврат денег.

Рассмотрим все формы обеспечения по кредиту более детально.

Залог имущества

Обеспечение в виде залогового имущества потребуется, чтобы получить крупную сумму кредит в банке.

В качестве залога могут выступать, как движимые объекты, так и недвижимость, в том числе земельные участки, здания и сооружения.

Государственные и негосударственные ценные бумаги также принимаются как гарантия, но эта практика не столь распространена.

Если для обеспечения кредита планируется использовать объекты незавершенного строительства, следует знать, что банк может не принять такой залог.

Не подойдет недвижимость в аварийном состоянии, а также жилые помещения, в которых прописаны несовершеннолетние.

Часто, займы под залог имущества имеют более выгодные условия, но, если не выплатить кредит, банк начнет процедуру взыскания долга и заберет собственность себе.

Также стоит учитывать, что перед заключением договора банк проводит оценку залога и будет стремиться занизить его стоимость. В целом можно получить кредит под 60% рыночной стоимость объекта недвижимости.

Поручительство

При выдаче займа под собственность возникает риск обеспечения кредита, например обесценивание или утрата имущества. Чтобы минимизировать возможные негативные последствия банк прибегает к дополнительным методам, гарантирующим возврат кредита, например поручительству.

В качестве поручителя может выступать как физическое, так и юридическое лицо. Банк вправе требовать от поручителя погасить долг клиента полностью или частично, если последний не может этого сделать. В свою очередь, поручитель имеет право потребовать от заёмщика возместить понесенные расходы в полном объеме.

Любое изменение условий кредитования, например снижение или повышение процентной ставки, должно быть согласовано с поручителем.

Банковская страховка

Банковская страховка предлагается, как дополнение к любому кредиту. Суть данного метода обеспечения заключается в следующем:

если заёмщик не способен выполнить свои обязательства, за него это делает страховая компания.

Сумма страхования разбивается на доли и добавляется к ежемесячной сумме выплаты по кредиту. Отказ от страховки часто ведет к отказу в займе, что делает страховку фактически обязательной опцией.

Важно узнать условия страхования у работника банка, чтобы не переплатить. Часто, за преждевременное расторжение договора предусмотрены штрафы, а сумма за страховку не уменьшается, даже если кредит погашен.

Депозит в банке

Кредит под залог вклада не распространен в России из-за особенностей законодательства. В случае неисполнения заёмщиком обязательств по договору банк не вправе накладывать ограничения на депозит, который должен быть выдан по первому требованию. Крупные банки на такой риск не идут, поэтому кредитные продукты под залог вклада встречаются у небольших финансовых организаций.

Для займа под депозит банк требует меньше документов, а процент у таких займов ниже. К тому же можно не опасаться за своё имущество, поскольку депозит полностью перекрывает сумму долга.

Залог приобретаемого товара

Примерами такого типа займа являются ипотека или заём на автомобиль, когда приобретаемое имущество остается в залоге у банка до полного погашения долга. По этой схеме обычно предоставляется крупная сумма на длительный срок, но потратить её можно только на указанный приобретаемый товар. Как и в случае с залогом в виде имущества, если заемщик не выполняет кредитные обязательства банк вправе отобрать у него приобретенный товар, квартиру, машину.

Быстрая форма заявкиЗаполни заявку сейчас и получи деньги через 30 минут

www.oceanbank.ru

Что собой представляет обеспечение по кредиту?

Выдавая кредиты населению, банки таким образом увеличивают свою доходность. Поэтому финансовые учреждения очень часто обеспокоены рисками, которые могут привести к потере прибыли. Чтобы избежать подобных прецедентов, банки вынуждены были каким-то образом стимулировать своих клиентов к возврату одолженные средств. Чаще всего таким стимулом служит обеспечение по кредиту.

Имущественное обеспечение по кредиту

Одним из самых распространенных видов кредитного обеспечения является предоставление залога. Чаще всего в его качестве выступает имущество, на приобретение которого и берется заем. Впрочем, оформляя денежный кредит, в качестве залога заемщик может предоставить и иное принадлежащее ему имущество. Кстати, банк не откажется и от обеспечения, которое соискателю не принадлежит, например, можно воспользоваться имуществом кого-то из своих родных или близких. Главное, чтобы залогодатель дал письменное разрешение на подобные действия. Кроме того, банк не примет обеспечение по кредиту, которое будет находиться в неликвидном состоянии. Для того, чтобы определить степень этой самой ликвидности кредитор вынужден будет прибегнуть к услугами оценочной компании, которая, вероятнее всего, окажется его же партнером. В обязанности этой организации входит оценка состояния залогового имущества, проверка права собственности и пр. И только после проведения всех этих манипуляций, и на основании заключения оценщиков банк сможет решить, сколько он готов одолжить в конкретно взятом случае.

Поручительство, как вид обеспечения по кредиту

В качестве гаранта возвратности заемных средств может выступать не только предоставление залога, но и поручительство третьих лиц (причем не только физических, но и юридических). В принципе, большинство кредиторов привлечение поручителей предпочитают больше, чем предоставление залогового имущества. Зачастую это связано с тем, что банку для реализации залогового имущества для начала нужно его отобрать у горе-заемщика. Однако на практике это сделать не так просто, как кажется на первый взгляд, так как подобные действия проводятся исключительно в судебном порядке. Большинство заемщиков в экстренных ситуациях начинают судорожно соображать и придумывать разные способы, как свое имущество оставить при себе. Например, кто-то ссылается на несовершеннолетних детей, а кто-то «экспрессом» прописывает в квартире неизвестно откуда взявшегося инвалида. В случае же с поручителями все намного проще. В условиях кредитного соглашения черным по белому прописано, что в случае невыполнения заемщиком его долговых обязательств вся ответственность за возврат одолженных средств ложится на плечи поручителя. Причем в подобной ситуации никакого судебного или иного разбирательства не предусмотрено. Также такое предпочтение банков объясняется еще и тем, что поручитель тоже может обладать каким-нибудь ценным имуществом, которое может служить как дополнительная гарантия того, что деньги в любом случае вернуться к своему законному владельцу.

Авг 9, 2022Геннадий

kredit.boltai.com

Формы обеспечения возвратности кредита

Кредитные правоотношения играют в современном обществе весьма значительную роль. Если верить данным статистики, практически каждый россиянин хотя бы раз в жизни брал кредит. Для многих пользователей кредит в банке является едва ли не единственной возможностью совершить дорогостоящее приобретение, например, купить квартиру или автомобиль.

С каждым годом все больше пользователей берут займы, но далеко не всегда они могут своевременно вернуть деньги. Это приводит к увеличению задолженностей, и чтобы максимально оградить себя от возможных убытков, банки вынуждены контролировать вопрос обеспечения займа. Ввиду этого, необходимо знать и понимать, что такое обеспечение по кредиту и каковы его ключевые особенности.

Что такое обеспечение по кредиту

Согласно с действительными принципами и нормами отечественной законодательной базы, выдача займов должна происходить под различные формы их обеспечения. Благодаря соблюдению данного правила кредитор получает некие гарантии того, что даже в случае невыплаты долга пользователем он ничего не потеряет. Таким образом, обеспечение по кредиту — это определенное залоговое имущество, которое может быть изъято (и впоследствии продано через открытый аукцион) у владельца, который ненадлежащим образом исполняет свои обязанности согласно кредитным договоренностям.

Чаще всего кредитное обеспечение требуется в тех ситуациях, когда пользователь хочет взять большую сумму. Для убеждения в платежеспособности клиента и предотвращения возможных потерь, банк предлагает подписать соответствующее соглашение. Если же погашение займа будет сопровождаться сложностями, банк получит право продать обозначенное имущество с целью возмещения своих убытков.

Основные виды обеспечения кредита

Чтобы минимизировать возможные кредитные риски, при выдаче больших денежных сумм кредитные структуры требуют от клиентов подтвердить их платежеспособность. Таким образом, они получают определенные гарантии того, что не понесут никаких потерь при невозможности получить долг с потребителя. Формы обеспечения возвратности кредита могут быть самыми различными:

- залог;

- поручительство;

- переуступка требований;

- другие формы.

Залог и его основные особенности

Залог являет собой самый популярный и востребованный способ, который побуждает заемщика не забывать о своих обязанностях перед финансовым учреждением и тщательно исполнять все условия соглашения. Исходя из материального предназначения, предметы залога могут быть классифицированы на 2 категории:

- Залог имущественных ценностей заемщика. Здесь гарантия возврата денег оформляется посредством участия в сделке обеспечения в виде антиквариата, предметов роскоши и изделий из драгметаллов, депозитов, объектов недвижимости и т. д. Следовательно, если условия договоренностей не соблюдаются, кредитор получает конкретный имущественный ресурс, который будет продан на открытом аукционе, а вырученные средства будут направлены на погашение долгов. Самым ярким примером будет кредит с обеспечением под залог недвижимости. Если заемщик не сможет платить по счетам, банк может забрать его квартиру и продать ее с целью покрытия собственных расходов.

- Залог имущественных прав. Здесь в роли залога участвуют разнообразные права заемщика, в частности, право арендатора, авторские права (при условии, что они несут за собой получение определенных выгод или дивидендов), права заказчика согласно договору подряда и т.д.

Стоит отметить, что чаще всего встречается именно первая группа. Это связано с тем, что предмет залога расценивается как источник получения средств, а конкретный материальный ресурс гораздо легче реализовать и получить деньги.

Согласно условиям кредитования, предмет залога может находиться на хранении как у заемщика, так и у кредитной структуры. Здесь все будет зависеть от внутренней политики финансового учреждения и размера займа. Впрочем, даже если предмет залога останется у первоначального владельца, он не сможет свободно его использовать. Это значит, что пока он не погасит свою задолженность, он не сможет продать или подарить те ценности, которые в согласии с условиями договоренностей выступают в роли залога.

На время кредитных правоотношений кредитор имеет исключительное право отслеживать состояние залога и его фактическое наличие. Если предмет договоренностей получил сильные повреждения или был утрачен, кредитная организация может подать требование о незамедлительном погашении кредита досрочно, или же замену залогового имущества другим ценным ресурсом, который имеет аналогичную стоимость. Стоит обратить внимание, что в роли залога могут использоваться только те имущественные ресурсы, которые отвечают следующим требованиям:

- объект является собственностью заемщика, и у него отсутствуют другие совладельцы, и данное обстоятельство должно быть подтверждено в документальной форме;

- материальный ресурс не используется в роли залога по другим договоренностям владельца;

- предмет имеет определенную стоимость, которая подтверждена соответствующей документацией и выводами оценщиков;

- имущество должно иметь хороший уровень спроса на случай его продажи. Благодаря этому, банк сможет в кратчайшие сроки вернуть свои деньги.

Поручительство в качестве формы обеспечения возвратности займа

Поручительство рассматривается как весьма распространенная форма обеспечения кредита, которая применима как в отношении обычных граждан, так и касательно компаний и организаций. По своей сути, поручительство являет собой письменно подтвержденное обязательство третьей стороны о возврате займа в случае невозможности получения средств от участника кредитных договоренностей.

В сделке будет принимать участие еще одна сторона, которая наряду с заемщиком примет на себя обязательства в качестве солидарного должника. Согласно с текущими нормами, поручитель обязуется контролировать исполнение кредитных обязательств должником и помогать ему покрывать долг полностью или частично. Если долг не будет возвращен, именно на поручителя будет возложена задача по погашению кредита.

Обязательства поручителя подтверждаются в письменной форме и служат дополнением к классическому кредитному соглашению. Если в текст договора планируется внести некоторые правки, необходимо направить поручителю соответствующее уведомление и получить его согласие. Если данная рекомендация не исполнена, условия договоренностей изменены не будут.

Поручительство считается завершенным в следующих ситуациях:

- по окончании срока действия соглашения;

- после того как банк полностью получит свои деньги, и при этом не будет иметь никаких претензий;

- при внесении корректировок в текст изначального кредитного соглашения без уведомления поручителя;

- если долг был переведен на другого гражданина, но при условии, что поручитель ничего не знал и не давал своего согласия на подобную рокировку.

Банковская гарантия

Ключевое назначение банковской гарантии состоит в обеспечении тщательного выполнения всех условий кредитных договоренностей с кредитной структурой (бенефициаром). Согласно с рекомендациями, обозначенными в ст.368 ГК РФ, гарантом в данной ситуации могут выступать финансовые учреждения, а также разнообразные структуры, главная задача которых состоит в предоставлении страховых услуг. Гарантия являет собой одностороннюю сделку, согласно с условиями которой гарант предоставляет письменные заверения бенефициару, в которых обозначает, что готов погасить заранее оговоренный размер долга в той ситуации, если заемщик по каким-то причинам не сможет исполнять свои обязанности.

Гарантии могут быть классифицированы по нескольким параметрам:

- Обеспеченные и необеспеченные. В первом варианте имеет место залоговое обеспечение кредита конкретным имуществом, при условии, что его цена равна размеру займа, а во втором – достаточно обычного обязательства в письменной форме, в котором будут обозначены гарантии возврата суммы задолженности, если заемщик перестанет исполнять свои обязательства по тем или иным причинам.

- Ограниченные и неограниченные. В первом варианте гарантия будет действовать в отношении на некоторой части задолженности. Изначально при выдаче гарантии стороны решают, какую сумму вернет гарант банку в случае материальных сложностей заемщика. В иной ситуации гарант обязуется покрыть полную стоимость долга;

- Персональные (гарантии отдельных лиц или членов какого-либо объединения), кооперативные (обязательства по обеспечению возврата долга главной фирмой в отношении ее функциональных подразделений или филиалов) и государственные (обязательства правительственных структур по банковским ссудам коммерческим структурам, а также общественным организациям или определенным группам населения).

Прямая банковская гарантия

В настоящее время действуют определенные правила, принятые и согласованные на высшем законодательном уровне. Они гласят, что вступление в силу гарантийного обязательства начинается с момента его подписания, но при условии, что гарант получил комиссионное вознаграждение за оказываемую поддержку. Тем не менее, при наличии некоторых обстоятельств сделка может быть отменена:

- Гарантия имеет ограниченный срок действий, по истечении которого стороны решили не продлевать свое сотрудничество.

- Заемщик полностью погасил свою задолженность перед бенефициаром, который, в свою очередь, не имеет никаких финансовых претензий касательно возращенной суммы.

- Бенефициар отказался от своих прав по обеспечению займа дополнительными гарантиями.

Уступка в роли формы обеспечения кредита

В последнее время все чаще пользователи могут столкнуться с таким понятием, как уступка требований, известная также под наименованием цессия. По сути, данная процедура являет собой документально оформленное соглашение, по которому заемщик (цедент) передает свои требования по дебиторской задолженности кредитору для подтверждения обеспечения возвратности полученных средств.

Соответственно с действующими принципами, в обозначенной ситуации банк может использовать полученные средства исключительно для погашения задолженности. Если же будет иметь место ситуация, когда сумма полученных денег превышает размер финансовых обязательств, то разница в обязательном порядке должна быть возвращена цеденту. На практике применяется две формы цессии:

- Открытая форма. Она предполагает, что должник ставится в известность об уступке требований. Исходя из данного способа, должник погашает свои долги непосредственно банку, а не его заемщику.

- Тихая цессия. В данной ситуации должник не знает о переуступке прав требования. Он продолжает выплачивать определенные суммы цеденту, который тут же перечисляет средства банковской организации. Обозначенная методика считается наиболее приемлемой для заемщика, так как позволяет поддерживать достойную деловую репутацию.

Способы обеспечения возвратности кредита

Каждая серьезная банковская структура стремится максимально снизить свои риски при выдаче займов и для этого разрабатывает целый ряд определенных инструментов, которые помогают контролировать должника и при необходимости воздействовать на него.

При этом стоит отметить, что зачастую инструменты воздействия рассматриваются структурой в качестве составляющей части коммерческой тайны, потому никто особо их не афиширует. Впрочем, существуют некоторые общие закономерности, которые часто используются финансовыми учреждениями.

Способы обеспечения банковских кредитов предусматривает применение следующих правил:

- Банки стараются выдавать займы (особенно если речь идет о больших суммах) постоянным клиентам. Случайные заемщики вряд ли смогут получить значительную сумму кредита.

- Нередко банк идет на ограничение сроков займа. Здесь все предельно просто, ведь в случае небольшого срока кредитования, выданные деньги будут возвращены гораздо быстрее, что установит минимальную степень риска.

- Банки проводят политику «пассивной» оценки платежеспособности своих клиентов. Для этого они могут сначала выдавать займы в небольших суммах, постепенно увеличивая их.

- В случае залогового обеспечения кредита кредитор старается воздержаться от тех ценностей, которые признаны неликвидными, имеют видимые дефекты или же не пользуются спросом. Аналогичное решение будет принято и в отношении ценных бумаг, доходность которых вызывает глубокие сомнения.

- Кредитор старается сделать так. чтобы максимально возможное количество займов имели соответствующее обеспечение, тем самым гарантируя себе отсутствие финансовых потерь в случае неуплаты долга.

znatokdeneg.ru