Нужны деньги? Шанс на одобрение кредита можно увеличить. Не одобрили кредит почему

Причины отказа в кредите в Сбербанке

Деньги – это главная жизненная энергия современного мира. Сегодня любой обмен товаром или услугой осуществляется через финансовую оплату, потому без средств нет возможности взаимодействовать с обществом. Даже человеку с высокими доходами не всегда хватает денег для комфортной жизни, ведь потребности у всех разные. И тогда, на помощь приходит такой банковский финансовый инструмент, как кредит.

Сегодня оформить в банке можно займ до зарплаты, кредит на свадьбу, ипотеку для физических лиц и даже кредит для ИП и малого бизнеса. Однако чтобы получить деньги важно соответствовать заявленным требованиям. Рассмотрим условия к заемщикам в Сбербанке и причины, по которым могут не одобрить кредит.

Требования к заемщикам в Сбербанке

Ипотека — один из самых удобных видов кредита для банка, так как при такой форме договора заемщик является владельцем недвижимости, которую приобрел за счет банковского кредита заемщик. Последний становится полноправным владельцем квартиры только после погашения всего ипотечного кредита за жилье. В случае невыполнения заемщиком условий ипотечного договора с банком, последний имеет право выставить залоговую недвижимость по средней рыночной цене на продажу для погашения долга заемщика. Но до торгов залоговым имуществом или имуществом банкрота есть целый ряд процедур. И первое — это получения одобрения собственной заявки.

Итак, требования к заемщикам ипотеки в Сбербанке выдвигаются следующие:

- Соответствие возрастным ограничениям. На момент оформления договора о кредитовании заемщику должно быть от 21 года и выше. Полная выплата долга должна выполниться до момента, когда заемщику исполнится 75 лет;

- Наличие официального трудоустройства. Заемщик должен быть официально трудоустроен либо являться зарегистрированным предпринимателем. Для физических лиц время работы на последней должности должно составлять минимум 6 месяцев. Предпринимателям необходим двухлетний стаж.

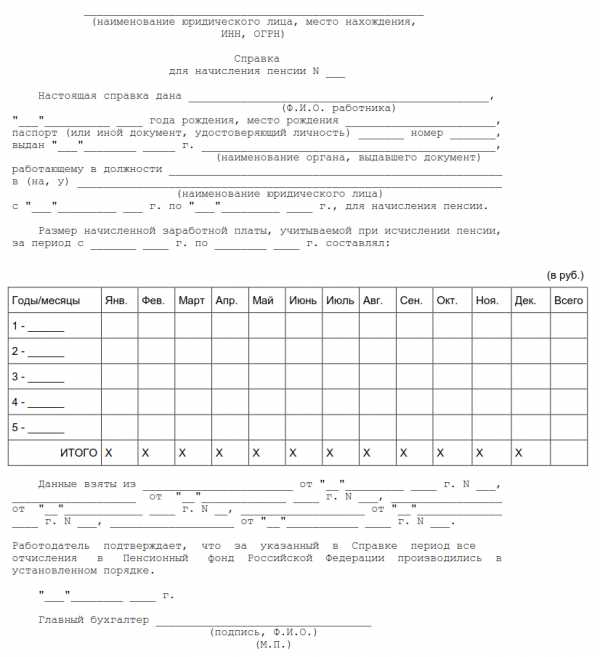

- Официальная справка о доходах. Чтобы ипотеку одобрили, необходимо предоставить справку о доходах. Для физических лиц это форма 2-НДФЛ, для юридических лиц – налоговая декларация, отмеченная в налоговом отделе.

В случае если доходы низкие, можно заручиться поддержкой поручителей. В этом случае шансы на одобрение заявки повышаются.

Так же в Сбербанке у физических лиц есть возможность оформить потребительский кредит на любые цели. Отличие его от ипотеки в более лояльных требованиях. Однако и условия здесь жестче:

- Максимальная сумма займа с обеспечением (залогом) составляет 5 000 000 рублей;

- Процентная ставка от 12,9%;

- Займ можно оформить на срок до 5 лет;

- После предоставления всех нужных документов банку, рассмотрение происходит на протяжении 2 рабочих дней.

Требования к физическим лицам, оформляющим потребительский кредит следующие:

- Получить кредит могут только совершеннолетние граждане;

- На момент закрытия кредита заемщику должно быть не более 75 лет;

- Стаж работы, на определенной должности, не менее полугода и общий стаж, за последние 5 лет, должен быть не менее года;

- Для заемщиков от 18 до 20 лет опция коллективного займа недоступна;

- Для работающих пенсионеров, получающих пенсию на карту Сбербанка, срок работы на определенном месте должен составлять не менее 3 месяцев, а общий рабочий стаж, за последние 5 лет, не менее 6 месяцев;

Требования к пенсионерам в Сбербанке такие:

- Документ, подтверждающий достижение пенсионного возраста;

- Пенсионер-заемщик должен получать пенсию на карту сбербанка, в противном случае условия займа будут более жесткими;

- Полная выплата должна произойти до наступления 65 лет, при условии, что у пенсионера нет поручителя, при наличии поручителя, срок продлевается до 75 лет;

- Хорошая кредитная история. Отсутствие отказов по возврату предыдущих займов в любом банке;

- Максимальная сумма кредита должна соответствовать доходам пенсионера, кредитные выплаты не должны превышать 45% от суммы общих доходов.

Срок рассмотрения заявки на кредит

Прежде чем паниковать и думать, что кредит не одобрили следует знать, что банк проводит рассмотрение заявки несколько дней, поэтому необходимо терпение и знание того, сколько именно времени требуется сотрудникам для выдачи отчета. Итак:

- Срок рассмотрения заявки на потребительский кредит при подаче всех необходимых документов составляет 2 рабочих дня. Но банк может продлить срок рассмотрения, в зависимости от сложности конкретного случая. На это может повлиять вид кредита, сумма кредита, отсутствие кредитной истории и другое.

- Время рассмотрения онлайн заявки на потребительский кредит составляет 2 часа для клиентов, которые получают зарплату через карту Сбербанка и 2 дня для всех остальных клиентов.

- Заявка на ипотеку в Сбербанке рассматривается от 2 до 5 дней при наличии всех документов.

- В случае заявки на рефинансирование под залог недвижимости рассмотрение происходит от 2 до 6 дней.

Почему отказали?

Вам кажется, что вы соответствуете требованиями банка, но вам все равно отказали? Причин в необдобрении заявки на кредит или ипотеку Сбербанком может быть множество, так как банк всегда оставляет за собой право выбора с какими клиентами сотрудничать, а каким отказывать в договоре. Так же банк может запросить дополнительную документации при оформлении соглашения в даче денег в долг.

Причины отказа в кредите в Сбербанке:

- Плохая кредитная история. Даже одноразовая задержка по выплате кредита в любом банке может повлиять на решение.

- Банк имеет право запросить о клиентах информацию в любых государственных учреждениях. Потому, если были проблемы с законом, будет отказ;

- Если у заемщика уже есть активные кредиты в любых банках на значительную сумму, вероятнее всего, будет отказ;

- Предоставление ложной информации также сыграет не в пользу клиента, ведь у банка большая база доступа к различным данным;

- Низкий уровень официальных доходов. Размер суммы, которую клиент должен будет выплачивать ежемесячно не может составлять более 50% от его официальной зарплаты;

- В случае, если залоговое имущество обладает низкой ликвидностью и могут возникнуть сложности при его реализации;

- Отказ могут получить пенсионеры, желающие оформить долгосрочный кредит, ведь банк имеет ограничения по возрасту (на момент погашения кредита заемщику должно быть не более 75 лет при условии, что есть поручители;

- Несоответствие полученных документов, списку заявленному банком в числе требований к заемщику;

- Отсутствие наличия недвижимости или автомобиля, которые могут быть оформлены в качестве залога.

Подача повторной заявки на кредит в Сбербанк

Ответ на запрос о выдаче кредиты обычно поступает в течение 2 рабочих дней, но могут возникнуть сложности при рассмотрении и банк продлит срок рассмотрения до 30 дней, при этом потенциального заемщика оповестят о необходимости предоставления дополнительных сведений и документов.

Если заявление отклонено, банк может не уведомить потенциального заемщика, особенно, когда заявка подавалась онлайн. так те, что заполняет анкету через личный кабинет, зарегистрированный в Сбербанк Онлайн обязаны самостоятельно следить за статусом заявки.

Если заявление на кредит в Сбербанке отклонено, у клиента есть возможность отправить запрос повторно. Однако, если предоставляемые данные останутся неизменными по сравнению с прошлой анкетой, вероятность получить одобрение равна нулю. Перед тем, как подать повторную заявку на получение кредита, необходимо улучшить собственную репутацию перед банком:

- выплатить активные кредиты в других банках;

- изменить должность либо уровень дохода;

- найти поручителей;

- приобрести имущество, которое может стать залоговым.

Каждый гражданин может получить кредит на нужные ему цели, но для этого стоит подготовиться и подойти к вопросу ответственно, ведь ни один банк не выдаст кредит, если не будет уверен, что гарантированно получит его обратно.

Оформить заявку на займ

rcbbank.ru

Предварительно кредит одобряют, а приезжаю в банк – отказывают

Здравствуйте, Юлия! При выдаче займов финансовые организации всегда тщательно отбирают своих потенциальных клиентов. Причина – в недобросовестном возврате полученных денежных средств. Банк без объяснений имеет право отказать в кредитовании. Рассмотрим основные факторы, способствующие отрицательному ответу:• Зарплатный фактор. Самая основная причина отказа в выдаче кредита - низкая заработная плата клиента. Сумма ежемесячного платежа погашения займа не должна превышать 40% от общего дохода обратившегося. В противном случае выплатить кредит будет очень тяжело. Банки не любят рисковать и поэтому отказывают тем клиентам, у которых сумма ежемесячного платежа превышает допустимый предел;

• «Черные» списки. Некоторые финансовые учреждения имеют такие. В них может оказаться любой заемщик, у которого раньше были неприятные инциденты с этим банком. Для этого достаточно любой мелочи (например, по ошибке сотрудники финучреждения перечислили Вам на счет лишние деньги, а Вы не сообщили им об этом). Также банки используют информацию о заемщике из бюро кредитных историй, где хранятся данные о его сотрудничестве с другими организациями. И даже, если у Вас хорошая кредитная история, банки все равно могут отказать в займе. В случае, когда в наличии, например, - более двух кредитов;

• Внешние признаки. Внешность, одежда и поведение заемщика играют большую роль в принятии сотрудниками банка решения - выдавать ли Вам деньги. Непрезентабельный вид, запах алкоголя, бегающий взгляд, устрашающие татуировки, использование нецензурной лексики – все это насторожит банкира, и он в целях безопасности обязательно откажет в оформлении кредита;

• Цена вопроса. Банк может отказать в выдаче кредита, проанализировав его сумму. Не всегда клиент сможет выплатить баснословную сумму. А бывают и такие ситуации, когда заемщик хочет получить небольшой кредит, а доход у него высокий. В такой ситуации банк не сможет заработать на таком клиенте сполна, ведь он слишком быстро отдаст долги;

• Субъективный скоринг. Клиенту дают заполнить специальную анкету. По результатам набранных баллов скоринговая система определяет, одобрить ли поданную им заявку на кредит. На принятие отрицательного решения может повлиять недавний развод с женой или мужем.

Проанализируйте эти факторы, и Вы поймете, какая причина кроется в отказе.

infapronet.ru

почему банк отказал в кредите, как увеличить шансы на одобрение

Очень часто бывает и такое, что наши соотечественники, которые хотят получить потребительский кредит, сталкиваются с отказом со стороны банка. Причем очень часто никто не объясняет неудавшимся заемщикам причину отказа. В данной статье собраны наиболее распространенные причины, из-за которых наши сограждане страдают в вопросе получения кредитных средств. Так что нужно делать, чтобы одобрили кредит в банке?

Банк отказал в кредите. Основные причины отказа

Любой банк, перед тем как принять решение о кредитовании заемщика, тщательно оценивает его платежеспособность и уже на основании своих выводов принимает решение о кредитовании. Данная схема очень сложная и включает в себя довольно большое количество различных факторов.

Среди основных факторов, негативно влияющих на кредитование, эксперты называют: плохую кредитную историю, недостаточный уровень заработной платы и других доходов и, конечно же, слишком большое количество непогашенных кредитов.

Очень интересен и тот факт, что заемщику могут не одобрить кредит и в том случае, если он никогда в жизни не пользовался услугами кредитования. У него просто нет кредитной истории и это служит причиной отказа. Получается, что кредит он взять не может потому, что у него нет кредитной истории, а сформироваться она может только в том случае, если он возьмет и успешно погасит кредит. В таком случае рекомендуется взять небольшой кредит и успешно его выплатить. Так будет сформирована положительная кредитная история.

Бывают и совсем курьезные случаи, когда заемщик думает, что ему отказали из-за слишком бедной одежды или же родственники слезно просят не давать кредит не слишком надежному заемщику, не желая потом погашать за него обязательства.

Когда в банк попадает заявка на получение кредита , сотрудники кредитно-финансовой организации посылают запрос в БКИ (Бюро кредитных историй) и получают информацию о будущем заемщике. Причем каждый банк решает сам, какая кредитная история позволит получить кредит, а какая будет признана неподходящей. Четких критериев в данном вопросе нет. Очень внимательно оценивается и возможность дефолта заемщика. Банк не хочет терять свои деньги.

Возможны и скрытые просрочки. Если человек оформил кредитную карту и отдал ее своему родственнику, он может и не знать о том, что у него есть задолженность. А эта задолженность является основанием для отказа в выдаче нового кредита.

Не стоит так же приукрашивать свои доходы или же стараться взять как можно больше кредитов. Если сумма, которую ежемесячно человек выплачивает будет превышать 50% от его суммарного дохода, в получении кредита ему откажут. Очень велика вероятность того, что он не сможет выплатить свои обязательства в случае потери работы.

Основные правила подготовки к походу в банк

Есть несколько основных правил, которые помогут увеличить шансы на одобрение кредита и им желательно следовать:

- Если заемщику отказали в получении кредита в одном банке, нет необходимости сразу бежать в другой. Все запросы банков отражаются в кредитной истории и вполне возможен вариант, что такого заемщика посчитают кредитным мошенником, другой банк, видя в кредитной истории что заемщику отказал первый банк, а также в случае сомнений старается отказать, на всякий случай;

- Обязательно нужно регулярно проверять свою кредитную историю для того, чтобы удостовериться в том, что нет просрочек и в корректности тех данных, которые подал в БКИ банк;

- Нужно тщательно подготовить все документы, любая ошибка может быть использована банком для отказа в выдаче кредита;

- Постараться предварительно оценить свои шансы на одобрение ;кредита в этом банке, а не обращаться в первый попавшийся банк;

- Получение кредита - это серьезное мероприятие и к нему нужно тщательно подготовиться: куда, на что и как отдавать.

credits.ru

Почему в Сбербанке не одобрили кредит?

Деньги – это главная жизненная энергия современного мира. Сегодня любой обмен товаром или услугой осуществляется через финансовую оплату, потому без средств нет возможности взаимодействовать с обществом. Даже человеку с высокими доходами не всегда хватает денег для комфортной жизни, ведь потребности у всех разные. И тогда, на помощь приходит такой банковский финансовый инструмент, как кредит.

Сегодня оформить в банке можно займ до зарплаты, кредит на свадьбу, ипотеку для физических лиц и даже кредит для ИП и малого бизнеса. Однако чтобы получить деньги важно соответствовать заявленным требованиям. Рассмотрим условия к заемщикам в Сбербанке и причины, по которым могут не одобрить кредит.

Требования к заемщикам в Сбербанке

Ипотека — один из самых удобных видов кредита для банка, так как при такой форме договора заемщик является владельцем недвижимости, которую приобрел за счет банковского кредита заемщик. Последний становится полноправным владельцем квартиры только после погашения всего ипотечного кредита за жилье. В случае невыполнения заемщиком условий ипотечного договора с банком, последний имеет право выставить залоговую недвижимость по средней рыночной цене на продажу для погашения долга заемщика. Но до торгов залоговым имуществом или имуществом банкрота есть целый ряд процедур. И первое — это получения одобрения собственной заявки.

Итак, требования к заемщикам ипотеки в Сбербанке выдвигаются следующие:

- Соответствие возрастным ограничениям. На момент оформления договора о кредитовании заемщику должно быть от 21 года и выше. Полная выплата долга должна выполниться до момента, когда заемщику исполнится 75 лет;

- Наличие официального трудоустройства. Заемщик должен быть официально трудоустроен либо являться зарегистрированным предпринимателем. Для физических лиц время работы на последней должности должно составлять минимум 6 месяцев. Предпринимателям необходим двухлетний стаж.

- Официальная справка о доходах. Чтобы ипотеку одобрили, необходимо предоставить справку о доходах. Для физических лиц это форма 2-НДФЛ, для юридических лиц – налоговая декларация, отмеченная в налоговом отделе.

В случае если доходы низкие, можно заручиться поддержкой поручителей. В этом случае шансы на одобрение заявки повышаются.

Так же в Сбербанке у физических лиц есть возможность оформить потребительский кредит на любые цели. Отличие его от ипотеки в более лояльных требованиях. Однако и условия здесь жестче:

- Максимальная сумма займа с обеспечением (залогом) составляет 5 000 000 рублей;

- Процентная ставка от 12,9%;

- Займ можно оформить на срок до 5 лет;

- После предоставления всех нужных документов банку, рассмотрение происходит на протяжении 2 рабочих дней.

Требования к физическим лицам, оформляющим потребительский кредит следующие:

- Получить кредит могут только совершеннолетние граждане;

- На момент закрытия кредита заемщику должно быть не более 75 лет;

- Стаж работы, на определенной должности, не менее полугода и общий стаж, за последние 5 лет, должен быть не менее года;

- Для заемщиков от 18 до 20 лет опция коллективного займа недоступна;

- Для работающих пенсионеров, получающих пенсию на карту Сбербанка, срок работы на определенном месте должен составлять не менее 3 месяцев, а общий рабочий стаж, за последние 5 лет, не менее 6 месяцев;

Требования к пенсионерам в Сбербанке такие:

- Документ, подтверждающий достижение пенсионного возраста;

- Пенсионер-заемщик должен получать пенсию на карту сбербанка, в противном случае условия займа будут более жесткими;

- Полная выплата должна произойти до наступления 65 лет, при условии, что у пенсионера нет поручителя, при наличии поручителя, срок продлевается до 75 лет;

- Хорошая кредитная история. Отсутствие отказов по возврату предыдущих займов в любом банке;

- Максимальная сумма кредита должна соответствовать доходам пенсионера, кредитные выплаты не должны превышать 45% от суммы общих доходов.

Срок рассмотрения заявки на кредит

Прежде чем паниковать и думать, что кредит не одобрили следует знать, что банк проводит рассмотрение заявки несколько дней, поэтому необходимо терпение и знание того, сколько именно времени требуется сотрудникам для выдачи отчета. Итак:

- Срок рассмотрения заявки на потребительский кредит при подаче всех необходимых документов составляет 2 рабочих дня. Но банк может продлить срок рассмотрения, в зависимости от сложности конкретного случая. На это может повлиять вид кредита, сумма кредита, отсутствие кредитной истории и другое.

- Время рассмотрения онлайн заявки на потребительский кредит составляет 2 часа для клиентов, которые получают зарплату через карту Сбербанка и 2 дня для всех остальных клиентов.

- Заявка на ипотеку в Сбербанке рассматривается от 2 до 5 дней при наличии всех документов.

- В случае заявки на рефинансирование под залог недвижимости рассмотрение происходит от 2 до 6 дней.

Почему отказали?

Вам кажется, что вы соответствуете требованиями банка, но вам все равно отказали? Причин в необдобрении заявки на кредит или ипотеку Сбербанком может быть множество, так как банк всегда оставляет за собой право выбора с какими клиентами сотрудничать, а каким отказывать в договоре. Так же банк может запросить дополнительную документации при оформлении соглашения в даче денег в долг.

Причины отказа в кредите в Сбербанке:

- Плохая кредитная история. Даже одноразовая задержка по выплате кредита в любом банке может повлиять на решение.

- Банк имеет право запросить о клиентах информацию в любых государственных учреждениях. Потому, если были проблемы с законом, будет отказ;

- Если у заемщика уже есть активные кредиты в любых банках на значительную сумму, вероятнее всего, будет отказ;

- Предоставление ложной информации также сыграет не в пользу клиента, ведь у банка большая база доступа к различным данным;

- Низкий уровень официальных доходов. Размер суммы, которую клиент должен будет выплачивать ежемесячно не может составлять более 50% от его официальной зарплаты;

- В случае, если залоговое имущество обладает низкой ликвидностью и могут возникнуть сложности при его реализации;

- Отказ могут получить пенсионеры, желающие оформить долгосрочный кредит, ведь банк имеет ограничения по возрасту (на момент погашения кредита заемщику должно быть не более 75 лет при условии, что есть поручители;

- Несоответствие полученных документов, списку заявленному банком в числе требований к заемщику;

- Отсутствие наличия недвижимости или автомобиля, которые могут быть оформлены в качестве залога.

Подача повторной заявки на кредит в Сбербанк

Ответ на запрос о выдаче кредиты обычно поступает в течение 2 рабочих дней, но могут возникнуть сложности при рассмотрении и банк продлит срок рассмотрения до 30 дней, при этом потенциального заемщика оповестят о необходимости предоставления дополнительных сведений и документов.

Если заявление отклонено, банк может не уведомить потенциального заемщика, особенно, когда заявка подавалась онлайн. так те, что заполняет анкету через личный кабинет, зарегистрированный в Сбербанк Онлайн обязаны самостоятельно следить за статусом заявки.

Если заявление на кредит в Сбербанке отклонено, у клиента есть возможность отправить запрос повторно. Однако, если предоставляемые данные останутся неизменными по сравнению с прошлой анкетой, вероятность получить одобрение равна нулю. Перед тем, как подать повторную заявку на получение кредита, необходимо улучшить собственную репутацию перед банком:

- выплатить активные кредиты в других банках;

- изменить должность либо уровень дохода;

- найти поручителей;

- приобрести имущество, которое может стать залоговым.

Каждый гражданин может получить кредит на нужные ему цели, но для этого стоит подготовиться и подойти к вопросу ответственно, ведь ни один банк не выдаст кредит, если не будет уверен, что гарантированно получит его обратно.

credit-professional.ru

Почему не дают кредитную карту.

ПОЧЕМУ БАНК НЕ ОДОБРЯЕТ КРЕДИТНУЮ КАРТУ

Мы прекрасно осведомлены о том, что в наше время кредитная карта - это вполне обычное явление. Мы уже давно не боимся рассказов прошлого поколения об ужасах кредитования и смело идем в банк для получения заветного куска пластика. Да потому что ну как иначе то? С этими сложными отношениями между странами, кризисами, бесконечным и неудержимым ростом инфляции это просто необходимое решение. Но есть одна загвоздка, связанная как раз таки с этими санкциями и кризисами.

Дело в том, что руководство банков прекрасно понимает сложившуюся финансовую ситуацию в стране и повышение рисков, связанных с ней. То есть рисков, которые банк берет на себя выдавая кредиты частному лицу, чьё финансовое положение становится всё более хрупким с каждой новой волной экономического кризиса.

Именно с этим, во-многом, связано такое осторожное отношение банка к заемщику. И правильно - кому хочется терять деньги? И складывается следующая ситуация :

Высокая зарплата, нет просрочек по кредитам, идеальный, казалось бы заемщик, а кредитную карту не дают? Наверняка такая ситуация складывалась у многих наших соотечественников. Вот приходите Вы в банк и подаете заявку, а Вам говорят - "Извините, но Вам отказано в выдаче кредитной карты". Хотите знать истинную причину? Сейчас расскажем.

ПРИЧИНЫ, ПО КОТОРЫМ БАНК НЕ ОДОБРЯЕТ КРЕДИТНУЮ КАРТУ

Есть, на самом деле, несколько причин для отказа клиенту в одобрении кредитной карты. Перечислим самые распространенные из них:

"Идеальный заемщик" - нежеланный клиент банка

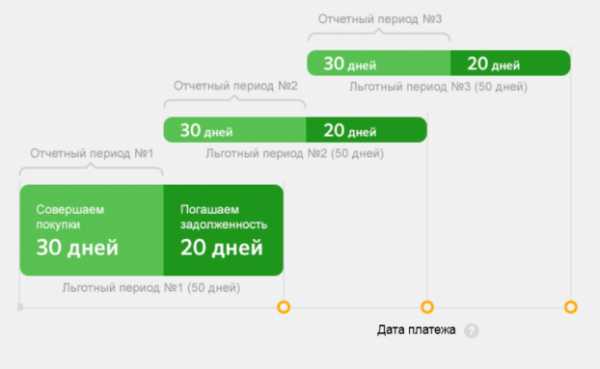

Большинство людей полагает, что чем больше Вы удовлетворяете требованиям банка, тем выше шанс на получение кредита или карточки. Да, действительно это так, однако есть определенные нюансы. Дело в том, что банку совсем не выгодно выдавать своим клиентам карты на небольшие суммы в случае, когда клиент может погасить кредит по карте в течение льготного ( без процентного ) периода. Банки же получают свой доход именно с процентов, которые набегают по займу.

Вот к примеру у Вас зарплата 45000 рублей и Вы решили оформить карточку на 50000 рублей. Условия банка гласят - льготный период по карте составляет 150 дней ( в пример взята Суперкарта от Промсвязьбанка, которую выдают лицам с низкой зарплатой гораздо чаще, чем тем, у кого ЗП выше 30 000 рублей ). Банк никогда в жизни не одобрит Вашу заявку. Всё считается на калькуляторе. До боли примитивный способ расчета.

То есть что нужно сделать в этом случае, чтобы получить одобрение в банке по кредитной карте ?

- подайте заявку на большую сумму- Не приносите справку о доходах и договоритесь с кадровым отделом , чтобы они сказали , когда позвонит банк, что уровень вашей зарплаты 15000 рублей.

Размер кредитного портфеля банка

Вы наверняка знаете, что такое кредитный портфель. Кредитный портфель — это совокупность остатков задолженности по основному долгу по активным кредитным операциям на определенную дату. Клиентский кредитный портфель является его составной частью и представляет собой остаток задолженности по кредитным операциям банка с физическими и юридическими лицами на определенную дату.

Короче говоря - у банка мало денег, чтобы совершать сделку с клиентом и он просто отказывает менее "привлекательным" заемщикам и одобряет кредитки тем, кто для банка будет более выгодным клиентом или же оформляет карту с обеспечением.

И здесь ничего не поделаешь, придется обращаться в другой банк.

Испорченная кредитная история

Кредитная история заемщика - основная информация, которая учитывается при анализе банком клиента при формировании решения об одобрении или отклонении его заявки на кредитную карту. И если у Вас испорчена кредитная история или же её нет вовсе, то вероятность того, что банк одобрит Вашу заявку ничтожно мала. А если и есть, то ставка по кредитной карте будет достаточно высока. Вы же понимаете, что клиент, у которого не все чисто с выплатами по кредитам или отсутствуют данные по ним - это риск для банка. А вдруг вы жулик?

Что делать в этом случае?

Решение 1 - исправить кредитную историю ( узнайте подробнее о сервисе "кредитный доктор" )

Решение 2 - возьмите кредит на банковскую карту в МФО ( узнать подробнее о займах на банковскую карту )

Решение 3 - познакомьтесь с кредитной картой Тинькофф. Вероятность одобрения выше, чем у любого другого банка России.

Чтобы подать заявку на получение кредитной карты в другом банке и узнать одобрили Вам её или отказали - выберите карту из предложений ниже и подайте заявку.

Подавайте заявку сразу в несколько банков, это увеличит Ваши шансы на получение кредитной карты.В таблице (списке) представлена регулярно обновляемая, актуальная на 1 Октября 2022 года информация.

| СовестьКИВИ Банк |

|

| ПОДРОБНЕЕ |

| ХалваСовкомбанк |

|

| ПОДРОБНЕЕ |

| 120 днейУральский банк реконструкции и развития |

|

| ПОДРОБНЕЕ |

| Cash BackВосточный банк |

|

| ПОДРОБНЕЕ |

| PlatinumТинькофф банк |

|

| ПОДРОБНЕЕ |

| 100 дней без %Альфа-банк |

|

| ПОДРОБНЕЕ |

| КвикуООО МФК "ЭйрЛоанс" |

Виртуальная кредитная карта. Возможно платить только через интернет. |

| ПОДРОБНЕЕ |

| ПерекрестокАльфа-банк |

|

| ПОДРОБНЕЕ |

| ПлатинумРусский Стандарт Банк |

|

| ПОДРОБНЕЕ |

| 110 днейРайффайзенбанк |

|

| ПОДРОБНЕЕ |

- Название карты: Совесть

- Банк-эмитент карты: КИВИ Банк

- Период без процентов: от 30 до 365 дней (распространяется на покупки в сети магазинов партнеров)

- Процентная ставка: от 0% до 10%

- Cумма кредита: от 5000 до 300000 рублей

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 0 ₽ в год

- Плата за снятие наличных в банкоматах банка: не осуществляется

- Покупать можно только у партнеров.

- Возраст клиента: от 18 лет

- Без справок или по форме банка или 2-НДФЛ или 3-НДФЛ

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: Халва

- Банк-эмитент карты: Совкомбанк

- Период без процентов: от 30 до 365 дней (распространяется на покупки в сети магазинов партнеров)

- Процентная ставка: от 0% до 10%

- Cумма кредита: до 350000 рублей

- Возврат: 1.5% за покупки в сети магазинов партнеров

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 0 ₽ в год

- Плата за снятие наличных в банкоматах банка: не предусмотрено

- Покупать можно только у партнеров

- Возраст клиента: от 20 до 80 лет

- Без справок или по форме банка или 2-НДФЛ или 3-НДФЛ

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: 120 дней

- Банк-эмитент карты: Уральский банк реконструкции и развития

- Период без процентов: 120 дней (распространяется на покупки и снятие наличных)

- Процентная ставка: от 27% до 55%

- Cумма кредита: от 30000 до 150000 рублей

- Возврат: 1% за любые покупки по карте

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 0-1500 ₽ в год

- Плата за снятие наличных в банкоматах банка: 4%, мин. 500 руб.

- Возраст клиента: от 21 до 75 лет

- Без справок или 2-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: Cash Back

- Банк-эмитент карты: Восточный банк

- Период без процентов: 56 дней (распространяется на покупки)

- Процентная ставка: от 29.9% до 78.9%

- Cумма кредита: от 55000 до 300000 рублей

- Возврат: 5% при расходе от 10000 до 500000 руб., 2% - при расходе более 500000 руб. в месяц

- Плата за выпуск: 1000 ₽

- Стоимость 1-го года обслуживания: 0 ₽ в год

- Плата за снятие наличных в банкоматах банка: 4,9% + 399 руб. - за счет кредита0% - за счет собственных средств

- Возраст клиента: от 21 до 76 лет

- Без справок или 2-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: Platinum

- Банк-эмитент карты: Тинькофф банк

- Период без процентов: 55 дней (распространяется на покупки)

- Процентная ставка: от 12.9% до 29.9%

- Cумма кредита: до 300000 рублей

- Возврат: баллами 1% - на любые покупки;3% - 30% по специальным предложениям банка

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 590 ₽ в год

- Плата за снятие наличных в банкоматах банка: 2.9% + 290 ₽

- Бонусные баллы можно потратить у партнеров в категории "Рестораны" и "ЖД билеты" в течении 90 дней

- Возраст клиента: от 18 до 70 лет

- Без справок или по форме банка или 2-НДФЛ или 3-НДФЛ

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: 100 дней без %

- Банк-эмитент карты: Альфа-банк

- Период без процентов: 100 дней (распространяется на покупки и снятие наличных)

- Процентная ставка: от 23.99% до 39.99%

- Cумма кредита: от 150001 до 1000000 рублей

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 1190 ₽ в год

- Плата за снятие наличных в банкоматах банка: 5,9% (мин. 500 ₽)

- Возраст клиента: от 18 лет

- Без справок или 2-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: Квику

- Банк-эмитент карты: ООО МФК "ЭйрЛоанс"

- Период без процентов: от 7 до 50 дней (распространяется на покупки)

- Процентная ставка: от 29% до 401.5%

- Cумма кредита: от 3000 до 200000 рублей

- Возврат: до 30%, только у партнеров

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 0 ₽ в год

- Плата за снятие наличных в банкоматах банка: не предусмотрено

- Возраст клиента: от 18 до 85 лет

- Без справок или 2-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

Виртуальная кредитная карта. Возможно платить только через интернет.

- Название карты: Перекресток

- Банк-эмитент карты: Альфа-банк

- Период без процентов: 60 дней (распространяется на покупки и снятие наличных)

- Процентная ставка: от 23.99% до 38.5%

- Cумма кредита: от 10800 до 300000 рублей

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 490 ₽ в год

- Плата за снятие наличных в банкоматах банка: 5,9% от выданной суммы, мин. 500 ₽

- Баллы супермаркета «Перекресток» за любые покупки (10 баллов = 1 рубль)

- 5000 баллов в подарок

- 7 баллов за каждые 10 руб. покупки в категории "Любимые товары"

- 3 балла за каждые 10 руб. покупки в супермаркете "Перекресток"

- 2 балла за 10 руб. других безналичных покупок

- Возраст клиента: от 18 лет

- Без справок или 2-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: Платинум

- Банк-эмитент карты: Русский Стандарт Банк

- Период без процентов: 55 дней (распространяется на покупки и услуги)

- Процентная ставка: от 21.9% до 39.9%

- Cумма кредита: от 5000 до 300000 рублей

- Возврат: 1% - на все операции5% - на выбранные категории (3 из 7)15% - у партнеров банка

- Плата за выпуск: 499 ₽

- Стоимость 1-го года обслуживания: 0 ₽ в год

- Плата за снятие наличных в банкоматах банка: 0% в первые два месяца0% - до 10000 рублей в месяц, далее - 2,9% + 290 ₽

- Возраст клиента: от 21 до 65 лет

- Без справок

- ПОДРОБНЕЕ (ЗАЯВКА)

- Название карты: 110 дней

- Банк-эмитент карты: Райффайзенбанк

- Период без процентов: 110 дней (распространяется на покупки)

- Процентная ставка: от 31% до 39%

- Cумма кредита: от 15000 до 600000 рублей

- Плата за выпуск: не взымается

- Стоимость 1-го года обслуживания: 0-1800 ₽ в год

- Плата за снятие наличных в банкоматах банка: 0

- Возраст клиента: от 23 до 67 лет

- Справка 2-НДФЛ или 3-НДФЛ или по форме банка

- ПОДРОБНЕЕ (ЗАЯВКА)

Поделитесь в комментариях - какой банк не выдает Вам кредитную карту ? Эта информация будет полезна всем. На основе её мы составим рейтинг по отказам кредитных карт в банках.

credits-pl.ru

Почему не одобрили кредит в размере 300 тыс. р. в Сбербанке!!!? Это что такая большая сумма?

У сбера сейчас очень малый процент одобрения не понятно правда по каким причинам. . .и преимущество имеют только те у кого зп проходит через сбер. . .ВТБ 24 и русский стандарт вот там и вправду дают всем)))

Не одобрить могли по причинам: стаж на последнем месте работы; уровень доходов; неблагоприятная кредитная линия; и множество других мелочей. Кредит можно в альфа банке взять) Я там взял) без проблем)

Ответ на электронной почте.

в следующий раз дадут. Может же быть ситуация что выбирали из достойнейших а просто не повезло.

идите в другой банк, сбербанк редко кому дают, сейчас очень много неплательщиков банки многие стали более серьезно относиться к выдачи кредитов

Значит для вашей семьи (по мнению банка) это большая сумма. Решение овыдаче кредита это исключительная компетенция банка.

заберите комплект документов о Справкой 2 НДФЛ со Сбербанка и пока справка действительна в течение 30 дней идите в другой банк.

touch.otvet.mail.ru

Если не одобрили кредит к кому обратиться

По каким причинам вам могут не одобрить кредит в банке?

Перед тем, как выдать кредит банки с особой тщательностью оценивают платежеспособность заемщика и его материального статуса. И любая мелочь, которая покажется банку подозрительным, даст ему повод отказать вам в кредите.

Запрос оформляется при помощи Банка России в Интернете, используя код, либо в почтовом отделении или через бюро кредитных историй.

Код можно получить в кредитных организациях, но, к сожалению, не все идут навстречу заемщикам.

После того как вы получите кредитный отчет, вы сможете самостоятельно проанализировать ваши шансы на получение кредита с вашей кредитной историей.

Таким образом, прежде чем подать заявку, попытайтесь вспомнить, где и что вы могли не оплатить, проверьте все ваши квитанции за квартплату и тому подобное, оцените вашу кредитную историю хотя бы по основным критериям и смело отправляйтесь в банк.

Если все же вам отказывают в или займе, то тогда попробуйте оформить заявку здесь .

Система автоматически выберет организации, в которых вам не откажут в кредите или займе.

Как получить кредит, если банк не дает

- Тщательный анализ кредитной истории потенциального клиента (данные проверяются через специальное бюро историй кредитования).

- Визуальная оценка человека, желающего взять заем в банке.

- Сверка анкетных данных, которые были указаны в заявлении.

Почему банки отказывают в кредите

В этом же возрасте можно оформлять и некоторые банковские карты. Банки постоянно совершенствуют методы проверки будущих заёмщиков, поэтому, скорее всего, выявят поддельные документы или ложные сведения.И, между прочим, могут не только отказать в кредите, но и привлечь к уголовной ответственности по статье мошенничества .

Сюда же можно отнести случаи, когда человек оставляет о себе разные сведения в разных банках.

Отказ банка: чем вызван и что делать?

Существуют две причины, при наличии которых банк точно откажет в предоставлении денежного займа: Причины, по которым отказывают, но получить еще можно Причины, почему не дают банки, по большей части являются субъективными: на ту, по которой отказал один кредитор, второй закроет глаза.Что делать если банки не дают кредит?

Как узнать причину отказа?

На фоне большого роста популярности кредитования разного рода многие потенциальные заемщики интересуются, есть ли возможность взять кредит.

Я хотел бы спросить, как узнать, дадут ли кредит, так как слышал, что во многих случаях людям в выдаче отказывают.

Здравствуйте!

Не могу понять, почему мне не дают кредит? Все документы в порядке, финансовых проблем нет, но мне все равно отказывают.

Быть может есть какой-то способ, чтобы обеспечить 100% получение?

Существует определенный ряд причин, по которым банковское учреждение может отказать Вам в выдаче денежных средств.

Банк может и не пояснять причину отказа.

Как повторно подать заявку на кредит в Сбербанке

ВАЖНО: если по каким-либо причинам заемщик не воспользовался одобренным займом, еще раз запрос можно отправить в любое время.Но сумма, которая будет одобрена, чаще всего уменьшается. Причины отказа Обычно кредитная организация не отчитывается и не озвучивает причину, по которой отказал в выдаче кредита.

На первый взгляд, заявителю могут быть абсолютно непонятны мотивы банка. Но перед повторной подачей заявки, нужно тщательно проанализировать ситуацию.

Где взять кредит, если везде отказывают

К преимуществам данных организаций можно отнести: Данные организации принимают достаточно много вещей под залог.Так, к примеру, клиент может оставить бытовую технику, золото, автомобили, земельные участки (но в последних двух случаях процедура оформления совершенно иная). Лицо или компания оформляет кредит на свое имя, а клиент, в свою очередь, под расписку или залог получает финансовые средства.

myeconomist.ru