Кто оплачивает кредит в случае смерти заемщика: Верховный суд разъяснил, что делать с доставшимися в наследство кредитами — Российская газета

Кто платит кредит после смерти заемщика

В практике адвокатов по кредитам и займам Адвокатской конторы «Пелевин и партнеры» периодически возникают вопросы, связанные с выплатой кредитов наследниками заемщика. Именно этому посвящена публикация нашего юриста по наследственному праву.

Ответственность по погашению кредитных обязательств может лечь на плечи страховой компании, родственников, созаемщика или поручителя — все зависит от условий заключенного между кредитором и заемщиком договора, а также наличия страхового полиса.

На кого ложится ответственность по погашению кредита при смерти заемщика?

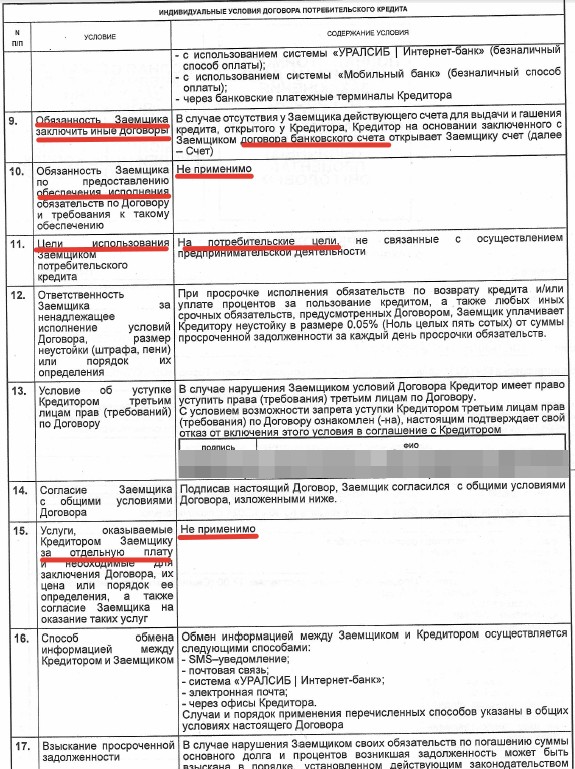

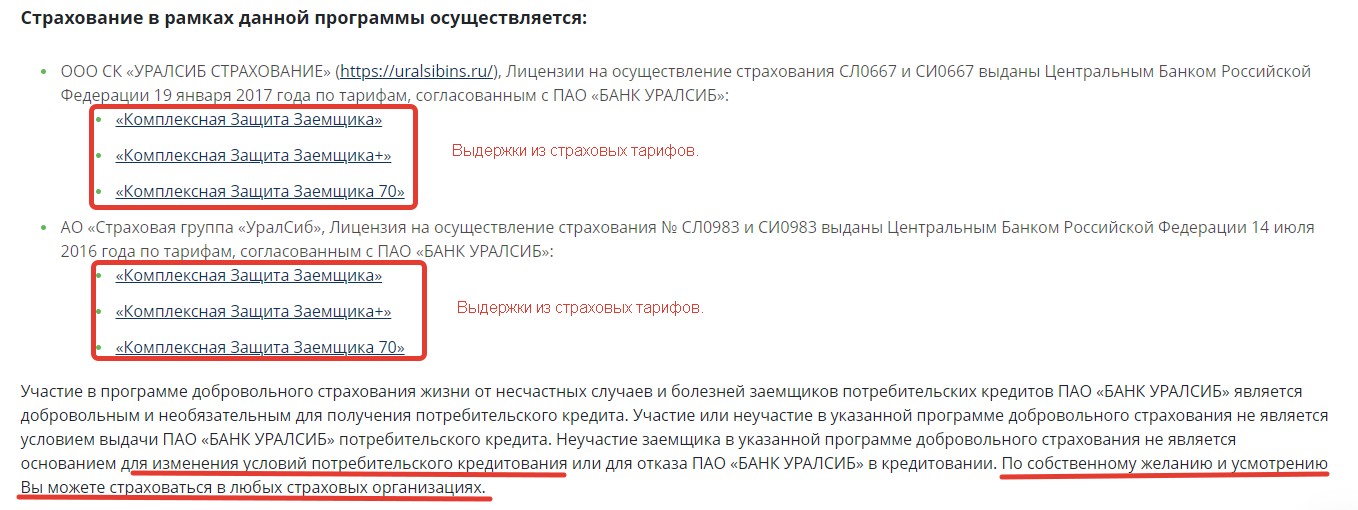

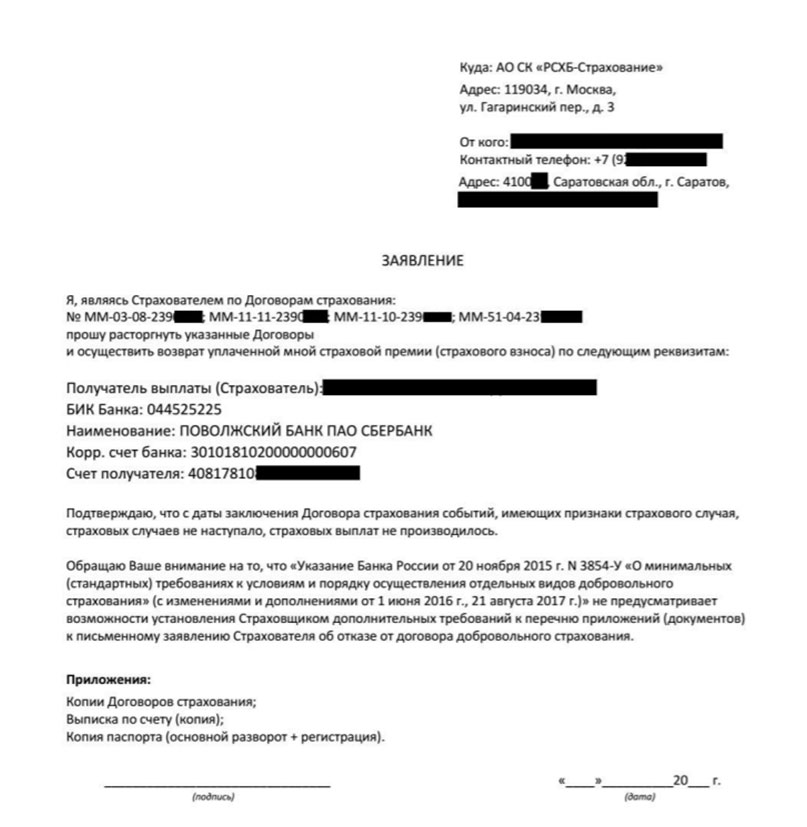

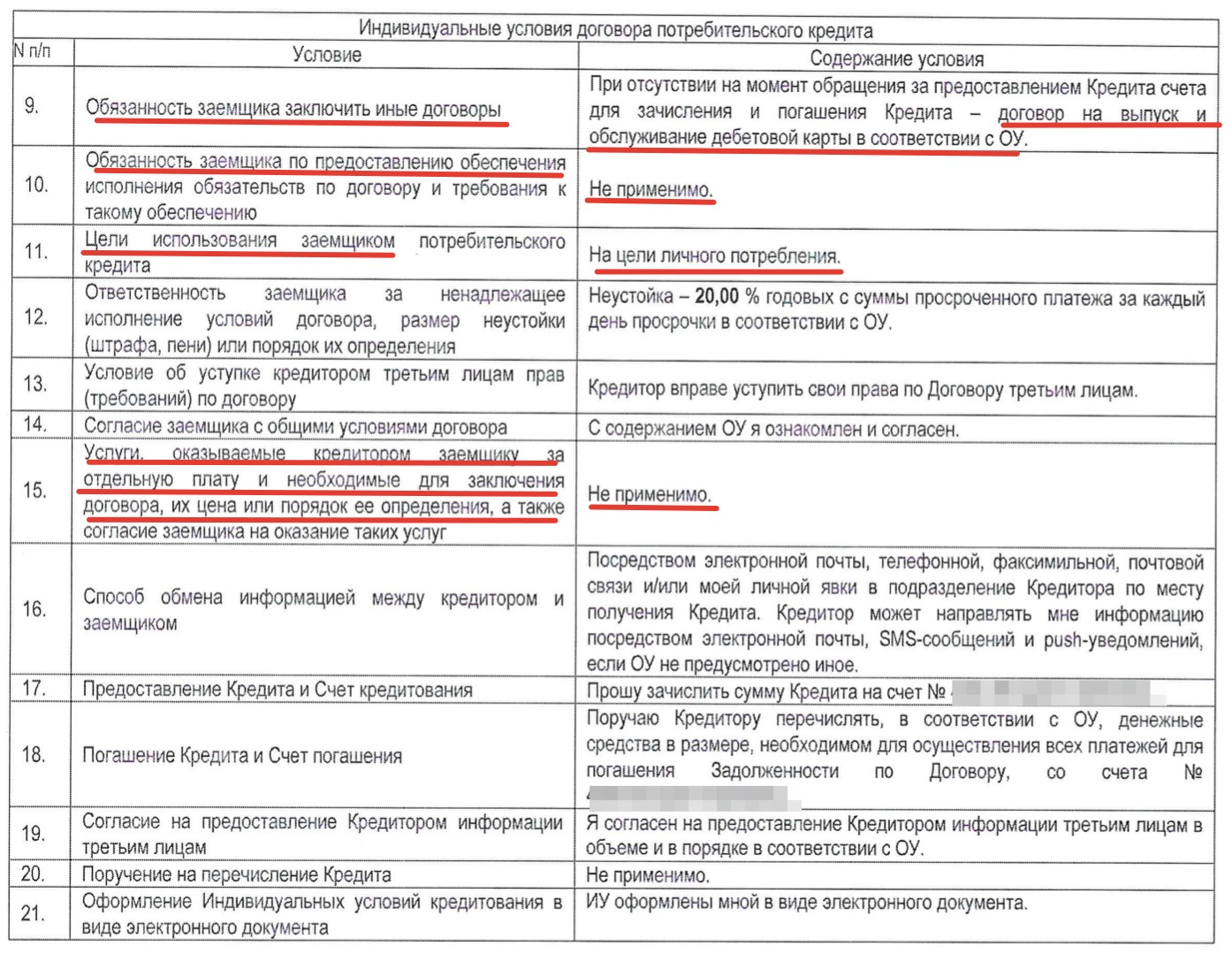

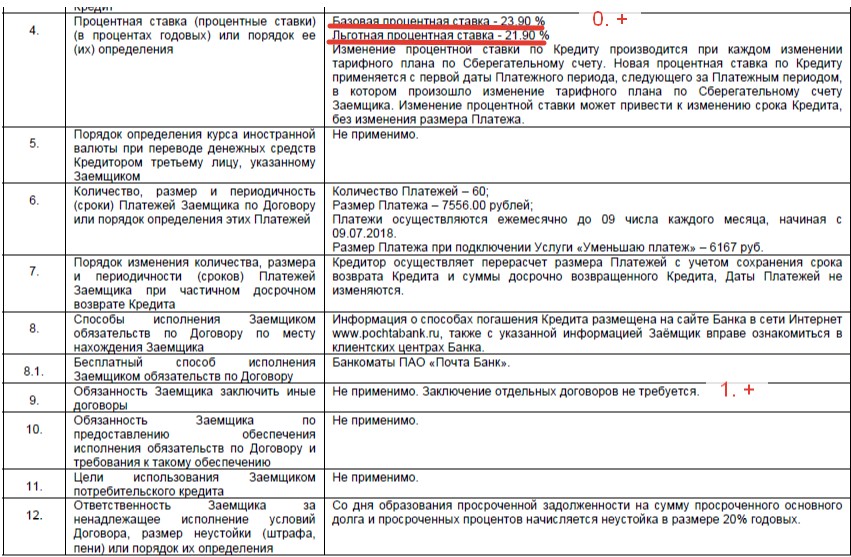

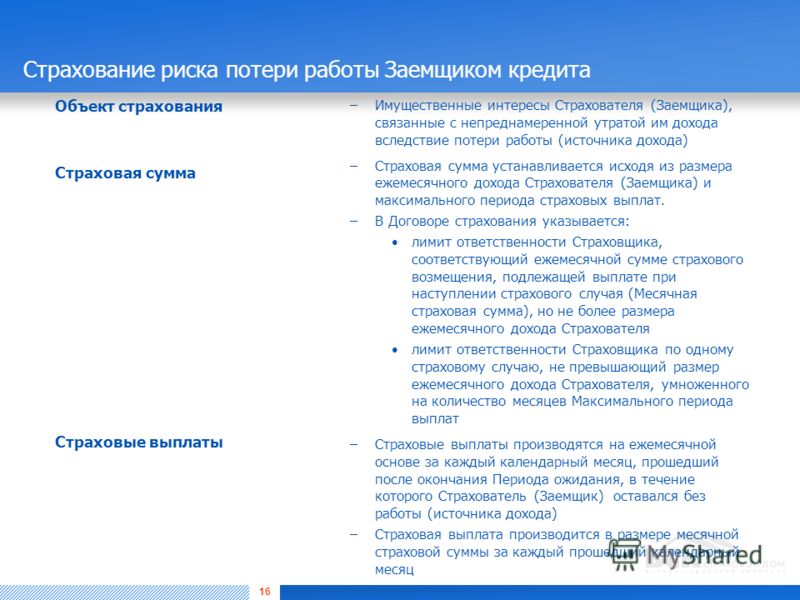

Страховая компания. Согласно ФЗ №353 «О потребительском кредите (займе)», банки не вправе требовать от заемщиков заключения договора страхования жизни. Один из способов стимулировать их на приобретение полиса — предложить более привлекательные условия кредитования. Таким образом, в случае смерти заемщика обязательства по погашению задолженности ложатся на страховую компанию.

Последняя может отказать в выплате, если причина смерти не попадает под определение «страховой случай»:

- на войне;

- самоубийство;

- в местах лишения свободы;

- несчастный случай во время занятия экстремальными видами спорта;

- венерическое заболевание;

- хроническое заболевание.

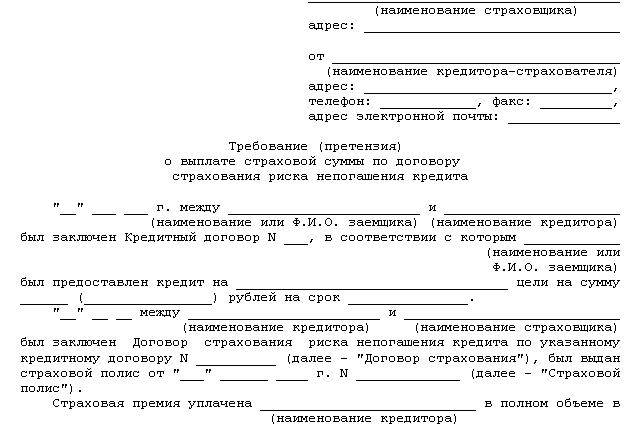

Чтобы ссуда была погашена, следует в течение полугода с момента смерти заемщика предоставить в страховую компанию документы о наступлении страхового случая.

Родственники. В соответствии с положениями Гражданского кодекса, помимо находящегося в собственности наследодателя имущества, в состав наследства входят также его имущественные права и обязанности (задолженность по кредитному договору — в том числе). Соглашаясь с фактом принятия наследства, лицо также по умолчанию берет на себя ответственность по долгам наследодателя, величина которых находится в пределах стоимости отошедшего имущества.

Частичный отказ от наследства недопустим. Иными словами, наследник не вправе отказаться от обязательств по погашению кредиторской задолженности, и в то же время дать согласие на принятие имущества.

Иными словами, наследник не вправе отказаться от обязательств по погашению кредиторской задолженности, и в то же время дать согласие на принятие имущества.

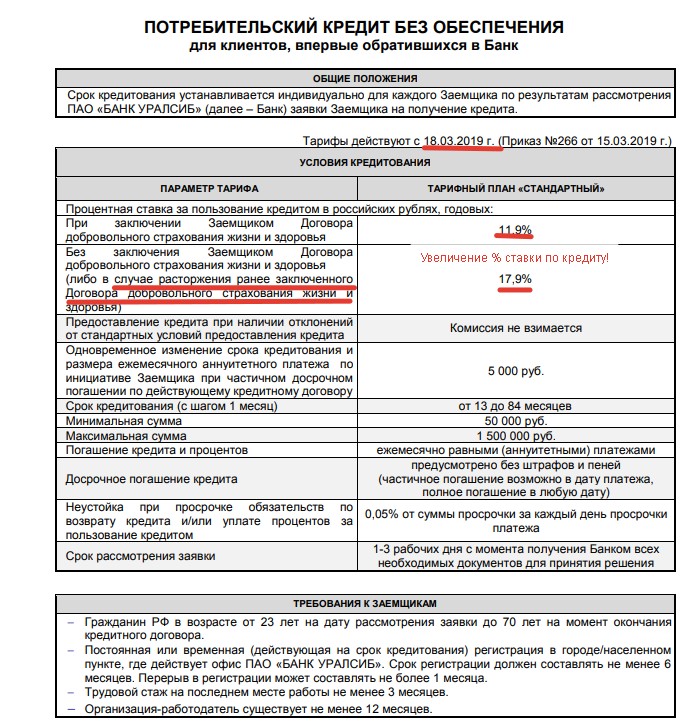

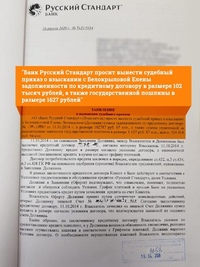

Кредиторы вправе предъявить соответствующие требования к принявшему наследство лицу, но лишь в пределах установленного срока исковой давности. Если кредитный долг переходит вместе с имуществом покойного к не достигшему совершеннолетия лицу, в права наследования вступают опекуны, попечители, родственники.

Если долги по кредиту превышают стоимость имущества, имеет смысл отказаться от наследства. Об этом необходимо уведомить банк, предоставив свидетельство о смерти заемщика. Даже в том случае, если представители банка продолжат обращаться с требованием о погашении долга, по закону им некому предъявлять свои претензии.

Внимание! Если на момент принятия наследства преемник не был осведомлен о существовании кредита, он так или иначе впоследствии будет отвечать по долговым обязательствам наследодателя.

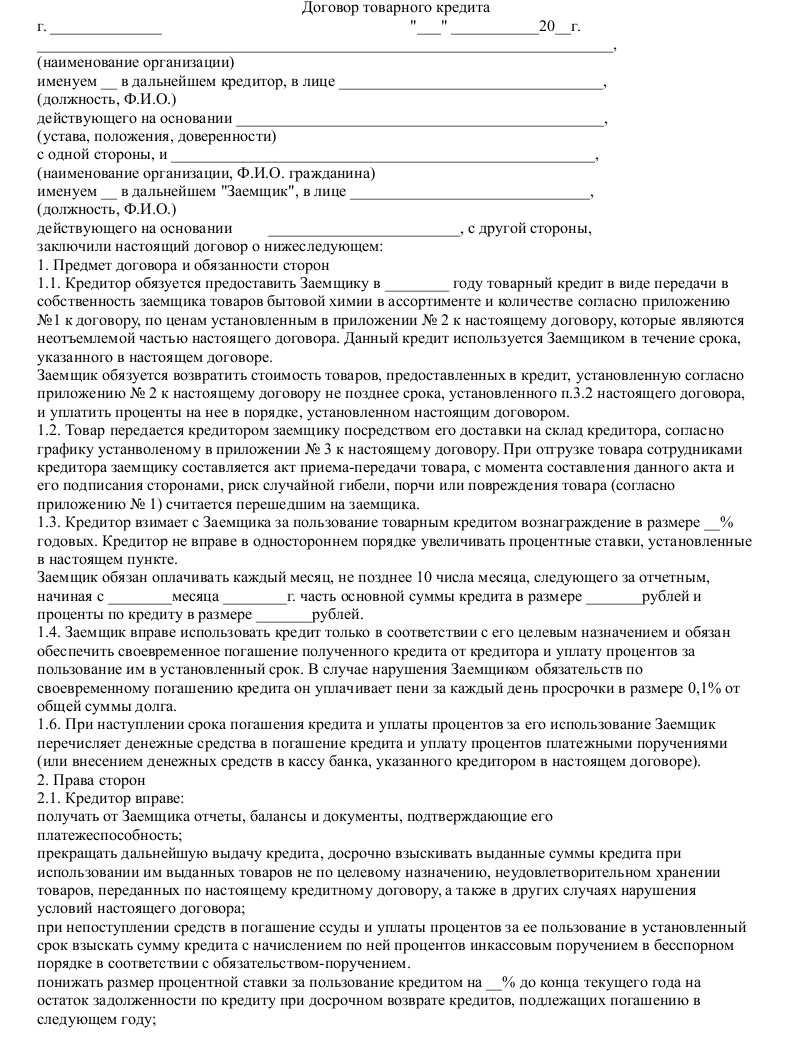

Созаемщик. Нередко, когда доходов заемщика недостаточно для получения кредита (например, ипотека или автокредитование), к участию в сделке привлекаются созаемщики — члены семьи или третьи лица, которые делят как ответственность по кредитным обязательствам, так и имущественные права на объект сделки. В результате смерти одного из заемщиков обязательства по погашению остатка долга ложатся на остальных участников сделки.

Поручитель. Если поручителем по кредиту выступает член семьи или третье лицо, именно на него ложатся обязательства по погашению задолженности. В тех случаях, когда наследники официально отказываются от имущества, поручитель может претендовать на долю в собственности и покрыть таким образом часть понесенных издержек. Если преемники вступили в права, поручитель вправе требовать компенсацию расходов в судебном порядке после того, как полностью погасит долговые обязательства.

Согласно статье №196 ГК РФ, срок исковой давности по взысканию кредита составляет 3 года. Если у заемщика нет преемников или они отказываются от наследства, у банка не будет оснований относительно предъявления каких-либо требований по возврату задолженности. Итог подобной ситуации для банка несложно предугадать — понесенные убытки в виде неоплаченного кредитного долга и процентов по нему.

Если у заемщика нет преемников или они отказываются от наследства, у банка не будет оснований относительно предъявления каких-либо требований по возврату задолженности. Итог подобной ситуации для банка несложно предугадать — понесенные убытки в виде неоплаченного кредитного долга и процентов по нему.

Важно! Кредитор не вправе требовать уплаты неустойки — только ту сумму заемных средств, что оставалась на момент смерти заемщика. Остальная часть кредита в виде штрафов или процентов должна быть списана. Однако будучи неинформированным о смерти заемщика банк продолжит их начисление. Поэтому рекомендуется как можно скорее уведомить о произошедшем банк и страховую компанию, предоставив им письменное заявление и копию свидетельства о смерти.

В практике адвокатов по кредитам и займам Адвокатской конторы «Пелевин и партнеры» периодически возникают вопросы, связанные с выплатой кредитов после смерти заемщика. Если у вас возникли проблемы с оформлением наследства или требуется консультация квалифицированного адвоката по займам и кредитам, свяжитесь с нами любым удобным для себя способом — наши адвокаты обязательно придут вам на помощь!

Похожие публикации:

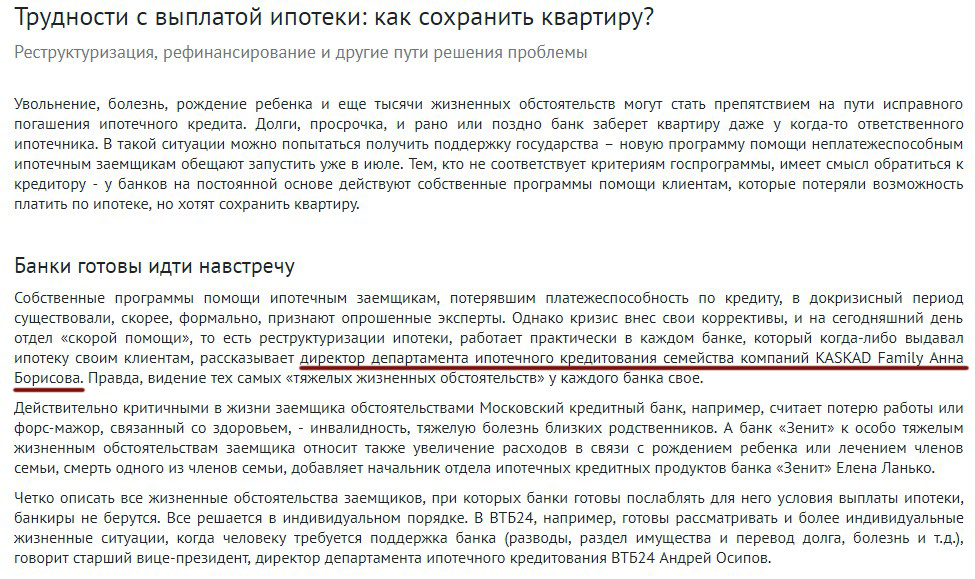

Способы отсрочить возврат кредита

Услуги адвоката при оформлении наследства

Кто выплачивает долги заемщика после его смерти в Москве?

Смерть близкого родственника сама по себе — событие трагическое.

Если человек ушёл, но оставил после себя ипотеку, ситуация ухудшается ещё больше. В ГК Российской Федерации существует статья № 1175. Она гласит следующее: после гибели должника займ должен быть перечислен его родственниками

Если человек ушёл, но оставил после себя ипотеку, ситуация ухудшается ещё больше. В ГК Российской Федерации существует статья № 1175. Она гласит следующее: после гибели должника займ должен быть перечислен его родственниками

Изначально долговые обязательства ложатся на прямых наследников. Согласно тому же регламенту погашение ипотечного займа допускаются следующими методами:

- Наследники первой очереди выплачивают банку остатки платежа по индивидуальному графику.

- Займ погашается путем сбыта имущества через агентов по ускоренной процедуре.

- В случае, если недвижимость была застрахована, расходы берёт на себя страховая фирма.

- Если нет потомков, сумма займа перекладывается на поручителя.

Кто должен выплачивать ипотеку под залог недвижимости в Москве?

После кончины заемщика обязательства по ипотечному или нецелевому кредиту переходят к лицу, получившему залоговую недвижимость в наследство. В случае, если наследников много, банк имеет право разделить сумму долга между ними. Деление производится равными долями или пропорционально уровню дохода каждого из потенциальных наследников. Законодательство гласит, что наследник может вступить в право владения имуществом только спустя полгода после смерти бывшего владельца. Этого времени достаточно для того, чтобы все правопреемники смогли разделить между собой доли недвижимости и доли в выплате ипотеки.

Деление производится равными долями или пропорционально уровню дохода каждого из потенциальных наследников. Законодательство гласит, что наследник может вступить в право владения имуществом только спустя полгода после смерти бывшего владельца. Этого времени достаточно для того, чтобы все правопреемники смогли разделить между собой доли недвижимости и доли в выплате ипотеки.

Право юридического наследования вступает в силу сразу после заверения свидетельства о смерти. Согласно этому фактору, платежи должны вноситься непрерывно без полугодового простоя. В случае, если у должника был созаемщик, последний обязуется выплатить нужную сумму долга, при этом он имеет право на отчуждение своей доли собственности. Если к процедуре привлекался только поручитель, он будет обременен долговыми обязательствами, однако никакого права на жилье не имеет.

Государственные финансовые институты предусматривают все случаи, вплоть до смерти заемщика. Именно поэтому большая их часть заставляет клиентов страховать собственное здоровье и жизнь. При наличии страхового соглашения наследнику не нужно переживать о долговых обязательствах. Страховая фирма полностью берёт на себя все выплаты, при этом не имеет никаких прав на собственность. В случае отсутствия у покойного родичей, поручителей, созаемщиков, а также страховки, банк выставляет имущество на торги.

При наличии страхового соглашения наследнику не нужно переживать о долговых обязательствах. Страховая фирма полностью берёт на себя все выплаты, при этом не имеет никаких прав на собственность. В случае отсутствия у покойного родичей, поручителей, созаемщиков, а также страховки, банк выставляет имущество на торги.

Смерть заемщика без поручителей: действия родственников

Далеко не все родные и близкие обязаны включаться в долговую кабалу. Процедура касается только прямых наследников.

- Сразу после смерти заемщика, его родственники должны получить свидетельство о смерти.

- Далее необходимо обратиться в частную кредитную компанию или банк, где у покойного зарегистрирован кредит.

- Родственники уведомляют финансовую структуру о смерти заемщика.

- Оформление документов о наследстве производится с привлечением сил правовых специалистов. Документы, не заверенные нотариусом, не считаются официальными.

- После распределения наследства и составления соответствующей документации родственник, получивший имущество в наследство, должен повторно обратиться в банк.

Между новым владельцем собственности и кредитором осуществляется перезаключение договора и изменение графика погашения займа. Несмотря на то, что новый собственник ещё не получил права наследования, он уже должен оплачивать кредит.

Можно ли отказаться от выплаты кредита покойного?

Ответ на вопрос положительный. В случае, если ликвидная стоимость наследства значительно ниже, чем размер долговых обязательств, лицо, получившее недвижимость, имеет право отказаться от перечисления средств инвестору. Оформление отказа производится в несколько этапов:

- Наследнику необходимо явиться в банк или к частному инвестору для оформления официального отказа от долговых обязательств.

- С привлечением сил судебных исполнителей банк выставляет квартиру или иную собственность на продажу для возврата собственных денег.

- Если большая часть ипотеки уже выплачена и после продажи получился значительный финансовые остаток, банк обязан передать его наследнику.

После того, как правопреемник оформил отказ, банк не имеет право требовать от него платежи, угрожать, звонить или напоминать о задолженности любыми иными методами.

Выплата долгов покойного в страховом случае

Чтобы узнать о наличии страховки по конкретному кредитному обязательству необходимо просто перечитать договор залогодателя с держателем. Если не предоставляется возможным найти оригинал соглашения, следует обратиться к инвестору для получения дубликата документа. В некоторых случаях страховая компания снимает с себя обязательства по погашению долга. Тогда, несмотря на регулярную выплату страховки, долг должен перечислять наследник. В каких случаях страховая компания лишит человека страховки?

- Смерть покойного произошла ввиду суицида.

- Смерть наступила во время осуществления военных действий или в силу сильного радиооблучения.

- Смерть наступила при несчастном случае во время занятий опасными спортивными играми.

- Покойный умер, находясь в камере тюремного заключения.

Очень часто в договоре страхования можно найти сомнительные формулировки, которыми компания прикрывает себя от незапланированных трат. Например, страховщики могут указать, что клиент скрывал от них некие хронические заболевания. Если наследнику не удастся доказать обратное, компания снимет с себя все долговые обязательства.

Как получить наследство без выплаты кредита покойного?

Законодательно допускается списание небольшой суммы долга ввиду смерти заемщика. Однако банки сами регулируют условия взаимоотношений со своими клиентами. Если заемщик остался должен небольшую сумму, а его правопреемник не имеет соответствующих доходов для ее погашения, инвестор может списать задолженность и освободить наследника от всех финансовых обязательств.

Вторым легальным путем не оплачивать долги предшественников и получить является продажа имущества. Если правопреемник сделает хороший ремонт и сможет продать недвижимость по высокой цене, ему удастся не только покрыть долги перед инвестором, но и получить существенную прибыль.

Стоит отметить, что скрывать смерть заемщика запрещено. Если его родственники знают о наличии ипотеки, но не спешат сообщить банку о прискорбной ситуации, может последовать длительное судебное разбирательство. Каждая явка в суд не только отнимает время и нервы, но и может обернуться финансовыми затратами. Существует и вторая сторона медали. Если со смерти заемщика прошло 6 месяцев, однако банковские сотрудники не напоминали о долгах и не запрашивали свидетельство о смерти, займ может быть аннулирован, что освободит наследника от долговых обязательств.

Кто должен платить кредит за умершего человека: 24 февраля 2019, 09:57

По состоянию на декабрь 2018 года казахстанцы набрали только потребительских кредитов на сумму почти 310 миллиардов тенге. В долг «залезли», как свидетельствуют данные Нацбанка, более 3,3 миллиона человек. Расплатиться по кредитам могут не все. Корреспондент Tengrinews.kz разбиралась, кто должен уплатить долг в случае смерти человека.

Может ли банк просить родственников выплатить кредит за умершего человека?

Банки, конечно, могут закрыть глаза на невыплаченный кредит и не беспокоить родственников умершего. Если такие случаи и есть, то очень редки. По закону неоплаченный кредит вместе с наследством передается близким родственникам. Наследники имеют право отказаться от кредита, но тогда придется отказаться и от наследства полностью.

Если такие случаи и есть, то очень редки. По закону неоплаченный кредит вместе с наследством передается близким родственникам. Наследники имеют право отказаться от кредита, но тогда придется отказаться и от наследства полностью.

«Согласно пункту 2 статьи 1038 Гражданского кодекса, наследство умершего гражданина переходит к другим лицам на условиях универсального правопреемства как единое целое и в один и тот же момент, если из правил настоящего раздела не вытекает иное. В соответствии с частью первой пункта 1 статьи 1040 Гражданского кодекса, в состав наследства входит принадлежащее наследодателю имущество, а также права и обязанности, существование которых не прекращается с его смертью», — говорится в сообщении Национального банка.

Банки имеют право предъявить свои требования наследникам по правилам статьи 1081 Гражданского кодекса. В статье закона говорится, что, если наследники, принявшие наследство, уклоняются от регистрации имущества, входящего в состав наследства, или прав на него, банк вправе требовать принудительной регистрации.

«Согласно разъяснению Верховного суда, наследники, принявшие наследство, согласно требованиям статьи 1081 Гражданского кодекса, отвечают по обязательствам наследодателя как солидарные должники в пределах стоимости имущества, перешедшего каждому наследнику. Таким образом, наследники отвечают перед кредиторами наследодателя по его обязательствам в размере стоимости перешедшего к ним в порядке наследования имущества», — пояснили в Нацбанке.

В свою очередь наследники, ответственные за выплату кредита, вправе получать от банков полную информацию по кредиту умершего человека. Выплачивать кредит наследники должны с момента приобретения наследства.

Фото ©Турар Казангапов

Кто должен выплачивать кредит, если родственников нет?

Возможны такие ситуации, когда у умершего человека нет наследников ни по завещанию, ни по закону, либо никто из наследников не имеет права наследовать, либо все они отказались от наследства. В таком случае наследство признается судом выморочным имуществом в порядке, предусмотренном статьей 1083 Гражданского кодекса Казахстана.

Выморочное имущество – это наследуемое имущество, на которое в силу определенных обстоятельств не могут претендовать или отказываются от получения наследники умершего. К выморочному имуществу может относиться как все наследство целиком, так и его часть. В таком случае имущество переходит в коммунальную собственность по месту открытия наследства.

«По правилам статьи 1081 Гражданского кодекса кредиторы умершего человека вправе предъявить свои требования, вытекающие из обязательств договора, к исполнителю завещания или к наследникам, отвечающим как солидарные должники в пределах стоимости имущества, перешедшего к каждому наследнику», — говорится в разъяснении Нацбанка.

То есть если даже у человека нет родственников, кто мог бы заплатить его кредит, то банк имеет право претендовать на имущество умершего.

Фото ©Турар Казангапов

Кто должен сообщить банку о смерти клиента?

В Национальном банке пояснили, что законодательством страны не предусмотрено информирование банков о смерти клиента, даже государственные органы не могут предоставлять им такой информации.

«Полагаем, что родственникам следует своевременно информировать кредиторов умершего в целях соблюдения кредиторами морально-этических норм поведения», — ответили в финрегуляторе на вопрос, может ли банк беспокоить родственников во время траура. Отношения между клиентом и банком носят договорной характер.

Вместе с тем в разъяснениях Национального банка указано, что в Казахстане защищается и охраняется банковская тайна в отношении банковских счетов клиентов.

Кто платит кредит после смерти заемщика — EXTRObank

Подробно о важном: если заемщик умирает, кто платит кредит, особенности наследования и перевода долга

Долг перед банком

Наследование подразумевает правопреемство не только благ имущественного или нематериального характера, но и финансовых обязательств.

Эта норма закреплена в ст. 1175 ГК РФ.

После смерти физического лица для многих из его окружения может стать полной неожиданностью наличие долга перед банком и размер непогашенного займа.

У потенциальных наследников часто возникает вполне естественный вопрос: если заемщик умирает, кто платит кредит и нужно ли это делать?

Долги в наследство перед банком: кто по ним отвечает

Умершие родственники или завещатели могут оставить после себя не только квартиру, машину и дачу, но еще и ипотеку, просроченные платежи и различные виды непогашенных займов. Решая вопрос о вступлении в наследство, важно помнить, что банки сделают все возможное для возврата своих средств с процентами.

Теоретически каждый из наследников любой очереди может стать новым исполнителем обязательств.

Гражданским законодательством четко закреплен круг возможных наследников. Очередей наследования всего восемь. Каждая последующая наступает при отсутствии предыдущей или отказе от принятия:

- родители, супруги, дети

- брат, сестра, бабушка, дедушка (по обеим линиям родства, родные и неродные по одному из родителей)

- дяди, тети

- родственники тетей, дядей, прадедушка, прабабушка

- сестры и братья дедушек, бабушек, ближайшие родственники племянников

- дети родственников по второй линии

- мачеха, отчим, пасынок, падчерица

- лица, которые находились на иждивении у умершего

Участниками погашения кредита могут стать все дееспособные совершеннолетние граждане государства, которые в установленном законом порядке вступили в наследство. Погашение долга осуществляется пропорционально унаследованной доле.

Погашение долга осуществляется пропорционально унаследованной доле.

Указанные лица не несут ответственность по таким кредитам другим личным имуществом. Унаследовать финансовые обязательства можно по завещанию или, при отсутствии такового, в общем порядке.

Каждый имеет право отказаться от принятия наследства, что автоматически исключает необходимость выплаты долга умершего.

Особенности сотрудничества банка с правопреемниками

Ответ на вопрос, если заемщик умирает, кто платит кредит, важен для обеих сторон правоотношений. Банки заинтересованы в добросовестном и платежеспособном клиенте, но используют все дозволенные методы для продолжения получения прибыли.

Потенциальные наследники в силу юридической неграмотности часто приходят к ошибочным умозаключениям о том, что не должны выплачивать чужой кредит, или могут вносить платежи только после официального принятия наследства, период оформления которого не учитывается. Результат может шокировать итоговыми суммами и стать непосильным бременем. Важно помнить следующее:

Важно помнить следующее:

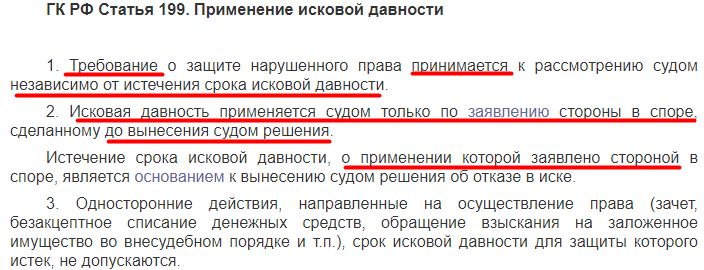

До момента установления наличия или отсутствия правопреемников договор кредитования продолжает действовать и начисление процентов не приостанавливается. Первое, что должны сделать потенциальные наследники — обратиться в банк с заявлением о приостановлении, предоставив справку о смерти заемщика.

При обращении в банк сотрудники помогут получить всю необходимую информацию по долгам: общую сумму, наличие просрочек или судебных разбирательств, график погашения, поручителей по договору и т. д.

Существенным фактором является наличие договора страхования на случай смерти заемщика.

Еще одно распространенное заблуждение — отказ от наследства из-за опасения потерять больше, чем получено, после выплаты кредита. Последний вариант исключен, поскольку наследник отвечает по обязательствам на сумму, не превышающую стоимость приобретенных имущественных благ.

Погашение кредита до вступления в наследство не является обязанностью, но позволяет избежать финансовых трудностей в будущем.

Важные положения о переводе и выплате долговых обязательств

Долги в наследство

Срок принятия наследства по отечественному законодательству составляет шесть месяцев.

Отсутствие платежей по кредиту в этот период влечет за собой начисление штрафов и пени.

Для избежания штрафных санкций потенциальным наследникам важно продолжать вносить ежемесячные суммы или проконсультироваться с сотрудником банка о дальнейших действиях.

Смерть заемщика не является основанием, позволяющим банку требовать досрочного исполнения обязательств и изменять существенные условия договора.

Единственное, на чем имеют право настаивать сотрудники — продолжать вносить платежи согласно графику. Разрешение подобных споров с отделами по работе с клиентами или коллекторами возможно в судебном порядке.

Долги, унаследованные несовершеннолетними лицами, обязаны выплачивать их опекуны или родители в порядке, установленном законом. При этом права детей не могут быть ущемлены или нарушены.

Если долговое обязательство обеспечено залогом, он также переходит к наследникам. В таком случае один из способов погашения кредита — продажа имущества.

Банки охотно дают согласие на реализацию предмета залога в счет уплаты обязательства. Если вырученная сумма больше размера долга — банк не вправе требовать остаток средств. Взысканию подлежит строго оговоренная в договоре сумма с учетом процентов.

В квартире или доме, которые являются предметом наследования, могут на законных основаниях проживать лица, не являющиеся получателями новых прав после смерти владельца. Юридическая коллизия заключается в необходимости соблюдения конституционного права на жилье каждого, с одной стороны, и реализации наследственного имущества — с другой. Такие вопросы разрешаются в судебном порядке.

Независимо от даты фактического принятия наследства правопреемники отвечают по долгам с момента смерти заемщика.

Застрахованный кредит: условия освобождения от выплаты долга

Действие страхового договора в идеальной ситуации выглядит так: наследники не обременяются обязательствами по кредиту, а банку компенсируется сумма за счет страхового покрытия.

Если по договору финансовое учреждение является выгодополучателем — выплаты производятся непосредственно на счет банка. Если в соответствующем пункте указаны наследники — они вправе распоряжаться средствами по своему усмотрению. Это не обязательно должны быть выплаты сумм кредита.

На практике часто встречается другой сценарий. Главное условие страховиков — наличие страхового случая. О выплатах не будет идти речь, если причиной смерти являются:

- самоубийство

- венерические заболевания

- травмы, полученные при занятиях экстремальными видами спорта

- военные действия

- радиация

- пребывание в местах лишения свободы

Кроме того, страховики часто указывают в договоре обтекаемый пункт, примерное содержание которого звучит как сокрытие заемщиком хронических заболеваний на момент заключения сделки.

Опытные специалисты способны фактически любую причину смерти ассоциировать с болезнью, вызванной образом жизни. Например, если умер курильщик — значит имели место хронические проблемы с сердцем и легкими.

А частое пребывание на вечеринках может свидетельствовать о злоупотреблении алкоголем. Особенно этот аспект применяется, если участнику договора стало плохо именно во время подобных мероприятий.

Такого рода махинации можно предотвратить, сотрудничая с хорошо зарекомендовавшими себя известными компаниями. У них, как правило, больше сумма взносов, но выше результативность.

Второй вариант развития событий — страхового покрытия недостаточно для выплаты всей суммы долга и/или штрафных санкций. В этом случае остаток средств компенсируется банку наследниками на общих основаниях.

Наличие страхового договора — это возможность для наследников избежать обязательства выплачивать долг.

Каким образом влияет наличие поручителей по кредиту на обязанность наследников выплачивать долг

Если заемщик умирает, кто платит кредит без поручителя — ответ очевиден. Но участие последнего в договоре может повлиять на обязанности правопреемников и порядок взаимодействия.

youtube.com/embed/_KTdcQs9uJs?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

В соответствии с предписаниями ст. 367 ГК РФ поручитель только в том случае выплачивает обязательства по кредиту, если дал согласие нести ответственность за наследника, который стал новым должником. Соответствующий пункт может быть прописан в договоре. В этом случае долг погашается только в рамках доли наследства.

Если наследство по каким-либо причинам не нашло правопреемников ни по закону, ни по завещанию (отсутствие родственников или отказ), банк предъявляет требования поручителю по основному долгу и накопившимся претензиям. В этом случае должник имеет право претендовать на часть наследства, сопоставимую с размером невыплаченного кредита, для его покрытия.

Поручитель может выступать кредитором в отношении наследников, если до момента оформления правопреемства им был погашен кредит полностью или вносились частичные платежи.

В этом случае может быть применено право требования компенсации затрат, в том числе и в судебном порядке.

Выплата кредита после смерти основного заемщика является обязательством поручителя только если это прописано в договоре или отсутствуют правопреемники.

Обязательно ли погашать кредиты наследодателя

Погашение долгов

С юридической точки зрения наследники, оформившие свое право в установленном законом порядке, автоматически становятся не только владельцами имущества, но и должниками перед банком.

На них распространяются на общих основаниях положения Гражданского кодекса, в том числе регулирующие порядок обеспечения и выполнения договоров.

Принимать на себя финансовые обязательства или нет — вопрос индивидуальный.

Каждый наследник имеет право отказаться от полагающейся ему доли, в том числе и в пользу другого лица. То есть устранить собственное право наследования, что регламентировано ст. 1157 ГК РФ.

Процедура предусматривает обязательное оформление соответствующего акта об отказе и его нотариальное удостоверение.

Такое решение не имеет обратной силы.

Если документы на принятие наследства не были поданы в предусмотренный законом срок без уважительных причин, несмотря на получение соответствующего уведомления нотариуса — лицо считается добровольно не вступившим в наследство.

Если отказ не содержал конкретизации, в пользу кого он был сделан — банки выискивают другие способы закрытия кредитного дела умершего клиента. Если наследство никем не принято, оно считается выморочным и автоматически переходит государству.

Перед принятием решения важно оценить размер долга и характеристики наследуемого имущества. Если масштабы несопоставимы и кредит превышает сумму приобретаемых материальных благ — целесообразно вовсе не тратить собственное время.

Нежелание или отсутствие возможности выплатить долг является поводом для отказа от наследства.

Рекомендации потенциальным наследникам-должникам

Решая вопрос целесообразности вступления в наследство и его принятия важно помнить:

Кредитные обязательства умершего автоматически переходят вместе с имущественными благами. Банки прибегают ко всем допустимым методам для возврата средств, несмотря на замену должника. Напор и усердие сотрудников могут стать неожиданностью для нового участника правоотношений.

Банки прибегают ко всем допустимым методам для возврата средств, несмотря на замену должника. Напор и усердие сотрудников могут стать неожиданностью для нового участника правоотношений.

Требования вносить суммы по оплате кредита до вступления в наследство незаконны. Это право, но не обязанность. Срок принятия наследства равен шести месяцам и может быть продлен в исключительных случаях. Для потенциальных правопреемников часто становится полной неожиданностью список наследников.

Выплаты сумм до официального оформления прав могут стать напрасной тратой средств.

Важно помнить, что банк может приостановить действие кредитного договора и начисления процентов только после личного обращения потенциальных наследников. До этого момента финансовое учреждение на законных основаниях продолжает принимать меры по обеспечению выполнения обязательств, в том числе путем назначения пени и неустойки.

Обращаться к кредитору нужно незамедлительно после смерти наследодателя. Для этого необходимо предоставить подтверждающую справку. Если по каким-либо причинам этого сделать не удалось и неустойка уже начислена — можно в судебном порядке добиваться уменьшения суммы штрафных санкций или их устранения.

Для этого необходимо предоставить подтверждающую справку. Если по каким-либо причинам этого сделать не удалось и неустойка уже начислена — можно в судебном порядке добиваться уменьшения суммы штрафных санкций или их устранения.

Решая вопрос целесообразности принятия наследства важно сопоставить возможную выгоду и убытки.

Не теряет своей актуальности вопрос: если заемщик умирает, кто платит кредит если у него нет наследства? Вариантов несколько: родственник, которому важна репутация умершего (что случается исключительно редко), или поручитель при наличии соответствующего пункта в договоре.

Чаще всего кредит остается невыплаченным и списывается банком по внутренним правилам деятельности. Если в наследство никто не вступил, оно признано выморочным и перешло государству — банк стремится урегулировать вопрос уже на этом уровне.

Посмертное оформление необходимых документов о погашении кредита целесообразно осуществлять только после вступления в законную силу права наследования. Однако потенциальным правопреемникам важно обращаться в банк и предпринимать меры для приостановления начисления процентов и штрафных санкций. Это поможет избежать финансовых проблем и переплат в будущем.

О сроках взыскания долгов с наследников — на видео:

Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Кто должен платить за кредит после смерти заемщика?

Ипотека » Законы и суд » Кредит после смерти заемщика

Вопрос посмертного долга уже давно фигурирует среди юристов, поскольку сталкиваются с данной проблемой многие. Какие правила выплат и на чьи плечи ложатся кредитные обязанности умершего заемщика узнаем далее.

Также читайте, как можно избежать посмертного долга родственника, отказавшись от наследства.

Что нужно знать о «посмертных долгах»?

Наследникам умершего заемщика необходимо сначала вступить в права наследства.

В случае наступления смерти заемщика до момента выплаты займа вся финансовая ответственность за кредит ложится либо на поручителей, либо на наследников.

В данной ситуации многое зависит от нюансов, которые обусловливаются во время заключения договора.

Кто именно будет выплачивать кредит в случае смерти заемщика — банковскую компанию не интересует, главное чтобы финансовые выплаты регулярно поступали на счет.

В случае, если займ выплачивает наследник с переоформлением документов придется подождать до того времени, пока права на наследие не приобретут законной силы.

Как показывает практика данный процесс займет не меньше, чем пол года. За это время официальные наследники должны распределить между собой долги и имущество погибшего.

Важно отметить! Наследник имеет право оплатить займ родственника в размере полученного наследства. Так, если долг заемщика составляет 15 000 долларов, а полученное имущество оценивается пятью тысячами — лицо имеет право не выплачивать полную сумму кредита.

В случае с ипотечным кредитом, объект, который берет на себя обязательства по выплате полной суммы займа становится полноправным владельцем недвижимости. Также наследство умершего родственника может быть оформлено на несовершеннолетнее лицо, тогда все обязанности ложатся на официальных опекунов подростка.

Кто является наследниками первой очереди, в том числе, по долгам.При предварительной страховке кредита все выплаты берет на себя страховая компания, однако для этого случай должен быть признан, как страховой. Помимо этого также должны быть оплачены судовые задержки.

Банковские гарантии

Поскольку в финансовом возврате в первую очередь заинтересована банковская компания, при оформлении кредита клиента просят предоставить полис.

Пример полиса, оформленного в ПАО «Сбербанк»Страховым полисом называется официальный документ, который подтверждает страховку, выданную страховщиком.

Закона, который гарантирует обязательное предоставление страховки, в России нет. Однако наличие полиса гарантирует улучшенные проценты и условия их выплат.

Однако наличие полиса гарантирует улучшенные проценты и условия их выплат.

В страховом полисе застраховать можно не только свою жизнь, а и внести дополнительные средства для иных получателей.

Формы страхования кредита.

Если заемщик умирает, кто выплачивает кредит?

Как уже было сказано, кредитные обязательства после смерти человека переходят либо к наследнику, либо к поручителю. Однако в данной ситуации важную роль играет тип договора.

Так, если кредит брался под залог покупаемого имущества, ответственное лицо может сделать следующие действия:

- Полностью покрыть финансовые долги родственника и стать владельцем достояния.

- Продать имущество, тем самым снять с себя обязательства по выплатам и вдобавок получить какое-то количество финансовых средств.

Гораздо проще будет погасить тот займ, который застрахован.

Как работает система страхования жизни заемщика.

Однако многие страховые компании могут не признать смерть заемщика страховой, если летальный исход произошел во время военных действий или пребывания в колонии, в процессе экстремальных прыжков или другого вида небезопасного спорта, а также через хроническую болезнь.

Доказать противное будет довольно-таки сложно, именно поэтому специалисты советуют более тщательно относиться к выбору полиса и компании, которая предоставляет данные услуги.

Необходимо тщательно выбрать страховую компанию для оформления полиса.

Если умерший заемщик не был застрахован

В зависимости от ситуации, можно определить следующее развитие событий:

- Если в договоре обозначен один или несколько добровольных созаемщиков все ручательство по залогу банк передает указанным особям.

- Обозначенный в документе поручатель может взять обязанности по кредиту на еще не выплаченное наследованное имущество заемщика.

Наряду с этим он имеет полное право отсудить все достояние, за которое были выплачены личные средства.

Наряду с этим он имеет полное право отсудить все достояние, за которое были выплачены личные средства. - В качестве залога на кредит может быть указан некий материальный достаток заемщика. В таком случае родственники либо выкупают материальный залог, либо отдают на реализацию имущество. В процессе погашения задолженности от залога может остаться энная сумма денег, которую потом распределят между собой наследники.

:

Переход кредитного обязательства наследникам

Существует три причины, по которым наследник обязан погасить кредитную задолженность своего родственника:

- Если займ не застрахован.

- Займ выплачивается после того, как физическое лицо стало официальным наследником.

- Пределы выплаты должны в полной мере соответствовать закону.

Как можно принять наследство.Если наследник не указан в завещании — никто не имеет права заставить какого-либо родственника выплачивать кредитные средства за кредитозаемщика.

Исключение составляют те лица, которые обозначены в документе в качестве созаемщика или поручителя.

Также приемники имущества могут отказаться от достояния, в таком случае все имущество заемщика передается государству и банку для аннулирования долга.

Схема отказа от наследства.Однако опытные юристы не советуют отказываться от имущества, поскольку требования банка все равно будут предоставлены, а имущество будет полностью утрачено.

Мера ответственности наследников

Удобней всего погашать кредит имуществом кредитозаемщика. Если так, родственникам необходимо подать заполненное заявление о передаче имущества банку для уплаты задолженности. Однако такое решение ситуации возможно только, если займ оформлен под залог.

Еще одним решением ситуации может стать отказ от наследства. Данное решение будет выгодно в том случае, если кредитная сумма в несколько раз превышает наследственную.

Рекомендуем к просмотру видео:

Помимо этого, следует учитывать еще один нюанс: штрафы за несвоевременную оплату кредита. Так, родственники могут не знать о кредите, а штрафы на счет будут начисляться автоматически. Как еще один вариант: неустойка может начисляться еще при жизни заемщика.

Так, родственники могут не знать о кредите, а штрафы на счет будут начисляться автоматически. Как еще один вариант: неустойка может начисляться еще при жизни заемщика.

В таком случае ответственные лица могут подать иск в суд для выплаты только кредитной суммы, без взыскных начислений.

Погашение кредита умершего заемщика, если есть поручитель

Если вы являетесь созаемщиком и банк предоставил вам кредитные правоотношения — не бросайтесь сразу же выплачивать всю сумму займа.

Для начала узнайте, какие права вы имеете и какое наследство оставил после себя заемщик. Это надо для того, чтобы сократить неразумные растраты и найти самый подходящий и удобный для вас выход из ситуации.

Разница в ответственности поручителя и заемщика.Также важно учитывать, что договор по кредиту продолжает действовать даже в том случае, если наследники выплатили все долги родственника.

В основном, созаемщик имеет больше ответственности, чем поручитель.Для чего нужен поручитель и созаемщик.

Обязать поручителя погасить задолженность кредитозаемщика можно только в таких случаях:

- Если в договоре не указано лицо созаемщика, или прописанная уравновешенная ответственность обеих сторон (поручителя и созаемщика).

- Достояния заемщика недостаточно для погашения долгов, ибо погибший не оставил после себя никакого имущества.

- Предусмотренный залог полностью не покрывает кредитные растраты.

Банки предоставляют возможность оформить совместный кредит либо с законным супругом/супругой, или с родственником. Соответственно выплаты по нему ложатся в одинаковом количестве на обе стороны.

В случае гибели одного из созаемщика, физическое лицо имеет право на следующие действия:

- Предоставить нужные документы, которые свидетельствуют о смерти заемщика и перенять его обязанности на себя.

В таком случае заемщику придется погашать как свою часть кредита, так и своего родственника.

В таком случае заемщику придется погашать как свою часть кредита, так и своего родственника. - Найти еще одного созаемщика, который будет соответствовать всем критериям банка. При таком действии выплаченное имущество будет поделено между ответственными лицами за кредит.

- Созаемщик может отказаться выплачивать не свою половину долга. В таком случае представители банка осуществляют махинацию по продаже взятом в кредит имуществе (обычно это недвижимость: машина или квартира). За вырученные средства погашается кредитная сумма, а вложенные финансы заемщика возвращаются.

по теме:

Можно ли избежать выплат за умершего кредитозаемщика?

Избежать выплат по кредиту за умершего заемщика действительно вероятно, однако совершить это надо до того момента, как истечет определенный срок после смерти.

Отказавшись от выплат заемщика, наследник не вправе вступать в официальное право владения достоянием, поскольку оно будет передано для уплаты долга.

Будьте внимательны, после принятия постановления поменять решение нельзя.Статья Гражданского кодекса об ответственности по долгам наследодателя.

Ежели смерть получателя также наступила до периода полной уплаты кредита, его обязательства не передаются родным людям.

В определенных случаях, а именно безнадежной задолженности, банковские компании сами погашают весь долг. Однако такое случается крайне редко, в основном для кредитных выплат применяют оставшееся имущество покойного.

О нарушениях

Нарушения бывают как со стороны кредитодателя, так и кредитозаемщика:

- В первом варианте, ежели кредитор не заявляет о своих полномочиях более 6-ти месяцев — задолженность автоматически аннулируется.

- В другом варианте, наследник, получивший обязательство выплат и наследство от родственника, отказывается вносить плату и вместе с этим становится официальным правовладельцем на имущество.

При таких действиях представители банка подают иск в суд и передают дело в исполнительную службу. В результате нарушителя закона обязывают покрыть все судовые растраты, конфисковывают приобретенное достояние и привлекают к судебной ответственности.

В результате нарушителя закона обязывают покрыть все судовые растраты, конфисковывают приобретенное достояние и привлекают к судебной ответственности.

Важно напомнить, такие клиенты автоматически попадают в черный список компании, которая предоставляет финансовые услуги.

Заключение

Подытоживая, можно отметить, что осуществить процесс кредитных выплат по умершему заемщику не так-то и просто.

Обратите внимание на видео:

Однако, если предварительно застраховать или обозначить залог для кредита — разрешить ситуации с невыплаченным кредитом усопшего будет гораздо проще.

Также нотариусы советуют своевременно выплачивать все задолженности, а также внимательно читать пункты договора при оформлении ипотеки или другого займа.

Особо не рекомендуется использовать махинационные ходы для запутывания и увиливания от финансовой ответственности перед банком.

Ипотека » Законы и суд » Кредит после смерти заемщика

Кто платит кредит в случае смерти заемщика?

Современный финансово-кредитный рынок предлагает такой широкий ассортимент банковских продуктов, что многие граждане даже не задумываются и оформляют займы. Жизнь же невозможно спланировать, разложив все события по полочкам – как правило, сценарий может резко измениться в один миг. Случайности, трагедии и болезни – те факторы, предусмотреть которые невозможно.

Кто выплачивает кредит в случае смерти заемщика? Ответ на этот вопрос является однозначным: порядок расчетов с банком прописан в кредитном договоре – документе, регламентирующим взаимоотношения двух сторон (Банка и заемщика). Родственникам и наследникам умершего ссудополучателя необходимо знать некоторые нюансы, способные изменить ситуацию с гашением долга.

Мера ответственности наследников умершего заемщика

Долг по кредиту после смерти заемщика оплачивают наследники, мера ответственности которых равна доли в наследстве усопшего.

Об этом говорит Гражданский кодекс РФ, а конкретнее – его статья 1175.

Порядок погашения кредитного долга необходимо обсудить всем наследникам ДО вступления в свои права, в противном случае распределять обязательства усопшего придется в рамках судебного производства.

Легче всего гасится кредит, оформленный под залог собственности – данное имущество реализуется и договор закрывается.

В данном случае наследники подают заявление в банк о смерти заемщика, образец документа можно отыскать в Интернете или попросить в самом учреждении банка.

Кредитная организация при получении такого заявления приступает к реализации залогового имущества. Если заем не имеет обеспечений, долги умершего его наследникам придется выплачивать денежными средствами.

Существенной проблемой взыскания долгов банков в 2018 году становится начисление умершему пеней и штрафов за несвоевременное погашение кредита.

Наследники могут быть просто не в курсе наличия кредитного договора, а схема начисления пеней в любом банке – налаженный до автоматизма процесс.

Данная ситуация легко разрешается в судебном порядке – наследники могут потребовать лишь уплаты основой суммы задолженности, а все начисленные штрафные санкции и пени за просрочку банку придется списать на убытки.

Важно: начисление штрафов за несвоевременную оплату кредита должно прекратиться со дня смерти заемщика. И еще один нюанс: если сумма банковского кредитного долга превышает стоимость наследуемого имущества, нет резона вступать в свои права и открывать наследственное дело. В этом случае родственники усопшего просто в законном порядке отказываются от получения наследства.

Резюме

Не всегда наследники в случае смерти близкого родственника обретают материальные выгоды. При наличии большого числа кредитов, особенно с залогом наследуемого имущества, целесообразно не вступать в права наследника и своевременно отказаться от имущества усопшего заемщика.

Кто обязан выплачивать кредит, при смерти заемщика? Что будет, если займ застрахован?

Выплата кредита при факте смерти должника ложится на созаемщиков, поручителей, страховые компании или на лица, являющие наследниками умершего. Это касается всех видов займов: потребительский кредит, ипотечный или авто.

Это касается всех видов займов: потребительский кредит, ипотечный или авто.

В каких случаях кредит переходит по наследству

В первую очередь нужно тщательно изучить кредитное соглашение и определить, кто выплачивает кредит в случае смерти вашего родственника. Очень часто при оформлении привлекаются поручители. Именно на них ложатся обязательства по погашению. Также если нет наследства, то долг погашается страховой компанией или списывается банком, как безнадежный.

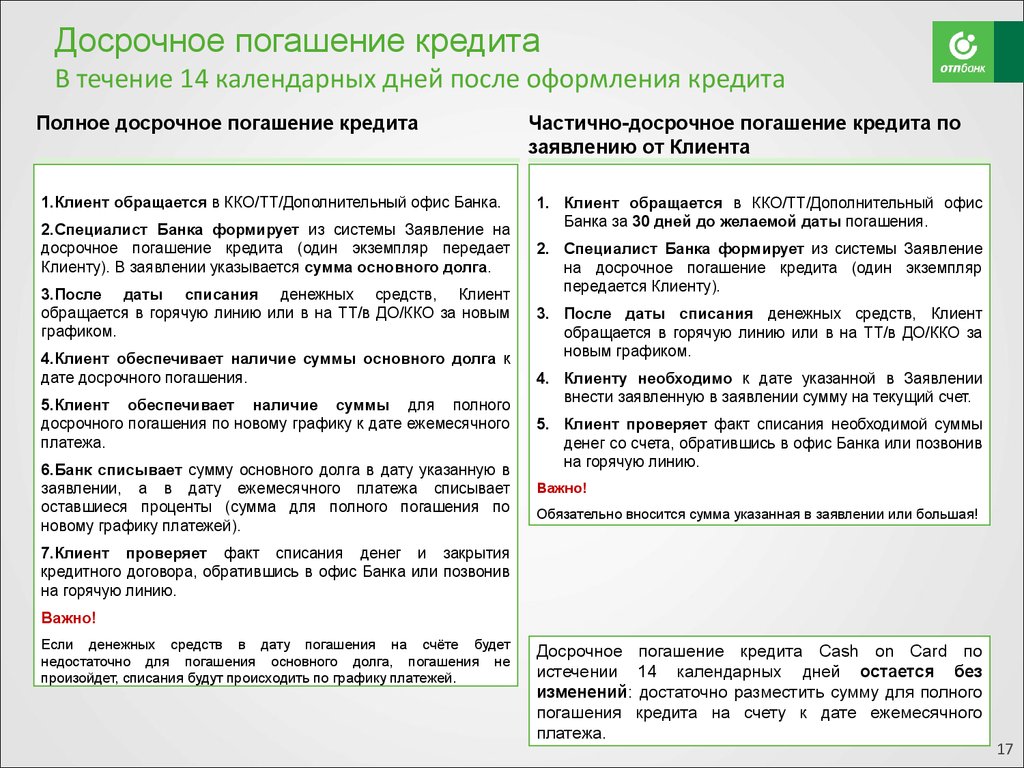

По наследству переходит не только имущество, но и обязательства. Оплачивать задолженность в полном объеме должны наследники. Кредит умершего можно погасить единовременно или частями, при этом с банком подписывается дополнительное соглашение.

Должен ли наследник платить проценты по кредиту? Нет, он погашает лишь тело кредита и начисленные проценты на дату гибели. Нельзя забывать о том, что банк необходимо уведомить о факте смерти и предоставить свидетельство, этот факт подтверждающее. В этом случае начисление процентов на кредит умершего прекращается, и сумма фиксируется до момента появления наследных лиц.

Должны ли родственники выплачивать кредит за умершего

Когда человек умер, при наличии кредиторской задолженности его семья волнуется больше всех. Но должны ли родственники выплачивать кредит за умершего? Бытует мнение, что за умершего родственника погашает кредиторскую задолженность его семья, но оно ошибочно.

Некоторые банки действуют нечестно и пытаются договориться с супругой или детьми о погашении, обещая списать часть долга умершего заемщика. Такие действия рассчитаны на финансовую неграмотность и не являются законными. На самом деле оплата кредита после смерти ложится на наследников.

Исключительно на них, невзирая на степень родства.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

Могут дети выплачивать кредит за родителей или внучатые племянники за двоюродного дедушку только в том случае, если они вступили в права наследства.

В других ситуациях кредитор не может требовать от семьи усопшего вернуть кредит при смерти заемщика, даже от близких членов семьи, если наследниками они не являются (такое возможно, если была составлена официальная, заверенная нотариусом бумага, по которой наследство переходит конкретному лицу, не являющемуся близким родственником).

Должны ли поручитель выплачивать кредит за умершего

Поручителей обычно привлекают при оформлении крупных займов. Они являются участниками сделки, подписывают договор поручительства, в рамках которого несут обязательства перед банком. Должен ли поручитель оплачивать долг после гибели заемщика? Да, должен. Но на практике поручители обычно обращаются к родственникам усопшего, и ситуация может обернуться следующим образом:

родственники соглашаются выплатить долг, обращаются в банк, где подписывается новый договор на кого-то из них;

родственники отказываются платить и отказываются от наследства, в этой ситуации поручитель оплачивает займ и может потребовать возместить свои расходы – это может быть реализация имущества, принадлежавшего должнику.

Сегодня без поручителей заключаются кредитные сделки только на относительно небольшие суммы. Банки страхуются, поэтому стараются предусмотреть все детали, в том числе смерть должника.

Так они снимают вопрос, кто должен выплачивать долг.

Независимо от того, обязан ли поручитель оплачивать долг кредиторам, при гибели поручителя его обязательства по договору поручительства не переходят на его близких лиц-наследников.

Можно ли не выплачивать кредит после смерти заемщика

Вариант, когда займ усопшего можно не возвращать, есть. Если посмотреть, на кого возлагается необходимость оплаты долга, то можно сделать вывод – чаще всего она возлагается на родственников, точнее – наследников. Если никто не вступает в права наследства, договором не предусмотрены поручители или созаемщики, отсутствует страховка, то погашать долг необязательно.

Наследники должны будут оплатить займ в следующих ситуациях:

если задолженность не была погашена страховой компанией;

если наследник вступил в права наследства;

если наследников несколько, каждый из них отвечает по погашению займа усопшего в рамках части полученного наследства

В случае, когда человек взял кредит и скончался, банк проводит проверку и выясняет, есть ли лица, на которые можно возложить обязанность по оплате займа согласно законодательству РФ.

Если таковых нет, происходит списание долга в связи со смертью. Родственникам умершего не стоит переживать, если им придет повестка в суд.

Суд не обяжет выплачивать долг без документального подтверждения факта получения наследства.

Начисляются ли проценты после смерти заемщика

По действующим нормам законодательства РФ, банк не может начислять по займу усопшего проценты или штрафы.

Проценты по кредиту, если умер заемщик, начисляются до тех пор, пока банк не будет поставлен в известность о гибели заемщика и не будет предоставлено документальное подтверждение.

Только в этом случае их начисление будет приостановлено. Датой, когда начисление процентов по кредиту останавливается, становится дата смерти, указанная в свидетельстве.

Если кредит застрахован

Страхование жизни заемщика выгодно банку и значительно снижает риски кредитования. Поэтому большая часть кредиторов предлагает пониженные процентные ставки при оформлении страховки.

Но это не дает полной гарантии того, что страховщик выплатит задолженность. Кто выплачивает кредит в случае смерти заемщика если застрахован? Ответственность за это ложится на страховую компанию, но не всегда.

Существует ряд причин, по которым в страховом возмещении могут отказать, даже если кредит застрахован.

Страховка не выплачивается в таких случаях гибели:

в тюрьме;

на войне;

от радиации;

из-за самоубийства;

от хронической болезни, которая была скрыта;

другие случаи.

Проще говоря, если смерть наступила при так называемом не страховом случае, то страховщики могут увильнуть от выплаты остатков кредита.

В других случаях, если человек взял кредит и скончался, страховая платит.

Несмотря на то, что страховые компании пытаются минимизировать свои расходы, не платить они не могут – если факт смерти зафиксирован, а ее причина входит в перечень подлежащих страхованию.

Большинство банков сотрудничает с крупными и авторитетными компаниями, которые не хитрят, не злоупотребляют страховкой и смертью заемщика и исправно выполняют свои обязательства.

Как быть с ипотекой?

Ипотечный займ долгосрочный и может выдаваться на 20-30 лет.

За это время заемщик может умереть, и банки стараются снизить риски невозврата, оформив страховку – она в 99 % обязательна при ипотеке (хотя открыто вам этого не скажут – просто откажут в оформлении, сославшись на право банка давать кредит или не давать).

Это решает проблему, и в случае гибели должника страховая компания погашает долг. Но законодательство РФ запрещает заставлять оформлять личную страховку против воли заемщика, а многие стараются экономить и не оформляют полис. В случае форс-мажора это может обернуться печальными последствиями.

В случае смерти заемщика по ипотеке обязательства по ее погашению ложатся на наследников. Они должны внести остаток задолженности, взамен чего получают в наследство недвижимое имущество.

Если наследников нет или они отказываются от наследства, банк может в судебном порядке изъять квартиру, которая является залогом, с целью ее реализации, чтобы погасить кредит после смерти заемщика.

Так же нужно узнать как проходит регистрация договора ипотеки который являеться очень вамжным документом.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Обязан ли наследник выплачивать кредит умершего?

Кончина тетушки, которая оставила после себя квартиру, — это для наследников не всегда означает путь к возможному богатству, пусть и в связи с таким печальным известием. Вместе с ценной недвижимостью родственница могла оставить долги (например, взяла кредит на покупку телевизора), а также неразбериху в коммунальных выплатах. Давайте выясним, обязан ли наследник выплачивать кредит умершего, будь то рассрочка в магазине бытовых товаров либо заем в банке, и те же не выплаченные вовремя коммунальные долги. Также мы постараемся объяснить, на каких условиях можно избежать выплат долгов умершего при вступлении в наследство.

Кто выплачивает кредит умершего заемщика?

Часто случается, что, как только наследники 1-й очереди узнают, что вместе с наследством умерший родственник им оставил и долги, то первое решение, которое приходит на ум при незнании юридических нюансов, — это отказаться от права вступления в наследство. Но выплачивают ли кредит родственники умершего?

Прежде всего, нужно учесть, что, как только кредитодателю станет известно о смерти заемщика, начисление процентов по кредиту останавливается. Поэтому, чем скорее наследники первой очереди уведомят финансовые институт о случившемся, тем меньше будет сумма выплат по задолженностям. Срок принятия наследства – полгода, именно на такое период заем замораживается. По истечении полугода вступившим в наследство родственникам стоит урегулировать взаимоотношения с кредиторами и наладить выплаты по кредитам. Когда наследники отказываются возвращать заем и проценты по нему, кредитор может обратиться в суд, такое право ему дает законодательство Украины.

Кто же является наследниками первой очереди:

- Супруг (а) умершей. Должен ли наследник выплачивать кредиты умершего? Да, должен, если брачные обязательства в силе, и супруги не в разводе. Даже несовместное проживание супругов, находящихся не в разводе, не освобождает от выплаты долгов. Для тех, кто жил раздельно, но не оформил развод официально, единственный путь не повесить на себя долговые обязательства умершего супруга(и) – помощь юристов и обращение в суд.

- Родители бездетных холостяков. Обязаны ли наследники выплачивать кредит умершего в такой ситуации? Как правило, в таких случаях кредиторам может быть выгоднее списать долг умершего заемщика, но только при условии, что заем был соответствующим образом застрахован. Сумма страховых выплат, которую получит кредитор, может оказаться больше, нежели ли выплаты процентов по займу умершего сына (дочери).

Что же касается долгов по коммунальным расходам, то недвижимость передается наследнику, увы, и с долгами по коммуналке. И, уже наследник сам решает, насколько будет прибыльным такое наследство после выплаты всех долгов по квитанциям за газ, свет и воду, и стоит ли принимать такое наследство. Если же о долгах за квартиру стало известно после того, как вы вступили в наследство, то задолженность по коммуналке придется погасить в любом случае.

И, уже наследник сам решает, насколько будет прибыльным такое наследство после выплаты всех долгов по квитанциям за газ, свет и воду, и стоит ли принимать такое наследство. Если же о долгах за квартиру стало известно после того, как вы вступили в наследство, то задолженность по коммуналке придется погасить в любом случае.

Пути решения вопроса с проблемным наследством:

- Не вступать в наследство. Через полгода все активы умершего перейдут государству.

- Оценить выгоду вступления в наследство после выплаты всех долгов. Согласитесь, даже задолженность по коммуналке за полгода будет мизерной в сравнении со стоимостью самой недвижимости. К тому же, такой долг можно довольно-таки легко выплатить, взяв, к примеру, мгновенный кредит в СС Лоан.

Очень важный нюанс: банки требуют выплаты по долгам в течение полугода после того, как узнали о смерти заемщика либо в течение года по окончанию действия договора кредитования. Если наследник не знал о займе, а указанный срок истек – у вступившего в наследство есть право не делать выплаты по долгам.

Кто выплачивает микрозайм в случае смерти заемщика?

После смерти человека практически всегда встает вопрос о наследстве. Важно понимать, что получение на законных основаниях собственности умершего — не всегда выгодно. Вступление в наследство предполагает не только получение имущества усопшего, но и ответственность по взятым им на себя долговым обязательствам перед кредитными организациями (статья 1175 ГК РФ). С этими долгами рекомендуется разобраться в ближайшее время, во избежание негативных последствий.

Если личных накоплений на выплату непредвиденной задолженности недостаточно, можно обратиться к помощи онлайн микрозаймов. Особенностью данной организации является индивидуальный подход к каждому клиенту.

В любом законопроекте предусмотрены исключения, в том числе и в статье 1175 ГК РФ:

- после вступления в наследство человек не обязан отвечать всем своим материальным состоянием перед государством и коммерческими структурами;

- проценты по оформленному кредиту будут начисляться независимо от состояния здоровья должника, ведь в случае смерти наследник будет обязан погасить образовавшуюся задолженность;

- вступивший в наследство имеет законные основания оплачивать долги усопшего в соответствии с условиями кредитного договора, в противном случае он может подать исковое заявление в суд, если кредитор требует единовременного погашения долга.

Важно! Если наследник долгое время оставался в неведении, то это не является причиной для остановки начисления штрафов и процентов по кредиту или займу.

При отказе от оплаты задолженности кредитор может подать заявление в суд. В свою очередь, наследник заемщика вправе оспорить сумму долга, ссылаясь на статью 330 ГК РФ. Судом будет принято во внимание то, что платежи не поступали кредитору своевременно из-за смерти заемщика. В лучшем случае все штрафные начисления и проценты будут списаны, а график платежей пересмотрен по требованию наследника.

Если вступление в наследство не оформлено, то и выплачивать долги кредиторам вместо усопшего родственника потенциальные наследники не обязаны. Но если родственник подписал все соответствующие документы, он тем самым принял на себя ответственность за исполнение долговых обязательств усопшего перед коммерческими организациями.

Внимание! Практически все банки предлагают клиентам при оформлении кредита оформить страховку. В этом документе указан пункт, в соответствии с которым долг будет списан при подтверждении факта смерти должника. Если при оформлении кредита или займа заемщик позаботился о страховании, то наследнику будет достаточно предъявить в банк свидетельство о смерти. Если кредитор продолжит требовать возврат выданной суммы, то можно смело обращаться в суд.

В этом документе указан пункт, в соответствии с которым долг будет списан при подтверждении факта смерти должника. Если при оформлении кредита или займа заемщик позаботился о страховании, то наследнику будет достаточно предъявить в банк свидетельство о смерти. Если кредитор продолжит требовать возврат выданной суммы, то можно смело обращаться в суд.

Перед принятием наследства рекомендуется убедиться в отсутствии долговых обязательств усопшего, либо быстро погасить образовавшуюся задолженность перед кредитором. Игнорирование долга усопшего может привести к ряду негативных последствий, поэтому лучше не скрываться от кредиторов и оперативно рассчитаться с долгами.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.14ecef50.1622567279.d3aea71

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерные запросы. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Что происходит со студенческой ссудой после смерти?

Если у вас есть студенческие ссуды, иногда может казаться, что этот долг будет преследовать вас всю жизнь. Вы можете беспокоиться о том, что ваша студенческая задолженность даже переживет вас, или задаваться вопросом, что с ней случится, если вы умрете.

Вы можете беспокоиться о том, что ваша студенческая задолженность даже переживет вас, или задаваться вопросом, что с ней случится, если вы умрете.

Хотя это немного болезненная тема, вы должны понимать, что происходит со студенческими ссудами после смерти. Вооружившись этими знаниями, вы сможете защитить себя и своих близких, которые могут разделить ответственность за ваши студенческие ссуды, от немыслимого.

Задолженность студента после смерти

Так что происходит с студенческими ссудами после смерти?

Для студенческих ссуд ответ может отличаться от того, как обрабатываются другие долги после смерти, но в конечном итоге это зависит от типа студенческих ссуд, которые у вас есть.

Федеральные студенческие ссуды

Все федеральные студенческие ссуды подлежат погашению в случае смерти заемщика, что является важным преимуществом федеральных студенческих ссуд.

Федеральные студенческие ссуды не передаются никому из членов вашей семьи или даже вашего имущества. Если вы умрете, ваш федеральный студенческий долг будет полностью прощен и больше никому не принадлежит и не должен.

Если вы умрете, ваш федеральный студенческий долг будет полностью прощен и больше никому не принадлежит и не должен.

Кто-то должен будет предоставить доказательство смерти обслуживающему персоналу студенческого ссуды, управляющему долгом, чтобы получить его после смерти.

Такая же защита распространяется и на родительские ссуды PLUS. Этот студенческий долг погашается, если родитель, владеющий этими ссудами, умирает. Кроме того, родительские ссуды PLUS также выплачиваются в случае смерти студента, образование которого финансировалось за счет этих ссуд.Взаимодействие с другими людьми

Частные студенческие ссуды

Частные студенческие ссуды обеспечивают гораздо меньшую защиту заемщиков. Это включает защиту студенческих ссуд заемщикам после смерти, поскольку частные кредиторы не имеют юридических обязательств аннулировать или погашать студенческие ссуды в случае смерти заемщика.

Некоторые частные кредиторы, в том числе Салли Мэй, погашают или отменяют текущий остаток студенческого долга после смерти заемщика. Просмотрите свое кредитное соглашение, чтобы узнать, содержит ли оно какие-либо подробности о том, как обрабатываются частные студенческие ссуды в случае смерти. .

Просмотрите свое кредитное соглашение, чтобы узнать, содержит ли оно какие-либо подробности о том, как обрабатываются частные студенческие ссуды в случае смерти. .

Если кредитор не погасит ссуду, остаток не исчезнет. Вместо этого непогашенные долги передаются в собственность или совокупность активов, пассивов и долгов, ранее принадлежавших умершему.

Урегулирование наследства осуществляется посредством процесса завещания, который включает в себя этап погашения и погашения непогашенных студенческих ссуд, долга или обязательств. Если в имуществе недостаточно денег для погашения всего долга, обычно долг остается невыплаченным. Но он не передается кому-то, кто не несет никакой другой юридической ответственности по долгу.Взаимодействие с другими людьми

Совместные студенческие ссуды

Однако в некоторых случаях живое лицо может иметь юридическое обязательство выплатить студенческую ссуду. Это наиболее распространено для совместно подписанных частных студенческих ссуд, по которым и основной заемщик, и сторона, подписавшая договор, несут юридическую ответственность за погашение.

В глазах частного кредитора как заемщик, так и со-подписант несут равную ответственность за выплату студенческой ссуды.

Обычно основным заемщиком является тот, кто выплачивает ссуду, но если они этого не делают, погашение этого долга ложится на совладельца.Это может включать случаи, когда основной заемщик не может погасить студенческую ссуду, потому что он ее сдал.

Смерть соавтора студенческой ссуды также может вызвать проблемы. Некоторые частные соглашения о ссуде на обучение содержат положения о том, что кредитор автоматически переводит студенческий ссуду в невыгодное положение в случае смерти соавтора — даже если заемщик производит последовательные платежи. После этого кредитор может потребовать немедленную выплату полного остатка по ссуде, создавая трудности для заемщика.

Эти пункты стали менее распространенными, но их все же следует соблюдать, если у вас есть совместные студенческие ссуды.Взаимодействие с другими людьми

Студенческая ссуда супруге (-е)

Как правило, живущий супруг не несет юридической ответственности за выплату студенческой ссуды, принадлежащей умершему супругу. Однако есть некоторые исключения, например, когда супруг (а) подписал ссуду совместно.

Однако есть некоторые исключения, например, когда супруг (а) подписал ссуду совместно.

От супруга также может потребоваться выплатить частную студенческую ссуду умершему партнеру, если он проживает в штате с общественной собственностью. К таким штатам относятся Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин.

В штатах с общинной собственностью переживший супруг может использовать общественную собственность или совместно используемые активы для погашения студенческой ссуды умершего супруга.

Как сообщить о смерти студенческому кредитору

После смерти близкого человека требуется много шагов, чтобы уладить дела умершего. Это включает в себя этап сообщения о смерти студенческим кредиторам, другим кредиторам и даже бюро кредитной информации.

В случае федеральных студенческих ссуд, например, член семьи или другое уполномоченное лицо должны предоставить доказательство смерти обслуживающей студенческой ссуде для погашения долга. Приемлемые доказательства смерти могут включать:

Приемлемые доказательства смерти могут включать:

- Свидетельство о смерти

- Свидетельство должностного лица окружного клерка

- Письмо от распорядителя похорон или члена духовенства

- Подтверждение через кредитное бюро или Управление социального обеспечения

Однако должники и кредитные агентства могут потребовать другие документы или иметь свои собственные правила и процедуры регистрации случаев смерти заемщиков. Агентство кредитной информации Experian, например, требует и доказательства смерти, и доказательства того, что лицо, сообщающее о смерти, уполномочено действовать от имени умершего.Взаимодействие с другими людьми

Обратитесь к студенческому кредитору или обслуживающему персоналу, чтобы узнать больше о процессе регистрации смерти заемщика. Также разумно поработать с исполнителем наследственного дела, чтобы убедиться, что эти шаги выполняются надлежащим образом, и лицом, наделенным полномочиями сделать это.

Разъяснение по страхованию жизни

кредитов | Страховые полисы

Полезная информация о кредитном страховании жизни

Вероятно, у вас уже есть полисы автострахования и страхования домовладельцев. Кроме того, вы, вероятно, застрахованы от болезней и страхования жизни. У вас может быть даже страховка на домашних животных для ваших любимых пушистых друзей. Итак, напрашивается вопрос: Вам тоже нужно кредитное страхование жизни ?

Кроме того, вы, вероятно, застрахованы от болезней и страхования жизни. У вас может быть даже страховка на домашних животных для ваших любимых пушистых друзей. Итак, напрашивается вопрос: Вам тоже нужно кредитное страхование жизни ?

Давайте проясним некоторую путаницу и дезинформацию, которая существует в отношении этой малоизвестной политики покрытия. Прочтите все, что вам нужно знать о кредитном страховании жизни.

1. Кредитное страхование жизни — а не страхование жизни

Их имена почти идентичны, и оба вида страховых полисов производят выплаты в случае смерти.Но на этом сходство заканчивается.

Страхование жизни покрывает страхователя и производит выплаты оставшимся в живых после их смерти.

Кредитное страхование жизни покрывает крупную ссуду и приносит пользу ее кредитору, выплачивая оставшуюся часть ссуды, если заемщик умирает или становится инвалидом до того, как ссуда будет выплачена полностью.

Вот как это работает: заемщик берет ипотеку на новый дом и открывает полис кредитного страхования жизни по этой ссуде.Заемщик платит ежемесячную премию в счет полиса, которая часто включается в ежемесячные платежи по ссуде. Если заемщик становится инвалидом навсегда или умирает до выплаты ипотеки, по полису кредитного страхования жизни будет полностью выплачена оставшаяся часть ссуды. Право собственности затем будет передано в собственность заемщика, а в конечном итоге — к их бенефициарам и наследникам. Таким образом, семье заемщика не нужно беспокоиться о покрытии ипотечных платежей после ухода страхователя.

Кредитное страхование жизни предлагается только кредиторами по крупным займам, таким как жилищные займы и автокредиты.

2. Кредитное страхование жизни стоит дороже, чем традиционное страхование жизни

По сравнению с традиционным страхованием жизни риск, связанный с кредитным страхованием жизни, выше, поэтому страховые взносы по кредитному страхованию жизни выше. Стоимость страхования будет снижаться по мере выплаты долга заемщиком, но премия останется постоянной, что часто приводит к убыткам для держателя полиса.

Стоимость страхования будет снижаться по мере выплаты долга заемщиком, но премия останется постоянной, что часто приводит к убыткам для держателя полиса.

Риск, связанный с кредитным страхованием жизни, лежит на держателе полиса. Любой, кто берет в долг крупную ссуду, может иметь право на кредитный полис страхования жизни. В то время как страхование жизни учитывает возраст, образ жизни и общее состояние здоровья держателя полиса, кредитное страхование жизни не требует от застрахованного пройти медицинское обследование или предоставить свою историю болезни страховой компании.

3. Полис может не покрывать всю ссуду

Прежде чем оформить кредитный полис страхования жизни, проверьте законы своего штата.Несколько штатов установили собственных лимитов на выплаты по кредитному страхованию жизни. В зависимости от индивидуальных обстоятельств это может означать, что кредит не будет полностью покрыт полисом. Например, в Нью-Йорке максимальный размер выплаты по страхованию жизни по кредитам установлен в размере 220 000 долларов для ипотечных кредитов и 55 000 долларов для других ссуд. Таким образом, если ваш дом или автомобиль связаны с ссудой, превышающей эти соответствующие значения, будет часть ее, которая не покрывается.

Таким образом, если ваш дом или автомобиль связаны с ссудой, превышающей эти соответствующие значения, будет часть ее, которая не покрывается.

4. Некоторые кредиторы требуют кредитного страхования жизни

Иногда выбор покупки полиса кредитного страхования жизни не зависит от заемщика.В некоторых случаях кредитор потребует от заемщика открыть кредитный полис. Обычно это происходит с ипотечными ссудами, когда заемщик вкладывает менее 20 процентов стоимости ссуды на дом. Положительным моментом здесь является то, что через несколько лет, когда заемщик будет владеть большим капиталом в доме, он может спросить кредитора, могут ли они теперь отменить полис.

5. Кредитное страхование жизни может быть для вас по двум причинам

При поиске страхового покрытия для своих близких после смерти обычно рекомендуется традиционное страхование жизни.Страховые взносы, как правило, доступны по цене, а покрытия обычно достаточно для ваших нужд. И наоборот, в случае кредитного страхования жизни премии высоки, и основным бенефициаром является кредитор. Вы также будете платить такую же высокую премию за покрытие, которое неуклонно снижается в течение срока действия полиса.

И наоборот, в случае кредитного страхования жизни премии высоки, и основным бенефициаром является кредитор. Вы также будете платить такую же высокую премию за покрытие, которое неуклонно снижается в течение срока действия полиса.

Однако есть две основные причины, по которым кто-то может заключить договор кредитного страхования жизни вместо традиционного.

- Кредитное страхование жизни позволяет обойти проблемы исключения.Исключения из покрытия стандартных полисов страхования жизни могут быть обширными. Однако при кредитном страховании жизни страхование покрывает ссуду, а не физическое лицо. Следовательно, проблемы исключения возникают редко.