Кто должен вернуть кредит после смерти: Верховный суд рассказал, что избавит от кредита в наследство

С собой не заберёшь. Что происходит с деньгами россиян после смерти

Что происходит с ценными бумагами

Акции, облигации и прочие ценные бумаги тоже переходят по наследству. «Но важно учитывать, что вечно акции ждать не будут, — подчёркивает экономист, бывший управленец в Сбербанке и ВТБ Александр Клишин. — Эмитент (тот, кто выпустил акцию. — Прим. «Секрета») вправе потребовать признать их выморочным имуществом и передать в собственность государству».

Для этого он обращается в суд или к нотариусу за признанием права наследования, объясняет юрист Яна Гостева. Но, так как порядок передачи этого имущества государству определяется законом, которого до сих пор не существует, процесс стал «предметом научных исследований в области юриспруденции», подчёркивает Роман Степовой. То есть юристы сами до конца не понимают, как это должно происходить. В пресс-службе ЦБ никаких разъяснений по этому вопросу не дали.

Важный нюанс: ценные бумаги на счёт наследника поступают без учёта расходов на их покупку, поэтому при их продаже придётся платить налог на доход со всей суммы сделки, а не только от прибыли, отмечает ведущий финансовый консультант компании «Личный капитал» Борис Кожуховский.

Что происходит с «налом»

Все наличные деньги умершего также должны быть включены в состав наследства. Если наследников несколько, то нашедший деньги должен сообщить о них остальным, а также нотариусу. А дальше — ждать завершения наследственного производства.

«Но это идеальный вариант, который, к сожалению, в моей практике встречался нечасто», — подчёркивает Роман Степовой. «Присвоить себе эти средства не составит никакого труда, — отмечает он. — Но если наследники знают об этой сумме и могут доказать её наличие, исчезновение денег может служить основанием к возбуждению уголовного дела».

Если наследников нет, а деньги нашёл посторонний человек, по закону он должен заявить о находке в полицию или в орган местного самоуправления. В реальности так мало кто делает. Но оставить деньги себе — значит украсть их, напоминает руководитель уголовной практики юридической компании «BMS Law Firm» Александр Иноядов. За такую кражу можно получить до двух лет лишения свободы.

Человек может заявить о найденном кладе и законно получить причитающиеся 25% от общей суммы, говорит юрист и судебный эксперт Юрий Капштык. Но это скорее исключение, чем норма поведения, добавляет он.

Но это скорее исключение, чем норма поведения, добавляет он.

Что происходит со счетами за границей

Если у покойного были счета за границей, то о них нужно сообщить нотариусу, чтобы он направил в банки соответствующий запрос. По словам Юрия Капштыка, делать запросы в ключевые иностранные банки очень трудоёмко и проблематично.

Финансовая культура за границей иная, и банки, скорее всего, сами будут со временем искать «пропавшего» клиента и его родственников.

Если стороны не найдут друг друга, дальнейшую судьбу денег будут решать по законам страны, где находится банк, говорит Степовой. А если наследник жил в России, то теоретически наше государство может применить норму о выморочном имуществе и потребовать деньги себе, отмечает ведущий юрист ЕЮС Юрий Телегин.

Наследуем… задолженность — PRAVO.UA

Когда речь заходит о наследовании, то первое, что приходит в голову, это обретение прав на квартиру, машину или хотя бы на небольшой депозит в банке. Но, к величайшему сожалению наследников, наследодатели оставляют им не только различные материальные блага, но и долги. А раз есть долг, то в скором времени обязательно даст о себе знать и кредитор, который потребует возвращения этого долга.

А раз есть долг, то в скором времени обязательно даст о себе знать и кредитор, который потребует возвращения этого долга.

Сегодня, во время стремительного роста рынка кредитования физических лиц, чаще всего такими кредиторами оказываются банки. И вот после смерти должника в банке возникает совсем не риторический вопрос «Что делать?». И, как показывает практика, ответы на него бывают кардинально противоположными — от требования к наследникам подписать договор о переводе долга по кредитному договору до списания задолженности со ссылкой на статью 608 Гражданского кодекса Украины (ГК) на основании того, что данное обязательство неразрывно связано с личностью должника и прекращается с его смертью.

Чтобы определиться, прекращаются ли обязательства по кредитному договору после смерти должника, необходимо выяснить, можно ли его отнести к неразрывно связанным с личностью должника. Понятие обязательства, неразрывно связанного с личностью должника, ГК не раскрывает, вместе с тем в ряде статей прямо предусматривает случаи прекращения обязательства в связи со смертью должника: статья 781 — прекращение договора найма в связи со смертью нанимателя, если другое не установлено договором или законом; статья 835 — смерть пользователя вещи по договору ссуды; статья 1008 — прекращение договора поручения в случае смерти доверителя или поверенного и т. п.

п.

Обобщив приведенные примеры, можно сделать вывод, что в них личность должника для кредитора имеет значение, поскольку он проникается тем, бережно ли должник будет относиться к предоставленному ему имуществу, учитывает отношения между ним и должником, поскольку предоставляет вещь в безвозмездное пользование, чем оказывает должнику услугу, оценивает качества должника, когда доверяет представлять его в тех или иных правоотношениях. В то же время кредитный договор носит публичный характер. Отсюда вывод, что возврат долга по кредитному договору не является неразрывно связанным с личностью должника.

Следовательно, если обязательство не прекращается, а продолжает существовать, то должен появиться новый должник. Вариантов банки предлагают два — либо им будет наследник, либо третье лицо, добровольно согласившееся платить долг умершего должника по определенным своим соображениям. С одним из этих лиц банк заключает договор о переводе долга (с чем я кардинально не согласна, но об этом ниже). Считаю, что сразу на третье лицо заменить умершего должника невозможно, поскольку обязательство по уплате долга по кредитному договору входит в состав наследства (наследственную массу) и должно сначала перейти к наследнику, и лишь от наследника можно перевести долг к другому лицу. Статья 1216 ГК устанавливает: «Наследованием является переход прав и обязанностей (наследства) от умершего физического лица (наследодателя) к другим лицам (наследникам)».

Считаю, что сразу на третье лицо заменить умершего должника невозможно, поскольку обязательство по уплате долга по кредитному договору входит в состав наследства (наследственную массу) и должно сначала перейти к наследнику, и лишь от наследника можно перевести долг к другому лицу. Статья 1216 ГК устанавливает: «Наследованием является переход прав и обязанностей (наследства) от умершего физического лица (наследодателя) к другим лицам (наследникам)».

После выяснения, кто же теперь должен отвечать за выполнение обязательства, возникает совсем практический вопрос, как заменить лицо в обязательстве или, в худшем случае, с каким требованием обратиться в суд. В данной ситуации банки идут путем заключения договора о переводе долга. При этом аргументация такая, что ГК (статья 520) замену должника в обязательстве представляет как перевод долга. Но хотя ГК и указывает о замене должника лишь в контексте перевода долга, тем не менее не запрещает и других оснований замены должника. Ведь, как известно из теории гражданского права, один из его принципов — диспозитивность, то есть возможность совершать действия, которые хотя прямо и не предусмотрены гражданским законодательством, но не противоречат ему и отвечают его общим основам.

Кстати, такую же мысль относительно того, что перевод долга не является единственным основанием замены должника в обязательстве, а должник может быть заменен в связи с наследованием, встретила в комментарии к ГК под редакцией Дзеры О.В., Кузнецовой Н.С., Луця В.В. (том 2, с. 19). Поэтому не нужно считать изменение должника переводом долга, скорее заменой должника в связи с возникновением обязанности возвратить долг на основании принятия наследства. При этом следует вспомнить и статью 11 ГК: среди оснований возникновения гражданских прав и обязанностей в ней упомянуты юридические факты, которым и является принятие наследства.

Итак, к наследнику на основании принятия им наследства переходит долг наследодателя перед банком. Однако нужно помнить, что срок для принятия наследства составляет шесть месяцев. На протяжении этого срока подавать заявления в нотариальную контору о принятии наследства и об отказе от него наследники могут множество раз. Поэтому, к сожалению, банку придется подождать шесть месяцев, пока определится круг наследников и они получат свои свидетельства о праве на наследство.

В противном случае банк не застрахован от того, что после принятия наследства (в том числе и долговых обязательств) наследник от него откажется и будет требовать от банка возвращения уплаченных им средств. Но банкам необходимо быть внимательными и не пропустить шестимесячный срок с того дня, когда стало известно или могло стать известно об открытии наследства, для предъявления своих требований к наследникам, принявшим наследство.

К тому же банк имеет право требовать уплаты процентов за пользование кредитом от нового должника не со дня добровольного принятия на себя долговых обязательств или со дня вынесения судом решения, а со дня смерти наследодателя, поскольку в соответствии с частью 5 статьи 1268 ГК наследство (а обязанность платить проценты — это тоже наследство) принадлежит наследнику со времени открытия наследства, то есть со дня смерти наследодателя.

Поскольку банковские кредиты в большинстве своем обеспечены (чаще всего это залог и поручительство), возникает вопрос о дальнейшей судьбе обеспечительных обязательств. В соответствии со статьей 523 ГК поручительство или залог, установленный другим лицом, прекращается после замены должника, если поручитель или залогодатель не согласился обеспечивать выполнение обязательств новым должником. Ведь логично, что закрепление указанного правила обусловлено важным значением личности должника для поручителя или имущественного поручителя, обеспечивающего своим имуществом выполнение обязательства должником. Чтобы хоть частично уменьшить отрицательные последствия для банка, когда кредит останется необеспеченным, в кредитных договорах целесообразно предусматривать досрочное выполнение обязательств по кредитному договору в случае прекращения действия договора поручительства или залога, если на протяжении предоставленного банком периода новый должник не обеспечит заключение нового договора обеспечения выполнения обязательства. Есть надежда, что у нового должника на этот момент будет имущество, за счет которого можно будет удовлетворить требования банка, ведь в любом случае наследники удовлетворяют требования кредитора в пределах стоимости имущества, полученного по наследству (статья 1282 ГК).

В соответствии со статьей 523 ГК поручительство или залог, установленный другим лицом, прекращается после замены должника, если поручитель или залогодатель не согласился обеспечивать выполнение обязательств новым должником. Ведь логично, что закрепление указанного правила обусловлено важным значением личности должника для поручителя или имущественного поручителя, обеспечивающего своим имуществом выполнение обязательства должником. Чтобы хоть частично уменьшить отрицательные последствия для банка, когда кредит останется необеспеченным, в кредитных договорах целесообразно предусматривать досрочное выполнение обязательств по кредитному договору в случае прекращения действия договора поручительства или залога, если на протяжении предоставленного банком периода новый должник не обеспечит заключение нового договора обеспечения выполнения обязательства. Есть надежда, что у нового должника на этот момент будет имущество, за счет которого можно будет удовлетворить требования банка, ведь в любом случае наследники удовлетворяют требования кредитора в пределах стоимости имущества, полученного по наследству (статья 1282 ГК).

Залог же, установленный самим наследодателем, не прекращается, а продолжает существовать. Причем не имеет значения, к кому из наследников переходит право собственности на предмет залога, поскольку в соответствии со статьей 27 Закона Украины «О залоге» залог сохраняет силу, если имущество или имущественные права, составляющие предмет залога, переходят в собственность другого лица. А в Законе Украины «Об ипотеке» вообще отдельно выделен случай, когда право собственности на предмет ипотеки переходит к наследнику. Так, в статье 23 Закона отмечается, что в случае перехода права собственности (права хозяйственного ведения) на предмет ипотеки от ипотекодателя к другому лицу, в том числе в порядке наследования или правопреемства, ипотека является действительной для приобретателя соответствующего недвижимого имущества даже в том случае, если до его ведома не доведена информация об обременении имущества ипотекой.

В ракурсе данной темы следует вспомнить и о наследовании банковских вкладов (депозитов). В практической деятельности банков возникает вопрос, начислять ли проценты на банковский вклад после смерти его владельца. Если да, то часто возникают ситуации, когда нотариус посылает запрос о принадлежащей наследодателю сумме банковского вклада и начисленных процентов, а банк предоставляет эту информацию по состоянию на дату запроса. Нотариус в свидетельстве о праве на наследство отмечает именно эти суммы. Спустя некоторое время наследник приходит получать надлежащую ему сумму, но за это время сумма процентов увеличивается. Банк не может выдать большую сумму, чем указано в свидетельстве о праве на наследство, в то же время нет оснований присваивать себе разницу в процентах.

В практической деятельности банков возникает вопрос, начислять ли проценты на банковский вклад после смерти его владельца. Если да, то часто возникают ситуации, когда нотариус посылает запрос о принадлежащей наследодателю сумме банковского вклада и начисленных процентов, а банк предоставляет эту информацию по состоянию на дату запроса. Нотариус в свидетельстве о праве на наследство отмечает именно эти суммы. Спустя некоторое время наследник приходит получать надлежащую ему сумму, но за это время сумма процентов увеличивается. Банк не может выдать большую сумму, чем указано в свидетельстве о праве на наследство, в то же время нет оснований присваивать себе разницу в процентах.

Обязательство кредитора в депозитном договоре также не является неразрывно связанным с личностью должника (из тех же соображений, что и в кредитном договоре), после смерти кредитора оно не прекращается. Следовательно, проценты на вклад нужно начислять до фактического получения наследниками вклада или истечения срока действия договора. При этом в справке о сумме вклада и начисленных процентов следует предлагать нотариусу, чтобы свидетельство о праве на наследство включало следующую формулировку: наследник имеет право на сумму вклада в определенном размере, а также проценты, начисленные по состоянию на день получения вклада.

При этом в справке о сумме вклада и начисленных процентов следует предлагать нотариусу, чтобы свидетельство о праве на наследство включало следующую формулировку: наследник имеет право на сумму вклада в определенном размере, а также проценты, начисленные по состоянию на день получения вклада.

ПРИСЯЖНЮК Наталия — адвокат, юрисконсульт ЗАО «ОТП Банк», г. Тернополь

Долги в наследство. Можно ли отказаться от кредитов умершего родственника | ОБЩЕСТВО

Бобровский районный суд Воронежской области рассмотрел необычное дело – местная жительница захотела отказаться от положенного ей наследства. После смерти матери она унаследовала ее жилой дом, земельный участок и долги. «АиФ-Воронеж» разбирался в истории.

Аргументы против фактов

У жительницы Бобровского района умерла мать, оставив после себя не только земельный участок и жилой дом, но и неоплаченные кредиты. Не желая брать на себя долги, женщина решила отказаться от наследства и обратилась в суд. Она заявила, что подписывала у нотариуса заявление об отказе, не брала себе никаких вещей матери и не желала получить право собственности на дом и землю. Вот только судя по документам, женщина все же приняла наследство и даже подавала юристу соответствующее заявление.

Она заявила, что подписывала у нотариуса заявление об отказе, не брала себе никаких вещей матери и не желала получить право собственности на дом и землю. Вот только судя по документам, женщина все же приняла наследство и даже подавала юристу соответствующее заявление.

«М. считала причины пропуска срока обращения к нотариусу с заявлением об отказе от принятия наследства после умершей матери уважительными, поскольку она добросовестно полагала, что уже совершила отказ от наследства. Установить данный факт не представляется возможным», — прокомментировали в пресс-службе Бобровского районного суда.

Суд не принял во внимание доводы истицы, доверившись официальным бумагам. Поэтому и дом, и долги матери теперь принадлежат ей.

Что говорит закон

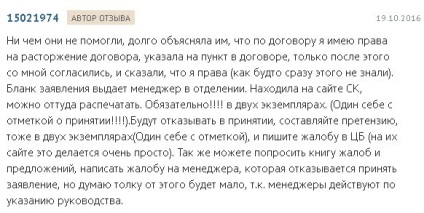

Если вы получили сомнительное наследство, как это случилось с нашей героиней, и не хотите его принимать, обратитесь к нотариусу. Он поможет вам составить заявление об отказе и выдаст соответствующее свидетельство. Также отказ от наследства будет оформлен автоматически, если в течение полугода после смерти собственника никто не обратился с заявлением наследование его имущества.

Также отказ от наследства будет оформлен автоматически, если в течение полугода после смерти собственника никто не обратился с заявлением наследование его имущества.

Как пояснил юрист Георгий Поливанов, в случае отказа от наследства имущество достается государству: в этом случае — администрации района, где проживала мать истицы на момент смерти. Ее дочь могла бы отказаться от наследства и, соответственно, от долгов, если бы она успела это сделать в течение шести месяцев после смерти матери или не начала бы сама процесс наследования.

Впрочем, в законе прописано несколько причин, которые считаются уважительными для пропуска установленных сроков: если новый собственник все это время был в экспедиции, в море, находился в беспомощном состоянии или имел серьезные долгосрочные проблемы со здоровьем.

Кроме того, нельзя унаследовать только часть имущества – например, забрать себе дом, а от долгов отказаться. Если вы принимаете наследство, это подразумевает, что вы владеете и имуществом и долгами усопшего.

Если же вы уже приняли наследство, как сделала это наша героиня, отказаться от него уже будет нельзя.

Кто должен платить кредит после смерти кредитора

Что делать созаемщикам?

Созаемщик несет солидарную ответственность по кредиту. Следовательно, оплата долга ляжет полностью на него, в случае, если второй заемщик умер. По ипотеке долг обычно переходит на супруга, который является созаемщиком. Если созаемщиков несколько, в договоре прописывается их ответственность. Страховка по таким кредитам оформляется исходя из доходов каждого созаемщика.

Кто должен платить по счетам покойного?

После смерти члена семьи наступает период забот, и, как правило, близкие умершего заемщика убиты горем. Чем, к сожалению, могут пользоваться и сотрудники банков, так как для них важнее всего – получать своевременную оплату по кредиту.

Чем, к сожалению, могут пользоваться и сотрудники банков, так как для них важнее всего – получать своевременную оплату по кредиту.

В результате члены семьи погибшего могут продолжать платить по его счетам, не зная того, что по закону они этого делать просто не обязаны! Если к вам обращаются потенциальные кредиторы с требованием оплатить задолженность, то вам нужно обязательно получить консультацию юриста, который вас разъяснит ваши права и обязанности в подобных ситуациях.

Кто платит кредит за умершего, что делать если заемщик родственник умирает

Крупный потребительский кредит оформляется с привлечением поручителей-физических лиц. Именно они должны оплачивать кредит, если основной заемщик погиб.

А так как в наследство члены семьи вступает только через полгода, сумма кредита, как правило, значительно увеличивается, учитывая, что за шесть месяцев может набежать приличная сумма, которую дополнительно гасить мало кому хочется.

Важно помнить, что финансовое учреждение не имеет права взыскать сумму кредита большую, чем была на момент смерти кредитополучателя. Туда не входит сумма штрафов или процентов, возникших после смерти наследодателя, однако банк не прекратит их начисление при отсутствии информации о смерти заемщика. Сегодня предлагаем обсудить следующую тему: «Кто платит кредит после смерти заемщика если нет наследства». Если возникнут вопросы, то вы обязательно найдете ответы в статье. Если все же потребуются уточнения, то обращайтесь к дежурному юристу.

Если договор заключался с группой заемщиков, то в случае смерти кого-нибудь из них соглашение сохраняет свою силу. Вместе с тем, оставшуюся сумму будут обязаны внести остальные созаемщики.

А это означает, что жена должна продолжать погашать задолженность умершего мужа по ипотечному кредиту.

Мы с женой взяли ипотечный кредит в Сбербанке РФ на 2-х комнатную квартиру на 15 лет. Жена основной заемщик, я — созаемщик. Жена работающий пенсионер, я пенсионер инвалид 2-ой группы. Ипотечную квартиру оформили в собственность с обременением на жену. Жена умерла. В результате я оказался в трудной финансовой ситуации.

Так наследник не вправе отказаться от одной квартиры, принять другую и при этом получить право не выплачивать долги наследодателя. Для полного освобождения от завещанных долгов нужно стопроцентно отказаться от всей недвижимости сразу.

В случае наличия имущества у покойного, но при отсутствии получателей, правопреемником становится государство.

Реструктуризация — это только с согласия обеих сторон. В Вашем случае надо изучить условия страхования, ипотечные кредиты, как правило застрахованы и как бы не всю сумму долга должна погасить страховая.

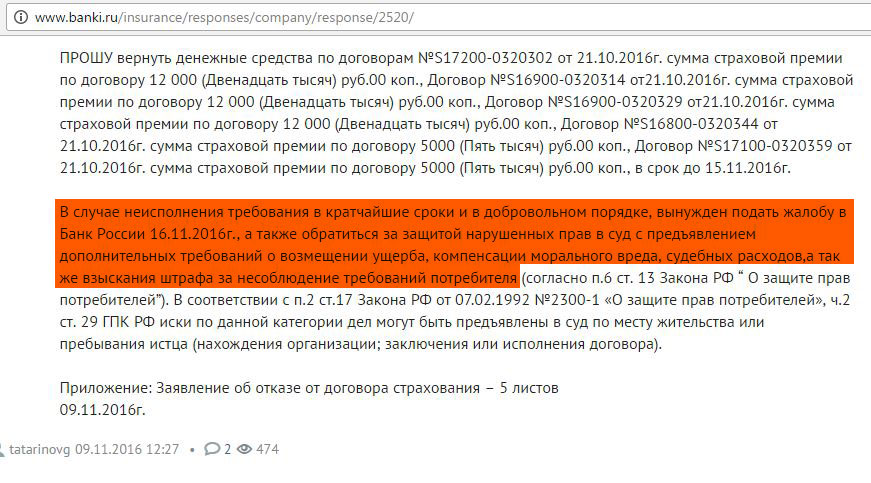

Мы хотели и писали письменно обращение в банк чтобы эти деньги были переведены на счет на котором долг. Нам ответили что на это должно быть наше письменное заявление и мы должны лично там присутствовать. Что мы и сделали приехав в Питер. Однако деньги не перевели и нам их тоже не отдали. Зато в этот же день без нашего разрешения списали всю сумму на проценты.

Нам ответили что на это должно быть наше письменное заявление и мы должны лично там присутствовать. Что мы и сделали приехав в Питер. Однако деньги не перевели и нам их тоже не отдали. Зато в этот же день без нашего разрешения списали всю сумму на проценты.

Закон устанавливает полгода, как срок для принятия наследства после его открытия, т.е. после кончины наследодателя. Такой срок дает возможность заявить свои претензии на имущество всем претендентам. На этом этапе происходит распределение долей наследственной массы. Нередко процесс длится годами с привлечением судов, но банки зачастую не хотят ждать и требуют платежей сразу после смерти должника.

Надо ли выплачивать кредит после смерти заемщика

После такого печального события, близкие умершего должника задаются вопросом: «Кто несет ответственность по кредиту после смерти заемщика?» Ответить на этот вопрос однозначно не получиться.

Давайте рассмотрим следующие ситуации в качестве примера:

- Кредит был оформлен в банке без привлечения поручителей. После смерти заемщика все обязательства по выплате долга ложатся на родственников. При этом, ответственность ложится конкретно на тех родственников, которые вступают в наследование. И погашается долг на сумму, не превышающую стоимость наследства, но не более. Если долги превышают ценность получаемого имущества, то остальная сумма списывается.

- Кредит был застрахован. Все обязательства по уплате долга берет на себя страховая компания, в том случае если это страховой случай. Наследникам следует обратиться в банк-кредитор и подать свидетельство о смерти бывшего заемщика. Если этого не сделать, то банк ежемесячно будет насчитывать пени и проценты. Более того через определенное время банк подаст в суд, и тогда вместе с основной суммой кредита, процентами и пенями, придется оплатить еще и судебные издержки. Учтите, что заявление о факте кончины заемщика не освобождает от уплаты оставшегося долга, но позволяет вести конструктивный диалог с банковскими служащими.

Должен ли поручитель выплачивать кредит после смерти заемщика

Наиболее крупные потребительские кредиты, такие как ипотечные или автокредитование, зачастую приходится оформлять с привлечением поручителей. После кончины заемщика, у поручителей возникает закономерный вопрос: «Обязаны ли поручители выплачивать долги заемщика?» Общеизвестно, что поручитель — это человек, подтверждающий надежность и платежеспособность заемщика. И так как поручитель обязуется нести ответственность за поручаемого, то в его обязанности входит и обеспечивание своевременного погашения взятых им обязательств по кредиту. В случае преждевременной кончины кредитополучателя вся ответственность за погашение задолженности переходит на поручителей, если таковые имеются. Таким образом, поручители имеют право обратиться к родственникам усопшего для урегулирования вопроса с погашением займа.

При возникновении такой ситуации возможны два пути урегулирования данного вопроса:

- Наследники обязуются выплатить долги лично без привлечения поручителей (обычно банк переоформляет кредит на кого-то из близких).

- Родственники отказываются от вступления в наследство в пользу поручителей. И тогда поручители сами выплачивают все кредитные обязательства банку, которые не могут превышать размер наследуемого имущества.

Если умирает поручитель, его обязательства по поручительству не переходят на близких.

Должны ли родственники оплачивать кредит после смерти заемщика

Итак, мы разобрались что делать при наличии наследуемого имущества, которое можно продать и рассчитаться с банком, но кто же должен платить кредит после смерти заемщика если у покойного должника не осталось наследства? В случае если заемщик не оставил никакого наследства или оно слишком ничтожно по сравнению с суммой долга, родственники могут не брать на себя обязательства по погашению займа перед банком. Как это оформить законодательно?

При полном отсутствии наследства, следует подать документы, подтверждающие этот факт, в финансовое учреждение, и банк, проведя собственное расследование и удостоверившись в правдивости предоставленной информации, аннулирует займ. При спорных вопросах придется обратиться в суд, который сможет подтвердить или опровергнуть доводы оппонентов.

При спорных вопросах придется обратиться в суд, который сможет подтвердить или опровергнуть доводы оппонентов.

При официальном отказе от наследства все финансовые претензии банка становятся неправомерны. Таким образом, наследник, получивший имущество от умершего, наследует и его долги. К такой ситуации нужно быть готовым, потому что нередки случаи, когда о долгах узнают гораздо позже чем о наследстве.

Кто должен гасить кредит в случае смерти заемщика?

В случае смерти заемщика обязанность погасить кредит и уплатить проценты по нему переходит к наследникам.

В состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. То есть задолженность по кредитному договору также входит в состав наследства (ст. 1112 ГК РФ).

То есть задолженность по кредитному договору также входит в состав наследства (ст. 1112 ГК РФ).

Чтобы приобрести наследство, наследник должен его принять (п. 1 ст. 1152 ГК РФ).

Наследники, принявшие наследство, отвечают по долгам наследодателя. Каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества (п. 1 ст. 1175 ГК).

Кредиторы наследодателя вправе предъявить свои требования к принявшим наследство наследникам в пределах сроков исковой давности, установленных для соответствующих требований.

Таким образом, если у заемщика есть наследники и они не отказались от наследства, то обязанность гасить кредит ложится именно на них в долях, пропорциональных долям в наследстве. Отказ от части причитающегося наследнику наследства не допускается. То есть нельзя отказаться от наследства в части обязанности уплатить долг по кредиту и согласиться на наследство в части приобретения какого-либо имущества наследодателя (п. 3 ст. 1158 ГК РФ).

3 ст. 1158 ГК РФ).

Если умерший заемщик был включен в программу страхования жизни и трудоспособности, но банк не воспользовался правом требования выплаты страхового возмещения, то наследники могут обратиться к страховщику с требованием о выплате страхового возмещения в пользу выгодоприобретателя — банка (Апелляционное определение Московского городского суда от 08.04.2013 по делу N 11-11027/2013).

Если же у заемщика наследников нет, либо наследники не имеют права наследовать или отстранены от наследства, либо они не приняли наследство, либо отказались от него, имущество умершего считается вымороченным. В порядке наследования по закону оно переходит в собственность муниципального образования, субъекта РФ или Российской Федерации (в зависимости от вида имущества и его расположения). Именно к ним банк может предъявить свои требования по возврату кредитных средств и процентов по ним (п. п. 1, 2 ст. 1151 ГК РФ; п. 60 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9; Определение Верховного Суда РФ от 24. 11.2015 N 14-КГ15-12).

11.2015 N 14-КГ15-12).

Связанные ситуации

Как принять наследство? Узнать →

Как отказаться от наследства? Узнать →

Как делятся долги наследодателя? Узнать →

как быть с расчетным счетом предприятия в случае смерти учредителя – Деловая Газета.Юг

Какие операции и кто имеет право совершать (по расчетному счету предприятия) в случае смерти учредителя и учредителя-директора-бухгалтера (в одном лице) ответил на вопросы ДГ Игорь Томилин, управляющий партнер юридической компании «Прайвеси Групп».

Из норм гражданского права следует, что право собственности на наследственное имущество возникает у наследника со дня открытия наследства (дня смерти наследодателя) независимо от государственной регистрации этих прав. В ст. 1173 ГК РФ, посвященной вопросу о мерах по управлению наследством, указано, что, если в составе наследства имеется имущество, требующее не только охраны, но и управления, в частности предприятие, нотариус в соответствии со ст. 1026 ГК РФ заключает договор доверительного управления этим имуществом.

Таким образом, из содержания данной статьи усматривается следующее:

а) над предприятием обязательно должно быть учреждено доверительное управление;

б) в связи с тем, что собственник предприятия умер, нотариус наделяется правом учредителя доверительного управления.

Поскольку функция по учреждению доверительного управления предприятием возложена на нотариуса законом (ст. ст. 1014, 1026 ГК РФ), он обязан действовать при заключении договора как собственник предприятия. В качестве доверительного управляющего, согласно ст. 1015 ГК РФ, могут выступать индивидуальный предприниматель или коммерческая организация, за исключением унитарного предприятия. В п. 1 ст. 1016 ГК РФ в договоре обязательно должны содержаться следующие существенные условия:

— состав имущества, передаваемого в доверительное управление;

— наименование юридического лица или имя гражданина, являющихся учредителем и (или)

выгодоприобретателем;

— размер и форма вознаграждения управляющему, если выплата вознаграждения предусмотрена

договором;

— срок действия договора.

Назначенное лицо должно быть зарегистрировано в качестве доверительного управляющего в регистрирующем (налоговом) органе как лицо, временно замещающее должность умершего (не более 6 месяцев). Доверительный управляющий, назначенный нотариусом, подписывает документы, направляет отчетность в налоговые органы и выполняет другие обязанности директора.

Доверительное управление прекращается, когда наследник фактически принимает наследство и вступает в управление им. Также доверительное управление предприятием прекращается в связи с прекращением гражданской правосубъектности выгодоприобретателей (смерть наследников) или отказом выгодоприобретателей от получения выгод по договору управления предприятием.

— Что происходит со счетом предприятия в случае смерти владельца?

— Ровным счетом ничего. Основанием для закрытия расчетного счета предприятия служит только Инструкция Банка России от 30.05.2014 N 153-И (ред. от 24.12.2018) «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» (Зарегистрировано в Минюсте России 19. 06.2014 N 32813). После смерти учредителя и вступления в наследство и внесения изменений в ЕГРЮЛ производится перезаключение договора банковского счета с новым учредителем, либо директором (если не в одном лице).

06.2014 N 32813). После смерти учредителя и вступления в наследство и внесения изменений в ЕГРЮЛ производится перезаключение договора банковского счета с новым учредителем, либо директором (если не в одном лице).

— Кто должен уведомить банк о наступлении такой ситуации?

— Наследник, либо лицо, назначенное в рамках доверительного управления. Причем наследник с момента подачи заявления о вступления в наследство. Сегодня используется электронная подпись, которой зачастую распоряжается бухгалтер.

— То есть, по большому счету, в случае смерти директора-учредителя, предприятие может продолжать совершать операции, как-то этот момент контролируется?

— Сдавать отчетность за подписью умершего директора является нарушением законодательства. Необходимо дождаться вступления в наследство наследников. На данный период времени необходимо назначить временно исполняющего обязанности директора на основании ст. 1026 ГК РФ о доверительном управлении имуществом по основаниям, предусмотренным законом, либо исполнителя завещания (при его наличии). Данная ситуация контролируется временно исполняющим обязанности директора. Соответственно при наличии электронной подписи она должна быть изъята у лица, который был уполномочен на подпись документов от имени умершего генерального директора-учредителя.

Данная ситуация контролируется временно исполняющим обязанности директора. Соответственно при наличии электронной подписи она должна быть изъята у лица, который был уполномочен на подпись документов от имени умершего генерального директора-учредителя.

Деловая Газета.Юг

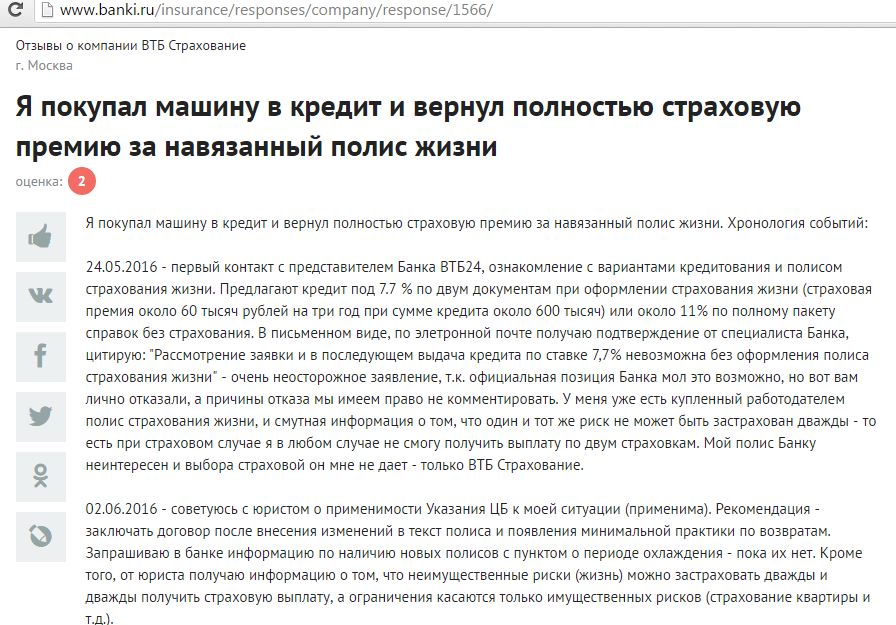

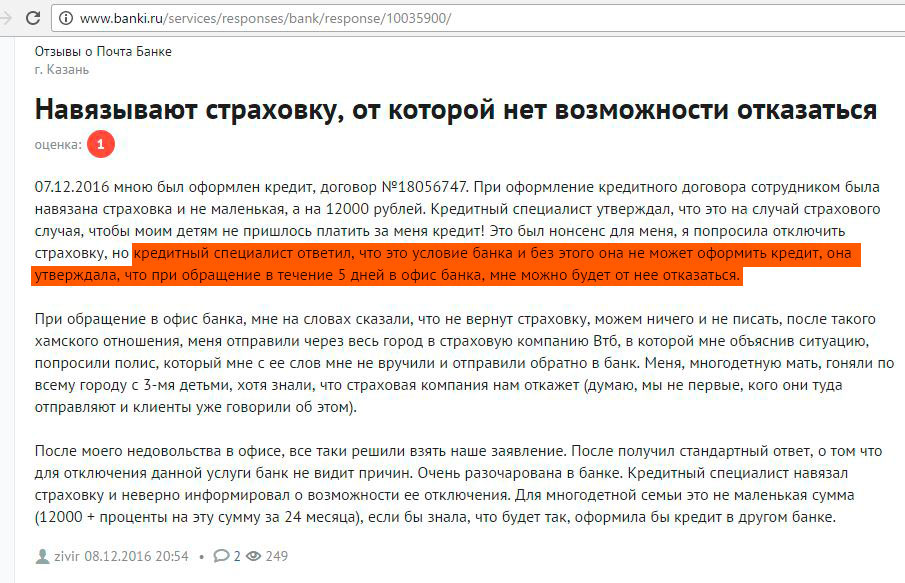

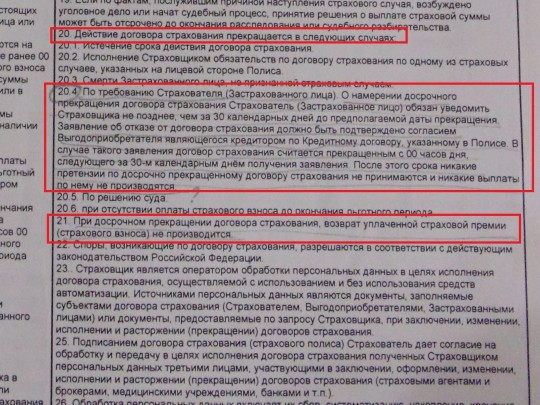

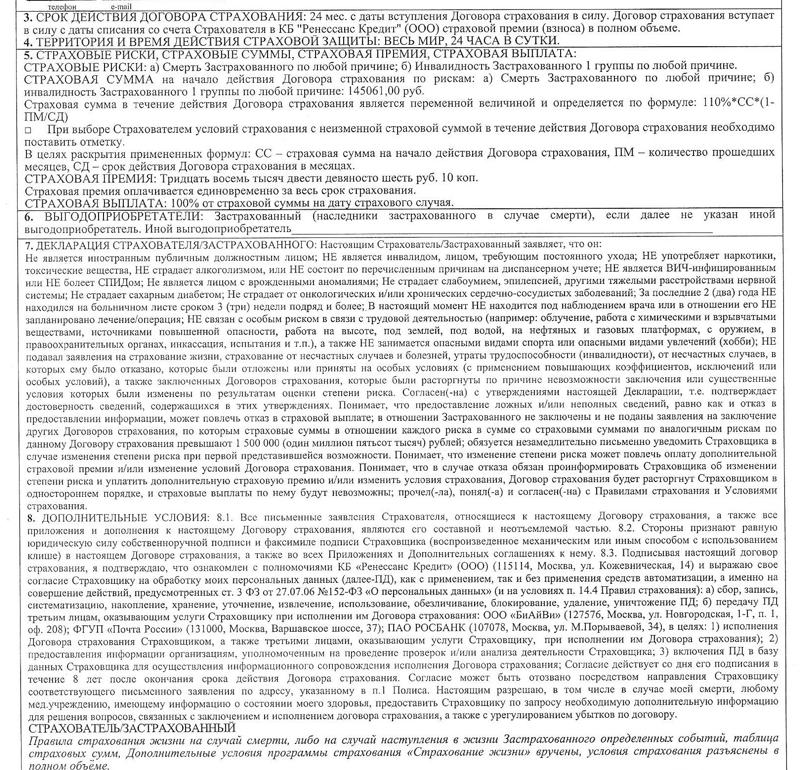

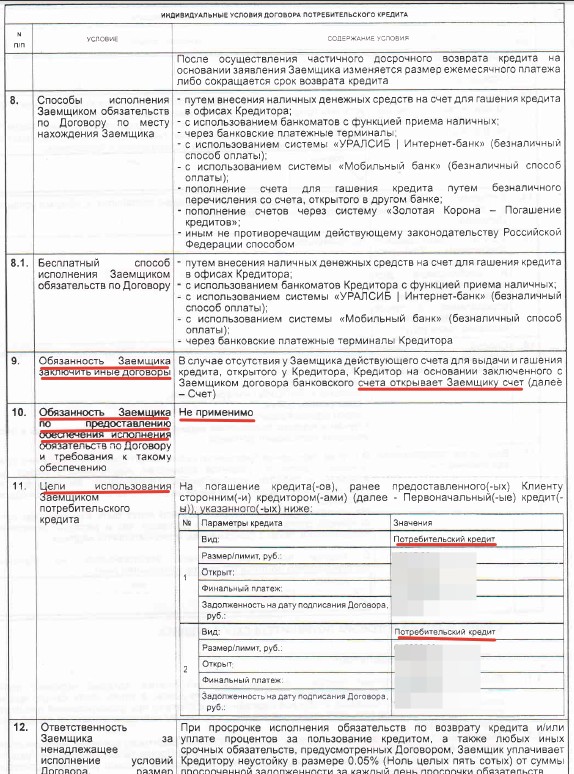

Страхование кредита | Банк УРАЛСИБ

При оформлении потребительского кредита в Банке Клиент может одновременно оформить Договор страхования жизни «Надежная защита заемщика».

Зачем нужна такая страховка?

В случае наступления страхового события, связанного с жизнью и здоровьем, Вам или вашим близким не нужно будет думать, где брать средства на погашение кредита — страховая компания покроет ваш долг перед Банком;

Какие риски покрывает страховой полис?

Сумма страховой выплаты:

В случае ухода из жизни или инвалидности застрахованного лица осуществляется выплата страхового возмещения в размере 100% страховой суммы.

В случае временной утраты трудоспособности застрахованным лицом осуществляется выплата страхового возмещения в размере до 9 платежей по кредиту

В случае потери работы застрахованным лицом осуществляется выплата страхового возмещения в размере до 9 платежей по кредиту

Страхование в рамках данной программы осуществляется:

Участие в программе добровольного страхования жизни заемщиков потребительских кредитов ПАО «БАНК УРАЛСИБ» является добровольным и необязательным для получения потребительского кредита. Участие или неучастие в указанной программе добровольного страхования не является условием выдачи ПАО «БАНК УРАЛСИБ» потребительского кредита.

В рамках программы потребительского кредитования процентная ставка годовых снижается в период действия Договора добровольного страхования жизни и здоровья, соответствующего нижеуказанным требованиям, и заключаемого Заемщиком одновременно с Кредитным договором.

Договор добровольного страхования жизни и здоровья должен:

В офисе Банка вы можете оформить Договоры добровольного страхования следующих Страховых Компаний — партнеров Банка:

Что произойдет с ипотекой, когда вы умрете?

Что происходит с ипотекой после вашей смерти, и что вы можете сделать, чтобы облегчить жизнь близким? Хорошая новость заключается в том, что наследники не несут ответственности за ссуды, к которым они не имеют никакого отношения, и вы можете заранее спланировать, чтобы все оставались дома — если они этого хотят.

Что происходит с долгом при смерти

Смерть заемщика меняет положение вещей, но, возможно, не так сильно, как вы думаете. Заем все еще существует, и его нужно погасить, как и любой другой заем.Но ставки могут быть выше в случае жилищного долга, поскольку члены семьи могут жить в доме или иметь к нему эмоциональную привязанность. Выжившие могут оформить ипотеку несколькими способами, и некоторые из них будут более привлекательными, чем другие.

Продолжайте вносить ипотечные платежи

Крайне важно обеспечить ежемесячные выплаты на случай смерти. Это не позволяет кредитору применить штрафные санкции и начать процесс обращения взыскания. Выживший супруг, ваш душеприказчик или кто-либо другой может производить платежи, пока они оплачивают имущество.Автоматическая оплата счетов тоже может сделать эту работу, если ваши средства все еще доступны. Финансовые учреждения могут заморозить счета после вашей смерти, поэтому вам может потребоваться убедиться, что другие установили новые способы оплаты.

Передача дома родственникам

Ваше имущество отвечает за выплату долгов, но недвижимость уникальна. Согласно федеральному закону, кредиторы должны разрешить членам семьи взять на себя ипотеку при наследовании жилой собственности. Это не позволяет кредиторам требовать оплаты в соответствии с положением о причитающейся продаже, которое может сработать, когда право собственности переходит к вашим наследникам. Наследникам не нужно доказывать, что они имеют возможность выплатить ссуду, прежде чем принимать ипотеку.

Наследникам не нужно доказывать, что они имеют возможность выплатить ссуду, прежде чем принимать ипотеку.

Погашение и рефинансирование

Наследники не обязаны сохранять закладную после вашей смерти, но окончательное решение остается за исполнителем завещания. Они могут рефинансировать ссуду, если есть более подходящую, или просто полностью погасить долг. Если у вас есть значительные активы в вашем имении на момент смерти, поручение вашему исполнителю выплатить ссуду позволяет наследникам бесплатно забрать дом.Взаимодействие с другими людьми

Супружеские пары

Для большинства супружеских пар процесс прост. Если оба супруга владеют домом и подали заявку на ссуду вместе, переживший супруг обычно берет на себя все (право собственности на дом и ответственность за ссуду).

Содействующие лица

Если кто-либо подписал совместную подписку на жилищный заем, это лицо будет нести ответственность за выплату долга независимо от того, проживает ли он в доме или имеет долю владения.

Совладельцы, не являющиеся собственниками, вероятно, подвергаются наибольшему риску с точки зрения ответственности за выплату непогашенной ипотечной задолженности после вашей смерти.

Продам дом

В некоторых случаях наследники могут не получить ипотеку. Независимо от того, могут ли они позволить себе платежи или они не хотят собственности, продажа дома всегда возможна.

Положительный капитал

Если дом стоит больше, чем причитается, разница может перейти к вашим наследникам. Ваш исполнитель может продать имущество и использовать вырученные средства для погашения других долгов или распределения активов между наследниками. В качестве альтернативы, если индивидуальный наследник берет на себя ипотеку и право собственности на дом, этот человек может присваивать разницу.Взаимодействие с другими людьми

Отрицательный капитал

Если вы должны больше, чем стоит дом, и никто не хочет брать на себя платежи, ваш исполнитель может договориться о короткой продаже с вашим кредитором. Если ничего не помогает, кредитор может просто лишить вас права выкупа, и ваши близкие не будут нести ответственность за долг — до тех пор, пока они не подписали совместно ипотечный кредит.

Если ничего не помогает, кредитор может просто лишить вас права выкупа, и ваши близкие не будут нести ответственность за долг — до тех пор, пока они не подписали совместно ипотечный кредит.

Обратная ипотека

Обратная ипотека отличается тем, что вы не платите ежемесячно. Ипотека с конвертацией собственного капитала (HECM) — это наиболее распространенные типы ссуд, которые должны быть выплачены после смерти или выезда последнего заемщика (или подходящего супруга).После этого наследники получат от кредитора соответствующее уведомление. Если они хотят сохранить дом, у них будет 30 дней, чтобы выплатить полную сумму кредита или 95% оценочной стоимости дома — в зависимости от того, что меньше. Если они хотят продать дом, то кредитор возьмет выручку в счет погашения ссуды.

Как подготовить

Некоторое базовое планирование недвижимости облегчит жизнь всем. Поговорите с местным юристом, опишите, чего вы хотите достичь, и спросите, как лучше всего этого добиться. Чем скорее, тем лучше. Простое завещание может помочь, или вы можете использовать дополнительные стратегии.

Чем скорее, тем лучше. Простое завещание может помочь, или вы можете использовать дополнительные стратегии.

Страхование жизни

Страхование жизни может обеспечить быстрое вливание денег, чтобы помочь вашим наследникам выплатить ипотечный кредит или не отставать от ежемесячных платежей. Эти деньги могут дать всем варианты, включая оставшегося в живых супруга, который может или не может захотеть сохранить дом. Кроме того, если один из подписантов помог вам получить одобрение, вы можете снять его с крючка.

Варианты владения

С помощью квалифицированных профессионалов оцените, имеет ли смысл держать вашу недвижимость в доверительном управлении или коммерческом предприятии, таком как LLC.Добавление дополнительных владельцев к заголовку также может быть вариантом. Любые действия, которые не позволяют вашему дому быть завещанным, могут помочь сократить расходы и облегчить переход для ваших наследников. Однако эти изменения могут иметь серьезные юридические и налоговые последствия, поэтому проконсультируйтесь с местным юристом и CPA, прежде чем предпринимать какие-либо действия.

Храните ликвидные деньги

Особенно, если членам вашей семьи будет трудно производить выплаты после вашей смерти, предоставьте им средства. Это поможет им свести к минимуму стресс и бумажную работу, и они смогут продать дом по справедливой цене, если это необходимо.Тем временем Им нужно будет выплатить ипотеку, сохранить собственность и не уплатить налоги.

Поговорим об этом

Обсудите свои намерения с кем угодно, кого затронет ваша смерть. Это не весело, и для некоторых это труднее, чем для других, но общение может иметь большое значение для предотвращения душевной боли, когда случается неизбежное. Узнайте, хотят ли близкие сохранить дом или они предпочитают переехать. Если у вас несколько наследников, уточните, кто что получает и на каких условиях.Например, если один человек получит дом, будет ли имущество выплачиваться по ипотеке, или это лицо унаследует жилищный заем вместе с собственностью?

Вот как обрабатываются невыплаченные долги, когда человек умирает.

Для человека нет ничего необычного в том, чтобы уйти из жизни и оставить после себя неоплаченный долг.

Для наследников — обычно пережившего супруга или детей — часто возникает вопрос, что именно происходит с этими обязательствами. Ответ: это зависит как от типа долга, так и от законов государства.

Имущество человека — независимо от того, насколько оно скудно или массивно — становится его «имуществом» после смерти. Это включает их финансовые счета, имущество и недвижимость. И, вообще говоря, это имущество, к которому обращаются кредиторы, когда они пытаются получить деньги, которые им причитаются.

Yellow Dog Productions | Getty Images

«К счастью для оставшихся в живых супругов или других бенефициаров, в большинстве случаев они не будут нести ответственность за этот долг», — сказал сертифицированный специалист по финансовому планированию Шон Андерсон, президент Anderson Financial Strategies в Дейтоне, штат Огайо.

Однако есть и исключения.

Но сначала немного об основах.

Процесс выплаты всего долга после вашей смерти с последующим распределением всех оставшихся активов из вашего имущества наследникам называется завещанием. В каждом штате действуют свои законы, регулирующие срок, в течение которого кредиторы должны предъявлять претензии к наследству в течение этого времени. В некоторых местах это несколько месяцев. В других штатах процесс может длиться пару лет.

В каждом штате также есть свой набор правил для определения приоритетов долга, который должен быть выплачен из имущества, сказал Стивен Миньогна, сотрудник Американского колледжа доверительного управления и юриспруденции.

«В большинстве штатов расходы на похороны имеют приоритет, затем расходы на управление имуществом, затем налоги, а затем в большинстве штатов включены больничные и медицинские счета», — сказал Миньогна.

Однако, добавил он, не все активы лица обязательно учитываются как часть наследства для целей завещания.

Например, с полисами страхования жизни и соответствующими пенсионными счетами (например, 401 (k) или индивидуальный пенсионный счет) эти активы переходят непосредственно лицу, указанному в качестве бенефициара, и не подлежат завещанию.Кроме того, активы, размещенные в определенных типах трастов, также переходят из-под завещания, как и имущество, находящееся в совместной собственности (например, дом), при условии, что оно имеет надлежащий титул.

Больше от Personal Finance:

Вот 10 лучших городов для летнего отдыха

Пособие по безработице в размере 600 долларов, вероятно, закончится 31 июля

Как финансово подготовиться к чрезвычайной ситуации

Фактически, человек может умереть с неплатежеспособным имуществом, то есть, у которого нет средств для погашения своих обязательств, и все же передали активы, которые не прошли процедуру завещания и, как правило, не могут быть затронуты кредиторами.

Тем не менее, в некоторых штатах действуют законы о «общественной собственности», которые несколько усложняют выплату долга в случае смерти.

Как правило, в этих штатах активы и определенные долги, накопившиеся во время брака, считаются в равной степени принадлежащими каждому из супругов — это означает, что оставшийся в живых супруг может нести ответственность за выплату долга, даже если это было только на имя умершего.

«Долг, которого нельзя было избежать во время брака — например, медицинские расходы или ипотека — обычно становится обязанностью пережившего супруга в штатах, находящихся в общественной собственности», — сказал CFP Билл Симонет, главный советник Simonet Financial Group в Кайле. Техас.

Но это не значит, что вам придется платить все, — сказал он.

«Хорошо составленное письмо с копией свидетельства о смерти может привести к погашению долга», — сказал Симонет. «В процессе завещания вы сообщаете компании, что у наследственного имущества практически нет активов для покрытия долга, и просите прощения».

Кроме того, каждый раз, когда вы совместно владеете долгом, т. Е. Подписываете ссуду, ожидается, что вы продолжите платить, если другое лицо скончалось.

«Вы можете попросить о прощении долга, но не ждите, что это сработает», — сказал Симонет.

Стоит отметить, что федеральные студенческие ссуды, в отличие от большинства форм долгов, прощаются в случае смерти студента. Ссуды Parent PLUS, которые часто используются родителями для оплаты расходов на образование, не покрываемых другими формами финансовой помощи, выплачиваются, если учащийся или родитель, взявший ссуду, умирают.

Подпишитесь на CNBC на YouTube.

Я отвечаю за долги умершего супруга?

Помимо сильного горя, смерть супруга влечет за собой бесчисленные новые обязанности.Список дел, от требований по страхованию жизни до подготовки к похоронам и решения вопросов, связанных с завещанием и активами умершего супруга, может показаться бесконечным.

Поговорить со сборщиками долгов — это, вероятно, одна из последних вещей, с которыми вам захочется столкнуться, когда вы скорбите. Тем не менее, в какой-то момент вы можете начать получать письма о доставке или телефонные звонки, на которые вам нужно обратиться. В большинстве случаев вы не обязаны выплачивать долги умершего супруга, но вам нужно быть готовым к тем сценариям, в которых вы находитесь.

В большинстве случаев вы не обязаны выплачивать долги умершего супруга, но вам нужно быть готовым к тем сценариям, в которых вы находитесь.

Несу ли я ответственность по долгам умершего супруга?

Большинство американцев имеют непогашенный долг после смерти. Итак, если ваш супруг оставил долги после того, как они скончались, вас может утешить осознание того, что в этой ситуации нет ничего необычного. Исследование 2017 года показало, что 73 процента потребителей имели непогашенную задолженность на момент своей смерти. Средняя сумма долга этих людей составляла чуть менее 62 000 долларов.

Хорошая новость заключается в том, что в большинстве случаев вы не несете личной ответственности по долгам умершего супруга.И Федеральная торговая комиссия (FTC), и Бюро финансовой защиты потребителей (CFPB) подтверждают, что членам семьи обычно не нужно платить долг умерших родственников, используя свои личные активы. Это включает в себя задолженность по кредитной карте, студенческие ссуды и многое другое.

Исключения из правила

Вот не очень хорошая новость: при определенных обстоятельствах вы можете оказаться на крючке в финансовом отношении из-за долгов, которые ваш супруг (а) понес при жизни. Например, вы можете нести ответственность по долгам своего покойного супруга в следующих ситуациях:

- Вы были совместным заемщиком. Оформили ли вы совместную ссуду или кредитную карту со своим ныне опоздавшим супругом? В таком случае кредитор или эмитент карты все равно будет ожидать, что вы вернете эти средства после смерти вашего супруга. В случае кредитной карты будьте осторожны, чтобы не путать совместные учетные записи с картой, на которой вы являетесь только авторизованным пользователем. Уполномоченные пользователи не несут ответственности за задолженность по кредитной карте — независимо от того, жив ли основной владелец карты или уменьшился.

- Вы живете в муниципальной собственности. В некоторых штатах закон может потребовать от вас (как пережившего супруга) использовать любую общественную собственность, которой вы владели вместе со своим покойным супругом, для покрытия непогашенных долгов.

Правила общественной собственности гласят, что долг, который любой из супругов берет на себя во время брака, считается совместным долгом. К числу общинных штатов относятся Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин. На Аляске общественная собственность не является обязательной.

Правила общественной собственности гласят, что долг, который любой из супругов берет на себя во время брака, считается совместным долгом. К числу общинных штатов относятся Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин. На Аляске общественная собственность не является обязательной. - Закон штата требует, чтобы вы платили. В некоторых штатах может потребоваться, чтобы вы, как оставшийся в живых супруг, оплатили определенные виды долгов, например, медицинские расходы.

- Вы распорядитель наследства умершего супруга. Как государственный исполнитель, вам, возможно, придется заплатить долги умершего супруга (даже в штатах, не принадлежащих к сообществу), если вы владели какой-либо совместной собственностью и не соблюдали законы штата о наследстве.

Возможно, ваш умерший супруг (а) все еще имеет задолженность.

Важно понимать, что даже если вы не несете личной ответственности за долг своего умершего супруга, счет просто не исчезнет. Ваш супруг (или, скорее, их имущество) может по-прежнему нести ответственность за долг после смерти.

Ваш супруг (или, скорее, их имущество) может по-прежнему нести ответственность за долг после смерти.

Если кредитор может получить причитающиеся ему деньги из имущества вашего умершего супруга, он может иметь на это право — оставляя бенефициарам меньше денег постфактум.Поэтому в некоторых случаях вам, возможно, придется использовать активы или продать их (например, банковские счета, недвижимость, акции и т. Д.), Чтобы покрыть невыплаченные долги.

Некоторые фонды и активы недвижимого имущества также могут быть освобождены от уплаты кредиторами. Например, полисы страхования жизни, пособия по инвалидности, спонсируемые работодателем планы и пенсионные счета часто закрыты, пока указан бенефициар. Кроме того, если неиспользованные средства из имущества вашего покойного супруга исчерпаны, оставшимся кредиторам, возможно, придется принять убыток (если одно из вышеперечисленных исключений не относится к вашей ситуации).

Заключительные соображения

Даже если вы не несете юридической ответственности по долгу умершего супруга, сборщики долгов все равно могут пытаться заставить вас заплатить. Но если вы не живете в государстве общественной собственности (и не считаете, что есть какие-либо другие причины, по которым вы можете быть привлечены к ответственности), вы можете сказать сборщику долгов, что вы знаете, что не несете ответственности.

Но если вы не живете в государстве общественной собственности (и не считаете, что есть какие-либо другие причины, по которым вы можете быть привлечены к ответственности), вы можете сказать сборщику долгов, что вы знаете, что не несете ответственности.

Затем вы можете предоставить сборщику копию свидетельства о смерти вашего супруга и письменно попросить компанию прекратить с вами связываться.Лучше всего отправить эту информацию заказным письмом и сохранить копию своего запроса в своей документации.

После того, как вы попросите сборщика долгов перестать связываться с вами, Закон о справедливой практике взыскания долгов защитит вас. Любое дальнейшее общение относительно долга должно прекратиться, если только коллектор не решит подать на вас в суд и не проинформирует вас об этом факте. Если коллектор продолжает связываться с вами после того, как вы письменно попросили его прекратить, вы можете сообщить о компании в Федеральную торговую комиссию или Бюро финансовой защиты потребителей.

В конце концов, попытка разобраться с долгами умершего супруга может сбивать с толку и вызывать стресс. Лучше всего назначить консультацию юриста по наследству и наследству, который ответит на вопросы о вашей личной ситуации и объяснит ваши права.

Подробнее:

Кто наследует долг после смерти?

Когда умирает близкий член семьи, вы застрянете, когда вам придется платить его долги? Будете ли вы подвергаться преследованиям со стороны кредиторов и сборщиков долгов за долги, которые вы даже не накопили или не получили?

Ответ зависит от ситуации.Когда люди умирают, их имущество переходит в наследство, а имущество остается в долгу. Долги должны быть оплачены до того, как наследники смогут получить свое наследство, и в первую очередь будут выплачены обеспеченные залоги, такие как ипотека на дом или автокредит. Кредиторы уведомляются о долге, и они должны подать иск против имущества, чтобы получить платеж. Если в имении недостаточно денег для покрытия долгов, они обычно остаются невыплаченными. Но бывают исключения из этого правила и случаи, когда коллекционеры могут и пытаются взыскать долги с семьи.

Но бывают исключения из этого правила и случаи, когда коллекционеры могут и пытаются взыскать долги с семьи.

Чтобы убедиться, что вы и члены вашей семьи защищены, стоит обратиться за советом к юристу, имеющему опыт работы с долгами и вопросами завещания. Опытные и опытные адвокаты Fesenmyer Cousino Weinzimmer по списанию долгов из Огайо понимают, что финансовые проблемы могут случиться даже с самыми благонамеренными людьми. Мы предлагаем бесплатную консультацию, чтобы оценить ваше финансовое положение в целом и определить лучший способ избежать наследования долга членами семьи.

Свяжитесь с нами онлайн или позвоните в один из наших удобно расположенных офисов, чтобы организовать бесплатную консультацию.

Что говорит закон

Федеральный закон о справедливой практике взыскания долгов (FDCPA) запрещает сборщикам долгов использовать злоупотребления, несправедливость или обманные методы взыскания долга. Однако сборщикам разрешено связываться и обсуждать долги умершего человека с супругом, родителем (-ями) этого человека (если умерший был несовершеннолетним ребенком), опекуном, исполнителем или администратором. Так что коллекторские агентства могут продолжать попытки, а вас все равно могут беспокоить.

Так что коллекторские агентства могут продолжать попытки, а вас все равно могут беспокоить.

В штате Огайо, пересмотренный Кодекс штата Огайо § 2117.25 «Порядок выплаты долгов» регулирует управление активами и обязательствами умершего резидента. Как правило, долги должны выплачиваться только в размере не освобожденных от налога активов недвижимости, включая дом, банковские счета, автомобили, мебель и материальные ценности в финансовом учреждении. Кроме того, закон штата Огайо о завещании предоставляет пережившим супругам и несовершеннолетним детям общее пособие в размере 40 000 долларов, которое выплачивается из фондов недвижимости до выплаты кредиторам.

Имущество, обеспечивающее долг, такое как ипотека на дом или залоговое право на автомобиль, может быть конфисковано и продано в счет погашения долга.Если есть непогашенная ссуда под залог собственного капитала, кредитор может принудить к немедленному погашению ссуды и может потребовать продажи дома.

В случае транспортного средства кредитор может вернуть транспортное средство во владение, если лицо, унаследовавшее транспортное средство, не решит взять на себя платежи — если кредитор позволяет.

Есть активы, которые защищены от использования для погашения долгов, в том числе:

- Полисы страхования жизни, пенсионные планы и планы 401 (k), которые переходят назначенному бенефициару.

- Счета, обозначенные как «перевод в случае смерти» (TOD) или «подлежащий оплате в случае смерти» (POD).

- Совместная учетная запись с правом наследования будет передавать активы непосредственно оставшемуся владельцу и защищена от претензий.

- Траст, отдельная организация, которая дает конкретные инструкции доверительному управляющему о том, как распределять активы и платить кредиторам или позволяет доверительному управляющему оплачивать долги, обычно освобождается от претензий Огайо

- Соавторы частных студенческих ссуд остаются ответственными, но федеральные студенческие ссуды выплачиваются в случае смерти.

Задолженность по кредитной карте

Члены семьи не несут ответственности за долги по кредитным картам исключительно на имя умершего. Задолженность по кредитной карте считается низкоприоритетной, поэтому, если в имуществе недостаточно активов, задолженность по кредитной карте или другой необеспеченный долг может остаться неоплаченным. Однако закон Огайо позволяет кредитору подавать иск против наследства, и этот долг все равно должен быть выплачен до того, как наследники смогут получить свое наследство, поэтому вполне возможно, что фонды наследства будут использованы для удовлетворения требований кредиторов.У кредиторов есть шесть месяцев, чтобы подать иск в отношении наследственного имущества умершего лица, или они не могут взыскать этот долг.

Задолженность по кредитной карте считается низкоприоритетной, поэтому, если в имуществе недостаточно активов, задолженность по кредитной карте или другой необеспеченный долг может остаться неоплаченным. Однако закон Огайо позволяет кредитору подавать иск против наследства, и этот долг все равно должен быть выплачен до того, как наследники смогут получить свое наследство, поэтому вполне возможно, что фонды наследства будут использованы для удовлетворения требований кредиторов.У кредиторов есть шесть месяцев, чтобы подать иск в отношении наследственного имущества умершего лица, или они не могут взыскать этот долг.

Члены семьи, которые подписали ссуду или кредитную карту или имеют совместный счет, будут нести ответственность, даже если все обвинения были произведены умершим. Уполномоченные лица, имеющие право подписи, или дополнительные держатели карт по счетам кредитных карт не несут ответственности, поскольку они изначально не подавали заявку на получение кредита.

В некоторых случаях необеспеченные кредитные счета могут быть застрахованы кредитным страхованием жизни, которое погашает непогашенный остаток в случае смерти владельца счета.

Работа со сборщиками долгов

Инкассаторы знают закон, но часто пытаются взыскать, звоня оставшимся в живых и прося их выплатить долги членов их семей. Если вы не обязаны платить по закону, убедитесь, что вы сказали сборщику «нет» и не звоните снова.

Если вы являетесь пережившим супругом или ребенком умершего человека и не несете юридической ответственности за задолженность по кредитной карте, Федеральная торговая комиссия считает незаконным преследование компаний, выпускающих кредитные карты, для получения оплаты.Если это произойдет, обратитесь за советом к опытному поверенному по наследству из Огайо.

Свяжитесь с нами для получения помощи

Хотя большая часть долгов обычно принадлежит человеку и не передается оставшимся в живых членам семьи, существует множество деталей, которые могут усложнить вопрос. Опытные адвокаты Fesenmyer Cousino Weinzimmer по списанию долгов из Огайо разбираются в этих проблемах и могут помочь найти решения.

Не откладывайте. Возьмите под свой контроль свое финансовое будущее и узнайте больше о том, как сделать так, чтобы ваши наследники не застряли в оплате ваших долгов.Свяжитесь с нами через Интернет или позвоните в один из наших удобно расположенных офисов, чтобы получить бесплатную консультацию, чтобы мы могли определить, какие решения подойдут вам лучше всего.

Возьмите под свой контроль свое финансовое будущее и узнайте больше о том, как сделать так, чтобы ваши наследники не застряли в оплате ваших долгов.Свяжитесь с нами через Интернет или позвоните в один из наших удобно расположенных офисов, чтобы получить бесплатную консультацию, чтобы мы могли определить, какие решения подойдут вам лучше всего.

Что происходит с долгами, когда вы умираете

Управление своими финансами — это одно, но понимание того, что делать с долгами близких после того, как они миновали, — совсем другое дело.

Может быть, вы беспокоитесь о том, чтобы свалить долги на своих близких после смерти.

В этой статье мы обсудим долг после смерти.

Долги умирают вместе с вами?

Распространенный миф — что долги человека умирают вместе с ними. Фактически, долг не списывается автоматически, если не были приняты меры для его погашения.

Работа с чужими счетами может быть сложной, поэтому мы разбили ключевые моменты, которые вам нужно знать.

Информация в этой статье применима конкретно к Англии и Уэльсу, поскольку некоторые различия применимы к Шотландии и Северной Ирландии.

Можете ли вы унаследовать долг?

Когда кто-то умирает в Великобритании, никто не «наследует» его индивидуальные долги.Вместо этого происходит то, что любые причитающиеся деньги выплачиваются из имущества человека.

Имущество — это сумма их имущества, денег, имущества и активов. Если в имении недостаточно денег для выплаты всей причитающейся суммы, оно становится известным как «неплатежеспособное имущество». Это значит, что долги нужно будет оплатить в следующем порядке:

1. Ипотека и кредиты под залог

Они будут взысканы из стоимости имущества или актива, обеспечивающего долг. Если это не покрывает всю сумму, остаток попадает в категорию необеспеченных кредиторов.Необеспеченные кредиторы — это в основном любой кредитор или юридическое лицо, которому причитаются деньги.

2. Ритуальные расходы

Пока у человека нет плана похорон, расходы могут быть списаны из его имущества. Однако их нужно будет считать пропорционально разумными. Таким образом, вы не могли бы потратить 3000 фунтов стерлингов на похороны, например, если бы имение составляло 4000 фунтов стерлингов и у умершего также был долг в несколько тысяч фунтов стерлингов. Однако вы могли бы потратить столько же, если бы имение стоило 40 000 фунтов стерлингов.

Однако их нужно будет считать пропорционально разумными. Таким образом, вы не могли бы потратить 3000 фунтов стерлингов на похороны, например, если бы имение составляло 4000 фунтов стерлингов и у умершего также был долг в несколько тысяч фунтов стерлингов. Однако вы могли бы потратить столько же, если бы имение стоило 40 000 фунтов стерлингов.

Также стоит знать, что надгробия и другие памятные памятники не будут включены в расходы на похороны.Если вы оплачиваете похороны из собственного кармана и в этом участвуют другие кредиторы, может быть сложно потребовать их обратно позже.

Рост стоимости похорон тоже может вас зацепить. Воспользуйтесь нашим калькулятором стоимости похорон, чтобы узнать, сколько могут стоить похороны в вашем районе.

3. Завещательные расходы

Имеется множество скрытых затрат, которые могут возникнуть при работе с чьим-то имуществом. Вы должны иметь в виду, что такие вещи, как работа с агентами по недвижимости и адвокатами, написание писем и отправка свидетельств о смерти, повлекут за собой расходы. Расходы такого рода будут вычтены из имущества до выплаты любого долга.

Расходы такого рода будут вычтены из имущества до выплаты любого долга.

4. Привилегированные / льготные долги

Это в основном относится к любой заработной плате или взносам в национальное страхование. Таким образом, это применимо, если умерший владел компанией, нанимал кого-то в частном порядке или получал прямые выплаты за наем опекунов.

5. Необеспеченные кредиторы

Когда дело доходит до сортировки платежей кредиторам, их необходимо производить в следующем порядке:

- Долги перед местными и центральными органами власти.Сюда входят любые налоговые обязательства, счета за коммунальные услуги, банковские ссуды, долги по кредитным картам / картам магазина, проценты по необеспеченным кредитам и отсроченные долги. Например, это может быть неформальная ссуда между членами семьи.

- Исполнитель имения. Обычно они являются солиситором, но иногда являются супругами или родственниками, и несут ответственность за обеспечение выплаты этих долгов.

В случае неплатежеспособности имущественной массы Исполнитель должен будет сообщить кредиторам, что денег для оплаты счета не хватит.

В случае неплатежеспособности имущественной массы Исполнитель должен будет сообщить кредиторам, что денег для оплаты счета не хватит. - Исполнитель не несет личной ответственности по самим долгам. Они несут ответственность за то, чтобы деньги поступали из имущества и земли в руках нужных людей. Это может означать продажу собственности и активов для обеспечения осуществления платежей или размещение уведомления о неплатежеспособности недвижимости в The London Gazette. Он функционирует как официальный журнал для британского правительства и проверяется кредиторами, чтобы убедиться, что они получат причитающиеся им деньги.

Если правильная процедура не будет выполнена, исполнитель может понести ответственность перед кредиторами, людьми или организациями, которым причитаются деньги.Если вы столкнулись с этой ответственностью и не знаете, что нужно делать, на всякий случай стоит обратиться за юридической консультацией.

Когда вы можете пострадать

Есть несколько долгов, которые могут быть автоматически переведены, когда человек умирает. Любой человек, все еще живущий в доме умершего, может нести ответственность за любую задолженность по счетам за домохозяйство, даже если его имя на самом деле не указано в счете.

Кроме того, если у вас есть совместный финансовый продукт с кем-либо или вы являетесь гарантом одного из его финансовых продуктов, вы будете нести ответственность за него в случае его смерти.Таким образом, если у вас есть совместная ссуда или ипотека с вашим партнером, этот долг перейдет исключительно к вам, поскольку ваше имя указано в кредитном соглашении, даже если вы не производили никаких платежей до этого.

Если вы вместе владеете домом

Если вы совместно владеете собственностью с кем-то, кто скончался, и в его имуществе недостаточно денег из других источников для оплаты их индивидуальных долгов, есть вероятность, что вам, возможно, придется продать дом, чтобы выплатить кредиторам нет ипотеки на это.Это зависит от того, владеете ли вы домом как «общие арендаторы», что означает, что вы оба владеете заявленной долей собственности или «совместные арендаторы» — это когда вы владеете всей собственностью вместе.

Если собственность находится в совместном владении, доля умершего перейдет к их имуществу — и, в свою очередь, к кредиторам — и вам, возможно, придется продать ее, чтобы заплатить им, если вы не договорились об ином. Однако, если вы были совместными арендаторами, доля умершего никогда не переходит в его имущество, а вместо этого переходит прямо к вам.

Где есть желание, есть способ?

Легко предположить, что если вы оставите собственность или имущество своей семье и друзьям по своему завещанию, это гарантирует, что они будут переданы им и будут защищены от кредиторов. Однако на самом деле это требование закона о погашении любых долгов до передачи активов бенефициарам. В некоторых случаях это может означать продажу дома, в котором кто-то уже живет, или расставание с чем-то, имеющим сентиментальную ценность, которое долгое время было в семье.

Когда страхование может помочь

Некоторые ипотечные кредиты могут быть защищены страховым полисом, который защитит вас от унаследования доли совместного держателя долга в случае его смерти. Кредитные карты и ссуды также могут включать план защиты платежей, который может помочь очистить баланс. А если бы умерший все еще работал, их работодатель мог бы предложить выплату «смерть на службе», которая могла бы помочь выплатить долги.

Может быть неприятно осознавать, что наши семьи не смогут в полной мере воспользоваться нашими активами, когда мы уйдем, поэтому, если у вас есть долги, но вы все еще хотите оставить деньги близким родственникам, вы можете поискать полис страхования жизни, который дает возможность выплаты конкретному получателю, чтобы вы знали, что деньги обязательно пойдут тому, кому вы хотите, и не будут поглощены.Страхование жизни старше 50 лет — это один из видов полиса страхования жизни, который может это предложить.

Примечание: Мы заботимся о том, чтобы содержание Talking Finance было точным на момент публикации. Индивидуальные обстоятельства различаются, поэтому, пожалуйста, не полагайтесь на них при принятии финансовых решений.

Что произойдет с вашим долгом, когда вы умрете?

Это вопрос, над которым большинство из нас не хотят тратить много времени, потому что к тому времени, когда он станет проблемой, нас уже не будет рядом, чтобы с ней справиться.Долги не исчезают после смерти человека. Счета становятся исполнителем ответственности за наследство, поэтому важно понимать финансовые и юридические последствия вашей смерти или смерти близкого человека.

Потеря близкого человека — это достаточно стресс, поэтому дополнительное давление, связанное с его финансовыми делами, может быть подавляющим и иметь эмоциональные последствия. Мы никогда не готовы полностью потерять любимого человека, поэтому очень важно научиться основам.

Поместье:

Состоит из всего имущества, которое человек оставляет после своей смерти.

Исполнитель:

Физическое лицо, назначенное управляющим имуществом умершего. Основная обязанность исполнителя — выполнять указания и пожелания умершего.

Завещание:

Также известное как Последняя Завещание и Завещание, является юридически обеспеченным заявлением о том, как лицо хочет, чтобы его или ее собственность или активы были распределены после смерти.

Наследник:

Лицо, имеющее законное право на собственность или звание другого лица после его смерти.

Состояние собственности сообщества:

денег, заработанных одним из супругов во время брака, и все имущество, купленное на эти доходы, считаются общественной собственностью, принадлежащей на равной основе мужу и жене. Аналогичным образом, долги, возникшие во время брака, обычно являются долгами пары. Гавайи не являются государственной собственностью.

Когда кто-то уходит из жизни с долгом, он становится частью имущества. Исполнитель наследства обработает долг в соответствии с федеральными законами и законами штата.Исполнитель обязан выплатить все долги, если для этого есть достаточно денег. Все оставшиеся деньги перейдут наследникам. Долг останется невыплаченным только в том случае, если недостаточно средств для погашения долгов по имуществу. По данным Федеральной торговой комиссии, члены семьи обычно не обязаны выплачивать долги умершего родственника из своего имущества.

В статье в Nerd Wallet объясняется, что если автокредит не выплачивается, кредитор имеет право вернуть машину в собственность. Однако лицо, унаследовавшее транспортное средство, может продолжать производить платежи, и кредитор вряд ли примет меры.

Федеральный закон запрещает банку автоматически лишать права выкупа в случае смерти домовладельца. Существуют меры защиты, позволяющие семье или тем, кто живет в доме, сохранять его, пока они продолжают выплаты по ипотеке. Всегда лучше связаться с ипотечным кредитором, чтобы обсудить лучшие варианты.

Если кредитная карта выдана только на имя умершего, то исполнитель обязан выплатить долг. Если на счете есть совладелец или совладелец, другая сторона, скорее всего, несет ответственность за оплату.Государства общинной собственности становятся более сложными, поэтому проконсультируйтесь с юристом, который знает законы вашего штата.

Федеральные студенческие ссуды прощаются в случае смерти заемщика, что означает, что никто другой не несет ответственности за их выплату.

Если студенческая ссуда была предоставлена частным кредитором, исполнитель должен будет связаться с этим кредитором, чтобы узнать, каковы требования.

Если кто-либо подписал ссуду или кредитную линию, предоставленную умершему лицу, соавторство будет нести ответственность за долг, если активы умершего не покрывают его.

И давайте не будем забывать цитату Бенджамина Франклина из письма Жан-Батисту Леруа в 1789 году: «Наша новая Конституция утверждена, и ее внешний вид обещает постоянство; но в этом мире ничего нельзя сказать наверняка, кроме смерти и налогов ». Правительство по-прежнему хочет своей доли!

Нужна дополнительная помощь? Ознакомьтесь с нашим модулем электронного обучения по планированию недвижимости и нашим блогом по планированию недвижимости.

Вот что происходит с вашим долгом, когда вы умираете

Так же, как вы можете оставить трасты, дома и машины своих близких, вы также можете оставить долги после смерти.Вы можете предположить, что к тому времени, когда вы сдадите экзамен, вы выплатите все свои долги. Однако средний американец умирает с задолженностью в размере 63000 долларов, и почти две трети людей умирают с каким-либо долгом. На самом деле вам, возможно, придется подумать о том, что будет с вашими непогашенными долгами после того, как вы уйдете.

Даже если кредиторы не обращаются напрямую к вашим близким, они все равно могут повлиять на вашу семью. Поскольку ваши долги сначала будут использовать ваше имущество в качестве погашения, это означает, что все, что вы собираетесь оставить, может быть отнято до того, как это получат ваши близкие.Этот процесс называется завещанием. Все вещи, которые вы оставляете, включая банковские счета, дома, лодки, бизнес-интересы и акции, подлежат завещанию на момент вашей смерти.

Хорошая новость заключается в том, что если ваше имущество не может покрыть всю сумму долга, в большинстве случаев кредиторы не могут заставить членов семьи выплатить оставшуюся часть. Тем не менее, в зависимости от правил вашего имущества, завещание может длиться от месяцев до лет, не позволяя членам вашей семьи получить доступ к вашим активам. Вот почему так важно учитывать влияние своих долгов и подумать об обновлении плана недвижимости или покупке страховки жизни, чтобы снизить нагрузку на них.

Какие долги подлежат погашению?

Для каждого типа долга могут быть несколько разные правила о том, что с ним должно происходить. Это может зависеть от того, есть ли у вас соруководители, размер вашего имущества и даже отдельные кредиторы. Найдите интересующий вас долг ниже:

Ипотека: Любой непогашенный остаток по ипотеке будет передан через завещание. Если ваше имущество не покрывает всю причитающуюся им сумму, наследник имеет возможность взять ссуду или рефинансировать ее.

Если кто-то другой, например, супруг (а), также пользуется ипотекой, выплаты переходят к нему. Федеральный закон запрещает кредитору требовать погашения всей ипотечной ссуды в случае смерти одного из супругов.

Ссуды под залог жилого фонда: Они также должны выплачиваться за счет вашего имущества. Однако в отличие от ипотеки, если долг не погашен полностью, кредиторы могут заставить получателя дома рефинансировать или полностью выплатить ссуду. Это зависит от индивидуального кредитора и может стать проблемой, если лицо, унаследовавшее имущество, не может выплатить полную сумму или претендовать на рефинансирование.

Кредитные карты: Задолженность по кредитной карте — наиболее распространенная форма задолженности на момент смерти, а это означает, что, вероятно, на ваших картах останется остаток, если вы умрете. Этот баланс также снимается с вашего имущества. Если у вас есть совместные или совместные держатели карт, они будут нести ответственность за оставшийся баланс. Однако важно отметить, что авторизованный пользователь отличается от соавтора или совместного держателя карты и не несет ответственности за оставшийся баланс кредитной карты.

Студенческая ссуда: В некоторых случаях задолженность по студенческой ссуде может быть погашена. Задолженность по федеральному студенческому кредиту погашается сразу после смерти заемщика. Некоторые частные кредитные компании, такие как Sallie Mae и Wells Fargo, также прощают студенческие ссуды в случае смерти.

Автокредиты: Если не производятся платежи за автомобиль, автомобиль может быть возвращен во владение, если не будет выплачен из имущества. Если оставшиеся в живых наследники решат взять на себя выплаты, им необходимо будет подать заявление кредитору и государству для передачи права собственности.