Всё плохое когда-нибудь кончается: в каких случаях можно расторгнуть кредитный договор. Кредитный договор как расторгнуть

Расторжение кредитного договора с банком: порядок + заявление

В статье мы рассмотрим, как проходит расторжение кредитного договора. Узнаем, кто может выступать инициатором досрочного расторжения и можно ли отказаться от договора в одностороннем порядке. Разберем, как составить встречный иск для суда и как должен выглядеть образец апелляционной жалобы.

Причины для расторжения кредитного договора

Кредитный договор с банком может быть расторгнут как заемщиком, так и непосредственно банковской организацией. Конкретный срок для этого не предусмотрен, так как ГК РФ разъясняет, что соглашение можно расторгнуть в любой момент. Главное, на это должны быть веские основания.

Кредитный договор с банком может быть расторгнут как заемщиком, так и непосредственно банковской организацией. Конкретный срок для этого не предусмотрен, так как ГК РФ разъясняет, что соглашение можно расторгнуть в любой момент. Главное, на это должны быть веские основания.

Заемщик должен понимать, что расторжение договора не наделяет его правом не выполнять свои обязательства перед кредитором. Все проценты и штрафы по кредиту нужно будет выплачивать.

Расторжение договора на следующий день после его заключения по закону допускается. На практике это очень не приветствуется банками, так как они теряют прибыль. Такой шаг предпочтительнее для заемщиков, так как при досрочном погашении задолженности нужно заплатить только небольшой процент за пользование средствами.

Досрочное расторжение договора кредитования возможно по соглашению сторон либо в судебном порядке.

Во втором случае инициатором может выступать как банк, так и заемщик. Итак, можно ли заемщику расторгнуть договор?

В целом, оснований для того, чтобы аннулировать кредитное соглашение у заемщика несколько. В частности:

- Вы можете отменить договор до момента получения денег на руки, объяснив это более выгодным предложением.

- Банковская организация взимает комиссионные сборы, противоречащие законодательству.

- Процентная ставка была увеличена единолично банком, вас об этом не уведомляли.

- Кредитное учреждение нарушило существенные условия договора.

- Нарушена очередность списания средств.

- У вас сложились обстоятельства, которые снизили платежеспособность (болезнь, увольнение с работы и так далее).

Важно! Взятые на себя обязательства вы в любом случае должны исполнить и вернуть полученные от банка средства.

Далее разберемся, как и на каких основаниях может расторгнуть договор банковская организация. Причин также несколько:

- Вы неоднократно нарушали сроки внесения ежемесячного платежа.

- Вами полностью прекращены выплаты по кредиту, и на контакт с банком вы не идете.

Как расторгнуть кредитный договор

Процедура расторжения состоит из нескольких этапов. Разберемся с каждым подробнее:

- Обращение в банковскую организацию. На этом этапе вы в офисе банка пишите заявление о том, что хотите расторгнуть договор. Оно может быть составлено в свободной форме с четким указанием причин. А также заявление можно направить заказным письмом с уведомлением. Как только уведомление вернется к вам, это будет означать, что ваше заявление получили.

- Подача искового заявления в судебную инстанцию, расположенную по месту вашего проживания. Без помощи опытного юриста на этом этапе обойтись сложно. Он сможет учесть все тонкости вашего случая и правильно составит исковое заявление. К заявлению нужно приложить квитанцию об оплате госпошлины. А также стоит приложить договор кредитования, переписку с банковской организацией, в общем, все доказательства, имеющие отношение к делу.

- Присутствие на судебном заседании. Это даст вам возможность доказать свою правоту. При этом учитывайте, что к показаниям свидетелей доверия меньше, чем к доказательствам, представленным в виде документов.

Расторжение кредитного договора — непростой путь, но это ваше законное право.

Расторжение договора по причине просроченной задолженности

Расторжение договора по инициативе банка осуществляется только в судебном порядке. Основная причина этого — наличие длительной просроченной задолженности. Причем у банка на подачу искового заявления есть много времени — 3 года, поэтому если вам кажется, что о вас забудут, это далеко не так.

Встречный иск по кредитному договору

Подача встречного иска банковской организации — один из инструментов защиты заемщиком своих прав в делах о расторжении кредитного договора. В отличие от возражений, с помощью такого иска можно заявить не только о своем несогласии с иском кредитного учреждения, но и представить суду свои требования к банковской организации.

Заявить встречный иск можно на любом этапе рассмотрения дела, но до момента вынесения решения. Суд обязан принять к рассмотрению встречный иск, если он полностью или частично будет удовлетворять требования кредитора.

Основания для подачи встречного иска чаще всего следующие:

- Банк неправомерно удерживал с вас комиссии, и вы хотите, чтобы сумма требований банка была снижена на размер этих платежей.

- Вы не согласны с размером неустойки.

- Вы требуете признания недействительными отдельных пунктов договора и хотите уменьшить требования банка, основанные на этих пунктах.

Требования могут быть и другими, мы привели только общий пример.

Важно то, что все они направлены на уменьшение суммы взыскания.

Признание кредитного договора недействительным

Рассмотрим, как признать недействительность кредитного договора. В этом случае применяются общие основания признания сделок недействительными, только с учетом специфики правоотношений.

Итак, основания:

- Договор нарушает требования законодательства либо противоречит им.

- Договор заключен с человеком, который не имел на это права: с несовершеннолетним, недееспособным, ограниченно дееспособным.

- Договор подписан заемщиком под влиянием заблуждения, обмана или угрозы.

- Договор был заключен в условиях тяжелых обстоятельств, а финансовое учреждение этим воспользовалось (кабальный договор).

- Наличие признаков мнимости сделки.

На практике, оспаривают договоры чаще всего по следующим причинам:

- Не соблюдена письменная форма или допущены нарушения при оформлении.

- Договор заключал человек, который не имел на это права.

- Заемщик заключал договор, поддавшись обману.

- Изменение банком условий договора в одностороннем порядке.

Самое логичное, по мнению заемщиков, основание — кабальность условий — встречается не так уж часто. Возможность оспорить договор на этом основании больше применима к микрозаймам, нежели к кредитам, полученным в банках. Да и доказать наличие такого основания сложно.

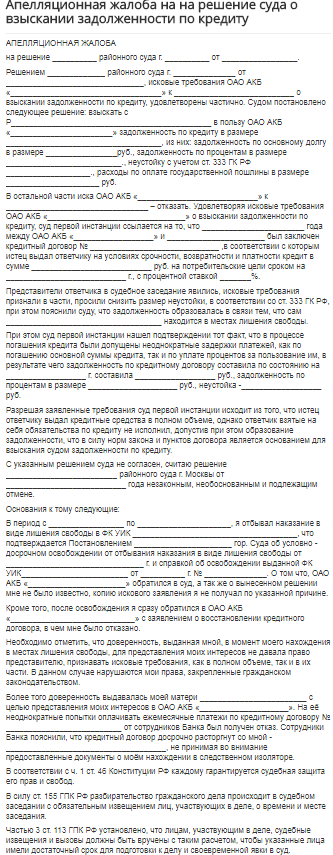

Если суд не оправдал надежды: апелляционная жалоба по кредитному договору

Когда судебная инстанция принимает решение не в вашу пользу, у вас есть право подать апелляционную жалобу. При этом исковые требования должны быть аналогичны заявленным ранее. Если жалоба не соответствует этому критерию, ее оставят без движения.

Дело рассматривается в апелляционной инстанции по доводам, изложенным в жалобе либо по представлению прокурора. Дело может быть проанализировано без участия сторон, если они ранее не заявили об отсутствии по уважительной причине. Жалоба рассматривается в течение двух месяцев.

В процессе рассмотрения дела апелляционная инстанция вправе:

- Оставить без изменения решение суда первой инстанции.

- Отменить или изменить ранее вынесенное решение полностью или частично.

- Оставить жалобу без рассмотрения, если нарушен срок ее подачи.

Образец жалобы представлен ниже:

Срок исковой давности по кредитному договору

В настоящее время срок исковой давности по кредитным обязательствам составляет 3 года. Большая часть вопросов связана с моментом начала отсчета срока исковой давности. Здесь даже специалисты часто не могут прийти к общему мнению и трактуют нормы ГК по-разному.

ГК РФ говорит о том, что срок давности устанавливается с того момента, когда было нарушено право держателя кредитных средств. В нашем случае последний — это ваш банк. Если срок давности по кредиту не определен, то его исчисление начинается с даты невнесения очередного платежа. Если платежи вы не вносили три месяца, то у финансового учреждения есть право потребовать от вас единовременного погашения займа. В таком случае срок исковой давности исчисляется с момента вынесения требования.

Важно! Если в требовании указан конкретный срок его выполнения, то отсчитывать срок давности нужно с конца этого срока.

У огромного количества должников, попавших в трудное положение, возникает вопрос: если срок давности истек, можно не платить по обязательствам? Специалисты разъясняют: в случае с истечением срока исковой давности речь идет не об обязанности вернуть долг, а о возможности истребовать его в судебном порядке.

При этом важно помнить о том, что истечение такого срока — не преграда для обращения в суд. Судебная практика показывает, что такие иски принимаются к рассмотрению, и по ним даже выносятся решения в пользу кредитора.

Чтобы не пришлось обращаться в апелляционную инстанцию, заявите о том, что срок давности истек непосредственно во время судебного разбирательства.

kredit-online.ru

Как расторгнуть кредитный договор в банке (мирно или через суд)

На оформление кредита и последующее действие кредитного соглашения распространяются все факультативные положения гражданского законодательства. Расторжение кредитного договора ранее оговоренного срока — сложная и иногда длительная процедура, инициатором которой может быть любая сторона соглашения.

Если договор прекращается в добровольном порядке — по договоренности между сторонами, то обязательства прекращаются с момента заключения дополнительного соглашения о расторжении. При прекращении договора сделки через суд, обязательства сторон прекращаются с момента вынесения судом соответствующего решения.

Расторжение договора по договоренности с банком

Если сделка прекращается в добровольном порядке, то важно установить 2 обстоятельства: истек / не истек срок действия договора и погашена ли к этому времени задолженность по нему.

Если задолженность погашена полностью, то кредитный договор прекращается автоматически. Стороны выполнили обязательства перед друг другом, поэтому закрытие договора не нуждается в дополнительном обсуждении. Здесь никаких дополнительных документов составлять и подписывать не нужно.

При наличии дополнительных соглашений с банком, к примеру, договоров о ведении банковского счета, следует знать, что автоматически и одновременно с кредитным договором они не закрываются. Заемщику необходимо сделать следующее:

- Подбить число всех дополнительных соглашений к кредитному договору.

- Просмотреть платежи по этим соглашениям — в них не должно фигурировать задолженности.

- Подать заявление на расторжение всех дополнительных соглашений после закрытия кредитного договора.

Если по этим соглашениям есть задолженность перед банком, то ее необходимо погасить. Банк может отказать в расторжении основного кредитного договора, если по сторонним договоренностям у заемщика имеется задолженность.

При наличии задолженности по основному договору, но после истечения сроков действия договора, отношения между заемщиком и банком не прекращаются. Факт наличия задолженности не прекращает действие договора даже, если по нему вышли все сроки.

Если после истечения сроков договора у заемщика остается задолженность, то он обязан ее погасить. При нежелании вносить платежи после завершения сроков соглашения, заемщик может расторгнуть договор через суд. Если внесение платежей оказывается невозможным, добросовестный заемщик может заявить на реструктуризацию кредитной задолженности.

Следовательно, для досрочного расторжения кредитного договора потребуется: погасить задолженность раньше окончания срока действия соглашения или обратиться с иском в суд. Для реализации второго варианта потребуется наличие веских обстоятельств.

Расторжение кредитного договора в судебном порядке

В соответствии со ст. 450-451 ГК РФ, любой кредитный договор может быть расторгнут в судебном порядке по инициативе самого заемщика. Чтобы иск был принят судом, необходимо наличие существенных причин, к которым относятся:

- Нарушение банком условий кредитного соглашения.

- Изменение обстоятельств, которое стороны не могли предвидеть при заключении соглашения.

- Составление договора с грубейшими нарушениями действующего профильного законодательства.

Первая причина для расторжения договора – неисполнение банком обязательств, которые он должен исполнять сразу после заключения соглашения. Первое – банк обязуется предоставить денежные средства в размере, указанном в договоре. Если средства не были предоставлены в полной мере единым перечислением, то договор считается недействительным.

Второе – после заключения соглашения кредитная организация должна оказывать клиенту полное операционное и банковское обслуживание. Если банк не оказывает услуги, которые должен оказывать, клиент имеет право заявить на расторжение соглашения.

Что касается изменения обстоятельств, то под этим термином законодатель подразумевает, в частности, существенное изменение положения заемщика, при котором дальнейшее исполнение условий договора становится для него непосильным.

Теоретически здесь можно заявить о потере работы или периодического заработка, о заболевании, и любых других причинах, но такие обстоятельства, как правило, заранее предусматриваются в кредитном договоре, поэтому они не всегда принимаются судом в виде исчерпывающих. Здесь каждый конкретный случай оценивается и изучается индивидуально.

К примеру, есть обстоятельства, которые не зависят ни от одной из сторон, и которые практически невозможно предусмотреть. К ним можно отнести: стихийное бедствие, ввод чрезвычайного (военного) положения, техногенная катастрофа, и любые другие события, в значительной мере влияющие на жизнедеятельность заемщика.

Существенными нарушениями при заключении кредитного договора считаются: ввод в заблуждение, кабальный характер сделки, наличие двусмысленных условий и скрытых комиссий, недееспособность заемщика, отсутствие у организации права заниматься кредитной деятельностью.

Если заемщик считает, что имеет все основания для досрочного расторжения кредитного договора, то действовать в каждом случае необходимо по одному и тому же алгоритму.

1. Письменное предложение в адрес кредитной организации

Первый шаг заемщика в направлении расторжения кредитного соглашения заключается в направлении в банк письменного уведомления с предложением о добровольном решении вопроса. Здесь заемщик указывает, что готов выплатить сумму кредита с процентами, рассчитанными на день прекращения договора, и выполнить любые другие законные требования банка. Уведомление направляется заказным письмом.

Банк должен ответить на полученное уведомление в течение срока, указанного в нем. Оптимальным сроком для рассмотрения обращения считаются 10 дней. За это время банк оценивает объективность причин для прекращения договора, и принимает конечное решение.

Если срок в уведомлении не указан, то по умолчанию ответ кредитной организации должен поступить в течение 30 дней. В случае получения отказа или в случае игнорирования обращения, клиент имеет основания обратиться с иском в суд.

Такая досудебная процедура не является обязательной, но ее рекомендуется придерживаться в каждом случае. Суд, получив подтверждение намерения заемщика решить вопрос добровольно, примет этот факт при вынесении конечного решения.

2. Подготовка иска

Большое внимание уделяется структуре искового заявления. Нередко сами юристы допускают при его составлении ошибки и неточности, что становится причиной отказа со стороны суда принимать иск к рассмотрению. Чтобы такого не произошло, заемщик должен проконтролировать, чтобы в иске были указаны следующие обстоятельства:

- Реквизиты судебного органа.

- Данные об истце и об ответчике – заемщик указывает постоянное местожительство и адреса (фактический и юридический) кредитной организации.

- Причины и обстоятельства, в силу которых кредитный договор должен быть расторгнут.

- Требования истца.

- Список прилагаемых документальных данных.

К иску обязательно должны прилагаться подтверждающие документы, которые указывают на доказательство правоты истца. По кредитным договорам истцы должны предоставить все имеющиеся на руках документы, так или иначе относящиеся к исполнению соглашения. В этих документах будет содержаться информация, на которой основывается истец. Ничем не подкрепленные доводы не будут приняты судом к рассмотрению.

Подавать иск нужно по месту нахождения кредитной организации. Учитывая, что речь идет о нарушении потребительских прав, то подается иск по месту постоянного проживания заемщика или по месту исполнения кредитного соглашения (ст. 29 ГПК РФ).

3. Рассмотрение иска в суде

Принимать или не принимать иск, поступивший от заемщика, суд решает в течение 5 рабочих дней. Если документ будет составлен с неточностями, суд возвратит его с требованием внести соответствующие правки. Если иск не будет содержать оснований (законных доводов), то он не будет принят к рассмотрению.

Если в процессе рассмотрения заявления заемщика будут установлены обстоятельства, указывающие на возможность расторжение кредитного договора, то судебное решение будет положительным. После апелляционного производства, если решение суда остается неизменным, то договор расторгается одновременно с вынесением конечного решения.

Brobank: Расторгнуть кредитный договор раньше окончания срока его действия в сегодняшних условиях сложно. Банки составляют договоры по одной структуре и в них редко встречаются существенные неточности и несоответствия. В этих целях кредитная организация и содержит целый штат юристов, которые должны работать в этом направлении.

Как расторгнуть кредитный договор

5 (100%) 1 voteЧитайте также:

brobank.ru

Как расторгнуть кредитный договор с банком

Чтобы прекратить начисление банком процентов и штрафов по кредиту, заемщику часто рекомендуют расторгнуть кредитный договор. Такие советы обычно дают не очень осведомленные пользователи интернет-форумов, однако профессиональные юристы редко говорят об этой возможности. Дело в том, что расторжение кредитного договора по инициативе заемщика – это очень сложная задача, которая достигает своей цели крайне редко. Тем не менее, чтобы вы могли оценить перспективы своей конкретной ситуации, мы подробно опишем возможные варианты.

Если вы не выплатили все деньги, которые требует банк, то существует всего два механизма расторжения кредитного договора – по соглашению сторон и через суд. Естественно, возможен вариант, когда вы просто выплачиваете весь долг (включая проценты и штрафы), тогда обязательства по договору считаются исполненными, и расторгать его не требуется. Нужно упомянуть также еще один сценарий: в течение 14 дней после получения кредита вы можете вернуть его, уплатив символические проценты за несколько дней. Эта норма основана на законе о защите прав потребителей, и не требует согласования с банком и расторжения кредитного договора.

Расторжение по соглашению сторон

Итак, существует два механизма расторжения – по соглашению сторон и через суд. Независимо от того, какой вариант вы выберете, на первом шаге действия будут одинаковы – вам необходимо направить в банк заявление о расторжении кредитного договора. В этом документе нужно не только официально заявить о своем намерении, но также указать его причины (например, вас уволили с работы, вы заболели и т.д.) Практика показывает, что независимо от серьезности ваших причин банк либо оставит ваше заявление без официального ответа, либо сразу откажет в расторжении, либо предложит неприемлемые условия.

Например, банк может ответить, что готов расторгнуть договор после того, как заемщик выплатит всю сумму, включая проценты и штрафы (хотя после этого расторгать договор уже не обязательно, его действие прекращается автоматически). Другой вариант ответа со стороны банка – это предложение не расторгать договор, а провести реструктуризацию кредита. Принимать такие предложения или нет – зависит от конкретной ситуации. Если у вас набежали большие проценты и штрафы, то, возможно, выгоднее отказаться и дожидаться суда. В любом случае мы рекомендуем проконсультироваться с кредитным адвокатом перед тем, как подписать какое-либо соглашение с банком.

Полезная информация

Короче говоря, если ваша цель – это именно расторжение договора, то договориться об этом с банком (на приемлемых условиях) не получится. Точно так же, как расторжение договора по кредиту выгодно для заемщика, оно невыгодно для банка. По сути, этот вариант для банка означает только одно – он больше не сможет начислять проценты и штрафы, т.е. в конечном счете получит меньше денег. Зачем банку вникать в ваши проблемы и добровольно соглашаться на уменьшение прибыли? Его задача – начислять проценты, а выбивать долги потом будут коллекторы или судебные приставы.

Если вы все же решили попробовать и написать в банк заявление о расторжении, то нужно помнить, что такое заявление прерывает течение срока давности по кредиту. Это особенно важно в тех случаях, когда с момента последнего платежа по кредиту прошло много времени (полтора-два года и более). Однозначно не нужно писать заявление по истечении трех лет, поскольку срок давности начнет считаться заново, даже если один раз он уже истек. В общем, обращение в банк по поводу расторжения договора может не просто быть бесполезным, но и даже принести вред в вашем конкретном случае.

Расторжение кредитного договора через суд

Единственная ситуация, в которой имеет смысл писать в банк заявление о расторжении, это когда вы готовы идти до конца и обращаться в суд. В этом случае заявление нужно для того, чтобы подтвердить попытки договориться с банком «по-хорошему», иначе у суда будет дополнительное основание для отказа. Естественно, наличие заявления – это необходимое, но не достаточное условие для того, чтобы суд принял решение о расторжении вашего договора. Главное и самое сложное – вам нужно доказать суду, что после заключения договора существенно изменились условия, причем это невозможно было ни предвидеть, ни преодолеть.

В качестве существенно изменившихся условий многие заемщики называют увольнение с работы, длительные болезни, всевозможные семейные или финансовые проблемы и т.д. Однако даже если эти доводы подкрепляются необходимыми документами, суд редко встает на сторону должника. Грубо говоря, суд обычно придерживается такой позиции, что все эти риски заемщик должен был проанализировать при подписании кредитного договора. Например, в увольнении нет ничего неожиданного, рано или поздно всем приходится менять работу, и если заемщик не предусмотрел такой вариант – это его проблемы.

Шансы на расторжение договора повышаются, если возникли какие-то совсем уж форс-мажорные обстоятельства – пожар, стихийные бедствия, военные действия и т.д. Однако даже в этом случае нет никакой гарантии, что суд примет сторону заемщика. Позиция суда может основываться на том, что заемщик мог воспользоваться услугами страховых компаний и застраховаться от любых неожиданностей. Собственно говоря, суду не требуется на «бытовом» языке обосновывать свое решение, достаточно сослаться на абстрактную формулировку закона, которая мало что скажет простому человеку (не юристу).

Тем не менее, исключения все-таки бывают, и иногда суд с пониманием относится к аргументам заемщика. Если вы хотите попытаться, вам нужно просто подготовить и отнести в суд исковое заявление о расторжении кредитного договора. Предсказать исход судебного процесса со 100%-ной гарантией нельзя, однако опытный кредитный адвокат может оценить шансы в зависимости от специфики вашей конкретной ситуации. Если вы все-таки намерены обращаться в суд, мы рекомендуем сначала проконсультироваться со специалистом – хотя бы по телефону, но лучше на личном приеме.

Полезная информация

kreditniyadvokat.ru

Как расторгнуть кредитный договор - инструкция

Когда заемщик оформляет кредит в банке, с ним заключается кредитный договор, который действует ровно тот срок, что в этом договоре прописан. Здесь вроде все понятно. Но, ситуации бывают разные, и в некоторых из них может потребоваться досрочное расторжение кредитного договора. Однако, процедура расторжения договора не из простых, и редко когда заканчивается успехом для заемщика. Мы же в свою очередь описали все случаи, в которых вы можете расторгнуть кредитный договор досрочно.

Отмена кредитного договора

Кредитный договор вы можете просто отменить до тех пор, пока не получите деньги на руки. Эту возможность дает п.2 статьи 821 ГК РФ. Ну, мало ли, вдруг вы передумали, или за это время нашли кредит по более выгодной ставке. В этом случае, вам необходимо уведомить банк, и кредитный договор будет закрыт.

Кроме того, новым законом «О потребительском кредитовании», который вступит в силу с 1 июля 2022 года, предусмотрена возможность отказаться от всей суммы кредита в течение 14 дней с даты его получения. А от целевых кредитов (на автомобиль, образование и пр.) или их части в течение 30 дней с даты получения. Правда, проценты за срок использования заплатить все же придется. И, что радует, то предварительно банк не нужно ставить в известность, то есть, вы можете придти в банк через 30 дней и просто отдать все полученные деньги (с процентами за месяц пользования) и всё.

Расторжение кредитного договора по соглашению сторон

Вариант расторжения кредитного договора по соглашению сторон может потребоваться, например, при реструктуризации кредита. В этом случае, вы с банком подписываете соглашение, в котором будут урегулирован порядок погашения оставшейся задолженности (он может существенно отличаться от того, что было первоначально прописано в договоре).

Расторжение договора по решению суда

Основанием для расторжения договора в судебном порядке (по инициативе заемщика) могут быть:

- Перечисление банком денежных средств в размере меньшем, чем указано в кредитном договоре;

- Нарушение банком условий, прописанных в договоре;

- Повышение в одностороннем порядке процентной ставки по кредиту;

- Взимание комиссий и неустоек (штрафов), противоречащих законодательству;

- Не соответствующая закону очередность списания средств;

- Изменение обстоятельств с момента получения кредита заемщиком, например, в случае, если заемщик потерял работу, утратил предмет залога по кредиту и пр.

При этом, имейте в виду, что, даже, если вы расторгли кредитный договор через суд, это вовсе не будет означать, что вам не придется погашать долг. Это будет сделать необходимо, просто, может измениться график погашения, размер платежа и прочие условия (конкретно, как они изменятся, будет сообщено по решению суда).

Расторжение договора по инициативе банка

Такие ситуации тоже не редкость, и чаще всего случаются, если заемщик регулярно нарушает условия внесения ежемесячного платежа, например, если вносить платеж с запозданием более трёх раз или в течение нескольких месяцев не вносить платежи вовсе (конкретные нормы назначает сам банк). В этом случае банк просит заемщика погасить задолженность досрочно и расторгает кредитный договор.

Вам понравится:

Досрочное гашение кредита

Законодательством предусмотрена и возможность погасить кредит досрочно. Однако, пока банки накладывают различные моратории и комиссии на досрочное гашение кредита, о которых мы писали в этой статье.

Правда, с 1 июля 2022 года (после вступления в силу закона о потребительском кредитовании) всё изменится, и вы сможете погашать кредит досрочно полностью или частично, просто сообщив в банк за 30 дней до планируемой даты погашения (если по договору не установлен меньший срок). И, никаких санкций со стороны банка в этом случае быть не может.

creditradar.ru

Как расторгнуть кредитный договор - на что обратить внимание

Заемщики зачастую обдумывают свое решение после того, как договор с банком вступит в силу. Не все изучают плюсы и минусы получения заемных средств, а после – находятся в негодовании от высоких процентных ставок и навязанной банком страховки. И даже если вы приняли необдуманное решение о взятии кредита и подписали договор, существует возможность расторжения договора. Хотите знать, как разорвать кредитный договор с банком? Мы расскажем об этом более детально.

Отказ от кредита до вступления в силу

Мы можем сразу успокоить потенциальных заемщиков - до того момента, пока вы не получили кредитные средства от банка, можно отменить договор. Такое право заемщика закреплено п. 2 ст. 821 Гражданского кодекса (ГК РФ). В нем говорится о праве заемщика отказаться от выполнения кредитного договора полностью или частично. При этом необходимо о своем решении оповестить кредитора до установленного договором срока, если иное не прописано в соглашениях к договору и иных правовых документах банка. Не стоит боятся санкций или любого рода ограничений за отказ воспользоваться услугами кредитора. Отказ может быть безусловным и не требует обоснований со стороны заемщика. Любые санкции и штрафы со стороны банка будут незаконны.

Как расторгнуть кредитный договор

Любой заемщик может самостоятельно инициировать процедуру досрочного расторжения договора. Основанием может быть невыполнение банком договорных обязательств по перечислению средств или увеличение кредитной ставки банком в одностороннем порядке.

Самый выгодный способ расторженя кредитного договора - это обоюдное решение двух сторон

В случае, если банк решит пойти заемщику на встречу, подписывается письменное соглашение. В нем необходимо указать сумму долга, допустимые сроки погашения и прочие детали, которые касаются непосредственно пользования заемщиком раннее оформленного кредита.

Расторжение кредитного соглашения и обязательств инициированное банком возможно при просрочках со стороны заемщика. Как правило, речь идет о систематических просрочках (более трех) в течение одного года. В таком случае, банк вправе требовать досрочное погашение оставшейся кредитной суммы. Но заемщик должен понимать, что расторжение договора с банком не означает снятие ответственности по возврату банку денежных средств в полном объеме - фактически ваша задолженность перед банком остается в силе.

Расторжение договора через суд

У заемщика есть право расторгнуть договор через суд. Повышение процентной ставки, неполное перечисление кредитных средств заемщику, незаконное наложение штрафных санкций, изменение банком условий кредитного соглашения в одностороннем порядке - все это может быть основанием для расторжения договора.

Пользователь вправе обратиться в судебную инстанцию при несоблюдении кредитором своих обязательств, четко прописанных в договоре

Можно ли расторгнуть кредитный договор через суд? Да, в следующих случаях:

- При утрате предмета залога (например, сгорел купленный за кредитные средства дом или серьезно поврежден и ремонту не подлежит кредитный автомобиль).

- При изменении жизненных обстоятельств (например, потеря рабочего места). При расторжении договора, заемщику все же придется погасить оставшуюся сумму задолженности и оплатить все дополнительные расходы по обслуживанию кредита.

Досрочное погашение кредита

Как досрочно расторгнуть кредитный договор с банком? Преждевременная оплата всех кредитных обязательств – это еще одна возможность расторгнуть кредитный договор.

Согласно ст. 809 ГК РФ размер процентов должен быть расчитан на дату полного возвращения кредитной суммы

Как правило, дополнительно банки устанавливают запрет на период досрочного погашения кредита. При преждевременном погашении кредита заемщик обязан оплатить неустойку, которая равна неоплаченной сумме по процентной ставке.

credits.ru

Расторжение кредитного договора по инициативе должника

Когда оформляется займ в банке или у другого финансового учреждения, обязательно заключается письменное соглашение по всем существенным пунктам.

В некоторых случаях его действие можно прекратить досрочно.

Мы расскажем, как происходит расторжение кредитного договора по инициативе должника.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно!

Расторжение кредитного договора по соглашению сторон

Это действие обычно имеет место тогда, когда долг погашается досрочно.В этом случае стороны подписывают отдельный документ, в котором подтверждается выполнение всех обязательств кредитора и заемщика. Кроме того, делается акцент на уплату кредита, включая проценты, и отсутствие взаимных претензий.

В самой кредитной сделке может быть указан перечень иных оснований, по которым она имеет возможность досрочно прекратится по обоюдному волеизъявлению.

В ст. 451 ГК РФ сказано о том, что поводом для окончания взаимоотношений является существенное изменение обстоятельств, на которых было основано заключение договора. Чаще всего заемщики оперируют данной нормой в связи с ухудшением жизненного уровня (увольнение с закрытием предприятия, внезапно возникшая тяжелая болезнь и так далее). Однако практика показывает, что кредиторы редко идут навстречу своим клиентам в добровольном порядке. Поэтому, вероятнее всего, предстоят судебные разбирательства с банком.

Расторжение кредитного договора влечет за собой окончание дополнительных обязательств. Прежде всего, это касается залога, поручительства, а также страхования имущества (если деньги выделялись на его приобретение).

Если обязательства были обеспечены тем же залогом, то после подписания соглашения о закрытии кредита, следует позаботиться об исключении из соответствующих государственных реестров налагавшихся обременений.

Если обязательства были обеспечены тем же залогом, то после подписания соглашения о закрытии кредита, следует позаботиться об исключении из соответствующих государственных реестров налагавшихся обременений.

Автоматически это не происходит, поэтому нужно подать на имя кредитора специальное заявление.

Затем полезно обратится к нотариусу, и проверить, удалена ли залоговая запись из реестра движимого или недвижимого имущества.

Внешне соглашение должно выглядеть точно так же, как и основной договор. Например, если кредит оформлялся нотариально (как в случае с ипотекой), то и прекращение взаимоотношений происходит аналогичным образом.

Одностороннее прекращение и порядок расторжения договора

Каждая сторона (заемщик и кредитор) при определенных обстоятельствах, вправе настаивать на преждевременном прекращении договора.

Каждая сторона (заемщик и кредитор) при определенных обстоятельствах, вправе настаивать на преждевременном прекращении договора.

Поводы для этого могут быть изложены как в законодательстве, так и в отдельных пунктах соглашения.

Если говорить о лице, оформляющем кредит, то реалии показывают, что у заемщика очень мало пространства для маневра.

Помимо существенного изменения обстоятельств, поводами для расторжения договора теоретически могут стать:

- отказ кредитора предоставить средства после подписания сделки;

- существенное изменение условий предоставления займа в одностороннем порядке (повышение процента, введение дополнительных комиссий) в результате чего расходы плательщика значительно увеличиваются.

Просто так взять и перестать платить по кредиту нельзя. Нужно написать в банк заявление о своем намерении прекратить отношения. По законодательству, если иное не прописано в кредитном договоре, оно рассматривается в пределах месяца.

Если кредитор не будет против, то подписывается соглашение о расторжении договора. В противном случае заемщику следует заняться подготовкой судебного иска. Желательно к сотрудничеству привлечь опытного юриста. Он сделает свою работу на основе имеющихся документов, действующего законодательства. В расчет будет взята и судебная практика.

Досрочное погашение кредита

Это самый распространенный случай прекращения взаимоотношений с банком.

Это самый распространенный случай прекращения взаимоотношений с банком.

Правда, некоторые финансовые учреждения могут устанавливать санкции за преждевременное закрытие долга. Поэтому следует внимательно изучить условия кредитного договора.

В день платежа следует вывести точную его сумму вплоть до копеек. Бывает так, что на символическую сумму (в один рубль, например) могут быть со временем насчитаны серьезные штрафные санкции.

Практика показывает, что во многих случаях при досрочной уплате долга соглашение о расторжении договора не составляется. Вместо этого бывшему заемщику дается справка о погашении кредита.

Если займ был застрахован, можно также попытаться вернуть неиспользованную часть страховки. Для этого в банк или страховую компанию пишется соответствующее заявление.

После оплаты средств желательно письменно уведомить об этом банк. К извещению также нелишним будет приложить копию платежной квитанции.

Аннулирование кредитного договора по решению суда

Под этим термином можно понимать:

Под этим термином можно понимать:

- расторжение кредитного договора в принудительном порядке;

- признание договора недействительным.

Второй вариант возможен в том случае, когда не соблюдена требуемая форма сделки или она подписана от лица заемщика недееспособным субъектом.

Также оспорить договор можно в том случае, когда кредитор не имел лицензии или она на момент подписания документов была отозвана.

Как показывает судебная практика, иски, в основном, удовлетворяются по мотивам того, что банк принудительно изменил условия кредитования (повысил проценты без согласия с заемщиком, ввел не предусмотренные законодательством комиссии).

Очень часто заемщики обосновывают свои иски резкими переменами в жизненных обстоятельствах (увольнение, рождение ребенка и так далее). Однако суды крайне редко идут на удовлетворение исковых требований. Свой отказ они обосновывают тем, что человек должен был предвидеть наступление неблагоприятных для него обстоятельств еще на стадии подписания соглашения.

Когда нельзя потребовать расторжения?

Практически не получится расторгнуть кредитный договор в ситуации, когда имеется просроченная задолженность.Более того, в этом случае не исключено неприятное общение с коллекторами.

В самом соглашении с банком может быть четко прописан пункт о том, что заемщик не имеет права по своей инициативе досрочно прекращать взаимоотношения.

Кроме того, для расторжения договора в его тексте могут выдвигаться для заемщика заведомо невыполнимые условия.

Следует помнить о том, что расторжение кредитного договора не является панацеей против обязанности погасить долг. Платить по ранее полученному займу все равно необходимо.

Оформление кредита, особенно на крупную сумму, всегда является ответственным шагом. Поэтому перед подписанием документов целесообразно досконально проанализировать их текст, включая правила расторжения договора.

Практика показывает, что прекратить досрочно отношения с банком достаточно сложно. Нужно хорошо взвесить положительные и отрицательные стороны такого шага и только потом принять оптимальное решение исходя из собственных финансовых возможностей и других факторов.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 450-55-83, Санкт-Петербург +7 (812) 385-76-98 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

lawyer-guide.ru

Как расторгнуть кредитный договор - Как решить спор с банком

«Добрый день. На работе снизили зарплату и поэтому у меня появились просрочки по кредиту. Как мне правильно расторгнуть договор, чтобы банк не начислял проценты?»

Знакомая ситуация?

Мне очень часто задают этот вопрос и, поэтому, считаю, что необходимо его разъяснить.

Но для начала давайте разберёмся, что такое кредитный договор и какие обязанности у сторон этого договора появляются при его подписании.

Итак, у нас две стороны Кредитного договора (за редким исключением) – Кредитор и Заёмщик.

Согласно статьи 153 ГК РФ, договор - это сделка, которой определяются обязанности и права сторон. А согласно ст. 432 ГК РФ Договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора. Существенными являются условия о предмете договора, условия, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида, а также все те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение. И поскольку для регулирования кредитных отношений предназначена специальная глава Гражданского Кодекса (глава 42 Заем и кредит), то обратимся к статье 819 ГК РФ. Именно она определяет основные обязанности по кредитному договору.

Пункт 1: По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

А поскольку это договор, то существуют правила, по которым этот договор заключается, изменяется и расторгается.

Итак, договор заключён, Кредитор (банк) выдав кредит, исполнил свои обязательства и с этого момента у него, фактически, обязательства перед Заёмщиком отсутствуют. Я не говорю об обязанности вести учёт денежных средств, принимать денежные средства от Заёмщика и по его просьбе выдавать ему справки и выписку по счёту (информацию о состоянии кредита). Но это обязательства, которые возникают у Кредитора в силу закона и не зависят от договора.

У заёмщика, напротив, с получением кредита обязанности только появились и заключаются они, в основном, в надлежащем исполнении обязательств, возникающих из кредитного договора. И определяются они условиями договора, тарифами Банка и законами (ст.ст. 809, 810, 819 ГК РФ).

До тех пор, пока Заёмщик платит по кредиту и имеет возможность оплачивать его в соответствии с графиком, ни у Кредитора, ни у Заёмщика (опять же за редким исключением) не возникает желания расторгнуть договор. Но как только появились проблемы и Заёмщик понимает, что с каждым днём просрочки его долг стремительно растёт, ведь Кредитор постарался и предусмотрел в договоре условие, согласно которого он имеет право, в случае просрочки исполнения обязательств, начислять неустойку. И тогда у Заёмщика возникает мысль о расторжении договора.

Ну, что же. Вопрос был задан, значит должен быть и ответ.

Как же расторгнуть кредитный договор? А практически никак. И для разъяснения этого ответа вновь обратимся к законам:

Итак, основаниями для изменения или расторжения договора, согласно п. 1 ст. 450 ГК РФ, являются соглашение сторон. И для того, чтобы расторгнуть (изменить) договор по этим основаниям Заёмщик должен обратиться в банк с заявлением об изменении, или расторжении договора. В более чем 90% случаев об Кредитора следует отказ и тогда мы должны обратиться к п. 2 этой же статьи, в которой сказано:

«По требованию одной из сторон договор может быть изменен или расторгнут по решению суда только: 1) при существенном нарушении договора другой стороной; 2) в иных случаях, предусмотренных настоящим Кодексом, другими законами или договором. Существенным признается нарушение договора одной из сторон, которое влечет для другой стороны такой ущерб, что она в значительной степени лишается того, на что была вправе рассчитывать при заключении договора.»

И вот тут возникает вопрос: может ли заёмщик требовать расторжения? Было ли существенное нарушение договора Банком (кредитором)? Нет. Кредит выдан, деньги принимаются. Иных случаев расторжения кредитного договора в Гражданском Кодексе не указано. То, что Заёмщик не выполняет условия договора, так это основания для требования Кредитора, но не Заёмщика. Но Банк очень редко обращается в суд с требованием о расторжении договора. Он чаще требует досрочного возврата кредита, но договор при этом не расторгает, поскольку ему это не выгодно.

Ведь согласно п. 2 ст. 453 ГК РФ При расторжении договора обязательства сторон прекращаются. А пунктом 3 определено, что в случае изменения или расторжения договора обязательства считаются измененными или прекращенными с момента заключения соглашения сторон об изменении или о расторжении договора, если иное не вытекает из соглашения или характера изменения договора, а при изменении или расторжении договора в судебном порядке - с момента вступления в законную силу решения суда об изменении или о расторжении договора.

То есть, кредитным договором определены: процентная ставка, неустойка и т. п. обязательства, но они действуют только тогда, когда действует договор, но с прекращением действия договора они прекращают своё действие с момента расторжения договора. И, согласно закона (ст. 811 и ст. 395 ГК РФ), с этого момента банк может начислять только про

www.spor-kredit.ru