Кредитная история как формируется: Ваш браузер устарел | Тинькофф Банк

Как формируется кредитная история

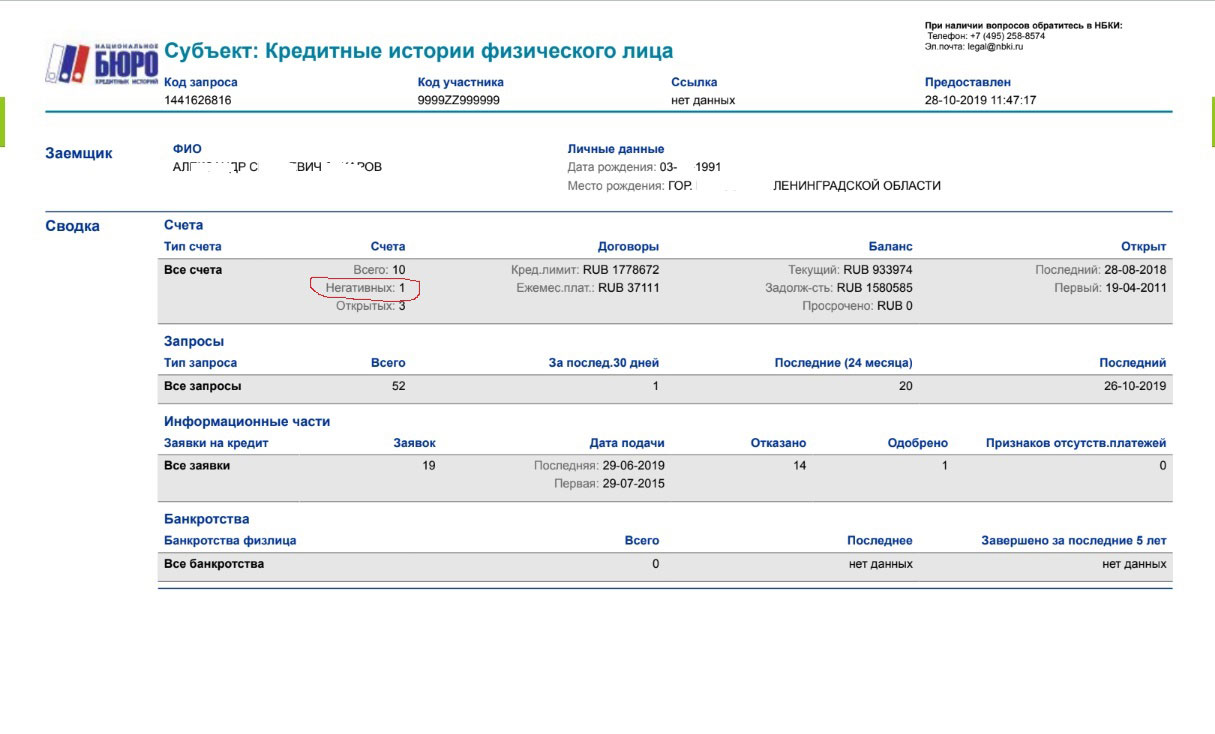

Информация, которую хранят

Не имеет значения, для какой цели вы брали кредит – на жилье, автомобиль или же на потребительские нужды.

Вся информация тщательно сохраняется.

Кредитная история характеризует заемщика с положительной или отрицательной стороны, в ней хранятся данные о том, где, когда и сколько денег брал человек, вовремя ли он оплачивал займы и имеются ли сейчас на нем задолженности по кредитам.

Делится кредитная история на три части: титульную, основную и закрытую (или дополнительную).

В «титуле» хранятся такие сведения о заемщике, как фамилия, имя, отчество, место и дата рождения, паспортные данные, а также другие сведения, которые подавал клиент в банк. В основной части содержатся данные о кредитах заемщика, о дате и сумме их погашения.

Также здесь можно найти информацию о невыплате займов, судебных решениях по кредитному договору.

В закрытой части находится информация обо всех банках, которые выдавали заем, и о тех, кто запрашивали историю клиента.

Создание кредитной истории

Формируется этот важный документ в так называемом бюро кредитных историй.

Банки отправляют туда свои сведения.

При этом информацию передают только с согласия самого заемщика.

Как гласит закон, кредитные организации должны передавать все данные, имеющиеся у них в распоряжении, на которые дано согласие заемщиков, минимум в одно бюро.

Срок передачи такой информации составляет около 10 дней.

В том случае, когда человек пользовался кредитами и всегда вовремя их погашал, он будет заинтересован в создании кредитной истории.

Он может попросить банк о передачи сведений в бюро кредитных историй после погашения взятого займа или же в том случае, когда заявка на кредит такого условия не содержала.

Что такое бюро кредитных историй?

Функции таких бюро выполняют коммерческие организации, у которых есть разрешение на работу с кредитными отчетами.

Такие компании обязательно находятся в государственном реестре бюро кредитных историй.

И только при нахождении в нем они имеют право на обработку и хранение данных заемщика.

Помимо бюро, есть и еще одна структура, которая помогает отыскать кредитную историю того или иного человека, находится она в Банке России.

И носит название Центральный каталог кредитных историй.

Он необходим для того, чтобы уточнить, в каком бюро находится кредитный отчет о конкретном заемщике.

Стоит отметить, что кредитная история может находиться сразу в нескольких бюро.

Хранится кредитная история определенное количество времени.

Оно составляет 15 лет со дня последнего изменения любой информации, которая содержится в кредитном отчете.

По истечении такого срока столь необходимый для получения дальнейших займов документ автоматически удаляется.

Кредитная история очень важна при получении любого займа в банке.

Ведь если она характеризует вас как положительного заемщика, то шансы на выдачу кредита возрастают.

Иногда полезно узнавать свою кредитную историю, тем более что порой банк забывает передавать данные о погашении задолженности.

В таком случае следующий кредитор в выдаче займа вам может отказать.

Итак, чтобы получить свою историю о кредитах, нужно сначала узнать в Центральном каталоге кредитных историй, в каком бюро хранится информация о вас.

Далее обратиться в бюро и получить кредитный отчет.

Раз в год запрос таких данных обойдется вам бесплатно, за все последующие запросы придется заплатить.

Для чего нужна ставка рефинансирования

Банки тоже берут в долг у банка Для того чтобы выдавать кредиты населению, коммерческие банки берут денежные средства под проценты у центрального банка. Вот тут-то и возникает такое понятие, как ставка рефинансирования. Ставка рефинансирования – это процент, под который коммерческие банки берут у центрального банка деньги. Этот показатель рассчитывается исходя из многих параметров. На его … …

На его … …

В Иваново открылся офис Аксонбанка

Открылся офис Аксонбанка в Иваново по адресу: просп. Текстильщиков, д. 80, ТЦ «Аксон». Отделение работает ежедневно с 9:00 до 20:00.Офис предоставляет полный комплекс услуг частным лицам и корпоративным клиентам: расчетно-кассовое обслуживание, открытие депозитов, операции с банковскими картами, денежные переводы, кредитование юридических лиц и другие услуги. …

Банк «Агросоюз» понизил ставки по вкладу «Золотые зерна» в долларах и евро

Банк «Агросоюз» понизил ставки по вкладу «Золотые зерна» в долларах и евро. Минимальная сумма — 100 долларов и евро. Срок — 181, 367, 730 и 1 090 дней. Процентные ставки по вкладу в валюте в зависимости от суммы и срока теперь составляют 1,9-4% (ранее — 2,5-4,6%).Вклад пополняемый. Проценты ежемесячно капитализируются либо выплачиваются на текущий счет … …

Все о кредитной истории: закон, формирование, процедура

Каждый из нас является потенциальным заемщиком банка, а значит имеет возможность оформить кредит на свои нужды. Однако, для того, чтобы без проблем получить займ в финансовой организации, необходимо иметь хорошую кредитную историю, которая формируется на основании выплат по ранее взятым кредитам. Определение кредитной истории и порядок формирования прописаны в законодательных актах:

- Федеральный закон №218-ФЗ «О кредитных историях в РФ» от 30.12.2004 г.

- Информационное письмо ФСФР России от 01.08.2013 г. N 13-СХ-11/28963 «О формировании кредитных историй».

Само понятие «кредитная история» — есть информация, характеризующая исполнение заемщиком обязательств по кредитному договору, заемщиком может выступать, как физическое, так и юридическое лицо. Источником формирования кредитных историй является организация, которая выдала кредитный займ, она же подает сведения в Бюро кредитных историй. В свою очередь Бюро кредитных историй – официальное юридическое лицо, оказывающее услуги по формированию, обработке и хранению кредитных историй пользователей, а также по предоставлению кредитных отчетов. Пользователь кредитных историй – индивидуальный предприниматель или юридическое лицо, которое на основании письменного согласия заемщика, получает кредитный отчет для заключения кредитного договора. Кредитный отчет представляет собой документ, содержащий сведения о кредитной истории потенциального заемщика, и который предоставляется по запросу пользователя. Информация о кредитной истории также может быть предоставлена иным лицам, обладающим соответствующим правом. Статьей 4 Федерального закона ФЗ №218 определена форма кредитной истории потенциального заемщика, в которую включены четыре части:

Пользователь кредитных историй – индивидуальный предприниматель или юридическое лицо, которое на основании письменного согласия заемщика, получает кредитный отчет для заключения кредитного договора. Кредитный отчет представляет собой документ, содержащий сведения о кредитной истории потенциального заемщика, и который предоставляется по запросу пользователя. Информация о кредитной истории также может быть предоставлена иным лицам, обладающим соответствующим правом. Статьей 4 Федерального закона ФЗ №218 определена форма кредитной истории потенциального заемщика, в которую включены четыре части:

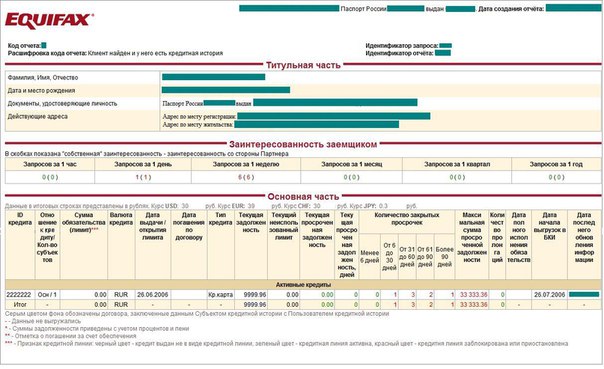

- Титульная, в которой содержатся основные сведения, в частности — фамилия, имя, отчество, паспортные данные, ИНН – если речь идет о физическом лице, наименование организации, фактический и юридический адрес места нахождения и иные реквизиты – для юридического лица.

- Основная, содержащая информацию по всем ранее принятым на себя обязательствам заемщика, в частности — о размере и сроках погашения кредитных займов, изменения кредитных договоров, сведения о наличии судебных разбирательств по кредитным долгам. Кроме того, в этой части кредитной истории содержится дополнительная информация о заемщике, к примеру, сведения о регистрации ИП (для физических лиц) или о банкротстве или реорганизации (для юридических лиц). Сюда же может быть включен индивидуальный рейтинг заемщика, который рассчитывается на основе правил и методик, утвержденных соответствующим БКИ (Бюро кредитных историй).

- Дополнительная часть. Включает в себя сведения об источнике формирования кредитной истории, а также о ее пользователях.

- Информационная часть. В информационной части кредитной истории субъекта кредитной истории — физического лица содержится информация о предоставлении займа (кредита) или об отказе в заключении договора займа (кредита), информация об отсутствии двух и более подряд платежей по договору займа (кредита) в течение 120 календарных дней с даты наступления срока исполнения обязательства по договору займа (кредита), которое не исполнено заемщиком.

Кредитная история может содержать информацию обо всех изменениях, включенных в поданные сведения.

Кредитная история является таковой только при наличии всех четырех составляющих частей.

Формирование кредитных историй: основа и порядок

Формирование кредитной истории заемщика происходит за счет сложения нескольких факторов. В первую очередь, источник формирования кредитной истории (то есть банковская организация), действуя на основании договора об оказании информационных услуг и письменного согласия заемщика, предоставляет всю имеющуюся о заемщике информацию в Бюро кредитных историй. Также, важно отметить, что в соответствии со ст. 6 ФЗ-№218 кредитные отчеты по кредитной истории из БКИ могут быть предоставлены: пользователю и субъекту кредитной истории, Центральному каталогу кредитных историй, суду и определенным органам исполнительной власти. Пользователю и субъекту кредитной истории информацию из Бюро кредитных историй может быть предоставлена только на основании договора о предоставлении информационных услуг и при наличии письменного согласия на получение кредитного отчета субъекта. Срок действия документа, подтверждающего согласие на получение сведений от заемщика, составляет 1 месяц. Основная часть кредитной истории может быть предоставлена пользователю на основании запроса, в котором содержатся полные сведения о субъекте запрашиваемой кредитной истории из ее титульной части. Потенциальный заемщик вправе получить кредитный отчет исключительно по своей кредитной истории, выполнив соответствующий запрос. Кредитный отчет будет предоставлен ему в письменной или электронной форме в срок, не превышающий 3 дней со дня подачи запроса в БКИ. Получить кредитную историю заемщик вправе бесплатно не более 1 раза в год, и за отдельную плату – неограниченное количество раз. Заемщик может оспорить сведения, содержащиеся в полученном кредитном отчете, предоставив соответствующие факты и доказательства.

В настоящее время, получение сведений из Бюро кредитных историй о потенциальном заемщике является актуальной процедурой. Для того, чтобы не выдать кредит недобросовестному заемщику и в дальнейшем избежать передачи сведений в коллекторские бюро в целях «выбивания» кредитного долга, лучше провести предварительную проверку кредитной истории и отказать в выдаче займа. Получить свою кредитную историю заемщик может самостоятельно следующими способами:

Для того, чтобы не выдать кредит недобросовестному заемщику и в дальнейшем избежать передачи сведений в коллекторские бюро в целях «выбивания» кредитного долга, лучше провести предварительную проверку кредитной истории и отказать в выдаче займа. Получить свою кредитную историю заемщик может самостоятельно следующими способами:

- Отправив соответствующий запрос по электронной почте. Для этого необходимо процедуру идентификации на официальном сайте НБКИ, предоставив полные сведения о себе. Затем заполнить запрос на получение кредитного отчета.

Важно! Подпись заявителя на заполненном запросе должна быть заверена нотариально.

В случае, если ранее в течение текущего года кредитный отчет уже получался заемщиком, необходимо приложить скан квитанции, подтверждающий оплату услуги.

- Отправив запрос почтовым отправлением. В официальный офис НБКИ можно отправить телеграмму с указанием полных сведений о заемщике (ФИО, дата и места рождения, адрес, контактный телефон, паспортные данные). Подпись заверяется почтовым работником. Кредитный отчет отправляется заемщику по указанному в телеграмме адресу.

- Можно получить кредитный отчет при личном обращении в региональное бюро кредитных историй. Отметим, что в данном случае такая услуга является платной, но не требует нотариального заверения подписи заемщика.

Получить сведения о том, в каком именно БКИ хранится кредитная история заемщика можно через Центральный каталог кредитных историй (ЦККИ), которым располагает специальное подразделение Банка России, занимающееся хранением и поиском по базе данных кредитных историй.

Запрос кредитной истории — БКИ «КРЕДО»

Кредитная история – информация, состав которой определен Федеральным законом № 218 «О кредитных историях» (далее – Закон) и которая характеризует исполнение субъектом кредитной истории принятых на себя обязательств по договорам займа (кредита), иным договорам или обязательствам, предусмотренным Законом, и хранится в бюро кредитных историй.

Кредитный отчет — документ, который содержит информацию, входящую в состав кредитной истории, и который бюро кредитных историй предоставляет по запросу пользователя кредитной истории и иных лиц, имеющих право на получение указанной информации в соответствии с действующим законодательством Российской Федерации.

Субъект кредитной истории — физическое или юридическое лицо, которое является заемщиком по договору займа (кредита), поручителем, принципалом, в отношении которого выдана банковская гарантия, и в отношении которого формируется кредитная история.

Бюро кредитных историй — юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации, являющееся коммерческой организацией и оказывающее в соответствии с Законом услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг.

Источник формирования кредитной истории — организация, являющаяся заимодавцем (кредитором) по договору займа (кредита)…

Пользователь кредитной истории — индивидуальный предприниматель или юридическое лицо, получившие письменное или иным способом зафиксированное согласие субъекта кредитной истории на получение кредитного отчета в целях, указанных в согласии субъекта кредитной истории.

Центральный каталог кредитных историй (ЦККИ) создан Центральным Банком России для сбора, хранения и предоставления субъектам и пользователям кредитных историй информации о бюро кредитных историй, в котором (которых) сформированы части кредитных историй.

ЦККИ хранит титульные части всех кредитных историй, которые хранятся во всех бюро кредитных историй на территории Российской Федерации.

По закону кредитор волен выбирать, с каким именно бюро кредитных историй он будет работать. В итоге, у человека, бравшего кредит в нескольких разных кредитных организациях, кредитная история может быть разбита на части и каждая часть может храниться в своём БКИ. Взаимодействие между БКИ запрещено, для координации их действий существует ЦККИ (Центральный каталог кредитных историй). Именно в нём хранится информация о том, в каких БКИ находятся части кредитных историй.

Взаимодействие между БКИ запрещено, для координации их действий существует ЦККИ (Центральный каталог кредитных историй). Именно в нём хранится информация о том, в каких БКИ находятся части кредитных историй.

Чтобы получить свою кредитную историю, субъекту кредитной истории сначала нужно узнать, в каком (каких) бюро кредитных историй она хранится. Для этого необходимо направить запрос в Центральный каталог кредитных историй (ЦККИ), а затем уже обратиться в бюро, которое (которые) находится в списке, полученном из ЦККИ. Ознакомиться со своей кредитной историей можно бесплатно один раз в год и неограниченное количество раз в год за плату.

Восточно-Европейское БКИ (г. Санкт-Петербург) | FAQ – Часто задаваемые вопросы

Правомерно ли требование бюро кредитных историй о нотариальном или почтовом заверении подписи субъекта кредитной истории при его обращении за кредитным отчетом?

Да. Согласно статье 3 Федерального закона «О кредитных историях» бюро кредитных историй является коммерческой организацией и оказывает услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг.

В соответствии с пунктом 3 статьи 6 Федерального закона «О кредитных историях» физические лица, за исключением индивидуальных предпринимателей, имеют право на получение кредитных отчетов только в случае, если они являются субъектами соответствующих кредитных историй, по которым запрашиваются кредитные отчеты.

Таким образом, при выдаче кредитного отчета физическому лицу бюро кредитных историй должно установить, что физическое лицо является субъектом запрашиваемой кредитной истории, для чего необходимо произвести процедуру идентификации данного физического лица.

В законодательстве Российской Федерации, регулирующем деятельность бюро кредитных историй, не содержится ограничений по способу направления в бюро кредитных историй запросов на получение кредитных отчетов и отсутствует прямое указание на то, что уполномоченные сотрудники бюро кредитных историй должны лично принимать запросы от субъектов кредитных историй на получение кредитных отчетов. Способы направления в бюро кредитных историй соответствующего запроса на получение кредитного отчета могут быть предусмотрены внутренними документами бюро кредитных историй в случае их соответствия требованиям законодательства Российской Федерации.

Способы направления в бюро кредитных историй соответствующего запроса на получение кредитного отчета могут быть предусмотрены внутренними документами бюро кредитных историй в случае их соответствия требованиям законодательства Российской Федерации.

Исходя из вышеизложенного, в случае, если у субъекта кредитной истории нет возможности обратиться лично в бюро кредитных историй для получения кредитного отчета, для этого предусмотрены иные возможности направления запроса при условии подтверждения (идентификации) личности субъекта кредитной истории уполномоченными организациями: оператором на телеграфе или нотариусом.

В соответствии с пунктом 3 статьи 7 Федерального закона «О кредитных историях» бюро кредитных историй и его должностные лица несут ответственность за неправомерное разглашение и незаконное использование получаемой информации в порядке, предусмотренном законодательством Российской Федерации.

Кроме того, требование бюро кредитных историй о нотариальном или почтовом удостоверении подписи субъекта кредитной истории направлено на защиту прав и законных интересов субъектов кредитных историй и предотвращение возможных правонарушений, прежде всего получение сведений, составляющих кредитную историю, лицом, не имеющим право на получение таких сведений.

«Доверие вызывает добросовестный клиент». Финансист – о формировании кредитной истории | Москва

Рано или поздно у многих возникает потребность в получении банковского кредита. Кому-то не хватает денег на телевизор, кому-то – на ремонт, кому-то – на машину, а кому-то и на квартиру. Траты у каждого свои, как и своя кредитная история. Эту историю каждый пишет сам, обращаясь в банки за деньгами. Положительная она или отрицательная, зависит от самого заемщика. Подробнее о личной кредитной истории, факторах ее формирования, возможностях проверки и т.д. «ФедералПресс» рассказала эксперт Национального центра финансовой грамотности, консультант по финансовой грамотности проекта «вашифинансы. рф» Наталья Ишимбаева:

рф» Наталья Ишимбаева:

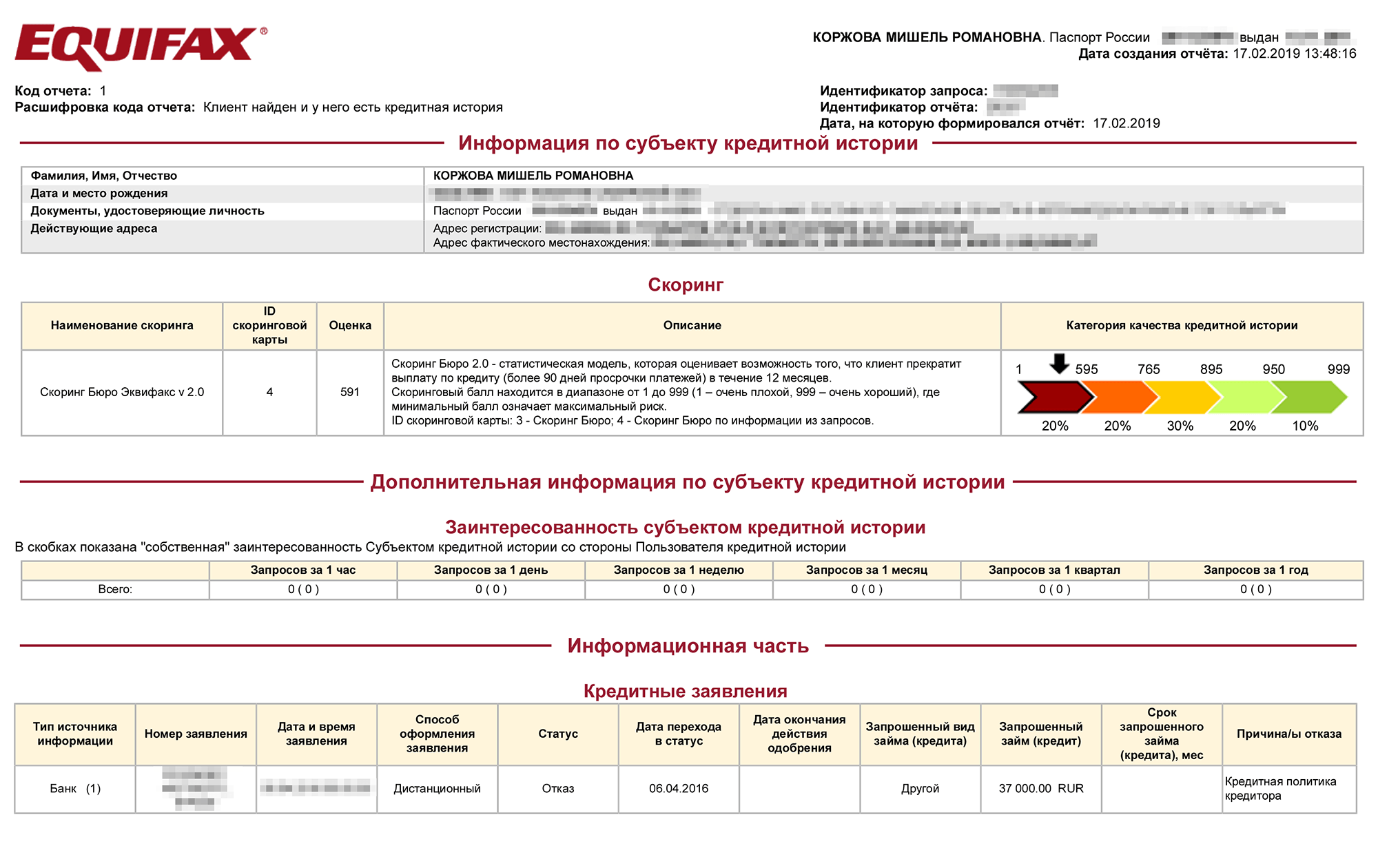

«Личный кредитный рейтинг, который также иногда называют персональным или индивидуальным, — это оценка кредитной истории заемщика, уровень его надежности, кредитоспособности. Этот показатель активно используют банки и другие финансовые организации при принятии решения о выдаче кредита. Банки также могут называть его скоринговым баллом, что связано с названием методики расчета кредитного рейтинга.

Рейтинг используется для оценки рисков и формируется на основании данных из кредитной истории заемщика. Он рассчитывается по множеству параметров, например, количеству открытых и закрытых кредитов, наличию просрочек, уровню долговой нагрузки на бюджет, видов кредитов, их размеру и срокам. Каждое кредитное бюро использует свой набор параметров.

На сайте ЦБ РФ можно найти государственный реестр бюро кредитных историй (по данным на 22 сентября 2020 года их всего десять). По закону любой человек в течение года может два раза бесплатно получить информацию о своей кредитной истории.

Личный кредитный рейтинг оценивается в баллах: чем выше значение, тем больше шанс на одобрение кредита. У банка вызывает доверие клиент с длинной и добросовестной кредитной историей, потому что он предсказуем в своем поведении. При отсутствии кредитной истории банку сложно оценить надежность заемщика.

Кредитный рейтинг стоит запросить, если вы планируете брать кредит и хотите оценить свои шансы на его получение. Но, поскольку разные бюро кредитных историй рассчитывают его по-разному, стоит поинтересоваться, по какой шкале идет оценка. Необходимо помнить, что, хотя показатель рейтинга довольно важен, банк не будет принимать решение только на его основании: как правило, кредитные организации также проверяют уровень дохода, планируемой долговой нагрузки, наличие созаемщиков, залога и другие показатели.

Личный кредитный рейтинг становится лучше, если заемщик соблюдает все условия подписанного кредитного договора и своевременно выплачивает кредит. Низкий показатель не обязательно означает отказ в займе, но скорее всего в такой ситуации предложат кредит на меньшую сумму и с более высокой процентной ставкой.

Низкий показатель не обязательно означает отказ в займе, но скорее всего в такой ситуации предложат кредит на меньшую сумму и с более высокой процентной ставкой.

К значимым параметрам, которые влияют на личный кредитный рейтинг, можно отнести следующие. Во-первых, это история платежей. То есть записи о своевременном погашении или просрочках ежемесячных платежей по вашему кредиту. Важно в рамках подписанного кредитного договора соблюдать права и обязанности заемщика. Кредитор вам выдал деньги, и задача заемщика – вовремя возвращать основную сумму долга и проценты за пользование кредитом.

экспертное мнение

Наталья Олейник

19.10.2020, 17:07

«Стоит попробовать». Финансист – о самозанятости с 16 лет

Во-вторых, важен кредитный стаж – здесь речь о длительности использования кредитов, чем больше стажа, тем лучше.

В-третьих, банки обращают внимание на количество кредитов. Этот параметр касается как видов кредитов (используете ли вы кредитную карту, брали ли целевой или потребительский кредит), так и их числа. Стоит помнить, что, хотя своевременное исполнение обязанностей по нескольким займам хорошо расценивается кредитором, но число кредитов может сыграть и против вас, если банк решит, что долговая нагрузка слишком высока. Параметр показывает способность заемщика использовать разные виды кредитов, например, ипотечный, потребительский кредит, кредитная карта, чем разнообразнее виды используемых кредитов, тем выше будет кредитный рейтинг заемщика.

В-четвертых, активность обращения заемщика. Если у человека много кредитов, и он часто обращается за новыми, скорее всего, он неумело обращается с личным бюджетом. Мелкие кредиты говорят об отсутствии подушки финансовой безопасности, а такая ситуация снизит количество баллов по кредитному рейтингу.

В-пятых, это закрытые кредитные карты. Я рекомендую вовремя закрывать свои долги по кредитным картам. Если вы активно их используете, старайтесь не использовать больше 80% лимита.

Наконец, шестой интересный параметр, который напрямую влияет на кредитный рейтинг, – наличие долгов по коммунальным платежам, штрафам, налогам, алиментам и т.п.

Регулярная проверка кредитной истории и кредитного рейтинга помогает исключить ошибки, а также уберечь себя от мошенников при обнаружении «левого кредита». Ошибки могут быть сделаны при передаче данных в бюро, поэтому при их обнаружении необходимо обратиться в банк с заявлением об их исправлении.

Есть компании, которые предлагают улучшить вашу кредитную историю и повысить рейтинг. Как правило, такие компании только опустошают ваш бюджет: их деятельность – это один из видов финансового мошенничества, которое приводит к потере не только денег, но и времени.

Стоит помнить, что помочь в вопросе повышения кредитного рейтинга сможете только сами. Для этого нужно улучшить свою кредитную историю, а это процесс длительный.

Общая рекомендация для повышения личного кредитного рейтинга – взять небольшой потребительский кредит, своевременно его погашать, причем лучше не в указанную в графике дату платежа, а на 2-3 дня раньше, чтобы исключить вероятность несвоевременного погашения.

На оценку рейтинга будут влиять недавно закрытые кредиты, кредитные карты, поэтому, прежде чем обратиться за новым займом, необходимо выбрать подходящий банк, а не отправлять заявки во все. Банки будут проверять вашу кредитную историю, и слишком большое количество обращений негативно повлияет на ваш рейтинг».

Фото: pxfuel.com

5 фактов о кредитной истории, о которых полезно знать

Если вы хоть раз брали кредит или заем – значит, у вас есть кредитная история. При этом далеко не каждый представляет, как она выглядит и что может о вас рассказать. О том, что такое кредитная история, жителям региона напоминают эксперты Отделения-Национального Банка по Чувашской Республике Волго-Вятского ГУ Банка России.

Кредитная история – это информация о кредитных обязательствах гражданина: когда, какую сумму и в каких банках, микрофинансовых организациях (МФО) или кредитных потребительских кооперативах (КПК) он брал.

Документ состоит из четырёх частей: титульной, основной, закрытой и информационной.

Первая содержит личную информацию: паспортные данные, дату и место рождения, СНИЛС и т.д.

Основная включает описание кредитов и займов, данные о суммах и сроках выплат, непогашенном остатке, наличии или отсутствии просроченных платежей. Подобные сведения о гражданине могут интересовать кредитные организации, представителей рынка микрофинансирования, а также страховые компании – при оформлении полисов, потенциального работодателя – при трудоустройстве. Однако запросить её организации могут только с вашего письменного согласия.

Из закрытой части можно узнать, кто выдавал человеку кредит или заем, кому уступали его задолженность, если такое было, и кто запрашивал кредитную историю. Полный кредитный отчёт, включающий в том числе и эту информацию, может получить только сам гражданин.

Информационная часть содержит данные о том, в какие кредитные организации, МФО и КПК гражданин обращался за деньгами, и если получал отказы – то по какой причине. Здесь же фиксируется, что заемщик в течение 120 календарных дней два раза подряд и более не исполнял своих обязательств. Эту часть организации могут получать без согласия гражданина, если собираются выдать ему кредит или заем.

Хранятся кредитные истории в специальных организациях – бюро кредитных историй (БКИ). Каждый банк, МФО и КПК выбирают одно или несколько БКИ, куда они передают информацию о заемщиках.

Чтобы получить свою кредитную историю, нужно выяснить, в каких именно бюро она хранится. Для этого нужно отправить запрос в Центральный каталог кредитных историй. Проще всего это сделать онлайн: на портале Госуслуг или же на сайте Банка России (cbr.ru). В последнем случае для отправки запроса потребуется указать код субъекта кредитной истории – сочетание букв и цифр, которое формируется при заключении договора займа или кредитного договора. У граждан, не имеющих кредитной истории, такого кода быть не может, но если вы просто забыли комбинацию – обратитесь в банк или БКИ и сформируйте ее заново.

У граждан, не имеющих кредитной истории, такого кода быть не может, но если вы просто забыли комбинацию – обратитесь в банк или БКИ и сформируйте ее заново.

После того, как вы узнаете, в каком БКИ находится ваша кредитная история, нужно будет её запросить. Есть возможность подать заявку через сайт бюро, в офисе БКИ, телеграммой или обычным письмом. Дважды в год это можно сделать бесплатно. Человек сам выбирает вариант получения кредитной истории: оба раза в электронном виде, либо один раз распечатанную на бумаге, второй – в цифровом формате.

Более подробную информацию о кредитных историях можно найти на просветительском портале Банка России Fincult.info.

По информации Отделения-Национальный банк по Чувашской Республике

5 факторов, определяющих ваш кредитный рейтинг

Ваш кредитный рейтинг — это трехзначное число, которое используется для прогнозирования вероятности того, что вы оплатите свои кредитные обязательства вовремя. Оценка обычно находится в диапазоне от 300 до 850 и рассчитывается с использованием информации о кредитной истории из вашего кредитного отчета.

Ваши счета, история платежей и запросы о вашей кредитной истории являются примерами информации из кредитного отчета, используемой для расчета вашего кредитного рейтинга.

Как используется ваш кредитный рейтинг

Когда вы подаете заявку на получение кредитной карты или ссуды, кредитор или кредитор использует ваш кредитный рейтинг, чтобы принять решение о том, выдавать вам кредит или нет.Кредитный рейтинг дает представление о том, насколько вы надежны как заемщик, что позволяет кредиторам узнать, подвержены ли вы риску по ссуде или кредитной карте.

Однако кредиторы не единственные, кто проверяет кредитные рейтинги. Ваша коммунальная компания, домовладелец и сотовая компания могут проверить ваш кредитный рейтинг, чтобы получить представление о том, насколько вы надежны и финансово стабильны.

Кредиторы и кредиторы также используют ваш кредитный рейтинг, чтобы установить цены и условия для вашей кредитной карты или ссуды. Более высокий кредитный рейтинг поможет вам получить более низкие процентные ставки по кредитным картам и займам. Отсутствие кредитной истории или более низкий кредитный рейтинг приведет к тому, что вам будут предложены более высокие процентные ставки, которые в конечном итоге будут более дорогими.

Более высокий кредитный рейтинг поможет вам получить более низкие процентные ставки по кредитным картам и займам. Отсутствие кредитной истории или более низкий кредитный рейтинг приведет к тому, что вам будут предложены более высокие процентные ставки, которые в конечном итоге будут более дорогими.

Эти более высокие процентные ставки призваны снизить риск, который берут на себя кредиторы, предлагая ссуды или кредитные карты менее надежным заемщикам.

Сколько у вас кредитных рейтингов?

Хотя существует несколько различных версий кредитного рейтинга, наиболее часто используемой версией является оценка FICO.Оценка FICO, разработанная FICO, ранее называвшейся Fair Isaac Company, используется многими кредиторами и кредиторами для принятия решения о предоставлении вам кредита. Согласно myFICO.com, потребительскому подразделению FICO, существует не менее 10 различных оценок FICO, используемых для разных целей.

VantageScore, созданный тремя кредитными бюро, является еще одним распространенным кредитным рейтингом. Многие бесплатные службы оценки кредитоспособности предлагают VantageScore 3.0.

Что входит в кредитный рейтинг?

Поскольку некоторые части вашей истории оплаты счетов более важны, чем другие, разные части вашей кредитной истории имеют разный вес при расчете вашего кредитного рейтинга.

Несмотря на то, что конкретное уравнение для определения вашего кредитного рейтинга является частной информацией, принадлежащей FICO, мы знаем, какая информация используется для расчета вашего рейтинга.

| От чего зависит ваш кредитный рейтинг FICO | |

|---|---|

| История платежей | 35% |

| Причитающиеся суммы | 30% |

| Продолжительность кредитной истории | 15% |

| Кредитный микс | 10% |

| Новый кредит | 10% |

История платежей : Кредиторов больше всего беспокоит, оплачиваете ли вы свои счета вовремя. Лучшим показателем этого является то, как вы оплачивали свои счета в прошлом.

Лучшим показателем этого является то, как вы оплачивали свои счета в прошлом.

Просроченные платежи, списание средств, взыскание долгов и банкротства — все это влияет на часть истории платежей вашего кредитного рейтинга. Чем лучше ваша история своевременной выплаты долгов — например, платежей по ссуде или счетов по кредитным картам — тем выше будет ваш кредитный рейтинг.

Более недавние просрочки платежа повредили вашему кредитному рейтингу больше, чем в прошлом.

Суммы задолженности : Сумма вашей задолженности по сравнению с вашими кредитными лимитами называется использованием кредита.Чем больше денег вы уже должны, тем менее гибкими становятся ваши расходы, что повышает риск для вас брать новый долг, что снижает ваш кредитный рейтинг.

Держите баланс своей кредитной карты примерно на уровне 30% от вашего кредитного лимита или меньше, чтобы улучшить свой кредитный рейтинг.

Продолжительность кредитной истории : Более длинная кредитная история благоприятна, потому что она дает больше информации о ваших привычках расходования средств. Более длительная история надежных заимствований означает, что ваш балл будет выше.

Сохранение счетов открытыми в течение длительного времени приведет к более высокому кредитному рейтингу. Тем не менее, вы все равно можете иметь высокий кредитный рейтинг, даже если вы новый заемщик, если у вас небольшая сумма долга и история своевременных платежей.

Новый кредит : Как правило, люди, открывающие много новых кредитных счетов за короткий промежуток времени, считаются более рискованными заемщиками. Слишком много заявок на получение кредита может означать, что у вас большой долг или у вас какие-то финансовые проблемы.

Кредитный микс : Наличие разных типов счетов является благоприятным, поскольку показывает, что у вас есть опыт управления смешанными кредитами. Это несущественный фактор для вашего кредитного рейтинга, если у вас нет другой информации, на которой можно основывать свою оценку.

Открытие новых счетов может повредить ваш кредитный рейтинг, добавив новые запросы к вашему кредитному отчету или снизив ваш средний кредитный возраст. Открывайте новые счета по мере необходимости, а не просто для того, чтобы получить то, что кажется лучшим сочетанием кредитов.

Как проверить свой кредитный рейтинг

Проверка вашего кредитного рейтинга помогает вам предсказать, как заемщики будут рассматривать ваши заявки на получение кредитных карт или ссуд. Если вы видите, что ваш кредитный рейтинг ниже, чем вы хотите, у вас есть возможность улучшить свой рейтинг, прежде чем предпринимать серьезные финансовые шаги, такие как подача заявки на ипотеку.

Избегайте сайтов, которые заявляют, что предоставляют бесплатный кредитный рейтинг, если они упоминают пробную подписку или запрашивают информацию о вашей кредитной карте.Если вы не примете меры, чтобы остановить пробную версию, с вас может взиматься плата в течение нескольких дней.

Вы можете проверить свой собственный кредитный рейтинг, и вы должны это сделать, с помощью любого из множества сервисов. Есть интернет-сайты, предлагающие бесплатные кредитные рейтинги. Если у вас есть текущий счет, многие банки также предложат клиентам возможность отслеживать свои кредитные рейтинги через свои онлайн-счета.

История кредитных рейтингов — NerdWallet

Вопрос, связанный с каждой когда-либо выданной ссудой, всегда был одним и тем же: могу ли я рассчитывать на то, что заемщик выплатит? Происхождение кредитного рейтинга происходит из этого единственного вопроса.Перед кредитным рейтингом кредиторы оценивали потенциальных клиентов на основе таких факторов, как история платежей, молва и посещения на дому. Эти основанные на репутации качественные оценки превратились в количественные, основанные на глубоком анализе данных, известном как кредитные рейтинги.

Кредит на основе персонажа

На заре современного кредитования было много кредитных бюро, и представитель звонил или посещал магазины, спрашивая о конкретном покупателе, чтобы определить, оплачивает ли он свои счета. Оно было количественным, но не точным. На вопрос, продавец не отвечал: «Да, он оплачивает 87,5% своих счетов вовремя, при этом каждый раз выплачивается 45,6% баланса». Это было бы ближе к «Обычно он платит вовремя. О, еще он любит сигары.

Оно было количественным, но не точным. На вопрос, продавец не отвечал: «Да, он оплачивает 87,5% своих счетов вовремя, при этом каждый раз выплачивается 45,6% баланса». Это было бы ближе к «Обычно он платит вовремя. О, еще он любит сигары.

Принятие решений на основе характера было частью процесса. Вероятность того, что вы могли пойти в банк и иметь хорошую кредитную историю, но получить отказ, потому что банкиру не понравились ваши манеры, была вполне реальной.

Со временем кредиторы разработали систему балльной оценки, но она была неуклюжей и все еще зависела от человеческих эмоций и суждений.Людям невероятно сложно быть по-настоящему беспристрастными при оценке другого человека, поэтому нужно было что-то сделать, чтобы создать действительно беспристрастную систему.

Кредитные рейтинги и регулирование

В 1950-х годах инженер Билл Фэйр и математик Эрл Исаак создали автоматизированную систему подсчета очков, которая поначалу провалилась. Они продолжали совершенствовать его и продолжали использовать технологии и компьютеры для создания того, что стало оценкой FICO. Они продали свою идею кредитного скоринга банкам и розничным торговцам в Соединенных Штатах и по всему миру.

Закон о справедливой кредитной отчетности, принятый в 1970 году, создал регулируемую систему, касающуюся того, какая информация будет собираться, о чем можно сообщать и в течение какого времени, а также как потребители могут получать копии своих кредитных отчетов. Данные стали более стандартизированными и привели к повышению точности.

Истории кредитных бюро

Интересные истории есть у самих кредитных бюро. Equifax, первоначально называвшаяся Retail Credit Company, была основана в 1899 году в Атланте братьями Катором и Гаем Вулфорд.Вулфорды вели список кредитоспособных клиентов и собирали свои выводы, которые затем продавали. Во многих сообществах представители «Приветственного фургона», помимо прочего, обращали внимание на дом человека, его обстановку и характер. Затем они сообщат эту информацию обратно в Equifax.

Затем они сообщат эту информацию обратно в Equifax.

Experian — новейшее кредитное бюро, выкупившее известную компанию TRW Information Services, которая в то время была крупнейшим кредитным бюро. В 1970-х и 1980-х годах можно было сказать: «Позвольте мне вытащить их TRW.«Сама TRW была частью оборонного конгломерата.

TransUnion начинала как компания по лизингу вагонов. В 1969 году он приобрел кредитное бюро. Тогда без компьютеров данные хранились на учетных карточках. Кредитное бюро, которое приобрело TransUnion, поместило более 3,6 миллиона таких карт в более чем 400 картотек.

Как определяется ваш кредитный рейтинг?

Ваши кредитные рейтинги определяются моделями кредитного рейтинга, которые анализируют один из ваших потребительских кредитных отчетов, а затем присваивают рейтинг (часто от 300 до 850) с использованием сложных вычислений.

FICO ® и VantageScore ® , две основные модели оценки потребительского кредитования, ищут информацию, которая указывает, с большей или меньшей вероятностью кто-то пропустит платеж. Более высокий балл означает меньшую вероятность того, что человек пропустит платеж, поэтому более высокий кредитный балл может помочь вам претендовать на выгодные ставки и условия от кредиторов.

Конкретные факторы и то, как они взвешиваются при определении вашего кредитного рейтинга, различаются в зависимости от кредитной модели, рассчитывающей их.Они также различаются в зависимости от типа кредитного рейтинга и того, какой кредитный отчет из трех национальных кредитных бюро (Experian, TransUnion или Equifax) используется при подсчете баллов. Читайте дальше, чтобы узнать, какие факторы определяют ваш кредитный рейтинг.

История платежей

История платежей, отображаемая в вашем кредитном отчете, обычно является наиболее важной категорией при определении вашей кредитной истории. В рамках этой категории модели оценки учитывают:

- Своевременные платежи : история своевременной оплаты счетов хороша для вашего кредитного рейтинга.

- Просроченные платежи : Платежи, произведенные с опозданием более чем на 30 дней, обычно сообщаются вашим кредитором и ухудшают ваши кредитные рейтинги. Насколько сильно вы отстаете в оплате счета, количество аккаунтов, показывающих просроченные платежи, и то, привели ли вы счета в актуальное состояние, — все это факторы.

- Государственные записи : Заявление о банкротстве может существенно повредить вашим кредитным рейтингам.

Закон о справедливой кредитной отчетности определяет, как долго отрицательная информация может оставаться в вашем кредитном отчете.Большинство негативных оценок, включая просрочку платежа, сохраняются до семи лет. Приведение просроченных счетов в текущее состояние может улучшить ваши оценки, но отрицательные оценки могут продолжать оказывать влияние до тех пор, пока они остаются в ваших кредитных отчетах.

Использование кредита

Использование кредита происходит сразу после истории платежей, которая важна при определении кредитного рейтинга. Частично в эту категорию входит сумма вашей задолженности по кредитам и остатки на счетах. Однако главным соображением в этой категории является коэффициент использования кредита.

Коэффициент использования кредита, или ставка, определяется путем сравнения текущих остатков с кредитными лимитами на ваших возобновляемых счетах, в основном по кредитным картам. Чтобы рассчитать коэффициент использования кредита, сложите остатки на всех своих счетах кредитной карты, разделите это число на сумму всех лимитов кредитной карты и умножьте на 100, чтобы получить процент. Этот процент — ваш коэффициент использования, и, как правило, более низкие коэффициенты использования лучше для кредитных рейтингов.

Модели кредитного скоринга рассматривают коэффициент использования каждого возобновляемого счета, а также общий коэффициент по всем счетам.В любом случае лучше всего использовать не более 30%. Те, у кого лучший кредитный рейтинг, как правило, используют менее 10% доступного кредита.

Есть разные способы снизить коэффициент использования, например, погасить остаток по кредитной карте или увеличить кредитный лимит вашей карты. Но даже если вы будете полностью оплачивать счет каждый месяц, у вас может быть высокий коэффициент использования.

Это потому, что модели скоринга рассчитывают коэффициенты использования на основе баланса, который эмитент вашей кредитной карты сообщает в кредитное бюро, что часто происходит в конце каждого периода выписки (за несколько недель до срока оплаты счета).Выполнение платежа в течение периода выписки может снизить ваш заявленный баланс и, как следствие, коэффициент использования.

Длина кредитной истории

Ответственное управление кредитными счетами в течение длительного периода времени может улучшить ваши кредитные рейтинги. Модели кредитного скоринга могут учитывать возраст вашей старейшей учетной записи, новейшей учетной записи и средний возраст всех ваших учетных записей при факторинге кредитной истории.

Нет быстрого пути к созданию длинной кредитной истории, хотя получение авторизованного пользователя учетной записи, которая была у основного пользователя в течение длительного времени, может помочь.Если вы решите закрыть счет кредитной карты с хорошей репутацией, он может оставаться в вашем кредитном отчете до 10 лет и может продолжать улучшать ваши кредитные рейтинги в течение этого времени. Однако закрытие учетной записи уменьшает общий доступный кредит, что может отрицательно повлиять на ваши баллы.

Недавняя кредитная деятельность

Недавняя активность не является основным фактором, влияющим на ваш кредитный рейтинг, но может произойти несколько вещей, когда вы подадите заявку и откроете новую учетную запись.

Во-первых, подача заявки может привести к сложному запросу — записи о том, что кто-то проверял ваш кредит, чтобы принять решение о предоставлении кредита.Жесткие запросы могут снизить ваши кредитные рейтинги, поскольку они могут увеличить ваш риск как заемщика в глазах кредиторов.

Однако модели кредитного скоринга также созданы для того, чтобы признать, что потребители, которые делают покупки для получения ссуды, не обязательно являются слишком рискованными. В конце концов, вы можете подать заявку на предварительное одобрение восьми автокредитов, чтобы найти лучшую ставку, но это не значит, что вы берете восемь автокредитов. В результате модели скоринга могут «дедуплицировать» несколько сложных запросов, которые происходят в течение периода от 14 до 45 дней (в зависимости от модели скоринга) — другими словами, при определении вашей оценки они учитываются только как один запрос.

Открытие новой учетной записи также может повлиять на другие факторы оценки. Например, это может снизить средний возраст ваших учетных записей, что может немного повлиять на ваши оценки. Но это также увеличивает ваш доступный кредит и дает возможность своевременно вносить платежи на новый счет в вашем кредитном отчете, что может со временем улучшить ваши оценки.

Типы кредитных счетов

Для моделей кредитного скоринга также может потребоваться опыт управления как возобновляемыми, так и кредитными счетами в рассрочку.Наличие нескольких учетных записей может улучшить ваши результаты.

Некоторые кредитные рейтинги созданы для определенных типов кредиторов, таких как эмитенты кредитных карт или автокредиторы. Ваш опыт работы с коррелированными типами счетов может быть более важным для этих типов оценок.

Как часто обновляется ваш кредитный рейтинг?

Ваши кредитные рейтинги всегда основаны на анализе одного из ваших кредитных отчетов. Кредитный рейтинг не обновляется через определенные промежутки времени, а создается, когда вы (или кто-то другой) проверяете свой кредитный отчет.Новая информация может быть добавлена в ваш кредитный отчет в любое время, а это значит, что итоговая оценка может измениться.

Вы также можете увидеть разные баллы, если проверяете кредитные отчеты из разных бюро кредитных историй, поскольку нередки различия между вашими кредитными отчетами. Или, даже если вы проверяете один и тот же отчет в одно и то же время, вы можете получить разные оценки в зависимости от того, какая модель оценки анализирует отчет.

Или, даже если вы проверяете один и тот же отчет в одно и то же время, вы можете получить разные оценки в зависимости от того, какая модель оценки анализирует отчет.

Проверьте свой кредитный рейтинг бесплатно

FICO ® и VantageScore создают наиболее широко используемые модели кредитного скоринга в США.С., и каждая компания создает несколько скоринговых моделей. К счастью, рейтинги потребительских кредитов имеют тенденцию меняться, поскольку они используют одну и ту же основную информацию, чтобы попытаться предсказать аналогичные результаты.

Если у вас хороший кредитный рейтинг, полученный с помощью FICO ® и основанный на вашем кредитном отчете Experian, вы вряд ли получите плохой рейтинг с помощью другой скоринговой модели, основанной на кредитном отчете одного из других бюро. С Experian вы можете бесплатно проверить свой FICO ® Score ☉ 8, отслеживать его во времени и получить разбивку факторов, которые больше всего влияют на ваш результат.

Когда создается кредитный файл?

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать всем потребителям в США бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

Кредитные бюро создают, поддерживают и обновляют базы данных кредитных файлов, содержащие миллиарды единиц информации. Как правило, ваша информация будет добавлена в кредитный файл бюро другой компанией, например кредитором, эмитентом кредитной карты или коллекторским агентством.Как только ваша информация находится в кредитном файле бюро, бюро может создать ваш кредитный отчет, и ваш кредитный отчет может быть оценен.

Что такое файл потребительского кредита?

Файл потребительской кредитной истории иногда путают с отчетом о потребительской кредитной истории, но технически это разные вещи.

Кредитный файл — это информация, которую одно из трех основных бюро потребительского кредитования (Experian, TransUnion или Equifax) имеет о вас в своей базе данных. Он может включать, например, информацию, которую вы предоставили при подаче заявления на получение кредитной карты, поскольку компания-эмитент кредитной карты может отправить информацию из вашего заявления в бюро.Ваше имя, адрес и номер социального страхования из приложения могут быть добавлены в файл.

Он может включать, например, информацию, которую вы предоставили при подаче заявления на получение кредитной карты, поскольку компания-эмитент кредитной карты может отправить информацию из вашего заявления в бюро.Ваше имя, адрес и номер социального страхования из приложения могут быть добавлены в файл.

Если ваша кредитная карта одобрена, эмитент карты также сообщит информацию о вашем карточном счете (например, когда счет был открыт и ваш кредитный лимит), а также своевременность ваших ежемесячных платежей. Ваш кредитный файл может также включать информацию о ваших недавних заявках на новый кредит, определенные общедоступные записи и записи любых счетов в коллекциях.

Кредитный отчет , с другой стороны, представляет собой информацию в вашем кредитном файле, организованную таким образом, чтобы ее могла использовать сторона, запрашивающая ее, будь то вы или потенциальный кредитор.Не все в вашем кредитном файле попадает в ваш кредитный отчет. Например, записи о большинстве просроченных платежей по долгу не должны появляться в вашем кредитном отчете, если им больше 7 лет.

Ваш кредитный отчет используется для создания ваших кредитных рейтингов и может быть просмотрен кредиторами для оценки вашей кредитоспособности. Вы можете запросить бесплатную копию своего кредитного отчета во всех трех кредитных бюро через AnnualCreditReport.com.

Ни ваш кредитный отчет, ни ваш кредитный файл не содержат информации о вашем статусе занятости, доходе или активах, даже если вы предоставили эту информацию в заявлении на получение кредита.

Говоря языком кредитного мира, компании, которые отправляют информацию в кредитные бюро, называются поставщиками данных, а счета, которые появляются в вашем кредитном файле, называются торговыми линиями.

Когда начинается ваш кредитный отчет?

Вам не присваивают кредитный отчет в определенном возрасте или выдают его при рождении. Сначала вам нужно будет получить кредитный файл в кредитном бюро. Затем, когда будет запрошен ваш кредитный отчет, бюро просмотрит свою базу данных, чтобы найти информацию, имеющую отношение к вам, и составить ее для создания вашего кредитного отчета.

Затем, когда будет запрошен ваш кредитный отчет, бюро просмотрит свою базу данных, чтобы найти информацию, имеющую отношение к вам, и составить ее для создания вашего кредитного отчета.

Поскольку кредиторы могут не отчитываться во все три бюро одинаково, ваш кредитный отчет может выглядеть по-разному в зависимости от бюро, предоставляющего его. Он также может отличаться в зависимости от того, кто его запросил. Например, когда вы запрашиваете копию своего кредитного отчета, вы увидите список ваших последних жестких и мягких запросов. Но кредитор может получить копию только с серьезными вопросами.

Если кредитный файл существует для несовершеннолетнего, кредитные бюро могут не раскрывать информацию о нем в своих базах данных.Иногда родители добавляют своих детей в качестве авторизованных пользователей кредитных карт, а эмитент кредитной карты может сообщить об этом в кредитные бюро под именем ребенка. Но если кредитор запросит кредитный отчет ребенка, Experian ответит, что не предоставит информацию, потому что кредитная история связана с несовершеннолетним.

Родитель, законный опекун или несовершеннолетний (если им исполнилось 14 лет) могут запросить кредитный отчет несовершеннолетнего. Как только ребенку исполнится 18 лет, Experian поделится его кредитной историей, и учетная запись авторизованного пользователя может помочь ребенку получить кредит.

С чего начинается ваш кредитный рейтинг?

Ваш кредитный рейтинг не обязательно имеет определенную отправную точку. Фактически, у вас может вообще не быть кредитного рейтинга.

Компании кредитного скоринга, такие как FICO ® и VantageScore ® , создают математические модели кредитного скоринга, которые анализируют информацию в вашем потребительском кредитном файле для определения ваших кредитных рейтингов. Когда кто-то запрашивает ваш кредитный отчет, он также может запросить кредитный рейтинг на основе той же информации.

Результирующий кредитный рейтинг может зависеть от того, из какого кредитного бюро поступает кредитный отчет и какая модель кредитного рейтинга анализирует отчет. Вы можете получить сотни различных оценок в зависимости от вариантов.

Вы можете получить сотни различных оценок в зависимости от вариантов.

Вы также можете не получить балл, если ваша информация никогда не отправлялась в бюро кредитных историй или у вас нет недавних действий в ваших учетных записях.

- Для кредитных баллов FICO ® вам необходимо иметь учетную запись, возраст которой не менее шести месяцев в вашем кредитном файле.У вас также должна быть учетная запись, которая обновлялась за последние шесть месяцев — это может быть та же или другая учетная запись.

- Кредитные баллы VantageScore имеют более низкий порог, и вы можете получить баллы, если у вас есть учетная запись, возраст которой меньше шести месяцев. Или, если у вас есть старые учетные записи и нет активности в последнее время.

Вы можете бесплатно получить FICO ® Оценка ☉ на основе вашей информации в кредитном файле Experian.

Как начать наращивать кредит

Если вы в настоящее время не набираете очки или хотите улучшить свой результат, вы можете предпринять несколько простых шагов:

- Откройте счет, о котором будут сообщать кредитные бюро. Многие люди начинают со студенческой ссуды, как авторизованный пользователь чужой кредитной карты, с ссуды для создания кредита или с обеспеченной кредитной карты.

- Выплачивайте платежи вовремя. Наличие вашей информации в кредитном файле бюро не обязательно означает, что вы получите хороший кредитный рейтинг. История платежей — самый важный фактор в ваших кредитных рейтингах, поэтому убедитесь, что вы вносите по крайней мере свои минимальные платежи вовремя, чтобы не повредить кредит. Это также верно в отношении счетов, о которых не сообщается в кредитные бюро, поскольку ваш счет может быть продан коллекторскому агентству, которое может сообщить о вашей невыплате в бюро.

Это два основных шага для начала. По мере того, как вы узнаете больше о том, как получить кредит, вы обнаружите, как факторы, помимо вашей истории платежей, могут повлиять на ваши баллы.

Следите за своим кредитом

Очень важно следить за своими кредитными отчетами. Отслеживание вашего прогресса может помочь вам сохранить мотивацию в создании и увеличении кредита. Experian предлагает бесплатный доступ к вашему кредитному отчету Experian и бесплатный кредитный мониторинг с уведомлениями, если в вашем отчете есть подозрительные изменения.

Вы также будете уведомлены, если в вашем кредитном отчете произойдет значительное изменение, например, при добавлении новой учетной записи. Неожиданное изменение может указывать на то, что ваша личность была украдена, и вы захотите действовать быстро, чтобы закрыть мошенническую учетную запись и получить кредит в порядке.

С помощью Experian IdentityWorks SM вы можете отслеживать свои три кредитных отчета, блокировать и разблокировать отчет Experian и получать до 1 миллиона долларов в качестве страховки от кражи личных данных.

Что такое кредитные отчеты: как они используются | myFICO

В вашем кредитном отчете содержится ваша кредитная история, сообщенная агентству кредитной истории кредиторами, которые предоставили вам кредит.Информация в вашем кредитном отчете также используется для создания кредитных баллов, таких как баллы FICO .

О кредитных рейтингах

Что в кредитном отчете

В вашем кредитном отчете указывается, какие виды кредита вы используете, сколько времени ваши счета были открыты, и вовремя ли вы оплатили свои счета. Он сообщает кредиторам, сколько кредита вы использовали и ищете ли вы новые источники кредита. Это дает кредиторам более широкое представление о вашей кредитной истории, чем другие источники данных, такие как собственные данные о клиентах банка.

Кредитный отчет также включает информацию о том, где вы живете, и о том, были ли вы привлечены к ответственности, арестованы или подавали заявление о банкротстве.

Что в моем кредитном отчете

Кредитные запросы в моем кредитном отчете

Понимание вашего кредитного отчета

Видео о кредитном рейтинге

Важность кредитного рейтинга в кредитном отчете

Ваш кредитный отчет раскрывает многие аспекты вашей кредитной деятельности. Все фрагменты информации следует рассматривать в сравнении с другими частями информации.Способность быстро, справедливо и последовательно рассматривать всю эту информацию — вот что делает кредитный скоринг таким полезным. Это значение FICO баллов.

Все фрагменты информации следует рассматривать в сравнении с другими частями информации.Способность быстро, справедливо и последовательно рассматривать всю эту информацию — вот что делает кредитный скоринг таким полезным. Это значение FICO баллов.

Что в моем FICO Результаты

Агентства кредитной информации

Существует три кредитных бюро: Equifax, TransUnion и Experian.

Они хранят файлы о миллионах заемщиков. Кредиторы, принимающие кредитные решения, покупают кредитные отчеты о своих потенциальных клиентах, заявителях и клиентах у кредитных агентств.

Кредиторы и другие предприятия используют информацию из вашего кредитного отчета для оценки ваших заявок на получение кредита, ссуд, страхования или аренды дома.

Как ведется ваш кредитный отчет

TransUnion, Equifax и Experian — три бюро, которые ведут кредитные отчеты. Они выдают кредитные отчеты кредиторам, страховщикам и другим компаниям в соответствии с законом.

Когда вы подаете заявку на любую новую кредитную линию — например, новую кредитную карту — кредитор запрашивает копию кредитного отчета из одного или нескольких кредитных бюро.Кредитор оценит ваш кредитный отчет, кредитный рейтинг или другую предоставленную вами информацию (например, информацию о доходах или долге), чтобы определить вашу кредитоспособность, а также вашу процентную ставку. Если вы одобрены, эта новая карта, называемая линией обмена, будет включена в ваш кредитный отчет и обновляться каждые 30 дней.

Десятки тысяч лиц, предоставляющих кредиты — розничные торговцы, эмитенты кредитных карт, банки, финансовые компании, кредитные союзы и т. Д. — присылают обновления в каждое из бюро кредитной отчетности, как правило, один раз в месяц.Эти обновления включают информацию о том, как их клиенты используют и оплачивают свои счета.

Как исправить ошибки кредитного отчета

Мои права в соответствии с Законом о честной кредитной отчетности (FCRA)

Мои права на исправление ошибок в кредитных счетах и электронных платежах

Доступ к вашему кредитному отчету

Ваш кредитный отчет составляется, когда вы или ваш кредитор запрашиваете его. Он содержит информацию, предоставленную кредиторами, вами и судебными протоколами.

Он содержит информацию, предоставленную кредиторами, вами и судебными протоколами.

Чтобы получить кредитный отчет, вы должны указать свое имя, адрес, номер социального страхования и дату рождения.Если вы переехали в течение последних двух лет, укажите свой предыдущий адрес. Чтобы обеспечить безопасность вашей личной информации, вам могут задать ряд вопросов, которые могли бы знать только вы, например, ваш ежемесячный платеж по ипотеке.

Поскольку кредиторы могут просматривать ваши баллы FICO и кредитный отчет в любом из трех кредитных бюро, рекомендуется проверить свой кредитный отчет во всех трех и убедиться, что все они точны.

Понимание вашего кредитного отчета и кредитного рейтинга

Когда вы подаете заявку на кредитную карту, автокредит, личный заем или ипотеку, кредитор захочет узнать вашу прошлую историю заимствований, чтобы понять, на какой риск он может пойти, одалживая вам деньги.Статус вашего кредитного рейтинга будет зависеть от того, насколько хорошо вы в прошлом выплачивали свои долги. Плохая кредитная история может повлиять на предоставленный вам кредит или даже привести к тому, что вам полностью откажут в кредите. С другой стороны, хороший кредитный отчет и высокий кредитный рейтинг могут означать для вас лучшие финансовые возможности. Чтобы узнать, где вы находитесь, кредитор обратится в агентство кредитной истории, чтобы получить ваш кредитный отчет.

Агентства кредитной отчетности

Агентства кредитной информации собирают финансовую информацию физических лиц, составляют из них кредитные отчеты и за определенную плату предоставляют их физическим лицам и другим уполномоченным сторонам, включая финансовые учреждения.Обычно, когда вы подаете заявку на ссуду, вы даете кредитору разрешение получить копию вашего кредитного отчета. Компании, которые ссужают деньги, полагаются на агентства кредитной информации и кредитные отчеты, которые они создают, чтобы помочь им оценить способность клиента выплатить то, что они заимствовали.

Несмотря на то, что в Соединенных Штатах существует множество местных и региональных кредитных бюро, большинство кредитных бюро либо принадлежат трем основным национальным агентствам кредитной отчетности: Equifax, Experian (ранее TRW) и TransUnion, либо работают с ними по контракту.

Кредитный отчет

Кредитный отчет представляет собой подробную историю заимствований человека и содержит следующую информацию:

- Идентификационная информация, такая как ваше имя, прошлый и настоящий адреса, дата рождения и история занятости;

- Кредитные счета предоставлены кредиторами, которые предоставили вам кредит. Это включает в себя тип счета (кредитная карта, автокредит, ипотека и т. Д.), Дату открытия счета, кредитный лимит или сумму кредита, баланс счета и историю платежей;

- Запросы по счету за последние два года, включая добровольные запросы, когда вы подаете заявку на кредит или ссуду, и вынужденные запросы, когда кредитор, которому вы не знаете, заказывает ваш отчет, чтобы узнать, хотят ли они сделать вас предварительно одобренным кредитное предложение;

- Публичные записи и предметы коллекционирования, включая информацию из судов штата и округов и коллекторских агентств, а также публичную архивную информацию, такую как банкротства, потери права выкупа, судебные иски, вложения в заработную плату, залоговые права и судебные решения.

Кредитный рейтинг

Когда кредитор получает ваш кредитный отчет, он также обычно может получить ваш кредитный рейтинг. Кредитный рейтинг — это математически рассчитанное число на основе информации в кредитном отчете. Сравнивая эту информацию с сотнями тысяч других кредитных отчетов, агентства кредитной информации получают число, которое можно использовать для определения вашего уровня будущего кредитного риска.

Кредитные баллы часто называют «баллами FICO», потому что большинство баллов создается с помощью программного обеспечения, разработанного корпорацией Fair Isaac, также известной как FICO. Оценки FICO варьируются от 300 до 850 — чем выше оценка, тем ниже риск.

Оценки FICO варьируются от 300 до 850 — чем выше оценка, тем ниже риск.

Для того, чтобы оценка могла быть рассчитана в вашем кредитном отчете, отчет должен содержать по крайней мере один счет, который был открыт не менее шести месяцев. Отчет также должен содержать по крайней мере одну учетную запись, которая была обновлена за последние шесть месяцев. Это гарантирует, что в вашем отчете достаточно свежей информации, на которой можно строить оценку.

Оценки должны быть в пределах нескольких пунктов друг от друга.Если они отличаются более чем на несколько пунктов, это должно быть красным флажком, что что-то не так и требует дальнейшего расследования.

Могут ли разные агентства иметь разные оценки?

Существует три различных рейтинга FICO, разработанных каждым из трех различных агентств кредитной информации. FICO использует один и тот же метод для расчета каждой оценки, но оценка в каждом из трех агентств может быть не совсем одинаковой из-за различных способов, которыми кредиторы сообщают информацию агентствам.Оценка FICO от Equifax называется BEACON, оценка от Experian называется Experian Fair Isaac Risk Model, а оценка TransUnion известна как EMPIRICA.

Является ли FICO единственным кредитным рейтингом, который используют кредиторы?

Нет. Многие кредиторы используют скоринговые системы, которые включают оценку FICO, но могут также учитывать другую информацию в вашей кредитной заявке, включая историю отношений клиента с организацией. Однако, приобретая для себя кредитный рейтинг, убедитесь, что вы получили рейтинг FICO, так как это оценка, на которую большинство кредиторов будут обращать внимание при принятии кредитных решений.

Важно помнить, что ни одна информация или фактор не будет определять вашу оценку в отдельности, и хотя кредиторы используют оценки, чтобы помочь им принимать решения о кредитовании, каждый кредитор будет иметь свой собственный набор руководящих принципов для данного кредитного продукта.

Что учитывается при оценке FICO?

Ваша оценка FICO рассматривает только информацию в вашем кредитном отчете и учитывает как положительную, так и отрицательную информацию в отчете, включая:

- История платежей — (составляет около 35%)

- Своевременные платежи по кредитным счетам, включая кредитные карты, розничные счета (например, кредитные карты универмагов), ссуды в рассрочку (ссуды, по которым вы производите регулярные платежи, например ссуды на покупку автомобиля) и ипотечные ссуды.

- Просроченные платежи (просрочки) по кредитным счетам, включая информацию о том, насколько просрочены платежи, сколько причитается, как давно произошли просроченные платежи и сколько раз просроченные платежи.

- Публичные записи и инкассо, включая просроченные платежи по счетам за коммунальные услуги, которые направляются в коллекторские агентства, банкротства, потери права выкупа, судебные иски, выплаты заработной платы, залоговые права и судебные решения. (Старые предметы и предметы с небольшим количеством будут учитываться меньше, чем недавние предметы или предметы с большим количеством.)

- Сумма кредита — (составляет около 30%)

- Общая сумма задолженности по каждому счету в дополнение к общей сумме вашей задолженности.

- Наличие остатков на определенных счетах. (Наличие очень небольшого остатка без пропуска платежа свидетельствует о том, что вы управляете кредитом ответственно, и это может быть немного лучше, чем полное отсутствие остатка.)

- Количество счетов, на которых есть остатки. (Большое число может указывать на более высокий риск чрезмерного удлинения.)

Длина кредитной истории — (составляет около 15%)

- Возраст вашей самой старой учетной записи и средний возраст всех ваших учетных записей.

- Сколько времени прошло с тех пор, как вы использовали определенные учетные записи.

- Новый кредит — (составляет около 10%)

- Сколько у вас новых учетных записей или сколько времени прошло с тех пор, как вы открыли новую учетную запись.

- Сколько запросов на кредит вы сделали за последние 12 месяцев.

- Сколько времени прошло с тех пор, как кредитор запросил кредитный отчет.

- Исправили ли вы свою кредитную историю после проблем с прошлыми платежами.

- Виды кредитов — (составляет около 10%)

- Какой у вас кредитный счет и сколько каждого типа.Это включает:

- Возобновляемый кредит — American Express, Visa, MasterCard, Discover Card и карты универмагов.

- Кредит в рассрочку — Личные ссуды, автокредиты, студенческие ссуды и ипотека.

Как FICO Score подсчитывает запросы?

Оценка FICO учитывает запросы или запросы, которые кредитор делает для вашего кредитного отчета или оценки, когда вы подаете заявку на кредит. Слишком большое количество запросов может иметь негативные последствия. Поиск ипотеки или автокредита (покупка ставок) может привести к тому, что несколько кредиторов запросят ваш кредитный отчет в течение короткого периода времени.При оценке несколько запросов за любой 14-дневный период засчитываются как один запрос. При подсчете также игнорируются все запросы, сделанные за 30 дней до подсчета баллов. Если вы найдете ссуду в течение 30 дней, запросы не повлияют на вашу оценку, пока вы оцениваете покупки. Один кредитный запрос обычно снимает со счета менее пяти баллов. Запросы могут иметь большее влияние, если у вас очень мало счетов или короткая кредитная история.

На что не обращают внимания результаты FICO:

- Возраст, раса, пол, религия, национальность, история болезни, криминальное прошлое и семейное положение.

- Заработная плата, род занятий, должность, работодатель, дата работы или история занятости.

- Процентные ставки, взимаемые с определенной кредитной карты или счета.

- Обязательства по поддержке, договоры аренды или коммунальные платежи.

- Запросы, которые вы делаете, запросы от работодателей и запросы кредиторов без вашего ведома.

- Информация, которой нет в вашем кредитном отчете.

Советы по улучшению кредитного рейтинга

- Запрашивайте и проверяйте свой собственный кредитный отчет и свой собственный рейтинг FICO один раз в год.Это не повлияет на ваш счет, если вы заказываете кредитный отчет непосредственно в агентстве кредитной истории или в FICO. В то время как наличие кредитных карт и ответственное управление ими может привести к высокому кредитному рейтингу, отсутствие кредитных карт может сделать вас рискованным.

- Держите остаток на низком уровне или, если возможно, полностью погашайте его каждый месяц.

- Выплата долга вместо того, чтобы его перемещать. Имея такую же сумму, но имея меньше открытых счетов, вы можете снизить свой результат.

- Не открывайте кредитные карты, которые вам не нужны только для увеличения доступного кредита или потому, что вы хотите, чтобы это выглядело так, как будто у вас есть лучший набор кредитов.

- Если у вас был кредит только на короткое время, не открывайте много новых учетных записей одновременно. Новые аккаунты снизят средний возраст вашего аккаунта, что повлияет на ваш счет, если у вас мало другой кредитной информации.

- Магазин для ставок на автомобили или ипотечные кредиты на определенный период времени. Оценки FICO различают поиск одной ссуды и поиск множества новых кредитных линий по длительности запросов.

- Не закрывайте кредитные карты, чтобы повысить свой счет.Закрытые счета отображаются в вашем кредитном отчете.

- Восстановите свою кредитную историю, если у вас были проблемы. Открывайте новые счета ответственно и вовремя оплачивайте счета.

Отказ

Если вам было отказано в кредите, Закон о равных возможностях кредита (ECOA) дает вам право выяснить причину в течение 30 дней. Вы также имеете право получить бесплатную копию отчета вашего кредитного бюро в течение 60 дней, которую вы можете запросить в агентствах кредитной информации.

Когда кредитор получает ваш кредитный рейтинг, включается до четырех «причин балла».Это объяснит причину вашей оценки. Если кредитор отклоняет ваш запрос на кредит, и ваша оценка FICO была одной из причин, эти причины могут помочь кредитору рассказать вам, почему вам было отказано, и помогут вам определить, как улучшить свой кредит.

Обсуждение ошибок

Закон о справедливой кредитной отчетности требует, чтобы неполная или неверная информация в вашем кредитном отчете была исправлена бесплатно агентством кредитной отчетности. Если вы обнаружите ошибку и попросите ее исправить, у агентства кредитной истории есть 30-45 дней на ее расследование.Только неточная информация может быть удалена из вашего кредитного отчета; отрицательная информация, которая является точной, будет оставаться в вашем кредитном отчете до тех пор, пока это разрешено действующим законодательством.

Для подачи спора:

- Сообщите как агентству кредитной информации, так и компании, которая предоставила информацию агентству кредитной отчетности, что вы считаете, что ваш отчет о кредитных операциях содержит неточную информацию. Лучший способ сделать это — написать каждому из них по письму. Если у вас нет ресурсов, чтобы написать письмо, агентство кредитной истории может быть готово вам помочь.

- В письме укажите свое полное имя и адрес, полное название компании, которая поставила оспариваемый товар, и номер счета оспариваемого товара (из вашего кредитного отчета).

- Приложите копии любых документов, подтверждающих вашу позицию (выписка по кредитной карте, судебный документ и т. Д.).

- Укажите в отчете каждый элемент, который вы оспариваете, объясните, почему вы оспариваете информацию, и запросите удаление или исправление. Приложите копию своего отчета, обведя или выделив соответствующие элементы.

- Сохраните копии своего письма о споре и любых документов, которые вы отправляете вместе с ним. Не отправляйте оригиналы документов.

- Отправить письмо заказным письмом с уведомлением о вручении.

Агентство кредитной информации запросит у стороны, которая сгенерировала информацию, для их записей. После расследования вы можете ожидать от агентства кредитной информации:

- Если кредитор не может найти запись о спорной информации, агентство кредитной отчетности следует удалить информацию из вашего кредитного отчета.

- Если они обнаружат доказательства того, что информация неточна, они внесут исправления в ваш отчет или добавят недостающую информацию и, как правило, отправят вам обновленную копию вашего отчета по почте.

- По вашему запросу они отправят «уведомление об исправлении» любому кредитору, который проверял ваш отчет за последние шесть месяцев.

- Агентство также должно отправить исправленную информацию в другие агентства кредитной информации, но вы должны подтвердить, что это было сделано, перепроверив все отчеты.

Если вы считаете, что агентство кредитной информации не разрешило ваш спор, вы можете добавить в свой отчет заявление, объясняющее вашу точку зрения. В заявлении должно быть менее 100 слов, и он останется в вашем отчете в течение семи лет. Он будет отправлен любому, кто запросит копию вашего отчета.

Бесплатное замораживание кредита

Федеральный закон требует, чтобы три основных агентства кредитной информации предлагали бесплатное замораживание кредита. Замораживание кредита (также называемое замораживанием безопасности) ограничивает доступ к вашему кредитному файлу, делая затруднительным или невозможным для похитителей личных данных или других лиц открытие счета или заимствование денег на ваше имя с использованием взломанной или украденной информации.

Замораживание также не позволяет кредиторам и кредиторам получить доступ к вашим кредитным файлам для просмотра вашей истории и, как следствие, предотвращает открытие нового кредита на ваше имя, если вы не разрешите агентствам кредитной отчетности отменить замораживание и разрешить доступ.

Родители и опекуны детей младше 16 лет также могут заблокировать кредитный файл ребенка. Три основных агентства кредитной информации должны предлагать бесплатные услуги электронного кредитного мониторинга военнослужащим, находящимся на действительной военной службе.

Вам придется временно или навсегда отменить или «разморозить» замораживание, если вы подаете заявку на ссуду или кредитную карту. Снятие заморозки бесплатно. Многие защитники прав потребителей и эксперты по безопасности рекомендуют замораживание кредита как один из лучших способов защитить вашу кредитную информацию от мошенничества и предотвратить кражу личных данных.

Процедуры получения замораживания различаются для каждого из трех агентств кредитной отчетности, и для того, чтобы замораживание сработало, вы должны разместить по одному в каждом из трех агентств.Потребители должны посетить свои веб-сайты, чтобы узнать больше о том, как заморозить ваш файл:

Вы также можете позвонить в каждое агентство (Equifax, 800-349-9960; Experian, 888-397-3742; TransUnion, 888-909-8872), чтобы разместить блокировку.

Агентства по отчетности о потребительских кредитах и утечки данных

В ответ на утечку данных Equifax в 2017 году DFS издала постановление, которое требует, чтобы агентства по предоставлению потребительской кредитной отчетности регистрировались в DFS, соблюдали отдельное положение Нью-Йорка о кибербезопасности первого в стране, подвергали агентства проверкам со стороны DFS и запрещали их. от совершения определенных действий, включая несправедливые, вводящие в заблуждение или оскорбительные действия или практики, искажение или пропуск любой существенной информации в кредитном отчете или несоблюдение положений федерального закона, касающихся точности информации в любом отчете потребителей.

Для получения дополнительной информации о замораживании кредитов и других мерах, которые вы можете предпринять для защиты своих кредитных файлов, посетите раздел часто задаваемых вопросов о замораживании кредитов Федеральной торговой комиссии.

Бесплатный годовой кредитный отчет

Вы имеете право на бесплатную копию своего кредитного отчета…

- Один раз в год.

- Если вам было отказано в кредите в течение предыдущих 60 дней.

- Если вам было отказано в трудоустройстве или страховании в течение предыдущих 60 дней.

- Если вы подозреваете, что кто-то обманным путем использовал ваши учетные записи или вашу личность.

- Если вы безработный и планируете подать заявление о приеме на работу в течение следующих 60 дней.

- Если вы пользуетесь государственной помощью.

(Вы имеете право получить свой кредитный рейтинг бесплатно от своего кредитора при подаче заявления на ипотеку.)

Запросите бесплатный годовой отчет о кредитных операциях во всех трех крупных агентствах на сайте Annualcreditreport.com. Вы также можете позвонить по телефону (877) 322-8228, чтобы запросить кредитный отчет по телефону.Вы пройдете простой процесс подтверждения по телефону, и ваши отчеты будут отправлены вам по почте.

Ваш кредитный рейтинг — практическое банковское дело

о кредитном рейтинге