Кредит на приобретение гаража: Кредит на гараж | Ипотечное кредитование в «Росбанк Дом» на покупку гаража

цены, кредит в 2021 году

Где искать

Если одна из изложенных схем вам подходит, смело ищите объявления о продающихся паркоместах и гаражах в интернете. В частности, крупнейшим украинским интернет-стендом объявлений о продаже и аренде гаража и паркоместа на стоянке или в паркинге являются порталы «Авизо-Авто» http://auto.aviso.ua/ и других изданий группы «Авизо». В частности, объявления в «Авизо-Авто» о продаже гаража/паркоместа можно увидеть здесь, об аренде таких же объектов здесь, подать бесплатное объявление о желании купить или арендовать пристанище для авто можно здесь. В принципе «Авизо-Авто» содержит объявления из разных регионов, но все же на 90% там встречаются столичные объекты – потому из других регионов для поиска гаража или паркоместа целесообразней выбрать региональное издание группы «Авизо», в которой при помощи удобного рубрикатора слева выбрать соответствующий раздел.

Разумеется, немало таких объявлений можно найти и на других популярных веб-досках (порталах ria. ua, slando.ua и других). Причем гаражи и паркоместа стоит, в первую очередь, искать в разделе «недвижимость», но затем стоит проверять и «автомобильные» разделы, которые нередко содержат и такую околоавтомобильную тему, как паркоместа и гаражи. Есть такие разделы на специальных автомобильных сайтах (например, вот) и на сайтах о недвижимости. Наконец, инвестпроекты с возможностью инвестирования в места на будущих паркингах можно найти на сайтах застройщиков (впрочем, на май 2010 года на сайтах крупнейших столичных корпораций Киевгорстрой, Познякижитлобуд и Житлоинвест таких проектов не обнаружено).

ua, slando.ua и других). Причем гаражи и паркоместа стоит, в первую очередь, искать в разделе «недвижимость», но затем стоит проверять и «автомобильные» разделы, которые нередко содержат и такую околоавтомобильную тему, как паркоместа и гаражи. Есть такие разделы на специальных автомобильных сайтах (например, вот) и на сайтах о недвижимости. Наконец, инвестпроекты с возможностью инвестирования в места на будущих паркингах можно найти на сайтах застройщиков (впрочем, на май 2010 года на сайтах крупнейших столичных корпораций Киевгорстрой, Познякижитлобуд и Житлоинвест таких проектов не обнаружено).

Чаще всего паркоместа на таких общих порталах продают уже в сданных объектах (то есть это объявления перепродавцов, инвестировавших в паркинги именно с целью перепродажи или переуступки еще в ходе строительства), однако и объявления об инвестиционных проектах от застройщиков, хоть и реже, встречаются там же. При этом, смотря на цены, будьте внимательны: разместители объявлений о продаже или инвестировании в паркоместо могут указывать как стоимость квадратного метра паркоместа (тогда цифру надо увеличивать на 12-14 – обычная площадь паркоместа в квадратных метрах), так и общую стоимость всего паркоместа, что создает некоторую путаницу.

На основании информации с указанных сайтов можно заключить, что паркоместа в паркингах Киева на середину мая 2010 года стоят 15-45 тысяч долларов в случае инвестирования в строящийся объект, 30-60 тысяч долларов при покупке паркоместа в готовом объекте. В аренду паркоместа сдаются по ценам от 75 до 200 долларов в месяц (одна из самых распространенных цен – 1000 гривен, то есть 125 долларов).

Капитальные гаражи в ГСК Киева продаются по цене от 5 до 30 тысяч долларов в зависимости от близости ГСК к центру, к станциям метро, к жилым кварталам (попутно укажем, что гаражи в нескольких ГСК на индустриальной Верхней Теличке продаются даже от 2300 долларов, однако выбраться оттуда без машины так трудно, что идея может потерять всякий смысл). Гаражи дешевле чаще всего являются отдельно стоящими слабо узаконенными объектами.

В аренду гаражи на указанных сайтах сдаются за 400-800 гривен в месяц, что сравнимо с ценой аренды места на открытых стоянках Киева. Кстати, существенным дополнительным плюсом аренды (и покупки) гаража является возможность размещения в нем множества личных ремонтных и прочих приспособлений и даже использования его площадей в качестве склада неавтомобильных вещей – что в паркинге, увы, абсолютно невозможно.

Кстати, существенным дополнительным плюсом аренды (и покупки) гаража является возможность размещения в нем множества личных ремонтных и прочих приспособлений и даже использования его площадей в качестве склада неавтомобильных вещей – что в паркинге, увы, абсолютно невозможно.

Кредитный постскриптум

Напоследок скажем о возможности приобретения паркоместа или гаража при помощи банковского кредита. Такой возможности пока нет вовсе. Слишком слаболиквидной недвижимостью являются паркоместа и, тем более, гаражи, чтобы банки брали их в залог.

Впрочем, разумеется, никто не лишает граждан права брать нецелевые кредиты (под залог своей квартиры или как юрлицо под залог бизнеса, бизнес-собственности) и приобретать что угодно, в том числе, паркоместа и гаражи, на заимствованные таким образом деньги.

Если же вам захотелось приобрести «стойло для железного коня» при помощи беззалогового нецелевого кредита, то в Киеве это окажется весьма затруднительным: стоимость объекта (от 40 тысяч гривен) превышает граничные суммы таких кредитов у большинства учреждений – например, максимальная сумма кредита наличными без залога составляет: у ИНДЭКС-БАНКа (с поручителем) 15 тысяч гривен, у Плюс Банка – 5 тысяч гривен, у Platinum Bank – 3,5 тысячи гривен.

Да и реальные ставки по беззалоговым кредитам не ниже 55% годовых при весьма небольших сроках кредитования (три года, один год и 20 месяцев у трех вышеназванных банков соответственно).

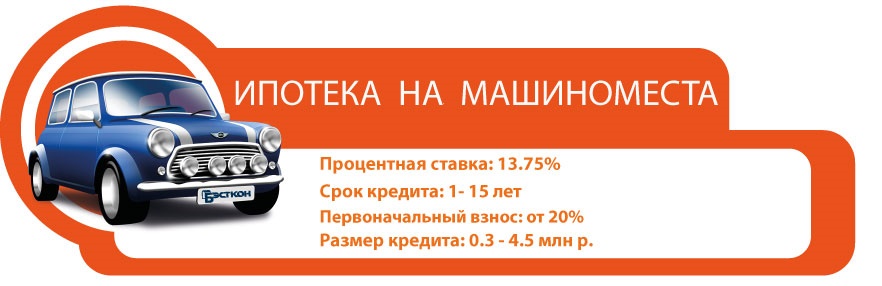

Ипотека на приобретение гаража, парковочного места.

Ипотека на гараж предоставляется банками далеко не всем заемщикам, но в некоторых случаях получить ее все-таки можно. Сегодня купить машину несложно. Немалое количество предложений, наличие различных кредитных и лизинговых программ позволили приобрести собственный автомобиль достаточно большому количеству людей.

Как следствие, можно наблюдать огромное скопление машин, припаркованных во дворах жилых домов и переполненные парковки. Стоимость хорошего гаража немаленькая и поэтому не все желающие могут его приобрести сразу за полную сумму. Можно ли купить гараж в ипотеку?

Можно, но сложно. Цена гаража может иногда равняться, а то и превышать стоимость самой машины. Естественно многие автовладельцы нуждаются в заемных средствах. Количество учреждений, которые готовы выдавать кредиты на приобретение гаража под его залог, очень мало. Это связано, прежде всего, с высоким риском потери залога. Отдельно стоящий гараж имеет больший риск быть снесенным по тем или иным причинам, и вероятность его повреждения выше, чем жилой недвижимости. Частной собственностью должно быть не только гаражное строение, а и земельный участок, на котором он находится. Часто встречаются предложения по покупке в кредит парковочного места в подземной парковке в многоквартирных домах.

Естественно многие автовладельцы нуждаются в заемных средствах. Количество учреждений, которые готовы выдавать кредиты на приобретение гаража под его залог, очень мало. Это связано, прежде всего, с высоким риском потери залога. Отдельно стоящий гараж имеет больший риск быть снесенным по тем или иным причинам, и вероятность его повреждения выше, чем жилой недвижимости. Частной собственностью должно быть не только гаражное строение, а и земельный участок, на котором он находится. Часто встречаются предложения по покупке в кредит парковочного места в подземной парковке в многоквартирных домах.

Кредит на паркоместа в недостроенных домах, как правило, оформляются только при получении ипотеки и на квартиру. Его стоимость может быть также включена в цену за квартиру и ипотека оформляется одним договором. Высокие риски банки компенсируют не очень выгодными условиями для клиента. Во-первых, первоначальный взнос будет не менее 20-40 %. Таким образом, банк хочет гарантировать себе возврат средств в случае невыполнения заемщиком условий кредитного договора, а гаражи и паркоместа не считаются ликвидным имуществом. Процентные ставки тоже обычно выше, чем при покупке квартиры или дома. В результате заемщику требуется много средств для оплаты первого взноса, расходов и ежемесячных платежей, что в некоторых случаях делает долгосрочную аренду более выгодной, чем покупка.

Процентные ставки тоже обычно выше, чем при покупке квартиры или дома. В результате заемщику требуется много средств для оплаты первого взноса, расходов и ежемесячных платежей, что в некоторых случаях делает долгосрочную аренду более выгодной, чем покупка.

Если обратиться в банк с просьбой выдать кредит на покупку гаража, то большинство финансовых учреждений предложат потребительский кредит наличными, возможно под поручительство. Но такие кредиты сами по себе предполагают более высокие ставки, чем ипотека. Такой вариант может быть интересен заемщику, если на покупку не хватает небольшой суммы денег или объект находится в маленьком населенном пункте и цена на гараж небольшая.

Еще одним вариантом покупки гаража за счет кредитных средств, является залог другой собственной недвижимости. Такой кредит обойдется заемщику дешевле, чем беззалоговый. Кроме того, деньги можно получить на длительный период и, соответственно, будут меньше обязательные платежи и нагрузка на личный бюджет.

После покупки гаража в банк будет достаточно предъявить договор купли-продажи. Но к решению о взятии такого кредита необходимо подойти очень взвешенно. В случае невозможности выполнять свои обязательства можно лишиться жилья. В целом, к заемщикам, которые хотят приобрести гараж за счет заемных средств, предъявляются такие же условия, как и для оформления кредитов по остальным ипотечным программам в пределах одного банка. Гараж также необходимо застраховать от риска утраты и повреждения.

Узнал что то новое? Поделись статьей со своим другом!

Сбербанк повторно снижает ставки по ипотеке

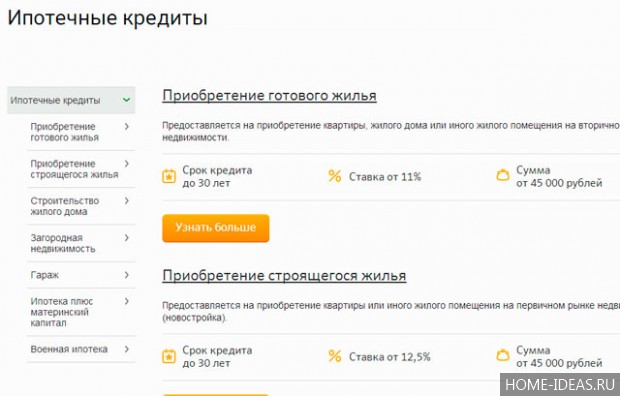

Сбербанк с 6 августа снижает ставки ипотечных кредитов и увеличивает скидку к ставке для зарплатных клиентов. Об этом сообщила «Ведомостям» пресс-служба госбанка.

Снижение ставок ипотеки на готовое и строящееся жилье, загородную недвижимость, строительство дома, покупку гаража и машино-места, рефинансирование кредитов других банков, а также по нецелевому кредиту под залог недвижимости составит 0,5 процентного пункта (п. п.), уточнил госбанк.

п.), уточнил госбанк.

Вырастет скидка для участников зарплатных проектов Сбербанка: теперь будет составлять 0,5 п. п. вместо 0,3 п. п. Дисконт распространяется на перечисленные выше виды кредитов, за исключением рефинансирования.

Для зарплатных клиентов Сбербанка ставка ипотеки на приобретение строящегося жилья составит 9,6% годовых, готового – 9,8%.

Минимальная ставка кредита на приобретение готового жилья в ипотеку опустится до 9,1% годовых с учетом дисконта для зарплатных клиентов Сбербанка при участии в акциях «Молодая семья» и «Скидка 0,3% на Домклик». Минимальная ставка ипотеки на новостройки в рамках программы субсидирования с застройщиками для зарплатных клиентов банка составит 7,6%.

Указанные ставки действуют при наличии полиса страхования жизни, отказ от него влечет повышение ипотечного процента на 1 п. п.

«Мы надеемся, что благодаря значительному снижению ставок и персональному подбору ипотечной программы на «Домклик» каждый клиент сможет найти наиболее подходящее для себя решение квартирного вопроса, не откладывая покупку недвижимости», – отмечает зампред правления Сбербанка Светлана Кирсанова (ее слова передает пресс-служба банка). Кирсанова подчеркивает, что дисконт к ставке ипотеки для зарплатников и возможность оформить ипотечный кредит без предоставления документов при использовании Сбербанк-онлайн и технологии Сбербанк ID позволяют делать приобретение жилья выгодным и комфортным.

Кирсанова подчеркивает, что дисконт к ставке ипотеки для зарплатников и возможность оформить ипотечный кредит без предоставления документов при использовании Сбербанк-онлайн и технологии Сбербанк ID позволяют делать приобретение жилья выгодным и комфортным.

Сбербанк снижает ипотечные ставки второй раз за последние три месяца. В конце мая они были уменьшены на 0,3–0,6 п. п. – до 10,8% для кредитов на готовое жилье и до 10,6% годовых по ипотеке на новостройки при наличии полиса страхования жизни. Эти ставки действовали для тех, кто не получает зарплату на карту Сбербанка и не пользуется электронной регистрацией ипотеки.

Аналитики связывают нынешние действия Сбербанка с динамикой ключевой ставки и конкуренцией. К коррекции ипотечных ставок Сбербанк подтолкнули повторное снижение ключевой ставки в конце июля и действия других крупных игроков рынка ипотеки, которые в июне – июле активно улучшали условия жилищного кредитования, считает гендиректор агентства «Бизнесдром» Павел Самиев.

Только в июле (после первого более чем за год снижения ключевой ставки ЦБ) ипотечные ставки снизили «Открытие», Альфа-банк, Газпромбанк, Дом.РФ и др. По мнению аналитиков агентства НКР, динамика ипотечных ставок отражает общий тренд на понижение ставок по кредитам, которое происходит в ответ на удешевление стоимости фондирования (прежде всего вкладов) в последние месяцы и ожидания дальнейшего снижения ключевой ставки.

Самиев и ряд других экспертов полагают, что уже в сентябре ЦБ может в очередной раз снизить ключевую ставку, что усилит падение процентов по банковским кредитам, в том числе для населения.

Ипотечное кредитование « НИКО-БАНК, Оренбург НИКО-БАНК, Оренбург

Ипотечное кредитование

Недвижимость – самое надежное вложение денежных средств и гарантия благополучия и спокойствия Вашей семьи. Если Вы хотите приобрести дом или квартиру, но для этого не хватает средств, обратитесь в ПАО «НИКО-БАНК» – Ваша мечта о собственном жилье станет реальностью.

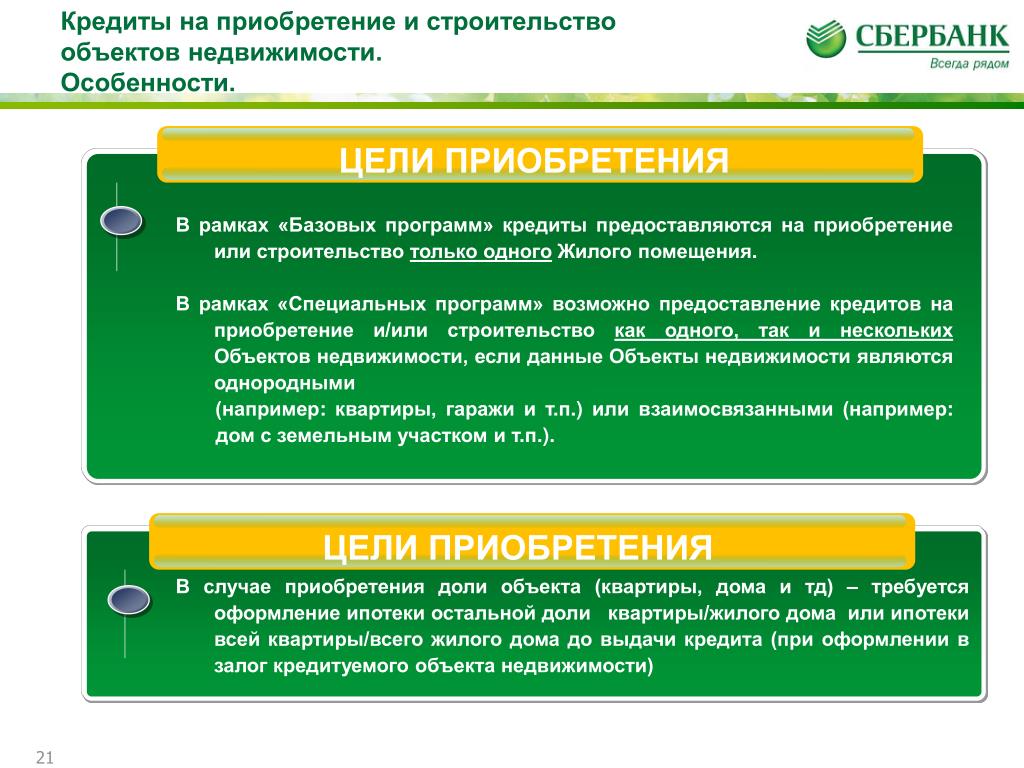

ПАО «НИКО-БАНК» предлагает своим клиентам восемь программ ипотечного кредитования: приобретение квартир в «новостройках», покупку жилья на вторичном рынке недвижимости, приобретение индивидуального жилого дома с земельным участком, покупку коммерческой недвижимости, под залог имеющейся недвижимости, рефинансирование ипотеки, покупку жилья по программе «Семейная ипотека», а также приобретение жилья в поселке «Экодолье».

Также ПАО «НИКО-БАНК» предлагает программу на приобретение квартиры с земельным участком (в том числе таунхаусов) и квартир с гаражом. Условия кредитования соответствуют условиям на вторичном рынке недвижимости.

По всем интересующим Вас вопросам Вы можете обратиться адресам:

В г. Оренбург:

Ипотечно-кредитный центр , тел.: (3532) 34-90-91, 34-90-92

ДО «Первый» , тел.: (3532) 34-91-76

ДО «Центральный» , тел. (3532) 57-25-15, 57-26-66

ДО «Восточный» , тел. : (3532) 35-19-93

: (3532) 35-19-93

ДО «Чкаловский» ул. Чкалова, д.51/1, тел.: (3532) 34-91-71

ДО «Степной» (ТРЦ «Территория») , тел.: (3532) 400-230

ДО «Берёзка» , помещение 7, тел.: (3532) 34-91-81, 34-91-82

ДО «Поляничко» ул. Поляничко, 4, тел.: (3532) 34-91-66, 34-91-67

В Оренбургской области:

ДО «Западный» г. Бузулук, , тел.: (35342) 5-16-09, 5-16-40

Дополнительный офис в с. Тоцкое, , тел.:(35349) 2-16-67, 2-24-70

Дополнительный офис в г. Саракташ, ул. Мира. 91/ул. Партизанская, 11, тел.:(35379) 6-11-56, 6-12-48

Дополнительный офис в г. , тел.:(35379) 3-22-70

Дополнительный офис в г. , тел.: (3537) 64-38-79, 64-08-24

ДО «Центральный» г.Орск, пр. Ленина/ул. Суворова, дом № 48/18, тел.: (3537) 25-17-81, 25-24-36

Дополнительный офис . 48, тел.: (35362) 4-15-40

Оформить в собственность место для авто можно будет в упрощенном порядке — Российская газета

Стать владельцем гаража и земли под ним станет проще. Власти готовят новую амнистию для недвижимости — на этот раз для объектов гаражного назначения.

Власти готовят новую амнистию для недвижимости — на этот раз для объектов гаражного назначения.

На общественное обсуждение вынесен подготовленный минэкономразвития проект закона о гаражах, порядке приобретения прав на них и о поправках в ряд законов. Как пояснили «РГ» в министерстве, внесение документа в правительство намечено на май. Закон может заработать с 2020 года.

Главная задача законопроекта, как подчеркивают в минэкономразвития, дать возможность гражданам, не имеющим документов на гаражи, оформить их в собственность и приобрести участок под ними.

Сегодня в Едином государственном реестре юрлиц зарегистрированы 36,9 тысячи гаражно-строительных кооперативов, а на кадастровый учет поставлено свыше 5,6 миллиона гаражных объектов. При этом количество существующих, но не оформленных в установленном порядке гаражей значительно больше. А права собственности на свои гаражи россияне вообще не спешат оформлять. Да и вообще в нашем законодательстве нет таких понятий, как «гараж» и «гаражно-строительный кооператив».

О правовых тонкостях гаражного строительства эксперты «РГ» рассказывают в рубрике «Юрконсультация»

«Упрощение процедуры оформления в собственность гаражей — это, прежде всего, возможность узаконить легально возведенные комплексы», — подчеркивает первый зампредседателя Московской областной Думы Никита Чаплин. — Важно, что оно планируется применять только к гаражным кооперативам, которые пользуются земельным участком на законных основаниях, а не на те гаражи, которые были самовольно поставлены на дворовых территориях. Сегодня в связи с отсутствием в N218-ФЗ «О госрегистрации недвижимости» определения гаражей узаконить их можно только в суде. Это сильно ограничивает права владельцев: сделка купли-продажи бокса в гаражном кооперативе не регистрируется в Росреестре, а фиксируется в членской книжке: прежнего собственника исключают из членов гаражного кооператива и указывают фамилию нового. Отсутствие документов не позволяет легализовать и сдачу гаража в аренду, оформить завещание, договор дарения. Отсутствие права собственности не дает возможности застраховать имущество, получить ипотечный кредит на покупку гаража. Защитить свои права в суде при столкновении с недобросовестным продавцом либо в случае изъятия земельного участка и сноса гаражей также сложно».

Отсутствие права собственности не дает возможности застраховать имущество, получить ипотечный кредит на покупку гаража. Защитить свои права в суде при столкновении с недобросовестным продавцом либо в случае изъятия земельного участка и сноса гаражей также сложно».

По словам Чаплина, с подобными проблемами сталкиваются более 70 процентов владельцев гаражей. Устранить этот пробел в законодательстве можно только одним способом — максимально упростить регистрацию права собственности на гаражи.

Следует отметить, что законопроект предусматривает оформление права собственности в упрощенном порядке по двум документам. Необходимо будет предоставить документ о предоставлении земельного участка гаражно-строительному кооперативу и документ, подтверждающий факт внесения паевого взноса на строительство гаража. Для регистрации права собственности и постановки на кадастровый учет понадобится также оформить технический план на индивидуальный гараж, гаражный бокс или машино-место.

Упрощение процедуры оформления в собственность гаражей — это, прежде всего, возможность узаконить легально возведенные комплексы

«В результате упрощения регистрации гаражей их владельцы получат гарантии на защиту прав собственности, а государство — дополнительные налоги», — подчеркивает Чаплин.

Напомним, что сегодня от налогообложения на один гараж освобождены мужчины и женщины старше 60 и 55 лет соответственно, а также еще пятнадцать льготных категорий граждан.

Ставки снижены. Ипотека становится доступнее | НОВОСТИ ПАРТНЕРОВ

В начале августа Сбербанк снизил процентные ставки по ипотечным кредитам. Теперь квартиры в новостройке в ипотеку можно приобрести по ставке от 7,6% годовых, а квартиру на вторичном рынке — от 9,1%.

Время принимать решение

Снижение составило 0,5 п.п. на готовое и строящееся жильё, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости и рефинансирование кредитов других банков.

Также на 0,2 п.п. увеличен дисконт для участников зарплатного проекта Сбербанка, он составит 0,5 п.п. (ранее – 0,3 п.п.). Дисконт распространяется на готовое и строящееся жильё, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости.

Минимальная ставка на приобретение готового жилья в ипотеку составила 9,1% годовых с учётом дисконта для зарплатных клиентов Сбербанка, участия в акциях «Молодая семья» и «Скидка 0,3% на «ДомКлик». А минимальная ставка на покупку квартиры в новостройке в рамках программы субсидирования с застройщиками для зарплатных клиентов банка составила 7,6%.

«За 8 месяцев 2019 года владельцами собственного жилья стали 8614 семей Воронежской области. Благодаря значительному снижению ставок и персональному подбору ипотечной программы на «ДомКлик» наши клиенты могут найти наиболее подходящее для себя решение квартирного вопроса», – отметила Юлия Подрезова, начальник отдела по работе с партнёрами и ипотечного кредитования Головного отделения по Воронежской области ЦЧБ ПАО Сбербанк.

Семьям с детьми – особые условия

Хорошая новость и для семей с двумя и более детьми. С 12 августа Сбербанк снизил процентные ставки по ипотечным кредитам для этой категории граждан в рамках программы «Ипотека с господдержкой для семей с детьми». Теперь приобрести квартиры в новостройке в ипотеку можно по ставке от 5% годовых.

Теперь приобрести квартиры в новостройке в ипотеку можно по ставке от 5% годовых.

«Следуя за динамикой ключевой ставки Банка России, было принято решение о снижении ставки по основной линейке ипотечных продуктов. Снижение в рамках программы «Ипотека с господдержкой для семей с детьми» составило 1 п.п. на приобретение жилой недвижимости на первичном рынке у юридического лица как на стадии строительства, так и на готовое жильё от застройщика. Для многих семей это стало хорошим подспорьем для принятия решения о покупке собственного жилья», – комментирует изменение ставки Денис Скребец, заместитель Председателя – Управляющий Головным отделением по Воронежской области ЦЧБ ПАО Сбербанк.

Предложение действует для семей, у которых в период с 1 января 2018 г. до 1 марта 2023 г. родился второй или последующий ребёнок.

Также стоит отметить, что изменения коснулись и программы «Военная ипотека». С 19 августа приобрести как готовое, так и строящееся жильё клиенты могут по ставке 9,2%.

Справка

ПАО Сбербанк — крупнейший банк в России и один из ведущих глобальных финансовых институтов. На долю Сбербанка приходится около трети активов всего российского банковского сектора. Сбербанк является ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. Учредителем и основным акционером ПАО Сбербанк является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Другими 50% акций Банка владеют российские и международные инвесторы. Услугами Сбербанка пользуется более 97,8 млн активных клиентов в 21 стране мира. Банк располагает самой обширной филиальной сетью в России: около 15 тысяч точек обслуживания. Зарубежная сеть Банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, СНГ, Центральной и Восточной Европе, Индии, Китае и других странах.

Генеральная лицензия Банка России на осуществление банковских операций № 1481.

Официальные сайты Банка — www. sberbank.com (сайт Группы Сбербанк), www.sberbank.ru

sberbank.com (сайт Группы Сбербанк), www.sberbank.ru

Смотрите также:

Сбербанк снизил ставки и дает скидку на оформление онлайн – Новости Владивостока на VL.ru

Крупнейший игрок на рынке кредитования запустил несколько льготных предложений, а оформить все документы и провести сделку можно всего в несколько кликов.

Изменения коснулись рынка первичного и вторичного жилья, а также ипотечных займов на покупку загородной недвижимости, строительство жилого дома, приобретение гаража и машино-места, рефинансирования кредитов других банков.

Дополнительный дисконт традиционно могут получить клиенты, которые получают в Сбербанке зарплату.

Кроме того, льготную программу Сбербанк запустил и для военных. Они могут взять ипотеку по сниженной ставке как при покупке готового жилья – квартиры, комнаты, жилого дома с землей или таунхауса, так и в новостройке.

Среди новых предложений – снижение процентов в рамках программы жилищного кредитования «Ипотека с господдержкой для семей с детьми».

«В рамках программы можно приобрести квартиру на стадии строительства или уже готовое жилье от застройщика. Получить кредит по льготной ставке смогут семьи, в которых в период с 1 января 2018 года до 31 декабря 2022-го родился второй или последующий ребенок. За 2018 год около 30 тысяч клиентов Сбербанка на Дальнем Востоке улучшили свои жилищные условия с привлечением ипотечного кредита», – отметила начальник управления по работе с партнерами и ипотечного кредитования Марина Королёва.

Дополнительно сэкономить и получить 0,3 процента к базовой ставке можно, если воспользоваться сервисом Сбербанка «ДомКлик». Для этого надо в режиме онлайн выбрать квартиру, отмеченную специальным значком, и отправить заявку на одобрение ипотеки в банк.

Сделать процесс покупки недвижимости быстрее поможет совместный сервис Сбербанка и Росреестра «Электронная регистрация». Он позволяет покупателям жилья зарегистрировать договор с продавцом в режиме онлайн, причем процесс подачи документов на регистрацию в момент подписания занимает 10-15 минут. Банк готовит необходимый пакет документов и направляет его на регистрацию в Росреестр. Это особенно удобно при совершении межрегиональных сделок, когда недвижимость приобретается в другом городе или регионе.

Банк готовит необходимый пакет документов и направляет его на регистрацию в Росреестр. Это особенно удобно при совершении межрегиональных сделок, когда недвижимость приобретается в другом городе или регионе.

Защитить себя от мошенников при совершении сделки клиентам Сбербанка помогает «Сервис безопасных расчетов». Это удобный способ безналичного взаиморасчета. Схема простая: покупатель переводит средства на специальный счет Центра недвижимости от Сбербанка, а тот в свою очередь запрашивает информацию в Росреестре о регистрации сделки, и только после получения подтверждения регистрации деньги зачисляются на счет продавца. Расчет с продавцом происходит в день регистрации перехода права собственности на имя покупателей. Оформление данной услуги занимает 15 минут. Плюс в том, что не надо снимать наличные в кассе, пересчитывать, вносить в банковскую ячейку или брать расписку. Деньги хранятся под надежной защитой до регистрации сделки в Росреестре, после чего покупатель получает уведомление о том, что сделка состоялась.

Чтобы получить индивидуальную консультацию об условиях получения кредита, идти в офис банка не обязательно – пообщаться со специалистом можно через платформу «ДомКлик» в режиме онлайн. Там же можно сразу просчитать процентную ставку и выбрать наиболее комфортный вариант.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481.

На правах рекламы

альтернатив жилищной ссуде | NerdWallet

Если вы финансировали свой дом несколько лет назад и ваша процентная ставка выше, чем текущие рыночные ставки, рефинансирование ипотеки может снизить вашу ставку — и ваши ежемесячные платежи. И это может высвободить деньги для ремонта вашей мечты.

Вы также можете рассмотреть возможность рефинансирования с выплатой наличных, чтобы задействовать часть капитала вашего дома. Кредиторы обычно позволяют вам занять достаточно, чтобы выплатить текущую ипотеку и получить больше наличных, обычно до 80% от стоимости вашего дома.

Подумайте, прежде чем приступить к рефинансированию этого типа: вы будете использовать свой дом в качестве залога для более крупного кредита, и вы будете финансировать краткосрочные расходы за счет долгосрочного долга, который увеличивает проценты и другие сборы к цене ремонта. В большинстве случаев рефинансирование с выплатой наличных уместно только в том случае, если вы улучшаете свой дом таким образом, чтобы повысить его стоимость.

>> ПОДРОБНЕЕ: рефинансируйте ипотеку и увеличьте бюджет на улучшение жилья.

HELOC — это еще один способ получить заем под стоимость вашего дома, но в отличие от рефинансирования, он не погашает первоначальную ипотеку.Вместо этого вы получаете кредитную линию — обычно до 80% от стоимости вашего дома за вычетом суммы жилищного кредита.

HELOCs имеют период розыгрыша и период погашения. В течение периода розыгрыша, который часто длится около 10 лет, вы можете потратить деньги на своей кредитной линии. Ваши ежемесячные платежи будут покрывать в основном проценты и небольшую часть основной суммы любого непогашенного остатка. В течение периода погашения, который обычно длится около 15 лет, ваши ежемесячные платежи, вероятно, будут выше, потому что они включают больше основной суммы.

В течение периода погашения, который обычно длится около 15 лет, ваши ежемесячные платежи, вероятно, будут выше, потому что они включают больше основной суммы.

>> БОЛЬШЕ: Лучшие кредиторы HELOC

Персональные ссуды — альтернатива использованию собственного капитала вашего дома для финансирования и сдаче вашего дома в качестве залога. Фактически, вам, возможно, не придется предоставлять какие-либо активы в качестве обеспечения, но вам, как правило, потребуется хороший или отличный кредит, чтобы претендовать на лучшие ставки.

Процентные ставки обычно выше для личных займов, чем для жилищного финансирования. Также существуют более короткие сроки возврата денег — около пяти-семи лет.Более короткое окно может означать, что ваши ежемесячные платежи больше, чем при других вариантах ссуды.

Если у вас хороший кредит, но мало капитала в вашем доме, или вы предпочитаете более короткий период погашения, личный заем может быть хорошим выбором.

>> ПОДРОБНЕЕ: Лучшие кредиторы для физических лиц

Пластик позволяет вам совершать покупки, если у вас нет аванса наличными, а некоторые кредитные карты дают вознаграждение за каждый потраченный доллар. Но вы должны быть уверены, что сможете погасить свой баланс в течение короткого периода времени, потому что кредитные карты обычно имеют более высокие процентные ставки, чем другие виды финансирования.

Но вы должны быть уверены, что сможете погасить свой баланс в течение короткого периода времени, потому что кредитные карты обычно имеют более высокие процентные ставки, чем другие виды финансирования.

>> БОЛЬШЕ: Лучшие карты с нулевой процентной ставкой

Это может потребовать времени и терпения, но экономия ваших денег до тех пор, пока вы не сможете полностью оплатить ремонт, устраняет финансовые расходы. Оплата наличными также может помочь вам оставаться в рамках вашего бюджета.

FHA Title-One ссуды на улучшение жилья Вопросы и ответы

Что такое титульная ссуда на улучшение собственности?

HUD (Министерство жилищного строительства и городского развития США) страхует банки Миннесоты от убытков по кредитам на улучшение собственности, которые они предоставляют.Вы, заявитель, должны иметь хорошую кредитную историю и способность погашать кредит регулярными ежемесячными платежами. HUD не ссужает деньги на улучшение собственности, они страхуют ссуды, предоставляемые банками.

FHA (Федеральное жилищное управление) обеспечивает ипотечное страхование ссуд, выданных утвержденными FHA кредиторами. Страхование ипотечных кредитов FHA обеспечивает кредиторам защиту от убытков в результате невыполнения домовладельцами своих кредитов.

Хорошо, кто именно, HUD или FHA предоставляет и поддерживает эти ссуды Title One?

Ответ — оба! Конгресс создал Федеральное жилищное управление (FHA) в 1934 году.FHA вошло в состав Управления жилищного строительства Департамента жилищного строительства и городского развития (HUD) в 1965 году.

Почему они создали ссуды на улучшение жилищного строительства FHA Title-One

Эта специальная программа государственного страхования предназначена для того, чтобы предложить новым домовладельцам и тем, у кого мало или совсем нет собственного капитала в своих домах, возможность финансировать строительные проекты, такие как гаражи, необходимый ремонт и все виды благоустройства дома.

Нужен ли мне капитал, чтобы получить одобрение?

Если у вас есть дом, не имеет значения, сколько или насколько мало у вас капитала.Программа FHA Title-One Home Improvement позволяет вам профинансировать ваш проект без участия в капитале или оценки.

Наш банковский партнер является одним из крупнейших поставщиков ссуд на улучшение жилищного строительства в стране. Их профессиональный штат кредитных специалистов обучен оказывать быстрое и индивидуальное обслуживание. Мы быстро обработаем ваш кредит и сразу же получим деньги, необходимые для запуска вашего проекта.

- Займы принимаются до 12 часов

- Финансирование проектов всего за 3-4 дня

- Собственный капитал не требуется

- Нет необходимости в оценке

- Получите до 25000 долларов на дом для одной семьи (до 12000 долларов за квартиру, до 60 000 долларов за пятиквартирный дом)

- Низкие фиксированные ставки

- Гибкие условия оплаты без штрафных санкций

- Проценты могут вычитаться из налогооблагаемой базы (проконсультируйтесь с налоговым консультантом)

FHA Title-One ссуда на улучшение жилья

Q. Можем ли мы использовать ссуду FHA Title-One для любого ремонта дома?

Можем ли мы использовать ссуду FHA Title-One для любого ремонта дома?

A. Примерно. Экстренная роскошь (например, встроенный бассейн) запрещена. Но почти все остальное есть.

- Построить пристроенный или отдельно стоящий гараж

- Замените старые окна с сквозняками на новые энергоэффективные Замена окна

- Обновить существующую ванную комнату

- Добавить ванную комнату

- Отделка чердака или подвала

- Установить слуховые окна

- Построить дополнение

- Установка прохода или проезжей части

- Построить новое крыльцо

- Установите новый винил, сайдинг James Hardi или LP Smartside

- Заменить крышу

- Переделать кухню

Q.Сколько мы можем занять для улучшения дома?

A. До 25 000 долларов за дом на одну семью.

В. Облагается ли налогом эта ссуда на улучшение жилищного строительства, присвоенная FHA Title-One?

A. В соответствии с действующим налоговым законодательством эта ссуда рассматривается как ипотечная ссуда..jpg) Процентные сборы могут вычитаться из налогооблагаемой базы на 100% (проконсультируйтесь со своим налоговым консультантом)

Процентные сборы могут вычитаться из налогооблагаемой базы на 100% (проконсультируйтесь со своим налоговым консультантом)

В. Должны ли быть завершены работы по благоустройству дома до получения ссуды?

A. Нет. Вы получаете все свои деньги до того, как приступите к работе.

Вот как профинансировать ремонт

До недавнего времени брать деньги в долг на новую кухню, пристройку на втором этаже или другое улучшение дома означало пойти в банк, встретиться с кредитным специалистом и надеяться на лучшее.Однако сегодня у вас есть гораздо больше возможностей для финансирования ремонта дома. К примеру, ипотечный брокер может предложить более 200 различных кредитных программ. И брокеры — лишь один из многих кредиторов, желающих оформить ссуду, соответствующую вашей ситуации, даже если ваша кредитная история далеко не идеальна.

Это означает, что вы можете занять больше денег, чем вы думаете. Но с таким количеством конкурирующих кредиторов, вариантов ссуд и условий это также означает, что покупка ссуды на реконструкцию дома может быть такой же сложной задачей, как поиск дома. Вы можете пропустить всю путаницу и выбрать правильную программу кредитования по телефону:

Вы можете пропустить всю путаницу и выбрать правильную программу кредитования по телефону:

- Зная, сколько денег вам нужно и примерно сколько вы можете получить с самого начала

- Сужение множества вариантов ссуды до тех, которые соответствуют вашим потребностям и финансам

- Сосредоточение внимания на кредиторах, которые с наибольшей вероятностью предоставят требуемый тип ссуды.

Сколько можно взять в долг?

Независимо от того, нанимаете ли вы подрядчика или берете на себя работу самостоятельно, начните с точной оценки стоимости проекта.

Кредиторы будут настаивать на конкретной цифре, прежде чем работать с вами. Если вы нанимаете подрядчика, начните с твердого предложения, разбитого на труд и материалы. Затем добавьте 10 процентов на сюрпризы. По работе вы будете делать сами, составьте подробный список материалов с указанием количества, стоимости и точной суммы. Включите плату за разрешение и аренду оборудования. Затем добавьте от 20 до 30 процентов подушки, чтобы быть в безопасности.

Как только вы узнаете, сколько вам нужно для финансирования вашего проекта по благоустройству дома, сколько вы получите? Несмотря на обещания и шумиху кредиторов в своей рекламе и рекламных материалах, размер кредита зависит от вашего кредитного рейтинга, соотношения суммы кредита и его стоимости и вашего дохода.Эти факторы также помогают определить процентную ставку, продолжительность ссуды и то, будете ли вы платить баллы.

Ваш кредитный рейтинг. Лучшие цены и условия предоставляются домовладельцам с рейтингом A — без просроченных платежей за последние 12 месяцев и без предоплаты по кредитным картам. Один или два просроченных платежа или перерасход кредитной карты, вероятно, не выбьют вас из игры, но вы можете получить более высокую процентную ставку и меньшую ссуду.

Соотношение кредита к стоимости

Для определения суммы ссуды кредиторы используют коэффициент ссуды к стоимости (LTV), который представляет собой процент от оценочной стоимости вашего дома. Обычный лимит составляет 80 процентов, или 100 000 долларов на дом за 125 000 долларов (0,805 125 000). Кредиторы вычитают остаток по ипотеке из этой суммы, чтобы получить максимальную сумму, которую вы можете взять в долг. Предполагая, что ваш баланс составляет 60 000 долларов, самый крупный кредит, который вы можете получить, составляет 40 000 долларов (100 000–60 000 = 40 000 долларов). Если у вас хороший кредитный рейтинг, кредитор может основывать ваш кредит на более чем 80 процентов LTV; если вы этого не сделаете, вы можете получить только 65–70 процентов. В то время как многие кредиторы используют 100% LTV, процентные ставки и комиссии растут при этих более высоких коэффициентах.

Обычный лимит составляет 80 процентов, или 100 000 долларов на дом за 125 000 долларов (0,805 125 000). Кредиторы вычитают остаток по ипотеке из этой суммы, чтобы получить максимальную сумму, которую вы можете взять в долг. Предполагая, что ваш баланс составляет 60 000 долларов, самый крупный кредит, который вы можете получить, составляет 40 000 долларов (100 000–60 000 = 40 000 долларов). Если у вас хороший кредитный рейтинг, кредитор может основывать ваш кредит на более чем 80 процентов LTV; если вы этого не сделаете, вы можете получить только 65–70 процентов. В то время как многие кредиторы используют 100% LTV, процентные ставки и комиссии растут при этих более высоких коэффициентах.

Ваш доход. Если у вас также высокие расходы, высокий уровень дохода может не означать более крупную ссуду. Кредиторы соблюдают два правила, чтобы минимизировать свой риск:

- Платежи за дом и другие долги не должны превышать 36 процентов вашего ежемесячного валового дохода.

- Только оплата вашего дома (включая основную сумму, проценты, налоги и страховку) не должна превышать 28 процентов вашего валового ежемесячного дохода. Максимальное соотношение долга к доходу увеличивается до 42 процентов при вторичной ипотеке.Некоторые кредиторы идут еще выше, хотя сборы и ставки становятся высокими — как и ваш ежемесячный платеж. Тем не менее, отношение долга к доходу в 38 процентов, вероятно, является самым высоким показателем, который вам следует рассмотреть.

LTV определяет, сколько вы можете занять, а соотношение вашего долга к доходу устанавливает ежемесячный платеж, на который вы имеете право. В рамках этих двух лимитов самыми большими компромиссами являются процентные ставки, условия займа и баллы.

Процентные ставки. Чем меньше вы платите процентов, тем больше ссуды вы можете себе позволить.Ипотека с регулируемой ставкой (ARM) — это один из способов снизить эту ставку, по крайней мере, временно. Поскольку кредиторы не привязаны к фиксированной ставке в течение 30 лет, ARM начинают с гораздо более низких ставок. Но после этого ставки могут меняться каждые 6, 12 или 24 месяца. У большинства из них есть ежегодные ограничения на увеличение и потолок роста ставки. Но если ставки будут расти быстро, ваши выплаты тоже.

Но после этого ставки могут меняться каждые 6, 12 или 24 месяца. У большинства из них есть ежегодные ограничения на увеличение и потолок роста ставки. Но если ставки будут расти быстро, ваши выплаты тоже.

Срок кредита. Чем дольше ссуда, тем меньше ежемесячный платеж. Но общий процент намного выше.Вот почему вы заплатите гораздо меньше за 15-летний кредит, чем за 30-летний — если вы можете позволить себе более высокие ежемесячные платежи.

Очки. Каждый балл является авансовым платежом, равным 1 проценту кредита. Баллы — это проценты, выплачиваемые заранее, и они могут снизить ежемесячные платежи. Но если ваш кредит не идеален, вам, вероятно, придется платить баллы, просто чтобы получить ссуду.

Какие есть варианты?

Покупка ссуд часто начинается с обычных ипотечных кредитов от банков, кредитных союзов и брокеров.Как и все ипотечные кредиты, они используют ваш дом в качестве залога, а проценты по ним вычитаются.

Однако, в отличие от некоторых, эти ссуды застрахованы Федеральной жилищной администрацией (FHA) или Управлением по делам ветеранов (VA) или куплены у вашего кредитора Fannie Mae и Freddie Mac, двумя корпорациями, учрежденными Конгрессом для этой цели. Именуемые как ссуды А от кредиторов, они имеют самый низкий процент. Уловка: вам нужен кредит, чтобы их получить. Поскольку у вас, вероятно, есть ипотека на ваш дом, любая ипотека на улучшение дома действительно является второй ипотекой.Это может показаться зловещим, но вторая ипотека, вероятно, стоит меньше, чем рефинансирование, если ставка по существующей ипотеке низкая.

Узнайте путем усреднения ставок по первой и второй ипотеке. Если результат ниже текущих ставок, вторая ипотека дешевле. Когда следует рефинансировать? Если ваш дом значительно вырос в цене, и вы можете рефинансировать ссуду на 15 лет под более низкие проценты. Или, если ставка, доступная для рефинансирования, меньше, чем в среднем по вашей первой и второй ипотеке. Если вы не рефинансируете, рассмотрите следующие типы кредитов:

Если вы не рефинансируете, рассмотрите следующие типы кредитов:

Ссуды под залог собственного капитала. Эти ипотечные кредиты предлагают налоговые льготы по сравнению с обычными ипотечными кредитами без затрат на закрытие. Вы получаете всю ссуду вперед и погашаете ее в течение 15–30 лет. А поскольку проценты обычно фиксированные, ежемесячные платежи легко составлять в бюджет. Недостаток: ставки обычно немного выше, чем у обычных ипотечных кредитов.

Кредитные линии собственного капитала. Эти ипотечные кредиты работают как кредитные карты: кредиторы устанавливают потолок, до которого вы можете брать кредит; тогда они начисляют проценты только на использованную сумму.Вы можете привлекать средства, когда они вам нужны — плюс, если ваш проект рассчитан на несколько месяцев. Некоторые программы имеют минимальный вывод средств, в то время как другие имеют доступ к чековой книжке или кредитной карте без минимума. Нет никаких затрат на закрытие. Процентные ставки регулируются, большинство из них привязано к основной ставке.

Процентные ставки регулируются, большинство из них привязано к основной ставке.

Большинство программ требуют погашения через 8-10 лет. Банки, кредитные союзы, брокерские конторы и финансовые компании — все они активно продают эти ссуды. Кредитные линии, комиссии и процентные ставки сильно различаются, поэтому покупайте внимательно.Остерегайтесь кредиторов, которые засасывают вас с низкой начальной процентной ставкой, а затем поднимают ее.

Узнайте, насколько высока ставка и как она рассчитывается. И обязательно сравните общую годовую процентную ставку (APR) и затраты на закрытие отдельно. Это отличается от других ипотечных кредитов, где затраты, такие как оценка, оформление и плата за право собственности, включены в итоговую годовую процентную ставку для сравнения.

FHA 203 (k) Ипотека

Эти ссуды, застрахованные FHA, позволяют одновременно рефинансировать первую ипотеку и объединить ее с затратами на улучшение в новую ипотеку.Они также основывают ссуду на стоимости дома после ремонта, а не до. Поскольку ваш дом стоит больше, ваш капитал и сумма, которую вы можете взять в долг, больше. А можно нанять подрядчика или выполнить работу самостоятельно.

Поскольку ваш дом стоит больше, ваш капитал и сумма, которую вы можете взять в долг, больше. А можно нанять подрядчика или выполнить работу самостоятельно.

Обратной стороной является то, что лимиты ссуды варьируются в зависимости от округа и, как правило, являются относительно низкими. Обычный срок — 30 лет.

Энергоэффективная ипотека (EEM). Предположим, R-ценность вашего дома — предмет зависти вашего квартала. EEM от Fannie Mae или где-либо еще может повысить отношение вашего долга к доходу до 2 процентов.Счета за коммунальные услуги в энергоэффективных домах ниже, поэтому домовладелец может позволить себе более крупную ссуду. EEM были использованы для нового строительства; кредиторы теперь подталкивают их к строительству существующих домов. EEM требует определения того, соответствует ли ваш дом строгим стандартам энергоэффективности Fannie Mae.

ссуды B и C. Что делать, если у вас есть кредит меньше A или вы не подходите для обычной занятости или дохода? Кредиты B и C — резервный вариант. Хотя многие банки предлагают их, кредитные союзы, брокерские конторы и финансовые компании тоже предлагают их.Вы также найдете кредиторов, которые продвигают ссуды B и C для консолидации долга с привлекательными начальными ставками. Однако будьте осторожны: общие проценты и сборы, как правило, высоки из-за дополнительного риска кредиторов. А поскольку ссуды B и C не имеют согласованных требований и условий, сравнивать их сложно.

Хотя многие банки предлагают их, кредитные союзы, брокерские конторы и финансовые компании тоже предлагают их.Вы также найдете кредиторов, которые продвигают ссуды B и C для консолидации долга с привлекательными начальными ставками. Однако будьте осторожны: общие проценты и сборы, как правило, высоки из-за дополнительного риска кредиторов. А поскольку ссуды B и C не имеют согласованных требований и условий, сравнивать их сложно.

Получение личного. Дома — не единственное обеспечение кредита. Акции, облигации, депозитные сертификаты, сберегательный счет и даже пенсионный или пенсионный счет также могут помочь вам получить жизнеспособную личную ссуду во многих брокерских конторах и банках.Хотя проценты не облагаются налогом, ставка может быть достаточно низкой, чтобы сделать эти ссуды привлекательными. Вы также сохраняете обычные расходы, связанные с титулом, оценкой и другими заключительными расходами по ипотеке.

Какой кредитор для чего?

Для получения кредитной линии под залог собственного капитала лучше всего начать с собственного банка или кредитного союза. Оба обычно предлагают вкладчикам более низкие ставки. Для уверенности проверьте другие источники. Если вы получаете вторую ипотеку, рефинансирование или выбираете ипотеку FHA 203 (k), вам лучше поговорить с ипотечным брокером.

Оба обычно предлагают вкладчикам более низкие ставки. Для уверенности проверьте другие источники. Если вы получаете вторую ипотеку, рефинансирование или выбираете ипотеку FHA 203 (k), вам лучше поговорить с ипотечным брокером.

У брокера есть больше источников кредита на выбор. При поиске брокера посоветуйтесь с людьми, которых вы знаете, и проверьте все рекомендации, которые вы получите. Подрядчики — еще один источник финансирования, но будьте осторожны: достаточно сложно выбрать подрядчика и ссуду, когда они разделены. И с подозрением относитесь к подрядчикам, которые делают упор на ежемесячную оплату, а не на общую стоимость работы.

Билль о правах заемщика. Статья Z федерального закона «О правде в кредитовании» упрощает оценку кредиторов и ссуд.Он требует, чтобы кредиторы раскрывали процентную ставку, условия, затраты и характеристики с переменной ставкой в общем годовом доходе — итоговой строке, которую вы можете использовать для сравнения кредитов. Вот еще несколько прав, которые нужно запомнить:

Вот еще несколько прав, которые нужно запомнить:

- Если ипотечный кредитор не раскрывает годовую процентную ставку, любые сборы за подачу заявления должны быть возвращены. Обычно вы указываете эту информацию в форме вместе с заявлением на получение кредита. Если какие-либо условия изменятся до закрытия, кредитор должен вернуть все комиссии, если в результате изменений вы решите не продолжать.

- У вас есть три дня со дня закрытия для отмены.Сообщите кредитору в письменной форме в течение этого периода, и комиссионные будут возвращены.

Наконец, внимательно сравните эти сборы. Когда вы встречаетесь с кредитором, предварительные затраты начинаются с кредитного отчета на сумму от 50 до 80 долларов и, возможно, оценки, которая должна стоить менее 300 долларов. Некоторые кредиторы используют вашу оценку налога на имущество, другие — нет. Часто вы можете снизить комиссию за кредитование на конкурентном рынке. И если вас попросят уплатить невозмещаемый регистрационный взнос, будьте осторожны; солидные кредиторы стараются поддерживать низкие авансовые платежи.

Финансовые термины, которые необходимо знать:

- Lending Lingo APR Годовая процентная ставка. Чистая стоимость ипотеки с учетом всех авансовых платежей и базовой процентной ставки

- ARM Ипотека с регулируемой процентной ставкой

- Затраты на закрытие Комиссионные, уплачиваемые вместе с авансовым платежом, такие как комиссия за оформление, дисконтные баллы, страхование титула, оценка и кредитный отчет

- Пункты дисконтирования Часть процентов, выплачиваемых авансом.Баллы компенсируют кредитору, выдающему ссуду с более высоким риском, увеличивая выплачиваемые авансом проценты без повышения ставки. Один балл равен 1 проценту от суммы кредита.

- Собственный капитал Доля домовладельца в собственности, определяемая путем вычитания остатка по ссуде из оценки

- Добросовестная оценка Раскрытие ипотечным кредитором всех ожидаемых затрат до закрытия кредита

- Кредитная линия Кредит, по которому заемщик может получить больше или меньше денег (до определенного лимита) вместо того, чтобы начинать с одной фиксированной суммы

- Отношение ссуды к стоимости Процент оценки дома, на котором кредиторы основывают размер ссуды

- Комиссия за выдачу ссуды Единовременная комиссия, взимаемая кредиторами при предоставлении ипотечной ссуды — обычно 1-2 процента от суммы ссуды

- Ипотека Заем, который начинается с одной суммы и постепенно выплачивается фиксированными ежемесячными платежами в течение фиксированного периода времени

- Ипотечный брокер Источник ссуды, который не представляет одно конкретное учреждение, но берет ссуды от многих кредиторов

- PITI Основная сумма, проценты, налоги и страхование, основные ежемесячные расходы на владение домом с ипотекой

- PMI Частное ипотечное страхование.

Защищает кредитора от потерь в случае невозврата кредита. PMI обычно требуется для ссуд с соотношением ссуды к стоимости более 80 процентов.

Защищает кредитора от потерь в случае невозврата кредита. PMI обычно требуется для ссуд с соотношением ссуды к стоимости более 80 процентов.

Ищете помощь с ремонтом дома? Гарантия на дом может помочь. Ознакомьтесь с этими подробными руководствами от команды обзора этого старого дома:

Следует ли использовать личный ссуду для ремонта дома?

Если вы думаете об улучшении дома, вы, вероятно, уже знаете, что даже небольшие изменения могут съесть большие суммы денег.Один из способов сделать ваш проект более доступным — взять ссуду на улучшение жилья, которая представляет собой просто личную ссуду, специально предназначенную для покрытия расходов на ремонт.

Персональный заем на улучшение дома может быть хорошим выбором в зависимости от ваших потребностей и процентной ставки, которую вы можете получить. Но в конечном итоге другие варианты финансирования могут оказаться более доступными. Взгляните ниже, чтобы узнать, как работает ссуда на улучшение жилищных условий и подходит ли она вам.

Что такое ссуда на улучшение жилья?

Кредит на улучшение жилищных условий — это личный заем, который используется для финансирования ремонта и ремонта дома.Вы можете использовать его для большого проекта, такого как реконструкция кухни или ванной комнаты, отделка подвала, строительство гаража или установка бассейна. Кредиты также можно использовать для срочного ремонта и небольших работ, таких как установка в вашем доме новых окон или солнечных батарей.

Некоторые кредиторы продают ссуды на улучшение жилищных условий отдельно от своих личных ссуд. Вот основные черты этих кредитов:

- Обычно залог не требуется. Как и большинство личных ссуд, ссуды на улучшение жилищных условий не имеют обеспечения.Это означает, что они не требуют залога, поэтому ваша собственность не подвергнется риску, если вы не сможете производить платежи.

- Более высокие процентные ставки, чем по обеспеченным кредитам. Как и другие необеспеченные ссуды, ссуды на улучшение жилищных условий обычно имеют более высокие процентные ставки, чем обеспеченные ссуды, такие как ссуды под залог жилья или кредитные линии под залог собственного капитала (HELOC), когда ваш дом используется в качестве залога.

- Фиксированная годовая процентная ставка и ежемесячные платежи. Ссуды на улучшение жилищных условий обычно предоставляются с фиксированной процентной ставкой и ежемесячной выплатой в течение определенного количества лет.Это означает, что вы будете точно знать, сколько будет стоить ваш кредит, и составите соответствующий бюджет.

- Быстрое единовременное финансирование. Кредитор может предоставить ссуду на улучшение жилья на ваш банковский счет всего за один-три дня. Сумма кредита может варьироваться от 1000 до 100 000 долларов.

Является ли использование личного кредита для оплаты ремонта дома хорошей идеей?

Это зависит от обстоятельств. Поскольку они не обеспечены залогом, ссуды на улучшение жилищных условий часто имеют более высокие процентные ставки, чем ссуды под залог собственного капитала и HELOC.Но чтобы воспользоваться этими вариантами финансирования, вам нужно будет использовать дом в качестве залога. Вам также необходимо иметь достаточный капитал в вашем доме — разницу между тем, сколько вы должны по ипотеке, и тем, сколько стоит ваш дом. Размер вашего капитала будет определять, сколько вы можете занять.

Вам также необходимо иметь достаточный капитал в вашем доме — разницу между тем, сколько вы должны по ипотеке, и тем, сколько стоит ваш дом. Размер вашего капитала будет определять, сколько вы можете занять.

Получив ссуду на улучшение жилищных условий, вам не понадобится собственный капитал, и вы не рискуете потерять свой дом. Но если вы не выплачиваете ссуду, ожидайте серьезного падения вашего кредитного рейтинга — и уведомление о невыполнении обязательств, возможно, останется в вашей кредитной истории на срок до семи лет.

Подача заявки на получение ссуды на улучшение жилищного строительства зачастую менее сложна, чем подача заявки на другие виды финансирования, например ссуды под залог собственного капитала, особенно если у вас есть хороший кредит. В этом случае это может быть в основном вопрос доказательства дохода и занятости. Даже если у вас плохой кредит, личный заем все равно может работать. Вы почти наверняка получите лучшие процентные ставки при хорошей или отличной кредитной истории, но некоторые кредиторы могут все же предложить вам ссуду, если у вас хорошая история работы и вы ответственно используете кредит.

Плюсы и минусы ссуд на улучшение жилья

Ссуды на ремонт дома

могут доставить деньги на ваш банковский счет за несколько дней, и вы будете возвращать их предсказуемыми фиксированными ежемесячными платежами, не беспокоясь о залоге. У некоторых кредиторов вы также можете платить меньше комиссий (или вообще не платить) по сравнению с другими видами финансирования.

Тем не менее, процентные ставки по ссудам на улучшение жилищных условий сильно различаются: от 6% до 30% и более. Это потому, что ставка, которую назначает вам кредитор, будет основываться на совокупности факторов, таких как сумма денег, которую вы хотите занять, ваш доход, кредитный рейтинг и размер вашего долга по сравнению с вашим доходом.

Получив ссуду на улучшение жилищного фонда, вы, скорее всего, сможете занять меньше, чем ссуду на приобретение собственного капитала, поэтому, если вы планируете крупный проект улучшения, убедитесь, что он покроет ваши потребности. Как и в случае с любым другим вариантом финансирования, вы также должны быть уверены, что любые изменения, которые вы вносите, действительно повысят ценность вашего дома и не будут перевешены их стоимостью.

Что следует учитывать при получении ссуды на ремонт дома

| Отсутствие риска потери дома | Процентные ставки могут быть высокими |

| Быстрое финансирование | Отсутствие налоговых льгот |

| Низкие комиссии | Меньшие максимальные суммы кредита |

{«alignsHorizontal»: [], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Плюсы», «Против»], [«Нет риска потерять ваш дом», «Интерес ставки могут быть высокими »], [« Финансирование осуществляется быстро »,« Без налоговых льгот »], [« Низкие комиссии »,« Меньшие максимальные суммы кредита »]],« сноска »:« »,« hasMarginBottom »: true,« isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Как выбрать кредитора на улучшение жилищного строительства

Не забудьте присмотреться к ним, так как кредиторы предлагают очень разные процентные ставки и комиссии. Некоторые также обещают закрыть кредиты быстрее, чем другие. В общем, ищите следующее:

Некоторые также обещают закрыть кредиты быстрее, чем другие. В общем, ищите следующее:

- Низкая годовая процентная ставка. Чтобы получать самые низкие ставки, вам понадобится отличный кредит.

- Без комиссии. Некоторые кредиторы предлагают ссуды на улучшение жилищных условий без комиссии. Это означает, что вы сможете избежать штрафов за досрочное погашение, штрафов за просрочку платежа и комиссий за оформление, которые обычно составляют от 1% до 8% от общей суммы кредита. Перед тем как совершить покупку, проверьте условия оплаты.

- Положительных отзывов. Проверьте в Интернете отзывы о кредиторах, предлагающих личные ссуды; авторитетные кредиторы часто имеют большой послужной список. Вы найдете обзоры как на ValuePenguin, так и на LendingTree.

Альтернативные способы оплаты ремонта дома

В зависимости от вашего финансового положения вы можете найти более доступную помощь в другом месте, например, в местном или окружном жилищном департаменте. Чтобы узнать, что доступно в вашем штате, начните с веб-сайта Департамента жилищного строительства и городского развития (HUD).Также рассмотрите эти варианты:

Чтобы узнать, что доступно в вашем штате, начните с веб-сайта Департамента жилищного строительства и городского развития (HUD).Также рассмотрите эти варианты:

Составление бюджета и оплата наличными

Особенно для небольших проектов может быть разумным сэкономить деньги для оплаты ремонта дома наличными. Вы не будете платить проценты или сборы. Некоторые банки и кредитные союзы предлагают специальные процентные сберегательные счета, которые позволяют вкладывать деньги в специальный фонд.

Сравнение с ссудой на улучшение жилья: Если вы можете рассчитывать на нее, оплата ремонта или ремонта дома из кармана — самый дешевый и лучший способ заплатить за ремонт дома.Однако на то, чтобы накопить достаточно денег, может потребоваться время, а это может означать откладывание работ.

Ссуды под залог собственного капитала или кредитные линии под залог собственного капитала (HELOC)

Если вы владеете своим домом и накопили значительный капитал, вы можете использовать либо ссуду под залог собственного капитала, либо HELOC, чтобы получить больше средств для проекта улучшения жилищного фонда, чем ссуду на улучшение жилищного фонда.

Заем под залог собственного капитала позволяет вам взять в долг единовременную сумму, которая может составлять до 85% от капитала, имеющегося у вас дома. Обычно он имеет фиксированную процентную ставку, которая обычно ниже, чем для личного кредита, и более длительный срок погашения (часто от пяти до 30 лет по сравнению с двумя-семью годами для личного кредита.С помощью ссуды под залог жилья легко предсказать, сколько вы будете должны по проекту улучшения дома. Однако ожидайте, что кредитор внимательно изучит и ваш кредитный рейтинг, и отношение долга к доходу (DTI).

HELOCS больше похож на кредитную карту. Ваш кредитор дает вам максимальную сумму, которую вы можете использовать в течение определенного периода времени (обычно 10 лет). Затем вы вступаете в период погашения, когда возвращаете взятую вами сумму. HELOCS предлагает регулируемые процентные ставки, но также и более низкие процентные ставки, чем личные займы.

Как и в случае с личными ссудами, комиссии по ссудам под залог недвижимости и HELOCS могут потенциально увеличиться. Что касается ссуды под залог жилого фонда, ожидайте, что заключительные расходы аналогичны тем, которые вы заплатили по ипотеке. Тем не менее, проценты, которые вы платите за оба этих варианта финансирования, часто не облагаются налогом. Это не относится к личным займам.

Что касается ссуды под залог жилого фонда, ожидайте, что заключительные расходы аналогичны тем, которые вы заплатили по ипотеке. Тем не менее, проценты, которые вы платите за оба этих варианта финансирования, часто не облагаются налогом. Это не относится к личным займам.

Как они сравниваются с ссудой на улучшение жилья: Ссуда под залог собственного капитала может быть значительно дешевле, если у вас достаточно капитала в вашем доме, мало других долгов и особенно большой проект для финансирования.HELOC может предложить более гибкий способ регулярно оплачивать расходы на ремонт дома, особенно если вы не знаете точно, сколько в конечном итоге вам понадобится. Рассмотрите возможность получения ссуды на улучшение жилищных условий для менее дорогой работы. Это связано с тем, что и ссуды под залог жилья, и ссуды HELOCS часто предоставляются с минимальными суммами ссуды, например, 10 000 долларов США для HELOCS или 25 000 долларов США для ссуды под залог собственного капитала.

Займы по титулу 1 FHA

Заем FHA Title 1 — это заем на ремонт дома, который выдается банком или другим кредитором, но застрахован Федеральной жилищной администрацией.Вы можете использовать его для любого проекта, который сделает вашу собственность более пригодной для жизни или энергоэффективной, если обновление является постоянной частью вашего дома, а не предметом роскоши. Это означает, что замена водопроводной системы или встроенного прибора, вероятно, подойдет, но не установка бассейна или открытого камина. Для небольших займов (7500 долларов или меньше) вам не нужно предоставлять залог.

Чтобы претендовать на получение ссуды FHA Title 1, вам не нужен минимальный доход или кредитный рейтинг, но кредитор рассмотрит все имеющиеся у вас непогашенные долги, историю ваших платежей и достаточно ли велик ваш доход для выплаты ссуды.Чтобы найти утвержденного кредитора, посетите эту страницу на веб-сайте HUD.

Как он сравнивается с ссудой на улучшение жилья: Из-за федеральной гарантии кредиторы обычно предлагают более низкие процентные ставки по ссудам, указанным в разделе 1 FHA, чем по ссудам на улучшение жилья, и ставки аналогичны ставкам по ссудам на покупку собственного капитала. Возможно, вам будет легче получить право на этот тип ссуды, чем на личную ссуду, но для домов на одну семью ссуды FHA Title 1 ограничены 25000 долларов США. Если вы думаете, что ремонт вашего дома будет масштабным — и вы ищете больше, чем просто модернизацию, — личный заем может вам помочь.

Возможно, вам будет легче получить право на этот тип ссуды, чем на личную ссуду, но для домов на одну семью ссуды FHA Title 1 ограничены 25000 долларов США. Если вы думаете, что ремонт вашего дома будет масштабным — и вы ищете больше, чем просто модернизацию, — личный заем может вам помочь.

Кредитные карты с начальным предложением 0%

Некоторые кредиторы предлагают кредитные карты для переноса остатка, которые позволяют избежать выплаты процентов в течение определенного периода времени — часто до 18 месяцев — при условии, что вы полностью выплатите свой баланс к моменту окончания льготного периода. Однако, если в это время у вас еще есть остаток средств, с вашей карты будет снята относительно высокая процентная ставка.

Сравнение с ссудой на улучшение жилья: Карта перевода остатка может быть отличным способом оплаты ремонта дома — если вам удастся выплатить остаток до истечения вводного периода.Но затраты на улучшение дома часто могут быть столь же непредсказуемыми, сколь и большими, поэтому для большинства заемщиков это может быть нереалистичным вариантом.

В целом, кредитные карты — с переменными процентными ставками, которые обычно высоки — квалифицируются как самый дорогой способ финансирования ремонта дома. Использование кредитной карты для оплаты ремонта дома может ввергнуть вас в бесконечный круг долгов. У вас гораздо больше шансов получить более низкую процентную ставку и душевное спокойствие с ссудой на улучшение жилищных условий, особенно если у вас хорошая кредитоспособность, хороший доход и относительно немного других долгов.

Ссуда на гараж — Caffrey & Company

Автостоянка в аренду — по всей стране

Один из наших институциональных кредиторов ищет больше ссуд на парковку и ссуд под залог парковки. Минимальная сумма кредита составляет 10 миллионов долларов, верхний предел намного превышает 100 миллионов долларов.

- Территория: крупные мегаполисы США.

- Срок кредита: от 15 до 30 лет

- Амортизация: до 30 лет, не обязательно самоамортизирующаяся

- Сумма кредита: от 10 млн до 125 млн долларов

- Кредит на сумму до — 75%

- Дополнительный язык финансирования: Заемщик может запросить дополнительное финансирование, чтобы воспользоваться повышением рыночной стоимости и амортизацией.

- Этот язык обеспечивает гибкость в будущем для:

- Произвести капитальные улучшения, поддерживая распространение,

- Планы по внесению изменений в налоговое законодательство, или

- Разрешить владению использовать капитал для других целей.

- Вторичное финансирование: в случае, если описанного выше Дополнительного финансирования недостаточно, Заемщик имеет возможность получить финансирование с более высоким уровнем кредитного плеча.

- Гибкие передачи для имущественного планирования и изменения в составе собственности

- Права на будущую передачу и принятие ипотеки

- Гибкие варианты предоплаты (по запросу).

- Блокировка ранней ставки обычно через 2 дня после принятия заявки

- Имеются форвардные обязательства.

- Конкурентоспособные ставки (по состоянию на январь 2020 года от 3,25% до 3,90% — в зависимости от суммы и срока кредита). См. Коммерческие тарифы.

- Кредитор взаимоотношений: сфокусироваться на предоставлении услуг на протяжении всей транзакции от начала до закрытия.

- Этот язык обеспечивает гибкость в будущем для:

Указанный выше кредитный продукт предоставляется через крупную страховую компанию. Обычно они сохраняют за собой все ссуды и услуги, это не кредитор CMBS, они сохранят ссуду в портфеле.Caffrey & Company LLC является лидером в области финансирования коммерческой недвижимости с апреля 2000 года. При поиске финансирования для другой инвестиционной недвижимости, пожалуйста, рассмотрите Caffrey & Company LLC.

Майк Кэффри Тел .: 913.402-7077 или электронная почта: [email protected]

VA Сценарии использования ссуды — Земля, крошечные дома и многое другое

Ставки займа VA и расчеты годовых действительны по состоянию на 10 февраля, 18:02 PM CST .

Ставки по ипотеке обновляются как минимум ежедневно.Не все типы ссуд доступны в каждом штате.

Доступность всех ставок будет зависеть от кредитного рейтинга человека и деталей кредитной операции.

Те, кто впервые покупает дом, могут не претендовать на получение крупного продукта.

Приведенные здесь процентные ставки могут быть изменены в любое время и не могут быть гарантированы, пока их не зафиксирует ваш кредитный специалист.

Все ставки предполагают одноквартирное основное место жительства, не включая дома промышленного производства, кредитный рейтинг 720, с

применимые сборы и сборы (включая сбор за финансирование VA) включены, 181 день активного

регулярная (не резервная) военная служба без инвалидности, связанной со службой, или предыдущего использования ссуды VA.

Ставки по кредитам и расчеты годовых также предполагают определенные факты в зависимости от типа описываемого кредита.

Предположения по займу на покупку с фиксированной ставкой:

Текущие объявленные ставки:

2,250% (2,710% годовых) в течение 45-дневного периода блокировки для 15-летнего фиксированного займа VA, и

2,250% (2,596% годовых) с 1,375 дисконтными пунктами в течение 45-дневного периода блокировки для 30-летнего фиксированного кредита VA.

Эти кредитные ставки предполагают отсутствие первоначального взноса и сумму кредита в размере 250 000 долларов США.

Оптимизация (IRRRL) Предположения по займу:

Текущие объявленные ставки:

2,250% (2,547% годовых) с 0,625 дисконтными пунктами на 60-дневный период блокировки для 15-летнего оптимизационного курса (IRRRL), и

2,625% (2,796% годовых) с 0,750 дисконтными пунктами в течение 60-дневного периода блокировки для 30-летнего оптимизационного курса (IRRRL).

Эти ставки рефинансирования предполагают, что недвижимость будет занята владельцем.

Допущения по выдаче кредита:

Текущие объявленные ставки:

2.375% (2,905% годовых) с 0,500 дисконтными пунктами на 60-дневный период блокировки для 15-летнего рефинансирования VA Cash-Out, и

2,750% (3,030% годовых) с 0,375 дисконтными пунктами на 60-дневный период блокировки для 30-летнего рефинансирования VA Cash Out.

Эти ставки рефинансирования предполагают, что отношение суммы кредита к стоимости ниже 90%.

Предположения по крупной ссуде:

Текущие объявленные ставки:

2,250% (2,605% годовых) с 1,500 дисконтными баллами на 45-дневный период блокировки для 30-летнего фиксированного VA Jumbo,

2.625% (2,834% годовых) с 1,250 дисконтными пунктами на 60-дневный период блокировки для 30-летнего оптимизированного (IRRRL) Jumbo, и

2,750% (3,059% годовых) и 0,750 дисконтных пункта в течение 60-дневного периода блокировки для 30-летнего джамбо выдачи VA.

Эти кредитные ставки также предполагают, что сумма кредита превышает текущие соответствующие лимиты по кредитам.

Хотя соответствующий лимит кредита варьируется в зависимости от того, где вы живете, для большей части Соединенных Штатов в 2021 году это

означает, что ваш заем должен быть больше 548 250 долларов, чтобы считаться крупным. Ссуды на Аляске, Калифорнии и Гавайях имеют особые

Ссуды на Аляске, Калифорнии и Гавайях имеют особые

соображения относительно того, что квалифицируется как jumbo и может быть оценено отдельно.

Чтобы получить индивидуальную ставку по кредиту VA:

Начните свое предложение по кредиту VA онлайн → или позвоните по телефону 1-800-884-5560

жилищных кредитов — РБК Роял Банк

От быстрых и простых вещей, которые вы можете сделать сегодня, до проектов, требующих помощи профессионала, есть много способов сделать ваш дом более экологичным.Приведенный ниже список даст вам несколько идей о том, как повысить энергоэффективность вашего дома и сэкономить ваши деньги.

Уровень 1. Ориентировочная годовая экономия = 20–50 долларов США

- Установите смесители с низким расходом и душевые лейки, чтобы уменьшить расход воды и снизить затраты на нагрев воды до 50%

- Выберите энергоэффективную технику

- Установить выключатели детектора движения на улице

- Регулярно заменять фильтры кондиционера и печи

Уровень 2: Предполагаемая годовая экономия = 50–100 долларов США

- Используйте шины питания, чтобы выключить электронику

- Перейти на компактные люминесцентные лампы

- Установить программируемый термостат

Уровень 3: Расчетная годовая экономия = 100–250 долларов США

- Заткните все окна и убедитесь, что ваш дом должным образом изолирован

- Используйте потолочные вентиляторы круглый год, чтобы обеспечить равномерную циркуляцию теплого и прохладного воздуха по комнате (3) отказ от ответственности

- Замените старый холодильник на энергоэффективный (это может сэкономить достаточно электроэнергии, чтобы освещать средний дом более четырех с половиной месяцев)

Уровень 4: расчетная годовая экономия = 250 долларов США +

- Замените существующие окна и двери энергосберегающими конструкциями, которые снизят потребление энергии в вашем доме (как на отопление, так и на охлаждение)

- Замените существующую печь на высокоэффективную.

У них повышенная безопасность (для новых герметичных домов), долговечность и отсутствие необходимости в дымоходе.

У них повышенная безопасность (для новых герметичных домов), долговечность и отсутствие необходимости в дымоходе.

Для получения дополнительной информации о ремонте для экономии энергии посетите Канадскую ипотечную и жилищную корпорацию

.

Источники:

Ontario Power Authority: фраза «Ontario Power Authority» является официальным знаком, принадлежащим Ontario Power Authority.

Canada Mortgage Housing Corporation (CMHC): О серии ваших домов. Сохраняя тепло: Публикация NRCan

Canada Mortgage Housing Corporation (CMHC): О серии ваших домов. Замена печи: публикация NRCan

Дэвид Сузуки.org

.

Да и реальные ставки по беззалоговым кредитам не ниже 55% годовых при весьма небольших сроках кредитования (три года, один год и 20 месяцев у трех вышеназванных банков соответственно).

Да и реальные ставки по беззалоговым кредитам не ниже 55% годовых при весьма небольших сроках кредитования (три года, один год и 20 месяцев у трех вышеназванных банков соответственно).

Защищает кредитора от потерь в случае невозврата кредита. PMI обычно требуется для ссуд с соотношением ссуды к стоимости более 80 процентов.

Защищает кредитора от потерь в случае невозврата кредита. PMI обычно требуется для ссуд с соотношением ссуды к стоимости более 80 процентов.

У них повышенная безопасность (для новых герметичных домов), долговечность и отсутствие необходимости в дымоходе.

У них повышенная безопасность (для новых герметичных домов), долговечность и отсутствие необходимости в дымоходе.