Ключевая ставка цб рф на сегодня 2018 год: Ключевая ставка Банка России | Банк России

Ключевая ставка ЦБ РФ на сегодня. Учетная ставка Центробанка в 2019 году

Ключевая ставка Банка России, она же учетная ставка ЦБ — основной инструмент денежно-кредитной политики российского центробанка. Простыми словами, ключевая ставка — это процент, под который ЦБ дает деньги банкам, предоставляя им краткосрочные кредиты.

Ключевая ставка ЦБ РФ с 9 сентября 2019 года составляет 7% — она была снижена на 0,25% и ранее составляла 7,25%.

Следующее заседание совета директоров Центробанка, посвященное ставке, состоится 25 октября.

Деньги — это «кровь экономики», от их доступности зависят деловая активность, рост производства и цены.

Чем выше ключевая ставка, тем «дороже» деньги для банков. Если ставка ЦБ составляет 7%, то нет смысла давать кредиты населению и бизнесу под меньший процент. Поэтому чем выше ставка ЦБ, тем выше проценты по банковским кредитам и тем меньше денег оказывается в обороте. Инфляция от этого замедляется, но и экономического роста добиться труднее. Высокая ставка означает жесткую денежно-кредитную политику.

Высокая ставка означает жесткую денежно-кредитную политику.

Чем ниже ставка, тем «дешевле» деньги: становятся доступнее кредиты, быстрее увеличивается ВВП, но растут и цены — разгоняется инфляция. В этом случае говорят о мягкой денежно-кредитной политике. Чем ниже ставка, тем ниже ставки по банковским вкладам: если ЦБ дает банкирам деньги под 7% в год, то банкам незачем брать деньги у населения и платить за это вкладчикам больше 7% (в реальности — еще меньше, ведь банку нужна прибыль).

К ключевой ставке приравниваются минимальная процентная ставка на аукционах РЕПО (краткосрочных займов) Банка России на срок одна неделя или максимальная процентная ставка на депозитных аукционах Банка России на срок одна неделя.

Кто определяет ставку? Заседания ЦБ по ключевой ставке

Совет директоров Банка России восемь раз в год задает уровень ключевой ставки. Четыре заседания — «опорные», они проходят раз в квартал, после них публикуется «Доклад о денежно-кредитной политике», а глава ЦБ дает пресс-конференцию.

Данные об учетной ставке публикуются на на официальном сайте ЦБ РФ.

О главе ЦБ РФ читайте в статье: Карьера, биография и семья «любимицы Путина» Эльвиры Набиуллиной

Ключевая ставка ЦБ РФ. Таблица

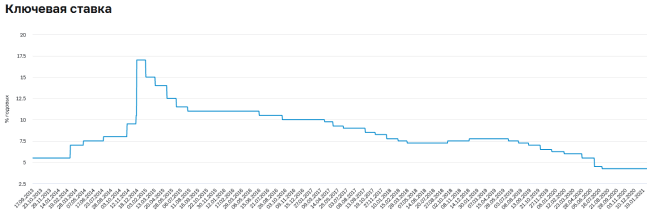

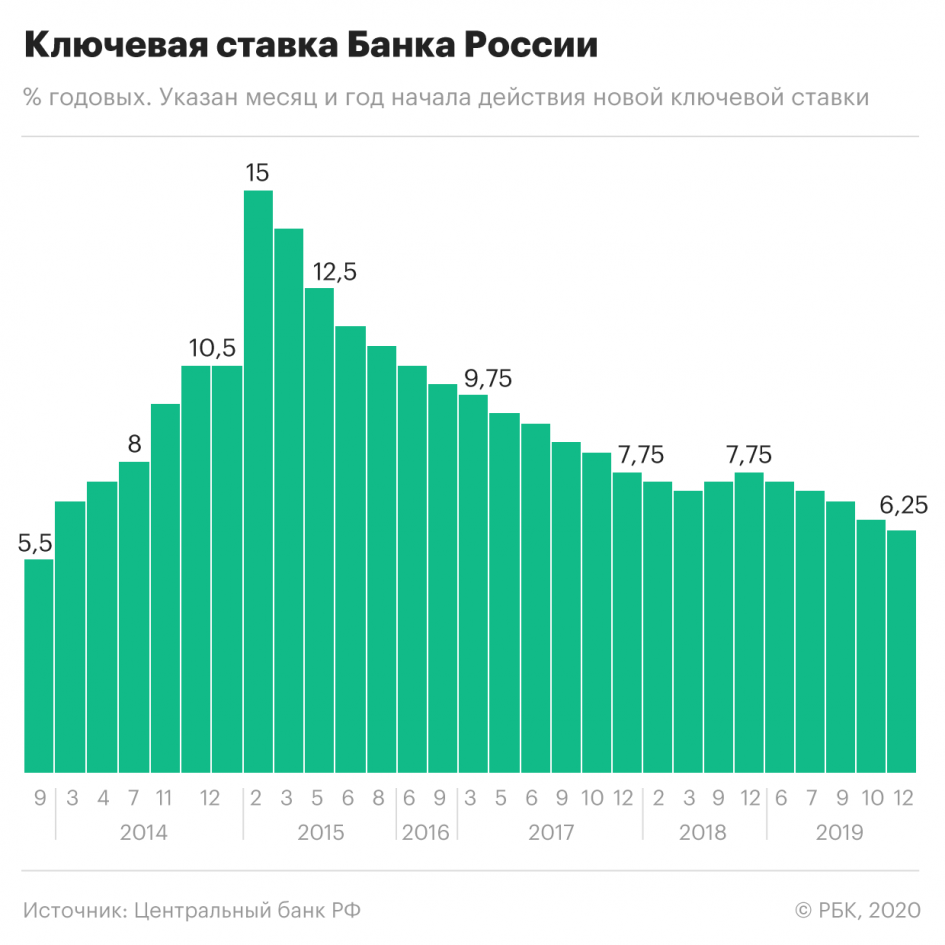

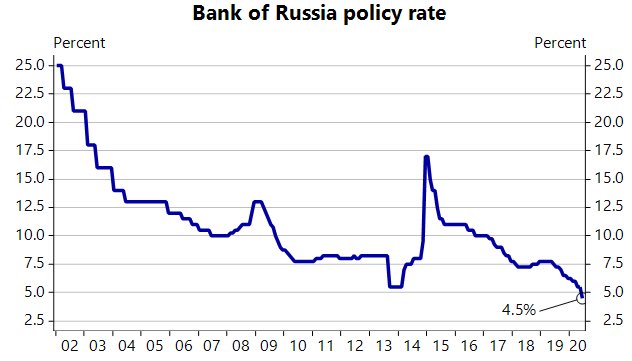

Ключевая ставка ЦБ РФ введена в действие с 2013 года — тогда она составляла 5,5%.

Своего максимума ставка достигла в декабре 2014-го. Тогда в ответ на обрушение курса рубля Центробанк резко повысил ее до 17%. Это сделало национальную валюту дороже и удержало ее от дальнейшего падения. Затем ЦБ начал постепенно снижать ставку.

Период действия ставки | Ключевая ставка ЦБ РФ |

9 сентября — 25 октября 2019 г. | 7,00% |

29 июля — 8 сентября 2019 г. | 7,25% |

17 июня 2019 — 28 июля 2019 г. | 7,50% |

17 декабря 2018 — 16 июня 2019 г. | 7,75% |

17 сентября — 16 декабря 2018 г. | 7,50% |

26 марта — 16 сентября 2018 г. | 7,25% |

12 февраля — 25 марта 2018 г. | 7,50% |

18 декабря 2017 г. — 11 февраля 2018 г. | 7,75% |

30 октября — 17 декабря 2017 г. | 8,25% |

18 сентября — 29 октября 2017 г. | 8,50% |

19 июня — 17 сентября 2017 г. | 9,00% |

2 мая — 18 июня 2017 г. | 9,25% |

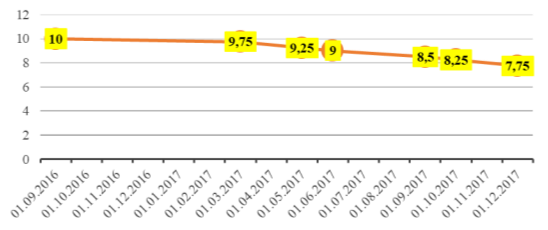

27 марта — 1 мая 2017 г. | 9,75% |

19 сентября 2016 г. — 26 марта 2017 г. | 10,00% |

14 июня — 18 сентября 2016 г. | 10,50% |

3 августа 2015 г. — 13 июня 2016 г. | 11,00% |

16 июня — 2 августа 2015 г. | 11,50% |

5 мая — 15 июня 2015 г. | 12,50% |

16 марта — 4 мая 2015 г. | 14,00% |

2 февраля — 15 марта 2015 г. | 15,00% |

16 декабря 2014 г. — 1 февраля 2015 г. | 17,00% |

12 декабря — 15 декабря 2014 г. | 10,50% |

5 ноября — 11 декабря 2014 г. | 9,50% |

28 июля — 4 ноября 2014 г. | 8,00% |

28 апреля — 27 июля 2014 г. | 7,50% |

3 марта — 27 апреля 2014 г. | 7,00% |

13 сентября — 2 марта 2014 г. | 5,50% |

Ключевая ставка с сентября 2013 по сентябрь 2019 года. Источник: сайт ЦБ РФ

Ставка ЦБ РФ в 2019 году

В настоящее время Центробанк РФ проводит линию на постепенное снижение ключевой ставки. В декабре 2019 года она составляла 7,75%, с июня 2019-го — 7,50%, с конца июля — 7,25%, а 9 сентября 2019 года была опущена до 7,00%.

Таким образом, ставка впервые опустилась до «докризисного» уровня, который был в апреле 2014 года — еще до присоединения Крыма к России, международных санкций и резкого падения цен на нефть.

Инфляция в России невысока: по итогам года она должна составить 4-4,5%, заявил ЦБ. Темпы роста российской экономики при этом ниже ожиданий: за 2019-й год ВВП вырастет всего на 0,8-1,3%, полагают аналитики ЦБ. Именно поэтому Центробанк продолжает снижать ставку, чтобы стимулировать деловую активность, не опасаясь роста цен.

Что значит снижение ключевой ставки ЦБ для простых граждан?

Для простых российских граждан снижение ставки Центробанка в первую очередь означает снижение ставок по кредитам и депозитам, объясняет экономический обозреватель Anews Александр Яковлев. Ведь ставка ЦБ служит ориентиром для банков, которые принимают деньги на вклады под проценты и выдают займы.

Так, в течение 2019 года ставки по ипотеке резко упали вслед за ставкой ЦБ и опустились к уровню 10%. Но и доходность депозитов стала гораздо ниже, чем в 2018 году.

Но и доходность депозитов стала гораздо ниже, чем в 2018 году.

Если Центробанк продолжит смягчать кредитно-денежную политику (а предпосылки к этому есть), ключевая ставка вообще уйти к отмек 6,5% еще до конца 2019 года. Вывод: хотите взять ипотеку — лучше подождите, пока ставка еще немного снизится.

Дешевые кредиты уходят в прошлое RosInvest.Com

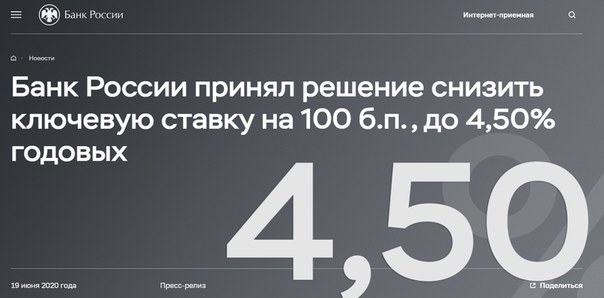

Последние полгода ставка рефинансирования российского Центрального Банка бьет все мыслимые рекорды снижения. На сегодняшний день, она составляет 4.25% и это самый низкий показатель за всю историю современной России. Такая ситуация привело к пониженным ставкам по банковским кредитам.

Столь дешевых кредитов российские банки не выдавали никогда. Так ипотеку сейчас можно получить под 7,23%, а с учетом льготных государственных программ ее можно оформить и вовсе под 5,86% годовых.

Насколько долго продлится эта ситуация?

Относительно дальнейшего уменьшения ключевой ставки, эксперты настроены скептически, утверждая, что дальнейшего её падения едва ли стоит ожидать. Более того, они считают, что ЦБ РФ, в ближайшее время, может повысить ставку рефинансирования до 5-6%. И этому будет способствовать макроэкономическая ситуация в стране и ожидаемый рост инфляции. В результате, стоит ожидать неизбежного роста стоимости заимствований.

Более того, они считают, что ЦБ РФ, в ближайшее время, может повысить ставку рефинансирования до 5-6%. И этому будет способствовать макроэкономическая ситуация в стране и ожидаемый рост инфляции. В результате, стоит ожидать неизбежного роста стоимости заимствований.

Поэтому, специалисты рынка рекомендуют обратиться именно сейчас в банк, если есть необходимость в получении кредита, пока ЦБ не начал «бороться» с инфляцией.

Последствия

С одной стороны, увеличение ключевой ставки приведет к росту привлекательности инвестиций в российские активы и привлечет иностранный капитал, с другой стороны повысится стоимость депозитов. Держать деньги на депозитных счетах станет выгодней.

Однако, повышение ключевой ставки будет иметь и свои негативные последствия. Удорожание кредитов приведет к уменьшению спроса на заемные денежные средства, как следствие замедление роста национальной экономики и ВВП.

Впрочем, некоторые эксперты утверждают, что даже отказ от повышения ключевой ставки ЦБ, может также стимулировать инфляционные процесс. Такие эксперты прогнозируют, что рост цен, в этом году может достигнуть 10%.

Такие эксперты прогнозируют, что рост цен, в этом году может достигнуть 10%.

И банки будут вынуждены повышать кредитные ставки, чтобы компенсировать рост инфляции.

Таким образом, финансовые аналитики склонны к пессимистическому прогнозу по дальнейшей ситуации на рынке заимствований.

ЦБ хочет защитить будущих заемщиков от «плавающих» ипотечных ставок

Из-за снижения кредитных ставок банки задумались о том, чтобы применять «плавающий» процент при заключении договоров с заемщиками. Этот инструмент стал бы более выгодным для финансовых организаций в долгосрочной перспективе. Однако ЦБ, изучая международный опыт, сообщил, что риски дефолта по ипотеке с «плавающими» ставками выше, чем у ипотеки с фиксированным процентом. В результате это может привести к тому, что долговая нагрузка заемщиков в перспективе только увеличится.

Напомним, «плавающая» ставка означает, что при ипотеке на 15 лет первые 5 лет устанавливается ставка, допустим, в 7%, в последующие 5 лет 8%, и остаток кредита выплачивается по ставке в 9%.

«При изменении процентной ставки по 15-летнему кредиту с 7 до 9% ежемесячный платеж возрастет на 13%, а суммарная переплата по кредиту увеличится на 34%; при росте до 10% ежемесячный платеж возрастет на 20%, а суммарная переплата по кредиту увеличится на 51%», — говорится в докладе ЦБ.

Анализируя международные рынки, регулятор пришел к выводу, что в разных странах по-разному относятся к жилищным кредитам с «плавающей» ставкой. Например, в США доля таких ипотек составляет всего 15%. В то же время в Австралии такая модель, напротив, распространена, и 75-90% ипотеки выдается именно по «плавающим» ставкам.

ЦБ также напомнил, что именно из-за ипотеки с плавающими процентными ставками в Великобритании и США случились кризисы (в начале 1990-х и в 2007-2008 гг. соответственно).

ДОЛГ.РФ попросил экспертов оценить перспективы внедрения ипотеки с плавающими ставками в РФ.

Выдача подобных кредитов выгодна для всех сторон: заемщику — получением доступной ипотеки, девелоперу — как дополнительный инструмент для продажи квартир, а банку — долгосрочной выплатой процентов покупателем, считает руководитель департамента консалтинга и аналитики «НДВ-Супермаркет Недвижимости» Сергей Ковров. Эксперт отметил, что не стоит допускать полного запрета «плавающих» ставок, ведь для некоторой части населения, обладающей продвинутыми знаниями в финансовой сфере, такое предложение может быть весьма выгодным. Число финансово грамотных людей в России растет, и говорить о том, что такая ставка имеет только негативные последствия для граждан не стоит, иначе это будет ущемлением интересов квалифицированных заемщиков.

Эксперт отметил, что не стоит допускать полного запрета «плавающих» ставок, ведь для некоторой части населения, обладающей продвинутыми знаниями в финансовой сфере, такое предложение может быть весьма выгодным. Число финансово грамотных людей в России растет, и говорить о том, что такая ставка имеет только негативные последствия для граждан не стоит, иначе это будет ущемлением интересов квалифицированных заемщиков.

Сейчас в России нет ипотечных программ с «плавающей» ставкой, говорит руководитель департамента ипотеки АН «БОН ТОН» Ольга Шихова. По ее словам, последняя программа была в 2016 году от банка ДОМ.РФ, но популярностью она не пользовалась, так как привязка к уровню инфляции и при определенных экономических ситуациях делала ипотеку бесконечной в прямом смысле этого слова. Основываясь на опыте и понимая риски, банки не спешат снова открывать такие программы, так как просрочки в случае очередного кризиса достигнут колоссальных размеров.

Также, Ольга Шихова отмечает, что «плавающая» ставка будет интересна заемщикам, которые планируют быстрое погашение кредита (ближайшие год-два) или быстрее. Как вариант защиты заемщиков можно предложить ввести ограничение по «плавающей» ставке: например, ставка по кредиту будет равна ключевой ставке ЦБ РФ + 2%, но не более 7,5%. Эксперт считает, что данная программа не будет пользоваться сильным спросом и приносить доход банкам, а затраты на доработку программного обеспечения и его внедрения будут немалыми.

Как вариант защиты заемщиков можно предложить ввести ограничение по «плавающей» ставке: например, ставка по кредиту будет равна ключевой ставке ЦБ РФ + 2%, но не более 7,5%. Эксперт считает, что данная программа не будет пользоваться сильным спросом и приносить доход банкам, а затраты на доработку программного обеспечения и его внедрения будут немалыми.

Эксперты указывают, что необходимо найти наиболее оптимальный способ регулирования, который устроит всех участников рынка.

В Приморье стартовал проект WWF России по сохранению медоносных лесов при поддержке МКБ

05.03.2021

Проект, целью которого является сохранение медоносных деревьев и предотвращение незаконных рубок на территории более 100 тыс. га в ареале амурского тигра реализуется при участии Союза пчеловодов Приморского края, охотничьих хозяйств «Фауна», «Синегорье». Общественная антибраконьерская бригада из представителей охотпользователей и пчеловодов поможет предотвратить незаконные рубки липы.

Охотпользователи и пчеловоды начали совместную работу с патрулирования ценных лесов Восточного Синего хребта в Анучинском и Яковлевском районах Приморья и встречи партнеров по бережному освоению и охране медоносов. Уникальное расположение на стыке сразу нескольких природных зон сформировало богатейшую флору юга Дальнего Востока: около 3000 высших сосудистых растений, среди которых более 40 медоносов, включая 3 вида дальневосточных лип, бархат амурский, диморфант и др.

«Новый проект уникален тем, что вовлекает в охрану лесов от незаконных рубок людей, живущих на своей земле в окружении естественных лесов, которых становиться с каждым годом все меньше. А ведь эти леса богаты не только древесными ресурсами. Впервые соседние охотобщества объединяются, чтобы вместе участвовать в пресечении лесонарушений и в процессах лесоуправления», — отмечает координатор проектов Амурского филиала WWF России по устойчивому лесопользованию Евгений Лепешкин.

К сожалению, в последние десятилетия на лесные экосистемы юга Дальнего Востока сильное негативное влияние оказывают неустойчивые рубки, часто носящие признак приисковых (рубка наиболее ценных деревьев). Исследования WWF России показывают, что в среднем каждое третье дерево дуба и ясеня на юге Дальнего Востока заготавливается незаконно, а в некоторые годы объем экспорта в 2-4 раза превышал объемы официально разрешенных рубок. Подобная ситуация существует и в отношении заготовки древесины липы.

Исследования WWF России показывают, что в среднем каждое третье дерево дуба и ясеня на юге Дальнего Востока заготавливается незаконно, а в некоторые годы объем экспорта в 2-4 раза превышал объемы официально разрешенных рубок. Подобная ситуация существует и в отношении заготовки древесины липы.

В 2018 году WWF России обратился к властям с призывом срочно принять меры по сохранению дальневосточных лип — амурской, маньчжурской и липы Таке. Первоочередные шаги регионального характера были поддержаны губернатором Приморского края, и в 2019 году в Лесном плане Приморского края появились особые «зоны покоя», в которых запрещается рубка липы. Несмотря на это высокий спрос и рыночная цена на древесину липы приводят к тому, что недобросовестные арендаторы продолжают осуществлять незаконные рубки липы, в том числе внутри «зон покоя».

Для решения этой проблемы на Восточном Синем хребте при поддержке WWF России и МКБ в рамках проекта планируется создать общественную антибраконьерскую бригаду из представителей охотхозяйств и пчеловодов. Данные категории лесопользователей заинтересованы в сохранении медоносных деревьев и предотвращении незаконных рубок липы и других ценных пород. Бригада будет действовать на территории трех модельных охотхозяйств.

Данные категории лесопользователей заинтересованы в сохранении медоносных деревьев и предотвращении незаконных рубок липы и других ценных пород. Бригада будет действовать на территории трех модельных охотхозяйств.

«Поддержка банком проекта по сохранению ценных медоносных лесов в ареале тигра основана на стремлении защитить леса и природу юга Дальнего Востока. Для нас важно работать не только над сокращением собственного экоследа, но и содействовать минимизации негативного экологического воздействия, возникающего в результате жизнедеятельности человека. По площади лесов Россия занимает первое место в мире, это наше богатство и обращаться с ним необходимо бережно, особенно с учетом того, что леса играют ключевую роль в решении проблем изменения климата», — комментирует начальник управления устойчивого развития МКБ Елена Финашина.

Другая задача связана с выявлением лесных участков, ценных с социально-хозяйственной и экологической точек зрения — пасек, зон охраны охотничьих ресурсов, обоснованием необходимости особых мер сохранения ценностей данных территорий, в т. ч. через документы лесного планирования. Так как район Восточного Синего хребта окружен множеством поселений, велика социальная значимость проекта. Предполагается расширение «зон покоя» с запретом рубок липы на площади более 8 тыс. га.

ч. через документы лесного планирования. Так как район Восточного Синего хребта окружен множеством поселений, велика социальная значимость проекта. Предполагается расширение «зон покоя» с запретом рубок липы на площади более 8 тыс. га.

«Предложенные направления работы дополняют друг друга: выделение особо защитных участков лесов позволяет законодательно ограничить рубки и сохранить среду обитания естественных опылителей, в то время как создание и последующая деятельность антибраконьерской бригады гарантирует, что данные участки будут защищены от незаконных рубок, или рубок, осуществляемых с нарушениями законодательства», — поясняет Евгений Лепешкин, WWF России.

Благодаря взаимодействию объединений пчеловодов Дальнего Востока и WWF России в рамках проекта «Люди — природе», реализуемого при поддержке Европейского Союза, в 2019-2020 гг. удалось провести международную конференцию «Дальневосточная тайга – мировой резерв пчеловодства», привлечь внимание к проблеме вырубки липы, нанести на карту основные пасеки для дальнейшего сохранения липы. В Приморье было принято решение о выделении «зон покоя» с ограничением рубки липы на площади более 1,7 млн га. Новый проект станет продолжением этой системной работы и позволит осуществить контроль лесопользования во взаимодействии пчеловодов и охотпользователей на конкретной ценной территории Сихотэ-Алиня.

В Приморье было принято решение о выделении «зон покоя» с ограничением рубки липы на площади более 1,7 млн га. Новый проект станет продолжением этой системной работы и позволит осуществить контроль лесопользования во взаимодействии пчеловодов и охотпользователей на конкретной ценной территории Сихотэ-Алиня.

Ключевая задача – полная ликвидация всех километров путей с просроченными видами ремонта

– Павел Анатольевич, как Вы оцениваете такие результаты? Свидетельствует ли отчетность о наличии каких-либо проблем внутри компании?

– Данные показатели свидетельствуют о том, что в условиях снижения количественных показателей тарифная политика позволила обеспечить снижение доходов более медленными темпами. Обеспечить нулевой рост расходов в условиях 2020 года было невозможно. Рост цен на потребляемую Российскими железными дорогами продукцию в 2020-м доходил до 25–30% по отдельным номенклатурам, также РЖД индексировали заработную плату в соответствии с коллективным договором.

Поэтому вышеуказанные показатели положительно характеризуют итоги 2020 года для монополии. При этом необходимо обратить особое внимание на содержание инфраструктуры. События IV квартала 2020-го и I квартала 2021 года свидетельствуют о наличии серьезных проблем в инфраструктурном комплексе.

– На Ваш взгляд, насколько финансовые показатели оказались зависимы в условиях 2020 года от погрузки на сети?

– Доходы РЖД в большей степени зависят от грузооборота. Тариф взыскивается с учетом погруженных тонн и расстояния перевозки. Отставание динамики снижения доходов от динамики снижения грузооборота свидетельствует о завышенной индексации тарифов, что позволило в условиях снижения погрузки получить дополнительный доход.

– Исходя из отчетности ОАО «РЖД» есть резерв наращивания долговой нагрузки для финансирования инвестиционной программы на 2021–2023 гг. Насколько, на Ваш взгляд, необходимо дополнительное государственное финансирование для сохранения капитальных затрат?

– Без наращивания долговой нагрузки реализация инвестиционной программы в полном объеме невозможна. В то же время общий объем долгового портфеля приближается к критическим отметкам. Основная задача РЖД – это обеспечить доставку грузов из пункта А в пункт Б. А вот развитие инфраструктуры – задача государственная.

В то же время общий объем долгового портфеля приближается к критическим отметкам. Основная задача РЖД – это обеспечить доставку грузов из пункта А в пункт Б. А вот развитие инфраструктуры – задача государственная.

Поэтому разделение функциональной деятельности по содержанию инфраструктуры и ее развитию, выделению инвестиционной составляющей в тарифе позволит выйти из создавшейся ситуации с минимальными рисками.

– Ключевой задачей 2021 года ОАО «РЖД» называет безусловное выполнение всех инвестиционных планов. Что в первую очередь необходимо для достижения эффективности работы в этом году и на ближайшую перспективу?

– Самое главное, что необходимо сделать, – это ликвидировать полностью все километры пути, просроченные всеми видами ремонта. Получается парадоксальная ситуация: строим новую инфраструктуру, а существующую гробим. Это основа безопасности движения поездов на сети. Это важнейший приоритет.

– В планах РЖД на 2021 год – увеличение доходов от перевозок на 7,5% к 2020 году и расходов – на 5,9%. Погрузка должна вырасти на 1,6% и грузооборот – на 2,5%. Насколько эти показатели достижимы, по Вашему мнению? От каких объективных и субъективных факторов это будет зависеть? Будут ли данные 2021-го сопоставимы с прогнозами ДПР?

Погрузка должна вырасти на 1,6% и грузооборот – на 2,5%. Насколько эти показатели достижимы, по Вашему мнению? От каких объективных и субъективных факторов это будет зависеть? Будут ли данные 2021-го сопоставимы с прогнозами ДПР?

– По нашей оценке, это оптимистические ожидания. РЖД не получили тот объем индексации, на который рассчитывали, а с учетом задач по вывозу каменного угля из Кузбасса показатели по росту доходов, скорее всего, будут на уровне 2020 года. ДПР необходимо было начать пересматривать еще в 2020-м. Для этого есть все основания.

Беседовала Наталья Гусаченко

Если Вы заметили ошибку, выделите, пожалуйста, необходимый текст и нажмите Ctrl+Enter, чтобы сообщить об этом редактору.

Семейная ипотека для военных от Банка ДОМ.РФ

Ставки по кредиту

| Первый взнос, % | Ставка, % | Сумма, | Срок | Документы | Условия |

Первый взнос, % 15 — 100 | Ставка, % 4. | Сумма, | Срок 3 года — 25 лет | Документы Без справки о доходах | Условия Залог приобретаемой недвижимости Для клиента банка |

Первый взнос, % 15 — 100 | Ставка, % 4.9 | Сумма, | Срок 3 года — 25 лет | Документы Без справки о доходах | Условия Залог приобретаемой недвижимости |

Условия

Рассмотрение заявки

- на счет заемщика

В размере ключевой ставки Центрального банка Российской Федерации в процентах годовых на сумму просроченного платежа за каждый календарный день просрочки.

Дополнительно

Льготная ипотека на покупку готовой/строящейся квартиры или перекредитование для участников накопительно-ипотечной системы военнослужащих (НИС), у которых с 01.01.2018 до 31.12.2022 родился второй или последующий ребенок (гражданин РФ).

Необходимо предоставление свидетельства участника накопительно-ипотечной системы жилищного обеспечения военнослужащих.

Срок кредитования соответствует сроку, на который заемщику будет предоставлен целевой жилищный заем (ЦЖЗ) согласно свидетельству о праве участника накопительно-ипотечной системы на получение средств ЦЖЗ.

Можно использовать для погашения кредита материнаский капитал.

Где можно

погасить ипотеку?

- Кассы банка

- Системы ДБО

- ЭПС

Требования к заемщику

Возраст заемщика

- на последнем месте от 3 месяцев

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Гражданство РФ

Центробанк России снижает процентные ставки из-за экономических опасений

Банк России снизил процентные ставки до 6,5% на фоне низкой инфляции, слабого внутреннего роста и опасений по поводу глобального замедления.

Центральный банк заявил, что дальнейшее снижение ставок может быть на горизонте, если инфляция, которая, как он ожидает, в этом году составит 3,2–3,7%, не повысится.

Объявляя о снижении с 7%, банк заявил: «[] замедление инфляции превышает прогноз, инфляционные ожидания продолжают снижаться, темпы роста российской экономики остаются низкими [и] риски существенного замедления мировой экономики сохраняются.”

Банк также указал на «постоянные задержки» правительства с расходами на свою программу инвестиций в инфраструктуру Национальных проектов на сумму 400 миллиардов долларов как на причину слабого спроса в экономике.

В нем говорится: «С начала 2019 года фискальная политика оказывает сдерживающее влияние на экономическую активность. Отчасти это связано с более медленной, чем ожидалось, реализацией национальных проектов, запланированной правительством.

Официальная цель банка по инфляции — 4% — уровень, зафиксированный в сентябре.Однако ожидается, что он продолжит падать, упав ниже 3% в начале следующего года.

«Если ситуация будет развиваться в соответствии с базовым прогнозом, Банк России рассмотрит необходимость дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров», — сказали в банке. Следующая встреча состоится 13 декабря.

Перед принятием решения аналитики разделились во мнениях относительно того, будет ли банк сокращен до 6,75% или 6,5% после все более мягких замечаний главы банка Эльвиры Набиуллиной в последние недели.

Антон Покатович, аналитик BCS, сказал, что вероятность снижения до 6,25% в декабре была почти подбрасыванием монеты, при этом он не исключил, что процентные ставки достигнут 6% до конца года.

Главный экономист Nordea по России Татьяна Евдокимова заявила в Твиттере: «В пресс-релизе нет упоминания о нейтральной ставке [и] мало сигналов о будущем. Центральный банк хочет максимальной свободы действий при принятии дальнейших решений ».

Рубль не изменился в новостях, торгуясь на отметке 63.9 против доллара.

Центральный банк оставил ключевую ставку без изменений в октябре 2018 года — mc-site.info

На заседании 26 октября Совет директоров Центрального банка Российской Федерации (ЦБ РФ) принял решение оставить ключевую процентную ставку без изменений на уровне 7,50 %, что соответствует ожиданиям аналитиков рынка. Банк неожиданно повысил ключевую ставку на своем предыдущем заседании, изменив курс после более чем двухлетнего цикла смягчения из-за растущего инфляционного давления и слабого рубля.

Повышенное ценовое давление привело к решению Банка сохранить процентные ставки, поскольку слабый рубль привел к росту инфляции в последние месяцы. Более того, ожидается, что в будущем инфляция останется повышенной, поскольку запланированное повышение НДС усилит ценовое давление в начале 2019 года. Тем не менее, финансовые рынки несколько стабилизировались в последние недели, и инфляция должна возрасти только временно, что ограничивает необходимость дальнейшего ужесточения. Банк удовлетворен тем, что, по его мнению, инфляция достигнет пика в первой половине 2019 года, а затем снизится до 5. 0-5,5% к концу 2019 года и дальнейшее снижение в 2020 году.

0-5,5% к концу 2019 года и дальнейшее снижение в 2020 году.

Забегая вперед, Банк дал понять, что он и дальше будет занимать осторожную позицию и что ставки могут быть ужесточены в случае необходимости. ЦБ РФ заявил, что инфляционные риски имеют тенденцию к росту, но оставил свою оценку рисков неизменной по сравнению с предыдущим заседанием. Разрабатывая перспективы денежно-кредитной политики, Дмитрий Долгин, главный экономист ING по России, прокомментировал:

«На данный момент мы ожидаем, что ключевая ставка останется неизменной до конца 2019 года, но это мнение зависит от способности России удерживать инфляцию в пределах 6.0% г / г в течение 1 полугодия 29 и 5,5% г / г к концу 2019 г., что ЦБ указал в качестве верхнего диапазона прогнозов. Этот прогноз учитывает эффект предстоящего повышения НДС с 18% до 20% и эффект переноса недавнего обесценивания рубля ».

Следующее заседание по денежно-кредитной политике запланировано на 14 декабря.

Прогноз процентной ставки в России

Эксперты Mc-site. info видят ключевую процентную ставку на конец 2019 года на уровне 7,23%. В 2020 году участники дискуссии видят, что Центральный банк еще больше снизит ставку денежно-кредитной политики с консенсус-прогнозом на конец 6-го года.70%.

info видят ключевую процентную ставку на конец 2019 года на уровне 7,23%. В 2020 году участники дискуссии видят, что Центральный банк еще больше снизит ставку денежно-кредитной политики с консенсус-прогнозом на конец 6-го года.70%.

Снизит ли ЦБ ключевую ставку? — Реальное время,

Эксперты о перспективе снижения ключевой ставки ЦБ

Очередное заседание совета директоров Банка России, на котором должен был обсуждаться уровень ключевой ставки, должно было состояться вчера, 27 апреля. Опрошенные нашей газетой эксперты считают, что пауза будет из-за большого количества рисков в цикле снижения ставок.В то же время эксперты отметили, что вероятность снижения до конца года сохраняется. «Реальное время» рассказывает подробности.

«Вероятность снижения практически нулевая»

На последнем заседании Центробанк довольно оптимистично прокомментировал свое решение, направив рынок на дальнейшее снижение процентных ставок. Главный вопрос этой сессии — изменит ли ЦБ свою риторику. Интрига заключается в том, станет ли регулирующий орган более осторожным или продолжит придерживаться мнения о том, что внешние шоки являются временным фактором и что, согласно внутренней динамике инфляции, ставка имеет потенциал для снижения.

Главный вопрос этой сессии — изменит ли ЦБ свою риторику. Интрига заключается в том, станет ли регулирующий орган более осторожным или продолжит придерживаться мнения о том, что внешние шоки являются временным фактором и что, согласно внутренней динамике инфляции, ставка имеет потенциал для снижения.

» На этой сессии будет пауза, потому что важно не решение по ставке, а то, что скажет Центральный банк. На последнем заседании была договоренность, что Центральное собрание еще в несколько раз снизит процентную ставку до конца года. Вот почему важно, что они скажут в пятницу, готовы ли они изменить ставку или будет пауза, и они внимательно посмотрят на динамику инфляции, и тогда, возможно, будет только одно снижение до конца год.Главное, что им нужно сказать рынку в пятницу, — поменяют ли они свой тон на год или сохранят его, пока решение по ставке не будет обсуждаться. Мы понимаем, что вероятность снижения практически нулевая », — считает главный экономист, руководитель Центра макроэкономического анализа Альфа-Банка Наталья Орлова.

Заместитель директора группы банковских рейтингов АКРА Ирина Носова также считает, что ключевая ставка, скорее всего, останется на прежнем уровне. По мнению эксперта, основная причина заключается в том, что уровень вероятного ужесточения санкций западных стран и реакцию нашей экономики сложно прогнозировать.

«Еще три недели не прошло, нужно еще время, чтобы прояснить ситуацию — минимум три месяца. Теперь санкции коснутся только двух компаний — Дерипаски и Вексельберга. Хотя что касается Русала, то была информация, что с компании, вероятно, снимут санкции. Однако таких прецедентов не было. Мы будем следить за развитием ситуации, в том числе на Востоке », — сказала Носова.

Наталья Орлова: «На последнем заседании была договоренность, что Центральное собрание еще в несколько раз снизит процентную ставку до конца года.Поэтому важно то, что они скажут в пятницу ». Фото: Максим Платонов

« Вопрос о санкциях и их влиянии на курс рубля и, как следствие, на инфляцию остается открытым »

Авторы Telegram« Мислинемисли » Канал также считает, что ключевая ставка вряд ли будет снижена на ближайшем заседании Банка России — слишком много рисков.

». Во-первых, вопрос о санкциях и их влиянии на курс рубля и, как следствие, инфляцию остается открытым. Об этом рассказали и представители ЦБ, и аналитики регулятора в исследовании Talking Trends .Во-вторых, заметно выросли инфляционные риски, в том числе из-за ожидаемого роста заработной платы. И зарплата бюджетников в этом году вырастет на 13-15%, минимальная заработная плата также окажет заметное влияние. И частный сектор следует за бюджетным, безработица тоже снижается (это тоже говорит о проблеме нехватки рабочих и особо квалифицированных кадров, это старая структурная проблема российской экономики, которую нужно решать постепенно и надолго). Поэтому сейчас ставка не опустится ниже 7% », — комментируют собеседники нашей газеты.

Авторы канала считают, что в последние недели резко снизились шансы на снижение ставки до менее 7%. Однако регулятору в любом случае необходимо завершить переход к нейтральной денежно-кредитной политике. По этой причине ЦБ, скорее всего, позже примет решение о повышении нейтральной ключевой ставки до 6,5-7,5%. Это расширит пространство для маневра и позволит Центральному банку снижать ставку медленнее, чем планировалось.

» Если риски снизятся в следующем году (а индексация заработной платы упадет до целевого показателя ЦБ в 2019 году), ставку можно быстро снизить до нижней границы нейтрального диапазона.В целом в планах ничего не меняется, хотя для экономики это, конечно, не очень хорошие новости. Сейчас реальные ставки остаются высокими, и предыдущее смягчение денежно-кредитной политики не сильно изменило эту ситуацию. Вроде все так и осталось. Иными словами, кредиты останутся относительно дорогими, а серьезного оживления не будет. С другой стороны, высокие реальные ставки привлекают капитал нерезидентов, поэтому все имеет свои преимущества », — заключают авторы Telegram-канала Mislinemisli.

» Вроде все так и осталось.Иными словами, кредиты останутся относительно дорогими, а серьезного оживления не будет. С другой стороны, высокие реальные ставки привлекают капитал нерезидентов, поэтому все имеет свои преимущества », — заключают авторы Telegram-канала Mislinemisli. Фото: Дарья Турцева

Впереди нейтральная денежно-кредитная политика

Аналитический директор банка «Открытие» Дмитрий Харлампиев, в свою очередь, надеется, что ключевая ставка останется на прежнем уровне 7,25% после заседания Совета директоров РФ. Центральный банк.

«Как и раньше, с фундаментальной точки зрения, ключевая ставка регулятора должна снижаться, поскольку инфляционные процессы в РФ замедлились, а индекс потребительских цен стабилизировался около исторического минимума. По последним данным, + 2,3% в год. Очевидно, что этот уровень (-1,7 п.п.) ниже целевого показателя, актуальность которого недавно подтвердил официальный представитель ЦБ РФ », — сказал Харлампиев.

Спикер также отметил, что экономика России по-прежнему развивается в условиях самой высокой реальной процентной ставки среди крупных девелоперских рынков — около 5,0%.Ближе к России Бразилия и Индия (около 3,5–3,8%), но по этому показателю все еще отстают. Учитывая определенный целевой диапазон реальной процентной ставки 2–3%, установленный ЦБ РФ, данный факт создает прямую предпосылку для продолжения цикла смягчения денежно-кредитных условий.

». Напомним, что в официальном комментарии к последнему заседанию Совета директоров было прямое упоминание о намерении регулятора до конца года перейти от умеренно жесткой к нейтральной денежно-кредитной политике.Однако не следует забывать, что одинаковый диапазон реальной процентной ставки не является постоянным и может меняться в зависимости от устойчивости премии за страновой риск, а также уровня нейтральной внешней реальной процентной ставки. Учитывая рост российской премии за риск за последний месяц (в условиях CDS) на +50 б.п. и возможность ее стабилизации на достигнутых уровнях, нельзя исключать, что так называемый нейтральный диапазон самой процентной ставки может измениться. вверх. Если это произойдет, то потенциал дальнейшего снижения ключевой процентной ставки ЦБ РФ, в свою очередь, будет логически ограничен », — считает эксперт.

«Если не появятся новые значительные внешние шоки, то ключевую ставку вряд ли повысят»

Аналитический директор банка «Открытие» также напоминает, что не менее важна ситуация на финансовых рынках при принятии решений в сфере денежно-кредитной политики, особенно в краткосрочной перспективе, в то время как текущее состояние российского финансового рынка нельзя назвать ни благоприятным, ни сбалансированным.

» Российские финансовые активы в недавнем прошлом пережили этап масштабных распродаж — падение Индекса РТС и девальвация рубля к доллару на локальном уровне превысили 13%, доходность госдолга в рублях выросла на 70 б.п.Причем изменение ситуации произошло при движении цен на нефть к локальному максимуму. Несмотря на некоторую стабилизацию ситуации, говорить о полном восстановлении или тем более продолжении роста рынков пока рано. А при « внешнем » характере негативных движений рынка мы не можем полностью исключить их повторение в будущем, в том числе в краткосрочной перспективе », — комментирует Дмитрий Харлампиев.

Эксперт также обращает внимание на то, что продление пакета санкций против РФ со стороны США 6 апреля стало импульсом для начала продаж на российском рынке (санкции попали также в отношении Русала и En +), после чего инвесторы демонстративно ограничили интерес. на российском рынке на фоне подготовки США (и коалиции) к военной операции в Сирии.А после (с нейтральным эффектом для рынков в целом) вопрос о возможной дополнительной эскалации санкционного режима (новые санкции против российских компаний в контексте сирийской проблемы) и характер возможных ответных шагов российских властей. вышел вперед. Хотя, по последним данным, США как минимум взяли паузу в вопросе введения дополнительных санкций, а обсуждение пакета контрсанкций в РФ продолжится в течение месяца.

» Итак, ждем паузы в цикле снижения ключевой ставки регулятора. При этом вопрос о ее обновлении в среднесрочной перспективе и возможности пересмотра нейтрального диапазона ставки остается открытым. Однако, если не будет новых значительных внешних шоков, мы не считаем реалистичным сценарий повышения ключевой ставки и начала монетарных интервенций (продажи валюты) со стороны регулятора », — заключает Харлампиев.

Лина Саримова

Центробанк России повысил ключевую ставку впервые с 2014 года — Синьхуа

Банкноты номиналом

рубля видны на этой файловой фотографии, сделанной 28 апреля 2017 года.(Синьхуа / Ши Хао)

МОСКВА, 14 сентября / Синьхуа / — Центральный банк России в пятницу повысил ключевую кредитную ставку без изменений за шесть месяцев на 0,25 процентного пункта до 7,5 процента на фоне более высоких инфляционных ожиданий.

Это было первое повышение ставки с 2014 года, когда после западных санкций разразился валютный кризис.

«Изменения внешних условий, наблюдавшиеся после предыдущего заседания Совета директоров, значительно увеличили проинфляционные риски», — говорится в заявлении.

В настоящее время банк прогнозирует годовую инфляцию в России на уровне 3,8-4,2 процента в этом году по сравнению с предыдущим прогнозом 3,5-4,0 процента.

Годовая инфляция достигнет пика в первые шесть месяцев 2019 года, достигнув 5,0-5,5 процента к концу 2019 года, говорится в сообщении.

В июле было заявлено, что инфляция может временно превысить ранее запланированные 4 процента в следующем году из-за повышения налога на добавленную стоимость (НДС) до 20 процентов с 18 процентов в 2019 году.

Однако банк ожидает, что квартальные темпы роста потребительских цен приблизятся к 4 процентам во второй половине 2019 года, а годовая инфляция замедлится до 4 процентов в первой половине 2020 года, когда под влиянием ослабления рубля и НДС. Об этом говорится в пятничном заявлении.

Российский рубль потерял почти 20 процентов своей стоимости за последние месяцы в результате многочисленных санкций США. В понедельник на Московской бирже он впервые с марта 2016 года превысил 70 за доллар США из-за опасений новых санкций.

Банк предупредил, что может и дальше повышать ключевую ставку, «учитывая инфляцию и экономическую динамику против прогноза, а также риски, связанные с внешними условиями и реакцией финансовых рынков».

Дальнейший рост доходности в странах с развитой экономикой, отток капитала с развивающихся рынков вместе с геополитическими факторами могут привести к сохранению нестабильности на финансовых рынках и повлиять на обменный курс и инфляционные ожидания, говорится в сообщении.

В банке напомнили, что сальдо текущего счета страны оставалось высоким благодаря стабильным ценам на российские экспортные товары, значительно превышающим сумму погашения внешнего долга, запланированную на ближайшие месяцы.

Это позволило центральному банку приостановить покупку иностранной валюты на внутреннем рынке, чтобы снизить волатильность обменного курса.

23 августа центральный банк заявил, что решил не покупать иностранную валюту на внутреннем рынке до конца сентября.

Обновленные оценки банка за второй квартал 2018 года показали, что годовой рост валового внутреннего продукта (ВВП) в России составил 1,9 процента, что соответствует предыдущим ожиданиям, говорится в заявлении.

Таким образом, банк не изменил свой прогноз годового роста ВВП на 2018 год на уровне 1,5-2%, говорится в сообщении.

Но банк ожидает, что рост ВВП России в 2019 году будет в пределах 1,2–1,7 процента из-за повышения НДС.

В последующие годы могут наблюдаться более высокие темпы роста из-за реализации структурных мер, установленных правительством, говорится в сообщении.

Обзор последних изменений инфляции в России и перспективы экономики

Сегодня Совет директоров принял решение снизить ключевую ставку на 25 б.п. до 6,25% годовых.

Рассмотрим необходимость дальнейшего снижения ключевой ставки в первой половине 2020 года.

Позвольте мне остановиться на основных факторах, лежащих в основе этого решения.

Первый. Годовая инфляция продолжает снижаться быстрее, чем мы ожидали. Наш пересмотренный прогноз инфляции на конец этого года — 2.9-3,2%. Между тем, средняя инфляция в 2019 году составит 4,5%, что отражает высокие темпы роста цен в конце 2018 года и в первые месяцы 2019 года.

Столь существенное замедление инфляции во второй половине года было вызвано совместным действием ряда дезинфляционных факторов, как временных, так и более устойчивых. Эти факторы включают увеличение предложения отдельных продуктов питания из-за небывалого урожая. Кроме того, рост цен на импортные товары по-прежнему ограничен из-за укрепления рубля и замедления инфляции среди торговых партнеров России.В то же время умеренный спрос, как внешний, так и внутренний, является более устойчивым фактором. Доля временных и постоянных факторов еще предстоит оценить.

Большинство анализируемых показателей отражают низкое инфляционное давление. Годовая базовая инфляция снижается теми же темпами, что и общий индекс потребительских цен. Оба показателя в ноябре составили 3,5%. Ежемесячный рост цен с учетом сезонных колебаний с июня составляет около 0,2%, на продукты питания этот показатель снизился в октябре и ноябре.Если эти месячные показатели перевести в годовую форму, то результат будет ниже 4%.

Однако, если посмотреть на ключевые группы продуктов, хотя годовой рост цен на продукты питания и непродовольственные товары продолжает падать, цены на услуги в ноябре росли несколько быстрее, и их темп роста достиг 3,9%. В основном это было связано с сегментом рыночных услуг, что могло быть ранним признаком потенциального восстановления спроса. Результаты опроса также указывают на улучшение настроений потребителей.

Что касается следующего года, наш прогноз инфляции на первый квартал ниже 3%.Это уменьшение будет временным. Это соответствует нашим ожиданиям и объясняется тем, что эффект от повышения ставки НДС будет исключен из расчета годовой инфляции. Во второй половине года инфляция вернется к отметке 4%. Этому будет способствовать смягчение денежно-кредитной политики, проведенное Банком России в этом году. Еще раз хочу сказать, что меры денежно-кредитной политики влияют на экономику и инфляцию постепенно. Накопленный эффект от ранее принятых решений по ключевой ставке будет проявляться в течение 2020 года.Таким образом, оценка необходимости дальнейшего снижения ключевой ставки может занять некоторое время.

Принимая во внимание решения по ключевой ставке и другие предположения нашего базового прогноза, мы ожидаем, что к концу 2020 года инфляция будет в пределах 3,5-4,0%. В дальнейшем проводимая денежно-кредитная политика будет удерживать годовую инфляцию на уровне 4%.

Секунда. Инфляционные ожидания домашних хозяйств снижаются, но остаются выше минимумов, зафиксированных в апреле 2018 года. Однако восприятие инфляции домашними хозяйствами постепенно меняется.Мы видим, что сейчас инфляционные ожидания формируются на уровне ниже, чем наблюдаемый при сопоставимой ценовой динамике в конце 2017 — начале 2018 года. Это во многом связано с недавней тенденцией к тому, что средняя инфляция будет намного ниже, чем раньше. Сузился и диапазон волатильности инфляции. Однако инфляционные ожидания остаются чувствительными к изменению цен на отдельные товары и к разовым событиям. В нашей политике мы учитываем тот факт, что нам нужно больше времени, чтобы полностью закрепить инфляционные ожидания.

Ценовые ожидания бизнеса снизились в первой половине года и в течение последних нескольких месяцев оставались в целом стабильными. Среднесрочные инфляционные ожидания аналитиков и профессиональных участников рынка близки к 4%.

Третий. Денежно-кредитные условия смягчаются, и этот процесс будет продолжаться в основном из-за ранее принятых решений по ключевой ставке.

Доходность

ОФЗ остается на самом низком уровне за последние несколько лет после октябрьского решения по ключевой ставке.Снижаются процентные ставки на рынке депозитов и кредитов. Особо отмечу, что процентная ставка по выданным жилищным ипотечным кредитам в октябре упала до 9,4% против 10,6% в мае. При этом реальные ставки по депозитам остаются положительными с учетом прогноза инфляции, что поддерживает привлекательность сбережений.

По нашим оценкам, все еще существует определенный потенциал для дальнейшего снижения процентных ставок по кредитам. Мы будем оценивать дальнейшую корректировку монетарных условий, в частности, постепенное изменение процентных ставок на различных сегментах рынка, а также монетарных показателей.Их дальнейшее влияние на экономические показатели и ценовую динамику. Это длительный и постепенный процесс. Наши дальнейшие решения в области денежно-кредитной политики будут зависеть от ее развития и соответствия нашим ожиданиям.

Самым важным фактором, который мы проанализировали сегодня, является ситуация в экономике. Мы ожидаем, что темпы роста ВВП будут ближе к верхней границе нашего прогнозного диапазона 0,8–1,3%.

Результаты третьего квартала показывают, что экономический рост ускорился до 1,7%.Промышленное производство продолжает расти. В октябре после продолжительного спада мы наблюдали увеличение годового роста розничных продаж. Этому способствовало ускорение роста реальной заработной платы, в основном из-за замедления инфляции при относительно неизменном росте номинальной заработной платы.

Начиная с сентября мы наблюдаем заметный рост бюджетных расходов на нацпроекты. Во второй половине года государственные инвестиции начали поддерживать экономический рост.

В то же время нам еще предстоит оценить стабильность более высоких темпов экономического роста.Спрос в целом остается сдержанным. Различные индикаторы инвестиционной активности и деловых настроений демонстрируют смешанную динамику. В частности, ожидания новых (особенно экспортных) заказов в промышленности остаются низкими. Это отражает замедление глобального экономического роста, сохраняющуюся напряженность в мировой торговле и геополитические риски. Все это сдерживающие факторы для нашей экономики.

Что касается трехлетнего горизонта прогнозов, то наши ожидания здесь в целом не изменились с октября. Мы ожидаем, что темп роста ВВП постепенно увеличится до 1.5–2,0% в 2020 г. и до 2–3% в 2022 г. Успешная реализация национальных проектов должна внести наибольший вклад в повышение темпов роста. Это поддержит внутренний спрос, в то время как внешние условия останутся фактором неопределенности в прогнозе.

По ценам на нефть. На прошлой неделе страны ОПЕК + достигли договоренности о продлении сокращения добычи нефти до конца марта 2020 г. На данный момент мы придерживаемся консервативного предположения в отношении цен на нефть в нашем прогнозе: их снижение до 55 долларов США за баррель в 2020 г. и до 50 долларов за баррель в 2021 году и далее.Мы скорректируем это мнение в зависимости, среди прочего, от будущих изменений соглашений ОПЕК + и мирового спроса на энергоносители.

Что касается платежного баланса, то мы немного скорректировали некоторые показатели этого года с учетом фактических данных. Напомню, что сальдо счета текущих операций будет постепенно снижаться на горизонте прогноза, оставаясь стабильно положительным: примерно до 3% ВВП в 2020 году и до 1-2% ВВП в 2021 году. Это связано с динамикой цен на нефть и внешним спросом.Сальдо финансового счета частного сектора сократится примерно до 1% ВВП в 2020-2022 годах.

Как всегда, принимая решения, мы также учитывали риски. Сейчас мы много говорим о дезинфляционных факторах, и пока они действительно преобладают. Однако существуют и проинфляционные риски на горизонте прогноза.

Во-первых, такие риски связаны с внешними факторами, к которым относятся мировая экономика и мировые финансовые рынки.

Во-вторых, трудно точно оценить, в какой степени замедление инфляции на продовольственном рынке вызвано временными факторами, сроками и вероятностью изменения их динамики и интенсивностью уравновешивающих изменений цен на продукты питания с учетом текущего минимума. основание.

В-третьих, как мы уже отмечали, совокупный эффект от пяти ранее сниженных ключевых ставок будет постепенным, и его оценка потребует времени.

Что касается фискальной политики, то ситуация выглядит более сбалансированной с точки зрения ее влияния на инфляцию в 2020 году, учитывая, что расходы бюджета, в том числе в нацпроекты, будут распределены во времени.

Напомню, что очередное политическое заседание Совета директоров также будет профильным, как и сегодня. Это связано с изменениями в расписании заседаний Совета директоров по вопросам политики.Подведем итоги 2019 года на следующей встрече. Затем у нас будут подробные данные по ВВП за третий квартал, предварительные данные по платежному балансу за весь 2019 год, а также текущая экономическая статистика за декабрь и первые данные по инфляции в январе. Основываясь на этой информации, мы скорректируем наш среднесрочный прогноз.

Подводя итог, хочу вернуться к сигналу о наших дальнейших действиях. Сегодня мы сказали, что рассмотрим необходимость дальнейшего снижения ключевой ставки в первой половине 2020 года.Отмечая, что после аналогичных сигналов в прошлом, мы дважды снижали ключевую ставку уже на следующем заседании, а именно в октябре и сегодня, и ожидая ваших уточняющих вопросов, хотел бы отметить следующее. Такая формулировка означает, что мы по-прежнему видим возможности для небольшого снижения ключевой ставки. Но как в феврале, так и на следующих встречах мы будем всесторонне оценивать обоснованность и актуальность такого решения с учетом всего набора новых данных, которые будут доступны к тому времени.Наш сигнал не означает, что мы обязательно снизим ключевую ставку в феврале или в первой половине 2020 года. Дальнейшее снижение ключевой ставки станет возможным только в том случае, если наш анализ подтвердит, что это необходимо для того, чтобы вернуть инфляцию в Банк России 4. % цель.

Всегда ли центральные банки влияют на финансовые рынки? Данные из России • БЕСПЛАТНАЯ СЕТЬ

На многих финансовых рынках, включая Великобританию и США, центральные банки могут влиять на цены активов посредством неожиданных изменений процентных ставок (так называемый косвенный канал денежно-кредитной политики).В нашей статье (Шибанов и Слюсарь, 2019) мы изучаем российский рынок в 2013-2019 годах и измеряем политические шоки по разнице между ключевой ставкой и медианным прогнозом аналитиков. Мы показываем, что в краткосрочной перспективе Центральный банк России не оказывает существенного влияния на общий фондовый рынок или курс рубля за пределами декабря 2014 г. и января 2015 г., в то время как некоторые отраслевые фондовые индексы реагируют на изменения, противоположные прогнозам теоретических моделей. В целом ситуация с Россией больше похожа на ЕЦБ и на случай экономики Германии, чем на результаты Великобритании или США.Это может означать, что Банк России имеет большее влияние через прямой канал на процентные ставки по кредитам и депозитам.

Реакция цены активов на изменения политики

Чего нам следует ожидать от общей реакции фондового рынка или национальной валюты на политику процентных ставок центрального банка? Этот косвенный эффект может привести к изменениям в залоге, доступном в экономике, или в импорте и экспорте страны. Теоретические модели предсказывают, что ожидаемое снижение ключевой ставки не повлияет на цены активов, в то время как неожиданное повышение ключевой ставки может оказать негативное влияние на цены активов (Kontonikas et al.2013). Если процентная ставка вырастет больше, чем ожидают рынки или аналитики, мы увидим снижение цен, поскольку ставки дисконтирования, скорее всего, увеличатся; обратное происходит, когда процентная ставка снижается больше, чем ожидалось.

Результаты проверки этого предположения в разных странах неодинаковы. В то время как в США (Kontonikas et al., 2013) и в Великобритании (Bredin et al., 2009) влияние неожиданностей, связанных с политикой ключевых ставок, является значительным, ЕЦБ не влияет ни на фондовые рынки Великобритании, ни на фондовые рынки Германии (Breidin et al.2009 г.).

Что касается обменного курса (Hausman and Wongswan, 2011), есть свидетельства того, что неожиданные изменения процентной ставки в США оказывают сильное влияние на плавающие валюты.

Дело России

Российская денежно-кредитная политика сильно изменилась с 2013 года. Введение «ключевой ставки» в качестве основного инструмента политики, переход на плавающий рубль и таргетирование инфляции в ноябре 2014 года — все это привело к новой системе, используемой Банком России. Поэтому интересно проверить, что происходит с косвенным каналом передачи политики (через цены на активы и финансовые рынки).

Нашему исследованию предшествует по крайней мере одна статья. Кузнецова и Ульянова (2016) изучают влияние словесных интервенций Банка России (Центрального банка России) как на доходность, так и на волатильность индекса российского фондового рынка (РТС) в 2014-2015 годах. Их выводы показывают, что доходность действительно реагирует на сообщения Банка России, а волатильность — нет.

В нашей статье (Шибанов, Слюсарь, 2019) мы исследуем период 2013-2019 гг., То есть время Эльвиры Набиуллиной на посту председателя Банка России.Наш подход основан на предположении, что новости размещаются на фондовом рынке достаточно быстро, не позднее, чем через 4 торговых дня после дня объявления. Для обменного курса мы берем краткосрочные изменения за 30 минут до и после публикации (как в Hausman and Wongswan 2011). Неожиданность денежно-кредитной политики измеряется как разница между реализованной ключевой ставкой и средними ожиданиями аналитиков Thomson Reuters. Аномальная доходность рассчитывается с использованием индексной модели.

Рисунок 1 показывает, что сюрпризы близки к нулю, за исключением двух дат: декабря 2014 года и января 2015 года. В первом периоде ключевая ставка была повышена до 17%, а во втором — до 15%. В статье мы показываем, что эти два дня являются явными выбросами, которые искажают результаты, поэтому мы изучаем взаимосвязь без них.

Результаты для фондового рынка

Реакция фондового рынка в симметричном окне за четыре дня до объявления и четыре дня после него приглушена (см. Таблицу 1).Пока основной индекс (ММВБ) существенно не реагирует, два сектора (ММ — металлургия и горнодобывающая промышленность и химия) позитивно реагируют на неожиданное повышение ключевой ставки. Этот результат, кажется, противоречит тому, что мы ожидали от рынка. Индекс облигаций существенно не реагирует на изменения.

Таблица 1. Кумулятивный эффект, выборка без шоков (дни от -4 до +4).

| Сектор | Оценка | t-статистика | Значение P | Значение | |

| ММВБ | 1.6192 | 0,6803 | 0,4999 | 0,041 | |

| OG | 0,2511 | 1,125 | 0,2668 | 0,005 | |

| Финансы | -1,2933 | -1,080 | 0,2860 | 0,024 | |

| Энергия | -0,4513 | -0,7145 | 0,4787 | 0,004 | |

| ММ | 2,2876 | 3.326 | 0,0018 | *** | 0,113 |

| Телеком | -0,2534 | -0,2844 | 0,7774 | 0,001 | |

| Расход. | 0,2178 | 0,4191 | 0,6772 | 0,001 | |

| Химия | 2,9787 | 2,642 | 0,0114 | ** | 0,132 |

| Транспорт | 0.3200 | 0,1548 | 0,8777 | 0,001 | |

| Облигации | 1.4080 | 1,048 | 0,3002 | 0,037 |

Источник : Шибанов и Слюсарь (2019), данные Thomson Reuters, Московской фондовой биржи и Банка России.

Результаты по обменному курсу рубля

Обменный курс должен отреагировать обесцениванием на неожиданное снижение ключевой ставки. Если произойдет неожиданный рост, доходность рублевых облигаций возрастет, и валюта станет более привлекательной для международных инвесторов.

Однако мы не наблюдаем существенной разницы между случаями ожидаемых и неожиданных изменений (см. Таблицу 2). Все движения достаточно шумные и не показывают стабильной картины.

Таблица 2. Реакция обменного курса на изменение ключевой ставки.

| Повышение ключевой ставки | Снижение ключевой ставки | |

| Неожиданно | -1,05% | -0,04% |

| Ожидается | 0.65% | 0,003% |

Источник : Шибанов и Слюсарь (2019), данные Thomson Reuters и Банка России.

Рисунок 1. Отклонения фактической ключевой ставки от медианных ожиданий (неожиданность ключевой ставки), процентные пункты.

Источник : Шибанов и Слюсарь (2019), данные Thomson Reuters и Банка России.

Заключение

Как мы видим из нашего анализа, влияние Банка России на финансовые рынки аналогично тому, которое наблюдалось в Германии после изменения политики ЕЦБ.Практически отсутствует заметное и стабильное влияние ни на цены активов, ни на обменный курс.

Однако результаты не означают, что денежно-кредитная политика в России не имеет значения. Прямой канал, то есть влияние решений центрального банка на процентные ставки по кредитам и депозитам, работает хорошо. Более того, мы учитываем только краткосрочные эффекты, сосредоточенные вокруг даты объявления. Более долгосрочные эффекты могут быть более выраженными.

Список литературы

- Бредин Д. et al. (2009) «Сюрпризы европейской денежно-кредитной политики: совокупная и отраслевая реакция фондового рынка», International Journal of Finance & Economics . Онлайн-библиотека Wiley, 14 (2), стр. 156–171.

- Хаусман Дж. И Вонгсван Дж. (2011) «Глобальные цены на активы и объявления FOMC», Journal of International Money and Finance . Elsevier Ltd, 30 (3), стр. 547–571. DOI: 10.1016 / j.jimonfin.2011.01.008.

- Контоникас А., Макдональд Р. и Саггу А.(2013) «Реакция фондового рынка на неожиданности по ставкам ФРС: зависимость государства и финансовый кризис», Journal of Banking and Finance , 37 (11), стр. 4025–4037. DOI: 10.1016 / j.jbankfin.2013.06.010.

- Кузнецова О. и Ульянова С. (2016) «Влияние словесных интервенций Центрального банка на фондовые индексы в ресурсоориентированной экономике: данные из России», Рабочий документ , https: //papers.ssrn. com / sol3 / paper.cfm? abstract_id = 2876617.

- Шибанов, О.и Слюсар А. (2019) «Сюрпризы процентных ставок, ожидания аналитиков и доходность фондового рынка: пример России», рабочий документ .

Заявление об ограничении ответственности: Мнения, выраженные в аналитических записках и других публикациях, принадлежат авторам; они не обязательно отражают данные СВОБОДНОЙ сети и ее исследовательских институтов.

Аргентина повышает ключевую ставку до 40%, вызывая экономическую неопределенность

БУЭНОС-АЙРЕС — После своего избрания в 2015 году президент Маурисио Макри настаивал на восстановлении подключения Аргентины к мировой финансовой системе после многих лет изоляции.

Его подход — упор на более низкие тарифы, точные экономические данные, торговые соглашения и более свободный поток капитала — был в значительной степени направлен на возвращение иностранных инвестиций в Аргентину и прекращение экономического изгнания, которое последовало за дефолтом страны в 2001 году. На прошлой неделе Аргентине напомнили о том, что, когда капитал может свободно притекать, он может также оттекать, создавая серьезные экономические последствия.

Из-за того, что иностранные инвесторы массово выводят свои деньги, центральный банк Аргентины был вынужден принять решительные меры для стабилизации валюты страны.В пятницу политики подняли базовую процентную ставку до 40 процентов после нескольких дней интенсивных интервенций на финансовых рынках.

Несмотря на то, что этот шаг помог урегулировать ситуацию на рынках, этот шаг повлияет на перспективы амбициозной президентской реформы экономики. Это также может сдерживать рост, усиливая политическое недовольство.

Повышение курса через день после того, как аргентинское песо упало на 8,5 процента по отношению к доллару, стало третьим за неделю. Центральный банк заявил, что будет использовать «все имеющиеся в его распоряжении инструменты» для замедления инфляции, которая в марте выросла на 25 процентов по сравнению с годом ранее, до 15 процентов в этом году — цель, которую большинство аналитиков сейчас считают нереалистичной.

Параллельно официальные лица объявили, что они сократят государственные расходы и сократят первичный дефицит бюджета до 2,7 процента с ранее поставленной цели в 3,2 процента. Их решение было воспринято как ответ на критику со стороны инвесторов за то, что правительство г-на Макри недостаточно быстро сокращало расходы.

Г-н Макри вступил в должность в декабре 2015 года. Аргентина была закрыта для международных рынков более десяти лет из-за длительной судебной тяжбы с держателями облигаций, последовавшей за дефолтом по ее долгу.

Вначале политика г-на Макри вызвала всеобщий оптимизм на финансовых рынках, которые поглотили недавно выпущенные облигации страны.

В знак уверенности рынка цены на государственные облигации страны выросли, что привело к снижению процентных ставок. Эти более низкие ставки помогли стимулировать экономический рост.

«Политики были чрезмерно уверены в том, сколько можно сделать с учетом имеющихся у них ограничений», — сказал Альваро Виванко, стратег, занимающийся латиноамериканскими рынками облигаций и валютой испанского банка BBVA.

Но в последние месяцы возникли сомнения в способности правительства быстро провести изменения. В январе центральный банк Аргентины снизил процентные ставки и повысил целевой показатель инфляции, и некоторые интерпретировали это решение как ослабление решимости правительства взять под контроль потребительские цены.

«Центральный банк сокращал ставки, а инфляционные ожидания ухудшались», — сказал Габриэль Герштейн, глава латиноамериканской стратегии BNP Paribas. «И это стало тревожным сигналом для международных инвесторов.”

Меняется и мировой экономический фон. Поскольку экономика Соединенных Штатов находится на прочной основе, краткосрочные процентные ставки растут. Это оказало повышательное давление на доллар США и привело к падению песо. Это снижение песо ускорилось в последние дни, так как иностранные инвесторы начали видеть, как их доходы испаряются из-за падающей валюты.

Люди уходили, отчасти из-за нового налога на прибыль иностранных инвесторов.Поскольку все больше и больше инвесторов уходили, Аргентина внезапно столкнулась с бегством валюты.

Аргентинские чиновники изо всех сил пытались укрепить валюту. С марта Аргентина потратила более 7,7 миллиарда долларов из своих международных резервов, и в конце прошлой недели темпы роста ускорились.

У правительств есть несколько инструментов, которые они могут использовать, чтобы остановить отток капитала. Один из них — резкое повышение процентных ставок. Эти более высокие ставки означают потенциально более высокую доходность для инвесторов.Таким образом, они могут привлекать деньги в экономику, что помогает поддерживать валюту.

Но это непросто.

Бразилия резко подняла процентные ставки, чтобы остановить отток капитала в конце 1990-х годов, в результате чего базовые процентные ставки были доведены до примерно 40 процентов. Совсем недавно, в 2014 году, Турция внезапно повысила ключевую ставку центрального банка до 10 процентов с 4,5 процента, чтобы остановить спад лиры.

В том же году Центральный банк России резко поднял процентные ставки — до 17 процентов с 10.5 процентов — чтобы рубль не обвалился в ответ на санкции из-за аннексии Крыма и резкого падения цен на нефть. В России также наблюдается один из самых больших скачков процентных ставок в истории, когда в 1998 году они достигли 150 процентов в попытке предотвратить еще один надвигающийся обвал рубля.

Но высокие процентные ставки имеют экономические издержки. Они затрудняют получение денег в долг для предприятий и потребителей. Отсутствие расходов, в свою очередь, может замедлить рост и в конечном итоге вызвать рецессию.

Ключевым моментом для Аргентины будет поддержание высоких ставок ровно столько, чтобы вселить уверенность в том, что политики остановили движение валюты, но не настолько долго, чтобы повышение истощило экономику.

«Это было сделано для того, чтобы остановить кровотечение», — сказал г-н Герштейн из BNP Paribas. «Это похоже на то, что у вас есть кто-то в ЭР. Вам нужно принимать очень краткосрочные и смелые решения.

«Затем, как только вы стабилизируете состояние пациента, — добавил он, — вам необходимо принять разные решения, чтобы пациенту стало лучше и выздороветь».

Политически все это ставит г-на Макри в более опасное положение.

В последние месяцы его популярность пошла на убыль. В апрельском опросе аргентинцев, проведенном местной консалтинговой компанией Synopsis, 43 процента заявили, что они отрицательно относятся к правительству, по сравнению с 34 процентами, придерживающимися положительного мнения. Это был резкий сдвиг по сравнению с ноябрем, когда почти 52 процента заявили, что у них положительный имидж правительства, а союзники г-на Макри преуспели на промежуточных выборах, чем ожидалось.

В настоящее время президент уравновешивает беспокойство беспокойного населения и потребности международных инвесторов — и они не обязательно хотят того же.

Международные инвесторы хотят быть уверенными в том, что г-н Макри продолжит сокращать расходы и придерживаться других частей своего плана. Но те же самые усилия разочаровывают определенные группы внутри страны.

Профсоюзы обеспокоены тем, что рабочие теряют покупательную способность из-за высокой инфляции и значительного повышения тарифов на коммунальные услуги, что является частью усилий правительства по сокращению расходов за счет сокращения субсидий. Сотни людей собрались в пятницу в центре Буэнос-Айреса у здания Национального органа регулирования электроэнергетики на профсоюзный протест против недавнего повышения цен на коммунальные услуги.В прошлом месяце тысячи людей вышли на улицы в знак протеста против походов.

Более высокие затраты на коммунальные услуги сильно ударили по производственному сектору, особенно по компаниям, которые конкурируют с импортными товарами.

Компания Ancers, производитель посуды из Буэнос-Айреса, увеличила счет за газ на 48 процентов, а расходы на электроэнергию с начала прошлого года выросли вдвое. За это время количество сотрудников сократилось на 25 процентов, сказал Анхель Васкес, основатель и президент компании.

«Возможно, нам скоро придется закрыть», — сказал г-н Васкес. «Не знаю, продержимся ли мы еще год».

То, что произойдет дальше с экономикой, может повлиять на то, победит ли коалиция г-на Макри на президентских выборах в следующем году или же недовольство приведет к появлению интервенционистского правительства, которое отменит многие из его изменений. Хотя экономика в целом растет — на 5,1 процента в феврале по сравнению с предыдущим годом — последние меры побуждают некоторых аналитиков пересмотреть свои прогнозы в сторону понижения.

«Правительство пока не может показать больших побед, и очевидно, что, если оно собирается принять непопулярные меры, его популярность пострадает», — сказал Фаусто Споторно, главный экономист Orlando Ferreres & Asociados, местный житель. консультирование. «Но он поспешил со многими мерами, чтобы избежать плохих новостей в следующем году».