Ключевая ставка 2018 2018: Ключевая ставка Банка России | Банк России

Банк России повысил ключевую ставку впервые с 2018 года — Российская газета

Банк России вопреки ожиданиям аналитиков повысил уровень ключевой ставки на втором в этом году заседании совета директоров в пятницу, 19 марта. Ставка увеличена впервые с декабря 2018 года, она выросла с 4,25 до 4,5% годовых. В ближайшее время ЦБ не исключил новое повышение ключевой ставки.

Темп роста потребительских цен в первом квартале складывается выше прогноза Банка России, констатировал ЦБ в релизе по ставке. «Восстановление внутреннего спроса приобретает устойчивость и происходит быстрее, чем ожидалось ранее, в ряде секторов опережая темпы наращивания выпуска. Ожидания по внешнему спросу также улучшаются на фоне дополнительных мер бюджетной поддержки в ряде стран и увеличения темпов вакцинации населения. Инфляционные ожидания населения и бизнеса остаются на повышенном уровне. Баланс рисков сместился в сторону проинфляционных», — подчеркивают в Банке России.

Быстрое восстановление спроса и повышенное инфляционное давление формируют необходимость возвращения к нейтральной денежно-кредитной политике, под которой ЦБ понимает диапазон ставки в 5-6%. «Банк России продолжит определять сроки и темпы возврата к нейтральной денежно-кредитной политике с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. При этом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях», — указывается в релизе. С учетом проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России вблизи 4% в первой половине 2022 года и будет находиться на этом уровне в дальнейшем, рассчитывают в ЦБ.

Предыдущий уровень ключевой ставки в 4,25% был историческим минимумом этого показателя, до которого она была снижена еще летом. То снижение по факту стало концом годового цикла смягчения денежно-кредитной политики Банка России, обусловленного сначала низкими темпами инфляции, а потом — необходимостью помочь страдающей от коронавирусных ограничений экономике через дешевый кредит. С осени необходимость в этом отпала, поскольку экономика вышла из острой стадии кризиса, а инфляция начала быстро расти из-за снижения курса рубля, увеличения мировых цен на продовольствие и ряда других факторов. В феврале годовая инфляция (по отношению к февралю 2020 года) выросла до 5,7% при цели ЦБ сохранять инфляцию вблизи 4%. В марте уровень годовой инфляции поднялся до 5,8%, говорится в релизе ЦБ.

С осени необходимость в этом отпала, поскольку экономика вышла из острой стадии кризиса, а инфляция начала быстро расти из-за снижения курса рубля, увеличения мировых цен на продовольствие и ряда других факторов. В феврале годовая инфляция (по отношению к февралю 2020 года) выросла до 5,7% при цели ЦБ сохранять инфляцию вблизи 4%. В марте уровень годовой инфляции поднялся до 5,8%, говорится в релизе ЦБ.

Следующее заседание, на котором будет обсуждаться уровень ключевой ставки, Банк России планирует провести 23 апреля.

Центробанк впервые с 2018 года повысил ключевую ставку — Агроинвестор

Инфляционные ожидания населения и бизнеса остаются на повышенном уровнеЕ. Разумный

Центральный банк (ЦБ) повысил ключевую ставку на 0,25 п. п. до 4,5% годовых, сообщила пресс-служба регулятора, отмечая, что ставка может быть вновь повышена на следующих заседаниях ЦБ. Решение обусловлено ростом потребительских цен за первый квартал текущего года, который оказался выше прогнозов. При этом восстановление внутреннего спроса приобретает устойчивость и происходит быстрее, чем ожидалось ранее, в ряде секторов опережая темпы наращивания выпуска. По информации ЦБ, ожидания по внешнему спросу улучшаются на фоне дополнительных мер правительственной бюджетной поддержки в других странах, а также роста числа вакцинировавшихся от COVID-19 людей. «Инфляционные ожидания населения и бизнеса остаются на повышенном уровне. Баланс рисков сместился в сторону проинфляционных», — говорится в сообщении регулятора.

Пресс-служба ЦБ также напомнила, что с июля прошлого года ключевая ставка находилась на минимальном уровне 4,25%. «С учетом проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России вблизи 4% в первой половине 2022 года и будет находиться на этом уровне в дальнейшем», — заявил ЦБ. Регулятор отметил, что продолжит определять сроки и темпы возврата к нейтральной денежно-кредитной политике с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Аналитики Центра экономического прогнозирования (ЦЭП) «Газпромбанка» назвали решение ЦБ неожиданным. «Мы ожидаем, что в течение года Центральный банк продолжит постепенно повышать ключевую ставку. И к концу года она составит 4,75-5%», — написали эксперты в своем Telegram-канале. Старший экономист по сельскому хозяйству World Bank Group Артавазд Акопян сказал «Агроинвестору», что увеличение ЦБ ключевой ставки имеет антиинфляционный характер.

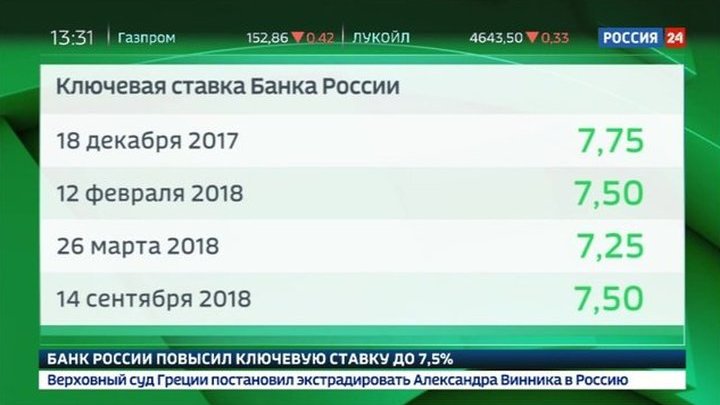

Финансовый аналитик Валерий Емельянов рассказал «Известиям», что такого решения от ЦБ ожидали немногие, но буквально за несколько дней ситуация на рынке развернулась в пользу ужесточения монетарной политики. «В частности, ставки денежного рынка, по которым банки кредитуют друг друга, подскочили с 4,9% до 5,04% — впервые с июня 2020 года. Ключевой фактор, который повлиял на решение ЦБ и перевесил его желание поддерживать экономику низкими ставками, стала динамика инфляции. Регулятор указал на то, что к середине марта рост потребительских цен дошел до 5,9% годовых при целевых 4%. При этом инфляция растет выше прогнозов Банка России на протяжении трех месяцев подряд, и это, пожалуй, был главный аргумент в пользу принятия сдерживающих мер», — сказал Емельянов изданию. По его словам, основным толчком для роста потребительских цен стали остаточные эффекты пандемии. «Внутренний спрос на товары и услуги растет быстрее ожиданий, экспорт также идет с опережением прогнозов благодаря росту цен на сырье. Но при этом производители по инерции сдерживают объемы выпуска, что вызывает локальные скачки цен и отражается на средних показателях инфляции», — добавил Емельянов. Он отметил, что ситуация со ставкой похожа на ту, что складывалась в 2018 году, когда ЦБ дважды ее поднимал на 0,25% и затем удерживал в течение полугода на новой высоте. «Но при этом регулятор сохранил долгосрочный понижательный тренд, сделав паузу длиной в один год и позднее вернувшись к сокращению. Инфляция благодаря такому маневру, разогнавшись изначально с 2,5% до 5%, упала ниже 4% и к началу пандемии дошла до исторически минимальных 2,3%», — напомнил изданию эксперт.

По информации Росстата, за период с 10 по 15 марта индекс потребительских цен составил 100,1%, с начала марта — 100,3%, с начала года — 101,8%. Больше всего за отчетную неделю подорожала морковь — на 3%, цены на картофель выросли на 2,6%, баранина подорожала на 2,3%, куриное мясо — на 1,6%, яйца — на 0,9%, говядина — на 0,8%. Стоимость пастеризованного молока выросла на 0,5%, сахара — на 0,4%. Подсолнечное масло в период с 10 по 15 марта подорожало на 0,2%. При этом, стоимость некоторых овощей начала уменьшаться — огурцы за неделю стали дешевле на 6,6%, томаты — на 2,1%.

Загрузка…

Банк «Открытие»: комментарий по ключевой ставке

Несмотря на продолжающиеся высокие темпы инфляции и ястребиную риторику членов Совета директоров Банка России, на предстоящем 19 марта заседании Банк России с высокой вероятностью оставит ключевую ставку неизменной. При этом регулятор сохранит риторику, направленную на сохранение ожиданий роста ставок в целях увеличения ставок по депозитам населения, ограничения оттока средств населения в сложные финансовые инструменты с негарантированным доходом, а также подготовки рынка к возможным изменениям в ДКП в будущем.

Впоследствии мы ожидаем замедления текущих темпов инфляции, в связи с чем Банк России может не начать цикл ужесточения ДКП и сохранить ключевую ставку на неизменном уровне до конца года, сообщила ИА «Высота 102» комментарий старшего экономиста аналитического управления «Открытие Research» банка «Открытие» Максима Петроневича.

С начала года в России сохраняются высокие темпы роста инфляции – выше 0,2% в неделю, однако нет консенсуса, чем именно вызваны наблюдаемые устойчивые высокие темпы. Среди возможных причин можно назвать:

• немонетарные факторы, к которым можно отнести рост цен на сезонные продукты, рост мировых цен, вызванный ограниченным предложением на сырьевых рынках, продолжающаяся трансмиссия в потребительские цены высокого курса евро и юаня. На долю Китая и Европы приходится около 69% российского импорта, при этом если ослабление среднего за январь-февраль 2021 г. курса рубля к среднемесячному значению за 2019 г. к доллару составило 16%, то по отношению к юаню и евро обесценение составило 27% и 25% соответственно. Также к числу временных факторов можно отнести и произошедшее перераспределение выплаты доходов населения в части годовых бонусов с 2021 г. на декабрь 2020 г.;

На долю Китая и Европы приходится около 69% российского импорта, при этом если ослабление среднего за январь-февраль 2021 г. курса рубля к среднемесячному значению за 2019 г. к доллару составило 16%, то по отношению к юаню и евро обесценение составило 27% и 25% соответственно. Также к числу временных факторов можно отнести и произошедшее перераспределение выплаты доходов населения в части годовых бонусов с 2021 г. на декабрь 2020 г.;

• монетарные причины: роста спроса и кредитования;

• возросшие инфляционные ожидания, которые приводят к более высокой и устойчивой инфляции в будущем.

Если высокие темпы роста инфляции сохранятся, и при этом будет сделан вывод о том, что рост цен обусловлен преимущественно монетарными факторами или ожиданиями, то упреждающее ужесточение политики может быть показано. Однако, если рост цен вызван стечением факторов немонетарного характера, то преждевременное начало фазы ужесточения монетарной политики на фоне высокой продовольственной инфляции и роста цен производителей может привести к сокращению инвестиционной и потребительской активности, торможению темпов восстановления экономики в 2021 году.

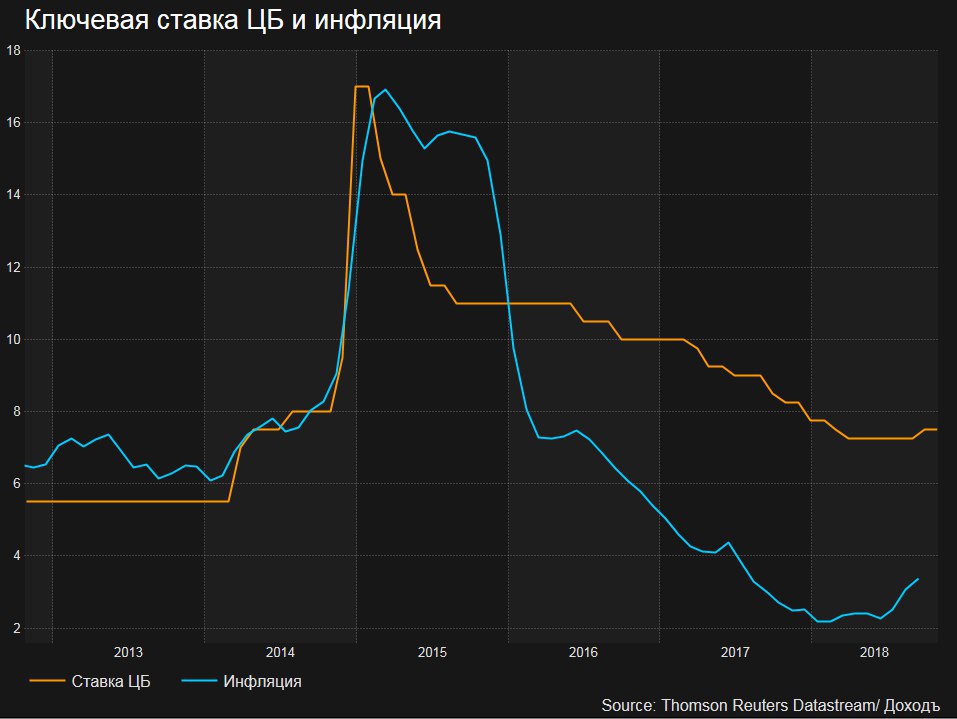

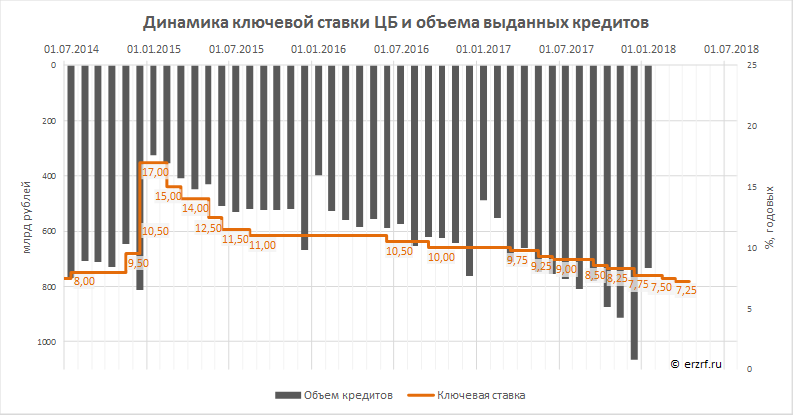

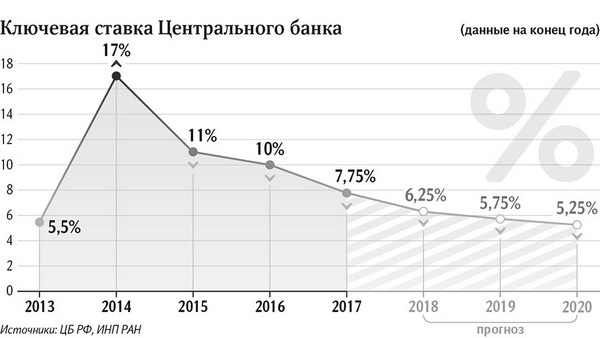

В чем-то похожая ситуация уже наблюдалась в 2018-2020 гг., когда с июня 2018 г. под воздействием ряда факторов (ослабление рубля, рост НДС, рост цен на сезонные товары) инфляция разогналась с уровня 2,3% г/г до пиковых 5,3% г/г в марте 2019 г., но к февралю 2020 г. вновь опустилась до 2,3% г/г. Ужесточение денежно-кредитной политики в конце 2018-2019 гг. и рост ключевой ставки с 7,25% до 7,75% оказались тогда временными, и уже в середине 2019 г. снижение ставки было возобновлено. Однако это в числе других факторов оказало негативное влияние на рост ВВП и инвестиций в 2019 г.

По этой причине мы полагаем, что ужесточение ДКП может произойти только после уточнения причин высокого роста цен, тем более что с момента предыдущего заседания 12 февраля уровень доходностей ОФЗ вырос на 30-50 б. п. Необходимости дополнительно стимулировать рост ставок инструментами денежно-кредитной политики сейчас нет. При этом начало цикла ужесточения ДКП на фоне сохранения мягкой политики иных развивающихся стран, может привести к краткосрочному оттоку средств нерезидентов с долгового рынка, о чем уже предупреждают некоторые глобальные игроки, ослаблению рубля и сохранению высокой инфляции.

п. Необходимости дополнительно стимулировать рост ставок инструментами денежно-кредитной политики сейчас нет. При этом начало цикла ужесточения ДКП на фоне сохранения мягкой политики иных развивающихся стран, может привести к краткосрочному оттоку средств нерезидентов с долгового рынка, о чем уже предупреждают некоторые глобальные игроки, ослаблению рубля и сохранению высокой инфляции.

Если ключевая ставка на текущем заседании будет оставлена без изменения, то будущие решения Банка России будут зависеть от фактической динамикой инфляции и трактовки Банком России ее причин, от темпов восстановления экономики и роста доходов населения, от внешней конъюнктуры. Мы полагаем, что наблюдаемое укрепление рубля к евро и юаню, а также восстановление предложения на мировых рынках приведет к замедлению роста цен в ближайшем будущем, и в отсутствие продолжения движения вверх внешних ставок Банк России может и не начать цикл ужесточения ДКП, сохранив ключевую ставку на неизменном уровне до конца года.

Банк России повысил ключевую ставку впервые с 2018 года

Совет директоров Банка России сегодня принял решение повысить ключевую ставку на 25 базисных пунктов — с рекордно низкого уровня в 4,25% до 4,5%. Это первое повышение ставки с конца 2018 года. Регулятор перешел к ужесточению денежно-кредитной политики на фоне ускорения роста цен.

«Темп роста потребительских цен в первом квартале складывается выше прогноза Банка России», — говорится в сообщении ЦБ РФ. Восстановление внутреннего спроса происходит быстрее, чем ожидалось, в ряде секторов опережая темпы наращивания выпуска. Баланс рисков сместился в сторону проинфляционных.

Отмечается, что быстрое восстановление спроса и повышенное инфляционное давление формируют необходимость возвращения к нейтральной денежно-кредитной политике. Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях. Предполагается, что это позволит вернуть годовую инфляцию к целевым 4% в первой половине 2022 года. Между тем, по оценкам на 15 марта, годовой темп прироста потребительских цен составил 5,8%.

Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях. Предполагается, что это позволит вернуть годовую инфляцию к целевым 4% в первой половине 2022 года. Между тем, по оценкам на 15 марта, годовой темп прироста потребительских цен составил 5,8%.

Фото: «БИЗНЕС Online»

Влияние внутреннего спроса на инфляцию усилено ограничениями на зарубежные поездки, заявил Центробанк. Неизрасходованные на поездки деньги люди тратят на потребление товаров и услуг внутри страны.

Восстановление экономической активности происходит быстрее, чем ожидалось ранее. По данным ЦБ, все больше предприятий сообщает о возвращении производства на допандемийные уровни. При этом в ряде секторов возможности наращивания выпуска отстают от расширяющегося спроса.

Замедлить восстановление экономики могут низкие темпы вакцинации и распространение новых штаммов вируса, а также связанное с этим ужесточение ограничительных мер, считает регулятор. Сдерживающее влияние на инфляцию может оказать также повышение склонности населения к сбережению средств.

Следующее заседание ЦБ по ключевой ставке запланировано на 23 апреля.

Южная Африка впервые с 2016 года повысила ключевую процентную ставку

Резервный банк Южной Африки повысил базовую процентную ставку впервые за более чем два года, поскольку считает, что риски инфляции остаются повышенными.

Комитет по денежно-кредитной политике проголосовал за повышение базовой ставки выкупа до 6,75 процента с 6,5 процента в четверг. Из шести членов комиссии половина предпочла увеличение, а остальные выступили за неизменную позицию, заявил в четверг в столице Претории губернатор Лесети Кганьяго репортерам.

Отсрочка корректировки может привести к закреплению инфляционных ожиданий на более высоких уровнях, что потребует еще более жесткой денежно-кредитной политики в будущем, и MPC по-прежнему считает свою позицию приспособительной.

«Разделение« три на три »дает более спокойный взгляд на траекторию процентной ставки», — сказал по телефону Джеффри Шульц, экономист BNP Paribas South Africa. «Это Резервный банк, который осторожно и активно снижает инфляционные риски.”

Постоянное ценовое давление

Резервный банк Южной Африки снизил краткосрочные прогнозы инфляции

Источник: Резервный банк Южной Африки и Статистическое управление Южной Африки

Центральному банку пришлось сбалансировать свою цель по закреплению роста цен на уровне, близком к 4.5 процентов от среднего показателя целевого показателя с учетом потребностей сокращающейся экономики. Хотя недавний прирост ранда и падение цен на нефть снизили инфляционные ожидания, MPC прогнозирует, что рост цен будет намного выше 5 процентов в следующие два года, а его модель квартального прогноза показывает еще четыре повышения ставок на 25 базисных пунктов каждое к концу. от 2020 г.

«Мы разочарованы результатом», — сказала по телефону Элиз Крюгер, старший экономист NKC African Economics.«Прогноз по инфляции более позитивный, чем предполагает банк в своем прогнозе. Мы сомневаемся, что это начало серии повышений ставок — текущий набор данных свидетельствует о том, что на данном этапе дальнейшее повышение не требуется ».

Самая промышленно развитая экономика Африки не росла более чем на 2 процента в год с 2013 года, и центральный банк прогнозирует, что она достигнет этих темпов роста только к 2020 году. MPC снизил свой прогноз роста на этот год до 0,6 процента с 0,7 процента и указанные риски имеют тенденцию к снижению.

Хуже прогноз

Центральный банк ЮАР снизил прогноз роста ВВП на этот год

Источник: Резервный банк Южной Африки

.

«Текущие проблемы, стоящие перед экономикой, носят в первую очередь структурный характер и не могут быть решены только с помощью денежно-кредитной политики», — сказал Кганьяго.

Рэнд укрепился на 1 процент до 13,7842 доллара за доллар к 16.08. в Йоханнесбурге, самый высокий внутридневной уровень с 10 августа. Доходность эталонных государственных облигаций со сроком погашения в декабре 2026 года упала на 8 базисных пунктов до 8,97 процента, самого низкого уровня с 28 сентября.

Центральный банк больше всего обеспокоен эффектами второго раунда. инфляции, сказала Джина Шуман, экономист Citibank South Africa.

«Это первая встреча, на которой мы видели, как они путешествуют пешком, не нарушая целевого диапазона», — сказала она по телефону.«Лучше действовать раньше, чем позже, и быть впереди всех, чтобы у вас было пространство для движения в случае, если ситуация станет немного более нестабильной».

— При содействии Жаклин Маккензи

(Обновления с комментарием экономиста в третьем абзаце.)

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЗНАТЬ БОЛЬШЕ

Как действует ключевая ставка?

Речь

Речь губернатора Ойстейна Ольсена в Центре денежно-кредитной экономики (CME) / Норвежской бизнес-школе BI 25 сентября 2018 г.

Введение

Чуть более недели назад мы отметили десятую годовщину события, которое потрясло мировую экономику. Банкротство Lehman Brothers подлило масла в огонь тлеющего финансового кризиса, который набирал силу и быстро распространялся. Деятельность на финансовых рынках приостановилась. Инвесторы требовали премий за высокий риск. Столкнувшись с кризисом, который может привести экономику к глубокой рецессии, центральные банки резко снизили процентные ставки и ввели ликвидность на рынок.Это было началом десяти лет исторически низких процентных ставок и использования нетрадиционных инструментов. Потребуется много времени, чтобы экономика снова встала на ноги.

Деятельность на финансовых рынках приостановилась. Инвесторы требовали премий за высокий риск. Столкнувшись с кризисом, который может привести экономику к глубокой рецессии, центральные банки резко снизили процентные ставки и ввели ликвидность на рынок.Это было началом десяти лет исторически низких процентных ставок и использования нетрадиционных инструментов. Потребуется много времени, чтобы экономика снова встала на ноги.

Для Норвегии финансовый кризис внезапно положил конец трехлетнему периоду постепенного повышения ключевой процентной ставки. В течение осени 2008 года ключевая ставка снижалась трижды, в общей сложности на 2,75 процентных пункта. К лету следующего года ключевая ставка была снижена до 1.25 процентов. Несмотря на то, что рост норвежской экономики ускорился довольно быстро, норвежские процентные ставки в течение следующих нескольких лет находились под влиянием стабильно низкого международного уровня процентных ставок. Падение цен на нефть в 2014 году привело к дальнейшему снижению ключевой ставки в Норвегии.

График: Постепенная нормализация денежно-кредитной политики

На прошлой неделе Norges Bank повысил ключевую процентную ставку впервые за семь лет. Если экономика будет развиваться так, как предполагалось в настоящее время, решение, принятое на прошлой неделе, станет началом постепенной нормализации уровня процентных ставок.Это хорошие новости. Это означает, что экономика Норвегии работает хорошо. Эффекты падения цен на нефть в 2014 году ослабли. В последние годы экономика демонстрирует уверенный рост, и рынок труда улучшается. Оживление экономики торговых партнеров, повышение цен на нефть и низкие процентные ставки способствовали росту Норвегии.

Перспективы экономики Норвегии предполагают, что в предстоящие годы ключевая ставка будет повышена. Загрузка мощностей близка к нормальному уровню.Базовая инфляция близка к целевому уровню инфляции в 2%. Ключевая процентная ставка повышается, чтобы предотвратить усиление давления в экономике и спровоцировать рост цен и заработной платы. Повышение ставки также снижает риск возобновления быстрого роста цен на недвижимость и долга. Высокая инфляция цен и заработной платы и дальнейшее нарастание финансового дисбаланса увеличат риск дальнейшего резкого экономического спада.

Повышение ставки также снижает риск возобновления быстрого роста цен на недвижимость и долга. Высокая инфляция цен и заработной платы и дальнейшее нарастание финансового дисбаланса увеличат риск дальнейшего резкого экономического спада.

Существует ряд факторов, позволяющих предположить, что ключевую процентную ставку следует повышать постепенно и осторожно.Среда низких мировых процентных ставок ограничивает пространство для маневра. Слишком быстрое повышение ключевой процентной ставки в Норвегии в предстоящий период может тормозить подъем, в результате чего безработица возрастет, а инфляция станет слишком низкой. Неуверенность в последствиях повышения процентных ставок также предполагает осторожный подход к установлению процентных ставок. Мы пережили длительный период низких процентных ставок и роста долга домохозяйств. Следовательно, влияние более высоких процентных ставок, вероятно, будет более выраженным, чем эффект более раннего повышения ставок.Я вернусь к этому позже.

Прогноз рисков также отражает растущий глобальный протекционизм и нестабильность в некоторых странах с развивающейся экономикой. Более низкий, чем ожидалось, рост мировой экономики окажет побочное влияние на норвежскую экономику.

Уровень процентных ставок, который Банк предусматривает на ближайшие годы, является скромным по сравнению с историческими уровнями процентных ставок. По оценке Банка, уровень так называемой нейтральной процентной ставки со временем снизился (см. Brubakk et al (2018) и Norges Bank (2018)).Поэтому не ожидается, что ключевая учетная ставка будет такой же высокой, как при более ранних подъёмах.

Целью денежно-кредитной политики является поддержание низкой и стабильной инфляции и содействие высокому и стабильному объему производства и занятости с течением времени. Поскольку денежно-кредитная политика должна быть гибкой и ориентированной на будущее, ключевая ставка снижается, когда экономика вступает в спад. Точно так же ключевую учетную ставку следует повысить до того, как экономика перегреется.

Денежно-кредитная политика влияет на инфляцию, объем производства и занятость по нескольким каналам.

Одним из важных каналов является канал обменного курса. Изменения обменного курса кроны влияют на экономическую активность в некоторых секторах бизнеса и цены на импортируемые товары и услуги. Обменный курс кроны, как и в 2014 году, стал амортизатором. Резкое обесценение кроны ослабило негативные последствия падения цен на нефть для реальной экономики. Низкая ключевая ставка способствовала поддержанию слабой кроны. В то же время ответственные действия социальных партнеров сдерживали рост внутренних затрат.Обменный курс и разница в процентных ставках будут и впредь важными факторами.

Ключевая ставка также оказывает прямое влияние на спрос населения и корпораций. Снижение ставок в 2014 году стимулировало потребление и инвестиции. Теперь, когда рост закрепился, мы можем немного убрать ногу с педали. Постепенно более высокие процентные ставки снизят давление, которое в противном случае было бы вызвано более высокой активностью, более высокой занятостью и более высоким ростом заработной платы.

Третий канал часто называют каналом ожидания. Чтобы денежно-кредитная политика была эффективной, изменения ключевой процентной ставки должны отражаться на рыночных ставках. Эффективность денежно-кредитной политики повышается, если изменения ключевой процентной ставки влияют на ожидания в отношении будущих уровней процентных ставок. Инвестиции производятся для получения прибыли в течение нескольких лет, а выплаты по ипотеке должны производиться в течение всего срока ссуды. Так что сегодняшний уровень процентных ставок — не единственный важный фактор.Траектория процентных ставок, которую мы опубликовали на прошлой неделе, показала, что ключевая ставка, вероятно, будет повышаться постепенно. Когда домохозяйства и фирмы воспринимают сигналы, касающиеся будущего изменения процентных ставок, как заслуживающие доверия, влияние предстоящего повышения процентных ставок может проявиться раньше.

Коммуникация повышает эффективность денежно-кредитной политики

Таким образом, информирование об эволюции экономики является важной частью денежно-кредитной политики Банка Норвегии. Мы по-разному передаем наш взгляд на экономическую ситуацию и возможные компромиссы в нашей денежно-кредитной политике.Наиболее важным каналом связи Банка является отчет о денежно-кредитной политике. Отчет содержит подробный обзор новой информации, имеющей отношение к эволюции норвежской экономики, и предпосылки для решения по процентной ставке. На прошлой неделе Банк запустил новый продукт — Pengepolitikken kort fortalt [Кратко о денежно-кредитной политике]. [1] Мы считаем, что в этом есть необходимость. Этот продукт предназначен для норвежских читателей, которым требуется более обобщенное и краткое описание предыстории решения по процентной ставке.Основной посыл, конечно, тот же, что и в отчете о денежно-кредитной политике Банка.

Norges Bank опубликовал прогнозы по ключевой процентной ставке на три-четыре года вперед с 2005 года. Если экономика будет развиваться так, как предусмотрено Norges Bank, это лучший прогноз банка для будущих уровней ключевой ставки. Таким образом, прогноз процентной ставки представляет собой краткое изложение сообщения в отчете о денежно-кредитной политике.

Важно помнить, что прогноз процентной ставки — это условный прогноз, а не обещание.Траектория процентных ставок часто пересматривалась, а иногда и довольно существенно — как во время финансового кризиса и после падения цен на нефть в 2014 году. Рыночные ожидания относительно будущих процентных ставок не обязательно совпадают с траекторией процентных ставок Банка Норвегии. Напротив, две кривые часто в некоторой степени расходились, особенно на несколько более длинных горизонтах.

Тем не менее, анализ

Norges Bank показывает, что нам удается направить ожидания рынка в желаемом направлении (Brubakk et al (2017)), например, опубликовав траекторию процентных ставок. Анализ также показывает, что пересмотр траекторий процентных ставок центральным банком и рынком в периоды между совещаниями по денежно-кредитной политике сильно коррелирован. Это говорит о том, что участники рынка хорошо понимают характер реакции центрального банка и то, как денежно-кредитная политика будет реагировать на новую информацию об экономических событиях.

Анализ также показывает, что пересмотр траекторий процентных ставок центральным банком и рынком в периоды между совещаниями по денежно-кредитной политике сильно коррелирован. Это говорит о том, что участники рынка хорошо понимают характер реакции центрального банка и то, как денежно-кредитная политика будет реагировать на новую информацию об экономических событиях.

Необходимость в альтернативных справочных ставках

График: От ключевой ставки к ставке денежного рынка…

Ожидания рынка в отношении будущих процентных ставок отражены в норвежской ставке денежного рынка — трехмесячной Ниборе.Эта ставка может быть разложена на среднюю ожидаемую ключевую ставку политики в течение следующих трех месяцев и премию за риск, обычно называемую премией денежного рынка. Со временем трехмесячный «Нибор» отслеживал ключевую процентную ставку.

Трехмесячный Нибор — это так называемая справочная ставка, используемая в качестве основы для ценообразования многих финансовых контрактов в Норвегии, таких как кредитные контракты и процентные свопы. В качестве справочной ставки Нибор является ключевым элементом, связывающим ключевую политическую ставку с процентными ставками, с которыми сталкиваются домашние хозяйства и предприятия.

Диаграмма:… и далее по ипотечным ставкам

Процентные ставки, выплачиваемые домашними хозяйствами и предприятиями по своим банковским кредитам, устанавливаются для покрытия расходов банков, а также для обеспечения доходности собственного капитала для акционеров банка. Большая часть расходов банков состоит из стоимости оптовых ссуд для финансирования розничного кредитования. Цены на эти кредиты обычно формулируются как надбавка к трехмесячной Нибору. Таким образом, изменения в Nibor повлияют на стоимость финансирования банков и ставки по кредитам для домашних хозяйств и предприятий.

Справочные ставки используются для хеджирования будущих изменений общего уровня процентных ставок. Примером может служить ценообразование банковских облигаций. Когда процентная ставка по облигации установлена на уровне справочной ставки плюс фиксированная премия за риск, как процентные расходы банка, так и процентный доход покупателя облигации будут зависеть от уровня справочной ставки — и, следовательно, от общего уровня процентной ставки. Когда две стороны соглашаются с контрактом, они могут сосредоточиться на конкретных условиях контракта, таких как кредитный риск, связанный с банком-эмитентом.

Когда процентная ставка по облигации установлена на уровне справочной ставки плюс фиксированная премия за риск, как процентные расходы банка, так и процентный доход покупателя облигации будут зависеть от уровня справочной ставки — и, следовательно, от общего уровня процентной ставки. Когда две стороны соглашаются с контрактом, они могут сосредоточиться на конкретных условиях контракта, таких как кредитный риск, связанный с банком-эмитентом.

На международном уровне важными справочными ставками являются Libor и Euribor. Libor котируется для нескольких валют, включая доллар США и фунт стерлингов. Euribor — справочная ставка для зоны евро. Справочные ставки широко используются, особенно на рынке производных финансовых инструментов. Общая стоимость контрактов, привязанных к долларовой ставке Libor, оценивается примерно в 200 триллионов долларов США. Это примерно в десять раз больше ВВП США (Федеральный резерв 2018). [2]

В годы, прошедшие после финансового кризиса, справочные ставки стали объектом значительной критики, и на международном уровне ведется работа по их реформированию и совершенствованию (Дадли (2018), Даффи и Стейн (2015), Лунд (2018)).

Референсные ставки заслуживают критического внимания по ряду причин. Во-первых, основа для нынешнего процесса установления ставок становится все более неадекватной. Libor и Euribor должны были отражать стоимость необеспеченных межбанковских кредитов. Но расчет справочных ставок лишь в ограниченной степени основан на реальных сделках. Это связано с тем, что объем необеспеченных межбанковских кредитов очень мал при сроках погашения более нескольких дней. За годы, прошедшие после финансового кризиса, активность на этом рынке значительно снизилась.Банки, устанавливающие ставки денежного рынка с более длительным сроком погашения, поэтому все чаще должны были основывать свои представления на суждениях и информации с других рынков. [3]

Во-вторых, некоторые справочные ставки, в частности Libor, а также Euribor, были целью манипуляций. Участники, которые были активны на рынке и участвовали в котировке процентных ставок, могли получать значительную прибыль, манипулируя заявками на ставки. Некоторые выявленные случаи неправомерных действий также привели к наложению штрафов, судебному разбирательству и осуждению.[4]

Участники, которые были активны на рынке и участвовали в котировке процентных ставок, могли получать значительную прибыль, манипулируя заявками на ставки. Некоторые выявленные случаи неправомерных действий также привели к наложению штрафов, судебному разбирательству и осуждению.[4]

Требования к контролю и мониторингу в отношении предоставления Libor были ужесточены, и ряд банков скептически относятся к принятию на себя юридических рисков, связанных с тем, чтобы быть панельным банком. Управление по финансовому регулированию и надзору Великобритании заключило соглашение с банками группы Libor, в соответствии с которым банки обязались оставаться в качестве отправителей до конца 2021 года (Bailey (2017)). По истечении этого времени власти больше не могут гарантировать, что котировки будут представлены по ставке Libor. Перспективы того, что Libor может быть прекращена через несколько лет, усилили необходимость создания альтернатив сегодняшним справочным ставкам.

Некоторые страны уже опубликовали рекомендации по альтернативным справочным ставкам. Все предложения основаны на кратчайших ставках, то есть ставках овернайт, поскольку новые справочные ставки должны основываться на фактических, наблюдаемых сделках.

Переход на новые справочные ставки в других странах также влияет на использование справочных ставок в Норвегии. Отмена иностранных ставок ibor изменит рынки, на которых в настоящее время полагается норвежский банковский сектор.

Norges Bank в консультации с Финансовым отделом Норвегии выступил с инициативой создания рабочей группы с полномочиями для рассмотрения альтернативных справочных ставок для норвежского рынка. В рабочую группу входят норвежские банки и филиалы иностранных банков, хорошо разбирающихся в норвежском денежном рынке. Финансы Норвегии и Norges Bank имеют статус наблюдателя, в то время как Norges Bank также оказывает секретариатскую поддержку [5].

Справочные ставки играют важную роль в влиянии денежно-кредитной политики и финансовых контрактов. Всего через несколько лет Нибор может быть заменен другими справочными ставками. Это может повлиять на структуру ряда финансовых контрактов. Подготовка к новым справочным ставкам потребует достаточно времени и планирования. Когда рабочая группа представит свои предложения в 2019 году, важный первый шаг также будет сделан в Норвегии.

Всего через несколько лет Нибор может быть заменен другими справочными ставками. Это может повлиять на структуру ряда финансовых контрактов. Подготовка к новым справочным ставкам потребует достаточно времени и планирования. Когда рабочая группа представит свои предложения в 2019 году, важный первый шаг также будет сделан в Норвегии.

Как повлияет на потребление повышение процентных ставок?

Позвольте мне вернуться к сегодняшней ситуации. Сейчас есть перспективы постепенного повышения процентных ставок в ближайшие годы.

Менее экспансионистская денежно-кредитная политика направлена на предотвращение перегрева экономики в будущем. На домашние хозяйства приходится значительная часть спроса в экономике. Таким образом, реакция домашних хозяйств на более высокие ставки окажет значительное влияние на эффективность повышения процентных ставок. В текущей оценке Банком перспектив экономики Норвегии предполагается, что постепенное повышение процентных ставок несколько сдержит рост потребления домашних хозяйств.

Многие домохозяйства, вероятно, привыкли к низким процентным ставкам за последние несколько лет.За последние десять лет ключевая ставка снижалась в 13 раз. Между тем, коэффициент долга домохозяйств увеличился. Почти четверть общего долга в настоящее время принадлежит домохозяйствам, в которых никогда не было повышения процентных ставок. При более высоком уровне долга изменение процентной ставки будет иметь более выраженное влияние. В то же время возросла неопределенность в отношении влияния изменений процентных ставок, что предполагает осторожный подход к установлению процентных ставок.

Повышение процентных ставок влияет на потребление через различные механизмы.Некоторые из этих механизмов работают с запаздыванием. На располагаемый доход домохозяйств повлияет несколько более слабый рост занятости и заработной платы. Более высокие процентные ставки могут также сдерживать рост цен на жилье, что приводит к меньшему росту жилищного благосостояния, чем это было бы в противном случае.

Другие последствия повышения процентной ставки будут иметь более прямое влияние на частное потребление.

Во-первых, более высокие процентные ставки увеличивают стоимость потребления сегодня по сравнению с потреблением завтра.Потребление, финансируемое за счет долга, становится более дорогостоящим, в то время как сбережения обеспечивают более высокую прибыль, что указывает на снижение потребления сегодня. Достоверные сигналы о том, что процентная ставка в будущем останется на более высоком уровне, могут усилить этот эффект.

Во-вторых, повышение процентной ставки оказывает прямое влияние на располагаемый доход домохозяйства. Сила этого канала будет зависеть от общего уровня долга и распределения долга (Гердруп и др. (2018)).

В то время как более высокие процентные ставки означают увеличение расходов для одних, процентный доход увеличивается для других.Если пренебречь жилищным благосостоянием, норвежские домохозяйства в целом будут иметь чистый долг. Поскольку более высокие процентные ставки означают более высокие чистые процентные расходы, более высокий уровень процентных ставок изолированно снижает покупательную способность домохозяйств.

График: Долг домохозяйств увеличился

Повышенный уровень долга усилил этот эффект. Долг как доля доходов населения увеличился на 12 процентных пунктов с тех пор, как Банк Норвегии в последний раз повышал ключевую процентную ставку. В 2000 году долг, измеряемый как доля дохода домохозяйства, приближается к своему уровню вдвое.Банковские депозиты выросли значительно меньше, чем ссудная задолженность. Таким образом, негативный эффект повышения процентной ставки на доход домохозяйства имеет относительно больший вес, чем раньше.

График: большее влияние повышения процентной ставки на располагаемый доход

Другими словами, повышение процентной ставки сократит покупательную способность домохозяйств в большей степени, чем раньше. В 2000 году повышение ключевой процентной ставки на один процентный пункт привело бы к увеличению чистых процентных расходов, эквивалентных менее чем ½ процента располагаемого дохода домохозяйства. В 2017 году эта доля увеличилась до одного процента располагаемого дохода. Таким образом, повышение процентной ставки, вероятно, оказывает более сильное влияние на частное потребление, чем раньше.

В 2017 году эта доля увеличилась до одного процента располагаемого дохода. Таким образом, повышение процентной ставки, вероятно, оказывает более сильное влияние на частное потребление, чем раньше.

Насколько сильнее влияние процентной ставки, зависит от того, как долг распределяется между группами домохозяйств. Таким образом, изменения в распределении долга могут иметь последствия для воздействия денежно-кредитной политики. Анализ, основанный на микроданных по сектору домашних хозяйств, может дать полезную информацию.

Международные исследования показали, что домохозяйства с ограниченными финансовыми буферами обычно позволяют временным изменениям дохода, например, в результате изменений процентных расходов, полностью влиять на потребление.Это подтверждается исследованием, недавно проведенным на норвежских данных (Fagereng et al (2018)). Это исследование показывает, что относительное снижение потребления после сокращения доходов, которое экономисты называют предельной склонностью к потреблению, зависит от финансового положения домохозяйств.

В литературе также упоминается «из уст в уста богатых» (Каплан и Виоланте (2018)), то есть домохозяйства с высокими доходами, неликвидными жилищными активами и относительно высоким соотношением ссуды к стоимости. Перед лицом более высоких процентных расходов эта группа вполне может отреагировать существенной корректировкой потребления.

Диаграмма: Долг и богатство меняются в зависимости от жизненного цикла

О финансовом положении домохозяйств можно во многом судить по стадиям жизненного цикла. На диаграмме показано, как активы и задолженность меняются с возрастом. В среднем самый высокий уровень долга у домохозяйств в возрастной группе 30-40 лет. Повышение процентной ставки окажет наибольшее влияние на эту группу, которая также имеет скромные финансовые буферы. [6] Богатство этой группы в основном состоит из неликвидных жилищных активов, которые может быть трудно использовать в трудные времена.

Долг ниже для старших возрастных групп. В эти группы входят люди, которые вышли на рынок жилья, когда цены на жилье были ниже. Поскольку многие накопили ликвидное богатство в виде банковских вкладов или других видов активов, чистый процентный доход для некоторых может увеличиться. Повышение процентной ставки, вероятно, окажет меньшее влияние на потребление в этой группе, чем в более молодых группах.

Старшие возрастные группы практически не имеют долгов. Многие пожилые домохозяйства имеют значительное жилищное благосостояние и деньги в банке.Следовательно, более высокие процентные ставки означают более высокий располагаемый доход и могут дать возможность некоторого увеличения потребления.

Диаграмма: более высокие коэффициенты долга во всех возрастных группах

Мы пережили период резкого роста цен на недвижимость и долгов. Цена выхода на рынок жилья выросла. В возрастной группе от 35 до 45 лет наблюдается наибольший рост коэффициента долга, измеряемого в процентных пунктах. Соотношение долга как в этой группе, так и в несколько более молодых группах сейчас в среднем примерно в три раза выше дохода после уплаты налогов.Эти группы имеют высокую предельную склонность к потреблению. Повышенный уровень долга в этих возрастных группах усиливает канал движения денежных средств.

Но домохозяйства молодого и среднего возраста — не единственные группы, которые берут взаймы больше, чем раньше. Несколько большая доля общего долга домохозяйств сейчас фактически принадлежит старшим возрастным группам. Увеличение долга среди домохозяйств старшего возраста отражает тот факт, что пожилые люди также активны на рынке жилья и берут на себя все больше долгов.

В той степени, в которой повышение процентной ставки сейчас сдерживает рост потребления домохозяйств в большей степени, чем раньше, это происходит потому, что многие домохозяйства взяли на себя значительный долг, а не потому, что произошло заметное изменение в распределении долга.

Диаграмма: Более высокие процентные расходы для многих домохозяйств

Поскольку произошло значительное увеличение коэффициентов долга по возрастным группам, многие домохозяйства почувствуют влияние более высоких ставок по кредитам. На диаграмме показано влияние повышения процентных ставок на один процентный пункт на располагаемый доход для различных возрастных групп. При сравнении профиля в 2016 году с профилем в 2005 и 2010 годах наиболее поразительной особенностью является рост процентной нагрузки во многих возрастных группах.Сам возрастной профиль мало изменился. Аналогичная диаграмма, показывающая распределение более высоких процентных расходов по децилям дохода, показала бы ту же картину.

Даже несмотря на то, что многие домохозяйства почувствуют влияние более высоких процентных расходов, для большинства людей это увеличение будет управляемым. Доля домашних хозяйств с высоким уровнем долга по отношению к доходу, низкой способностью обслуживать долг и высоким соотношением ссуды к стоимости невелика и ниже, чем всего несколько лет назад (Norges Bank (2017)).

Диаграмма: Более высокие банковские депозиты частично ослабляют эффект более высокого долга

Насколько быстро повышение процентной ставки приведет к замедлению роста потребления, также зависит от размера финансовых буферов домохозяйств.Буферы в виде банковских сбережений могут быть исчерпаны, если увеличиваются процентные расходы, что снижает потребность в корректировке потребления. Несмотря на то, что у некоторых домохозяйств мало финансовых буферов, у многих они больше, чем всего несколько лет назад. Несмотря на рост коэффициента долга в период с 2010 по 2016 год, повышение процентной ставки потребует меньшей доли банковских депозитов, особенно для групп с самым высоким уровнем чистого долга. Это будет противодействовать некоторому влиянию более высокого уровня долга на влияние повышения процентной ставки через канал движения денежных средств.

Исследования неоднородности позволяют по-новому взглянуть на то, как действует ключевая процентная ставка. Поэтому использование различных типов микроданных является приоритетом для Банка Норвегии. Мы хотим включить знания, полученные из микроданных, в аналитический аппарат Банка, и в настоящее время ведется работа по разработке модели общего равновесия с использованием разнородных агентов. Модель учитывает, что коэффициенты долга зависят от стадии жизненного цикла домохозяйства. Влияние ситуации на рынке труда также варьируется в зависимости от возрастных групп.Все эти особенности модели влияют на силу воздействия денежно-кредитной политики.

Поэтому использование различных типов микроданных является приоритетом для Банка Норвегии. Мы хотим включить знания, полученные из микроданных, в аналитический аппарат Банка, и в настоящее время ведется работа по разработке модели общего равновесия с использованием разнородных агентов. Модель учитывает, что коэффициенты долга зависят от стадии жизненного цикла домохозяйства. Влияние ситуации на рынке труда также варьируется в зависимости от возрастных групп.Все эти особенности модели влияют на силу воздействия денежно-кредитной политики.

Новая модель может стать полезным дополнением к основной модели Банка, NEMO. Ни отношение долга домашних хозяйств к ВВП, ни распределение долга и активов по возрастным группам не являются постоянными. Со временем изменения этих переменных могут повлиять на влияние процентной ставки на экономику. Сочетание большого количества микроданных и более сложного анализа моделей укрепит аналитическую основу денежно-кредитной политики.

Заключение

Позвольте мне в заключение. После длительного периода низких процентных ставок ключевая ставка снова повышается. Можно ожидать, что повышение ставок будет постепенным и будет ответом на устойчивую активность, которую мы сейчас наблюдаем в норвежской экономике. Сильная активность также означает более высокую занятость и перспективы более высокого роста заработной платы, и норвежские домохозяйства будут в лучшем финансовом положении, несмотря на рост процентных расходов.

При высоком уровне долга домохозяйств повышение ставки, вероятно, окажет большее влияние на частное потребление, чем раньше.Однако сила этого воздействия неизвестна. Это предполагает осторожный подход к установлению процентных ставок — стратегию, которую мы сейчас реализуем.

Сноски

- Доступно только на норвежском языке.

- Цифры относятся к концу 2016 года.

- В настоящее время изменяется определение Libor. Ранее администратор групповых банков задавал следующий вопрос: «По какой ставке вы могли бы заимствовать средства, если бы вы сделали это, запросив и затем приняв межбанковские предложения разумного размера рынка незадолго до 11 часов утра?» Доводы банков тогда основывались в значительной степени на суждениях.

Теперь Libor определяется как «ставка оптового финансирования, максимально привязанная к необеспеченным оптовым сделкам панельных банков LIBOR, с водопадом, позволяющим публиковать ставку при любых рыночных обстоятельствах». Новое определение требует, чтобы банки основывали свои представления в большей степени на данных о транзакциях по стоимости фондирования с использованием суждения «далее по списку».

Теперь Libor определяется как «ставка оптового финансирования, максимально привязанная к необеспеченным оптовым сделкам панельных банков LIBOR, с водопадом, позволяющим публиковать ставку при любых рыночных обстоятельствах». Новое определение требует, чтобы банки основывали свои представления в большей степени на данных о транзакциях по стоимости фондирования с использованием суждения «далее по списку». - Подробнее см. На веб-сайте Управления финансового надзора (FCA) https: // www.fca.org.uk/news/press-releases/barclays-fined-%C2%A3595-million-significant-failings-relation-libor-and-euribor

- Для получения дополнительной информации о рабочей группе и ее мандате посетите веб-сайт Norges Bank https://www.norges-bank.no/en/Liquidity-and-markets/working-group-arr/

- Ликвидные активы включают банковские депозиты и другой финансовый капитал, который можно легко конвертировать в наличные. Для сектора домашних хозяйств в 2016 году банковские депозиты составили 44 процента от общих финансовых активов.

Список литературы

Бейли А. (2017) «Будущее LIBOR». Речь, произнесенная 27 июля 2017 г. в Bloomberg, Лондон. См. Https://www.fca.org.uk/news/speeches/the-future-of-libor

Брубакк, Л., С. тер Эллен и Х. Сю (2017) «Дальнейшее руководство на основе прогнозов процентных ставок: работает ли оно?» Norges Bank Working Paper 6/2017.

Brubakk, L., J. Ellingsen and Ø. Робстад (2018) «Оценка нейтральной процентной ставки в Норвегии». Служебная записка 18.07.Банк Норвегии.

Дадли, В. К. (2018) «Переход к надежному режиму базовой ставки». Выступления на Форуме рынков Банка Англии 2018 г., Лондон, 24 мая 2018 г. См. Https://www.bis.org/review/r180619a.pdf

Даффи, Д. и Дж. К. Стейн, (2015) «Реформирование LIBOR и других ориентиров финансовых рынков», Журнал экономических перспектив , том 29 (2), весна 2015 г.

Фагеренг А., М. Б. Холм и Г. Дж. Натвик (2017) «Неоднородность ПДК и балансы домашних хозяйств». Рабочий документ Cesifo № 7134.

Рабочий документ Cesifo № 7134.

Комитет Федеральной резервной системы Нью-Йорка (2018) по альтернативным справочным ставкам, второй доклад. См. Https://www.newyorkfed.org/medialibrary/Microsites/arrc/files/2018/ARRC-second-report-press-release.pdf

Гердруп К. и К. Н. Торстенсен (2018) «Влияние более высоких процентных ставок на располагаемый доход и потребление домашних хозяйств — статический анализ канала движения денежных средств». Служебная записка 3/18. Банк Норвегии.

Каплан, Г.и Г.Л. Виоланте (2018) «Микроэкономическая неоднородность и макроэкономические шоки». Журнал экономических перспектив , специальный выпуск «Состояние макроэкономики через десятилетие после кризиса».

Lund, K. (2018) «Hva er referanserenter og hvorfor er de så viktige? «[Что такое справочные ставки и почему они так важны?], Сообщение в блоге bankplassen.norges-bank.no (только на норвежском языке) для сотрудников Norges Bank, 25 сентября 2018 г.

Norges Bank (2017) Отчет о финансовой стабильности 2017.Банк Норвегии.

Norges Bank (2018) «Оценка нейтральной реальной процентной ставки». В отчете о денежно-кредитной политике 2/18. Банк Норвегии.

Преодоление предела скорости и расстояния квантового распределения ключей без квантовых повторителей

Беннетт К. Х. и Брассард Г. Квантовая криптография: распределение открытых ключей и подбрасывание монет. Теор. Comput. Sci. 560 , 7–11 (2014).

MathSciNet

Статья

Google Scholar

Экерт, А. К. Квантовая криптография, основанная на теореме Белла. Phys. Rev. Lett. 67 , 661–663 (1991).

ADS

MathSciNet

CAS

Статья

Google Scholar

Comandar, L.C. et al. Детекторы одиночных фотонов комнатной температуры для распределения квантового ключа с высокой скоростью передачи данных. Заявл.Phys. Lett. 104 , 021101 (2014).

Заявл.Phys. Lett. 104 , 021101 (2014).

ADS

Статья

Google Scholar

Инь, Х.-Л. и другие. Распределение квантового ключа по оптическому волокну длиной 404 км, не зависящее от измерительных устройств. Phys. Rev. Lett. 117 , 1 (2016).

ADS

Статья

Google Scholar

Briegel, H.-J., Dür, W., Cirac, J. I. & Zoller, P.Квантовые повторители: роль несовершенных локальных операций в квантовой коммуникации. Phys. Rev. Lett. 81 , 5932–5935 (1998).

ADS

CAS

Статья

Google Scholar

Дуан Л.-М., Лукин М.Д., Чирак Дж. И. и Золлер П. Квантовая связь на большие расстояния с атомными ансамблями и линейная оптика. Nature 414 , 413–418 (2001).

ADS

CAS

Статья

Google Scholar

Сангуард Н., Саймон К., де Ридматтен Х. и Гизин Н. Квантовые повторители на основе атомных ансамблей и линейной оптики. Ред. Мод. Phys. 83 , 33–80 (2011).

ADS

Статья

Google Scholar

Takeoka, M., Guha, S. & Wilde, M. M. Фундаментальный компромисс между скоростью и потерями для оптического квантового распределения ключей. Nat. Commun. 5 , 5235 (2014).

ADS

CAS

Статья

Google Scholar

Пирандола, С., Лауренса, Р., Оттавиани, К. и Банки, Л. Фундаментальные ограничения квантовой связи без повторителя. Nat. Commun. 8 , 15043 (2017).

ADS

Статья

Google Scholar

Jiang, L. et al. Квантовый повторитель с кодировкой. Phys. Ред. A 79 , 032325 (2009).

ADS

Статья

Google Scholar

Манро, У. Дж., Стивенс, А. М., Девит, С. Дж., Харрисон, К. А. и Немото, К. Квантовая коммуникация без необходимости квантовой памяти. Nat. Фотон. 6 , 777–781 (2012).

ADS

CAS

Статья

Google Scholar

Адзума К., Тамаки К. и Ло, Х.-К. Полностью фотонные квантовые повторители. Nat. Commun. 6 , 6787 (2015).

ADS

CAS

Статья

Google Scholar

Адзума К., Тамаки К. и Манро У. Дж. Распределение квантовых ключей для всех фотонов между городами. Nat. Commun. 6 , 10171 (2015).

ADS

CAS

Статья

Google Scholar

Цю Дж. Квантовые коммуникации выходят из лаборатории. Природа 508 , 441–442 (2014).

ADS

CAS

Статья

Google Scholar

Yin, J. et al. Распределение запутанности на основе спутников на 1200 км. Наука 356 , 1140–1144 (2017).

CAS

Статья

Google Scholar

Пирандола, С. Возможности квантовой связи с помощью ретранслятора. Препринт на https://arxiv.org/abs/1601.00966 (2016).

Пфлегор, Р. Л., Мандель, Л. Интерференция независимых фотонных пучков. Phys.Ред. 159 , 1084–1088 (1967).

ADS

CAS

Статья

Google Scholar

Tamaki, K., Lo, H.-K., Fung, C.-H. F. & Qi, B. Схемы фазового кодирования для независимого от измерительного устройства квантового распределения ключей с базис-зависимым дефектом. Phys. Ред. A 85 , 042307 (2012).

ADS

Статья

Google Scholar

Бовино, Ф. А. и Мессина, А. Повышение безопасности оперативного управления и контроля за счет реализации независимого от устройства квантового распределения ключей. Proc. SPIE 9996 , 999606 (2016).

Proc. SPIE 9996 , 999606 (2016).

Артикул

Google Scholar

Hwang, W.-Y. Квантовое распределение ключей с высокими потерями: к глобальной безопасной связи. Phys. Rev. Lett. 91 , 057901 (2003).

ADS

Статья

Google Scholar

Ван, X.-B. Преодоление атаки расщепления числа фотонов в практической квантовой криптографии. Phys. Rev. Lett. 94 , 230503 (2005).

ADS

Статья

Google Scholar

Ло, Х.-К., Ма, X. и Чен, К. Распределение квантовых ключей состояний приманки. Phys. Rev. Lett. 94 , 230504 (2005).

ADS

Статья

Google Scholar

Ло, Х.-К., Керти, М. и Ци, Б. Распределение квантовых ключей, не зависящее от измерительного устройства. Phys. Rev. Lett. 108 , 130503 (2012).

ADS

Статья

Google Scholar

Ма, X. и Разави, М. Альтернативные схемы для независимого от измерительного устройства квантового распределения ключей. Phys. Ред. A 86 , 062319 (2012).

ADS

Статья

Google Scholar

Готтесман Д., Ло Х.-К., Люткенхаус Н. и Прескилл Дж. Безопасность квантового распределения ключей с несовершенными устройствами. Quantum Inf. Comput. 4 , 325–360 (2004).

MathSciNet

МАТЕМАТИКА

Google Scholar

Ло, Х.-К., Чау, Х. Ф. и Ардехали, М. Эффективная квантовая схема распределения ключей и доказательство ее безусловной безопасности. J. Cryptol. 18 , 133–165 (2005).

MathSciNet

Статья

Google Scholar

Сантарелли, Г., Клерон, А., Леа, С. и Тино, Г. Гетеродинная оптическая синхронизация фазы полупроводниковых лазеров с расширенным резонатором на частоте 9 ГГц. Опт. Commun. 104 , 339–344 (1994).

ADS

CAS

Статья

Google Scholar

Аппель Дж., Макрей А. и Львовский А. И. Универсальный цифровой фазовый синхронизатор ГГц для диодных лазеров с внешним резонатором. Измер. Sci. Technol. 20 , 055302 (2009).

ADS

Статья

Google Scholar

Липка М., Парняк М. и Василевски В. Оптическая система автоподстройки частоты для долговременной стабилизации разности частот широкополосных DFB-лазеров. Заявл. Phys. В 123 , 238–245 (2017).

ADS

Статья

Google Scholar

Minář, J., de Riedmatten, H., Simon, C., Zbinden, H. & Gisin, N. Измерения фазового шума в длинноволоконных интерферометрах для приложений с квантовыми повторителями. Phys. Ред. A 77 , 052325 (2008).

ADS

Статья

Google Scholar

Продукты — Краткие сведения — Номер 346

Краткий обзор данных NCHS № 346, июль 2019 г.

Версия в формате PDFpdf icon (481 КБ)

Джойс А. Мартин, М.P.H., Брэди Э. Гамильтон, доктор философии, и Мишель Дж. К. Остерман, М.

Основные выводы

Данные Национальной системы статистики естественного движения населения

- Общий коэффициент фертильности в США (рождений на 1000 женщин в возрасте 15–44 лет) снизился на 2% в период с 2017 по 2018 год; Уровень фертильности снизился среди белых неиспаноязычных, чернокожих неиспаноязычных и испаноязычных женщин.

- Уровень рождаемости среди подростков снизился на 7% с 2017 по 2018 год до 17,4 рождений на 1000 женщин в возрасте 15–19 лет.

Ставки упали для каждой расы и группы латиноамериканского происхождения.

Ставки упали для каждой расы и группы латиноамериканского происхождения. - Процент вагинальных родов после предыдущего кесарева сечения (VBAC) вырос до 13,3% в 2018 году с увеличением VBAC родов для трех рас и групп латиноамериканского происхождения.

- Процент преждевременных и преждевременных родов увеличился с 2017 по 2018 год, в то время как количество доношенных, а также поздних и родов снизилось. Эти закономерности были одинаковыми для разных рас и групп латиноамериканского происхождения.

В этом отчете представлены избранные основные данные из окончательных данных о рождении за 2018 год по ключевым демографическим показателям, показателям использования медицинских услуг и состоянию здоровья младенцев.Представлены общие коэффициенты рождаемости (число рождений на 1000 женщин в возрасте 15–44 лет) и подростковые коэффициенты. Также показано распределение рождений с предыдущим кесаревым сечением (вагинальные роды после предыдущего кесарева сечения [VBAC] и повторное кесарево сечение) и распределение рождений по гестационному возрасту. Все показатели сравниваются между 2017 и 2018 годами и представлены для трех крупнейших групп расы и латиноамериканского происхождения: неиспаноязычных белых, неиспаноязычных чернокожих и латиноамериканцев.

Ключевые слова: коэффициенты фертильности, деторождение подростков, предыдущее кесарево сечение, гестационный возраст, Национальная система статистики естественного движения населения

В 2018 году общий коэффициент фертильности снизился для всех трех групп расового и латиноамериканского происхождения.

- Общий коэффициент фертильности в США снизился на 2% в 2018 году до 59,1 на 1000 женщин в возрасте 15–44 лет с 60,3 в 2017 году (Рисунок 1).

- Показатели фертильности снизились для трех крупнейших групп расового и латиноамериканского происхождения с 2017 по 2018 год, на 2% для неиспаноязычных белых и неиспаноязычных чернокожих женщин и на 3% для испаноязычных женщин.

- В 2018 году коэффициент фертильности был самым высоким среди латиноамериканских женщин (65,9), за ними следовали нелатиноамериканские черные (62,0) и неиспаноязычные белые (56.3) женщины.

Рисунок 1. Общие коэффициенты фертильности по расе и латиноамериканскому происхождению матери: США, 2017 и 2018 годы

значок изображения

1 Значительное снижение по сравнению с 2017 годом ( p <0,05).

2 Значимое различие между группами всех рас и испаноязычных ( p <0,05).

ПРИМЕЧАНИЕ. Получите доступ к таблице данных для значка в формате PDF на Рисунке 1.

ИСТОЧНИК: NCHS, Национальная система статистики естественного движения населения, Natality.

Уровень рождаемости среди подростков снизился для всех трех групп расового и латиноамериканского происхождения в 2018 году.

- Уровень рождаемости среди женщин в возрасте 15–19 лет снизился на 7% с 18,8 рождений на 1000 женщин в 2017 году до 17,4 в 2018 году (Рисунок 2).

- Среди групп расового и латиноамериканского происхождения уровень рождаемости среди подростков снизился на 4% для неиспаноязычных чернокожих подростков и на 8% среди белых и испаноязычных подростков с 2017 по 2018 год.

- В 2018 году показатели для трех групп были самыми низкими для неиспаноязычных белых подростков (12,1), за которыми следовали неиспаноязычные черные подростки (26,3) и испаноязычные подростки (26.7).

Рис. 2. Коэффициенты рождаемости среди женщин в возрасте 15–19 лет в разбивке по расе и латиноамериканскому происхождению матери: США, 2017 и 2018 годы

значок изображения

1 Значительное снижение по сравнению с 2017 годом ( p <0,05).

2 Значимое различие между группами всех рас и испаноязычных ( p <0,05).

ПРИМЕЧАНИЕ. Откройте таблицу данных для значка на Рисунке 2pdf.

ИСТОЧНИК: NCHS, Национальная система статистики естественного движения населения, Natality.

Частота естественных родов после предыдущего кесарева сечения выросла в 2018 году.

- Процент родов с помощью VBAC увеличился в 2018 году до 13,3% женщин с предыдущим кесаревым сечением с 12,8% в 2017 году, тогда как частота повторного кесарева сечения снизилась до 86,7% женщин с предыдущим кесаревым сечением в 2018 году с 87,2% в 2017 году (рисунок 3).

- Доля родов VBAC увеличилась в 2018 году как для белых неиспаноязычных (с 13,0% в 2017 г. до 13,5% в 2018 г.), так и для испаноязычных (с 12,0 до 12,7%) женщин. Следовательно, процент повторных кесарева сечения для обеих групп снизился.

- Для чернокожих женщин неиспаноязычного происхождения увеличение процента VBAC (с 12,8% в 2017 г. до 13,0% в 2018 г.) было незначительным.

- Среди трех крупнейших групп расового и латиноамериканского происхождения самый высокий процент VBAC в 2018 году имели неиспаноязычные белые женщины (13,5%), за которыми следовали неиспаноязычные черные (13,0%) и испаноязычные (12,7%) женщины.

Рисунок 3. Процентное распределение рождений по способам родоразрешения для родов с предыдущим кесаревым сечением, по расе и латиноамериканскому происхождению матери: США, 2017 и 2018 годы

значок изображения

1 Значительное увеличение по сравнению с 2017 годом ( p <0.05).

2 Значимое различие между группами всех рас и испаноязычных ( p <0,05).

3 Значительное снижение по сравнению с 2017 годом ( p <0,05).

ПРИМЕЧАНИЯ: Включает только роды, в которых ранее было выполнено кесарево сечение. Частота повторного кесарева сечения — это количество родов у женщин, перенесших кесарево сечение, на 100 родов у женщин, перенесших кесарево сечение в прошлом. Уровень вагинальных родов после кесарева сечения — это количество родов у женщин, родивших естественным путем, на 100 родов у женщин, перенесших кесарево сечение в прошлом.Доступ к таблице данных для значка на Рисунке 3pdf.

ИСТОЧНИК: NCHS, Национальная система статистики естественного движения населения, Natality.

Распределение рождений по гестационному возрасту смещено на более ранние роды с 2017 на 2018 год.

- Процент всех родов, родившихся в срок до доношенного срока (менее 39 недель), увеличился с 2017 по 2018 год, причем рост наблюдался как среди недоношенных (от 9,93% до 10,02%), так и среди рожденных раньше срока (от 26,00% до 26,53%) ( Рисунок 4).

- Одновременно снизился процент родов доношенных, поздних и родов.Рождаемость снизилась с 57,49% в 2017 году до 57,24% в 2018 году; рождаемость в позднем и родовспоможении снизилась с 6,58% до 6,20%.

- Показатели как преждевременных, так и преждевременных родов выросли для каждой расы и групп латиноамериканского происхождения с 2017 по 2018 год, хотя рост преждевременных родов у белых матерей неиспаноязычного происхождения был незначительным.

- Младенцы, родившиеся от чернокожих матерей неиспаноязычного происхождения, с большей вероятностью родились недоношенными (14,13% по сравнению с 9,09% для белых неиспаноязычных и 9,73% для испаноязычных матерей в 2018 г.) и в раннем сроке (29.64% по сравнению с 24,68% и 28,05% соответственно).

Рисунок 4. Процентное распределение рождений по гестационному возрасту, расе и латиноамериканскому происхождению матери: США, 2017 и 2018 гг.

значок изображения

1 Значительное снижение по сравнению с 2017 годом ( p <0,05).

2 Значимое различие между группами всех рас и испаноязычных ( p <0,05).

3 Значительное увеличение по сравнению с 2017 годом ( p <0.05).

ПРИМЕЧАНИЯ: Недоношенность составляет менее 37 недель беременности, ранний срок составляет 37–38 недель, полный срок — 39–40 недель, а поздний и послеродовой — 41 неделя или более. Получите доступ к таблице данных для значка на Рисунке 4pdf.

ИСТОЧНИК: NCHS, Национальная система статистики естественного движения населения, Natality.

Сводка

Данные свидетельств о рождении за 2018 год свидетельствуют о продолжающемся снижении деторождения в Соединенных Штатах в целом и среди трех крупнейших групп расового и латиноамериканского происхождения. Общий коэффициент рождаемости в 2018 году упал до еще одного рекордно низкого уровня для Соединенных Штатов и для каждой расы и группы латиноамериканского происхождения, представленных в этом отчете (1,2).Деторождение подростков также снизилось до рекордно низкого уровня в целом и для трех групп расы и латиноамериканского происхождения (1-3). VBAC увеличились в 2018 году; Число VBAC растет с 2016 года, когда национальные данные о предыдущих родах кесарева сечения снова стали доступны в данных национального свидетельства о рождении (2). Преждевременные и ранние роды продолжали расти в 2018 году и имеют тенденцию к росту с 2014 года (2).

Эти данные за 2018 год знаменуют собой третий год, в течение которого национальные данные по большинству позиций, которые были новыми или были изменены с учетом редакции U.S. Имеется стандартное свидетельство о рождении живого ребенка, включая VBAC и повторное кесарево сечение.

Определения

Общий коэффициент фертильности : Число рождений на 1 000 женщин в возрасте 15–44 лет.

Уровень рождаемости среди подростков : Число рождений на 1 000 женщин в возрасте 15–19 лет.

Уровень вагинальных родов после кесарева сечения (VBAC) : Число родов у женщин, родивших естественным путем, на 100 родов у женщин, перенесших кесарево сечение в прошлом.

Частота повторного кесарева сечения : Число родов у женщин, перенесших кесарево сечение, на 100 родов у женщин, перенесших кесарево сечение в прошлом.

Уровень преждевременных родов : Роды, родившиеся до 37 полных недель беременности, на 100 родов. Гестационный возраст основывается на акушерской оценке срока беременности.

Уровень преждевременных родов : Роды, родившиеся на сроке 37–38 полных недель беременности, на 100 родов.

Коэффициент доношенности : Роды, родившиеся на сроке 39–40 полных недель беременности, на 100 родов.

Уровень поздних и послеродовых : Роды, родившиеся на сроке 41 или более полных недель беременности, на 100 родов.

Источник данных и методы

В этом отчете используются данные из файла данных о рождаемости из Национальной системы статистики естественного движения населения. Файл статистики естественного движения населения основан на информации, полученной из свидетельств о рождении, и включает информацию обо всех рождениях, произошедших в Соединенных Штатах. Этот краткий обзор данных сопровождает выпуск общедоступного файла natality за 2018 год (4).Более подробный анализ тем, представленных в этом отчете, и многих других, таких как роды от незамужних женщин, дородовой уход, употребление табака во время беременности, факторы риска беременности, получение продуктов питания WIC, материнская заболеваемость и грудное вскармливание, возможен с использованием годовых файлов рождаемости. (4).

Группы расового и латиноамериканского происхождения, показанные в этом отчете, соответствуют стандартам Управления управления и бюджета 1997 года и отличаются от категорий смешанной расы, показанных в отчетах до 2016 года (1).

Ссылки на увеличение или уменьшение ставок или процентов указывают на то, что различия статистически значимы на уровне 0,05 на основе двустороннего критерия z . Вычисления исключают записи, информация о которых неизвестна.

Об авторах

Джойс А. Мартин, Брэди Э. Гамильтон и Мишель Дж. К. Остерман работает в Национальном центре статистики здравоохранения, отдел статистики естественного движения населения, отдел репродуктивной статистики.

Список литературы

- Мартин Дж.

А., Гамильтон Б. Е., Остерман М. Дж. К., Дрисколл А. К., Мэтьюз Т. Дж..Рождения: окончательные данные за 2015 год. Национальные отчеты о естественном движении населения; том 66 № 1. Хяттсвилл, Мэриленд: Национальный центр статистики здравоохранения. 2017.

А., Гамильтон Б. Е., Остерман М. Дж. К., Дрисколл А. К., Мэтьюз Т. Дж..Рождения: окончательные данные за 2015 год. Национальные отчеты о естественном движении населения; том 66 № 1. Хяттсвилл, Мэриленд: Национальный центр статистики здравоохранения. 2017. - Мартин Дж. А., Гамильтон Б. Э., Остерман М. Дж. К., Дрисколл А. К., Дрейк П. Роды: окончательные данные за 2017 год. Pdf icon. Национальные отчеты о статистике естественного движения населения; том 67, № 8. Хяттсвилл, Мэриленд: Национальный центр статистики здравоохранения. 2018.

- Вентура SJ, Гамильтон BE, Мэтьюз TJ. Национальные и государственные модели рождения подростков в Соединенных Штатах, 1940–2013 гг. Значок pdf. Национальные отчеты о статистике естественного движения населения; Том 63 № 4.Хяттсвилл, Мэриленд: Национальный центр статистики здравоохранения. 2014.

- Национальный центр статистики здравоохранения. Интернет-портал естественной статистики для файла общего пользования о рождаемости.

Рекомендуемая ссылка

Мартин Дж. А., Гамильтон Б. Е., Остерман М. Дж. Роды в США, 2018 г. Краткий обзор данных NCHS, № 346. Хяттсвилл, Мэриленд: Национальный центр статистики здравоохранения. 2019.

Информация об авторских правах

Все материалы, представленные в этом отчете, являются общественным достоянием и могут воспроизводиться или копироваться без разрешения; цитирование источника, однако, приветствуется.

Национальный центр статистики здравоохранения

Дженнифер Х. Маданс, доктор философии, Исполняющий обязанности директора

Эми М. Бранум, доктор философии, Исполняющий обязанности заместителя директора по науке

Отдел статистики естественного движения населения

Стивен Шварц, доктор философии, Директор

Ханью Ни, доктор философии, магистр права, Заместитель директора по науке

ФРС оставила ключевую ставку без изменений на заключительном заседании Йеллен

Федеральная резервная система оставила базовую процентную ставку без изменений, но дала понять, что она ожидает постепенного возобновления повышения ставок, чтобы отразить здоровый рынок труда и экономику.

На последнем заседании Джанет Йеллен в качестве председателя в среду ФРС сохранила ключевую краткосрочную ставку на все еще низком уровне от 1,25% до 1,5%. В заявлении говорится, что он ожидает, что инфляция, наконец, вырастет в этом году и стабилизируется около целевого уровня ФРС в 2 процента. В своем предыдущем заявлении ФРС предсказывала, что инфляция останется ниже целевого уровня.

ФРС также указала, что, по ее мнению, рынок труда и экономика в целом продолжают улучшаться.

«Рост занятости, расходов домашних хозяйств и инвестиций в основной капитал был значительным», — говорится в заявлении.

Центральный банк заявил, что он ожидает, что неуклонно укрепляющаяся экономика потребует дальнейшего постепенного повышения его базовой ставки. Эти дополнительные повышения ставок, вероятно, со временем приведут к повышению ставок по некоторым потребительским и бизнес-кредитам.

Йеллен осторожно подходила к повышению ставок за четыре года своего пребывания на посту председателя, а Джером Пауэлл, который сменит ее на следующей неделе, указал, что он поддерживает аналогичный подход.

«Эпоха Йеллен заканчивается зевком», — сказал Гас Фаучер, главный экономист PNC. «Срок пребывания в должности Йеллен был в основном успешным, уровень безработицы упал до 17-летнего минимума».

ФРС незначительно повышала ключевую ставку три раза в 2017 году, и большинство экономистов ожидают, что ФРС под руководством Пауэлла сделает это по крайней мере еще три раза в этом году, начиная с марта. Пауэлл был союзником Йеллен и одним из сторонников консенсуса ФРС более 5 лет в совете центрального банка.

Уровень безработицы составляет всего 4,1 процента, а экономика росла на твердые 2,6 процента в годовом исчислении в октябре-декабре, что помогло поднять рост на весь 2017 год до приличных 2,3 процента.

Синхронизированный рост в основных регионах мира помог оживить экономику США. Ожидается, что радикальная налоговая реформа, проведенная Трампом через Конгресс в прошлом месяце, еще больше поддержит рост США.

Следующее заседание ФРС по вопросам политики, которое состоится в марте, когда большинство экономистов предвидят следующее повышение ставок, станет первым случаем, когда Пауэлл будет проводить одну из ежеквартальных пресс-конференций лидера ФРС.

В своем заявлении в среду ФРС сообщила, что Пауэлл будет приведен к присяге в понедельник. На прошлой неделе Сенат подтвердил выдвижение президентом Дональдом Трампом Пауэлла на пост главы ФРС.

Экономисты примерно разделились во мнениях о том, думают ли они, что директивные органы ФРС поднимут ставки три раза в этом году, как в 2017 году, или четыре раза. Решающим фактором, вероятно, будет динамика инфляции. В течение последних шести лет инфляция не проявлялась, опускаясь даже ниже целевого уровня ФРС в 2 процента.

Плотный рынок труда, давление на который растет, требуя повышения заработной платы, и потенциально более высокие потребительские и деловые расходы в результате республиканского снижения налогов могут ускорить инфляцию в этом году. Перспектива ускорения инфляции, в свою очередь, может заставить ФРС активизировать повышение ставок.

ФРС незначительно повышала свою базовую ставку пять раз с декабря 2015 года, когда она начала ужесточение впервые с разгар финансового кризиса в 2008 году. Когда разразился кризис, ФРС снизила свою ставку до рекордно низкого уровня, близкого к нулевому. помогли спасти финансовую систему и экономику, а затем удерживали ее там в течение семи лет.

В этом году ожидается, что состав президентов региональных банков ФРС, голосующих за политику процентных ставок центрального банка — список, который меняется ежегодно — будет несколько более «ястребиным». Ястребы из ФРС — это те, кто с меньшей вероятностью будет отдавать предпочтение низким ставкам, чтобы максимизировать занятость, и с большей вероятностью поддержит повышение ставок, чтобы предотвратить высокую инфляцию в будущем.

Пауэлл, юрист и инвестиционный менеджер по образованию, станет первым руководителем ФРС за 30 лет, не имеющим докторской степени. по экономике. Трамп выбрал на этот пост Пауэлла, а не предложил Йеллен на второй срок, несмотря на широко распространенные похвалы за ее работу на посту председателя.

по экономике. Трамп выбрал на этот пост Пауэлла, а не предложил Йеллен на второй срок, несмотря на широко распространенные похвалы за ее работу на посту председателя.

С уходом Йеллен в правление ФРС из семи членов останется четыре вакансии. Марвин Гудфренд, консервативный экономист, был назначен Трампом на одно из вакантных мест в совете директоров. Трамп еще не выдвинул кандидатуры остальных.

ФРС

повышает ключевую ставку и прогнозирует еще 2 повышения в этом году — Новости — The Florida Times-Union

ВАШИНГТОН — Федеральная резервная система повышает базовую процентную ставку, чтобы отразить устойчивую экономику США и сигнализировать о том, что она придерживается постепенного подхода к повышению ставок в 2018 году под руководством своего нового председателя Джерома Пауэлла.ФРС заявила, что в этом году ожидает повышения ставок еще в два раза. В то же время он увеличил свою оценку повышения ставок в 2019 году с двух до трех, что отражает ожидания более быстрого роста и снижения безработицы.

Центральный банк повысил свою ключевую краткосрочную ставку в среду на скромную четверть пункта до все еще низкого диапазона от 1,5 до 1,75 процента и заявил, что будет продолжать сокращать свой портфель облигаций. Оба шага демонстрируют уверенность в том, что экономика останется стабильной почти через девять лет после окончания Великой рецессии.Эти действия означают, что потребители и предприятия со временем столкнутся с более высокими ставками по кредитам.

Повышение ставки ФРС стало шестым с момента начала ужесточения кредита в декабре 2015 года. Решение было одобрено 8-0, что позволило избежать любых разногласий на первом заседании, на котором Пауэлл председательствовал в качестве председателя после смены Джанет Йеллен в прошлом месяце.

Некоторые инвесторы предположили, что Пауэлл может попытаться наложить свой отпечаток на центральный банк, указав на более высокие темпы повышения ставок на 2018 год. Но новый экономический прогноз, который включает в себя медианный прогноз будущего повышения ставок, не дал переход на декабрьский прогноз на три подъема в этом году.

Если ФРС будет придерживаться своего нового прогноза о трех повышениях ставок в этом году и трех в 2019 году, его ключевая ставка составит 3,4 процента после пяти лет ужесточения кредитования. Согласно прогнозу среды, долгосрочная ставка ФРС — точка, при которой его политика не стимулирует экономику и не сдерживает ее — составляет 2,9 процента.