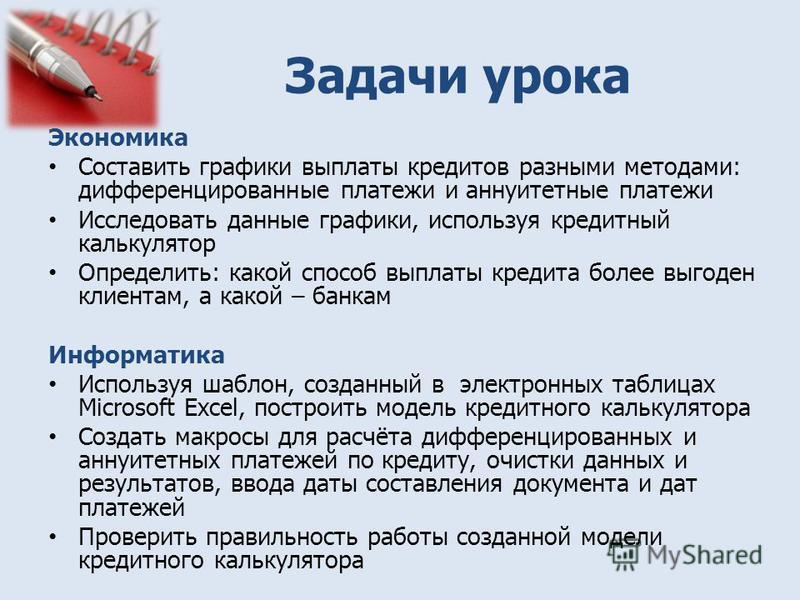

Какой платеж выгоднее аннуитетный или дифференцированный: Какой платёж выгодней: аннуитетный или дифференцированный?

Заемщикам позволят выбирать способ погашения кредита. СИБДОМ

Ипотечным заемщикам предоставят возможность выбирать способ погашения кредита. Соответствующие поправки содержатся в готовящемся сейчас ко второму чтению в Госдуме законопроекте «О потребительском кредитовании».

Если у банка есть возможность выбирать между аннуитетным и дифференцированным способом погашения займа, клиент должен об этом знать, объясняют сторонники нововведений. О том же говорит и недавнее решение арбитражного суда, который подтвердил законность решения Ростовского УФАС, предписавшего Сбербанку ввести альтернативный платеж.

Дело в том, что с 2011 года Сбербанк в Ростовской области выдавал ипотечные кредиты только с аннуитетным способом погашения платежа. Притом что другой тип платежа — дифференцированный — может быть более выгодным для клиента, так как предполагает меньший размер конечной переплаты.

«Если заемщик захочет добиться внесения изменений в кредитный договор в части установления дифференцированного платежа, ему потребуется доказать, что Сбербанк в том регионе, где он получал кредит, как в Ростовской области, занимает лидирующее положение на рынке ипотечного кредитования, а также тот факт, что на момент

предоставления кредита типовыми формам была предусмотрена возможность только аннуитетного платежа, — комментирует руководитель корпоративной практики компании

«ПРАВО ЭКСПРЕСС» Николай Курс. — О какой-либо судебной практике, которая будет складываться, можно говорить только в том случае, если данное решение ростовского суда устоит во всех инстанциях. Пока у Сбербанка есть возможность обжаловать решение суда.

— О какой-либо судебной практике, которая будет складываться, можно говорить только в том случае, если данное решение ростовского суда устоит во всех инстанциях. Пока у Сбербанка есть возможность обжаловать решение суда.

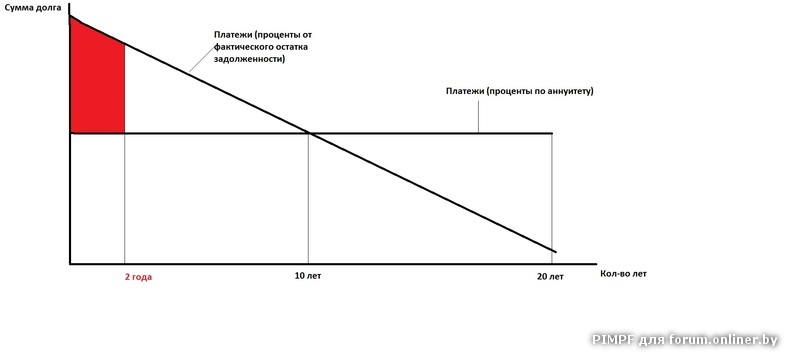

При этом не нужно забывать, что у дифференцированной формы погашения кредита есть и обратная сторона. Этот платеж всегда будет больше аннуитетного по тому же кредиту, причем разница между ними способна достигать 20–30 процентов. Я уверен, что большинство заемщиков даже при наличии выбора между аннуитетным и дифференцированным платежом выберут аннуитетный платеж. Потому что с точки зрения ежемесячной нагрузки на семейный бюджет аннуитетный платеж гораздо выгоднее дифференцированного. И мало кто, получая кредит, задумывается при этом о перспективе переплаты 15–20 процентов в течение 20 лет».

sibdom.ru

В чем разница между аннуитетными и дифференцированными платежами? Что выгоднее?

- Что такое Аннуитетный платёж и как он работает?

- Что такое Дифференцированный платёж?

- Какой платеж лучше выбрать?

Несмотря на то, что многие жители нашей страны пользуются кредитами, мало кто имеет представление о различиях между аннуитетными и дифференцированными платежами. В большинстве случаев, банковские кредиты подобранные онлайн или оформленные в отделении предполагают оплату долга в виде аннуитетных платежей, но и второй вариант заслуживает пристального внимания. Попробуем разобраться, в чём заключаются отличия между двумя видами платежей, их преимущества и недостатки.

В большинстве случаев, банковские кредиты подобранные онлайн или оформленные в отделении предполагают оплату долга в виде аннуитетных платежей, но и второй вариант заслуживает пристального внимания. Попробуем разобраться, в чём заключаются отличия между двумя видами платежей, их преимущества и недостатки.

Источник изображения: kleerinna.ru

Что такое Аннуитетный платёж и как он работает?

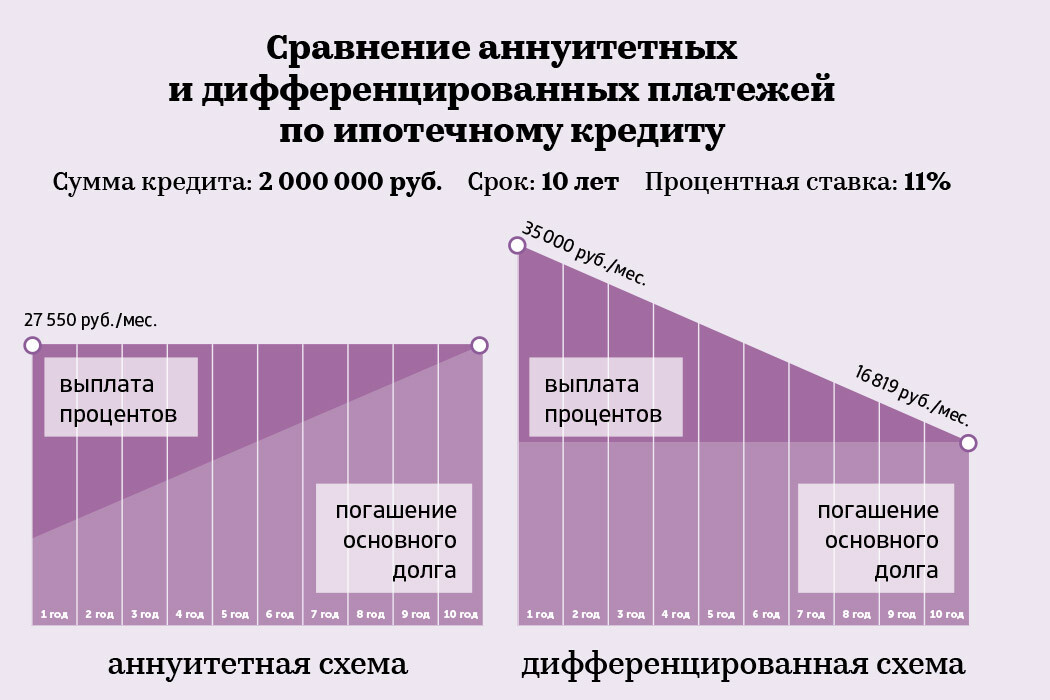

Эти виды ежемесячных платежей одинаковы по величине, но отличаются показателями соотношения процентной ставки и общей суммы задолженности. Проценты за использование кредитных средств начисляются на остаток. Из-за этой особенности в начале выплат по задолженности процентов больше, а общего долга меньше. Ближе к окончанию выплат ситуация кардинально меняется: процентов становится меньше, сумма общей задолженности напротив, возрастает.

В некоторых случаях аннуитетные платежи могут быть разными по величине. Например, если клиент, имея непогашенный кредит, выходит на пенсию. График будет рассчитываться по ступенчатой системе. До выхода на пенсию платежи будут считаться из имеющейся доходности клиента. После выхода на пенсию их величина зависит от уровня пенсионных начислений. Аннуитетный платёж вполне реально изменить, вследствие досрочного погашения задолженности. Заключая сделку, можно попросить менеджера предоставить к ознакомлению график размера платежей.

График будет рассчитываться по ступенчатой системе. До выхода на пенсию платежи будут считаться из имеющейся доходности клиента. После выхода на пенсию их величина зависит от уровня пенсионных начислений. Аннуитетный платёж вполне реально изменить, вследствие досрочного погашения задолженности. Заключая сделку, можно попросить менеджера предоставить к ознакомлению график размера платежей.

Источник изображения: creditmybank.ru

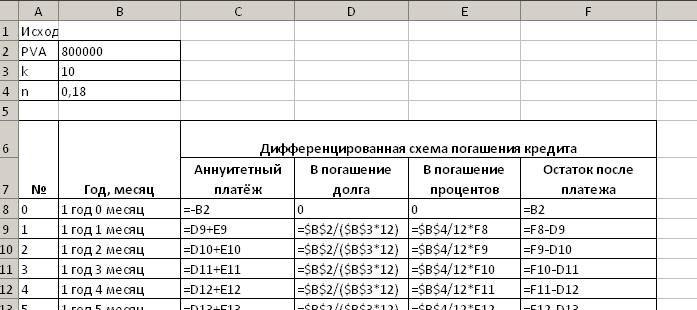

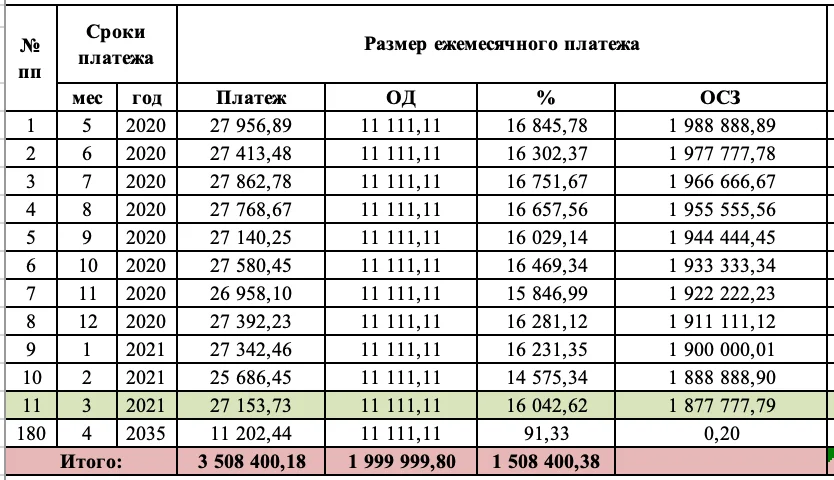

Что такое Дифференцированный платёж?

При этом виде платежей величина ежемесячных взносов, направленных на погашение задолженности, уменьшается. Сумма основной задолженности не меняется. Проценты, которые начисляются на остаток, уменьшаются, по мере оплаты долга. Рассчитать величину задолженности несложно: достаточно разделить сумму кредита на количество платежей. Графики выплат в этом случае отсутствуют, поскольку действует срочное обязательство, согласно которому заёмщик предоставляет обязательства выплачивать кредит.

Чтобы погасить кредит этим способом, можно воспользоваться услугами онлайн-банкинга, банкоматом, либо заплатить нужную сумму в отделении банковского учреждения. Привязка к конкретной дате отсутствует – клиент обязан внести ежемесячный платёж по кредиту не позднее 10-го числа месяца, который следует сразу за платёжным. Например, если кредит был оформлен 12 июня, значит, следующим платёжным месяцем является июль. В этом случае клиент должен внести платёж не позднее 10-го августа.

Привязка к конкретной дате отсутствует – клиент обязан внести ежемесячный платёж по кредиту не позднее 10-го числа месяца, который следует сразу за платёжным. Например, если кредит был оформлен 12 июня, значит, следующим платёжным месяцем является июль. В этом случае клиент должен внести платёж не позднее 10-го августа.

Источник изображения: credit.uef.ru

Какой платеж лучше выбрать?

Один из ключевых факторов, влияющих на выбор вида платежа по кредиту, заключается в периодичности получения клиентом дохода. Аннуитетный подойдёт людям, у которых имеется стабильный фиксированный доход. Заёмщику не придётся регулярно обращаться к графику платежей, его корректировке, чтобы обеспечить своевременность выплат по кредиту. Среди преимуществ можно отметить возможность уменьшения ежемесячных платежей, в случае частичного досрочного погашения задолженности.

Если у клиента нет фиксированного дохода, и сумма заработной платы может разниться – лучше остановить свой выбор на схеме дифференцированных платежей. Это удобно, поскольку к окончанию выплат по кредиту сумма ежемесячных платежей будет уменьшаться. Использование этого типа платежей позволяет снизить общую переплату по процентам, заёмщик заплатит меньше, в сравнении с аннуитетной системой платежей.

Это удобно, поскольку к окончанию выплат по кредиту сумма ежемесячных платежей будет уменьшаться. Использование этого типа платежей позволяет снизить общую переплату по процентам, заёмщик заплатит меньше, в сравнении с аннуитетной системой платежей.

В любом случае, нужно тщательно взвесить все «за» и «против», трезво оценить свои финансовые возможности, детально ознакомиться с условиями договора, и лишь после этого заключать соглашение с банком.

Аннуитетные и дифференцированные виды платежей

При получении ипотечного

кредита большинство потенциальных заемщиков в первую очередь обращают внимание

на величину процентной ставки, в то время как существует большое

количество параметров ипотечного кредита, такие как: процентная ставка,

размер , , размер первоначального взноса,

условия ,

комиссия за выдачу ипотечного кредита и т.д. Одним из таких параметров является

вид платежа по ипотечному кредиту. В ипотечных программах могут использоваться

различные виды платежей: дифференцированные платежи, аннуитетные платежи,

платежи с выплатой процентов ежемесячно, а суммы кредита в конце срока, или же

выплаты процентов по кредиту и суммы кредита в конце срока. Самыми

Самыми

распространенными видами платежей по ипотечным кредитам являются аннуитетный и

дифференцированный.

Поскольку вид платежа устанавливается на весь , этому параметру следует

уделять особенное внимание. Разовые сборы при получении ипотечного кредита будут

не так существенны по сравнению с условиями кредита, которые будут действовать

весь срок.

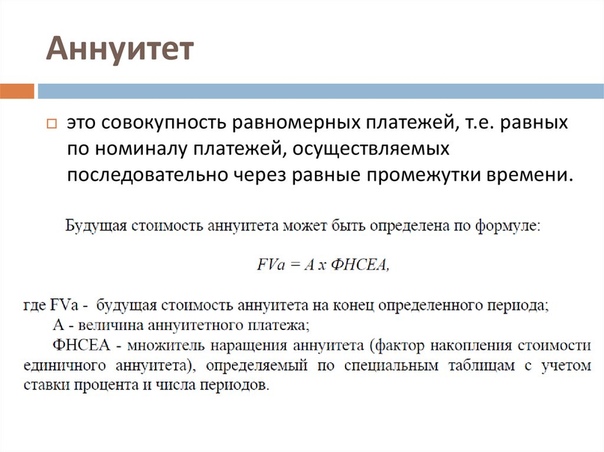

Что такое аннуитетные платежи по кредиту?

Аннуитетными, т.е. равновеликими платежами называют платежи,

которые производятся на протяжении всего срока кредита равными друг другу. При

таком виде платежа заемщик регулярно совершает платеж одного и того же размера.

Эта сумма может меняться только по соглашению сторон или в некоторых случаях

частичного .

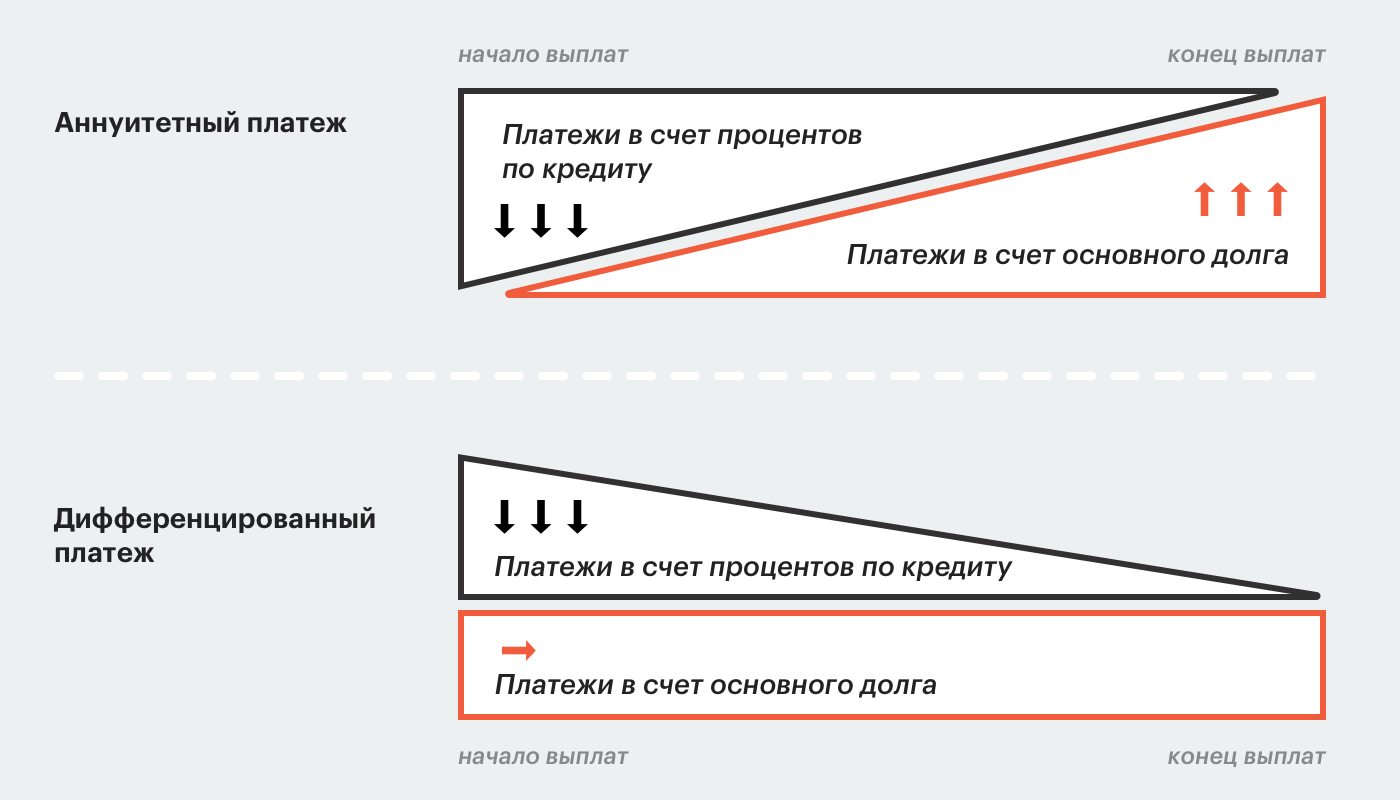

Структура аннуитетного платежа состоит из двух частей: процентов за пользование

кредитом и суммы идущей на погашение кредита. С течением времени соотношение

этих величин меняется и проценты постепенно начинают составлять меньшую

величину, соответственно сумма на погашение основного долга внутри аннуитетного

платежа увеличивается.

Поскольку, при аннуитетных платежах в начале сумма,

идущая на погашение основного долга, убывает медленно, а проценты всегда

начисляются на остаток от этой суммы, то и общий размер уплаченных процентов по

такому кредиту больше. Это особенно заметно при досрочных погашениях. В первые

годы ипотечного кредита основные выплаты приходятся именно на погашение

процентов по кредиту. Равновеликий платеж достаточно удобен и самому заемщику,

т.к. ему не надо определять каждый месяц размер платежа – он всегда одного

размера. Зная размер платежа удобнее планировать семейный бюджет.

Что такое дифференцированные платежи по кредиту?

Дифференцированные платежи в начале срока кредитования

больше, а затем постепенно уменьшаются, т.е. регулярные платежи по ипотечному

кредиту не равны между собой. Структура дифференцированного платежа тоже состоит

из двух частей: фиксированной на весь период суммы, идущей на погашение суммы

задолженности, и убывающей части — процентов по кредиту, которая рассчитывается

от суммы остатка заложенности по кредиту.

Существуют ипотечные программы, которые позволяют совершать

платеж сверх ежемесячного платежа. Таким образом, при дифференцированной схеме

заемщик может превратить диффиренцированную схему в «аннуитетную», просто внося

одну и туже сумму. Надо учитывать и тот факт, что условия кредитного договора

должны позволять это делать, в противном случае банк может и не принять сумму

сверх положенного платежа.

Большинство ипотечных программ использует именно аннуитетные

платежи.

Что выгоднее аннуитетная или дифференцированная схема

платежей?

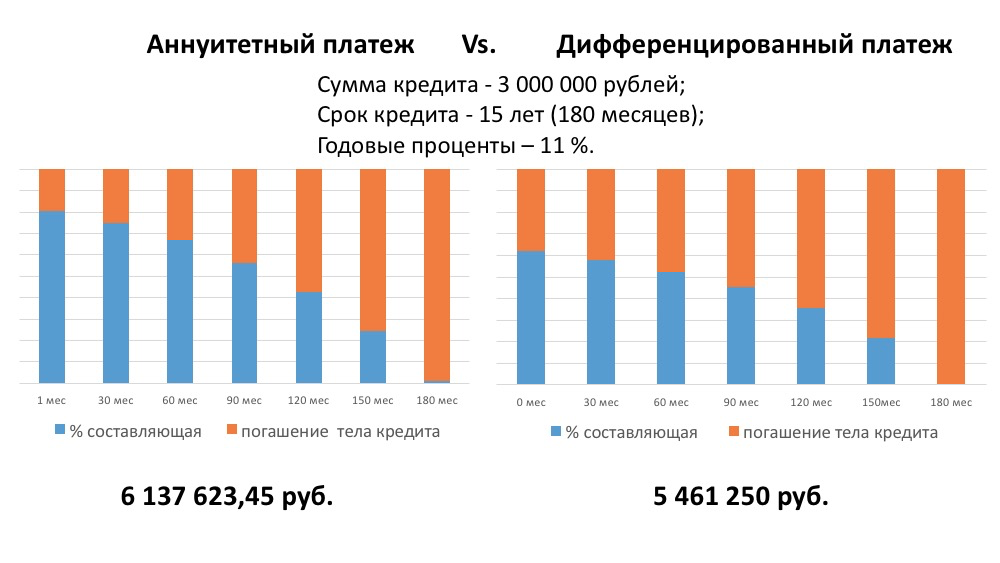

Вопросам выбора схемы платежа по ипотечному кредиту часто

задаются потенциальные заемщики. Если сравнивать аннуитетную и

дифференцированную схемы, то самыми очевидными различиями будут являться

следующие:

Неизменность размера регулярного платежа при аннуитетной

схеме и постоянное убывание такого платежа при дифференцированной.

Больший размер платежа, по сравнению с аннутетной схемой, в

начале срока кредита при дифференцированной схеме.

Однако, если обратиться к , то об отличиях этих схем

платежей можно узнать значительно больше. Ипотечные брокеры разбираются в

тонкостях всех параметров и знают, как они влияют на него.

Аннуитетная схема выплат более доступна для заемщиков, т.к.

выплаты равномерно распределяются на весь . При выборе дифференцированных

платежей подтвержденный доход заемщика или должен быть примерно на

четверть больше, чем при аннуитетных платежах.

При аннуитетных платежах в начале сумма основной задолженности

убывает медленно, а и общий размер начисленных процентов больше. Если заемщик

решит полностью погасить кредит досрочно, выплаченные вперед проценты будут

потеряны. При аннуитетной схеме значительная часть процентов уплачивается с

начала, обеспечивая выплаты на весь срок кредита. Поэтому при дифференцированных

Поэтому при дифференцированных

платежах досрочное погашение будет происходит без таких финансовых потерь даже в

начале срока ипотечного кредита.

Кредит с дифференцированным платежом труднее получить, т.к. при

получении кредита оценивается платежеспособность заемщика. Дифференцированная

схема в начале срока кредита предлагает значительно большие платежи, нежели

аннуитетная. Это означает то, что заемщику необходимо иметь больший доход. В

среднем считается, что доход заемщика при дифференцированной схеме должен быть

больше на 20% выше, чем при аннуитетной схеме.

Подводя итог можно сказать, что вид платежа является одним из

основных параметров ,

однако рассматривать его необходимо в совокупности с другими параметрами.

Материал подготовлен аналитическим отделом

ипотечной компании «»

—>

Теги не найдены

аннуитетный или дифференцированный платежи? Агентство недвижимости КАМА Набережные Челны

Есть два вида ежемесячный платежей по ипотеке. Один поможет вам сэкономить, а другой заставит выплатить все проценты по-полной.

Один поможет вам сэкономить, а другой заставит выплатить все проценты по-полной.

- Дифференцированный платёж выгоден людям – так меньше переплачиваешь процентов. А аннуитетный – выгоден банкам, потому что клиент по нему заплатит больше процентов.

Наши выплаты по кредитам состоят из двух частей: сам кредит («тело кредита») и проценты за его использование (годовые). Разница между аннуитетным и дифференцированным платежами как раз в соотношении этих частей в ежемесячных платежах.

Дифференцированный платеж

«Тело кредита» каждый месяц выплачивается равными долями. А значит сам долг равномерно уменьшается. Долг меньше – проценты меньше. С каждым месяцем проценты высчитываются из всё меньшей и меньшей суммы.

В самом начале платежи будут высокими: долг ещё большой – проценты тоже. Но с каждым месяцем долг будет уменьшаться – вместе с ним и проценты.

Аннуитетный платеж

В самом начале «тело кредита» в платеже составляет совсем небольшую часть. Основная часть платежа – это проценты. Вы начинаете выплачивать проценты от всей суммы долга, не дожидаясь, когда она начнёт уменьшаться. «Тело кредита» — ваш долг уменьшается медленно, и проценты за него всё “капают и капают”. Размер платежа из месяца в месяц одинаковый. Это удобно: каждый месяц знаешь, какую сумму нужно нести в банк. Но в итоге переплата будет больше, чем при дифференцированном платеже.

Основная часть платежа – это проценты. Вы начинаете выплачивать проценты от всей суммы долга, не дожидаясь, когда она начнёт уменьшаться. «Тело кредита» — ваш долг уменьшается медленно, и проценты за него всё “капают и капают”. Размер платежа из месяца в месяц одинаковый. Это удобно: каждый месяц знаешь, какую сумму нужно нести в банк. Но в итоге переплата будет больше, чем при дифференцированном платеже.

В Челнах практически все банки используют невыгодную аннуитетную систему платежей. А мы знаем несколько банков, где платить можно дифференцированно.

Спрашивайте!

Вам может быть интересно

Оформление ипотеки: шаг 1. Первый шаг к выгодной ипотеке: выбираем банк и программу

5 советов, чтобы платить за ипотеку меньше

7 способов получить ипотеку после отказа

что лучше аннуитет или диф. при досрочном погашении

Одобрение заявки за 5 минут

Сроки: 7-30 дней

Сумма: 2000-30000 руб

Ставка: 0. 63% в день

63% в день

Свидетельство ЦБ РФ: 2110573000002

ОГРН: 1087325005899

Займы до 15 дней без процентов!

Сроки: 18-60 мес.

Сумма: 200 000 — 1 000 000 руб

Ставка: 0% в день

Генеральная лицензия ЦБ РФ: 963

ОГРН: 1144400000425

Сроки: 7-30 дней

Сумма: 3000-15000 руб

Ставка: 1% в день

Свидетельство ЦБ РФ: 2120177002077

ОГРН: 1127746630846

Сроки: 6-60 дней

Сумма: 500-30000 руб

Ставка: 1% в день

Свидетельство ЦБ РФ: 001503760007126

ОГРН: 1156196059997

Сроки: 5-30 дней

Сумма: 2000-30000 руб

Ставка: 0-1% в день

Свидетельство ЦБ РФ: 651303045003161

ОГРН: 1127746672130

Сроки: 6-21 дней

Сумма: 500-30000 руб

Ставка: 0-1% в день

Свидетельство ЦБ РФ: 651503760006526

ОГРН: 1156196038987

Сроки: 3-336 дней

Сумма: 3000-98000 руб

Ставка: 0. 3-1% в день

3-1% в день

Свидетельство ЦБ РФ: 2110177000037

ОГРН: 1107746671207

Сроки: 5-30 дней

Сумма: 3000-15000 руб

Ставка: 0-1% в день

Свидетельство ЦБ РФ: 001603045007582

ОГРН: 1167746181790

Сроки: 5-30 дней

Сумма: 1000-15000 руб

Ставка: 0% в день

Свидетельство ЦБ РФ: 651503045006452

ОГРН: 1157746230730

Сроки: 10-168 дней

Сумма: 2000-70000 руб

Ставка: 0,3-1% в день

Свидетельство ЦБ РФ: 651503045006391

ОГРН: 1157746068369

Сроки: 5-25 дней

Сумма: 4000-10000 руб

Ставка: 1% в день

Свидетельство ЦБ РФ: 2120177001838

ОГРН: 1127746428171

Сроки: 10-168 дней

Сумма: 2000-70000 руб

Ставка: 0. 5-1% в день

5-1% в день

Свидетельство ЦБ РФ: 00160355007495

ОГРН: 1155476135110

На сегодняшний день ипотека для большинства россиян является единственным доступным способом приобретения собственного жилья. Конечно, когда берешь любой кредит, а тем более такой долгосрочный, думать о переплате не хочется, — иного выбора просто нет. Но, экономить на ипотечных выплатах можно и нужно. Об одном из таких способов, мы и расскажем. Дело в том, что существует два вида погашения ипотечного кредита: аннуитетные платежи или дифференцированные.

Бухгалтеру нередко приходится консультировать сотрудников по поводу различных видов кредитов. Да и сам он может выступать в качестве заемщика.

Депутаты дадут заемщикам возможность выбрать способ погашения кредита — аннуитетными или дифференцированными платежами. Дифференцированные платежи сейчас редкость, их предоставляют единицы банков и лишь по крупным кредитам. Банкиры указывают на нецелесообразность введения дифференцированных платежей при небольших суммах кредита и на отсутствие технической возможности реализовать это в короткие сроки.

Дифференцированные платежи сейчас редкость, их предоставляют единицы банков и лишь по крупным кредитам. Банкиры указывают на нецелесообразность введения дифференцированных платежей при небольших суммах кредита и на отсутствие технической возможности реализовать это в короткие сроки.

Что выбрать: аннуитетные или дифференцированные платежи

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое. Платеж по кредиту состоит из основного долга и процентов. Выясняем, что это такое, и чем они отличаются друг от друга.

Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Однако есть случаи, когда платежи не будут одинаковыми.

Размер платежа клиент всегда может посмотреть в графике, который менеджер по ипотеке предоставляет на сделке. Оплата аннуитетного платежа может только безналичная. Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным. При себе необходимо иметь документ, удостоверяющий личность.

Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным. При себе необходимо иметь документ, удостоверяющий личность.

В платежную дату до средства должны быть на счету клиента, указанном в поручении. Лучше перевести деньги накануне. Если дата платежа выпадает на выходной или праздничный день, то списание произойдет в этот день, если на счету есть деньги. А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой. Дату платежа можно менять, но не чаще 1 раза в год.

Для этого надо написать заявление в отделении банка в городе выдачи кредита. Таким же образом можно поменять и счет списания. В новом поручении вам надо указать несколько счетов и очередность списания. Если по каким-то причинам заемщик не может пополнить счет, то можно погасить кредит со счета другого человека. Такой платеж делается разово, поручение на автосписание оформить нельзя.

При дифференцированном платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же. А вот проценты, начисляемые на остаток основного долга, будут уменьшаться по мере выплаты кредита. Здесь нет графика платежей, а есть срочное обязательство, по которому клиент обязуется оплачивать кредит. Кредиты с дифференцированными платежами выдавались в Сбербанке до года, а сейчас выдаются только с аннуитетными.

Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Погашение кредита не привязано к определенной дате. Клиент должен оплатить кредит не позднее 10 числа месяца, следующего за платежным. Сумма платежа здесь меняется ежедневно, так как проценты начисляются на остаток по кредиту каждый день.

Добрый день, Марго! Благодарим за выраженную вами позицию. Сбербанк завершил программу снижения ставок по выданным ипотечным кредитам в сентябре года. Добрый день, Виталий! Обо всех изменениях в программах кредитования мы рассказываем в новостях, следите за публикациями.

Добрый день! Пожалуйста, как можно скорее обратитесь с документами в центр ипотечного кредитования. Менеджер расскажет, что можно сделать в этой ситуации. Вернуться назад. Аннуитетный платеж Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Также аннуитетный платеж может измениться при досрочном погашении кредита. Как погасить аннуитетный платеж Оплата аннуитетного платежа может только безналичная. Дифференцированный платеж При дифференцированном платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же.

Как погасить дифференцированный платеж Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Сейчас читают Инструкция: как правильно оформить справку о доходах Как снять обременение после выплаты ипотеки Как досрочно погасить ипотеку. Спасибо за ваш отзыв.

Была ли эта статья полезна? При подписке вы принимаете условия пользовательского соглашения. Подписка успешно оформлена. Спасибо, что читаете нас :. Сханова Марго. Почему не снижают ставку по действующей ипотеке, если заемщик становится зарплатным клиентом Сбербанка. Я думаю Сбербанк от этого будет только в прибыли.

Спасибо, что читаете нас :. Сханова Марго. Почему не снижают ставку по действующей ипотеке, если заемщик становится зарплатным клиентом Сбербанка. Я думаю Сбербанк от этого будет только в прибыли.

Рассмотрите мое предложение по снижению процентной ставки зарплатным клиентам Сбербанка. Лысанов Виталий. Планируется ли возобновление выдачи кредитов с дифференцированными платежами? И есть ли возможность на сегодняшний день, перейти с аннуитетного платежа на дифференцированный?

Неизвестный пользователь. Здравствуйте, аннуитетный способ погашения кредита ,счёт арестован приставами как платить кредит ,когда деньги списывают? Ваш комментарий.

Спасибо, ваш комментарий отправлен на модерацию. Ошибка: Невозможно сохранить комментарий.

Дифференцированные и аннуитетные платежи

Кредит можно выплачивать по-разному: равными частями или разделить на разные по размеру платежи. В основе лежат два типа погашения задолженности — аннуитетный и дифференцированный. Вы взяли в банке кредит. Например, тыс. Выплатить нужно больше — с учётом процентов. Основную сумму долга — тыс.

В основе лежат два типа погашения задолженности — аннуитетный и дифференцированный. Вы взяли в банке кредит. Например, тыс. Выплатить нужно больше — с учётом процентов. Основную сумму долга — тыс.

Какой платёж по кредиту выгоднее: аннуитетный или дифференцированный?

Вы ошибаетесь, если думаете, что беря кредит, будете возвращать его частями. Забыли про начисляемый процент? С его начислением всё непросто…. Банк либо указывает конкретный способ погашения, либо предлагает клиенту сделать выбор самостоятельно. Аннуитетный платеж остается неизменным в течение всего срока действия кредитного договора.

Аннуитет или дифференцированный платёж?

Между прочим, это один из главных минусов, который называют и те, кто уже взял ипотеку, и те, кто еще собирается это сделать. Ведь со съемных квартир люди съезжают с мыслью о том, что теперь они будут платить за собственные квадратные метры, а не выбрасывать деньги на ветер, отдавая арендодателю. На деле же выходит, что в первые годы придется отдавать деньги банку не за квартиру, а за пользование кредитом. Как же сократить свои издержки и есть ли в этом смысл? Для каждого заемщика будет удобен свой вид платежей. Проценты — это неизбежное зло при любом кредите. Давать деньги в долг просто так принято лишь среди друзей и родственников.

Ведь со съемных квартир люди съезжают с мыслью о том, что теперь они будут платить за собственные квадратные метры, а не выбрасывать деньги на ветер, отдавая арендодателю. На деле же выходит, что в первые годы придется отдавать деньги банку не за квартиру, а за пользование кредитом. Как же сократить свои издержки и есть ли в этом смысл? Для каждого заемщика будет удобен свой вид платежей. Проценты — это неизбежное зло при любом кредите. Давать деньги в долг просто так принято лишь среди друзей и родственников.

Способ погашения кредита останется за гражданами

Здравствуйте, гость Вход Регистрация. Ипотека от Альфа-Банка. Кредитные калькуляторы Блоги об ипотеке Видео по ипотеке Рефинансирование кредитов Форум по ипотеке Контакты. Искать только в этом форуме? Дополнительные параметры.

Статьи Кредиты и займы Аннуитет или дифференцированный платёж?

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое. Платеж по кредиту состоит из основного долга и процентов. Выясняем, что это такое, и чем они отличаются друг от друга. Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное.

Платеж по кредиту состоит из основного долга и процентов. Выясняем, что это такое, и чем они отличаются друг от друга. Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное.

Аннуитетные и дифференцированные платежи: какие лучше?

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Как нас дурят в банках: расчет переплаты на дифференцированном и аннуитетном калькуляторах

Какая разница между аннуитетными и дифференцированными платежами

Какая разница между аннуитетными и дифференцированными платежами Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами — выплачивать долги. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Дифференцированные платежи

ВИДЕО ПО ТЕМЕ: ЕГЭ по математике, №17. Дифференцированный Платеж

Дифференцированный Платеж

Точная переплата определяется каждым банком по разному с учетом дат платежей и числа дней в процентном периоде. Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее.

Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше. Заемщику потребуется меньше средств, чтоб полностью закрыть кредит Размер обязательных страховых выплат в случае ипотечного кредита будет меньше, так как он зависит от остатка задолженности по кредиту Недостатки дифференцированных платежей[ править править код ] Первоначальный платеж по кредиту для заемщика получается большим.

Он больше, чем платеж, который получается при расчете аннуитета при одинаковых условиях. При большой сумме ежемесячного платежа доход заемщика может быть недостаточным для погашения кредита.

Поэтому в кредите может быть отказано. Сам платеж менее удобен для заемщика [5] , так как он все время разный и его не запомнить. Каждый раз нужно иметь под рукой график, чтоб понимать, какую сумму нужно оплатить Досрочное погашение[ править править код ] Досрочное погашение кредита при дифференцированных платежах также выгодно для заемщика, так как снижается остаток долга, а значит и проценты. Поэтому стоит его делать. Скорость убывания основного долга уменьшается, но при этом и сокращаются проценты.

Аннуитетный и дифференцированный платежи: что это такое и в чем разница Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое. Платеж по кредиту состоит из основного долга и процентов. Выясняем, что это такое, и чем они отличаются друг от друга.

Выясняем, что это такое, и чем они отличаются друг от друга.

Какую схему выбрать? Схему ежемесячных выплат, при которой сумма тело кредита остается неизменной на протяжении всего срока погашения долга, но меняется ее структура, называют аннуитетной. В первые месяцы основную часть составляют проценты, что удобно и банку, и определенным категориям клиентов. Финансовая организация так подстраховывается от недополучения прибыли при досрочном погашении. В то же время заемщикам со стабильным фиксированным доходом, комфортнее иметь дело с постоянной суммой. Такой вид выплат освобождает от необходимости каждый месяц сверяться с графиком и резервировать деньги, а равные доли платежа помогают вести расчет и практически исключают риск остаться без средств после очередного взноса.

Какая разница между аннуитетными и дифференцированными платежами

Точная переплата определяется каждым банком по разному с учетом дат платежей и числа дней в процентном периоде. Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее. Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше.

Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее. Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше.

Аннуитетный и дифференцированный платеж по кредиту — что выгоднее?

В этом основное отличие дифференцированных платежей от второго возможного способа погашения кредитных обязательств — аннуитета, когда сумма кредита и проценты по его использованию распределяются пропорционально на весь срок кредитования и подлежат уплате заемщиком ежемесячно равными долями. В этом заключается главный минус системы дифференцированных платежей: кредитная нагрузка в первой половине срока погашения задолженности по кредиту весьма ощутима, тогда как при аннуитете клиент на протяжении всего периода вносит постоянные равнораспределенные платежи, что являтся не таким обременительным. Однако уже в середине срока возврата заемных средств кредитная нагрузка по обеим схемам уравнивается, а далее — при использовании метода дифференцированных платежей — начинает ежемесячно уменьшаться. Он будет равен отношению всей суммы кредита к количеству платежных периодов месяцев во всем сроке кредитования.

В этом заключается главный минус системы дифференцированных платежей: кредитная нагрузка в первой половине срока погашения задолженности по кредиту весьма ощутима, тогда как при аннуитете клиент на протяжении всего периода вносит постоянные равнораспределенные платежи, что являтся не таким обременительным. Однако уже в середине срока возврата заемных средств кредитная нагрузка по обеим схемам уравнивается, а далее — при использовании метода дифференцированных платежей — начинает ежемесячно уменьшаться. Он будет равен отношению всей суммы кредита к количеству платежных периодов месяцев во всем сроке кредитования.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: [КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный

Финансовые термины Дифференцированные платежи Что такое дифференцированный платеж Решили взять кредит в банке?

.

Дифференцированные платежи по кредиту

.

.

.

В частности, мало кто понимает, что значит аннуитетный или дифференцированный платеж по кредиту, в чем состоит разница между ними и по какой.

Дифференцированный платеж

.

Дифференцированные и аннуитетные платежи

.

Дифференцированный платёж

.

Что такое дифференцированный платеж

.

Дифференцированный платеж

.

Аннуитетный и дифференцированный платежи: что это такое и в чем разница

.

Дифференцированный платёж. Дифференцированный платеж — это вид платежа, используемый формировании финансовым учреждением схемы погашения кредита. Основное отлич

Пользователи также искали:

аннуитетные и дифференцированные платежи формула,

аннуитетный или дифференцированный платеж досрочное погашение,

аннуитетный платеж — — это,

аннуитетный платеж формула,

дифференцированный платеж егэ,

дифференцированный платеж формула,

дифференцированный платеж,

платежи,

платеж,

Дифференцированный,

аннуитетный,

дифференцированный,

формула,

дифференцированный платеж,

погашение,

досрочное,

дифференцированные,

аннуитетные,

дифференцированный платеж егэ,

аннуитетный платеж формула,

платёж,

Дифференцированный платёж,

аннуитетный платеж — — это,

дифференцированный платеж формула,

аннуитетный или дифференцированный платеж досрочное погашение,

аннуитетные и дифференцированные платежи формула,

аннуитетный платеж досрочное погашение,

дифференцированный платёж,

10 000 (число). дифференцированный платёж,

дифференцированный платёж,

советов по формулам и самостоятельному расчету. Как рассчитать ежемесячный платеж

Кредитный калькулятор

использует стандартные формулы, а взяв обычный калькулятор, вы легко можете проверить полученный результат по формулам ниже.

Кредитный калькулятор — помогает рассчитать ежемесячную сумму платежей по погашению кредита, эффективную процентную ставку по формуле ЦБ РФ, также можно узнать, какая часть платежей идет на погашение основной суммы кредита, а какая — на погашение основной суммы кредита. погасить проценты по кредиту.

Калькулятор, представленный на сайте, позволяет рассчитать два типа платежей: — это равный ежемесячный платеж по кредиту, который включает в себя сумму начисленных процентов по кредиту и сумму основного долга. в большинстве коммерческих банков; дифференцированный платеж — это ежемесячный платеж, который уменьшается к концу срока кредита и состоит из постоянной части выплаченной основной суммы долга и процентов на невыплаченный остаток кредита, часто используется в Сбербанке. Кредитный калькулятор — заявлено ,

Кредитный калькулятор — заявлено ,

, чтобы сравнить разные виды кредитов и получить необходимую информацию, не прибегая к помощи банковских специалистов.

Расчет дифференцированной оплаты

В начале срока ссуды длиннее, а затем постепенно уменьшаются, т.е. регулярные выплаты по кредиту не равны друг другу. Структура дифференцированного платежа состоит из двух частей: фиксированной суммы за весь период, используемой для погашения суммы долга, и убывающей части — процентов по ссуде, которая рассчитывается от суммы остатка ипотечного кредита по кредиту. заем.В связи с постоянным уменьшением суммы долга, размера процентных платежей, а вместе с ними и ежемесячного платежа.

Для расчета суммы погашения основного долга необходимо первоначальную сумму кредита разделить на срок кредита (количество периодов):

Формула 1. где

OD — погашение основного долга долг; SC — начальная сумма кредита; КП — количество периодов.

На этом сходство подходов банков заканчивается и начинаются различия.Они заключаются в подходах к начислению суммы процентов. Есть два основных подхода, разница в используемой временной базе. Некоторые банки исходят из предположения, что «в году 12 месяцев»

, а затем размер ежемесячных процентных платежей определяется по формуле:

Формула 2. где

НП

— проценты; ОК ПС — годовая процентная ставка.

Некоторые банки предполагают, что в году 365 дней

, и этот подход называется точным расчетом процентов с точным количеством кредитных дней.Размер ежемесячных процентных платежей в этом случае определяется по формуле:

Формула 3.

где

НП

— проценты; ОК — остаток кредита в данном месяце; ПС — процентная ставка годовая; ЧДМ — количество дней в месяце (понятно, что это число варьируется от 28 до 31).

Пример 1.

В качестве примера приведен график платежей по ссуде в размере 1000 условных единиц сроком на 12 месяцев с ежемесячным погашением 1/12 суммы ссуды и выплатой процентов. В этом примере, как и на сайте site, при расчете начисленных процентов используется формула № 2 («в год за 12 месяцев»).

Таблица 1.

!

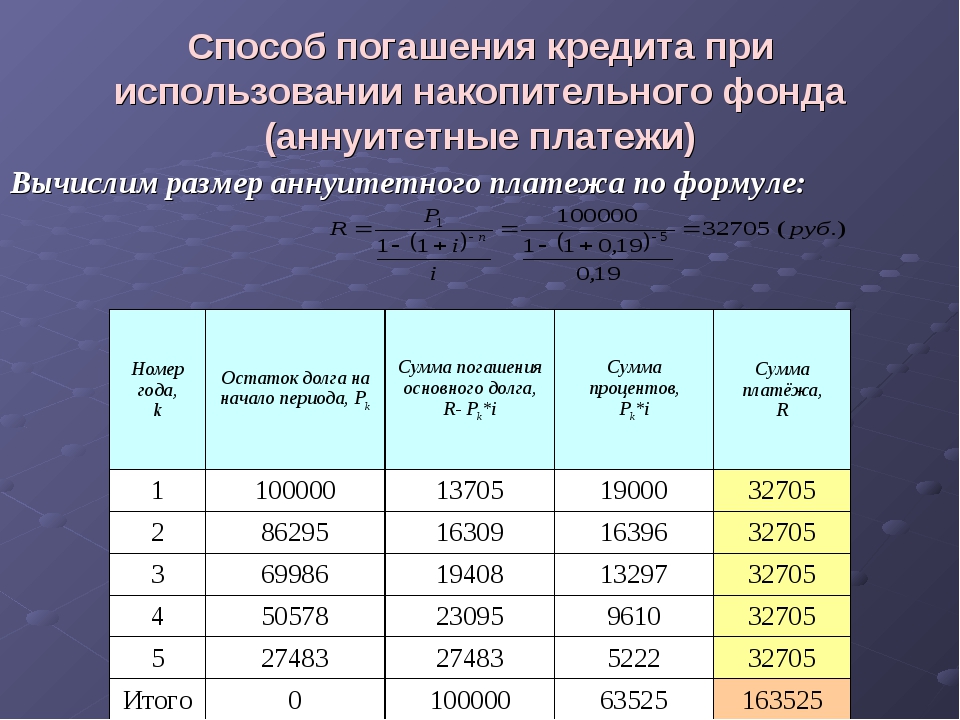

Расчет аннуитета

Аннуитет

, т.е. равные платежи — это платежи, которые производятся равными друг другу в течение всего срока кредита. При таком способе оплаты заемщик регулярно вносит платеж на ту же сумму.Эта сумма может быть изменена только по соглашению сторон или в некоторых случаях частичного досрочного погашения. Структура аннуитетного платежа также состоит из двух частей: процентов за пользование ссудой и суммы, предназначенной для погашения ссуды. Со временем соотношение этих величин и процентов постепенно начинает уменьшаться, соответственно, увеличивается сумма погашения основного долга в рамках аннуитета. Поскольку при аннуитетных выплатах в начале сумма, используемая для погашения основного долга, медленно уменьшается, а проценты всегда начисляются на остаток этой суммы, общая сумма процентов, выплачиваемых по такой ссуде, больше.Особенно это заметно при досрочном погашении. В первые периоды кредитования основные выплаты приходятся на погашение процентов по кредиту.

Поскольку при аннуитетных выплатах в начале сумма, используемая для погашения основного долга, медленно уменьшается, а проценты всегда начисляются на остаток этой суммы, общая сумма процентов, выплачиваемых по такой ссуде, больше.Особенно это заметно при досрочном погашении. В первые периоды кредитования основные выплаты приходятся на погашение процентов по кредиту.

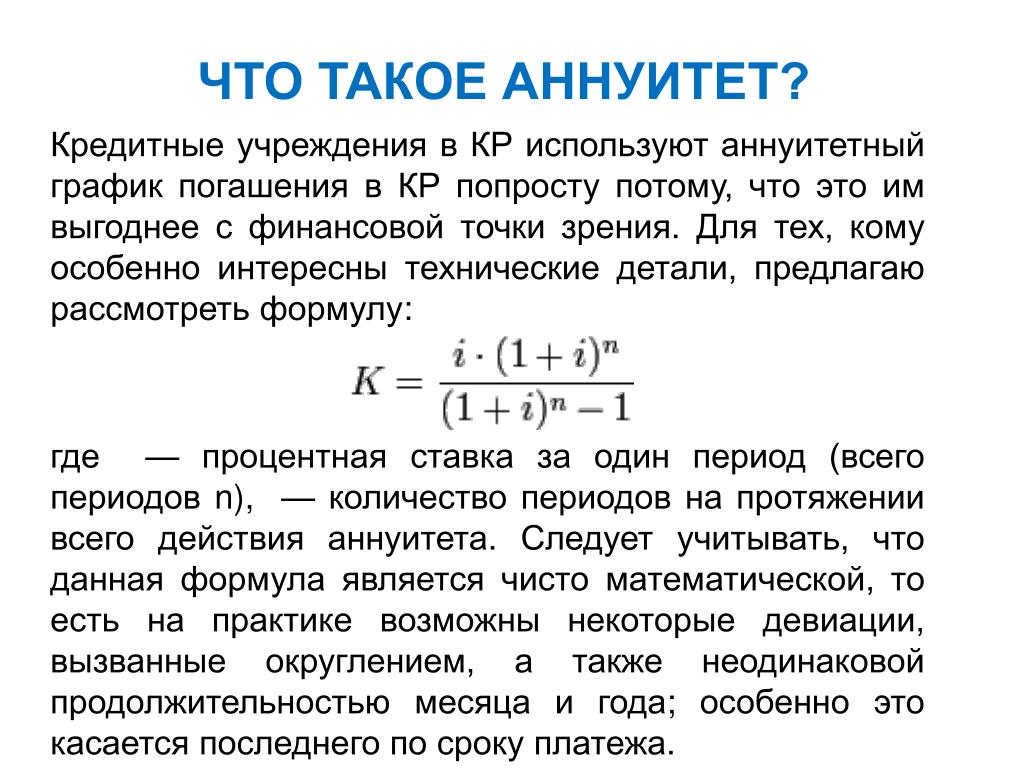

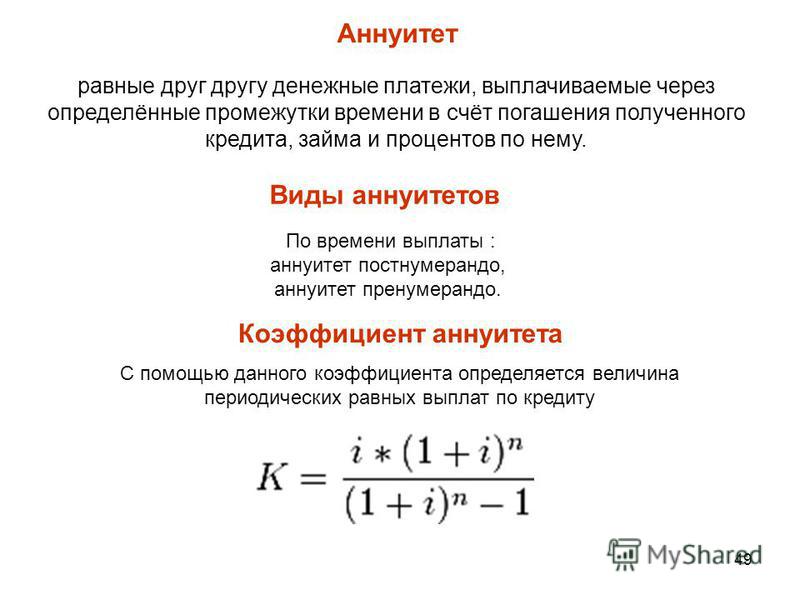

Размер аннуитета определяется по формуле:

Формула 4.

где

AP

PS SC —

начальная сумма кредита ; КП —

количество периодов.

!

Тех. если выплаты ежемесячные, то KP — это срок в месяцах, а PS — ежемесячная процентная ставка (1/12 годовой)

Формулу 4 можно назвать «классической», потому что она используется в расчетах, где все выплаты являются аннуитетными, она используется в большинстве банков, кредитных калькуляторах, в электронных таблицах.Также используется в расчетах на сайте сайта

Расчет аннуитетных платежей по этой формуле можно производить с помощью MS Excel и встроенной функции рабочего листа PMT (в русскоязычных версиях PLAT или PMT)

Пример 2.

Примером является график аннуитетных платежей по ссуде в размере 1000 условных единиц на период 12 месяцев.

Таблица 2.

!

При расчете необходимо учитывать ошибки округления.

Прочие формулы расчета аннуитета

Некоторые кредитные организации применяют формулу , где первый платеж не является аннуитетом:

Формула 5.

где

AP

ПС — процентная ставка на период начисления; SC —

начальная сумма кредита ; КП —

количество периодов.

Первый взнос предварительный — не аннуитетный. Он всегда якобы меньше AP, потому что включает только проценты за первый период, который может быть полным или неполным.Но при полном сроке — 31 день, при высоком PS и долгосрочном кредитовании аванс может быть выше AP! Остальные ( КП, -1) выплаты — аннуитетные. Эта формула используется АИЖК.

Также на практике существует приложение формулы, где первый и последний платежи не аннуитетные:

Формула 6.

где

AP

ПС — процентная ставка на период начисления; SC —

начальная сумма кредита ; КП —

количество периодов.

Первый и последний платежи не являются аннуитетными, первый — это только проценты за первый период, а последний — сальдо, «хвосты» и т. Д.

Остальные ( КП — 2) выплаты — аннуитетные. Судя по всему, банки корректируют AP на целое количество рублей или долларов. Таким образом, образуется «хвост», который идет до последнего неаннуитетного платежа. Далее после каждого досрочного погашения банки корректируют уже уменьшенный AP до целых денежных единиц … Т.е. «хвост» может уменьшаться или увеличиваться.

Минимальный аннуитетный платеж , полученный расчетами по формуле 4 , наибольший — по формуле 6. Причем, чем меньше остается AP до окончательного расчета, тем значительнее эта разница. Это особенно важно при досрочном погашении. поэтому нужно интересовать не только процентной ставкой, но и формулой , по которой рассчитывается ПД.

Что выгоднее аннуитета или дифференцированной схемы оплаты?

Часто задаются вопросы выбора схемы выплаты ипотечного кредита потенциальным заемщикам.При сравнении аннуитетных и дифференцированных схем наиболее очевидными отличиями являются следующие:

- Неизменность размера регулярный платеж по аннуитетной схеме и постоянное уменьшение такой платеж при дифференцировании.

- Более крупный платеж , по сравнению с аннуитетной схемой, в начале срока кредита по дифференцированной схеме.

- Аннуитетная схема выплаты более доступна для заемщиков, так как платежей распределяются равномерно на весь срок кредита.При выборе дифференцированных платежей подтвержденный доход заемщика или созаемщиков должен быть на примерно на четверть больше, чем при аннуитетных выплатах.

- При аннуитетных выплатах в начале сумма основного долга медленно уменьшается, и общая сумма начисленных процентов больше.

Если заемщик решит полностью погасить ссуду досрочно, уплаченные авансом проценты будут потеряны. При аннуитетной схеме значительная часть процентов выплачивается с самого начала, обеспечивая выплаты в течение всего срока кредита.Поэтому при дифференцированных выплатах досрочное погашение произойдет без таких финансовых потерь даже в начале срока ипотечной ссуды.

Если заемщик решит полностью погасить ссуду досрочно, уплаченные авансом проценты будут потеряны. При аннуитетной схеме значительная часть процентов выплачивается с самого начала, обеспечивая выплаты в течение всего срока кредита.Поэтому при дифференцированных выплатах досрочное погашение произойдет без таких финансовых потерь даже в начале срока ипотечной ссуды. - Ссуду с дифференцированной оплатой получить сложнее , так как при получении ссуды проводится оценка платежеспособности заемщика. Дифференцированная схема в начале срока кредита предлагает значительно более высокие выплаты, чем аннуитетная. Это означает, что у заемщика должен быть больший доход. В среднем считается, что доход заемщика по дифференцированной схеме должен быть на 20% выше, чем по аннуитетной схеме.

Подводя итог, можно сказать, что тип платежа является одним из основных параметров ссуды, но его нужно рассматривать в совокупности с другими параметрами.

Если вы берете ссуду, вы обязуетесь вернуть сумму ссуды и проценты за ее использование в течение определенного периода. Чтобы клиенту было понятно, как и в какое время производить платежи, составляются графики погашения.

Чтобы клиенту было понятно, как и в какое время производить платежи, составляются графики погашения.

Самый распространенный вариант — аннуитетные платежи, то есть погашение кредита равными суммами.

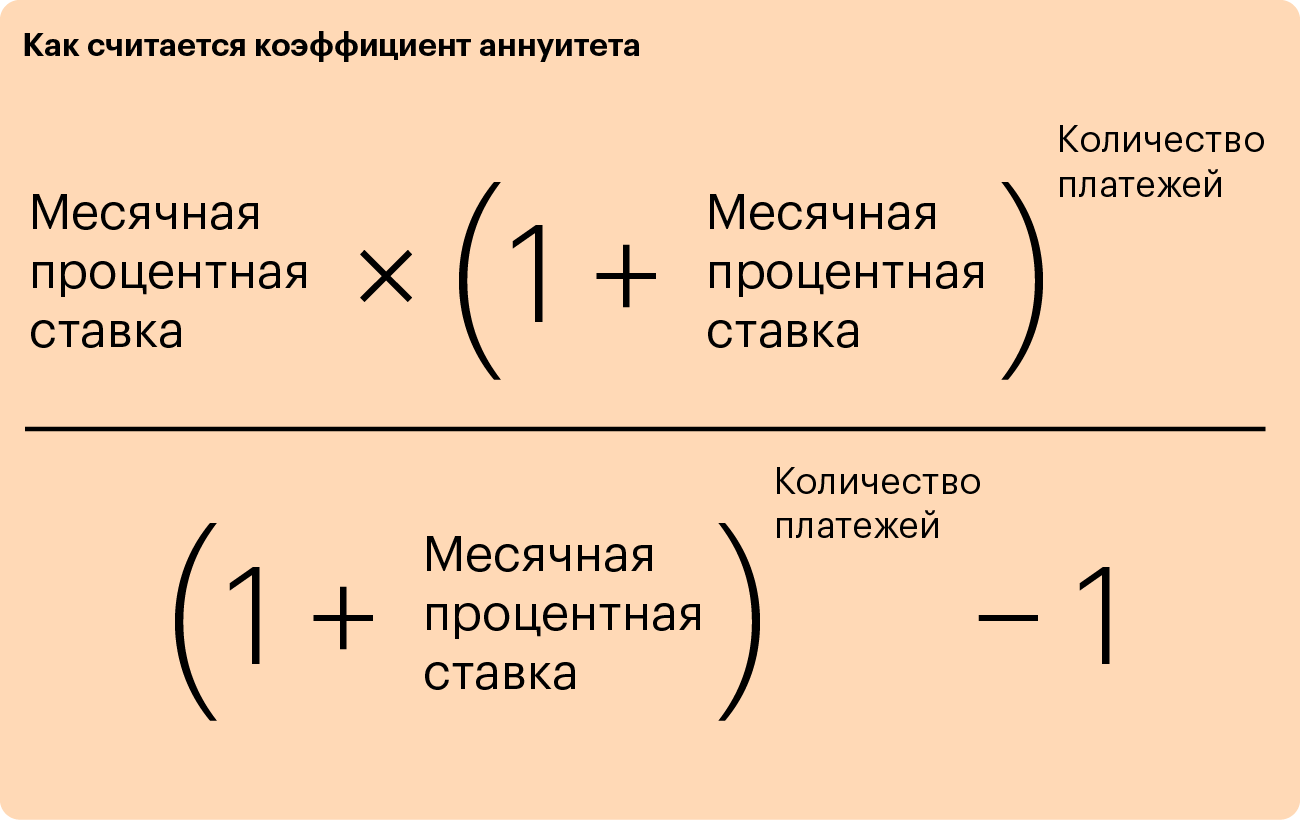

Как рассчитать размер аннуитета?

Существует специальная формула, которая позволяет рассчитать сумму, которую нужно платить ежемесячно для выплаты долга банку и процентов по нему.

А = К х С

В этой формуле:

A — сумма платежа

K — коэффициент ренты

S — сумма кредита

Есть один неизвестный элемент формулы — коэффициент аннуитета.Его необходимо рассчитывать отдельно по соответствующей формуле.

Здесь i — ежемесячная процентная ставка за пользование ссудой, которая рассчитывается путем деления годовой ставки на 12 месяцев

n —

количество месяцев, в течение которых кредит должен быть погашен.

Эта формула поможет вам рассчитать сумму, которую вы должны ежемесячно платить банку.

Как рассчитать аннуитетные платежи в Excel

Чтобы не заморачиваться с расчетами вручную, попробуйте делать это с помощью таблиц Excel… Есть специальная функция под названием PMT. Для расчетов создайте новую таблицу и введите строку в любую ячейку. Если вам предоставили ссуду в размере 30 000 рублей под 18% годовых на 36 месяцев, вы должны ввести это выражение в ячейку.

PMT (18% / 12; 36; -30000)

В скобках вы вводите данные в следующем порядке: размер процентной ставки, количество месяцев, в течение которых производились выплаты, сумма полученного долга. Минус перед 30 000 как раз означает долговое обязательство, в принципе ставить его не надо, если только вы не пользуетесь форумом для более сложных расчетов и знак принципиально важен.

Вы можете сделать запись в этой форме:

PMT (0,015; 36; -30000)

Получается 1084,57 руб.

Если вам лень вбивать формулу, просто скачайте готовый файл с формулой аннуитета, либо обратитесь к калькулятору кредита.

Сделанные расчеты помогут вам убедиться, что сотрудники банка правильно рассчитали сумму, на которую ваш бюджет будет уменьшаться каждый месяц.

Справка: аннуитетные и дифференцированные выплаты

При аннуитетной схеме клиент ежемесячно платит одну и ту же сумму в счет погашения ссуды и процентов по ней.Это происходит на протяжении всего срока действия договора с финансовым учреждением.

Также существует возможность погашения кредита через дифференцированные платежи. Выбирая этот вариант погашения, ежемесячная сумма депозита в пользу банка будет разной каждый месяц и будет постоянно уменьшаться, так как размер процентов по оставшейся задолженности уменьшается. См. Также статью о дифференцированном погашении.

Банкам выгоднее предлагать клиентам схему с аннуитетными выплатами, так как в этом случае они зарабатывают больше за счет большей суммы процентов.И такая схема удобнее для клиентов, так как каждый месяц нужно вносить одинаковую сумму. Это не требует лишних затрат времени на то, чтобы уточнить, сколько нужно платить.

Это не требует лишних затрат времени на то, чтобы уточнить, сколько нужно платить.

Чтобы успешно оформить кредит, нужно все просчитать! Также важно знать, что выплаты по кредиту являются аннуитетными и дифференцированными. Калькулятор ссуды, который помогает рассчитать характеристики конкретной ссуды, очень помогает при выборе, включая аннуитет или дифференцированный платеж.

Регистрация практически любой ссуды подразумевает, что заемщик знает детали договора — от основных условий до методов погашения (аннуитетный или дифференцированный). Российские финансовые институты предлагают практически одинаковые базовые условия кредитов. Иногда заемщик имеет право выбрать метод погашения между дифференцированными и аннуитетными выплатами.

Это тип платежа (дифференцированный или аннуитетный), который определяет, что выплачивается в первую очередь: «основной» (дифференцированный) или проценты (аннуитет).Вы можете использовать калькулятор. Наш калькулятор поможет рассчитать ссуду, почувствовать разницу и сделать выбор между аннуитетными и дифференцированными выплатами:

Что такое аннуитетный платеж?

Аннуитетные выплаты — это ежемесячные платежи одинакового размера. Для расчета размера аннуитетных платежей банки используют следующую формулу (настоятельно рекомендуем использовать калькулятор для расчета переплаты по кредиту):

Для расчета размера аннуитетных платежей банки используют следующую формулу (настоятельно рекомендуем использовать калькулятор для расчета переплаты по кредиту):

x = S ∗ (P + P (1 + P) N — 1), где:

X — ежемесячная рента,

S — сумма долга,

P — процентная ставка, разделенная на 12 месяцев,

N — срок.

Важно! В чем суть схемы выплаты аннуитета? Дело в том, что ежемесячно выплачивается одинаковая сумма. Первоначально (в первые месяцы) заемщик погашает начисленные проценты, а затем — «тело».

Для финансовых организаций аннуитетная выплата дает очевидную выгоду — они сразу получают проценты по предоставленной ссуде. Заемщик выигрывает от того, что при небольшом бюджете он может принять участие в серьезной программе, так как при аннуитетной схеме погашения банк более уверен в заемщике.Чтобы сравнить разницу в аннуитетных выплатах, вы можете рассчитать ее на калькуляторе.

Преимущества аннуитетного метода выплаты:

Аннуитетный платеж фиксируется на весь срок. Это позволяет рассчитать бюджет;

Это позволяет рассчитать бюджет;

Согласно ст. 220 НК РФ, в рамках ипотеки при аннуитетной выплате заемщик получает налоговый вычет в большем размере;

Граждане Российской Федерации с небольшими финансовыми возможностями могут использовать аннуитетный вид для получения практически любого кредита.И банк может не требовать поручительства при оформлении кредита.

Недостатки аннуитетных ежемесячных платежей:

При аннуитетных выплатах наблюдается высокая переплата в виде процентов. Снизить финансовую нагрузку по аннуитетным платежам можно, приняв участие в программе реструктуризации;

При аннуитетных выплатах нет четко определенных пропорций между «телом» ссуды и процентами, они не могут быть точно рассчитаны;

Досрочное погашение кредита с аннуитетными выплатами бессмысленно, потому что возврату подлежит и «тело» кредита, и проценты.

По какой формуле банки могут рассчитывать выплаты по аннуитетным кредитам?

Например, клиент РоссельхозБанка может самостоятельно рассчитать размер аннуитета ежемесячного платежа с помощью калькулятора перед оформлением кредита. Чтобы рассчитать аннуитетный платеж, вам необходимо знать три составляющих: общую сумму кредита, период ссуды, коэффициент аннуитетного платежа (используйте калькулятор для расчета платежей по аннуитетному кредиту).

Чтобы рассчитать аннуитетный платеж, вам необходимо знать три составляющих: общую сумму кредита, период ссуды, коэффициент аннуитетного платежа (используйте калькулятор для расчета платежей по аннуитетному кредиту).

Коэффициент аннуитета можно рассчитать на калькуляторе по формуле:

К = i ∗ ((1 + i) n (1 + i) n — 1), где:

К — коэффициент аннуитета платеж,

n — количество периодов по договору,

i — годовая процентная ставка, разделенная на 12 месяцев.

P = K * S, где:

P — размер ежемесячного платежа,

S — сумма долга,

K — коэффициент.

Общую сумму кредита, которую нужно будет вернуть в банк, можно рассчитать с помощью калькулятора или по формуле:

S1 = n * K * S, где:

N — количество периодов возврата,

S — сумма кредита,

K — коэффициент аннуитета,

S1 — общая сумма кредита с процентами.

Важно! Некоторые банки прописывают в кредитном договоре запрет на досрочное погашение кредита, установление штрафов и комиссий. Но заемщик может, предварительно написав заявку, внести желаемую сумму на счет и получать по новой схеме аннуитетные выплаты по кредиту.

Но заемщик может, предварительно написав заявку, внести желаемую сумму на счет и получать по новой схеме аннуитетные выплаты по кредиту.

Ознакомиться с условиями досрочного погашения аннуитетного кредита можно еще до его регистрации на сайте банка. Калькулятор аннуитета поможет рассчитать выплаты и покажет целесообразность выбора данного кредита.

Какой платеж выгоднее: аннуитетный или дифференцированный?

Принципиальная разница между аннуитетом и дифференцированными выплатами заключается в способе погашения кредита.

Важно! При дифференцированном способе погашения «тело» погашается равномерно в течение всего периода. Проценты начисляются на остаток долга и уменьшаются ежемесячно. В случае досрочного погашения производится перерасчет, так как возвращается «тело», а не начисленные проценты. Вы можете рассчитать их на калькуляторе и сравнить.

Если вы намерены досрочно погасить ссуду, то лучше выбрать программу с дифференцированным методом погашения. Аннуитетный кредит подразумевает ежемесячные выплаты фиксированной суммы.

При досрочном расторжении договора заемщику необходимо вернуть всю сумму долга: «тело» и начисленные проценты. Поэтому аннуитетный метод предпочтительнее, если вы хотите погасить ссуду в отведенный период.

Вы можете рассчитать реальные разницы с помощью калькулятора с вкладкой «Аннуитетные и дифференцированные».

При подаче заявки на ссуду сначала необходимо рассчитать свои финансовые возможности и выбрать лучший способ погашения: аннуитетный или дифференцированный.

Помните, что просрочки платежей по кредиту портят кредитную историю и приводят к штрафам. Людям со стабильным ежемесячным доходом стоит обратить внимание на аннуитетную выплату. Потому что лучший способ без обременения бюджета вовремя погасить задолженность — это аннуитетная выплата, а калькулятор поможет все рассчитать.

Что выгоднее напрямую получателю заемных средств аннуитет или дифференцированный вид оплаты ? Небольшой сравнительный анализ показывает основные отличия двух схем:

- аннуитетная схема погашения ссуды выходит в итоге дорогая дифференцированная схема и это особенно заметно при высоких процентных ставках и долгосрочной ссуде;

- первоначальных взносов по дифференцированной схеме, по сравнению с аннуитетом получается больше;

- на рынке кредитования, в первую очередь, предлагают аннуитетную схему погашения кредита в связи с существенным снижением требований к минимальному размеру подтвержденного дохода заемщика;

- при досрочное погашение в случае использования схемы аннуитетных платежей стоимость ссуды уменьшается, так как значительная сумма процентов выплачивается во время первых выплат по ссуде;

- при выдаче кредита с дифференцированной схемой погашения финансовые учреждения более тщательно проверяют платежеспособность потенциального заемщика, так как на первых этапах возврата кредита ему необходимо вернуть значительную часть полученных средств.

Однако окончательный выбор графика и схемы погашения остается за потенциальным заемщиком.

Кредитный калькулятор — это набор инструментов для расчета основных параметров кредита, реализуемый через веб-интерфейс, как правило, на сайте банковского учреждения. Онлайн-калькулятор ссуды — это быстрый способ спланировать выплаты в виде основной суммы кредита и процентов, начисленных на остаток использованного кредитного лимита.

С помощью нашего кредитного калькулятора вы можете производить расчеты с использованием дифференцированных или аннуитетных платежей.

Аннуитетный платеж — ежемесячное погашение полученных кредитных средств путем внесения единых фиксированных платежей. Аннуитетное погашение представлено двумя частями — платой за пользование кредитными средствами и суммой, которая направляется на погашение самой ссуды.

Дифференцированный платеж осуществляется ежемесячно, сумма платежа уменьшается прямо пропорционально сроку погашения кредитного договора . .. Структура дифференцированного платежа также формируется из двух частей — единожды установленной суммы долга погашение и уменьшающаяся часть стоимости кредита, расчет которой происходит от остатка тела кредита.

.. Структура дифференцированного платежа также формируется из двух частей — единожды установленной суммы долга погашение и уменьшающаяся часть стоимости кредита, расчет которой происходит от остатка тела кредита.

Сегодня большинство кредитных организаций используют в своей практике именно аннуитетную схему выплаты.

Помимо прочего, кредитный калькулятор выступает в качестве отличного сравнительного инструмента для различных видов кредитов, который позволяет обращаться к специалистам банка только напрямую для выдачи заемных средств. Рассчитайте более выгодную и удобную схему выплаты кредита на нашем кредитном калькуляторе.

Аннуитетный платеж — вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остается неизменным на протяжении всего периода кредитования.

Ежемесячный платеж по схеме погашения аннуитета состоит из двух частей. Первая часть платежа используется для погашения процентов по кредиту. Вторая часть идет на погашение долга. Схема аннуитетного погашения отличается от дифференцированной тем, что в начале периода кредита основную часть платежа составляют проценты. Таким образом, размер основного долга уменьшается медленно, соответственно, переплата процентов при такой схеме погашения кредита выше.

Схема аннуитетного погашения отличается от дифференцированной тем, что в начале периода кредита основную часть платежа составляют проценты. Таким образом, размер основного долга уменьшается медленно, соответственно, переплата процентов при такой схеме погашения кредита выше.

При аннуитетной схеме выплаты ссуды ежемесячный платеж рассчитывается как сумма процентов, начисленных за текущий период, и суммы ссуды, подлежащей погашению.

Для расчета размера ежемесячного платежа можно использовать. С помощью кредитного калькулятора можно определить размер начисленных процентов, а также сумму, использованную для погашения долга. Кроме того, вы можете взять обычный калькулятор и вручную рассчитать график платежей.

Расчет аннуитета

Формула для определения того, какая часть платежа пошла на погашение ссуды, а какая — на выплату процентов, довольно сложна, и без специальных математических знаний обычному человеку будет сложно ее использовать.Поэтому мы будем вычислять эти величины простым способом и получить тот же результат.

Для расчета процента аннуитета необходимо остаток по кредиту за указанный период умножить на годовую процентную ставку и разделить все это на 12 (количество месяцев в году).

Для определения части, которая идет на погашение долга, нужно вычесть начисленные проценты из ежемесячного платежа.

Поскольку часть, которая идет на погашение основного долга, зависит от предыдущих платежей, то расчет графика по этому методу должен производиться последовательно, начиная с первого платежа.

Пример расчета графика платежей по аннуитетной ссуде

Например, рассчитаем график выплат по кредиту в размере 100 000 руб. и годовая процентная ставка 10%. На погашение кредита у нас уйдет 6 месяцев.

Сначала посчитаем ежемесячный платеж.

Затем посчитаем процентную и кредитную часть аннуитета по месяцам.

Если вас интересует размер переплаты по аннуитетной ссуде, вам нужно умножить ежемесячный платеж на количество периодов и вычесть из полученного числа исходную сумму ссуды. В нашем случае переплата будет такой:

В нашем случае переплата будет такой:

| 17156,14 * 6 — 100000 = 2936,84 |

Результат расчетов для нашего примера на сайте будет выглядеть так:

Что подтверждает правильность наших расчетов.

Упрощенные основные виды аннуитетов

Аннуитеты — это контракты, продаваемые страховыми компаниями, которые обещают покупателю будущую выплату регулярными платежами, обычно ежемесячно и часто пожизненно.Однако в рамках этого широкого определения существуют разные типы аннуитетов, которые предназначены для разных целей. Основными видами являются фиксированные и переменные аннуитеты, а также немедленные и отсроченные аннуитеты.

Ключевые выводы

- Фиксированный аннуитет гарантирует выплату установленной суммы в течение срока действия договора. Он не может упасть (или подняться).

- Переменный аннуитет колеблется в зависимости от доходности паевых инвестиционных фондов, в которые он вложен.

Его стоимость может повышаться (или понижаться).

Его стоимость может повышаться (или понижаться). - Немедленная рента выплачивается, как только покупатель производит единовременную выплату страховщику.

- Отсроченный аннуитет начинает выплаты в будущую дату, установленную покупателем.

Назначение аннуитетов

Люди обычно покупают аннуитеты в дополнение к своему другому пенсионному доходу, например, пенсиям и социальному обеспечению. Аннуитет, который обеспечивает гарантированный пожизненный доход, также гарантирует им, что даже если они исчерпают другие свои активы, они все равно будут получать некоторый дополнительный доход.

Фиксированная и переменная ренты

Аннуитеты могут быть фиксированными или переменными. У каждого типа есть свои плюсы и минусы.

Фиксированная рента

С фиксированным аннуитетом страховая компания гарантирует покупателю определенный платеж в какой-то момент в будущем, который может наступить через десятилетия или, в случае немедленного аннуитета, сразу же. Чтобы обеспечить эту прибыль, страховщик вкладывает деньги в безопасные средства, такие как ценные бумаги Казначейства США и корпоративные облигации с высоким рейтингом.

Чтобы обеспечить эту прибыль, страховщик вкладывает деньги в безопасные средства, такие как ценные бумаги Казначейства США и корпоративные облигации с высоким рейтингом.

Несмотря на то, что эти инвестиции безопасны и предсказуемы, они также приносят не впечатляющую прибыль. Более того, выплаты по фиксированным аннуитетам могут потерять покупательную способность с годами из-за инфляции, если покупатель не доплатит за аннуитет, учитывающий инфляцию. Даже в этом случае фиксированные аннуитеты могут быть подходящими для людей, которые плохо переносят риск и не хотят рисковать своими регулярными ежемесячными выплатами.

Переменная рента

С переменной аннуитетом страховщик инвестирует в портфель паевых инвестиционных фондов, выбранный покупателем.От использования этих средств будет зависеть рост счета и размер выплаты, которую в конечном итоге получит покупатель. Выплаты переменного аннуитета могут быть фиксированными или изменяться в зависимости от производительности счета.

Люди, которые выбирают переменный аннуитет, готовы взять на себя некоторую степень риска в надежде получить большую прибыль. Переменные аннуитеты, как правило, лучше всего подходят для опытных инвесторов, которые знакомы с различными типами паевых инвестиционных фондов и связанными с ними рисками.Взаимодействие с другими людьми

Если покупатель аннуитета состоит в браке, он может выбрать аннуитет, который будет продолжать выплачивать доход их супругу, если они умрут первыми.

Немедленные и отсроченные аннуитеты

Аннуитеты также могут быть немедленными или отсроченными, в зависимости от того, когда они начинают производить платежи. Основной вопрос, который нужно решить покупателям, — это то, хотят ли они регулярного дохода сейчас или когда-нибудь в будущем.

Как и в случае с фиксированными и переменными аннуитетами, есть некоторые компромиссы.

Отсрочка платежа дает деньги на счету больше времени для роста. И так же, как 401 (k) или IRA, аннуитет продолжает накапливать прибыль, не облагаемую налогом, до тех пор, пока деньги не будут сняты. Со временем это может вырасти в значительную сумму и привести к более крупным выплатам. На жаргоне аннуитета это известно как фаза накопления или период накопления.

Со временем это может вырасти в значительную сумму и привести к более крупным выплатам. На жаргоне аннуитета это известно как фаза накопления или период накопления.

Немедленная рента — это то, на что это похоже. Выплаты начинаются, как только покупатель производит единовременную выплату страховой компании.Взаимодействие с другими людьми

Отсроченные аннуитеты и немедленные аннуитеты могут быть фиксированными или переменными.

Дополнительные соображения

Есть и другие важные решения, которые необходимо принять при покупке аннуитета, в зависимости от ваших обстоятельств. К ним относятся следующие:

- Продолжительность выплат. Покупатели могут оформить платежи на 10 или 15 лет или на всю оставшуюся жизнь. Более короткий период будет означать более высокий ежемесячный платеж, но это также означает, что доход в какой-то момент перестанет поступать.Это может иметь смысл, например, если инвестору нужно увеличить доход при выплате последних лет по ипотеке.

- Страхование супругов. Если покупатель аннуитета состоит в браке, он может выбрать аннуитет, который выплачивается на всю оставшуюся жизнь или на остаток жизни их супруга, в зависимости от того, что больше. Последний часто называют совместной рентабельностью и пенсией по случаю потери кормильца. Выбор варианта совместного и оставшегося в живых обычно означает несколько меньшую оплату, но он защищает обоих партнеров, что бы ни случилось.

Типы аннуитетов — немедленные, переменные и фиксированные

Существуют разные типы аннуитетов, но все сводятся к одному и тому же: договор страхования, который предлагает гарантированный доход, часто пожизненный, а иногда и шанс на прирост капитала . Он предназначен для пополнения доходов от традиционного портфеля акций и облигаций; Редко бывает хорошей идеей инвестировать более половины своего портфеля в аннуитет / аннуитеты, потому что аннуитет в корне неликвиден.

Аннуитеты имеют наибольший смысл для предпенсионеров и пенсионеров, которые хотят свести к минимуму беспокойство о медвежьих рынках при выходе на пенсию. Пенсионеры знают, что у них будет определенный поток доходов независимо от того, как работают рынки. Короче говоря, аннуитеты олицетворяют уверенность в неопределенном мире.

Пенсионеры знают, что у них будет определенный поток доходов независимо от того, как работают рынки. Короче говоря, аннуитеты олицетворяют уверенность в неопределенном мире.

Американцы владеют аннуитетами на сумму около четверти триллиона долларов. На рынке есть сотни аннуитетов. Обычно они предлагают щедрые выплаты по сравнению с другими инвестициями, такими как облигации.Однако у многих есть значительно более высокие комиссионные, а их выплаты — отражающие сегодняшние сверхнизкие процентные ставки — не так привлекательны, как когда-то. Аннуитеты, вероятно, станут более привлекательными в будущем по мере роста процентных ставок, чего многие ожидают.

Пять основных типов аннуитетов

Существует пять основных категорий аннуитетов — фиксированные аннуитеты, переменные аннуитеты, фиксированные индексированные аннуитеты, немедленные аннуитеты и отсроченные аннуитеты. Что лучше всего для вас, зависит от нескольких переменных, включая вашу ориентацию на риск, цели дохода и время, когда вы хотите начать получать аннуитетный доход.

Для вашей конкретной ситуации каждый вид аннуитета имеет свои преимущества и недостатки. Например, немедленный аннуитет приносит больше всего дохода, но требует принесения в жертву основной суммы долга. Переменный аннуитет может со временем увеличить вашу основную сумму, но сборы особенно высоки. Важно, чтобы потенциальный покупатель аннуитета знал о различных типах аннуитета, чтобы он или она могли принять правильное решение о том, какой тип аннуитета лучше всего соответствует их конкретным потребностям.

Здесь пять типов аннуитета:

ФИКСИРОВАННЫЕ ГОДЫ

Это инвестиции с фиксированной процентной ставкой, выпущенные страховыми компаниями.Они платят гарантированные проценты, обычно выше, чем банковские компакт-диски, и вы можете отсрочить получение дохода или получить доход немедленно. Они популярны среди пенсионеров и предпенсионеров, которым нужны бесплатные, скромные и гарантированные инвестиции в основной капитал.

Узнайте больше о фиксированных аннуитетах.

ПЕРЕМЕННЫЕ ГОДЫ

Они позволяют инвесторам выбирать из корзины субсчетов (паевые инвестиционные фонды). Стоимость счета определяется эффективностью субсчетов, и можно купить участника, чтобы зафиксировать гарантированный поток доходов независимо от рыночных показателей — ключевое хеджирование, если субсчета работают плохо.Они популярны среди пенсионеров и предпенсионеров, которые хотят получить шанс на прирост капитала в тандеме с гарантированным пожизненным доходом.

Узнайте больше в ресурсном центре переменного аннуитета Annuity FYI.

ГОДЫ С ФИКСИРОВАННЫМ ИНДЕКСОМ

По сути, это фиксированные аннуитеты с переменной процентной ставкой, которая добавляется к стоимости вашего контракта, если базовый рыночный индекс, такой как S&P 500, является положительным. Как правило, они предлагают гарантированный минимальный доход, а шанс роста основной суммы долга привязан к рыночному индексу.Недостатком является то, что потенциал роста ограничен так называемой долей участия, лимитами или спредом — всеми методами, с помощью которых урезается ваша доходность на растущем фондовом рынке. Следовательно, покупатели этих аннуитетов никогда не поспевают за устойчивым рынком. Они обращаются к пенсионерам и предпенсионерам, которые хотят консервативно участвовать в потенциальном повышении рыночной стоимости без суеты и с защитой от потери основной суммы долга.

Следовательно, покупатели этих аннуитетов никогда не поспевают за устойчивым рынком. Они обращаются к пенсионерам и предпенсионерам, которые хотят консервативно участвовать в потенциальном повышении рыночной стоимости без суеты и с защитой от потери основной суммы долга.

Посетите раздел «Аннуитеты FYI с фиксированной индексацией», чтобы узнать больше.

НЕМЕДЛЕННЫЕ ГОДЫ

Это в основном зеркальное отображение полиса страхования жизни.Вместо того, чтобы платить регулярные премии страховщику, который производит единовременную выплату в случае смерти, инвестор дает страховщику единовременную выплату в обмен на регулярные выплаты дохода до смерти или в течение определенного периода времени, обычно начиная с одного до 12 месяцев после смерти. получение инвестиции. Платежи обычно выше, чем другие аннуитеты, потому что они включают основную сумму, а также проценты, и поэтому также предлагают благоприятный налоговый режим. Они популярны среди пенсионеров и предпенсионеров, которым нужен поток доходов выше среднего, и которым комфортно жертвовать основной суммой в обмен на более высокий пожизненный доход.

Получите расценки и узнайте больше о немедленных аннуитетах.

ОТЛОЖЕННЫЕ ГОДЫ

Эти отсрочки платежей до будущей даты (более одного года). Они позволяют людям увеличить свой поток доходов в более позднем возрасте за меньшие деньги, потому что страховая компания не находится на крючке до тех пор, пока выплаты дохода откладываются. Они обращаются к людям, которые хотят получить гарантированный доход в будущем, а не сейчас, или которые хотят построить лестницу дохода на разные периоды жизни в более поздние периоды.Например, они могут захотеть работать на пенсии, но знают, что в конечном итоге они перестанут работать и в этот момент, а не раньше, им потребуется гарантированный доход от аннуитета.

Посетите раздел аннуитетов с отсроченным доходом, чтобы узнать больше.

Аннуитетный график

| ANNUITY TYPE | PRO | CON | КОМИССИИ | |||

|---|---|---|---|---|---|---|

| Фиксированный аннуитет | Простой и прямой доход | Плата за вычетом Предлагает максимальный риск на фондовом рынке | Может потерять основную сумму | Самый высокий | ||

| Фиксированный индексированный аннуитет | Рыночный риск без риска | Уровень участия и т. Д., уменьшите потенциал для получения прибыли Д., уменьшите потенциал для получения прибыли | Средний уровень | |||

| Немедленная рента | Самый высокий уровень выплат | Необходимо пожертвовать основную сумму | Нет | |||

| Отсроченная рента | Как долго вы жертвуете | и позволяете сократить сроки выплат | Средний уровень |

Ключевые определения аннуитета

| Аннуитет | Лицо, обычно владелец контракта, которому выплачивается аннуитет и ожидаемая продолжительность жизни которого используется для расчета выплаты дохода . |

|---|---|

| Аннуитизация | Преобразование основной суммы аннуитета в более высокий, часто пожизненный поток дохода. |

| Получатель | Лицо или лица, получающие выплаты в случае смерти получателя ренты. |

| Плата за договор | Ежегодная плата, помимо прочего, уплачивается страховой компании за управление аннуитетом. |

| Стоимость контракта | Денежная стоимость аннуитета. |

| Пособие в случае смерти | Выплата получателям ренты в случае его или ее смерти. |

| Free-Look Period | Определенное количество дней (например, 10 дней), в течение которых владелец договора аннуитета может отозвать покупку аннуитета без штрафа. |

| Пособие на жизнь | Гарантированный пожизненный доход, выплачиваемый на основе аннуитета пожизненного дохода. |

| Определенный период | Функция некоторых аннуитетов, которая выплачивает доход только за определенный период времени (например,г., 10 лет). |

| Сводная ставка | Бонусная ставка, выплачиваемая покупателям многих переменных и фиксированных индексированных аннуитетов, которые воздерживаются от изъятия дохода в течение определенного периода времени, обычно не менее одного года. Эти ставки, как правило, очень высоки. Эти ставки, как правило, очень высоки. |

| Разделенные аннуитеты | Объединенная покупка двух аннуитетов, обычно включающая немедленную аннуитетную выплату, для увеличения потока дохода от аннуитета. |

| Субсчет | Название паевых инвестиционных фондов, предлагаемых в контрактах с переменным аннуитетом. |

| Плата за уступку | Затраты владельца контракта на значительные или полные изъятия из договора аннуитета до окончания периода выплаты комиссионных — обычно от семи до 16 лет. Чем раньше вывод, тем выше комиссия. Многие аннуитеты позволяют ежегодно снимать 10 процентов основной суммы, а иногда и больше, без штрафных санкций. |

Обычная аннуитетная и аннуитетная задолженность

Аннуитет описывает договор между держателем полиса и страховой компанией.По этому договору страхователи выплачивают страховой компании единовременную выплату в обмен на серию выплат, произведенных мгновенно или в установленное время в будущем. Существуют разные типы аннуитетов, о которых люди должны знать и понимать. Обычный аннуитет означает, что вам платят в конце вашего покрытого срока; аннуитет выплачивается вам в начале покрытого срока. Если у вас есть аннуитет или вы думаете о покупке аннуитета, вот что вам нужно знать об обычном аннуитете по сравнению спричитающийся аннуитет.

Существуют разные типы аннуитетов, о которых люди должны знать и понимать. Обычный аннуитет означает, что вам платят в конце вашего покрытого срока; аннуитет выплачивается вам в начале покрытого срока. Если у вас есть аннуитет или вы думаете о покупке аннуитета, вот что вам нужно знать об обычном аннуитете по сравнению спричитающийся аннуитет.

Что такое обыкновенная рента?

Чтобы понять обычный аннуитет, вы должны сначала понять, чем аннуитет не является. В отличие от покупки акций, облигаций или фондов, покупка аннуитета означает покупку страхового полиса, а не покупку ценных бумаг. В частности, аннуитет — это договор, гарантирующий серию структурированных платежей с течением времени. Он начинается в заранее установленный день и длится заранее определенное время.

Это платеж в счет более крупного обязательства.Например, счет за кабельное телевидение — нет, а оплата за автомобиль или студенческий ссуду — нет. Кроме того, каждый платеж в аннуитете является одинаковым, и каждый платежный период фиксируется с одним и тем же интервалом. Например, многие пенсионные продукты представляют собой аннуитеты, которые выплачивают фиксированные суммы каждый месяц при выходе на пенсию.

Например, многие пенсионные продукты представляют собой аннуитеты, которые выплачивают фиксированные суммы каждый месяц при выходе на пенсию.

Таким образом, обычный аннуитет производит выплату в конце каждого платежного периода или интервала. Например, если аннуитет имеет месячные интервалы, выплаты будут производиться в конце каждого месяца.Примеры включают ипотечные кредиты, выплачиваемые в конце месяца, годовые выплаты и выплаты дивидендов, которые обычно производятся в конце каждого квартала.

Что должен выплачивать аннуитет ?

Теперь, когда вы знаете основы аннуитета и как работает обычный аннуитет, вы должны знать о подлежащем выплате аннуитете. Аннуитет выплачивается в начале каждого интервала периода. Одним из примеров причитающейся аннуитета является арендная плата, поскольку она производится в начале месяца, а не в конце.Другие примеры включают страховые взносы и платежи по аренде автомобиля.

Ключевые различия: обычная аннуитетная и аннуитетная задолженность