Какие акции покупать? Покупка акций золотодобывающих компаний. Какие акции скупать

Какие акции выгодно покупать сейчас на бирже, в Сбербанке? Мнения, отзывы

Работать с дорогими акциями может не каждый. И дело не только в наличии денежных средств, но и в человеческой психологии. Не каждый может оставаться спокойным в рискованной ситуации. А ведь на фондовом рынке постоянно происходят колебания курсов. Перед тем как инвестировать средства, нужно разобраться, какие акции выгодно покупать сейчас.

Кратко по делу

В 2022 году фондовый рынок показывает среднесрочную корреляцию. Критический уровень цен достигнут не был. Говорить об изменении тенденции пока рано. Опыт прошлых лет показывает, что длительный восходящий тренд в будущем заставит многих пожалеть об упущенных возможностях. Так какие акции выгодно покупать сейчас на российском рынке?

Подход

Для начала стоит уточнить, что инвестиции и трейдинг – это разные вещи. Частный инвестор озабочен сохранением сбережений через 10-20 лет. Он не проверяет котировки акций ежедневно, но проверяет ежегодные отчеты компаний. Всеми этими вещами занимается трейдер. Который получает зарплату с рынка ЦБ.

Независимо от того, какие акции выгодно покупать сейчас, при работе на рынке нужно придерживаться простых правил:

- Все средства нужно распределить равными долями между компаниями. Не следует инвестировать капитал в активы одной корпорации.

- Перед сделкой нужно внимательно проследить динамику торгов, для того чтобы выявить момент, когда цена будет минимальной.

- Следует ознакомиться с показателями деятельности фирмы, проанализировать аналитическую и финотчетность.

- Компании для инвестиций лучше выбирать из списка самых перспективных и быстрорастущих.

Энергетика

Это самый недооцененный сегмент рынка. Все сомневающиеся могут посмотреть структуру активов "Энел Россия", "ЭОН Россия", рост цен на ФСК ЕЭС. В ближайшее время к тройке лидеров добавится "Русгидро". На Лондонской бирже уже появились депозитарные расписки этой компании.

Какие акции выгодно покупать сейчас на долгий срок? Нефтяных холдингов. Можно очень долго говорить о снижении цен на нефть. Но данный сектор экономики кредитуется по низким ставкам. Он тесно связан с иностранным патентом. Сегодня стоит обратить внимание на акции "Газпромнефти", которая вышла из негативного влияния "Газпрома" и теперь торгуется с большим дисконтом к "Башнефти", "Татнефти", "Лукоилу" и "Сургутнефтегазу". Стоит сказать пару слов о последнем игроке на рынке. Выплата сверхдивидендов зависит от курсовых колебаний. Но компания направляет выручку на приватизацию крупнейших отечественных холдингов. На фоне ослабления национальной валюты приобретение акций монополиста становится не только источником получения дивидендов, но и инвестицией в бизнес и защитой от падения рубля.

Телекоммуникация

Еще какие акции сейчас выгодно покупать? Сектор телекоммуникации в перспективе также способен обрадовать частного инвестора. Но ценные бумаги лучше приобретать выборочно, исходя из данных финансовых отчетов и личных предпочтений, нежели вкладывать средства в сектор в целом. При этом следует учитывать следующие факторы, которые негативно сказываются на цене активов:

- отсутствие иностранных кредитов;

- рост капитальных затрат в валюте;

- на фоне перехода на беспроводные способы связи снижаются доходы от роуминга;

- рост конкуренции на рынке.

Но все эти факторы имеют временный характер. Принимая решения о том, какие акции сейчас выгодно покупать, отзывы инвесторов нужно учитывать. Ведь они вкладывают средства в долгосрочные перспективы. Это касается как МТС, в активах которого имеется проблемный банк, "Мегафона" и неубиваемого "Ростелекома".

Золото

Преимущество этого неубиваемого актива в том, что в долгосрочной перспективе цены на золото остаются стабильно высокими. А привлекательные ценовые уровни всегда предоставляют возможность нарастить свое присутствие на рынке.

Банковский сегмент

Какие акции выгодно покупать сейчас на ММВБ? Клиентов системных банков может заинтересовать возможность вложения средств в ПИФы "Альфа-банка", "Газпромбанка" и т. д. Потеря в доходности в виде издержек управляющей компании будет компенсирована привилегиями от полученных услуг, предложениями банка с увеличенной ставкой по вкладам при параллельной покупке акций.

Какие акции сейчас выгодно покупать в "Сбербанке"? При работе с терминалом доступен фонд FinEx. Несмотря на всю экзотичность данного инструмента и компании в целом, в долгосрочной перспективе инвестиция сможет принести порядка 20% прибыли.

Советы

Хотя 2015 год стал очень тяжелым для национальной экономики, инвестировать в нее средства все же стоит. Согласно прогнозам аналитиков, кризисный период завершается. Макроэкономические показатели уже достигли «дна», на рынке наблюдается стабилизация.

Аналитики рекомендуют вкладывать средства ЦБ экспортеров, производителей, которые ориентированы на импортозамещение. Инвесторы еще не подстроились под новые тенденции. В инвестиционных портфелях до сих пор преобладают активы потребительских компаний. Они приносят высокую доходность, но не защищены от падения спроса.

К концу текущего года рубль начнет укрепляться. Это приведет к росту цен на нефть. Ставка на экспортеров уместна в условиях девальвации национальной валюты. Среди растущих отраслей эксперты выделяют металлургию, оборонную промышленность и строительство. Из перечисленных самой рисковой остается металлургия. Цены на сырье в последние месяцы остаются низкими.

В целом, финансисты советуют ограничить присутствие на рынке российских компаний до минимума. Скорее всего, найдется много желающих вложить средства в экономику своей страны. Но на сегодняшний день ситуация на мировом рынке не позволяет так действовать.

Дорогие, но доступные активы

Несмотря на рыночную неопределенность, больше половины портфеля ЦБ можно сформировать на российской фондовой бирже. Дивидендная доходность сегодня будет ниже банковского процента даже по самым крупным компаниям. Но в ближайшие 5-7 лет она однозначно вырастет. Чтобы еще больше застраховать себя от возможных потерь, нужно диверсифицировать инвестиционный портфель не только золотом, но и акциями из листинга иностранных площадок, например, Нью-Йоркской фондовой биржи.

Интересно, что долгое время одна акция Apple по стоимости соответствовала цене планшета этой же компании. Apple – это одна из успешных и вторая из быстрорастущих (после Samsung) компаний мира. Еще в 2015 году цена одной акции составляла порядка 700 долларов США. Желая привлечь больше инвесторов, компания специально разделила одну акцию на 10 штук. Стоимость пакета действующих держателей ЦБ не изменилось, но количество акций увеличилось в 10 раз. Это же отразилось и на цене. Чтобы купить один пай из 100 акций, достаточно вложить не 7000 долларов, а всего 700.

Какие акции сейчас выгодно покупать на бирже NYSE? Примеру Apple сразу последовали Google и Microsoft. Стоимость одной ЦБ популярной поисковой системы в 2015 году составляла 650 долларов, а «окон» - порядка 800 долларов за штуку. После дробления акций ЦБ стали доступны большему количеству инвесторов.

Вывод

На NYSE и ММБВ представлено еще много дорогих и быстрорастущих компаний. Вложить средства можно в любую из них. Главное - понимать, что ситуация на рынке может измениться в любой момент. Поэтому рассчитывать на постоянную и быстрорастущую прибыль не стоит.

fb.ru

Как заработать на покупке акций самых перспективных компаний

Март 28

21:37

2022

by Anastasia Manaenkova

Print This Article

Март 28

21:37

2022

by Anastasia Manaenkova

Print This Article

Вопрос о том, стоит ли покупать акции, сегодня уже практически ни для кого не актуален. Множество примеров удачных вложений, обеспечивающих стабильный и высокий пассивный доход, продемонстрировали, что вкладывать в данный вид активов выгодно.

Чтобы получить хорошие дивиденды или заработать на спекуляциях, нужно правильно выбирать компании для инвестирования, собирать и анализировать информацию, быть в курсе событий рынка и следить за динамикой цен.

Основных способа получения прибыли от акций можно выделить три:

1) Прибыль от повышения курса – покупка дешево, продажа дорого

2) От понижения – взять в долг у брокера акции, продать дорого, подождать понижения цены и купить дешево, вернув долг брокеру и разницу оставив на счету

3) Дивиденды – выплаты держателям акций по результатам уровня полученной прибыли компанией

Задумываясь о том, как покупать акции компаний, стоит рассмотреть основные этапы. Сначала нужно выбрать брокера и зарегистрироваться у него. Он выступит посредником и даст возможность выйти на рынок, поможет сориентироваться в ценах, будет предоставлять сводки и обеспечит максимально простой алгоритм покупки/продажи.

При выборе брокера обращают внимание на такие критерии: личный торговый оборот за указанный период, рейтинг, стоимость и перечень услуг, предоставление клиенту прогнозов и аналитики, всех нужных для работы инструментов, обеспечение максимума способов ввода/вывода средств со счета, предоставление консультаций, обучающих мероприятий и т.д.

Далее все зависит от трейдера – его знаний и интуиции, умения искать и обрабатывать информацию, чтобы хорошо понимать, что творится на рынке и какие акции сейчас выгодно покупать, а какие лучше срочно продавать, каков уровень доходности.

Куда лучше вкладывать, чтобы получать прибыль

Акции приобретаются через брокера – с использованием торгового терминала, где указаны все активы и текущие значения. Таким образом, можно стать владельцем ценных бумаг с любой биржи мира – как России, так и Европы, США, Австралии, Азии. Задумываясь о том, какие акции покупать, можно пойти двумя путями: обратить внимание на ценные бумаги, включенные в индекс ММВБ или стараться самостоятельно определять, что может принести хороший заработок в данный момент и перспективе.

На протяжении последних лет иностранные инвесторы покидают фондовый рынок РФ, поэтому стоимость акций сильно падает – некоторые даже в 2-3 раза. Причиной тому стало множество факторов, но в будущем ожидается улучшение ситуации, в связи с чем стоимость самых сильных компаний будет повышаться.

Поэтому, решая, какие акции лучше покупать в 2022-2022 годах, эксперты советуют, в первую очередь, обратить внимание на серьезные компании – «Сбербанк», «Газпром», «МТС», «Роснефть», «Лукойл», «Аэрофлот» и т.д. Их деятельность приносит хорошие дивиденды вне зависимости от ситуации на рынке и в стране. Также можно скупать акции перспективных компаний, которые очень сильно понизились в стоимости и, по всем прогнозам, будут расти.

Помогут правильно инвестировать, вовремя сориентироваться и понять, ценные бумаги каких компаний выгодно покупать в 2022-2017, разнообразные рейтинги, публикуемые на сайтах, таблицы прибыльности. Они формируются на базе множества показателей, поэтому дают достаточно достоверную информацию и данные для анализа.

Покупка ценных бумаг: перспективные компании

Чтобы понять, акции каких компаний выгодно покупать в 2022-2017, сначала следует выделить такую группу, как «голубые фишки». Это наиболее крупные корпорации – упоминаемые ранее «Газпром» и «Сбербанк», «Транснефть» и «Норильский никель», а также другие.

Крупные банки, серьезные производства, операторы мобильной связи отличаются стабильностью и стойкостью к любым кризисам. А цена активов постепенно растет, в соответствии с развитием компаний и наращиванием мощностей, количества клиентов, капитала. До того, как начать торговать акциями, обязательно нужно познакомиться с лидерами разных секторов экономики.

Среди российских гигантов можно выделить:

- Ростелеком – работает в сфере телефонной связи и Интернет-технологий, является самым крупным поставщиком в сегменте, обладает государственным статусом, надежна и стабильна

- Аэрофлот – крупнейший авиаперевозчик, стабильность и минимум рисков, акции можно купить на Московской бирже

- Металлургия

- Оборонная промышленность

- Строительная сфера

С другой же стороны, многие специалисты отмечают проблемы на рынке России, поэтому, раздумывая, акции Росгосстраха стоит ли покупать в 2022-2017, нужно не только читать отзывы, но и консультироваться с экспертами. Актуальна в данном случае диверсификация рисков за счет приобретения ценных бумаг разных компаний и включения в портфель иностранных активов.

На что обратить внимание при выборе:

- Искать на улице – такие яркие примеры, как Dunkin’ Donuts или McDonalds заставляют присматриваться к перспективным предприятиям. Тот, кто вовремя заметит переход от обычного кафе к серьезному делу с продажей франшизы по всему миру и купит их ценные бумаги, имеет все шансы стать миллионером.

- В поисках стабильности и отсутствия рисков не вкладывать исключительно в сильные корпорации – обязательно нужно анализировать динамику роста и расширения. Так, гиганты Coca-Cola или General Electic физически не могут демонстрировать рост в пятикратном размере, так как они уже заняли нишу, захватили огромный сегмент рынка и для сильного скачка нужны революционные перемены.

- Обращать внимание на «неинтересные» компании, которые востребованы – так, новая сеть супермаркетов может быстро прогореть и уйти в убыток, а вот предприятия в сфере производства химикатов, добычи ресурсов и т.д. могут удивить ростом.

- Задумываясь о том, как покупать акции на бирже и зарабатывать, не стоит обходить вниманием компании, создающие продукт с постоянно высоким спросом: лекарства, продукты питания, напитки, школьная канцелярия или бритвенные лезвия. Такие предприятия не ошеломляют рекламными кампаниями и пятикратным увеличением прибыли, но они редко работают в убыток и стабильно развиваются.

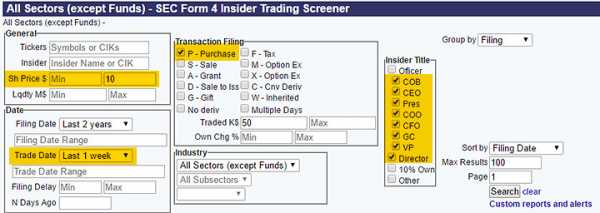

- Действия инсайдеров – работников компаний, фондовых бирж. Если есть возможность следить за тем, что скупают сотрудники фондовых бирж, инвестиционных фондов, можно копировать их действия. Так, все при покупке заполняют форму 4 в SEC, эта информация публикуется в Vickers Weekly Insider Report, Value Line, The Insiders, Barron’s и т.д. Стоит помнить, что продажа ними акций редко говорит про трудности в работе компании, а вот покупка всегда сигнализирует про будущий рост.

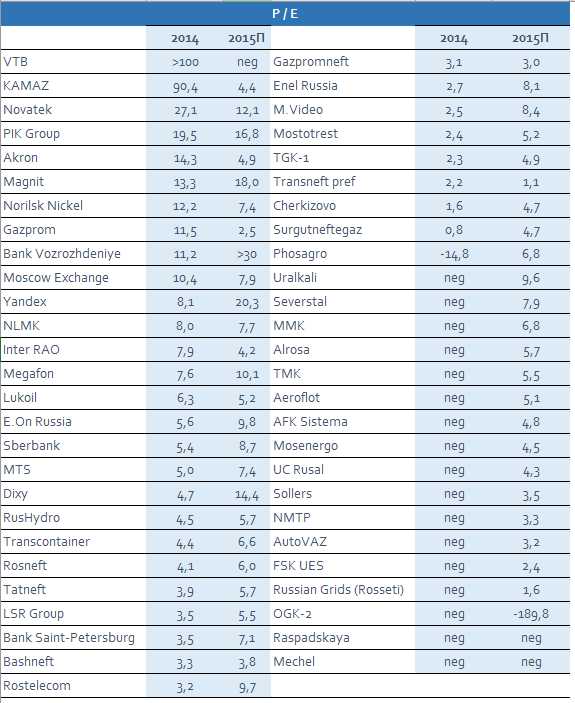

При выборе актива для инвестирования можно ориентироваться на такие источники информации: показатели P/S (соотношение цены и объемов продаж, показывает отношение биржевой капитализации компании к ее прибыли), EBITDA (размер прибыли до выплаты налогов, дивидендов, покрытия амортизации), Р/Е (соотношение стоимости акций к прибыли, низкое значение говорит про недооцененность компании, высокое – про ажиотаж).

Перспективы и ожидания в будущем

Стоит обращать внимание на прогнозы и перспективы предприятия, ценные бумаги которого приобретаются. Так, большой гигант Coca-Cola вряд ли будет расти, а вот акции Apple (AAPL), несмотря на прогнозы во время выхода второго iPhone по-прежнему показывают небывалый рост и «потолка» этому росту пока не видно. Поэтому, если эксперт скажет «покупай акции маленьких компаний и обходи стороной гигантов», не стоит следовать его совету. В каждом случае все индивидуально и анализировать нужно конкретное предприятие/фирму/бренд и пути их развития.

Специалисты предрекают, что на отечественном рынке больше всего пострадают компании, которые ориентированы на внутреннее потребление, а привлекательными станут предприятия с высокой доходностью и способные меняться под настроения рынка. Среди фаворитов указаны «Лукойл», «Башнефть», «Сургутнефтегаз», «НОВАТЭК», «Газпром».

Среди экспортеров выделяют разработчиков программного обеспечения Luxoft и EPAM Systems, акциям «Русагро». Также не боятся рисков акции Московской биржи, практически не поменяется ситуация с показателями телекоммуникационного, финансового спектров. Наиболее осторожно стоит вкладывать в медиа, розничную торговлю.

Рекомендуется увеличивать вложения в компании, которые ориентированы на внутренний рынок. Позитивно также оценены Промсвязьбанк, «Яндекс», «МегаФон».

invest2you.com

Как и какие акции выгодно покупать

Процесс приобретения акций считается довольно прибыльным видом заработка. Хорошую прибыль можно получить, только если правильно инвестировать, и в бумаги, которые действительно представляют какую-то ценность. Новички в этом деле, иногда неправильно визуализируют себе этот процесс. Для них инвестирование сводится к обыкновенной скупке активов сбербанка или Газпрома. Они и понятия не имеют, или же не акцентируют свое внимание на иные организации, которые имеют возможность выполнять, как биржевую торговлю, так и за пределами биржи. Поэтому инвесторы часто задаются вопросом: Какие акции выгодно покупать?

Процесс приобретения акций считается довольно прибыльным видом заработка. Хорошую прибыль можно получить, только если правильно инвестировать, и в бумаги, которые действительно представляют какую-то ценность. Новички в этом деле, иногда неправильно визуализируют себе этот процесс. Для них инвестирование сводится к обыкновенной скупке активов сбербанка или Газпрома. Они и понятия не имеют, или же не акцентируют свое внимание на иные организации, которые имеют возможность выполнять, как биржевую торговлю, так и за пределами биржи. Поэтому инвесторы часто задаются вопросом: Какие акции выгодно покупать?

Акции мелких организаций

Такие акции имеют еще другое название, «акции третьего эшелона», они часто идут на опережение, или не сдают позиций, относительно темпа роста важных документов крупных организаций. Уступают они только лишь в ликвидности, они всегда имеют свободный доступ к быстрой продаже и покупке.

Акции, которые можно встретить на рынке

Если сделать классификацию акций, присутствующих на рынке, в том числе и компаний эмитентов, которые можно охарактеризовать рисками, присущими только им и перспективами дальнейшего развития, то можно наблюдать следующее:

- Первое, это акции от широко известных и прозрачных организаций. Там присутствует четко налаженная цепочка производства, которая и дает характеристику подобным компаниям, акции, в этом случае не имеют высоких рисков. Происходит рост в 1 -5%. Такие акции считаются наиболее подходящим вариантом для инвесторов, которым важна перспектива.

- Второе, организации «второго эшелона», которые не входят в список голубых фишек, но имеют высоколиквидные акции достаточно крупных организаций. Подобные предприятия могут предложить риски среднего уровня, они обладают хорошим потенциалом развития и свободно обеспечивают дивиденды, в размере до 15 %. Это считается отличным решением для тех инвесторов, которые планируют окупить вложенные средства, на протяжении 1-5 лет.

- В заключение, неликвидные акции. Такие акции представляют огромное число компаний, в которых соединились ранее известные разорившиеся предприятия.

Эта группа характеризуется самыми большими рисками, и может подразделяться на следующие подгруппы:• «Падшие ангелы» – это организации, которые выбирают достаточно жесткую политику развития, в конечном результате которой, получили падение прибыли. Вполне возможно, что в ходе удачного течения событий, акции, которые были вложены в такие компании, все-таки смогут принести дивиденды. Делать точные прогнозы, в этом случае, достаточно тяжело.• Компании, которые выбирают в качестве развития, агрессивную тактику. Во время хорошего развития ситуации, подобные организации могут привести к значительному подорожанию акций. Если исход неблагоприятный, то организации отправляются к подразделению «падших ангелов». Тогда есть возможность купить акции в размере 20 % от общего количества акций в портфеле.• Дивидендные акции не получили широкого распространения. Они имеют незначительную ликвидность и небольшие риски. Считаются главным направлением для инвесторов, которые планируют вложение средств на длительный период, около 5 лет. Дивидендные доходы таких организаций приравниваются к размерам банковских депозитов.

Какие акции выгодно покупать? Акции, имеющие выгоду в настоящий период времени. Есть смысл, взять во внимание следующие рекомендации:

- Лучше всего выбирать акции хорошо знакомых организаций.Акцентировать внимание на голубых фишках.

- Ставить в приоритет те акции, по которым выплачиваются хорошие дивиденды.

- В случае зарождения сомнений, есть смысл ознакомиться с прогнозами аналитиков на специальных ресурсах. Но не следует слепо ими руководствоваться.

Производить покупку акций и перепродавать их, получая хорошую прибыль, это искусство, обучиться которому возможно в ходе долгой практики. Если человек умеет зарабатывать на фондовом рынке, взамен, он гарантировано получает хорошие плоды инвестиций, которые не идут в сравнение с банковскими депозитами.Хорошо зарабатывать на акциях возможно, для этого необходимо изучить все тонкости и подводные камни, этого вида заработка. Требуется регулярно проводить самоанализ и контроль ситуации при помощи биржи. Подытожить можно тем, что наиболее выгодно скупать акции тех организаций, управлять которыми вполне реально.

smart-traders.ru

Самые дешевые российские и иностранные акции

Если вы ищите самые дешевые акции, то нужно знать, что они бывают разных видов – имеют различные причины для низкой стоимости и разных перспектив. Ниже вы найдете примеры и способы поиска самых дешевых и перспективных акций.

Покупка самых дешевых акций имеет, практически, минимальные риски связанные с падением цены, но также имеет неограниченные возможности роста прибыли.

В 2002 году обыкновенные акции Apple стоили 6,6 долларов. Через 10 лет, в 2022 цена поднялась выше 60 долларов за акцию; а на сегодняшний день акции компании торгуются выше 148 долларов.

На мировом рынке самые дешевые акции имеют стоимость от 5 до 20 долларов, то есть ценные бумаги по $10-15 за штуку признаются дешевыми в целом, но низкая стоимость не значит, что акции недооценены.

Самые дешевые или “копеечные” акции – это эмиссионные бумаги со стоимостью до $5. Центовые акции еще называют Penny stocks. Такие лоты кажутся привлекательными – для приобретения пакета не требуется солидный капитал и серьезные правки в семейном бюджете.

Самые дешевые или “копеечные” акции – это эмиссионные бумаги со стоимостью до $5. Центовые акции еще называют Penny stocks. Такие лоты кажутся привлекательными – для приобретения пакета не требуется солидный капитал и серьезные правки в семейном бюджете.

Но многие трейдеры исключают самые дешевые акции из сферы своих интересов и делают это не без оснований. Насколько опасна работа с лотами такой категории и можно ли сделать дешевые акции компаний источником прибыли, стоит разобраться подробнее.

Само понятие «дешево» для акций – весьма относительная категория.

Не все самые дешевые акции одинаковы по своей природе. Низкая стоимость ценных бумаг может быть обусловлена разными причинами, и прежде чем рассматривать акцию на предмет покупки, нужно выяснить, почему она стоит дешево.

Причины низкой стоимости акций могут заключаться в следующем:

- Новая компания еще не завоевала доверие инвесторов, но имеет потенциал для роста в будущем.

- Низкая цена может быть временным явлением. Экономика развивается циклично. Периоды роста чередуются с периодами спада. Это могут быть глобальные кризисные явления, либо периоды замедления развития отдельных отраслей или компаний. Временное снижение цены может быть связано с реорганизацией компании, вложениями в новые проекты, которые в текущем периоде влияют на ухудшение финансовых показателей, но принесут выгоду в будущем. Как только появляются признаки роста цены таких акций, инвесторы покупают. При этом обязательно анализируется состояние бизнеса компании. К примеру, падение акций Volkswagen при дизельном скандале изначально носило временный характер, поэтому на пике падения более чем в два раза, акции действительно стоили дешево.

- Низкая цена может быть следствием фундаментальных причин и объективно отражать негативные явления развития компании. Это может быть связано и с возросшими долгами, и ухудшением финансового состояния, и проблемы с менеджментом, а также кризисные явления в отрасли, как это случилось с Deutsche Bank когда из-за банковского кризиса их акции упали втрое, и это был отличный момент для покупки.

Как разобраться, какие дешевые акции можно рассматривать в качестве объекта инвестирования? Наиболее привлекательными для инвестирования являются недооцененные акции.

Недооцененные акции – это ценные бумаги, рыночная стоимость которых меньше балансовой, или меньше, чем оценивают их аналитики.

Недооцененные ценные бумаги являются предметом долгосрочного инвестирования, если только недооценка не связана с реальными проблемами компании. Концепция вложения в такие акции сводится к тому, что рано или поздно, рыночная стоимость, как минимум, сравняется с балансовой. Отбор акций для торговли базируется на исследованиях фундаментальных показателей.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning).

Полезные статьи:Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15, взгляните на график этого коэффициента:

И посмотрите на динамику стоимости ценных бумаг Citigroup:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2022 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

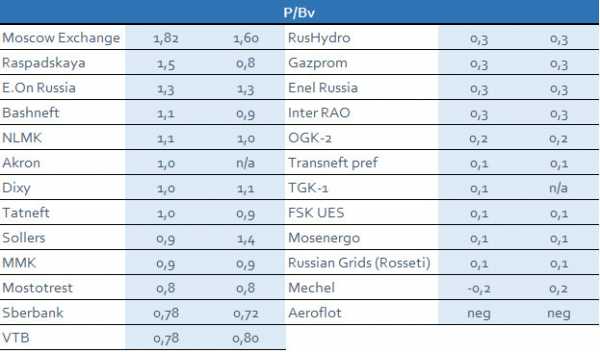

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике. Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Где можно найти дешевые ценные бумаги

Для поиска дешевых акций можно использовать фильтры (скринеры акций). Наиболее эффективным вариантом поиска является сервис Screener на сайте Finviz.com.

Для начала необходимо определить такие критерии как страна, биржа на которой торгуются акции. Отрасль промышленности или сектор экономики, которые восстанавливаются после недавнего спада – области, где можно найти дешевые недооцененные акции, потенциально интересные для инвестора.

Устанавливая различные параметры поиска, можно увидеть, сколько стоят самые дешевые акции по отраслям экономики, в различных секторах, в разных странах.

- P/E ratio – устанавливается значение менее 15.

- Price to sales – меньше 1.

- Price to book – меньше 2.

- Return on equity – более 10 – показатель характеризует доходность акционерного капитала, поэтому инвесторам интересно, чтобы их доход был не меньше, чем доходность от вложений в облигации или банковский депозит .

- Total debt/equity – меньше 50 – соотношение заемных и собственных средств – важный показатель, характеризующий зависимость компании от внешних источников финансирования.

- Operating margin – показатель операционной маржи не может быть отрицательным, поэтому выбирается значение больше 0.

- Gross margin – также выбирается значение больше 0.

- Last price – больше 0.

После ввода всех заданных параметров открывается список недооцененных акций.

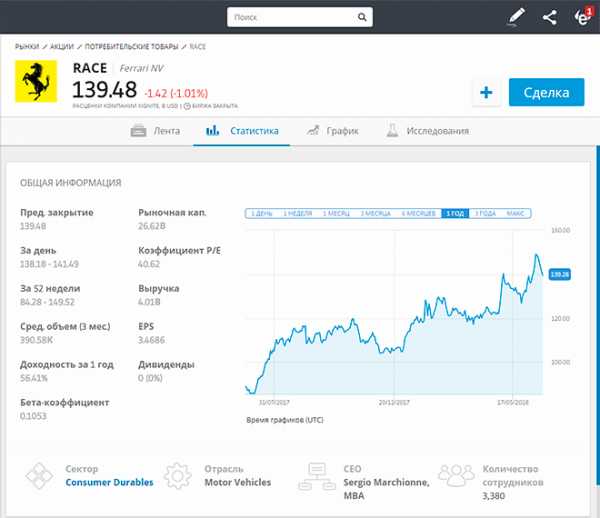

Открыв график интересующей акции, можно посмотреть значения финансовых коэффициентов и финансовую отчетность компании.

В параметрах поиска можно задавать любые границы цены – менее 5 долларов, менее 1 доллара. Таким образом, откроется список самых дешевых акций зарубежных компаний.

Лучшие брокеры для инвестиций в акции

Платформа Libertex принадлежит брокеру с более чем 20-летним стажем и имеет серьезных регуляторов. Здесь вы найдете огромное количество акций и ETF фондов. Брокер предлагает огромную базу активов, академию (программы обучения), постоянно проводит вебинары, предоставляет аналитику и имеет очень удобную торговую платформу, к которой подключено большое количество индикаторов. Минимальный депозит $200.

Официальный сайт: Libertex

Брокер FinmaxFX предлагает огромное количество акций. Большинство брокеров стремится дать доступ только к самым популярным NYSE или NASDAQ, но у FinmaxFX есть огромное количество европейских и азиатских акций, большое количество индексов со всего мира, и конечно, ценные бумаги с американских бирж, включая и отечественные компании. Брокер предоставляет профессиональную торговую платформу и лучшие условия.

Официальный сайт: FinmaxFX

Брокер eToro предлагает огромное количество акций и ETF на американских, европейских и азиатских рынках. Более чем 12 летний опыт работы, регуляция CySEC, инвестиционные фонды на рынке акций, готовые портфели и другие инвестиционные возможности. Профессиональный брокер для покупки и заработка на ценных бумагах.

Официальный сайт: eToro

Еще один хороший способ найти самые дешевые акции и повод их купить – скринер openinsider.com. Вот что нужно заполнить:

Мы указали максимальную цену акций в $10, показать только сделки инсайдеров, среди которых директора, топ менеджмент и другие высокопоставленные лица, а также активность за последнюю неделю. И получили список покупок акций инсайдеров за последние 7 дней, ценных бумаг до $10:

К примеру Jamba, Inc. – директор компании Welling Glenn W. приобрел 10% акций компании по цене в $8,35, при том, что акции находятся в нисходящем тренде:

Это может говорить об инсайдерской торговле, и о том что есть поводы для роста акций.

Не всегда дешевые акции могут означать стоимость в 8-15 долларов, так как, например, в 2015 году акции The Priceline Group (NASDAQ: PCLN) считались дешевыми, при том что их стоимость была $1165 за одну бумагу, но потенциал роста был на 22%. Через полтора года их акции поднялись до $1900.

Именно поэтому при поиске дешевых акций нужно понимать, что вы вы ищите – номинально не дорогие ценные бумаги, или качественно недооцененные акции.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Какие акции покупать

Меня постоянно спрашивают, какие акции покупать в этом году, в акции каких компаний лучше вкладываться, стоит ли сейчас покупать акции Газпрома или Сбербанка и тд и тп… Рискую сильно расстроить любителей готовых рецептов, но принимать решения о том, как распорядиться своими сбережениями придется самостоятельно. Хотя бы потому, что у каждого человека абсолютно разные жизненные ситуации, суммы денег, сроки и цели инвестирования. Как и терпимость к риску, и инвестиционный план. Да и кто лучше вас самих сможет сохранить и приумножить ваши кровные? Уж точно не умники-аналитики с их нелепыми прогнозами…

В основе нашей философии лежит умение самостоятельно принимать решения, а также пожинать их плоды и нести за них ответственность. Очевидно, что это — здоровая жизненная философия для каждого взрослого человека, так почему бы не применить ее к инвестированию? Братья Гарднер

Зато я могу рассказать о некоторых простых, но очень полезных правилах, которые помогут самостоятельно выбирать акции для своего инвестиционного портфеля. А также о том, как избегать слабых бумаг, которые вместо прибыли могут принести только убытки и разочарования. Чтобы получать хорошую прибыль на фондовом рынке, совсем не обязательно быть великим ученым, — достаточно иметь определенную информацию, не спешить и вкладывать свои деньги с умом. А поможет нам старый-добрый технический анализ, если точнее — анализ графиков.

Только не пытайтесь анализировать сразу все торгуемые инструменты! Начинающему инвестору лучше сосредоточиться на высоколиквидных акциях, которые входят в Индекс ММВБ. Для начала, например, можно провести анализ дневных графиков голубых фишек из ММВБ 10. Задача анализа — выбрать акции, достойные вашего портфеля. Отобрать самые сильные бумаги, которые смогут вас обогатить в долгосрочной перспективе. А для этого в первую очередь важно знать, какие акции покупать не стоит.

Стремление получить слишком много и слишком быстро — без того, чтобы произвести необходимую подготовку, узнать наиболее надежные методы или приобрести обязательные навыки и дисциплину, — может стать причиной вашего краха. Уильям Дж. ОНил, «Как делать деньги на фондовом рынке».

Какие акции НЕ покупать

1. Не покупать акции только потому, что аналитики присвоили им рейтинг «покупать»

Все эти оценки субъективны, у разных компаний и аналитиков они разные и пока такие рейтинги мало кому помогали делать стабильно выгодные вложения.

2. Не покупать падающие в цене акции только потому, что они подешевели

Одну из самых распространенных ошибок новичков на фондовом рынке называют «ловить падающие ножи». То есть покупать падающую в цене акцию в надежде, что она со временем начнет расти. Эта тактика довольно опасна. Дело в том, что бумага, которая начала падать, может лететь вниз бесконечно долго. В процессе ее снижения, конечно, возможны обнадеживающие остановки и временные повышения цены (отскоки), но несмотря на все надежды и желания, падение может быть очень долгим (некоторые бумаги умудряются падать по 5-10 лет!), а последующий возможный рост — слишком слабым, неспособным даже частично покрыть убытки, не говоря уже о прибыли.

Словом, не ждите, друзья, добра от слабых акций, а ищите сильные, растущие. И если на дневном графике анализируемой вами бумаги наблюдается вот такая картина снижения по нисходящему тренду — не покупайте акции этого эмитента!

Никогда не покупайте акцию в периоды коррекции! Джесси Ливермор, «Торговля акциями».

3. Не покупать акции на вершине рынка

Другая ошибка начинающих инвесторов — это покупка акций уже на вершине рынке, буквально перед его обрушением после долгого роста. В этом случае покупаются уже слишком дорогие бумаги и надежды на рост их цены оказываются тщетными. Поэтому очень важно знать признаки окончания тренда и сигналы его разворота, чтобы воздержаться от покупки акций на пике их цены. Например, прорыв линии растущего тренда — признак того, что рост окончен:

Или если после долгого роста нарисовалась разворотная фигура Голова и плечи или, например, модель Двойная вершина:

Хорошим подспорьем для графического анализа являются различные индикаторы, помогающие определить силу тренда для своевременного вхождения в рынок. Например, Индекс относительной силы или Скользящие средние.

Если не удается найти компании, которые кажутся вам привлекательными, положите деньги в банк до тех пор, пока не обнаружите таковые. Питер Линч

Какие акции стоит покупать

Так в какие же акции лучше инвестировать свои накопления для получения дохода в долгосрочной перспективе? Ответ простой — в сильные, растущие бумаги, способные расти в цене все выше и выше. В идеале — в начале фазы роста. Например, по фигуре Двойное основание. Или по сигналу Ценовой прорыв:

Ждите, пока рынок не даст вам сигналы, ключи, подсказки, перед тем, как совершить действие. Двигайтесь только, когда у вас есть подтверждение. Нетерпение — это убийца. Джесси Ливермор, «Торговля акциями».

Признаком явной силы акции и надежным сигналом к ее покупке является, например, пробой сильной линии сопротивления, особенно после долгой консолидации под ней:

Надо искать те акции, которые выходят на новые максимумы, прорываясь из областей консолидации цен. Уильям Дж. ОНил, «Как делать деньги на фондовом рынке».

Растущие в цене акции также выгодно покупать при отбое от линии восходящего тренда:

Лично мне обычно трудно покупать бумаги, которые подросли-подорожали. Ах, как хочется иногда подхватить хорошенько просевшую бумаженцию понизу, подешевле, да чтобы на развороте ракетой вверх и процентов эдак 1000 годовых! 😀 Но я все-таки заставляю своего внутреннего долгосрочного инвестора наступить на горло своему же внутреннему спекулянту, не позволяя смешивать свой инвестиционный план с трейдингом.

Выбор времени для входа в рынок

Прежде, чем сделать окончательный выбор в пользу определенных акций, важно провести анализ состояния всего рынка. Общерыночный тренд — это важный инвестиционный фильтр. Если вы собираетесь покупать акции российских предприятий, то наличие на графике индекса ММВБ восходящего тренда означает, что вы заходите в рынок в благоприятный период. Если же намереваетесь покупать американские бумаги, то начинайте с анализа S&P 500 и тд. И помните, что если какая то бумага обгоняет в росте Индекс — это признак силы. Такая акция может стать украшением вашего инвестиционного портфеля.

Акция, попавшая в список новых максимумов, особенно когда это происходит впервые и при торговле на большом объеме во время бычьего рынка, может оказаться обьектом инвестирования с большим потенциалом. Уильям Дж. ОНил, «Как делать деньги на фондовом рынке».

Фильтры акций

Все, о чем я рассказала выше — это лишь некоторые основные принципы отбора акций с помощью графиков и технического анализа. Те, кто готов заниматься инвестированием всерьез и надолго, должны понимать, что им необходимо учиться и развиваться в этой области, не ограничиваясь только основами. Например, осваивать и применять также фундаментальный анализ, который поможет находить недооцененные акции.

Мы подчеркиваем важность самообразования, интеллектуальной целостности, долгосрочного инвестирования и получения удовольствия как от процесса обучения, так и собственно от инвестирования. Братья Гарднер

Для отбора акций очень удобно использовать фильтры. Фильтр берет один или несколько параметров (коэффициент P\E, изменения цены за 52 недели, дивидендная доходность, финансовые показатели и тд) и проверяет акции на соответствие этим параметрам. С помощью такого фильтра можно отобрать, например, бумаги с высокой дивидендной доходностью или те, что показали рост выше Индекса и тд.

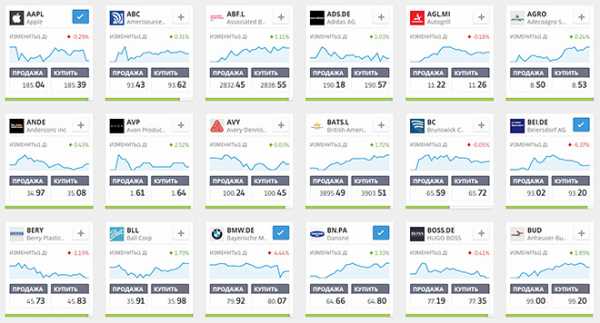

Популярные фильтры: Google Finance Stock Screener, Finviz Screener или MSN Money. На русском: Investing.com. Также удобным инструментом для отбора акций в свой шорт-лист могут быть ренкинги, с помощью которых вы сможете отследить лидеров роста, лидеров по капитализации, оборотам, дивидендной доходности и тд. На Investfunds, кроме ренкингов, есть также удобная возможность возможность сравнить акции между собой.

Фильтры очень помогают сократить количество претендентов на ваш инвестиционный портфель. Но все отобранные с его помощью бумаги следует проверить вышеуказанными методами технического анализа на предмет входа в рынок. Кстати, братья Гарднер предлагают совсем простой вариант фильтра. Они предлагают задаться вопросом «Какие компании производят продукты и услуги, которые очень нравятся мне и моим близким и которыми мы постоянно пользуемся?». Затем составить список таких компаний, провести их анализ и вкладываться в акции, доказавшие свою силу.

Вам нужно понять, компании какого типа вам следует искать, а затем эти компании следует оценить, чтобы убедиться, что они движутся в правильном направлении и заслуживают вашего доверия. Братья Гарднер

В книге «Переиграть Уолл Стрит» Питер Линч рассказал о «школьном инвестиционном портфеле». Экспериментальный портфель акций, отобранных школьниками, принес 70% прибыли за два года и оставил далеко позади индекс S&P 500, который за этот же период вырос на 26%. Чем была обусловлена такая впечатляющая доходность? Дети просто выбирали компании, продукция которых им нравится (мультфильмы, кукурузные хлопья, игрушки, компьютеры, пицца и тд). Затем они исследовали каждую (прибыль, динамику цен акций в течение года по сравнению с индексом и тд) и делали окончательный выбор. А если смогли американские школьники, то сможете и вы!

Допустим, вам очень нравится айфон и вы решили купить акции Apple для долгосрочных инвестиций. Сейчас это можно сделать легко и быстро – достаточно пары кликов и банковской карты, чтобы в интернет-магазине акций, созданным брокером с рейтингом А++ купить онлайн желаемое количество этих бумаг. Но для начала взгляните, как минимум, на график этой акции. Настораживающих сигналов нет? Цена растет? Тогда все в порядке и вы знаете, что покупаете…

Если же на тщательный отбор бумаг и самообразование в этой области абсолютно нет времени, то можно использовать механические инвестиционные стратегии — в долгосрочной перспективе (не менее пяти лет) они прекрасно работают!

Вы являетесь самыми лучшими управляющими для своих денег, а те мудрецы с Wall Street, которые пытаются вас уверить, что у вас недостаточно времени и мастерства, чтобы управлять своими деньгами, глубоко неправы. Братья Гарднер

Резюмируя все вышесказанное, — прежде чем решить, покупать ли определенную бумагу, важно провести ее анализ, чтобы получить ответ на два ключевых вопроса:

- Является ли эта компания качественной, сильной, растущей?

- Является ли цена акций этой компании привлекательной именно сейчас?

И еще:

У каждого из нас достаточно ума, чтобы зарабатывать на фондовом рынке. Но не у каждого достаточно выдержки. Если вы склонны к панической продаже, вам лучше обойти стороной и акции, и взаимные фонды, инвестирующие в акции. Питер Линч

Теперь вы знаете, как выбрать сильные бумаги для инвестиций и как купить акции. Пора заняться не менее актуальными вопросами, такими как «сколько акций покупать» и «когда акции продавать«.

Успешных вам инвестиций!

stocktrainer.ru

Какие акции сейчас выгодно покупать, чтобы заработать деньги

Приобретение ценных бумаг – достаточно прибыльный вид дохода. При этом нужно знать, какие акции покупать. Следует понимать, что на рынке представлены акции не только таких гигантов, как Сбербанк или Газпром, но и более мелких фирм.

Классификация акций на рынке.

На рынке присутствует несколько видов акций. В первую, наиболее востребованную группу, входят ценные бумаги больших и успешных компаний. Их бизнес распределен на несколько направлений, производственная цепочка хорошо отлажена, соответственно риск убытка очень низок. Рост прибыльности таких активов достаточно стабилен, дивиденды составляют до 5%. Вложение денег в такие компании – это идеальный вариант для инвесторов, которые работают на перспективу.

Далее идут фирмы, акции которых тоже довольно ликвидные, но они пока не входят в «первый эшелон. Такие компании имеют хороший потенциал и платят своим вкладчикам дивиденды на уровне 15%. Отличное предложение для инвестора, планирующего окупить вложенные средства в короткие сроки.

Наиболее численную группу составляют разорившиеся компании и разнообразные небольшие конторы. Их акции считаются неликвидными, с высокой степенью риска для капитала. Группа ещё подразделяется на небольшие составляющие.

- В первую подгруппу входят фирмы, избравшие агрессивный путь развития. В итоге они получили снижение прибыли. Вложение денег в такие активы может когда-то принести дивиденды, но очный срок определить практически довольно сложно.

- Вторая подгруппа состоит из предприятий с тактикой агрессивного развития, но при этом у них наблюдаются хорошие темпы роста. Они могут, как продолжить свой успешный старт, так и сбросить обороты, теряя прибыль. В инвестиционном портфеле желательно иметь 20% таких активов.

- Третья подгруппа – это дивидендные акции. Они имеют большую ликвидность и низкую степень риска. Их покупают инвесторы, которые вкладывают средства на длительный срок. Доходы от этих вложений конкурируют с процентами банковских депозитов.

Лучше всего покупать ценные бумаги, которые имеют выгодные ставки в данный момент. Решая вопрос, какие акции купить, нужно следовать ряду рекомендаций. Прежде всего, следует отдавать предпочтение активам хорошо известных фирм.

Лучшим вариантом для вложения являются голубые фишки, то есть компании наиболее успешные на рынке. Далее можно обратить внимание на акции, дивиденды по которым платят в срок.

Несколько полезных советов.

Во время кризиса стоимость акций значительно снижается. В это время можно удачно вложить свои деньги. В целом же выгодная покупка и продажа ценных бумаг – это своего рода искусство, обучиться которому можно только на практике.

Сегодня все чаще инвесторы прибегают к покупке акций через Интернет. Для этого существует множество посредников в виде брокерских контор.

Успех в виде хорошей прибыли приходит к тем, кто вникает во все тонкости рыночных отношений и постоянно анализирует ситуации на рынке ценных бумаг.

smart-traders.ru

Акции каких компаний стоит покупать? Покупка акций золотодобывающих компаний

Российский рынок ценных бумаг претерпевает серьезные проблемы. Котировки акций крупнейших корпораций падают и это связано со многими факторами внешней и внутренней политики страны. А инвесторов волнует один единственный вопрос: какие акции покупать, чтобы не проиграть?

Вообще хочется отметить, что рынок акций первым реагирует на ситуацию и общую обстановку в мире. Малейшие изменения могут привести к краху или подъему индексов ММВБ и РТС.

Учитывая сегодняшнее положение дел в России, мелкие спекулянты и крупные инвесторы выбирают несколько вариантов инвестирования. В первую очередь, это конечно валюта, а в большинстве своем доллар США. Евро покупают не так активно, все-таки в Еврозоне нет единства, она нестабильна.

На фоне подорожания доллара, начали резко падать мировые цены на нефть и золото, что привлекло на последний рынок много новых инвесторов. По заявлениям начальника отдела драгметаллов банка «Открытие», за последние дни ноября резко вырос спрос на монеты из драгоценных металлов, а именно на инвестиционные монеты. Их себестоимость падает, поэтому инвесторы спешат скупить их по дешевке, чтобы через 6-12 месяцев выгодно продать, удвоив или утроив прибыль.Ценные бумаги золотодобывающих предприятий также имеют интересную направленность. Их стоимость поднимается быстрее, чем цена на сам металл. В большинстве случаев, такие акции приносят своим владельцам дивиденды, в несколько раз превышающие регулярные выплаты по другим ценным бумагам. Но тут стоит понимать, что фондовый рынок — это не хухры мухры, здесь нужно обязательно пользоваться исключительностью момента, в который вы собираетесь покупать акции. Как, например, сейчас.

Если мировые цены на золото падают, и казалось бы, должны тащить за собой акции золотодобывающих компаний, но этого не происходит. Более того, ценные бумаги крупнейших публичных компаний страны, завязанных на добыче золота, растут в геометрической прогрессии относительно общего спада цены. Кажется, что такого просто не может быть. Однако это реально и все благодаря рассмотрению нового закона о вводе ограничений на импорт золота. В среду, акции золотодобывающих компаний отреагировали на это известие бурным ростом. К закрытию торгов, ценные бумаги крупнейшего игрока — компании Полюс Золото подлетели на 15.4% за несколько часов. Представьте, какую прибыль получили владельцы акций всего за пару часов. На этом фоне страшно представить, как отреагирует биржа, когда законопроект начнут вводить, а впоследствии и примут, к чему собственно все и идет. Возможно, это еще один красивый вариант для спекуляций?! Но обо всем по порядку.Начиная со среды и известия о рассмотрении нового законопроекта, акции всех золотодобывающих компаний отличаются сильным ростом. В первый день зимы под закрытие биржи ценная бумага Полюс Золота поднялась еще на 7.1%, а компания Бурятзолото закрыла торги в плюсе на 16.34%.

Читайте также: Кто такой Рантье и как стать Рантье. Вклады Рантье.

Если посмотреть на доходность этих компаний за последнюю неделю, то она составляет более 45-58% и будет увеличиваться дальше. Соответственно и будет увеличиваться стоимость самого металла. По крайней мере, аналитики золотого рынка придерживаются именно такого мнения. Этому прогнозу способствует несколько факторов:

- Во-первых, если оглянуться вокруг, можно заметить, что цена золота и ценных бумаг золотодобывающих компании в России начала потихоньку подниматься, когда рубль начал девальвироваться. Очевидно, что чем больше рубль будет падать, тем больший спрос будет на драгоценные металлы, как хороший защитный актив. Пока нет никаких факторов, способствующих росту рубля, а значит, нет весомых факторов к понижению цен на акции золотодобывающих компаний. Это в свою очередь приведет к еще большему удорожанию самого металла и ценных бумаг компаний, которые подвязаны на добыче.

- Во-вторых, однозначным локомотивом станет законопроект об ограничениях на импорт драгметалла. Пока законопроект не будет принят, цены на акции не упадут, и будут прибавлять дальше. В случае, если закон вступит в силу, стоимость ценных бумаг, как и самого золота на российской бирже подлетит до небывалых размеров. Если же Госдума откажется от его принятия, тогда можно будет наблюдать резкий спад и последующее повышение, но не такими бурными темпами. Положительным явлением стало заявление главы Центробанка о нежелании регулятора вводить мораторий на вывоз золота из России за рубеж.

Акции каких компаний можно/нужно купить?

К сожалению, в России не так много публичных компаний, завязанных на добыче золота. На сегодняшний день можно купить ценные бумаги только этих предприятий: Полиметалл, Полюс-Золото, Бурятзолото, Лензолото.

К сожалению, в России не так много публичных компаний, завязанных на добыче золота. На сегодняшний день можно купить ценные бумаги только этих предприятий: Полиметалл, Полюс-Золото, Бурятзолото, Лензолото.

На днях газета Ведомости опубликовала статью с простым и лаконичным названием «Цены на золото и на акции золотодобывающих компаний будут расти». По рекомендациям авторитетного издания, ценные бумаги Полиметалла заслуживают «покупки» не только на вышеуказанном фоне, но и благодаря масштабным целям и задачам, которые поставило руководство ОАО. Примерный потенциал роста составляет 19%.

Читайте также: Сатоши и другие мелкие монеты альткоинов. Что и как называется.

Более выгодно были оценены акции Полюс Золото, с примерным потенциалом в 44%. Этот показатель может улучшиться, когда компания определит дату запуска нового месторождения Наталка.Однако акциям Бурятзолота аналитическое издание отдает большее предпочтение, указав примерный доход на отметке в 62%.

Где и как купить акции новичку?

Первым делом нужно обзавестись брокером, который и предоставит вам выход на фондовый рынок:

- Форекс-брокеры. Сегодня более десятка мелких и крупных компаний, которые предоставляют брокерские услуги посредством интернета.

- Фондовые брокеры, например, банки. Кончено, далеко не в каждом городе есть отделения банков, предоставляющие подобные услуги, но в городке с численностью населения от 40-50 тысяч всегда найдется отделение Сбербанка, который предлагает подобные услуги. Однако далеко не каждый офис имеет полномочия на совершение подобных операций.

В настоящее время начинающий инвестор, желающий самостоятельно управлять своим инвестиционным портфелем, может приобрести ценные бумаги любой публичной компании. Пошаговый план действий:

В настоящее время начинающий инвестор, желающий самостоятельно управлять своим инвестиционным портфелем, может приобрести ценные бумаги любой публичной компании. Пошаговый план действий:

- Выбираем компанию-брокера или банк.

- Внимательно читаем и подписываем договор брокерского обслуживания. Открываем счет в банке для пополнения/списания средств с брокерского счета на расчетный.

- Получаем зашифрованные коды для доступа к интернет-программе/сайту, где можно будет самостоятельно совершать все операции.

Ближайшие дни-неделя — самое благоприятное время для инвестиций в ценные бумаги золотодобывающих компаний с целью получения максимальной прибыли на их росте в краткосрочной перспективе. Раз уж подвернулась такая ситуация, грех ей не воспользоваться сегодня, ведь завтра может быть уже поздно.

Материалы по теме

investor100.ru