Как получить квитанции на оплату налогов: Что делать, если не пришла платежка из налоговой – Финансы – Коммерсантъ

Распечатать квитанцию для банка на уплату налогов

Распечатать квитанцию для банка на уплату налогов

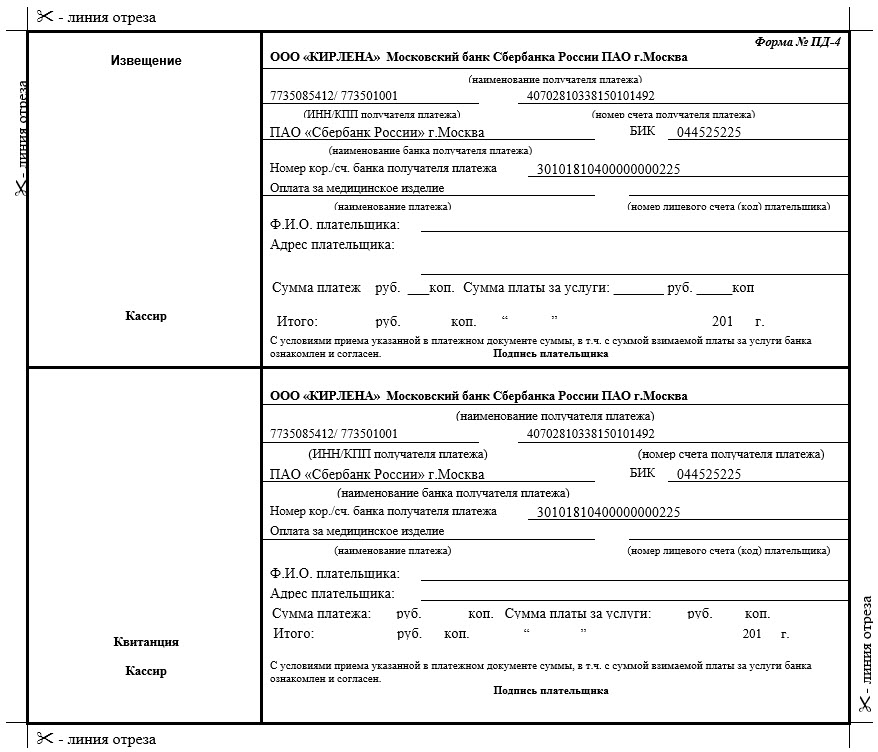

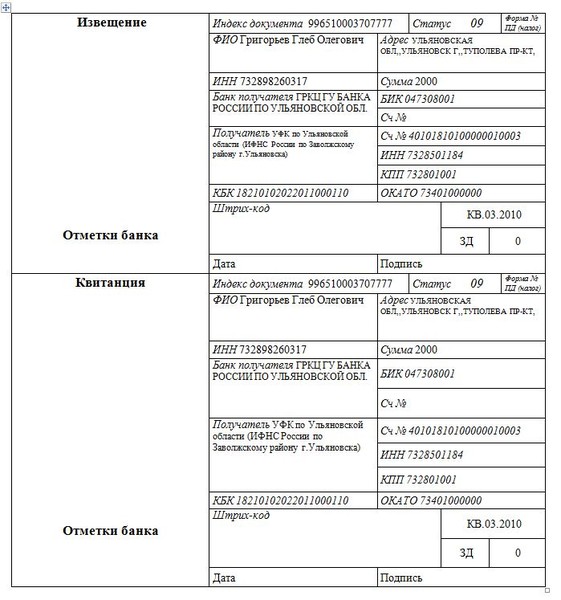

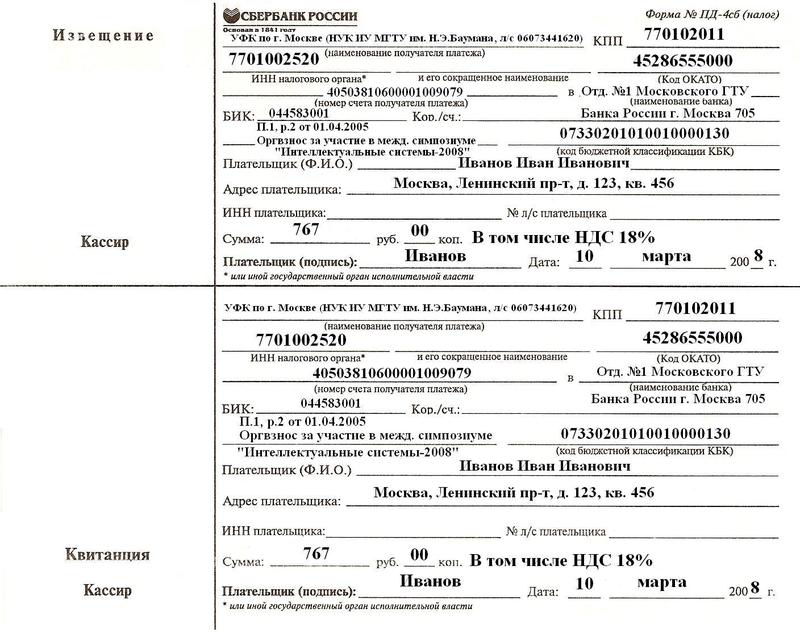

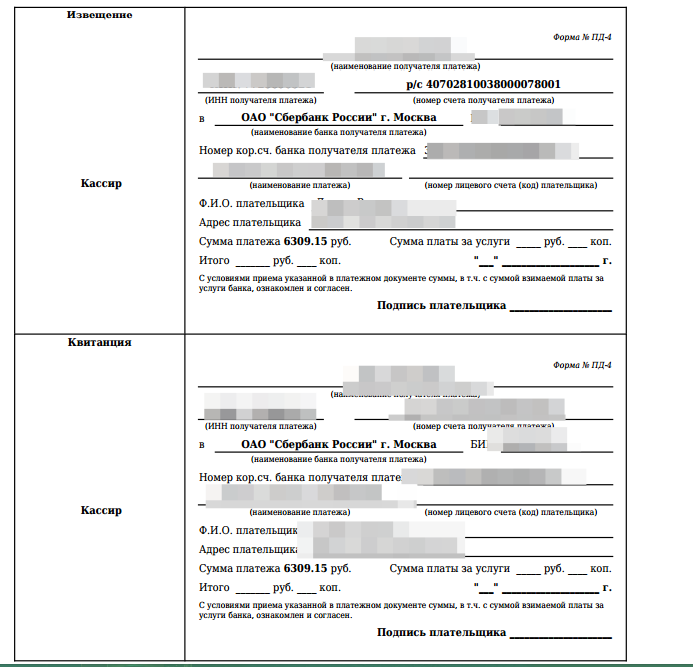

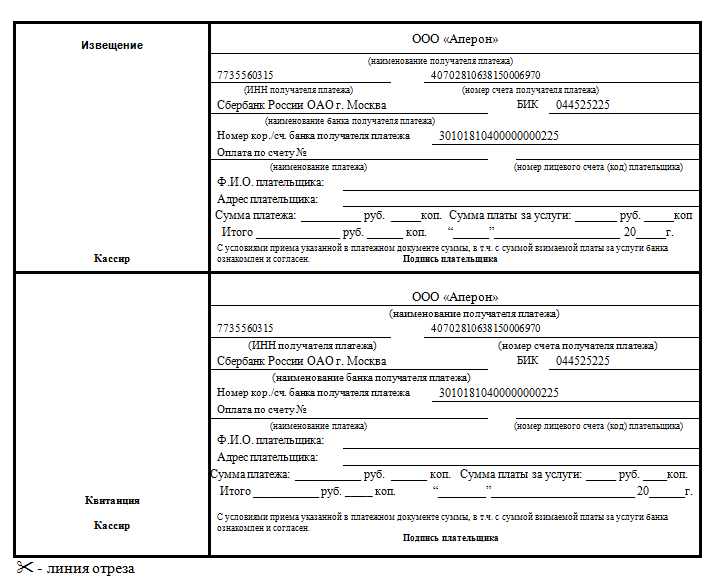

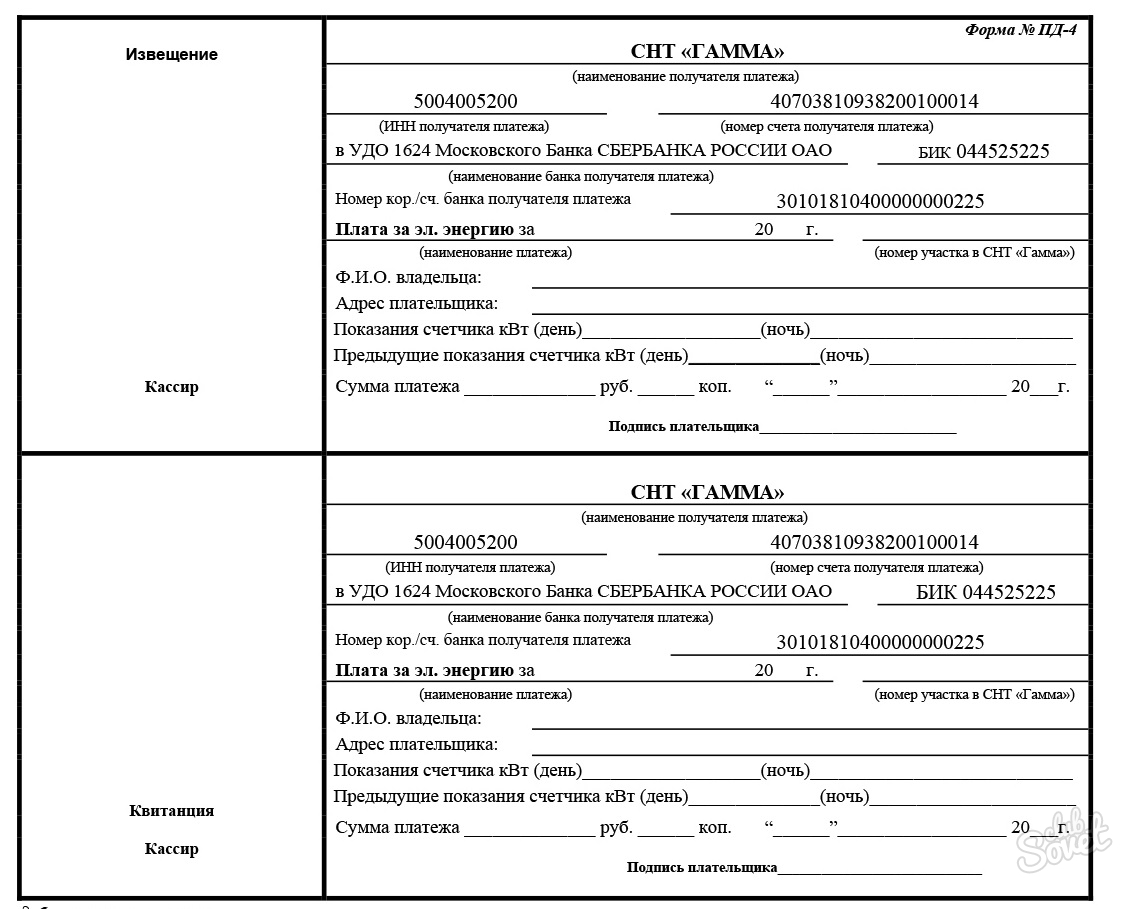

В СБИС можно автоматически сформировать и распечатать квитанцию, чтобы оплатить налог в банке. Реквизиты и суммы в платежных документах заполнятся данными из отчета.

- В отчете нажмите и выберите «Оплатить».

- СБИС сформирует платежные документы по каждому налогу, указанному в отчете. В строке с названием налога нажмите , отметьте флагом платежное поручение и кликните «Распечатать».

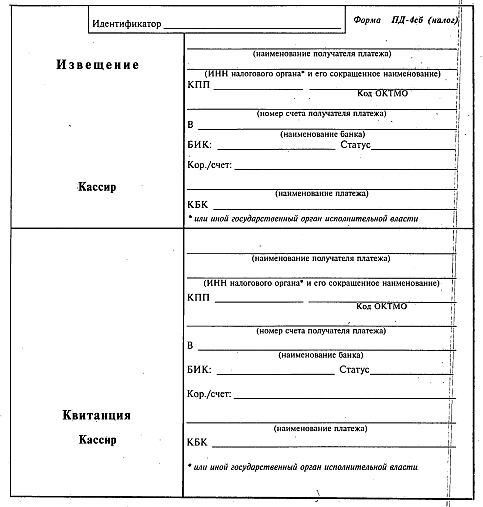

Для индивидуальных предпринимателей дополнительно можно распечатать формы «ПД (налог)» и «ПД-4сб».

Оплатите налог в банке по квитанции или поручению.

Сохранить платежное поручение для клиент-банка

Если вы хотите оплатить налог с помощью клиент-банка, выгрузите платежное поручение из СБИС в электронном виде. Для этого в окне печати наведите курсор на файл «SBIS_to_kl.txt» и нажмите .

Сохраненный файл загрузите в свой клиент-банк и оплатите налог.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Чтобы распечатать платежное поручение или квитанцию:

- в «СБИС Электронная отчетность» — перейдите в раздела госоргана, выберите отчет, нажмите «Заплатить налог» и распечатайте форму.

- в «СБИС Уполномоченная бухгалтерия» — в главном окне программы выберите отчет, нажмите «Заплатить налог» и распечатайте форму.

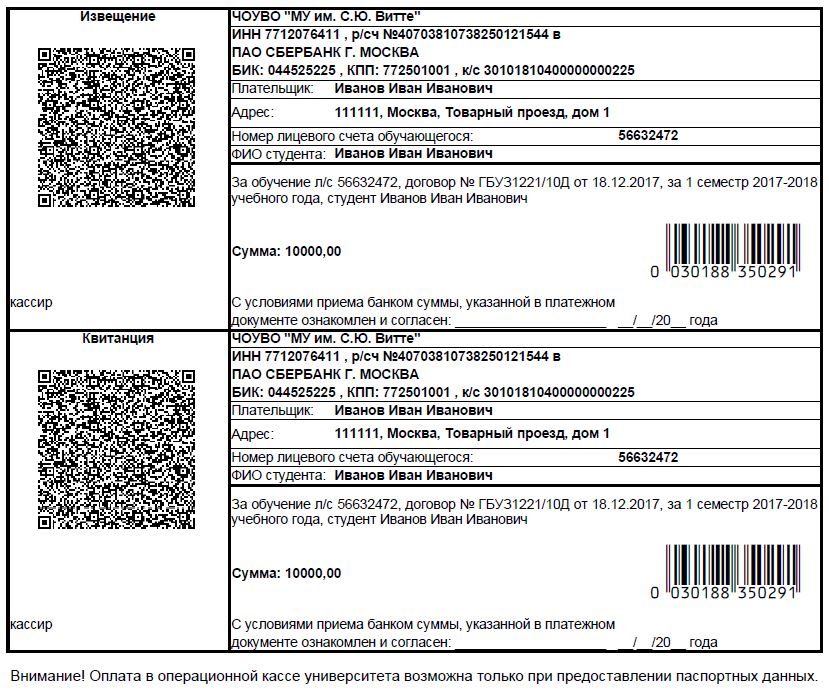

Распечатать с двумерным штрихкодом

Многие банки поддерживают оплату квитанций с двумерным штрихкодом. В нем содержатся все основные реквизиты — это позволяет произвести оплату быстрее.

Для печати квитанции с двумерным штрихкодом:

- В меню нажмите «Сервис» и выберите «Конфигурация задачи».

- На вкладке «Параметры ФНС» установите флаг «Печатать двумерный штрих-код в ПД».

- При печати в квитанции установите флаг «печатать с двумерным штрих-кодом».

Оплатите налог в банке с помощью распечатанной квитанции или поручения.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Где можно заплатить налоги | Официальный сайт администрации МО «Город Астрахань»

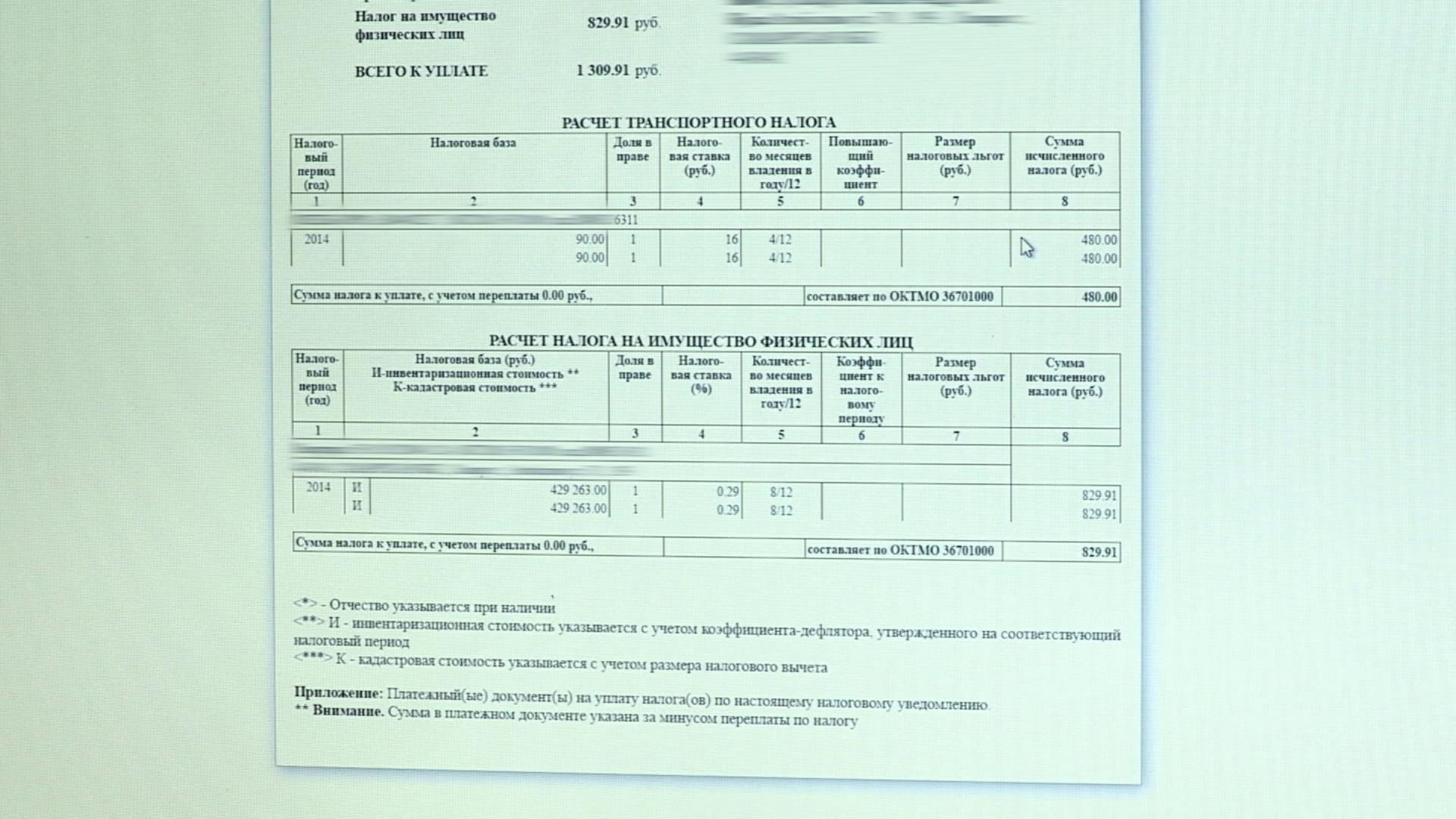

Имущественные налоги физических лиц делятся на транспортный, земельный и налог на имущество.

Сумма имущественных налогов напрямую зависит от следующих элементов налогообложения – налоговой базы, ставки налога и льготы. Налоговая база по транспортному налогу – это мощность автотранспортного средства, по земельному – кадастровая стоимость земельного участка, а по налогу на имущество — инвентаризационная стоимость объекта капитального строительства.

Ставки налога и льготы устанавливаются региональными (для транспортного налога) и местными (для земельного и налога на имущество) нормативно-правовыми актами. Исходя из того, что льготы носят заявительный характер, необходимо уточнить информацию об имеющихся льготах и представить в налоговую инспекцию соответствующие документы, подтверждающие право на льготу.

Исходя из того, что льготы носят заявительный характер, необходимо уточнить информацию об имеющихся льготах и представить в налоговую инспекцию соответствующие документы, подтверждающие право на льготу.

Подробную информацию об установленных налоговых ставках и льготах в конкретном регионе или муниципальном образовании для определенных категорий налогоплательщиков можно узнать, воспользовавшись Интернет-сервисом ФНС России «Имущественные налоги: ставки и льготы» на сайте ФНС России (www.nalog.ru).

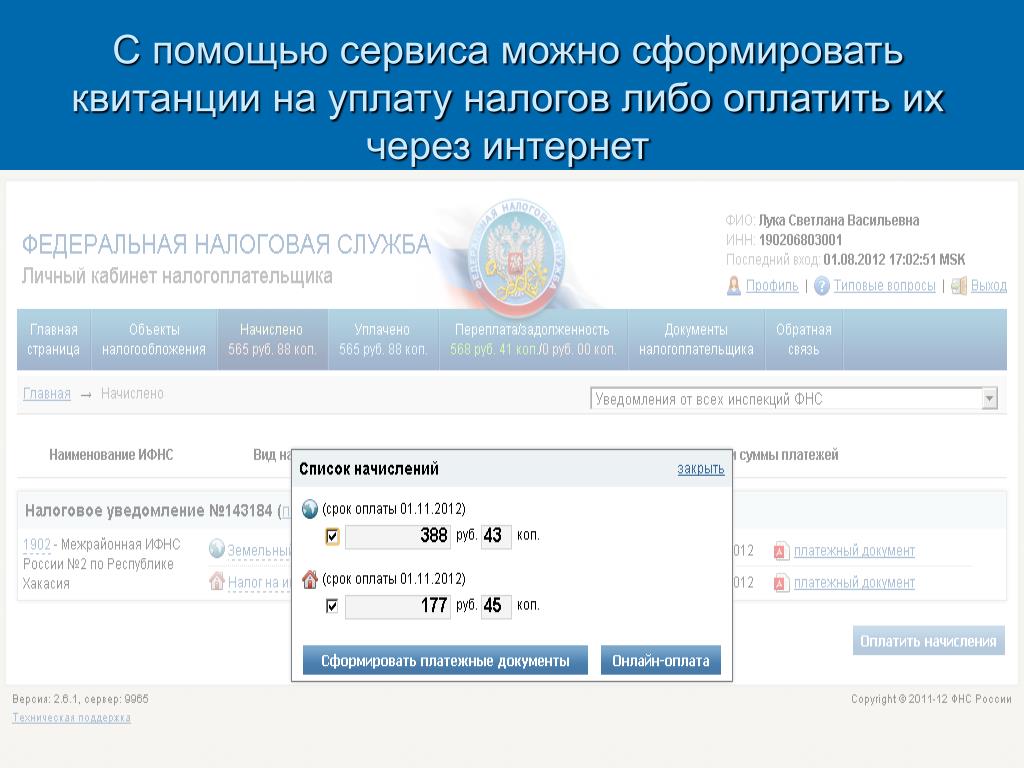

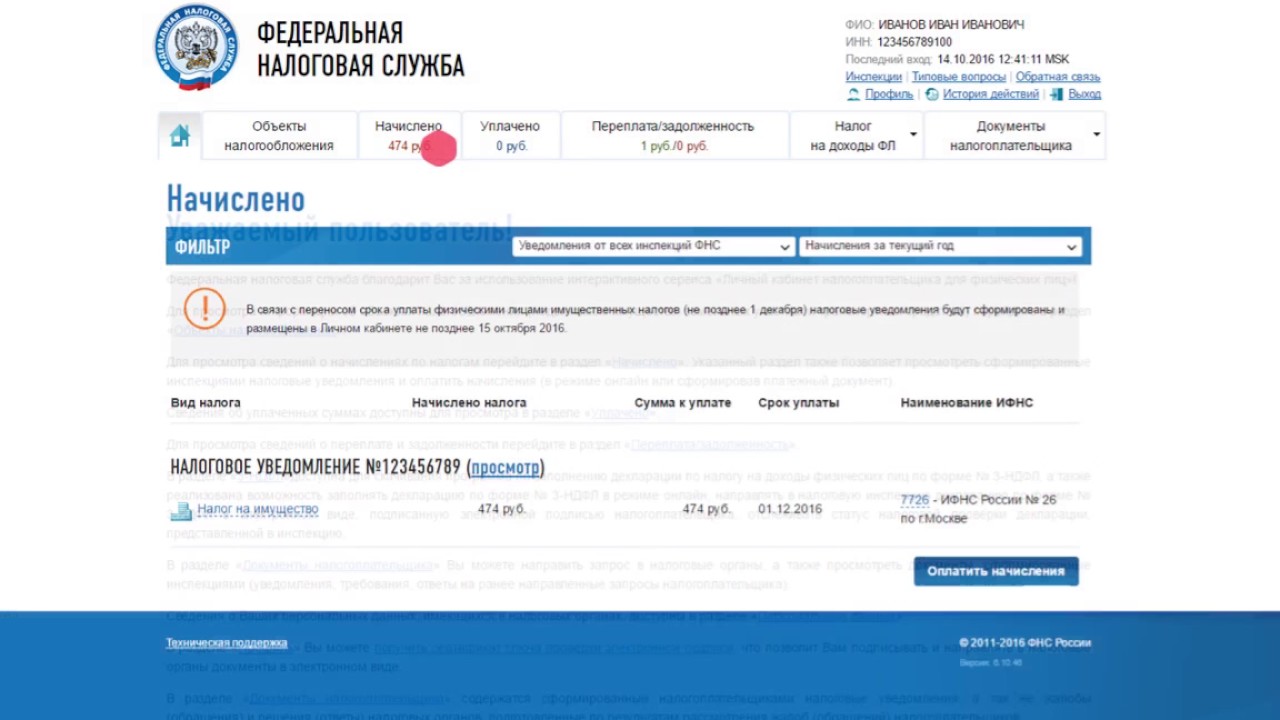

Заблаговременно получить и распечатать налоговые уведомления, а также оплатить налоги онлайн могут пользователи «Личного кабинета налогоплательщика для физических лиц». В нем собрана актуальная информация об объектах имущества, о суммах начисленных и уплаченных налогов. Кроме того, сервис позволяет контролировать уплату налогов через Интернет и дистанционно (без визита) обращаться в налоговую инспекцию для уточнения недостоверных сведений об имуществе.

Сервис содержит конфиденциальную информацию. Чтобы получить доступ к «Личному кабинету», необходимо лично обратиться в любую налоговую инспекцию с паспортом и свидетельством о присвоении ИНН. В сервисе также предусмотрена возможность подачи онлайн-заявления на подключение к услуге для последующей регистрации при личной явке.

Во всех налоговых инспекциях Астраханской области организована тематическая телефонная «горячая линия». Обращения налогоплательщиков принимаются по следующим телефонам:

1. Инспекция ФНС России по Кировскому району г. Астрахани – 32-17-47;32-18-35; 32-18-36.

2. Межрайонная ИФНС России № 1 по Астраханской области, обслуживающая территорию Володарского, Красноярского, Приволжского районов Астраханской области и Ленинского района г. Астрахани, — 32-17-83; 32-17-98.

3. Межрайонная ИФНС России № 4 по Астраханской области, обслуживающая территорию Ахтубинского, Харабалинского районов Астраханской области, а также г. Знаменска, — 8 (85141) 5-10-54; 5-26-48.

Знаменска, — 8 (85141) 5-10-54; 5-26-48.

4.Межрайонная ИФНС России № 5 по Астраханской области, обслуживающая территорию Енотаевского, Наримановского, Черноярского, Камызякского районов области и Трусовского района г. Астрахани, — 58-55-91, 32-18-61.

5.Межрайонная ИФНС России № 6 по Астраханской области, обслуживающая территорию Икрянинского, Лиманского районов области и Советского района г. Астрахани, — 32-18-19

6. Управление ФНС России по Астраханской области – 32-17-08, 32-17-13.

ДЛЯ ФИЗИЧЕСКИХ ЛИЦ

ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

правила заполнения и образец платежки 2021 — Контур.Экстерн

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

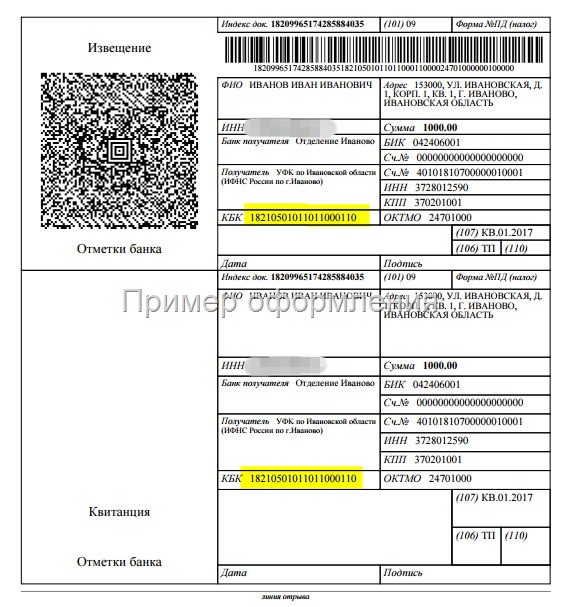

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

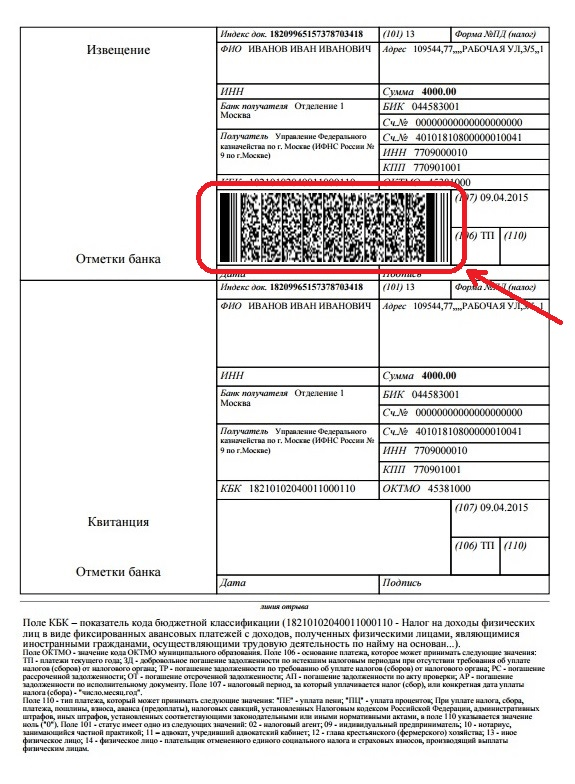

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т.д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва;

- Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

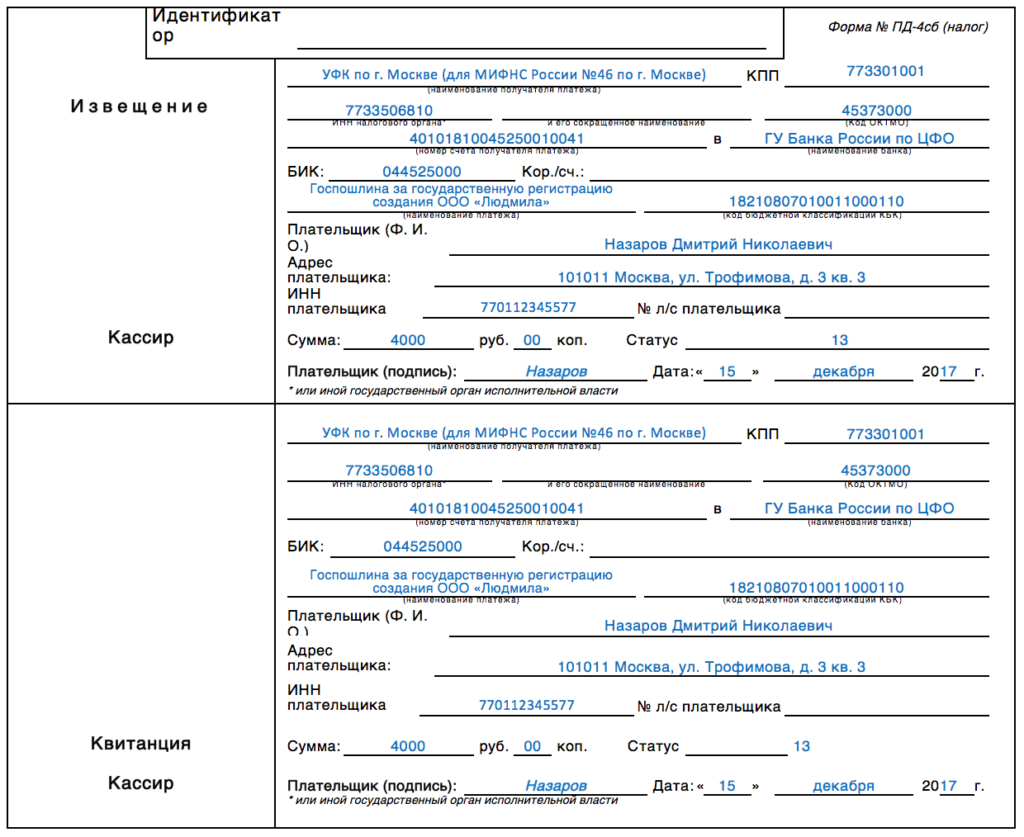

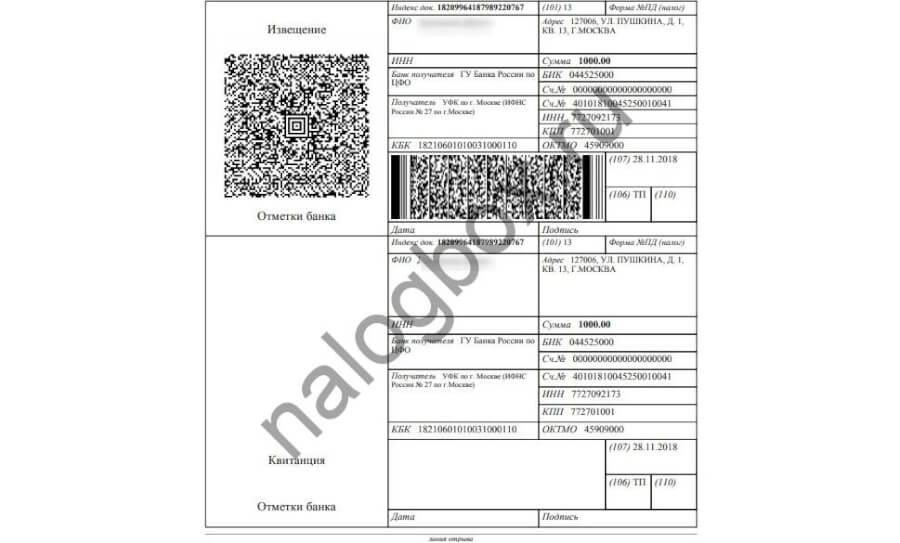

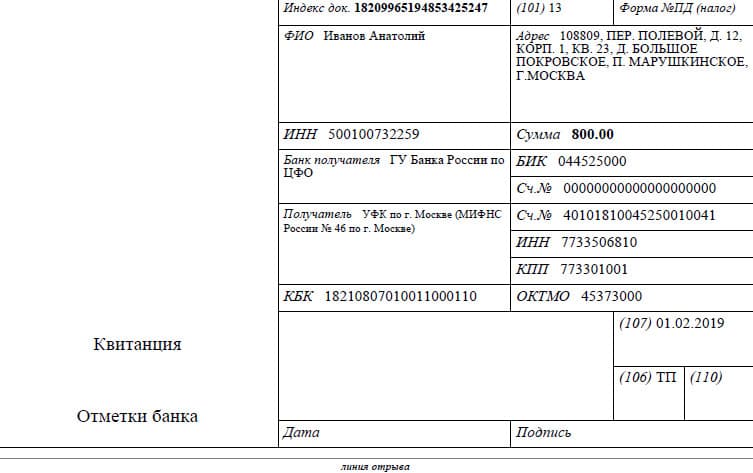

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Скачать образец заполнения платежного поручения

Скачать образец платежного поручения по налогу на прибыль (федеральный бюджет)

Скачать образец платежного поручения по налогу на прибыль (бюджет субъекта)

Если не пришла квитанция, нужно ли оплачивать налог на недвижимость

В соответствии с украинским законодательством, обязательство по уплате налога на недвижимость начинается после отметки о вручении квитанции. Важно отметить, что даже если налоговое уведомление не было вручено лично в руки, а было оставлено в почтовом ящике, оно считается врученным. Наши сограждане считаются автоматически охваченными этими налоговыми квитанциями. Следует отметить, что при этом совершенно не имеет значения, получили ли он уведомление с рассчитанным налогом на недвижимое имущество или нет. Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

Наши сограждане считаются автоматически охваченными этими налоговыми квитанциями. Следует отметить, что при этом совершенно не имеет значения, получили ли он уведомление с рассчитанным налогом на недвижимое имущество или нет. Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

В Налоговом Кодексе Украины есть пункт 58.1, который дает данную трактовку закона. Если имеется отметка, что налоговое уведомление было отправлено, но плательщик отсутствовал по указанному адресу, будет считаться, что обязательство об уплате вступает в силу. Обязательство вступает в силу, даже если нет подписи получателя. Эксперты отмечают, что украинским законодательством предусмотрен 6-дневный период для оплаты полученной налоговой квитанции. Период оплаты налога на недвижимость для физических лиц, которые владеют домами и квартирами, начинается с 1 июля. По закону, 60 дней отводится на ознакомление с полученной информацией и оплату налога. Единственный случай, когда вина плательщика налога отсутствует – это ошибка в адресе получателя, допущенная налоговой службой. В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

По закону, 60 дней отводится на ознакомление с полученной информацией и оплату налога. Единственный случай, когда вина плательщика налога отсутствует – это ошибка в адресе получателя, допущенная налоговой службой. В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

Украинские юристы настоятельно рекомендуют оплачивать налог вовремя. Из-за уклонения оплаты налога на недвижимость могут быть наложены штрафные санкции, имущество может быть арестовано. Уклоняясь от уплаты налога, украинец может получить запрет на выезд за границу. Собственники квартир, площадь которых превышает норму и предполагает оплаты налога, могут даже сами посещать налоговые инспекции по мету регистрации, прописки. Не будет лишним узнать у налоговых инспекторов наличие объекта недвижимости в реестре.

С сентября россияне перестанут получать налоговые квитанции по почте — Российская газета

У россиян, которые зарегистрированы на сайте Федеральной налоговой службы (ФНС), осталось всего две недели, чтобы решить — нужно ли им доставлять на дом бумажные уведомления об уплате земельного, транспортного и имущественного налога.

Если нужно, то до 1 сентября об этом надо проинформировать налоговые органы, если нет — никому ничего говорить на надо, после этой даты квитанции будут приходить только в электронном виде.

Стоит особо отметить, что речь идет только об обладателях личного кабинета на сайте ФНС. Если налогоплательщик там не зарегистрирован, то для него ничего не изменится — уведомления будут, как и раньше, приходить домой по почте.

Как пояснили «Российской газете» в налоговой службе, подключение к личному кабинету означает, что граждане автоматически переходят в категорию онлайн-клиентов, а значит дублировать налоговую информацию «на бумаге» нет смысла.

До сих пор регистрация налогоплательщика на сайте не отменяла обязанности налоговиков рассылать документы на бумажных носителях. Но с принятием поправок в Налоговый кодекс, вступивших в силу 2 июня этого года, появился выбор.

Зачем это нужно? Во-первых, доставка обходится бюджету недешево. Во-вторых, электронный документооборот — это удобно. Ведь налоговое уведомление появляется в личном кабинете буквально на следующий день после его формирования, а «письма счастья» идут несколько дней. То есть у граждан появляется возможность оплачивать имущественные налоги в более ранние сроки, в удобной форме (наличным или безналичным расчетом), контролировать информацию о постановке своих квартир, дач, машин, гаражей на налоговый учет.

Ведь налоговое уведомление появляется в личном кабинете буквально на следующий день после его формирования, а «письма счастья» идут несколько дней. То есть у граждан появляется возможность оплачивать имущественные налоги в более ранние сроки, в удобной форме (наличным или безналичным расчетом), контролировать информацию о постановке своих квартир, дач, машин, гаражей на налоговый учет.

При этом данные отражаются по всем объектам собственности, даже если вторая квартира или дача зарегистрированы в других уголках страны.

Интернет-сервис позволяет получать актуальную информацию и о переплате налогов, и о налоговых долгах, оплачивать напрямую, через банки — партнеры ФНС России. А также заполнять декларации по налогу на доходы физических лиц (3-НДФЛ) онлайн, подписывать электронной подписью и тем самым общаться с налоговиками без личных визитов в инспекции.

Новые правила касаются и тех, кто оформил «личный кабинет» после 2 июня 2016 года, и тех, кто уже пользовался им на этот момент. Это примерно 20 миллионов налогоплательщиков, физлиц.

Это примерно 20 миллионов налогоплательщиков, физлиц.

Если гражданин хочет, чтобы документы из налоговой ему доставлял почтальон, то он непосредственно в личном кабинете пишет заявление, подписывает его электронной подписью (она оформляется не выходя из кабинета) и отправляет в свой налоговый орган. Весь процесс занимает несколько минут. Заявление о необходимости получения документов на бумажном носителе будет учтено при направлении налоговых уведомлений в следующем году, по уплате налогов за 2016 год.

Старые правила разрешали гражданину как отказаться от получения бумажных документов, так и передумать, направив налоговикам заявление, но уже с отказом от общения только через личный кабинет. Причем делать это можно было неограниченное количество раз.

Такая возможность сохранилась и после нововведения. Налогоплательщик в любой момент может вернуться к взаимодействию с налоговиками исключительно в электронном виде. Мы это только будем приветствовать, говорят налоговики.

Как заплатить налоги за другого человека? — Урай.ру

О том как оплатить налоги либо имеющуюся налоговую задолженность расскажет заместитель начальника Межрайонной ИФНС России № 2 по ХМАО – Югре Виктория Ткаченко

По закону можно платить налоги за кого угодно. Есть несколько способов, как это сделать.

С 2016 года можно платить налоги не только за себя, но и за третьих лиц. Например, дети могут платить за родителей, а муж — за жену. Если один человек платит за другого и правильно указывает данные платежа, то платеж зачтут не тому, кто платит, а тому, за кого платят.

По индексу документа (УИН)

Индекс документа или УИН — это длинный код, который есть на квитанции. Если известен этот код, больше вообще ничего не нужно. Его можно продиктовать, сфотографировать и переслать в виде смс. Платить по УИН можно на портале Госуслуг и на сайте nalog.ru. Для оплаты через портал нужно авторизоваться — то есть иметь учетную запись тому, кто платит налоги за кого-то другого.

Используйте любой вариант:

Если есть индекс документа, можно заплатить налоги за кого угодно: суммы попадут по назначению. Даже если деньги уйдут с вашей карты, но УИН будет с квитанции родителей, бабушки или коллеги, платеж погасит именно их задолженность.

По квитанции или данным налогоплательщика

Этот способ подойдет тем, у кого нет личного кабинета или нужно заплатить налоги наличными. Можно взять квитанцию родственника и оплатить за него любые суммы. Деньги могут дать они или вы заплатите своими — для налоговой это не имеет значения. Квитанции приходят вместе с налоговым уведомлением. Или их можно распечатать из личного кабинета на сайте nalog.ru. Там есть авторизация через Госуслуги.

С квитанцией можно сходить в банк или на почту. Там оформят платеж: он погасит задолженность того человека, который указан в квитанции.

Заполнить платежные документы самостоятельно

Если вы хотите заплатить налоги со счета в банке, но не по индексу документа и не по квитанции, можно заполнить данные по реквизитам. Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Если не уверены, что сможете правильно оформить платежное поручение, обратитесь в банк или узнайте УИН и платите через Госуслуги.

Что нужно знать при уплате налогов за третьих лиц?

По закону можно платить налоги за кого угодно. Но так можно не со всеми налогами, а иногда уплата приводит к образованию выгоды и начислению дополнительных налогов. Все имущественные налоги по уведомлению можно платить без проблем.

Еще можно переплатить, а вернуть деньги не получится. Если платите за других, учтите такие нюансы из Налогового кодекса и писем Минфина:

- Платить можно за другого человека. Но вернуть переплату или зачесть ее в счет другого налога может только тот, за кого платили. Тот, кто платил, не может потребовать деньги из бюджета назад или как-то ими распорядиться.

2. Если муж заплатил налог за жену, у нее при этом не возникает доход, облагаемый НДФЛ. Так со всеми физлицами, которые платят налоги за других людей.

Так со всеми физлицами, которые платят налоги за других людей.

3. Если организация или ИП заплатят налоги за физлицо, то у этого физлица возникает налогооблагаемый доход. Придется начислить НДФЛ.

Нужно ли показывать паспорт того, за кого платят налоги?

Нет, Минфин объяснял, что паспорт показывать не нужно. Если муж платит налог на имущество за жену, то паспорт жены в банке или на почте просить не должны. Доверенность тоже не нужна.

За каких родственников можно платить налоги?

Платить налоги можно за кого угодно. Родственные или гражданско-правовые отношения не имеют значения и подтверждать их не нужно.

Как узнать реквизиты для уплаты налога?

Пришло время платить налоги. По каким реквизитам оплатить, в какой государственный орган, как не ошибиться при указании счета получатели или КБК?

Такой вопрос задает себе каждый предприниматель, по крайней мере, в первый год работы.

Есть несколько вариантов заполнения документов на уплату налогов.

Подготовка платежек с помощью сервиса ФНС

ФНС для налогоплательщиков подготовила специальный сервис по заполнению платежных документов на уплату налогов и сборов.

Находится он по адресу: https://service.nalog.ru/addrno.do

Бесплатный помощник пошагово запросит у Вас необходимую информацию и сформирует документ на уплату (квитанцию или платежное поручение).

Плюсы:

— Сервис абсолютно бесплатный

— Реквизиты уплаты налога определяются автоматически по Вашему ИНН и адресу

— Не требуется установки специальной программы, платежка формируется «в облаке»

Минусы:

— Сведения о Ваших платежах не сохраняются

— Реквизиты организации нужно вводить каждый раз заново

— Контролируется правильность заполнения не всех реквизитов

— С заполненным документом для оплату нужно сходить в банк

Подготовка платежек с помощью 1С-БизнесСтарт

Плюсы:

— Все реквизиты в платежке или квитанции заполняются в один клик и проверяются на правильность заполнения (неправильные подсветятся красным)

— Не требуется установки специальной программы, платежка формируется «в облаке»

— Сведения о Ваших платежах хранятся «в облаке»

— Заполненную платежку можно отправить через интернет сразу в банк

Минусы:

— Сервис платный

Верный

шаг к успеху!

Верный

шаг к успеху!

Вы заплатили налоги.

Так как насчет квитанции?

Так как насчет квитанции?

С Днем налогов! После того, как вы подали федеральные налоги, не хотите ли вы квитанцию? После отправки всех этих денег в IRS, разве вы не чувствуете себя вправе сообщить некоторые подробности о том, что вы купили? Если это так, перейдите на сайт FederalTaxpayerReceipt.com Закона о балансировании, который основан на моделировании бюджета, созданном Центром двухпартийной политики. Ответьте на несколько быстрых вопросов, нажмите «Отправить», и следующая страница будет выглядеть как квитанция Home Depot с указанием того, сколько ваших налоговых долларов пошло на оборону, здравоохранение, дороги, национальные парки и многое другое.

Если ваш статус подачи документов — холост, ваш средний доход в 2015 году составил 46 120 долларов в прошлом году, и у вас нет дополнительных иждивенцев, например, вы заплатили около 1099 долларов на оборону, 37 долларов на временное пособие для малообеспеченных семей (что раньше было называется социальным обеспечением), 110 долларов на шоссе и 101 доллар на субсидии Obamacare. Вы также можете получить приблизительные данные по НАСА, национальным паркам, социальному страхованию, процентам по долгу и многому другому. Попробуйте сами. Вы можете быть удивлены тем, что узнаете.

Вы также можете получить приблизительные данные по НАСА, национальным паркам, социальному страхованию, процентам по долгу и многому другому. Попробуйте сами. Вы можете быть удивлены тем, что узнаете.

Хотя, безусловно, интересно посмотреть, куда идут ваши федеральные налоги, это может быть столь же поучительным для других уровней правительства.В местных органах власти, например, «квитанция налогоплательщика — это жизнеспособный инструмент обмена информацией, который можно использовать для просвещения и информирования граждан о многочисленных аспектах управления на уровне сообщества», — пишет Уитни Альфонсо, доцент Северного университета. Школа государственного управления Каролины, в статье 2014 года о первых усилиях правительства по созданию квитанций налогоплательщиков.

Уит-Ридж, штат Колорадо, является одним из местных органов власти, взявшим на себя эту задачу. Пригород Денвера с населением около 30 000 человек опубликовал собственную версию квитанции налогоплательщика, основанную на оценках налогов с продаж и налога на имущество. Налог с продаж рассчитывается путем запроса общего дохода и возраста, чтобы приблизительно определить, какой доход доступен для покупки предметов, облагаемых налогом с продаж. Что касается налога на имущество, пользователи направляются на веб-сайт оценщика, чтобы узнать оценочную стоимость.

Налог с продаж рассчитывается путем запроса общего дохода и возраста, чтобы приблизительно определить, какой доход доступен для покупки предметов, облагаемых налогом с продаж. Что касается налога на имущество, пользователи направляются на веб-сайт оценщика, чтобы узнать оценочную стоимость.

Вот типичный пример. 43-летний житель Уит-Ридж со средним доходом в районе 31 828 долларов, владеющий домом средней стоимостью 253 337 долларов (оценочная стоимость 20 165 долларов) и который делает 70 процентов своих покупок в пределах города, заплатит примерно 297 долларов на городские услуги. в том числе 89 долларов на полицию, по 41 доллар на общественные работы, парки и зоны отдыха и 3 доллара на деятельность городского менеджера.

Вопрос о том, стоит ли платить эти суммы за эти услуги, конечно, остается в глазах смотрящего. Но если вы когда-нибудь набирали 911 в 3 часа ночи, а через несколько минут у дверей стоял полицейский, готовый рисковать своей жизнью ради вас, вы, возможно, думали, что окупаете свои деньги.

Однако ценность квитанции государственного налогоплательщика идет глубже, чем «просто учет общего налогового бремени налогоплательщика», — пишет Альфонсо, — «поощряя еще большее участие граждан в процессе составления бюджета».«Это может привести к лучшему пониманию общественностью сложных вопросов государственных финансов и поможет создать основанный на фактах диалог о приоритетах.

Налоговые поступления также служат образовательным инструментом для трудно проиллюстрированных фактов, таких как доходы от налога на имущество разделение между государственными образованиями, такими как муниципалитеты, округа и школьные округа. Администратор в городе с высокой стоимостью собственности сказала мне, что она хотела, чтобы жители знали, что даже несмотря на то, что они платят высокие налоги на недвижимость, только небольшая часть идет в город.Муниципальные квитанции также могут быть тонким напоминанием о том, что нужно покупать местные, показывая, что покупки, сделанные в другом месте, оплачивают чьи-то тротуары.

бумажных квитанций по налогам — налоговый миф

По всей Америке 1099 подрядчиков и фрилансеров продолжают набивать свои кошельки и бардачки бумажными квитанциями. Однако идея о том, что вы должны иметь квитанции для каждого налогового вычета, является распространенным заблуждением, когда речь идет о налогах на самозанятость.

Отслеживать бумажные квитанции не только бессмысленно, но и довольно сложно. Маленькие кусочки бумаги легко потерять, они могут порваться или размазаться. К моменту уплаты налогов, девять месяцев спустя, чернила, вероятно, стерлись, а бумага превратилась в мятую ворсинку.

Давайте покончим с этим заблуждением раз и навсегда, чтобы повсюду находились в стрессе фрилансеры.

IRS говорит … вести учет

Перейдите на веб-сайт IRS, и вы найдете очень четкое описание того, что составляет достаточную запись для вычета налога на бизнес.По сути, такой документ должен показывать , что вы купили, , когда вы купили, и , сколько вы потратили. Это не ракетостроение.

Это не ракетостроение.

И знаете что? Ничего не говорится о бумажных квитанциях. Вместо этого IRS упоминает выписки по кредитным картам, а затем прямо заявляет, что «электронное управление информацией стало стандартом в частном секторе … вместо того, чтобы продолжать использовать традиционные бумажные книги».

Для организации, не очень известной своей прогрессивностью, все ясно: бумаги нет.

Да, достаточно выписок со счета

Давай поиграем. Что у всех нас есть, что автоматически регистрирует наши покупки? Правильно — кредитная карта и выписка из банка. Он содержит всю важную информацию: , что, , , когда , и , сколько, .

А как насчет покупок за наличные?

Даже для покупок за наличные не требуются квитанции, если они «разумны и обычны». Мы называем этот принцип «правилом Кохана», установленным в знаменитой статье Cohan vs.Комиссар окружного апелляционного суда дело. Как показывает практика, учитывается большинство товаров стоимостью менее 75 долларов.

А если будет проверка?

Вопреки распространенному мнению, IRS не является бескомпромиссным хулиганом. Если вы не виновны в уклонении от уплаты налогов, вам не о чем беспокоиться. Да, они будут запрашивать документацию, но они также предпочитают, чтобы эта документация была цифровой. По закону они обязаны принимать цифровые формы доказательства, в том числе выписки из банка и кредитной карты.

В худшем случае вам может потребоваться поискать квитанции о ваших более крупных расходах — новый ноутбук от Best Buy, стол от Amazon и тому подобное.Тем не менее, у большинства продавцов есть электронные записи. Также могут быть запрошены электронные письма и заметки календаря.

Одно исключение: крупные недокументированные расходы

Единственным исключением из этого правила являются, по сути, крупные покупки за наличные.

Если вы пригласили дюжину клиентов на обед в лучший стейк-хаус города, а затем расплатились наличными, вам, вероятно, стоит сохранить этот чек.

Даже в этом случае вы, вероятно, обойдетесь без него. Современные технологии оставляют после себя достаточно цифровых хлебных крошек, которые могут служить доказательством, в котором вы нуждаетесь.Календарные события, электронные письма или просто звонок в ресторан могут заменить бумажную квитанцию.

Это 2020 год, народ! Прекратите копить квитанции

Удивительно, как страх и непонимание усложняют нашу жизнь. Если вы работаете не по найму, скорее всего, у вас и так достаточно вещей. О, и если ваш бухгалтер доставляет вам неприятности, найдите нового. Когда у гиперконсервативности нет недостатков, неудивительно, что некоторые бухгалтеры продолжают настаивать на практике ведения бухгалтерского учета 1930-х годов.

В Keeper Tax наша миссия состоит в том, чтобы разоблачить такого рода регрессивные заблуждения, будь то миф об отслеживании пробега, миф о домашнем офисе или миф о бизнес-еде. Нам просто не нравится, когда трудолюбивые фрилансеры и подрядчики не могут получить заслуженную налоговую экономию. Вы можете поспорить, что корпорации претендуют на все возможные списания — и вы тоже должны. Ты заслуживаешь это.

Вы можете поспорить, что корпорации претендуют на все возможные списания — и вы тоже должны. Ты заслуживаешь это.

Примечание. Миссия Keeper Tax — помочь фрилансерам преодолеть сложность их налогов.Иногда это приводит нас к обобщению налоговых советов. Если у вас есть вопросы, напишите нам по электронной почте.

Какие записи мне следует вести

Вы можете выбрать любую систему учета, подходящую для вашего бизнеса, которая четко показывает ваши доходы и расходы. Бизнес, которым вы занимаетесь, влияет на тип документации, которую вам необходимо вести для целей федерального налогообложения. Ваша система ведения записей должна включать в себя сводку ваших деловых операций. Это резюме обычно делается в ваших деловых книгах (например, бухгалтерских журналах и бухгалтерских книгах).В ваших книгах должен быть указан ваш валовой доход, а также ваши вычеты и кредиты. Для большинства малых предприятий текущий счет является основным источником записей в бухгалтерских книгах.

Некоторые предприятия предпочитают использовать программное обеспечение для электронного бухгалтерского учета или какой-либо другой тип электронной системы для сбора и систематизации своих записей. Выбранная вами программа электронного бухгалтерского учета или электронная система должны соответствовать тем же основным принципам ведения учета, которые были упомянуты выше. Все требования, которые применяются к бумажным книгам и записям, также применимы к электронным записям.Для получения более подробной информации см. Публикацию 583 «Начало бизнеса и ведение документации».

Сопроводительные деловые документы

Покупки, продажи, начисление заработной платы и другие транзакции, которые у вас есть в вашем бизнесе, будут содержать подтверждающие документы. К подтверждающим документам относятся квитанции о продаже, оплаченные счета, счета-фактуры, квитанции, депозитные квитанции и аннулированные чеки. Эти документы содержат информацию, которую вам необходимо записать в свои книги. Эти документы важно сохранить, поскольку они подтверждают записи в ваших бухгалтерских книгах и налоговой декларации.Вы должны хранить их аккуратно и в надежном месте. Например, сгруппируйте их по годам и типу доходов или расходов.

Эти документы важно сохранить, поскольку они подтверждают записи в ваших бухгалтерских книгах и налоговой декларации.Вы должны хранить их аккуратно и в надежном месте. Например, сгруппируйте их по годам и типу доходов или расходов.

Ниже приведены некоторые типы записей, которые вам следует вести:

- Валовая выручка — это доход, который вы получаете от своего бизнеса. Вам следует сохранить подтверждающие документы, в которых указаны суммы и источники вашей валовой выручки. Документы для валовой выручки включают следующее:

- Кассовые ленты

- Информация о депозите (продажа наличными и в кредит)

- Квитанции

- Счета

- Формы 1099-MISC

- Покупки — это товары, которые вы покупаете и перепродаете клиентам.Если вы производитель или производитель, сюда входит стоимость всего сырья или деталей, закупаемых для производства готовой продукции. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата совершения платежа, а также должно быть включено описание предмета, чтобы показать, что сумма была предназначена для покупок.

Документы на покупку включают следующее:

Документы на покупку включают следующее:- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленты

- Квитанции и выписки по кредитным картам

- Счета

- Примечание. Для подтверждения всех элементов покупки может потребоваться комбинация подтверждающих документов.

- Расходы — это расходы, которые вы несете (кроме покупок) для ведения вашего бизнеса. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата оплаты, а также должно содержаться описание приобретенного товара или полученной услуги, которое показывает, что сумма была покрыта коммерческими расходами. К расходным документам относятся:

- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленты

- Выписки со счета

- Квитанции и выписки по кредитным картам

- Счета

- Примечание.

Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.

Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.

Путевые расходы, транспортные, развлекательные и подарочные расходы

Если вы вычитаете командировочные, развлекательные, подарочные или транспортные расходы, вы должны иметь возможность доказать (обосновать) определенные элементы расходов. Для получения дополнительной информации см. Публикацию 463 «Путевые расходы, развлечения, подарки и автомобильные расходы».- Активы — это собственность, такая как машины и мебель, которой вы владеете и используете в своем бизнесе.Вы должны вести записи для проверки определенной информации о ваших бизнес-активах. Вам нужны записи для расчета годовой амортизации и прибыли или убытка при продаже активов. Документы на имущество должны содержать следующую информацию:

- Когда и как вы приобрели активы

- Закупочная цена

- Стоимость любых улучшений

- Раздел 179 произведен вычет

- Отчисления на амортизацию

- Вычеты, произведенные в связи с потерями в результате несчастных случаев, например, убытков в результате пожаров или ураганов

- Как вы использовали актив

- Когда и как вы продали актив

- Цена продажи

- Расходы по продаже

Следующие документы могут содержать эту информацию.

- Счета-фактуры закупок и продаж

- Заключительные отчеты по недвижимости

- Аннулированные чеки или другие документы, которые идентифицируют получателя, сумму и подтверждение платежа / переведенных электронных средств

- Налоги на трудоустройство

Вы должны вести особые налоговые записи. Сохраняйте все записи о занятости не менее четырех лет. Для получения дополнительной информации см. Ведение документации для работодателей и Публикацию 15 Циркуляра E Руководство по налогообложению работодателей.

Как написать квитанцию об оплате | Small Business

Автор: Devra Gartenstein Обновлено 7 марта 2019 г.

Квитанция об оплате может быть настолько простой или сложной, насколько вы пожелаете, при условии, что она соответствует вашим потребностям, а также потребностям ваших клиентов. Квитанции могут быть как простыми, как квитанция кассового аппарата, так и случайными, как записанная записка на листе бумаги. В качестве альтернативы они могут быть сложными, такими как электронная таблица с номерами заказов на поставку, запрограммированными расчетами расширений и историями платежей.

В качестве альтернативы они могут быть сложными, такими как электронная таблица с номерами заказов на поставку, запрограммированными расчетами расширений и историями платежей.

Обязательно наличие в квитанции об оплате

Каждая квитанция об оплате должна иметь название компании, которая ее выпустила, дату совершения транзакции, приобретенные товары и сумму, которая была списана. Многие квитанции также включают имя клиента, особенно если квитанция представляет собой заказ на покупку, который был выполнен, или если покупатель и продавец участвуют в текущих деловых операциях друг с другом. Если клиент отправил заказ на покупку, номер этого заказа также должен быть указан в квитанции, чтобы покупатель мог сослаться на него.Если заказ будет доставлен, в нем должны быть указаны адрес покупателя и контактная информация, которую может использовать водитель доставки.

Приятно иметь при получении платежа

Покупателю, который заплатил за продукт или услугу, полезно также иметь документацию о том, как был произведен этот платеж. Квитанция об оплате также может включать информацию о самом платеже, например, была ли она произведена наличными, чеком или кредитной картой. Особенно важно отметить наличные платежи, потому что, в отличие от платежей по чекам и кредитным картам, наличные платежи не могут быть проверены постфактум.

Квитанция об оплате также может включать информацию о самом платеже, например, была ли она произведена наличными, чеком или кредитной картой. Особенно важно отметить наличные платежи, потому что, в отличие от платежей по чекам и кредитным картам, наличные платежи не могут быть проверены постфактум.

Помимо указания формы платежа, для справки клиента также полезно указать номер чека или последние четыре цифры используемой кредитной карты. Квитанция об оплате также может включать условия продажи, например, являются ли все продажи окончательными или можно ли обменять товары в течение 30 дней, если покупатель предъявит квитанцию.

Основные документы по налогам

Квитанции об оплате являются важными налоговыми документами, подтверждающими коммерческие расходы, которые вы списываете в своих налоговых формах.Они также полезны для управленческого учета, предоставляя информацию, необходимую вашему бухгалтеру для отслеживания покупок по категориям, чтобы вы могли оценить, являются ли ваши расходы в определенной области финансово устойчивыми или последовательными из года в год.

Квитанция об оплате также необходима, если у вас возникли проблемы с купленным товаром. Квитанция об оплате служит подтверждением покупки, чтобы вы могли обменять или вернуть товар.

Квитанции — Поддержка

Меню квитанций позволяет управлять платежами и печатать квитанции без необходимости открывать налоговую декларацию.Чтобы ввести платеж, в главном меню TaxSlayer Pro выберите:

Квитанции об оплате :

- Выберите клиента из списка

- Если это первый платеж по счету, вы можете либо …

- введите сумму платежа, метод и дату при появлении запроса; или

- нажмите клавишу F10 на клавиатуре, чтобы открыть окно «История платежей», затем выберите Новый и введите способ оплаты, дату и сумму, когда будет предложено.

- Если это не первый платеж по данному счету, откроется окно «История платежей». Выберите Новый и введите способ оплаты, дату и сумму.

ПРИМЕЧАНИЕ. В главный отчет будет добавлена новая информация.

Распечатать прочую квитанцию : Если вам нужно создать другую квитанцию для оплаты чего-либо еще, не представленного в счете-фактуре, выберите Распечатать разную квитанцию и введите информацию в окне ввода информации о разной квитанции, первом из двух окон.Во втором окне, в меню «Прочие поступления», введите информацию в поля Возврат уплачен , Прошлый год , Новый клиент и Примечания по желанию.

После завершения ввода информации выберите Создать прочую квитанцию , чтобы отправить квитанцию на принтер. (Он не открывается в формате PDF.)

ПРИМЕЧАНИЕ. Обязательно распечатайте квитанцию, иначе информация не сохранится после выхода из меню.

Просмотреть последний разный чек : эта опция открывает PDF-копию последнего сгенерированного вами чека с разным расходом.

Прочие платежные квитанции : введите платеж для любого из разных поступлений, которые вы сгенерировали.

ПРИМЕЧАНИЕ. В отличие от платежей по счетам-фактурам для подготовленных возвратов, только одна платежная запись может быть сделана для разных поступлений.

Что можно использовать в качестве квитанции для IRS?

Одной мысли о том, что Налоговая служба запросит ваши документы, достаточно, чтобы вселить страх в сердца многих законопослушных американцев. Однако, если вы понимаете, чего IRS ожидает от ваших квитанций и какую информацию оно хочет видеть, вы будете хорошо подготовлены и сможете легко дышать, если ваши записи будут проверены.

Допустимые квитанции

Многие приемлемые квитанции должны быть распечатаны третьей стороной вручную или на машине. Следует хранить рукописные и распечатанные квитанции о продаже или квитанции из магазинов, медицинских учреждений или других мест, где вы проводите финансовые операции. Если вы ведете бизнес и получаете счета-фактуры, счета-фактуры также следует хранить вместе с примечаниями, содержащими конкретные сведения о том, когда и как они были оплачены. Если вы делаете пожертвование на какую-либо благотворительную организацию, сохраняйте письменные сообщения, которые эта благотворительная организация предоставляет вам в качестве доказательства вашего пожертвования.Если вы требуете возмещения расходов на медицинское обслуживание, например рецептов, вы должны сохранить копию своего рецепта вместе со всеми квитанциями, которые вы получите при получении рецепта.

Необходимая информация

Приемлемые квитанции должны четко указывать название учреждения, дату, какой товар или услугу предоставляется, а также все применимые затраты на товар и последующие налоги. В них также должно быть указано, как вы оплатили товар — чеком, денежным переводом, дебетовой или кредитной картой или наличными.В случае электронных платежей банковские выписки или распечатки из вашего финансового учреждения могут служить квитанциями и по своей природе содержать всю необходимую информацию. Если вы платите наличными, убедитесь, что в квитанции указана причина оплаты наличными.

Соображения

Вы можете вести учет потраченных сумм в чековой книжке или другом финансовом регистре, а также для своих личных записей, что может заставить вас думать, что вам больше не нужно хранить чеки.Тем не менее, если вы претендуете на какой-либо вычет или по которому вам требуется возмещение, вы должны держать квитанции под рукой и быть легко доступными. Личные записи могут быть полезны в качестве средства проверки для IRS, но квитанции третьих лиц обеспечивают дополнительный уровень надежности для подтверждения ваших требований.

Срок давности

Любые выписки, которые вы получаете с брокерских счетов или сделанные вами инвестиции, выписки по ипотеке, аннулированные чеки и официальные налоговые формы, такие как W-2 и 1099, — это все, что вы должны хранить для IRS.Как долго вы должны хранить свои квитанции и другие записи, зависит от срока давности в вашей ситуации. С 2011 года нет ограничений на время, в течение которого IRS может связаться с вами по поводу поддельной налоговой декларации или налоговой декларации, которую вы не подали. Если вы не укажете доход, который составляет более 25 процентов валового дохода, указанного в поданной вами декларации, срок исковой давности составляет шесть лет. В противном случае, если вы задолжали дополнительные налоги, срок давности составляет всего три года.Если вы подаете заявку на получение кредита или возмещения после уплаты налогов, у вас будет до трех лет с даты подачи налоговой декларации или двух лет после фактической уплаты налога — в зависимости от того, что наступит позже. Если вы подаете иск о возмещении бесполезной потери ценных бумаг, срок давности составляет семь лет.

Как узнать расчетную сумму уплаченных налогов в IRS | Финансы

Автор: Стивен Мелендес | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 6 марта 2019 г.

Если вы ожидаете, что задолженность по налогу на прибыль превышает сумму, удерживаемую вами из своей зарплаты, вам может потребоваться подавать квартальную оценку налогов.Если вы не платите достаточно к каждому квартальному сроку, вы можете заплатить штраф при подаче налоговой декларации. Рекомендуется вести учет предполагаемых налоговых платежей, в том числе, сколько вы заплатили и когда вы их заплатили, и сохранять все бумажные или электронные квитанции, которые вы получите

Наконечник

Если вы потеряете счет, сколько вы заплатили и когда, вы можете получить эту информацию на веб-сайте налоговой службы.

Понимание процесса расчетов налоговых выплат IRS

Как правило, вы должны платить налоги в течение года путем удержания удержаний из зарплаты и других платежей, а также производить расчетные налоговые платежи ежеквартально для покрытия любой разницы.

Обычно от вас требуется произвести расчетные налоговые платежи, если это необходимо, до четырех крайних сроков в середине апреля, июня, сентября и января. Даты часто выпадают на 15-е число каждого из этих месяцев, но они могут сдвигаться позже на день или несколько дней из-за выходных и праздников.

Существует несколько способов уплаты предполагаемых налоговых платежей. Традиционно налогоплательщики использовали форму 1040-ES для расчетов налоговых платежей, заполнив форму для расчета суммы налога и отправив ее в IRS с чеком или денежным переводом на причитающуюся сумму.Этот вариант все еще доступен, но многие налогоплательщики теперь предпочитают платить в цифровом виде. Как бы вы ни платили, вам обычно нужно записывать, сколько вы заплатили в течение года, и сохранять всю документацию, которую вы получаете о своих платежах. При подаче годовой налоговой декларации вам нужно будет знать, сколько ориентировочного налога вы заплатили.

Существует несколько способов сделать расчетный налоговый платеж IRS в цифровом виде. Вы можете использовать систему IRS Direct Pay для прямого платежа с банковского счета. Вы также можете использовать отдельную систему под названием Электронная система уплаты федеральных налогов для совершения платежей в Интернете или по телефону.Вы также можете использовать сторонние обработчики кредитных карт для оплаты кредитной или дебетовой картой, как правило, за определенную плату.

Если вы отправляете чек или денежный перевод в IRS, часто рекомендуется отправить платеж заказным письмом с запрошенной квитанцией о вручении. Это даст вам запись о том, что вы отправили платеж по почте до крайнего срока отправки IRS. Кроме того, если вы получили аннулированный чек или выписку из банка, подтверждающую ваш платеж, рекомендуется сохранить их для своих записей.

Если вы платите онлайн или по телефону, вы, как правило, получаете номер подтверждения, который вам следует сохранить для своих записей.Если вы платили онлайн, вы можете распечатать, сохранить или сделать снимок экрана со всех экранов, электронных писем или квитанций IRS, подтверждающих ваш платеж. Если вы платите кредитной или дебетовой картой, вы можете сохранить отчеты, подтверждающие ваш платеж.

Если есть какие-либо вопросы о том, сколько вы заплатили, вы можете использовать любую из этих записей, чтобы подтвердить, что вы совершили платеж. Если вы потеряли свои записи, вы также можете получить записи с платежного портала IRS о том, сколько вы заплатили налогов в этом году и за предыдущие годы.Если вы использовали электронную систему, вы можете получить доступ к записям за 16 месяцев онлайн или позвонив в службу поддержки клиентов.

Исключения и особые случаи

Обычно от вас требуется уплатить расчетный налог только при определенных обстоятельствах и покрыть определенную сумму причитающегося налога. В частности, если ваши квартальные расчетные налоговые платежи и удержания не покрывают ни 90 процентов налога, который вы должны платить за год, ни 100 процентов вашего налога за предыдущий год, и вы должны более 1000 долларов США перед IRS, вы можете требовать уплаты дополнительного штрафа.

Во многих штатах с подоходным налогом также существуют требования к расчетным налоговым выплатам, поэтому обратитесь в налоговый орган своего штата, если вы не уверены, обязаны ли вы платить там расчетный налог.

Сроки уплаты на 2017 и 2018 годы

Расчетные налоговые платежи за 2018 налоговый год должны быть произведены до 17 апреля 2018 года; 15 июня 2018 г .

Так со всеми физлицами, которые платят налоги за других людей.

Так со всеми физлицами, которые платят налоги за других людей. Документы на покупку включают следующее:

Документы на покупку включают следующее: Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.

Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.