Овердрафт в ВТБ 24: условия, как подключить. Как подключить овердрафт

Как подключить овердрафт в Сбербанке

Клиенты одного из старейших российских банков имеют возможность использовать не только обычные кредитные продукты. Сбербанк сегодня предлагает и овердрафт – новый способ получить деньги взаймы. В статье будет рассмотрено, в чём особенность этой услуги и какими методами, в том числе удалёнными, её можно получить.

Овердрафт от Сбербанка – это заранее установленный финансовым учреждением для клиента размер ссуды. Предоставляется он только на дебетовых продуктах, для кредитных карт есть другие предложения. Этот особый вида кредита под названием офердрафт можно потратить на покупки, перевести на другой счёт или просто снять с карточки.

Основные отличия овердрафта от кредита:

- ограниченный срок погашения займа – обычно не более нескольких месяцев, если не успеть выплатить долг, то предусмотрено появление комиссии;

- на карте нет льготного периода – проценты по овердрафту будут начисляться уже с первого дня использования продукта;

- отключить услугу возможность отсутствует;

- если продукт подключён, то на счету клиента в качестве остатка всегда будет присутствовать сумма, равная овердрафту; это надо учитывать, чтобы не быть введённым в заблуждение;

- трудность контроля баланса.

Как подключить услугу овердрафта в Сбербанке

Использование банковского продукта возможно только после обращения в отделение или филиал организации. Согласование подключения может быть несколько сложным, так, например, придётся подтвердить свою платёжеспособность. В целом, сотруднику для открытия вам лимита овердрафта надо будет убедиться практически в том же, что и для открытия обычного кредита.

Документы и иные подтверждения, которые стоит взять с собой при подключении услуги овердрафта:

- справка НДФЛ, выданная на рабочем месте, с точным указанием оклада;

- документы об открытии депозита или счёта в Сбербанке;

- получение зарплаты на дебетовую карточку банка.

Легче всего подключить овердрафт, если ваш работодатель начисляет вам средства на одну из карт Сбербанка. Менеджеры и сами обычно по умолчанию предлагают всем, использующим такие продукты, включить услугу. Причина проста и заключена в гарантированном наличии ежемесячных пополнений.

Этапы оформления овердрафта для лиц, получающих зарплату в Сбербанке:

- анализ поступающих доходов на счёт;

- определение денежного лимита;

- согласование ставок и сроков погашения кредитного предложения;

- ознакомление с наличием штрафных санкций, комиссий и пени;

- подписание договора в офисе;

- ожидание срока, после которого услуга начнёт работать.

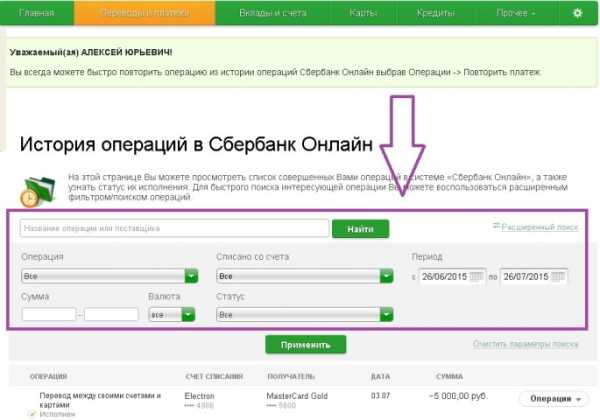

На сегодняшний день нет возможности подключить овердрафт только используя приложение Сбербанк онлайн. Через интернет можно запросить возможность активации сервиса, но для уточнения и подтверждения всех данных всё равно придётся посетить отделение. Таким же образом можно оставить заявку через Контактный Центр Сбербанка. Менеджер по телефону ответит на все имеющиеся у вас вопросы, расскажет об условиях и особенностях овердрафта. Окончательное подтверждение доступности услуги придётся узнавать в офисе банка.

Подключая овердрафт, нужно помнить, что это может оказаться не самым удобным способом получить ссуду в кредитном учреждении. Не все клиенты, пользующиеся этим займом от Сбербанка довольны его условиями, а отключение сервиса может быть вовсе не предусмотрено. Также возникают проблемы у людей с размером комиссий и подсчётом остатка на счету. Возможно, если вам действительно изредка нужны небольшие суммы, по которым придётся расплатиться одним платежом через несколько месяцев, то это того стоит. Но прежде чем писать заявление на открытие овердрафта на вашу дебетовую карту, задумайтесь над другими, более удобными кредитными продуктами банка.

moj-doktor.ru

Как подключить овердрафт в СбербанкеЖенские радости

Клиенты одного из старейших российских банков имеют возможность использовать не только обычные кредитные продукты. Сбербанк сегодня предлагает и овердрафт – новый способ получить деньги взаймы. В статье будет рассмотрено, в чём особенность этой услуги и какими методами, в том числе удалёнными, её можно получить.

Овердрафт от Сбербанка – это заранее установленный финансовым учреждением для клиента размер ссуды. Предоставляется он только на дебетовых продуктах, для кредитных карт есть другие предложения. Этот особый вида кредита под названием офердрафт можно потратить на покупки, перевести на другой счёт или просто снять с карточки.

Основные отличия овердрафта от кредита:

- ограниченный срок погашения займа – обычно не более нескольких месяцев, если не успеть выплатить долг, то предусмотрено появление комиссии;

- на карте нет льготного периода – проценты по овердрафту будут начисляться уже с первого дня использования продукта;

- отключить услугу возможность отсутствует;

- если продукт подключён, то на счету клиента в качестве остатка всегда будет присутствовать сумма, равная овердрафту; это надо учитывать, чтобы не быть введённым в заблуждение;

- трудность контроля баланса.

Как подключить услугу овердрафта в Сбербанке

Использование банковского продукта возможно только после обращения в отделение или филиал организации. Согласование подключения может быть несколько сложным, так, например, придётся подтвердить свою платёжеспособность. В целом, сотруднику для открытия вам лимита овердрафта надо будет убедиться практически в том же, что и для открытия обычного кредита.

Документы и иные подтверждения, которые стоит взять с собой при подключении услуги овердрафта:

- справка НДФЛ, выданная на рабочем месте, с точным указанием оклада;

- документы об открытии депозита или счёта в Сбербанке;

- получение зарплаты на дебетовую карточку банка.

Легче всего подключить овердрафт, если ваш работодатель начисляет вам средства на одну из карт Сбербанка. Менеджеры и сами обычно по умолчанию предлагают всем, использующим такие продукты, включить услугу. Причина проста и заключена в гарантированном наличии ежемесячных пополнений.

Этапы оформления овердрафта для лиц, получающих зарплату в Сбербанке:

- анализ поступающих доходов на счёт;

- определение денежного лимита;

- согласование ставок и сроков погашения кредитного предложения;

- ознакомление с наличием штрафных санкций, комиссий и пени;

- подписание договора в офисе;

- ожидание срока, после которого услуга начнёт работать.

На сегодняшний день нет возможности подключить овердрафт только используя приложение Сбербанк онлайн. Через интернет можно запросить возможность активации сервиса, но для уточнения и подтверждения всех данных всё равно придётся посетить отделение. Таким же образом можно оставить заявку через Контактный Центр Сбербанка. Менеджер по телефону ответит на все имеющиеся у вас вопросы, расскажет об условиях и особенностях овердрафта. Окончательное подтверждение доступности услуги придётся узнавать в офисе банка.

Подключая овердрафт, нужно помнить, что это может оказаться не самым удобным способом получить ссуду в кредитном учреждении. Не все клиенты, пользующиеся этим займом от Сбербанка довольны его условиями, а отключение сервиса может быть вовсе не предусмотрено. Также возникают проблемы у людей с размером комиссий и подсчётом остатка на счету. Возможно, если вам действительно изредка нужны небольшие суммы, по которым придётся расплатиться одним платежом через несколько месяцев, то это того стоит. Но прежде чем писать заявление на открытие овердрафта на вашу дебетовую карту, задумайтесь над другими, более удобными кредитными продуктами банка.

prozvi.ru

Овердрафт Сбербанк — подключение

Когда на дебетовой пластиковой карте Сбербанка недостаточно средств для крупной покупки, можно воспользоваться овердрафтом. Лимит суммы по такому краткосрочному кредиту определяется по согласованию с банком и может быть изменён по заявлению держателя как в большую, так и меньшую сторону. Не все клиенты знают об этой услуге и не всегда интересуются о её наличии при открытии счёта, поэтому позже возникает вопрос: «как подключить овердрафт Сбербанк?»

Кому предоставляется овердрафт

Во-первых, следует знать, что овердрафт подключается не ко всем видам дебетовых карт. Допускается такая услуга для следующих:

- Карт «Аэрофлот» платёжной системы VC*

- Карт «Аэрофлот» VG

- Карт «МТС» MCS

- Карт «МТС» MCC

- Карт «Подари жизнь» VC

- Карт «Подари жизнь» VG

- Классических карт VC/MCS

- Платиновых карт VP/MCP

- Золотых карт VG/MCC

- Премиальных карт VP Премьер/WMCBE Премьер

- Молодежных карт VC/MCS.

* Платёжные системы VC — Visa Classic; VG — Visa Gold; MCS — MasterCard Standard; MCP — MasterСard Platinum; MCC — MasterCard Gold; VP — Visa Platinum; WMCBE — World MasterCard Black Edition.

Условия по овердрафтам

Во-вторых, удобно то, что по всем программам установлен единый процент за пользование — 20%. Также общие условия их предоставления и погашения для всех дебетовых карт равные.

Овердрафт может быть предоставлен по заявлению держателя карты сразу при открытии или позднее по заявлению, в региональном обслуживающем центре. Иногда деньги, сверх лимита на карте требуются в кратчайшие сроки. В таком случае, перед тем, как подключить овердрафт Сбербанк онлайн, нужно убедиться, что к карте подключена услуга «Сбербанк онлайн». С помощью позиций по управлению счетами в личном кабинете можно отключить или подключить данную услугу.

Основное отличие овердрафтов дебетовых карт от кредита — даты платежей. Он должен быть закрыт в течение 30 дней после снятия средств сверх положительного остатка. Лимит его устанавливается 12 месяцев с даты заключения договора, либо на меньший период, если близиться срок окончания действия самой платёжной карты.

В последующих периодах, эти сроки могут продлеваться каждый раз на 12 месяцев при пролонгации договора карт-счёта. Закрыть карту с действующим овердрафтом можно только после погашения кредитной задолженности.

Пользователи овердрафтов должны помнить, что в условиях Сбербанка указано о праве кредитора на безакцептное (либо акцептованное) списание средств с дебетовых счетов, имеющих положительный остаток, в пользу непогашенных задолженностей. Даже если валюта таких счетов различается, банк её конвертирует по текущему курсу.

Отличие от кредитных карт-счетов

На первый взгляд, при рассмотрении условий у многих может возникнуть вопрос об отличиях его от обычной кредитной карты. На самом деле их три:

- Дата и периоды погашения возникающей задолженности. По кредитным картам ежемесячная сумма к гашению рассчитывается как: Сумма долга*0,05+начисленные проценты+комиссии банка.

- Овердрафт же должен быть погашен в течение 30 календарных дней. У кредитных карт-счетов есть льготный период, в течение которого её пользователь не гасит проценты.

- Лимит по овердрафту обычно гораздо меньше, кредитных по карт-счетам. Таким образом, эти продукты совершенно разные.

gde-vzyat-deneg.ru

Как подключить овердрафт к зарплатной карте Сбербанка

Овердрафт в Сбербанке – услуга, позволяющая воспользоваться денежными средствами банка, если на карте не осталось средств. Опция способна выручить, если при совершении покупки не хватило немного денег. Услуга не активирована по умолчанию. Чтобы начать использование, клиент должен знать, как подключить овердрафт к зарплатной карте Сбербанка.

Особенности услуги

Подключив овердрафт в Сбербанке, клиент сможет использовать установленный размер кредита на любые нужды.

Разрешается:

- оплачивать покупки;

- производить снятие наличных;

- выполнить перевод на сторонний счет.

Несмотря на схожесть с кредитной картой, овердрафт имеет ряд особенностей.

К ним относятся:

- проценты взимаются с 1 дня использования денежных средств;

- вернуть деньги банку требуется за определенный период;

- при задержке платежа кредитное учреждение накладывает штраф;

- отключить овердрафт не получится;

- трудно вести контроль за расходами.

Сумма овердрафта всегда присутствует на счету клиента. Пользователи часто забывают об этом и используют денежные средства в полном размере. При пополнении платежного средства банк спишет сумму вместе с процентами. В результате на балансе клиента окажется не та сумма, на которую он рассчитывал.

Важные детали обслуживания

Как подключить

Перед тем, как подключить овердрафт к зарплатной карте Сбербанка, клиент должен обзавестись платежным средством. Во время заключения договора с компанией потребуется отметить графу «Овердрафт/Желаемая сумма лимита». После выпуска карты, клиент сможет начать использование услуги. Опция будет подключена по умолчанию. При просмотре баланса, остаток денежных средств будет отображаться вместе с овердрафтом от Сбербанка.

Пользователи, которые при заключении договора не отметили пункт о подключении, но желают начать использовать услугу, могут активировать ее с помощью официальной страницы банка в интернете. Чтобы выполнить действие, потребуется пройти процедуру регистрации на сайте, а затем кликнуть по пункту меню ««Овердрафт Сбербанк/как подключить». Следуя подсказкам системы, человек быстро активирует опцию.

Подключить услугу к действующей карте можно и в любом отделении банка. Чтобы выполнить действие, потребуется написать заявление и дождаться решения кредитного учреждения. Если Сбербанк даст положительный ответ, можно переходить к процедуре оформления. Клиенту потребуется предоставить пакет документов.

В него входят:

- паспорт гражданина РФ;

- справка о доходах;

- трудовая книжка.

Если клиент получает заработную плату на карту банка, операцию можно выполнить при наличии основного документа, удостоверяющего личность

Общие условия

Подключить овердрафт могут не только физические, но и юридические лица. Для начала сотрудничества с компанией, организации должны иметь в ней открытый расчетный счет.

Обычным гражданам достаточно оформить карту или подключить услугу к действующему платежному средству. Если воспользоваться опцией хочет юридическое лицо, ему потребуется обзавестись поручителями. В их роли могут выступать контрагенты предприятия или владельцы бизнеса.

Размер денежных средств, которые банк готов предоставить организации, может изменяться в зависимости от доходов организации. Лимит устанавливается на уровне в 40% от ежемесячной выручки клиента. Для физических лиц, получающих доход на карту банка, величина овердрафта может составлять до 50%.

Величина лимита может изменяться в зависимости от устойчивости финансового положения пользователя. Он устанавливается банком. Желаемую цифру овердрафта пользователь может прописать в договоре при оформлении платежного средства.

Условия предоставления услуги в Сбербанке:

| Условие | Физические лица | Юридические лица |

| Максимально доступная сумма | 30 000 рублей | 17 000 000 рублей |

| Процентная ставка | 18% | 12% |

| Комиссия за пользование услугой | 1,5% | 1,2% |

| Штраф при просрочке | 0,1% за каждый день. Процентная ставка увеличивается до 36%. | 0,1% за каждый день. Процентная ставка увеличивается до 24%. |

Дополнительные параметры

Использование овердрафта позволяет физическим лицам снимать денежные средства или оплачивать покупки, когда собственного капитала не хватает.

Услугу можно подключить на:

- зарплатной карте;

- платежном средстве, имеющем золотой статус;

- платежном средстве, имеющем платиновый статус.

Если карта не является именной, подключить опцию не удастся. Отключить овердрафт на зарплатной карте проблематично. Для выполнения действия требуется обратиться в банк и написать заявление.

Однако сотрудники кредитного учреждения уговаривают клиента продолжить использовать опцию. Банку выгодно постоянное использование средств со стороны физического лица. Известны случаи, когда специалисты компании намеренно тянули время, не желая отключать опцию.

Процент овердрафта для зарплатной карты выше платы за потребительский кредит. Величина переплаты варьируется от 18 до 20%.

Банк начисляет проценты с 1 дня использования денежных средств. Перед началом использования опции клиент должен проанализировать, насколько выгодна активация услуги.

Условия предоставления денежных средств суровее, чем при использовании потребительского займа. При просрочке кредитное учреждение начисляет штраф.

Его размер достигает 1,5% от суммы, которую клиент должен внести. Кроме того, компания увеличивает процентную ставку в 2 раза.

Расчет платы за использование система выполняет автоматически. В момент списания сначала взимается плата за штрафы и пени и только потом осуществляется погашение основного долга.

Проценты и списание средств

Величина процентной ставки может различаться.

На ее размер влияют:

- устойчивость финансового положения клиента;

- период действия договора;

- наличие просрочек и превышения допустимого лимита.

Для клиентов, которые уже брали займы в Сбербанке и зарекомендовали себя с положительной стороны, компания готова предоставить опцию на привлекательных условиях

Система проводит операцию по списанию долга с карты клиента автоматически. Действие выполняется в момент пополнения счета. Если карта зарплатная, стартом для произведения расчета может стать перевод денежных средств работодателем. Желания клиента относительно капитала не учитывают.

Система спишет:

- штрафы за превышение лимита или просрочку платежа;

- проценты за пользование денежными средствами банка;

- основную сумму долга.

При нехватке денежных средств для погашения задолженности образуется долг перед банком. Система автоматически начисляет пени. Действие выполняется ежедневно до момента внесения полной суммы по задолженности.

Технический вариант

Овердрафт можно подключить не на все карты. На часть платежных средств услуга не распространяется. Однако и с них списание средств может происходить в кредит. Профессионалы называют операцию технический овердрафт.

Заявление о присоединении к Условиям в рамках «зарплатных» проектов

Отрицательный баланс на карте может образоваться из-за:

- списания комиссий за обслуживание платежного средства и смс-информирование;

- изменение курса валют при конвертации денежных средств;

- выполнения операций, которые не были авторизованы.

Использование технического овердрафта невыгодно для клиента. Доступ к заемным средствам происходит несанкционированно. По этой причине плата за выполнение операции будет значительно выше. Клиент, не использующий карту, может даже не знать об образовании задолженности.

Однако невыполнение своевременного погашения приведет к наложению штрафа и начислению пени. Если клиент в течение определенного времени не внесет денежные средства для погашения долга, банк внесет коррективы в кредитную историю пользователя. Она будет испорчена.

Советы клиентам как подключить овердрафт к зарплатной карте Сбербанка

Овердрафт в Сбербанке – выгодная услуга, если ее использовать правильно. Она способна выручить пользователя, когда срочно нужны деньги. Однако использовать услугу требуется с осторожностью. Просрочка чревата высокими штрафами и пенями.

Сборник тарифов по картам для зарплатного проекта

Перед подключением опции клиент должен принять во внимание следующие советы:

- Если человек не планирует использовать денежные средства банка, ему лучше отказаться от подключения услуги. Для этого в договоре при оформлении карты в графе «Овердрафт» нужно указать значение 0. Это позволит клиенту защитить себя от того, что счет платежного средства случайно уйдет в минус.

- Вносить денежные средства для погашения задолженности перед банком требуется своевременно. Если человек выполняет операцию с помощью заработной платы, он должен быть уверен, что работодатель перечислит капитал вовремя. Если действие будет осуществлено с опозданием, система автоматически начнет начислять пени. Гасить задолженность придется вместе с выплатой штрафа. Кроме того, величина процентной ставки будет увеличена в 2 раза.

- Овердрафт – не всегда выгодная услуга. Если человек умеет правильно использовать кредитную карту, платежное средство позволит избежать лишних затрат. Оно имеет льготный период, что позволяет физическому лицу не платить за использование денежных средств банка. Однако за снятие капитала взимаются большие проценты. Если клиент планирует расплачиваться картой без выведения денежных средств из системы, ему лучше выбрать кредитную карту и не подключать овердрафт.

Своевременное погашение задолженности позволит клиенту использовать опцию без последствий. Однако, если человек не уверен, что сможет рассчитаться с кредитным учреждением в установленный срок, услугу лучше не подключать.

Прежде чем отвечать на вопрос, как получить зарплатную карту ВТБ24, следует определиться с типом карты и обратиться в отделение банка с соответствующей просьбой.

Ознакомиться с видами и стоимостью обслуживания зарплатных карт Сбербанка можно в этой статье.

Что делать, если арестовали зарплатную карту, помогут разобраться советы юристов в статье по ссылке.

calculator-ipoteki.ru

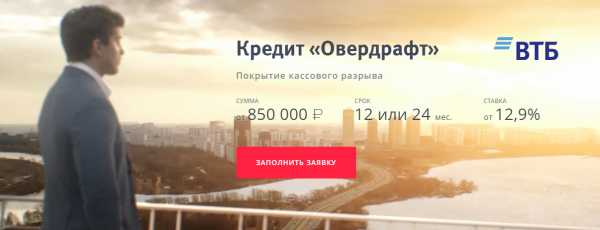

Овердрафт в ВТБ 24: условия, как подключить

Овердрафт в ВТБ 24 – это банковская услуга, которая предоставляется при превышении лимита по дебетовой карте или счету. Благодаря ей клиент имеет возможность тратить сверх имеющейся суммы.

Овердрафт имеет выгодные условия для частных клиентов и юридических лиц:

- Ставка – 28% процентов годовых.

- Предельный лимит – 850 000 рублей.

- Срок овердрафтного кредита – до 3 лет.

- Срок транша – до 2 месяцев.

Оглавление статьи

Овердрафт ВТБ физическим лицам

Для подключения овердрафта ВТБ для физических лиц банк не требует справок и документов, которые служили бы подтверждением уровня доходов клиента. Также не требуется залог и комиссии за выдачу кредита. Этим овердрафт выгодно отличается от обычных кредитных продуктов.

Важно!

Овердрафт могут подключить автоматически или согласовать этот вопрос с клиентом. Чаще всего разрешение на овердрафт указывается в договоре обслуживания банка ВТБ 24.

Превышение расходов по карте с овердрафтом бывает санкционированным, когда клиент знает о том, что тратит деньги сверх собственных, и несанкционированным – которые часто происходят вследствие колебания курса валют при проведении валютных операций или из-за разницы во времени осуществления операций.

Оба варианта перерасхода требуют современного погашения.

Условия овердрафта ВТБ

Карта подразумевает обслуживание по такому тарифу:

- Средний лимит насчитывает 300-500 тысяч рублей и зависит от размера средней зарплаты.

- По классическим картам ставка 22%, для категории Gold – 24%.

- Сумму перерасхода необходимо погасить в течение 1 года.

- Ежемесячный взнос по овердрафтному кредиту должен составляет не менее 10% от суммы перерасхода.

Внимание!

Зарплатная карта ВТБ с овердрафтом обслуживается банком бесплатно. Если клиент подключает к ее счету дополнительную карту, то за ее обслуживание плата составит от 750 рублей в год в зависимости от вида карты.

ВТБ Овердрафт на зарплатной карте

Ключевые особенности услуги:

- Нет льготного периода, как на кредитках.

- За просрочки по займу ежедневно начисляется пеня в размере 1% от суммы перерасхода.

- При понижении заработной платы или при потере работы держателем лимит овердрафта будет снижен или отключен. Банк ВТБ 24 будет вправе потребовать у заемщика сделать досрочное погашение долга.

Владельцам зарплатных мультикарт рекомендуется дополнительно подключить технический перерасход средств. Он наступает, когда снятие средств по факту происходит через определенное время после проведения платежа.

Overdraft предусматривает заморозку денег на счете клиента, когда будет осуществлен еще один безналичный расчет. Это вызовет превышение лимита, и, если договора по овердрафту у держателя карты нет, он будет вынужден переплачивать высокие проценты. Поэтому подключить овердрафт ВТБ 24 при открытии карты стоит хотя бы «про запас».

Рекомендации!

Зарплатные карточки ВТБ имеют рублевые счета, и при поездках в другие страны рекомендуется открыть пластик с мультивалютным счетом, по которому есть возможность оформить функцию овердрафта.

Большое преимущество такого решения заключается в том, что не потребуется оплачивать двойной перерасход валют и удастся избежать технического перерасхода средств. Единственный минус: стоимость обслуживания мультикарты будет выше, чем стандартной карты, и из-за резких скачков курса возможны непредвиденные переплаты.

Как подключить овердрафт ВТБ 24

Это довольно простой процесс, осуществляющийся в несколько шагов:

- Потребуется явиться в офис банка с зарплатной картой.

- Подать соответствующее заявление на подключение функции Overdraft.

- После получения одобрения заявки нужно подписать дополнительное соглашение к договору, в котором указываются подробные условия предоставления услуги.

Интересно!

Подключение услуги доступно только зарплатным клиентам банка. Единственное исключение из этого правила: предприниматели и клиенты категории VIP (держатели премиальных карт ВТБ).

Требования к держателям, претендующим на овердрафт:

- Возраст от 18 лет.

- Гражданство РФ.

- Рабочий стаж от 3 месяцев на последнем месте.

- Прописка в области нахождения банка.

- Уровень зарплаты выше 10 тысяч рублей.

Список предоставляемых документов:

- Справка о доходах (2-НДФЛ).

- Выписка из банка по счету.

- Загранпаспорт с пометками.

- Документы, подтверждающие владение автомобилем.

Не все из перечисленных документов обязательно приносить в банк, но чем больше подтверждений своей платежеспособности клиент предоставит, тем лучше будут условия по кредиту.

Отключение услуги

Чтобы отключить овердрафт ВТБ, потребуется лично обратиться в банк и проконсультироваться по данному вопросу с менеджером.

Если клиент ранее использовал функцию перерасхода, он должен подать письменное заявление о намерении отказа от услуги. После подачи заявки, потребуется дождаться положительного подтверждения банка по данному запросу.

Овердрафт для юридических лиц

Предприниматели, открывшие расчетный счет в банке, тоже могут подключить лимит перерасхода.

Овердрафт ВТБ для юридических лиц имеет следующие условия:

- Процентная ставка – 14,5%.

- Лимит – до 850 000 рублей (около 50% от среднего месячного оборота по счету).

- Срок – от 1 года до 2 лет.

- Обязательное внесение платежа каждые 1-2 месяца.

Не пропустите!

Главное и единственное условие получения овердрафта для ИП – это наличие р/с в банке и регулярно проводимые на нем операции. Подключить услугу можно только при открытии расчетного счета. Никаких документов от предпринимателя предоставлять не требуется.

Чтобы повысить кредитный транш, нужно увеличить среднемесячный оборот средств, совершаемых на банковском счете.

Овердрафт в ВТБ – удобная и выгодная функция, доступная как для частных, так и для юридических лиц. Благодаря ей у клиента открывается возможность делать более дорогие покупки, превышающие сумму накоплений, хранящихся на карте. И все это не требует предоставления набора справок и документов.

Для ИП эта функция может послужить надежной финансовой подушкой на тот случай, если платежи от контрагентов не пришли, и есть срочная необходимость расходовать деньги.

Читайте также:

- ВТБ медицинское страхование: оформить полис на официальном сайте;

- Приват Банкинг ВТБ: условия обслуживания;

- Выгодные карты банка ВТБ 24 для физических лиц в 2022 году.

Рейтинг: 4.7. Всего 3 оценок.

Please wait...

vtbo24.ru

Как подключить овердрафт в Сбербанке |

Клиенты одного из старейших российских банков имеют возможность использовать не только обычные кредитные продукты. Сбербанк сегодня предлагает и овердрафт – новый способ получить деньги взаймы. В статье будет рассмотрено, в чём особенность этой услуги и какими методами, в том числе удалёнными, её можно получить.

Овердрафт от Сбербанка – это заранее установленный финансовым учреждением для клиента размер ссуды. Предоставляется он только на дебетовых продуктах, для кредитных карт есть другие предложения. Этот особый вида кредита под названием офердрафт можно потратить на покупки, перевести на другой счёт или просто снять с карточки.

Основные отличия овердрафта от кредита:

- ограниченный срок погашения займа – обычно не более нескольких месяцев, если не успеть выплатить долг, то предусмотрено появление комиссии;

- на карте нет льготного периода – проценты по овердрафту будут начисляться уже с первого дня использования продукта;

- отключить услугу возможность отсутствует;

- если продукт подключён, то на счету клиента в качестве остатка всегда будет присутствовать сумма, равная овердрафту; это надо учитывать, чтобы не быть введённым в заблуждение;

- трудность контроля баланса.

Как подключить услугу овердрафта в Сбербанке

Использование банковского продукта возможно только после обращения в отделение или филиал организации. Согласование подключения может быть несколько сложным, так, например, придётся подтвердить свою платёжеспособность. В целом, сотруднику для открытия вам лимита овердрафта надо будет убедиться практически в том же, что и для открытия обычного кредита.

Документы и иные подтверждения, которые стоит взять с собой при подключении услуги овердрафта:

- справка НДФЛ, выданная на рабочем месте, с точным указанием оклада;

- документы об открытии депозита или счёта в Сбербанке;

- получение зарплаты на дебетовую карточку банка.

Легче всего подключить овердрафт, если ваш работодатель начисляет вам средства на одну из карт Сбербанка. Менеджеры и сами обычно по умолчанию предлагают всем, использующим такие продукты, включить услугу. Причина проста и заключена в гарантированном наличии ежемесячных пополнений.

Этапы оформления овердрафта для лиц, получающих зарплату в Сбербанке:

- анализ поступающих доходов на счёт;

- определение денежного лимита;

- согласование ставок и сроков погашения кредитного предложения;

- ознакомление с наличием штрафных санкций, комиссий и пени;

- подписание договора в офисе;

- ожидание срока, после которого услуга начнёт работать.

На сегодняшний день нет возможности подключить овердрафт только используя приложение Сбербанк онлайн. Через интернет можно запросить возможность активации сервиса, но для уточнения и подтверждения всех данных всё равно придётся посетить отделение. Таким же образом можно оставить заявку через Контактный Центр Сбербанка. Менеджер по телефону ответит на все имеющиеся у вас вопросы, расскажет об условиях и особенностях овердрафта. Окончательное подтверждение доступности услуги придётся узнавать в офисе банка.

Подключая овердрафт, нужно помнить, что это может оказаться не самым удобным способом получить ссуду в кредитном учреждении. Не все клиенты, пользующиеся этим займом от Сбербанка довольны его условиями, а отключение сервиса может быть вовсе не предусмотрено. Также возникают проблемы у людей с размером комиссий и подсчётом остатка на счету. Возможно, если вам действительно изредка нужны небольшие суммы, по которым придётся расплатиться одним платежом через несколько месяцев, то это того стоит. Но прежде чем писать заявление на открытие овердрафта на вашу дебетовую карту, задумайтесь над другими, более удобными кредитными продуктами банка.

prelest-moya.ru

Как подключить овердрафт в Сбербанке

Клиенты одного из старейших российских банков имеют возможность использовать не только обычные кредитные продукты. Сбербанк сегодня предлагает и овердрафт – новый способ получить деньги взаймы. В статье будет рассмотрено, в чём особенность этой услуги и какими методами, в том числе удалёнными, её можно получить.

Овердрафт от Сбербанка – это заранее установленный финансовым учреждением для клиента размер ссуды. Предоставляется он только на дебетовых продуктах, для кредитных карт есть другие предложения. Этот особый вида кредита под названием офердрафт можно потратить на покупки, перевести на другой счёт или просто снять с карточки.

Основные отличия овердрафта от кредита:

- ограниченный срок погашения займа – обычно не более нескольких месяцев, если не успеть выплатить долг, то предусмотрено появление комиссии;

- на карте нет льготного периода – проценты по овердрафту будут начисляться уже с первого дня использования продукта;

- отключить услугу возможность отсутствует;

- если продукт подключён, то на счету клиента в качестве остатка всегда будет присутствовать сумма, равная овердрафту; это надо учитывать, чтобы не быть введённым в заблуждение;

- трудность контроля баланса.

Как подключить услугу овердрафта в Сбербанке

Использование банковского продукта возможно только после обращения в отделение или филиал организации. Согласование подключения может быть несколько сложным, так, например, придётся подтвердить свою платёжеспособность. В целом, сотруднику для открытия вам лимита овердрафта надо будет убедиться практически в том же, что и для открытия обычного кредита.

Документы и иные подтверждения, которые стоит взять с собой при подключении услуги овердрафта:

- справка НДФЛ, выданная на рабочем месте, с точным указанием оклада;

- документы об открытии депозита или счёта в Сбербанке;

- получение зарплаты на дебетовую карточку банка.

Легче всего подключить овердрафт, если ваш работодатель начисляет вам средства на одну из карт Сбербанка. Менеджеры и сами обычно по умолчанию предлагают всем, использующим такие продукты, включить услугу. Причина проста и заключена в гарантированном наличии ежемесячных пополнений.

Этапы оформления овердрафта для лиц, получающих зарплату в Сбербанке:

- анализ поступающих доходов на счёт;

- определение денежного лимита;

- согласование ставок и сроков погашения кредитного предложения;

- ознакомление с наличием штрафных санкций, комиссий и пени;

- подписание договора в офисе;

- ожидание срока, после которого услуга начнёт работать.

На сегодняшний день нет возможности подключить овердрафт только используя приложение Сбербанк онлайн. Через интернет можно запросить возможность активации сервиса, но для уточнения и подтверждения всех данных всё равно придётся посетить отделение. Таким же образом можно оставить заявку через Контактный Центр Сбербанка. Менеджер по телефону ответит на все имеющиеся у вас вопросы, расскажет об условиях и особенностях овердрафта. Окончательное подтверждение доступности услуги придётся узнавать в офисе банка.

Подключая овердрафт, нужно помнить, что это может оказаться не самым удобным способом получить ссуду в кредитном учреждении. Не все клиенты, пользующиеся этим займом от Сбербанка довольны его условиями, а отключение сервиса может быть вовсе не предусмотрено. Также возникают проблемы у людей с размером комиссий и подсчётом остатка на счету. Возможно, если вам действительно изредка нужны небольшие суммы, по которым придётся расплатиться одним платежом через несколько месяцев, то это того стоит. Но прежде чем писать заявление на открытие овердрафта на вашу дебетовую карту, задумайтесь над другими, более удобными кредитными продуктами банка.

startap-x.ru