Как называется справка о доходах: Справка о доходах, которая выдается физлицу по его запросу: инструкция по заполнению — Бухонлайн

Перечень документов и образцы заявлений, необходимых для назначения пособий на детей

Перечень документов, необходимых для назначения детских пособий

ПОСОБИЯ МАЛОИМУЩИМ СЕМЬЯМ, ИМЕЮЩИМ ДОХОД НИЖЕ ПРОЖИТОЧНОГО МИНИМУМА

ПЕРЕЧЕНЬ ДОКУМЕНТОВ, НЕОБХОДИМЫХ ДЛЯ НАЗНАЧЕНИЯ:

Согласие на обработку персональных данных (Необходимо предоставлять вместе с документами)

1. ЕЖЕМЕСЯЧНОГО ПОСОБИЯ НА РЕБЕНКА (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СПРАВКА С МЕСТА ЖИТЕЛЬСТВА РЕБЕНКА О СОВМЕСТНОМ ПРОЖИВАНИИ С РОДИТЕЛЕМ

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РОЖДЕНИИ РЕБЕНКА (ДЕТЕЙ)

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА ОБ УСТАНОВЛЕНИИ ОТЦОВСТВА (ЕСЛИ РЕБЕНОК РОЖДЕН НЕ В БРАКЕ)

— СПРАВКИ О ДОХОДАХ СЕМЬИ ЗА ТРИ ПРЕДЫДУЩИХ МЕСЯЦА, НЕ СЧИТАЯ МЕСЯЦА ОБРАЩЕНИЯ (НЕРАБОТАЮЩИЕ ГРАЖДАНЕ ПРЕДОСТАВЛЯЮТ КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК; ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ – ДЕКЛАРАЦИЮ О ДОХОДАХ ЗА ПОСЛЕДНИЙ ОТЧЕТНЫЙ ПЕРИОД; КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК)

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РАСТОРЖЕНИИ БРАКА, ЕСЛИ ПРЕДОСТАВЛЯЮТСЯ АЛИМЕНТЫ

— ПАСПОРТ И НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— СПРАВКА ОБ УЧЕБЕ В ОБЩЕОБРАЗОВАТЕЛЬНОМ УЧРЕЖДЕНИИ НА РЕБЕНКА (ДЕТЕЙ) СТАРШЕ ШЕСТНАДЦАТИ ЛЕТ.

— СНИЛС Всех членов семьи (!обязательно предоставлять).

ДЛЯ НАЗНАЧЕНИЯ ЕЖЕМЕСЯЧНОГО ПОСОБИЯ НА РЕБЕНКА, НАХОДЯЩЕГОСЯ ПОД ОПЕКОЙ, ДОПОЛНИТЕЛЬНО ПРЕДСТАВЛЯЮТСЯ:

— ВЫПИСКА ИЗ РЕШЕНИЯ ОРГАНОВ МЕСТНОГО САМОУПРАВЛЕНИЯ ОБ УСТАНОВЛЕНИИ НАД РЕБЕНКОМ ОПЕКИ;

— ЛИЦО, ОБРАТИВШЕЕСЯ ЗА ПОЛУЧЕНИЕМ ЕЖЕМЕСЯЧНОГО ПОСОБИЯ НА РЕБЕНКА В ПОВЫШЕННОМ РАЗМЕРЕ, ДОПОЛНИТЕЛЬНО ПРЕДСТАВЛЯЕТ:

— НА ДЕТЕЙ ОДИНОКИХ МАТЕРЕЙ – СПРАВКУ ИЗ ОРГАНОВ ЗАГС ОБ ОСНОВАНИИ ВНЕСЕНИЯ В СВИДЕТЕЛЬСТВО О РОЖДЕНИИ СВЕДЕНИЙ ОБ ОТЦЕ РЕБЕНКА;

— НА ДЕТЕЙ, РОДИТЕЛИ КОТОРЫХ УКЛОНЯЮТСЯ ОТ УПЛАТЫ АЛИМЕНТОВ:

— СООБЩЕНИЕ ОТ СУДЕБНЫХ ПРИСТАВОВ О ТОМ, ЧТО В МЕСЯЧНЫЙ СРОК МЕСТО НАХОЖДЕНИЯ РАЗЫСКИВАЕМОГО ДОЛЖНИКА НЕ УСТАНОВЛЕНО;

— СПРАВКУ ИЗ СООТВЕТСТВУЮЩЕГО УЧРЕЖДЕНИЯ О МЕСТЕ НАХОЖДЕНИЯ У НИХ ДОЛЖНИКА И ОБ ОТСУТСТВИИ У НЕГО ЗАРАБОТКА, ДОСТАТОЧНОГО ДЛЯ ИСПОЛНЕНИЯ РЕШЕНИЯ СУДА.

— СНИЛС Всех членов семьи (!обязательно предоставлять).

2. КОМПЕНСАЦИОННЫЕ ВЫПЛАТЫ БЕРЕМЕННЫМ ЖЕНЩИНАМ, КОРМЯЩИМ МАТЕРЯМ, А ТАКЖЕ ДЕТЯМ В ВОЗРАСТЕ ДО ТРЕХ ЛЕТ ДЛЯ ОБЕСПЕЧЕНИЯ ПОЛНОЦЕННЫМ ПИТАНИЕМ ПО ЗАКЛЮЧЕНИЮ ВРАЧЕЙ (НАЗНАЧАЕТСЯ ТОЛЬКО МАЛОИМУЩИМ СЕМЬЯМ) (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СПРАВКА ВРАЧА О НЕОБХОДИМОСТИ ОБЕСПЕЧЕНИЯ ПОЛНОЦЕННЫМ ПИТАНИЕМ

— СПРАВКА О СОСТАВЕ СЕМЬИ (МАМА, ПАПА, ДЕТИ)

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РОЖДЕНИИ РЕБЕНКА (ДЕТЕЙ)

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА ОБ УСТАНОВЛЕНИИ ОТЦОВСТВА (ЕСЛИ РЕБЕНОК РОЖДЕН НЕ В БРАКЕ)

— СПРАВКИ О ДОХОДАХ СЕМЬИ ЗА ТРИ ПРЕДЫДУЩИХ МЕСЯЦА, НЕ СЧИТАЯ МЕСЯЦА ОБРАЩЕНИЯ (НЕРАБОТАЮЩИЕ ГРАЖДАНЕ ПРЕДОСТАВЛЯЮТ КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК; ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ – ДЕКЛАРАЦИЮ О ДОХОДАХ ЗА ПОСЛЕДНИЙ ОТЧЕТНЫЙ ПЕРИОД, КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК)

— ПАСПОРТ И НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РАСТОРЖЕНИИ БРАКА, ЕСЛИ ПРЕДОСТАВЛЯЮТСЯ АЛИМЕНТЫ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

3. ДЕНЕЖНЫХ ВЫПЛАТ И МЕР СОЦИАЛЬНОЙ ПОДДЕРЖКИ НА ДЕТЕЙ ИЗ МНОГОДЕТНЫХ СЕМЕЙ (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СПРАВКА О СОСТАВЕ СЕМЬИ (С УКАЗАНИЕМ ВСЕХ ПРОПИСАННЫХ В ДВУХ ЭКЗЕМПЛЯРАХ) И ХАРАКТЕРИСТИКЕ ЖИЛЬЯ

— КОПИИ И ПОДЛИННИКИ СВИДЕТЕЛЬСТВ О РОЖДЕНИИ ДЕТЕЙ

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА ОБ УСТАНОВЛЕНИИ ОТЦОВСТВА (ЕСЛИ РЕБЕНОК РОЖДЕН НЕ В БРАКЕ)

— СПРАВКИ О ДОХОДАХ СЕМЬИ ЗА ТРИ ПРЕДЫДУЩИХ МЕСЯЦА, НЕ СЧИТАЯ МЕСЯЦА

— ОБРАЩЕНИЯ, (НЕРАБОТАЮЩИЕ ГРАЖДАНЕ ПРЕДОСТАВЛЯЮТ КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК; ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ – ДЕКЛАРАЦИЮ О ДОХОДЕ ЗА ПОСЛЕДНИЙ ОТЧЕТНЫЙ ПЕРИОД И КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК)

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РАСТОРЖЕНИИ БРАКА, ЕСЛИ ПРЕДОСТАВЛЯЮТСЯ АЛИМЕНТЫ

— ПАСПОРТ И НОМЕР СЧЕТА МНОГОДЕТНОЙ МАТЕРИ (ОТЦА)

— ФОТО 3*4 МНОГОДЕТНОЙ МАТЕРИ (ОТЦА)

— СПРАВКИ ИЗ ШКОЛЫ

— СНИЛС МНОГОДЕТНОЙ МАТЕРИ (ОТЦА)

— КОПИЯ ДОКУМЕНТА НА ПРАВО СОБСТВЕННОСТИ

— КОПИИ КВИТАНЦИИ НА ОПЛАТУ КОММУНАЛЬНЫХ УСЛУГ ЗА ПОСЛЕДНИЙ МЕСЯЦ ИЛИ ДОГОВОРА НА ОКАЗАНИЕ КОММУНАЛЬНЫХ УСЛУГ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

4. ЕЖЕМЕСЯЧНОЙ ДЕНЕЖНОЙ ВЫПЛАТЫ НА РЕБЕНКА ДО ДОСТИЖЕНИЯ ИМ ВОЗРАСТА ТРЕХ ЛЕТ (ВЫПЛАЧИВАЕТСЯ ТОЛЬКО НА ТРЕТЬЕГО И ПОСЛЕДУЮЩИХ ДЕТЕЙ СЕМЬЯМ С ДОХОДОМ НИЖЕ СРЕДНЕДУШЕВОГО ДОХОДА ПО ОБЛАСТИ) (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РОЖДЕНИИ (СМЕРТИ) ДЕТЕЙ

— СПРАВКА, ПОДТВЕРЖДАЮЩАЯ СОВМЕСТНОЕ ПРОЖИВАНИЕ НА ТЕРРИТОРИИ ВЛАДИМИРСКОЙ ОБЛАСТИ РЕБЕНКА С РОДИТЕЛЕМ

— СПРАВКИ О ДОХОДАХ СЕМЬИ ЗА 12 КАЛЕНДАРНЫХ МЕСЯЦЕВ, ПРЕДШЕСТВУЮЩИХ МЕСЯЦУ ПОДАЧИ ЗАЯВЛЕНИЯ.

— КОПИЯ НОМЕРА СЧЕТА

— СНИЛС Всех членов семьи (!обязательно предоставлять).

ВЫПЛАТА СЕМЬЯМ, ИМЕЮЩИМ СРЕДНЕДУШЕВОЙ ДОХОД, НЕ ПРЕВЫШАЮЩИЙ 2-КРАТНУЮ ВЕЛИЧИНУ ПРОЖИТОЧНОГО МИНИМУМА

1. ЕЖЕМЕСЯЧНАЯ ВЫПЛАТА В СВЯЗИ С РОЖДЕНИЕМ (УСЫНОВЛЕНИЕМ) ПЕРВОГО РЕБЕНКА (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ)

— ДОКУМЕНТЫ, ПОДТВЕРЖДАЮЩИЕ РОЖДЕНИЕ (УСЫНОВЛЕНИЕ) РЕБЕНКА;

— ДОКУМЕНТЫ, ПОДТВЕРЖДАЮЩИЕ ПРИНАДЛЕЖНОСТЬ К ГРАЖДАНСТВУ РФ ЗАЯВИТЕЛЯ И РЕБЕНКА;

— СПРАВКИ О ДОХОДАХ ЧЛЕНОВ СЕМЬИ ЗА 12 КАЛЕНДАРНЫХ МЕСЯЦЕВ, ПРЕДШЕСТВУЮЩИХ МЕСЯЦУ ПОДАЧИ ЗАЯВЛЕНИЯ;

— ДОКУМЕНТ, ПОДТВЕРЖДАЮЩИЙ РАСТОРЖЕНИЕ БРАКА;

— НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ.

— СНИЛС Всех членов семьи (!обязательно предоставлять).

ПОСОБИЯ, НЕЗАВИСЯЩИЕ ОТ ДОХОДА СЕМЬИ

ПЕРЕЧЕНЬ ДОКУМЕНТОВ, НЕОБХОДИМЫХ ДЛЯ НАЗНАЧЕНИЯ ПОСОБИЙ:

1. ЕДИНОВРЕМЕННОГО ПОСОБИЯ ПРИ РОЖДЕНИИ РЕБЕНКА (ПРИ УСЛОВИИ, ЧТО ОБА РОДИТЕЛЯ НЕ РАБОТАЮТ ИЛИ УЧАТСЯ НА ДНЕВНОМ ОТДЕЛЕНИИ, И ОБРАЩЕНИЕ ЗА ПОСОБИЕМ ПОСЛЕДОВАЛО НЕ ПОЗДНЕЕ ШЕСТИ МЕСЯЦЕВ СО ДНЯ РОЖДЕНИЯ РЕБЕНКА (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СПРАВКА ИЗ ЗАГСА (ФОРМА N 24)

— КОПИИ И ПОДЛИННИКИ ТРУДОВЫХ КНИЖЕК ОБОИХ РОДИТЕЛЕЙ

— НОМЕР СЧЕТА И ПАСПОРТ ПОЛУЧАТЕЛЯ ПОСОБИЯ

— ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ – СПРАВКА ИЗ ФСС РФ ОБ ОТСУТСТВИИ РЕГИСТРАЦИИ В ОРГАНАХ ФОНДА В КАЧЕСТВЕ СТРАХОВАТЕЛЯ И КОПИЯ ДОКУМЕНТА, ПОДТВЕРЖДАЮЩЕГО СТАТУС ПРЕДПРИНИМАТЕЛЯ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

2. ЕДИНОВРЕМЕННОЙ ВЫПЛАТЫ ПРИ РОЖДЕНИИ ВТОРОГО И ПОСЛЕДУЮЩИХ ДЕТЕЙ (НАЗНАЧАЕТСЯ РОДИТЕЛЮ, ПРОПИСАННОМУ СОВМЕСТНО С РОЖДЕННЫМ РЕБЕНКОМ, ЕСЛИ ОБРАЩЕНИЕ ЗА ПОСОБИЕМ ПОСЛЕДОВАЛО НЕ ПОЗДНЕЕ ШЕСТИ МЕСЯЦЕВ СО ДНЯ РОЖДЕНИЯ РЕБЕНКА) (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СПРАВКА О СОВМЕСТНОМ ПРОЖИВАНИИ РЕБЕНКА С ПОЛУЧАТЕЛЕМ ПОСОБИЯ

— КОПИЯ И ПОДЛИННИК ПАСПОРТА ПОЛУЧАТЕЛЯ ПОСОБИЯ (ПЕРВАЯ СТРАНИЦА И СТРАНИЦА МЕСТА ЖИТЕЛЬСТВА)

— СВИДЕТЕЛЬСТВА О РОЖДЕНИИ (СМЕРТИ) ДЕТЕЙ И ИХ КОПИИ

— НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

3. ЕЖЕМЕСЯЧНОГО ПОСОБИЯ ПО УХОДУ ЗА РЕБЕНКОМ (НАЗНАЧАЕТСЯ В СЛУЧАЕ, ЕСЛИ ПОЛУЧАТЕЛЬ ПОСОБИЯ НЕ РАБОТАЕТ, НЕ ЗАРЕГИСТРИРОВАН В ЦЕНТРЕ ЗАНЯТОСТИ НАСЕЛЕНИЯ ИЛИ УЧИТСЯ ОЧНО) (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— СВИДЕТЕЛЬСТВА О РОЖДЕНИИ ДЕТЕЙ И ИХ КОПИИ

— НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— КОПИЯ И ПОДЛИННИК ТРУДОВОЙ КНИЖКИ ПОЛУЧАТЕЛЯ ПОСОБИЯ

— СПРАВКА С МЕСТА РАБОТЫ ОТЦА РЕБЕНКА О ТОМ, ЧТО ОН НЕ ИСПОЛЬЗУЕТ ОТПУСК ПО УХОДУ ЗА РЕБЕНКОМ И НЕ ПОЛУЧАЕТ ПОСОБИЕ ПО УХОДУ ЗА РЕБЕНКОМ (ДЛЯ НЕРАБОТАЮЩИХ – КОПИИ ТРУДОВЫХ КНИЖЕК)

— СПРАВКА ИЗ ОРГАНА ГОСУДАРСТВЕННОЙ СЛУЖБЫ ЗАНЯТОСТИ НАСЕЛЕНИЯ О НЕВЫПЛАТЕ ПОСОБИЯ ПО БЕЗРАБОТИЦЕ ПОЛУЧАТЕЛЮ ПОСОБИЯ

— ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ – СПРАВКА ИЗ ФСС РФ ОБ ОТСУТСТВИИ РЕГИСТРАЦИИ В ОРГАНАХ ФОНДА В КАЧЕСТВЕ СТРАХОВАТЕЛЯ И КОПИЯ ДОКУМЕНТА, ПОДТВЕРЖДАЮЩЕГО СТАТУС ПРЕДПРИНИМАТЕЛЯ

— СПРАВКА О СОВМЕСТНОМ ПРОЖИВАНИИ РЕБЕНКА С ПОЛУЧАТЕЛЕМ ПОСОБИЯ

— СПРАВКА С МЕСТА УЧЕБЫ, ПОДТВЕРЖДАЮЩАЯ, ЧТО ПОЛУЧАТЕЛЬ ПОСОБИЯ УЧИТСЯ ОЧНО И ПОСОБИЕ ПО БЕРЕМЕННОСТИ И РОДАМ НЕ НАЗНАЧАЛОСЬ И НЕ ВЫПЛАЧИВАЛОСЬ.

— СНИЛС Всех членов семьи (!обязательно предоставлять).

4. ЕДИНОВРЕМЕННОГО ПОСОБИЯ БЕРЕМЕННОЙ ЖЕНЕ ВОЕННОСЛУЖАЩЕГО, ПРОХОДЯЩЕГО ВОЕННУЮ СЛУЖБУ ПО ПРИЗЫВУ (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О БРАКЕ

— СПРАВКА ИЗ ЖЕНСКОЙ КОНСУЛЬТАЦИИ О СРОКЕ БЕРЕМЕННОСТИ, УКАЗАННОМ В ДНЯХ (НЕ МЕНЕЕ 180 ДНЕЙ)

— СПРАВКА ИЗ ВОИНСКОЙ ЧАСТИ О ПРОХОЖДЕНИИ МУЖЕМ ВОЕННОЙ СЛУЖБЫ ПО ПРИЗЫВУ

— ПАСПОРТ И НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

5. ЕЖЕМЕСЯЧНОГО ПОСОБИЯ НА РЕБЕНКА ВОЕННОСЛУЖАЩЕГО, ПРОХОДЯЩЕГО ВОЕННУЮ СЛУЖБУ ПО ПРИЗЫВУ (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ):

— КОПИЯ И ПОДЛИННИК СВИДЕТЕЛЬСТВА О РОЖДЕНИИ РЕБЕНКА

— СПРАВКА ИЗ ВОИНСКОЙ ЧАСТИ О ПРОХОЖДЕНИИ МУЖЕМ ВОЕННОЙ СЛУЖБЫ ПО ПРИЗЫВУ

— ПАСПОРТ И НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ ПОСОБИЯ

— СНИЛС Всех членов семьи (!обязательно предоставлять).

6. ВЫПЛАТА ОБЛАСТНОГО МАТЕРИНСКОГО КАПИТАЛА ОСУЩЕСТВЛЯЕТСЯ ПОСЛЕ ИСПОЛНЕНИЯ РЕБЕНКУ ПОЛУТОРА ЛЕТ (ВЫПЛАЧИВАЕТСЯ ЕДИНОЖДЫ) (СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ)

— ПАСПОРТ ПОЛУЧАТЕЛЯ

— СВИДЕТЕЛЬСТВА О РОЖДЕНИИ ДЕТЕЙ

— СТРАХОВОЙ НОМЕР ИНДИВИДУАЛЬНОГО ЛИЦЕВОГО СЧЕТА (СНИЛС)

— СНИЛС Всех членов семьи (!обязательно предоставлять).

7. ДЛЯ ПОЛУЧЕНИЯ УДОСТОВЕРЕНИЯ МНОГОДЕТНОЙ МАТЕРИ (В СЛУЧАЕ, ЕСЛИ СЕМЬЯ НЕ ЯВЛЯЕТСЯ МАЛОИМУЩЕЙ И НЕ ИМЕЕТ ПРАВО НА МЕРЫ СОЦИАЛЬНОЙ ПОДДЕРЖКИ):

— ПАСПОРТ МНОГОДЕТНОЙ МАТЕРИ (ОТЦА)

— СВИДЕТЕЛЬСТВА О РОЖДЕНИИ ДЕТЕЙ, ПОДЛИННИКИ И КОПИИ

— ФОТО 3*4 МНОГОДЕТНОЙ МАТЕРИ (ОТЦА)

— СНИЛС Всех членов семьи (!обязательно предоставлять).

За назначением пособий обращаться в отдел социальной защиты населения по г. Коврову и Ковровскому району по адресу пр. Ленина 42 «А», кабинет № 13 и № 14 каждый рабочий день с 8.00 до 16.00, перерыв на обед с 12.00 до 13.00. (Время приема по ЧЕТВЕРГАМ продлевается до 19.00)

Тел.: 3-56-02; 3-49-75.

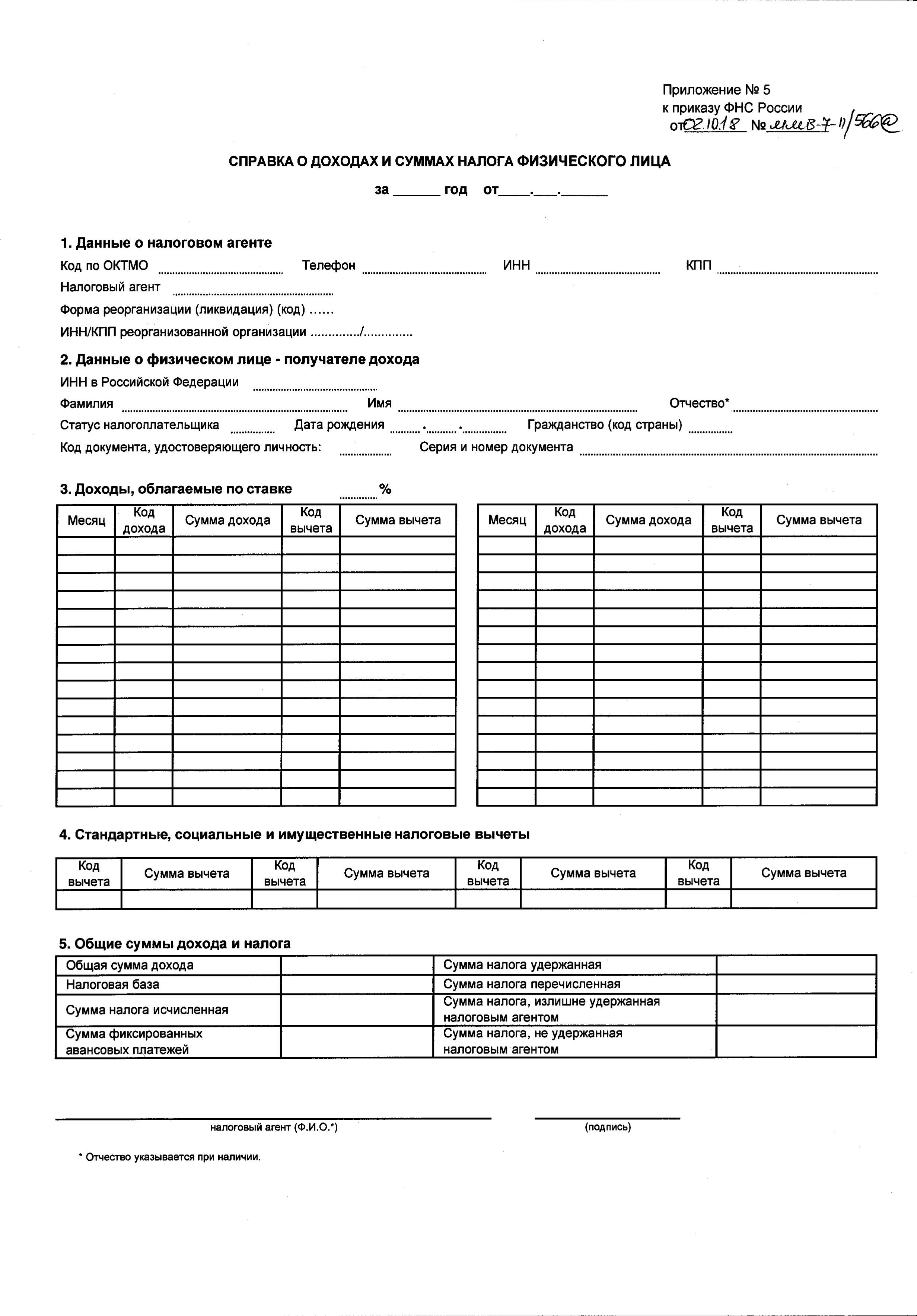

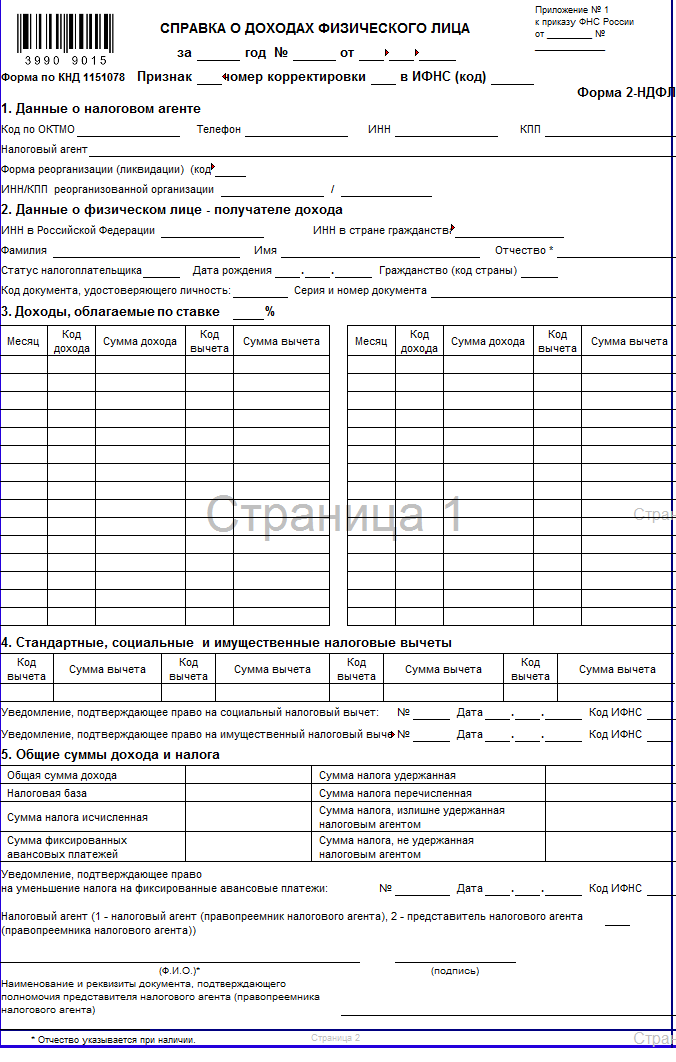

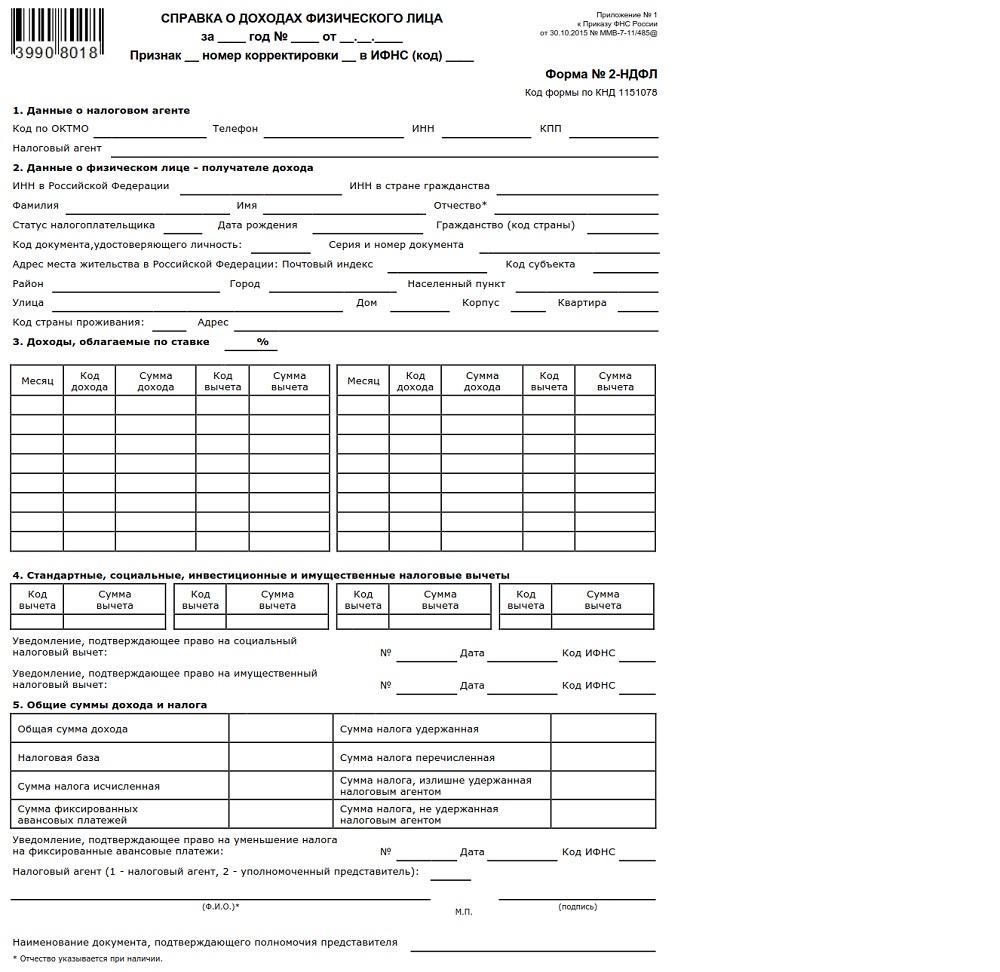

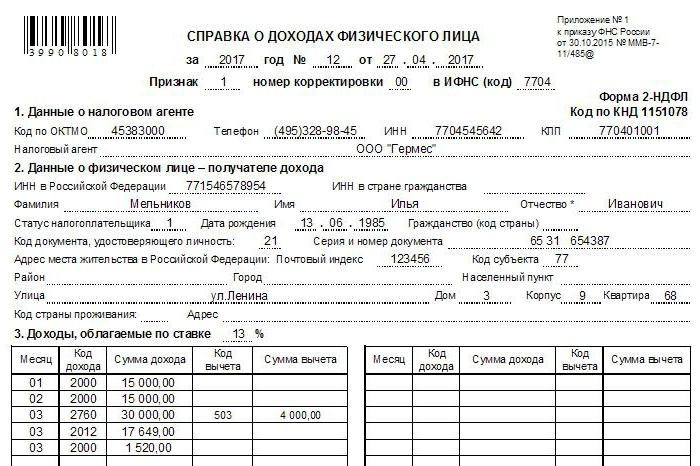

Справка для налогового вычета

Как получить Социальный налоговый вычет за оплаченные медицинские услуги

Право на применение социального налогового вычета имеют все плательщики НДФЛ-получатели доходов, облагаемых по ставке 13% ( пункт 3 статьи 210 НК РФ).

Согласно пп. 3 п.1 ст.219 НК РФ, Социальный налоговый вычет предоставляется Налогоплательщику за медицинские услуги, оплаченные и полученные самим налогоплательщиком , его законному супругу (законной супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

3 п.1 ст.219 НК РФ, Социальный налоговый вычет предоставляется Налогоплательщику за медицинские услуги, оплаченные и полученные самим налогоплательщиком , его законному супругу (законной супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Для получения указанного вычета необходимо подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ вместе с заявлением на социальный вычет. К декларации необходимо приложить подтверждающие документы:

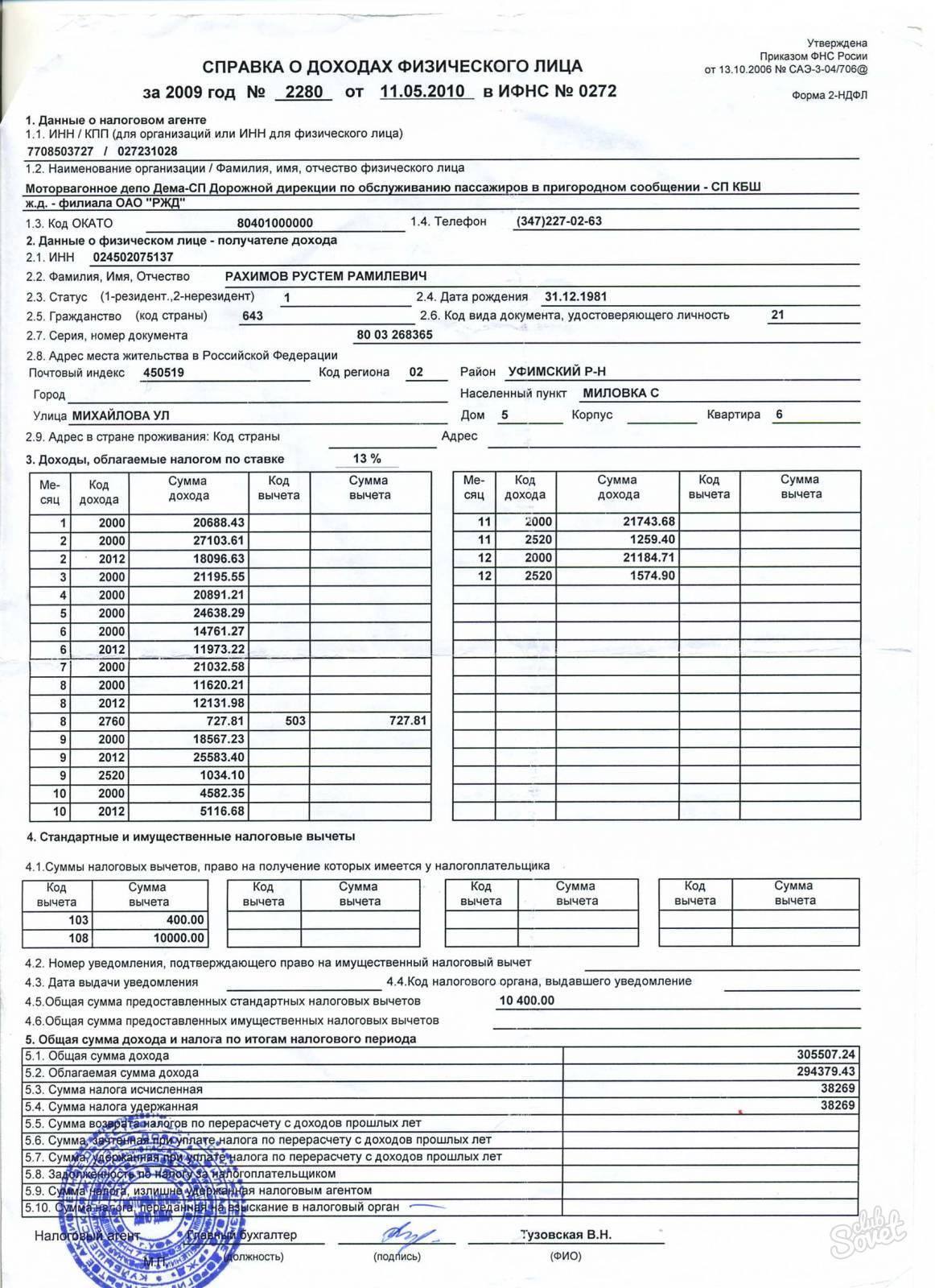

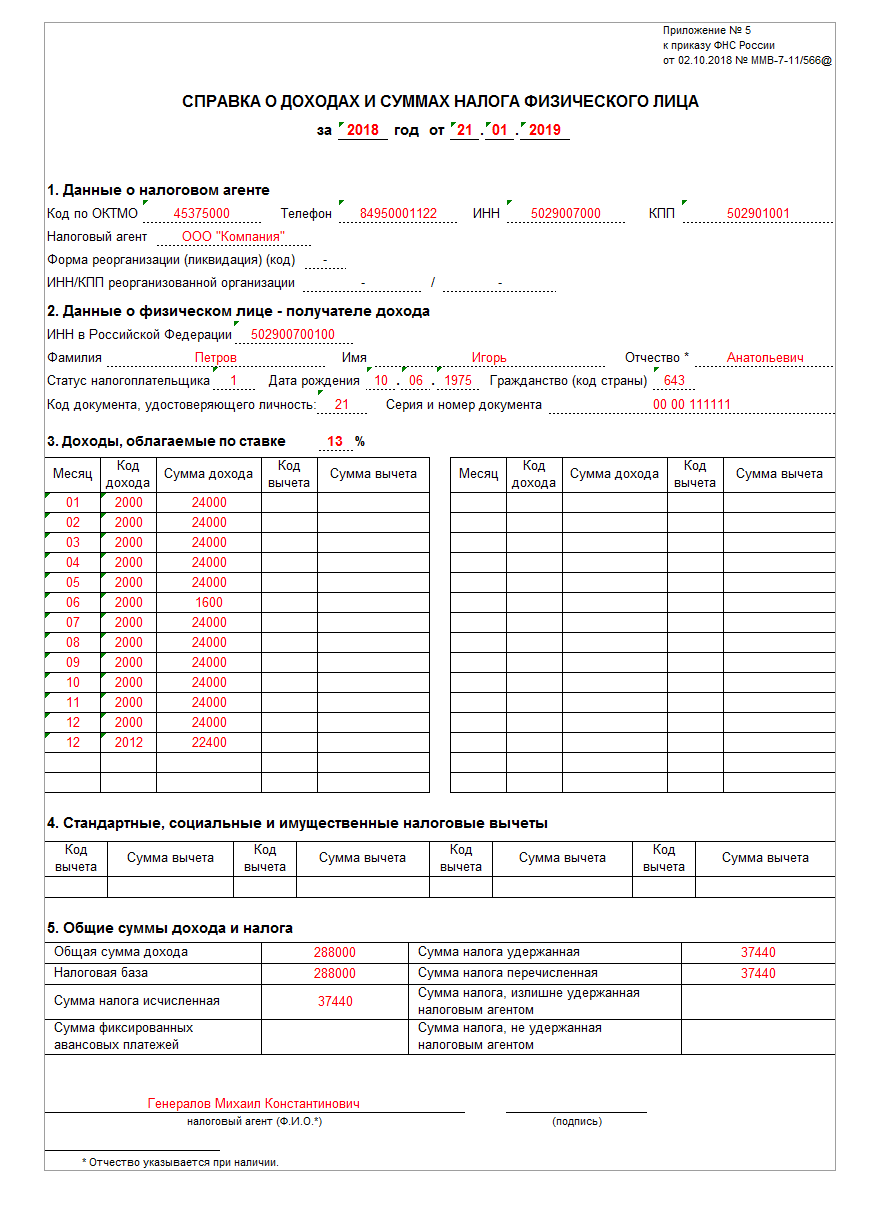

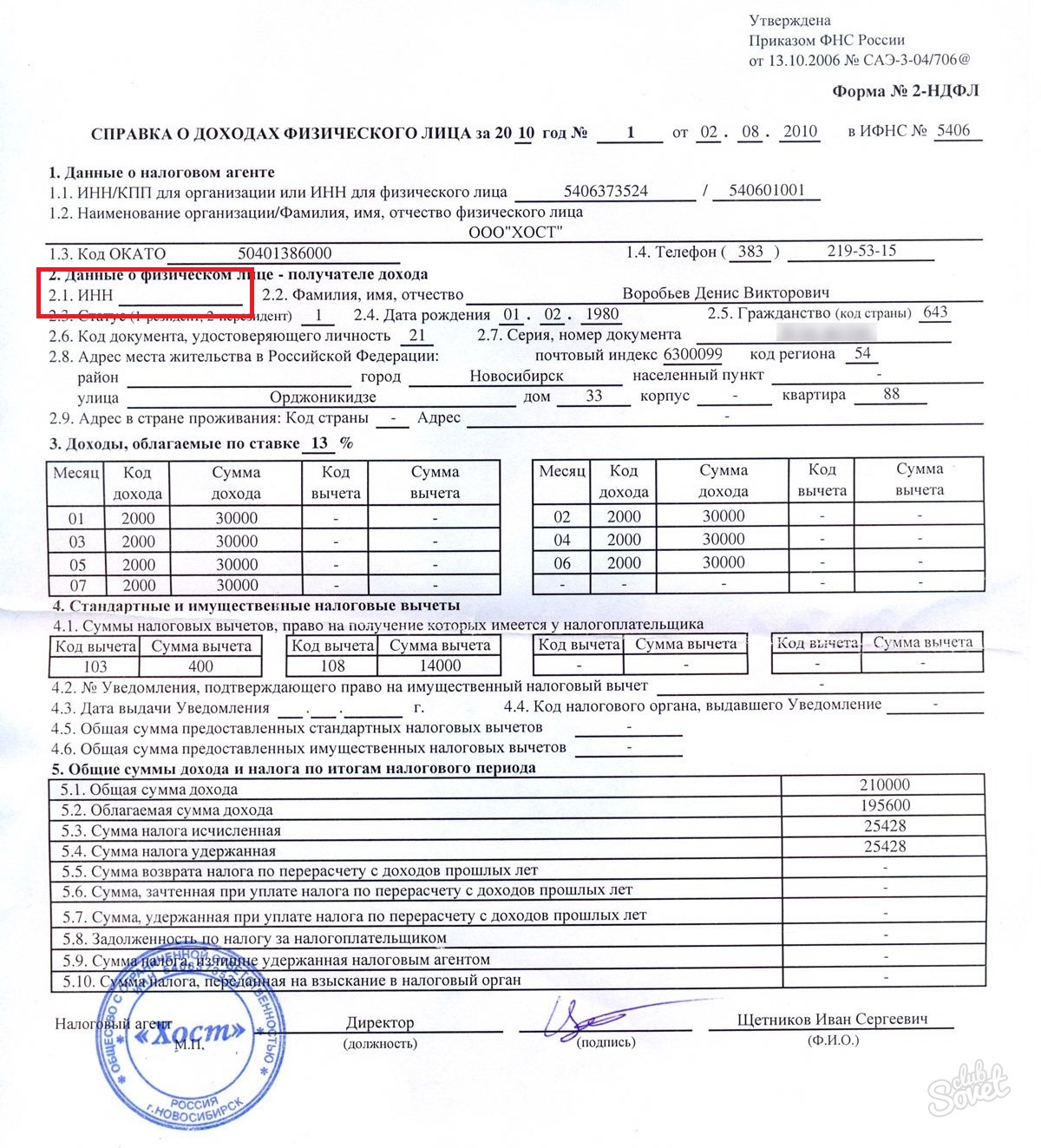

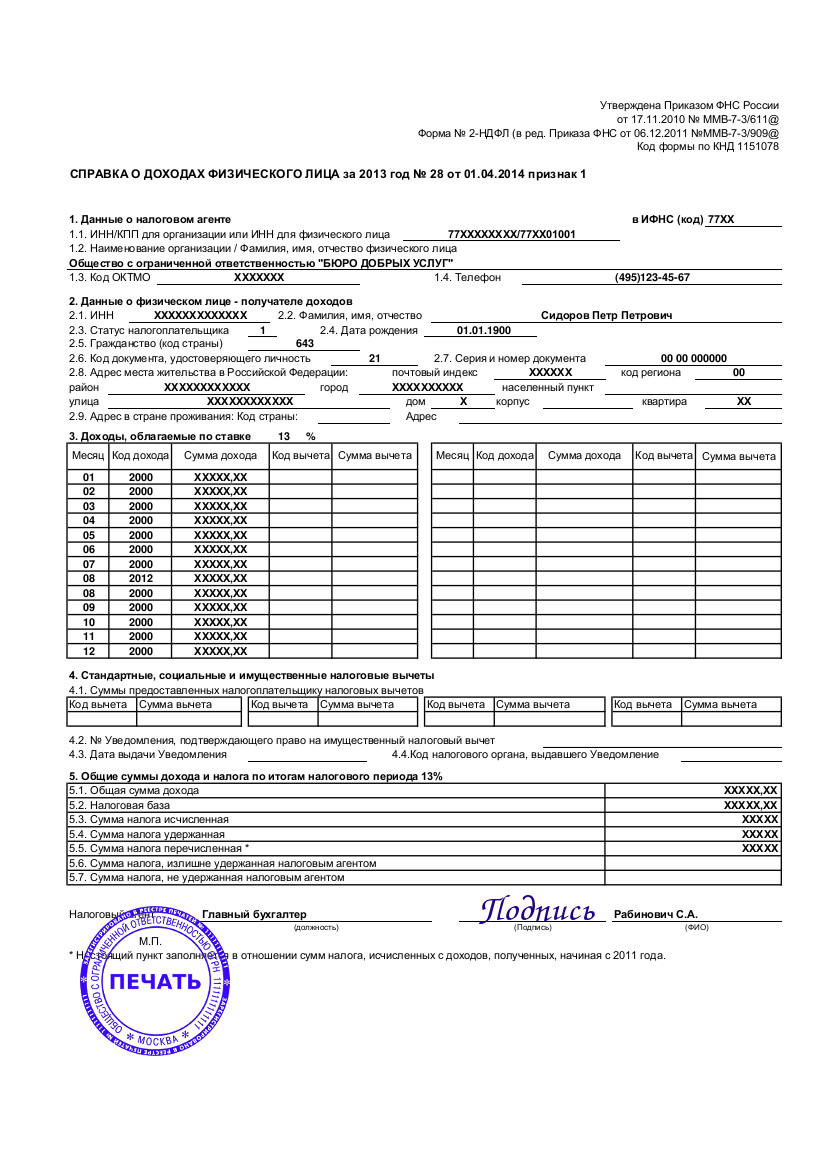

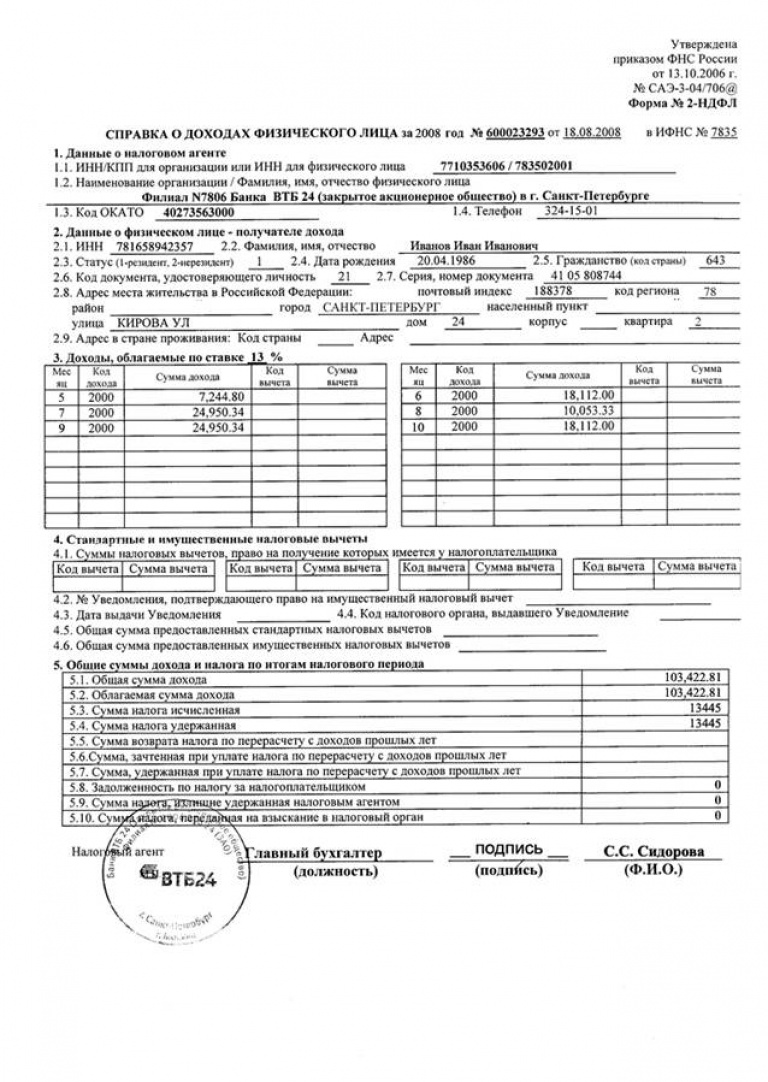

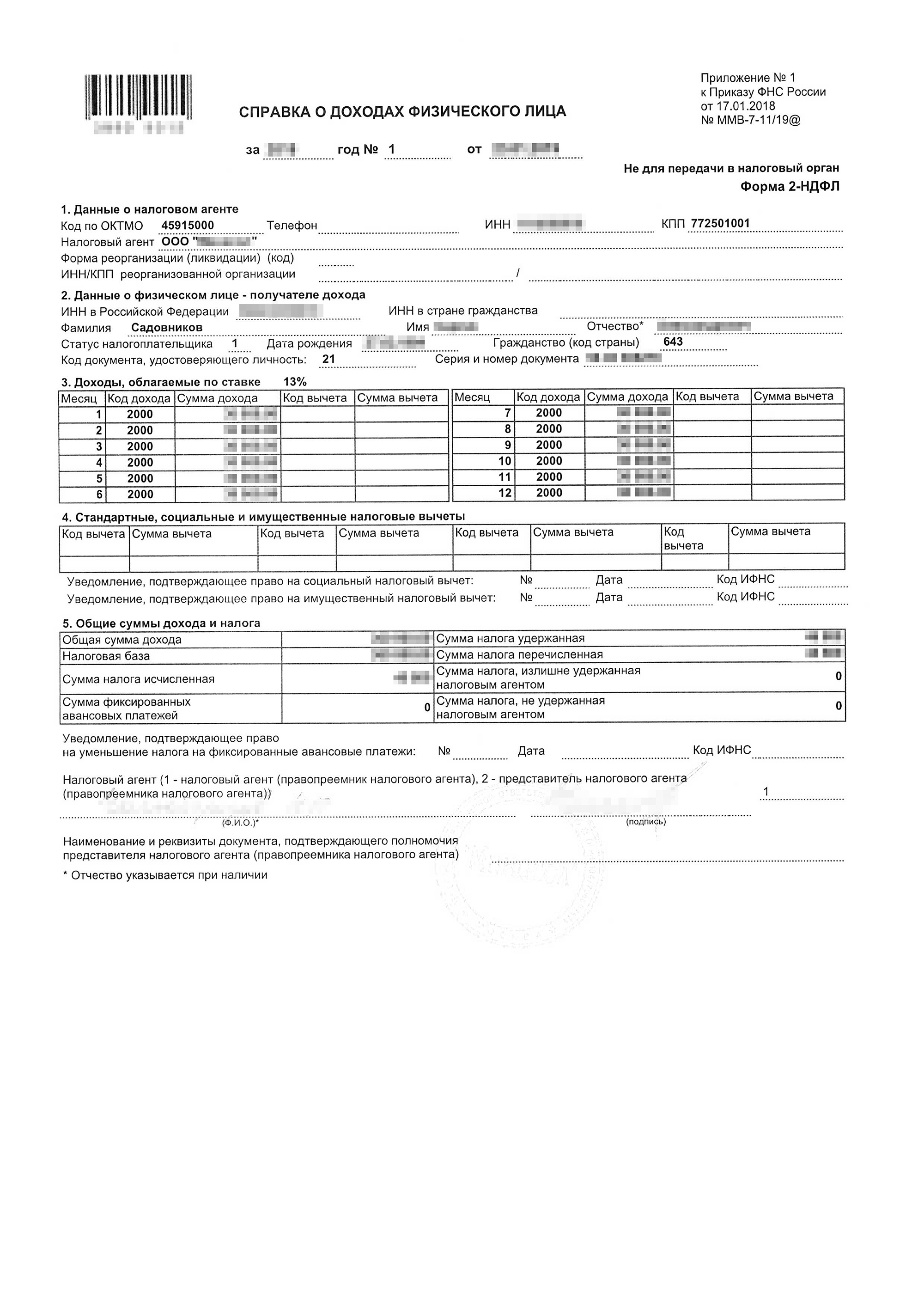

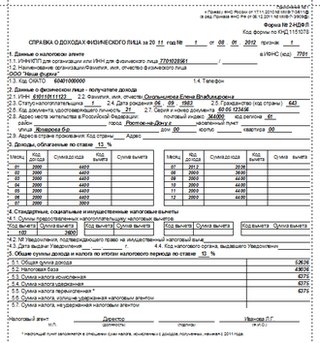

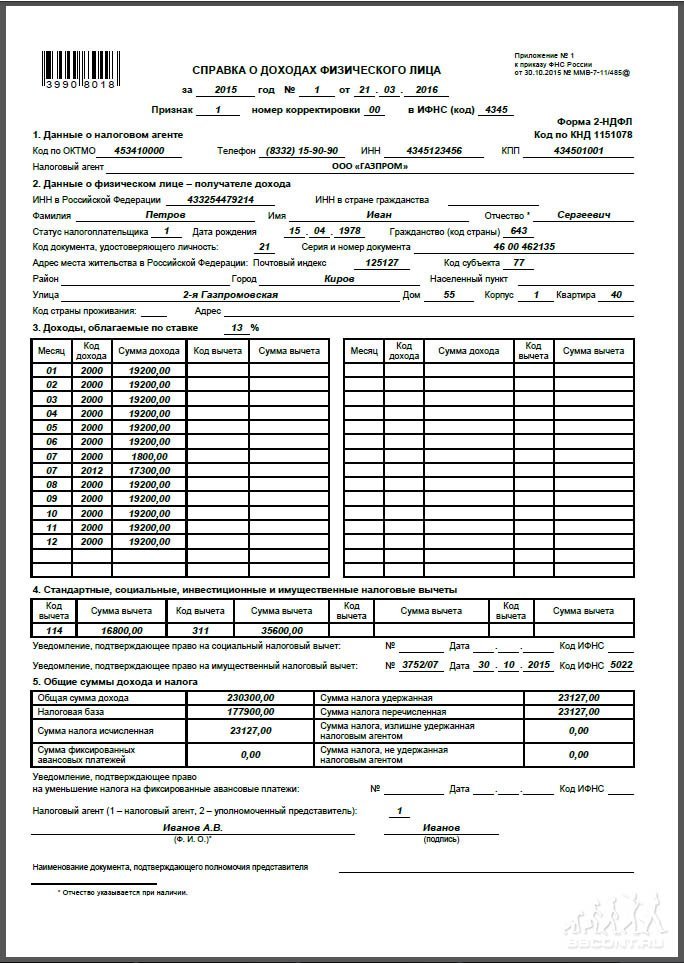

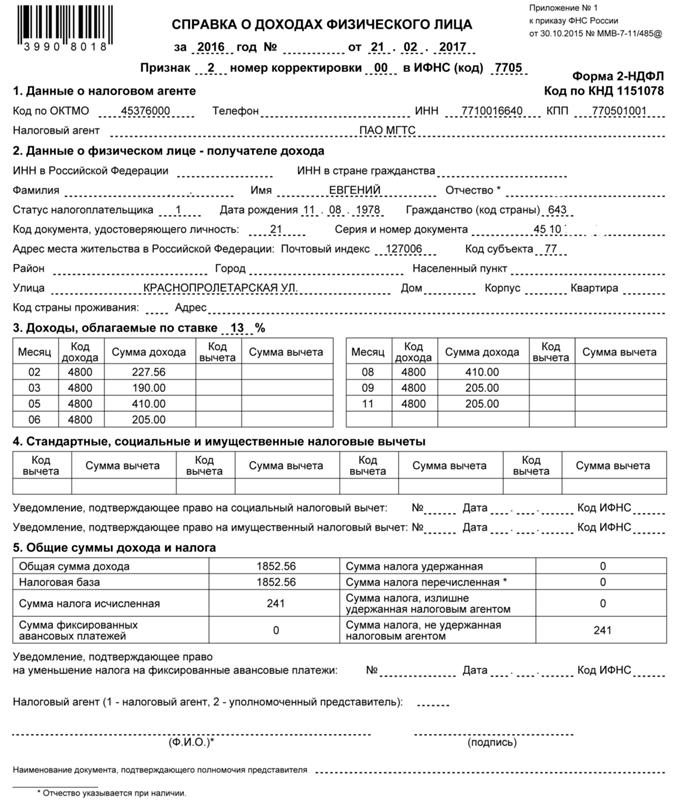

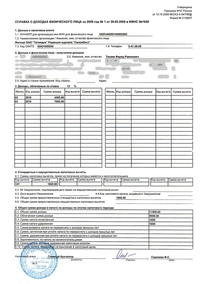

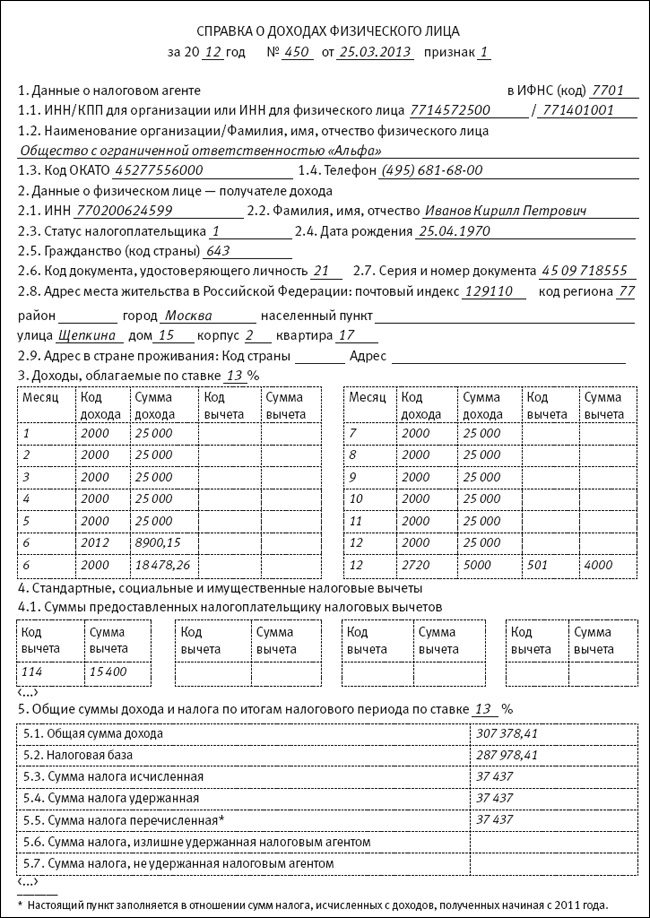

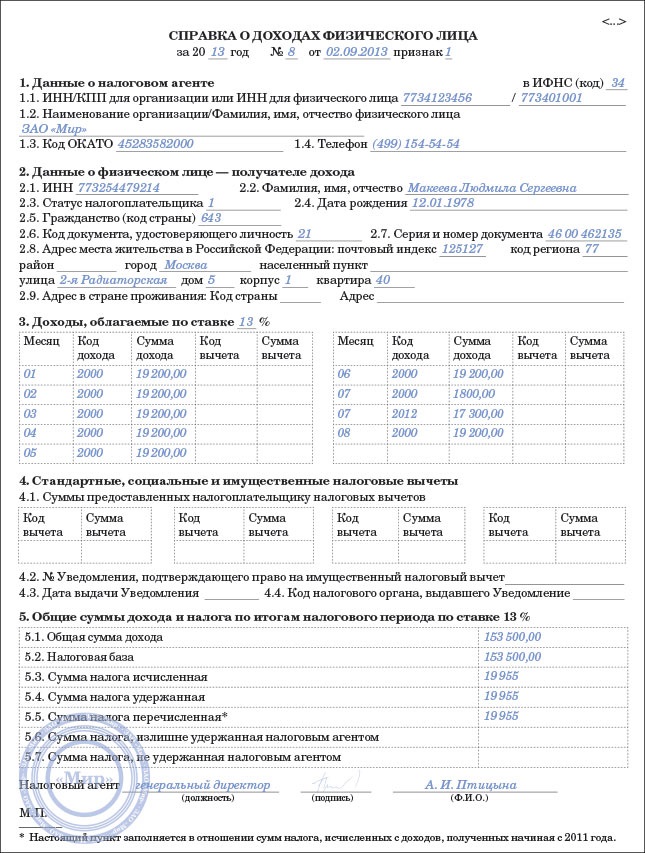

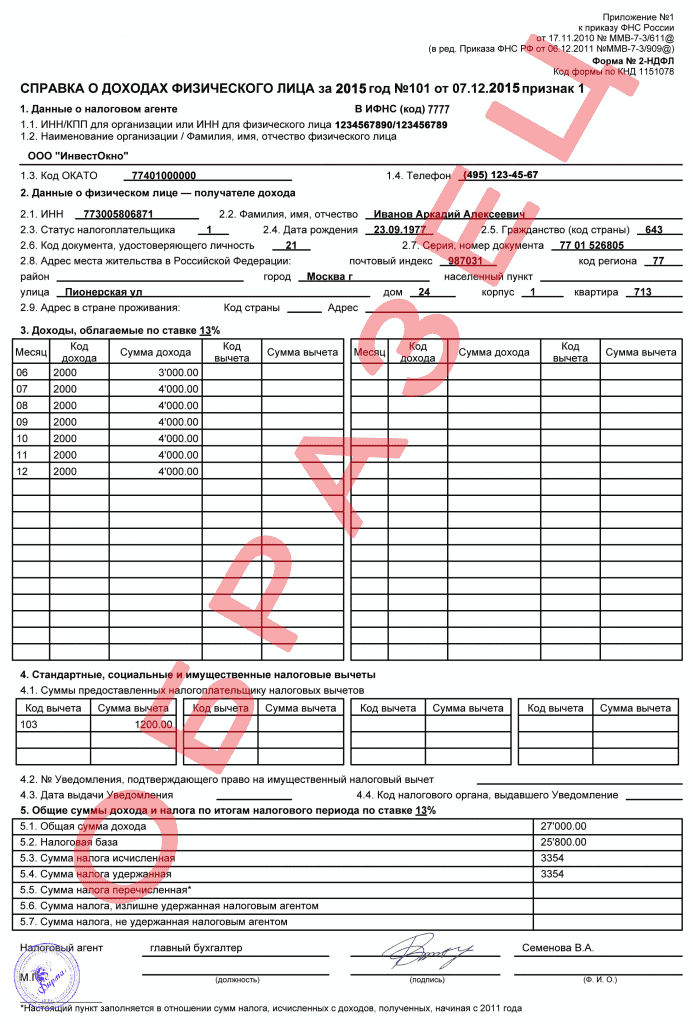

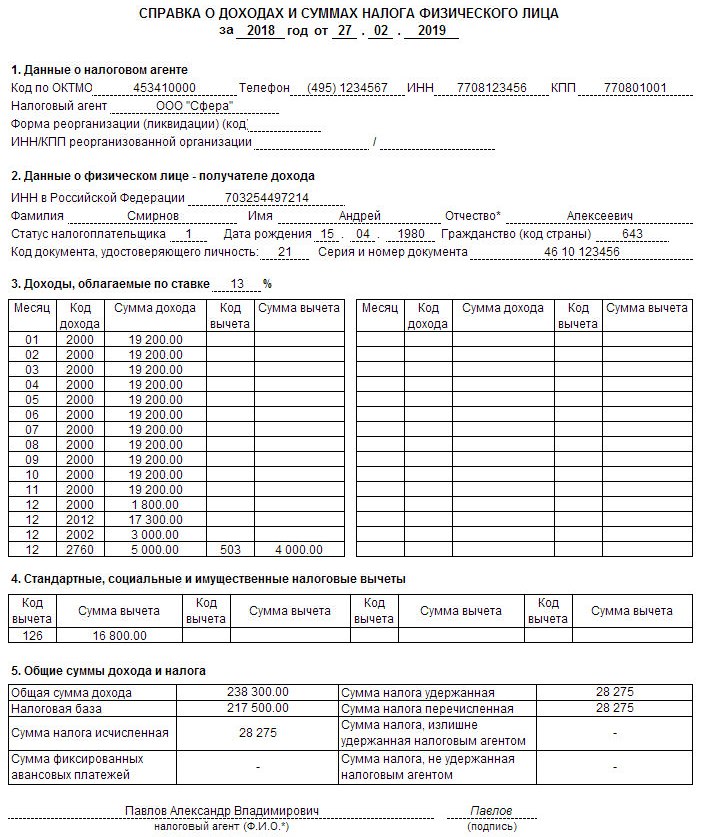

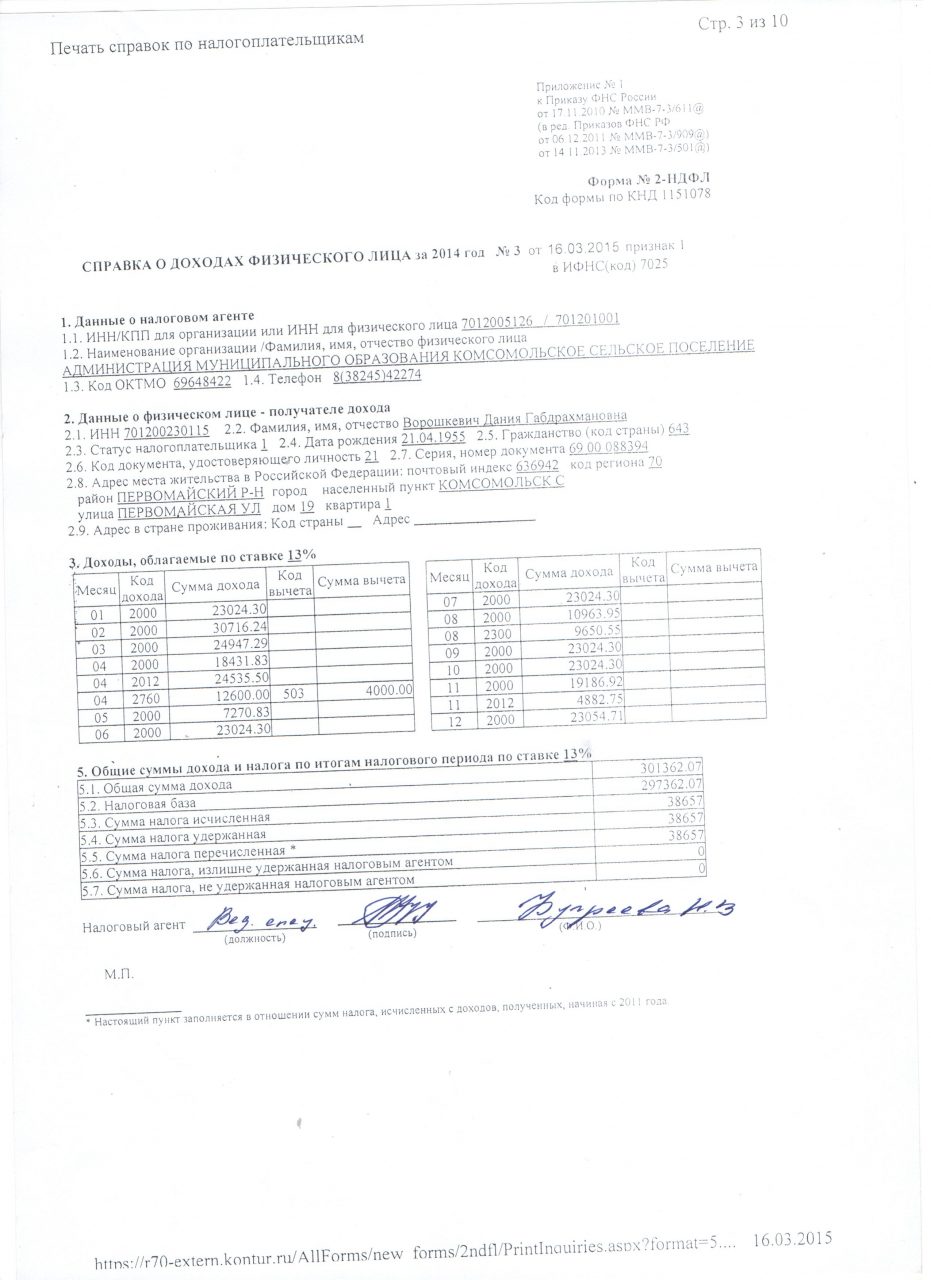

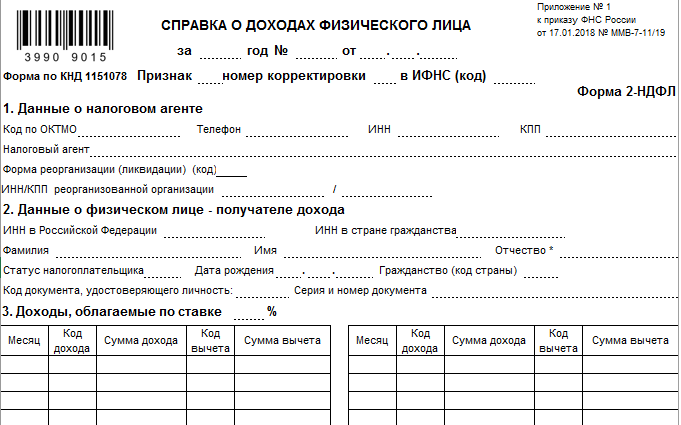

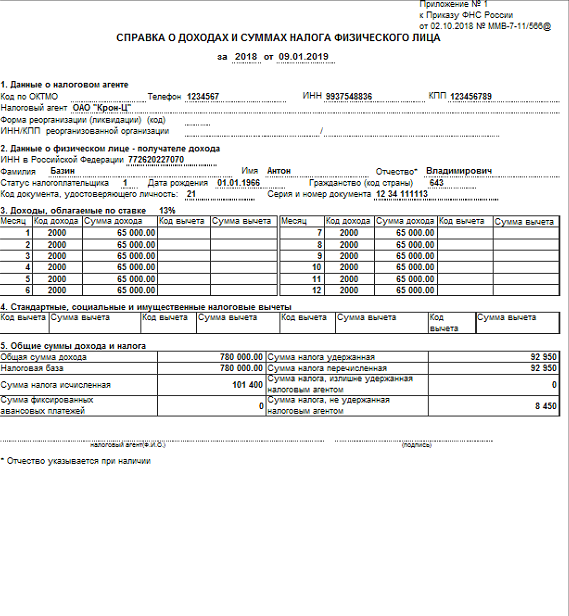

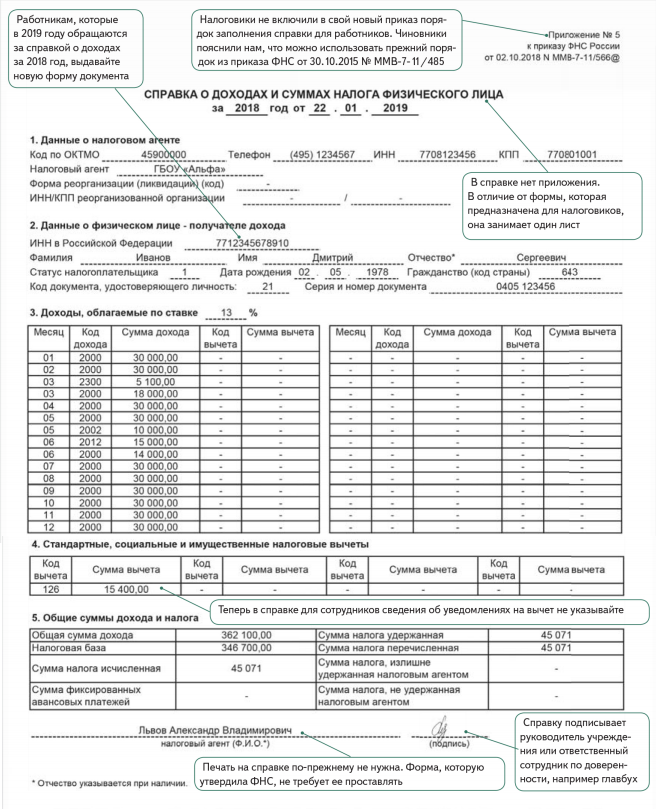

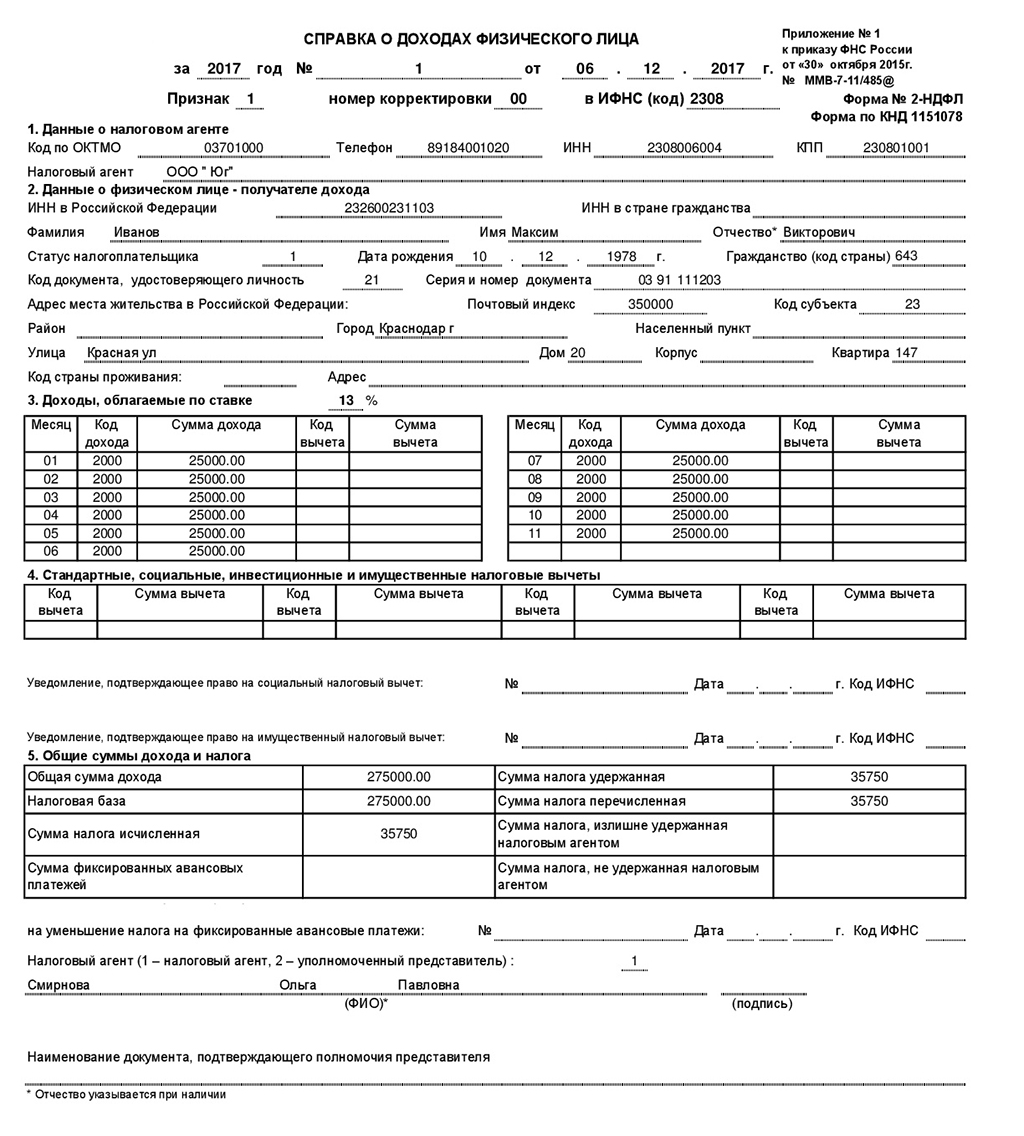

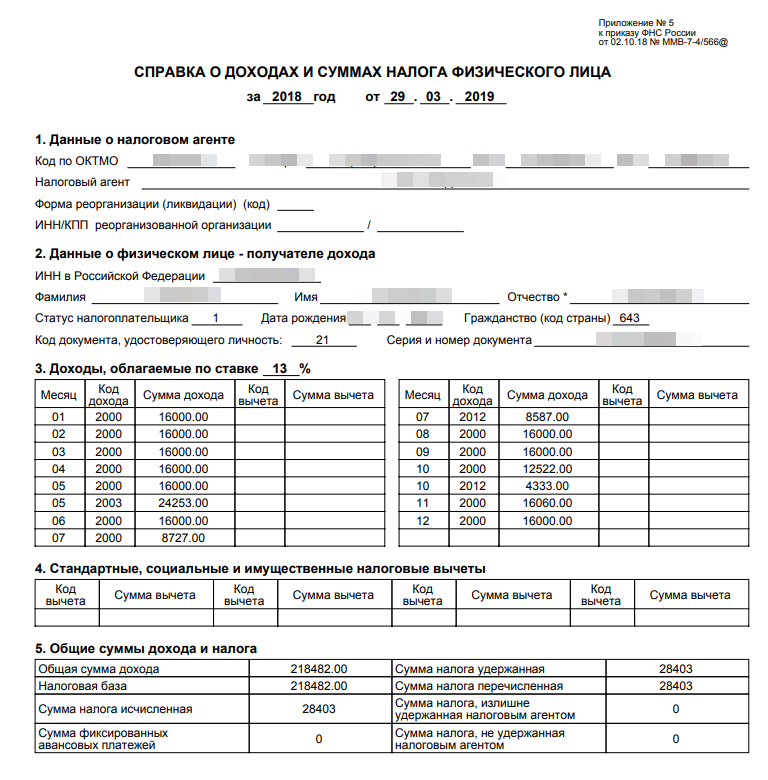

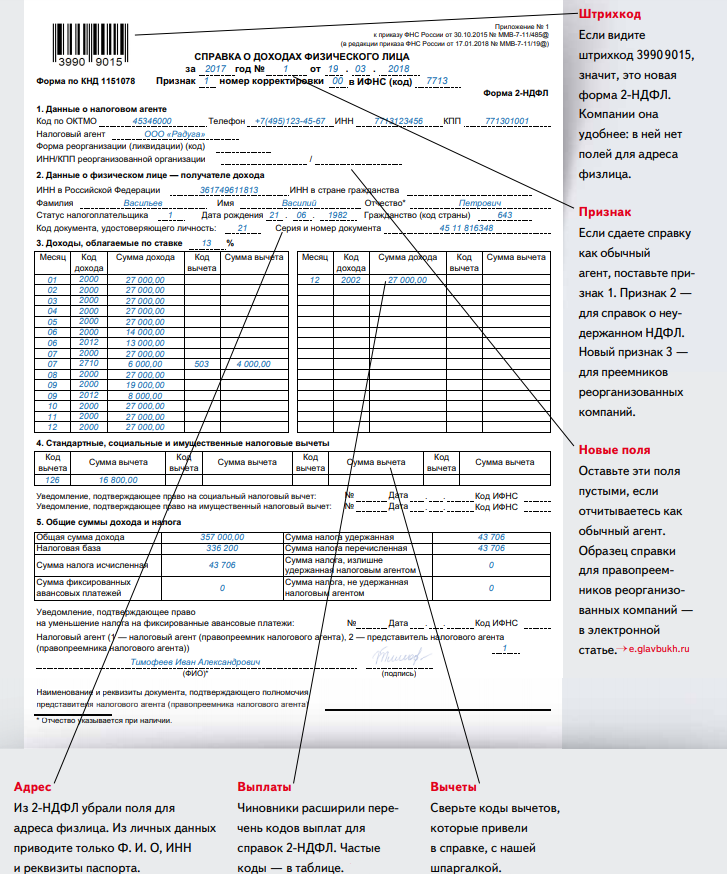

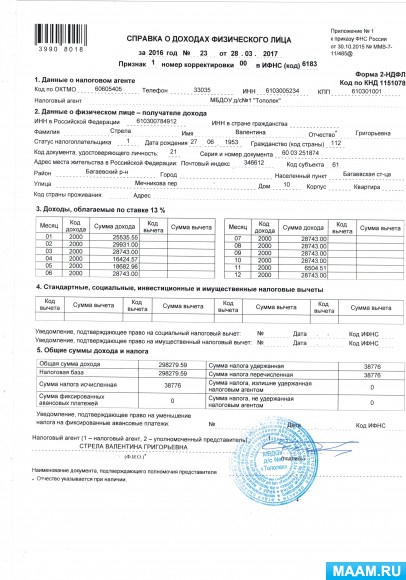

- справки о доходах по форме 2-НДФЛ,

- копии договора на лечение,

- копии квитанций об оплате,

- оригинал справки об оплате медицинских услуг для представления в налоговые органы (оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.

07.2001),

07.2001), - если социальный налоговый вычет заявляется в отношении расходов на лечение детей, супруга (супруги), своих родителей, то также представляется копия документа, подтверждающего родственные отношения: свидетельства о браке, свидетельства о рождении налогоплательщика, свидетельство о рождении ребенка,

- копию лицензии медучреждения (при необходимости ее можно взять на сайте медицинской организации).

Наша лицензия размещена здесь >>

ДЛЯ ОФОРМЛЕНИЯ СПРАВКИ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ В ГАУЗ СО«ОДКБ» НАЛОГОПЛАТЕЛЬЩИКУ НЕОБХОДИМО ПРЕДЪЯВИТЬ:

1.Оригинал паспорта налогоплательщика

2.Оригиналы договоров на оказание медицинских услуг

Договор на оказание медицинских услуг обязательно должен быть оформлен на налогоплательщика, который планирует получить налоговый вычет, и оплатившего услуги:

-за себя,

-за супруга(гу), находящегося(щуюся) в зарегистрированном браке,

-за своих родителей (но не родителей супруга),

-за своих детей в возрасте до 18 лет.

ДОГОВОР НЕ ИСПРАВЛЯЕТСЯ И НЕ ПЕРЕОФОРМЛЯЕТСЯ.

СПРАВКА НЕ ВЫДАЕТСЯ, если медицинские услуги оплачивает плательщик, являющийся сестрой, братом, свекровью, тестем, гражданским мужем или родителем ребенка старше 18 лет и т.д.

3.Оригиналы кассовых чеков

Кассовые чеки об оплате медицинских услуг являются единственным документом,подтверждающим факт оплаты в конце налогового периода. Пожалуйста, сохраняйте чеки!

ЧЕКИ НЕ ВОССТАНАВЛИВАЮТСЯ. При оплате банковской картой через терминал карта должна принадлежать налогоплательщику, который указан в договоре на оказание медицинских услуг, и предъявляется им лично.

Получить справку об оплате медицинских услуг для представления в налоговые органы может НАЛОГОПЛАТЕЛЬЩИК,

обратившись в ГАУЗ СО «ОДКБ»:

понедельник – пятница, 08:00 – 17:00

суббота 08:00 — 15:00

г. Екатеринбург, ул. Серафимы Дерябиной, 32, здание Поликлиники, 1 этаж

регистратура платных услуг

В случае удаленного проживания налогоплательщика сканированная копия Справки об оплате медицинских услуг для представления в налоговые органы может быть направлена на электронную почту.

Для этого необходимо отсканировать и направить на электронную почту [email protected] полный пакет документов, перечисленных выше и Заявление ( скачать тут >> )

Справка о доходах ИП: варианты подтверждения доходов

Статус индивидуального предпринимателя подразумевает, что с одной стороны он участвует в правоотношениях как обычный гражданин, в других он фактически приравнен к юридическому лицу — организации. Ситуация осложняется еще и тем что ИП практически всегда самозанятое лицо. Сам себе работодатель и сам себе налоговый агент.

Несмотря на то, что законодатель, в том числе с подачи налоговых органов, старается урегулировать многие вопросы, связанные с бумажной волокитой, вопрос подтверждения своих доходов, для предпринимателей, в случае, когда им приходится обращаться в государственные органы по личным, не связанным с предпринимательством, вопросам стоит остро. Тем самым справка о доходах ИП является весьма востребованным документом. В настоящей статье рассмотрим, чем и как ИП подтвердить свои доходы, при обращении в органы государственной власти и местного самоуправления.

Суть проблемы

Россия, согласно Конституции — социальное государство. С этим связано предоставление различных льгот в виде пособий доплат и т.д. Их размеры, как в относительных, так и абсолютных значениях незначительны. Тем не менее, многие граждане обращаются к государству за ними. Но наличие возможность получить указанные льготы или их размер напрямую зависит от величины дохода гражданина. И подтвердить его можно только справкой. Документом, который в большинстве случаев выдается работодателем.

Как правильно оформить справку о зарплате: https://ipshnik.com/rabota-s-kadrami/zarplata-i-vyiplatyi/v-kakih-sluchayah-neobhodima-i-kak-oformlyaetsya-spravka-o-zarplate.html

Кроме вышеуказанного, в нашем государстве широко приняты различные административные процедуры, в которых обязательно предоставление помимо прочих документов, также справки о доходах. Такая справка, например, может понадобиться для выезда за рубеж. Понадобится подтвердить доход и в случае обращения в банк за кредитом, в том числе, если его предприниматель берет для личных нужд, не связанных с предпринимательской деятельностью.

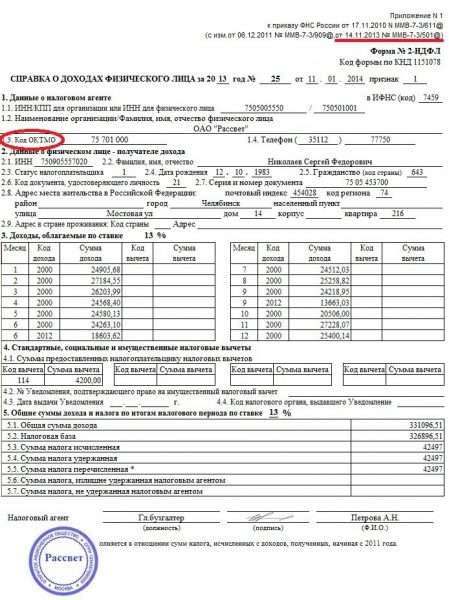

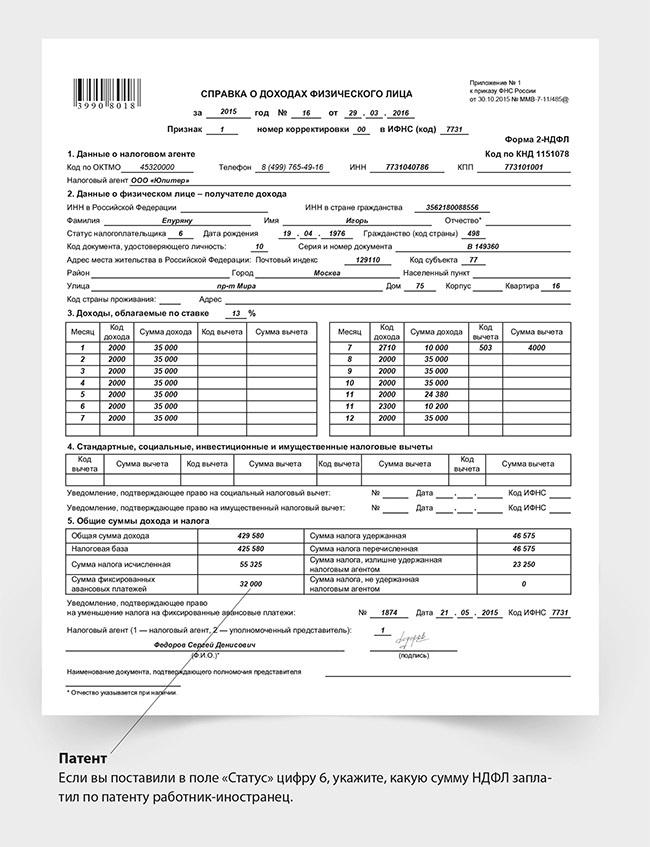

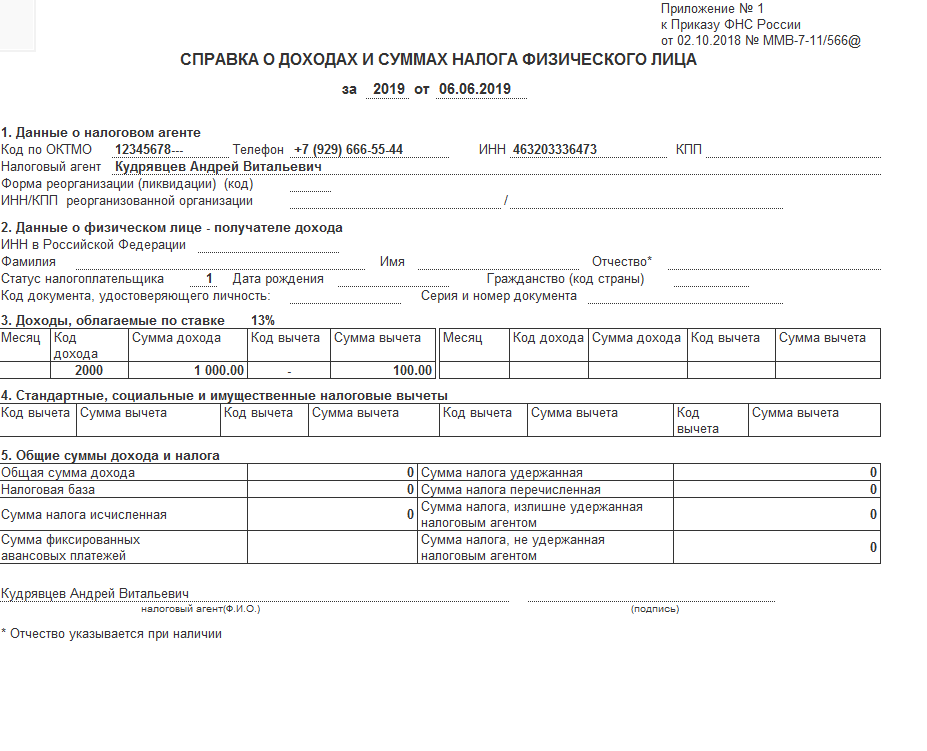

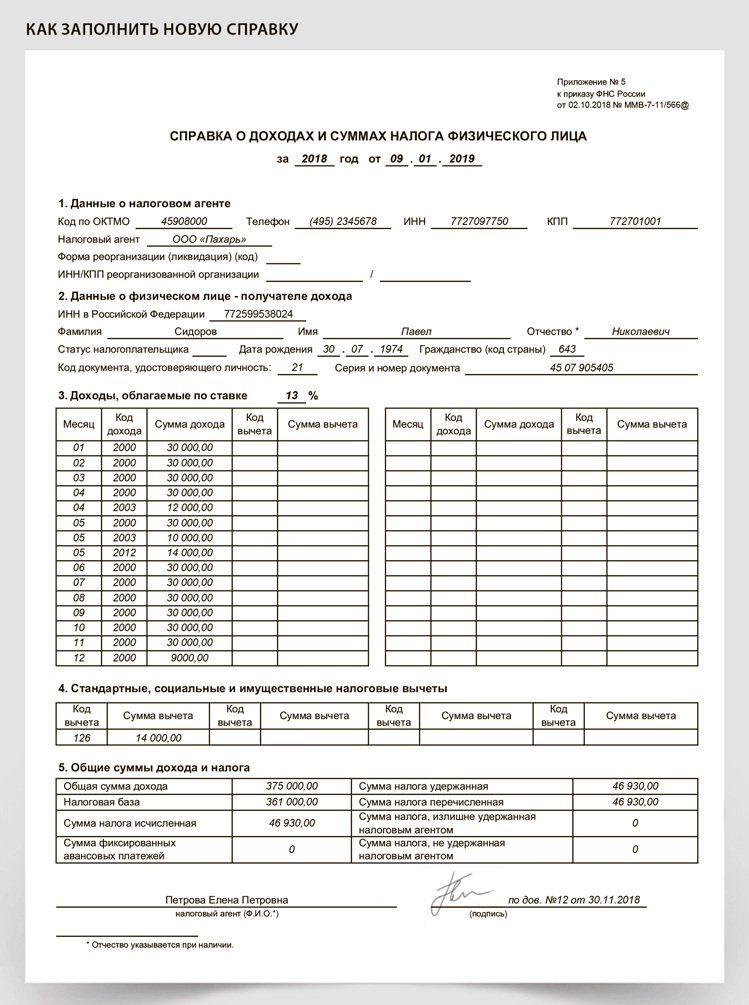

Все эти случаи не вызывают проблемы у простых граждан. Работающие по найму физические лица обращаются к руководству своего предприятия или в бухгалтерию. Предусмотрена и форма справки — 2 НДФЛ. Её данные в точности соответствуют данным предоставляемым работодателем, выступающим в роли налогового агента, в фискальные органы. Поэтому сомнений, у стороны, для которой предназначена эта справка, быть не должно.

Но у индивидуального предпринимателя налогового агента нет. Он сам за себя считает (если это необходимо) доход, рассчитывает налог, по нему отчитывается и перечисляет в бюджет. Конечно, предприниматель одновременно с предпринимательской деятельностью может где то работать, но такой доход, возможно, не будет достоверно отражать его финансового положения.

Подтверждение дохода ИП на ОСНО и УСН

Вопрос подтверждения своих доходов для предпринимателей, являющихся плательщиками НДФЛ (то есть находящихся на ОСНО) решается достаточно просто. Вместо справки по форме 2-НДФЛ в большинстве случаев они могут использовать декларацию по форме3-НДФЛ. Или если быть точным, копию декларации с отметкой о её принятии налоговым органом. О такой копии лучше всего позаботится заранее. И предоставляя сотруднику налоговой инспекции декларацию по подоходному налогу попросить дополнительно проставить отметки на нескольких экземплярах декларации. При наличии 3-НДФЛ с отметкой ИФНС, справка о доходах ИП не понадобится.

Или если быть точным, копию декларации с отметкой о её принятии налоговым органом. О такой копии лучше всего позаботится заранее. И предоставляя сотруднику налоговой инспекции декларацию по подоходному налогу попросить дополнительно проставить отметки на нескольких экземплярах декларации. При наличии 3-НДФЛ с отметкой ИФНС, справка о доходах ИП не понадобится.

Аналогичным образом решается вопрос, если предприниматель является плательщиком налога применяемого в связи с переходом на упрощенную систему налогообложения. Справку о доходах ИП, применяющему УСН, также ни кто не должен выдавать. В то же время, декларация по УСН вне зависимости от того что выбрано объектом налогообложения, также содержит сведения о доходах предпринимателя. Копию этого документа, с отметкой о его принятии ИФНС, предприниматель предоставляет везде, где необходимо предоставление справки о доходах.

Но государственных органов в стране много, все они руководствуются своими, изданными только для них административными регламентами, а кое-где и изданными много лет назад инструкциями. Поэтому в том случае если декларации будет недостаточно для подтверждения дохода ИП, необходимо иметь в виду следующее.

Поэтому в том случае если декларации будет недостаточно для подтверждения дохода ИП, необходимо иметь в виду следующее.

Все о том, как правильно заполнить справку 2-НДФЛ: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/sistemyi-nalogooblozheniya/vsyo-o-zapolnenii-predstavlenii-i-vyida.html

Предприниматели на УСН должны учитывать доходы и расходы с целью определения налоговой базы в Книге учета доходов и расходов. Соответственно в книге содержится вся необходимая информация для определения дохода предпринимателя. Разумеется, отдавать оригинал книги не стоит. С неё, в случае необходимости можно снять копии и заверить их. Одновременно, на случай совсем сложных ситуаций, стоит помнить, что согласно законодательству, размер доходов полученных предпринимателем подтверждается первичными документами — платежными: «приходниками», банковскими выписками отражающими движение по счетам, договорами и т.д.

Подтверждение дохода ИП на ЕНВД

В отношении предпринимателей перешедших на уплату единого налога на вмененный доход ситуация несколько сложнее. Декларация по ЕНВД не может отражать размер дохода полученного налогоплательщиком. Объектом налогообложения является вмененный доход. То есть доход, не полученный плательщиком налога, а рассчитанный с применением базовой доходности и корректирующих коэффициентов. Доход, полученный предпринимателем в реальности, будет совсем иным. Поэтому декларация не может служить заменой справки о доходах ИП. При этом следует помнить, что налоговое законодательство не обязывает вести учет своих доходов для целей не связанных с налогообложением. Как поступить в этом случае.

Декларация по ЕНВД не может отражать размер дохода полученного налогоплательщиком. Объектом налогообложения является вмененный доход. То есть доход, не полученный плательщиком налога, а рассчитанный с применением базовой доходности и корректирующих коэффициентов. Доход, полученный предпринимателем в реальности, будет совсем иным. Поэтому декларация не может служить заменой справки о доходах ИП. При этом следует помнить, что налоговое законодательство не обязывает вести учет своих доходов для целей не связанных с налогообложением. Как поступить в этом случае.

Основываясь на рекомендациях Минфина можно определить два способа подтверждения своих доходов предпринимателями на «вмененке»:

- посредством первичных документов,

- вести упрощенный учет доходов.

Если с первым все более или менее понятно, то во втором случае нужны пояснения. Даже если законодательством и не установлена обязанность вести учет доходов и расходов для предпринимателей на едином налоге, то это не значит что ИП на «вмененке» такой учет не ведут. Разумеется, любому бизнесмену надо знать приносит ли его дело прибыль или нет. Поэтому учет в электронной форме или на бумаге, в тетрадочках, например, ведется. Но такой учет не может подтвердить доход предпринимателя. Необходимо его вести в документальной форме. Документу, в котором учет будет вестись необходимо внутренним распоряжением присвоить статус регистра внутреннего учета.

Разумеется, любому бизнесмену надо знать приносит ли его дело прибыль или нет. Поэтому учет в электронной форме или на бумаге, в тетрадочках, например, ведется. Но такой учет не может подтвердить доход предпринимателя. Необходимо его вести в документальной форме. Документу, в котором учет будет вестись необходимо внутренним распоряжением присвоить статус регистра внутреннего учета.

Форму такого документа предприниматель может установить самостоятельно. В то же время, такой регистр должен иметь все необходимые реквизиты, и в полной мере отражать полученные доходы.

В документе, используемом индивидуальным предпринимателем на «вмененке» должны быть следующие предусмотренные законодательством реквизиты:

- наименование документа,

- место и дата его составления (начала ведения),

- данные составителя (ФИО предпринимателя, его ИНН и регистрационный номер),

- период, за который составлен документ,

- подпись ИП.

Содержательная часть должна содержать информацию о хозяйственных операциях и документах, которыми они оформлены. Записи производятся в хронологическом порядке. Рекомендуется предусматривать следующие сведения:

Записи производятся в хронологическом порядке. Рекомендуется предусматривать следующие сведения:

- дату и порядковый номер записи,

- наименование хозяйственной операции,

- наименование, номер и дату документа по операции,

- денежный показатель дохода или расхода.

Так как отчетный период по ЕНВД равен кварталу, то итоги рекомендуется подводить раз в три месяца. При этом нарастающим итогом выводить итоговые значения за год.

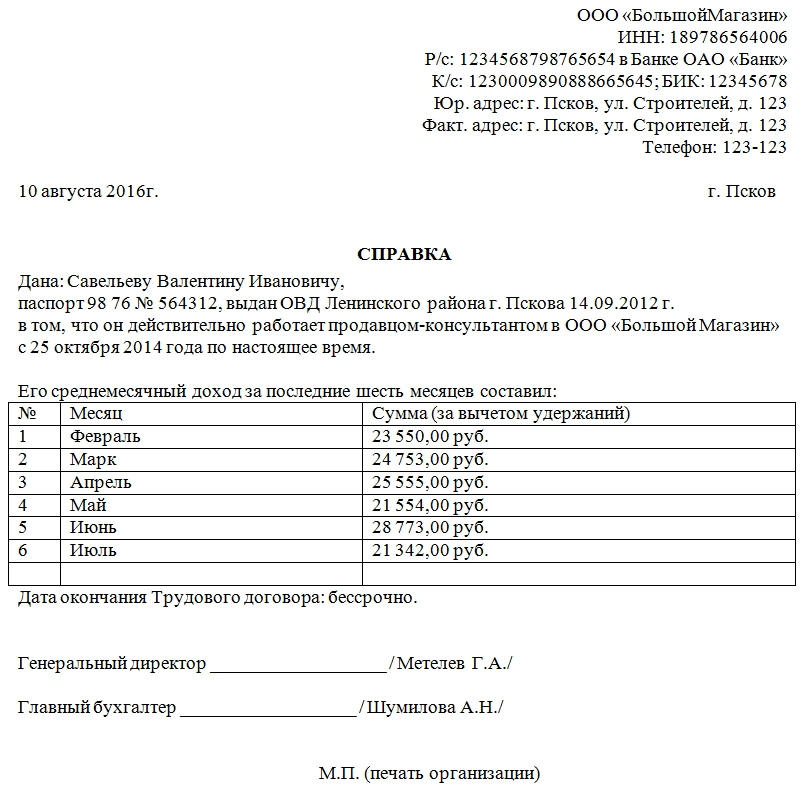

Справка о доходах ИП в произвольной форме

И все таки, иногда требуется именно справка. Все, как уже было сказано выше, зависит от внутренних инструкций госорганов и усмотрения их должностных лиц. Действительно справку предоставить намного удобнее, чем нести первичные документы или книгу доходов. В таких случаях можно воспользоваться двумя способами. Хоть они не предусмотрены законом, но практика показывает, что в некоторых случаях это удается.

Итак, предприниматель может воспользоваться следующими способами:

- предоставить справку от своего имени и за своей подписью,

- предоставить справку от ИФНС, в которой зарегистрирован и куда предоставляет декларации по налогам.

Не смотря на то, что в первом случае справка выдается от своего имени, в некоторых случаях её бывает достаточно. Иногда к ней придется приложить копии первичных документов, книги учета доходов или декларации с отметкой налоговой.

В каких случаях необходима справка о заработной плате: https://ipshnik.com/rabota-s-kadrami/zarplata-i-vyiplatyi/v-kakih-sluchayah-neobhodima-i-kak-oformlyaetsya-spravka-o-zarplate.html

Если необходимо заполнить справку о доходах ИП, её бланк скачать можно на сайте.

Справка о доходах ИП бланк

Подтверждение доходов индивидуальных предпринимателей налоговыми органами ни в Налоговом кодексе, ни в административных регламентах ИФНС не предусмотрено. Но, в то же время, некоторые территориальные инспекции по запросам налогоплательщиков — ИП такие справки выдают. С этой целью необходимо обратится в операционный зал налоговой, в которую сдаются декларации, с заявлением, составленным в произвольной форме. Сотруднику налоговой службы заявление сдается в двух экземплярах, так же как и декларации по налогам.

Сотруднику налоговой службы заявление сдается в двух экземплярах, так же как и декларации по налогам.

Второй экземпляр с отметкой о принятии возвращается заявитель. В течение месяца ИФНС либо выдаст справку, либо даст ответ, что такие справки налоговыми органам не выдаются. В данном случае все зависит от сложившейся в вашей местности практики. Обжаловать такой отказ бесполезно. В некоторых случаях, там, где инспекции выдают такие справки, к заявлению будет необходимо приложить самостоятельно составленную справку. Такая справка составляется от имени ИФНС, работнику налоговой службы необходимо будет только сверить данные и проставить подпись и печать.

В целом, вопрос подтверждения дохода не урегулирован до настоящего времени законодательством. Гражданам, сталкивающимся с необходимостью предоставления справки о доходах ИП, приходится решать этот вопрос различными способами.

Оцените статью: Поделитесь с друзьями!

Справка о заработной плате для пособий

В отличии от 2-НДФЛ нужна именно эта справка т. к. в ней есть исключаемые периоды.

к. в ней есть исключаемые периоды.

В справке отражают выплаты в пользу сотрудника за два предыдущих календарных года, а также выплаты за текущий год, облагаемые взносами. Сумма заработка за год не может превышать облагаемого взносами лимита (2015 год — 670 000 р., 2016 год — 718 000 р., 2017 год — 755 000 р., 2018 год — 876 000 р.).

Внимание! В справке нужно отражать только те выплаты на которые начислялись страховые взносы. Конечно, если у вас нулевая ставка по некоторым взносам то их тоже нужно отражать.

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок.

Справка о заработной плате за 2 года.doc образец Скачать бесплатно бланк 37 кб(новая форма с 6 февраля 2017 года с исключаемыми периодами)(в ред. Приказов Минтруда России от 15.11.2016 № 648н, от 09.01.2017 № 1н)

Приказов Минтруда России от 15.11.2016 № 648н, от 09.01.2017 № 1н)

.

Также справку может попросить составить и бывший работник, предварительно написав заявление об этом. Тогда справку компания должна выдать в течение трех рабочих дней с момента получения заявления.

В соответствии со ст. 62 ТК РФ Все справки связанные с работой выдаются по письменному заявлению работника не позднее трех рабочих дней со дня подачи этого заявления.

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок.

Если организация ликвидирована, либо ИП закрыто то данные за работников передаются в архив и за справкой нужно обратиться в архив.

ПРИКАЗ МИНТРУДА РФ от 30.04.2013 № 182н.

Приказ Минтруда России от 30. 04.2013 N 182н

04.2013 N 182н

«Об утверждении формы и порядка выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись»

(Зарегистрировано в Минюсте России 05.06.2013 N 28668)

Дата сохранения: 06.07.2013

Оглавление

Приказ

Приложение N 1. Справка о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись (Форма)

Приложение N 2. Порядок выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись

Порядок выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись

Зарегистрировано в Минюсте России 5 июня 2013 г. N 28668

МИНИСТЕРСТВО ТРУДА И СОЦИАЛЬНОЙ ЗАЩИТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 30 апреля 2013 г. N 182н

ОБ УТВЕРЖДЕНИИ ФОРМЫ И ПОРЯДКА

ВЫДАЧИ СПРАВКИ О СУММЕ ЗАРАБОТНОЙ ПЛАТЫ, ИНЫХ ВЫПЛАТ

И ВОЗНАГРАЖДЕНИЙ ЗА ДВА КАЛЕНДАРНЫХ ГОДА, ПРЕДШЕСТВУЮЩИХ

ГОДУ ПРЕКРАЩЕНИЯ РАБОТЫ (СЛУЖБЫ, ИНОЙ ДЕЯТЕЛЬНОСТИ)

ИЛИ ГОДУ ОБРАЩЕНИЯ ЗА СПРАВКОЙ О СУММЕ ЗАРАБОТНОЙ ПЛАТЫ,

ИНЫХ ВЫПЛАТ И ВОЗНАГРАЖДЕНИЙ, И ТЕКУЩИЙ КАЛЕНДАРНЫЙ ГОД,

НА КОТОРУЮ БЫЛИ НАЧИСЛЕНЫ СТРАХОВЫЕ ВЗНОСЫ, И О КОЛИЧЕСТВЕ

КАЛЕНДАРНЫХ ДНЕЙ, ПРИХОДЯЩИХСЯ В УКАЗАННОМ ПЕРИОДЕ

НА ПЕРИОДЫ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ, ОТПУСКА

ПО БЕРЕМЕННОСТИ И РОДАМ, ОТПУСКА ПО УХОДУ ЗА РЕБЕНКОМ,

ПЕРИОД ОСВОБОЖДЕНИЯ РАБОТНИКА ОТ РАБОТЫ С ПОЛНЫМ

ИЛИ ЧАСТИЧНЫМ СОХРАНЕНИЕМ ЗАРАБОТНОЙ ПЛАТЫ В СООТВЕТСТВИИ

С ЗАКОНОДАТЕЛЬСТВОМ РОССИЙСКОЙ ФЕДЕРАЦИИ,

ЕСЛИ НА СОХРАНЯЕМУЮ ЗАРАБОТНУЮ ПЛАТУ ЗА ЭТОТ ПЕРИОД

СТРАХОВЫЕ ВЗНОСЫ В ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ

РОССИЙСКОЙ ФЕДЕРАЦИИ НЕ НАЧИСЛЯЛИСЬ

В соответствии с пунктом 3 части 2 статьи 4. 1 Федерального закона от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (Собрание законодательства Российской Федерации, 2007, N 1, ст. 18; 2009, N 30, ст. 3739; 2010, N 50, ст. 6601; 2012, N 53, ст. 7601) приказываю:

1 Федерального закона от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (Собрание законодательства Российской Федерации, 2007, N 1, ст. 18; 2009, N 30, ст. 3739; 2010, N 50, ст. 6601; 2012, N 53, ст. 7601) приказываю:

1. Утвердить:

форму справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись, согласно приложению N 1;

порядок выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись, согласно приложению N 2.

2. Признать утратившим силу приказ Министерства здравоохранения и социального развития Российской Федерации от 17 января 2011 г. N 4н «Об утверждении формы и порядка выдачи справки о сумме заработной платы, иных выплат и вознаграждений, на которую были начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой, и текущий календарный год» (зарегистрирован Министерством юстиции Российской Федерации 1 марта 2011 г. N 19974).

Министр

М.ТОПИЛИН

Приложение N 1

к приказу Министерства труда

и социальной защиты

Российской Федерации

от 30 апреля 2013 г. N 182н

Форма

СПРАВКА

о сумме заработной платы, иных выплат

и вознаграждений за два календарных года,

предшествующих году прекращения работы

(службы, иной деятельности) или году обращения

за справкой о сумме заработной платы, иных выплат

и вознаграждений, и текущий календарный год,

на которую были начислены страховые взносы,

и о количестве календарных дней, приходящихся

в указанном периоде на периоды временной

нетрудоспособности, отпуска по беременности

и родам, отпуска по уходу за ребенком, период

освобождения работника от работы с полным

или частичным сохранением заработной платы

в соответствии с законодательством Российской

Федерации, если на сохраняемую заработную плату

за этот период страховые взносы в Фонд социального

страхования Российской Федерации не начислялись

Дата выдачи _____________ N ________________

1. Данные о страхователе.

Данные о страхователе.

Полное наименование организации (обособленного подразделения), Ф.И.О.

индивидуального предпринимателя, физического лица _________________________

___________________________________________________________________________

Наименование территориального органа страховщика по месту регистрации

страхователя ______________________________________________________________

Регистрационный номер страхователя _________________/______________________

Код подчиненности ____________________; ИНН/КПП ___________/_______________

Адрес места нахождения организации (обособленного подразделения)/адрес

постоянного места жительства индивидуального предпринимателя, физического

лица ______________________________________________________________________

Телефон (___) _________________

2. Данные о застрахованном лице.

Данные о застрахованном лице.

Фамилия, имя, отчество ____________________________________________________

Паспортные данные:

серия _____________, номер ______________, кем и когда выдан ______________

Адрес места жительства

почтовый индекс ________ государство _________ субъект Российской Федерации

____________ город ________________ улица/переулок/проспект _______________

дом ________ корпус _______________ квартира _______________

СНИЛС _____________________________

Период работы (службы, иной деятельности) у страхователя, в течение которой

лицо подлежало обязательному социальному страхованию на случай временной

нетрудоспособности и в связи с материнством <1>:

с ________ 20__ г. по ________________ 20__ г.

с ________ 20__ г. по ________________ 20__ г.

по ________________ 20__ г.

.....

3. Сумма заработной платы, иных выплат и вознаграждений, на которые были

начислены страховые взносы на обязательное социальное страхование на случай

временной нетрудоспособности и в связи с материнством <2> или сумма

заработной платы, иных выплат и вознаграждений, которые включались в базу

для начисления страховых взносов в Фонд социального страхования Российской

Федерации в соответствии с Федеральным законом от 24 июля 2009 г. N 212-ФЗ

"О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд

обязательного медицинского страхования" <3>:

20. ... год ________________________________________________________________

... год ________________________________________________________________

(сумма цифрами и прописью)

20.... год ________________________________________________________________

(сумма цифрами и прописью)

20.... год ________________________________________________________________

(сумма цифрами и прописью)

..... <4>

20.... год ________________________________________________________________

(сумма цифрами и прописью)

4. Количество календарных дней, приходящихся на периоды временной

нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за

ребенком, период освобождения работника от работы с полным или частичным

сохранением заработной платы в соответствии с законодательством Российской

Федерации, если на сохраняемую заработную плату за этот период страховые

взносы в Фонд социального страхования Российской Федерации в соответствии с

Федеральным законом от 24 июля 2009 г. N 212-ФЗ "О страховых взносах в

N 212-ФЗ "О страховых взносах в

Пенсионный фонд Российской Федерации, Фонд социального страхования

Российской Федерации, Федеральный фонд обязательного медицинского

страхования" не начислялись:

20.... год всего ____________________, в том числе:

(календарных дней)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

.....;

20.... год всего ____________________, в том числе:

(календарных дней)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

. ....;

....;

20.... год всего ____________________, в том числе:

(календарных дней)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

с _________________ по _______________________ ____________________________

(календарных дней) (наименование периода)

.....;

..... <4>

20.... год всего ____________________

(календарных дней)

Руководитель организации

(обособленного подразделения),

индивидуальный предприниматель,

физическое лицо

_______________________________ ______________________ ____________________

(должность <5>) (подпись) (Ф. И.О.)

И.О.)

Главный бухгалтер _____________________________ ___________________________

(подпись) (Ф.И.О.)

Место печати

страхователя

———————————

<1> Лица, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, определены частью 1 статьи 2 Федерального закона от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (Собрание законодательства Российской Федерации, 2007, N 1, ст. 18; 2009, N 30, ст. 3739; 2011, N 49, ст. 7057).

<2> За период до 1 января 2010 года, а для лиц, работающих по трудовым договорам в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, за период до 1 января 2011 года в справке указываются сведения о всех видах выплат и иных вознаграждений в пользу застрахованного лица, которые включались в базу для начисления страховых взносов в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (Собрание законодательства Российской Федерации, 2009, N 30, ст. 3738; N 48, ст. 5726; 2010, N 19, ст. 2293; N 31, ст. 4196; N 40, ст. 4969; N 42, ст. 5294; N 49, ст. 6409; N 50, ст. 6597; N 52, ст. 6998; 2011, N 1, ст. 40, 44; N 23, ст. 3257; N 27, ст. 3880; N 29, ст. 4291; N 30, ст. 4582; N 45, ст. 6335; N 49, ст. 7017, 7043, 7057; 2012, N 10, ст. 1164; N 26, ст. 3447; N 50, ст. 6966; N 53, ст. 7594) в 2010 году и не превышают предельную величину базы для начисления страховых взносов в Фонд социального страхования Российской Федерации, установленную в 2010 году.

N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (Собрание законодательства Российской Федерации, 2009, N 30, ст. 3738; N 48, ст. 5726; 2010, N 19, ст. 2293; N 31, ст. 4196; N 40, ст. 4969; N 42, ст. 5294; N 49, ст. 6409; N 50, ст. 6597; N 52, ст. 6998; 2011, N 1, ст. 40, 44; N 23, ст. 3257; N 27, ст. 3880; N 29, ст. 4291; N 30, ст. 4582; N 45, ст. 6335; N 49, ст. 7017, 7043, 7057; 2012, N 10, ст. 1164; N 26, ст. 3447; N 50, ст. 6966; N 53, ст. 7594) в 2010 году и не превышают предельную величину базы для начисления страховых взносов в Фонд социального страхования Российской Федерации, установленную в 2010 году.

<3> Заполняется организациями и индивидуальными предпринимателями, для которых применяются пониженные тарифы страховых взносов в соответствии с частями 3.3 и 3.4 статьи 58 и со статьей 58.1 Федерального закона от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

<4> Дополнительные строки заполняются в том случае, если в двух календарных годах, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой, в текущем календарном году либо в одном из указанных годов застрахованное лицо находилось в отпуске по беременности и родам и (или) в отпуске по уходу за ребенком.

<5> Заполняется руководителем организации (обособленного подразделения).

Приложение N 2

к приказу Министерства труда

и социальной защиты

Российской Федерации

от 30 апреля 2013 г. N 182н

ПОРЯДОК

ВЫДАЧИ СПРАВКИ О СУММЕ ЗАРАБОТНОЙ ПЛАТЫ, ИНЫХ ВЫПЛАТ

И ВОЗНАГРАЖДЕНИЙ ЗА ДВА КАЛЕНДАРНЫХ ГОДА, ПРЕДШЕСТВУЮЩИХ

ГОДУ ПРЕКРАЩЕНИЯ РАБОТЫ (СЛУЖБЫ, ИНОЙ ДЕЯТЕЛЬНОСТИ)

ИЛИ ГОДУ ОБРАЩЕНИЯ ЗА СПРАВКОЙ О СУММЕ ЗАРАБОТНОЙ ПЛАТЫ,

ИНЫХ ВЫПЛАТ И ВОЗНАГРАЖДЕНИЙ, И ТЕКУЩИЙ КАЛЕНДАРНЫЙ ГОД,

НА КОТОРУЮ БЫЛИ НАЧИСЛЕНЫ СТРАХОВЫЕ ВЗНОСЫ, И О КОЛИЧЕСТВЕ

КАЛЕНДАРНЫХ ДНЕЙ, ПРИХОДЯЩИХСЯ В УКАЗАННОМ ПЕРИОДЕ

НА ПЕРИОДЫ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ, ОТПУСКА

ПО БЕРЕМЕННОСТИ И РОДАМ, ОТПУСКА ПО УХОДУ ЗА РЕБЕНКОМ,

ПЕРИОД ОСВОБОЖДЕНИЯ РАБОТНИКА ОТ РАБОТЫ С ПОЛНЫМ

ИЛИ ЧАСТИЧНЫМ СОХРАНЕНИЕМ ЗАРАБОТНОЙ ПЛАТЫ В СООТВЕТСТВИИ

С ЗАКОНОДАТЕЛЬСТВОМ РОССИЙСКОЙ ФЕДЕРАЦИИ,

ЕСЛИ НА СОХРАНЯЕМУЮ ЗАРАБОТНУЮ ПЛАТУ ЗА ЭТОТ ПЕРИОД

СТРАХОВЫЕ ВЗНОСЫ В ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ

РОССИЙСКОЙ ФЕДЕРАЦИИ НЕ НАЧИСЛЯЛИСЬ

1. Настоящий Порядок устанавливает правила выдачи страхователем застрахованным лицам справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись (далее — Справка).

Настоящий Порядок устанавливает правила выдачи страхователем застрахованным лицам справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись (далее — Справка).

2. Выдача Справки осуществляется в день прекращения работы (службы, иной деятельности) у страхователя, в течение времени выполнения которой лицо подлежало обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте. В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте. В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

3. После прекращения работы (службы, иной деятельности) Справка выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее трех рабочих дней со дня получения (регистрации) страхователем заявления.

4. Заявление может подаваться застрахованным лицом лично либо через его законного представителя (доверенное лицо) или направляться по почте. При обращении с заявлением доверенного лица представляются документы, удостоверяющие его личность и полномочия.

5. Справка заполняется от руки черными или синими чернилами (шариковой ручкой) или с использованием технических средств (компьютера или пишущей машинки). Подчистки и исправления не допускаются.

Подчистки и исправления не допускаются.

6. Сведения, содержащиеся в Справке, заполняются на основании данных бухгалтерского учета и отчетности страхователя.

7. Заполненная Справка удостоверяется печатью организации (круглой). Подпись не должна закрываться печатью. Печать проставляется в отведенном месте («Место печати страхователя») в нижнем левом углу Справки.

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок.

с места работы, выписка со счета из банка

Страна, открывающая вам шенгенскую визу, должна быть уверена в вашем твердом намерении вернуться домой. Одним из доказательств этого будет наличие на родине стабильной работы и доходов. Предоставление справок установленного образца – залог получения согласия на въезд.

Как подтвердить свою финансовую надежность

Образец справки о доходах с места работы для шенгенской визы, пример справки с работы для шенгенской визы — вот на что нужно ориентироваться при оформлении документов. Каждый год в Визовый кодекс ЕС вносятся поправки, поэтому стоит быть в курсе изменений при подаче документов на визу.

Страны Шенгена хоть и подчиняются общим для всех правилам, но имеют свои нюансы при оформлении документов. Шенгенское пространство едино, но консульские требования могут существенно отличаться. Поэтому желательно связаться по горячей линии с визовым центром интересуемой вами страны и уточнить непонятные моменты.

Все документы должны иметь недавние даты выдачи, требования разнятся от двух недель до 45 дней.

Справка о доходах с места работы

Бланк фирмы или предприятия обычно содержит все необходимые контактные данные для уточнения (при надобности) предоставленных в справке сведений. Образец справки о зарплате с места работы для шенгенской визы есть на официальных сайтах визовых центров. Телефоны директора и бухгалтера, электронная почта, адрес сайта, юридический адрес – вот основной перечень данных.

Образец справки о зарплате с места работы для шенгенской визы есть на официальных сайтах визовых центров. Телефоны директора и бухгалтера, электронная почта, адрес сайта, юридический адрес – вот основной перечень данных.

10 важных пунктов, которые интересуют консульство:

- Фактическое место работы и должность;

- Дата вашего приема на работу. Если официальное трудоустройство на это место произошло недавно, то желательно подтвердить трудовой стаж копией трудовой книжки;

- Примерный оклад за месяц и ежемесячная зарплата последних 6 месяцев. Для работающих в Москве средний оклад должен быть 30 тыс. и более и 20 тыс. и более для других регионов;

- Предоставление вам отпуска на период намеченной поездки;

- Сохранение должности и зарплаты после отпуска;

- Подписи директора и бухгалтера либо лиц, временно исполняющих обязанности;

- Указание номера исходящего документа и дата регистрации на предприятии обязательна;

- Желательно указать точное название посольства вместо безадресного «по месту требования»;

- Помимо указанных в официальном бланке телефонов укажите номер контактного лица и его Ф.

И.О.;

И.О.; - «Мокрая» печать предприятия.

Пример справки о доходах с работы для шенгенской визы (Word)

Образец справки для Шенгена с места работы

Индивидуальным предпринимателям к информации о заработной плате следует предоставить качественные копии, заверенные печатями следующих документов:

- Свидетельство о регистрации ИП/ПБОЮЛ;

- Подтверждение о постановке на учет в налоговую службу ИП/ПБОЮЛ.

Альтернатива справке с работы – спонсорская поддержка

Справка для визы по разным причинам доступна не всем, поэтому можно заручиться спонсорским письмом. Спонсором выступаем человек или организация, гарантирующая финансирование вашей поездки:

- Если виза туристическая, то это должен быть ближайший родственник, опекун. Необходимо подтвердить ваше родство документально и предоставить справку об официальном трудоустройстве родственника, выписку из банка о наличии необходимых средств на ваше содержание во время путешествия;

- Если цель визита — деловая поездка, то роль спонсора берет на себя приглашающая фирма;

- Если вы едете навестить друзей, родственников, то они, оформляя со своей стороны приглашение, уже выступают вашим спонсором.

В таком случае выписка со счета для шенгенской визы тоже необходима.

В таком случае выписка со счета для шенгенской визы тоже необходима.

Справка из банка

Выписка с банковского счета для шенгенской визы является еще одним доказательством финансовой состоятельности. При подаче документов на открытие полугодовой или годовой визы она является обязательной. Надежность банка, выдавшего справку – дополнительный плюс вашей платежеспособности. Справку из банка Сбербанк для шенгенской визы о состоянии счета можно спокойно предоставить в визовый центр. Базовые составляющие банковского документа о состоянии счета:

- Название банковского учреждения;

- Ф.И.О. клиента;

- Объем денежных средств на счете, либо указание их остатка на запрашиваемую дату;

- Подпись представителя банка;

- Печать круглой формы.

Образец справки из банка для шенгенской визы

Клиентам Сбербанка следует учесть, что справка о доходах для визы оформляется примерно в течение 2 дней. Справку возможно заказать только в офисе Сбербанка обслуживающем вашу карточку.

Для некоторых стран-участниц пространства Шенгена не требуется выписка со счета для визы. Следует уточнить требования принимающей страны по этому вопросу. Например, для открытия визы в Испанию достаточно квитанции о покупке валюты (паспортные данные аппликанта должны быть указаны). Консульствам других стран можно предоставить копии чеков из банкомата с балансом на карточке и копию самой карточки, даже тревел-чеки, оформленные на аппликанта являются подтверждением вашей платежеспособности.

Если ваша трудовая деятельность связана с заработком в интернете, то необходимо предоставить документ, подтверждающий движение средств на вашем электронном кошельке.

Требования к сумме доступных средств

Изучая образец выписки из банка для шенгенской визы, стоит уточнить требования конкретно взятой страны к сумме на один день пребывания. Для большинства стран – это 60 евро на человека, но ряд стран установили другие нормы финансовой стабильности – 70 евро (Люксембург, Швейцария и др.) Средний показатель для зоны Шенгена на одного въезжающего составляет – 64,53 евро в сутки, лучше ориентироваться при расчете средств на эту сумму.

Для большинства стран – это 60 евро на человека, но ряд стран установили другие нормы финансовой стабильности – 70 евро (Люксембург, Швейцария и др.) Средний показатель для зоны Шенгена на одного въезжающего составляет – 64,53 евро в сутки, лучше ориентироваться при расчете средств на эту сумму.

Пример расчета необходимой суммы

Если вы планируете путешествовать по Европе две недели, то в выписке должна быть указан остаток на банковском счете на сумму 903,42 евро. А любая поездка – это незапланированные расходы, поэтому лучше, если средств на счете будет с запасом. В образце выписки со счета для визы указана сумма в рублях, но она может быть в любой валюте и соответствовать эквивалентной сумме в евро по курсу обмена консульства в день подачи документов.

При семейной поездке каждый совершеннолетний путешественник должен представить справку о финансовой платежеспособности.

Чтобы не упустить нюансов при оформлении документов, желательно выписать для себя необходимые требования консульства планируемой для посещения страны.

Как получить справку об обучении и другие документы?

Заказать справку/документ

Срок исполнения — не более 5 рабочих дней с даты подачи заявки. При заказе 2-х или более справок одного вида или справок разного вида нужно заполнить отдельную заявку для каждой справки.

Забрать справки можно на Покровке в корпусе Т, этаж 5, шкаф в конце коридора около каб. Т511. Во время дистанционного обучения можно получить скан справки по электронной почте или забрать оригинал в корпусе Т (5 этаж, шкаф в конце коридора). Укажите, пожалуйста, способ получения справки в заявке. Академические справки можно получить только лично у сотрудника учебного офиса.

Отслеживать готовность справки можно в таблице.

Со всеми вопросами обращайтесь к куратору своего курса.

Архив: журнал выдачи справок студентам 1 курса 2019/2020 уч.год

Архив: журнал выдачи справок студентам 2-4 курсов 2019/2020 уч.год

Перечень справок и документов, которые студенты могут получить в своем учебном офисе:

|

Вид справки

| Используется |

| Справка об обучении (на русском и английском языке) | для подтверждения факта обучения студента в НИУ ВШЭ |

| Transcript in English | для подтверждения результатов обучения (на английском языке) |

| Справка об успеваемости (на русском языке) | для подтверждения результатов обучения, в справке указываются все изученные дисциплины с оценками |

| Справка в органы ФМС об обучении иностранного гражданина | для подтверждения факта обучения иностранного гражданина в НИУ ВШЭ |

| Справка об уровне владения иностранным языком | для подтверждения результата экзамена по правилам международных экзаменов во ВШЭ для студентов после 2-го курса |

| Счет для банка (действителен в течение 3-х дней со дня выдачи) | для получения кредита в банке |

| Копии лицензий и свидетельств о госаккредитации | в налоговую инспекцию, для ПФ РФ. Документы необходимо самостоятельно скачать с сайта ВШЭ, распечатать, прошить и принести в учебный офис для заверения Документы необходимо самостоятельно скачать с сайта ВШЭ, распечатать, прошить и принести в учебный офис для заверения |

| Академическая справка (только на русском языке) | при отчислении, при переводе в другой ВУЗ |

| Справка об обучении ранее | выдается бывшим студентам |

Справки, которые можно получить в других подразделениях НИУ ВШЭ:

|

Вид справки

| Используется |

| Справка по форме Приложение №2 к Перечню (п.3) | Для получения отсрочки от призыва на военную службу на время учёбы в НИУ ВШЭ справку в военкомат юноши могут получить по адресу: Космонавта Волкова ул., дом.18, комната 101 Проезд от станции метро Войковская на троллейбусе №57, или автобусе №780 до остановки платформа Красный балтиец. Режим работы: Понедельник, вторник, среда, четверг с 10.00 до 16.30. Пятница с 10.  00 до 16.00 00 до 16.00Обед с 13.00 — 13.40 Начальник второго отдела НИУ ВШЭ |

| Справки о доходах (стипендиях, материальной помощи и др.) | Управление бухгалтерского учета Мясницкая ул., д.20, К-428 Телефон: (495) 772-95-90 *11687 На время дистанционного обучения введен новый порядок получения справок о доходах. Информация доступна на сайте УБУ по ссылке. |

Получение справки о доходах с помощью сервиса «Электронный кабинет»

Электронный сервис «Получение сведений из Государственного реестра физических лиц — плательщиков налогов о суммах выплаченных доходов и удержанных налогов в электронном виде» размещен на официальном веб-портале ДФС.

С помощью меню «Заявления, запросы для получения информации» частной части Электронного кабинета и «Специализированного клиентского программного обеспечения для формирования и представления отчетности / запросов к« Единое окно представления электронной отчетности »физическое лицо — налогоплательщик может сформировать« Запрос о суммах выплаченных доходов и удержанных налогов из Государственного реестра физических лиц — плательщиков налогов для заполнения налоговой декларации об имущественном состоянии и доходах / декларации о доходах и расходах лиц, обратившихся за п ризначенням жилищных субсидий »(далее — Запрос) исключительно для получения информации о себе.

Запрос формируется физическими лицами — плательщиками налогов с использованием электронной цифровой подписи физического лица, сертифицированный в любом аккредитованном центре сертификации ключей (далее — АЦСК).

При этом ознакомиться с порядком получения сведений о доходах с помощью «Специализированного клиентского программного обеспечения для формирования и представления отчетности / запросов к« Единое окно представления электронной отчетности »можно на официальном веб-портале ДФС по ссылке: Главная / Физическим лицам / Получение сведений из Государственного реестра физических лиц — плательщиков налогов о суммах выплаченных доходов и удержанных налогов в электронном виде (http://sfs.gov.ua/fizichnim-osobam/vi…).

Вход в Электронного кабинета осуществляется по адресу: http://cabinet.sfs.gov.ua, а также через официальный веб-портал ДФС.

После входа в Электронного кабинета необходимо войти в его частной части.

Для этого необходимо:

войти в Электронного кабинета по адресу: http://cabinet. sfs.gov.ua или через официальный веб-портал ДФС;

sfs.gov.ua или через официальный веб-портал ДФС;

выбрать соответствующий АЦСК;

выбрать личный электронный ключ, выбрав соответствующий файл с электронного носителя (USB — накопитель, СD / DVD диск) или в соответствующем каталоге на персональном ПК (Key- 6.dat)

указать пароль защиты и нажать «Считать». После того, как ключ будет успешно загружен, нажать «Войти».

Для создания запроса необходимо в меню «Заявления, запросы для получения информации» выбрать Запрос.

В предлагаемой форме запроса необходимо заполнить все поля выделены голубым цветом.

Следует отметить, что физические лица — налогоплательщики, получившие паспорт нового образца, где указано только номер паспорта (серия отсутствует), при заполнении поля «Реквизиты паспортного документа» Запроса отмечают только номер паспорта.

После заполнения необходимо нажать «Подписать и отправить» или «Сохранить черновик» и «Подписать и отправить». Если при заполнении запроса были допущены ошибки или не заполнено все обязательные реквизиты, система напишет «Ошибка», и выделит розовым цветом соответствующие поля. Необходимо исправить ошибки и снова нажать «Подписать и отправить». Процедура подписи такая же, как и процедура входа в личный кабинет. Далее система предложит выбрать способ получения информации. Например: «Электронный кабинет».

Необходимо исправить ошибки и снова нажать «Подписать и отправить». Процедура подписи такая же, как и процедура входа в личный кабинет. Далее система предложит выбрать способ получения информации. Например: «Электронный кабинет».

Отправленный Запрос можно посмотреть в разделе «Входящие / исходящие документы» в приватной части личного кабинета. После обработки запроса к личному Электронного кабинета поступает сообщение (ответ на Запрос). Нажав на это сообщение открывается информация о суммах выплаченных доходов и удержанных налогов из Государственного реестра физических лиц — плательщиков налогов, которая заказывалась. Информацию можно просмотреть, сохранить или напечатать.

Следует отметить, что сведения о суммах выплаченных доходов и удержанных налогов в электронном виде предоставляются за последние три года (по квартально), сведения за последний отчетный период (квартал) предоставляются через 50 дней после его окончания.

http://if.sfs.gov.ua/media-ark/news-a…

Определение отчета о прибылях и убытках

Что такое отчет о доходах?

Отчет о прибылях и убытках — это один из трех важных финансовых отчетов, используемых для отражения финансовых результатов компании за определенный отчетный период, при этом двумя другими ключевыми отчетами являются баланс и отчет о движении денежных средств.

Отчет о прибылях и убытках, также известный как отчет о прибылях и убытках или отчет о прибылях и убытках, в основном фокусируется на доходах и расходах компании за определенный период.

Ключевые выводы

- Отчет о прибылях и убытках — это одна из трех (наряду с балансом и отчетом о движении денежных средств) основных финансовых отчетов, в которых отражены финансовые результаты компании за определенный отчетный период.

- Чистая прибыль = (Общая выручка + Прибыль) — (Общие расходы + Убытки)

- Общая выручка — это сумма как операционных, так и внереализационных доходов, в то время как общие расходы включают расходы, понесенные по основной и вторичной деятельности.

- Доходы не являются поступлениями. Выручка получена и отражена в отчете о прибылях и убытках. Квитанции (полученные или выплаченные наличные) — нет.

- Отчет о прибылях и убытках дает ценную информацию о деятельности компании, эффективности ее управления, неэффективных секторах и ее результатах по сравнению с отраслевыми аналогами.

Введение в отчет о прибылях и убытках

Отчет о прибылях и убытках

Отчет о прибылях и убытках является важной частью отчетов о результатах деятельности компании, которые необходимо подавать в Комиссию по ценным бумагам и биржам (SEC).В то время как баланс представляет собой снимок финансовых показателей компании на определенную дату, в отчете о прибылях и убытках указывается доход за определенный период времени, а в заголовке указывается продолжительность, которая может читаться как « Для (финансового) года / квартала, закончившегося в сентябре. 30, 2018. ”

Тереза Чиечи {Copyright} Investopedia, 2019.

В отчете о прибылях и убытках основное внимание уделяется четырем ключевым статьям: выручка, расходы, прибыли и убытки. Он не делает различий между наличными и безналичными поступлениями (продажи наличными по сравнению с продажами в кредит) или наличными и безналичными платежами / выплатами (покупки наличными по сравнению с покупками в кредит).Он начинается с деталей продаж, а затем переходит к вычислению чистой прибыли и, в конечном итоге, прибыли на акцию (EPS). По сути, он дает отчет о том, как чистый доход, полученный компанией, преобразуется в чистую прибыль (прибыль или убыток).

Выручка и прибыль

В отчете о прибылях и убытках содержится следующее, хотя его формат может варьироваться в зависимости от местных нормативных требований, диверсифицированного объема бизнеса и связанной с ним операционной деятельности:

Операционная прибыль

Выручка, полученная от основной деятельности, часто называется операционным доходом.Для компании, производящей продукт, или для оптовика, дистрибьютора или розничного торговца, занимающегося продажей этого продукта, выручка от основной деятельности относится к выручке, полученной от продажи продукта. Аналогичным образом, для компании (или ее получателей франшизы), занимающейся предложением услуг, выручка от основной деятельности относится к доходам или вознаграждениям, полученным в обмен на предложение этих услуг.

Аналогичным образом, для компании (или ее получателей франшизы), занимающейся предложением услуг, выручка от основной деятельности относится к доходам или вознаграждениям, полученным в обмен на предложение этих услуг.

Внеоперационная выручка

Доходы, полученные от вторичной непрофильной деятельности, часто называют внереализационными повторяющимися доходами.Эти доходы поступают из доходов, которые не связаны с покупкой и продажей товаров и услуг, и могут включать доход от процентов, полученных на коммерческий капитал, лежащий в банке, доход от аренды коммерческой собственности, доход от стратегических партнерств, таких как поступления от выплаты роялти или доход. с рекламного дисплея, размещенного на коммерческой недвижимости.

Прибыли

Прибыль, также называемая прочим доходом, означает чистые деньги, полученные от других видов деятельности, например от продажи долгосрочных активов.Сюда входит чистая прибыль, полученная от единовременной некоммерческой деятельности, например, от продажи компанией своего старого автофургона, неиспользуемой земли или дочерней компании.

Выручку не следует путать с квитанциями. Выручка обычно учитывается в период, когда осуществляются продажи или предоставляются услуги. Поступления — это полученные денежные средства, которые учитываются по факту их получения. Например, клиент может получить товары / услуги от компании 28 сентября, в результате чего выручка будет учтена в сентябре.Благодаря хорошей репутации покупателю может быть предоставлено 30-дневное окно оплаты. У него будет время произвести оплату до 28 октября, когда будут учтены поступления.

Расходы и убытки

Стоимость продолжения работы бизнеса и получения прибыли называется расходом. Некоторые из этих расходов могут быть списаны в налоговой декларации, если они соответствуют требованиям IRS.

Расходы по основной деятельности

Все расходы, понесенные для получения обычной операционной выручки, связанной с основной деятельностью компании.Они включают стоимость проданных товаров (COGS), коммерческие, общие и административные расходы (SG&A), износ или амортизацию, а также расходы на исследования и разработки (R&D). Типичные элементы, составляющие список, — это заработная плата сотрудников, комиссионные с продаж и расходы на коммунальные услуги, такие как электричество и транспорт.

Типичные элементы, составляющие список, — это заработная плата сотрудников, комиссионные с продаж и расходы на коммунальные услуги, такие как электричество и транспорт.

Расходы на вторичную деятельность

Все расходы, связанные с непрофильной деятельностью, например, проценты по ссуде.

Убытки как расходы

Все расходы, которые идут на убыточную продажу долгосрочных активов, единовременные или любые другие необычные затраты или расходы на судебные процессы.

В то время как первичные доходы и расходы дают представление о том, насколько хорошо работает основной бизнес компании, вторичные доходы и расходы учитывают участие компании и ее опыт в управлении разовыми, неосновными видами деятельности. По сравнению с доходом от продажи промышленных товаров, существенно высокий процентный доход от денег, хранящихся в банке, указывает на то, что предприятие может не использовать имеющиеся денежные средства в полной мере за счет расширения производственных мощностей или сталкивается с проблемами в увеличение своей доли на рынке в условиях конкуренции. Периодический доход от аренды, полученный за счет размещения рекламных щитов на заводе компании, расположенном вдоль шоссе, указывает на то, что руководство извлекает выгоду из имеющихся ресурсов и активов для получения дополнительной прибыли.

Периодический доход от аренды, полученный за счет размещения рекламных щитов на заводе компании, расположенном вдоль шоссе, указывает на то, что руководство извлекает выгоду из имеющихся ресурсов и активов для получения дополнительной прибыли.

Структура отчета о прибылях и убытках

Математически чистый доход рассчитывается на основе следующего:

Чистая прибыль = (выручка + прибыль) — (расходы + убытки)

Чтобы понять приведенные выше детали с некоторыми реальными числами, предположим, что фиктивный бизнес по продаже спортивных товаров, который дополнительно предоставляет обучение, представляет отчет о прибылях и убытках за последний квартал.

Изображение Сабрины Цзян © Investopedia 2020

Он получил 25 800 долларов от продажи спортивных товаров и 5 000 долларов от услуг по обучению. Он потратил различные суммы, перечисленные на данные мероприятия, на общую сумму 10 650 долларов. Компания получила чистую прибыль в размере 2000 долларов от продажи старого фургона и понесла убытки в размере 800 долларов от урегулирования спора, поднятого потребителем. Чистая прибыль за квартал составила 21 350 долларов. Приведенный выше пример представляет собой простейшую форму отчета о прибылях и убытках, которую может создать любой стандартный бизнес.Он называется пошаговым отчетом о прибылях и убытках, поскольку основан на простом расчете, в котором суммируются доходы и прибыли и вычитаются расходы и убытки.

Чистая прибыль за квартал составила 21 350 долларов. Приведенный выше пример представляет собой простейшую форму отчета о прибылях и убытках, которую может создать любой стандартный бизнес.Он называется пошаговым отчетом о прибылях и убытках, поскольку основан на простом расчете, в котором суммируются доходы и прибыли и вычитаются расходы и убытки.

Однако реальные компании часто работают в глобальном масштабе, имеют диверсифицированные бизнес-сегменты, предлагая сочетание продуктов и услуг, и часто участвуют в слияниях, поглощениях и стратегических партнерствах. Такой широкий спектр операций, диверсифицированный набор расходов, различные виды коммерческой деятельности и необходимость отчетности в стандартном формате в соответствии с нормативными требованиями приводят к многочисленным и сложным учетным записям в отчете о прибылях и убытках.

Котируемые на бирже компании следуют Многоступенчатому отчету о прибылях и убытках , в котором операционная выручка, операционные расходы и прибыль отделяются от внереализационных доходов, внереализационных расходов и убытков, а также предлагается множество дополнительных деталей в отчете о прибылях и убытках. По сути, различные показатели рентабельности в многоэтапном отчете о прибылях и убытках отражаются на четырех различных уровнях деятельности предприятия — валовом, операционном, до налогообложения и после налогообложения. Как мы вскоре увидим в следующем примере, это разделение помогает определить, как доход и прибыльность перемещаются / меняются с одного уровня на другой.Например, высокая валовая прибыль, но более низкая операционная прибыль указывает на более высокие расходы, в то время как более высокая прибыль до налогообложения и более низкая прибыль после налогообложения указывает на потерю прибыли в результате уплаты налогов и других разовых необычных расходов.

По сути, различные показатели рентабельности в многоэтапном отчете о прибылях и убытках отражаются на четырех различных уровнях деятельности предприятия — валовом, операционном, до налогообложения и после налогообложения. Как мы вскоре увидим в следующем примере, это разделение помогает определить, как доход и прибыльность перемещаются / меняются с одного уровня на другой.Например, высокая валовая прибыль, но более низкая операционная прибыль указывает на более высокие расходы, в то время как более высокая прибыль до налогообложения и более низкая прибыль после налогообложения указывает на потерю прибыли в результате уплаты налогов и других разовых необычных расходов.

Давайте посмотрим на последние годовые отчеты о доходах двух крупных транснациональных компаний, акции которых котируются на бирже, из различных секторов технологий (Microsoft) и розничной торговли (Walmart).

Пример отчета о прибылях и убытках

Изображение Сабрины Цзян © Investopedia 2020

Чтение стандартных отчетов о доходах

Основное внимание в этом стандартном формате уделяется расчету прибыли / дохода по каждой подзаголовке выручки и операционных расходов, а затем учету обязательных налогов, процентов и других единовременных одноразовых событий для получения чистой прибыли, применимой к обыкновенные акции. Хотя вычисления включают в себя простые добавления и вычитания, порядок, в котором различные записи появляются в операторе, и их отношения часто повторяются и усложняются. Давайте углубимся в эти цифры для лучшего понимания.

Хотя вычисления включают в себя простые добавления и вычитания, порядок, в котором различные записи появляются в операторе, и их отношения часто повторяются и усложняются. Давайте углубимся в эти цифры для лучшего понимания.

Доходная часть

В первом разделе, озаглавленном «Выручка», указано, что валовая (годовая) прибыль Microsoft за финансовый год, закончившийся 30 июня 2018 года, составила 72,007 миллиарда долларов. Он был получен путем вычета стоимости выручки (38 долларов.353 миллиарда) от общей выручки (110 360 миллиардов долларов), полученной технологическим гигантом в течение финансового года. Около 35% общих продаж Microsoft пошло на расходы на получение дохода, в то время как аналогичный показатель для Walmart составил около 75% (373,396 долл. США / 500,343 долл. США). Это указывает на то, что Walmart понес гораздо более высокие затраты по сравнению с Microsoft для обеспечения эквивалентных продаж .

Операционные расходы

В следующем разделе под названием «Операционные расходы» снова учитывается стоимость выручки ($ 38. 353 миллиарда) и общий доход (110 360 миллиардов долларов), чтобы прийти к заявленным цифрам. Поскольку Microsoft потратила 14,726 миллиарда долларов на исследования и разработки (R&D) и 22,223 миллиарда долларов на коммерческие общие и административные расходы (SG&A), общие операционные расходы рассчитываются путем суммирования всех этих цифр (38,353 доллара + 14,726 доллара + 22,223 доллара) = 75,302 миллиарда долларов.

353 миллиарда) и общий доход (110 360 миллиардов долларов), чтобы прийти к заявленным цифрам. Поскольку Microsoft потратила 14,726 миллиарда долларов на исследования и разработки (R&D) и 22,223 миллиарда долларов на коммерческие общие и административные расходы (SG&A), общие операционные расходы рассчитываются путем суммирования всех этих цифр (38,353 доллара + 14,726 доллара + 22,223 доллара) = 75,302 миллиарда долларов.