Льготная ипотека под 6% годовых. Как это будет работать? Ипотека под 6

ИПОТЕКА ПОД 6 % | Это Полезно Знать

ИПОТЕКА ПОД 6 % ПРИ РОЖДЕНИИ 2 И 3 РЕБЕНКА В 2022 ГОДУ

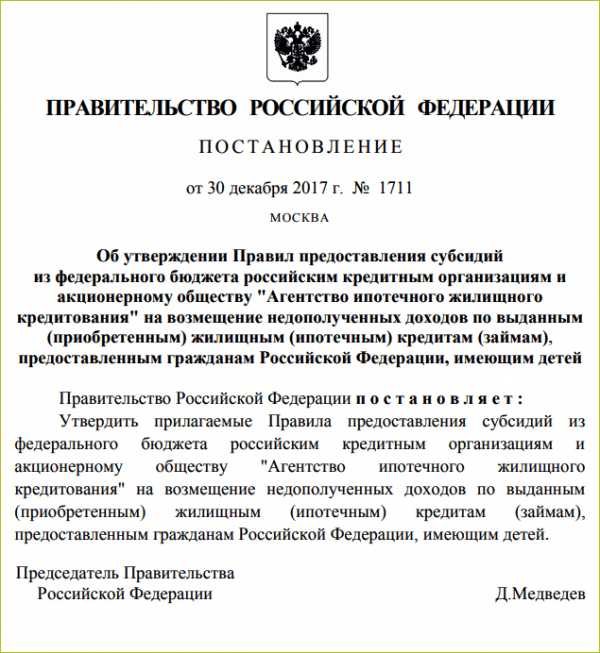

С 2022 года российские семьи, в которых начиная с 1 января родится второй и/или третий ребенок, могут оформить ипотеку под 6 процентов годовых на приобретение жилья на первичном рынке: готового жилого помещения по договору купли-продажи или на этапе строительства по договору долевого участия. По поручению Президента правительство разработало правила, которые устанавливают цели, порядок и условия предоставления субсидий по льготной ипотеке. Правила утверждены соответствующим постановлением Правительства от 30 декабря 2022 года № 1711.

Семьи, имеющие ранее взятый действующий ипотечный кредит, в случае его рефинансирования после 1 января 2022 года, при условии, что у них родится второй и/или третий ребенок в период действия программы, также смогут получить льготную ставку в 6%.Срок субсидирования ипотеки государством составит 3 года на второго ребенка и 5 лет на третьего ребенка. На этот период оплату ставки по жилищному кредиту свыше 6% перед банком возьмет на себя государство.

УСЛОВИЯ СУБСИДИРОВАНИЯ ИПОТЕКИ В 2022 ГОДУ ГОСУДАРСТВОМ

Из-за широкого круга семей, подпадающих под условия указа Президента об уменьшении ипотеки с 1 января 2022 года, новая программа уже ошибочно воспринимается гражданами как несколько отдельных, в частности:

- госпрограмма ипотека для молодой семьи в 2022 году — за второго ребенка;

- госпрограмма ипотека для многодетной семьи в 2022 году — при рождении третьего ребенка.

В действительности же участниками новой программы по получению ипотеки под 6% годовых смогут стать все семьи независимо от возраста родителей, в которых будут соблюдены следующие условия:

- Второй или третий ребенок родится в период с 1 января 2022 года по 31 декабря 2022 года. Дети, рожденные до 2022 года, не попадают под действие программы, что уже вызывает понятное недовольство семей, в которых 2 и 3 дети родились раньше (например, в конце 2022 года).

- Ипотечный кредит (займ) в рублях в любом российском банке или в АО АИЖК (Агентство ипотечного жилищного кредитования) не ранее 1 января 2022 года. На жилищные кредиты, полученные раньше 2022 года действие программы не распространяется.

- Максимальные суммы кредитов для льготной ипотеки под 6% — 8 млн. для Москвы, Санкт-Петербурга, Московской и Ленинградской областей и 3 млн. для остальных городов России. При этом первоначальный взнос по кредиту должен равняться не менее 20% от стоимости приобретаемого жилья.

- Жилье на средства ипотечного кредита приобретается на первичном рынке. Это может быть готовое жилое помещение, приобретаемое по договору купли-продажи или покупаемое на этапе строительства по договору долевого участия (также это может быть помещение с земельным участком).

- Семьи, которые возьмут ипотечный кредит после 1 января 2022 года, а в период действия программы — до конца 2022 года у них родится второй и/или третий ребенок смогут рефинансировать кредит также под 6% годовых на три или на пять лет соответственно.

- Для оформления или рефинансирования кредита под 6% годовых заемщиком обязательно должен быть заключен договор личного страхования (жизни, от несчастного случая и болезни), а также договор страхования жилого помещения (после того, как будет оформлено право собственности).

- Субсидироваться государством ипотечные кредиты будут только, если заемщик соблюдает условия кредитного договора (своевременно вносит платежи).

ПОРЯДОК СНИЖЕНИЯ СТАВКИ ПО ИПОТЕКЕ ДЛЯ СЕМЬИ ПРИ РОЖДЕНИИ РЕБЕНКА

Участие самих заемщиком в программе субсидирования ипотеки с 2022 года сводится к минимуму — им не нужно будет согласовывать льготы в каких-либо инстанциях помимо самого банка, в котором оформляется кредит. Банк сразу оформляет кредит по льготной ставке, после чего в течение 3 или 5 лет получает от государства субсидию.Госпрограмма льготной ипотеки носит долгосрочный характер. Общий срок ее действия рассчитан на 5 лет — до 31 декабря 2022 года. Однако здесь следует учитывать определенные нюансы:

- При рождении второго ребенка субсидирование государством ипотечной ставки свыше 6% годовых будет произведено на три года с момента оформления кредита — то есть отнюдь не на весь срок ипотечного кредита, который может быть взят и на 10, и на 20 лет.

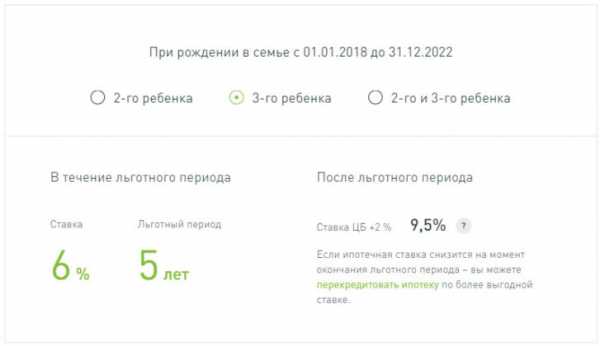

- При рождении третьего ребенка — на срок пять лет, при этом:

- если семья оформит субсидию на льготную ипотеку в связи с рождением второго ребенка, а в период до 31 декабря 2022 года в ней родится третий ребенок, то ей действие субсидии будет продлено на пять лет с момента окончания ее предоставления на второго ребенка;

- также, если в семье, оформившей субсидию на три года в связи с рождением второго ребенка, третий ребенок родится после окончания срока субсидии, но не позднее 31 декабря 2022 года, то новая субсидия может быть предоставлена семье еще на пять лет с момента его рождения.

Согласно новому постановлению Правительства от 30 декабря 2022 года № 1711утверждены правила, согласно которым банки будут получать от государства субсидию по выданным льготным кредитам. При этом:

- субсидии будут предоставляться банку в размере разницы между ставкой рефинансирования, установленной на первое число месяца, за который предоставляется субсидия плюс два процентных пункта и шестью процентами, под которые выдан льготный кредит;

- по истечении льготного периода процентная ставка по кредиту, которая будет прописана в договоре, должна быть не более действующей на момент подписания кредитного договора ставки рефинансирования плюс два процентных пункта.

ПОДДЕРЖКА СЕМЕЙ С ДЕТЬМИ С 2022 ГОДА

Кроме государственного субсидирования ипотеки, с 2022 года появляются следующие новые президентские меры поддержки семей с детьми:

- Ежемесячное пособие за рождение первого ребенка до 1.5 лет с в размере детского прожиточного минимума для семей, чьи доходы не превышают полуторактратного размера прожиточного минимума (ПМ) в регионе (закон № 418-ФЗ «О ежемесячных выплатах семьям, имеющим детей» вступил в силу 1 января 2022 года).

- Выплаты из материнского капитала в 2022 году наличными за рождения второго ребенка ежемесячно в размере прожиточного минимума в регионе, установленного на ребенка семьям с доходами ниже полуторакратной величины ПМ (также закон № 418-ФЗ).

- Продление до 31 конца 2021 года срока действия программы маткапитала при рождении 2 ребенка согласно нового закона от 28 декабря 2022 года № 432-ФЗ (до этого окончание программы было запланировано на 31 декабря 2022 года, однако этот срок уже переносился в 2015 году).

- Введение дополнительного направления расходования средств материнского капитала — на дошкольное образование ребенка уже с рождения, не дожидаясь трех лет второго ребенка (также закон № 432-ФЗ).

- Создание дополнительных мест в организациях дошкольного образования — а именно, после завершения программы детских садов с 2022 года будет начата госпрограмма строительства ясельных мест для детей в возрасте от 2 месяцев до 3 лет.

- Разработка и утверждение программы развития материально-технической базы детских поликлиник (ремонт старых и строительство новых медицинских организаций для детей при региональной поддержке).

Все эти меры государственной поддержки по большей части направлены на стимулирование рождаемости с 1 января 2022 года, а также на помощь нуждающимся семьям с детьми.ПОЛУЧАТЬ ПОДАРКИ

.

etpozn.ru

Ипотека 6 процентов в 2022 году: условия, банки

Последние изменения: Апрель 2022

Серьезные улучшения в области жилищного финансирования произошли в самом конце 2022 года. 25 ноября 2022 года прозвучала информация о планах Президента и Правительства внедрить новую социально-ориентированную программу «Ипотека 6 процентов» с 2022 года. Фактическое значение изменений смогут оценить семьи, где появился второй новорожденный, так как для них появилась возможность взять жилье по льготной ставке и минимальной переплате при сохранении неизменными основных параметров ипотеки.

Если жилищная проблема является актуальной, а в семье есть или планируется появление двух и более детей, использование данной программы поможет с минимальными расходами и переплатой решить насущные вопросы с недвижимостью в кратчайшие сроки.

Положения законодательства

Согласно правилам, семьи, в которых произошло пополнение с 2022 года смогут приобрести недвижимость в новостройках в ипотеку по рекордно низкой ставке, обеспеченной поддержкой государства.

Согласно правилам, семьи, в которых произошло пополнение с 2022 года смогут приобрести недвижимость в новостройках в ипотеку по рекордно низкой ставке, обеспеченной поддержкой государства.

Реализация и требования к оформлению подобных сделок определяются положениями Постановления Правительства № 1711 от 30.12.17г.

Согласно общих правил льготного кредитования допускается не только приобретение нового жилья, но и рефинансирование жилищного займа, если в семье в течение 2022-2022 гг. появится новорожденный.

Длительность госпрограммы рассчитывается, исходя из того, какой по счету ребенок родился в семье заемщика:

- 3 года льготного кредитования предоставляется для семей, в которых родился второй малыш;

- 5 лет действует льгота для семей, где родился 3-й новорожденный.

На протяжении всего срока государство компенсирует финансовому учреждению сумму разницы по недополученной прибыли при превышении ставки уровня 6,0%.

Ипотека под 6 процентов решает ли проблемы семей?

Фактическая помощь заключена в перечислении субсидии, размер которой равен процентной переплате сверх установленного лимита. Иными словами, если семья оформила в ипотеку жилье под 10% годовых, ежемесячная выплата банку будет производиться из расчета по 6%, а оставшиеся недополученными 4% кредитор получит с бюджета. С учетом серьезности сумм при покупке недвижимости, экономия на процентах исчисляется десятками тысяч рублей.

Чтобы воспользоваться льготой, необходимо соответствовать основным критериям данной программы, обращаясь в банки, готовые реализовать государственную программу на практике.

На практике снижение ставки по ипотеке имеет прямую взаимосвязь с решением демографических задач: повышением численности населения и рождаемости.

При желании, банк может договориться о проведении программы рефинансирования на уже действующий жилищный кредит, однако реализация данной возможности остается на усмотрение финансового учреждения.

Чтобы получить выгодное ипотечное предложение с привлечением государственных средств, семья при оформлении ипотеки сразу согласует участие в госпрограмме. При появлении на свет малыша уже после оформления ипотечной сделки, заемщик обращается в кредитующий банк после рождения, представив необходимые подтверждающие документы. Основанием для изменения ставки станет заявление от заемщика.Варианты применения

Для участников программы нет каких-либо особых ограничений ни по возрасту, ни по доходу или иных параметрам. Основное условие – появление на свет нового гражданина в 2022-2022 годы включительно. Данный параметр делает невозможным использование права на льготу, если дети родились до 2022 года.

Для реализации государственной льготы необходимо оформить ипотечный кредит в финансовом учреждении, работающим с госпрограммой.

К основным характеристикам проекта относят:

- Лимит кредитной линии – 3 млн рублей, для жителей столицы, Санкт-Петербурга и областей – 8 млн рублей.

- Минимальный порог для первоначального взноса – 20%.

- Объект приобретения – помещение, квартира, иной вид жилья из первичного фонда недвижимости.

- Основание для приобретения – договор о долевом участии, либо купля-продажа.

- Длительность программы – зависит от количества детей (если родился второй ребенок – 3 года, при рождении третьего – 5 лет).

- При рождении ребенка после оформления ипотеки в период до 2022 года включительно, семьи могут использовать свое право на рефинансирование текущего займа, при условии его подписания в 2022 году и позже.

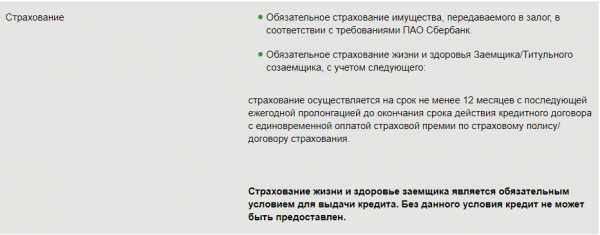

Как и при стандартном ипотечном займе или его рефинансировании, предполагается обязательностью залогового обеспечения и страхование объекта после окончания строительства. Дополнительно заемщик страхует свое здоровье и жизнь.

Рассчитывать на предоставление субсидии могут только добросовестные заемщики, исправно выплачивающие по займу платежи в соответствии с графиком банка.

Как взять ипотеку под 6 процентов?

Сама по себе 6-процентная ставка не может быть назначена автоматически. Чтобы получить льготные 6% по кредиту, заемщик должен информировать о своем намерении кредитора.В свою очередь, получить государственную субсидию финансовое учреждение может только в случае, если подаст спецзаявку на участие в госпрограмме и получит согласование.

Рассчитывая на покупку жилья за кредитные средства под 6 процентов годовых, необходимо определить список, какие банки дают семейную ипотеку по госпрограмме. Если малоизвестные и небольшие банковские структуры могут и не входить в число допущенных участников, то основные банки России уже готовы к сотрудничеству в рамках льготного предложения. Прежде всего, речь идет о крупнейших банках ВТБ24, ВТБ-Банк Москвы, Сбербанк, Россельхозбанк и другие.

На практике «Ипотека 6%» стартовала после опубликования Приказа Министерства финансов РФ №88, в котором приводился список распределения лимита от государства в размере 600 миллиардов рублей. Всего участниками программы было признано 46 финансовых учреждений и Агентство по ипотечному кредитованию (сокращенно – АИЖК). Среди лидеров, получивших наибольшие доли субсидирования, оказались Сбербанк, ВТБ и Абсолют.

Алгоритм действий

Согласно установленному государством порядку, действует следующая схема, как взять ипотеку на выгодных условиях:

- Заемщик согласует ипотечную сделку по стандартным условиям.

- После рождения ребенка, дающего право на применение льготы, в банк подают подготовленный пакет бумаг.

- Кредитор пересматривает процент и размер ежемесячного платежа.

- Недополученную прибыль компенсируют из государственного бюджета.

Процесс реализации семейной ипотеки для заемщика мало отличен от обычного согласования займа, требуя лишь отдельного обращения для документального подтверждения появления права на льготу.

Программа покупки жилья от Сбербанка

К числу наиболее выгодных предложений относится жилищное кредитование в Сбербанке. Особенностью программы является возможность получения выгодного процента не только на строящееся жилье, но и из вторичного жилого фонда, при условии, что продавцом выступает организация.

Взять жилье в рамках семейной ипотеки можно на следующих условиях:

- Процентная ставка для заемщиков, в семье которых появился второй, третий и последующий ребенок, составляет 6% в течение первых 3-5 лет. В дальнейшем ставка будет пересмотрена в сторону увеличения до 9,5%. При существенных колебаниях ставки Центробанка, кредитор оставляет право пересмотреть процент с добавлением дополнительных 2 пунктов к начальной ставке ЦБ.

- Минимальный первый взнос – не менее 20% от стоимости приобретаемого объекта.

- Допускается покупка жилья в строящихся многоквартирных домах или уже сданных в эксплуатацию, если в роли продавца выступает сам застройщик или подрядчик (юрлицо).

- При покупке объекта из вторичной недвижимости обязательно его страхование как залогового обеспечения. При покупке новостройки – оформляют личную страховку. Но заметим, что на кредитование для вторичного жилья, субсидирование ставки по ипотеке не распространяется.

- Сумма выдачи займа ограничена установленными Постановлением Правительства 3 миллионами рублей для всех регионов РФ, за исключением московского региона, Санкт- Петербурга и области, где действует повышенный до 8 миллионов рублей лимит.

Благодаря новой программе, с 2022 года многие семьи со средним доходом, ожидающие пополнения вторым или третьим ребенком, вправе воспользоваться доступным способом быстрого приобретения комфортного просторного жилья для всей семьи. В сочетании с возможностью направления на погашение ипотеки семейного капитала, а также права на возмещение налогового вычета, мечта о собственной просторной квартире становится вполне осуществима для большинства российских семей.

Помимо трех вышеуказанных банков, получить семейную ипотеку на покупку новой квартиры из первичного фонда, граждане могут в следующих организациях.

Приказ №88 Министерства Финансов РоссийскойФедерации от 19.02.2022 г.

Список банков по программе льготного ипотечного кредитования под 6%:

- Сбербанк РФ.

- ПАО «ВТБ».

- Абсолют Банк.

- Российский капитал.

- АО «Газпромбанк».

- АО «Российский сельскохозяйственный банк».

- ПАО «Промсвязьбанк».

- ПАО Банк «Финансовая Корпорация Открытие».

- ПАО «МКБ».

- АО «Райффайзенбанк».

- ПАО Банк «Возрождение».

- АО «Акционерный банк «Россия».

- АО «ДельтаКредит».

- АО «Транскапиталбанк».

- ПАО «Совкомбанк».

- АКБ «АК Барс».

- АКБ «Инвестиционный торговый банк».

- ПАО «Банк «Уралсиб».

- ПАО «Западно-Сибирский коммерческий банк».

- АО «Кошелев-Банк».

- ПАО Коммерческий банк «Центр-инвест».

- АО «ЮниКредит Банк».

- АКБ «Металлургический инвестиционный банк».

- АО Банк конверсии «Снежинский».

- ООО Коммерческий банк «Кубань кредит».

- ПАО «Российский национальный коммерческий банк».

- ПАО «Прио-Внешторгбанк».

- АО «Банк «Северный морской путь».

- АКБ «Актив банк».

- АО «Татсоцбанк».

- АКБ РосЕвроБанк.

- ООО банк «Русь».

- ПАО «Банк Зенит».

- ООО Банк «Аверс».

- ПАО «Курский промышленный банк».

- ПАО «Банк «Санкт-Петербург».

- ПАО «Новый инвестиционно-коммерческий оренбургский банк развитияпромышленности№.

- АО «Сургутнефтегазбанк».

- ПАО «Дальневосточный банк».

- ПАО «Уральский финансовый дом».

- ПАО «Бинбанк».

- ПАО «Севергазбанк».

- ПАО «МИБ»(Московский индустриальный банк).

- ПАО АКБ «Энергобанк».

- АО «Всероссийский банк развития регионов».

- ПАО «Банк Кузнецкий».

- АО «АИЖК».

Есть вопросы по данной теме? Задавайте нашему юристу через форму ниже или звоните по указанным ниже телефонам.

У вас есть вопросы и уточнения? Наши специалисты рады помочь Вам. Если вам нужна консультация юриста по телефону, вы можете заказать обратный звонок, используя форму онлайн-консультанта, и наш специалист перезвонит вам в удобное время.

Похожие статьи:

mamkapital.ru

Ипотека под 6%: условия по программе

Сегодня вопрос по жилью является наиболее актуальной проблемой. Помимо этого, именно присутствие своей квартиры остается главным моментом при намерении семьи о рождении двух и больше детей.

Государство осуществляет регулярную работу по увеличению количества рождаемости в России. Одним из ее направлений является указ президента страны, в соответствии с которым семьи, имеющие детей, могут подписать ипотечный займ под 6%.

Критерии программы финансирования ипотеки

Основным условием для осуществления программы становится появление в семье второго и последующего ребенка в срок функционирования указа. Иными словами, дети обязаны родиться в период после начала 2022 года, и не позже конца 2022 года.

В указе говорится о том, что если срок функционирования льготного ипотечного займа, а он составляет 3 года, в семье рождается еще один ребенок, то период работы программы пролонгируется на 5 лет.

Государство оказывает поддержку также тем семьям, которые подписали ипотеку до 1 января 2022 года. Но это лишь тогда, когда заемщики удовлетворяют таким условиям:

- у семьи появляется второй и последующий ребенок;

- под ипотеку приобретается жилплощадь в новостройке.

Еще один непременный критерий предоставления субсидирования по ипотечному займу – это присутствие гражданства РФ. Если семья отвечает данным критериям, то она имеет право подать обращение в кредитную организацию, и оформить рефинансирование кредита за 6%.

Кто имеет право использовать программу

Как уже написано выше, использовать программу финансирования ипотеки могут семьи, у которых появился второй и последующий ребенок после начала 2022 года. Такие же условия касаются семей, которые имеют усыновленных детей.

Одновременно с этим появление указа возбудило всплеск недовольства у российских граждан. На разных форумах проходят активные дискуссии. В то время как часть семей ликует от того, что они имеют возможность скоро оказаться в собственном доме, другая часть негодует. И их можно понять. По всей вероятности, они просто обижены. Так как если второй ребенок появился в семье в прошедшем году, они не попадут под критерии программы.

Требования по ипотеке с финансированием

На самом деле, для участия в государственной программе по финансированию ипотечного займа необходимо не только соответствовать критериям данной программы.

Все знают, что ипотека предоставляется кредитными организациями, которые составляют собственное представление о возможном клиенте. И это не поразительно, так как банковские учреждения обязаны быть в курсе, кому они оформляют заем, и имеет ли возможность клиент возместить задолженность целиком.

Одновременно с этим присутствуют некоторые параметры, которые непременно необходимы для предоставления субсидий. К ним относятся:

- Ипотека выдается лишь в рублях.

- Есть верхний предельный порог величины кредита. Для всех районов страны он будет не больше 3 000 000 рублей, для Москвы и Санкт-Петербурга и их областей – 8 000 000 рублей.

- Непременно должен присутствовать первый взнос. Его величина определяется кредитной организацией самостоятельно. Этот показатель примерно составляет 20% от цены приобретаемой жилплощади.

- Ставка процента по займу не может быть больше 6% на срок субсидированного кредитования.

- После окончания строительства и передачи жилплощади покупателям, клиент обязательно должен осуществить страхование собственного жилья и своей жизни. Уклонение от страховки может стать причиной для отрицательного ответа на заявление о предоставлении ипотеки с субсидированием.

- После оформления документов, клиент выплачивает взносы в банковское учреждение каждый месяц одинаковыми частями.

Как можно отметить из списка, условия по ипотеке с финансированием практически ничем не отличаются от классической ипотеки. Но по причине того, что величина платежа для заемщика значительно снижается, увеличивается число принятых заявлений.

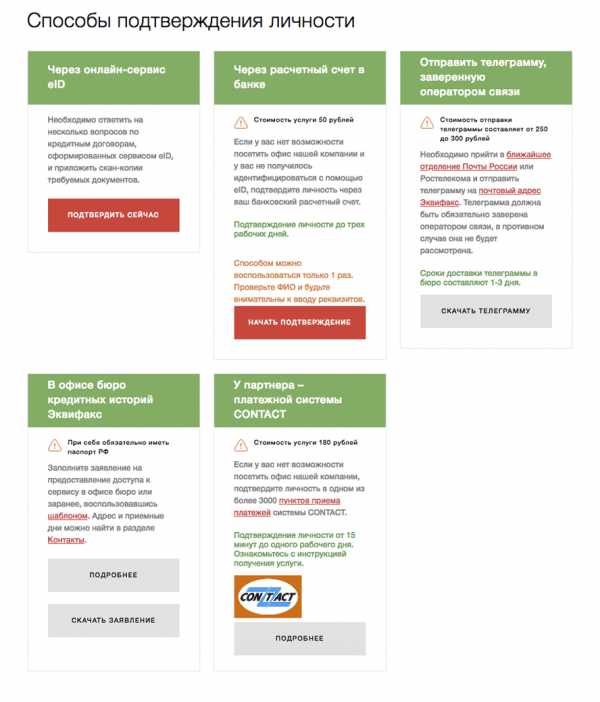

Каким образом получить ипотеку под 6%

Чтобы применить программу субсидирования ипотечного займа клиенту необходимо осуществить следующее:

- подать заявление в банк;

- получить классическую ипотеку;

- доставить в банк требуемые документы, которые доказывают право на получение субсидии;

- после анализа документов банковское учреждение выносит решение и уменьшает ставку процента;

- после этого государство переводит банку недостающий доход.

Как можно заметить, заемщику нет необходимости осуществлять какие-либо дополнительные манипуляции, подтверждать собственное право на предоставление льготных условий. Банк сам передает сведения контролирующему органу. Предоставление субсидий совершается тоже без присутствия клиента, согласно предоставленным документам.

Следует отметить, что алгоритм действий может быть относительным. Вполне возможно, что через некоторое время большая часть пунктов может быть дополнена и изменена.

На момент старта программы рано озвучивать полный перечень банков, которые будут принимать участие в госпрограмме. Но можно точно сказать, что лидеры кредитного сектора непременно станут предоставлять ипотеку с субсидированием. На сайте Сбербанка, например, уже появилось отдельное предложение.

Следует помнить, что 6 процентов – это привилегированная ставка, которую банковское учреждение может предоставить клиенту, если он соответствует критериям программы финансирования ипотечных кредитов. Вначале клиент определяется с банком и берет ипотеку на общих основаниях. Потом приносит в кредитное учреждение документы, которые подтверждают его причастность к госпрограмме финансирования ипотечных займов. В дальнейшем банк приступает к рассмотрению его заявки и дает скидку на определенный законодательством период.

При старте работы программы субсидирования ипотечного кредита трудно ответить, какие тонкости могут появиться. Но уже сегодня можно решительно заявить, что данная программа – значительная поддержка для молодых семей.

hbon.ru

Ипотека под 6% в 2022 году: пошаговая инструкция получения

Прямо под конец 2022 года в рамках программы стимулирования рождаемости был принят ряд весьма интересных мер. Среди них сейчас мы рассмотрим льготную ипотеку под 6%. Давайте пошагово разберем как получить эту льготную ипотеку, кто это может сделать и какие есть подводные камни.

Льготная ипотека под 6% в 2022 году. Суть программы, сроки действия. И вообще с чего вдруг такая щедрость?

На встрече с губернатором Самарской области Д.А. Медведев говорил, и снижении ставок по ипотеке, и что в целом экономика страны готова к такой ставке.

Если посмотреть на те же страны Европы или США, то там можно увидеть вот такую картину:

Сбербанк без всяких льгот дает ипотеку под чуть менее 7% в Чехии. В целом средняя ставка в странах Европы по ипотеке варьируется в пределах 2-4%. Вот и мы потихонечку двигаемся в сторону улучшения положения людей, которые пользуются кредитами. Может быть когда-нибудь и без льгот доберемся… Ладно, это все лирика. Возвращаемся к делу.

Кратко о главном. В чем суть ипотеки под 6%?

Государство субсидирует ставку банкам до 6%. Это значит, что по сути вы берете кредит на жилье под такой процент, а кредитная организация делает ставку, которая будет комфортна именно ей. Разницу между вашей суммой и недополученными доходами кредитной организации компенсирует государство. Совсем скоро будет определен круг банков, которые участвуют в данной программе. Срок действия программы до 2022 года. На эти цели было выделено 600 млрд. рублей.

Кто имеет право получить льготную ипотеку?

- Для семьи с 2 детьми (второй ребенок должен родиться после 1 января 2022 года и до 31 декабря 2022 года) – период субсидирования будет 3 года;

- Для семьи с 3 и более детьми – льготная ставка будет действовать 5 лет.

Получить ипотеку под 6% можно ТОЛЬКО на новое жилье, приобретаемое у юридического лица. Аналогичные условия распространяются на рефинансирование текущих ипотечных кредитов при выполнении двух условий, которые мы рассматривали в абзаце выше. Получение рассчитано ТОЛЬКО на граждан РФ. По подсчетам Минфина, данной программой могут воспользоваться до 500 000 семей.

Будет интересно: налоговый вычет по ипотеке или как получить от государства возврат налогов при ипотечном кредите

На мой взгляд причин введения такой льготной ипотеки для многодетных семей несколько:

- Стимуляция рождаемости. Банально, но это действительно так. Расчет государства здесь идет не с той позиции, что дети – цветы жизни, а с той, что чем больше в стране трудоспособного населения, тем больше отчисляется налогов, сборов в ПФР и прочего. На данный момент у нас довольно высокий показатель демографического старения населения. Это значит, что на тысячу трудоспособных гражданин приходится довольно много пенсионеров, которых по сути содержат как раз трудоспособные граждане за счет отчислений в ПФР.

- Низкая инфляция и стабилизация экономики. Это значит, что ЦБ может еще снизить ставку рефинансирования. Кредиты станут доступнее, но и вклады менее доходными. Вроде бы и цены на нефть потихоньку растут…

- Низкие риски для банков. Ипотека – один из самых низкорисковых продуктов для банков. Кроме того, еще и один из самых доходных. Прибыль обеспечивается пусть и не колоссальная, зато на длительный период времени, а доля просрочек по ипотекам составляет не более 3% от всего объема рынка.

- Стагнация строительной отрасли. Цены на недвижимость сильно упали. Люди стали чаще снимать жилье, да и ипотека с господдержкой закончилась. Это заморозило рынок новой недвижимости. Это, в свою очередь, провоцирует ситуации банкротств строительных компаний. Их проекты превращаются в долгострой, а недовольство населения растет. Такая ситуация не выгодна совершенно никому. А так… Государство получает налоги, девелоперы прибыль, а народ жилье.

- Выборы 2022 года. Ну да…

Какие условия получения льготной ипотеки под 6% для семей с двумя и более детьми?

Все довольно просто:

- Договор ипотечного кредитования должен быть заключен в рублях не ранее 01.01.2022 года (для нового кредита).

- Размер ипотечного кредита не превышает 3 млн. руб. для регионов РФ и не превышает 8 млн. руб. для Москвы, МО, Санкт-Петербурга и ЛО.

- Первоначальный взнос не менее 20% от стоимости жилья.

- Ставка равна 6% на период субсидирования. Она не должна превышать более чем на 2%, ставку ЦБ на дату выдачи ипотеки, после окончания периода субсидирования.

- Обязательное страхование жизни заемщика и объекта после завершения его строительства.

- Платеж аннуитетный. Это значит, что заемщик платит одну и ту же сумму весь период погашения кредита (суммы не меняются). Данные выплаты содержат как тело кредита, так и проценты.

Порядок получения льготной ипотеки под 6%

Абсолютно такой же, как и для получения стандартной ипотеки. Различие лишь в том, что вы должны предоставить документальное подтверждения рождения второго (третьего и далее в зависимости от вашей конкретной ситуации) ребенка. При обращении в банк вы всегда можете уточнить участвует ли банк в новой программе льготного кредитования и на каких условиях. Год уже начался, а крупнейшие российские банки уже в курсе конкретики порядка проведения данной процедуры.

Обязательно к прочтению: полный перечень банков для получения льготной ипотеки под 6%

Как рефинансировать кредит по льготной ставке под 6%?

Если у вас такая ситуация, что вы уже платите ипотеку, а после 1 января 2022 года у вас рождается ребенок, то вы можете обратиться в банк для того, чтобы вам провели рефинансирование текущего ипотечного кредита под актуальную ставку с учетом льготной программы ипотечного кредитования. Это значит, что ставка снизится, а платежи станут меньше.

Подводные камни ипотеки под 6%

Все, как всегда. Не верьте в сказки, не ведитесь на сверх низкие проценты, и работайте только с теми банками, кто уже заработал себе имя и авторитет. Ипотека – это та вещь, которая требует стабильности от обоих участников правоотношений. Тогда у всех все будет хорошо!

xn----7sbbajihwbdaabv2czbv0a7el6l5a.xn--p1ai

Ипотека 6 процентов в 2022 году: условия получения

В 2022 государство придумало способ, как поддержать семьи, в которых новый год ознаменован рождением детей. Название этому - ипотека под 6 процентов.

Будущие роженицы рассчитывали, что в ближайшем будущем произойдет увеличение суммы, которая становится капиталом мамы или направляется на нужды ребенка в первый и последующие годы жизни. Но, увы, этого не произошло.

Вместо этого чиновники решили помогать застройщикам, подвигая людей оформлять жилищные кредиты, субсидируя их. Посмотрим, какие специальные программы подготовили банки для молодых семей после указа Путина.

Условия ипотеки под 6 процентов

Есть несколько основополагающих условий, соблюдая которые, семьи с детьми могут стать хозяевами новых квартир, оформив их всего под 6 процентов. Главное, чтобы прибавление в семействе произошло именно в 2022 году.

Указ президента

Чем примечательна "ипотека Путина", как ее называют в народе?

Тип жилья. Государственное субсидирование возможно, если новоселы планируют въехать в новостройку. Она может быть на стадии строительства или уже сдана в эксплуатацию.

Документы. Специальных документов собирать не нужно. Дополнительно потребуется, разве что, предоставить свидетельства о рождении юных членов семьи. Этим или иным документом должно быть подтверждено гражданство ребятишек (РФ).

Сумма. Приобрести дорогостоящую недвижимость в рамках этой программы не получится. Цена квартиры в новостройке не может быть дороже 3 млн. в некоторых городах.

Первый взнос. Первоначальный взнос никто не отменял. 20% от стоимости жилья у молодой семьи должно быть накоплено собственными усилиями. Не противоречит условиям программы использование материнского капитала в 2022 году.

Кому положена льготная ипотека

Жилищная ссуда с льготами доступна семьям, в которых появились дети в текущем году или запланированы и родятся до 2023 года.

Если квартира оформляется надолго, не спешите просчитывать выгоду. Льготной ипотека все это время не будет. Как это будет, рассчитано на сайте АИЖК.

Процентная ставка и срок действия льготной ипотеки под 6 процентов

При рождении второго ребенка

При рождении второго ребенка

При рождении второго и третьего ребенка

При рождении второго и третьего ребенкаПримечательно, что семья, в которой на свет появилась двойня, имеет право на льготы при выплате долга банку в течение 8 лет. Повезет в этом случае тем, кто берет на себя обязательства на 10 лет. Возвращать долг без поддержки придется всего 2 года.

К сожалению многих российских семей, Указ Президента не коснулся тех, кто порадовался появлению малышей до 2022 года.

У них нет возможности оформить льготную ипотеку или рефинансировать взятую ранее на льготных условиях.

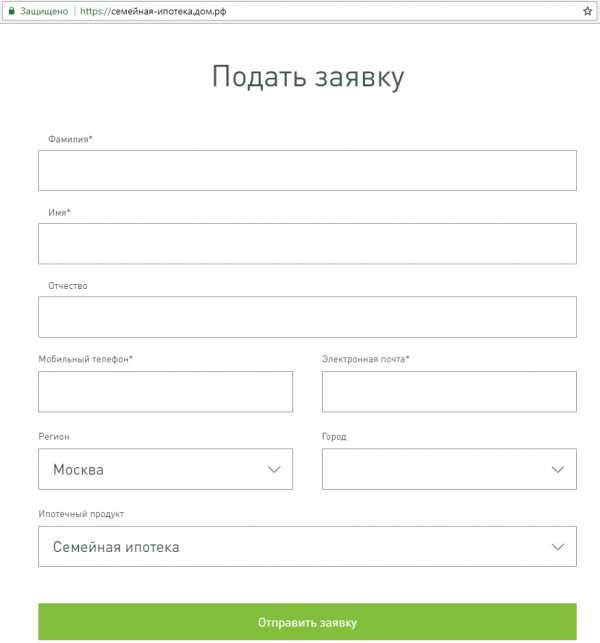

Если ваше семейное положение подходит под те условия, которые установлены программой, то вы можете подать заявку на оформление жилищного кредита через сайт АИЖК

Если ваше семейное положение подходит под те условия, которые установлены программой, то вы можете подать заявку на оформление жилищного кредита через сайт АИЖКМожно обратиться напрямую в один из банков, который предлагает льготную ипотеку под 6 процентов семьям при рождении 2 ребенка. Одним из передовиков в этом направлении выступил Сбербанк.

Ипотека под 6 процентов в Сбербанке

Сбербанк одним из первых поддержал инициативу государства. С 2022 года здесь можно рассчитывать на 6% годовых при решении оформить кредит на недвижимость. Условия программы те же.

Программа господдержки семей с детьми

Уже есть счастливые молодые семьи, первыми получившие в Сбербанке ипотеку под 6 процентов.

Условия в Сбербанке:

- от 1 до 30 лет;

- до 8 млн. рублей;

- 20% первый взнос;

- на новостройки (готовые, строящиеся).

Особым условием Сбербанк выделяет страхование жизни и здоровья заемщика:

Страховка жизни и здоровья при ипотеке под 6%

Страховка жизни и здоровья при ипотеке под 6%Как известно, страховка жизни и здоровья заемщика при ипотеке не является обязательной. Однако в этом случае все выглядит иначе. Обратите пристальное внимание на это условие.

За несколько минут можно подать заявку на сайте Сбербанка

За несколько минут можно подать заявку на сайте СбербанкаЧастично досрочное погашение ипотеки разрешено, но по предварительно поданному заявлению лично заемщиком. Привычные платежи - аннуитетные.

Ждать ответа от кредитора не придется дольше рабочей недели. Но, судя по отзывам, реакция происходит быстрее. Особенно на электронную заявку через ДомКлик. При отказе вы всегда сможете подать повторную заявку на ипотеку Сбербанка - ограничений по количеству не установлено.

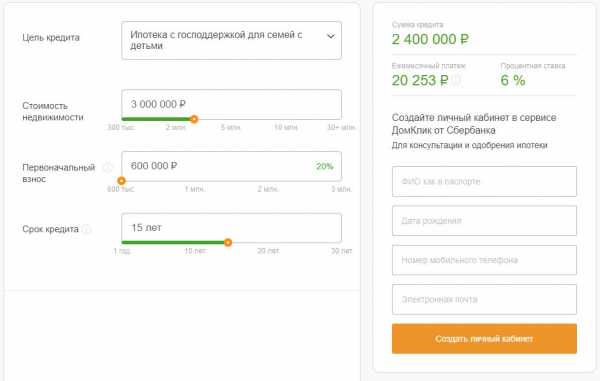

В калькулятор для расчета ипотеки на сайте Сбербанка добавлена новая программа господдержки семей с детьми. Настройте нужные параметры, чтобы узнать сумму ежемесячного платежа.

В калькулятор для расчета ипотеки на сайте Сбербанка добавлена новая программа господдержки семей с детьми. Настройте нужные параметры, чтобы узнать сумму ежемесячного платежа.Нет возможности зайти на Сбербанк - попробуйте наш онлайн калькулятор.

Требования к молодой семье

Сбербанк ипотеку под 6 процентов по условиям программы выдает следующим обратившимся:

Требования Сбербанка к ипотечным заемщикам

Требования Сбербанка к ипотечным заемщикамПеред тем, как подавать заявку в банк:

Все это увеличит ваши шансы на одобрение заявки со стороны банка. Любому кредитору важно получить обратно то, что было ссужено при определенных условиях. Заемщику, который покупает в кредит чайник и не возвращает вовремя средства, скорее всего, будет отказано.

Ипотеку с государственной поддержкой под 6% можно оформить и по двум документамПеречень документов для заявки

В каждом конкретном случае банк может скорректировать список документов, который нужен будет клиенту при обращении за ипотекой, пусть даже и льготной. Так, к основным относятся:

После обращения в банк вам будет назначен личный менеджер. Он будет информировать вас о необходимости предоставления дополнительных документов, а также о ходе рассмотрения заявки в целом.

ВТБ ипотека при рождении 2 ребенка

Специальной программы ссуды на жилье с 6 процентами за рождение второго ребенка банком ВТБ 24 не анонсировано. Молодой семье при рождении второго ребенка, как и прежде, предлагается обратиться за жилищным кредитом по одной из действующих программ.

Подберите программу для оформления ипотеки по подходящим условиям

Подберите программу для оформления ипотеки по подходящим условиямВероятность оформления льготного жилищного кредита в ВТБ 24 в вашем регионе лучше уточнить по телефону горячей линии 8 800 100-24-24 или при личном обращении в банк.

Рефинансирование ипотеки под 6 процентов

В 2022 году можно не только оформить новую, но и провести рефинансирование ранее взятой ипотеки. 6 процентов - новая процентная ставка, которая будет назначена клиенту после обращения.

По условиям программы действующая суда должны быть:

- взята за полгода до обращения;

- не подвержена ранее реструктуризации;

- без просроченных платежей;

- инициирована заемщиком после рождения у него второго или третьего ребенка.

Для оформления заявки на рефинансирование действующей ипотеки можно подать в АИЖК также через электронную форму. Далее останется дождаться решения по вашему обращению и воспользоваться предложением одного из тех банков, кто готов рефинансировать жилищную ссуду под 6 процентов с помощью государства.

Заключение

Ипотека под 6 процентов - это адресная помощь молодым семьям, решившим приобрести жилье в 2022 году. По условиям получить льготную ипотеку смогут семьи, у которых родился второй или третий ребенок после января текущего года. Срок действия программы может достигать 8 лет. К стандартному пакету документов потребуется добавить лишь свидетельства о рождении всех детей в семье. Оставить заявку можно на сайте АИЖК или в Сбербанке, где с февраля начала действовать специальная программа государственной помощи семьям с детьми.

Предложения партнеров

Кредит

Кредит наличными

до 1 300 000₽

до 36 мес.

без комиссий

Кредит

Залог недвижимости

до 10 000 000₽

12-120 мес.

решение за 30 мин.

Кредит

Кредит наличными

до 100 000₽

12 мес.

возраст до 85 лет

Кредитная карта

Карта Халва

до 350 000₽

рассрочка 12 мес.

1,5% кэшбэк

Кредитная карта

Быстрокарта

до 30 000₽

грейс периода нет

Снятие - 0%

fin.zone

Рефинансирование ипотеки под 6 процентов в 2022 году

Закон РФ про 6 процентов, точнее, постановление №1711 подписал премьер-министр Дмитрий Медведев 30 декабря 2022 года.

Получить шесть процентов на ипотеку смогут те семьи, в которых начиная с 1 января 2022 года родился второй или третий ребенок. Разница между 6% и той ставкой, которую предлагают банки, покроет госбюджет.

Законопроект ипотеки предусматривает также рефинансирование ранее оформленных ипотечных займов тем семьям, которые попадают под программу – то есть, в которых второй или третий ребенок родится в период с 2022 по 2022 год включительно.

Займы под сниженный процент будут предоставлять кредитные организации и АИЖК при сотрудничестве с государством.

Условия рефинансирования с господдержкой

Субсидирование займов будет осуществляться до уровня 6% при оформлении жилищного кредита семьями, в которых второй или третий ребенок родился в период с начала 2022 по конец 2022 года. При этом воспользоваться программой можно на ограниченный срок – так, при рождении второго ребенка государство будет компенсировать разницу в процентной ставке в течение 3 лет, а при рождении третьего малыша – 5 лет. Соответственно, если ипотечный займ будет оформлен на более продолжительный срок, то оставшиеся годы заемщики будут платить по ставке, которая рассчитывается как ключевая ставка ЦБ на момент выдачи кредита плюс 2%. К примеру, на момент написания статьи, 10 января 2022 года, ставка ЦБ составляет 7,75%. А значит, кредитование жилищных займов по новой программе осуществляется под 9,75%. Именно по такой ставке семья и будет платить кредит с момента окончания участия в программе.

Рефинансирование ипотеки под 6% происходит по аналогичным правилам – семьи, которые оформили жилищный займ, а потом, в течение 2022 – 2022 года обзавелись вторым или третьим малышом, могут участвовать в программе. Им процентная ставка также будет снижена на срок от 3 до 5 лет.

Интересный момент: если с 1 января 2022 года в семье родился второй ребенок и она воспользовалась правом субсидировать жилищный кредит сроком на 3 года, то, после окончания трехлетнего периода, если в семье до 31 января 2022 года рождается третий ребенок, она может возобновить участие в программе сроком еще на 5 лет. Итого, в соответствии с постановлением о рефинансировании ипотечного кредита, программой при определённых условиях можно пользоваться до 8 лет.

Если, к примеру, второй малыш родился в 2022 году, а третий в 2020, то семья сможет участвовать в программе до 2025 года, так как с момента рождения третьего ребенка субсидия предоставляется сроком на 5 лет.

Субсидирование и рефинансирование с государственной поддержкой осуществляется при соблюдении ряда условий:

-

Ипотека под 6% в 2022 году будет предоставлена тем семьям, в которых родился второй или третий ребенок.

-

Скидка на ставку дается только тем семьям, которые приобретают жилье в новостройках, в том числе и на этапе строительства.

-

Стоимость займа не превышает 3 миллионов для регионов и 8 миллионов для Москвы, СПб и их областей.

-

Заемщик должен внести не менее 20% от стоимости приобретаемого жилья из собственных средств.

-

Заемщик обязан принять участие в программе страхования жизни и здоровья и страхования жилого помещения.

Постановление Д. Медведева не внесло изменений в ФЗ об ипотеке N 102, принятый в 1998 году. Оно выступает дополнением к нему, действующим ограниченный период времени.

Если есть второй ребенок

Новый закон о рефинансировании и субсидировании говорит о том, что второй ребенок должен родиться после 1 января 2022 года. Если в семье на данную дату уже растет второй малыш, то такая семья под программу не попадает – точнее, попадет только в том случае, если родит третьего кроху в период не позднее конца декабря 2022 года. Если же в семье уже есть трое детей, то программа на них не распространяется.

Семье с 2-мя детьми, при условии рождения второго в годы действия программы, государство компенсирует разницу между ставкой банка и обещанными 6%. Это позволит сократить размеры ежемесячных платежей на ближайшие три года и снизить итоговую переплату.

Если в семье, которая оформила жилищный займ в тот момент, когда в ней был всего 1 ребенок, в период действия программы рождается второй малыш, то за 2 ребенка ей позволят принять участие в рефинансировании займа под те же 6%. Сроки – также 3 года. Если же семье осталось выплачивать кредит всего 1 год, значит, она сможет воспользоваться льготой только в этот период.

Наибольшую выгоду из программы смогут извлечь те семьи, которые, будучи родителями 1 ребенка, родят двойняшек или тройняшек. Если в семье с одним ребенком начиная с 1 января 2022 года рождается двойня или тройня, то понижение по закону ставки до 6% возможно максимум на 8 лет – 3 года за второго и 5 лет за третьего ребенка, так как 5 лет скидки начинают действовать с того момента, как оканчиваются льготные 3 года.

Субсидирование и рефинансирование ипотеки под 6% за второго ребенка также распространяется на тех бездетных родителей, у которых начиная с 1 января 2022 года родилась двойня или тройня.

Кто может получить

Законодательство не предусматривает никаких дополнительных требований, кроме тех, которые касаются рождения детей.

Объедините все займы в один!Уменьшите переплату и ежемесячный платёж!

Рефинансировать

Требования к заемщикам стандартные, они указаны на сайте каждого конкретного банка. Обычно это наличие постоянной занятости, стабильной зарплаты, подходящий возраст заемщика. В любом случае, вашу кандидатуру сперва должен одобрить банк, а дальше уже можно рассчитывать на участие в программе. Те, кому ипотеку не одобрит ни один банк, не смогут воспользоваться льготными условиями, даже если родят второго или третьего ребенка в обозначенный срок.

Чтобы снизить процентную ставку по ранее оформленному займу на приобретение жилья, необходимо обратиться в свой банк и предоставить свидетельство о рождении второго или третьего малыша.

Ипотечное кредитование под 6% годовых от президента позволит, как ожидается, увеличить рождаемость. Однако, программа уже вызвала недовольство тех семей, который к 1 января 2022 года успели стать родителями второго или третьего малыша. Особенно, если они также к настоящему моменту имеют невыплаченный ипотечный займ.

Важное дополнение: программа распространяется только на ипотеку, оформленную на первичном рынке начиная с 1 января 2022 года.

Как оформить рефинансирование под 6%

Федеральный закон максимально облегчает участие в программе для самих заемщиков. Они просто подают заявку и, в том случае, если банк одобряет кандидатуру и объект недвижимости, получают ипотеку сразу под сниженный процент. Далее банк или АИЖК сами обращаются к государству с заявкой на покрытие разницы по процентной ставке.

Чтобы провести рефинансирование до 6%, нужно обратиться в банк. Последний пересмотрит размеры ежемесячных платежей при условии, что ипотека была оформлена на покупку жилья в новостройке (на первичном рынке). Из документов понадобится только свидетельство о рождении ребенка (2-го или 3-го).

Алгоритм действий заемщика прост: оформление льготной ипотеки ничем не отличается от обычной. Единственная разница будет заключаться в сниженной процентной ставке. А к пакету документов добавятся свидетельства о рождении детей.

Ответ на вопрос, как рефинансировать ипотеку, если вы стали родителями второго или третьего ребенка, могут дать в банке. Процедура, скорее всего, будет заключаться в написании заявления и предоставлении подтверждающего документа.

В среднем ипотека в 2022 году будет предоставляться под 9 – 11% годовых. Так что уменьшение ставки до 6% позволит семье неплохо сэкономить.

Как снизить процент, если ипотека уже взята?

Как мы писали выше, все вопросы решаются через ваш банк. Нет нужды обращаться в соцзащиту, МФЦ или куда-то еще для подтверждения льготы. Банки решают этот вопрос напрямую с Министерством финансов РФ.

Процедура рефинансирования кредита по инициативе президента намного проще, чем просто рефинансирования ранее полученного займа как такового. Заемщик не должен подтверждать размеры доходов, искать сторонние банки с более выгодной процентной ставкой, переоформлять ипотеку и собрать пакет документов. Потребуется только паспорт, заявление и свидетельство о рождении как документ, подтверждающий право на льготу.

В любом случае, ипотека под 6 процентов — это самый выгодный вариант не только на сегодняшний день, но и на ближайшие годы. Как говорят экономисты, сами банки придут к такому показателю не скоро. А для семей, которые никак не могли решиться на рождение второго или третьего малыша, ипотека в 6 процентов может стать дополнительным стимулом.

Новый закон о снижении процентной ставки уже вступил в силу – постановление действует с 30 декабря 2022 года. Соответственно, отправляться в банк с заявкой на рефинансирование ранее взятой ипотеки (но только той, которая была оформлена не ранее 1 января 2022 года) можно с того момента, как только у вас будет на руках свидетельство о рождении второго или третьего малыша.

п. 5. Субсидии предоставляются по кредитам (займам), кредитный договор (договор займа) по которым заключен начиная с 1 января 2022 г., со дня предоставления кредита (займа) гражданам Российской Федерации, указанным в пункте 9 настоящих Правил"

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

refinansirovanie.org

Льготная ипотека под 6% годовых. Как это будет работать?

Правительство РФ утвердило новый порядок субсидирования ипотеки для семей с детьми. Благодаря нововведениям будет выдано ипотечных кредитов с пониженной ставкой на сумму до 600 млрд рублей. Программа рассчитана на семьи, в которых до конца 2022 года родится второй или третий ребенок. Дважды воспользоваться нововведением смогут домохозяйства, планирующие до 2023 года завести трех детей или двух, если первый родился до 2022 года.

Финансирование пойдет не напрямую заемщикам – только через банки. Кредитные организации получат компенсацию, поскольку кредитовать под 6% им не выгодно. Например, если семья взяла ипотеку под 10%, то 6% годовых будут платить сами заемщики, а оставшиеся 4% банк получит из федерального бюджета.

Льготная ипотека предоставляется на 3 или 5 лет. Первым вариант рассчитан на семьи, в которых родится второй ребенок, а второй – на домохозяйства, которые пополнятся третьим. После окончания льготного периода проценты по ипотеке будут рассчитываться по формуле «ключевая ставка Центробанка (на дату оформления кредита) + 2%». Сейчас ключевая ставка 7,75%, поэтому для граждан, которые воспользуются программой на начальном этапе, ставка по кредиту увеличится с 6% до 9,75%.

Нововведение рассчитано на желающих купить жилье в новостройке при помощи ипотеки или рефинансировать действующий заем. Вторичному рынку программа не поможет. Правительство рассчитывает поддержать демографию и строительную индустрию, которая столкнулась с затовариванием рынка.

Сумма льготного кредита ограничена 8 млн рублей для Москвы и МО, для регионов планка ниже — 3 млн рублей. Заемщик должен иметь деньги для оплаты минимум 20% стоимости квартиры. Это связано с политикой ЦБ, направленной на увеличение первоначального взноса. С 1 января регулятор ужесточил требования к банкам, выдающим ипотеку с более низким первоначальным взносом. В случае рефинансирования размер нового кредита не должен превышать 80% стоимости жилья.

По данным агентства IRN, стоимость кв. метра в современных московских панельных домах составляет 154 тыс. рублей. Исходя из этого показателя, в ограничение по сумме льготной ипотеки вписывается большая часть двух-трехкомнатных квартир.

Средний срок ипотеки сейчас 15 лет. Семье, в которой появится второй ребенок, воспользоваться кредитом на 8 млн можно, если дохода хватает на ежемесячные выплаты в размере около 60 тыс. рублей. Через 3 года льготный период кончится и платить придется примерно 70 тыс. рублей. Годовая экономия получается более 100 тыс. рублей, общая, с учетом маткапитала, – около 800 тыс. рублей.

Эксперты АИЖК подсчитали, что воспользоваться новой программой смогут как минимум 600 тыс. семей. Дополнительный спрос превысит 13 млн кв. метров. В старой Москве на домохозяйства, в которых есть дети, приходится около 50% спроса: 34% покупателей выбирают двухкомнатные квартиры, 16% –трехкомнатные. Около 46% спроса приходится на однокомнатные квартиры и студии.

По оценкам АИЖК, годовой объем ипотечных кредитов достиг 2 трлн рублей. Эксперты «Метриум Групп» утверждают, что ипотеку люди стали гораздо охотнее брать в последние месяцы: число сделок по столичным новостройкам прошлой осенью выросло на 70% по сравнению с аналогичным периодом 2022-го. Доля ипотечных сделок в 2022 году достигла уровня 42%, увеличившись за год на 7%.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:www.exocur.ru