Если заемщик умирает кто платит кредит без поручителя: Передаются ли долги по наследству?

Верховный суд разъяснил, кто должен платить вместо заемщика — Российская газета

О том, что за должника, который не может погасить кредит, обязаны платить его поручители, сегодня не говорят лишь ленивые. Непростая экономическая ситуация записала в ряды должников огромное количество граждан.

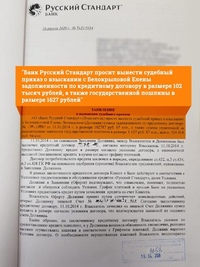

Эта история началась с того, что Смоленское отделение Сбербанка в 2005 году выдало одному гражданину очень солидный кредит. Поручителями по нему оказались четыре человека. По договору погасить кредит человек должен был в 2010 году. Но он умер, и кредит остался невыплаченным. Банк обратился в суд и, естественно, выиграл — поручителей солидарно обязали погасить долг и немалые проценты по нему плюс деньги за просрочку.

Вот только один из четверки поручителей обратился в суд со встречным иском. Суть проста — наследство умершего достанется наследникам, в том числе и то, на что брался кредит. Выходит, что поручители будут раскошеливаться, а как же наследники?

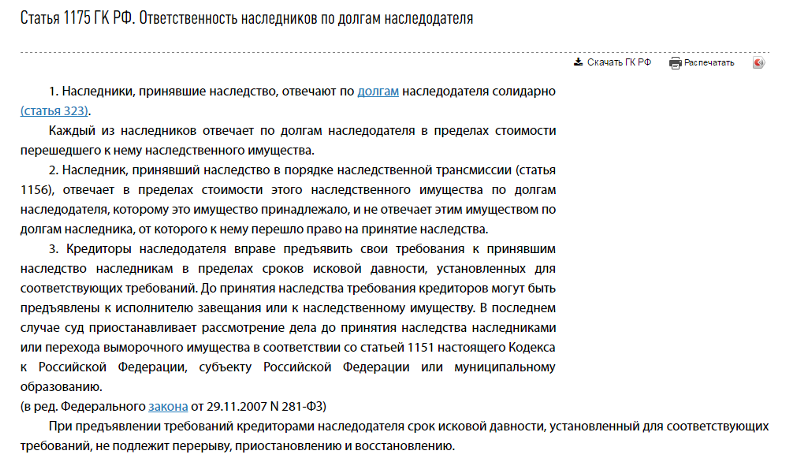

Дело дошло до Верховного суда, который подчеркнул: поручители должны отвечать по кредиту, если сам кредитор его не выполнил. Это сказано в ст. 361 и ст. 363 Гражданского кодекса. Но кроме этих двух существует еще и ст. 1175 того же Гражданского кодекса. А в ней говорится, что наследники, принявшие наследство, отвечают по долгам наследодателя «в пределах стоимости перешедшего к ним имущества». Отсюда вытекает, что кредиторы наследодателя вправе предъявить свои требования к принявшим наследство. А до принятия наследства требования кредиторов могут быть предъявлены не к конкретному человеку, а к наследственному имуществу.

Это сказано в ст. 361 и ст. 363 Гражданского кодекса. Но кроме этих двух существует еще и ст. 1175 того же Гражданского кодекса. А в ней говорится, что наследники, принявшие наследство, отвечают по долгам наследодателя «в пределах стоимости перешедшего к ним имущества». Отсюда вытекает, что кредиторы наследодателя вправе предъявить свои требования к принявшим наследство. А до принятия наследства требования кредиторов могут быть предъявлены не к конкретному человеку, а к наследственному имуществу.

Таким образом, получается, что наследник должника, если он, конечно, наследство взял, сам по закону становится должником перед кредиторами умершего, но только в пределах стоимости того, что он получил.

Судам, сказал Верховный суд, необходимо в подобных случаях обязательно учитывать такую деталь. Если в договоре поручительства есть запись о согласии поручителя отвечать в случае чего за нового должника (в нашем случае — наследника), то поручитель становится ответственным за исполнение обязательства наследником. Так записано в ст. 367 ГК. И еще есть одна статья — 416-я этого кодекса, в которой говорится, что обязательства прекращаются, если их невозможно исполнить, и вызвана эта невозможность обстоятельствами, за которые ни одна из сторон не отвечает.

Так записано в ст. 367 ГК. И еще есть одна статья — 416-я этого кодекса, в которой говорится, что обязательства прекращаются, если их невозможно исполнить, и вызвана эта невозможность обстоятельствами, за которые ни одна из сторон не отвечает.

Что это означает? Если наследнику ничего не досталось или досталось мало, кредитное обязательство прекращается целиком или частично, потому как его невозможно исполнить. А по ст. 367 ГК поручительство прекращается с прекращением обеспеченного им обязательства и поручитель должен нести ответственность лишь в пределах стоимости наследственного имущества.

Подчеркнем, такое возможно лишь в том случае, если в договоре с банком поручитель согласился отвечать за нового должника. Значит ли это, что долги переходят на наследников автоматически? Нет, наследник всегда может отказаться от завещанного имущества, а значит, и не платить долги. А вот если он принимает наследство, то несет и бремя ответственности. А значит, судебные приставы вполне могут его побеспокоить.

Из всего сказанного Верховный суд сделал вывод: так как местные суды, разбирая это дело, вообще не заморачивались вопросом о наследниках, то их решение — платить должны лишь кредиторы — незаконно. И его надо пересмотреть с учетом всего сказаного.

В случае смерти заемщика кто выплачивает кредит

Банки учитывают, что кредитуемые смогут не расплатиться с долгом по независящим от них обстоятельствам. Одно из них – кончина. Договор определяет, кто выплачивает кредит заемщика в случае его смерти.

Что происходит с кредитом при кончине получателя

После гибели займополучателя долг автоматически не гасится. Родственники покойного разбираются с его кредитом, действуя по алгоритму:

- Направить письменное уведомление банку-кредитору о смерти заемщика. Приложить ксерокопию свидетельства о его гибели. Документы направляют лично или заказным письмом.

- Проверить, застрахован ли займ. Если да, то выяснить, является ли смерть займополучателя страховым случаем.

- Если займ не застрахован, близкими решается, стоит ли принимать наследство, обремененное долгом.

- При положительном решении кредит распределяется между правопреемниками пропорционально обретенной доле.

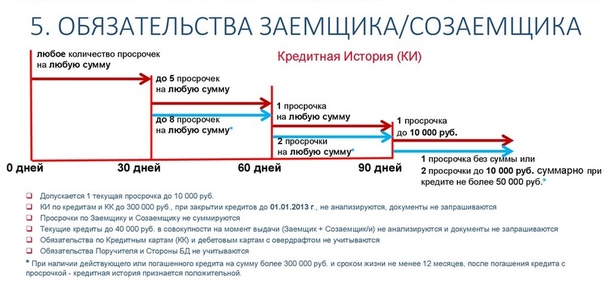

Решившие принять наследство столкнутся с трудностью – официальный переход кредита правопреемникам произойдет через полгода от кончины заемщика. Банк правомочен брать за просрочку платежей пени и штрафы. Уменьшить их сумму возможно только через суд. Но банки не правомочны требовать погашения в течение полугода от гибели должника.

Какие действия выполняются банком

При получении уведомления о гибели кредитуемого клиента банковская организация фиксирует остаток долга и прекращает начисление процентов. Затем обращается к поручителям, созаемщикам с требованием выплатить задолженность.

При условии заключения застрахованного кредита процесс регулируется банком и страховой фирмой-партнером. Если плательщиками кредита готовы выступить наследники, банк переоформляет на них кредитный договор.

Когда у покойного нет наследников, созаемщиков и поручителей, его наследство доверяется государству. Оно платит кредит после смерти заемщика.

Кому переходит задолженность

Кредитные соглашения предусматривают нестандартные обстоятельства, где погашение займа продолжается после смерти. Если человек умирает, кто платит его кредит:

- Наследники. Правопреемникам покойного отходит не только его имущество, но и обязанности. Нельзя претендовать на недвижимость скончавшегося и отречься от кредитов. Родственники оформляют наследство целиком (активы + пассивы), выплачивают долг пропорционально объему отошедшей доли.

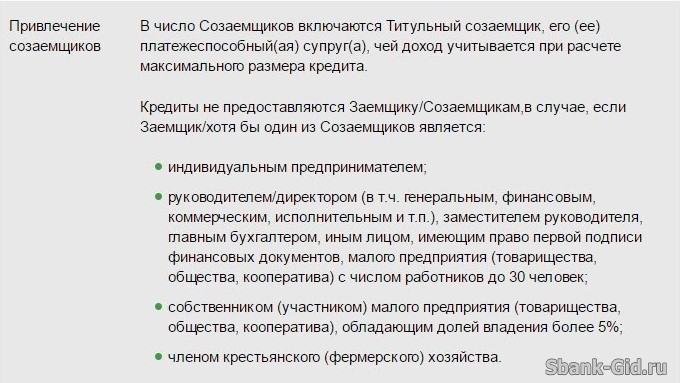

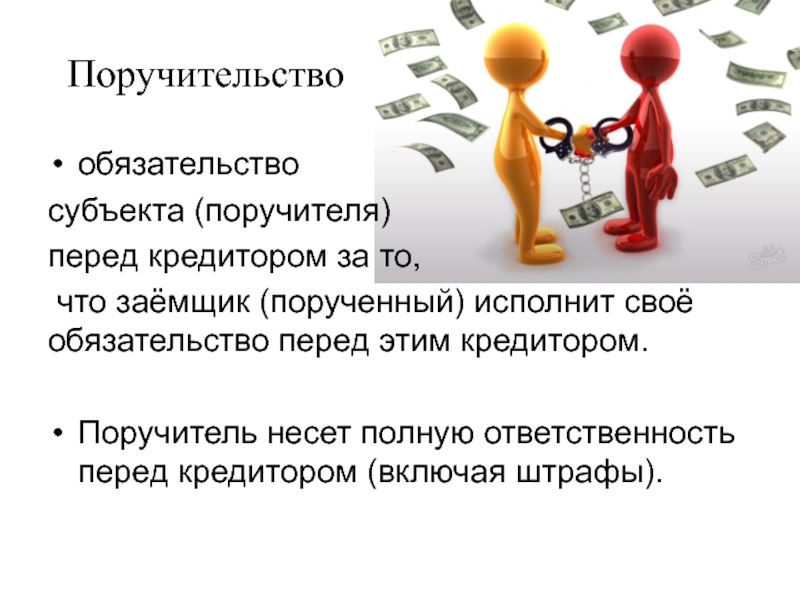

- Поручители. Погашение долга становится обязанностью поручителя.

- Созаемщики. Взявшие совместный кредит несут одинаковую ответственность. После смерти одного должника второй выплачивает оставшуюся долговую сумму.

- Страховые компании (СК). Большинство современных банковских займов застрахованы – обязанность покойного клиента выполняет его страховщик.

Когда преемниками должника являются несовершеннолетние, решение о принятии доли объявляют законные представители – мать, отец, опекуны.

Должны ли родственники погашать кредит за умершего

Актуален вопрос – должна ли жена платить кредит за мужа в случае его смерти. Однако ни близкие, ни дальние родные покойного заемщика не обязаны расплачиваться по его банковским долгам. Требование кредитных организаций к родственникам умершего расплатиться по его кредитам противоправно и преследуется по закону.

Родственники обязуются выплачивать долги покойного в случаях:

- Принятие наследства умершего. Вне зависимости, кто стал преемником –родственник (жена, муж), друг, организация, посторонний человек, им наследуются долги по кредитам умершего. Не важен способ обретения доли – по завещанию, очередным порядком, по праву представления или трансмиссии.

- Поручитель. Если родственник выступал поручителем умершего, он будет платить кредит в случае смерти заемщика.

Поручительство в РФ основано на добровольности. Гарантом может выступить как родной, так и неблизкий человек.

Поручительство в РФ основано на добровольности. Гарантом может выступить как родной, так и неблизкий человек. - Созаемщик. Люди, совместно оформляющие (состоящие в браке) кредит, имеют равную ответственность.

Если гражданин готов принять наследственную долю, обремененную кредитом, по вступлению в права происходит переоформление займа. С преемником составляют новый договор – прежняя процентная ставка, условия сохраняются. Гражданин должен предъявить банку документацию:

- паспорт;

- заявление о переоформлении;

- свидетельство кончины наследодателя;

- собственное наследственное свидетельство.

Для получения наследственных прав уплачивается госпошлина.

Платить или не платить проценты

Если заемщик умер, проценты по кредиту начисляются. Узнав о кончине клиента, организация направляет преемникам, поручителям требование о погашении всей суммы с % и штрафами.

Преемник покойного должен выплатить не только %, но и объявленную неустойку за недолжное выполнение/невыполнение обязательств (невнесение покойным ежемесячных платежей и другое).

Штрафы за просрочку платежей из-за смерти плательщика

Банки за просрочку ежемесячных платежей по кредиту умершего начисляют пеню.

Преемник отвечает по обязательствам наследодателя с открытия наследства (ст. 1152 ГК). То есть ответственность наступает с момента смерти заемщика. Поэтому обязанность нового заемщика – вернуть кредит с начисленными % и погасить штрафы.

За правопреемниками покойного сохраняется право уменьшить объем неустойки по ст. 333 ГК. Судом учитывается обстоятельство, что причиной задержки стала смерть первоначального должника.

Если кредит брался под залог

Нередко кредитный договор оформляют под залог должника: недвижимость, автомобиль. При его кончине у родных есть два пути:

- Выплатить банку остаток по долгу, тем самым сняв залог.

- Отречься от наследства. Невыплаченный долг погасят за счет продажи заложенной собственности.

В последней ситуации банк выставляет объект на торги. Выручка от его реализации направляется на погашение кредита усопшего, на покрытие затрат банка, связанных с аукционом. Если после данных отчислений останется сумма, банк перечисляет ее наследникам покойного клиента.

Если после данных отчислений останется сумма, банк перечисляет ее наследникам покойного клиента.

Кредиты с поручительством

После смерти должника обязанность по погашению займа переходит к гражданам, выступавшим его поручителями. Возможно два варианта:

- Автоматический переход непогашенного долга. Если таковое условие есть в договоре.

- Соглашение на переход обязательства. Такое право вводится ч. 2 ст. 367 Гражданского Кодекса, если не указано иное.

Особенности погашения займов с поручительством:

- Смерть кредитуемого не прекращает обязательств поручителей.

- Если у умершего есть наследники, банк обращается сначала к поручителям.

- Поручитель, согласившись выплачивать задолженность, признает себя кредитором в отношении наследников умершего.

- Если родственники отреклись от своих долей, последние отходят государству. Оно автоматически становится должником по кредиту.

Поручители при заключении кредитного соглашения должны внимательно проверить: становятся ли они должниками автоматически при смерти должника. Если такого условия нет, с гибелью кредитуемого банк незаконно настаивает на погашении.

Если такого условия нет, с гибелью кредитуемого банк незаконно настаивает на погашении.

Если поручитель согласился выплачивать кредит, после полного расчета и внесения всех штрафов он правомочен компенсировать свои траты. Возместить ущерб могут наследники умершего, однако российское законодательство прямо не обязывает их это делать.

Если родственники должника отказываются перечислить компенсацию добровольно, гражданин обращается к суду. Наследники несут ответственность в объеме обретенной доли собственности покойного.

Что делать, если умер созаемщик

Созаемщики несут общую ответственность. Если умер один из них, погашение возлагается на второго. Если сокредитуемых несколько, условия перехода обязанностей к оставшимся в живых указываются в договоре.

Совместные займы (обычно супругов) также могут быть застрахованы. Полис в отношении каждого созаемщика оформляется с учетом уровня доходов гражданина. При его смерти СК покроет только принадлежащую умершему долю займа. Второй заемщик остается обязанным погашать свою часть долга.

Второй заемщик остается обязанным погашать свою часть долга.

Если созаемщик – близкий родственник, дело решается по одному из сценариев:

- Созаемщик берет на себя дополнительные обязательства и возвращает общий кредит.

- Созаемщик находит солидарного кредитуемого, согласного взять обязательства покойного. Однако уровень платежеспособности помощника должен соответствовать требованиям банка-кредитора.

- Созаемщик отказывается выплачивать долг. Банком реализуется заложенная собственность. Вырученными деньгами покрывается долг покойного.

Если созаемщик является наследником скончавшегося, единственный выход не погашать кредит – отречься от своей доли.

Особенности погашения застрахованного кредита

Процедура получения займа редко обходится без страхования жизни должника. Требовать оформления страховки кредитные организации не имеют права. Но российские законы не регулируют «добровольно-принудительную» покупку полиса. Может быть отказ в выдаче займа при неоформлении страховки или более низкий процент для клиентов СК.

Страхование нужно займодателям и займополучателям:

- Банк уверен, что деньги отдадут в любом случае.

- Кредитуемый получает страховой полис на непредвиденные обстоятельства. Если заемщик умирает, платит кредит (без поручителя) его СК.

Займополучателю важно изучить договор на предмет условий страхования. СК определяют страховыми ситуациями не все обстоятельства гибели.

На практике не берется во внимание смерть заемщика по кредитному договору:

- От хронических патологий (если они были скрыты в момент оформления страховки).

- В местах ограничения свободы.

- От радиационного облучения.

- В ходе вооруженного конфликта.

- От венерических инфекций.

- Вследствие наркотической или алкогольной интоксикации.

- Самоубийство.

Список варьируется в зависимости от страховой фирмы. Частые причины отказов СК – скрытие умершим серьезной хронической болезни, пристрастия к спиртному или наркотикам, неустановленная причина смерти, пропуск периода для обращения. При таких случаях добиться справедливости наследники могут в суде.

При таких случаях добиться справедливости наследники могут в суде.

Важно уведомить о случившемся СК в указанные в документе сроки. Требуется предоставление справки о кончине застрахованного с наличием причины, из-за которой он погиб.

Нередки случаи, когда размера выплаченной страховой суммы недостаточного для полного покрытия потребительского или ипотечного долга. Выплата разницы банку ложится на наследников, созаемщиков либо поручителей. Если указанных лиц нет, банк закрывает договор и списывает задолженность.

Сложные ситуации, когда человек умер, остался кредит

Со смертью заемщика связаны неоднозначные ситуации:

- Задолженность по ипотеке. Если величина кредита превышает цену доли, лучший выход – подписать отказ от части наследства.

- Поручитель при отказе родственников должника от наследства. Гражданин обязан полностью выплатить кредит и неустойки. Он правомочен претендовать на часть состояния скончавшегося заемщика для внесения долга.

- Наследник – ребенок.

Переходят долги по кредиту на родственников после смерти заемщика. Вносят их родители ребенка.

Переходят долги по кредиту на родственников после смерти заемщика. Вносят их родители ребенка. - Залоговой оказалась квартира, где проживает семья покойного. Если родня откажется от обремененного долгом наследства, она подлежит выселению – недвижимость будет выставлена на торги.

Банк не может претендовать на квартиру, если в ней проживают дети и граждане, не имеющие иного жилища.

Как не платить кредит скончавшегося заемщика

Родственники правомочны законно не отдавать долг при отказе от наследственного имущества. Если вступили во владение собственностью усопшего, значит автоматически стали преемниками кредита.

Отказ от наследства передается нотариусу, ведущему дело умершего. Специалист работает по последнему месту его жительства. Документ нужно подать в продолжение 6 месяцев с гибели должника.

Как быть, если кредитор требует досрочного погашения кредита

У банков нет правомочия требовать от родни покойного досрочного погашения. Если близкие не откажутся от обремененной кредитом доли, вносить платежи будут с обретением наследства. Кредит на данных граждан переоформляется на условиях договора со скончавшимся.

Если близкие не откажутся от обремененной кредитом доли, вносить платежи будут с обретением наследства. Кредит на данных граждан переоформляется на условиях договора со скончавшимся.

При требовании досрочного погашения от родственников покойного последние обращаются к суду. Важно предъявить доказательства своей правоты – письменные требования банка, запись телефонных переговоров с его сотрудниками, электронные сообщения от организации.

Взыскание по кредиту, если поручитель или заемщик умер. Судебная практика

В статье «выплата кредита в случае смерти заемщика или поручителя» содержатся ответы на ряд вопросов, касающихся исполнения обязательств перед банком по выплате кредита в случае, когда умер заемщик, либо поручитель заемщика. Рассмотрены случаи, когда в такой ситуации после смерти заемщика никто из наследников наследство не принял, либо наследство принято; пределы ответственности поручителя и наследника умершего заемщика.

Изложенные выводы основаны на сложившейся судебной практике, которая последовательно формировалась Верховным Судом РФ в течение последних несколько лет.

1. В случае смерти должника и наличии наследника, принявшего наследство, поручитель отвечает только при его согласии на это

Позиция выражена в обзоре законодательства и судебной практики Верховного Суда Российской Федерации за третий квартал 2006 года», утвержденном постановлением Президиума Верховного Суда РФ от 29.11.2006 года, где приведены ответы на вопрос 22:

«Вопрос 22: Требуется ли получение согласия поручителя отвечать за нового должника в случае смерти должника по основному обязательству, обеспеченного договором поручительства, при наличии правопреемника, принявшего наследство?

Вправе ли суд удовлетворить требования кредитора в случае отсутствия согласия поручителя отвечать за правопреемника должника при неисполнении или ненадлежащем исполнении обеспеченного поручительством основного обязательства и возложить в соответствии со ст. 363 ГК РФ такие обязательства на поручителя?

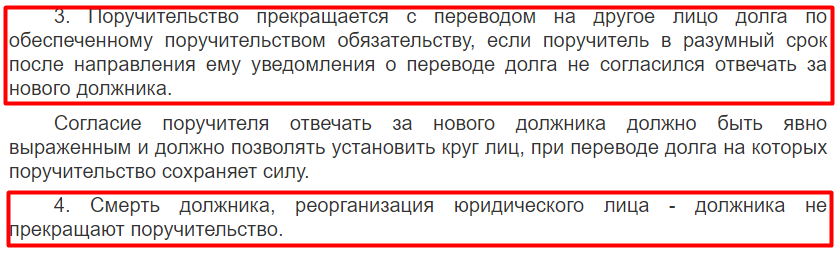

Ответ: В соответствии с п. 2 ст. 367 Гражданского кодекса Российской Федерации поручительство прекращается с переводом на другое лицо долга по обеспеченному поручительством обязательству, если поручитель не дал кредитору согласия отвечать за нового должника.

Поэтому в случае смерти должника по основному обязательству, обеспеченному договором поручительства, при наличии правопреемника, принявшего наследство, требуется согласие поручителя отвечать за нового должника, если договор поручительства не содержит в качестве условия согласие поручителя отвечать за исполнение обязательства перед любым новым должником в случае перевода долга по обеспечиваемому обязательству.

Следовательно, при отсутствии согласия поручителя отвечать за правопреемника должника в случае неисполнения или ненадлежащего исполнения им основного обязательства возложение на него такой обязанности неправомерно».

2. Взыскание кредитной задолженности в случае смерти должника с поручителя если есть наследники должника; если нет наследников

Позиция ВС РФ отражена в обзоре законодательства и судебной практики Верховного Суда Российской Федерации за первый квартал 2008 года, утвержденном постановлением Президиума Верховного Суда РФ от 28. 05.2008 года, где приведен ответ на вопрос 1:

05.2008 года, где приведен ответ на вопрос 1:

«Вопрос 1: Возможно ли взыскание кредитной задолженности в случае смерти должника с поручителя (который по договору с кредитной организацией несет солидарную ответственность с должником в случае неисполнения или ненадлежащего исполнения им обязательства по погашению кредита, а также несет ответственность за любого нового должника), если есть наследники должника и наследственное имущество? Если нет наследственного имущества?

Ответ: В силу ст. 361 и 363 Гражданского кодекса Российской Федерации по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательств полностью или в части. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законом или договором поручительства не предусмотрена субсидиарная ответственность поручителя.

Согласно ст. 1112 ГК РФ в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности.

1112 ГК РФ в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности.

Статьей 1175 ГК РФ установлено, что наследники, принявшие наследство, отвечают по долгам наследодателя в пределах стоимости перешедшего к ним наследственного имущества. Кредиторы наследодателя вправе предъявить свои требования к принявшим наследство наследникам. До принятия наследства требования кредиторов могут быть предъявлены к наследственному имуществу.

Таким образом, наследник должника при условии принятия им наследства становится должником перед кредитором в пределах стоимости перешедшего к нему наследственного имущества.

Если в договоре поручительства содержится условие о согласии поручителя отвечать за любого нового должника, поручитель становится ответственным за исполнение наследником обязательства (п. 2 ст. 367 ГК РФ).

Обязательство прекращается невозможностью исполнения, если она вызвана обстоятельством, за которое ни одна из сторон не отвечает (п. 1 ст. 416 ГК РФ).

1 ст. 416 ГК РФ).

Поскольку в силу закона наследник отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества (ст. 1175 ГК РФ), то при отсутствии или недостаточности наследственного имущества кредитное обязательство прекращается невозможностью исполнения соответственно полностью или в недостающей части наследственного имущества (п. 1 ст. 416 ГК РФ).

В соответствии с п. 1 ст. 367 ГК РФ поручительство прекращается с прекращением обеспеченного им обязательства, а также в случае изменения этого обязательства, влекущего увеличение ответственности или иные неблагоприятные последствия для поручителя, без согласия последнего.

Исходя из содержания приведенных правовых норм, поручительство прекращается в той части, в которой прекращается обеспеченное им обязательство, и поручитель должен нести ответственность перед кредитором в пределах стоимости наследственного имущества.

Таким образом, в случае смерти должника и при наличии наследников и наследственного имущества взыскание кредитной задолженности возможно с поручителя в пределах стоимости наследственного имущества (если в договоре поручителя с кредитной организацией поручитель дал кредитору согласие отвечать за нового должника)».

3. Поручитель наследодателя становится поручителем наследника лишь в случае согласия на это поручителя

Аналогичная вышеизложенным позиция Верховного Суда РФ изложена и в постановлении Пленума Верховного Суда РФ от 29.05.2012 N 9 «О судебной практике по делам о наследовании», где в п. 62 указывается следующее.

«..Согласно пункту 2 статьи 367 ГК РФ поручитель наследодателя становится поручителем наследника лишь в случае, если поручителем было дано согласие отвечать за неисполнение обязательств наследниками. При этом исходя из пункта 1 статьи 367 и пункта 1 статьи 416 ГК РФ поручительство прекращается в той части, в которой прекращается обеспеченное им обязательство, и поручитель несет ответственность по долгам наследодателя перед кредитором в пределах стоимости наследственного имущества.

Наследники поручителя отвечают также в пределах стоимости наследственного имущества по тем обязательствам поручителя, которые имелись на время открытия наследства».

Наследники поручителя

Позиция о том, что наследники поручителя отвечают по обязательствам поручителя подробно изложена в п. 9 обзора судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств», утвержденном Президиумом Верховного Суда РФ 22.05.2013 года:

«… Наследники поручителя отвечают в пределах стоимости наследственного имущества по тем обязательствам поручителя, которые имелись на время открытия наследства.

… В случае смерти поручителя спорное правоотношение правопреемство допускает.

Согласно статьям 361 и 363 ГК РФ по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательств полностью или в части. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законом или договором поручительства не предусмотрена субсидиарная ответственность поручителя.

Основания прекращения поручительства установлены статьей 367 ГК РФ. Из содержания данной нормы следует, что смерть поручителя не относится к тем обстоятельствам, с которыми положения данной статьи связывают возможность прекращения поручительства.

В силу статьи 1112 ГК РФ в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Не входят в состав наследства права и обязанности, неразрывно связанные с личностью наследодателя, в частности право на алименты, право на возмещение вреда, причиненного жизни или здоровью гражданина, а также права и обязанности, переход которых в порядке наследования не допускается указанным Кодексом или другими законами.

При этом в соответствии со статьей 1175 ГК РФ наследники, принявшие наследство, отвечают по долгам наследодателя солидарно (статья 323). Каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества. Кредиторы наследодателя вправе предъявить свои требования к принявшим наследство наследникам в пределах сроков исковой давности, установленных для соответствующих требований. До принятия наследства требования кредиторов могут быть предъявлены к исполнителю завещания или к наследственному имуществу.

Кредиторы наследодателя вправе предъявить свои требования к принявшим наследство наследникам в пределах сроков исковой давности, установленных для соответствующих требований. До принятия наследства требования кредиторов могут быть предъявлены к исполнителю завещания или к наследственному имуществу.

Таким образом, в случае смерти поручителя его наследники при условии принятия ими наследства солидарно отвечают перед кредитором другого лица за исполнение последним его обязательств полностью или в части, но каждый из таких наследников отвечает в пределах стоимости перешедшего к нему наследственного имущества..»

Если заемщик умирает кто платит кредит без поручителя в сбербанке

Выплата кредита после смерти заемщика

Заем – более емкое понятие, включающее в себя кредит, ссуду и иные регламентированные формы финансовых обязательств. Банковский кредит – это выдача кредитно-финансовыми организациями денежных средств физическим и юридическим лицам на определенный срок и цели на возмездной основе – с возвратом банковских процентов.Порядок выдачи и возврата банковского кредита регулируется кредитным договором, а также действующим финансовым законодательством РФ, в том числе Гражданским кодексом Российской Федерации (например, ст. 819-820 ).Но неизбежен вопрос о том, кто выплачивает кредит после смерти заемщика. Как правило, ответ на него прописывается в кредитном договоре, но бывают и исключения.Если заемщик умер до погашения долга, то возможны следующие пути решения:

Банковский кредит – это выдача кредитно-финансовыми организациями денежных средств физическим и юридическим лицам на определенный срок и цели на возмездной основе – с возвратом банковских процентов.Порядок выдачи и возврата банковского кредита регулируется кредитным договором, а также действующим финансовым законодательством РФ, в том числе Гражданским кодексом Российской Федерации (например, ст. 819-820 ).Но неизбежен вопрос о том, кто выплачивает кредит после смерти заемщика. Как правило, ответ на него прописывается в кредитном договоре, но бывают и исключения.Если заемщик умер до погашения долга, то возможны следующие пути решения:

- погашение кредитного договора поручителем;

- погашение долга родственниками.

Поручитель – это своего рода «запасной» заемщик,

В случае смерти заемщика кто выплачивает кредит

Наследники обязаны выплачивать кредит в долях, равных их доле в наследуемом имуществе, согласно ст.1175 Гражданского Кодекса РФ. Особенности застрахованных кредитов Страхование займов выгодно обеим сторонам кредитного договора.

Банк получает гарантию, что кредит будет выплачен, несмотря на обстоятельства. Заемщик получает страховку на непредвиденный случай. Условия страховки прописываются в договоре страхования. Следует иметь ввиду, что некоторые причины смерти не попадают под определение страхового случая. Обычно это смерть в результате хронических болезней, от воздействия радиации, в момент военных действий и иные.

После смерти заемщика необходимо внимательно изучить содержание договора. Убедившись, что случай относится к страховым, необходимо уведомить страховую компанию.

Сроки уведомления прописаны в договоре страхования и обычно бывают короткими. Страховая компания обговаривает список документов, которые им необходимо предоставить для проверки.

Кто должен платить потребительский кредит после смерти заемщика

Человек умирает, и спустя время наступает момент, когда надо привести в порядок дела, оставшиеся после него.

Вот тогда банк напоминает о себе. Перенять обязанность по уплате кредита клиента, который умер, займодатель может потребовать с близких родственников. Зачастую так оно и случается. Чтобы в полной мере раскрыть вопрос, насколько это правомерно, нужно сначала определить, кто вообще должен стать плательщиком кредита, оставшегося после смерти заемщика.

Зачастую так оно и случается. Чтобы в полной мере раскрыть вопрос, насколько это правомерно, нужно сначала определить, кто вообще должен стать плательщиком кредита, оставшегося после смерти заемщика.

Можно выделить несколько категорий:

- наследники;

- созаемщики.

- поручители;

- страховая компания;

Каждую из них надо рассмотреть более подробно, поскольку в каждом случае могут существовать свои права и обязанности, подводные камни, пути ухода от обязательства.

При выдаче кредита банк может предложить заемщику заключение договора со страховой компанией-партнером о страховании его жизни и трудоспособности.

Кто должен платить кредит после смерти заемщика: страховая, поручитель или родственники

Но в данном случае нужно доказать, что смерть является страховым случаем.Ответственность за выполнение обязательств перед кредитором ложится на поручителя.Обязанность за погашение долга переходит к созаемщикам.Важно! Независимо от сложившихся обстоятельств, прежде чем приступить к решению данной проблемы, необходимо внимательно изучить договор кредитования.

В документе должно быть четко указано, на кого ложится ответственность за погашение займа в случае гибели заемщика. Если в соглашении ничего не сказано на этот счет, то вопрос решается согласно нормам и требованиям законодательства РФ.Страхование жизни является в большинстве случаев обязательной процедурой при оформлении крупных займов.

Так банк страхуется на случай невозврата кредитных средств в связи со смертью заемщика. Клиенты неохотно соглашаются покупать страховой полис и переоформлять его каждый год

Смерть заемщика по кредитному договору со страховкой

Действуя по инструкции и предоставив страхователю все необходимые документы, заёмщик или его сторона могут надеяться на благополучное разрешение ситуации.

На практике же нередко складываются совершенно другие ситуации.

Каждый человек, который поучаствовал в таком деле, знает о сложностях получения страховки от многих компаний.

Заёмщик или родственники в случае его смерти должны найти и тщательно изучить содержание страхового договора, полиса. Именно с этого всегда следует начинать процедуру страхового погашения займа. Именно такие требования своим клиентам предъявляет, в частности, Сбербанк РФ. Затем в страховую компанию направляется уведомление о случившемся.

Именно с этого всегда следует начинать процедуру страхового погашения займа. Именно такие требования своим клиентам предъявляет, в частности, Сбербанк РФ. Затем в страховую компанию направляется уведомление о случившемся.

Срок подачи уведомления в страховую компанию оговаривается в договоре и обычно достаточно короток.

Если не сделать это вовремя, то ситуация начнёт разворачиваться отнюдь не в пользу истца. Получив уведомление, компания – страховщик оговаривает перечень документов, которые в дальнейшем будут служить основанием для принятия решения о погашении кредита.

Кто платит кредит, если умирает заемщик и как не платить кредит умершего

Сумма делится на равные части между созаемщиками.Если заемщик взял деньги с участием поручителя, то на этого человека ложится ответственность по закрытию соглашения.

Поручитель через суд может потребовать выплату компенсации у наследников при наличии таковых. Если заем оформлялся под залог имущества, то недвижимость, транспортные средства, ценные бумаги выставляются на торги и на вырученные средства закрывается договор. Если сумма продажи имущества больше размера ссуды, то оставшиеся деньги делятся между выгодополучателями.Таким образом, на вопрос:

Если заем оформлялся под залог имущества, то недвижимость, транспортные средства, ценные бумаги выставляются на торги и на вырученные средства закрывается договор. Если сумма продажи имущества больше размера ссуды, то оставшиеся деньги делятся между выгодополучателями.Таким образом, на вопрос:

«Если заемщик умирает, кто платит кредит без поручителя, созаемщика и залога?»

, ответ будет однозначным – заем платят наследники.Согласно действующему законодательству, актуальному и в 2021 году, ипотеку после смерти заемщика обязан выплачивать наследник.

Проект Законы для людей

Далее, банк вынужден будет обратиться в суд, чтобы взыскать задолженность по кредиту досрочно.

Так, после кончины супруга платежи обязана вносить его жена, даже если супруги развелись, но жена приняла имущество бывшего мужа.

Но как быть, если сам заемщик умер?

На примере этой ситуации я вывел несколько важных правил, которые помогут родственникам умершего заемщика разобраться со всеми его долгами.

Сразу после получения свидетельства о смерти, родственники должны написать в банк заявление о приостановлении начисления процентов и штрафных санкций на срок 6 месяцев, то есть до даты вступления в наследство. Банки безоговорочно выполняют такие просьбы, и начисления приостанавливают. Но, и по сей день, существуют банки, либо отдельно взятые сотрудники банков, которые рекомендуют родственникам, еще не вступившим в наследство, продолжать погашать кредит за умершего заемщика.

И отсюда следует правило второе: Ни при каких обстоятельствах родственники, не вступившие в права наследования, не должны погашать кредит. У них попросту нет такой обязанности.

Кто платит кредит после смерти заёмщика?

Важный момент – процентная ставка по выплатам.

Ведь их сумма распространяется на весь период графика погашений долга (независимо от того, жив человек или нет). В связи с этим родным покойного надлежит как можно скорее известить о данном факте сотрудников финансовой организации, оформившей ссуду.

Для этого заинтересованные граждане должны предоставить в отделение банка официальный документ — свидетельство о смерти. Следующий шаг – подготовка заявления о вступлении в права наследования имущественных ценностей.

Эта процедура особенно оправдана, если наследство на порядок выше обязательств по займу. После того, как все формальные процедуры будут выполнены, а нотариальное подтверждение прав владения будет получено, следующий этап — выяснить, кому придётся погашать оставшуюся долевую часть кредита. Для этого необходимо встретиться с сотрудником организации, узнать, о какой сумме идёт речь, и

Порядок оплаты кредита умершего родственника в Сбербанке: реструктуризация долга и обязательное страхование

В нем говорится, что отвечать по долговым обязательствам покойного родственника должны исключительно официальные наследники, а сумма обязательных выплат не должна превышать размера наследства.Если же родственники не принимают наследство, или отказываются от него, либо наследовать было нечего – долговые обязательства перед банком к ним не переходят. После смерти человека, первые дни посвящены неприятным хлопотам, связанным непосредственно с похоронами.

После смерти человека, первые дни посвящены неприятным хлопотам, связанным непосредственно с похоронами.

После этого родственники покойного пребывают в растерянности и депрессии, и им неприятно, да и попросту нет сил разбираться с долговыми обязательствами, оставшимися от погибшего. Но сделать это необходимо.Первый этап — скорейшее обращение в Сбербанк с кредитным договором покойного, и документами, подтверждающими факт смерти.

Поручительство по кредиту в 2020 году

В этой статье рассказываем о рисках, которые добровольно берет на себя поручитель и о том, как сделать свое поручительство безопасным.

Поручительство по кредиту

Поручитель по кредиту — это человек, который гарантирует банку, что человек, этот кредит взявший, вовремя вернет деньги. Чаще всего банк просит предоставить поручителя или группу поручителей, если заемщик планирует взять в кредит крупную сумму денег. Поручители становятся для банка гарантией, что он вернет себе деньги. Самое важное, что вам нужно знать о поручителе — это то, что он несет точно такую же финансовую ответственность, что и заемщик. Становясь поручителем для друга или родственника, вы подписываете договор, который накладывает на вас определенные обязательства.

Становясь поручителем для друга или родственника, вы подписываете договор, который накладывает на вас определенные обязательства.

Например, в случае, если заемщик не сможет выплачивать кредит, вся ответственность за долг ляжет на ваши плечи — вы будете отвечать перед банком в полном объеме. Просто так отказаться от уплаты долга тоже не получится, без согласия банка это невозможно. Поручительство прекращается только тогда, когда долг полностью погашен.

Даже в случае смерти поручителя его обязанности никуда не деваются: по закону, они переходят его прямым наследникам. Другая ситуация — если умирает заемщик. В этом случае с поручителя (или поручителей) снимутся все обязанности, если иное не указано в договоре, а долг перейдет наследникам заемщика.

Права поручителя

- Если поручитель вынужден будет оплатить весь долг или его часть, то к нему переходят права кредитора в том объеме, в котором он удовлетворил требования банка.

- Как поручитель вы вправе требовать уплаты процентов на сумму, которую вы выплатили банку.

- После того, как вы выполните свои поручительские обязательства, кредитор (банк) должен выдать вам документы, удостоверяющие ваши требования к заемщику.

Иными словами, если должник не выплатил долг и это пришлось сделать поручителю, после того, как банк получит свои деньги, заемщик останется должен поручителю. И тогда уже у поручителя будет право потребовать свои деньги через суд.

Чтобы вернуть деньги без проблем, сохраняйте все документы, договоры поручительства, кредита или займа, решение суда о взыскании сумма долга, все квитанции, которые могут вам пригодиться впоследствии.

Иногда поручитель может даже не знать, что должник не платит по кредиту, пока ему не придет судебная повестка.

Суд может обязать вас как поручителя гасить долг по определенному графику, а если вы будете не в состоянии это сделать, к вам применят точное такие же меры, как и к заемщику: могут арестовать счета, каждый месяц вычитать до 50% заработной платы, ограничивать выезд за границу или изъять и продать имущество.

Кто может стать поручителем

У каждого банка может быть собственный список требований к поручителю — законодательно они никак не закреплены. Но есть условия, общие для большинства банков, которые должны соблюдать будущие поручители:

- Поручителю желательно приходиться заемщику родственником — это повышает шансы на одобрение банком

- Поручитель должен быть платежеспособен — тут к нему применяются те же требования, что и к заемщику

- Поручитель и заемщик должны проживать в одном регионе

- Кредитная история поручителя не должна содержать грубых нарушений

Важно: если заемщик не выплатил долг вовремя, это портит не только его кредитную историю, но и — автоматически — историю его поручителя или поручителей.

Узнать больше: Как исправить свою кредитную историю

Скорее всего, банк откажет в поручительстве, если у вас есть непогашенные кредиты, были судимости или вы не трудоустроены официально.

Прежде чем стать поручителем

Поручительство не стоит воспринимать как простую помощь другу или родственнику: если что-то пойдет не так, вы можете оказаться в серьезном долгу перед банком. Прежде чем подписывать договор поручительства, проясните для себя несколько вопросов:

Прежде чем подписывать договор поручительства, проясните для себя несколько вопросов:

- Каковы точная сумма, срок и процентная ставка будущего кредита?

- Есть ли у человека, для которого вы собираетесь выступить поручителем, официальная работа, гражданство и прописка?

- Сможете ли вы оплатить долг, если заемщик не сможет этого сделать по какой-то причине?

Важно: соглашайтесь стать поручителем, только если сумма будущего кредита вас не пугает и вы уверены, что при необходимости сможете выплатить ее самостоятельно. Еще одна причина стать поручителем — если заемщиком выступает человек, с которым у вас общий бюджет, например, муж или жена, сын или дочь. В таком случае неважно, кто из вас в договоре будет заемщиком, а кто — поручителем.

Узнать больше: Подберите выгодный кредит

Если заемщик умирает кто платит его кредит

Укоренилось мнение, что в наследство можно получить имущество или денежную сумму. Однако на практике все не так прозаично. Вместе с собственностью лицо может получить задолженность перед банком. В случае присутствия непогашенных долгов скончавшегося родственника, его наследники задаются вопросом: если заемщик умирает, кто платит его кредит? Вопрос регламентирует действующее Законодательство. В статье 1175 ГК РФ говорится, что долги умершего наследодателя обязаны оплачивать его наследники. Однако человек может избежать необходимости в предоставлении долга. Потребность во внесение денежных средств исчезнет, если отказаться от наследства. Об особенностях погашения застрахованного кредита, снижении размера выплат и ситуациях, когда удастся избежать предоставления денежных средств, поговорим далее.

Вместе с собственностью лицо может получить задолженность перед банком. В случае присутствия непогашенных долгов скончавшегося родственника, его наследники задаются вопросом: если заемщик умирает, кто платит его кредит? Вопрос регламентирует действующее Законодательство. В статье 1175 ГК РФ говорится, что долги умершего наследодателя обязаны оплачивать его наследники. Однако человек может избежать необходимости в предоставлении долга. Потребность во внесение денежных средств исчезнет, если отказаться от наследства. Об особенностях погашения застрахованного кредита, снижении размера выплат и ситуациях, когда удастся избежать предоставления денежных средств, поговорим далее.

Содержание статьи

Правила, вступающие в силу после смерти заемщика

Если лицо намерено принять наследство после смерти наследодателя, оно обязано погасить кредит. Платить можно в соответствии с прежним графиком или попросить пересмотреть его. Во всех остальных случаях присутствует возможность разрешить ситуацию без внесения денежных средств. Нюансы выполнения процедуры во многом зависят от положений кредитного договора. Нередко обязательства умершего гражданина переходят на поручителя. Подобный подход минимизирует риск финансовых потерь организации от сотрудничества с клиентом. Разбираясь, кто платит кредит после смерти заемщика, учитывайте, что начисление процентов в момент гибели не прекращается. В сложившейся ситуации необходимо как можно скорее уведомить банк о произошедшем.

Нюансы выполнения процедуры во многом зависят от положений кредитного договора. Нередко обязательства умершего гражданина переходят на поручителя. Подобный подход минимизирует риск финансовых потерь организации от сотрудничества с клиентом. Разбираясь, кто платит кредит после смерти заемщика, учитывайте, что начисление процентов в момент гибели не прекращается. В сложившейся ситуации необходимо как можно скорее уведомить банк о произошедшем.

Эксперты советуют действовать по следующей схеме:

- Получить свидетельство, подтверждающее факт смерти заемщика.

- Обратиться в банк и уведомить кредитора о смерти заемщика.

- Подготовить заявление о принятии наследства после смерти заемщика, если наследник планирует вступить в него.

- Дождаться вступления в наследство заемщика. Процедура занимает 6 месяцев.

- Урегулировать правоотношения с банком, став новым заемщиком. Для этого потребуется принять задолженность и попросить об оформлении нового графика погашения.

Чтобы оформить документы о погашении задолженности по кредиту, нужно ждать даты, когда право на наследство вступит в силу. Для этого необходимо шесть месяцев. Однако не все банки следуют установленному правилу. Известны случаи, когда с наследника начинали требовать выплаты по кредиту непосредственно после смерти заемщика.

Видео

Если родственник, успевший умереть, выплачивал ипотечный кредит

Выясняя, переходят ли долги по кредиту на родственников после смерти, уделите особое внимание вопросам наследования ипотечной недвижимости и непогашенной задолженности. Если долг за квартиру не закрыт, наследование происходит по общим правилам. При этом в документе должник, успевший умереть, заменяется наследниками. Так, если ипотека была оформлена на мужа, и он скончался, продолжить погашение задолженности по кредиту обязана его жена или дети.

Обратите внимание: На практике у наследников может отсутствовать возможность совершать регулярные выплаты по ипотеке.

В этом случае банк имеет право забрать заложенное имущество. При этом все произведенные должником, успевшим умереть, платежи возвращаются. Кредитор не имеет право нарушать нормы законодательства.

Может ли новый заемщик снизить размер выплат по кредиту, который брал гражданин, успевший умереть

Если наследник все же решил вступить в наследство при наличии непогашенного кредита, стоит быть готовым к определенным нюансам, с которыми можно столкнуться при работе с финансовыми организациями при образовании долга. Обязательства не списываются, а задолженность не аннулируется.

Видео

Так, помимо предоставления основного долга по кредиту, банки могут обязать нового заемщика погасить штраф. Санкции применяют за нарушение сроков. Обычно сумму начисляют непосредственно после смерти заемщика. Однако подобные действия считаются незаконным. Наследник может оспорить их.

Обратите внимание: В первую очередь необходимо обратить внимание банка на то, что ответственность наследников по долгам наследодателя, успевшего умереть, строго ограничивается. Она не может быть больше стоимости наследства. Если финансовая организация требует большую сумму с нового заемщика, необходимо обратиться в банк. Действие регламентирует статья 333 ГК РФ.

Организация не может разориться из-за того, что кредит был предоставлен позже установленного срока. В результате убытки не будут такими значительными. Соответствующий момент обязан учесть суд. Кроме того, во внимание должны принять тот факт, что задержка платежей произошла из-за смерти родственника, и новый заемщик не мог до определенного момента знать, что теперь он обязан погашать кредит.

Видео

Как действовать, если кредит заемщика, успевшего умереть, был застрахован

Сотрудничество со страховой компанией выгодно не только банку, но и заемщику. Если человек скончался, компания, застраховавшая ответственность, обязана начать погашения невыплаченной задолженности. Однако не все так просто. Даже если была оформлена страховка, человек не всегда добросовестно выполняет взятые на себя обязательства. Страховая компания имеет право отказать в погашении задолженности в ситуациях, когда гибель неплательщика не было страховым случаем.

Если человек скончался, компания, застраховавшая ответственность, обязана начать погашения невыплаченной задолженности. Однако не все так просто. Даже если была оформлена страховка, человек не всегда добросовестно выполняет взятые на себя обязательства. Страховая компания имеет право отказать в погашении задолженности в ситуациях, когда гибель неплательщика не было страховым случаем.

В перечень подобных ситуаций входят следующие нюансы:

- муж или жена умерли на войне;

- смерть произошла в местах лишения свободы;

- причиной смерти отца или матери стало занятие экстремальными видами спорта;

- лицо скончалось от заражения радиацией;

- смерть вызвана венерическими заболеваниями.

Страховщик не горит желанием погашать задолженность заемщика, успевшего умереть. Иногда представитель компании утверждает, что кончина произошла из-за хронического заболевания. Так, если смерть повлекло употребление алкоголя, страховые агенты нередко пытаются доказать, что причиной стали врожденные заболевания сердца. Чтобы защитить себя от подобных махинаций, необходимо пользоваться услугами известных страховых компаний, которые дорожат репутацией.

Чтобы защитить себя от подобных махинаций, необходимо пользоваться услугами известных страховых компаний, которые дорожат репутацией.

Видео

Как избежать погашения задолженности после смерти основного заемщика

По наследству передаются как потребительские, так и ипотечные займы, взятые без поручителя или при его наличии. Выяснив, переходит ли кредит по наследству, наследник должен разобраться, можно ли избежать внесения денежных средств.

Важно! По закону существует только один способ избежать кредитных обязательств и не возвращать долг. Человек может отказаться от наследства.

В некоторых случаях решение считается единственно правильным выходом из сложившейся ситуации. Его принимают, если величины долгов и наследства несопоставимы. Чтобы отказаться от собственности, наследник должен подготовить соответствующее заявление. Для этого потребуется обратиться в нотариальную контору по месту открытия наследства. Если возникли претензии со стороны финансовой организации, необходимо взять справку, подтверждающую отказ от собственности.

Для этого потребуется обратиться в нотариальную контору по месту открытия наследства. Если возникли претензии со стороны финансовой организации, необходимо взять справку, подтверждающую отказ от собственности.

Как итог

Кредиты после смерти должника передаются наследникам. Обязательства переходят к прямому наследнику или поручителю. Однако ответственность ограничивается размером наследства. Правила действуют только в отношении наследников.

Видео

Организация не может претендовать на имущество, которое принадлежало лицу до момента кончины родственника. Наследник обязан выплачивать только сумму, эквивалентную общему размеру задолженности скончавшегося заемщика. Смерть не останавливает начисления процентов. На практике родственник может быть не в курсе задолженности. В этой ситуации действия банка по принудительному истребованию долга могут стать неожиданностью. Однако отсутствие информации не выступает основанием для прекращения начисления переплаты. Обязательства по погашению задолженности возлагаются на лицо, принявшее наследство.

Однако отсутствие информации не выступает основанием для прекращения начисления переплаты. Обязательства по погашению задолженности возлагаются на лицо, принявшее наследство.

Важно! Финансовая организация не имеет право требовать досрочного погашения задолженности после кончины наследодателя. Подобные требования не имеют под собой никаких оснований. Компания имеет право настаивать только на выполнении выплат в сроки, оговоренные с первым заемщиком.

Финансовая организация имеет право предъявлять претензии в виде начисления пени за просрочку выплаты. Нарушение условий договора является веской причиной для подобного. Соответствующие нюансы прописываются в договоре о сотрудничестве.

Если заемщик умирает — кто платит его кредит?

Если человек (родственник: муж, жена, сын, дочь, брат, сестра) умирает — кто платит его кредит? Далеко не всегда наследники получают недвижимость и деньги в банке. Очень часто в наследство им достается задолженность по кредиту. Дело в том, что согласно Гражданскому Кодексу РФ неоплаченные долги наследодателя обязаны оплатить его наследники. И по этому вопросу возникает немало споров.

Дело в том, что согласно Гражданскому Кодексу РФ неоплаченные долги наследодателя обязаны оплатить его наследники. И по этому вопросу возникает немало споров.

Как разрешить неожиданную ситуацию?

Есть важная оговорка: непогашенный кредит наследодателя его родственники будут погашать только в том случае, если они хотят вступить в наследство. Если таких намерений у них нет, то есть возможность разрешить проблему, не проводя выплат. Но нужно помнить, что отказаться наследник может только от всего наследства в полном объеме, а не только от свалившейся на него задолженности. То есть, допустим, у заемщика были в собственности квартира и дачный дом, и он взял еще одну квартиру по договору ипотечного кредитования. При отказе от наследства, который, к слову, оформляется нотариально, наследники отказываются от всей перечисленной недвижимости, а не только от ипотечной квартиры и суммы задолженности по ней.

Многое зависит и от того, как происходило составление кредитного договора. Порой долги усопшего могут переходить под ответственность его поручителя. Со стороны банков данный подход полезен тем, все возможные риски существенно минимизируются. При этом даже если заемщик внезапно умирает, начисление процентных платежей по кредитному договору не прекращается, ведь банк еще не знает о произошедшем. Наиболее целесообразным тут станет уведомить представителей финансовой организации о событии. В общем виде алгоритм действий предусматривает, что наследники должника:

Порой долги усопшего могут переходить под ответственность его поручителя. Со стороны банков данный подход полезен тем, все возможные риски существенно минимизируются. При этом даже если заемщик внезапно умирает, начисление процентных платежей по кредитному договору не прекращается, ведь банк еще не знает о произошедшем. Наиболее целесообразным тут станет уведомить представителей финансовой организации о событии. В общем виде алгоритм действий предусматривает, что наследники должника:

-Получают свидетельство о его смерти,

-Информируют фин. учреждение о случившемся,

-Пишут заявление о том, что они принимают наследство,

-Спустя 6 месяцев после похорон вступают в наследство,

-Улаживают все моменты с организацией-кредитором, в том числе принимают долг и оформляют собственный график его выплаты.

Таким образом, у наследников есть полгода перед тем, как они начнут выплачивать задолженность по данному кредиту. Тем временем многие банки, пользуясь недостаточной осведомленностью наследников, пытаются добиться начала выплаты кредита сразу же после смерти заемщика. Поэтому давайте разберемся, на что же финансовая организация имеет право? Требования законодательства можно свести к таким пунктам:

Поэтому давайте разберемся, на что же финансовая организация имеет право? Требования законодательства можно свести к таким пунктам:

По задолженности умершего его наследник несет ответственность не всем своим имуществом (оно вообще к делу отношения не имеет). В расчет берется исключительно размер полученного наследства — именно так это описывает действующий Гражданский Кодекс,

-Платежи по обслуживанию кредита придется погашать наследникам, и эта сумма будет все равно начислена за весь период пользования кредитом. Вопрос лишь в том, что банк не может требовать их выплаты до полноправного вступления в наследство,

Законом не предусмотрено принудительное погашение наследниками просроченного кредита,

-Кредитор вправе требовать от наследника заплатить неустойку за просрочку платежей.

https://jurvestnik.ru/esli-zaemshhik-umiraet-kto-platit-ego-kredit/

Что происходит с автокредитом, когда кто-то умирает?

Если кто-то умирает из-за непогашенного долга, такого как автокредит, этот долг не исчезает просто так. В большинстве случаев исполнитель, администратор или личный представитель умершего лица несет ответственность за выплату любых причитающихся денег с имуществом этого человека.

В большинстве случаев исполнитель, администратор или личный представитель умершего лица несет ответственность за выплату любых причитающихся денег с имуществом этого человека.

Знакомство с поместьем

Когда человек умирает, все долги и активы этого человека вместе составляют его имущество. Это общая денежная стоимость всего, что им принадлежало на момент возникновения долга, включая текущие, сберегательные и инвестиционные счета, а также землю или предприятия, в которых у этого человека был контрольный пакет.Взаимодействие с другими людьми

Это имущество будет погашать остаток непогашенной задолженности, включая любые автокредиты, с использованием имеющихся активов — если для этого достаточно средств.

Если у умершего был имущественный план и он оставил завещание или имел траст, в документах будет указан исполнитель. Исполнитель — это лицо, ответственное за заселение и распределение наследства между бенефициарами. Однако, если кто-то умирает без завещания, суд по наследственным делам назначит на эту роль администратора — обычно пережившего супруга или близкого родственника. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Кредитное страхование

Некоторые кредиторы предоставляют возможность приобрести страховку кредита вместе с ссудой. Этот тип покрытия может быть полезен, когда один из членов семьи является основным кормильцем, но оба супруга подписывают ссуду.

Если умерший приобрел кредитную страховку жизни по автокредиту, этот страховщик несет ответственность за выплату всей или части остатка ссуды после смерти, в зависимости от условий договора.

Содействующие лица и долговые обязательства

Совместное подписание — это когда два или более человека совместно занимают ссуду.Иногда это делается, если одно физическое лицо не имеет достаточно сильной кредитной истории, чтобы получить ссуду самостоятельно.

Если ссуду на покупку автомобиля подписал выживший родственник, эта сторона, подписавшая договор, несет ответственность за выплату любого остатка, не покрытого за счет имущества, если умерший не приобрел кредитную страховку. наследует машину. Фактически, это верно для любого кредита, подписанного выжившим лицом, включая ипотечные кредиты и кредитные линии собственного капитала.Взаимодействие с другими людьми

наследует машину. Фактически, это верно для любого кредита, подписанного выжившим лицом, включая ипотечные кредиты и кредитные линии собственного капитала.Взаимодействие с другими людьми

Если соучастник не сможет продолжить выплаты, счет может быть передан на инкассо, автомобиль может быть возвращен во владение, а заработная плата соавтора может быть возвращена, в зависимости от законов штата, в котором он проживает.

Права пережившего супруга

Если кто-то покупает автомобиль или берет автокредит в большинстве штатов, после смерти его имущество или оставшиеся лица, подписавшие договор, будут нести ответственность за выплату остатка автокредита. Однако, если они не являются совладельцами примечания, оставшиеся в живых супруги, родственники и другие бенефициары не несут ответственности за выплату долгов.Взаимодействие с другими людьми

Некоторые кредиторы-хищники будут беспокоить оставшихся в живых умерших независимо от того, являются ли они соавторами. Они также могут нанять для этого коллекторское агентство. Однако, если они не являются совладельцами примечания, оставшиеся в живых супруги, как правило, родственники и другие бенефициары не несут ответственности за выплату долгов. Однако существуют исключения, основанные на законодательстве штата, которые могут потребовать от пережившего супруга погашения части или всей оставшейся задолженности. Если вы не уверены в своей конкретной ситуации, обратитесь в офис генерального прокурора вашего штата для получения дополнительной информации.Взаимодействие с другими людьми

Они также могут нанять для этого коллекторское агентство. Однако, если они не являются совладельцами примечания, оставшиеся в живых супруги, как правило, родственники и другие бенефициары не несут ответственности за выплату долгов. Однако существуют исключения, основанные на законодательстве штата, которые могут потребовать от пережившего супруга погашения части или всей оставшейся задолженности. Если вы не уверены в своей конкретной ситуации, обратитесь в офис генерального прокурора вашего штата для получения дополнительной информации.Взаимодействие с другими людьми

Сообщество состояний собственности

В девяти штатах и Пуэрто-Рико, которые считаются штатами общинной собственности, действуют другие законы. К штатам относятся Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин. Штат Аляска считается гибридным штатом, что означает, что в некоторых случаях он разрешает использование общественной собственности.

В государстве общей собственности любая собственность или активы, приобретенные одним из супругов во время брака, а также любые взятые ссуды, становятся совместной собственностью и ответственностью другого супруга. Это означает, что если у умершего человека была непогашенная задолженность по автокредиту в размере 10 000 долларов, супруг должен выплатить 5 000 долларов из этой ссуды. Это верно даже в том случае, если имя пережившего супруга никогда не фигурировало в ссуде или названии автомобиля.

Это означает, что если у умершего человека была непогашенная задолженность по автокредиту в размере 10 000 долларов, супруг должен выплатить 5 000 долларов из этой ссуды. Это верно даже в том случае, если имя пережившего супруга никогда не фигурировало в ссуде или названии автомобиля.

В состоянии общинной собственности не имеет значения, указано ли в названии собственности или ссуде только одно имя. Любой доход также рассматривается как совместная собственность. Однако наследство и подарки останутся собственностью только получившего их супруга.Взаимодействие с другими людьми

Оставшиеся в живых родственники, не являющиеся супругами, не подпадают под действие правил общественной собственности.

Сравнение необеспеченных и обеспеченных автокредитов

Обеспеченная ссуда обеспечена залогом. В данном случае это машина. Если выплаты по обеспеченному автокредиту прекращаются по какой-либо причине, включая смерть лица, подписавшего соглашение, кредитор может вернуть автомобиль в собственность и продать его, чтобы покрыть невыплаченную часть кредита.

С другой стороны, необеспеченный кредит не имеет залога.Подавляющее большинство автокредитов — это обеспеченные ссуды, но люди с хорошей кредитной историей иногда выбирают необеспеченный автокредит. В этом случае, если человек умирает, автокредит не отличается от любого другого необеспеченного долга, такого как кредитная карта или личный заем. Удовлетворение требований кредитора станет ответственностью наследственного имущества и любых соавторов.

Что делать, если любимый человек умирает

Если друг или родственник умирает, важно отправить заверенное свидетельство о смерти всем кредиторам и крупным кредитным бюро.Это предотвращает мошеннические действия, например открытие новых счетов на имя умершего человека. Это также позволяет надлежащим образом урегулировать любые долги.

Если у умершего человека была значительная непогашенная задолженность, рекомендуется нанять поверенного по наследству, который может решить эти финансовые вопросы от имени умершего.

Если вы решили оставить машину

Если лицо, указанное в завещании в качестве наследника автомобиля, или другие оставшиеся в живых друзья и члены семьи заинтересованы в сохранении автомобиля, важно продолжать выплаты, чтобы избежать возврата автомобиля до принятия решения.

Если выживший член семьи решит оставить автомобиль себе, его необходимо будет обработать в суде по наследственным делам, чтобы убедиться, что данное лицо является законным наследником, и передать право собственности.

Новый владелец также должен будет оплатить все государственные регистрационные сборы или налоги, оформить автострахование от своего имени и рефинансировать автокредит или полностью погасить остаток по ссуде.

Информация, содержащаяся в этой статье, не является налоговой или юридической консультацией и не заменяет такую консультацию.Законы штата и федеральные законы часто меняются, и информация в этой статье может не отражать законы вашего штата или последние изменения в законодательстве. Для получения текущих налоговых или юридических консультаций, пожалуйста, проконсультируйтесь с бухгалтером или юристом.

Для получения текущих налоговых или юридических консультаций, пожалуйста, проконсультируйтесь с бухгалтером или юристом.

Работа с долговыми обязательствами вашего супруга после его смерти

Раджеш Нараин Гупта

Безвременная смерть мужа или жены приводит не только к эмоциональным травмам, но и к финансовым страданиям. Среди множества финансовых проблем, с которыми сталкиваются выжившие партнеры, одна — это долги.

Обязан ли оставшийся в живых партнер по закону выплатить долг, понесенный умершим супругом, или он может добиваться освобождения? Рассмотрим разные категории долга:

Супружеская пара обычно выбирает совместный жилищный заем в качестве совместного заявителя. Если основной заявитель уходит из жизни, ответственность за выплату ссуды переходит к оставшемуся совладельцу или солидарному должнику. Если кредитное обязательство не выполняется живым со-заявителем, кредитор может обратиться за правовой помощью в гражданский суд, Трибунал по взысканию долгов или в соответствии с Законом SARFAESI, в зависимости от фактов и обстоятельств.

Кроме того, хотя совладелец обычно является совладельцем объекта недвижимости, совладелец может не быть совладельцем. Созаемщик принимает на себя ответственность за выплату кредита вместе с основным заявителем, но не имеет прав собственности.

Если супруг (а) умирает, выполняя долговые обязательства по обеспеченной ссуде, оставшийся в живых партнер должен сообщить кредитору о смерти и предоставить копию свидетельства о смерти. Если живой партнер не обслуживает долг, кредитор может вступить во владение залогом или обеспечить исполнение залога.

Однако кредитор не может прибегать к принудительным мерам, чтобы заставить пережившего супруга произвести выплаты, и любые действия по взысканию или приведению в исполнение обеспечения должны соответствовать закону. В случае смерти супруга обеспечение, предложенное кредитору в течение его жизни, подлежит исполнению.

Поскольку по необеспеченной ссуде нет залога, наложение ареста на имущество для взыскания ссуды исключено. Если человек умирает до погашения необеспеченной ссуды, кредитор не может требовать неуплаченных взносов от оставшегося в живых партнера или законных наследников умершего.

Законные наследники несут ответственность перед кредитором только в размере стоимости / активов, если они унаследованы от умершего. Если никакие активы не передаются по наследству, оставшийся в живых супруг или дети не несут ответственности перед кредитором.

Например, если муж оставляет после себя движимое или недвижимое имущество, которое унаследовано женой, кредиторы могут потребовать все такие активы у оставшегося в живых супруга в соответствии с законом. В таком случае суд может арестовать все такие активы, а кредиторы могут вернуть непогашенную сумму, продав их после возбуждения соответствующего судебного иска.

Если переживший супруг (а) предоставил кредитору личную гарантию выполнения обязательств, взятых на себя умершим супругом, кредитор может предпринять процесс присоединения, применения или продажи активов пережившего супруга для возмещения непогашенной суммы.

(Автор сообщения — управляющий партнер, SNG & Partners)

Что произойдет с моей задолженностью, когда я умру? Это прощение или передача?

Когда вы умираете, некоторые долги прощаются, но большая часть взыскивается из стоимости вашего имущества во время завещания. Если ваши непогашенные ссуды превышают размер вашего имущества, они, как правило, не передаются членам семьи. Однако любой, кто подписал ссуду, является владельцем совместного счета кредитной карты или желает сохранить определенное имущество, может нести ответственность за ваш долг. Кроме того, ваш (а) супруг (а) может нести ответственность за ваш долг, если вы проживали в государственной собственности.

Если ваши непогашенные ссуды превышают размер вашего имущества, они, как правило, не передаются членам семьи. Однако любой, кто подписал ссуду, является владельцем совместного счета кредитной карты или желает сохранить определенное имущество, может нести ответственность за ваш долг. Кроме того, ваш (а) супруг (а) может нести ответственность за ваш долг, если вы проживали в государственной собственности.

Срочное страхование жизни может использоваться для защиты ваших наследников от долгов или для обеспечения того, чтобы ваш супруг (а) мог поддерживать свой уровень жизни.Срочные полисы являются самой дешевой формой страхования жизни и могут быть адаптированы к размеру ваших долгов, например, по ипотеке или автокредитованию.

Что происходит, когда вы умираете?

Хотя есть некоторые различия в зависимости от законов штата, в котором вы живете, процесс того, что происходит, когда кто-то умирает, относительно постоянен. Во-первых, исполнитель вашего штата, назначенный судом, регистрирует все ваши непогашенные долги, обычно запрашивая кредитный отчет или просматривая ваши счета. Затем исполнитель должен уведомить Администрацию социального обеспечения и всех ваших кредиторов о том, когда вы скончались, отправив заверенные копии вашего свидетельства о смерти и любую ключевую информацию об учетной записи.

Затем исполнитель должен уведомить Администрацию социального обеспечения и всех ваших кредиторов о том, когда вы скончались, отправив заверенные копии вашего свидетельства о смерти и любую ключевую информацию об учетной записи.

Когда вы умираете, все ваши долги переходят в вашу собственность, поэтому исполнитель составляет список всех непогашенных долгов и определяет порядок, в котором они должны быть оплачены по закону. Порядок варьируется в зависимости от штата, и некоторые формы долга, такие как медицинские счета или ипотека, обычно предъявляются в первую очередь.Этот процесс объединения активов, выплаты долгов и распределения оставшейся части между вашими наследниками называется завещанием и может занять несколько месяцев, если у вас нет четкого завещания.

Большинство ваших активов сразу же становятся частью вашего имущества после вашей смерти, а это означает, что кредиторы могут прийти за ними. Однако обычно это не относится к:

- Страхование жизни

- Пенсионные счета, такие как IRA и 401 (k) s

- Брокерские счета

Просто обратите внимание, что если вы не указали бенефициара для этих активов или ваши бенефициары скончались, они будут переданы в вашу собственность. Вот почему так важно обновлять списки назначенных бенефициаров каждые несколько лет.

Вот почему так важно обновлять списки назначенных бенефициаров каждые несколько лет.

Будут ли прощены ваши долги или они могут быть переведены?

Поскольку ваши долги переводятся в ваше имущество после вашей смерти, если ваши ликвидные активы (например, текущие и сберегательные счета) достаточно велики, чтобы их покрыть, никакие долги не будут переданы вашему супругу или наследникам. Ситуация усложняется, если:

- Любое лицо, подписавшее один из займов или являющееся владельцем совместного счета кредитной карты

- У вас есть обеспеченные ссуды (например, автокредиты или ипотека), которые превышают стоимость ваших ликвидных активов

- Вы живете в штате с общественной собственностью (Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон или Висконсин)

В этих ситуациях вопрос о том, прощен ли долг, может ли он повлиять на вашу семью, зависит от типа долга.

Студенческие ссуды после смерти

Федеральные студенческие ссуды прощаются, когда студент умирает. Аналогичным образом, федеральные ссуды PLUS прощаются в случае смерти студента или его родителя.

Аналогичным образом, федеральные ссуды PLUS прощаются в случае смерти студента или его родителя.

Правила выдачи частных студенческих ссуд различаются в зависимости от кредитора и штата. В то время как некоторые частные кредиторы, такие как Салли Мэй, простят ссуду после вашей смерти, большинство из них попытаются получить ее из вашего имущества. Если в вашем имении недостаточно денег для погашения ссуды, это повлияет на вашу семью только в том случае, если:

- Они подписали ссуду, и в этом случае они будут нести ответственность за ее выплату

- Вы состояли в браке, когда получили ссуду, и живете в государственной собственности, и в этом случае ваш супруг должен будет ее выплатить.

Если вы не проживаете в муниципальной собственности и никто не подписал ссуду, кредитор попытается взыскать с вашего имущества, но не имеет возможности обратиться за помощью, если денег недостаточно.Таким образом, студенческая ссуда фактически исчезнет, поскольку кредитор не сможет получить ее у вашей семьи.

Итак, это предполагает, что вы были учеником. Если вы были соавтором частной студенческой ссуды, ваш переход может привести к необходимости рефинансирования студента. Это связано с тем, что вы обеспечивали кредитору гарантию того, что он получит оплату, и без вас они могут попытаться взыскать с учащегося.

Ипотечные кредиты на случай смерти

Ваш дом обычно не считается частью вашего имения.Так, например, если ваши долги по кредитной карте превышают стоимость остальных ваших активов, эмитент кредитной карты не сможет наложить арест на ваш дом. Однако ипотека не прощается, когда вы умираете, и ее нужно будет заплатить.

Ваш супруг (а) или лицо, которое наследует ваш дом, обычно имеет возможность взять на себя выплаты по ипотеке после вашей смерти. Если они не могут произвести выплаты по ипотеке, а непогашенная ипотека не может быть покрыта за счет вашего имущества, лицо, унаследовавшее дом, должно будет продать его и выплатить ипотечный кредит.В противном случае кредитор лишит имущество права выкупа.

Задолженность по кредитной карте после вашей смерти

Когда вы уйдете из жизни, исполнитель вашего имущества должен уведомить эмитентов кредитных карт, поскольку они прекратят добавлять какие-либо сборы или штрафы к непогашенному долгу до тех пор, пока наследство не будет урегулировано.

Совместные держатели карт несут ответственность за непогашенный остаток по кредитной карте в случае вашей смерти, однако авторизованные пользователи кредитной карты — нет. Просто обратите внимание, что если авторизованный пользователь попытается использовать кредитную карту после вашей смерти, это может быть рассмотрено как мошенничество или он может нести ответственность за любой баланс.

Супруг (а) также может нести ответственность по выплате долга, если вы проживаете в государственной собственности. Если у вас не было совместного держателя карты и вы не проживали в государственной собственности, доступные деньги будут собираться из вашего имущества, но эмитент кредитной карты должен будет уйти от любых долгов сверх этого.

Что происходит, когда вы умираете с медицинскими счетами?

Медицинская задолженность несколько сложнее, но, если вы не получили Medicaid, ваша семья, скорее всего, будет нести ответственность только в том случае, если:

- Они дали финансовое обязательство или гарантию медицинскому учреждению.Учитывая высокую стоимость ухода, об этом часто просят, когда член семьи остается в течение длительного периода в больнице или доме престарелых.

- Их правовые отношения с вами включают «обязанность оказывать поддержку». Например, если они заявили, что вы являетесь иждивенцем, они могут нести ответственность за оплату вашего ухода.

Хотя в большинстве штатов есть законы о сыновней ответственности, они редко соблюдаются. Законы о сыновней ответственности могут требовать от всех взрослых детей, которым вы должны оплачивать медицинские счета, не покрываемые вашим имуществом.

Если вы получили Medicaid, штат может предъявить претензию к вашему имуществу в отношении любых денег, потраченных на ваше медицинское обслуживание после 55 лет. Здесь есть некоторые оговорки, поэтому рекомендуется проверить правила вашего штата. Однако этот долг не может быть передан вашим наследникам и членам семьи.

Здесь есть некоторые оговорки, поэтому рекомендуется проверить правила вашего штата. Однако этот долг не может быть передан вашим наследникам и членам семьи.

Автокредит после смерти

Автокредит не прощается в случае смерти, поэтому, если ваше имущество не может покрыть долг, человек, унаследовавший автомобиль, должен решить, хочет ли он оставить его себе.Если они действительно хотят оставить машину себе, ваши наследники могут взять на себя платежи по автокредиту и сохранить ее в собственности. В противном случае автомобиль будет возвращен кредитору.

Сборщики долгов и когда можно привлечь к ответственности членов семьи