Доходность офз для физических лиц в 2018: Размещаемый в настоящее время выпуск ОФЗ-н

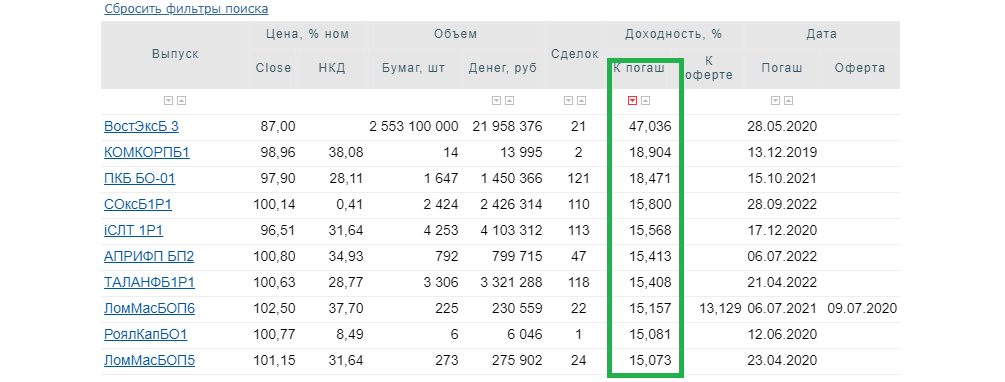

Фондовый рынок — Московская Биржа

Список содержит перечень облигаций, которые соответствуют критериям, установленным в ст.214.2 НК РФ на дату формирования запроса на составление списка, и процентные доходы по которым не облагались НДФЛ (до 31.12.20 включительно) в пределах лимитов, установленных в ст.214.2 НК РФ.

Данная норма налогового законодательства применяется к процентным доходам, которые получены физическими лицами по указанным облигациям, начиная с 1 января 2018 года и по 31 декабря 2020 года включительно.

Согласно разъяснению Минфина от 03.04.2018 № 03-04-06/21528 данная норма налогового законодательства распространяется только на процентный доход, уплачиваемый эмитентом. Доходы, полученные по операциям купли-продажи облигаций, в том числе купонный доход, облагаются по общей налоговой ставке НДФЛ.

Примечание 1. Обращаем ваше внимание, что на текущий момент сделки при первичном размещении облигаций при проверке критерия обращаемости облигаций не учитываются. В связи с получением разъяснения Минфина от 15.05.2018 № 03-04-06/32462, который разрешил учитывать данные первичного рынка, пользователям списка облигаций в дополнение к нему необходимо изучать данные первичного рынка для проверки отнесения облигаций к числу обращаемых на организованном рынке.

В связи с получением разъяснения Минфина от 15.05.2018 № 03-04-06/32462, который разрешил учитывать данные первичного рынка, пользователям списка облигаций в дополнение к нему необходимо изучать данные первичного рынка для проверки отнесения облигаций к числу обращаемых на организованном рынке.

Примечание 2. Список сформирован исключительно по облигациям российских организаций, размещенных и/или допущенных к обращению на ПАО Московская Биржа.

(1) Согласно ст.214.2 НК РФ облигации должны одновременно удовлетворять следующим условиям:

- Облигации выпущены российской организацией.

- Облигации номинированы в российских рублях.

- Облигации эмитированы, начиная с 1 января 2017 г.

- Облигации признаются обращающимися согласно ст.214.1 НК РФ.

(2) Согласно ст.214.2 НК РФ налогообложение процентных (купонных) доходов по таким облигациям осуществляется следующим образом:

- Процентный (купонный) доход, полученный по облигациям в пределах ставки рефинансирования ЦБ РФ, увеличенной на 5 % и действующей в течение периода, за который был выплачен процентный (купонный) доход, налогообложению НДФЛ не подлежит.

- В случае, если процентная ставка по облигациям превышает ставку рефинансирования ЦБ РФ, увеличенную на 5 % и действующую в течение периода, за который был выплачен процентный (купонный) доход, налоговая база, подлежащая налогообложению по налоговой ставке 35%, определяется как превышение суммы выплаты процентов (купона) по облигациям над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования ЦБ РФ, увеличенной на 5 %, действующей в течение периода, за который был выплачен купонный доход.

Примечание 3. Данный список не содержит информации о процентной ставке по облигациям и не учитывает (не осуществляет) анализ наличия доходов, подлежащих налогообложению НДФЛ сверх установленных лимитов.

Также при составлении списка не анализируются эмиссионные документы на предмет того, имеют ли право физические лица приобретать облигации, включенные в список. Данный вопрос необходимо анализировать дополнительно.

Обращаем ваше внимание, что проверка критерия отнесения облигаций к обращающимся осуществляется на дату получения дохода по облигациям и не исключено, что за период владения облигацией (с даты приобретения до получения дохода по ней) такой статус может измениться и облигация может стать не обращающейся.

При возникновении вопросов, на какую дату при расчете налоговых обязательств налогоплательщик должен проверять отнесение облигаций к обращающимся, а также по иным налоговым вопросам рекомендуем обратиться к налоговому агенту и/или налоговым консультантам.

Допущения, использованные при составлении списка

-

В отношении понятия «облигаций, эмитированных начиная с 1 января 2017 г.»

Согласно разъяснению Минфина России от 03.11.2017 № 03-03-10/72515 под облигациями, эмитированными начиная с 01.01.17, понимаются облигации, дата размещения которых приходится на данный период и которая раскрывается в соответствии с требованиями ст.

30 Федерального закона «О рынке ценных бумаг» и п.5.3-5.6, 26.10 и 26.11 Положения ЦБ РФ от 30.12.2014 № 454-П.

30 Федерального закона «О рынке ценных бумаг» и п.5.3-5.6, 26.10 и 26.11 Положения ЦБ РФ от 30.12.2014 № 454-П. -

В отношении облигаций, обращающихся на организованном рынке ценных бумаг

Для выполнения данного условия делается допущение о достаточности наличия хотя бы одной средневзвешенной цены, рассчитываемой ПАО Московская Биржа, в течение 3-х последовательных месяцев, предшествующих дате составления списка (включая дату составления списка), в режимах торгов облигациями ПАО Московская Биржа, в которых рассчитывается средневзвешенная цена.

Кроме того, при проверке критерия обращаемости учитывается наличие средневзвешенной цены, рассчитываемой по правилам торгов ПАО Московская Биржа, а не средневзвешенной цены, рассчитываемой в соответствии с Приказом ФСФР от 9 ноября 2010 г. № 10-65/пз-н. Данный подход подтвержден в разъяснении Минфина от 15.05.2018 № 03-04-06/32462.

Заявление об ограничении ответственности

Данная информация представляет собой исключительно позицию ПАО Московская Биржа по вопросам применения законодательства Российской Федерации о налогах и сборах. Мы рекомендуем изучить методологические подходы и допущения, использованные при составлении списка, и отслеживать разъяснения Министерства финансов РФ и ФНС России по вопросу применения нормы, предусмотренной 214.2 НК РФ.

Мы рекомендуем изучить методологические подходы и допущения, использованные при составлении списка, и отслеживать разъяснения Министерства финансов РФ и ФНС России по вопросу применения нормы, предусмотренной 214.2 НК РФ.

Список размещен на сайте ПАО Московская Биржа исключительно в информационных целях. ПАО Московская Биржа не несет ответственности за ущерб в результате любого использования данного списка.

¹ По вопросам некорректной работы просим обращаться по телефону 8 495 363 32 32, вн. 1292 или 1253

² Список составляется по данным торгов на конец дня

Анализ облигаций — ДОХОДЪ. Управляющая компания

Базовые стратегии:

Срок до погашения/

выкупа, лет:

Кредитный риск

Рыночный риск

Рыночный риск

Дюрация

Факторы

Качество

Размер

Сложность

Выпуск/Погашение/Оферта

Дата выпуска

Дата погашения:

Дата оферты:

Купоны

Купонов в год, раз

Тип купона

Эмитент/Страна/Отрасль

Страна заемщика

-РоссияБеларусьУкраинаКазахстанЛюксембургСШАВенгрияНидерландыКипр

Отрасль

-Государство и муниципалитетыФинансы и страхованиеЛогистикаКоммунальные услугиНефть и газТелекоммуникации и ITПрошмышленностьСельское хозяйствоСтроительствоЛизинг и операции с недвижимостьюРазвлечения, искусство, спортРитейлОтели и рестораныПрофесиональные, научные и технические услугиВспомогательные службыОптовая торговляЗдравоохронениеОбразовательные услуги

Тип эмитента

Тип облигации

Тип инструмента

Тип облигации

сбросить

сбросить фильтры

| ISIN | Название бумаги | Эффективная дата погашения | Лет до погашения | Эффективная доходность | Кредитное качество | Качество эмитента | Ликвидность | Рыночный риск | Дата выпуска | Кредитный рейтинг | Эмитент | Основной заемщик | Страна заемщика | Отрасль | Полное название | Валюта | Дата выпуска | Дата погашения | Дата оферты/выкупа | Текущий номинал | Цена, % от номинала | НКД | YTM, % | Total Return (прогноз), % | Купон | Купон (раз/год) | Тип купона | Тип эмитента | Тип инструмента | Тип облигации | S&P | АКРА | Fitch | Эксперт | Moody’s |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ISIN | Название бумаги | Эффективная дата погашения | Лет до погашения | Эффективная доходность | Кредитное качество | Качество эмитента | Ликвидность | Рыночный риск | Дата выпуска | Кредитный рейтинг | Эмитент | Основной заемщик | Страна заемщика | Отрасль | Полное название | Валюта | Дата выпуска | Дата погашения | Дата оферты/выкупа | Текущий номинал | Цена, % от номинала | НКД | YTM, % | Total Return (прогноз), % | Купон | Купон (раз/год) | Тип купона | Тип эмитента | Тип инструмента | Тип облигации | S&P | АКРА | Fitch | Эксперт | Moody’s |

Методика расчета индекса ликвидности облигаций

Методика определения кредитного рейтинга и показателя качества эмитентов

Методика отбора бумаг в базовые стратегии

Данные Московской Биржи, Доходъ. Задержка 15 минут.

Задержка 15 минут.

Информация, представленная на данной странице (далее также — Информация) подготовлена специалистами компании ООО «УК «ДОХОДЪ» (далее также – Компания), является интеллектуальной собственностью Компании и предназначена для использования на территории России в соответствии с российским законодательством. При подготовке этой Информации были использованы материалы из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом такая Информация предназначена исключительно для информационных целей, не содержит рекомендаций и, там, где это применимо, является выражением частного мнения специалистов Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к сбору и составлению Информации, Компания не дает никаких гарантий в отношении ее достоверности и полноты.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся в на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг.

Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Лучшие облигации 2018

В этой статье мы рассмотрим с Вами основные тенденции облигационного рынка на 2018 год, определим каким критериям на настоящий момент должен соответствовать устойчивый облигационный портфель, определим какие типы облигаций наиболее выгодны для инвестиций в текущих условиях, а также рассмотрим конкретно взятые отдельные инвестиционные идеи в облигациях.

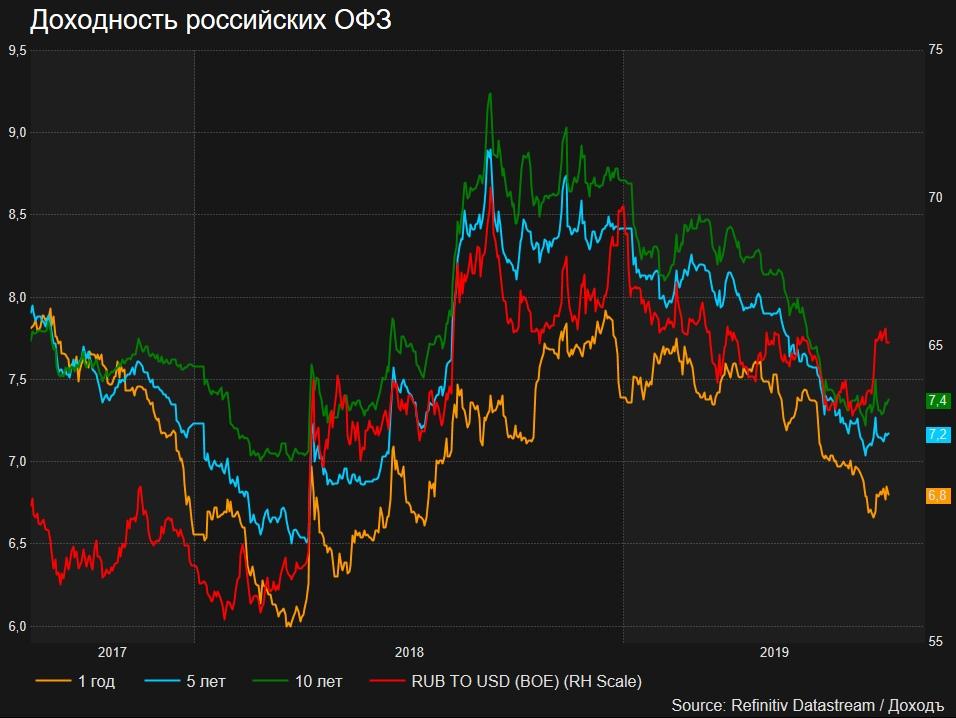

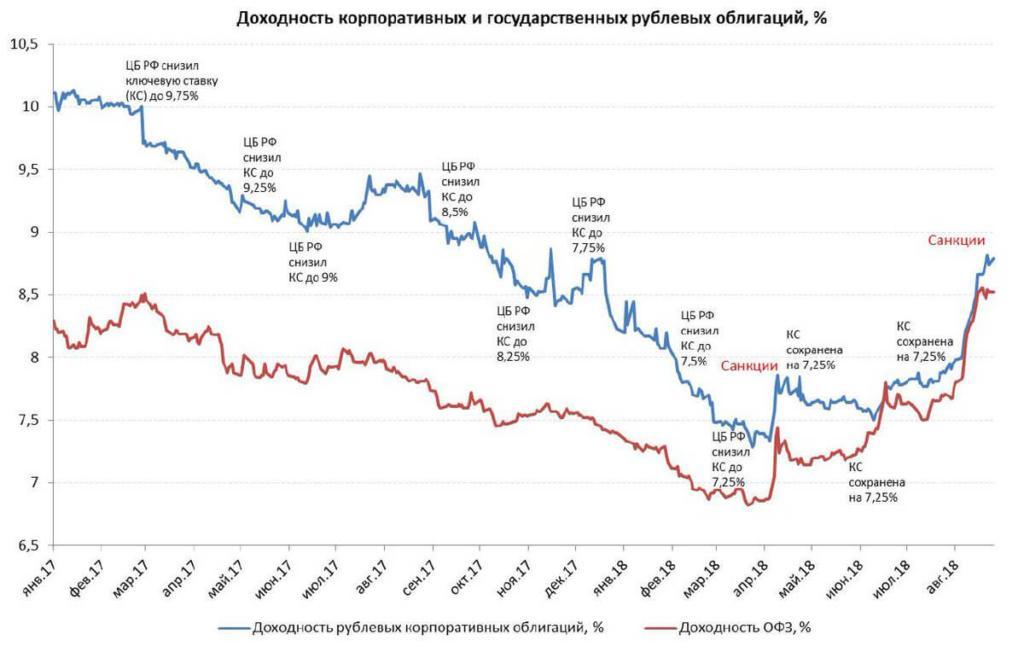

Анализ рынка облигаций на 2018 год

На языке финансового мира облигации являются инструментом с фиксированной доходностью. Глобально тенденция доходности всего класса инструментов с фиксированным доходом (для физических лиц это банковские депозиты и облигации) напрямую зависит от учетной ставки центрального банка. Если ставка ЦБ растет, то доходность и депозитов, и облигаций так же растет, если ставка снижается, то доходности рынка облигаций в целом по всем бумагам снижаются так же.

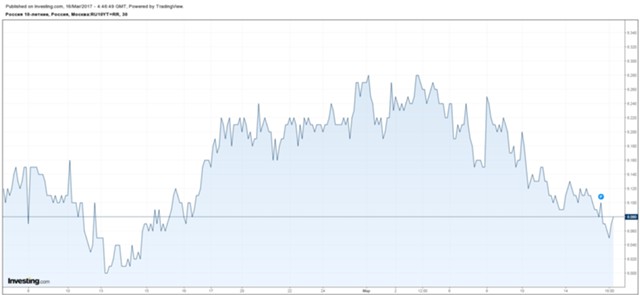

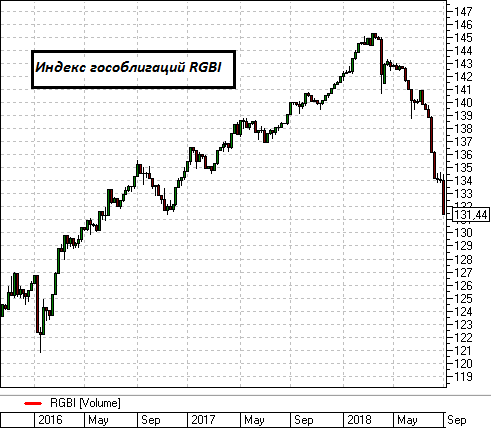

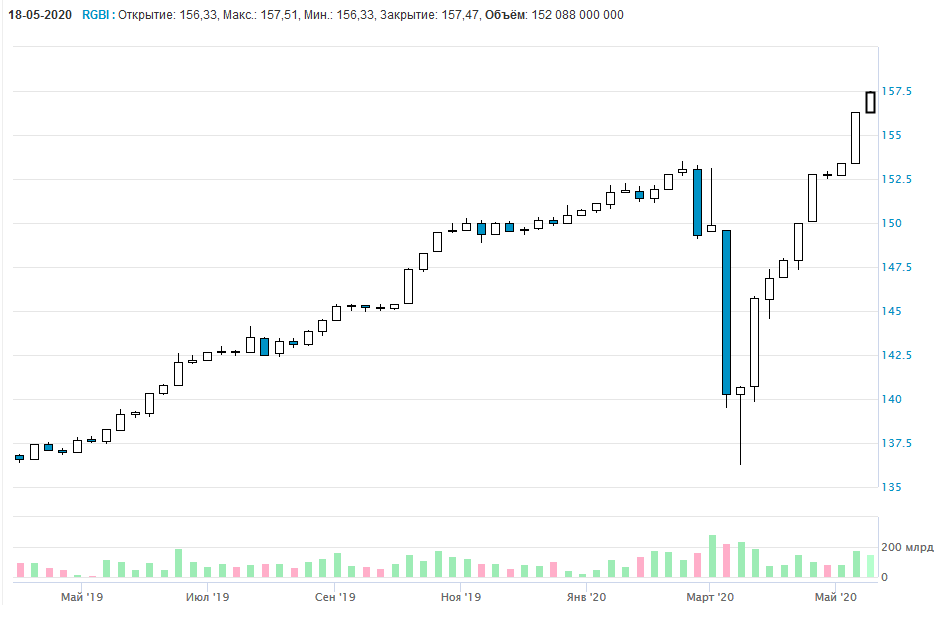

Это наглядно можно проследить в росте курсовой стоимости облигаций за последний год, что нам наглядно демонстрируют индексы облигационного рынка. На графике мы видим, что растут как индексы корпоративных облигаций, так и индексы муниципальных и государственных бумаг. Рост цен на облигации означает уменьшение их доходности.

На графике мы видим, что растут как индексы корпоративных облигаций, так и индексы муниципальных и государственных бумаг. Рост цен на облигации означает уменьшение их доходности.

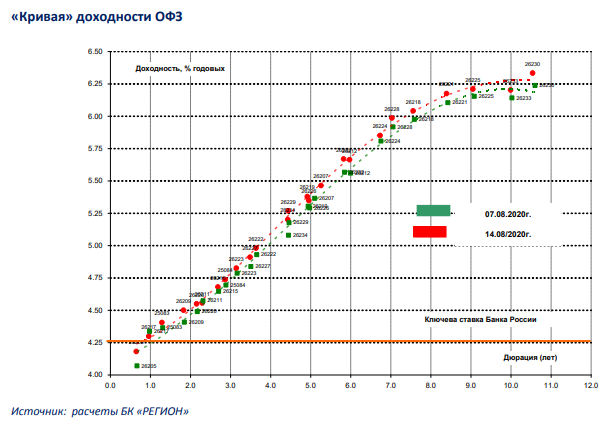

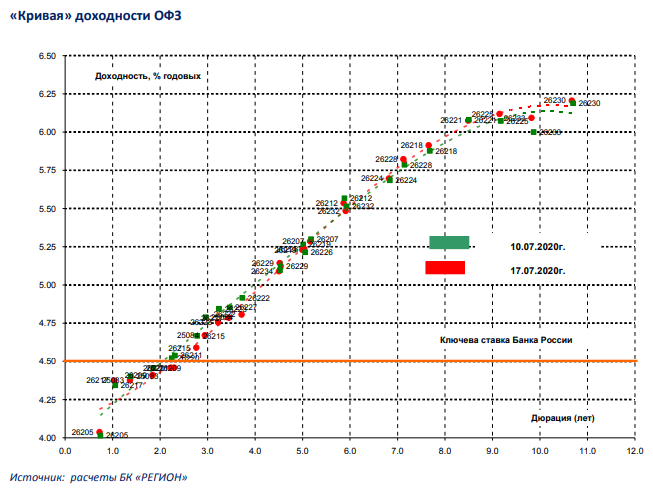

Соответственно, график доходности рынка облигаций движется вниз.

Прогноз облигационного рынка на следующий год предполагает похожую динамику. ЦБ озвучил свои планы по дальнейшему снижению ключевой ставки еще на несколько процентов с приблизительными темпами снижения ставки в 1% в год. Соответственно, как ожидаемый результат, доходность рынка облигаций с высокой степенью вероятности продолжит снижаться в след за снижением ключевой ставки ЦБ.

В наших моделях расчета доходности по облигациям с плавающим купоном мы будем закладывать сценарии снижения ключевой ставки ЦБ в 2018 году на 1%.

Тем не менее в настоящий момент облигации являются одним из самых привлекательных инструментов в классе бумаг с фиксированным доходом.

Самая распространенная альтернатива облигациям — это банковские депозиты. Здесь практически всегда доходность облигаций выше, чем доходность банковских депозитов. Данный фактобъясняется финансовой природой облигаций: в случае с облигацией нет посредника между заемщиком и кредитором, в отличие от банковского депозита, где таким посредником выступает банк и «съедает» часть доходности (Подробнее о том, как устроены облигации мы рассказывали в этом видео).

Здесь практически всегда доходность облигаций выше, чем доходность банковских депозитов. Данный фактобъясняется финансовой природой облигаций: в случае с облигацией нет посредника между заемщиком и кредитором, в отличие от банковского депозита, где таким посредником выступает банк и «съедает» часть доходности (Подробнее о том, как устроены облигации мы рассказывали в этом видео).

Здесь достаточно сравнить доходность банковских депозитов и облигаций, но при этом крайне важно провести корректное сравнение по сопоставимым финансовым инструментам.

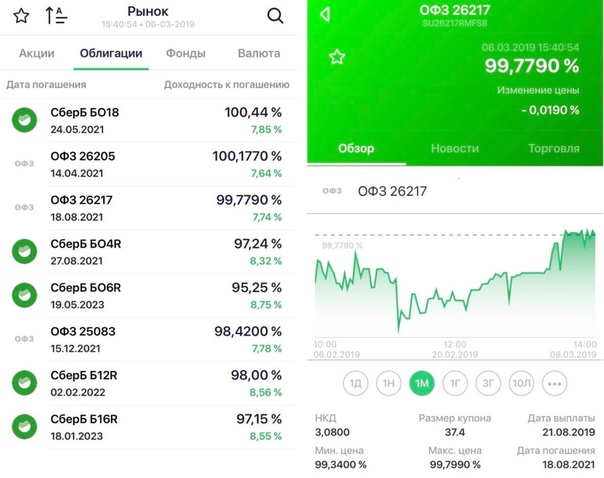

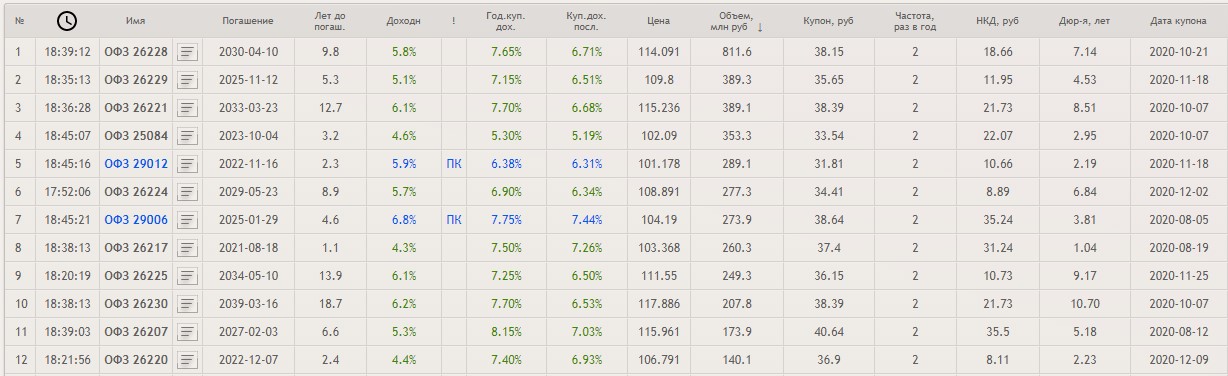

Для примера мы рассмотрим доходность облигации ОФЗ 26208 и постоянным купоном сроком чуть более 1 года и депозит в Сбербанке. Именно депозит в этом банке корректно сравнивать с ОФЗ, так как в данном случае мы сравниваем два самых надежных инструмента в своем сегменте. ОФЗ — это самые надежные долговые бумаги в РФ, а Сбербанк, это самый крупный государственный банк, который имеет отличную динамику финансовых результатов.

Чистая доходность ОФЗ 26208 без учета реинвестирования купонов на текущий момент составляет 6,31%.

Как считать доходность облигаций мы подробнее разбирали в статье «Облигации – отличная замена депозитам».

Доходность депозита в Сбербанке на текущий момент, по аналогичным параметрам составляет от 3,85% до 4,65% годовых.

Текущее положение в финансовой системе можно охарактеризовать, как снижение доходности на фоне достаточно существенных рисков, так как кризис банковской системы пока что не разрешен, а санации банков ЦБ продолжатся на горизонте двух лет.

В этих условиях принципиально важно формировать инвестиционный портфель из облигации с точки зрения максимальной устойчивости и надежности. Чтобы такой инвестиционный портфель способен был пережить любой финансовый шторм.

Поэтому принцип формирования устойчивого инвестиционного портфеля из облигации на текущий момент таков: в первую очередь в портфель включаются бумаги по критерию максимальной надежности, а уже из этого перечня мы выбираем наиболее доходные ценные бумаги.

Именно поэтому сбалансированныйоблигационный портфель на текущий момент рекомендуется формировать из трех основных классов бумаг с максимальной степенью финансовой устойчивости и минимальными рисками:

-

Облигации федерального займа (ОФЗ) – подробнее об этом классе облигаций можно прочитать в статье «Как купить ОФЗ». -

Облигации муниципалитетов и субъектов федерации (см. статью «Облигации субъектов федерации»). -

Надежные корпоративные облигации — это облигации наиболее крупных эмитентов, так называемых «голубых фишек».

Так же инвестиционный портфель можно дополнить различными отдельными чуть более рисковыми инвестиционными идеями в облигациях, но при условии наличия сильных драйверов улучшения финансового состояния таких компаний.

Давайте теперь рассмотрим каждый класс этих бумаг в отдельности и обратим внимание на наиболее интересные и перспективные бумаги.

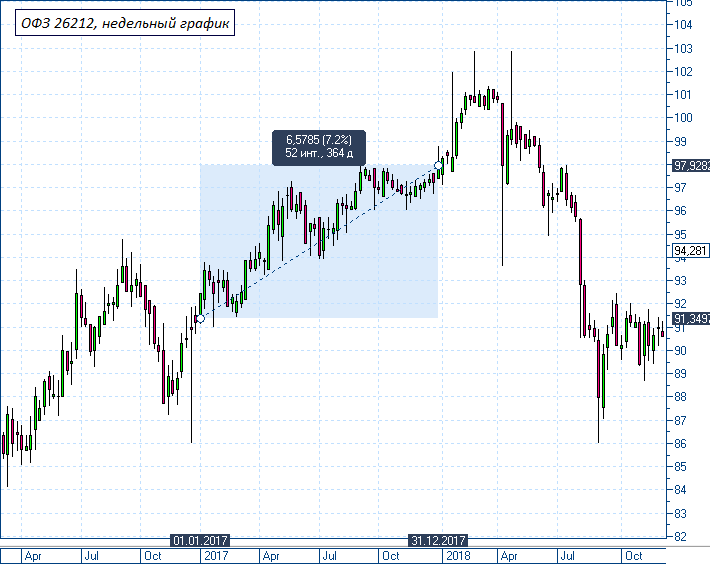

Инвестиции в облигации федерального займа

На текущий момент наиболее актуальными для включения в инвестиционный портфель являются два класса ОФЗ — это бумаги с фиксированным купоном и с плавающим купоном.

Бумаги с фиксированным купоном имеют заранее известную точную до копейки доходность и с теоретической точки зрения такие бумаги будут наиболее эффективны в условиях снижения ключевой ставки ЦБ и сокращения доходности облигаций, так как в момент покупки такой облигации инвестор фиксирует для себя доходность по ней до конца срока ее обращения.

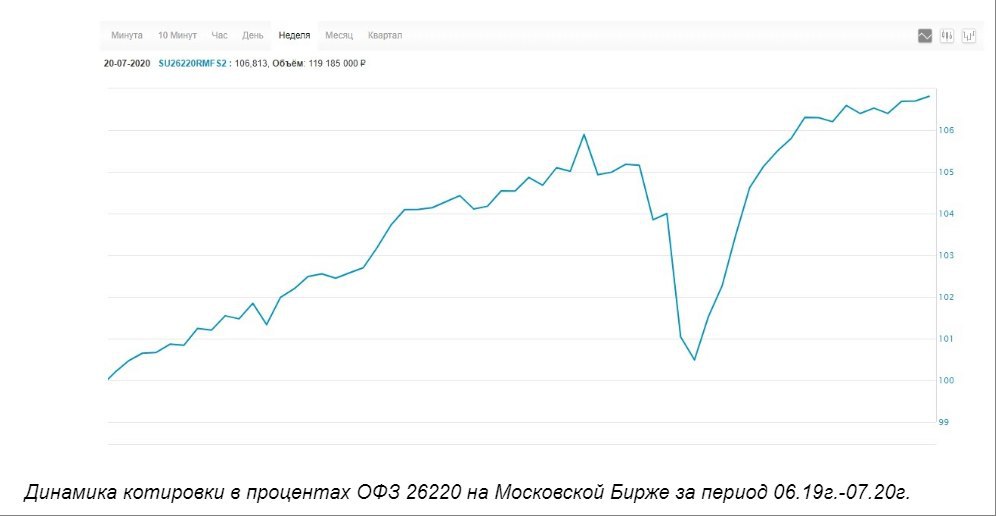

Здесь можно выделить две бумаги, которые интересны с точки зрения доходности и сроков обращения. Это облигации ОФЗ 26208 (доходность на дату публикации – 6,31%) и ОФЗ 26220 (доходность на дату публикации – 6,7%).

Из ОФЗ с плавающим купоном, который привязан к значениям ставки РУОНИА, мы выделяем следующие бумаги интересные с точки зрения текущей доходности и сроков инвестирования. Это бумаги ОФЗ 24019 и ОФЗ 29011.

Это бумаги ОФЗ 24019 и ОФЗ 29011.

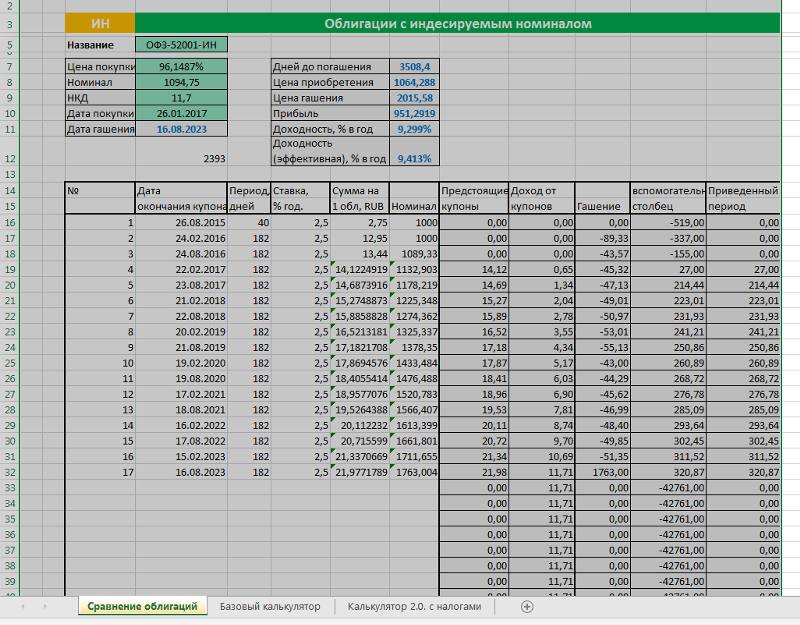

Данные бумаги имеют плавающий купон, поэтому корректный расчет их доходности возможен только с использованием специального облигационного калькулятора, который доступен всем слушателям «Школа разумного инвестирования» в качестве дополнительных материалов.

Расчет доходности ОФЗ 24019 с учетом изменения купона:

Расчет доходности ОФЗ 29011 с учетом изменения купона:

Как мы видим, корректный расчет доходности данных бумаг показывает, что эти облигации на текущий момент дают доходность даже чуть выше чем облигации с постоянным купоном. При том, что в расчет корректной доходности был заложен сценарии снижения ключевой ставки ЦБ на 1% каждый год и как следствие снижение купонного дохода и совокупной доходности облигации.

Как вывод можно отметить, что в текущих условиях облигации с постоянным и плавающим купоном, привязанным к ставке РУОНИА, предоставляют практически идентичные условия инвестирования. Бумаги с плавающим купоном дают чуть большую доходность, так как в них заложена небольшая степень неопределенности относительно будущего значения ключевой ставки ЦБ.

Бумаги с плавающим купоном дают чуть большую доходность, так как в них заложена небольшая степень неопределенности относительно будущего значения ключевой ставки ЦБ.

Облигации с постоянным купоном будут наиболее привлекательны с точки зрения инвестирования если снижение ключевой ставки ЦБ и последующее движение ставки РУОНИА за ней составит более 1% в год. Если же темпы снижения ставки не превысят 1% в год, то в данном случае наиболее предпочтительны с точки зрения инвестирования будут бумаги с плавающим купоном.

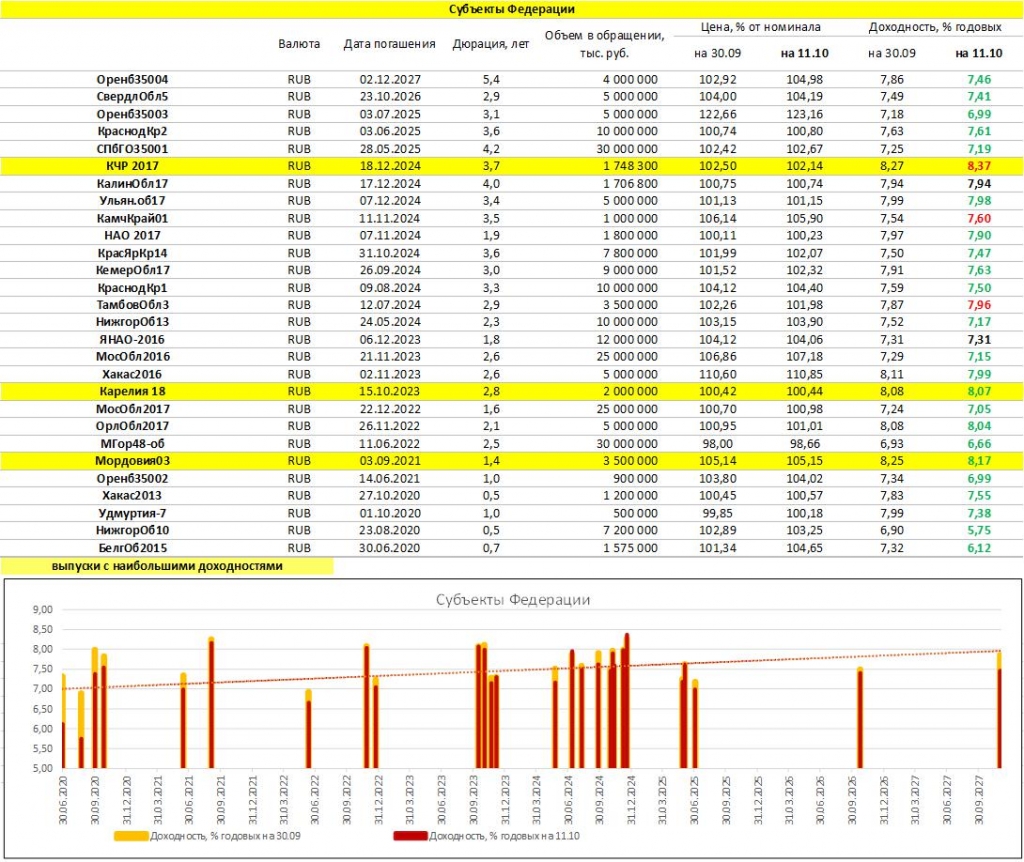

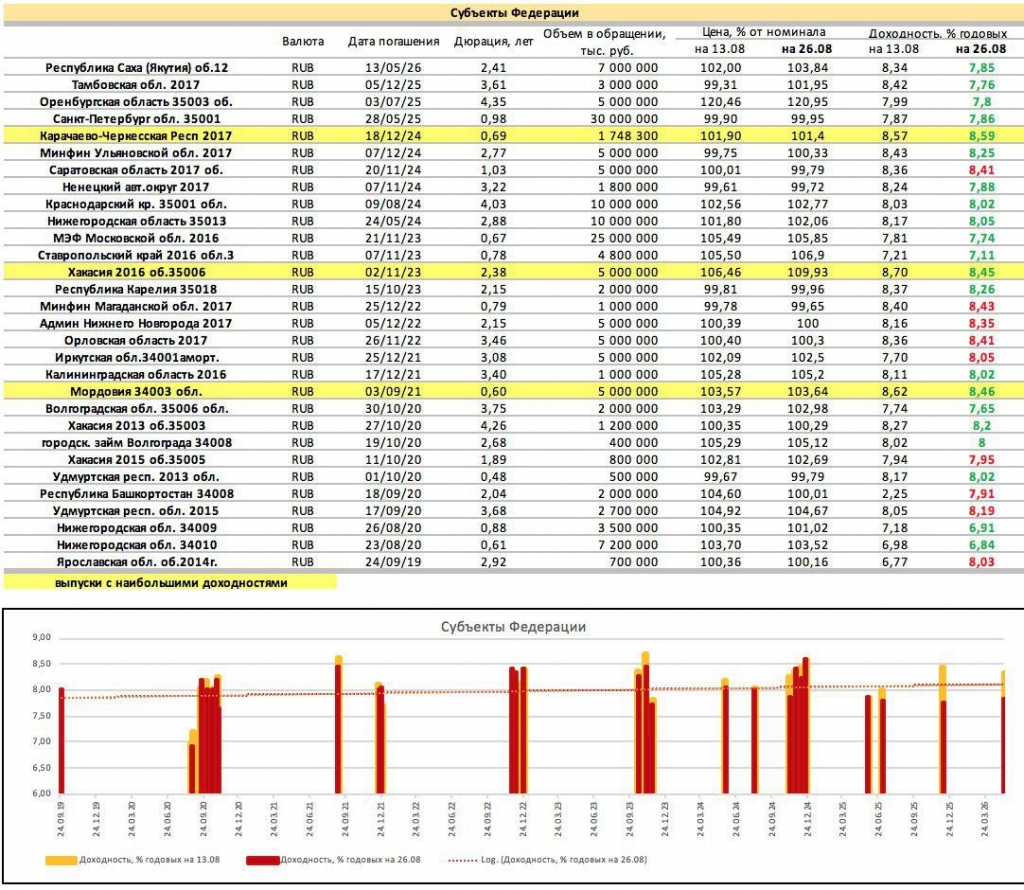

Инвестиции в облигации субъектов федерации

Облигации субъектов федерации с точки зрения надежности инвестирования стоят максимально близко к ОФЗ, при этом доходность таких бумаг по сопоставимым срокам инвестирования чуть выше, чем по ОФЗ.

При этом так же стоит учесть, что 90% обращающихся муниципальных бумаг — это бумаги с амортизацией номинала. То есть для корректного расчета доходности по ним так же необходим специальный облигационный калькулятор, с помощью которого можно просчитать приведенную доходность бумаг.

Здесь мы так же выделяем несколько наиболее интересных бумаг с точки зрения соотношения доходности и сроков инвестирования.

В целом на текущий момент такие бумаги дают чистую доходность без учета реинвестирования 7,5-7,8% годовых.

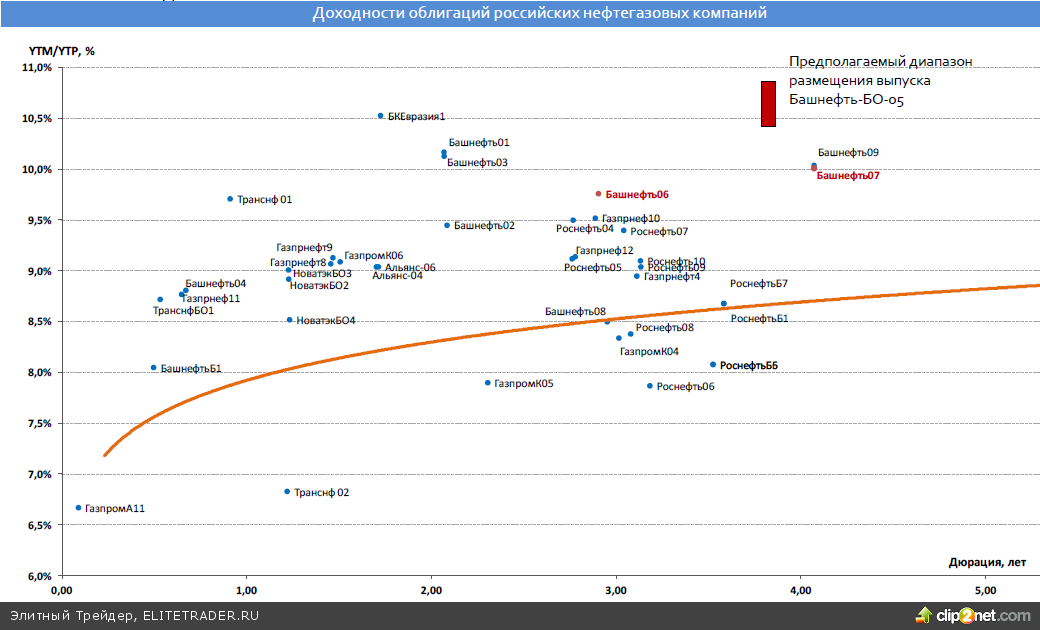

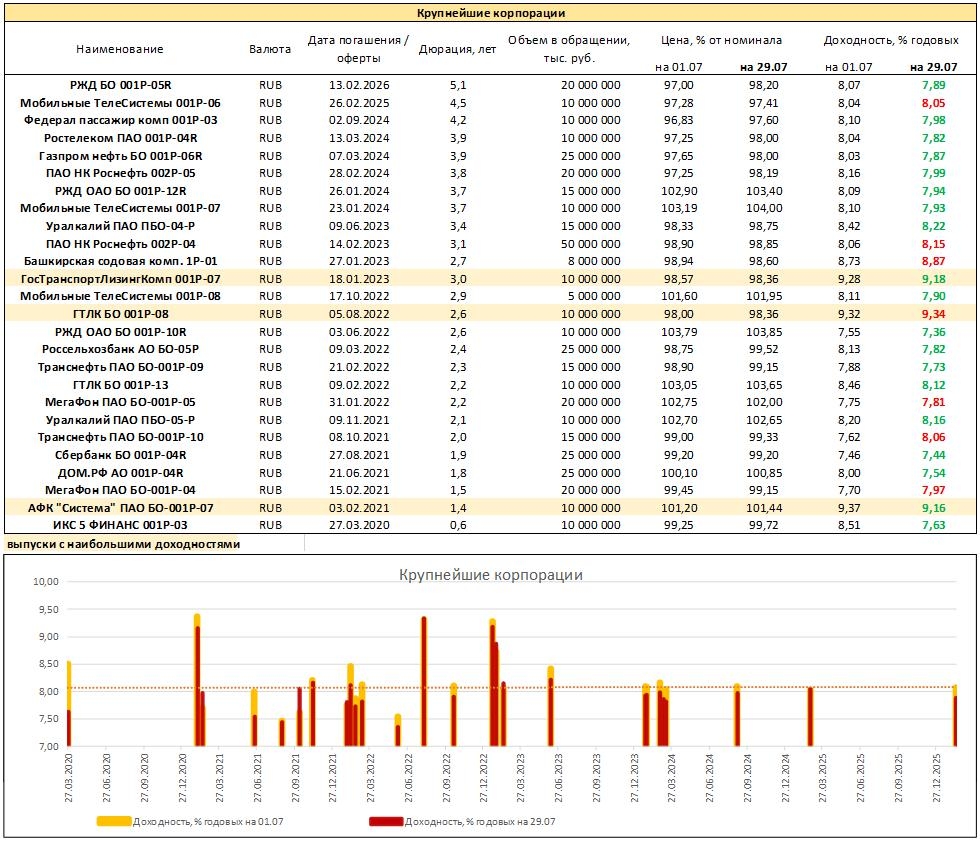

Инвестиции в корпоративные облигации

Специфика корпоративных облигаций на сегодняшний день заключается в том, что практически все облигации данного типа имеют переменный купон. Это значит, что ставка купонного дохода по ним определена лишь только до даты ближайшей оферты (подробнее см. нашу статью «Оферта по облигациям»). Поэтому наиболее корректный расчет доходности по таким бумагам необходимо проводить до даты ближайшей оферты по бумагам.

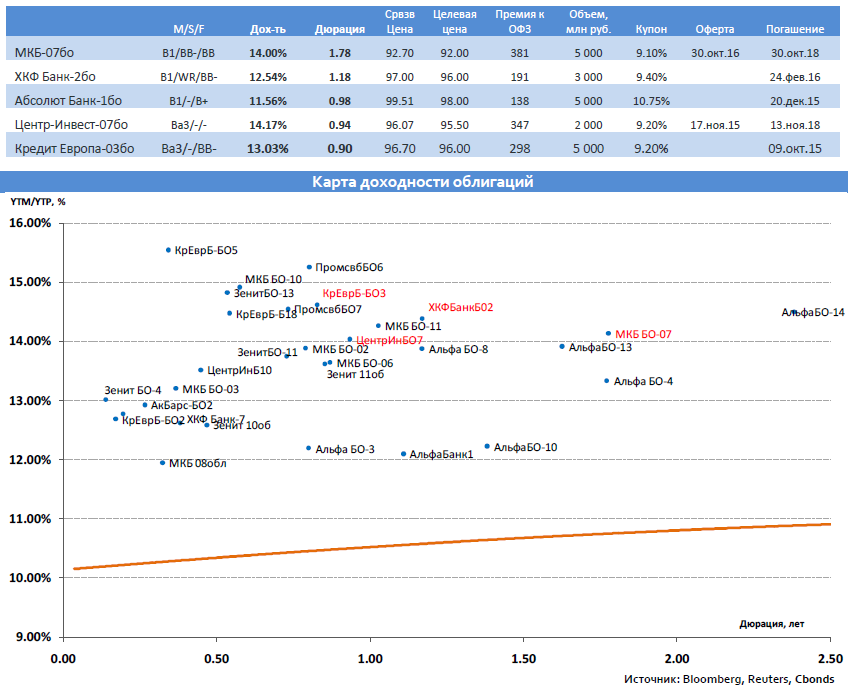

Из корпоративных бумаг на текущий момент можно выделить несколько облигаций, имеющих в себе определенную инвестиционную идею и способных дать в текущих условиях доходность выше уровня гос. бумаг.

Рассмотрим облигации компании ПАО Газпромнефть БО-02. Специфика данной бумаги заключается в том, что на текущий момент по ней предусмотрено сразу 2 оферты.

Специфика данной бумаги заключается в том, что на текущий момент по ней предусмотрено сразу 2 оферты.

То есть бумага будет либо досрочно погашена по решению предприятия 23.03.18, либо продолжит свое существование и может быть предъявлена к погашению инвестором 19.03.21 года. При погашении в 2021 году бумага способна принести доходность в 9,73% годовых, что существенно выше среднерыночного уровня по гос. бумагам.

Однако, по своей сути данная облигация является неким подобием структурного продукта, у которого есть определенная «вилка» доходности.

В данном случае мы видим, что при досрочном погашении со стороны предприятия инвестор получает минимальную прибыль, что равно доходности на уровне 2,2% годовых. При этом после погашения со стороны предприятия деньги сразу же поступают на брокерский счет и инвестор может инвестировать уже в другие альтернативные активы. Если же компания не объявляет выкуп облигаций со своей стороны, то инвестор остается обладателем высокодоходной и надежной корпоративной бумаги.

Так же на текущий момент мы выделяем такие бумаги, как ТГК-2 БО-02. Это безусловно рискованные бумаги для инвестирования, но также способные принести значительно более высокую доходность инвесторам в случае благоприятного исхода.

Энергетика – это одна из самых устойчивых отраслей. У них всегда будут клиенты. В российских условиях у этого сектора нет конкуренции. Кроме того, это социально-ориентированная отрасль и дефолт здесь – это проблема, за которой могут последовать тяжелые социальные последствия для целого региона. А это уже зона интересов власти.

Для целей анализа смотрим отчетность по МСФО за 2016 и 2017 год. По итогам 2016 года выручка компании растет, операционная прибыль растет так же, по итогам года у компании чистый убыток, но он существенно меньше чем годом ранее. Совокупный долг превышает размер собственного капитала практически в 4 раза — это критическое значение, свидетельствующее о том, что на конец 2016 года это были рискованные инвестиции.

Отчет о прибылях и убытках компании ТГК-2 на 31 декабря 2016 года:

Баланс компании ТГК-2 на 31 декабря 2016 года:

При этом согласно отчетности по МСФО компании за первое полугодие 2017 года, компания демонстрирует уверенную динамику роста. Выручка компании растет, валовая, операционная и чистая прибыль растут так же. Чистая прибыль растет кратно. Совокупный долг компании продолжает существенно превышать размер собственного капитала, но данное соотношение улучшается, то есть собственный капитал растет, а долг снижается.

Отчет о прибылях и убытках компании ТГК-2 на 30 июня 2017 года:

Баланс компании ТГК-2 на 30 июня 2017 года:

Все это свидетельствует о том, что ситуация в компании существенно меняется в положительную сторону, и как следствие и снижаются риски по ее облигациям.

При этом на текущий момент чистая доходность по данным бумагам без учета реинвестирования составляет 12,55%. Что существенно выше среднерыночного уровня.

Что существенно выше среднерыночного уровня.

Таким образом, учитывая высокую доходность бумаги, а также то, что бумага имеет амортизацию по номиналу — доходность в данном случае покрывает потенциальные риски инвестирования. Однако, такие бумаги как ТГК-2, то есть с более высоким риском мы обычно включаем либо в широко-диверсифицированные портфели, либо стараемся перекрыть риски по таким бумагам в своих портфелях. Как это делать правильно? Этому мы учим на курсах в Школе разумного инвестирования.

Выводы: нужен широко диверсифицированный портфель из облигаций

Облигации безусловно более стабильный инструмент по сравнению с акциями, однако, и здесь ситуация может меняться достаточно быстро. Появляются новые выпуски бумаг, меняется доходность и гасятся имеющиеся выпуски. Все это говорит нам о том, что на этом рынке так же стоит держать руку на пульсе и следить за событиями. Такой подход поможет вовремя обойти стороной плохие облигации и приобрести хорошие по максимально выгодным ценам!

Облигации хоть и кажутся на первый взгляд простым и однозначным финансовым инструментом, таят в себе много скрытых «подводных камней», поэтому для достижения стабильного и предсказуемого результата инвестирования необходимо прежде всего формировать эффективный диверсифицированный облигационный портфель, а в дальнейшем управлять им. Первый шаг к такому портфелю Вы можете сделать, посетив наши бесплатные вводные уроки и мастер-классы по разумному инвестированию. Записаться можно по ссылке — http://mk.fin-plan.org/.

Первый шаг к такому портфелю Вы можете сделать, посетив наши бесплатные вводные уроки и мастер-классы по разумному инвестированию. Записаться можно по ссылке — http://mk.fin-plan.org/.

Ограничение ответственности.

Данный пост не является руководством к действию, а представляет собой мнение автора. Прежде чем совершать торговые сделки, всегда проводите собственный анализ.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных вам инвестиций!

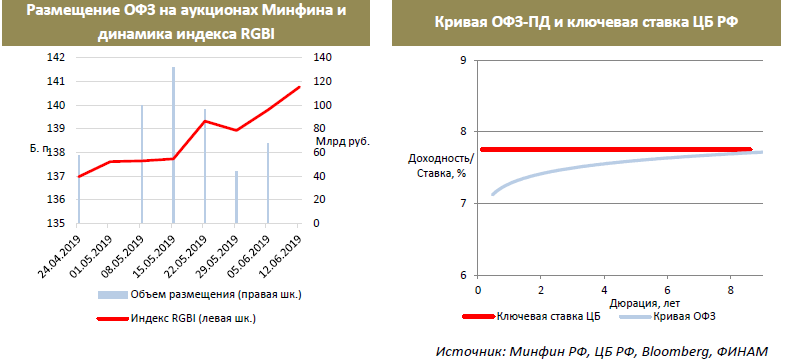

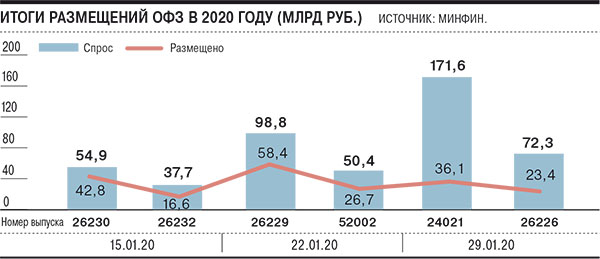

Минфин разместил на двух аукционах ОФЗ на сумму 81,5 млрд рублей

Как сообщило агентство Bloomberg, ссылаясь на собственные источники в дипломатических кругах, если пакет мер будет одобрен всеми 27 странами Евросоюза, то в силу ограничения вступят уже в марте 2021 года. В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В то же время Германия и Италия считают, что новые рестрикции против России могут повредить экономическим интересам ЕС.

«Брюссель не хочет сжигать все мосты с Москвой», – прокомментировал агентству один из собеседников.

Ранее, 12 февраля, давая интервью журналисту Владимиру Соловьеву для Youtube-канала «Соловьев Live», глава российского Министерства иностранных дел Сергей Лавров заявил, что если Евросоюз введет санкции, создающие риски для чувствительных сфер российской экономики, «Москва готова к разрыву отношений с Брюсселем».

Насколько возможен сценарий разрыва отношений, чем он чреват как для России, так и для Европы – об этом «Финансовая газета» поговорила с доктором экономических наук, экспертом Бизнес-школы Финансового университета при правительстве России Константином Ордовым.

Константин Ордов

– Заявление министра иностранных дел России Сергея Лаврова о возможном разрыве отношений между нашей страной и Евросоюзом, на мой взгляд, является неким гипотетическим предположением. Де-факто, это больше похоже на детскую игру «Кто первый моргнет», когда рассказывают какие-то ужасные истории на ночь.

Де-факто, это больше похоже на детскую игру «Кто первый моргнет», когда рассказывают какие-то ужасные истории на ночь.

Если мы попытаемся рационально подойти к анализу этих высказываний и экономической подоплеке событий, мы понимаем, что ни одного убедительного довода для разрыва отношений нет, причем ни у нашего государства, ни у стран ЕС. Особенно, если принимать во внимание, что сейчас, после кризиса, Европа находится не в лучшем положении: все оптимистичные прогнозы восстановления экономики не сбываются – это мы видим по второму месяцу 2021 года. А, принимая во внимание взаимосвязь нашей экономики и европейской, мы четко осознаем, что и для нас негатив еще аукнется – с высокой вероятностью, если такая слабость европейской экономики сохранится, то и Россия не сможет в нынешнем году показать рост ВВП выше трех процентов.

Так что нервозность в экономических показателях заставляет страны «кивать» друг на друга, и искать иные факторы, чтобы отвлечь внимание от действительно насущных проблем и необходимости больше внимание уделять развитию экономики.

Это мы попытались сделать срез сегодняшнего дня. Но если попробуем посмотреть на тренд в среднесрочной и долгосрочной перспективе, мы увидим, что мир уже давно живет в глобализованной экономике, и только глубокая интеграция позволяет бизнесу быть эффективным. В настоящее время уже выстроились транснациональные цепочки, когда и компании, и целые государства вынуждены в них встраиваться. И в этом смысле «опускание железного занавеса» уже невозможно себе представить.

Сам по себе факт каких-то недопониманий в политической сфере не так часто выражается в экономической. А то, что в экономической сфере может случиться разрыв отношений – такого точно не будет. И это очевидно для каждого.

Впрочем, здесь стоит обратить внимание, как подобные речи о вероятности разрыва, влияют на инвестиционный климат. На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

И в этом смысле, мне кажется, нам совсем не выгодно поддаваться каким-либо провокациям со стороны иностранных чиновников и бюрократов.

– То есть, вы полагаете, что Сергею Лаврову не стоило выражать столь жесткую риторику?

– Может, и стоило. Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Действительно, когда тебя «задирают», ты можешь на нервах что-то ответить, как-то отреагировать. Но это не способ решения проблемы, это раз, не способ достижения – это два, и, что главное, это не способ развиваться.

Но это не способ решения проблемы, это раз, не способ достижения – это два, и, что главное, это не способ развиваться.

От подобной риторики Россия не получает плюсов с точки зрения уважения других стран, и стимулов для сотрудничества с другими государствами. Мы не решаем наши внутренние экономические проблемы, потому что наша продуктовая зависимость от импорта составляет от 60 до 70%.

Получается, мы одной стороны боремся с повышением цен на продукты питания, а с другой – понимаем, что в случаях даже временных перебоев по некоторым товарам, нам гарантирован либо дефицит, либо взлет цен.

Необходимо не забывать, что мы с вами живем в современном мире. Это когда-то давно, на заре становления государства, главными целями были охрана и безопасность. Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

– И тем ни менее, если чисто гипотетически представить, что разрыв во взаимоотношениях России и Евросоюза состоялся – какие риски возникнут у нашей страны и чем чревата ситуация для ЕС?

– На мой взгляд, самые страшные санкции для России и российской экономики, как мы считали еще недавно, это отключение системы SWIFT и запрет на продажу энергоресурсов, нефти например. Так вот – разрыв связей с Евросоюзом – это гораздо хуже, чем наш самый страшный сон. Прогнозировать последствия здесь просто невозможно.

Взять хотя бы такой пример: Соединенные Штаты Америки вводят санкции против нашей страны, а другие государства, даже если они с денными мерами не согласны, все равно, по большей части, присоединяются к ограничительным мерам. Вот и здесь, если встанет вопрос о разрыве наших отношений с Европой, – на чьей стороне будут другие государства? Боюсь, мы неприятно удивимся. Ведь мы столкнемся не только с разрывом с Европой, но и со многими нашими давнишними контрагентами.

Вот и здесь, если встанет вопрос о разрыве наших отношений с Европой, – на чьей стороне будут другие государства? Боюсь, мы неприятно удивимся. Ведь мы столкнемся не только с разрывом с Европой, но и со многими нашими давнишними контрагентами.

Если мы говорим про товарооборот, то Европа – наш крупнейший торговый партнер. Если мы говорим про финансы – финансовый рынок обрушится, это совершенно понятно.

По некоторым группам товаров мы зависимы от импорта из стран Евросоюза. По технологичным товарам мы существенно зависим от ЕС, а потому разрыв взаимоотношений вызовет настоящий паралич российской экономики.

Важно, конечно, помнить, что у нас есть накопленные в немыслимых объемах золотовалютные резервы, поэтому, возможно, у России будет некий гандикап, – в продолжение разговора об игре «Кто первый моргнет».

Если резервы помогут нам какое-то время относительно «не замечать» проблему, а апокалипсис в экономике наступит не сразу, до тех пор, пока у нас будет возможность использовать наши ресурсы, то европейцы обычно не так готовы к риску, к потерям.

Мы с вами говорим, насколько болезненны для наших компаний санкции, которые уже введены, а ограничение на ввоз технологий уже негативно сказывается на нашем потенциале. Тем не менее, сегодня мы сохраняем ряд отраслей, где у нас есть первенство и лидерство. Однако в случае новых рестрикций, мы рискуем их потерять, и у нас не останется надежд и потенциала для развития.

Это, конечно, страшно представить такое!

Что меня в этой ситуации успокаивает, что нет доводов за разрыв – ни у европейцев, по большому счету, ни у нас. Потому, что проиграют все, и проиграют существенно.

– Я понимаю, что в политике лучше воздерживаться от прогнозов, но, тем не менее, когда, на ваш взгляд, можно ждать потепления отношений между Россией и ЕС?

– А, может, в конце концов, его, потепления, и не стоило бы ждать?

Я – за рациональность. И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

Мир глобален. Я думаю, что нам с вами было бы лучше всячески разделить бизнес и политику…

– То есть – «мухи – отдельно, котлеты – отдельно»?..

– Да, нужно отделять и не путать их. Как бы политики не ругались, мы видим, что к закрытию бизнесов это не ведет.

Пандемия и экономический кризис могут стать холодным душем, если в нынешнем, 2021 году не увидим тех темпов восстановления, которых ждали мы, и которых ждала Европа. И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

McKinsey’s Global Banking Annual Review

По мере надвигания пандемии COVID-19 банки должны готовиться к долгой зиме.

Десять месяцев после кризиса COVID-19 надеются на вакцины и новые лекарства. Но победа над новым коронавирусом все еще находится в будущем от девяти до двенадцати месяцев. Между тем, вторая и третья волны заражения достигли многих стран, и поскольку в ближайшие месяцы люди начнут скапливаться в помещениях, уровень заражения может ухудшиться.В результате потенциал восстановления экономики в ближайшем будущем остается неопределенным. Сегодня возникает вопрос: «Когда экономика вернется к уровню 2019 года и траектории роста?»

Добро пожаловать в десятое издание Ежегодного обзора глобальной банковской деятельности McKinsey, в котором представлен ряд возможных ответов на этот вопрос для мировой банковской индустрии, некоторые из которых, возможно, на удивление обнадеживают. В отличие от многих прошлых потрясений, кризис COVID-19 не является банковским кризисом; это кризис реальной экономики. Банки, несомненно, пострадают, поскольку потери по кредитам каскадом растут по экономике и спрос на банковские услуги падает. Но проблемы не самодельные. Мировая банковская система вошла в кризис с хорошей капитализацией и намного более устойчивой, чем 12 лет назад.

Банки, несомненно, пострадают, поскольку потери по кредитам каскадом растут по экономике и спрос на банковские услуги падает. Но проблемы не самодельные. Мировая банковская система вошла в кризис с хорошей капитализацией и намного более устойчивой, чем 12 лет назад.

Наше исследование показывает, что в ближайшие месяцы и годы пандемия представит банкам двухэтапную проблему (Иллюстрация 1). Во-первых, это серьезные кредитные убытки, вероятно, до конца 2021 года; ожидается, что почти все банки и банковские системы выживут.Затем, в условиях приглушенного глобального восстановления, банки столкнутся с серьезной проблемой для текущих операций, которая может сохраниться и после 2024 года. В зависимости от сценария, от 1,5 до 4,7 триллиона долларов совокупной выручки можно будет упустить в период с 2020 по 2024 год. В нашем базовом сценарии , 3,7 триллиона долларов дохода будут потеряны в течение пяти лет, что эквивалентно более чем полугодовым доходам отрасли, которые никогда не вернутся.

Приложение 1

Для банков впереди трудный путь будет состоять из двух этапов.

В период рецессии с 2007 по 2009 год мировые доходы оставались примерно на одном уровне и составляли 3,4 триллиона долларов.

В сценарии A1 показаны два этапа.

Этап 1 — период рецессии с 2020 по 2021 год.

- В противном случае линия тренда мировых доходов выросла бы с 5,5 триллионов долларов до 6 триллионов долларов.

- Общее влияние кризиса на этой стадии составляет 2,9 триллиона долларов: 1,0 триллион долларов упущенных доходов и 1,9 триллиона долларов резервов на возможные потери по ссудам.

Этап 2 — период рецессии с 2022 по 2024 год.

- В противном случае линия тренда мировых доходов выросла бы с 6 триллионов долларов до 7,1 триллионов долларов.

- Общее влияние кризиса на этой стадии составляет 3,5 триллиона долларов: 2,7 триллиона долларов упущенной выручки и 0,8 триллиона долларов резервов на возможные потери по ссудам.

Банкноты

Примечание. На диаграмме показаны данные на конец года.

Источник: McKinsey Panorama Global Banking Pools

McKinsey & Company

В этом кратком отрывке из нашего нового отчета мы рассматриваем проблемы потерь по кредитам и доходам и предлагаем некоторые идеи, которые могут помочь банкам восстановить свою краткосрочную экономику и подготовиться к постпандемическому миру.

Видео

Посмотрите, как два наших автора представляют результаты отчета за 2020 год и ответят на вопросы представителей отрасли.

Кредитные потери: согните, но не сломайте

Чтобы обуздать распространение вируса, общества по всему миру предприняли попытку прежде немыслимого: они закрыли свою экономику, в некоторых случаях дважды, в результате чего десятки миллионов людей остались без работы и закрыты миллионы предприятий. Эти люди и предприятия являются клиентами банков, и их неспособность выполнять свои обязательства резко увеличивает частные и корпоративные дефолты. В ожидании, глобальные банки выделили 1,15 триллиона долларов на покрытие убытков по ссудам до третьего квартала 2020 года, что намного больше, чем они сделали за весь 2019 год (Иллюстрация 2). Банкам еще не пришлось проводить существенные списания; их программы терпимости и значительная государственная поддержка удерживают на плаву домашние хозяйства и компании. Но мало кто ожидает, что такое состояние анабиоза продлится долго. Мы прогнозируем, что в базовом сценарии резервы на возможные потери по ссудам (LLP) в ближайшие годы будут превышать резервы времен Великой рецессии.

В ожидании, глобальные банки выделили 1,15 триллиона долларов на покрытие убытков по ссудам до третьего квартала 2020 года, что намного больше, чем они сделали за весь 2019 год (Иллюстрация 2). Банкам еще не пришлось проводить существенные списания; их программы терпимости и значительная государственная поддержка удерживают на плаву домашние хозяйства и компании. Но мало кто ожидает, что такое состояние анабиоза продлится долго. Мы прогнозируем, что в базовом сценарии резервы на возможные потери по ссудам (LLP) в ближайшие годы будут превышать резервы времен Великой рецессии.

Приложение 2

В глобальном масштабе резервы на возможные потери по ссудам за первые три квартала 2020 года превзошли таковые за весь 2019 год, а к 2021 году они могут превысить резервы глобального финансового кризиса.

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | Фактически до 3 кв. 2020 г. 2020 г. | Полный прогноз на 2020 год, восстановление A1 без звука |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 272 | 352 | 656 | 960 | 720 | 672 | 720 | 608 | 624 | 648 | 736 | 720 | 712 | 768 | 1104 | 1504 |

| Год | Фактический | A3 более быстрое восстановление | A1 восстановление без звука | B2 заклинило восстановление |

|---|---|---|---|---|

| 2006 | 0,48 | НЕТ | НЕТ | НЕТ |

| 2007 | 0,56 | НЕТ | НЕТ | НЕТ |

Спад 2008 г. | 1 | НЕТ | НЕТ | НЕТ |

| Спад 2009 г. | 1.38 | НЕТ | НЕТ | НЕТ |

| 2010 | 1.02 | НЕТ | НЕТ | НЕТ |

| 2011 | 0,9 | НЕТ | НЕТ | НЕТ |

| 2012 | 0,94 | НЕТ | НЕТ | НЕТ |

| 2013 | 0,76 | НЕТ | НЕТ | НЕТ |

| 2014 | 0.75 | НЕТ | НЕТ | НЕТ |

| 2015 | 0,74 | НЕТ | НЕТ | НЕТ |

| 2016 | 0,82 | НЕТ | НЕТ | НЕТ |

| 2017 | 0,75 | НЕТ | НЕТ | НЕТ |

| 2018 | 0,7 | НЕТ | НЕТ | НЕТ |

| 2019 | 0. 73 73 | НЕТ | НЕТ | НЕТ |

| 2020 рецессия | НЕТ | 1,1 | 1,34 | 1,34 |

| 2021 рецессия | НЕТ | 1,26 | 1,84 | 1,94 |

| 2022 | НЕТ | 0,82 | 1,36 | 1,46 |

| 2023 | НЕТ | 0.76 | 1 | 1,14 |

| 2024 | НЕТ | 0,72 | 0,8 | 0,9 |

Примечания

Источник: SNL Financial; Глобальные банковские пулы McKinsey Panaroma

McKinsey & Company

Хорошая новость — по крайней мере, для банков и финансовых систем, на которые опирается общество, — заключается в том, что отрасль достаточно капитализирована, чтобы противостоять приближающемуся шоку. В среднем, в глобальном масштабе, в базовом сценарии, коэффициенты уровня 1 общего капитала (CET1) снизятся с 12,5 процента в 2019 году до 12,1 процента в 2024 году, при этом минимум в 10,9 процента ожидается в 2021 году. путей, но в целом система должна быть достаточно устойчивой. По нашим оценкам, даже при неблагоприятном сценарии коэффициенты CET1 упадут только на дополнительные 35–85 базисных пунктов, в зависимости от региона.

В среднем, в глобальном масштабе, в базовом сценарии, коэффициенты уровня 1 общего капитала (CET1) снизятся с 12,5 процента в 2019 году до 12,1 процента в 2024 году, при этом минимум в 10,9 процента ожидается в 2021 году. путей, но в целом система должна быть достаточно устойчивой. По нашим оценкам, даже при неблагоприятном сценарии коэффициенты CET1 упадут только на дополнительные 35–85 базисных пунктов, в зависимости от региона.

Выручка: упущено более 3 триллионов долларов

На втором этапе влияние сместится с балансовых отчетов на отчеты о прибылях и убытках.В некоторых отношениях пандемия только усилит и продлит уже существующие тенденции, такие как низкие процентные ставки. Но это также снизит спрос в некоторых сегментах и регионах. Что касается предложения, мы ожидаем, что банки станут более избирательными в отношении своего аппетита к риску. Конечно, это будет компенсировать положительные эффекты для отрасли, такие как необходимость рефинансирования существующей задолженности, и некоторые регионы и сегменты отрасли по-прежнему будут извлекать выгоду из попутного ветра. Кроме того, программы государственной поддержки должны продолжать поддерживать деятельность в некоторых местах.

Кроме того, программы государственной поддержки должны продолжать поддерживать деятельность в некоторых местах.

В целом, однако, перспективы не самые лучшие. В базовом сценарии мы ожидаем, что к 2024 году выручка во всем мире может упасть примерно на 14 процентов по сравнению с докризисной траекторией (Иллюстрация 3). В абсолютном выражении, по сравнению с прогнозами докризисного роста, кризис COVID-19 может стоить отрасли 3,7 триллиона долларов.

Приложение 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами.Напишите нам по адресу: [email protected]

Испытание на устойчивость: восстановление краткосрочной экономики

Жители северного климата знают, что зима проверяет нашу выносливость, навыки и терпение. В ближайшие годы банки будут испытывать аналогичную нагрузку. Некоторым потребуется восстановить капитал, чтобы защититься от следующего кризиса в гораздо более сложных условиях, чем только что прошедшее десятилетие. Нулевые процентные ставки никуда не денутся и снизят чистую процентную маржу, заставляя традиционных операторов переосмыслить свои бизнес-модели, основанные на посредничестве рисков.Компромисс между восстановлением капитала и выплатой дивидендов будет очевиден, а ухудшение рейтингов заемщиков приведет к инфляции активов, взвешенных с учетом риска, что приведет к ужесточению давления.

Нулевые процентные ставки никуда не денутся и снизят чистую процентную маржу, заставляя традиционных операторов переосмыслить свои бизнес-модели, основанные на посредничестве рисков.Компромисс между восстановлением капитала и выплатой дивидендов будет очевиден, а ухудшение рейтингов заемщиков приведет к инфляции активов, взвешенных с учетом риска, что приведет к ужесточению давления.

Решения доступны для каждой из этих проблем. Банки необычайно хорошо отреагировали на первые фазы кризиса, обеспечив безопасность работников и клиентов и обеспечив хорошее функционирование финансовой системы. Теперь им нужна такая же решимость, чтобы справиться с тем, что будет дальше, путем сохранения капитала и восстановления прибыли.Мы видим возможности как в числителе, так и в знаменателе рентабельности собственного капитала: банки могут использовать новые идеи для значительного повышения производительности и одновременно повышать точность капитала.

На наш взгляд, банки могут использовать шесть ходов, чтобы повысить производительность своих операций. Здесь мы рассматриваем только один из этих шести: ускорение перехода на цифровой банкинг, который многие клиенты уже делают, и реконфигурацию филиальной сети, где спрос снизился. В прошлом году использование наличных денег и чеков — основных операций для филиалов — сократилось; на большинстве рынков от 20 до 40 процентов потребителей сообщают, что используют значительно меньше наличных денег.Тем временем интерес клиентов к цифровому банкингу на многих рынках резко вырос, хотя эта тенденция сильно различается. В Соединенном Королевстве и США только от 10 до 15 процентов потребителей больше заинтересованы в цифровом банкинге, чем до кризиса (и от 5 до 10 процентов меньше заинтересованы). В Греции, Индонезии, Мексике и Сингапуре доля «более заинтересованных» колеблется от 30 до 40 процентов.

Здесь мы рассматриваем только один из этих шести: ускорение перехода на цифровой банкинг, который многие клиенты уже делают, и реконфигурацию филиальной сети, где спрос снизился. В прошлом году использование наличных денег и чеков — основных операций для филиалов — сократилось; на большинстве рынков от 20 до 40 процентов потребителей сообщают, что используют значительно меньше наличных денег.Тем временем интерес клиентов к цифровому банкингу на многих рынках резко вырос, хотя эта тенденция сильно различается. В Соединенном Королевстве и США только от 10 до 15 процентов потребителей больше заинтересованы в цифровом банкинге, чем до кризиса (и от 5 до 10 процентов меньше заинтересованы). В Греции, Индонезии, Мексике и Сингапуре доля «более заинтересованных» колеблется от 30 до 40 процентов.

Чтобы закрепить новое цифровое поведение, банки могут начать с обучения потребителей своим привлекательным ценностным предложениям в сочетании с поощрением, чтобы упростить поведение.Даже до кризиса ведущие банки на развитых рынках добились на 25 процентов меньше использования отделений на одного клиента, чем их коллеги, за счет перевода платежей, переводов и операций с наличными деньгами в самообслуживание и цифровые каналы. В дополнение к тем, кто ранее уже был клиентами только в цифровом формате, еще от 10 до 15 процентов клиентов вряд ли будут использовать филиал после кризиса, что еще больше повысит необходимость действовать.

В дополнение к тем, кто ранее уже был клиентами только в цифровом формате, еще от 10 до 15 процентов клиентов вряд ли будут использовать филиал после кризиса, что еще больше повысит необходимость действовать.

Клиенты, конечно, не откажутся от отделения, но более низкий спрос создает возможность изменить структуру присутствия банка.Филиальные сети с годами расширялись и сокращались, но кризис COVID-19 требует, чтобы банки вышли за рамки эвристики, которая вызвала сдвиги в последние годы. Ведущие банки используют машинное обучение для изучения каждого узла сети, уделяя особое внимание демографии, близости банкоматов и ближайшим конкурентам. Один банк разработал алгоритм, учитывающий способы доступа клиентов филиалов к семи основным продуктам. Было обнаружено, что 15 процентов отделений можно закрыть, сохранив при этом высокую планку обслуживания всех клиентов, сохранив 97 процентов доходов сети и увеличив годовую прибыль на 150 миллионов долларов.

В рамках этой работы банкам необходимо будет переобучить некоторых банкиров в филиалах, отчасти за счет создания гибких ролей, сочетающих локальную и удаленную работу, например, сотрудника по работе с клиентами. Работники, основанные на правилах, могут быть повторно задействованы в различных ролях в зависимости от оцененной смежности навыков. Банкиры филиалов могут выполнять свои традиционные задачи кассира с некоторой долей своего времени. С оставшейся частью они могут получить новые навыки, чтобы стать операторами контакт-центра. Со временем некоторые люди могут приобрести полный набор навыков и стать «универсальными» банкирами, способными хорошо работать на различных должностях.

Работники, основанные на правилах, могут быть повторно задействованы в различных ролях в зависимости от оцененной смежности навыков. Банкиры филиалов могут выполнять свои традиционные задачи кассира с некоторой долей своего времени. С оставшейся частью они могут получить новые навыки, чтобы стать операторами контакт-центра. Со временем некоторые люди могут приобрести полный набор навыков и стать «универсальными» банкирами, способными хорошо работать на различных должностях.

Как банки могут процветать: долгосрочное позиционирование

Банкам необходимо изменить свою повестку дня так, как мало кто ожидал девять месяцев назад. Мы видим три императива, которые помогут банкам противостоять формирующимся тенденциям. Они должны использовать обретенную скорость и ловкость, выявляя лучшие стороны своего ответа на кризис и находя способы их сохранить; они должны коренным образом перестроить свои бизнес-модели, чтобы выдержать долгую зиму нулевых процентных ставок и экономических проблем, а также перенять лучшие новые идеи от конкурентов цифровых технологий; и они должны выдвигать цель, особенно экологические, социальные и управленческие (ESG) вопросы, и сотрудничать с сообществами, которым они служат, чтобы изменить свой контракт с обществом.

Рассмотрим последний императив и, в частности, один аспект: изменение климата. Независимо от того, что они делают, банки почувствуют влияние. Принуждение к действию реально, и его нельзя сбрасывать со счетов. При нынешних тенденциях банки рано или поздно будут вынуждены уйти. Более того, недавние исследования показали, что сильное предложение ESG коррелирует с более высокой доходностью капитала. Руководители ESG делают больше, чем просто реагируют на давление: они создают надежные бизнес-кейсы, поддерживающие новое поведение.

Один из способов, которым банки занимаются этим, — это создание бизнеса по финансированию климата, чтобы предоставить компаниям капитал для повышения их устойчивости к долгосрочным климатическим угрозам или обезуглероживания своей деятельности. Для банков крайне важно играть роль в финансировании борьбы с изменением климата — это логический результат их обязательств по Парижскому соглашению, и он выполняет важную часть их контракта с обществом. Для построения бизнеса по финансированию климата необходимо четыре шага:

- Думайте не только о влиянии первого уровня.

Банкам необходимо учитывать всю экосистему, в которой они взаимодействуют, включая измерение и учет воздействия на климат своих клиентов, поскольку их действия могут и должны помочь клиентам на пути к снижению воздействия.

Банкам необходимо учитывать всю экосистему, в которой они взаимодействуют, включая измерение и учет воздействия на климат своих клиентов, поскольку их действия могут и должны помочь клиентам на пути к снижению воздействия. - Переход от коричневого к зеленому. Банкам необходимо будет понимать последствия перехода к энергетике в каждом секторе, который они обслуживают. Это включает в себя новые технологии, такие как «зеленый» водород, который может помочь существующим компаниям декарбонизировать свою деятельность, и конкурирующие предложения, которые могут заменить устаревшие подходы, потенциально нанося удар по заемщикам банков.Затем банкам необходимо сопоставить эти технологии с продуктами, которые они могут предоставить: предложение акций и долговых обязательств, торговля, финансирование цепочки поставок и другие.

- Настроить операционную модель. Банкам необходимо создать некоторые новые возможности для обеспечения масштабируемости и доступности опыта в этой сфере.

Все чаще ведущие банки имеют центры передового опыта в области климата или устойчивого развития (COE) с концентрированным опытом и ресурсами по рискам и ESG.

Все чаще ведущие банки имеют центры передового опыта в области климата или устойчивого развития (COE) с концентрированным опытом и ресурсами по рискам и ESG. - Измерьте и исправьте. Банки должны разработать согласованную методологию, регулярно оценивать углеродоемкость своего портфеля и отслеживать соответствие целям (например, обязательствам Парижского соглашения).

Банки могут быстро последовать за ними во многих сферах, но ESG к их числу не относится. Это общественная сила, которая заставляет банки опережать тенденции. Для тех банков, которые могут это сделать, это предложит существенное конкурентное преимущество и источник нового бизнеса или защиту существующего.

Банки, как и другие сектора экономики, могут столкнуться с холодной зимой, но есть перспектива оттепели.Настал подходящий момент для банков подтвердить свою двойную роль как источников стабильности против пандемии и как маяков для обществ и сообществ, которым они служат в мире после COVID-19. Они должны действовать, потому что они играют решающую роль в работе по восстановлению и поддержанию средств к существованию в своих общинах.

Они должны действовать, потому что они играют решающую роль в работе по восстановлению и поддержанию средств к существованию в своих общинах.

Для лучшего просмотра загрузите оптимизированную версию, Global Banking Annual Review 2020: Тест устойчивости: Банковское дело в условиях кризиса и за его пределами, полный отчет, на котором основана эта статья (PDF – 6 МБ).

Чтобы получить версию для печати, щелкните здесь (PDF – 6 МБ).

Эту статью отредактировал Марк Стейплс, исполнительный редактор нью-йоркского офиса McKinsey.

По мере замедления роста банкам по всему миру необходимо срочно рассмотреть ряд радикальных органических или неорганических мер, прежде чем мы столкнемся с спадом.

Десятилетие после после глобального финансового кризиса, признаки того, что банковская отрасль вступила в позднюю фазу экономического цикла, очевидны: рост объемов и выручки замедляется, при этом рост кредитов составил всего 4 процента в 2018 году — самый низкий за последние пять лет и на 150 базисных пунктов (б. п.) ниже номинального роста ВВП (Иллюстрация 1).Кривые доходности также сглаживаются. И хотя оценки колеблются, доверие инвесторов к банкам снова падает.

п.) ниже номинального роста ВВП (Иллюстрация 1).Кривые доходности также сглаживаются. И хотя оценки колеблются, доверие инвесторов к банкам снова падает.

Приложение 1

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]

ветеранов отрасли уже прошли через несколько таких циклов раньше.Но, несмотря на академическую литературу,

этот кажется другим. Глобальная рентабельность капитала (ROTE) стабилизировалась на уровне 10,5 процента, несмотря на небольшой рост ставок в 2018 году (Иллюстрация 2). В банках с формирующимся рынком показатель ROTE резко снизился с 20,0 процента в 2013 году до 14,1 процента в 2018 году, в основном из-за неослабевающих цифровых технологий. Банки на развитых рынках повысили производительность и снизили расходы на риски, подняв ROTE с 6. От 8 процентов до 8,9 процента. Но в целом мировая отрасль приближается к концу цикла в менее чем идеальном состоянии: почти 60 процентов банков печатают прибыль ниже стоимости собственного капитала. Продолжительное замедление темпов экономического роста при низких или даже отрицательных процентных ставках может нанести дальнейший ущерб.

От 8 процентов до 8,9 процента. Но в целом мировая отрасль приближается к концу цикла в менее чем идеальном состоянии: почти 60 процентов банков печатают прибыль ниже стоимости собственного капитала. Продолжительное замедление темпов экономического роста при низких или даже отрицательных процентных ставках может нанести дальнейший ущерб.

Приложение 2

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами.Напишите нам по адресу: [email protected]

Чем объясняется разница между 40 процентами банков, создающих стоимость, и 60 процентами, которые ее разрушают? Короче говоря, география, масштаб, дифференциация и бизнес-модель. По первому, мы обнаруживаем, что местонахождение банка объясняет почти 70 процентов основных оценок. Рассмотрим Соединенные Штаты, где банки зарабатывают почти на десять процентных пунктов больше прибыли, чем европейские банки, что подразумевает совершенно другие условия. Затем идет масштаб. Наше исследование подтверждает, что масштаб в банковском деле, как и в большинстве отраслей, обычно коррелирует с более высокой доходностью. Будь то масштабирование по стране, региону или клиентскому сегменту. При этом все еще есть небольшие банки с нишевыми предложениями, обеспечивающими высокую прибыль, но это скорее исключение, чем правило. Основные ограничения бизнес-модели также играют важную роль. Возьмем, к примеру, брокеров-дилеров в индустрии ценных бумаг, где в этом цикле маржа и объемы резко снизились.Масштабный лидер в правильной географии в качестве брокера-дилера по-прежнему не окупает стоимость капитала.

Затем идет масштаб. Наше исследование подтверждает, что масштаб в банковском деле, как и в большинстве отраслей, обычно коррелирует с более высокой доходностью. Будь то масштабирование по стране, региону или клиентскому сегменту. При этом все еще есть небольшие банки с нишевыми предложениями, обеспечивающими высокую прибыль, но это скорее исключение, чем правило. Основные ограничения бизнес-модели также играют важную роль. Возьмем, к примеру, брокеров-дилеров в индустрии ценных бумаг, где в этом цикле маржа и объемы резко снизились.Масштабный лидер в правильной географии в качестве брокера-дилера по-прежнему не окупает стоимость капитала.

Местонахождение банка в основном не контролируется. Масштаб можно построить, хотя на это нужно время; привлекательные приобретения и партнерства в настоящее время доступны для большинства банков. Но исходя из своих индивидуальных показателей, независимо от масштаба или бизнес-модели, банки могут предпринять немедленные шаги, чтобы заново изобрести себя и изменить свою судьбу в короткое окно позднего цикла. Все банки должны учитывать три универсальных рычага органической эффективности: управление рисками, производительность и рост доходов.И все это при наращивании талантов и расширенной инфраструктуры анализа данных, необходимых для конкуренции.

Все банки должны учитывать три универсальных рычага органической эффективности: управление рисками, производительность и рост доходов.И все это при наращивании талантов и расширенной инфраструктуры анализа данных, необходимых для конкуренции.

Во всем мире затраты на риски находятся на рекордно низком уровне, при этом убыток для развитых рынков составляет всего 12 базисных пунктов. Но так же, как антицикличность приобрела видное место в повестке дня регулирующих органов, банкам также необходимо вновь сосредоточить внимание на управлении рисками, особенно новыми рисками все более цифрового мира. Расширенная аналитика и искусственный интеллект уже создают новые и высокоэффективные инструменты управления рисками; банки должны принять их и построить новые.Что касается производительности, то программы предельного сокращения затрат начали терять актуальность. Сегодняшняя необходимость состоит в том, чтобы индустриализировать задачи, не обеспечивающие конкурентного преимущества, и передать их мультитенантным коммунальным компаниям. Только индустриализация нормативно-правовой базы может поднять ROTE на 60–100 базисных пунктов. Наконец, для обеспечения неуловимого роста доходов настало время выбрать несколько областей — клиентские сегменты или продукты — и быстро перераспределить лучшие специалисты по обслуживанию клиентов, чтобы атаковать наиболее ценные области роста и получить долю, поскольку конкуренты уходят, а отток клиентов увеличивается с опозданием. в цикле.

Только индустриализация нормативно-правовой базы может поднять ROTE на 60–100 базисных пунктов. Наконец, для обеспечения неуловимого роста доходов настало время выбрать несколько областей — клиентские сегменты или продукты — и быстро перераспределить лучшие специалисты по обслуживанию клиентов, чтобы атаковать наиболее ценные области роста и получить долю, поскольку конкуренты уходят, а отток клиентов увеличивается с опозданием. в цикле.

Что делать дальше?

Правый ход на правый берег

Каждый банк уникален. Степени стратегической свободы, которыми он пользуется, зависят от его бизнес-модели, активов и возможностей по сравнению с аналогами, а также от стабильности рынка, на котором он работает. Принимая во внимание эти факторы, мы сужаем набор рычагов, которые следует учитывать руководителям банков, чтобы смело, но практически предпринять достижимые шаги для существенного улучшения — или защиты — доходности в течение короткого периода времени, предоставляемого поздним циклом. С этой целью мы классифицируем каждый банк по одному из четырех архетипов, каждый из которых имеет набор рычагов, которые следует учитывать руководству. В сочетании с универсальными рычагами, обсуждаемыми в полном отчете, эти архетипические рычаги формируют полную картину степеней свободы, доступных банку.

С этой целью мы классифицируем каждый банк по одному из четырех архетипов, каждый из которых имеет набор рычагов, которые следует учитывать руководству. В сочетании с универсальными рычагами, обсуждаемыми в полном отчете, эти архетипические рычаги формируют полную картину степеней свободы, доступных банку.

Четыре архетипа определяются двумя измерениями: сила банка по сравнению с коллегами и рыночная стабильность области, в которой работает банк (Иллюстрация 3):

Приложение 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту.Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]

- Лидеры рынка — это высокопроизводительные финансовые учреждения на привлекательных рынках. В этом цикле у них была лучшая экономическая эффективность, они росли быстрее, чем рынок, и зарабатывали намного выше стоимости собственного капитала.

Их важнейшая задача — сохранить производительность и сохранить лидерские позиции в следующем цикле.

Их важнейшая задача — сохранить производительность и сохранить лидерские позиции в следующем цикле. - Устойчивые операторы , как правило, являются наиболее эффективными операторами, которые приносят экономическую прибыль, несмотря на сложные рыночные и бизнес-условия. Их стратегический приоритет — поддерживать доходность в условиях низких темпов роста, низких процентных ставок и крайне разрушительной среды. Для устойчивых лидеров в сложных бизнес-моделях, таких как брокеры-дилеры, переосмысление самой традиционной операционной модели является императивом.

- Последователи , как правило, являются организациями среднего уровня, которые продолжают приносить приемлемую прибыль, в основном из-за благоприятных условий на рынках, на которых они работают, но чья общая сила предприятия по сравнению с коллегами является слабой.Ключевым приоритетом для последователей является быстрое улучшение операционных показателей, чтобы компенсировать ухудшение рынка по мере смены цикла, путем масштабирования, дифференциации или радикального сокращения затрат.

- Спорные банки генерируют низкую доходность на непривлекательных рынках и, если они публичные, торгуют со значительными скидками по отношению к балансовой стоимости. Их стратегический приоритет — найти масштабы за счет неорганических вариантов, если полное переосмысление их бизнес-модели невозможно.

Чтобы определить степени свободы, относящиеся к каждому архетипу банка, мы оценили, кто они такие, или описание того, как банки каждого архетипа работали экономически в последние годы (Иллюстрация 4), и где они живут, или лежащее в основе состояние здоровья рынки, на которых они работают (Приложение 5).Эти факторы указывают на то, что им следует расставить по приоритетам, то есть банкам критических шагов в каждом архетипе следует отдавать приоритет на позднем этапе.

Приложение 4

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]

Напишите нам по адресу: [email protected]

Типичные рычаги включают три важных шага — экосистемы, инновации и бюджетирование с нулевой базой (ZBB) — в двух из трех измерений, обсуждаемых в главе 2 полного отчета, а именно рост производительности и доходов.Сочетание универсальных и архетипических рычагов приводит к степеням свободы, доступным каждому архетипу банка. Неудивительно, что лидеры рынка и устойчивые должны сосредоточиться в первую очередь на рычагах, которые позволят им расширить масштабы и увеличить доходы за счет экосистем и инноваций, при этом повышение производительности ограничивается передачей недифференцированных затрат сторонним «коммунальным предприятиям». Напротив, последователей и бросили вызов банкам, которым необходимо добиться повышения производительности с помощью ZBB и дополнительного масштабирования в своих нишевых сегментах с неорганическими вариантами как наиболее надежный выбор.

Приложение 5

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]

Кто вы и каковы ваши приоритеты в конце цикла? Игровая доска для архетипов

Лидеры рынка: приоритеты для сохранения лидерства в следующем цикле

Кто они. Лидеры рынка извлекли выгоду из благоприятной динамики рынка, а также (в целом) большого масштаба, которые позволили им достичь наивысшего показателя ROTE из всех архетипов банков — примерно 17% в среднем за предыдущие три года. И они достигли этого лидерства, не уделяя слишком много внимания повышению производительности, что отражено в их среднем соотношении затрат и активов (C / A), составляющем примерно 220 базисных пунктов. Неудивительно, что большинство лидеров на развитых рынках — это банки Северной Америки; однако также интересно отметить, что значительную часть (приблизительно 46 процентов) лидеров рынка составляют банки на развивающихся рынках Азии, в основном Китая, и Ближнего Востока. Эти банки, даже при снижении ROTE в предыдущем цикле, по-прежнему имеют доходность, превышающую стоимость капитала.

Эти банки, даже при снижении ROTE в предыдущем цикле, по-прежнему имеют доходность, превышающую стоимость капитала.

Приоритеты для позднего цикла. Для этой группы необходимость действий очевидна по мере того, как мы приближаемся к позднему циклу: эти банки должны понимать свои ключевые дифференцирующие активы и инвестировать в инновации, используя свои превосходные экономические показатели, особенно когда их коллеги сокращают расходы на позднем этапе цикла. Как отмечалось ранее, история показывает нам, что примерно 43 процента нынешних лидеров перестанут быть на вершине в следующем цикле (Иллюстрация 6).Сделанные сейчас инвестиции — органические или неорганические — определят их место на вершине таблицы в следующем цикле.

Приложение 6

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: McKinsey_Website_Accessibility@mckinsey. com

com

Учитывая преимущества масштаба, которыми обладают лидеры, банкам в этой группе будет сложно поддерживать рост выручки, особенно в связи с тем, что в конце цикла кредитование обычно замедляется.Теперь необходимо сместить акцент на увеличение их доли кошельков среди текущих клиентов за счет расширения их предложения за пределы традиционных банковских продуктов. Это должно быть сделано с помощью классического экосистемного шага, когда они могут генерировать небольшие комиссии за счет внедрения других продуктов на свои платформы. Такой подход должен позволить им увеличить доходы за короткий период времени без значительных затрат на разработку или приобретение. Между тем, улучшение инновационных возможностей банка, а также капитальных вложений в инновации должны оставаться в центре внимания.Лидеры рынка также находятся в отличном положении для изучения возможностей — приобретения небольших банков с клиентской базой, аналогичной их собственной, или испытывающих трудности финансовых технологий, обладающих цифровыми возможностями, которые могут дополнить банк, — а также для реализации стратегии программных слияний и поглощений в рамках одной выбрать набор ключевых технологий. В большинстве циклов спад создает наилучшие возможности, и сейчас самое время составить список желаний. Фундаментальным для всего этого является необходимость сохранения сильного капитала и управленческого буфера сверх требований к нормативному капиталу для извлечения выгоды из широкого спектра возможностей, которые могут возникнуть.

В большинстве циклов спад создает наилучшие возможности, и сейчас самое время составить список желаний. Фундаментальным для всего этого является необходимость сохранения сильного капитала и управленческого буфера сверх требований к нормативному капиталу для извлечения выгоды из широкого спектра возможностей, которые могут возникнуть.

Устойчивые: проблема управления доходностью на вялых рынках

Кто они. Resilients — это сильные операторы и менеджеры по рискам, которые максимально использовали свой масштаб на сложных рынках из-за макроэкономических условий или сбоев. Это позволило им получить доходность чуть выше стоимости капитала со средним показателем ROTE 10,7 процента за предыдущие три года без чрезмерного риска, что отражено в самых низких показателях обесценения из всех архетипов (24 базисных пункта).Банки в этом архетипе работали тяжело при затратах, даже когда они боролись, чтобы сохранить доходы, избивая отношения C / A лидеров рынка (их сверстник в плавучих рынках) почти 50 базисных пунктов. Однако при скорости 170 бит / с все еще есть значительные возможности для повышения производительности по сравнению с лучшими в своем классе аналогами. Неудивительно, что устойчивые почти все находятся в Западной Европе и на развитых азиатских рынках, таких как Япония, которые были самыми жесткими банковскими рынками за последние три года. В эту группу также входят ведущие брокеры-дилеры.

Однако при скорости 170 бит / с все еще есть значительные возможности для повышения производительности по сравнению с лучшими в своем классе аналогами. Неудивительно, что устойчивые почти все находятся в Западной Европе и на развитых азиатских рынках, таких как Япония, которые были самыми жесткими банковскими рынками за последние три года. В эту группу также входят ведущие брокеры-дилеры.

Приоритеты для позднего цикла. Подобно лидерам рынка, стойкие должны постоянно стремиться к более глубокому пониманию того, какие активы выделяют их среди конкурентов, и использовать преимущества своей более высокой экономики по сравнению с коллегами для инвестирования в инновации, особенно когда коллеги сокращают расходы по мере того, как наступает конец цикла. Однако, в отличие от лидеров рынка, учитывая, что они уже работают на непривлекательном рынке и едва окупают затраты на капитал, они более остро ощущают безотлагательность в своих действиях в конце цикла.

Первым пунктом в их повестке дня, как и у лидеров рынка, должно быть сосредоточение внимания на увеличении своей доли кошелька среди текущих клиентов за счет улучшения качества обслуживания клиентов (CX) и создания ценностного предложения, выходящего за рамки традиционного набора банковских продуктов. Самый практичный путь — расширить их экосистемную деятельность и улучшить их способность к инновациям. Во-вторых, тем, у кого есть крупные инфраструктурные активы (например, компании, работающие с ценными бумагами), следует внедрять инновации на своих платформах среди неконкурентоспособных коллег и других участников отрасли, чтобы найти новые способы монетизации своих активов.Кроме того, что касается затрат, стойким клиентам необходимо уделять больше внимания возможностям повышения производительности, исследуя общебанковский аппетит к ZBB. Устойчивые элементы отличаются от лидеров рынка неорганическими рычагами. Из-за более низких избыточных резервов капитала им следует изучить возможность стратегического партнерства для приобретения масштаба или возможностей, а не материальных приобретений. Тем не менее, они должны быть внимательны к возможности появления серьезных проблемных активов.

Самый практичный путь — расширить их экосистемную деятельность и улучшить их способность к инновациям. Во-вторых, тем, у кого есть крупные инфраструктурные активы (например, компании, работающие с ценными бумагами), следует внедрять инновации на своих платформах среди неконкурентоспособных коллег и других участников отрасли, чтобы найти новые способы монетизации своих активов.Кроме того, что касается затрат, стойким клиентам необходимо уделять больше внимания возможностям повышения производительности, исследуя общебанковский аппетит к ZBB. Устойчивые элементы отличаются от лидеров рынка неорганическими рычагами. Из-за более низких избыточных резервов капитала им следует изучить возможность стратегического партнерства для приобретения масштаба или возможностей, а не материальных приобретений. Тем не менее, они должны быть внимательны к возможности появления серьезных проблемных активов.

Среди устойчивых — это банки, которые в меньшей степени сталкиваются с макроэкономическими условиями и в большей степени со снижением экономических показателей их собственных бизнес-моделей. Для них определенно подходит приведенная выше инструкция, но они должны выходить за рамки. Как упоминалось ранее в этом отчете, необходимо срочно найти области, в которых они действительно могут повысить ценность и получить вознаграждение по мере падения экономики их основного бизнеса. Выявление этих областей и наращивание этих возможностей органическим или неорганическим способом будет приоритетом на позднем этапе.

Для них определенно подходит приведенная выше инструкция, но они должны выходить за рамки. Как упоминалось ранее в этом отчете, необходимо срочно найти области, в которых они действительно могут повысить ценность и получить вознаграждение по мере падения экономики их основного бизнеса. Выявление этих областей и наращивание этих возможностей органическим или неорганическим способом будет приоритетом на позднем этапе.

Последователи: подготовка к попутному ветру, переходящему на встречный

Кто они. Последователи — это в основном банки среднего размера, которые смогли получить приемлемую прибыль, в основном благодаря благоприятной динамике рынка.Однако их доходность (в среднем 9,6% ROTE) была немногим больше половины от прибыли лидеров рынка, которые также работали с такой же благоприятной рыночной динамикой. Основной причиной их отставания от лидеров рынка является доходность, которая ниже на 100 базисных пунктов. Наконец, учитывая их отставание по сравнению с другими банками на аналогичных рынках, они вложили средства в повышение производительности и имеют коэффициенты C / A на 20 базисных пунктов ниже, чем у лидеров рынка, но на 70 базисных пунктов выше, чем у аналогичных компаний-аналогов на более сложных рынках. Примерно 76 процентов подписчиков — это банки Северной Америки и Китая.