Динамика ставки рефинансирования: Ключевая ставка Банка России | Банк России

Снижение ставки рефинансирования стимулирует банки на кредитование экономики — ЦБ РФ

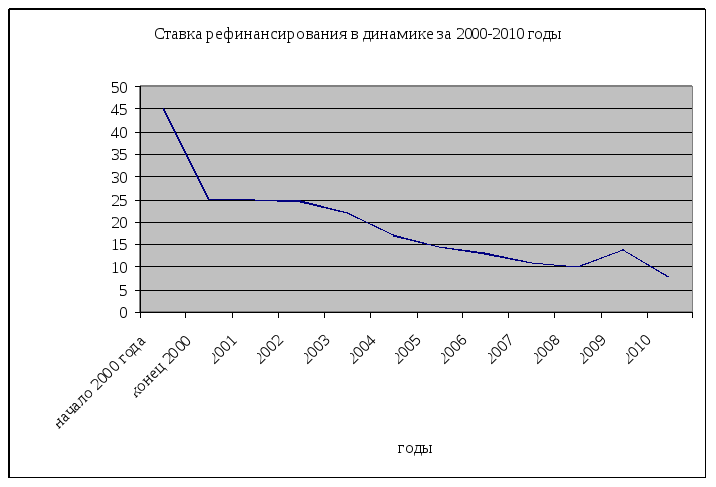

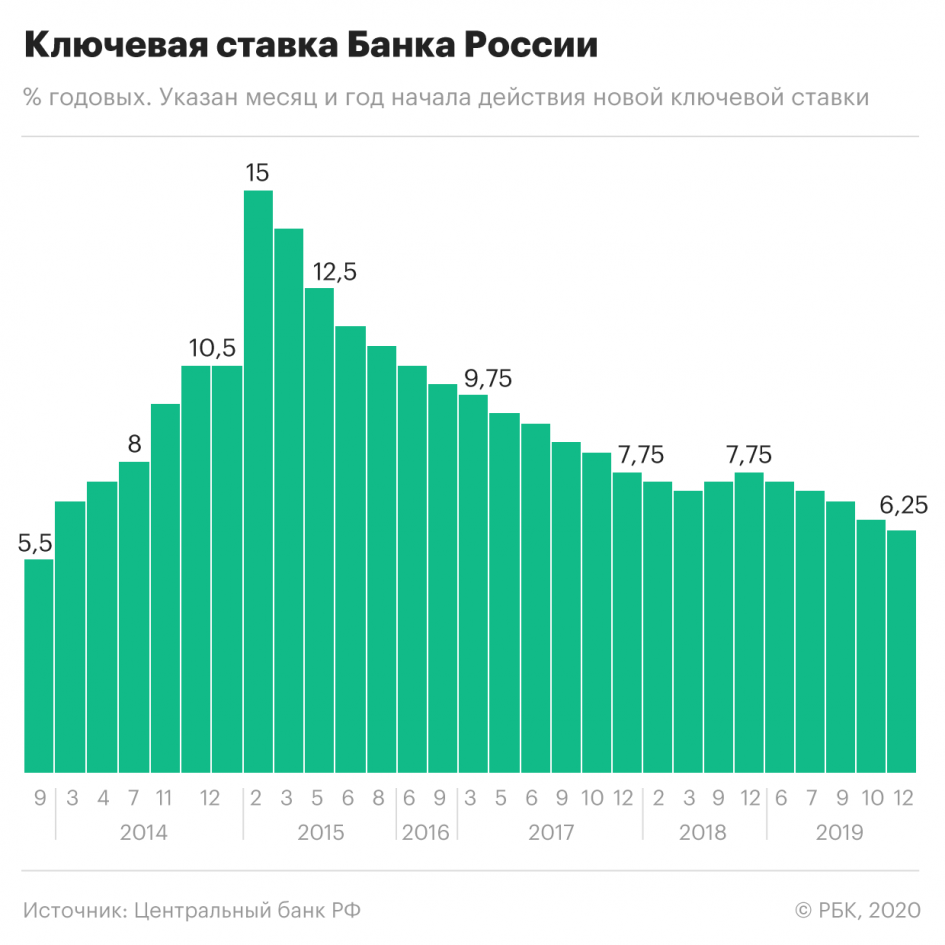

19 февраля. IFX-News — Банк России с 24 февраля снижает ставку рефинансирования на 0,25 процентных пункта с 8,75% до 8,5%, говорится в сообщении ЦБ РФ. Банк России снижает ставку рефинансирования в этом году первый раз. В прошлом году ЦБ РФ понижал ставку десять раз: с 13% до 8,75% годовых. Уровень ставки в 8,5% — рекордно низкий за всю историю новой России.

Кроме того, понижены процентные ставки по отдельным операциям Банка России на 0,25 процентного пункта.

Такое решение было принято в целях дальнейшего стимулирования активности банковского сектора по кредитованию российской экономики.

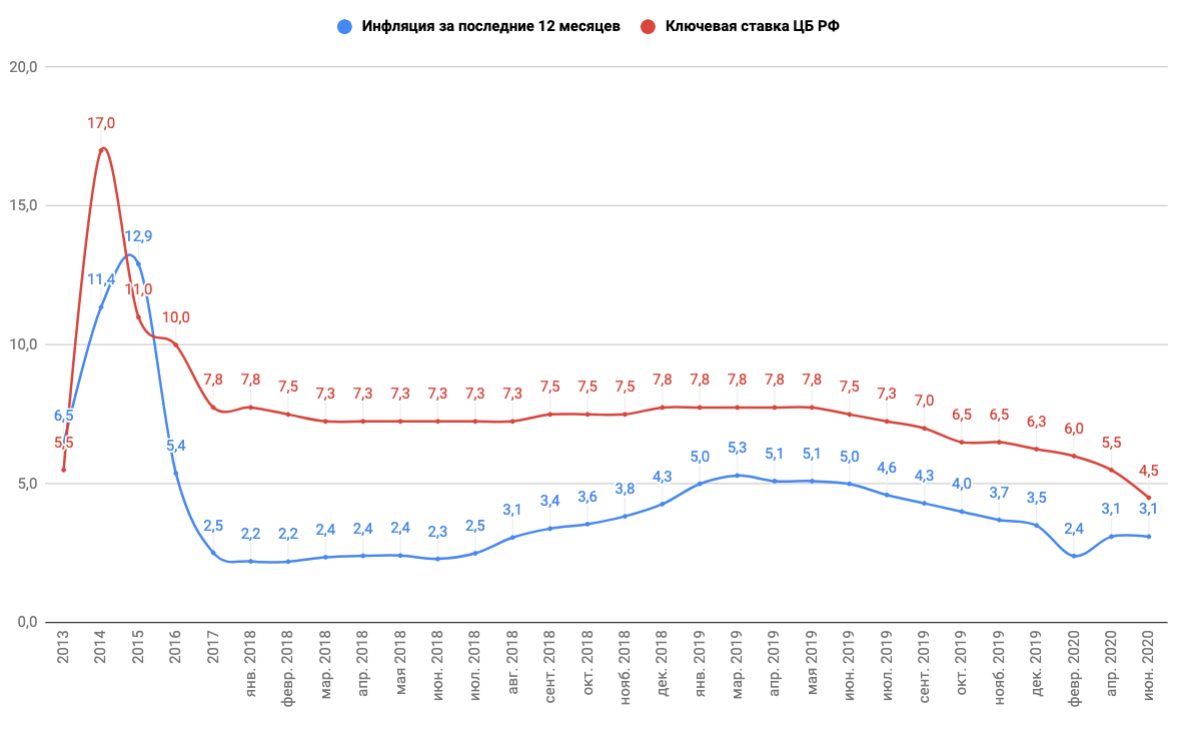

Основой для снижения процентных ставок послужили благоприятная динамика индекса потребительских цен (на 15 февраля 2010 года годовая инфляция снизилась до 7,6% по сравнению с 13,4% на аналогичную дату предыдущего года) и отсутствие в обозримой перспективе значимых рисков ускорения инфляции и превышения ее официального прогноза на 2010 год.

В текущем году сохранились положительные тенденции в динамике показателей экономической активности. В январе 2010 года зафиксирован заметный рост объема промышленного производства по отношению к январю 2009 года. Позитивную динамику также показали индикаторы потребительских ожиданий за 4-й квартал 2009 года.

Вместе с тем, говорится в сообщении ЦБ РФ, несмотря на некоторое улучшение ситуации в промышленности, основные факторы производственной сферы (инвестиции, уровень занятости) и потребительского спроса (реальные доходы населения, объемы кредитования физических лиц) остаются ниже докризисного уровня, что определяет неустойчивую динамику внутреннего спроса. Как ожидается, действия Банка России по снижению процентных ставок будут способствовать созданию благоприятных условий для восстановления устойчивого экономического роста.

В условиях высокого уровня ликвидности банковского сектора снижение процентных ставок также направлено на ограничение притока краткосрочного иностранного капитала. При этом, учитывая такие внешние факторы, как относительно слабый рост мировой экономики, а также повышение суверенных рисков в отдельных странах, Банк России допускает вероятность повышения волатильности на внутреннем валютном рынке и соответствующих курсовых рисков.

При этом, учитывая такие внешние факторы, как относительно слабый рост мировой экономики, а также повышение суверенных рисков в отдельных странах, Банк России допускает вероятность повышения волатильности на внутреннем валютном рынке и соответствующих курсовых рисков.

Дальнейшие шаги по изменению процентных ставок будут осуществляться с учетом развития инфляционных тенденций, динамики показателей производственной активности и состояния внутреннего финансового рынка.

Ставка рефинансирования Банка России сползла еще ниже

Совет директоров Банка России сегодня решил снизить с 30 апреля 2010 года ставку рефинансирования с 8,25% до 8%. Процентные ставки по отдельным операциям банка также снизились на 0,25 процентного пункта.

Следующее заседание совета директоров

Банка России, на котором

будет рассматриваться вопрос о необходимости изменения процентных ставок,

предполагается провести в мае 2010 года.

Снижать ставку рефинансирования в этом году больше не будут

Новость

Снижать ставку рефинансирования в этом году больше не будут

«В апреле сохраняется благоприятная динамика индекса

потребительских цен (по состоянию на 26 апреля годовая инфляция составила 6,1%

по сравнению с 6,5% в марте 2010 года), что формирует условия для снижения

процентных ставок Банка России», — поясняется в сообщении Центробанка.

Динамика основных российских макроэкономических индикаторов

свидетельствует о постепенном формировании тенденции к восстановлению

экономического роста. В марте продолжился рост реальных располагаемых доходов

В марте продолжился рост реальных располагаемых доходов

населения, увеличивался оборот розничной торговли. Однако в целом процесс

восстановления экономики остается неустойчивым, сохраняется необходимость

поддержки динамики внутреннего спроса. Наблюдаемый в марте-апреле рост

банковского кредита экономике является незначительным, несмотря на определенное

снижение ставок по кредитам конечным заемщикам, отмечают в Банке России.

Снижение ставок направлено, в первую очередь, на дальнейшее

стимулирование повышения кредитной активности банковского сектора и, в конечном

счете, повышение доступности заемных средств для реального сектора

экономики.

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Национальный банк сохранил ставку рефинансирования на уровне 7,75%

Правление Национального банка РБ 17 февраля сохранило ставку рефинансирования на уровне 7,75% и решило вновь рассмотреть вопрос об ее изменении 12 марта.

Такое решение в Нацбанке объяснили необходимостью проведения дополнительного анализа динамики потребительских цен и оценки длительности воздействия ключевых факторов, приведших к ускорению роста потребительских цен.

Ситуация, действительно, непонятная. В январе текущего года потребительская инфляция увеличилась до 7,7%, что оказалось намного выше прогнозов.

В Нацбанке отметили, что ускорение инфляции во многом обусловлено отдельными решениями в области налоговой политики: отменой льгот по НДС на ряд продовольственных и детских товаров, лекарственные средства и медицинские изделия.

На эту же причину указали и в Министерстве антимонопольного регулирования и торговли. Там отметили рост цен на социально значимые товары на 5,9% в годовом выражении, в частности, на подъем цен на лекарственные препараты на 4,6%.

Кроме того, в министерстве указали на удорожание импортируемых товаров и рост цен за рубежом. Так, мировые цены на продовольствие за год выросли на 8,8%, в России — на 7%, в том числе на плодовоовощную продукцию — на 16,3%.

Отдельно в МАРТ упомянули яйца, молоко и молочные продукты, а также мясо и мясопродукты, цены на которые были подняты белорусскими производителями из-за удорожания стоимости сырья и материалов в производстве. В Министерстве в прошлом году даже проводили специальное расследование, предполагая возможность картельного сговора, но, похоже, не нашли криминала.

Судя по перечисленным причинам роста инфляции, это явление носит немонетарный характер, то есть не связано с такими факторами, как ставки по кредитам и депозитам.

Объемы потребительского кредитования в последние месяцы сокращаются, и даже розничный товарооборот в январе текущего года снизился по сравнению с январем прошлого. Все это означает, что повышать ставку рефинансирования в целях оказания давления на инфляцию нет смысла.

Кроме того, действие указанных факторов со временем должно ослабеть, хотя не исключено, что некоторые, наоборот, усилятся. В частности, может продолжиться рост цен на продовольствие на мировом рынке.

центральных банков и рыночные процентные ставки по JSTOR

В мире эндогенных денег роль центрального банка в денежно-кредитной политике сводится к установлению очень краткосрочной официальной процентной ставки, которая указывает цену, по которой он сделает ликвидность доступной для банковской системы. Однако именно изменения рыночных ставок влияют на поведение, и поэтому способность центрального банка вообще влиять на что-либо зависит, во-первых, от взаимодействия между официальными и рыночными ставками.В этой статье мы используем модель векторной автогрессивной коррекции ошибок для изучения реакции на изменения ставки центрального банка трех краткосрочных рыночных ставок, которые ранее упоминались в этом журнале в ходе дебатов о спросе на эндогенные деньги.

JPKE — это научный журнал новаторских теоретических и эмпирических исследований, в котором исследуются современные экономические проблемы. Он придерживается принципа, согласно которому кумулятивное развитие экономической теории возможно только тогда, когда теория постоянно подвергается тщательной проверке с точки зрения ее способности как объяснять реальный мир, так и служить надежным руководством для государственной политики. Как указано в журналах Magazines for Libraries, статьи в JPKE «дают ответы на неприятные вопросы … Этот журнал важен из-за предмета, который он охватывает».

Как указано в журналах Magazines for Libraries, статьи в JPKE «дают ответы на неприятные вопросы … Этот журнал важен из-за предмета, который он охватывает».

Основываясь на двухвековом опыте, Taylor & Francis быстро выросла за последние два десятилетия и стала ведущим международным академическим издателем. Группа издает более 800 журналов и более 1800 новых книг каждый год, охватывая широкий спектр предметных областей и включая журнал. отпечатки Routledge, Carfax, Spon Press, Psychology Press, Martin Dunitz и Taylor & Francis.Taylor & Francis полностью привержена публикации и распространению научной информации высочайшего качества, и сегодня это остается основной целью.

Сегодняшние ставки рефинансирования ипотечных кредитов упали до нового 58-дневного минимума | 4 декабря 2020 г.

Наша цель здесь, в Credible Operations, Inc., номер NMLS 1681276, именуемом ниже «Надежный», — предоставить вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы продвигаем продукты наших кредиторов-партнеров, все мнения принадлежат нам.

Хотя мы продвигаем продукты наших кредиторов-партнеров, все мнения принадлежат нам.

Посмотрите ставки рефинансирования ипотечных кредитов на 4 декабря 2020 года, которые ниже вчерашних. (iStock)

На основании данных, собранных Credible Operations, Inc., NMLS номер 1681276, текущие ставки рефинансирования ипотечных кредитов со вчерашнего дня снизились. Средние ставки по 30-летним, 20-летним и 15-летним кредитам упали до 2,458% — нового 58-дневного минимума.

- 30-летнее рефинансирование с фиксированной ставкой: 2,625%, снижение с 2,750%, -0,125

- 20-летнее рефинансирование с фиксированной ставкой: 2.625%, снижение с 2,750%, -0,125

- 15-летнее рефинансирование с фиксированной ставкой: 2,125%, снижение с 2,375%, -0,250

Последний раз ставки обновлялись 4 декабря 2020 г. Эти ставки основаны на предположения, показанные здесь. Фактические ставки могут отличаться.

Если вы думаете о рефинансировании ипотечного кредита, подумайте об использовании Credible. Независимо от того, хотите ли вы сэкономить на ежемесячных выплатах по ипотеке или рассмотреть возможность рефинансирования с выплатой наличных, бесплатный онлайн-инструмент Credible позволит вам сравнить ставки от нескольких ипотечных кредиторов.Вы можете увидеть предварительные ставки всего за три минуты.

Независимо от того, хотите ли вы сэкономить на ежемесячных выплатах по ипотеке или рассмотреть возможность рефинансирования с выплатой наличных, бесплатный онлайн-инструмент Credible позволит вам сравнить ставки от нескольких ипотечных кредиторов.Вы можете увидеть предварительные ставки всего за три минуты.

Текущее 30-летнее рефинансирование с фиксированной ставкой

Текущая ставка 30-летнего рефинансирования с фиксированной ставкой составляет 2,625%. Это не вчера.

Текущее 20-летнее рефинансирование с фиксированной ставкой

Текущая ставка для 20-летнего рефинансирования с фиксированной ставкой составляет 2,625%. Это по сравнению со вчерашним днем.

Текущее 15-летнее рефинансирование с фиксированной ставкой

Текущая ставка для 15-летнего рефинансирования с фиксированной ставкой составляет 2.125%. Это по сравнению со вчерашним днем.

Думаете о рефинансировании на более короткий срок кредита? Взгляните на текущие 15-летние фиксированные ставки рефинансирования по сравнению с последними тенденциями.

Вы можете изучить свои варианты рефинансирования ипотеки за считанные минуты, посетив Credible, чтобы сравнить ставки и кредиторов. Проверьте Credible и пройдите предварительную квалификацию сегодня.

Последний раз цены обновлялись 4 декабря 2020 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Как изменились ставки рефинансирования ипотеки

Сегодня ставки рефинансирования ипотеки упали по всем параметрам по сравнению со средой перед Днем Благодарения.

- 30-летнее фиксированное рефинансирование: 2,625%, снижение с 2,750% в прошлую среду, -0,125

- 20-летнее фиксированное рефинансирование: 2,625%, снижение с 2,750% в прошлую среду, -0,125

- 15- годовой фиксированный рефинансирование: 2,125%, по сравнению с 2,250% в прошлую среду, -0,125

Думаете, что сейчас самое подходящее время для рефинансирования? Чтобы понять, сколько вы можете сэкономить на ежемесячных выплатах по ипотеке за счет рефинансирования сейчас, просчитайте цифры и сравните ставки с помощью бесплатного онлайн-инструмента Credible. Через несколько минут вы увидите, что предлагают несколько ипотечных кредиторов.

Через несколько минут вы увидите, что предлагают несколько ипотечных кредиторов.

Последний раз цены обновлялись 4 декабря 2020 г. Эти ставки основаны на предположениях, показанных здесь. Фактические ставки могут отличаться.

Факторы, лежащие в основе сегодняшних ставок рефинансирования

Текущие ставки рефинансирования, как и процентные ставки по ипотеке в целом, зависят от многих экономических факторов, таких как уровень безработицы и инфляция. Но ваша личная финансовая история также будет определять ставки, предлагаемые вам при рефинансировании ипотеки.

Более крупные экономические факторы

- Сила экономики

- Темпы инфляции

- Занятость

- Потребительские расходы

- Жилищное строительство и другие рыночные условия

- Рынки акций и облигаций

- Доходность 10-летних казначейских облигаций

- Федеральный резерв полисы

Личные экономические факторы

- Кредитный рейтинг

- Кредитная история

- Размер первоначального взноса

- Отношение кредита к стоимости

- Тип, размер и срок кредита

- Отношение долга к доходу

- Расположение собственности

Как получить самую низкую ставку рефинансирования ипотеки

Если вы заинтересованы в рефинансировании ипотечного кредита, улучшение вашего кредитного рейтинга и погашение любого другого долга может обеспечить вам более низкую ставку. Также неплохо сравнить ставки разных кредиторов, если вы надеетесь рефинансировать, чтобы найти лучшую ставку для вашей ситуации.

Также неплохо сравнить ставки разных кредиторов, если вы надеетесь рефинансировать, чтобы найти лучшую ставку для вашей ситуации.

Согласно исследованию Freddie Mac, заемщики могут сэкономить в среднем 1500 долларов в течение срока действия кредита, сделав покупку всего лишь по одной дополнительной ставке, и в среднем 3000 долларов, сравнив пять котировок ставок. Credible может помочь вам сравнить сразу нескольких кредиторов всего за несколько минут.

Если вы решите рефинансировать свою ипотеку, обязательно просмотрите и сравните ставки от нескольких ипотечных кредиторов.Вы можете легко сделать это с помощью бесплатного онлайн-инструмента Credible и увидеть свои предварительные ставки всего за три минуты.

Ставки по ипотечным кредитам по типу ссуды

Независимо от того, покупаете ли вы жилье впервые для получения ипотечного кредита, или ищете более низкие ежемесячные платежи для существующего дома, Credible может помочь вам найти подходящую ипотеку для ваших финансовых целей .

Обязательно ознакомьтесь с этими кредитными ставками, которые вы сможете сравнить по годовой процентной ставке (APR), а также по процентной ставке:

Дополнительные ресурсы по рефинансированию ипотеки

Хотите узнать больше о рефинансировании вашего Жилищный кредит? Взгляните на следующие статьи:

Текст: Заявление ЕЦБ по итогам политического заседания

ФРАНКФУРТ, 30 апреля (Рейтер) — Ниже приводится заявление Европейского центрального банка по итогам заседания по вопросам политики.

ФОТО: Логотип Европейского центрального банка. Франкфурт, Германия, 23 января 2020 г. REUTERS / Ralph Orlowski

На сегодняшнем заседании Управляющий совет ЕЦБ принял следующие решения по денежно-кредитной политике:

(1) Условия целевых операций по долгосрочному рефинансированию (TLTRO III) были дополнительно облегчены.

В частности, Управляющий совет решил снизить процентную ставку по операциям TLTRO III в период с июня 2020 года по июнь 2021 года до 50 базисных пунктов ниже средней процентной ставки по основным операциям рефинансирования Евросистемы, преобладающей за тот же период.

Кроме того, для контрагентов, чье приемлемое чистое кредитование достигает порога эффективности кредитования, процентная ставка в период с июня 2020 года по июнь 2021 года теперь будет на 50 базисных пунктов ниже средней ставки по депозитной линии, преобладающей за тот же период.

(2) Новая серия нецелевых операций по долгосрочному рефинансированию на случай пандемии в чрезвычайных ситуациях (PELTRO) будет проводиться для поддержки условий ликвидности в финансовой системе зоны евро и содействия обеспечению бесперебойного функционирования денежных рынков путем предоставления эффективной ликвидности упор.

PELTRO состоят из семи дополнительных операций рефинансирования, которые начинаются в мае 2020 года и подлежат погашению в шахматной последовательности в период с июля по сентябрь 2021 года в соответствии с продолжительностью мер по смягчению обеспечения.

Они будут проводиться как тендерные процедуры с фиксированной ставкой и полным распределением средств с процентной ставкой, которая на 25 базисных пунктов ниже средней ставки по основным операциям рефинансирования, преобладающим в течение срока действия каждого PELTRO.

(3) С конца марта закупки проводились в соответствии с новой программой Совета управляющих по чрезвычайным закупкам в связи с пандемией (PEPP), общий пакет которой составляет 750 миллиардов евро, чтобы смягчить общую позицию денежно-кредитной политики и противостоять серьезным последствиям. риски для трансмиссионного механизма денежно-кредитной политики и перспективы еврозоны, связанные с пандемией коронавируса.

Эти покупки будут по-прежнему проводиться гибким образом с течением времени для разных классов активов и юрисдикций.

Управляющий совет будет проводить закупку чистых активов в рамках PEPP до тех пор, пока не решит, что фаза кризиса с коронавирусом закончилась, но в любом случае до конца этого года.

(4) Кроме того, чистые закупки в рамках программы покупки активов (APP) будут продолжаться с ежемесячным темпом 20 миллиардов евро вместе с покупками в рамках дополнительного временного пакета в 120 миллиардов евро до конца года.

Управляющий совет по-прежнему ожидает, что ежемесячная покупка чистых активов в рамках APP будет длиться столько, сколько необходимо для усиления регулирующего воздействия его политических ставок, и завершится незадолго до того, как он начнет повышать ключевые процентные ставки ЕЦБ.

(5) Реинвестирование основных выплат по ценным бумагам с наступающим сроком погашения, приобретенным в рамках APP, будет продолжаться в полном объеме в течение длительного периода времени после даты, когда Совет управляющих начнет повышать ключевые процентные ставки ЕЦБ, и в любом случае на до тех пор, пока это необходимо для поддержания благоприятных условий ликвидности и достаточной степени денежной адаптации.

(6) Процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии останутся неизменными на уровне 0,00%, 0,25% и -0,50% соответственно.

Управляющий совет ожидает, что ключевые процентные ставки ЕЦБ останутся на нынешнем или более низком уровне до тех пор, пока прогноз инфляции не станет стабильно приближаться к уровню, достаточно близкому, но ниже 2% в пределах его прогнозного горизонта, и такое сближение было последовательно отражается на динамике базовой инфляции.

Совет управляющих полностью готов увеличить размер PEPP и скорректировать его состав на столько, сколько необходимо и на столько, сколько потребуется.

В любом случае, он готов скорректировать все свои инструменты, в зависимости от обстоятельств, чтобы обеспечить устойчивое движение инфляции к своей цели в соответствии со своей приверженностью к симметрии.

Более подробная информация о поправках, внесенных в условия TLTRO III, и о новых PELTRO будет опубликована в специальных пресс-релизах сегодня днем в 15:30 CET.

Президент ЕЦБ прокомментирует соображения, лежащие в основе этих решений, на пресс-конференции, которая начнется сегодня в 14:30 CET.

[email protected]; +49 69 7565 1244; Сообщение Reuters: [email protected]

Влияние денежно-кредитной политики, зависящее от государства

Рынки жилья играют важнейшую роль в механизме передачи денежно-кредитной политики. Постоянные изменения ставок денежно-кредитной политики влияют как на переменные, так и фиксированные ставки по ипотечным кредитам.Изменения последнего влияют на совокупный спрос, влияя на объем новых ипотечных кредитов и количество рефинансируемых существующих ипотечных кредитов. 1

1

Системы ставок по ипотеке на практике различаются в разных странах. Понимание влияния этих различий имеет решающее значение для разработки оптимальной денежно-кредитной политики, особенно в эпоху, когда FinTech меняет ключевые аспекты ипотечного рынка.

В США большинство ипотечных кредитов имеют фиксированную процентную ставку и отсутствие штрафов за досрочное погашение.Решение о рефинансировании зависит от потенциальной экономии по сравнению с расходами на рефинансирование. В недавней статье мы изучаем, как влияние денежно-кредитной политики зависит от распределения потенциальных сбережений от рефинансирования существующего пула ипотечных кредитов (Eichenbaum et al. 2018).

Наш ключевой вывод состоит в том, что эффективность денежно-кредитной политики зависит от государства и систематически меняется в зависимости от пула потенциальных сбережений от рефинансирования. Мы разрабатываем модель, которая согласуется с этим выводом, и используем ее для изучения новых компромиссов при разработке денежно-кредитной политики, а также для оценки воздействия более низких затрат рефинансирования, связанных с финансовыми технологиями, на механизм денежно-кредитной передачи.

Потенциальная экономия от рефинансирования зависит от множества факторов, включая старые и новые процентные ставки по ипотечным кредитам, непогашенный остаток и точную стратегию рефинансирования, которую следует домохозяйству. В нашем анализе мы рассматриваем различные меры, уделяя особое внимание доходам от рефинансирования 30-летних ипотечных кредитов. Нашим эталонным показателем потенциальной экономии является среднее значение разницы между ставкой по существующей ипотеке и новой ставкой по ипотеке, по которой домохозяйство может рефинансировать, с учетом местоположения и оценки кредитоспособности домохозяйства (FICO).Мы называем эту разницу процентным разрывом.

Наша эмпирическая работа в основном основана на аналитике рынка на уровне кредитов Core Logic, наборе панельных данных на уровне кредитов с наблюдениями, начиная с 1993 г. и, в нашем случае, заканчивая 2007 г. Последний выбор мотивирован широко распространенным мнением, что кредитные ограничения были гораздо более распространены в период финансового кризиса (например, Mian and Sufi 2014, Beraja et al. 2018), чем в предыдущий период.

2018), чем в предыдущий период.

Мы обнаружили, что распределение потенциальных сбережений от рефинансирования сильно меняется во времени [AW1].На рисунке 1 показано распределение разрыва процентных ставок по ипотечным кредитам в четвертом квартале 1997 года и четвертом квартале 2000 года. Эти два дистрибутива очень разные. В четвертом квартале 1997 года около 60% ипотечных кредитов имели положительный разрыв процентной ставки. Напротив, только 10% ипотечных кредитов имели положительный разрыв процентной ставки в 4 квартале 2000 года. Аналогичным образом, средний разрыв процентных ставок был намного выше в четвертом квартале 1997 года (0,55%), чем в четвертом квартале 2000 года (1,3%).

Рисунок 1 Гэп процентной ставки (существующая ставка — новая ставка)

Примечания : На рисунке показано распределение разрыва процентных ставок между заемщиками.Разрыв процентной ставки определяется как разница между существующей ипотечной ставкой и текущей рыночной ставкой. См. Eichenbaum et al. (2018) для получения более подробной информации.

См. Eichenbaum et al. (2018) для получения более подробной информации.

Мы внедряем стратегию инструментальных переменных для измерения влияния изменения ставки по ипотеке на долю ипотечных кредитов, которые будут рефинансированы в течение следующего года. Наши инструменты основаны на частых изменениях фьючерсной ставки Федеральных фондов и доходности двухлетних казначейских облигаций за небольшой промежуток времени после объявлений Федерального комитета по открытым рынкам

Наши результаты

Наши эмпирические результаты можно резюмировать следующим образом.

- Во-первых, мы обнаруживаем сильное зависящее от государства влияние изменения ставок по ипотечным кредитам на ставки рефинансирования.

Рассмотрим, например, эффект падения ставок по ипотеке на 25 базисных пунктов. Предельное влияние увеличения среднего процентного гэпа на одно стандартное отклонение составляет 6,8%. Иными словами, когда средний процентный разрыв на одно стандартное отклонение выше, падение ипотеки на 25 базисных пунктов приводит к увеличению на 6,8% количества рефинансируемых ипотечных кредитов. Этот эффект велик по сравнению со средней годовой ставкой рефинансирования в 8,5%.

Этот эффект велик по сравнению со средней годовой ставкой рефинансирования в 8,5%.

- Во-вторых, мы обнаруживаем, что существуют важные зависящие от государства эффекты на процент ипотечных кредитов с рефинансированием с выплатой наличных (т. Е. Остаток новых ипотечных кредитов выше, чем остаток старых ипотечных кредитов).

Рефинансирование наличными важно, потому что мы знаем из Mian and Sufi (2014), что домохозяйства преимущественно используют этот тип рефинансирования для увеличения своего потребления. Это явление играет решающую роль в том, что позволяет нашей структурной модели оказывать существенное влияние на совокупное потребление от падения ставок по ипотечным кредитам.

Чтобы оценить степень зависимости государства от рефинансирования, рассмотрите влияние изменения ставки по ипотеке на 25 базисных пунктов на долю общих ссуд с рефинансированием с выплатой наличных в течение следующего года. Наши результаты предполагают, что предельное влияние увеличения среднего процентного гэпа на одно стандартное отклонение на рефинансирование с выплатой наличных составляет 6,2%. Этот эффект велик по сравнению со средней годовой ставкой рефинансирования при выплате наличных средств в размере 5,5%.

Этот эффект велик по сравнению со средней годовой ставкой рефинансирования при выплате наличных средств в размере 5,5%.

- Наконец, мы обнаруживаем, что изменения в денежно-кредитной политике оказывают важное зависящее от государства влияние на фактическую экономическую деятельность, измеряемую количеством разрешений, необходимых для строительства новых частных жилых домов. 2

Модель, подчеркивающая новые компромиссы при разработке денежно-кредитной политики

На основе наших эмпирических результатов мы строим количественную динамическую модель жизненного цикла, которая подчеркивает новые компромиссы при разработке денежно-кредитной политики. Ключевые эмпирические свойства модели заключаются в следующем.

- Во-первых, это согласуется с динамикой жизненного цикла доли домовладения, потребления товаров краткосрочного пользования, отношения долга домохозяйства к доходу и чистой стоимости.

- Во-вторых, он учитывает вероятность того, что ипотечный кредит будет рефинансирован при условии возможной экономии от этого.

Это также согласуется с тем фактом, что большинство домашних хозяйств, осуществляющих рефинансирование, занимаются рефинансированием за наличные.

Это также согласуется с тем фактом, что большинство домашних хозяйств, осуществляющих рефинансирование, занимаются рефинансированием за наличные. - В-третьих, что наиболее важно, модель количественно учитывает зависящий от государства характер воздействия денежно-кредитной политики на решения о рефинансировании, которые мы документируем в нашей эмпирической работе.

Наша модель предполагает, что эффект от данного снижения процентной ставки зависит от истории выбора денежно-кредитной политики.Данное снижение процентной ставки менее эффективно, если ему предшествует череда повышений ставок. Когда ставки повышаются, у многих домовладельцев фиксированные ставки по ипотеке ниже, чем текущая рыночная ставка, и поэтому у них нет мотивации к рефинансированию в ответ на небольшое снижение процентной ставки. Напротив, данное снижение процентной ставки является более сильным, если ему предшествует последовательность снижений ставок. Когда ставки падают, многие домовладельцы имеют фиксированные ставки по ипотеке, которые выше, чем текущая рыночная ставка, поэтому они заинтересованы в рефинансировании в ответ на снижение процентной ставки.

Мы используем нашу модель для изучения того, как снижение затрат на рефинансирование влияет на эффективность денежно-кредитной политики и зависимость ее эффектов от государства. Этот вопрос особенно важен из-за растущей доли кредиторов FinTech на ипотечных рынках.

Наша модель предполагает, что по мере снижения затрат на рефинансирование влияние денежно-кредитной политики становится менее зависимым от государства. Интуиция для этого результата такова. По мере снижения затрат на рефинансирование ставки рефинансирования повышаются.Этот эффект приводит к тому, что распределение сбережений от рефинансирования меньше меняется во времени и становится более концентрированным около нуля. Таким образом, влияние денежно-кредитной политики становится менее зависимым от государства.

Обратной стороной этого результата является то, что по мере снижения затрат на рефинансирование денежно-кредитная политика становится более действенной. Интуиция такова. В нашей модели многие домохозяйства сталкиваются с ограничениями по займам. Когда затраты на рефинансирование снижаются, данное снижение процентных ставок побуждает большее количество домохозяйств этого типа заниматься рефинансированием за счет выплаты наличных средств.Эти домохозяйства используют дополнительные ресурсы для увеличения потребления. Все больше домохозяйств реагируют таким образом на данное снижение ипотечной ставки при снижении затрат на рефинансирование.

Когда затраты на рефинансирование снижаются, данное снижение процентных ставок побуждает большее количество домохозяйств этого типа заниматься рефинансированием за счет выплаты наличных средств.Эти домохозяйства используют дополнительные ресурсы для увеличения потребления. Все больше домохозяйств реагируют таким образом на данное снижение ипотечной ставки при снижении затрат на рефинансирование.

Наш анализ фокусируется на эффектах денежно-кредитной политики в системах, где ипотечные кредиты имеют в основном фиксированные процентные ставки. Однако есть много стран, где ипотека имеет преимущественно переменные процентные ставки, включая Австралию, Ирландию, Корею, Испанию и Великобританию.

Зависящие от государства эффекты денежно-кредитной политики, возникающие через канал рефинансирования в системе с фиксированной ставкой по ипотечным кредитам, не возникают в системе с переменной процентной ставкой.Причина в том, что в системе переменной ипотечной ставки нет неиспользованных возможностей рефинансирования. Таким образом, даже если FinTech преуспеет в доведении затрат на рефинансирование до очень низкого уровня, жилищный канал денежно-кредитной трансмиссии в США не будет сходиться с таковым в странах с ипотечными кредитами с переменной процентной ставкой.

Таким образом, даже если FinTech преуспеет в доведении затрат на рефинансирование до очень низкого уровня, жилищный канал денежно-кредитной трансмиссии в США не будет сходиться с таковым в странах с ипотечными кредитами с переменной процентной ставкой.

Список литературы

Бераджа, М., А. Фустер, Э. Херст и Дж. Вавра (2018), «Региональная неоднородность и канал рефинансирования денежно-кредитной политики», Quarterly Journal of Economics, в печати.

Бергер, Д., К. Милбрад, Ф. Турре и Дж. Вавра (2018), «Предоплата по ипотеке и эффекты денежно-кредитной политики в зависимости от пути развития», Рабочий документ NBER 25157.

Ди Маджио, М., А. Кермани, Б. Дж. Киз, Т. Пискорски, Р. Рамчаран, А. Серу и В. Яо (2017), «Перенос процентных ставок: ипотечные ставки, потребление домашних хозяйств и добровольное сокращение заемных средств», American Economic Review 107 (11): 3550–88.

Эйхенбаум, М., С. Ребело и А. Вонг (2018), «Эффекты денежно-кредитной политики, зависящие от государства: канал рефинансирования», Рабочий документ NBER 25152.

Гринвальд, Д. (2018), «Канал ипотечного кредитования макроэкономической трансмиссии», Sloan School of Management, MIT, рукопись.

Миан, А., К. Рао и А. Суфи (2013), «Балансы домашних хозяйств, потребление и экономический спад», Ежеквартальный журнал экономики 2013: 1687–1726.

Миан, А. и А. Суфи (2014), «Рост цен на жилье и расходы домохозяйств в США с 2002 по 2006 годы», NBER, Рабочий документ 20152.

Примечания

[1] Влияние денежно-кредитной политики на ипотечный рынок и совокупную экономическую активность является предметом большой литературы (например,грамм. Mian et al. 2013 г., Beraja et al. 2018, Гринвальд 2018).

[2] Этот результат согласуется с результатами Di Maggio et al. (2017). Эти авторы показывают, что домохозяйства, ежемесячно выплачивающие по ипотеке, сокращают объем покупок автомобилей. Это также согласуется с результатами Berger et al. (2018), которые показывают, что рост числа авторегистраций зависит от штата, когда процентные ставки падают.

Пристальный взгляд на рынок авто рефинансирования для кредиторов

Конкуренция усилилась, особенно со стороны кредитных союзов.На кредитные союзы сейчас приходится почти две трети рефинансируемых кредитов на автотранспортные средства, и это увеличение произошло за счет независимых и кэптивных компаний. Уровень просрочки увеличился. Падающий спрос — еще один фактор, поскольку годы роста удовлетворили все сдерживаемые потребности в автомобилях. В этой динамичной среде кредиторы должны изучить альтернативные варианты роста.

Почему потребители рефинансируют

Во-первых, очень важно понять, почему потребители рефинансируют свои автокредиты. Такое рефинансирование делится на несколько категорий в зависимости от ТрансЮниона. Покупатели по платежам хотят воспользоваться более низкими процентными ставками или консолидировать ссуды. Они хотят снизить годовую процентную ставку или продлить сроки кредита. Рефинансирование также может снизить или полностью исключить дилерскую наценку. Платежные покупатели обычно являются первоклассными, почти первоклассными или субстандартными. Они, как правило, рефинансируют либо менее чем через 30 дней после выдачи кредита, либо в течение трех-четырех месяцев после выдачи кредита.

Платежные покупатели обычно являются первоклассными, почти первоклассными или субстандартными. Они, как правило, рефинансируют либо менее чем через 30 дней после выдачи кредита, либо в течение трех-четырех месяцев после выдачи кредита.

Покупатели лояльности рефинансируют, чтобы воспользоваться преимуществами программ лояльности, но структура сделки не меняется.Это люди, которые могут рефинансировать в течение нескольких дней после приобретения автомобиля, но в большинстве случаев рефинансирование авто происходит в течение одного-четырех месяцев после первоначального финансирования. Покупатель лояльности, как правило, покупает Prime Plus или Super Prime.

Покупатель с уплатой хочет погасить ссуду как можно скорее и сократить сроки. Они похожи на покупателей лояльности тем, что обычно относятся к категории Prime Plus или Super Prime. Покупатели Paydown похожи на покупателей платежей в том смысле, что они склонны либо довольно быстро рефинансировать, либо ждать от трех до четырех месяцев. Из всех категорий покупатели с выплатой вознаграждения имеют самый высокий уровень просрочки, даже если их цель — быстро выплатить ссуду.

Из всех категорий покупатели с выплатой вознаграждения имеют самый высокий уровень просрочки, даже если их цель — быстро выплатить ссуду.

Платежный покупатель составляет подавляющее большинство рефинансирующих организаций, примерно 70 процентов. Лояльные покупатели составляют около 17 процентов, а платные покупатели — всего 13 процентов. Ссуды для постоянных покупателей, как правило, работают лучше, чем ссуды других типов.

Большинство потребителей экономят от 10 до 30 долларов в месяц после рефинансирования. Срок продления в среднем 4.7 месяцев, при среднем снижении ставки 2,4 процента. Когда дело доходит до снижения ставок, большинство потребителей готовы принимать небольшие суммы.

Неопределенность рынка рефинансирования

В ближайшие несколько лет в отношении рынка рефинансирования будет большая неопределенность. Многое зависит от экономики, которая может продолжить рост или скатиться в рецессию. Процентные ставки стимулируют рефинансирование, и если процентные ставки не упадут, рефинансирования будет меньше. Увеличилось количество просроченных платежей, в результате чего кредиторы переместили в безопасное состояние и ограничили возможности финансирования для субстандартных заемщиков.Кредиторы в первую очередь ориентируются на заемщиков категории super prime и prime plus.

Увеличилось количество просроченных платежей, в результате чего кредиторы переместили в безопасное состояние и ограничили возможности финансирования для субстандартных заемщиков.Кредиторы в первую очередь ориентируются на заемщиков категории super prime и prime plus.

Отсутствие информации о рынке рефинансирования сказывается на отрасли. Многие люди просто не понимают, что они могут рефинансировать свои ссуды на покупку автомобилей. 62% автокредиторов предлагают рефинансирование, но менее половины покупателей знают, что рефинансирование возможно. Только 12 процентов покупателей автомобилей когда-либо рефинансировали автокредит.

Кредиторам необходимо усилить маркетинговые и образовательные кампании по рефинансированию автотранспортных средств.Веб-сайты должны содержать информацию о рефинансировании, а не относить ее к менее посещаемым частям сайта или, что еще хуже, вообще не упоминать о рефинансировании.

Рефинансирование кредитором типа

Как уже отмечалось, кредитные союзы в настоящее время выполняют львиную долю рефинансирования. В то время как кредитные союзы ранее ориентировались на основной сегмент рынка, они все чаще прибегают к неплатежному рефинансированию. Однако клиенты банка с большей вероятностью будут рефинансировать, и сделают это быстрее.Банковское рефинансирование на 20 дней опережает рефинансирование кредитных союзов.

В то время как кредитные союзы ранее ориентировались на основной сегмент рынка, они все чаще прибегают к неплатежному рефинансированию. Однако клиенты банка с большей вероятностью будут рефинансировать, и сделают это быстрее.Банковское рефинансирование на 20 дней опережает рефинансирование кредитных союзов.

Основные игроки и рынок рефинансирования

То, сколько внимания основные кредиторы, такие как Bank of America и Chase, уделяют рынку рефинансирования, определяет его будущее. Если эти крупные игроки решат сосредоточиться на этом рынке, отрасль будет расти. Если они не сделают рынок рефинансирования приоритетом, ожидайте однозначного роста в течение следующих нескольких лет.

Альтернативные варианты роста для кредиторов

Все больше кредиторов изучают альтернативные варианты роста, в том числе рефинансирование автотранспортных средств.У рефинансирования есть много преимуществ, в том числе тот факт, что большинство просрочек происходит всего за несколько месяцев. Это означает, что потребители, которые производят платежи регулярно, даже в течение шести месяцев или меньше, обычно являются заемщиками с низким уровнем риска. В целом прямые ссуды потребителям превосходят ссуды от дилеров. Потенциальный размер рынка рефинансирования автотранспортных средств огромен, с возможным ростом до 21 процента, если основные игроки решат сделать приоритетным рефинансирование авто. Ежегодно выдается около 400 миллиардов долларов автокредитов, что составляет в общей сложности 1 триллион долларов таких кредитов.Рефинансирование может захватить до 20 миллиардов долларов этого годового рынка.

Это означает, что потребители, которые производят платежи регулярно, даже в течение шести месяцев или меньше, обычно являются заемщиками с низким уровнем риска. В целом прямые ссуды потребителям превосходят ссуды от дилеров. Потенциальный размер рынка рефинансирования автотранспортных средств огромен, с возможным ростом до 21 процента, если основные игроки решат сделать приоритетным рефинансирование авто. Ежегодно выдается около 400 миллиардов долларов автокредитов, что составляет в общей сложности 1 триллион долларов таких кредитов.Рефинансирование может захватить до 20 миллиардов долларов этого годового рынка.

Оптимизм к росту

Лето — лучший сезон для покупок автомобилей, а также лучший сезон для рефинансирования. По данным TransUnion, в третьем квартале года продажи автомобилей вырастут в среднем на 5,5 процента. Это также происходит, когда многие покупатели рефинансируют свои автокредиты, даже если они были выданы всего несколькими днями ранее.

Многие покупатели ищут предложения по текущим моделям до того, как осенью следующего года появятся автомобили. В 2019 году перспектива дополнительных тарифов на автомобили, произведенные иностранными компаниями, также может стимулировать продажи. Если покупатель должен заплатить относительно высокую процентную ставку по первоначальной ссуде, он может обнаружить, что рефинансирование вскоре после этого снижает ставку или продлевает срок. В этой среде, безусловно, есть оптимизм в отношении роста, но оптимального роста не будет, пока не будут решены такие проблемы, как распространение информации о потребителях и онлайн-рефинансирование.

В 2019 году перспектива дополнительных тарифов на автомобили, произведенные иностранными компаниями, также может стимулировать продажи. Если покупатель должен заплатить относительно высокую процентную ставку по первоначальной ссуде, он может обнаружить, что рефинансирование вскоре после этого снижает ставку или продлевает срок. В этой среде, безусловно, есть оптимизм в отношении роста, но оптимального роста не будет, пока не будут решены такие проблемы, как распространение информации о потребителях и онлайн-рефинансирование.

Обеспечение кредиторам возможности эффективного рефинансирования

Lien Solutions ориентирована на кредиторов.Мы предлагаем точные, действенные и рентабельные решения по рефинансированию, чтобы облегчить оформление титулов с учетом новейших знаний для всех 50 штатов. Для кредиторов важно точно и быстро удалить первоначального держателя залога и добавить нового держателя залога к титулу, сменить владельца или выполнить регистрацию и регистрацию в случае выкупа аренды. Мы понимаем важные аспекты проблем, связанных с предоставлением прав на рефинансирование. Загрузите нашу последнюю электронную книгу о переименовании автомобилей.

Мы понимаем важные аспекты проблем, связанных с предоставлением прав на рефинансирование. Загрузите нашу последнюю электронную книгу о переименовании автомобилей.

Как установить несколько процентных ставок — приложение Dynamics NAV

- 2 минуты на чтение

В этой статье

Для просроченных платежей в торговых операциях используются несколько процентных ставок для разных периодов.Например, правительство определяет максимальный процент, взимаемый с потребителя. Эта процентная ставка может быть изменена дважды в год — 1 января и 1 июля. Процентная ставка между предприятиями (B2B) согласовывается сторонами, и для этой группы клиентов нет ограничений. Объявленная ставка обычно на четыре процента больше обычной банковской ставки.

При создании условий финансовых сборов и условий напоминания для штрафа за просроченный платеж можно указать несколько процентных ставок, чтобы штраф рассчитывался на основе разных процентных ставок в разные периоды.Для получения дополнительной информации см. Как собрать непогашенный остаток. Для получения дополнительной информации см. Как собрать непогашенный остаток.

Для установки нескольких процентных ставок

- Щелкните значок, введите Условия финансовых сборов , а затем выберите связанную ссылку.

- В окне Условия финансовых сборов выберите необходимое условие финансирования, а затем выберите действие Процентные ставки .

- Заполните поля по мере необходимости. Выберите поле, чтобы прочитать краткое описание поля или ссылку на дополнительную информацию.

- Нажмите кнопку ОК .

- Выберите значок, введите Условия для напоминания , а затем выберите связанную ссылку.

- В окне Условия напоминания выберите требуемый срок напоминания, а затем выберите действие Уровни .

- В окне Уровни напоминания выберите поле Расчет процентов .

Когда вы оформляете финансовую накладную, в ней отображаются финансовые затраты с несколькими процентными ставками за определенный период времени.В служебной записке также содержатся контактные данные клиента, компании, выпустившей ее, дополнительная сумма и общая сумма. Начальная запись в памятке выделена жирным шрифтом. Финансовые сборы рассчитываются с использованием нескольких процентных ставок за определенный период времени и печатаются после первой записи авизо.

См. Также

Как собрать непогашенные остатки

Настройка финансов

Интерес и возможность — Бухгалтерский журнал

Низкие процентные ставки открывают возможности и создают проблемы для профессионалов в области корпоративных финансов. Эти советы могут помочь предприятиям добиться успеха в условиях низких процентных ставок.

Эти советы могут помочь предприятиям добиться успеха в условиях низких процентных ставок.

Выберите подходящую возможность. Любые новые возможности с низкой стоимостью капитала, создаваемые низкими процентными ставками, необходимо рассматривать в контексте критериев, установленных компанией. Часто совет директоров устанавливает стандарт рентабельности инвестированного капитала (ROIC), который отражает склонность организации к риску. Этот контрольный показатель и другие показатели, которые могут быть установлены правлением, обычно применяются независимо от стоимости капитала.

«Ваша норма прибыли в первую очередь должна основываться на риске проекта, в который вы инвестируете», — сказал Марк Мишлер, CPA, финансовый директор и директор CFO Resource Management в Морристауне, штат Нью-Джерси. «Вы не хотите необходимо изменить эту норму доходности при изменении процентных ставок. Придумайте стандартную норму доходности, которая, по вашему мнению, соответствует риску для ROIC «.

Ставьте проекты выше портфелей. Поскольку доходность инвестиционного портфеля может быть небольшой в среде с низкими процентными ставками, некоторые компании ищут возможности инвестировать в проекты, которые могут принести большую прибыль.

«Мы будем больше стремиться к самофинансированию чего-либо, а не к займам, потому что нам не нужно брать на себя долги, и мы чувствуем, что можем получить лучшую отдачу от проекта, который мы делаем, чем вкладывая его в банк», сказал Боб Саннеруд, CPA, CGMA, финансовый директор Life Link III, поставщика услуг скорой медицинской авиации из Миннесоты.

Рефинансирование, но только при необходимости. Рефинансирование долговых обязательств имеет смысл, когда математические вычисления приводят к чистым сбережениям без ущерба для ковенантных ограничений и при одновременном улучшении будущих возможностей или расширении кредитных отношений, — сказала Лиза Келли, CPA, CGMA, управляющий директор консалтинговой фирмы Floating Interest Corporation, чей услуги включают услуги временного финансового директора. Рефинансирование может быть правильным выбором, если оно приводит к улучшению финансовых результатов и снижению рисков или подверженности риску, сказала она, добавив, что высшее руководство и совет директоров должны быть согласованы, чтобы играть роль в исполнении.

Рефинансирование может быть правильным выбором, если оно приводит к улучшению финансовых результатов и снижению рисков или подверженности риску, сказала она, добавив, что высшее руководство и совет директоров должны быть согласованы, чтобы играть роль в исполнении.

«Разработайте план игры, включая существующие банки и держателей долговых обязательств, и привлеките новые банки», — сказала она. «В зависимости от размера долга и возможного консорциума банков, компания может разослать пакет на торги, чтобы получить не только конкурентоспособные ставки, но и улучшенные, менее ограничительные условия и другие положения.«

Рассмотрите своих конкурентов. В любых рыночных условиях и во всех средах компаниям необходимо оценивать продукты и услуги конкурентов, географию, цены и возможные планы расширения, сказал Келли. Постоянная оценка потребностей клиентов, поставщиков, инвесторов и даже миссии компании имеет важное значение.

По словам Мишлера, в условиях низких процентных ставок он смотрит на конкурентов, особенно если они публичные, чтобы узнать, открыли ли они крупную кредитную линию.