В чем разница между аннуитетным платежом и дифференцированным. Дифференцированный или аннуитетный

Сравним аннуитетные и дифференцированные платежи в 2022 году

Последнее обновление: 26-02-2018

Планируете купить квартиру в ипотеку, тогда для вас будет актуален вопрос — Какие платежи выбрать аннуитетные или дифференцированные?

Попробуем разобраться с данным вопросом.

Сравним оба варианта на примере ипотеки. В чем разница между данными типами платежей, какие выгоднее для заемщика, какие удобнее удобнее для погашения кредита, плюсы и минусы обоих вариантов.

Содержание статьи:

Что такое аннуитетные платежи?

Аннуитетные платежи — это когда банку платим каждый месяц одинаковую сумму на протяжении всего периода кредитования.

- большая часть — это проценты за пользование кредитом

- меньшая часть — это платежи в счет погашения основного долга

К концу выплат по ипотечному кредиту данное соотношение меняется.

- Основная часть процентов выплачивается в первые 3-5 лет кредита.

- Начинать гасить ипотеку досрочно нужно в первые годы кредита.

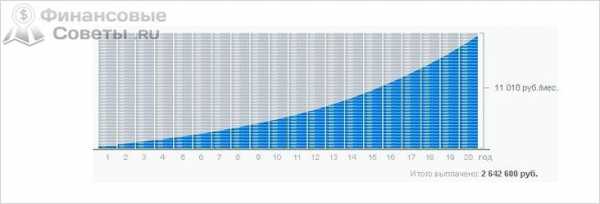

Ниже можете посмотреть пример расчета ипотеки с аннуитетными платежами на 10 лет.

Когда возьмете в банке примерный расчет графика платежей, то обратите внимание, какую часть от ежемесячных платежей по ипотеке составляют проценты в начале срока и в конце.

Что такое дифференцированные платежи

Дифференцированные платежи — это когда каждый месяц платим одинаковую сумму в счет погашения основного долга, проценты из месяца в месяц уменьшаются.

- Большая часть основного долга будет погашена на несколько лет быстрее, чем при аннуитете.

Ниже можете посмотреть пример расчета ипотеки с диф. платежами на 10 лет.

Первое время платежи будут большие, но чем ближе к завершению, тем меньше они будут становиться, и тем легче для семейного бюджета.

Сравним в чем разница между аннуитетными и дифференцированными платежами

С каким типом платежей дадут больше денег?

Дифференцированные платежи в месяц больше на 25-30% чем аннуитетные!

Отсюда вытекает следующая закономерность.

С диф. платежами сумма ипотечного кредита которую может одобрить банк будет меньше. При аннуитете можно купить более дорогую квартиру.

Учитывайте данный момент, если вам потребуется большая сумма.

С какими платежами быстрее будет погашаться основной долг?

При диф. платежах большая часть основного долга будет погашена быстрее.

Простой пример.

Если взять на 10 лет ипотеку, то половина основного долга будет выплачена через 5 лет, а при аннуитетном платеже только через 7-8 лет.

Это наглядно видно на графиках выше.

Можно сокращать на выбор размер платежей или срок кредита

Что дает уменьшение размера платежей при досрочном погашении?

- С диф. платежами при досрочном погашении сокращается их размер.

- С аннуитетными платежами можно сократить размер или срок выплат.

Допустим у вас есть какая-то сумма, вы вносите ее досрочно. Тем самым размер платежей станет меньше, соответственно и нагрузка на семейный бюджет также уменьшится.

Подборка способов как экономить деньги в семье если у вас ипотека //moi-ipodom.ru/kak-ekonomit-dengi.html

В случае временных затруднений, платить по графику станет легче. Если же уменьшается срок, то в трудную минуту легче вам не станет от осознания того что осталось платить не 15, а 10 лет. Платеж как был большим, так большим и остался.

Важно знать! Не все банки позволяют при досрочном погашении уменьшать размер аннуитетных платежей, некоторые сокращают только срок. Заранее уточняйте.

В каком случае больше вычет за проценты по ипотеке?

При получении вычета за проценты по ипотеке, с аннуитетными платежами вернуть можно большую сумму.

Хотя можно ли считать это плюсом, если в итоге заплатите больше. Достаточно спорный вопрос. Нужно считать для каждой ситуации отдельно.

По ссылке читайте инструкцию как получить имущественный вычет //moi-ipodom.ru/deklaraciya-vychet-kvartira.html

С какими платежами будет меньше переплата?

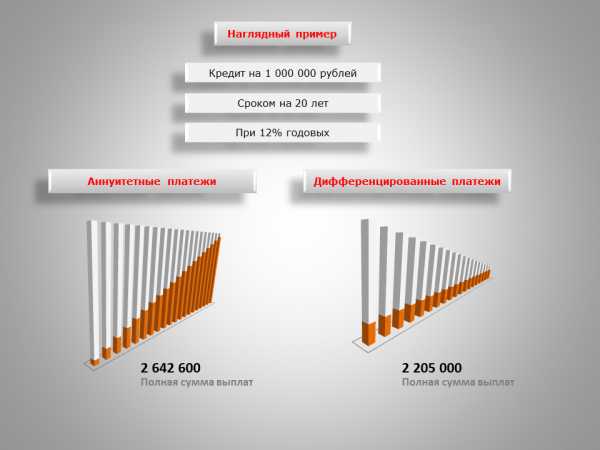

При аннуитетных платежах разница переплате будет на 15% больше, чем при диф. платежах.

Если брать небольшой кредит на пару лет, то эта разница может показаться не существенной, но если у вас ипотека на 15-20 лет и должны вы банку 3 000 000 рублей, то невольно задумаетесь.

Миф о аннуитетных платежах

С аннуитетом проще планировать семейный бюджет при ипотеке.

Мне сразу хочется задать вопрос тем, кто это придумал.

— Что сложного в учете дифференцированных платежей?

Вы знаете, что максимальный платеж допустим 12 тыс. рублей в месяц (самый первый), а дальше он уменьшается.

Если не хочется каждый раз заглядывать в график платежей, то платите максимальную сумму, а остаток пусть лежит на счете. Со временем там накопится небольшой запас, который в случае чего вас подстрахует.

Пример как распределить семейный бюджет //moi-ipodom.ru/byudzhet-kak-raspredelit-1.html

Когда решите сравнивать, то возьмите в расчет еще и инфляцию

К примеру, если взяли ипотеку в 2022 году на 20 лет, то через 10 лет дифференцированные платежи уменьшатся и не будут казаться большими, а вот аннуитетные останутся без изменений.

Хотя через десять лет с большой вероятностью вы просто погасите ипотеку досрочно.

Какой вид платежа выбрать по ипотеке?

Однозначного ответа на данный вопрос нет.

Нужно считать что будет выгоднее в зависимости от конкретной ситуации, поэтому и сравнивать лучше всего именно для ситуации, со всеми вытекающими «за» и «против».

К примеру, если в банке при досрочном погашении части кредита уменьшают размер аннуитетного платежа, а не только срок кредитования. Можно рассмотреть и аннуитет.

Таким образом получим несколько положительных моментов:

- Изначально платеж будет меньше.

- После частичного, досрочного внесения денег платеж станет еще меньше.

- Платить по графику будет намного проще чем с диф. платежами.

Если же вы не планируете гасить ипотеку досрочно в самом начале, то дифференцированный платеж будет выгоднее, переплата по ипотеке меньше.

Плюсы и минусы дифференцированные и аннуитетные платежи

Оцените статью: 4.5 (89.6%) 25 votesmoi-ipodom.ru

Аннуитетный платеж или дифференцированный какой лучше

Аннуитетный или дифференциальный платеж — что выгоднее?

Из графика четко видны основные отличия – при аннуитете ежемесячный платеж фиксированный, а при дифференциальной схеме ежемесячный платеж в начале кредита выше, а ближе к концу он постепенно снижается. Кроме того, четко прослеживается ещё одна важная закономерность – при аннуитете в первые месяцы (годы) вы гасите в основном проценты, а основной долг сокращается медленнее. Проиллюстрируем эти отличия на конкретном примере.Какой платеж выбрать: аннуитентный или дифференцированный?

Примечание.

Дифференцированный платеж — вариант ежемесячного по кредиту, при котором в течение всего периода его погашения идет уменьшение суммы ежемесячного платежа к концу периода кредитования. Он складывается из фиксированной суммы основного долга и начисленных на день внесения платежа процентов по кредиту.

Аннуитетный платеж выгоден банку, поскольку за предоставление кредитных средств при такой системе он получает больше выгоды.

Заемщику, наоборот, аннуитетный платеж невыгоден, поскольку, несмотря на то что он вносит ежемесячно фиксированные равными долями и может оставлять себе больше средств, фактически он переплачивает за кредит больше, чем заплатил бы, используя систему дифференцированных платежей.

Таким образом, условия кредитного договора о погашении кредита аннуитетными платежами приводят к удорожанию для заемщика пользования кредитными ресурсами банка.

Аннуитетный платеж по кредиту или дифференцированный: Что лучше выбрать?

Намного быстрее попытаться разобраться в том, за что вам придется платить. Самое первое, что вам нужно определить, каким способом вы будете платить за ипотеку. Сама выплата за ипотеку состоит из двух частей – сумма долга и проценты.Сегодня существуют два варианта: аннуитетный платеж по кредит и дифференцированный. Аннуитетный предполагает выплату одной суммы на протяжении всего периода погашения долга, при этом в первую очередь погашаются в основном проценты, а уже потом дело доходит непосредственно до самой суммы долга.

Аннуитетные платежи и дифференцированные платежи

однако, в конце всего срока нагрузка значительно снизится.Да и тело кредита сокращается на порядок быстрее в случае дифференцированных платежей. Прежде чем взять кредит, можно предварительно рассчитать размер аннуитета и оценить свою платежеспособность. Отсюда легко узнать величину транша, выплачиваемого ежемесячно, общий их размер к концу периода кредитования и переплату по займу.

A — коэффициент аннуитета; P — процентная ставка выраженная в сотых долях в расчете на период.

Дифференцированный платеж

Поэтому в независимости от вида платежа, каждая выплата по кредиту состоит из погашения:- основного долга;

- процентов.

Соответственно, чем меньше основной долг, тем меньшие мы платим проценты.

Аннуитетный платеж или дифференцированный какой лучше

к.выплаты по процентам будут сокращаться . а инфляция дополнительно снизит значение этих сумм.

Однако получить кредит с выплатами дифференциальным методом достаточно сложно, поскольку потенциальный заемщик должен будет подтвердить свою способность выплачивать кредит в первое время, когда суммы процентов будут весьма ощутимыми. Во-первых, при аннуитетной схеме расчета доля процентов в общей сумме ежемесячного будет несколько выше, чем при использовании дифференцированного метода.

Какие платежи выгоднее: дифференцированные или аннуитетные?

Таким образом, первые будут самыми большими, а сумма кредита уменьшается постепенно.В конечном итоге все зависит от финансовых возможностей заемщика. Если вы планируете досрочное погашение по кредиту, сумма уплачиваемых процентов по аннуитетной или дифференцированной схеме практически не отличается. Кроме того, от выбора схемы кредитования зависит та сумма, которую вам готов одолжить банк.

При этом, в первые месяцы (или годы) кредита большую часть транша составляют проценты, а меньшую – погашаемая часть основного долга.

Ближе к концу кредитования пропорция меняется: большая часть транша идет на погашение «тела» кредита, меньшая – на проценты.

При этом общий размер транша всегда остается одинаковым.

Дифференцированный – представляет собой неравные ежемесячные транши, пропорционально уменьшающиеся в течение срока кредитования.

myeconomist.ru

Аннуитетные и дифференцированные платежи - в чем разница

Долгое время российские банки предлагали своим клиентам только дифференцированную систему погашения, в то время как в Америке и Европе применялась только аннуитетная. Обе системы представляют собой графики внесения платежей по кредиту, однако разница между аннуитетными и дифференцированными платежами весьма существенна. Потенциальным заемщикам нужно об этом знать.

Что такое дифференцированное погашение?

При расчете за кредит дифференцированными платежами расчетная сумма платежа постепенно сокращается. Это обусловлено тем, что прежде всего клиент вносит тело кредита, и его сумма остается постоянной на протяжении всех месяцев. Что касается процентной части, то она зависит от остатка, который со временем сокращается. Это значит, что и сумма процентов становится меньше.

Ориентировочную сумму платежа можно рассчитать так:

Платеж = Проценты + Фиксированная часть.

Под фиксированной частью понимают погашение кредитного тела.

Проценты можно определить так: Проценты = (Ставка * Остаток) / 100%.

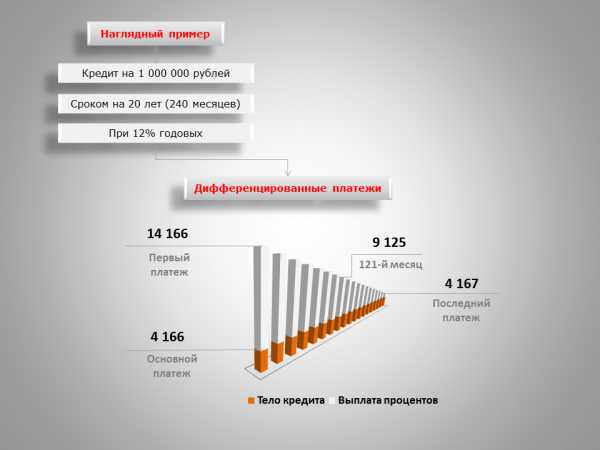

Например, клиенту было предоставлено 1 млн. рублей в кредит. У него есть 20 лет на погашение, ставка составляет 12% в год. Разделив общую сумму на 240 мес., получаем ежемесячный фиксированный платеж: 4166 р. Процентная составляющая будет всегда разной. Например, проценты на 120 месяце, при 50% погашенного тела, будут рассчитываться так: (500 тыс. р. * 12% / 12 мес.) / 100% = 5000,8 р. Общий размер платежа в этом месяце составит 9166,8 р.

Аналогичным образом можно рассчитать платеж для любого другого месяца. Это очень удобно делать в MS Excel или аналогичном редакторе. Если размеры платежей постепенно убывают, то расчеты произведены верно. Ниже представлена схема погашения (рис. 1), где серым цветом выделены проценты, а синим – тело.

Что такое аннуитетное погашение?

Погашение кредита аннуитетными платежами сегодня является более распространенным. При таком графике совокупный размер взносов не меняется в на протяжении всего периода погашения, в то время как их структура претерпевает изменения. В первые несколько месяцев основная часть вносимой суммы приходится на проценты, в то время как на последние взносы выпадает погашение подавляющей части кредитного тела. В этом и состоит разница между аннуитетными и дифференцированными платежами.

Размер платежа можно определить так:

Платеж = (Сумма займа * Ставка) – ((1 + Ставка) * Количество периодов).

В качестве периода, как правило, берется 1 месяц. Для приведенного выше примера можно рассчитать и аннуитетный платеж. Так, для первого месяца размер процентов составит (1 млн. р. * 12% / 12 мес.) / 100% = 10 тыс. р. общий размер платежа будет равен 11 тыс. р. Таким образом, в первый месяц выплачивается лишь 1 тыс. р. из всей суммы. По мере погашения, ситуация будет меняться в пользу кредитного тела.

Плюсы и минусы дифференцированных платежей

Прежде всего, необходимо ответить на вопрос, в чем выгода дифференцированных платежей? Схема выгодна для тех, кто берет кредит на 20 лет и более. Она дает возможность снизить нагрузку в последние годы. У большинства заемщиков они приходятся на пенсионный и пред-пенсионный возраст, когда доходы могут упасть.

Кроме того, сравнение аннуитетных и дифференцированных платежей показывает, что во втором случае переплаты будут намного меньше. В приведенном выше примере общий размер выплат при дифференцированной схеме оказался меньше, чем при аннуитетной (2,2 млн. р. и 2,64 млн. р. соответственно).

Однако преимущества дифференцированных платежей омрачаются одним недостатком: при большом объеме займа нагрузка в первые месяцы оказывается очень большой, и многие заемщики оказываются не в состоянии столько платить. Дифференцированные платежи выгодны для обеспеченных людей, а для среднего класса они могут оказаться неподъемными. Именно поэтому они не пользуются большой популярностью.

Плюсы и минусы аннуитетных платежей

Аннуитетная схема выгодна, прежде всего, для банков: так они гарантированно получают хорошие проценты даже в том случае, если клиент погашает долг досрочно. Существуют выгоды и для клиента: его платежи не меняются из года в год, благодаря чему становится проще планировать свои расходы.

Недостаток заключается в том, что даже при досрочном погашении будет уплачена большая сумма процентов, и существенно сэкономить не получится. Кроме того, при прочих равных условиях, переплата при аннуитетном погашении будет значительно выше.

Какую схему выбрать?

Аннуитетные и дифференцированные платежи по-своему выгодны при различных условиях. Для тех, кто готов платить большие суммы на начальном этапе, будет выгоднее платить убывающими суммами. Если же такой возможности нет, то оптимальным решением будут равные доли. Чтобы определить оптимальную для себя схему, необходимо рассчитать размеры и общие суммы аннуитетных и дифференцированных платежей при прочих равных условиях (суммах, сроках и ставках).

Видео

Предлагаем к просмотру видеоматериал по теме статьи.

finansovyesovety.ru

Какая разница между аннуитетными и дифференцированными платежами

В то время как в России существовал только один вид платежа – дифференцированный, на западе практиковался другой – аннуитетный. Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами – выплачивать долги.

Дифференцированные платежи

Не так давно в России существовал только один вид платежа – дифференцированный. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Дело в том, что вначале заемщиком выплачивается основной долг, так называемое «тело кредита», которое выплачивается равными долями. Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Поскольку «тело кредита» постепенно сокращается, то вместе с ним сокращаются и выплаты по процентам. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Самостоятельный расчет дифференцированного платежа

Расчет размера дифференцированного платежа происходит в два этапа. Для примера возьмем следующие вводные данные:

- Сумма кредита - 1 000 000 рублей.

- Срок кредита - 20 лет (240 месяцев).

- Годовые проценты – 12%.

В первую очередь высчитывается размер основного платежа. Чтобы узнать его размер необходимо сумму кредита разделить на количество оставшихся месяцев.

1 000 000 / 240 = 4 166 рублей (размер основного платежа). При дифференциальных платежах размер основного платежа остается неизменным на протяжении всего срока погашения.

Второй шаг. Расчет начисленных процентов. Расчет производится путем умножения остатка по кредиту на годовую процентную ставку и деления получившегося значения на 12 (месяцы). Для примера предположим, что выплачиваем обязательства за 120-й месяц – ровно половину уже оплатили.

500 080 * 0,12 / 12 = 5 000,8 рублей (начисленные проценты за 120-й месяц).

Остаток по кредиту (задолженность) можно рассчитать, если умножить основной платеж (4 166) на количество прошедших периодов (120) и получившуюся сумму вычесть из общей суммы платежа (1 000 000).

Сложив размер основного платежа по кредиту и начисленные проценты за конкретный месяц, мы получим значение необходимого платежа за данный месяц.

Таким образом, можно произвести расчеты каждого месяца самостоятельно. К примеру:

- 121-й месяц: 4166 + (1 000 000 – (4166 * 121)) * 0,12 / 12 = 9 125

- 122-й месяц: 4166 + (1 000 000 – (4166*122)) * 0,12 / 12 = 9 083

Правильно рассчитанный дифференцированный платеж продемонстрирует последовательное снижение размеров по выплатам.

Плюсы и минусы дифференцированного платежа

Особенности дифференцированного платежа таят в себе как плюсы, так и минусы. Основным плюсом является факт более выгодного способа оплачивать кредит, поскольку данный вид платежа существенно снижает переплаты по кредиту.

Минусом являются большие размеры первоначальных платежей, поэтому дифференцированный платеж называют платежом для обеспеченных людей. Еще одним минусом является отсутствие популярности платежа у банков – большинство банков используют аннуитетную платежную систему, как более выгодную. Несмотря на то, что в России имеется порядка 6-9 банков, где предусмотрена подобная система платежа, среди населения не наблюдается особого ажиотажа – сказывается необходимость выплачивать большие суммы на первоначальном этапе.

Если кредит, к примеру, ипотечный и берется на долгие годы, то имеет смысл перераспределить «тяжесть» платежей таким образом, чтобы основная кредитная нагрузка пришлась на молодые годы, когда человек еще не обременен множеством обязательств, а поиск работы не сопряжен с возрастными ограничениями.

Аннуитетные платежи

Аннуитетный платеж – самый распространенный вид платежной системы, при которой размер ежемесячного платежа не меняется, оставаясь неизменным на протяжении всего периода кредитования. Данный вид платежной системы был позаимствован из опыта европейских стран, где банковские структуры первыми отметили простоту и выгоду системы. На счет простоты принято записывать человеческий фактор, когда заемщик видит неизменную сумму платежа на протяжении всего кредитного периода, что упрощает планирование его личного бюджета и сводит на нет претензии к банку в неправильности расчетов по кредиту – сумма ежемесячного платежа понятна и проста, а главное - неизменчива.

С банковской выгодой еще проще. Строится она на основе того, что заемщику предлагается выплатить львиную долю процентов за пользование кредитом сразу, не дожидаясь, когда кредитное тело сократится, как в случае с дифференцированными платежами.

Рассчитаем месячный аннуитетный платеж. Для примера взяты данные, которые были использованы при расчете дифференцированного платежа:

- Сумма кредита - 1 000 000 рублей.

- Срок кредита - 20 лет (240 месяцев).

- Годовые проценты – 12%.

(ежемесячная сумма платежа (неизменная) на 20 лет), где:

- значение «0.01» – 1/12 процентной ставки;

- значение «240» – количество месяцев.

Для расчета процентной составляющей, необходимо остаток кредита умножить на годовую процентную ставку и поделить на 12 (месяцы). В нашем случае рассмотрим процентную составляющую на начало платежа и получим:

1 000 000 * 0.12 / 12 = 10 000 (процентная составляющая первого платежа).

Следовательно, из 11 тысяч рублей первого платежа (11 011) 10 тысяч приходится на выплату процентов за пользование кредитными услугами банка.

Семь раз отмерь, один раз отрежь – поговорка, максимально точно описывающая правила поведения заемщика, решившего взять ипотечный или потребительский кредиты. Все больше появляется экспертов из области экономии личного бюджета, мнения которых относительно кредитования схожи в одном – лучше не прибегать к «кредитной поддержке», но если обойтись без нее нельзя, то необходимо рассмотреть все варианты и внимательно изучить договор. Такой подход к делу поможет сократить кредитное бремя на 5-10%.

www.fingramota.org

Аннуитетные и дифференцированные платежи – в чем отличия?

Абсолютно все заемщики хотят взять кредит на выгодных условиях, под которыми следует понимать максимально низкую процентную ставку и минимальную итоговую переплату. Однако очень многие заемщики часто забывают о том, какую важную роль в оформлении кредита играет то, какими платежами будет оплачиваться взятый кредит: аннуитетными или дифференцированными платежами. В данной статье мы разберем, в чем состоит отличие между данными платежами.

Итак, аннуитетные платежи представляют собой фиксированные из месяца в месяц платежи, сумма которых состоит из суммы основного долга, а также процентов, начисленных на остаток долга по кредиту.

Расчет или формула аннуитетного платежа следующий:

АП=СК*ПС1-(1+ПС)-КП=СК*ПС1-(1+ПС)КП

где АП – аннуитетный платеж, ПС – процентная ставка за период начисления, СК – первоначальная сумма кредита, КП – количество периодов (месяцев).

Дифференцированные платежи представляют собой непостоянную сумму, состоящую из фиксированной части (получается путем деления суммы кредита на количество месяцев кредитования) и процентов, начисленных на остаток долга по займу.

Формула дифференцированного платежа следующая:

ДП=ОК*ПС12+ЕП

где ДП – дифференцированный платеж, ОК – остаток кредита в данном месяце, ПС – годовая процентная ставка, ЕП – ежемесячный фиксированный платеж, ОК*ПС12 – начисленные проценты.

Таким образом, можно заметить, что в обоих платежах отличается лишь часть основного долга по кредиту. Так при каком же платеже обычный заемщик может выиграть, а где проиграть?

Попробуем разобраться в этих платежах подробнее. Помните, что при использовании при выплате кредита аннуитетных платежей остаток по основному кредитному долгу уменьшается медленно: первое время выплаты значительной части процентов происходят наперед. При выплате кредита с помощью дифференцированного платежа остаток основного долга идет на убыль быстрее, а к концу срока кредитования также значительно снижается и сумму ежемесячного платежа. В итоге, при использовании дифференцированного платежа, переплата по займу будет значительно меньше. Происходит это за счет последовательного уменьшения процентов.

Для примера попробуем рассчитать сумму переплаты по кредиту в пятьсот тысяч рублей для обоих вариантов. Процентная ставка в примере равна 20% годовых, срок кредитования – до пяти лет. С помощью кредитного калькулятора получаем:

Для ДП переплата составляет 254166.76 рублей, для АП переплата равна 294816.63 рублей. Разница составляет 40 тысяч рублей, и для срока в 5 лет это не большая разница.

Это одно из отличи платежей. В чем же состоят другие отличия дифференцированного и аннуитетного платежей? Какой вариант более выгодный, и на каких условиях?

К примеру, два человека получили кредит, условия примерно одинаковые – сумма, срок, эффективная процентная ставка, однако тип платежей различен. Оба заемщика желают погасить свой кредит досрочно в один день.

Итак, при оплате кредита аннуитетным платежом в ежемесячном платеже большая доля принадлежит процентам. Поэтому в начале срока кредитования выплачиваются в основной своей массе проценты, основную же часть долга по кредиту предстоит выплачивать в конце срока кредитования. Получается, что при дифференцированных платежах досрочно оплатить кредит намного выгоднее.

Однако, аннуитетный платеж хорош тем, что позволяет заранее планировать свой бюджет. В случае наличия у заемщика небольшой заработной платы и оформления кредита на весьма длительный срок, выплата фиксированного ежемесячного платежа скажется на финансовом положении не очень сильно. При дифференцированном же платеже вначале выплат придется поднапрячься, а в конце срока кредитования выплачивать минимальные суммы.

Не стоит также забывать и о том, что кредит на длительный период подразумевает под собой уверенность в материальном благополучии и стабильности будущего заемщика.

Кстати, на сегодняшний день большинство банковских учреждений работает именно по системе аннуитетных платежей, что на самом деле выгоднее банку. В любом случае Вы выплачиваете большую сумму и в случае полного использования кредитного срока, и при погашении кредита досрочно.

Какие банки используют схему погашения кредита также и дифференцированными платежами?

На сегодняшний момент систему дифференцированных платежей предлагают Нордеа Банк (ипотечный кредит), Газпромбанк, Банк Петрокоммерц (все виды кредитования).

В качестве резюме можно сказать, что сегодня не существует единого ответа на вопрос, какой платеж выгоднее и лучше заемщику. Можно сказать одно – для каждого конкретного случае идеальным является свой вариант оплаты кредита. Чтобы определиться, попросите сотрудника банка составить для Вас графики выплат при обеих схемах. Проанализируйте в непринужденной обстановке графики и примите решение.

И еще один совет: если Вы планируете взять в долг деньги на основательный срок, хотите знать фиксированную сумму и не имеет планов погасить кредит досрочно - то аннуитет подходит вам идеально. Если же Вы предполагаете выплатить кредит как можно быстрее, чтобы избежать переплат – то Вам необходимо выбрать дифференцированный платеж. Однако, для начала необходимо найти банк, который и предлагает и выбрать платеж, и использовать оптимальные условия. Вы можете воспользоваться нашим калькулятором рассчета кредита.

www.mosbankirs.ru

Аннуитетный платеж и дифференцированный: разница

Для большинства граждан Российской Федерации оплатить целиком дорогостоящую покупку не представляется возможным. В этом случае на выручку приходит услуга кредитования от банковских учреждений или микрофинансовых организаций. Однако, при возмещении заемных средств многие сталкиваются с определенными трудностями при выборе способа возврата денег. Аннуитетный платеж и дифференцированный: разница в этих понятиях может повлиять на величину переплаты по кредиту и значительно осложнить жизнь заемщику.

Классификация платежей по кредитам

В некоторых случаях заемщики сталкиваются с затруднениями возврата заемных сумм, связанных с тем, что размер регулярных взносов оказывается несколько больше тех, которые они могут вносить без ущерба для своего бюджета.

Как следствие, приходится пересмотреть свои личные затраты, чтобы соблюдать установленный банком график погашения кредита. Чтобы не оказаться в подобной ситуации, рекомендуется изучить классификацию платежей по займам.

Аннуитетные платежи

Что это такое? Суть аннуитета заключается в том, что величина выплаты по займу каждый месяц остается одинаковой. Меняется лишь соотношение ее составных частей. В первые несколько месяцев большую часть суммы составляет процент за пользование займом, а остаток – основной долг. Эта стратегия банков направлена на минимизацию рисков потери доходности от выдачи займа в случае его досрочного погашения.

Выбор способа погашения кредита может снизить размер переплаты по займу

Клиенты, имеющие стабильный постоянный доход, зачастую выбирают именно этот вид выплат, поскольку он позволяет упростить калькуляцию обязательных ежемесячных платежей. Достаточно выделить требуемую сумму из доли заработной платы и направлять ее в банк в установленные сроки (можно даже подключить услугу автоплатежа). Плюс риск остаться без денег после внесения выплаты по займу сводится к минимуму, поскольку она фиксирована на всем протяжении срока кредитования.

Дифференцированные платежи

До недавнего времени на территории стран бывшего Советского союза применялся только этот вид погашения кредитов. Его суть заключается в том, что в первые несколько месяцев банк назначает к оплате максимальные суммы средств, сочетающих в себе основное тело кредита (большая часть) и проценты за его использование.

Это связано с тем, что общая сумма задолженности делится на срок предоставления займа равными частями, а проценты начисляются ежемесячно на величину остатка невыплаченной задолженности. Получается, что в начальный период, когда долг еще только начинает погашаться, выплаты будут наиболее объемными, постепенно уменьшаясь к окончанию срока кредитования.

Этот вариант наиболее предпочтителен для тех, у кого уровень дохода колеблется и есть возможность в будущем погасить кредит досрочно. Тогда переплата по займу будет значительно меньше. Именно в том заключается отличие аннуитетных платежей от дифференцированных.Но следует заранее просчитать, получится ли осилить повышенные начальные выплаты по кредиту. В противном случае придется либо занимать у банка меньшую сумму, либо проводить реструктуризацию кредита.

Формулы расчета

Если величина займа крупная, то переплата при разных способах выплат довольно значительная

Наиболее явно понять, чем отличается аннуитетный от дифференцированного платежа по кредиту, можно из формул вычисления каждого вида.

Дифференцированный платеж можно определить путем вычисления:

Нп = Оз*Пс/12, где:Нп – величина процентов за использование заемных средств, начисленные за расчетный период;Оз – остаток суммы займа в текущем месяце;Пс – процентная ставка по займу.

Это наиболее распространенный вид уравнения, применяемый банками и финансовыми организациями для определения величины дифференцированных выплат.

Расчет аннуитетного платежа выглядит несколько сложнее:

Ап = К * Ск, где:Ап – величина аннуитетного платежа;К – коэффициент аннуитета;Ск – сумма кредита.

А формула расчета коэффициента аннуитета выглядит следующим образом:

K = i*(1+i)n / (1+i)n-1, где:i – процентная ставка по кредиту, определяемая путем деления годовой ставки на 12;n – количество временных периодов, на протяжении которых происходит погашение займа.

Перед оформлением кредита рекомендуется уточнить в банке о возможности выбора способа его погашения

Подставив имеющиеся значения, можно вычислить все необходимые параметра будущего кредита:

- общее тело долга;

- полная сумма переплаты по кредиту;

- величина совокупных платежей;

- остаток по выплатам в каждый расчетный период.

В сети имеется множество сайтов, предлагающих произвести вычисления по формулам с помощью калькуляции кредитных выплат в режиме онлайн. Это намного быстрее и проще, чем производить расчеты самостоятельно. Остается лишь подставить требуемые цифры и проанализировать результат.

В любом случае, размер переплаты по кредиту при дифференцированном подходе всегда немного меньше. Если общая величина займа составляет крупную сумму, то и разница будет существенной.

Можно ли выбрать вид расчета самостоятельно

При необходимости оформить кредит, предварительно рекомендуется тщательно просчитать возможные сценарии его погашения. В этом на помощь придут сервисы онлайн калькуляции.

Однако не всегда банки предоставляют возможность клиентам самим выбрать способ погашения долга. Это зависит от внутренней политики учреждения. Несколько лет назад в политике кредитования применялся лишь дифференцированный способ, но в последнее время распространение получил и аннуитет.

Следует ознакомиться с правилами банка и узнать, предоставляют ли они возможность выбрать удобный для клиента вид осуществления выплат.

Будучи осведомленными в отличиях аннуитетного и дифференцированного платежей, заемщики могут значительно сэкономить на переплатах по полученным займам. Выбрав оптимальный способ погашения кредита, клиент банка может самостоятельно контролировать процесс выплаты задолженности и эффективно планировать свой бюджет.

Интересное по теме:

Вконтакте

Google+

denegkom.ru

Дифференцированный или аннуитетный платеж по кредиту — это что — FINFEX.ru

Содержание статьи

Роль кредитов в современных экономических реалиях невозможно переоценить. Механизм кредитования населения обеспечивает взаимодействие финансовых подразделений с гражданами страны. Изначально система расчётов по кредитам проводилась на основе дифференцированной системы. Дифференцированный платеж — это схема, в котором основной долг платежа остается неизменным, а выплата осуществляется по принципу постепенного снижения платежа.

Виды платежей по кредиту

Кредит позволяет удовлетворить потребности граждан, а его возврат с процентами обеспечивает прибыль для банковских структур. Подобный «симбиоз» позволяет развивать такие направления, как малый и средний бизнес, различные предприятие, добывающую и перерабатывающую промышленность, сельское хозяйство и т.д.

Если запад уже не первое столетие активное использует этот инструмент платежей, то в нашей стране кредитные отношения начали активно развиваться только с переходом государства на рыночный тип экономики.

Кредитный сектор не стоял на месте, и со временем банки были вынуждены придумать новую формулу расчетов. Аннуитетный метод стал новым направлением в мировой кредитной практике. Его введение еще больше популяризовало кредитный продукт, и сегодня две эти системы расчетов активно конкурируют между собой. Рассмотрим чем отличается каждая система и какой платеж выгоднее для простого клиента.

Какой платеж выгоднее для клиента аннуитетный или дифференцированный

Какой платеж выгоднее для клиента аннуитетный или дифференцированный

Итак, на текущий момент все банковские подразделения предлагают на выбор своим посетителям два способа построения графика платежей. Различают аннуитетный платеж и дифференцированный, разница в них существенная, отражается она в структуре формирования системы выплаты займа.

Важно! При выдаче ипотечных займов практически все банки предлагают только одну схему погашения кредита — аннуитетную.

Для банка выгоднее кредитовать длительные займы именно этим способом, поскольку в таком случае переплата значительно больше.

Иногда возникают такие ситуации, когда клиент сетует на большую переплату. Оправдания выглядят примерно так — « А можно узнать, почему у меня конечная переплата 50 000 тыс. а у подруги 35 000 тыс. хотя у нас одинаковые кредиты».

Здесь к банку никаких вопросов быть не может, поскольку это переплата характеризует неграмотность самого клиента. Для обычного посетителя банка, который пришел взять небольшую сумму в потребительских интересах, не интересует вид платежа и система проведения расчетов — ему важно поскорее взять «деньги» и отправиться в магазин. Но проходит первый месяц или два, и начинаются эти бесконечные споры с банком.

Погашение задолженности аннуитетной схемой

Наивный клиент, слушая новости по телевизору, может подумать, что система введена в его интересах и теперь взять кредит будет легче. Да, действительно, в какой-то степени, можно сказать, система введена для облегчения кредитной нагрузки, но, несмотря на простоту платежей, выигрывает банк, а не клиент.

Так, что представляет собой аннуитеты платеж? Аннуитетная схема платежей – система внесения ежемесячной суммы равными частями на протяжении всего кредитного периода. Понятие равные доли является атрибутом аннуитетной системы. Кому подойдет такая методика?

Во-первых, для людей, которые имеют четкую стратегию расходов и могут стабильно вносить платеж в фиксированном размере. Во-вторых, для людей, которые имеют средний или низкий уровень дохода. В отличие от дифференцированной системы сумма не имеет нисходящей диаграммы и клиент не испытывает трудностей на первом этапе.

При аннуитетном способе сумма выплаты распределяется равномерно

При аннуитетном способе сумма выплаты распределяется равномерно

Почему аннуитетная система не походит для ипотечников? Многие клиенты жалуются, что банки отказывают выдавать ипотеку на основе дифференцированных платежей. Отказ кредитора носит собственный интерес. Дело в том, что специфика аннуитетных платежей делает эту система настолько приемлемой для банка, что кредитору просто глупо будет отказаться от нее и дать кредит по традиционной схеме. Главная особенность аннуитета – погашение процентов на внеочередном порядке. То есть платежи клиента вначале идут исключительно на погашение процентов, при этом тело кредита практически не меняется. С каждый взносом снижается объем переплаты, а вместе с ним пропорционально погашается объем основного долга.

Таким образом, банку удается минимизировать риски, связанные с невозвратом. Но больше всего кредитор выигрывает у так называемых досрочников. Не секрет, что чем раньше клиент закроет свои обязательства, тем меньше прибыли получает кредитор. Теперь эти времена прошли. Используя аннуитетный метод, банк сразу берет «быка за рога» и заставляет клиента уже первыми платежами погашать проценты.

Пример расчета процента

Чтобы полностью погрузиться в принцип расчетов аннуитетной системы приведем таблицу.

| Месяца | Месячный платеж | Проценты | Тело кредита | Остаток задолженности |

| 1 | 5 387,23 | 700,00 | 4 687,23 | 55 312,77 |

| 2 | 5 387,23 | 645,32 | 4 741,91 | 50 570,86 |

| 3 | 5 387,23 | 589,99 | 4 797,23 | 45 773,63 |

| 4 | 5 387,23 | 534,03 | 4 853,20 | 40 920,43 |

| 5 | 5 387,23 | 477,40 | 4 909,82 | 36 010,60 |

| 6 | 5 387,23 | 420,12 | 4 967,10 | 31 043,50 |

| 7 | 5 387,23 | 362,17 | 5 025,05 | 26 018,45 |

| 8 | 5 387,23 | 303,55 | 5 083,68 | 20 934,77 |

| 9 | 5 387,23 | 244,24 | 5 142,99 | 15 791,78 |

| 10 | 5 387,23 | 184,24 | 5 202,99 | 10 588,79 |

| 11 | 5 387,23 | 123,54 | 5 263,69 | 5 325,10 |

| 12 | 5 387,23 | 62,13 | 5 325,10 | 0,00 |

| ИТОГО | 64 646,72 | 4 646,72 | 60 000,00 |

Итак, что мы видим из этой таблице. Каждый месяц клиент вносит фиксированную сумму в размере — 5 387,23 по ставке 14% годовых. Общая сумма, которую нужно выплатить клиенту, равна — 64. 646,72. Это общий размер кредита с учетом всех процентов. Исходя из цифры, переплата в нашем случае составит — 4.646,72. Переплата и есть объем уплаченных процентов.

Остается непонятным, как начисляются проценты. Чтобы уяснить это, необходимо применить формулу.

j= 14/100/12=0.01166- средний показатель месячного процента.

Но для того чтобы узнать откуда появилась значение 700, необходимо сделать еще одно простое вычисление.

S= K* j

- S- платеж, который идет на погашение процентов

- K- остаток долга

- j- тот самый процент, который мы вычислили ранее

S= 60 000 * 0.01166= 700

Еще легче определить остаток основного долга. Достаточно отнять от ежемесячного платежа сумму процентов и полученная цифра будет отражением показателя основного долга (тела кредита). К примеру, 5.387-700= 4687. Сумма увеличивается пропорционально отнимаемым процентам.

Аннуитет имеет как положительные стороны, так и отрицательные

Аннуитет имеет как положительные стороны, так и отрицательные

Сильные и слабые стороны системы

Преимущество аннуитета:

- Фиксированный объем месячного долга, который упрощает ориентир для клиента.

- Отсутствие восходящей или нисходящей величины платежа.

- На протяжении всего периода не возникают недопонимания с банков по поводу целесообразности размера займа.

Минусы:

- Сумма переплаты по кредиту выше, чем при дифференцированной системе.

- Нет смысла в досрочном погашении.

- Непонятная формула расчетов, которая зачастую вводит клиента в глубокие размышления.

Дифференцированная система расчетов

Дифференцированные платежи корнем отличаются от аннуитета. Основной недостаток дифференцированной системы – большая нагрузка стартовых взносов. Несмотря на постепенное снижение суммы, для клиента со средним достатком кредит может стать непосильным удовольствием.

Обратите внимание! Даже с учетом верхней планки первых взносов, схема с дифференцированными платежами является выгодной для клиента. При такой системе расчета общая переплата будет меньше.

Именно по этой причине большинство банков выдают ипотеку исключительно по аннуитетной системе. Кроме страхования рисков, кредитор получит большую переплату.

Если провести сравнительный анализ, то можно заметить, что разница между двумя способами чувствуется только при крупных займах. Кредит на сумму до 100 тыс. руб. имеет незначительные расхождения в переплате. Именно поэтому банку важно установить аннуитет на ипотеку, чтобы прибыль была максимальной.

Дифференцированная система предполагает большую финансовую нагрузку вначале срока погашения займа

Дифференцированная система предполагает большую финансовую нагрузку вначале срока погашения займа

Плюсы и минусы дифференцированной системы расчета

Рассмотрим положительные и отрицательные характеристики традиционного способа.

Плюсы:

- Дифференцированный платеж имеет меньшую переплату благодаря одинаковым платежам основного долга и постепенному снижению объема начисляемых процентов.

- Долг с каждым месяцем снижается и к концу срока кредитования сумма становится минимальной.

- В случае досрочного погашения клиент остается в выигрыше, поскольку здесь проценты уплачиваются наравне с телом кредита.

Минусы:

- Слишком большая кредитная нагрузка на стартовом этапе.

- Сложно следить за системой начисления процентов, польку платеж и проценты на каждый месяц меняются.

- Очень сложно добиться положительного ответа на ипотеку с дифференцированными платежами.

- Как косвенный недостаток можно привести постепенное снижение популярности традиционной схемы расчетов.

Эксперты отмечают, что тип платежа должен выбираться на основе платежеспособности. Если зарплата гражданина находится в пределах среднего значения, то лучше воспользоваться аннуитетом.

Дифференцированную схему могут позволить себе более обеспеченные слои общества, с высокой зарплатой. Большой доход поможет рационально распределить кредитную нагрузку с высокими первичными платежами.

Дифференцированный VS Аннуитетный – что выгоднее?

Ответ очень простой. Все кредиты в размере до 100 тыс. имеют несущественную переплату, поэтому для небольших займов рекомендуется использовать аннуитетную систему. Фиксированный объем платежей, и небольшая переплата делают систему наиболее удобной для клиента при небольших объемах кредитования.

Если потребительский или иной заём оформляется на сумму свыше 100 тыс. логично будет использовать дифференцированную схему, поскольку в этом случаи разница в переплате будет ощутимой. К тому же не исключено, что клиент захочет досрочно закрыть обязательства. В этом случаи традиционный метод тоже в плюсе.

Узнать какой кредит лучше можно, сделав элементарные вычисления. Важно помнить, что дифференцированный кредит — это последовательное снижение месячного платежа вместе с процентами, а аннуитет равномерно распределение кредитных обязательств.

finfex.ru