Справка 2-НДФЛ за 2022 год с признаком 2: на кого заполнять. Что означает справка 2 ндфл

Что значит НДФЛ? Как понять 2-НДФЛ справка? Расшифровка НДФЛ...

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ. Что значит НДФЛ? Рекомендую прочечть ещё несколько толковых статей, например, что значит Новый Год, что такое НКО, что значит НДФЛ? Эта аббревиатура расшифровывается, как "Налог на Доходы Физических Лиц". А кто такие физические лица? Это мы с вами граждане, вот так нас и "прищучивают" по-всякому, хоть стой, хоть падай.Данный налог позволяет взять некую сумму денег от каждой вашей зарплаты, от дохода по банковским вкладам, от выигрышей в лотерею (что и такие бывают?), а также другие доходы получаемые физическим лицом. Некоторые называют НДФЛ - Подоходным налогом.

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ. Что значит НДФЛ? Рекомендую прочечть ещё несколько толковых статей, например, что значит Новый Год, что такое НКО, что значит НДФЛ? Эта аббревиатура расшифровывается, как "Налог на Доходы Физических Лиц". А кто такие физические лица? Это мы с вами граждане, вот так нас и "прищучивают" по-всякому, хоть стой, хоть падай.Данный налог позволяет взять некую сумму денег от каждой вашей зарплаты, от дохода по банковским вкладам, от выигрышей в лотерею (что и такие бывают?), а также другие доходы получаемые физическим лицом. Некоторые называют НДФЛ - Подоходным налогом. НДФЛ - это налог на доходы от физических лиц, и является обязательным, индивидуально безвозмездным платежом, который берётся с физических лиц из денежных средств им принадлежащих для обеспечения финансовой деятельности государства

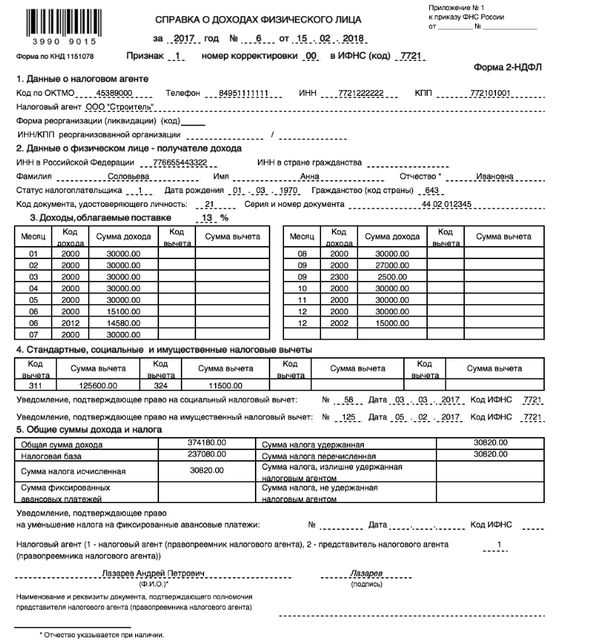

У многих на языке вертится вопрос, что значит 2-НДФЛ справка?2-НДФЛ - это специальный документ, в котором прописывается информация об заработной плате, удержанных налогах и источнике вашего дохода

Выдаётся работодателем, как правило, за 12 месяцев и содержит следующие разделы:общая сумма удержанных налогов, вычетов, общая сумма дохода;

доход, облагаемой по базовой ставке 13% каждый месяц;

информация о вашем работодателе, его реквизиты, наименование;

имущественные, социальные, стандартные налоговые вычеты с кодами;

информация о сотруднике.

Этот документ можно получить в вашей бухгалтерии. При этом время затраченное на её оформление не должно превышать трёх дней со дня подачи запроса (согласно 62 статье Трудового Кодекса РФ). Данная справка должна быть заверена печатью организации и завизирована руководителем.

xn----7sb3abqfg0a4g2a.xn--p1ai

что означает код 2, расшифровка, стандарты кодов документов

Справка 2 НДФЛ была введена для контроля исчисления НДФЛ, полноты его удержания у физического лица, корректного применения вычетов и сопоставления данных с суммой передачи налога в казну. Кроме заработной платы, в справку необходимо включать все суммы прибыли физ. лиц, отражать их налоговый агент должен в соответствии с утвержденными кодами. Декларация 2 НДФЛ формируется в отношении всех работников, которым были начислены вознаграждения за отчетный период, в том числе и работающим по гражданско-правовым договорам.

Практически все ячейки в бланке формируются согласно кодам, утвержденным на законодательном уровне. Это необходимо для оперативной обработки налоговиками всех отчетных показателей. В данном обзоре рассмотрим порядок отражения графы «Код документа», все особенности выбора и правовое регулирование выдачи документов, удостоверяющих личность физ. лица.

Поле: код документа, удостоверяющего личность

По каждому физическому лицу следует заполнить код документа в справке 2 НДФЛ. Все шифры утверждены приказом от 30 октября 2015 года в приложении №1.

Для заполнения бланка выбирают один из перечисленных кодов:

- для паспорта гражданина РФ, утвержденного образца 8 июля 1997 года, выбирают код 21;

- если у физического лица только свидетельство о рождении, образца от 15 ноября 1997 года, бухгалтер должен заполнить код 03,

- для военного билета, выданного согласно Положению № 719, выбирают шифр 07;

- если сотрудник имеет на руках временное удостоверение, утвержденного образца от 27 ноября 2006 года, выданное вместо военного билета, предназначен шифр 08;

- код 10 обозначает, что в справке 2 его используют, если сотрудник является гражданином иного государства, и на руках у него паспорт иностранца согласно Закону от 25 июля 2002 года;

- если физ. лицо – гражданин иностранного государства претендует на получение статуса беженца, его документы находятся на рассмотрении, а на руках соответствующее свидетельство согласно Постановлению от 28 мая 1998 года, выбирать следует код 11;

- код 12 — для физ. лиц, получивших вид на жительство в РФ согласно положению от 1 ноября 2002 года;

- если документы иностранца уже рассмотрены, и ему присвоен официальный статус беженца согласно Закону от 19 февраля 1993 года, выбирают код 13;

- если работник получил временное удостоверение личности гражданина РФ, и оно выдано на бланке 2П, для таких случаев предназначен код 14;

- для физ. лиц, получивших разрешение на временное проживание в РФ согласно законодательному акту от 1 ноября 2002 года, не имеющим гражданства и иностранцам, заполняется код 15;

- для физ. лиц, которым Правительство предоставило временное убежище, показывают код 18. У них на руках будет оформленное свидетельство, бланк которого утвержден 9 апреля 2001 года;

- для отражения свидетельства о рождении, выданное представительством иностранного государства, предназначен шифр 23;

- код 24 бухгалтер выберет в том случае, когда сотрудник имеет удостоверение личности, выданное военнослужащему согласно Постановлению от 12 февраля 2003 года;

- если физ. лицо предоставляет иной документ, удостоверяющий его личность, не отраженный в данном перечне, но предусмотренный нормативными актами РФ и другими договорами международного уровня, для таких случаев предназначен шифр 91.

Новые коды 2 НДФЛ

Для расшифровки 2 НДФЛ руководствуются нормативными правовыми актами, утвержденными по состоянию на дату формирования отчета. Ежегодно в приказ вносились изменения, кроме того, бланк обновлен актом фискальной службы от 17 января 2022 года.

При формировании показателей в 2 НДФЛ помните о следующих изменениях:

- Появились две новые графы – для реорганизации или ликвидации предприятия и указания нового кода компании преемника после преобразования.

Предприятие правопреемник обязано подать бланк 2 НДФЛ за реорганизованную компанию в случае, если предшественник не успел этого сделать. Данное правило выполняют и в отношении представления уточненных деклараций.

Кроме того, ОКТМО указывают по месту нахождения предприятия правопреемника на налоговом учете, а также наименование обозначают согласно новым уставным документам.

В 2022 году справку 2НДФЛ следует заполнять с учетом новых кодов вознаграждений, начисленных работающим и уволенным физ. лицам:

- Суммы, выплачиваемые при увольнении в качестве компенсации за неиспользованную часть отпуска, отражают под шифром 2013;

- под шифром 2022 отражаются суммы, начисленные в качестве выходного пособия, средней заработной платы, которые перечисляются на период нового трудоустройства определенным категориям руководящего состава. Ранее данные начисления входили в состав кода 4800;

- код 2301 расшифровывается, как неустойка или штрафные санкции, начисленные по решению судебных инстанций за нарушение закона о правах потребителя;

- для списания безнадежных долгов физ. лиц выделен код 2611;

- 3023 выбирают, если были начислены проценты по облигациям, эмитированным с 2022 года.

Изменения коснулись и налоговых льгот: новый код вычета по НДФЛ в справке НДФЛ 2 619 предназначен для отражения прибыли, полученной по операциям, которые проводились на личном инвестиционном счете. Кроме того, из четвертой части отчета исключены инвестиционные вычеты по НДФЛ.

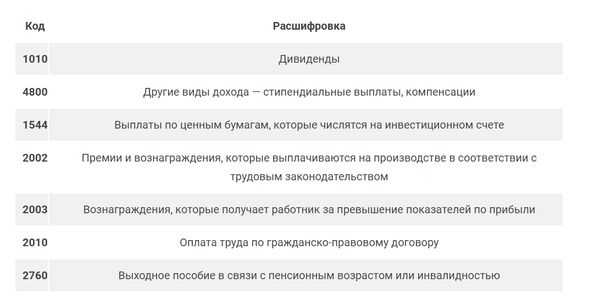

Наиболее распространенные шифры вознаграждений:

Заключение

Для корректного отражения информации бухгалтер следит за изменениями правовых документов, своевременно вносит уточнения или отслеживает актуальность обновлений в справочниках программного обеспечения. После опубликования новых законодательных актов, следует расшифровывать коды в справках 2 НДФЛ с учетом изменений. Если декларация подается с указанием недействующей или неактуальной информации, отчет не примут, а на компанию будут возложены штрафные санкции.

ndflexpert.ru

Код дохода в справке 2-НДФЛ: 2012, 4800, 2000, 2300

В своей жизни мы иногда сталкиваемся с необходимостью предоставления справки о доходах за определённый период. Обычно это необходимо для тех ситуаций, когда нужно убедиться в финансовой надёжности частного лица. Примером может быть, например, оформление кредита.

Доходы физических лиц могут поступать из различных источников. Наиболее частой разновидностью можно назвать получение зарплаты. Также весьма распространено получение прибыли индивидуальными предпринимателями от своего бизнеса. Но на самом деле всё гораздо сложнее. Ведь в составе ежемесячной зарплаты мы также получаем иногда премии, больничные или отпускные. На самом деле видов доходов достаточно гораздо больше.

Зачем нужен настолько подробный учёт? Уплата налогов — важная обязанность каждого гражданина. Для того чтобы контролировать правильность и своевременность их выплат, государство должно вести подробный учёт. В частности, каждое предприятие сдаёт на каждого сотрудника справку по форме 2-НДФЛ, в которой указан полный перечень полученных доходов и соответствующих платежей налога на доходы физических лиц (НДФЛ).

Справка

Документ содержит следующие данные:

- информация о плательщике налогов;

- данные о предприятии или индивидуальном предпринимателе, которые осуществляли выплату налога;

- указана налогооблагаемая база, на основе которой рассчитывалось начисление налоговых платежей;

- показано, какой налог был уплачен;

- все доходы разделены по их видам с целью более полного контроля правильности расчётов;

- если производились вычеты, записано, каких конкретно видов и в каких суммах.

Такую справку можно получить в бухгалтерии своей фирмы. Срок выдачи регламентирован действующим законодательством. Он составляет трое суток.

Для чего она может потребоваться

Часто подтверждение доходов необходимо при обращении в банк для получения займа. Он хочет быть уверен, что заёмщик будет в состоянии вернуть взятый займ с соответствующими процентами. Конечно, отдельно такая справка не может гарантировать, что, скажем, за время выплаты кредита заёмщик точно не потеряет работу. Однако, это является одним из важных аргументов при принятии решения о выдаче займа.

Иногда человек, уйдя с одной работы в силу различных причин, находит себе новое место. Часто при поступлении туда у него требуют такую справку с прежней работы. В некоторых случаях за ней нужно обращаться отдельно, а часто её выдают в процессе оформления увольнения.

Эта справка отражает использованные налоговые вычеты, если они были. С другой стороны, в некоторых случаях сам факт их предоставления основывается на справке 2-НДФЛ. Одним из примеров может быть вычет, связанный с обучением ребёнка в платно вузе. Есть также немало других ситуаций, когда без этого документа нельзя обойтись. Он потребуется при:

- расчёте пенсии;

- в процессе оформления усыновления ребёнка;

- когда необходимо рассчитать сумму выплат по алиментам;

- иногда при обращении за получением визы;

- при некоторых судебных разбирательствах.

Для того чтобы понять, что именно записано в выданной работнику справке, нужно понимать правила, по которым этот документ заполняется. Их следует хорошенько изучить.

Эта справка может быть основанием для признания семьи малоимущей. Определяется это достаточно просто. Для этого нужно разделить указанный здесь доход на количество членов семьи и иждивенцев. Величина, которая в среднем приходится на каждого человека покажет уровень доходов. Её сравнивают с прожиточным минимумом, который установлен для региона. Если сумма меньше его, семья имеет право на дополнительное социальное пособие.

Коды, используемые в этом документе

Конечно, основным содержанием справки являются данные о доходах, вычетах и их разновидностях. Для того чтобы в этом уверенно ориентироваться, нужно понимать, какие есть коды и для каких целей они применяются. В общем, используемые в документе коды можно разделить на две основных группы: относящиеся к доходам и вычеты. Расскажем о них по порядку.

Доходы

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2022 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением. Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах. Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

Предприятие имеет право не только оплатить больничный своему работнику (2300), но и компенсировать стоимость купленных им лекарств, что соответствует значению 2780.

Вычеты

Для того чтобы посчитать налог, нужно взять цифру, которая указана в графе о доходах и вычесть из неё величину вычета. Это нужно проделать с каждым видом поступлений и вычетов и просуммировать полученные цифры. Тринадцать процентов от полученной суммы — это сумма налога, которая должна быть уплачена государству.

Как вычеты правильно отразить в рассматриваемой здесь справке? Подобно доходам, каждый из них имеет свой особый код. Причём каждый из них соответствует конкретному виду поступлений. Номера находятся в диапазоне от 126 до 620 и являются трёхзначными, в отличие от классификации доходов.

Напомним, что материальная помощь, обозначаемая как 2760, до 4000 рублей не облагается подоходным налогом, то в данном случае должен быть указан соответствующий вычет. Его код 510. Если поступления меньше 4000 рублей, то величина выплата равна сумме данного дохода. Если же указанная величина больше, то вычет ставится 4000 рублей. Налогообложению такого вида доходов подлежит разница между указанными числами.

При рождении детей родители имеют право на льготы при начислении подоходного налога. Например, при рождении первого ребёнка (126) полагается 1400 рублей, на второго (127) — 1400 рублей и на третьего (128) — 3000 рублей. Указанные цифры относятся к родителям или усыновителям. Если речь идёт об опекунах, расчёт производится по-другому. Суммы остаются такими же, а коды другие: соответственно 130, 131 и 132.

Предусмотрено пять основных видов налоговых вычетов:

- Один из самых распространённых — это социальные выплаты.

- Вычеты, обусловленные налоговыми льготами разного рода. Их называют стандартными.

- Некоторые из них применяются при покупке или продаже объектов недвижимости.

- Держатели ценных бумаг могут получать вычеты, которые связаны с убытками при операциях с ними.

- Существуют ещё авторские льготы.

Важно! Право на указанные вычеты определяется в соответствии с нормами законодательства.

Особенности оформления и сдачи справки в 2022 году

Форма справки осталась прежней, изменений внесено не было. В декабре 2022 года были введены в действие изменённые коды. Это коснулось нескольких групп доходов и вычетов. Так, например, было прекращено действие вычетов по кодам от 114 до 125. Теперь вместо них будут применяться 126—149. Это изменения связано с принятием новых законодательных поправок в сфере начисления и уплаты налогов. Раньше вычеты, выдача которых была связана с родителями, усыновителями и опекунами рассчитывались по общему принципу. Теперь для родителей и для опекунов расчёт производится по-разному. Соответственно, количество видов вычетов несколько увеличилось.

Коды доходов остались прежними. Были добавлены два дополнительных значения:

- Код 2002 относится к сумме полученных премий, начисление которых связано с производственными результатами работника. Эти выплаты входят в затраты предприятия.

- 2003 — это обозначение для всех премиальных выплат, которые не относятся к коду 2002. Такие премии не являются затратами, а выплачиваются из прибыли.

В остальном правила заполнения справки о доходах не изменились.

Возможные ошибки при заполнении

Есть правила, которые должны исполняться при оформлении этой справки. Рассмотрим их подробнее:

- В поле, где указан налоговый агент, должна стоять подпись уполномоченного лица с расшифровкой. Эта запись ставится синими или чёрными чернилами или шариковой ручкой.

- Формат даты должен быть указан не в произвольном формате, а в формате ДД.ММ.ГГГГ.

- Печать предприятия ставится не в произвольном месте документа, а именно в нижнем левом углу. Для этого сделана специальная пометка на бланке: «М. П.».

Знание правил оформления позволит избежать ситуаций, когда приходится повторно обращаться за выдачей данного документа. Надеемся, наша статья поможет вам в этом.

znatokdeneg.ru

Признак налогоплательщика в 2-НДФЛ за 2022 год

При заполнении 2-НДФЛ важное внимание необходимо уделить заполнению графы «Признак налогоплательщика», т.к. неверно занесённое значение может обернуться штрафными санкциями. Данная статья поможет разобраться в значениях признака и избежать нарушений законодательства. В статье расскажем про признак налогоплательщика в 2-НДФЛ, рассмотрим порядок указания.

Что означает признак налогоплательщика в справке 2-НДФЛ?

Приказом Федеральной налоговой службы от 30 октября 2015 г. № ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме» утверждена Форма 2-НДФЛ, обязательная для заполнения всем налоговым агентам. Читайте также статью: → «Справка о доходах физического лица за 2 года (2-НДФЛ)».

В графе Признак указывается значение «1» или «2»:

| Признак | Значение |

| 1 | Справка, подтверждающая получение дохода |

| 2 | Справка, содержащая сведения о невозможности уплаты НДФЛ |

Кто должен указывать признак налогоплательщика?

Признак налогоплательщика в 2-НДФЛ имеют право указывать только налоговые агенты, обеспечивающие получение дохода налогоплательщиками. Согласно п.1 ст.226 НК РФ налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы.

Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии с учетом особенностей, предусмотренных налоговым законодательством.

Помимо исчисления, удержания, уплаты НДФЛ налоговые агенты обязаны предоставлять об этом отчётность в налоговые органы в строго определённые сроки. Справка 2-НДФЛ периодически требуется и непосредственно налогоплательщикам для подтверждения дохода в инстанциях различных уровней. Читайте также статью: → «Образец заполнения справки 2-НДФЛ (скачать бланк 2-НДФЛ)».

В соответствии с п.3 ст.230 НК РФ справки о полученных физическими лицами доходах и удержанных суммах налога выдаются физическим лицам по заявлению в течение 3 рабочих дней с момента подачи заявления, о чём содержится информация в Письме Департамента налоговой и таможенной политики Минфина России от 21 июня 2022 г. № 03-04-05/36096 «О представлении налоговым агентом физическому лицу справки о полученных доходах и удержанных суммах налога (форма 2-НДФЛ)».

В каком случае указывается признак налогоплательщика «1»?

В случае, если налогоплательщики получили причитающиеся им доходы, налоговый агент исчислил, удержал и произвёл уплату НДФЛ – в графе Признак указывается значение «1». Это говорит о том, что все процедуры получения дохода и уплаты налога происходили в рабочем порядке, о чём в справке представлены все необходимые сведения. Предоставляется данный документ в ИФНС в срок не позднее 1 апреля года, следующего за отчётным периодом.

В каком случае указывается признак налогоплательщика «2»?

В случае, если налоговый агент не имеет возможности произвести исчисление, удержание, уплату НДФЛ – в графе Признак указывается значение «2». В соответствии с п.4 ст.226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. В случае, если выплата налогоплательщику производилась в натуральной форме, — исчисление НДФЛ производится за счёт любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме.

Важно! Удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

Пример 1. В ООО «АБВ» в декабре производился розыгрыш автомобиля стоимостью 560 000 рублей. Приз достался Крапивину К.К. Обязанностью работодателя является исчисление, удержание, уплата НДФЛ. Размер налога составил 560000*13%=72800 рублей. Ежемесячный доход сотрудника составляет 28000 рублей. В соответствии с законодательством РФ удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме, вследствие чего уплата налога с полученного в натуральной форме дохода будет производиться в течение нескольких месяцев.

При предоставлении в налоговые органы 2-НДФЛ на Крапивина К.К. в графе Признак будет указано значение «2», т.к. работодатель не имеет возможности в отчётном налоговом периоде удержать необходимую сумму налога. Согласно п.5 ст.226 НК РФ при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Таким образом, при предоставлении отчётности в ИФНС в графе Признак указываются значения:

- 1 – тем лицам, которые получили доход, с которых произведена уплата НДФЛ;

- 2 – тем лицам, которые получили доход, но уплату НДФЛ произвести не удалось.

Штрафные санкции за нарушения при сдаче 2-НДФЛ

При оформлении 2-НДФЛ необходимо очень внимательно заполнять графу Признак, т.к. допущенная ошибка может обернуться наложением взысканий:

| Нарушение | Штраф | Нормативный акт |

| Неверно указано значение Признака налогоплательщика | 500 рублей за каждый документ, содержащий недостоверные сведения | ст.126.1 НК РФ |

| Нарушение срока представления документов: · значение 1 – до 1 апреля года, следующего за отчётным периодом; · значение 2 – до 1 марта года, следующего за отчётным периодом. | 200 рублей за каждый документ, не предоставленный вовремя | ст.126 НК РФ |

Рубрика «Вопросы и ответы»

Вопрос №1. При сдаче 2-НДФЛ в налоговую мы самостоятельно обнаружили ошибку и отправили уточнёнку. Ожидать ли нам штрафных санкций?

Согласно ст.126.1 НК РФ в случае, если в случае, если налоговым агентом самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений – налоговый агент освобождается от ответственности в виде наложения штрафа. Читайте также статью: → «Этапы проверки справки 2-НДФЛ перед сдачей в налоговую».

Вопрос №2. Нужно ли указывать признак налогоплательщика в справках 2-НДФЛ, предназначенных для работников?

Нет, в справках о доходах физических лиц формы 2-НДФЛ, предназначенных для работников организации, указывать признак налогоплательщика нет необходимости.

Вопрос №3. Мы сдали 2-НДФЛ в налоговую, но не указали признак налогоплательщика. Будет ли нам за это выписан штраф?

При предоставлении 2-НДФЛ в налоговые органы графа Признак является обязательной для заполнения, поэтому вероятность наложения штрафа высока (500 рублей за каждую справку). Вы, судя по всему, самостоятельно обнаружили собственную ошибку, поэтому рекомендуем направить уточнённые документы, что приведёт к освобождению от ответственности и позволит избежать штрафных санкций.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru

Справка 2-НДФЛ за 2022 год с признаком 2: на кого заполняется

Как выглядит справка 2-НДФЛ за 2022 год с признаком 2? На кого она заполняется и подается в ИФНС? Какие сроки сдачи в 2022 году? Ответим на вопросы.

Зачем нужна справка 2-НДФЛ?

Налоговые агенты должны не только удерживать и перечислять НДФЛ c выплаченных физлицам доходов, но и представлять сведения об этом в ИФНС. По итогам 2022 года такие сведения приводят в справке по форме 2-НДФЛ. В 2022 году такие справки нужно сдать в налоговую.

Разные признаки справок 2-НДФЛ: что это значит?

Расскажем о самых распространенных признаках, которые могут присваиваться справкам 2-НДФЛ.

Признак 1

Справка 2-НДФЛ с признаком 1 представляется по каждому физлицу, которому в 2022 году выплачивались доходы, кроме тех, кому вы выплачивали только доходы:

- по договорам купли-продажи;

- по договорам, заключенным с ними как с ИП.

Признак 2

Справку 2-НДФЛ с признаком 2 за 2022 год надо представить в 2022 году на тех физлиц, с доходов которых вы не смогли полностью удержать исчисленный НДФЛ (п. 5 ст. 226 НК РФ, Разд. II Порядка заполнения справки). Такая ситуация возможна, например, при вручении человеку, не являющемуся работником организации, неденежного подарка стоимостью больше 4 000 руб.

Вывод: на кого заполняется 2-НДФЛ с признаком 2

Признак 2 в справке 2-НДФЛ означает, что она подается вами как сообщение для налоговой инспекции о том, что вы выплатили физлицу доход, но не смогли удержать с него налог (п. 5 ст. 226 НК РФ). Справку с признаком 2 также нужно выдать физлицу (п. 5 ст. 226 НК РФ).

Какие особенности заполнения справки 2-НДФЛ с признаком 2?

В справке 2-НДФЛ с признаком 2, кроме данных о вашей организации (ИП) и данных о физлице, нужно указать:

- в разд. 3 – только суммы доходов физлица (по месяцам), с которых вы не смогли удержать налог;

- в разд. 5 (гл. VII Порядка заполнения справки 2-НДФЛ):

-в поле «Общая сумма дохода» – общую сумму дохода физлица, с которой вы не удержали налог;

– в поле «Сумма налога исчисленная» – сумму начисленного, но не удержанного налога;

– в полях «Сумма налога удержанная», «Сумма налога перечисленная», «Сумма налога, излишне удержанная налоговым агентом» проставить нули;

– в поле «Сумма налога, не удержанная налоговым агентом» – еще раз сумму начисленного, но не удержанного налога.

Срок сдачи за 2022 год в 2022 году

Срок сдачи 2-НДФЛ с признаком 2 – не позднее 1 марта года, следующего за отчетным годом. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу (ст. 216, п. 5 ст. 226 НК РФ). Следовательно, справку 2-НДФЛ с признаком 2 за 2022 год нужно направить в инспекцию не позднее 1 марта 2022 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

blogkadrovika.ru

Заполнение справки о доходах 2-НДФЛ

До 1 апреля все бизнесмены, независимо от применяемого режима, должны сдать сведения о доходах, выплаченных гражданам в течение 2010 г. Для этого предусмотрена форма 2-НДФЛ (далее - Справка), утвержденная Приказом ФНС России от 17 ноября 2010 г. N ММВ-7-3/611@. В Приказе, помимо бланка, приводятся Рекомендации по заполнению, Формат представления сведений в электронном виде, а также Справочники, коды из которых указываются в Справке.

Примечание. ФНС России утвердила новую форму Справки 2-НДФЛ. Она применяется с отчетности 2010 г.

Прежняя Справка, утвержденная Приказом ФНС России от 13 октября 2006 г. N САЭ-3-04/706@, теперь не действует, отчитываться за 2010 г. нужно на новом бланке. В целом форма бланка и отражаемые сведения сохранились.

Справка умещается на одной странице, где данные группируются в пяти разделах: сведения о налоговом агенте (предпринимателе), о физлице (работнике), выплаты, облагаемые НДФЛ, предоставляемые вычеты, сумма дохода и налога по итогам года.

Общие требования

Справка оформляется на каждого работника, а также по каждой ставке налога, по которой облагаются выплаты (13, 30, 35, 9 процентов). На одного сотрудника может быть оформлено несколько Справок. Например, если бизнесмен в течение года (налогового периода) выплачивал суммы, облагаемые по ставкам 13 и 35 процентов, то составляется две отдельные Справки на данного человека. Ставка НДФЛ указывается в заголовке разд. 3 Справки.

Примечание. Если в течение года одному человеку выплачивались суммы, облагаемые по ставкам 13 и 35 процентов, то составляется две отдельные Справки на данного человека.

Если в течение года сотрудник уволен, а потом снова оформлен на работу, на него оформляется общая Справка, где указываются выплаты в целом за отчетный год. Если сотрудник в период, пока он не числился в штате, работал где-то, тот работодатель составит на него Справку по выплатам в этот небольшой период. Коммерсант отношения к тем суммам при заполнении формы 2-НДФЛ не имеет и в составляемой Справке не показывает.

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку. Исключение - суммы налога, которые пишутся в целых рублях. Копейки округляются по правилам математики: менее 50 коп. отбрасываются, а 50 коп. и более округляются до полного рубля.

На бланке заполняются все реквизиты и показатели, за исключением разд. 4, где указываются налоговые вычеты.

Остается неясным способ представления Справки. Прежде, если у коммерсанта было 10 сотрудников и менее, допускалось представление Справок в бумажном виде. По более чем 10 физлицам отчитываться нужно было в электронном виде (на съемном носителе или через Интернет). В настоящий момент из Налогового кодекса положение о возможности отчитываться на бумаге исключено. Порядок сдачи сведений утверждается ФНС России, но в Приказе к бланку 2-НДФЛ ничего не говорится о том, можно ли подавать Справки на бумаге.

Примечание. Прежде, если у коммерсанта было менее 10 сотрудников, допускалось представление Справок в бумажном виде. Сейчас из Налогового кодекса возможность отчитываться на бумаге исключена.

Заполнение формы 2-НДФЛ

В заголовке Справки указывается год, за который она заполняется. Рядом пишется порядковый номер Справки, дата составления, а также четырехзначный номер налоговой службы, где коммерсант состоит на налоговом учете. Новый показатель - поле "признак". Здесь ставится цифра 1, если Справка представляется агентом по итогам года (п. 2 ст. 230 НК РФ), и цифра 2, когда агент подает Справку при невозможности удержать налог с выплаты.

В этом случае коммерсант обязан сообщить в инспекцию о выплате и неудержанной сумме налога в течение месяца после окончания налогового периода (календарный год), в котором гражданину выплачен доход, то есть до 1 февраля (п. 5 ст. 226 НК РФ).

В разд. 1 отражаются данные о налоговом агенте. Бизнесмен указывает свои ИНН, Ф.И.О. (полностью без сокращений), код ОКАТО, контактный телефон. Раздел 2 предназначен для сведений о сотруднике, на которого заполняется Справка (таблица 1).

Заполнение информационных разделов Справки 2-НДФЛ

Заголовок

за 20___ год - Год, за который представляется Справка о доходах

N _____ - Порядковый номер Справки в отчетном периоде, присваиваемый коммерсантом (налоговым агентом)

от __.__.____ - Дата (число, номер месяца, год) составления Справки. Например, 25 февраля 2011 г. записывается так: 25.02.

в ИФНС N _____ - Четырехзначный номер налоговой инспекции, в которой коммерсант (налоговый агент) состоит на учете. Например: 5032, 50 - код региона, 32 – код налоговой инспекции

признак ______ - Цифра 1 пишется, если Справка представляется по итогам года (п. 2 ст. 230 НК РФ), цифра 2 – когда Справка оформляется при невозможности удержания налога с выплаты гражданину (п. 5 ст. 226 НК РФ)

1. Данные о налоговом агенте

1.1 ИНН - ИНН предпринимателя (фирмы дополнительно указывают свой КПП)

1.2 Фамилия, имя, отчество физического лица - Пишутся полностью без сокращений, так же, как указано в паспорте

1.3 код ОКАТО - Код по месту жительства индивидуального предпринимателя, даже если бизнесмен работает в разных регионах

1.4 Телефон - Контактный телефон для уточнения данных в случае необходимости. При отсутствии телефона данный реквизит не заполняется

2. Данные о физическом лице - получателе дохода

2.1 ИНН - ИНН сотрудника, на которого заполняется Справка 2-НДФЛ. При отсутствии номера строка не заполняется

2.2 - Фамилия, имя, отчество - Ф.И.О. полностью, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранцев разрешается использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность

2.3 - Статус налогоплательщика - Если сотрудник является резидентом, пишется 1, для нерезидентов ставится цифра 2. Для физлиц, которые не являются резидентами РФ, но признаются в качестве высококвалифицированных специалистов (Федеральный закон от 25 июля 2002 г. N 115-ФЗ), ставится код 3

2.4 Дата рождения - Указывается число (2 цифры), номер месяца (2 цифры), год рождения (4 цифры). Например, 01.02.1984

2.5 - Гражданство (код страны) - Код страны, гражданином которой является физлицо. Коды берутся из Общероссийского классификатора стран мира (ОКСМ). Например, код 643 - код России, код 804 - код Украины. При отсутствии гражданства ставится код страны, выдавшей документ, удостоверяющий личность (раньше при отсутствии гражданства ставился код 999)

2.6 - Код документа, удостоверяющего личность - Код приводится в Справочнике. Код паспорта гражданина РФ - 21, вида на жительство - 12, разрешения на временное проживание в РФ - 15

2.7 - Серия, номер документа - Реквизиты документа, удостоверяющего личность. При этом знак "N" не проставляется

2.8 - Адрес места жительства в Российской Федерации - Полный адрес постоянного места жительства в России. Указываются почтовый индекс, код региона, район, город, населенный пункт, улица, дом, корпус, квартира. Код региона берется из Справочника. При отсутствии какого-либо элемента адреса поле не заполняется и в Справке может отсутствовать. В отношении нерезидентов и иностранцев пункт не заполняется, если заполнен п. 2.9

2.9 - Адрес в стране проживания - Заполняется в отношении нерезидентов, а также иностранных граждан. Указывается код страны в соответствующем поле, далее адрес записывается в произвольной форме (допускается при написании использование букв латинского алфавита)

Раздел 3 Справки представляет собой таблицу, где указываются сведения о доходах, полученных физлицами в денежной и натуральной формах. В заголовке раздела указывается ставка налога, по которой облагаются доходы, отраженные в Справке (13, 9, 35 процентов). Напомним, если работник получает доходы, облагаемые по разным ставкам, оформляется несколько Справок.

Далее в хронологическом порядке пишется порядковый номер месяца, фактически полученный в этом месяце доход и соответствующий код дохода, который берется из Справочника.

Датой фактического получения дохода считается день выплаты, в том числе перечисления средств на счет физлица в банке, день передачи доходов в натуральной форме (ст. 223 НК РФ). Например, бизнесмен нанимает лиц по гражданско-правовым договорам. Выплаченные им доходы указываются в Справке 2-НДФЛ на дату выплаты (выдачи на руки или перечисления на счет в банке), а не начисления.

Примечание. Выплаты по гражданско-правовым договорам указываются в Справке 2-НДФЛ на дату выплаты, а не начисления.

К примеру, договор заключен в декабре 2010 г., в этом же месяце работа выполнена, подписан акт о приемке работ, но деньги выплачены только в январе 2011 г. Выплаченная сумма считается доходом 2011 г. и в Справку за 2010 г. не попадет. Когда расчеты с подрядчиком осуществляются по частям, суммы указываются в Справке по мере выплаты. Допустим, в ноябре 2010 г. перечислено 20 процентов оговоренной суммы, в декабре - 50 процентов, а в январе - оставшиеся 30 процентов. Значит, в Справке за 2010 г. будут показаны доходы в ноябре и декабре. Январская сумма будет учтена в Справке за 2011 г.

В отношении зарплаты действуют свои правила. Датой фактического получения дохода считается последний день месяца, за который начислена зарплата. По закону зарплата должна выплачиваться не реже двух раз в месяц, но в Справке выплата за месяц пишется единой суммой. Разбивка станет ошибкой. При увольнении до истечения календарного месяца датой фактического получения дохода является последний день работы, за который начислена оплата. Получается, зарплата, а также удержанный с нее налог отражаются в Справке в том месяце, за который выплата начислена, а не когда фактически выдана. Если зарплата, начисленная в декабре 2010 г., выплачена в январе 2011, сумма указывается в Справке за декабрь 2010 г.

Если доход выплачен в одном месяце, но начислен за два (например, отпускные), то сумма отражается полностью в месяце, когда она фактически выплачена (Письма Минфина России от 6 марта 2008 г. N 03-04-06-01/49, ФНС России от 10 апреля 2009 г. N 3-5-04/407@).

Сумма дохода указывается полностью без учета вычетов. Если в течение месяца выплачивались несколько сумм одного кода, они суммируются и пишутся в Справке по одной строке.

Напротив тех видов доходов, в отношении которых предусмотрены профессиональные вычеты или которые облагаются НДФЛ не в полном размере, в графе "Код вычета" указывается код соответствующего вычета, выбираемый из Справочника, а в графе "Сумма вычета" - соответствующая сумма вычета. Стандартные вычеты, имущественный и социальный вычеты в разд. 3 Справки не отражаются.

В разд. 4 теперь отражаются не только стандартные и имущественные (п. 2 ст. 220 НК РФ), но и социальные вычеты (пп. 4 п. 1 ст. 219 НК РФ). Раздел заполняется, только если работнику данные вычеты предоставлялись, в противном случае раздел (или отдельные пункты) будет пустым. В п. 4.1 указываются суммы вычетов и соответствующие им коды. Пункты 4.2, 4.3, 4.4 предназначены только для информации об имущественном вычете. Общая величина предоставленных сотруднику вычетов теперь в разделе не определяется (таблица 2).

Таблица 2. Заполнение раздела 4 "Стандартные, социальные и имущественные налоговые вычеты" Справки 2-НДФЛ

|

Пункт |

Наименование поля |

Отражаемые данные |

|

4.1 |

Суммы предоставленных налогоплательщику налоговых вычетов |

Указывается код вычета, который берется из Справочника (Приложение N 4 к Приказу), сумма вычета, соответствующая указанному коду. Число заполненных строк в данном пункте зависит от количества предоставленных вычетов |

|

4.2 |

N Уведомления, подтверждающего право на имущественный налоговый вычет |

Номер Уведомления, представленного работником, на основании которого сотруднику предоставлен имущественный вычет (п. 3 ст. 220 НК РФ) |

|

4.3 |

Дата выдачи Уведомления |

Число, номер месяца и год выдачи Уведомления, подтверждающего право на вычет. Дата указывается путем последовательной записи арабскими цифрами. Например, 15 января 2011 г. записывается так: 15.01.2011 |

|

4.4 |

Код налогового органа, выдавшего Уведомление |

Код инспекции, в которой сотрудник получил Уведомление, подтверждающее его право на имущественный вычет |

Заметим, что суммы вычетов, на которые налогоплательщик имеет право, могут не соответствовать суммам вычетов, фактически предоставленных физическому лицу. Иногда сотрудник претендует на вычет, превышающий сумму полученных им доходов (например, имущественный вычет в связи с приобретением жилья). ФНС России считает, что в подобных случаях в графе "Сумма вычета" п. 4.1 разд. 4 следует вписывать суммы фактически предоставленного вычета, поскольку в противном случае невозможно определить неиспользованный остаток имущественного вычета, который сотрудник сможет получить в следующем году (Письмо от 3 июня 2009 г. N 3-5-03/749).

В разд. 5 подводятся итоги, определяется общая сумма доходов и вычетов по итогам года. Раздел сокращен - семь пунктов вместо десяти. Этот раздел - расчетный (таблица 3).

Таблица 3. Заполнение раздела 5 "Общие суммы дохода и налога по итогам налогового периода" Справки 2-НДФЛ

|

Пункт |

Наименование поля |

Отражаемые данные |

|

5.1 |

Общая сумма дохода |

Общая сумма доходов по итогам года без учета вычетов. Суммируются показатели, указанные в разд. 3 Справки |

|

5.2 |

Налоговая база |

Расчетный показатель. Величина, указанная в п. 5.1, уменьшается на сумму вычетов и доходов, не облагаемых НДФЛ, которые показаны в разд. 3 и 4 Справки |

|

5.3 |

Сумма налога исчисленная |

С величины, показанной в п. 5.2, рассчитывается НДФЛ по ставке, указанной в заголовке разд. 3 Справки |

|

5.4 |

Сумма налога удержанная |

Сумма НДФЛ, удержанная при выплате дохода в течение года. Учитывается в том числе НДФЛ, удержанный после окончания отчетного периода (календарного года), но с доходов, полученных в отчетном периоде (НДФЛ с зарплаты за декабрь, выплаченной в январе) |

|

5.5 |

Сумма налога перечисленная |

Указывается сумма налога, перечисленная за налоговый период. Данный пункт заполняется в отношении доходов, полученных начиная с 1 января 2011 г., то есть в Справке за 2010 г. здесь будет прочерк |

|

5.6 |

Сумма налога, излишне удержанная налоговым агентом |

Сумма налога, излишне удержанная в предыдущие годы и зачтенная в счет уплаты НДФЛ в отчетном году |

|

5.7 |

Сумма налога, не удержанная налоговым агентом |

Указывается исчисленная сумма налога, которую коммерсант (налоговый агент) не удержал в отчетном периоде |

Заполненная Справка подписывается коммерсантом (внизу бланка). При этом необходимо указать фамилию и инициалы лица, подписавшего справку. Здесь же в поле "М.П." ставится печать (нижний левый угол бланка), которая не должна закрывать подпись.

Статьи по теме:

www.pnalog.ru

Cтатус налогоплательщика в 2 НДФЛ

Форма справки 2-НДФЛ (Налог на Доходы Физических Лиц) отражает информацию всех видов дохода каждого трудоустроенного физического лица, а также размер налога, удержанного с поступлений. К доходам можно отнести: заработную плату, выплату отпускных, различного рода пособия. Отражаются доходы кодами по справке 2-НДФЛ, расшифровка кодов представлена далее в нашей статье.

Содержание статьи

Что означает справка 2-НДФЛ?

Справка отражает финансовую состоятельность физического лица, их платежеспособность, а также возможность заключать различные коммерческие договора. Составляется бухгалтерией предприятия в обязательном порядке для предоставления в фискальные органы или по заявлению от самого работника для его личных целей. Законодательно установлен срок составления справки бухгалтерией – 3 рабочих дня после получения заявления от работника.

Статус налогоплательщика в 2-НДФЛ

Для предоставления работникам справки по 2-НДФЛ расшифровка данных отображает следующую информацию:

- наименование и банковские реквизиты налогового агента;

- сведения о работнике;

- помесячная разбивка доходов сотрудника, с отображением суммы НДФЛ;

- льготы по соответствующим кодам, если они присутствуют;

- общий размер дохода, льготы, НДФЛ представляются в денежном выражении;

Сумма дохода в справке 2-НДФЛ разбивается по соответствующим кодам.

Расшифровка кодов дохода физических лиц

В таблице ниже представлена расшифровка кодов доходов физических лиц, часто применяемых в трудовых отношениях:

| код | Расшифровка |

| 2000 | Основная заработная плата сотрудников, премии, надбавки, поощрения и т.д. |

| 2012 | Оплата дней отпуска сотрудника |

| 2300 | Сумма начислений по листу нетрудоспособности |

| 2010 | Вознаграждения по гражданско-правовым сделкам |

| 2400 | Прибыль по договору аренды автотранспорта, трубопровода, линий электропередач, средств телефонной и компьютерной связи |

| 1400 | Прибыль, полученная по договору аренды недвижимости |

| 1540 | Прибыль от продажи части уставного капитала предприятия |

| 2760 | Выплата материальной поддержки нуждающимся или уволившимся сотрудникам по достижению пенсионного возраста |

| 2762 | Одноразовое пособие сотрудникам, являющимися усыновителями или опекунами, а также при рождении ребенка |

| 2720 | Цена подарков сотрудникам или их детям |

| 2740 | Цена призов, полученных в результате проводимых конкурсов, олимпиад и др., которые были организованы с целью поднятия рейтинга компании |

| 1010 | Прибыль, полученная от выплаты дивидендов по имеющимся ценным бумагам |

| 2510 | Возмещение работодателем сумм по социальным нуждам в интересах работника |

| 2610 | Размер экономии на процентных ставках по договору займа, предоставленного организацией работнику на выгодных условиях |

| 2001 | Премиальные выплаты руководству компании |

| 2201 | Премии за авторские литературные произведения |

| 2202 | Премии за авторские работы в сфере художества, фотографии, архитектуры |

| 4800 | Иные виды дохода |

Сумма НДФЛ, перечисленная в справке 2-НДФЛ отображается в соответствующем поле с кодом доходов в денежном выражении.

Ставки налогообложения по справке 2-НДФЛ

Ставка налогообложения по справке 2-НДФЛ зависит от рода доходов граждан. Основная ставка, установленная законодательством РФ, равна 13%. Повышение размера может происходить в некоторых случаях:

- ставка 35% установлена для доходов, полученных от выигрыша или экономии процентов по договору займа от организации сотруднику, оформленному на выгодных условиях, в случае, когда их размер превышает установленную законом норму;

- ставка 30% применяется к большинству видов прибыли граждан, не выступающих резидентами РФ;

- ставка 15% применяется к доходу от участия в долевом бизнесе граждан, не выступающих резидентами РФ.

Облагаемая сумма дохода в 2-НДФЛ вносится по всем видам прибыли отдельно в соответствующих полях классификации доходов. Процентная ставка налогообложения зависит от статуса сотрудника и берется с общего размера доходов.

LawCount.ru

lawcount.ru