Через какое время можно подавать заявку на кредит после отказа: 404 Страница не найдена

Почему за кредитом нельзя обращаться в несколько банков сразу?

Когда кредит нужен срочно, многие стараются оставить как можно больше заявок в разных банках. Однако результатом такого поведения, наоборот, становятся многочисленные отказы банков и ухудшение кредитной истории. Разберёмся, почему так происходит.

Самая распространённая ошибка

Чтобы сэкономить время и повысить шансы на получение кредита, человек обычно направляет несколько заявок в разные банки.

Это не занимает много времени, ведь ехать в отделение нет необходимости — заявку можно оставить онлайн на сайте. Решение чаще всего принимается за 1–2 часа. Но в ответ заёмщикам приходят отказы, и это несмотря на положительную кредитную историю и достаточный уровень доходов.

Связано это с тем, что каждая заявка фиксируется в бюро кредитных историй (БКИ) в момент подачи. Следом банк делает запрос в БКИ, тем самым тоже оставляя «след». Таким образом каждый банк видит, сколько данный клиент оформлял заявок в других банках, как часто им интересовались. С точки зрения банка столь настойчивые попытки взять деньги свидетельствуют об острой необходимости в них и, скорее всего, о неплатёжеспособности. Поэтому такому клиенту отказывают в выдаче.

Банкиры любят платежеспособных и настороженно относятся к заёмщикам, нуждающимся в деньгах. Негативно банки относятся и к клиентам, которым уже отказали другие кредитные учреждения.

В каждом банке после отказа на клиента накладывается мораторий — два или три месяца, в течение которых бессмысленно даже пытаться подать заявку на кредитные продукты банка — всё равно откажут. Поэтому после массовой подачи заявок и отказа по ним, возможность воспользоваться услугами банка появится нескоро. У клиента в качестве альтернативного варианта останутся лишь сомнительные учреждения, в которых на кредитную историю смотрят лояльно, но проценты, комиссии и условия они предлагают невыгодные.

Часто заёмщики после неудачных попыток получить кредит подают заявку на кредитную карту. Но тем самым они только дополнительно ухудшают свое положение. Хоть продукты и называются по-разному, но по сути банки считают их кредитами. Поэтому любая попытка оформить кредитку и отказ по ней также отразится в БКИ и ухудшит репутацию клиента.

Но тем самым они только дополнительно ухудшают свое положение. Хоть продукты и называются по-разному, но по сути банки считают их кредитами. Поэтому любая попытка оформить кредитку и отказ по ней также отразится в БКИ и ухудшит репутацию клиента.

Что такое скоринг и из чего он складывается

У каждого человека, когда-либо бравшего кредиты, есть кредитная история. На её основании банки рассчитывают рейтинг заёмщика, исходя из количества кредитов, аккуратности платежей и других параметров, которые банк получает из БКИ.

Если от банка пришел отказ, клиент может получить у менеджеров ответ о его причинах. Их изучение поможет в дальнейшем повысить шансы на одобрение заявки. Ведь отказ может быть мотивирован не только несколькими заявками за короткий промежуток времени, но и другими факторами.

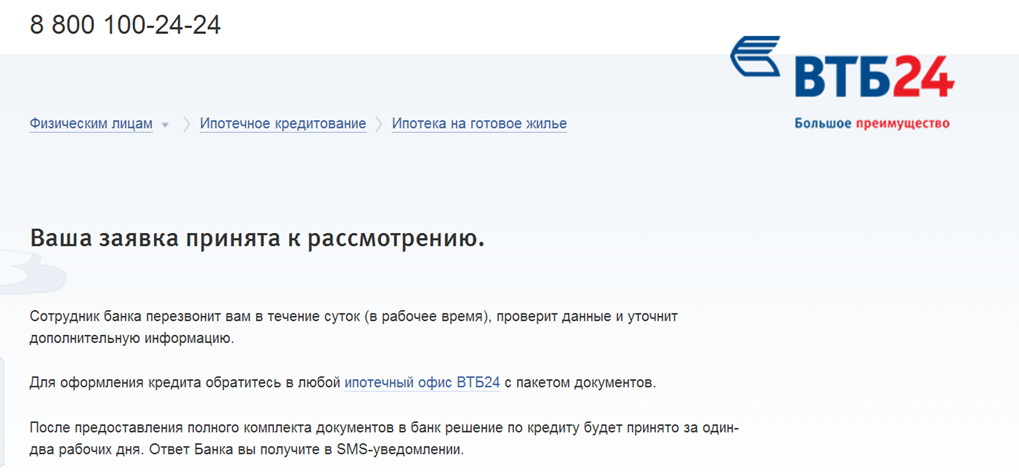

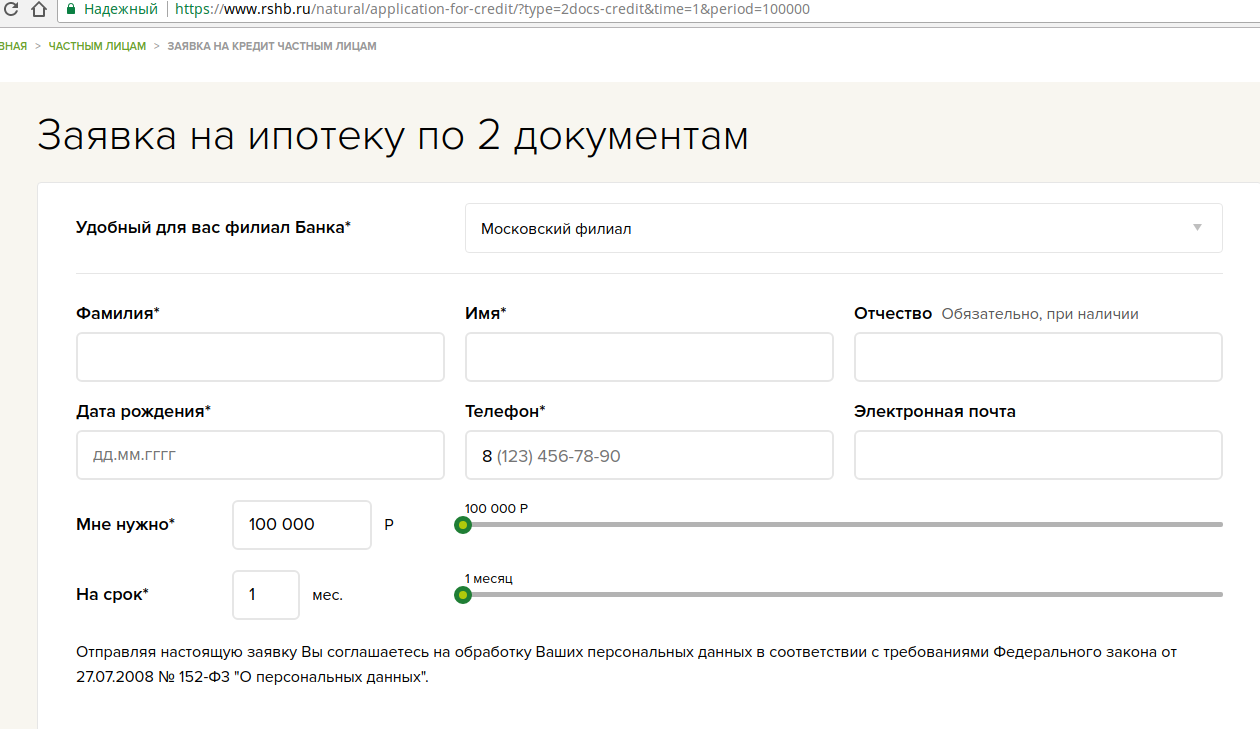

Ипотека — исключение из правил

Все это не касается ипотечных кредитов. Дело в том, что по ипотеке действуют индивидуальные предложения в зависимости от расположения жилищных объектов, состава семьи и прочих условий. Поэтому в такой ситуации заёмщик имеет право выбрать банк с наиболее выгодными условиями. Отказы по ипотеке или большое количество заявок в разные банки не ухудшат кредитный рейтинг.

Не снижают шансы заемщика на кредит и заявки, которые подают за клиента юридические лица — например, магазины бытовой техники или автосалоны. Они работают с несколькими кредитными учреждениями и рассылают заявки сразу всем, чтобы выбрать выгодное для клиента предложение.

Вывод

Не стоит подавать заявки на кредит во все банки подряд. Это приведет к отказу в выдаче, мораторию на получение заемных средств и порче кредитной истории. В погоне за низкими процентами можно не получить деньги вовсе.

Поэтому в первую очередь стоит посетить кредитные учреждения, присылавшие персональные предложения. С большей лояльностью могут отнестись к оформлению кредита в банке, в котором оформлена зарплатная карта или уже были закрыты кредиты ранее.

Если же заявки уже были разосланы и вам пришли отказы, остаётся лишь подождать два-три месяца и начать процедуру оформления кредита заново.

Когда можно обратиться повторно, если отказали в кредите в Сбербанке

Когда можно обратиться с повторной заявкой, если уже один раз отказали в кредите в Сбербанке – этот вопрос интересует многих заемщиков. Следует сразу отметить, что отказ по заявке может возникнуть по многим факторам, и они не всегда имеют личностный характер. Поэтому повторно заявлять о себе можно и даже нужно, привлекая при этом кредитную историю.

Почему могут отказать?

Наши читатели часто спрашивают нас – почему им отказали в кредите? На самом деле, банк имеет право отказывать на заявки потенциальных заемщиков по очень многим причинам, и при этом не называть их. Именно поэтому бесполезно спрашивать сотрудников в отделении, почему пришел отказ.

Лучшие предложения по микрозаймам:

Предложения от Сбербанка:

Отметим, что Сбербанк – крупнейший банк в стране, он сотрудничает только с надежными клиентами, а потому каждую новую заявку и заемщика изучают очень тщательно. Если вы хотите разобраться в ситуации, то можете изучить перечень наиболее частных оснований для отрицательного ответа по заявке на кредит:

- У вас нет официального трудоустройства, т.е. вы не можете принести копию трудовой книжки,

- У вас низкий официальный доход, а Сбербанк учитывает только “белую” заработную плату,

- У вас испорчена кредитная история, т.е. по вашим прошлым кредитам были допущены просрочки, штрафы, суды и т.д. Даже если долги давно закрыты, такая история хранится в БКИ в течение 10 лет. И все это время банки будут вам отказывать. Как улучшить репутацию – читайте здесь,

- Вы не подходите по требованиям банка непосредственно к заемщику: кредитоваться можно с 21 года и до наступления вам 65 лет, если есть недвижимость для залога – до 75 лет. Необходимо иметь общий трудовой стаж не менее 1 года, а на последнем месте работы – от 6 месяцев (для зарплатных клиентов – от 3-ех месяцев),

- У вас высокая кредитная загруженность.

Т.е. если у вас уже есть кредиты, даже оформленные в других банка, то новый займ вам уже не одобрят.

Т.е. если у вас уже есть кредиты, даже оформленные в других банка, то новый займ вам уже не одобрят.

https://youtu.be/RppJVVx3_5c

Когда можно подать повторную заявку?

Официальный срок рассмотрения кредитной заявки в Сбербанке составляет не более 30 дней. Однако, на деле процесс может значительно затянуться, и это совсем не означает, что банк затрудняется в вынесении решения.

Срок может увеличиться в связи с проверкой кредитной истории потенциального заемщика, подлинности предоставленных документов и других обязательных операций. Как банки проверяют справки о доходах, читайте здесь

По истечении срока рассмотрения, все заявки удаляются из банковской базы, и если заемщик получил отказ раньше, чем происходит операция, то смысла в подаче повторного запроса на кредитование не будет. Клиенту необходимо дождаться упразднения предыдущей заявки для подачи повторной.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

По данным сбербанковских специалистов, подавать новое заявление можно не раньше, чем через 2 месяца с момента подачи первой анкеты. Если вы обратитесь раньше, то вам придет отказ автоматически, даже если вы что-то изменили в своей анкете.

При каких условиях можно рассчитывать на одобрение?

Можно подать вторую заявку, изменив условия кредитования (например, ввести в процесс кредитования поручителя или залог). Заявки с разными условиями рассматриваются по-разному. Как быстро получить займы — читайте на этой странице.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Что повышает лояльность банка:

- наличие залога (недвижимости),

- привлечение поручителя,

- увеличение заработной платы заемщика,

- оформление большого количества документов, подтверждающих вашу платежеспособность,

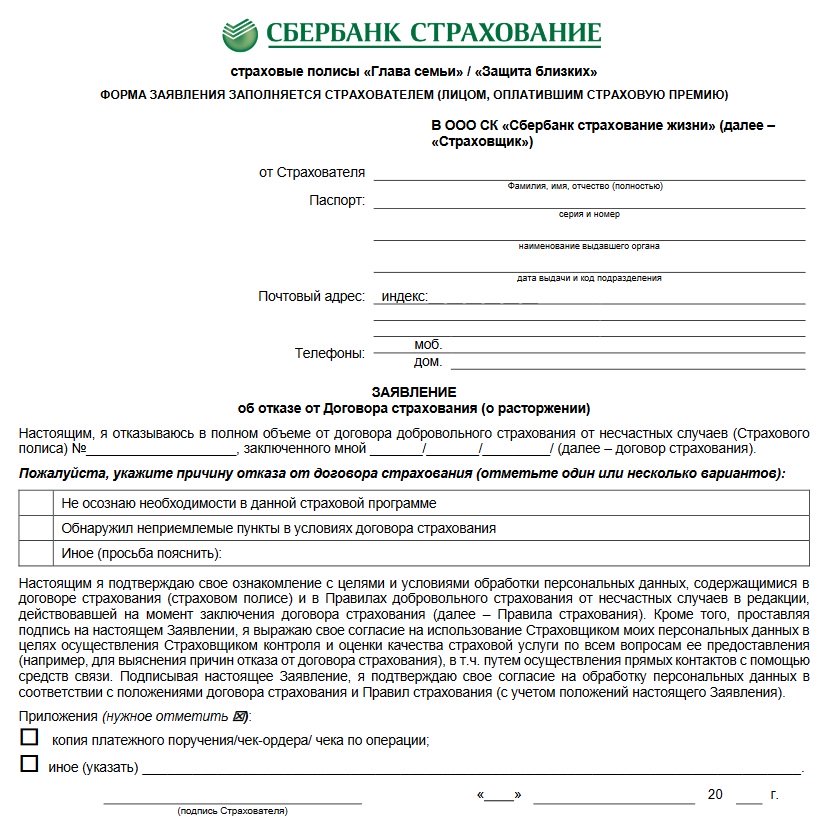

- согласие на оформление страховки.

Если и условия кредитования не изменили решения Сбербанка, то подавать повторное заявление имеет смысл лишь при изменении некой информации. То есть: если у клиента увеличился месячный доход или появился дополнительный финансовый источник.

То есть: если у клиента увеличился месячный доход или появился дополнительный финансовый источник.

В том случае, если у вас небольшой доход, то вам нужно либо просить максимальный срок для кредитования (до 3-5 лет), либо привлекать созаемщика. Если испорчена кредитная история, то вам однозначно откажут. Если нет официального трудоустройства, также придет отказ в любом случае.

Учитывая все эти обстоятельства, можно определить момент, когда лучше обратиться в Сбербанк повторно и не получить отказ в кредите

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

через какое время после отказа

Возможность получить в банке финансовую поддержку, взяв в кредит дополнительные средства, иногда оборачиваются возникновением некоторых затруднений. В таких случаях повторная заявка на кредит в Сбербанке – дело ответственное, требующее от заемщика внимательного изучения нюансов данной процедуры.

Причины подачи повторной заявки на кредит в Сбербанке

Нередко происходят случаи, когда необходимо повторно подать заявку на кредит в Сбербанке. Связанно это, в первую очередь, с отказом в получении займа.

Не следует также забывать, что случаются негативные решения после предварительного одобрения, и повторная заявка на кредит в Сбербанке может понадобиться и в данном варианте. Причиной подобного обычно служит ошибка при проверке информации о человеке, желающем получить кредит.

Однако в большинстве случаев заемщик сразу получает обоснованный отказ.

Эта неприятность обычно вызвана:

- небольшой длительностью сотрудничества с банком;

- завышенной суммой, которую просит клиент;

- негативной кредитной историей;

- наличием активных кредитов у сторонних организаций.

Плохая кредитная история

Сбербанк до одобрения заявки обязан внимательно изучить информацию о заемщике на предмет долгов различным финансовым учреждениям. Этот длительный, трудоемкий процесс необходим для уверенности в добропорядочности своего клиента. Поэтому заявка, подаваемая без помощи сотрудника финансового учреждения (например, через Сбербанк Онлайн), должна быть грамотно составленной с наиболее полным раскрытием всей необходимой информации.

Подавая заявку, проверьте самостоятельно отсутствие каких-либо задолженностей кредиторам.

Распространённым препятствием также становится активный займ. Ситуация с негативным решением происходит, дабы не привлекать клиента, не способного вернуть одолженные средства. Лучшим в такой ситуации решением будет повторная подача заявки на кредит в Сбербанке, но через некоторый промежуток времени.

Узнайте больше: Причины отказа в кредите в Сбербанке

Большая сумма займа

Для своей безопасности, чтобы гарантировать возврат средств, банку требуется быть уверенным в честности и платежеспособности заемщика. Этот процесс направлен на отсеивание мошенников и людей, не имеющих возможности вернуть кредит после одобрения.

Прежде чем подать заявку на займ, следует внимательно изучить все требования, предъявляемые кредитором (сделать это можно онлайн на сайте Сбербанка). Особенно стоит обратить внимание на условие наличия работы и соответственно зарплаты.

Важной причиной отказа может послужить излишне высокая запрашиваемая сумма кредита. Собираясь взять в долг, адекватно оценивайте свои возможности возврата данных средств, ведь Сбербанк при рассмотрении запроса руководствуется статистическими расчетами, оценивая ежемесячные доходы заемщика.

Повторная заявка после отказа Сбербанка — как получить одобрение

Процедура подачи повторной заявки на кредит в Сбербанке – трудоемкий процесс. Внимание следует обратить, прежде всего, на причины отказа и соблюсти правила повторного написания заявления.

Выше рассмотрены определенны причины, которые могут послужить основанием для отказа на выдачу кредита, однако данные неудобства несложно исправить.

При наличии займа в Сбербанке или постороннем учреждении. Если имеются активные займы, прежде чем повторно подать заявку на кредит в Сбербанк после отказа, следует полностью погасить их.

Когда необходимы деньги именно с целью погашения займа постороннего банка, правильно будет воспользоваться услугой рефинансирования и повторно подать заявку уже именно на нее.

Если у вас плохая кредитная история. Узнать о состоянии своей кредитной истории также можно в Сбербанк Онлайн или на другом ресурсе, более удобном вам. Если с вашей кредитной историей не все так гладко, можно подать повторную заявку на кредит с привлечением поручителя. Ситуация будет рассматриваться по другим условиям, однако запрос с большей вероятностью будет удовлетворен.

Такое решение также может принести пользу при желании оформить займ, не имея официального постоянного заработка.

Если необходимая сумма кредита очень большая. Подайте через некоторое время после отказа повторную заявку на кредит в Сбербанк с уменьшенной суммой.

Подробнее: Узнать кредитную историю в Сбербанк Онлайн

Через какое время можно повторно подать заявку

Торопиться повторно подать заявление – лишняя трата времени. Следует учитывать, через какое время после отказа повторная заявка на кредит в Сбербанке будет рассмотрена, а самое главное — одобрена.

Не ранее, чем через два месяца имеется возможность повторно подать заявку на кредит. Именно на протяжении такого времени предыдущее решение все ещё имеет силу, а значит, повторный отказ неизбежен.

Больший промежуток времени может потребоваться только в случае, когда осуществляются выплаты другого уже взятого кредита. Тогда, отдав все взятые в долг у другой организации средства, реально получить положительный ответ по повторной заявке.

Раньше чем через 60 дней также реально, чтобы повторную заявку одобрили. Но в этом случае вам придется выбрать другую программу кредитования.

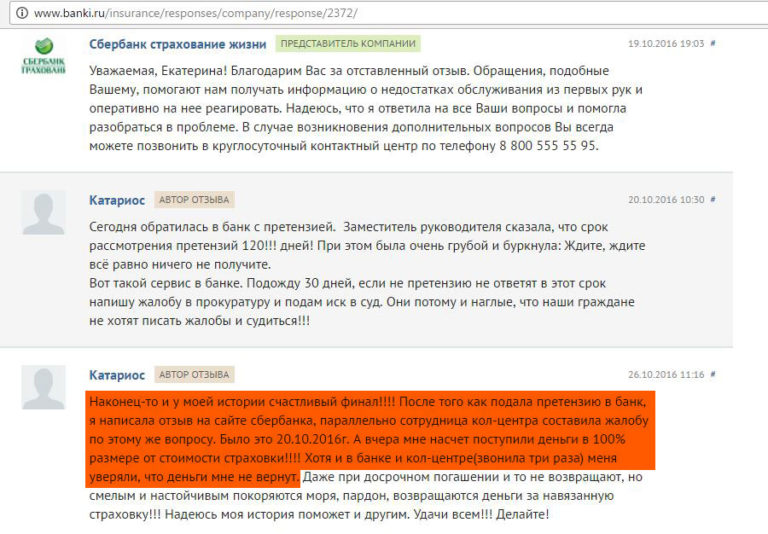

Ответ официального представителя Сбербанка на то, через какое время после отказа по кредиту, можно повторно подать заявку, размещенный на сайте banki.ru

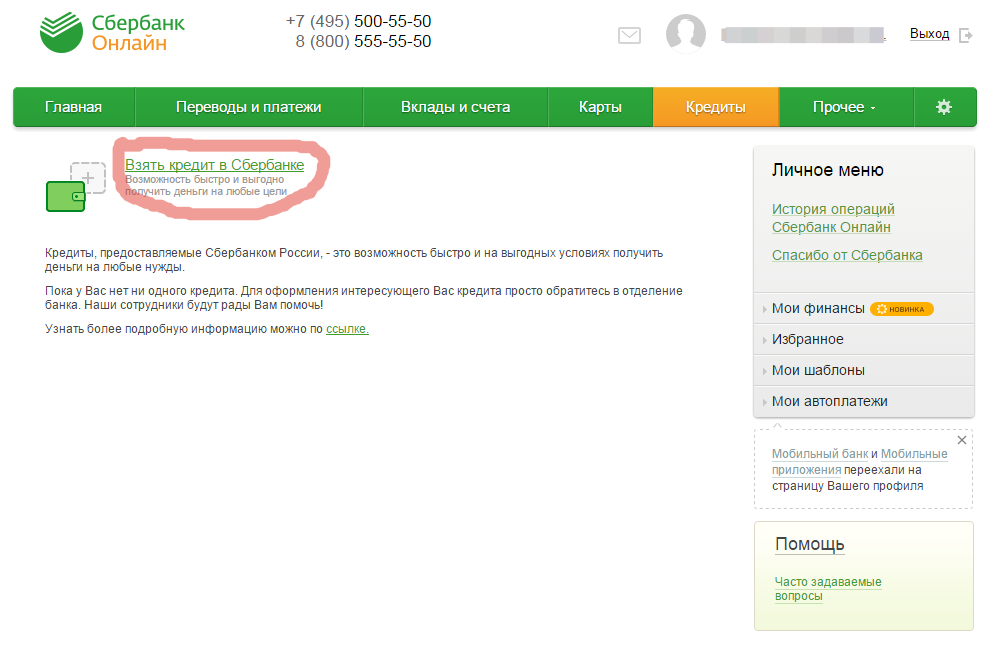

Оформление повторной заявки на кредит в Сбербанк Онлайн

Повторно подать заявку на кредит в Сбербанке реально двумя способами:

- В офисе Сбербанка. Клиенту необходимо заполнить новый бланк на получение средств в долг. Важно заполнять внимательно и четко все поля – это поможет избежать недопонимания и ошибок.

- Через Сбербанк Онлайн. Повторную заявку на кредит возможно подать онлайн на сайте в личном кабинете. Там заемщик вносит информацию в электронный вариант стандартного бланка – затем его запрос рассматривается работниками учреждения. Ответ на запрос можно получить как в Сбербанк Онлайн, так и через звонок работника банка.

Заключение

Рассмотрев основные трудности, преграды, а также способы их преодоления реально утверждать, что процедура довольно объемна. Однако подача повторной заявки на кредит в Сбербанке после получения отказа не столь бесполезная и сложная в исполнении. Важно лишь внимательно следовать инструкции, соблюдать выдвигаемые требования и быть добросовестным клиентом.

Предложения партнеров

Кредит

Кредит Открытый

Кредит

Кредит наличными

Кредит

Кредит наличными

Кредит

Кредит наличными

Кредит

Кредит наличными

Меры поддержки бизнеса эффективны и их надо сохранить

Москва направила на меры по поддержке бизнеса 7 млрд долл. , и ряд принятых механизмов должен продолжать свое действие в целях помощи предпринимателям. Таким мнением в беседе с журналистами Агентства городских новостей «Москва» поделился председатель комиссии Московской городской думы по предпринимательству, инновационному развитию и информационным технологиям Валерий Головченко.

, и ряд принятых механизмов должен продолжать свое действие в целях помощи предпринимателям. Таким мнением в беседе с журналистами Агентства городских новостей «Москва» поделился председатель комиссии Московской городской думы по предпринимательству, инновационному развитию и информационным технологиям Валерий Головченко.

«Оценивая итоги года работы по формированию мер поддержки для предпринимательства, хочется отметить, что хорошо показал себя пакетный принцип. Меры поддержки вводились блоками и направлялись на наиболее острые для пострадавшего от пандемии бизнесы. В первом пакете мер, который был запущен 24 марта 2020 года, адресатами стали предприятия туризма, индустрии гостеприимства, культуры, досуга и спорта. То есть те отрасли, которые первыми пострадали от закрытия границ и самоизоляции. Им были предоставлены отсрочки по налогам. Второй пакет мер предусматривал меры, которые позволили не просто продержаться на плаву, но и помочь бизнесменам переформатировать работу: появились и целевые субсидии, льготные кредиты. В третьем пакете был расширен перечень получателей помощи: в него также вошли строительные компании, гостиницы, кинотеатры, допобразование, социальные предприниматели. Всего на пять пакетов поддержки бизнеса в Москве направили 7 млрд долл.», — сказал Валерий Головченко.

Валерий Головченко отметил, что при этом дорабатывались механизмы получения поддержки: подача документов перешла в онлайн, совершенствовались и сами сервисы, с помощью которых можно подавать заявки, направлять документацию и дорабатывать ее после отказа. Такой ступенчатый, многокомпонентный подход, по его мнению, позволяет оперативно реагировать на нужды предпринимателей и продвигать действительно востребованные меры.

«Московские программы помощи предпринимателям были комплексны и системны. Бизнесу давались послабления по обязательным платежам — отодвигали сроки по налогам, аренде, компенсировали «коммуналку», но при этом дополняли это направление множеством других поддерживающих механизмов. Это и переход на цифру, переформатирование бизнеса, субсидирование нового оборудования и программного обеспечения, обучение, и акселераторы и многое другое. Все эти меры работали на одну цель: бизнес должен как можно скорее заработать в полной мере после пандемии», — подчеркнул депутат.

Это и переход на цифру, переформатирование бизнеса, субсидирование нового оборудования и программного обеспечения, обучение, и акселераторы и многое другое. Все эти меры работали на одну цель: бизнес должен как можно скорее заработать в полной мере после пандемии», — подчеркнул депутат.

Отказано в ипотеке? Повторите попытку — после выполнения этих шагов

Согласно данным, опубликованным в Законе о раскрытии информации о жилищной ипотеке, ипотечные кредиторы отклонили около 10,4 процента всех обычных заявок на ипотечную ссуду в 2015 году. Этот процент отказов фактически снижается. В 2010 году кредиторы отклонили 14,2% всех заявок на получение обычной ипотеки.

Эти цифры, однако, не принесут особого утешения, если кредиторы отклонят ваше заявление на ипотеку.Легко беспокоиться о том, что ваши мечты о покупке дома исполнились.

Но это не так. Тот факт, что ваша заявка на получение ссуды была отклонена сегодня, не означает, что вы никогда не сможете претендовать на широкий спектр типов ипотеки. Вы можете повысить свои шансы на принятие в будущем, предприняв финансовые шаги, необходимые для улучшения вашего кредитного рейтинга и снижения отношения долга к доходу.

То же самое верно, если вы хотите рефинансировать существующую ипотеку. Даже если вам изначально отказали, вы можете внести изменения в свой кредит и финансы, что значительно увеличит ваши шансы при второй попытке.

«Маятник колеблется взад и вперед, когда дело доходит до того, насколько сложно получить ипотеку», — сказал Джейсон Хартман, президент сети инвесторов Platinum Properties Investor Network в округе Ориндж, штат Калифорния. «Сегодня получить ипотеку труднее, чем в 2005 году, когда кредиторы давали деньги кому угодно, часто без денег. Но сегодня это проще, чем, скажем, в 2009 году. Так что не сдавайтесь. после получения отказа. Маятник качается. И если вы предпримете шаги для улучшения своего финансового здоровья, вам, возможно, даже не понадобится, чтобы этот маятник качнулся в другом направлении. «

«

Почему ваш кредит был отклонен?

Главное — сначала определить, почему ваш кредит был отклонен. Ваш кредитор отправит вам письмо с отказом, в котором будет указана причина или причины вашего отказа. Однако эти буквы могут быть расплывчатыми. Если вы не понимаете причин, которые сообщил вам ваш кредитор, позвоните и попросите более подробное объяснение.

«Получив эту информацию, вы сможете предпринять необходимые шаги для улучшения своих финансов и повышения привлекательности заемщика», — сказала Джуди Цукер, вице-президент отделения жилищных кредитов FM в Бруклине.

«Чаще всего есть способ исправить это», — сказал Цукер. «Возможно, вам придется поработать над своим кредитом, отложить больше денег или, возможно, попросить члена семьи подписать за вас совместную подписку».

Готовы снова попробовать ипотеку? Вот шаги, которые вы можете предпринять, чтобы повысить свои шансы на квалификацию.

Будьте реалистичны

Кевин Хардин, старший кредитный специалист в HomeStreet Bank из Сиэтла, сказал, что, хотя заемщикам может быть отказано в ипотеке по нескольким причинам, одна из самых распространенных — это нереалистичные ожидания.По словам Хардин, некоторые потребители пытаются занять больше денег, чем они могут позволить себе выплатить.

«В большинстве случаев заемщик пытается купить дома больше, чем его документально подтвержденный доход позволяет им», — сказал Хардин. «Это не то, что вы можете просто изменить. Решение состоит в том, чтобы снизить ваши взгляды на более доступный дом».

При определении того, одобрять ли заемщиков для ипотеки, кредиторы будут полагаться на соотношение долга к доходу. Кредиторы хотят, чтобы ваша общая ежемесячная задолженность, включая предполагаемый новый ежемесячный платеж по ипотеке, составляла не более 43 процентов вашего валового ежемесячного дохода.Если вы подаете заявку на дом, который стоит слишком дорого — и требует слишком большого ежемесячного платежа по ипотеке — вы увеличите свои шансы на отказ.

Как говорит Хардин, решение состоит в том, чтобы нацелить дом, который стоит меньше, тот, который не требует выплаты по ипотеке, которая увеличит отношение вашего долга к доходу выше этой 43-процентной отметки.

Работа в кредит

Ваш кредитор мог отклонить вашу заявку, потому что ваш кредитный рейтинг FICO слишком слаб.К счастью, вы можете повысить этот счет. К сожалению, это требует времени.

«Это совсем не быстрый процесс», — сказал Хартман. «Мой совет — сразу же начать менять свои привычки в отношении расходов. Если вы планируете купить дом, убедитесь, что вы не делаете ничего, что может повредить вашему кредитному рейтингу».

Кредиторы сегодня считают кредитный рейтинг FICO 740 или выше отличным. Однако, если ваша оценка будет слишком низкой, кредиторы не решатся утвердить ваш запрос на ссуду. Как правило, оценка ниже 640 заставляет кредиторов нервничать.

Ваша оценка повышается или понижается в зависимости от ряда факторов. Определенные пропущенные или просроченные платежи приведут к снижению вашего счета, если вы опоздали как минимум на 30 дней. Ваш счет тоже упадет, если вы накопите слишком много долгов по кредитной карте. Выкупа и банкротства заставят ваш счет резко упасть.

Чтобы постоянно улучшать свой результат, оплачивайте все счета вовремя и выплачивайте как можно больше долга по кредитной карте. Только не закрывайте счета по кредитным картам, если вы их расплачиваетесь; это действительно может повредить ваш кредитный рейтинг.

Не надейтесь быстро повысить свой кредитный рейтинг. В зависимости от того, насколько низка ваша оценка, могут потребоваться месяцы — или годы, чтобы улучшить ее настолько, чтобы облегчить опасения ипотечных кредиторов.

Проверьте свои отчеты

Вы можете заказать один из трех отчетов о кредитных операциях, которые ведутся кредитными бюро TransUnion, Equifax и Experian, бесплатно один раз в год на сайте AnnualCreditReport. com. Как только вы их получите, просмотрите их на предмет ошибок.

com. Как только вы их получите, просмотрите их на предмет ошибок.

В этих отчетах будут перечислены ваши открытые кредитные счета, включая любые ссуды на покупку автомобиля, студенческие ссуды и счета кредитных карт, которые вы погашаете. Они также будут перечислять просроченные платежи или отрицательные решения, такие как банкротства, которые остаются в вашем отчете в течение 10 лет для главы 7 и семи лет для главы 13, или потери права выкупа, которые остаются в вашем отчете в течение семи лет.

Если вы заметили ошибку — в вашем отчете может быть указан пропущенный платеж, который, как вы знаете, вы внесли вовремя, — исправьте ее по электронной почте или по телефону.Удаление ошибки может быстро повысить ваш кредитный рейтинг.

«Непроверенный отчет о кредитных операциях может действительно навредить вам», — сказал Хартман. «Так важно знать, что у вас есть в вашем кредитном отчете».

Уменьшите свой долг

Выплата долга — еще один способ повысить ваши шансы на получение ипотечной ссуды со второй попытки. Опять же, кредиторы хотят, чтобы ваши общие ежемесячные долги составляли не более 43 процентов вашего ежемесячного валового дохода. Если вы сможете снизить свою ежемесячную долговую нагрузку, вы сможете улучшить отношение долга к доходу настолько, чтобы претендовать на получение ссуды.

Допустим, вы отправляете своему автокредитору 300 долларов в месяц. Если вы сможете погасить эту ссуду на покупку автомобиля до того, как подадите заявку на ипотеку, эти 300 долларов будут уменьшены с вашей ежемесячной долговой нагрузки. Если вы сможете погасить часть своих кредитных карт, эти обязательные минимальные ежемесячные платежи также исчезнут.

Чем больше ежемесячных платежей вы устраните или уменьшите, тем выше ваши шансы получить ипотечный кредит.

Вот что делать, если в выдаче ссуды было отказано.

Вы все равно можете претендовать на получение личной ссуды, даже если вам отказал кредитор. В некоторых случаях все, что вам нужно сделать, это обратиться к другому поставщику услуг. В других случаях вам может понадобиться увеличить свой кредит и внести некоторые изменения в ваши личные финансы.

В некоторых случаях все, что вам нужно сделать, это обратиться к другому поставщику услуг. В других случаях вам может понадобиться увеличить свой кредит и внести некоторые изменения в ваши личные финансы.

1. Спросите, почему ваша заявка была отклонена.

Многие кредиторы автоматически сообщат вам, почему ваша заявка на получение кредита была отклонена. Но с другими вам может потребоваться объяснение.

Вот несколько распространенных причин, по которым кредиторы отклоняют заявки на получение ссуды.

Низкий кредитный рейтинг

Низкий кредитный рейтинг может быть причиной немедленного отказа, поскольку большинство кредиторов имеют минимальные ограничения кредитного рейтинга.

Как правило, вам необходимо иметь кредитный рейтинг , превышающий 670 , чтобы претендовать на большинство личных займов — что кредиторы считают хорошей кредитной историей. Но у каждого кредитора свои требования. Можно найти личный заем, даже если у вас плохой кредит.

Недостаточный проверяемый доход

У большинства кредиторов есть требования к минимальному доходу, даже если они не афишируют его. Обычно вам нужно заработать не менее 24 000 долларов в год до вычета налогов.

Это часто проблема для самозанятых заемщиков, особенно если ваш доход меняется от месяца к месяцу.Трудно доказать, что вы соответствуете требованиям к доходу, пока выплачиваете ссуду. Кредиторы также могут изо всех сил пытаться подтвердить ваш доход, если вам платят наличными.

Низкий денежный поток

Денежный поток — это доход, который вы регулярно получаете каждый месяц после выплаты долга и ежемесячных расходов. Во многих случаях вам нужно не менее 1000 долларов в месяц после покрытия расходов.

Если у вас непостоянный доход из-за того, что вы работаете не по найму, может быть сложно убедить кредитора в том, что вы постоянно выполняете это требование.

Высокий DTI

Помимо просмотра суммы ежемесячного дохода после вычета расходов в долларах, кредиторы также смотрят на ваше отношение долга к доходу, или DTI. Ваш DTI — это отношение вашего ежемесячного дохода к выплате долга и другим регулярным ежемесячным расходам. Если ваш DTI превышает 43%, вы не можете претендовать на получение кредита у большинства кредиторов.

Ваш DTI — это отношение вашего ежемесячного дохода к выплате долга и другим регулярным ежемесячным расходам. Если ваш DTI превышает 43%, вы не можете претендовать на получение кредита у большинства кредиторов.

Слишком большая задолженность

Даже если у вас низкий DTI и достаточный денежный поток, некоторые кредиторы не принимают заемщиков с большими суммами долгосрочной задолженности.

Например, если у вас есть студенческие ссуды на сумму более 40 000 долларов, ваша заявка может быть отклонена, даже если у вас низкие ежемесячные платежи. То же самое и с большим остатком на кредитной карте, который обычно не влияет на ваш DTI или денежный поток.

Слабая или отрицательная кредитная история

Большинство кредиторов предпочитают работать с заемщиками, у которых кредитная история не менее трех лет. Но даже если вы накапливаете кредит в течение более длительного периода времени, вам все равно могут отказать, если в вашем отчете есть только одна учетная запись.

Наличие просроченных платежей, списаний и других отрицательных отметок в вашем кредитном отчете также может привести к отклонению вашего заявления.

Ошибки в вашей заявке

Неточности в вашей заявке могут привести к тому, что ее выбросят, даже если вы были хорошим кандидатом. Если вы случайно напишете неправильный номер социального страхования, например, ваш кредитор не сможет подтвердить вашу личность. Вот почему так важно просмотреть заявку перед подачей заявки.

2. Взгляните на свои финансы как на кредитора

Есть несколько способов повысить ваши шансы на получение одобрения без каких-либо изменений в ваших личных финансах.

- Проверьте свой кредитный отчет , запросив копию в Equifax, TransUnion или Experian. Если вы заметили отрицательный знак, которого не должно быть, обратитесь к кредитору и попросите его удалить.

- Проверьте свой кредитный рейтинг с помощью онлайн-сервиса.

И убедитесь, что услуга, которую вы используете, дает вам ваш рейтинг FICO, который кредиторы используют чаще всего.

И убедитесь, что услуга, которую вы используете, дает вам ваш рейтинг FICO, который кредиторы используют чаще всего. - Рассчитайте свой DTI , чтобы убедиться, что он ниже 43%. Вы можете использовать наш калькулятор DTI, чтобы оценить, что может увидеть ваш кредитор.

- Просмотрите выписки из банковского счета за последние три-шесть месяцев, чтобы получить представление о ваших реальных денежных потоках и привычках расходования средств.

3. Внесите быстрые исправления, чтобы увеличить ваши шансы на одобрение

В некоторых случаях вам может потребоваться только изменить свой подход к получению ссуды, чтобы получить одобрение в следующий раз.

- Попросите друга или родственника стать совладельцем по вашей ссуде, если вам нужна помощь в соблюдении требований к доходу и денежному потоку. Но убедитесь, что у них хороший кредит и мало личных долгов.

- Подумайте о том, чтобы подать заявку с соавтором , если вы не можете самостоятельно выполнить кредитные требования кредитора — хотя имейте в виду, что большинство поставщиков персональных ссуд не принимают соруководителей.

- Обеспечьте свой кредит залогом , например, инвестиционным счетом или недвижимостью на ваше имя.

- Предварительный квалификационный отбор с несколькими кредиторами , которые имеют более низкие требования к кредитам, доходам или денежным потокам, прежде чем подавать повторную заявку. Предварительная квалификация обычно не влияет на ваш кредит и позволяет узнать, соответствуете ли вы основным требованиям кредитора.

- Сделайте первоначальный взнос в размере не менее 20% , если вы берете ссуду на определенную покупку. Кредиторам нравится видеть, что вы готовы сделать личные вложения

Если этих изменений недостаточно для утверждения, получение ссуды прямо сейчас может быть не лучшим финансовым ходом.

Стратегически подходя к подаче заявки в следующий раз

Большинство кредиторов проводят жесткую проверку кредитоспособности, когда вы подаете заявку на личный заем, что отражается в вашем кредитном отчете и может повредить вашему счету.

Лучше всего подождать не менее шести месяцев между заявками на получение кредита — за одним исключением. Если вы подадите заявку в течение двух недель с момента подачи последней заявки, кредитные бюро не засчитают несколько запросов против вас.

Сравните персональные кредиты

Готовы попробовать подать заявку еще раз? Выберите диапазон своего кредитного рейтинга и штат проживания, чтобы получить от частных кредиторов индивидуальные варианты, на которые вы можете претендовать.

Сортировать по:

| Название | Продукт | |||||||

|---|---|---|---|---|---|---|---|---|

| 000000000000000000000000000000", "veryGood": true, "good": true, "fair": true, "poor": false }</script>»/> | 5.От 99% до 29,99% | 600 | 2000–50 000 долларов | Лучшая платформа для онлайн-кредитования с несколькими способами погашения. | ||||

От 6,49% до 17,99% | 650 | 600 — 35000 долларов США | С опытом кредитования более 80 лет для получения кредита профсоюз разнообразие расходов. | |||||

| 000000000000000000000000000000", "maxCreditScore": "850.000000000000000000000000000000", "veryGood": true, "good": true, "fair": true, "poor": false }</script>»/> | От 9,99% до 35,99% | 585 | $ 2,000 — $ 25,000 | Получите кредитный балл даже при наличии индивидуального кредита 600-е годы. | ||||

2.От 49% до 35,99% | Кредит от удовлетворительного до отличного | 1000–100 000 долларов США | Получите персонализированные ставки за считанные минуты, а затем выберите предложение из ряда лучших онлайн-кредиторов. | |||||

от 5,99% до 18,85% | 680 | $ 5,000 — $ 100,000 | Кредитные ставки A с высокими ставками по кредитам. |

Загрузить еще

4. Внесите долгосрочные изменения в свои финансы

В некоторых случаях вам необходимо внести некоторые долгосрочные изменения в свои финансы, прежде чем вы сможете претендовать на получение большего долга.

- Составьте бюджет , чтобы сократить расходы, если ваш денежный поток слишком мал.

- Погасите низкий остаток на кредитной карте , чтобы улучшить свой кредитный рейтинг, снизить общую задолженность и увеличить кредитный лимит.

- Создайте тонкий отчет о кредитных операциях , взяв ссуду от кредитных организаций или подав заявку на получение обеспеченной кредитной карты, чтобы помочь.

- Свяжитесь со своими кредиторами и попросите план платежей, который соответствует вашему бюджету, чтобы обеспечить текущую задолженность по счетам.

- Используйте метод погашения долга своими руками для стратегической выплаты нескольких счетов.

Например, метод лавин фокусируется на выплате в первую очередь счетов с высокими процентами.

Например, метод лавин фокусируется на выплате в первую очередь счетов с высокими процентами. - Запишитесь на консультацию по кредитным вопросам в некоммерческом агентстве, чтобы придумать план погашения долга, если вы не знаете, с чего начать.Вы можете найти утвержденное правительством агентство на веб-сайте Министерства юстиции.

Почему мне постоянно отказывают в ссуде?

Причина, по которой вам продолжают отказывать в ссуде, зависит от вашего финансового положения. Вот почему важно спросить своего кредитора, почему ваша заявка на получение финансирования была отклонена.

В некоторых случаях это может быть что-то из вашего прошлого. Даже если ваши финансы сейчас в хорошем состоянии, ваша заявка на получение кредита может быть отклонена из-за просроченных платежей или просроченных счетов.Обычно отрицательные отметки остаются в вашем кредитном отчете в течение семи лет.

Итог

Вы все еще можете получить одобрение на получение личной ссуды после того, как вам отказали. Иногда все, что вам нужно сделать, это обратиться к другому кредитору. Но есть вероятность, что вам нужно внести некоторые изменения в свои кредитные и расходные привычки, прежде чем вы сможете получить одобрение.

Сравните наши выборы лучших личных займов, чтобы узнать о других вариантах.

Почему кредиторы отклонят вашу заявку на личную ссуду — и что делать после этого?

Когда вы рассчитываете на личную ссуду, которая поможет вам профинансировать покупку или консолидировать задолженность, очень неприятно, что ваша заявка на получение ссуды была отклонена.К сожалению, это случается со многими потенциальными заемщиками.

Важно понимать , почему ваша кредитная заявка может быть отклонена, а также понимать ваши варианты действий после этого. Это руководство предоставит вам представление о финансовых проблемах, которые приводят к отказу, а также несколько советов о том, что вам следует делать после отказа в ссуде.

Почему частные кредиторы отклоняют вашу заявку?

Вот некоторые из наиболее распространенных причин, по которым частный кредитор может отклонить вашу заявку на получение кредита:

- Ваш кредитный рейтинг слишком низкий: Для кредиторов ваш кредитный рейтинг показывает, насколько вероятно вы заплатите ваши долги вовремя и в полном объеме.Если у вас низкий кредитный рейтинг, это может быть связано с тем, что вы совершили финансовые ошибки, например, пропустили выплаты по долгу, потому что вы еще не создали кредитную историю или потому что в вашем кредитном отчете есть опасная ошибка.

- Ваш доход слишком низок: Кредиторы не позволят вам брать в долг больше, чем, по их мнению, вы можете позволить себе выплатить. Если вы подаете заявку на ссуду, погашение которой вам не по средствам, отказ неизбежен.

- Ваш доход слишком нерегулярный : Кредиторы также хотят быть достаточно уверенными в том, что вы продолжите получать достаточный доход для выплаты ссуды с течением времени.Если вы только что сменили работу и имеете долгую историю нерегулярных доходов, кредитор может не захотеть предоставить вам ссуду.

- У вас уже слишком большой долг : Если вы взяли взаймы большую сумму денег относительно того, что вы зарабатываете, кредиторы опасаются, что у вас возникнут проблемы с выплатой того, что вы должны.

- Вы недавно подали заявку на получение большого количества кредитов: Некоторые кредиторы рассматривают это как красный флаг, когда вы подавали заявку на получение большого количества новых кредитов за последние несколько недель или месяцев. Они беспокоятся о том, что вы перебиваете свою голову, и не хотят, чтобы в конечном итоге они оказались в руках, если вы обнаружите, что не можете справиться со всеми своими долгами.

- В информации о вашем заявлении есть несоответствия: Если вы предоставите сведения о своем доходе, которые не совпадают с записями, которые проверяет кредитор, кредитор может отклонить ваше заявление из-за опасений, что вы не предоставите его.

- Кредитор не может проверить информацию о заявке : Кредиторы не просто верят вам на слово, когда вы предоставляете подробную информацию о своем доходе или долге. Если они не могут проверить предоставленную вами финансовую информацию — например, просмотрев ваши налоговые декларации или поговорив с вашим работодателем, — вам может быть отказано в ссуде.

Что делать, если кредитор отклоняет вашу заявку

Когда ваш кредитор отклоняет вашу заявку на получение кредита из-за вашего кредитного отчета, кредитор должен предоставить «Уведомление о неблагоприятных действиях». Это уведомление о том, что информация из вашего кредитного файла была использована против вас. В этом уведомлении кредиторы должны объяснить, в чем заключалась проблема, и рассказать вам, как связаться с кредитным бюро, предоставившим информацию.

Если вам было отказано в ссуде по какой-либо другой причине, кредиторы обычно сообщают вам, в чем была проблема, когда вы получаете уведомление об отказе, но не всегда.Если кредитор не предоставляет информацию, но вам нужно понять точную причину, по которой вам было отказано, вы можете попытаться позвонить и спросить, но нет гарантии, что кредитор раскроет все детали в процессе принятия решения.

The Ascent: подборка лучших личных займов

Ищете личный заем, но не знаете, с чего начать? Выбор лучших личных займов, выбранных компанией Ascent, поможет вам прояснить существующие предложения, чтобы вы могли выбрать лучшее для своих нужд.

См. Подборку

Если вам известна причина отказа в ссуде, вы можете предпринять шаги для исправления конкретной проблемы. Например, если ваш кредит был отклонен из-за проблем с вашим кредитом, вам следует:

- Получить копию своего кредитного отчета, чтобы проверить наличие ошибок и увидеть, какая отрицательная информация была опубликована.

- Если есть ошибки, обсудите неточности с тремя основными кредитными бюро — TransUnion, Equifax и Experian.

Будет проведено расследование, и в течение 30 дней будет принято решение.Во многих случаях неточная информация удаляется.

Будет проведено расследование, и в течение 30 дней будет принято решение.Во многих случаях неточная информация удаляется. - Рассмотрите возможность обращения к кредиторам с просьбой удалить отрицательную информацию. Кредиторам не нужно удалять отрицательную информацию, если она точна, но если вы допустили ошибку и совершили один просроченный платеж, вы можете написать письмо доброй воли своему кредитору и спросить, готовы ли они это сделать. Если да, это может значительно улучшить ваш кредитный рейтинг.

- Погасить долг. Если ваш кредитный рейтинг низкий из-за того, что вы используете слишком большую часть доступного кредита, погашение части вашего долга может привести к увеличению рейтинга.

- Работа по строительству кредита. Если у вас еще не было времени для повышения кредитоспособности или у вас есть отрицательная информация в своем отчете, вы можете улучшить свой результат за счет ответственного поведения заимствования. Это включает своевременную оплату всех ваших кредитных счетов. Если у вас еще нет кредита, попробуйте подать заявление на получение защищенной карты или студенческого билета, чтобы начать накапливать кредит.

Если вам было отказано в ссуде по другим причинам, вы можете попытаться исправить проблему, но ваш подход будет зависеть от причины отказа.Например, вы можете указать недостающую информацию или подать новую заявку с более точными деталями. Или вы можете стабильно работать на своей нынешней работе, чтобы получить стабильную историю занятости, или попытаться увеличить свой доход, взяв подработку.

Если вам необходимо восстановить кредит, увеличить свой доход или получить стабильную работу, это может занять время, поэтому обычно вам придется ждать месяцами или даже годами, прежде чем вы будете готовы подать заявку на получение ссуды. очередной раз. Если вам срочно требуется финансирование, вы можете попытаться подать заявку у другого кредитора, у которого могут быть более слабые квалификационные требования, или вы можете попытаться подать заявку на меньшую ссуду, на которую вам будет проще претендовать.

Другой вариант — попытаться подать заявку на ссуду у квалифицированного соавтора. Это самый быстрый способ получить одобрение на получение ссуды после предыдущего отказа, но вам нужно найти кого-то, кто не только имеет хороший кредит, но также готов согласиться и разделить ответственность по вашему долгу — и это большой вопрос.

Работа с отказом в ссуде

Существует множество причин, по которым вам может быть отказано в выдаче индивидуальной ссуды — и множество шагов, которые вы можете предпринять, чтобы отреагировать на отказ и повысить свои шансы на получение одобрения в будущем.Вам просто нужно понять причины, по которым вам отказали, и составить план, чтобы стать более квалифицированным заемщиком, чтобы у вас был выбор кредиторов в следующий раз, когда вы подадите заявку.

Что делать, если ваша заявка на ипотечную ссуду отклонена | Ипотека

Покупка дома, чтобы называть его собственным — одна из самых захватывающих частей становления взрослым. Но покупка дома имеет несколько ограничений. Банк хочет убедиться, что у вас есть средства для погашения ипотеки, прежде чем вы подпишетесь на пунктирной линии.Тем не менее, вполне естественно чувствовать разочарование, если ваш кредитор отклоняет вашу заявку на получение ссуды.

К счастью, только потому, что ваше первоначальное заявление было отклонено, это не означает, что вы должны отказаться от своих мечтаний о собственном доме. Если вы будете осторожны, то сможете сделать домовладение реальностью.

Основные причины отказа заемщикам в выдаче ипотечных кредитов

Лучший способ избежать горя из-за проигрыша дома — убедиться, что у вас есть все, что указано в строке , до того, как вы подадите заявление .Знание того, что ищут кредиторы и почему заявки обычно отклоняются, может помочь избавиться от многих разочарований. Есть много причин, по которым приложения не одобряются, и некоторые из них легко исправить. То, что могло произойти, включает:

- Вы недавно сменили работу .

Ваша способность выплатить ссуду — это самое важное, на что обращает внимание кредитор. Хотя нет никаких гарантий, что у вас будет работа в один прекрасный день, ваш кредитор может принять решение на основе вашей предыдущей истории работы.В большинстве случаев банк учитывает, как долго вы занимаете текущую должность. Некоторые кредиторы могут также запросить информацию о ваших предыдущих работодателях, если вы сменили работу в течение последних двух лет.

Ваша способность выплатить ссуду — это самое важное, на что обращает внимание кредитор. Хотя нет никаких гарантий, что у вас будет работа в один прекрасный день, ваш кредитор может принять решение на основе вашей предыдущей истории работы.В большинстве случаев банк учитывает, как долго вы занимаете текущую должность. Некоторые кредиторы могут также запросить информацию о ваших предыдущих работодателях, если вы сменили работу в течение последних двух лет. - Низкое соотношение долга к доходу . Кредиторы проверяют соотношение вашего долга к доходу, чтобы увидеть, сколько вы зарабатываете по сравнению с размером вашей задолженности. Если вы платите много ежемесячно, вашему кредитору будет сложно поверить в то, что вы способны вносить ежемесячный платеж.

- Вы недавно подали заявку или получили новый кредит . Всегда разумно воздерживаться от крупных покупок или открытия нового кредита после подачи заявки на ипотеку. То же самое относится и к вашей деятельности в период с до месяцев, когда вы подаете заявление. Подача заявки на получение кредитной карты или новой кредитной линии может повлиять на вашу кредитоспособность и может отрицательно повлиять на ваш кредитный рейтинг и шансы на получение ссуды.

- Ваши банковские записи включают необъяснимый депозит .Кредиторы должны иметь возможность определить источник средств, которые вы будете использовать для первоначального взноса по ипотеке, затрат на закрытие и резервов. Крупные необъяснимые депозиты могут указывать на использование неприемлемых активов, таких как необеспеченный заем. Однако, может быть, вы сняли вывод с 401к или получили бонус? Крупные неожиданные депозиты — это красный флаг для кредиторов. Обязательно сообщайте своему кредитору о любых необычных депозитах и имейте документы, подтверждающие это.

Что делать после отклонения заявки

Еще не все потеряно, если ваше заявление будет отклонено.Это просто означает, что вам придется подождать еще немного. Хорошая новость заключается в том, что вы можете сделать много вещей, чтобы повысить свои шансы на получение одобрения в следующий раз, когда вы подадите заявку.

Хорошая новость заключается в том, что вы можете сделать много вещей, чтобы повысить свои шансы на получение одобрения в следующий раз, когда вы подадите заявку.

- Позвоните кредитору . Самое важное, что вы должны сделать после того, как ваше заявление было отклонено, — это позвонить кредитору. По закону они обязаны сообщить вам, почему вы не были одобрены. В некоторых случаях вашему кредитору просто требуется небольшое разъяснение или дополнительные документы.

- Проверьте свой кредит .Если ваша заявка была отклонена из-за вашего кредитного рейтинга , важно принять меры сейчас. Даже если вам отказали по другой причине, улучшение вашего балла может помочь вам получить лучших условий ипотеки . Улучшение кредитного рейтинга может занять много времени, поэтому не стоит ждать. Проверьте свой отчет на наличие ошибок. Если есть какие-либо ошибки, отправьте спор через все три агентства кредитной информации. Если у вас большой баланс, ищите дополнительные средства для их погашения.Если у вас есть просроченные платежи, убедитесь, что вы платите вовремя в будущем. Помните, что сейчас не лучшее время для открытия нового кредита, поэтому избегайте предложений о переводе баланса или личных займов.

- Подождите . Иногда нужно просто подождать. Бывают случаи, когда время может быть проблемой, например, продолжительность вашей текущей работы или недавнее банкротство. В этом случае ваш кредитор может указать вам сроки, когда вы можете повторно подать заявку. А пока не помешает продолжить работу над своим кредитом и откладывать на более крупный первоначальный взнос.

Возможно, вы захотите обратиться к другому кредитору, который предлагает другие виды ипотеки. Обязательно учтите стоимость повторной подачи заявки.

Как долго вам следует ждать, прежде чем вы снова подадите заявку на ссуду?

Несмотря на то, что законодательно не существует ограничений по времени ожидания повторной подачи заявки на ссуду, некоторые кредиторы могут предложить или даже потребовать от вас подождать установленное время. Тем не менее, вы захотите посмотреть на свои конкретные обстоятельства, чтобы выбрать лучшее время для подачи новой заявки.Вам следует учитывать следующие вещи:

Тем не менее, вы захотите посмотреть на свои конкретные обстоятельства, чтобы выбрать лучшее время для подачи новой заявки.Вам следует учитывать следующие вещи:

- Продолжительность рабочего времени . Если вам отказали в предоставлении трудового стажа, вы должны подождать, пока у вас будет надежный стаж работы, прежде чем подавать повторное заявление. В противном случае вы настраиваете себя на новый отказ. В большинстве случаев рекомендуется проработать как минимум два года на вашей нынешней должности. Однако у вашего кредитора могут быть другие требования. Убедитесь, что вы проверили эту информацию, прежде чем подавать заявку.

- Ваш кредитный рейтинг .Обычно требуется минимум 30 дней , прежде чем любые изменения будут внесены в ваш кредитный отчет. В некоторых случаях это может занять 45 дней или дольше. Потерпи. Проверьте свой кредитный отчет , прежде чем подавать заявление на получение новой ссуды. Чем дольше у вас будет история своевременных платежей, тем лучше будет ваш счет.

- Повышение вашей квалификации в целом . Каждый раз, когда вы подаете заявку на ссуду, ваш кредитор будет проверять ваш кредит. С каждым запросом ваш кредитный рейтинг может снизиться.Не торопитесь. Лучше подождать, пока вы не узнаете, что готовы. Если вы обеспокоены, поговорите со своим кредитором о внесенных вами изменениях и посмотрите, думают ли они, что вы готовы.

- Выплата долга : Чем меньше у вас долга, тем ниже отношение долга к доходу, что является фактором, который кредиторы используют при принятии решения о выдаче кредита.

Отказ в жилищном кредите может быть разочаровывающим, но это не значит, что вы должны отказываться. Лучшее, что вы можете сделать, — это поговорить с опытным специалистом по ипотеке. Обратитесь к консультанту по жилищному кредитованию , чтобы узнать больше о процессе подачи заявки и начать свой путь к домовладению.

Отказано в ссуде SBA? 3 следующих шага, которые следует предпринять

Первый шаг, который вам следует предпринять, когда вам отказывают в ссуде SBA, — это выяснить, почему. Понимание того, почему кредитор не может предоставить вам ссуду, дает вам более сильное положение, независимо от того, решите ли вы повторно подать заявку на ссуду SBA позже или подать заявку на другие виды финансирования.

Понимание того, почему кредитор не может предоставить вам ссуду, дает вам более сильное положение, независимо от того, решите ли вы повторно подать заявку на ссуду SBA позже или подать заявку на другие виды финансирования.

Если ваше заявление на ссуду SBA будет отклонено, вы по закону имеете право на получение письменного объяснения.Согласно федеральному закону, регулирующему ссуды для бизнеса SBA: [2]

«Кандидаты получают уведомление об одобрении или отказе от Кредитора, CDC, Посредника или SBA, в зависимости от ситуации. В уведомлении об отказе будут указаны причины. Если заем будет одобрен, будет выдано разрешение ».

В зависимости от того, на какую кредитную программу SBA вы подали заявку и с каким типом кредитора вы работали, ваше письмо об отказе придет либо от кредитора, либо напрямую от SBA.

Если вы работаете с ведущим кредитором SBA, например Wells Fargo или Chase, он будет вашим основным контактным лицом по всем вопросам, связанным с одобрением или отказом. Это связано с тем, что большинство крупных банков являются частью Программы привилегированных кредиторов (PLP) SBA. Привилегированные кредиторы имеют право обрабатывать, подписывать, утверждать или отклонять ссуды SBA. Если ваш кредитор не является приоритетным кредитором, SBA будет играть гораздо более активную роль в андеррайтинге вашего заявления и, вероятно, именно оно отправит вам письмо с отказом.

Мария Сан-Луис, менеджер по работе с SBA в Fundera, говорит, что письма с отказом обычно довольно расплывчаты, как от кредитора, так и от SBA. По словам Сан-Луиса, это может расстроить заявителя:

«У разных кредиторов разные процедуры отказа, но в большинстве случаев вы не увидите конкретной причины отказа. Это будет что-то расплывчатое, например «заявка не соответствует кредитным стандартам SBA». Это не слишком много информации для заявителя.

Однако работа с такой платформой, как Fundera, может помочь. Наши специалисты по кредитованию тесно сотрудничают с кредиторами SBA и хорошо понимают, почему заявитель получил отказ. Мы можем помочь им выяснить, что произошло, и предпринять следующие шаги ».

Кредитный специалист может также помочь убедиться, что ваша заявка на получение кредита SBA не будет отложена или отклонена по полностью устранимым причинам, например, из-за отсутствия документации.

Почему мне было отказано в выдаче кредита?

Вы когда-нибудь спрашивали себя: «Почему мне было отказано в выдаче кредита?» Это вопрос, который часто задают заемщики малого бизнеса после поездки в местный банк, уезжая с отклоненным запросом на получение кредита.Настоящий вопрос должен заключаться в следующем: «Что я могу сделать, чтобы улучшить свои шансы, когда я разговариваю с кредитором?»

Хотя это может показаться довольно простым вопросом, ответ может больше зависеть от того, где вы решите искать, сколько просите, как выглядит ваш кредитный профиль, как долго вы занимаетесь бизнесом и даже тип бизнеса, которым вы занимаетесь. Каждый кредитор, будь то банк, кредитный союз или онлайн-кредитор, рассматривает ряд критериев при оценке вашей кредитоспособности.

Например, ресторану здорового питания может быть отказано в ссуде, если у владельца бизнеса личный кредитный рейтинг 600 и нет опыта в бизнесе в течение нескольких лет. Как правило, банки предпочитают видеть заемщиков с личным кредитным рейтингом выше 680, им нравится иметь много лет в бизнесе и, как правило, не любят кредитовать рестораны (они считают их более рискованными). Тем не менее, есть кредиторы, которые предложат ссуду ресторану здоровой пищи, подобному описанному выше.

Когда кредитор оценивает кредитоспособность вашего бизнеса, он действительно хочет знать ответ на три важных вопроса:

- Можете ли вы погасить ссуду, производя все необходимые периодические платежи?

- Вы сделаете эти платежи?

- Что вы будете делать, если случится что-то неожиданное?

Хотя первые два вопроса очень похожи, они рассказывают разные истории, и кредиторы, скорее всего, не будут задавать вопросы таким образом. Доходы и денежные потоки вашего бизнеса могут ответить на вопрос номер один, но ваш послужной список и прошлая история дадут лучший ответ на вопрос два.Имея это в виду, вот 10 вопросов, которые вы должны задать себе (потому что потенциальный кредитор наверняка это сделает), прежде чем ваша компания подаст заявку на ссуду.

Следующие 10 вопросов являются частью викторины по финансовым возможностям, на которые за последние несколько месяцев ответили более 3000 малых предприятий и помогли многим из них решить, где им следует искать ссуду, какой тип ссуды лучше всего соответствует их потребностям и даже указали, где им, возможно, потребуется усилить свое приложение, чтобы увеличить шансы на успех в будущем.

Зачем вашему бизнесу деньги?

Этот вопрос обычно не первый вопрос, который задает кредитор, но это первый вопрос, который вы должны задать себе. Фактически, ответ на этот вопрос поможет определить, чего требует ваш бизнес и где вам следует искать. Спросите себя: «Пытаюсь ли я удовлетворить краткосрочную потребность в бизнесе? Или это необходимость в долгосрочной перспективе? »

Точно так же большинство людей никогда не купят новую машину с 30-летней ссудой, покупка быстрая инвентаризация, преодоление сезонного разрыва денежного потока или наращивание объемов для выполнения требований нового контракта могут быть лучше подходят для краткосрочная ссуда.Общая сумма процентов, выплачиваемых для удовлетворения краткосрочной потребности с помощью долгосрочного финансирования, может сделать общую стоимость процентов непомерно высокой или не подходящей для использования. Точно так же покупка коммерческой недвижимости или тяжелого оборудования, которое будет амортизироваться в течение нескольких лет, может быть более подходящим вариантом для получения долгосрочной ссуды.

Хотя долгосрочная ссуда подходит для удовлетворения различных потребностей, вам может быть интересно узнать, что большинство владельцев бизнеса, которые прошли тест на получение финансирования, пытались удовлетворить краткосрочные потребности (62 процента), в то время как 21 процент стремились получить более долгосрочные цели. срочное финансирование.

Более того, одни кредиторы лучше удовлетворяют один вид финансирования, чем другие. Например, за исключением кредитной линии, многие традиционные кредиторы, такие как банки и кредитные союзы, предпочитают предоставлять более долгосрочные ссуды на четыре, пять или 10 лет. С другой стороны, многие онлайн-кредиторы специализируются на более коротких сроках — шесть месяцев, 12 месяцев или 24 месяца — в дополнение к предложению более долгосрочных ссуд или кредитных линий.

Определение цели ссуды поможет вам найти те места, где вы с большей вероятностью найдете срок ссуды, который наилучшим образом соответствует потребностям вашего бизнеса.

Сколько вы собираетесь взять в долг?

Сумма кредита может быть еще одним индикатором того, где искать. Многие традиционные источники кредитования скорее ссудят 500 000 долларов, чем 50 000 долларов. Если расходы, связанные с андеррайтингом ссуды на 50 000 долларов, аналогичны затратам на ссуду на 500 000 долларов, трудно обвинить банкира в том, что он предпочитает более крупные суммы ссуды. Тем не менее, многие малые предприятия ищут ссуды намного ближе к ссуде в 50 000 долларов. Можно сказать, что проблема не в том, что средний малый бизнес ищет слишком много, а, скорее, недостаточно, чтобы войти в космические банки, которые предпочитают давать ссуды.

SBA признало это пару лет назад и отменило комиссионные, связанные с программой ссуды 7 (a) по ссудам до 150 000 долларов. В результате увеличились ссуды SBA в этой категории.

Из тех, кто прошел викторину по финансированию, более трети искали ссуды от 10 000 до 50 000 долларов, что, вероятно, плохо подходит для многих банков, но потенциально хорошо подходит для многих онлайн или альтернативных кредиторов.

Каков ваш личный кредитный рейтинг?

Хотя личный кредитный рейтинг может быть не лучшим способом оценки кредитоспособности бизнеса, он, вероятно, будет частью уравнения для большинства приложений малого бизнеса.Многие кредиторы используют его, потому что они пытаются предсказать, что будет делать ваш бизнес в будущем, на основе того, что вы делали в прошлом. И хотя многие кредиторы не ограничиваются личным кредитным рейтингом заемщика и рассматривают другие показатели, свидетельствующие о здоровом бизнесе, низкий личный рейтинг может быть непреодолимым показателем для многих банков, кредитных союзов и других кредиторов.

Если вы знаете свой личный счет, это поможет вам сэкономить время, избегая мест, где вас, скорее всего, отвернут.Например, многие банки предпочитают работать с заемщиками с рейтингом 700 или выше, но их минимальный порог составляет около 680. SBA будет немного ниже. Они будут работать с заемщиком, имеющим балл 650, при условии, что другие бизнес-показатели в порядке. Некоторые онлайн-кредиторы будут работать с заемщиком, имеющим минимальную сумму баллов около 600, при условии, что у них есть здоровый бизнес. А есть те, кто пойдет еще ниже.

Из тех, кто прошел викторину, большинство оценило свой личный кредитный рейтинг от 500 до 650.Посетив три основных бюро кредитных историй (или один из множества бесплатных сайтов, доступных в Интернете), вы сможете увидеть свой личный счет и вам не придется гадать. Фактически, в Соединенных Штатах федеральный закон требует, чтобы хотя бы раз в год вы могли бесплатно получать доступ к своим личным счетам. В Канаде, если вы готовы получать бумажную копию по почте, вы можете видеть свой результат сколько угодно раз.

Как давно ваш бизнес в бизнесе?

Большинству кредиторов нравится, когда у них хорошая кредитная история.Вот почему они хотят знать, как долго работает бизнес. Вот почему на очень ранней стадии особенно трудно добиться успеха при поиске ссуды для малого бизнеса. Кредиторы пытаются определить, чем будет заниматься бизнес в будущем, глядя на его послужной список. Без репутации сложно делать предположения о том, что бизнес может делать в будущем.

SBA предлагает ссуды стартапам при условии, что владелец имеет хороший личный кредитный рейтинг и залог.Однако большинству банков хотелось бы, чтобы в бизнесе было несколько лет (от двух до пяти лет в зависимости от банка). Большинству онлайн-кредиторов требуется как минимум год в бизнесе, поэтому они могут быть не лучшим местом для поиска стартового капитала.

Чуть более трети участников викторины занимались бизнесом менее шести месяцев. Примерно треть респондентов занимались бизнесом пять и более лет.

В то время как ссуда для малого бизнеса может быть проблемой для предприятий на самой ранней стадии, сосредоточение внимания на создании сильного кредитного профиля в первые год или два бизнеса является хорошей долгосрочной стратегией.Торговый кредит или условия оплаты с вашими поставщиками и поставщиками могут быть хорошим подходом к созданию сильного кредитного профиля бизнеса — при условии, что они сообщат о вашем хорошем кредитном поведении в соответствующие кредитные бюро.

Знаете ли вы, как оценивается кредит вашего бизнеса?

Львиная доля тех, кто прошел тест (77 процентов), действительно не знали, как создается их бизнес-кредитный профиль. Все три основных бизнес-кредитных бюро, Dun & Bradstreet, Experian и Equifax, рассматривают такие вещи, как то, насколько своевременно ваш бизнес платит вашим поставщикам, историю вашего бизнеса с любыми бизнес-кредитными картами и то, как ваш бизнес выплачивает любые другие ссуды для малого бизнеса, которые он может иметь. имел в прошлом.Они также смотрят, как ваш бизнес вносит арендные платежи и вовремя ли оплачивает счета за коммунальные услуги.

В дополнение к кредитной истории вашего бизнеса они также оценивают ваш бизнес на основе отрасли, в которой он работает, региона, в котором он ведет бизнес, и того, как обычно работают компании, похожие на ваш. Хотя некоторые владельцы бизнеса могут быть знакомы с рейтингом Paydex ® от Dun & Bradstreet, в отличие от вашего личного кредитного рейтинга, кредитный профиль вашего бизнеса не выражается в баллах, а скорее состоит из ряда различных отчетов, отражающих историю вашего бизнеса. и то, что бюро прогнозирует кредитное поведение вашего бизнеса, может быть в будущем.

Какова ваша отрасль?

Некоторые кредиторы предпочитают работать в определенных отраслях, а некоторые автоматически дисквалифицируют других. Есть определенные отрасли, которые считаются более рискованными, чем другие, — еще одна причина, по которой вам следует хорошо ознакомиться с кредитным профилем вашего бизнеса. Кажущаяся незначительной ошибочная классификация вашей отрасли может поставить вас в категорию более высокого риска и затруднить получение кредита для вашего бизнеса.

Отрасли, которые традиционные кредиторы считают подверженными повышенному риску, могут включать рестораны, продажу автомобилей, прогулочных транспортных средств или лодок, химчистки и генеральных подрядчиков, и это лишь некоторые из них.Этот список будет варьироваться в зависимости от отдельных кредиторов, но он достаточно репрезентативен для предприятий, которым может быть трудно получить традиционную ссуду для малого бизнеса. Онлайн-кредиторы обычно избегают таких отраслей, как брокеры по недвижимости, автомобильные дилеры и некоммерческие организации, если назвать некоторые из них.

Многие из предприятий, принявших участие в викторине, — это те предприятия, с которыми большинство из нас идентифицирует себя на Мейн-стрит, и включают предприятия сферы услуг, розничные предприятия, профессиональные услуги и производство.

Каков приблизительный годовой доход вашего бизнеса?

Многие кредиторы используют годовой доход бизнеса как один из показателей, которые они принимают во внимание при оценке бизнеса. Это один из способов ответить на вопрос, есть ли у вашего бизнеса ресурсы для регулярных и своевременных периодических платежей. Те владельцы бизнеса, которые прошли тест на получение финансирования, варьируются от стартапов, еще не имеющих дохода, до предприятий с годовым доходом более 5 миллионов долларов.

Хотя у разных кредиторов разные пороговые значения (например, у многих онлайн-кредиторов минимальный порог дохода составляет 100 000 долларов США), чем выше ваш годовой доход, тем выше вероятность того, что вы добьетесь успеха. Помимо доходов, многие кредиторы захотят подтвердить, что у вашего бизнеса есть денежный поток для периодических платежей; и многим традиционным кредиторам обычно требуется два года прибыльности в дополнение к доходам, близким к 1 миллиону долларов.

Подали ли вы заявление о банкротстве?

Как и следовало ожидать, банкротство может сделать получение кредита для малого бизнеса проблематичным.Некоторые кредиторы автоматически отклоняют заявку, если владелец бизнеса подал заявление о банкротстве менее пяти лет назад, в то время как другие устанавливают дату в два года. В то время как некоторые из тех, кто участвовал в викторине, подавали заявление о банкротстве в прошлом, подавляющее большинство никогда не подавало заявление о банкротстве.

В зависимости от того, как давно владелец бизнеса мог подать заявку, и какова была его кредитная история с момента банкротства, компания, скорее всего, заплатит премию за любое финансирование, которое она сможет обеспечить.Прежде чем вы потратите время на рассмотрение заявки на кредит, вам будет проще спросить заранее, готов ли кредитор, к которому вы обращаетесь, работать с бизнесом, когда его владелец обанкротился в течение последних семи-десяти лет.

Существуют ли какие-либо залоговые права на ваш бизнес в результате судебных решений?

Только три процента из тех, кто прошел викторину, наложили арест на какой-либо из своих бизнес-активов на основании судебного решения. В той или иной степени большинство кредиторов негативно отнесутся к любому залоговому удержанию в результате судебного решения.

Любые открытые залоговые права могут негативно повлиять на вашу заявку на получение кредита у многих кредиторов; хотя есть случаи и кредиторы, которые более серьезно относятся к залоговому удержанию свыше 10 000 долларов.

Владеет ли ваш бизнес активами, которые можно использовать в качестве залога?

Обеспечение ссуды для малого бизнеса активами (такими как недвижимость, оборудование или другие ценные активы), которые могут быть проданы вашим кредитором в случае дефолта вашего малого бизнеса по ссуде, часто требуется традиционными кредиторами, такими как банк.И хотя SBA в некоторых случаях не требует, чтобы заемщик полностью обеспечивал ссуду SBA, обычно они требуют от заемщика предоставить как можно больше залогового обеспечения.

Требование обеспечения залога может затруднить подачу заявки на получение традиционной ссуды для малого бизнеса даже для здорового бизнеса, у которого нет адекватного залога. 60 процентов тех, кто прошел тест на получение финансирования, ответили, что у них нет доступных активов, пригодных для обеспечения.

Другие кредиторы, в том числе большинство онлайн-кредиторов, не требуют специального обеспечения для получения ссуды для малого бизнеса.Скорее всего, они потребуют общего залога на бизнес-активы и личной гарантии для обеспечения ссуды в течение срока ссуды.

Как я могу повысить шансы на успех при подаче заявки на получение бизнес-кредита?

Ответы на вышеуказанные 10 вопросов помогут вам взглянуть на вашу заявку на получение бизнес-кредита так же, как и кредитор. Вы сможете определить, где вы можете добиться успеха с вашей заявкой на бизнес-кредит сегодня, и, вероятно, определите области, в которых ваш бизнес может улучшить, чтобы расширить свои возможности в будущем.Хотя большинство владельцев бизнеса не совершают предпринимательский скачок, потому что они являются экспертами в области финансирования, важно понимать, что требуется, чтобы вы могли найти лучший кредит для ситуации вашего бизнеса.

Для предприятий, ищущих заемный капитал, доступно больше возможностей, чем когда-либо прежде, но не существует универсального кредита для каждого бизнеса. Было время, когда все, что нужно вашему бизнесу, — это хорошая репутация и хорошие отношения с ближайшим банком. К сожалению, сегодня это не так.Финансирование малого бизнеса, вероятно, потребует более разумного и более стратегического подхода к поиску капитала, необходимого вашему бизнесу для стимулирования роста и финансирования других инициатив.

Подать заявку на ссуду для малого бизнеса от 5000 до 500000 долларов

Начать

Мне отказали в ссуде, могу ли я подать заявку еще раз? — Stilt Help — Кредит для иммигрантов

Во-первых, мы знаем, что получить отказ в ссуде больно. Мы знаем, что вам нужны деньги, чтобы оплачивать счета, покупать книги, оплачивать свадебные расходы, платить за обучение, покупать машину и т. Д.Отсутствие одобрения может не позволить вам делать эти вещи.

Причин для отказа в выдаче кредита может быть много, и мы стараемся указать их как можно яснее в письме. Получение отказа в выдаче ссуды не означает, что никто не даст вам ссуду, и это не следует рассматривать как отказ на всю жизнь. Решения принимаются в отношении суммы кредита, срока кредита и вашей информации во время подачи заявки.

Мы стараемся принять наилучшее возможное решение с учетом имеющейся информации на момент подачи заявки.Ваша ситуация может измениться со временем, как и наше решение. Если ваша заявка на получение кредита будет отклонена один раз, это не означает, что она будет отклонена в будущем.

Вы все еще можете получить одобрение на получение ссуды в будущем, но только при существенных изменениях в вашей заявке.

Вот несколько примеров существенных изменений в заявке:

1. Новая виза — иногда заявки отклоняются, потому что их виза действительна на очень короткий срок (или не соответствует требованиям), и шансы на продление не могут быть определены или шансы очень низкие.

2. Предложение о работе — если мы определим, что у вас нет достаточного дохода или достаточно стабильного источника дохода для оплаты ссуд, вы можете подать заявку повторно после того, как получите предложение о работе, которое вы приняли.

3. Подтверждение дохода — если мы не можем проверить ваш источник дохода и вы можете добавить квитанции о заработной плате или другие источники дохода, это может увеличить ваши шансы на получение одобрения.

4. Финансовое поведение — если у вас была икота в ответственном финансовом поведении, это можно исправить со временем, и через несколько месяцев (не менее 6 месяцев) улучшение финансового поведения повысит ваши шансы на одобрение.

Т.е. если у вас уже есть кредиты, даже оформленные в других банка, то новый займ вам уже не одобрят.

Т.е. если у вас уже есть кредиты, даже оформленные в других банка, то новый займ вам уже не одобрят.

Например, метод лавин фокусируется на выплате в первую очередь счетов с высокими процентами.

Например, метод лавин фокусируется на выплате в первую очередь счетов с высокими процентами.

Будет проведено расследование, и в течение 30 дней будет принято решение.Во многих случаях неточная информация удаляется.

Будет проведено расследование, и в течение 30 дней будет принято решение.Во многих случаях неточная информация удаляется.